H.U.グループ IR Day 2022|HS事業、収益性の改善とリカーリングモデルの確立により更なる成長を目指す

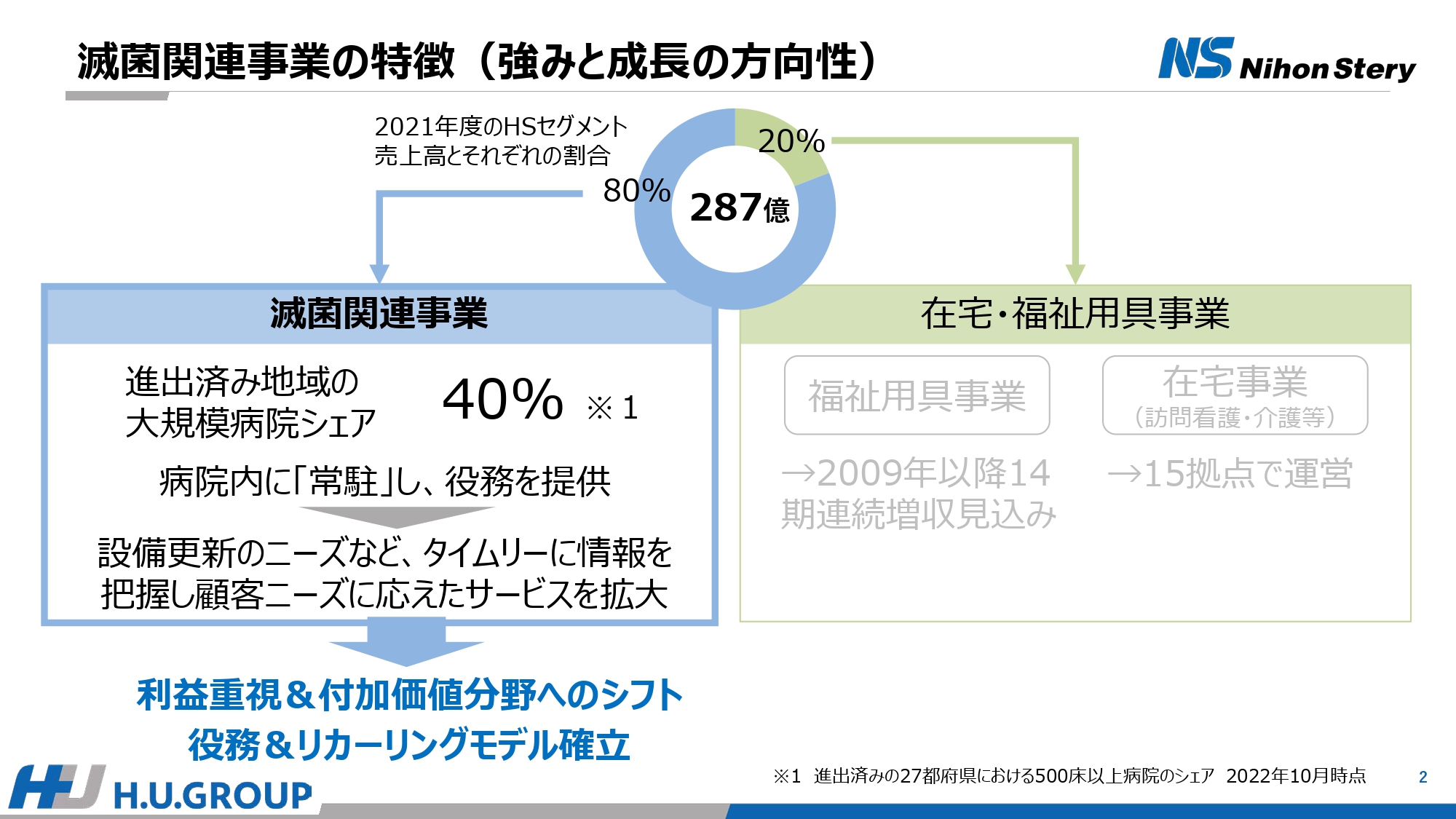

滅菌関連事業の特徴(強みと成長の方向性)

酒井一也氏(以下、酒井):みなさま、こんにちは。日本ステリの酒井でございます。私から滅菌関連事業についてご説明します。

まずは滅菌関連事業の強みについてです。進出済み地域の500床以上の大規模病院でのシェアは40パーセントと、高いシェアを誇っています。

コア事業である院内滅菌の役務に関しては、病院の中に当社の人員を派遣し、サービスを提供しています。病院内に常駐しているということが、この事業の大きな強みです。設備更新のニーズやお客さまの課題などをタイムリーに得ることで、新しいサービス拡大の提案を行うことが可能です。

今後、滅菌役務は利益を重視したサービスへ転換を図り、付加価値の高い手術分野へとリソースをシフトします。さらに、役務以外のリカーリングモデルの確立により、成長を目指していきます。

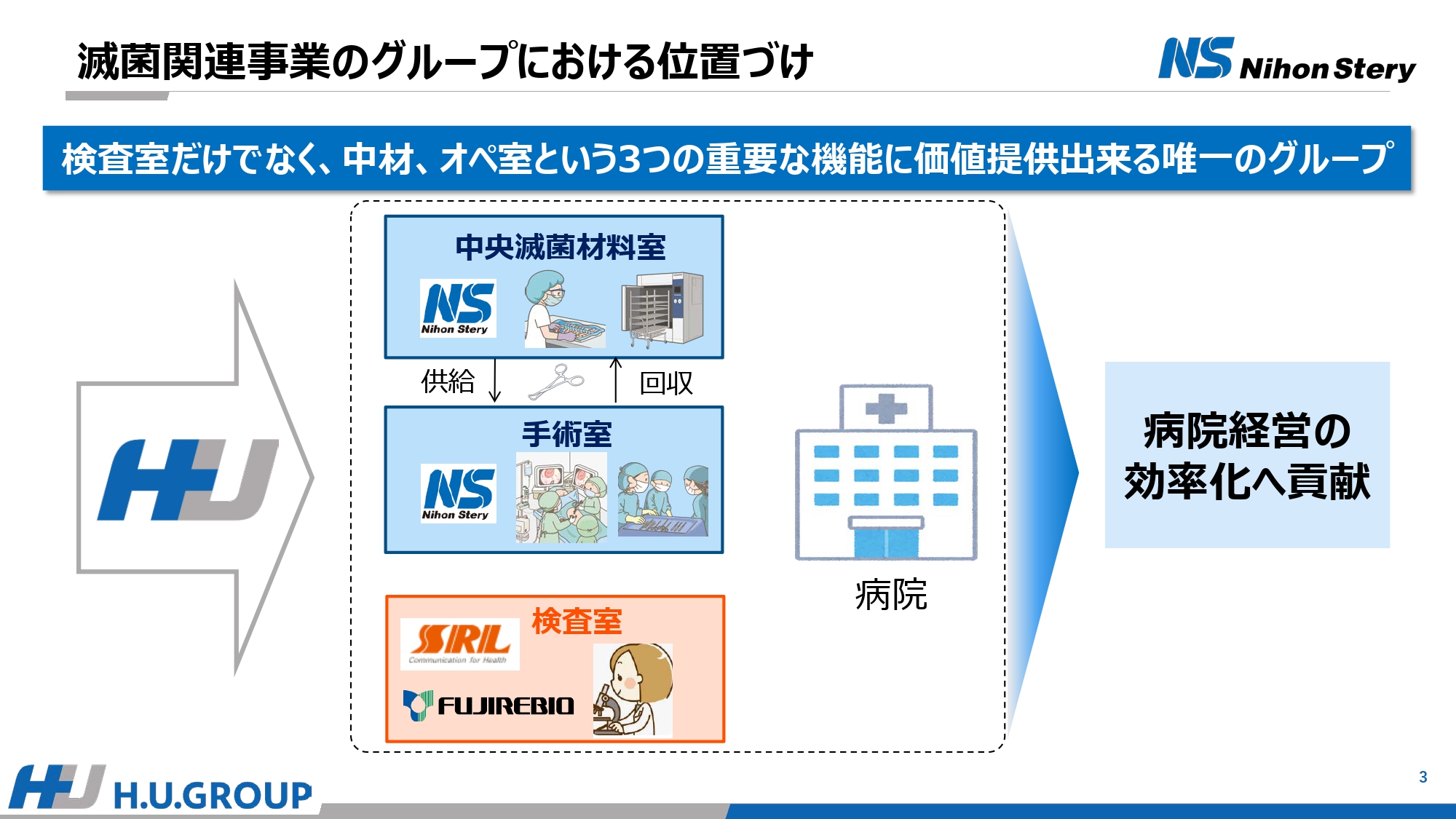

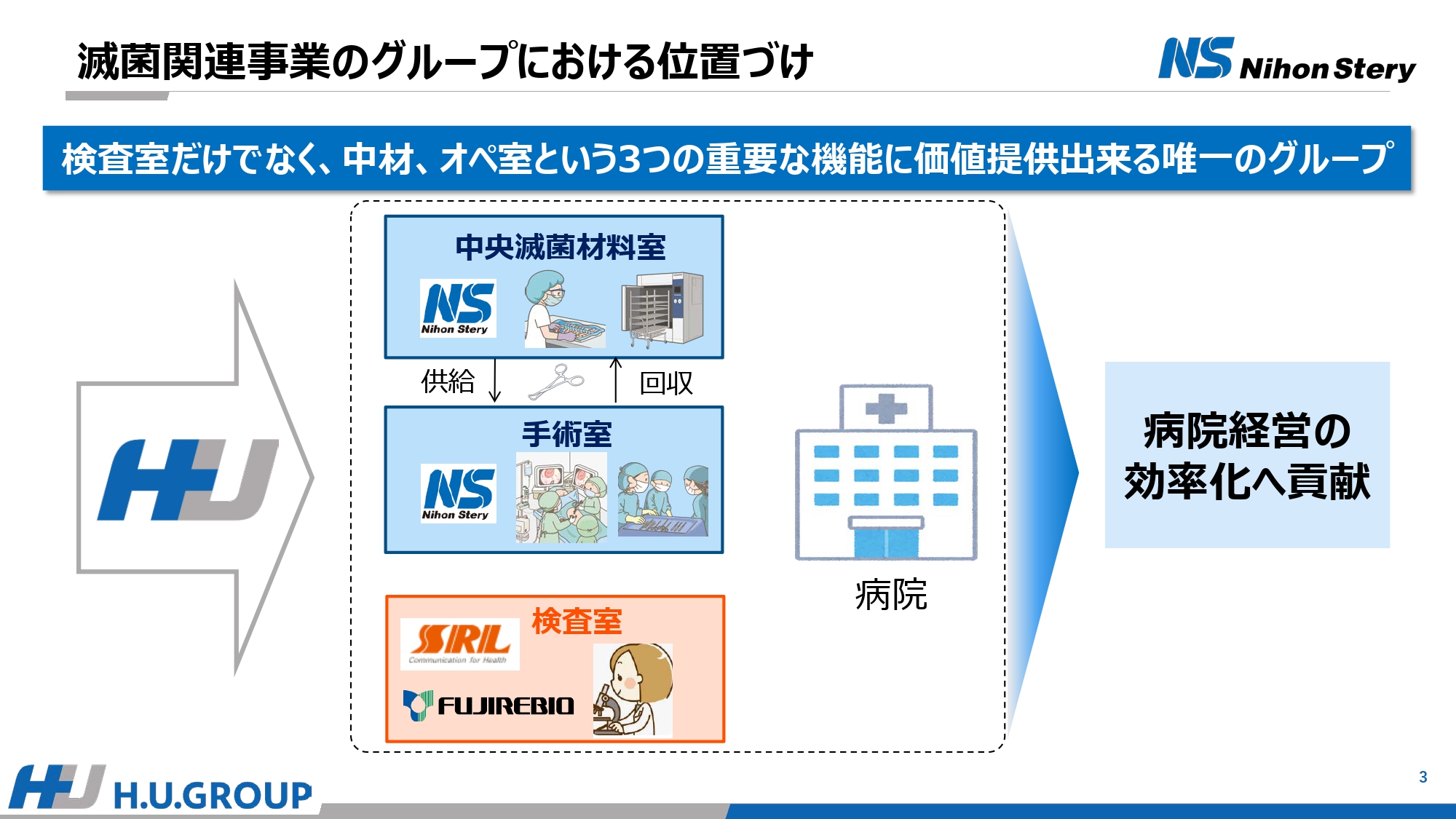

滅菌関連事業のグループにおける位置づけ

滅菌関連事業のグループにおける位置づけについてです。滅菌関連事業では、滅菌サービスを行う中央滅菌材料室と手術室へサービスを提供しています。

LTS事業とIVD事業では、検査室へのサービスと試薬の供給を行っていますが、日本ステリを合わせると、グループとしては検査室に加えて、中央材料室、手術室という病院の重要な3つの機能に対してサービスを提供しています。

この3つの機能に対してワンストップで価値提供できるグループは当社のみであり、今後ともグループとして、お客さまである病院に対して、さらに顧客提供価値を高めていくことができると考えています。

特に手術室は病院経営における収益の中心であり、手術室を効率的に運用するという点に関して、当社が大きく貢献できると考えています。

日本ステリにおけるパーパスの制定

滅菌関連事業はご存じのとおり、労働集約な部分が多い事業です。そのため、特にこの事業においては、従業員エンゲージメントの向上が事業を成長させる上で非常に重要だと考えています。

スライドのとおり、本年新たにパーパスを制定しました。このパーパスをベースとして、今後とも従業員エンゲージメントの向上により、事業の成長を目指していきたいと思います。

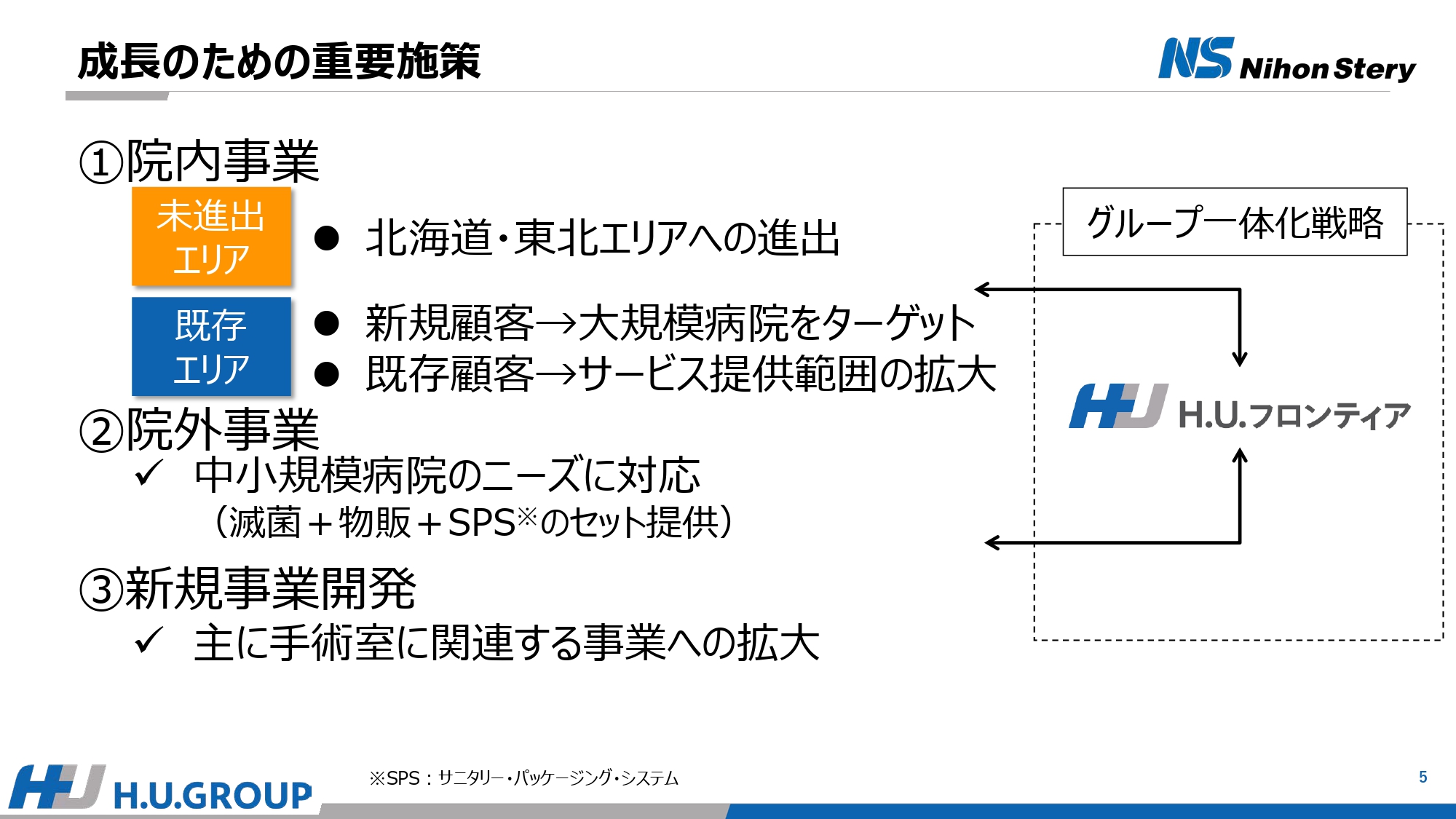

成長のための重要施策

昨年ご説明したとおり、成長のための重要施策は3つの柱で構成されます。1つ目は、院内事業において、未進出地域であった北海道、東北エリアへの進出と、既存エリアにおける大規模病院の獲得、サービス提供範囲の拡大です。これに関しては、営業統合会社であるH.U.フロンティアと一体となって進めてきました。

2つ目は院外事業の強化、3つ目は特に手術室に関連する新規事業開発です。それぞれもう少し詳しくご説明します。

重要施策の進捗(①院内事業)

院内事業に関しては、堅調に新規案件を獲得することができました。宮城県の550床規模の大学病院と神奈川県の700床超の総合医療センターは、2023年4月から受託開始となります。来期途中からの受託案件に関しても、H.U.フロンティアの営業力を活かして、着実に新規の大型案件の獲得を進めていきます。

北海道では大型の受託案件はまだ獲得できていませんが、北海道の大学病院から手術支援ロボットの使用後に必要となる「鉗子」の滅菌を院外事業として受託開始しています。今後とも、日本ステリの滅菌ノウハウや技術力を活かし、新規案件の獲得を進めていきます。

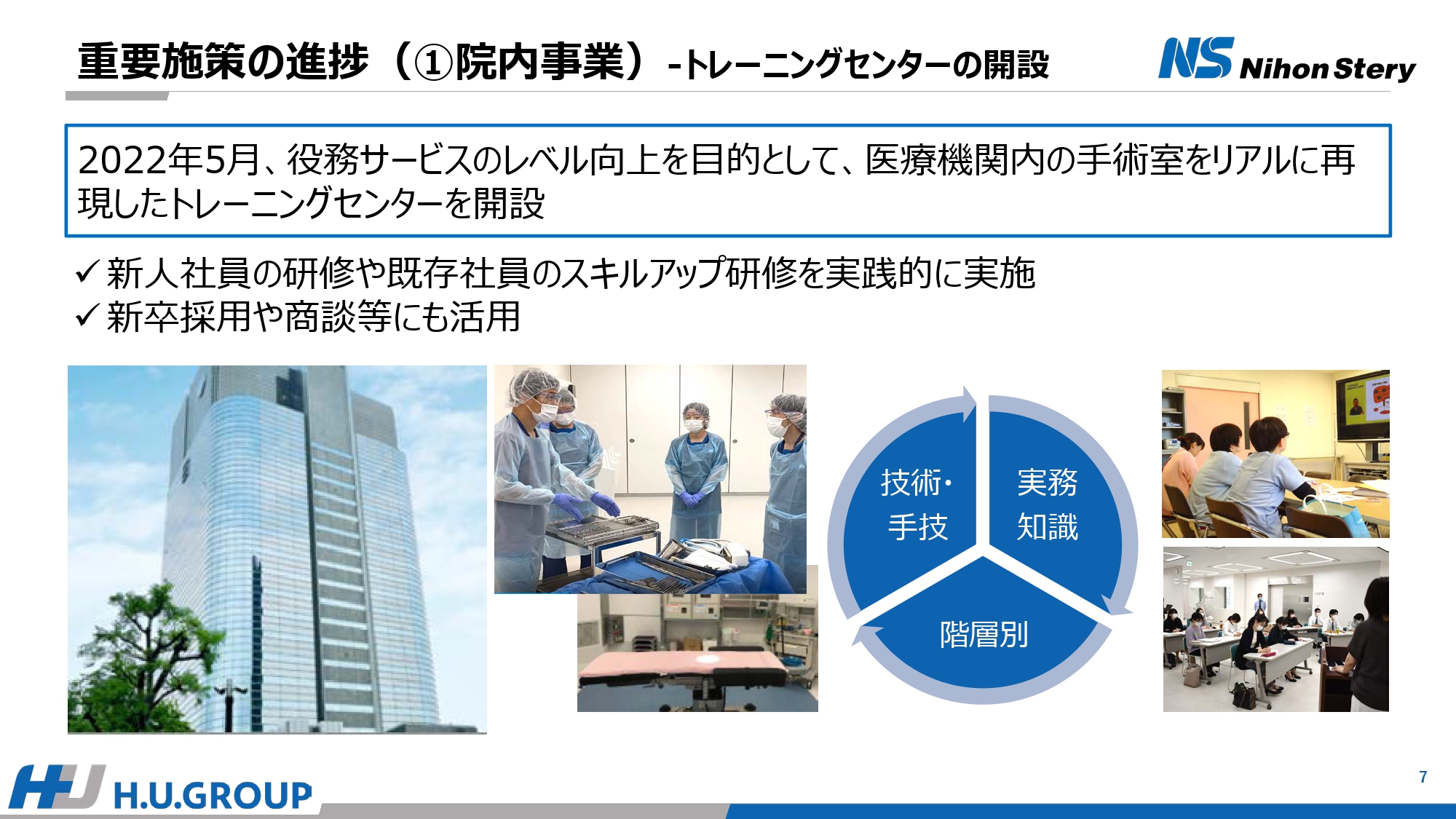

重要施策の進捗(①院内事業)-トレーニングセンターの開設

手術室の役務に関しては、病院内でのOJTが非常に難しいという理由もあり、今年5月に手術室をリアルに再現したトレーニングセンターをオープンしました。新人研修や既存社員のスキルアップ研修に活用するのはもちろんのこと、実際の業務をイメージしてもらえるように、新卒社員の採用活動の一環としても活用しています。

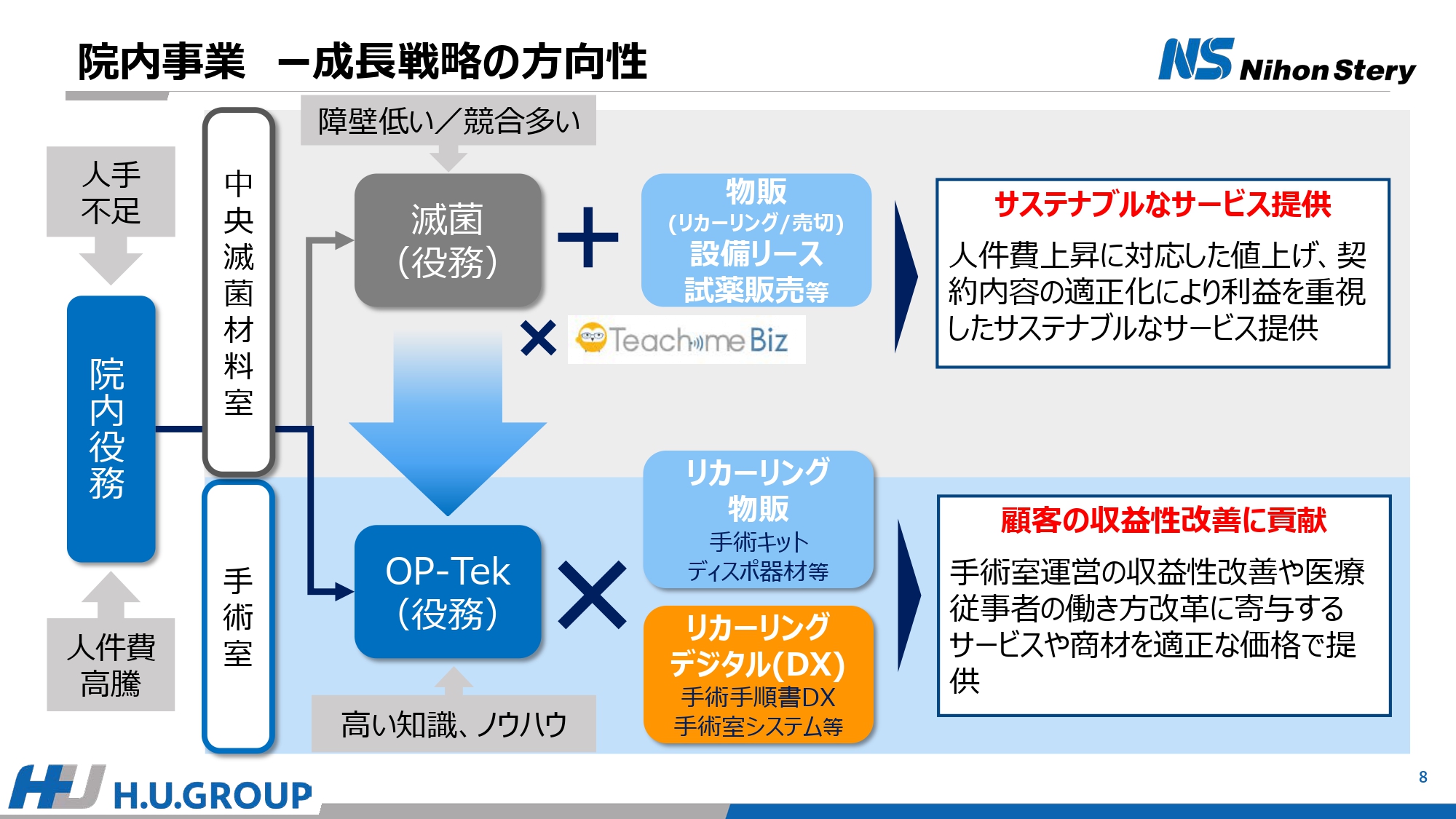

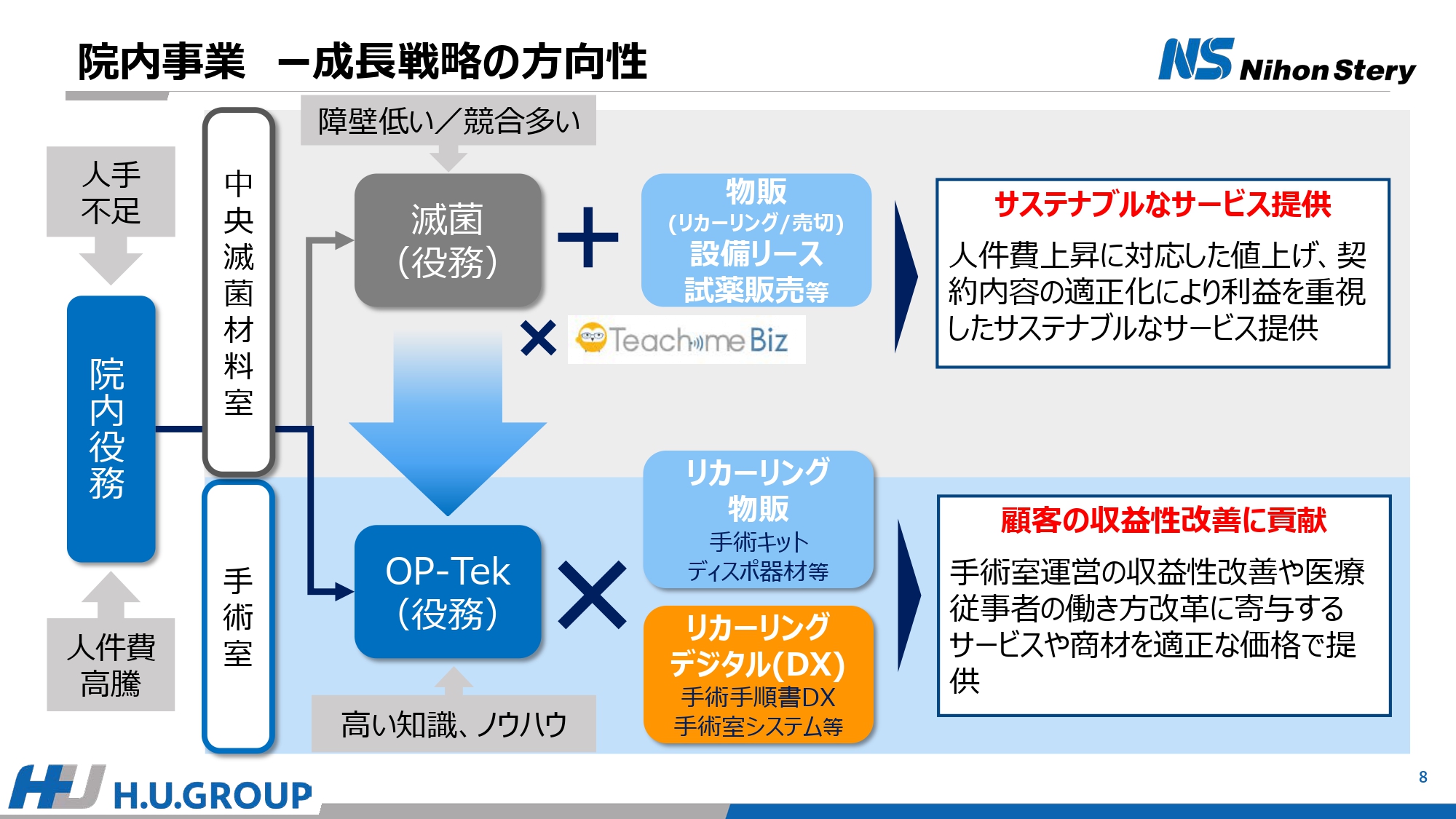

院内事業 ー成長戦略の方向性

日本ステリのコア事業である院内事業ですが、現在多くの課題を抱えています。

外部環境として、人手不足と人件費高騰は今後も継続的な課題となります。2022年度上期においては、人手不足を補うための派遣社員の活用と、3,000人以上雇用しているパートの方々の時給アップが利益の悪化要因となりました。

人員を多く必要とする滅菌の役務は参入障壁が低く競合も多いことから、新規受託や契約更新において、価格下落のプレッシャーが強いことも事実です。

人手不足や人件費上昇の環境に加え、当社としては、現場教育を効率化するための現場DXへの投資も行う必要があり、値上げもしくは契約内容の見直しを行わなければ、適正な利益率を担保することが難しくなると考えています。

このことから、中央材料室における滅菌の役務に関して、今後は「人件費上昇に対応した値上げと契約内容の適正化により、利益を重視したサステナブルなサービスを提供する事業」であると位置づけます。

手術室向けのサービスに関しては、これまで以上に力を入れ、リソースもシフトしていきます。現状、中央材料室の滅菌を行っている施設の約60パーセントで、手術室役務「OP-Tek(オペテック)」を受託しています。「OP-Tek」は中材と比べ必要人員が少なく、また高い知識やノウハウが求められるサービスです。

病院の収益の中心である手術室への役務サービスに加え、リカーリングの物販とリカーリングのデジタル商材の販売を行うことで、手術室運営の収益性の改善と医療従事者の働き方改革に大きく貢献できると考えています。

今後は、付加価値の高い手術室向けの業務拡大に加え、リカーリング物販とリカーリングのデジタル商材の販売を行っていくことで、手術室向けの事業拡大を院内事業の成長の軸にしていきます。

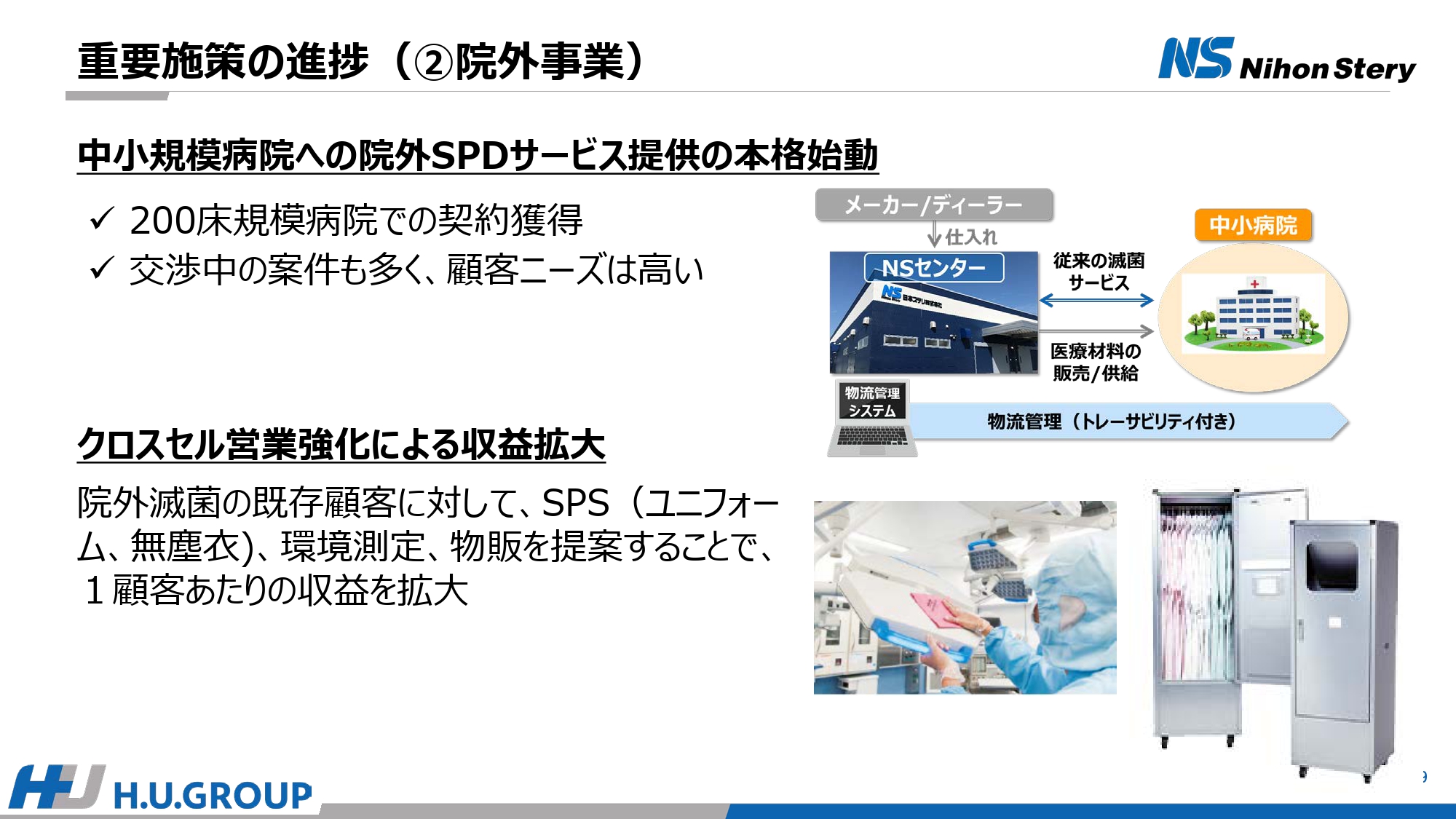

重要施策の進捗(②院外事業)

院外事業の強化に関する進捗です。中小病院向けの院外SPDサービスの提供を本格的に開始し、顧客ニーズが高いことがわかってきました。また、既存の約800施設の中小病院の顧客に対して、SPS(サニタリー・パッケージング・システム)や環境測定、物販を提案し、1顧客あたりの収益を拡大することで、院外事業の成長を図っていきます。

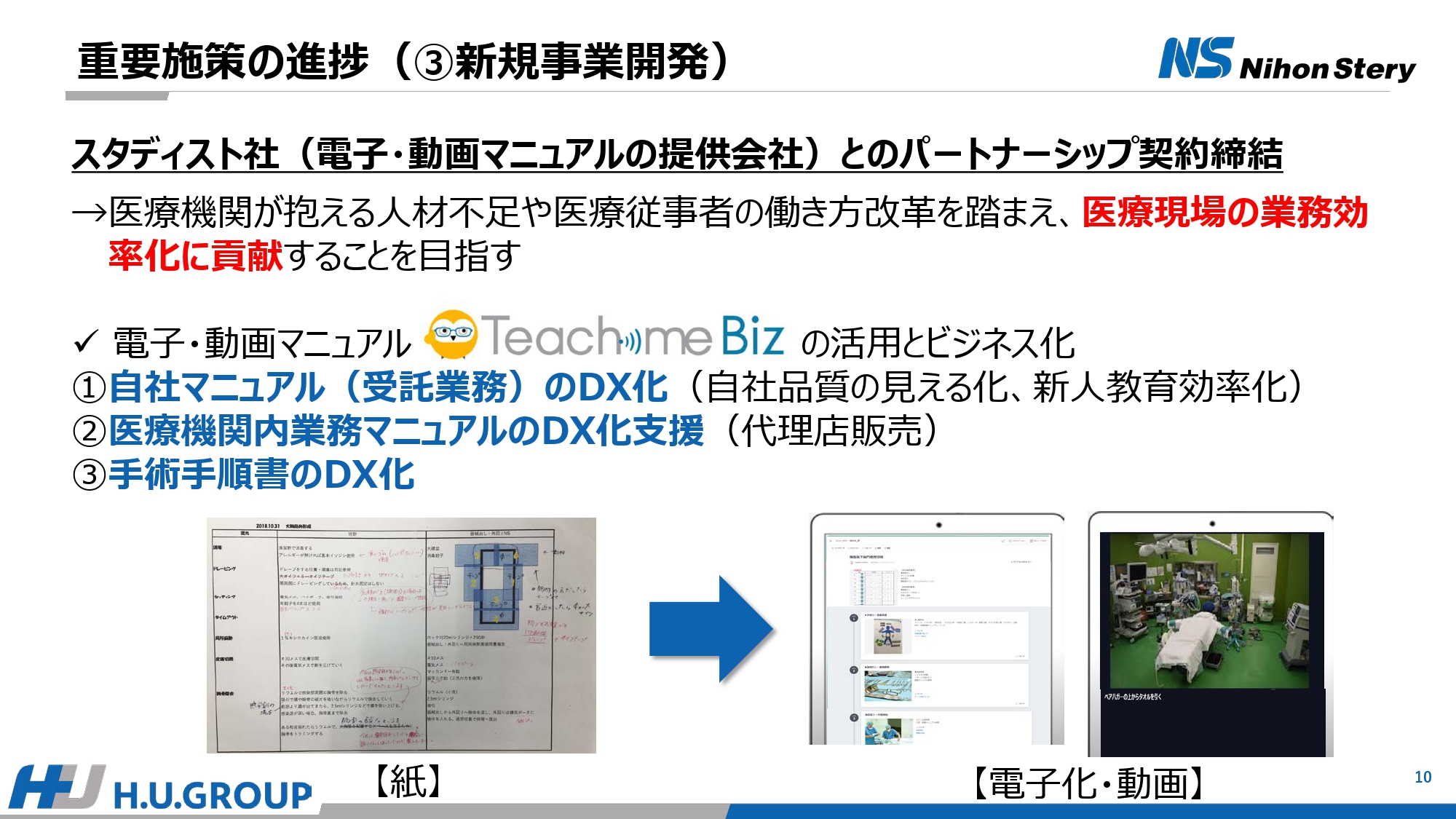

重要施策の進捗(③新規事業開発)

新規事業開発です。すでに発表のとおり、10月に電子動画マニュアルの提供会社であるスタディスト社とのパートナーシップ契約を締結しました。これにより、自社での活用だけではなく、病院のマニュアルDX化支援のための販売代理を行っていきます。

また、今後力を入れていく手術室のビジネス展開として、手術の手順書のDX化をビジネス化していきます。

これに関しては、紙の手順書のデジタル化を当社がサポートすることで、手術に従事する看護師の方の教育、特に新人看護師の方々の知識習得を支援するとともに、マニュアルの確認やそれらを探す手間といった作業時間の短縮により、業務の効率化に寄与できると考えています。

このように、リカーリングのデジタル商材の開発に関しては積極的に進めていこうと考えています。

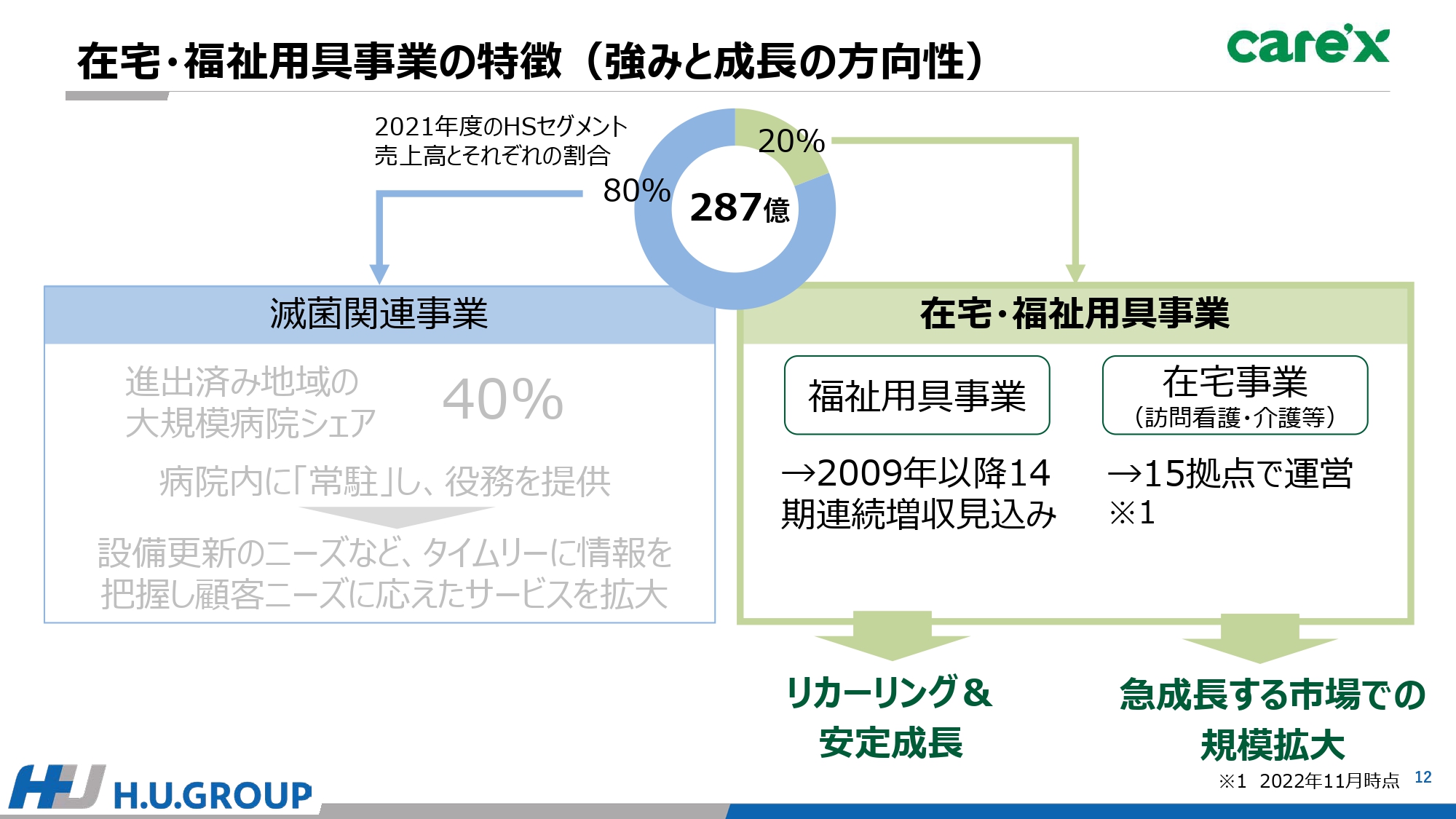

在宅・福祉用具事業の特徴(強みと成長の方向性)

三ツ井英敏氏:みなさま、こんにちは。ケアレックスの三ツ井でございます。私からは、在宅・福祉用具事業についてご説明します。この事業では、福祉用具のレンタル卸と訪問看護を中心とした在宅事業を行っています。

福祉用具事業については、高齢者人口が増加の一途をたどる中、2009年以降、14期連続で増収を続けています。ビジネスとしては典型的なリカーリングモデルであり、今後とも安定成長を目指していきます。

在宅事業については、2018年から新規参入しており、首都圏を中心に現時点で15拠点を運営しています。こちらは市場が急成長しており、規模の拡大を図っていきます。

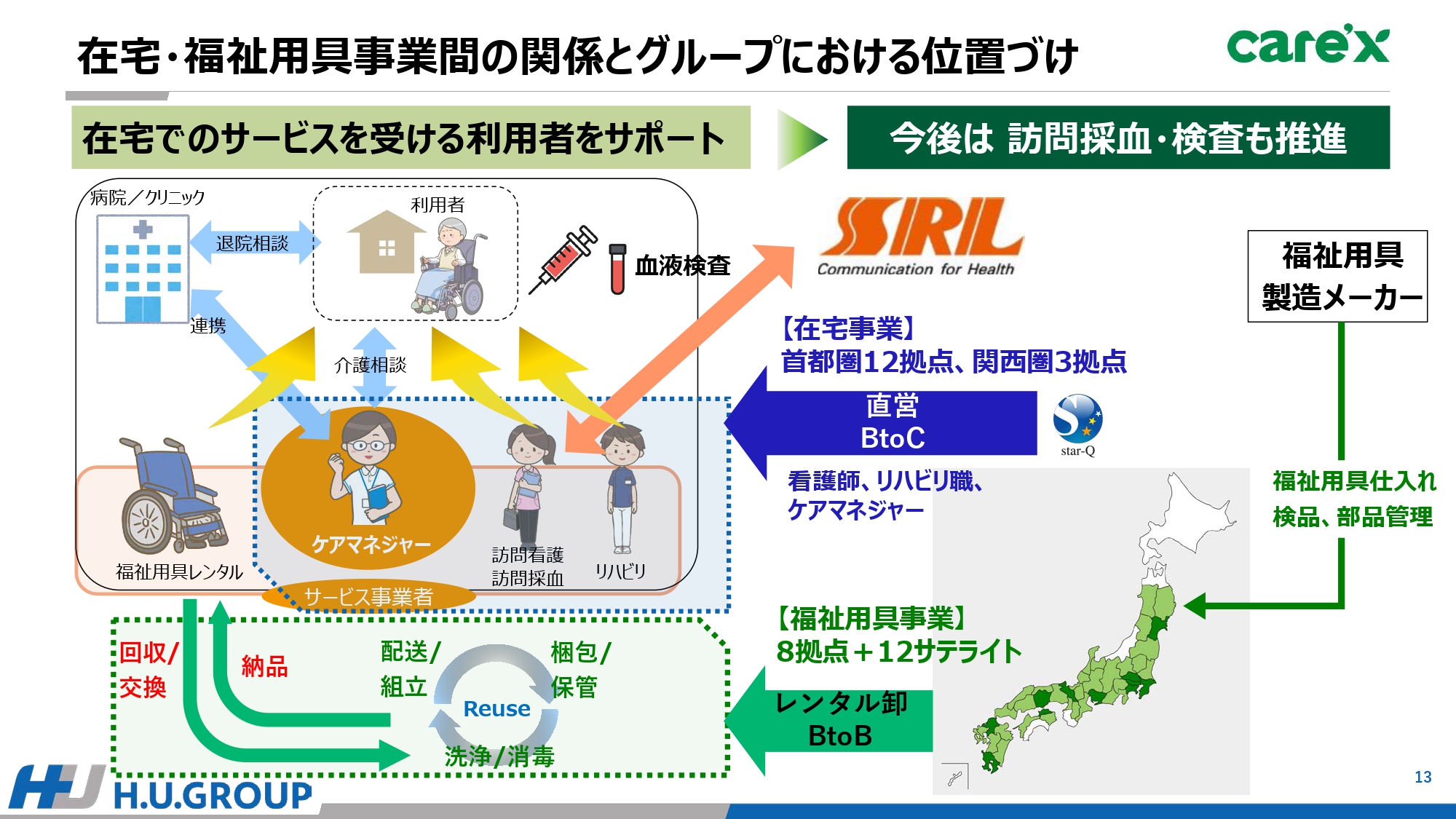

在宅・福祉用具事業間の関係とグループにおける位置づけ

在宅・福祉用具事業の2つの事業の関係とグループにおける位置づけです。この事業を一言で言いますと「在宅でのサービスを受ける利用者をサポートする事業」となります。福祉用具事業では「レンタル卸」という立ち位置で、お客さまは介護ショップなどの「福祉用具貸与事業者」となります。

一方、在宅事業に関しては、利用者のお宅を直接訪問し、訪問看護・リハビリなどのサービス提供を行っています。

この2つの事業をつないでいるのが、ケアマネジャーです。ケアプランを作成するケアマネジャーが所属する居宅介護支援事業所は、当社も複数の拠点で運営しています。

さらに、昨年からは訪問採血と検査のサービス提供を開始しました。検査の依頼はまだ少ないですが、検査をコアビジネスとするH.U.グループだからこそできるサービスだと考えており、今後とも開業医や訪問診療を行う先生方に積極的にプロモーション活動を推進していきます。

ケアレックスにおけるパーパスの制定

日本ステリと同様に、この事業においても従業員エンゲージメントの向上が事業を成長させる上で非常に重要なことだと考えています。ケアレックスにおいては、昨年に経営理念を見直し、新たにパーパスを制定しました。今後とも従業員エンゲージメントの向上により、事業の成長を目指していきます。

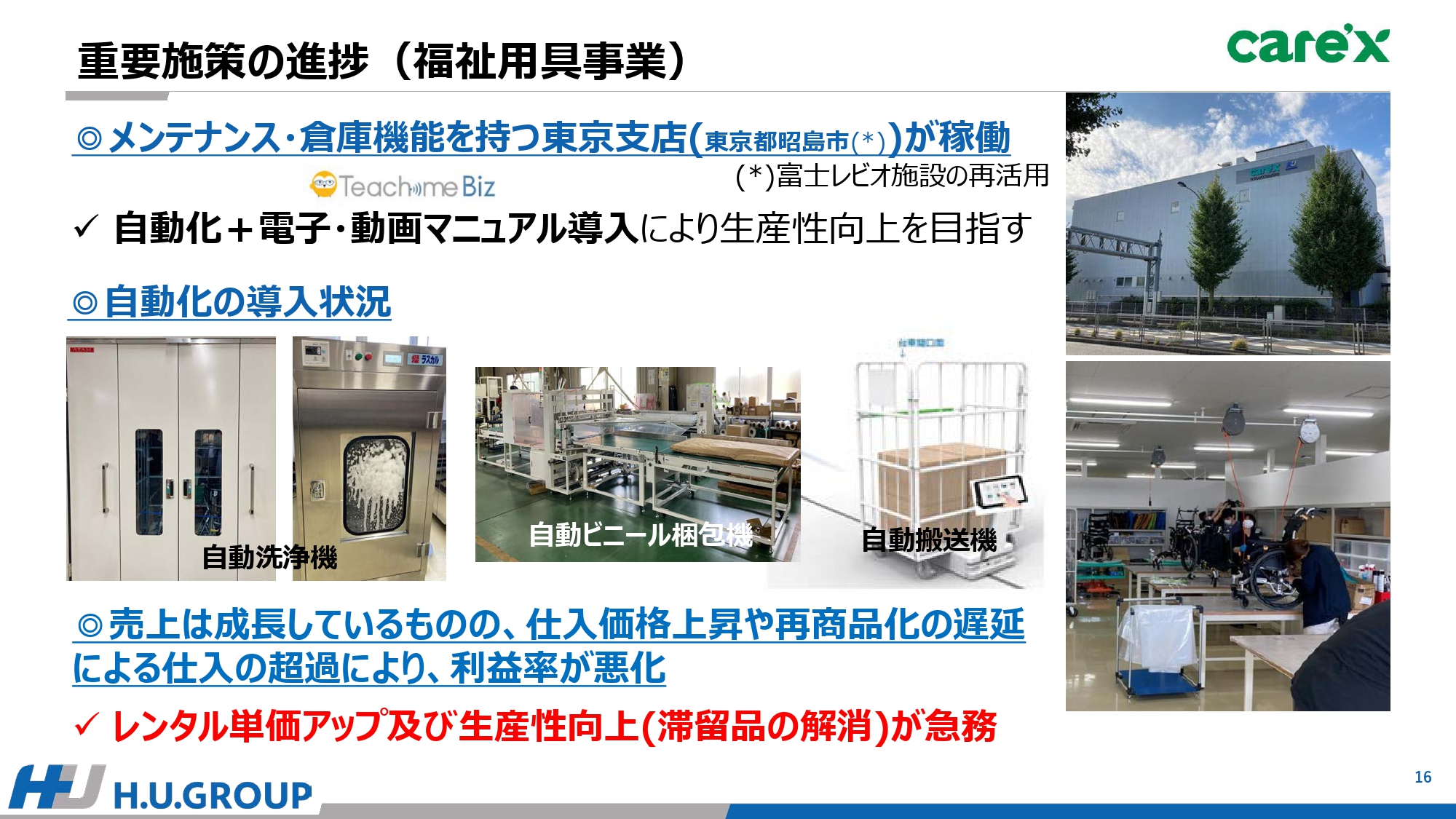

重要施策の進捗(福祉用具事業)

福祉用具事業の重要施策の進捗です。メンテナンスおよび倉庫機能を持つ東京支店が9月から稼働しました。これまで、首都圏でメンテナンス機能を持つ拠点は千葉と横浜の2拠点でしたが、東京支店が3拠点目となります。

東京支店は、自動洗浄機、自動ビニール梱包機、自動搬送機など、最初から自動化を前提とした施設であり、日本ステリでも使っている電子動画マニュアルも最初から導入した支店となります。今後は、東京支店での効果測定を行った上で、他の支店の自動化も推進していきます。

なお、現状、福祉用具事業に関して課題が見えてきています。上期に関しては、レンタルの売上が前年比6パーセント以上成長していますが、福祉用具の仕入価格の上昇と再商品化の遅れをカバーするための仕入の超過により、利益率が悪化しています。

下期以降に関しては、レンタル単価のアップと生産性の向上、つまり、メンテナンス前の滞留品の解消が急務となっており、来期も含めこの2つの施策を最重要施策として進めていきます。

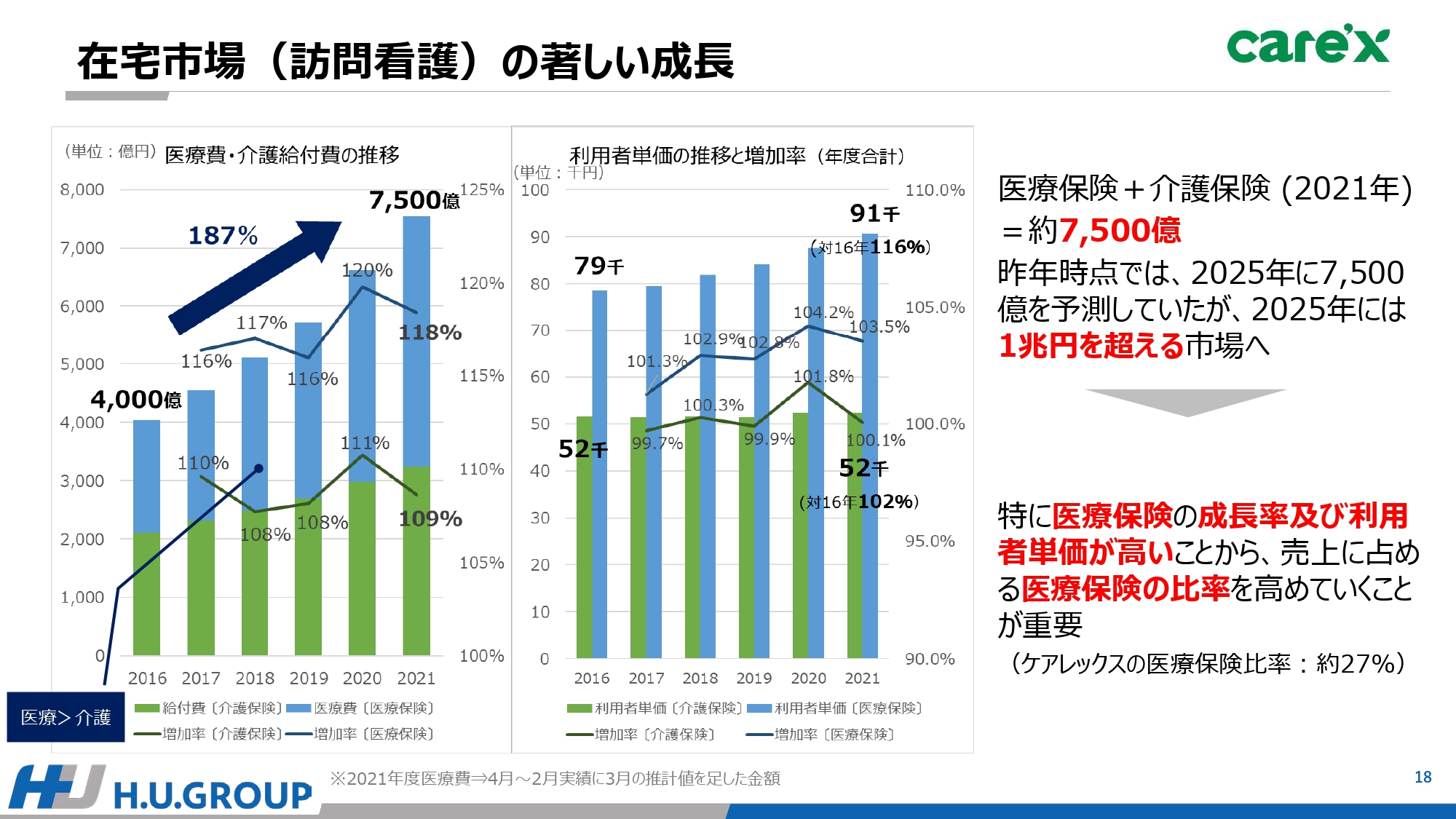

在宅市場(訪問看護)の著しい成長

在宅事業です。訪問看護の市場の伸びに関してお話しします。昨年の訪問看護の市場は、約7,500億円となりました。当社は昨年時点で2025年くらいに7,500億円になると考えていましたが、想定よりも成長が加速しています。このまま進むと、2025年には1兆円を超える市場になると予測しています。

その中でも、医療保険の成長率は今後も年率20パーセントの成長が続くと思われ、利用者単価も医療保険は2016年に7万9,000円だったものが、2021年には9万円を超えました。このことから、売上に占める医療保険の比率を高めていくことが非常に重要です。

現状、ケアレックスの訪問看護における医療保険の比率は27パーセントで、これをいかに早期に高めていけるかが、当社の在宅事業の収益性を高める上で一番の鍵になっていきます。

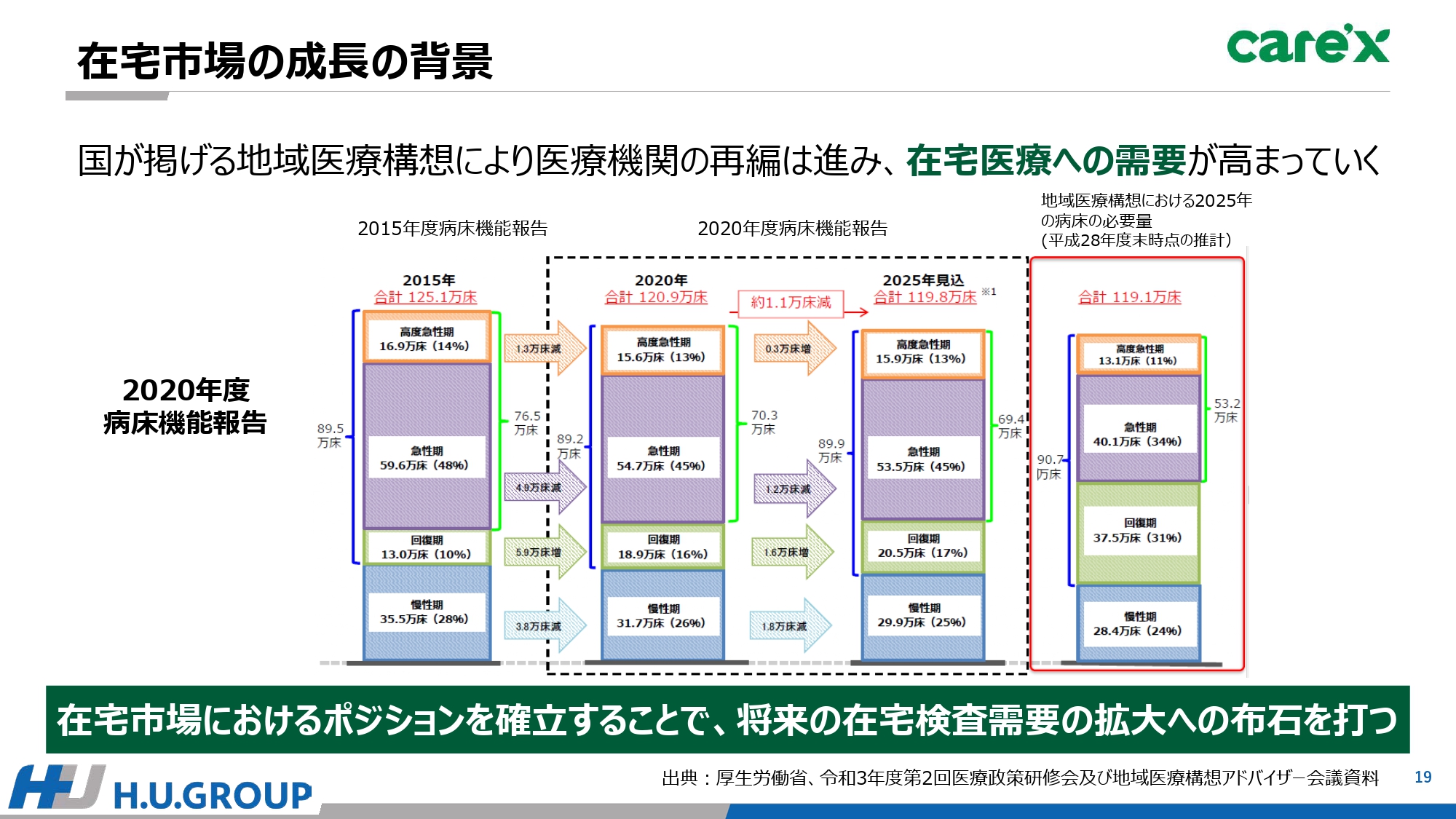

在宅市場の成長の背景

あらためて、このように急成長する在宅市場にH.U.グループが参入する意義をご説明します。国の方針において、急性期における病院の病床が在宅の病床に置き換わっていく中で、将来は検査の場も「在宅での検査」という需要が高まってくると考えています。

市場を作るという意味においても、在宅市場におけるポジションを持つことで、将来、在宅検査という市場が創出されるという仮説のもと、在宅検査需要の拡大への布石を今から打っておくことが、検査のリーディングカンパニーであるH.U.グループにとって非常に重要な意義があると考えています。

重要施策の進捗(在宅事業 -地域ドミナント戦略)

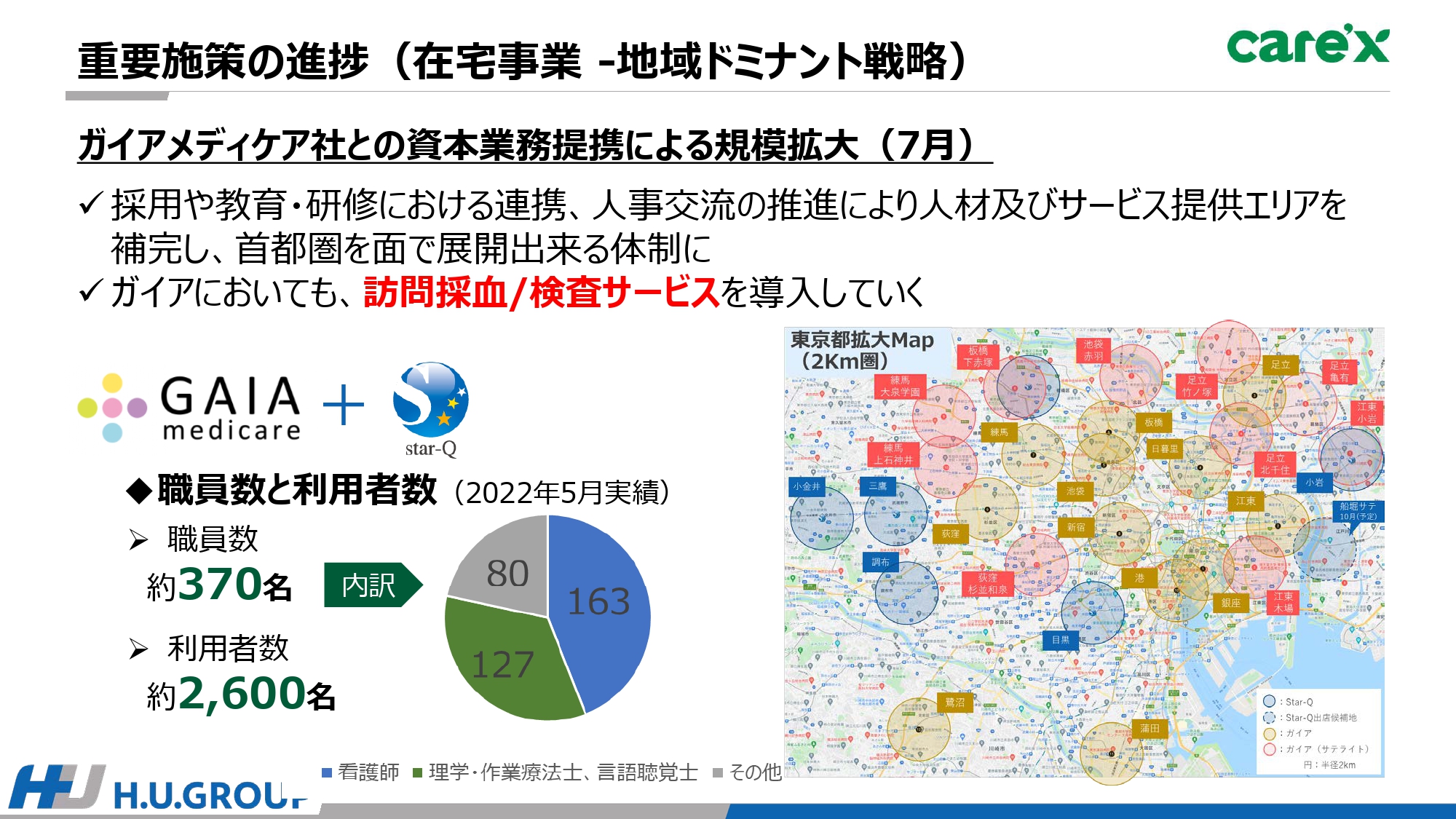

在宅事業の重要施策の進捗です。今年7月に、同業であるガイアメディケア社との資本業務提携を行いました。これにより、採用・教育・研修での連携を行い、人材とサービス提供の両面において、ようやく首都圏を面で展開できる体制となりました。

両社を単純に合算すると、看護師をはじめとした職員数は約370名、利用者数は約2,600名となります。今後は、ガイアメディケア社においても、訪問採血、検査サービスを展開できるようにしていく予定です。

重要施策の進捗(在宅事業-自費リハビリへの参入)

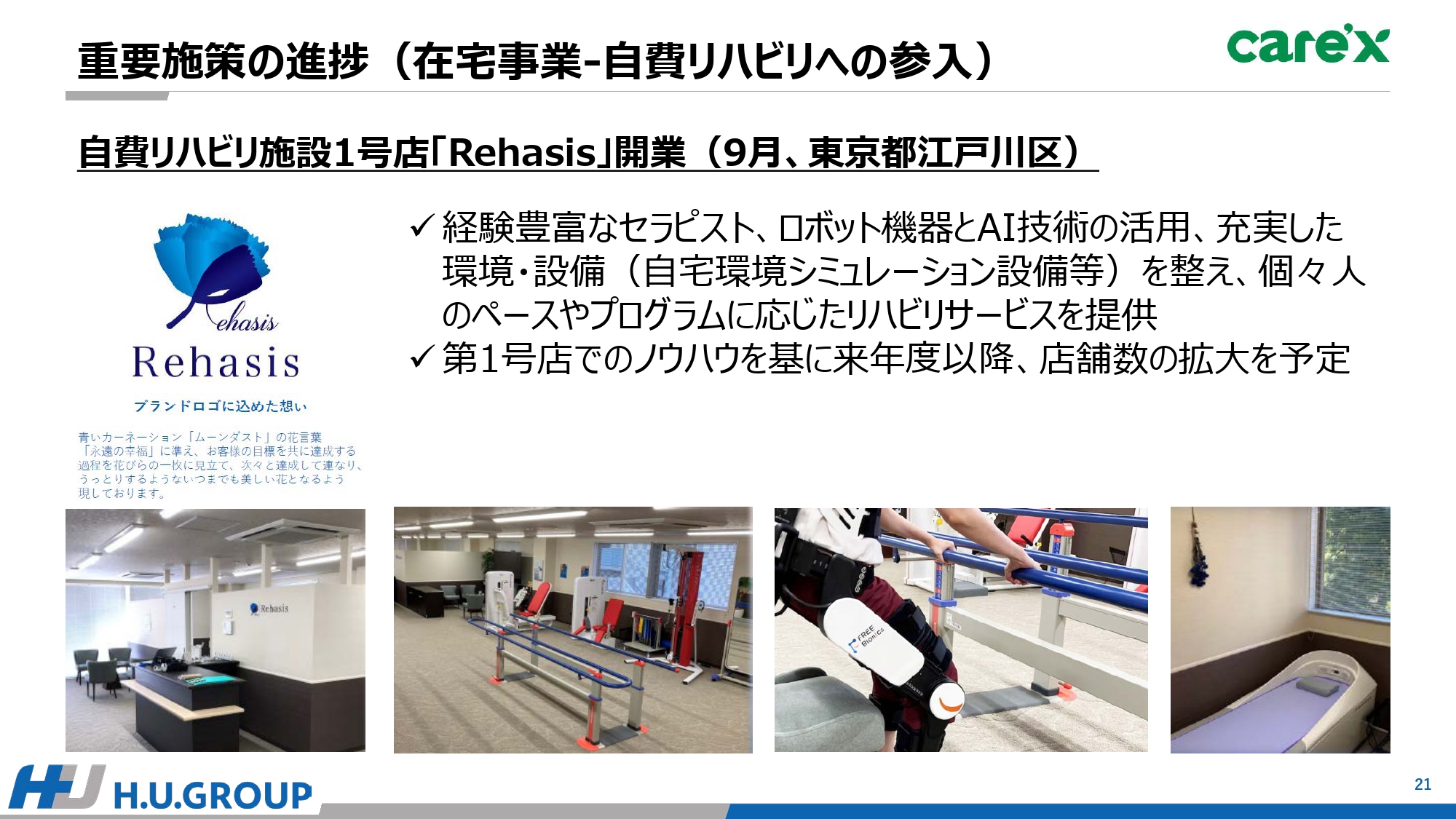

自費リハビリへの参入についてです。近年、自費でのリハビリのニーズが高まってきていますが、保険制度内では満足できるまでリハビリを続けることが難しいといった課題があるからだと考えています。

このような保険制度内でのリハビリの課題解決と、看護とリハビリのシームレスな連携の実現を目指し、自費リハビリ施設の1号店を今年9月にオープンしました。1号店でノウハウを蓄積した上で、来年度以降、店舗数を拡大していく予定です。

在宅事業の収益性に関して

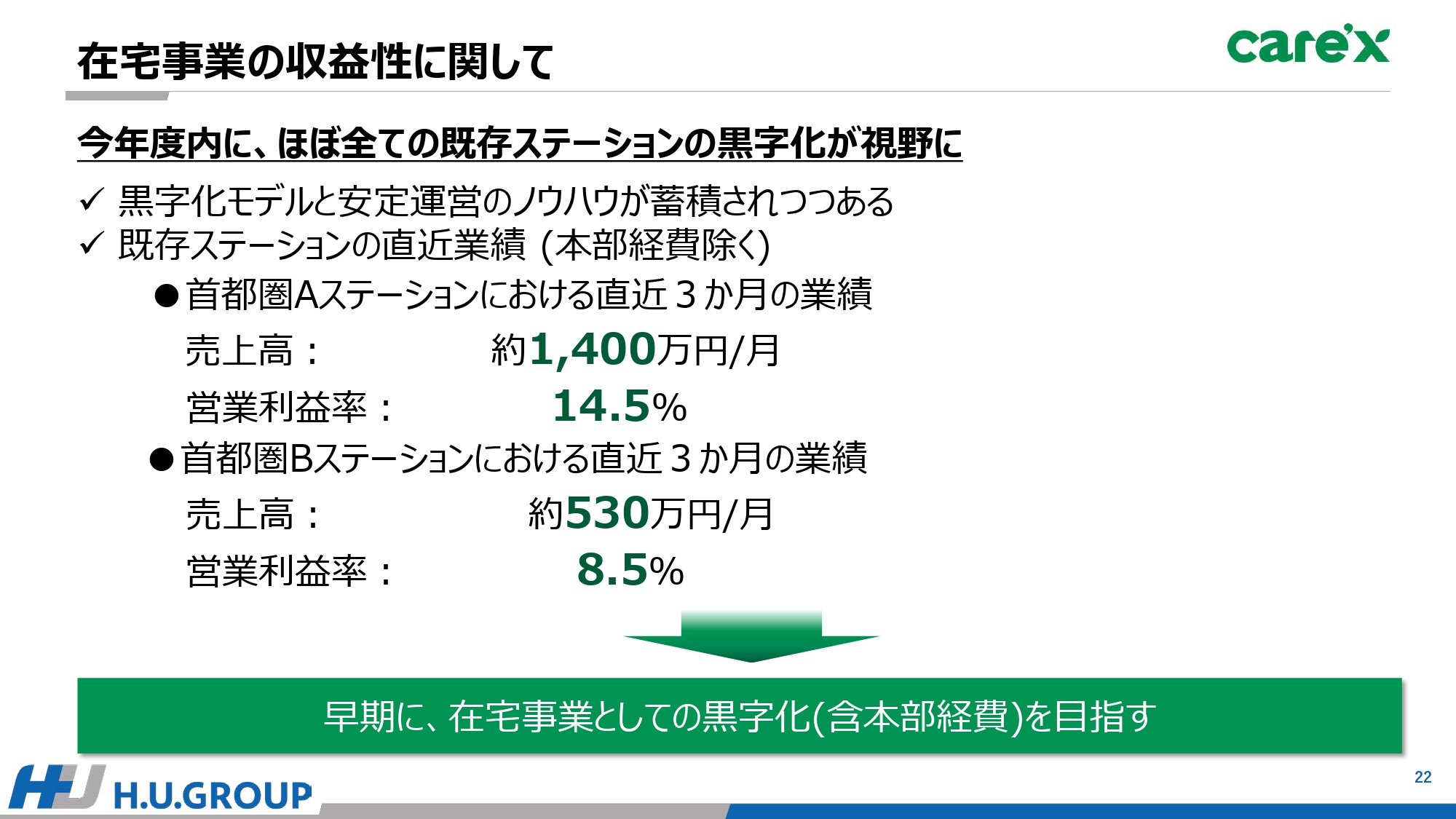

急成長する訪問看護の市場ですが、当社の在宅事業においても、今年度内にほぼすべてのステーションでの黒字化が視野に入ってきました。運営の安定化・看護師の離職率の改善により、上期の売上は前年比で約30パーセント成長となりました。

黒字化モデルのノウハウも蓄積されつつあります。現状、安定的に黒字を計上しているステーションは5拠点ほどですが、本部経費を除く各拠点の直近3ヶ月の営業利益率に関しては、ようやく10パーセントを超えるステーションが出ています。

このように、2桁の営業利益率を出せるようなステーションを多く作ることで、在宅事業の早期黒字化を目指していきます。

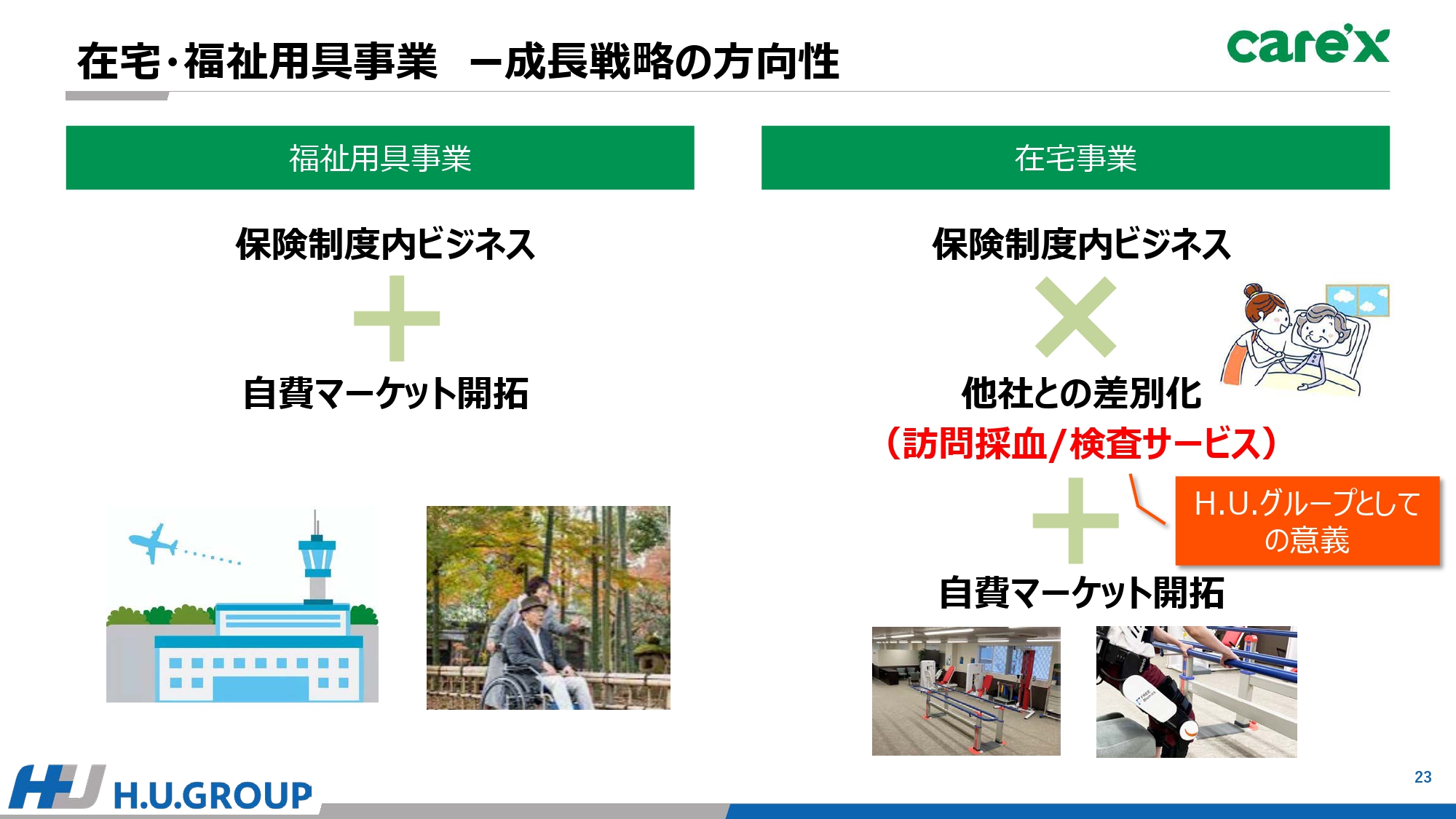

在宅・福祉用具事業 ー成長戦略の方向性

在宅・福祉用具事業の成長戦略の今後の方向性です。福祉用具事業に関しては、これまで保険制度内でのビジネスを中心にレンタル卸を行ってきました。しかし、10パーセントを超える福祉用具の仕入価格の大幅な上昇を受け、それをすぐにレンタル価格に転嫁できないという上限価格の問題が、あらためて課題として挙がってきました。

レンタル単価のアップを図ってはいくものの、保険制度内だけでビジネスを展開することのリスクが顕在化しています。

このため、事業リスクを減らすという意味においても、例えば旅行先での福祉用具のレンタルのような自費のマーケットの開拓に関しても、この数年で種まきしていきたいと考えています。

在宅事業については、当社の訪問採血・検査サービスは成長する市場において差別化できる要素であり、かつ、当グループが手掛ける意義として、引き続き新しい市場を作っていく活動を行っていきます。さらに、福祉用具事業と同じく自費のリハビリを皮切りに、保険制度外である自費のマーケットの開拓を進めていきます。

HSセグメント - まとめ

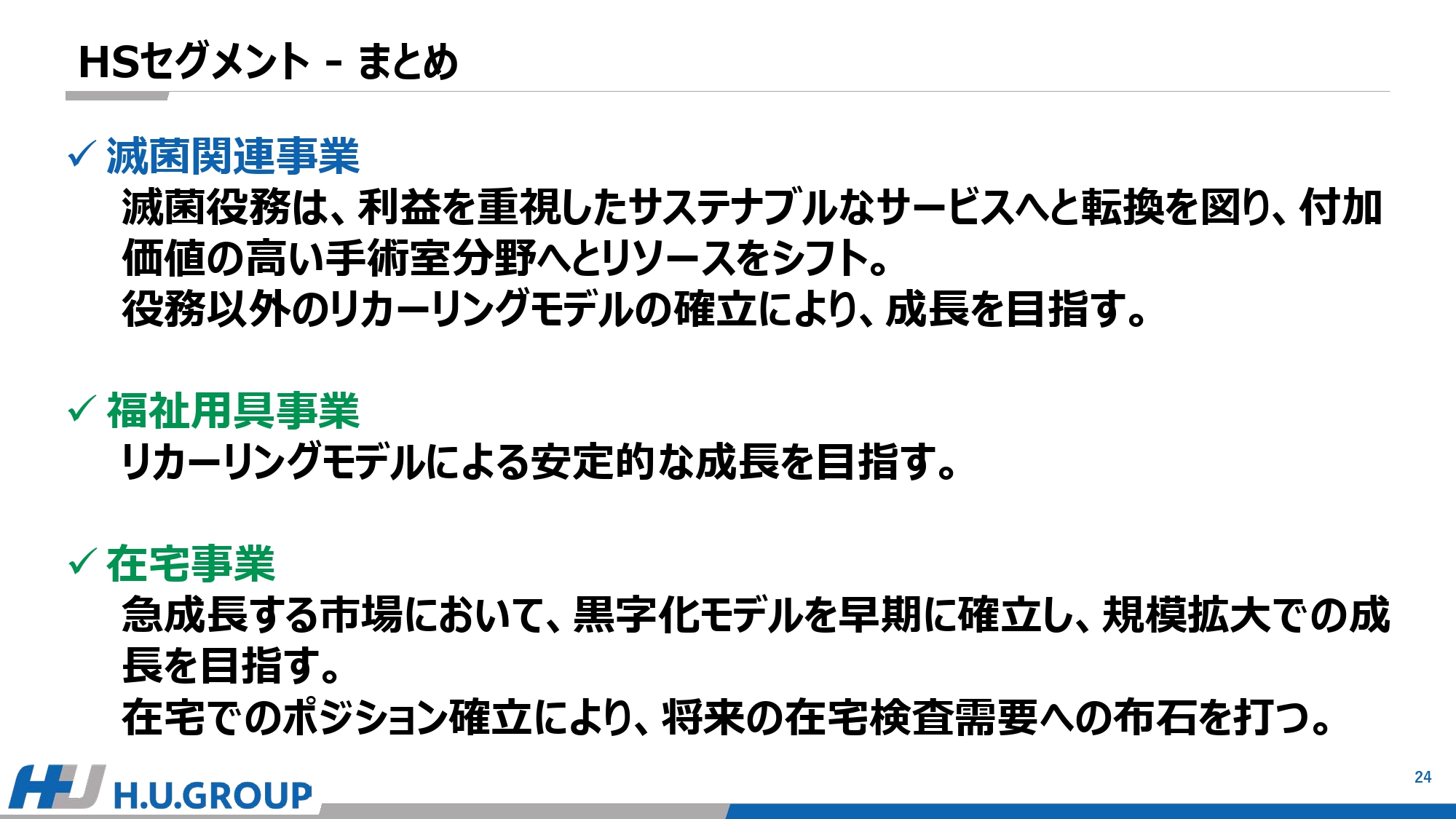

最後に、HSセグメントのまとめとなります。滅菌関連事業では、利益を重視したサステナブルなサービスへの転換を図っていきます。

福祉用具事業では安定的な成長を目指すとともに、在宅事業では急成長する市場において規模を拡大して成長を目指していきます。将来を見据えた在宅検査需要への布石を打つべく、各種施策を推進していきます。

以上、ご清聴ありがとうございました。

質疑応答:SRL、富士レビオとのシナジーについて

質問者:滅菌関連事業における日本ステリ、SRL、富士レビオとのシナジーについてです。この連携によって、例えば受託臨床検査、臨床検査薬について、日本ステリがアップセルできるようなところがあるのか、またその逆として日本ステリの顧客に対してSRLや富士レビオの売上が立つようなシナジーは、今どの程度創出できていますか?

酒井:連携によるシナジーとしては、互いの既存顧客への紹介があります。特に、当社の院内事業での拡販における3本柱の1つである新規エリアへの進出に関しては、グループのシナジーが大きく功奏したと考えています。

当社が今まで進出していなかった北海道・東北エリアに短期間で顧客を得ることができたのは、SRL、あるいは富士レビオが実績としてその地域の病院とのコンタクトがあったということが、大きなシナジーを生んだと考えています。

質疑応答:病院とのつながりを活かした新規事業構想について

質問者:滅菌事業は病院とのつながりがかなり深くなる事業だと思います。今の病院とのつながりを活かして、「このようなことができればおもしろい」という長期的に思い描いている構想などがあれば教えてください。

酒井:利益を重視したサステナブルな方向性を目指すことについて、滅菌関連事業では、統合や競合との闘い、価格競争になりがちな部分がありますので、人手不足により採用している派遣社員を直雇用に切り替えていくことで、安定した利益確保や運営を図っていきたいと考えています。

新たな提案としては、DX化によるリカーリングモデルを拡販していくことにより、利益創出を目指していきたいと思います。院内の事業では、利益を重視するだけではなく、リカーリングモデルや物販を強化し、あるいは手術室へのサービスの拡充を図ることを考えています。

質疑応答:SRL、富士レビオとの連携成功の理由について

質問者:滅菌関連事業についてです。SRL、富士レビオとともに、以前からH.U.グループの傘下にありましたが、以前はそこの連携がうまくできていなかったものの、今は連携がうまくいき、新規顧客の開拓の成功につながっているということかと思います。以前を振り返った時に、何が連携の障害となっていたのでしょうか?

竹内CEOをはじめ、トップダウンで連携するよう指示が出た頃から連携が強化し始めたという理解ですが、以前は連携できなかった理由を教えてください。

酒井:おっしゃるとおり、一体化してシナジー効果を得るために、現CEOがそれぞれの会社の縦割りになっている部分を解消したことが大きなところだと思います。

過去はそれぞれの営業で売上目標などがあり、どうしてもそこを達成するための営業活動となっていました。グループ一体としての営業活動というより、個社最適での目標達成がメインとなっていたと思います。

質疑応答:滅菌関連事業における収益改善の方針について

質問者:SRL、富士レビオと連携しながら新しいエリアである北海道・東北に進出していくため、売上が増えるというイメージは持てます。一方で、人件費なども上がっているため、中央材料室でマージンが低いところは少し手を引くという印象を持ちました。

滅菌関連事業のトータルの売上は、これからほぼ横ばいか下方くらいで推移しながら、マージンが大きく改善するというイメージを持てばよいのでしょうか?

酒井:滅菌関連事業の既存の部分に関しては、手を引くというよりは、契約内容を見直したり、値上げ交渉していくことで、利益をしっかりと確保していきつつ、DX化などによって属人的な部分を解消し、より労働集約のところを軽減していきたいと考えています。

そこのリソースを収益性が高い、ないしは専門性が高い手術室のほうに向けていくことで、売上と利益を稼いでいきます。

併せて、リカーリングと物販も進めていきます。物販に関しては、物によって利益率はいろいろと違いますが、滅菌に関わる物販はメーカーとの直接取引ができますので、比較的高い利益率を確保することが可能です。

同じ病院の中でも滅菌に関わっていることはすべて手を引くということではなく、滅菌に関してはしっかりと利益が出るような体制に改善し、病院との交渉も行っていきます。一方で、それを軸として手術室や院内の別のところでしっかりと売上を確保していこうと考えています。

新着ログ

「サービス業」のログ