ジーニー、上期売上総利益は前期比+44.9%と高成長 インドの大型取引獲得で海外事業がさらなる躍進

メッセージ

工藤智昭氏:本日は株式会社ジーニーの2023年3月期第2四半期決算の概要を、代表取締役社長の私よりご説明させていただきます。よろしくお願いいたします。

サマリーをご説明します。売上高や売上収益について、当社では前期第4四半期より収益基準にIFRSを適用し、今期よりIFRSに変更しました。前年同期の実績が比較の目安にならない部分もありますが、これまで売上総利益を大事にしてきた中で、第2四半期までの売上総利益がYonYで44.9パーセント増になるという高成長を果たしています。

営業利益についても4.4億円となり、第2四半期累計の過去最高益を大きく更新することができました。

また、当社は数年前からマーケティングSaaS事業を強化していますが、同事業の売上比率を前年同期比19.2パーセントから28.5パーセントまで増やすことができました。ARRとしても15億円と、SaaS事業単一の上場企業の規模まで拡大しています。

さらに、創業事業の広告プラットフォーム事業も、2010年からシェアを拡大し続けています。昨年から今年にかけても、YonYで26パーセント増と高成長を続け、大きく前進できています。

加えてこの上半期には、インド市場で大きな取引が獲得できたこともあり、海外事業の売上総利益もYonYで60パーセント増と、さらなる躍進を遂げています。このように、上半期は非常に順調な業績で終えることができています。

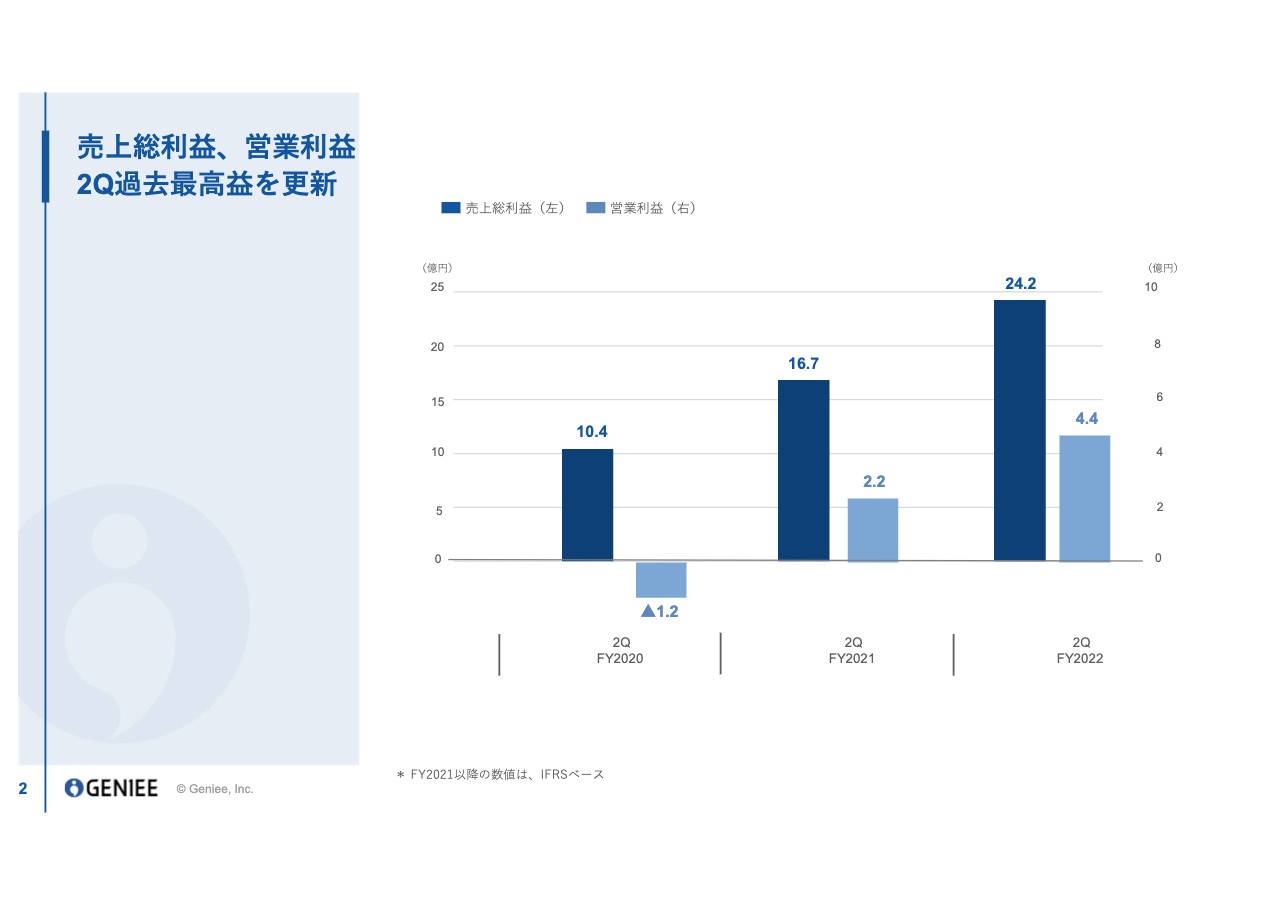

売上総利益、営業利益2Q過去最高益を更新

第2四半期まで累計の売上総利益と営業利益のグラフです。2年前から比較して2倍以上成長し、前年と比較してもかなり大きく成長しています。

パーパス

当社のパーパスについてご説明します。「誰もがマーケティングで成功できる世界を創る」というものを、事業やプロダクト開発の究極の目標としています。

大手企業から中小企業、スモールビジネスを行っている方まで、いろいろな方がマーケティングや広告活動を行っていますが、その誰もが当社のプラットフォームを使い、マーケティングで成功できる世界を創ろうと考えています。

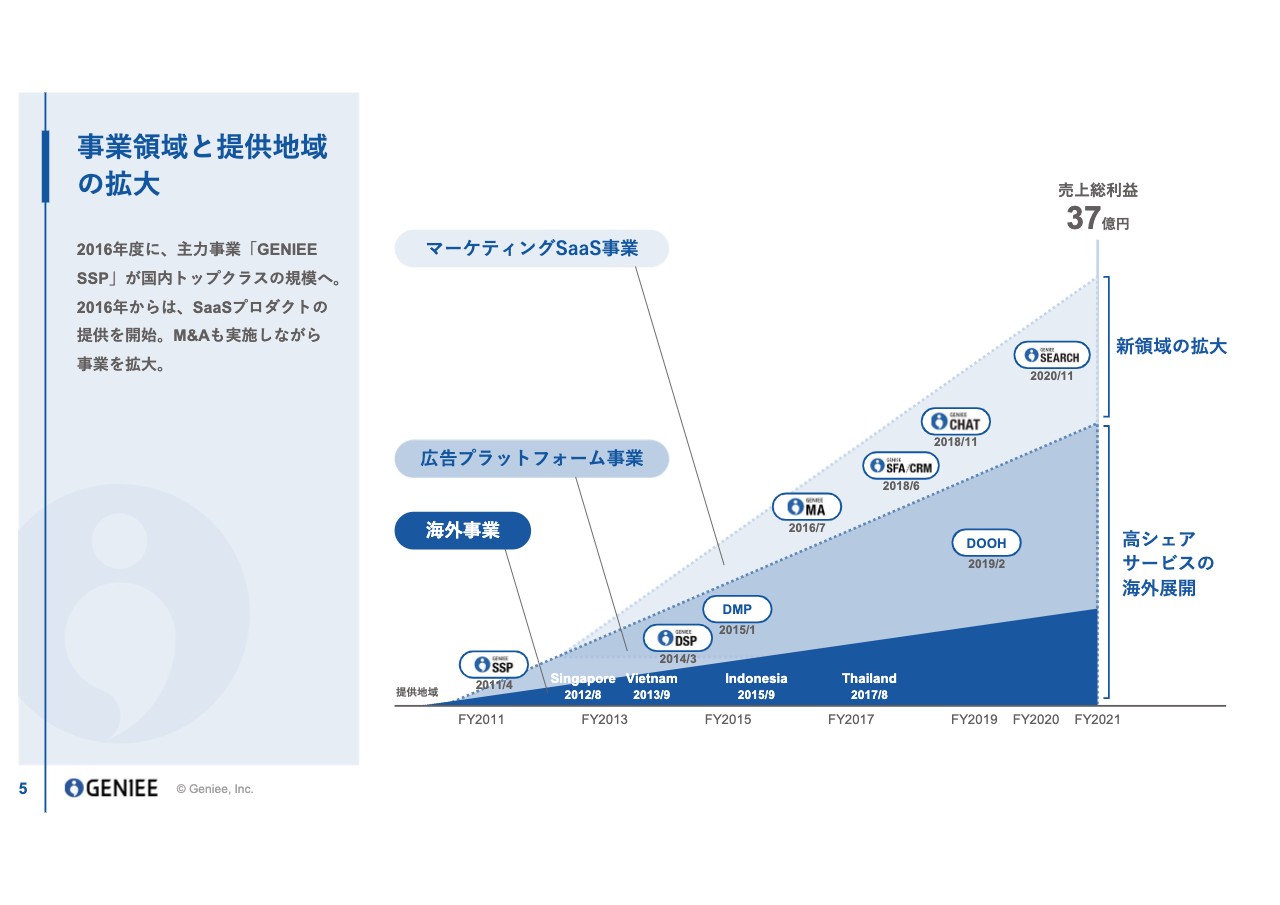

事業領域と提供地域の拡大

パーパス実現のため、事業領域は拡大し続けています。特に2017年以降は、マーケティングSaaSと言われる、マーケティングや広告で使われるSaaSやツール、ASPを新規事業と買収で獲得し続け、その事業が大きく拡大しています。

既存事業も冒頭にご説明したとおり、売上総利益がYonYで20パーセント増を超える成長を見せつつ、そのような国内で競争力を得たプラットフォームは海外に展開し、海外事業を伸ばすという方針で進めています。

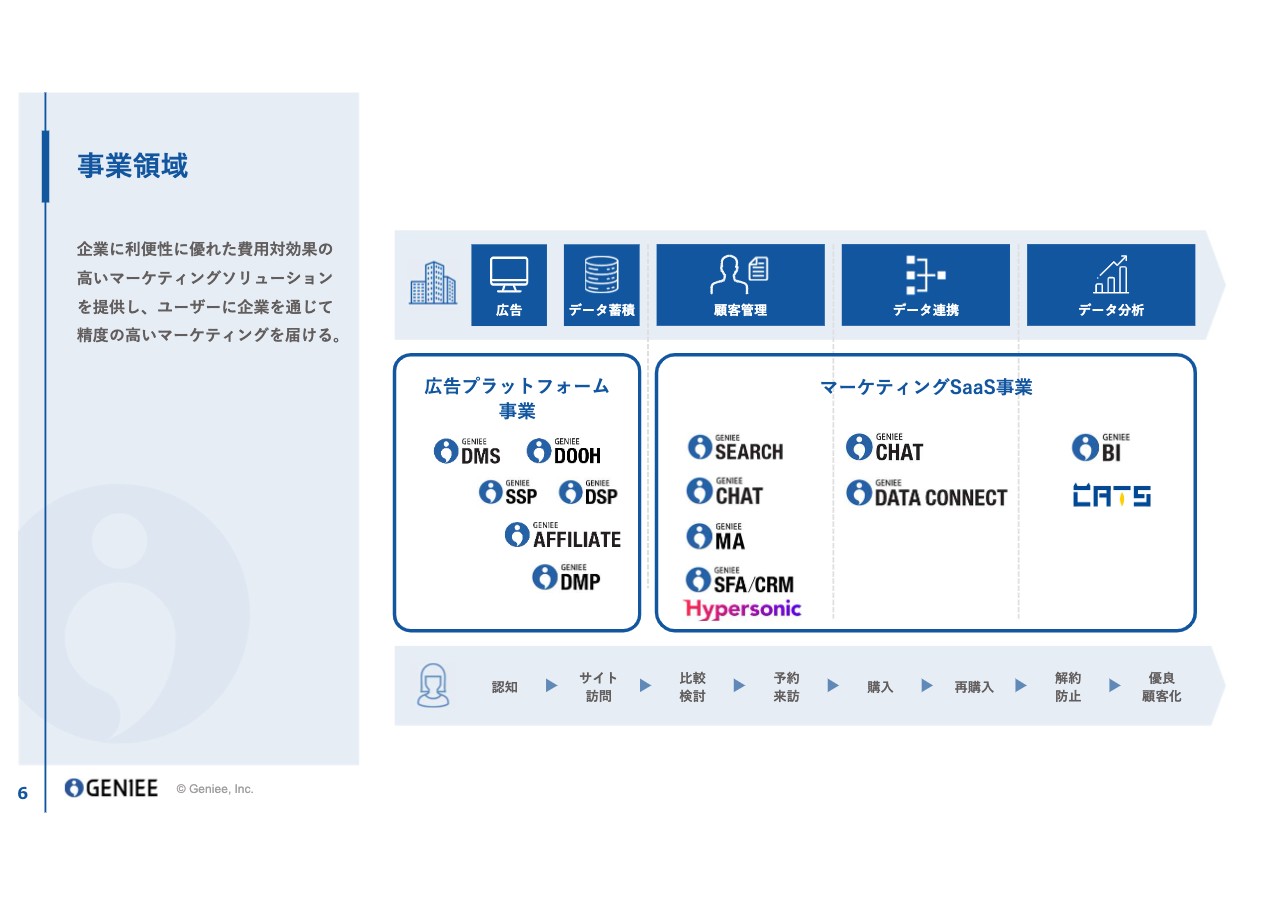

事業領域

現在の当社の事業領域です。大きく分けて広告プラットフォーム事業とマーケティングSaaS事業と2つお示ししていますが、これにさらに海外事業を加えた、3つの事業領域およびセグメントがあります。

広告プラットフォーム事業は、広告主と、インターネットメディアやOOH広告のビルボードなどの広告媒体を仲介するツールを提供している事業です。

マーケティングSaaS事業は、企業が広告やマーケティング活動を行う時に使うツールを自社開発やM&Aで調達し、提供していく事業となっています。

昨今はデジタルが発展していますので、広告主はさまざまなマーケティングツールを使っています。このような中、当社としてはなるべく多くの事業領域で使えるツールを一社で保持し、それらがシームレスにつながることで、マーケティングおよび広告活動をより円滑に進められたり、それらの費用対効果がよくなったりしていくような世界を創ろうと考えています。

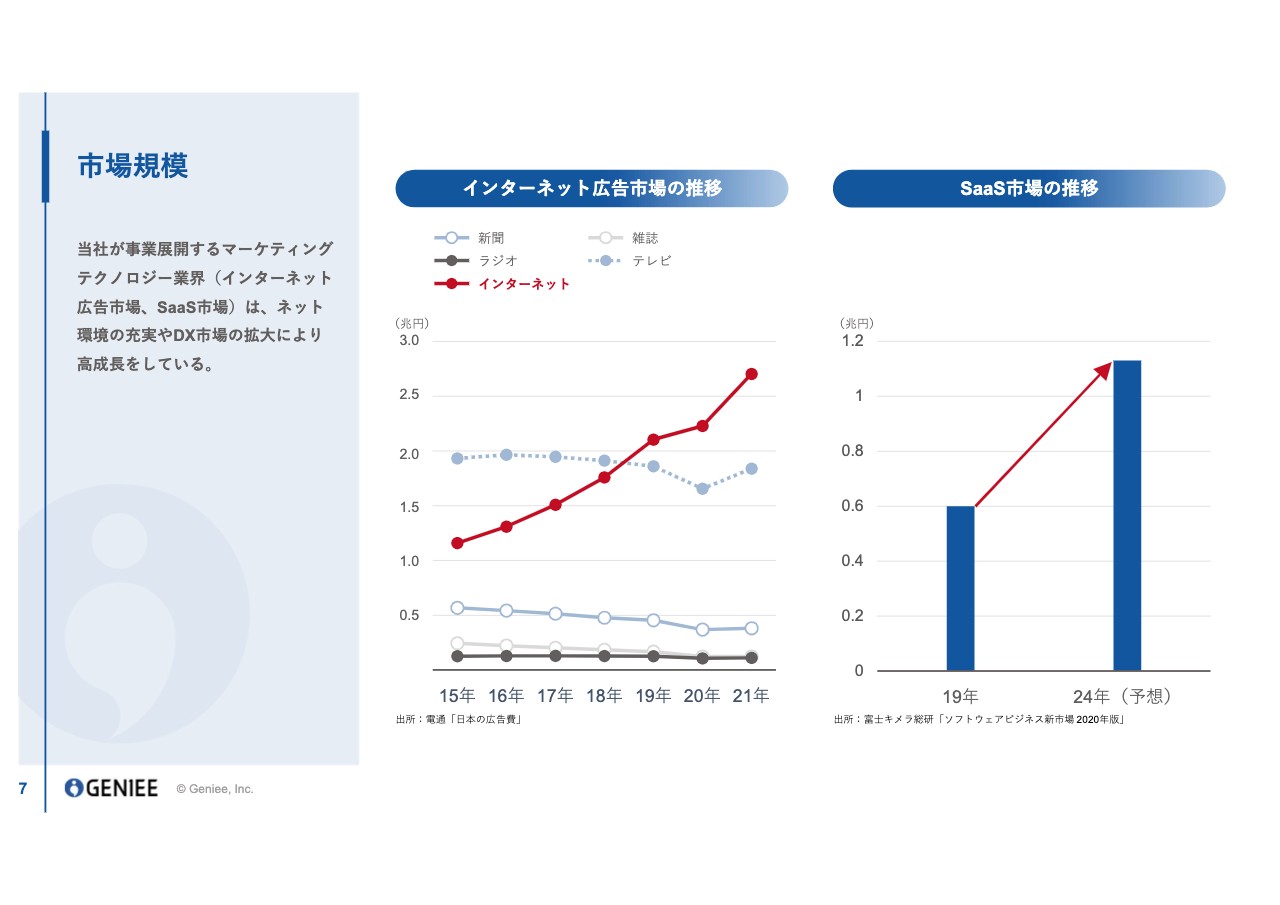

市場規模

インターネット広告市場の規模は大きく伸び続けています。当社もその市場の拡大に合わせ、大きく成長しています。プロダクトと組織の力で、市場の成長を超えるような成長率を実現できています。

マーケティングSaaS事業に関して、SaaS市場もかなりの勢いで拡大しています。日本全体に広がるDXの波に乗り、コロナ禍においても、こちらの市場は大きく成長を続けています。

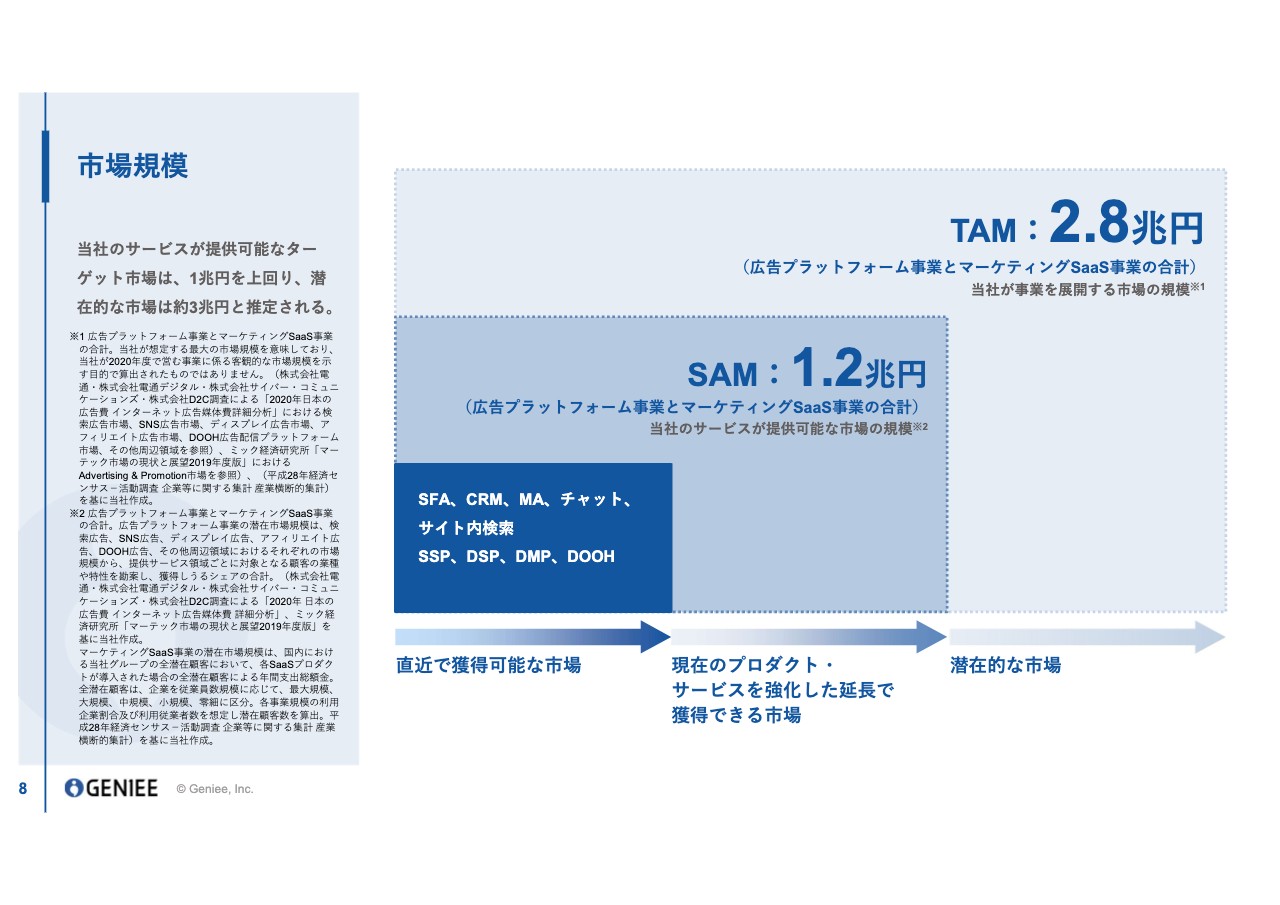

市場規模

当社が手掛ける市場について、最大規模は2.8兆円と捉えています。その中で、現在のプロダクトの能力を上げていくことで獲得できる市場は1.2兆円だと見ています。

それぞれのプロダクトには使いづらいところがまだあり、AIのロジックを活用したりデータを集めたりすることで費用対効果を上げ、使っていただく広告主を増やせる可能性もあります。加えて、我々の営業活動自体でマーケティング活動をもっと活発化することで、この1.2兆円の市場を獲得しにいこうと考えています。

FY2022 決算サマリ

第2四半期の業績説明です。前年同期比で、売上収益はプラス13パーセント、売上総利益はプラス44.9パーセント、営業利益もプラス99.2パーセントとかなり大きな成長ができています。参考までに、今期の通期予想を表の一番右側にお示ししていますが、こちらの達成に向け、上半期は順調な滑り出しができています。

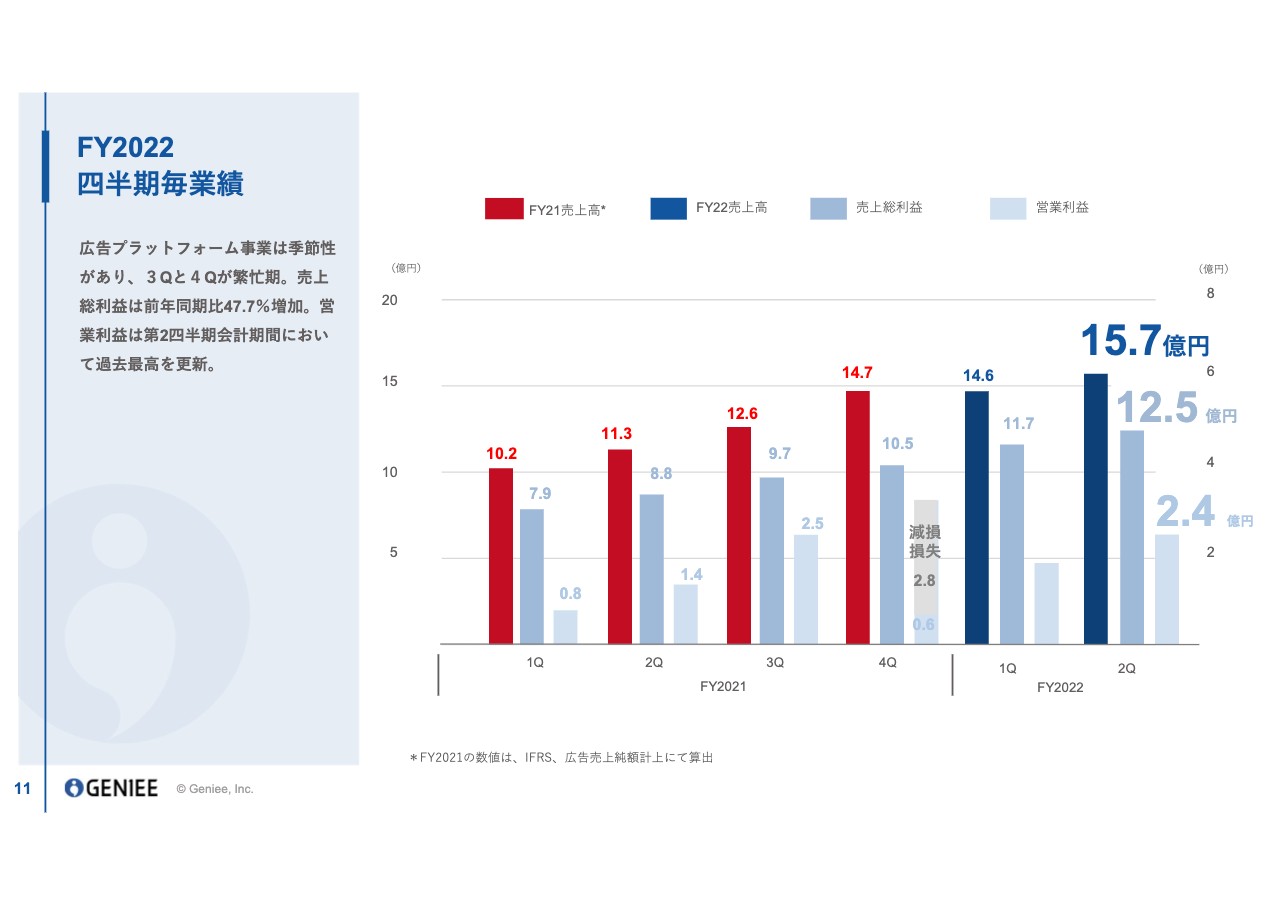

FY2022 四半期毎業績

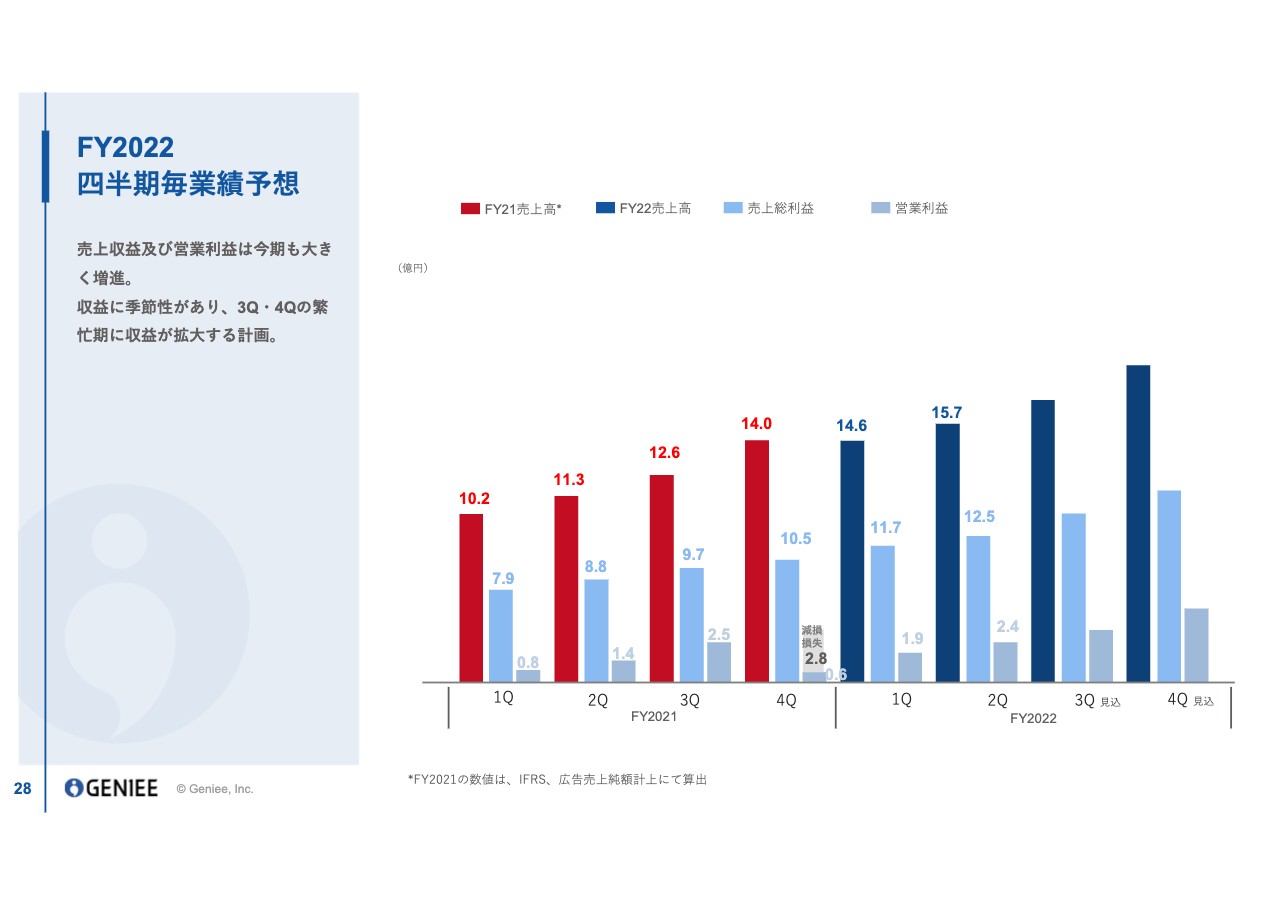

四半期ごとの業績のグラフです。第1四半期から第2四半期への比較でも、前年同期比でも、売上高と売上総利益、営業利益は大きく伸びています。

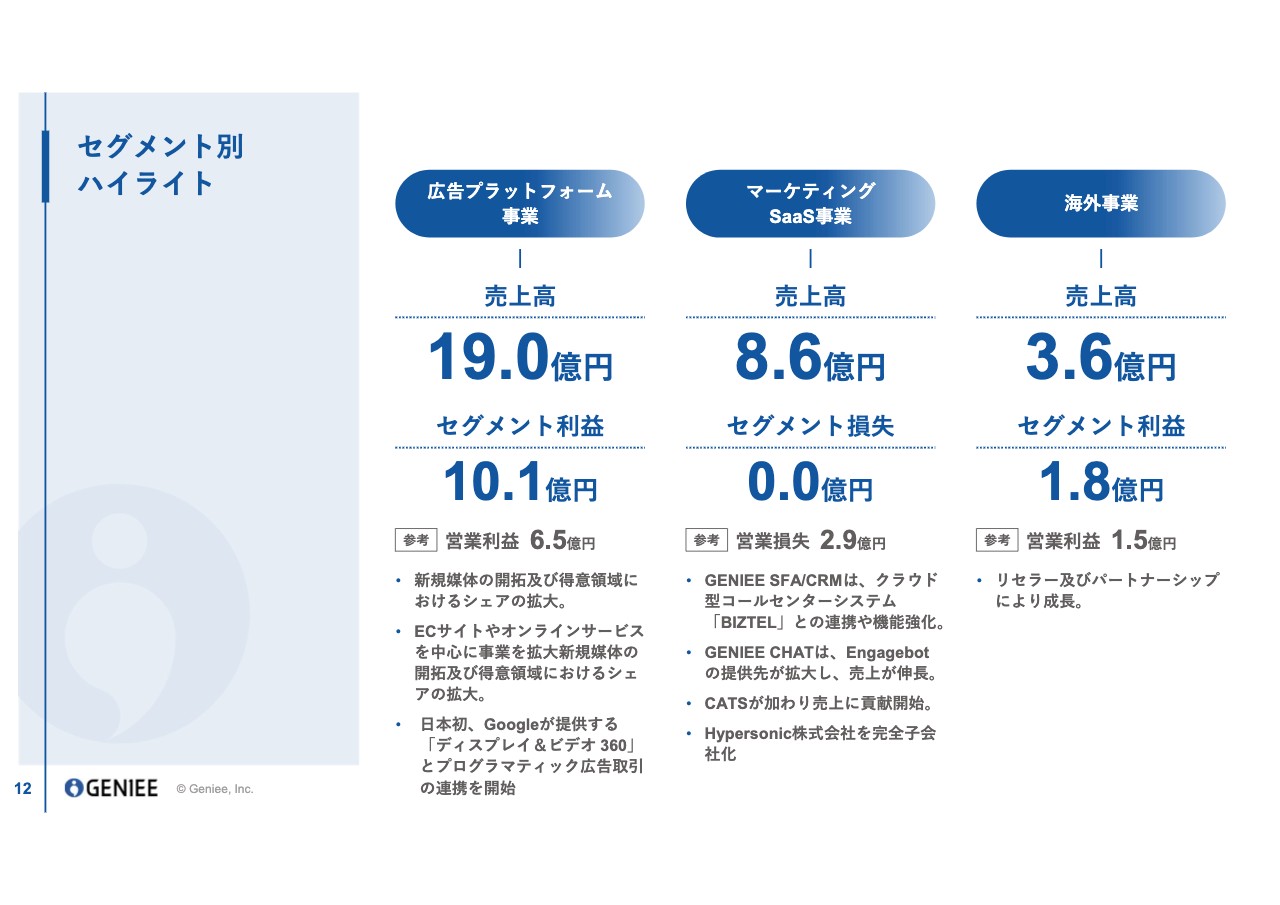

セグメント別ハイライト

セグメント別のハイライトです。収益認識基準にIFRSを適用したため、今期から売上高の意味が変わっていますが、広告プラットフォーム事業の上半期の売上高は19億円に着地しています。セグメント利益は10.1億円になっています。営業利益は6.5億円で、当社の創業事業でありながら高成長かつ高収益の事業です。

なお、広告プラットフォーム事業は、市場の中でシェア拡大の余地はまだ多分にあります。新しい媒体や広告主を獲得し、広告主からの予算シェアを上げていく動きをとっています。特に今期は、コロナ禍においてECサイトを中心に、オンラインのサービスを行っている事業者からの予算シェアを拡大することができています。

また、Google社のDSP「ディスプレイ&ビデオ360」と、プログラマティック広告取引の連携を開始しました。DSPというのは、ブランドの広告主向けツールです。当社の「GENIEE DOOH」と連携しており、国産の屋外広告プラットフォームとしては日本初ということです。電通や博報堂を含めた大手の広告主、広告代理店がよく活用しているGoogleのツールからの、入札取引が始まっています。

マーケティングSaaS事業は売上高8.6億円で、ARRは先ほど冒頭でお伝えしたとおりで15億円ベースとなってきています。セグメント損失はプラスマイナスゼロで、営業損失は2.9億円となっています。

セグメント損失と営業損失の差分は、コーポレートの費用となっており、コーポレートの費用を除くとプラスマイナスゼロですので、健全な範囲で高成長を実現できています。

第2四半期のトピックスで言いますと、クラウドの「GENIEE SFA/CRM」は、クラウド型コールセンターシステム「BIZTEL」と連携し、機能強化が図られています。その他、チャットボットの「GENIEE CHAT」では、昨年買収した「Engagebot」の提供先が大きく増え、YonYで400パーセント増に近い伸びを見せています。

2月に買収した効果測定ツール「CATS」が、今期より売上への貢献を開始しました。また、4月にはホームページの高速化サービスを行う「Hypersonic」を子会社化し、こちらも連結に加わっています。海外事業は上半期に急成長しており、売上高が3.6億円でセグメント利益が1.8億円、また、営業利益が1.5億円ほどとなっています。

世間的には海外事業はなかなか難しいという認識がありますが、当社は大きく成長して利益も出るようになっています。調べていくと、あらためて海外市場のポテンシャルの高さに気づかされます。海外市場をきちんと取っていくと、国内の売上の3倍から5倍くらいは作れるポテンシャルがあることがわかってきていますので、直近では海外事業にもあらためて力を入れ始めています。

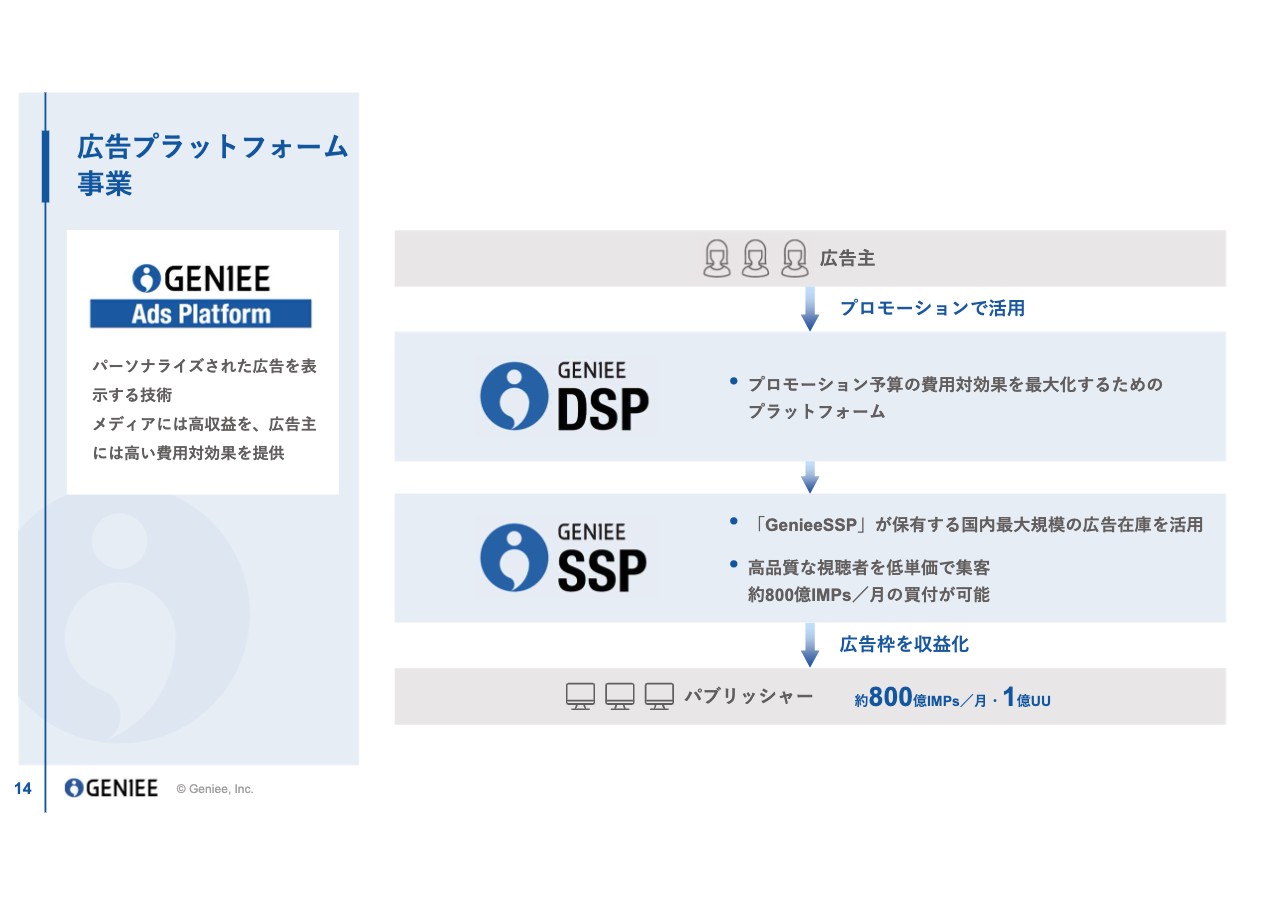

広告プラットフォーム事業

続いて事業内容です。スライドの図は広告プラットフォーム事業のビジネスを示したものです。広告主が自社の商品やサービスを宣伝する時に、広告プラットフォームである「GENIEE DSP」を使って、広告主の予算をDSPに入れていただくイメージです。「GENIEE DSP」は、データを使って高精度に広告配信ができるため、広告主がプロモーション活動をする際に極めて費用対効果が高いという特徴があります。

「GENIEE SSP」はインターネットメディア向けのもので、例えば新聞社やブログサイト、個人のホームページといったメディアの広告枠を収益化、マネタイズするツールです。このメディア向けツール「GENIEE SSP」は国内シェアNo.1であり、いわゆるGoogleや「LINE」以外の日本のサイトのほとんどに当社のSSPが導入されています。月間で約800億のインプレッションが買い付け可能で、こちらが当社の特徴となっています。

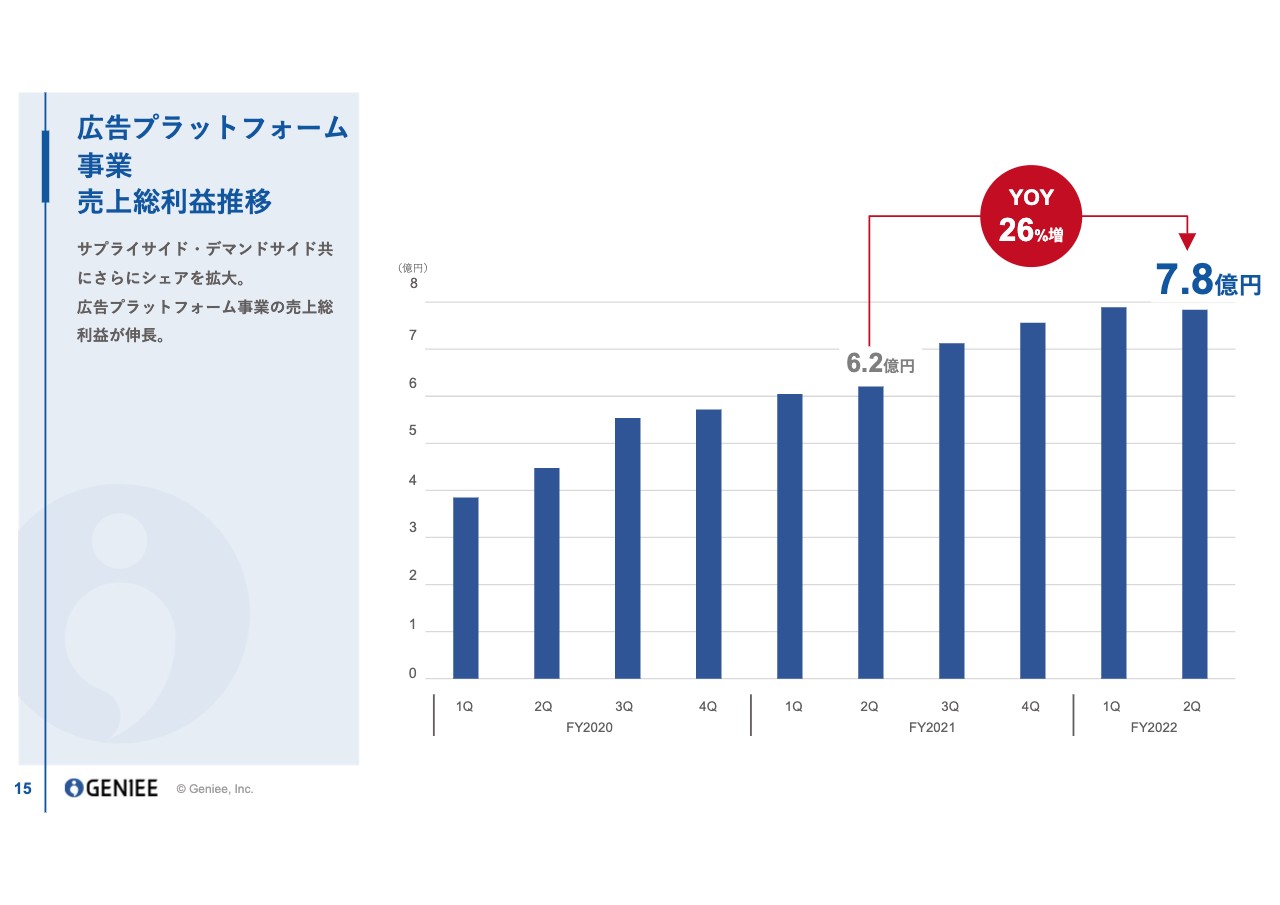

広告プラットフォーム事業 売上総利益推移

広告プラットフォームの売上総利益の推移についてです。売上総利益は前年比で26パーセント増となり、非常に高成長ができていると思います。

先週から今週にかけて決算発表があった上場企業の同業他社と比べても、広告プラットフォーム事業ではおそらくトップクラスの高成長ができていると思っています。市場規模の大きい事業ですので、来期以降も3億円、4億円とまだ高成長を続けられると見込んでいます。

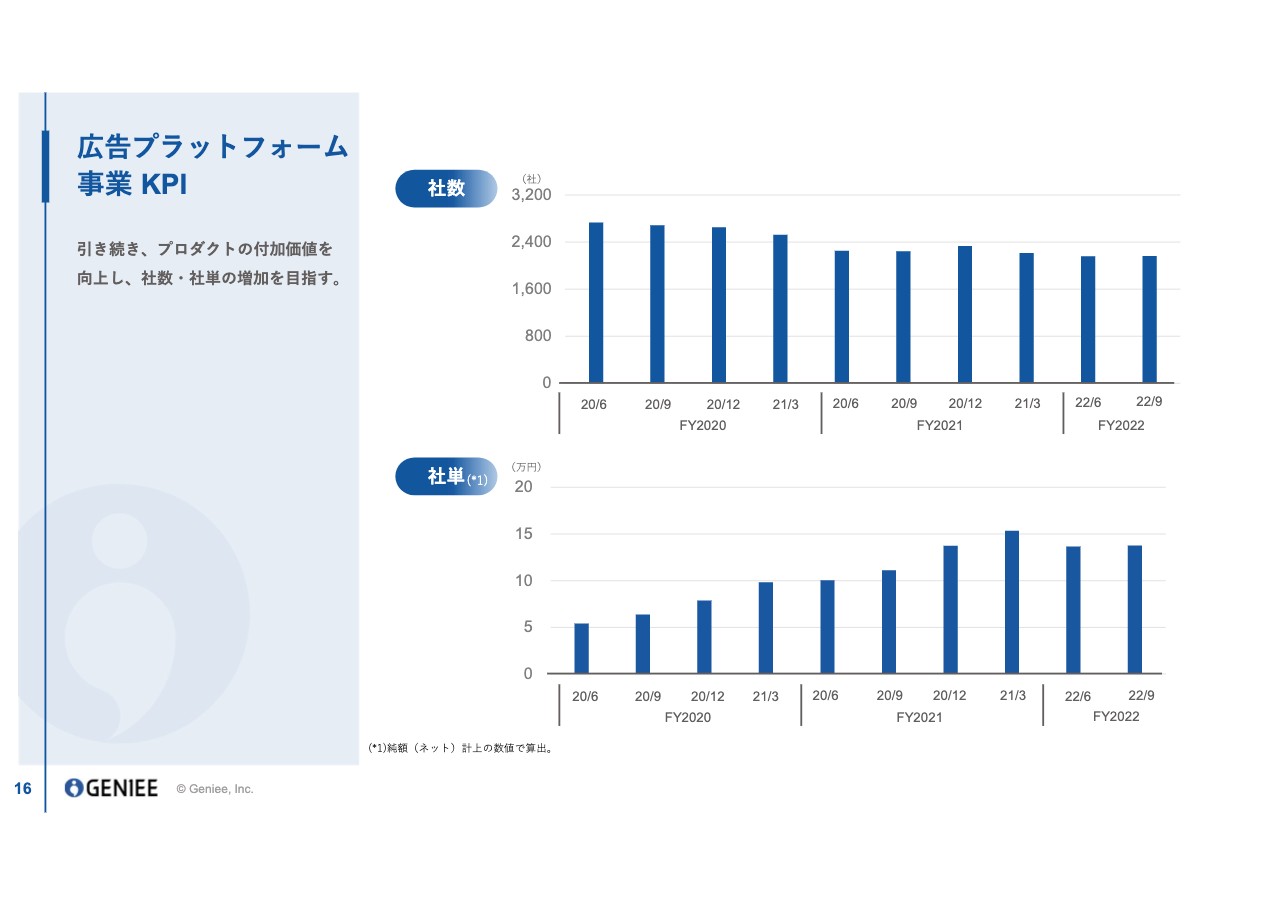

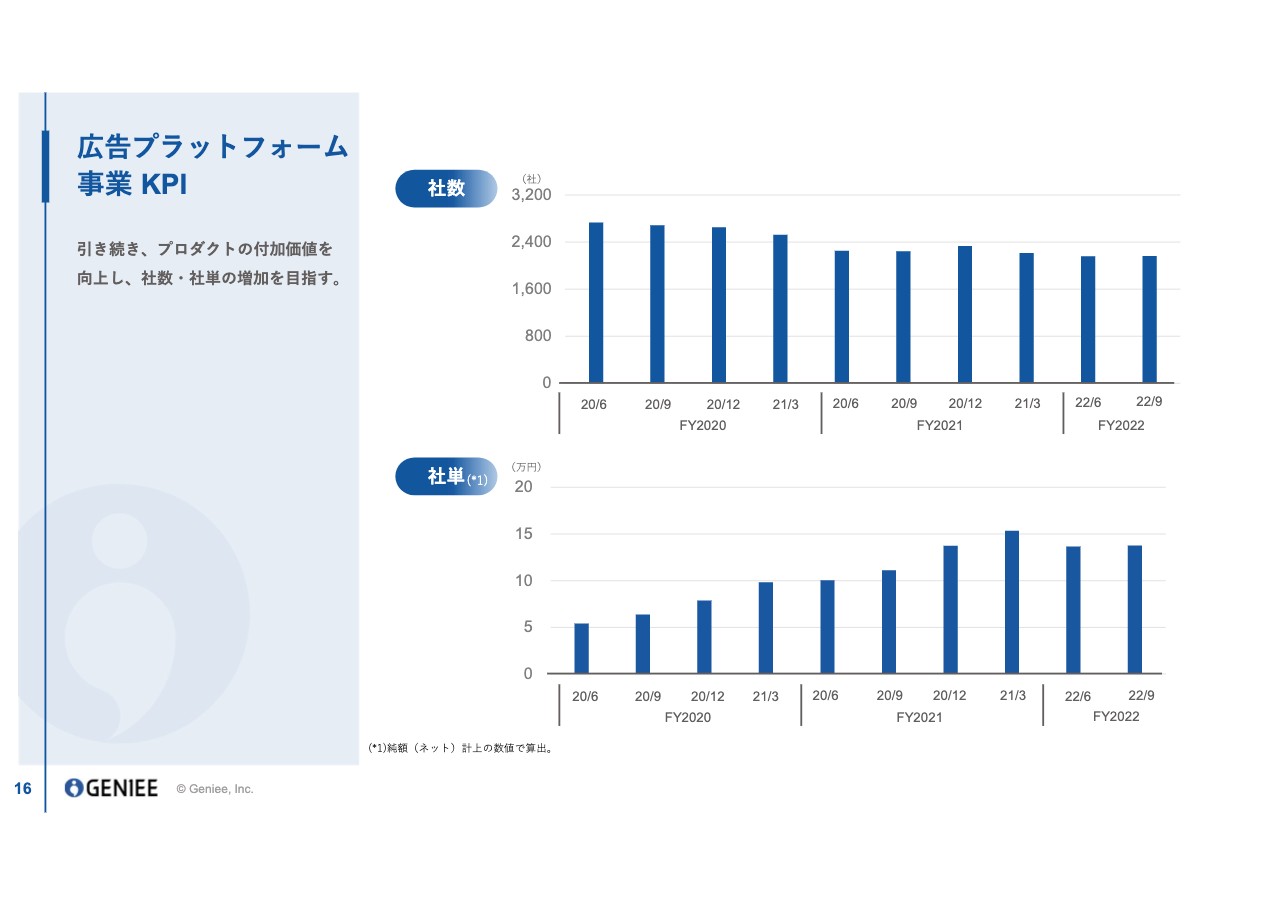

広告プラットフォーム事業 KPI

社数と社単の推移についてです。大型の広告主の開拓をしながらも、小さなアカウント等の停止があり、社数はそこまで伸びていませんが、社単は過去数年で見て2倍以上とかなり大きく成長しています。

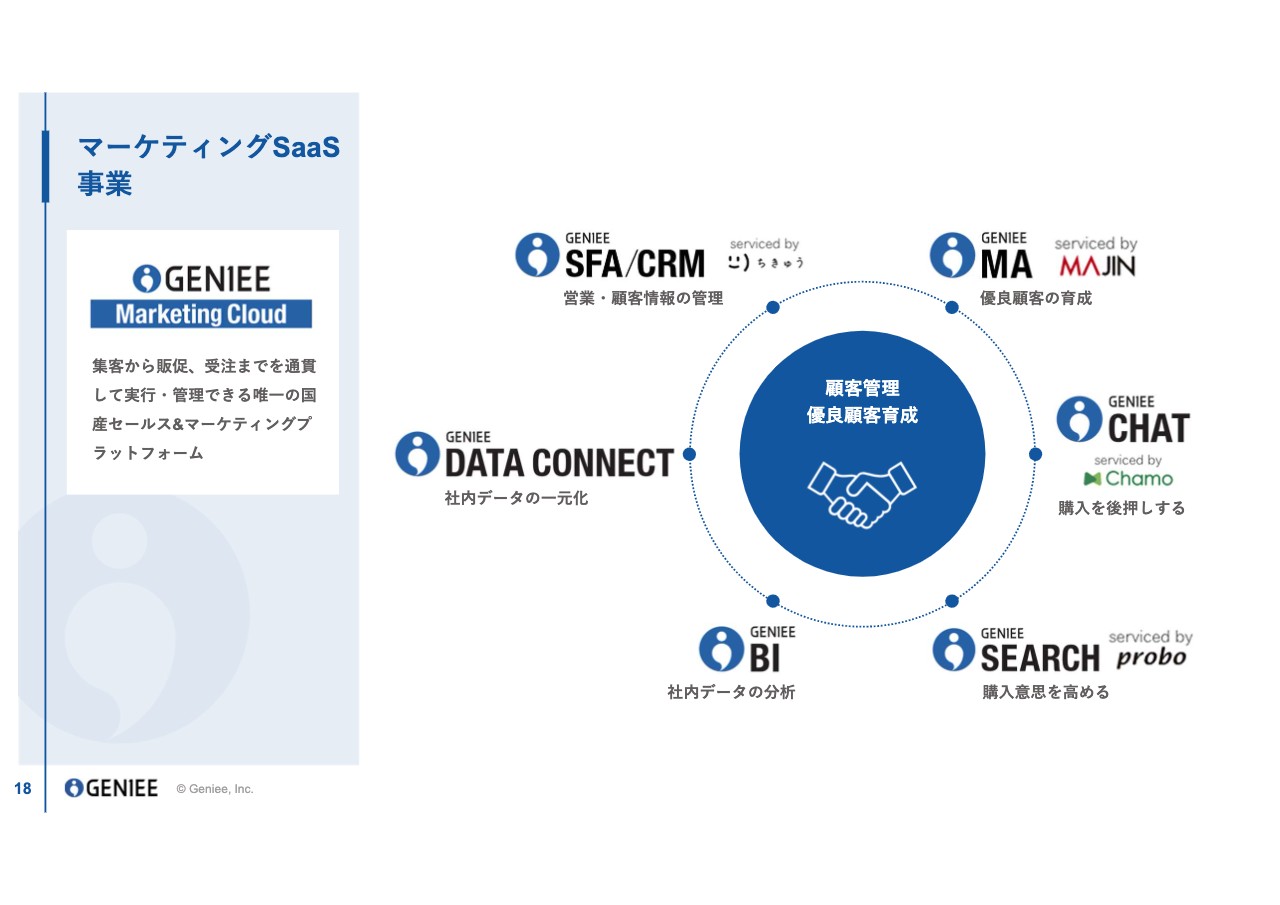

マーケティングSaaS事業

続いてマーケティングSaaS事業のご紹介です。主に、広告主が広告を出した後やホームページに来た後に使われるツールとなっています。

有料ユーザーの育成をする「GENIEE MA」や、Webのホームページやランニングページで購買を後押しする「GENIEE CHAT」、Webサイトの中に検索エンジンやレコメンデーションを入れて購買を後押しする「GENIEE SEARCH」、また、データを一元管理して分析する「GENIEE DATA CONNECT」や「GENIEE BI」、さらに、営業やWebの広告活動で獲得した顧客情報を管理して売上に繋げるために活用する「GENIEE SFA/CRM」というラインナップとなっています。

お客さまの業務プロセスの中でそれぞれがつながっていたり、ユーザーから見える顧客接点としてつながっていたり、クロスセルが非常に利きやすい事業です。

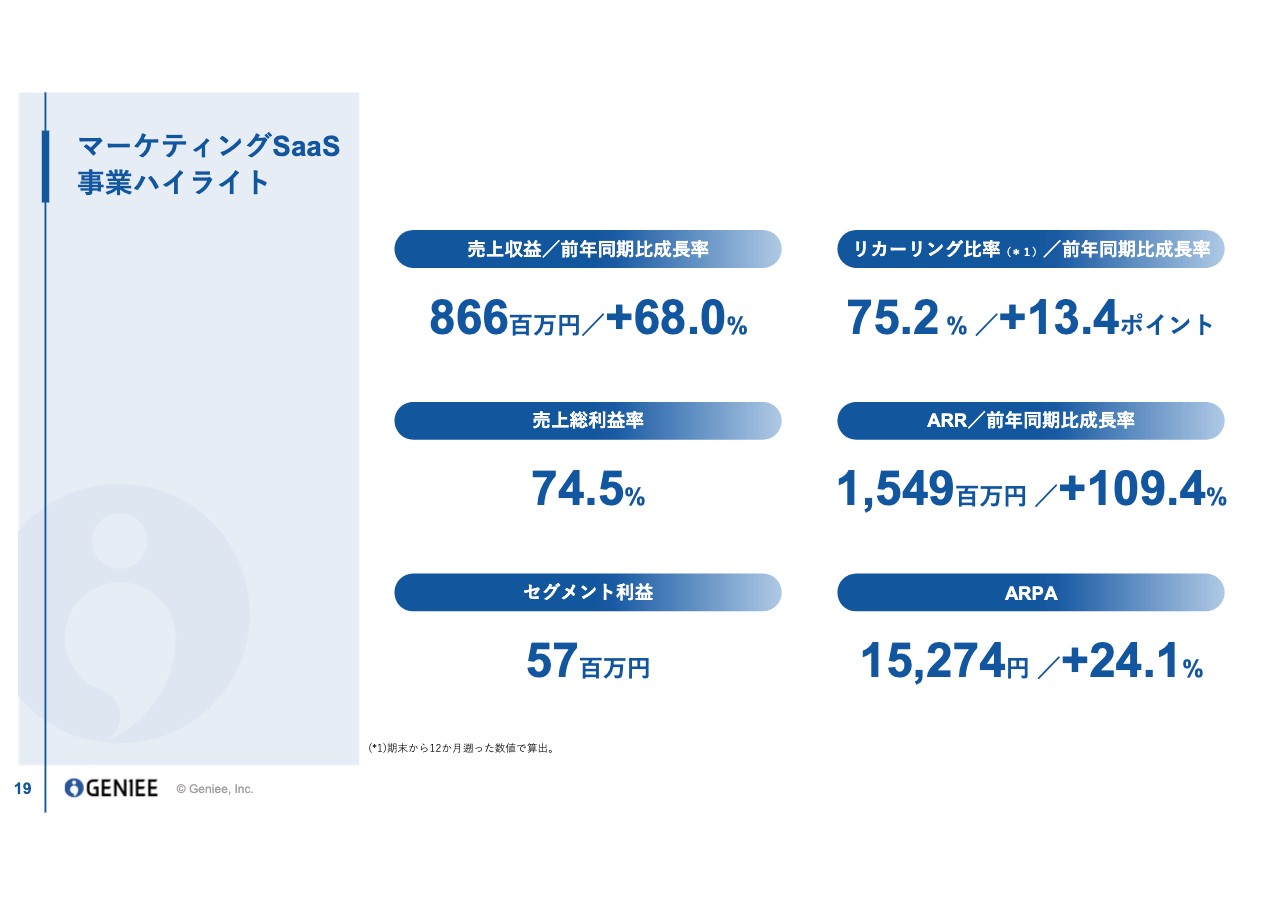

マーケティングSaaS事業ハイライト

マーケティングSaaS事業の売上収益は、YoYで68パーセント増の成長となりました。M&Aによる加入もありながら、既存のチャットビジネスや「GENIEE SFA/CRM」が大きく伸びて、かなりの高成長を持続できています。

また、リカーリング比率という月額の安定収益の割合も前年から伸びています。前年はコンサルティング費用といった初期費用の割合が今よりもっと多かったのですが、安定的に費用をいただけるリカーリング比率が大きく前進しています。また、ARRは15億5,000万円程度と、こちらも大きく伸びています。

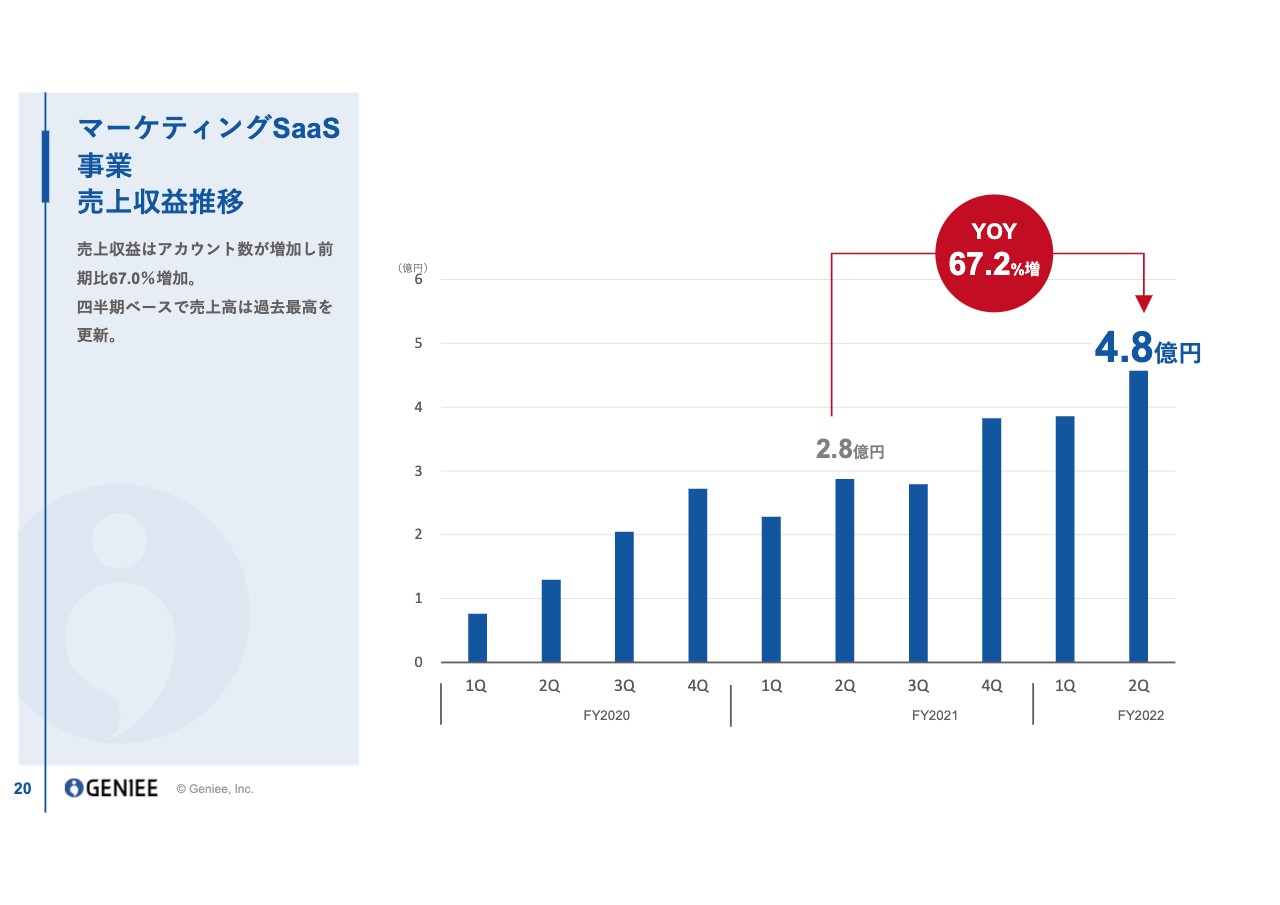

マーケティングSaaS事業 売上収益推移

スライドのグラフは売上収益の推移を表しています。売上総利益はYoYで67パーセント増ということで、SaaS企業としてもかなりの高成長ができていると自負しています。

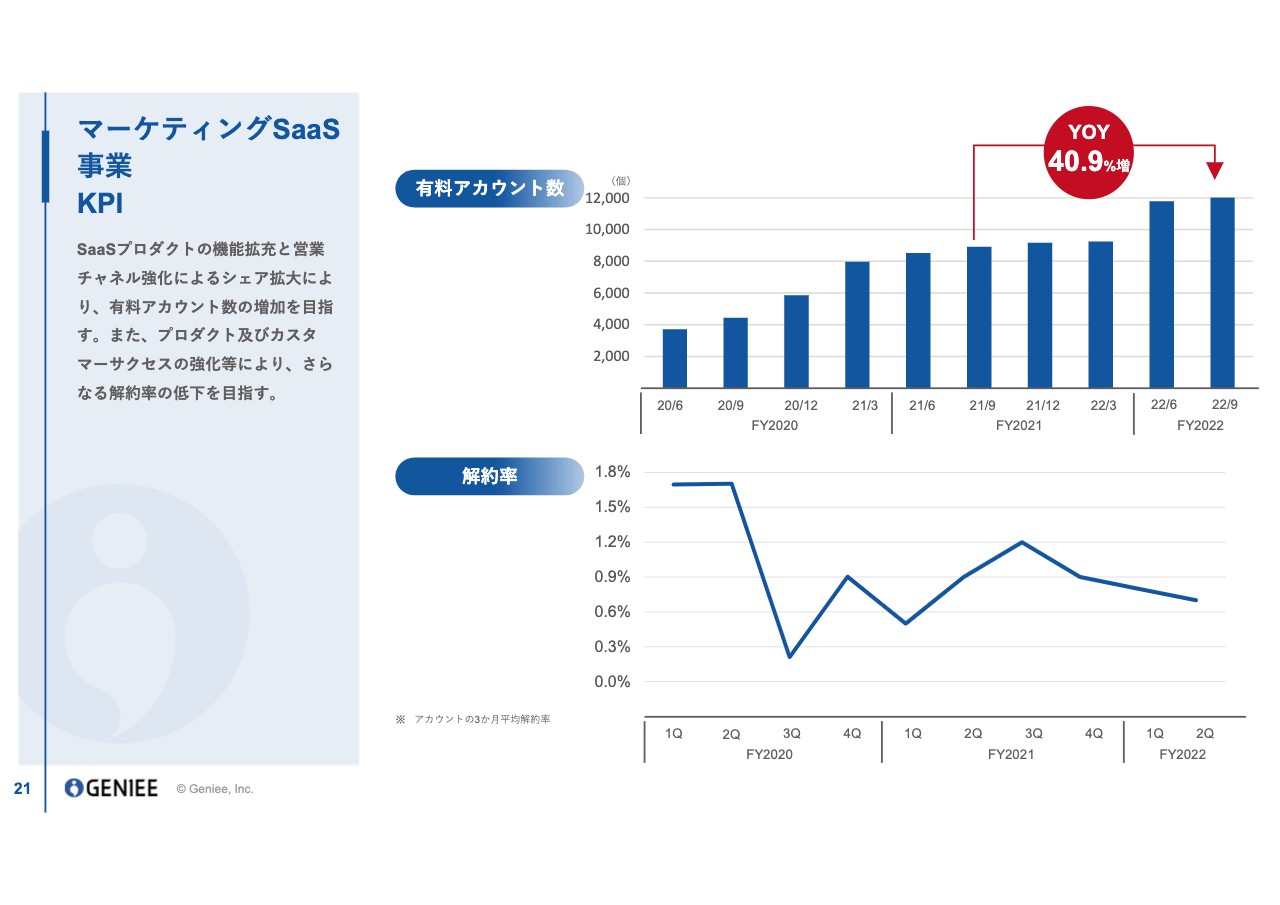

マーケティングSaaS事業 KPI

KPIを分解しますと、アカウント数はYoYで40パーセント伸びており、自社のアカウント数の開拓が進み、また、M&Aした会社からのクロスセル等も進んだことで、大きく増収できています。

全体としての解約率は、引き続き1パーセント以下をキープしています。マーケティングツールは業務ツールと比べて解約率が高くなりがちですが、当社は1パーセントに抑えた解約率で推移できています。プラットフォームを強化しながら、解約率をさらに下げられるように、それぞれのプロダクトを推進しています。

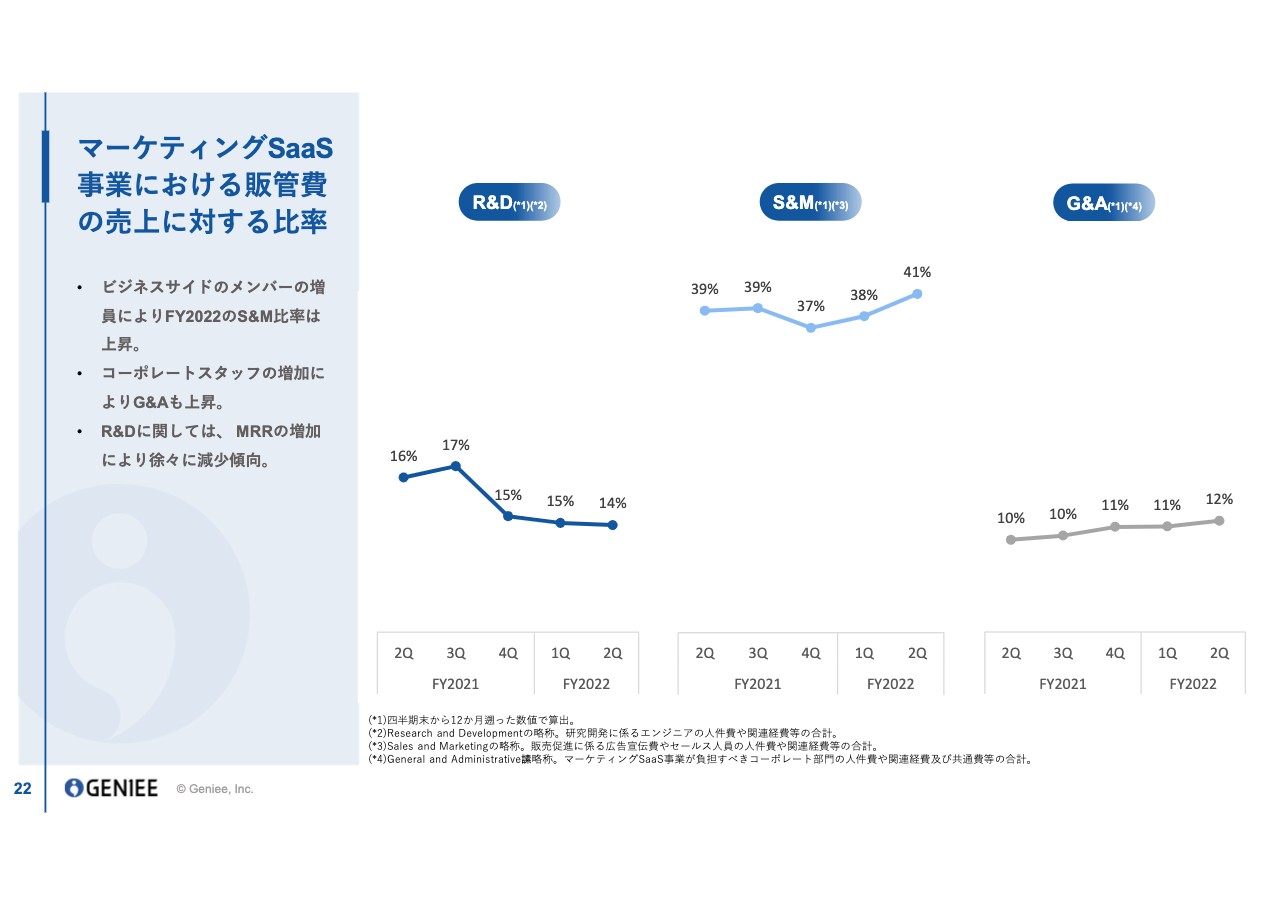

マーケティングSaaS事業における販管費の売上に対する比率

こちらはマーケティングSaaS事業の販管費の比率です。R&Dの比率は14パーセント、S&Mが41パーセント、G&Aが直近で12パーセントとなっています。

GENIEE DSP、InMobiと業務提携

全社としてのニューストピックです。弊社の「GENIEE DSP」が、世界的な広告テクノロジーのリーディングカンパニーであるInMobiとも接続させていただきました。

InMobiが保有しているモバイルアプリの国内在庫やアジアなど世界の広告在庫に、当社がアクセスできるようになりました。当社はアプリの広告主がそこまで多くありませんでしたが、そちらを増やすためにも彼らの在庫に入札できるようにしています。

日本初、GENIEE DOOHがGoogle提供のDSP「ディスプレイ&ビデオ 360」と連携開始

事業別のトピックでも挙げましたが、当社の「GENIEE DOOH」という屋外広告のプラットフォームが、Googleが提供するブランド広告主向けのプラットフォームとの連携を開始しました。

Googleの「ディスプレイ&ビデオ 360」は、大手の広告主がブランドの認知活動などを行うためによく使うツールで、そこからシームレスに当社が提携している渋谷や新宿の屋外広告の買い付けが可能になっています。

9月末にテスト的に取引が始まっており、年末商戦や1月、3月の街の中に広告を出したいという企業から、Googleのツール経由でご発注をいただいています。

計画の前提

続いて今期の業績見込みです。今期は持続的な高成長を目指すことを掲げており、今年は売上総利益44パーセント増の成長ができていますが、今年だけでなく来年も30パーセント、40パーセントときちんと成長できるように、プロダクトの投資や事業投資、新規のプロジェクトへの投資にかなりの量を割いています。

年末から来年にかけて、おそらくいろいろなリリース等が出ていくと思います。利益を出しながらも、かなりのプロジェクトや既存のプロダクトの改善へ投資しています。特に、グループの中でかなりの社数とお客さまを抱えるようになりましたので、プロダクト間のデータ連携を今推進しています。

プロダクトをまたいでの顧客体験やパーソナライゼーションを強化できるように、全所のAIやデータ基盤などを構築しています。すでに、いくつかのプロダクトではデータ連携が始まっています。

マーケティングSaaS事業では、同業他社でも、TVCMやタクシー広告、屋外広告などに予算を投下している状況です。当社も、今年の第1四半期に「GENIEE SFA/CRM」に関して数千万円規模のタクシー広告を出しました。このようなマーケティング活動への一定の投資も行っています。

今年、「Hypersonic」というWebサイトの高速化ツールのほうをすでにM&Aさせていただきましたが、引き続きパーパス実現のために、次のM&Aも今期内での実行を目指して現在交渉しているところです。

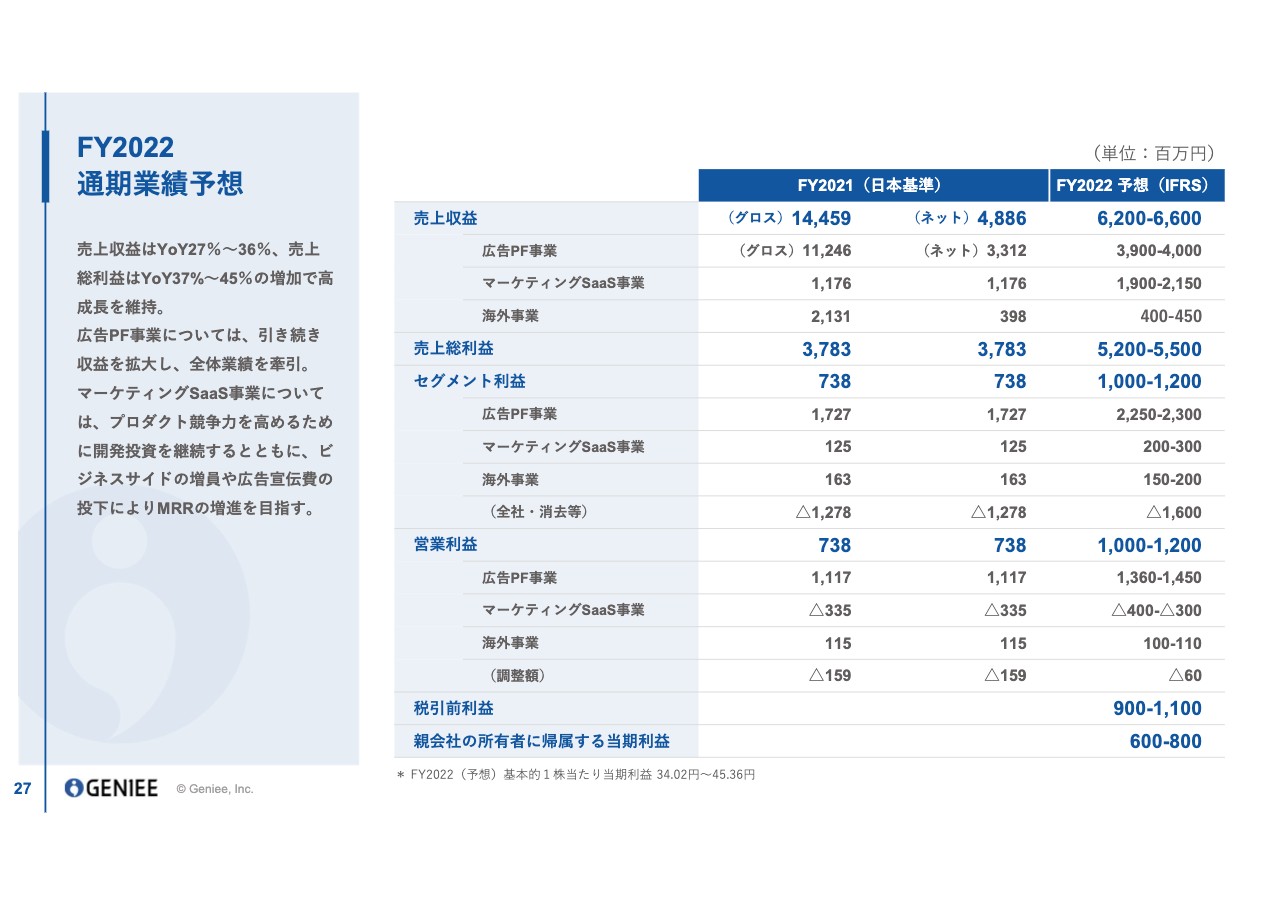

FY2022通期業績予想

これらを踏まえた連結の業績予想です。売上収益が62億円から66億円、売上総利益が52億円から55億円、営業利益が10億円から12億円というところで、開示予想をしています。

上半期の営業利益が4.4億円と、予想値に対して半分弱まで来ています。当社は、下期偏重型と言って、12月や3月に大きく季節変動で利益が出やすい体質になっているため、上半期は予算達成に向けて順調に推進できています。

FY2022四半期毎業績予想

こちらのスライドは、四半期ごとの業績予想です。

中期方針

中期方針は引き続き、パーパスの実現を目指しています。当社はマーケティングテクノロジー領域において国内No.1企業、アジアNo.1企業に成長したいと考えています。

そのために、広告プラットフォーム事業を拡大し、しっかり利益も出しながら、マーケティングSaaS事業の急成長を目指していきます。今年も60パーセント以上の成長が見られたため、来期も変わらず急成長できるように邁進していきたいと思っています。

プライム市場への上場についても目標として掲げています。まずは、経営成績やガバナンスの面で上場基準達成を目指して、今期と来期の事業のマイルストーンを組み、推進しています。

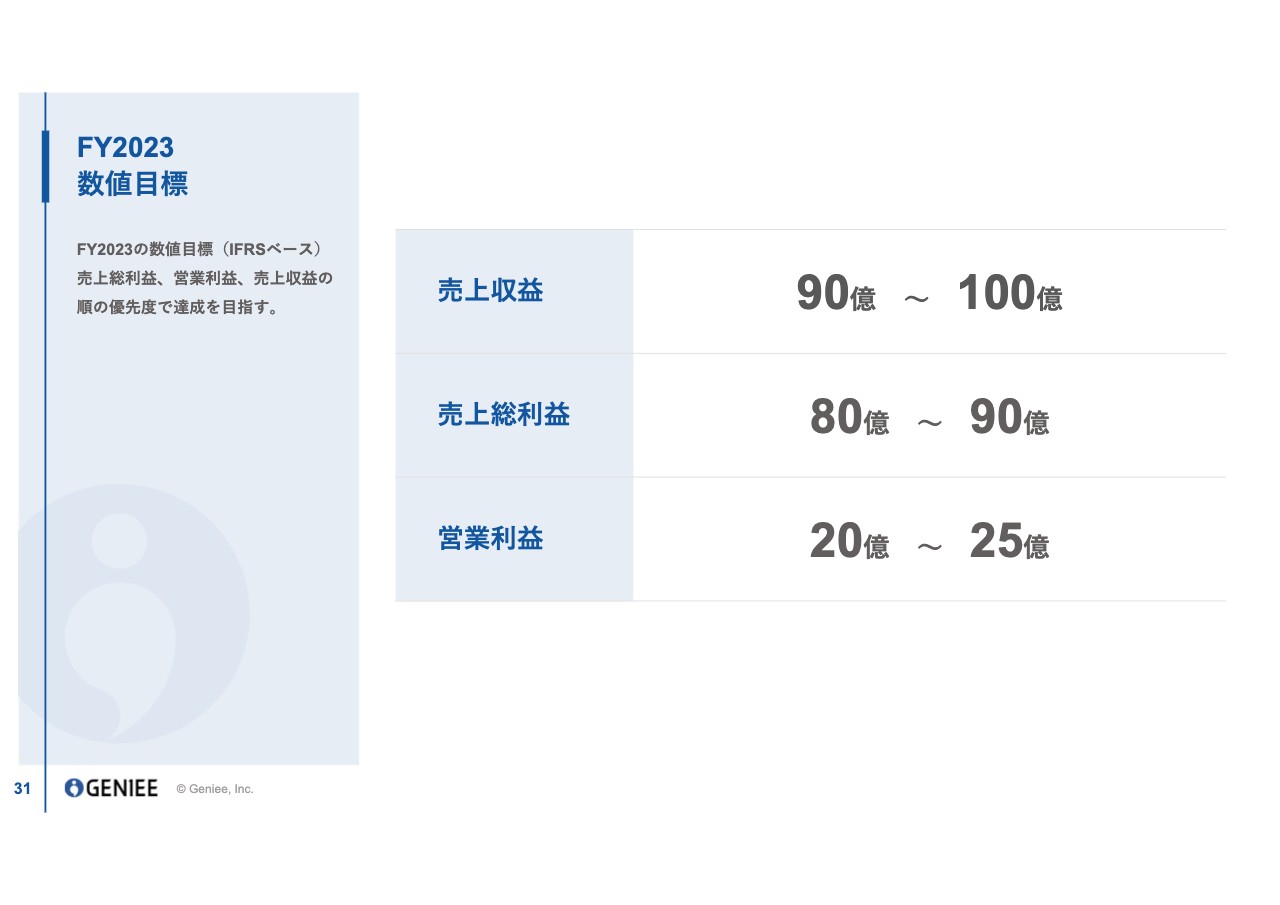

FY2023数値目標

来期の数値目標です。当社が1度、業績を大きく崩した時よりも前に、この数値目標を掲げて達成に向けて推進していたものです。

来期のM&Aの件も視野に入れつつ、既存の事業の高成長を維持しながら、そこにM&Aでオンしていくかたちでこの数値目標を達成できるように、下期も経営していきたいと考えております。

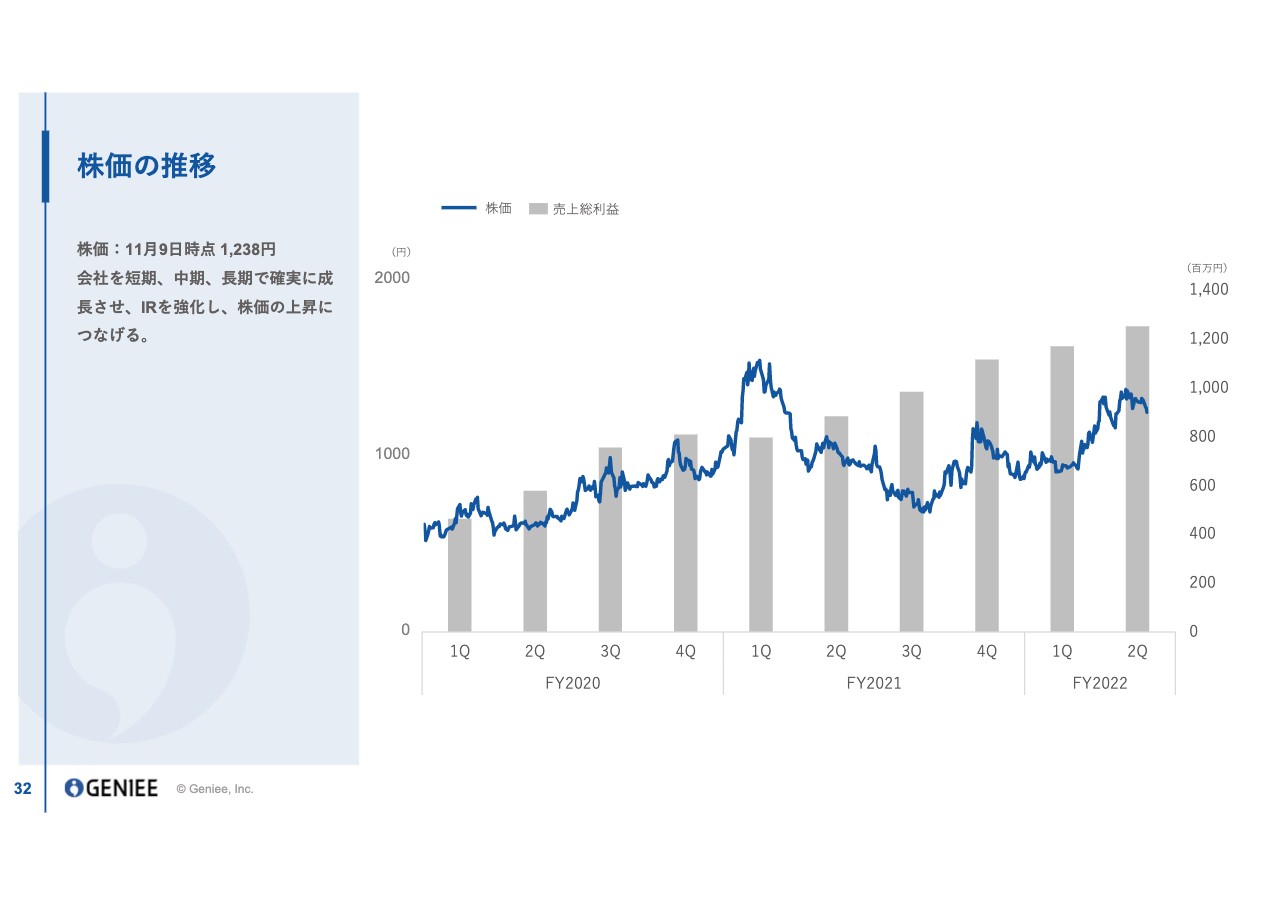

株価の推移

株価の推移です。決算説明の際に毎回、「当社の株価はまだまだ上がる余地がある」とお伝えさせていただいています。ようやく、売上総利益の伸びと合わせて徐々に上昇し始めています。

第3四半期、第4四半期は、売上総利益の伸びや来期以降のところも考えると、上昇の余地はまだあると思いますので、引き続きご支援のほうをいただけますと幸いです。

質疑応答:広告市場の現状について

「社会的な景気減速観測があり、巨大プラットフォーマーでも広告出稿が減少しているという話があります。その中で、御社の『GENIEE SSP』『GENIEE DSP』が好調であると言われているのは、成熟しつつあるマーケットにおいてもシェアが大きく上昇していると解釈してよろしいでしょうか?

もしくは、なんらかの要因で、対象とする市場全体の広告収益が成長しているようなことはあるのでしょうか?」というご質問です。

日本の市場においては、まだ不況の波はそこまで大きくは来ていないと実感しています。アメリカでは利上げをしたことによって不況になっています。そのため、予算削減や解雇を進めている状況です。しかし、日本においては円安の効果があったり、企業も好調なところが多いので、そこまで大きく広告市場は崩れていないという認識です。

次に、成熟している市場というのは、急成長市場と呼べないような市場のことを指しますが、それがSSPやDSPの市場になります。そこに対しても、当社はプロダクトの開発やお客さまの価値向上を継続しているため、マーケットシェアが大きく向上しているという認識や解釈をしていただければと思います。

当社以外にも、アドテクノロジーや広告プラットフォーム事業を手掛けている上場企業があります。その中でも、おそらく当社が、もっともプロダクト投資やサービス投資を行っている会社であると思っています。理由は、マーケットシェアが拡大していることがそれを表す証拠になっていると思うからです。

質疑応答:クラウドSaaSの節約志向について

「同様にクラウドのSaaSに関しても、節約志向のようなところで伸び率が低下しているという話がありますが、市場の状況に関しては、そのような認識でしょうか?」というご質問です。

おっしゃるとおり、市場全体としては、節約志向の企業はもちろん出始めています。当社のプロダクトの特徴で言うと、非常に費用対効果を意識して価値設計やエンジニアリングをしていますので、むしろ、その節約志向のお客さまの需要を取り込めているため、高成長を維持できています。

例えば、SFA・CRMの領域や外資のプラットフォームと比較しても、当社は半額ぐらいの価格で類似の機能が提供できるため、先行きの市況の不安を抱えたお客さまや節約志向のお客さまに、我々を選定していただけるというケースも非常に増えています。

質疑応答:社単の向上要因について

「社単を見ますと、第3四半期、第4四半期が急激に伸びていますが、第2四半期はそうでもありません。これは、若干の市場要因が関係しているのでしょうか?」というご質問です。

広告市場の繁忙期についてですが、広告主が12月の休みの時やクリスマスに大量投下したり、あとは3月の決算期に広告が大量投下されるため、第3四半期、第4四半期は基本的に繁忙期になっています。我々の努力以外でも、社単が上がる時期になっています。

先ほどにもお伝えしましたが、当社は下期偏重型の体質であるため、今期も変わらずその傾向が見られます。そのため、12月や3月に大きな需要、それによる社単の向上が見られるのではないかと思っています。

質疑応答:利益計画について

「第1四半期の資料では、第2四半期が減益となる見通しでしたが、その見通しとの差分はどこから発生しているのでしょうか? 第3四半期と第4四半期の利益計画は変えていないように見えますが、その見方で正しいでしょうか?」というご質問です。

アドテクノロジーの事業と海外事業が好調に推移したところで、オフィス拡張と広告宣伝費を超える数値が出せています。

一方で、採用計画が若干の未達になっていますが、その未達の分もコスト削減効果にあたるといってもいいのかなと思っています。

「第3四半期と第4四半期の利益計画は変えていないように見えるが、その見方で正しいか」というところですが、変えていません。先ほどにもありましたが、下期偏重型で数字が伸びるという点もありますが、同時に下期に大きくいろいろなプロジェクトを成功させて、大きく伸ばすという計画もあります。まだどうなるかわからない部分もありますので、計画のほうは変えていません。

質疑応答:インドでの事業について

「インドで大きな事業を獲得するということですが、これは単発でなく、継続として考えてよいのでしょうか?」というご質問です。

正直なところ、第2四半期と第3四半期の途中までは継続していることが確定できているのですが、今後はどのようになるかわからないところがあります。

一方で、インド、東南アジア、アメリカの市場を考えると、この獲得した大きな事業が、もしなくなったとしても、それ以外のところで、かなりの大きな市場規模があるため、当社としては、現在は海外市場にあらためて力を入れています。日本の何倍もある大きな海外市場で大型のお客さまを獲得できるように、プロダクト開発や組織運営をしています。

それが実現できるかどうかは今期の数字からは読めませんが、来期以降でその他の海外事業の急成長ができるように経営していきたいと思っています。

新着ログ

「サービス業」のログ