ナレッジスイート、持株会社体制への移行を検討開始 グループ間シナジーの創出と経営戦略機能強化の意向

業績ハイライト

稲葉雄一氏(以下、稲葉):それでは、2022年9月期決算説明会を始めます。代表取締役社長の稲葉でございます。本日は、2022年9月期の業績、2023年9月期の業績予想の順にご説明したいと思います。

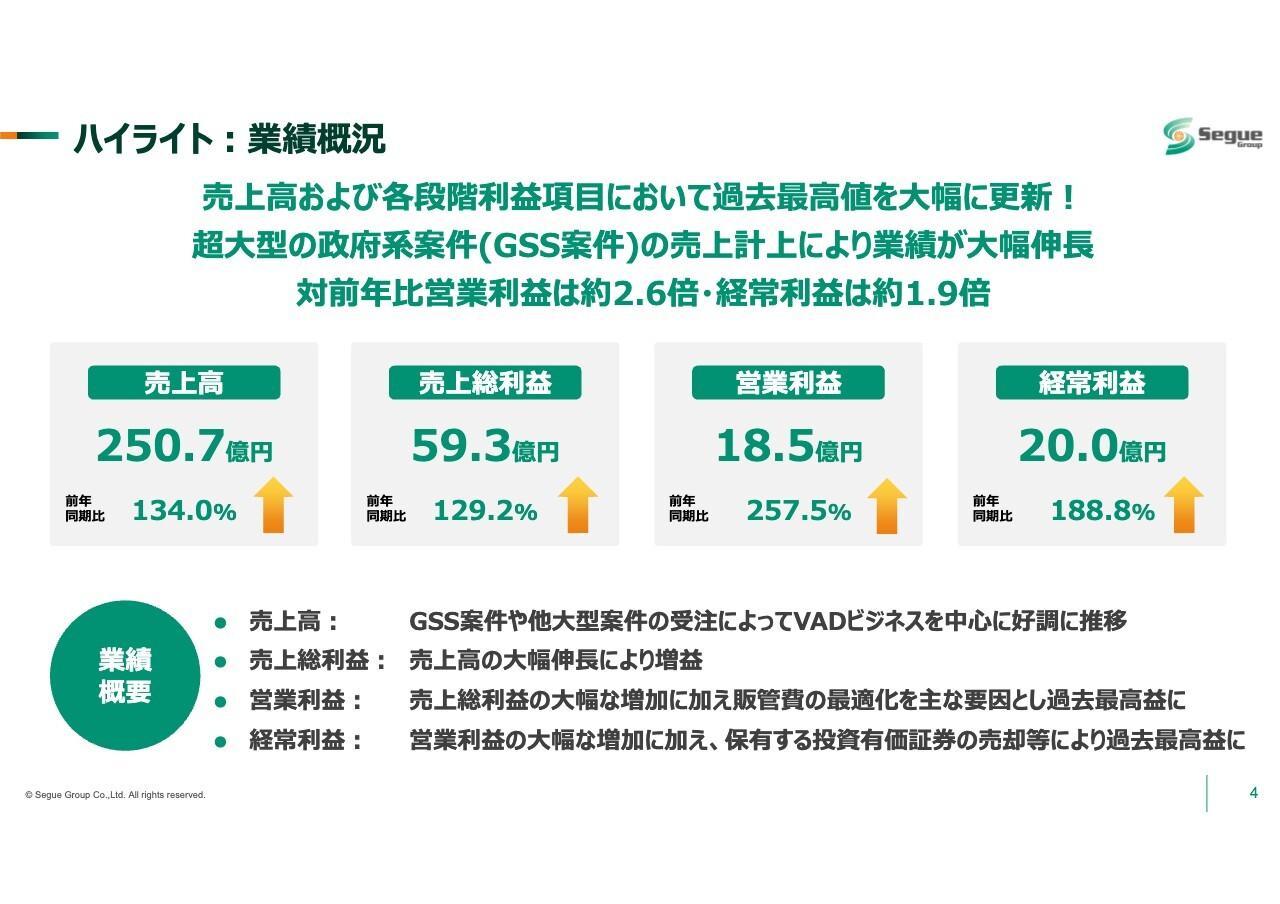

業績のハイライトです。連結売上収益は、対通期計画比102.5パーセントで達成しています。営業利益は通期計画レンジ内で達成しています。通期計画は、連結売上収益31億5,700万円に対して、実績は32億3,400万円、前年比でプラス28.2パーセントです。営業利益はレンジ幅で1億1,700万円から1億3,600万円でしたが、着地は営業利益1億2,200万円、営業利益率は3.8パーセントです。

DX事業の売上収益は14億6,100万円、前年比プラス48.9パーセントです。SaaS ARRは9億500万円、前年比プラス27.0パーセントです。こちらのSaaS ARRは、OEMおよびグループ会社で提供するサービスは含んでいません。

通期連結決算 概要 2022年9月期

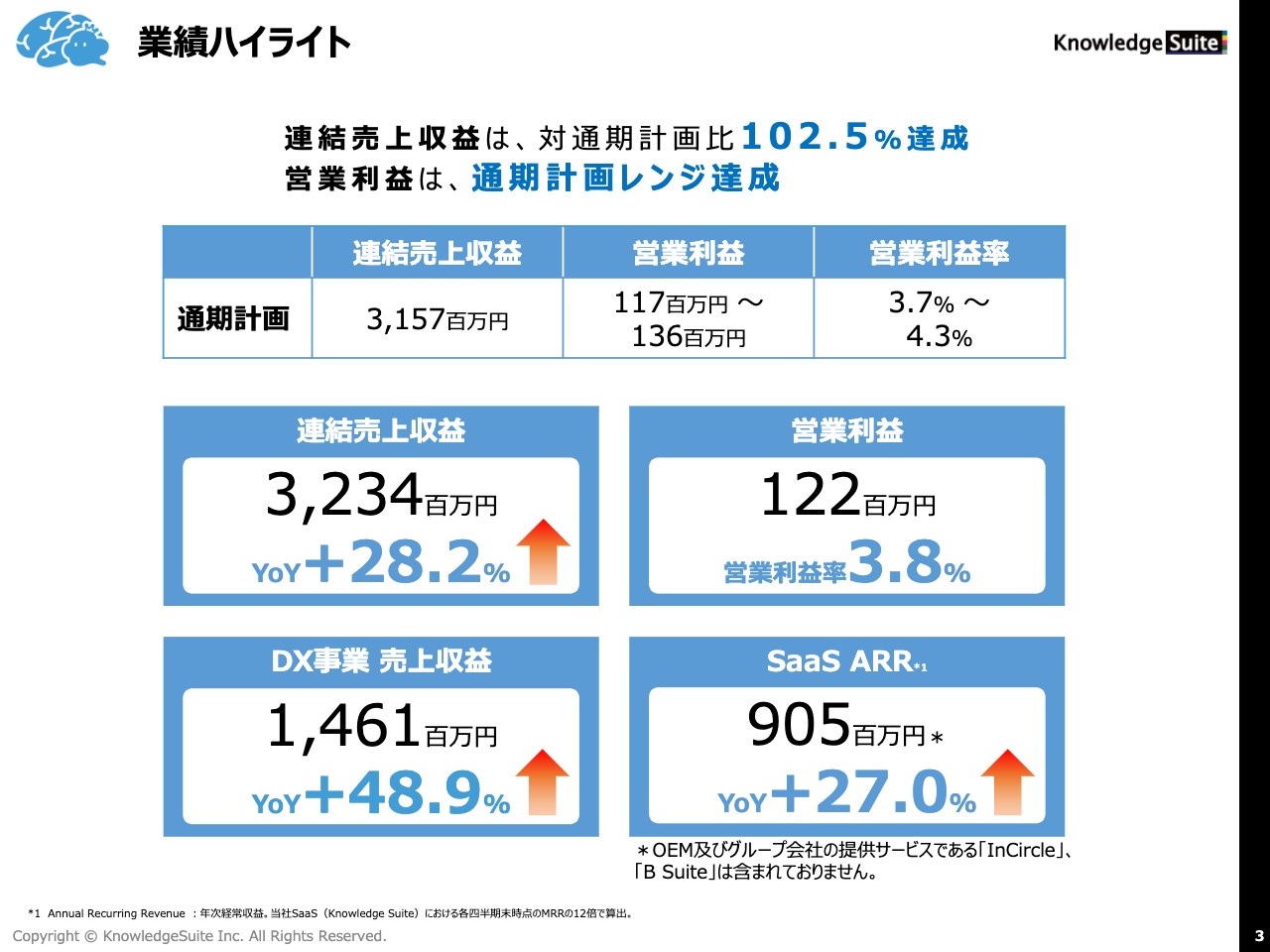

通期連結決算の概要です。連結売上収益は、BPO事業におけるSESビジネスが好調に推移しました。DX事業が順調に伸長し、前年比プラス28.2パーセントで着地しています。営業利益は、2021年9月期にグループインした2社の良質な顧客関係と受注実績が高く評価され、追加費用計上がありながらも、計画レンジの1億1,700万円から1億3,600万円の間の、1億2,200万円で着地しています。

売上収益は、先ほどもお話ししたように、2021年9月期の実績25億2,200万円に対して、2022年9月期は実績32億3,400万円、前年比プラス28.2パーセントとなりました。

そのうちDX事業に関しては、2021年9月期の実績9億8,100万円に対して、2022年9月期は実績14億6,100万円、前年比プラス48.9パーセントです。BPO事業は、2021年9月期の実績15億4,100万円に対して、2022年9月期は実績17億7,300万円、前年比プラス15パーセントです。

売上総利益は、2021年9月期の実績9億9,900万円に対して、2022年9月期は13億9,300万円、前年比プラス39.4パーセントです。営業利益は、2021年9月期の実績マイナス1億1,800万円に対して、2022年9月期は実績1億2,200万円、前年比の増減額は2億4,100万円です。

当期純利益は、2021年9月期の実績マイナス1億1,800万円に対して、2022年9月期は実績1億1,700万円、前年比の増減額はプラス2億3,500万円で着地しています。

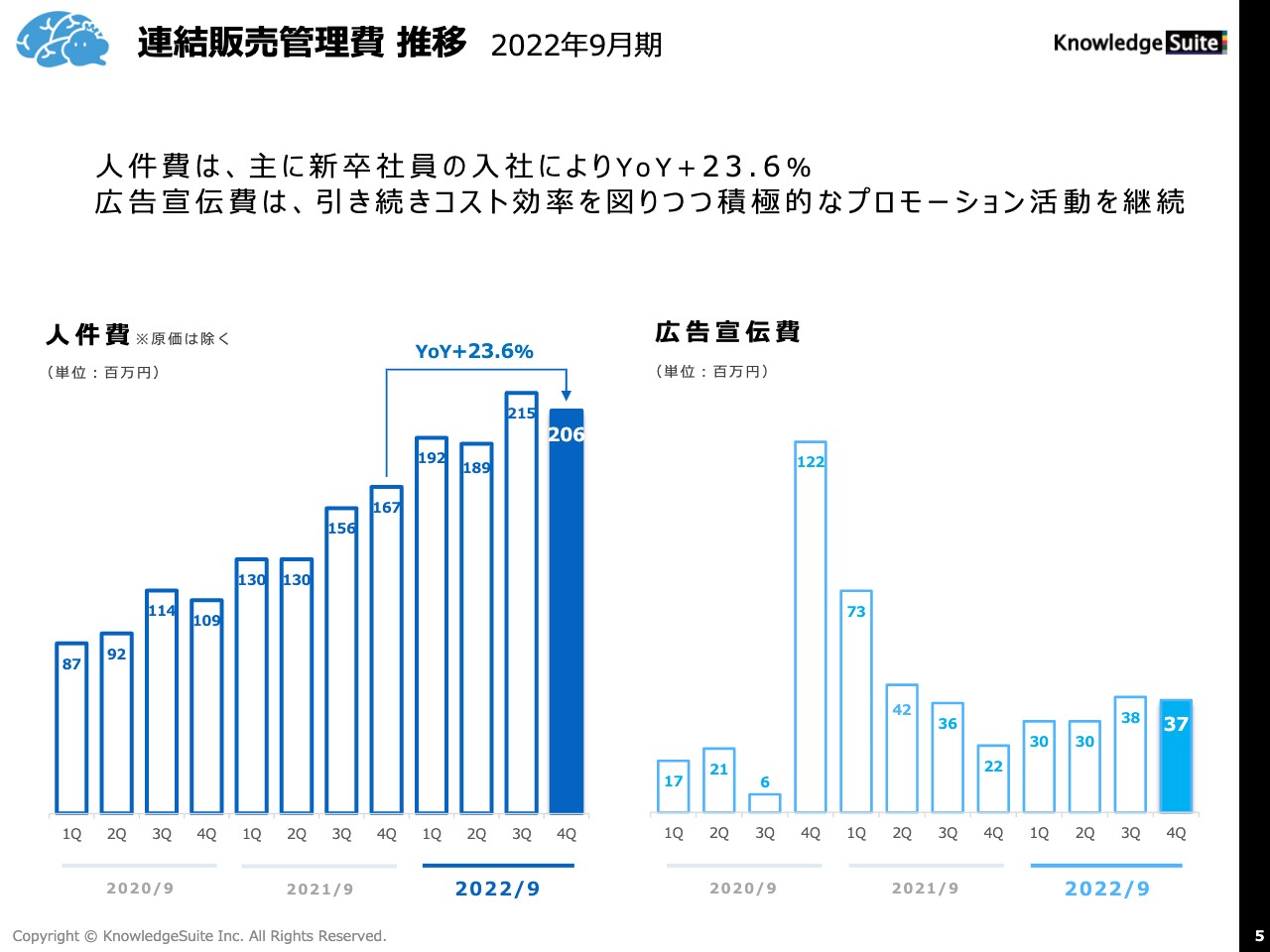

連結販売管理費 推移 2022年9月期

連結販売管理費の推移です。人件費は主に新卒社員の入社によるもので、前年比プラス23.6パーセントです。広告宣伝費は引き続きコスト効率を図りつつ、積極的なプロモーション活動を継続しています。

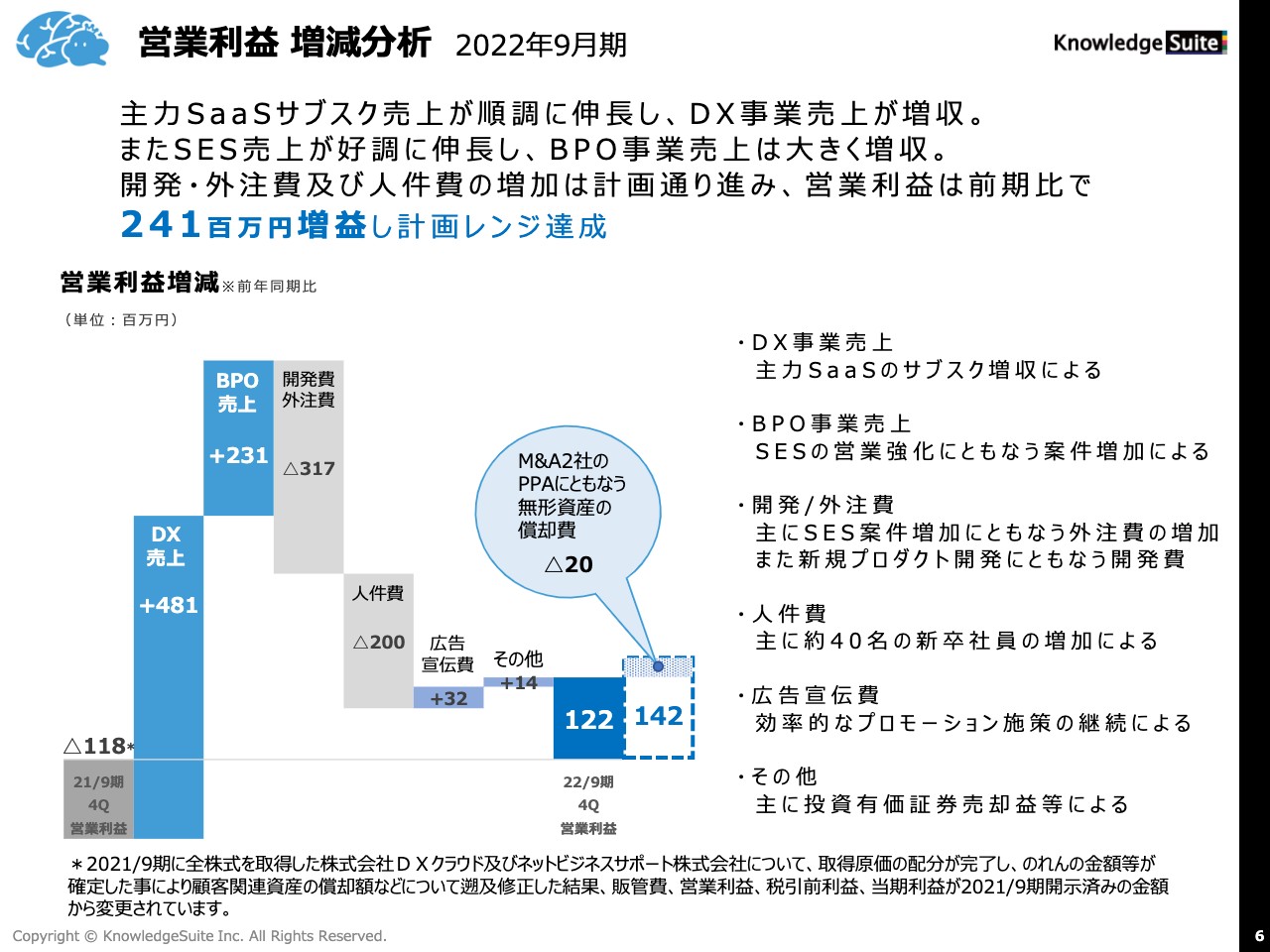

営業利益 増減分析 2022年9月期

営業利益の増減分析です。主力のSaaSのサブスク売上は順調に伸長し、DX事業の売上が増収となりました。また、SES(エンジニア派遣)の売上が好調に伸長し、BPO事業の売上は大きく増収しました。開発・外注費および人件費の増加は計画どおり進み、営業利益は前年同期比で2億4,100万円増益し、計画レンジに達成しています。

ちなみに、スライド中央の吹き出し部分については、昨年、M&Aで2社のPPAに伴う無形資産の償却費がマイナス2,000万円発生しており、これを含めると1億4,200万円ということです。たらればではありますが、一応記載しています。

それぞれの増減の要因としては、DX事業の売上は主力SaaSのサブスク増収によるもので、BPO事業の売上はSESの営業強化に伴う案件増加によるものです。開発・外注費は、主にSESの案件増加に伴う外注費の増加、また、新規プロダクト開発に伴う開発費も増加しました。人件費は、主に約40名の新卒社員の増加によるものです。

広告宣伝費は、効率的なプロモーションの施策継続により、かなり抑えられていると私どもは思っています。その他は、主に投資有価証券の売却益によるものです。

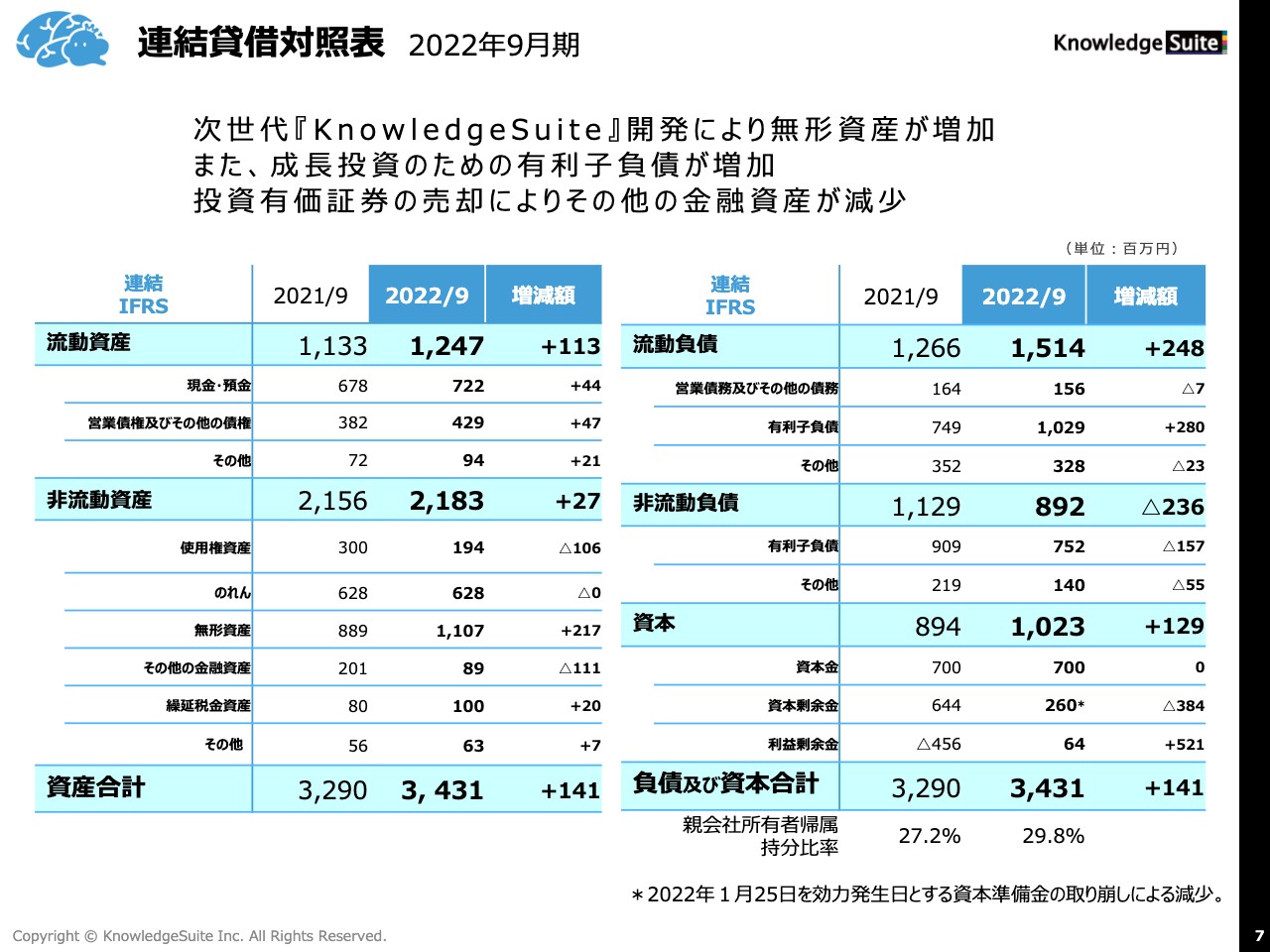

連結貸借対照表 2022年9月期

連結貸借対照表についてご説明します。次世代の「Knowledge Suite(ナレッジスイート)」の開発により無形資産が増加しています。また、成長投資のための有利子負債が増加しました。投資有価証券の売却益により、その他の金融資産が減少しました。

流動資産は12億4,700万円で前年比プラス1億1,300万円、非流動資産は21億8,300万円で前年比プラス2,700万円、資産合計は34億3,100万円で前年比プラス1億4,100万円です。流動負債は15億1,400万円で前年比プラス2億4,800万円、非流動負債は8億9,200万円で前年比マイナス2億3,600万円です。

トピックス①

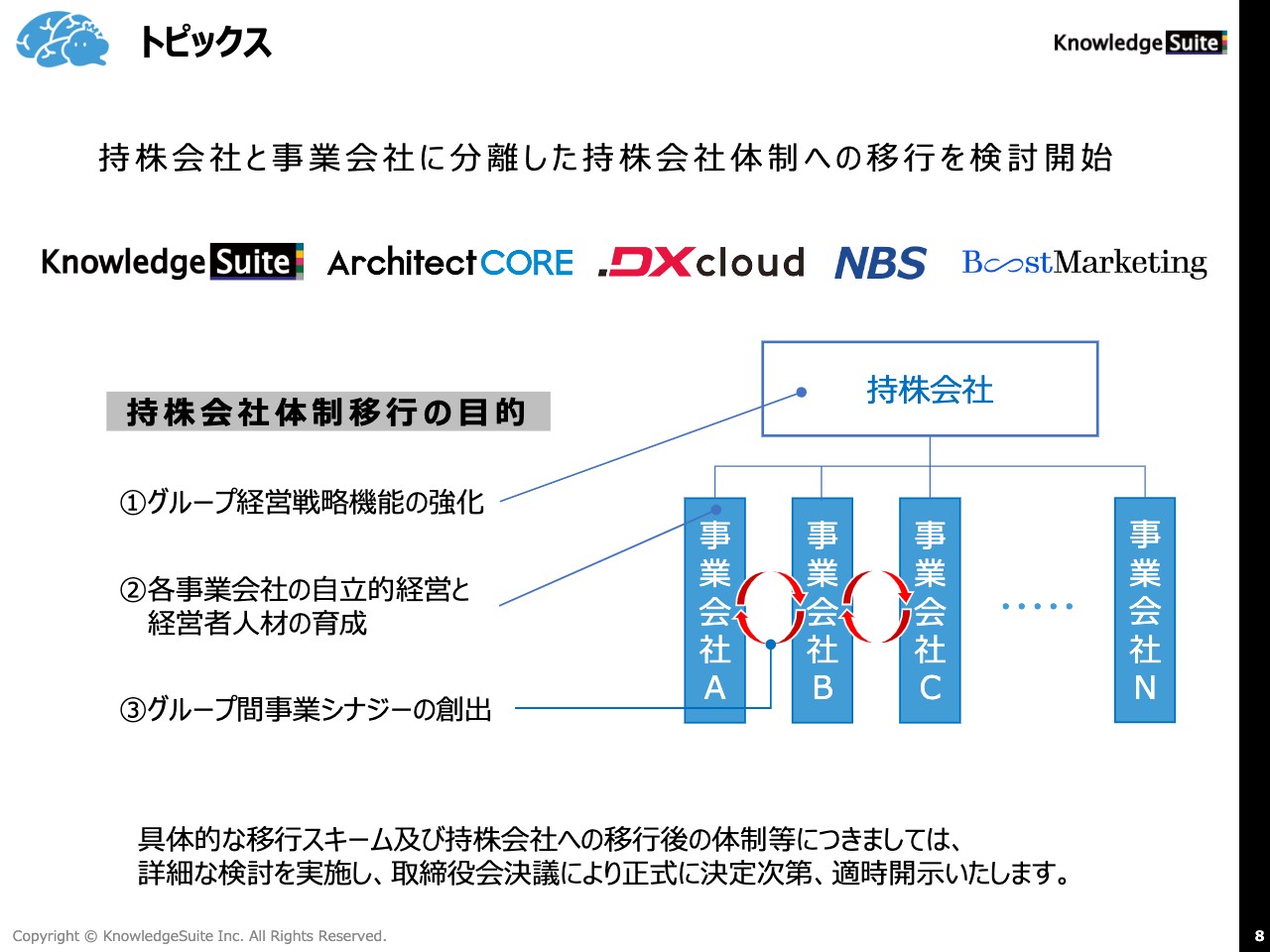

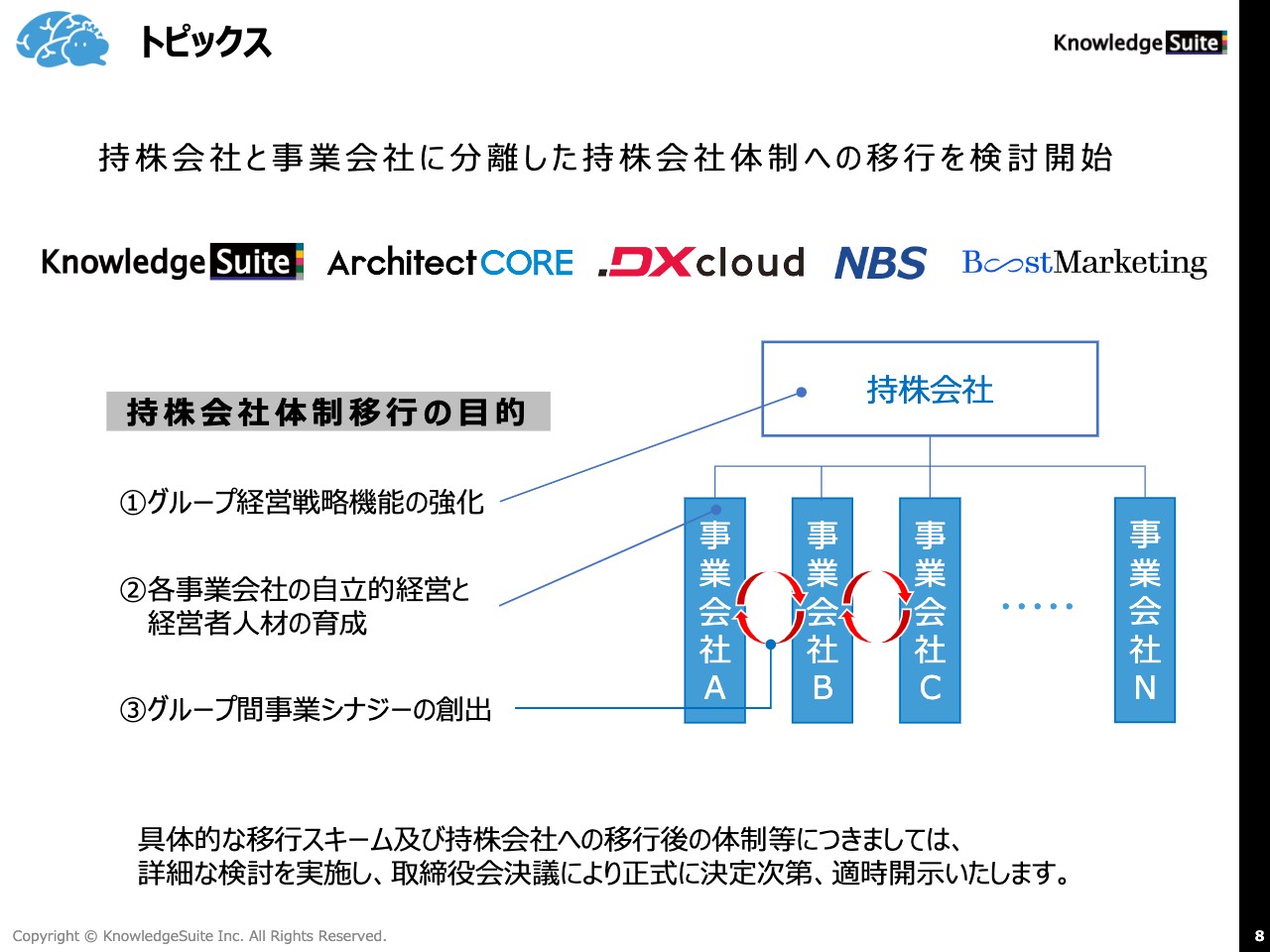

トピックスを3つご紹介します。1つ目に、持株会社と事業会社に分離した持株会社体制への移行を検討開始しました。持株会社体制への移行の目的として、グループ経営戦略の機能の強化、各事業会社の自立的な経営と経営者人材の育成、グループ間事業シナジーの創出を狙っています。

具体的な移行スキームおよび持株会社への移行後の体制等の詳細は、検討を実施し、取締役会決議により正式に決定次第、適時開示させていただきたいと思います。

トピックス②

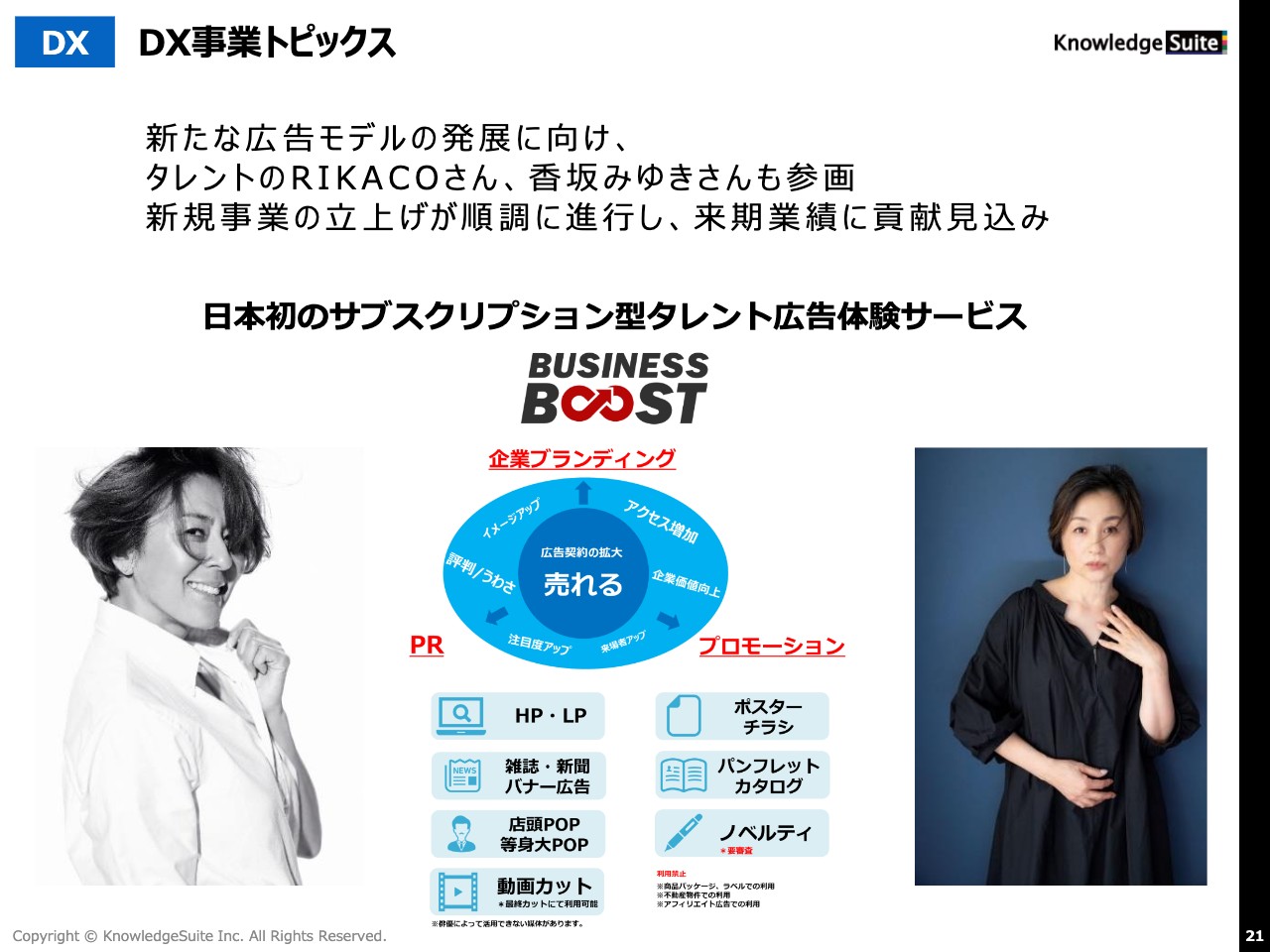

2つ目に、子会社のブーストマーケティング株式会社の設立およびタレントテック事業「ビジネスブースト」の提供を開始しました。こちらは代表取締役社長に私が就任しており、そのサービス内容は、サブスクリプションのようなかたちで、タレントの写真素材を、企業のブランディング活動や集客のためのPRに活用していただけるものとなっています。

スライド左下の図に記載のとおり、企業は青色の部分の「売れる」ものを、タレント広告を活用して広げていこうとしますが、私どもの会社の目的はこの周りにある水色の部分です。イメージアップやアクセス増加、評判/うわさ、注目度アップ、来場者アップ、企業価値向上など、「売れる」の周りで人がざわめいている様子、人が集まる様子を作ることが今回の目的です。

見込み顧客発掘のために、ブーストマーケティング社の「ビジネスブースト」や、私どものグループ会社であるネットビジネスサポートの「Papatto(ぱぱっと)クラウド」等でリードジェネレーションを実施し、SFA/CRMの「Knowledge Suite」の商談化や、サービスに紐付けるような連携を計画しています。「ビジネスブースト」のアンバサダーには、小泉今日子さんに就任していただいています。

トピックス③

従前よりお伝えしているとおり、機関投資家と個人投資家との情報格差をなくすべく、私自身が個人投資家向けに、「Twitter」「note」で情報配信を行っています。ぜひこちらもご覧いただき、ご登録いただければ幸いです。

DX事業売上収益 推移 2022年9月期

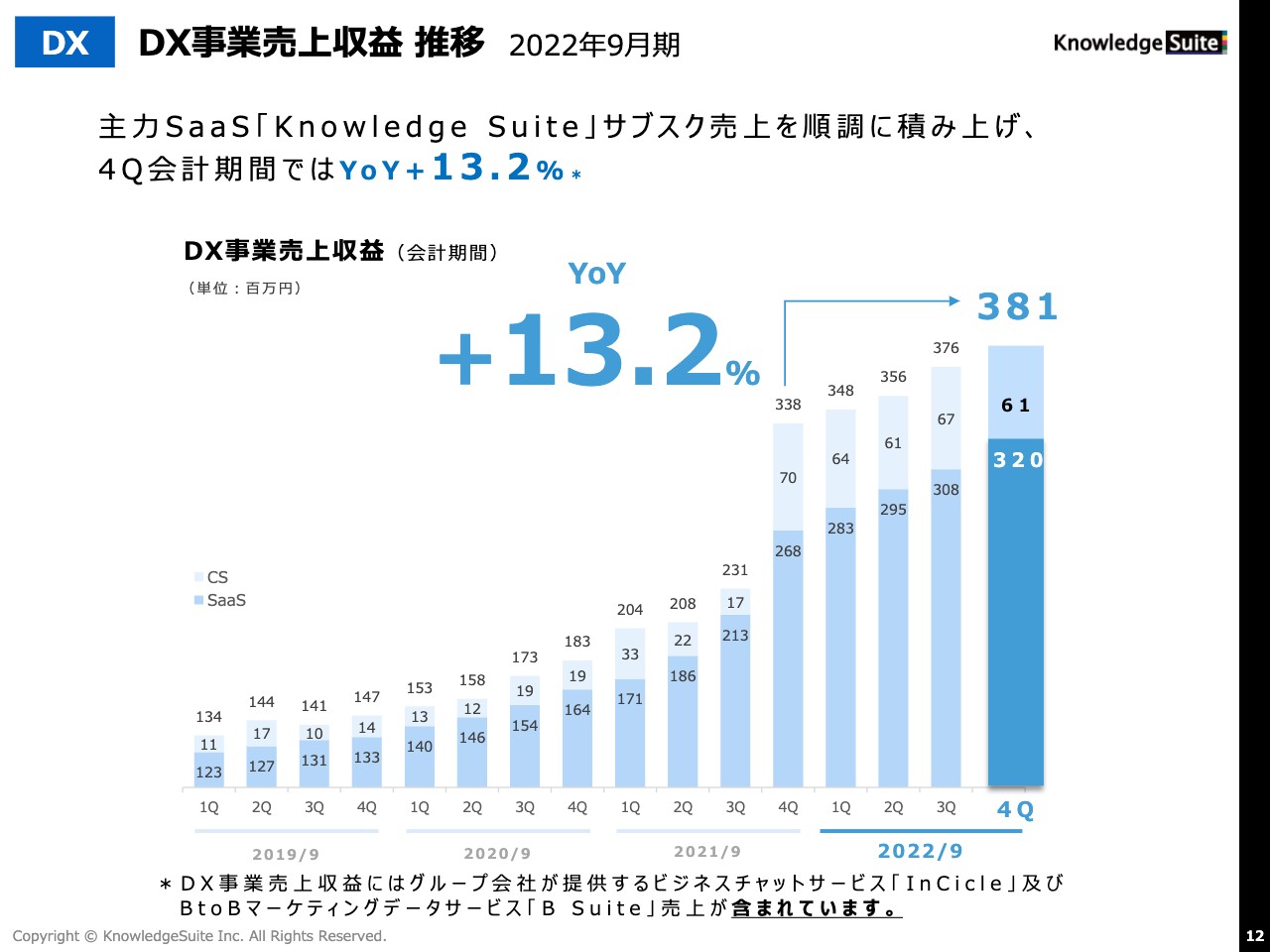

DX事業についてご説明します。DX事業の売上収益の推移として、主力SaaSの「Knowledge Suite」サブスクの売上が順調に積み上がり、第4四半期の会計期間では前年比13.2パーセントとなっています。

2021年9月期第4四半期に2つの会社を買収しており、その上での13.2パーセントは若干少なく見えるかもしれませんが、オンラインでの営業活動も含めて、しっかりと売上を作るべく対応しているため、あまり大きな影響はないと思っています。

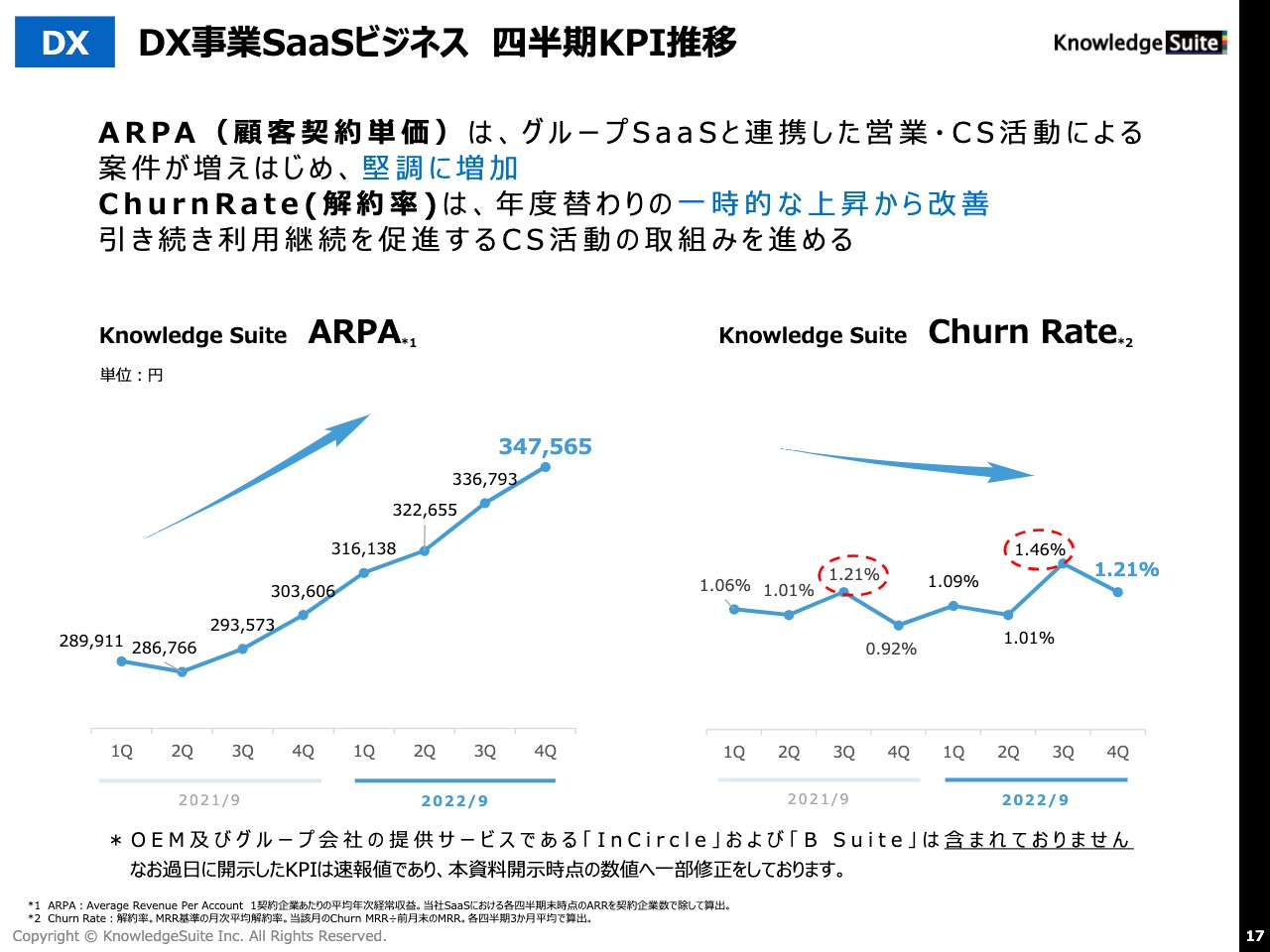

DX事業SaaSビジネス 四半期KPI推移

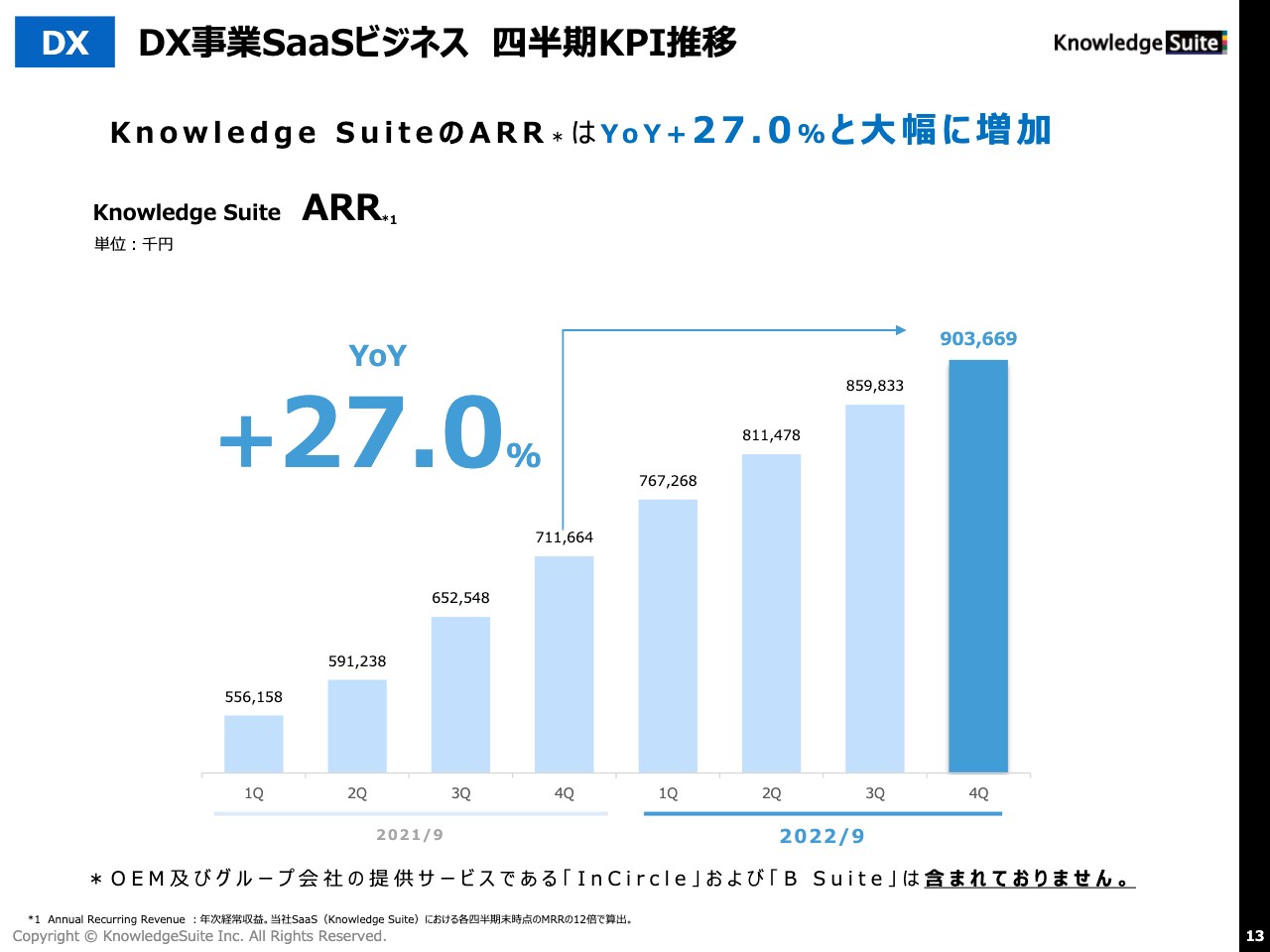

DX事業SaaSビジネスの四半期KPIの推移です。「Knowledge Suite」のARRは、前年比プラス27パーセントと大幅に増加しました。スライドのグラフをご覧いただくと、右肩上がりでしっかりと積み上がっていることがわかると思います。

さらに、OEMおよびグループ会社の提供するサービスは含んでおらず、純粋に「Knowledge Suite」の成長曲線となっており、その成長をこちらで実感していただけると思います。

DX事業SaaSビジネス 四半期KPI推移

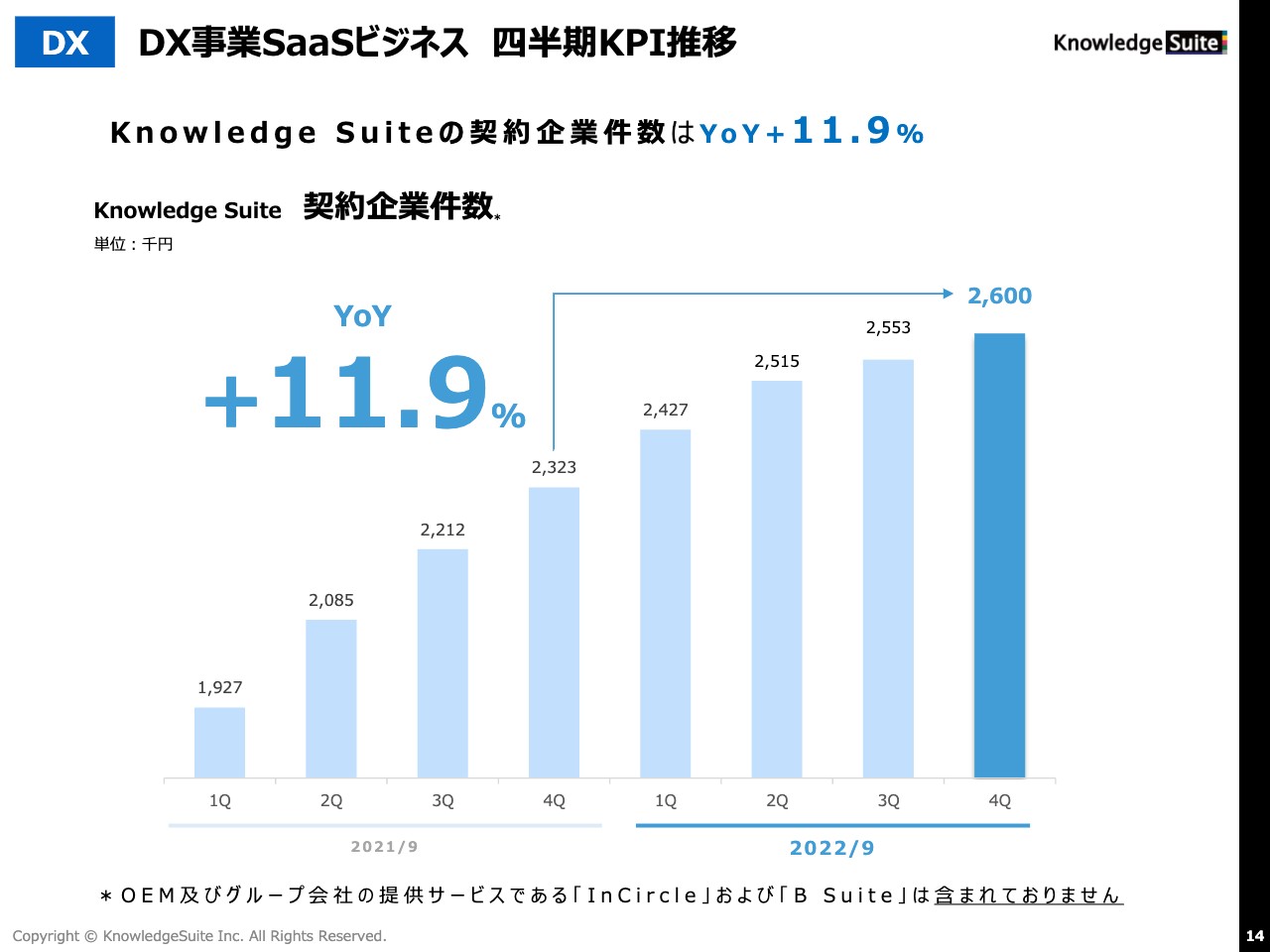

契約企業件数は前年比で11.9パーセントになっており、顧客契約単価(ARPA)も非常に上がっています。

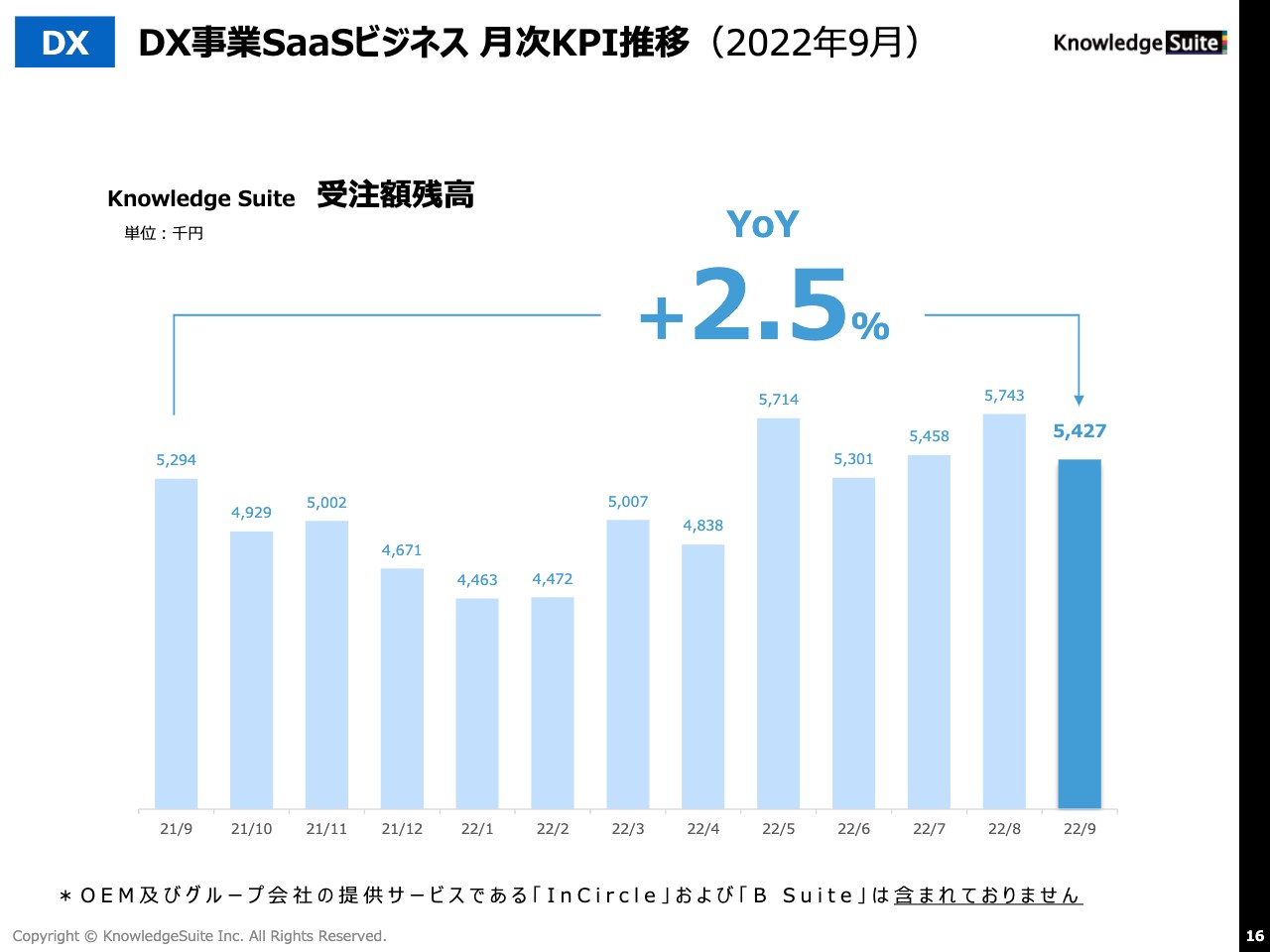

DX事業SaaSビジネス 月次KPI推移(2022年9月)

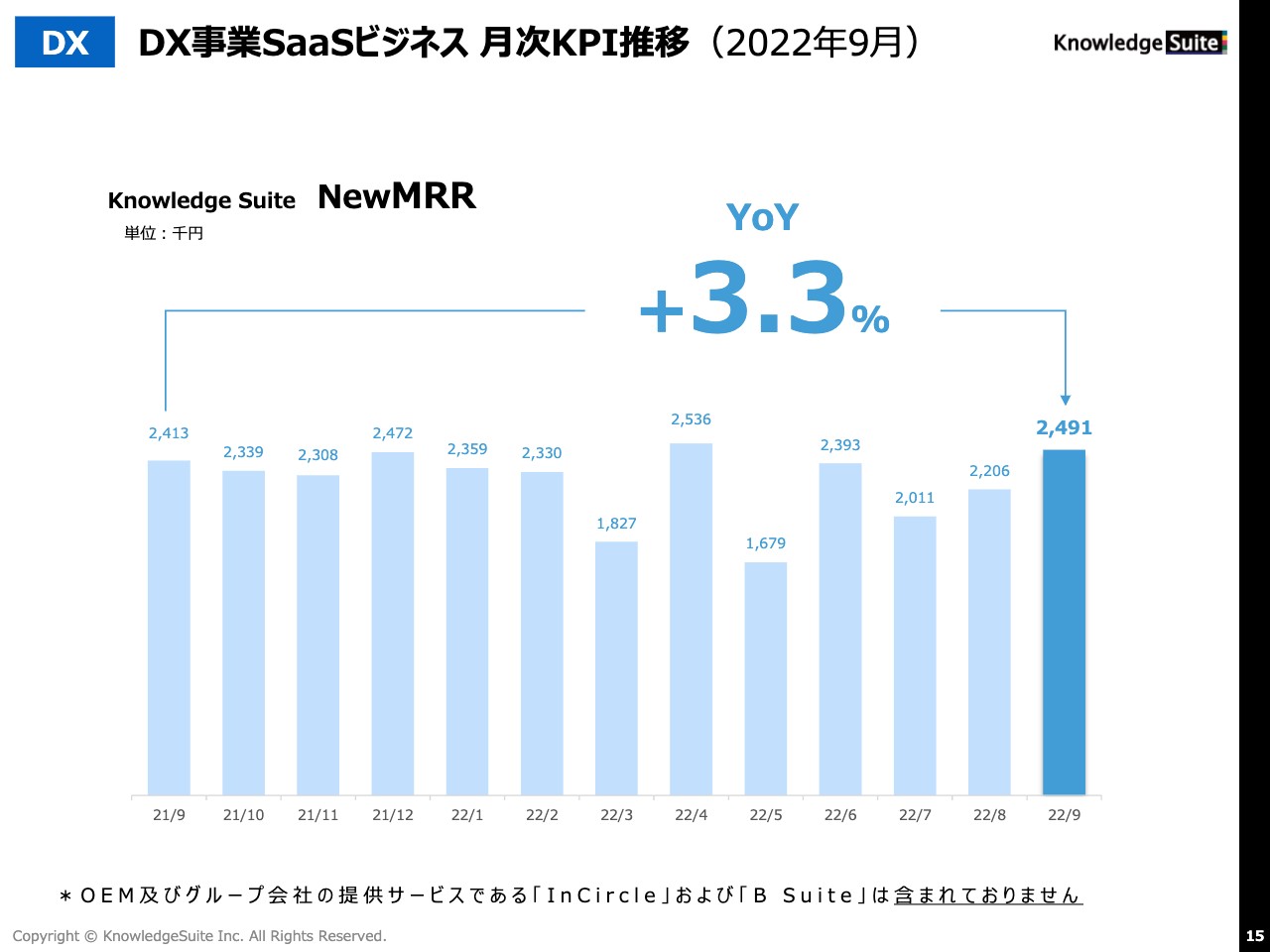

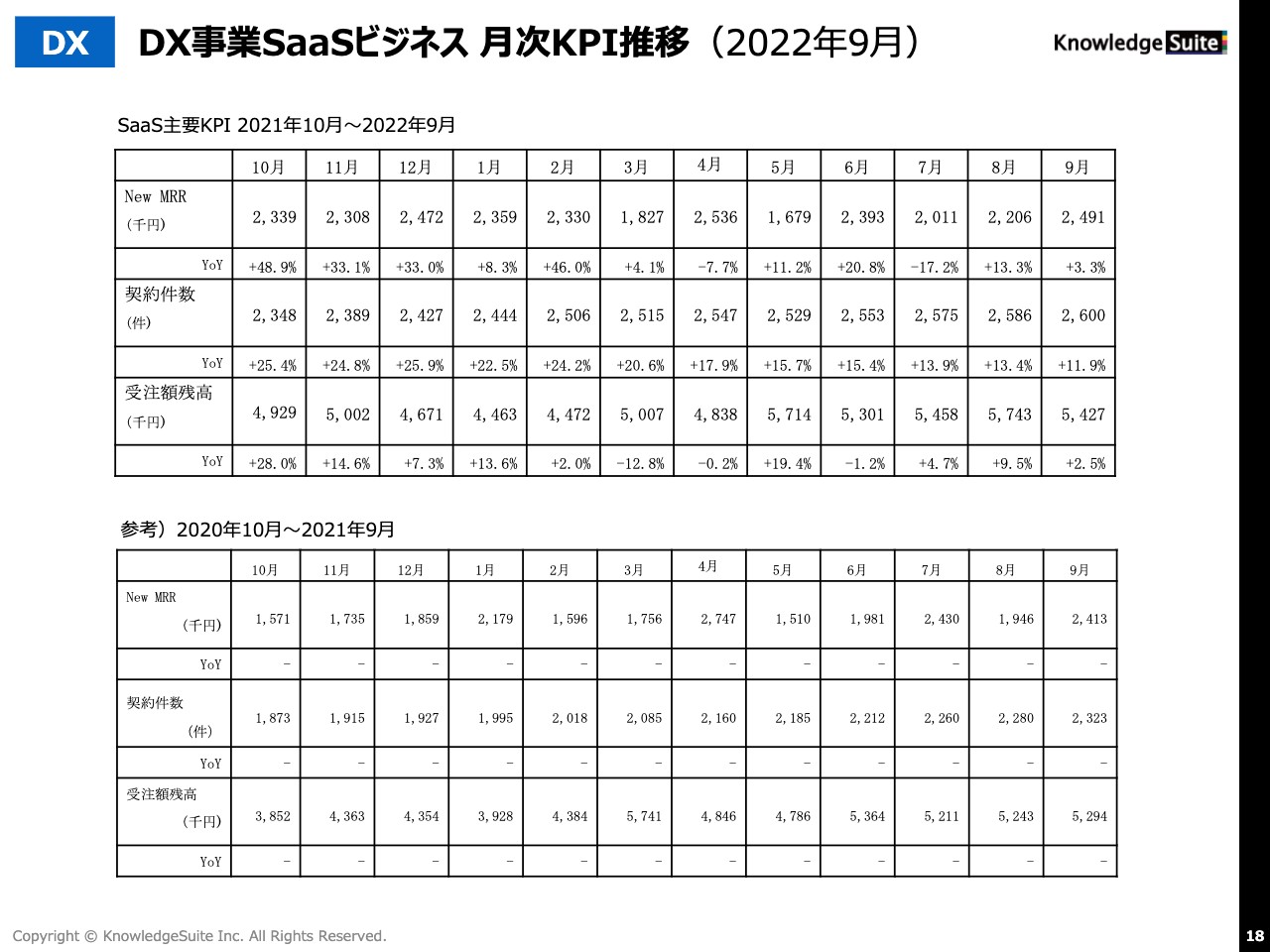

New MRRに関しては、少々苦戦しているのが正直なところです。2022年9月期は、コロナ禍の影響やグループ会社の動きによるデコボコが若干ありますが、平均して毎月240万円前後が積み上がってきています。

DX事業SaaSビジネス 月次KPI推移(2022年9月)

受注額残高に関しては、消化しながらまた貯まっていくという流れの中で、受注額残高は500万円超、年間で6,000万円前後が、今後期待できる数字になると思っています。こちらもOEMやグループのSaaSは含んでおらず、当社単体の数字になっています。

DX事業SaaSビジネス 四半期KPI推移

ARPAについてです。グループSaaSと連携した営業支援活動によって、案件は堅調に増加しています。スライドのグラフをご覧のとおり、右肩上がりでしっかりと積み上がっています。いろいろなグループのシナジーを通じて、ARPAそのものを上げていける取り組みを継続して実施していきたいと思っています。

右側のチャーンレートは、年度変わりの一時的な上昇から改善しており、引き続き利用継続を促進するCS活動の取り組みを進めています。赤い点線が示すように、第3四半期は少し上がります。一般的な会社では期の変わり目となる4月が、私どもの第3四半期に当たるのですが、その時期の解約が毎年若干増えてきています。

第4四半期のチャーンレートは1.21パーセントですが、1パーセントを切るくらいまで下げられるように対応を進めていこうと考えています。

DX事業SaaSビジネス 月次KPI推移(2022年9月)

月次KPIの推移です。2022年9月期は、「Knowledge Suite」単体のNew MRRと契約件数・受注額残高を発表しています。そのため、2021年10月からはグループシナジーによって得られる数字が含まれていません。

ネットビジネスサポートのサービスやDXクラウドのサービス、ブーストマーケティング社のSaaSの売上までをNew MRRに組み込み、契約件数や受注額残高を含めて合算した数字を発表できるよう、現在体制を整えています。

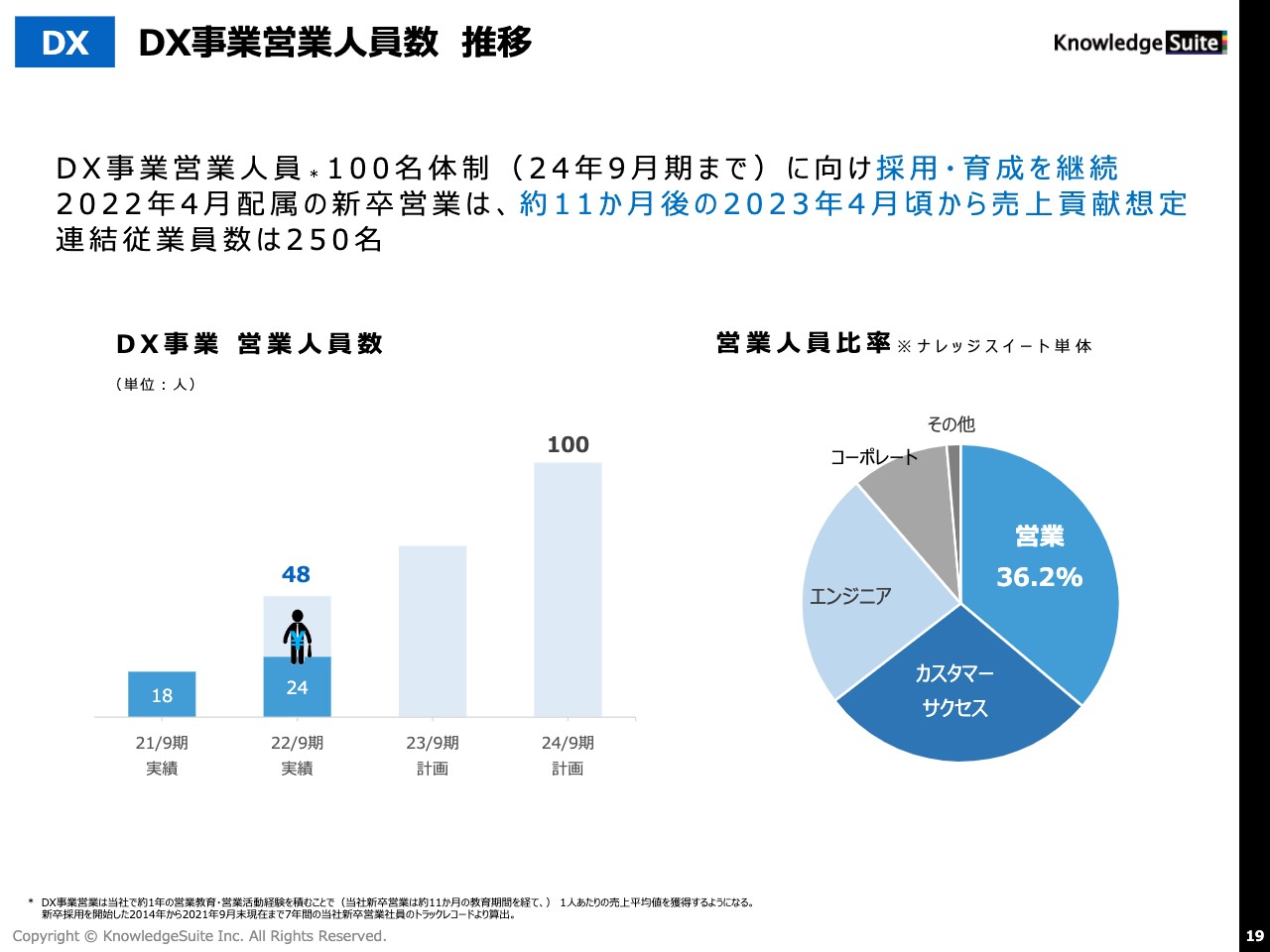

DX事業営業人員数 推移

DX事業の営業人員の増加の推移です。現在は100名体制に向けて、採用と育成を継続しています。2022年4月配属の新卒営業は、11ヶ月前後でしっかりと数字が付いてくるように、教育の目標を立てて動いています。2023年4月頃には、その新卒社員たちが数字を作ってくれることを期待しながら、教育を進めていきたいと考えています。

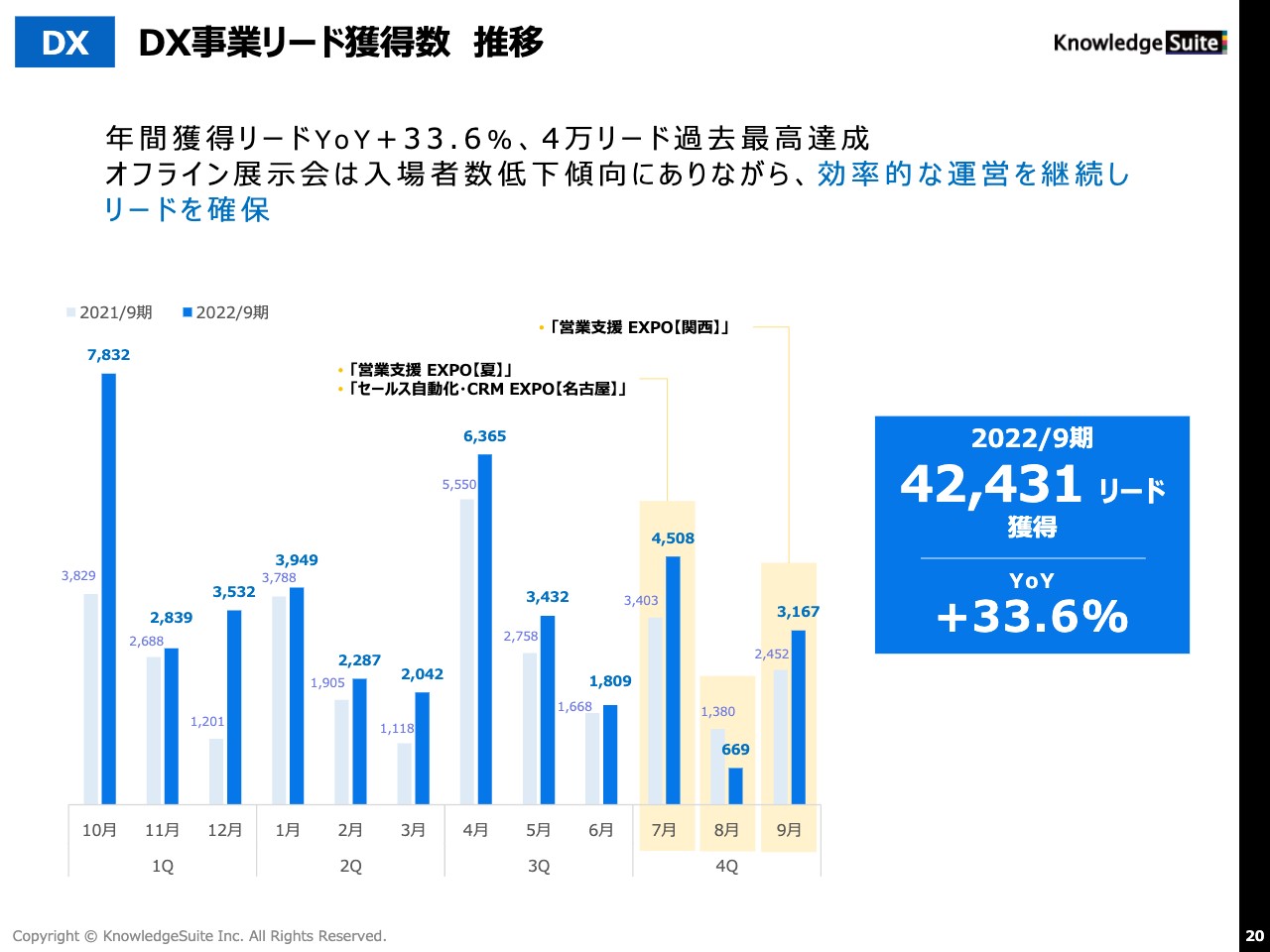

DX事業リード獲得数 推移

DX事業におけるリードの獲得数の推移です。年間獲得リードは4万リードで、前年比プラス33.6パーセントと、過去最大を達成しています。オフライン展示会の入場者数は低下傾向にあるため、効率的な運営を継続してリードを確保しています。新型コロナウイルス感染拡大の第6波の時は、一番ひどいところで1つの展示会において通常の3分の1以下の来場者数にとどまり、非常に苦戦してきた部分もあります。

私どものリード獲得の手法は特殊で、いろいろな施策を用いてマーケティング活動を行っています。オフライン展示会の入場者数低下をどうにか補い、過去最大まで引き上げられたことについても、私どものさまざまなテクニックや、長年のマーケティング活動のノウハウを活用しているからだと思っています。

1件当たりの単価をできるだけ下げながら、引き続き低コストでリードを獲得して、売上増加に紐付けていきたいと考えています。

DX事業トピックス①

DX事業のトピックスです。新たな広告モデルの発展に向けて、タレントのRIKACOさん、香坂みゆきさんも参画しています。「Twitter」等を通じて、すでにいろいろなトピックを発表していますが、現在契約を進めているタレントもまだまだおり、これからもたくさんの発表を準備しています。

本日11月16日から開催している関西の「働き方改革 EXPO」でも、「ビジネスブースト」のブースでしっかりとアピールして、1社でも多くのお客さまを獲得できるようがんばりますので、ご期待ください。

DX事業トピックス②

DX事業のSaaS主要KPI月次進捗のレポートは、当社の取締役副社長の飯岡から発表しています。こちらは10月以降も引き続き、グループのSaaSをすべて合算した進捗レポートを発信していきます。私どものSaaSがどのくらい積み上がってきているのかに加え、New MRR、受注額残高の積み上がり等をご覧いただければと思います。

DX事業トピックス③

経済産業省が定める「DX認定取得事業者」の認定を取得しました。

DX事業トピックス④

「Knowledge Suite」を中心に、当社の多くのサービスがさまざまなアワードで賞を受賞しています。今後もみなさまのご期待に応えられるようなサービスを開発し、バージョンアップさせていきたいと考えています。

DX事業トピックス⑤

「Knowledge Suite」「Papattoクラウド」の導入事例です。これらは私どものグループ間のシナジーのもと販売している2サービスで、効率的・効果的な営業リストを作成する「Papattoクラウド」と、商談を管理する「Knowledge Suite」の連携を示す1事例として発表しています。機会がある時にぜひご覧ください。

DX事業トピックス⑥

昨年、私どものグループにジョインしたDXクラウド社が提供するビジネスチャットアプリ「InCircle」の大規模な導入事例についても発表しています。

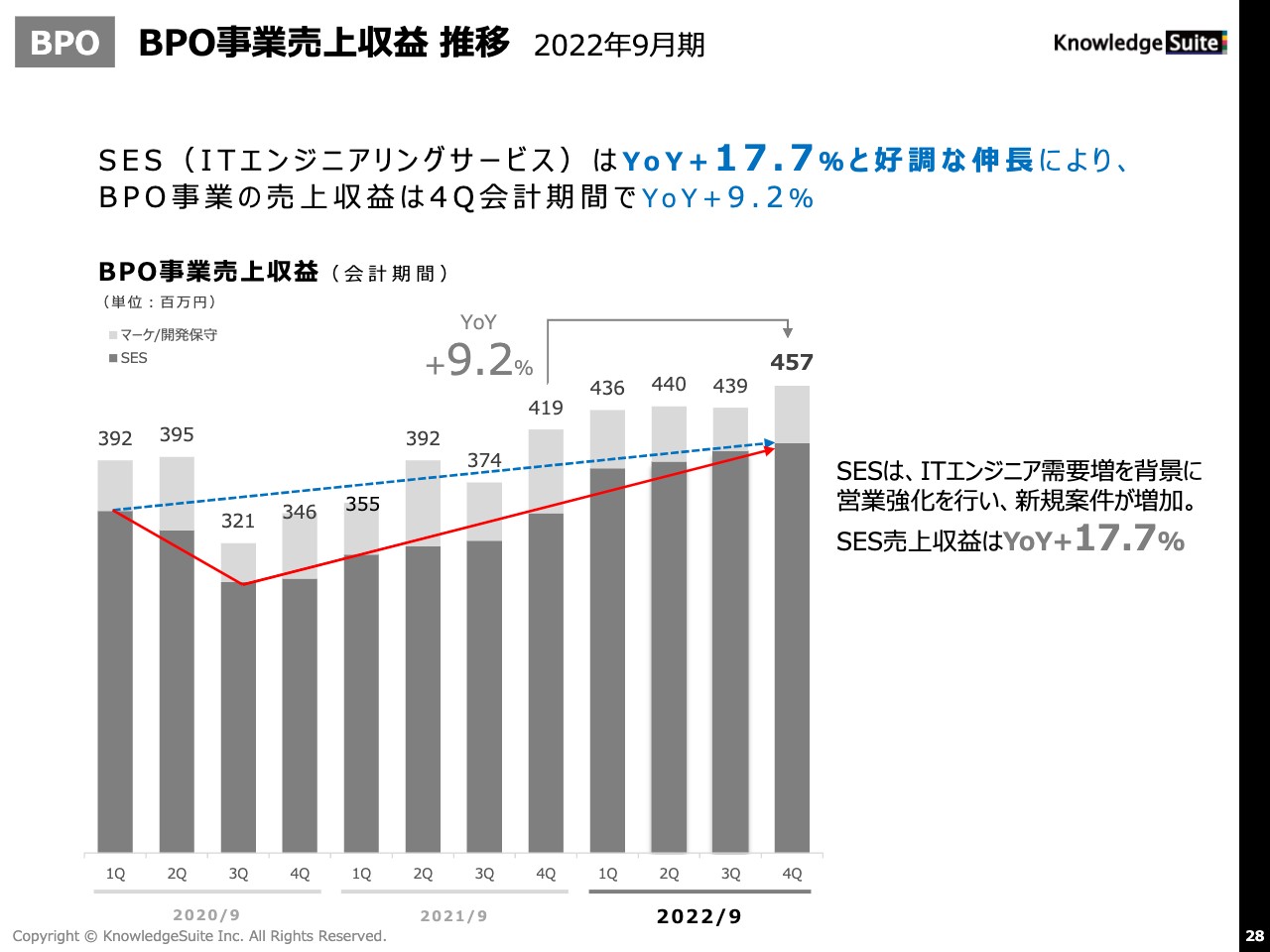

BPO事業売上収益 推移

BPO事業のご説明に移ります。スライドのグラフは、BPO事業の売上収益の推移です。SESは前年比でプラス17.7パーセントと、非常に好調に伸長しました。BPOの売上収益は、第4四半期の会計期間で前年比でプラス9.2パーセントでした。

広告代理店周りの制作を含めたマーケティング活動が若干足踏みしており、落ち込みがあるため、全体ではプラス9.2パーセントという実績にとどまっていますが、私どもの抱えている100名以上の優秀なエンジニアが、しっかりと売上を伸ばしているかたちです。

スライドの棒グラフで示しているように、2020年9月期の第3四半期は大きくへこみましたが、コロナ禍の影響を受けた状況から回復し、今では成長基調に戻ってきています。日本で足りないと言われている優秀なITエンジニアの教育と育成を通じて、売上拡大に貢献できればと考えています。

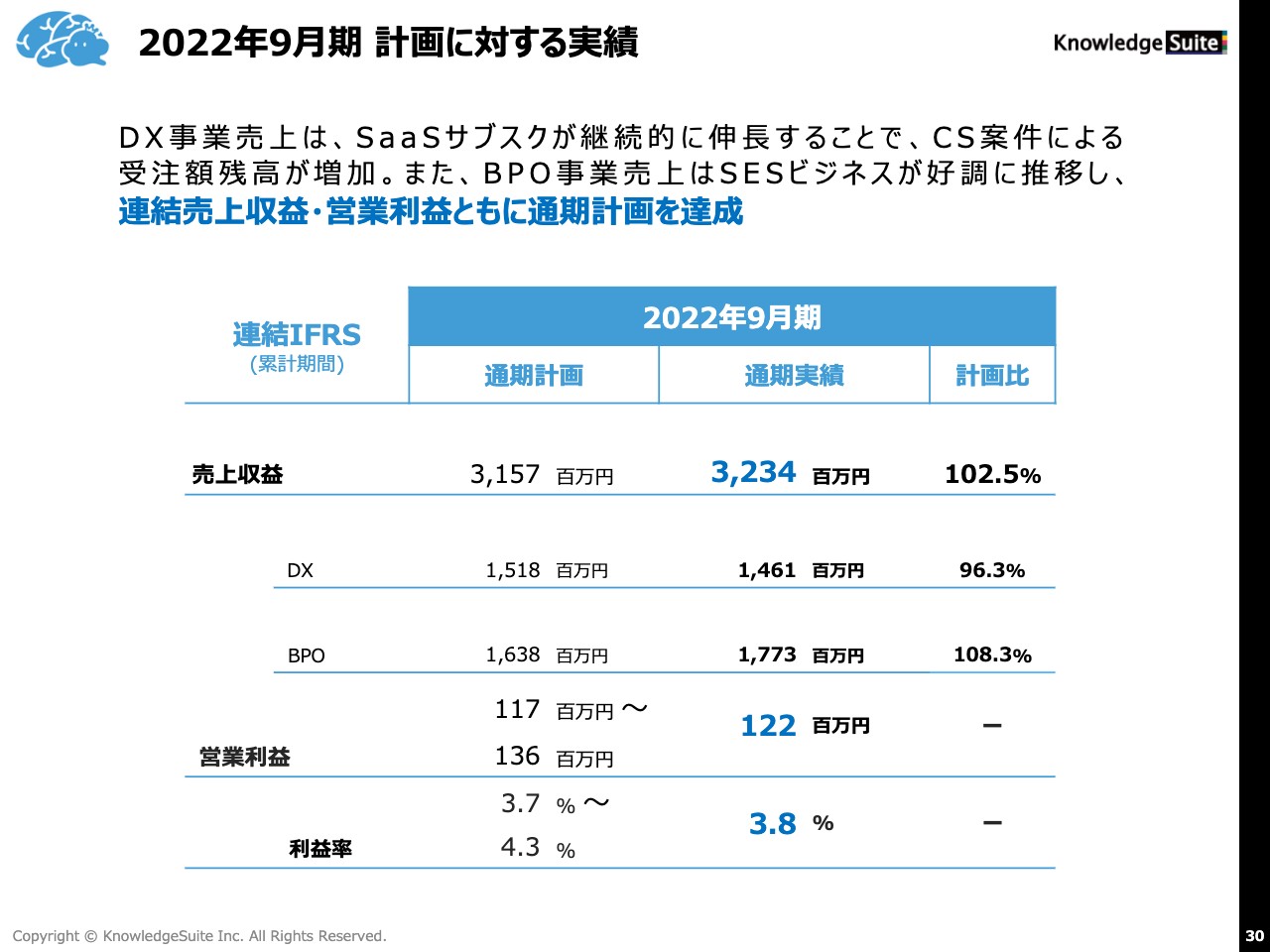

2022年9月期 計画に対する実績

2023年9月期の業績予想です。スライドの表は、2022年9月期の計画に対する実績です。繰り返しになりますが、売上収益は32億3,400万円、計画比102.5パーセントで達成しています。

DX事業の売上収益については、通期計画15億1,800万円に対して、実績14億6,100万円、計画比96.3パーセントと、若干の未達となりました。BPO事業の売上収益は、通期計画16億3,800万円に対して、実績17億7,300万円、計画比108.3パーセントとなりました。営業利益は、通期計画1億1,700万円から1億3,600万円に対して、通期実績1億2,200万円で着地しています。

「Knowledge Suite」をはじめとした当社DX事業のサービスは、対面取引を行って販売する、いわば説明商材であり、オンラインのみの商談ではいろいろな部分で障壁があったり、受注までのプロセスが長くなったりしてしまう部分があります。そのため、若干苦戦していることは否めませんが、売上目標に対しては3.7パーセント未達ではあるものの、しっかりと成長しています。

また、コロナ禍明けで非常に動きが活発化している状況も、今後期待できる部分です。今までどおり「Knowledge Suite」のサービスそのものの成長に向けて取り組みを進めていますので、ご安心いただければと思います。

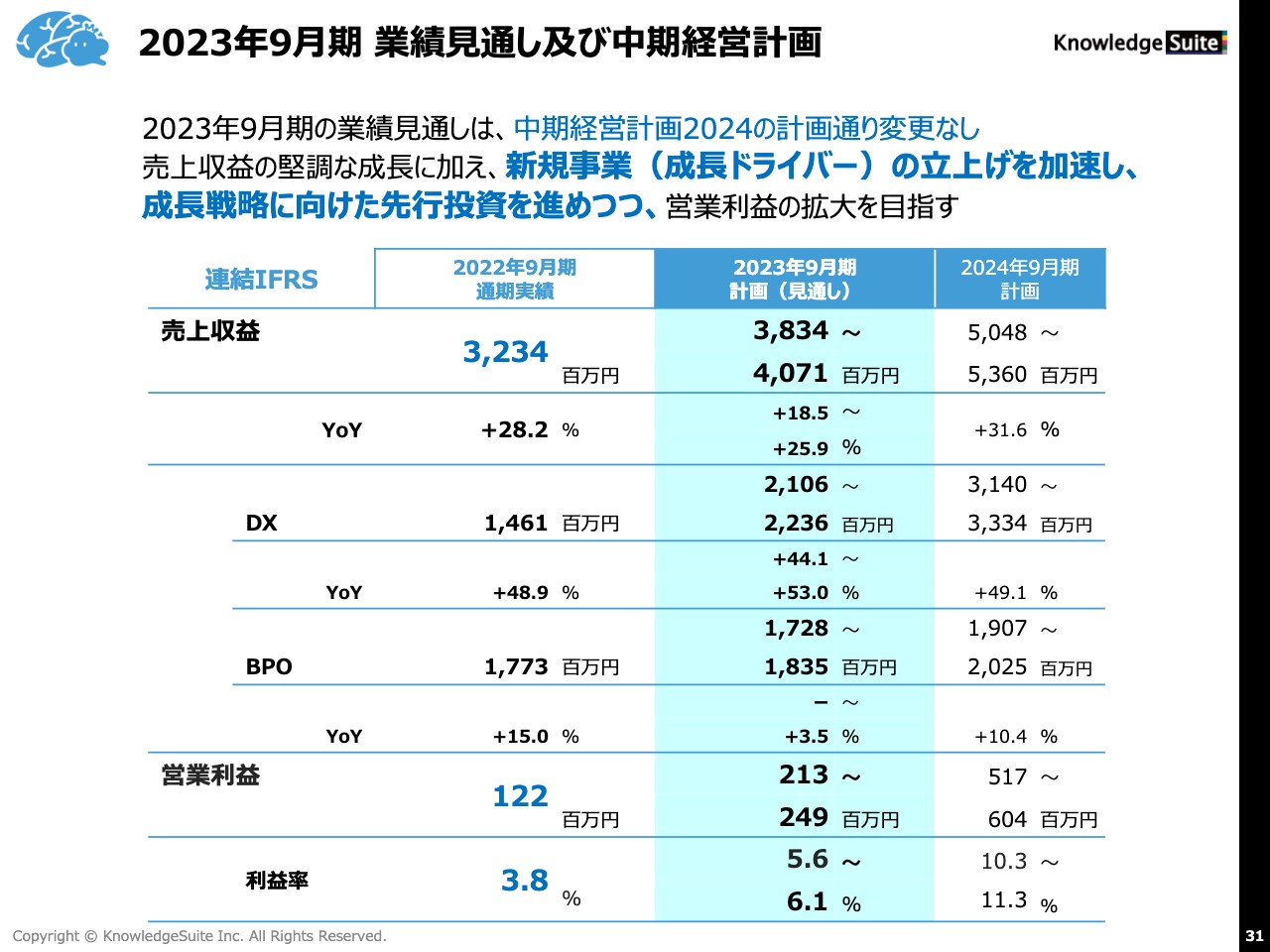

2023年9月期 業績見通し及び中期経営計画

業績見通しと中期経営計画です。2023年9月期の業績見通しは「中期経営計画2024」の計画どおりで、変更はありません。この中期経営計画の初年度は、「Knowledge Suite」が成長していくための年度として、転ぶことなくしっかりと達成できる体制を作り、私どもとしてがんばってきました。

「もう少し行けるのではないか」と思うところもありましたが、このような状況下では欲を出さず、堅実に2023年9月期に引き継ぐような動きを取っています。

2023年9月期の計画は、売上収益38億3,400万円から40億7,100万円、前年比で18.5パーセントから25.9パーセントプラスを計画しています。DX事業に関しては、21億600万円から22億3,600万円のレンジです。BPO事業に関しても、17億2,800万円から18億3,500万円のレンジです。

営業利益については、およそ倍の数字を達成できるように計画しており、2億1,300万円から2億4,900万円のレンジです。利益率は5.6パーセントから6.1パーセントです。2024年9月期の計画の10パーセント超えを見据えた上での動きとなっており、達成に向けた取り組みを継続していきたいと考えています。

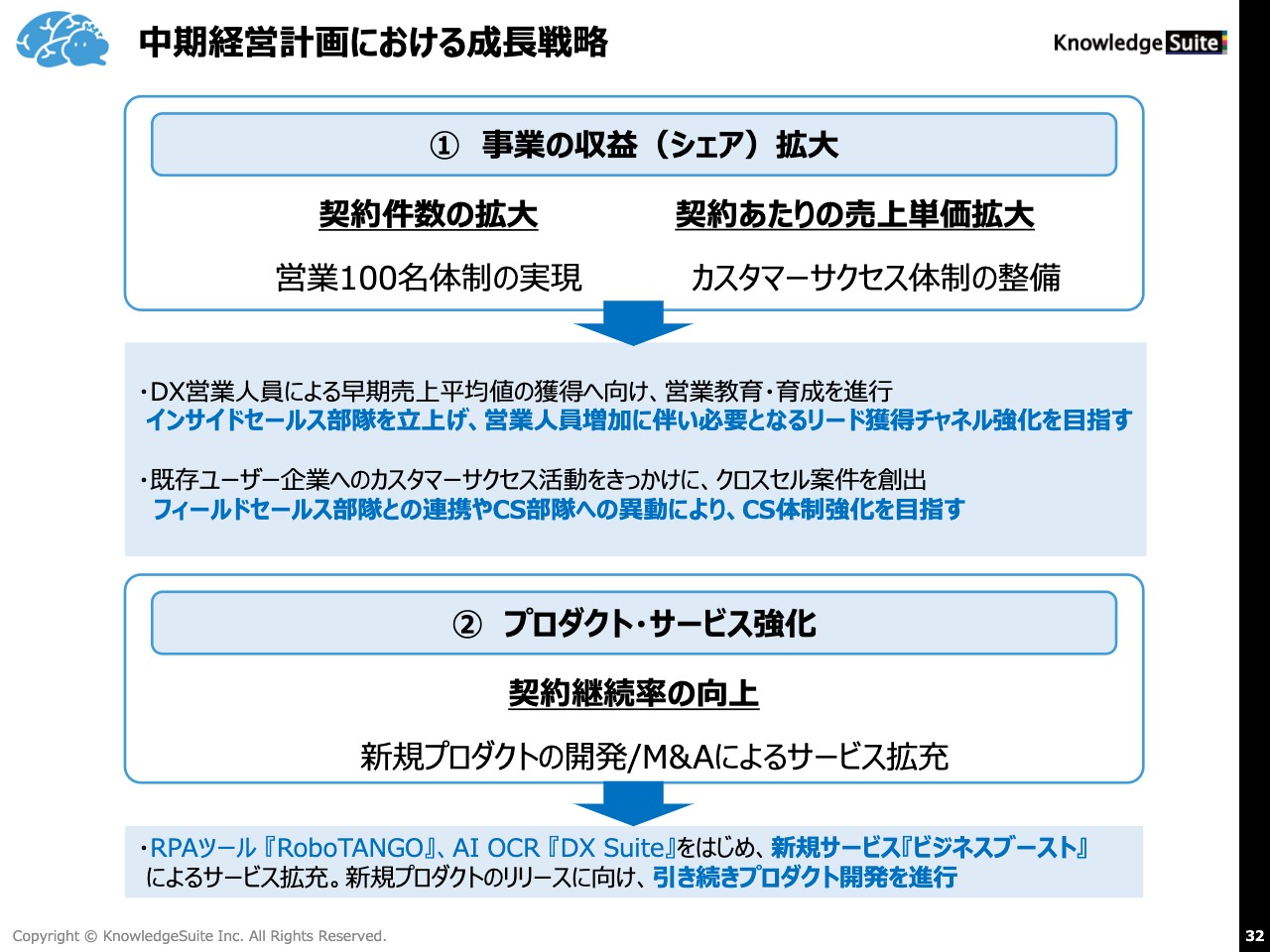

中期経営計画における成長戦略

中期経営計画における成長戦略は2つあります。1つ目は、従前よりお話ししている事業の収益拡大です。こちらはシェア拡大として、契約件数および契約あたりの顧客単価の拡大を狙っています。

そのために、DX営業人員の早期売上平均値の獲得に向けた営業教育・育成体制を進行しています。インサイドセールス部隊も立ち上げており、営業人員増加に伴って必要となるリード獲得のチャネル強化を目指しています。

さらに、既存ユーザー企業へのカスタマーサクセス活動をきっかけに、私どもがグループで持っている製品やサービスを提案していけるようなクロスセル案件の体制作りを行っていきます。具体的には、フィールドセールス部隊との連携およびCS部隊への異動によって、CS体制の強化を目指しています。

2つ目は、プロダクト・サービスの強化です。契約継続率の向上については、新規プロダクトの開発、M&Aによるサービス拡充を狙っています。

こちらはRPAツール「RoboTANGO」や、AI OCR「DX Suite」をはじめ、先日発表した「ビジネスブースト」などのサービスを拡充していきながら、新規プロダクトのリリースに向け、引き続きプロダクト開発を進行しています。

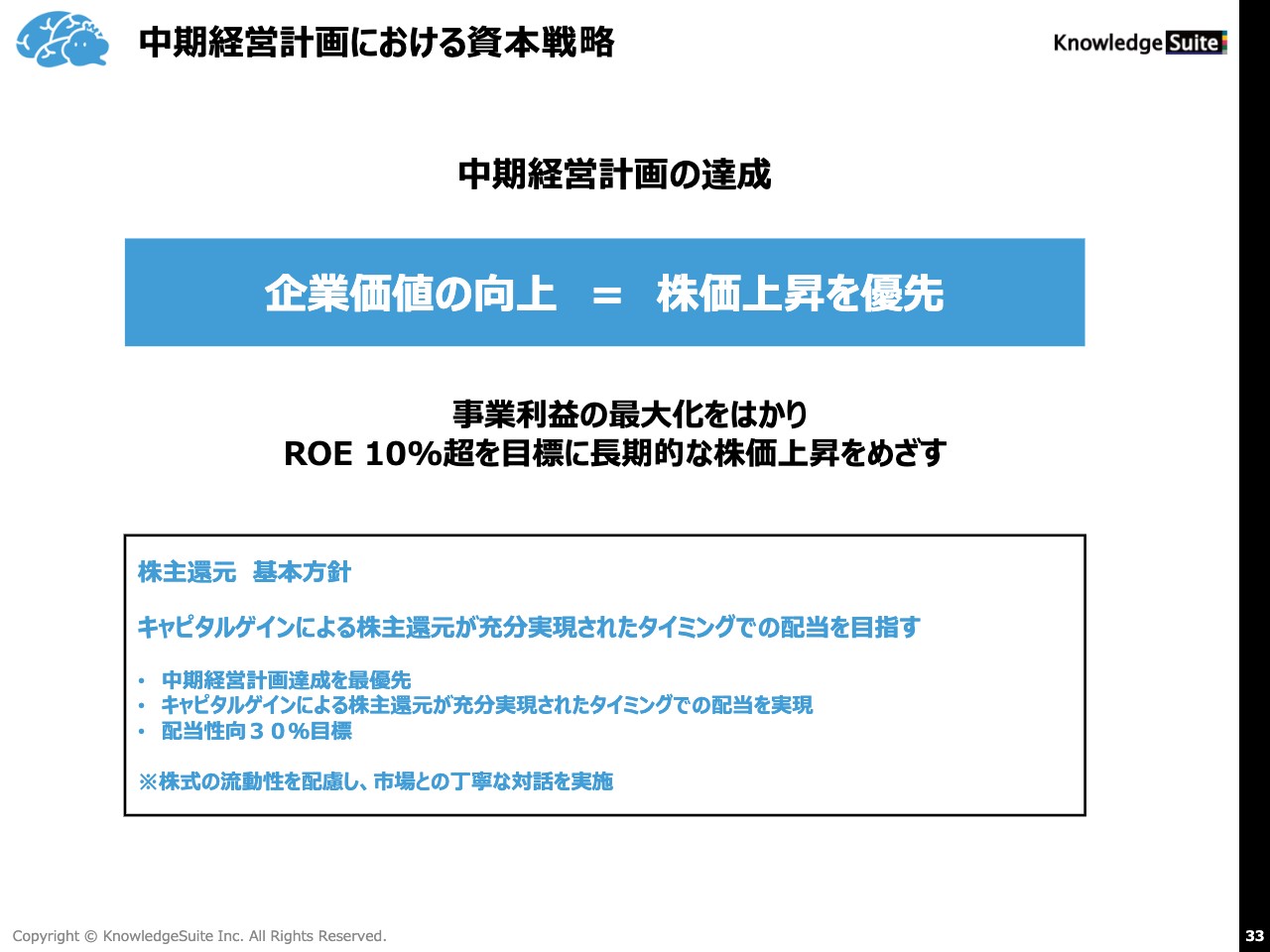

中期経営計画における資本戦略

中期経営計画における資本戦略です。中期経営計画の達成目標として「企業価値の向上=株価上昇」を優先しています。

事業利益の最大化をはかり、ROE10パーセント超を目標に、長期的な株価上昇を目指していますので、ご期待いただければと思います。

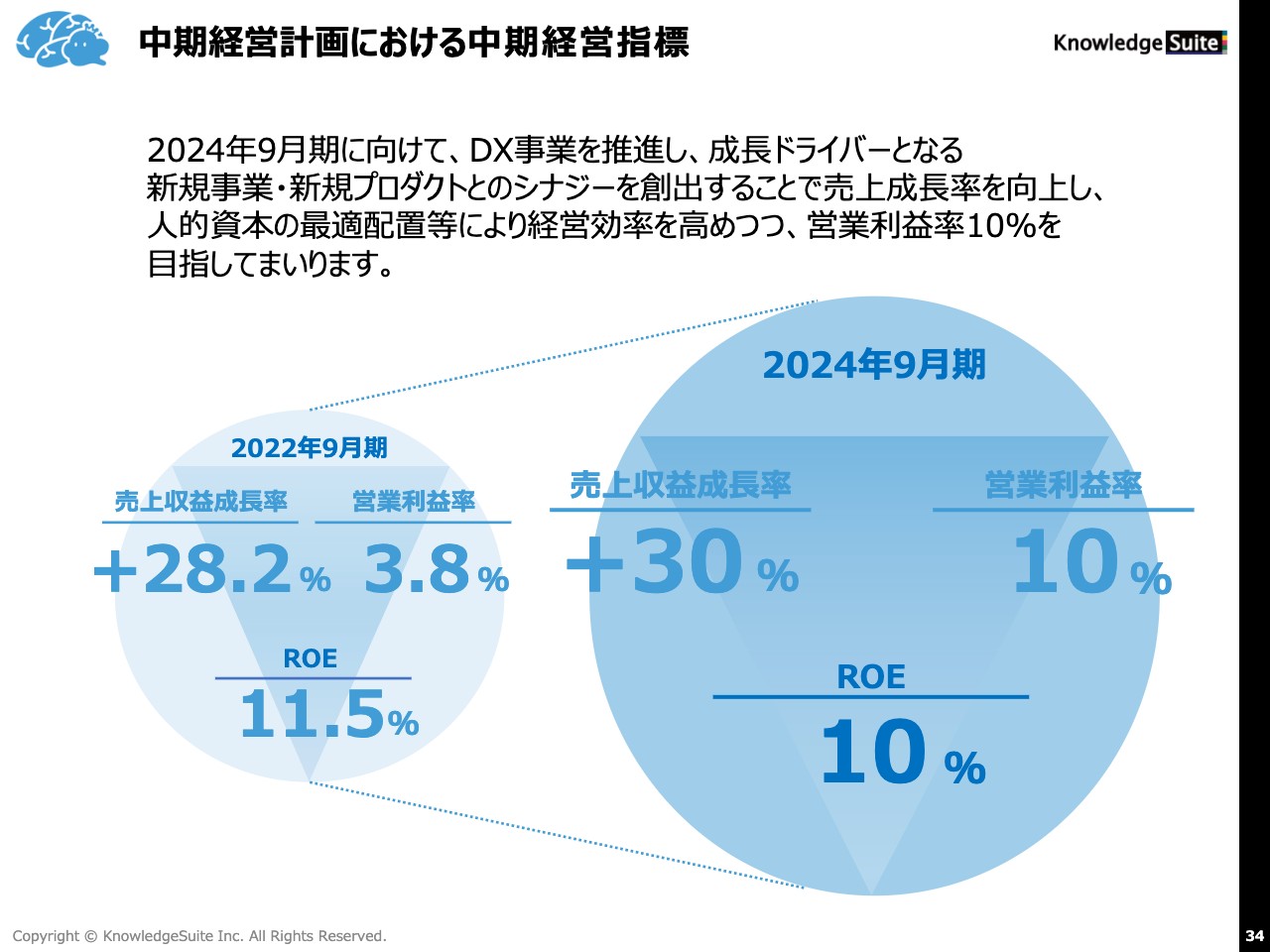

中期経営計画における中期経営指標

中期経営指標です。2024年9月期には、売上収益成長率はプラス30パーセント以上、営業利益率もプラス10パーセント以上、ROEは10パーセント以上を目指しています。

その過程における2022年9月期の実績は、売上収益成長率はプラス28.2パーセントと、30パーセントまではもう少しです。

営業利益率はまだ3.8パーセントですから、先ほどもお伝えしたとおり、今期にしっかりと積み上がれば、2024年9月期の10パーセント超えは達成できると確信を持っています。ROEは11.5パーセントと、計画を達成しています。引き続き、この水準を維持できるように努めていきます。

以上で決算説明を終わります。

質疑応答:DX事業の成長鈍化について

司会者:「DX事業の成長が少し鈍化したように見えますが、何か原因はありますか?」というご質問です。

稲葉:先ほどもお話ししたとおり、私どもの「Knowledge Suite」は説明商材であり、簡単にものが売れるような流れの中での商売ではありません。

オンラインでの説明が非常に難航しているということは実際に起きています。リードはしっかりと取れているものの、リアルなリード獲得が非常に難航している中で、商談の機会をある程度確保できていながら、受注までのプロセスは確かに延びています。

DX事業の案件自体は減っておらず、きちんと伸びているのですが、成長が鈍化しているように見えるのは、1案件あたりの商談にかかる時間が延びてしまっているという影響によるものと思っています。失注率なども管理していますが、そこまで大きく変わってはいません。

これから新型コロナウイルスの流行が明けて、リアルも含めた動きが活発になってくれば、この課題はある程度改善し、しっかりと数字の伸びが見えてくると考えています。

質疑応答:中期経営計画の成長ドライバーについて

司会者:「中期経営計画の中で、今期から成長ドライバーを名乗るという内容があったと思いますが、それは何を示すものでしょうか?」というご質問です。

稲葉:中期経営計画の中で、確かに成長ドライバーという言葉を出しています。何を指しているかと言いますと、私どもが既存のビジネスを一気に伸ばすというよりも、M&Aや新規事業などを通じてもう1つの大きな売上を作るというものが、この成長ドライバーに位置しています。そのため、2022年9月期においては成長ドライバーという言葉を使わずに、数字として作ってきました。

2023年9月期、2024年9月期には成長ドライバーについての項目があるのですが、今期に関しては、新規サービスの「ビジネスブースト」が成長ドライバーに値するとして、その分の売上を確保できるようにしっかりと育てていきたいと考えています。

M&Aに関しては、こちらが行いたいからできるものではなく、出会いでもあります。「ここでどうしても行わなければいけない」という使命の中ではなく、「出会いがある時に、その動きによってプラスになる部分が出てくるのではないか」という期待と、2024年に「これは新規事業でいくのか、M&Aになるのか」ということも含めて、これを成長ドライバーであるとしています。

質疑応答:持株会社体制への移行検討について

司会者:「持株会社体制への移行検討とのことですが、どのようにお考えでしょうか?」というご質問です。

稲葉:ナレッジスイートは「Knowledge Suite」というサービスに紐付くような会社であり、みなさまに最もご期待いただいているのも「Knowledge Suite」というサービスだと思っています。

しかし、「Knowledge Suite」と同様に大きく成長しているのは、優秀なエンジニアを多く抱えているSES事業や、マーケティングデータを作って販売する「Papattoクラウド」、タレントテック事業の「ビジネスブースト」など多岐にわたります。

私どもの軸であるこれらのサービスのKPIと、事業ごとの体制をみなさまにお見せし、連携も含めた横軸での成長をご理解いただくためにも、この持株会社体制の検討を進めた次第です。

質疑応答:タレントテック事業について

司会者:「タレントテック事業という新規事業の状況や、今後の展望等を可能な範囲でよいので教えてください」というご質問です。

稲葉:「ビジネスブースト」は非常に順調に進んでいると認識しています。しかし、市場における会社や事業などの比較対象、いわゆるベンチマークがなく、「どのぐらい成長できるのか」という期待値とその根拠がないのが実際のところです。しかし、非常にいいかたちでスタートして進んでいるということも含めて、相当期待できると感じています。

本日から、インテックス大阪で開催される「働き方改革EXPO」という展示会にも、初めて「ビジネスブースト」が出展しています。開催時の報告を受けたところ、お客さまも少しずつ展示会に戻ってきているということでした。商談では、お客さま方の「ビジネスブースト」への驚きを感じることができています。

最初のうちは合算してKPIを出すため、「タレントテック事業だけがどう動いているのか」を見ることはできないと思いますが、今後は「事業単体でどれだけ積み増しできているのか」を含めて、しっかりとその部分を見られるように、持株会社体制についても検討を進めています。今後、ぜひご期待いただければと思います。

新着ログ

「情報・通信業」のログ