アズーム、2025年に売上高125億円を目指す新中計発表 エリア拡大やDX推進で安定的かつ高い成長性を実現

2022年9月期 エグゼクティブサマリー

菅田洋司氏:株式会社アズーム代表取締役の菅田でございます。本日は決算説明会にお越しいただきまして、ありがとうございます。さっそくですが、資料に沿って進めさせていただきます。

2022年9月期のエグゼクティブサマリーですが、過去最高業績を更新しました。ストックビジネスがベースになっているため、前年割れすることはないのですが、業績的にも過去最高、年間稼働台数の純増もプラス3,365台と過去最高を更新しています。

今期の数字がある程度見えてきたところで、第4四半期に、投資を考えていた部分を前倒しで実行したため、販管費は若干膨れています。しかし、これは一時的なものとして、この進行期以降に利益として効いてくるだろうということで、事前に費用を計上しています。

我々は新しく2025年までの3ヶ年の中期計画を作り直していますが、こちらの数字としては、2025年に売上高125億円、営業利益25億円、営業利益率20パーセントを計画しています。「安定的かつ高い成長性を実現する!」ということで、過去3年の3期は非常に安定的に成長していますので、この状態を向こう3年も継続していきたいと考えています。

企業理念

我々はこれまで「遊休不動産を活躍する不動産に」と掲げて事業活動を続けていましたが、企業理念に関して、少し見直しをしました。これからは「世界から『もったいない』をなくそう」という理念で、事業活動を進めていこうと考えています。

事業内容(売上構成割合)

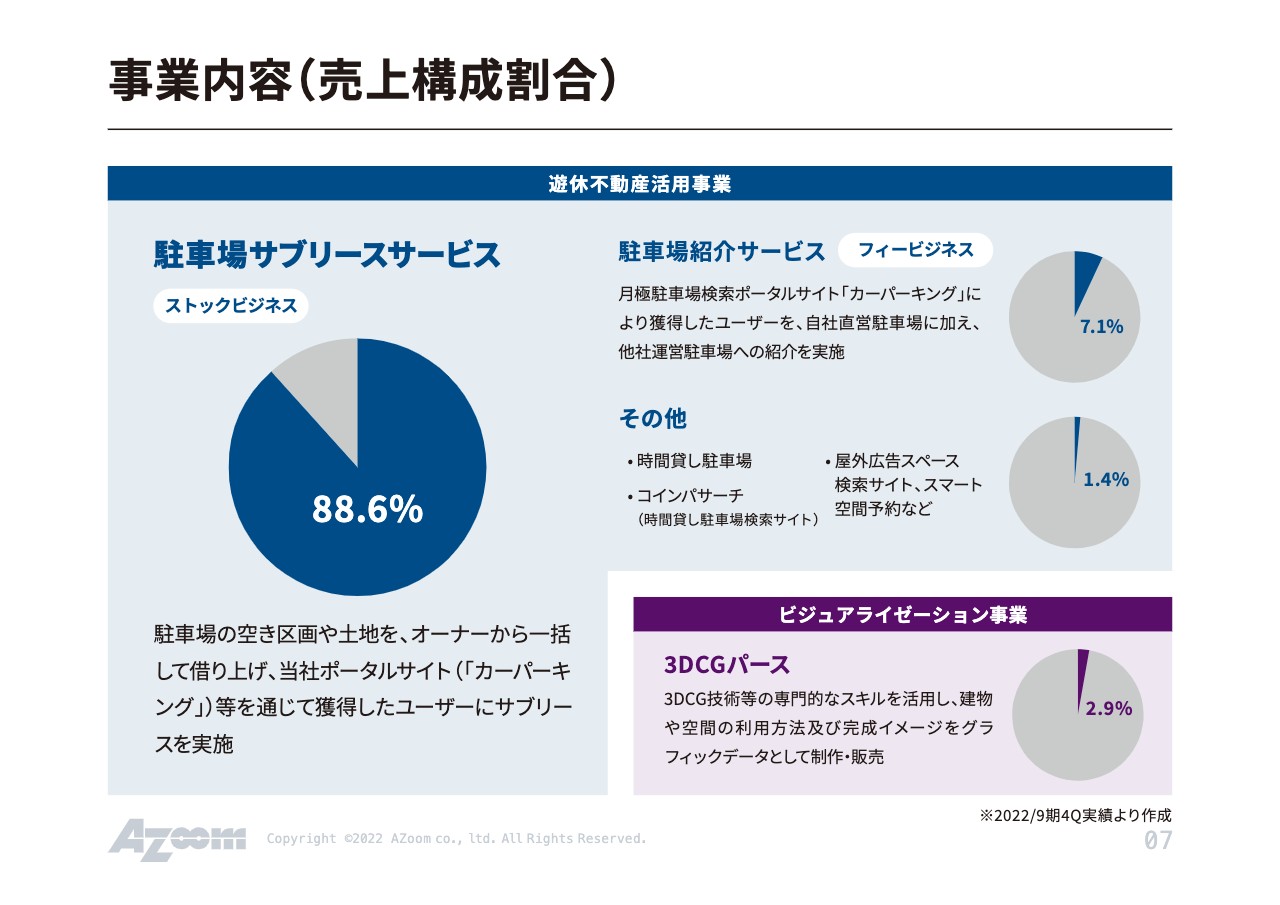

前期の売上の構成割合についてご説明します。ストックビジネスである駐車場のサブリースサービスが88.6パーセントとなっています。月々の賃料収入およびそれによる手数料収入が90パーセント弱を占めているということで、非常に安定的に成長できるモードに入ってきています。

その他には、駐車場紹介サービスやその他サービスがあり、3DCGパースはまだ3パーセント未満というような売上構成となっています。

ストック収入ベースのビジネスモデル

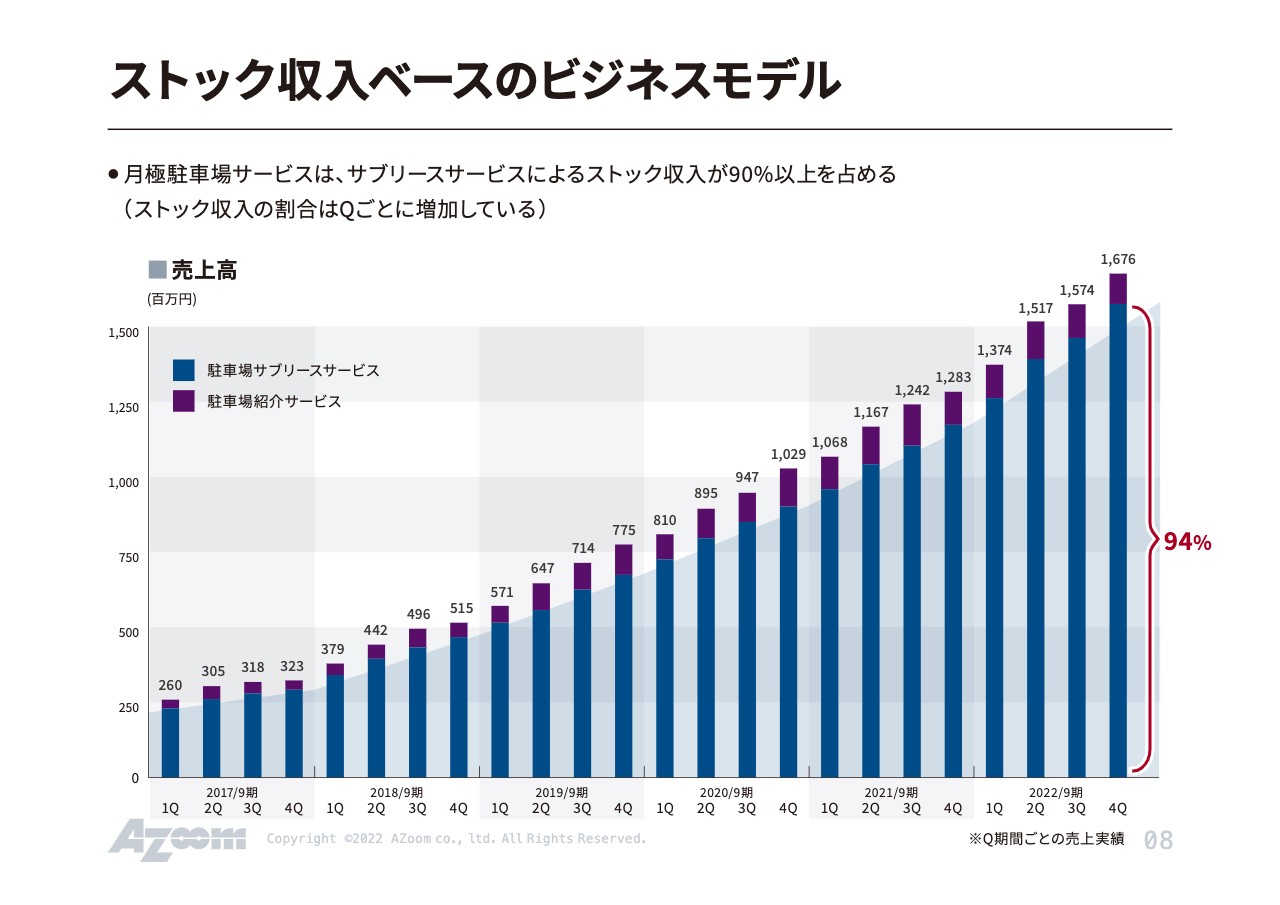

ストック収入ベースのビジネスモデルということで、四半期ごとの売上高です。サブリースサービスが占める割合は、直近の第4四半期ですでに94パーセントとなっています。

四半期売上進捗イメージ[遊休不動産活用事業セグメント]

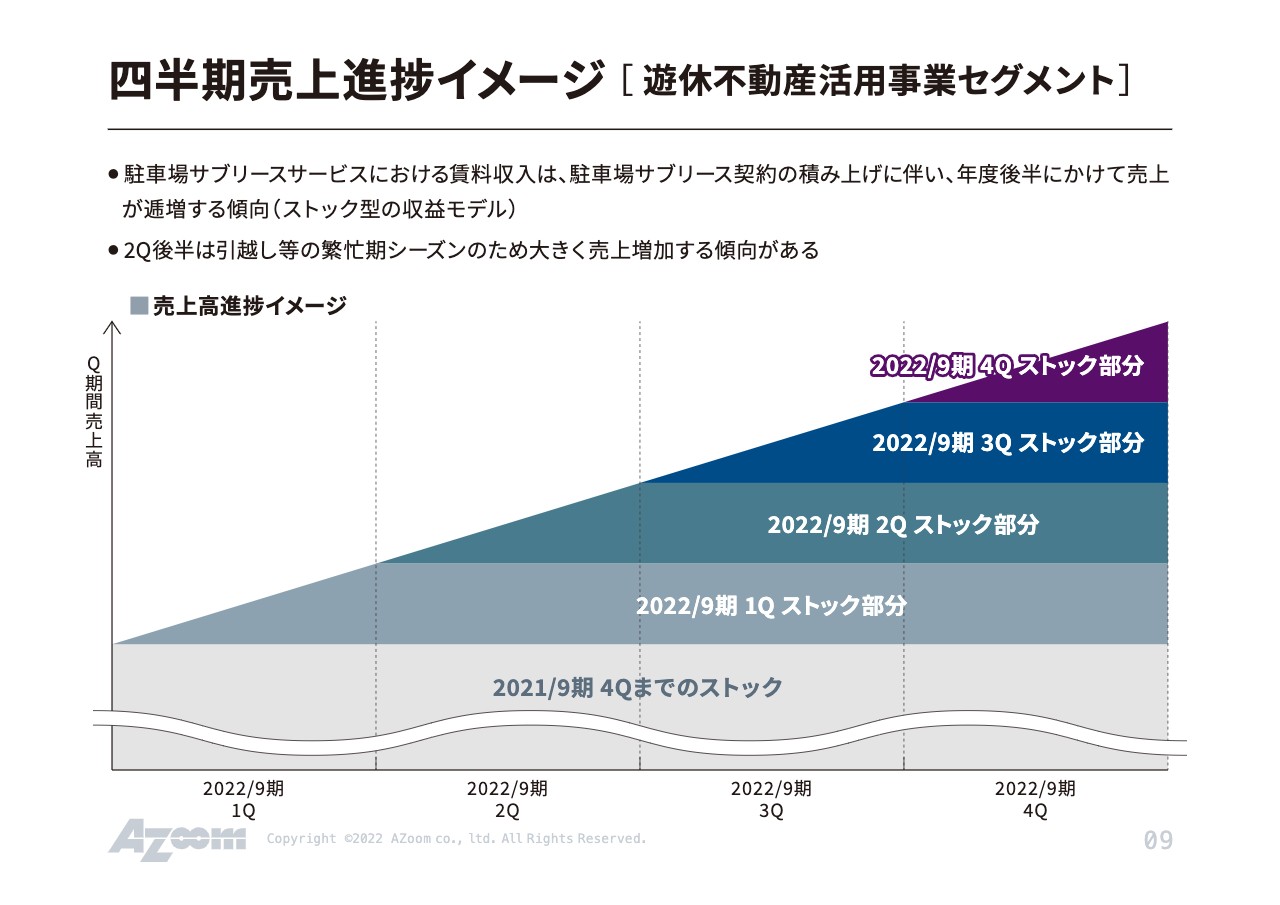

四半期ごとの売上進捗イメージです。第1四半期に受託した物件が、しっかりとリーシングできて賃料収入を得るというかたちで、第1四半期に取った物件が第4四半期まで収入として効いてくるというようなモデルです。後半になればなるほど売上高が積み上がっていきます。

不動産テックへの取り組み

不動産テックへの取り組みです。我々は不動産テックを「Transaction」「Valuation」「Operation」の各部分に分解して考えています。それぞれにしっかりとITを活用して、効率化を図っていくというところに特化した事業展開をしています。

IT活用[ニーズ可視化]

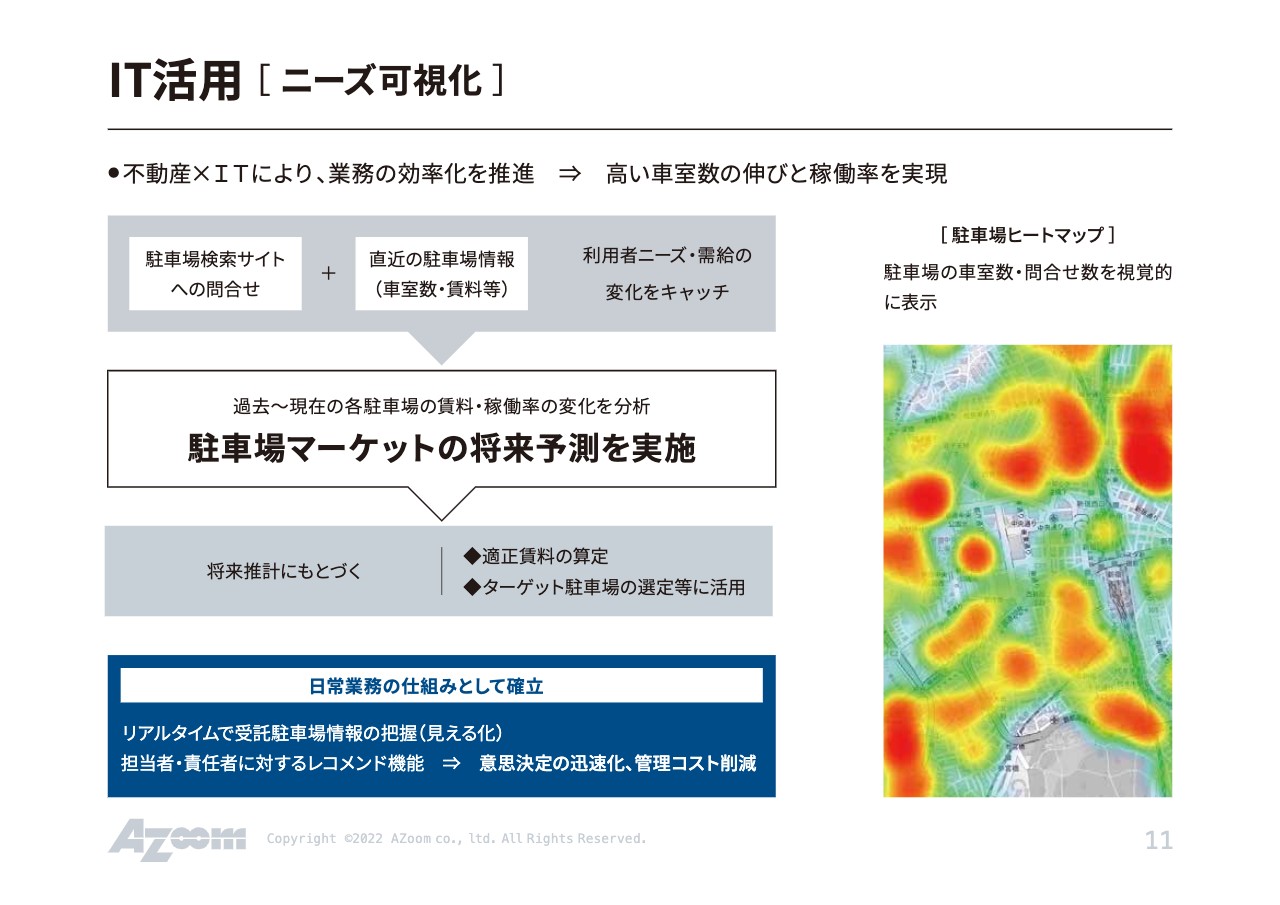

ITを活用したニーズの可視化についてです。我々は今までの問い合わせをストックとして非常に多くためており、問い合わせが多いエリアを地図上にヒートマップで表示して、将来的なマーケットの需要予測を実施しています。また、実績ベースでいくらで駐車場が成立したというデータもすべてストックしていますので、相場に関してはかなり高い精度で理解しています。

IT活用[業務効率化の推進]

業務の効率化の部分でもITを活用しています。「RPA化による効率化」と記載していますが、例えば我々のユーザー数は今1万7,000件くらいですが、新規の契約には1件1件、反社チェック等が必要になっています。

手動でチェックしていると1件につき何分もかかるような業務ですが、これが自動的にチェックされるようなシステムを社内用に開発したり、社内の稟議書等の紙もすべて撤廃し、すべてオンラインで承認できる自社システムを作ったりして、業務の効率化を図っています。

また、ユーザーに対しても、駐車場というとFAXなどがかなり多いのですが、契約の締結まですべてオンラインでできるという仕組みを、我々が提供しています。

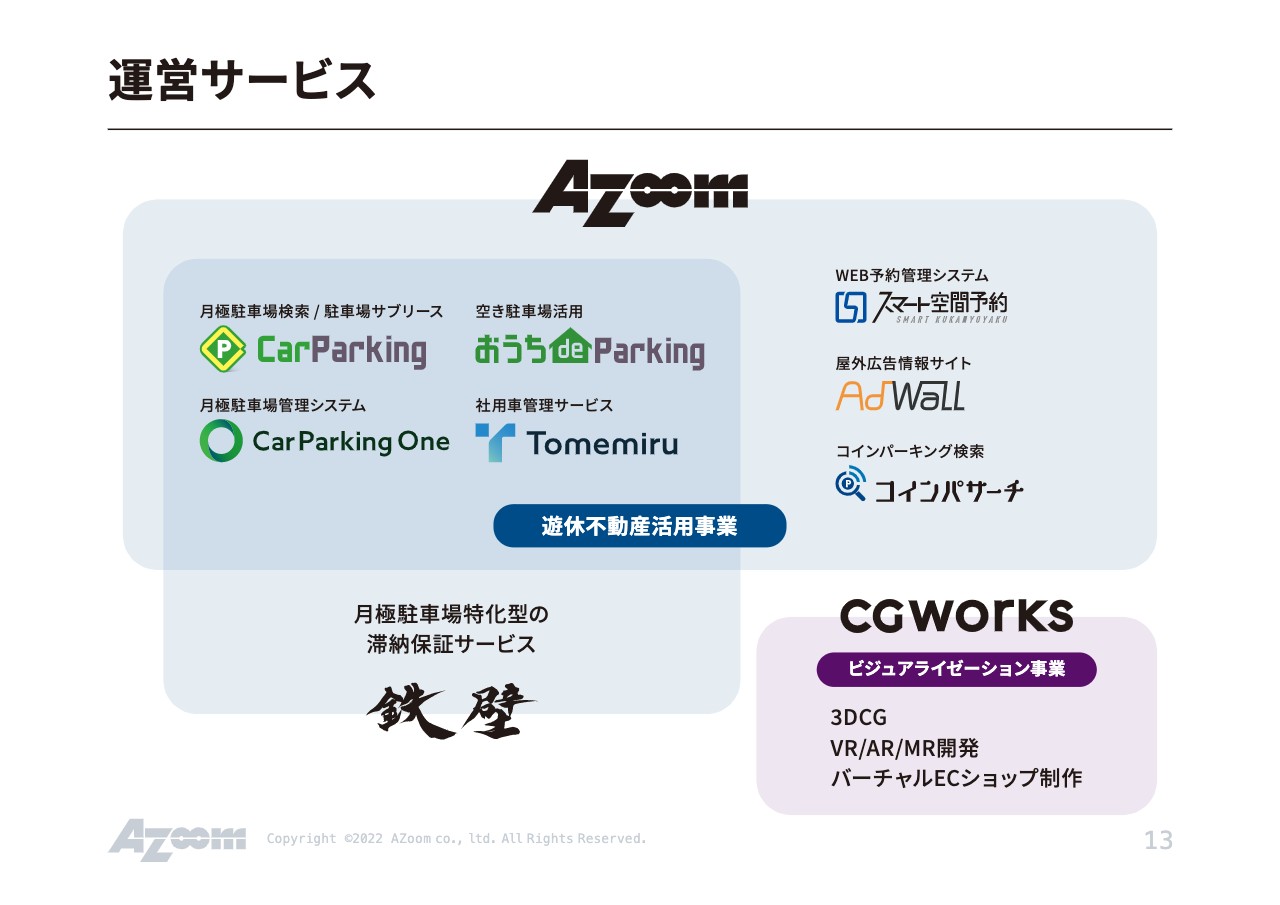

運営サービス

運営サービスです。スライド左下に記載の鉄壁というサービスは、月極駐車場に特化した滞納保証サービスで、前期よりスタートした事業です。

2022年9月期 決算のポイント

決算のポイントです。遊休不動産活用事業に関しては、順調に受託の台数を伸ばし、稼働の台数も順調に伸びました。1万6,626台という過去最高の稼働台数となっています。鉄壁の賃料保証サービスに関しては、初年度ですが、保証委託契約件数が7,500件を突破したところです。

ビジュアライゼーション事業に関しては、VR関連の引き合いがかなり増え、YoYでプラス210パーセントとなっています。かなり人も増えてきて、制作実績の積み上げが行われてきましたので、技術力が非常に向上しているような状況です。

受注単価に関しても、YoYで55パーセント増と、非常にクオリティの高い依頼が増えてきており、クオリティに比例して単価も上がってきているということです。

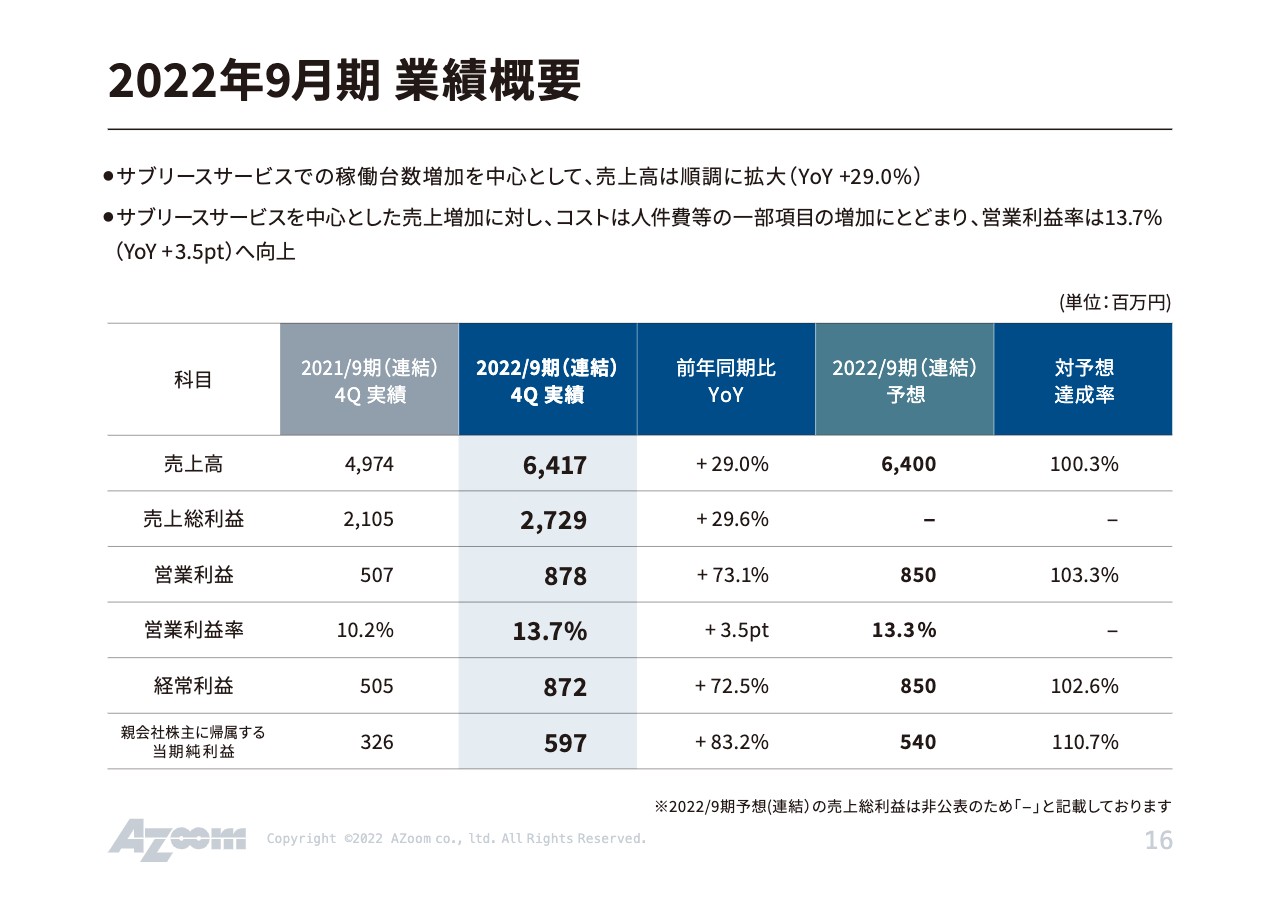

2022年9月期 業績概要

通期の業績概要です。売上高は64億1,700万円、営業利益は8億7,800万円、当期純利益は5億9,700万円で、いずれの数字に関しても期初に連結予想として出した数字を若干ながら上回っての着地となっています。

KPI推移【駐車場サブリースサービス】

KPIの推移です。第4四半期末時点での稼働が90.7パーセントと若干落ちているように見えますが、第4四半期の受託台数は過去最高で、新規の受託は稼働率0パーセントとなります。それが第4四半期に少し立て込んだため、四半期ベースでは若干落ちていますが、期中平均の稼働率では92パーセントを維持できています。

また、第4四半期に取れた案件に関しては、この進行期以降に賃料収入として、きっちりと収益貢献してくれるものと考えています。

売上高推移【駐車場サブリースサービス】

売上高の推移です。YoYで33.8パーセント増、QoQで7.4パーセント増で、第4四半期にかけて前四半期より若干伸びてきたということです。

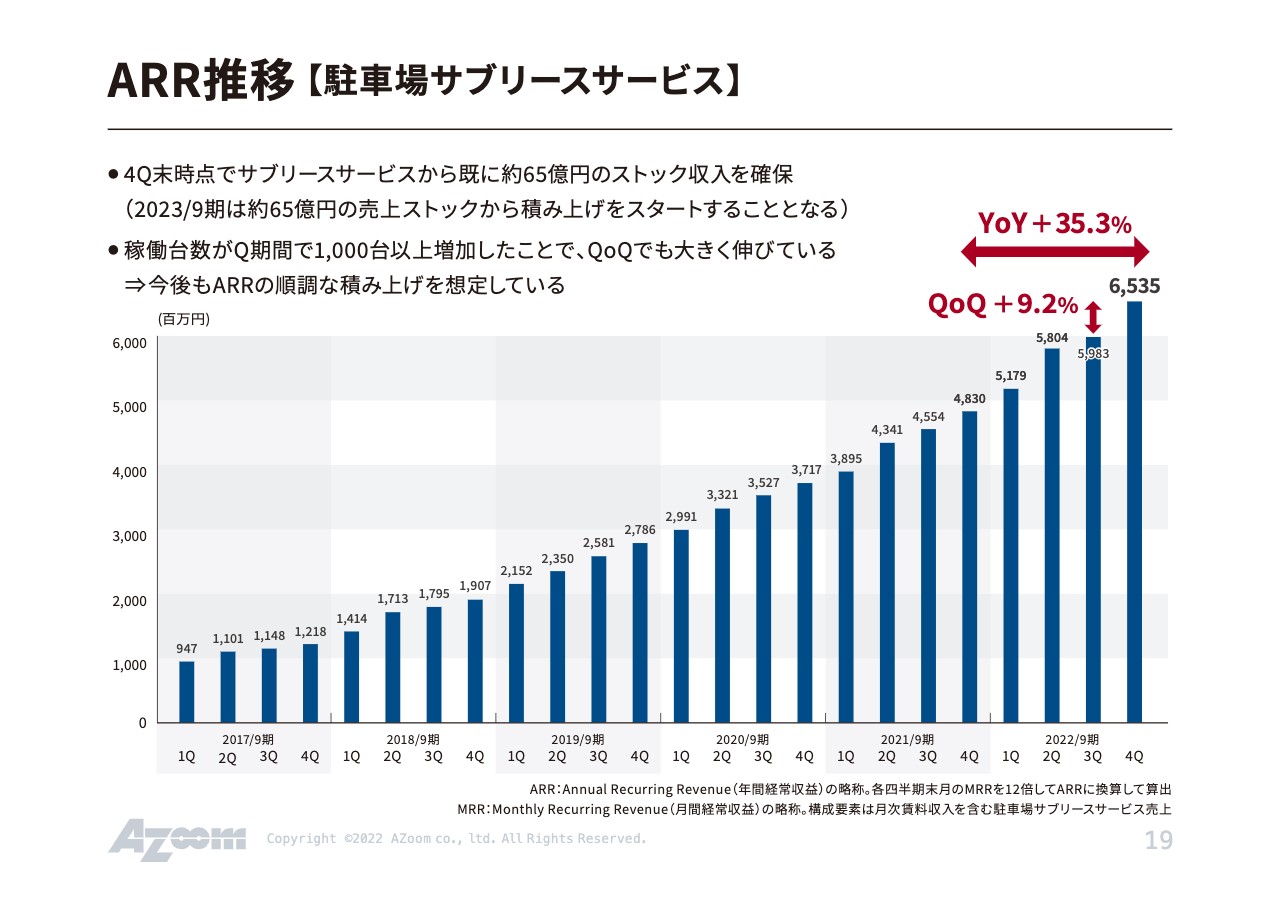

ARR推移【駐車場サブリースサービス】

ARRの推移です。第4四半期末時点でのARRは約65億円で、この進行期に関しては約65億円の賃料収入を確定した上で、そこから積み上げをしていくということになります。

駐車場紹介サービス売上高・問い合わせ件数推移

駐車場紹介サービスです。問い合わせ件数は順調に伸びているものの、紹介サービスの売上は我々から外部に対する紹介の手数料収入であり、こちらに関しては我々が直接サブリースをしている物件が増えてきているため、徐々に微減していくことを想定しています。外部に紹介するというより、我々が運営している駐車場に直接契約していただく機会が増えている状況です。

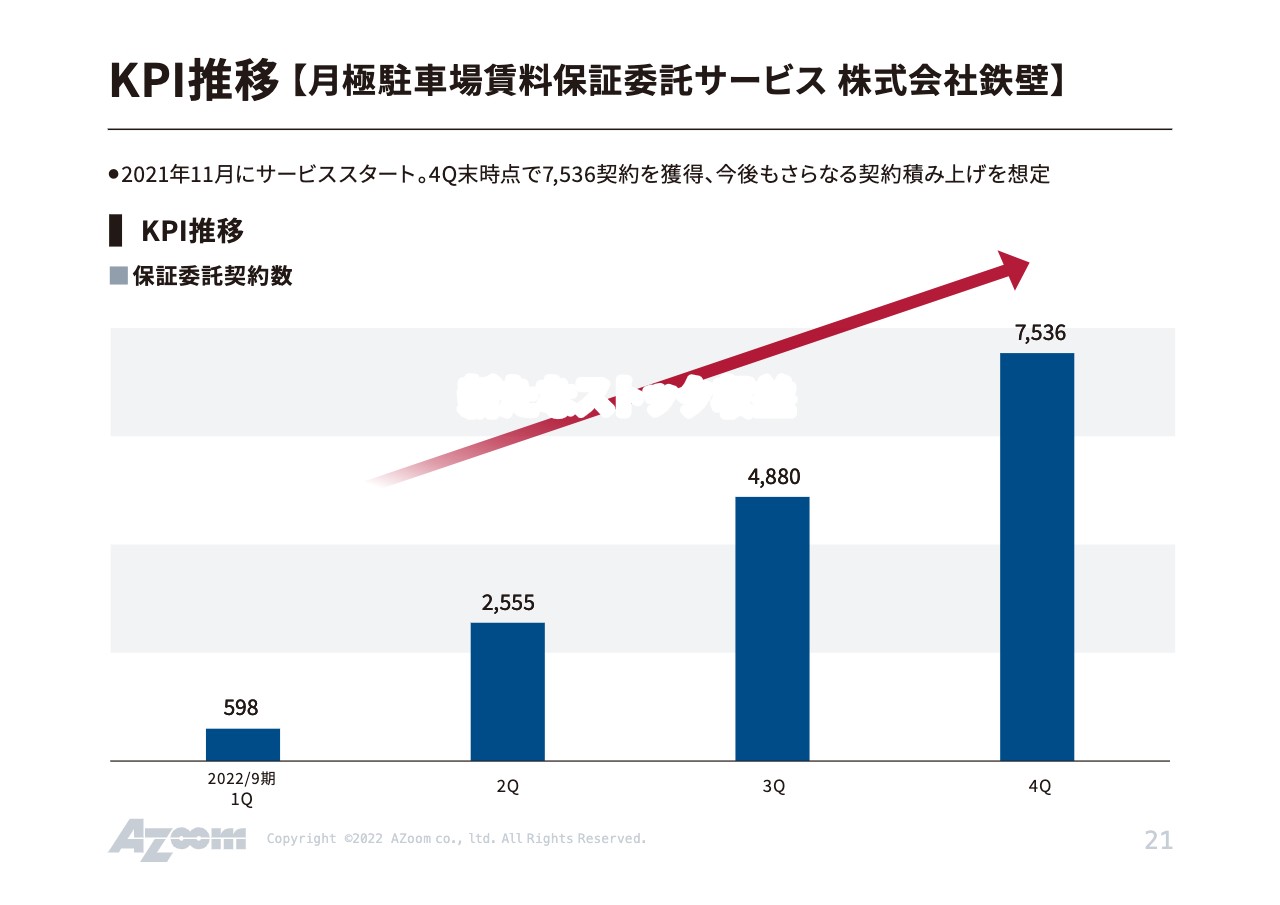

KPI推移【月極駐車場賃料保証委託サービス 株式会社鉄壁】

昨期より始まった、鉄壁での保証委託の契約件数です。第4四半期時点で7,536契約と、順調に数字を伸ばしていっています。

ストック収益と表現していますが、実は賃料の半額相当をスタート時点でいただき、それを12ヶ月で収益認識するサービスです。契約した瞬間にすべての滞納保証料を売上計上するわけではなく、1年に分けて収益として認識していくということで、ストック収入だと認識しています。

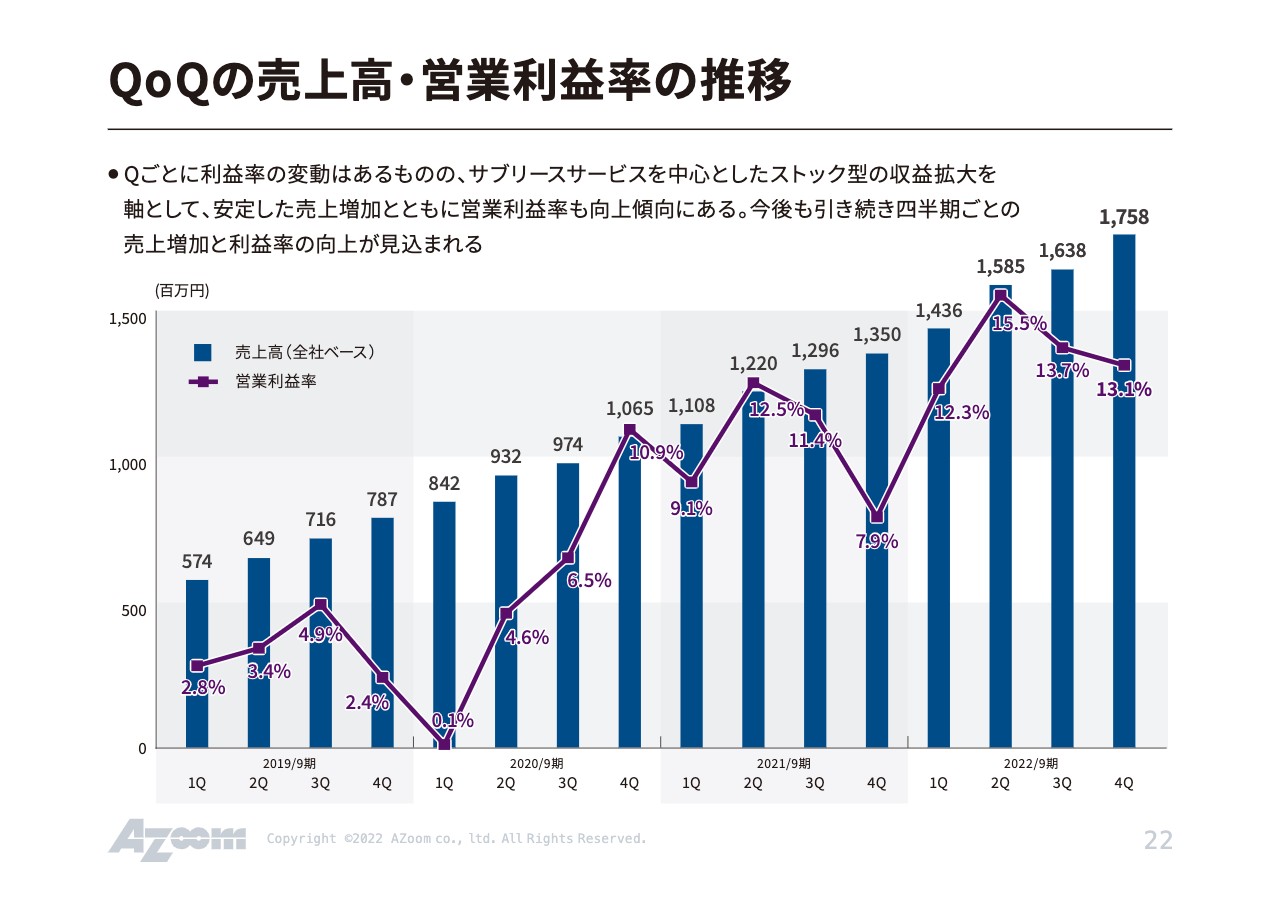

QoQの売上高・営業利益率の推移

QoQの売上高の成長および営業利益率です。売上に関しては、基本的にはストックビジネスがベースですので、四半期ごとに伸びていっています。営業利益率も、若干の上下の出入りはあるものの、やはりスケールを獲得してきていることで非常に効率化できている部分もありますので、中期的には20パーセントの営業利益率を目指して推移させています。

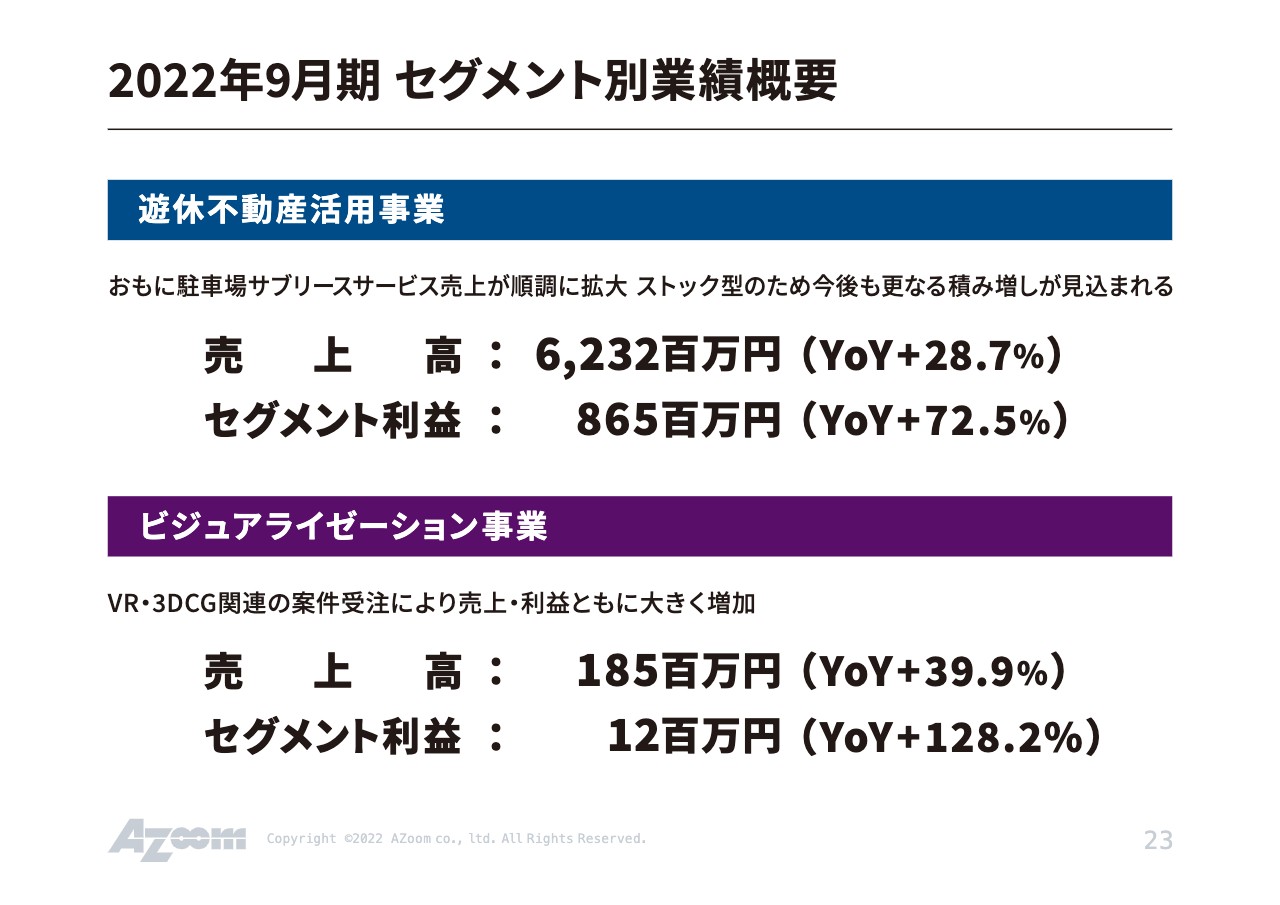

2022年9月期 セグメント別業績概要

セグメント別の業績の開示となります。遊休不動産活用事業がほとんどですが、売上高は約62億円となっています。ビジュアライゼーション事業は3期前からスタートしており、前期の実績では売上高1億8,500万円です。

2022年9月期 営業利益増減要因 [前年同期比]

営業利益の増減要因の表となります。我々の利益に直結しているのは大半が賃料収入で、約12億円の賃料収入を積み上げています。オーナーへの支払い、保証賃料が約8億3,000万円となっており、差額の分が営業利益の上積みの数字として、きれいに右側に乗ってきている状況です。

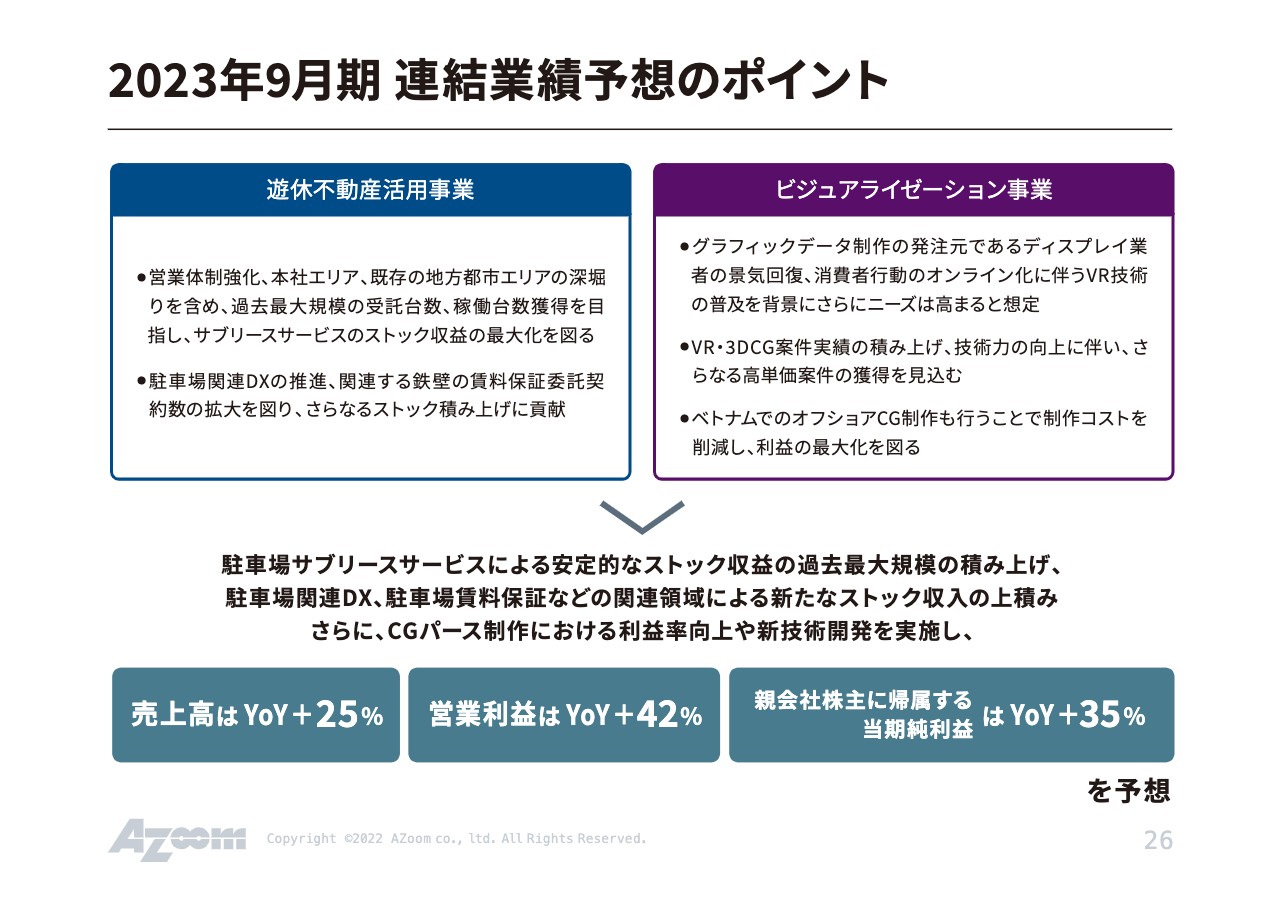

2023年9月期 連結業績予想のポイント

2023年9月期の連結業績予想のポイントについてです。営業体制の強化ということで、仕入れ部門に関しても、地方都市エリアに関しても、人員を含め営業体制を強化しているところです。遊休不動産というのは今、非常に良いかたちで推移していますので、それをさらに強化するという方向性で動かしています。

ビジュアライゼーション事業は、グラフィックデータ制作の発注元であるディスプレイ業者の景気の回復動向が非常に良くなってきており、それに伴って数字的にも回復してくるという見込みを持っています。

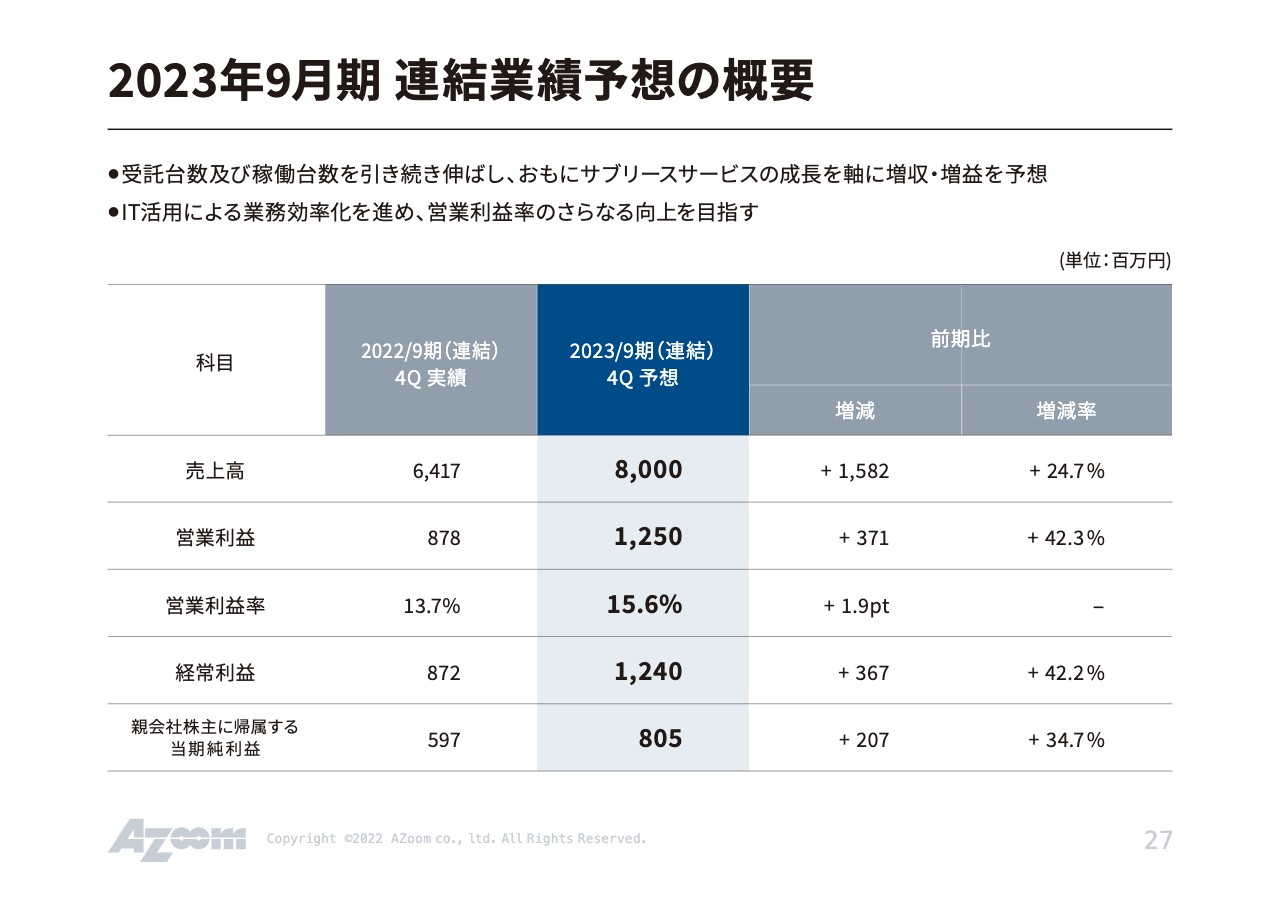

以上2つのセグメントから、売上としてはYoYで25パーセント増、営業利益は42パーセント増、親会社に帰属する当期純利益は35パーセント増を予想しています。

2023年9月期 連結業績予想の概要

こちらが具体的な数字となります。売上高では80億円、営業利益では12.5億円、利益率では15.6パーセントを想定しています。

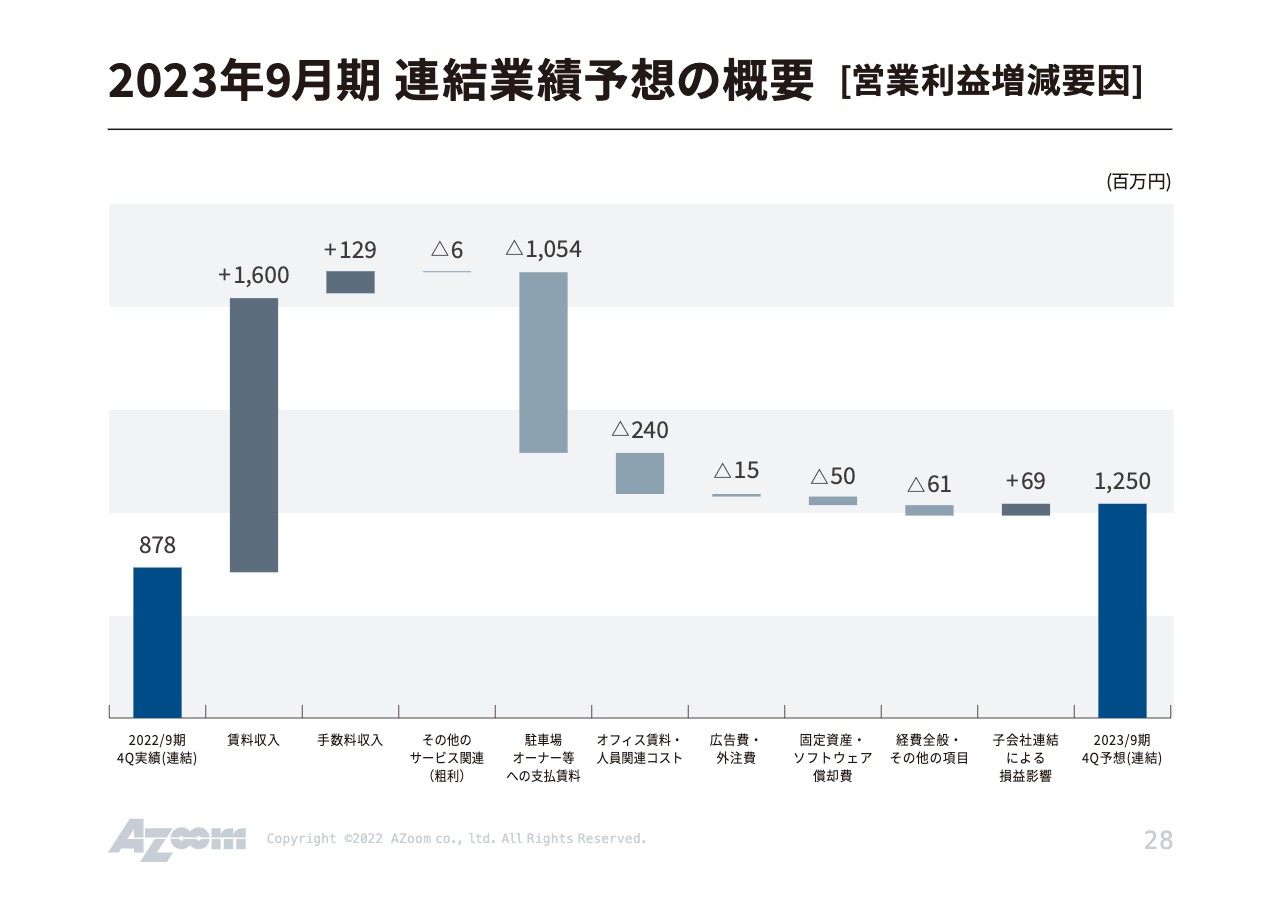

2023年9月期 連結業績予想の概要 [営業利益増減要因]

営業利益12.5億円に向けての増減要因ですが、賃料収入が増えるという前提で、オーナーへの支払賃料との差分が、営業利益増の大半の要因となっています。

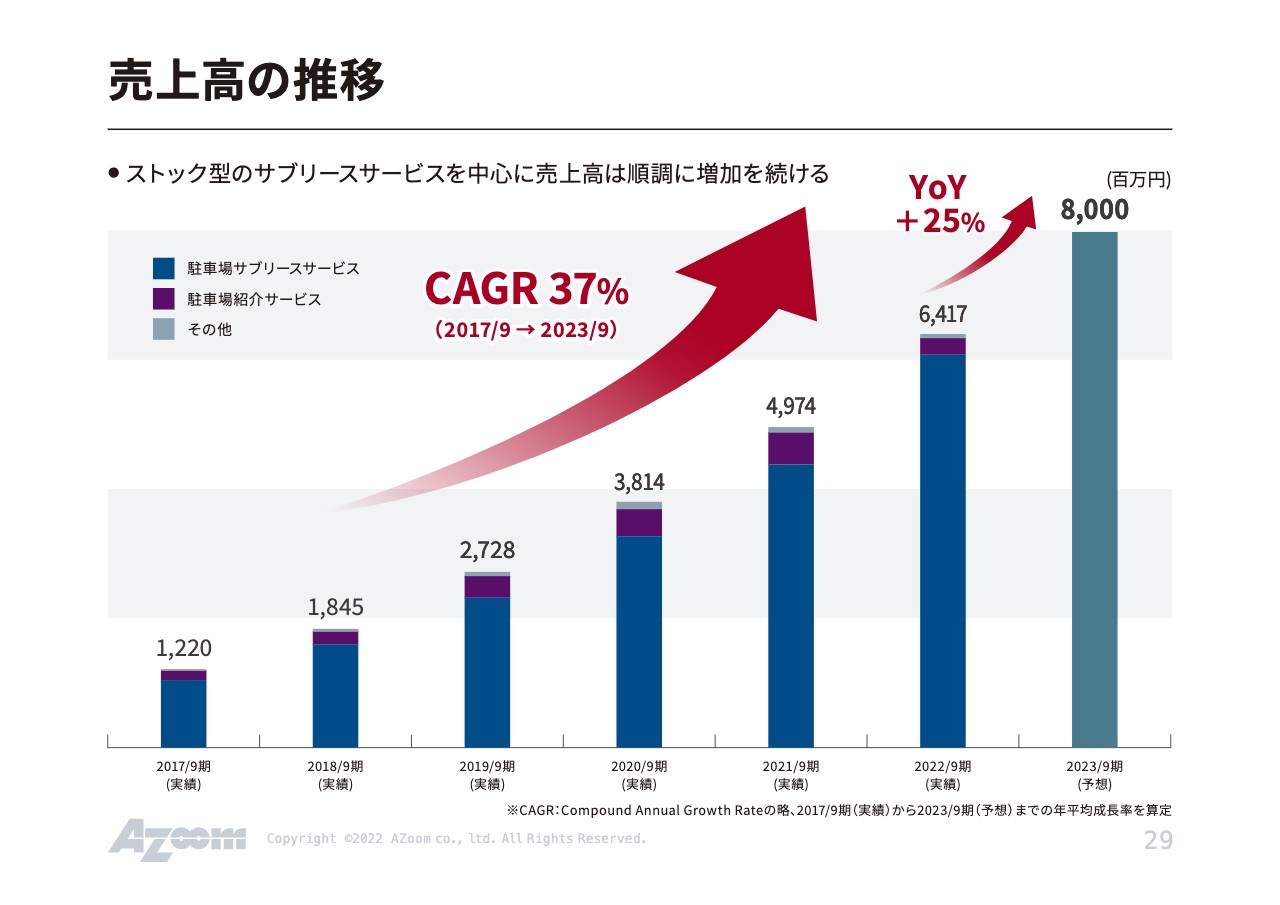

売上高の推移

売上高の推移です。2017年からのCAGRは37パーセント、YoYでは25パーセント増です。

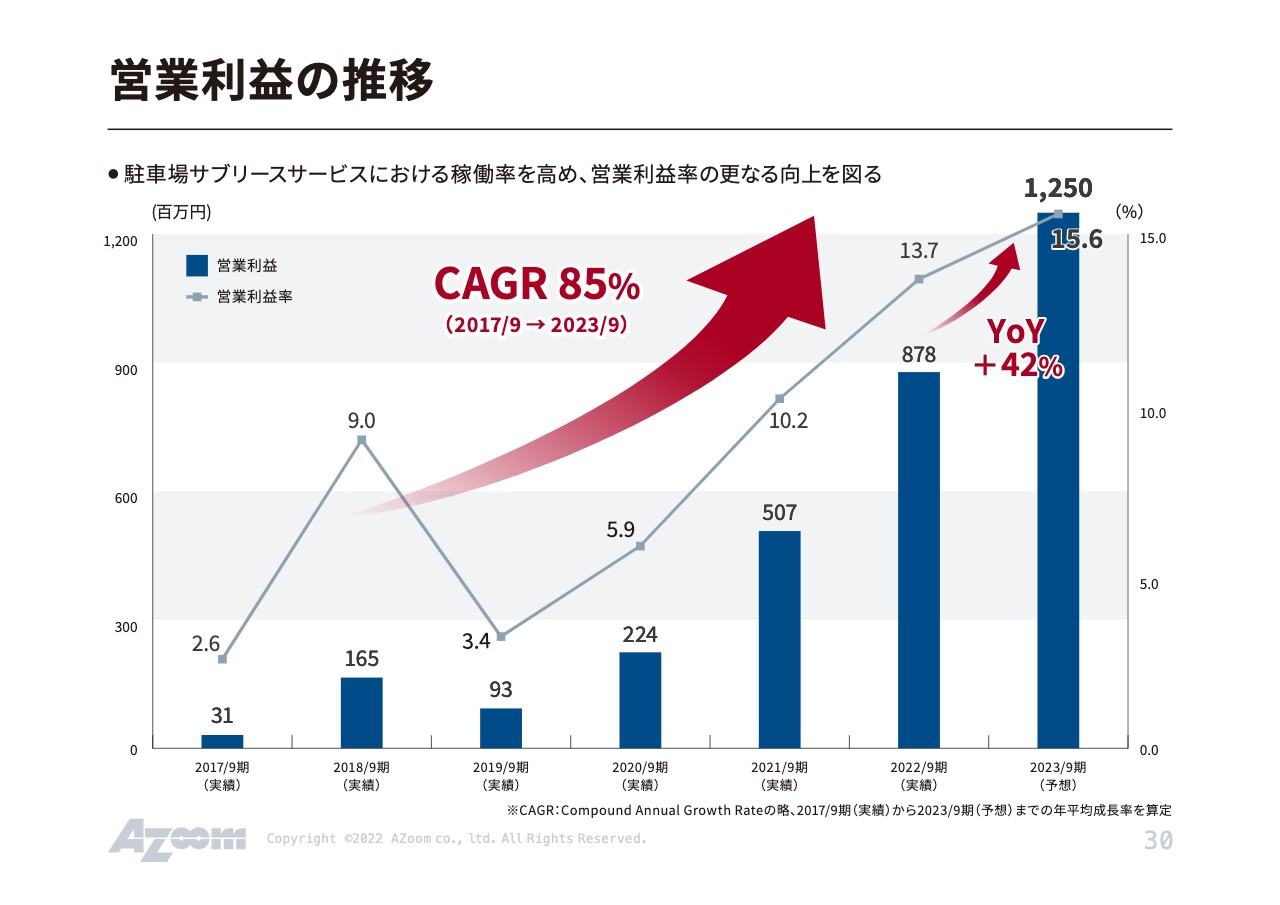

営業利益の推移

営業利益の推移に関しては、2017年からの推移でCAGR85パーセントという非常に高い成長を実現します。今期の予想数字をしっかり達成できれば、YoYで42パーセント増となります。

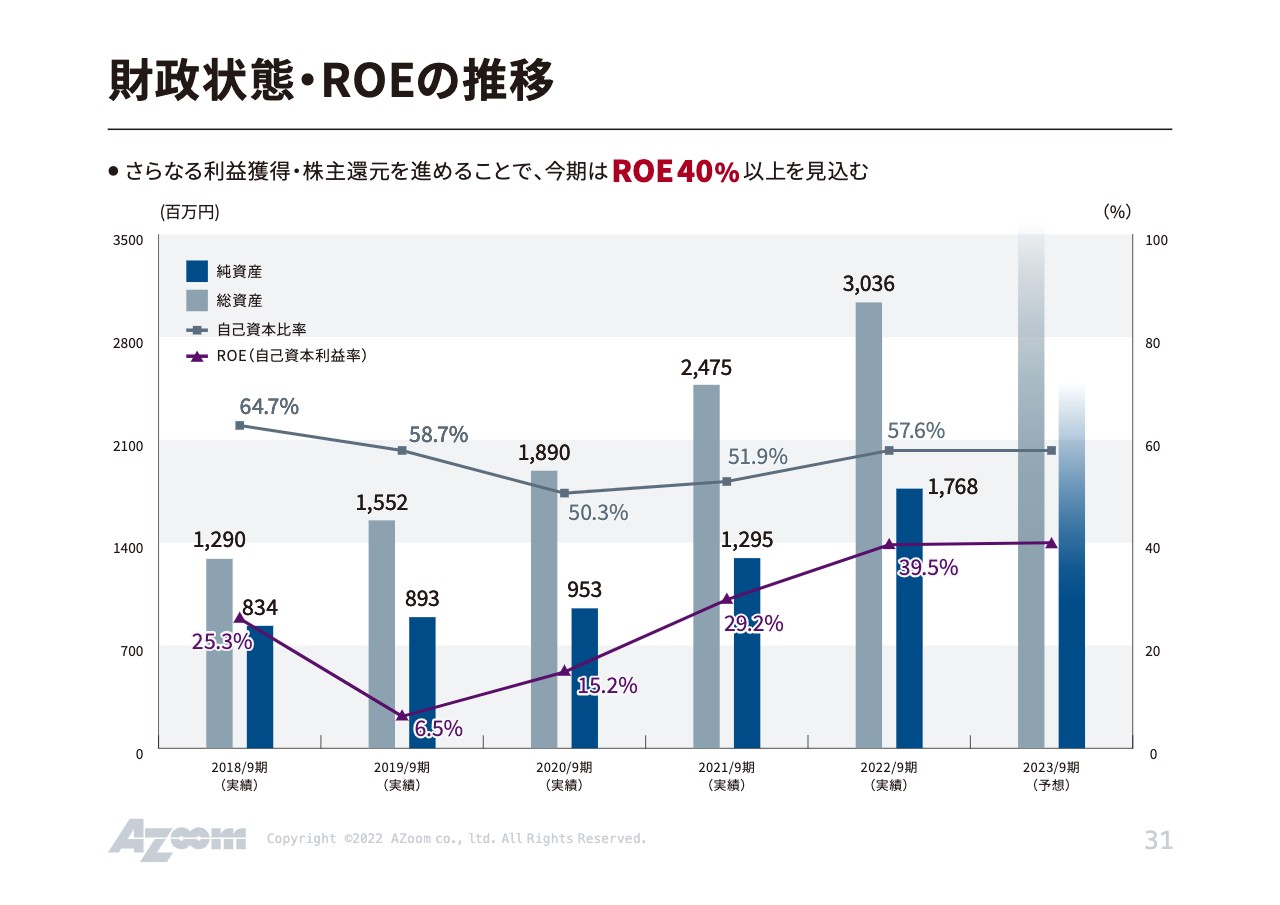

財政状態・ROEの推移

財政状態・ROEの推移です。総資産については基本的に、我々は利益が出ていますので、純利益の積み上げということで増えていっています。ROEに関しては、前期は39.5パーセントという非常に高い数字を実現できていますが、今期中の見通しとしても40パーセント前後で推移するのではないかと考えています。

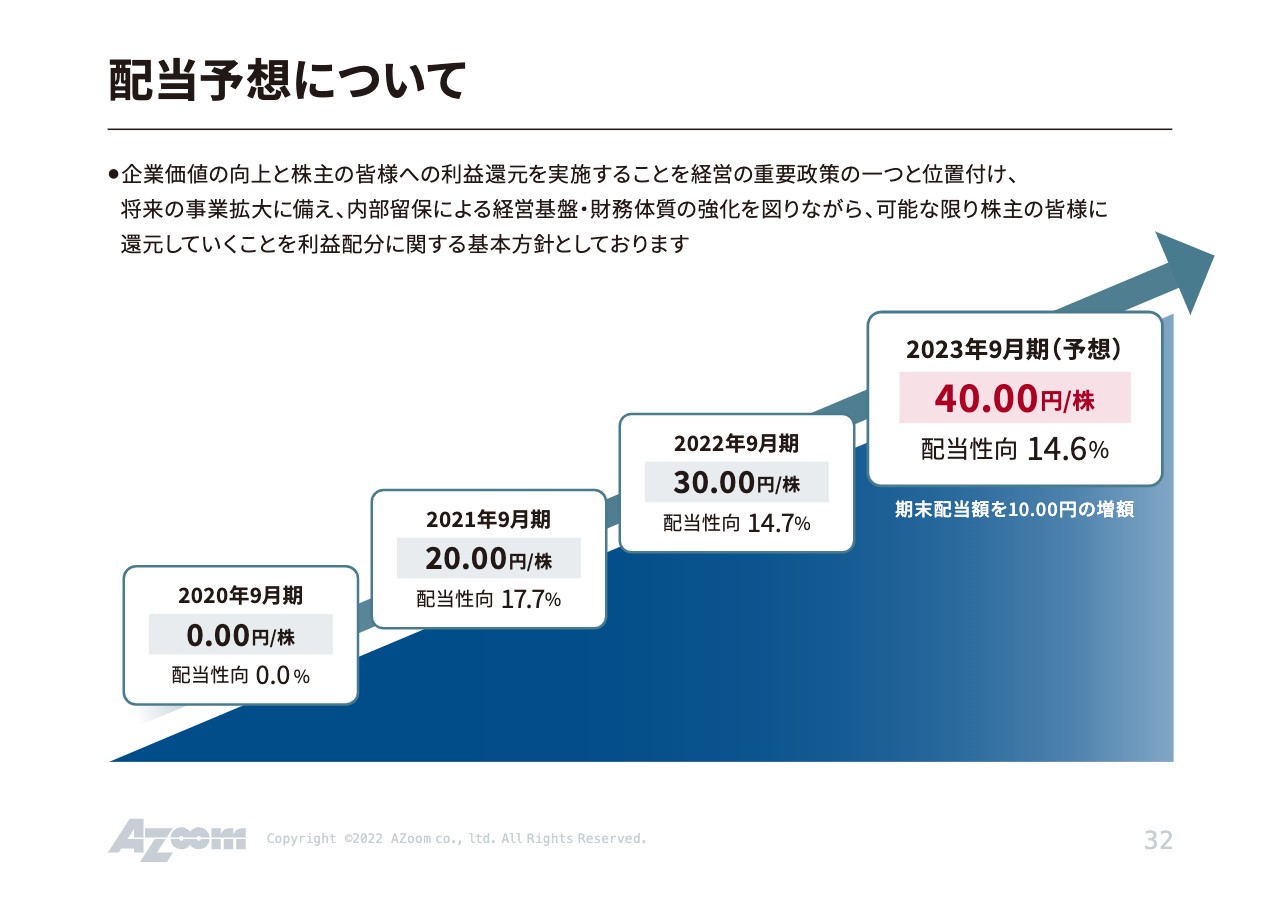

配当予想について

配当の予想です。配当性向は少しずつ落ちてきています。我々が早期の移行を目指すプライム市場には純資産50億円という要件があるため、利益配分を進めつつ内部留保も行い、純資産を貯めることを意識しています。

前中期経営計画(2020-2022)の振り返り[計画と実績比較(PL及びKPI)]

ここからは中期計画をご説明します。まずは前回作った中期計画に対する実績の推移です。売上高と利益に関しては、3年間ほぼ計画どおりに推移させることができました。

受託台数は計画より少なめに推移したものの、売上高・利益が達成できたのは、出口の単価が想定以上に上がり、1台当たりの粗利が向上したことが大きな要因となっています。

計画は下回ったものの、上場している他企業の受託台数である同業他社平均値に比べても非常に高い成長を見せています。

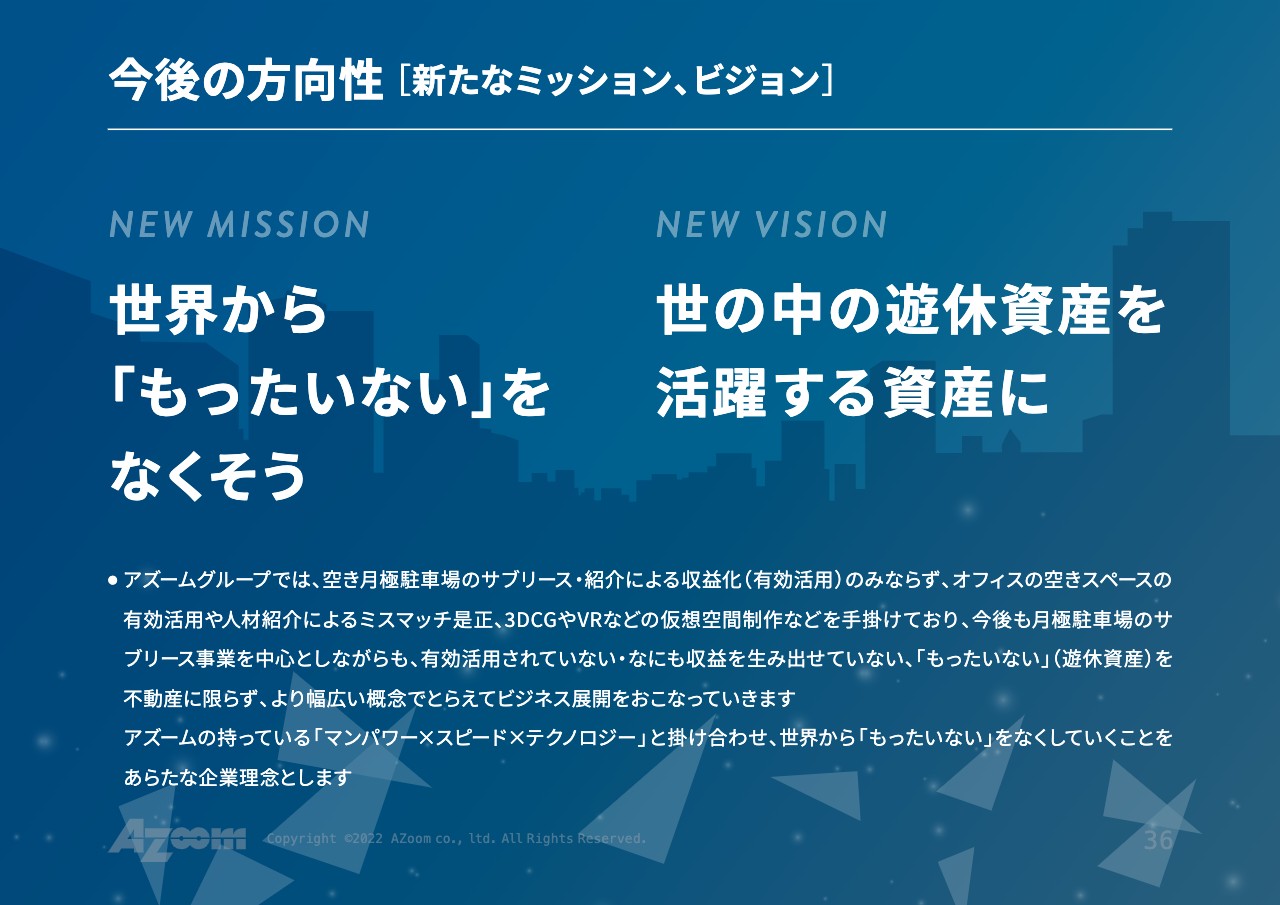

今後の方向性[新たなミッション、ビジョン]

今後の方向性ですが、「世界から『もったいない』をなくそう」がNEW MISSIONです。これまで我々は「遊休不動産」と呼んでいましたが、「遊休資産」と表現を変え、「世の中の遊休資産を活躍する資産に」と、より大きく捉えて事業を展開していこうと考えています。

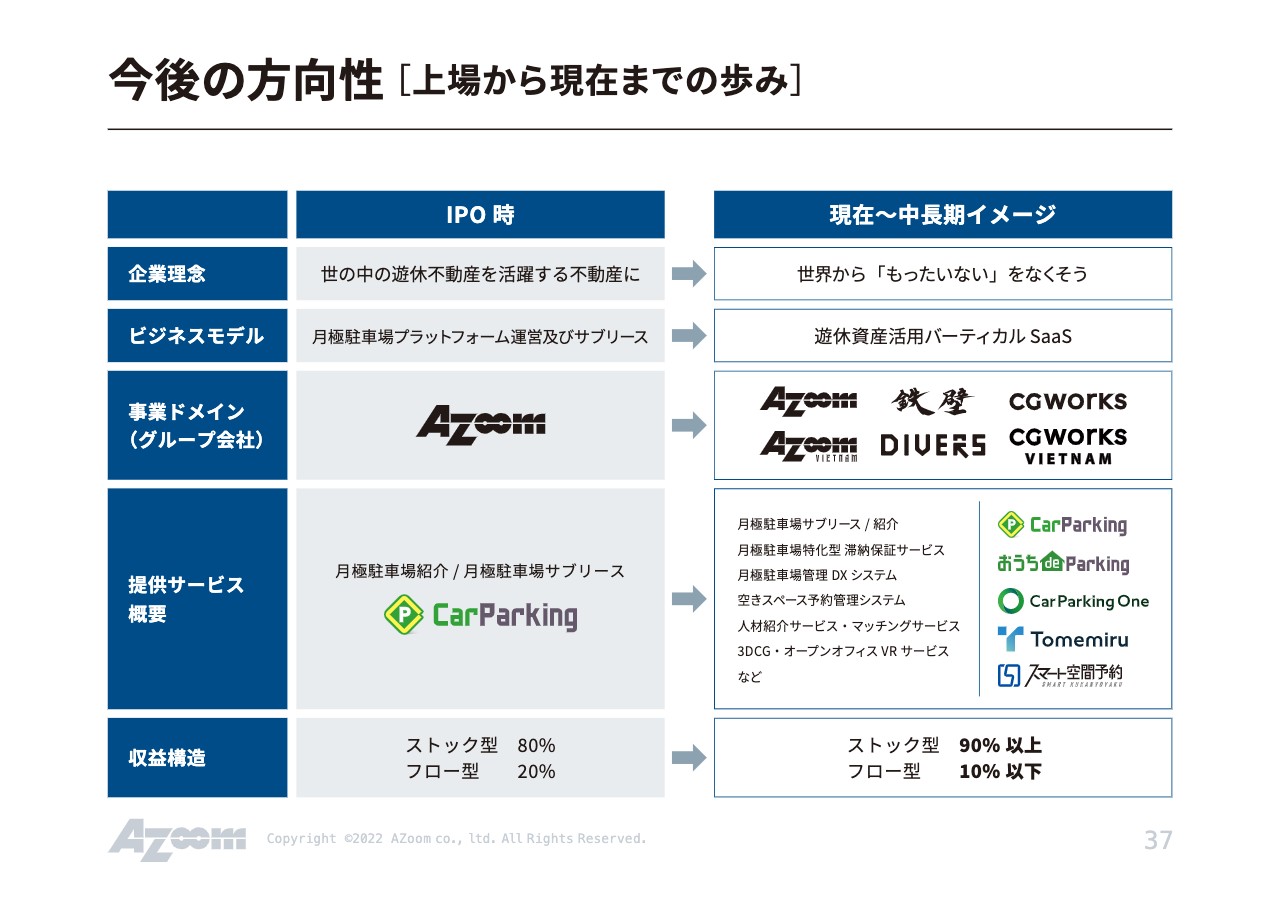

今後の方向性[上場から現在までの歩み]

上場から現在までの歩みをまとめています。4年前のIPO時は少なかった提供サービス数も増え、人員も当時とは比べられないほど多くなりました。もともと80パーセントあったストック型の収益もさらに増加し、現在は90パーセント以上を占めています。

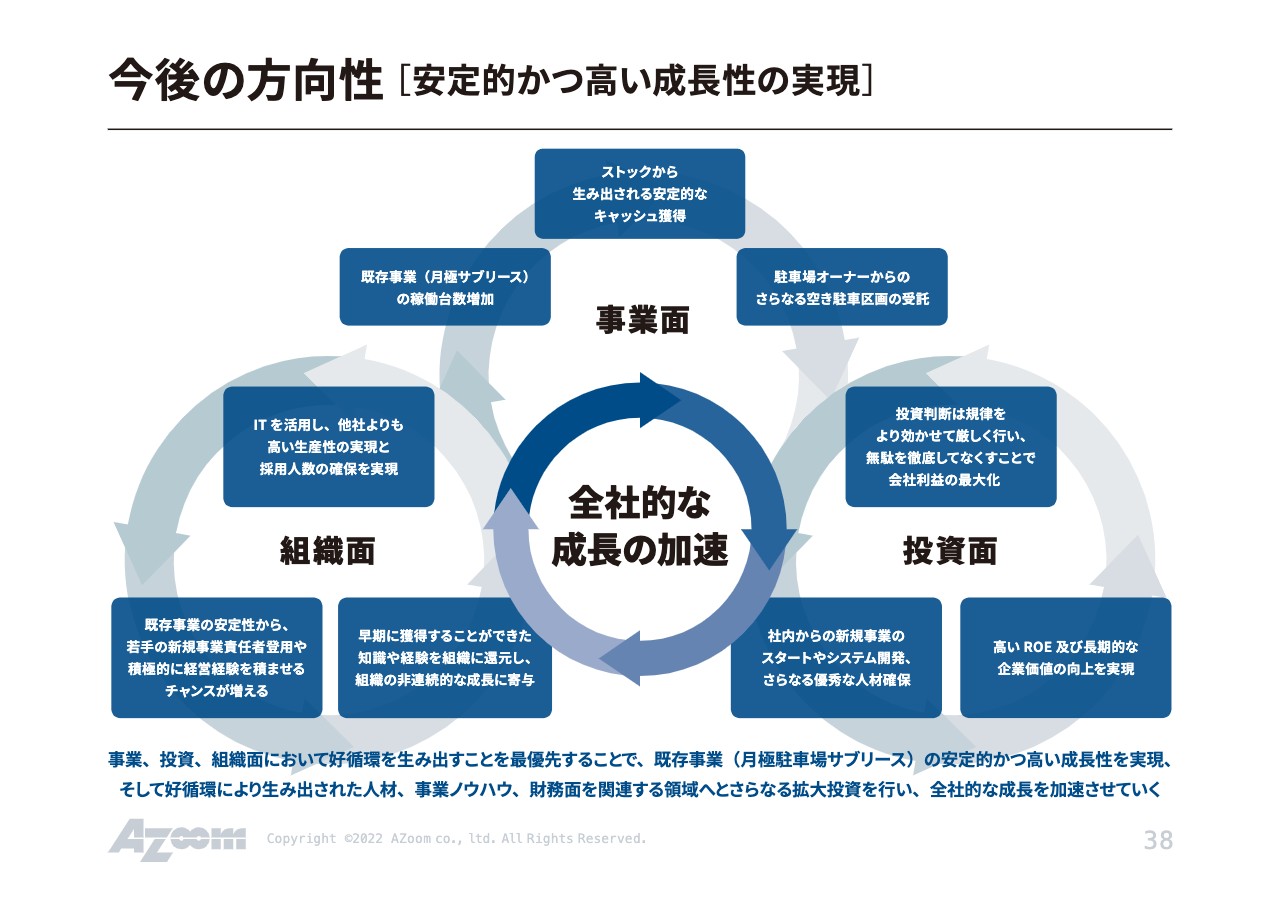

今後の方向性[安定的かつ高い成長性の実現]

今後の方向性です。我々が非常に重きを置いているのは「安定的かつ高い成長性の実現」です。投資が先行し、売上は取っても利益が出ないといったことではなく、利益もしっかり残しながら売上も伸ばしていくことをテーマとしています。

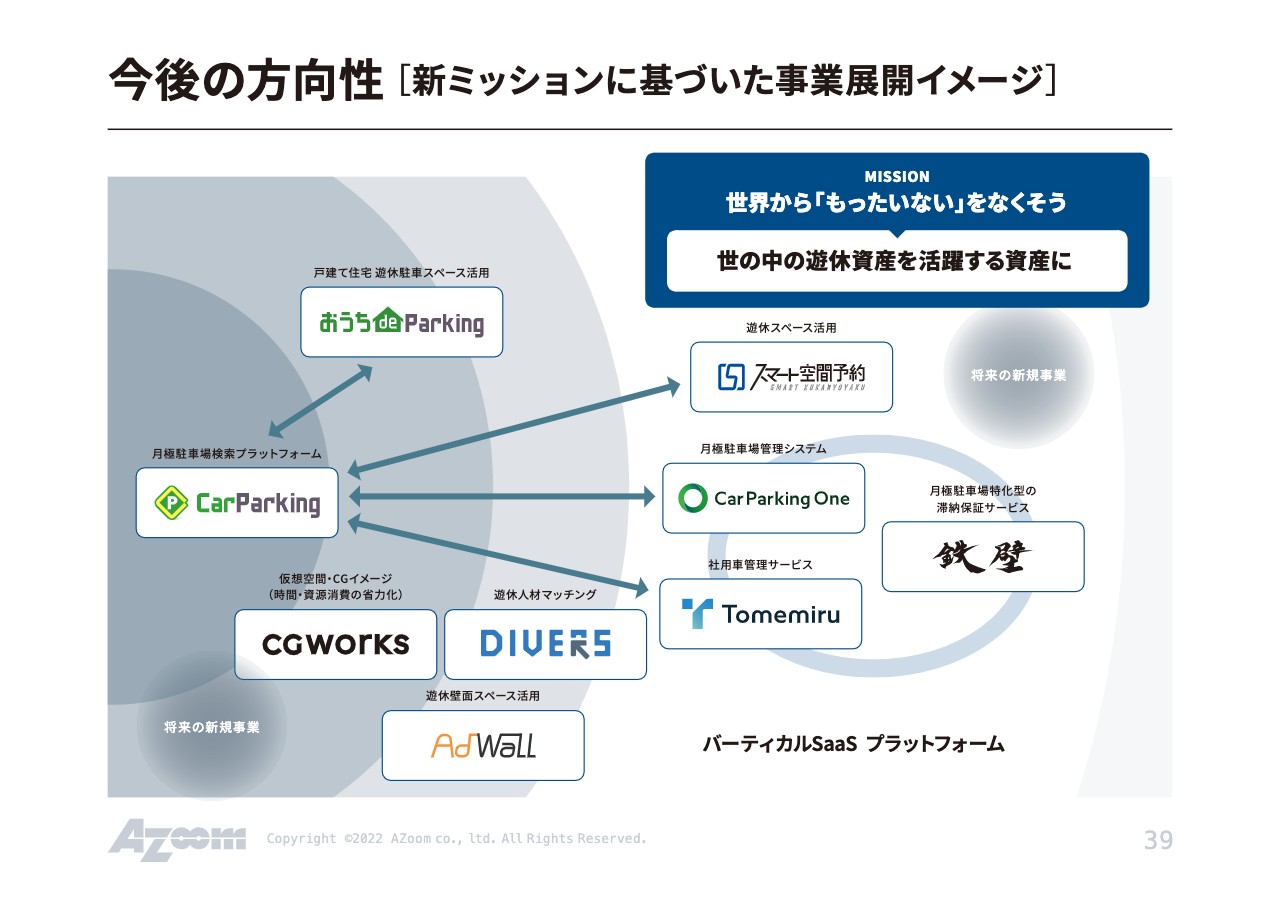

今後の方向性[新ミッションに基づいた事業展開イメージ]

もともと「カーパーキング」主体でサブリースも行っていましたが、現在はいろいろなところに展開し、新規事業のサービスも多く立ち上げています。

スライド右下にバーティカルSaaSプラットフォームと記載していますが、もともと「カーパーキング」1本足だったところから、「CarPraking One(カーパーキングワン)」や「Tomemiru(トメミル)」などのサービスを組み合わせて、SaaSプラットフォームにしていこうと考えています。

中期成長戦略[事業成長イメージ]

中期の成長戦略としては、もちろん既存領域のさらなるストック拡大が第一命題ですが、関連する新領域でのストック獲得、あるいはさらなる事業領域の拡大を目指します。

我々は世の中の歪みやギャップを見つけて解消することで収益を生み出しているため、需要ができる隙間がないかを常にしっかりと見て、引き続き狙っていく考えです。

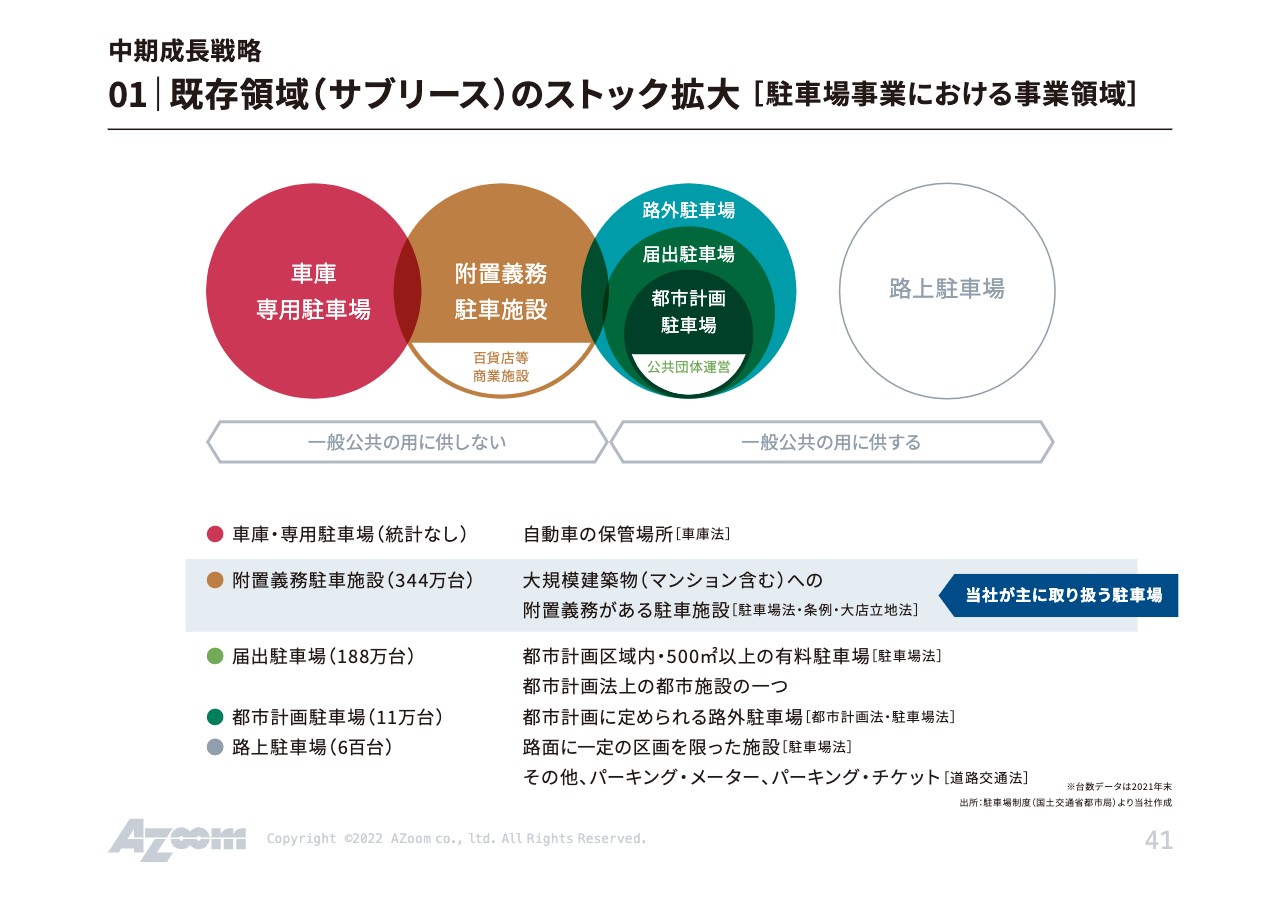

01|既存領域(サブリース)のストック拡大[駐車場事業における事業領域]

既存領域で拡大余地があるのは駐車場事業です。附置義務駐車場は344万台あります。基本的には附置義務条例がある都市部に限られ、効率的に駐車場を設置するには大半が機械式駐車場になってきます。

我々が主に扱う駐車場も機械式のため、附置義務のある駐車施設全般がターゲットとなります。附置義務駐車場だけで見ても344万台ありますが、我々の受託はいまだ1万8,000台ですので、マーケットはまだまだ存在していると考えています。

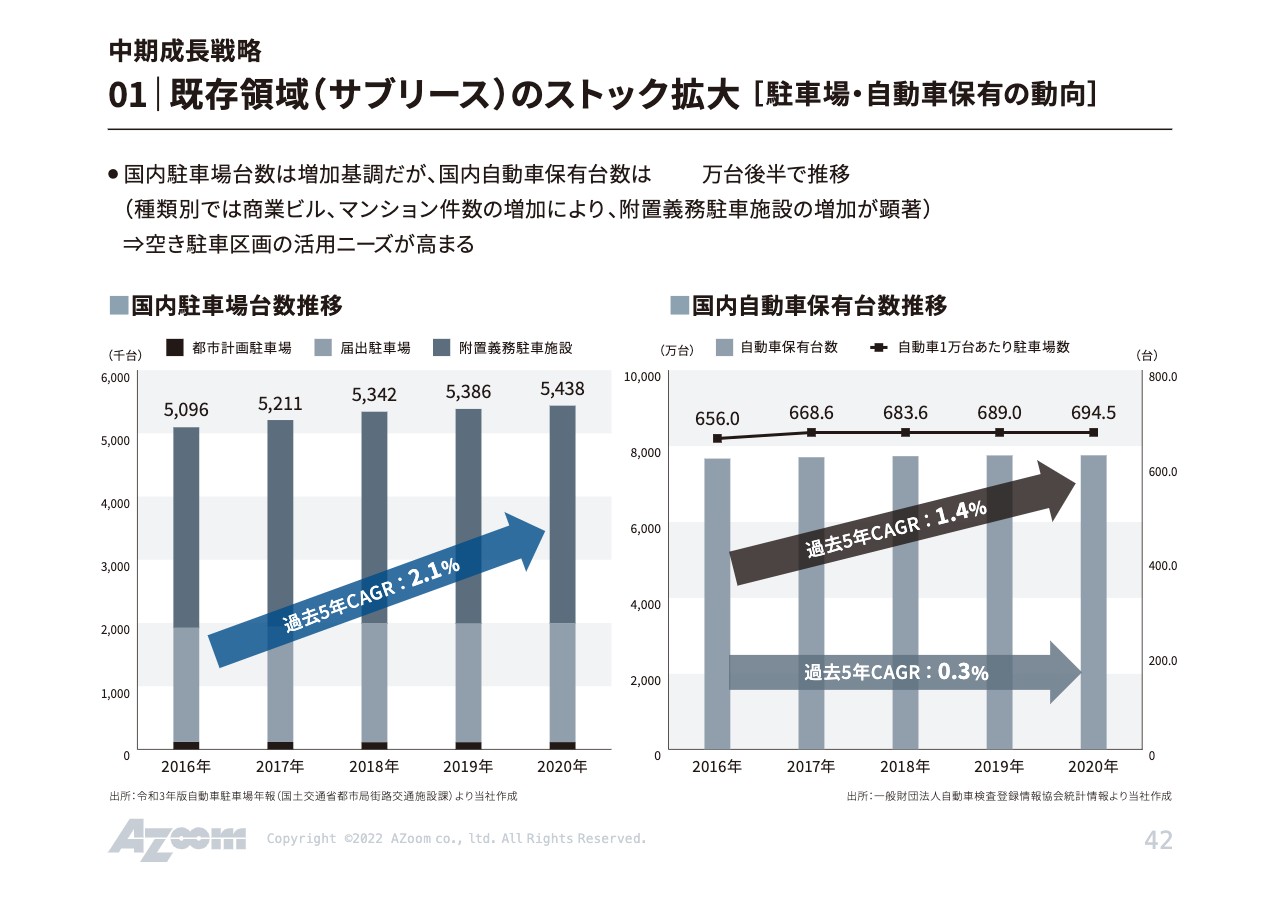

01|既存領域(サブリース)のストック拡大[駐車場・自動車保有の動向]

国内の駐車場推移です。正確な全体の台数は把握できていませんが、都市計画駐車場や届出駐車場、附置義務駐車場などの台数の推移を見ると、微増しています。一方で、国内の自動車保有台数の推移も微増、あるいはほぼ横ばいになってきています。

駐車場増は少しずつ増え、車の台数が横ばいとなると、空き駐車場が増えているという認識となります。この空き駐車場がまさにサブリースするターゲットですので、我々のマーケットが拡大しているという認識を持っています。

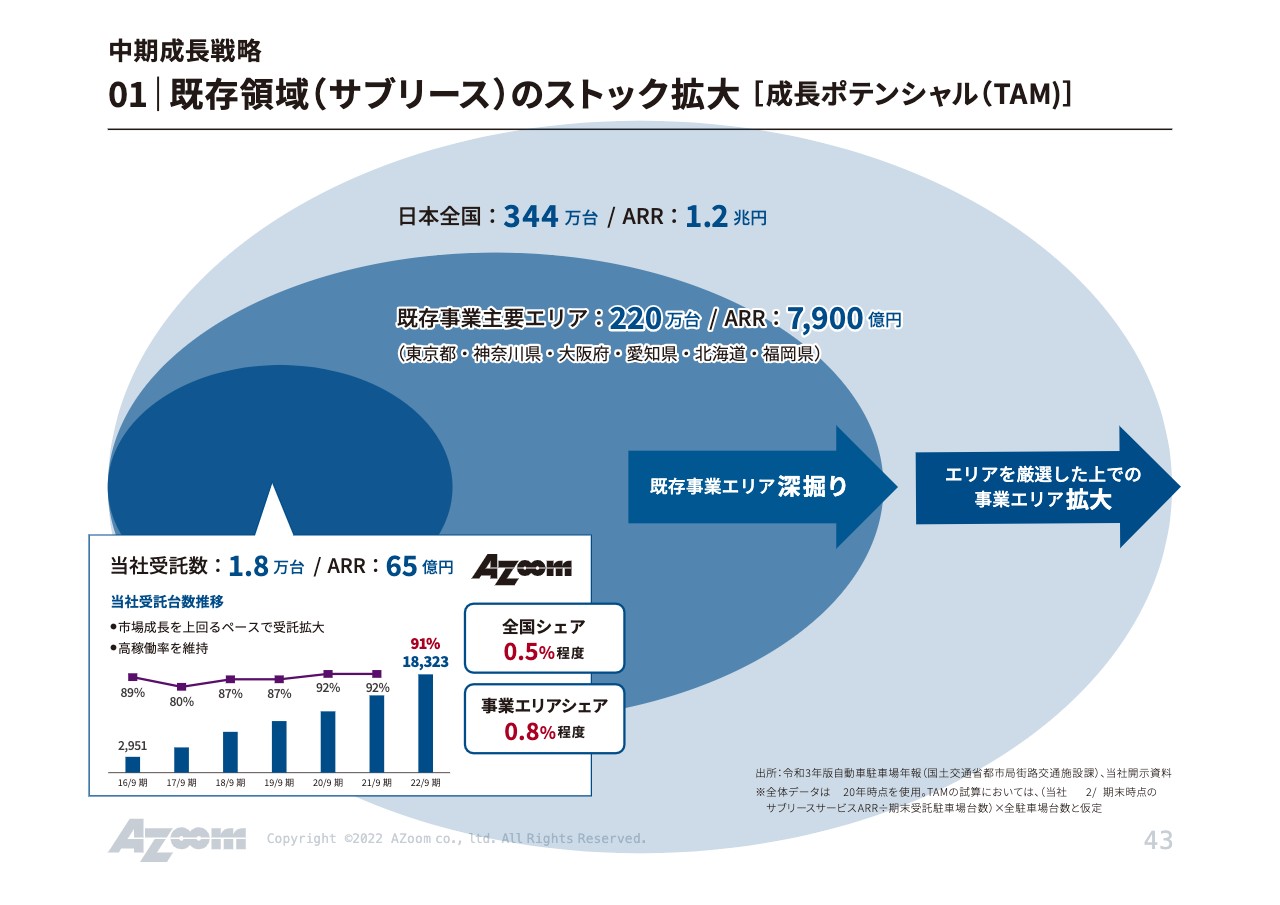

01|既存領域(サブリース)のストック拡大[成長ポテンシャル(TAM)]

既存領域の成長ポテンシャル(TAM)について考えています。現在は当社受託数1.8万台、ARR65億円ですが、すでに展開している主要事業エリアの駐車場は220万台のターゲットの分母があります。ARRで換算すると約8,000億円のマーケット規模です。

さらに全国に展開すると、1.2兆円の規模があるということになります。月極駐車場というと非常にマーケットサイズが小さいのではないかと思われがちですが、少なくとも主要エリアで8,000億円程度のマーケット規模があると考えています。

01|既存領域(サブリース)のストック拡大[日本最大級の月極駐車場検索サイト]

我々が運営している「カーパーキング」は、月極駐車場関連で4冠を達成しました。昨期も今期も非常に評価をいただいているため、ポータルサイトをしっかり成長させながら、今後も事業展開していきたいと考えています。

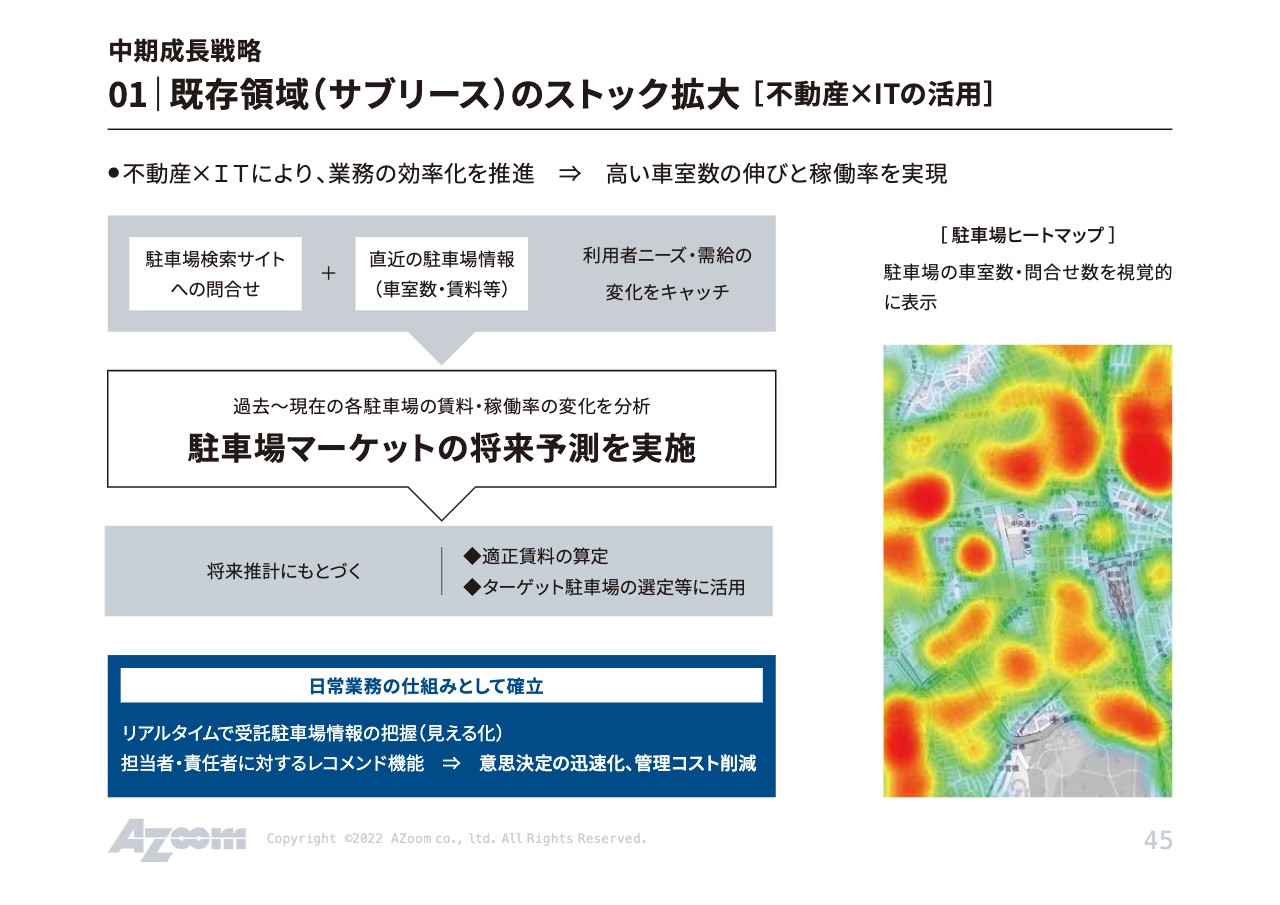

01|既存領域(サブリース)のストック拡大[不動産×ITの活用]

中期の戦略ですが、引き続きITを活用しながら駐車場マーケットの将来予測を実施していきます。我々の受託台数は増えていますが、個別で見た場合でも赤字物件はほとんど存在していません。

なぜかと言うと、スライドで紹介しているような需要予測などを受託の際に営業がしっかり確認できるようになっており、儲からない物件は事前に把握して取らない方針で進めているためです。

01|既存領域(サブリース)のストック拡大[駐車場データベース拡充]

駐車場の情報を収集する「coconi」というアプリを自社開発しました。

01|既存領域(サブリース)のストック拡大[駐車場データベース拡充]

全国のクラウドワーカーを活用し、これから展開したいエリアや物件数的に少し弱いエリアなどの駐車場情報を取得しています。

ポータルサイトにとって、物件数は大きな武器でもあり、やはり避けて通れないところでもあります。物件数を拡大していくことによって、「カーパーキング」というポータルサイトの圧倒的な優位性を保っていくことに注力しています。

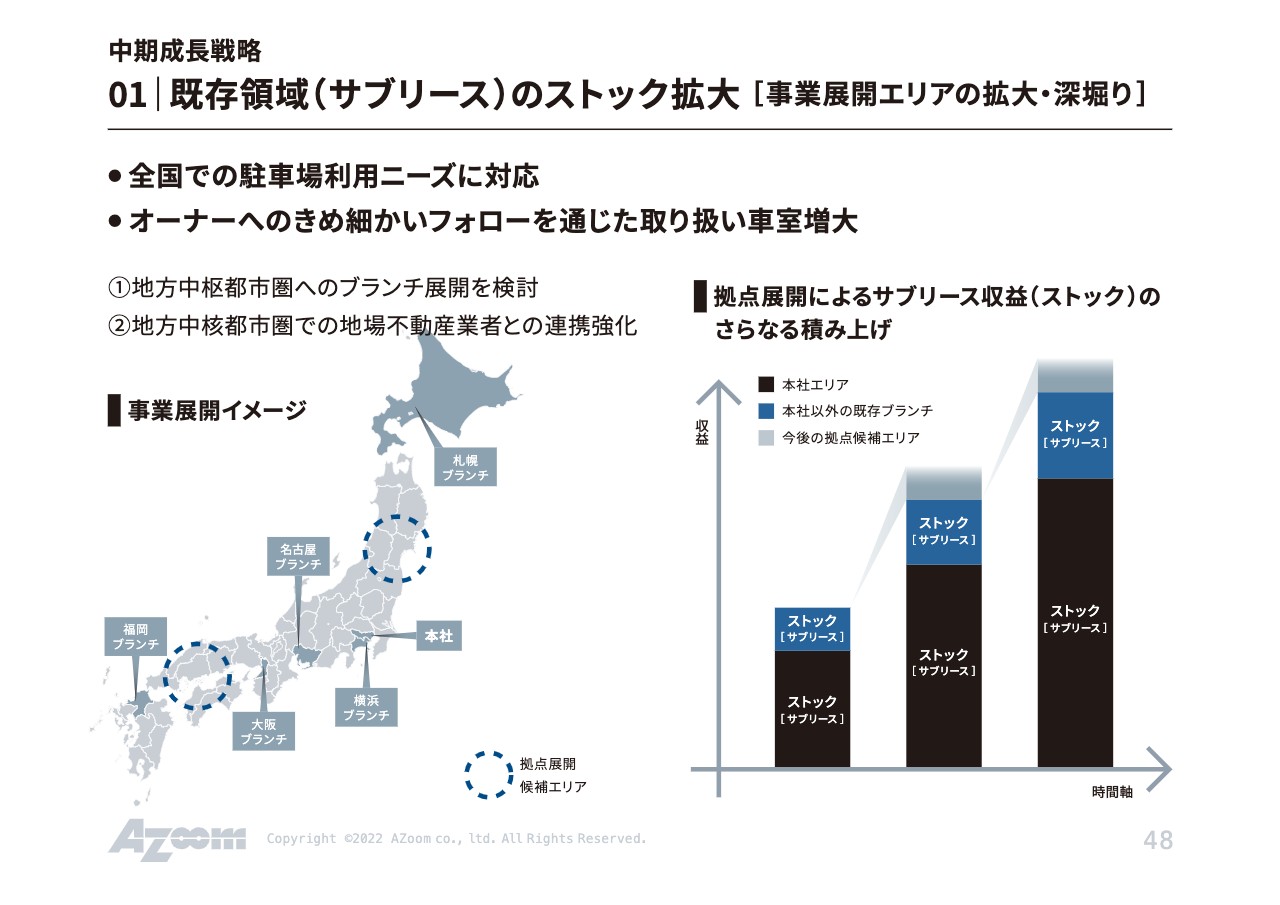

01|既存領域(サブリース)のストック拡大[事業展開エリアの拡大・深堀り]

サブリースのストック拡大では、地方をさらに積み上げていっているところです。地方ブランチも本社の主力メンバーを少しずつ動かしながら、前期からようやく開拓をし始めたところです。

今期以降、地方エリアの伸びも非常に良くなってくるのではないかと考えており、これまでは東京偏重になっていましたが、今後は地方もしっかりと開拓していくというところです。

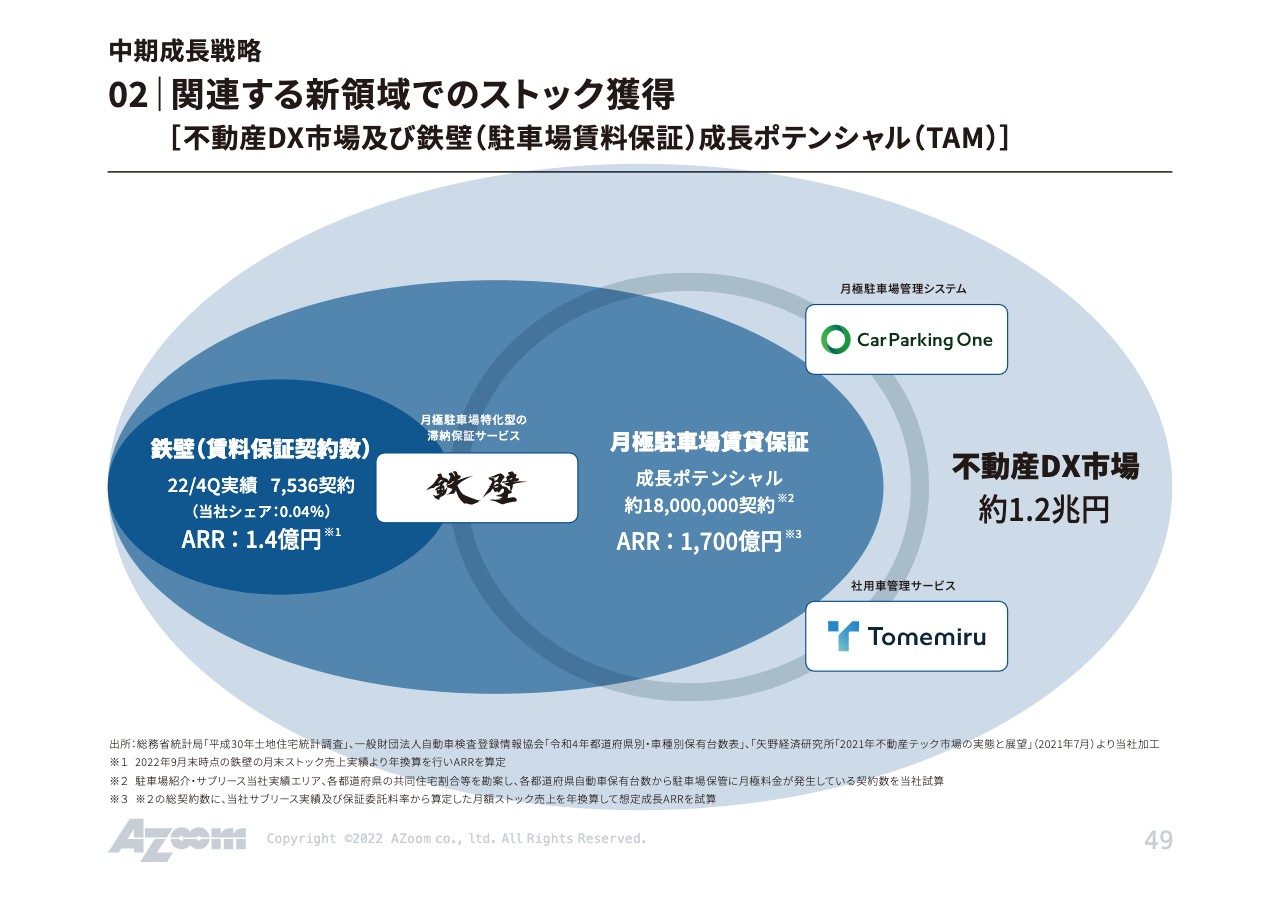

02|関連する新領域でのストック獲得[不動産DX市場及び鉄壁(駐車場賃料保証)成長ポテンシャル(TAM)]

鉄壁に関するTAMの資料です。現在7,536契約でARR1.4億円というのが前期末の実績です。ただし、駐車場賃料保証の成長ポテンシャルは1,800万契約、ARRは1,700億円あります。

現状、家の滞納保証のサービスはかなり一般化してきています。そこに追従して、駐車場賃料の滞納保証も同じように一般化してくると考えると、非常に時流に乗ったサービスではないかと考えています。

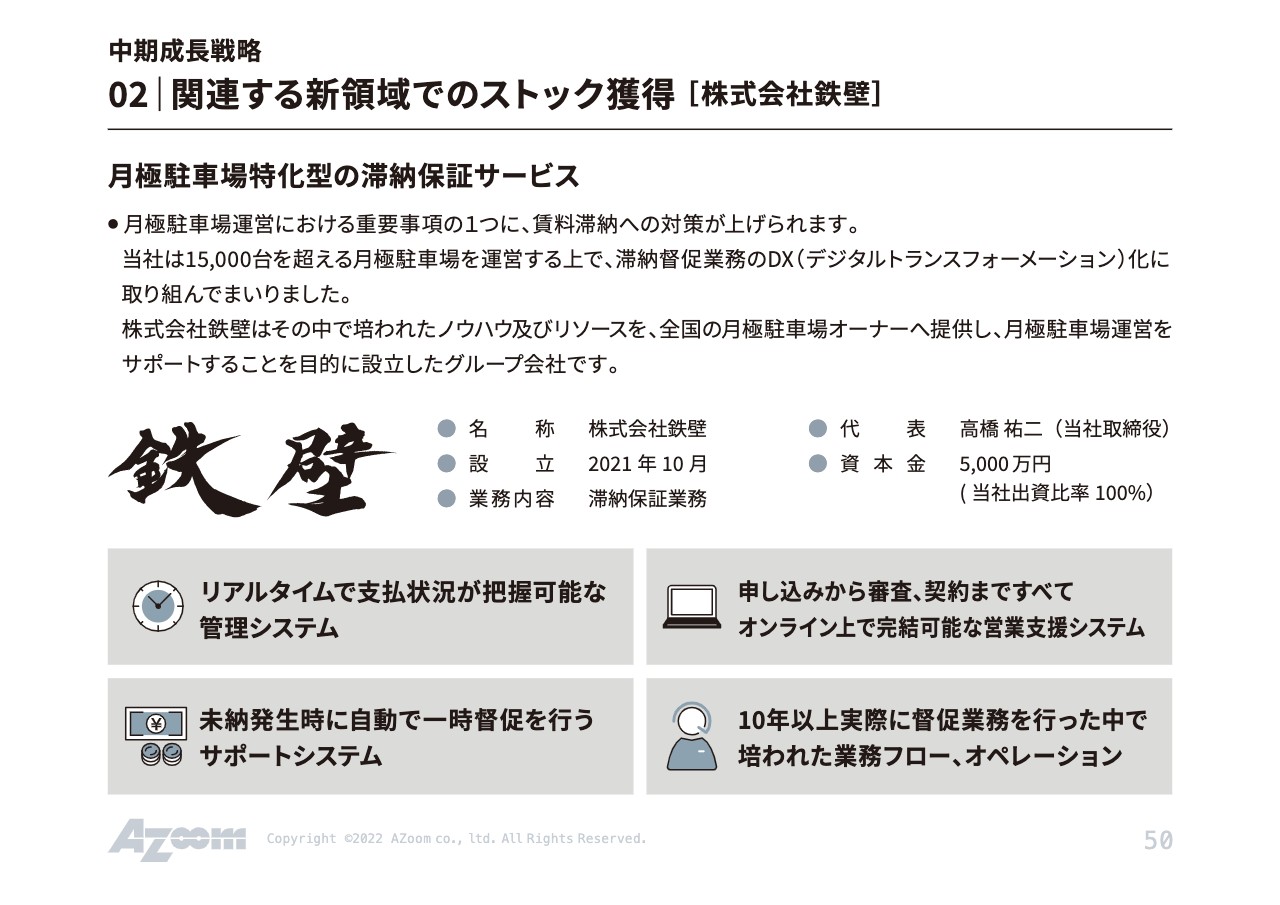

02|関連する新領域でのストック獲得[株式会社鉄壁]

鉄壁のサービスをご説明した資料です。

02|関連する新領域でのストック獲得[株式会社鉄壁]

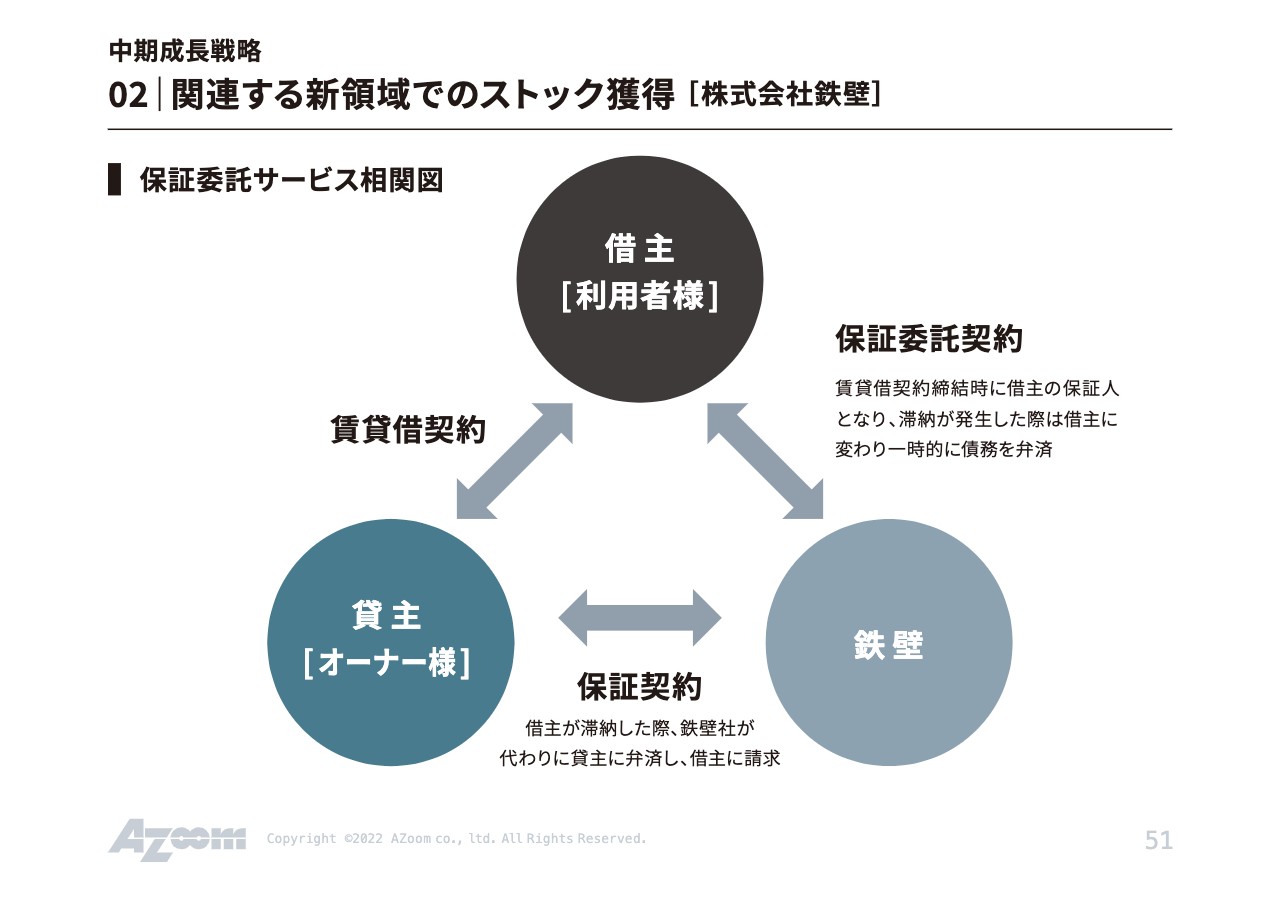

貸主のオーナーさまと我々が保証契約を結び、借主さまが賃貸借契約を行います。我々と借主は保証委託契約を結び、滞納が発生した際の督促や債務の一部弁済を我々が行うというサービスです。

契約数は本業のほうで1万6,000契約を超えており、貸し倒れ率や滞納督促のスキームをすべて確立しているため、社内で行っていた滞納督促のスキームをそのまま外部に販売しているようなかたちです。

02|関連する新領域でのストック獲得[株式会社鉄壁]

不動産会社に対してSaaS系のサービスを提供している日本情報クリエイトと提携し、滞納保証のサービスを開始したところです。

02|関連する新領域でのストック獲得[CarParking One]

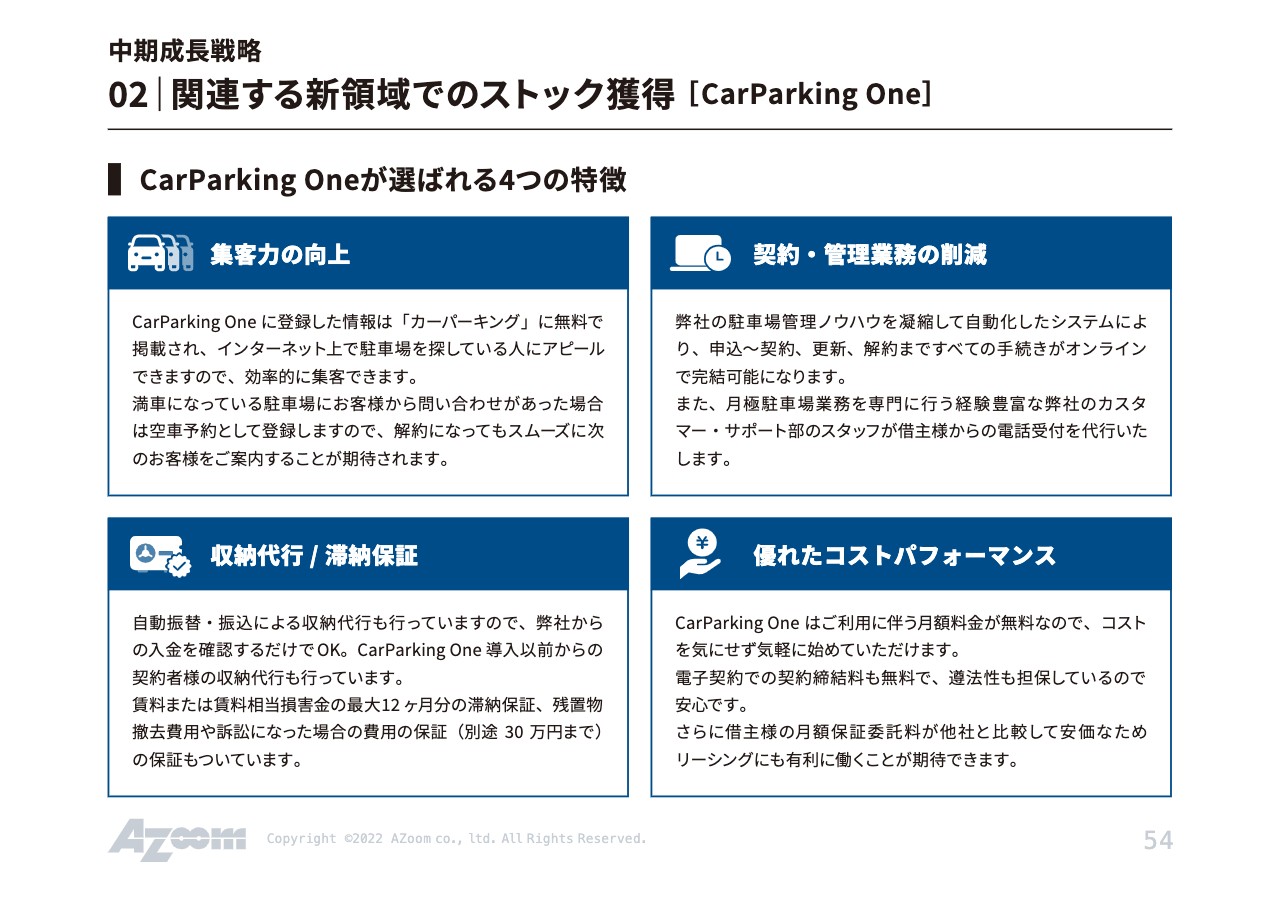

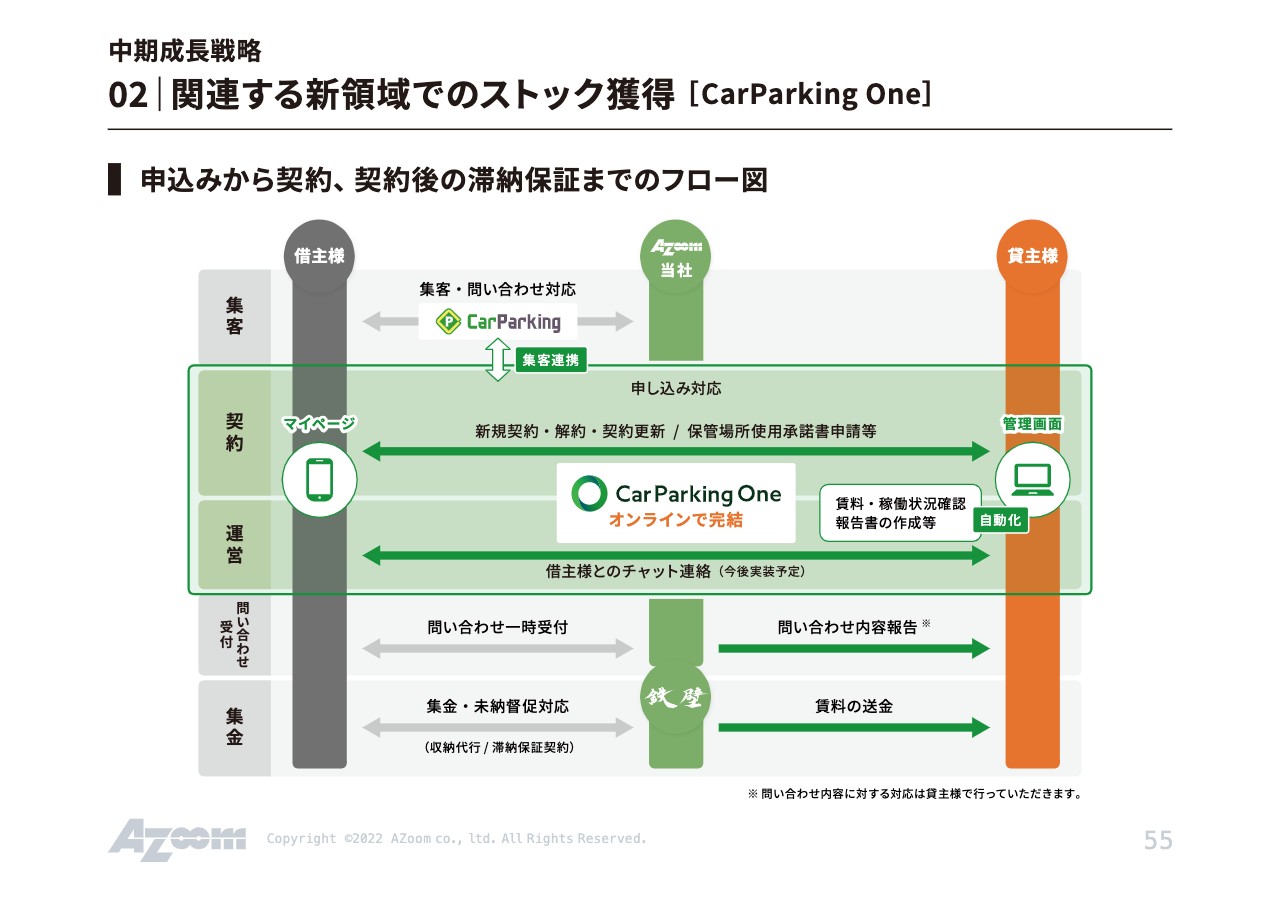

新たに「CarParking One」という駐車場の管理システムを外部へ提供するサービスをリリースしました。我々は社内用に非常に精度の良い駐車場管理システムを持っていますが、それをほかのオーナーさまにも提供していくというものです。

02|関連する新領域でのストック獲得[CarParking One]

この領域はベンチャーが3社ほど参入しており、我々は4社目としての参入です。一番大きな差別化要素としては集客力で、我々は圧倒的に「カーパーキング」での集客力があります。管理する中でユーザーの募集もしっかりできることも、競合他社との差別化となるのではないかと考えています。付帯して、鉄壁が提供する滞納保証サービスも組み合わせて差し込む考えです。

02|関連する新領域でのストック獲得[CarParking One]

スライドにおおまかなフローを記載しています。一番先行しているベンチャーですでに30万台ほど契約がある状態です。駐車場はあるものの、あまり人をかけて管理したくないという不動産オーナーさまのニーズはまだあると思っています。こちらに入り込んでいこうと考えています。

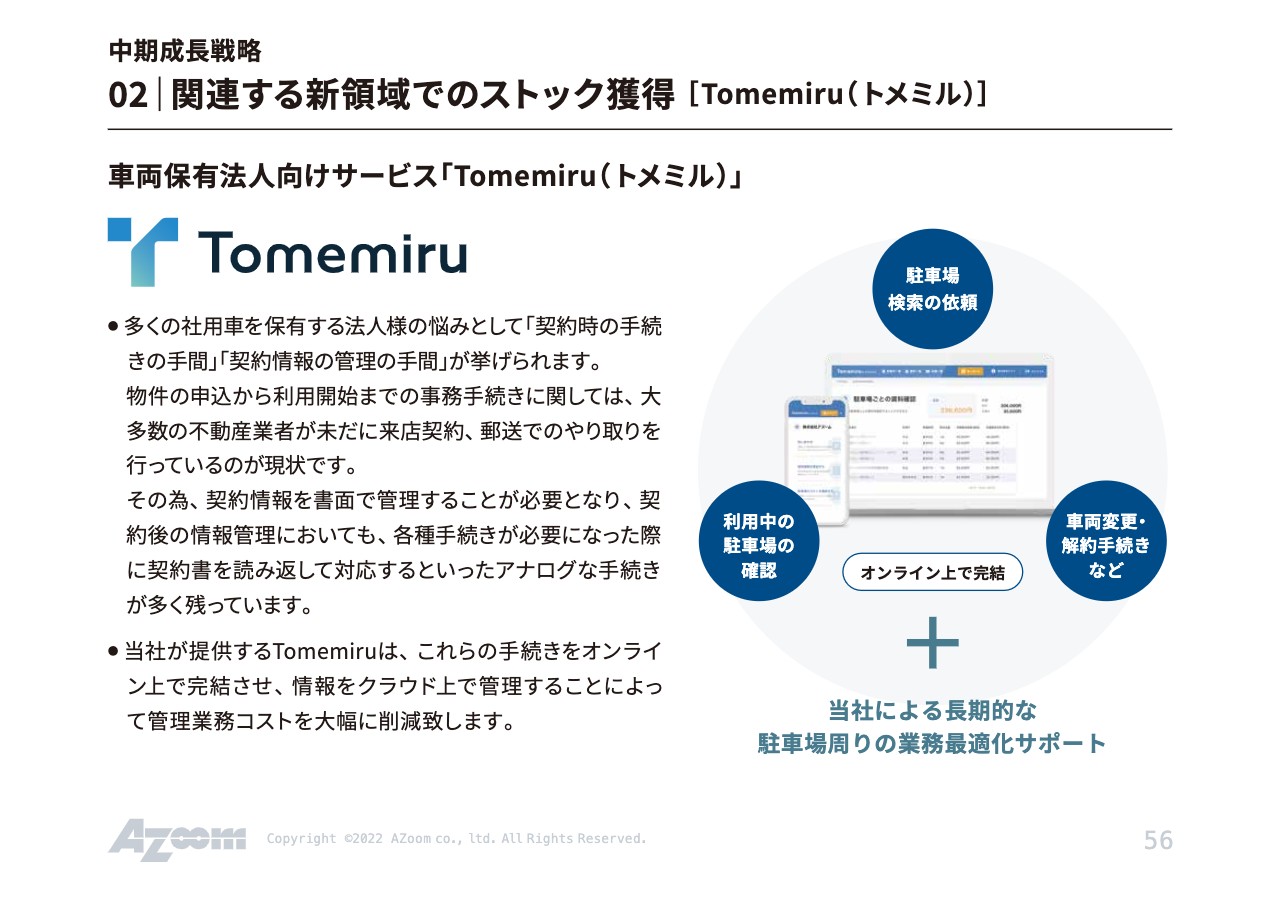

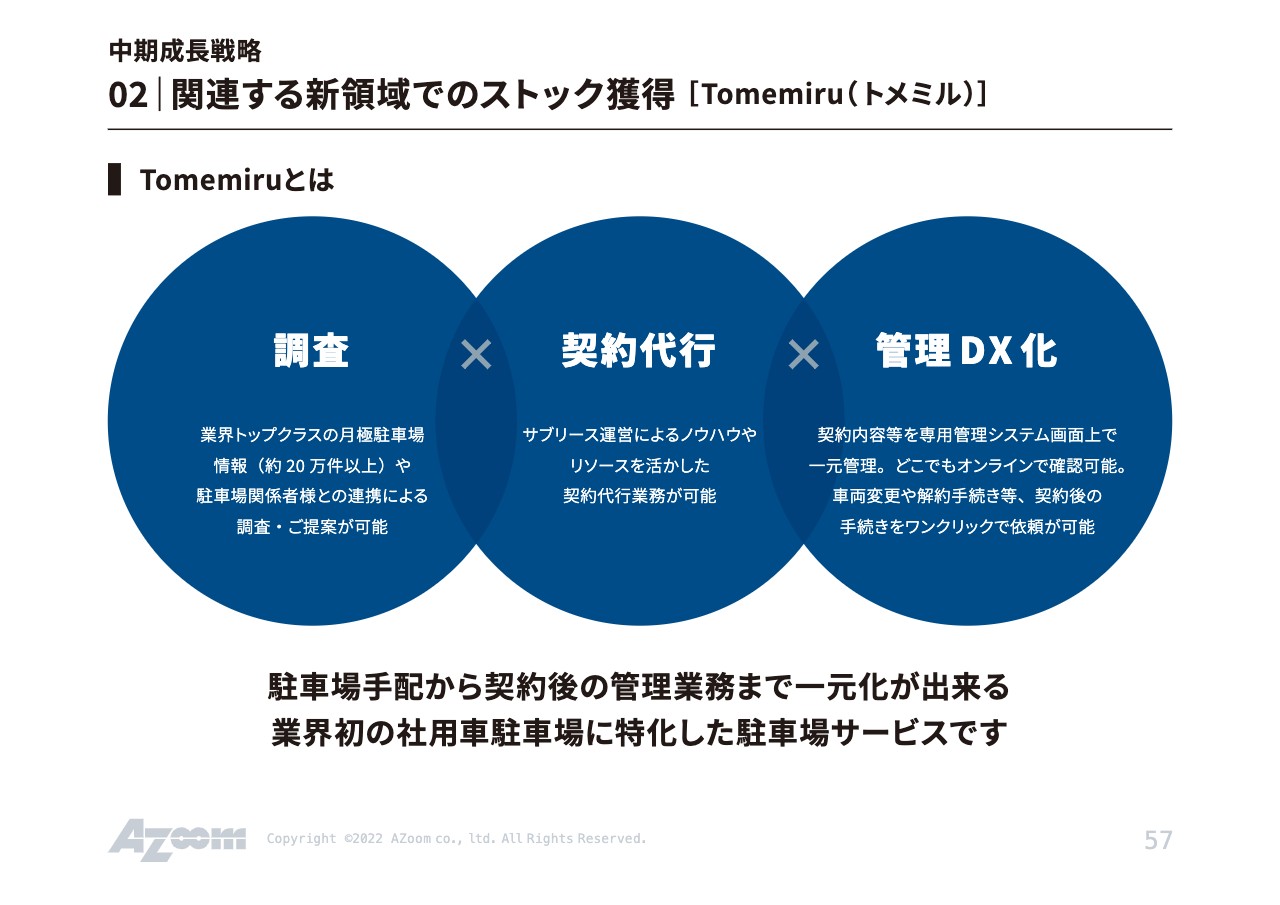

02|関連する新領域でのストック獲得[Tomemiru(トメミル)]

「Tomemiru」は、法人が保有する社有車を管理するサービスです。社宅代行はこのエリアにありますが、やはり社宅の管理、さらには駐車場の管理は、大企業の総務部門にとって非常に煩雑な作業です。そのようなところで我々がワンストップサービスを提供していきます。

02|関連する新領域でのストック獲得[Tomemiru(トメミル)]

駐車場が「ここで欲しい」というエリアがあれば調査を行い、もちろん契約代行も行います。契約した駐車場を管理するほか、場所や価格は総務部が一元で見られるようにするため、非常に効率化できるのではないかと考えています。

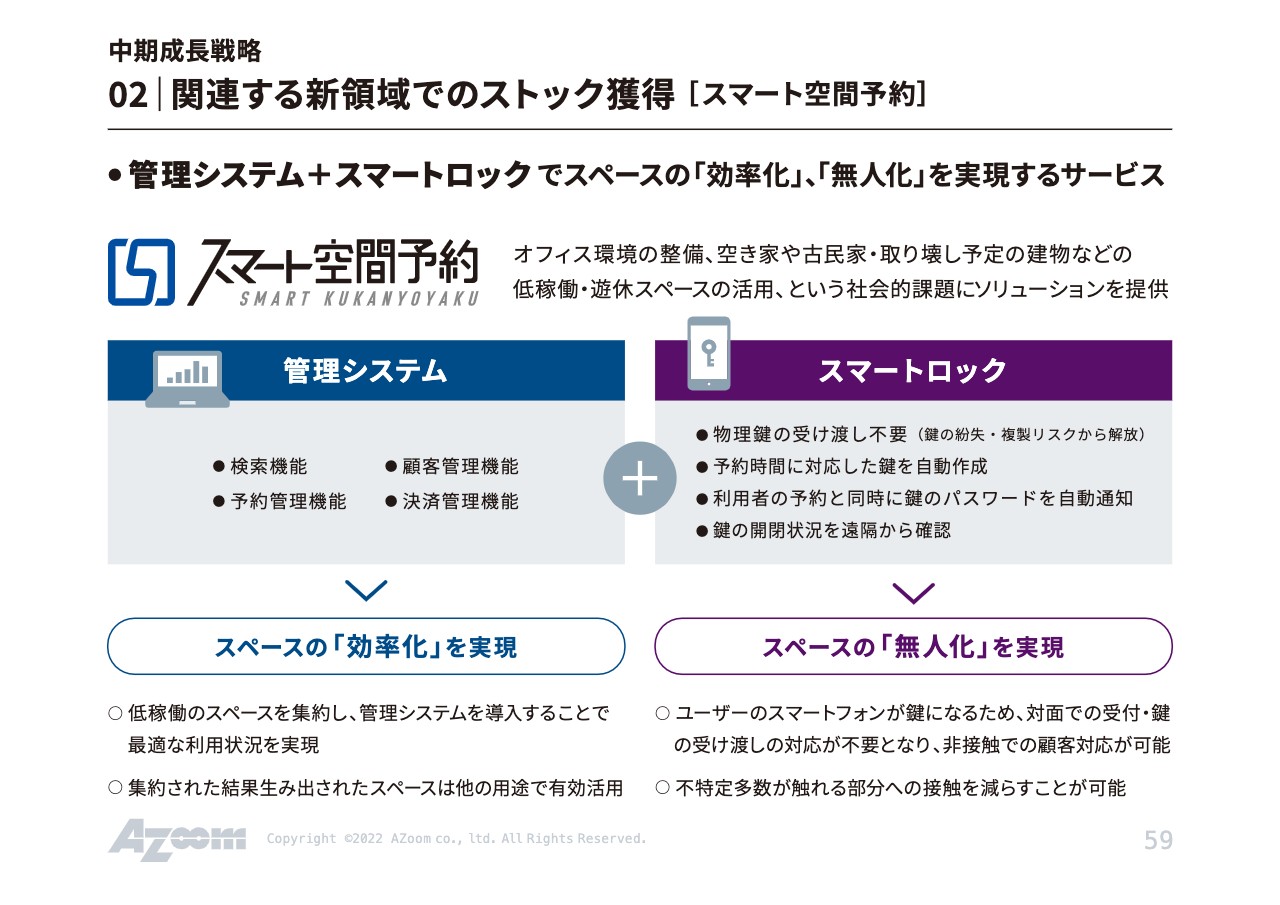

02|関連する新領域でのストック獲得[スマート空間予約]

「スマート空間予約」は、いわゆる貸会議室をメインターゲットとしたサービスです。検索や予約管理機能、決済管理機能に加え、スマートロックがついており、鍵の受け渡しが不要で空間の提供を実現しています。

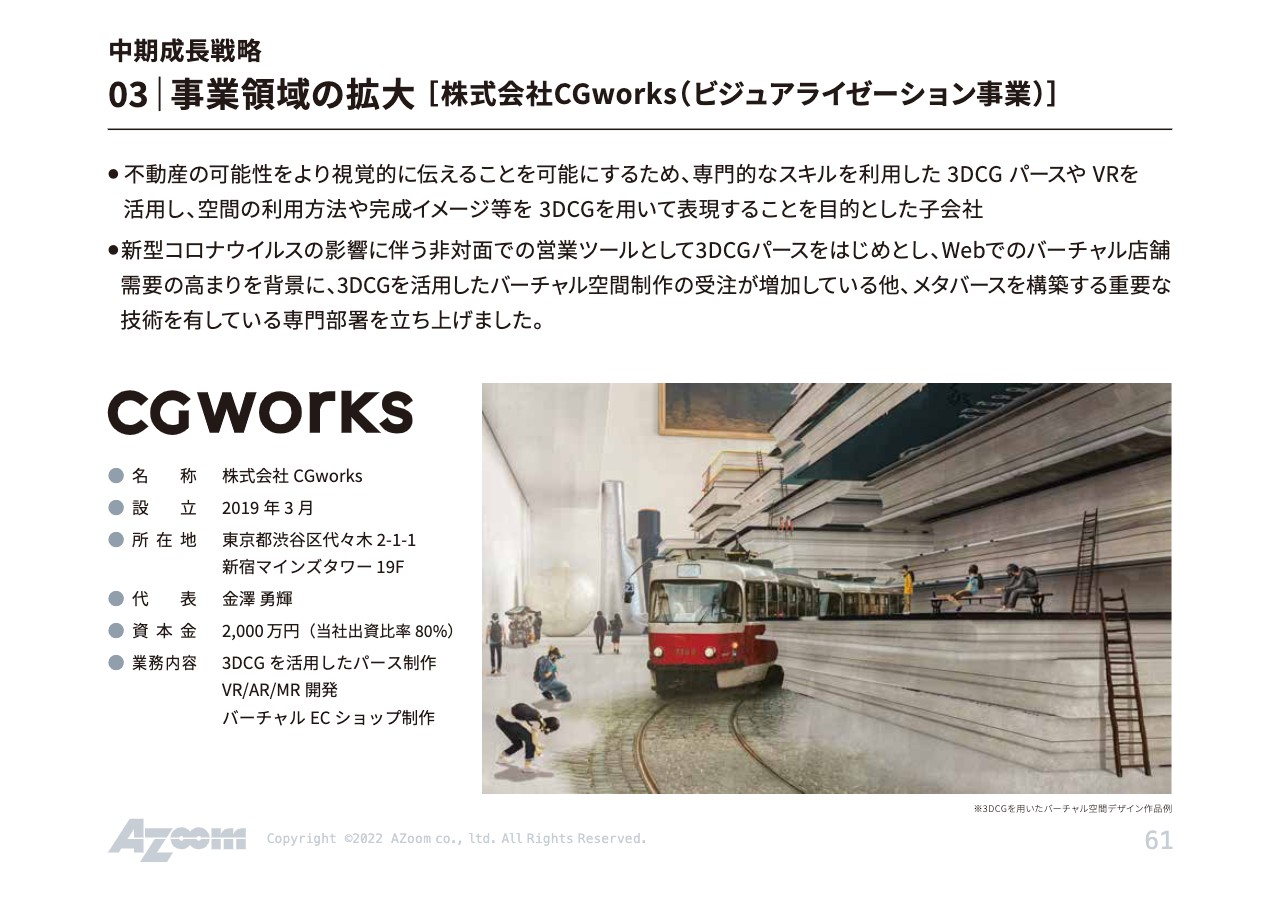

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]

続いて、CGworksの説明となります。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]

CGworksはオフショアでベトナムのスタッフを雇用しており、日本国内だけの競合他社よりも非常にコスト競争力があるのではないかと考えています。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

意外とナショナルクライアントからのオーダーが多く、三越伊勢丹ホールディングスの仕事も行っています。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

ワコールのバーチャルショップの制作もお手伝いしました。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

スライドに記載しているのは、セキシングループのVRに近いアートです。当社はこのような空間を作っています。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

スライドに記載しているのは、大阪シーリング印刷のバーチャルショールームです。

03|事業領域の拡大 [AZOOM VIETNAM INC.]

当社は、ベトナムでAZOOM VIETNAM INC.という子会社を持っています。純粋に、エンジニアの会社です。日本で優秀なエンジニアを確保するには、採用がとても大変です。また、優秀なエンジニアはなかなか外に出てこないという悩みもあります。

ベトナムは若年者の人口が非常に多く、国を挙げてエンジニア人材を生み出そうとしています。日本と比べると非常に人材の確保が容易なため、ベトナムに展開しています。

中期経営目標数値(2023-2025)

中期経営目標数値です。CAGRで売上高25パーセント増、営業利益42パーセント増と掲げています。ROEは中長期で35パーセント、営業利益率は20パーセント以上の水準を目指しています。

中期経営目標数値(2023-2025)

月極駐車場受託台数の推移です。2025年には3万台以上の受託台数獲得を目指しています。

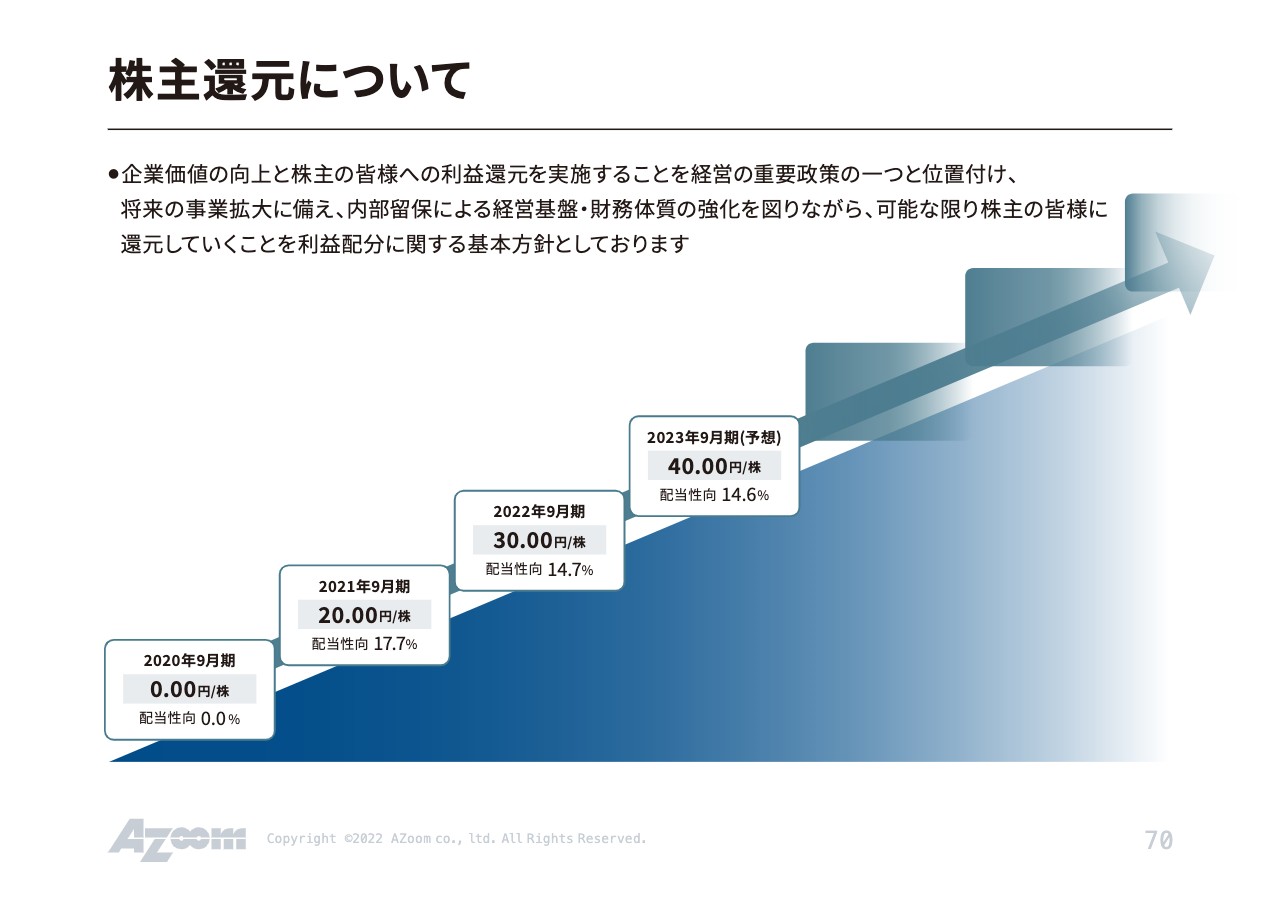

株主還元について

株主還元についてです。1株での配当は少しずつ増やしながら配当性向は若干抑えつつ、早期のプライム市場への上場を目指して進めていこうと考えています。

ESGの取り組み

ESGの取り組みですが、ご説明は割愛します。以上で、2022年9月期決算説明と新しく発表した中期3ヶ年計画のご説明を終わります。

質疑応答:注力する地域について

「地方の深掘りについて、大阪や名古屋は順調でしょうか? 地方都市の中で特に注力する地域はあるのでしょうか?」というご質問です。

大阪と名古屋は、昨期より順調に推移を始めたところです。特に大阪では、昨期の初めに執行役員が1名赴任し、テコ入れを始めたところです。そのような意味で、非常に良くなってきています。合わせて名古屋も良くなってきています。東京は引き続き注力しますが、地方都市で注力する地域と言いますと、やはり第2の都市である大阪を考えています。

質疑応答:中期経営目標数値について

「中期経営目標数値の中で、最終年度の売上高と営業利益に新規事業が占めている金額を教えてください」という質問です。

売上高のうち約120億円は既存事業の延長で、新規事業は約5億円と考えています。しかし、新規事業のCGworksは5億円を超えると考えており、そのような意味ではかなり手堅い数字で組んでいます。

イメージとしては、当社は都市部でのサブリースが多いため、平均的には賃料単価3万円前後という目安があります。受託台数を3万台と仮定すると、月次の賃料収入は9億円で、年間では110億円弱となります。仲介手数料などの手数料も含めて言いますと、プラス10億円以上積み上がるため、既存事業の手数料と賃料収入だけで約120億円となります。

質疑応答:中期経営目標の利益について

「中期経営目標の利益に占めるのは、既存事業のみでしょうか?」というご質問です。

おっしゃるとおり、既存事業の伸びがほとんどと認識しています。新規事業が利益として出るようであれば、ここからプラスアルファのアドオンと考えています。

質疑応答:中期経営目標数値の既存事業における地方案件の割合について

「中期経営目標数値において、受託台数、売上高、営業利益に占める既存事業の地方案件の金額はどのようになりますか?」というご質問です。

これまでも当社は東京偏重できております。営業利益ベースでは、東京が8割、地方が2割となってくると思います。売上高では、東京が7割で地方が3割というイメージになると思います。売上高と受託台数は比例しているため、受託台数も東京と地方は7対3くらいだと考えています。

質疑応答:地方案件の比率について

「地方案件の比率は、今も中期経営計画最終年度も変更しないという理解ですか?」というご質問です。

比率は変化しないと考えています。徐々に地方を上げていくつもりではありますが、やはり東京のマーケットもまだ残っているため、その伸びも当分続くという意味で、あまり変化しないと考えています。

中期経営計画について補足します。駐車場受託台数の純増数では、2022年9月期の実績として3,920台を実現できています。4,000台が3年続くと1万2,000台になり、それを足すと既存の1万8,000台と合わせて3万台となる計算です。

このように今期の約4,000台という実績を3年続ければ、中計の数字に近づいていくとご理解いただければと考えています。

新着ログ

「不動産業」のログ