バイタルケーエスケーHD、2Qは増収も貸倒引当金計上により営業利益は減益 総還元性向は50%以上が目標

本日の内容

村井泰介氏:株式会社バイタルケーエスケー・ホールディングス、代表取締役社長の村井でございます。私から、2023年3月期第2四半期の決算概要についてお話しさせていただきます。

こちらが、本日ご説明する内容です。はじめに、2023年3月期第2四半期の決算ハイライトについてご説明いたします。続きまして、2023年3月期通期業績予想、さらに企業価値向上に向けた取り組みの強化についてご説明いたします。

2023年3月期 第2四半期 損益概況

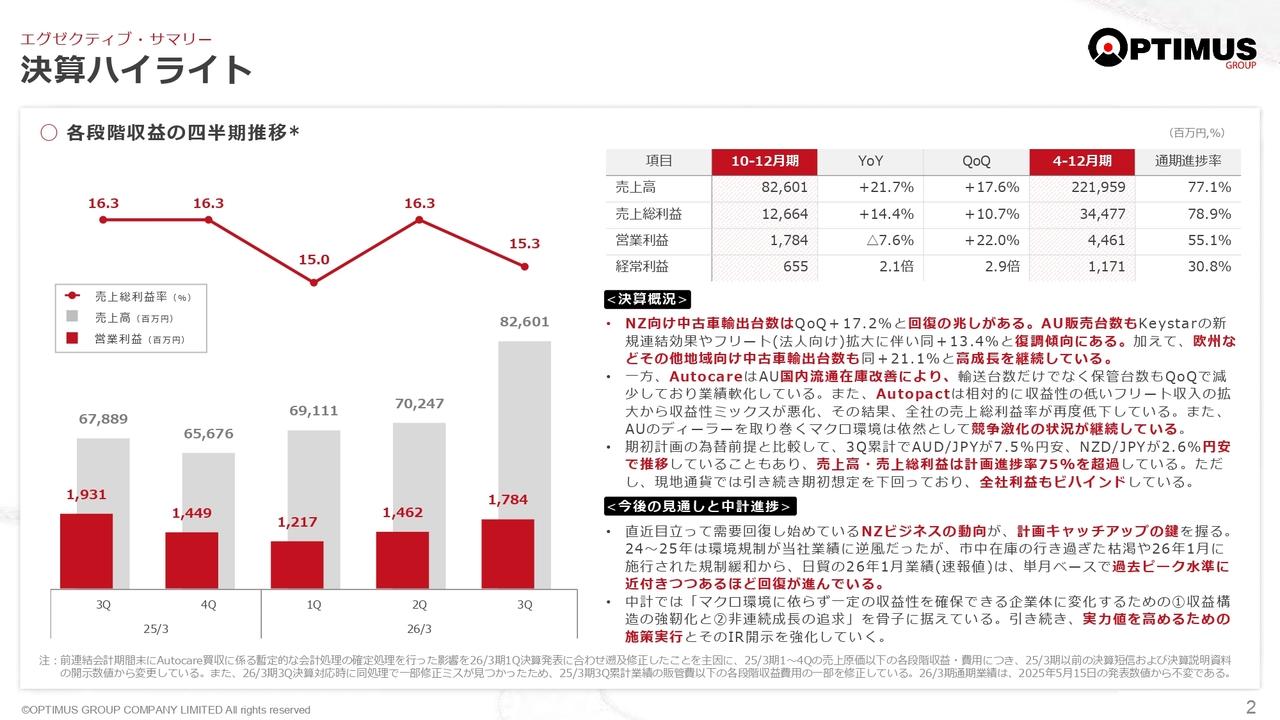

それでは、まず2023年3月期第2四半期決算ハイライトについてご説明いたします。

当期の売上高は、前年同期比101.5パーセントの2,893億7,600万円となりました。営業利益は、前年同期比78.2パーセントの7億3,000万円となりました。これは、11月8日にリリースした、当社グループが保有する債権において取立不能のおそれが生じたことによる貸倒引当金を計上したためです。

経常利益は、製薬企業からの受取事務手数料や受取配当金に加え、投資事業組合運用益が予想を上回った結果として、営業外収益を約18億円計上した結果、前年同期比102.8パーセントの24億2,300万円となりました。

その結果、親会社株主に帰属する四半期純利益は、前年同期比101.9パーセントの14億3,700万円となりました。

売上高増、営業利益減の要因については、この後、詳しくご説明いたします。

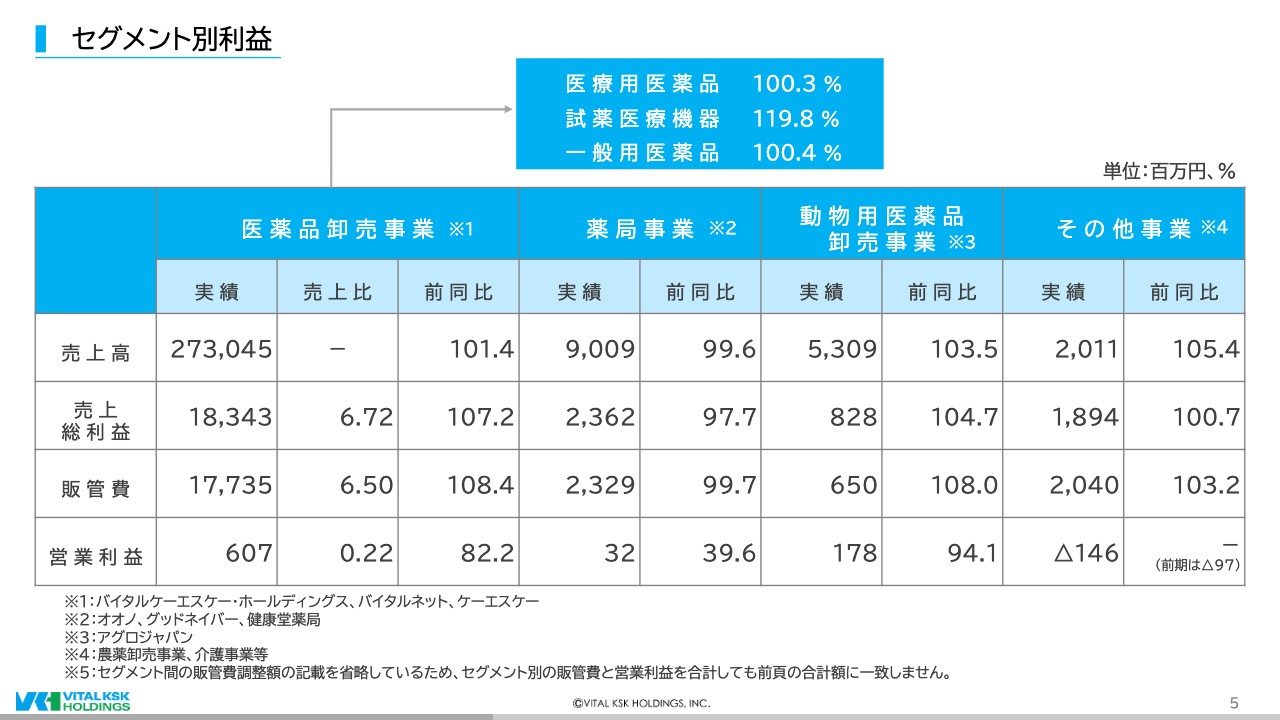

セグメント別利益

では、セグメント別利益についてご説明いたします。まず、医薬品卸売事業につきましては、本年4月の薬価改定によるマイナスの影響はあったものの、主に新薬創出加算品や各種ワクチンの販売に注力したことで、医療用医薬品の販売伸長率が100.3パーセント、新型コロナ関連用品等の販売増により、試薬医療機器の販売伸長率が119.8パーセントとなったため、売上高は前年同期比101.4パーセントの2,730億4,500万円となりました。

売上総利益は、前年同期比107.2パーセントの183億4,300万円です。しかしながら、販管費は前ページで触れました貸倒引当金の計上により、前年同期比108.4パーセントの177億3,500万円となりました。以上の結果、営業利益は前年同期比82.2パーセントの6億700万円となりました。

次に、薬局事業です。国が求めるかかりつけ薬局を目指し、関連する調剤報酬の算定に努めましたが、薬価改定の影響により、売上高は前年同期比99.6パーセントの90億900万円、売上総利益は前年同期比97.7パーセントの23億6,200万円となりました。販管費は前年同期比99.7パーセントの23億2,900万円です。その結果、営業利益は3,200万円となりました。

続いて、動物用医薬品卸売事業です。売上高は、高利益商品の販売増により前年同期比103.5パーセントの53億900万円。売上総利益も前年同期比104.7パーセントの8億2,800万円を計上しました。一方、販管費は物流費の増加のため、前年同期比108パーセントの6億5,000万円となりました。その結果、営業利益は前年同期比94.1パーセントの1億7,800万円となりました。

最後に、その他事業については、農薬卸売事業の販売が好調だったものの、新型コロナウイルスの影響で介護事業やスポーツ関連施設運営事業等の業績が振るわず、結果として1億4,600万円の営業赤字となりました。

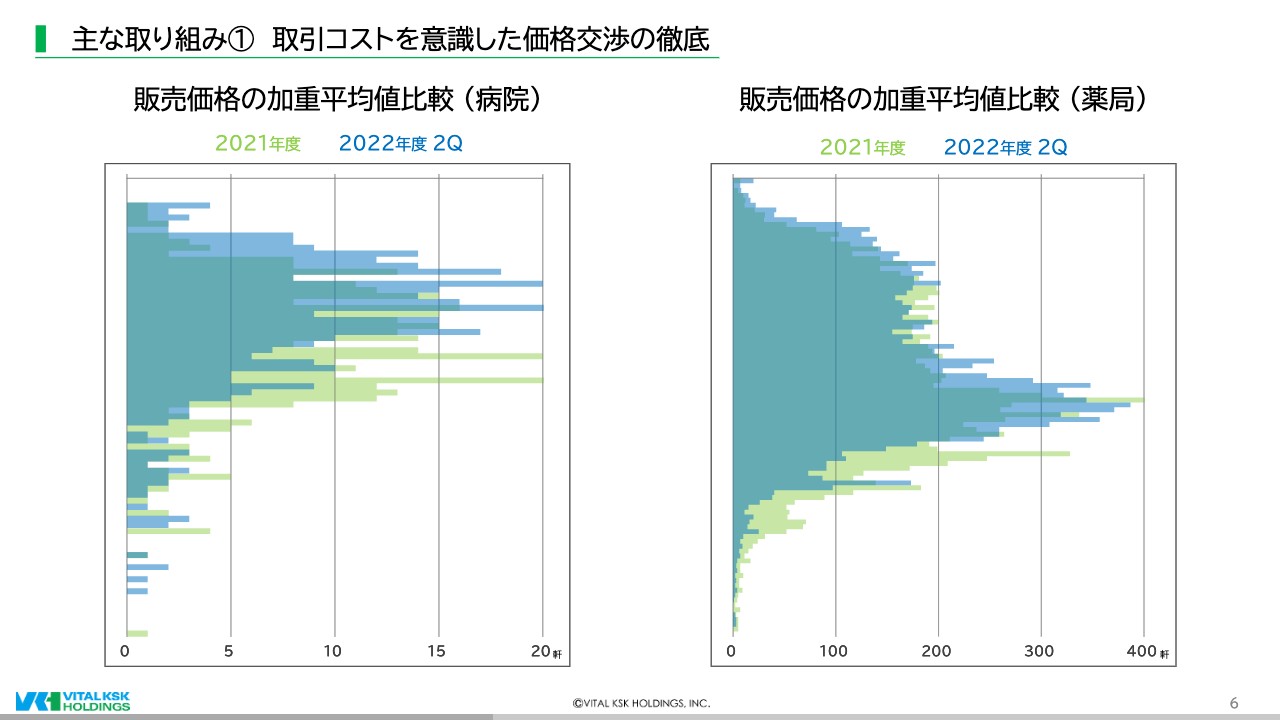

主な取り組み① 取引コストを意識した価格交渉の徹底

では、ここからは2023年3月期第2四半期決算の主な要因についてご説明いたします。

まず、前期から取り組んでまいりました、得意先1軒1軒の貢献利益(=得意先ごとの営業利益)に拘った価格交渉を徹底したことが挙げられます。

当社の得意先のうち、200床以上の病院や薬局との取引においては、製薬企業の仕切価などの原価や、物流コストの上昇分を丁寧に説明することで、医薬品卸売事業の売上総利益は前年同期比で大きく改善することができました。医薬品の安定供給を維持していくためにも、今後も適正な価格での取引推進を目指してまいります。

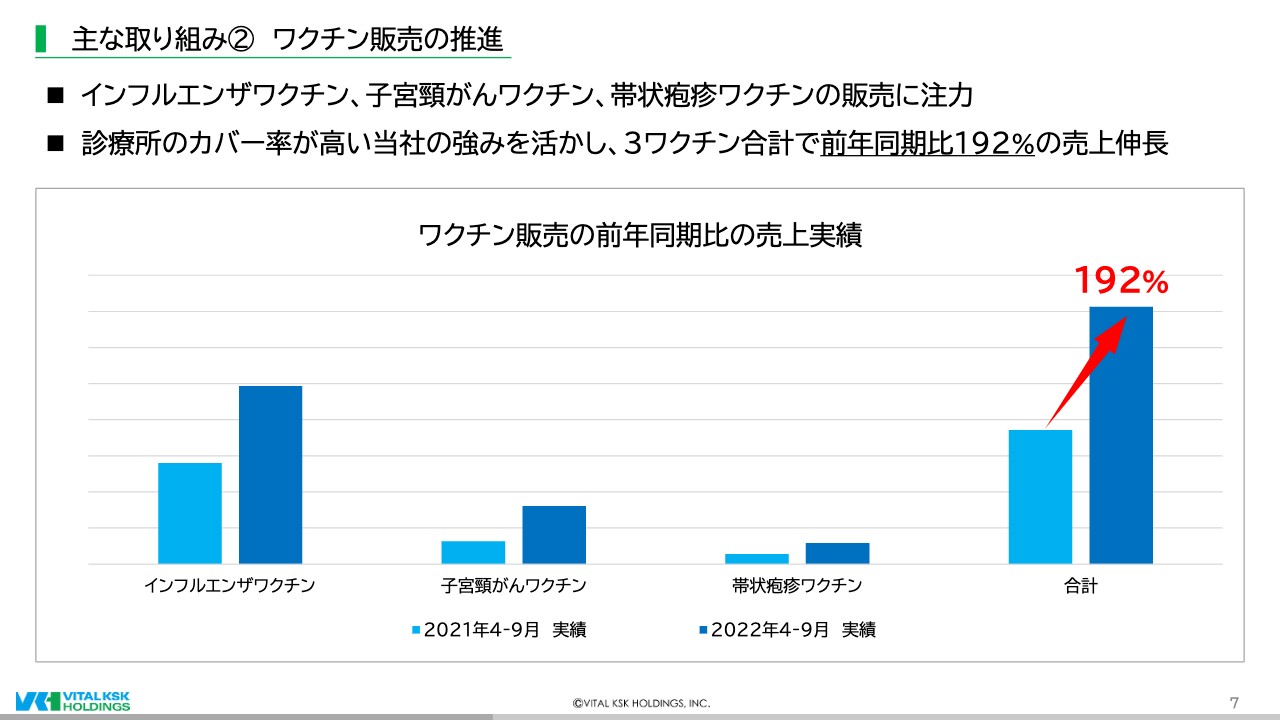

主な取り組み② ワクチン販売の推進

また、ワクチン販売についても積極的に取り組みました。当社は、地域に深く根差した医薬品卸売企業として、診療所のカバー率が高いです。その強みを活かし、インフルエンザワクチン、子宮頸がんワクチン、帯状疱疹ワクチンの販売に注力した結果、3ワクチン合計で前年同期比192パーセントの販売増と大きく伸長しました。これも、当四半期の売上や売上総利益の改善に大きく貢献しました。

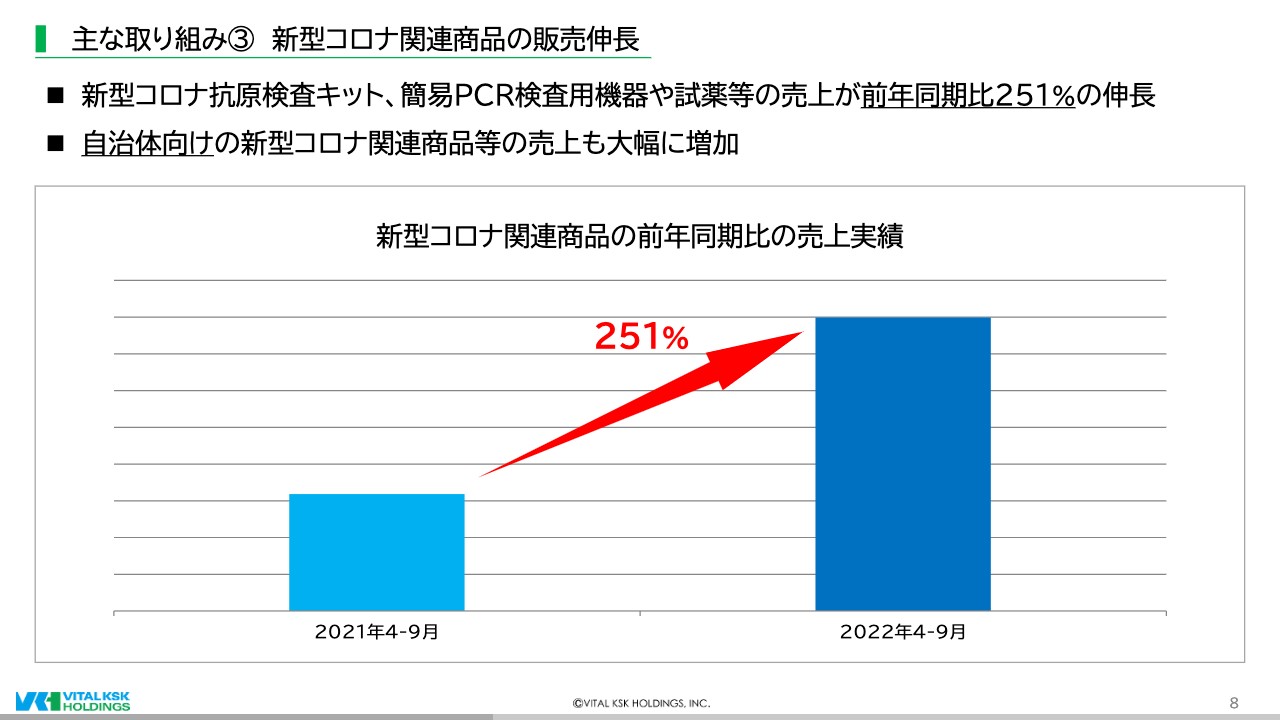

主な取り組み③ 新型コロナ関連商品の販売伸長

また、新型コロナ関連商品の販売伸長も、売上や売上総利益が増えた要因のひとつです。新型コロナ抗原検査キット、簡易PCR検査用機器や試薬等の販売に加えて、新型コロナ関連機器等のレンタル事業が好調に推移したことで、前年同期比251パーセントと大きく伸長しました。

これは、従来の得意先である医療機関だけでなく、自治体向けの販売が増えたためです。地域に根差して長年活動してきた当社の特長を活かすことができた一例です。

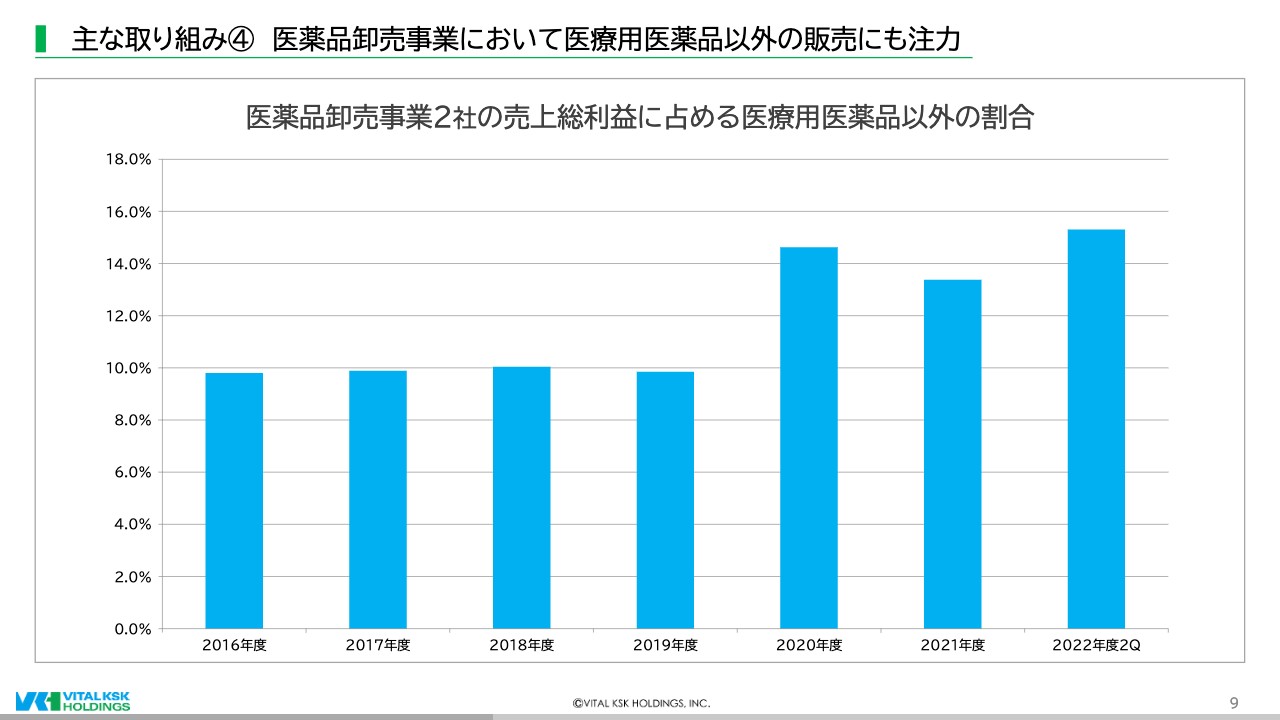

主な取り組み④ 医薬品卸売事業において医療用医薬品以外の販売にも注力

また、薬価改定の影響等により医療用医薬品の販売が低成長である中、先ほどご説明した新型コロナ関連商品に加え、その他の医療機器や診断薬、試薬等の販売にも注力し、売上総利益の確保に努めてまいりました。その結果、医薬品卸売事業2社の売上総利益に占める医療用医薬品以外の商材の割合が堅調な伸びを示しております。

今後も、積極的な商材の拡充と販路の拡大により、その割合を20パーセント以上にすることを目指し、安定した利益の確保に努めてまいります。

主な取り組み⑤ アウトソーシング事業の強化 その1

従来から取り組んできましたアウトソーシング事業についても、その成果が着実に出ています。そのひとつが、3PL事業です。当社は、医薬品の適正流通ガイドラインであるGDPに準拠するとともに、医薬品の製造管理および品質管理の基準であるGMPにも一部対応する高品質な物流体制を構築してまいりました。

その徹底した品質管理が評価され、製薬企業からの物流業務委託が増えております。その機能の一部を担っているバイタルネットの宮城物流センターでは、今期よりそのエリアを1.3倍に拡大しました。

主な取り組み⑤ アウトソーシング事業の強化 その2

また、メーカーMRの情報提供機能を支えている取り組みについてもご紹介いたします。

収束が見通せないウィズコロナ時代において、ICTを活用したリモート営業のニーズは引き続き高い状況です。先ほどのワクチン販売の際にも説明しましたが、地域のヘルスケアに深く浸透している当社の強みを活かし、製薬企業と医師やコメディカルをつなぐ役割を当社のMSが積極的に担っております。

リモート同行やWeb講演会の実施回数も堅調に伸びており、それに伴い、製薬企業からのフィーも増加しています。

営業利益減少の要因

次に、営業利益の減少についてご説明いたします。2022年11月8日にリリースしたとおり、当社グループが保有する債権において取立不能のおそれが生じたことによる貸倒引当金を計上したことなどにより、販管費が前年同期より13億9,800万円増加することとなりました。その結果として、営業利益は前年同期比78.2パーセントの7億3,000万円となりました。

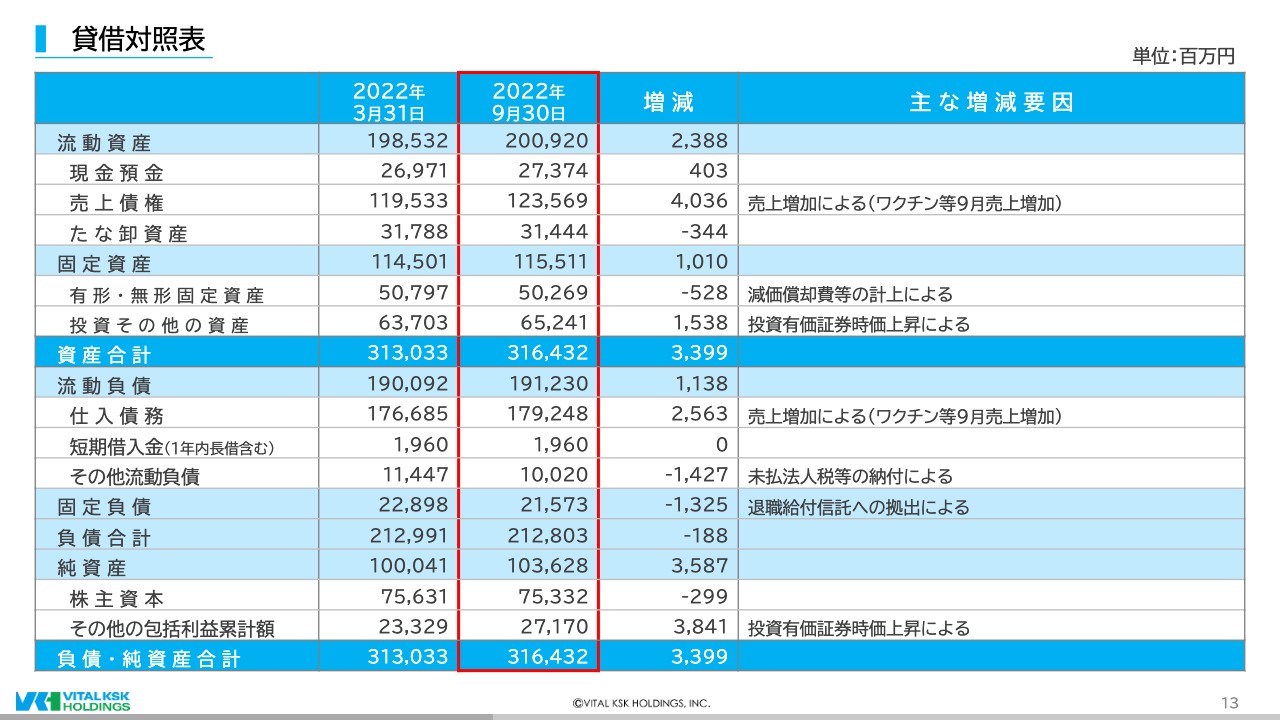

貸借対照表

次に、貸借対照表についてご説明いたします。まず資産についてです。売上債権は、ワクチンを含む医薬品需要の増加および新型コロナ関連商品の売上増に伴い、40億3,600万円増えました。投資その他の資産は、投資有価証券の時価上昇などにより15億3,800万円増加しました。この結果、資産合計は33億9,900万円増えました。

続いて、負債についてです。仕入債務は、売上増に伴う仕入増により25億6,300万円増えました。その他流動負債は、未払法人税等の納付により14億2,700万円減少しました。また、固定負債は退職給付信託への拠出等により13億2,500万円減少しました。この結果、負債合計は1億8,800万円減少しました。

最後に、純資産合計は35億8,700万円増加しました。これは主に、投資有価証券の時価上昇分により、その他の包括利益累計額が38億4,100万円増加したためです。

2023年3月期 通期業績予想

続きまして、2023年3月期 通期業績予想についてご説明いたします。

2023年3月期の通期業績予想については、前述の第2四半期累計期間の予想を超える販売増加分の影響があるものの、第3四半期以降、新型コロナ関連の医療機器・臨床検査試薬等の販売や、新型コロナワクチンの配送需要が落ち着きを取り戻すことに加え、世界的なインフレの進行による原材料価格の高騰に伴う商品価格の値上げや各種経費増など、依然として不透明な要素が多いです。

さらに、2022年11月8日にリリースしたとおり、当社グループが保有する債権において取立不能のおそれが生じたことによる貸倒引当金を計上したことをふまえて、スライドの予想といたします。

基本方針と具体的施策

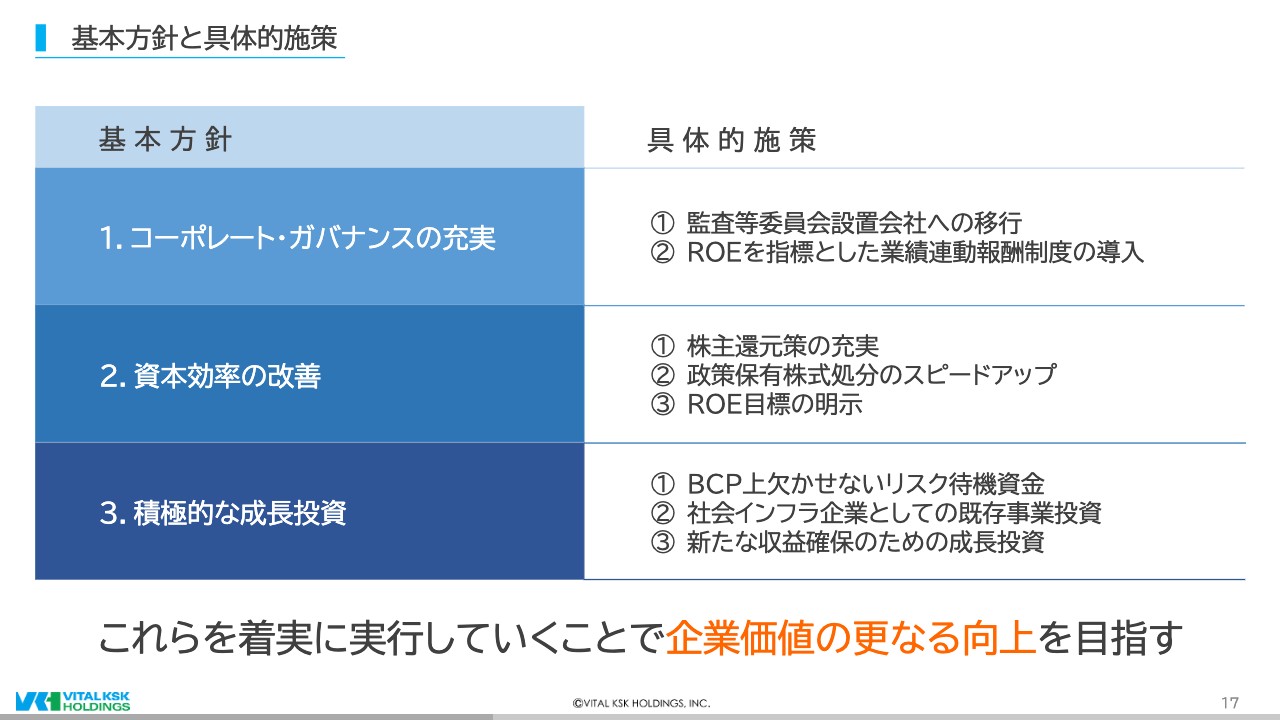

続いて、企業価値向上に向けた取り組みの強化についてご説明いたします。

当社では、2022年4月より第5次中期経営計画(2022年度〜2024年度)がスタートしました。本計画では、「次代を見据えたビジネスモデルの革新」という中期ビジョンのもと、「1.市場の構造変化と市場特性に合わせた医薬品流通モデルの追求」「2.医療のDX進展に伴う流通・マーケティングモデルの進化」「3.プライム市場に対応したグループ経営推進」の3つの主要な実践課題に取り組んでおります。

このうち、3つ目の実践課題である「3.プライム市場に対応したグループ経営推進」に対処するため、当社は2022年4月以降も、多数の機関投資家のみなさまと建設的な対話を継続してまいりました。

その結果、当社の中長期的な企業価値の向上に向けて、より踏み込んだ施策を実行し、また、より積極的な情報開示を行うため、「①コーポレート・ガバナンスの充実」「②資本効率の改善」「③積極的な成長投資」の3つの基本方針に基づく具体的な施策を決定いたしました。これらを着実に実行していくことで、企業価値のさらなる向上を目指してまいります。

1.コーポレート・ガバナンスの充実

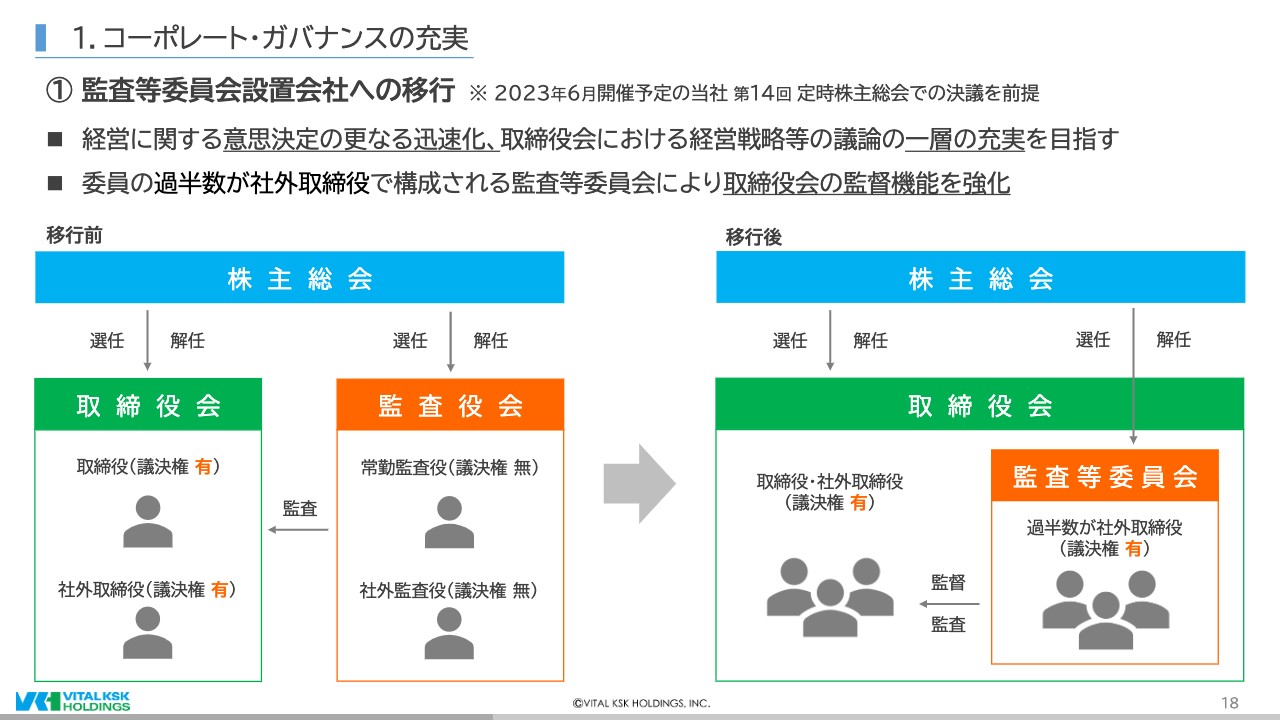

では、はじめに「1.コーポレート・ガバナンスの充実」に関して、監査等委員会設置会社への移行についてご説明いたします。

当社は従来から、持続的成長および中長期的な企業価値の向上を目指し、コーポレート・ガバナンスの充実に継続的に取り組んでおりますが、今般、当社を取り巻く事業環境が急速に変化する中、経営に関する意思決定のさらなる迅速化、取締役会における経営戦略等の議論の一層の充実と監督機能の強化を目的として、2023年6月開催予定の定時株主総会での決議を前提に、監査等委員会設置会社に移行することといたしました。

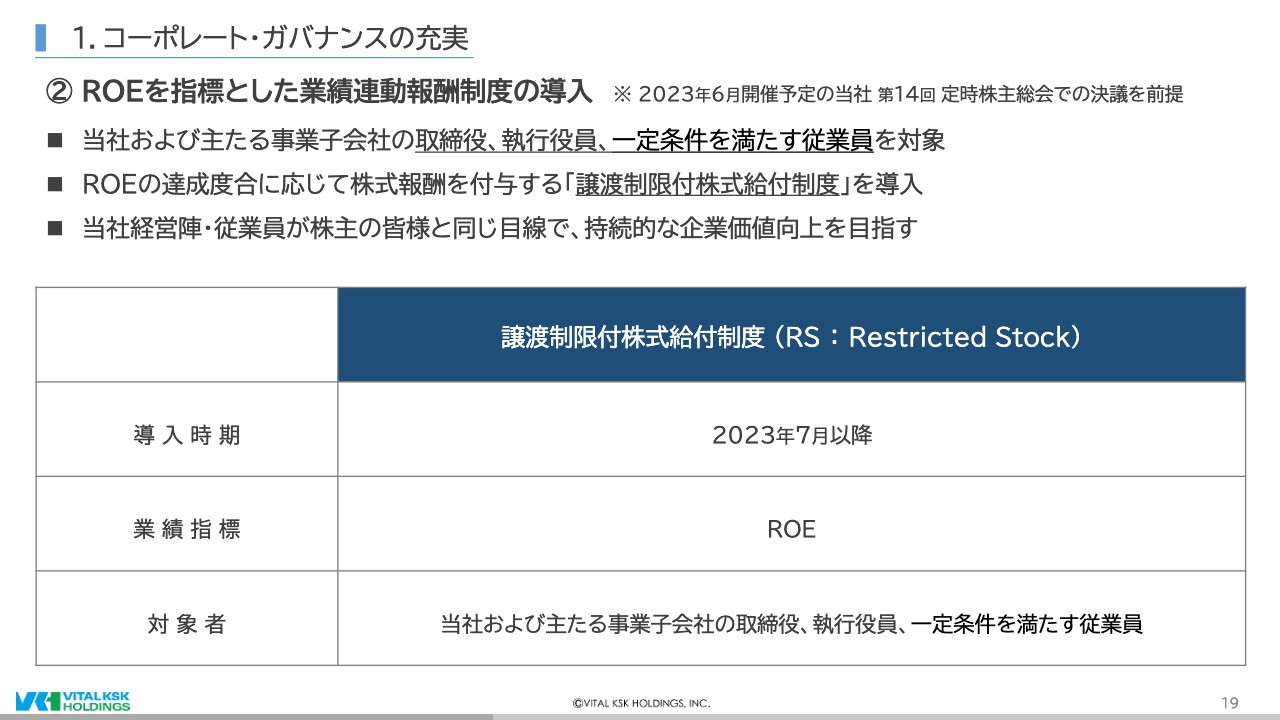

1.コーポレート・ガバナンスの充実

次に、ROEを指標とした業績連動報酬制度の導入についてです。当社は、2023年6月開催予定の定時株主総会での決議を前提に、当社および主たる事業子会社の取締役、執行役員、一定条件を満たす従業員を対象に、新たな業績連動報酬制度として、ROE(自己資本当期利益率)の達成度合に応じて株式報酬を付与する「譲渡制限付株式給付制度(RS)」を導入する予定です。

これによりまして、当社の取締役、執行役員、従業員が同じベクトルでROEを強く意識することになり、株主のみなさまと同じ目線で、より一層、持続的な企業価値向上を目指すことが可能になるものと考えております。

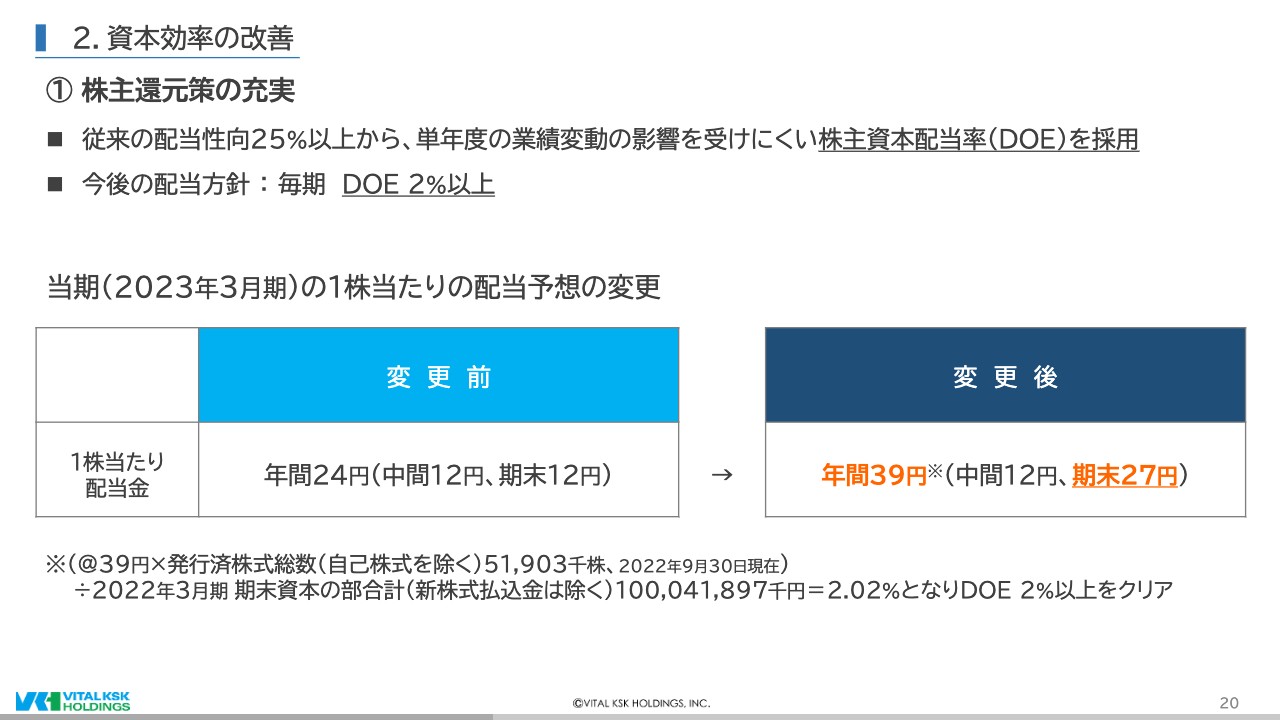

2.資本効率の改善

続いて、「2.資本効率の改善」についてです。まず配当方針の変更です。当社は今期より、従来の「配当性向25パーセント以上」から、単年度の業績変動の影響を受けにくい株主資本配当率(DOE)を採用し、「DOE2パーセント以上」に変更いたします。

これにより、当期の配当予想につきましては、当初の中間12円、期末12円の年間24円を、中間12円、期末27円の年間で39円といたします。

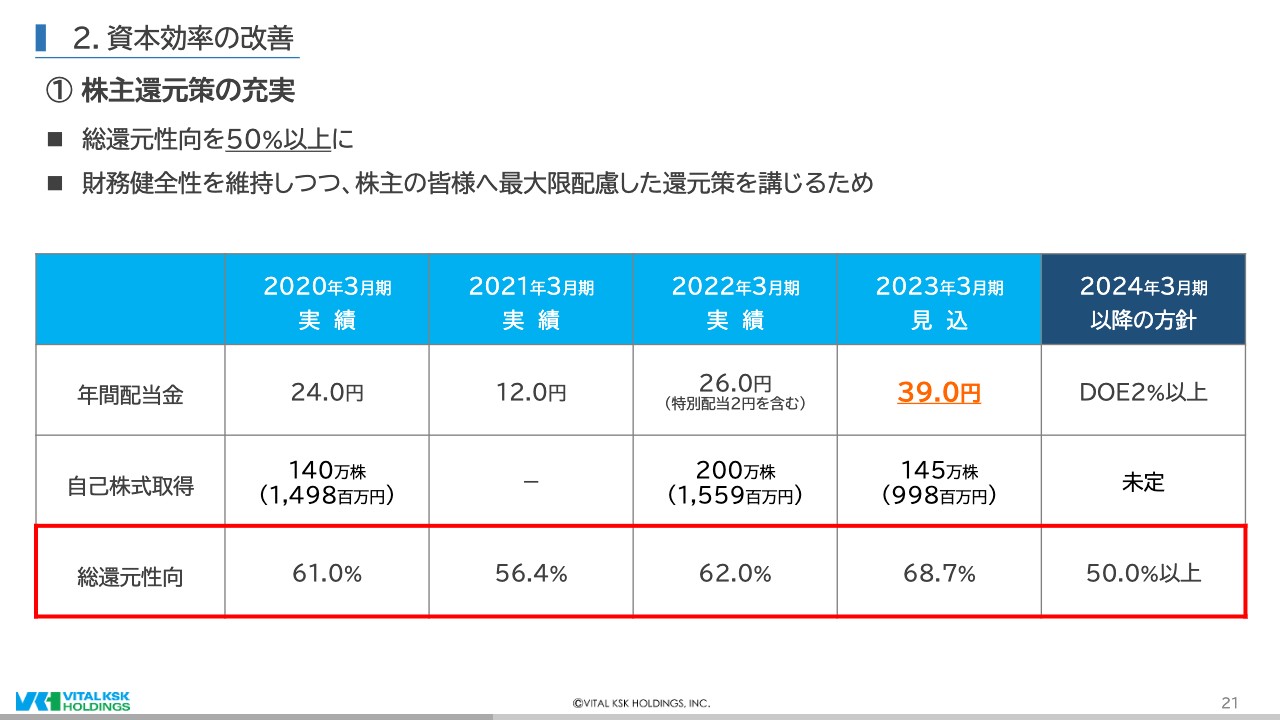

2.資本効率の改善

次に、株主還元の方針についてです。現在、当社の自己資本比率は30パーセント程度と決して高い水準にはなく、今後も財務の健全性を維持する必要がございます。しかし一方で、株主のみなさまへ最大限配慮した還元策を講じるべきという趣旨から、「総還元性向50パーセント以上」を目標に、今後も株主還元を実施してまいります。

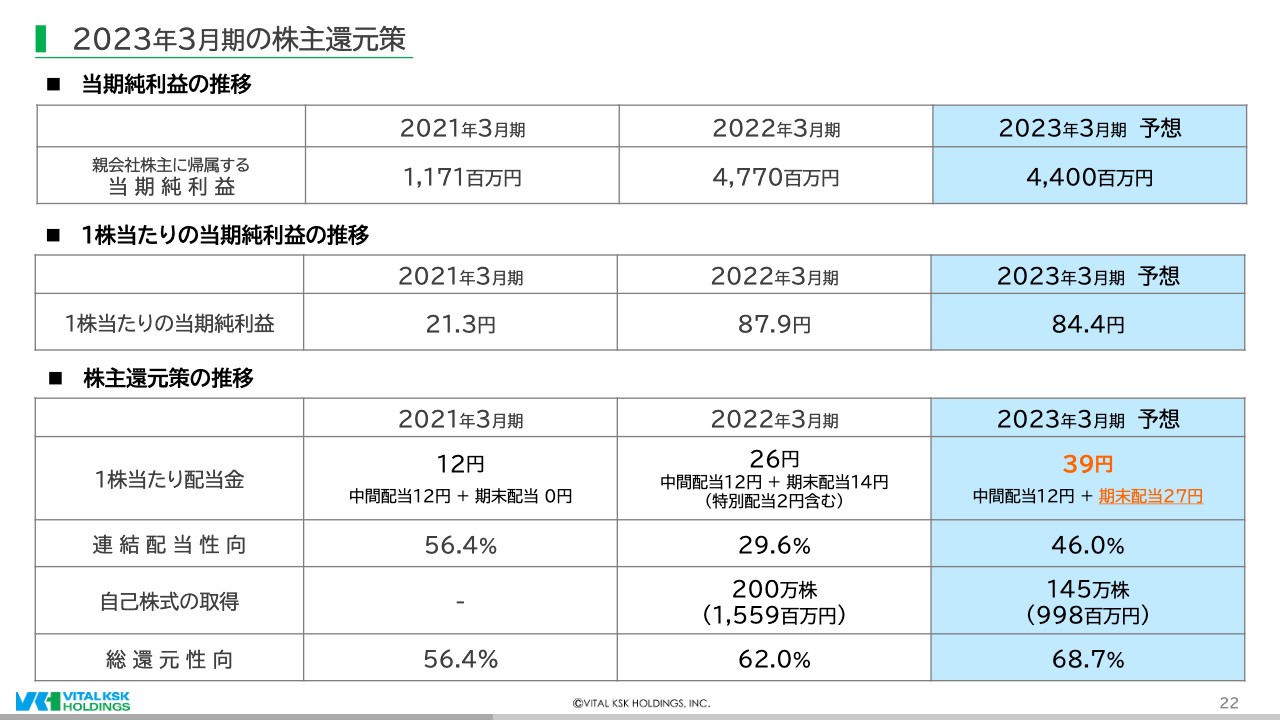

2023年3月期の株主還元策

ではここで、2023年3月期の株主還元策についてご説明いたします。

先ほどお話ししたとおり、今期より配当方針を「DOE2パーセント以上」に変更いたしました。よって、期末配当金につきましては27円、年間で39円とすることにいたしました。これにより、連結配当性向は46.0パーセントとなります。総還元性向は、2022年6月に145万株の自己株式取得を実施しているため、年間配当分と合わせて68.7パーセントになる予定です。

2.資本効率の改善

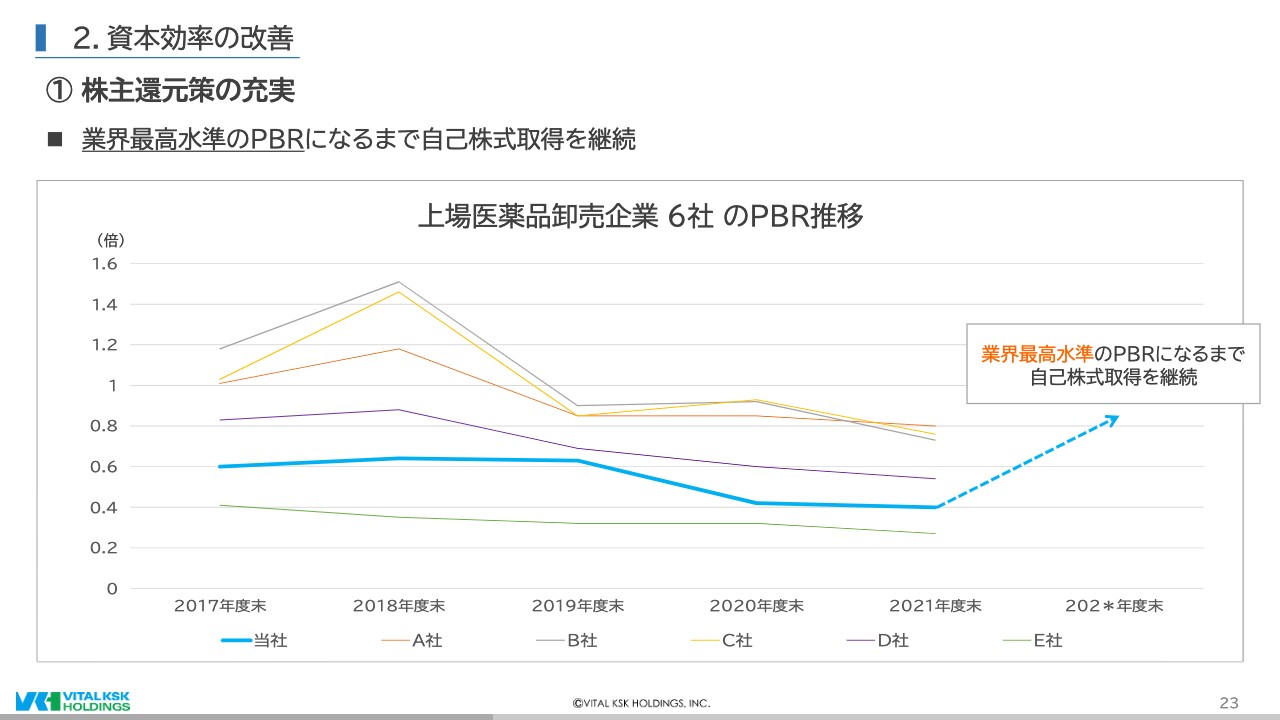

次に、自己株式取得の方針についてご説明いたします。当社はこれまでも機動的な資本政策の一環として自己株式の取得を行ってまいりましたが、今後も、上場医薬品卸売企業の最高水準のPBR(株価純資産倍率)に達するまで継続する予定です。具体的な時期や規模については、取締役会で検討の上、決定いたします。

2.資本効率の改善

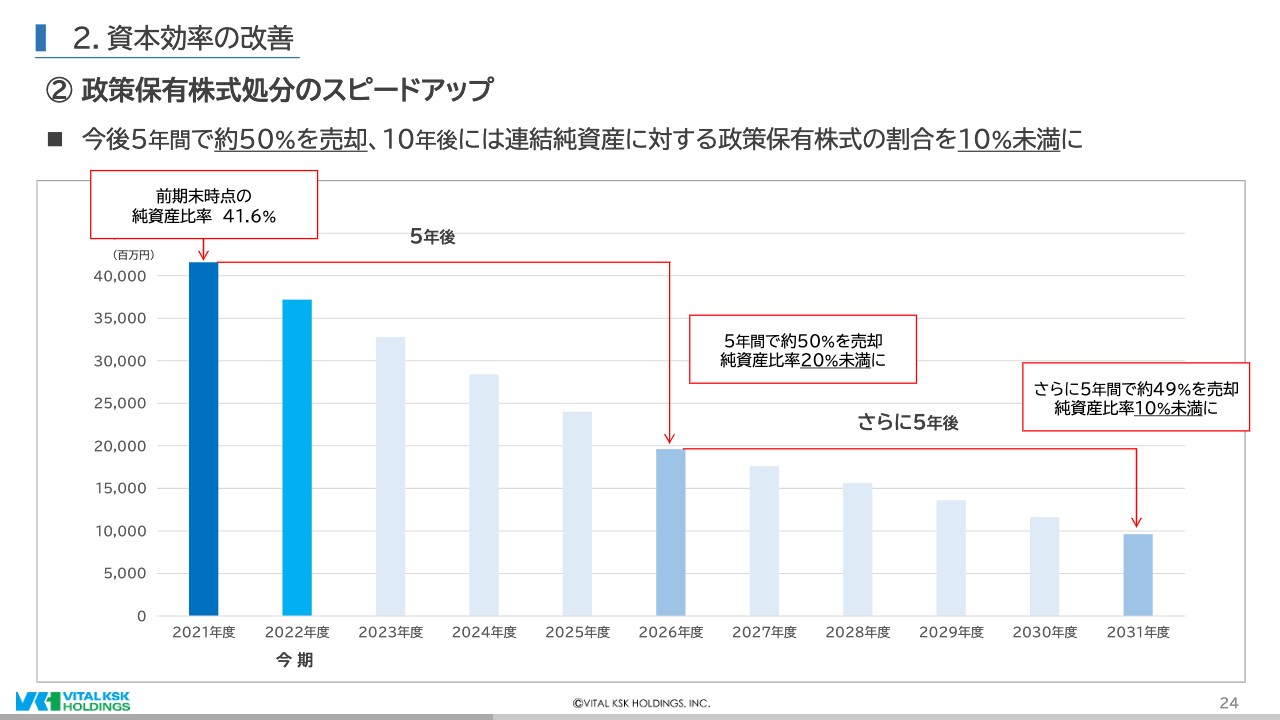

続いて、政策保有株式の処分についてです。当社は前期末時点で政策保有株式を純資産比率で41.6パーセント所有しておりました。これらについては、今後5年間で約50パーセントを売却し、純資産比率20パーセント未満を目指します。

さらに5年後となる2031年度には、資本業務提携契約先および退職給付信託に預託している株式などを除くすべての株式を売却し、連結純資産に対する政策保有株式の比率を10パーセント未満にまで低下させる予定です。

2.資本効率の改善

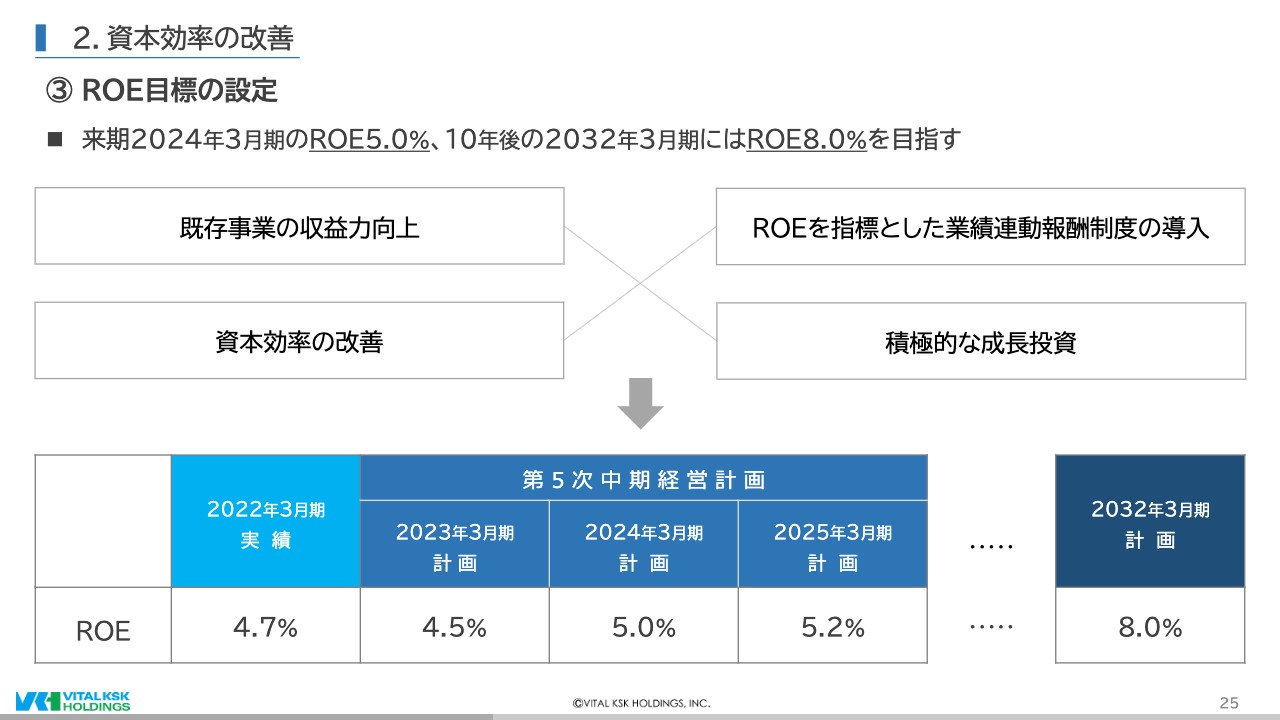

続いて、ROE目標の設定についてです。現在進行中の第5次中期経営計画の推進により、既存事業の収益力の向上を図る一方、前述したように、経営陣と従業員のROEに連動したインセンティブの同一化や資本効率の改善、さらには、次に説明させていただく積極的な成長投資を実行することで、来期(2023年度)のROEは5.0パーセント、そして10年後(2031年度)には8.0パーセントを目指してまいります。

3.積極的な成長投資

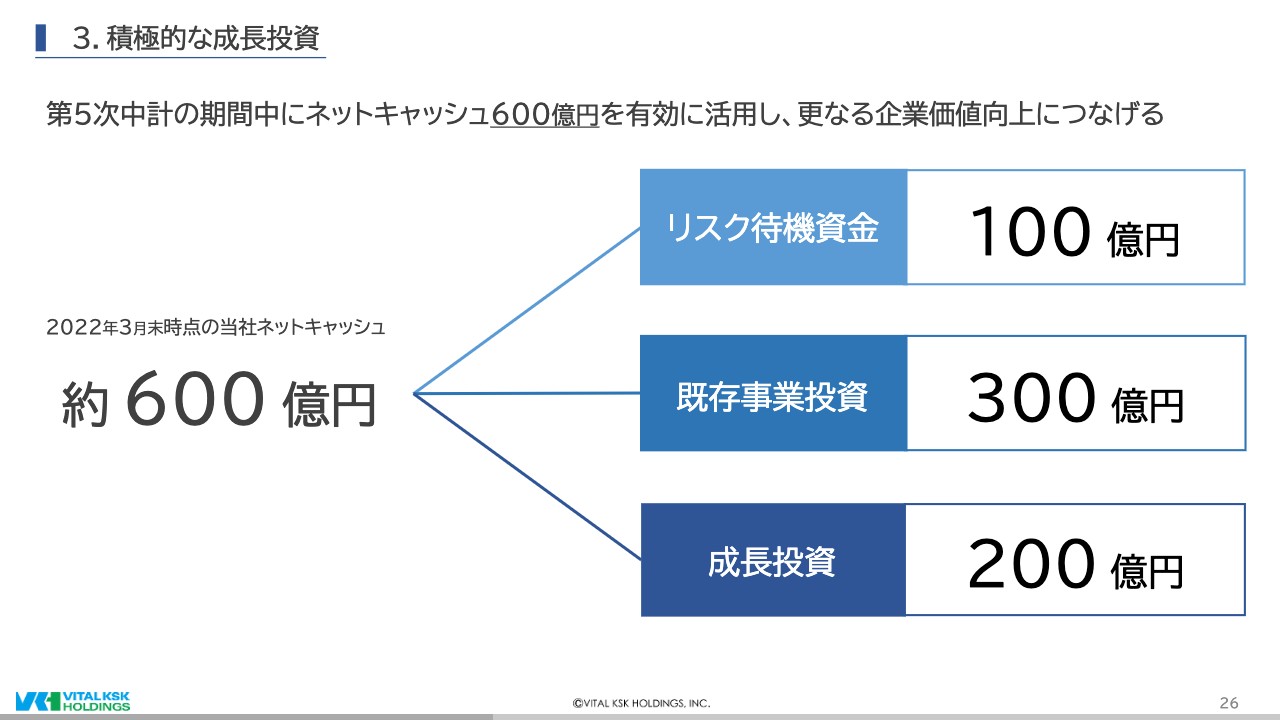

では、ここからは「3.積極的な成長投資」についてご説明いたします。2022年3月末時点の当社ネットキャッシュ(現預金+投資有価証券-有利子負債)は約600億円です。これらを有効に活用していくことで、さらなる企業価値の向上につなげてまいります。

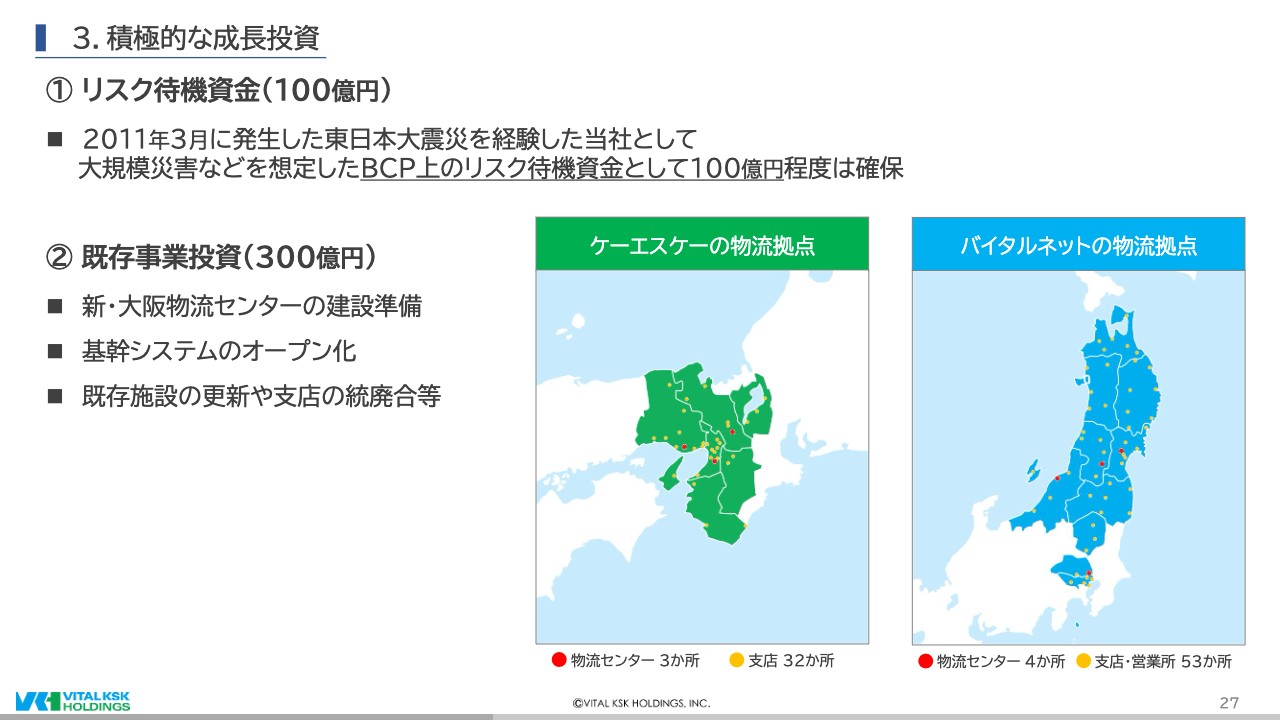

この600億円の具体的な用途としましては、リスク待機資金として100億円、既存事業投資として300億円、成長投資として200億円を想定しております。

3.積極的な成長投資

では、まずリスク待機資金100億円についてご説明いたします。2011年3月に起きた東日本大震災の経験から、大規模災害などを想定したBCP(事業継続計画)上、約100億円程度は必要であると考えています。

続いて、既存事業投資です。第5次中期経営計画中に、新・大阪物流センターの建設準備、基幹システムのオープン化、既存施設の更新や支店の統廃合等で約300億円を想定しております。

当社は、生命関連商品である医薬品を、安全、安心とともにお届けすることを使命としております。地域のヘルスケアを支えるインフラ企業として、いつ、いかなるときも、その流通を途切れさせることなく、必要な時に必要なものを必要なだけお届けする機能を、これからもしっかりと維持してまいります。

3.積極的な成長投資

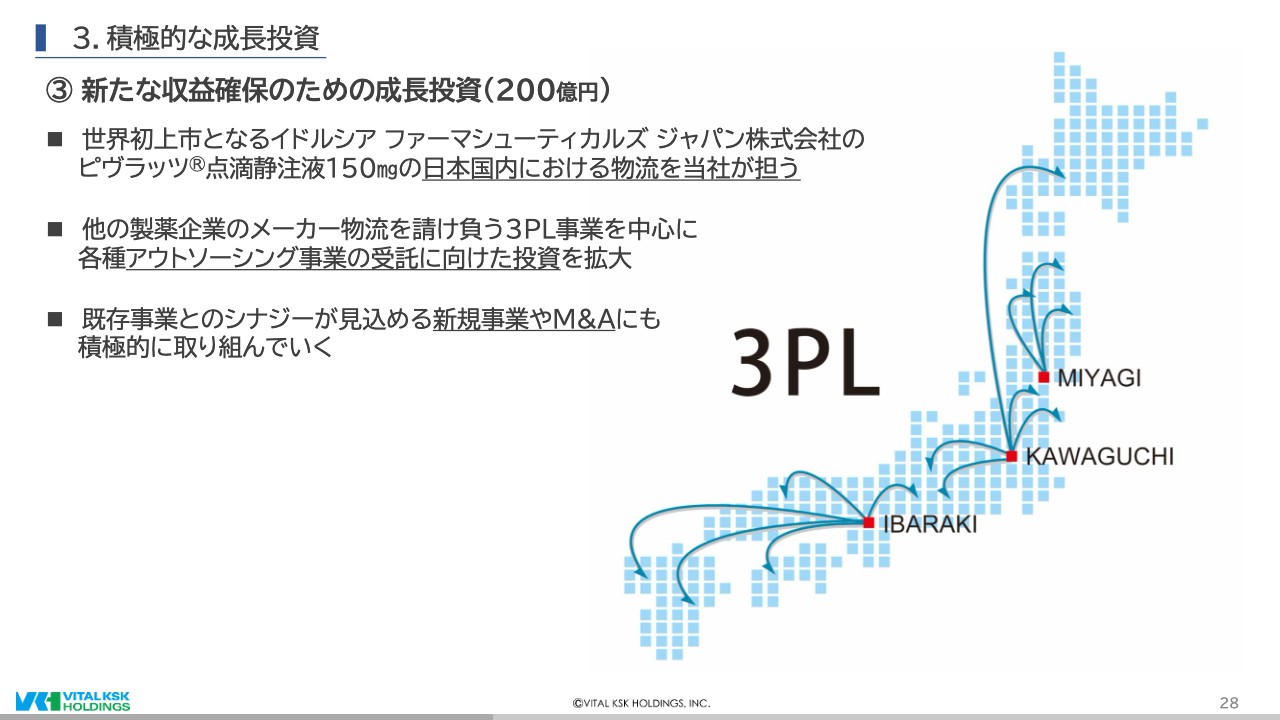

続いて、新たな収益確保のための成長投資についてです。現在、当社では世界初上市となるイドルシア ファーマシューティカルズ ジャパン株式会社の「ピヴラッツ点滴静注液150mg」の日本国内における物流を担っております。

今後は、他の製薬企業のメーカー物流を請け負う3PL事業を中心に、各種アウトソーシング事業の受託のほか、本業の医薬品卸売事業周辺の事業領域における新規事業投資やM&Aなどの資金として約200億円を想定しております。

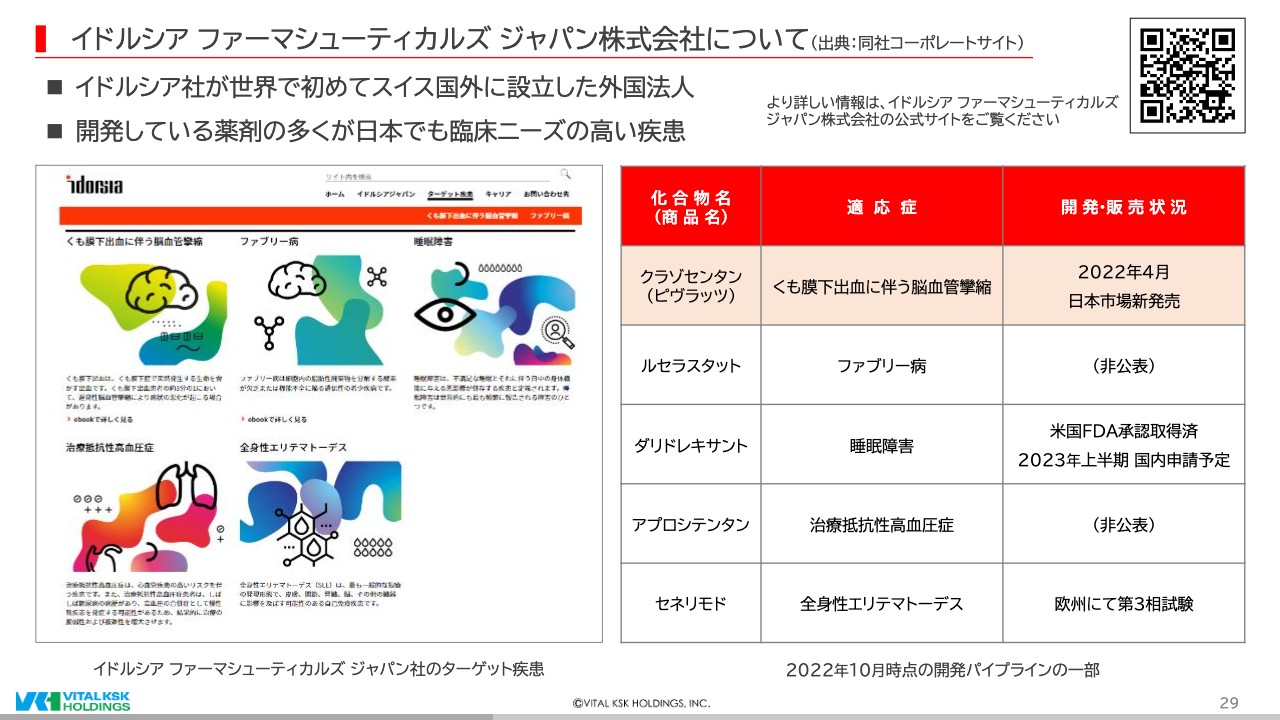

イドルシア ファーマシューティカルズ ジャパン株式会社について

こちらは、当社が日本国内の物流を担っているイドルシア ファーマシューティカルズ ジャパン株式会社の概要になります。ご覧いただければ幸いです。

4.その他

最後に、サステナビリティ委員会の設置についてご報告いたします。当社は、持続可能なヘルスケア提供体制構築への貢献など、社会課題解決を通した企業価値のさらなる向上を目指すサステナビリティ経営をより一層推進するべく、サステナビリティ委員会を2022年10月に新たに設置いたしました。

当委員会では、今後策定するサステナビリティ基本方針のもと、気候変動対策や人的資本経営の推進、ガバナンスの透明性向上などについて協議し、それを取締役会に答申してまいります。そして、東証プライム上場企業として一層責任ある取り組みを行ってまいります。

将来見通しに係る記述事項

将来見通しに係る記述事項につきましては、スライドに書かれているとおりです。

お問い合わせ先

最後に、本日お話しした内容に関するお問い合わせにつきましては、当社コーポレートコミュニケーション部までお寄せいただきますようお願いいたします。

以上をもちまして、私からの決算関係のご説明を終わります。

新着ログ

「卸売業」のログ