青山財産ネットワークス、「ADVANTAGE CLUB」が堅調に推移し、2Q売上高は前年同期比+69.7%と大幅増加

2022年12月期第2四半期決算説明会

橋場真太郎氏:定刻になりましたので、青山財産ネットワークス2022年第2四半期決算のご説明をさせていただきます。本日はコロナ禍にもかかわらず、多数のご来場をいただき、またビデオ出席についても多くの視聴をご予約いただき、大変ありがとうございます。

ご挨拶が遅れましたが、本日最初にお話しします企画開発本部の橋場でございます。平素は大変お世話になっています。

まず、私からは半期決算の概要をご報告します。その後、代表の蓮見より、今年度の中計の進捗状況についてご説明します。本日はよろしくお願いします。

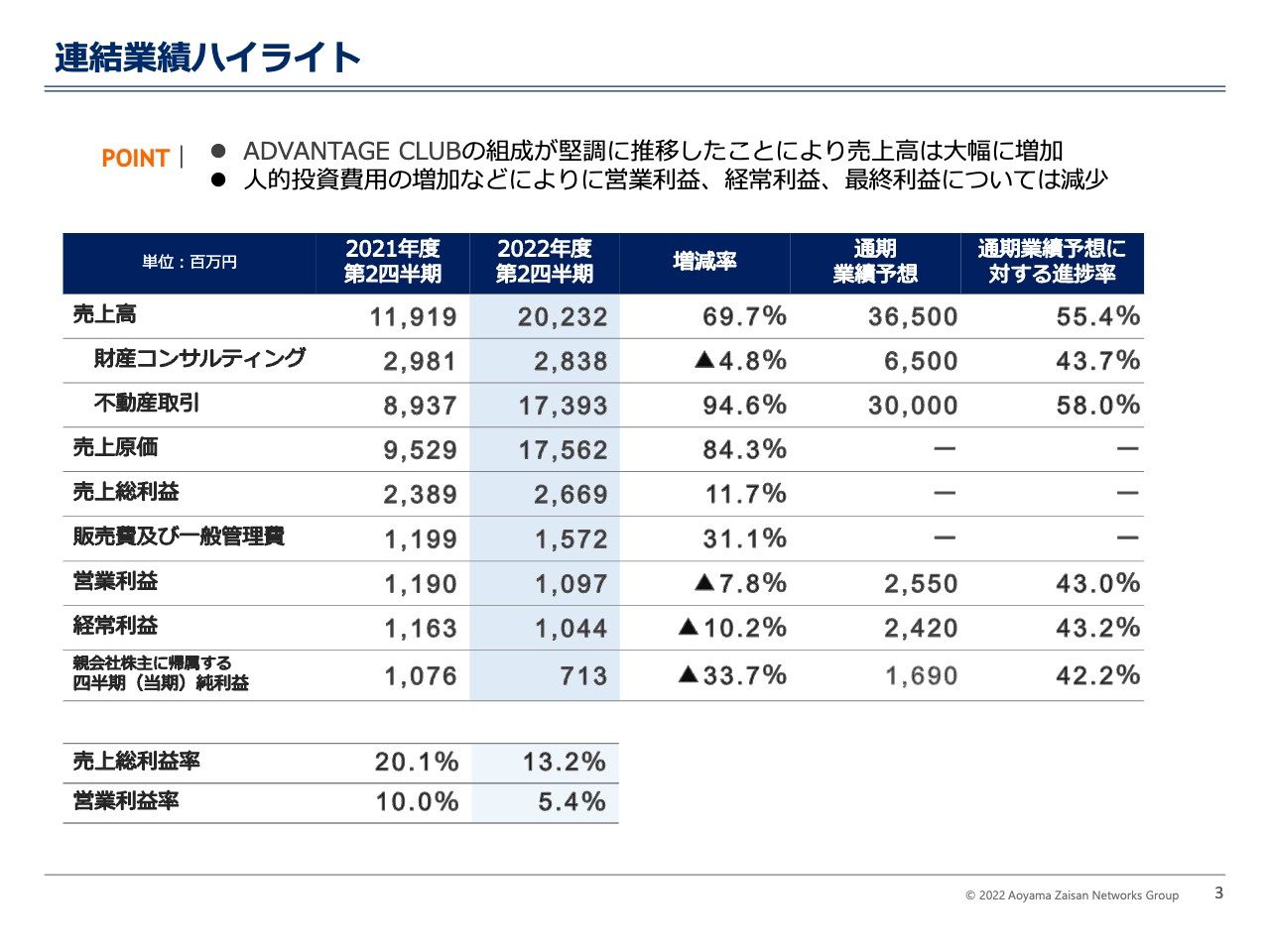

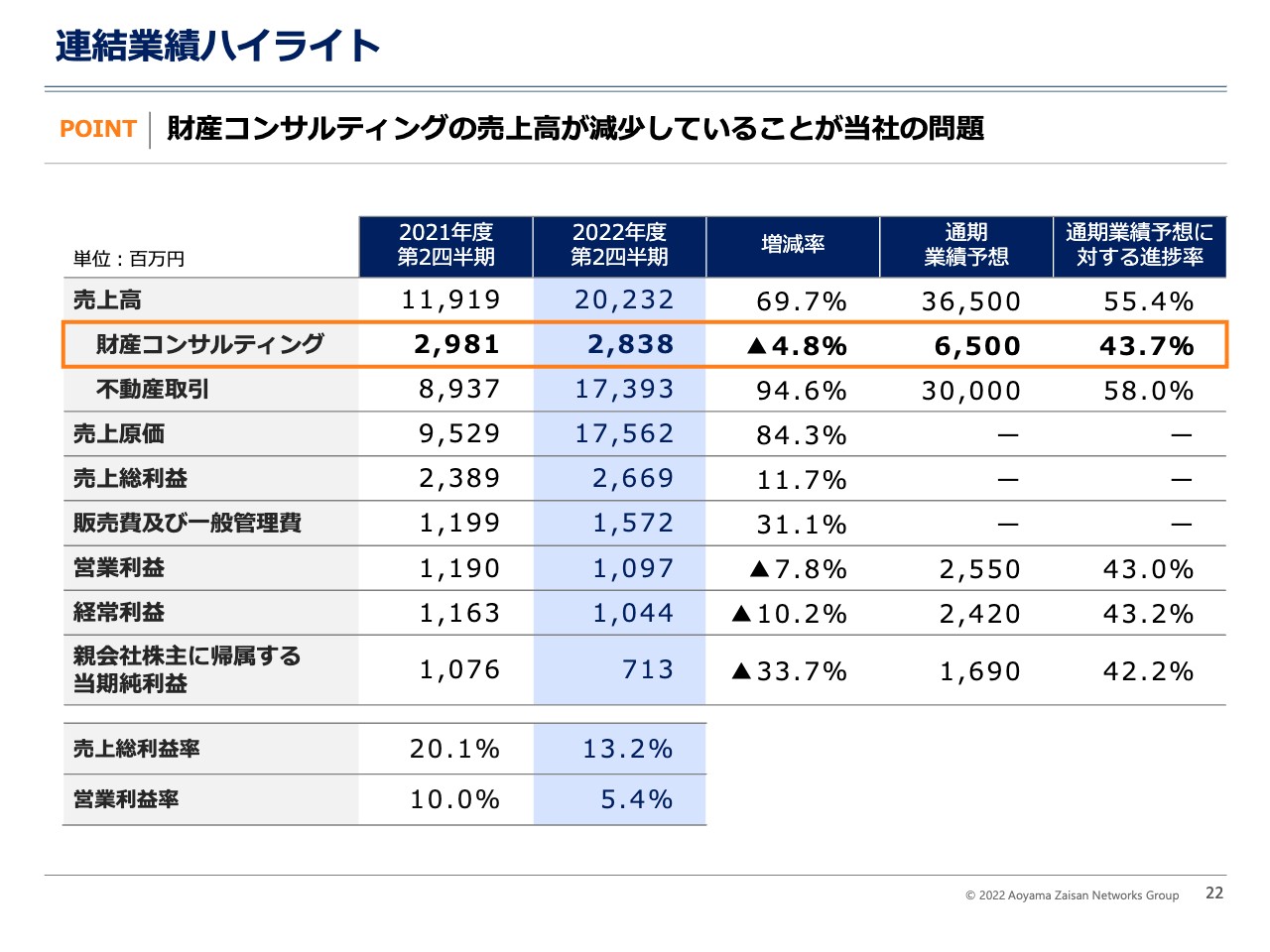

連結業績ハイライト

連結業績ハイライトについてです。スライドには今回の第2四半期の結果を記載していますが、みなさまご承知のとおり、今年度より「ADVANTAGE CLUB」を大きく組成し、販売していく計画を立てています。その結果、成長という面での売上高は、前年同四半期を大きく上回る成果を上げることができました。

一方で、稼ぐ力を重視していますが、粗利益率の高い財産コンサルティング収益は減少となりました。加えて販売管理費が増加しており、各段階の利益は前年同四半期対比ですべて減少しています。

今年度も、コンサルティング収益が下期に集中する傾向が続いており、利益推移はどうしても追い込み方のイメージがついています。期初から季節性を極力なくすべく、上半期で開示営業利益の50パーセント水準、第1四半期や第2四半期でも約25億5,000万円に4分の1を掛けた水準の利益確保をお伝えしてきました。

第2四半期50パーセント水準では、12億7,500万円が必要になります。本来13億円ジャストの営業利益着地を見込んでいましたが、2億円のM&Aの期ズレが発生した結果、残念ながらお約束を守ることができなかったのが第2四半期の連結業績ハイライトだと分析しています。

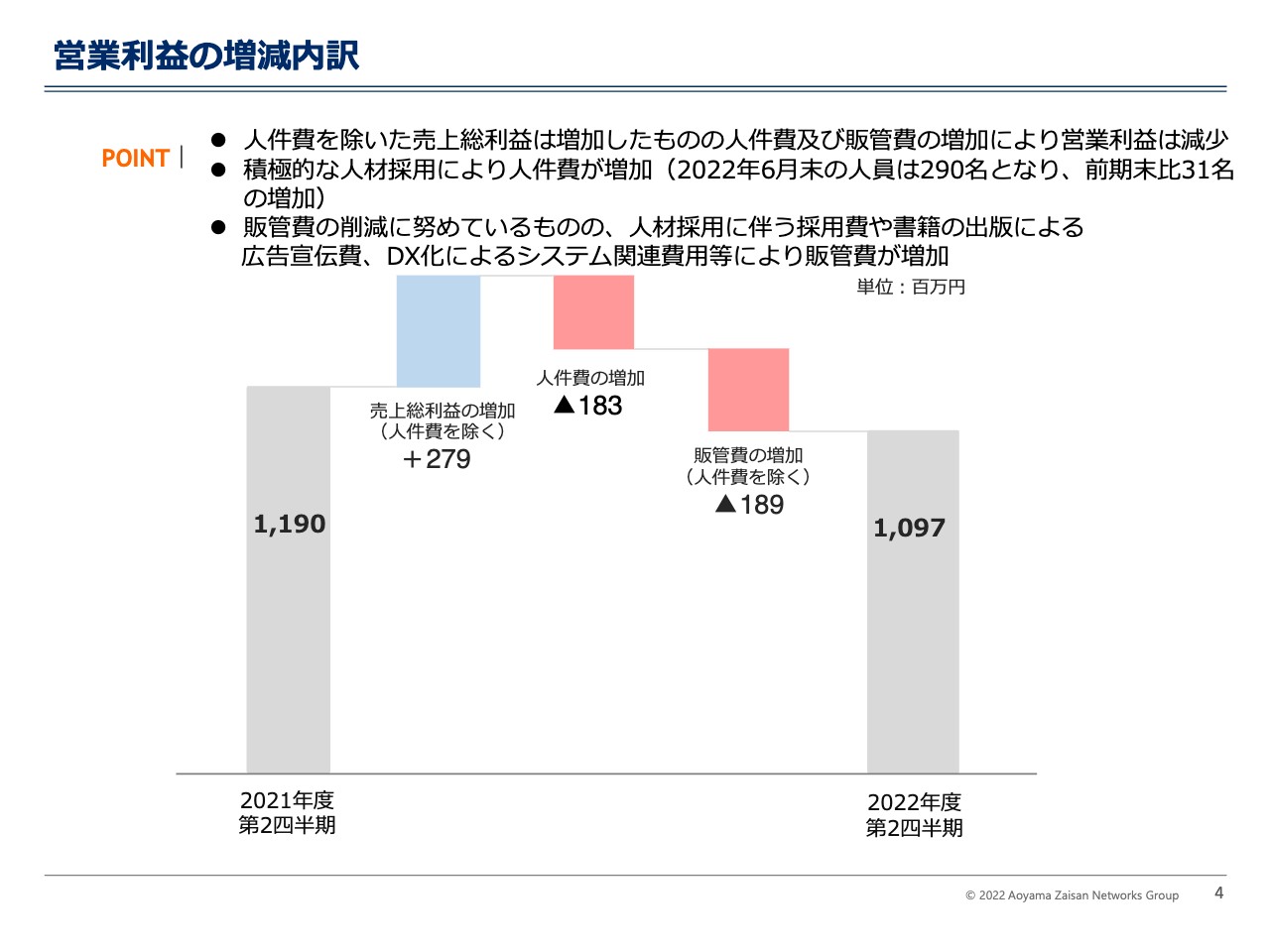

営業利益の増減内訳

営業利益の増減の内訳です。今年度の売上粗利は26億6,900万円となり、昨年度は23億8,900万円のため、結果的に2億8,000万円の増加となりました。決算短信で記載しています。

増加の内訳は、おおよそ不動産が7億9,900万円で、主要因は「ADVANTAGE CLUB」によるものです。先ほどのハイライトのとおり、残念ながらコンサルティングは5億1,900万円のマイナスとなり、合算して2億8,000万円の増加となりました。

一方、年間40名の人員増加を目標に掲げていますが、上半期で約31名の採用を行っており、そのうちコンサルタントが15名です。加えて、前年に比べてインセンティブとしての業績賞与を大きく積み増しているため、人件費は前年比1億8,300万円の増加です。

また、今年度より採用関連費用やダイレクトマーケティングの施策に伴う費用を新たに大きく取り込んでいるため、第1四半期と第2四半期に先行して1億8,900万円が増加しています。

結果的に販管費がトータルで3億7,200万円の増加となり、残念ながら粗利で経費の増加を吸収できず、営業利益は1億円のマイナスです。

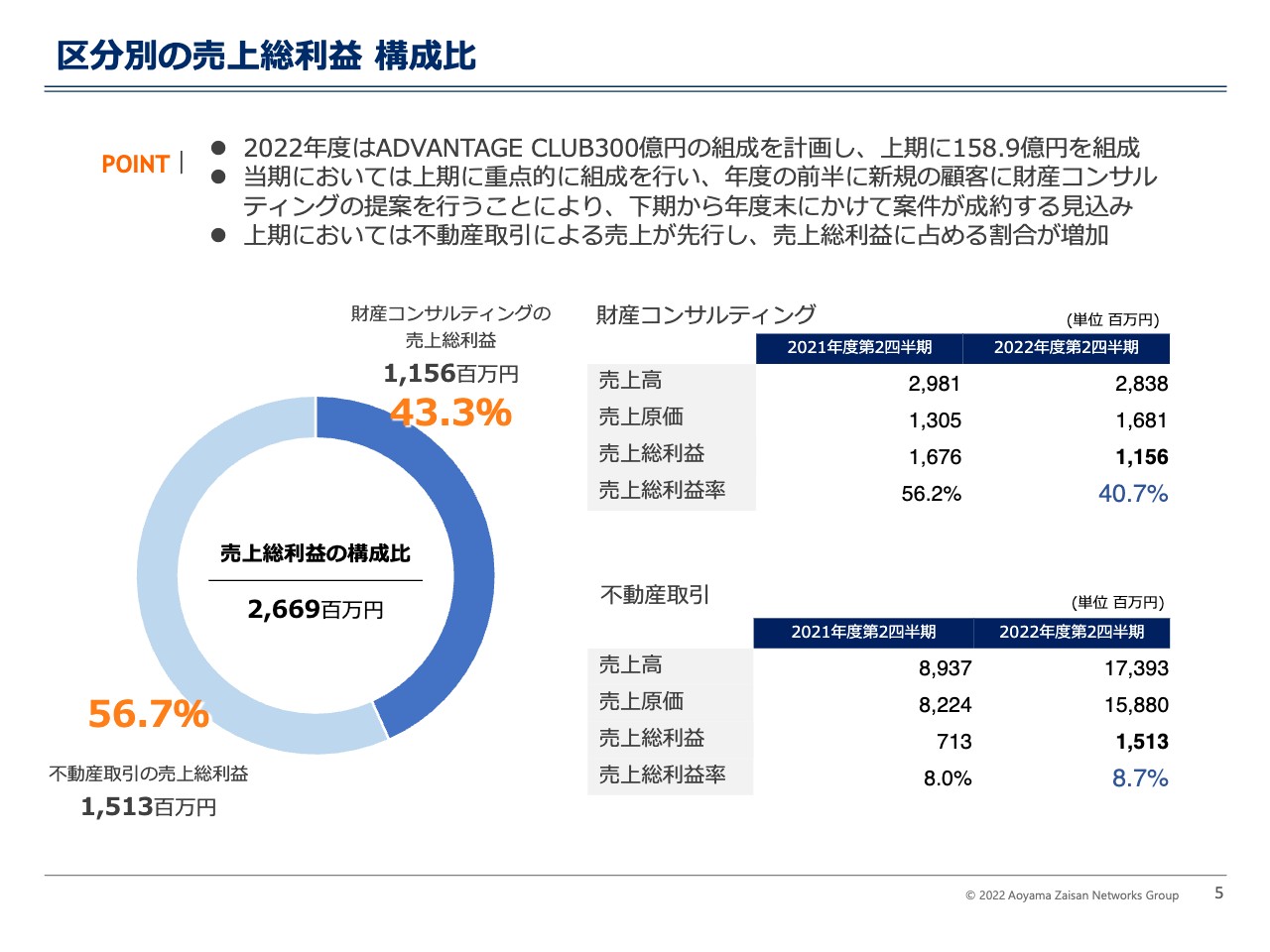

区分別の売上総利益 構成比

区分別の売上総利益の構成比をご報告します。先ほども稼ぐ力についてお話ししましたが、我々は売上高をあまり気にしておらず、基本的に売上の粗利を最重要視しています。売上はどうしても会計上の基準に左右されるため、「実力を見るなら、粗利である」という当社の認識です。

スライドの表には、財産コンサルティングと不動産取引のそれぞれの売上高と売上原価を記載していますが、念のため、原価についてお伝えします。財産コンサルティングは、主に人件費とパートナーさまへの顧客紹介料で構成されています。不動産取引は、シンプルに不動産部門の人件費や不動産の取得原価になります。

従前からお伝えしているとおり、当社とすれば収益性の高い財産コンサルティングの収益比率を高めることが一番の大きな課題です。第2四半期の構成比は、43.3パーセントが財産コンサルティングの収益で、56.7パーセントが不動産取引という結果になりました。

減少していることがわかりますが、売上総利益で見ても56.2パーセントから40.7パーセントに減少しています。先ほどお伝えしたとおり、原価算入される人件費が増加していますが、土台は紹介料の高い一部の大型案件です。

すなわち、パートナーさまとの高いコンサルティング契約を締結する先さまからの案件成約が第1四半期と第2四半期に集中しているため、結果的に56.2パーセントから40.7パーセントに減少しました。ただし、これは一時的なものだと考えています。

今年2月にもご報告しましたが、計画では、財産コンサルティングと不動産取引の適正な粗利割合は、財産コンサルティングが6割以上と考えています。下期から財産コンサルティング収益を積み上げ、第3四半期と第4四半期には改善していく方向のため、ご了解いただければと思います。

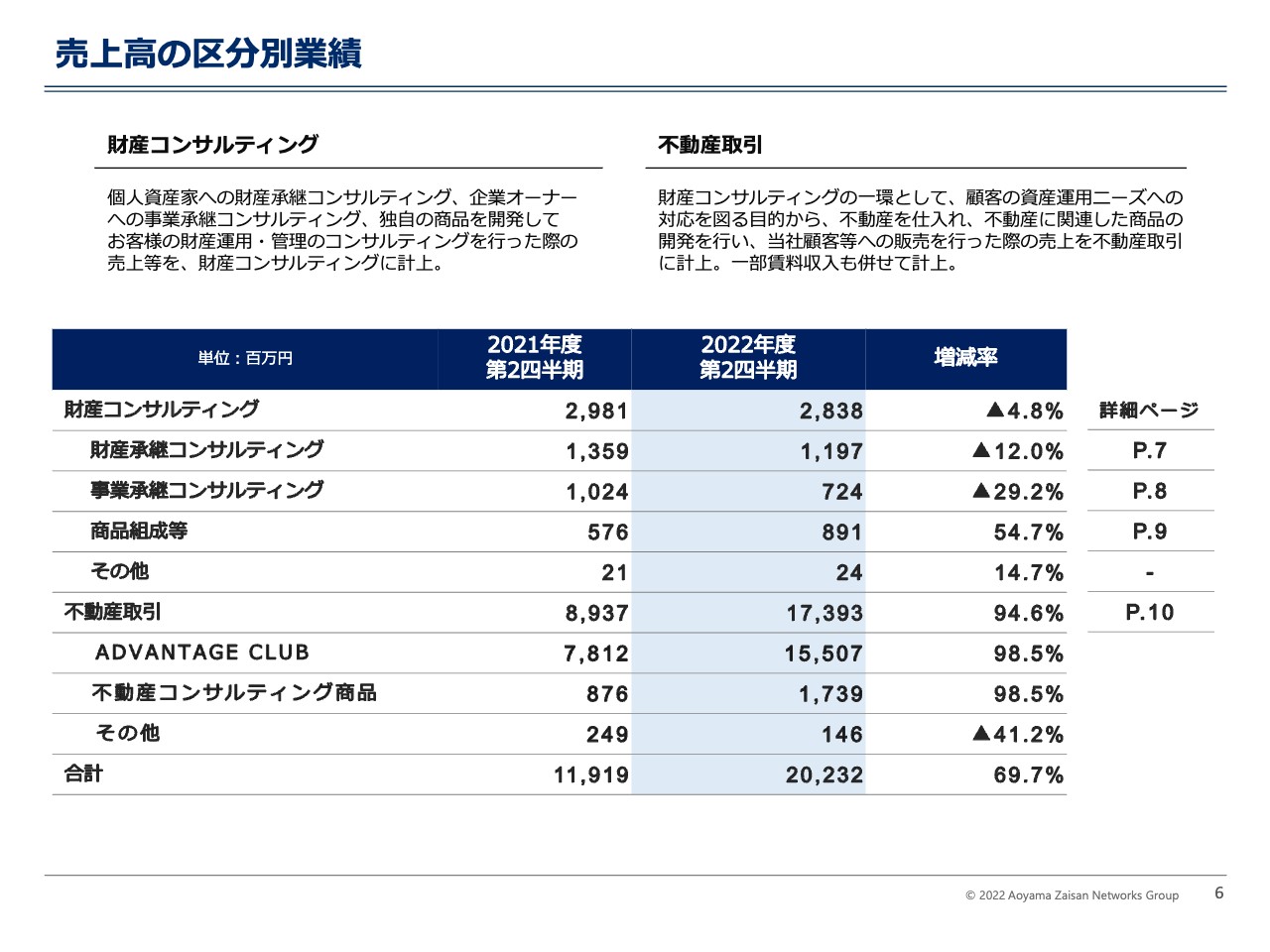

売上高の区分別業績

売上高の区分別業績です。スライドは売上高の全体像のため、後ほどご確認いただき、次のページからそれぞれの詳細をご報告します。

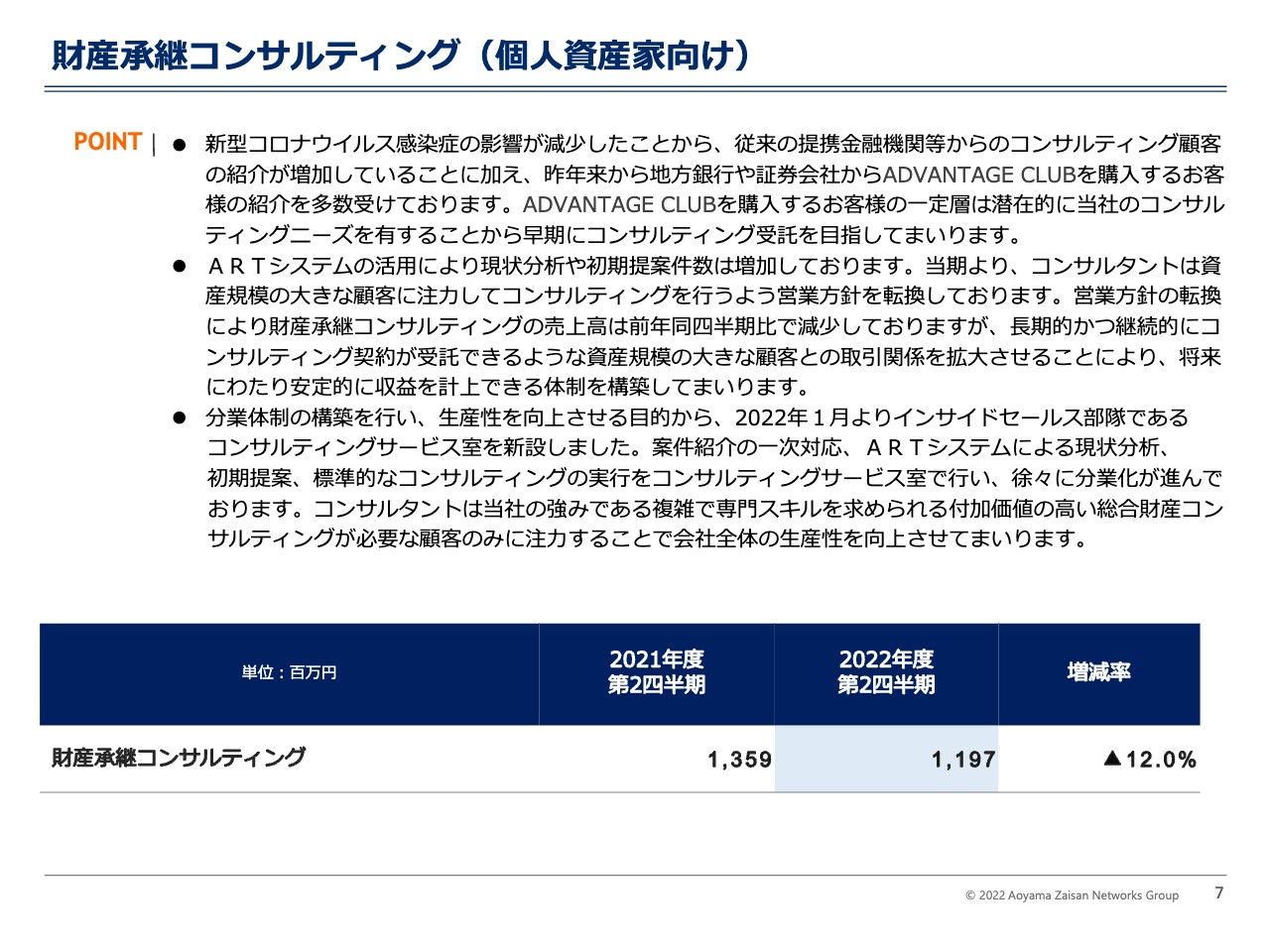

財産承継コンサルティング(個人資産家向け)

財産承継コンサルティングについては、ポイントをいろいろと記載していますが、結果的に13億5,900万円から11億9,700万円に減少しています。大変ご心配をおかけしているのではないかと思います。

今年2月のスモールミーティングにおいて、2021年は、順調に増加していた1人あたりの生産性が5年ぶりに減少したことをご報告しました。第3次中計でそれを改善することをお伝えしましたが、まだ改善に至っていない状況です。

ただ、売上の中身で言うと、昨年度との大きな違いは、今年度は第1四半期から第2四半期において、資産規模がそれほど大きくないお客さまからの収益の積み上げがメインになっています。

今までのコンサルティングは、資産規模の大きなお客さまに集中する施策を取っており、資産規模がそれほど大きくない一過性のお客さまについては、当社のインサイドセールス部隊で大きな収益を取ることができませんでした。しかし、今年度からはそのような収益の獲得に励んできました。

継続的にお取引のある本来のお客さまは、どうしても第3四半期以降の積み上げになってしまいますが、結果的に従来収益化してこなかったお客さまの収益が大きく増加している状況です。

ご心配をおかけしていますが、第3四半期以降は継続的にお付き合いしている資産規模の大きいお客さまのコンサルティングを増やしていく所存です。非常に大きな課題だと認識していますが、第3四半期および第4四半期の財産コンサルティング収益にぜひともご期待いただきたいと思っています。

事業承継コンサルティング(企業オーナー向け)

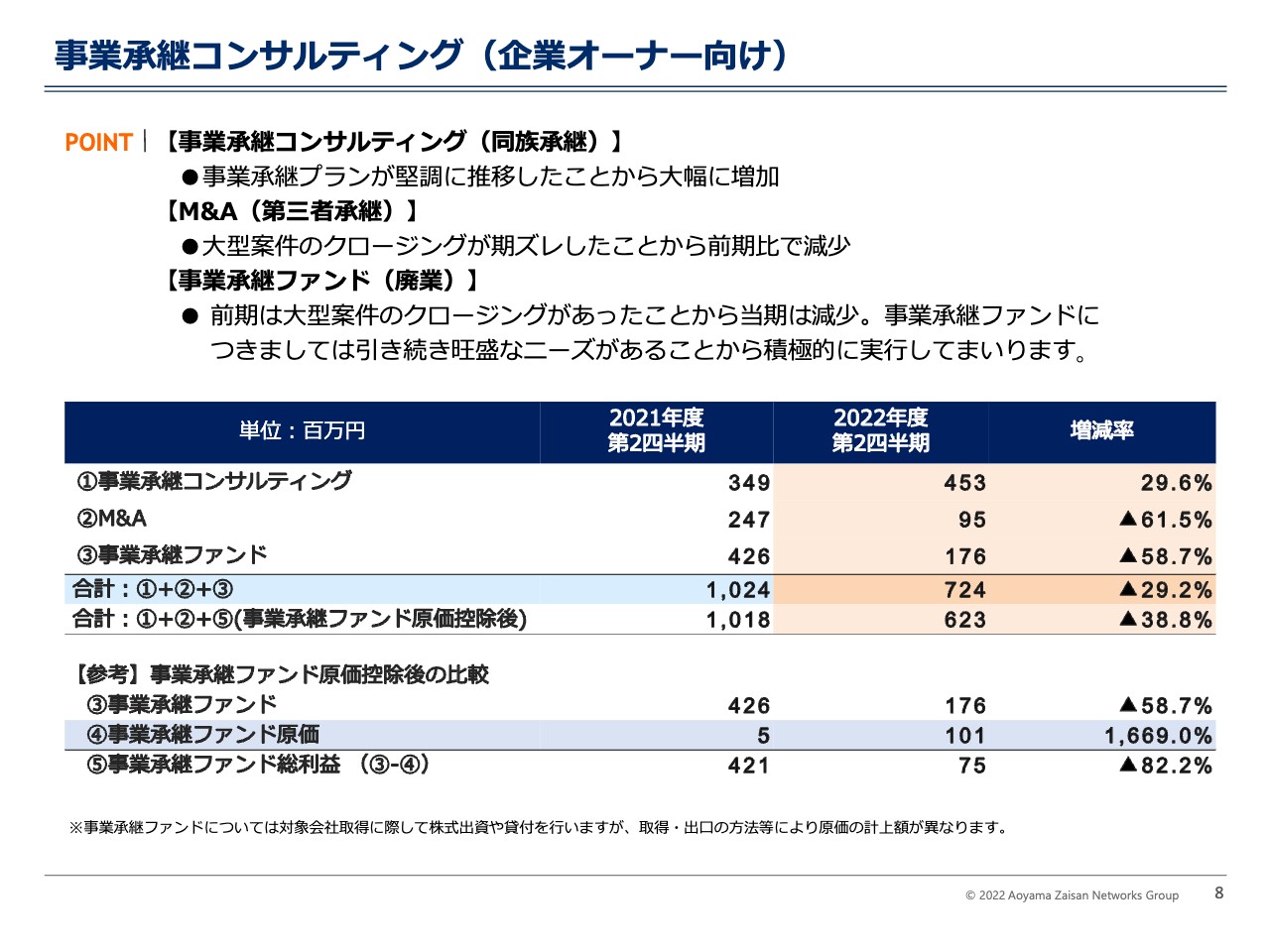

企業向けの事業承継コンサルティングについてです。1つは当社のメインビジネスである同族承継、その次に第三者承継のM&A、そして事業承継ファンドに区分しています。

残念ながら、売上高は10億2,400万円から7億2,400万円に減少しました。冒頭でお伝えしましたが、特にM&Aの大型案件が約2億円あり、第2四半期に期ズレが生じたのが会社全体の営業利益の減少の要因となりました。ちなみに、すでに第3四半期に計上しています。

同族承継向けのコンサルティングは、期ズレがない前提です。M&Aについては、外部環境や企業間のお客さまの紹介の増加により、非常に順調に推移していると分析しています。

一方、事業承継ファンド事業も4億2,600万円から1億7,600万円に減少しているため、「これで大丈夫ですか?」という疑問を持たれるかもしれませんが、今期は2月からお話ししているとおり、あくまでも投資フェーズの位置づけで考えています。期初より、おそらく昨年比の4億2,600万円は達成できないものと見立てています。

廃業ニーズの高まりは、みなさまもご承知のとおりですが、廃業ニーズのある先でいかに事業承継ファンドを実行するかが、チームで今一番大きく取り組んでいることです。

ちなみに、今年度は9号目の案件に投資済みです。加えて10号、11号の案件が決定し、さらに12号案件が協議中のため、合計4件の投資を計画しています。一般的に事業承継ファンドは、平均して1年半程度のリードタイムがあるため、来年に収益化していく予定です。

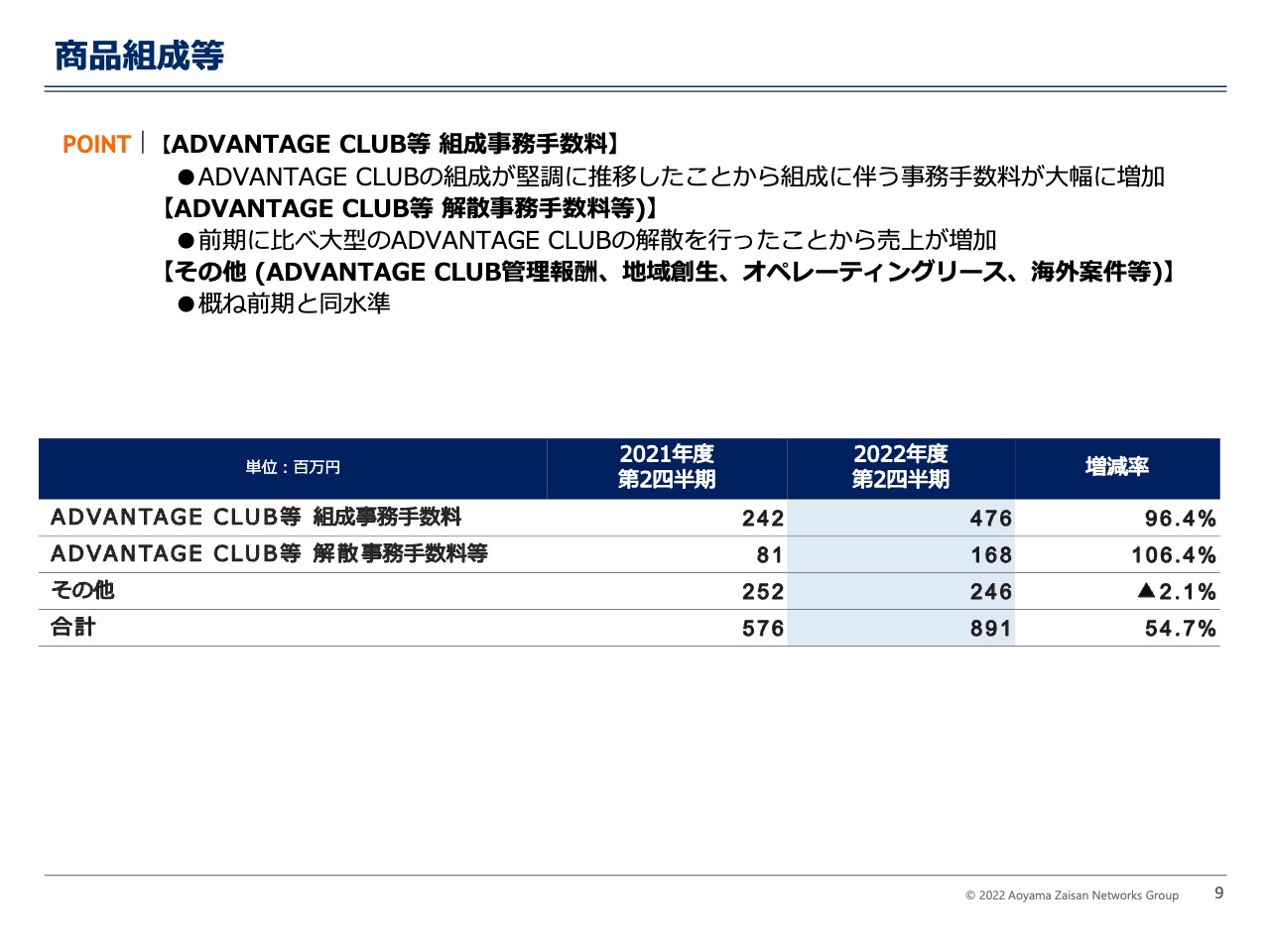

商品組成等

商品組成の収益については、「ADVANTAGE CLUB」の組成に関わる手数料が大きくなっています。「ADVANTAGE CLUB」を取得し、販売するごとに、3パーセントの手数料をいただいています。

また、「ADVANTAGE CLUB」が10年を超え、1つの時期を迎えると解散の流れになるため、解散事務手数料も記載しています。その他は、「ADVANTAGE CLUB」の組成に関わる理事長報酬や管理系の報酬とご認識ください。

これらの3つは、当社ではコンサルティング収益として位置づけています。「ADVANTAGE CLUB」の販売が大きく増加しているため、組成手数料はほぼ倍増している状況です。解散についても、第2四半期に1件の大型解散がありました。

念のため、その他の管理報酬について、もう少し詳しくお話しします。当社の場合は、AUMの数パーセントではなく、賃料の最大5パーセントから7パーセントを管理報酬としていただいています。

その他の部分は、2億5,200万円から2億4,600万円となりましたが、管理報酬においては1億7,100万円から1億9,200万円となり、2,000万円程度の増加です。「ADVANTAGE CLUB」の組成累計残高が大きく増加してるため、管理報酬が増えているかたちです。

一方、地方創生事業などはこれから収益化していきます。第2四半期までは、海外あるいは地方創生の収益が計上されないため、その他については若干ながら減少となりました。

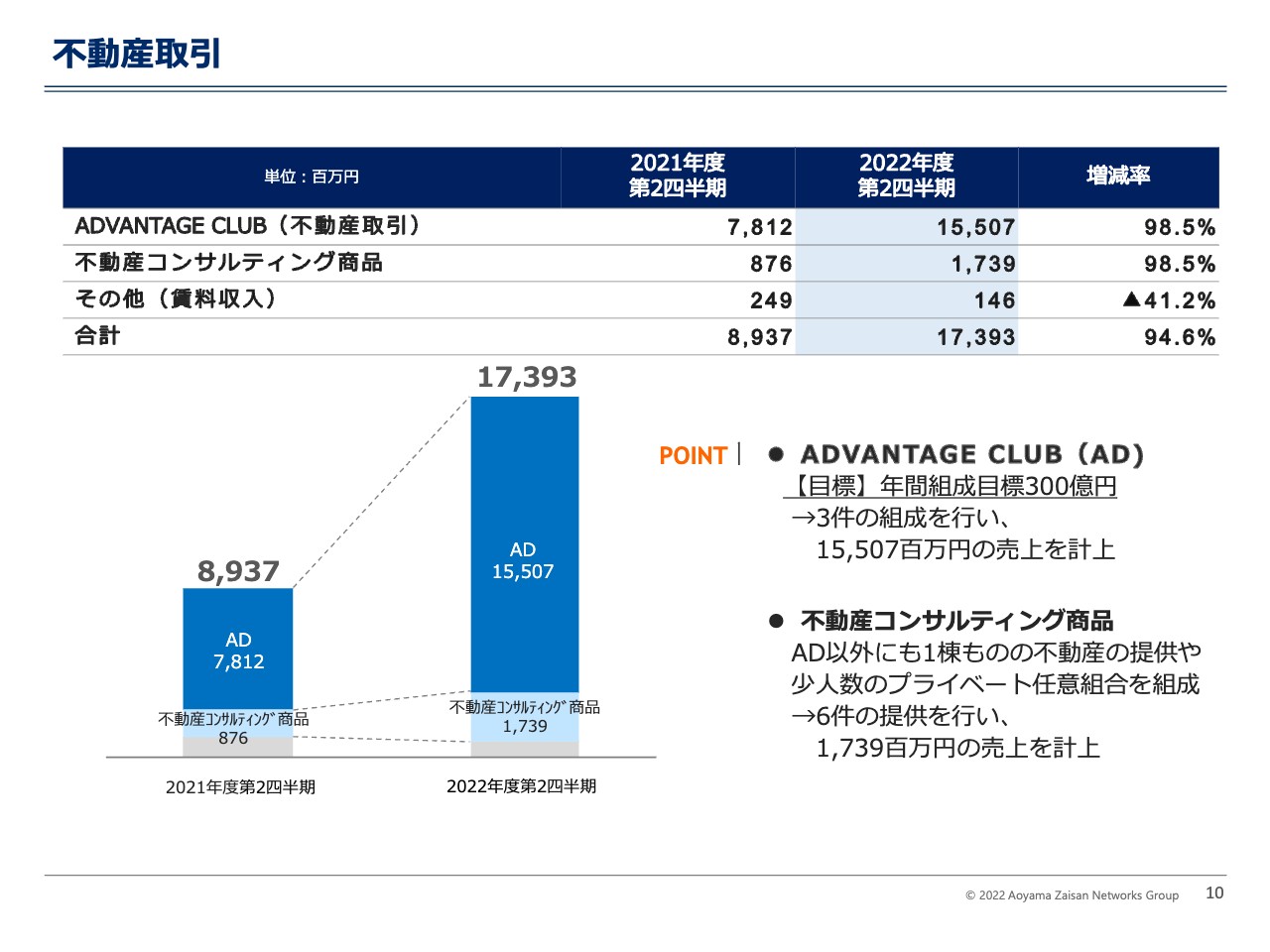

不動産取引

もう1つの柱である不動産取引について、メインである「ADVANTAGE CLUB」の状況を簡単にご報告します。数字では大きく倍増していますが、「ADVANTAGE CLUB」は年初から300億円の計画を掲げており、税抜きベースで3件155億円の組成を行いました。

第1四半期と第2四半期は、九段、銀座6丁目、表参道で、いずれも多数のお申し込みをいただいています。当社の「ADVANTAGE CLUB」について、引き続き大変高いニーズを感じています。

現状の第3四半期についても、西麻布で大型の「ADVANTAGE CLUB」を組成しており、申し込みが完了している状況です。第3次中計では、「ADVANTAGE CLUB」を大きく伸ばしていく計画ですが、まずは初年度の300億円達成を経営における一番大きな課題として取り組んでおり、順調な推移に強い手応えを感じています。

来年度、再来年度と、ますます大きく「ADVANTAGE CLUB」を組成していく計画ですが、しっかりと順調に推移していることをご報告します。

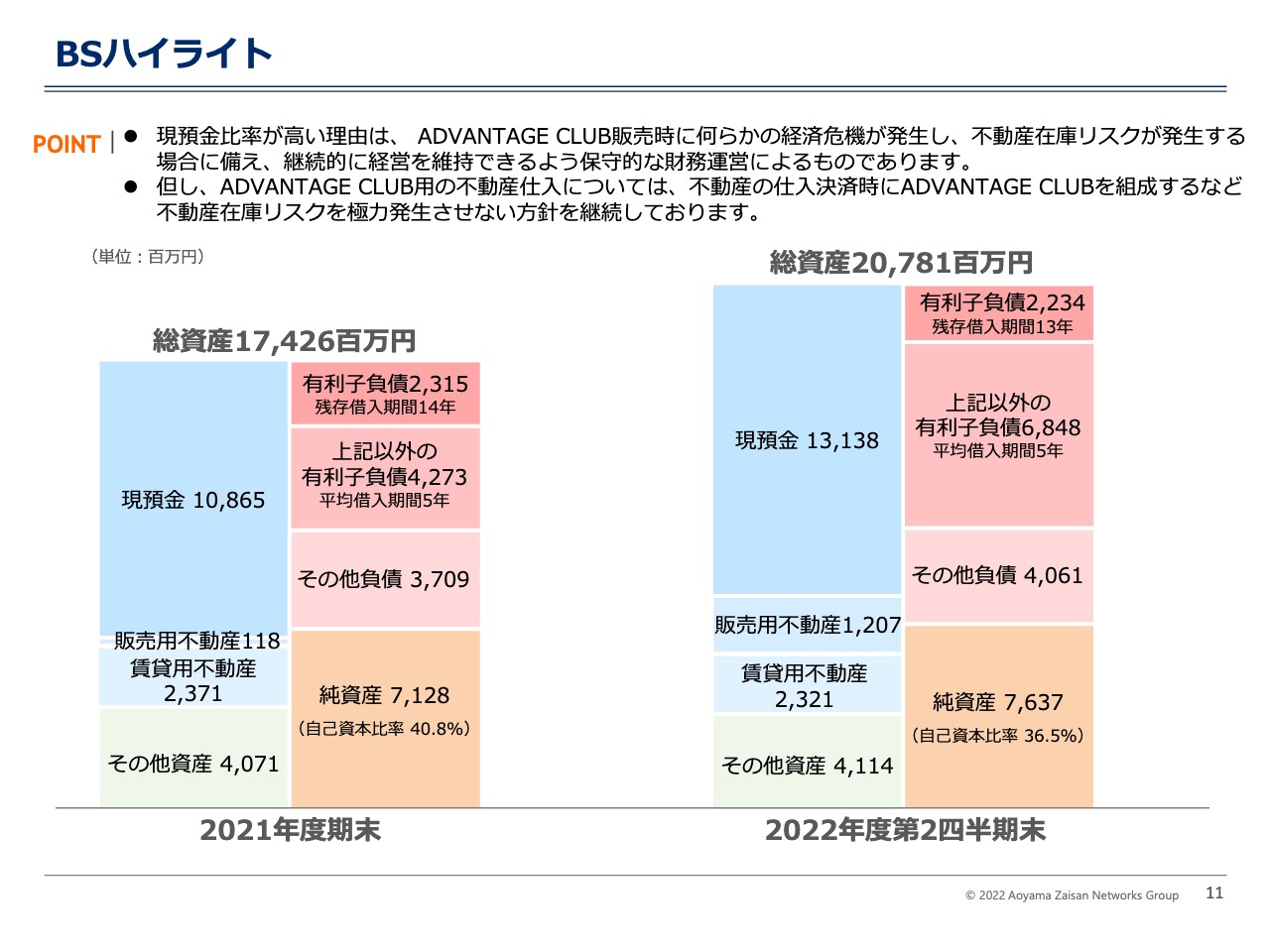

BSハイライト

バランスシートの状況は、総資産が2021年度期末の174億2,600万円から2022年度第2四半期末においては207億8,100万円となり、およそ30億円増加しました。主に現預金の増加で、借入によるものです。

この背景には、「ADVANTAGE CLUB」が非常に大型化していることがあります。もともと当社は20億円や30億円の規模で行っていましたが、第1四半期は100億円、第2四半期も50億円程度、加えて第3四半期も今取り組んでいるものがおよそ60数億円です。

第3四半期や第4四半期の残りの部分についても、そのような大型案件の増加が背景にあり、万が一のリスクヘッジをすべく、借入以外にもオフバランスでコミットメントラインで、約65億円の5年で契約しています。バランスシートには載っていませんが、そのようなことを含めて現預金を増加させています。

一方、リスクアセットとして当社が唯一認識しているのは、賃貸用不動産の23億2,100万円です。現時点においては、第4四半期に売却の方針で動いています。

それが終わると、見合いで、現時点で22億3,400万円の有利子負債を調達していますが、これを返済し、従来の方針のとおり、D/Eレシオは第4四半期に1.0倍未満で収束する予定です。

その他資産は41億1,400万円ですが、短い売掛金や上場株式、備品などの有形固定資産がメインのため、リスクアセットとして認識している資産はありません。ぜひご安心いただければと思います。

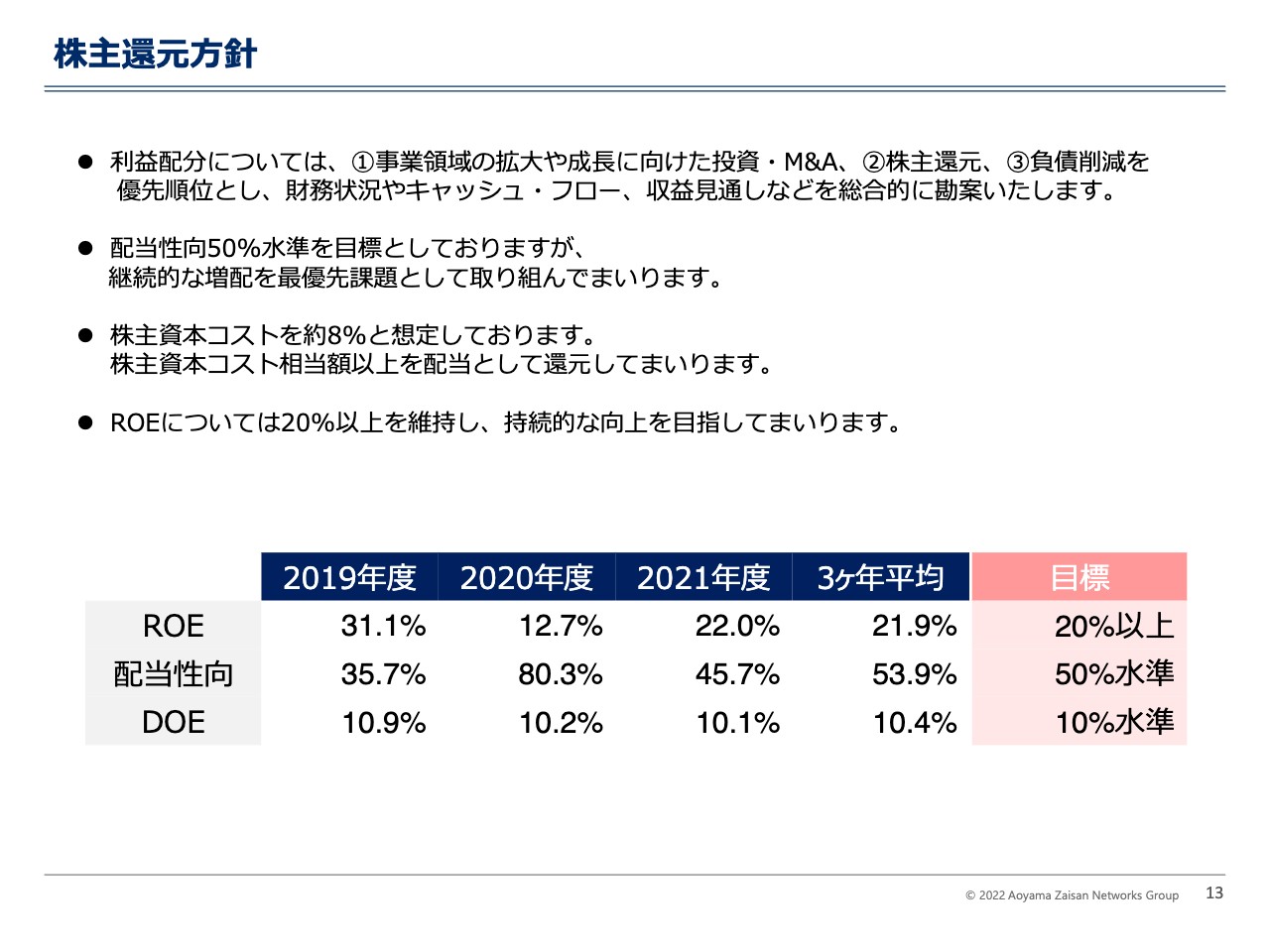

株主還元方針

株主還元方針については、スライドに記載のとおり、一切変更していません。我々は、もともと「配当性向50パーセントです」とよくお話ししていますが、配当性向50パーセントの水準維持については、まったくもってこの方針で進めていく予定です。

「いわゆる資本コストとの関係はいかがですか?」というお問い合わせも多くいただきますが、現状の株主資本コストは、プレミアムをつけて8パーセントのかたちで想定しています。その相当額以上を10パーセントのDOEで維持しているため、いわゆる資本コストとの関係も、あるいはその配当性向の方針についても変更はありません。

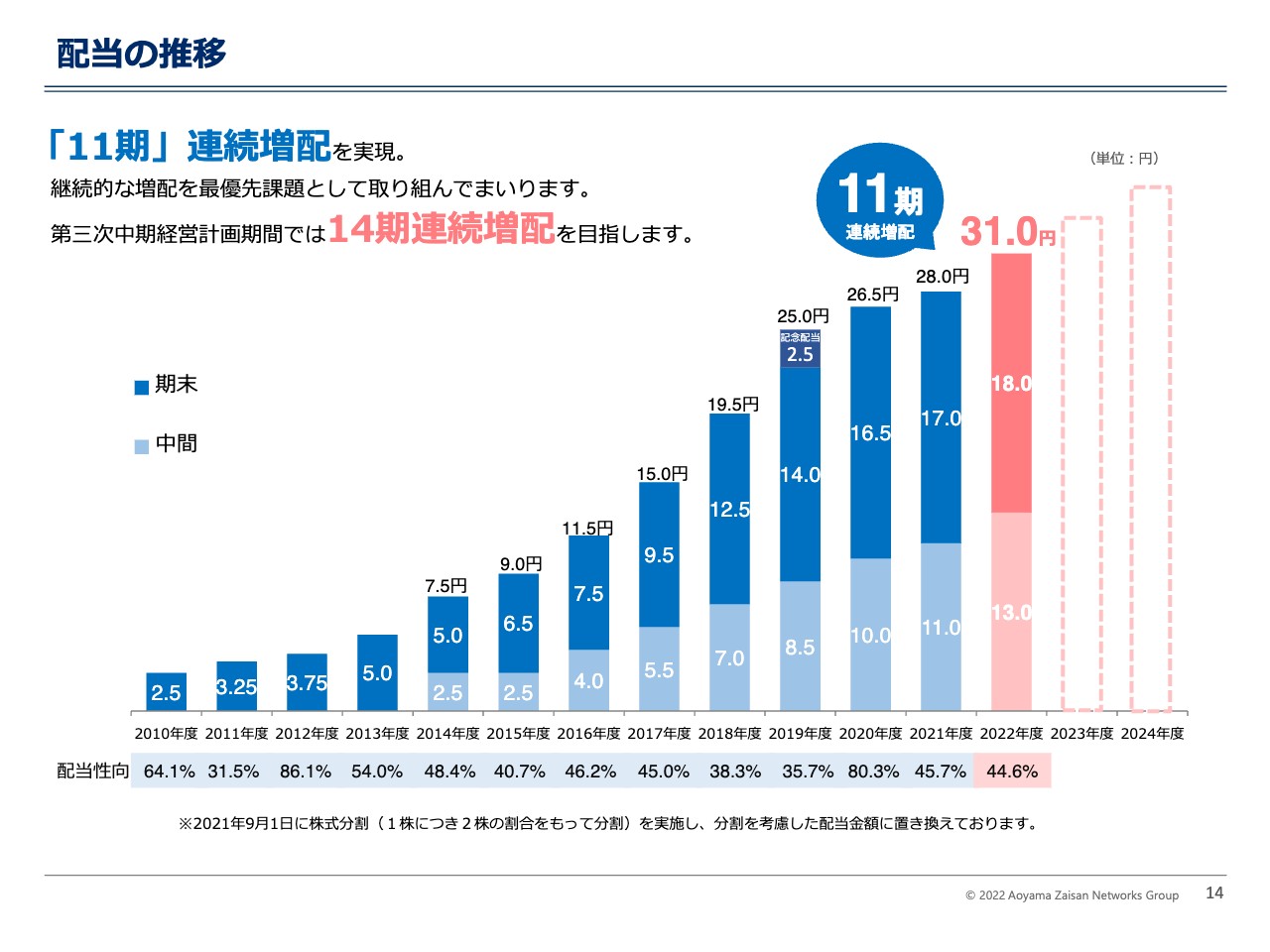

配当の推移

配当の推移状況も、今のところ変化はありません。配当の実績をグラフでお見せしていますが、少なくとも我々は永続的な増配を行っていきたいと考えており、この第3次中計の間はしっかりと増配を継続・維持していきたいと思います。

第3次中計の進捗については、当社代表の蓮見よりご報告します。

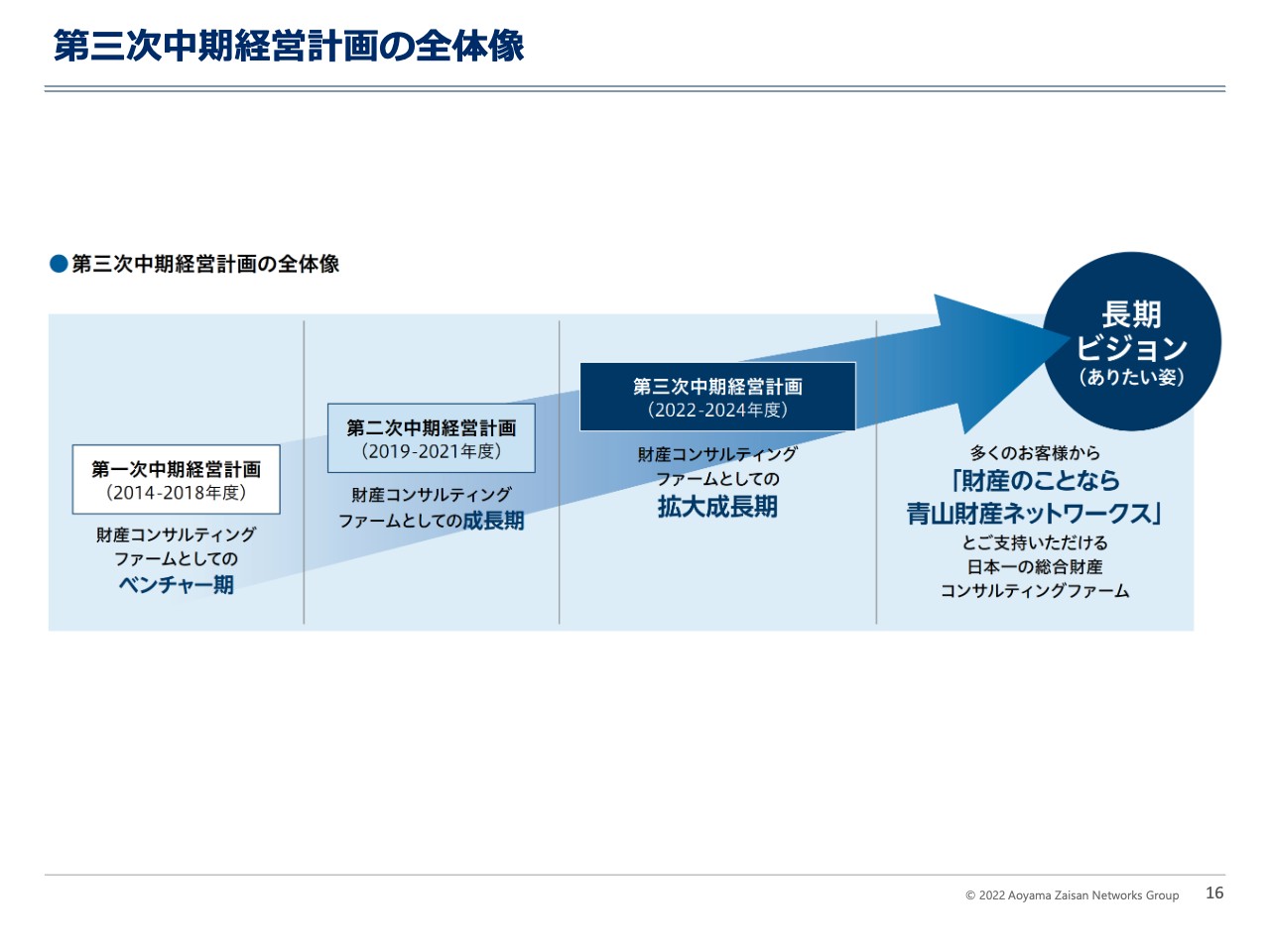

第三次中期経営計画の全体像

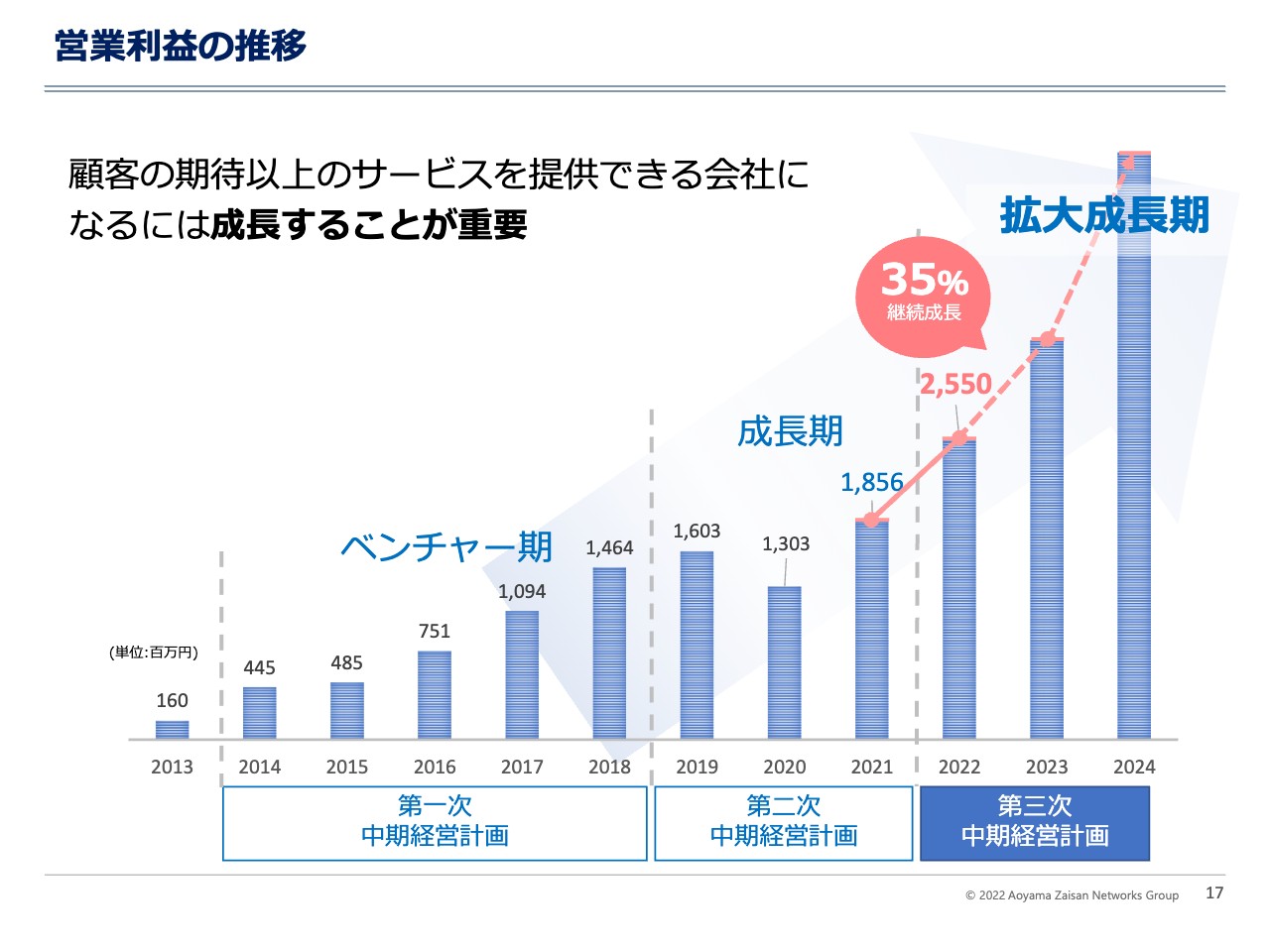

蓮見正純氏:第三次中期経営計画については、以前のスモールミーティングでもお伝えしていますが、この2022年からの3ヶ年計画を拡大成長期と捉えており、この2022年はその1年目です。

営業利益の推移

スライドに記載のとおり、2024年の最終期を目指して成長戦略を実行しています。このあたりに、なんら変更はありません。

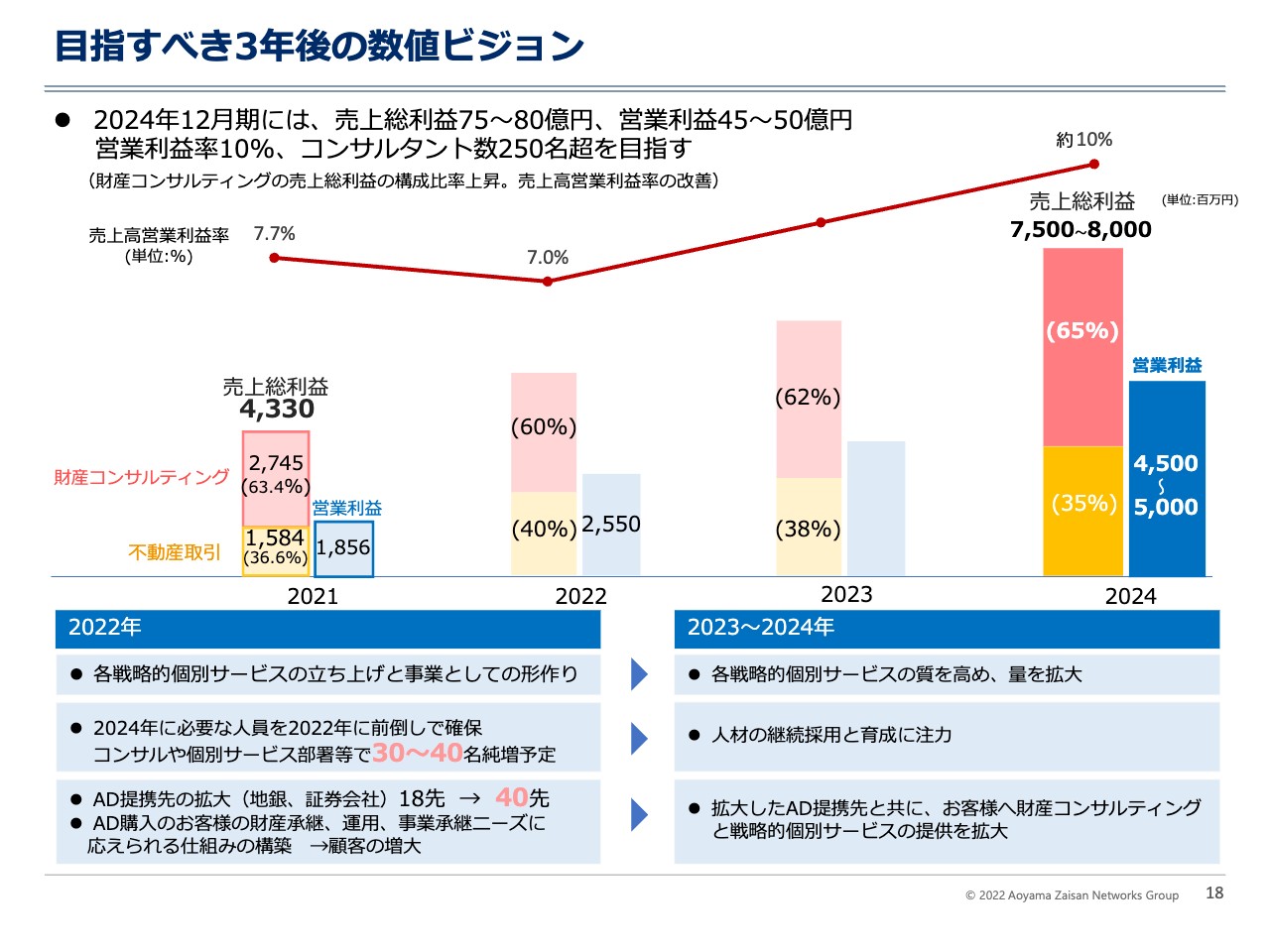

目指すべき3年後の数値ビジョン

2022年は営業利益25億5,000万円の達成に向け、2024年には営業利益50億円を目指す方針で進んでいます。

2022年は、スライドの下段に簡単に「コンサルや個別サービスで人員の増強を図る」「ADを拡大する」などといろいろと記載していますが、今度は中計に沿って、今の進捗についてお伝えしたいと思います。

ビジョン達成に向けた戦略

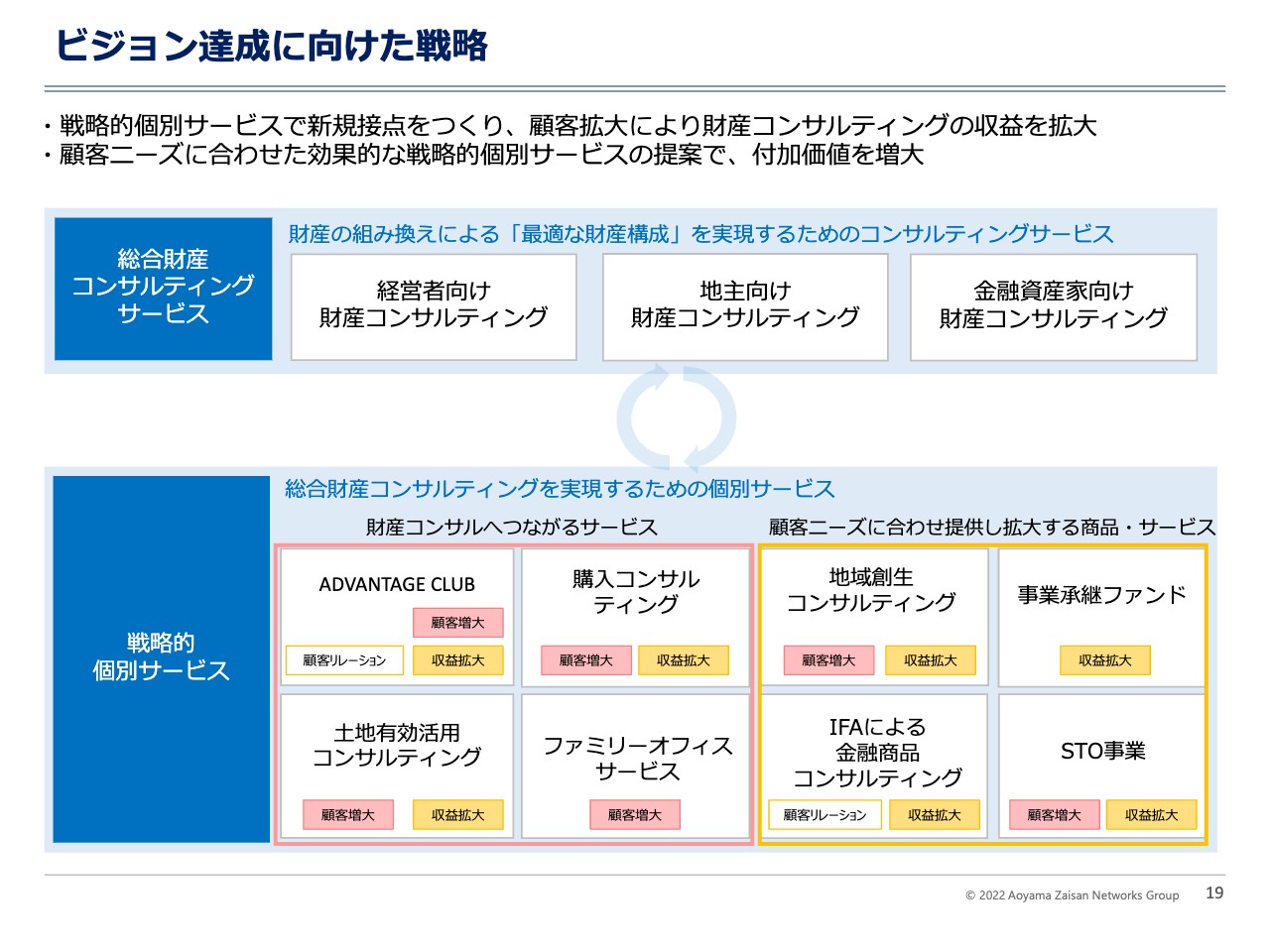

みなさまご存知だと思いますが、中計における総合財産コンサルティングサービスの考え方をご説明します。私どものお客さまは、経営者さまと土地持ち資産家さま、つまり地主さま、金融資産家さまです。

金融資産家というのは、例えばM&Aで資金を得た方や、廃業し事業に変わって資金が入り、今後収益を獲得していこう、資産形成していこうという方々です。

我々はこの3つの種類のお客さまに対して総合財産コンサルティングを行っていきます。その方法としては、前からお伝えしているように、我々の仕事はBtoBtoCのビジネスモデルであり、例えば金融機関、事業承継であればM&Aの関連業者、財産コンサルティングであれば賃貸管理業者などです。

また、実は来月、事業承継や、これからファミリービジネスをどのように成長させていくかというテーマで話をしてほしいという依頼でWebの収録をすることになっているのですが、そのような方々と連携してお客さまをご紹介いただき、私どものお客さまになっていただくというビジネスモデルです。

このビジネスモデルがうまくいくためには、パートナーからの紹介数をどんどん増やし我々がパートナーのお客さまに合った商品を提案する、そしてコンサルタントがきちんと案内し受注していくというモデルが回ることが、まず大前提です。

それを支えるものが、例えば「ART(アート)システム」です。コンサルティングをシステムに落としているものが「ARTシステム」であり、まだ経験の浅いコンサルタントでも、これを活用することによってお客さまの現状の分析を行い、適切な提案をしていくという流れをイメージしています。

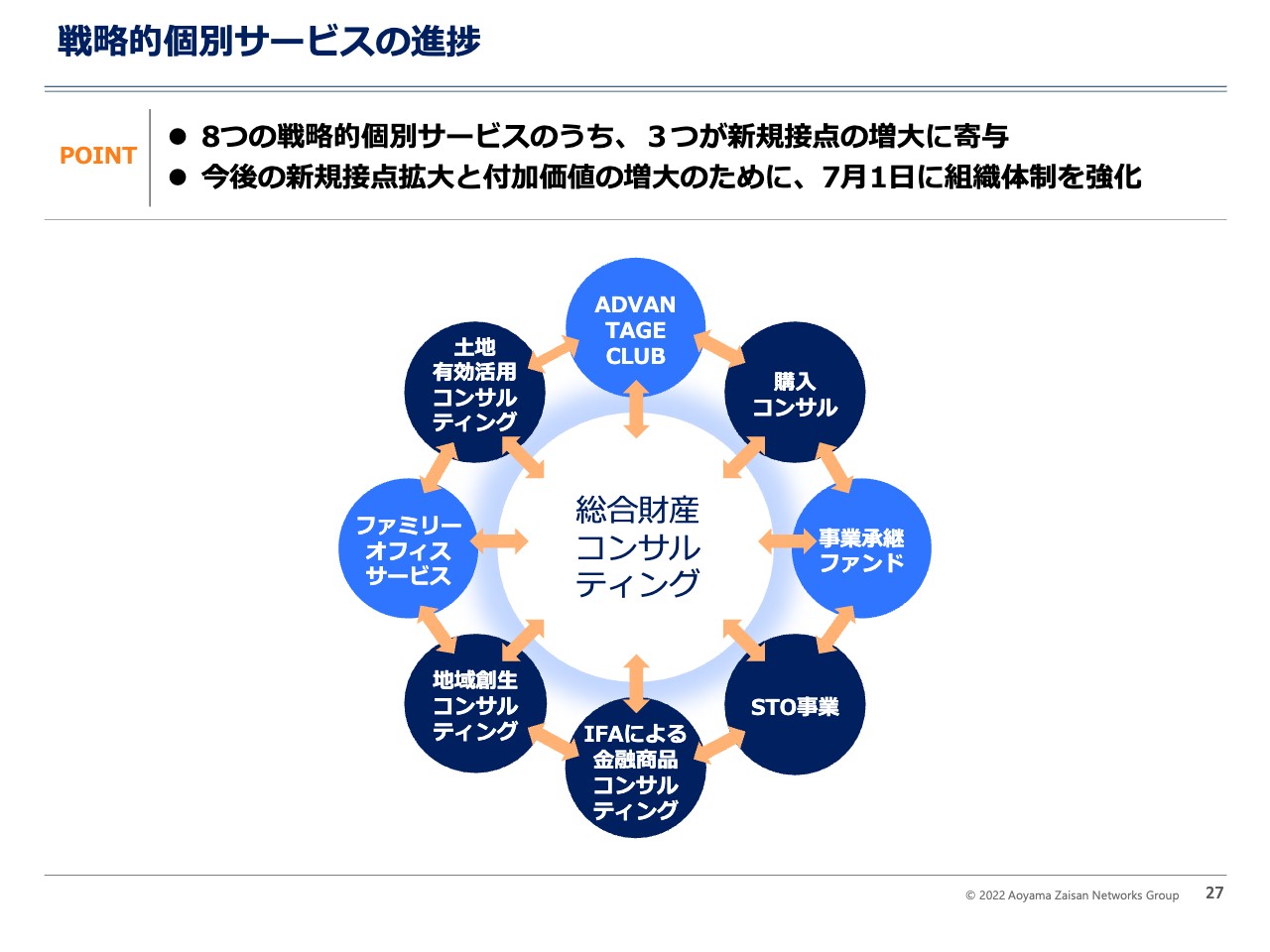

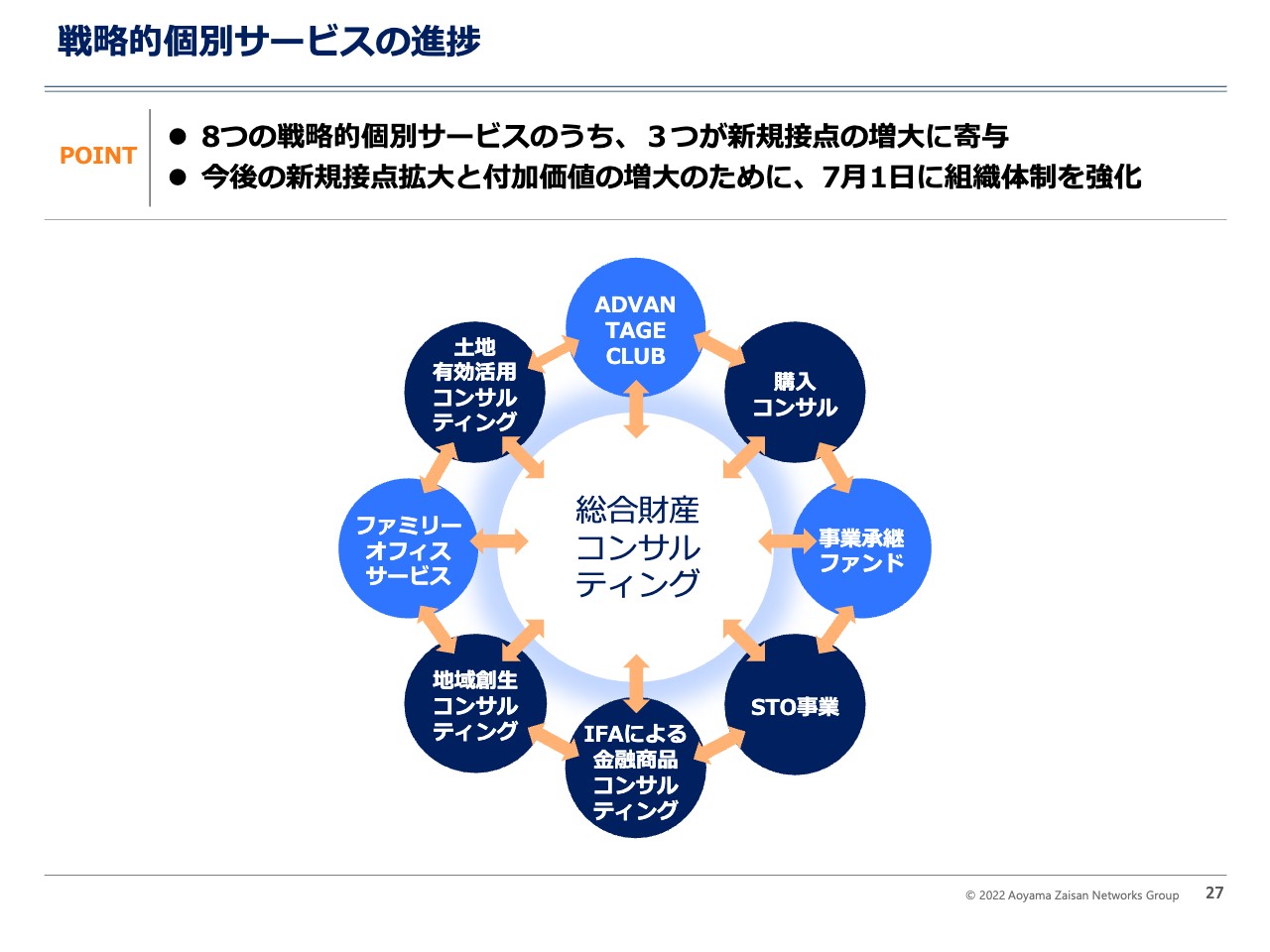

次に、戦略的個別サービスについてです。スライドに記載の8つの戦略的個別サービスを中計の初年度として取り組んでいます。どのようなサービスかというと、例えば事業承継について、全体を俯瞰し、適切なプランを作り、実行したいというようなお客さまが上の総合財産コンサルティングサービスのお客さまです。

しかし、中には「土地の有効活用をしたい。この土地が前は収益を生んでいたが、今は生んでいないため、収益を生む不動産に変えたい」といった、個別のニーズがあるわけです。

我々は今「ADVANTAGE CLUB」を販売するようになり、地方銀行に売ってもらっています。すると、少しずつではあるものの、地方の資産家の方々から東京の収益不動産を買いたいといったニーズが出てきています。すなわち、スライドに購入コンサルティングと記載していますが、これは都心の収益不動産も購入ニーズがあるためです。

また、「ファミリーオフィスサービス」という、ファミリーが永く成長し発展していくためはどのような仕組みが必要なのかといった、何代も続いていくファミリー向けのコンサルティングを求める方が最近増えています。

そのような方々それぞれのニーズに合ったものを8つ選び、個別サービスとして強化していくことにより、そのニーズを持った方々向けにピンポイントで提供していきます。そして我々のコンサルティングの手法を評価してもらい、「これだったら総合財産のコンサルティングを青山にお願いしたい」と言ってもらえるよう、このようなビジネスモデルで個別サービスを提供しているわけです。

このコンサルティングサービスが強くなることにより、総合財産コンサルティングサービスのソリューション能力も格段に上がっていくため、これは相乗効果があると考えています。

このように、総合財産コンサルティングサービスがあり、その時々のお客さまのニーズをしっかりとつかみ、そして応えていく戦略で、個別サービスを強化していきます。そしてお客さまを増やし、また総合財産コンサルティングへとつなげていきます。ただし、総合財産コンサルティングサービスにはいろいろなニーズがあるため、それにはこの戦略的個別サービスを提供するというビジネスモデルをこの3年間で作り上げると中期経営計画で掲げています。

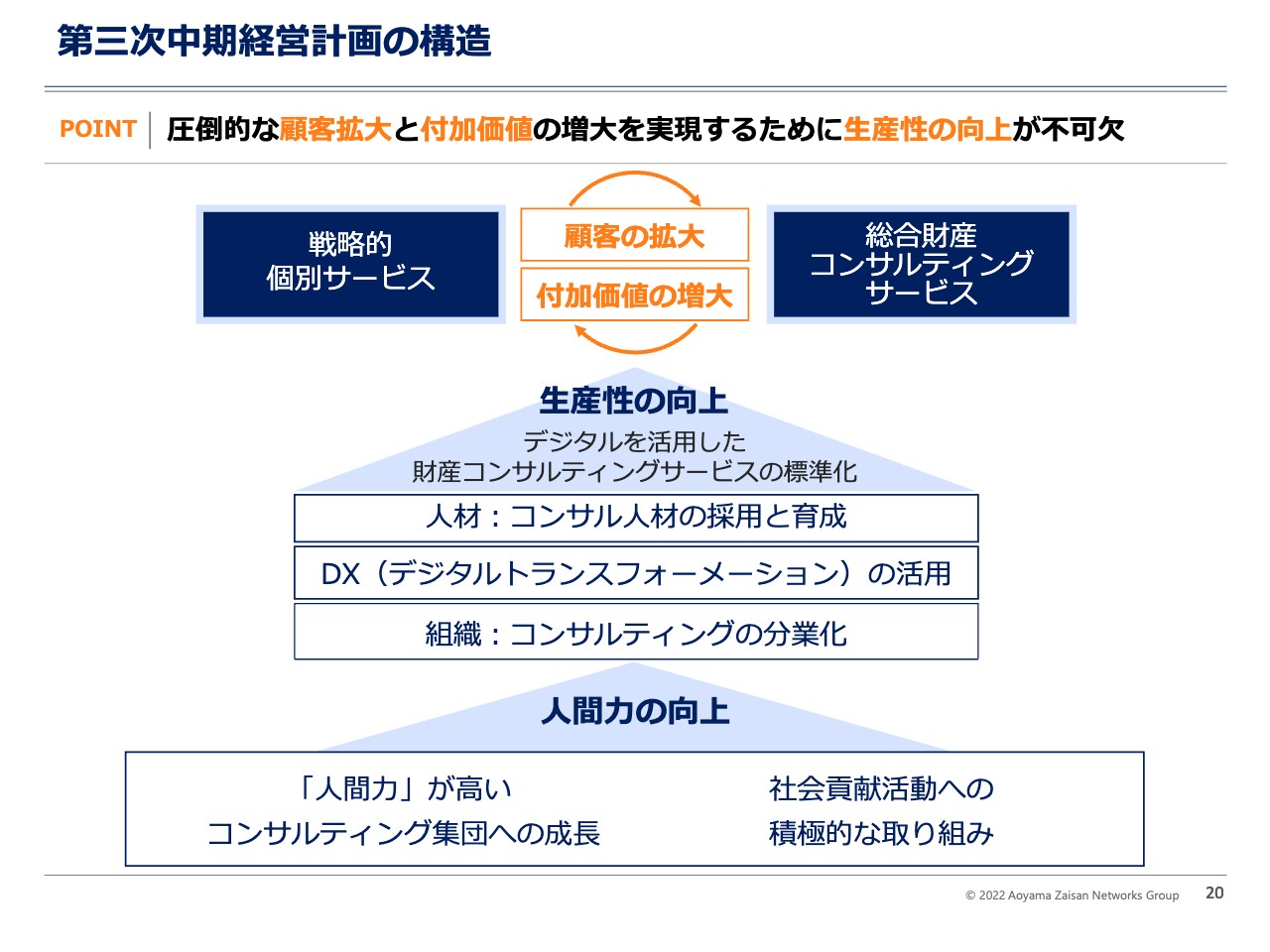

第三次中期経営計画の構造

それを支えるために、1つは生産性を向上するためのシステム、いわゆるDXの取り組みは欠かせないと考えています。そして、やはり我々のコンサルティングの一番大切なポイントは、サービスを提供するコンサルタントの人間力だと考えています。

コンサルティングをするためには、知恵力・行動力・人間力の3つが必要だと思っています。知恵力は、いろいろな知識を得て、経験を積み、そして情熱を持ってお客さまにどのようなご提案するのが最適かを考えることです。そして行動力は、「すぐやってほしい」と言われた時に、すぐ動ける心と体の状態を持っているかで、これは重要です。

しかし、それにも増して重要なのは、「あなた方は信頼できる人たちだ」と感じてもらえる、すなわちお客さまが安心して相談できるコンサルタントの人間力だと我々は考えています。

この人間力と生産性の向上を、総合財産コンサルティングサービスと戦略的個別サービスを支えるキーファクトとして位置づけています。2つをこの3年間で充実させ、「財産のことなら青山」と言われるようなコンサルティングファームに成長していくことが、この3ヶ年の拡大成長期の概略です。

それでは、2022年度上期の進捗をお伝えします。先ほど橋場から、財産コンサルティングの収益が前期と比べて減っているとお話ししました。これはやはり大きな問題で、この財産コンサルティングというのは総合財産コンサルティングであり、8つの個別戦略のコンサルティングが、その基本的な収益を形成するわけです。では、なぜこのように減っているのかを今からご説明します。

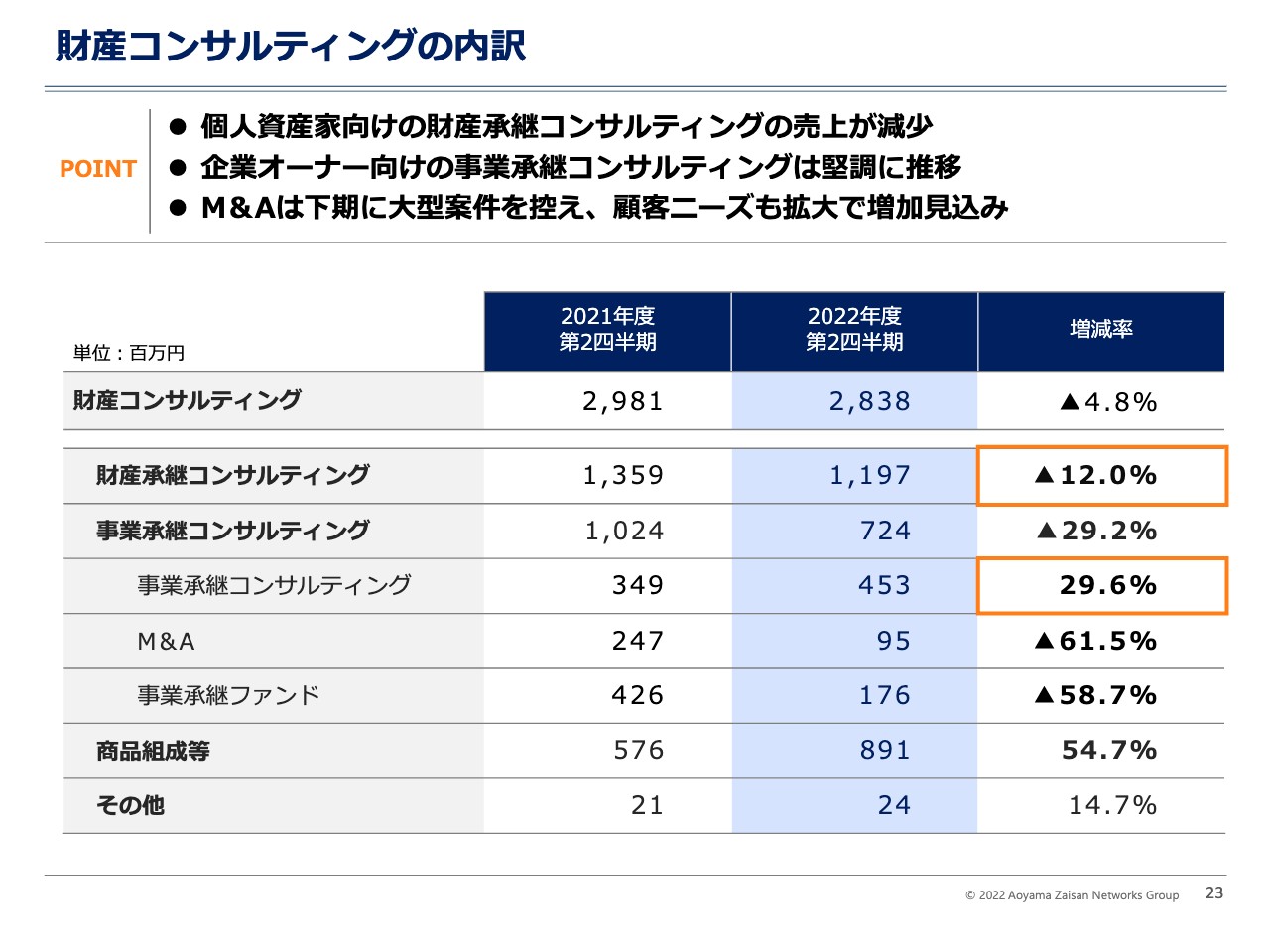

財産コンサルティングの内訳

まず、この財産承継コンサルティングは、基本的に土地持ち資産家向けのコンサルティングです。すなわち地主向けのコンサルティングです。事業承継コンサルティングには、先ほどお伝えしたような企業経営者および、例えばM&Aで資金を得た方々向けのコンサルティングが入っています。

スライドをご覧のとおり、土地持ち資産家向けのコンサルティングが減少していることは、我々の大きな問題です。

次に事業承継コンサルティングを見ると、こちらはまさに総合財産コンサルティング、総合的な事業承継コンサルティングの数字で、これはおかげさまで堅調に増加しています。ファミリーオフィスサービスもそれを後押ししています。

加えて、例えば事業承継ファンドは数字だけを見ると1億7,600万円と去年に比べて低くなっていますが、これには大きな原因があり、昨年、一昨年のコロナ禍で相当な融資が出たことによります。金融機関からの大きな貸し出しがあり、当時「もう廃業しかない」と思った方々が、政府からの緊急融資が出て、特に急がなくてもよくなりました。今までは金融機関から資金がなかなか出てこなかったのに、コロナ禍で急に出てきたのです。そのため、実は事業承継ファンドの投資がストップしました。

そこで我々は「新型コロナウイルスの影響で確かに融資は出ているものの、損益としては赤字か右肩下がり、しかし財産は持っている」という方々が、事業承継ファンドの投資先だと考えました。

我々はコンサルのメンバーと、「コロナ禍で融資は出たが、バランスシートは借金が増えただけだ。P/Lは相変わらずマイナスだ」というところは、「お金があるから今全部売って廃業までいかなくてもよい」と思っているため、コンサルをもっと受託していこうということを話しました。

もともと、事業承継ファンドのメンバーは、そのような投資先を見つけて投資し、回収するのが仕事でした。それに加えて、P/Lは赤字だが、バランスシートがしっかりしている企業向けのコンサルティングを積極的に始めました。

P/Lが赤字の会社は売れません。事業が赤字の会社は誰も買ってくれないわけです。すると、M&Aセンタ一をはじめ、M&Aブティックの方々から「青山さん、この会社をファンドで買ってくれませんか?」「この会社をコンサルしてくれませんか?」といった依頼が今年から少しずつ増えてきています。

実はコンサルも、すでに何件も受注しています。その中でこの1億7,600万円は、昨年までに投資したものが収益計上されたものであり、今年はまだ1件しか投資ができていません。また、もうすぐ2件目の投資をしますが、そのようなコンサルをしながら出てきた大型の案件の投資が1つ2つと進んでいます。

つまり、この1億7,600万円はコロナ融資があり投資ができなかったため、たまたま1億7,600万円になっているわけであり、今、P/Lが赤字だが財産を持っている方々向けのコンサルが増えてきており、M&Aブティックからいろいろな紹介をいただいています。それに地道に取り組んでおり、そこのコンサルが増えると思いますし、おそらく投資先も増えていくと思います。

そして、コロナ融資はもう終わりです。コロナ融資はもう、これから回収に入ります。回収に入ってきた途端に、おそらく返済はなかなか難しいため、当然、「倒産ですか? 廃業ですか?」ということになっていきます。すなわち、ここから事業承継ファンドの投資が少しずつ増えていくと思っています。

ここまで力強く承継ファンドについてお話ができるのも、当社のメンバーのがんばりのおかげであり、本当に地道に電話、またM&Aブティックの方々と連携し、そのような案件の推進を行った結果、投資収益の予算をコンサル収益でまかなっていくような部隊に成長しています。

したがって、この事業承継ファンドは来年以降、このファンドの収益が事業承継ファンドの部分に加わりますが、コンサルティング収益は、この事業承継コンサルティングのほうに上がって加わっていきます。そのような意味では、事業承継コンサルティングの収益もさらに増加すると思います。

そして次のM&Aですが、我々は専業会社ではないため、売ってくださいという声に対して買い手を見つけるようなM&Aではなく、ほとんどがコンサルティングが入り口となっています。例えば、同族承継のコンサルティングから入り、「同族承継は難しいからM&Aをしよう」、または財務の相談から入ってM&Aをしようと、このような流れで起こるわけです。

したがって、1案件のM&A売上が比較的大きいです。基本的には同族承継をしようとするそれなりのお客さまの相談を受け、「やはりこれは難しいからM&A」となるため、そのような意味で、全体のコンサルが増えていけば、M&Aが出口になる事業承継が増えることは間違いないと考えています。

その人員も、コンサルをしながらM&Aに至った時にきちんとソリューションができるような、それらもM&Aセンターとも連携しながら、当然外部の力も借りながらですが、まず、そのコンサル先のお客さまに対し、きちんとしたサービスをしてリードしていくと、このような力をどんどん付けようということで、この下期から人材の強化を行っていくわけです。

したがって事業承継については、そのニーズに応えるだけの人材をいかに我々が育成するか、また我々だけのリソースで人材を育成するのではなく、いろいろな方々と連携し、そして中にはきちんと事業承継したいが、ノウハウがよくわからない方々がいるわけです。

そのような方々と連携することで、私どもと一緒に例えばジョイントベンチャーを作ったり、私どもに出向してもらって一緒に仕事をこなし、そして事業承継のトスアップされた案件を一緒にソリューションしたりといったことに取り組むことで、拡大する事業承継ニーズにきちんと応えていこうと考えています。

したがって、今やっと地に足をつけ、少しずつ事業承継コンサルティングを伸ばしていけるスタートラインに立とうとしていると思っています。

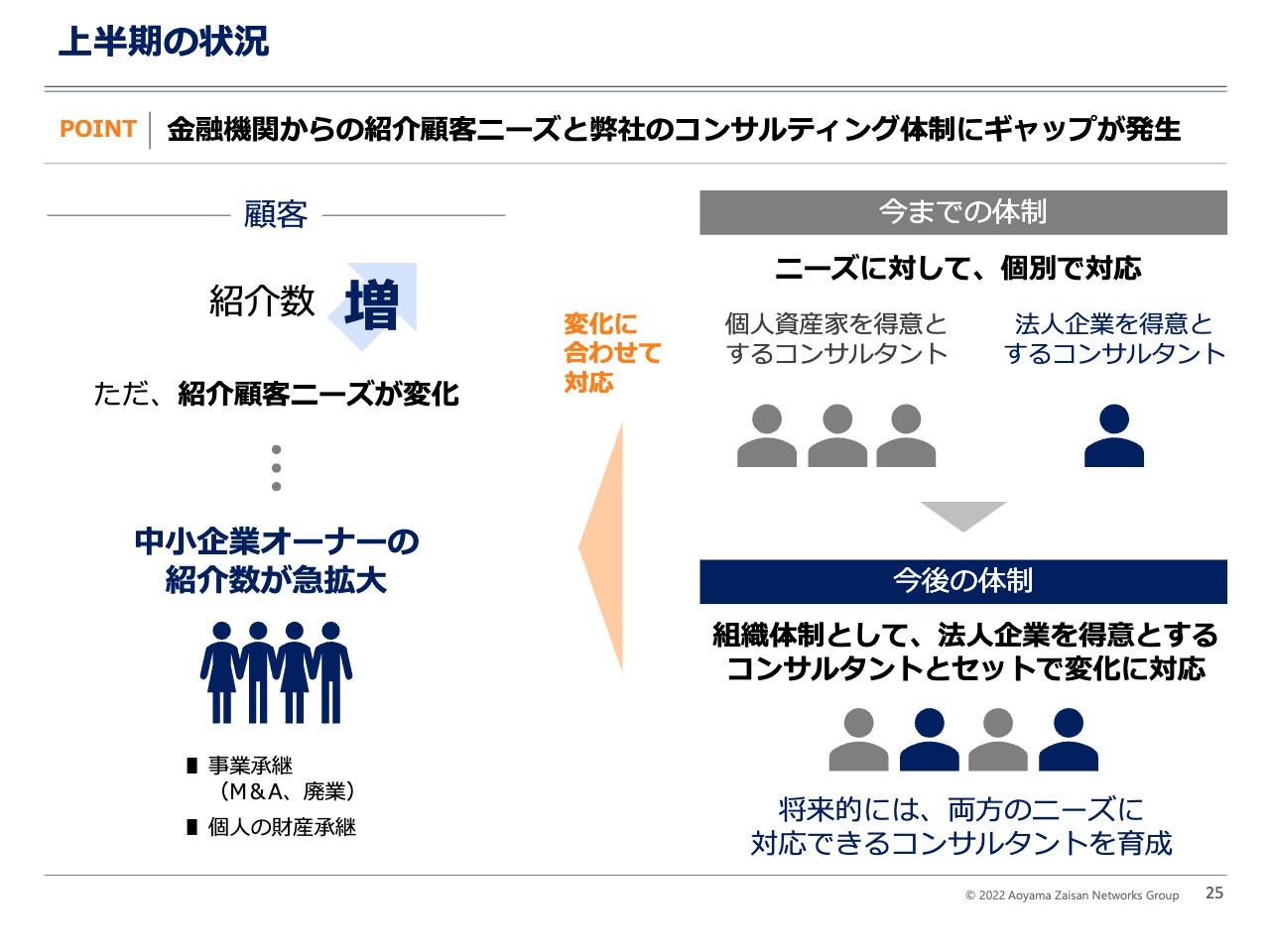

上半期の状況

一方、財産コンサルティングの収益は減っています。この原因についてご説明します。我々の総合財産コンサルティングはBtoBtoCビジネスだとお伝えしました。もともと財産コンサルティングは不動産の賃貸管理から始まった事業で、農協と関係をつくり、地主のコンサルティングを受けて成長していきました。

ところが、農協は自前でいろいろなコンサルティングを行いたいという流れになり、そこで我々は都内の信用金庫向けにコンサルティングをすることにより、土地持ち資産家のコンサルティングニーズを吸収していこうと動いたわけです。それによりお客さま、主要な信金と連携できています。

そこで我々は財産コンサルティングの、都内の土地持ち資産家の方々のトスアップが多くもらえるものだと思いコンサルティングしたのですが、中小企業の事業承継の紹介が倍増したのです。土地持ち資産家の紹介は逆に少し減りました。

すなわち、信用金庫の融資先はやはり企業なのです。また企業もコロナでいろいろな問題を抱えており、その企業に対する事業承継にきちんと取り組んでいこうといった姿勢が、各信金に如実に表れています。

その結果、全体として紹介数は増えました。しかし、我々は土地持ち資産家の方々をどんどんトスアップしてもらいたいと思ったのですが、それにも増して事業承継のお客さまのトスアップが増えたのです。これはうれしい悲鳴でもあるのですが、ここで我々の提供する部隊のサービスと、お客さまのニーズとのアンマッチが起こりました。

土地持ち資産家のコンサルタントが、コンサルのトスアップを受けるとき、中小企業のオーナーで「株対策をしないといけない」「株の整理をしないといけない」と、そして要するに今までは不動産の分割で承継、相続争いでどうするかという話だったのが、今度は株の承継についての相続争いでどうするかといった話になり、ここで少しアンマッチが起こっています。

そこで我々は、この法人を、事業承継をもともとサポートしているメンバーも当然いるため、そのメンバーとうまく組み合わせ、そしてこの信金から出てくる紹介、事業承継の中小企業の紹介先に対し、きちんとサービスを提供できるよう、急激にその体制の整備に取り掛かっています。

今、急いで体制の整備に取り掛かっており、正直なところ、そのアンマッチを是正するために一生懸命動いているところです。これは今年いっぱいで十分に整備しきれるかというところですが、逆に、今年中に行わなければと思っています。

本当に、信金からの中小企業の事業承継のトスアップが増えています。私事ですが、私もその財産コンサルのメンバーのさまざまな案件に対して、週に1回、案件相談会に参加しています。

ほとんどが事業承継の案件で、「いや、これはこうだ」「あの事業承継のメンバーを入れよう」などの指示もしながら、このニーズに対応する組織体制の整備をしているところです。

そのようなことから、一時的に財産コンサルの収益がダウンしていると思っています。これはいろいろなデータを分析した結果です。

もう1つは、やはりお客さまの財産コンサルに対するニーズが少しずつ変わっていることも事実であり、財産コンサルのメンバーも、それに対してもっと学び、レベルアップしていくことも欠かせないと思っています。

今、紹介数が倍ほどに増え、VIPのお客さまが50パーセント程度増えています。増えてはいますが、アンマッチが起こり、しっかりと受託しきれていないところが、みなさまから「何をやっているのか」「きちんと受託せよ」とお叱りを受ける原因となっています。

受託すれば数字が上がっていくのは本当にそのとおりで、当社の今の大きな課題であり、これを確実に行うことが将来の着実な成長につながっていくため、ここが踏ん張りどころだと思っています。

したがって、財産コンサルティングの動向については、また次回のスモールミーティングでお話しさせていただきますが、これを少しずつ改善し、ニーズを着実に受け止められる青山財産にしていこうと取り組んでいるところです。

基本的には3年という期間できちんと体制を整備して、当社だけでは無理な部分は外部の方との連携も積極的に行い、足りないリソースをお互いに補完し合って、この日本全体で起こっている財産や事業承継、資産運用のニーズにきちんと答えていきます。

このようなリーダーシップを青山財産としてとっていくことが、我々のこれからの大切なポイントだと思っています。

戦略的個別サービスの進捗

今、個別サービスの中で引っ張ってくれているのは、冒頭でもお伝えした「ADVANTAGE CLUB」です。おかげさまで目標の300億円に向け着実に積み上げており、今回もおおむね10日間で60億円を超える申し込みをいただきました。

今はキャンセル待ちで、おそらく今日時点で700口を超えているのではないかと思いますが、みなさまからご支援をいただき本当にありがたく思っています。

「ADVANTAGE CLUB」を販売する目的は、買っていただいた新規のお客さまに次のサービスを提供していくことであり、それは我々がもともと描いているモデルです。

どの程度の方が新規のお客さまになっていただいているかと言いますと、実はこの外販を始めたのは昨年の銀座の花椿通りからで、昨年はその花椿と溜池山王、今年からはすべて外販ですが、購入者の約30パーセントは初めて「ADVANTAGE CLUB」を買われたお客さまです。

では、その新しいお客さまに対してコンサルティングできているのかということですが、連携している地銀の方々も一緒に財産コンサルをして、お客さまのニーズに応えていくため、まずは「ADVANTAGE CLUB」をお勧めします。

その「ADVANTAGE CLUB」を買っていただいたお客さまと、少しずつコミュニケーションを図っていき、次のコンサルティングに結びつけていこうとお話ししていますし、地方銀行もそのような姿勢で臨んでおられますが、そう簡単ではありません。

都心の収益不動産を買いたいという案件もいただきつつありますが、では次の総合財産コンサルティングを何名から依頼されているかといえば、まだみなさまにご説明できるような数字にはまったく至っていません。

これは、我々が描いたプロセス、ストーリーではありますが、このストーリーはこれから加速していくということです。やはり大事なのは、300億円をしっかり達成し、新規のお客さまを増やしていくことです。

DXの中で「ADVANTAGE CLUB」を買っていただいた方々向けのアプリを今年リリース予定でスタートさせましたが、まだもたついています。今どのような状況かと言いますと、アプリは完成しており、一部の既存のお客さまに使っていただいて、試験的に情報提供しています。

来年からはこのアプリをすべての新規のお客さまに持っていただくことをゴールに、この半年間がんばろうと話したところです。

このアプリでは、買っていただいた方に情報を発信することができます。例えばセミナーのご案内、さまざまな税制の変更のご案内など、今、資産運用向けに非常にニーズのある情報発信がアプリを通じてできるようになります。これは我々の大きなビジネスモデルの進化だと思っています。

このアプリを使うことによって、「ADVANTAGE CLUB」を買っていただいた方々にリピートしてもらうだけでなく、お客さまの悩みに答えられる情報を、我々のほうからその都度発信していくことができます。

みなさまのお手元にも青山財産レポートをお送りしていると思いますが、あの青山財産レポートがアプリでリアルタイムで発信されるイメージです。そのようなことを来年から実現していこうと思っています。

それができると、「ADVANTAGE CLUB」で新規のお客さまに大変アクセスしやすくなり、情報発信すれば必ずまたお返事もいただけると考えています。今はまだ新規のお客さまにプラスアルファのサービスを提供できる力はつけていませんが、アプリの導入を機に、一気に力をつけていくのが来年だと考えています。

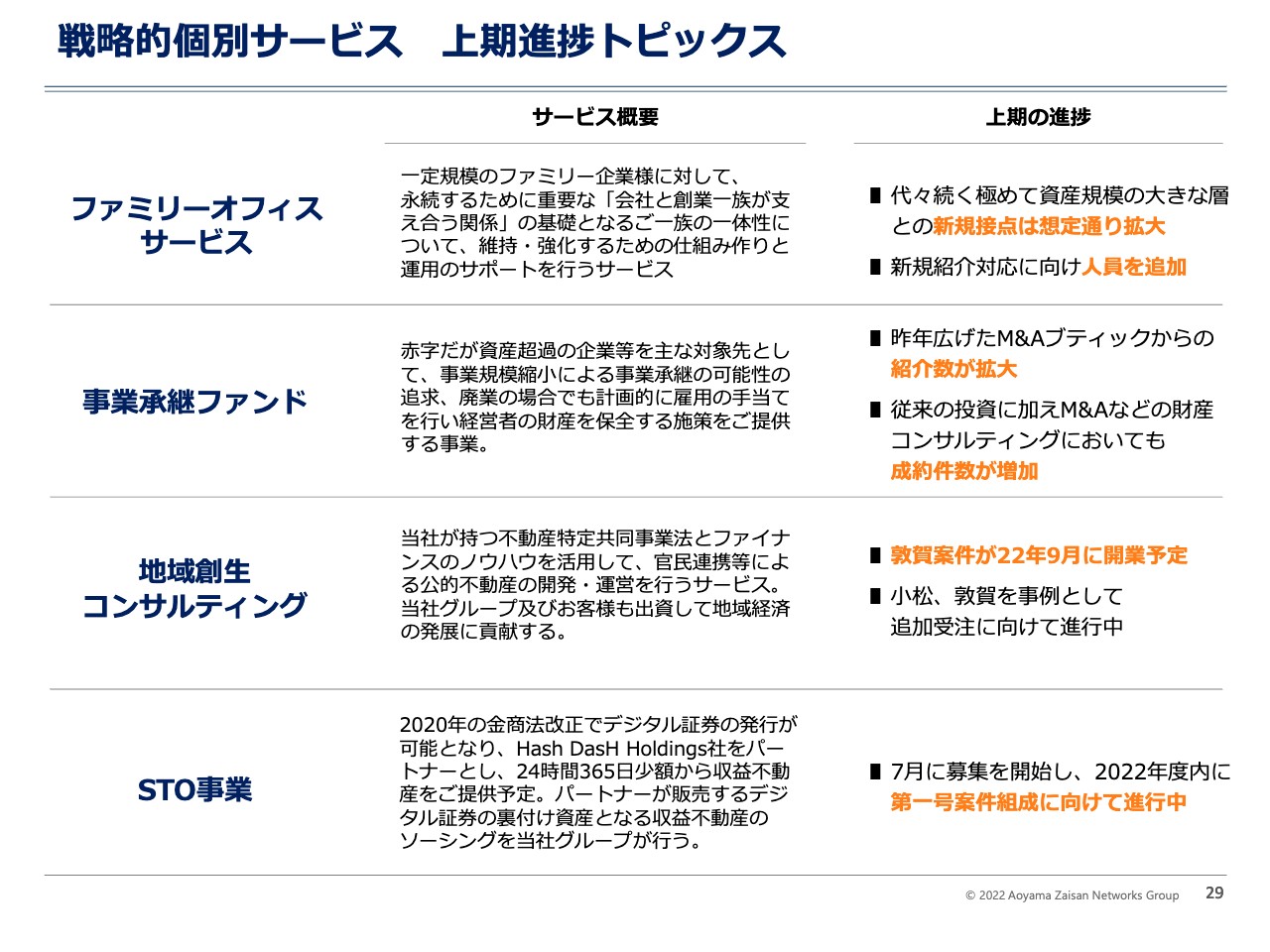

戦略的個別サービス 上期進捗トピックス

次に引っ張ってくれているのがファミリーオフィスサービスです。ファミリーオフィスサービスは、一部の都市銀行のご協力もあり、数々のお客さまをご紹介いただいています。

名前は出せませんが、すべて日本で名の通った企業ばかりで、何回かプレゼンし受注いただいたお客さまもあります。まだまだ数は少ないのですが、確実にこのサービスに対してのニーズが拡大しています。そのための人材の増強もしています。

ファミリーオフィスサービスの考え方が、事業承継のコンサルティングに実は活きています。それがまた事業承継のコンサルティングの質を高めていき、もともとの、サービスを提供していないお客さまにもノウハウが活きて、ニーズに応えていける、このような好循環も作っています。

もう1つが事業承継ファンドです。この事業承継ファンドについては、もともと同族承継のお手伝いをしていてM&Aになられた方と、財務のコンサルティングから入ってM&Aになっていく方がいらっしゃると先ほどお伝えしましたが、その分野が業種をある程度フォーカスして着実に業績を上げています。

ある、右肩下がりになっている業界から、「なんとかその状況の中でやろうとしているんだけど」と相談を受け、「やはりこれは難しい。強い大手に売却を」と、そのような流れでM&Aが増えている部分もあります。

将来のP/Lは厳しいけれど財産価値はある、という方々のM&Aに至るコンサルティングも、実は成長分野として少しずつ大きくなってきています。もう少し具体的になりましたら、また次回のスモールミーティングでお話しできると思います。

4つ目は地域創生です。来週初めに敦賀の開業式があります。敦賀市駅前の再開発のセレモニーで、200人からの出席者ということで非常にありがたく思っています。こちらが第2号となります。

県知事をはじめ、さまざまな地域の財界、政界の方々にお越しいただくため、今大変注目を集めています。地方自治体の方々も多数参加されると聞いており、おかげさまで地域創生の相談も増えてきています。

小松、敦賀とゆっくりしたペースで進めてきましたが、これからは加速していくと思っています。

やはり、働き方も大きく変わる中で、箱を変えていかなければ地域は活性化しません。箱を変えるにしても、税金ではできない。民間だけの力ではできない、だから資産家のお金も使ってモノを建てていく、モノをリニューアルしていく、リノベーションしていく、このようなことが、これからますます進んでいくと思います。

そこから、我々の地域創生のコンサルティングがきっと評価され、こちらも引っ張ってくれるのではないかと期待しています。

さらに、STO(Security Token Offering)の販売を、この7月からHash DasHがスタートさせました。

我々はそれに協力していますが、なんとかこの1号案件を成功させて、Hash DasHや他のパートナーと一緒に、流動性の高い運用商品を投資家の方に提供し、運用の一助になっていきたいと考えています。こちらも新しい取り組みとして力を入れていきます。

そのほか、購入コンサルのニーズ、土地有効活用のニーズも当然あります。また、IFAによる金融商品のコンサルティングも地道に努力を重ねているため、来年はこれにまた1つか2つの丸が加わり、10個の個別サービスになっているのではないかと私は思っています。

このように、その時々のニーズに合わせたサービスを立ち上げて、お客さまのハートをきちんとつかんでいくことを考えています。ここはまだ収益に大きく貢献しているわけではありませんが、確実に足腰は強くなってきているため、未来にぜひご期待いただきたいと思っています。

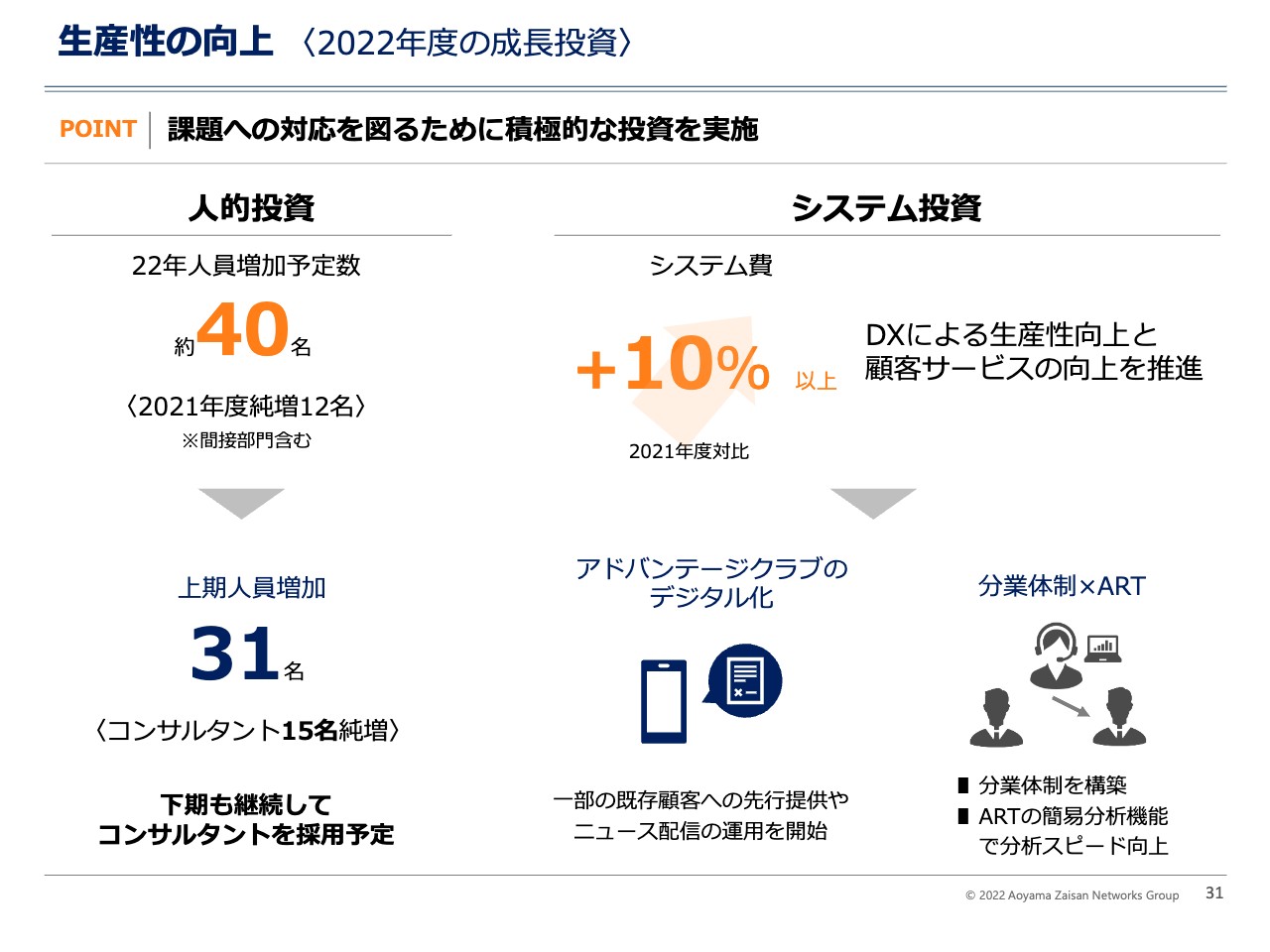

生産性の向上 〈2022年度の成長投資〉

今年は人材とシステムに投資する年だと前回のスモールミーティングでお伝えしました。人材は、目標40名のところ上期で31名増加し、コンサルタントを15名純増させています。

ただ、コンサルタントを15名増やしても、すぐに活躍できるかどうかはまた別で、これは悩ましいことですが、採用して、教育し、経験させることを繰り返すしかありません。彼らが収益貢献してくれるのは2、3年先かと思っていますが、このようにコンサルタントの数を増やしていきます。

システム投資は、先ほどお伝えした「ADVANTAGE CLUB」のデジタル化が一番の中心です。それ以外では、前からお話ししているARTシステムを実際にコンサルティングの現場で使えるようにしていくことですが、これもなかなか簡単ではありません。

今はARTシステムを計算などに使っているため、そうではなく、ARTシステムに入っているコンサルティングの仕方を理解して使うよう指示しています。ARTシステムの研修を重ねることでコンサルティングのできるメンバーが増えていくことは間違いないため、地道に取り組んでいこうと思っています。

ここは、「ART、ARTと言っているが、いつになったら収益貢献するんだ」と、いつもみなさまからお叱りを受けているのですが、日々改善を進めているため、もうしばらくお待ちください。以上が人材投資とシステム投資の進捗状況です。

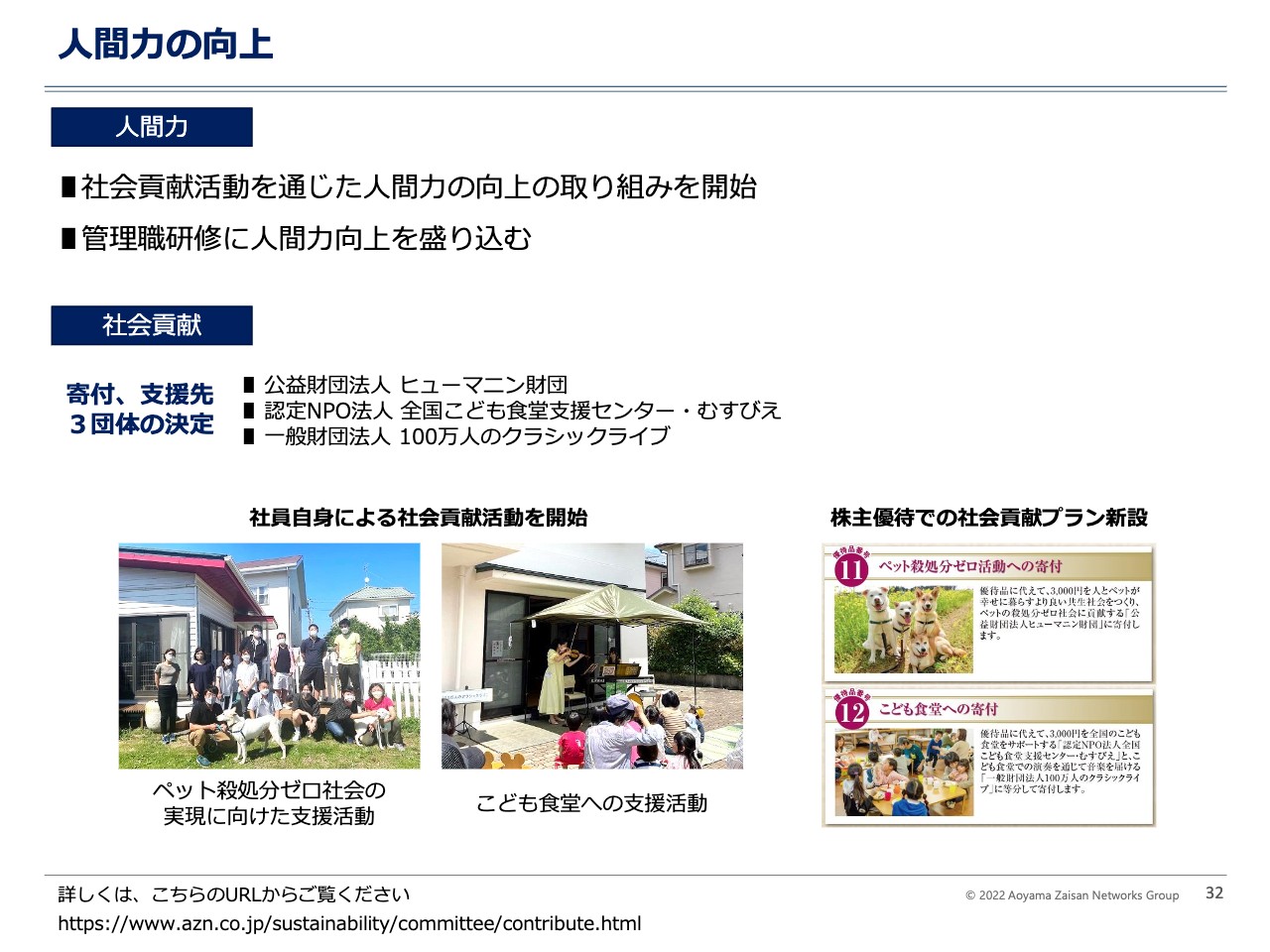

人間力の向上

最後に人間力の向上です。地道に人間力向上の研修を行っていますが、やはり、社会貢献を通じて人間力を向上させていくのが一番だと思っています。

今回の株主優待の社会貢献プランにも入れていますが、せっかく生まれてかわいがられてきたのに、飼い主に捨てられて殺処分になるペットが本当に多いため、これを少しでも減らそうと活動されている方々への支援活動を今年からスタートさせています。

もう1つがこども食堂です。コロナ禍で給食がなかなか食べられず、そのために十分な栄養を摂れない子どもたちが本当に増えています。そのような子どもたちが少しでもしっかり食べられるように、そして、「あなたたちを支えている人がいるんだよ」と伝えて元気に育ってもらいたいという願いから、この取り組みを行っています。

「100万人のクラシックライブ」が運営されているこども食堂への支援もしており、本当に微力ではありますが、このような社会貢献も進めて、みなさまの役に立つ青山財産に少しでもなれるようにと考えています。

株主優待にこれらのプランを入れたところ、みなさまから好評をいただき、中には「どれにしようかと選んでいたら、最後に蓮見さんずるいよ」「本当は稲庭うどんを食べたかったんだけど、やっぱり寄付にしたよ」という株主さまが意外と多く、感謝の言葉を伝えています。私も寄付に丸をしました。

トピックス

以上のように、3ヶ年計画に向けて我々はさまざまな問題を抱えていますが、何が問題かはすでに明確になってきているため、全体として課題にどのように対処すればよいかわかっています。いかに全社の力を結集して実行し、乗り越えていくかが今だと思います。

青山財産が、事業承継と財産承継で困っている方々にきちんとサービスを提供できるという、大きなビジョンを掲げて前に進んでいることは確かであり、その大きな枠組みもまったく微動だにせず、それに向かって邁進しています。

簡単にできることではなく、足元ではいろいろな問題も抱えていますが、この問題を乗り越えていくことが我々経営の役割だと認識しているため、ぜひご期待いただき、ご支援を賜りたいと思っています。

今後も、発表した数字をきちんと達成し、配当も増配を続けて、持っている価値があると言っていただける会社に成長していきたいと思っています。ご支援のほどよろしくお願い申し上げます。ご清聴ありがとうございました。

新着ログ

「不動産業」のログ