青山財産ネットワークス、第三次中計、営業利益年平均35%成長、24年45~50億円(21年比約2.5倍)目指す

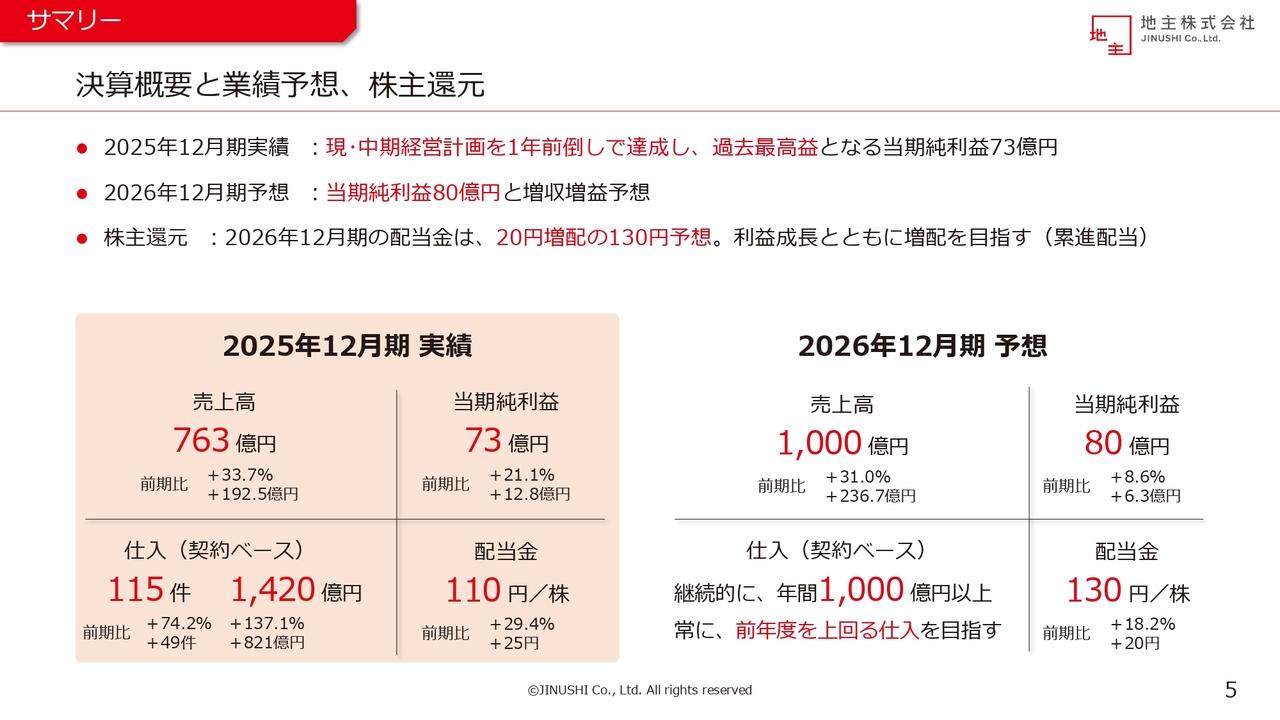

連結業績ハイライト

橋場真太郎氏:定刻になりましたので、通期決算ならびに第三次中期経営計画のご説明をさせていただきます。本日はコロナ禍にもかかわらずご来場いただき、誠にありがとうございます。ご挨拶が遅れましたが、企画開発本部の橋場でございます。平素は大変お世話になっております。

まず、私から昨年度の決算についてご報告します。その後、代表の蓮見より3ヶ年の計画について発表させていただく予定です。

それでは、今回の決算発表について発表します。まず、連結業績ハイライトです。おかげさまをもちまして、2021年は当初の通期業績予想をすべて上回る数字を確保できました。また、1月に上方修正をしており、お約束はしっかりと守ることができた1年であったと思っています。

ただし、後ほどご報告しますが、さまざまなご指摘を受けていますように、財産コンサルティング収益は58億600万円から55億4,500万円へ減少しています。また、不動産取引収益については補うかたちで大きく売上高を伸ばすことができた1年であったと認識しています。

売上高の営業利益率は、2020年度は6.8パーセントでしたが、2021年度は7.7パーセントに上昇しています。

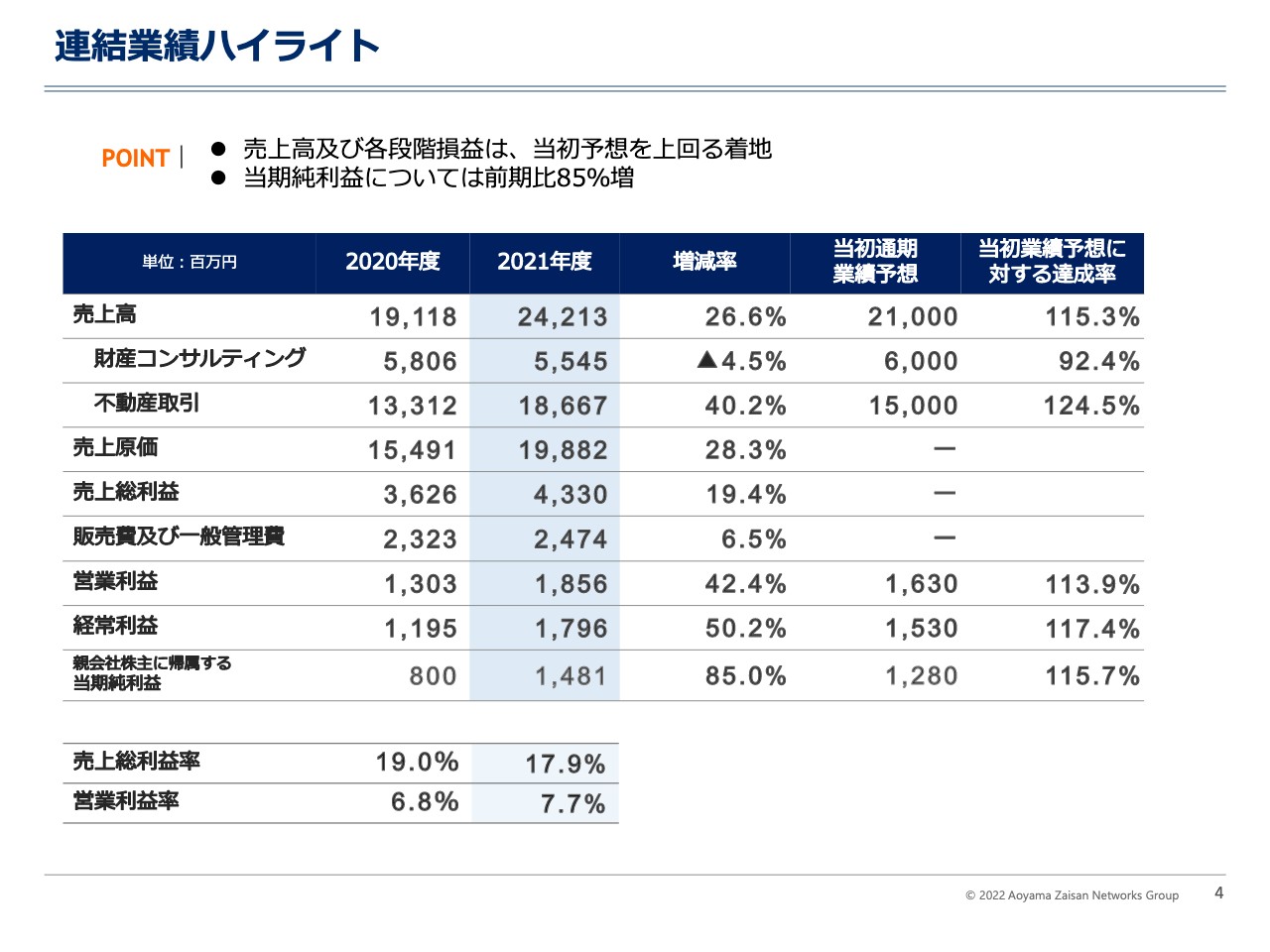

売上総利益の増減内訳

粗利益がどのように推移しているのか、簡単にご説明しやすいように作ったページです。もともとは36億2,600万円が2020年度の会計上の粗利でした。2021年度は43億3,000万円ですので、7億400万円の粗利増となったのですが、その増減内訳を財産コンサルティング事業と不動産取引事業に分けて記載しています。

財産承継は人件費等の要素を一切考慮せず1億7,200万円のマイナス、事業承継については3億9,300万円の増加、商品組成については1億2,100万円の増加、人件費は約2億2,600万円増加しました。不動産取引収益については5億8,700万円の増加となりました。

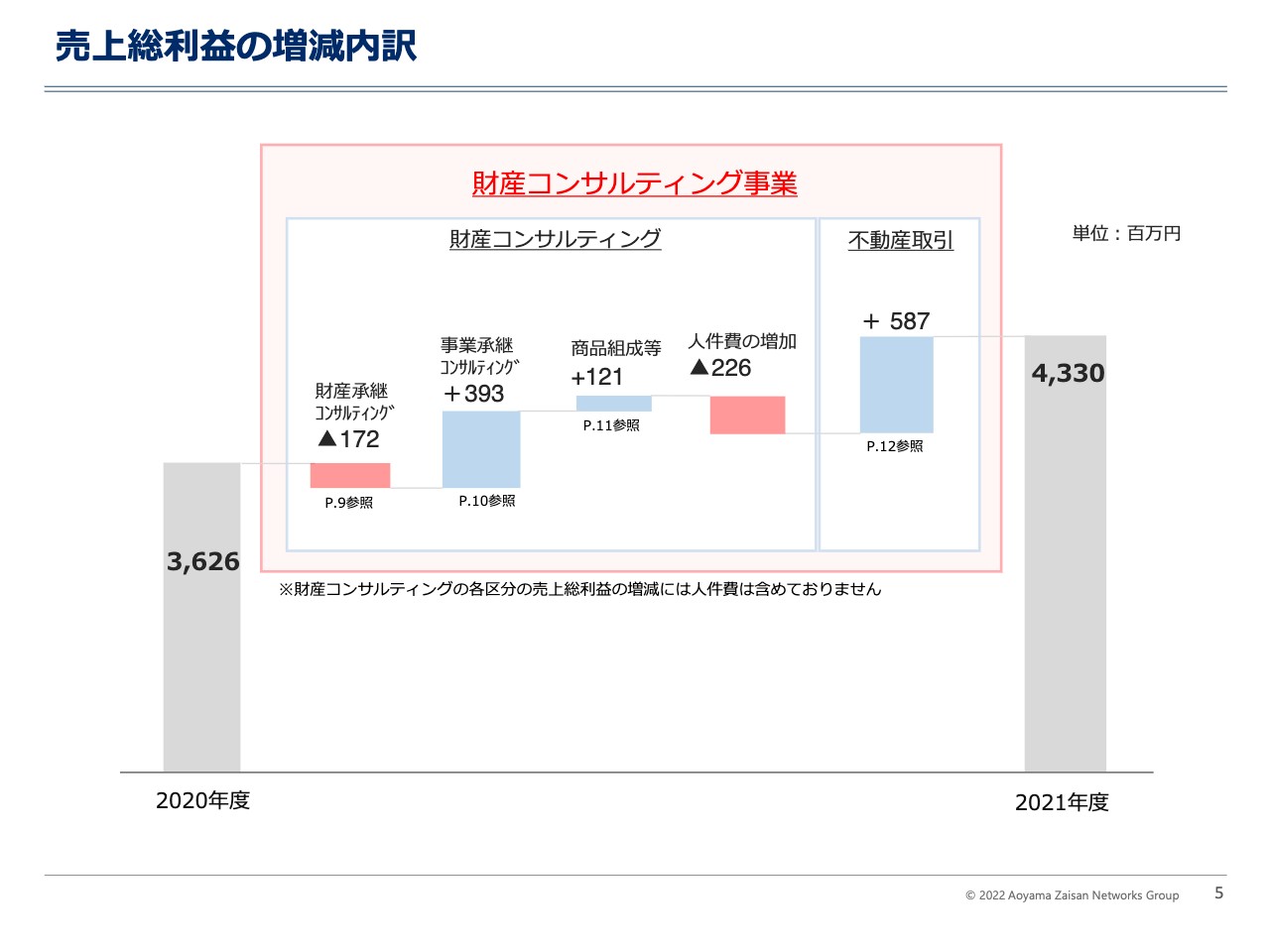

営業利益の増減内訳

粗利が7億400万円増加し、売上総利益の増加は9億5,800万円となっています。当社のP/Lは粗利の中に人件費の原価が記載されており、そちらが約2億5,500万円あります。粗利7億400万円にプラス2億5,500万円で、売上総利益の増加は純粋には9億5,800万円でした。そして、人件費の増加が3億6,100万円、また、販管費が4,400万円増加しています。

結論としては、粗利を大きな主要因とし、13億300万円から18億5,600万円と営業利益を伸ばすことができた1年でした。なお、人件費については開示を控えており、おおよそですが、2020年度と2021年度の比較で約13パーセント増加しているというのが当社の姿です。

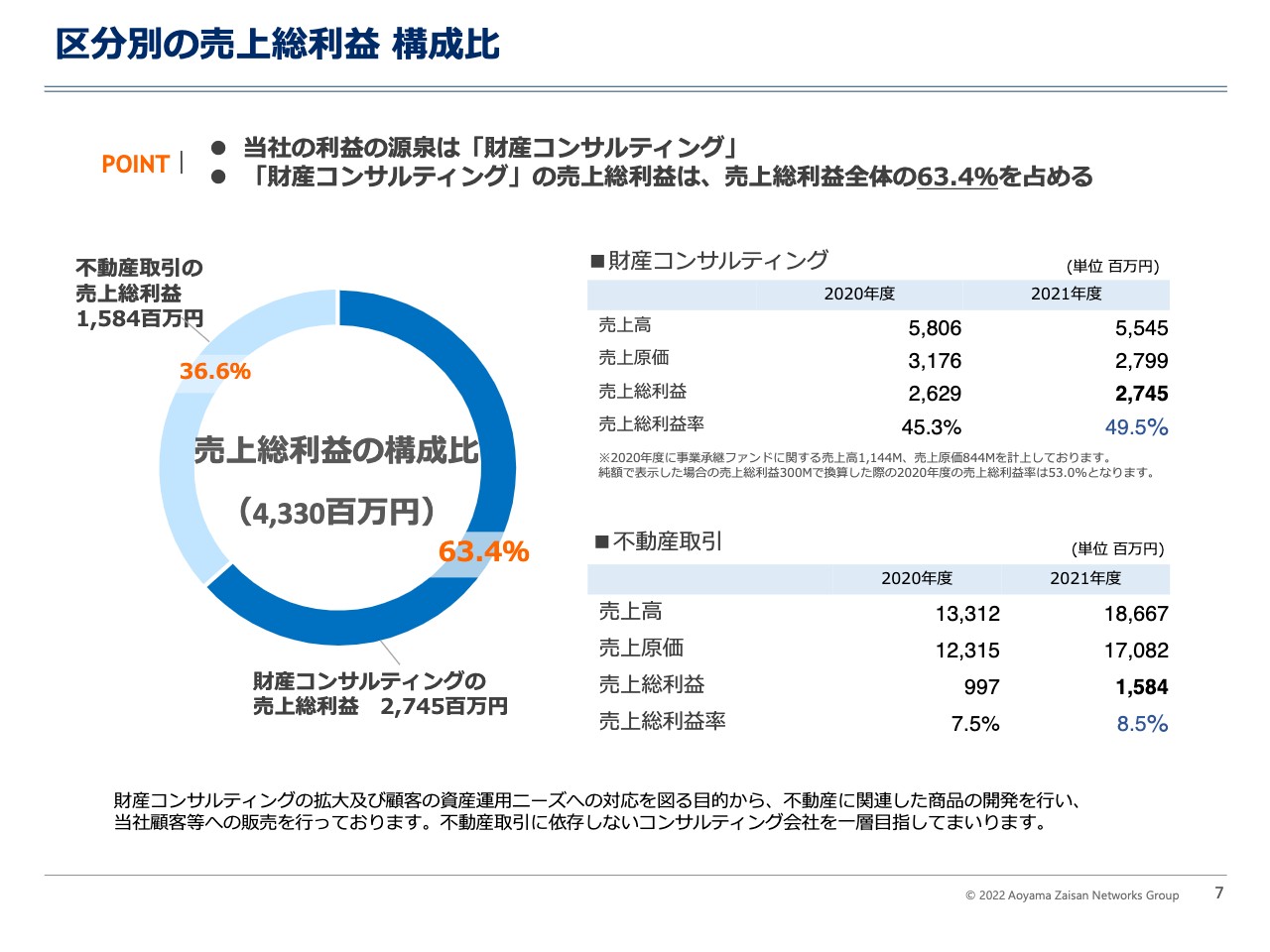

区分別の売上総利益 構成比

区分別の売上総利益の構成比です。基本的には当社は売上はあまり気にしておらず、粗利で考える会社です。売上高は会計の基準により、どうしても左右されるものですが、実力を見るのは売上総利益であり、特に収益性の高い財産コンサルティング収益の比率を高めることが当社の一番の大きな課題です。

スライドに、財産コンサルティングと不動産取引のそれぞれの区分別の粗利を記載しています。2021年度は、財産コンサルティングは27億4,500万円、不動産取引は15億8,400万円です。構成比では、財産コンサルティングの収益比率は63.4パーセントで、こちらを大きく高めていくことが当社にとっての一番の課題であるとご認識ください。

なお、売上総利益率は、財産コンサルティングは45.3パーセントから49.5パーセント、不動産取引についても7.5パーセントから8.5パーセントに上昇しています。

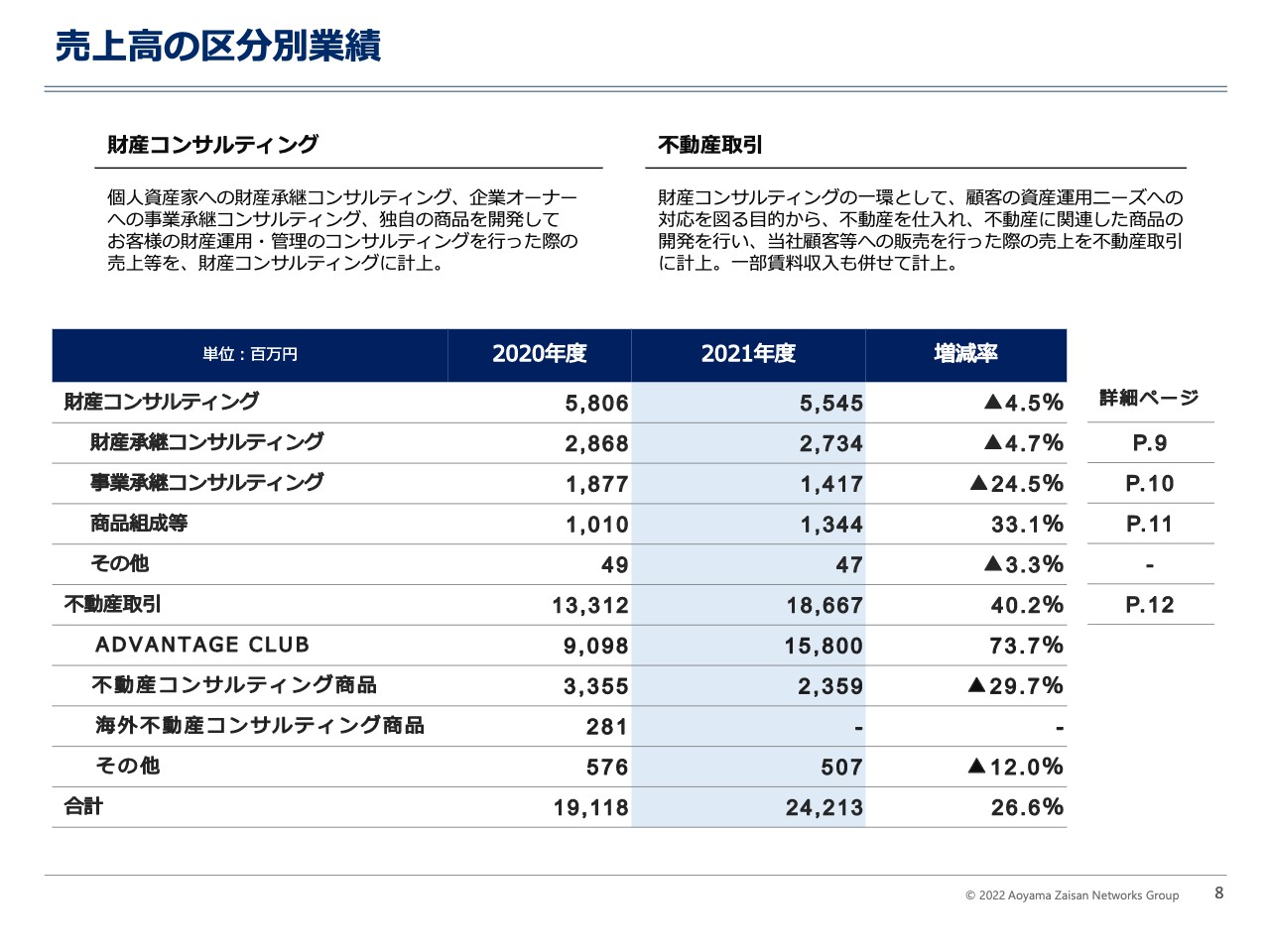

売上高の区分別業績

売上高の区分別業績を記載しました。ここは簡単にご参考程度にとどめ、詳細のページに移りたいと思います。

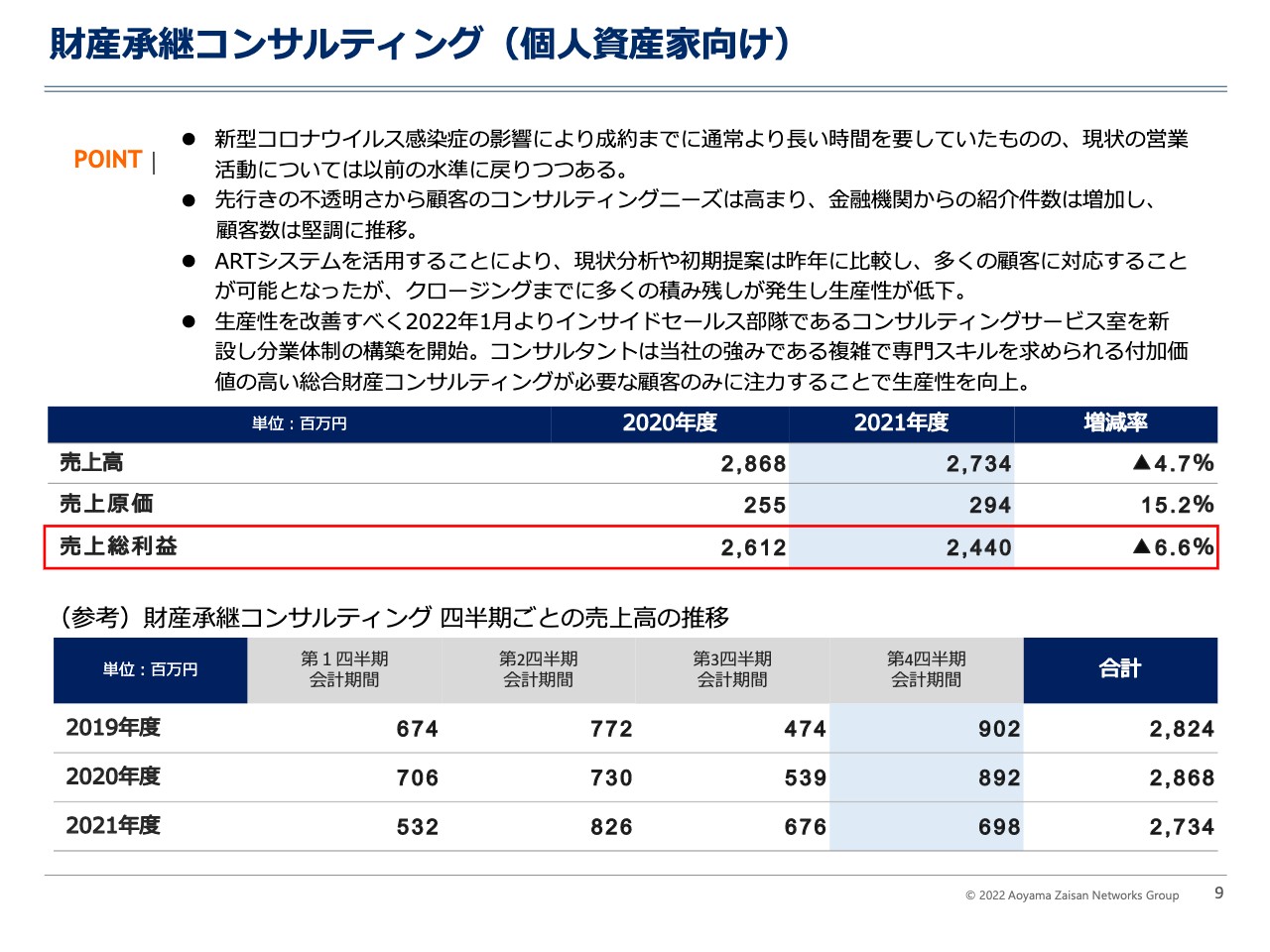

財産承継コンサルティング(個人資産家向け)

まず、個人資産家向けの財産承継コンサルティングの収益の状況です。残念ながら、売上高は2020年度の28億6,800万円から2021年度は27億3,400万円に減少し、人件費をまったく控除しない純粋な売上総利益は、2020年度の26億1,200万円から2021年度は24億4,000万円に減少しています。

決算短信等にも記載したように、5年ぶりに大きく生産性が低下したことが要因です。こちらのリカバリープランを第三次中期経営計画の中に入れています。お客さまの数は大きく増えたのですが、1人あたりの単価、そして、コンサルティング1人あたりの生産性を落としてしまったのが大きな要因であり、三次中計においては大きく改善していくつもりです。

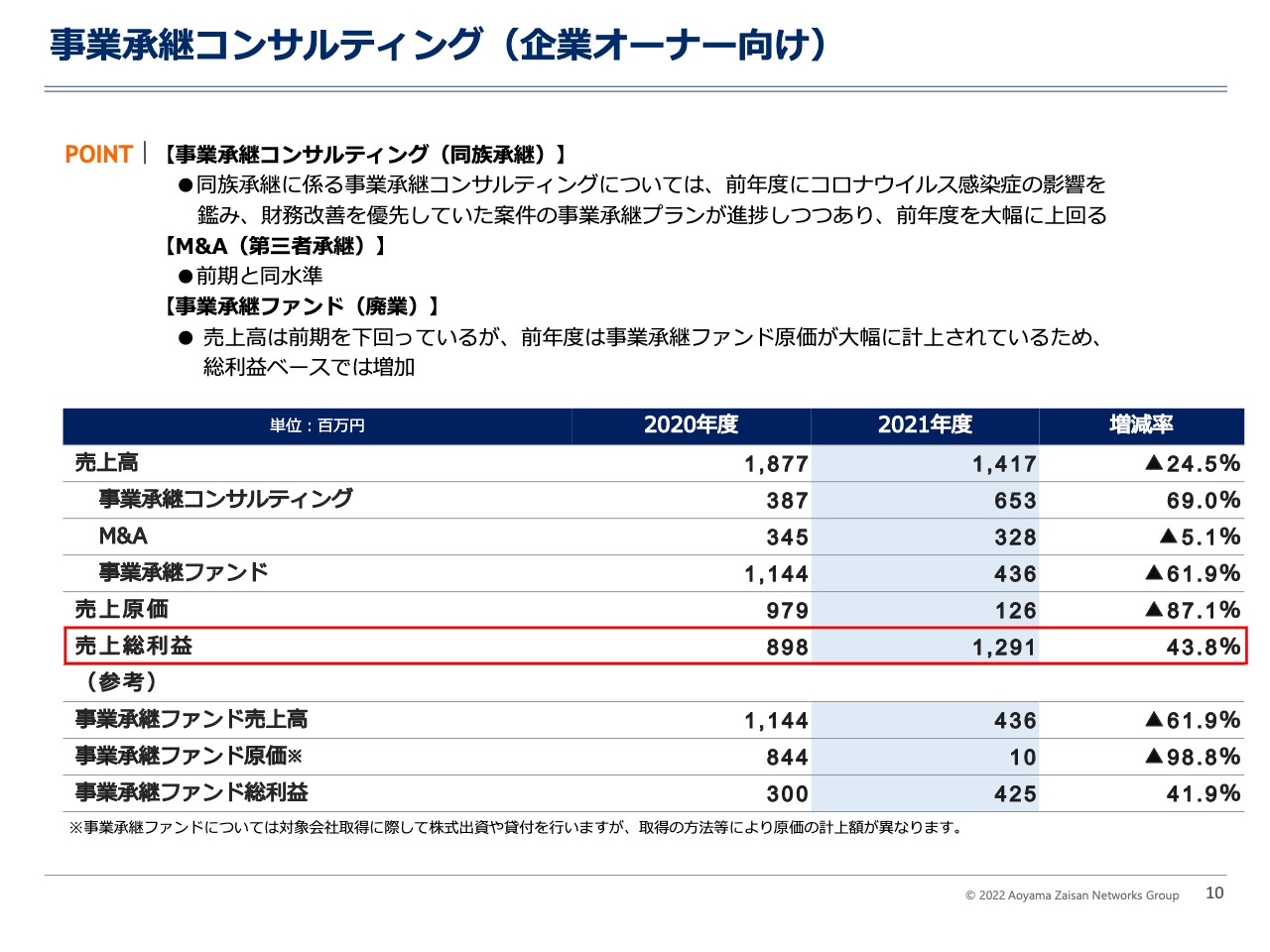

事業承継コンサルティング(企業オーナー向け)

企業オーナー向けの事業承継コンサルティングの状況です。こちらについては、売上高は18億7,700万円から14億1,700万円と減少はしていますが、売上総利益については8億9,800万円から12億9,100万円に増加しています。また、事業承継コンサルティングは我々のベースのビジネスですが、ここは非常に堅調に推移しています。

また、M&Aについては2020年度とほぼ同額で、2020年度は約6件、2021年度は約8件成約しています。今年度も同水準を見込めると考えています。

一番ご質問を受けるのは事業承継ファンドなのですが、2020年度の売上は11億4,400万円で2021年度は4億3,600万円と大きく減少しています。これは何度かお話ししているとおり、2021年度の事業承継ファンドは原価がほとんど発生していません。これは我々にとってあるべき正しい姿になり、4億3,600万円の売上高に対し、原価はいわゆるローンでほとんど投資したということで、結果、事業承継ファンドの総利益は大きく改善しています。

そのような事業承継コンサルティング、そしてM&A、事業承継ファンドの状況を合算し、売上総利益は昨年より大きく増加している状況です。

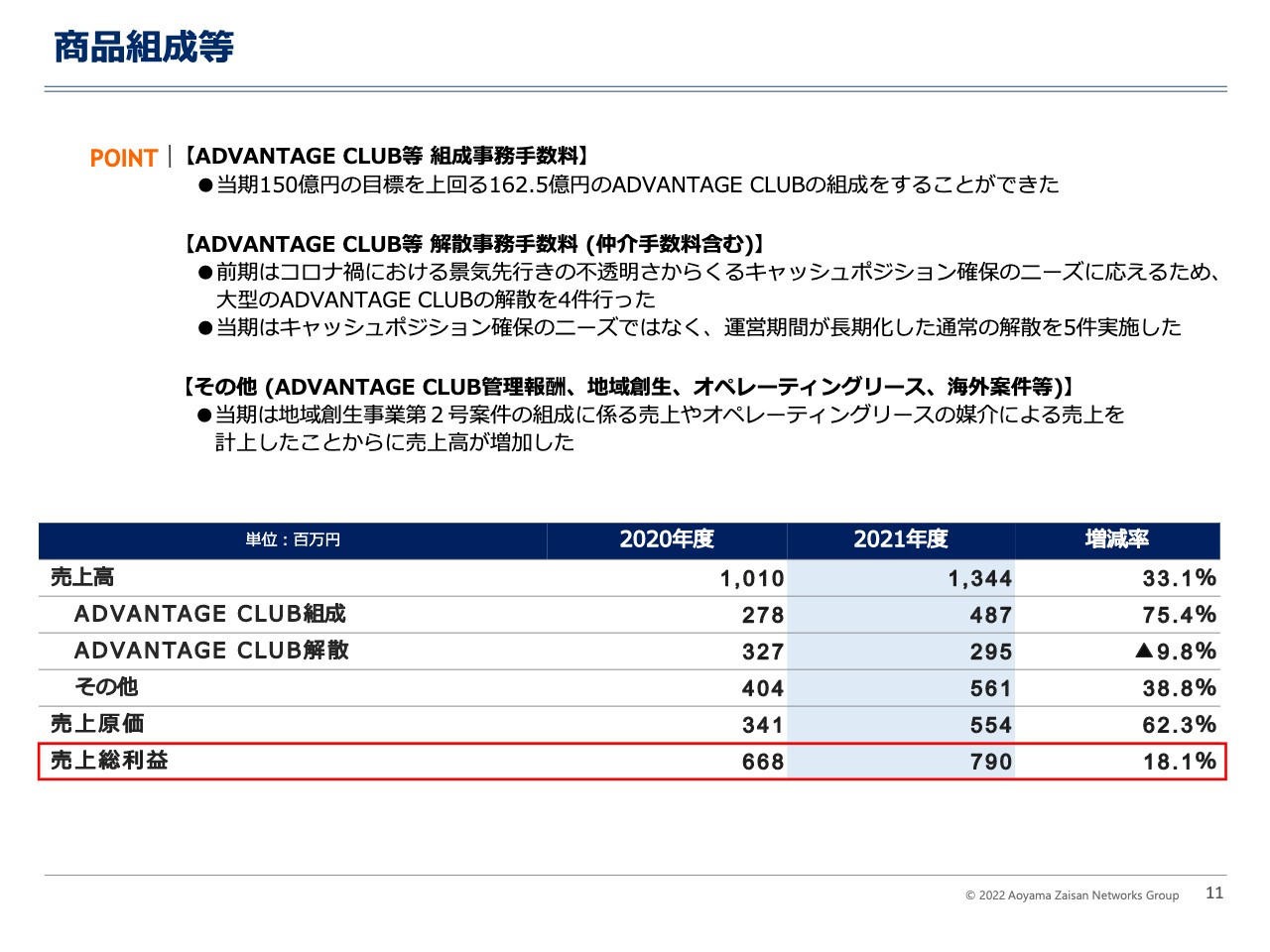

商品組成等

商品組成等の収益です。こちらもコンサルティング収益として位置付けており、大きく3つあります。まずは、「ADVANTAGE CLUB」の組成に係る手数料です。後ほどご説明しますが、「ADVANTAGE CLUB」は昨年に約160億円の組成を行い、この約3パーセントを事務手数料として収受しています。

また、「ADVANTAGE CLUB」は、2020年度、2021年度もおおよそ60億円くらいの解散を行っており、この事務手数料および仲介手数料をスライドに記載しています。

また、昨年はオペレーティングリースで媒介型を大きく取扱いし、また、おかげさまで地域創生の第2号案件である敦賀の竣工をめでたく迎えることができたため、そこの手数料をその他に記載しています。

結果的に、売上高は10億1,000万円から13億4,400万円に増加し、売上総利益についても大きく伸ばすことができた1年であったと思っています。

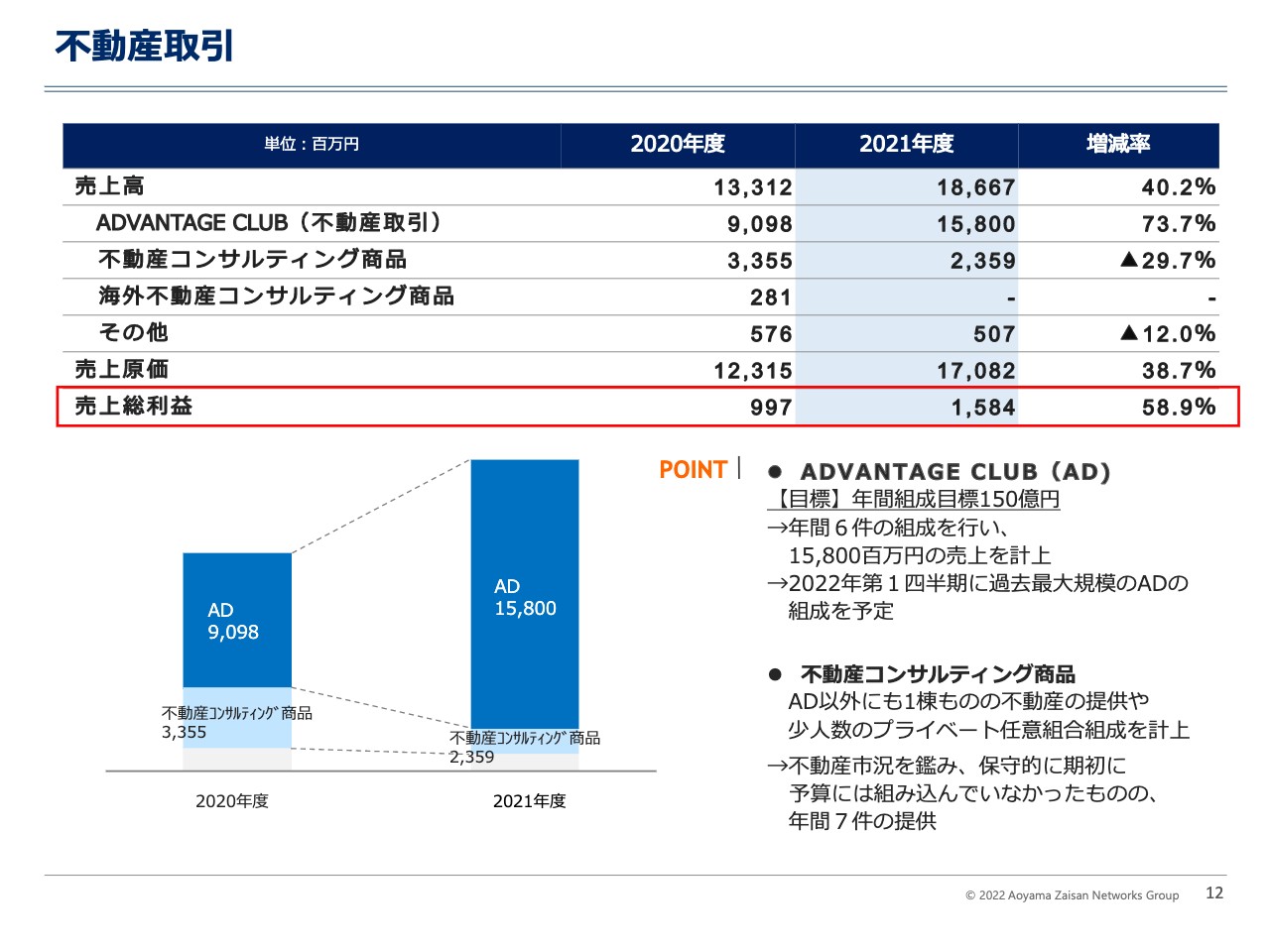

不動産取引

不動産取引は、売上高が2020年度の133億1,200万円に対し2021年度は186億6,700万円と、大きく伸ばすことができました。これは何より「ADVANTAGE CLUB」を大きく組成できたのが要因です。組成は約162億円ですが、こちらには会計上のいわゆる税抜きの数値を記載していますので、ご認識いただければと思います。

一方で、不動産コンサルティングの売上高は、2021年度は基本的にゼロと保守的に見込んでいましたが、プライベートの任意組合を含めて組成を行った結果、23億5,900万円と予定よりも大きく増加しました。総利益は、9億9,700万円から15億8,400万円に増加している状況です。

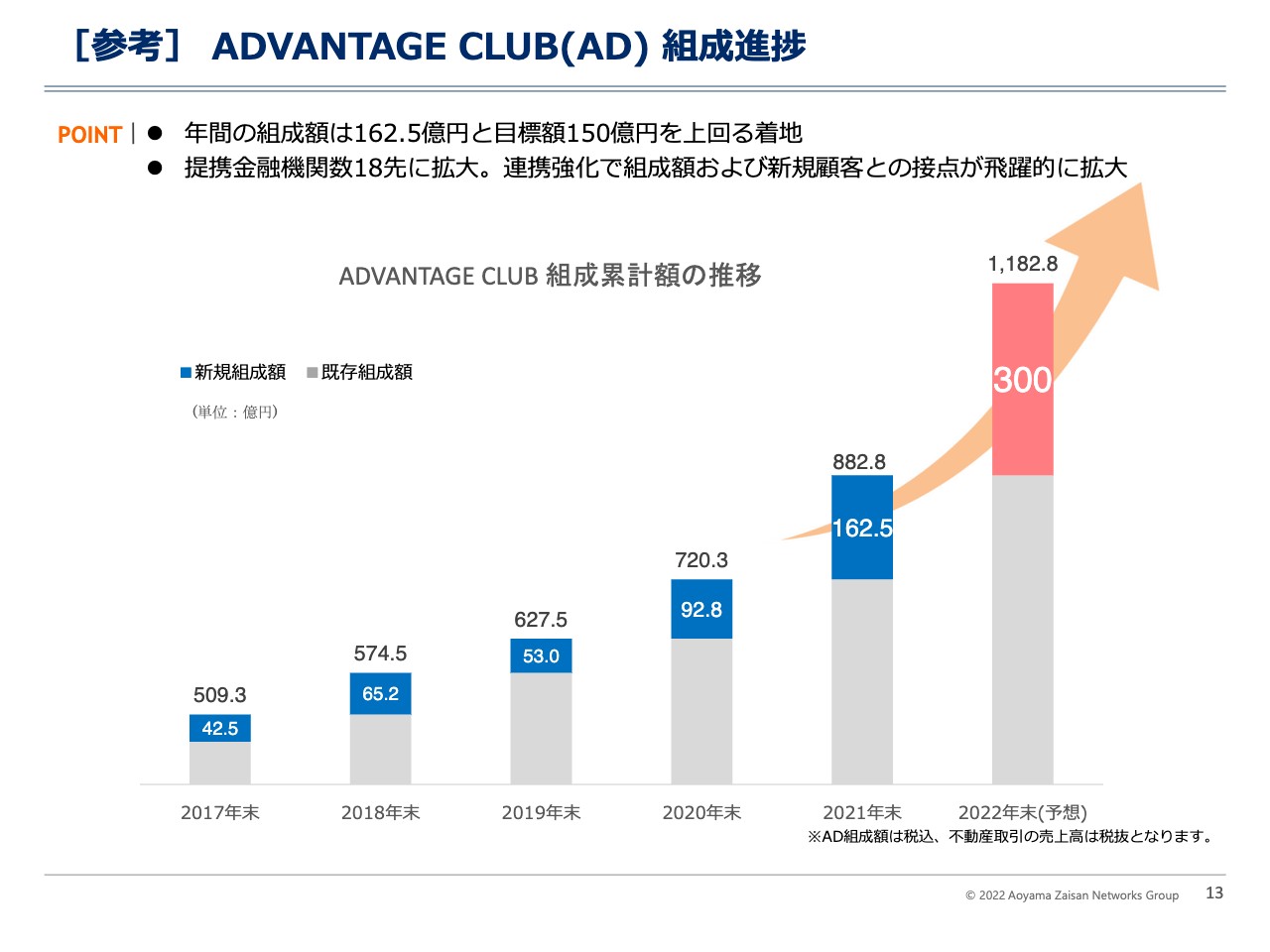

[参考] ADVANTAGE CLUB(AD) 組成進捗

「ADVANTAGE CLUB」の進捗状況のご報告です。もともと数年前までは毎年40億円、50億円くらいで、当社のお客さまのみにつなぎとめ、リレーションの強化、そして財産の組換えの一助として提供していました。

昨年度162.5億円、今年度300億円と計画を立てていますのは、昨年から地方銀行や証券会社の先のお客さまに「ADVANTAGE CLUB」の販売を行っており、非常に大きく寄与している成果です。162.5億円を昨年組成しましたが、今年度は約300億円の組成を計画しています。これは後ほど、またご報告したいと思います。

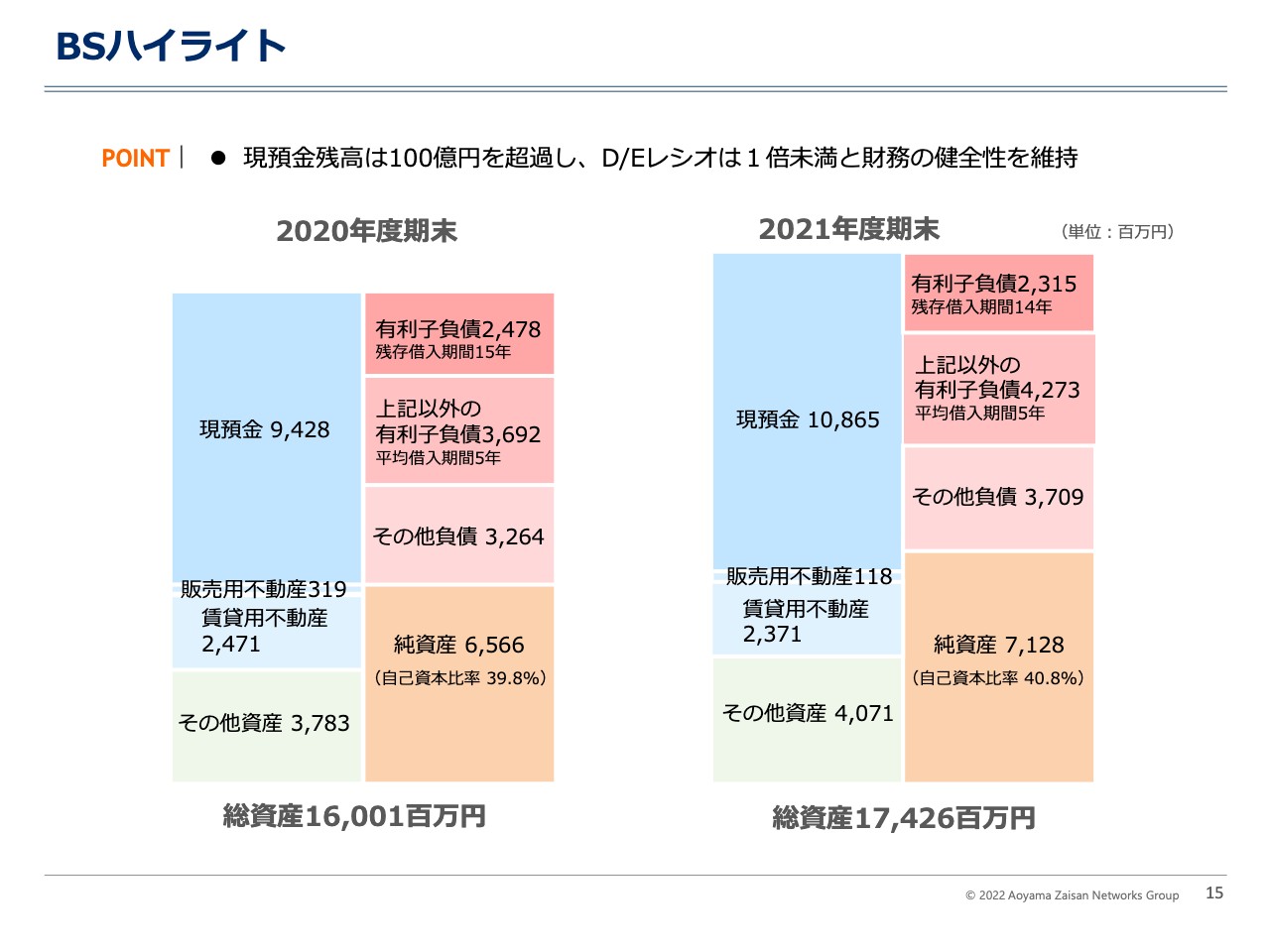

BSハイライト

バランスシートの状況です。2020年度と2021年度を比較すると、約14億円増加しています。現預金が約10億円程度増加しており、その他の資産で約3億円増加しています。

後ほど財務方針をお話ししますが、リスクアセットの状況のみ簡単にご報告します。まず、賃貸用不動産については、従前からご報告している静岡県呉服町の不動産については早晩売却を検討しています。また、その他資産40億円の内訳は、売掛金、上場株を中心とする投資有価証券、ソフトウェア、敷金、そして、一部建物あるいは備品等の有形固定資産で、リスクアセットとして認識しているものはありません。そのようなご認識をいただければと思っています。

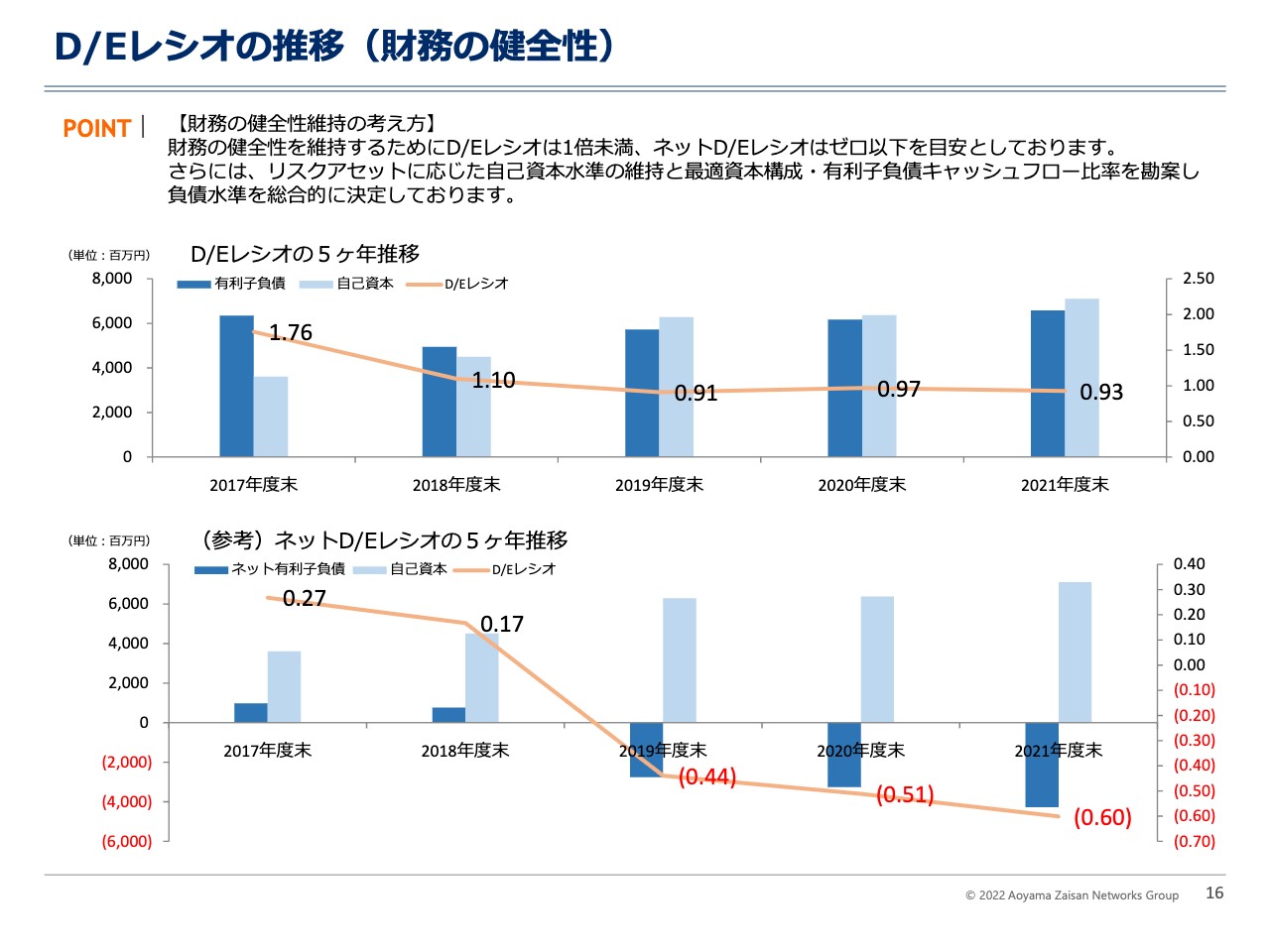

D/Eレシオの推移(財務の健全性)

D/Eレシオの状況です。我々は財務の健全性を維持するために、会社の方針として、基本的にはD/Eレシオは1倍未満、ネットD/Eレシオはマイナスと定めています。ご覧になってわかるとおり、徐々に比率は低下し、財務の健全性は年々高まってきていると判断しています。

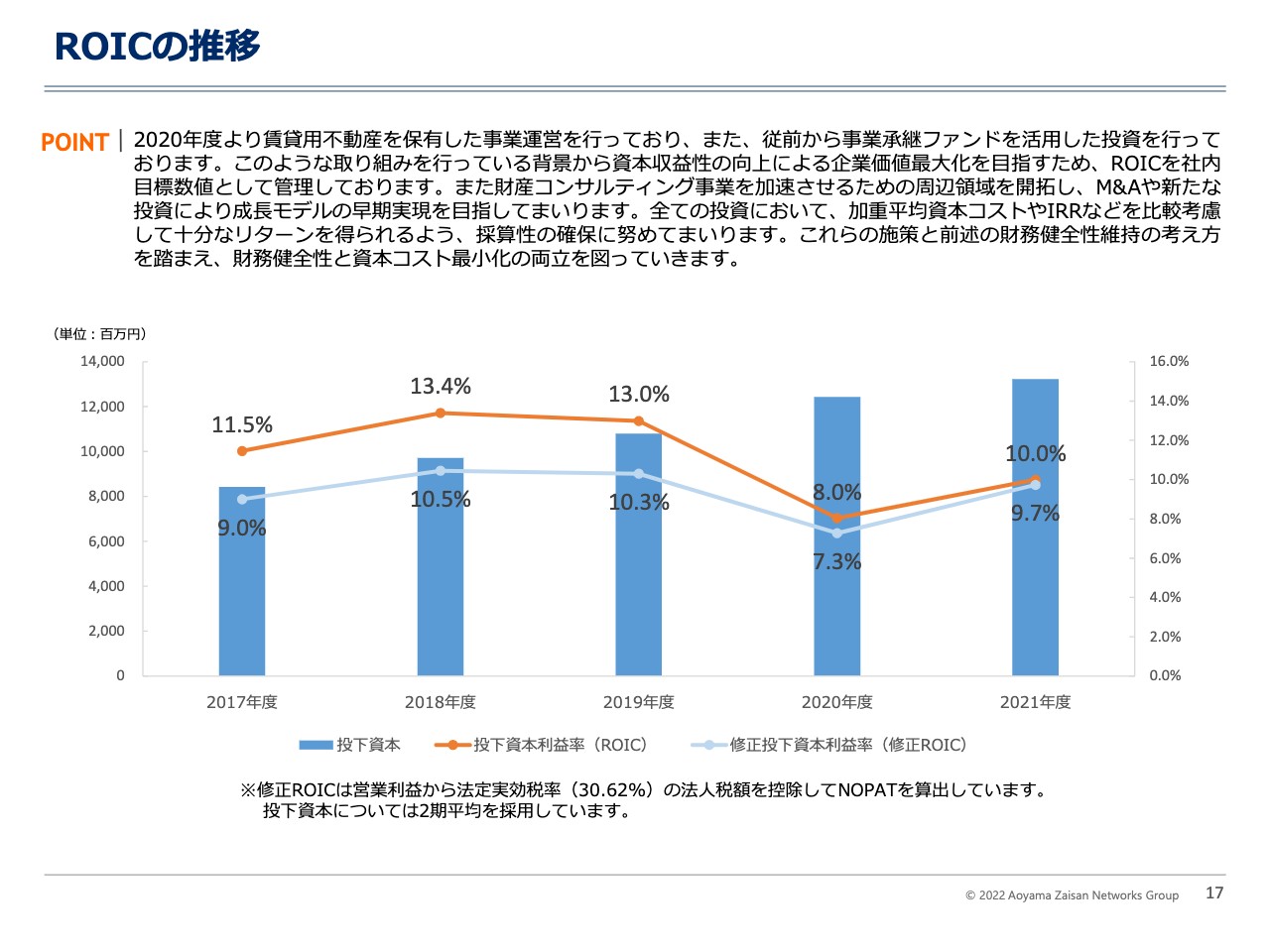

ROICの推移

ROICの状況です。昨年から一部開示していますように、事業部門ごとにROICの目標数値を決めており、ROICによる資産効率性を社内の1つの目標として動いている状況です。

今年度はROICを10パーセント水準に戻すことを、2021年度当初の計画で発表していますが、幸いちょうど10パーセント水準に約束どおり戻すことができました。ちなみに、我々の計算上のWACCは外部から見ても約4パーセント台ですので、4パーセントのハードルレートを十分に超えるROICを確保している状況です。

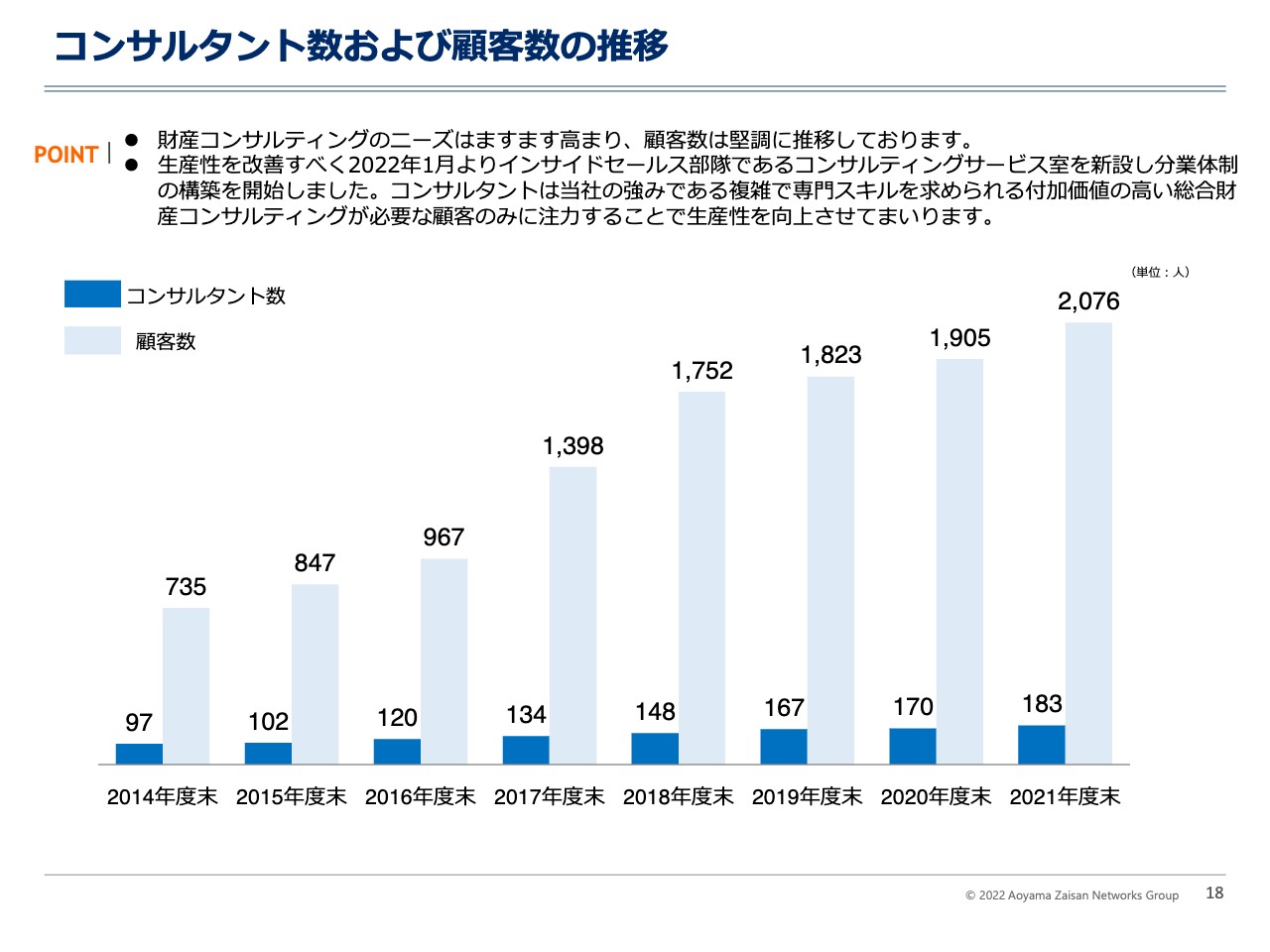

コンサルタント数および顧客数の推移

コンサルタント数および顧客数を記載しました。コンサルタント数は、2021年度末で183名です。当社全体の2021年度の連結従業員数は259名で、そのうち183名がコンサルタントであるとご認識ください。

顧客数は大きく伸ばすことができ、我々は2,076名のお客さまをコンサルティングしています。

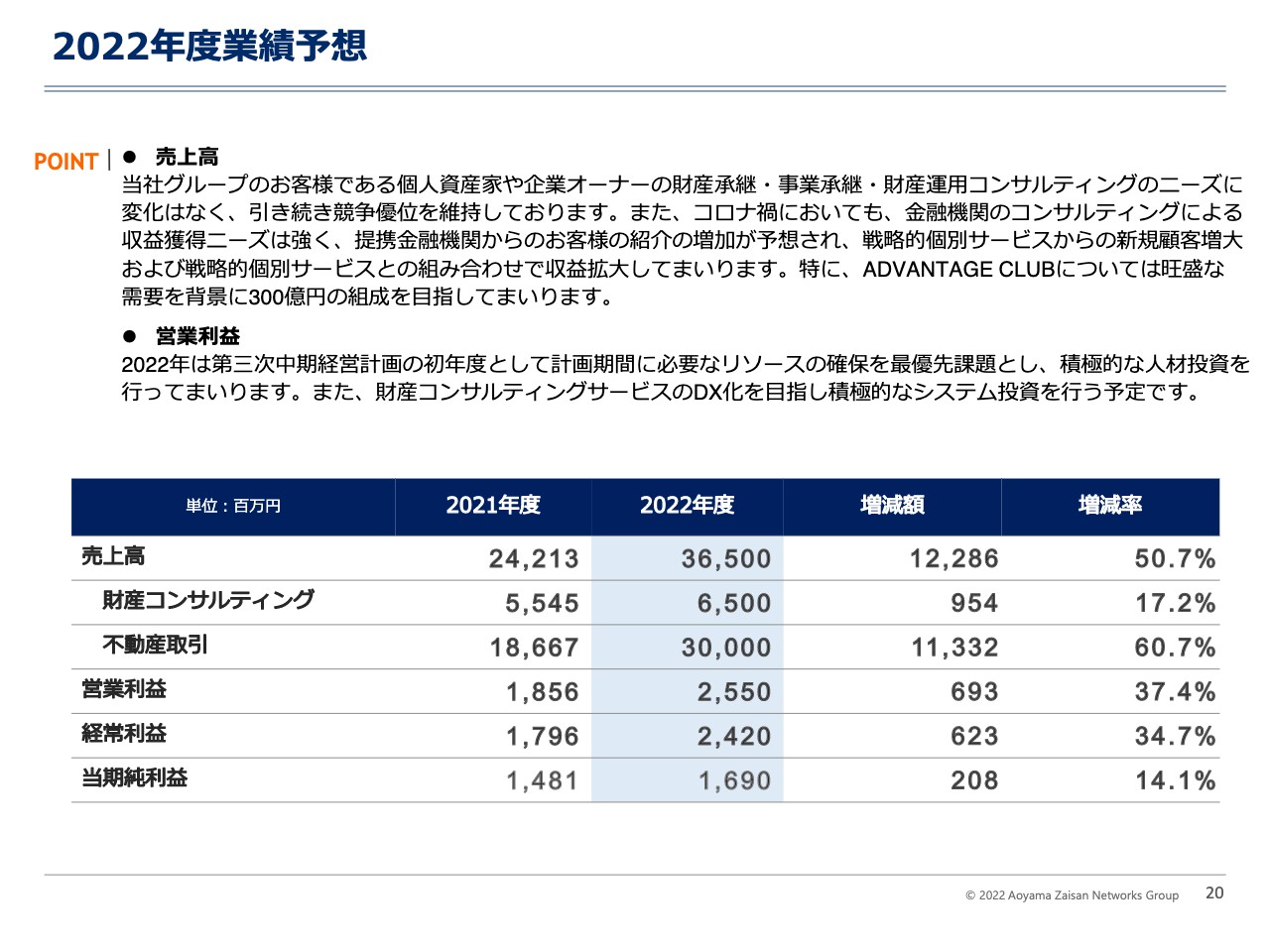

2022年度業績予想

次に、2022年度の業績予想です。先般開示しているとおり、今年度については、売上高は365億円の見込みです。内訳は、財産コンサルティングが55億4,500万円から65億円に増加、不動産取引については186億6,700万円から、「ADVANTAGE CLUB」による300億円を見込んでいます。

ご参考に、過去を見てわかるとおり、従来は財産コンサルティング収益の比率はおおよそ50パーセント水準です。不動産取引収益は基本的には粗利が約8パーセントですので、ここから売上の総利益はおおよそ計算できると思います。

また、三次中計では積極的な人材投資を行おうと考えており、そのような人件費増額の部分に係るものが粗利を控除し、最終的には営業利益を昨年比約7億円増加させる計画になっています。

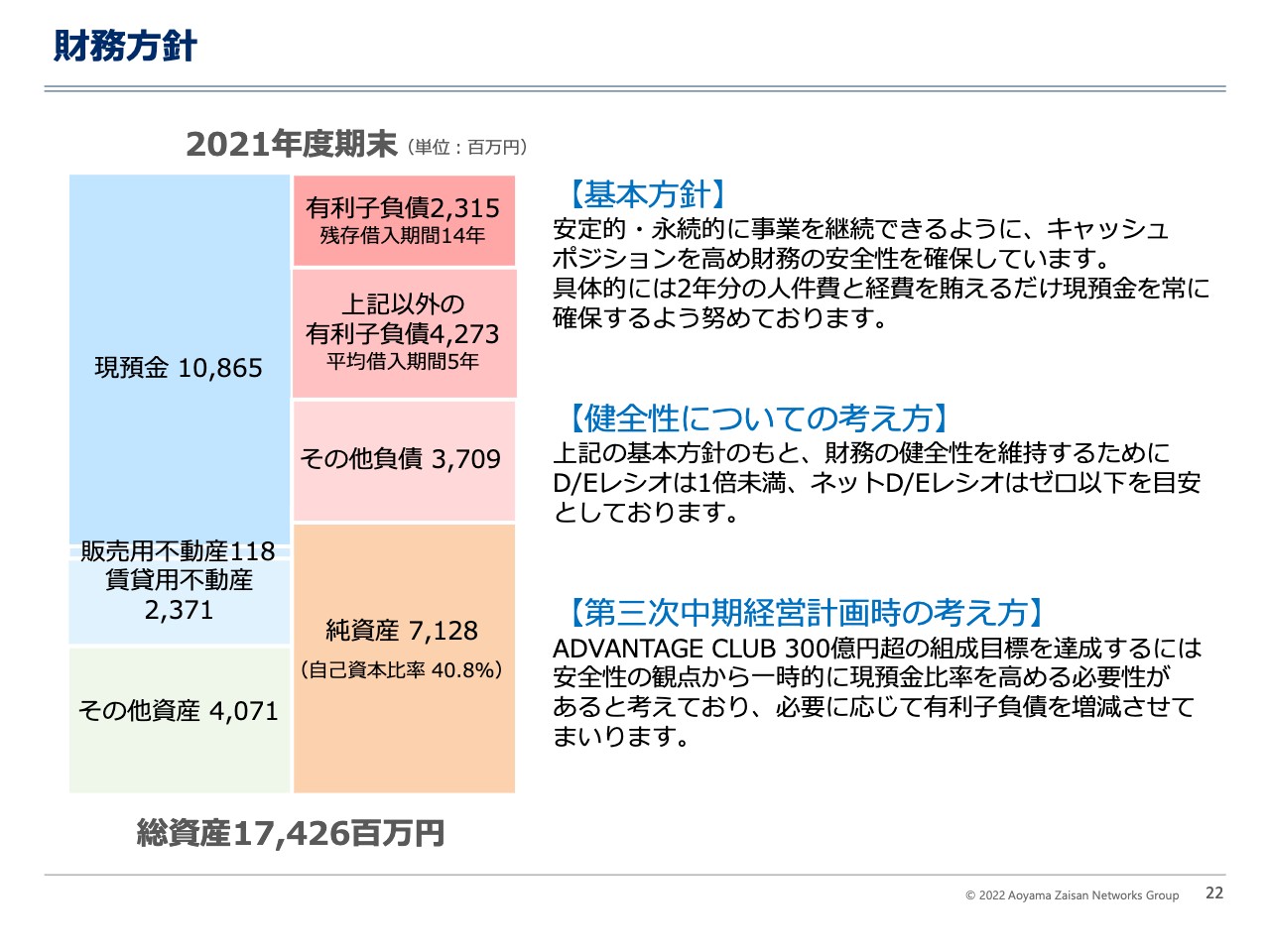

財務方針

財務方針です。先ほど触れましたように、何よりも永続的にコンサルタントを続けるために、万が一のリスクが起きたとしても耐えうる財務を構築するのが我々の会社の基本方針です。ですので、保守的に事業を継続できるように、年間の人件費と経費の2倍以上を常に現預金として確保するのが当社の基本方針です。

また、先ほどもお話ししたように、財務の健全性の数値において、D/Eレシオは1倍未満、ネットD/Eレシオは常にマイナスを最前提としています。

さらに、第三次中計においては「ADVANTAGE CLUB」を大きく組成することを考えています。ただし、基本的にはやはり純資産をベースに見ながら「ADVANTAGE CLUB」を組成することを考えていますので、基本的には一時的に有利子負債を増減させます。場合によっては、コミットメントラインを確保すること、あるいは長期のタームローンを調達することも念頭に置いています。そのような時は、都度またご報告したいと思います。

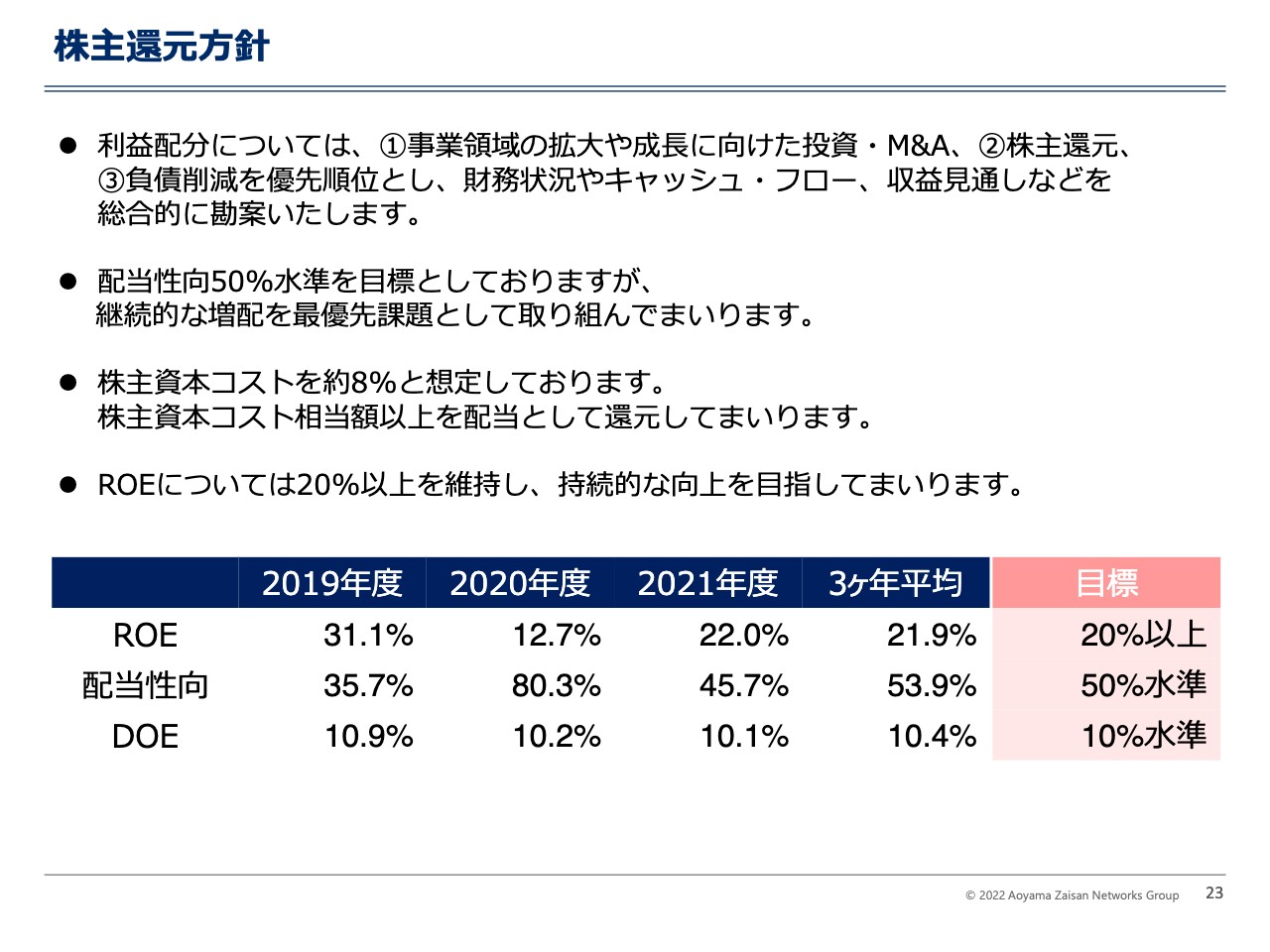

株主還元方針

株主還元の方針については昨年と同様です。利益配分については投資最優先、そして株主還元、最後に負債削減が優先順位です。

配当性向は50パーセント水準を目標とし、現状、株主資本コストは8パーセントと、かなりプレミアムを付けているつもりですが、その相当額以上を配当として還元します。

一番下に株主資本配当率であるDOEを記載しています。資本コストは8パーセントですので、そこを超えるDOEを維持することを1つの目安としています。

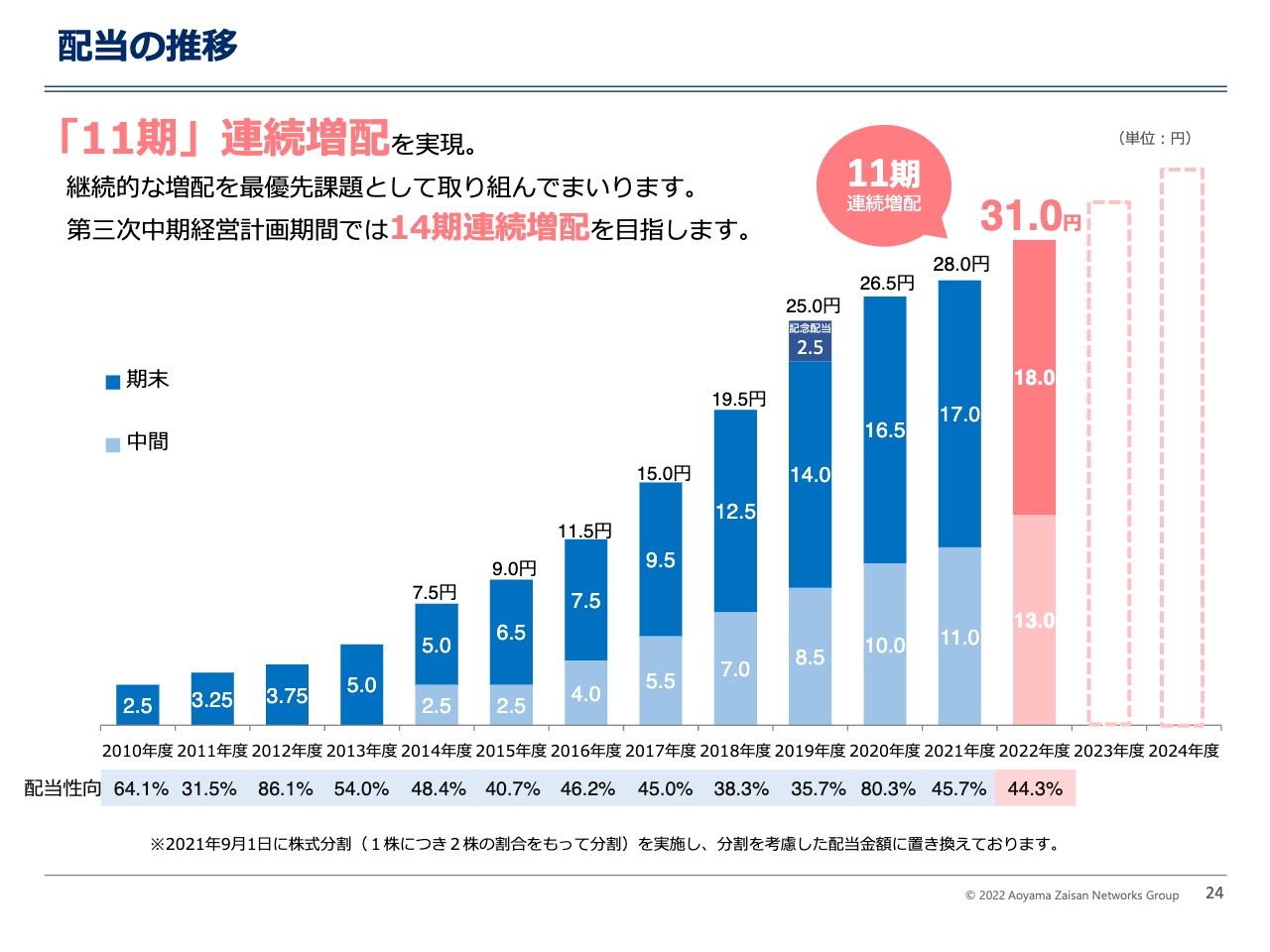

配当の推移

配当の実額です。おかげさまで、11期連続の増配を実現できました。我々は何よりも継続的な増配を最優先課題として取り組んでいます。今年度については11期、三次中計の間は14期連続増配です。なお、来年度については中間を2円増配、期末を1円増配の28円、分割考慮後ですが、28円から31円と、3円の増配を行う予定です。何卒ご理解・ご認識をよろしくお願いします。

三次中計については弊社代表の蓮見より発表します。私からは以上です。ありがとうございました。

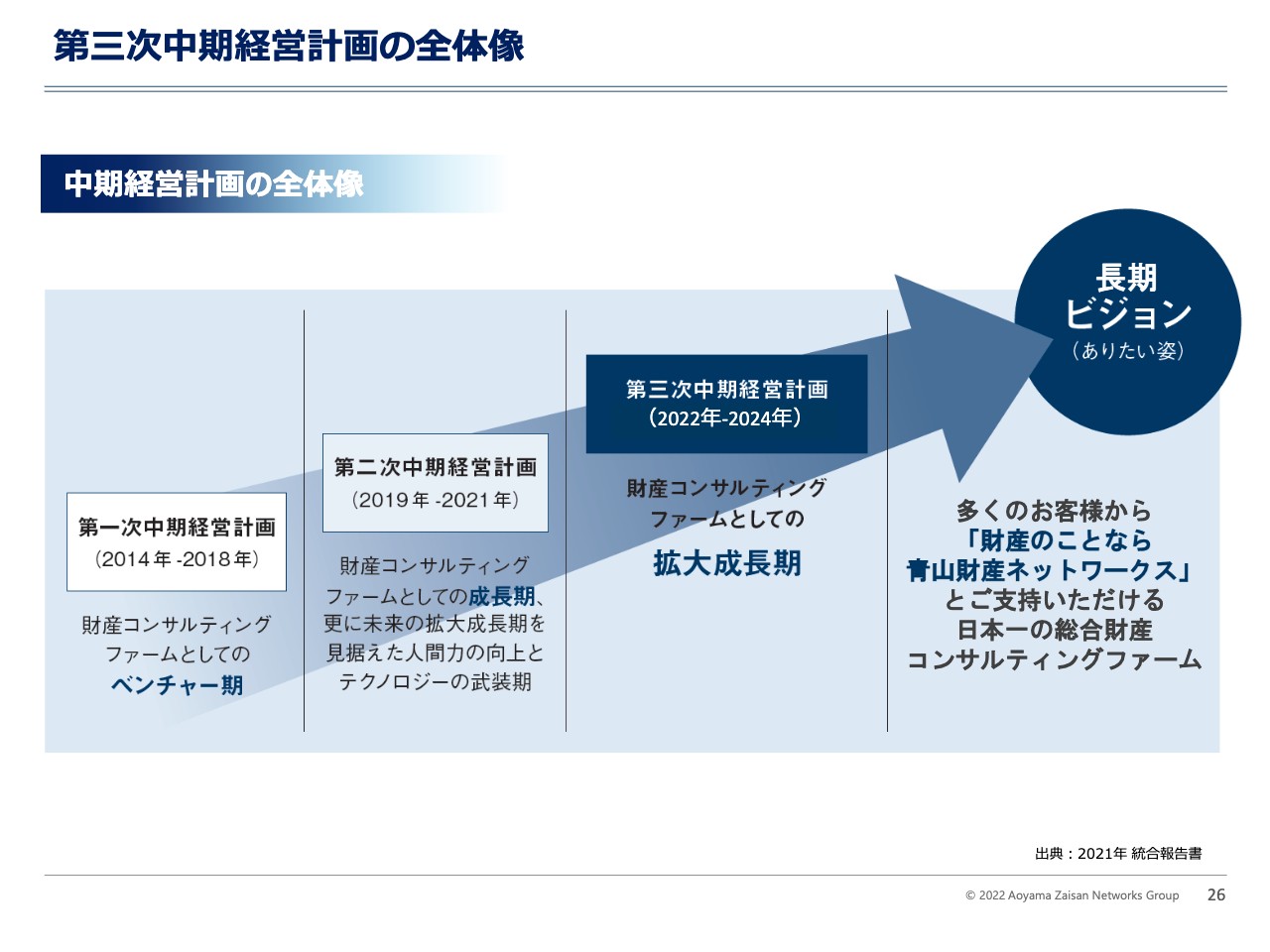

第三次中期経営計画の全体像

蓮見正純氏:みなさま、おはようございます。蓮見です。ただいまより、第三次中計についてお話ししたいと思います。

2022年から2024年のこの第三次中計の初年度は、団塊の世代、つまり1947年から1949年に生まれた方々が75歳になる年でもあります。これからこの団塊の世代を中心に財産の承継、そして事業についても次の世代にバトンタッチする方が多くなっていますが、実はまだまだ事業の承継も道半ばという方も多いです。そして、ご存じのように大変お元気な方が多く、豊かな老後を過ごしたいということで、財産の運用に対するニーズがますます高まっていく2022年になると考えています。

日本の経済を担ってきた方々の財産の承継、運用、事業の承継のニーズにしっかりと応えることが我々の成長において大変重要な年であり、これからの重要な3年間になると位置づけ、拡大成長期として第三次中期経営計画を策定しました。

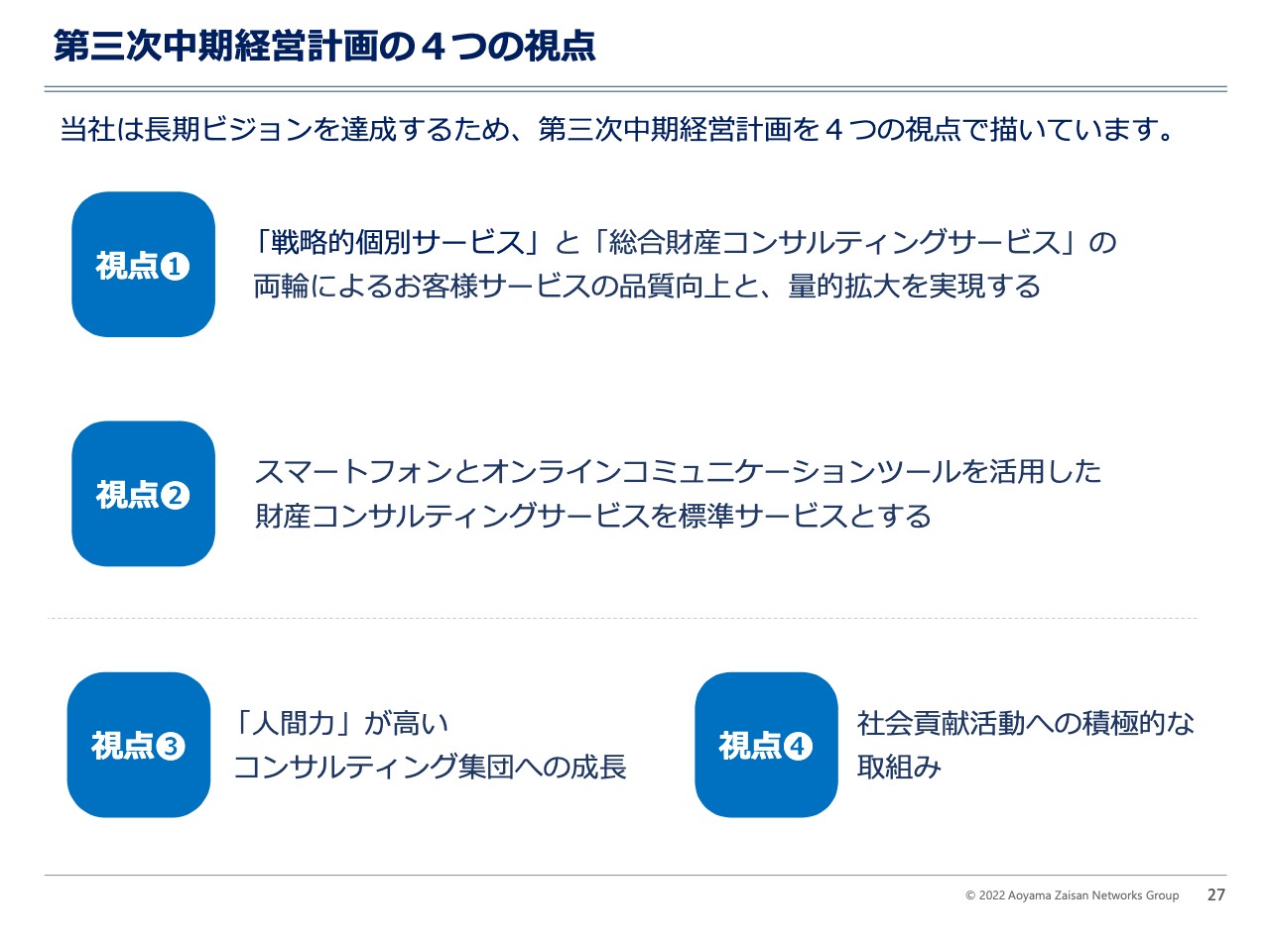

第三次中期経営計画の4つの視点

こちらの4つの視点についてご説明します。

視点①「戦略的個別サービス」と「総合財産コンサルティングサービス」の両輪によるお客様サービスの品質向上と、量的拡大を実現する1/2

橋場から2021年度の売上および粗利の状況についてご説明した中で、財産コンサルティング収益が売上高ベースで減少しているとお話ししました。「ADVANTAGE CLUB」の組成で利益を補ったかたちになります。

財産コンサルティング収益が落ち込んだ理由をご説明したいと思いますが、今までの営業ルートでは、収益の拡大が見込めなくなってきたことが正直な原因です。これには長い歴史があります。財産コンサルティング収益の中に、土地持ち資産家向けのコンサルティングと企業オーナー向けの事業承継コンサルティングがあります。

前者の財産コンサルティング収益は、もともと農協中心の営業体制でした。三多摩地区の農協のご期待に沿うように、一緒に地主のお客さまに対する財産コンサルティングを行いました。それが徐々に都心の土地持ち資産家の方に広がっていった流れで、何年間かは成長してきたと思います。

しかし、金融機関の方針もあり、農協も内製化してきています。また地主の数も相続が何代も続くことによって少しずつ減ってきており、この数年で農協中心の営業ルートを改めざるを得なくなりました。

そこで我々は信金と連携することで、土地持ちの資産家のコンサルティングを充実させていくことを数年前から始めました。おかげさまで、主要な信金との連携が進み、お客さまの数は増えていきました。しかし、大きな成長に向かっていけるかというと決してそうではないのが現状です。

本日も金融機関の方がたくさん出席しています。これは前から言われていますが、これからは財産の承継、運用、事業の承継を金融機関としてしっかりとお客さまにサービス提供することが非常に大切です。我々も当然その認識を持っていますが、昨今まさにその思いが、地方銀行で強くなっていると感じています。

融資を受けている金融機関から、「この商品を我々が売れないか?」というお話を数年前からいただくようになりました。今までも、地方銀行との連携で地方のお客さまの財産コンサルティングを受けようと考えなかったわけではありませんが、従来の営業モデルである程度収益が上がっていたため、その領域に踏み込んでいませんでした。

しかし「ADVANTAGE CLUB」を大変気に入っていただき、「財産コンサルティングも一緒にできませんか?」というお声がけもいただくようになり、一昨年「ADVANTAGE CLUB」を地方銀行にご提供していこうと考えました。

財産コンサルティングを一緒に行っていきたいという地方銀行の役に立てる仕組みを作り、銀行がサポートしているお客さまの財産のコンサルティングニーズに一緒に応えていこうという方針のもと、昨年初めて「ADVANTAGE CLUB」の組成を既存のお客さまではなく地方銀行、証券の新規のお客さま向けに提供しました。

従来は50億円、60億円、せいぜい80億円の「ADVANTAGE CLUB」の売上が、昨年は160億円を超える売上につながりました。2022年からその流れを加速させる方針で、地方のお客さまの財産のコンサルティングニーズを地方銀行または証券と一緒に掘り起こし、役に立っていくことを第三次中計の大きな柱に据えています。

取り組み方法をご説明します。今までの営業のルートや方法に原因があり、財産コンサルティング収益が落ちたり、事業承継も売上ベースでは少し落ちたりしています。それを右肩上がりにするためには、お客さまとの接点を増やすことが大事です。

もともと財産コンサルティングサービスは、お客さまの財産の全体を把握し、事業承継であれば事業承継のコンサルティングプランや計画を一緒に立て、1つ1つ実行し、ゴールに向かうということを行っていました。

土地持ち資産家も同様に、財産を全部棚卸しして、目的を伺い、問題を解決するための課題を整理し、プランを作成してお手伝いをする正攻法のコンサルティングを中心に行っていました。

しかし、お客さまから「全体というよりも実はここの土地の有効活用をやってほしいんだ」「まず地方のこの土地を売却して、比較的安定している、また財産的に守られると言われている都心の収益不動産に組み替えたいんだ」というお声が意外と多いことが現実でした。

そして事業承継では、1960年から1970年の高度経済成長期に創業された方々が、今、3代目から4代目に移ろうとしています。その方々の大きな悩みは、株が分散して、一族も希薄化しており、外からは同族会社と見られているが、同族が1つになっているのかというと決してそうではなく、株も分散してしまっているということです。

同族の強みである一族の結束が保たれなくなり、結果的に同族企業の将来の成長の大きなリスクになっていると不安を抱かれる方が年々増えていると実感しています。そのような方々に対して、永続的に発展していけるような同族企業向けのサービスを提供する必要があると考え、「ファミリーオフィスサービス」を提供しようと思い、新しく昨年からスタートしました。

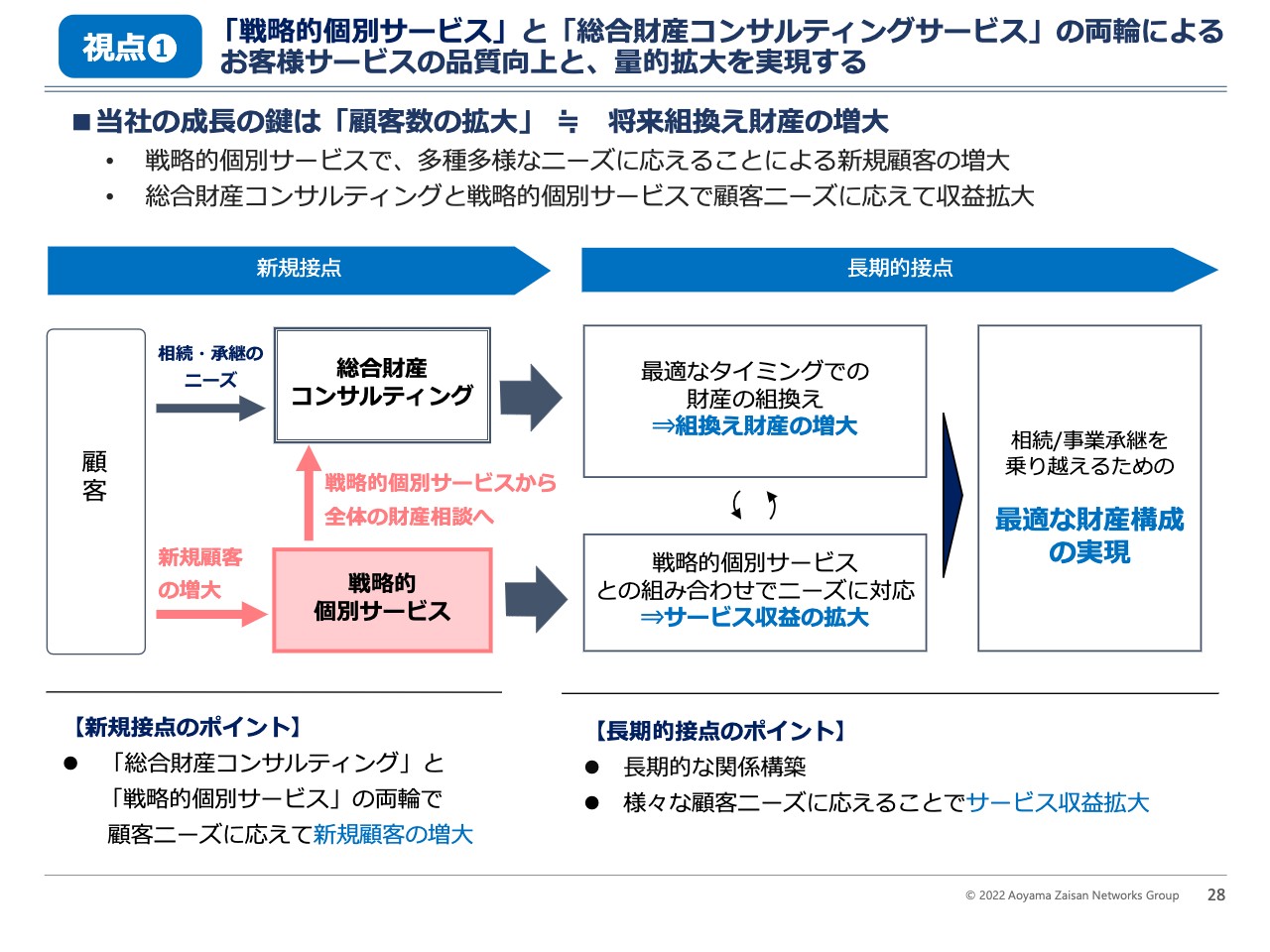

同族企業別に見ていった時に、長い歴史を持つ方特有の悩みに対してきちんと解決できる商品、サービスを提供していきます。「総合財産コンサルティングを行います」と言っても、「いやうちは特別だから。うちは今ここに悩んでいるんだから、ここを解決したい」というニーズにもお応えしていかなければ、多くのお客さまの支持を受けることはできないと思い、8つのサービスを掲げました。

「ADVANTAGE CLUB」については割愛します。購入コンサルティングはまさに今、地方の資産家の中で東京、それも中心部の収益不動産に財産を組み替えたいというニーズが大変大きくなっています。また、都心の3区だけでなく首都圏の収益不動産に組み替えたいという方々も大変増えています。

そのような方々のニーズは地方銀行のお客さまに増えてきていると感じます。ご出席のみなさまもそのようなことを感じているのではないかと思います。そのようなニーズに応えるべく、都心の収益不動産を提供する「購入コンサルティング」という部隊をしっかりと立ち上げ、期待に応えていくサービスを提供します。

土地有効活用コンサルティングは、ご存じのように土地をどのように有効活用するかということですが、今は我々には全国をカバーするノウハウはありません。首都圏の16号線内の土地の有効活用は、土地持ち資産家の財産コンサルティングで長年培ってきたノウハウがあります。そのノウハウにいろいろな外部の知見を加えて、土地有効活用のコンサルティングの部隊をしっかりと立ち上げ、昨年からスタートしました。数字はお伝えできませんが、既存のお客さまも含めてたくさんのご依頼をいただけるようになっています。このような土地の有効活用コンサルティングを1つの個別サービスとして提供しようとしています。

ファミリーオフィスサービスを含めた4つは、地方銀行、証券のお客さまの個別のニーズに応えていくという意味で非常に有効なサービスであると考えています。今はこの4つですが、ニーズは刻一刻と変わっており、そのニーズに合わせた商品・サービスを提供していこうと考えています。

残りの4つについてご説明します。地域創生コンサルティングは先ほどご説明したように、小松から始まって敦賀がスタートし、今年竣工を予定しています。実は毎年、検討したいというご依頼が増えています。小松・敦賀と1件1件でゆっくりのペースですが、どこかのタイミングで加速していくのは間違いないと考えています。

現在新型コロナウイルスで病床の問題が取り上げられていますが、このような公的な施設の地域創生のコンサルティングを、免許を持っている不動産特定共同事業法の仕組みを使って行っています。多くの方からお金を集めて不動産を取得することができる仕組みであり、病院や地方の公共施設の改装や建設に使っていただけるストラクチャーと考えています。地域創生コンサルティングは、現在は官との取り組みがほとんどですが、民間に広げていけるビジネスであると考えています。

廃業が大変増えている中、実は「廃業したくない」「どこかに事業をお願いして事業承継していきたいが、事業そのものがマイナスになっていて廃業せざるを得ない」といったお客さまが毎年増えています。そのようなニーズに応えるべく、事業承継ファンドを新生銀行と数年前に立ち上げました。このニーズがますます高くなることは間違いありません。

ニーズが高まっているのに昨年の売上が少ないのは、我々の不徳の致すところで、営業力の不足が一番大きな原因です。昨年から徹底した営業力の強化に引き続き取り組んでいます。昨年はまだ投資としての効果は出ていませんが、今年いろいろな芽が出て、将来大きな花になっていくと考えています。これも今の世の中に求められているサービスの1つだと考えています。

IFAによる金融商品運用サービスについてご説明します。我々は有価証券の運用に関して、今まで一切サービスを提供していませんでした。しかし、お客さまから「不動産を売ったんだけど、この売ったお金を何で運用したらいいの?」「青山財産ワークスが勧めてくれる運用商品を買いたいんだけど、いろいろなところから紹介されるし、何を買っていいかわかんないし不安なんだ」というお声を数年前から聞くようになりました。

そこで米国のファンドメーカーであるディメンショナルと、オーソドックスでお客さまにフレンドリー、そしてローコストオペレーションを実現できるファンドを作れないかと協議しました。そして、昨年には、楽天投信投資顧問のお力添えもあり、グローバルエクイティとグローバル債券のミックスのファンドを作ることができました。これはオーソドックスなもので、財産の承継、事業の承継にも大変上手く利用できます。例えば、若い方が将来に向けて資産を作っていくことにもこの商品は非常に有用であると考えています。

最後にSTO事業についてです。2020年に金商法の改正があり、不動産について、実物資産をバックグラウンドにしたSTOを発行できる仕組みができました。その仕組みに取り組んでいる会社と我々が業務資本提携し、その会社が今年になって金融庁からSTOの発行の許可を得られたため、いよいよ第1号案件をスタートさせる状況です。

なぜこのSTO事業に参入したかと言うと、これからは資産の運用が重要になり、安心して購入できる不動産をベースにしたSTOを多くの方に届けたいと考えたからです。まず1件を成功させて、2件、3件と大きな流れを作っていきたいと思います。

このようにお客さまの細かなニーズに対応できるサービスを8つ作り、お客さまへお見せすることで「自分は今、収益不動産を買いたいんだ」「自分は土地有効活用をしてほしいんだ」と考える方のニーズをきちんと取り込んでいく、すなわち営業の接点を増やしていく戦略に取り組んでいます。

そして、地方銀行、証券会社のお客さまに対しても、お客さまから土地の有効活用の相談があった時に、今までは「土地の有効活用、青山財産ネットワークスじゃないよね」という流れでしたが、これからは「土地の有効活用、それも首都圏の土地の有効活用ですか。そうであれば財産コンサルティングに非常に通じている青山財産ネットワークスが土地の有効活用をやってくれていますよ」「ここに相談することによって将来的に相続全体のご相談を受けられますよ。だから一度お目にかかっていただけませんか?」と紹介されるようになりたいと思っています。

このような商品を金融機関によくご理解いただき、地方銀行が抱えているお客さまの財産コンサルティングニーズを一緒に解決していく流れを作っていきたいと思います。そして、それは総合財産コンサルティングの品質の向上に大きくつながります。もともとこのようなメニューは総合財産コンサルティングのメニューの1つでした。メニューが充実することで総合財産コンサルティングの品質の拡大、向上ができると考えています。

地方銀行や証券会社のお客さまに向けて財産コンサルティングサービスを本格的にスタートし、充実・拡大させることが3ヶ年の大きなテーマです。このことが視点の最初に掲げた、総合財産コンサルティングサービスと戦略的個別サービスの両輪によるお客さまサービスの品質向上と量的拡大ということです。

決して簡単なことではないと思っており、地道にサービスを金融機関に知っていただき、サービスの質も量も捌けるような体制を整えていくことが大事です。そのためには、我々の体制の整備が欠かせません。そのような意味で、2022年は8つのサービスを立ち上げて事業として回せる人材の採用、教育に全力を尽くして取り組んでいきます。

どこまでできるのかと思われるかもしれませんが、ニーズがあることは間違いないため、ひたすら我々がニーズをうかがい、個別に対応していく以外ないと思っています。

視点①「戦略的個別サービス」と「総合財産コンサルティングサービス」の両輪によるお客様サービスの品質向上と、量的拡大を実現する2/2

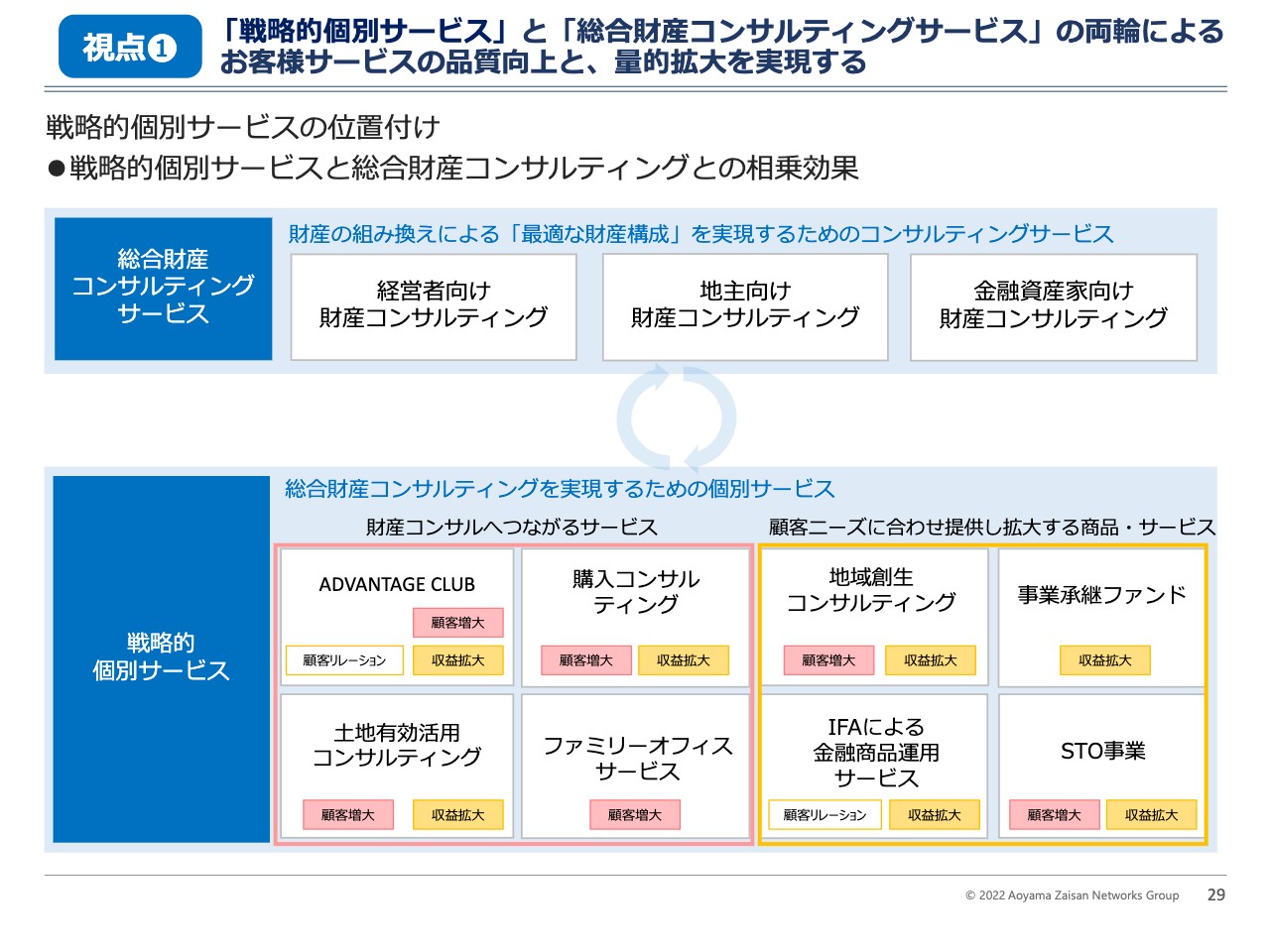

総合財産コンサルティングと戦略的個別サービスがどのような関係なのかを図にしています。今までは、総合財産コンサルティングだけのルートでしたが、8つの戦略的個別サービスを我々が提供することにより、新たなお客さまの増大につながると考えています。我々をもっと知っていただいて、使っていただこうということです。

戦略的個別サービスを気に入っていただければ、総合財産コンサルティングにつなげていける、また逆に、総合財産コンサルティングから戦略的個別サービスを使っていただけるお客さまも多くなっていくと思います。最終的に、多くのお客さまの財産コンサルティングの質と量を増やしていくイメージです。

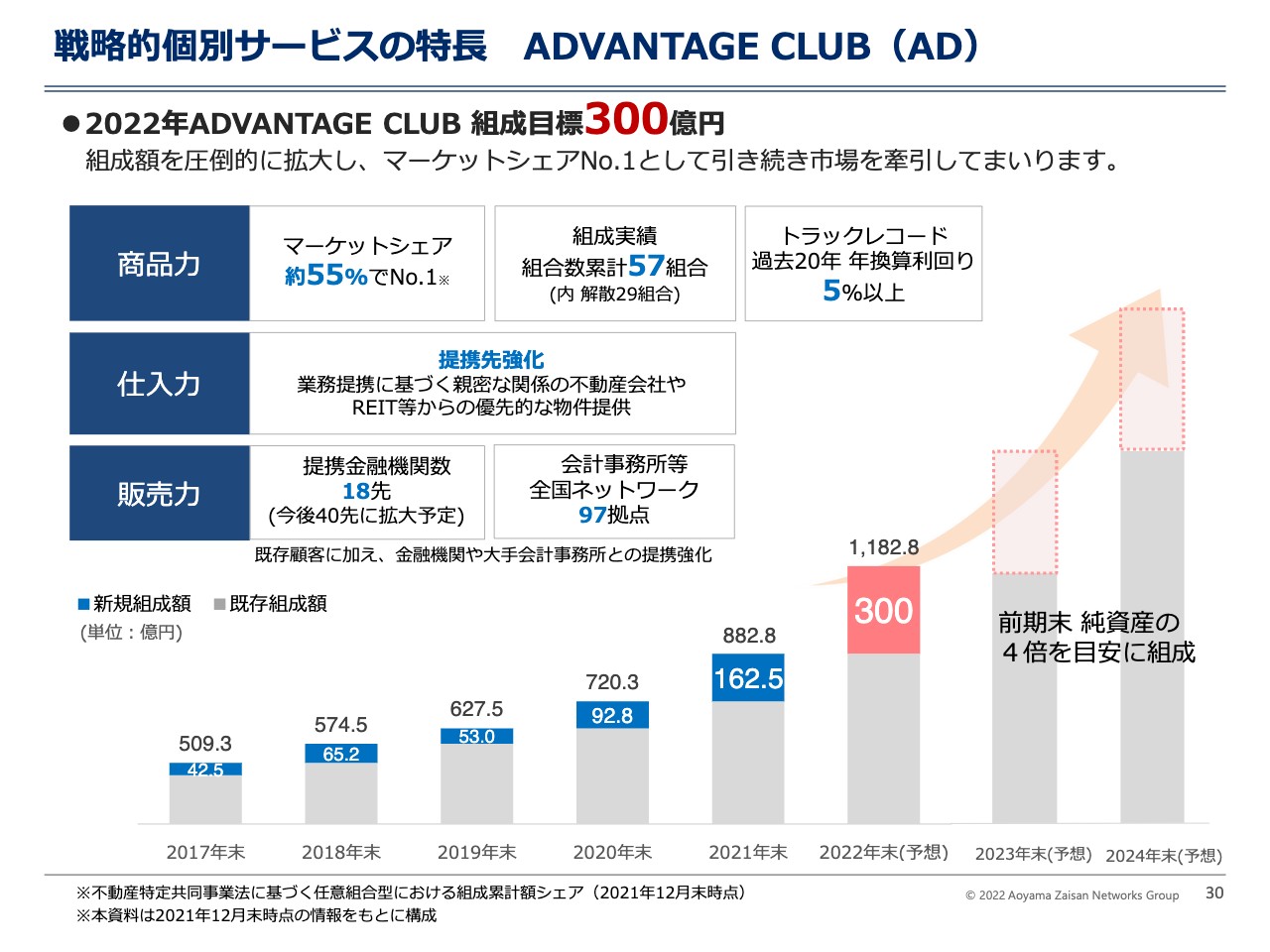

戦略的個別サービスの特長 ADVANTAGE CLUB(AD)

「ADVANTAGE CLUB」ですが、先ほどお伝えしたとおり、今期は300億円の組成を目標にしています。これはあくまでも8つの戦略的個別サービスの1つであり、まず、これをきっかけに金融機関に我々を知っていただこうと、今先行して進めている事業です。

では、「ADVANTAGE CLUB」をどのくらいやるのかという話です。「ADVANTAGE CLUB」というのは、いったん我々がマーケットから不動産を仕入れて、組合を組成するためにお客さまからお金を集め、その組合に不動産を入れるストラクチャーです。

例えば我々が取得して、いつ何時金融クラッシュが起こるかわかりません。もっと大きな地震が来るかもしれません。その時に、我々が一時的に不動産を長期に保有せざるを得ない状況がないことを祈りますが、私はあると思います。

そのような「まさか」が起こったとしても、当社がその不動産を所有することによって財務が壊れたりすれば、それこそ大きなリスクになってしまいます。したがって、我々は1つの財務規律の中で、「ADVANTAGE CLUB」を組成することを大切なポイントとして位置づけています。

その財務規律を非常にわかりやすい言葉で言いますと、「前年度の純資産の4倍」です。4倍ということは、四半期で前年度の純資産を超えた組成はしないでおき、だいたい前年度の純資産の範囲内で行っていくということです。

しかし、不動産というのは我々が考えるようにはうまくはまりません。我々の去年の純資産は12月末で70億円ですが、70億円になるよう仕入れができるわけではないため、当然凸凹にはなります。

四半期で平均した時に、純資産の4倍を1つの目安にして、「ADVANTAGE CLUB」の組成をしていく考え方です。あくまでも、何が起こっても財務に大きな影響が出ないようにする方針であるため、「前期末の純資産の4倍を目安に組成する」と記載しています。

では、2023年、2024年はどのように考えているのかと言いますと、去年12月末の純資産が71億円であったため、少なくとも2023年は80億円を超え、2024年は90億円を超えると思います。

仮に80億円を超えると、80億円かける4で320億円、85億円なら340億円、100億円なら400億円と、このような数字が組成の1つの目安になると考えていただければと思います。「ADVANTAGE CLUB」一辺倒でどんどん増やすような非常にリスクの高い運営は考えていないため、ご理解ください。

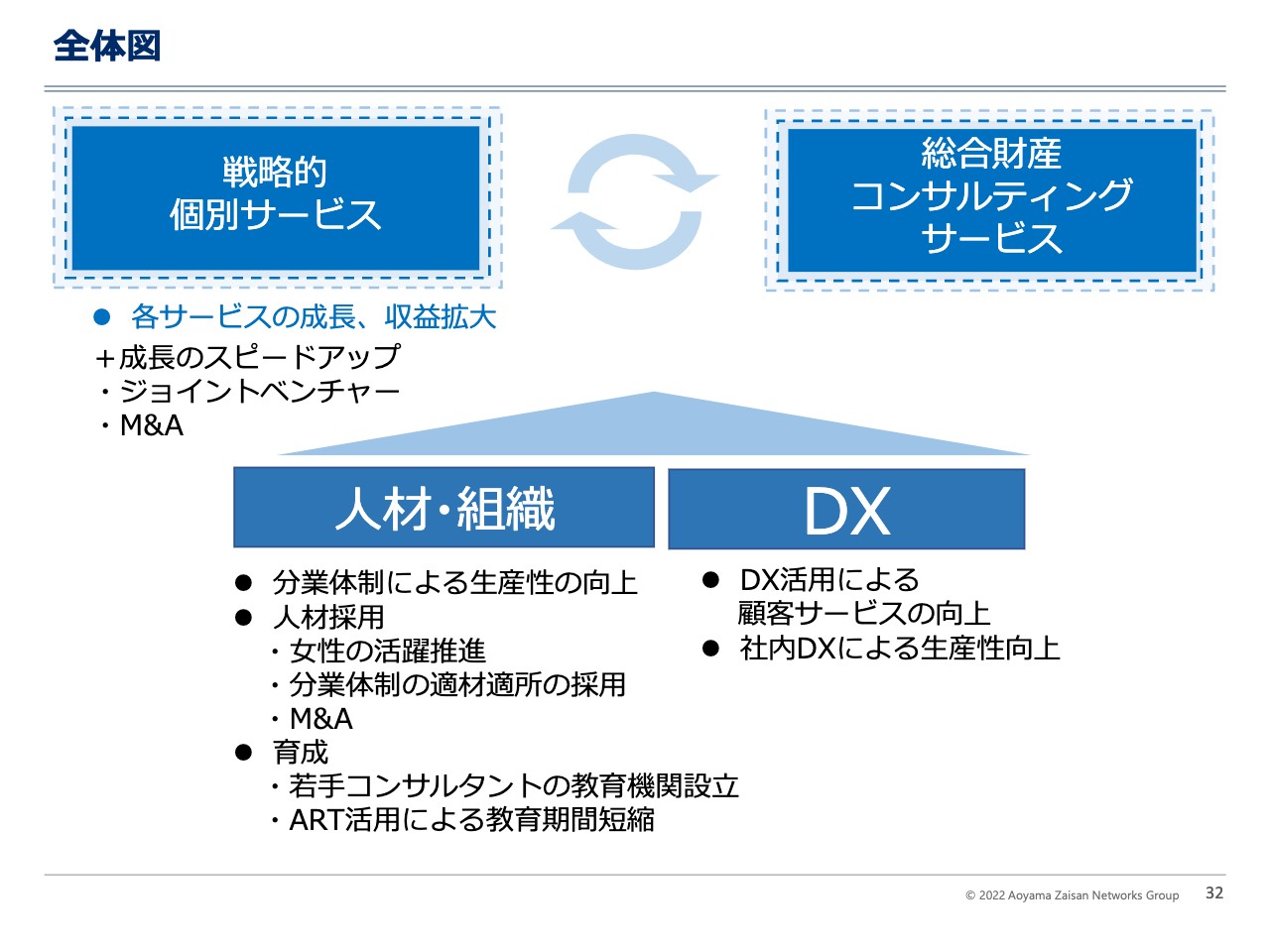

全体図

では、この戦略的個別サービスと総合財産コンサルティングサービスを行っていく上で、我々が整備しなくてはいけないことは何かと言いますと、「人材・組織」と「DX」です。

分業体制による生産性の向上や人材の採用、特に女性の活躍は欠かせません。弊社の今の女性比率は全体で30パーセント弱ですが、幹部比率は極めて低いです。

この2つのサービスをきちんと回していくためには、女性比率を40パーセントくらいに引き上げ、幹部の中でもできれば30パーセントくらいの女性が活躍できる組織にしていくことが不可欠だと思っています。優秀な女性が数多く入社して活躍できる企業にすることが、この戦略的個別サービスと総合財産コンサルティングサービスを回す非常に重要な鍵だと考えています。

またM&Aも必要です。よい会社があればぜひご紹介いただきたいと思いますが、M&Aも重要な戦略として位置づけています。

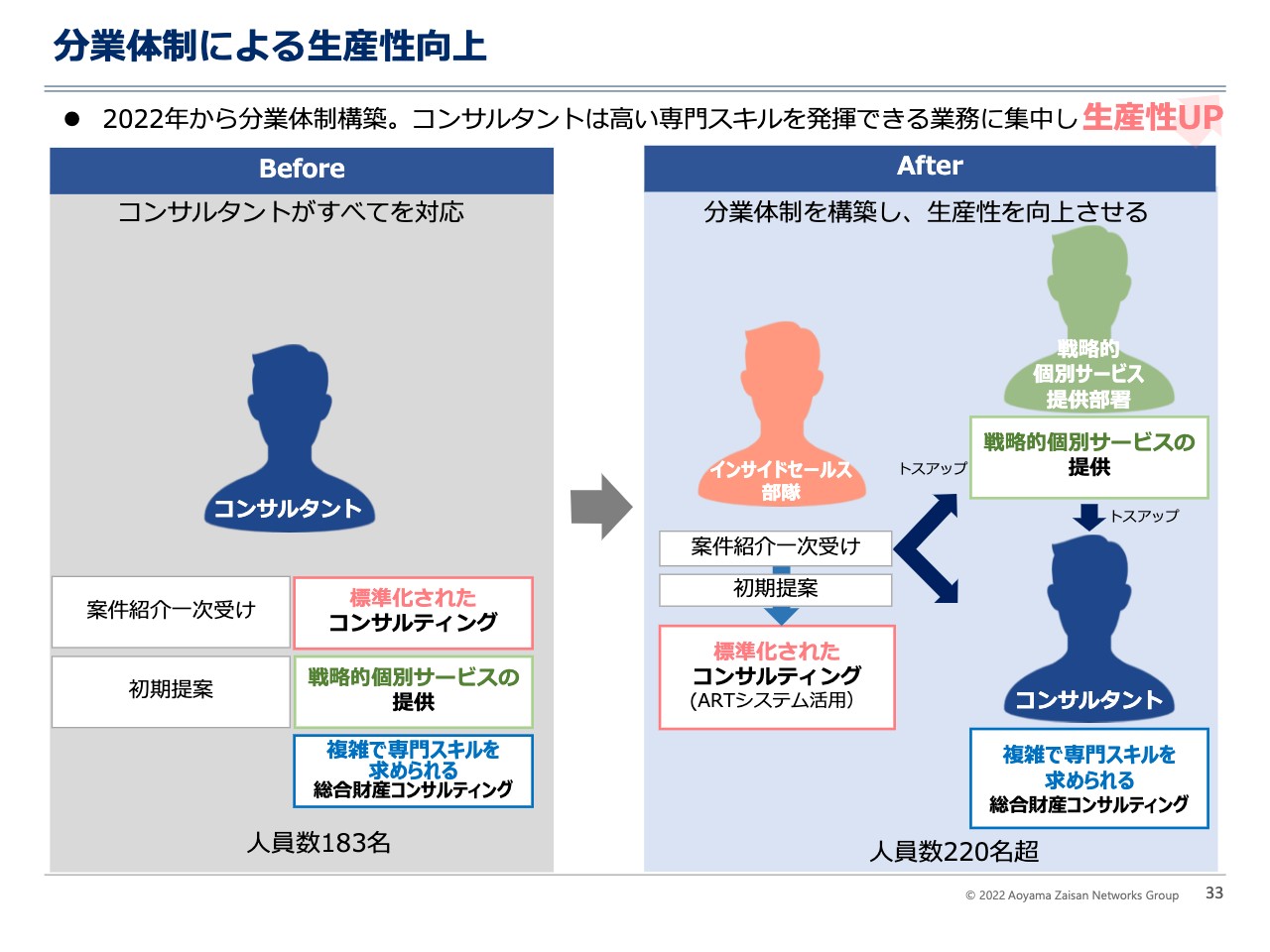

分業体制による生産性向上

Before・After(2022年以降)としましたが、今はコンサルタントがすべての案件に最初から対応するかたちになっており、これが非常に生産性を落としている原因だと我々は分析しています。今回この戦略的個別サービスを作り、戦略的個別サービス部隊と総合財産コンサルティングを行う部隊に分けることで、生産性の向上は図れていくと思っています。

さらに、VIPのお客さまというよりも、もう少し規模の小さいお客さまからのご相談も大変増えています。その場合は、インサイドセールスと言いますが、まずはメンバーがお客さまのニーズをよくうかがって、「この方は個別サービスを受けていただこう」「この方は最初から財産コンサルティングのほうに行っていただこう」という仕訳をインサイドセールス部隊にさせようと考えています。このように分業を図ることによっての生産性の向上を、今年から進めていこうと考えています。

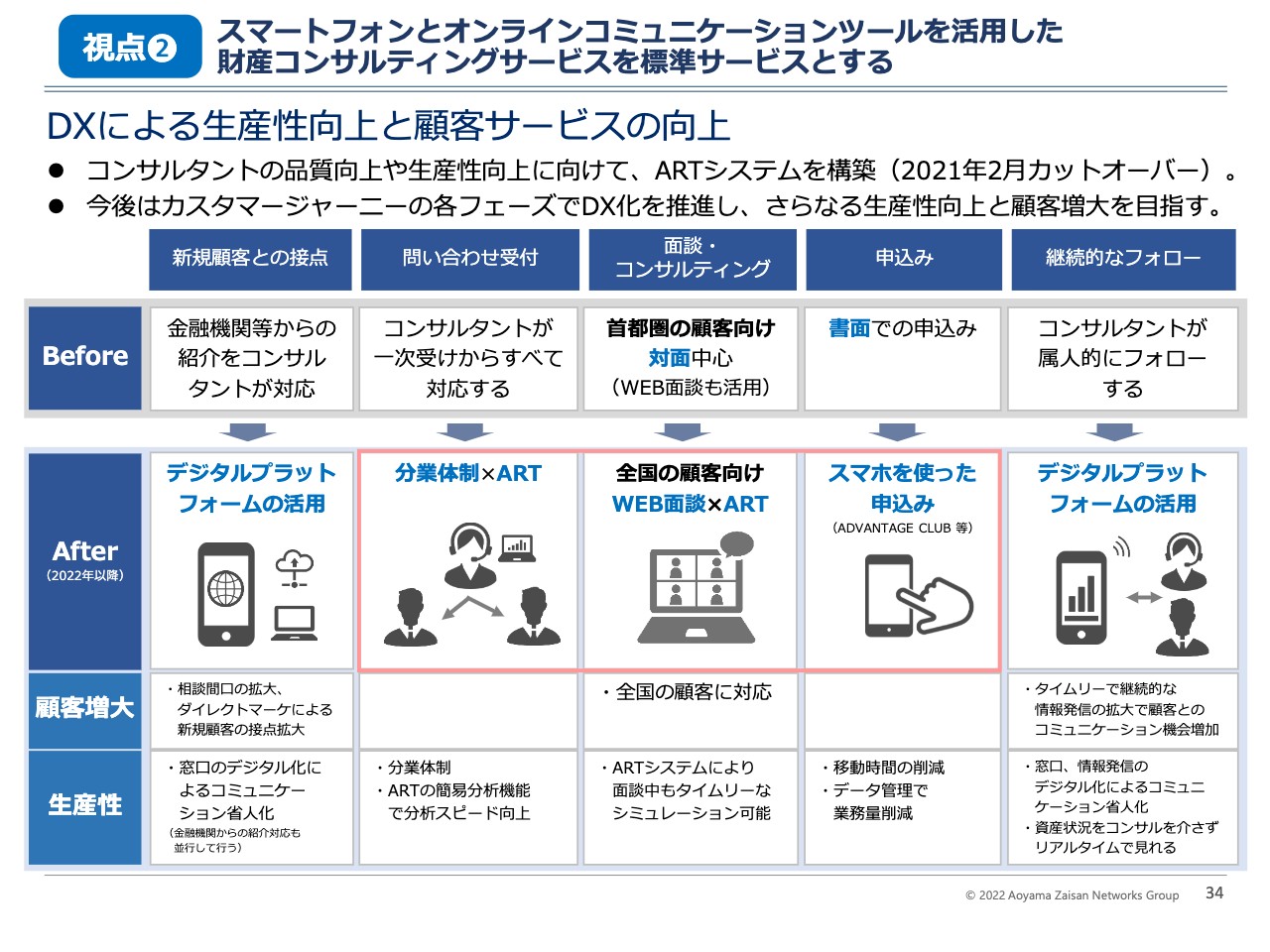

視点②スマートフォンとオンラインコミュニケーションツールを活用した財産コンサルティングサービスを標準サービスとする

2つ目の視点は、「スマートフォンとオンラインコミュニケーションツールを活用した財産コンサルティングサービスを標準サービスとする」ですが、簡単に言いますと、スマホとWEB会議ツールをどのように使ってコンサルティングするかということです。

今年に弊社が取り組むのは何かということですが、みなさまにとって一番わかりやすいお話は、おそらくこの「スマホを使って簡単に申込み可能」の部分です。実はこのアプリケーションは、現在あるところと組んで開発しており、今の「ADVANTAGE CLUB」は、弊社コンサルタントが出向いて説明し、契約して、まさにアナログ的に通常の不動産取引と同じような形態で進めています。

それを、スマホを使って契約を進めたり、買っていただいたお客さまがスマホを見て、自分がどのような「ADVANTAGE CLUB」を買っているのか、その「ADVANTAGE CLUB」が今どのような状況なのかわかるようなものを作ろうと考えています。

最初はこの「ADVANTAGE CLUB」の商品しか見られない状況で、システムの関係でそれはそれで残し、別のアプリケーションを作って、資産全体に加え「ADVANTAGE CLUB」も見られるようにするかどうかはこれから考えるわけですが、まずは「ADVANTAGE CLUB」で、スマホを使ったオペレーションをスタートしようと考えています。

これは今年中にカットオーバーするつもりで動いているため、なんとか実現させたいですし、ぜひご期待いただきたいと思います。

「全国の顧客向けWEB面談を活用」と「分業体制を構築」についてです。ARTという言葉がたくさん出てきますが、我々が財産コンサル、事業承継コンサルを行う上で、コンサルタントが標準的なサービスをしっかり提供するためには、システムを活用したコンサルティングをしていくことが必要だと思っています。

その部分で、システムを使ってお客さまと面談をしていくというのがARTシステムです。我々は事業承継の面で5つの視点で問題を分析することを基本的に考えていますが、例えば「円滑な経営承継」だとすると、円滑な経営承継についてのいくつかの質問項目が定められているわけです。

今までは先輩の姿を見て、さらに過去にどんな質問をしたかを見て、コンサルタントが質問をする方法でしたが、ARTを使うと「円滑な経営承継」に対し、1番目に「事業の成長性・収益性はどうか?」というような質問項目が出てきます。

その質問をコンサルタントがしていき、回答を入れることを5つの視点ですべてやり尽くすと、だいたい7割方の問題点が顕在化できる仕組みです。すなわち、先輩が教える代わりにシステムが導いてくれるというイメージを持っていただければと思います。

今、そのARTにお客さまのデータをどんどん移管しており、我々のサービスも、ARTからのアウトプット資料を持ってお客さまのコンサルティングに向かうという流れが少しずつできてきています。

もともとこのARTは、弊社のコンサルタントの生産性を高めるために作ったシステムでしたが、今度は例えばWEB会議ツールを使い、このシステムからのアウトプットをWEB会議ツール画面に映して、お客さまのコンサルティングをしていくようなことも、現実としてできつつあります。

今は、親しいお客さまとそのようなことに少しずつ取り組んでいますが、これをより標準化して、地方のお客さまのコンサルティングでもARTやWEB会議ツールを活用し、遠隔でコンサルティングできるような仕組みを今年からスタートしたいと考えています。

ARTがそのようなかたちになりましたら、またみなさまに見ていただきたいと思いますが、今はもうほとんどARTに移し変えてコンサルティングを進めているため、これを全国に向けてうまくWEB会議ツールと協調させることができれば、全国のお客さまに対応できるようになると考えています。

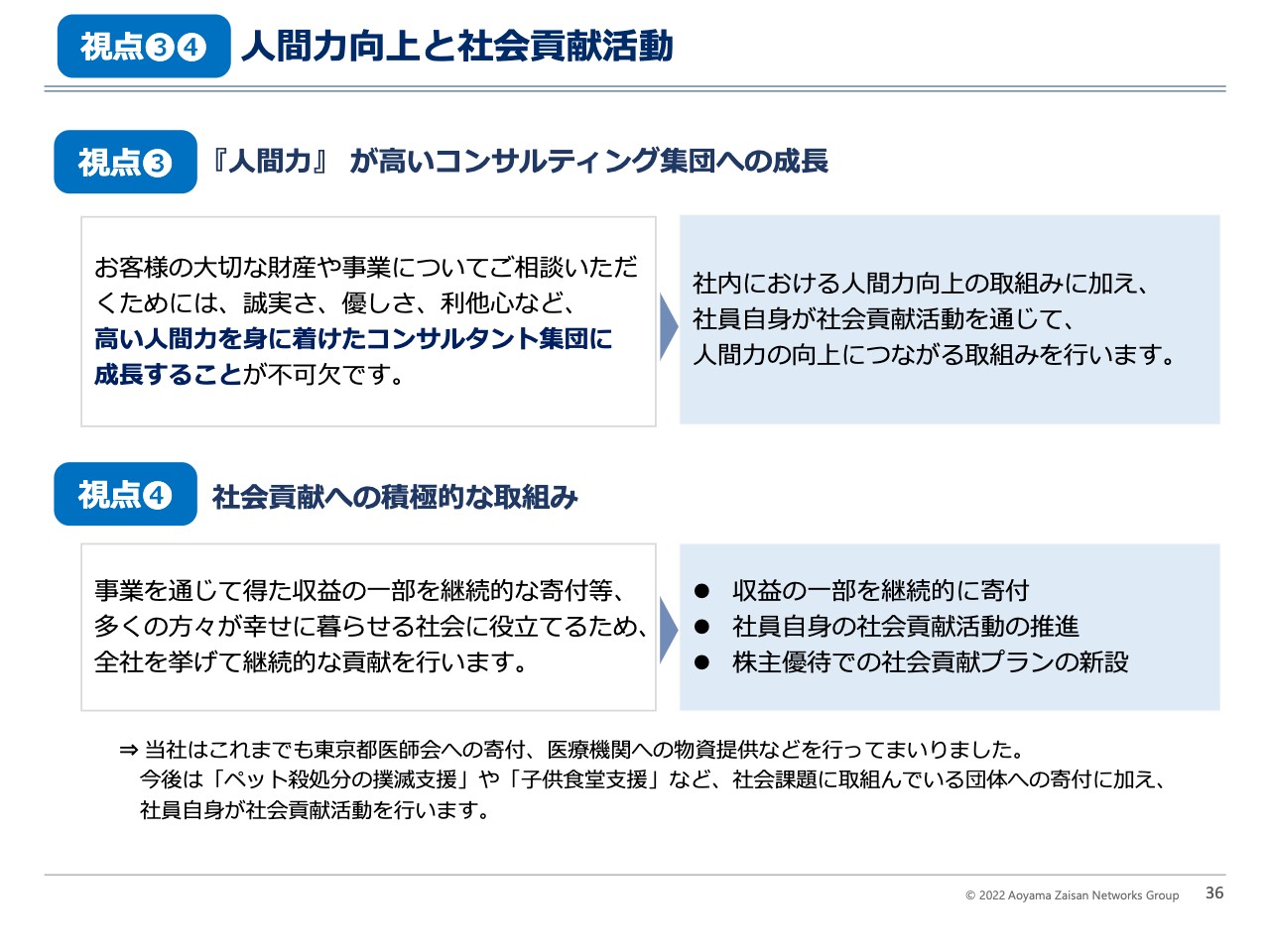

視点③④人間力向上と社会貢献活動

3つ目の視点が「人間力」です。我々コンサルティング会社として一番大切なものは、何といってもこの人間力だと思います。自分たちの利益ではなく、お客さまの幸せのためにどれだけ尽くせるかというのは、我々の一番大切にしている経営理念でもあります。

それを備えた人間力の高い人材をいかに育成するかが、我々がこの3ヶ年で成長していくためにも、実は本当に欠かせない要素だと思っています。

「Taker(テイカー)」「Giver(ギバー)」という言葉がありますが、私は、この仕事はやはり「Giver」でなくてはいけないと思っています。お客さまの幸せに貢献する、お客さまにさまざまなことを与える、お客さまに喜びをもたらす、お客さまの不安を取り除く、そのような「Giver」になっていくことがとても重要だと思います。

売り上げを上げたいがゆえに何かの商品を売りつける、買わせるなどになりがちな昨今ですが、そうではなく、あくまでお客さまの幸せを考えてコンサルティングしていく集団であり続けたいと心から願っています。人間力の高いコンサルティング集団に成長させるべく、地道な努力を積み重ねていきたいと思っている次第です。

これを失った時、弊社の存在価値はなくなります。当社が「Taker」になった時には、この会社はもうなくなると思います。そのくらい、この人間力は我々の存続には欠かせない大切な要素であるため、ここをしっかりと教育していきたいと思っています。

4つ目は「社会貢献への積極的な取組み」ですが、今まで我々はこのようなことにあまり取り組んできませんでした。我々が事業で得た利益の一部を使い、社会の役に立つ事業や取組みを継続的に支援することを、今年から見つけて始めたいと思っています。

どのようなことを始めるかと言いますと、今はリサーチ中ですが、当社はこれまでも東京都医師会への寄付や医療機関への物資提供などを行ってきました。今後はペット殺処分の撲滅支援や子供食堂支援など、弱い立場の方がいきいきと生きられるための支援をしていきたいと思っています。

我々がこのように元気に働けているのも本当に社会のおかげです。その社会の中で苦しんでおられる方々に、我々がいくばくか継続的に協力していくことは当然のことだと思っているため、やはりこの取組みも中期経営計画の3ヶ年の大きな柱として考えています。

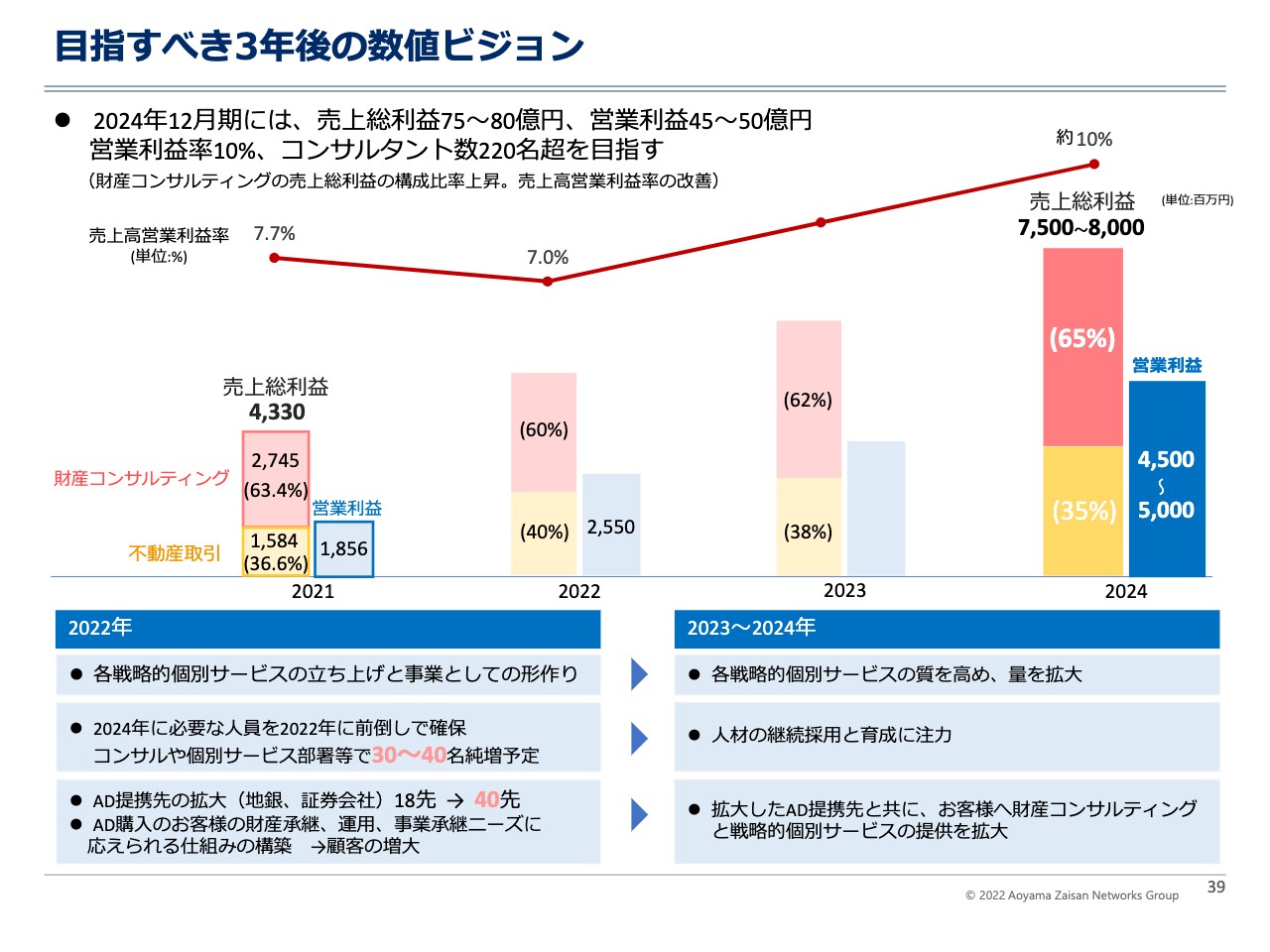

目指すべき3年後の数値ビジョン

2024年の数字を開示させていただくのは今日が初めてなのですが、これは退路を断ったという意味で、この数字を達成するということです。

2021年は、売上総利益が財産コンサルティング収益で27億4,500万円、不動産取引収益で15億8,400万円、営業利益が18億5,600万円でした。我々はこの3ヶ年を拡大成長期と位置づけました。すなわち、大きなニーズに応えていきたいという3ヶ年です。時代のニーズがどんどんと大きくなっていく中、その期待に応えていく意味でも、今回の3ヶ年計画を立てたわけです。

成長を35パーセントとしたのは、35パーセントくらい成長したいからです。2024年には売上総利益が75億円から80億円、営業利益も45億円から50億円と、これくらいの収益がもたらされるようなサービスを世の中に提供するのだという決意です。

ニーズは本当に大きなものがあります。そのニーズに少しでも応えていくのは、社会に存在する財産の問題を解決することを通じて、お客さまの幸せに貢献するという我々の存在意義でもあります。その存在意義を今こそ発揮しなくてはいけないし、本当にそういう会社だと認めてもらえるような会社にしておきたい、なぜならそれが社会の役に立つからです。

したがって、「存在感のある会社にしていくためには、このように成長していこう」、また逆に「今まで以上に多くのお客さまの幸せに貢献できるような会社にしていこう」という決意でこの35パーセントの成長目標を掲げました。

単純に35パーセントをかけていただければ数字は出るのですが、「では、その目標で2021年の数字はどうなるのですか?」というご質問が大変多かったため、あえて記載させていただきました。これはある意味チャレンジの目標です。しかし、我々が英知を絞って、努力を積み重ねて、そして運に恵まれれば実現できると思っているため、しっかり取り組んでいきます。

「結果を見ているよ」とおっしゃる方には、「ぜひ結果を見ていてください。努力します」と申し上げておきます。たぶん失敗もするでしょう。でもまた挑戦して、2024年はこのゴールをなんとか切りたいと思っています。

数字を達成することではなく、この数字がもたらされるくらいのサービスを多くのお客さまに提供するのが我々の目的であるため、その目的を忘れずにしっかり取り組んでいきたいと思います。ご支援のほどよろしくお願いいたします。

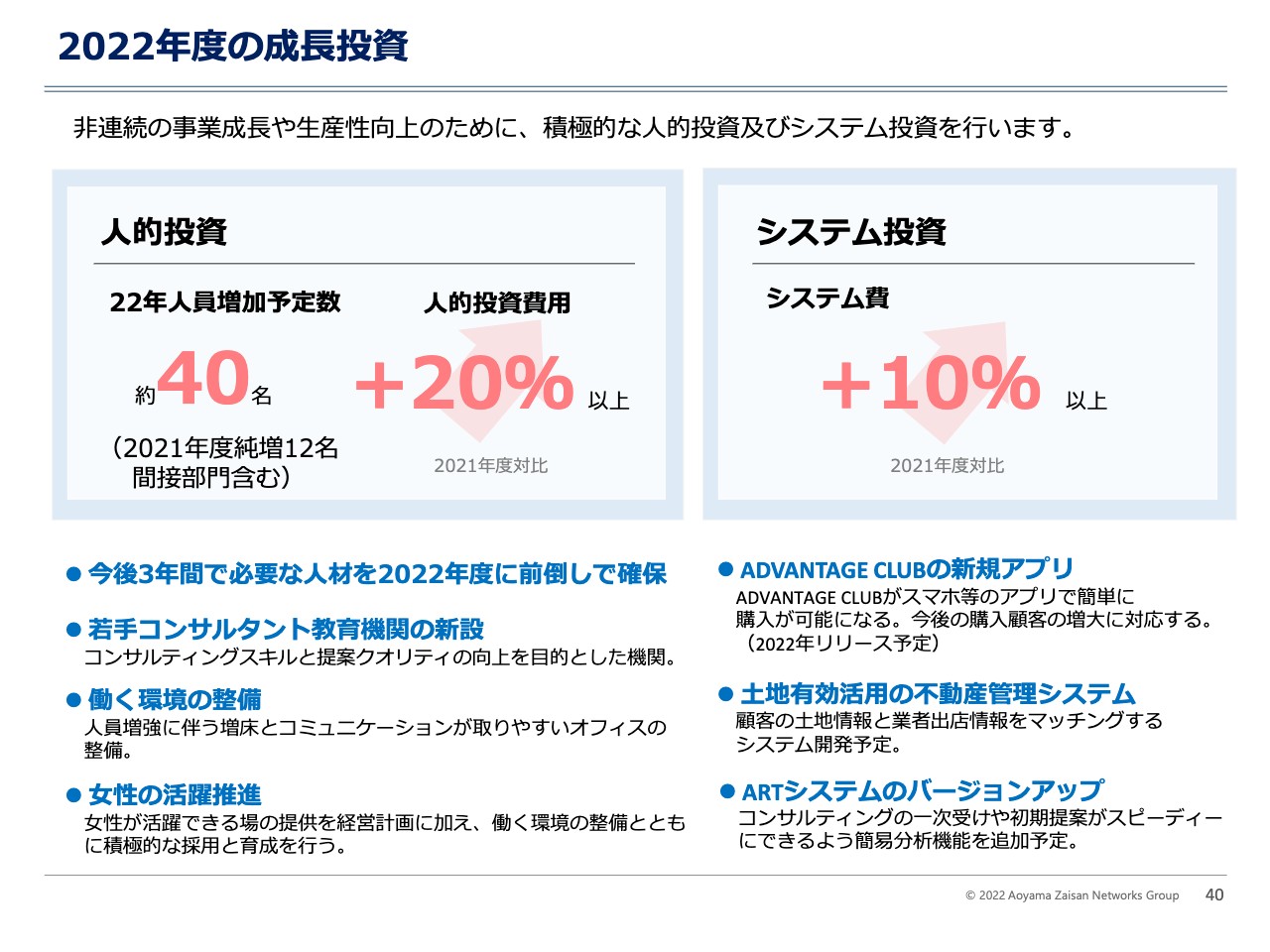

2022年度の成長投資

2022年ですが、8つの個別サービス、総合財産コンサルティング、そしてDXなどの整備をきちんとして、収益を上げる基盤を作っていくためにも、人材の投資・M&A・DX投資は欠かせません。

私は、この人材の投資を行いたいと考えています。なかなかよい人材が採用できずに悩んでいる我々ですが、いろいろなみなさまのお力をお借りして、なんとか大きな人材投資をし、整備しきる2022年にしていきます。そのため、私としては40名採用し、システム投資して整備しきりたいと考えています。

ESG/SDGsの取組み

ESGs/SDGsに関する取り組みです。この中で我々が大事にしたいと思っているのは、まず「S(社会)」の「経営資本である『人材』の『人間力の向上』を掲げ、最大限に活用し、お客さまと社会へ貢献していく」ということです。人間力を向上させることが社会にとって大事な要素だと思っているため、ここにフォーカスして取り組んでいきます。

またその中で、女性の活躍は欠かせません。従業員女性比率を30パーセントから40パーセントへ、女性管理職比率を18パーセントから30パーセントへ上昇させることを目標に、本当に優秀・有能な女性の力をぜひお借りして、社会をよくしていきたいと考えています。

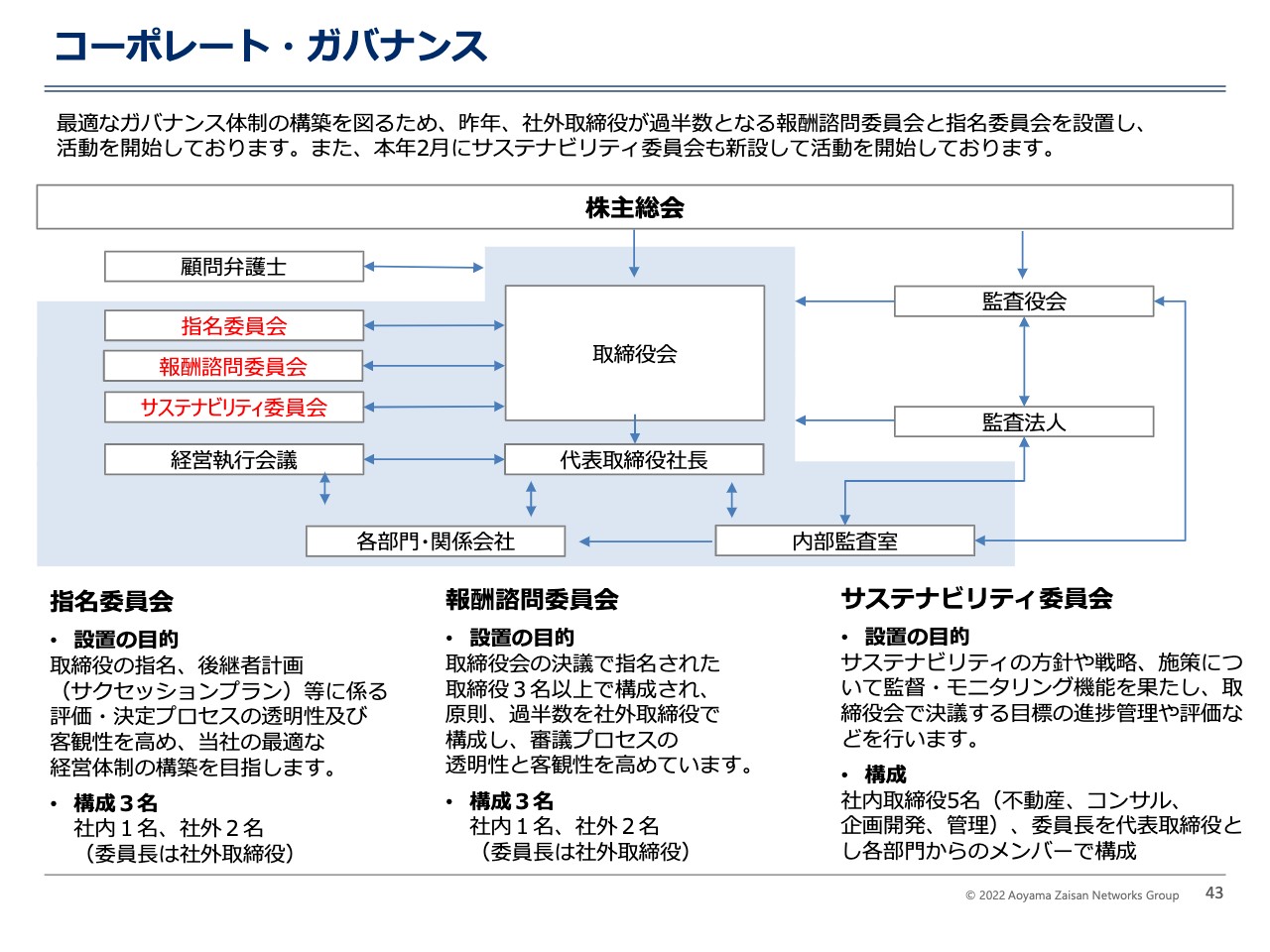

コーポレート・ガバナンス

最後にコーポレートガバナンスです。今、指名委員会、報酬諮問委員会、サスティナビリティ委員会を設けています。指名委員会は昨年作りましたし、このようなものでガバナンスの強化を図り、しっかりした経営が行われる体制を作っていきたいと考えています。

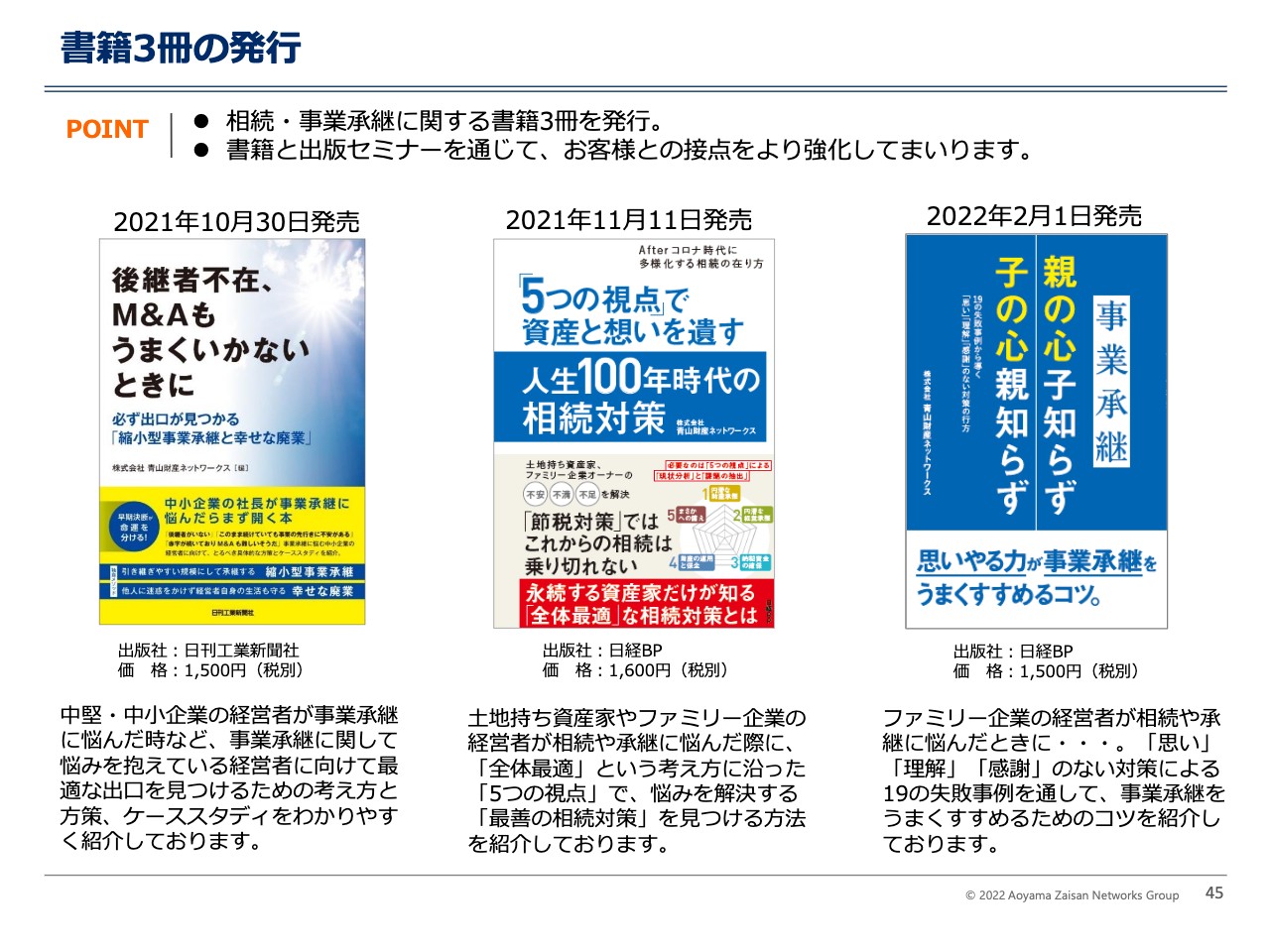

書籍3冊の発行

最後にトピックスですが、書籍を発行いたしました。ぜひご覧いただけますと幸いです。

以上で私からの第三次中期経営計画の発表を終了させていただきます。どうもありがとうございました。

新着ログ

「不動産業」のログ