HENNGE、3Qの売上高は堅調 人材投資面等に課題があるも、中期的に安定したARR成長を目指す

2022年9月期第3四半期決算説明会

小椋一宏氏(以下、小椋):みなさま、こんにちは。HENNGE株式会社、代表取締役社長の小椋です。当社グループの決算説明動画をご視聴くださいまして、ありがとうございます。

本日は、まず取締役副社長CFOの天野より、2022年9月期第3四半期の業績などについてご説明した後、私から業績見通しの進捗と成長戦略についてご説明します。どうぞよろしくお願いします。

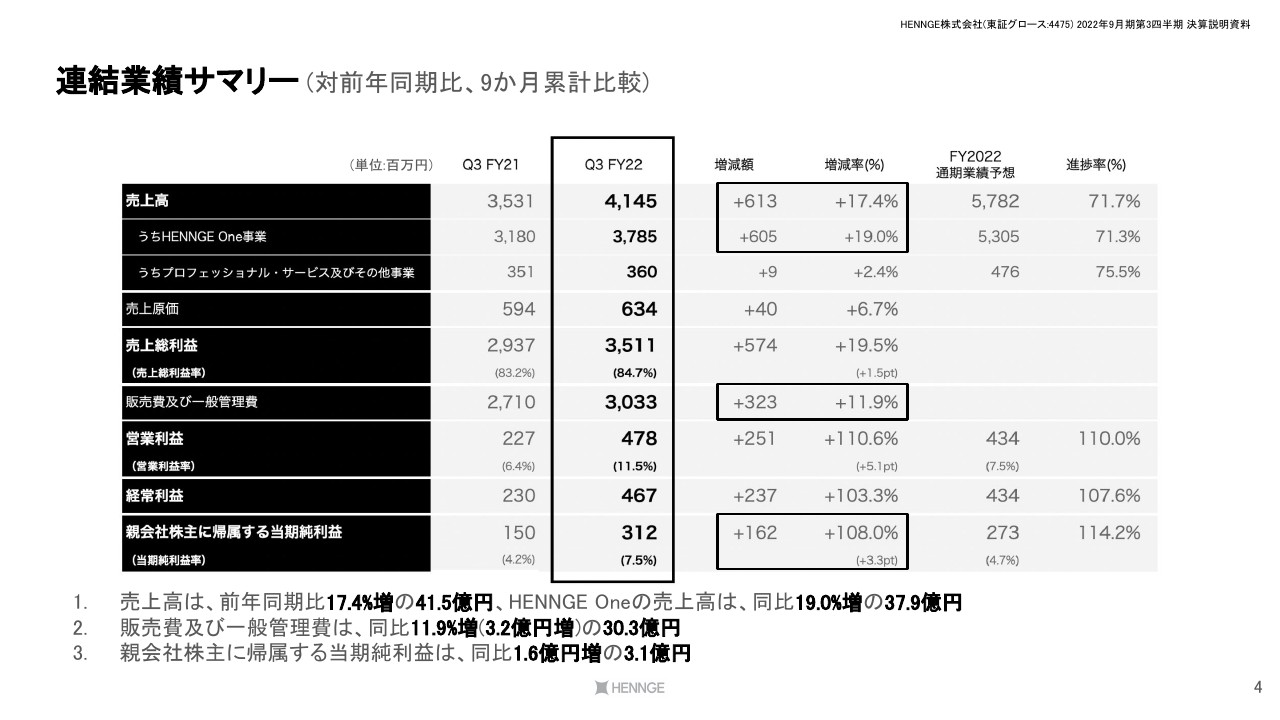

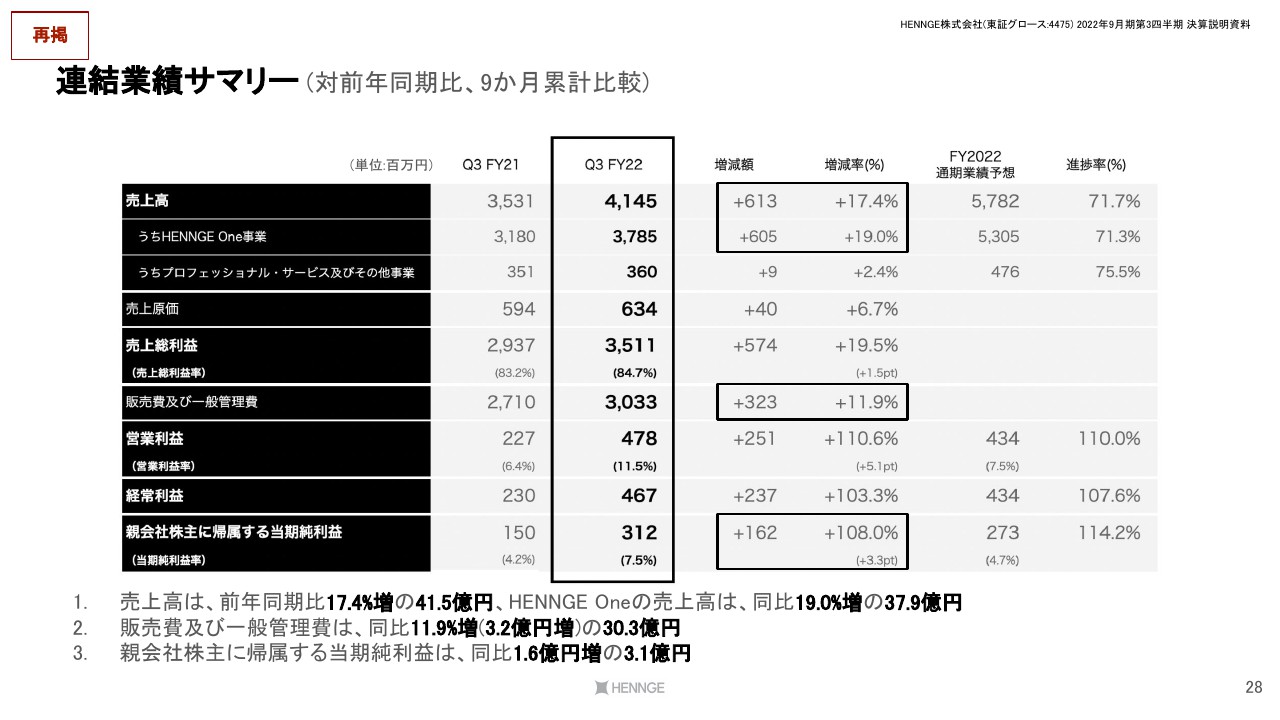

連結業績サマリー (対前年同期比、9か月累計比較)

天野治夫氏(以下、天野):天野治夫です。まず、2022年9月期第3四半期の業績についてご説明します。

連結業績のサマリーは、スライドのとおりです。詳細については、次のスライド以降でご説明します。

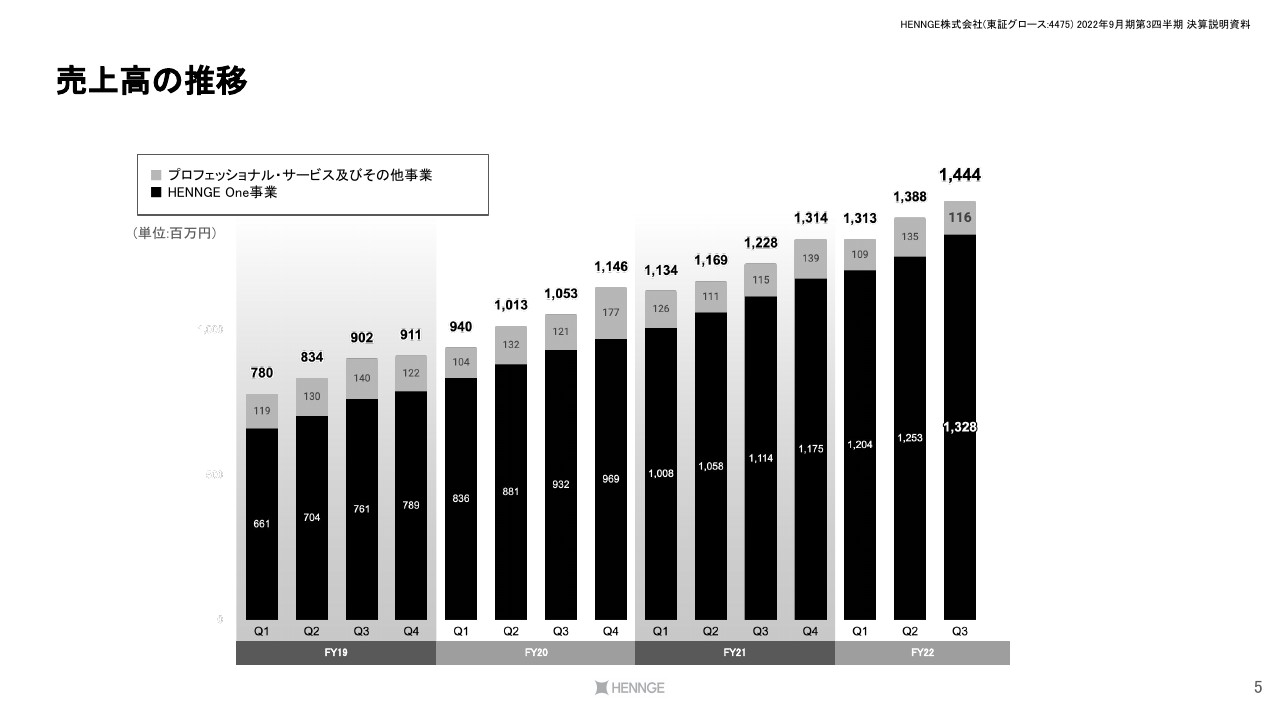

売上高の推移

連結売上高の四半期ごとの推移は、スライドのとおりです。HENNGE One事業の売上高については、すべてリカーリングの性質の売上高であり、これまでと変わらず四半期ごとに増加する傾向となっており、順調に推移しています。

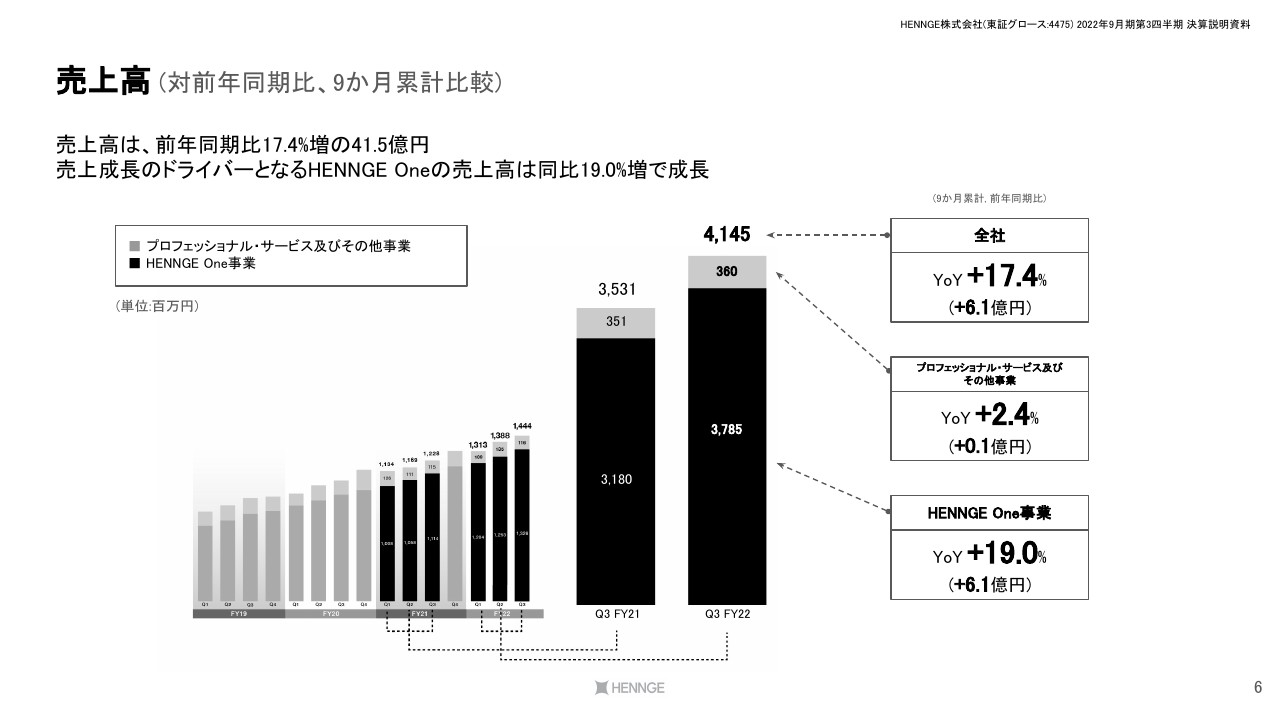

売上高 (対前年同期比、9か月累計比較)

連結売上高の前年同期比は、スライドのとおりです。HENNGE One事業の売上高は、順調に増加しています。

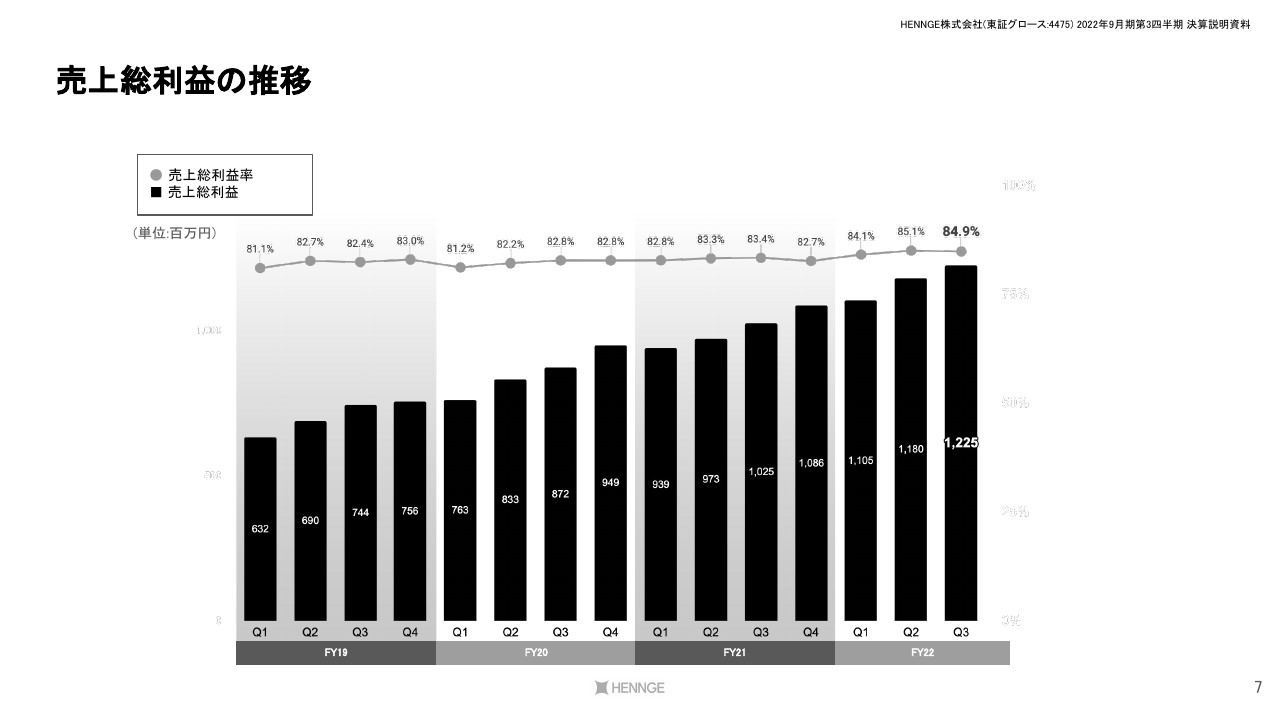

売上総利益の推移

売上総利益および売上総利益率の四半期ごとの推移は、スライドのとおりです。

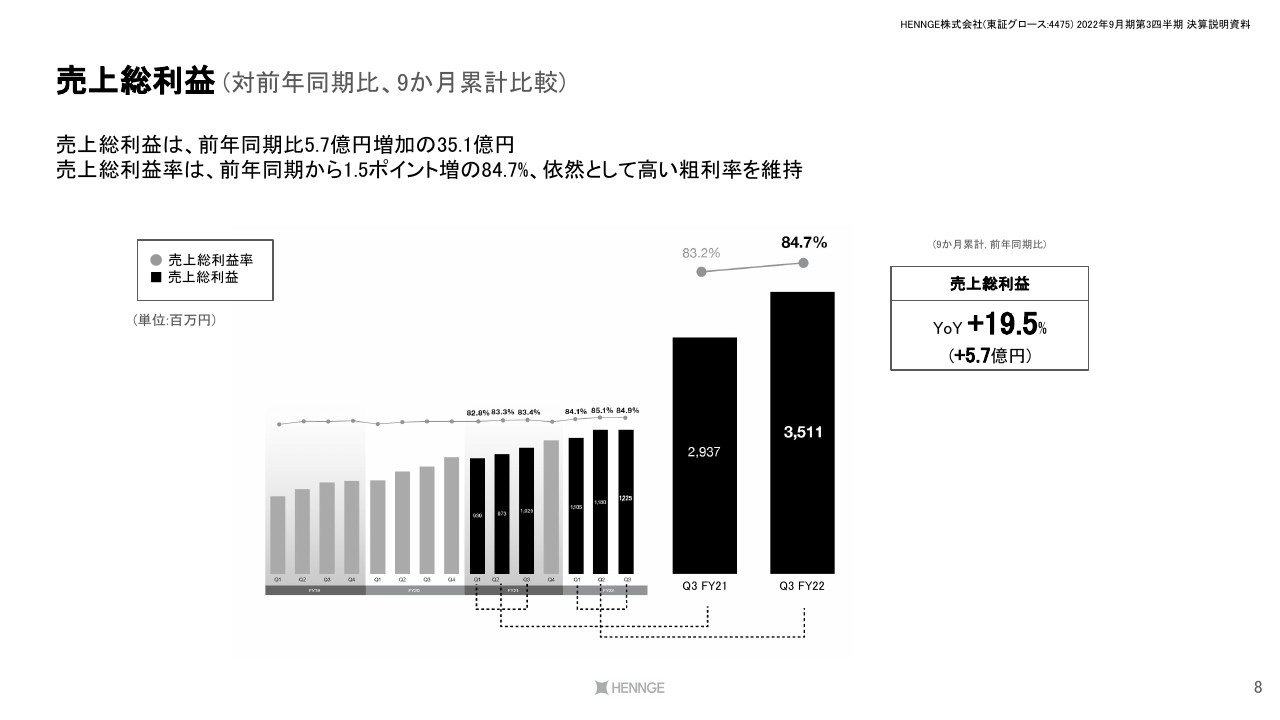

売上総利益 (対前年同期比、9か月累計比較)

売上総利益および売上総利益率の前年同期比は、スライドのとおりです。引き続き、売上総利益率は高い水準を維持しています。

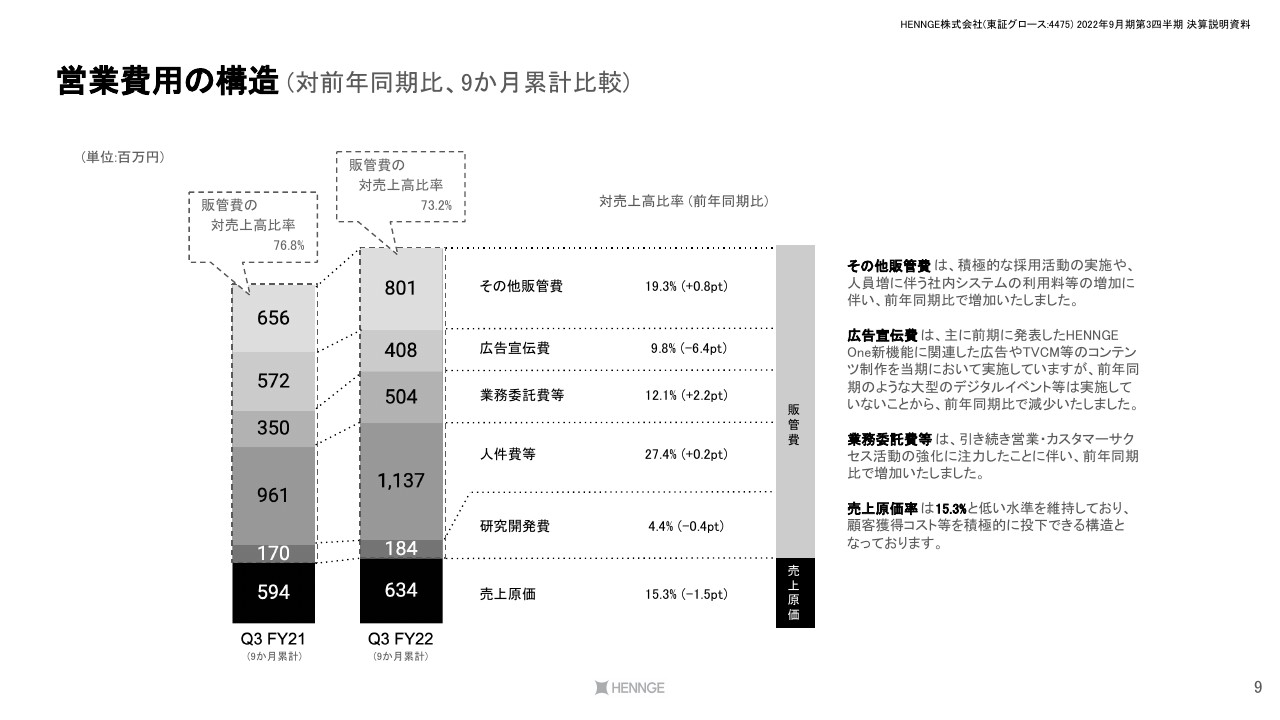

営業費用の構造 (対前年同期比、9か月累計比較)

営業費用の構造の前年同期比は、スライドのとおりです。

広告宣伝費について、前年同期では大型のデジタルイベント「HENNGE NOW!」と、それに伴うTVCMの放映などがありました。しかし、当期においてはそのような大型イベントなどを実施しておらず、これまでご説明しているとおり、1点集中ではなく、状況を踏まえた多層的な顧客アプローチを取っている結果、前年同期比で減少しています。

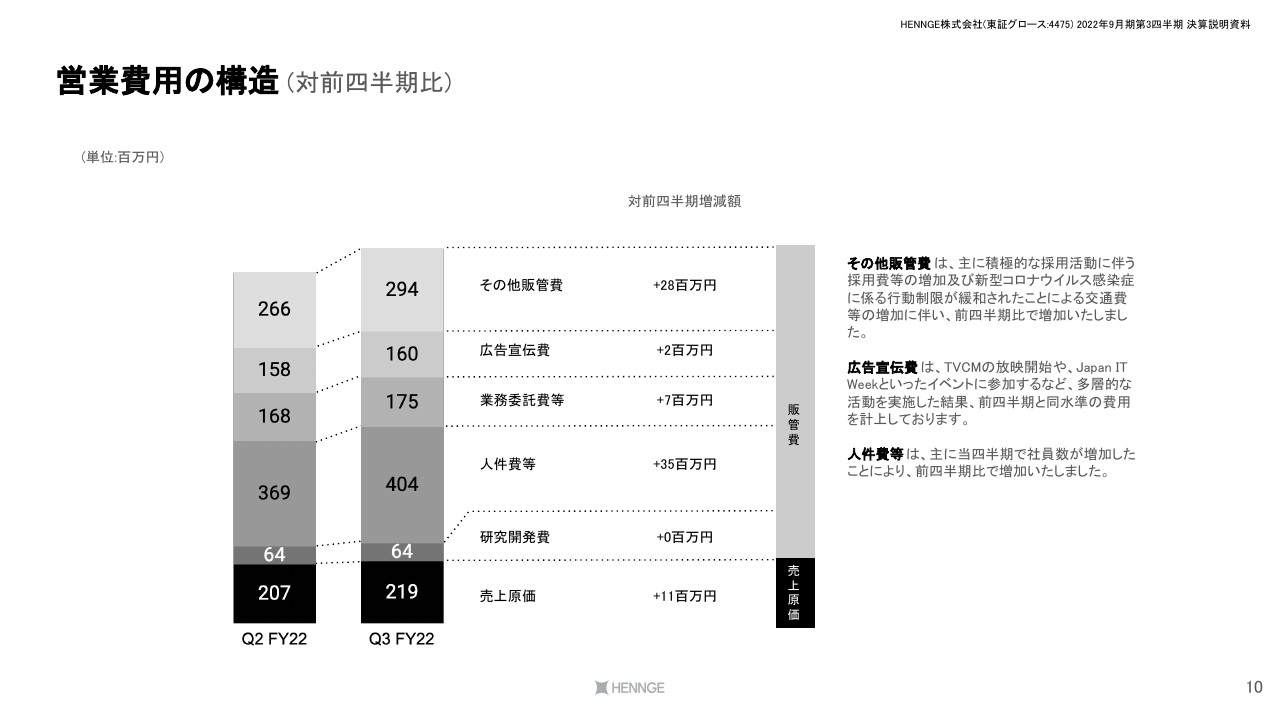

営業費用の構造 (対前四半期比)

営業費用の構造の前四半期比は、スライドのとおりです。第3四半期においても、2022年9月期の方針で掲げているとおり、今後の成長につながると考えられる活動を中心に、費用を投下しています。

広告宣伝費については、2022年4月よりTVCMの放映を開始したことや、「Japan IT Week」といった規模の大きいイベントに参加するなど、引き続き多層的なアプローチを試みた結果、前四半期と同水準の費用を計上しています。

その他販管費については、主に積極的に採用活動を実施したこと、また、行動制限の緩和に伴い出張が増加したことなどから、前四半期比で増加しています。

人件費などについては、積極的な採用活動を実施したことにより、第3四半期では人員数が増加に転じた結果、前四半期比で増加しています。人員の詳細については、後ほどご説明します。

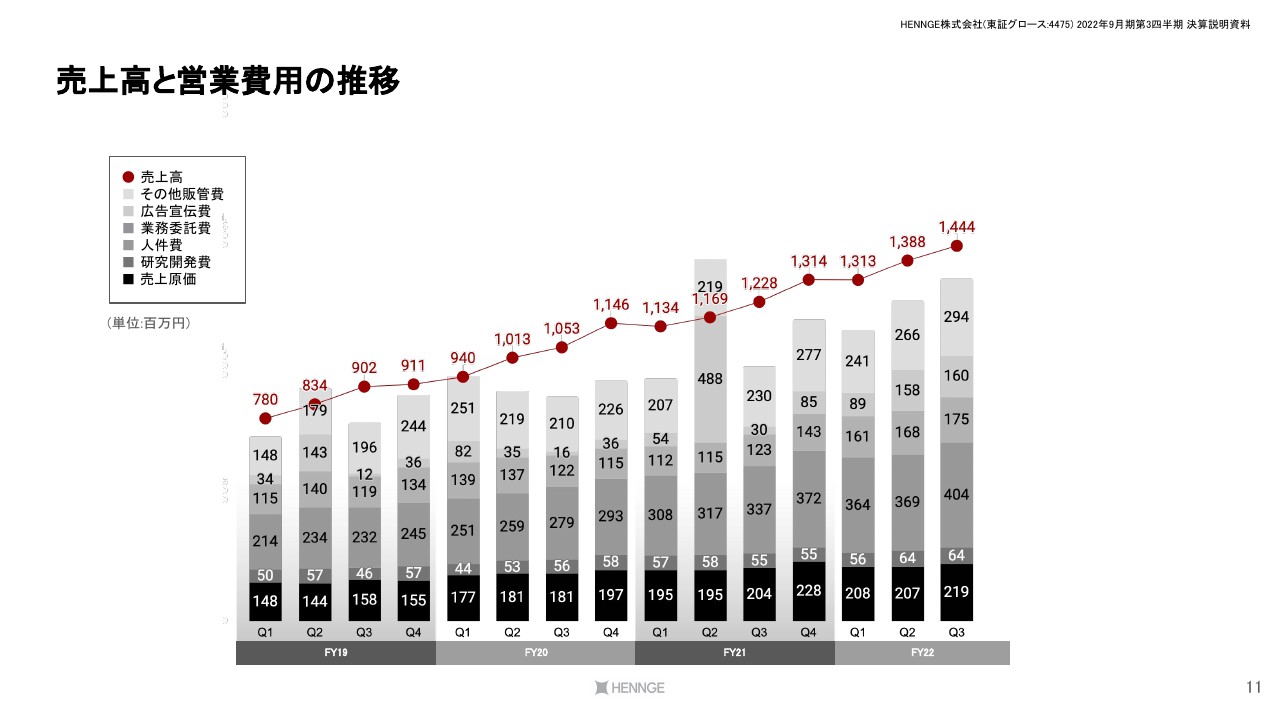

売上高と営業費用の推移

売上高と営業費用の四半期での推移は、スライドのとおりです。

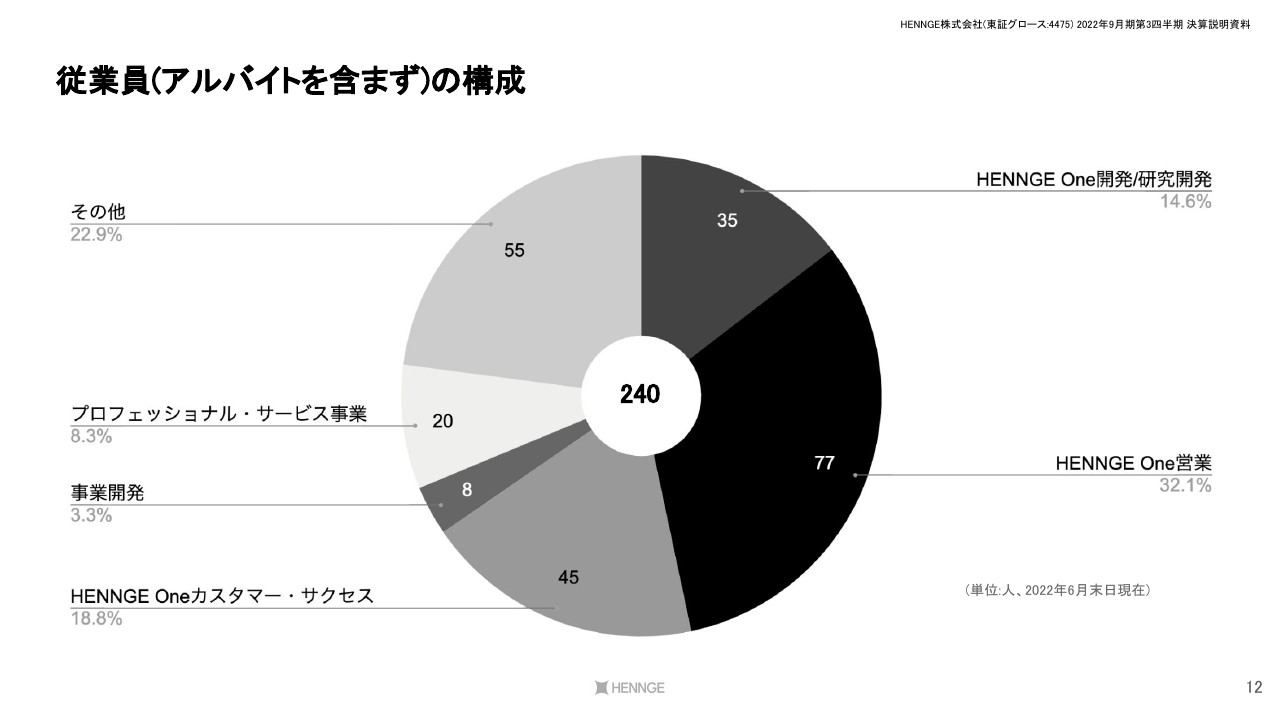

従業員(アルバイトを含まず)の構成

第3四半期末時点での従業員数の構成と人数は、スライドのとおりです。

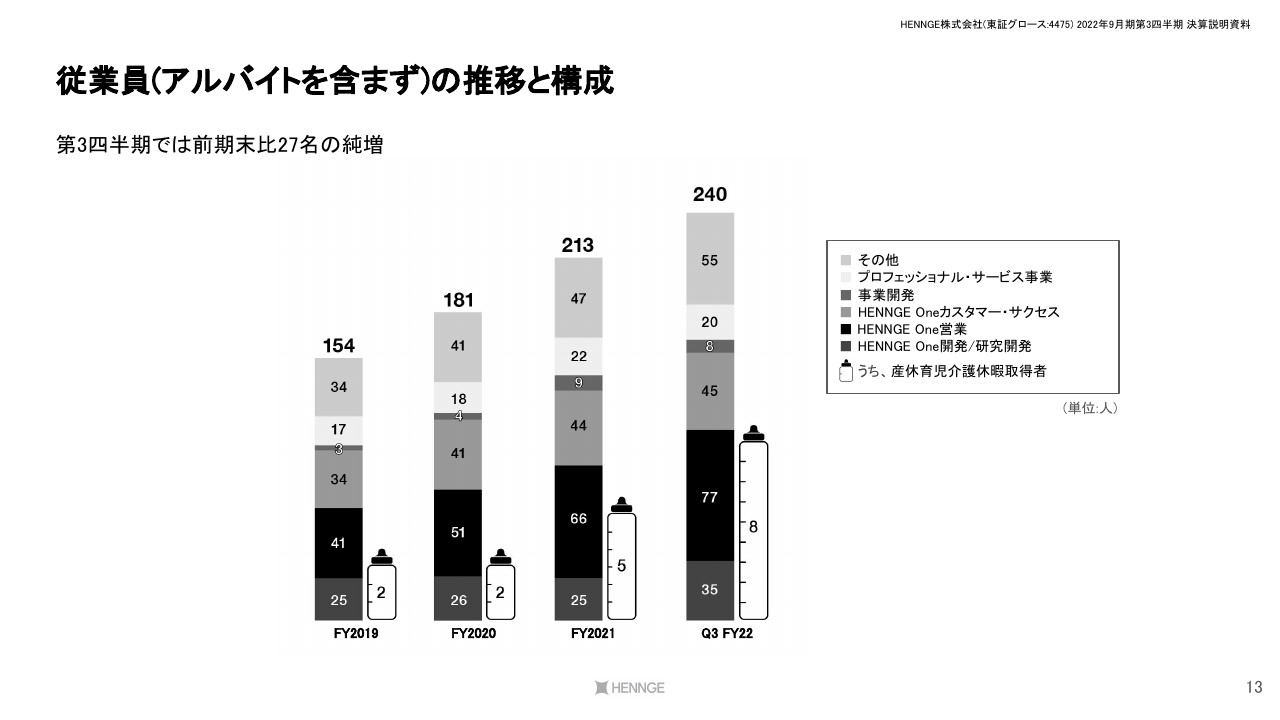

従業員(アルバイトを含まず)の推移と構成

従業員数の過年度からの推移は、スライドのとおりです。第3四半期では3月以降、海外からの入国制限が緩和されたことで、海外内定者が入国できるようになり、主に研究開発人員が増加しました。また、新卒・中途採用ともに第3四半期では順調に進捗しましたが、上半期に入退社数のバランスが悪化した影響により、営業やカスタマーサクセスでは人員不足の状況が継続しています。

事業トピックス

次に、事業の進捗についてご説明します。事業トピックスは、スライドのとおりとなっています。

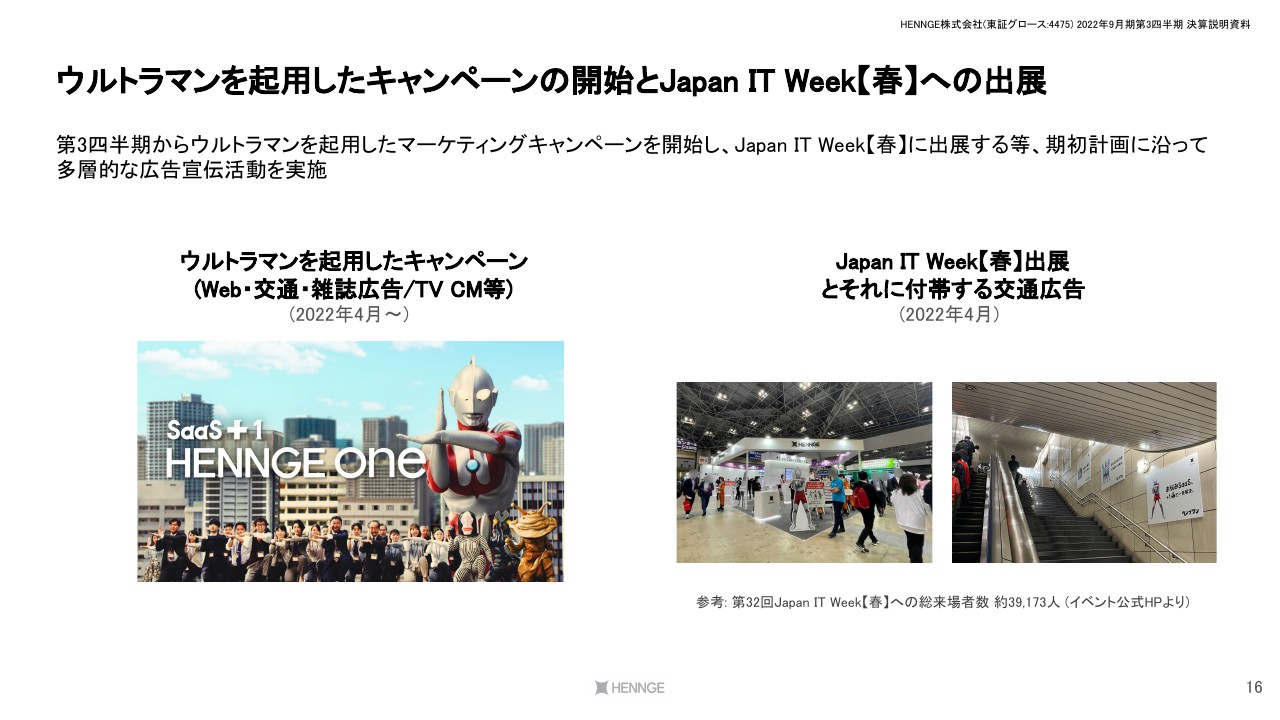

ウルトラマンを起用したキャンペーンの開始とJapan IT Week【春】への出展

第2四半期の決算説明会でもお伝えしましたが、第3四半期には、スライドに記載しているような広告宣伝活動を実施しました。

2022年4月より、『ウルトラマン』をイメージキャラクターにしたキャンペーンを開始し、Web・交通・雑誌広告やTVCMなど、多層的な顧客アプローチを展開しました。また、2022年4月に、東京ビッグサイトで開催された「Japan IT Week」に出展しました。当社では出展ブースを設けるだけでなく、最寄り駅のエスカレーター横の広告枠を開催期間中に独占するなどして、来場者に対する露出の機会を増やしました。

各種イベント・セミナーの開催

その他にも、新規・既存のお客さまやHENNGE Oneの販売パートナーさまに向けて、HENNGE Oneの情報やクラウド導入の課題・標的型攻撃対策、脱PPAPなど、企業の情報システム部が抱えるさまざまな課題に対する解決策をご紹介するイベントやセミナーを開催しました。さまざまな角度から、弊社や弊社のサービスをより深く知っていただき、本格的な商談につなげていければ、という狙いで実施しました。

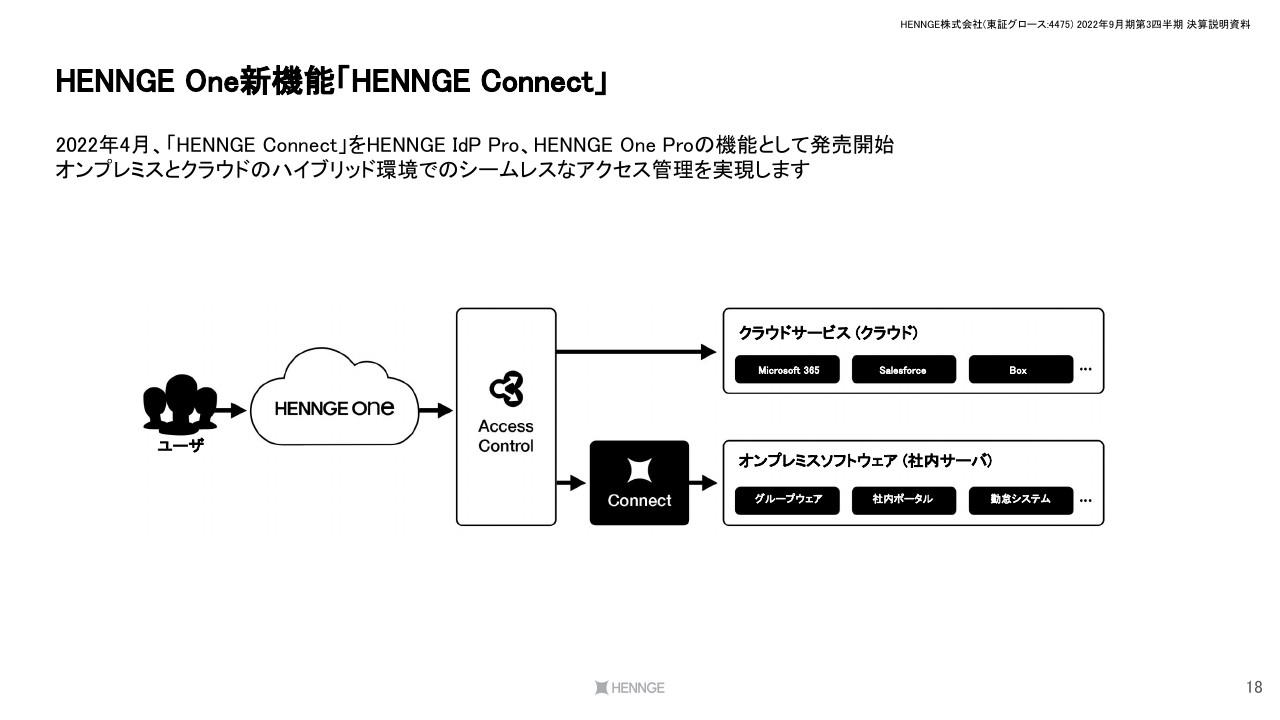

HENNGE One新機能「HENNGE Connect」

また、前回の決算説明会でもお伝えしたとおり、2022年3月に「HENNGE Connect」を発表し、2022年4月から発売しています。「HENNGE Connect」はHENNGE Oneを通じて、お客さまが保有しているオンプレミスのシステムにも、セキュアにアクセスできるようにするものです。

クラウドメインのワークスタイルへの移行をお手伝いするという、私たちの基本的なスタンスに変わりはありませんが、これまでクラウドへの移行に踏み切れなかったお客さまにも、HENNGE Oneを用いたクラウドへの移行をご提案しやすくなるメリットがあります。お客さまにより大きな付加価値を提供することで、上位プランの訴求を行うという、ARPU向上施策という位置付けにもなっています。

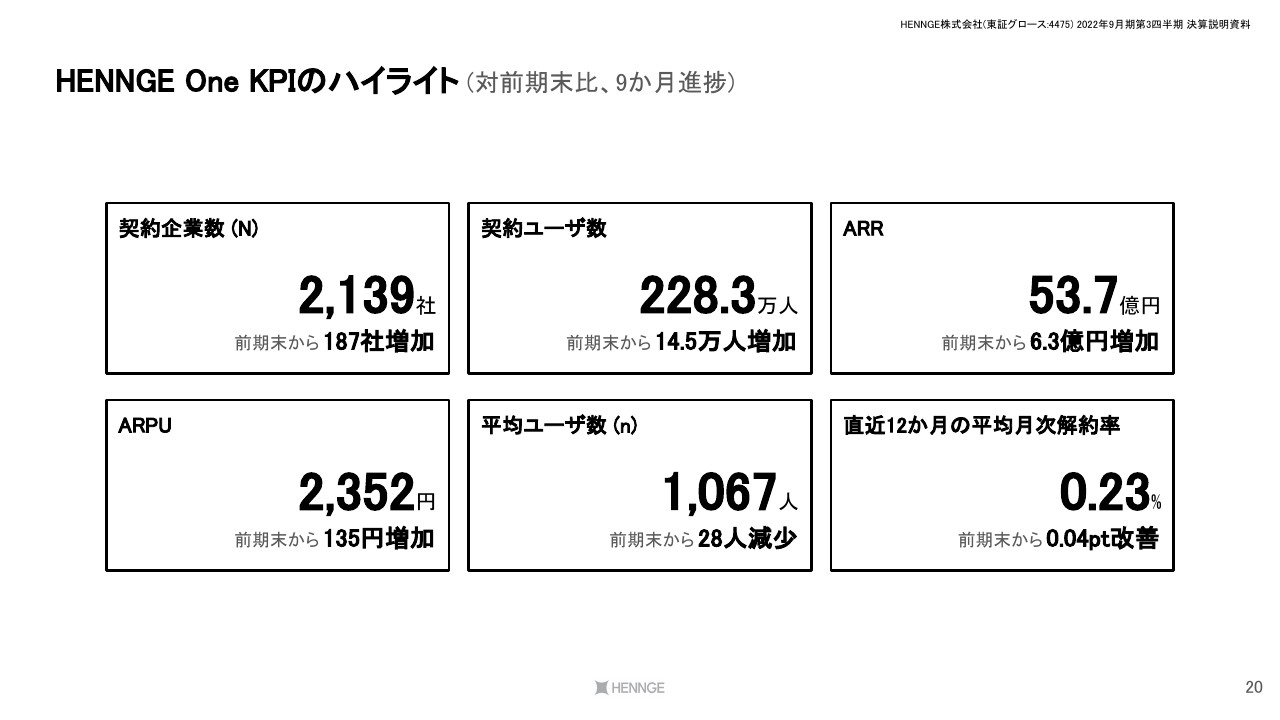

HENNGE One KPIのハイライト (対前期末比、9か月進捗)

次に、KPIの進捗についてご説明します。前期末からのHENNGE Oneの各KPIの進捗は、スライドのとおりです。

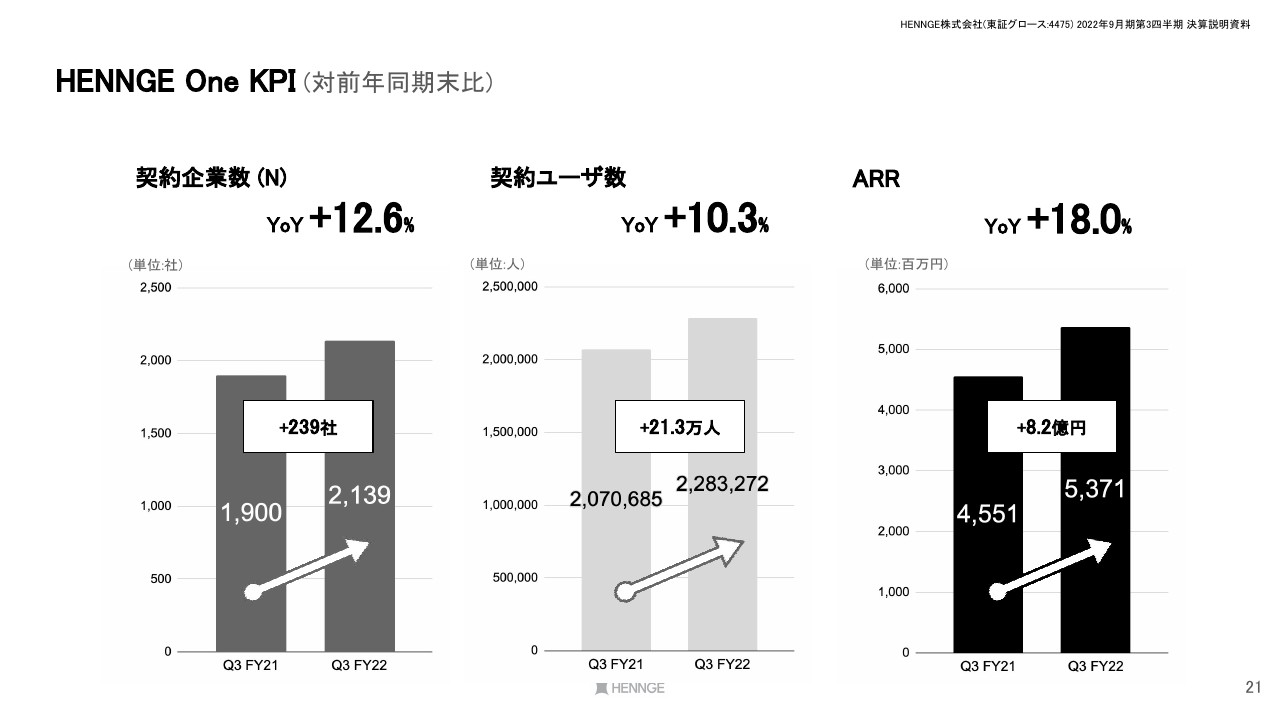

HENNGE One KPI (対前年同期末比)

また、HENNGE OneのKPIの前年同期末比は、こちらのスライドのとおりです。

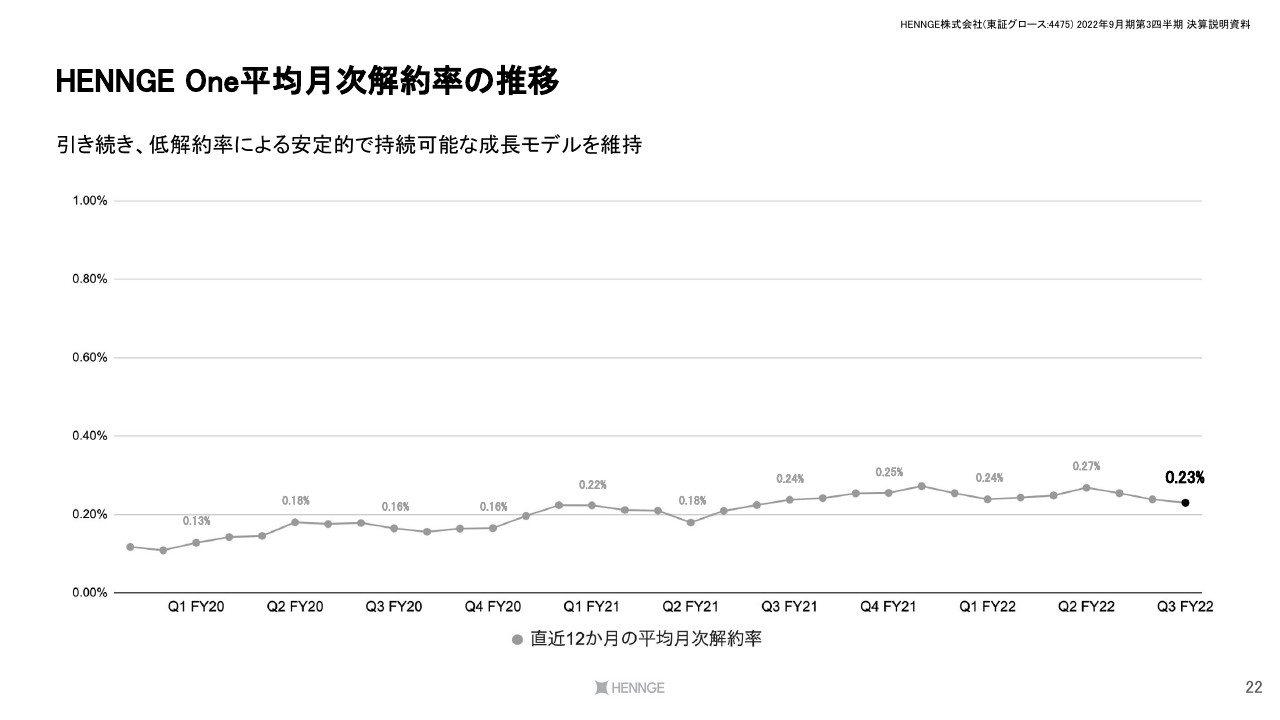

HENNGE One平均月次解約率の推移

平均月次解約率は、こちらのスライドのとおりの結果となりました。引き続き、非常に低い水準を維持しており、理論上の平均契約年数は30年以上になっています。

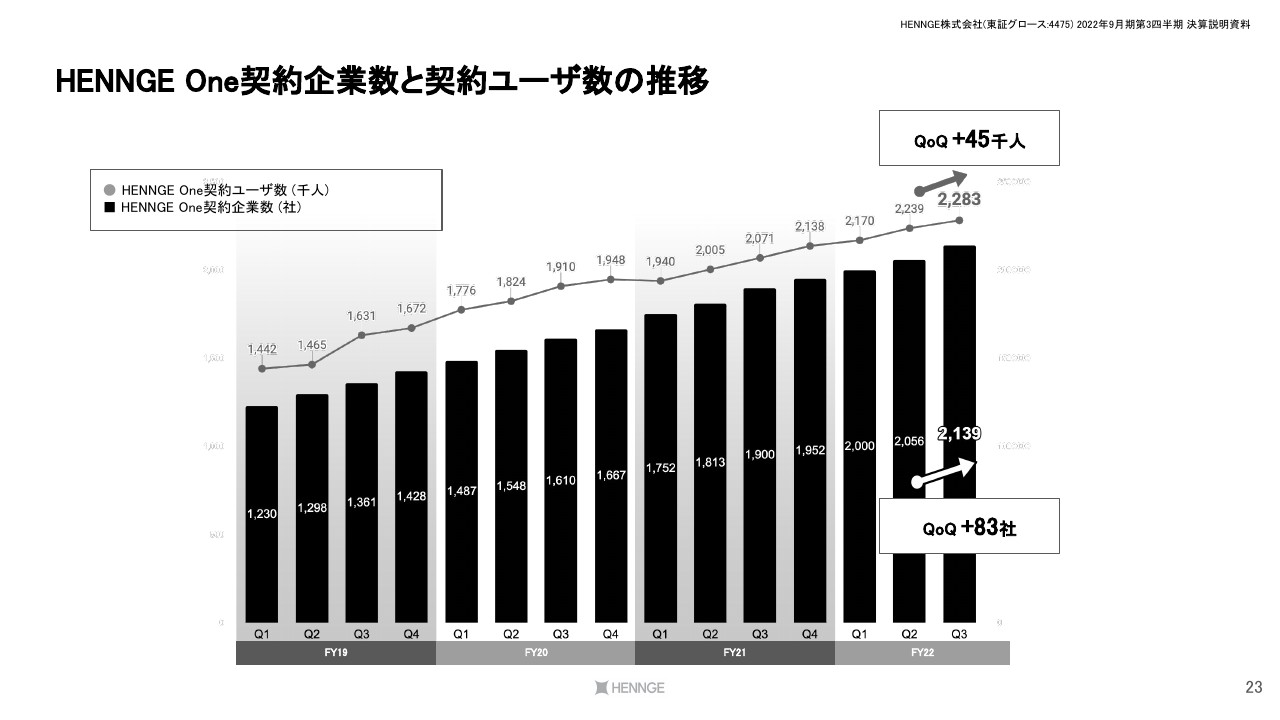

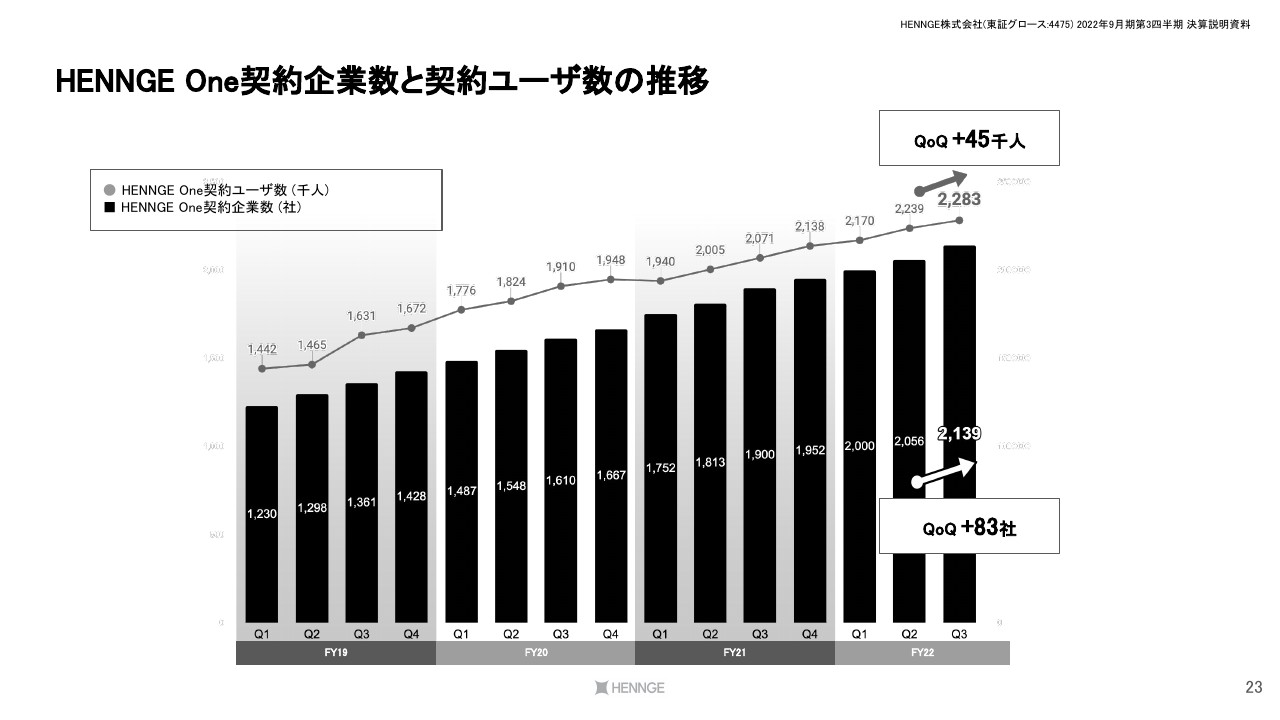

HENNGE One契約企業数と契約ユーザ数の推移

契約企業数と契約ユーザ数の四半期ごとの推移は、スライドのとおりとなりました。2022年9月期に入ってからは営業人員不足が課題となっていますが、新規契約企業数は復調傾向にあります。契約ユーザ数は、販売パートナーとの連携強化により、当四半期は比較的小規模な企業さまのご契約が多かったことから、ご覧のような増加幅となりました。

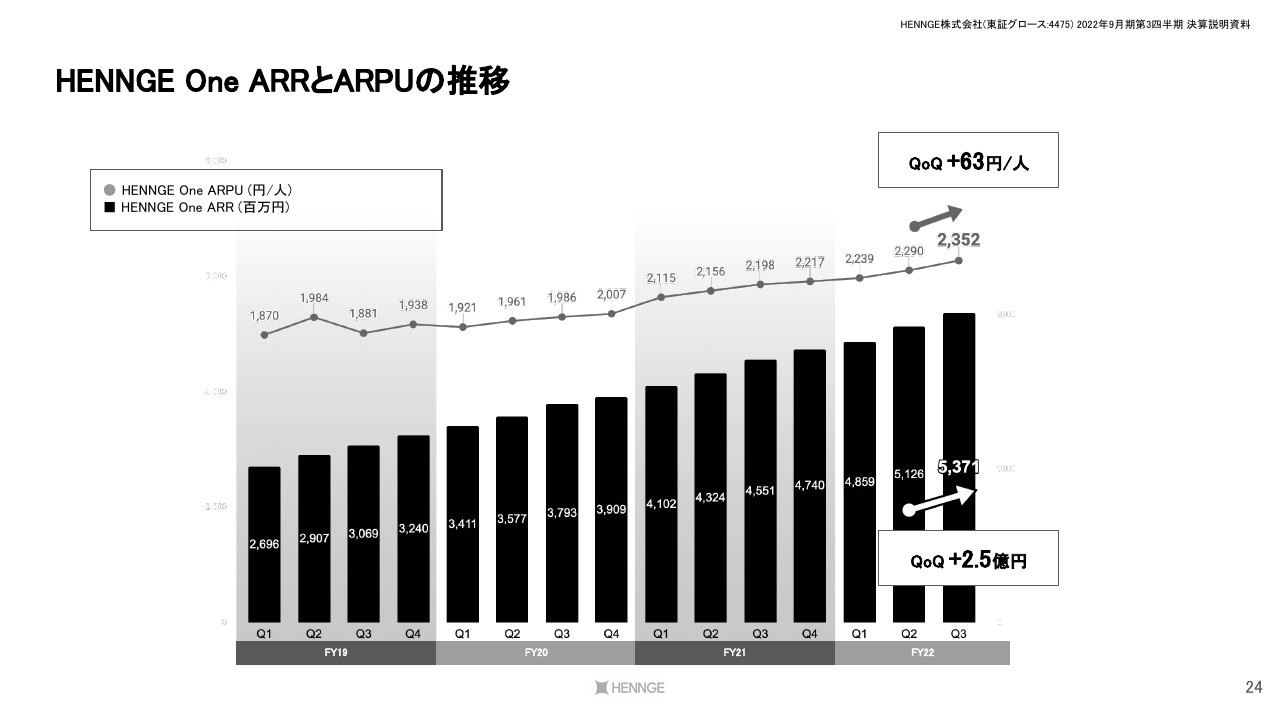

HENNGE One ARRとARPUの推移

ARRとARPUの四半期ごとの推移は、スライドのとおりです。当四半期のARPUは第2四半期に続き、2021年10月以降、新規顧客に対しては新料金プランで販売していること、また、当初想定していたよりも多くの既存ユーザさまが新プランへ移行したことなどの複合的な要因で上昇しています。その結果、ARRは堅調な水準での着地となりました。

現段階では、2021年9月期末の契約企業数1,952社のうち2割程度が、今期末までに新プランへ移行するだろうと見込んでいますが、本格的なプラン移行の波は2023年9月期以降になるため、既存顧客による新プラン移行の動きが、当期のARRを大きく押し上げることはないと考えています。

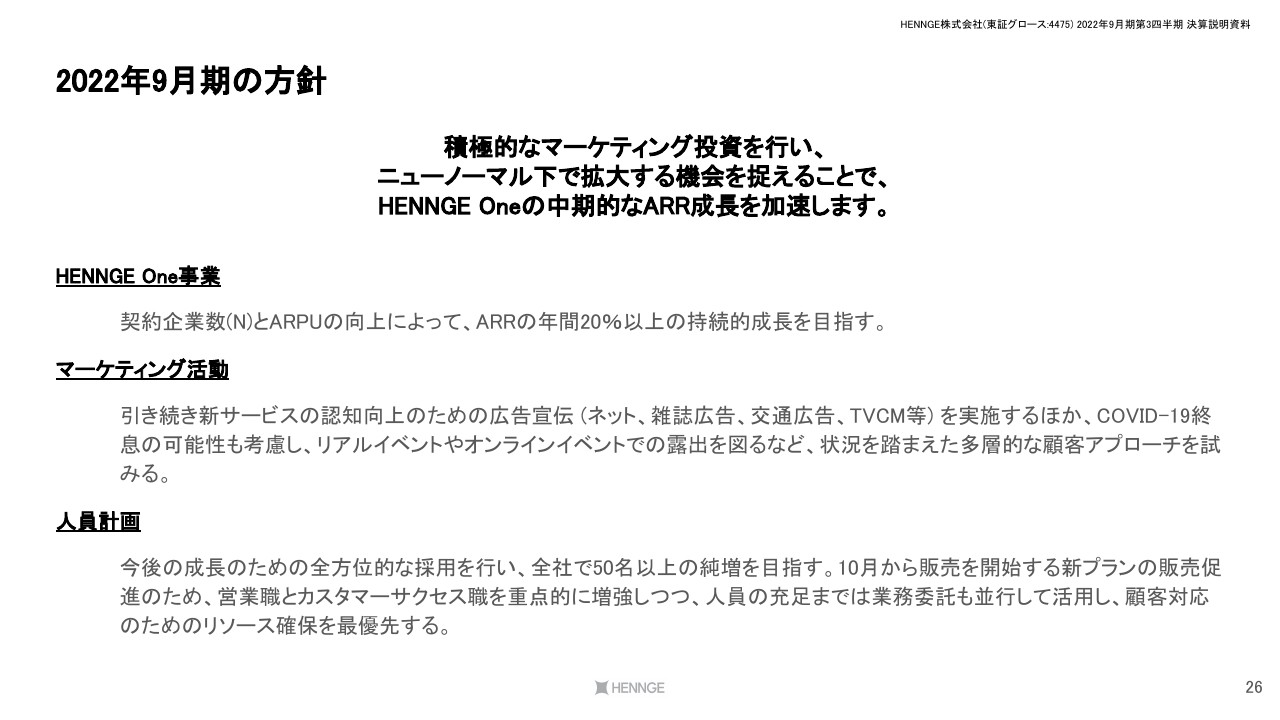

2022年9月期の方針

小椋:続いて、2022年9月期の通期業績見通しに対する進捗についてご説明します。期初に策定した2022年9月期の方針は、スライドのとおりです。

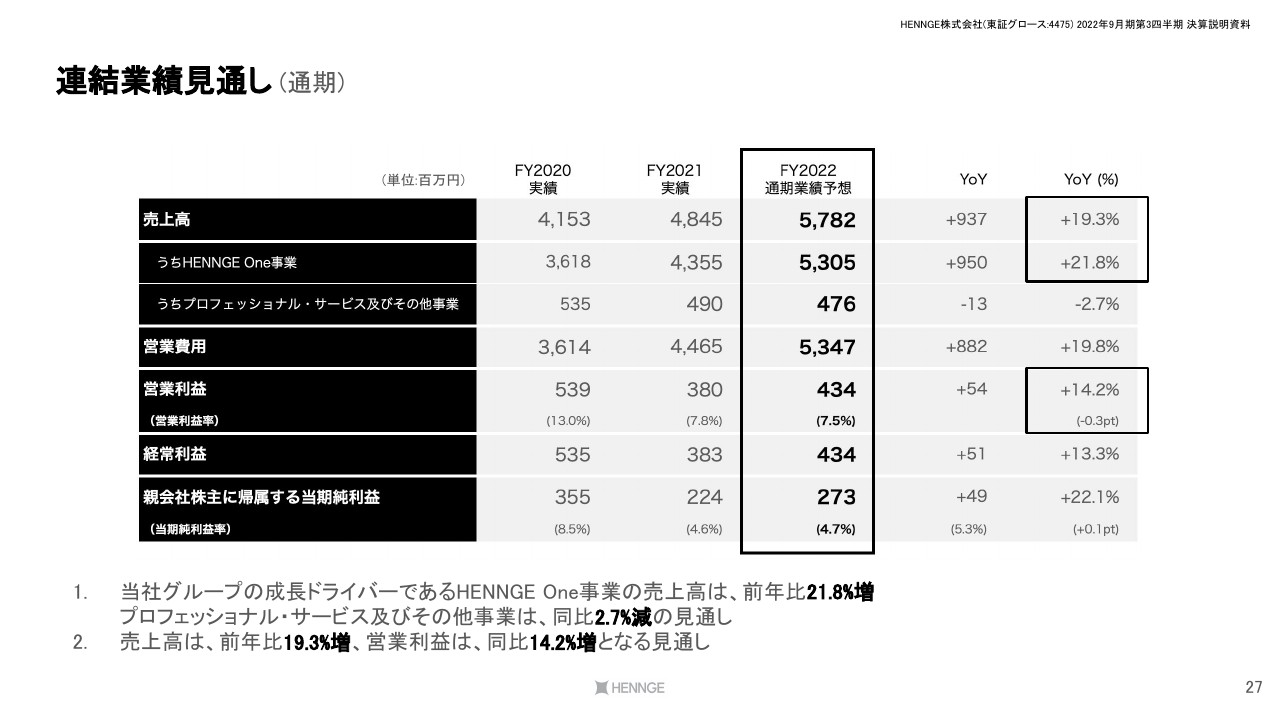

連結業績見通し (通期)

連結業績見通しについては、2021年11月12日に発表した業績予想からの変更はありません。

連結業績サマリー (対前年同期比、9か月累計比較)

業績説明の冒頭でお伝えしましたが、第3四半期末までの売上高・各段階利益の進捗は、スライドのとおりです。各段階利益の進捗率が100パーセントを超えた状況となっていますが、先ほどお伝えしたとおり、連結業績見通しについて変更はありません。業績に関しては、第3四半期末までは順調に推移しているものの、2022年9月期の方針で想定していた状況と異なっている事象もあるため、次のスライドにてご説明します。

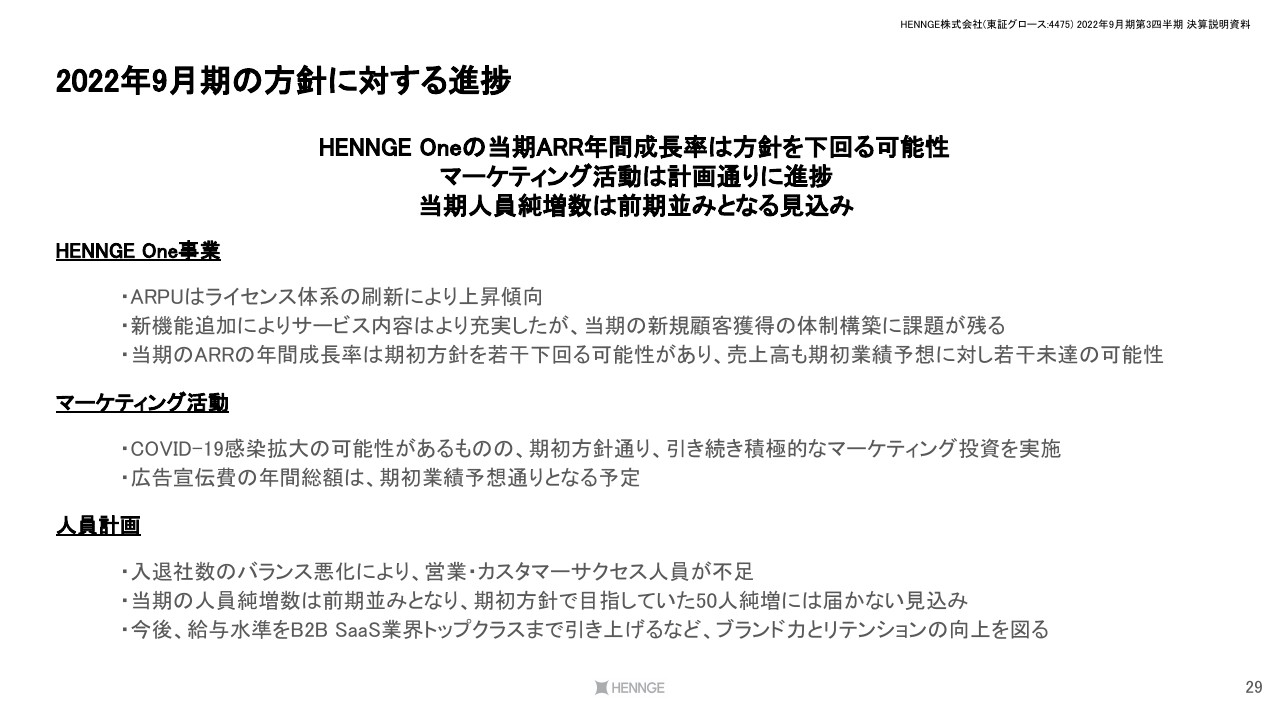

2022年9月期の方針に対する進捗

HENNGE One事業については、ライセンス体系の刷新によりARPUは上昇傾向にあり、新機能追加により、提供できるサービス内容はより充実しましたが、当期の新規顧客獲得体制には課題が残っています。その結果、当期のARR年間成長率は方針を若干下回る可能性があり、売上高も期初業績予想に対して若干未達の可能性があります。

マーケティング活動については、COVID-19感染拡大の可能性があるものの、引き続き期初の方針どおり、今後の中期的なARR成長の加速のための積極的なマーケティング投資を続けます。その結果、広告宣伝費の年間総額は、期初業績予想どおりとなる予定です。

人員計画については、海外採用が再開し、主に研究開発人員は増加しましたが、入退社数のバランスが悪化したことにより、営業やカスタマーサクセスの人員充足は想定どおりには進捗していません。その結果、2022年9月期の人員の純増数は前期並みとなり、期初方針で目指していた50人純増には届かない見込みです。今後、給与水準をB2B SaaS業界トップクラスまで引き上げるなど、ブランド力とリテンションの向上を図っていきます。

お伝えしたとおり、事業の進捗全体を見渡すと、期初の想定とは異なった状況となっているものもありますが、年度末まではまだ時間もありますので、引き続き、会社の成長に資する活動を実施していきます。

Vision

最後に、当社の成長戦略についてご説明します。HENNGEの経営理念は、「テクノロジーの解放」です。私たちはテクノロジーが大好きで、テクノロジーが世の中をよくしていくと強く信じています。この力をできるだけたくさんのお客さまに届けることによって、世の中を少しでもよい方向に動かしたいというのが私たちの想いです。

HENNGEは創業以来25年以上、この「テクノロジーの解放」を理念として掲げており、さまざまな分野・さまざまな方法でテクノロジーを解放してきました。その結果、SaaSはテクノロジー解放のための最もフェアで洗練された効率的な手段であるという考えに至っています。

そのため、私たち自身もSaaSを提供していますし、お客さまのSaaS活用を通した変革を応援していきたいと考えています。

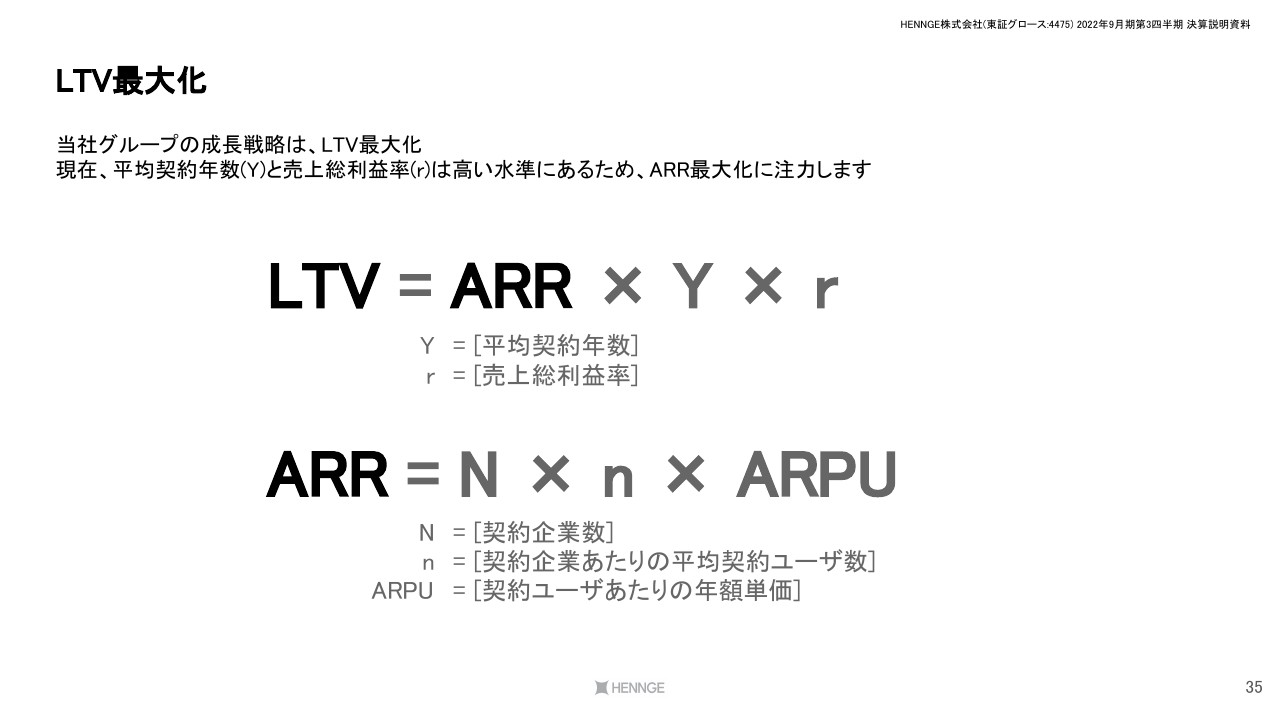

LTV最大化

このようなテクノロジーの解放を通して、私たちがお客さまに届けているテクノロジーの総量、理念の実現の証左となるのがLTV(Life Time Value)、すなわち私たちが保有している契約の総価値です。私たちの成長戦略は、このLTVの最大化を目指しています。

現在、平均契約年数「Y」と売上総利益率「r」はすでに高い水準にあります。したがって、LTVの最大化にはARRの最大化が必要という状況です。そのため、私たちは直近の営業利益の水準にこだわりすぎることなく、将来への投資を積極的に行い、ARRを積み増していきたいと考えています。

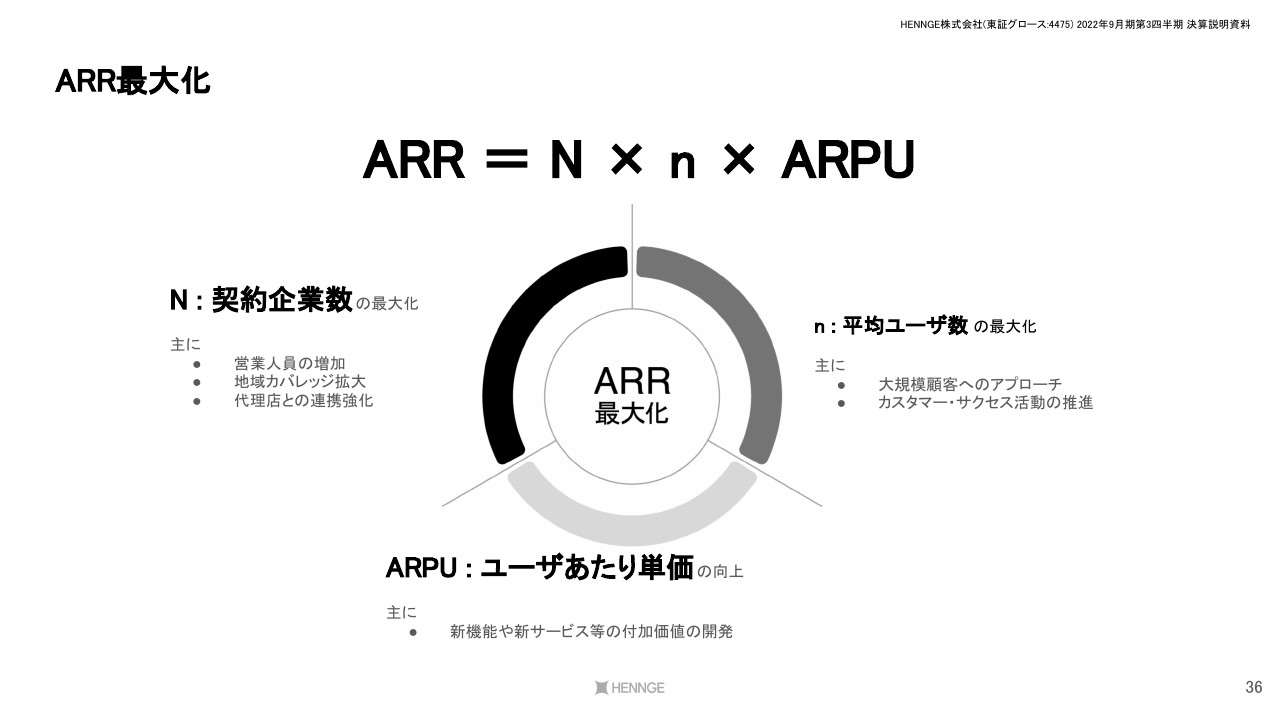

ARR最大化

ARRは、さらに3つの要素に分解できると考えています。契約企業数の「N」、平均ユーザ数の「n」、ユーザあたり単価のARPUです。

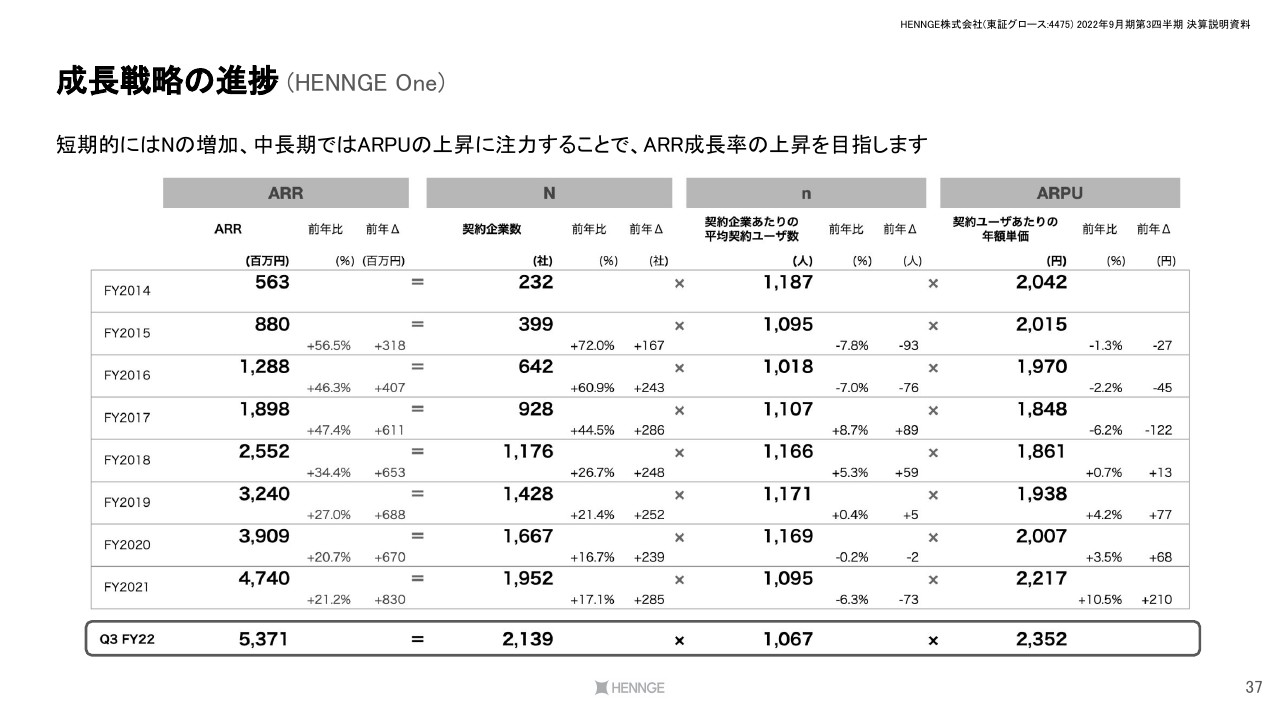

成長戦略の進捗(HENNGE One)

HENNGE Oneにおける3つのKPIの実際の推移は、スライドに記載のとおりです。HENNGE Oneを主力とする当社グループのビジネスは、基本的にサブスクリプションモデルです。当期中に獲得した契約は、解約されない限り積み上がっていき、翌期以降の売上の基盤となっていきます。スライドにて、HENNGE oneのARRは順調かつ安定的に積み上がってきていることをご確認いただけるかと思います。

ARRの安定的な成長が見られる一方で、分母の拡大による成長率の鈍化が課題となっていましたが、2020年以降、COVID-19によって企業の行動様式が大きく変化しており、パンデミックの収束後にSaaSやクラウドの利用が拡大していくことは間違いない状況となりそうです。私たちはこの機会を捉えるべく、ARRの成長率の変曲点を作るための3ステップを、今まさに実施中です。

1ステップ目は2021年9月期に、全国のディシジョンメーカーやパートナー企業など、より幅広い層にHENNGE Oneの強みやHENNGEブランドを認知してもらうため、積極的なマーケティング費用の投下を行い、新機能をリリースし、新プランも発表しました。

2ステップ目は今年度(2022年9月期)の施策ですが、昨年度に発表した新機能とそれに基づくHENNGE one新プランを、新規顧客向けに展開しています。

3ステップ目は来期(2023年9月期)に、この新機能を既存のお客さまにも展開していきたいと計画しています。

これらの3つのステップを通して、2022年9月期以降の「N」およびARPUの両方に作用する成長サイクルを作っていきたいと考えています。

ARRの成長率は2022年9月期に期初想定を下回る可能性はありますが、お伝えした3ステップは継続していくべきものだと考えており、方針に変更はございません。

天野からお伝えしていますとおり、3ステップ目のスタートがやや早まり、2ステップ目のスタートがやや遅れている状況ではあるものの、3ステップ目のプラン移行の波は2023年9月期以降になると見込んでおり、全体としての成長シナリオに変更はありません。

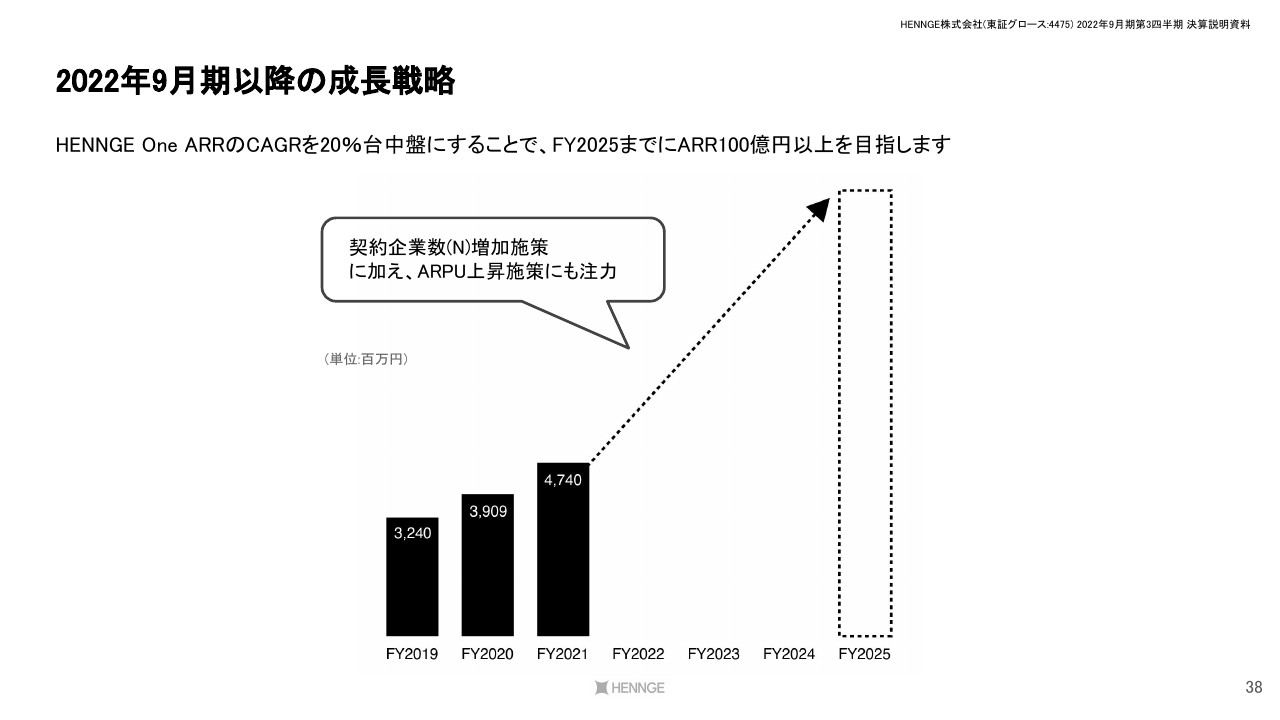

2022年9月期以降の成長戦略

ご説明したような活動を通して、CAGR20パーセント台中盤となる中期的なARR成長を実現します。まずは、HENNGE oneのARR100億円以上の水準を目指します。

認知度や接触可能な潜在顧客の数を向上させつつ、代理店との連携の強化や、新機能の開発とリリースを行い、HENNGE Oneの付加価値を上げていくというサイクルを継続的に行うことで、その先も成長を続けていけるようなモデルを確立したいと考えています。

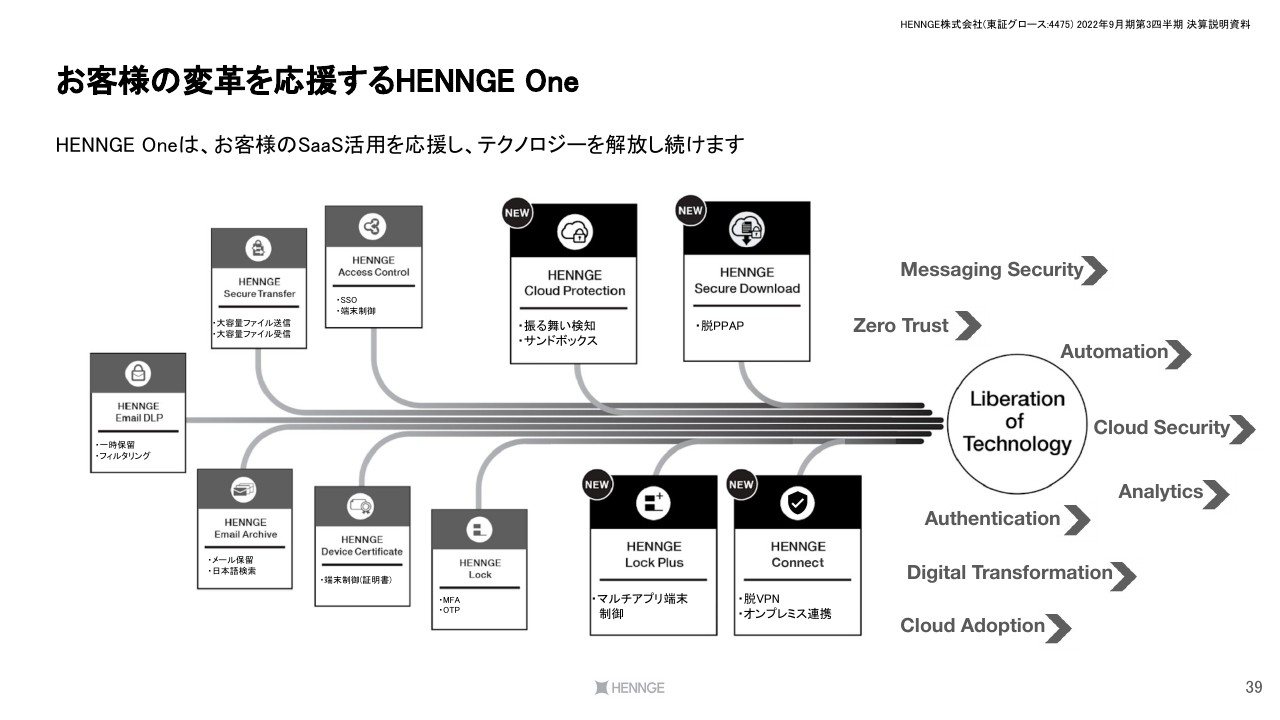

お客様の変革を応援するHENNGE One

HENNGE Oneは、2011年に単一の機能からなるサービスをスタートして以来、機能を徐々に追加し、これまで5つの主要機能と1つのオプションからなるIDaaSとして展開してきました。2022年10月には3つの新機能を追加し、2022年4月にはさらに新しい機能として「HENNGE Connect」を追加しました。

今後もお客さまに届けるテクノロジーの総量を最大化するために、SaaS活用の分野で必要となる機能をどんどん追加していき、SaaS活用によるお客さまの生産性向上を強力にバックアップしていきます。

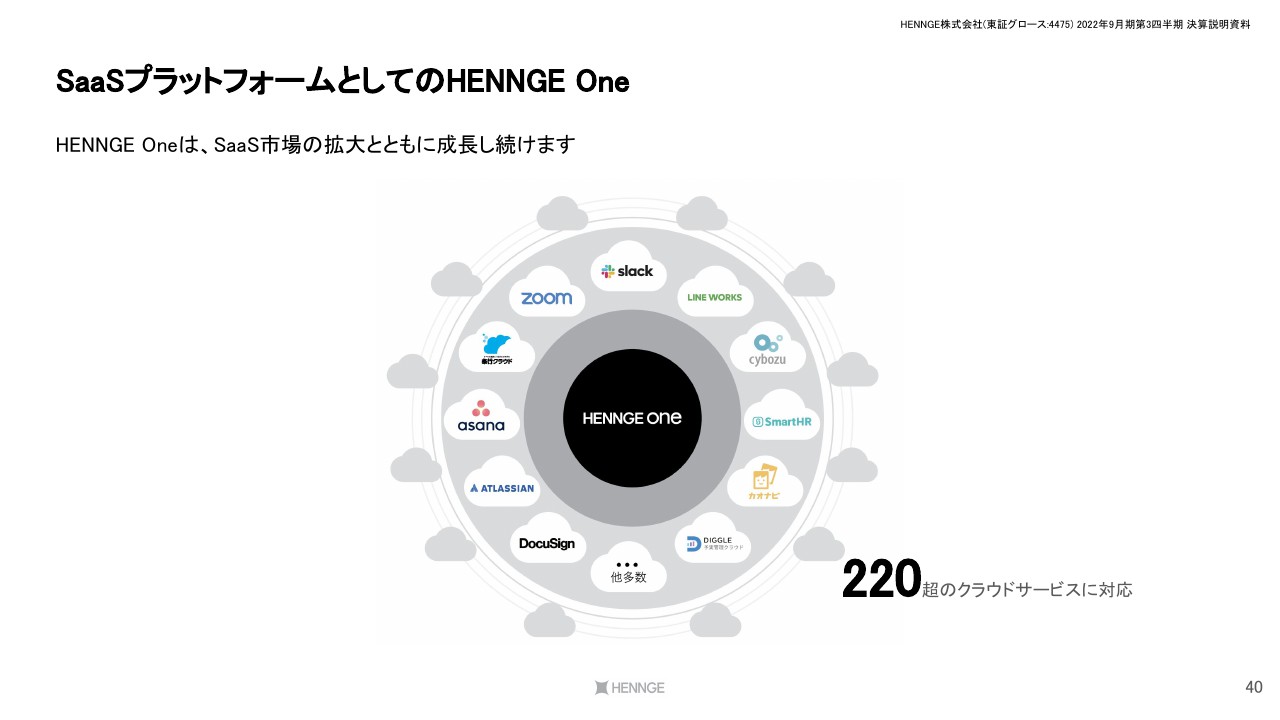

SaaSプラットフォームとしてのHENNGE One

HENNGE Oneは、お客さまがSaaSを活用すればするほど価値が高まる性質の、IDaaSを中核としたプラットフォームです。今後も私たちは、日本全国の企業でクラウドサービスの利用が拡大する流れを後押しするとともに、そのような流れの中でSaaS各社との連携を深めながら、SaaSプラットフォームとしての成長を図っていきたいと考えています。

以上、2022年9月期第3四半期の決算についてご説明しました。本日はお忙しい中、当社の決算説明動画をご視聴くださり、誠にありがとうございました。

質疑応答:SaaSマーケットの成長鈍化について

質問者:SaaSのマーケット自体が少し成長鈍化といいますか、SaaSを少し減らそうという企業も出てきているという話も聞きます。御社にはそのような感覚があるかと、御社のサービス自体に影響が出てくることはあるかを教えてください。

小椋:私どものSaaSは、パンデミック下のリモートワークで今すぐ必要になるものではなく、パンデミック下でいろいろ試し、SaaSで生産性が上がると実感した企業がSaaSにシフトする時に必要となるサービスです。需要は逆にパンデミック終了後に盛り上がると予想して待っている状態です。なので、パンデミック下で特に盛り上がったということも、逆に今特に盛り下がっているということもなく、平常運転です。

もしSaaSを減らす動きがあっても、私ども以外の部分だろうと推測していますので、その理由をお話しします。企業がパンデミックでリモートワークの体制を整えなければいけないという理由からいろいろなSaaSを使ってみようというフェーズはおそらくもう終わろうとしています。今は、パンデミックが落ち着きはじめ、本当に業務効率化や生産性向上に資するものを選択し、どのように業務を組み立てていくかを考えるフェーズに入ってきていると思っています。

例えば、ビデオ会議システムなど、各社からさまざまなサービスが出ていますが、それらをまずは全部使ってみようといったフェーズを経て、本当にこれから10年、20年と使っていくのはどれかを考え始める、という状態です。そうした意味で、需要の過熱が落ち着くことはあるかもしれないと考えています。

このようなフェーズの変化については、私どもは事業を開始した2011年に体験しました。企業が緊急事態である震災直後にSaaSを使ってみて、実は今後もあったほうが便利と気づいた際に、IDやセキュリティの構築を本格的に考えるフェーズとなります。その時、まさに必要となるのがHENNGE Oneのようなサービスです。

そのような意味では、パンデミックが落ち着いて、クラウドを本格的に使うというフェーズで取捨選択が起こります。その後、企業が使っていくSaaS群が決まった頃が、まさに私たちの出番といいますか、お客さまから必要とされるタイミングです。早くパンデミックが落ち着いて、そのようなフェーズに入ってくるとよいと考えています。

質問者:API連携している場合に、そちらからHENNGE Oneを紹介していくというチャネルの縮小は考えなくても大丈夫ですか?

小椋:もともと私たちのリードを獲得するチャネルは、各個別SaaSやバーティカルなソリューションというよりは、もう少しプラットフォーム的なソリューションです。具体的には、「Microsoft 365」や「Google Workspace」「LINE WORKS」などの全社で使うと考えられるようなものです。

もちろん、各SaaSと連携することでお客さまの使い勝手がよくなり、より解約されにくくなるという側面もありますし、他のSaaS企業さまと一緒にSaaS全体を盛り上げ、お客さまのSaaS導入全体を高める活動はしていくわけですが、各連携先SaaSをリードソースとして特に意識しているわけではありません。結論としては、リード流入の増減とあまり関係ないと思っています。

質疑応答:「HENNGE NOW!」の成果について

質問者:「HENNGE NOW!」の開催から、まもなく1年半が過ぎます。当時、社長は「1年半後くらいに回収の時期に入っていきます」とおっしゃっていたと思います。営業員不足やカスタマーサクセス不足が影響して若干遅れ気味とはいうものの、そろそろその成果が見えてきているのか、というところを感覚的に知りたいです。社長のおっしゃる変曲点がすぐそこに見えているのかどうかについて確認させてください。

小椋:データを開示していないため、お伝えできることがとても定性的なことで申し訳ないのですが、昨年行った「HENNGE NOW!」からのリードが着々と案件に変わってきています。また案件が進捗して売上に近づいてきており、さらには売上に変わってきているということも私どもは確認しています。全体としては非常に順調で、回収フェーズに進もうとしている状況になっていると認識しています。

質問者:どのあたりを見ると、そのデータが出てきますか?

小椋:社内で確認しているデータをどのように開示するのかは、とても難しいところです。その理由としては、私どものビジネスでは広告宣伝活動の効果は何年にもわたって継続するからで、かつ、いろいろなイベントを行って、徐々にお客さまからの受注をいただく確度が上がっていくという中長期的に観測する必要があるものだからです。

社内では各種データを追いながら、確かな結果が出ていることを確認しているため、次の投資もしていこうという意思決定をしている状況です。なので、例えば、来期の私どものARRが伸びていく様子などをご確認いただくことになるかと思います。

質疑応答:契約企業数増加の背景や継続性について

司会者:「前四半期比での契約企業数がプラス83社と比較的通常の四半期よりも多かったと思いますが、その背景や継続性についてはいかがですか?」というご質問です。

天野:前半のご説明でも若干触れてはいたのですが、今期に入ってからは営業人員不足が課題となっていますが、新規契約企業の獲得数は復調傾向にあります。従前からお伝えしているとおり、この傾向が今後も続いていくのかについては、四半期ごとで獲得されるお客さまの規模や単価が大変多様なため、継続的な一定の傾向が見られるとは考えていません。

ただし、中小規模のお客さまに対する販売も強化している一方で、より大きな規模のお客さまに対しても積極的に販売していこうとしています。メインターゲットとしている300名から5,000名程度の従業員数の企業もさることながら、さらに大きな規模あるいは小さな規模のお客さまに対しても積極的に展開していこうと取り組んでいるところです。

質疑応答:既存顧客の新プランへの乗り換えタイミングについて

司会者:「ARPUを昨年10月に改定し、来期は既存顧客の1割から2割が新プランへの乗り換えを検討しているとお話しされていたと思います。現状として、来期の乗り換えはどの程度進みそうですか?」というご質問です。

天野:ご質問の内容とは少し異なっており、今期末までに既存のお客さまの1割から2割程度が、新しいプランへの乗り換えをするのではないかということをこれまでお伝えしています。それ以外の残りの8割から9割くらいの既存のお客さまが、どのようなタイミングで新プランに移行していくかについては、来期となると考えています。おおむね来期中に、ほとんどのお客さまが昨年の10月から始まっている新しい契約プランに移行していただくことを目指している状況です。

質疑応答:「Okta」との差別化について

司会者:「『Okta』との差別化について教えてください」というご質問です。

小椋:「Okta」との差別化については、この2年間くらいでHENNGE Oneが大きく進化しているという状況を踏まえてご回答したいと思います。シングルサインオンでIDaaSと呼ばれる部分に関して言いますと、当社の他に海外の企業では「Okta」や「OneLogin」など、いろいろなシングルサインオンベンダーがあります。

実際のところ、機能自体はどのIDaaSもできることがほぼ変わらず、機能面での大きな違いはありません。そのため、お客さまはカスタマーサクセスの体制や、サポート力、実績や信頼性などの面でどれにするかを選ぶ状況になっています。

その中でHENNGE Oneは、IDaaSの機能だけでなく、それ以外の機能も次々に拡充することに重点をおいています。お客さまがクラウドを使ったワークスタイルに移行することを考えた時に必要となる機能が全部揃っていることを特徴としています。

特にこの2年間で、例えばフィッシング詐欺対策やマルウェア対策にあたるような機能の拡充を図っています。また、PPAP対策としては、社外に添付ファイルを送りたい時にZIPファイル化や暗号化せずに安全に送る方法として、オンラインストレージを活用した機能の拡充を図っています。

最近では、「HENNGE Connect」というオンプレミスのシステムにも、シングルサインオンでSaaS同様にアクセスできる機能も追加しています。

特に最近のトレンドは、ファイルを安全に送る方法です。マルウェアの横行により、添付ファイルを暗号化して、そのパスワードをまた違うメールで送るというPPAPと呼ばれる方法が安全ではないとみなされるようになりました。日本企業はその機能を長年使ってきたため、それを急に変えなければいけない事態に直面しています。そのようなメールセキュリティやメッセージングセキュリティまわりの機能面が、私どもの引き合いとして強い部分です。

IDaaSやこれらの拡充された機能と、従前からあるメールの送受信記録を横断検索できるようにする機能や、誤送信を防止するような機能なども含めると、典型的な企業がクラウドを使ったワークスタイルに移行しようと思った時に必要となる機能が備わっています。すなわち、IDaaSの部分だけではなく、他の部分も含めて全部搭載したサービスになっており、これらをワンストップで提供することができます。また、IDaaSを中核としたクラウドへのワークスタイル移行全般を支えるソリューションとして、お客さまに認知していただいているところが、「Okta」を含めた他のIDaaSベンダーとの一番の差別化になっているのではないかと思います。

小椋氏からのご挨拶

小椋:今期は人材投資面で課題があることを認識していますが、その手当も順次行っている状況にございます。引き続き、この市場自体が拡大していることは間違いない状況ですし、私どもの引き合いも毎月着々と大きくなっている状況にあります。

このような需要に適切に応えていけるよう、中期的な成長が安定してできる体制を一刻も早く整えていきたいと考えています。来期以降も含めた中期的な成長にご期待いただければと思います。いろいろな決算説明会がある中、来ていただきましてありがとうございます。今後ともどうぞよろしくお願いします。

なお、当社では決算でご質問いただくことが多いのではないかという想定質問「2022年9月期第3四半期決算 Q&A」をIRサイトで開示していますので、そちらもどうか合わせてご覧いただければ幸いです。

新着ログ

「情報・通信業」のログ