ライフネット生命保険、保有契約件数が節目の50万件突破 2つの販売チャネルで保有契約の持続的成長を目指す

第38回 個人投資家向けIRセミナー

森亮介氏(以下、森):みなさま、こんにちは。ライフネット生命保険の社長の森と申します。本日は、休日の中、お時間をいただきましてありがとうございます。

私からは、当社の概要も兼ね、どのような挑戦を行っているのか、そして、業績についてどのように捉えているのかを簡単にご紹介します。

フォローをお願いします

森:はじめに、当社はオンラインでビジネスを行っており、さまざまなソーシャルネットワーキングサービスで情報を発信しています。本日ご参加のみなさまにも、当社の商品・サービスのことでも、セミナーをご覧になられた感想でもけっこうですので、ぜひ当社について発信していただけると大変ありがたく思います。よろしくお願いします。

会社概要

森:まず、会社概要をご説明します。2006年に設立し、生命保険会社として事業を開始したのが2008年の5月です。当社は現在、東京証券取引所グロース市場に上場しています。

坂本慎太郎氏(以下、坂本):もう少しで、開業から15年くらいですか?

森:満14年で、15年目に入りました。また、上場したのが2012年3月で最近満10年を迎えましたので、上場企業として随分と長い経験を積んできました。

日本の生命保険業界の特徴

森:当社の話に入る前に、まず当社が生命保険業界をどのように捉えているかについて、3つのトピックでお話しします。

1つ目は「大きな市場」で、大きなお金が動いているマーケットであることです。毎年、保険料としてこの業界に払い込まれてくる金額は約32兆円と、巨額のお金が動いている業界になります。さらには、1世帯あたりの年間払込保険料が約40万円となり、世帯平均で毎月3万円以上保険料を支払っている構図になります。

10月頃に保険会社から保険料控除の証明書が届き、12月頃には勤務先の企業で年末調整をする方もいらっしゃると思いますが、「自分はこんなにたくさん保険料を払っているのだな」と痛感する瞬間が毎年1回はあるのではないでしょうか。

そして、世の中における存在感がこれほど大きな業界でありながら、まだまだ非効率が多い業界であると考えています。「大きな非効率」というのは、例えばエンドユーザーである消費者から見て「やはり保険って難しい」と思われたり、投資家の方々から見ても「いまひとつ事業の実態がわかりにくい」「透明性に欠ける」と思われるような部分です。保険業界にはさまざまな情報の非対称性が残っており、課題であると認識しています。

一方で、前向きな話としては、このような伝統的な業界の中に新しい風が吹き込まれようとしており、よい変化が起きていることです。代表的なものとしては、保険に限らず、さまざまな金融サービス、例えば銀行、証券、それ以外の決済分野でもオンライン化がかなり進んでいます。スマートフォンが幅広い世代に広がり、手のひらの上でできることが増えてきたことが「大きな変化」であると考えています。

ライフネット生命とは

森:このような業界の中で、ライフネット生命保険がどのような存在価値を発揮していくかです。当社は名前のとおり「ライフ」、つまり生命保険を、「ネット」、つまりインターネットでお届けしていく点が1つの特徴です。

本質的な面では、わかりにくく、保険料の負担も大きく、今風の利便性も感じづらい業界に、「正直に わかりやすく、安くて、便利に。」という、おそらく多くの消費者が気持ちよいと感じるであろう提供価値をお届けしていくことが、当社のミッションです。

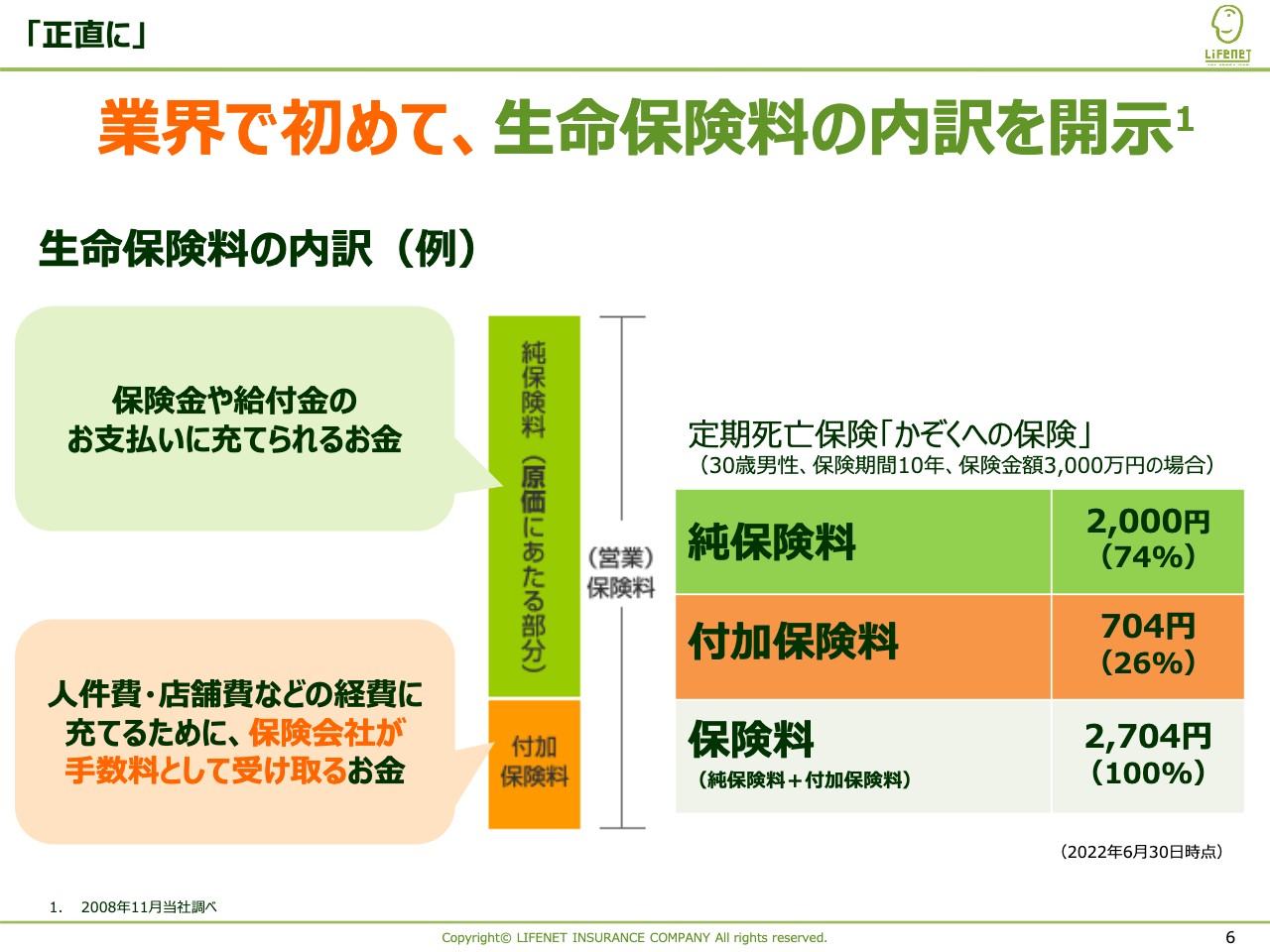

「正直に」

森:これらの4つのポイントについて、代表的な取り組みを順に紹介します。まず、「正直に」です。当社の特徴的な取り組みの1つが、保険料の内訳を開示することです。

今日は投資家の方々が多いため、みなさまになじみの深い例えでご説明します。みなさまが投資信託やETFなどを購入する時には、販売手数料あるいは信託報酬という経費を気にされると思います。なぜなら、経費がマイナスのリターンであることが、投資家の多くの方にきちんと認識されており、経費をなるべく抑えたいという意図があるためです。他にも、例えばATMを利用される際には、なるべく手数料を払いたくないと思われるはずです。

一方、生命保険に置き換えてみると、おそらくみなさまには手数料を支払っているという感覚はさほどないと思います。なぜなら、保険料の中に手数料が組み込まれており、手数料がいくらかかっているかが開示されていないためです。

本来、金融取引をする時に金融機関に対して一定の手数料がかかっていることは、みなさまも認識されており、1円も払いたくないわけではないと思います。しかし、その手数料がどれくらいで、何のための費用なのかということは、利用者にとっても大事な情報のはずです。このような点が開示されていないのは、業界の大きな課題である考えています。

坂本:信頼されない1つの理由ではあります。また、保険の代理店の方などから「保険に入ると、何年分かの保険料がマージンになっていますよ」などと聞くこともあります。それを考えると、やはりそれは開示すべきだと思います。本当によい保険を選ぶ妨げになり、どれを選んだらよいかわからないということがあります。

これは僕の私見ですが、FP(ファイナンシャルプランナー)に相談に行くと、だいたい保険を販売されます。そのような業務で生計を立てている方が多いことも大きな問題で、各社には自分で選べる基準をもう少し出してほしいと思います。

森:そのような点もきちんと見せていく必要があるということです。何か恥ずかしいことをしているわけではないため、生命保険会社として堂々と、きちんとエコノミクスを開示し、お客さまに納得いただくことが、今の時代は当たり前になりつつあるのではないかと思います。

坂本:先ほどのスライドの「純保険料」「付加保険料」「保険料」について説明していただくとわかりやすいと思います。

森:保険がどのように成り立っているのかを簡単にご説明すると、例えば「100人のコミュニティがあり、その中の1人が事故に遭い、多額のお金がかかることになった時のために、あらかじめ100人で費用を出しておく」ということです。みんなで共通のバケツの中にお金を入れて貯めておき、万一事故に遭った方にそれを使ってもらうということが、保険の基本的な「相互扶助」の仕組みです。

今お話ししたような仕組みにあたる部分が、保険料の内訳のうちの「純保険料」で、事故に遭われるご契約者への保険金のお支払いに充てられるお金の部分です。

それ以外にも、保険会社が保険事業を運営、経営していくために必要な経費が、先ほどお伝えした手数料の部分になり、「付加保険料」と呼ばれます。人件費などさまざまな運営経費を、ご契約者さまの保険料からいただいています。

飯村美樹氏(以下、飯村):他社も同じくらいの付加保険料ですか?

坂本:人員を抱えていますので、保険会社の種類において対面での対応であるほど高くなりますよね?

森:当社以外、どの保険会社も開示していません。

坂本:そのため、選択できないのです。

森:運営経費は、基本的にはお客さまからいただく「保険料」が出所となって事業が行われており、これは消費者の皆さまがお持ちの感覚となんとなく違うのではないでしょうか。

毎年、例えば、先ほどの統計にもあったように、1世帯で年間40万円の保険料を支払っている場合、なんとなくこの40万円すべてがどこかのバケツの中に貯まり、誰かが事故に遭ったときにその40万円が使われているのではと思われているかもしれませんが、厳密にはそうではありません。

飯村:この手数料というお話を聞くまで、まったく意識したことがなかったです。運営費に何パーセント回っているという考え方で見たことがなかったため、言われるがままに保険料を支払い、それがよいかたちで回っているのだろうとしか思っていませんでした。

坂本:ユーザーとしては、ただでさえ低金利ですのでここは本当にシビアにしてほしいです。

飯村:この生命保険料の内訳を開示したのですね。

「わかりやすく」

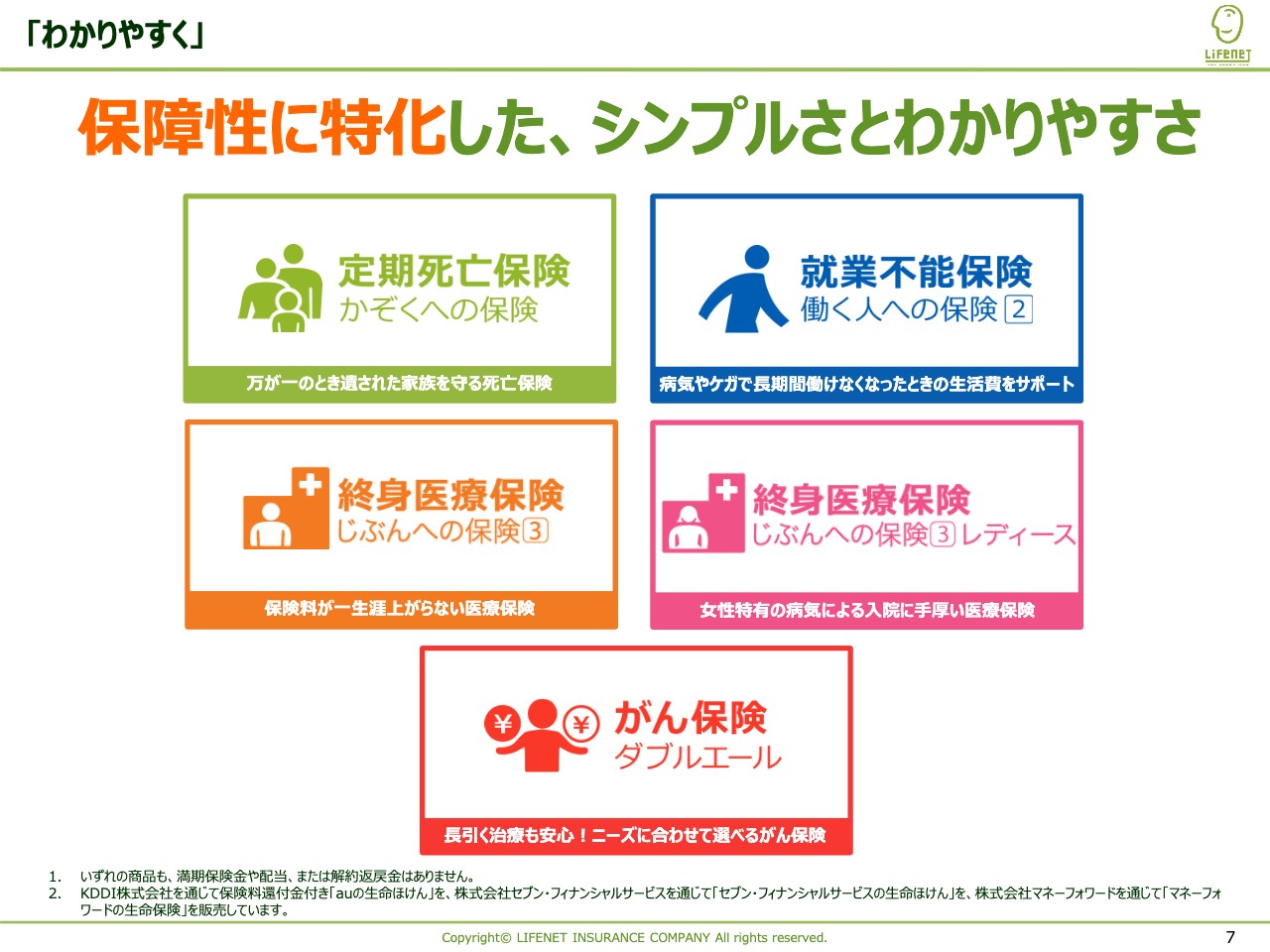

森:「保険はむずかしくてわからない」と言う方が多いのですが、これは世の中に「わかるように作られている商品」と「わかるように作られていない商品」があるためだと考えています。

坂本:それはまた業界の闇なのかわからないです。

森:ライフネット生命保険では、お客さまが自分で考え、自分で保険を買うという体験を前提として考えることで、保険商品もわかりやすい商品を作ることができると思っています。

わかりにくくなる要素の1つは、本来の相互扶助の目的、つまり保障の部分と、資産運用や貯蓄という目的がミックスされた保険商品が世の中にあるためです。

「貯蓄性の保険」と呼ぶこともありますが、保険事故があった場合に保障があるだけではなく、なにも事故がなくても満期を迎えると掛け金が返ってくる保険商品もあります。

これ自体の良し悪しについてはさまざまな価値観があると思いますが、1つ言えることは貯蓄の機能と保障の機能が混ざってしまうと、毎年40万円支払っているうち、それぞれいくらが保障と貯蓄に回っているのかが、いまひとつわかりにくいということです。

ですので、保障の部分に特化し、シンプルにわかりやすくすると、決してプロの方から詳しく説明を聞かなくても、ご自分でWebサイトを見たり、情報収集する中で、「自分に必要な保険商品はこのようなものなのではないか」ということが、オンラインで簡単にわかります。

坂本:御社の商品はここに非常に特化したというか、死亡保険は「死亡保険ですよ」と、わかりやすくしてあるということですね。

森:保険商品には、「ペットネーム」といった通称がついています。当社では、なるべく何のための保険なのかが一目でわかる商品名にしたいと考え、死亡保険には「かぞくへの保険」という名前をつけており、自分自身のためではなく、自分に万が一のことがあった時に遺された家族のために入る保険だとわかるように工夫しています。

一方で、終身医療保険の通称は「じぶんへの保険」で、ご自身に入院、手術などがあった時に、自分のために入る保険です。

就業不能保険は漢字が続いて一見難しい印象ですが、「働く人への保険」という通称にしています。現代においては、就労世代で収入が続くことが生活の前提であるため、入院や治療費のような費用が増えるだけでなく、病気やケガで働けなくなり収入が減ることは1つの大きなリスクです。その収入減少に対して備えておくための保険だとわかるように、商品の名前をつけています。

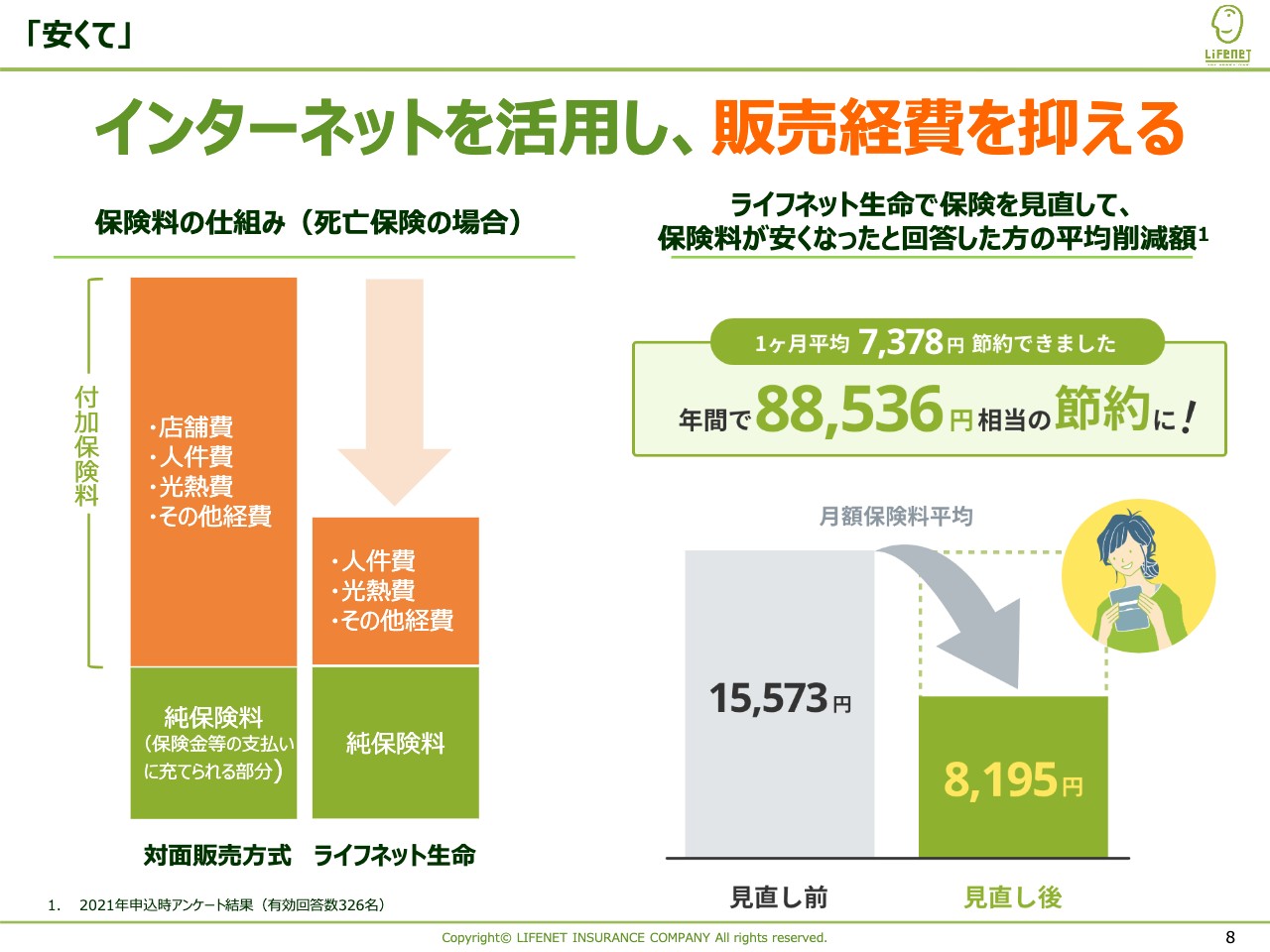

「安くて」

森:そして、「安さ」は当社の特徴の1つだと考えています。実は、先ほどの付加保険料の話がここにつながっています。

当社は、保険料のうちの付加保険料(運営経費)の部分をとにかく効率的な事業運営で抑え、その分をご契約者さまに保険料として還元しています。同じ大きさの保障を、よりお手ごろな保険料で購入できる点が、ネットを活用したこの事業の特徴です。

実際に、お客さまへのベネフィットも大変大きく、当社のご契約者のアンケートでは、当社で保険を見直す前は保険料を毎月1万5,000円くらい支払っていたお客さまが、見直し後は8,000円ほどになったという結果も出ています。年間9万円相当の節約になり、かつ生命保険の契約期間は10年、20年と続くものですので、お客さまへのコストベネフィットもより大きいものになります。

「便利に」

森:最後に「便利に」、利便性の説明です。ライフネット生命保険はインターネットの保険会社ですので、ネットで加入できることはみなさまもご存知かもしれませんが、実は、加入前後でも便利なサービスを多くご用意しています。

当社では、ご自分で理解して、納得して購入できるようシンプルな商品を提供していますが、実は相談窓口も設けています。開業間もない頃は電話相談窓口のみでしたが、今では、特に若年層を中心に「LINE」をはじめとしたテキストコミュニケーションで相談されるお客さまが本当に多いです。

我々も取り組んで気づいたのですが、テキストコミュニケーションのよいところは、対応時間を細切れにできる点です。電話相談の場合は1度相談を開始すると、終わるまでに10分、30分と時間を要しますが、「LINE」であれば1度相談内容を投稿すれば、他の仕事や家事をし、また少し時間が空いた時にその相談の続きを行えます。スキマ時間に細切れに相談できる点が、テキストコミュニケーションならではの特徴だと言えます。

坂本:相談を受ける側(オペレーター)も並行して複数の相談を受けられます。

森:おっしゃるとおりです。

飯村:心理的ハードルも大変低くなります。

坂本:電話や対面で話していると、とりあえず、もう契約しなくてはならない気持ちになってしまいます。

飯村:多くの書類を書くのではないかという不安もなくなります。

森:おっしゃるとおりです。私もレストランなどを予約する時に、電話で予約するとなると少しハードルを感じてしまい、ネットで予約できるとありがたい気持ちになります。

坂本:みんな「コミュ障」ですね。

飯村:私たち3人はそのようです。おそらく、若い人たちはより便利に感じると思います。

森:加入後も便利なサービスを提供しています。多くのお客さまが生命保険を活用される場面とは、入院や手術などがあった時です。そのような事故は起こらないのが一番よいのですが、加入して数年が経過すると、いざ請求手続きをする際に、「あれ、資料はどこに保管しただろう?」「どのように手続きするのだろう?」となります。

このような手続きにおいても、今ではスマートフォンのアプリを用意して利便性の向上に努めています。例えば、これは当社の努力ではなく、スマートフォンメーカーさまの努力ですが、指紋などの生体認証機能でマイページに安全にログインすることができるため、加入から数年後に何かあった時にも簡単にログインできます。

また、実際に給付金を請求する際の手続きにも工夫を凝らしています。これはなかなかイメージしづらいかもしれませんが、病院で最後に会計した時に提供される診療明細書というものがあります。診療明細書には医療点数などが記載されています。

その診療明細書をスマートフォンで撮影してアップロードいただくと、その後当社で速やかに支払査定を行い、2日から3日後くらいにはお客さまの口座へ振込が完了しています。お金がスムーズに流れていく世界観を目指し、日々努めています。

坂本:このスマートフォンの窓口ももちろんすごいのですが、僕もライフネット生命に加入していますが、年に1回くらい郵送でレターが送られてきます。これも1つのコミュニケーションになると思います。忘れていたことを、「ああ、そういえば」と思い出すよい機会になっていると思います。

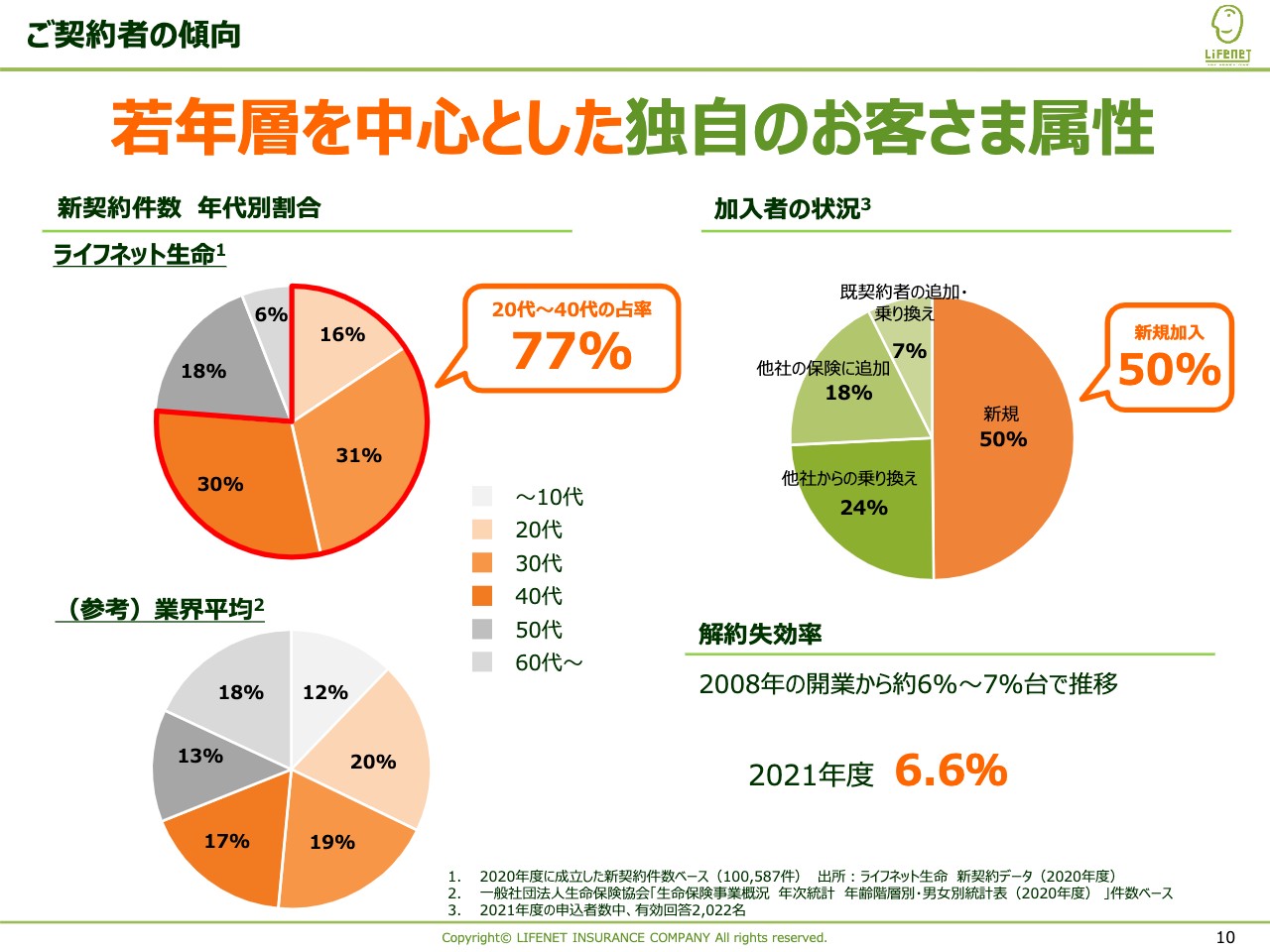

ご契約者の傾向

森:このようなサービスを特徴とした結果、当社のご契約者層は極めて特徴のある構成になっています。一言で言いますと、若い方が多いです。20代から40代のお客さまが80パーセント弱と、若い方に支えられています。

投資家のみなさまが関心を持たれる観点では、若年層のお客さまが多いということは、一般的には保険金を支払うことになる事故が少ない、つまり費用の1つである支払いが少ないということにつながります。また、長期間の契約関係が期待できますので、深いエンゲージメントも期待できるということです。

坂本:やはり広告戦略なども若年層をメインターゲットにしているのでしょうか?

森:おっしゃるとおりです。やはり若い方に当社の商品・サービスを届けたいと考えています。特に子育て世代は、ライフイベントが立て続けに起こる年齢です。結婚や出産、転職、住宅購入などが立て続けに起こるのは20代、30代から40代くらいだと思いますが、特に20代、30代はまだお給料が上がりきる前の方が多いです。

そのような方が、経済的に余裕がないという理由で、保障を購入しないのは非常にもったいないです。また、万が一の事故があると人生の設計が崩れていってしまいますので、当社として絶対に防ぎたいと思って取り組んでいます。

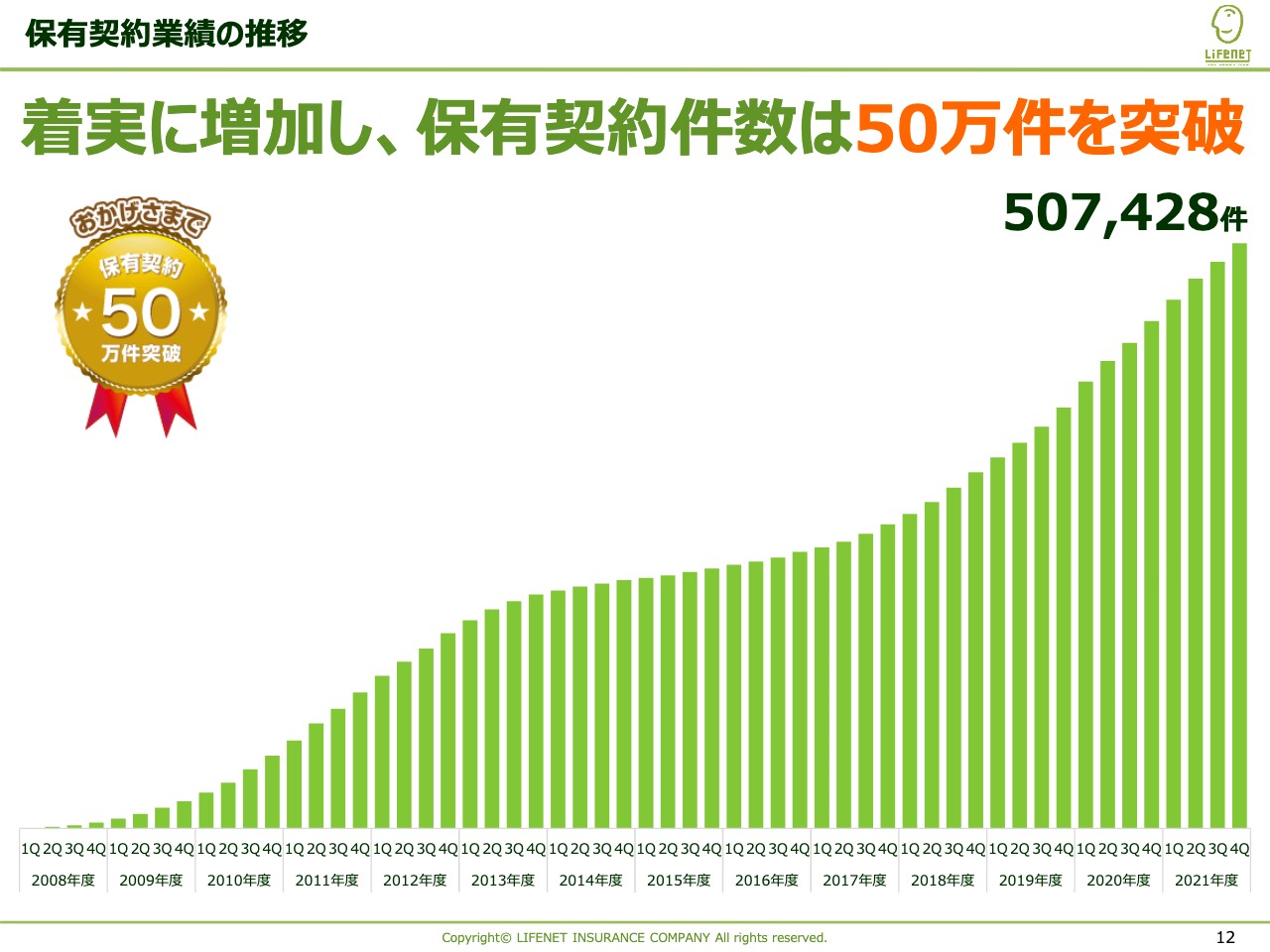

保有契約業績の推移

森:事業の業績についても簡単にご説明します。生命保険事業は、一度加入いただくとその後は、今年だけでなく来年も再来年と、解約されない限り継続されていくストックビジネスの典型です。このように積み上がる保有契約件数が、開業から一度たりとも減少することなく持続的に増加しており、2022年3月末時点では50万件を突破しています。

スライドのグラフをご覧いただくと、契約の伸びが急だった時期、少し緩やかな時期などさまざまな時期を経験しましたが、足元ではまた成長の勢いが加速しています。

坂本:コロナ禍にかなり伸びているように見えます。

森:2020年度第1四半期頃からが新型コロナウイルスの期間にあたります。非対面のオンライン生保である当社のビジネスは、新型コロナウイルスの感染拡大環境下でも事業運営が可能であったため、お客さまからも多くのお問い合わせやニーズをいただくことができました。

坂本:この理由は、やはり時間があったことで乗り換える方が多かったのでしょうか? 新規契約者もそうですが、おそらく検討する時間があったのではないかと思いますが、いかがでしょうか?

森:おっしゃるとおりです。保険は、消費財のように「パッとテレビCMを見て、パッと次の週末に買いに行く」というような商品ではありません。お客さまにはそれぞれ保険の手続きをするタイミングがあると思います。

なんとなくの感覚ですが、生命保険の加入は数年に1回、場合によっては10年に1回くらいにそのようなタイミングが訪れると考えています。したがって、お客さまが一気に動くというより、そのタイミングが訪れたお客さまが少しずつ加入されていくものと見ています。

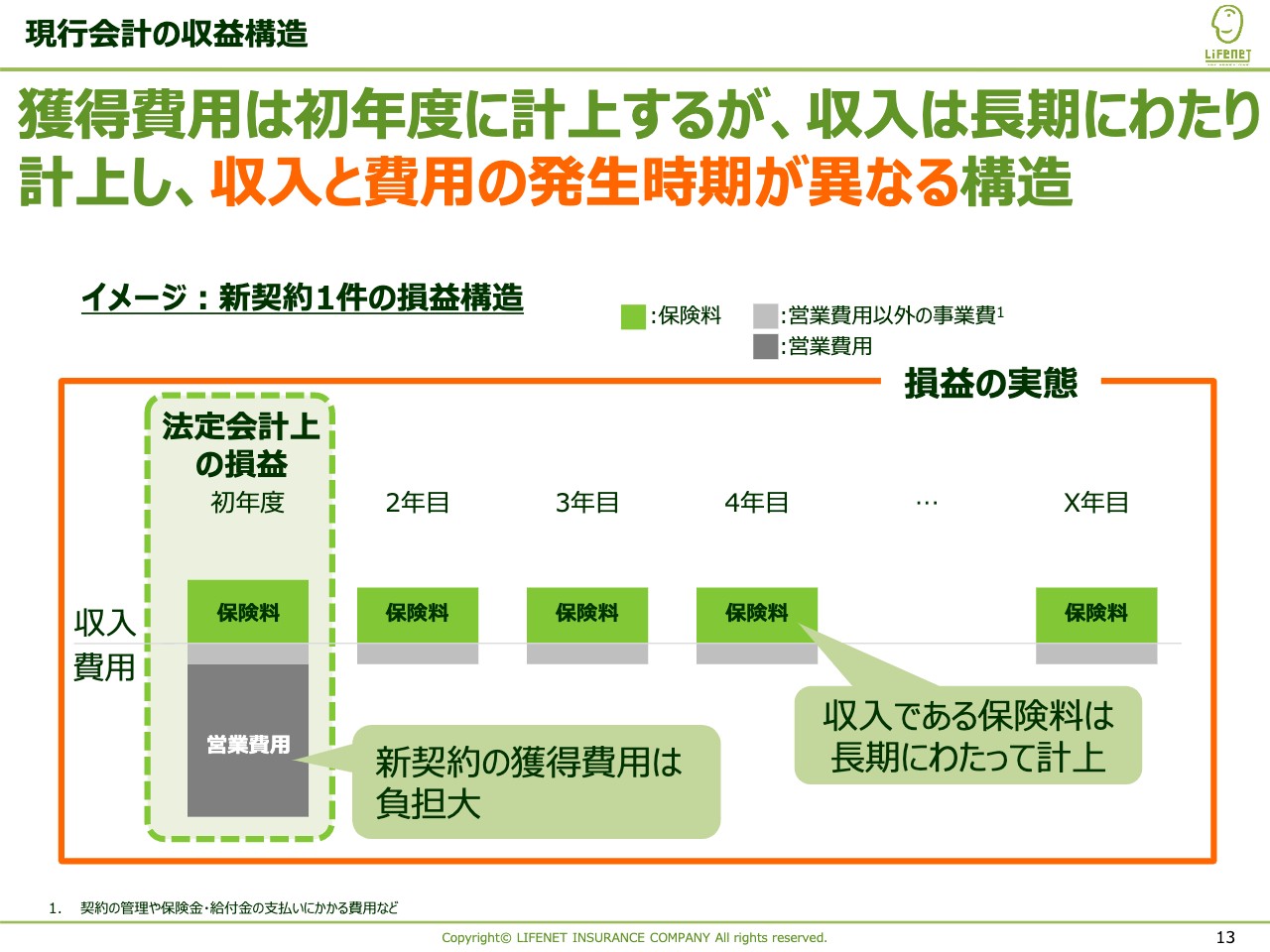

現行会計の収益構造

森:投資家のみなさまに当社の事業の収益性を見ていただくにあたり1つ注意していただきたい点があります。日本では「発生主義」と呼ばれる会計主義になっているという点です。

売上には今年12ヶ月間にお客さまからいただいた保険料しか計上できません。一方で、発生主義に則ると、費用にはランニングコストとイニシャルコストがありますが、イニシャルコストは契約を獲得した1年目にすべて計上しなければなりません。

この構造にもロジックがあるのですが、平たく言いますと、売上と費用が特に1年目には対応していないのです。当社は営業費用をかなり効率よく回している保険会社の部類に入りますが、それでも1年目はマイナスになります。

これを2年目以降からずっと続く利益で打ち消し合い、回収していく構図になっているため、特に今の当社のように年々新しい契約が増えてきている最中には、獲得費用が先行するといった特徴があります。したがって、P/L上の利益の数字が、投資家のみなさまの直感とは少し違った動きをします。

坂本:「取れば取るほど赤字になっていく」という構造なのでしょうか?

森:単年度で見るとそうなります。したがって、例えば昨年、仮にもう1件多く契約が獲得できていたとすると、おそらく利益はもう数万円減っていたはずです。ではその1件は取らないほうがよかったのかと言いますと、そんなことは絶対にありません。その契約は2年目以降の利益を作ってくれるものですので、新しい契約を獲得していくことはとても重要なことです。

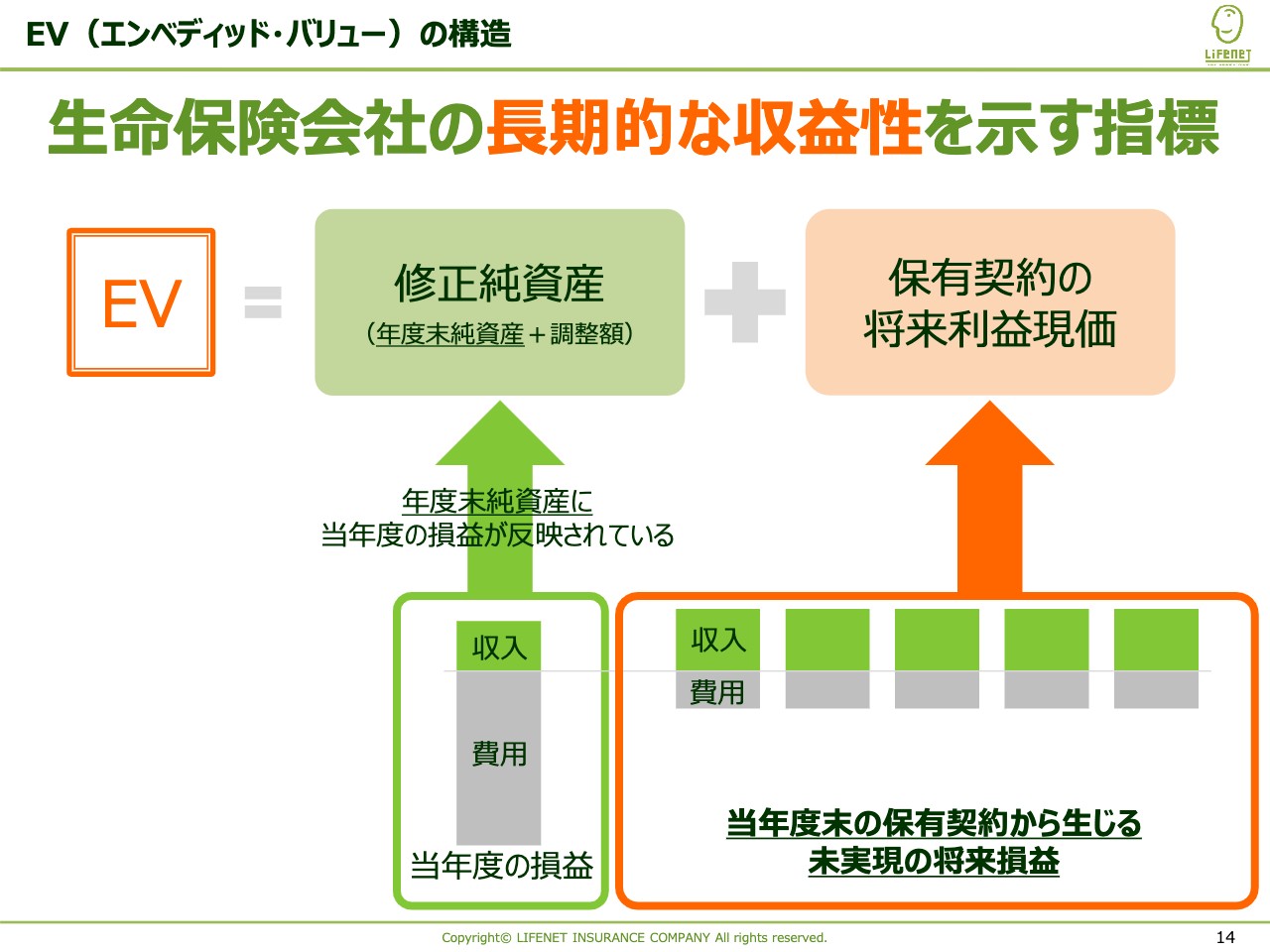

EV(エンベディッド・バリュー)の構造

森:投資家のみなさまに、「ライフネット生命は今、事業がうまくいっているのか、いってないのか? どのように見ればよいのか?」とよくご質問をいただきます。そこで、現在当社が特にフォーカスしている指標をご説明します。一見するとわかりにくいのですが、わかりやすくご説明しますので、お聞きください。

その指標は専門用語でEV(エンベディッド・バリュー)と言います。端的に、株主価値の理論値だと思ってください。理論値は一般的には投資家の方々が自分で計算することが多いのですが、保険業界はおもしろく、保険会社自身が算出して示すのです。

「株主価値は、これくらいだと思っています」と、会社として表現することができます。先ほどお話ししたように、現在当社には50万件の保有契約があります。そして、この50万件は2022年度も、2023年度も、2024年度も、利益をずっと生み出していくことがほぼわかっていますが、現時点ではまだ利益を生み出していないため、会計上はまだ実現していません。

ただし統計上どのようになっていくのかは、いくつかの前提を立てればある程度わかりますので、この50万件から創出される株主に帰属する利益を数字で示すことができるのです。

それがスライドのオレンジ色で記載している「保有契約の将来利益現価」です。一見難解な単語ですが、言葉を区切ってみるとわかりやすいと思います。「今ライフネット生命保険が保有している契約が、将来生み出す利益の現在価値はいくらであるか」を、当社が計算しています。これを会計上の純資産に相当する概念である修正純資産に足し合わせると、株主価値の理論値を出すことができると考えています。

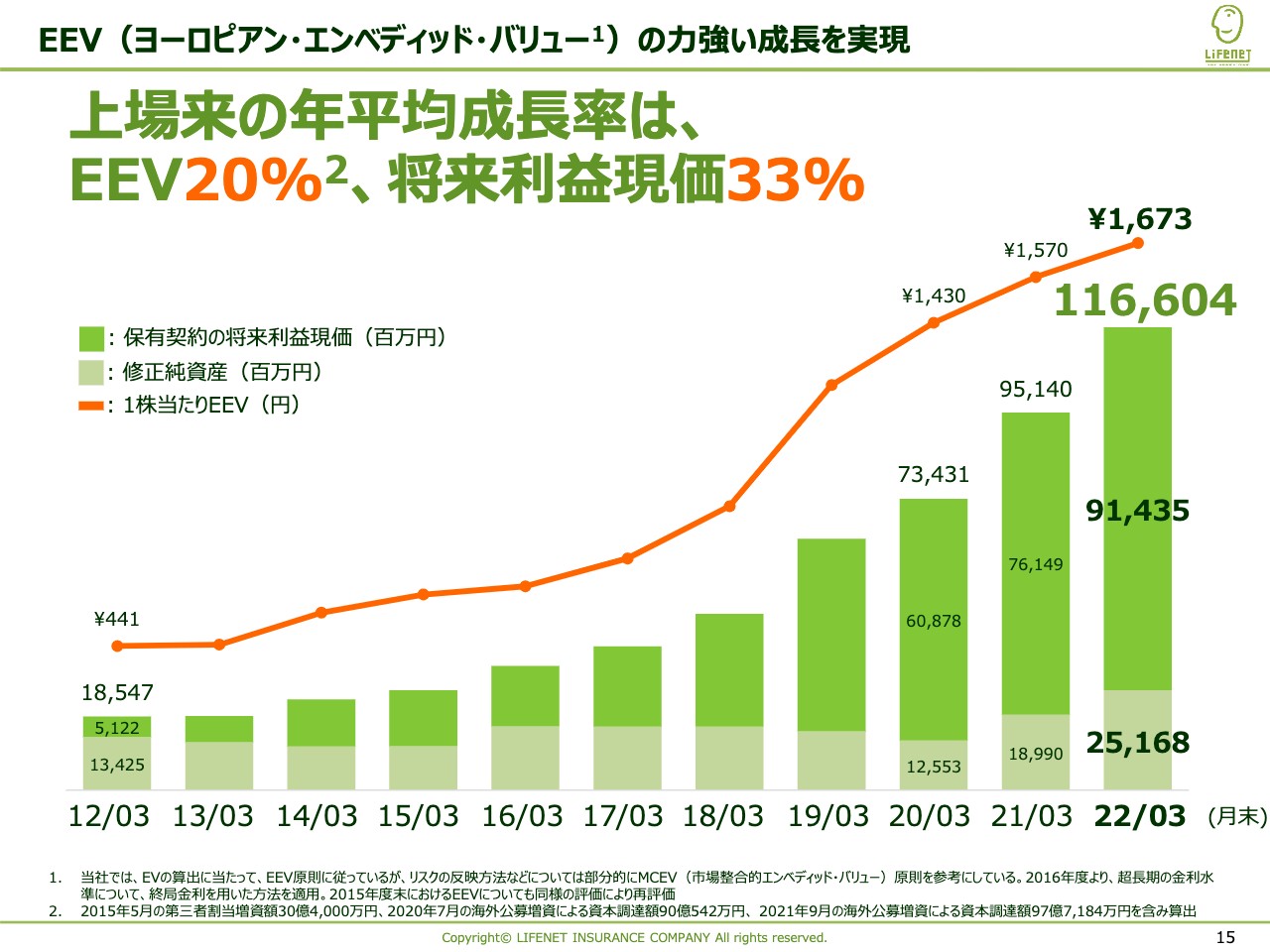

EEV(ヨーロピアン・エンベディッド・バリュー)の力強い成長を実現

森:当社のEEV(ヨーロピアン・エンベディッド・バリュー)がどのように増えてきたかと言いますと、上場時の2012年3月末時点では185億4,700万円だったものが、今年の3月末は1,166億400万円と、10年で約6倍に成長しています。

スライドのバーチャートには薄い緑と濃い緑の部分があります。薄い緑の部分は、会計上の純資産に相当する部分で、濃い緑色の部分は、先ほどご説明した保有契約の将来利益現価です。まだ会計上は実現していませんが、いくつか前提条件をおくと計算でき、これも株主に帰属する価値だと考えて記載しています。

これがこの10年間の年平均成長率はEEV全体で20パーセント、濃い緑の部分の将来利益現価は33パーセントの平均成長率で伸びており、我々が株主価値の理論値を高め続けてきていると言える代表的な指標になっています。

飯村:「会計上そのように見えてしまうが、実質はこうなのですよ」というのは、保険業界的にはよくある考え方なのでしょうか?

坂本:一般的な考え方ですが、個人投資家は営業利益、経常利益、最終利益、そして最終利益からPBRを出すため、やはりそこしか見ていない人がけっこう多いのです。したがって、このからくりがわかっていると、成長しているかどうかが判断できます。

飯村:保険会社に投資する方でもあまりそこは意識しないのでしょうか?

坂本:他の日本型の保険会社には相互会社もありますし、株式上場している保険会社が少ないのですが、やはりライフネット生命保険の場合はEEVの成長がとてもきれいに見えます。したがってそれを見て、「安い、高い」「成長している、していない」を明確に判断できるのです。

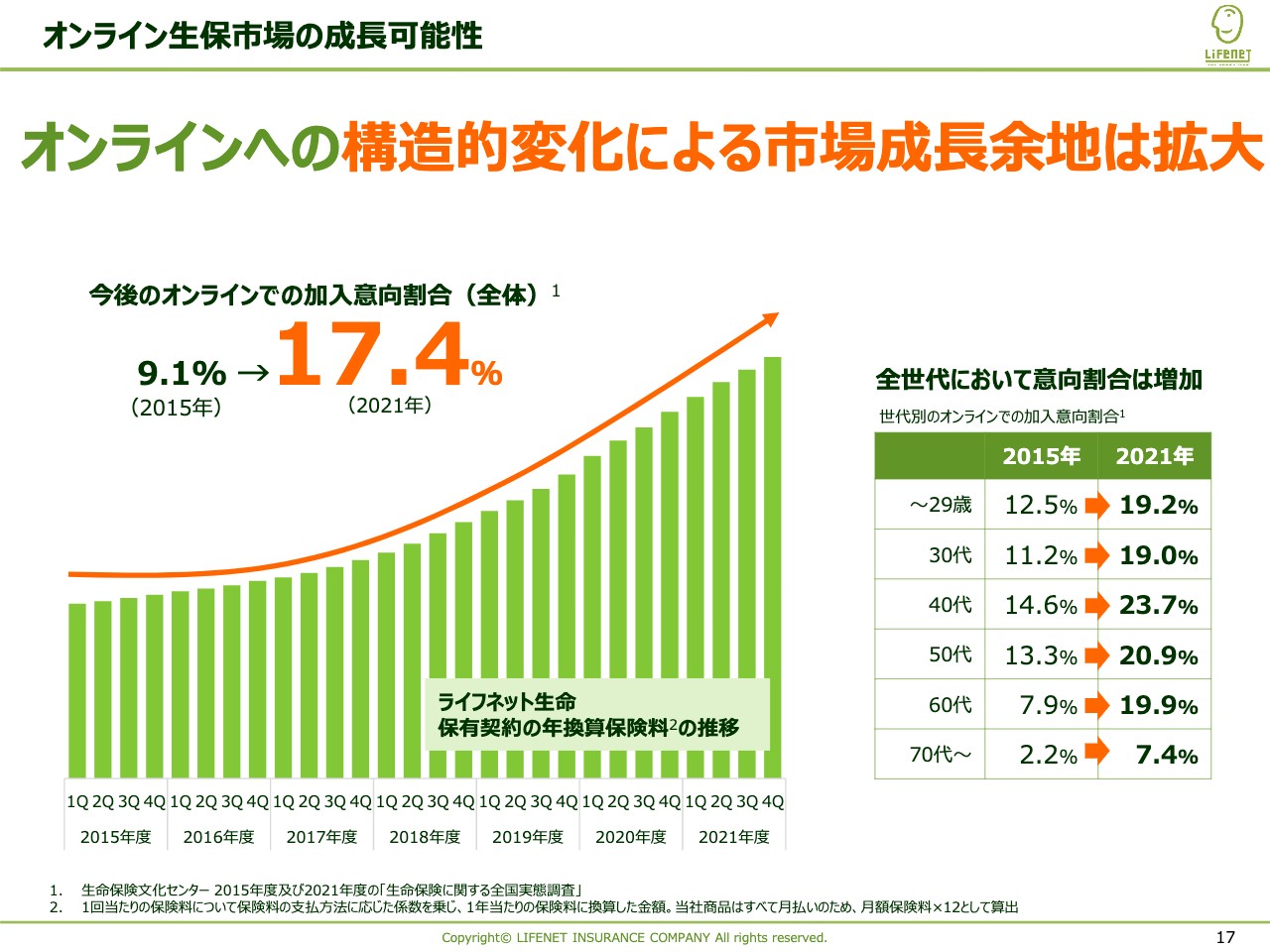

オンライン生保市場の成長可能性

森:スライドに戻り、今後ライフネット生命保険はどのようにして成長していくのかについてお話しします。大前提として、オンラインの生命保険市場自体がどんどん大きくなっていくと我々は睨んでいます。

まず「次に生命保険の手続きする時にはオンラインで加入しよう」とお考えのお客さまが増えています。アンケートベースですが、今後のオンラインでの加入意向割合が、2015年は9パーセント程度だったものが、2021年には17パーセントと、約2倍に増えてきています。それを背景として、スライドの緑色のバーで記載のとおり、当社の契約業績も同じ期間で倍くらいに成長しています。

もう1つ興味深いことがあります。スライド右側の表をご覧ください。オンラインでの加入意向割合を世代ごとに分けてみるとおもしろいことが起きています。端的に言いますと、2015年のオンラインの生命保険は若年層の人たちが好んで使うもので、やはり60代、70代の方の加入意向はかなり低いものでした。

しかし2021年になってくると、70代の方はまだ1桁ですが、それ以外の方はほぼ全世代的に、2割くらいの方は「もうオンラインで手続きしてみようか」というところまで加入意向の割合が高まってきています。つまり、裾野が明確に拡大してきていると考えており、このような成長市場の中で、リーディングプレーヤーとして、引き続き契約業績を伸ばしていこうと考えています。

坂本:要するに、インターネットが普及したのは20年くらい前です。今でも40代はネットを使いますが、その20年前の40代が60代になったということでしょうか?

森:おっしゃるとおりです。さまざまな商材にあてはまることですが、特にネットサービスでは下の年代から上に広がっていくことが比較的多いのです。例えば、最初は若者の集まる場だった「Facebook」のようなサービスも、今では30代から50代の利用者が多いです。

坂本:確かに、若い世代は利用していません。

飯村:友だちは「Facebook」からいなくなってしまいました。

森:逆に、若い方はまた新しい場所を求めていきます。

坂本:おっしゃるとおり、「Instagram」や「TikTok」などを利用しています。

森:「Twitter」は、かなり長い間いろいろな世代に利用されていますが、まとめると、年齢が上のほうに構造的に広がりやすいのがネットサービスの特徴であるということです。

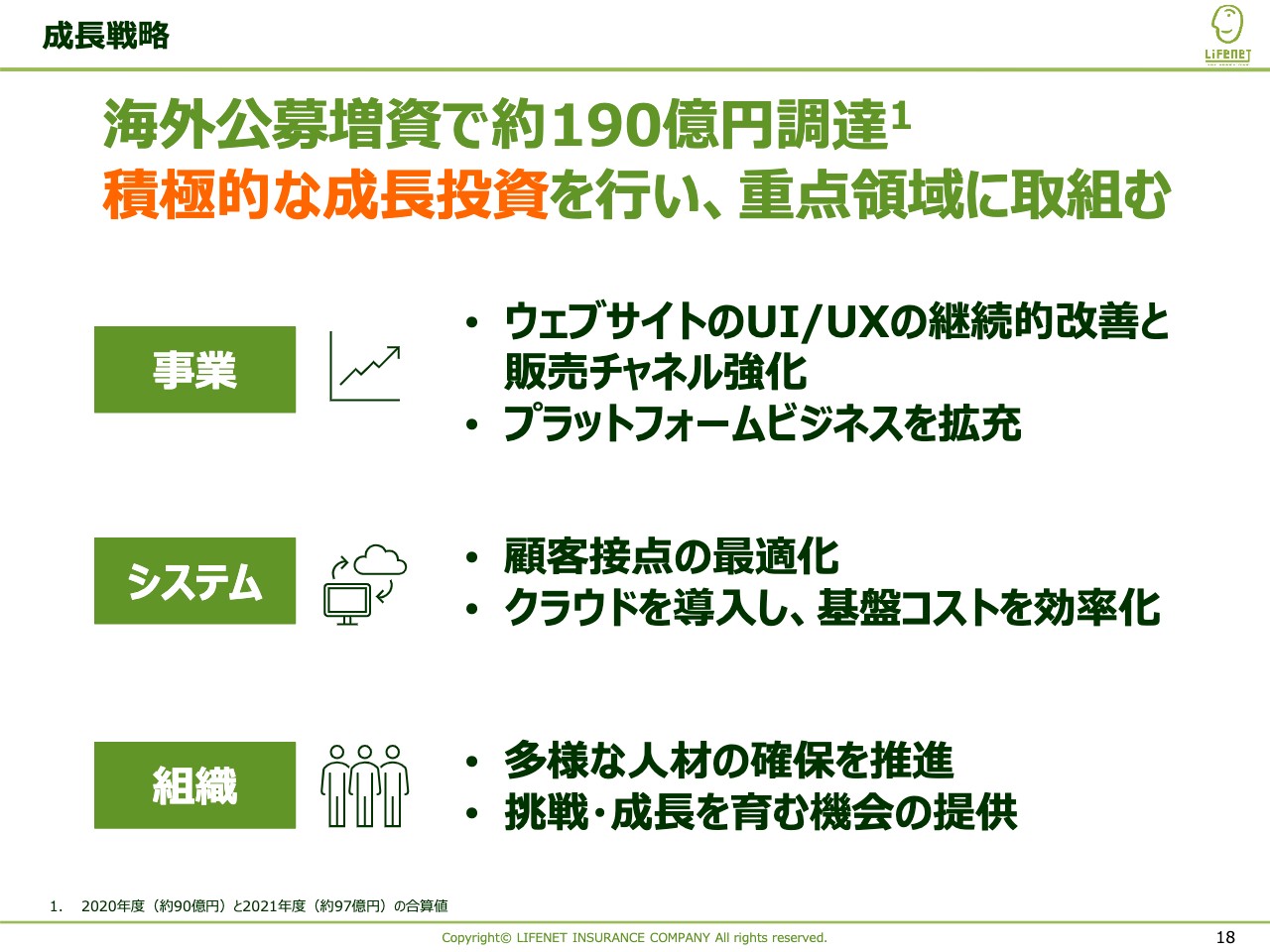

成長戦略

森:続いて、ライフネット生命保険の成長戦略です。直近2年間で、成長のために必要な資本をしっかり調達し終えており、これからはこの調達した資本を活用して、さらに積極的な成長投資を行っていきます。事業面では、よりお客さまに便利な商品やWebサイトなどのサービス開発を行います。また、プラットフォームビジネスも新たに展開を始めました。

そして、あまり生命保険会社らしくないのですが、システムの基盤が成長の重要な源泉になっていると考えています。当社はかなり早いタイミングでクラウドも導入しながら、従業員とお客さまの両方にとって利便性の高いシステムへ移行を進めています。そして、組織や人材へもしっかりと投資しながら、優秀なメンバーで事業を牽引していきます。

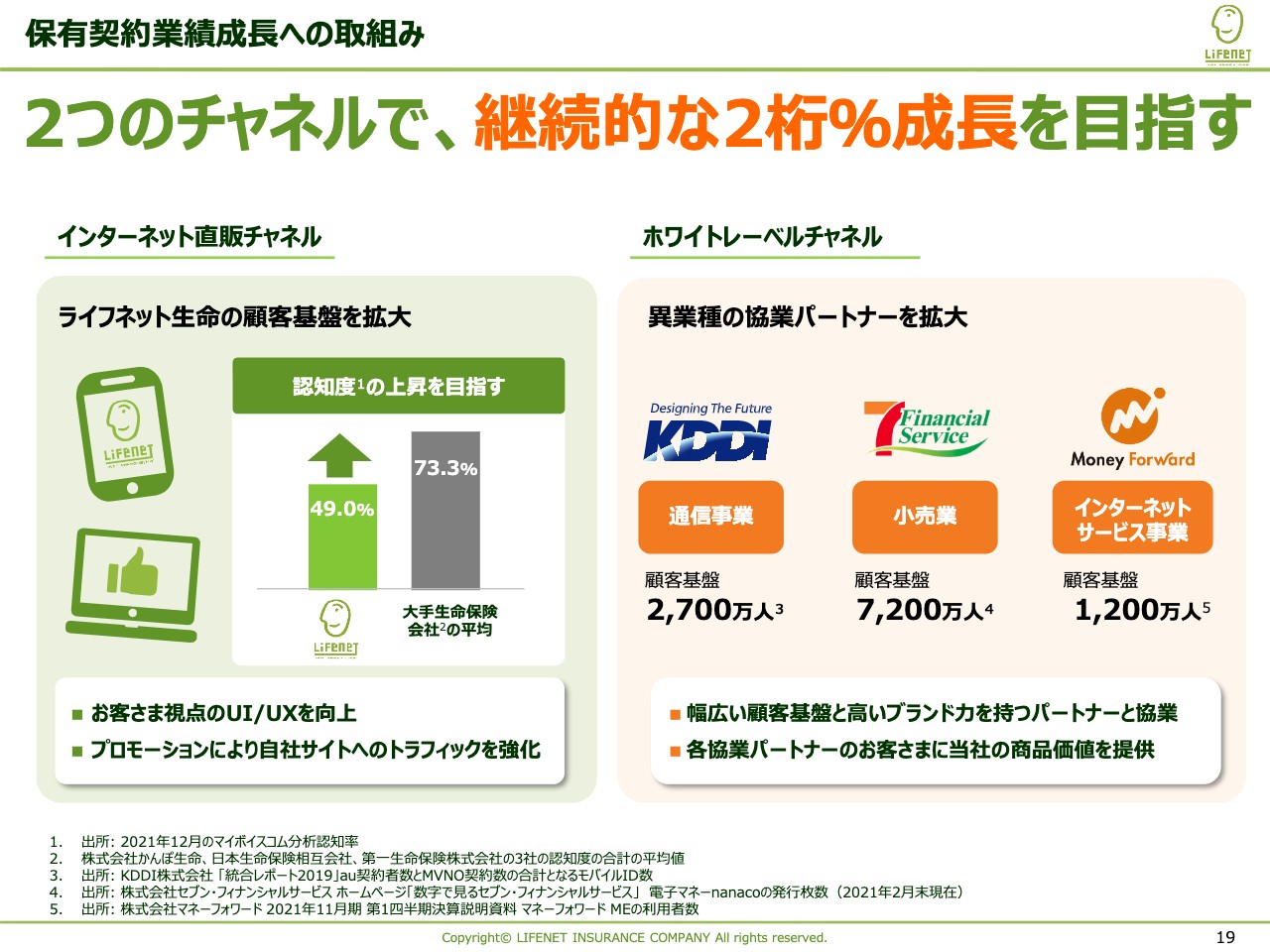

保有契約業績成長への取組み

森:当社の販売チャネルには大きく2種類あります。1つは、ライフネット生命保険ブランドのインターネット直販チャネルです。テレビCMやインターネットの広告をご覧になったこともあるかもしれませんが、ライフネット生命保険のブランド名で取り組んでいる事業です。

もう1つが、ホワイトレーベルチャネルです。「powered byライフネット生命保険」であることに気づかなかったお客さまもいらっしゃるのではないかと思いますが、KDDIさんやセブン&アイグループの金融事業会社であるセブン・フィナンシャルサービスさん、家計簿アプリのマネーフォワードさんが展開している生命保険事業は、実はライフネット生命保険が裏側でシステムを動かしています。

このホワイトレーベルチャネルは、異業種の協業パートナーが彼ら自身のブランドを用いて、お客さまに生命保険商品を届けていきます。ライフネット生命保険のラベルは付けずに透明なかたちでKDDIさんなどに商品を卸し、KDDIさんが「auの生命ほけん」と自社のラベルを付けてお客さまに届けるのがこのホワイトレーベルです。

今はおかげさまで50万件の契約が蓄積しており、保有契約件数は毎年15パーセント程度の伸びが続いていますが、この2つのチャネルを活用し、今後も2桁パーセントの成長を目指します。

プラットフォーマーへの道

森:加えて、2021年度はプラットフォーマーとして新たな事業を開始しています。オンライン生保市場は、従来はまだまだニッチでしたが、コロナ禍という環境も追い風となり、お客さまの裾野が一気に広がりました。また、当社以外にもオンラインで保険商品を提供してみようという保険会社が増えてきています。

こうなると、オンライン上ではたくさんのお客さまとたくさんの商品がお互いを探し合う状況になってしまいます。そこで重要になるのが、プラットフォームのビジネスです。

リボン状に、中央で需要と供給をつなぐ立場の重要性が高まってくると当社は睨んでおり、このようなお客さまのニーズと商品・サービスをオンライン上でマッチングするサービスを2021年に開始しました。

プラットフォーム事業においては、他の保険会社はもはや競合ではなく、このプラットフォーム事業のプロダクトパートナーという位置付けに変わります。

生命保険だけでなく、すでに損害保険も一部、提供を始めており、将来の展望としては、今後はこのプラットフォームをどんどん発展させながら、スライドの右側にも記載したように、他の金融サービス、例えば住宅ローンや資産運用、場合によっては生命保険と親和性の高いヘルスケアのサービスの展開も視野に入れて行きます。

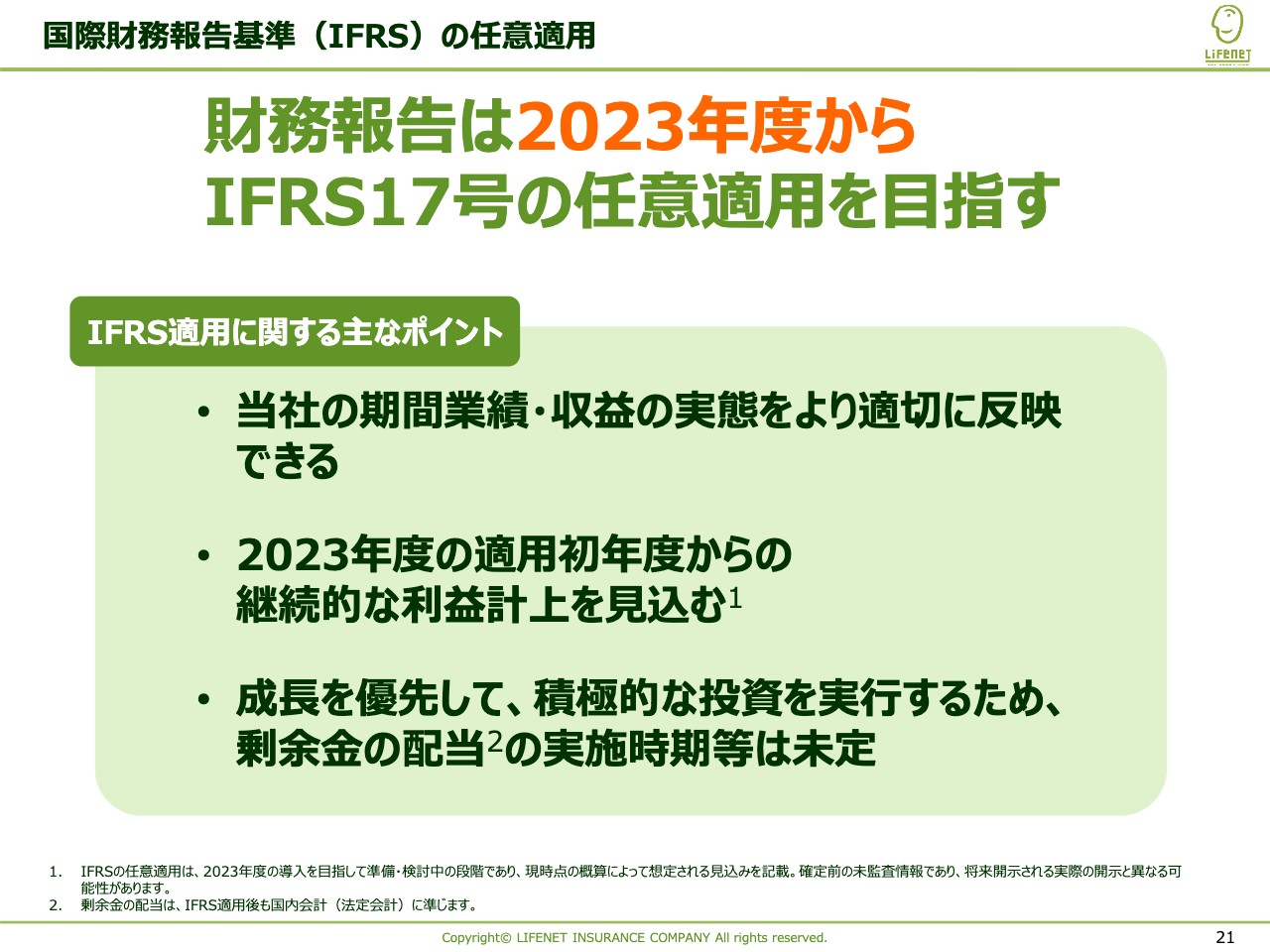

国際財務報告基準(IFRS)の任意適用

森:最後に「One more thing」として新しい発表があります。先ほど、国内の会計基準ではなかなか収益性をうまく表現できないことをお伝えしました。そのため、「EV(エンベディッド・バリュー)を理解してください」と投資家のみなさまへこれまでずっとお願いしてきましたが、ようやく世の中の環境が整ってきました。

名前は少し難しいですが、国際財務報告基準「IFRS」というもので、企業の開示で見たことがある方も多いのではないかと思います。この国際的な会計基準が、保険にも、2023年からついに適用されます。世界中の保険会社が2023年からこの新しいルールを適用できるようになるのですが、ライフネット生命保険は2023年度からIFRSの任意適用を目指していきます。

スライド中央にポイントとして記載したとおり、国内の会計基準とは異なり、IFRSでは当社の期間業績・収益をより適切に表現できると考えており、適用1年目の2023年度から継続的に利益を計上することも見込まれています。

5月の決算説明会でもお伝えしましたが、2023年度に生じる利益は当社の試算では数十億円のプラスになるのではと考えています。これまで赤字に見えていましたが、きちんと株主の価値が上がっている事業だということが投資家のみなさまにもしっかりと表現できるようになると思います。

1点、注意していただきたい点は、利益が出るようになるとはいえ、今はまだ成長を優先していくフェーズであり、積極的な投資に剰余金を回していく必要があることです。配当の実施時期は未定で、短期的に配当が出るようにはならないと考えています。そこは誤解のないようにご注意ください。

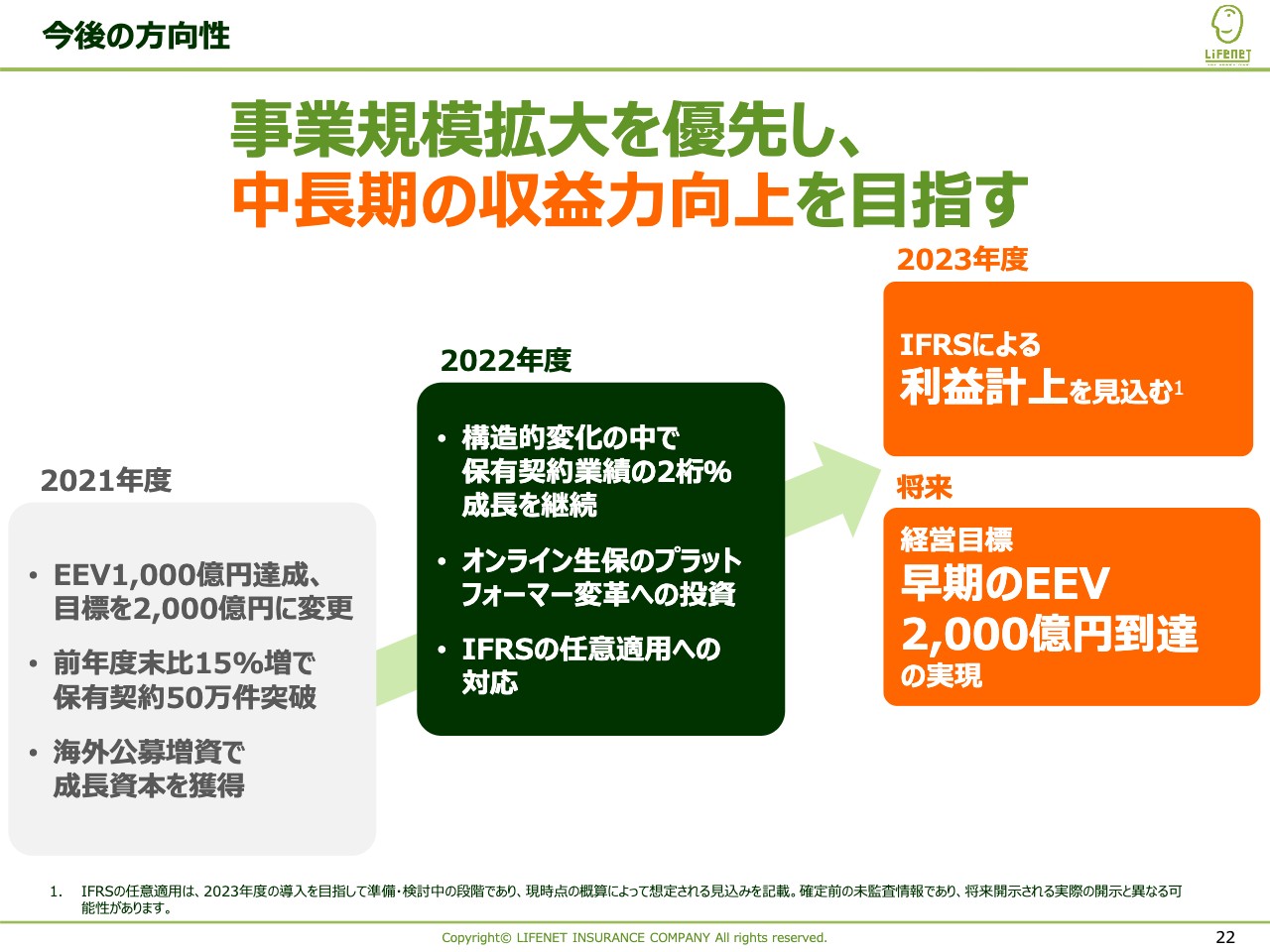

今後の方向性

森:まとめです。2021年度は会社にとって大切な指標であるEEVが、経営目標として掲げていた1,000億円を達成し、倍の2,000億円に目標を設定しなおしました。また、契約数は50万件を突破し、とても象徴的な1年になりました。

2022年度は、さらに金融のサービスがデジタル化していきます。コロナ禍が終わった後に、どのような世界が待っているのかをしっかりと睨み、保険会社としての成長を継続しながら、新たにプラットフォーム事業にも取り組んでいきます。

2023年度は、国際的な会計基準のもとで利益の計上が始まる年ということで、象徴的な年になるはずです。これらを通じて当社が株主価値の理論値としているEEVが早期に2,000億円に到達するよう、しっかりと成長投資を優先していきたいと思っています。

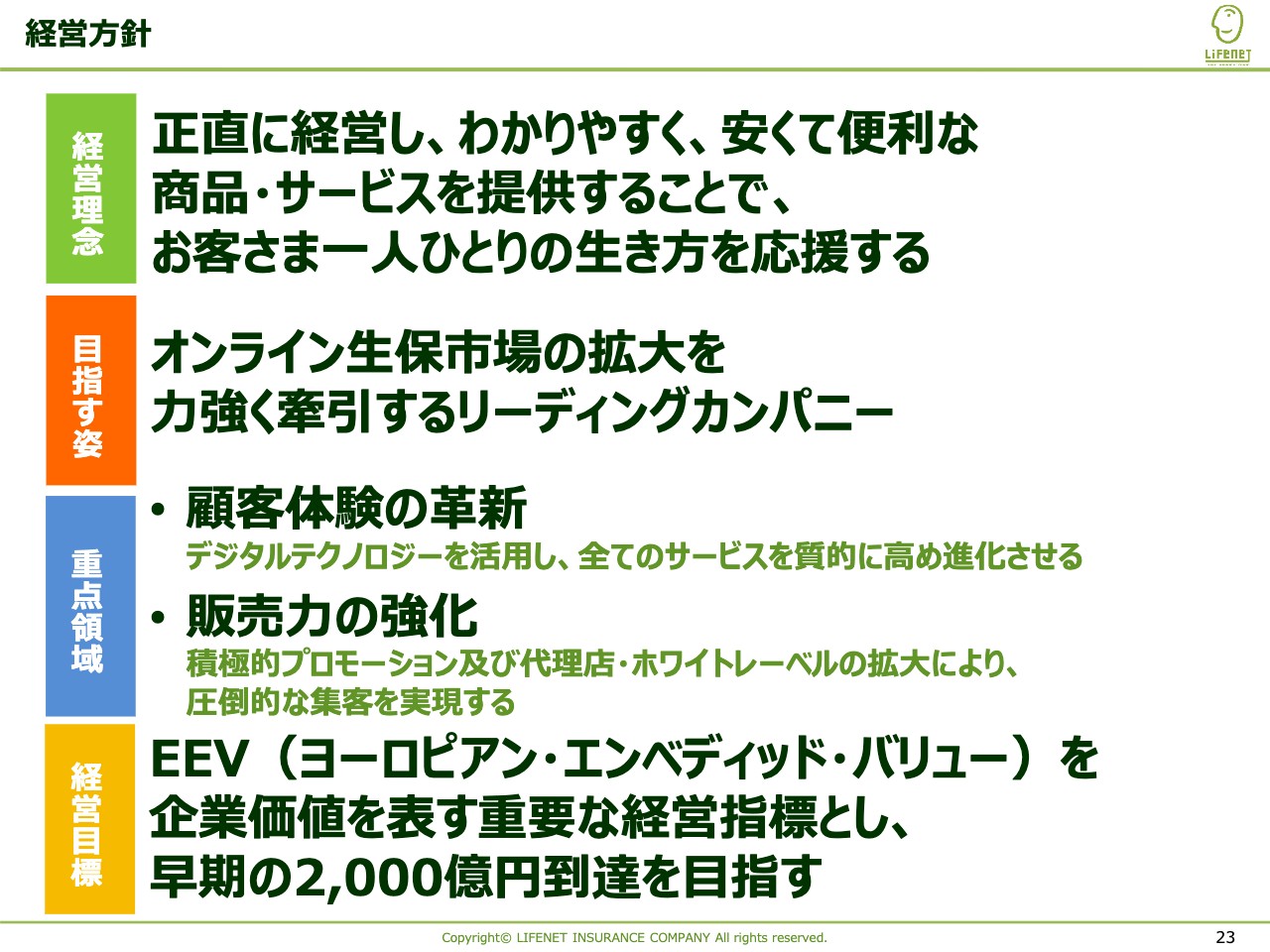

経営方針

森:最後に、今の経営方針をあらためて紹介します。冒頭に示したように、ライフネット生命保険が取り組んでいるのは、「正直に」「わかりやすく」「安くて」「便利に」という4つの価値をエンドユーザーに届けていくことです。

そのためにライフネット生命保険が目指している姿は、オンライン生保市場というとても成長性の大きな市場の中で、しっかりと市場の成長を牽引していくリーディングカンパニーであり続けることです。

それゆえ、調達した資本も含めて「顧客体験の革新」や「販売力の強化」に重点的に成長投資をしていくことで、株主価値の理論値であるEEVが2,000億円に到達することを目指して経営していきたいと思っています。

質疑応答:為替変動の影響について

飯村:会場から「為替変動が事業に響いたりするのでしょうか?」という質問が来ています。

森:もちろん一定の影響はありますが、今のところそれほど大きくはありません。大きく2種類の影響があり、ネットサービスの企業、例えば「AWS」のようなクラウドの企業がドル建てを採用しているケースが多く、当社においてもそのような影響が一部出ています。

もう1つ、こちらはポジティブな影響もあり、保険会社は先にお客さまからお金を預かり、将来お返しするビジネスであるため、資産運用との相性がとてもよいのです。そのため、保険会社として資産運用をするのですが、その中で保有している外国の証券、つまり株、債券については値上がりすることもあり、それらが当社事業においてポジティブに働きます。

質疑応答:森社長の目標について

坂本:「森社長が社長でいる間に成し遂げたいことがあれば教えてください」という質問をいただいています。

森:私は2018年に前任の社長からバトンをもらい、今年で5年目に入ります。ライフネット生命保険はインターネットの保険会社から始まりましたが、私としては、そのブランドを最大限発揮するためには、保険の枠内に留まっていては駄目だと思っています。

お客さまから「ライフネット生命保険は、信じてよい金融機関だ」と思ってもらえているのであれば、しっかりとこの信頼を活用した事業展開をするべきです。

言葉遊びのように聞こえるかもしれませんが、「保険業も営んでいるインターネット企業」に変革することが、当社の大きなチャレンジです。プラットフォーム事業もまさにその一環で、保険会社だとなかなかできない事業も、別のプラットフォームの事業体であれば発揚になってくることもあります。規制の枠組みに捉われず、もっと自由に成長投資を行っていきたいと思っています。

飯村:プラットフォームというのはよいですよね。家庭の中でわからなくなったことを、すべて違うところに相談に行くのも大変です。

質疑応答:提携先を増やす見通しと収益源について

坂本:協業先も増えてくるかもしません。今の3つの大きな会社以外に、提携先を増やしていくイメージはありますか?

森:ホワイトレーベルについては、もちろん、今後はパートナーを増やしていきたいと思います。特に追い風に感じているのは、金融サービスのデジタル化を背景に、金融を自社グループに取り込んでいきたいとお考えの企業が多いことです。

まずは決済から始めたところ、あるいは証券取引を始めたところなど、さまざまな企業がありますが、保険、特に生命保険を始めることで、お客さまと長期的な関係を築くことができます。これはKDDI、セブン・フィナンシャルサービス、マネーフォワードのみなさまに共通した狙いではないかと思っています。

免許事業の保険会社をゼロから作ることは非常に大変で、今は簡単には新しい免許が下りないと思います。このような環境下、当社が展開するホワイトレーベルチャネルは、パートナー先の企業から見ると、免許を自社で取らなくても保険事業をレンタルできる仕組みです。

それゆえ、「KDDIさんが始めたい保険事業を当社の免許で実現する」「マネーフォワードさんが始めたい保険事業を当社の免許で実現する」という構図になっています。お客さまと長期的な関係を築きたいと思っている企業からは、今後も引き合いがあるものと考えています。

飯村:御社としてはどこで利益が創出されるのでしょうか?

森:保険会社の利益の源泉というのは、大きくは確率によるものです。「何人に1人がお亡くなりになるのではないか」「何万人に1人がこの病気に罹患されるのではないか」という予想に対して保険料を計算し、それが起きたお客さまにお客さまの保険料から返すのですが、この予想と実際の差が保険会社の利益の源泉となります。

この利益については、ホワイトレーベル事業においても、基本的に当社が利益として計上することができます。そこがライフネット生命保険にとっても収益を伸ばしていく上で大切なチャネルになっています。

質疑応答:金利と国債による影響について

坂本:金利上昇の影響と、保有している国債の価値の下落についてはどのような影響がありますか?

森:今、日本国債を除く海外の政策金利が軒並み上昇しています。金利上昇で保険会社が考えなければいけないことは、大きく2つあります。1つはすでに持っている国債の価値が下がるというネガティブな影響です。もう1つは、これから投資していく資産運用のリターンが大きくなってくるということです。先ほどお伝えしたように当社はこれから資産運用を行っていくため、この2つのことを考えています。

当社は外国の債券をそれほど多く保有していないため、価値の減少はゼロではありませんが、あまりマテリアルではないというのが現状です。これからの資産運用では、極端なことはしませんが、従来よりはもう少し外債への投資も緩やかに拡大していくことで、日本国債ではなかなか得られないようなリターンの獲得も目指していきます。

したがって、金融機関は総じて金利が高まるとポジティブな影響を受けるというのが一般的な考え方かと思います。

質疑応答:海外におけるオンライン保険の浸透について

坂本:日本のインターネットの保険契約が増えているという話がありましたが、海外ではどうなっていますか?

森:これは国によってけっこう差があります。当社も一度見誤ったことがありましたが、おもしろいのは、先進国よりも途上国、あるいは新興国のほうが、オンライン金融の浸透が早いことがあります。

中国などはわかりやすい例で、リープフロッグとも言われますが、レガシーのシステムを通り越して一気に最新のシステムが広がっていくような、いわゆるエマージングカントリーもたくさんあります。

また、国によって規制も異なります。よく分析しているのはイギリスです。イギリスの保険はオンライン化が進んでおり、それがまさにプラットフォームのところでお伝えしたような、価格比較サイトというプレイヤーがイギリスには多くあり、重要な役割を果たしています。

彼らがしっかりとお客さまに、価格を比較して安いものを買うことを訴求しているため、多くの消費者にオンラインの保険が浸透している側面があります。

飯村:国柄があるというのはおもしろいですね。

森氏よりご挨拶

森:みなさま、本日はライフネット生命保険のセミナーにお付き合いくださいましてありがとうございます。これからも良質でオーガニックな金融商品を開発し、多くのお客さまに届けていくことで、エンドユーザーにも、投資家にも、しっかりと満足していただけるような経営を続けたいと思っています。ぜひこれからもご支援のほどよろしくお願い申し上げます。今日はどうもありがとうございました。

新着ログ

「保険業」のログ