フリービット、営業利益が業績予想比+26.6%、ベース利益でも堅調に推移 5Gインフラ支援事業等が牽引

2022年4月期通期決算説明

石田宏樹氏(以下、石田):こんにちは。フリービット株式会社CEOの石田でございます。2022年4月期通期の決算につきまして、ご説明させていただきます。

ご説明に先立ちまして、ご報告がございます。当社取締役の出井伸之が、本年6月2日に永眠いたしました。生前のご厚誼に深く感謝いたしますとともに、謹んでお知らせいたします。出井さんの遺志を次世代につないでいくことが我々の使命だと考えております。

個人的には、出井さんとは約20年にわたるお付き合いをいただいておりました。この20年間、出井さんには私の師匠として、時には父親のように、時には兄のように接していただいて、どのように時代を前に進めていくかにつきまして常に叱咤激励をいただいてまいりました。

そして、昨年から始まりました中期経営計画「SiLK VISION 2024」に関しましては、非常に長い議論の時間をいただいたのですが、最後に承認していただいた時の出井さんの笑顔とさまざまな叱咤激励は忘れることができません。また、2017年から、Webの次のインターネットの世界に関する議論を出井さんと重ねてまいりましたので、出井さんがご存命のぎりぎりのタイミングでプロダクトを出せたことに関しましては、私個人としても会社としても喜びに堪えません。出井さんの意志遺志をしっかり受け継いで、これからも事業運営していきながら、企業理念である「Internetをひろげ、社会に貢献する」ことに邁進したいと思っております。

出井さんの取締役退任に伴いまして、取締役は1名減りますが、法令および当社定款に定める取締役数は満たしております。引き続き、当社取締役会はより一層の企業価値の向上に努めてまいります。

Agenda

第一部では、2022年4月期の決算に関してご説明いたします。第二部では、2023年4月期の通期予想と、「SiLK VISION 2024」において重視しているトランスフォーメーションゾーンとインキュベーションゾーンの進捗に関してご説明させていただきたいと思っております。

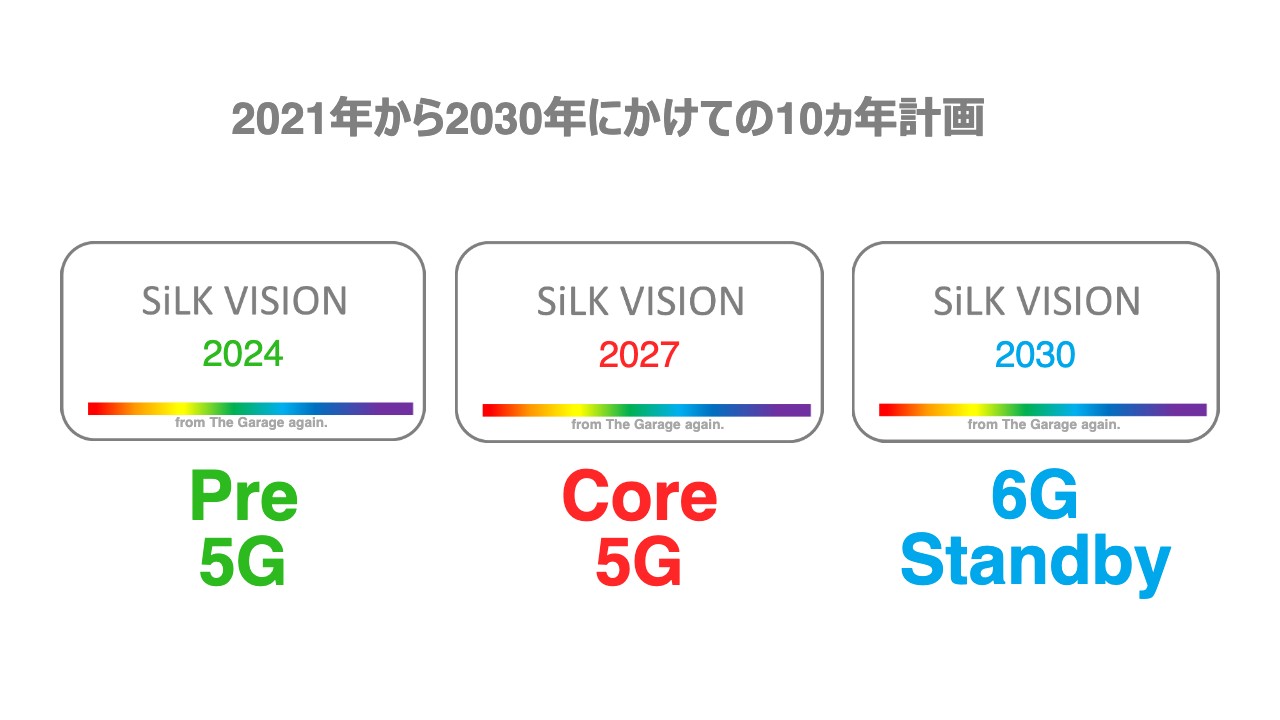

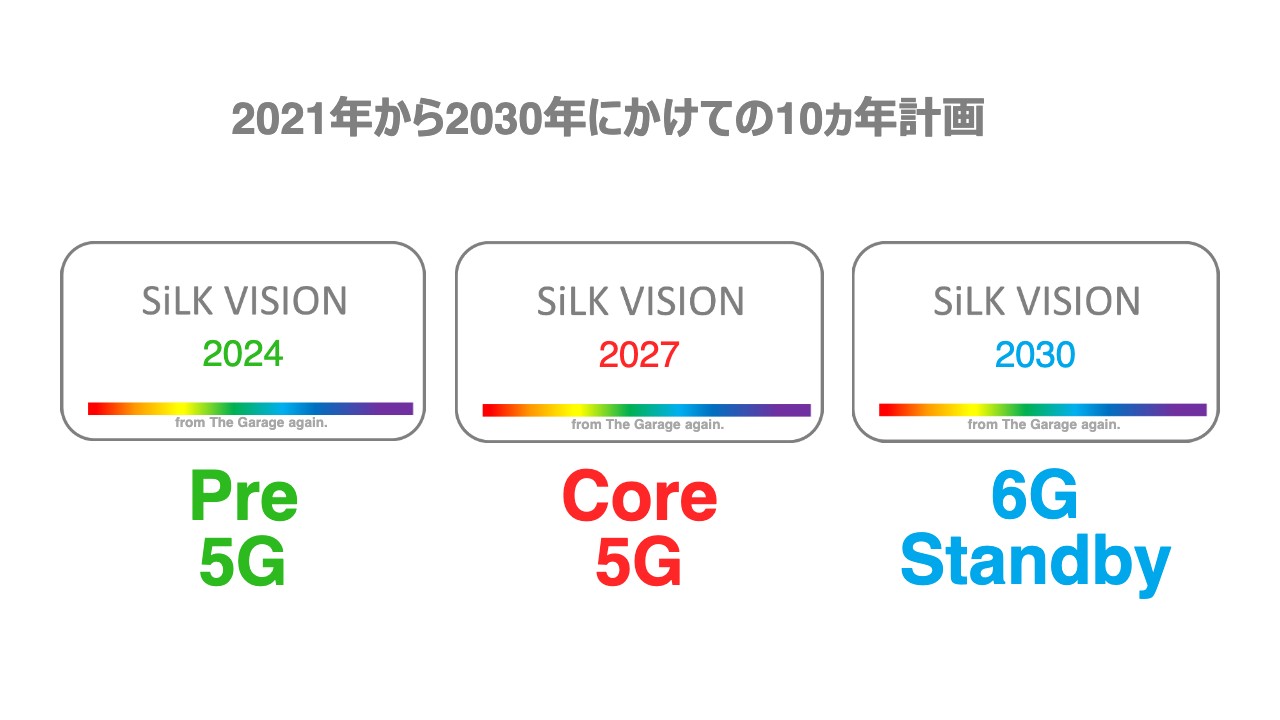

2021年から2030年にかけての10ヵ年計画

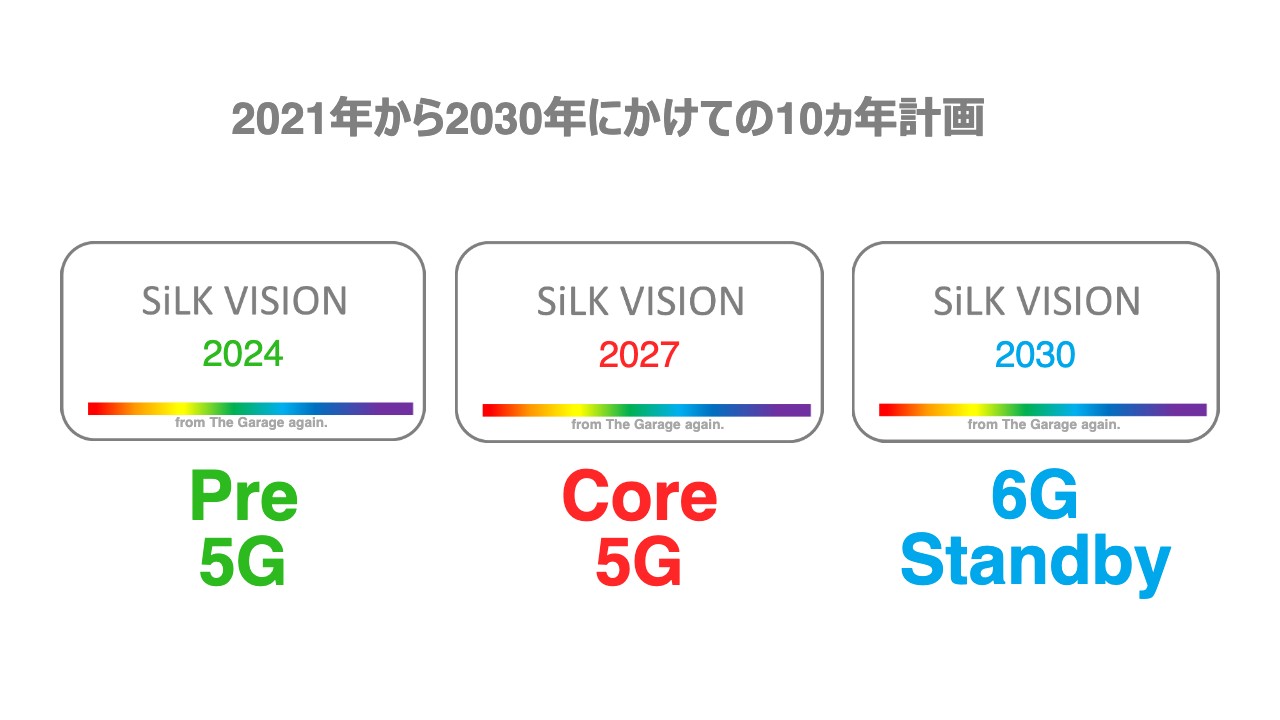

2022年4月期の通期のサマリにつきましてご説明させていただきます。前期から「SiLK VISION 2024」をスタートしております。スライド左側の「Pre 5G」とスライド中央の「Core 5G」が「6G Standby」への準備期となっており、全部で10ヵ年計画となっております。

今から発表させていただきますのは、「SiLK VISION 2024」の1年目の内容でございます。このベクトルの中で、我々がどのように動いているのか、どのように投資を行っているのかをご理解いただければと思っております。

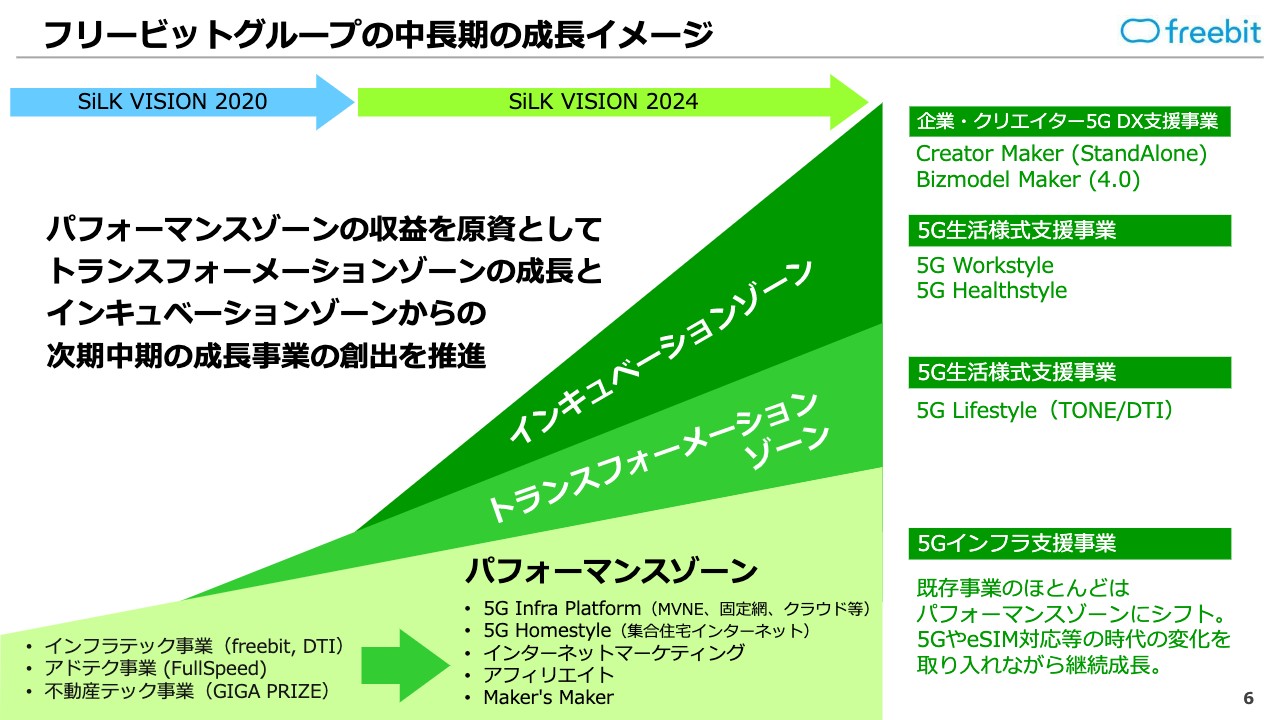

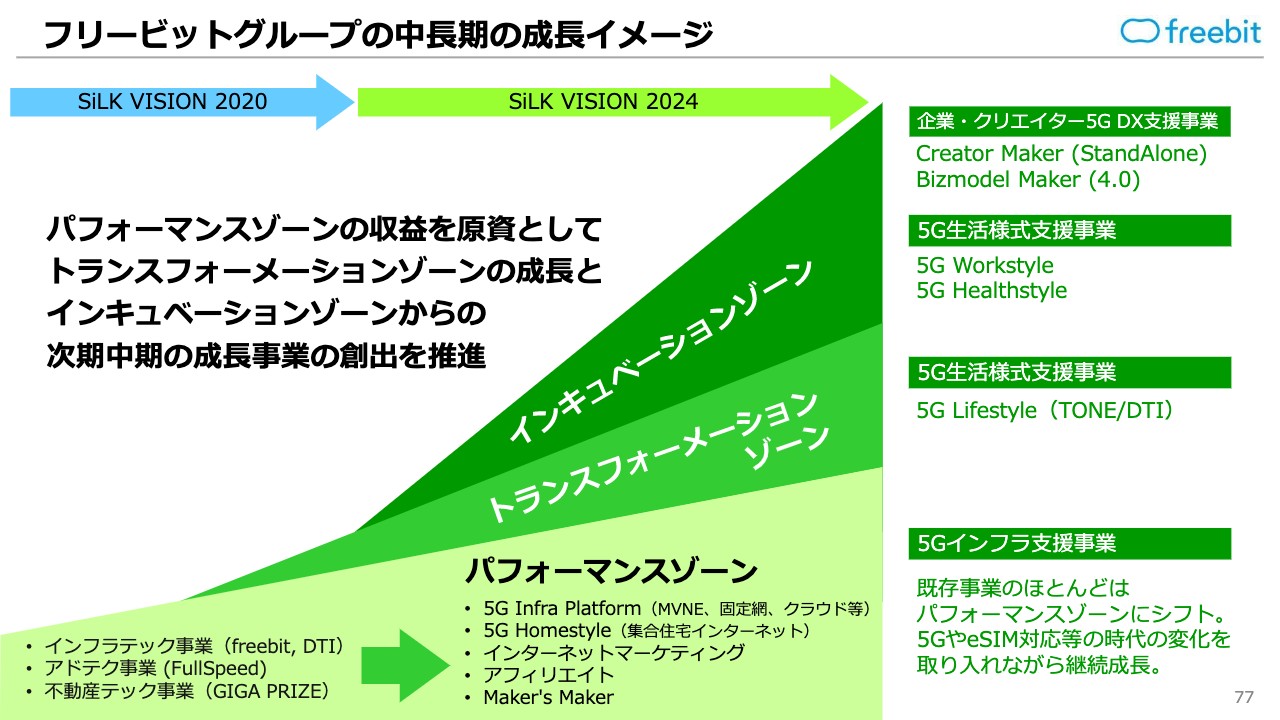

フリービットグループの中長期の成長イメージ

2年度前まで、主力事業はすべてスライド下段のパフォーマンスゾーンに入っていました。さまざまなネットワークのインフラサービスなどもありますが、こちらは時代が5Gに変わっていくことによって、自然に成長していく部分でもございます。

ここで作った利益を使って、トランスフォーメーションゾーンとインキュベーションゾーンを創出していきます。5G時代から逆算した生活様式に対して、どのように事業を作っていくかについて投資を行っていくフェーズが「SiLK VISION 2024」となっております。

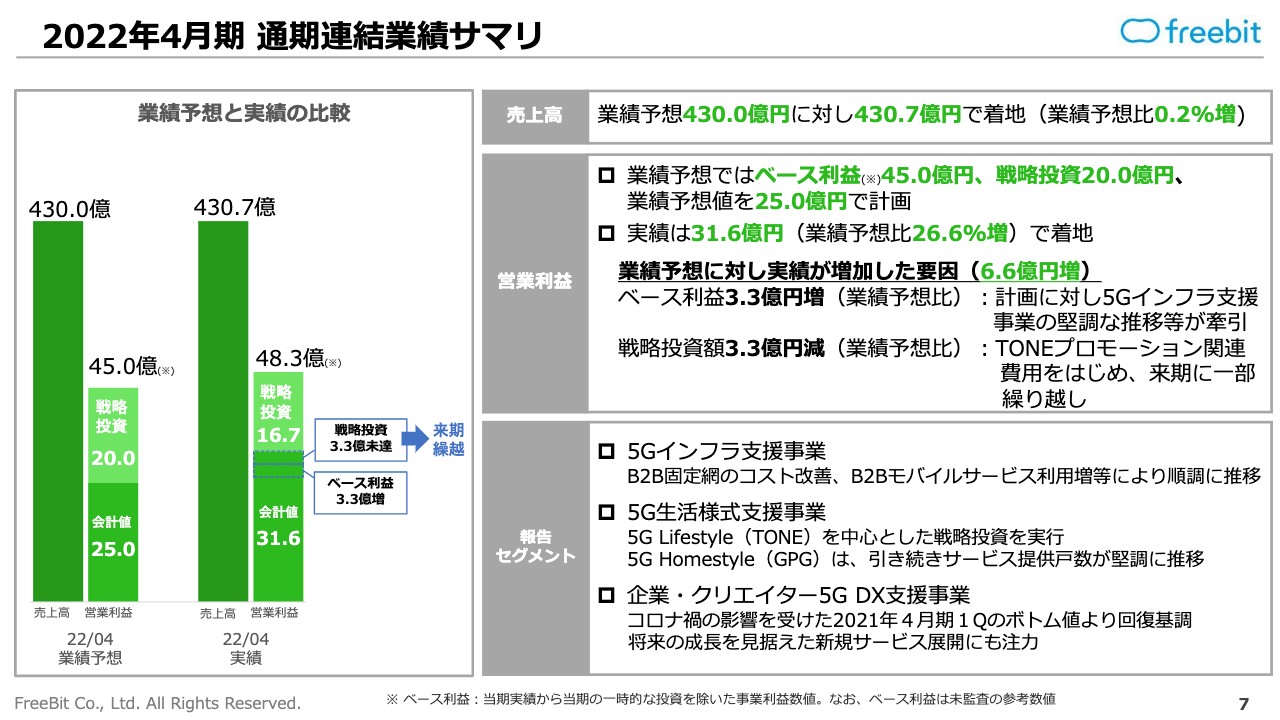

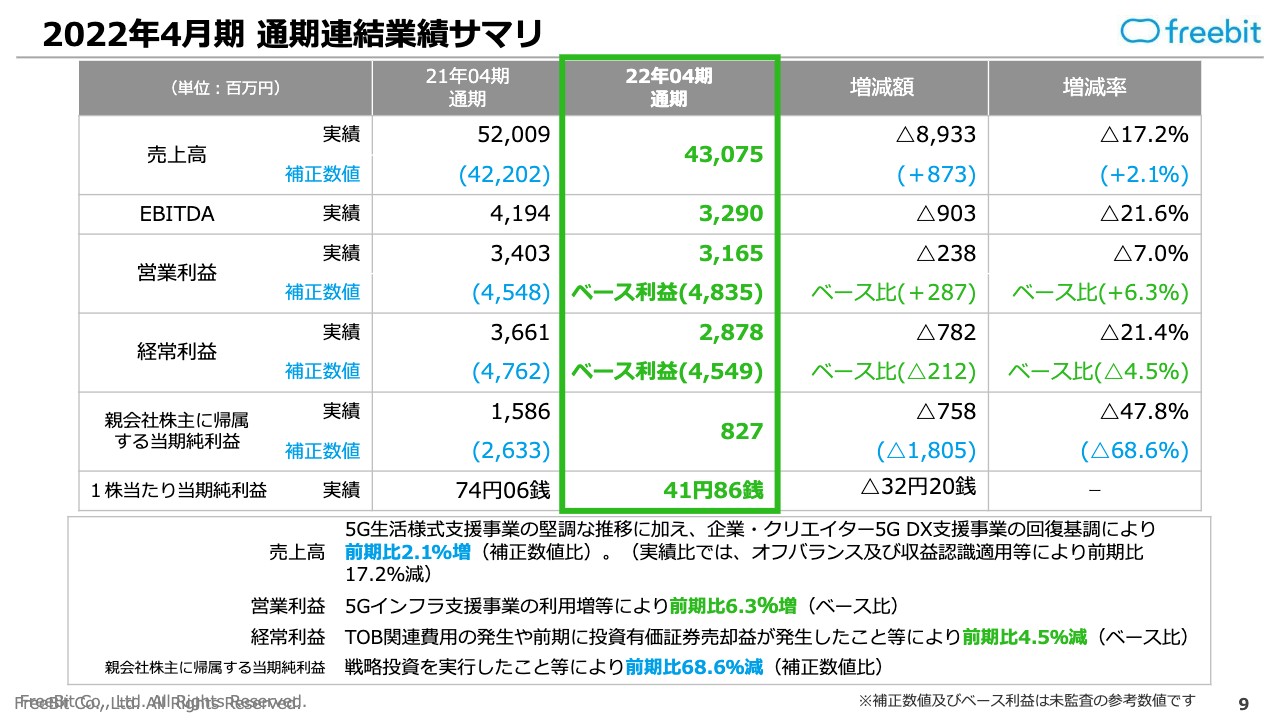

2022年4月期 通期連結業績サマリ

「SiLK VISION 2024」の初年度である2022年4月期通期の連結ベースの業績のサマリでございます。収益認識基準の適用やオフバランス化した事業などの影響がございますので、前年と比較するために、前年の数字は補正値をもとにご説明させていただきます。2023年4月期以降に関しましては補正の必要がございませんので、実際の数字で比較できるようになっております。

業績としましては、売上が業績予想値から0.2パーセント増で、ほぼ予測どおりの着地となっております。営業利益に関しましては業績予想値から26.6パーセント増で、大幅な増加となっております。

内容としましては、通常の我々の稼ぐ力で稼いだベース利益が3.3億円増となっております。そのため、13パーセントくらいがベース利益による増加でございます。戦略投資は3.3億円の未達となりましたので、こちらは今期にスライドしております。これが全体の業績のサマリとなっております。

このように、ほぼ予想どおりの成長となっておりますが、利益ベースに関しましては13パーセントくらいの上振れとなっております。一部の戦略投資が今期に繰越になっていますが、これらの詳細に関しましては後ほど副社長の清水からご説明いたします。

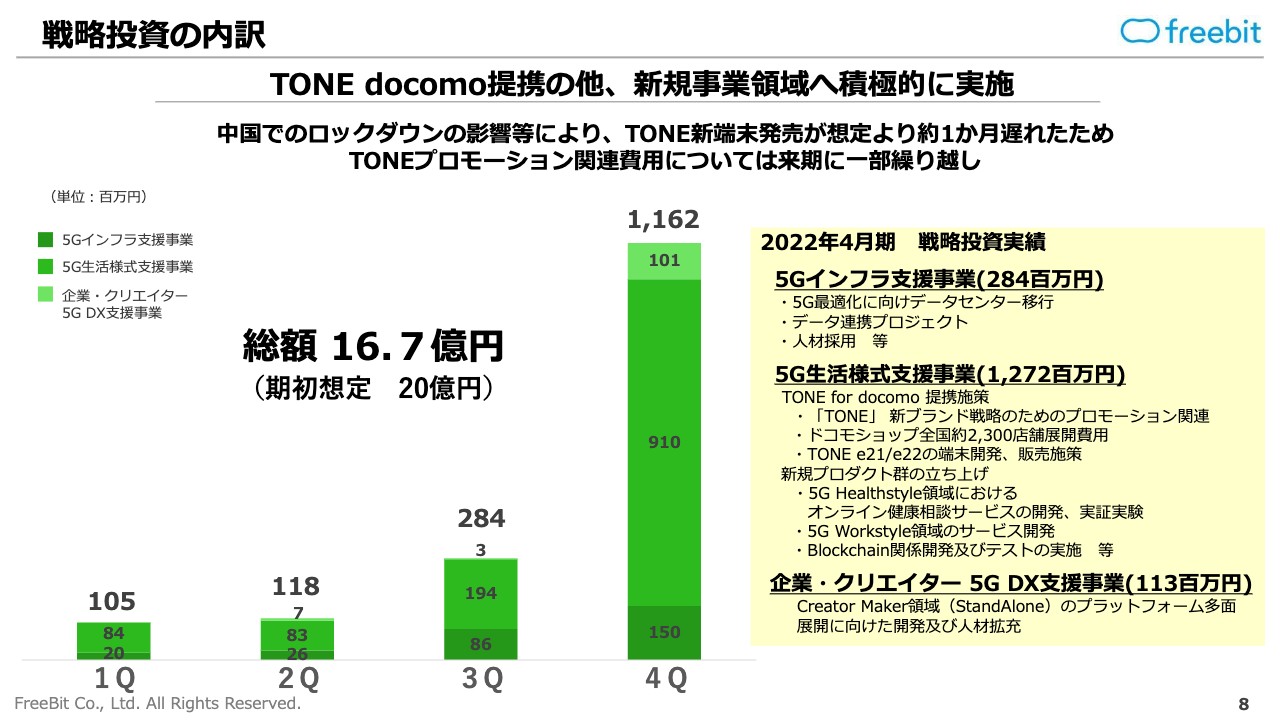

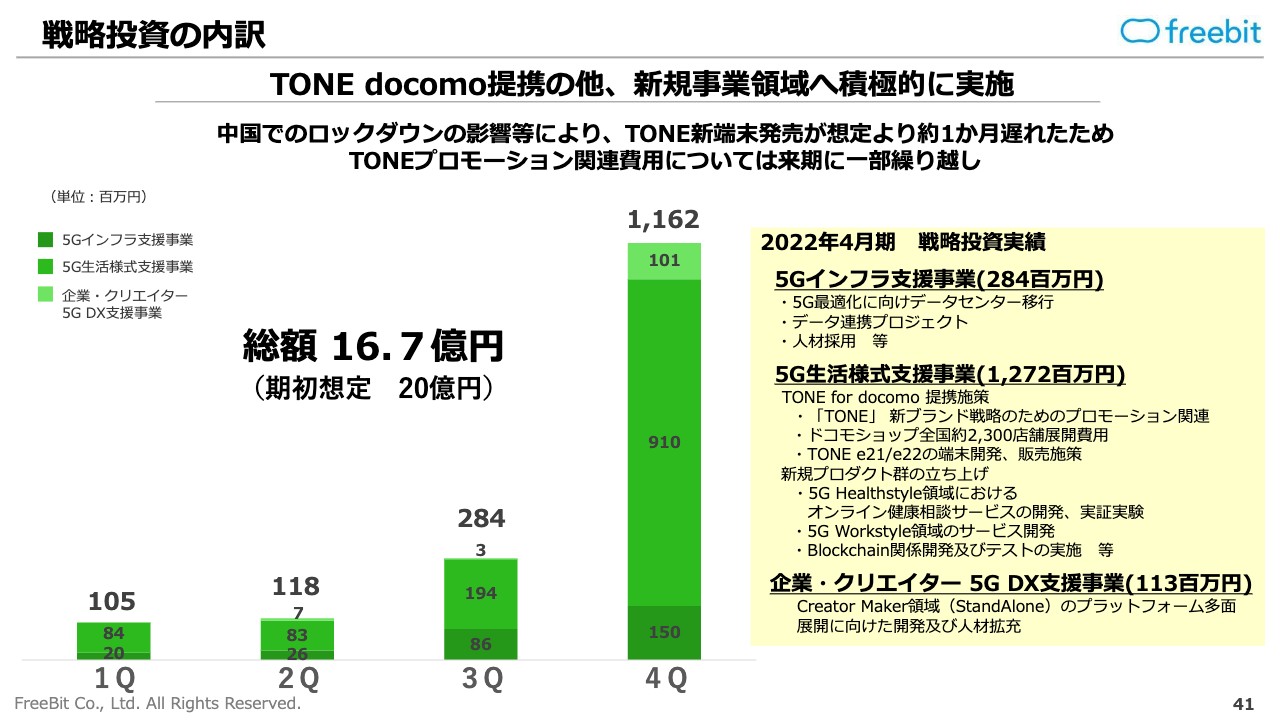

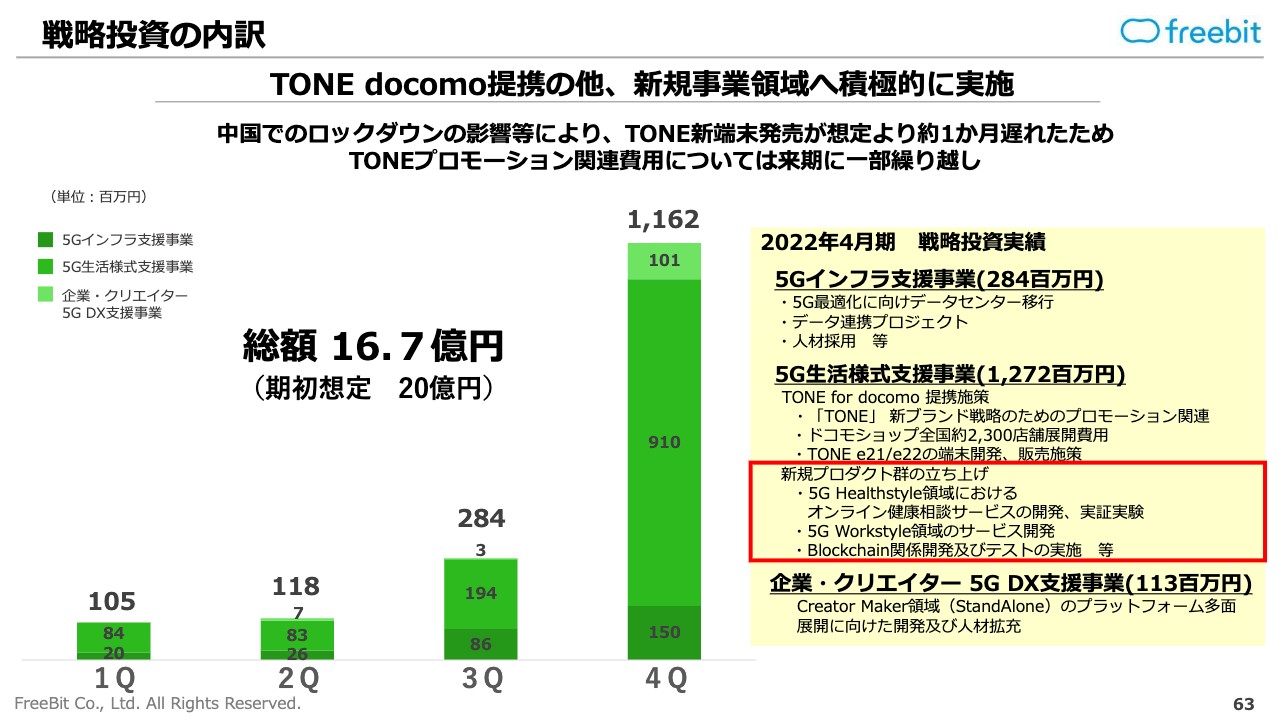

戦略投資の内訳

スライドにございます16.7億円の戦略投資に関しましても、なかなか均等に投資することができずに第4四半期に偏っております。それぞれ5Gインフラ支援事業、生活様式事業、クリエイターDX事業に対して投資を行っております。この部分の詳細と、実際にどのような実績が出てきているかに関しましては、第二部でご説明させていただきたいと思っております。

2022年4月期 通期連結業績サマリ

2022年4月期通期の連結業績のサマリの実数ベースにつきましてご説明します。繰り返しになりますが、2021年4月期と比較するために収益認識基準の適用とオフバランス化した事業の影響を除いた補正数値を使っております。

スライドに記載のとおり、補正数値ベースの営業利益は6.3パーセントの成長となっております。経常利益は4.5パーセントのマイナス成長となっておりますが、基本的には順調に予想どおりの成果が出ていると考えていただければと思っております。

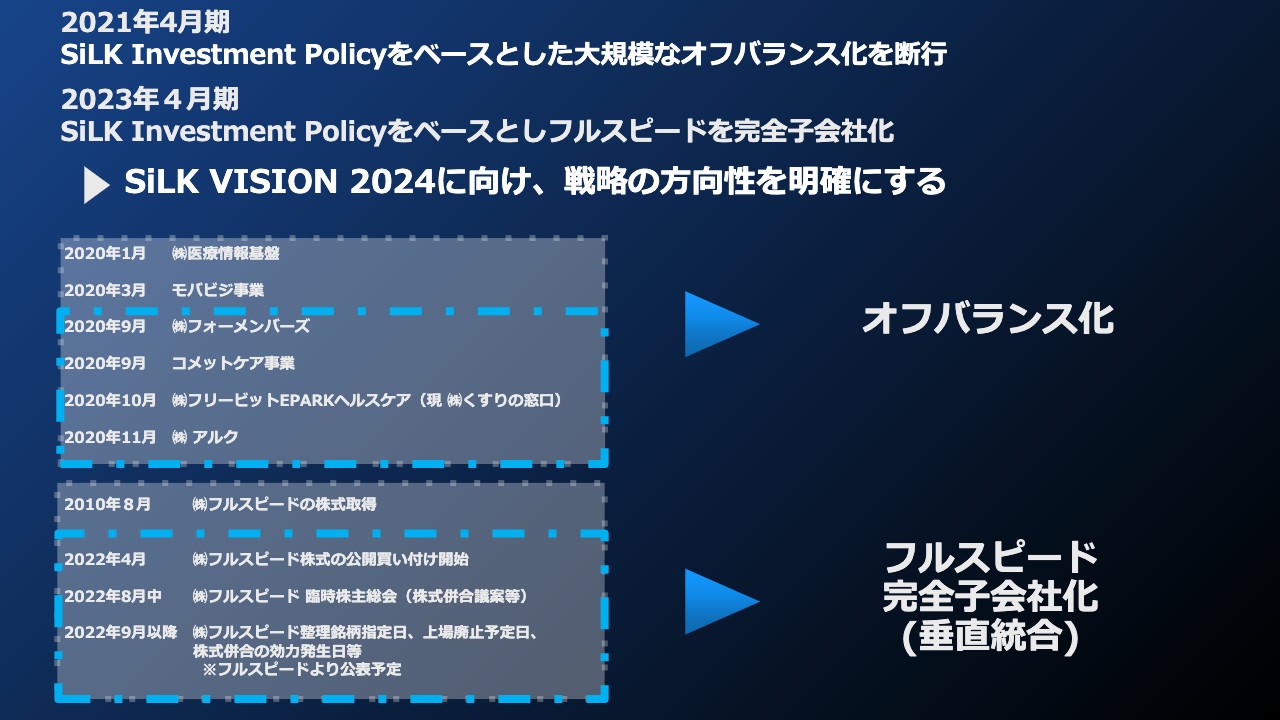

SiLK Investment Policy

「SiLK VISION 2024」の前の中期経営計画である「SiLK VISION 2020」におきまして、買収した会社やオンバランス化した会社に関する「SiLK Investment Policy」につきまして、構造改革によってData連携・Trusted Internet化することで、今で言うWeb3のような構造にどのように持っていくかを考え、その事業体自体をオフバランス化するのか、取り込んでいくのかという選択をするとご説明させていただいておりました。

SiLK Investment Policyをベースとした大規模なオフバランス化を断行

この考えのもと、2021年4月期に株式会社フォーメンバーズ、株式会社フリービットEPARKヘルスケア(現・株式会社くすりの窓口)、株式会社アルクなどの会社をオフバランス化いたしました。そして、2022年4月期には株式会社フルスピード(以下、フルスピード)を完全垂直統合するという戦略を決定しております。

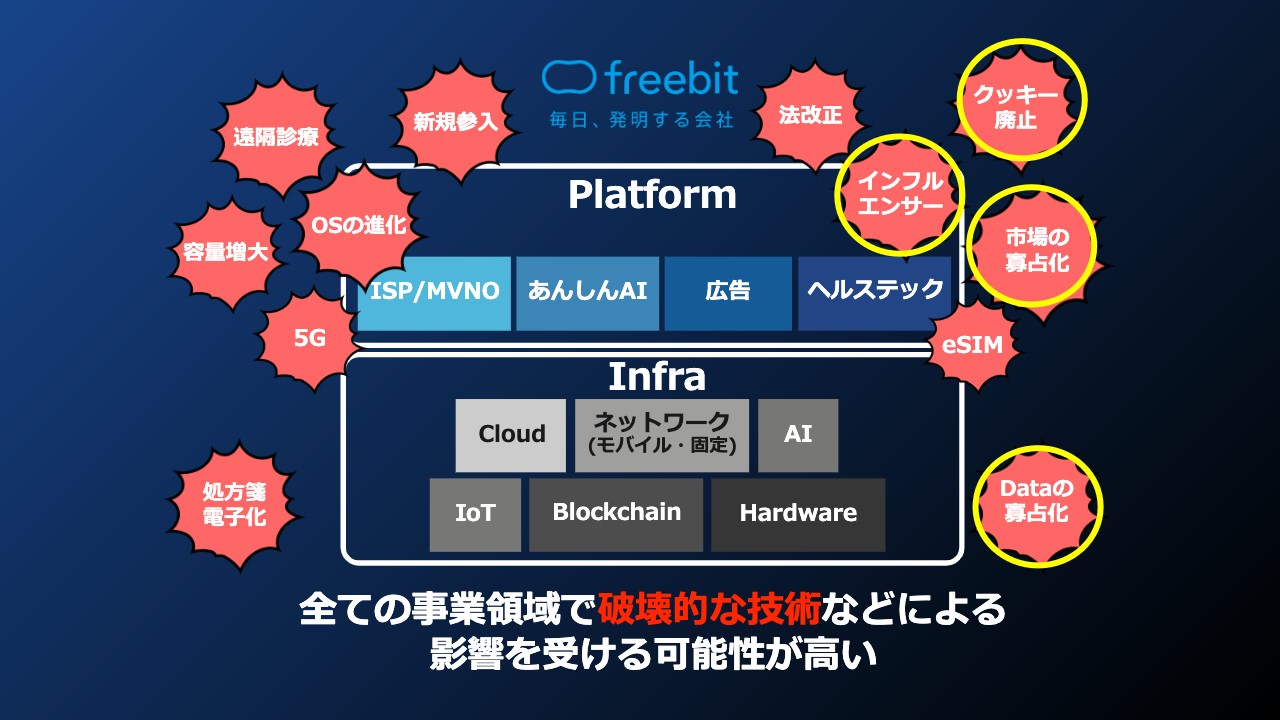

InfraとPlatformの両方を持ちあわせた希有な企業体

3年くらい前からご説明しておりますが、フリービットはInfraとPlatformの両方を持ちあわせた希有な企業体でございます。ただし、その周りには破壊的な技術によって影響を受ける可能性が非常に高い領域があります。

スライドの図で黄色の丸で囲んだところが、この3年間でさらに顕在化してきた領域となっております。Cookieの廃止、インフルエンサーの成長、市場の寡占化、Dataの寡占化などがこの3年間で進んでまいりました。

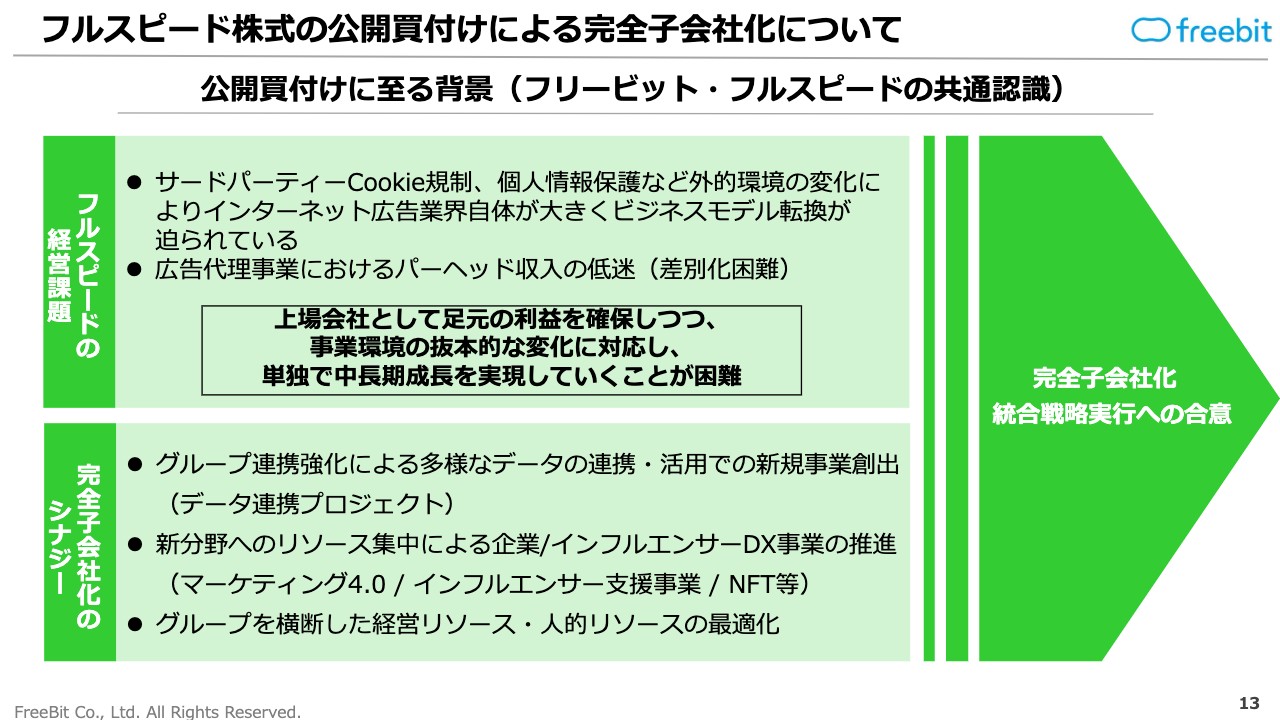

フルスピード株式の公開買付けによる完全子会社化について

フルスピードに関しましては、サードパーティーCookieの規制や世界的な個人情報保護の姿勢に対する変化による影響を受けております。これは我々だけではなく世界中のインターネット広告市場全体の問題でございます。

例えば、Facebookの利益が1兆円ほど減ったという報道もございます。そして、実際に彼らは今まで強かったSNSの分野から、メタバースの分野へとシフトを進めております。

そのような結果から言いますと、広告代理業に関しましてはますます差別化が困難な状況になりました。上場企業として足元の利益を確保しつつ、抜本的な変化に対応して、単独で中期的成長を実現していくのがかなり困難であると判断いたしましたので、我々はこのような統合戦略を実施しております。

ネガティブな要因だけではなく、グループ連携の強化によって多様なデータ連携・活用が可能となり、新規事業を創出することができます。データ分析の分野に関しましては、フルスピードにコアなテクノロジーがございますので、それらを100パーセント取り込んでまいります。

また、新分野へのリソース集中における企業/インフルエンサーDX事業も推進いたします。マーケティング4.0と言われる世界で、インフルエンサー支援事業やNFTなどによる新しい事業を取り込んでいこうと考えております。

そして、グループを横断してエンジニア・営業・バックエンド部門の人材交流を図り、最適化した人材配置を行ってまいります。このようなことをベースにして、完全子会社化と統合戦略実行に両社の取締役会が合意して、今回のTOBに進んでおります。

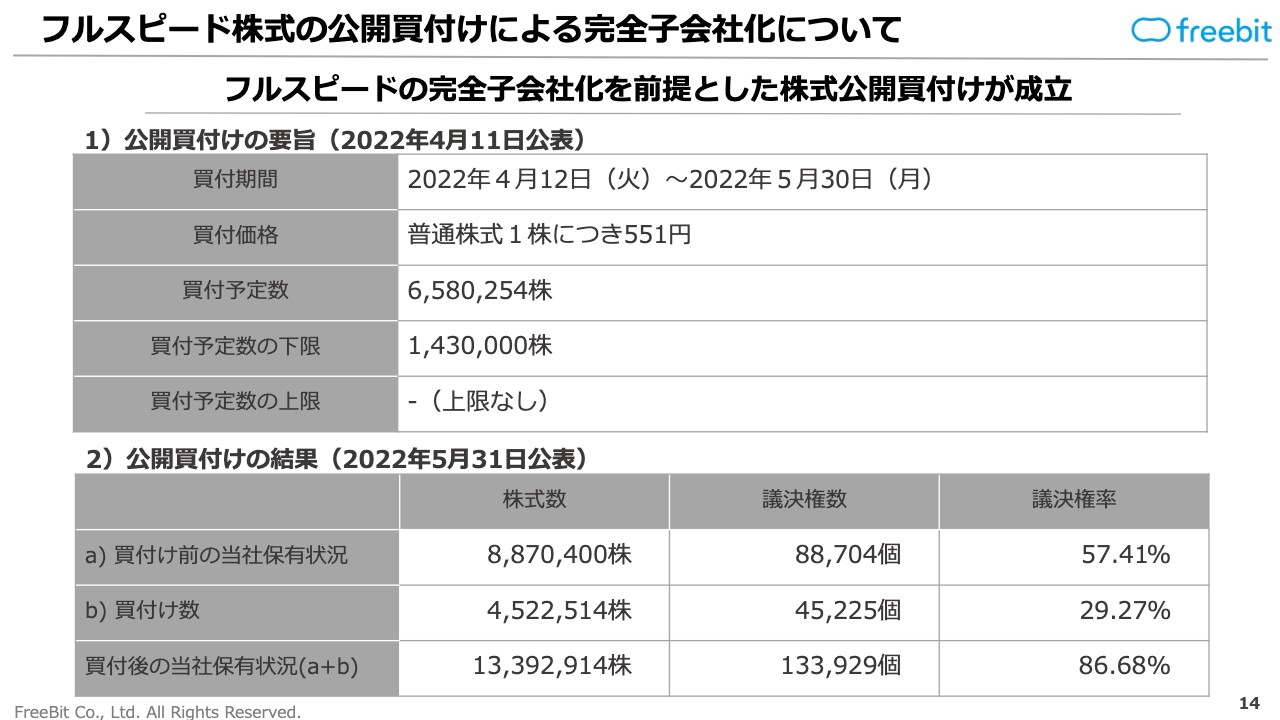

フルスピード株式の公開買付けによる完全子会社化について

結果といたしましては、最終的に86.68パーセントの株式保有率となりまして、今回のTOBは成立しております。

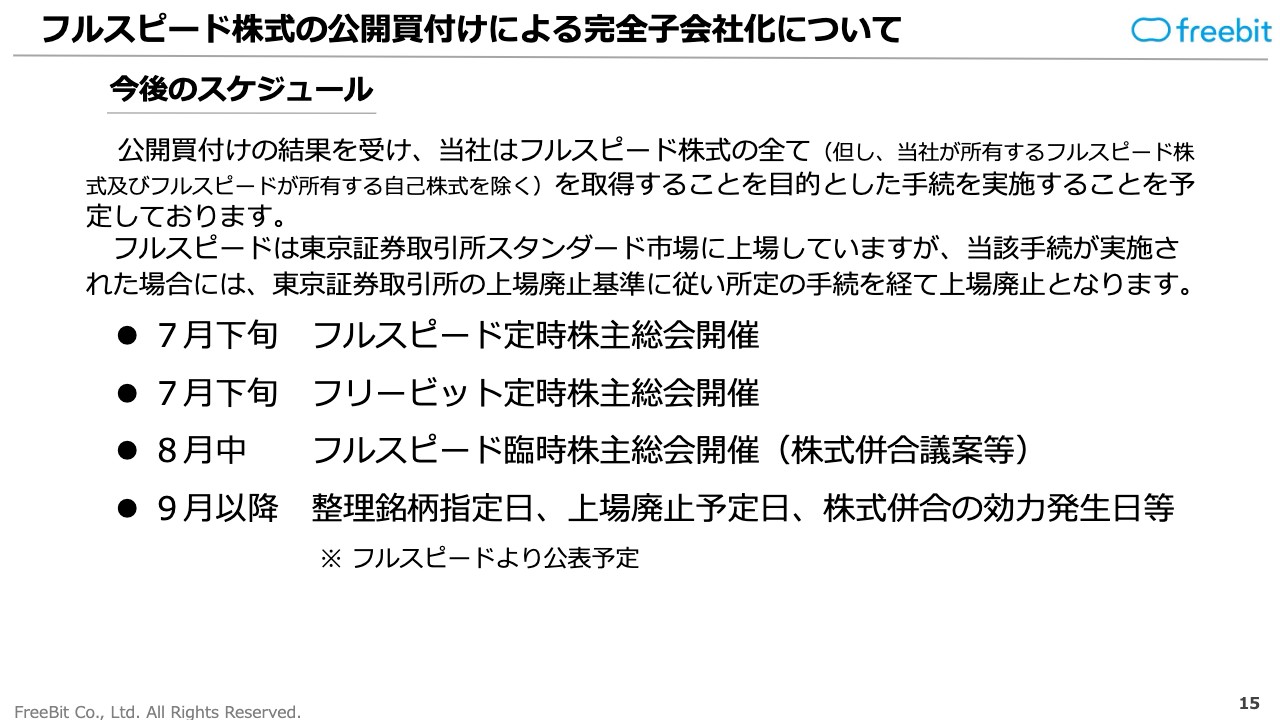

フルスピード株式の公開買付けによる完全子会社化について

今後のスケジュールといたしましては、公開買付けの結果を受けまして、フルスピード株式のすべてを取得することを目的とした手続を実施予定でございます。フルスピードは東京証券取引所のスタンダード市場に上場しておりますが、当該手続が実施された場合には、東京証券取引所の上場廃止基準に従いまして、所定の手続を経て上場廃止となる予定となっております。

第一部に関しましては、以上のとおりご説明させていただきました。

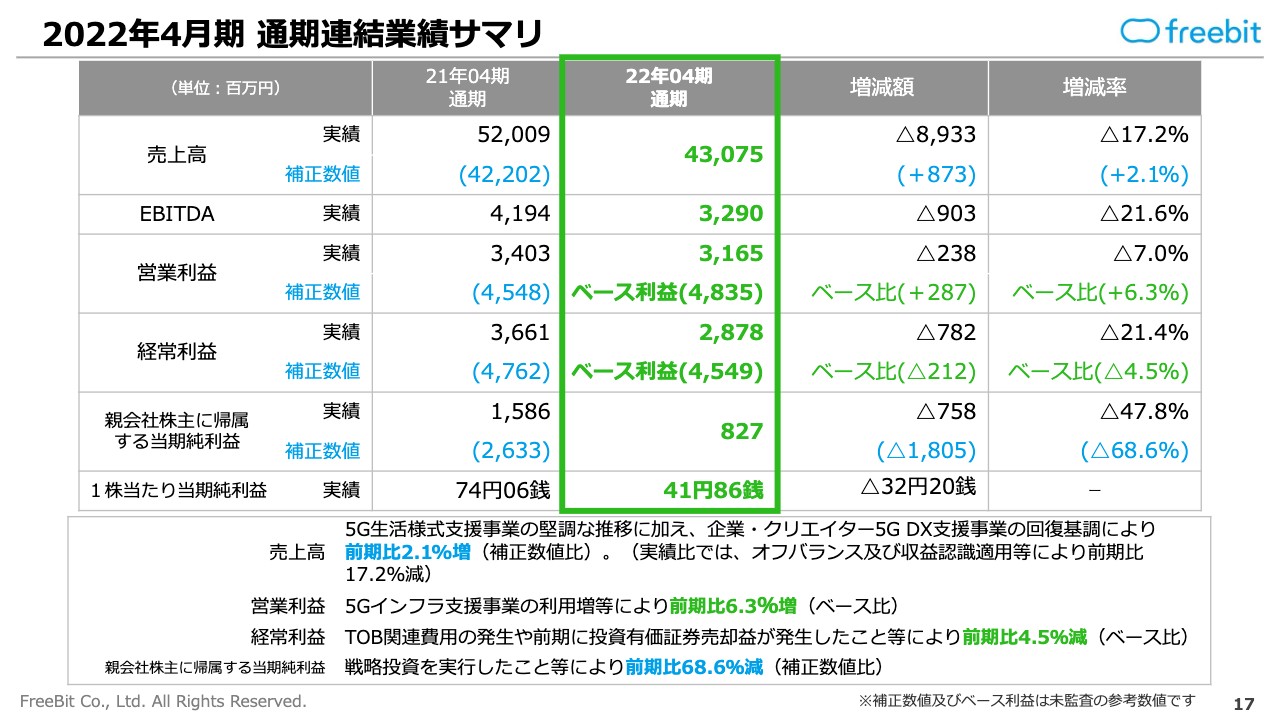

2022年4月期 通期連結業績サマリ

清水高氏(以下、清水):2022年4月期の通期連結業績の詳細につきまして、私からご報告させていただきます。2021年4月期から2022年4月期にかけてですけれども、2021年4月期につきまして、我々は大きく2つのセグメントと、それ以外の事業について切り離しを行っております。

また、2022年4月期につきましては、収益認識基準が強制適用となっております。そのため、比較しやすくする意図で、補正数値とベース利益という表現を使ってご説明させていただきます。

それを踏まえまして、2022年4月期通期の売上高につきましては430億7,500万円、EBITDAは32億9,000万円でございます。営業利益につきましては31億6,500万円、ベース利益は48億3,500万円でございます。

経常利益につきまして、実績では28億7,800万円、ベース利益は45億4,900万円でございます。当期純利益につきましては、8億2,700万円となっております。

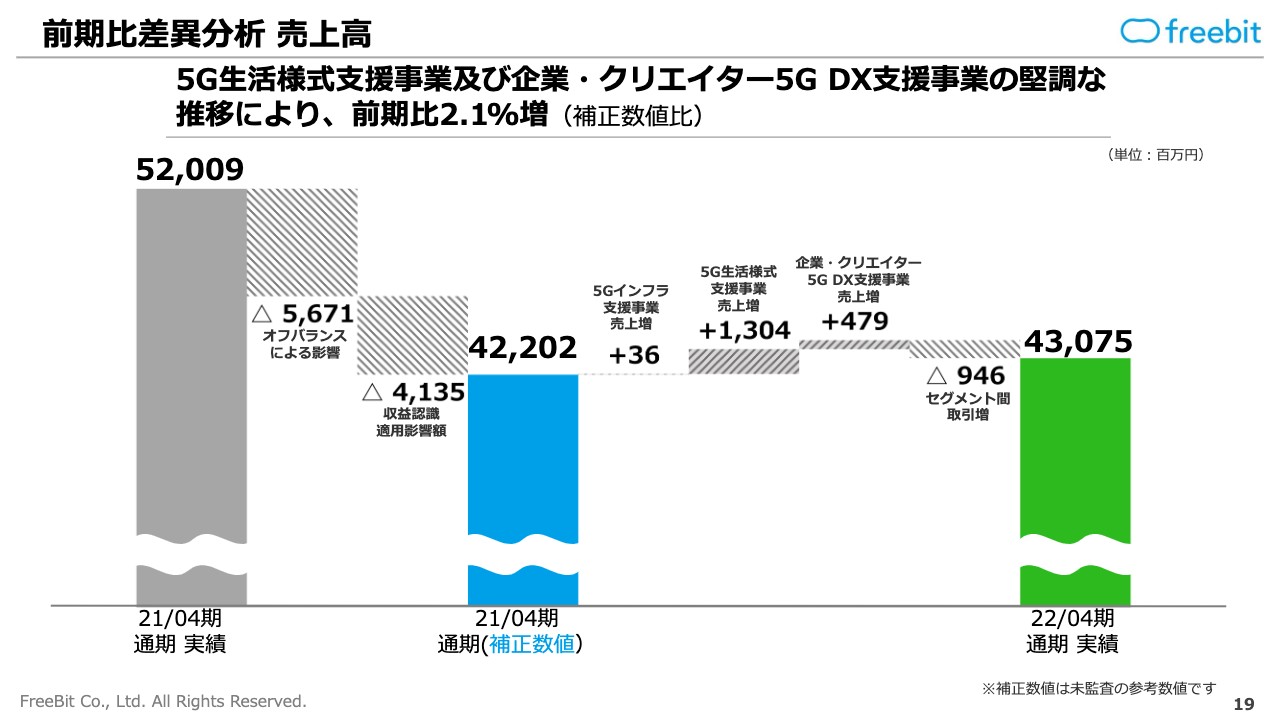

売上高につきましては、補正数値ベースで比較しまして、前期比で2.1パーセントの増加というかたちで着地しております。こちらにつきましては、5G生活支援事業の堅調な推移に加えて、企業クリエーター5G DX支援事業の回復基調により、このような数字になっております。

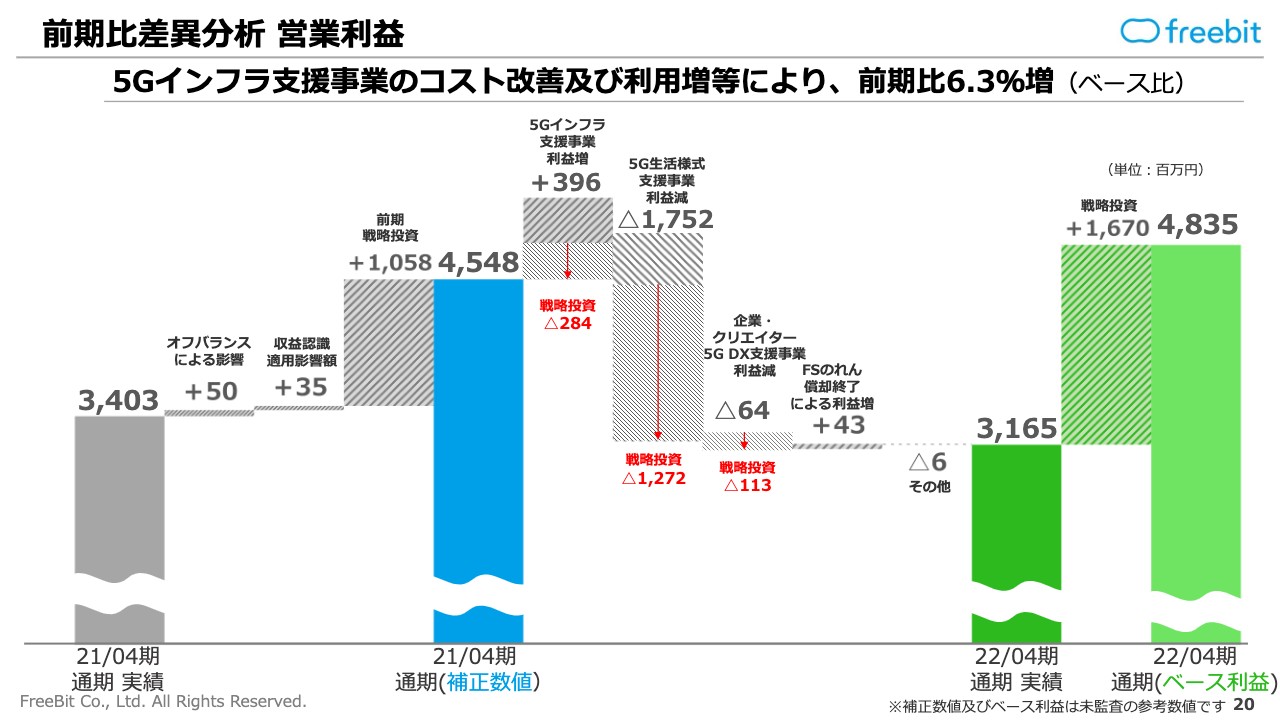

営業利益につきましては、5Gインフラ支援事業の利用者の増加が主要因となり、前期比で6.3パーセントの増加となりました。

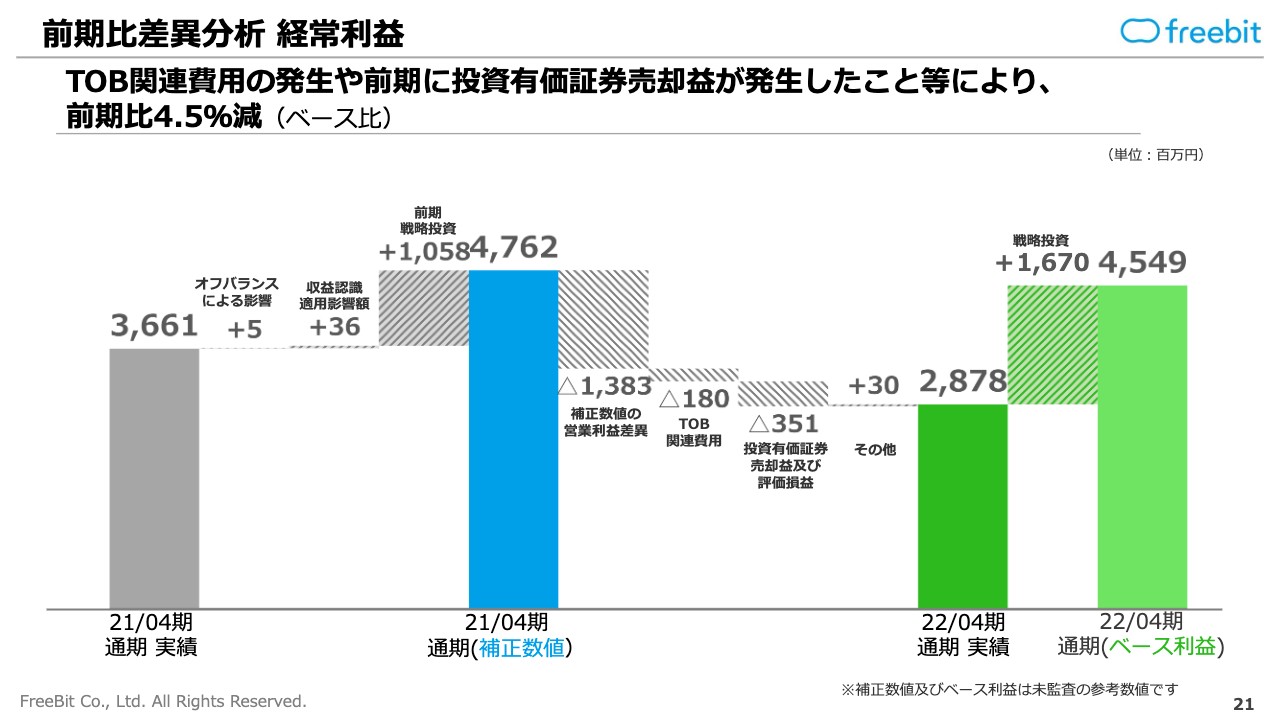

経常利益につきましては、TOB費用が発生いたしますが、こちらはフルスピードの完全子会社化の手続きの一環でございます。2023年4月期にも一部発生しますけれども、2022年4月期にも一部費用を計上していることに加えまして、投資有価証券の売却益が2021年4月期には発生しておりました。そのようなところを足し引きした結果として、前期比で4.5パーセントの減となっております。

純利益につきましても、前期にオフバランス化による事業の切り離しの影響により、一時損益として大きく上がっているところもございます。そのような影響を考慮した上で、前期比68.6パーセントの減で着地をしております。

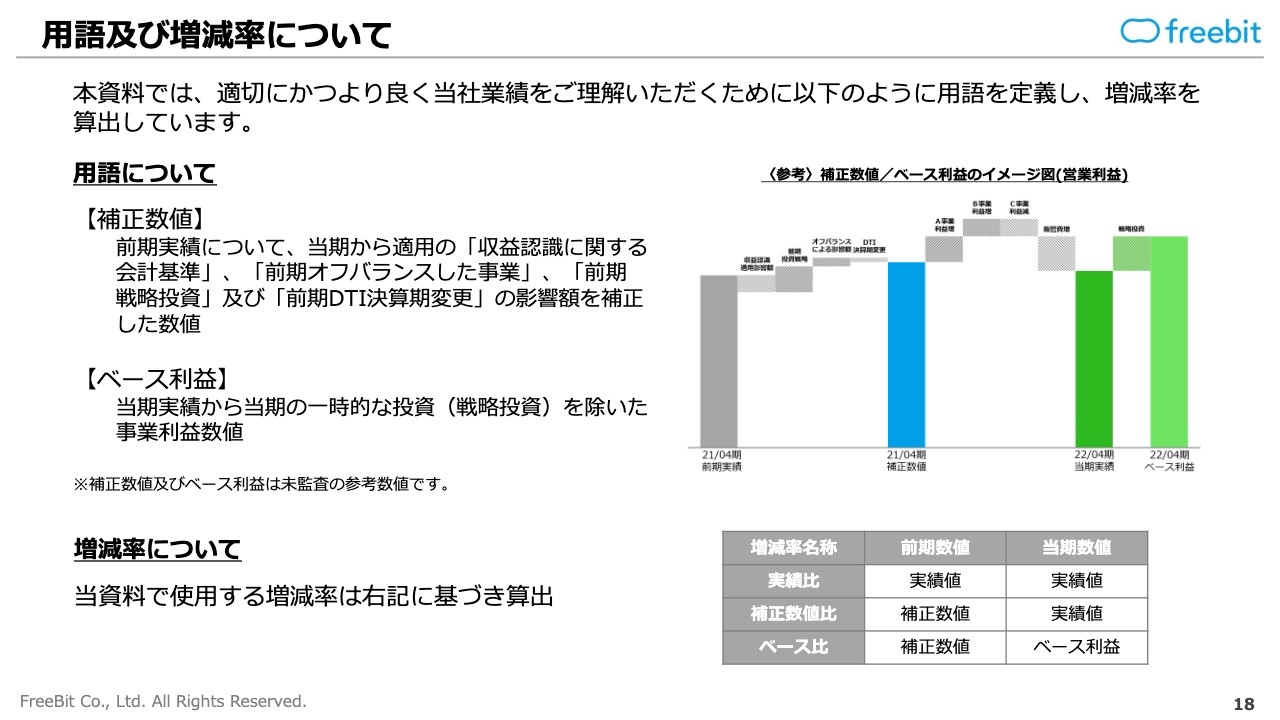

用語及び増減率について

先ほど冒頭で、補正数値とベース利益についての注釈をお伝えいたしました。こちらは、2022年4月期第1四半期から一貫してお話ししているところもございますので、資料のほうをご確認いただければと思っております。

前期比差異分析 売上高

前期比差異分析というかたちで、2021年4月期と2022年4月期の差異をご説明させていただきます。

売上高ですけれども、2021年4月期の数字としましては422億200万円だったものが、2022年4月期は430億7,500万円となっております。こちらにつきましては、5G生活様式支援事業の売上増の約13億円と、企業・クリエイター5G DX支援事業の売上増の4億7,900万円が要因となり、前期比で2.1パーセントの増加となっております。

我々は「SiLK VISION 2024」の中で、グループ間の取引・シナジーの追求というところも1つのテーマとしております。セグメント間の取引が増えてきていることにつきまして、マイナス要因ではないですけれども、このようなところの数字も入ってきております。

前期比差異分析 営業利益

営業利益につきましては、5Gインフラ支援事業のコスト改善と、MVNO向けサービスの利用者の増加がございます。このようなところを含めまして、ベース比で前期比6.3パーセントの増加となっております。こちらにつきましては、戦略投資の絶対額としまして、16億7,000万円を計上しております。

すでに石田からご説明がありましたけれども、戦略投資につきましては、スライドで主に赤色で記載させていただいているところになります。主な投資につきましては、第4四半期に集中して実施しており、今回大きく発生しているところは赤字でご確認いただくかたちになっております。

セグメントごとという意味では、5G生活支援事業の部分に集中して戦略投資を行っており、そのような結果を踏まえた数字になっております。

前期比差異分析 経常利益

経常利益でございます。繰り返しになりますけれども、フルスピード完全子会社化の手続きの一環の関連費用が2022年4月期に発生したところと、2021年4月期に投資有価証券売却益が発生したことを踏まえまして、前期比で4.5パーセントの減となっております。

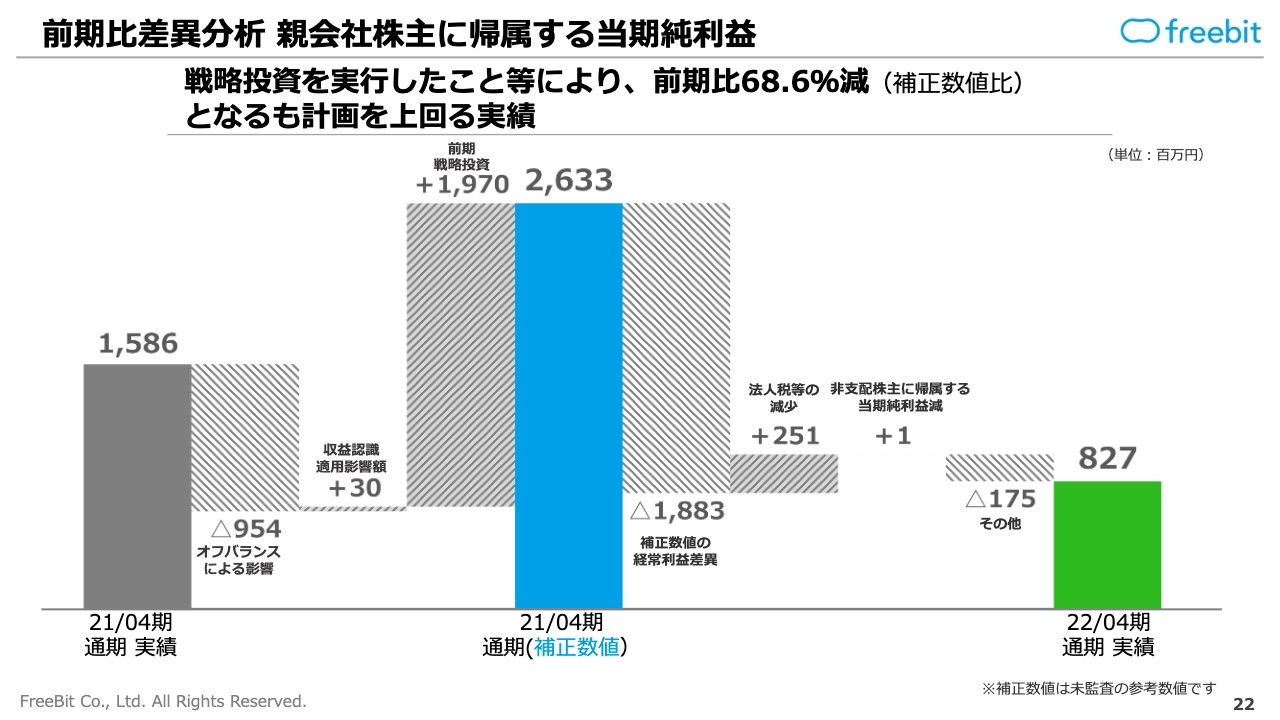

前期比差異分析 親会社株主に帰属する当期純利益

純利益ですけれども、2021年4月期はオフバランス化による影響が9億5,400万円と大きく出ている一方で、戦略投資は19億7,000万円と記載させていただいています。

オフバランス化、セグメントおよび事業の切り離しで両建てになっている部分も若干ございますが、2021年4月期につきましては営業利益にヒットする戦略投資があり、特別損失として計上した分もあった上で、スライドに記載のとおり、19億7,000万円の戦略投資を行っております。

今期につきましては、営業利益ベースで16億7,000万円の戦略投資を行っており、こちらの数字が含まれるかたちになっております。補正数値と比較しますと、かなり減少しているように見えるかもしれませんが、そのような意味では、一時的な要因が純利益の部分では非常に多かったとご認識いただければと思っております。

以上を踏まえまして、純利益は8億2,700万円という結果になっております。

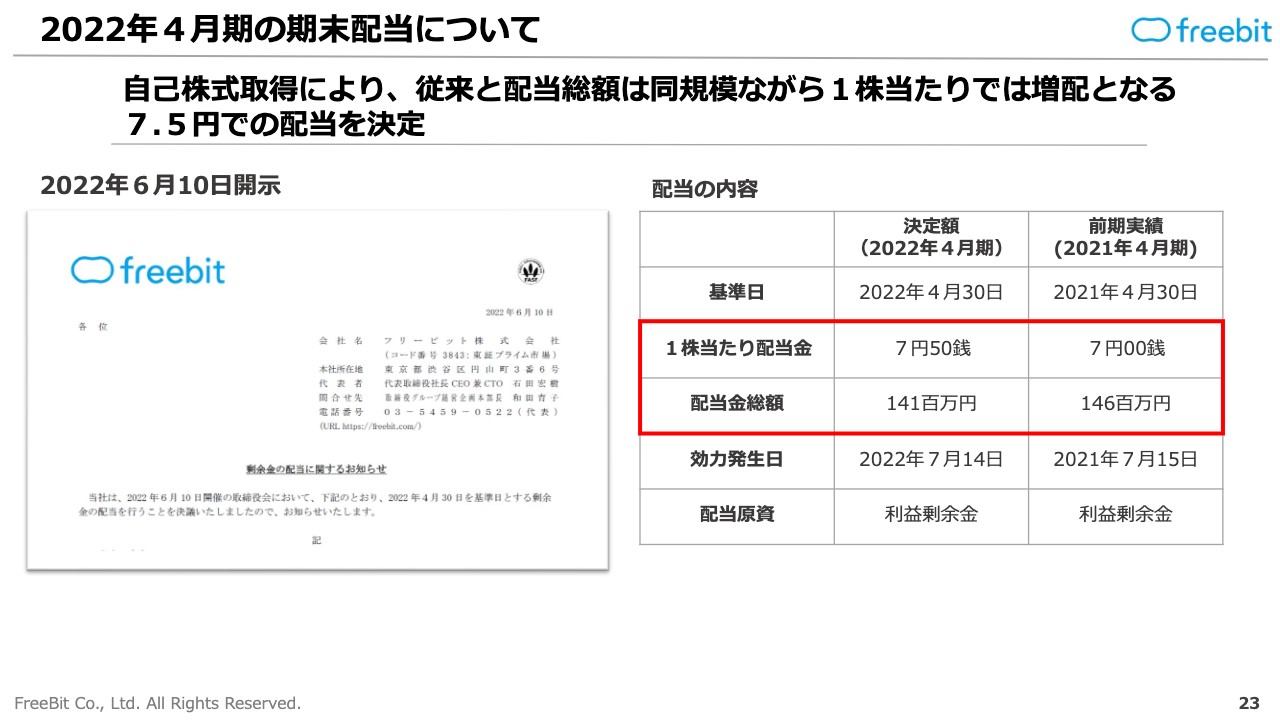

2022年4月期の期末配当について

純利益の数字を踏まえまして、4月にはすでに期末配当予想を出しておりましたけれども、あらためて、期末の配当額の決定について本日発表させていただいております。こちらにつきましては、1株当たり7.5円の配当で決議し、発表をさせていただいています。

こちらは自己株式取得を行ってきたことによりまして、今期の配当対象の株式数は減っているというところがございます。しかし、我々は一貫して安定した配当を行うとして、株主のみなさまにアナウンスメントを出させていただいており、配当の総額はほぼ同額水準になるところを1つの視点として、今回の1株あたりの配当額を決めさせていただいております。

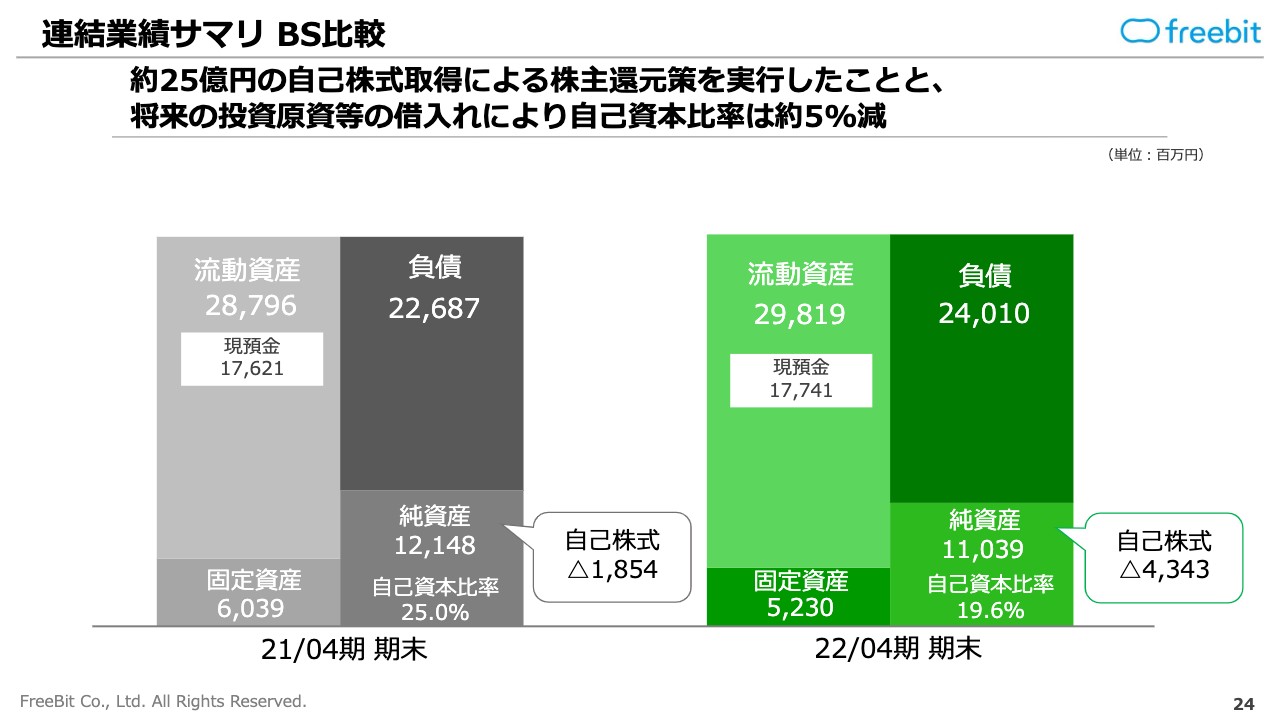

連結業績サマリ BS比較

B/S比較でございます。2022年4月期は約25億円の自己株式取得を実施させていただいたことによりまして、純資産は減少しております。それに加えまして、3月から4月にかけて、将来と言いますか、2023年4月期の投資の原資として借り入れを実行しております。その結果、自己資本比率につきましては約5パーセントの減少となっております。

純資産につきましては、あくまでも自己株式取得の影響が非常に強くなっております。その結果として、1株当たりの純資産が減ったかたちになっていることをご了承いただければと思っております。

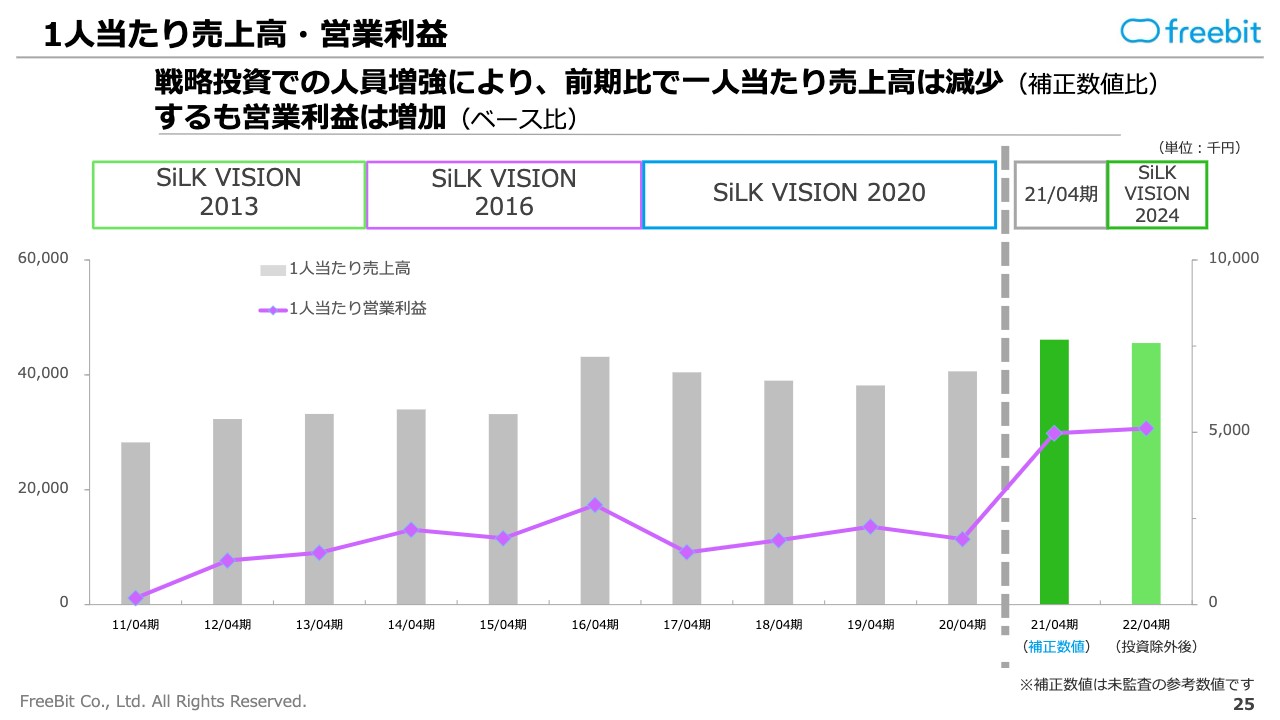

1人当たり売上高・営業利益

1人当たりの売上高・営業利益ですが、2020年4月期から2021年4月期にかけて、オフバランスで事業の切り離しを積極的に行ったことにより、1人当たりの売上高と営業利益が上がったかたちになっております。

2022年4月期につきましては、戦略投資として人数自体の増加も行っておりますけれども、人的リソースも積極的に増強している局面になります。その結果として、前期比では1人当たりの売上高が減少しておりますが、営業利益はベース比で増加しております。

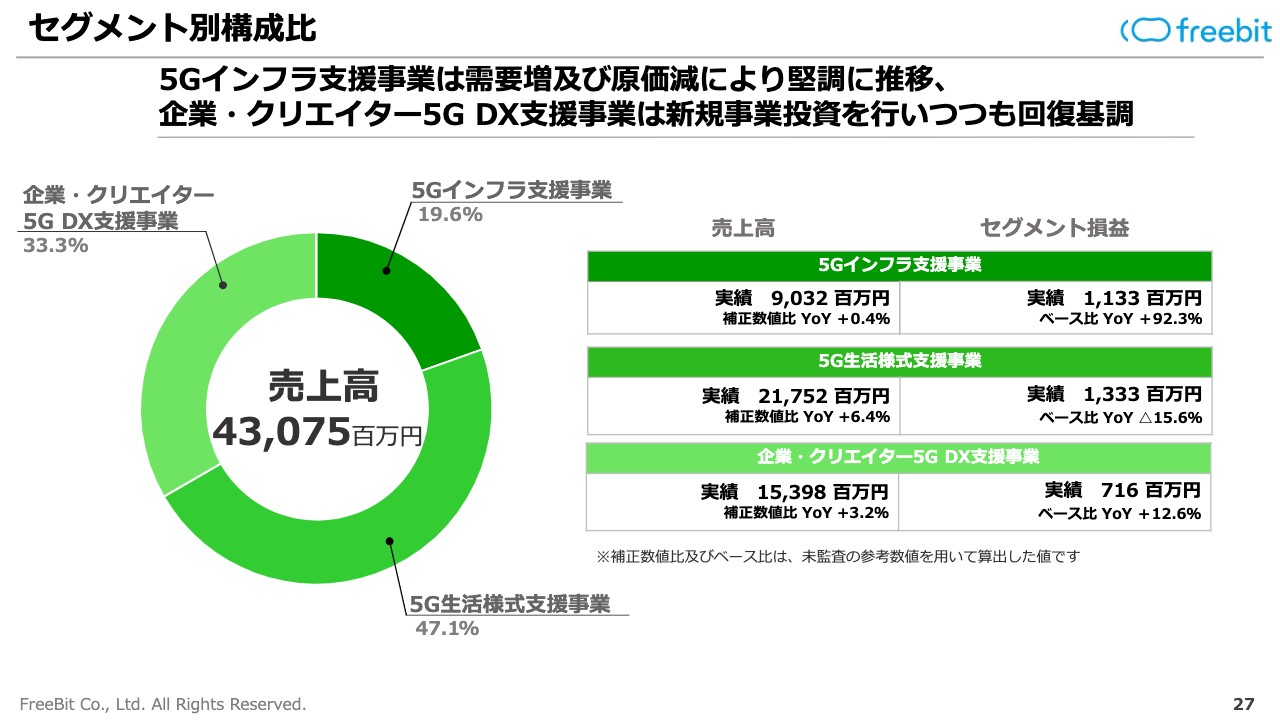

セグメント別構成比

2022年4月期の通期のセグメント別業績につきまして、報告させていただきます。セグメント別の構成につきまして、5Gインフラ支援事業は需要増と原価減により、利益ベースで堅調に推移しております。

企業・クリエイター5G DX支援事業は回復基調になっております。それも含めまして、新規事業投資を行うような局面になってきております。

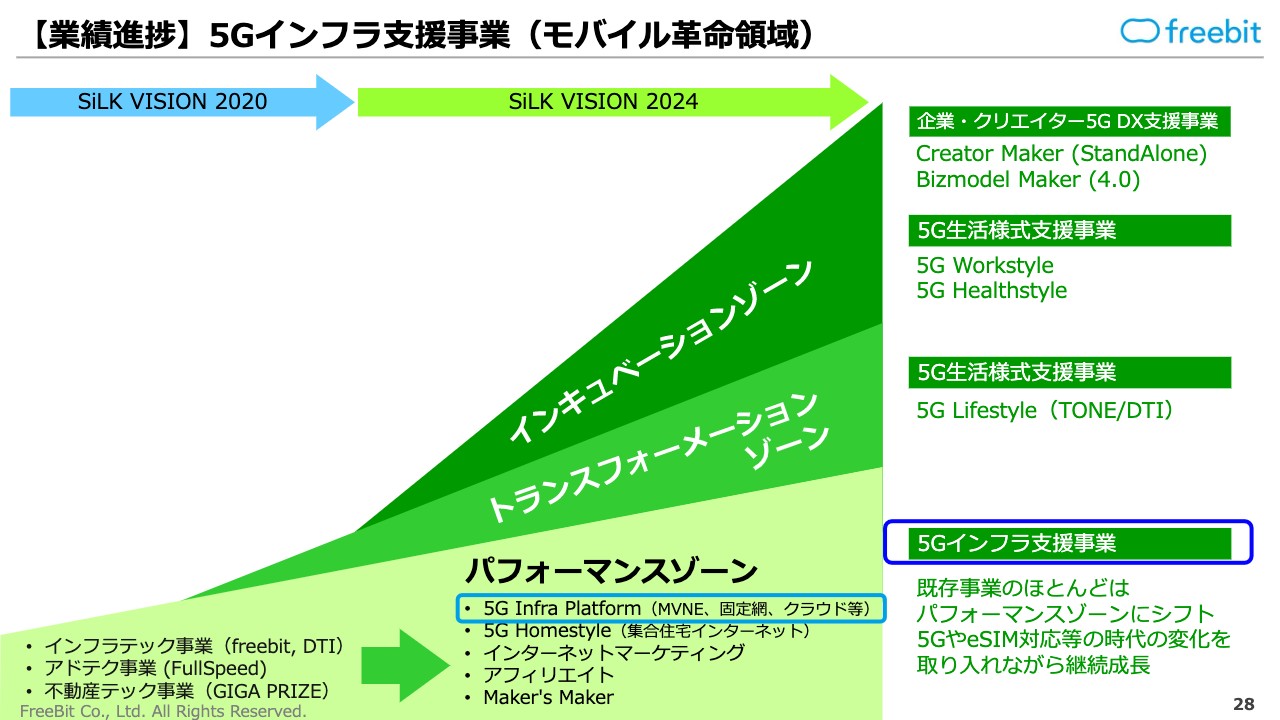

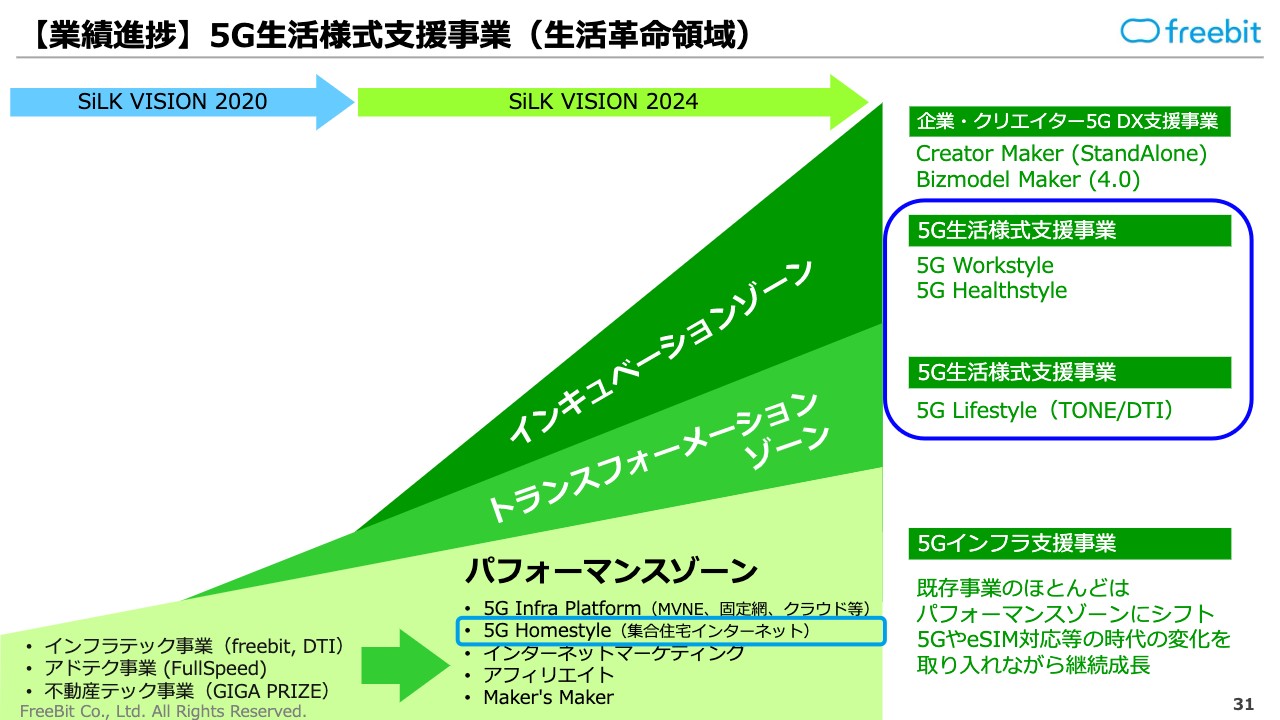

【業績進捗】5Gインフラ支援事業(モバイル革命領域)

セグメントごとのご説明に移らせていただきます。5Gインフラ支援事業ですけれども、こちらは「パフォーマンスゾーン」と言われる継続的な事業の部分でございます。5Gインフラ支援事業につきましては、基本的に「パフォーマンスゾーン」として、5GやeSIM対応等といった時代の変化を取り入れながら、継続的に成長させていくポジショニングとなっております。

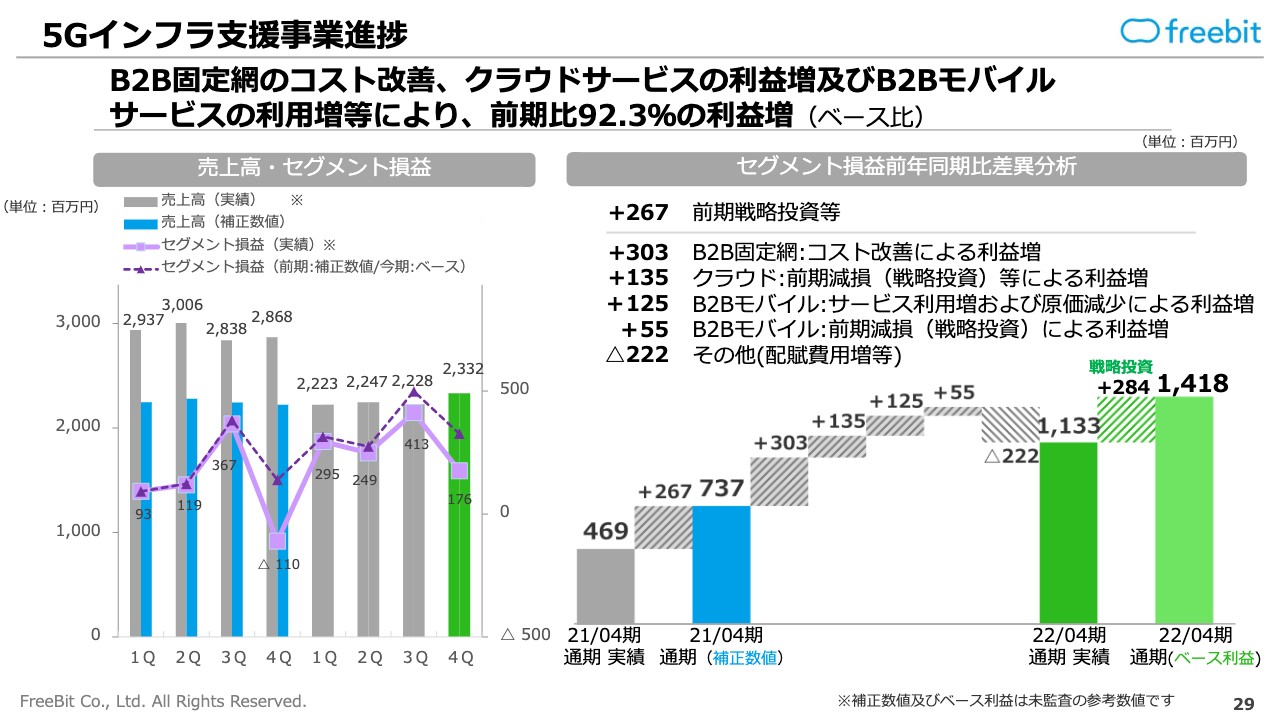

5Gインフラ支援事業進捗

5Gインフラ支援事業の進捗状況でございます。B2Bの固定網のコスト改善とクラウドサービスの利益増に加えまして、B2Bモバイル、要するにMVNO向けのサービスの利用増を踏まえて、前期比で92.3パーセントと、大幅な利益増を達成することができております。

スライド左側のグラフで四半期ごとの推移を見ていただくと、売上高につきましては残念ながらほぼ横ばいでございますが、後ほどあらためてご説明させていただきたいと思っております。

セグメント損益ですけれども、2021年4月期は7億3,700万円だったものが、今期のベース利益としては14億1,800万円となっております。こちらは繰り返しになりますけれども、B2Bの固定網のコスト改善による利益増が3億300万円と、クラウドサービスにつきましては、前期に減損等々も行ったことにより費用面を抑えることができており、このような利益増が主な要因として、こちらの数字が作られております。

2022年4月期につきましては、データセンターの移行コスト等々の戦略投資が発生しており、こちらは2023年4月期にも継続することにはなりますけれども、そのようなところが今後発生してくることをご認識いただければと思っております。

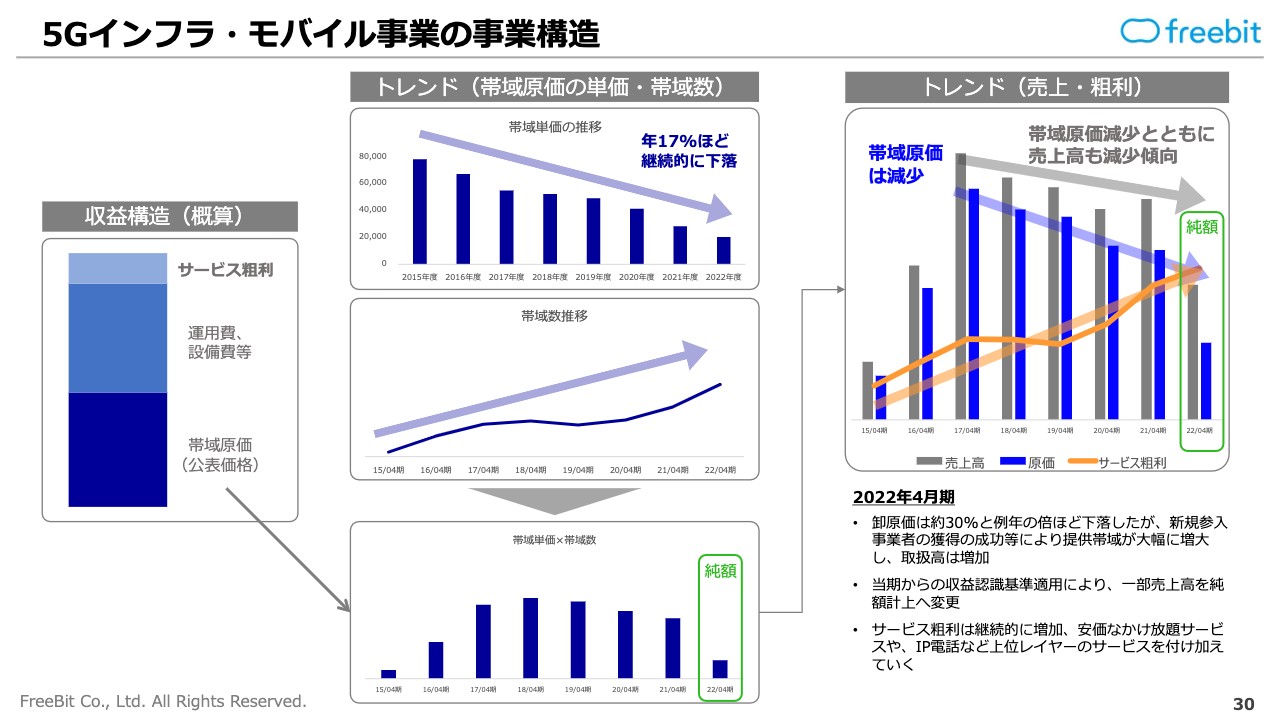

5Gインフラ・モバイル事業の事業構造

売上高につきましては先ほど言及させていただきましたが、特にMVNO向けのモバイル事業は、仕入れコストである帯域単価が継続的に下落し、年間で約17パーセントの下落となっております。

一方で、利用者の増加や、1人当たりの利用数も増えてきているところもあり、帯域数は堅調に推移することができております。結果として、ほぼ相殺するようなかたちの影響になっていることに加えて、競争環境も継続的、かつ積極的になっているところもございますので、我々としましては、格安のサービス、値段的な競争力があるサービスについても投入していくかたちになっております。

結果として、売上高につきましては目立った成長が見られないところはありますが、先ほどお伝えしたとおり、利益につきましてはこのセグメントで90パーセント以上の増加を示しており、大幅な増加を達成することができております。

しかし、こちらのセグメントの売上高の成長につきましても、やはり今後は考えていかなければというところで、さらに上位レイヤーのサービス群、新規商材についても踏まえて、投入していきたいと思っております。

【業績進捗】5G生活様式支援事業(生活革命領域)

5G生活様式支援事業でございます。こちらは「パフォーマンスゾーン」に属する子会社のギガプライズ(グループ)が中心となる集合住宅向けのインターネットサービスに加えまして、「トランスフォーメーションゾーン」として、「TONE/DTI」を中核とした「5G Lifestyle」という事業を担っております。さらに新規事業領域の「インキュベーションゾーン」としまして、「5G Workstyle」「5G Healthstyle」のサービスを展開するセグメントとなっております。

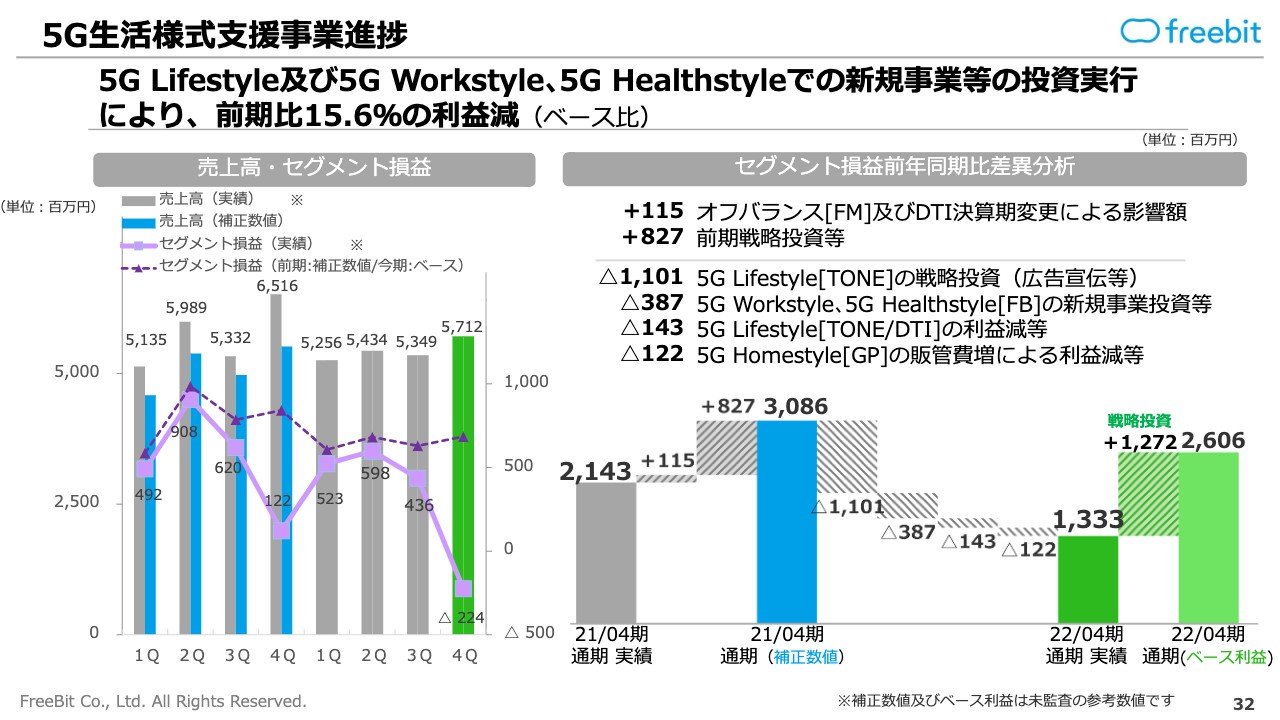

5G生活様式支援事業進捗

5G生活様式支援事業につきましては、「5G Lifestyle」「5G Workstyle」「5G Healthstyle」などの新規事業の投資実行がございまして、ベース費比較ではありますが、前期比で15.6パーセントの利益減となっております。

スライド右側のグラフを見ていただくとわかるとおり、第4四半期につきましては、まず大きな投資を実行しております。こちらは「TONE」の事業におきまして、株式会社NTTドコモ(以下、NTTドコモ)のビジネス展開や、店舗展開に対してのコストもありますので、認知度獲得を見据えた広告宣伝費等々について集中的に実行いたしました。

このようなところを主要因として、「5G Lifestyle」の戦略投資につきましては、11億100万円を計上する結果となっております。

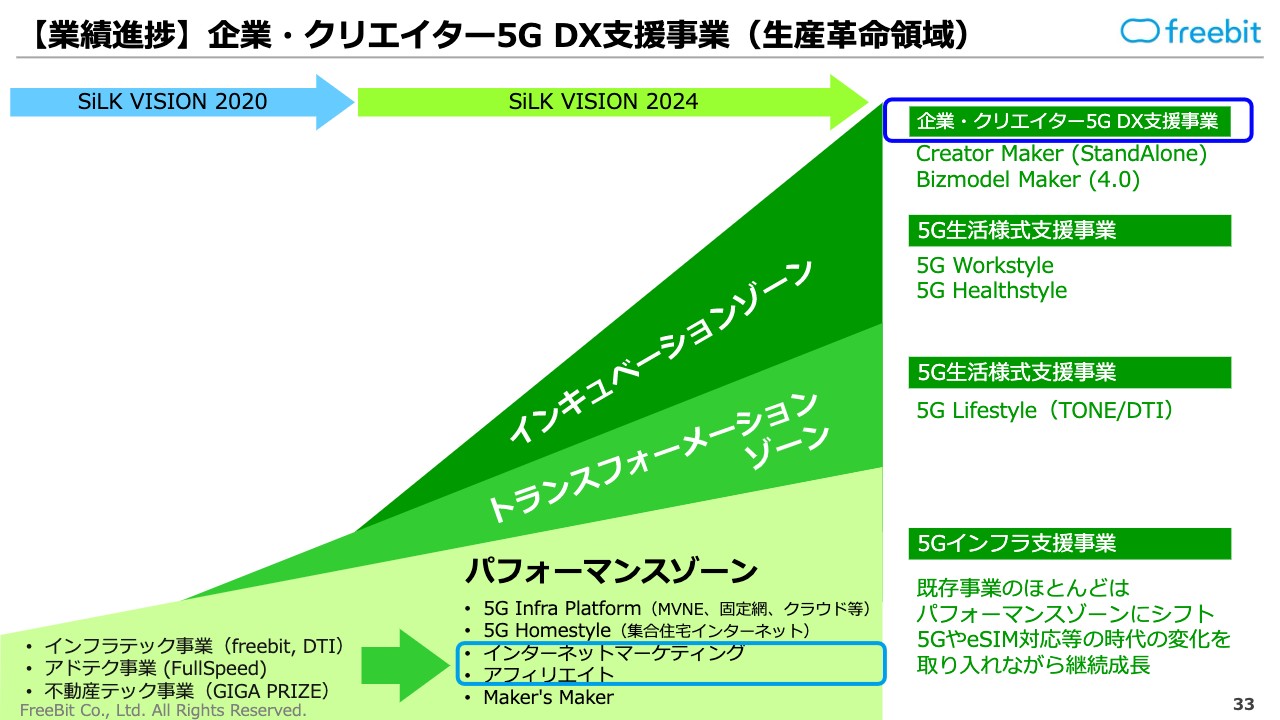

【業績進捗】企業・クリエイター5G DX支援事業(生産革命領域)

企業・クリエイター5G DX支援事業につきましては、「パフォーマンスゾーン」としてインターネットマーケティング・アフィリエイト事業を行う一方で、新規事業として「StandAlone」というアプリプラットフォームの運営を行っております。

こちらにつきましては、2021年4月期の第1四半期、第2四半期で、新型コロナウイルス感染拡大の影響を大きく受けたかたちになっておりますけれども、今期につきましては、徐々に回復基調にあります。また、第4四半期は、売上高・営業利益につきましても、ほぼ完全に回復したと言える状況になったのではと思っております。

そのような状況も踏まえて、ようやく新規事業に関する戦略投資に着手できている状況となっております。

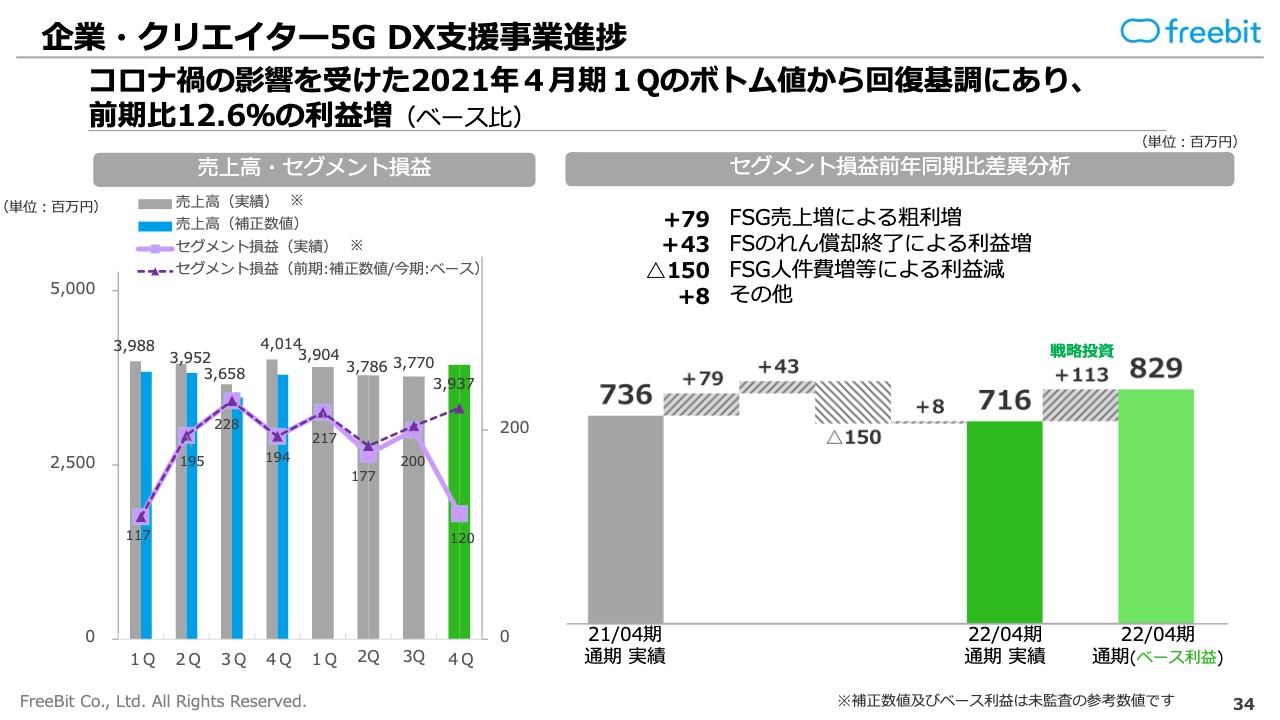

企業・クリエイター5G DX支援事業進捗

以上の結果を踏まえまして、セグメント損益は2021年4月期の7億3,600万円から2022年4月期はベース利益で8億2,900万円となり、前期比12.6パーセントの利益増となっております。

以上をもちまして、通期セグメント別の業績につきましてのご報告を終了させていただきます。

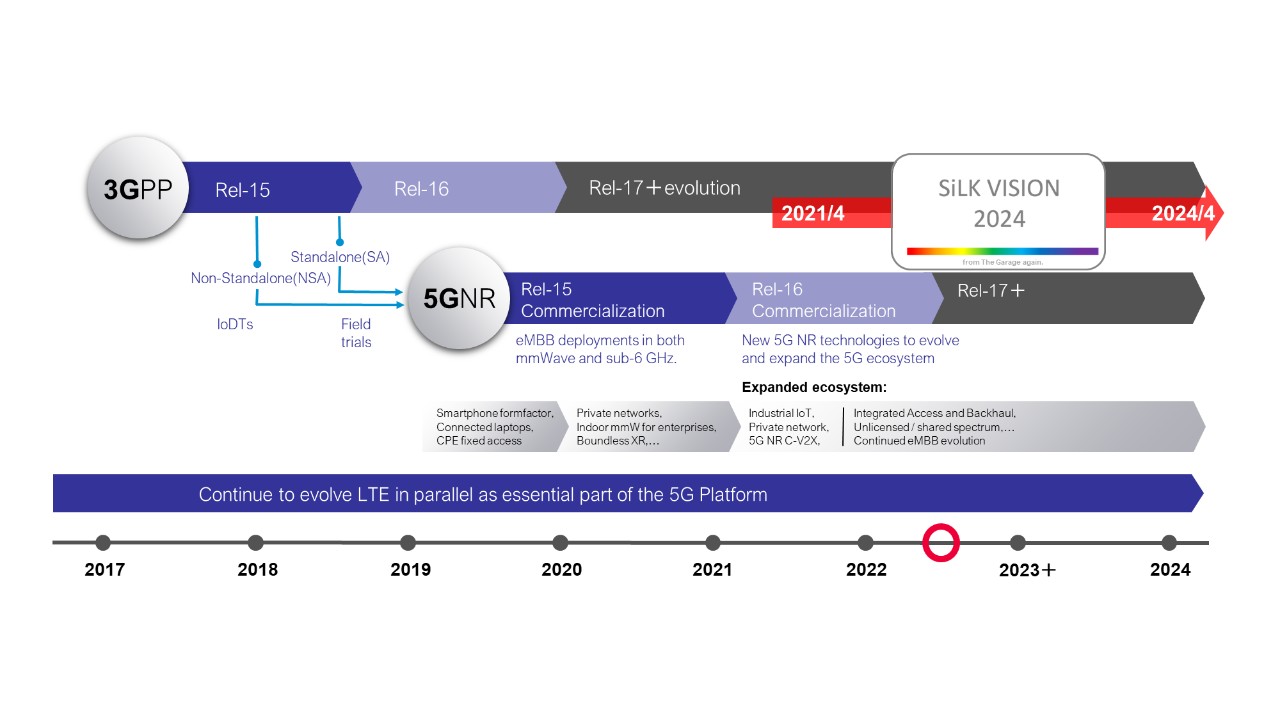

2021年から2030年にかけての10ヵ年計画

石田:それでは、第2部として中期経営計画「SiLK VISION 2024」の進捗に関してご説明させていただいた後に、今期の業績予想に関してお話しさせていただきたいと思っております。繰り返しになりますが、「SiLK VISION 2024」はスライドに記載の3つの5G時代の「SiLK VISION」のうち、第1回目となっております。

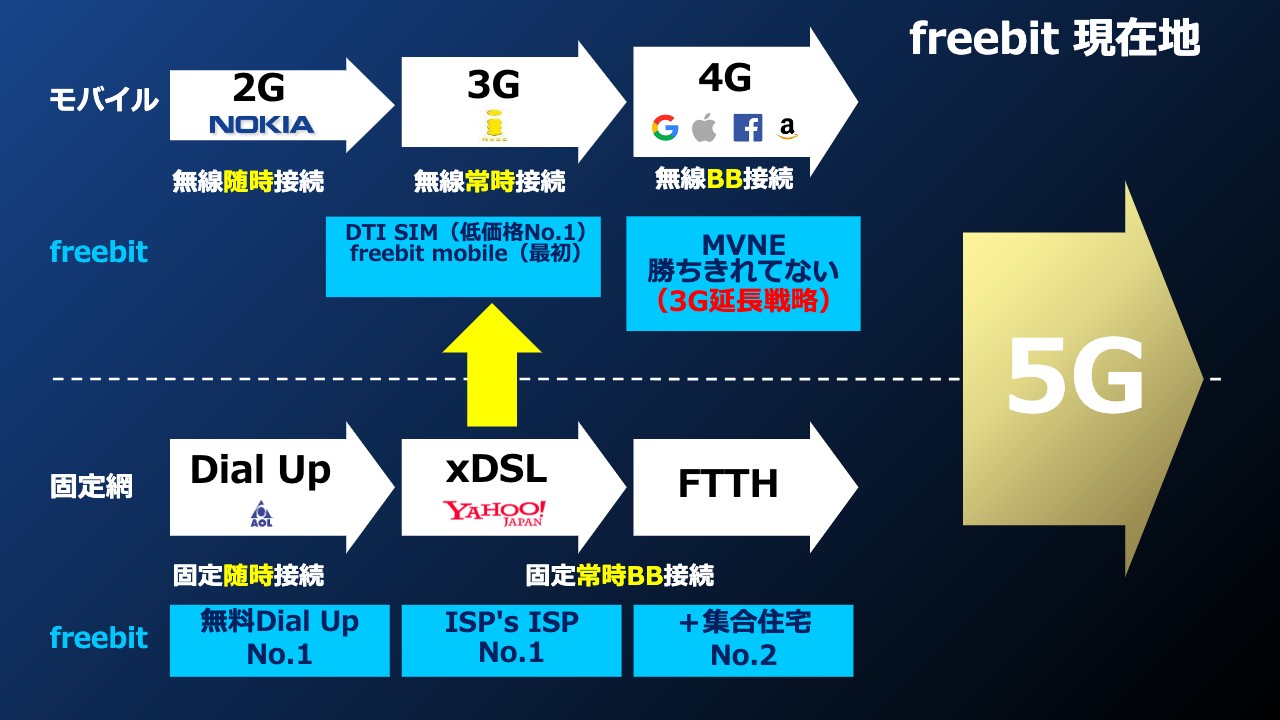

freebit 現在地

フリービットの現在地は中期経営計画でもご説明いたしましたが、時代認識についてはスライドの図のように考えております。フリービットは固定網の提供事業からスタートしており、固定網の変化に応じてそれなりのポジションをキープしてまいりました。

モバイルの3G時代の世界のメインプレイヤーと言われていたのは「iモード」でしたが、こちらに参入し、今までのノウハウを使うことでSIMの低価格ナンバーワンを実現し、最初の格安スマホ事業者として「freebit mobile(現トーンモバイル)」が事業参入を行いました。

時代が4Gに変わってきますと、世界のメインプレイヤーが通信事業者からGAFAと言われるプラットフォーマーに一気に大きくシフトしてまいりました。4G時代では、フリービットに関しては、ある一定のポジションはありながらも勝ちきれておらず、どうしても3G時代の延長戦略でしか取れていないところがございました。

そして、今後10年間で時代が5Gにシフトしてまいります。2G、3G、4G、5Gはすべて10年ごとのタームでメインプレイヤーが大きく入れ替わっていくという特徴を持っております。我々は4G時代と同じかたちにならないように、5G時代がどのようなかたちになるのかを見越した上で、逆算した戦略を立てていく必要があると思っております。

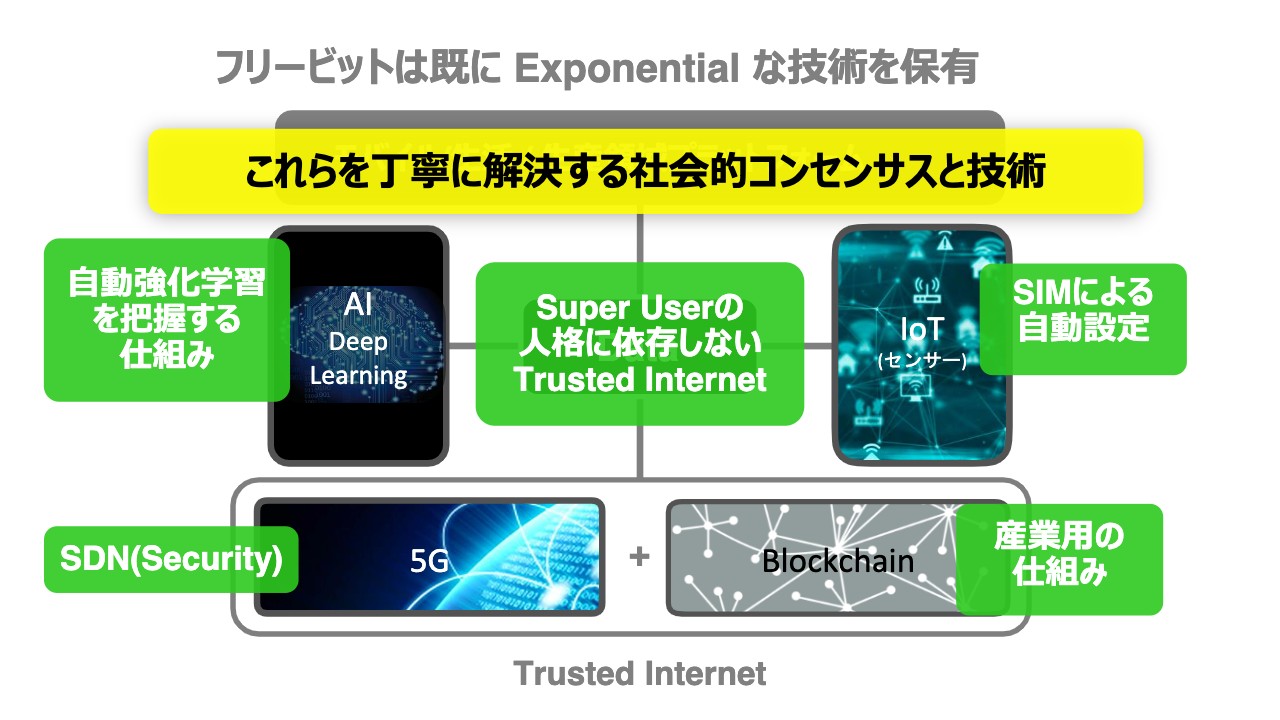

フリービットは既に Exponential な技術を保有

5G時代を担う技術群として、5Gはもちろん、ブロックチェーン、AI、データ、IoTといった破壊的な技術に対して、我々はすでに一定の部分の技術を持っております。

これらを解決して丁寧に組み合わせていく技術は、フリービットの得意な領域です。「Inter Engineering」を技術指針としており、技術だけではなく、技術と技術の間をどのようにつないでいくのか、IPv4からIPv6、固定網からモバイルなど、これらを丁寧につないでいくことを我々は得意としております。

ご覧のようにバラバラの技術を組み合わせて、これらのシフトを丁寧に展開していくことが我々の大きなミッションになってくるのではないかと考えております。

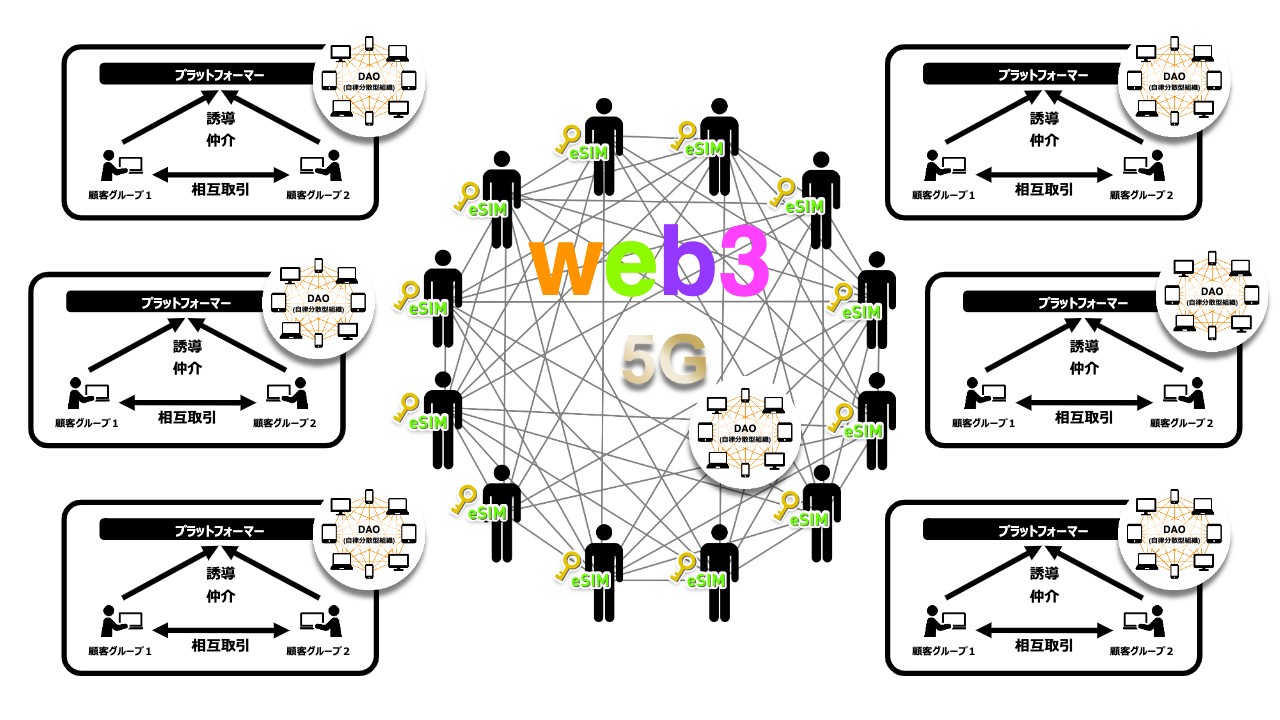

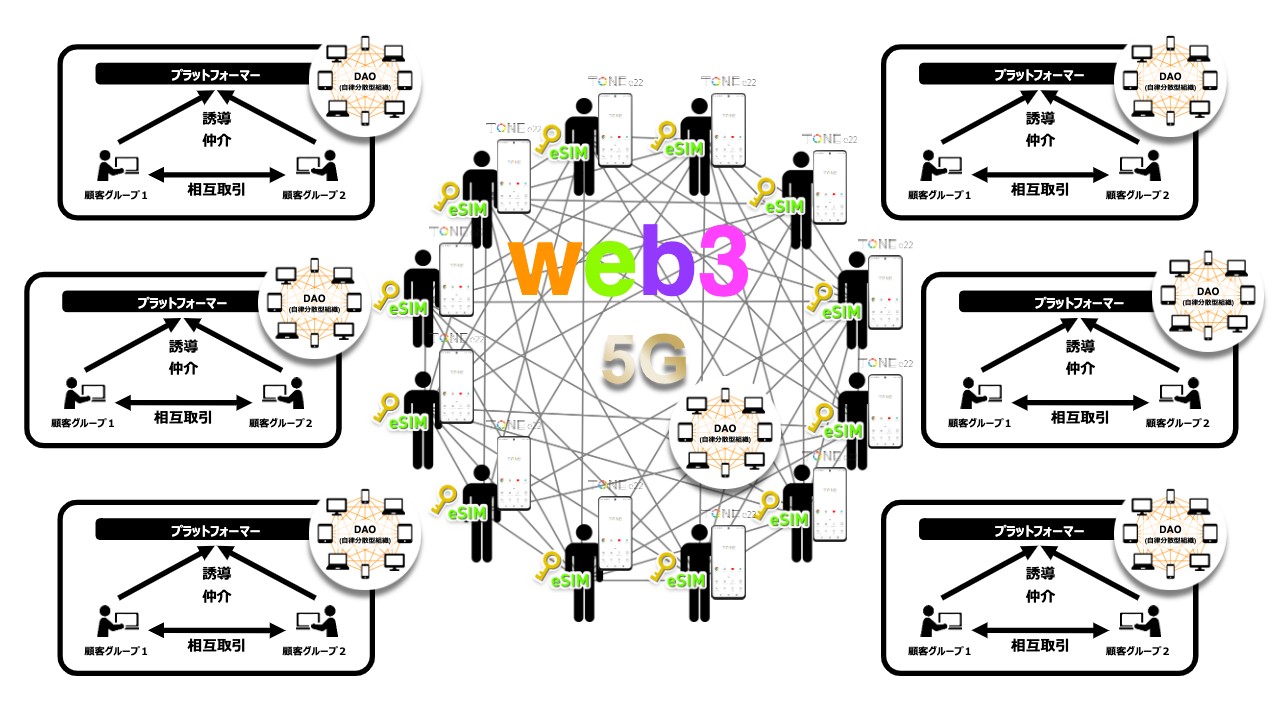

Web3のイメージ

5G時代は、プラットフォーマー集中型の時代から分散型社会にどんどん移ってまいります。インターネットは本来分散型でしたが、分散型技術では当時の社会ニーズを満たせなかったことからクラウド集中型に戻りました。しかし、プラットフォーマーによる弊害も社会的に認識されており、現在は分散型の社会、分散型のネットワーク、分散型のプラットフォーマーに向かう動きが強くなってきております。

中期経営計画を発表した時点ではそれほどバズワードになっておりませんでしたが、現在、こちらは「Web3」と表現されております。我々はWeb3を「Trusted Internet」という名前で表現してきましたが、5G時代のWeb3にどのように向かっていくのかが我々の非常に重要なテーマになっております。

戦略投資の内訳

そのようなテーマに向かい、戦略投資を行ってまいりました。第4四半期にかなり集中してしまったことと、3億円ほど投資しきれなかった部分がございますが、この1年間でどのような成果が出てきたかについてご説明させていただきます。

はじめに、トランスフォーメーションゾーンの5G生活様式支援事業として、5Gライフスタイルを担う「TONE」についてご説明させていただきます。

5G Lifestyle

現在地はスライド下部の赤丸の部分となっており、フル5Gと言われる仕様が動き始めた状態でございます。4Gのインフラの上に5Gが乗っているところがまだございますが、ここから5Gスタンドアローン(SA)と言われるものが出てきて、それが5Gの本番というかたちになります。

現在、キャリアも実証実験の段階が多いですが、「TONE」はこれに先駆けてしっかり対応していくような動きを行っております。

2021年4月14日「TONE e21」販売開始

昨年の2021年4月14日に「TONE e21」の販売を開始いたしました。こちらはpre5G端末というもので、AIを中心にさまざまなサービスを組み直すことを行っております。AIが見守るメッセンジャー機能が非常に好評を得ております。

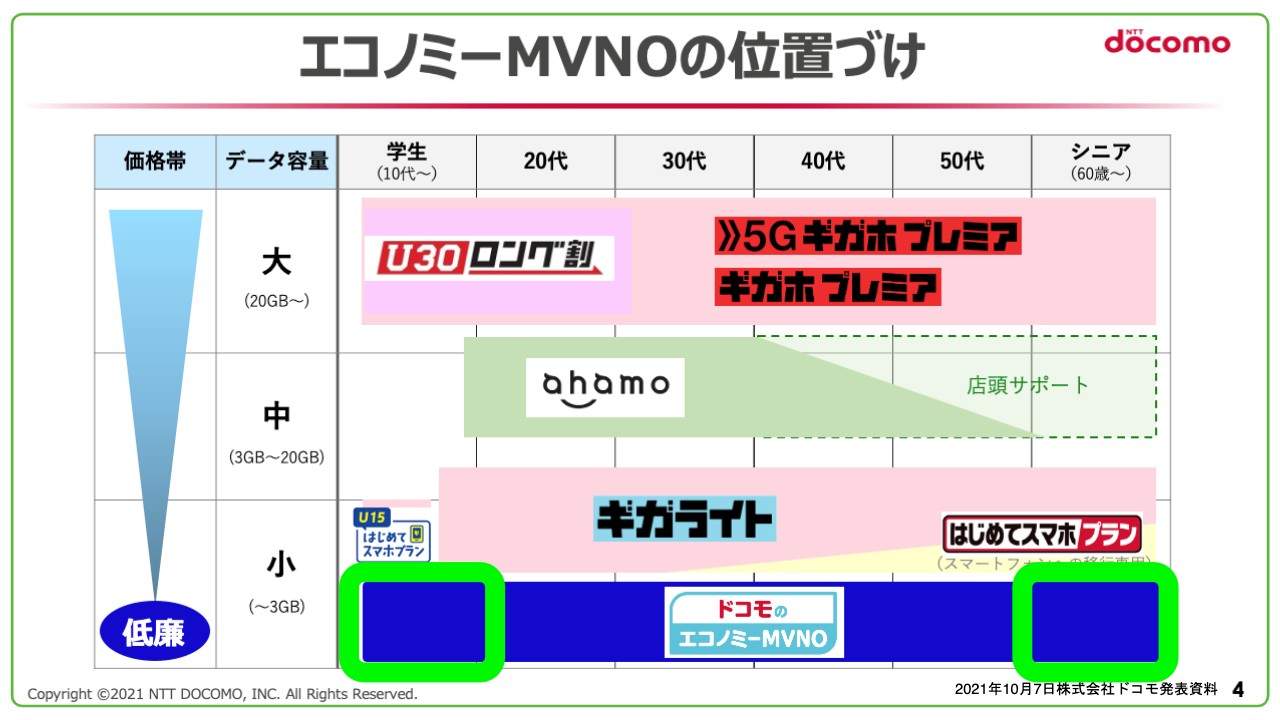

2021年10月7日「エコノミーMVNO」発表

また、2021年10月7日にNTTドコモの「エコノミーMVMO」に、NTTドコモのグループ以外では唯一フリービット(トーンモバイル)が選定され、参入することを発表いたしました。

エコノミーMVNOの位置づけ

NTTドコモ全体の料金の中でも低廉な価格帯で、加えて我々が得意な子どもとシニアをくっきり差別化したかたちでの展開を行っていくということで提携させていただいております。

2021年12月22日「TONE for iPhone」販売開始

第1号の商品は「TONE for iPhone」で、iPhone向けのSIMでございます。SIMをiPhoneに挿すだけで見守りのスマートフォンに変わります。iPhoneとSIMはドコモショップ店頭でセットで購入することができますので、店員に設定してもらうこともできます。さらに、NTTドコモの割賦プログラムも適用できるというサービスがスタートしました。

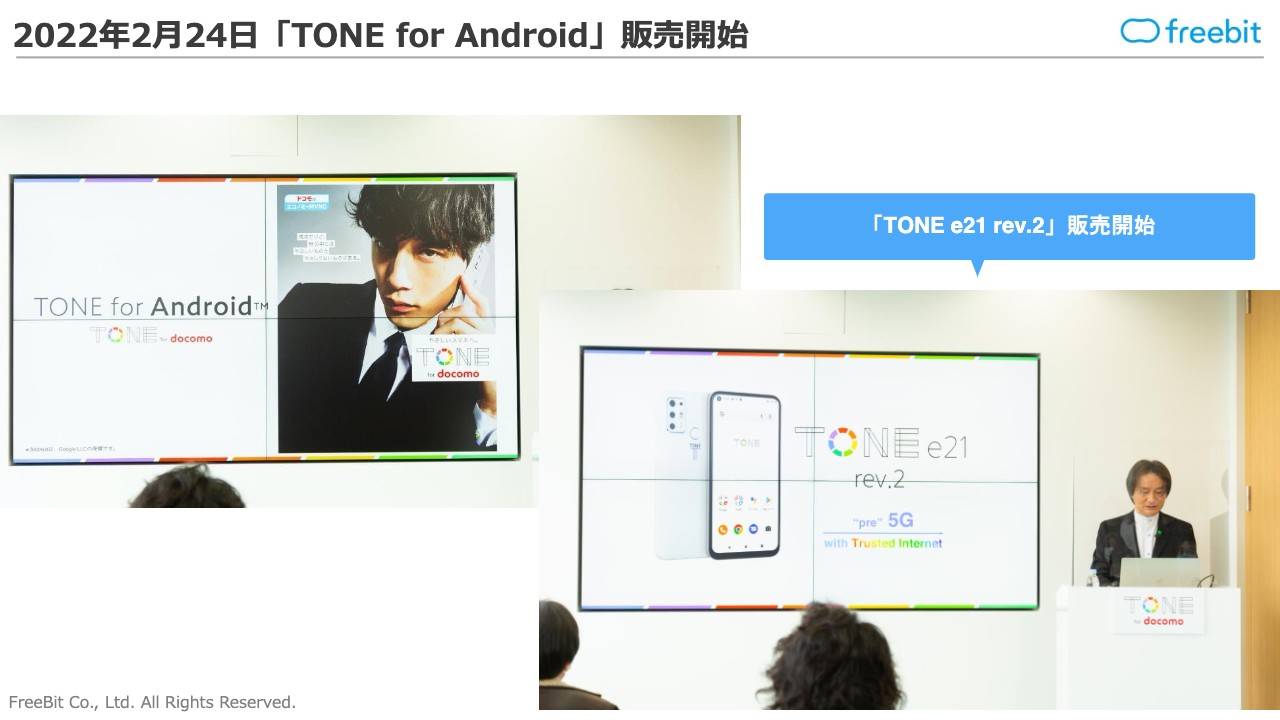

2022年2月24日「TONE for Android」販売開始

その約3ヶ月後に、「TONE for Android」の販売を開始いたしました。我々の悲願でしたが、全国のドコモショップで我々のオリジナル端末「TONE e21 rev.2」が販売されております。

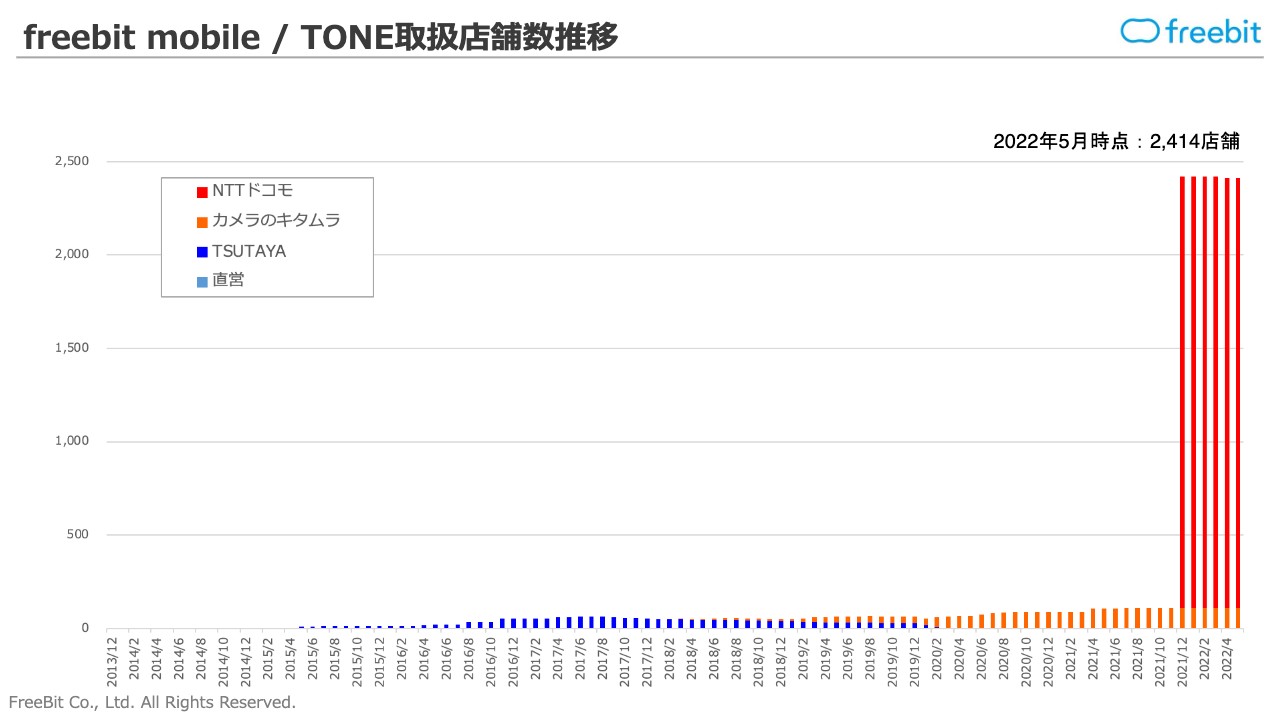

freebit mobile / TONE取扱店舗数推移

我々は2013年12月から店舗展開を始めましたが、NTTドコモとの提携以前の2021年11月時点では112店舗だったものが、現在は24倍の2,414店舗となりました。

報道ではNTTドコモの店舗数は減っていくと言われておりますが、提携前と比較しますと、まだ非常に大きな可能性があると感じておりますので、ここをしっかり活かしたかたちで展開していきたいと思っております。

取次/自動設定/初期設定サービス

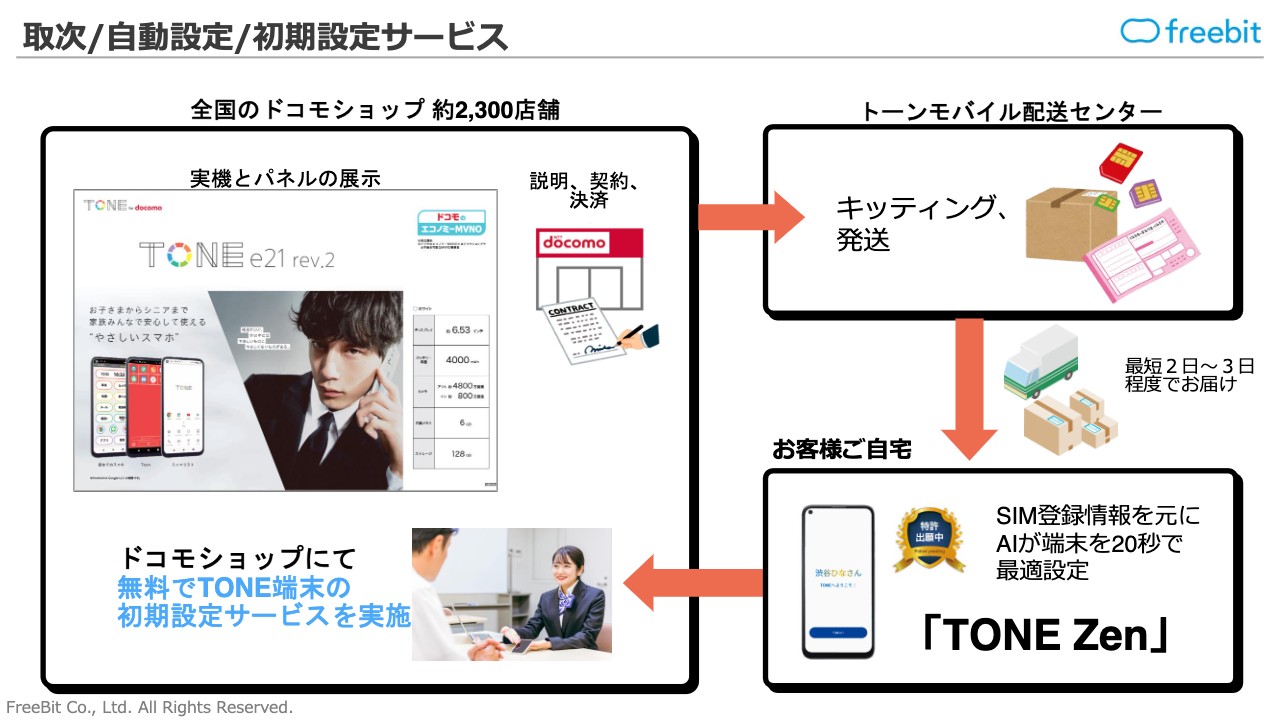

繰り返しになりますが、全国のドコモショップで実機とパネルの展開が行われております。ドコモショップのプロの店員に「TONE」の説明や契約、決済まで行っていただき、その情報が我々のセンターに届いてからキッティング、発送が行われて、最短で2日から3日程度でご自宅に届きます。

設定の際は、我々が特許出願中の「TONE Zen」という技術を使い、登録情報、KYC情報をベースにAIが約20秒で端末を最適設定いたします。ほとんどの方はこれで利用することができますが、ドコモショップでは無料で初期設定のサービスを行う仕組みもございます。現在はほとんどが「TONE Zen」で設定を完了していると聞いております。

店舗の様子

スライドの写真のとおり、ドコモショップでの「TONE」の展開が始まりました。

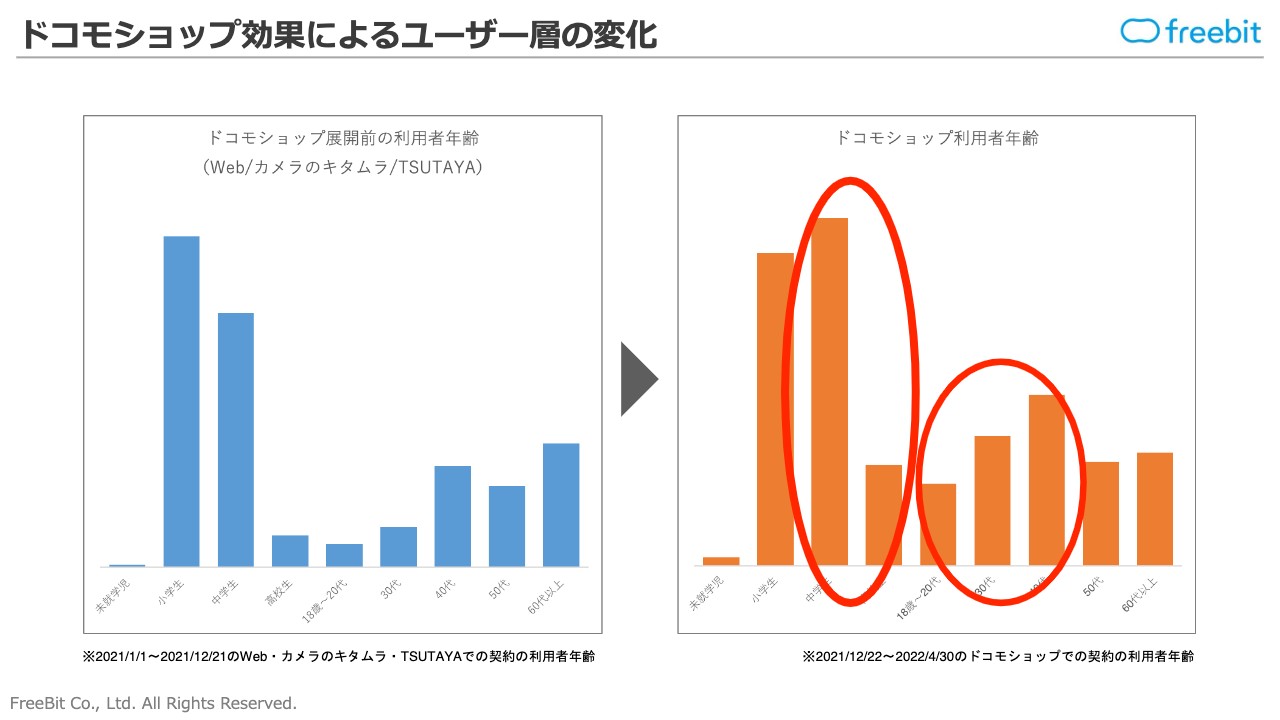

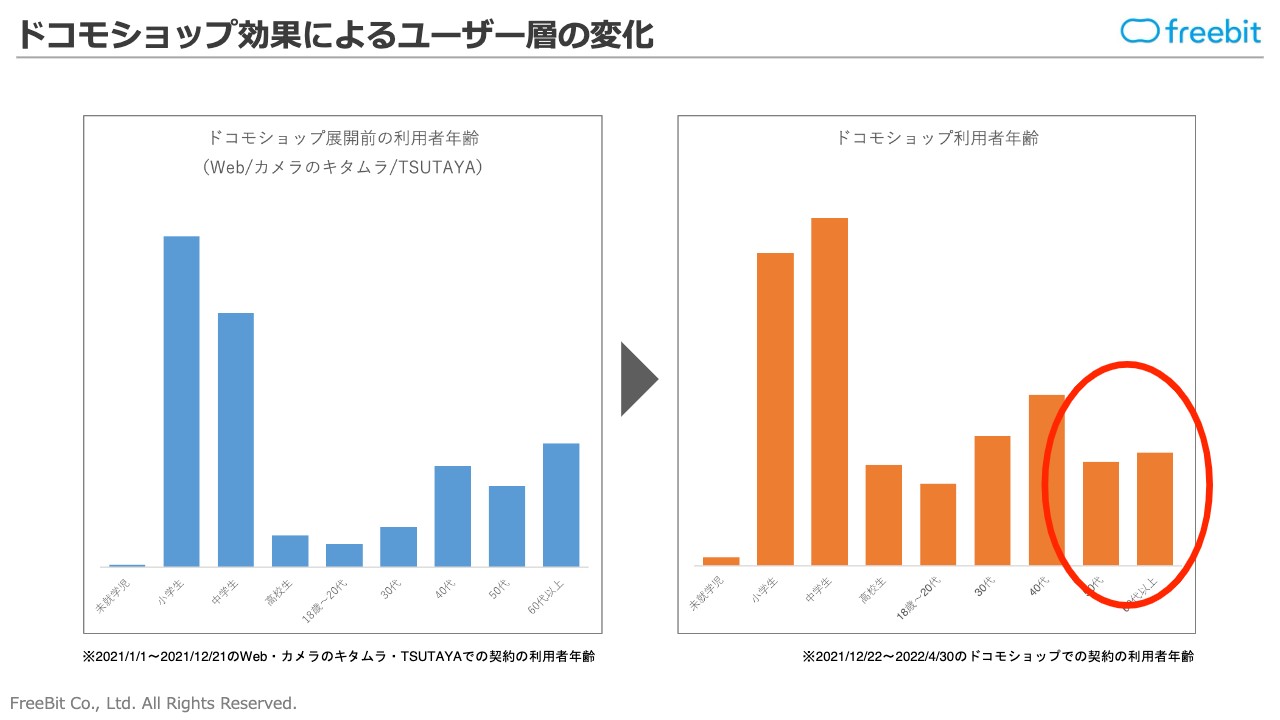

ドコモショップ効果によるユーザー層の変化

これによりまして、ユーザー層の変化が起こっています。ドコモショップ展開前は子どもと50代以上のシニアが我々のメイン分野で、子どもは小学生が多く、中学生・高校生になるにつれてだんだん減っておりました。しかし、ドコモショップでの展開により、中学生のほうが多くなってきております。

今までは小学校から中学校に上がる時、中学校から高校に上がる時に少しずつ終了されておりましたが、逆にそれを取り込むことができる展開となっており、これはまさにiPhoneを使っている方を取り込むことができた効果でございます。

高校生の割合も増えており、30代、40代という今まで取れていなかった現役世代に関しても割合が増えてきております。こちらはiPhone効果とともに、我々が2013年から続けてきました、動画以外はインターネットが使い放題で月額基本料金が税込み1,100円というプランを、ドコモショップで再認知していただけたことが大きかったと思っております。

まだ数ヶ月ではございますが、このようなかたちで年齢層の変化が出てきております。これから約2,300店舗のドコモショップのみなさまに対して、さらに認知していただくにはどのようにすればよいのか、どのように売りやすい構造を作っていくのかを、今期にかけて最適化していきたいと思っております。

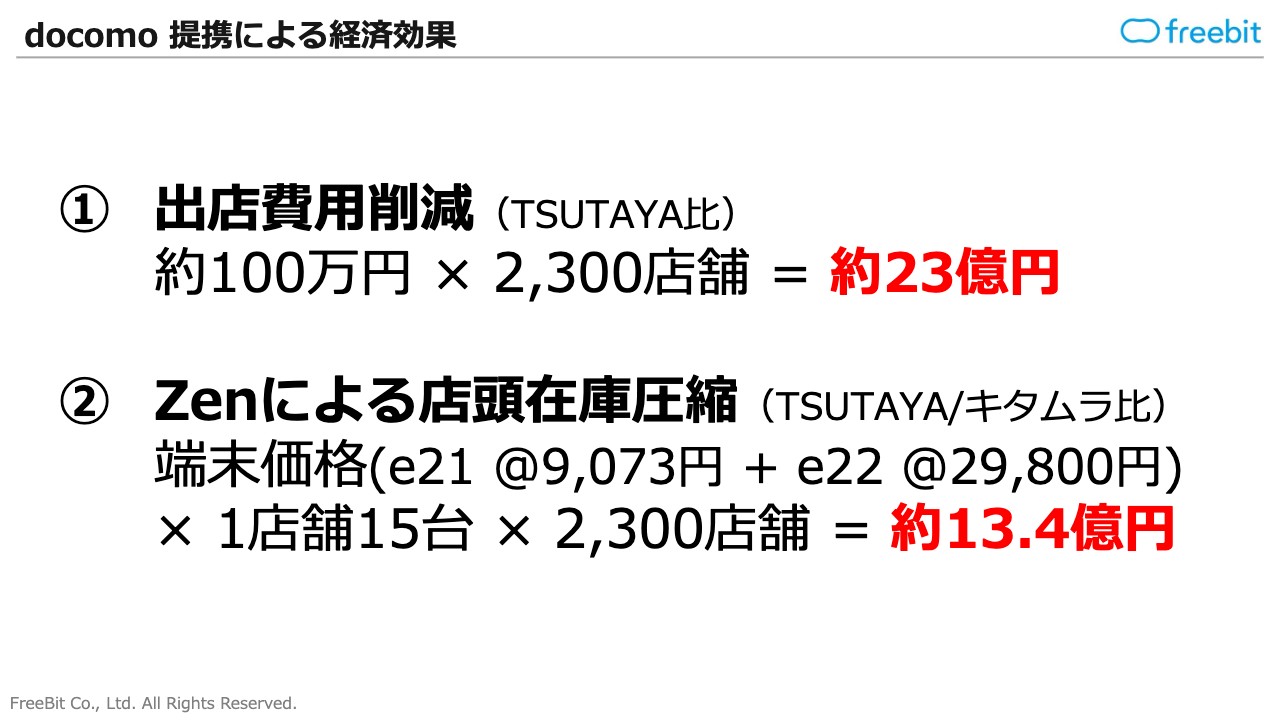

docomo 提携による経済効果

NTTドコモとの提携によりまして、ユーザーの獲得だけでなく、スライドに記載のような経済効果がございました。まず、2,300店舗を出店するためには、今までは約23億円かかっておりました。また、「TONE Zen」の自動設定によりまして、店頭在庫の圧縮が挙げられます。

店頭で販売するためには店頭に在庫を置いておかなければならず、今までは平均15台ほどを回しておりました。これを2,300店舗で行うと約13.4億円かかりますので、2つを合わせて約36億円となり、我々は40億円近い費用を使わずに店舗展開ができたことになっております。

人件費などいろいろなものを合わせますと通常は40億円ほどでは行うことができませんが、今回の提携によってこのようなものが得られております。

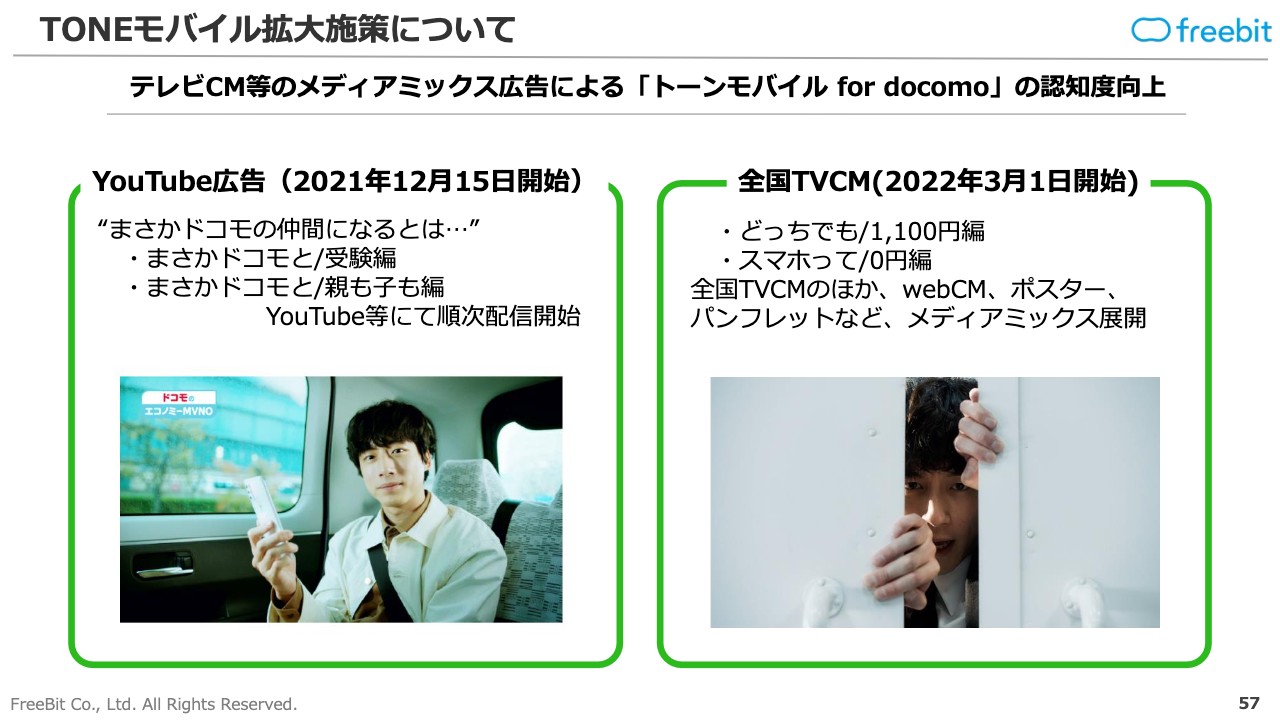

TONEモバイル拡大施策について

これらのメリットを最大限利用するために、我々はテレビCMも含めた認知度向上施策を実施いたしました。

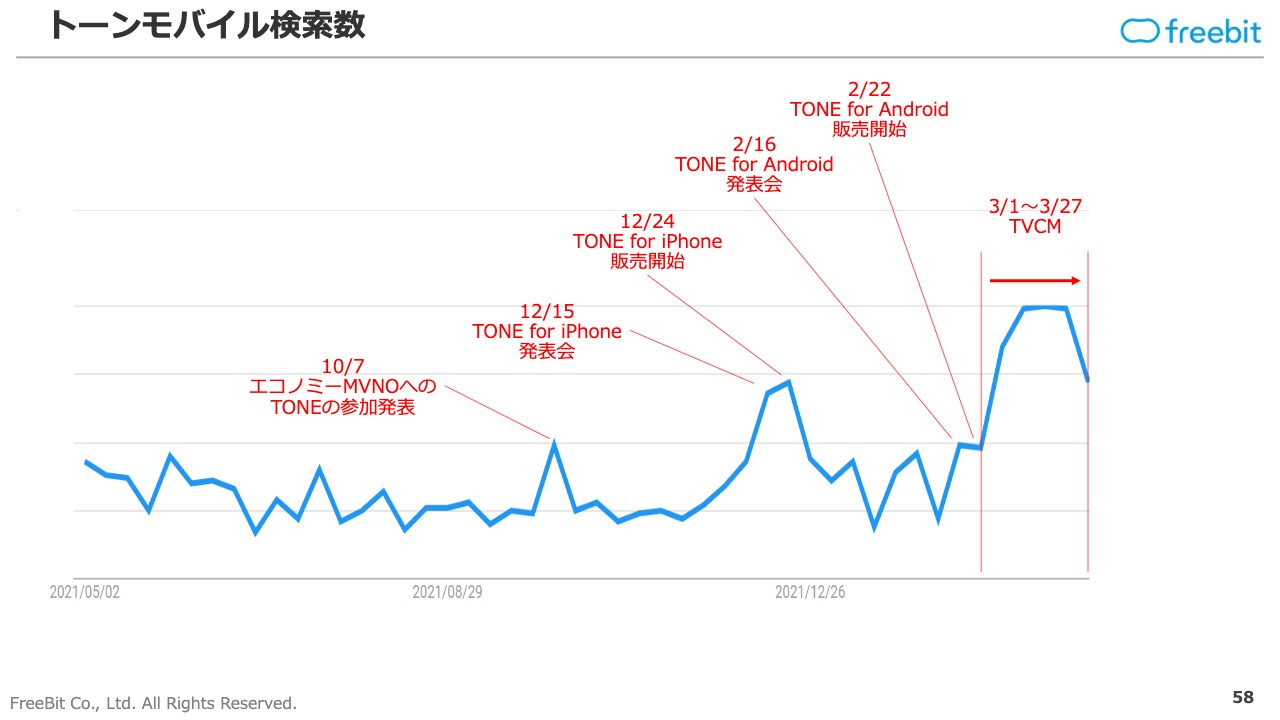

トーンモバイル検索数

それによりまして、「トーンモバイル」の検索数は2021年2月頃と比べて3倍から4倍に増加しております。Twitterなどのソーシャルメディアで「トーンモバイル」と検索していただければおわかりいただけると思いますが、いろいろなところで話題になってきており、知ってもらえる存在になってきたことが大きな要因だと思っております。

店舗の拡大や店舗のみなさんとのコミュニケーションの増加と同時に、認知施策を今期もしっかりと行っていきたいと思っております。

ドコモショップ効果によるユーザー層の変化

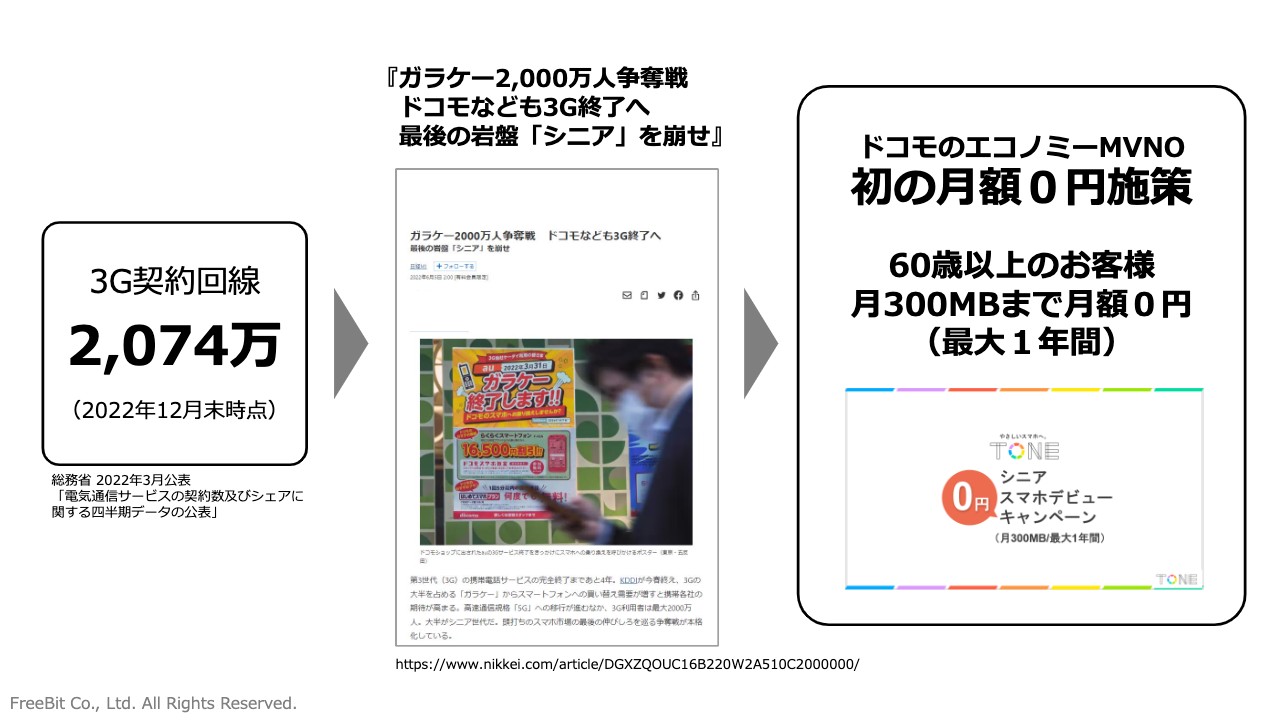

もう1つ非常に大きなチャンスがございます。シニア層はもともと取れていたところになりますが、現在は他と比べてまだ伸びが少ない状況となっております。

ドコモのエコノミーMVNO初の月額0円施策

この部分はこれから非常に大きな特需になると言いますか、我々にしかできないような重要な時代を迎えてまいります。3G契約、いわゆるガラパゴスケータイで使われている3G電波が停波されることによりまして、ガラパゴスケータイが使えなくなる方々が約2,000万人いらっしゃいます。この大半がシニアの方々です。

そのようなところに対して、我々はドコモショップで取り扱う初の月額0円施策を打ち出しました。60歳以上のお客さまは月300メガバイトまで月額0円でご利用いただけるというキャンペーンでございます。

箱に戻すだけで設定が完了する、遠隔でサポートしてもらえる、ドコモショップで初期設定ができるなど、シニアに優しい施策を組み合わせることで2,074万人の市場をどれだけ取り込んでいけるかが、NTTドコモと一緒に取り組む大きなチャレンジになってくると思っております。

TONE e22

このようなところも含めまして、これまで4Gだった端末・サービスを今回は5Gにバージョンアップしております。「TONE e22」は、「TONE Labo」という実証実験への参加が原則になりますが、税抜き1万9,800円で展開しております。

ハードウェア的には5Gスタンドアローン(SA)と言われる、次世代の5Gの仕様や、eSIMにも対応しており、これからの5G時代のほとんどの仕様に対応しているものでございます。

戦略投資の内訳

「TONE」とNTTドコモとの提携の他、Healthstyle領域やWorkstyle領域などで新規プロダクトの立ち上げを行ってまいりました。

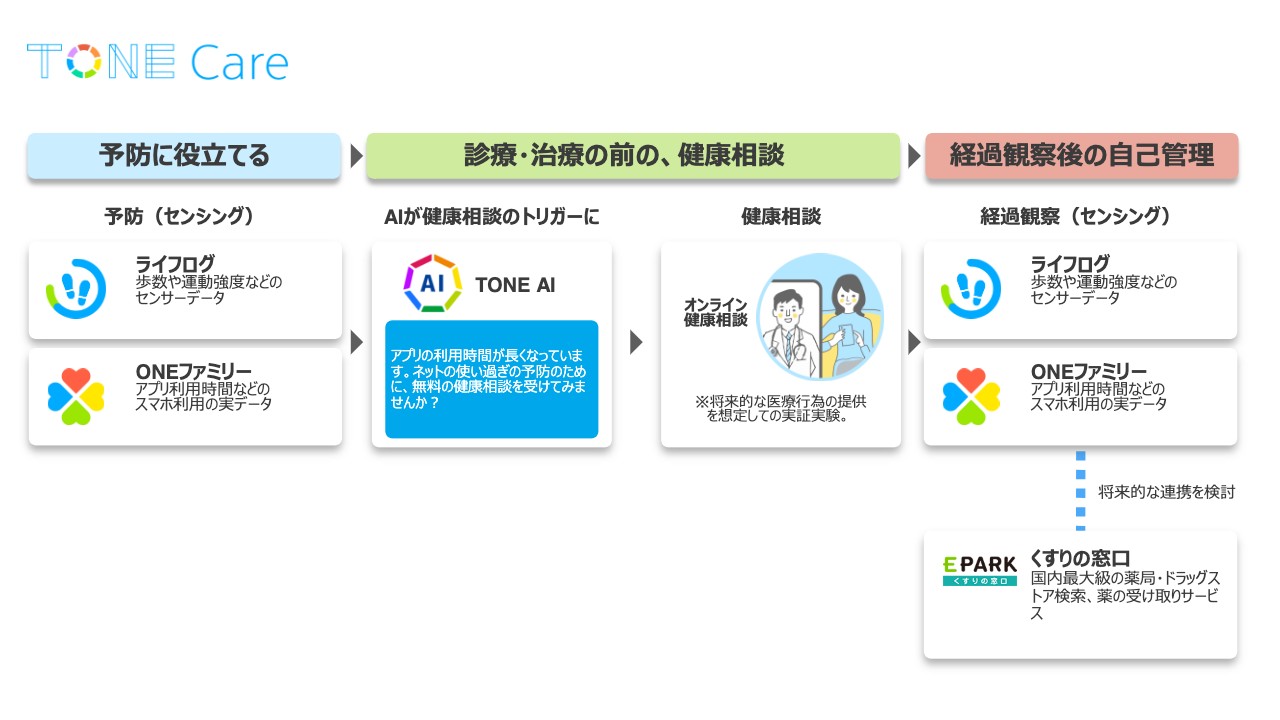

TONE Care

5G Healthstyle領域でございますが、前回の「SiLK VISION」から行っておりました。我々は現在のところ医療従事者ではございませんので、「予防に役立てる」「診療・治療の前の、健康相談」「経過観察後の自己管理」というカテゴリに分けております。

「TONE」のセンサーを使った「ライフログ」は、特にシニアに好評となっております。歩数や運動強度などのセンサーデータを蓄積して重大疾患の罹患率の予測を行うなど、デジタルウェルビーイングに近いものになります。加えて、アプリの利用時間など、スマートフォン利用の実データを使うことで利用の制限などを行ってまいりました。

また、オフバランス化いたしましたが、経過観察後の自己管理といたしまして株式会社くすりの窓口が「EPARKくすりの窓口」などのサービスを展開しております。

今回「診療・治療の前の、健康相談」に近い領域として、AIが健康相談のトリガーになる「TONE AI」を使い、「TONE Care」というサービスを「TONE」で無料でスタートいたします。

「子どもがスマートフォンを使いすぎて依存症になるのではないか」などセンシングしたデータをもとに、AIが「このスコアでは医者に相談するのがよいのではないか?」などのおすすめを出してくれます。

そこから、オンラインでの健康相談といたしまして、平日朝10時から夜10時まで、本物の医師を中心としたメンバーから健康相談サービスを無料で受けられるサービスを展開しております。

こちらでいろいろな助言をいただき、さらにセンシングの仕組みを最適化していくというサイクルとなっております。将来的には「EPARKくすりの窓口」とのデータ連携なども検討しております。

TONE Care

例といたしまして、スライドに画面を掲載しております。左端は子どもの親の画面で、「ライフログ」のチャットの中で「ゲームの利用時間の基準を超えたため、医師との相談はいかがですか?」と出てきております。左から2つ目はシニアの画面で、「もう少しがんばったほうがよいですね」という時におすすめが出てまいります。

それから右側の2つの画面のように、すぐに予約相談もできます。健康相談や医療サービスが自分の手の中にあり、それらがさらに身近になるようなサービスを進めております。

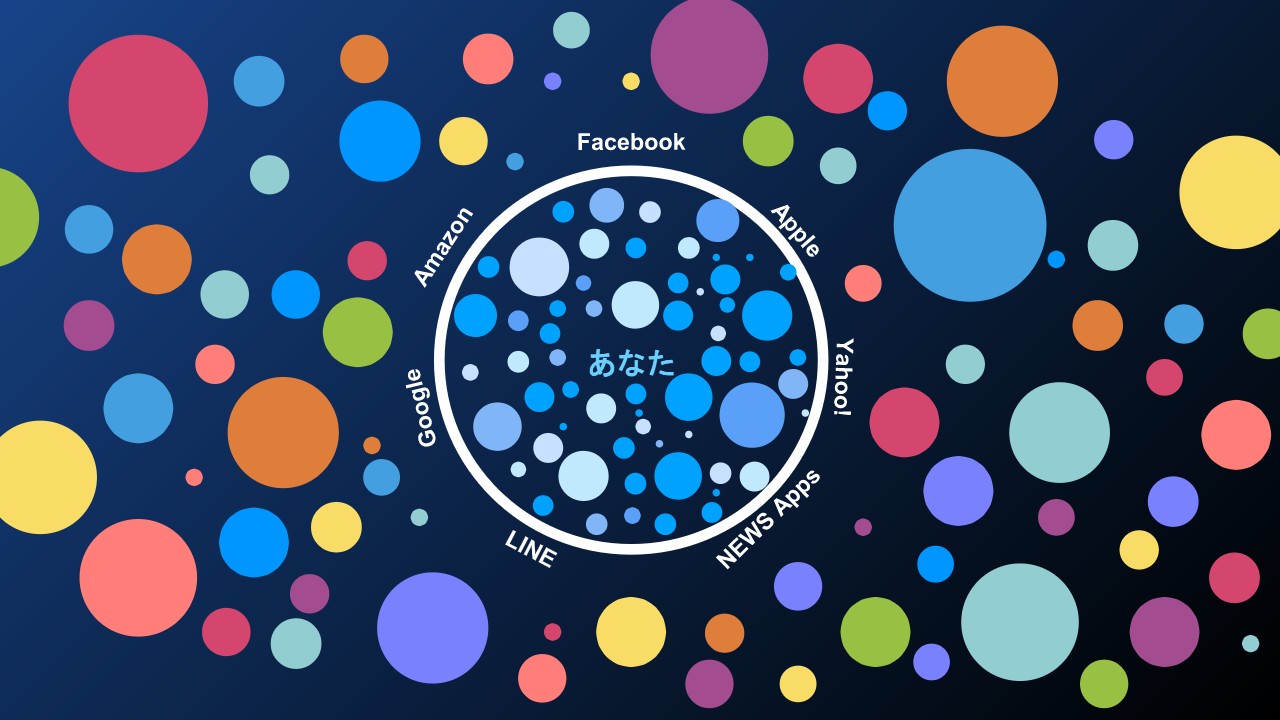

Filter bubble

5G Trusted Internetということで、5GのWeb3の周辺領域につきましてご説明いたします。1つ目は、「Filter bubble」への対応を行ってまいります。我々は設立以来、インターネットを広げたいという思いで取り組んでまいりました。

インターネットはあらゆる情報に対して安価にフラットにアクセスできたり、情報発信できるというメリットがございます。しかし、あまりにも情報が多くなったことによりまして、直接情報ソースに触れるのではなく、さまざまなプラットフォーマーと呼ばれるところを介して、情報に「おすすめ」からアクセスするようなかたちになってきております。

ただし、多くのプラットフォーマーはおすすめエンジンのAIが広告によって紐付けられております。広告効果を高めるために、これらのAIが学習をどんどん進めているということになりますので、自分に心地よいデータだけが集まってくるという傾向がございます。

おすすめデータは非常に便利なものですが、その結果、おすすめされていない世界に一切関われなくなるという特徴がございます。

「おすすめされた世界しか知らない」「『いいね』を押した人しか周りにいない」という非常に隔離された世界、分断された世界になると言われております。これによりまして、世の中の分断が非常に激しくなってきたり、非常に先鋭化した意見が出てくるなどの問題が叫ばれております。

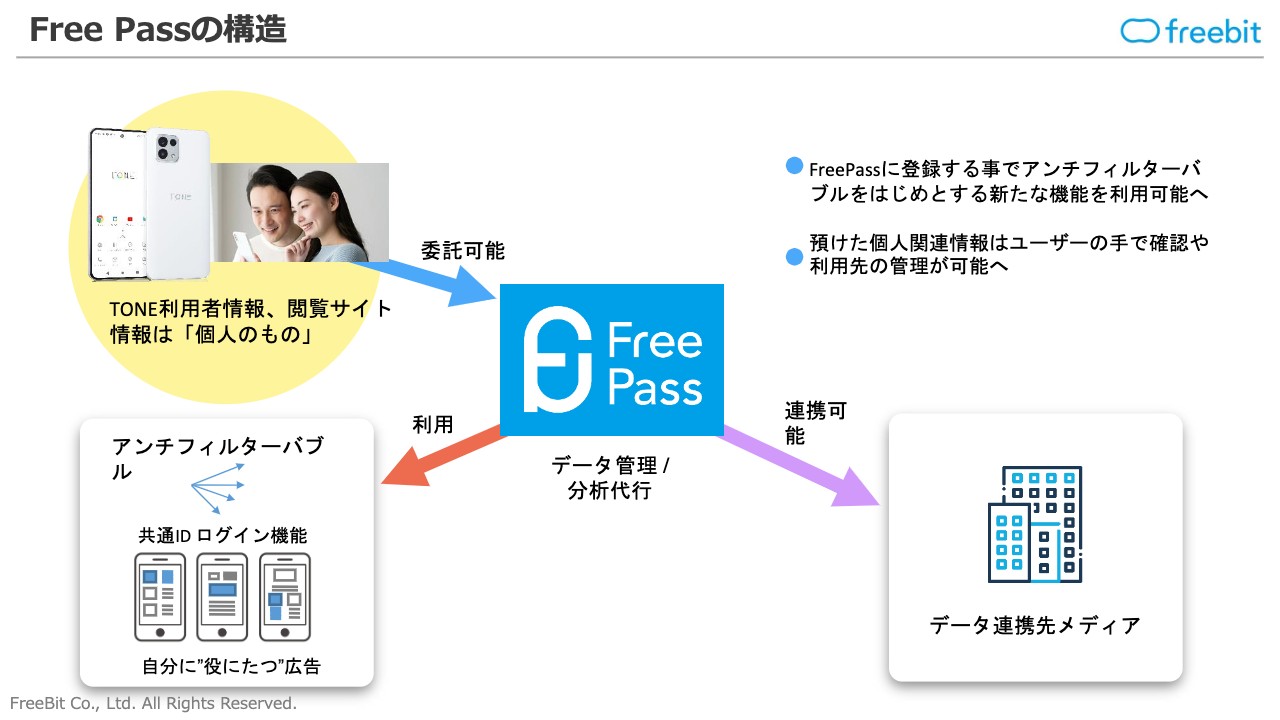

Free Passの構造

2つ目ですが、このような中、我々は独自のID管理の仕組みとしまして、「FreePass」というものを作りました。ヨーロッパで始まったGDPRの仕様に基づき「データはプラットフォーマーのものではなくて個人のもの」「個人がデータの所有者」と考えています。それらの個人関連情報を委託して、必要であればアンチフィルターバブルに使ったり、他社と連携しておすすめをもらったり、最適化された広告を出してもらうなど、選択できるような仕組みでございます。

Filter bubble

その第1号案件として、「トーンモバイル」の実証実験に参加してくださったユーザーに対して取り組みを展開したいと考えております。自分がアクセスしたサイトに対してどのようなフィルターのバブルがあり、自分に近いところと遠いところにどのようなカテゴリがあるのかを実際に目視することができるものです。

自分と遠いところに対してあえてアクセスしてみることで、知らない世界を知ることができます。そのようにフィルターバブルを破るための取り組みを行いたいと思っております。

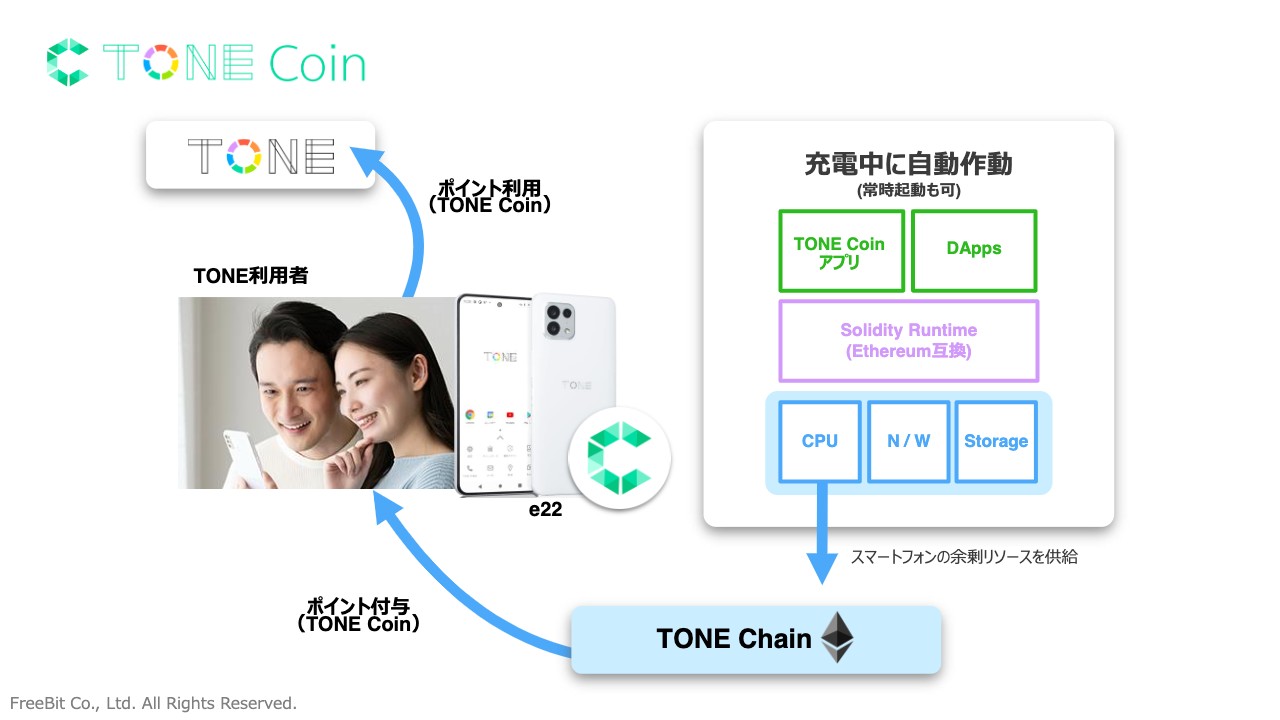

TONE Coin

3つ目は「TONE Coin」で、これはまさにブロックチェーンの領域になります。将来的には「TONE e21」でも利用できるようになる予定ですが、「TONE e22」で「TONE Coin」のアプリをインストールすると、標準設定では充電中のみに稼働して、Solidity Runtimeというイーサリアム互換のマイクロイーサリアムと言われるものを端末内で動作させます。

使っていない時間の余っているCPUやネットワークリソース、ストレージはほんの少しですが、これを「TONE Chain」と言われる世界で初とも言えるモバイルで動作するイーサリアム互換のブロックチェーンに拠出してまいります。

こちらに貢献していただくことによりまして、「TONE Coin」というポイントが付与されまして、それを「TONE」のサービスに利用できるという仕組みでございます。

お客さまは、先ほどお伝えしたWeb3の世界、ブロックチェーンの世界をアプリを入れることで体感できます。充電中にポイントがどんどん貯まっていく仕様として、サービスがスタートいたします。

Web3のイメージ

Web3については、「このような領域でそれぞれ分散した個人がプラットフォーマーを支えていきます」「プラットフォーマーのプラットフォームができていきます」とお伝えしましたが、これを「TONE e22」ですでに実現しております。大きなマイニングコンピュータがなくても、スマートフォンを手にしていただければ、このようなことが本当に実現できるということでございます。

こちらは「TONE Labo」に加入していただいた方限定でございますが、6月1日から販売いたしまして、今日の時点で「TONE e22」を購入していただいた方の100パーセントが「TONE e22」に加入しております。特に「TONE Coin」は非常に長い時間をかけて検討してまいりました。

今でも忘れられませんが、2017年5月6日に出井伸之さんの別荘で、出井さんからこれからの問題点を語っていただきました。

その問題を解決するためには「インターネットをバージョンアップしないといけない」「ブロックチェーンも使ってインフラをもっとTrustedにしていかないといけない」「プラットフォーマーをさらに個人に紐付けていかないといけない」と、とにかく個人のためのプラットフォームを作っていかないといけないということで、Trusted Internet構想を作りました。

2人であまりにも感動して、こんなことは初めてなのですが、自撮りをしたということで鮮明に記憶に残っております。

そこから約5年間、どうすればスマートフォン上でこのようなことができるのかと技術開発を続け、出井さんの存命中に第1弾として「TONE Coin」をリリースできたことは大変喜ばしいことであったと思っております。

本当にギリギリのタイミングでサービスを開始することができました。出井さんには物事を創造していくことに対して、常に我々にプレッシャーを与えていただいておりました。

フリービットグループの中長期の成長イメージ

この理念をしっかり持って、この先、我々はしっかりとした中長期の成長イメージを作っていきたいと思っております。パフォーマンスゾーンは1年間でさまざまなかたちで5Gに対応いたしました。

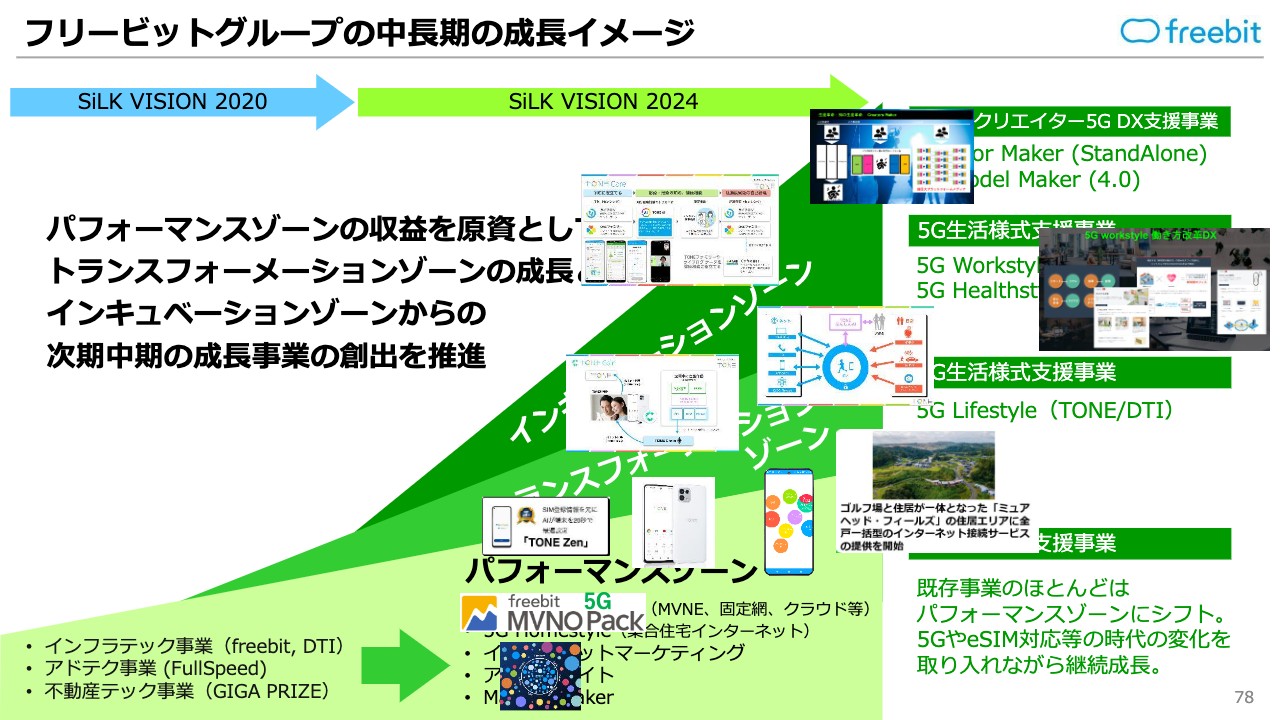

フリービットグループの中長期の成長イメージ

「freebit MVNO Pack」はすでに5Gのサービスをスタートしております。また、Filter bubbleの対応や「TONE Zen」の対応を行ったり、1万9,800円(税抜き)で5Gの端末も出しました。Filter bubbleに対しましても、まもなくサービスが始まります。

インキュベーションゾーンとトランスフォーメーションゾーンの間のブロックチェーンに関しましては、我々独自のブロックチェーンシステムに対する最初の一歩を踏み出すことができました。

これらは、ダッシュボードとして可視化することができます。「5G Healthstyle」に関しましては、「TONE Care」が7月1日にスタートします。「5G Workstyle」に関しましても、今新しい開発が進んでおります。

株式会社ギガプライズ(以下、ギガプライズ)が行っておりますゴルフ場と住居が一体となった「ミュアヘッド・フィールズ」の住居エリアに、全戸一体型のインターネット接続サービスも提供しております。

これは、ギガプライズも集合住宅型から先の世界を見ているということでございます。今後発表する内容もございますが、こちらも一体化して進めてまいりたいと思っております。

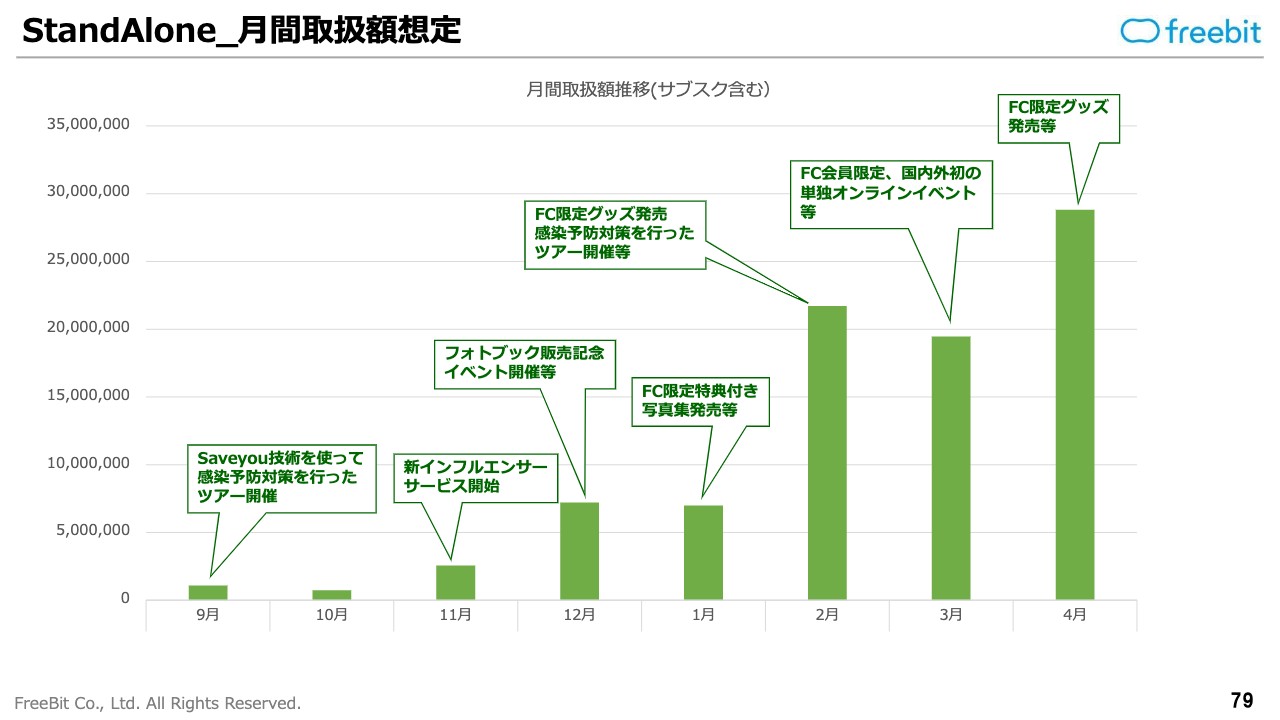

StandAlone_月間取扱額想定

5Gでクリエイターを支援するための総合プラットフォームアプリ「StandAlone」は、有名なアーティストやインフルエンサーの方々に使い始めていただいております。去年の10月から本格的にスタートいたしましたが、プラットフォームで生み出される取扱高は月間3,000万円近くまで伸びてきております。

わずか9月から4月までの間でここまで成長してきているということで、まだプラットフォームとしては少ないですが、これをどれだけ増やしていけるかが重要だと考えております。

2021年から2030年にかけての10ヵ年計画

全体で見るとインキュベーションゾーンはまだ小さな存在ですが、「SiLK VISION 2027」で花開く事業を「SiLK VISION 2024」での投資も含めてしっかりと進めていくというポリシーでございます。1年目に関しましては、先ほどお伝えしたかたちのアウトプットが1つできてきております。

これはトライアンドエラーになりますし、これからどれだけ成長していくのか、止まっていくのか、もしくは非常に成長していくのかはわかりませんが、現時点はそれをしっかりとリーン型で回しながら展開しているということになります。ただし、ゼロだったシードが今の数だけ出てきている状況になります。

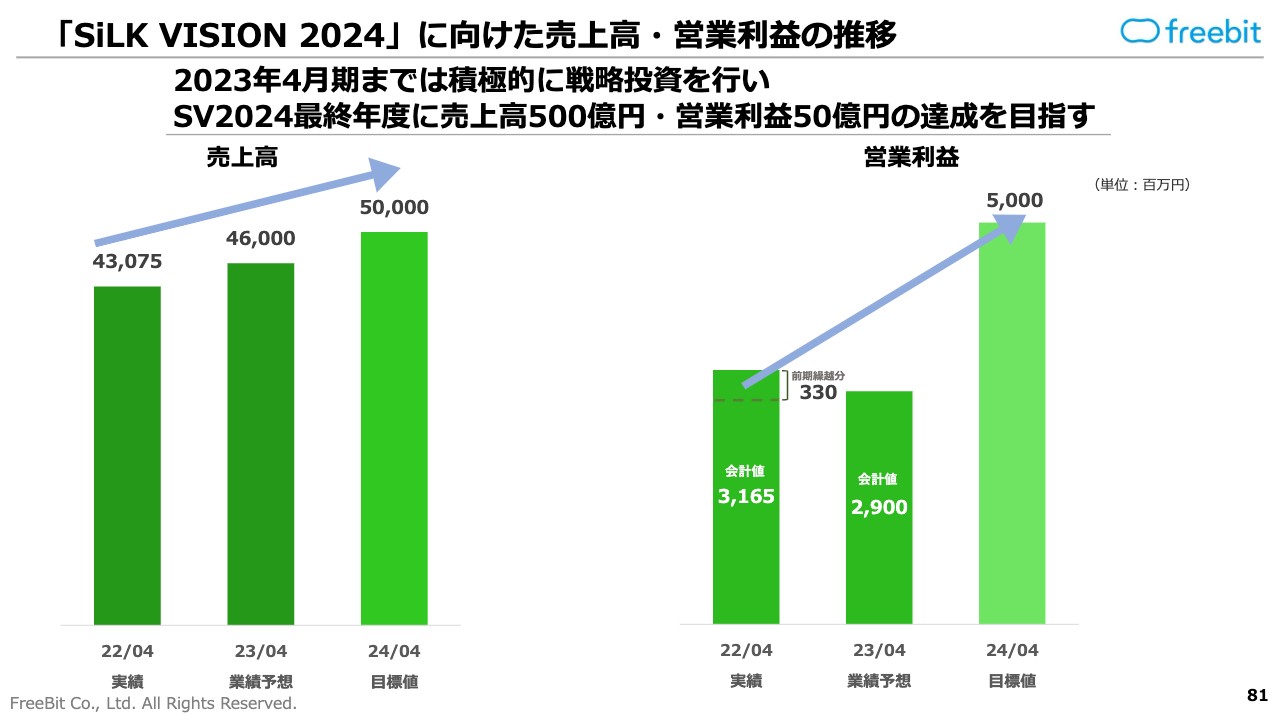

「SiLK VISION 2024」に向けた売上高・営業利益の推移

今期の業績予想でございます。2024年4月期での売上高500億円、営業利益50億円を目指しておりますが、2023年4月期の売上高は2022年と2024年のちょうど中間値を刻んだ460億円を予定しております。営業利益に関しましては20億円くらいの投資を続けてきた中での結果になりますが、今期は29億円を予定しております。

前期投資から3億円くらい投資をシフトしてきていることを考えるとちょうどよいくらいのかたちになりますが、今期は約16億円の投資がありますし、「SiLK VISION 2024」でも投資が行われてきておりますので、こういうような進捗となっております。

2023年4月期の業績予想の詳細に関しましては、清水よりご説明をさせていただきたいと思っております。以上、ご説明をさせていただきました。

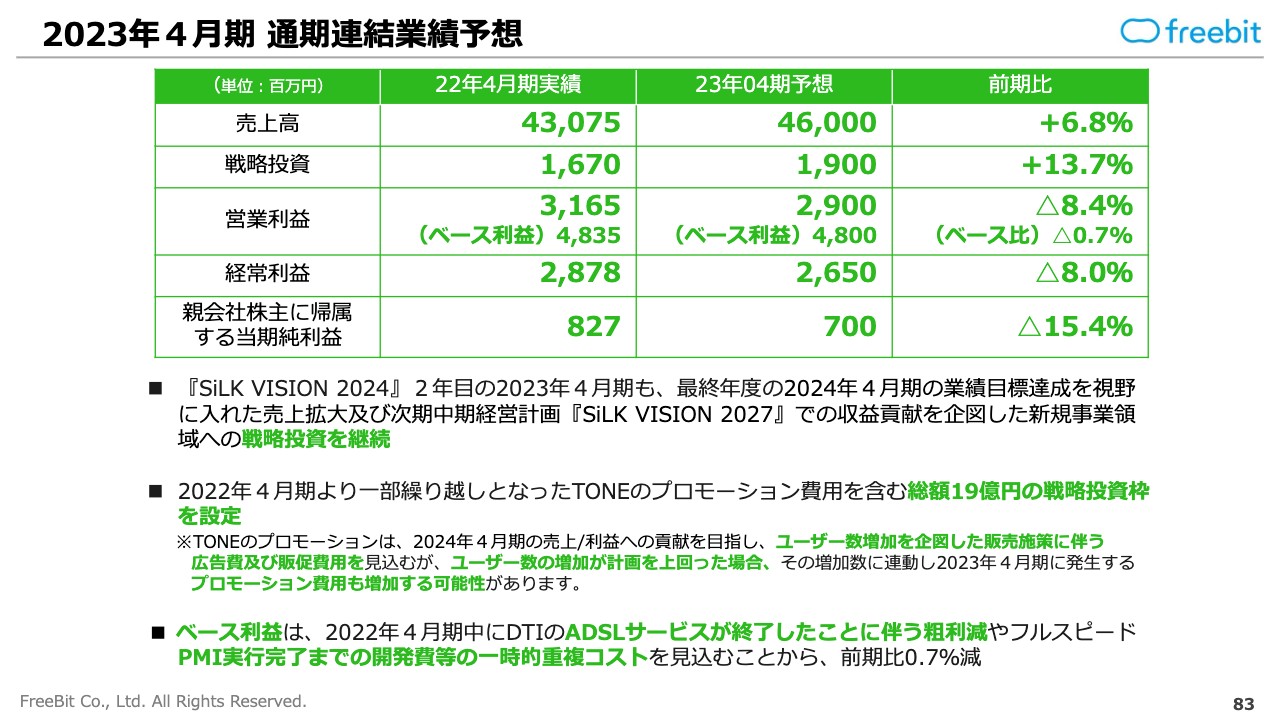

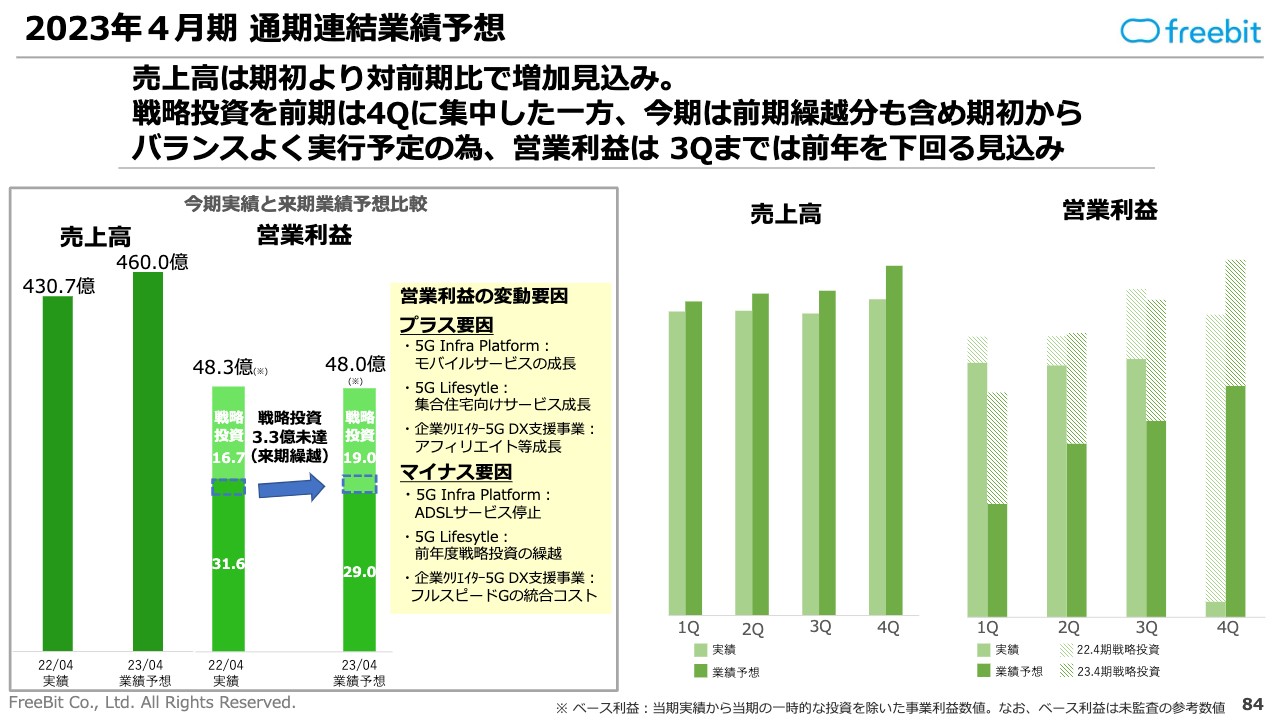

2023年4月期 通期連結業績予想

清水:2023年4月期の通期連結業績予想につきまして、私からご報告させていただきます。2023年4月期は「SiLK VISION 2024」の2年目となっております。我々の事業上の重要な目標といたしまして、2024年4月期の業績目標の達成に加えまして、次期中期経営計画となる「SiLK VISION 2027」に収益貢献できるような新規事業の開拓を主要目標として挙げさせていただいております。

特に2024年4月期の業績目標につきましては、売上高で500億円、営業利益で50億円という数値目標を立てております。営業利益につきましては、ベース利益ですでに48億円前後という水準である一方、売上高は2022年4月期で430億円でございますので、こちらはかなりチャレンジングな目標となっております。

そのような観点も踏まえまして、今期も引き続き積極的な戦略投資を行っていこうと考えております。前期につきましては、20億円の戦略投資を考えておりましたが、16億7,000万円の投資という結果となっております。

そのため、一部持越しとなった「TONE」のプロモーション費用を含んだ戦略投資につきましては、総額19億円で設定しようと考えております。ただし、「TONE」のプロモーションによってユーザー数の獲得が想定以上に順調に進んだ場合には、より増額する可能性もあると考えております。

以上を踏まえた上で、2023年4月期の業績予想の数字といたしましては、売上高が460億円、戦略投資枠である19億円を含んだ営業利益が29億円、経常利益が26億5,000万円、純利益が7億円と開示させていただいております。ベース利益につきましては、前期の48億3,500万円からほぼ横ばいの水準で見通しを立てております。

我々は複数の事業展開を行っております。セグメントや事業内容によっては堅調に数字を積み上げていっている部分もございますが、一方でADSLサービスの終了などが業界として発生しております。そのため、当然ながらそのような利益減少も見込んでおります。

また、フルスピードの完全子会社化を進めております。既存のフルスピードの事業領域における抜本的な構造改革も視野に入れて取り組んでおりますが、そのようなPMIの実行完了に至るまでは一部で長期コストなども発生してくるのではないかと考えております。そのため、その分の数字も含めた上で、結果として48億円前後のベース利益となる見込みでございます。

2023年4月期 通期連結業績予想

売上高につきましては、期初から前期比で増加する見込みで考えております。ただし、2022年4月期には戦略投資が第4四半期に集中した一方、2023年4月期は前期持越し分も含めて期初からバランスよく投資を実行していこうと考えております。そのため、営業利益につきましては累計で第3四半期までは前年を下回る数字展開になるだろうと考え、数値計画を立てております。

2023年4月期 通期連結業績予想

また、通期連結業績予想につきましては、フルスピードの完全子会社化に伴う事項も織り込んでおります。2022年4月期においてもTOB関連費用を一部計上しておりましたが、残りの部分として総額1億1,300万円ほどを営業外費用として見込んでおります。

今回のスキームにつきましては、もともと連結子会社であったものを完全子会社にする手続ですので、のれんの追加計上はございません。そのため、のれんの償却によるP/Lへの影響を含まない数字となっております。

2023年4月期第2四半期で完全子会社化が終了すると見込んで業績予想を行っておりますが、あくまでも予定ですので、効力発生日などの各種手続が確定した後に数値への影響が発生する場合は、また別途お知らせしたいと思っております。ただし、すでに87パーセント前後の株式取得が済んでおり、残り13パーセント程度ですので、おそらく大きな影響は発生しないと考えております。

以上をもちまして、2022年4月期決算説明資料のご説明を終了させていただきたいと思います。我々フリービットグループとしましては、「SiLK VISION 2024」ならびに次の中期経営計画の達成に向けて、事業を邁進していきたいと考えております。

そのため、今期も引き続き19億円程度の戦略投資を行ってまいります。会計上の営業利益としては前期をショートする数値計画にはなっておりますが、あくまでも最重視している事業目的の達成に向けて邁進していきたいと思っておりますので、引き続きご支援いただければと思っております。本日は最後までご視聴いただきましてありがとうございました。

新着ログ

「情報・通信業」のログ