太平洋工業、通期で販売物量増加により売上高は増加 継続的な収益改善活動の推進により各利益過去最高

目次

小川信也氏:本日は「2021年度業績」ならびに「2022年度通期予想」についてご説明したのち、「中期経営計画OCEAN-22」、「サステナビリティ経営」についてご説明させていただきます。

経営環境の変化と今後の課題

2020年の新型コロナウイルス出現以来、「感染防止と雇用・生産の維持を第一義に、GLOCALで足元固めをする」方針のもと、諸活動に取り組んできました。

2021年度の第1四半期は、これまで進めてきた原価低減と、顧客生産が堅調であったこともあり、業績は好調に推移しました。

第2四半期後半から第3四半期前半にかけては、アジアでの新型コロナウイルス感染拡大による部品供給への影響に伴い顧客生産が大幅に減産となるなど、経営環境が変化する中、休業措置・原価低減・固定費削減など、収益改善活動を徹底しました。

11月には新型コロナウイルスの影響は縮小し、12月には通常レベルまで回復しました。第4四半期には、半導体不足の長期化による顧客の生産調整が続いたことに加え、地震やサイバー攻撃などの影響も重なり、顧客の自動車生産台数は想定をやや下回りました。

今後も、先行きの予想が難しい状況ですが、顧客の生産変動に追随し、グローカルにサプライチェーンの体制を整備していきます。

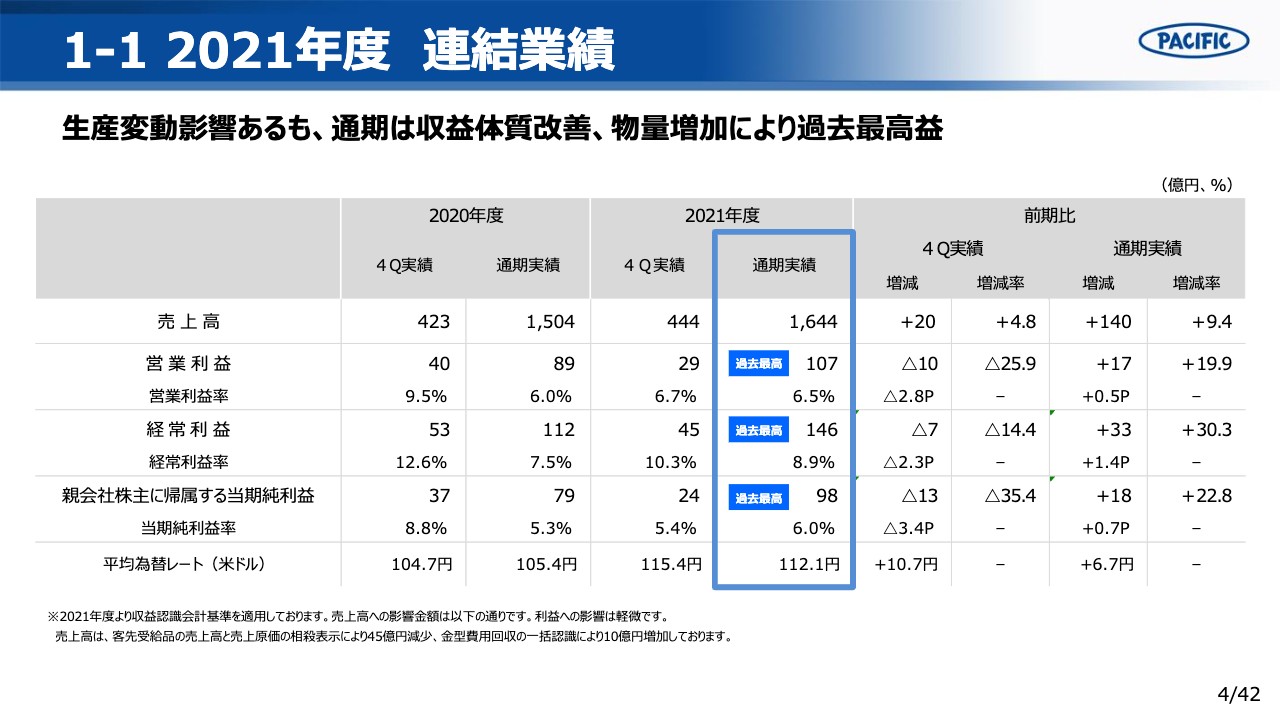

1-1 2021年度 連結業績

連結業績をご説明します。第4四半期の業績は、売上高は前期比4パーセント増の444億円となりましたが、材料価格の上昇や、生産変動の影響によるコスト上昇などにより、営業利益は前期比25パーセント減の29億円となりました。

通期では、売上高は前期比9パーセント増の1,644億円となりました。営業利益は、前期比19パーセント増の107億円、利益率は6パーセント、経常利益は、前期比30パーセント増の146億円、利益率は8パーセント、当期純利益は、前期比22パーセント増の98億円、利益率は6パーセントとなりました。

コロナ禍において、継続的に推進してきた収益改善活動により、各利益は過去最高となりました。

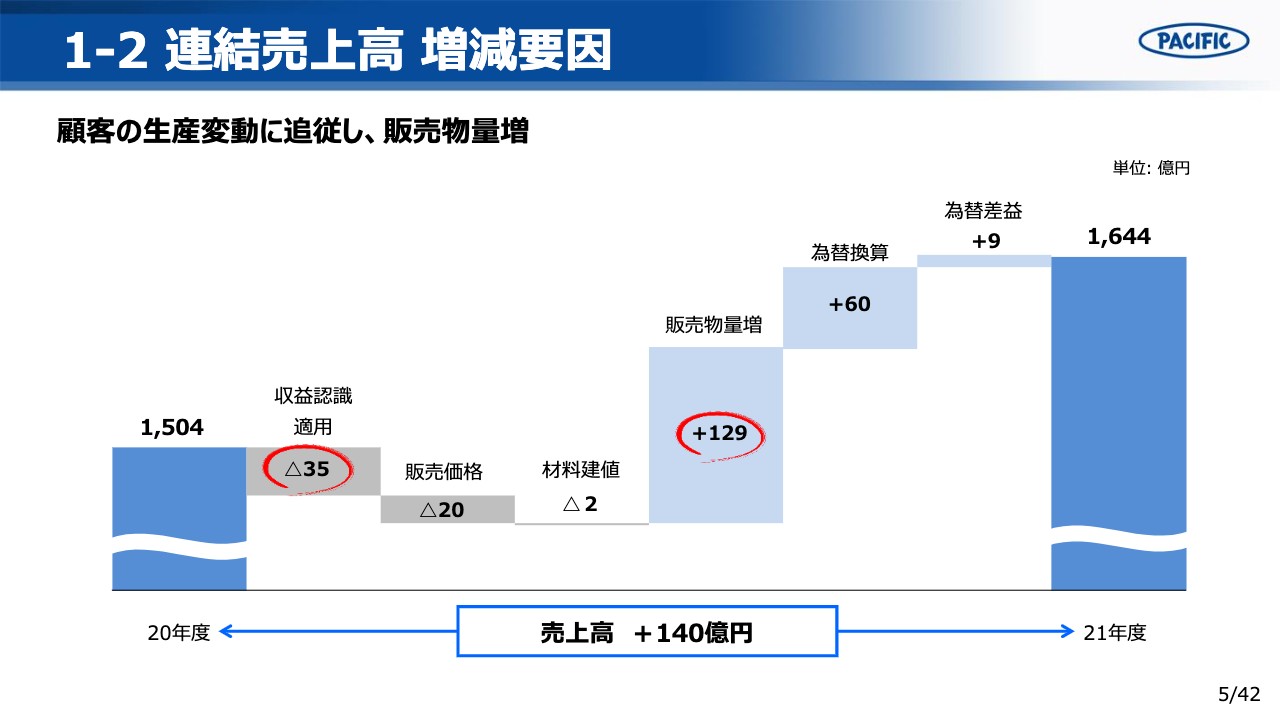

1-2 連結売上高 増減要因

売上高の増減要因は、主にプレス事業において、日本の「収益認識基準」の適用による35億円の減収があり、半導体などの部品供給不足による生産調整はありましたが、通期で見れば販売物量増加や円安進行による為替換算等の影響もあり、140億円増収し、1,644億円となりました。

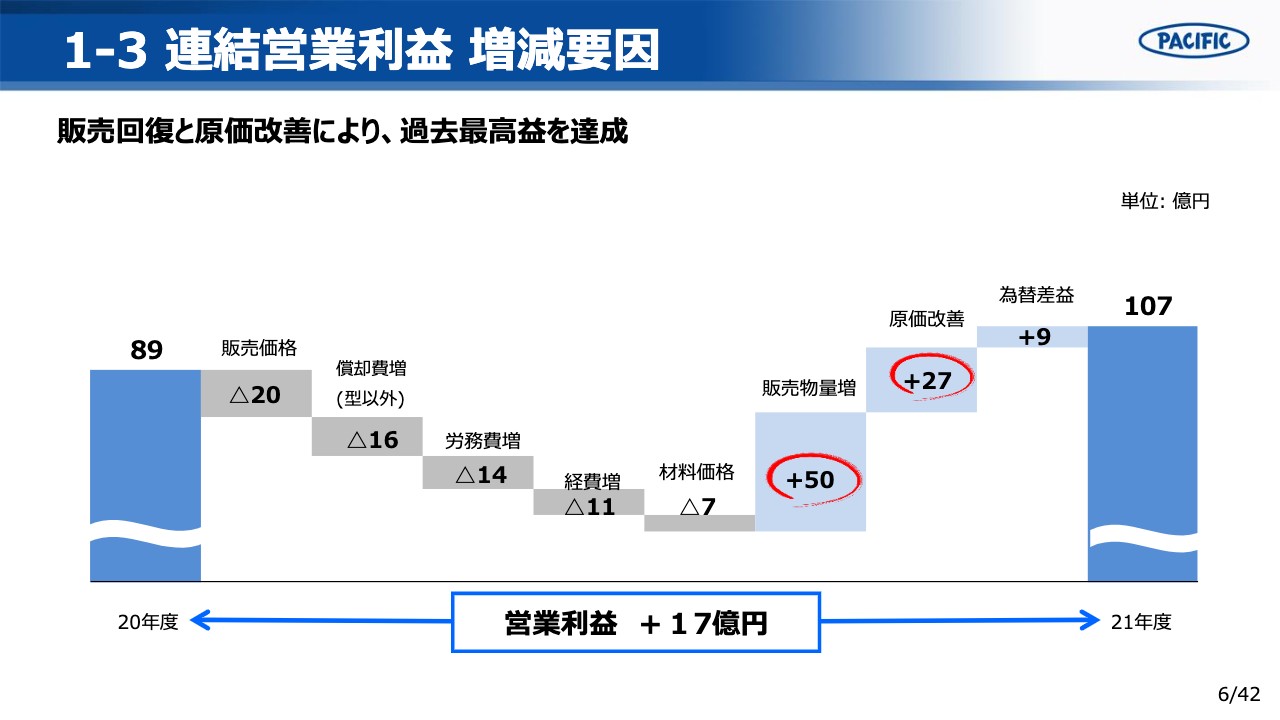

1-3 連結営業利益 増減要因

営業利益は、増産による労務費と経費の増加がありますが、主に販売物量の回復と原価改善により、前期89億円から17億円増益し、107億円となりました。

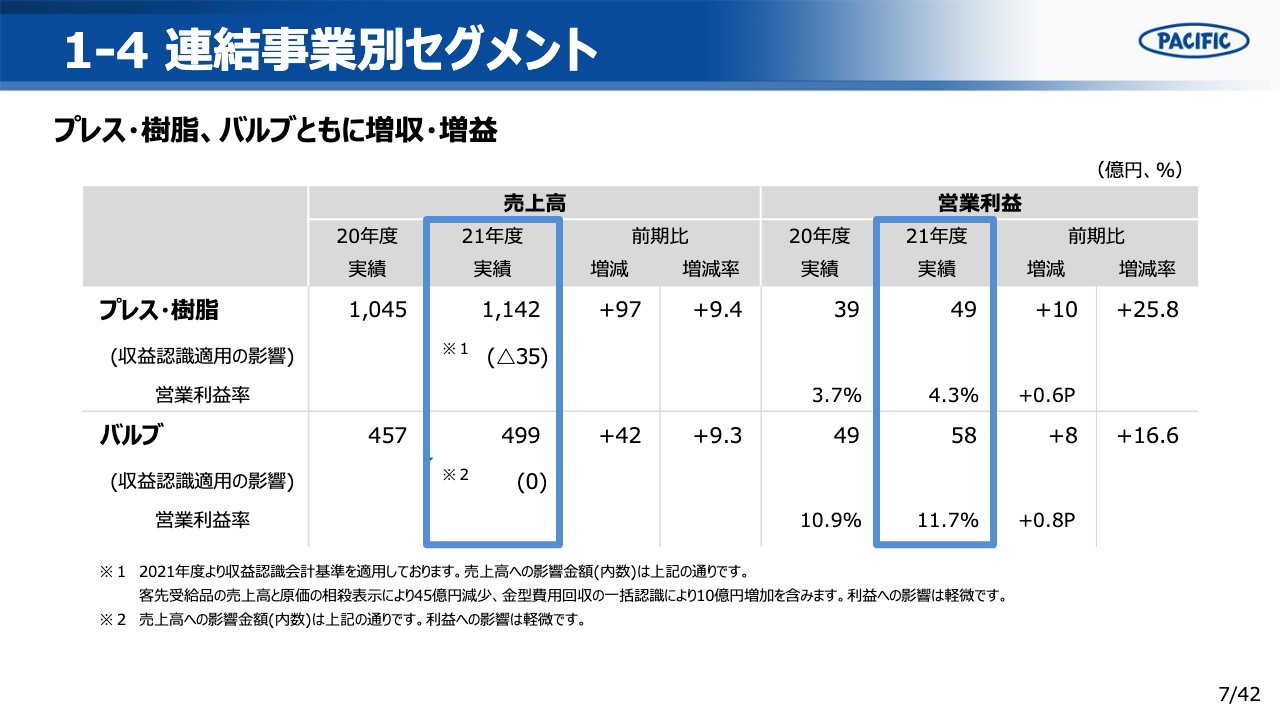

1-4 連結事業別セグメント

事業別セグメントをご説明します。プレス・樹脂事業の売上高は、前年同期比9パーセント増の1,142億円、営業利益は、前年同期比25パーセント増の49億円となりました。

バルブ事業の売上高は、前年同期比9パーセント増の499億円、営業利益は、前年同期比16パーセント増の58億円となりました。

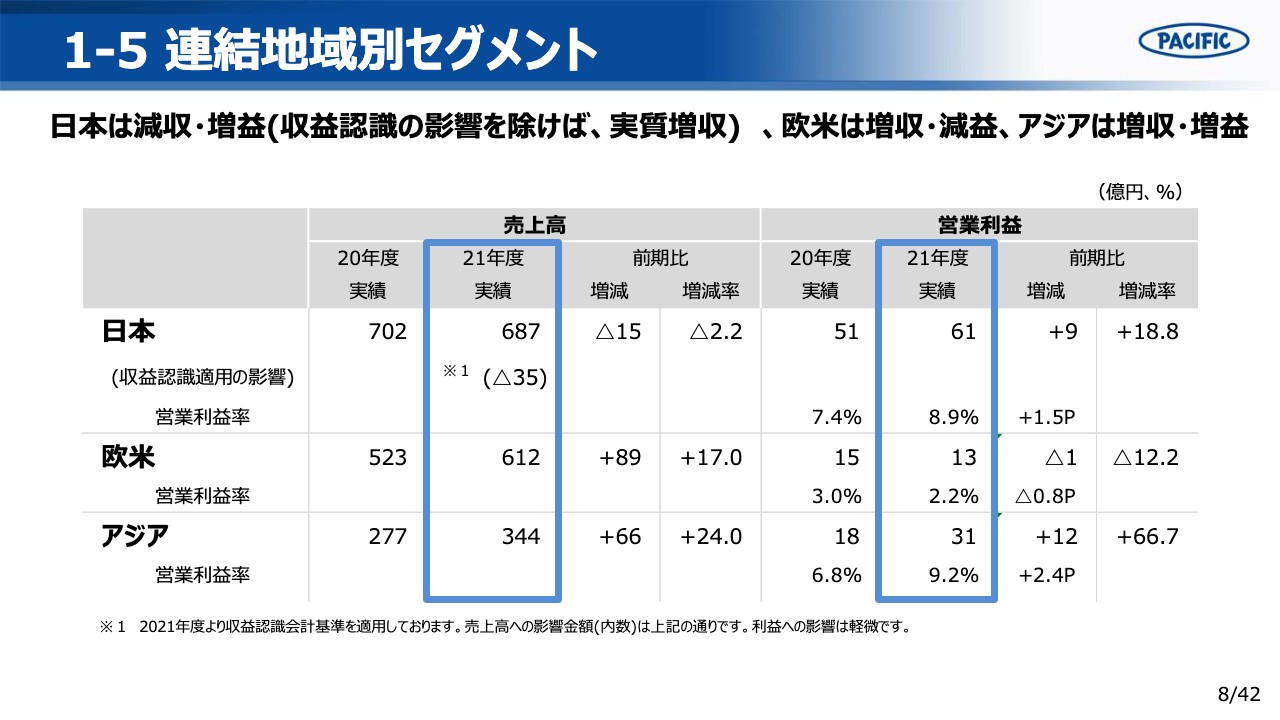

1-5 連結地域別セグメント

地域別セグメントでご説明します。日本の売上高は、前年同期比2パーセント減の687億円となりました。これは、収益認識基準の適用前では、20億円の増収となります。営業利益は前年同期比18パーセント増の61億円となりました。

欧米の売上高は、前年同期比17パーセント増の612億円、営業利益は前年同期比12パーセント減の13億円となりました。

アジアの売上高は、前年同期比24パーセント増の344億円、営業利益は前年同期比66パーセント増の31億円となりました。

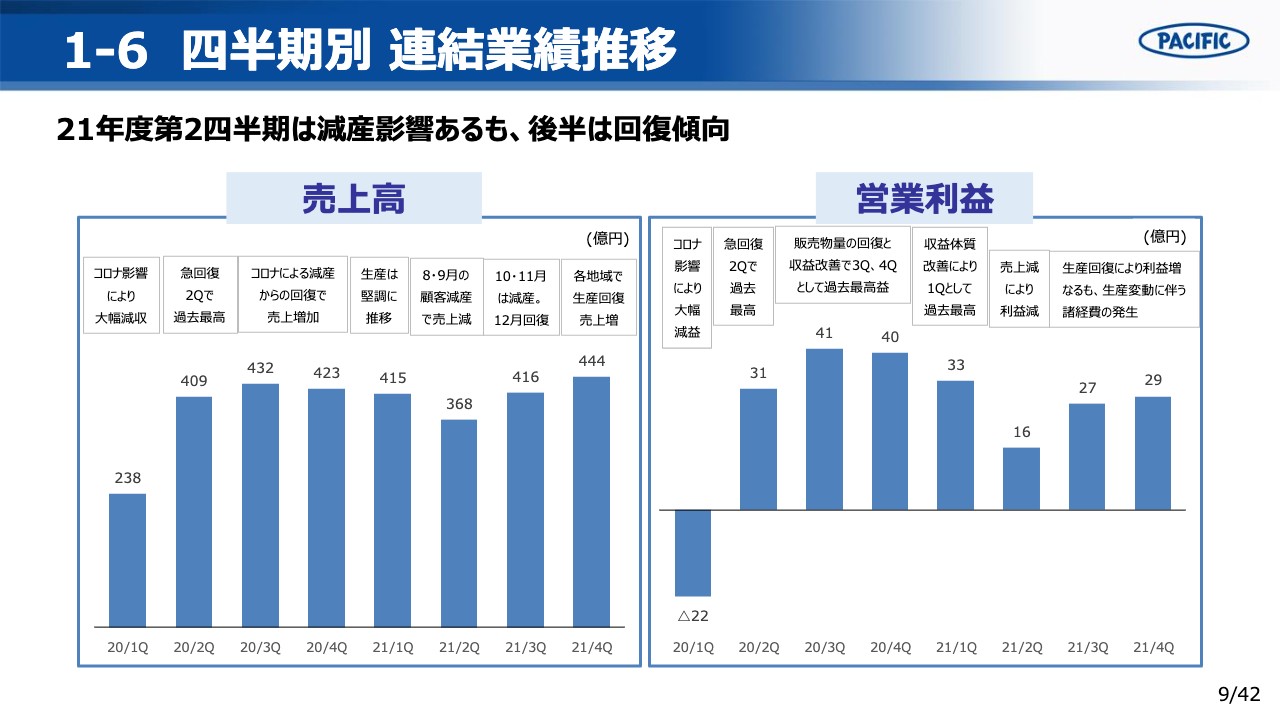

1-6 四半期別 連結業績推移

連結売上高と営業利益の前期までの四半期別推移です。2021年度第2四半期は、顧客の部品不足による大幅減産により、減収・減益となりました。

第3四半期以降徐々に生産は回復してきましたが、生産変動による労務費・経費等の発生により収益は昨年を下回りました。引き続き、生産変動に柔軟に対処できる体制を整え、増産時に利益を出せるよう、収益改善に取り組んでいきます。

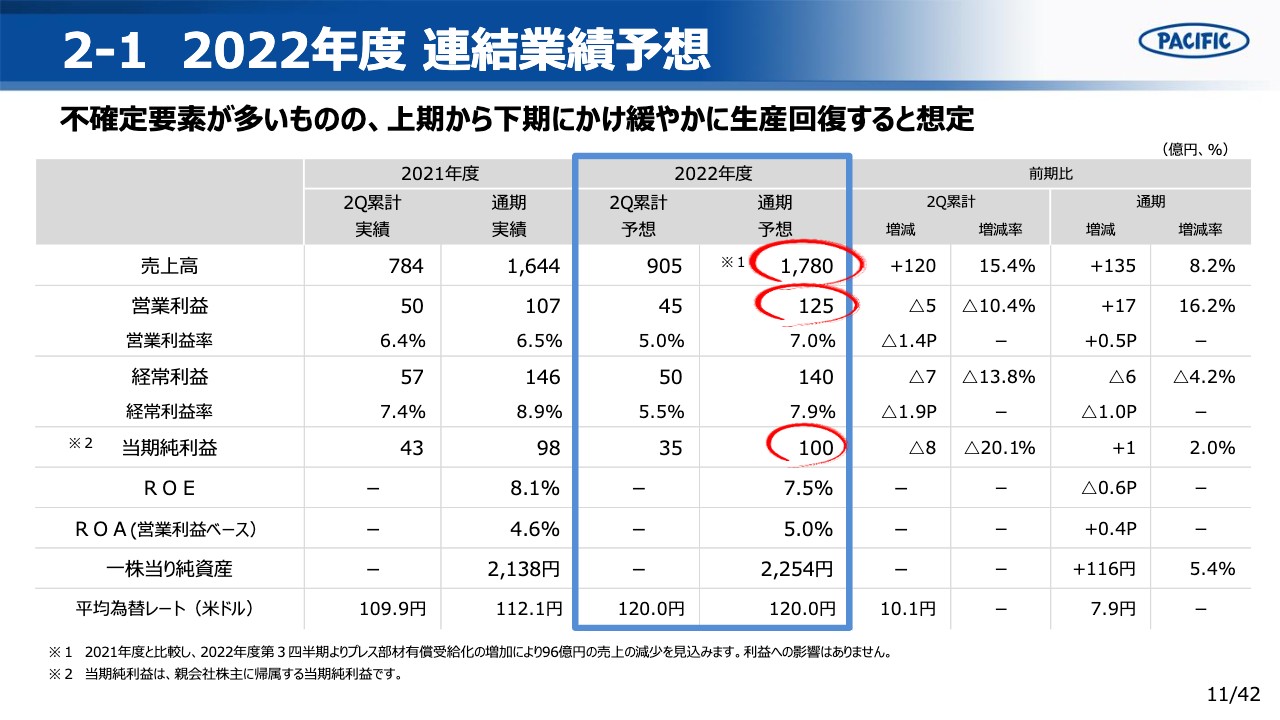

2-1 2022年度 連結業績予想

「2022年度通期予想」についてご説明します。売上高は、前年比8パーセント増の1,780億円を見込みます。下期からプレス部材96億円が有償受給に変更され、売上減となりますが、販売物量は上期から緩やかに回復すると想定しています。

営業利益は前年比16パーセント増の125億円、利益率は7パーセントと予想しています。想定為替レートは、120円です。為替感応度は、1円につき、年間1億円となっています。

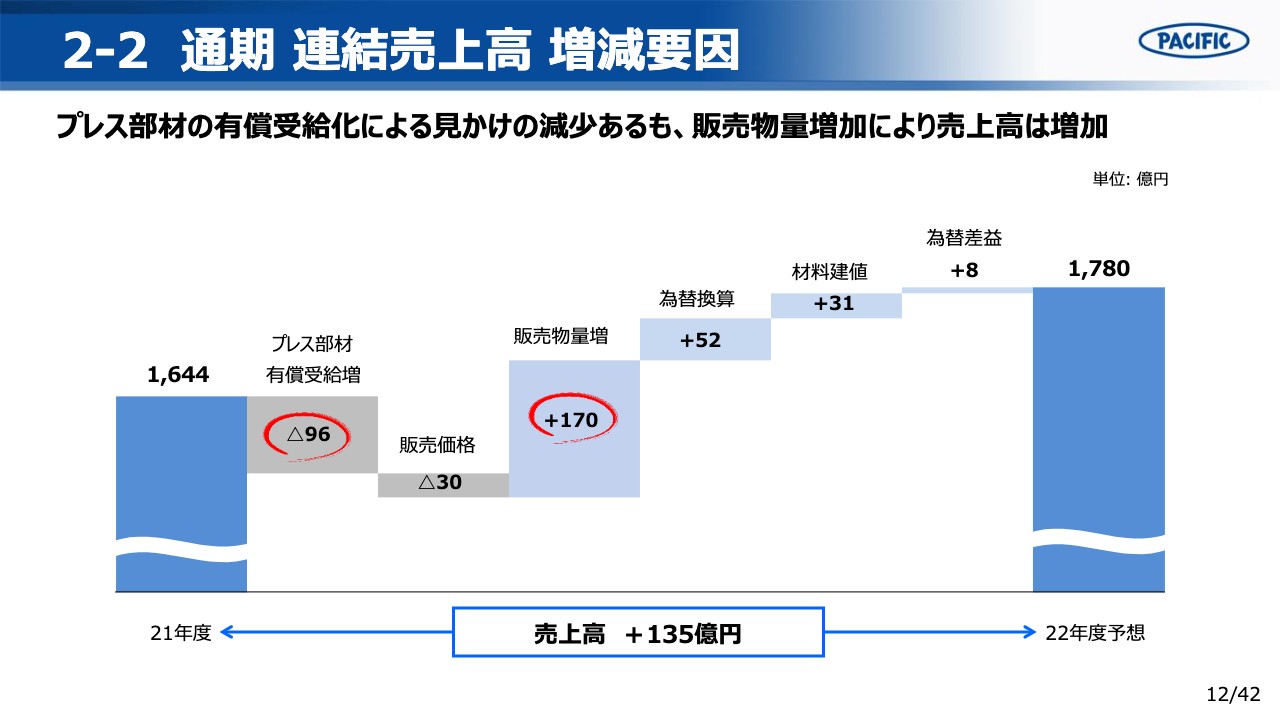

2-2 通期 連結売上高 増減要因

通期の売上高は、プレス部材の有償受給化による減収影響がありますが、販売物量の増加により、前期の1,644億円から135億円増収し、1,780億円を予想しています。

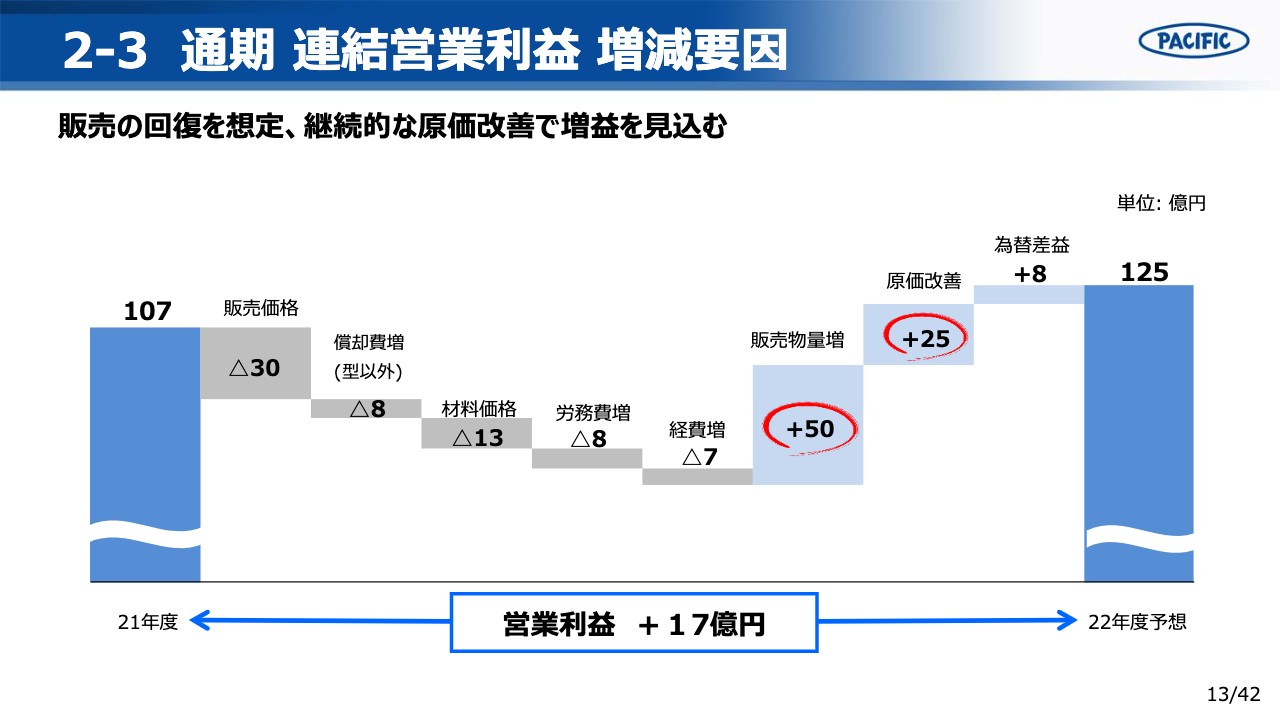

2-3 通期 連結営業利益 増減要因

通期の営業利益は、前期より17億円増益の、125億円を予想しています。生産回復が進む中、生産変動が想定されますので、改善を進め、サプライチェーンを維持し、生産体制を柔軟に変更し、ロスを最小限に抑えるように努めます。

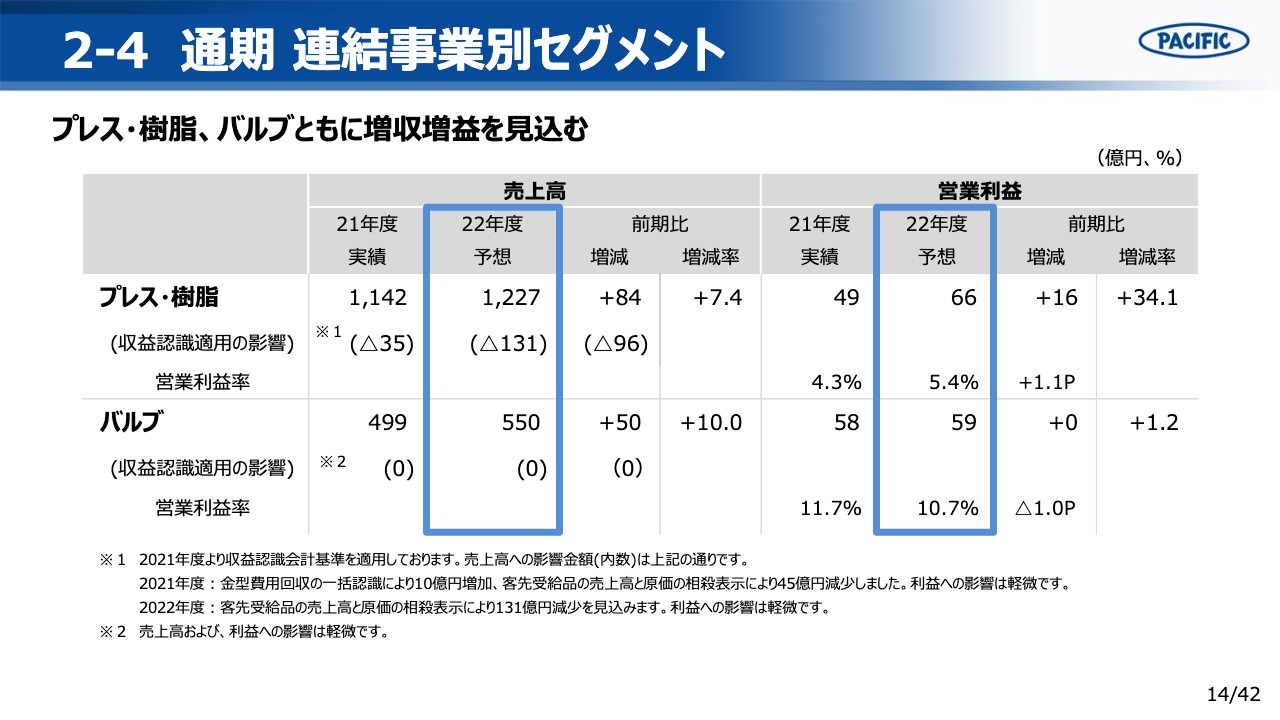

2-4 通期 連結事業別セグメント

通期の事業別予想です。プレス・樹脂事業の売上高は、プレス部材の有償受給化の影響による96億円の減収を含み、前期比7パーセント増の1,227億円、営業利益は、前期比34パーセント増の66億円と予想しています。

バルブ事業の売上高は、前期比10パーセント増の550億円、営業利益は、前期並の59億円と予想しています。

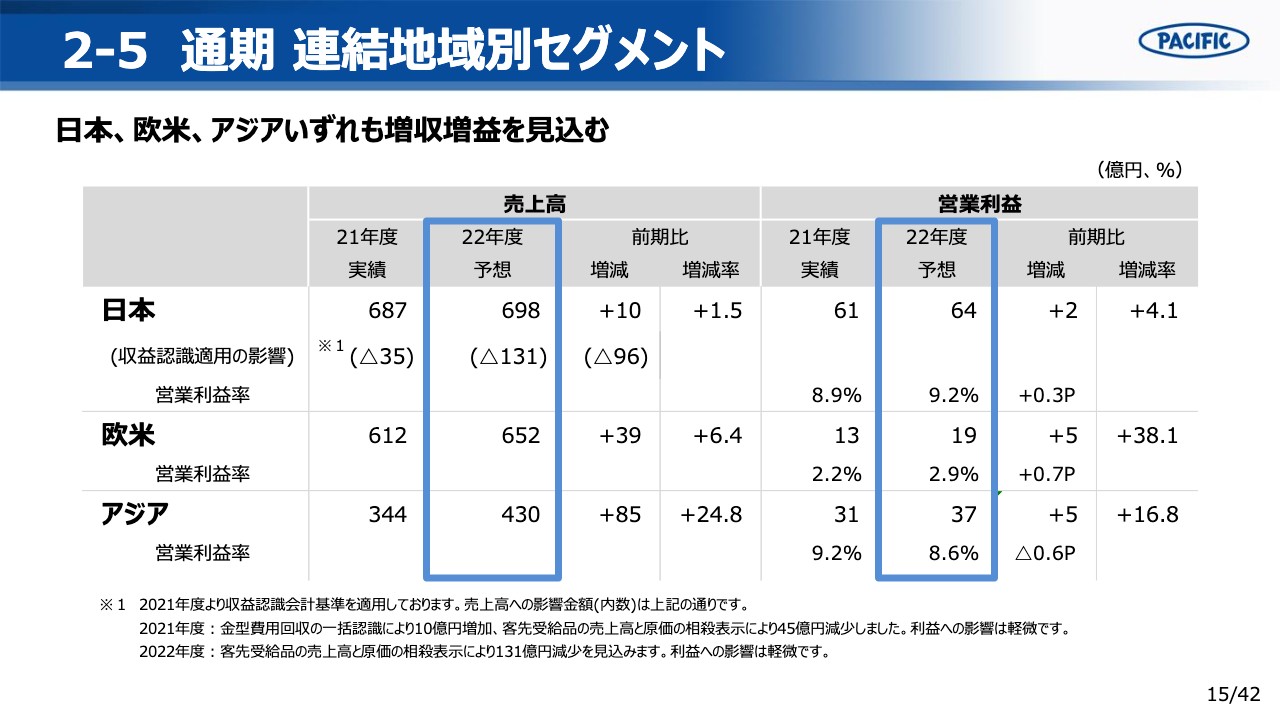

2-5 通期 連結地域別セグメント

通期の地域別予想です。日本の売上高は、前期並の698億円、営業利益は4パーセント増の64億円と予想しています。

欧米の売上高は、前期比6パーセント増の652億円、営業利益は前期比38パーセント増の19億円という予想です。

アジアの売上高は、前期比24パーセント増の430億円、営業利益は前期比16パーセント増の37億円と予想しています。

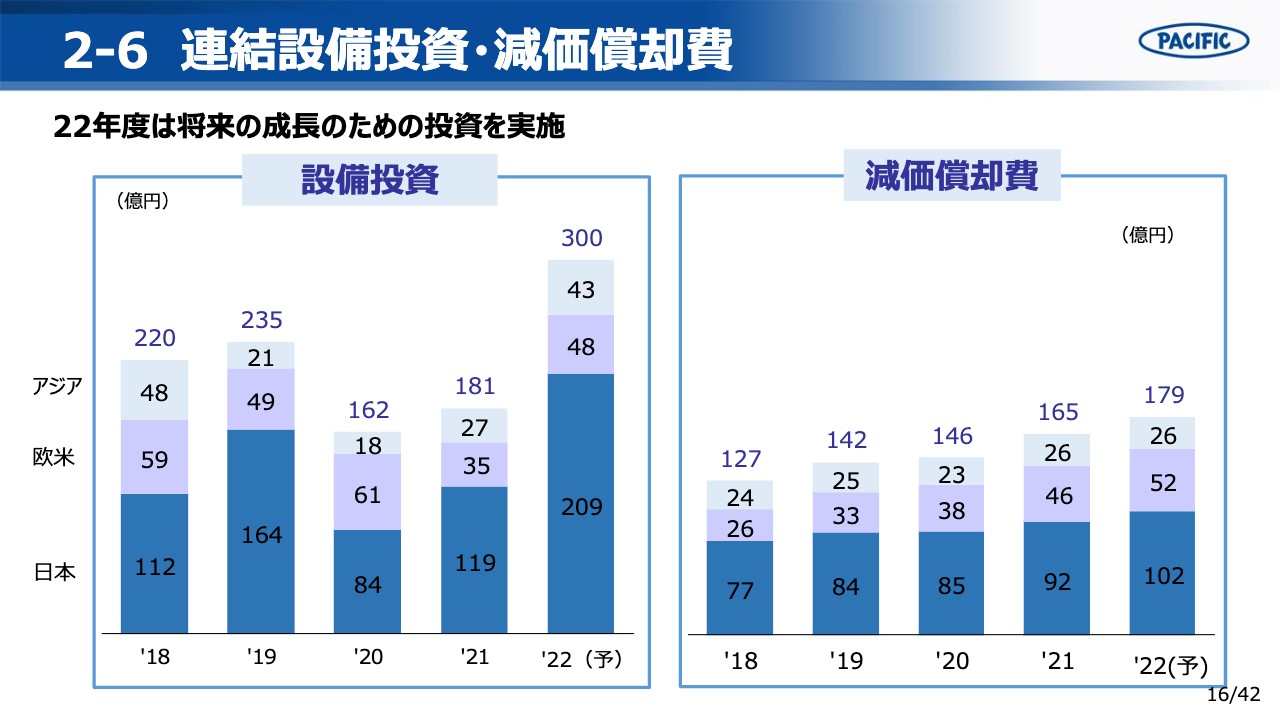

2-6 連結設備投資・減価償却費

連結設備投資についてご説明します。2019年度までは戦略的に設備投資を進めていましたが、コロナ禍に入り、設備投資は効果のある必要な投資を見極めて実施してきました。

2021年度は、日本・北米・中国の主要3拠点で、建屋拡張、大型プレス機、TPMS新ラインなどに投資をしました。

2022年度は、300億円の投資を見込みます。これは、通常の新製品立上げに伴う生産準備の他、カーボンニュートラルに配慮した大垣地区の新工場建設130億円に加え、増産に向けたプレス設備導入などを進めるためです。

生産能力増強に加えて、生産設備・ラインの再配置を行うなど、より効率的な生産体制の構築を進め、お客様のニーズに応えていきます。

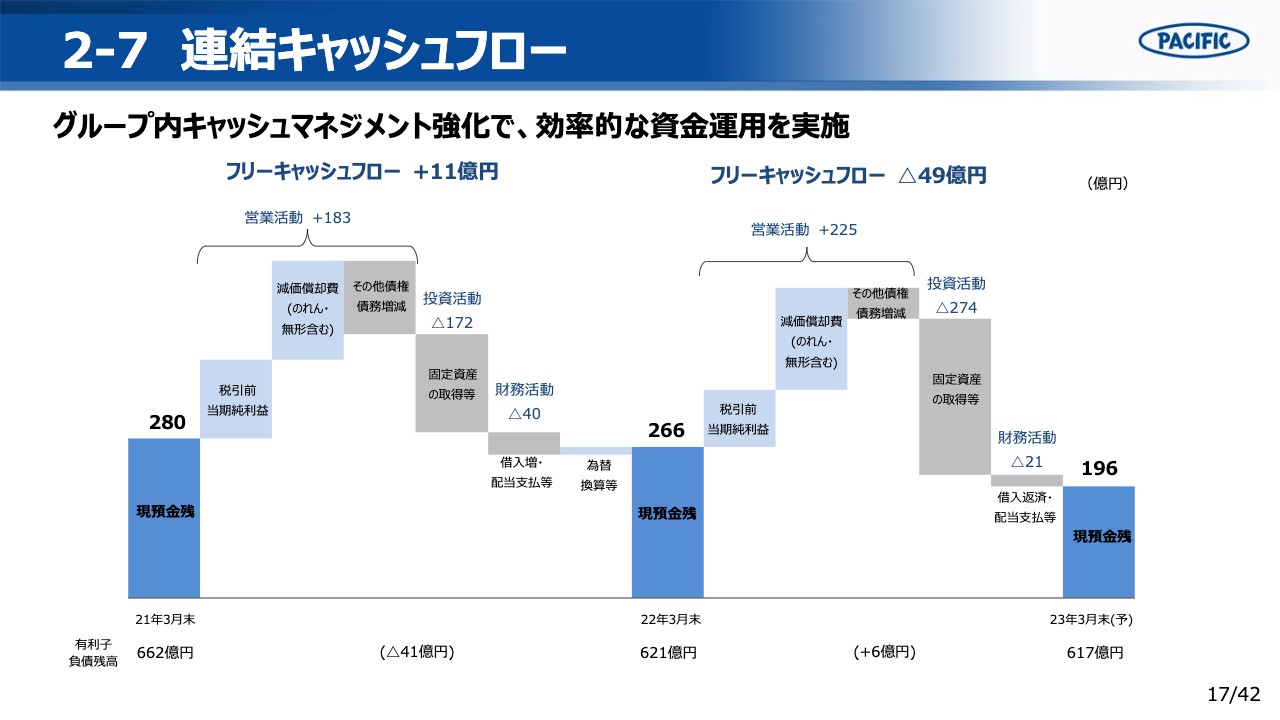

2-7 連結キャッシュフロー

コロナ禍においては、投資経費を抑制するとともに、グループ内キャッシュマネジメントを強化し、昨年度は有利子負債を41億円圧縮しました。今期は大型投資もあり、効率的な資金運用に努めます。

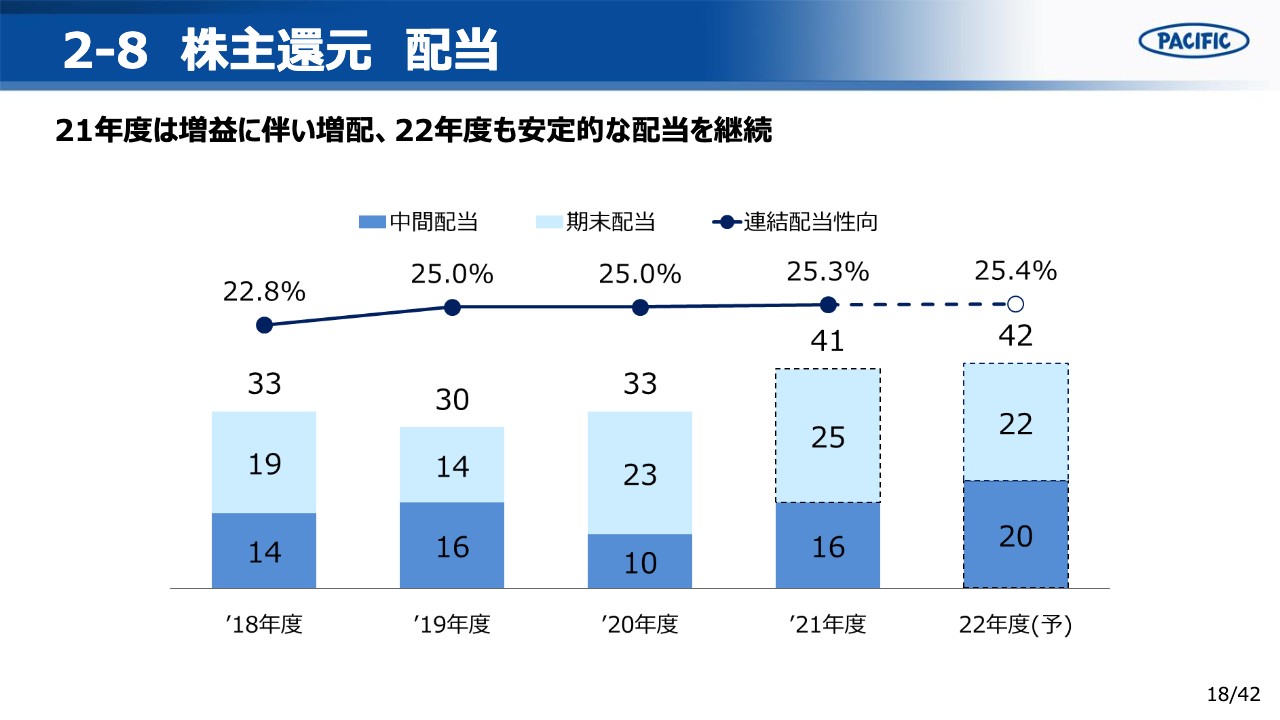

2-8 株主還元 配当

配当金についてご説明します。前回予想から業績が大幅に回復したことを受け、配当性向25パーセントを維持し、「年間配当予想」を前年度比8円増配の41円に修正しました。期末配当は、25円となります。

次期の配当金については、1円増配の年間42円、配当性向25パーセントを予定しています。

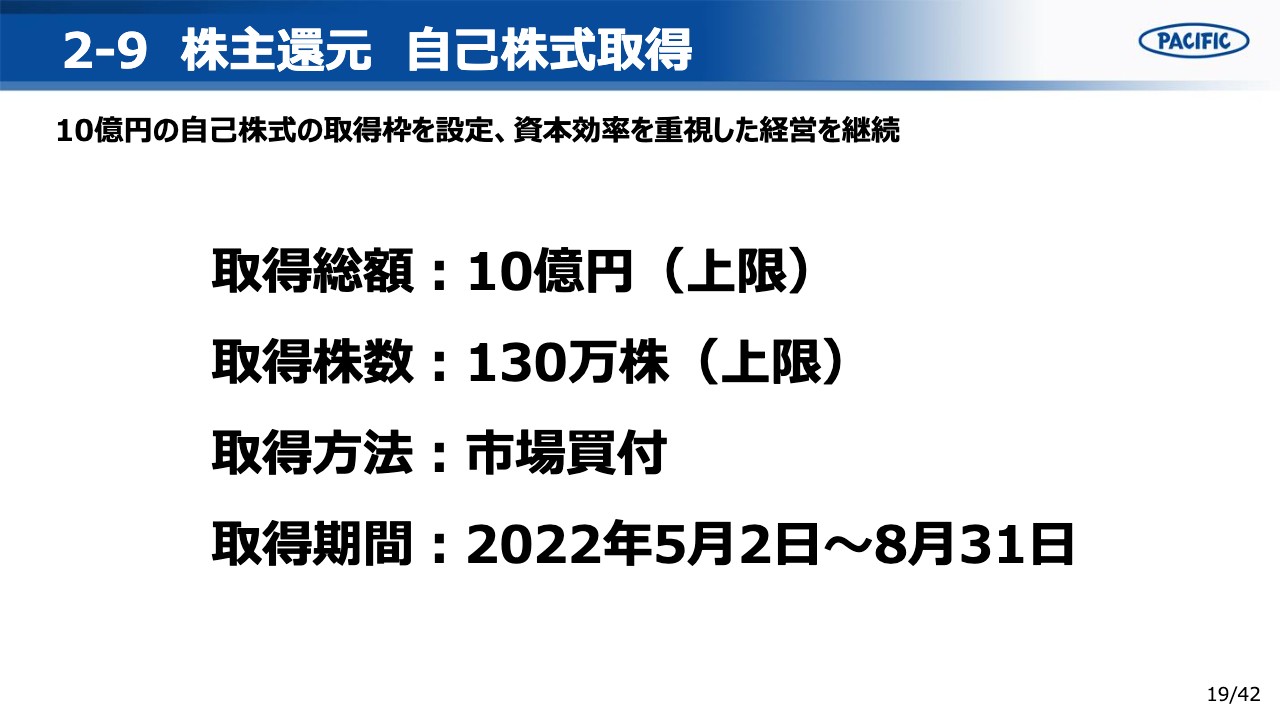

2-9 株主還元 自己株式取得

自己株式の取得についてご説明します。4月27日開催の取締役会において、自己株式取得に関する決議をしました。

当社普通株式130万株、または取得価額の総額10億円を上限とし、自己株式の取得を実施します。なお、取得期間は2022年5月2日から8月31日までとします。株主還元、ROE、ROAなど、資本効率の向上および機動的な資本政策の実施などを目的としています。

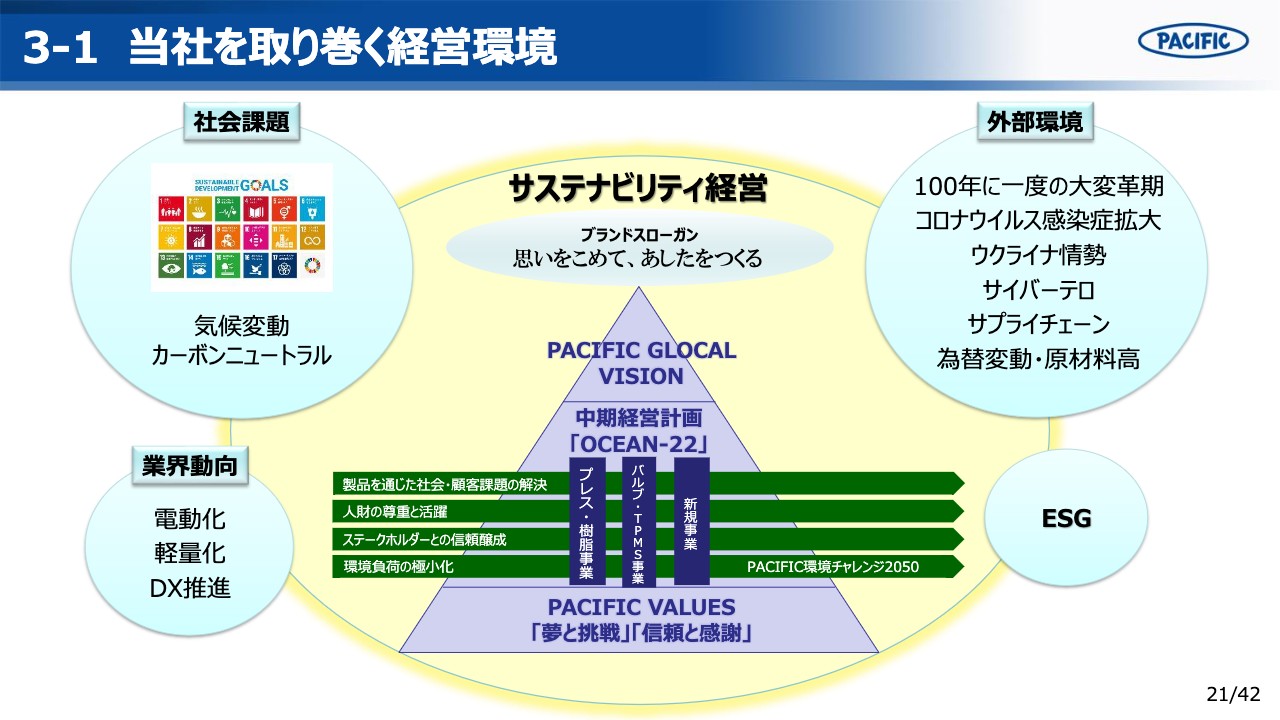

3-1 当社を取り巻く経営環境

ここからは、中期経営計画「OCEAN-22」についてご説明します。当社を取り巻く経営環境として、カーボンニュートラル、SDGsなどの社会課題や、自動車産業での100年に一度の大変革期といった中長期的な構造変化に加え、足元では、依然続く新型コロナウイルス関連の影響、またウクライナ情勢やサイバー攻撃など、不測の変化も発生しています。

業界動向としては、電動化、軽量化、デジタルトランスフォーメーションが進む中、当社としては、ESGの視点からも、ビジネスのリスクと機会を見極め、持続的に企業価値を向上するべく、サステナビリティ経営を進めています。

ブランドスローガン「思いを込めて、あしたをつくる」のもとで、グループ一体となり、具体的なアクションプランを推進しています。

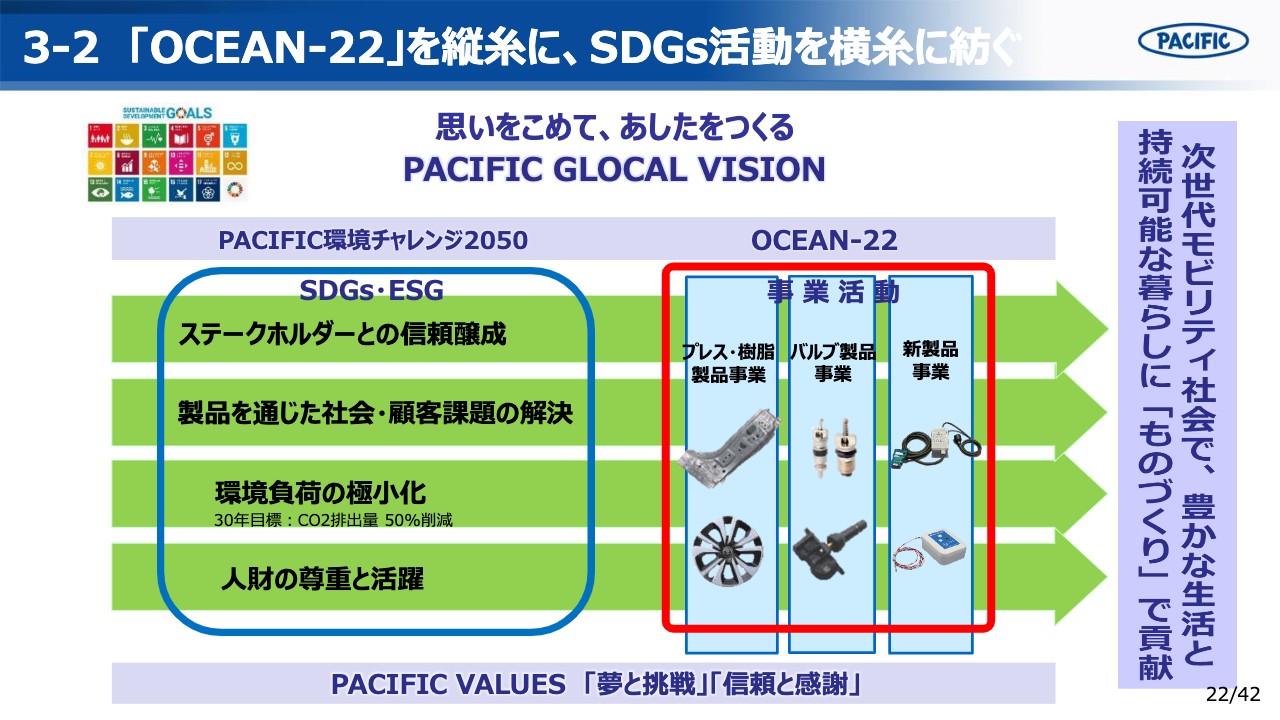

3-2 「OCEAN-22」を縦糸に、SDGs活動を横糸に紡ぐ

当社は長期ビジョン「PACIFIC GLOCAL VISION」のもと、2019年に中期経営計画「OCEAN-22」を策定し、「OCEAN-22」 の「プレス・樹脂、バルブ・TPMS、新規事業」を縦糸に、SDGsの考え方を踏まえた「サステナビリティの4テーマ」を横糸に織りなし、次世代モビリティ社会で、豊かな生活と持続可能な暮らしに「ものづくり」で貢献する企業を目指し、取り組んでいます。

「OCEAN-22」最終年度にあたる本年の業績予想は、目標値をほぼ達成する見込みであり、環境の変化を踏まえ、機動的に事業運営をしていきます。

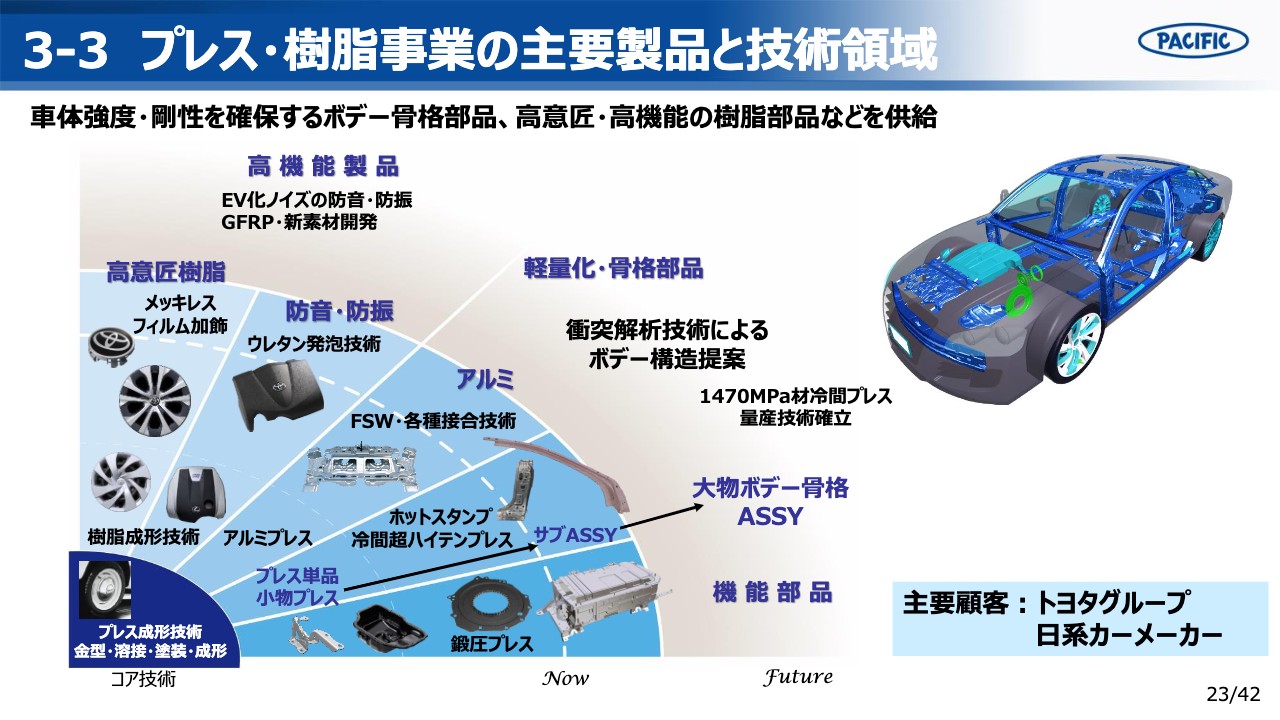

3-3 プレス・樹脂事業の主要製品と技術領域

ここからは、縦糸を形成する「事業活動」についてご説明します。プレス・樹脂事業は、当社の売り上げの70パーセントを占めています。プレス製品では、電動化に向け、軽量化や衝突安全性向上に寄与するボデー骨格部品、ハイブリッド車向けバッテリーケース、トランクヒンジなどの機能部品などを手掛けており、主なお客様としてトヨタグループへ供給しています。

樹脂製品は、防音・防振機能を持つエンジンカバー、意匠性などに寄与する製品としてホイールキャップ、センターオーナメント、アクセルペダルなどの内外装品を手掛けており、トヨタグループを中心に、ホンダ・スズキ・ダイハツ・スバルなど、グローバルに採用いただき高いシェアを確保しています。

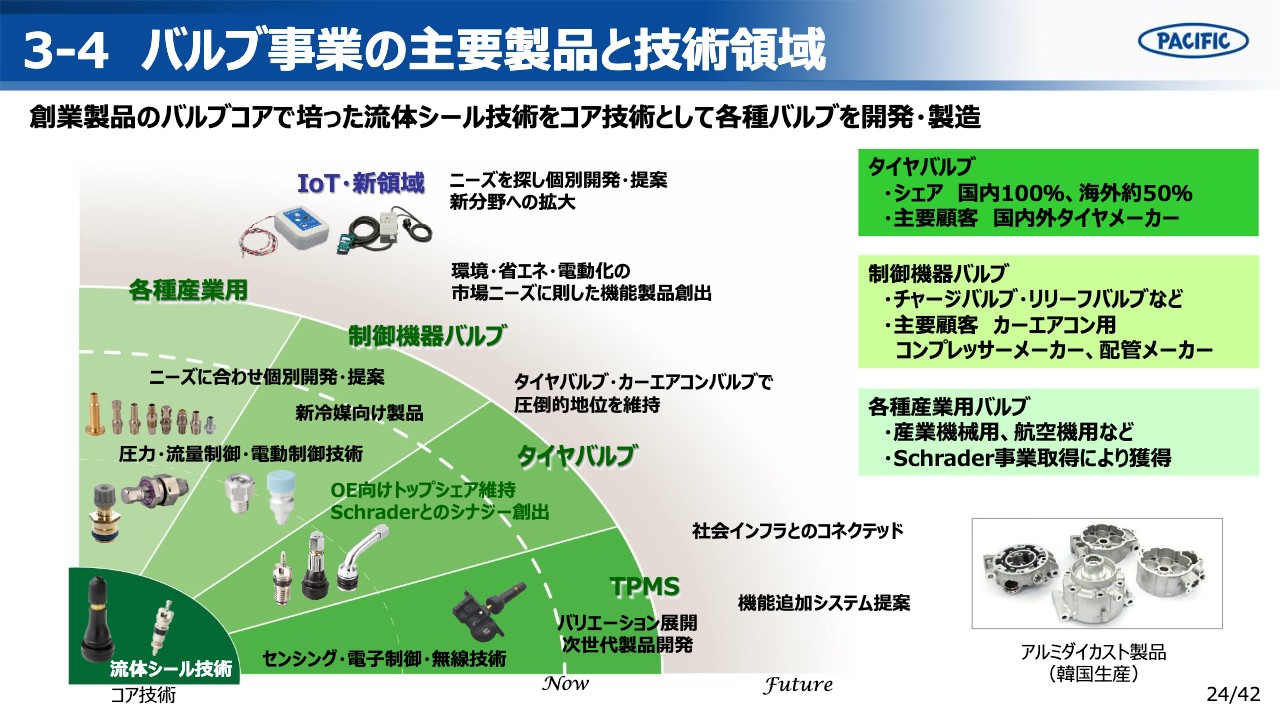

3-4 バルブ事業の主要製品と技術領域

バルブ製品事業では、創業の製品である、バルブコア・タイヤバルブをはじめ、TPMS、カーエアコン用バルブ・産業機器用バルブなど、流体シール技術を活かした製品を提供しています。

タイヤバルブのシェアは、国内100パーセント、海外で約50パーセントを獲得しています。カーエアコン用チャージバルブのグローバルシェアは50パーセント、リリーフバルブは80パーセントとなっており、安全性・機能性の高い製品として、評価をいただいています。

また2018年に、SCHRADERのバルブ事業を取得したことにより、産業用や航空機用バルブなどが製品ラインナップに加わり、事業の枠を拡大しました。

日本・アジア市場で強みを持つPACIFICブランドに、米国・欧州市場に強いSCHRADERブランドを加え、世界4極で顧客を持ち、開発・生産・販売ができる体制を構築しています。

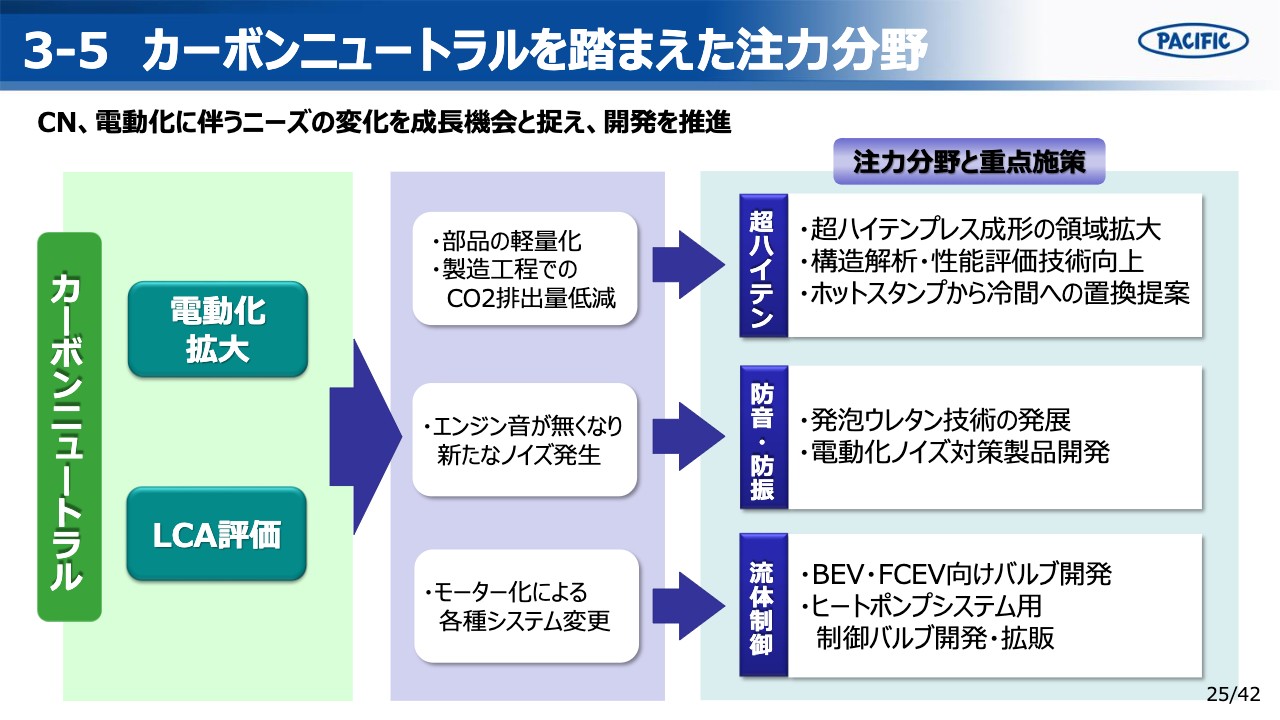

3-5 カーボンニュートラルを踏まえた注力分野

自動車産業構造が電動化に変化する中、既存事業においては、LCA(ライフサイクルアセスメント)の観点でCO2削減を実現する技術開発を加速しています。

車体構造解析力を向上し、超ハイテン加工力を上げることによる、ボディシェルの軽量化や、パワープラントの防音・防振技術を活用した、BEV(バッテリーEV)のノイズを対策するウレタン部品等の開発、熱源がないEVのカーエアコンヒートポンプシステムに適用できる制御バルブの開発などを進めています。

次にそれぞれの取り組みについてご説明します。

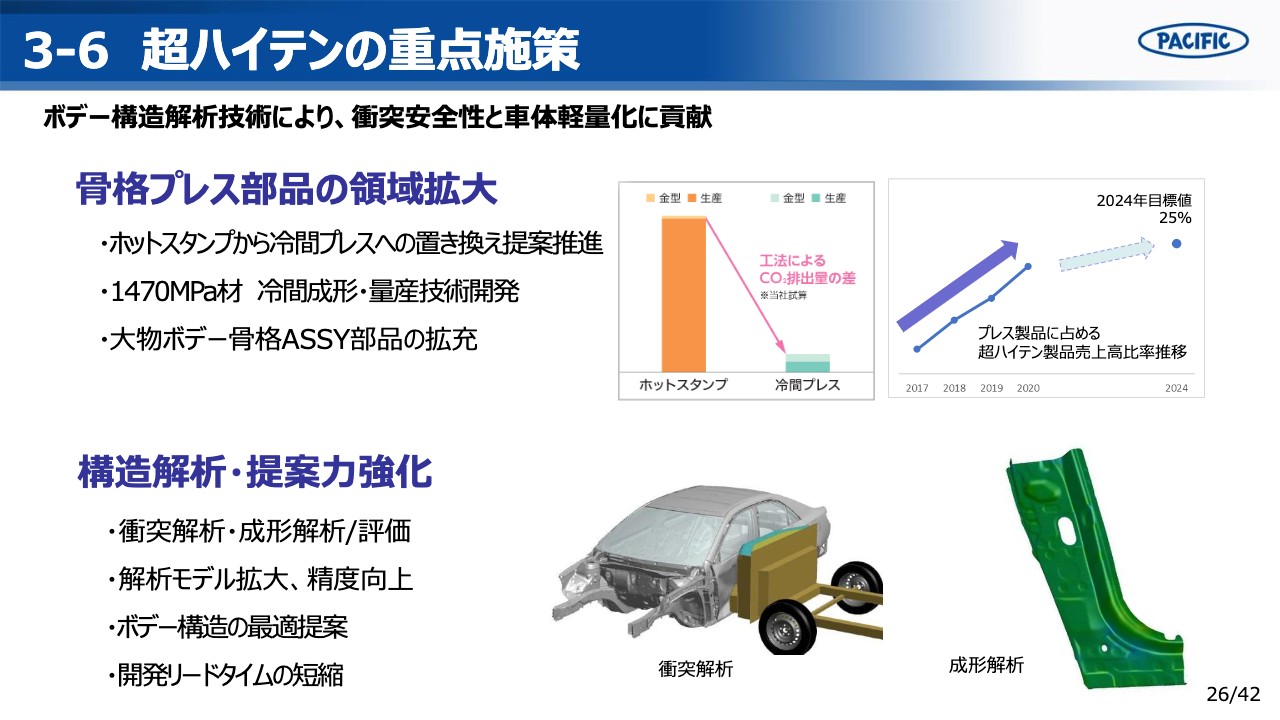

3-6 超ハイテンの重点施策

電動化を踏まえ、車両の軽量化と衝突安全性・燃費の向上は、車体骨格設計上の大きな課題であり、部品生産時のCO2排出を抑えつつ、車体を軽量化する要求が高まっています。

当社は、LCA(ライフサイクルアセスメント)、カーボンニュートラルの観点から、ホットスタンプに比べ部品生産時のエネルギー使用量が少ない冷間超ハイテンを中心に戦略的に技術開発を進めてきました。

また、プレス生産技術を深化し、ホットスタンプから冷間に置き換える工法開発を進め、日本・米国・中国・アジアで、冷間超ハイテン加工ができる3000トンTRの生産体制を構築してきました。

さらには構造解析・衝突安全性・CAEなど解析システムを深化させ、部品メーカーならではの製造要件を設計段階で織り込むことで、コスト低減、軽量化、競争力強化・提案力の強化を進めています。

今後は、更なる構造解析力・提案力の強化と、電動車向けの製品開発および拡販を推進していきます。

3-7 新製品トピックス

この様な取り組みの成果として、超ハイテンプレスでは、1470MPa材の冷間プレス部品が、LEXUSの新型「NX」のルーフセンターリインフォースメントに採用され、量産を開始しました。

樹脂製品の防音・防振技術として、電動車では、新しいノイズの防音ニーズがありエアコンの電動コンプレッサー用防音カバーを開発し、採用が決定しました。

今後の電動車でも、適切な部位に適切な材料・形状を開発することで、お客様のニーズに応えています。

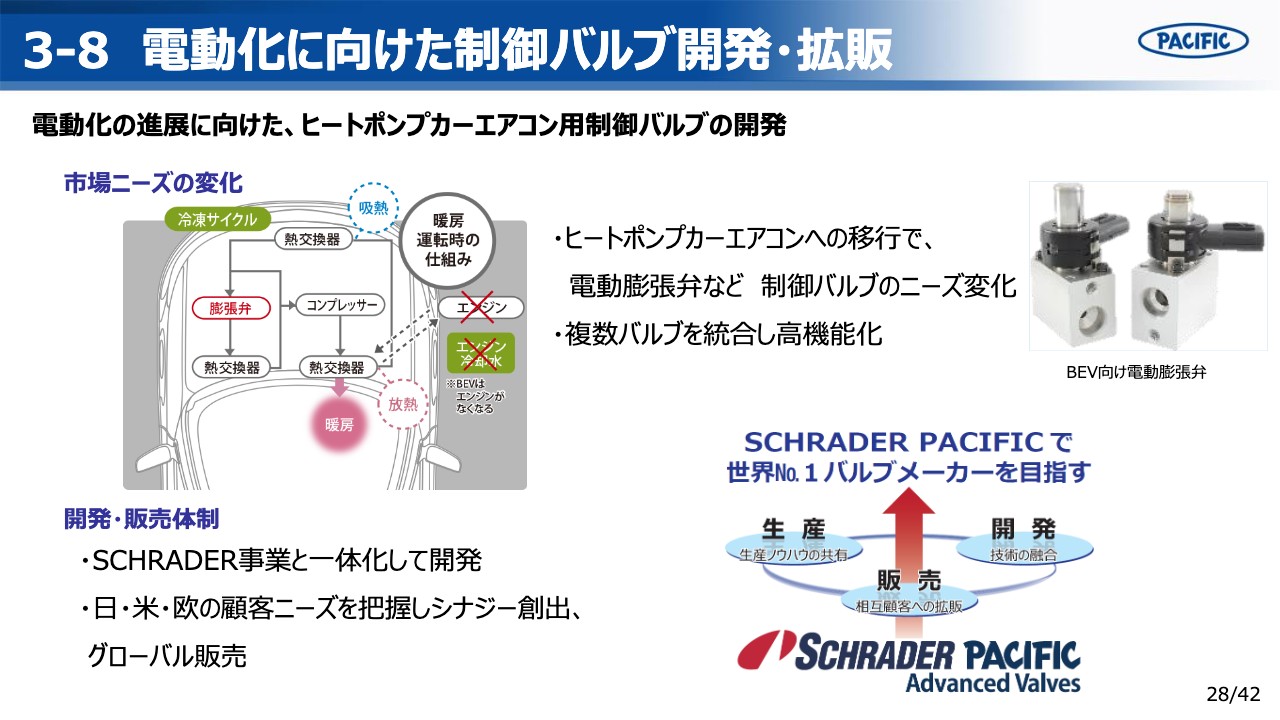

3-8 電動化に向けた制御バルブ開発・拡販

バルブ事業の領域においても、カーボンニュートラル・電動化は成長機会と捉え、新製品開発を進めています。電動化により、エンジンの排熱が利用できなくなり、カーエアコンはヒートポンプシステムへ移行していきます。家電で培ったヒートポンプシステム技術を活用し、多機能な電動膨張弁、新しい制御弁の開発を進めています。

現在、SCHRADERとの連携による開発を進めており、日・米・仏で、技術開発のスピードアップ・効率化を図り、各地の顧客とも密接に連携し、開発・拡販につなげています。

3-9 新分野の技術開発

「OCEAN-22」では、既存事業のコア技術を活用して、非自動車分野への挑戦も進めてきました。TPMSは、走行中のタイヤ空気圧・温度・加速度をモニタリングし、無線発信することにより、空気圧低下を運転席に知らせ、走行時の安全を守るとともに、燃費の悪化を防止します。

近年、状態モニタリング需要が高まっており、当社では、TPMSのセンシング機能と無線技術のコア技術をベースに、製品に応じてAIを実装した、IoT関連製品の開発を進めています。

医薬品では流通過程の品質保証を目的としたGDPガイドラインが導入され、食品業界においては、サプライチェーン・輸送過程での製品管理に対し、HACCP(ハサップ)による規制の強化がされるなど、物流面でのニーズが拡大していきます。また、畜産業界では、生産性向上に向けた個体管理ニーズなど、様々な産業でモニタリング需要が高まっています。

今後も、ハードの開発のみならず、AI・IoT・ICTを活用したソリューション開発を進めていきます。それらの製品について一例を紹介します。

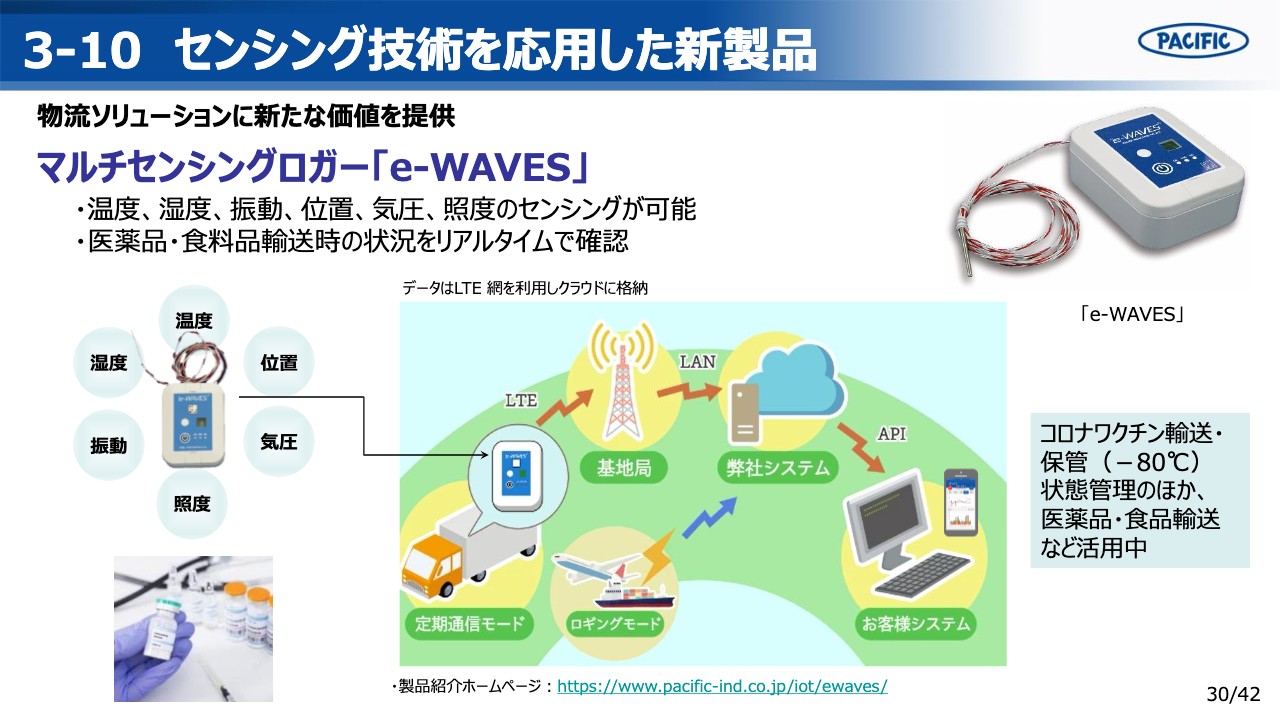

3-10 センシング技術を応用した新製品

輸送過程の状態監視ができるマルチセンシングロガー「e-WAVES」を、昨年4月に販売開始しました。医薬品や食料品向けに開発した製品で、センシング技術により輸送時のリアルタイムな状態を収集し、クラウドを通じてパソコン・スマホでの状態把握が可能となります。

マイナス80度から40度までの測温が可能なタイプの製品は、新型コロナウイルスのワクチン輸送・保管などの管理に活用されています。

その他、食品輸送や医薬品の輸送に関して引き合いも強く、更なる機能アップを図った製品ラインアップの拡充を進めています。今後も、物流ソリューションに新たな価値を提供する製品として、拡販を進めていきます。

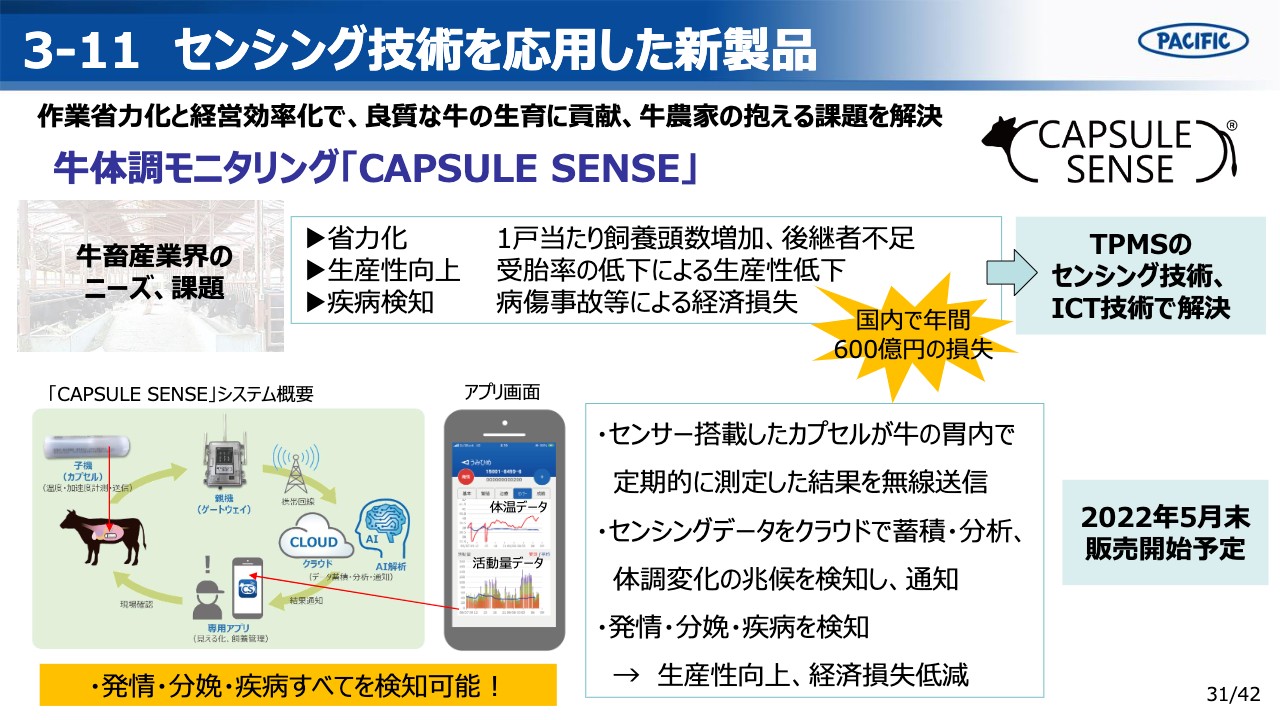

3-11 センシング技術を応用した新製品

牛畜産業界のニーズ・課題として、1戸当たりの飼育頭数の増加、後継者不足、受胎率の低下による生産性低下、疾病・病傷事故による経済損失があげられます。こうした課題を解決するために当社のセンシング技術とAI解析技術を組み合わせた新製品として、牛体調モニタリングシステム「CAPSULE SENSE」を開発しました。

当社のTPMSの技術を活用して、牛の胃の中にカプセルを投入し、センシングデータを収集・分析し体調変化の兆候を検知するものです。1台で発情・分娩・疾病すべてを検知できるところに、当社製品の優位性があります。農家でのモニターテストも完了し、5月末より販売開始予定です。社会課題の解決に寄与する製品として、今後、展開を進めていきます。

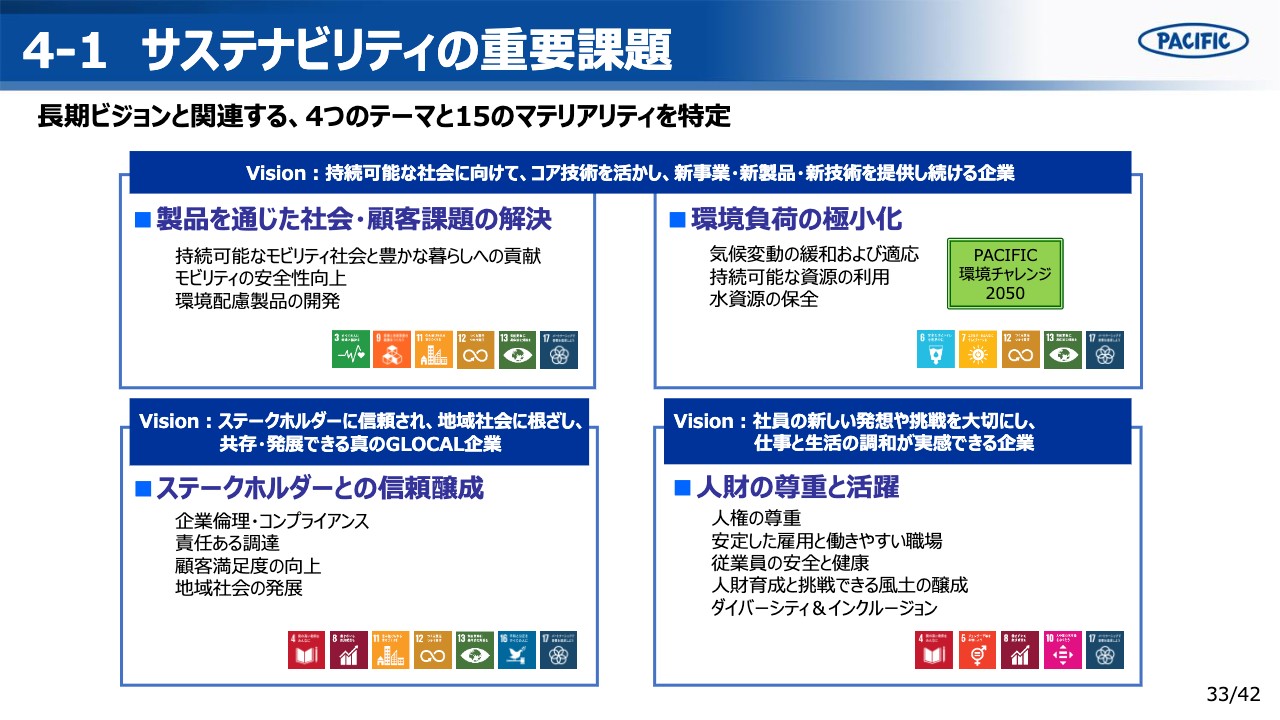

4-1 サステナビリティの重要課題

ここからはサステナビリティ経営についてご説明します。当社ではサステナビリティの重要課題として4つのテーマと15のマテリアリティを特定しています。「製品を通じた社会・顧客課題の解決」については、技術開発の動向を先ほどご説明しました。

「環境負荷の極小化」については、「PACIFIC環境チャレンジ2050」を策定し、推進しています。「人財の尊重と活躍」・「ステークホルダーとの信頼醸成」についても、順次ご説明します。

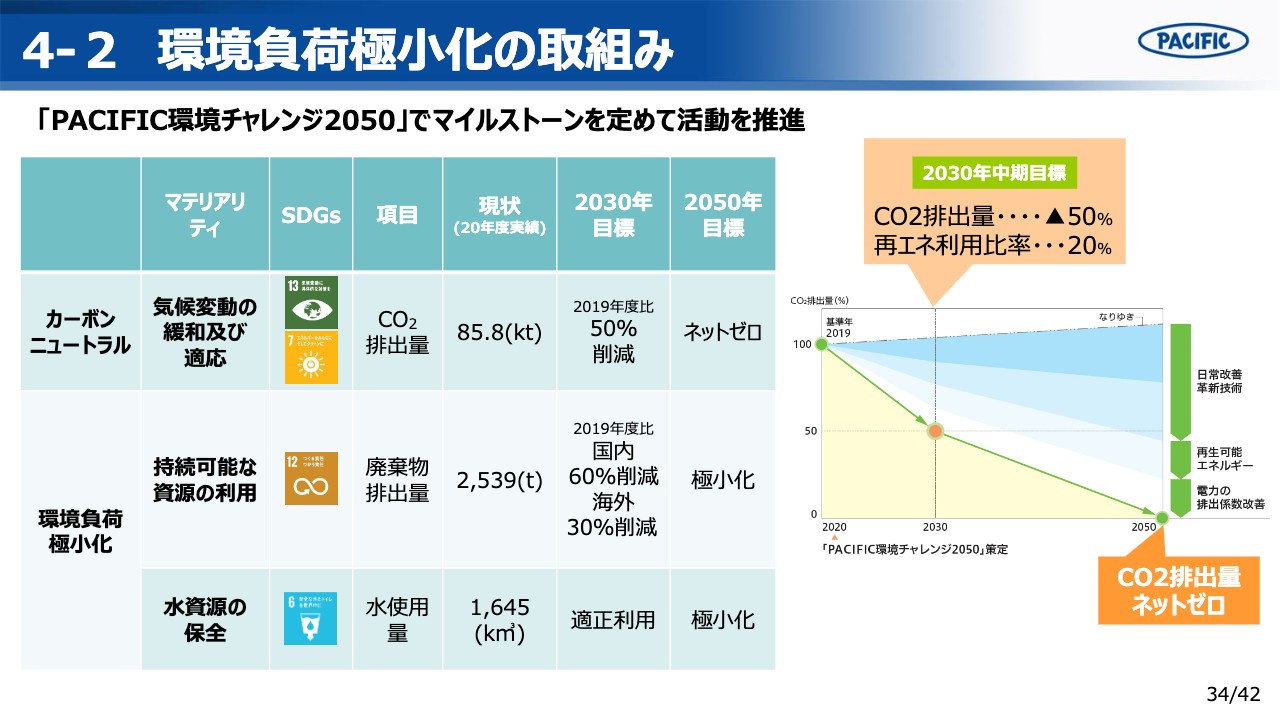

4-2 環境負荷極小化の取組み

「環境負荷の極小化」の取り組みについてご説明します。当社は2020年に「PACIFIC環境チャレンジ2050」を策定しました。2019年を基準に2050年度目標を、CO2排出量「ネットゼロ」、廃棄物排出量「極小化」、水使用量「極小化」としています。

2030年の中期目標として「CO2排出量50パーセント削減」、「再エネ利用比率20パーセント」を実現します。日常改善・革新技術に加え、再エネ活用を進めます。

4-3 カーボンニュートラルに向けた取組み

日常改善・設備導入の取り組みとして、エネルギー転換では、ボイラー燃料を重油から都市ガスへ変更、電力受電を特別高圧化、また、カチオン電着塗装設備のコンパクト化による省エネ、によりCO2削減に取り組んでいます。

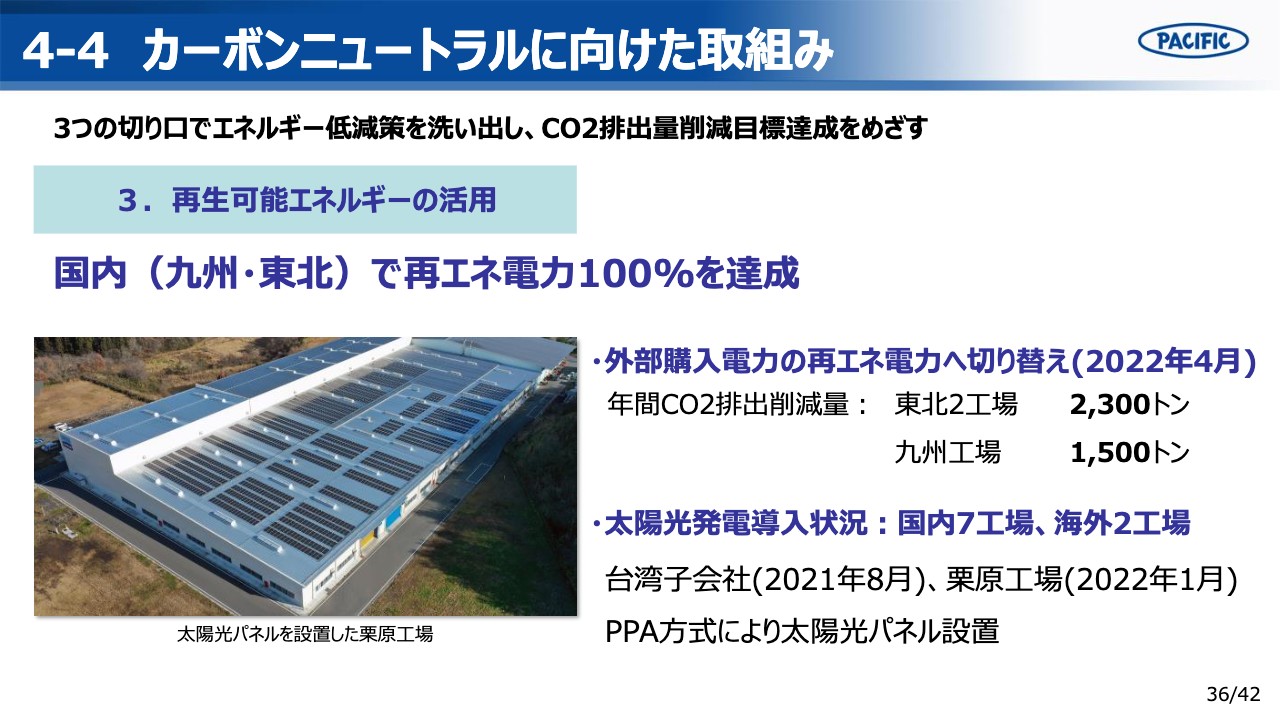

4-4 カーボンニュートラルに向けた取組み

再エネ電力活用の取り組みについては、水力発電や風力発電由来等の再エネ電力購入、太陽光パネルによる自家発電の導入、再エネ電力証書の購入等、拠点に適したものを導入しています。

再エネ電力への切り替えについては、4月から東北・九州工場の外部購入全電力を100パーセント再エネ由来電力に切り替えました。引き続き、中部地区の各工場も再エネ電力への切り替えを進め、目標とする再エネ利用比率20パーセントの達成をめざします。

太陽光発電については、国内7工場・海外2工場で設置しております。PPA方式を活用し、2021年8月には台湾子会社に、2022年1月には東北・栗原工場に太陽光パネルを設置しました。今後も順次導入を進めていきます。

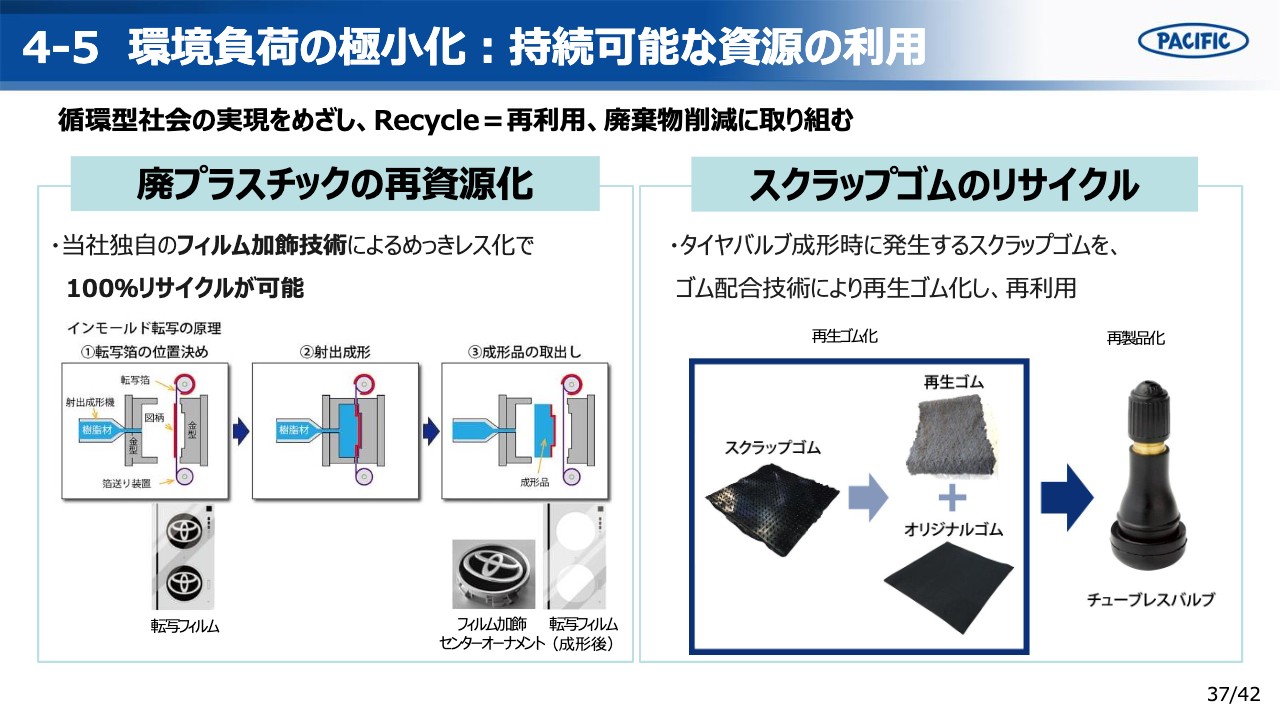

4-5 環境負荷の極小化:持続可能な資源の利用

廃棄物排出量については、2050年度「極小化」を目標としています。2030年には、国内の廃棄物排出量を60パーセント削減、海外でも30パーセント削減することを目標にしています。

具体的な取り組みとして、樹脂製品については、当社のインモールドフィルム加飾技術により、めっきレス化したことで、100パーセントマテリアルリサイクル可能となっています。

バルブ製品でも、タイヤバルブの製造工程で発生するスクラップゴムをリサイクル処理し、材料として再生する取り組みを推進しています。持続可能な資源の利用のため、今後も廃棄物排出量の削減の取り組みを進めます。

4-6 製品を通じた社会・顧客課題の解決

「製品を通じた社会顧客課題の解決」として、当社の技術を活かして、コスト低減や軽量化、LCAでの環境負荷低減などに貢献しています。この様な取り組みをご評価いただき、2021年度には、お客さまからグローバルで27件の表彰をいただきました。

一例として、鍛圧製品では、加工プロセスを革新し、製造工程での皮膜処理を廃止することで、CO2削減、廃液発生削減、コスト低減を実現し、アイシンさまから「優秀賞」をいただきました。

樹脂製品では、強度と軽量化にすぐれたGFRP(ガラス繊維プラスチック)を使用したエンジンアンダーカバーを開発し、新型ランドクルーザーに採用いただきました。従来比76パーセント減という大幅な軽量化を達成し、トヨタ自動車さまから「プロジェクト表彰」を受賞しました。

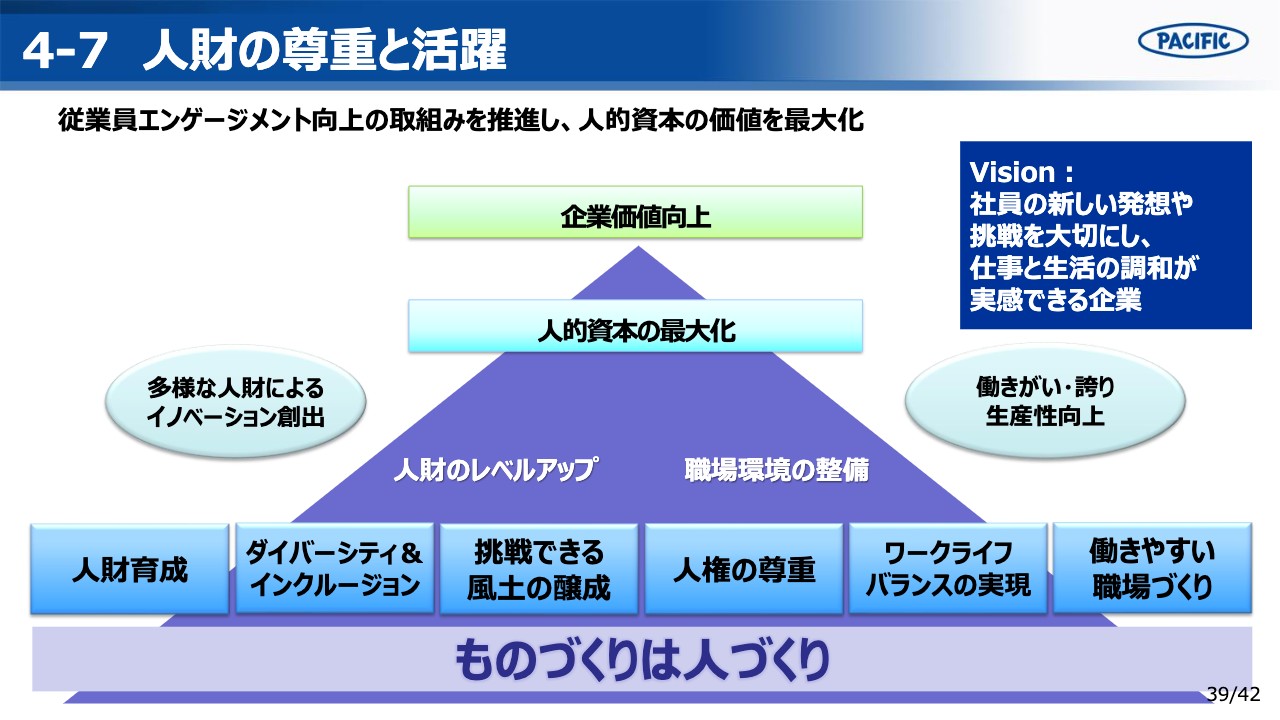

4-7 人財の尊重と活躍

続いて「人財の尊重と活躍」の取り組みをご説明します。当社は製造業として、「ものづくりは人づくり」を基本に取り組んできました。全ての社員が心身ともに健康で安心して、いきいきと働ける職場づくりと、想像力、チャレンジ精神が発揮でき、多様な人材が活躍できるしくみづくりを推進しています。

ダイバーシティの推進に向けては、人権方針の策定、生産性の向上によるワークライフバランスの推進、健康宣言の明文化等を進め、健康経営優良法人に認定されました。

今後も継続して取り組みを進め、従業員エンゲージメントを向上し、人的資本の価値最大化を目指します。

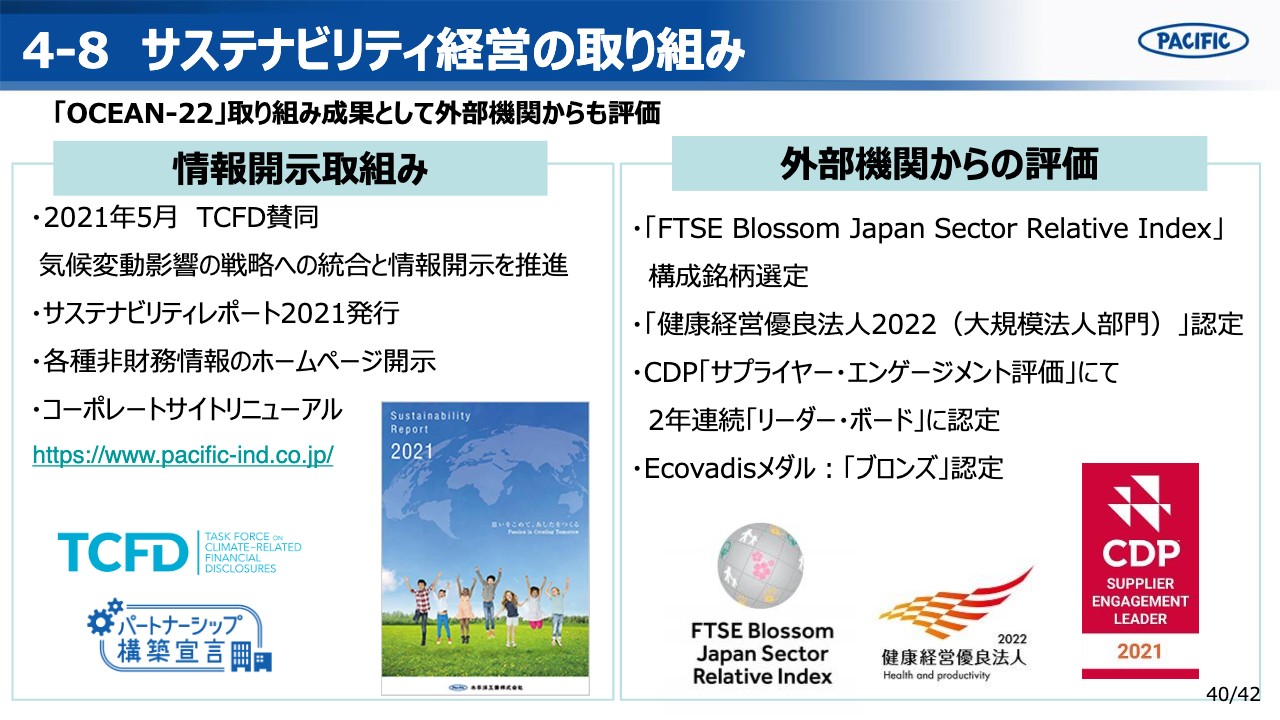

4-8 サステナビリティ経営の取り組み

以上のような、サステナビリティ経営、ESGの取り組みや、各種KPIなどについて、当社ホームページや、サステナビリティ・レポートでの情報開示を積極的に進めています。

昨年5月には、気候変動に関する情報開示の国際枠組みである「TCFD」に賛同しました。今後、当提言の枠組みに沿って、気候変動が当社の事業に与える「リスクと機会」を踏まえ、情報開示を進めていきます。また、こうした活動を仕入先と連携して進める事とし、「パートナーシップ構築宣言」に賛同しています。

これまでの取組みをご評価いただき、「CDP 気候変動評価」では、2年連続でリーダーシップレベル「A-」を、「サプライヤー・エンゲージメント評価」も2年連続で「リーダー・ボード」に選出いただくなど、外部機関から評価されています。

今後も、サステナビリティ経営、ESGの取り組みを進めるとともに、適時適切な情報開示に努めます。

4-9 新工場建設について

昨年発表した新工場建設について、進捗をご説明します。グローバルなマザー工場として、ものづくりの効率を追求し、カーボンニュートラル実現に向けた工夫を織り込み、従業員がいきいきと働くことのできる職場環境を整えた工場づくりをめざして、構築を進めています。

工場設計段階から、省エネ構造・建材の選定、原動力の最適化、高効率な設備選定、物流を含めた効率的な生産ラインを構築し、太陽光発電・再エネ導入と、省エネタイプの換気・冷暖房システムの配置など、働きやすい職場環境づくりを進め、マザー工場として構築を進めていきます。

新工場に係る投資は、当初130億円を計画しており、更に、今後の電動化による車両構成・軽量化ニーズ等を踏まえ超ハイテンプレス用の3500tプレス機をはじめとした大型プレス機の導入などを計画しています。

また、金型工機工場を移転し、R&Dセンターなども順次建設を進め、生産技術と技術開発・新製品開発部門を集約することで、開発のスピードアップを図ります。

最後になりますが、次期中期経営計画については、創業100年となる2030年に向けての中間地点である2026年を目標年度とし、2ステップで2030年に到達すべく、「OCEAN-26」として、社会情勢、市況動向、お客様動向なども確り把握した上で、策定・発表します。

以上で2022年3月期決算説明会を終了します。ご清聴ありがとうございました。

新着ログ

「輸送用機器」のログ