クレオ、通期計画未達も配当維持、2023年3月期は営業利益以下で過去最高値を見込む

2022年3月期 連結決算ハイライト

鳥屋和彦氏:おはようございます、鳥屋でございます。本日はお忙しいところ、弊社決算説明会をご視聴いただきましてありがとうございます。さっそくですが、2022年3月期決算概要についてご説明します。

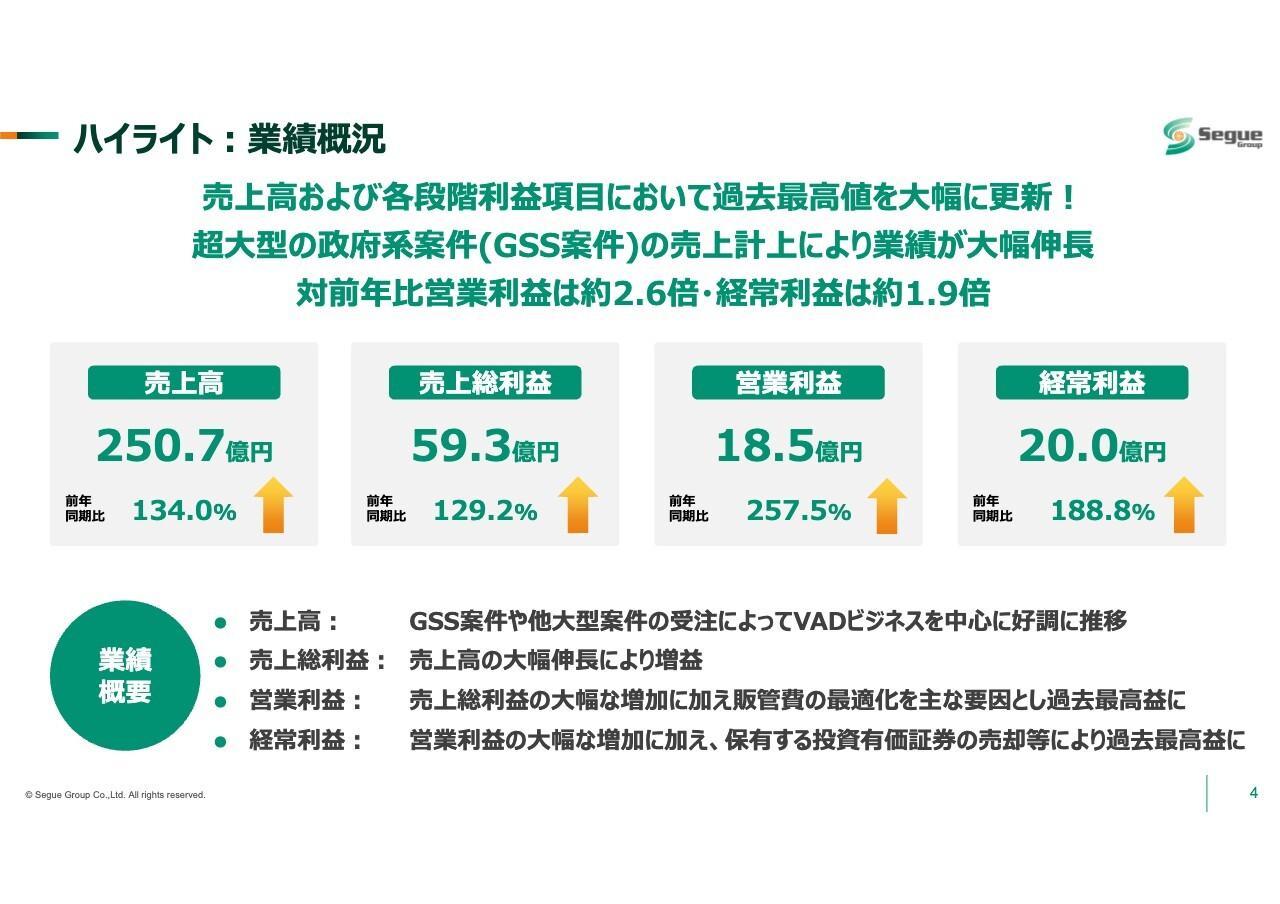

まずはハイライトです。売上高は前年比0.3パーセント増の147億8,400万円、営業利益は一部不採算プロジェクトの影響により、前年比6.2パーセント減の10億6,000万円となりました。

親会社株主に帰属する当期利益も営業利益と連動して、前期比15.4パーセント減の6億5,700万円となっています。また、EBITDAは前年比3.7パーセント増の13億3,200万円、ROEは前年比2.5ポイント減の9.6パーセント、1株あたりの純利益は前年比15.4パーセント減の約80円となっています。

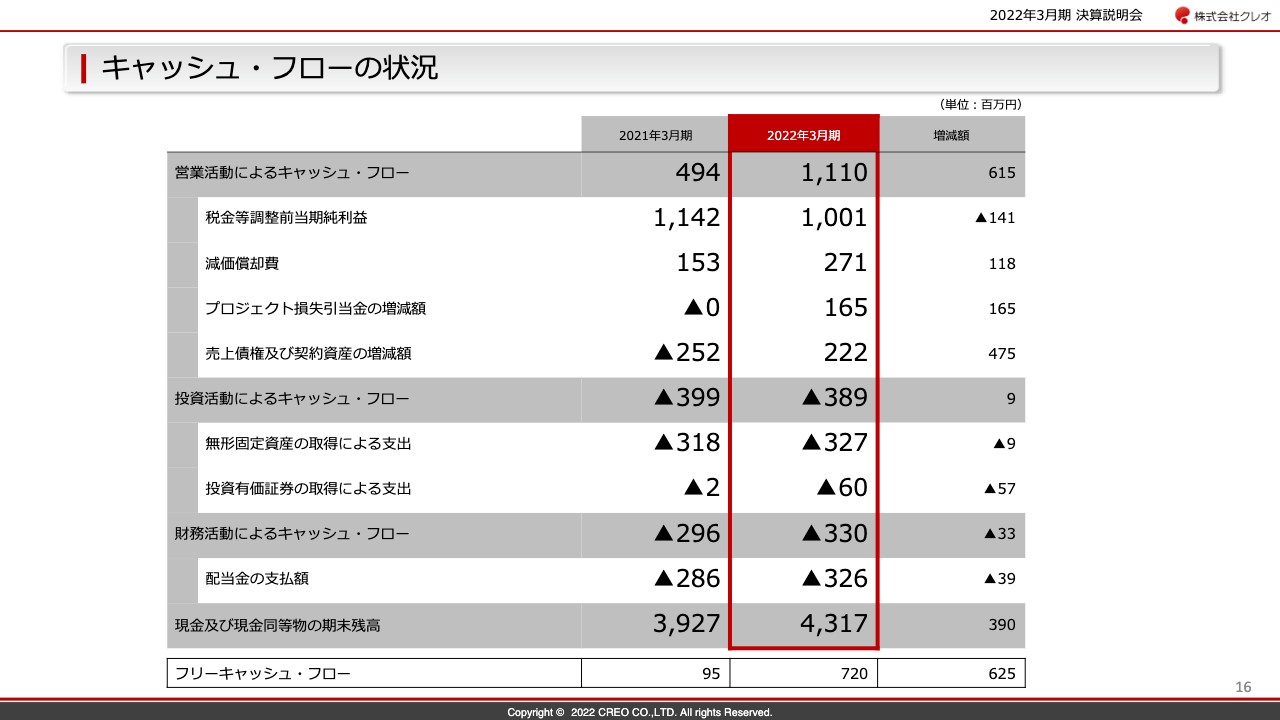

1株あたりの配当金は期初と変わらず40円で、前期比で1円の増配となっています。キャッシュ・フローについては、フリー・キャッシュ・フローが7.2億円、配当金の支払い額が3億2,600万円となっています。

2022年3月期 連結業績(前期比)

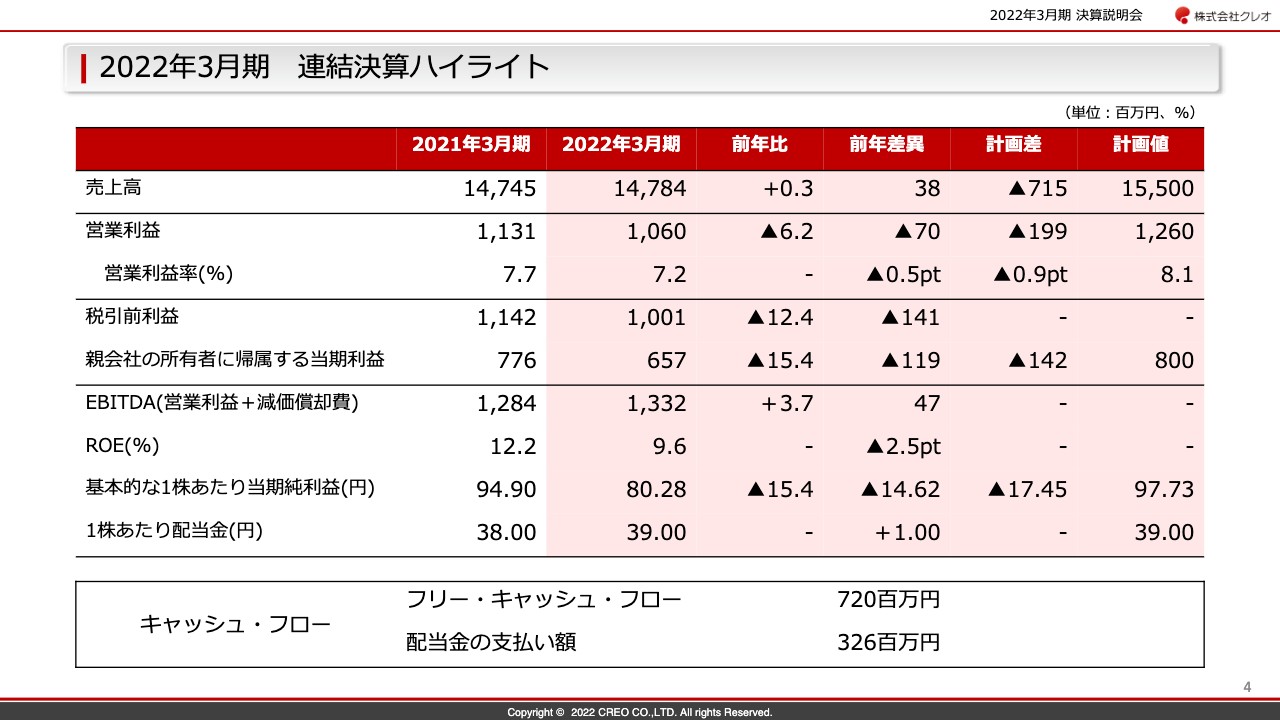

業績について、売上高は前期比3,800万円増となりました。受注は好調だったのですが、機会損失が発生した結果、全体としては微増となっています。

営業利益は前期比7,000万円減となりました。これはソリューションサービス事業の不採算プロジェクトによるもので、こちらが今回の業績に大きく響いています。

経常利益は営業利益に紐づいています。当期利益は営業利益のほか、オフィスの縮小による移転費用が発生したため、前期比1億1,900万円減となっています。

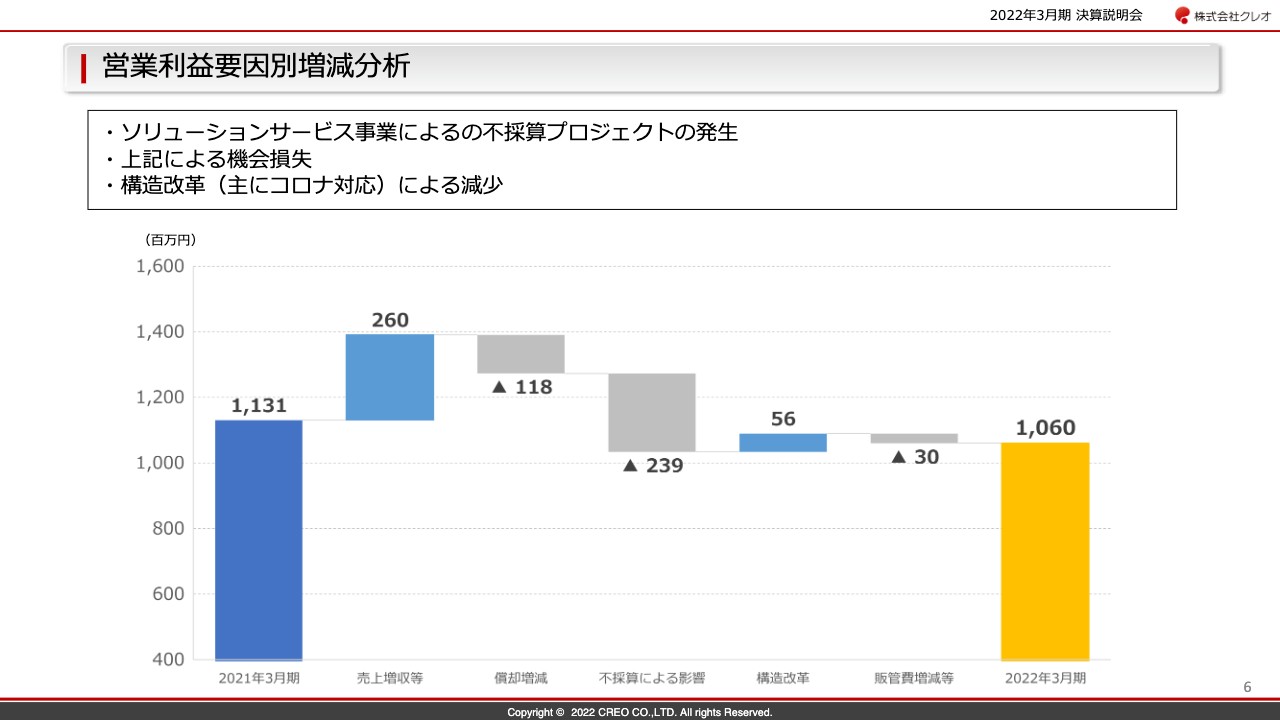

営業利益要因別増減分析

営業利益の要因別増減分析です。繰り返しになりますが、ソリューションサービス事業における不採算プロジェクトの発生と、それに伴う機会損失の発生や、ほかにも、構造改革により費用が減少しています。

スライドのグラフの一番左側に記載している、一昨年の11億3,100万円に対して、コスト改善による2億6,000万円の売上増収があり、償却費が1億1,800万円増加しました。

そして、今回の決算のポイントの不採算プロジェクトによる影響が約2億4,000万円あります。また、一昨年に新型コロナウイルス対応のための費用がかさんだ反動で、構造改革費用で5,600万円減少しました。販管費は介護ビジネスと医療ビジネスへの研究開発に充て、最終的な営業利益は10億6,000万円となっています。

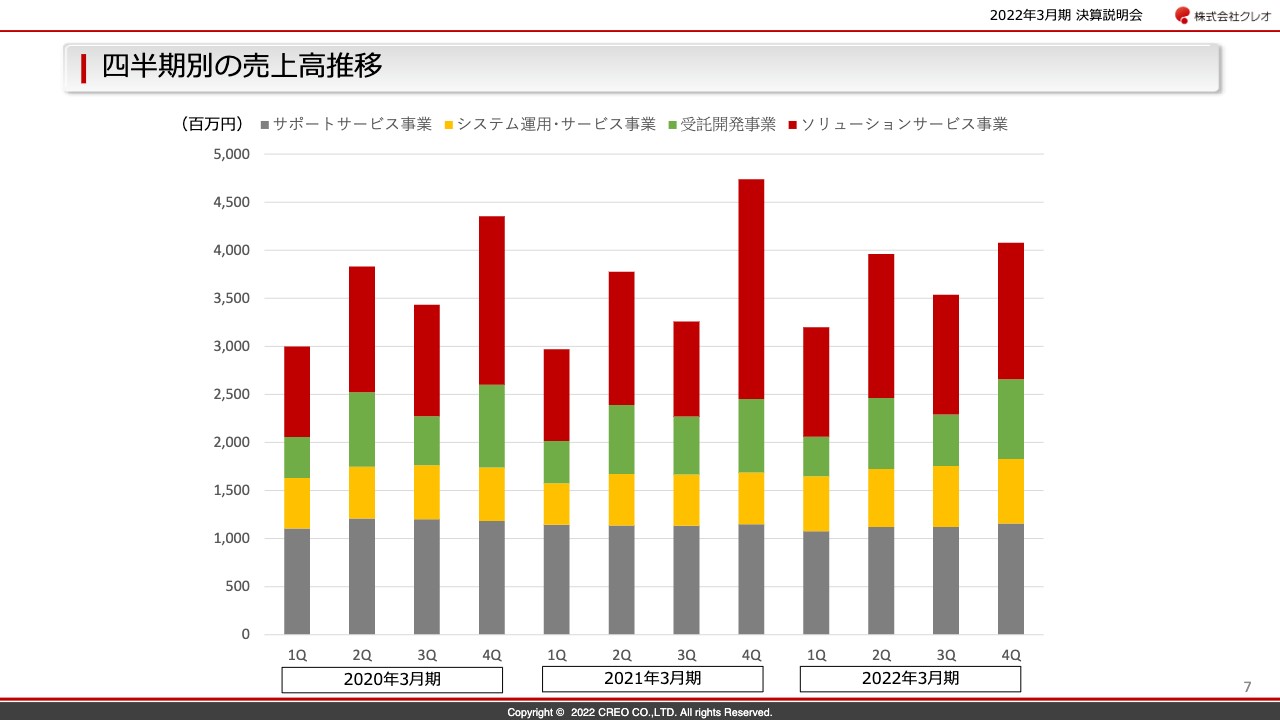

四半期別の売上高推移

四半期別の売上高推移について、スライドのグラフではセグメント別に色分けしています。基本的に、サポートサービス事業とシステム運用・サービス事業は四半期でほぼ変動なく、安定した事業となっています。

一方、受託開発事業とソリューションサービス事業は、第2四半期と第4四半期に売上が偏重するビジネスで、ここが我々の事業の特徴です。

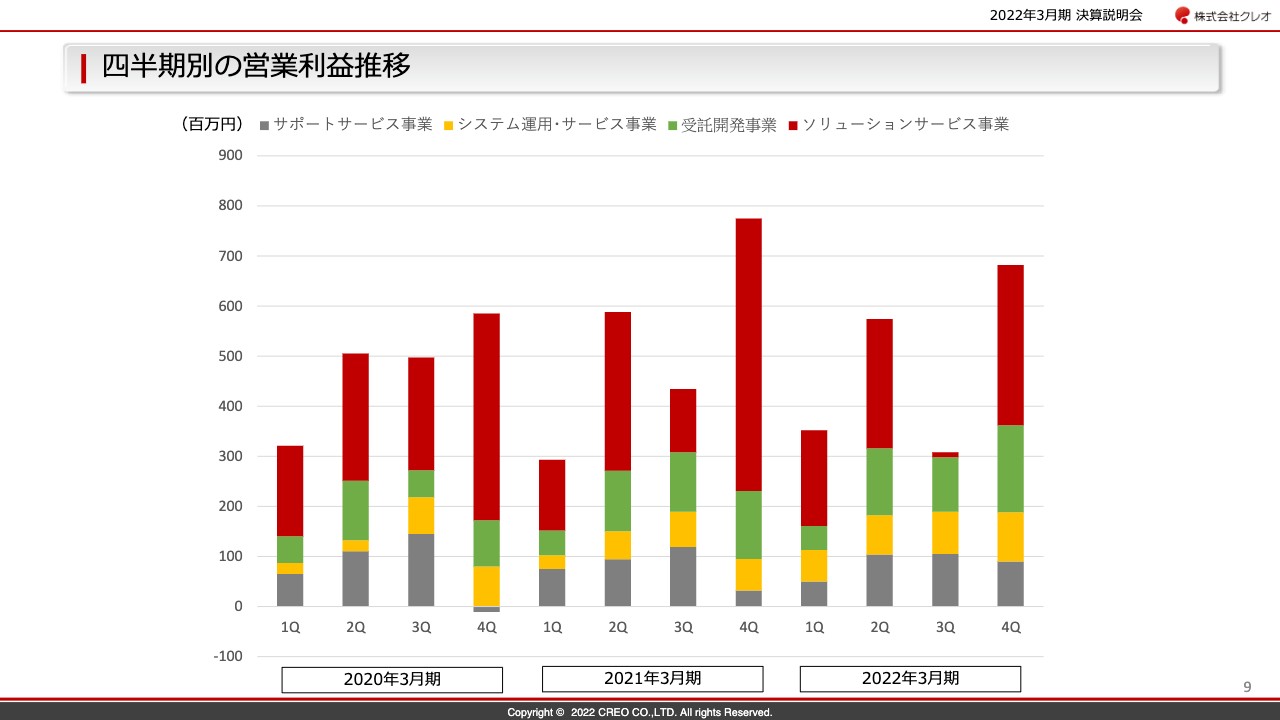

四半期別の営業利益推移

営業利益は、特に第2四半期と第4四半期に大きく偏重しています。2022年3月期第3四半期に不採算プロジェクトの引当を計上した関係で、昨年度と一昨年度から大きく違っています。

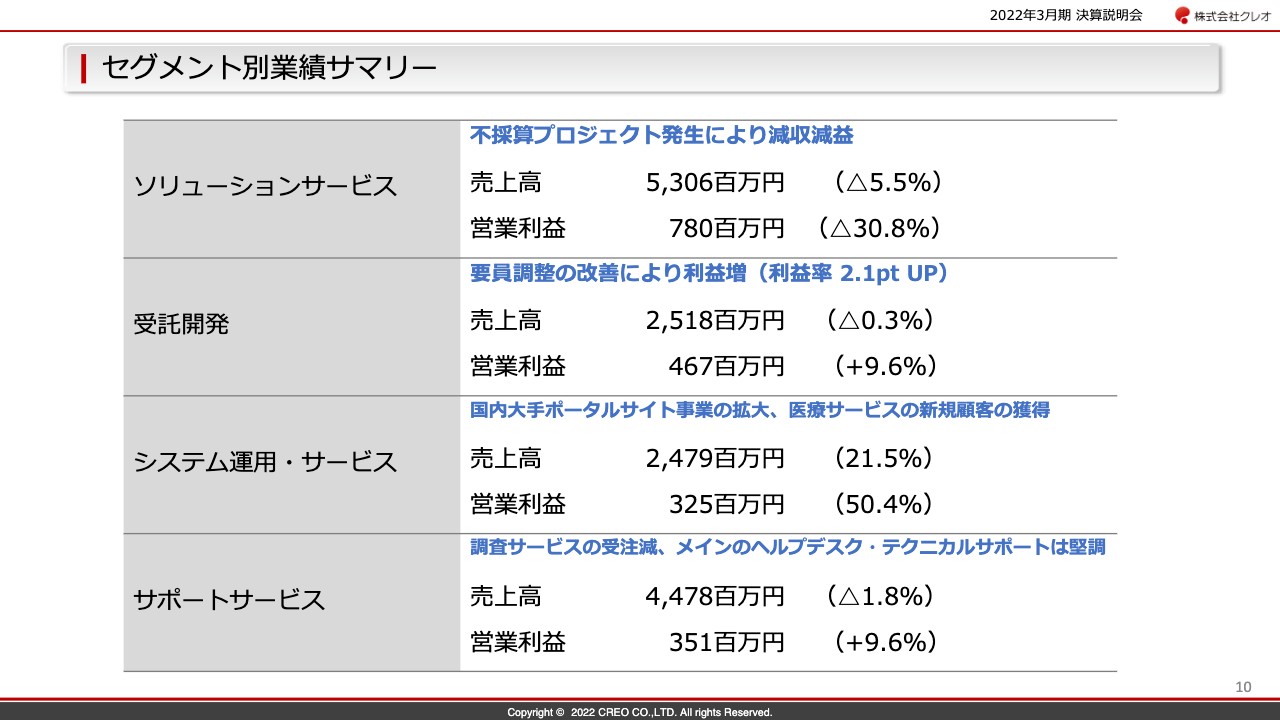

セグメント別業績サマリー

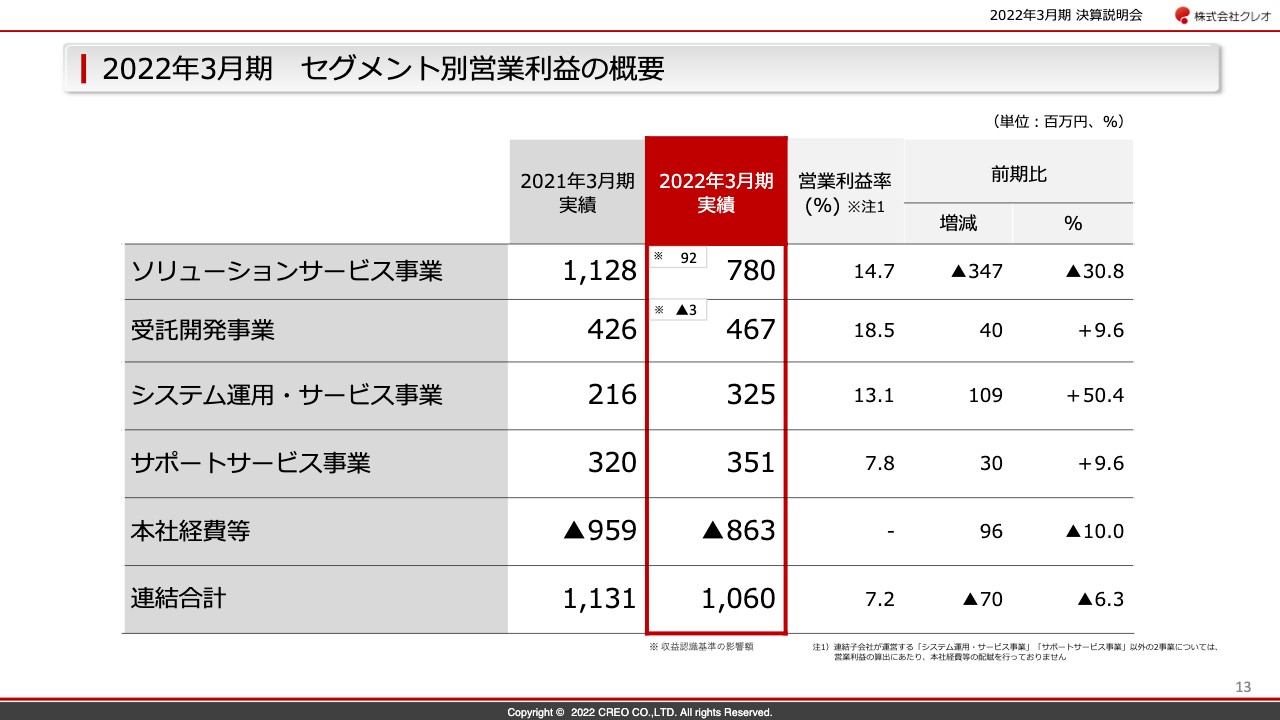

セグメント別の業績サマリーです。ソリューションサービス事業は、不採算プロジェクトの発生により減収減益となりました。

売上高は前期比5.5パーセント減、営業利益は前期比30.8パーセント減と大幅に減少しています。受託開発の売上高は前期比微減となっていますが、要員調整の改善により利益率が2.1ポイント増加したため、営業利益は前期比9.6パーセント増となっています。

システム運用・サービスは期首から好調で、国内大手ポータルサイトの事業拡大ならびに新規で医療サービスのアプリ開発を行っています。売上高は前期比21.5パーセント増、営業利益は前期比50.4パーセント増となっています。

サポートサービス事業の売上高は、調査サービスの受注減により微減となっています。ただし、メインのヘルプデスク・テクニカルサポートが堅調だったため、営業利益は前期比9.6パーセント増となりました。

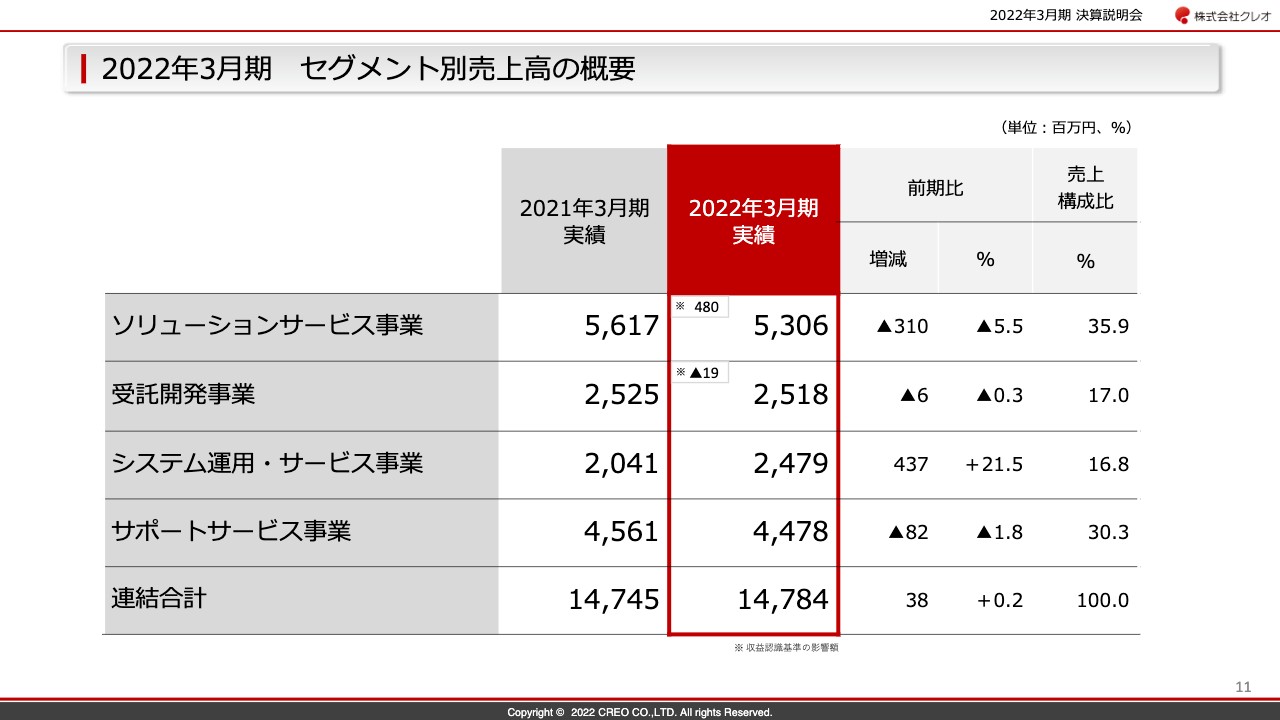

2022年3月期 セグメント別売上高の概要

売上高をセグメント別にすると、システム運用・サービス事業が大幅に増収となりました。しかし、その他の事業は微減あるいは大幅な減少で、全社では若干の増収となっています。

2022年3月期 セグメント別営業利益の概要

営業利益は、ソリューションサービス事業の影響により大幅に減少しています。しかし、その他のセグメントで増益となり、全社では若干の減益で着地しています。

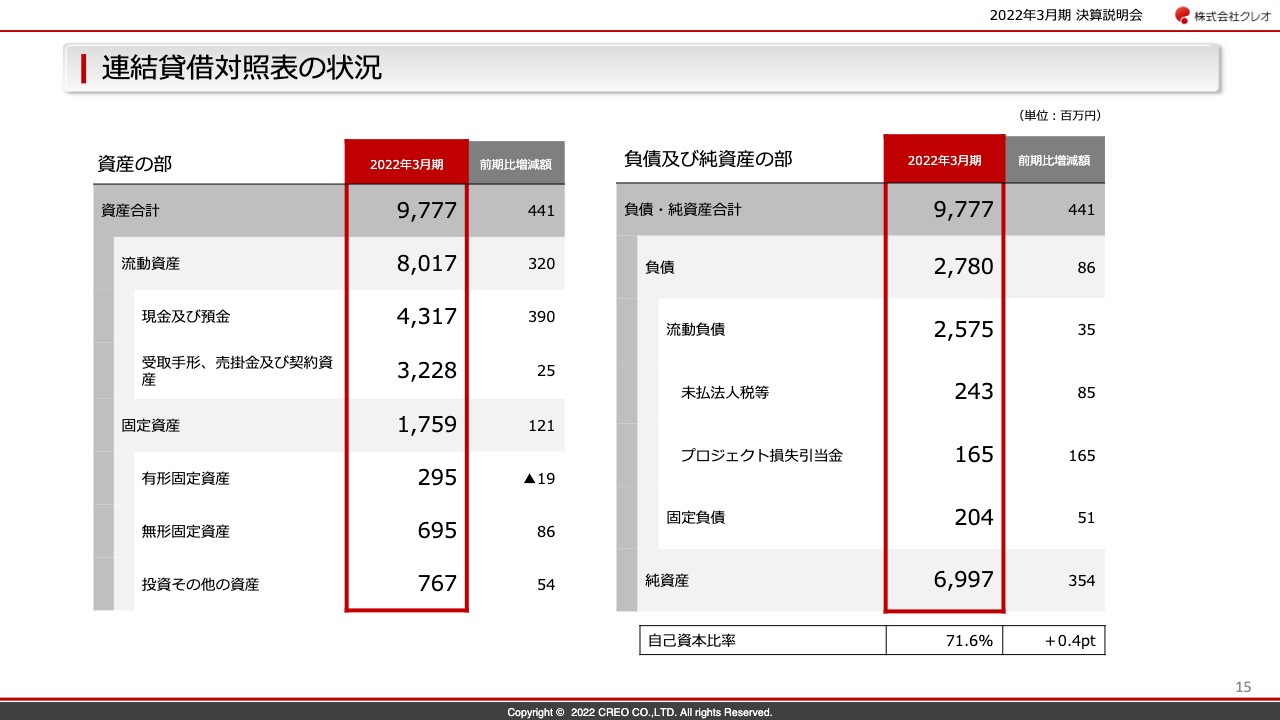

連結貸借対照表の状況

貸借対照表の状況です。流動資産は、主に現預金の増加により3億2,000万円増加しています。固定資産は、無形固定資産の増加により約1億2,000万円増加しています。こちらは新しいサービスのマスターを開発しています。また、「投資その他の資産」では、介護ビジネスに一部追加投資を行っています。

負債・純資産の部では、主に、未来にかかるプロジェクト損失引当金を計上したため、負債が8,600万円増加しています。

純資産は、当期利益から配当金を除いたかたちで、3億5,000万円増加しています。最終的に、自己資本比率は前年比0.4ポイント増の71.6パーセントとなりました。

キャッシュ・フローの状況

キャッシュ・フローの状況です。期末残高は、前期比3.9億円増の43億1,700万円となっています。主な要因は、営業活動によるキャッシュ・フローの売上債権で、一昨年の3月末に大型案件を検収しており、その売掛回収が2022年3月期の4月に発生し、大きくプラスとなっています。

2023年3月期 連結業績予想

2023年3月期の業績予想です。売上高は前年比3.8パーセント増の153億5,000万円、営業利益は2桁アップで、16パーセント増の12億3,000万円としています。営業利益率は8.0パーセントと、過去最高の数字となっています。当期利益も前期比21.7パーセント増の8億円と、こちらも過去最高値です。

EBITDAは前年比16.6パーセント増の15億5,300万円、ROEは11.3パーセント、1株あたりの純利益は前期比24.7パーセント増で、初の100円台となっています。1株あたりの配当金は前期比1円増の40円としています。

2023年3月期 通期業績予想

過去5年間の業績の傾向です。2022年3月期は若干下がりましたが、基本的にここ数年は、順調に右肩上がりの傾向で推移しています。

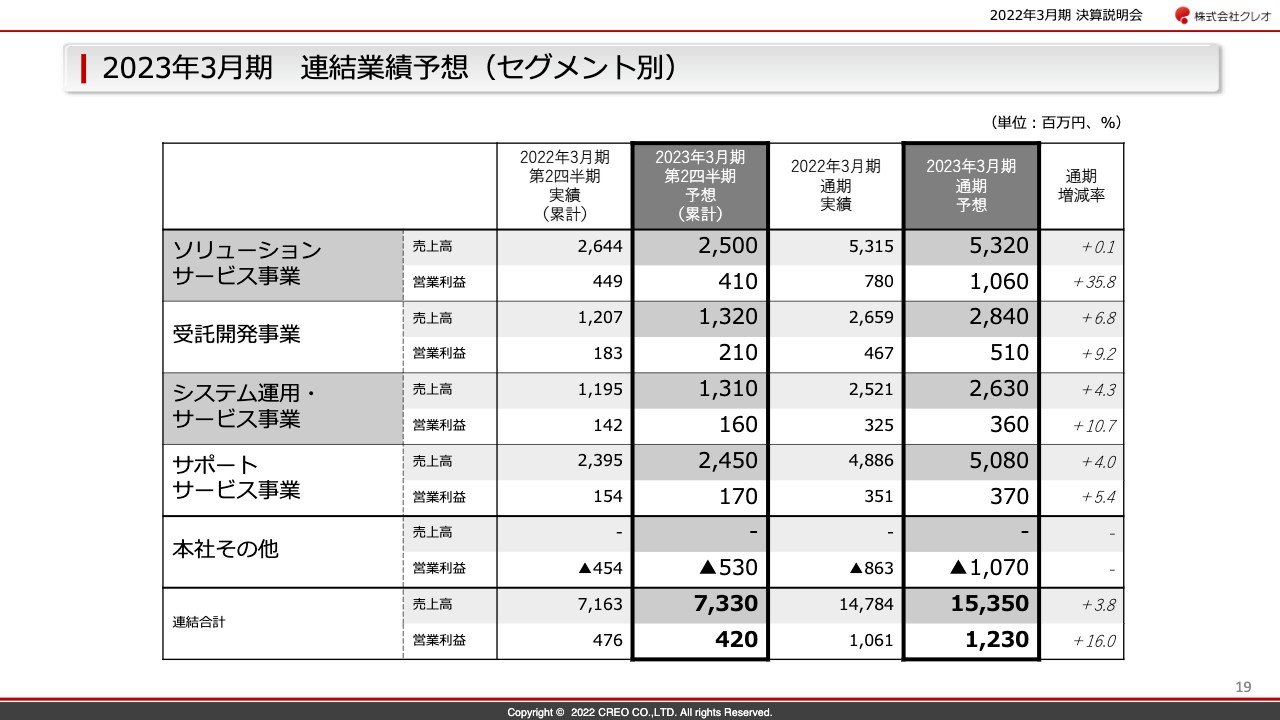

2023年3月期 連結業績予想(セグメント別)

セグメント別の業績予想です。今回ポイントとなるのがソリューションサービス事業の営業利益で、前期比35.8パーセント増の約3億円の増益です。2022年3月期に不採算プロジェクトが発生した関係で、これを撲滅する計画とし、今回の予想値となっています。以上で、私のご説明を終了させていただきます。

トピックス① 東証市場再編に伴う「スタンダード市場」への移行

柿﨑淳一氏:みなさま、おはようございます。柿﨑でございます。本日は、我が社の決算説明会にお集まりいただきまして、誠にありがとうございます。私のほうから、環境の変化と課題認識についてご報告、ご説明したいと思います。

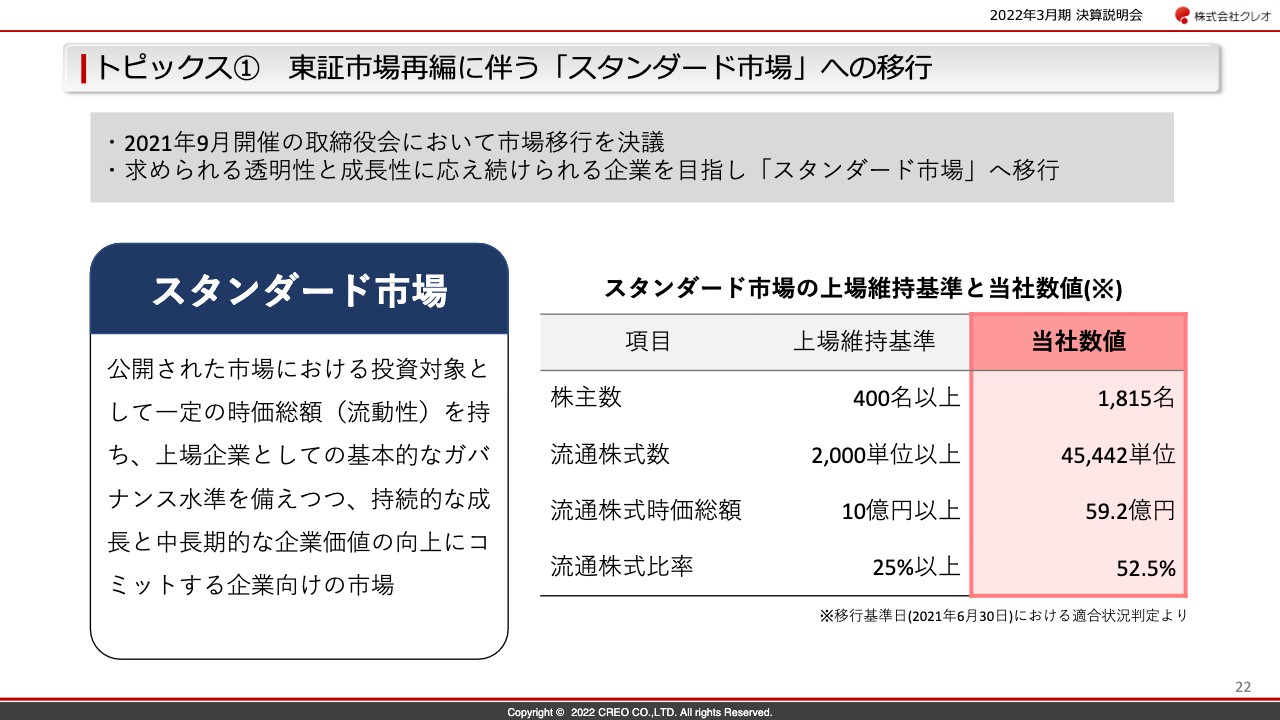

ご説明に先立ち、まずは直近のトピックスです。1点目は、4月の東証の再編に伴い、スタンダード市場に移行しました。求められる透明性と成長性に応え続けられる企業を目指しながら、スタンダード市場で事業を運営していきたいと思っています。ご説明は割愛しますが、上場維持基準と当社の数値をスライド右側に記載しています。

トピックス② 株主還元(配当方針)

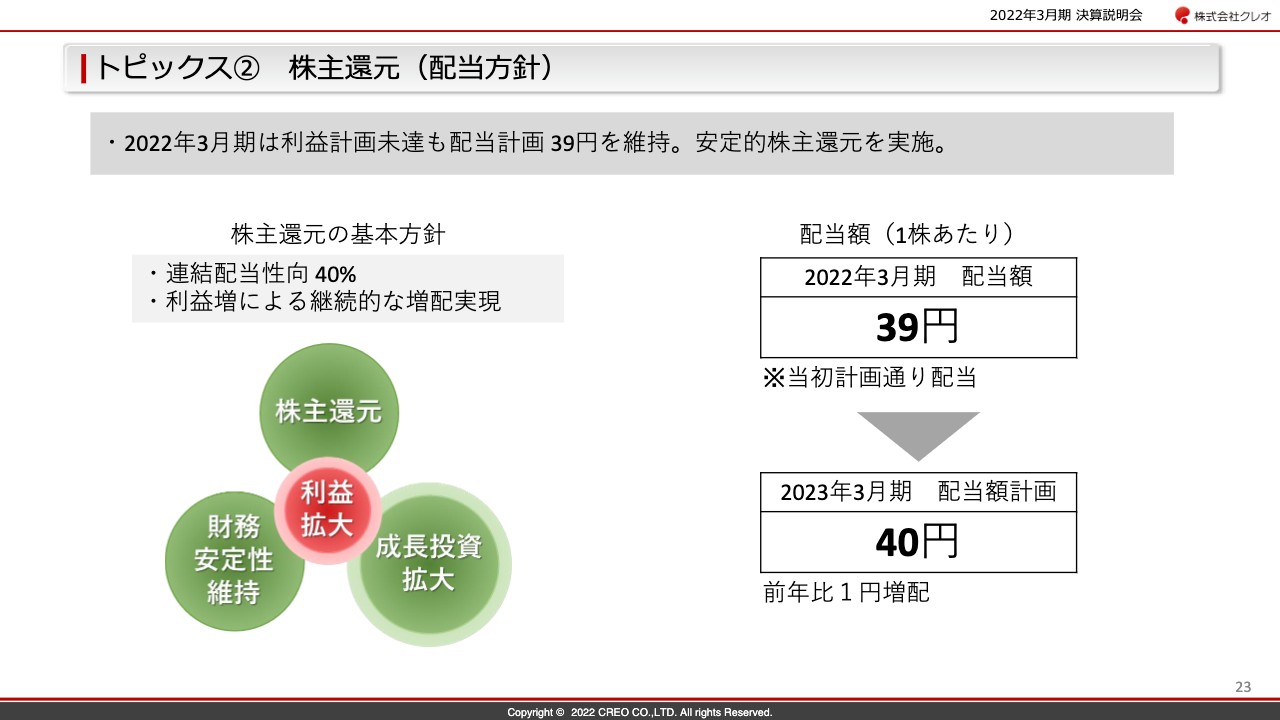

2つ目のトピックスは、株主還元の1つでもある配当についてです。先ほど鳥屋から話があったように、2022年3月期は利益計画未達でしたが、当初の予定どおり39円を維持しました。株主還元の基本方針に基づいて、2023年度も配当は40円を計画しています。

トピックス③ 自己株式取得と消却について

3点目のトピックスは、資本政策に基づく機動的な施策として、5月10日付で自己株式の取得と自己株式消却の実施を決議しました。自己株式取得ですが、総数は25万株、株式取得価額の総額は3億円を上限としています。さらに、自己株式の消却について、総数は約6万4,600株で、2022年7月1日を消却予定日としています。

トピックス④ IVS社(ベトナム)との資本業務提携

トピックスの4点目です。ベトナムのソフトウェア開発会社のインディビジュアルシステムズ(IVS)との資本業務提携を締結しています。

国内は非常にIT人材不足ですので、対策としてアジアのICT人材の恒常的な生産能力の向上、加えて開発機能の内製化の中で、特に、我が社の製品サービス系の開発機能の内製化やラボ化を目的としています。

さらに、将来的にはグローバル人材の育成および市場開拓のため、できれば最終ステップとしては、アジアで新しいビジネスを創造したく、今回IVSと資本業務提携を締結しました。

第1ステップとしては、開発基盤の構築により生産性向上を図ります。そして、オフショア開発がメインになりますが、コスト優位性を最大限に活かしながら、お客さまの満足のいくサービスを提供していきたいと考えています。

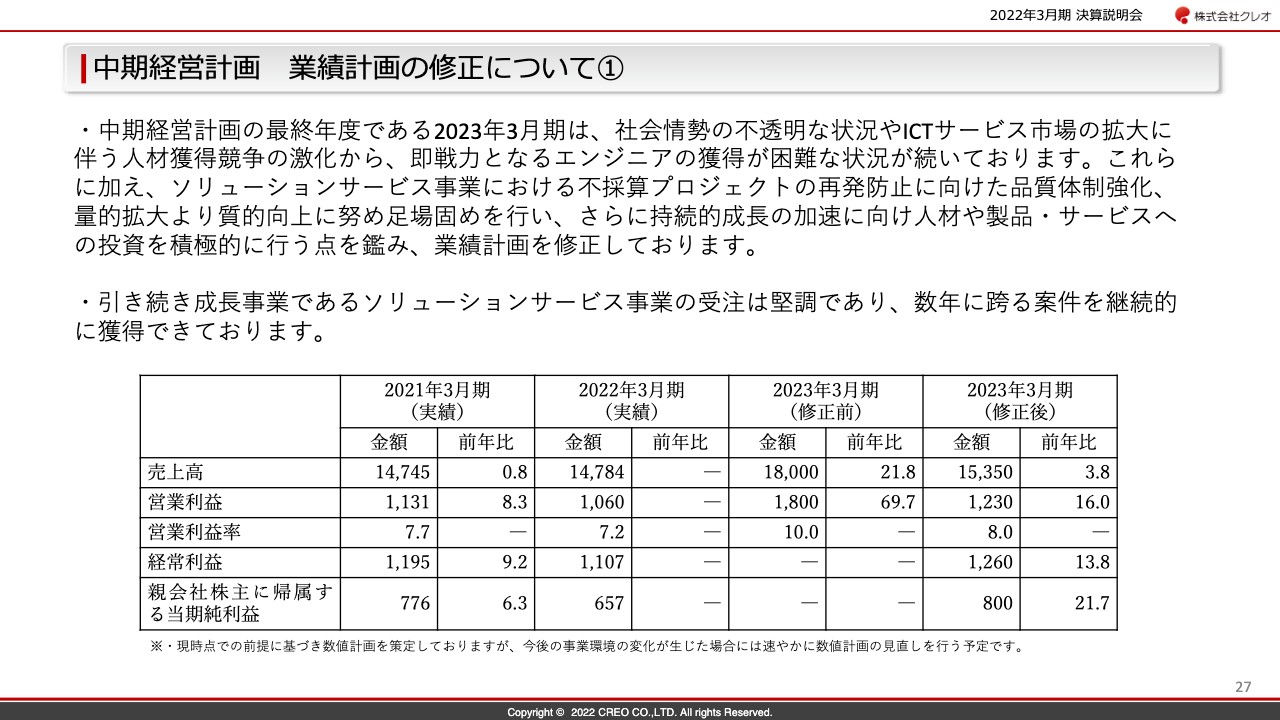

中期経営計画 業績計画の修正について①

現状課題と対策についてです。中期経営計画の最終年度ですが、業績計画を修正しました。修正した要因として、現中計の最終年度である今期は、コロナ禍やウクライナ状勢も含めて、社会情勢の不透明さや、ICT市場における人材の獲得競争が激化していることがあります。

さらに、不採算プロジェクトの抑制や再発防止に向けたマネジメントの品質体制の強化、事業プロセスの質の向上に注力し、次の持続的成長に向け、今一度足場固めを行いたいと思っています。

また、事業拡大を加速させるための人材、製品、サービスへの積極的な投資を行うことを考慮し、業績計画を修正しました。

2023年3月期の業績計画は、売上高153億円、営業利益12億3,000万円、営業利益率8.0パーセントとしました。現状も引き続きソリューション事業の受注状況は堅調であり、確実に業績を上げて、業容拡大を推進していきます。

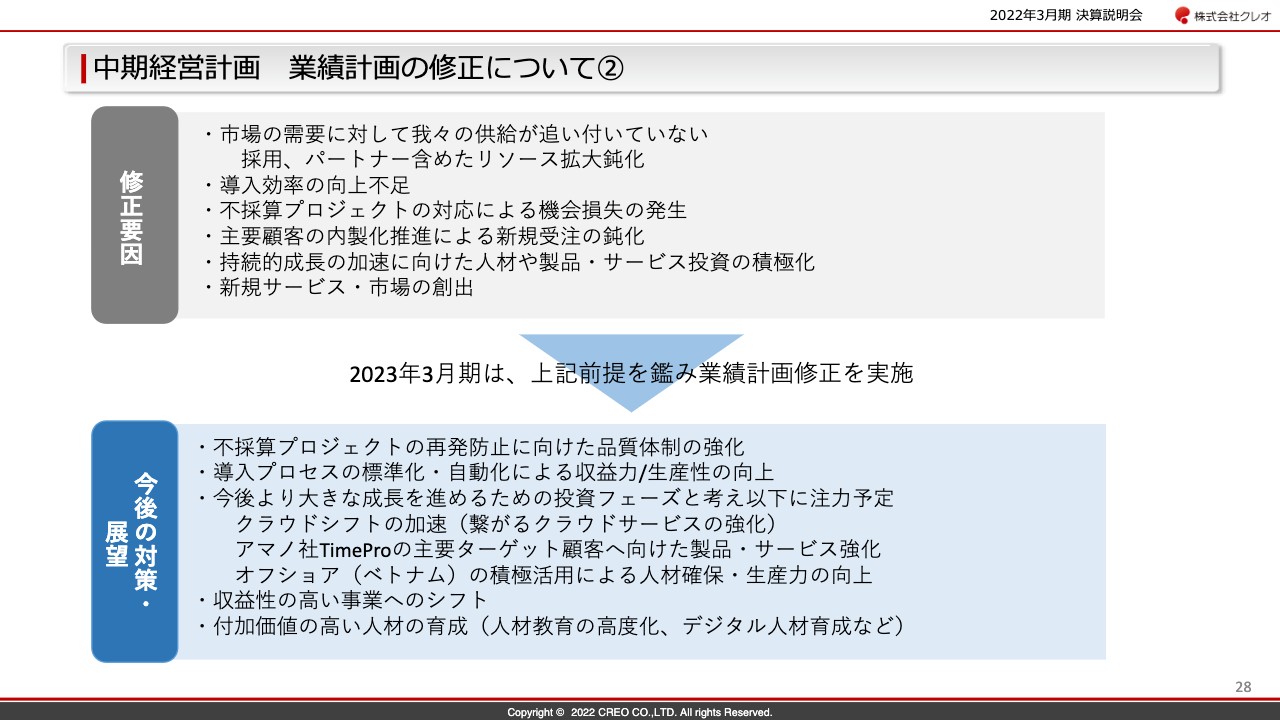

中期経営計画 業績計画の修正について2

修正の要因をスライド上段、グレーの部分に記載しています。生産力を高め、足場を固めていき、さらにサービス、製品へ積極的に投資します。

今後の対策、展望として特に注力していきたいのは、一昨年来継続している生産性と収益力を上げるための、「ZeeM(ジーム)」を中心とした導入プロセスの標準化、自動化による収益力の向上です。

さらに、次の中期経営計画に大きく関わってくると思いますが、投資を行っていきます。まずクラウドシフトへの加速として、繋がるクラウドサービスの強化、そしてアマノ社「TimePro」の勤怠管理システムの主要ターゲット顧客に訴求できる製品・サービスを強化していきます。これらの分野でアマノ社の顧客基盤を最大限に活用しながら、業容拡大していきたいと考えています。

そのほかの対策としては、やはりDXに向けたデジタル人材は必要不可欠であるため、そちらの教育投資も含めて、持続的成長に向けた施策を打っていきたいと考えています。

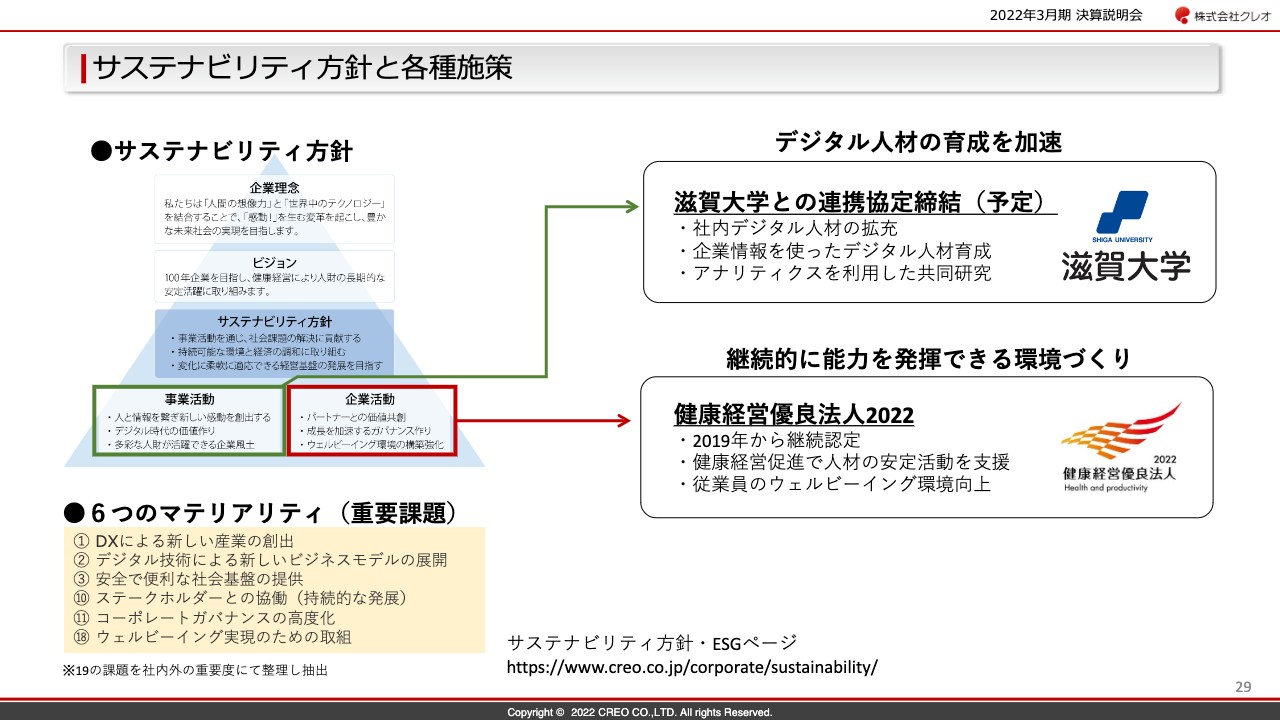

サステナビリティ方針と各種施策

最後に、サステナビリティ方針と各種施策についてです。昨今は時代の流れの中でESG、SDGsについてさまざまな記事がありますが、企業理念、ビジョンにつながるサステナビリティ方針を昨年に策定しました。

持続的な企業として、社会と我々にとっての重要課題として6つを選び出し、SDGsと結びつけて活動を行っています。まずサステナビリティ方針を支える事業活動ですが、人と情報をつなぎ、新たな感動を創出するためにデジタル人材の育成を推進していきます。

その中で、今回滋賀大学と産学連携の協定を締結しました。まずは私たちもデータの利活用をDXの中心に置いていくため、データサイエンティストの育成を図りながら、ビジネスを進めていくベースを作っていきたいと思っています。

また企業活動として、社員の長期的、安定的な活躍を目指し、ウェルビーイング実現のための取り組みも行っています。コロナ禍の中でエンゲージメントを高めていくためには、やはり体も心も健康でなければいけません。健康経営に取り組むことの1つの表れとして、2023年3月期(2022年度)も健康経営優良法人の認定を獲得しました。

こちらのサステナビリティ方針の施策も含め、今期で足場を固めながら来期に向けて、持続的かつ豊かな未来社会、クレオの成長を目指していきたいと思います。今後ともよろしくお願いいたします。

新着ログ

「情報・通信業」のログ