日総工産、売上高は前期比14.6%増 半導体・部品不足等の影響が続くも、来期業績予想は増収増益を見込む

サマリー

みなさま、こんにちは。本日は足元の悪い中、またお忙しい中お集まりいただきまして誠にありがとうございます。音声ライブで聞いていただいているみなさまも、誠にありがとうございます。それでは、ただいまから説明会を始めたいと思います。

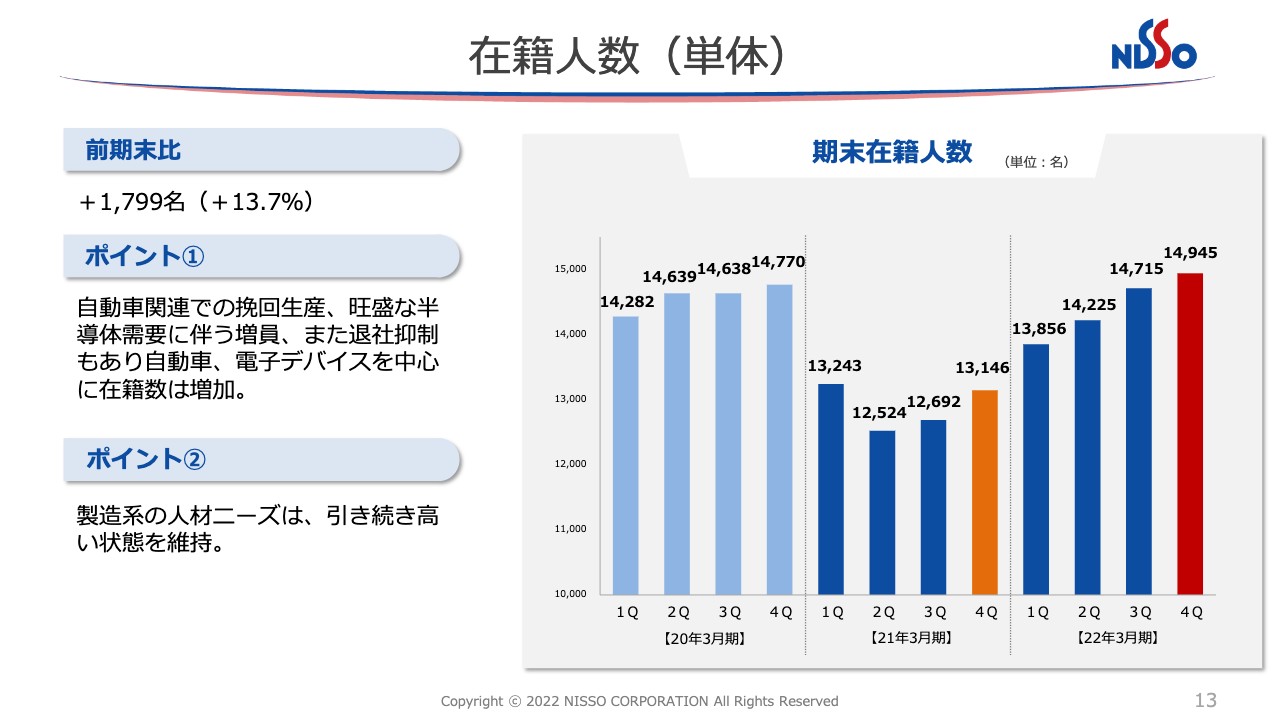

1ページはサマリーになります。在籍数は前期比末で1,799名増加と記載していますが、瞬間的に2,000名以上増えているタイミングもありました。年度末ということもあり、期末で250名ほど減ったため、結果的には1,799名となりました。

後ほどご説明しますが、本来ならば、いっそう増収増益になってもよいところを、新型コロナウイルスの影響を筆頭に、部品の調達が非常に難しかったり、半導体の影響を受けたりしています。そのため、在籍数の増加と単価の上昇によって前期比では増収になっているものの、稼働率への影響が大きかったため、減益となっている状況です。

エンジニア領域については売上、利益ともに順調に推移しています。

今年度の状況については後ほど詳しくご説明しますが、半導体や部品不足の影響は残るだろうと見込み、期末の予測を出しています。

また、お客さまからの人材の需要は大変堅調に推移しています。ただし、前期と比べれば増収増益となるものの、現状では増益幅はそれほど大きく望めないと考えています。

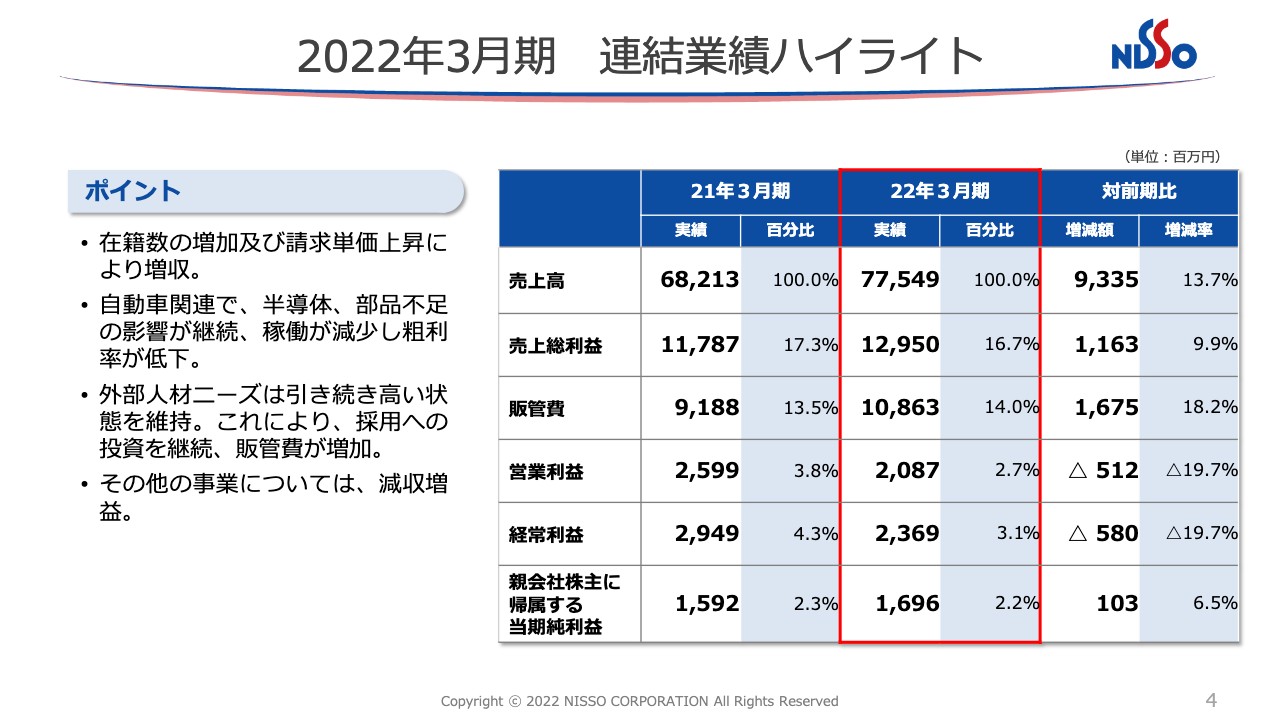

2022年3月期 連結業績ハイライト

連結業績のハイライトについては後ほどご覧いただきたいと思います。まずは日総工産単体のハイライトを中心にご説明していきます。

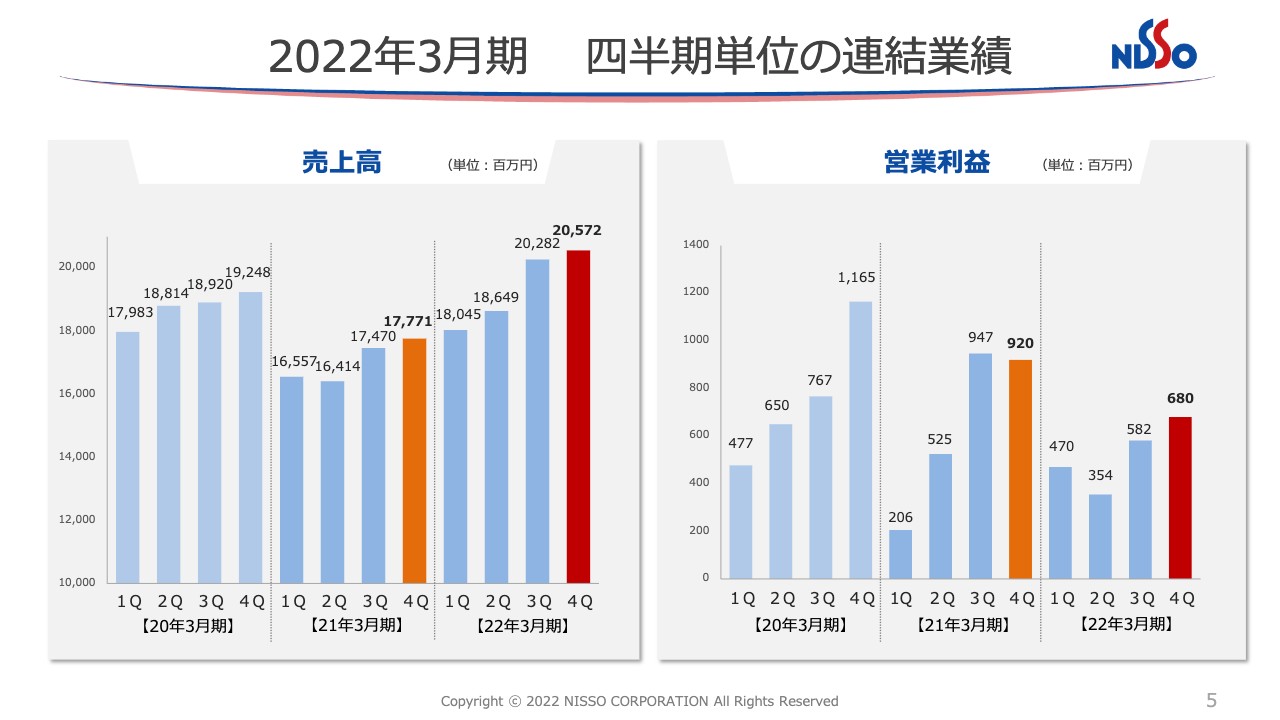

2022年3月期 四半期単位の連結業績

5ページには、四半期ごとの売上と営業利益のグラフを記載しています。

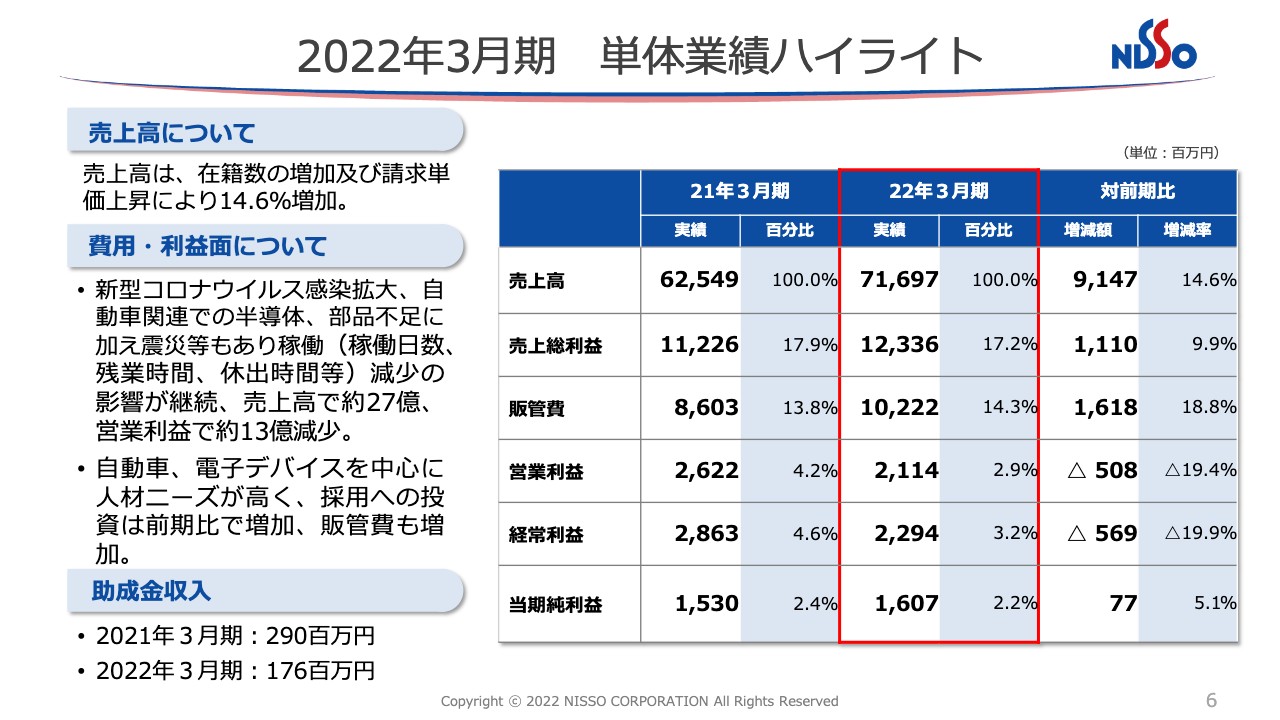

2022年3月期 単体業績ハイライト

6ページをご覧ください。スライドに記載のとおり、単価の上昇と在籍数の増加により売上高は14.6パーセント伸びています。

一方で、機会損失も大きくありました。例えば、部品の欠品等によって工程が止まるとお客さまから平均6割の補償金をいただくのですが、それは基本的に社員の給与の補償になります。また、工程が止まったことによって、稼働していた方が、普段なかなか取りにくい有休を積極的に消化したり残業や休出が減ったりします。

これにより売上高で約27億円の機会損失となっていますが、こちらも後ほど詳しくご説明します。営業利益については、前々期も新型コロナウイルスの影響を受けているため、それ以前の正常な稼働レベルと比較すると約13億円の機会損失となっています。

先ほどお伝えしたとおり、前期もお客さまからの需要が旺盛だったため、採用のための費用や、新型コロナウイルスの影響でしばらくプロモーションをかけていなかった自社サイトの広告宣伝費が大きく膨らみました。募集費と広告宣伝費をあわせて10億円ほど前々期よりも膨らんでいます。

我々としては決してよいとは思っていませんが、入社特典というものがあります。自動車メーカーを中心に、人材の引っ張り合いから入社に結びつけるための一時金が多発している状況の中で、当社だけ対応しないわけにもいかず、そういった費用がかさんでいます。このようなことも原価率を悪くしている大きな要因になっています。

また、コロナ禍が始まった時期と比べて休業日数が減りました。そのため、助成金収入は昨年比で1億1,400万円減少しています。

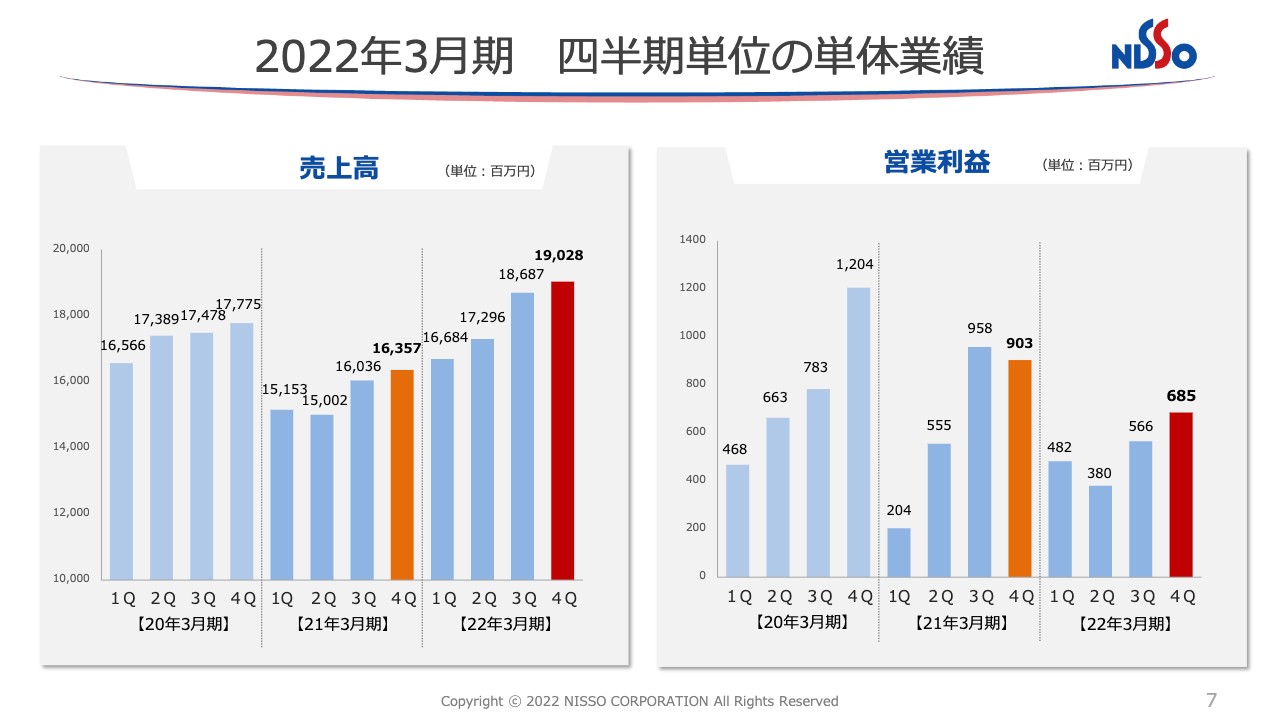

2022年3月期 四半期単位の単体業績

単体の四半期ごとの売上・利益についてです。本来であれば我々の業種の特性上、在籍が右肩上がりになると、上期の営業利益に対して下期の営業利益は「1対2」程度というのが適正な状態です。しかし、スライドのグラフに記載のとおり、2022年3月期の後半に部品欠品の影響を受け、「1対1.45」程度と、とくに後半で大きく失速しています。

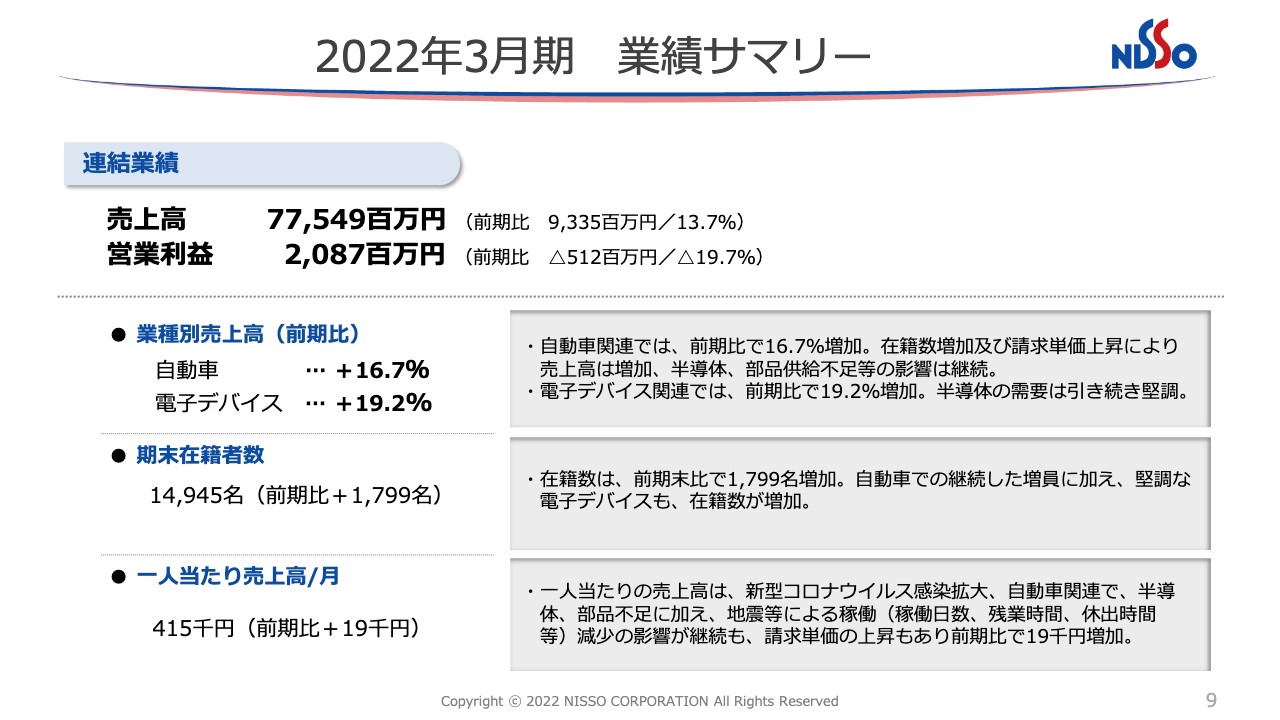

2022年3月期 業績サマリー

活動の概要についてです。ご覧のとおり、業種別売上高については自動車・電子デバイスともに伸びています。自動車については、先ほどお伝えしたとおり、在籍数の増加ならびに単価の上昇が大きく影響しているものの、機会損失もありました。

また、前期1年間を分析してみると、半導体メーカーは非常に好調でしたが、半導体と関連の高い受動体と言われる領域については、半導体の製造が不十分だった煽りを受けました。当社で言いますと、コンデンサの最大手グループでも通常の9割ほどの稼働率だったと思います。分析の結果、人は増えているものの、1人あたりの稼働状況が落ちたことがわかっています。

在籍者数については、冒頭でお伝えしたとおりです。1人あたりの売上高はちょうど1年前と比べると、月平均で1万9,000円増えています。前々期は感染リスク、前期は部品の欠品など、内容は異なりますが新型コロナウイルスの影響を受けました。そのような中でも単価上昇分があったため、月平均1万9,000円の売上アップにつなげることができました。

「どんな状況だと言えるかな」と、私なりにいろいろ分析している中で気がついたことが1つあります。当社で働いている1万4千数百人の方々が、どのくらい有給を取ると稼働が低下するのかといった相関関係を分析してみました。

通常稼働の状態では、1人あたり月0.8日を少し切るくらいの有給取得状況です。しかし、1人あたり月1日を超える有給取得状況になると、稼働の低下が顕著に表れ、結果として収益に大きく悪影響をもたらしているという相関関係があるとわかりました。

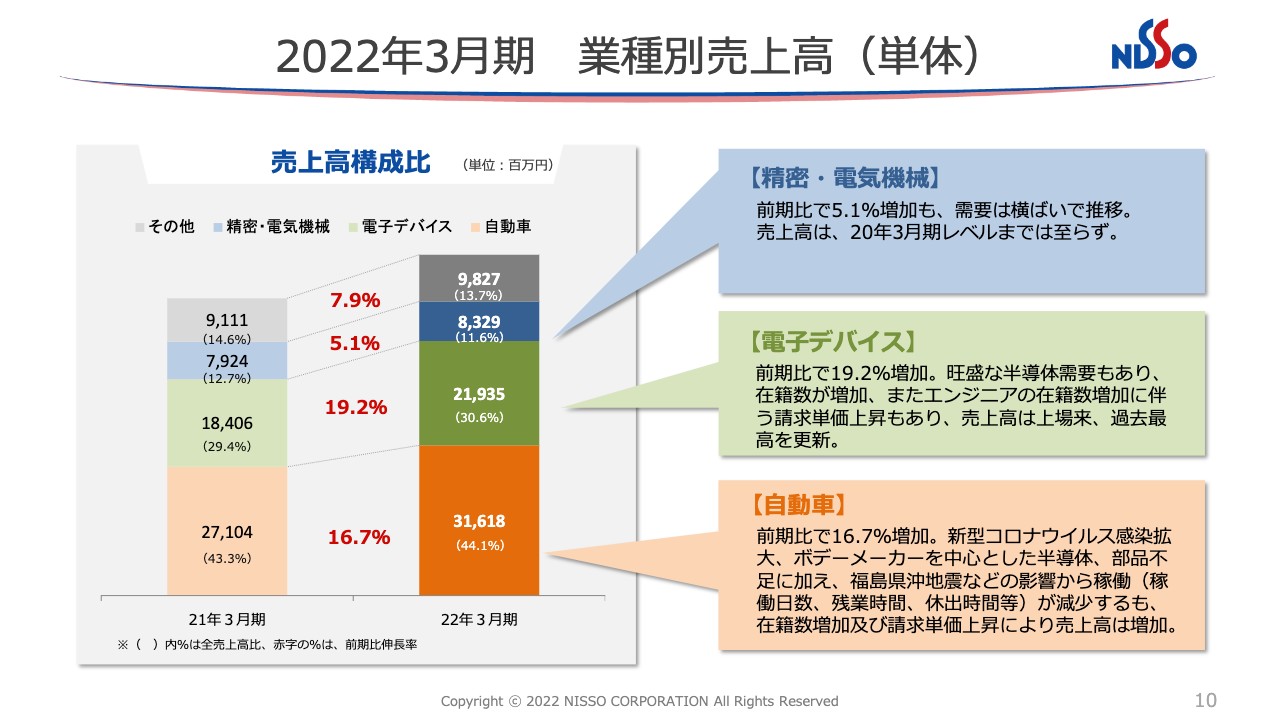

2022年3月期 業種別売上高(単体)

10ページをご覧ください。先ほどお伝えしたとおり、電子部品と自動車が伸びています。自動車については機会損失がなければ、本来もっと成長していたと思います。

ここでお伝えしたいのは、全体的に伸びているものの、やはり電子部品と自動車が非常に伸びていることです。また自動車で部品欠品の影響が出ているものの、当社としてシェアを上げておきたい大手自動車メーカーなどについては、その間も確実にシェアが上がってきていることです。さらにトップラインである在籍数が増えているものの、稼働がそこまで伸びなかったことです。これらの状況がスライドに記載のとおり表れています。

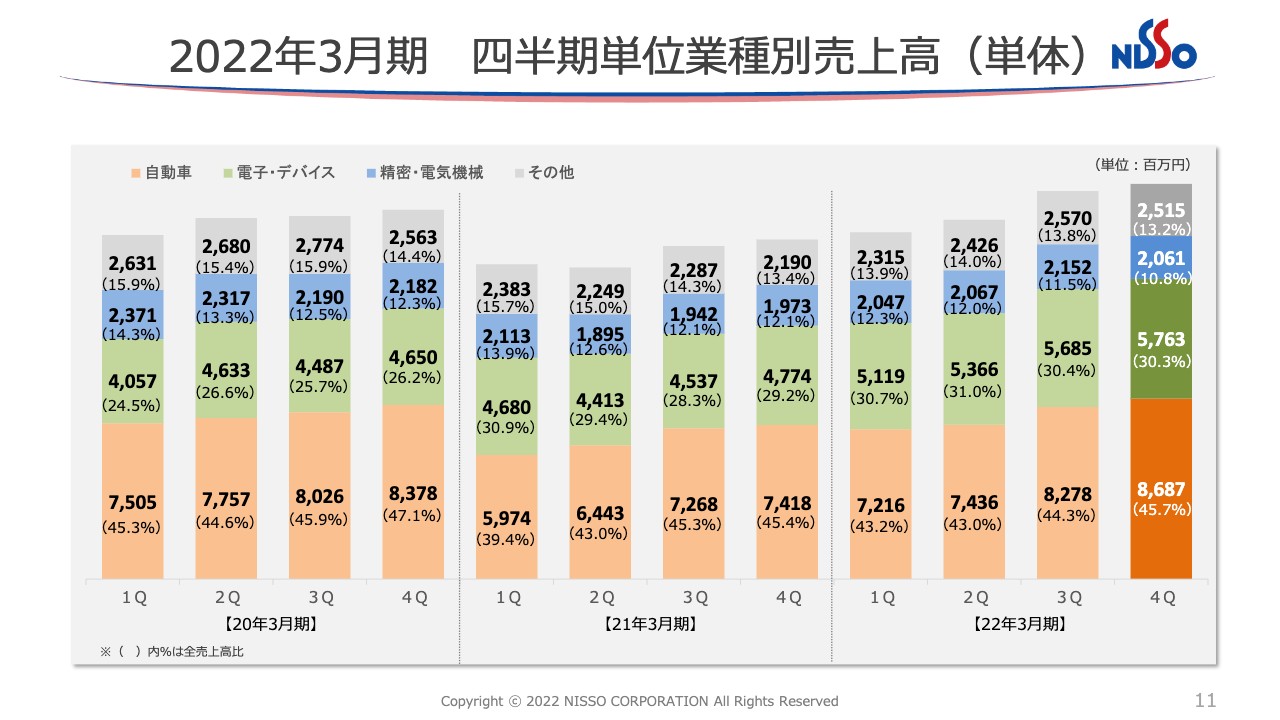

2022年3月期 四半期単位業種別売上高(単体)

11ページは、電子部品、自動車、精密・電気機械、その他それぞれの推移についてです。スライドに記載のとおり、稼働率は上がらないものの、自動車も着実に伸びていますし、電子部品も伸び続けており、この状況は今期も続くと見ています。

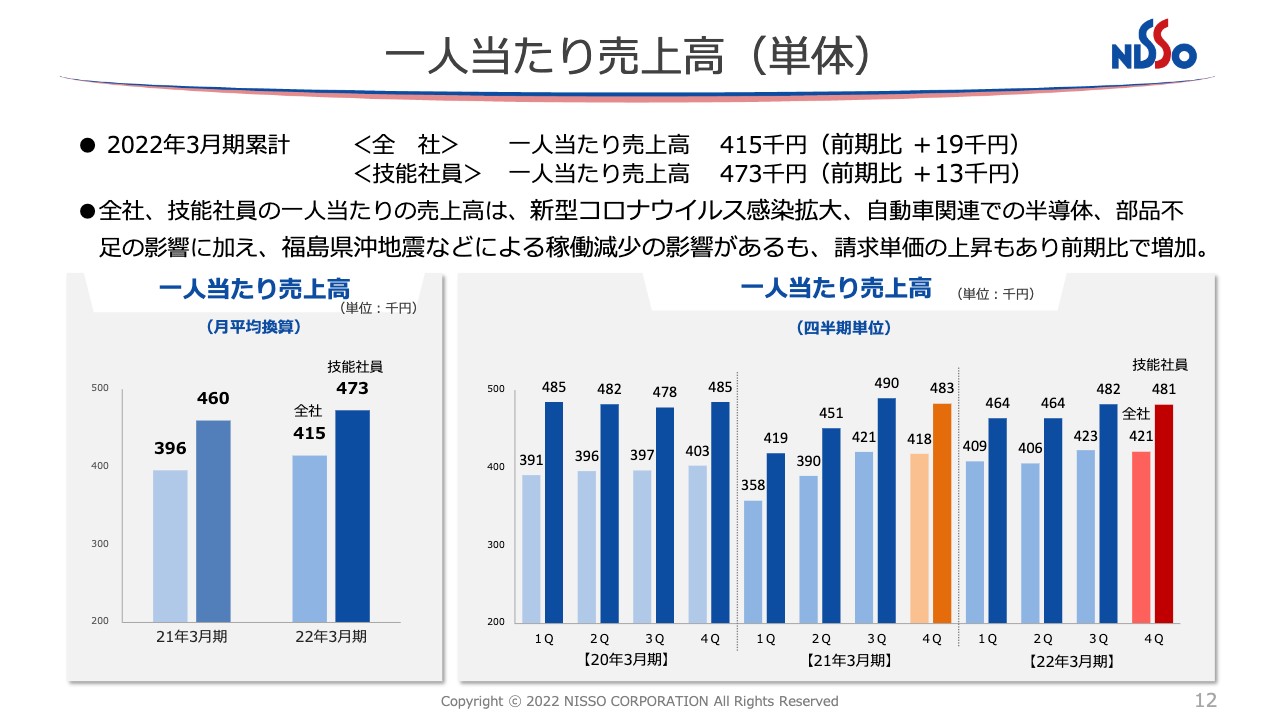

一人当たり売上高(単体)

12ページは、1人当たりの売上状況です。スライドのグラフに記載のとおり、前々期と比べるとたしかに伸びていますが、前々期も新型コロナウイルスの影響を受けているため、2年前の2020年3月期と比べて見ていきます。

技能社員の単価が上がっているにも関わらず、それほど売上が伸びていない状況です。このようなことが稼働状況の悪さというかたちで顕著に表れていると見ていただければと思います。

ちなみに、単純に前期と2020年3月期を比べると、受注単価は平均で約70円強伸びています。一方で、2022年3月期と2021年3月期を比べると、第4四半期の時間外のレベル差では月4時間くらいの差が出ています。前々期はコロナ禍から回復する最中で、部品の欠品がそれほど顕著ではなかった頃ですが、残念ながらこのように稼働が落ちている状況だったと言えると思います。

在籍人数(単体)

13ページは在籍数の推移についてです。お客さまからの人材需要が非常に旺盛になったことに加え、採用の成功と離職率の低下が寄与し、スライドに記載のとおり伸びています。離職率の低下については後ほどご説明します。

トップラインの増加に応じた売上や利益が伴っていないことが非常に残念ですが、お客さまが部品欠品の状態から回復することを待ちながら、引き続きトップラインを伸ばしていきます。今期の状況についても、後ほどあらためてご説明します。

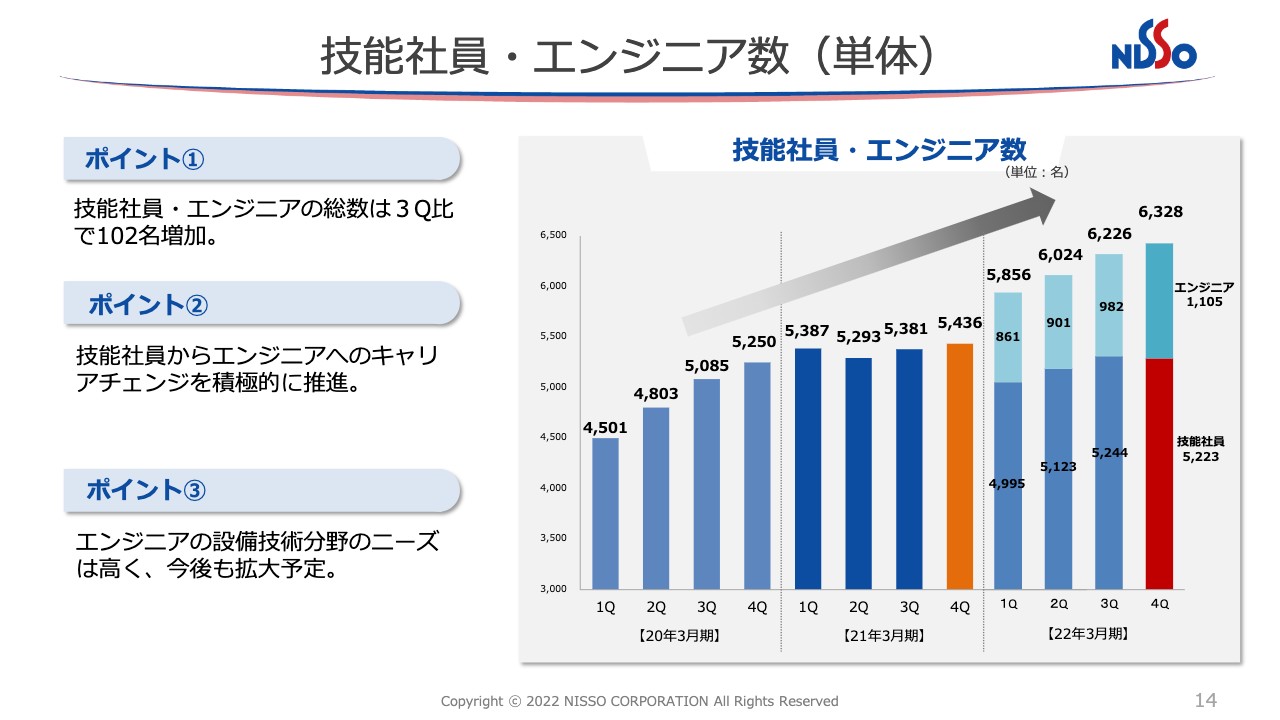

技能社員・エンジニア数(単体)

14ページをご覧ください。スライドに記載のとおり、第3四半期比で第4四半期は技能社員・エンジニアが102名増えています。特にエンジニアへのキャリアチェンジを積極的に推奨しています。

当社のエンジニアのうち80パーセントの方々は技能社員からの登用で、残りが中途採用からの増加だと見ていただければと思います。中でも、設備技術分野はお客さまからのニーズが非常に高いため、この領域のエンジニア数を拡大させていくことが非常に重要だと考えています。

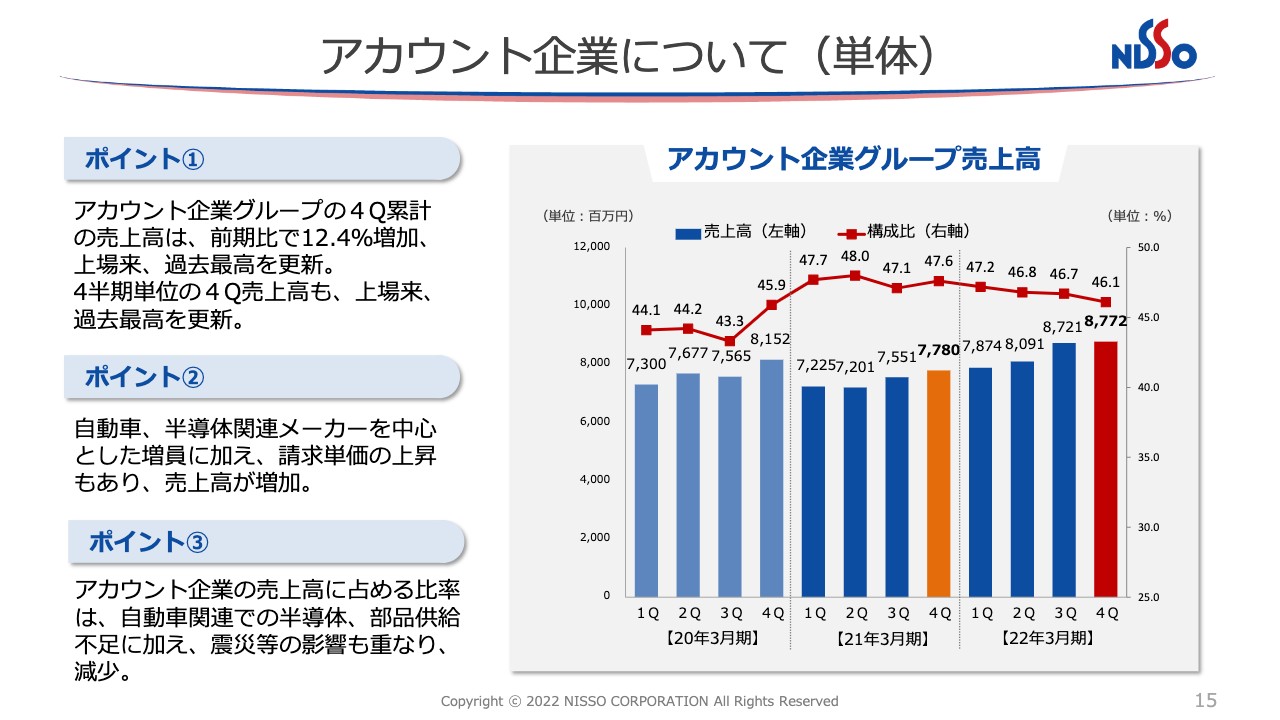

アカウント企業について(単体)

15ページは、アカウント企業の比率についてです。スライド右側の棒グラフを見ると、アカウント企業グループは順調に伸びているように見えますが、実際には部品欠品の影響が出ています。

特に自動車については、我々もかねてから承知していたのですが、思いのほか半導体以外の受動体を多く使っています。もちろん、半導体の装置にも半導体が使われています。そのため、なかなか完成品に持っていきにくい状況が前期の後半くらいから顕著になり始めてきました。

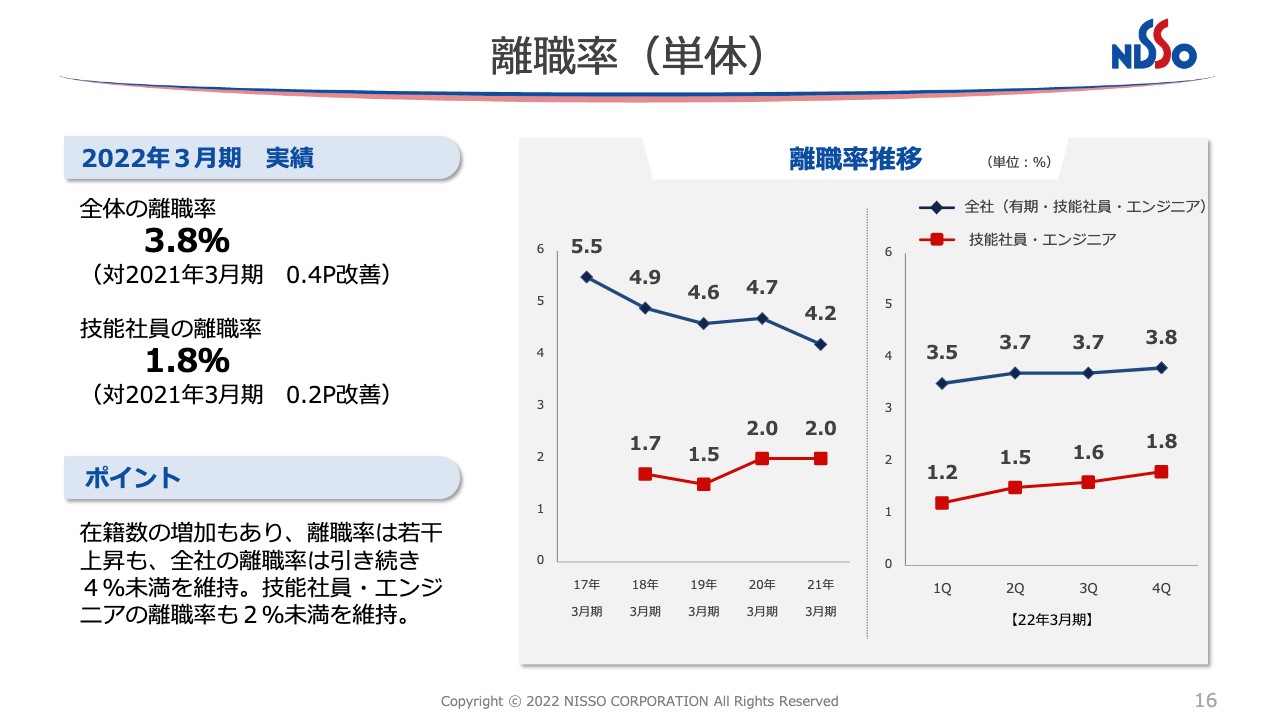

離職率(単体)

採用以外に在籍数を伸ばした、もう1つの要因である離職率についてご説明します。

当初、今年度の離職率は「4パーセントをなんとか割り込んでいこう」という状況でした。その結果、全体で3.8パーセントに抑え込めたことが、在籍数の増加につながっています。

計算するとわかるように、前期の平均在籍数が約1万4,500名だとして、その0.2パーセントのレベルであれば、スキルのある方々がそれだけ辞めなくても済んでいるということですので、売上・利益に非常に貢献できる内容だと考えています。

一方で、技能社員の離職率はやや上がってきていますが、なんとか2パーセント以内にコントロールできています。今後は2パーセント未満を維持するだけでなく、技能社員の離職率をさらに低下させるため、カリキュラムの見直しなどにも取り組んでいけるよう対応しています。

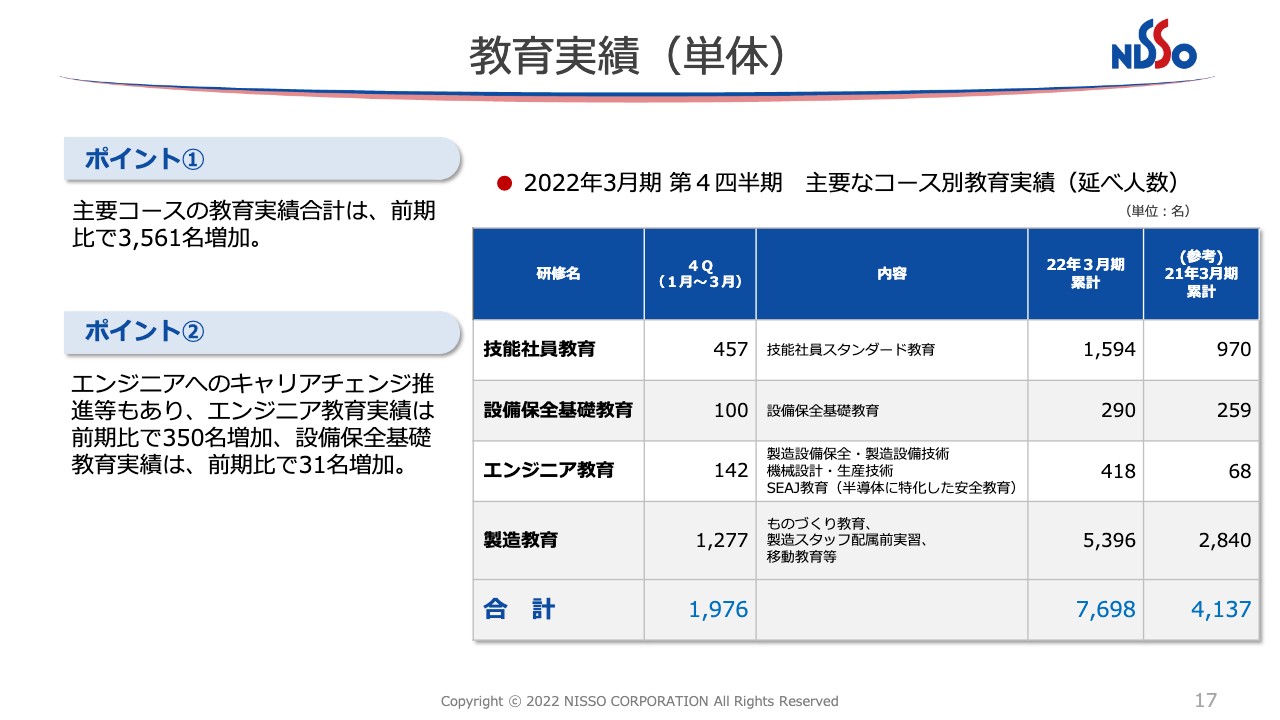

教育実績(単体)

教育実績についてです。当社がとくに力を入れているのは、設備保全基礎教育とエンジニア教育です。

従業員のスキルアップやキャリアチェンジを推進することで、付加価値を高め、受注単価を上げ、従業員の処遇改善とともに収益性を上げていく取り組みを強化していますが、まだ増強しきれていません。その大きな理由として、新型コロナウイルスの影響があります。

当社テクニカルセンターでの教育で、クリーンルームに人がたくさん入り込むことは、感染リスク上できません。そのため、現在取り組み始めているeラーニングや開発中のVR、装置メーカーの請負現場におけるOJTなど、新しい手を打ちながら、育成のための能力をさらに拡大することが、当社の目下の課題です。

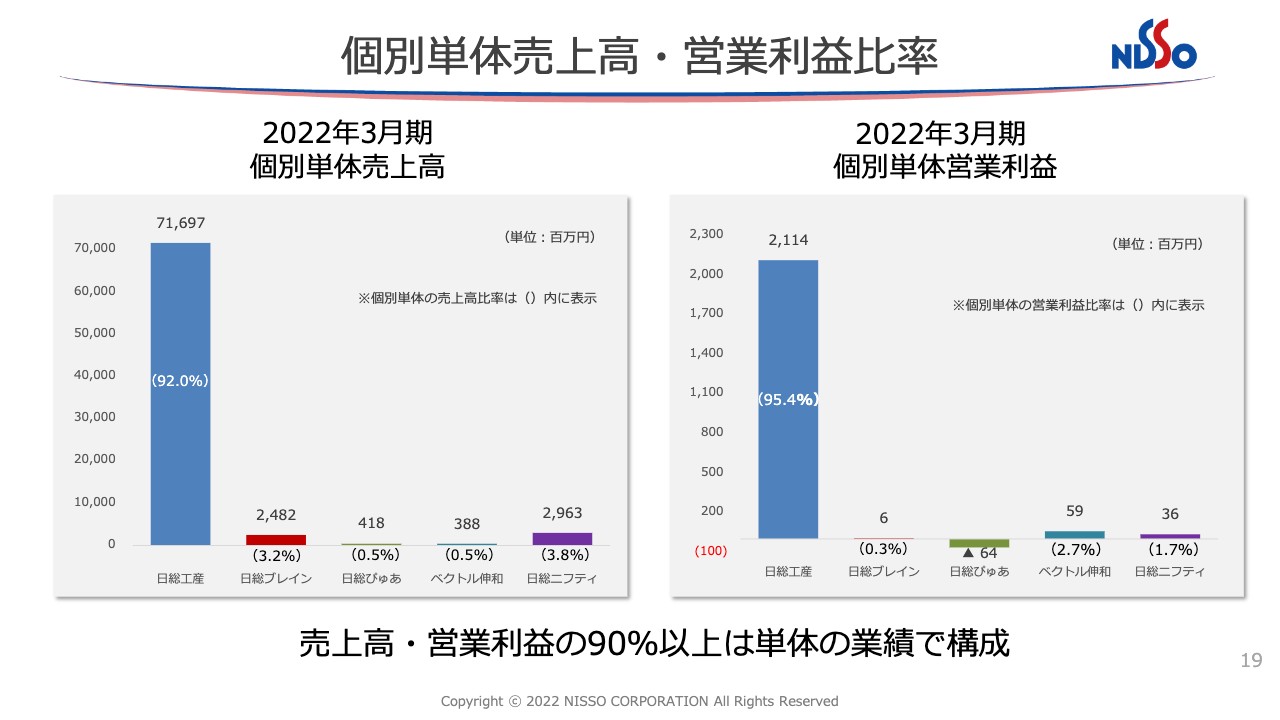

個別単体売上高・営業利益比率

ターゲット別の業績評価について、ご説明します。まずは、個別の単体売上高です。

なぜ日総工産を中心にご説明しているかと言いますと、個別単体売上高が全体の連結売上高の92パーセントを、個別単体営業利益が全体の営業利益の95.4パーセントを占めているためです。

スライドの表に記載しているベクトル伸和は、前期に当社の仲間に加わった会社で、ちょうど半期分を反映しています。当社としても既存領域ということで、仲間に加わってもらいました。

今後は半導体装置の分野に新しい柱を大きく立てていきたいということで、ベクトル伸和の拡大は当社の新しい分野での成長エンジンになると考えています。

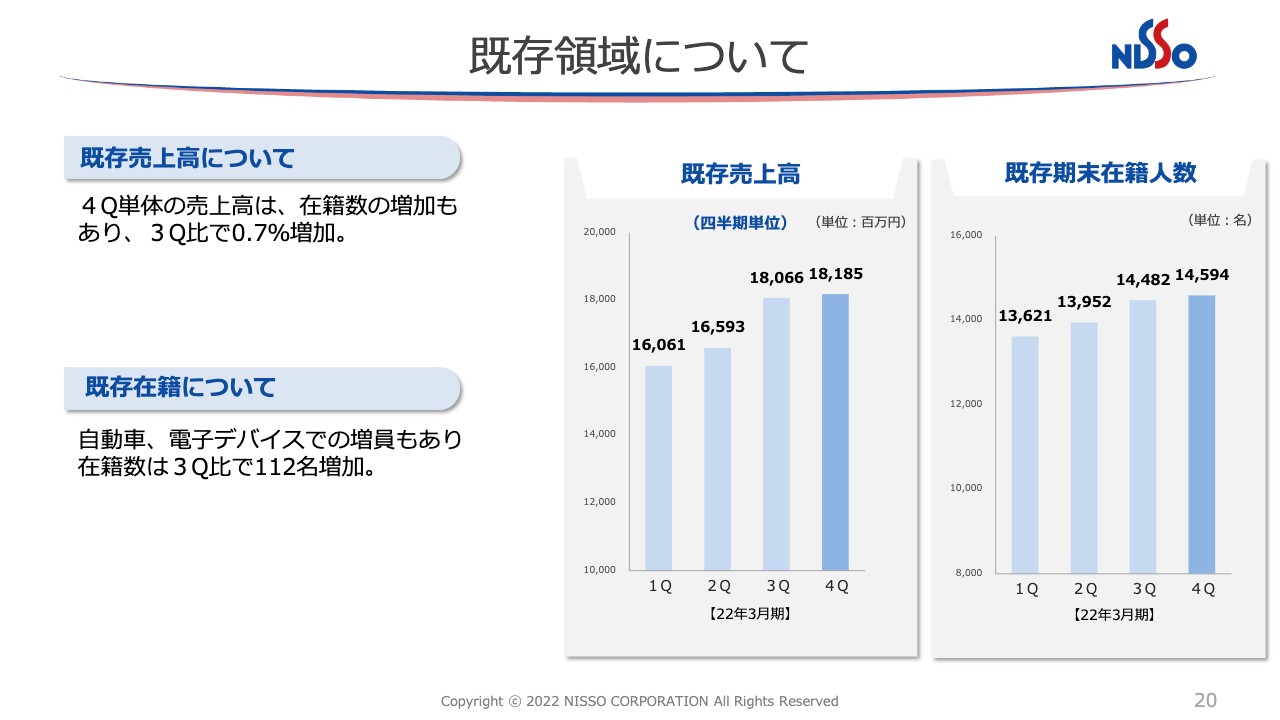

既存領域について

既存領域の推移です。既存領域についても、第3四半期比で112名と伸びています。

ここで、みなさまにお伝えしておかなければならないことがあります。今回、新型コロナウイルスや震災の影響、サイバーテロによる急な稼働停止などがありましたが、既存領域が伸びたのは、最近足元で大手ボデーメーカーすべてに口座を持っている当社として、決して悪いことではないということです。

ただ、既存領域のウエイトが高くなった分、経済変動をまともに受けました。今後を考えると、引き続き既存の分野についても注力しますが、リスク分散で新しい分野にしっかり注力していこうと考えています。

1点目は自動車部品で、これから大変重要になってくるリチウムイオン電池関連の工場です。今後は日本国内でもリチウムイオン電池の取り合いになるだろうということで、大型プロジェクトが目白押しとなっています。すべてのリチウムイオン電池工場の口座を持っているという当社の特色を活かし、人材の育成などを並行して行いながら、この分野を積極的に拡充、拡大していきます。

2点目は、従来から力を入れている半導体メーカーと装置メーカーです。半導体メーカーについては、新しく口座を獲得する時には、半導体の設備保全という切り口から拡充し、オペレーターに近い領域まで拡大していました。今後は、設備保全の方々の育成にもう一段スピードを上げ、半導体メーカーのシェアをさらに拡大していきます。

また、先ほどお話ししたベクトル伸和は、半導体の装置メーカーの請負ができる数少ない人材会社です。今は規模が小さいのですが、当社の人的リソースや教育の仕組みなどをうまくジョイントしながら、半導体装置メーカーのシェアアップを図っていきます。

自動化に向けた、ロボットや半導体以外の装置メーカーのシェア拡大についても、設備保全の素養のある方々を育成していくことにより、拡大していこうと考えています。そのため、今年度は期の途中でアカウント企業というかたちに変更していく会社が何社か出てくると思います。

半導体の領域については、熊本エリアでの拡大に向けて、人材育成の仕組みをどうするかなど、熊本県や関連の会社といろいろディスカッションしています。現在、2年先の本稼働に向けた準備に入っている状況です。

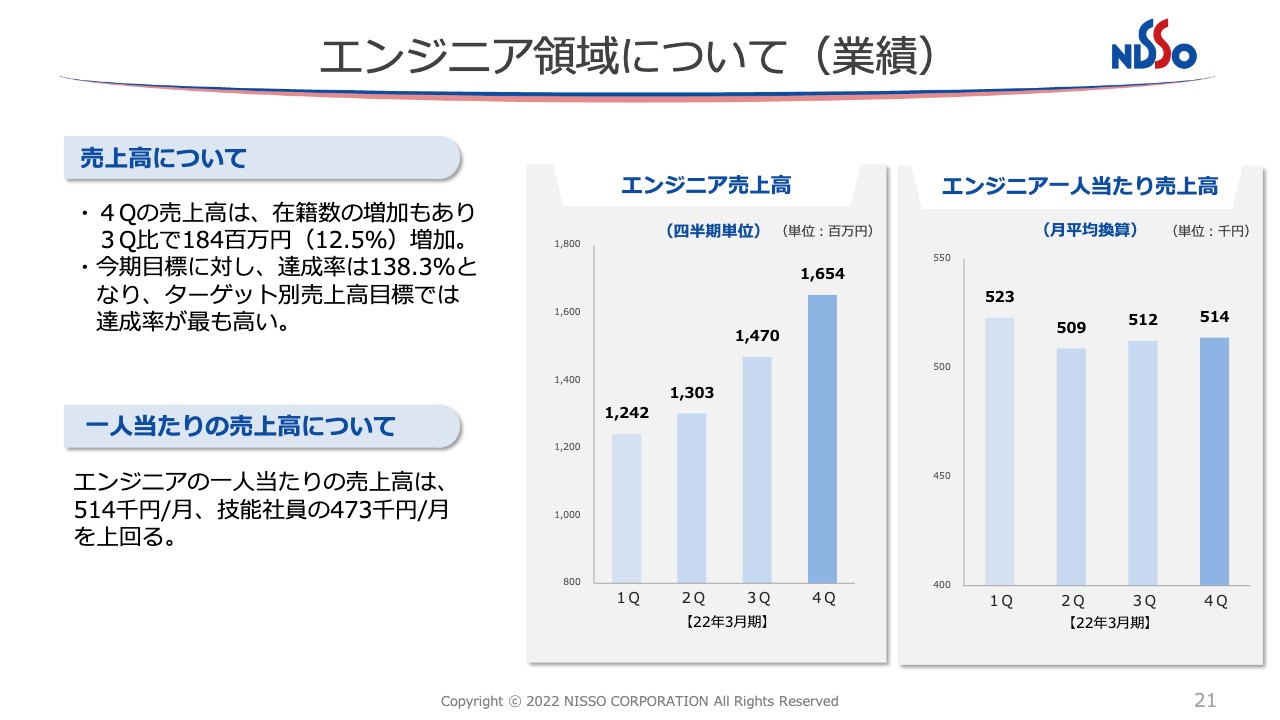

エンジニア領域について(業績)

エンジニア領域についてご説明します。第4四半期の売上高は、第3四半期比で12.5パーセント増加しています。累計の達成率は138.3パーセントで、達成度を38.3パーセントオーバーしています。

技能社員の月平均売上高47万3,000円と比較すると、エンジニアの売上高は51万4,000円です。1人当たりの売上高が高いことも、スライドのグラフに表れています。

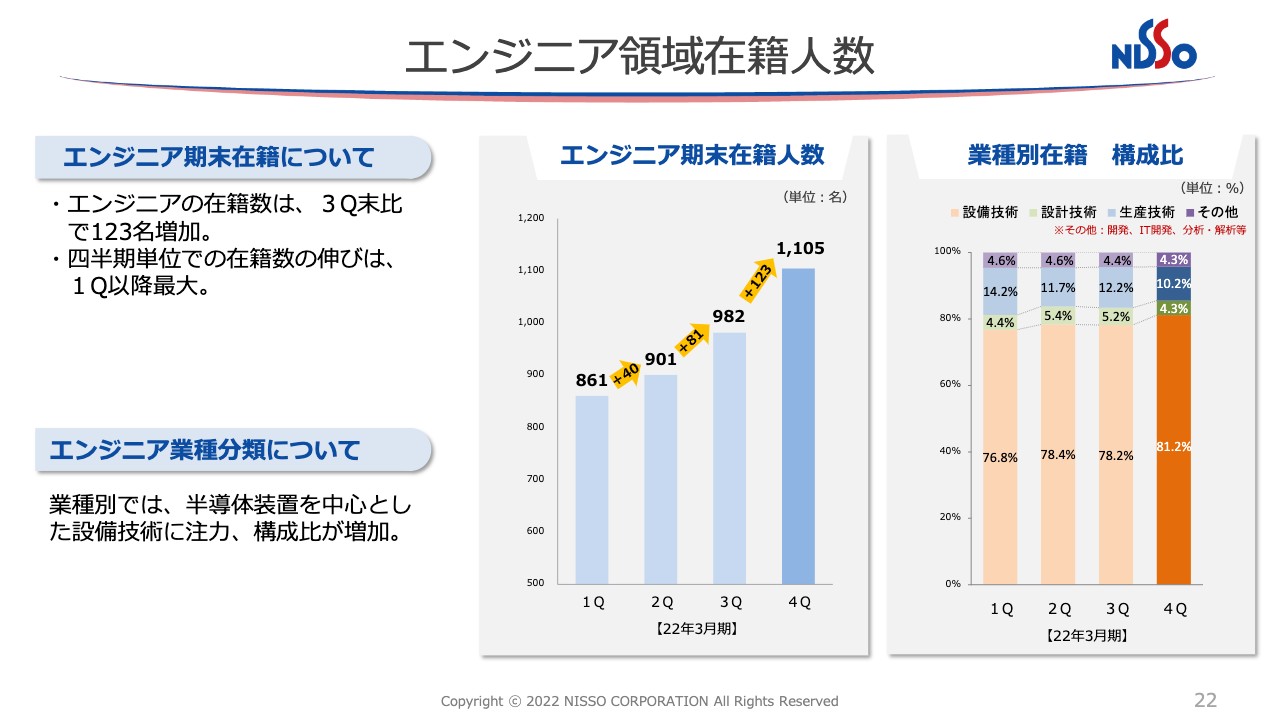

エンジニア領域在籍人数

エンジニアの在籍数も順調に増えています。その中で、半導体装置を中心とした設備技術に注力するのには理由があります。

当社の技術領域であるエンジニア領域は後発で、特に製造現場と極めて親和性が高い設備技術に注力しています。また、そのような方々を育成する仕組みを持っています。

今後、設備保全の領域はますますニーズが高くなることがはっきりとわかっています。現状でもリソースが足りない状況ですが、自動化やその他の状況になってきた時に、さらに不足すると見込まれています。

先ほどお伝えしたように、既存領域のリスク分散で新しい領域を攻める時に、設備技術の素養のある方々を先行で投入することにより、他の領域や新規の獲得がしやすくなることが、設備技術を強化する大きな理由です。

今後の課題として、今期以降に注力していくところについて少しご説明します。当社はこの数年、設備技術の領域の方々を育成していますが、仕事をし始めたばかりで、初級・中級の手前の方々が中心です。

そのため、当社は今、このような方々が中級・上級へと上がっていくためのスキルアップの仕組みを作っています。スキルアップにより、1人当たりの売上をさらに拡大していくことが1つ目の課題です。

2つ目の課題は、他の技術領域をどう拡大していくかということです。今は製造メーカーも、IoTやAIを活用する時代になってきています。その中で、当社は前期の後半くらいからAI教育に取り組み始めています。それを設備保全のメンバーに施していくこと、または海外から日本で働く方々を雇用し、その方々にITやAIのスキルを施しながらエンジニアとして働いてもらうことを考えています。

これから拡大が予測される半導体領域の技術者ですが、実は今、日本国内で半導体領域を勉強し、卒業する方はほとんどいません。当社では半導体領域の技術者を、座学はもとよりOJTで育成する仕組みを作ろうとしています。

今回の熊本プロジェクトもそうですし、その他の半導体メーカーとも交渉あるいはカリキュラムの開発を進めています。このように、エンジニアの在籍数の拡大と1人当たりの売上を上げていくことに、今期、来期は本格的に取り組んでいきます。

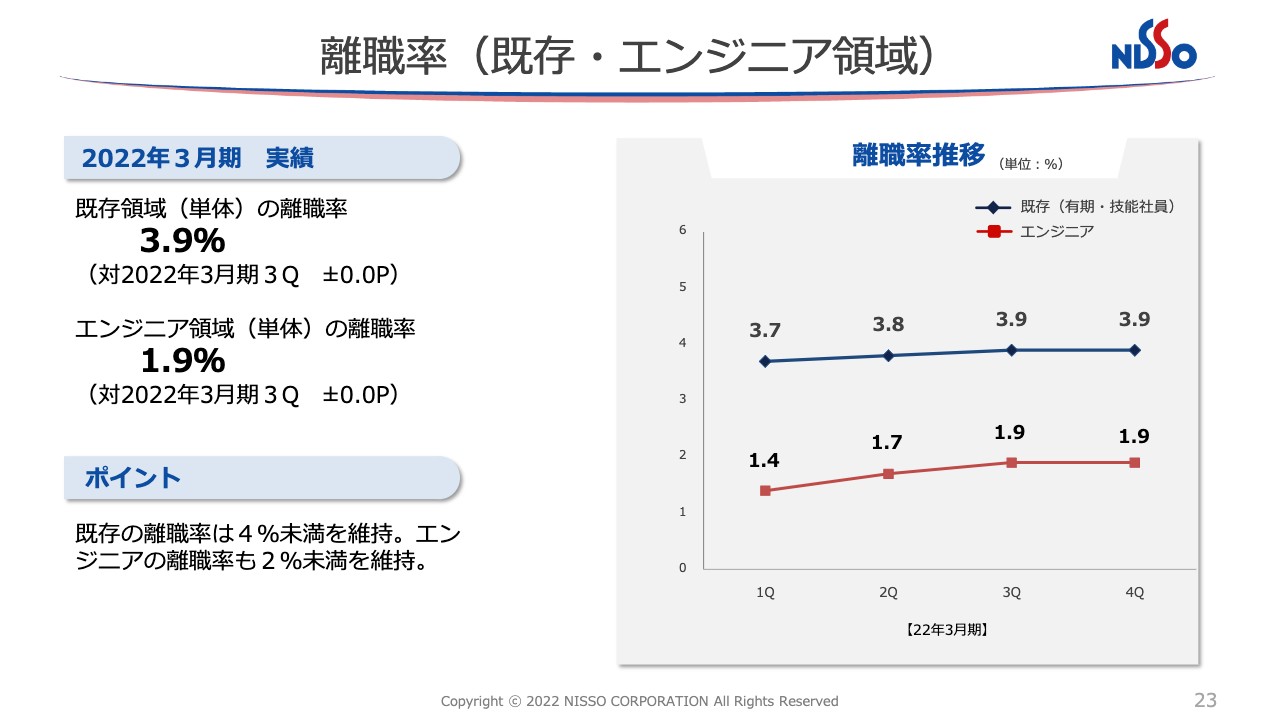

離職率(既存・エンジニア領域)

エンジニアの離職率についてです。右側のグラフは、エンジニアと、エンジニア以外の有期・技能社員を合算した離職率との比較です。こちらも2パーセント以下で推移していますが、当社はエンジニアの方々への研修に相当投資しているため、2パーセントを切っていればよいというレベルではありません。離職率を低下させていくことに、今後も取り組んでいきたいと考えています。

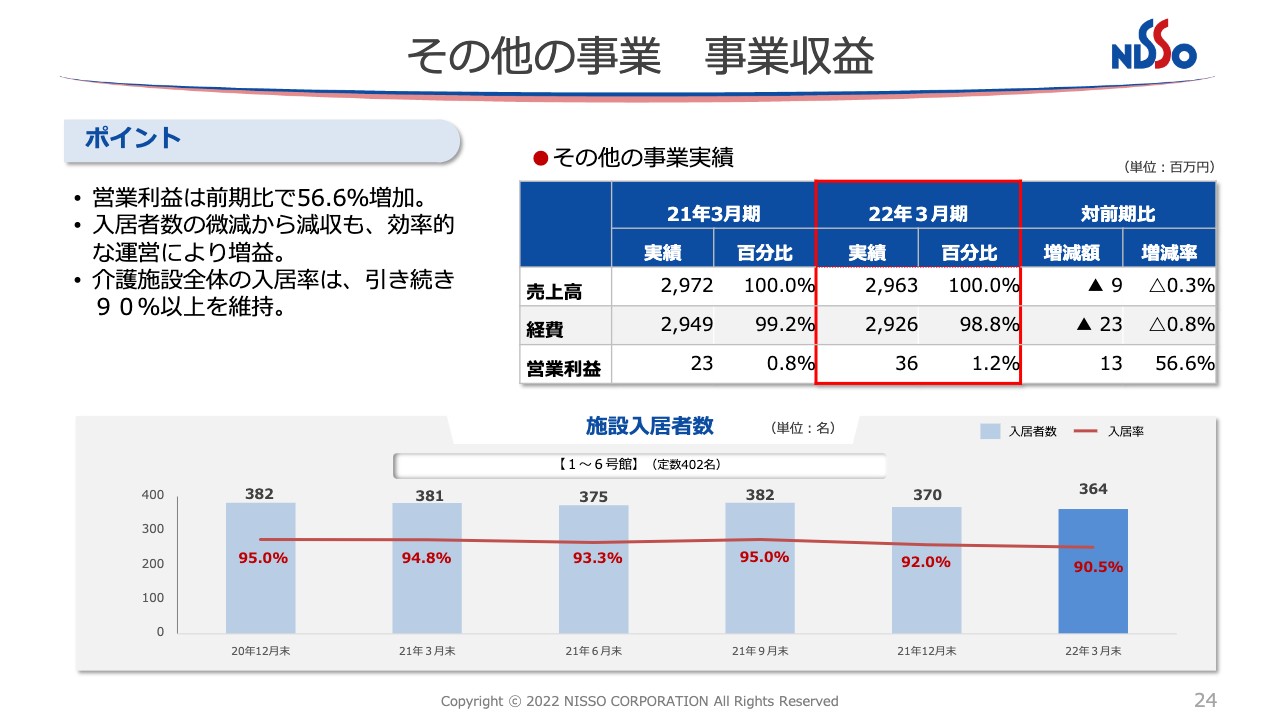

その他の事業 事業収益

その他の事業、介護・福祉のセグメントです。スライド下部の赤色の折れ線グラフが入居率です。高齢の方々が入居している施設のため、新型コロナウイルス対策を厳重に取らなければなりません。結果として、今は入居率が低下しています。

新しいテクノロジーと言えるほどではありませんが、こちらについてもZoomのようなWebを使った内覧の仕組みや、Webを使って入居者とのコミュニケーションを取る仕組みを活用しています。

現在、入居率は90パーセント強ですが、このような仕組みを活用しながら、当社が目指す95パーセントにまで引き上げ、利益をもう一段上に高めていきたいと考えています。

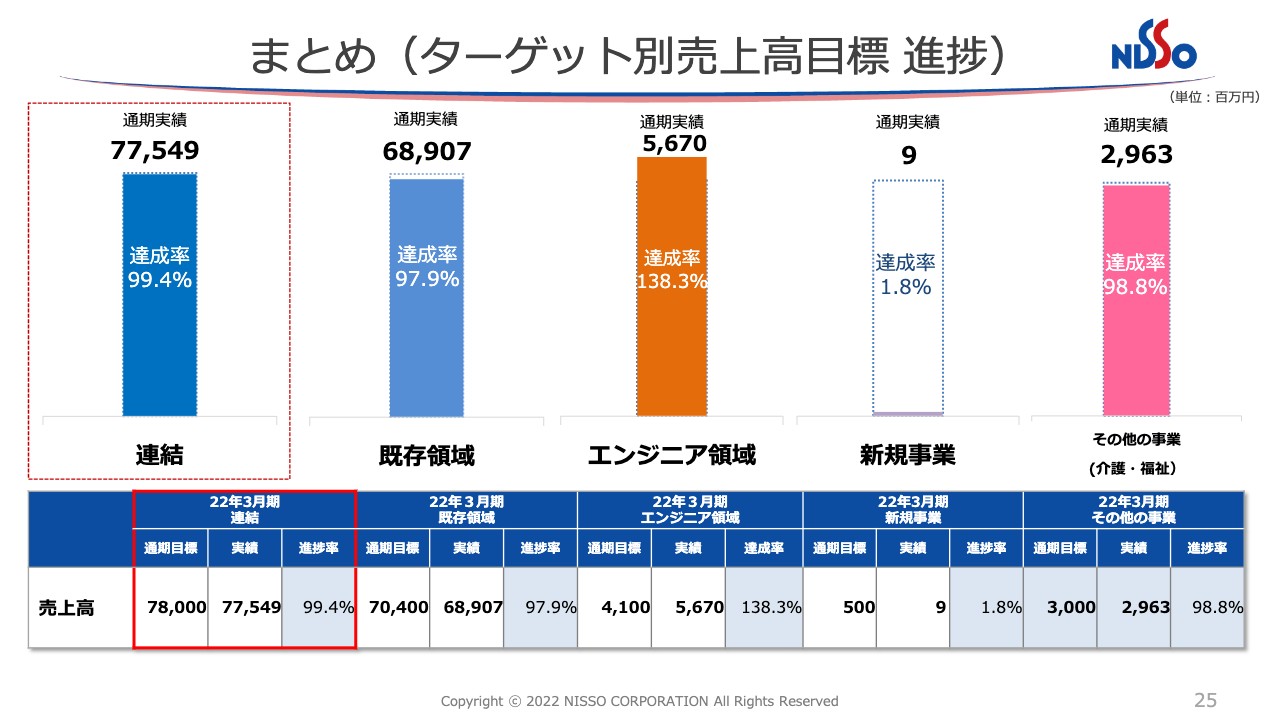

まとめ(ターゲット別売上高目標 進捗)

ターゲット別売上高目標の進捗状況です。前期から新しく取り組んだ既存領域、エンジニア領域、新規事業、そして介護・福祉を中心とするその他事業の4つの領域の進捗です。既存領域について、稼働は低いもののおおむね達成しています。しかし、先ほどお伝えしたように、収益に非常に課題を持っています。

4つの領域の中で、売上・利益ともに順調に推移しているのはエンジニア領域のみです。その他事業、介護・福祉は先ほどご説明したとおりです。

新規事業の領域ですが、「新規事業とは、いったいどのような事業を定義しているのか」という点について、少し詳しくご説明します。率直にお伝えすると、ちょうど1年半くらい前、この中期経営計画を策定しているタイミングでは、新規事業を相当幅広くとらえていました。

しかし、1年間計画に沿っていろいろな種を撒いていく中で、「どうもここに相当な可能性があるな」ということが、だんだんと見えてきました。

その中に、先ほどお話しした、ベクトル伸和で行っている半導体設備の請負がありますが、こちらはライバルがほとんどいない状態です。既存事業領域からの派生事業ですが、この請負事業をしっかり新しい事業として確立させ、1つの柱として進めていこうと考えています。

以前からお話ししているニコン日総プライムでは、ダイバーシティ経営というわけではありませんが、ボリュームゾーンにあたるシルバー世代の方々の活用について、もう一段具体化させていこうと考えています。

また、こちらも既存事業からの派生ですが、2022年3月にJVで立ち上げた、採用のプラットフォーム事業においては、まず我々の同業、または我々と親和性のある人材会社などとコンソーシアムを組み、プラットフォームを利用して採用効率を上げていく事業に取り組み始めています。そして、そこで蓄積されるビッグデータの活用による定着の向上、あるいは採用の効率化などを、LeafNxTという会社を使って行っていきたいと思っています。

今後は、LeafNxTを使って我々の持っているノウハウ、教育、人を作る仕組みについて広げていく計画も進めています。このほか、まだまだ種を撒いている領域の事業がたくさんありますが、今期はある程度事業化の目処が立ったタイミングで、積極的にIRをしていきたいと考えています。

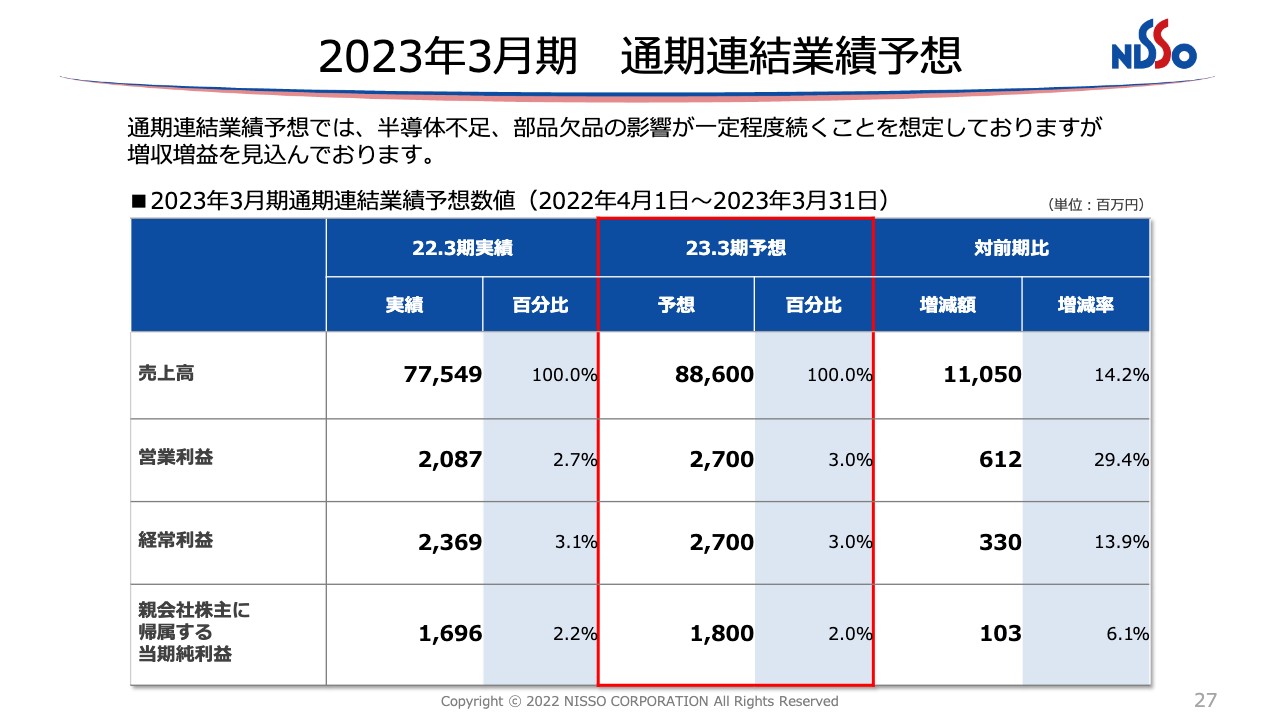

2023年3月期 通期連結業績予想

通期連結業績予想ということで、今後の見通しについてです。当初、中期経営計画の2期目では売上高900億円、営業利益40億円を想定していました。

実は私もギリギリまでこの数字にこだわった事業計画を作ろうと考えていました。しかし、残念ながら新型コロナウイルスの影響は今期も避けることができないだろうと思います。期末の連結予想の数字についてご説明すると、先ほどお伝えした機会損失のレベルが、前期は100と置いた時に、今期も80程度の機会損失のリスクはあるだろうと考えています。

中期経営計画の前提では来期の売上高が連結で1,150億円、営業利益が67億円でした。今もその前提でご説明していますが、こちらを来期そのまま行うことは、今の状況から考えるとおそらくかなり難しいと考えています。

1年遅れくらいになるのではないかと思うのですが、今走っている中期経営計画をもう一度ローリングして、この計画を達成できるような事業計画を作り直していく作業に入っています。

第1四半期決算説明会のタイミングでは、みなさまにもご説明ができるよう、着々と準備を進めています。予測については大変心苦しく、残念な状況ではあるのですが、売上高886億円、営業利益27億円と計画しています。

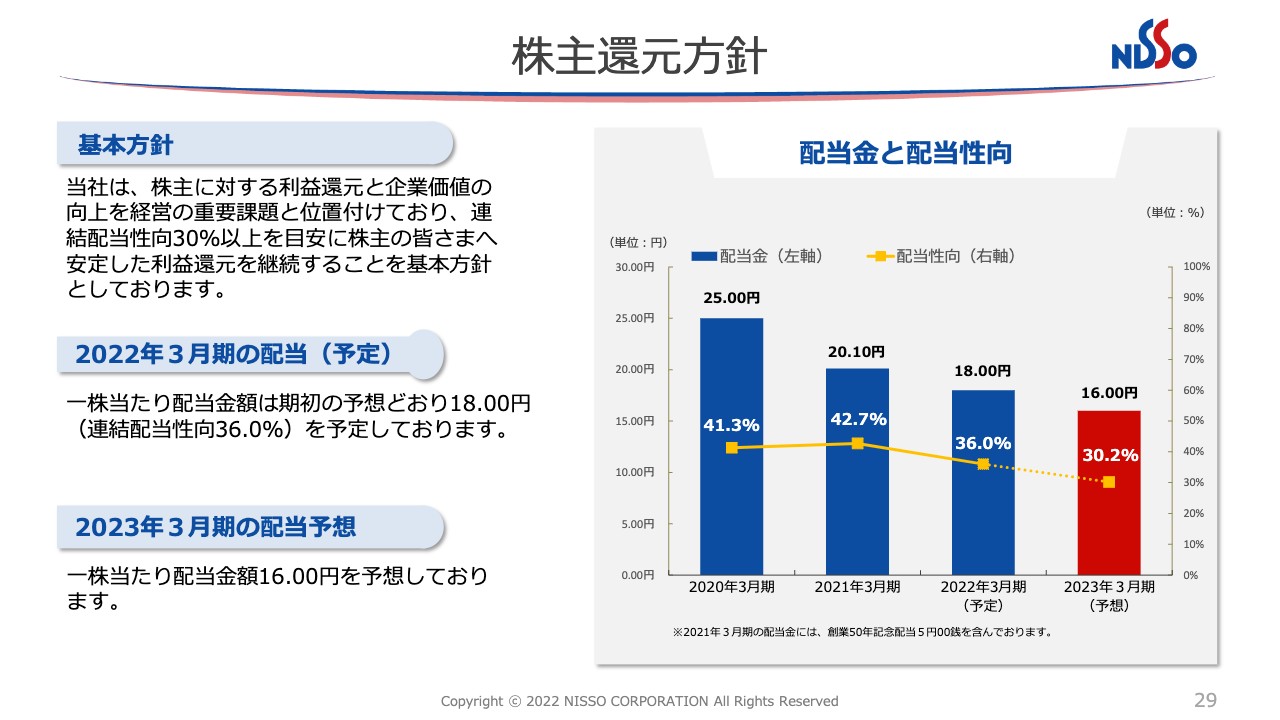

株主還元方針

株主還元方針の考え方についてご説明します。グラフをご覧のとおり、毎年減配しているように見えると思います。この点について少しご説明すると、2021年3月期は50周年の記念配として5円が乗っている状態です。そのため、5円を引いていただくのが本来の配当の1つの考え方になります。

2022年3月期の配当金額は18円という状況です。こちらは最初にお約束した数字で、配当性向36パーセントです。来期の配当金額は16円で、配当性向30.2パーセントを予想しています。こちらは我々がいつもお話ししている株主還元方針の配当性向30パーセント以上に基づいています。

しかし、我々としてはコロナ禍の回復状況やほかのこれからのいろいろなことを鑑み、先ほど提示した業績予想をミニマムとして考えていますが、配当金額そのものを、なんとか以前の18円以上のレベルで配当できるよう、今後努力していくという考え方を、この場を借りて意思表明させていただきます。

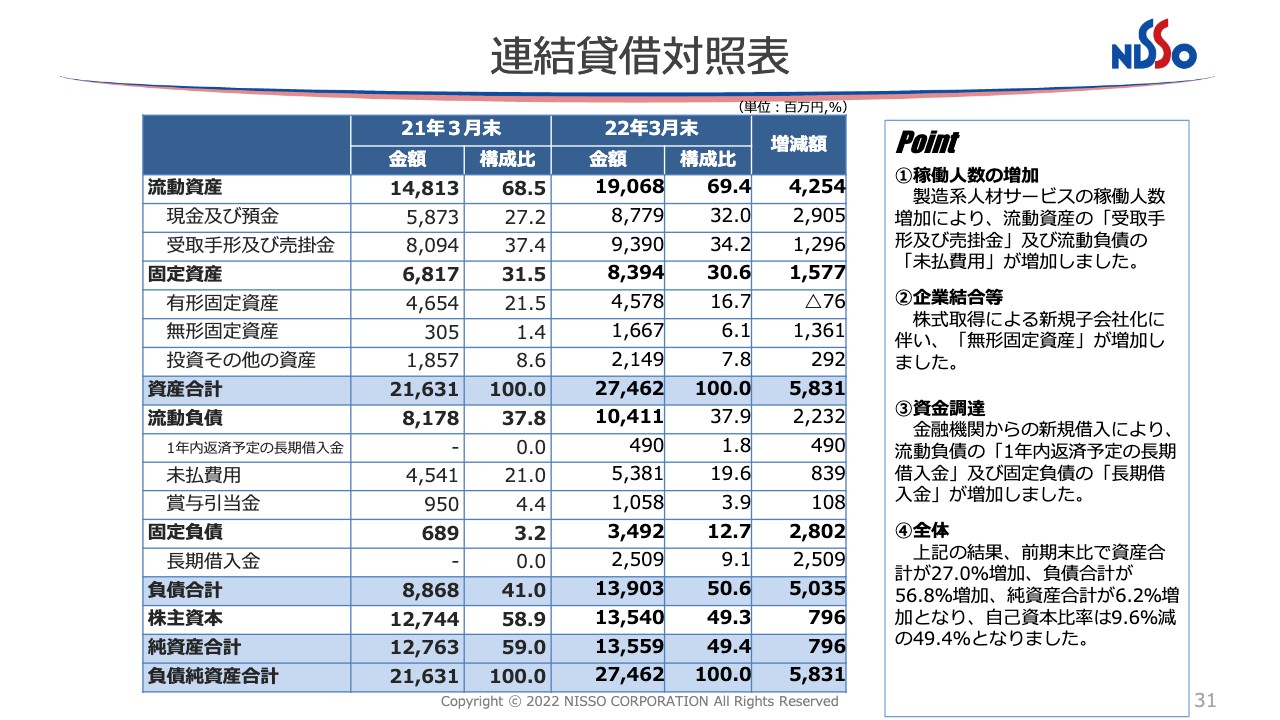

連結貸借対照表

これ以降は補足資料になります。補足資料は連結貸借対照表とキャッシュ・フロー計算書ですが、後ほどご覧いただければと思います。

我々としてはさまざまな成長戦略、いろいろな手を打たせていただいているということに関して、採用や業種、新しい領域、あるいはエンジニアのような領域も、順調に推移しているものの、やはり最大のネックは新型コロナウイルスの影響による部品欠品の状況だと思います。

今期下期から回復するのではないかという説もありますが、先ほどお伝えした、2022年3月期の80パーセント程度の影響があるという前提で計画を組んでいるため、いささか保守的だというご意見もあるのではないかと思います。

前期にお客さまから情報収集した内容を踏まえて、四半期ごとにご説明していきましたが、やはり非常に先が見通しにくく、不確定な要素が多いという結論に至ったため、このような保守的な予想を出しています。

今期は下方修正ではなく上方修正を行うという覚悟で、社員一同、力を合わせて事業運営に邁進していきたいと考えています。ぜひみなさまのご支援やご指導を賜りたいと思います。よろしくお願いいたします。

大変簡単ですが、以上をもちまして私からの説明とします。どうもありがとうございました。

質疑応答:2023年3月期の既存領域とエンジニア領域の売上見通しについて

司会者:「2023年3月期の既存領域とエンジニア領域の売上見通しを教えてください。エンジニア領域は中期計画線での推移と考えてよろしいでしょうか?」とのご質問です。

清水:基本的に部品欠品の状況がこれから解消されるかということは、我々も今、断言ができる状況ではないため、その基礎となる在籍人数の推移について、少しお話しします。在籍人数の推移については、前期末から本期末までで、既存領域は1,275名の増加を想定しており、1,275名の増加に単価をかけた数が売上の基礎になっています。

エンジニア領域については、今のところ500名の増加を考えています。中期経営計画の2年目としては計画を上回って推移していますが、3年目のエンジニアの事業計画が2,500名の平均在籍を想定していますので、むしろ今期のエンジニアは計画を上回っている状態で、スムーズに3年目の2,500人に移行できるよう、準備している段階です。

質疑応答:優秀な人材獲得に対する取り組みについて

質問者:今の稼働状況について、先ほどの有給の取得状況に関する社長のお話がありましたが、今後の受注回復などを考えた体制づくりという中で、対策にいろいろと取り組まれていると認識しています。

しかし、今この環境下では、これからいろいろと新しい事業などを展開されていく中で、優秀な人材の獲得はやはり非常に肝になってくると思うのですが、そのような中では獲得しやすい環境にあるのかどうかについて、教えてください。

清水:基本的に、製造とエンジニアの、この両方の領域における人材の獲得は相当困難を極めています。当社の場合は、特に製造系の人材を、だいたい毎月650名から800名弱ほど採用しているのですが、自社サイトからの流入はそのうちの約60パーセントです。

1人当たりの採用コストはそれほど跳ね上がっていないのですが、同業を見ていると採用コストが1人当たり2倍、または3倍になっているため、規模があまり大きくない会社はそこに投資できない状態になってきています。

当社の1つの戦略として、前期に自社サイトのプロモーションのため、半年かけて約3億円の広告宣伝費を使いました。そのことによって集客人数は非常に上がっていますが、集客した方々が入社に至るまでの間で相当の取りこぼしがあり、実際には応募に来られた方々の15パーセントしか採用できてないという状況です。

逆に、この点を改善することによって、厳しい環境の中でもコストをそれほど上げずに採用していくことができると考えています。先ほどご説明したように、製造とエンジニアの両方で1,700名以上の増加を見込んでいるのは、このような理由があります。

これに加えて、新型コロナウイルスの影響で海外からの人材が非常に入りにくいため、技術領域はもう一段、採用が困難です。ただ、それを踏まえても、当社で働いている半導体や電子部品のベテランの方々に設備技術者としての育成をするという、登用の仕組みを持っていることはやはり当社の強みになります。こちらを中心にしながら、一部は新卒や中途のメンバーをエンジニアとして育成していくことで、計画の3年目に2,500名のエンジニア体制を構築することに向け、対応している状況です。

新着ログ

「サービス業」のログ