トプコン、公表値を大幅に上振れ大幅な増収増益 部材不足影響を受けるも旺盛な需要を取り込む

目次

平野聡氏:こんにちは。本日はご多忙の中ご視聴いただき、誠にありがとうございます。2022年3月期決算説明会を開始させていただきます。

2022年3月期の決算報告、2023年3月期の通期見通し、まとめの順でご説明します。

FY2021 決算概要①

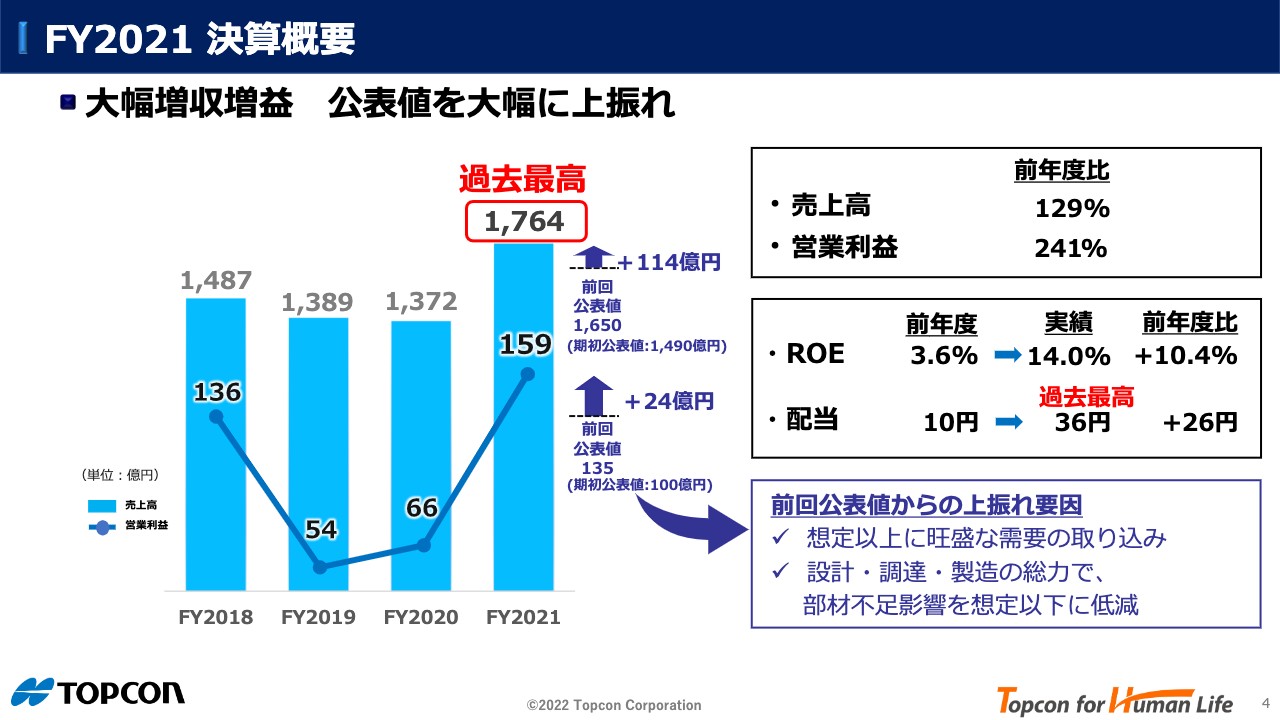

2021年度の決算概要は、大幅な増収増益、公表値を大幅に上振れという大変よい結果となりました。期初公表値の売上高1,490億円、営業利益100億円から、第2四半期および第3四半期に2回上方修正しましたが、そこからもさらに上振れ、売上高1,764億円、営業利益159億円となりました。

KPIは、ROEが前年度の3.6パーセントから14パーセントまで向上し、大変好ましい結果となりました。

配当は3月14日に上方修正しましたが、期初計画の20円から36円となり、前年度と比較すると、26円の増配と大変素晴らしい結果になったと思います。配当については、まだ予想段階であることをご了承ください。

上振れ要因を簡単にご説明します。想定以上に旺盛な需要がありました。また、部品不足、物流の問題など多くの影響がこの1年間にありましたが、設計・調達・製造等全社を挙げて対応してきました。

具体的に説明すると、製造面では、入手できない部品を含む製品については、入手可能な代替部品を使った仕様へと早急に設計変更を行いました。営業面では、製造可能な製品を優先的に販売する努力を行った結果、このように業績は大幅に上振れて着地しました。

FY2021 決算概要②

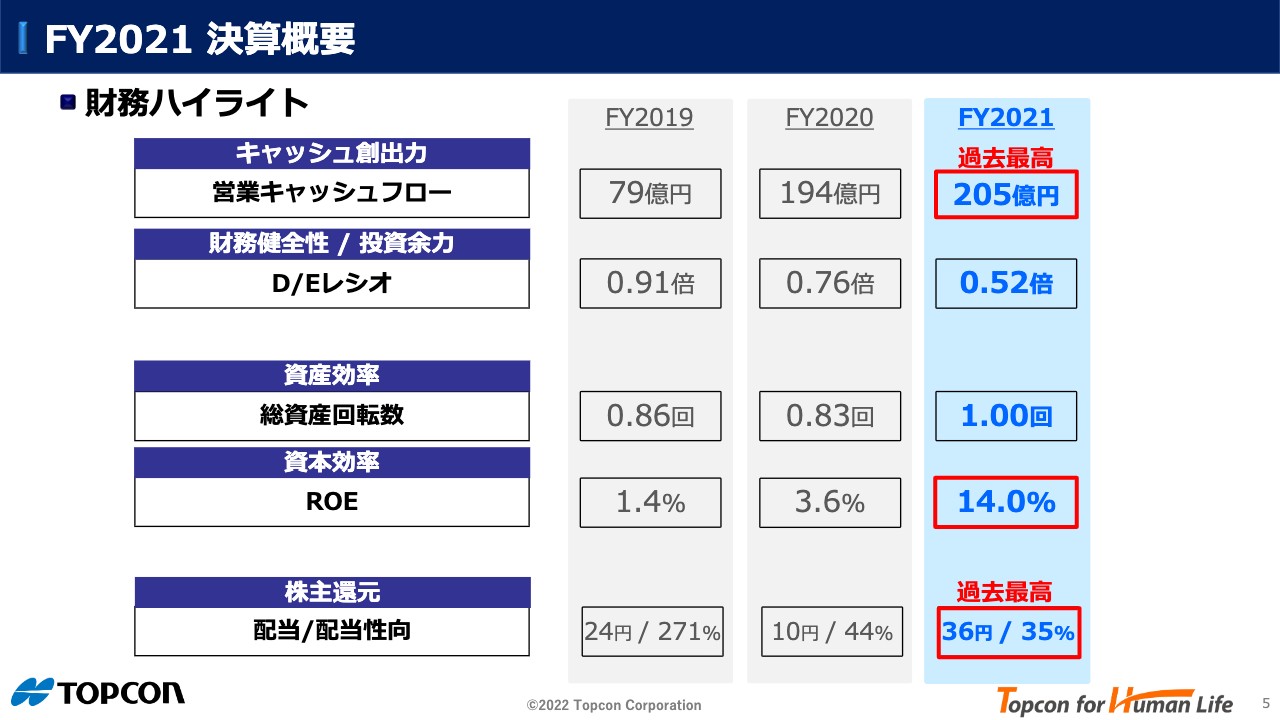

財務ハイライトです。主要な指標だけを列記しています。非常に重要な営業キャッシュフローは、205億円と過去最高額を生み出しています。ROE、配当については先ほどお伝えしたとおりです。D/Eレシオは0.52倍、総資産回転数は1.00回でした。

FY2021 実績

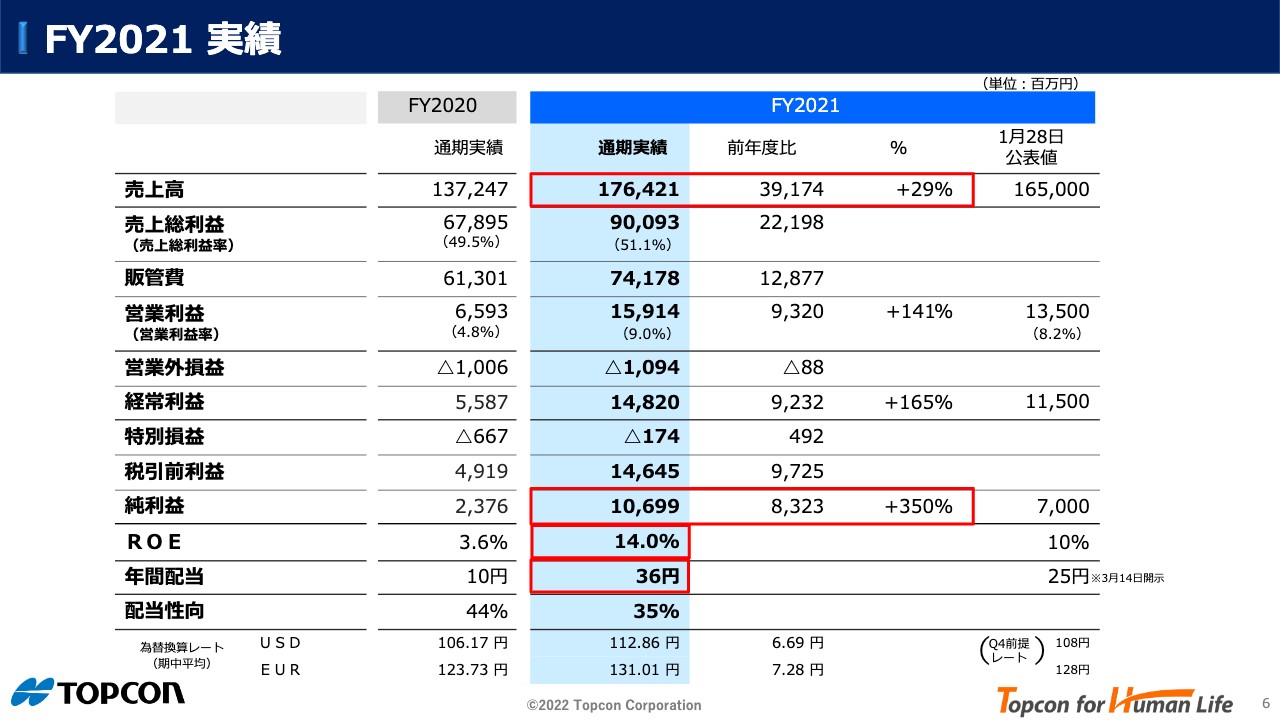

FY2021の実績を計数で表示しています。特筆すべき点として、経常利益は前年度比265パーセントの148億2,000万円、純利益は前年度比450パーセントの106億9,900万円と大幅伸長したことをお伝えします。

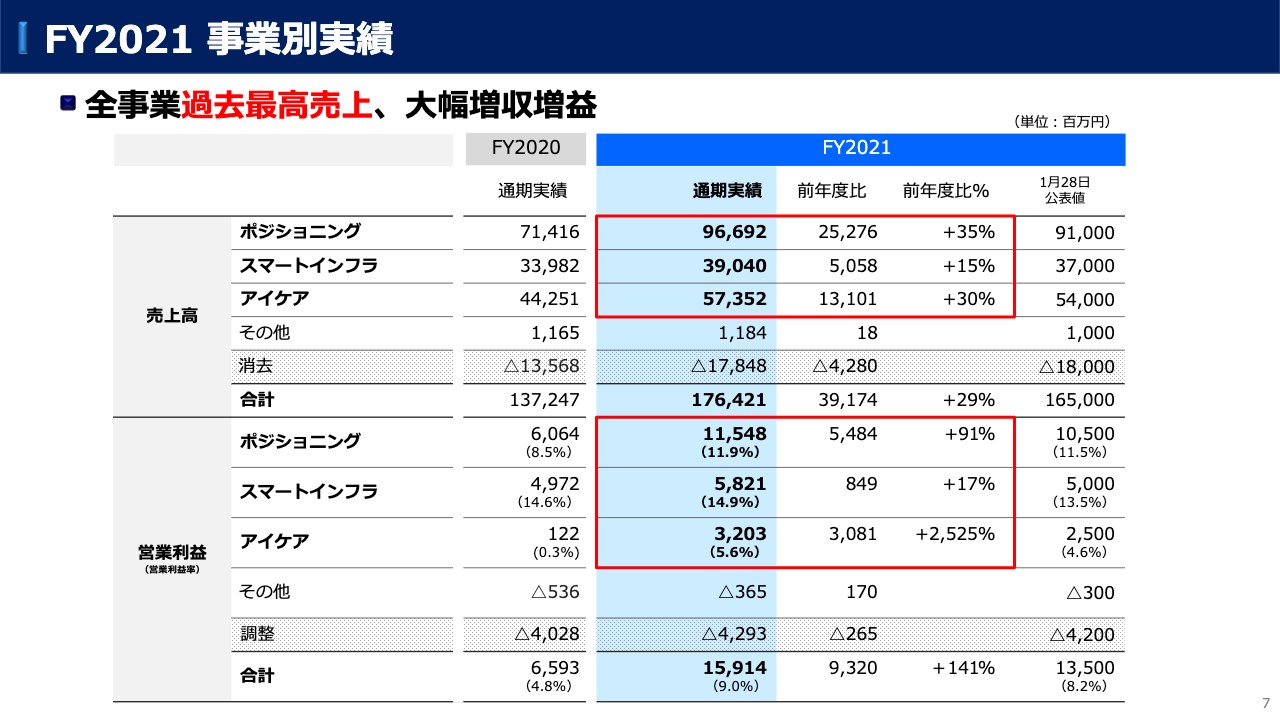

FY2021 事業別実績

事業別実績の分析です。全事業とも過去最高の売上で大幅な増収増益となりましたが、特筆すべきところはアイケア事業で、営業利益は前年度比プラス2,525パーセントと、26倍となりました。アイケア事業は先行投資の時期が続いていましたが、ようやく投資の回収フェーズに入ったと言えると思います。

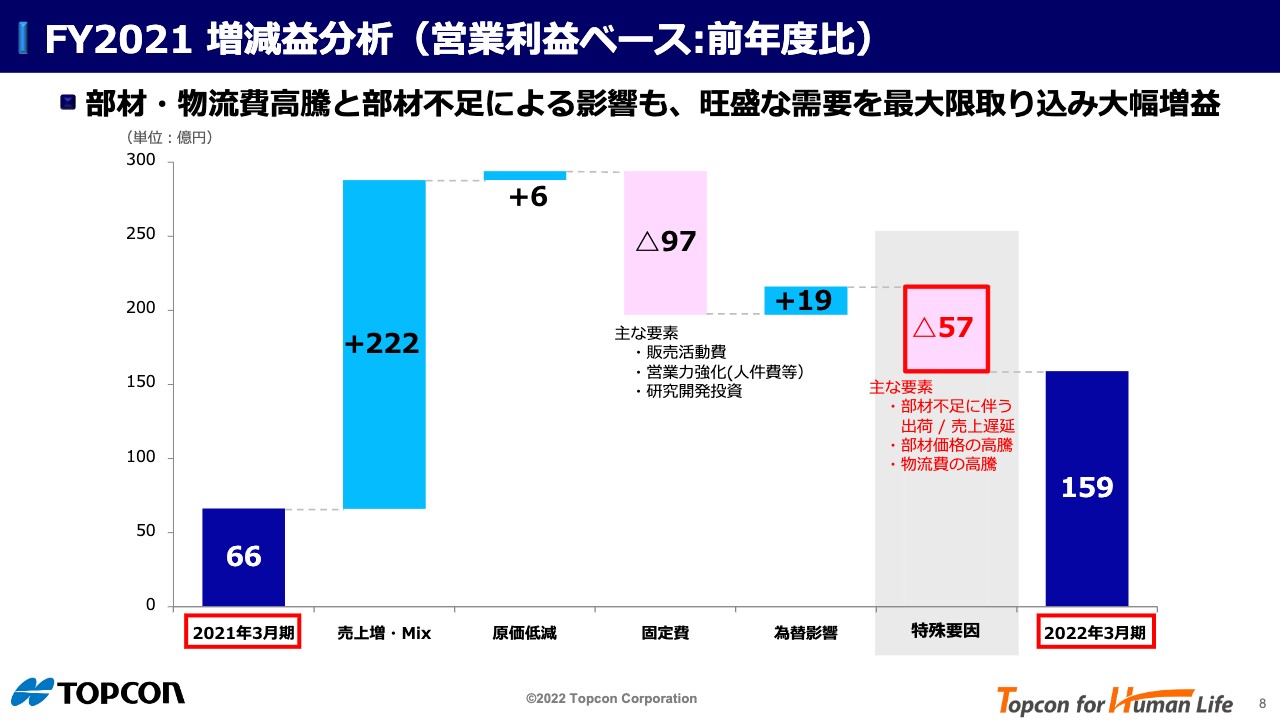

FY2021 増減益分析(営業利益ベース:前年度比)

増減益分析です。昨年度の営業利益は66億円でした。売上増加による利益増加は222億円となりました。

原価については、6億円の低減となりました。尚、原価の上昇分は特殊要因に入っているので、ここには含まれません。固定費は97億円増加しています。2020年度はコロナ禍で、出張、広告活動、展示会などが制限されていましたが、2021年度は営業活動が再開したため、増加しました。

為替については追い風で19億円のプラスです。特殊要因としては、部材不足に伴う出荷/売上の遅延、部材価格の高騰、物流費の高騰のすべてを合わせ、合計で57億円の利益引き下げ要因となりました。

以上の結果、2022年3月期は159億円で着地しました。

I. 2022年3月期 決算報告(Ⅰ-2)

次に事業別の状況、業績要因分析結果をご説明いたします。

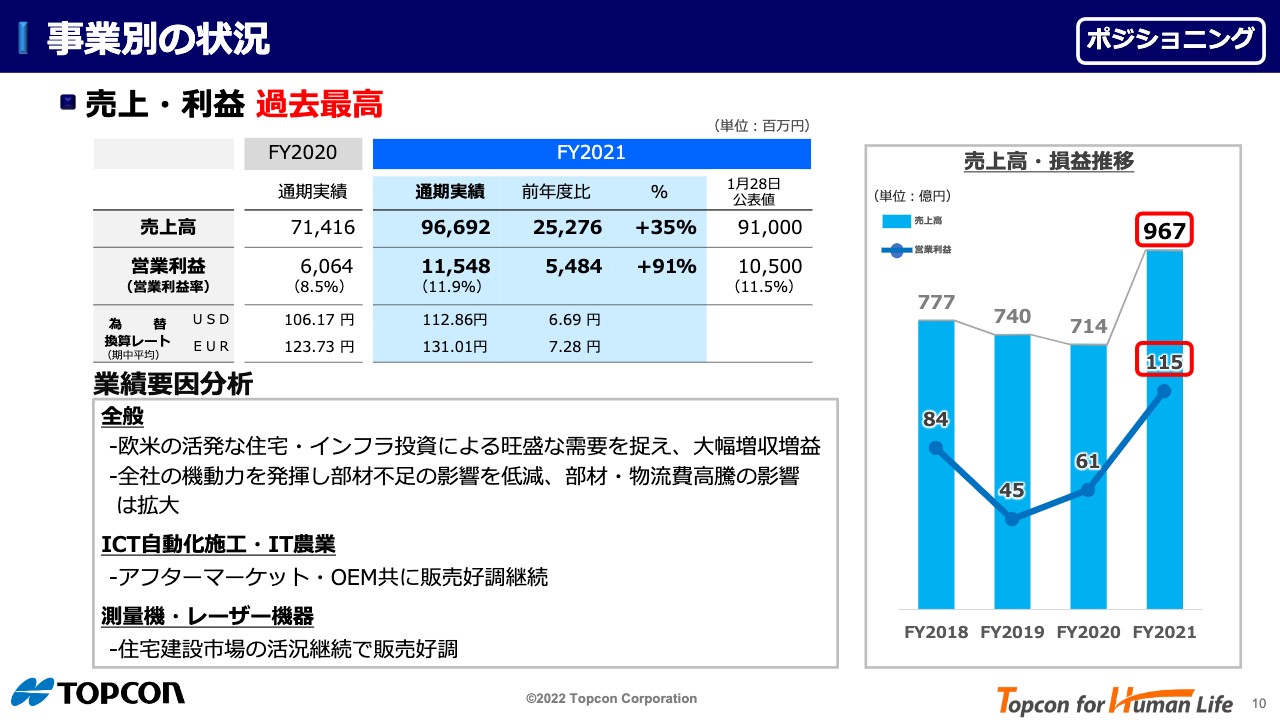

事業別の状況①

まずはポジショニング事業です。売上高は967億円、営業利益115億円と、売上・利益とも過去最高となり、前年度比で非常に大きく伸びています。

業績の要因分析で主だったところを記載していますが、欧米の活発な住宅・インフラ投資による旺盛な需要を捉え、大幅な増収増益となりました。

部材不足に対する対応については、スライドに「全社」と記載していますが、設計、製造、調達、営業すべての部門が協力し、影響をなるべく低減していきました。しかし、一方で部材不足と物流費高騰はますます悪化している状況です。

ICT自動化施工では、アフターマーケット・OEMともに販売は好調が継続しています。また、測量機・レーザー機器は、住宅建設市場の活況が継続しているため、販売は好調です。

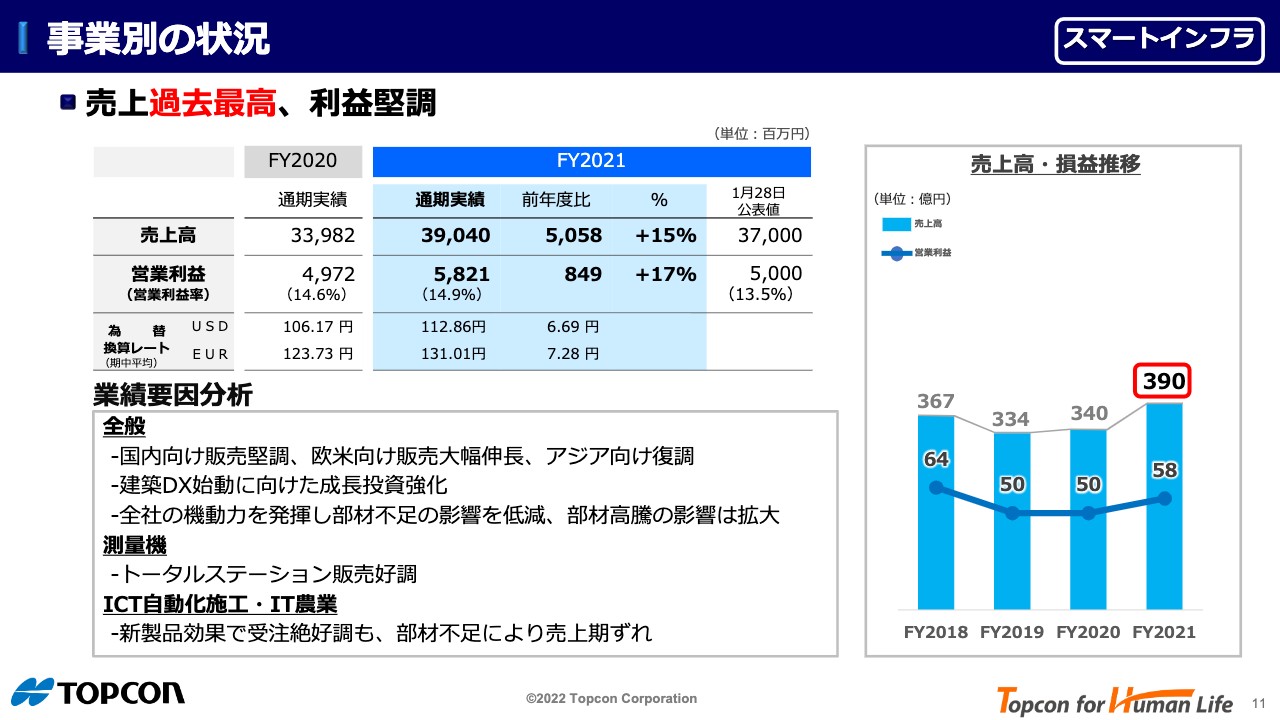

事業別の状況②

スマートインフラ事業の売上高は過去最高、営業利益は堅調に推移しています。営業利益が堅調と表現した理由は利益率の高さです。2020年度は14.6パーセント、2021年度は14.9パーセントと非常に高い水準で推移しています。売上高は390億円、営業利益は58億円となりました。

主な要因分析です。全般的には、国内向け販売は堅調、欧米向け販売は大幅伸長、アジア向け販売は復調しています。アジア向け販売の復調については後ほどご説明します。また、建築DX始動に向けた成長投資を強化しています。部材不足については、全社の機動力を発揮し、対応しています。

測量機については、当社の基盤製品である「トータルステーション」の販売が好調でした。

ICT自動化施工・IT農業は国内に特化したもので、新製品効果で受注は絶好調でしたが、残念ながら部材不足で売上は期ずれが発生しています。

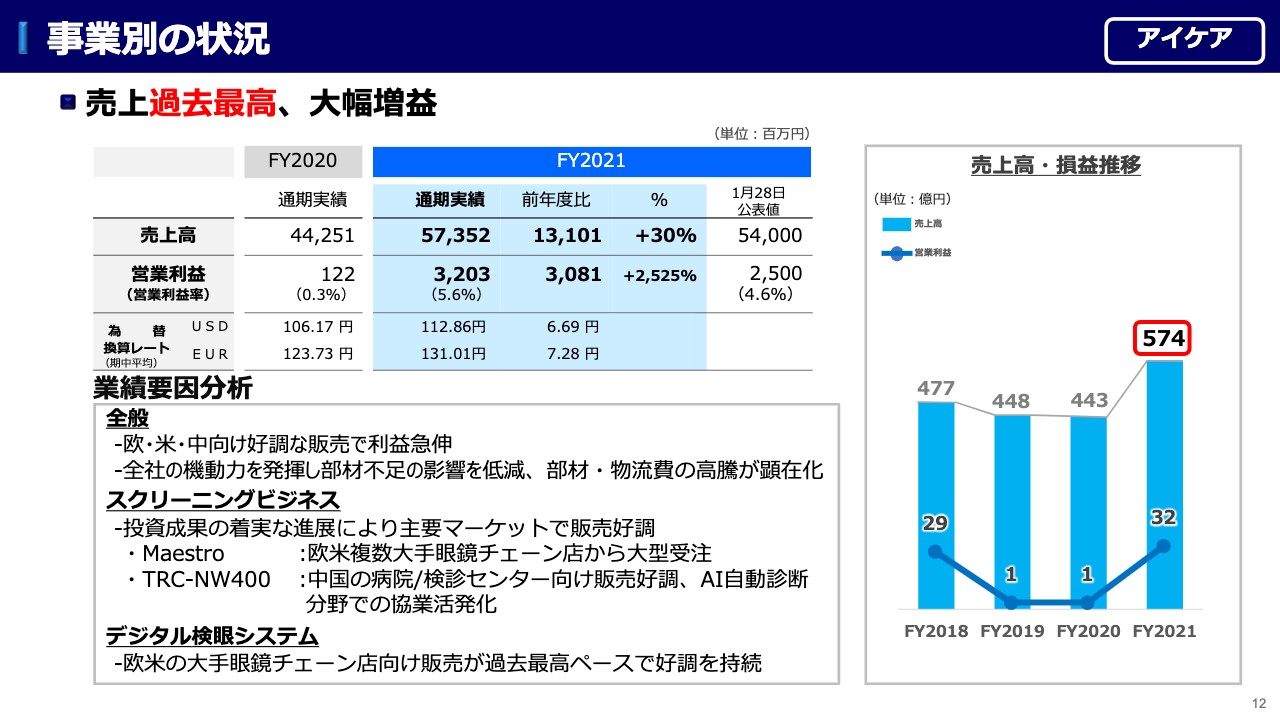

事業別の状況③

アイケア事業は売上過去最高、大幅増益となりました。売上高は前年度比130パーセント、営業利益は前年度比2,625パーセントと非常に大きな伸長率を記録しました。

売上高は574億円、営業利益は32億円です。2019年度、2020年度とコロナ禍で大きく低迷し、先行投資が利益を抑えていましたが、2021年度の実績が示すとおり、先行投資のフェーズから回収フェーズに入ったといえます。

要因分析です。全般的には、欧・米・中向け販売は非常に好調でした。部品不足については、他の事業と同様、全社の機動力を発揮して対応しました。

スクリーニングビジネスは特に当社が注力している分野ですが、先行投資によりビジネスが着実に進展し、主要マーケットでの販売は好調となりました。特にOCTの「Maestro」、眼底カメラの「TRC-NW400」が好調を継続し、販売伸長しています。

さらに、デジタル検眼システムは今新たに挑戦している分野ですが、こちらも販売が非常に好調に推移しました。

II. 2023年3月期 通期見通し(Ⅱ-1)

次に、2022年度の通期見通しについてご説明します。

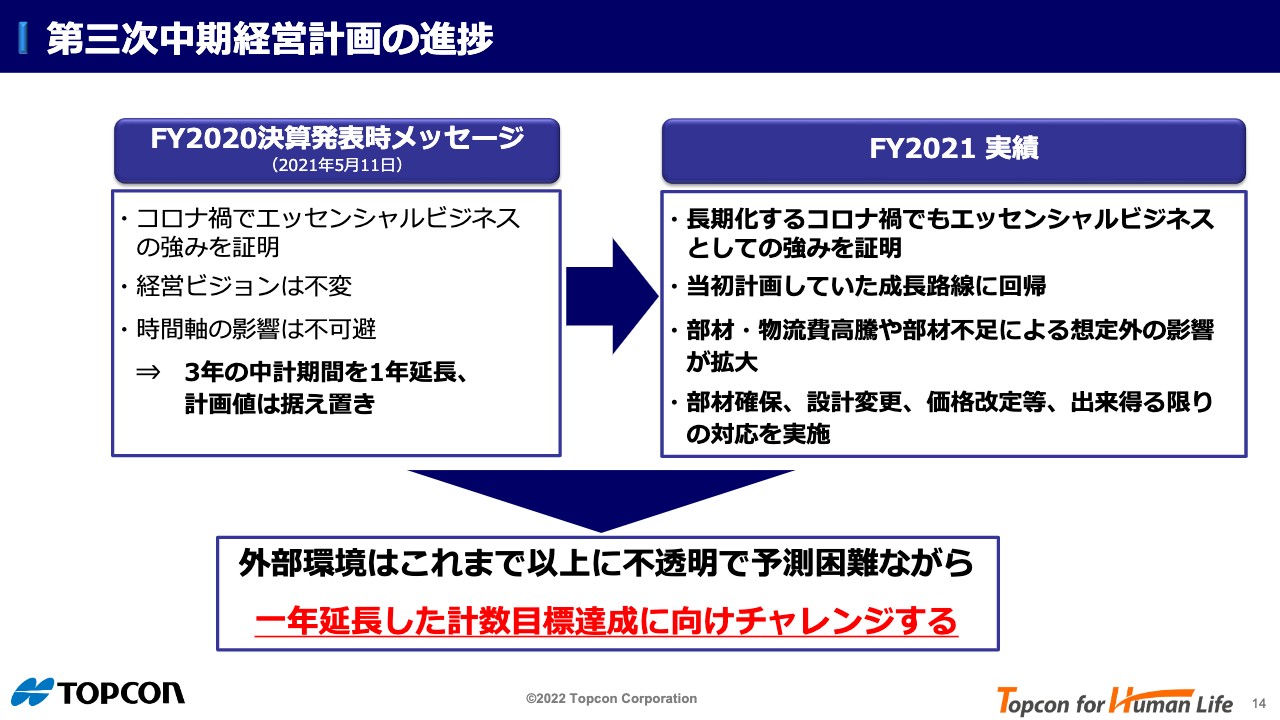

第三次中期経営計画の進捗

2022年度は第三次中期経営計画の最終年度にあたりますが、当初の予定では2021年度が第三次中期経営計画の最終年度でした。コロナ禍で非常に大きな時間軸の差が出たものの、経営ビジョンは不変ということで、3年の中期経営計画を1年延ばし、経営計画の内容については据え置くということを2020年度決算時に発表しました。

その結果、2021年度は思惑どおりの方向に動き、当初計画の成長路線に回帰したと断言できます。

部材不足、物流費の高騰など、2020年度には想定していなかったことが非常に大きな問題となっているように、プラスとマイナスの部分がありますが、今のところ、第三次中期経営計画は思惑どおりに進捗しているのではないかと思います。

外部環境はこれまで以上に不透明感が増していますが、1年間延長した計数目標達成に向けて、チャレンジできる状態にいるということを総括してお伝えします。

II. 2023年3月期 通期見通し(Ⅱ-2)

それでは、2022年度の通期見通しのご説明に入ります。

FY2022 通期見通し①

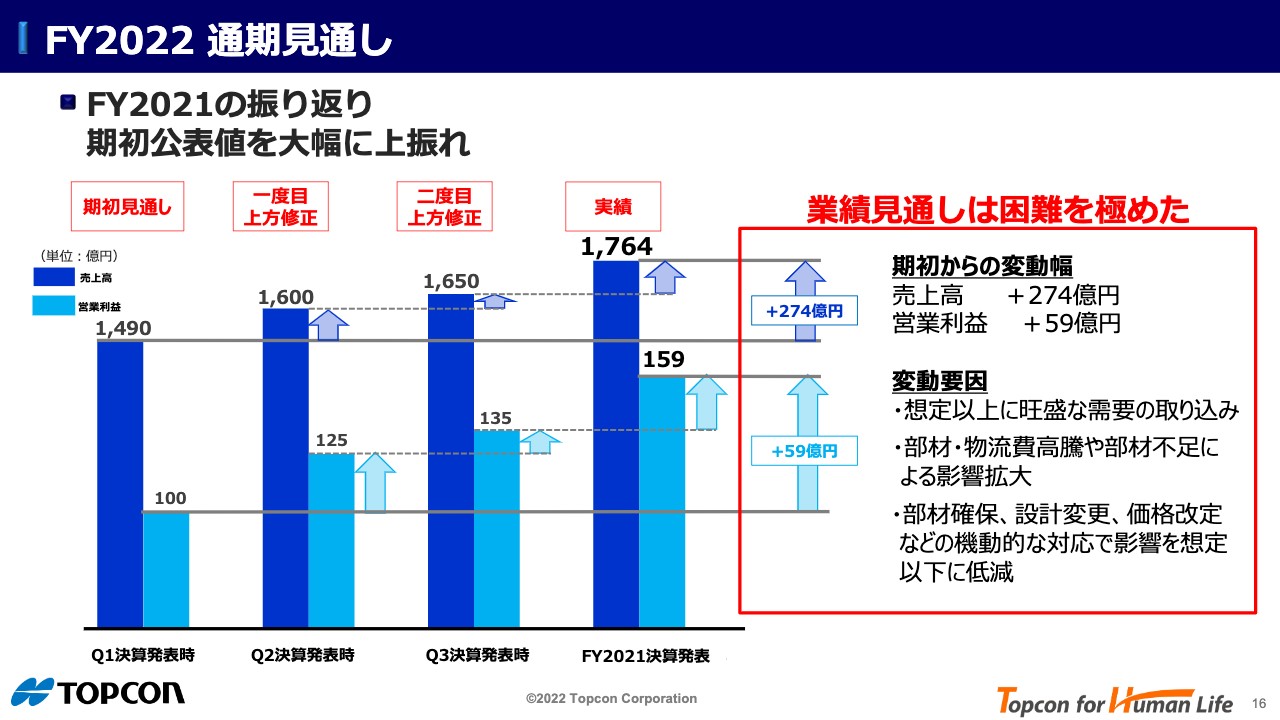

2022年度の見通しをお話しする前に、あらためて2021年度の振り返りを行いたいと思います。売上高と営業利益は、期初の計数から1回目、2回目の上方修正を経て、期初の公表値を大幅に上振れし、本日発表した実績に至りました。

具体的には、期初計画から、売上高は274億円、営業利益は59億円と大幅に上振れて着地しました。このように、業績の見通しが非常に困難だったことがはっきりいえると思います。

変動要因として、旺盛な需要が想定以上にある一方で、部材不足、物流費高騰などによるマイナス影響も非常に大きくありました。

それに対して、当社は設計変更、価格改定、不足部材をマルチルートで入手するなどのさまざまな努力により、影響を想定以下に低減しました。結果として2021年度実績は記載のような数字になりましたが、正直にお伝えすると、見通し数値の作成は非常に難しい状況でした。

FY2022 通期見通し②

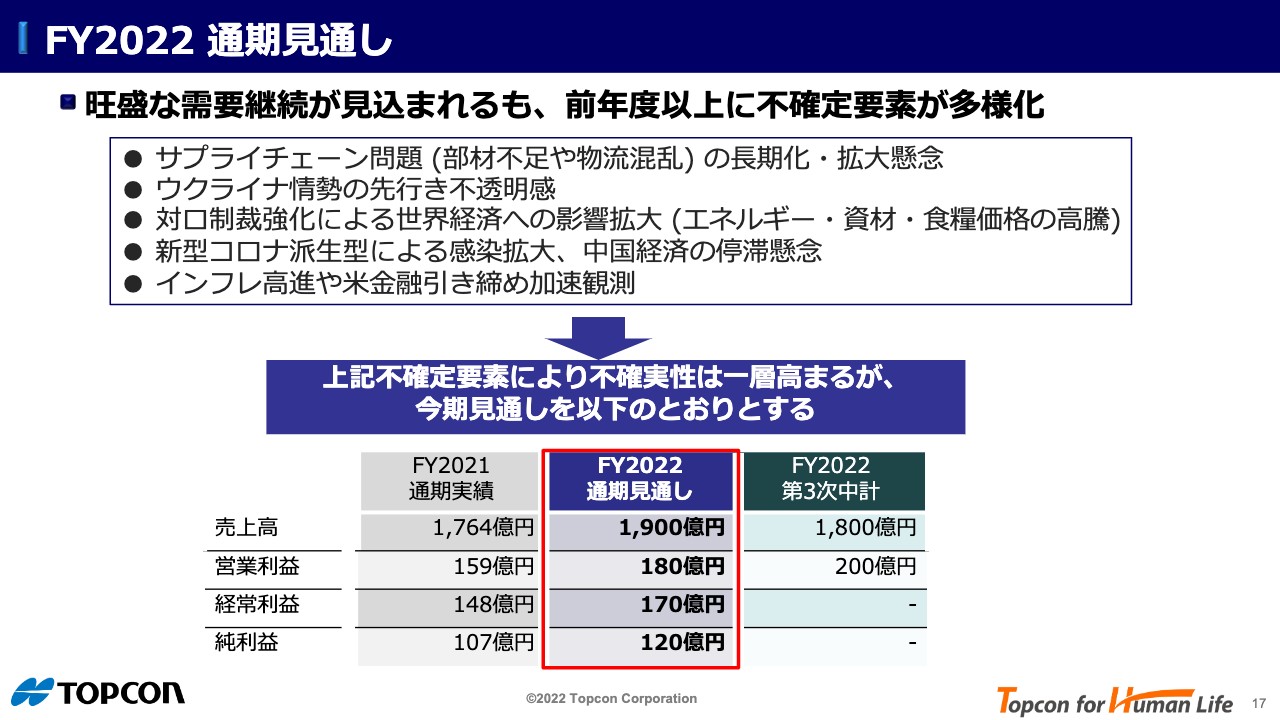

2022年度は、旺盛な需要継続が見込まれるものの、前年度以上に不確定要素が多様化しています。スライドに記載しきれないほどの要素がありますが、サプライチェーンの問題はさらに大きくなっています。

ウクライナ情勢、対ロシアの制裁強化などにも直面しています。また、上海のロックダウンのような新型コロナ派生型ウイルスの感染拡大による影響も出ています。

さらに、インフレ高進や米国の金融引き締め加速観測などもあり、非常に見通しづらい状況にあります。

しかしながら、これら不確定要素は多くあるものの、その中でも旺盛な需要が継続していることなどを総合して考え、今回の見通しを立てています。

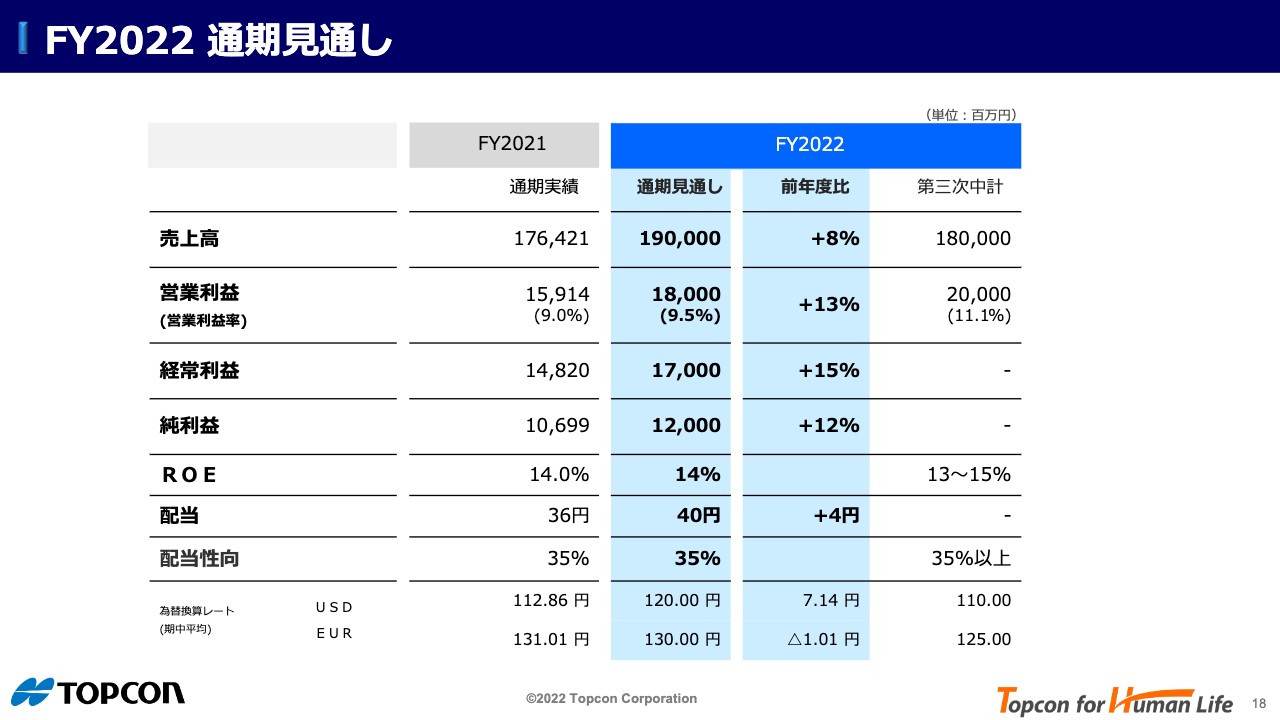

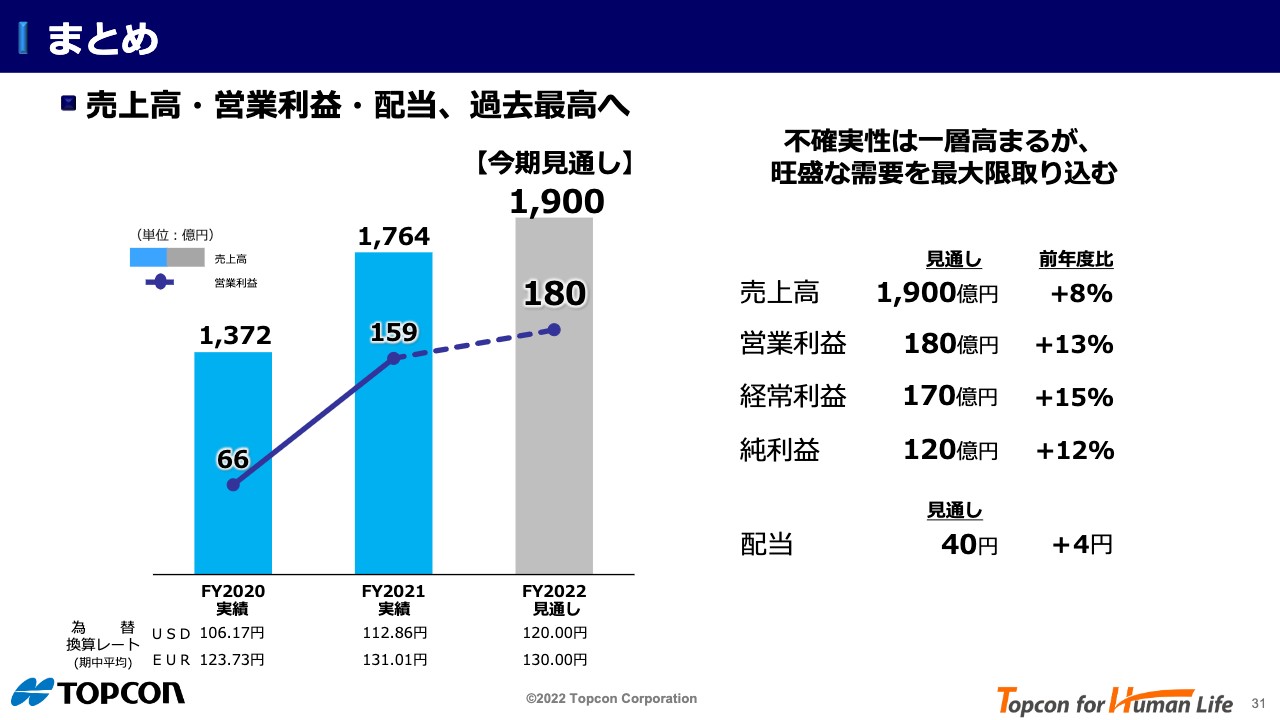

売上高は1,900億円、営業利益は180億円、経常利益は170億円、純利益は120億円で、第三次中期経営計画との比較では、売上高は計画よりも上回ると見通しています。営業利益は1割少ない計画としていますが、達成も視野に入っていると考えています。

FY2022 通期見通し③

計数計画の詳細です。ROEは2021年度と同じく14パーセント、配当は4円増配の40円を目指します。為替想定レートは1ドル120円、1ユーロ130円としています。

FY2022 通期見通し(事業別)

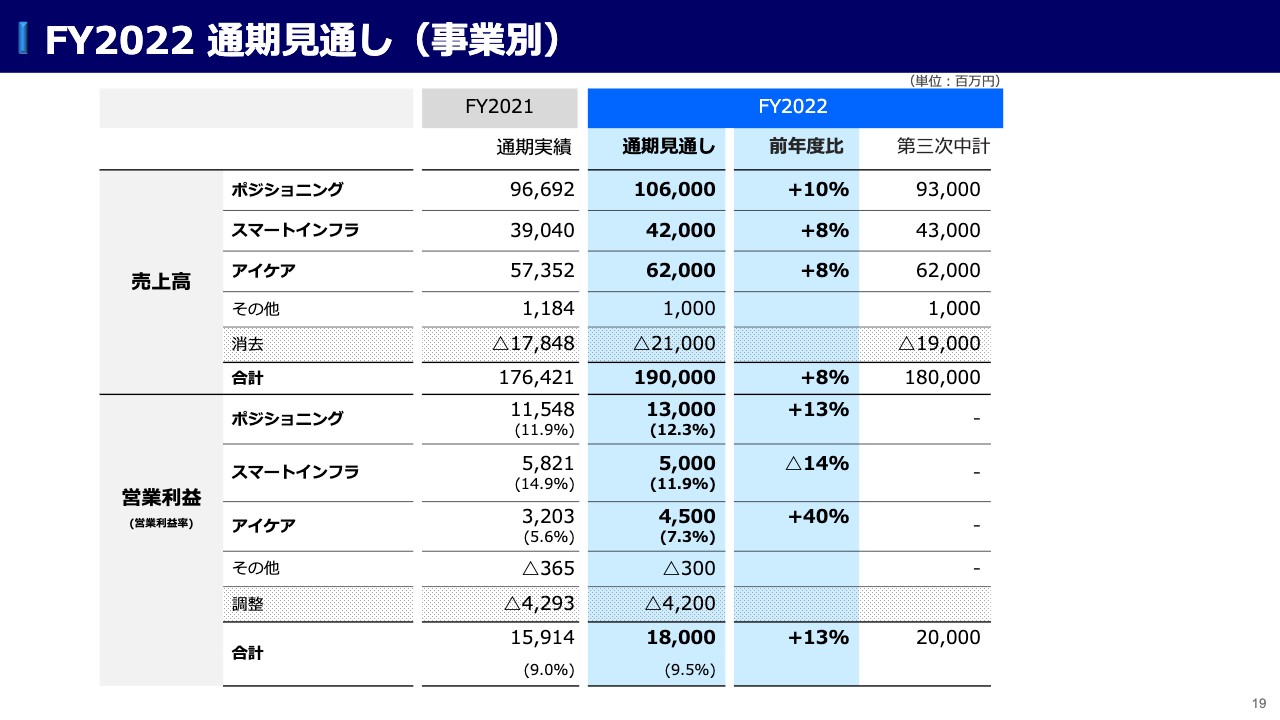

事業別では、すべての事業で増収の計画としています。営業利益についてはスマートインフラのみ減益ですが、これは投資に傾注するためです。ここについては、後ほどご説明します。

II. 2023年3月期 通期見通し(Ⅱ-3)

事業別の注力事項を一つひとつお話ししていきます。

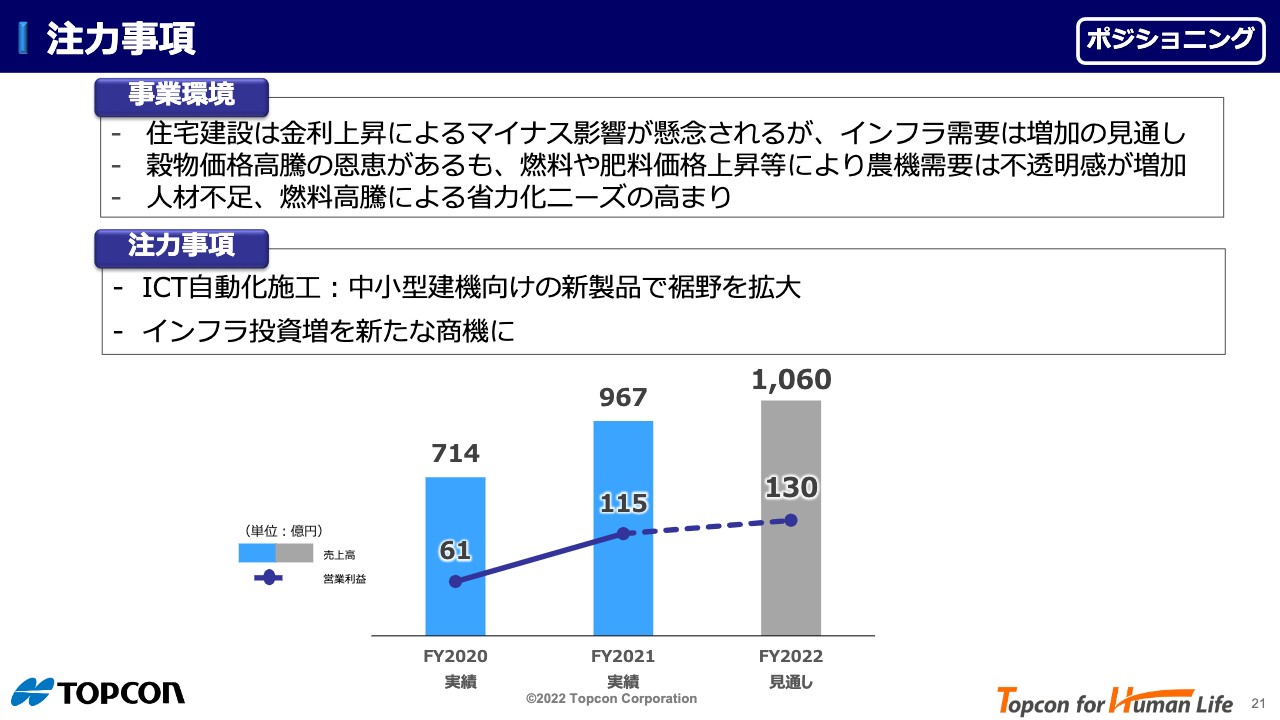

注力事項①

まずはポジショニングです。事業環境について、住宅建設は金利上昇によるマイナス影響が懸念されるものの、インフラ需要は増加の見通しです。また、穀物価格高騰の恩恵があるものの、燃料や肥料価格上昇等により農機需要の見通しは若干不透明です。

一方で人材不足や燃料高騰による省力化のニーズが非常に高まっていることを踏まえて、売上高は前年度比110パーセントの1,060億円、営業利益は前年度比113パーセントの130億円の見通しとしています。

ICT自動化施工:中小型建機向けの新製品で裾野を拡大

ポジショニング事業の注力事項についてお話しします。

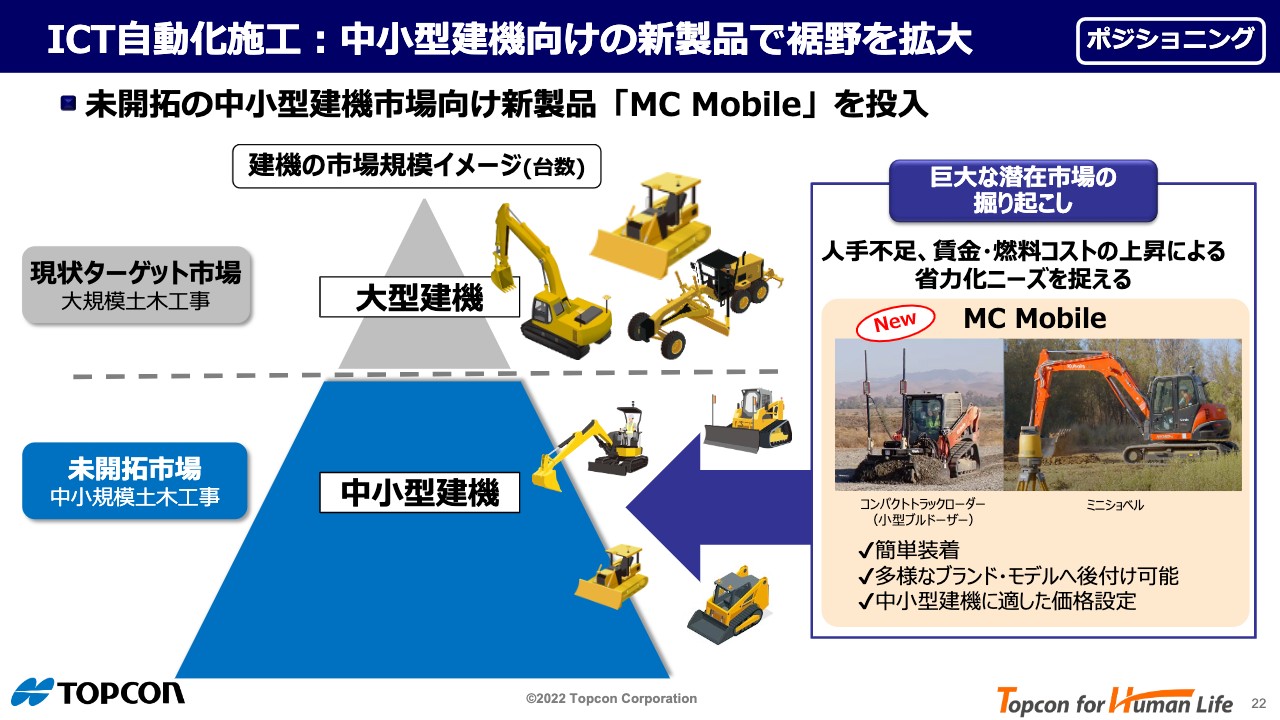

注力事項の1つ目は、ICT自動化施工です。中小型建機向けの新製品で裾野を拡大します。建機の生産台数は中小型になるほど多く、スライドのようなピラミッド型のイメージになります。

当社が現状ターゲットとしている領域は、ショベル、ブルドーザー、モーターグレーダーなどの大型建機です。米国、欧州、日本、オセアニアが主戦場で、そこでの普及率はまだ10パーセント強と見ており、これらが成長市場であることは間違いありません。

また、欧米、日本、オセアニア以外の中国、アジア、中東、南米などの市場は、ほぼ未開拓であり、さらに大きな伸びしろがあります。

一方で、中小型建機の自動化のニーズが徐々に高まっています。その背景には、人手不足、燃料コストの上昇があり、省力化ニーズの裾野が広がっているということがあります。

我々としては、そのニーズに応えることができるように、小型もしくは中型の建機にも取り付けられるような、コンパクトで価格もリーズナブルな製品をリリースしています。この製品が今後大きく伸びる見込みがあり、今年度の1つの注力事項と考えています。

インフラ投資増を新たな商機に

米国に特化した話ですが、景気対策として、総額1.2兆ドル規模のインフラ投資が計画され、そのほとんどが公共事業に使われるということが発表されています。当社としては、空港、高速道路、鉄道などの建設モニタリング等、インフラ関連で広く関わっているため、これらの需要を取り込んでいきたいと考えています。

注力事項②

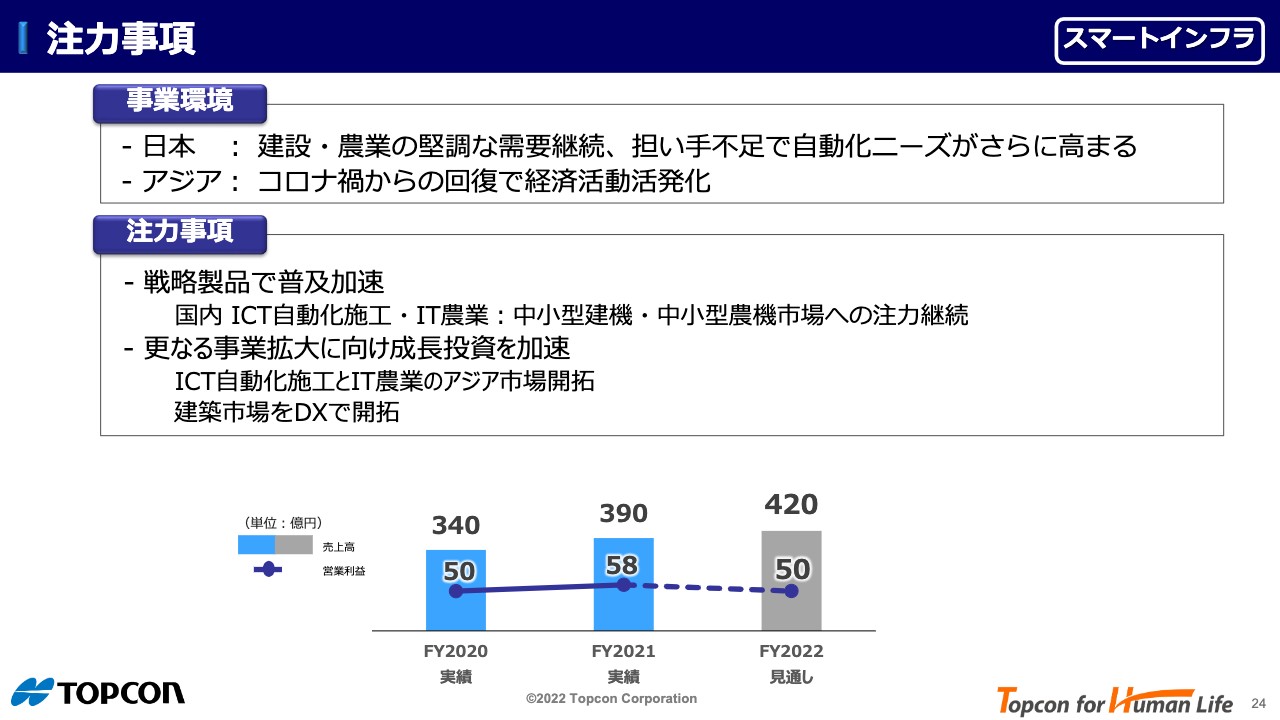

続いてスマートインフラ事業です。

日本の事業環境は、建設・農業の堅調な需要が継続し、担い手不足により自動化ニーズがさらに高まっています。これは世界中で同じようなことが言えます。

さらに、この2年間、新型コロナウイルスの影響により低迷していたアジア市場において、経済活動がようやく活性化してきています。この市場の需要を取り込むべく、本格的に活動を進めたいと考えています。

売上高は前年度比108パーセントの420億円、営業利益は前年度比14パーセント減少の50億円です。営業利益については、成長投資を行うことにより圧縮されると想定しています。

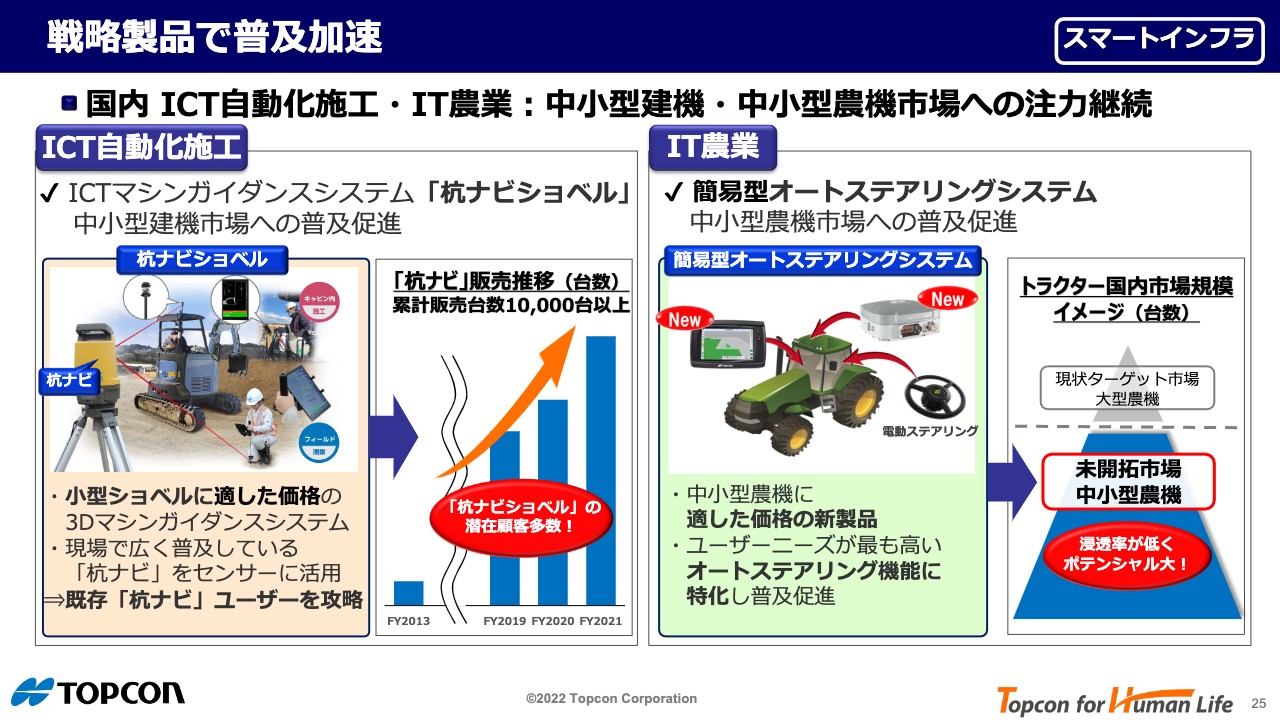

戦略製品で普及加速

戦略製品により、ICT自動化施工とIT農業分野での中小型建機・中小型農機市場への普及を加速していきます。ICT自動化施工では、中小型市場への普及促進のため、2013年に「杭ナビ」というシステムをリリースしましたが、累計台数は1万台超と、かなりの勢いで販売台数を伸ばしています。この製品は、機能的に差別化できており、大きな競合優位性があります。

このヒット商品をショベルの自動化に活用した製品が、昨年リリースした「杭ナビショベル」ですが、これが非常に好評です。小型ショベルの自動化が事業に貢献できるということで注力しています。

先ほど、P22でポジショニングのICT自動化施工のトピックにおいてもご説明しましたが、IT農業でも同様に、農機も大型から中小型へと裾野が広がるため、大型農機のみならず、中小型農機も取り込んでいきます。自動化の需要は非常に増えており、オートステアリング機能に特化した簡易型でリーズナブルな価格の新製品を発売し、中小型農機市場への普及を促進していきます。

更なる事業拡大に向け成長投資を加速

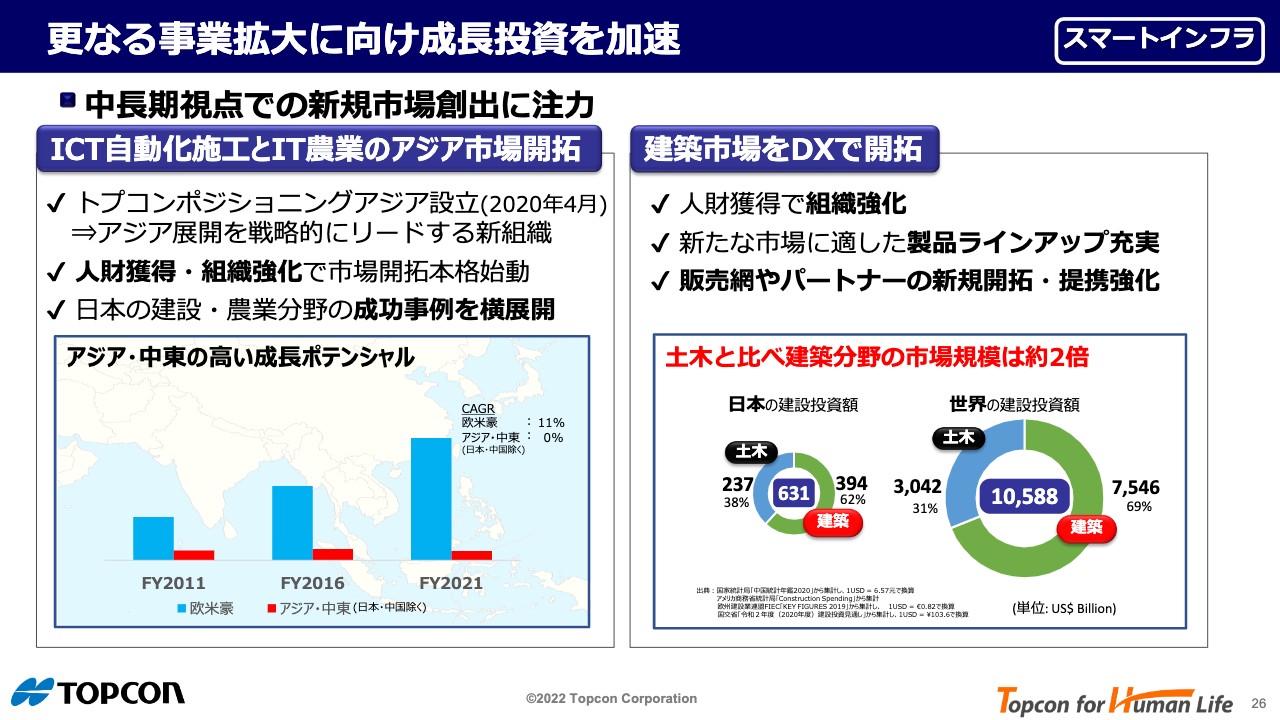

スマートインフラ事業の成長投資についてご説明します。

スライド左側のグラフでは、ICT自動化施工とIT農業のアジア市場を赤い棒グラフで示しています。青い棒グラフは欧・米・豪で、2011年、2016年、2021年で非常に伸びているのは、ICT自動化施工とIT農業です。それに付随しコンベンショナルな測量機の販売も伸長しています。

一方で、残念ながらアジア市場はあまり変化がありませんが、我々はこれを悪く捉えるのではなく、高い成長の可能性があると捉えています。ここを本格的に掘り起こすため2020年に新事業会社を設立しました。今後は、人財の獲得、組織の強化等により大きく投資することで、この市場を開拓し事業化を図りたいと思っています。

スライド右側の「建築市場をDXで開拓」についてご説明します。ICT自動化施工はデジタルトランスフォーメーションの1つです。下の円グラフは日本と世界の建築市場の大きさを表しています。「土木」はICT自動化施工の分野、「建築」はビルディングの分野ですが、日本市場も世界市場も、建築分野の市場規模が土木分野の約2倍となっています。そして、建築市場ではデジタルトランスフォーメーションがほとんど行われていません。

当社はこの建築分野のDXに向け数年間活動してきて手応えを得ているため、今後本格的に投資を行い、組織の強化と人財獲得、さらには販売網を広げ、建築分野のDX化に傾注します。

これらの成長投資により、一時的ですが、スマートインフラの利益は少し減少する見込みです。

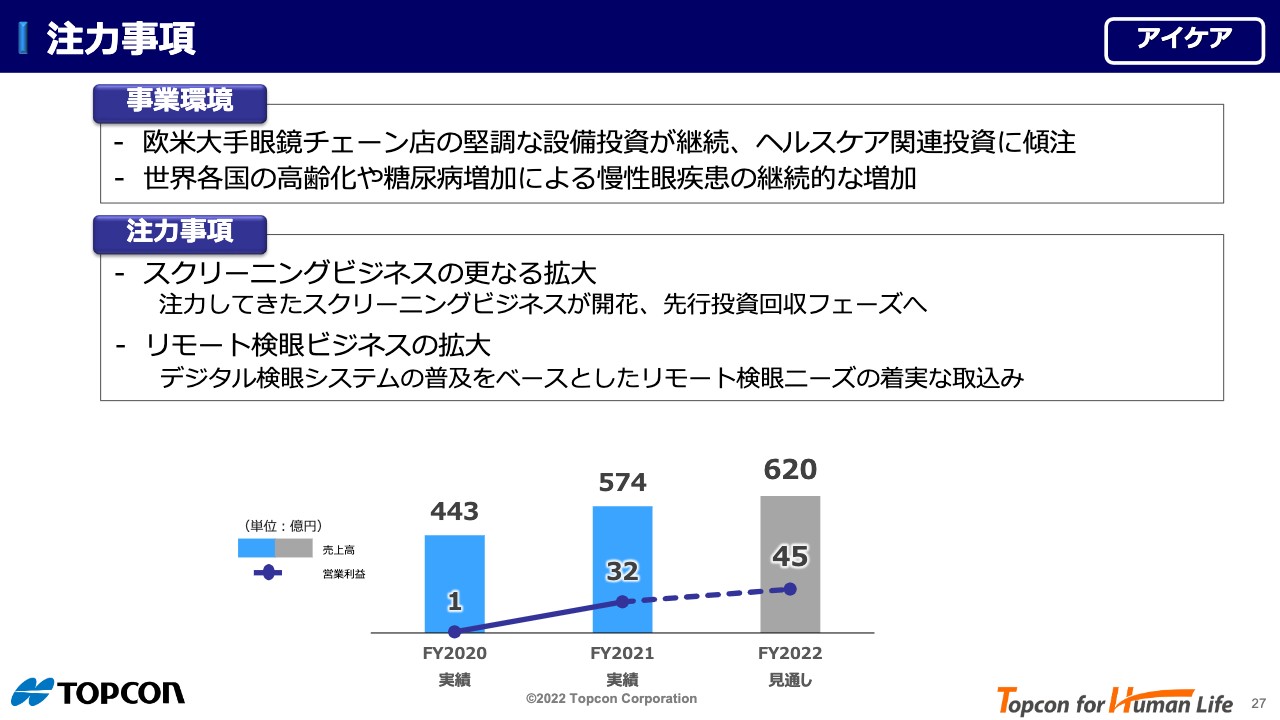

注力事項③

最後にアイケア事業の注力事項です。

事業環境は、欧米大手眼鏡チェーン店の堅調な設備投資が継続しており、ヘルスケア関連投資に傾注しています。世界各国の高齢化や糖尿病増加による慢性眼疾患は継続的に増加し、減ることはないという事業環境の下、売上高は前年度比108パーセントの620億円、営業利益は前年度比140パーセントの45億円と、いよいよ投資回収フェーズに入ってくると考えています。

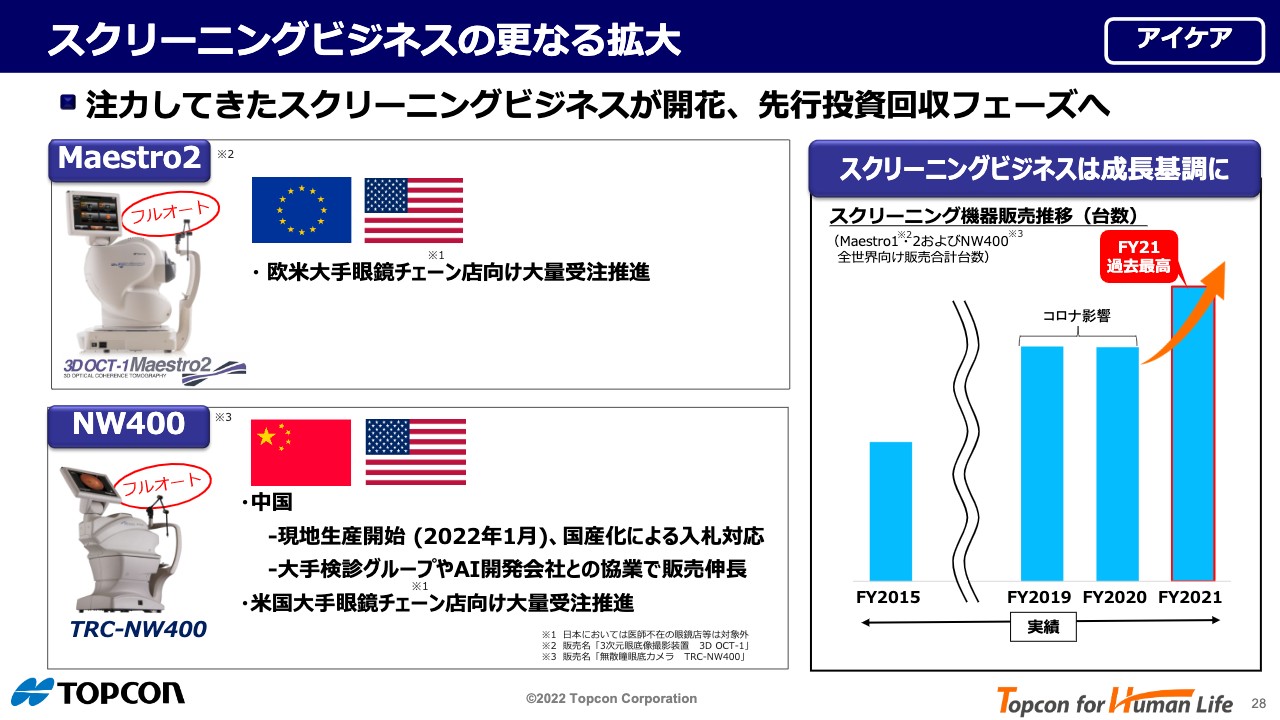

スクリーニングビジネスの更なる拡大

注力してきたスクリーニングビジネスが開花し、先行投資の回収フェーズに入ったと言えると思います。グラフで示している売上高は、OCT「Maestro」と眼底カメラ「NW400」という当社スクリーニングビジネスにおける主力製品を合算したもので、2015年度から始まり、2019年度から2020年度はコロナ禍で横ばいですが、2021年に伸びており、いよいよビジネスとして開花したと考えています。

まずOCT「Maestro」については、これまでどおり欧米で傾注していきます。もちろん他の国も狙っていきますが、まずは欧米市場の大手眼鏡チェーン店向けの大量受注を推進していきたいと考えています。

次に、眼底カメラ「NW400」ですが、中国での販売が非常に伸びています。昨今、中国は輸入規制が行われつつあります。現状「NW400」については規制対象ではないのですが、将来対象になる可能性を鑑み、今年1月に中国での生産を立ち上げています。日本の生産と中国の生産をハイブリッドで行い、中国における入札時の「国産化」への要請に対応していきます。また、中国では大手検診グループやAI開発会社との協業による販売伸長にも取り組んでいきます。

米国においては、大手眼鏡チェーン店向けの大量受注の推進にも取り組んでいきます。

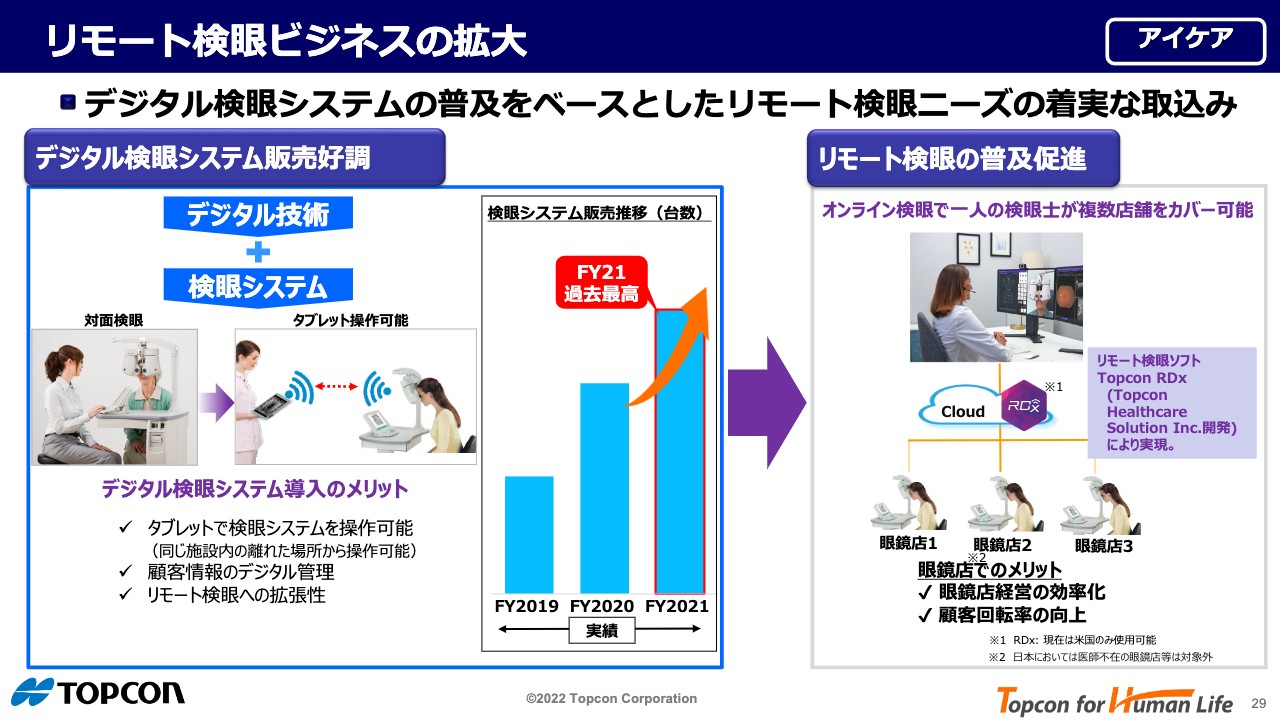

リモート検眼ビジネスの拡大

リモート検眼ビジネスの拡大にも取り組みます。デジタル検眼システムの普及をベースに、リモート検眼ニーズを着実に取り込みます。スライド左上に「デジタル検眼システム販売好調」と記載していますが、売上高は2019年度、2020年度、2021年度でコロナ禍においても大きく伸長しました。

検眼はもともと対面式で行うものですが、当社がコロナ禍でタイムリーに提供した検眼システムは、デジタル化によるタブレット操作でソーシャルディスタンスを保ちながら検眼できるため、コロナ禍においても売上を大きく伸ばしました。

コロナ禍ではソーシャルディスタンス対応で導入されましたが、検眼システムがデジタル対応されていることで、リモートでの診断も可能になります。したがって、次の手はリモート検眼です。

同じ施設内のタブレット操作ではなく、検眼システムをクラウド経由で遠隔操作し、オンライン検眼することにより、1人の検眼士が複数の眼鏡店の検眼データを扱うことが可能になり、非常に効率よく検眼できるようになります。

欧米を中心にリモート検眼へのニーズが高まっています。その布石を打つデジタル検眼システムがかなり販売伸長しているため、その普及をベースに今年度はリモート検眼に傾注したいと考えています。

まとめ

最後にまとめです(前のページ)。売上高・営業利益・配当において過去最高を目指します。まず、売上高は1,900億円、営業利益は180億円としています。不確実性が一層高まる中、旺盛な需要を最大限取り込み、このような目標を掲げています。経常利益は170億円、純利益は120億円、配当は4円増配の40円、為替想定レートは1ドル120円、1ユーロ130円としています。

質疑応答(要旨)①:全社共通事項

Q.22年度の増減益分析の見通しについて知りたい。

A.売上増・Mixが60-70億円程度のプラス、為替と原価低減が20億円程度のプラス、固定費増が40-50億円程度のマイナス、特殊要因が20-30億円程度のマイナスと見ている。

Q.22年度は、インフレも進んでおり不透明感が増し、マクロ的には景気が弱まっている感もあるが、御社の事業においてはどの様な影響を懸念しているか。

A.資料で説明したように不透明感は高まっている。一方で、当社の売上という面では、まだ悪い話は入って来ていない。主力のポジショニング事業に関しては、米国ではインフラ投資の増加の期待もある。主な懸念材料は、物流費の高騰や部品不足等。

Q.受注残について、前回決算説明会で生産が追い付かず受注残が多いと伺ったが、21年度末時点でどの程度の受注残があり、またそれが22年度の業績へどの程度貢献するのか?

A.基本的には当社のビジネスモデルは見込み生産なので、通常は受注残はほとんどないが、部材不足の影響で21年度末時点で一定の受注残があった。今後の状況は不透明感が大きいが、22年度の見通し数値については、22年度末にも同じような水準の受注残が残ることを前提として作成している。

Q.物流費や部材価格の高騰が継続している。価格転嫁の状況について知りたい。また22年度の計画にどの程度盛り込まれているのか?

A.特に差別化できている製品については、全ての事業で既に価格改定をしている。21年度に値上げし、22年度も値上げした改定価格は維持し、場合によっては更なる値上げも考えている。今年も部品が非常に高く、物流費も普通の上昇ではない。

Q.スマートインフラ事業とアイケア事業の製品は主に日本で生産され海外に出荷されていると思うが、円安は享受されているのか。

A.円安はポジティブ。決算資料の38ページに数値を記載している。

質疑応答(要旨)②:ポジショニング・カンパニー

Q.GNSSの開発拠点がロシアにあると思うが、現在の状況と今後業績に与える影響について知りたい。

A.ロシアへの経済制裁の品目に抵触しているか精査したが、抵触していないことが分かったのでオペレーションはしている。

Q.22年度の見通しは10%増収だが現地通貨ベースだとどの程度の伸長を計画しているのか。

A.為替影響を除いたベースだと、各セグメント5%程度の伸長を計画している。

質疑応答(要旨)③:アイケア事業

Q.アイケア事業の売上が伸びているが、資料にあるスクリーニング、デジタル検眼機器の売上がこの成長にどの程度寄与しているのか知りたい。

A.大きく貢献している。現在、スクリーニング関連とデジタル検眼機器関連の売上を合計するとアイケア事業全体の半分程度を占めている。

※質疑応答部分は、企業提供の要旨になります。

新着ログ

「精密機器」のログ