シナネンHD、総合エネルギーサービス企業グループへと進化すべく、第二次中計を推進中

アジェンダ

間所健司氏(以下、間所):みなさま、こんばんは。本日はご視聴いただきまして、誠にありがとうございます。シナネンホールディングスの間所でございます。本日は個人投資家のみなさまに、弊社の概要および戦略についてご説明させていただきます。

内容は4つです。会社の概要、各セグメントと事業の内容、現在の事業環境と今後の中長期的な戦略、最後にESGへの取り組みという順番でご説明を進めます。

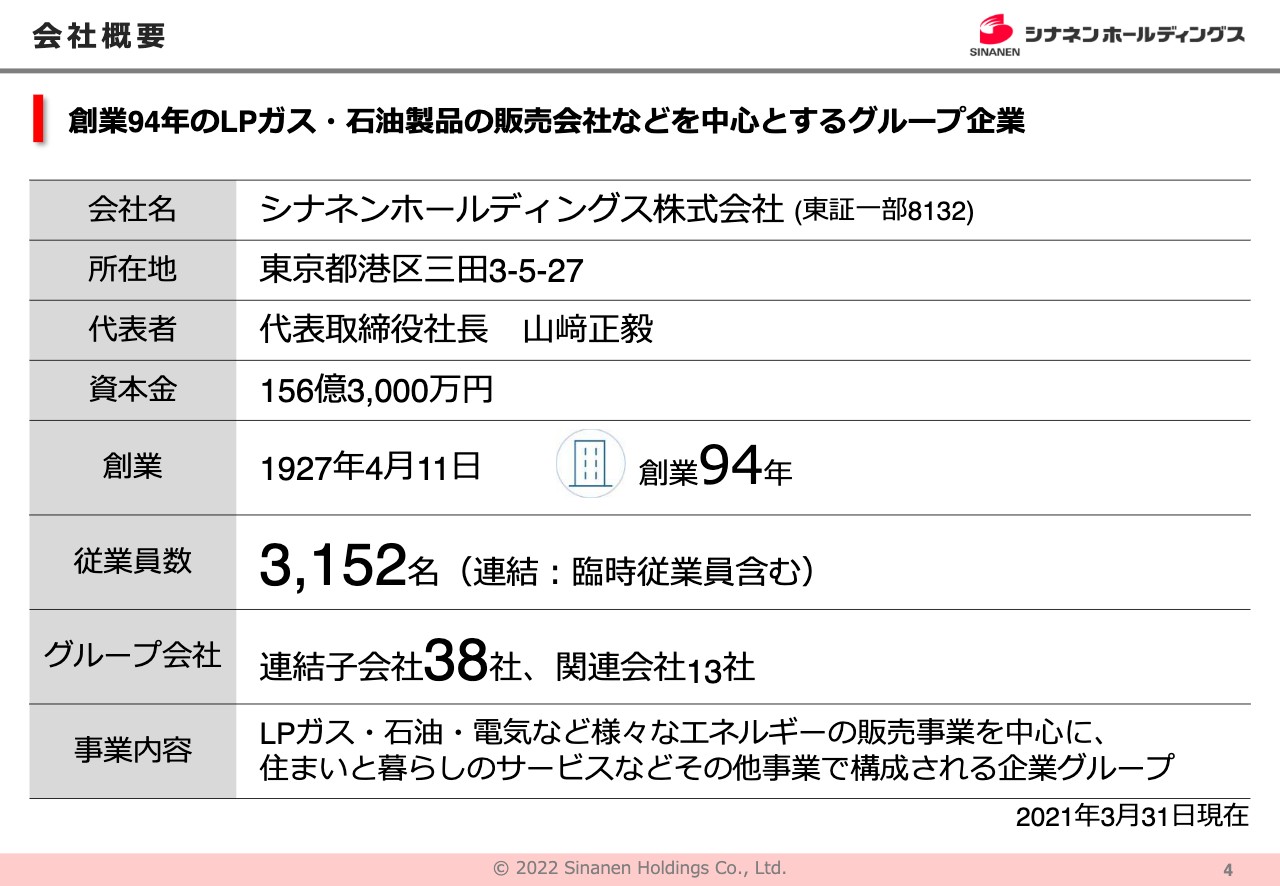

会社概要

会社概要についてです。当社の創業は1927年で、今年の4月11日でちょうど95年目を迎える、老舗のエネルギー商社です。本社は港区三田にあり、代表取締役社長は山﨑正毅です。

従業員数は約3,000名ですが、臨時従業員1,500名ほどいます。そのうち1,000人超は、建物維持管理事業のエッセンシャルワーカーの方々です。

当社は、会社の名前からもわかるように、持株会社体制です。事業内容としては、LPガス・石油・電気など、さまざまなエネルギーの販売のほか、住まいと暮らしのサービスに関わるその他の事業などで構成されています。

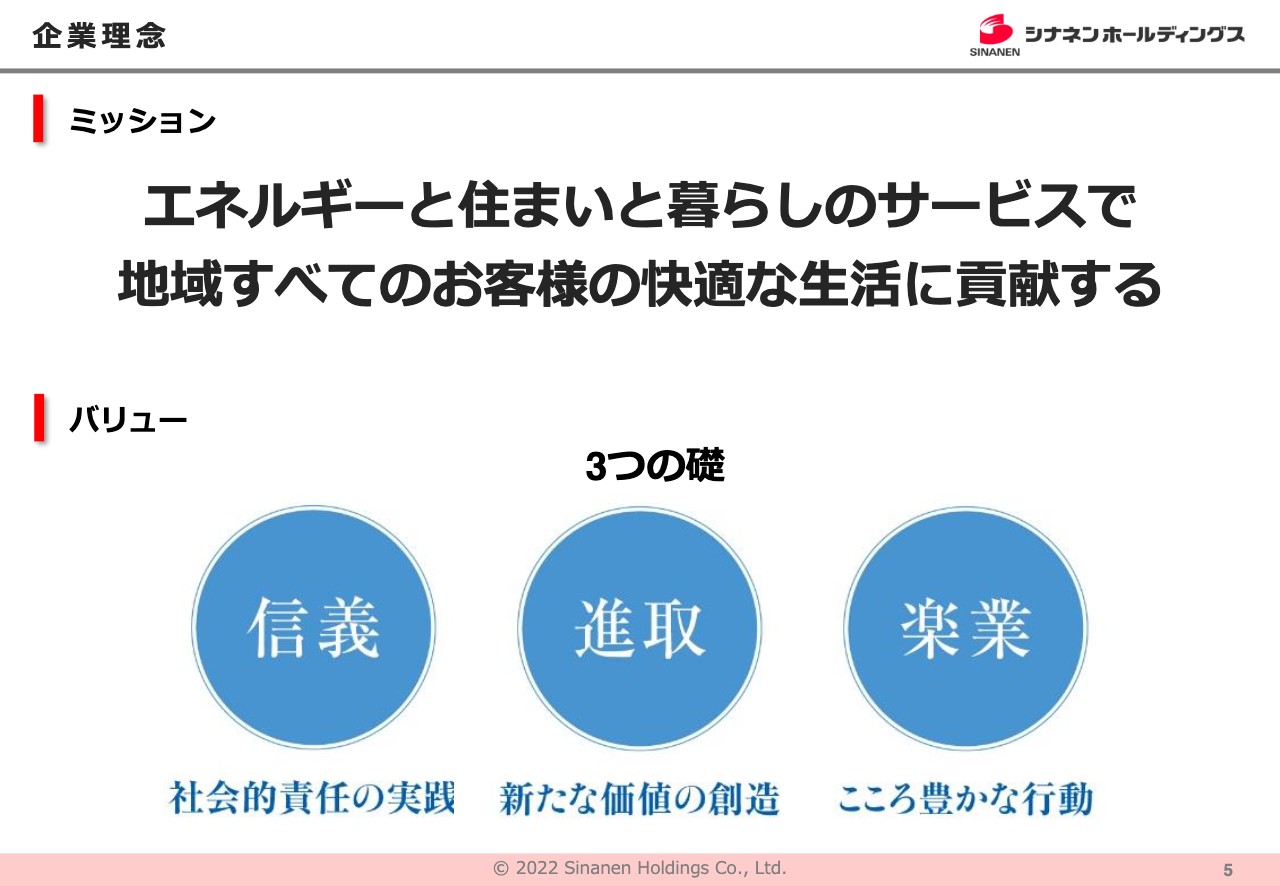

企業理念

私どものミッションは、「エネルギーと住まいと暮らしのサービスで、地域すべてのお客様の快適な生活に貢献する」というもので、3つの社是があります。

まず、「信義」です。社会的責任の実践ということで、さまざまなステークホルダーの方々に対して信頼を得るのが「信義」です。

2つ目は「進取」です。こちらは第ニ次中期経営計画のスローガンにもあるように、革新あるいは挑戦の源泉になっています。

3つ目は「楽業」です。こちらは内外の連携、内外に友を求めるということで、オープンイノベーションという部分を標榜しています。これら3つの社是は、1960年頃に制定されました。

代表取締役社長 山﨑正毅

社長の山﨑です。エネルギー卸の業界の中では、異色の社長です。外資系企業の出身で、保険会社から始まり、エンターテインメント系を経て、最後はVale Japan(ヴァーレ・ジャパン)という資源関係の会社にいました。

その後、当社の常勤監査等委員になり、2年を経て副社長、2019年からは社長に就任している状況です。日系会社で初めて勤務するのが当社という、異色の経歴を持った社長です。

ルーツ

当社のルーツです。「煉炭」「豆炭」といわれる固形燃料がありますが、「煉炭」はスライド左上のように、蓮根のかたちに成型して穴が開いている、炭に近いものです。「豆炭」は、卵くらいの大きさに固めた燃料です。

当社グループはこの「煉炭」「豆炭」について、薪と木炭に代わる固形燃料として国内でいち早く目を付け、こちらの商品を開発して販売を進めていった歴史があります。

沿革

当社のこれまでの大きな流れです。創業は95年前の1927年です。今ご説明した「煉炭」「豆炭」の国内最大のメーカーでした。第二次世界大戦後、1950年代から、石油類とLPガスを取り扱う総合的なエネルギー商社になりました。

2000年代から、システム事業や建物維持、ビルメンテナンス事業や電力事業など、事業の多角化を推進しています。2015年以降は、脱炭素化に向けた新たな挑戦のフェーズに入り、さらに新しい事業を多様なかたちで、グループとして挑戦し続けています。

グループ事業の全体像

当社のセグメントは3つあります。1点目のBtoC事業には、LPガスの卸・小売や、家庭向けの電力およびリフォーム、そのほか住設機器の設置や工事などがあります。BtoC事業の主要な事業会社としては、ミライフ西日本、ミライフ、ミライフ東日本という3社が挙げられます。

2点目のBtoB事業については、エネルギーソリューション事業と定義し、石油の卸売を行っています。また法人向けを中心とした電力事業や省エネの提案を企業に行っています。シナネンのほか数社、BtoB事業を進めている会社があります。

3点目のセグメントは、非エネルギーおよび海外事業で、多数の会社があります。まず自転車事業で、自転車の開発から小売まで一貫して行っているシナネンサイクルという会社があります。

次に環境・リサイクル事業として、木質のバイオマス燃料のチップを主に製造している、シナネンエコワークという会社があります。

そのほかシステム事業では、LPガスの経営管理システム、あるいは電力CISのシステムを運用しているミノスという会社があります。

さらに新規事業で、また後ほど詳細をご説明しますが、シェアサイクル事業を行っているシナネンモビリティPLUSがあります。

あとは新型コロナウイルスで脚光を浴びた抗菌事業のシナネンゼオミックや、さらに新しい事業として、基本的にはビルメンテナンスを行う建物維持管理事業も手掛けており、こちらはタカラビルメンほか複数社が事業を行っています。

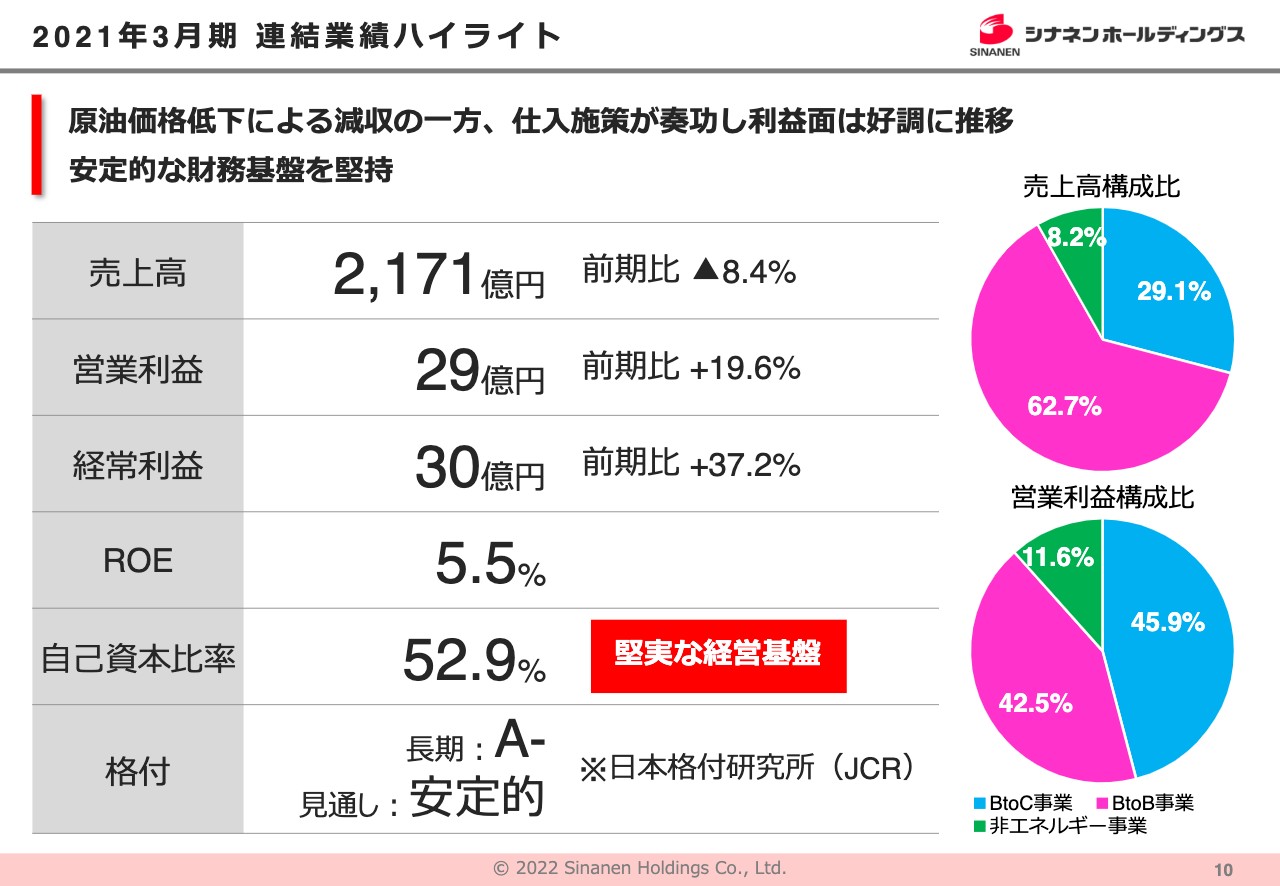

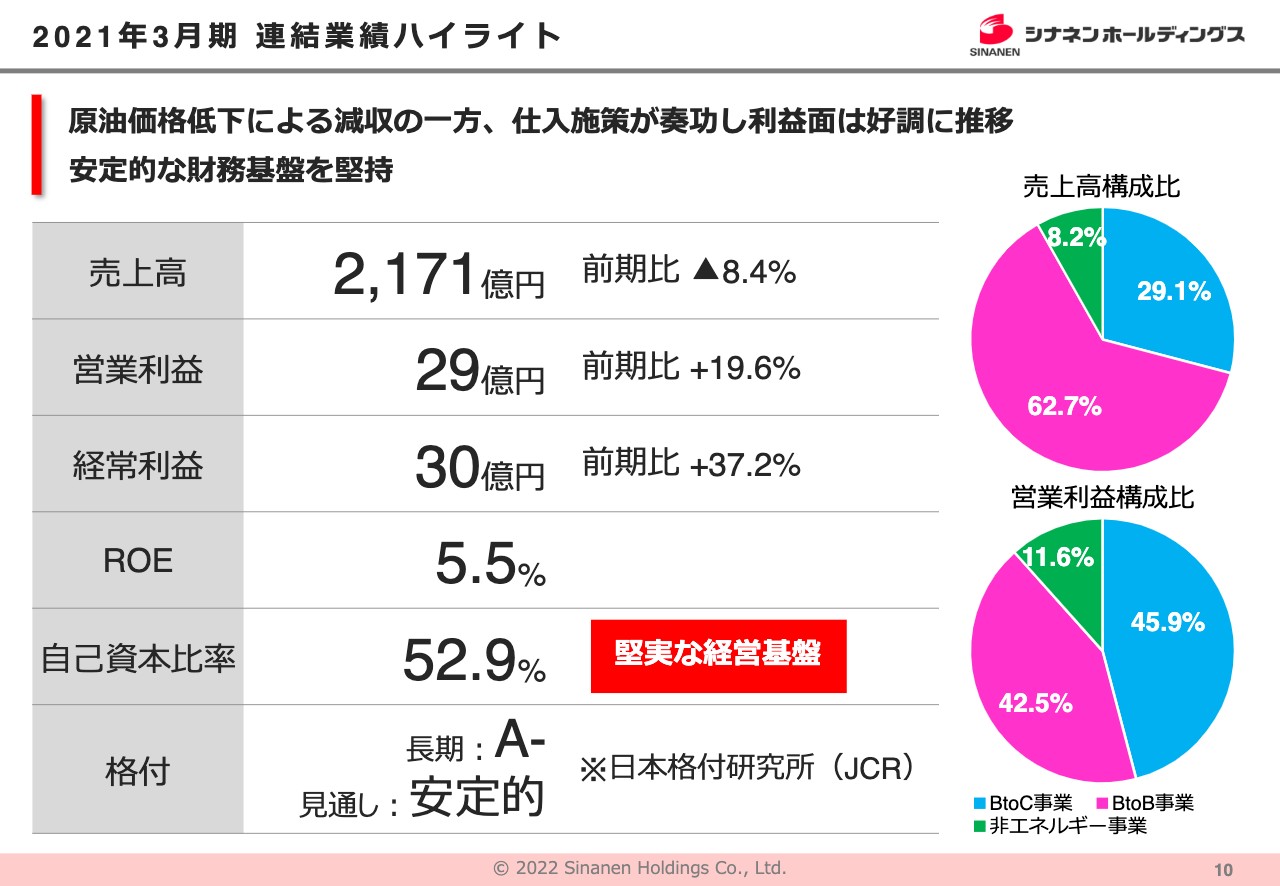

2021年3月期 連結業績ハイライト

業績についてです。2021年3月期は、売上高が前期比で若干マイナスになっています。こちらはまた後ほどご説明しますが、原油価格の低下が減収の主な要因になっています。

一方で石油の仕入れ施策が奏功し、利益面では好調であり、営業利益および経常利益はそれぞれ、前期比プラス19.6パーセントの29億円、前期比プラス37.2パーセントの30億円の増益となっています。

自己資本比率も50パーセント以上、格付も「A-」で、堅実な経営基盤を持っているグループです。

売上構成は、ほぼBtoB事業、石油関連事業が半分以上を占めていますが、BtoC事業の利益率が高く、営業利益の構成では、BtoB事業とBtoC事業でほぼ拮抗している状況です。

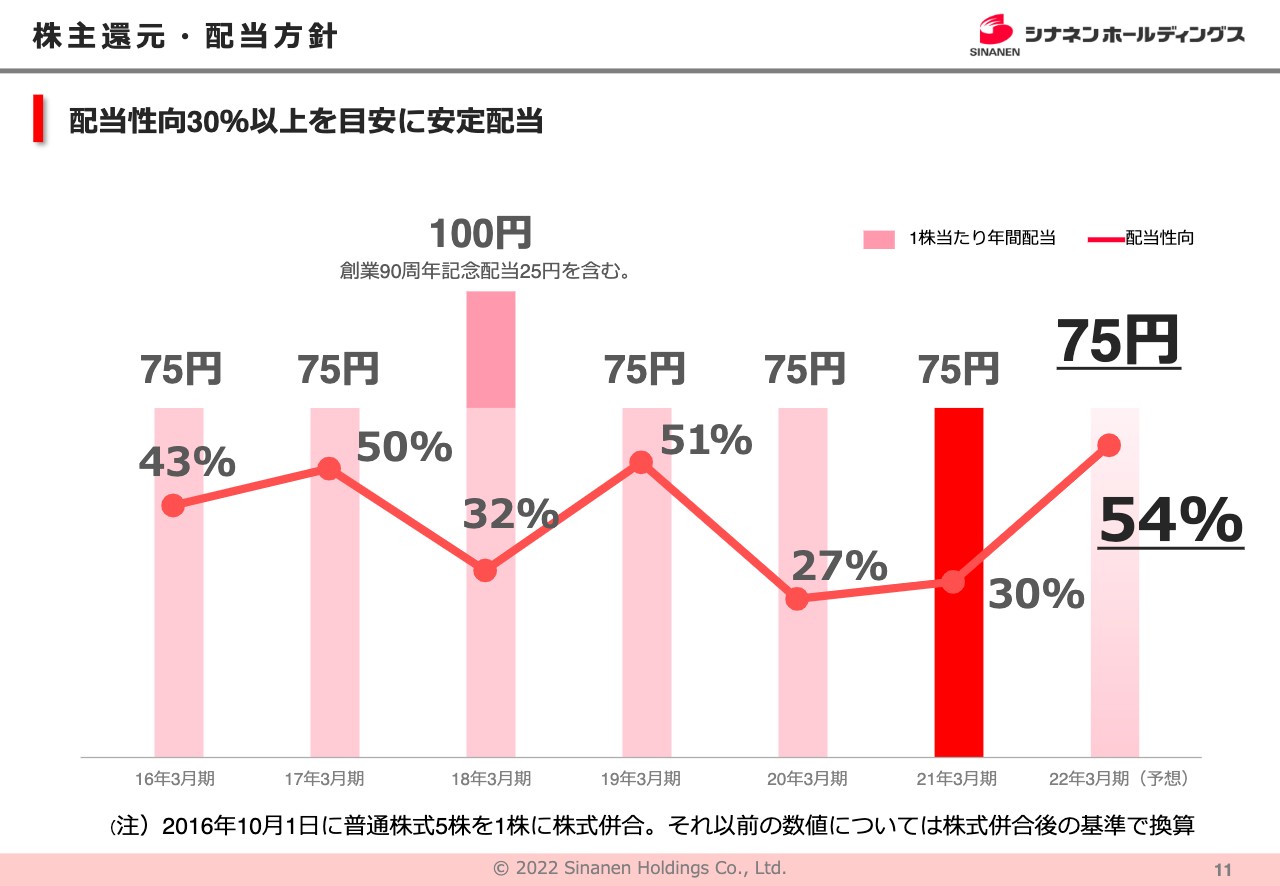

株主還元・配当方針

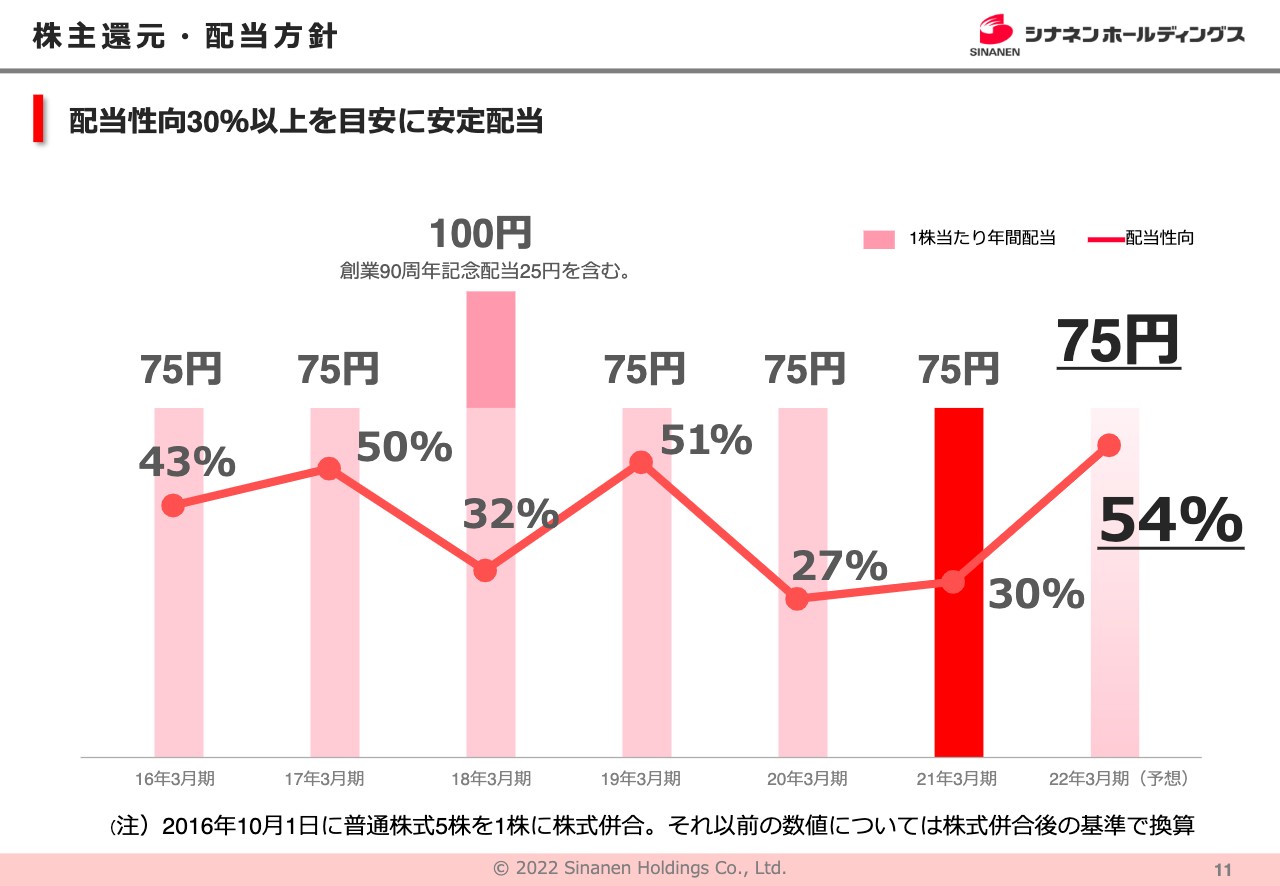

株主還元についてです。基本的には、配当性向30パーセント以上を目安にしています。安定配当を行っており、90周年の記念配当25円を除くと、75円の配当です。今期末も75円の配当を予定しています。

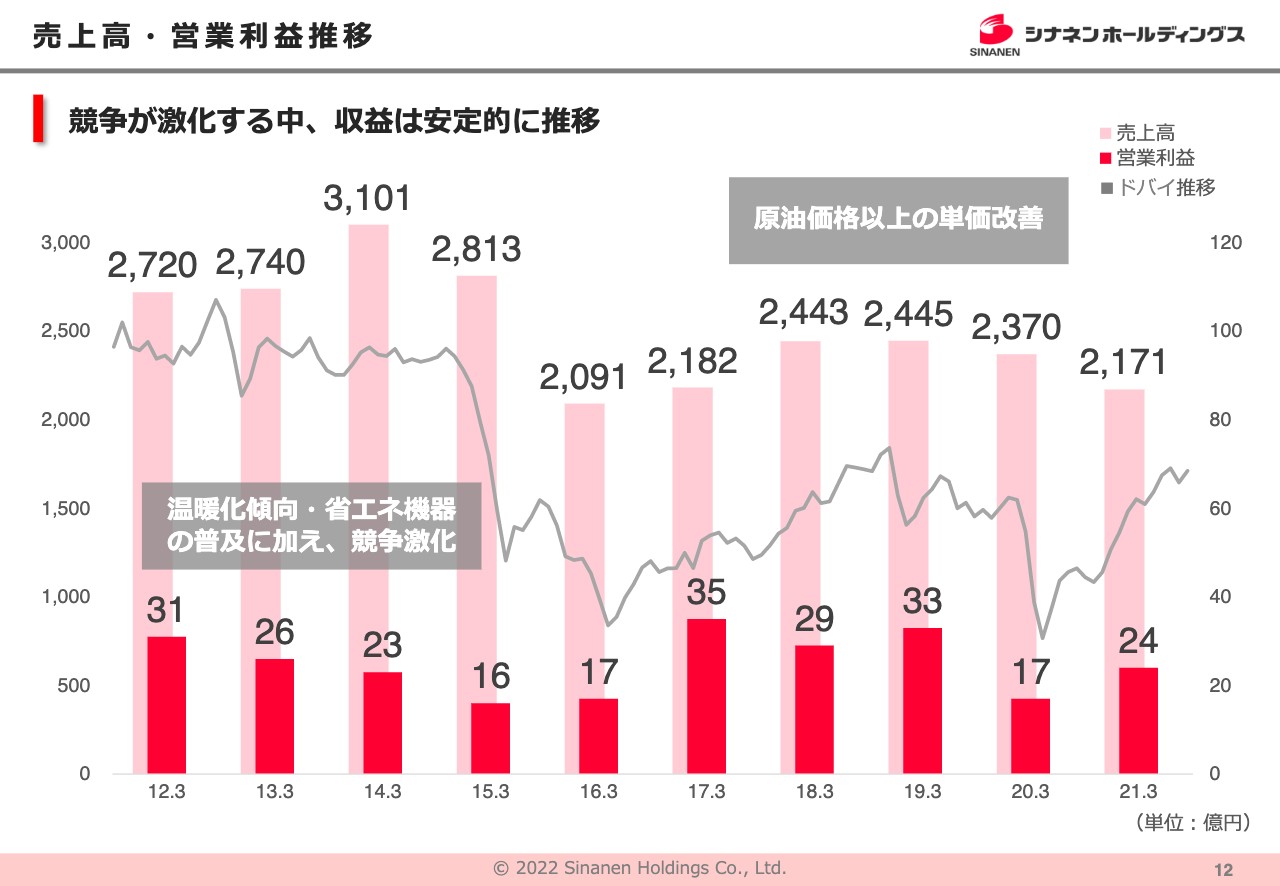

売上高・営業利益推移

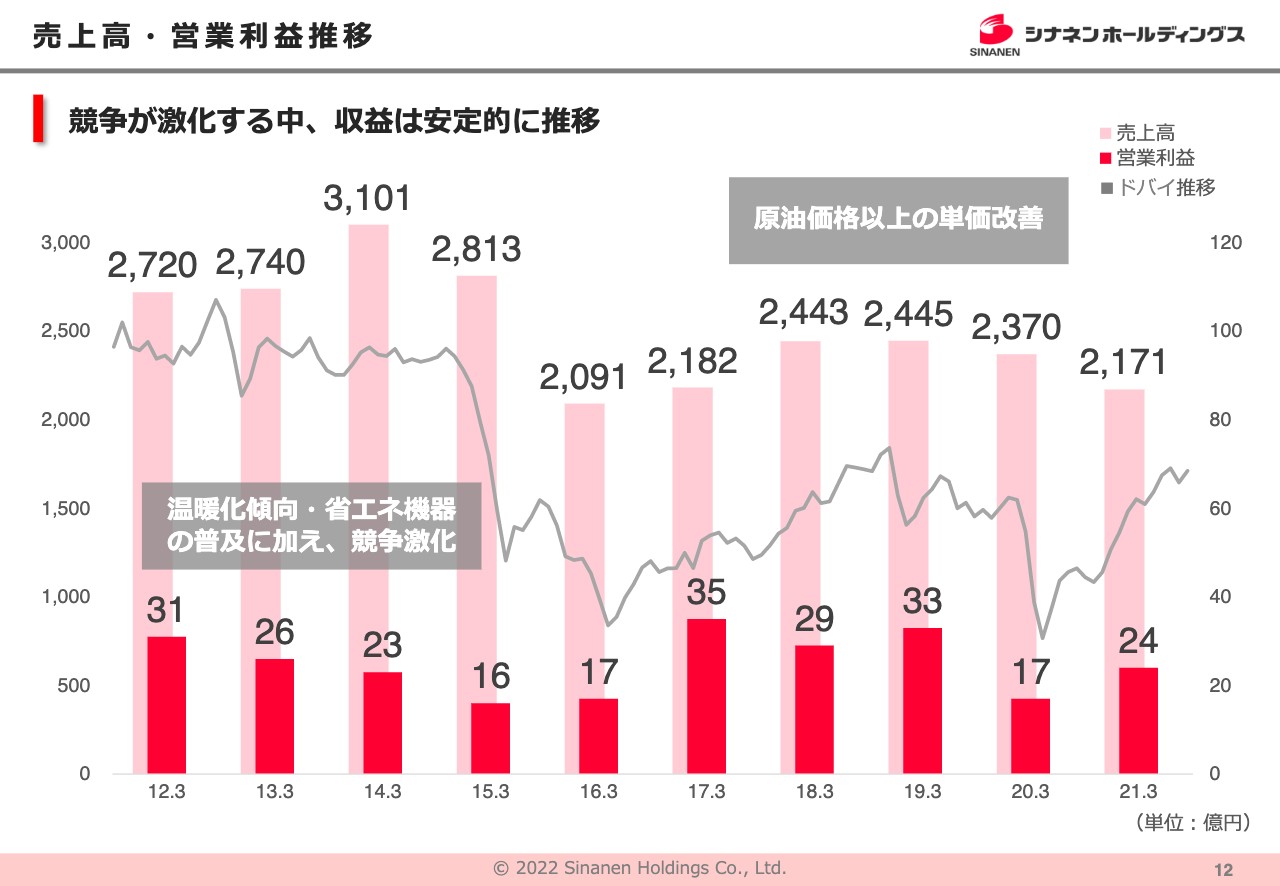

過去10年間の売上高と営業利益の推移についてです。基本的にはグラフのとおり、売上高は多少の凹凸がありますが、ほぼ一定の水準を維持しています。

10年前から比べると、温暖化の問題や省エネ機器の普及などを受けて、エネルギー関連事業では足元でかなり競争が激化していますが、基本的には営業利益は20億円から30億円前後という水準で、安定的に利益が確保されています。

折れ線グラフは、ドバイの原油価格の推移です。基本的には原油価格に連動するかたちで売上が変動していることが、グラフからわかると思います。

ただし売上が減ったからといって大きく利益が下がるものではなく、基本的には売上高よりは、単位あたりの利益がほぼ一定という特徴があります。そのため、極端にいえば、原油価格が大きく変動しても、利益の額そのものは大きく変わらない収益構造になっています。

株価推移( 2020年1月1日~)

2020年1月から約2年間の株価推移です。グラフのとおり、2020年3月下旬に大きく株価を上げています。この時の要因としては、光通信グループが大量保有報告を出したという開示が出たことと、新型マイクロ風車開発の開示が出たことの2点です。

こちらも後ほどご説明しますが、新型マイクロ風車事業への参入を発表したタイミングで、出来高と株価が大きく上がっています。それ以降、全体的には右肩上がりの株価状況で推移しています。

主力事業① LPガス事業

先ほどご説明した各セグメントについて、事業の詳細内容をご説明します。BtoC事業のLPガス事業についてです。直販つまり直接小売のお客さまに販売する軒数は、約22万軒あります。

卸売のお客さまについては48万軒ですが、こちらはミライフ会といわれる協力会社網を中心に、地域の販売店を経由して販売するかたちで、BtoBtoCにあたるお客さまです。合わせて、日本国内において約70万軒のお客さまをグループ内に持っている状況です。

LPガスの取扱量は、一昨年には約50万トンあり、専門誌の調査によれば、国内では第3位の取扱量です。

主力事業② 石油事業

石油事業では、主力は灯油です。灯油は約150万キロリットル取り扱っており、国内流通量の10パーセントを超えるシェアです。

石油事業の強みですが、全国に85ヶ所の中継基地「オイルスクエア」を持っています。これまでは「灯油センター」という名称でしたが、灯油に加え軽油も扱うことから、名称を「オイルスクエア」に変更しています。現在進行形で「オイルスクエア」への転換を進めています。

さまざまな災害で物流が寸断された場合でも、こちらの中継基地が供給網維持の一翼を担っている状況です。

軽油はさまざまな建設機械用の燃料であり、トラックやバスの燃料にもなりますが、建設機械の燃料という側面もあります。災害復旧およびインフラ工事向けの供給を中心に取り組むよう、強化しています。

ガソリンに関しては、東北エリアを中心に事業を行っており、直営で17ヶ所、系列で88ヶ所のガソリンスタンドを展開しています。

重油については、特に工場のボイラー向け燃料ですが、一風変わったところでは、船舶用のC重油の販売事業を国内外で展開している特徴を持っています。

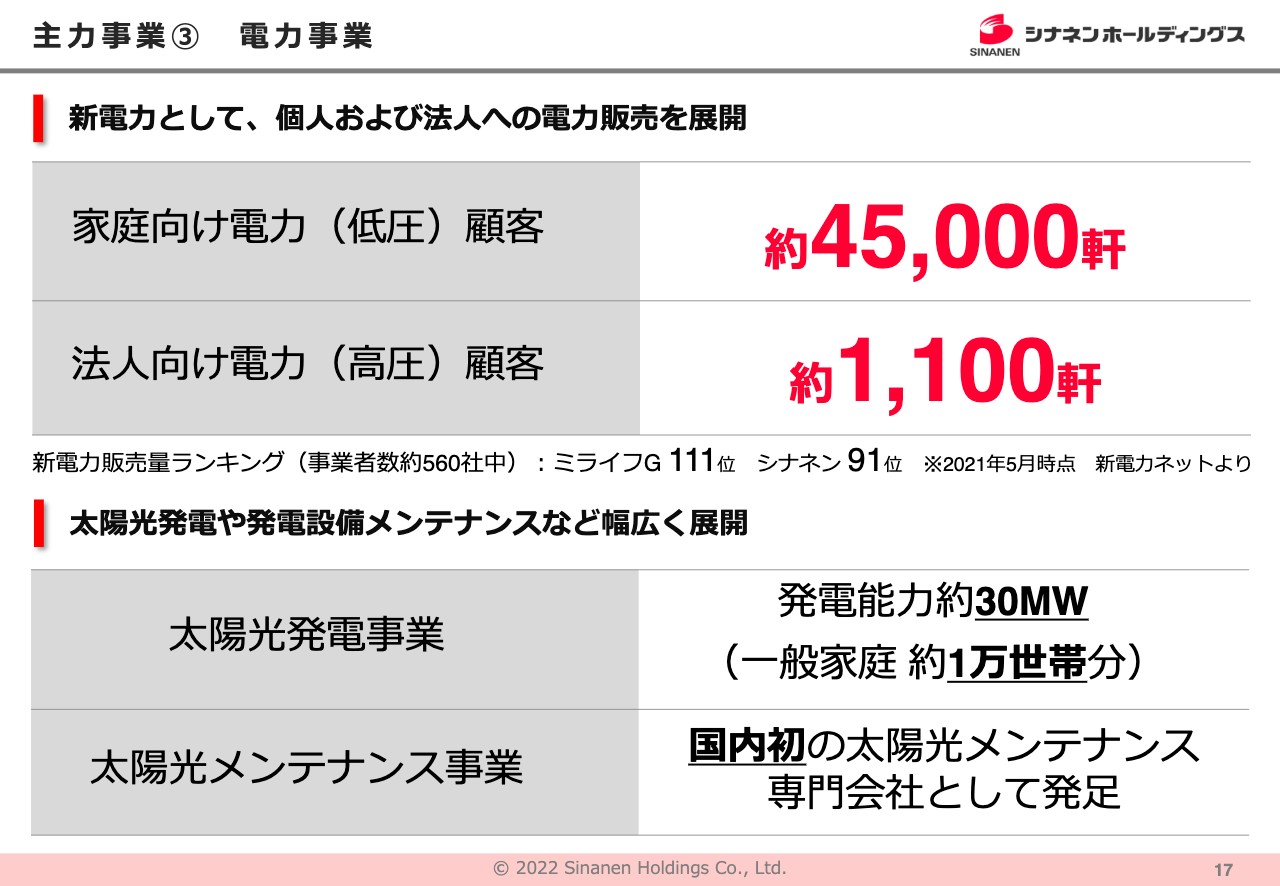

主力事業③ 電力事業

電力事業に関して、当社は電力の小売自由化が開始された時に、参入しています。現在、家庭向けの低圧のお客さまは約4万5,000軒です。法人向けの高圧に関しては1,100軒で、販売量ではまだ新電力の中で見劣りしますが、今後ここを拡大させていきたいと考えています。

そのほか、国内の太陽光発電事業があり、メガソーラーを持っています。メガソーラー5機と屋根貸し太陽光1社という体制であり、発電能力は30メガワットで、約1万世帯分の発電を行っています。ただし、こちらは自家用というよりは、FIT販売を中心に行っています。

太陽光に関しては、日本国内初でメンテナンスの専門会社を設立し、メンテナンス専門の事業も展開しているのが特徴です。

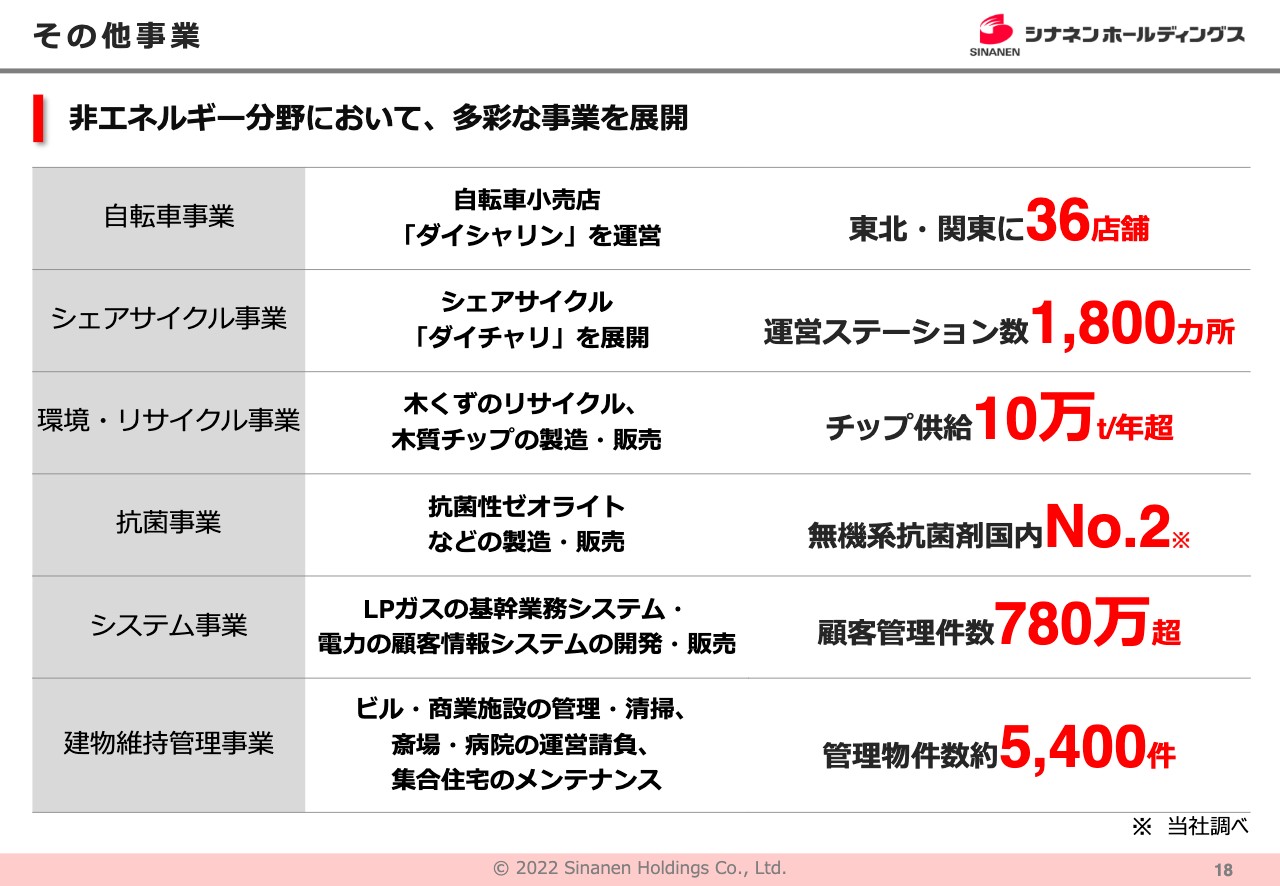

その他事業

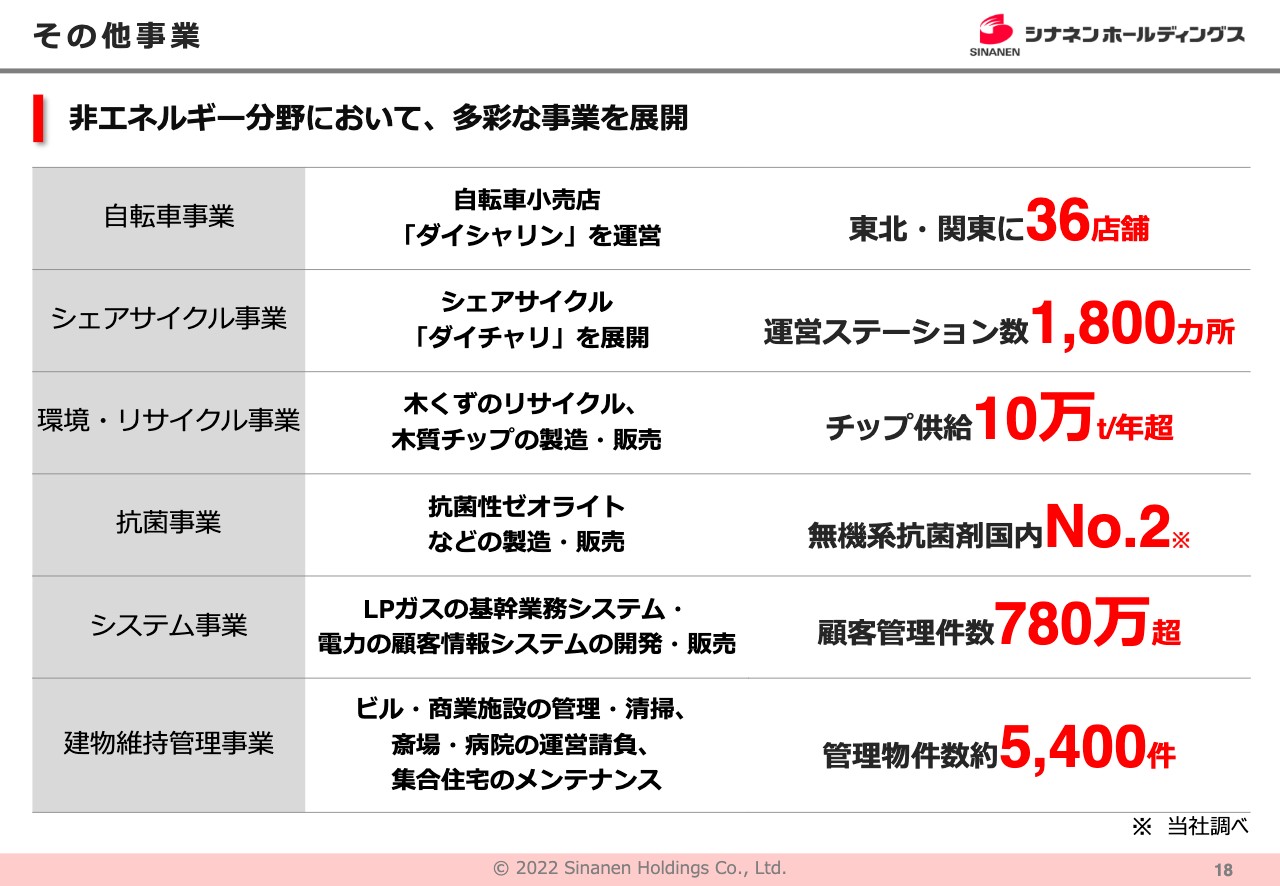

その他の事業です。自転車事業では、小売店のダイシャリンという会社を運営しています。このダイシャリンは、東北・関東に36店舗あります。また、自転車事業では、プライベートブランドの自転車を企画・製造し、卸売も行っています。特に自転車専門店やホームセンター向けの自転車を販売している状況です。

シェアサイクル事業は、新規事業のため後ほど詳細を説明しますが、「ダイチャリ」というブランドを展開しています。前のかごに「ダイチャリ」というプレートが付いた自転車を見かけたことがあるかと思います。直営のステーションは関東中心に1,800ヶ所あります。

環境・リサイクル事業は、建設廃材、主に木くずのリサイクルをしています。木くずからバイオマス発電用燃料の木質チップを製造・加工し、販売しています。千葉県と埼玉県の2ヶ所にリサイクルセンターがあり、供給量は年間10万トンを超えている状況です。

抗菌事業は、抗菌性ゼオライトと言われる素材の製造・販売です。いわゆるケミカル系の会社となります。このゼオライトは、抗ウイルス作用も証明されています。無機系抗菌剤国内2位となり、現在好調を維持している状況です。

システム事業は、当社の中核事業であるLPガスの基幹業務システムおよび電力の顧客管理システムの開発・販売・運用をしています。全体で780万件を超えるお客さまにご利用いただいている状況です。

建物維持管理事業は、いわゆるビルメンテナンス事業となります。ビルや商業施設の管理・清掃から、特殊なところでは斎場や病院の運営請負もしています。病院においては、医師と看護師以外の業務を、すべて請け負える状態を保っています。また、集合住宅やマンションのメンテナンスも行っています。全体で5,400件の管理物件を有しています。

外部環境

マクロ環境と当社の中長期戦略を説明します。みなさまもご存知のとおり、先日のCOP26でも議論されたように、環境問題が非常に深刻化しています。

また、電気・ガス・石油相互の競争が激化する中、エネルギーが多様化しています。さらに、省エネ機器が普及することにより、当然ですが消費量は大きく減少していく傾向が長期的に続いています。

社会的な課題としては、我が国において少子高齢化が大きく進んでいます。我が国だけではなく、世界的にも、特に中国では少子高齢化が進んでいると言われています。少子高齢化の傾向に併せて、日本では人口減少の傾向を強めています。

ライフスタイルの多様化により、夜型の方や家であまり食事をされない方、中食を利用する方、外食する方が増えています。また「Uber Eats」に代表される宅配を利用することにより、自宅であまり燃料を使わないライフスタイルも増えてきていることも1つあります。

デジタル化の進展について、これまで当社の事業はどちらかと言えば労働集約的な事業が多かったのですが、少子高齢化を含めた労働力減少の中でのデジタル化にも対応していかなければいけないと考えています。

足元、第6波といわれる新型コロナウイルス感染症の拡大も、少なからずプラスまたはマイナスの要素というかたちで、影響を受けている状況です。

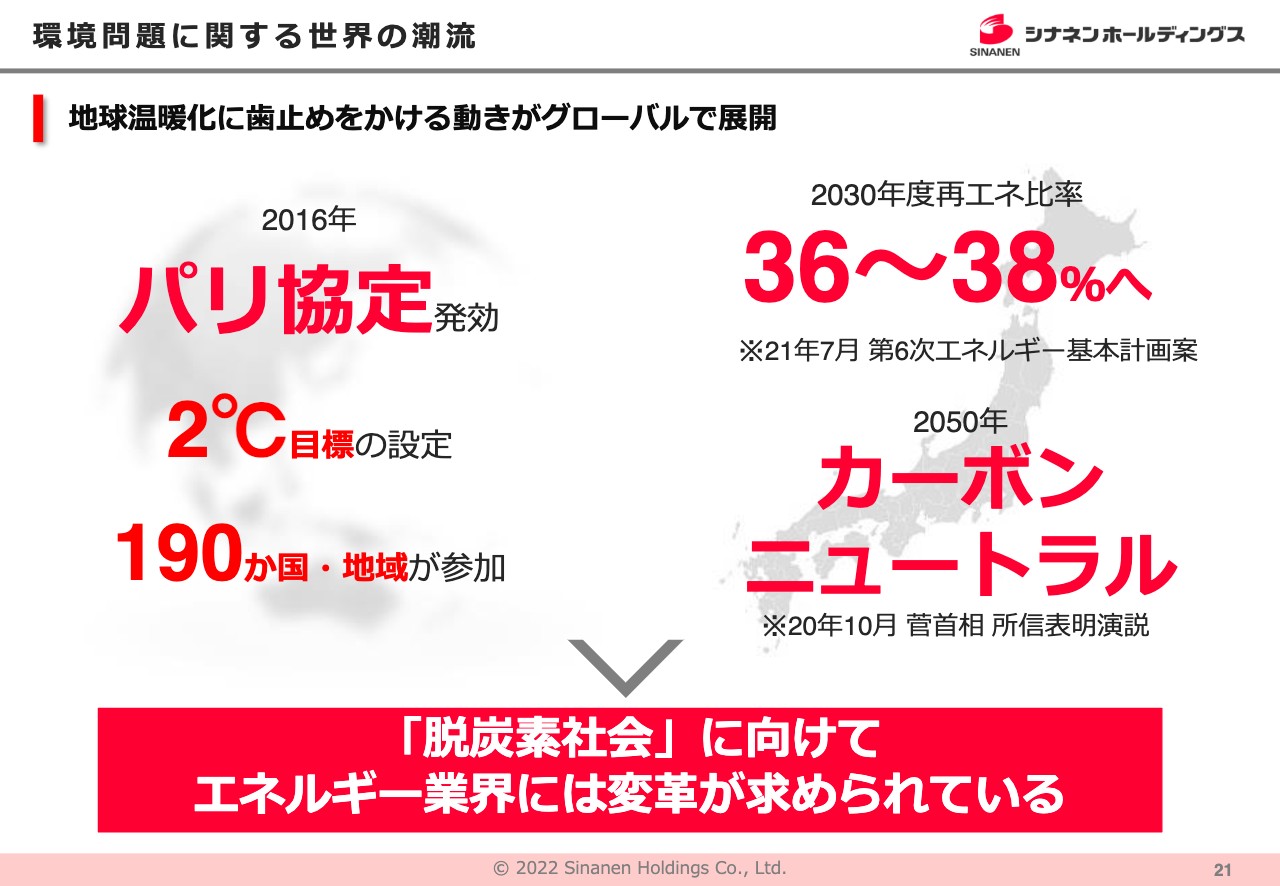

環境問題に関する世界の潮流

世界の状況を見ると、2016年にパリ協定が発効されました。190ヶ国を超える国・地域が参加した中、2℃の目標が設定されました。先ほどお伝えしたCOP26でも新たな宣言が出ており、世界的にも環境問題への対応を加速させています。

国内に目を転じると、2030年には再エネ比率を3分の1強にするという基本計画が出ています。また、菅前首相が「2050年カーボンニュートラル宣言」を発表しました。

世界的に脱炭素社会に向けた動きが加速している中、エネルギー業界も大きな変革が求められています。以上が全体的・マクロ的な環境となります。

「脱炭素社会」を見据えて

このような脱炭素社会を見据え、当社としては「第三の創業期」と位置づけた第二次中期経営計画を推進している状況になります。

第二次中期経営計画:スローガン

第二次中期経営計画のスローガンは「Challenging New Worlds with Big Sky-thinking “大胆な発想で新しい世界への挑戦”」となります。

これまでの成功体験は今後通用しない時代が来ているため、新しい発想や大胆な発想により「新しいチャレンジをしていこう」という意味で、第二次中期経営計画を進めています。2022年3月期は、第二次中計の2年目となります。

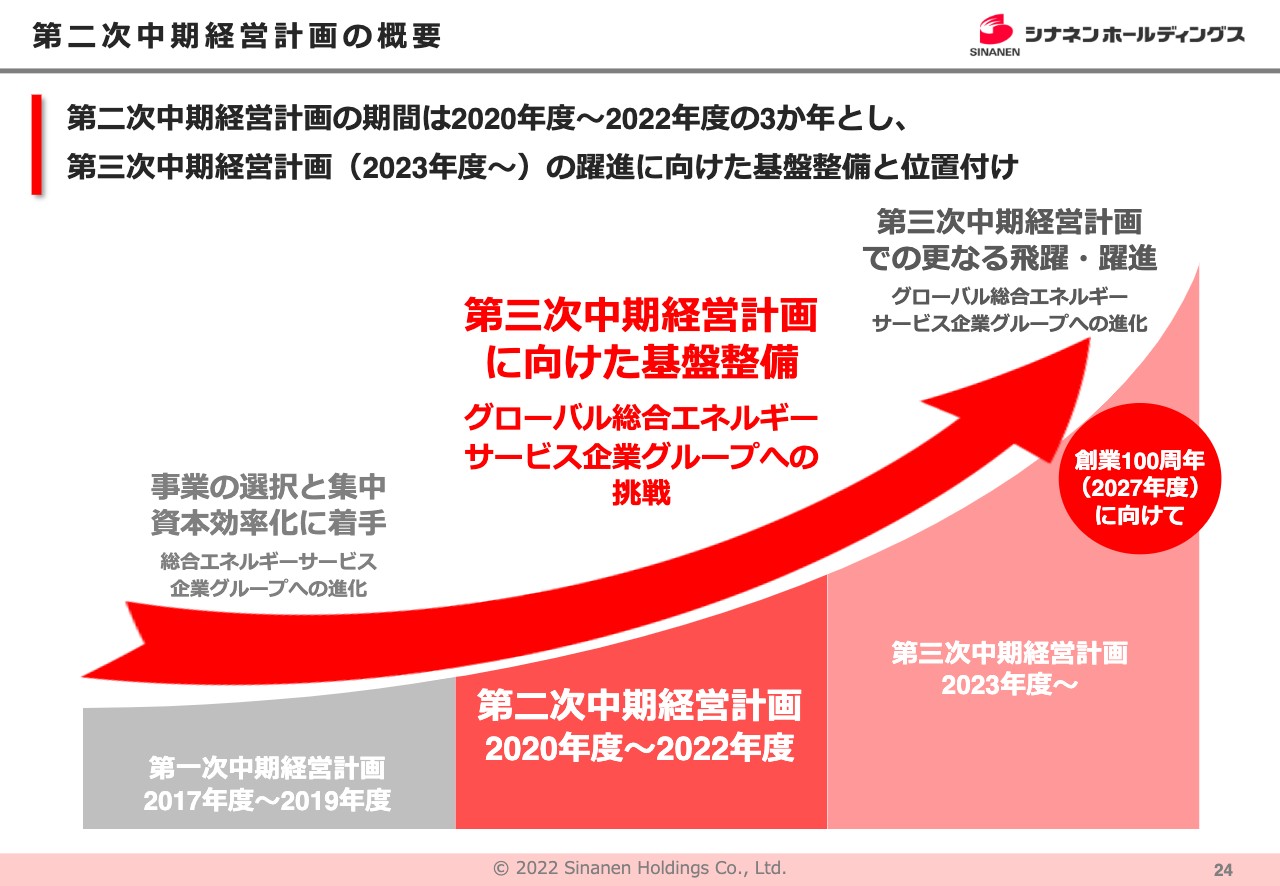

第二次中期経営計画の概要

第二次中期経営計画の全体像です。先ほどお伝えしたように、2027年には創業100周年を迎えます。第一次中期経営計画が2020年3月期までとなり、その後、2021年3月期から2023年3月期までの第二次中期経営計画が現在進捗中です。

第二次中期経営計画は、「総合エネルギーサービス企業グループへの挑戦」として、第三次中期経営計画での飛躍・躍進に向けた基盤整備というかたちで、しっかり足元を固める位置付けで進めている状況になっています。

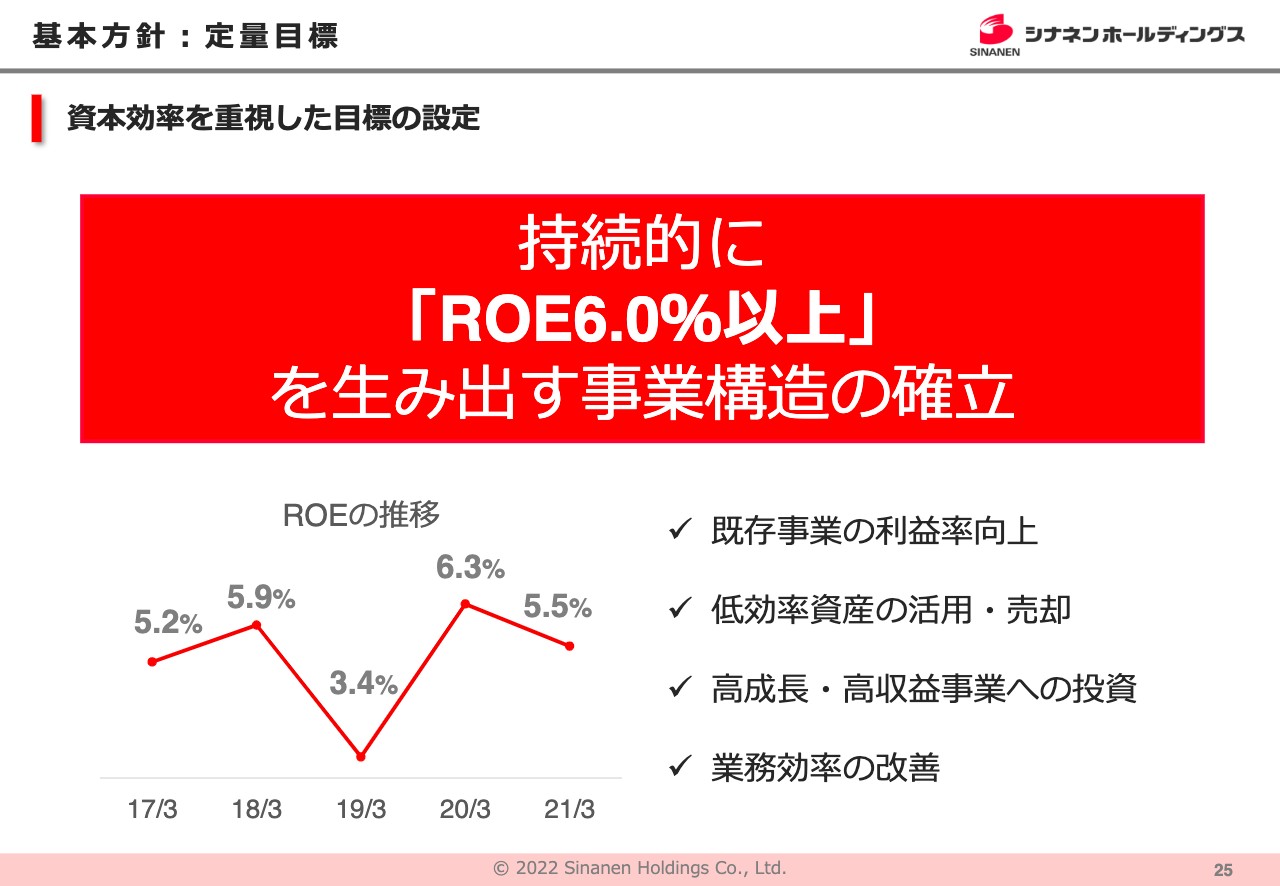

基本方針:定量目標

第二次中期経営計画の定量目標になりますが、ROE6パーセント以上を目標にしています。過去5年間のROEの推移について、スライドのグラフでは若干凸凹があります。2020年3月期については特別利益があったため、6.3パーセントとなっています。

このROEについて「持続的に6パーセント以上を生み出す事業構造にしていこう」というのが、第二次中期経営計画の定量目標となっています。

特に「既存事業の利益率向上」「低効率資産の活用・売却」「高成長・高収益事業への投資」「業務効率の改善」の4つが進捗中です。

基本方針:定性目標

第二次中期経営計画の定性目標になります。持続的な成長をし続ける組織、さらなる躍進となるための基礎固めというかたちで、3つ挙げています。

1つ目は「資本効率の改善」です。これは後ほど説明します。2つ目は「持続的成長を実現する投資の実行」です。3つ目は風土改革となりますが「社員の考え方・慣習・行動様式の変革」を進めています。

資本効率の改善

「資本効率の改善」では、低効率資産の売却および既存事業の選択と集中を進めています。

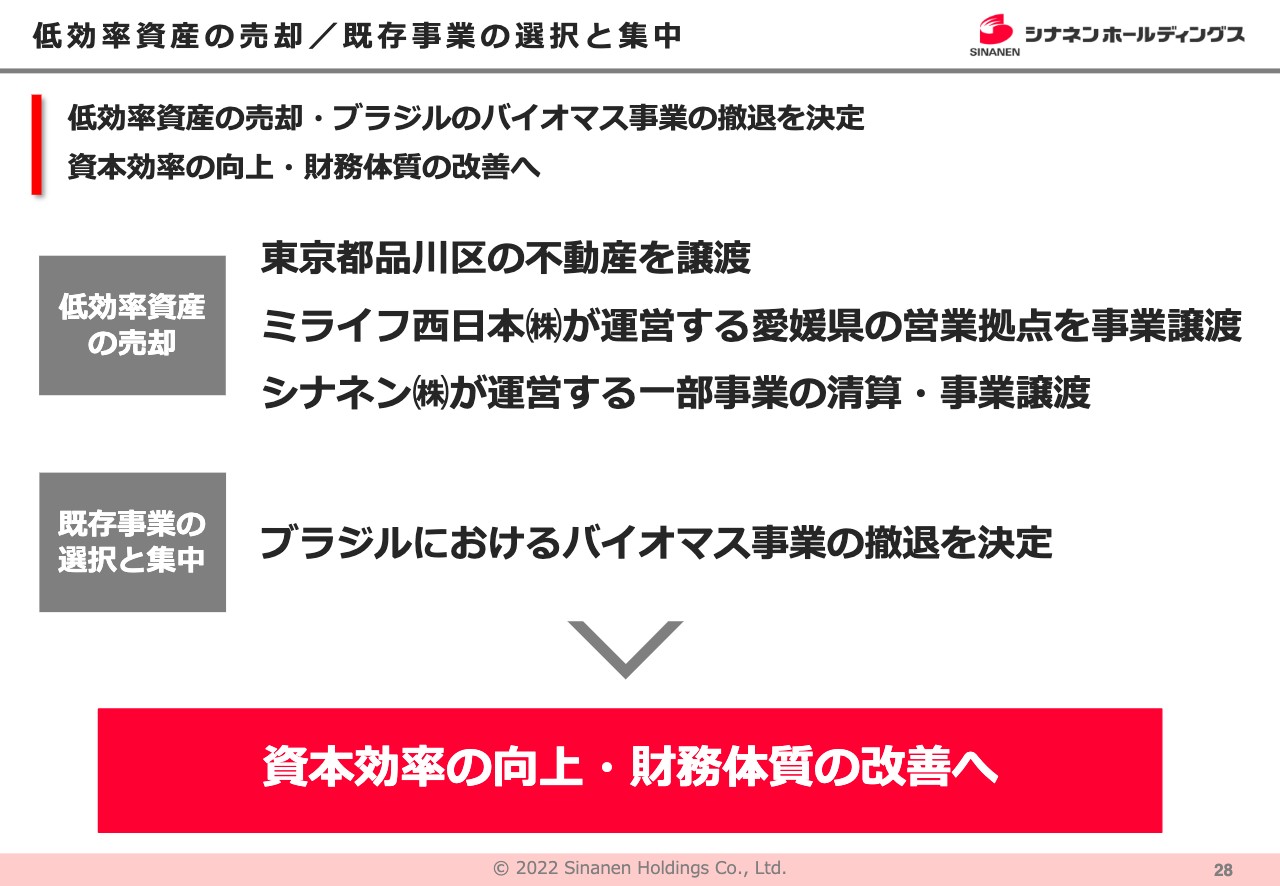

低効率資産の売却/既存事業の選択と集中

具体的な例を挙げます。まず、低効率資産の売却の1つとして、東京都品川区の不動産を譲渡しました。こちらは東品川にある創業の地となります。もともとタクシー向けのLPガスのスタンドがありました。そちらは利益を上げていましたが、土地の価格に比べ資産効率が極めて低いため、閉鎖して売却することを決めました。

もう1つが、グループ会社のミライフ西日本が運営する愛媛県の営業拠点です。ここは飛び地になっていたため、譲渡しました。また、BtoB事業でシナネンが運営するソリューション事業の一部を清算し、撤退、譲渡した状況になります。

既存事業の選択と集中の1つとして、ブラジルにおけるバイオマス事業の撤退があります。これまではブラジルでCAPIMという草から「CAPIM炭」という炭を作る事業を行ってきましたが、コロナ禍に加え、高い収益力が見込めないため、撤退を決定しました。このようなかたちで、資本効率の向上と財務体質の改善を進めている状況です。

持続的成長を実現する投資の実行

「持続的成長を実現する投資の実行」では、新規事業への積極的な戦略投資を進めています。

新規事業への戦略投資① シェアサイクル事業

1つは、先ほど説明したシェアサイクル事業です。「ダイチャリ」は、自転車のかごのプレートをご覧になった方がいらっしゃるかと思います。

ソフトバンクグループのOpenStreet社が運営するシェアサイクルサービス「HELLO CYCLING」と提携し、首都圏を中心に「ダイチャリ」ブランドでシェアサイクルを展開しています。現在1,800ヶ所、自転車数8,200台となり、1万台を目指していきたいと考えています。

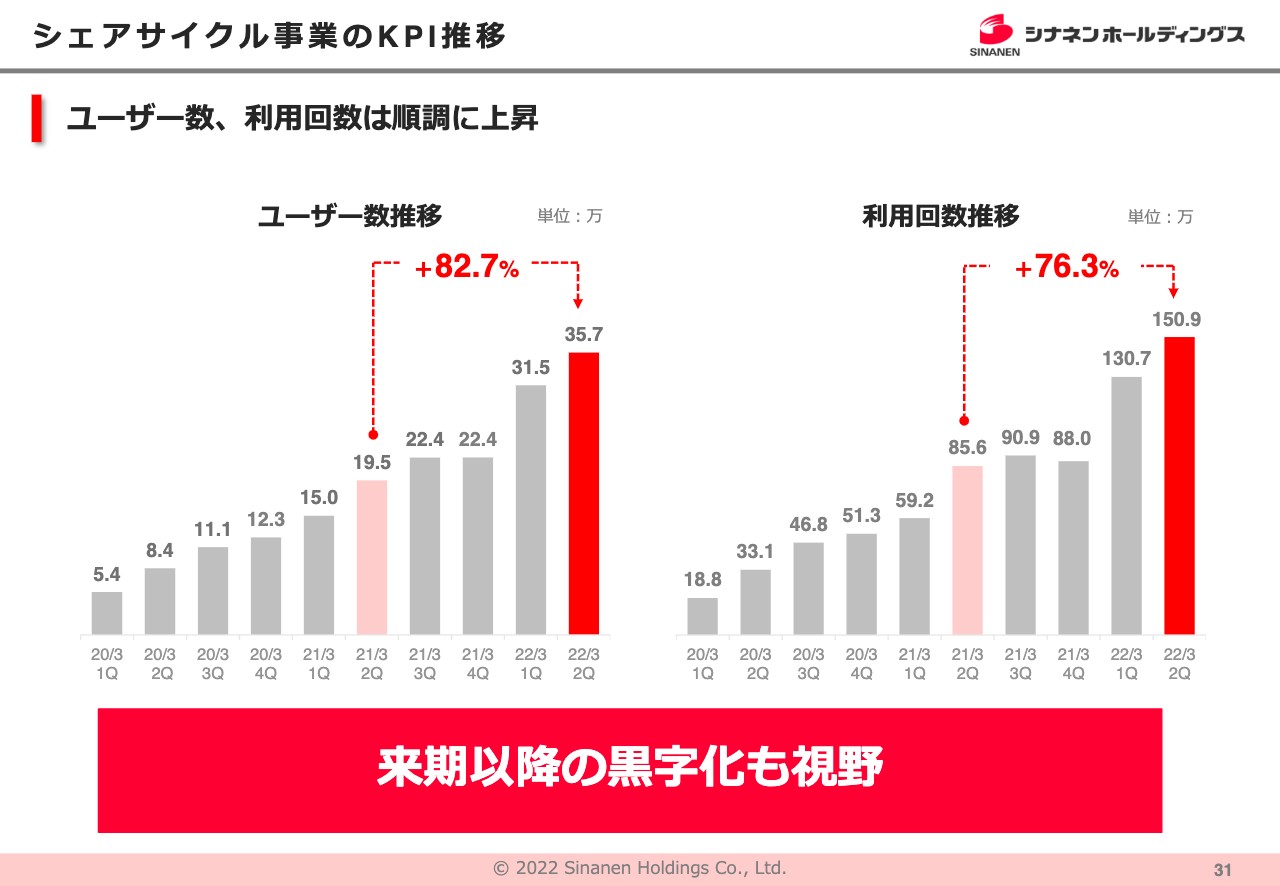

シェアサイクル事業のKPI推移

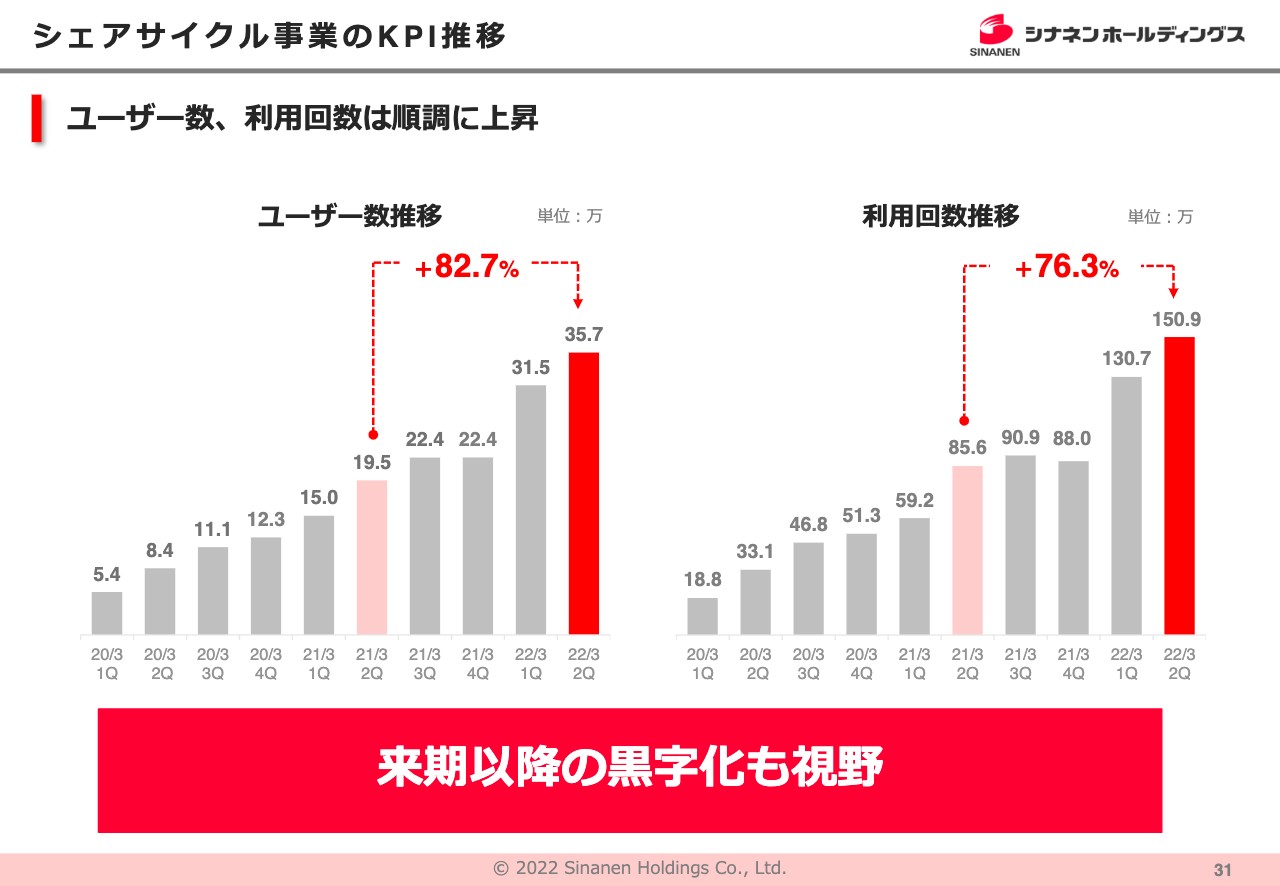

足元のKPI状況です。登録ユーザー数の推移および利用回数推移の2つを挙げています。登録ユーザー数について、この第2四半期は1年前に比べ約2倍となり82パーセント増えています。

ステーションや設置台数の拡大による利便性の向上もありますが、密を避けるという意味合いから自転車を使っていただくお客さまが増えています。

利用回数についてもほぼ同じく、倍に近い76パーセント増となりました。来期以降は黒字化も視野に入っている状況まで来ています。

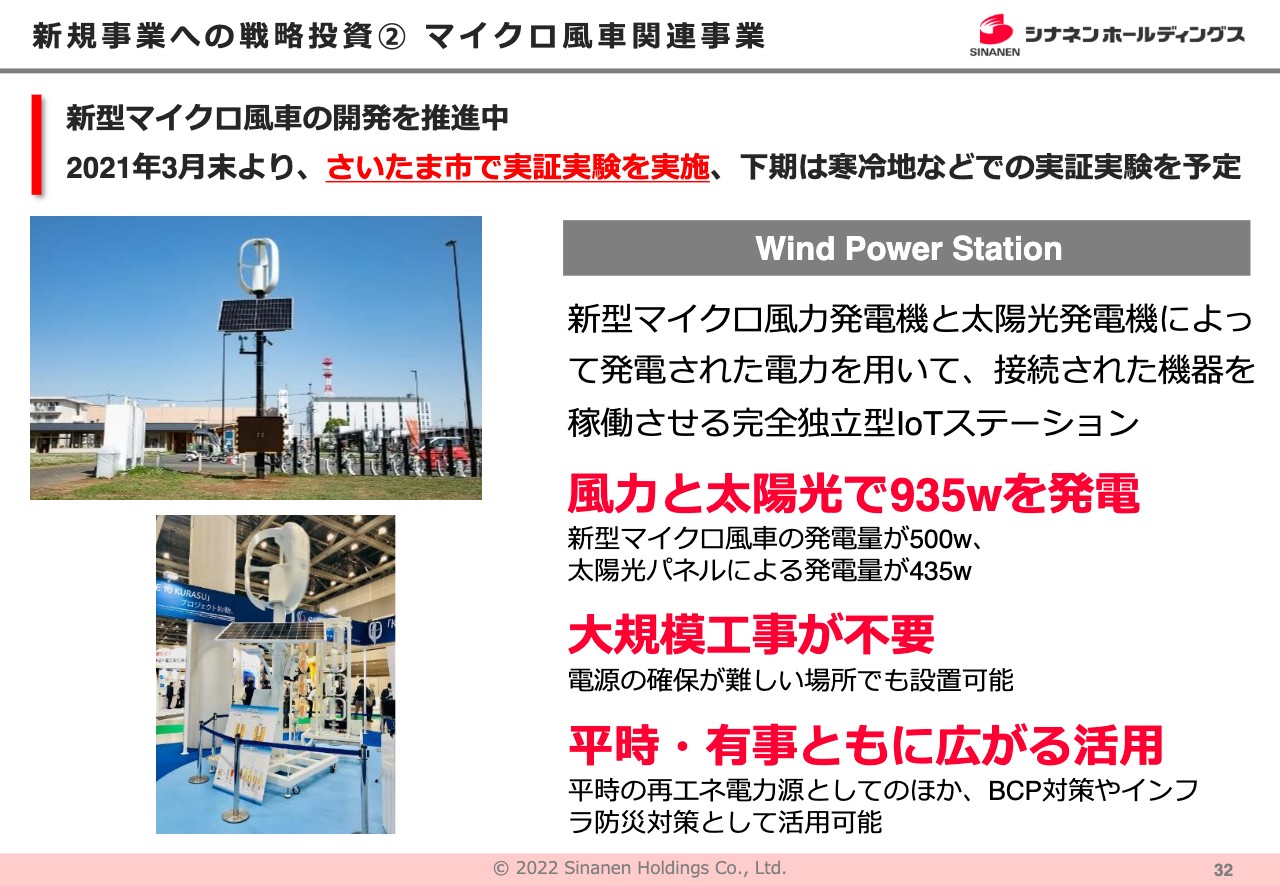

新規事業への戦略投資② マイクロ風車関連事業

マイクロ風車関連事業についてです。2020年3月に発表し、昨年3月から、さいたま市で実証実験をスタートさせています。下期は、寒冷地の北海道で実証実験を開始しました。積雪や寒い中でどのように動くのかについての実験が必要となります。季節にかかわらず稼働することを確かめる実験をスタートさせたところになります。

このマイクロ風車は、太陽光発電と風力発電のハイブリッド電源になります。発電後どのようなかたちで使うかについては、当然街路灯の代わりになります。また、Wi-Fiの基地にもなります。

充電器を設置することにより、BCP対応というかたちでスマホへの充電ができます。また、蓄電池からさまざまな機器への電気を供給する部分では、スライドの一番下に記載していますが、平時・有事ともに活躍できるインフラ防災対策での活用も考えています。

新規事業への戦略投資③ その他

韓国での大型風力発電事業への参画についてです。こちらは一昨年の5月に発表しましたが、現在開発許可を待っています。先日、延期のリリースも行いましたが、コロナ禍による行政手続きの遅延や反対運動もあり、今まさに開発許可を待つ状況となっています。足元でも、韓国で新型コロナウイルス感染症が拡大している中、開発許可を待っている状況が続いています。

その他の戦略的な投資では、DX投資を進めています。1つは「守りのDX」といわれる業務プロセスの標準化やペーパーレス化です。

時代に対応した新たな基幹システムを導入する「守りのDX」に加え、新規事業をデジタルでサポートする「攻めのDX」も今後視野に入れ、積極的な投資を続けていきたいです。先般、経済産業省でDX認定も受けている状況になります。

新規事業としてバイオマス関連事業があります。シナネンエコワークというバイオマス発電の燃料を作っている会社が、バイオマス事業への展開も検討している状況です。

社員の考え方・慣習・行動様式の変革

「社員の考え方・慣習・行動様式の変革」は、「風土改革」と社内で呼んでいます。

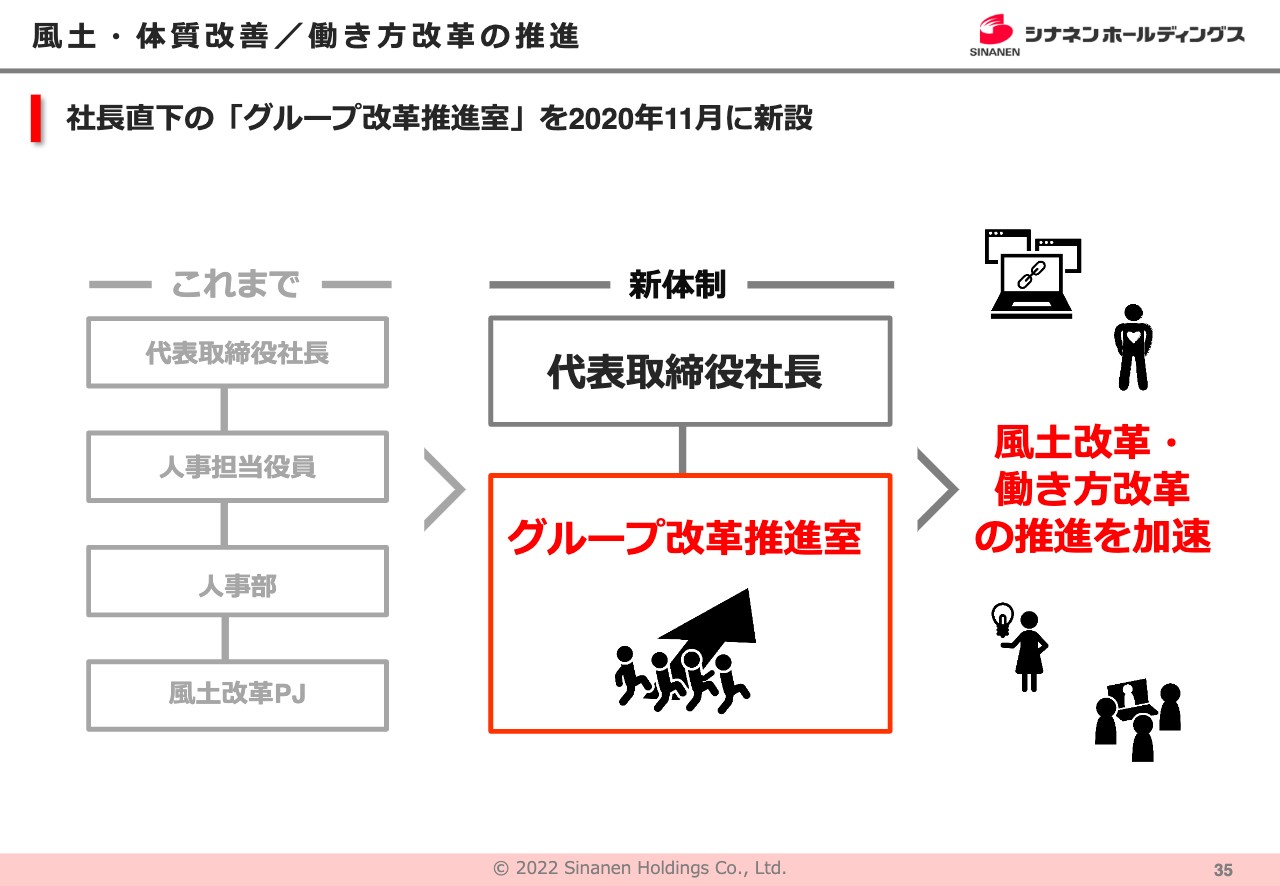

風土・体質改善/働き方改革の推進

以前は人事部の1プロジェクトでしたが、一昨年の11月から「グループ改革推進室」というかたちで社長直下に新組織を作り、風土改革・働き方改革を加速させています。

風土改革プロジェクト

こちらは、そのミーティングの写真です。コロナ禍のため、密にならない程度の少人数でFace to Faceのミーティングを進めています。

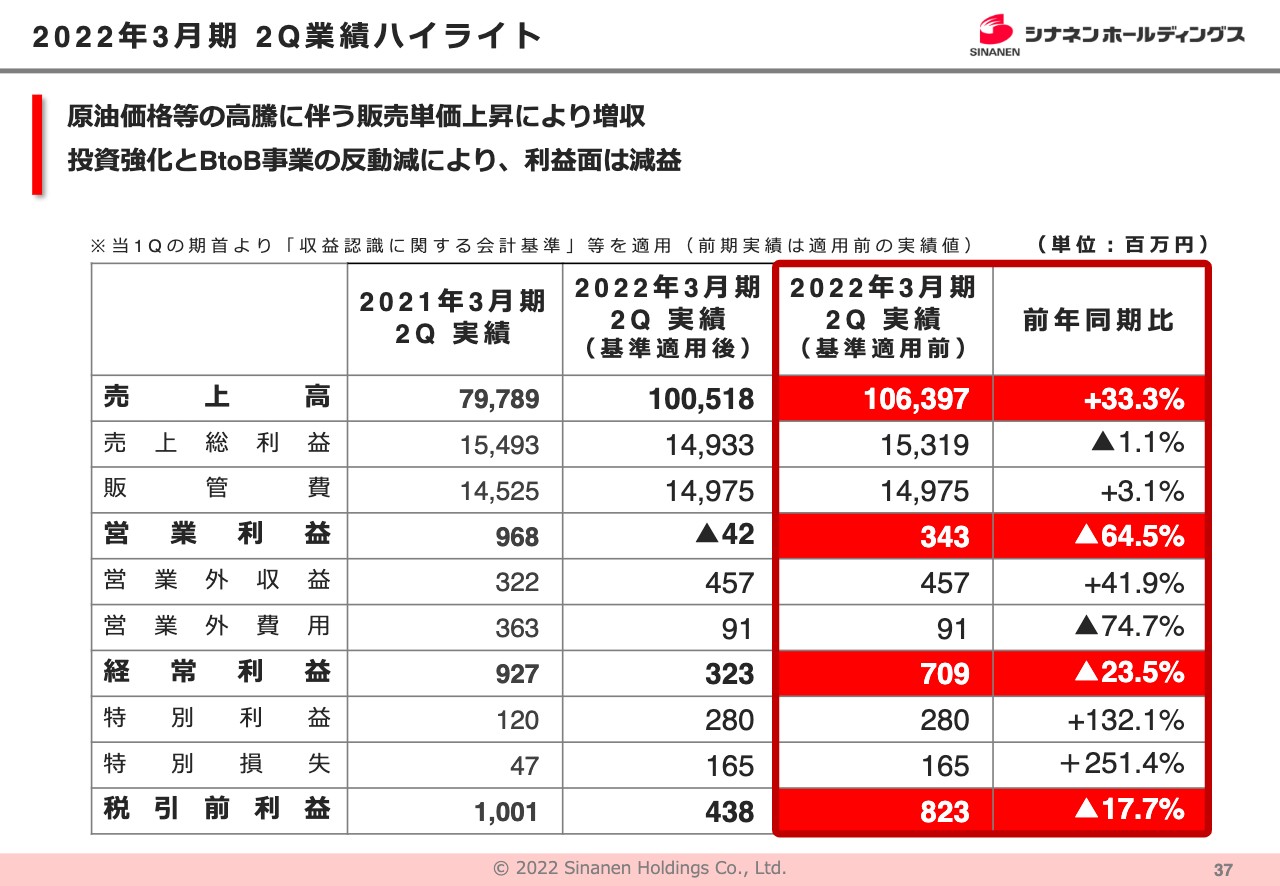

2022年3月期 2Q業績ハイライト

今期、第2四半期の実績です。こちらは少し複雑になります。発表した収益認識基準適用後の数字では、営業赤字ですが、収益認識基準適用前の数字は、営業利益で4億円近く変わっています。

検針はだいたい毎月20日に行っており、3月20日くらいに実施しています。その適用基準になると、3月の検針日から3月31日までの部分を見込んで前期に持っていくのですが、その部分が今期から外れるということで、3月の比較的需要期の利益が前期にずれ込んでいます。そのため適用後はマイナスになっていますが、適用前であればプラス4億円くらいになっているところが特徴です。

しかし、通期で見ると相殺されており、こちらは大きな違いは出てこないと考えています。あくまで9月という時期であるため差が出ているということです。

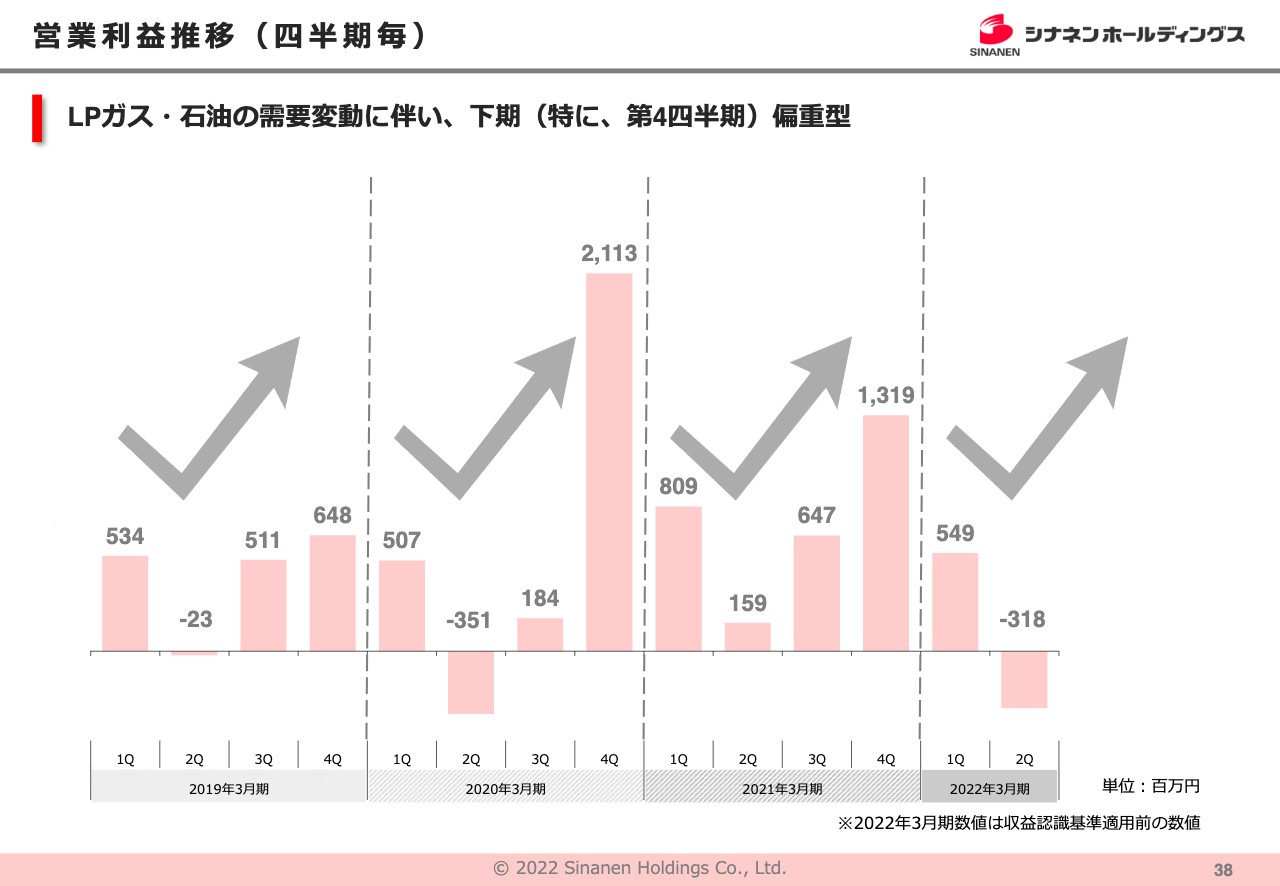

営業利益推移(四半期毎)

四半期ごとの利益の推移はスライドのとおりです。ガス、石油類が中心になるため、やはり夏場の第2四半期はいずれも大きく落ち込んでいます。第3四半期から第4四半期、特に第4四半期の1月から3月が大きな稼ぎ時になっています。水温が低い、あるいは暖房用の灯油の需要が大きいため、どうしても1月から3月に利益が偏重する状況となっています。

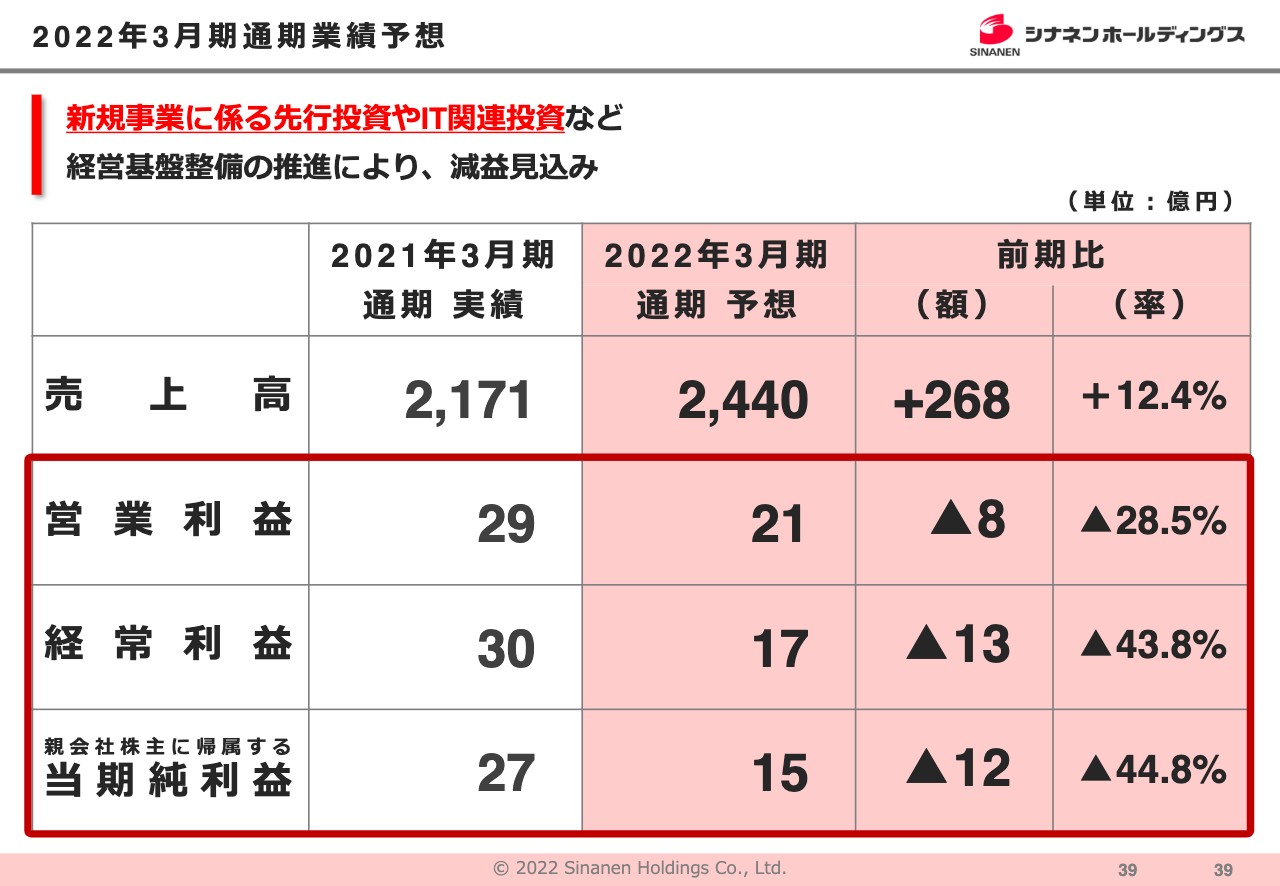

2022年3月期通期業績予想

今期の業績予想です。新規事業の先行投資とIT関連投資があり、減益の見通しとなっています。

ESGの取り組み(環境)

ESGの取り組みです。環境面では「あかりの森プロジェクト」というものを行っています。サンリオのキャラクターを応援隊として、クリーンエネルギーをご利用いただくことで森の豊かさを守るという取り組みです。

利用料金の一部を、スライド右側にあるようなプロジェクトに活用しています。また、同額を当社からも拠出して、さまざまな森を守る事業を支援しています。

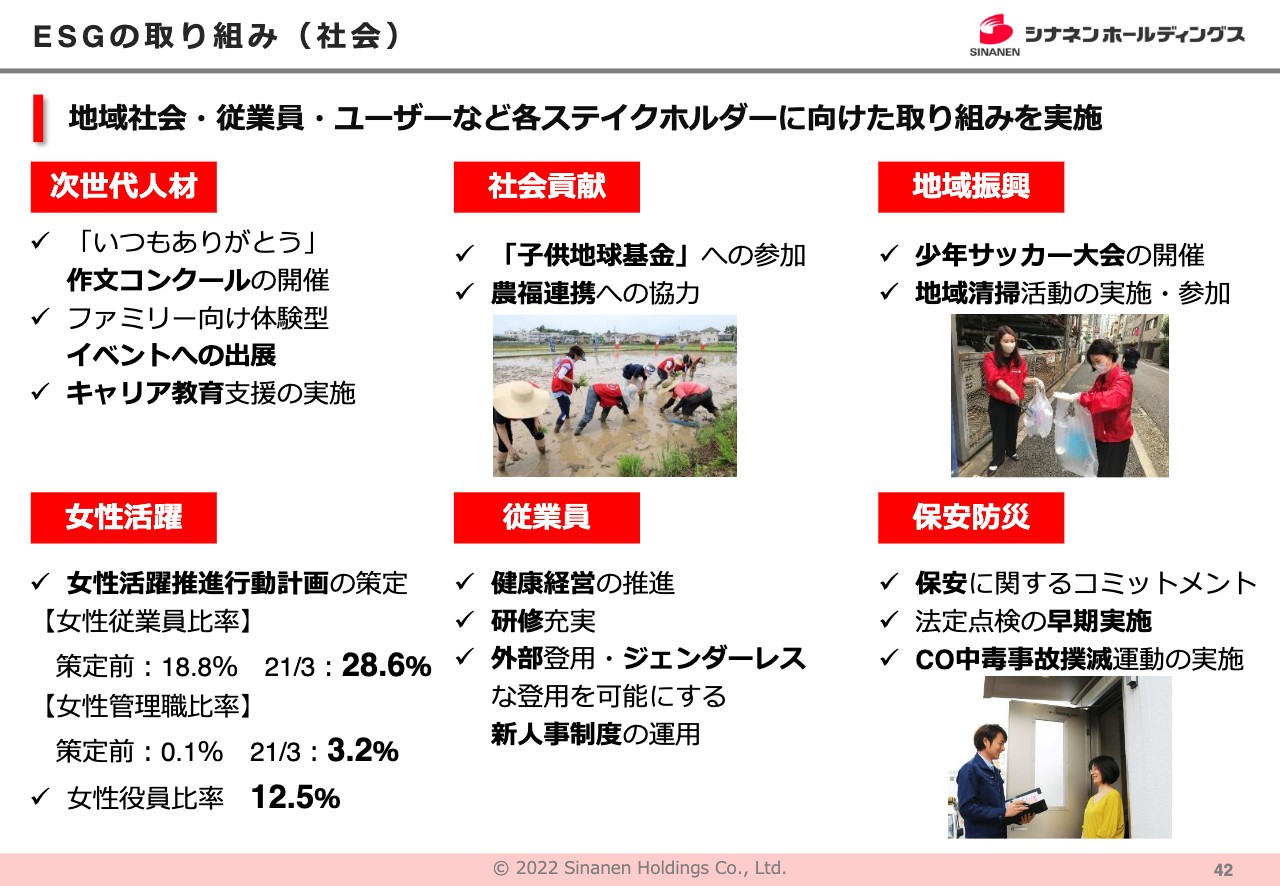

ESGの取り組み(社会)

スライドのとおり、社会貢献活動や女性活躍活動、地域振興などさまざまなステークホルダーに向けた取り組みを進めています。

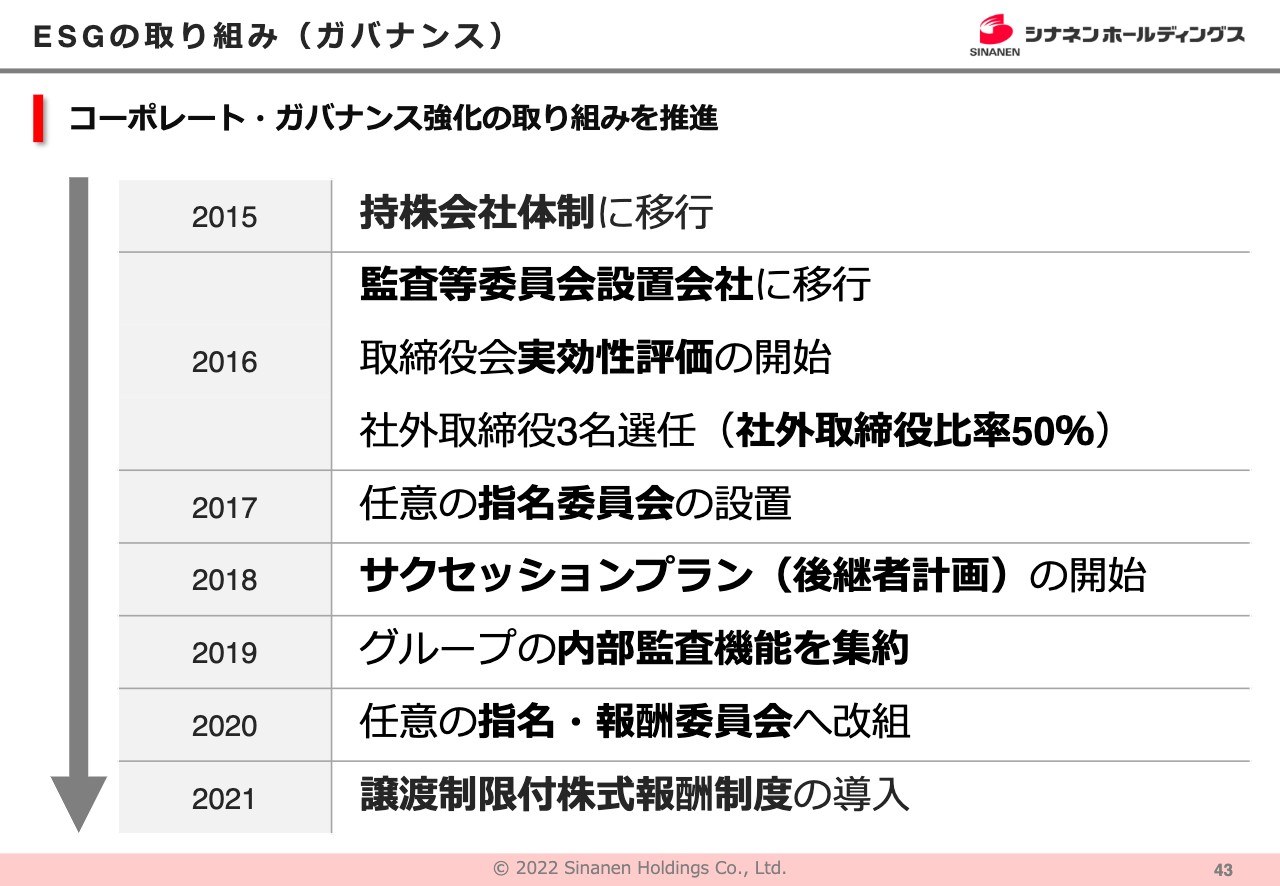

ESGの取り組み(ガバナンス)

ESGのガバナンスです。2015年以降、ガバナンス体制が大きく変わっています。持株会社体制に移行したこと、監査当委員会設置会社への移行と続き、直近は指名・報酬委員会へ改組したという流れです。

現在、私を含め取締役が8名いますが、そのうち4名が監査等委員である社外取締役であり、社外取締役の比率は50パーセントという会社になっています。

SDGsへの取り組み

SDGsへの取り組みです。さまざまな取り組みを進めている状況で、こちらは外務省のホームページにて「取組事例」としても紹介されています。

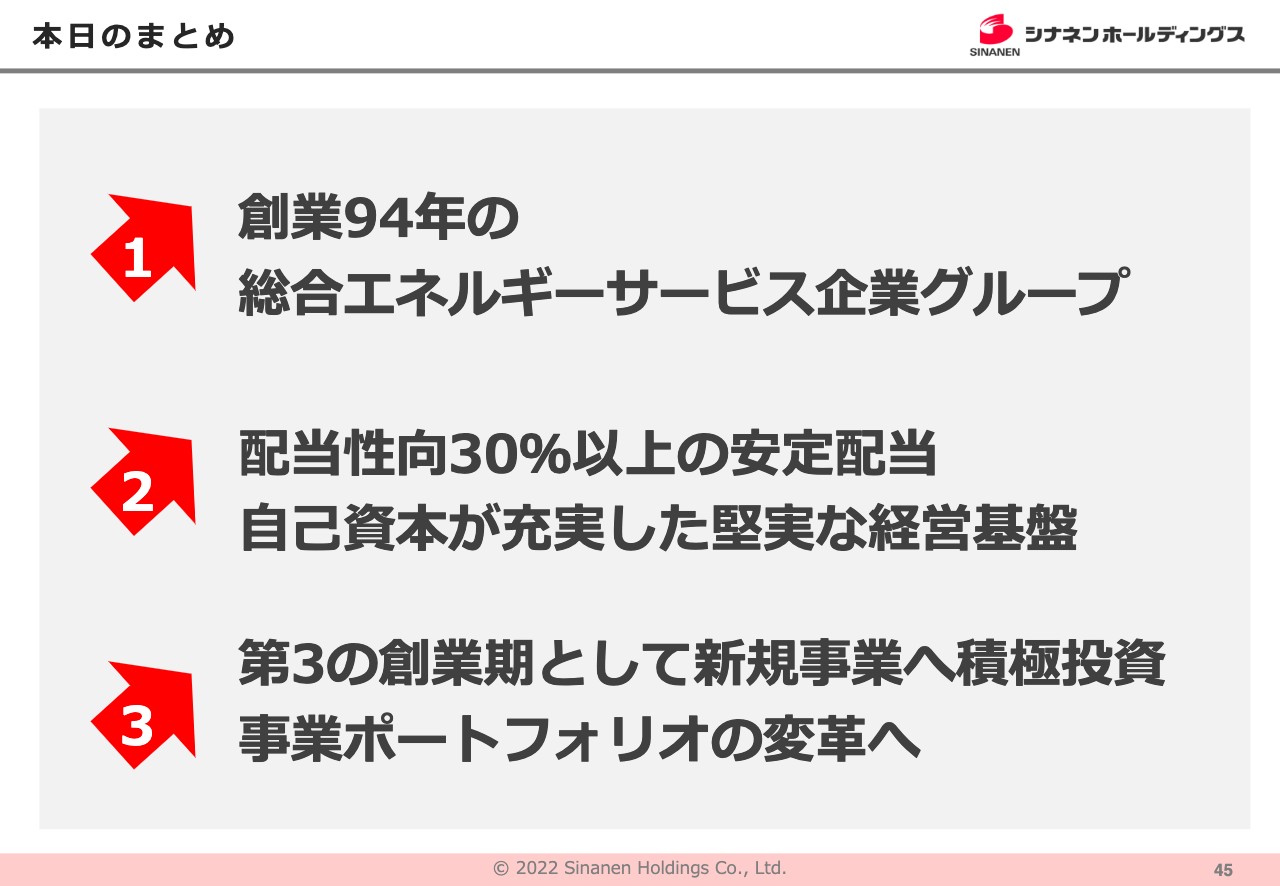

本日のまとめ

本日のまとめです。当社は創業94年の会社で、今年4月には95年になります。エネルギー企業として安定した配当と堅実な経営基盤を持っており、今後は新規事業に積極投資を進めていきたいと考えています。

以上、簡単ではありますが当社のご説明でした。

質疑応答:ROE目標について

「ROEの目標6パーセントを安定的に、というご説明がありましたが、6パーセントを超える高い目標にするべきではないでしょうか?」というご質問です。

ご指摘のとおり、伊藤レポートでは8パーセント以上というお話も出ており、その目標を達成したいとも考えています。しかし、足元では特別利益やさまざまな事業改革について検討しており、先ほどお伝えしたような6パーセント前後という目標が、まずは出てくるというところです。

将来的にはもちろん、8パーセント、10パーセントを目標に置きたいのですが、まずは6パーセントを着実に超えるような事業体制を足元で整えます。第1歩というかたちで、6パーセント以上を設定しているとご理解ください。

質疑応答:売上高営業利益率について

「売上高営業利益率が低いのではないでしょうか?」というご質問です。

業界利益がどのような状況なのかということもありますが、当社の営業利益率は1パーセント超というところで、同業他社も1パーセント台から2パーセントの前半です。

当社の状況としては、スライドの円グラフのとおり、売上高は圧倒的にBtoB事業が多くなっています。最も大きな要因となる石油の卸事業は、「何キロリットルで何円」という価格設定から極めて利幅が薄い事業ですが、全体の売上高の中で大きく占めており、利益率が低い状況になっています。

ここに関しても当然ながら、新規事業や、グラフのグリーンの部分の非エネルギー事業のように利益率が高い事業、また、シェアサイクル事業にも積極的な投資を進めて、利益率や資本効率の改善に焦点を当ててビジネスを展開していきます。将来、そのようなかたちに持っていきたいと考えています。

質疑応答:M&Aについて

「現在はエネルギー事業が中心ですが、こちらは大幅に成長が難しいのではということで、M&Aを進めていかないのでしょうか? 利益が大きく伸びるのはいつ頃になるのか教えてください」というご質問です。

まず、M&Aを積極的に進めている事業はLPガス事業です。現在、LPガス販売の登録企業数は約1万8,000社で、小さいところから大きいところまでいろいろあります。個人事業に近いところもある中で、事業者のみなさまも高齢化が進んでいたり、事業承継に悩まれていたりという事情があります。そのようなところを中心に、このLPガス事業においては積極的なM&A戦略を取っています。

建物維持管理事業についても、1つの成長戦略と捉えています。建物維持管理事業の運営会社は現在グループ内に4社あり、いずれもM&Aでグループ化した企業です。2012年から継続的なM&Aでグループ化を進めていますが、この事業に関しては今後も積極的にM&Aを行っていきたいと考えています。

利益が大きく伸びる時期については、先ほどもお伝えしたとおり、第三次中計の大きな飛躍のための投資を現在積極的に進めています。創業100周年に向けて大きく利益を伸ばすかたちで戦略を考えて、施策を進めている状況とご理解ください。

質疑応答:エネルギー価格の変動に伴う影響について

「エネルギー価格が上昇する中で、減益予想を出しているのはなぜでしょうか?」というご質問です。

スライドは、ドバイの原油価格の変動、および売上高と営業利益の推移です。エネルギー価格は仕入れ価格に近いのですが、基本的に原油価格は変動しており、この価格が上昇すると当社は利益が上がるのかというと、とても残念なのですが、原油価格が上昇しても利益が増えるわけではありません。

先ほど簡単にご説明しましたが、単位あたりの利鞘はほぼ決まっており、例えば「石油1キロリットルあたり何円」「LPガス何トンあたり何円」など、ほぼ固定的なものになっています。そのため、エネルギー価格が上昇しても利益が増えるわけではなく、反対にエネルギー価格が下落するから利益が大きく減るわけではないこともご理解いただければと思います。

エネルギー価格が上昇する中で、価格転嫁は後手に回り、数ヶ月ずれるようなかたちになってしまうため、その間は単位あたりの利益が減ってしまいます。上昇基調にあるときは価格転嫁が遅れることから、利幅が少し薄くなるという事情があるということです。

質疑応答:SDGsについて

「SDGsが注目されていますが、事業を伸ばすことがリスクになるのではないかと考えています。今後、事業の縮小や撤退はあり得るのでしょうか?」というご質問です。

おっしゃるとおり、化石燃料から非化石燃料、非化石エネルギーへの移行が加速している中で、当社が扱っているガソリンの需要も大きく減退しているところがあります。一方でLPガスの事業に関しては、都市ガスが届かない地域、なかなか太陽光にできない地域が多いことから、事業展開は続くと考えています。

建設機械関係を中心とした軽油の事業や、暖房用途としての灯油の事業は逆風ではありますが、なかなか需要は減少しないというのが足元の状況です。こちらは今後の世界的な状況、国内の状況を見ながら検討を進めていきたいと思っています。

質疑応答:再生可能エネルギーについて

「御社の扱う電力は再生可能エネルギーでしょうか?」というご質問です。

「あかりの森プロジェクト」の中には、再生可能エネルギー100パーセントのメニューもあります。しかし、通常は電力会社との相対取引や、JEPX、電力市場からの調達になるため、すべてが再生可能エネルギーにはなりません。

「あかりの森プロジェクト」の再生可能エネルギー100パーセントのプランについて、ご興味があればぜひご覧ください。

質疑応答:シェアサイクル事業について

「シェアサイクル事業は競争が激しいのではないでしょうか? 将来、利益を出せるのでしょうか?」というご質問です。

シェアサイクル事業の運営会社で、大きなところは2社認識しています。NTTドコモと、当社グループ企業も「ダイチャリ」として参加していますが、ソフトバンクグループ運営の「HELLO CYCLING」、この2つが大きいところかと思います。

競争という意味では、NTTドコモは23区内の都心部、特に山手線の周辺がかなり多いイメージです。当社運営のダイチャリ事業は、山手線周辺、杉並区、中野区、世田谷区、台東区に加えて、千葉、横浜、埼玉に展開しています。住み分けているわけではないのですが、そのように事業展開のエリアが微妙に違うというところがあります。

利益面に関しては、スライドのグラフを見ていただければと思いますが、ユーザー数は着実に増えています。足元も大きく増えており、利用回数も同じように推移しています。損益分岐点を超えていくとかなり収益が見込めるのではないかと予想しており、来期も黒字化をターゲットにしている状況です。

質疑応答:配当性向について

「業績が安定しているということで、配当性向も30パーセントからもっと上げてもよいのではないでしょうか?」というご質問です。

30パーセント以上を目標にしていますが、実際には50パーセントに近い配当性向になっており、今期も50パーセントを超えています。目安という点では30パーセント以上ですが、実際は均すと40パーセント程度になっています。

第三次中計期間のROEの目標6パーセント以上とお伝えしましたが、今後、これを安定的に稼ぎ出せるような体質の事業ポートフォリオを構築できた段階で、配当性向もさらに上げていきたいと考えています。

質疑応答:株価について

「今の株価は割安だと思いますが、自己株買いは行うのでしょうか?」というご質問です。

割安か割高かについては、投資家のみなさまにご判断をお任せしたいと思います。現在の配当性向について、当社の株主構成を見ていただくと、自己株は現在15パーセントほどです。足元の配当性向を中心に考えており、自己株買いは直近では考えていません。主に配当還元、株主還元を中心に考えていただければと思います。

以上、いただいた質問にご回答しました。本日はご視聴いただき、誠にありがとうございました。今後ともシナネンホールディングスをよろしくお願いいたします。

新着ログ

「卸売業」のログ