ウイングアーク1st、中期経営方針を発表 クラウドを成長の柱とし、大胆な戦略投資により高成長を実現

2022年2月期 第3四半期 [決算ハイライト]

田中潤氏(以下、田中):ウイングアーク1st代表取締役の田中でございます。私から第3四半期決算と中期経営方針についてご説明します。

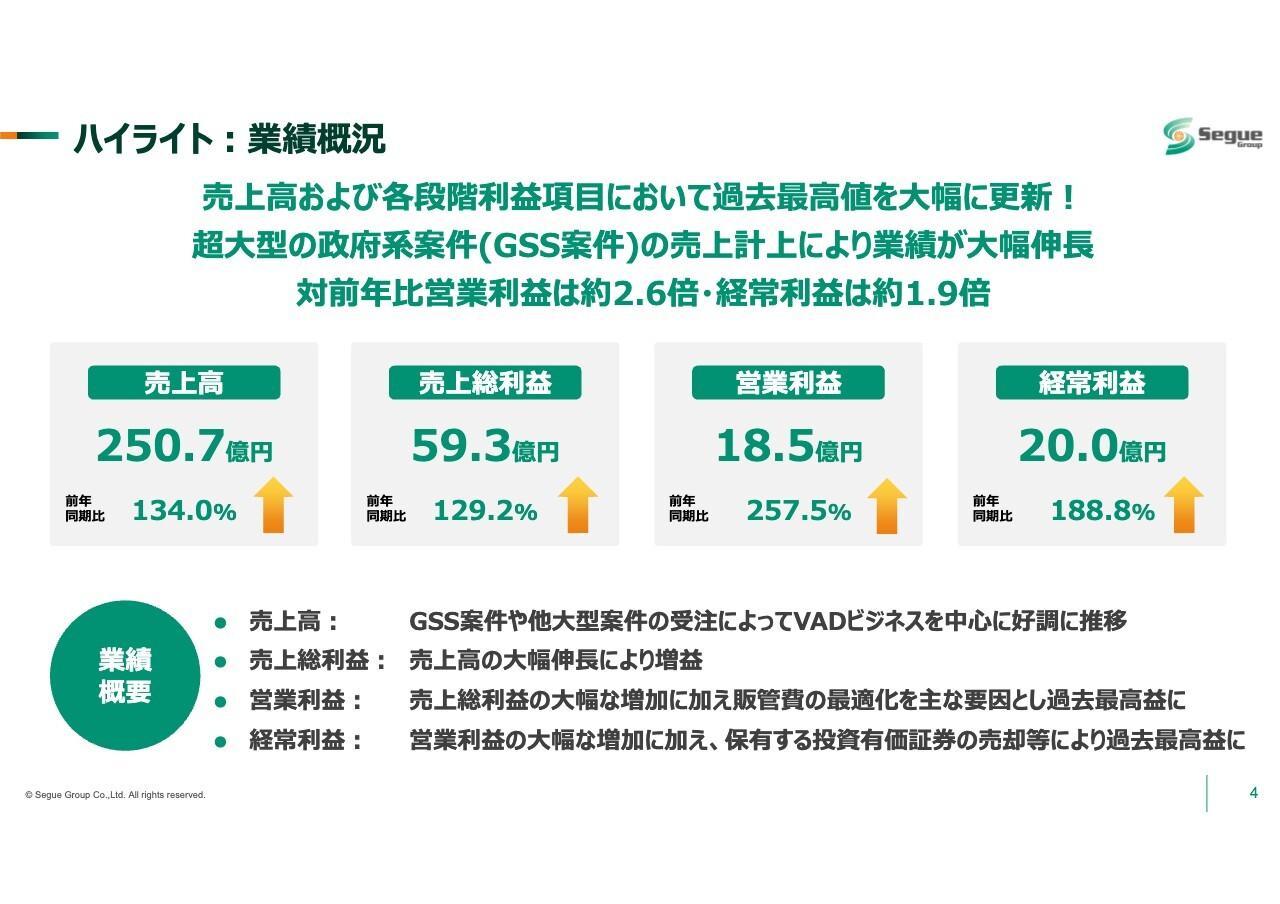

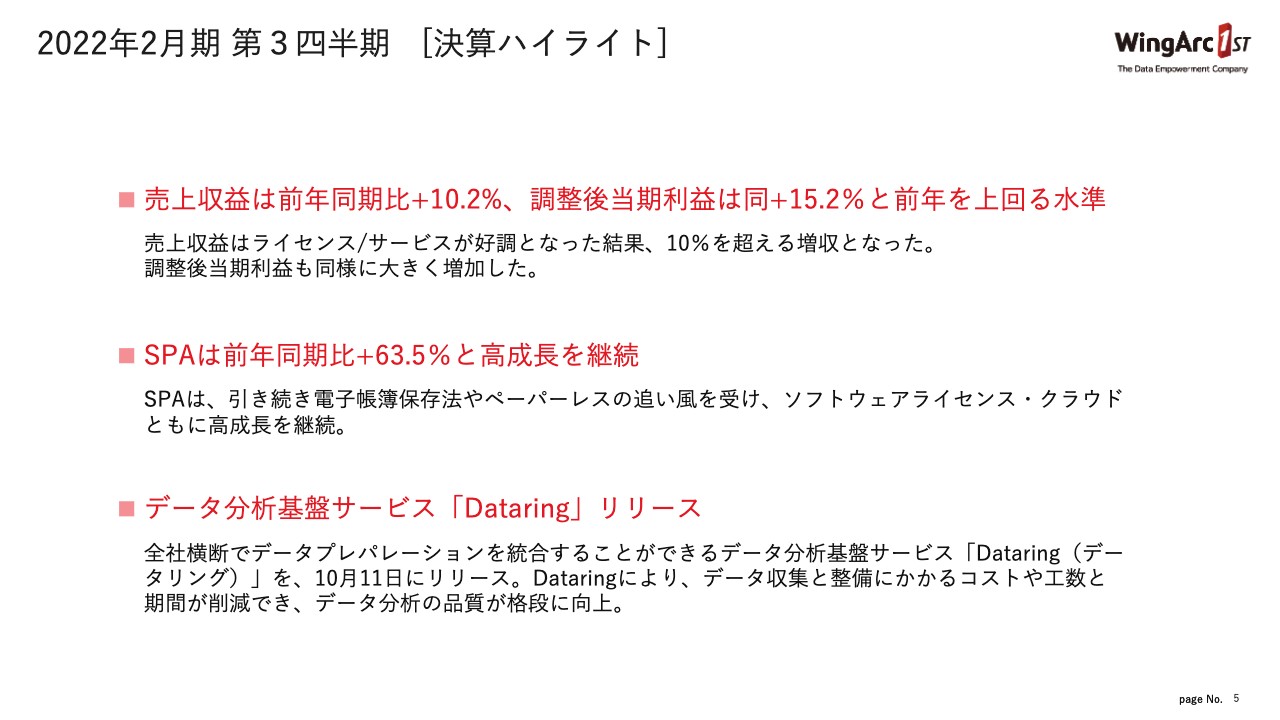

まずは第3四半期の決算ハイライトについてです。売上収益は前年同期比プラス10.2パーセント、調整後当期利益も前年同期比プラス15.2パーセントと、前年を上回る水準となっています。後ほどお話ししますが、「SPA」は前年同期比プラス63.5パーセントと高成長を継続しています。そして、新たにデータ分析基盤サービス「Dataring(データリング)」をリリースしました。

2022年2月期 第3四半期 [決算ハイライト]

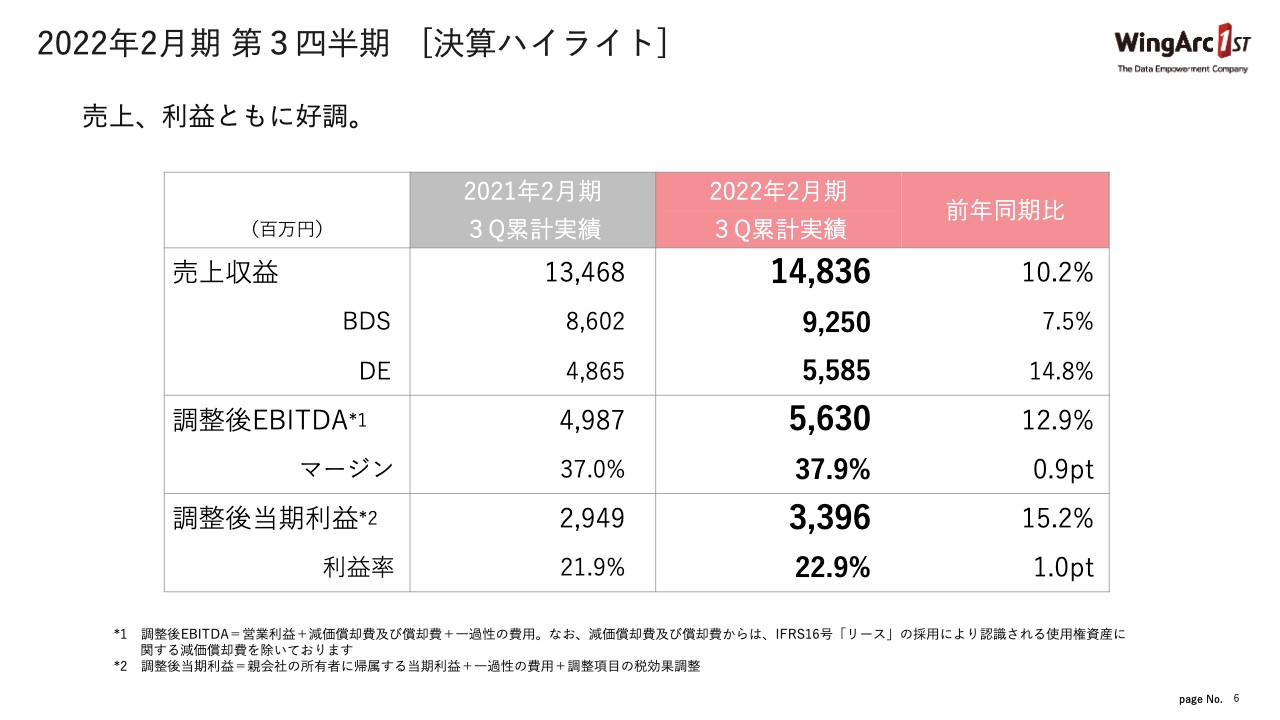

売上収益に関しては、先ほどお伝えしたとおり、前年同期比10.2パーセントのプラス、調整後EBITDA・調整後当期利益も10パーセントを超えるプラスになっています。

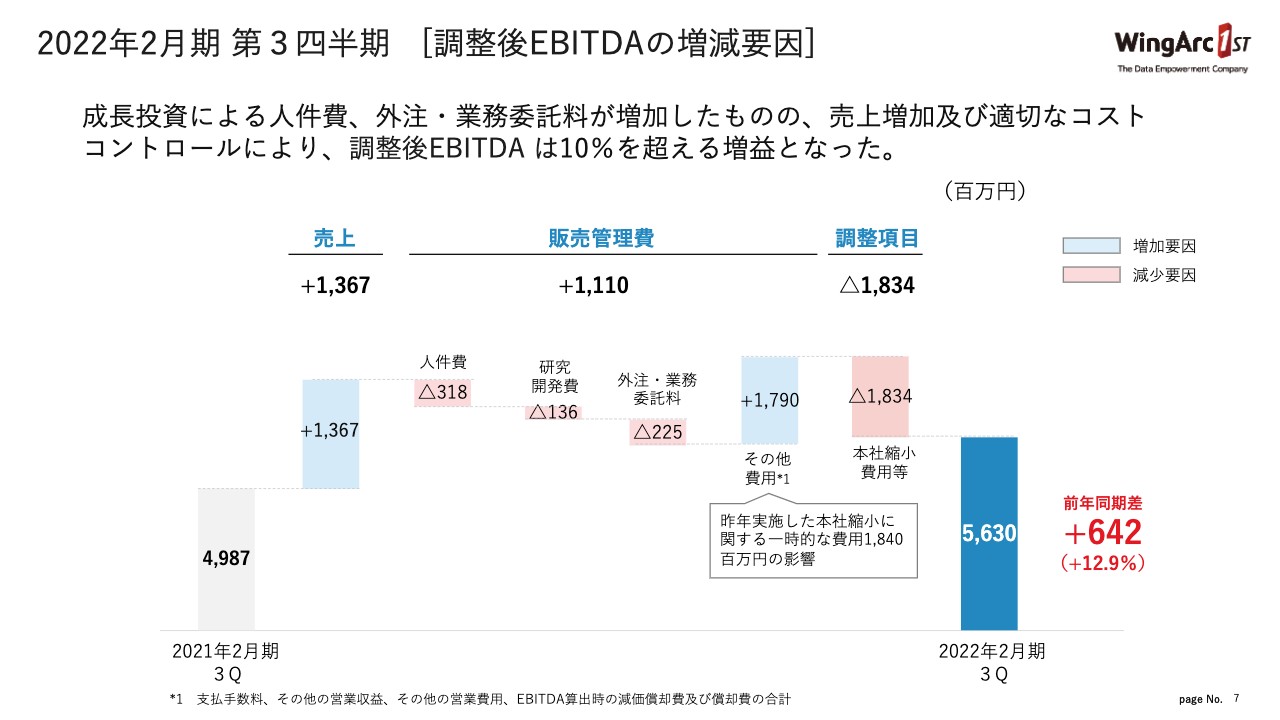

2022年2月期 第3四半期 [調整後EBITDAの増減要因]

調整後EBITDAの増減要因について、詳しくはスライドをご覧ください。

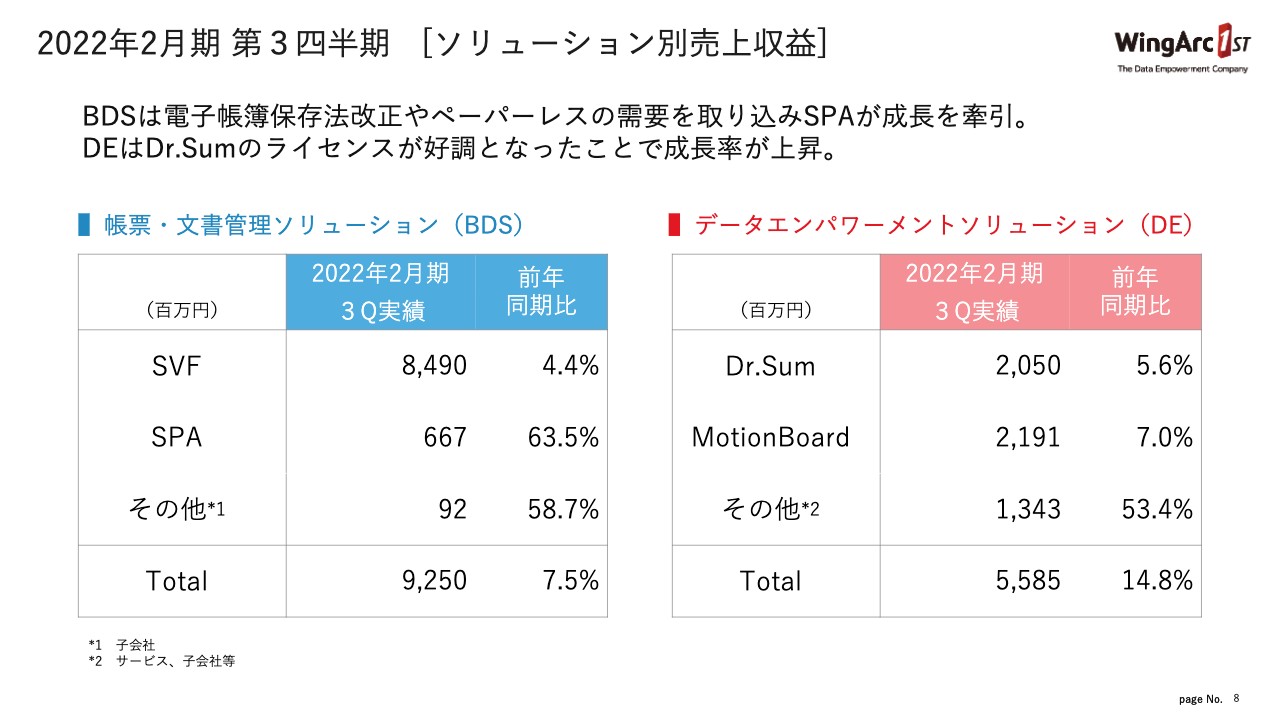

2022年2月期 第3四半期 [ソリューション別売上収益]

ソリューション別売上収益です。当社には帳票・文書管理ソリューション(BDS)とデータエンパワーメントソリューション(DE)の2つがありますが、特にポイントとなるのはスライド左側の表内にある「SPA」です。先ほどもお伝えしましたが、前年同期比プラス63.5パーセントと伸びており、今市場の追い風を非常に受けています。

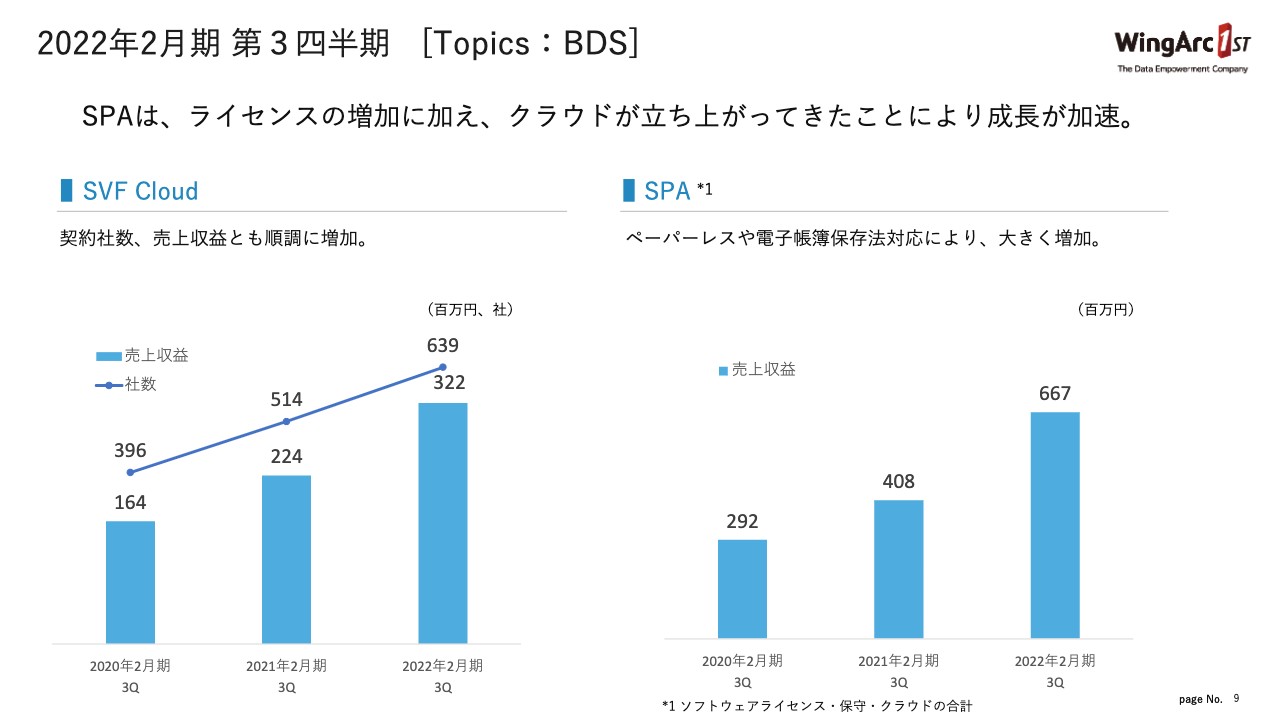

2022年2月期 第3四半期 [Topics:BDS]

BDSに関するトピックスです。当社のクラウドサービスである「SVF Cloud」は右肩上がりに、非常に順調に伸びています。そして「SPA」については、企業のペーパーレス化の推進や電子帳簿保存法の改正もあり、このような追い風を受けて、ソフトウェアおよびクラウドサービスともに好調に推移した結果、大きく増加しています。こちらはソフトウェアおよびクラウドサービスの合算になっています。

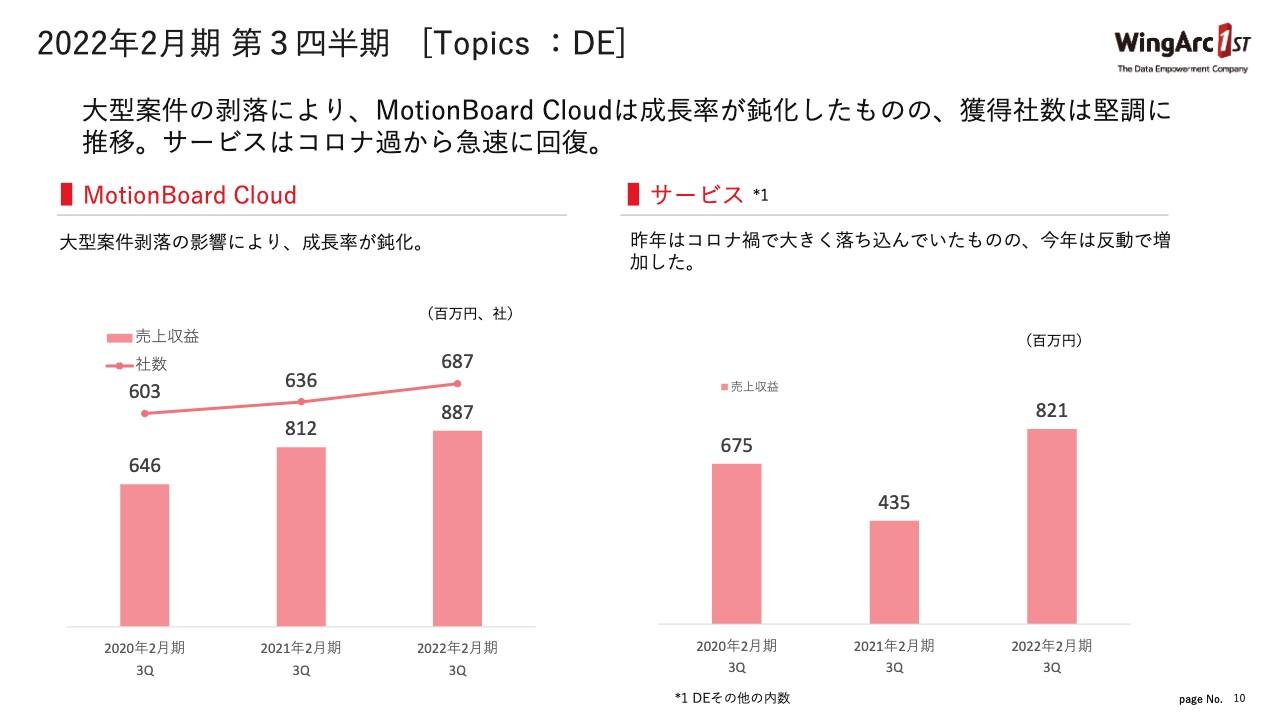

2022年2月期 第3四半期 [Topics:DE]

DEに関するトピックスです。「MotionBoard Cloud」に関しては前回もお伝えしたとおり、第2四半期に大型の案件が剥落しましたが、それを補い、再び成長し始めている状況です。サービスについて、引き続きDXに関する引き合いが多くありますので、順調に推移しています。

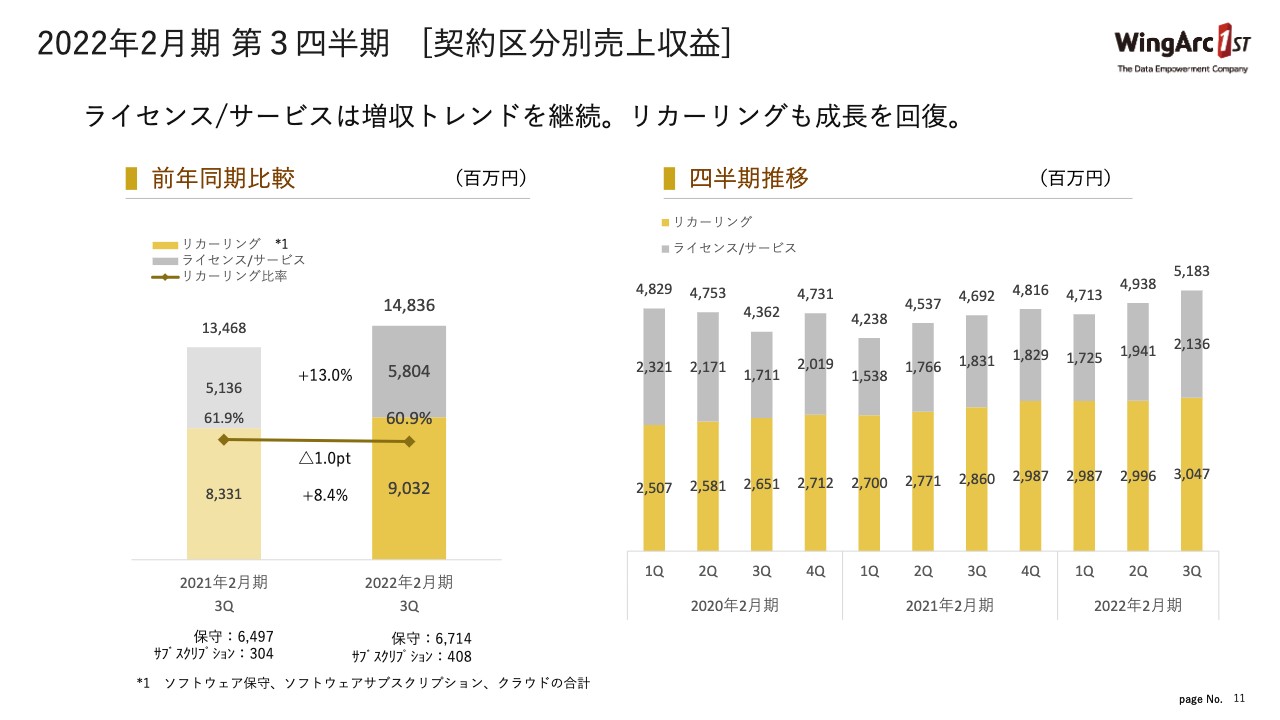

2022年2月期 第3四半期 [契約区分別売上収益]

契約区分別売上収益です。こちらは、ライセンス/サービスとリカーリングともに伸びています。四半期推移を見ると、一時的にリカーリングが横ばいとなっていましたが、第3四半期になり、また右肩上がりとなっています。

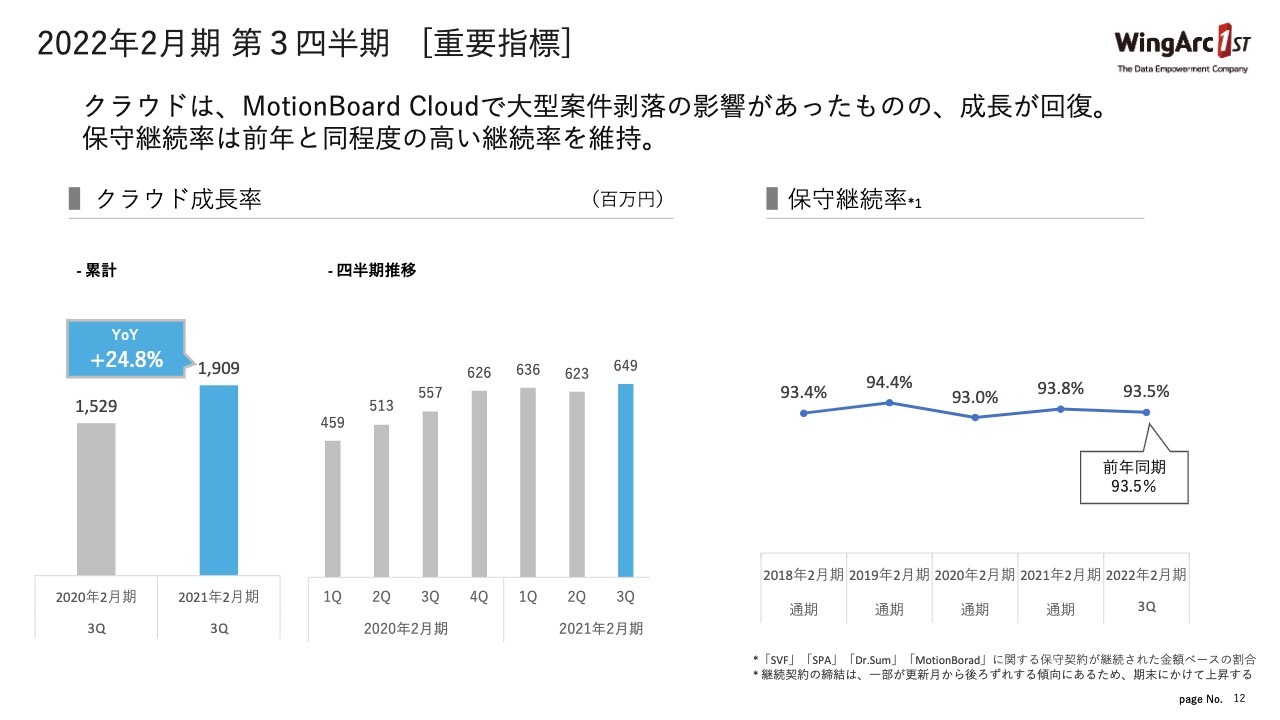

2022年2月期 第3四半期 [重要指標]

当社の重要指標であるクラウドの成長率ですが、第3四半期累計で前年比プラス24.8パーセントと好調です。四半期推移に関しても、大型案件剥落の件はありますが、顧客をしっかりと増やしており、右肩上がりとなり始めている状況です。保守継続率に関しては、当社において想定どおりの動きとなっています。

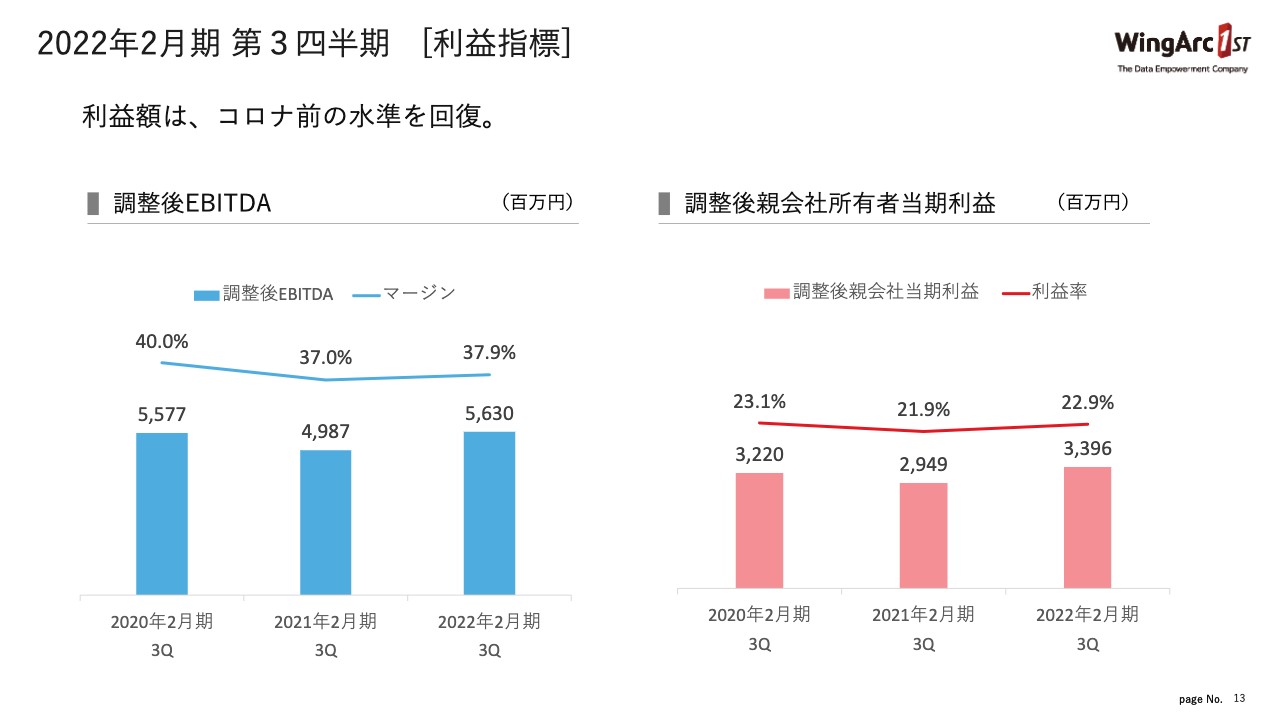

2022年2月期 第3四半期 [利益指標]

利益額については、コロナ禍前の水準まで回復していることがわかると思います。

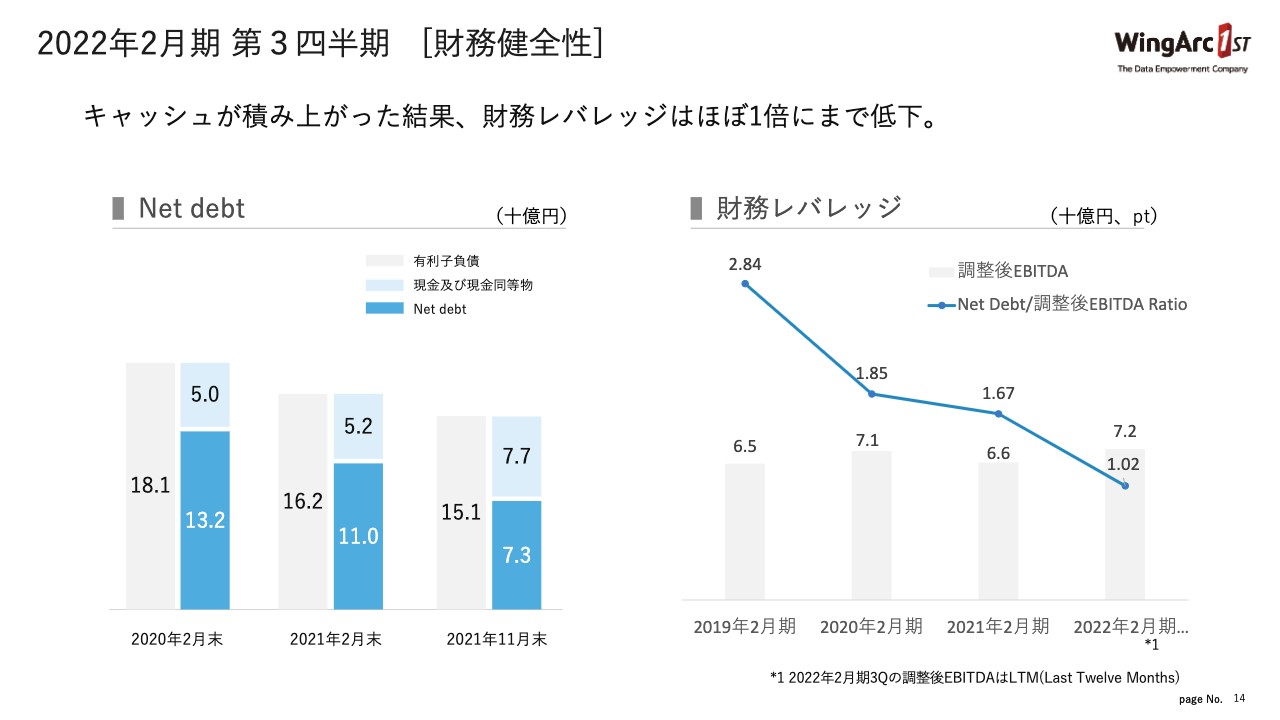

2022年2月期 第3四半期 [財務健全性]

財務の健全性については、キャッシュが積み上がっており、財務レバレッジはほぼ1倍にまで低下しており、改善が進んでいます。

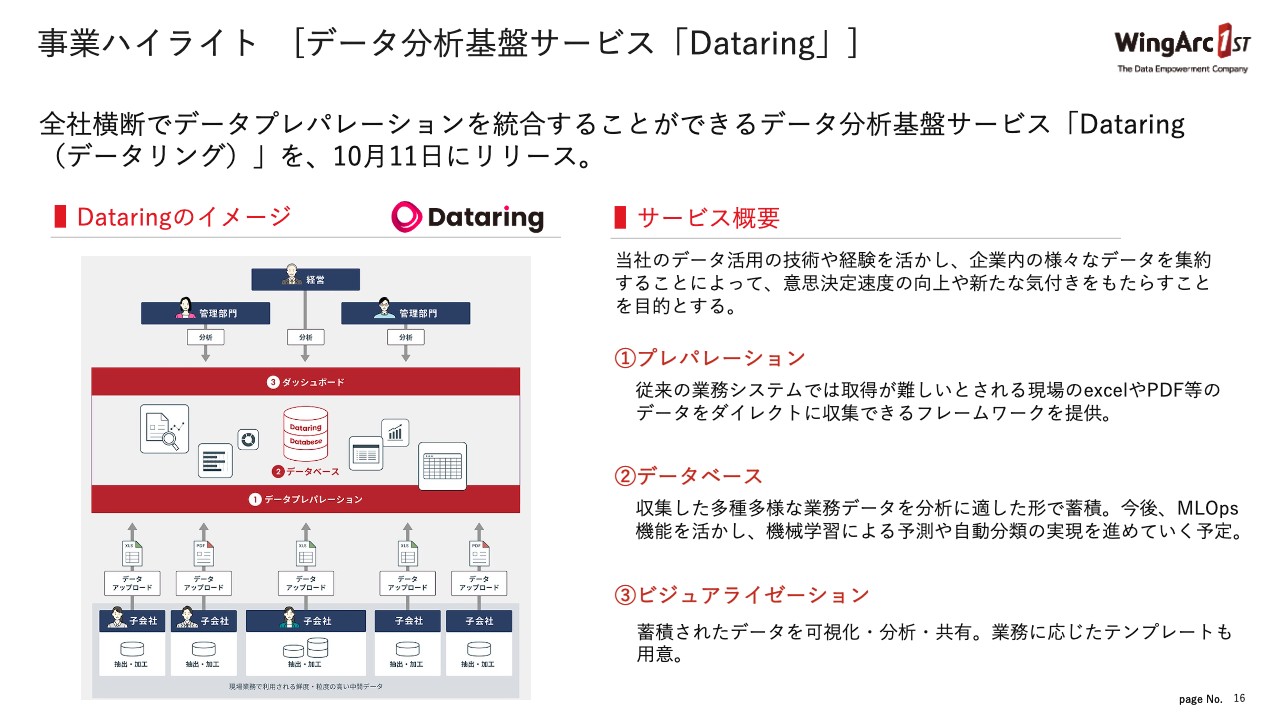

事業ハイライト [データ分析基盤サービス「Dataring」]

事業ハイライトです。第3四半期は、DEでは「Dataring」というサービスを新たに投入しています。

「Dataring」は、我々が企業のDXを実現するために提供しており、主に大企業のお客さまに向けたサービスとなっています。こちらについては後ほど詳しくお話ししますが、今DXを求めるお客さまが非常に増えている中で、当社はDXを実現するためのトータルサービスとして提供を始めています。

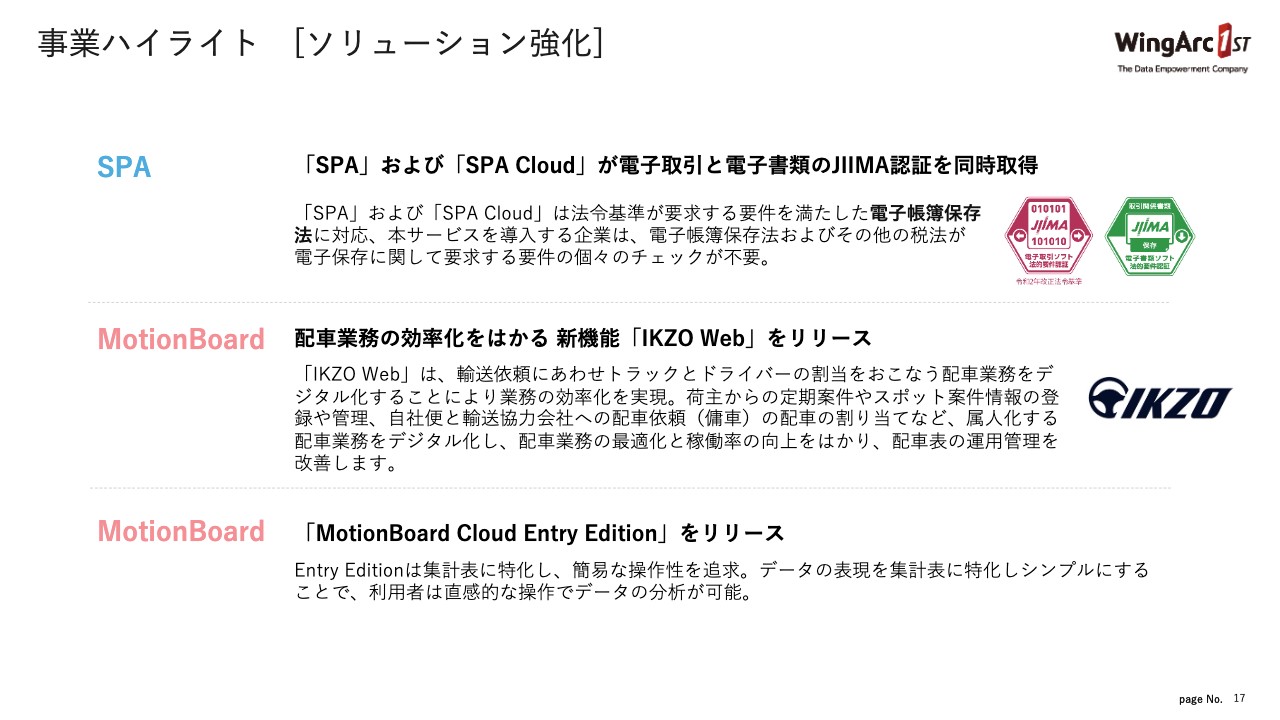

事業ハイライト [ソリューション強化]

当社のソリューションに関しては、スライドにあるとおり、さまざまな強化を行っています。

事業ハイライト [株式会社traevoへの出資]

本日開示した内容になりますが、traevoという会社へ出資を行います。「traevo」は、運輸事業者のための協議会である運輸デジタルビジネス協議会(TDBC)という一般社団法人により設立されました。

当社は、設立時からこの協議会をサポートしています。日本の物流網の根幹を担っている運輸事業者の方々に対し、運輸業界におけるさまざまなITインフラを提供することにより、働き方や効率性を大幅に変えていくことを目的としています。

その中のプロジェクトの1つとして、BtoBの輸送トラックの運行情報をリアルタイムに収集し、輸送状況を実際に荷物を受け取る企業に対して提供するというサービスの実証実験を実施してきました。これが効果を十分生むということと、多くのトラックの運行情報をリアルタイムに扱える可能性が出てきたということで、TDBCがこの事業を行う会社を設立することとなりました。そこに対して我々も出資し、運輸業界のDXを大幅に進めようと思っています。

大きなポイントは、多くのトラックの運行情報をリアルタイムに扱うことができる、業界唯一のサービスになり得るところです。我々としても強力にサポートし、運輸業界を大きく変えていきたいと思っています。

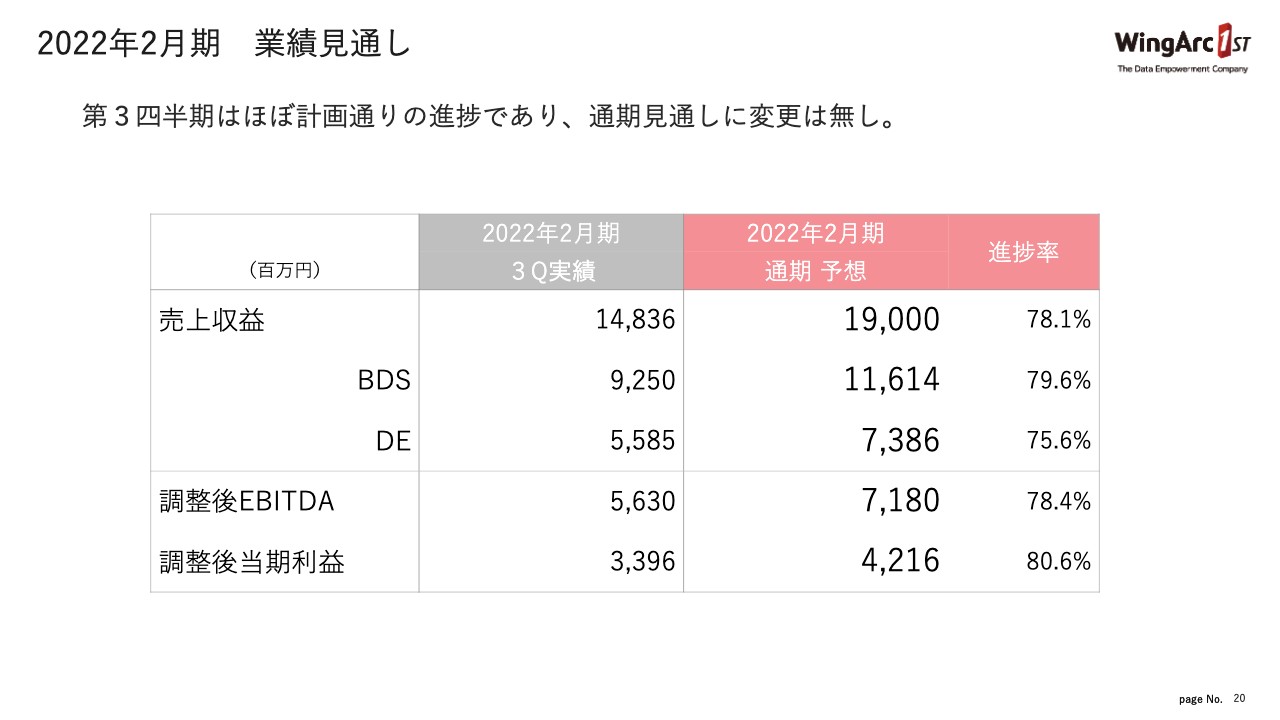

2022年2月期 業績見通し

2022年2月期の業績見通しです。今年度の見通しについてですが、予想どおりの着地を見込んでいます。現時点の売上収益の進捗率は78.1パーセントですので、我々としては最終的にこの目標を超えられるように進めていきます。

第3四半期の決算発表については以上です。

Vision

続いて、当社の中期経営方針についてお話ししたいと思います。そもそも、当社は昨年の3月16日に上場して1年も経っていない中で「どうしてここで中期経営方針を発表するのか」と疑問を持たれている方がいるかもしれませんが、当社がIPOを実施するタイミングと今の時点においては、市場環境が大きく変化しています。

IPOを実施した時期は、世の中が変わり始めている頃でした。コロナ禍に入り、政府のさまざまな施策も動こうとしていた時でしたが、今はデジタル庁ができ、さまざまな政策も進んでいく中で、市場が大きく変わっており、そして、これからはもっと変わっていきます。

それを我々は新たな、大きなチャンスだと思っており、このチャンスをつかみ、次なる成長として進むためにはこれまでと同じ考え方ではなく、新たな方針を立てて向かっていきたいと思っています。そのため、当社の中で議論した上で、今回新たな中期経営方針を固めました。

当社は「Empower Data, Innovator the Business, Shape the Future」という大きなビジョンを掲げています。我々はデータの価値を通じて世の中のビジネスにイノベーションを起こし、そして、世の中を変えていくということにチャレンジしていくため、「データの価値創造」が非常に大きなテーマだと認識しています。

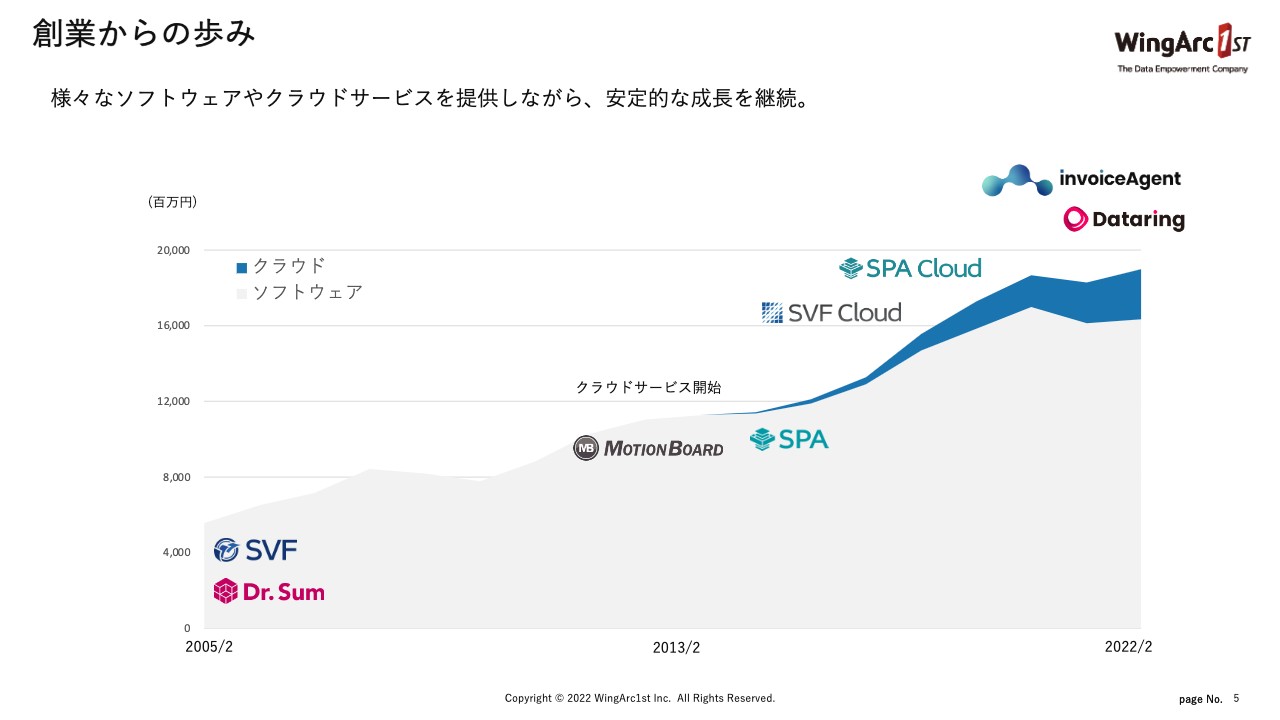

創業からの歩み

まず、創業からの我々の歩みについてご説明します。当社はもともと、ソフトウェアの開発・販売を行うソフトウェアカンパニーからスタートし、さまざまなソフトウェアやクラウドサービスを提供しながら、成長を実現してきました。

現在、クラウドの大きな波が来ていますが、今後もさらなる加速を見せようというタイミングに差しかかっています。そのため、我々としてもクラウドサービスに力を入れ、伸ばしていこうと考えています。

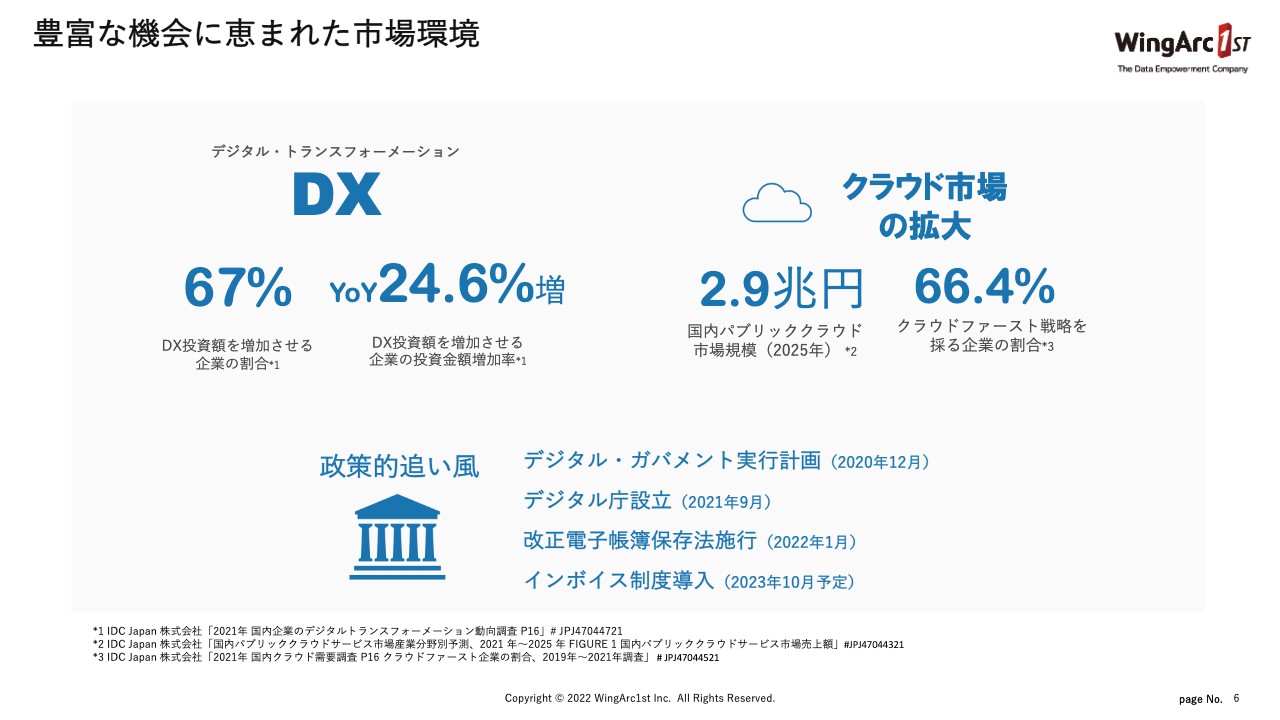

豊富な機会に恵まれた市場環境

次に市場環境です。現在、当社を取り巻く環境は豊富な機会にあふれていると認識しています。まずは、DXですが、DXに取り組む企業が非常に増えており、これに伴い、投資額も増加しています。

また、「ウィズコロナ」「アフターコロナ」に向かってクラウドを上手く利用していこうという動きが活発になっています。クラウド市場は大幅に拡大しており、クラウドを投資のファーストチョイスとして考えるお客さまも増えており、今後はさらに増えると見込んでいます。

そして、最後に政策的な後押しです。1点目はデジタル・ガバメントの実行計画、2点目はデジタル庁の設立です。これらの政策により、デジタル技術を活用し、国や自治体、企業を強化させるために動いています。

3点目は電子帳簿保存法の改正です。本年1月から、これまで紙で行ってきた業務はほぼすべてデジタルで行えるようになりました。

4点目は、来年10月に導入されるインボイス制度です。このように、日本における国家間・企業間の取引のデジタル化が加速しています。

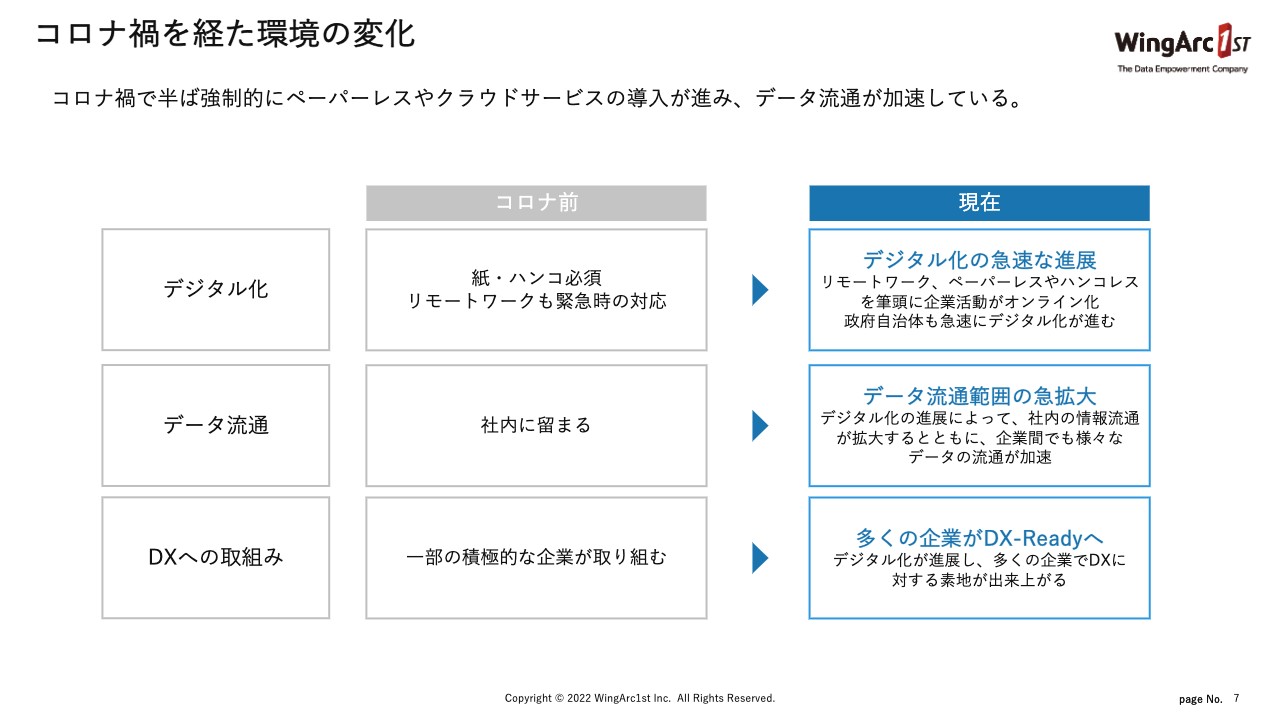

コロナ禍を経た環境の変化

このような中で、我々が注目している領域が3つあります。1つ目は「デジタル化」です。コロナ禍以前は紙・ハンコが必須で、リモートワークは緊急時に実施する程度でした。しかし、デジタル化の急速な進展により、ペーパーレス、ハンコレス、リモートワークは当たり前の状況となっています。

2つ目は「データ流通」です。コロナ禍以前は社内のデータを有効活用する程度でしたが、現在では企業間や業界全体のデータを扱うことができ、同じデータを何度も入力しなくてもよくなるような世界が今生まれようとしています。

3つ目は「DX」です。コロナ禍以前にも一部の積極的な企業では取り組みが進んでいましたが、現在では多くの企業がDX-Readyの状況です。法的な支援制度もでき、DXソリューションを提供する企業も増えているため、非常に伸びている市場だと見ています。

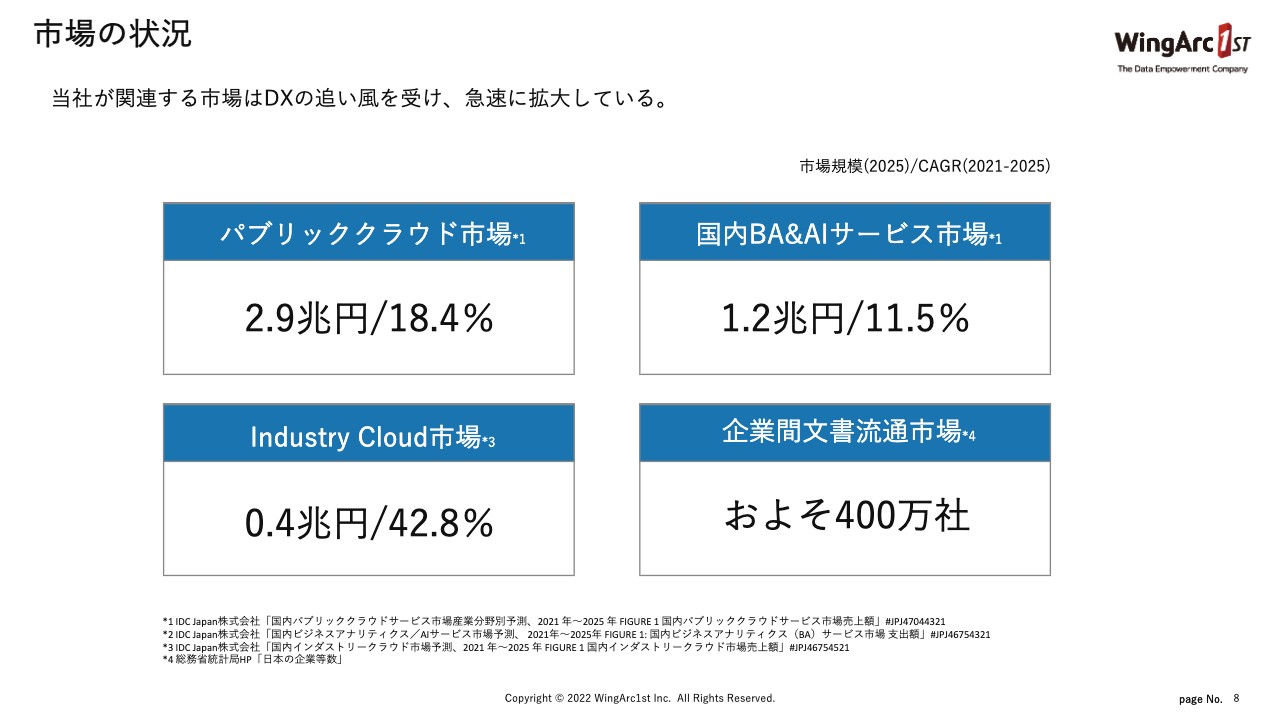

市場の状況

今回、スライドにある4つの市場をターゲットとし、これらの市場の中でしっかり成長していきたいと考えています。

4つの市場は、成長率が非常に高いのがポイントです。クラウド関係、アナリティクス関係、Industry Cloud。企業間の文書流通は、今後ほとんどの企業がターゲットになってくると見ています。

中期経営方針

事業環境の追い風があるとはいえ、今までと同じことをしていて成長できるのでしょうか? もちろんある程度は成長できるとは思っていますが、さらなる加速が出来る環境である考え、新たな中期経営方針を策定しました。

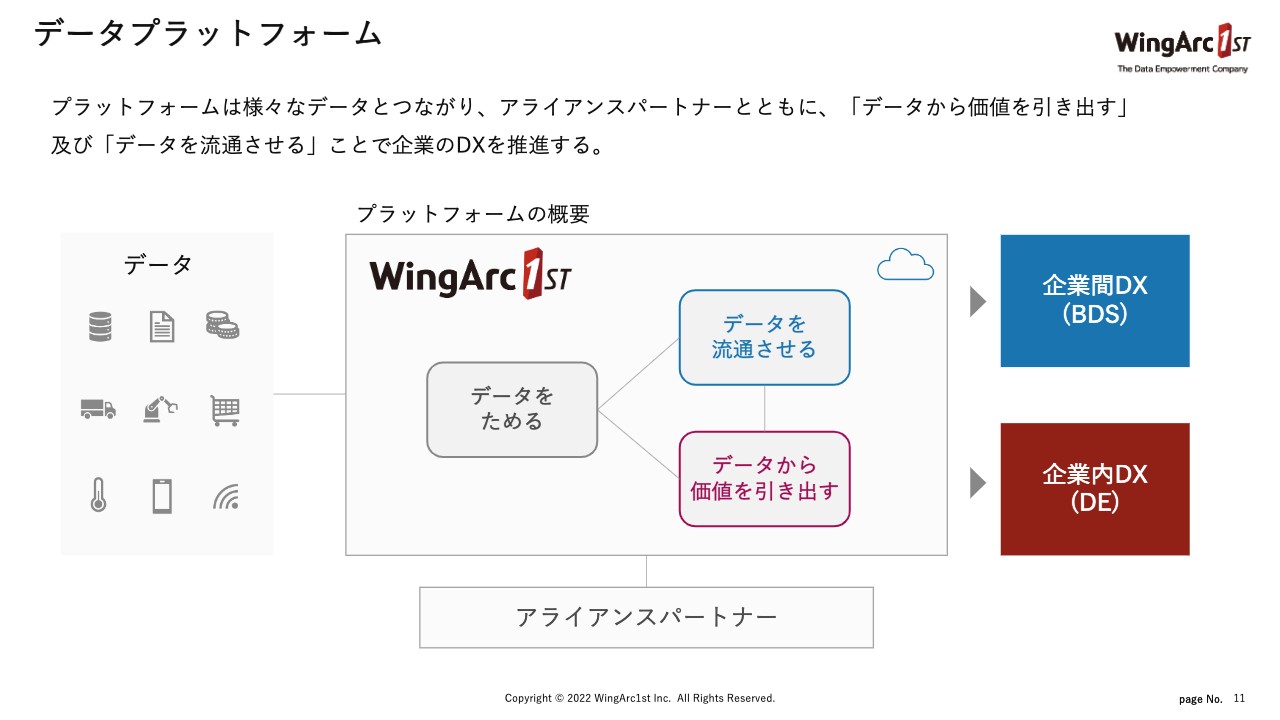

中期経営方針のポイントは、「企業のDXを推し進めるデータプラットフォームの実現」です。単に企業のDXを支援するだけではなく、データプラットフォームという言葉がキーワードとなっています。

データプラットフォーム

これまで、当社では、主にさまざまなデータを蓄積し、データを活用する領域を担っていました。しかし、これからは、データを流通させて企業間の効率化を図る領域や、データを上手く使ってより多くの価値を引き出す領域への進出が必要です。

企業と企業のデータを流通させる領域を「企業間DX」と呼んでおり、当社の中でも非常に力を入れています。主にBDSで提供します。一方、データから価値を引き出す領域は「企業内DX」と呼んでおり、主にDEで提供します。これらは、アライアンスパートナーのみなさまと一緒に取り組んでいきます。

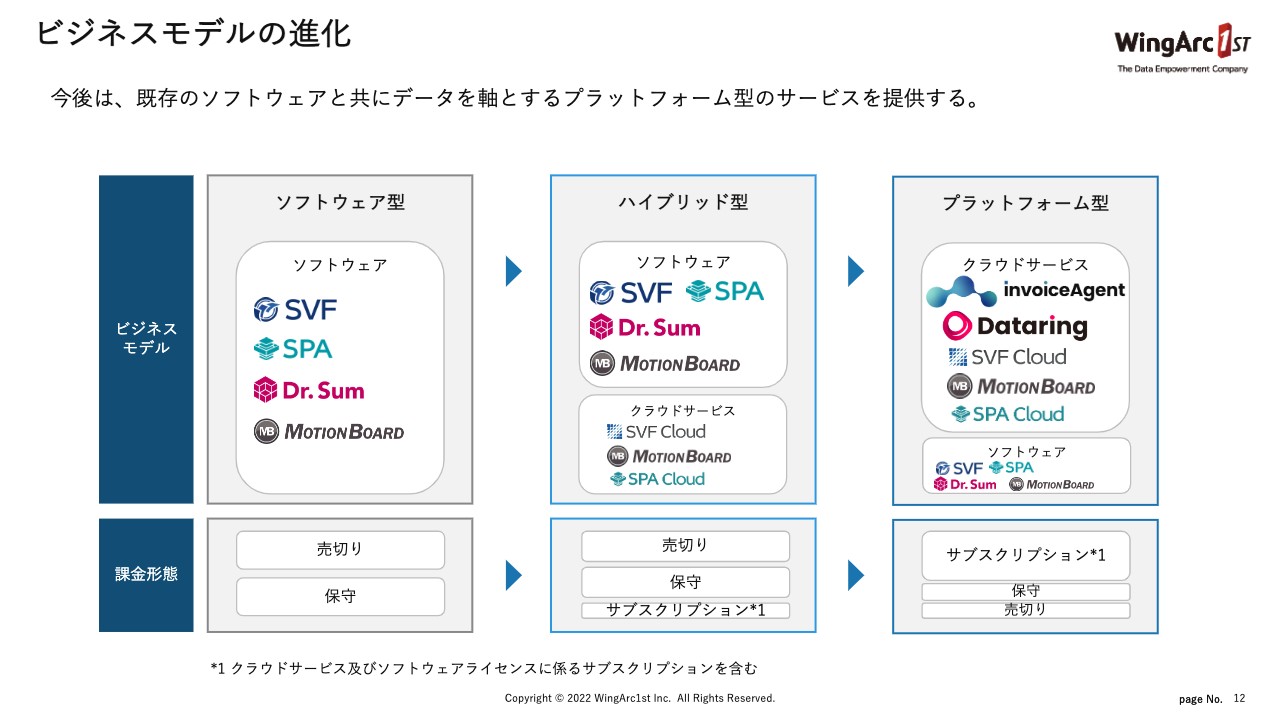

ビジネスモデルの進化

ビジネスモデルに関しては、もともとはソフトウェアの売切りプラス保守でしたが、今はクラウドとのハイブリッド型です。そして、今後はクラウドのプラットフォームを主軸としたものに構造を変化させていきます。このモデルになると、サブスクリプション型で収益が安定するところも特徴です。

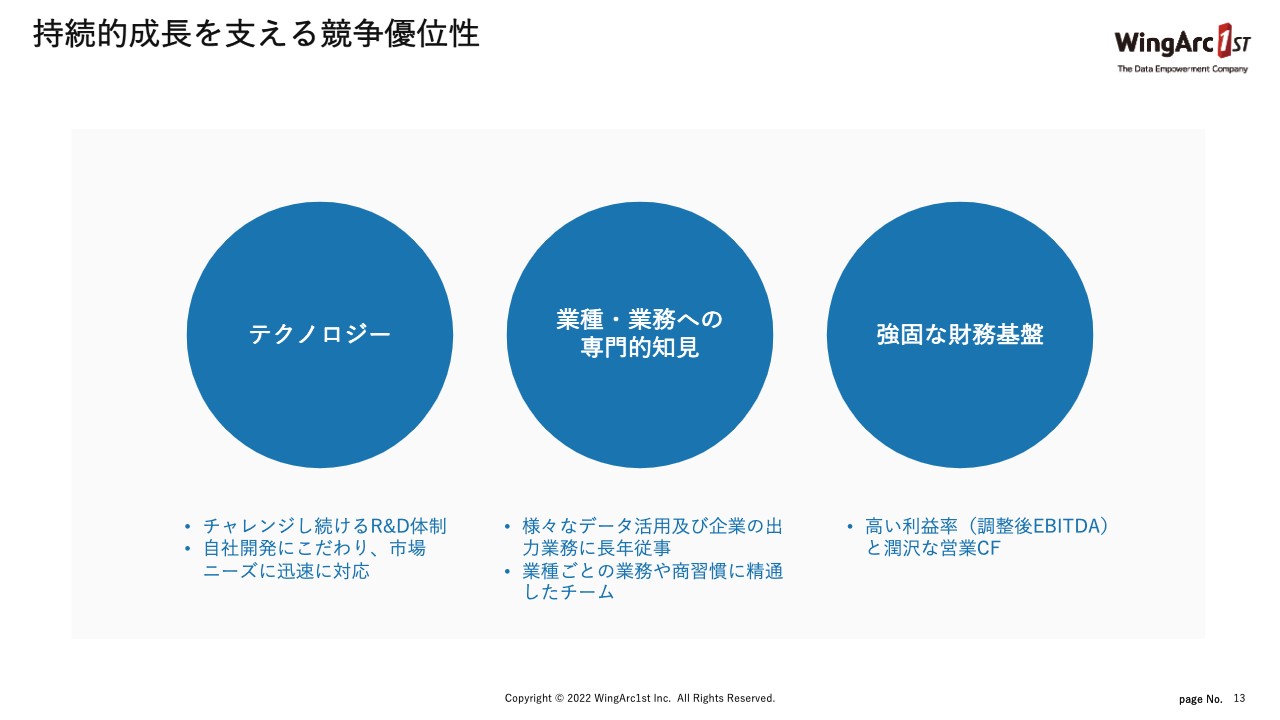

持続的成⻑を支える競争優位性

当社の競争優位性についてです。これは今までもお伝えしていることですが、我々は長年積上げたテクノロジーと業種・業務への専門的な知見を持っており、それらを掛け合わせたサービスを提供し、これらを強固な財務基盤が支えています。これらの要素をすべて使って、目標を達成していきたいと考えています。

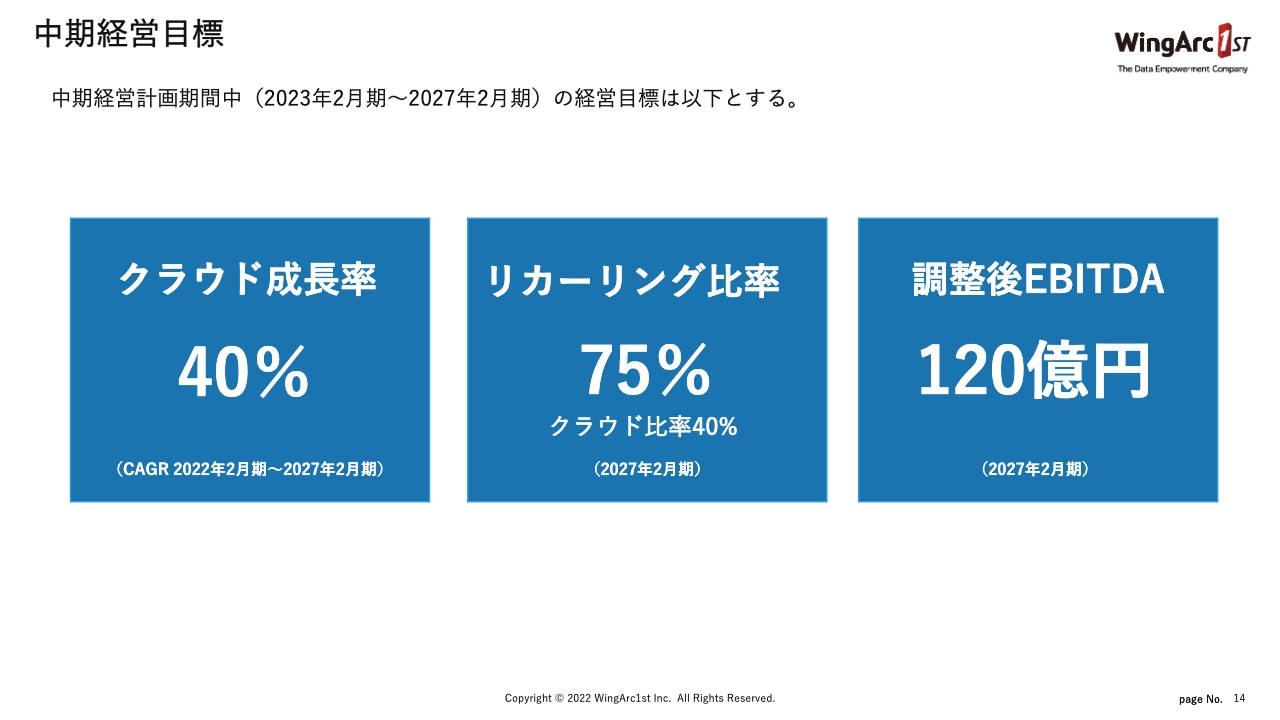

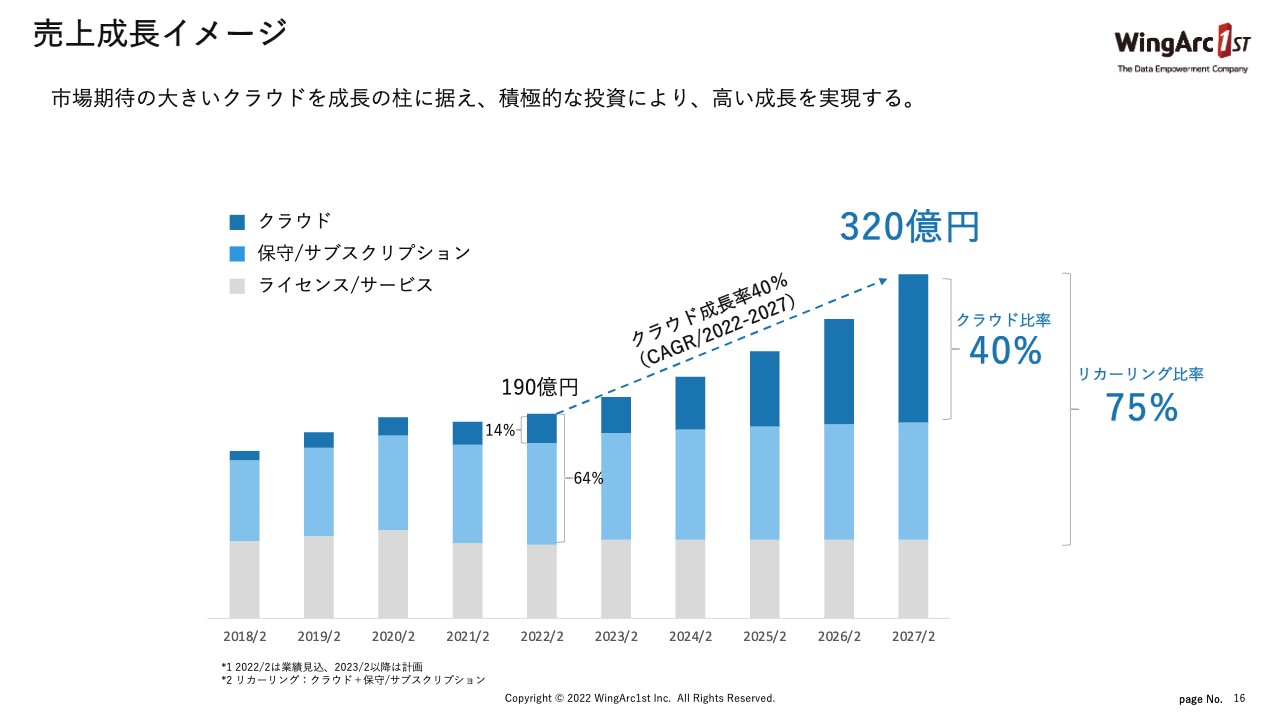

中期経営目標

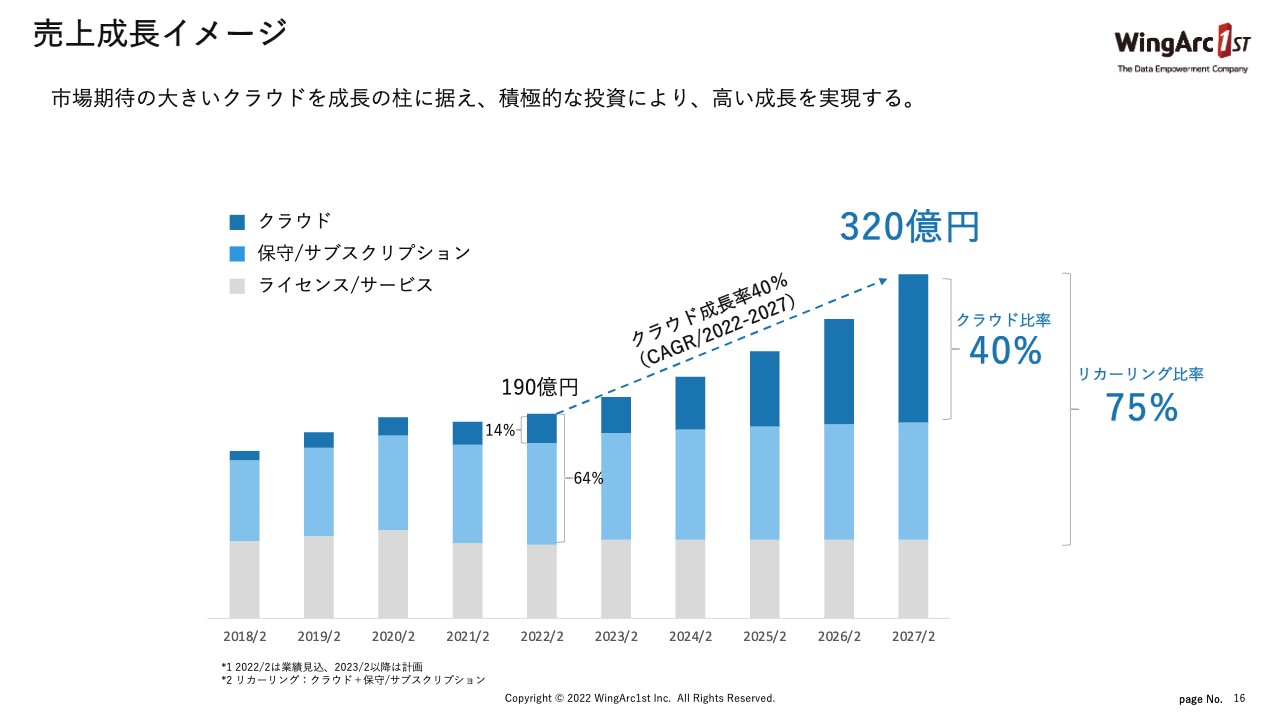

中期経営計画の数値目標についてです。中期経営計画期間は2027年2月期までの5ヶ年です。この中で、一番重要な数値はクラウドの成長率です。クラウドの成長率は5ヶ年平均で40パーセントとチャレンジングな目標としています。そしてクラウドが成長することによって最終的なリカーリング比率は75パーセントを目標としています。また、これらリカーリングを確実に積み上げることにより、調整後EBITDAは120億円を目標としています。

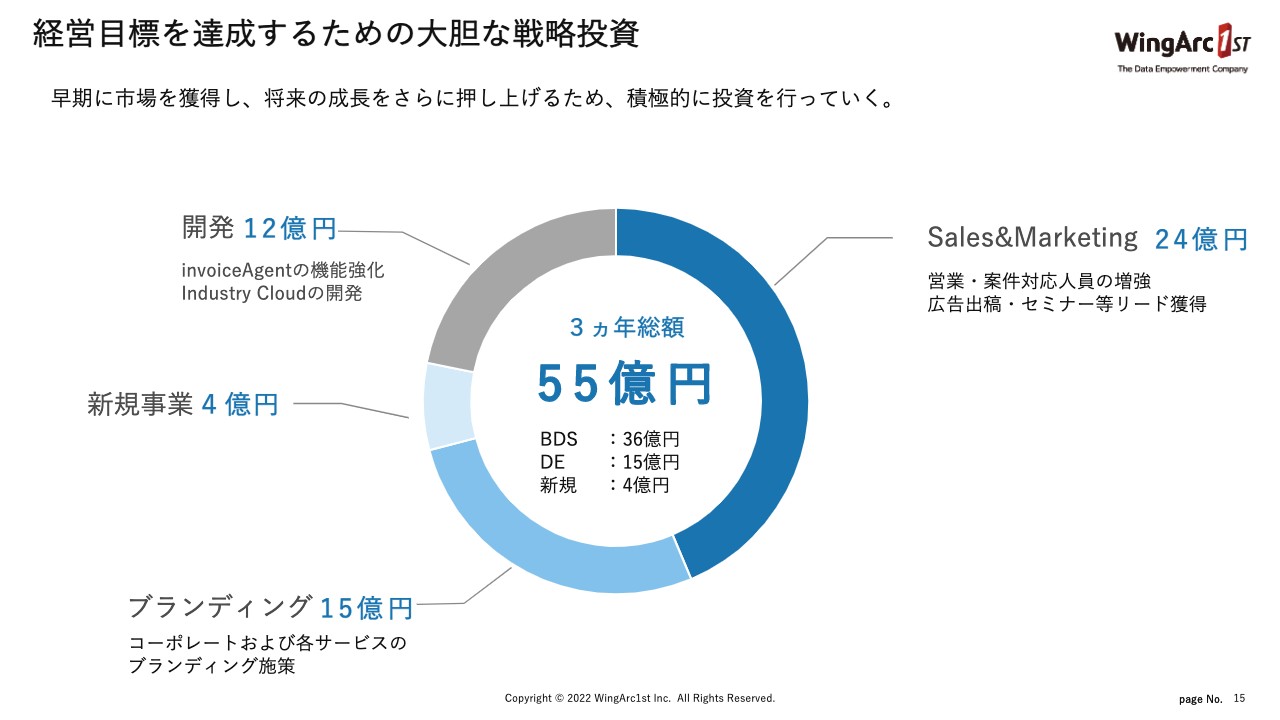

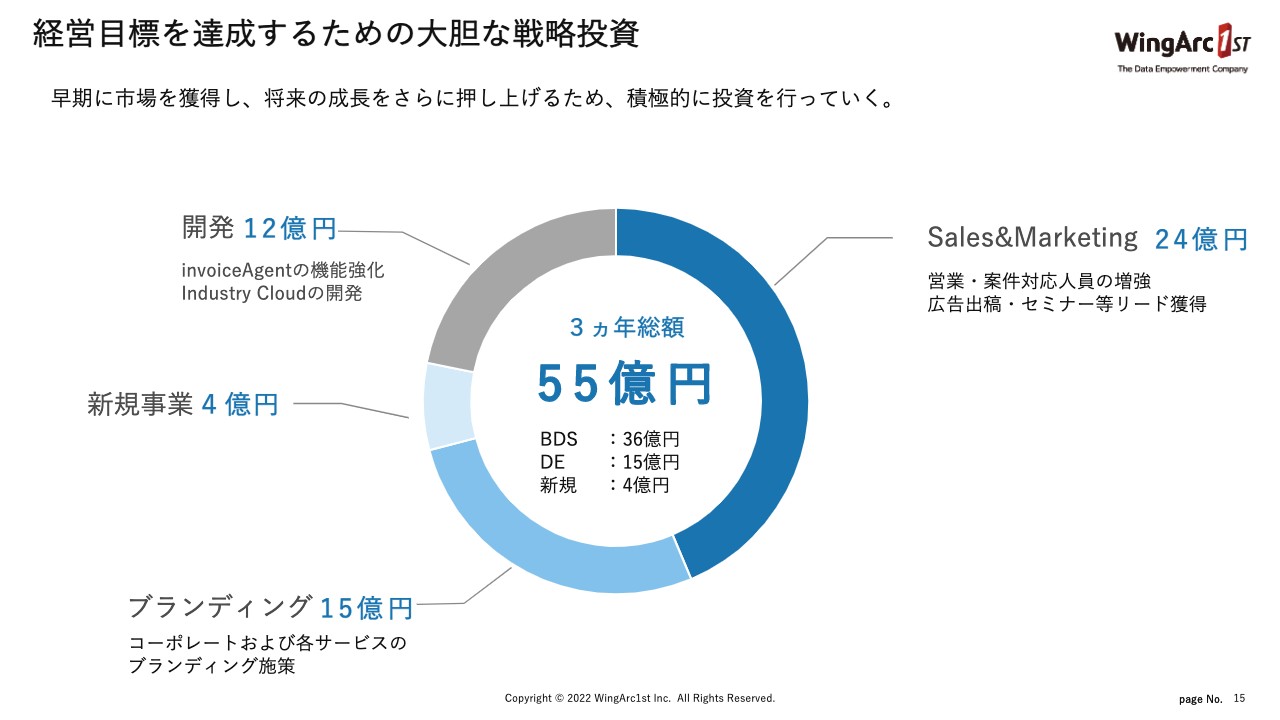

経営目標を達成するための大胆な戦略投資

これらの経営目標をどのように実現するかについては、先ほどからお伝えしているとおり、これまでと同じことを続けていても無理だと思っています。そのため、大胆な戦略投資を行おうと考えています。

まず、3ヶ年で55億円の投資を行っていきます。この3年間の内訳としては、毎年同程度の投資額を継続することで市場を取っていこうと考えているため、1年で約18億円を予定しています。

この3ヶ年の総額55億円の投資は、資産計上されるものではなく、ほぼすべて費用となります。

もちろん、もともと予定していた費用に加えてこれらの戦略投資を行うため、この間の利益率の低下は避けられないと思っています。しかし、5ヶ年の中期経営計画を達成した暁には企業価値が上がり、株主のみなさまにも還元できると考え、今回の投資を決意しています。

投資する領域はいくつかあります。プラットフォームの開発、それを世の中に訴求するSales&Marketing、このようなDX領域をみなさまに知っていただくためのブランディング、そして新規事業です。

売上成⻑イメージ

今回の中期経営計画の最終目標についてです。売上高は320億円を目標としています。先ほど申し上げたとおり、クラウド比率は40パーセント、リカーリング比率は75パーセントを目指しています。これらが達成できると、売上の75パーセントが継続的な収益モデルになり、5ヶ年目以降もさらなる成長曲線を描けると考えています。

特にクラウドは後からどんどん積み上がっていくモデルのため、最終的に投資した以上の価値にするべく、この5年だけではなく、5年から10年かけて根を伸ばしていきたいと考えています。

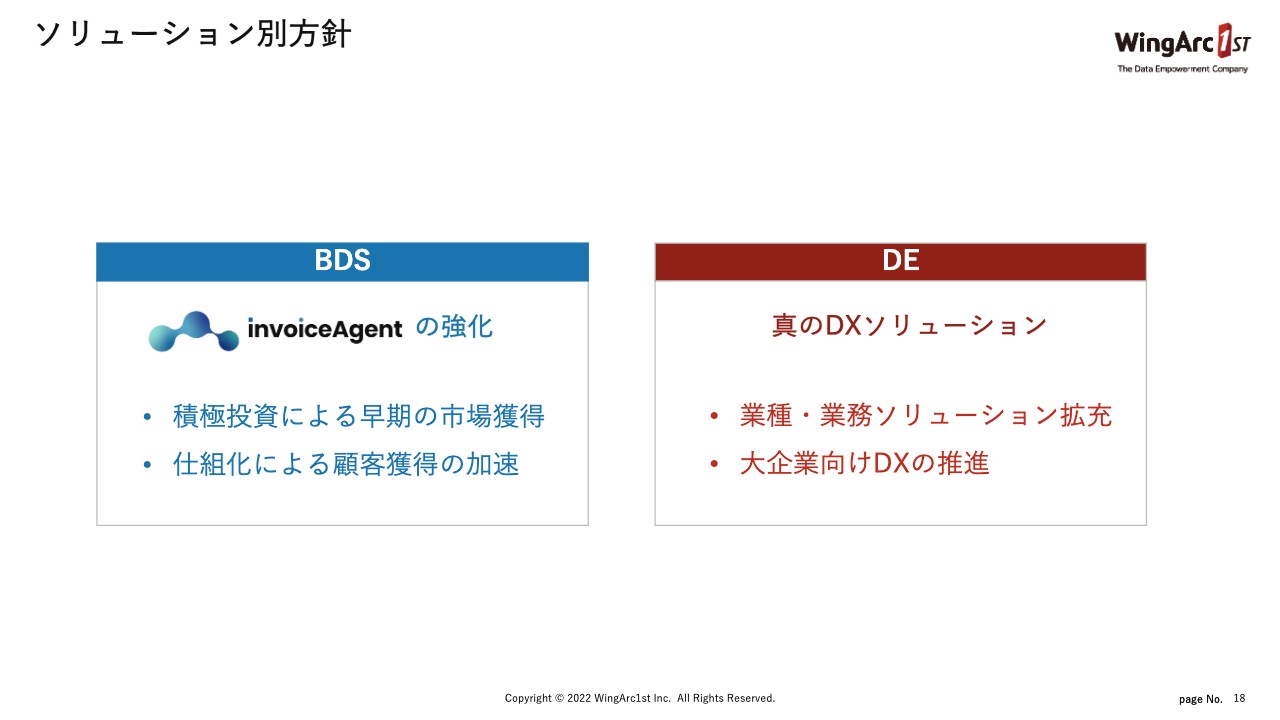

ソリューション別方針

具体的にどのようなことを行っていくのかということで、BDS、DEそれぞれご説明します。

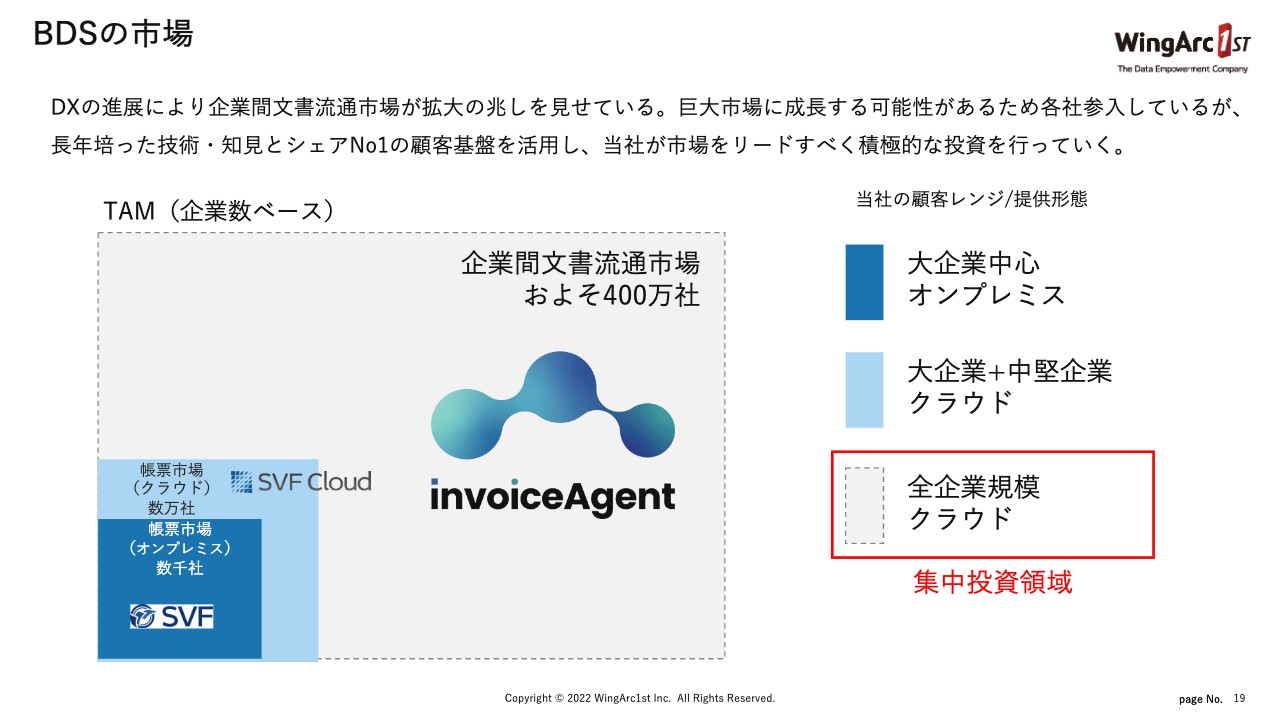

BDSの市場

BDSは、企業の文書流通市場をターゲットにしています。日本企業の400万社すべてが、この市場のターゲットとなる可能性は非常に高いと見ています。

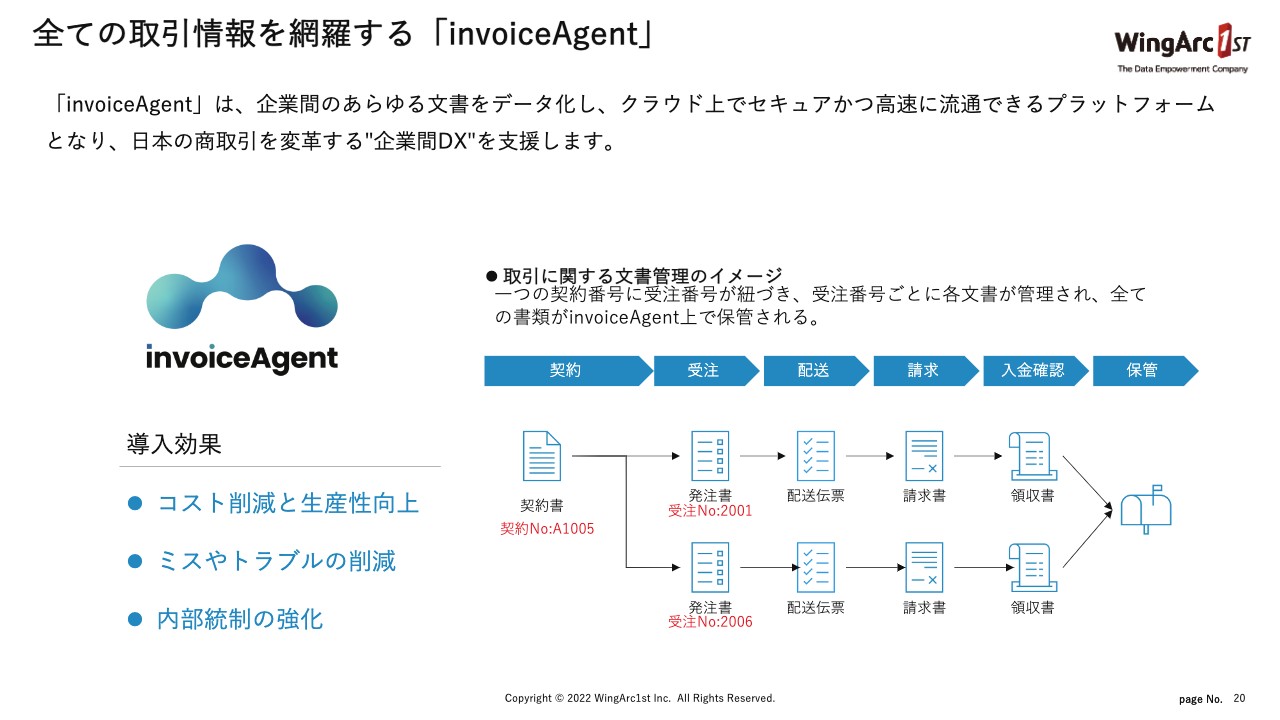

全ての取引情報を網羅する「invoiceAgent」

我々は「invoiceAgent」というサービスを昨年投入しています。

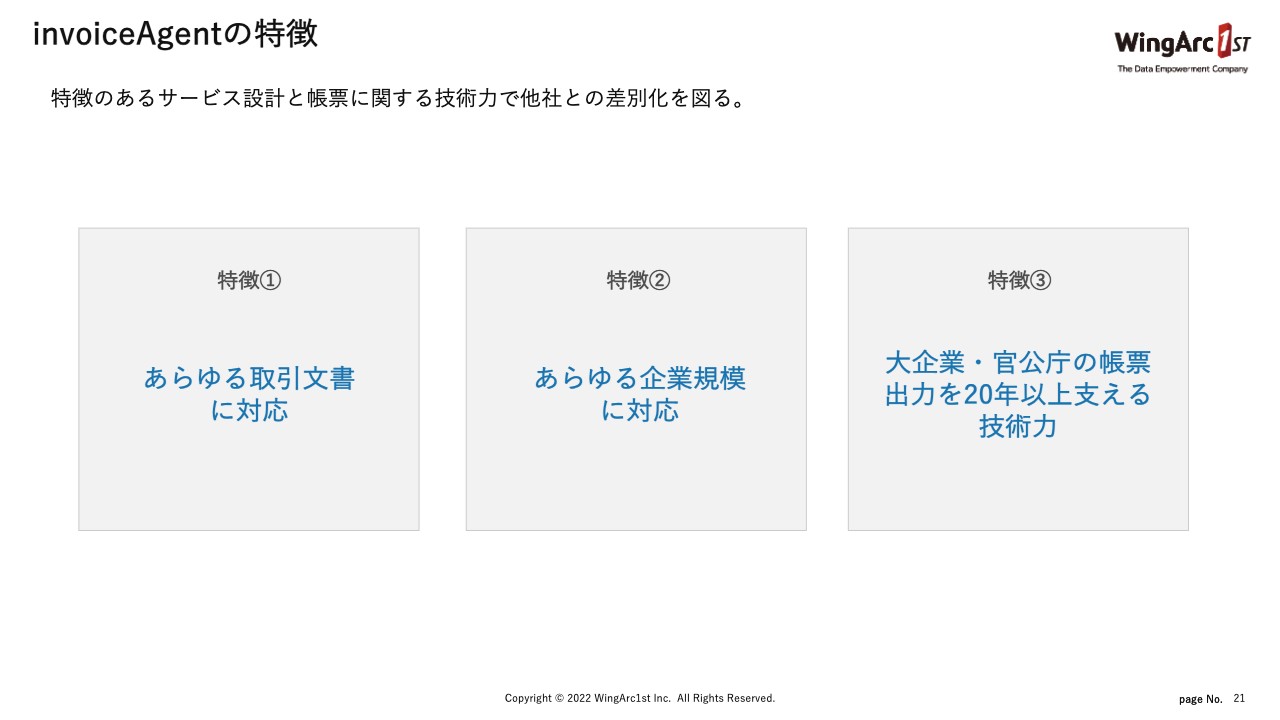

invoiceAgentの特徴

「invoiceAgent」の特徴は、あらゆる取引文書に対応し、どのような企業規模でも使えることです。世の中には、中小企業をターゲットとした類似のサービスを提供している企業が多く存在していますが、当社は大企業から中小企業まで使えるモデルを提供していきます。

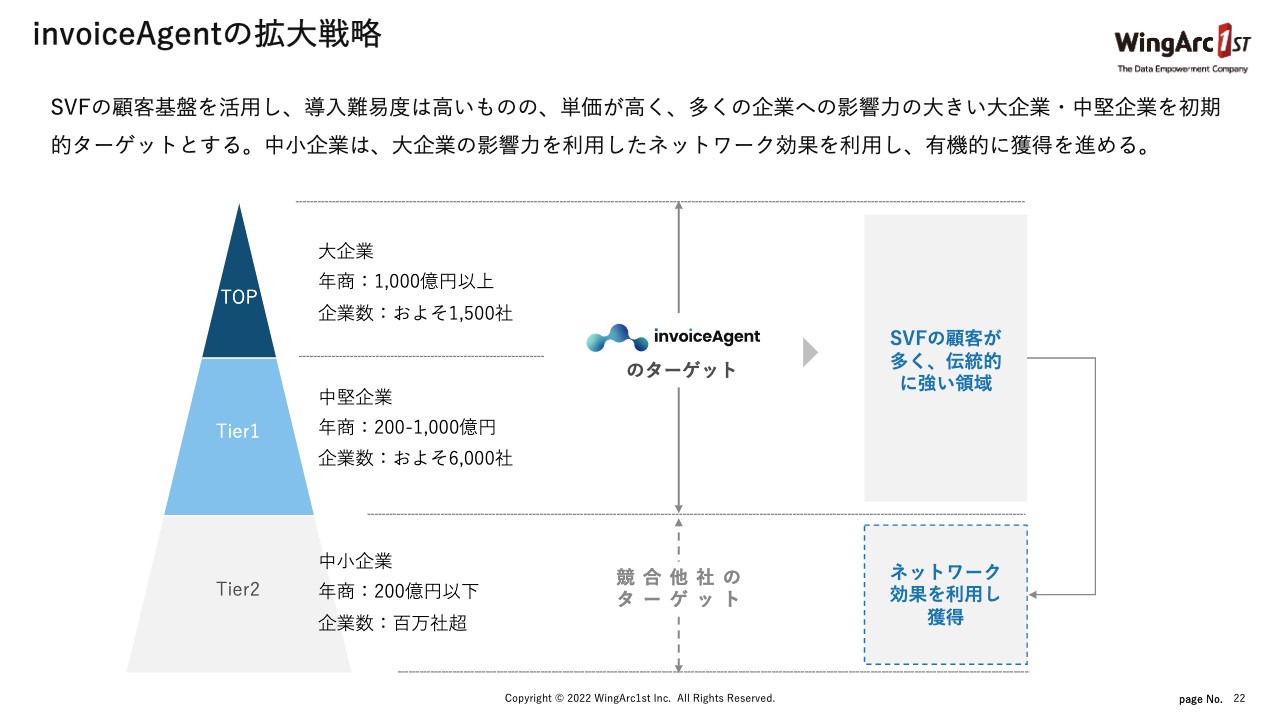

我々は大企業や官公庁のミッションクリティカルな業務を20年以上支え続けた技術力を持っています。invoiceAgentの戦略としては、大企業および中堅企業を第1ターゲットにします。

invoiceAgentの拡大戦略

大企業セグメントでは、すでに大半が既存のお客さまですが、そのお客さまに対して「invoiceAgent」を提供していきます。大企業や中堅企業は、多くの中小企業と取引しているため、そのネットワーク効果を利用し、まず我々のサービスを利用していただこうと考えています。

この時点では単なる利用者ですが、いずれはその利用者をお客さまに変えていくことが、他社とは少し違った、我々の強みを活かした戦い方になります。

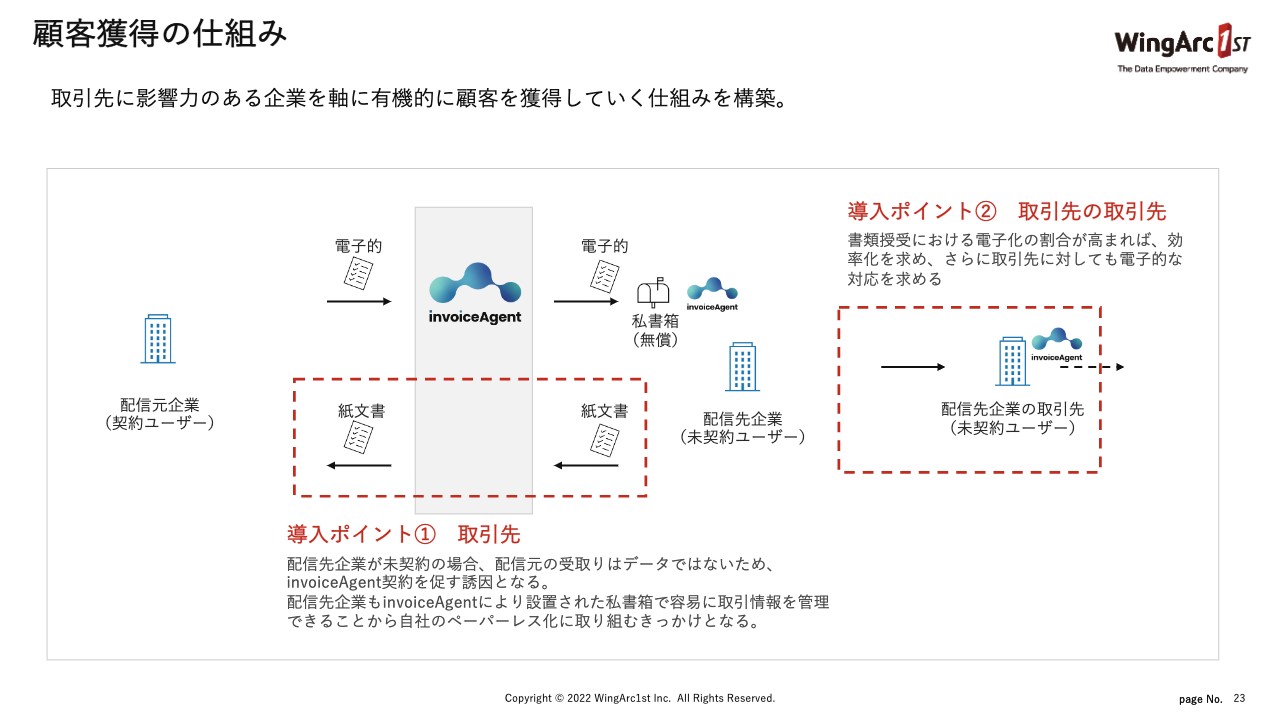

顧客獲得の仕組み

顧客獲得の仕組みの図を記載しています。取引先に対して、契約元のユーザーはさまざまな書類を配信しますが、配信を受ける側にも「invoiceAgent」を利用していただき、さらにその取引先企業にも書類を配信していただくことで、「取引先の取引先」も次々とお客さまにしていくモデルです。

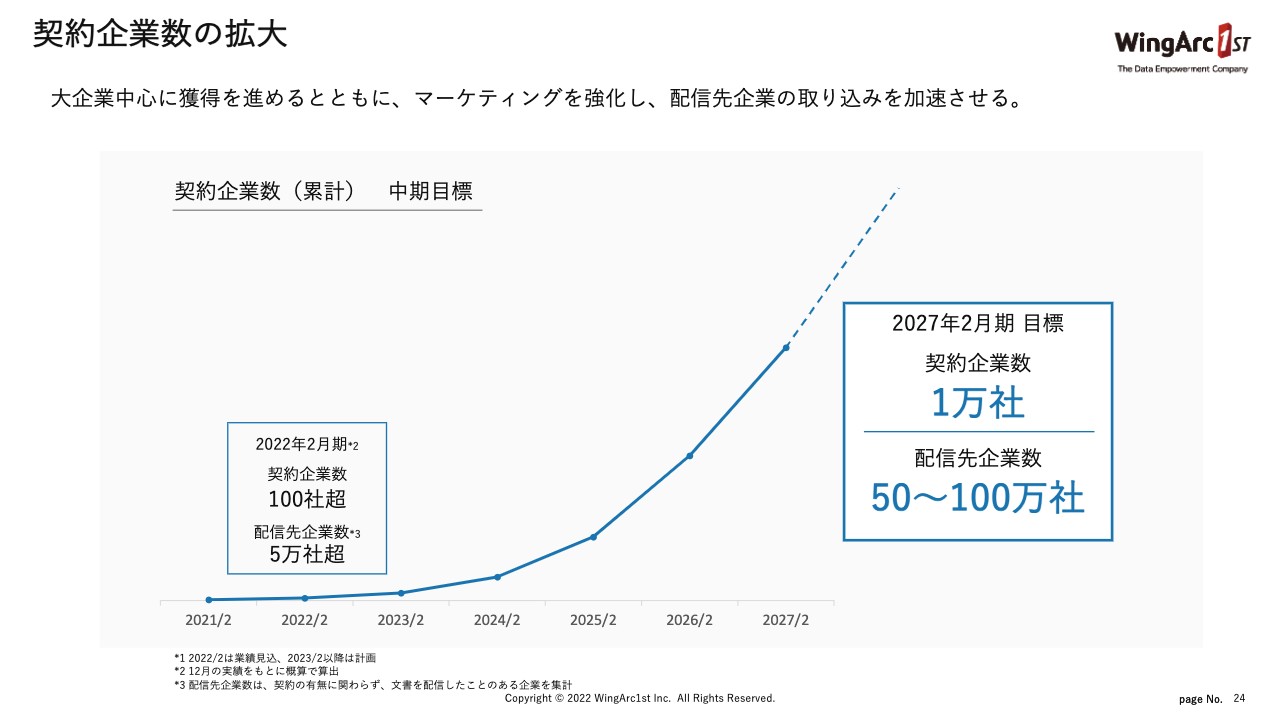

契約企業数の拡大

具体的にどのくらいの契約企業数を目指しているのか、ご説明します。今年度末で契約企業数は約100社を超える見込みであり、この100社が5万社以上の企業に帳票を届けています。

2027年2月期には、契約企業数1万社を目標にしており、1万社に利用いただくと、配信先企業数は50万社から100万社まで拡大します。契約企業を増やすことでより高い成長カーブを描き、400万社をターゲットとしてしっかりと市場を取っていきたいと考えています。

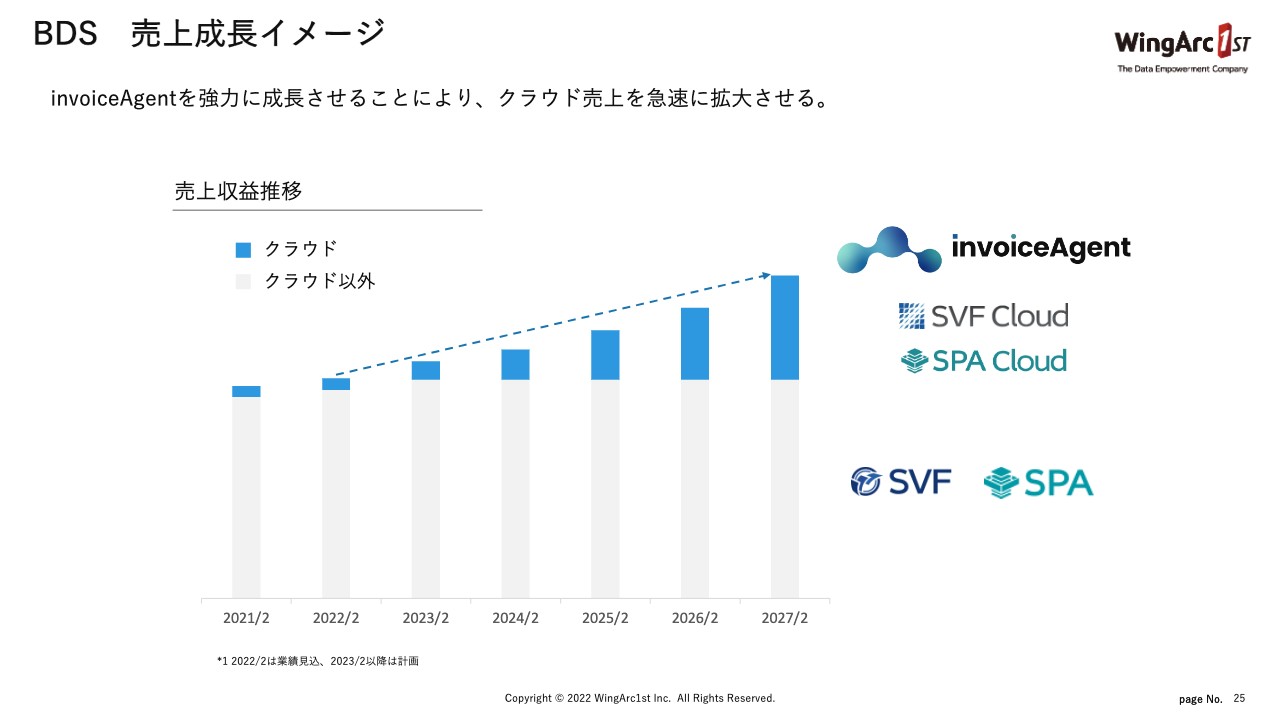

BDS 売上成長イメージ

売上のイメージはスライドに記載のグラフのとおりで、ソフトウェアの非常に安定的なビジネスモデルの上に、新たなクラウドの領域をどんどん伸ばしていくという成長のイメージです。

DEの市場環境

これまでのDEの主戦場は、BI市場でした。しかし、新規ベンダーの参入に加え、近接領域からの参入も増えています。DXが加速する中で競争が激化していると我々も感じています。

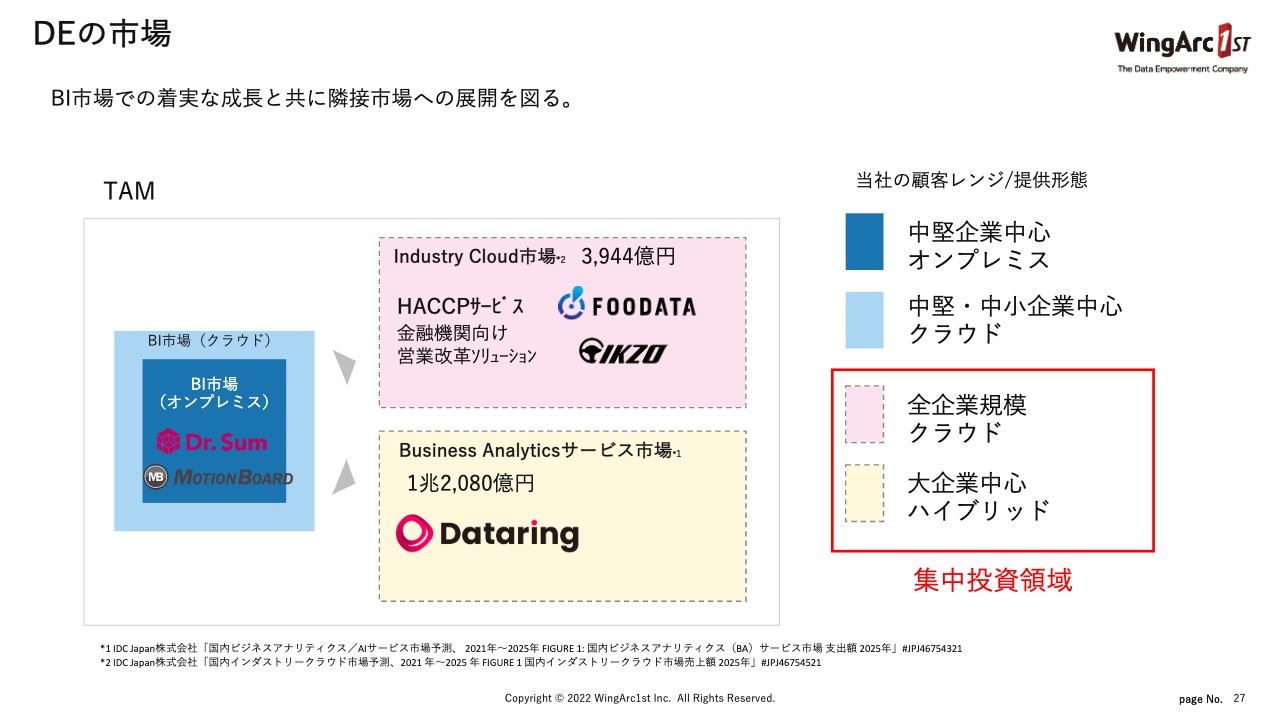

DEの市場

今までのBI市場におけるソフトウェアやクラウドだけではなく、今後、我々が広げていく領域の1つがIndustry Cloud市場という、各業種・業界向けのサービスです。我々はこの領域をすでに手掛けており、今後さらに展開していきます。

もう1つは大企業を中心としたBusiness Analyticsサービス市場で、この2つの領域に集中的に投資して伸ばしていこうと思っています。

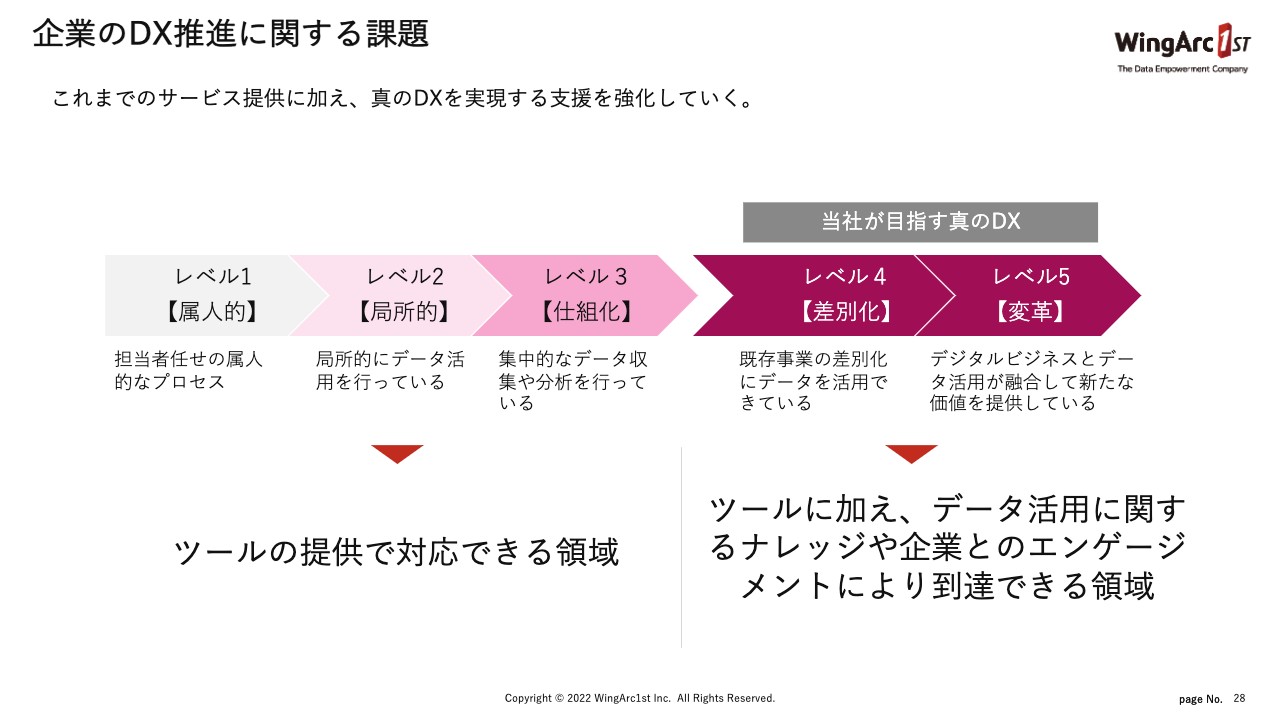

企業のDX推進に関する課題

企業のDX推進に関してですが、レベル3くらいまでの領域が、ほとんどの企業で行われています。いわゆるツールを提供しますので「うまく使ってください」という領域です。

しかし、お客さまはただツールを使いたいわけではなく、ツールで集めたデータにより今までの事業をより強化・差別化していき、企業自体を変革したいと考えています。

本当はこの領域まで行いたいのですが、ナレッジがなかったり、方法がわからない方が多くいます。我々はこの真のDXを提供していきます。

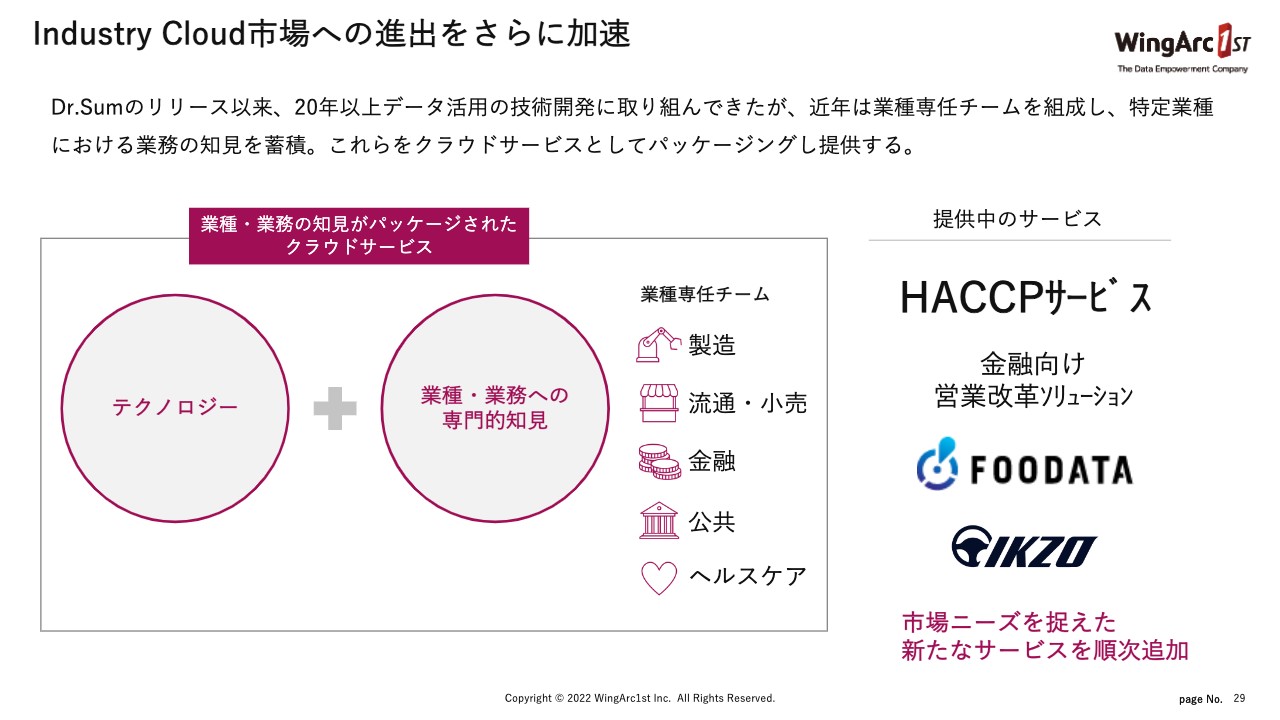

Industry Cloud市場への進出をさらに加速

なぜ我々がこの真のDXを提供出来るかですが、これまでデータ活用に関するソリューションを提供する中で、今まで多くのお客さまからフィードバックを得て、業種、業務への知見を蓄積してきました。また、そのための専門チームを作っています。

現在、彼らとともに、市場ニーズを捉えたさまざまなサービスをハイスピードで出しているところです。

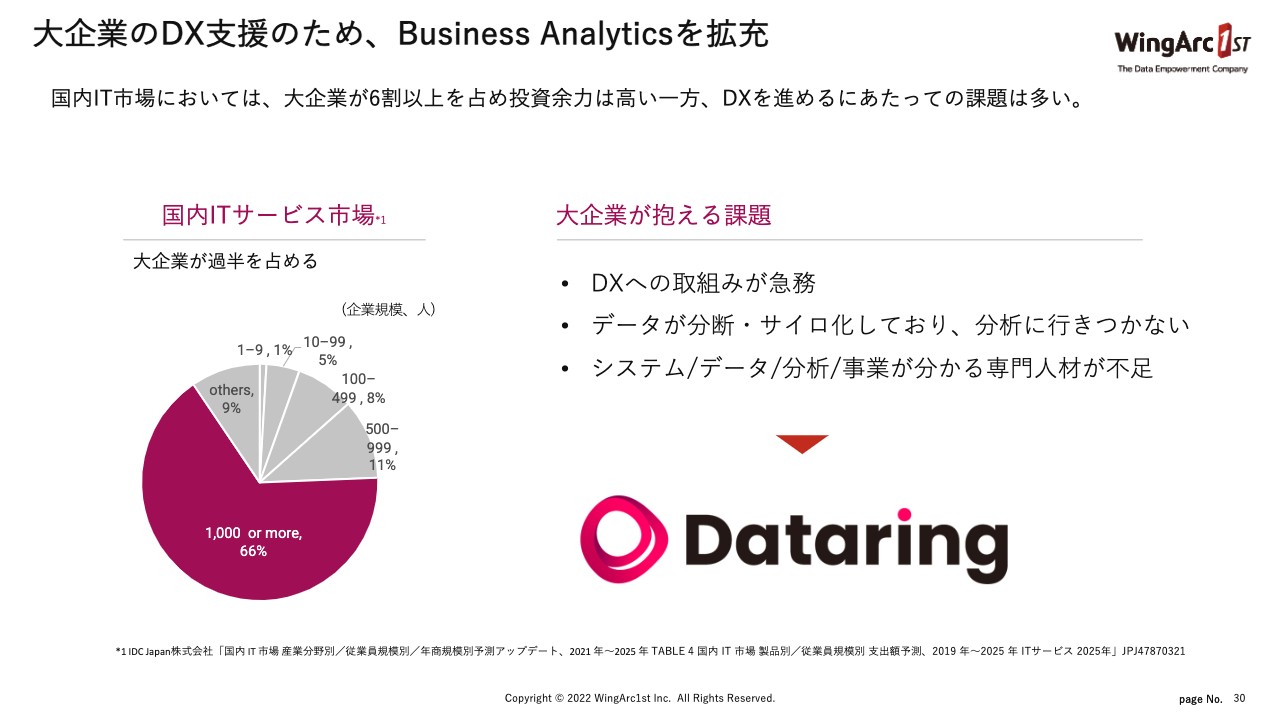

大企業のDX支援のため、Business Analyticsを拡充

国内ITサービス市場は、企業規模が1,000名を超える大企業が全体の66パーセントを占めています。この大企業が抱える課題を解決するための仕組みとして、我々は「Dataring」というサービスを提供しています。

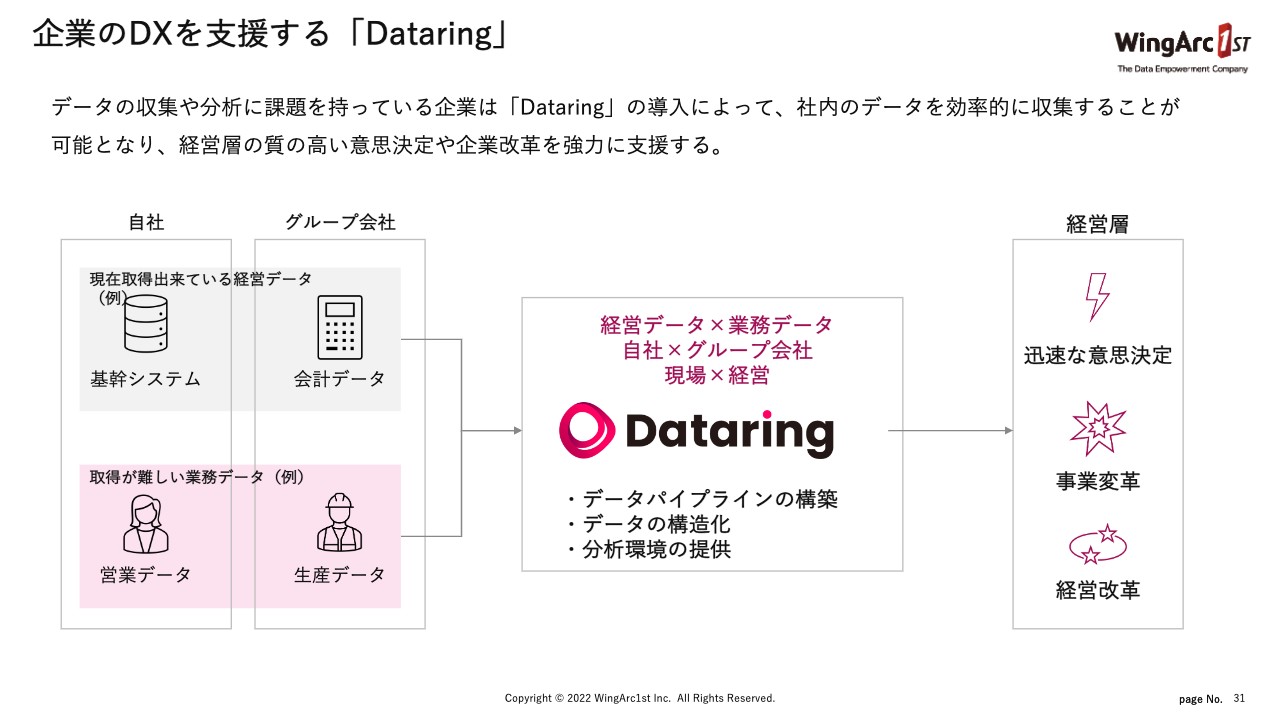

企業のDXを支援する「Dataring」

大企業はグループ会社や部門が非常に多いため、データを効果的に扱わない限り、実際には経営に活かせないという課題を持っています。

「Dataring」というサービスでは、データを集めて統合化していくデータのプレパレーションと呼ばれる領域と、実際にそのデータを見てどのように意思決定していくのかというデータ活用の領域があります。

この両方を組み合わせた仕組みとして、当社の製品・サービスにも全部組み込んだかたちで、トータルサービスとして提供していきます。このようにして、大企業が抱えるDXの課題を解決するのが目的です。

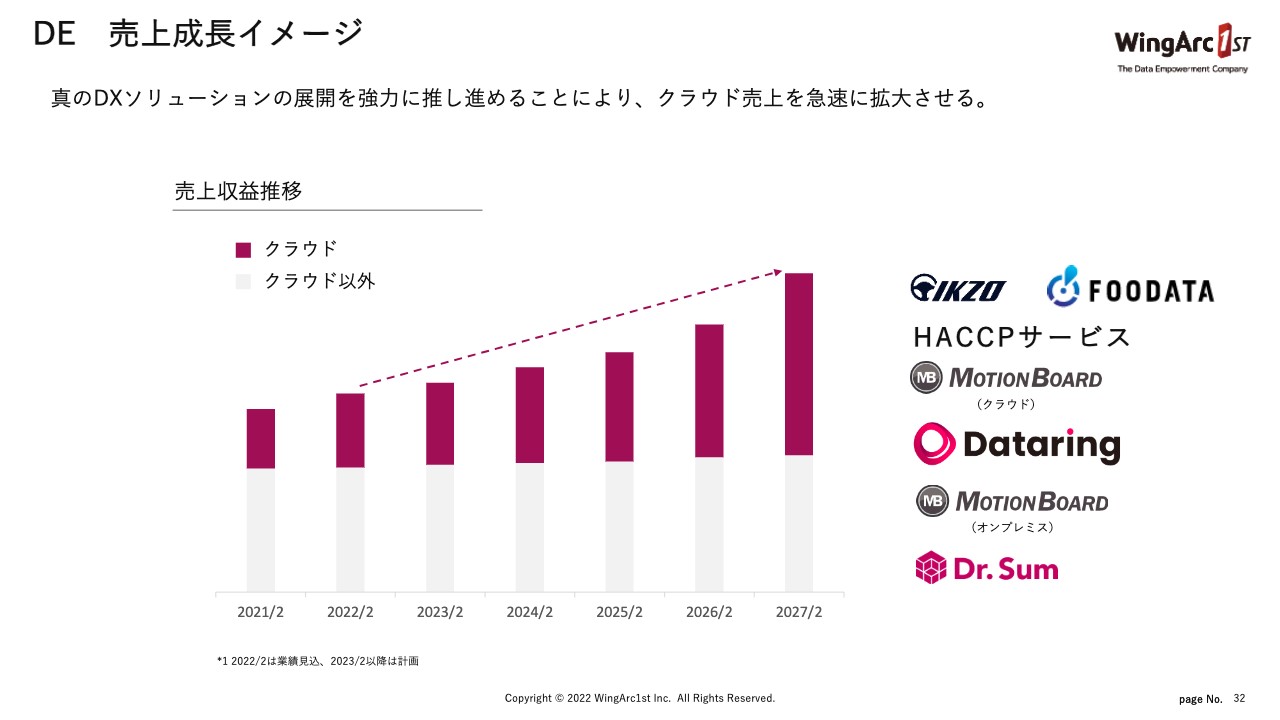

DE 売上成長イメージ

DEの売上成長イメージについてご説明します。現時点でも、クラウドの売上がそれなりに多いのがDEの特徴ですが、今後、さらにクラウドの領域が増えていくことを見込んでいます。最終的にはクラウドの売上のほうが、オンプレミスを凌駕すると考えています。

最後にキャピタル・アロケーションと株主還元について、CFOの藤本からご説明します。

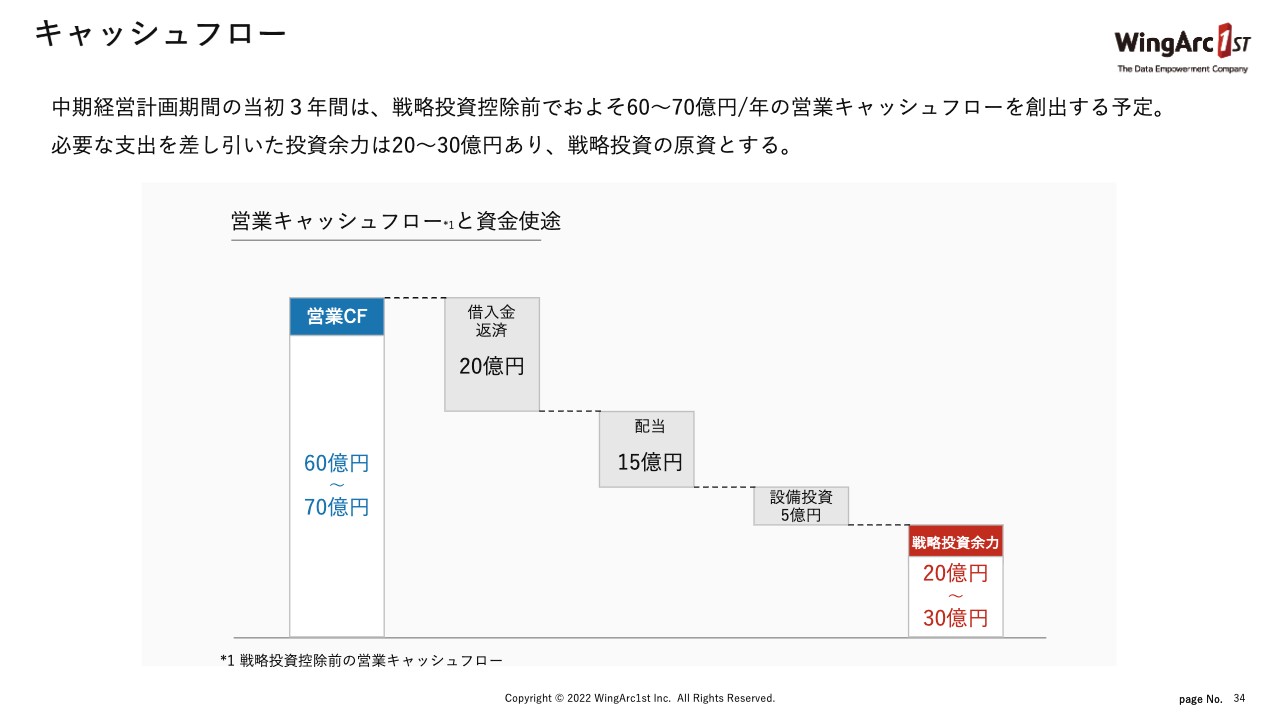

キャッシュフロー

藤本泰輔氏(以下、藤本):スライドにも記載していますが、IPO時からご説明しているとおり、我々はキャッシュ・フローの創出力が非常に強い会社であると思っています。

今後の3年間も、毎年60億円から70億円くらいの営業キャッシュ・フローが創出できると見ています。その中から借入金の返済や配当等を支出しても、スライドの右側に記載しているとおり、20億円から30億円の投資余力があります。

先ほどご説明した投資に関しても、新たに調達して、ということではなく、我々が生み出すキャッシュ・フローの中から、戦略投資を行っていく方針です。

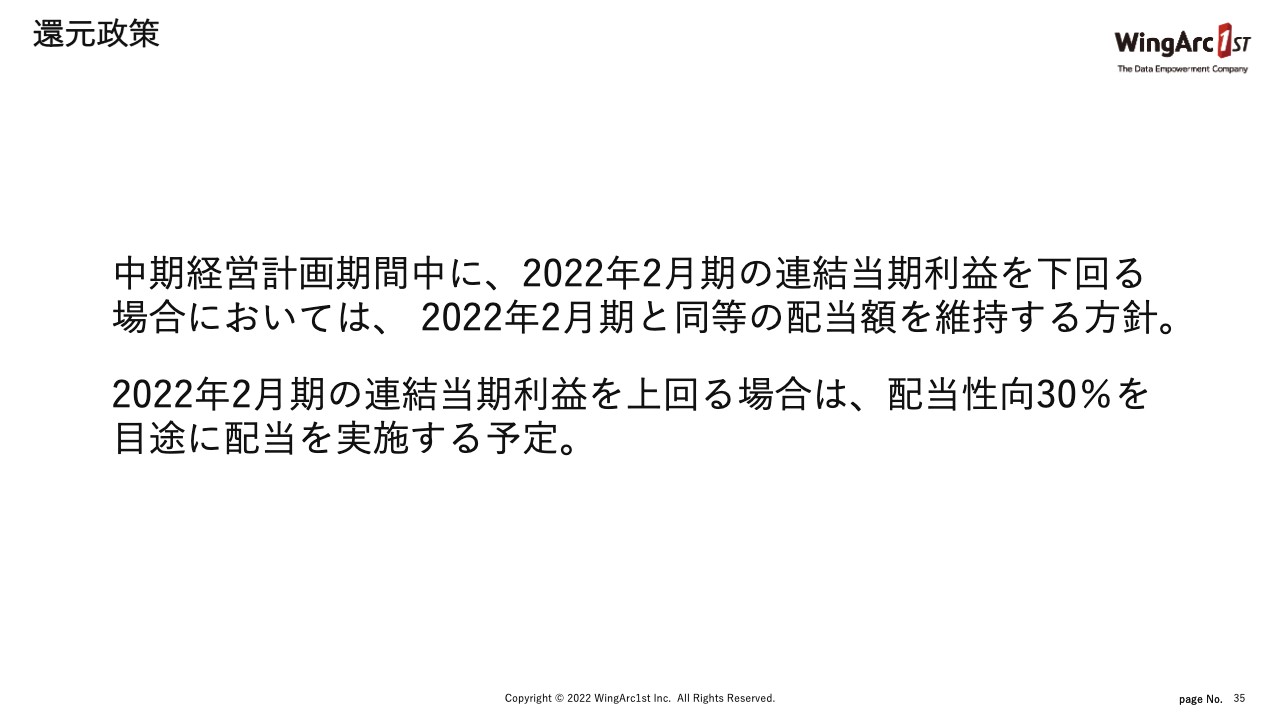

還元政策

株主還元の方針についても大きく変更していません。もともと配当性向30パーセントと掲げていますが、この中計において投資等々を行うことで、中計期間中に2022年2月期の当期利益を下回る場合でも、2022年2月期決算に対して実施する配当額を維持する方針です。

2022年2月期の利益を上回る場合は、当然、配当性向30パーセントで株主還元する方針です。IPOの時からお伝えしているとおり、我々は成長とともに株主還元を重要視しているため、あらためてこのような方針を打ち出しています。

田中:ご説明は以上です。現在、我々は非常によい環境にいると思っています。本当に追い風が吹いています。このチャンスを活かし、株主のみなさまに対しても価値をしっかりと届けられるよう、全力で取り組んでいきたいと思います。

今回ご説明した方針にあるとおり、投資もしっかり行い、さらなる成長を実現します。みなさまに、ぜひ期待いただければと思います。ご清聴ありがとうございました。

質疑応答:traevoへの出資計画について

質問者1:traevoについてですが、直近設立されたばかりの売上等がほとんどない会社にもかかわらず、61パーセントの持分を1.2億円で取得するのは、バリュエーション面でかなりストレッチされた出資なのではないかという印象を受けています。(1)このバリュエーションをサポートするのは何か、という観点で、どのような事業計画をこのビジネスに持っていますか? むしろ、短期的には赤字と思いますが、FY23/2期からは連結によって、traevoが利益率に食い込むかたちになるのでしょうか? (2)残り40パーセント程度の持分は誰が保有していますか?

藤本:まず2番目のご質問からお答えします。traevoへの出資についてですが、当社が最大6割程度で残り4割程度がtraevoを設立した運輸デジタルビジネス協議会(TDBC)の会員企業の一部が出資する予定です。

協議会には運輸事業者、運輸関係者による加盟者が相当数入っていますが、今回我々以外の出資者としては、TDBCに加盟している運輸事業社、運輸事業に関連する会社となります。

初期的にはこのTBDCに参加している企業が顧客となることが想定されています。したがって、すでに顧客は見えており、ビジネスモデルは完成しているため、ある程度固い事業計画に基づき今回の出資を決定しています。

「当面は赤字では?」という話がありましたが、ある程度顧客が見えており、近い将来の黒字化を想定しています。そのような状況のため、今回のJV出資を決定しています。

質疑応答:実績および通期計画について

質問者2:3つご質問します。まず、実績および計画についてです。第3四半期はBDS、DEともに進捗率はよかったと思いますが、社内計画対比ではどのくらいだったのでしょうか? 売上・利益とともに教えていただきたいです。

あわせて、今回会社の通期計画を変えていませんが、第4四半期の売上・利益計画を見るとかなり保守的な前提になっているため、何かのリスクを第4四半期に抱えているのか、このあたりを教えていただければと思います。

藤本:第3四半期は非常によいかたちで着地しています。若干の上振れとなっていますが、計画どおりの進捗だと考えています。

通期予想に関しては修正していませんが、先ほど田中からお伝えしたとおり、第3四半期において売上・利益ともに進捗率は75パーセント以上を超えているため、通期の計画達成には自信を持っており、あとは計画をどれだけ上回って着地できるかという状況です。特に第4四半期に何かあるというわけではありません。

質疑応答:電子帳簿保存法について

質問者2:2つ目は電子帳簿保存法についてです。1月からこの法律が施行されていますが、移行期間が2022年だけではなく2023年までと、猶予期間が2年間に延長されています。これによる影響はどのようになるのでしょうか?

足元ではかなり需要があるため、引き合いとしては強いと思いますが、猶予期間が延びたことによってなだらかな需要になるのか、そのあたりのコメントをいただければと思います。

田中:おっしゃるとおり、電子帳簿保存法が1月から施行されるということで、どの企業も待ったなしの状況で進んでおり、当社も非常に多くのリードを抱えています。これに対し猶予が2年間認められることにより、慌てて導入することなく「もう少ししっかりと考えて入れさせてほしい」といった案件が実際に存在しています。

これは「案件がなくなった」ということではなく、「タイミングを図る」ということになりますが、実は我々からすると非常に追い風だと思っています。当社以外のサービスも含めて、あまりにも急いだゆえによく検討せずに導入しようとしていたお客さまがストップすることになり、そこで、しっかりと組み込んでいきましょうと提案できます。

さらに、2023年にはインボイス制度も導入されるため、それもあわせて同時に行ったほうがより効果的であるという流れになり、一部では案件の大型化も検討されています。

昨年はあまりにも需要が多く、当社としても受けられない状況であったため、それが2年間かけてよりしっかりと案件化させながら刈り取っていけるようになることは、業績に対してプラスの方向に向いていると思っています。

質疑応答:中計について

質問者2:中計についてです。2027年2月期の決算において売上収益が320億円、調整後EBITDAが120億円となっており、調整後EBITDAマージンは37パーセント程度で、今期とあまり変わらない水準を想定されているかと思います。ご説明の中でも、利益率は少し下がる時期があるとのことでしたので、利益率のカーブが2027年2月期にかけてどのように回復していくのかをお聞きしたいです。

また、利益額、調整後EBITDAの額について、先ほど株主還元の中でも少し触れてはいましたが、利益額が下がる時期があるのか、あるいは利益額は横ばい程度を見込めそうなのか、2027年2月期にかけて利益額・利益率のイメージを教えていただければと思います。

藤本:おっしゃるとおり、中計の最終年度において、調整後EBITDAマージンは37パーセント強が我々のターゲットになっています。利益額・利益率に関しては、来年、再来年は戦略投資を実施するため、利益額・利益率ともに若干下がることを想定しています。

ただし、その後、中計期間の最終年度にかけて投資の効果が出てくると想定しているため、利益率は回復し、クラウドがスケールするとレバレッジが効き、収益性も上がります。

IPOの時からずっとお伝えしてきたとおり、我々としては30パーセント台後半の利益率を目指しながら、その中で生まれる利益やキャッシュ・フローで新たに投資しつつ成長していくというモデルを想定しています。

そのため、今回5ヶ年で切っていますが、2027年2月期以降もクラウドが成長することによって、売上の成長角度もさらに上がります。今後リカーリングが75パーセントを占めることに関しては、その後のARRもより大きくなると考え、今回このような意思決定を行っています。5ヶ年においてはそのような傾向ですが、さらにその先に大きい利益を生み出すようなモデルを作るということが、今回の主眼になっています。

質疑応答:中期経営計画の投資方針について

質問者3:コスト投下方針についてのご質問です。3ヶ年の投資方針のお話がありましたが、年次が進んでいくにつれて投資余地が出てくれば、3年後に一段と深掘る選択肢もあり得るのでしょうか? もしくは、やはり5年後のEBITDAの額は変えない硬直的な方針でしょうか?

藤本:あくまでも計画としての投資額ですので、硬直的に運用するという話ではありません。この投資によって、例えば2年後、3年後にさらなる成長が見えてくれば、追加投資を行ってさらに大きな成長を目指す可能性もあります。

あるいは、一定程度の投資をした後に想定された成長が見えてくれば、次の年度で金額を調整をすることもあると思います。そのため、硬直的に運用するというよりは、その時の状況に応じて投資額を検討したいと考えています。

質疑応答:投資による営業利益への影響について

質問者4:中期経営計画の中で年間約20億円の投資を3ヶ年行うとのことですが、御社の今年の営業利益60億円をベースに考えると、投資によって営業利益が40億円になる年も出てくるかもしれないと捉えてよいのでしょうか?

藤本:実際には売上の成長も見込んでいます。投資方針としてはオーガニックな費用に上乗せして投資するため、現時点では明示的な金額はお伝えしにくいのですが、イメージとしてはおっしゃるとおりです。

質疑応答:売上成長イメージについて

質問者4:売上収益は毎年10パーセントずつ成長するイメージでよいのでしょうか? それとも、4年後あたりから急カーブを描いて成長するようなこともあるのでしょうか?

藤本:お伝えしたとおり、大きく伸ばしていくのはクラウドビジネスですので、来年からすぐに成長率が10パーセントを超えるわけではないと思っています。おそらく2年後、3年後から売上成長率が大きくなり、最終的に全体のCAGRは10パーセントから11パーセントになる見込みです。売上成長率は徐々に高くなるということです。

質疑応答:投資に関する人員面について

質問者4:御社がPEファンドに保有されていた時は自由に投資できなかったかもしれないと考えると、投資経験が少ない中で、今回の投資は上手くいくのだろうかと思ってしまいます。御社には優秀なエンジニアは多いですが、投資に関する人員面の不安は特にありませんか?

藤本:今回の投資において、営業力・開発力の強化という意味では人員の強化は大きなテーマになっています。当社ではエンジニアに関しては厳選した人財を採用しています。営業に関しても、営業力・人員強化は喫緊の課題だと思っています。今回の投資方針の中でもそれなりの人員強化は計画していますが、投資をいきなり大きく増やして効果が出ないということにならないようにコントロールしながら実効性を高め、投資していきたいと考えています。

質疑応答:投資の中身と意図について

質問者5:年間約18億円の投資戦略によって利益を下押しする恐れがあるとのことでしたが、投資の中心になるのは人員強化でしょうか? クラウドへシフトするのであれば、人への投資はそこまで必要ないことも考えると、オペレーティングレバレッジが効くのか疑問に思っています。投資の中身と、このタイミングでの大型投資の必要性について、もう少しお聞かせください。

藤本:Sales&Marketingという領域では、営業力強化のため案件対応人員の増強が1つあります。もう1つはスライドに記載のとおり、セミナー等のマーケティング施策です。我々はこれまでもイベントにより案件を創出してきました。今回においてもそれらによるさらなるリード獲得を狙っています。

開発は、日々製品の進化にスピード感を持って取り組んでいかないといけないと考えています。新しいサービスの機能強化には、プロパーのエンジニアが必要だと思っており、こちらも人員強化を想定しています。

一方で、一定程度はプロパーで行えるところはあるものの、外注も上手く使いレバレッジをかけながら投資効果を図っていきます。開発の12億円がすべて人員というわけではなく、外注もうまく使った開発強化を想定しており、営業力および開発人員強化を目的に採用を進めていきます。

残りのブランディングやSales&Marketingはスライドに記載しているとおりで、ある意味一過性の費用といえます。

質疑応答:マーケティングコストについて

質問者6:今回発表になった投資金額55億円(約年18億円)については、今期広告・人員・ブランディング・開発費等にかけた費用を巡航速度とした場合の追加分という理解でよいでしょうか?

藤本:もともと我々のマーケティングコストは、それほど大きくないのですが、今回は追加の支出となります。

毎年コストをかけてはいますが、今回の戦略投資では追加で行うため、効果を見ながら調整することは可能だと思っています。

質疑応答:人員の手当、投資について

質問者7:クラウドシフトという中長期の方針はわかりましたが、電子帳簿保存法の2年間の猶予期間もチャンスです。こちらに対する人員の手当てや投資は、戦略投資とは別枠で用意するのでしょうか?

入り繰りと言いますか、考え方など、チャンスを逃さないためにどのように対応していくのかと、クラウドシフトとの関係があれば、そちらもご説明をお願いします。

田中:電子帳簿保存法の2年の猶予期間をしっかり刈り取るために、先ほど藤本がお伝えしたとおり、営業人員を増加させて案件をしっかりクローズするところに注力します。

あわせて、来年10月以降にインボイス制度が施行されるため、多くの企業が対応を検討しています。

電子帳簿保存法のみの対応であれば、オンプレミス、クラウドともに現在いくつも大型案件が動いています。我々としては電子帳簿保存法もインボイス制度も、どちらもクラウドベースの仕組みで対応できるようにしています。そのため、オンプレミス、クラウドのハイブリッド型の投資を行っていきます。

これまでの投資でも、このような活動を行ってはいましたが、今回は市場が非常に大きく動いています。これらを一気に刈り取り、早く開発を終わらせたいというところがあります。

逆に言いますと、この2年くらいで注力して一気にスパートをかけ、3年目以降にどんどん刈り取り続けるようなモデルになると考えています。

質問者7:クラウドシフトしていくため、ライセンスサービスの部分は伸び悩むと言いますか、むしろ減っていくことも想定したほうがよいですか?

田中:正しい言い方をすると、大企業の基幹システムがすべてクラウド化にすることは、あまりないと想定しています。クラウドサービスと併用して利用していくというニーズのほうが増えています。

ライセンスに関しては、我々としては大きく増えることは難しいと思ってはいるものの、できるだけ横ばいをキープするという戦略を取りつつ、今はクラウドの需要をしっかり刈り取って、組み合わせて増やしていくことを考えています。

新着ログ

「情報・通信業」のログ