丸和運輸機関、2Qは増収増益で通期業績も上方修正 さらなる成長に向けDXの推進に加え、BCP物流網を強化

2022年3月期第2四半期決算説明会

和佐見勝氏(以下、和佐見):みなさん、こんにちは。株式会社丸和運輸機関代表取締役社長の和佐見勝でございます。2021年11月1日に発表した2022年3月期第2四半期の決算説明会を始めさせていただきます。

目次

内容はスライドにあるとおりです。はじめに今期のハイライトについて私よりご説明したのちに、2022年3月期第2四半期の決算概要と2022年3月期業績予想について専務の藤田よりご説明します。

その後、さらなる事業拡大に向けた施策として、当社の成長戦略、機能戦略について、私よりご説明します。

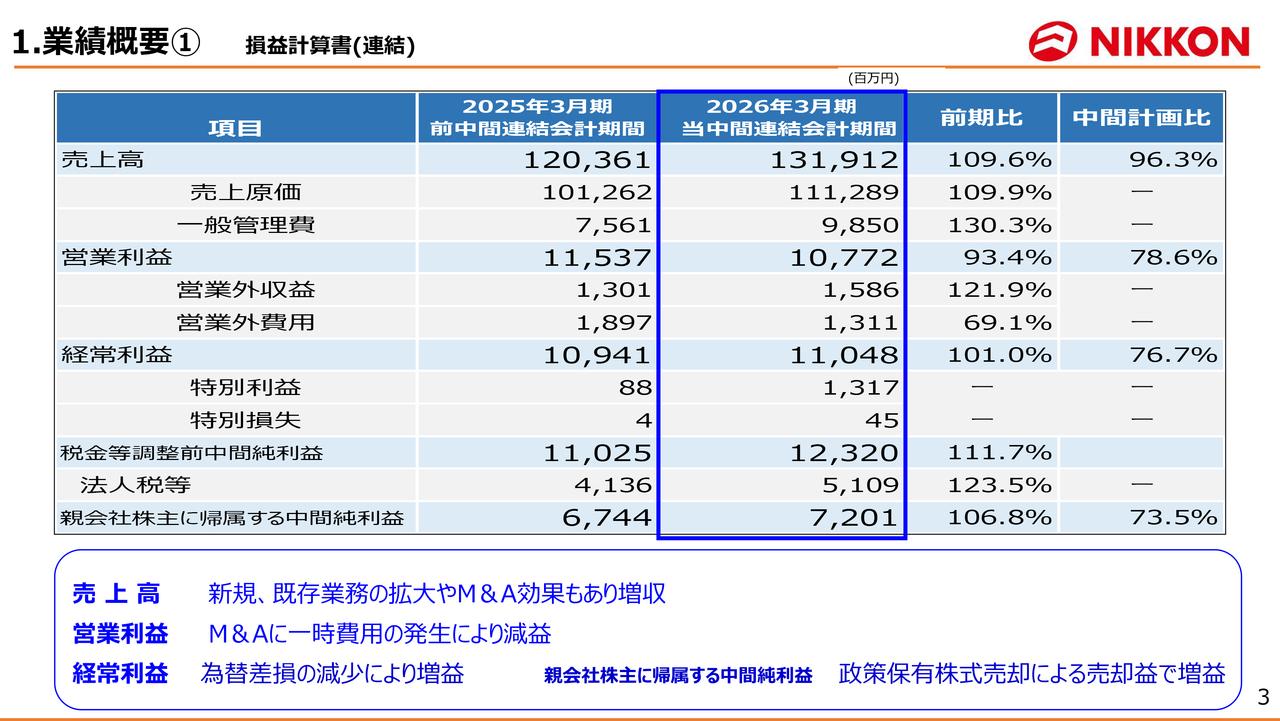

業績のポイント

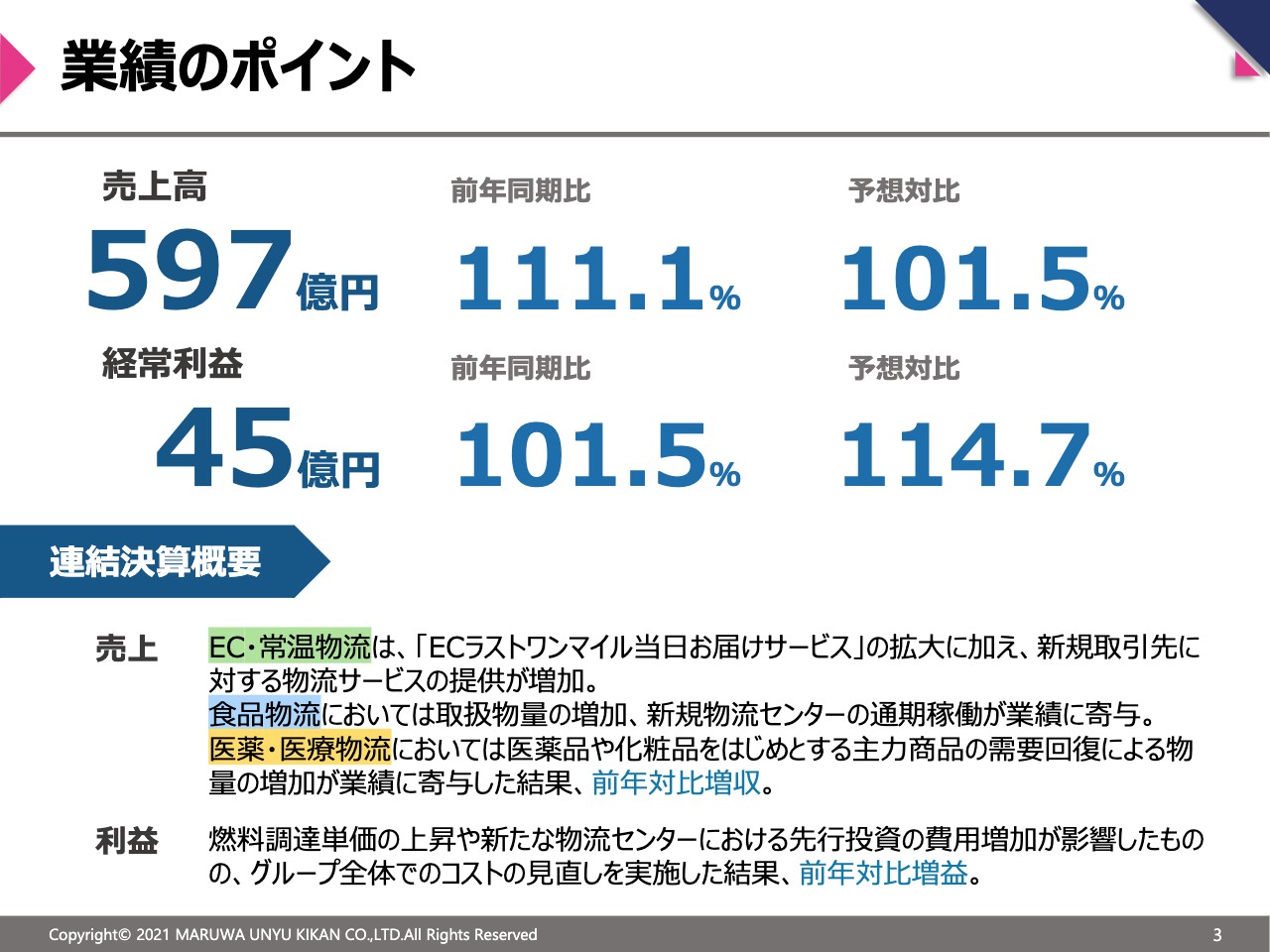

今期のハイライトです。まず、新型コロナウイルス感染拡大の影響として、緊急事態宣言は9月30日をもって解除されましたが、7月、8月は4度目となる宣言発出とまん延防止等重点措置により、低調に推移しました。

主要事業である食品物流、EC物流については感染拡大による特需が沈静化し、前年同期のプラス効果が抑制されました。しかし、新規取引先に対する物流サービス業務を獲得したことにより、売上高は597億4,900万円、前年同期比111.1パーセントの増収となりました。

利益面においては、燃料調達単価の上昇や新たな物流センターにおける先行投資の費用増加が影響したものの、グループ全体でのコストの見直しを実施した結果、経常利益は45億4,400万円、前年同期比101.5パーセントの増益となりました。

トピックス

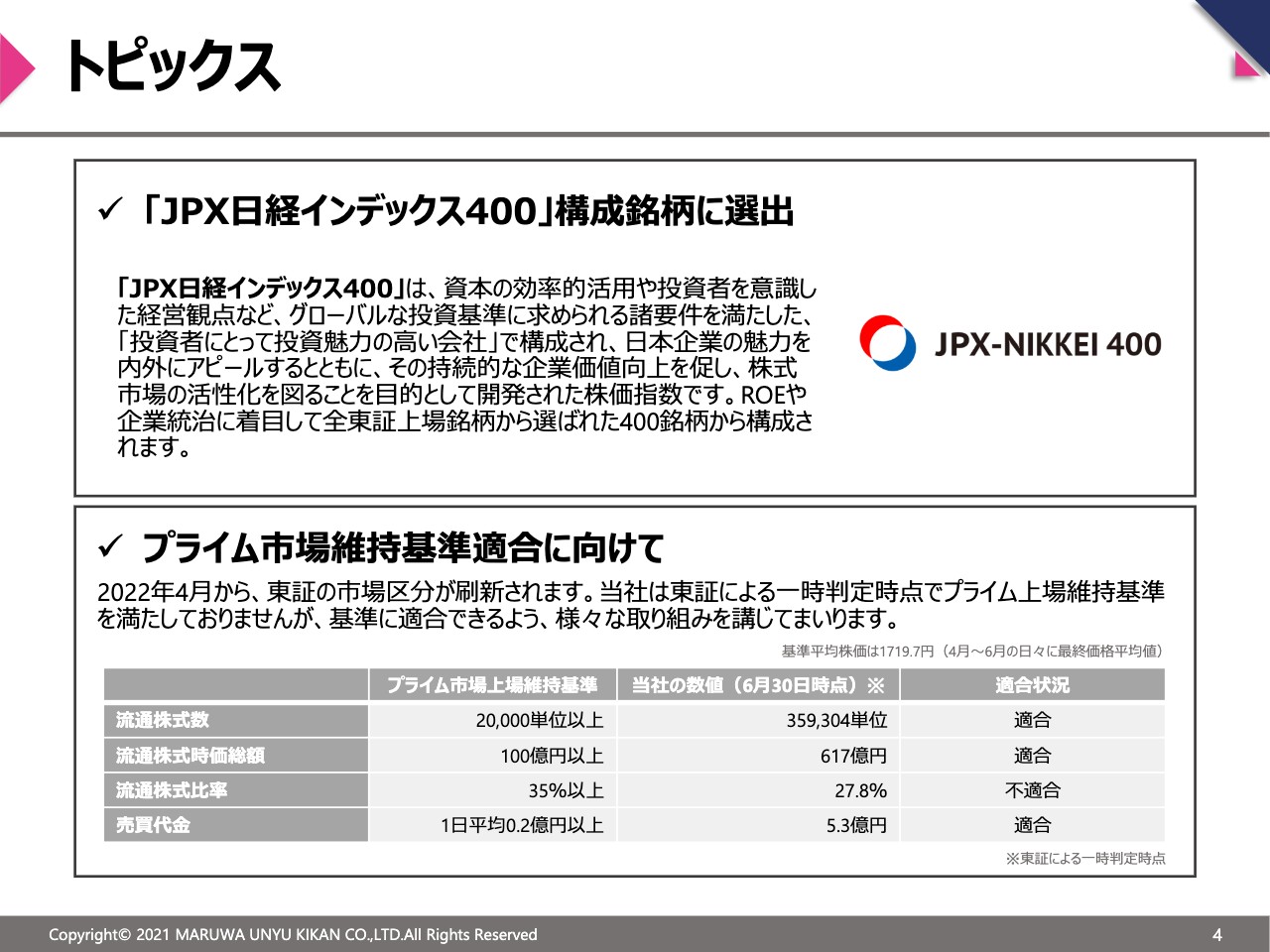

当社は2021年8月より「JPX日経インデックス400」構成銘柄に選出されました。当社の経営についてご評価いただけたものと意気に感じるとともに、より多くのご注目をいただく企業となったことへの責任を受け止め、今後も「投資者にとって投資魅力の高い会社」となるよう、企業価値の向上に努めてまいります。

東京証券取引所の新市場区分におけるプライム市場基準充足への取り組みについてもご説明します。当社は、東京証券取引所が2022年4月より適用する新市場区分において、2021年11月1日に開催した取締役会において、プライム市場を選択することを決議しました。

現時点において、当社はプライム市場の上場維持基準を満たしていませんが、上場維持基準に係る経過措置の適用を受け、プライム市場のすべての基準充足を目指します。なお、プライム市場基準充足への具体的な計画および取り組みについては、「上場維持基準への適合に向けた計画書」を作成し、開示する予定です。

決算概要、業績予想については、藤田より詳しくご説明します。

2022年3月期 第2四半期 実績

藤田勉氏:丸和運輸機関で経営戦略広報IRを担当している藤田でございます。本日は全国の投資家のみなさま、またアナリストのみなさまに、オンラインではございますがご参加いただき、心から厚く御礼申し上げます。2022年3月期第2四半期の決算概要について、私から簡単にご説明します。

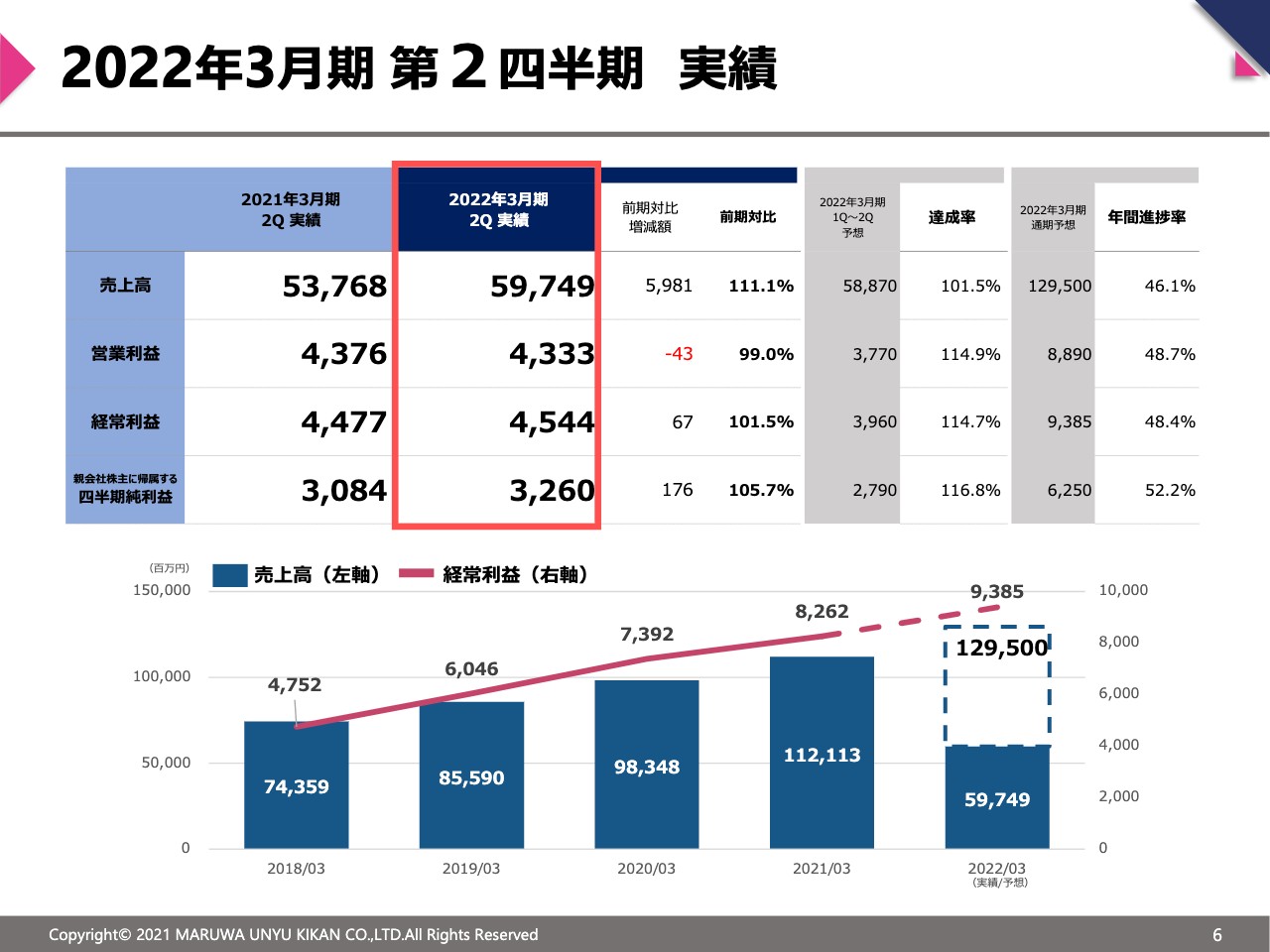

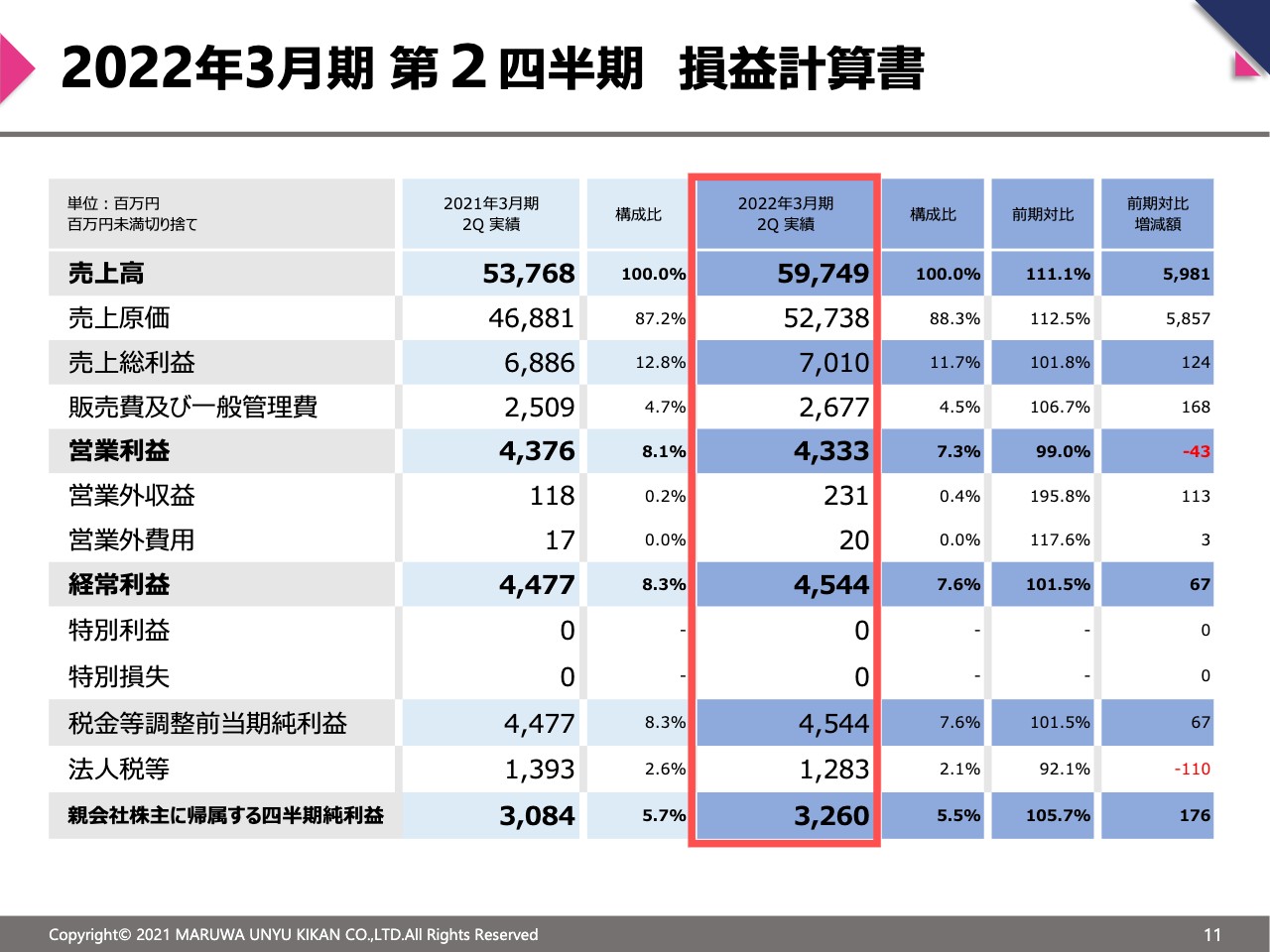

第2四半期は、売上高が597億4,900万円、営業利益が43億3,300万円、経常利益が45億4,400万円、親会社株主に帰属する当期純利益が32億6,000万円です。

売上高は前期対比111.1パーセント、営業利益は前期対比99.0パーセント、経常利益は前期対比101.5パーセント、当期純利益は前期対比105.7パーセントです。

スライドに記載している2021年3月期第2四半期までの業績予想売上高は588億7,000万円、営業利益については37億7,000万円、四半期純利益は27億9,000万円を予定していましたが、達成することができました。

2022年3月期通期予想は、売上高が1,295億円、営業利益が88億9,000万円、経常利益が93億8,500万円、四半期純利益が62億5,000万円です。これは先ほどお伝えしたとおり、上方修正した通期予想です。

スライドのグラフは、2018年3月期から2022年3月期の5年間の数字を棒グラフで表しています。これによると、売上高は平均の伸長率が約15パーセント、より正確には14.9パーセントです。また、経常利益は平均の伸長率が18.7パーセントの増益になっています。

物流事業 EC・常温物流

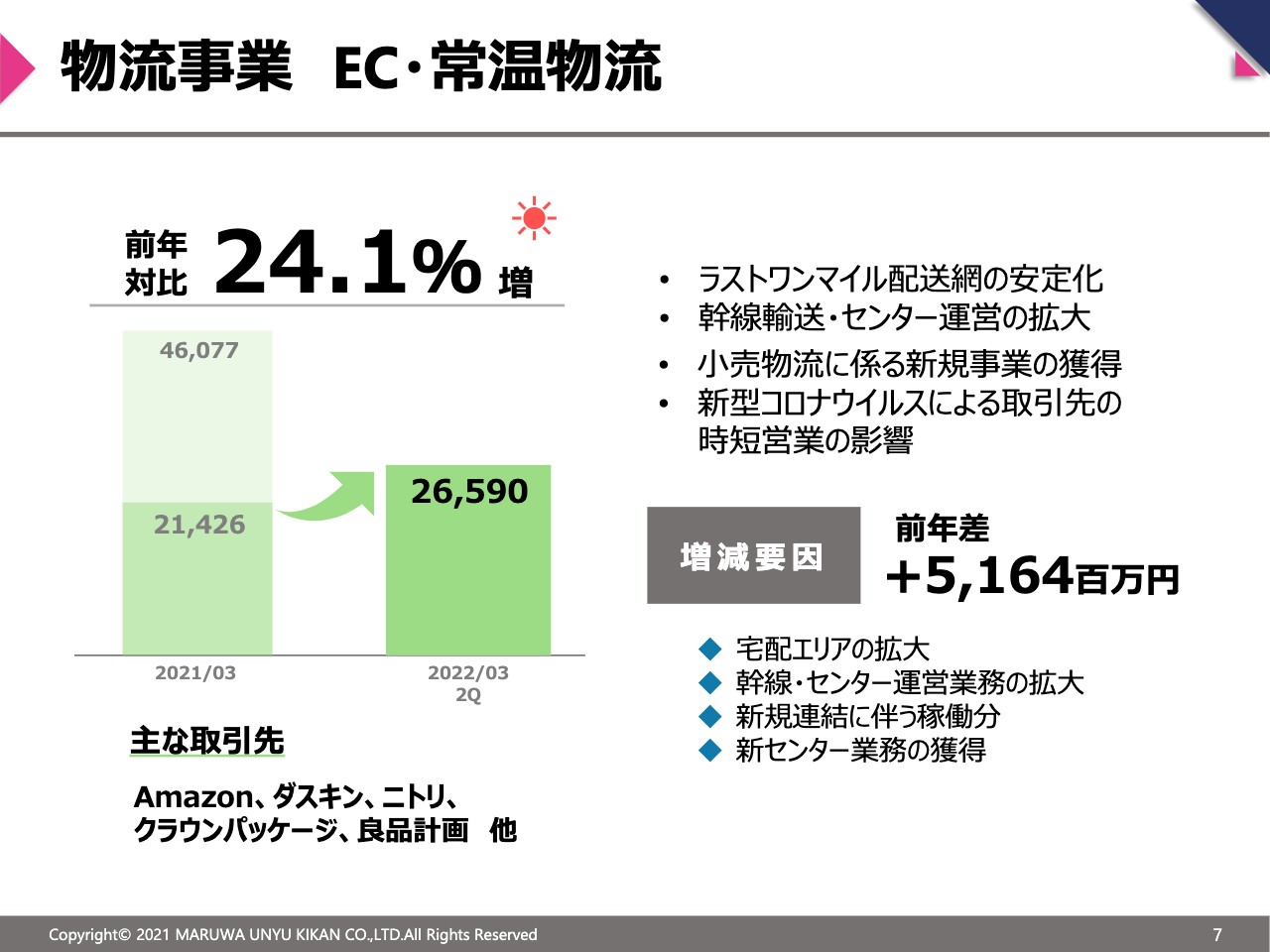

各事業ドメインを具体的に説明します。まず物流事業におけるEC・常温物流は、前年対比24.1パーセント増となっています。

前期の214億2,600万円に対し、今期は265億9,000万円です。前年対比51億6,400万円の増加になっています。

この増減要因は、EC事業における宅配エリア、また、幹線輸送、いわゆるセンター間輸送の拡大です。また、我々はもともと3PLが専門の企業のため、センター運営の事業も着々と拡大しました。これらが寄与し、51億6,400万円と大幅な増収になりました。

物流事業 食品物流

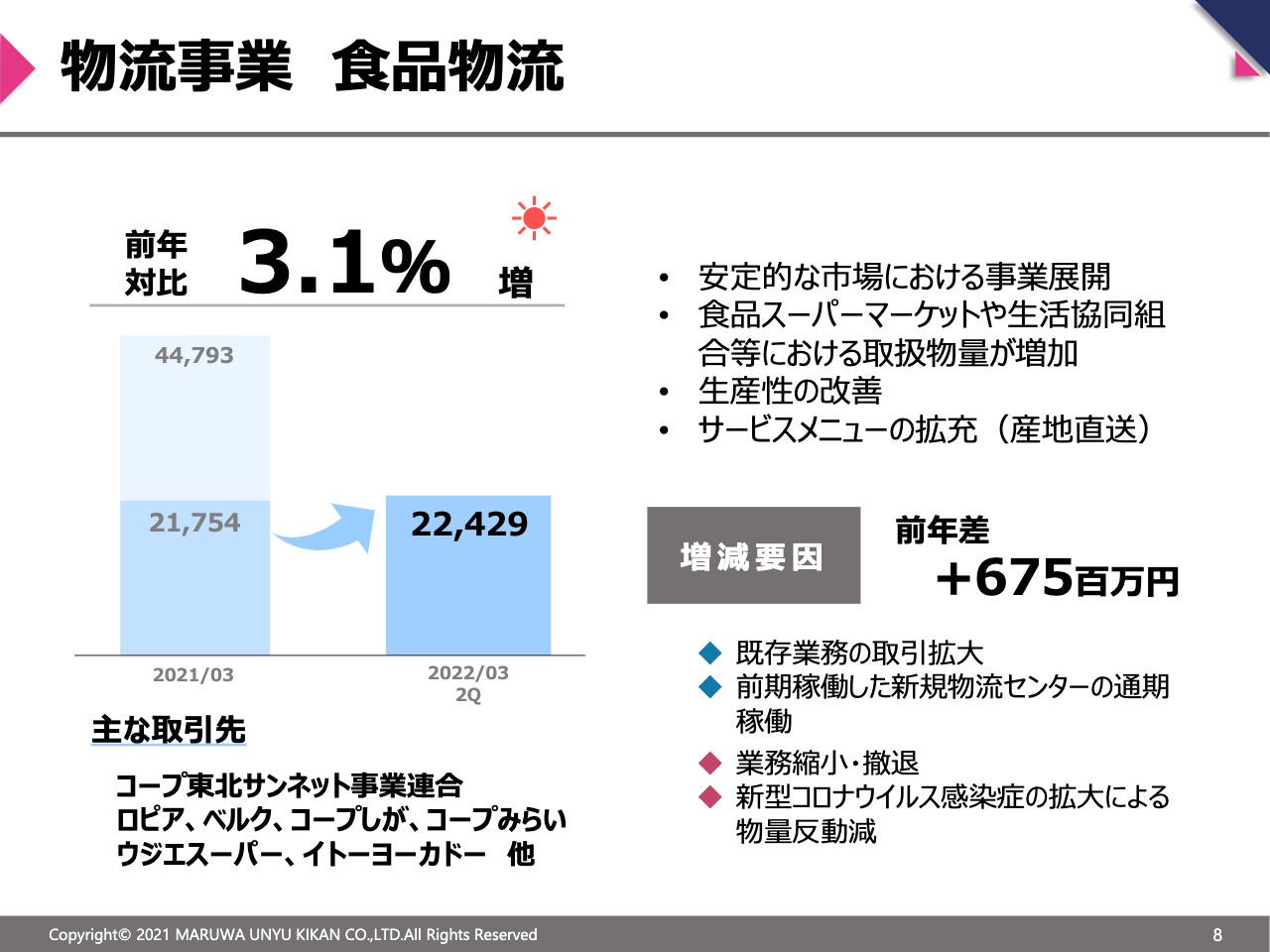

食品物流については、コロナ禍で昨年の決算、特に上半期は、いわゆる巣ごもり消費で爆発的な物量がありました。我々はエッセンシャルワーカーとして本当に多忙でしたが、今期については、期初は巣ごもり消費の反動で大幅に落ちるのではないかと予想していました。

つまり平準化すると読んでいましたが、先ほど社長の和佐見から説明したとおり、相変わらず堅調な推移になり、結果として前年対比3.1パーセント増となりました。

スライドには、増減要因として前年差6億7,500万円のプラスと記載していますが、その下の青いマークは増収要因、赤いマークは減収要因です。

増収要因として、食品物流については既存業務の取引拡大あるいは新規物流センターが通期に稼働した分が寄与しています。

減収要因としては、業務の縮小・撤退がありました。さらに新型コロナウイルス感染症による特需が前期に比較して若干平準化したことで、物量の反動減がありました。結果的に、食品物流は前年比3.1パーセント増にとどまりました。

物流事業 医薬・医療物流

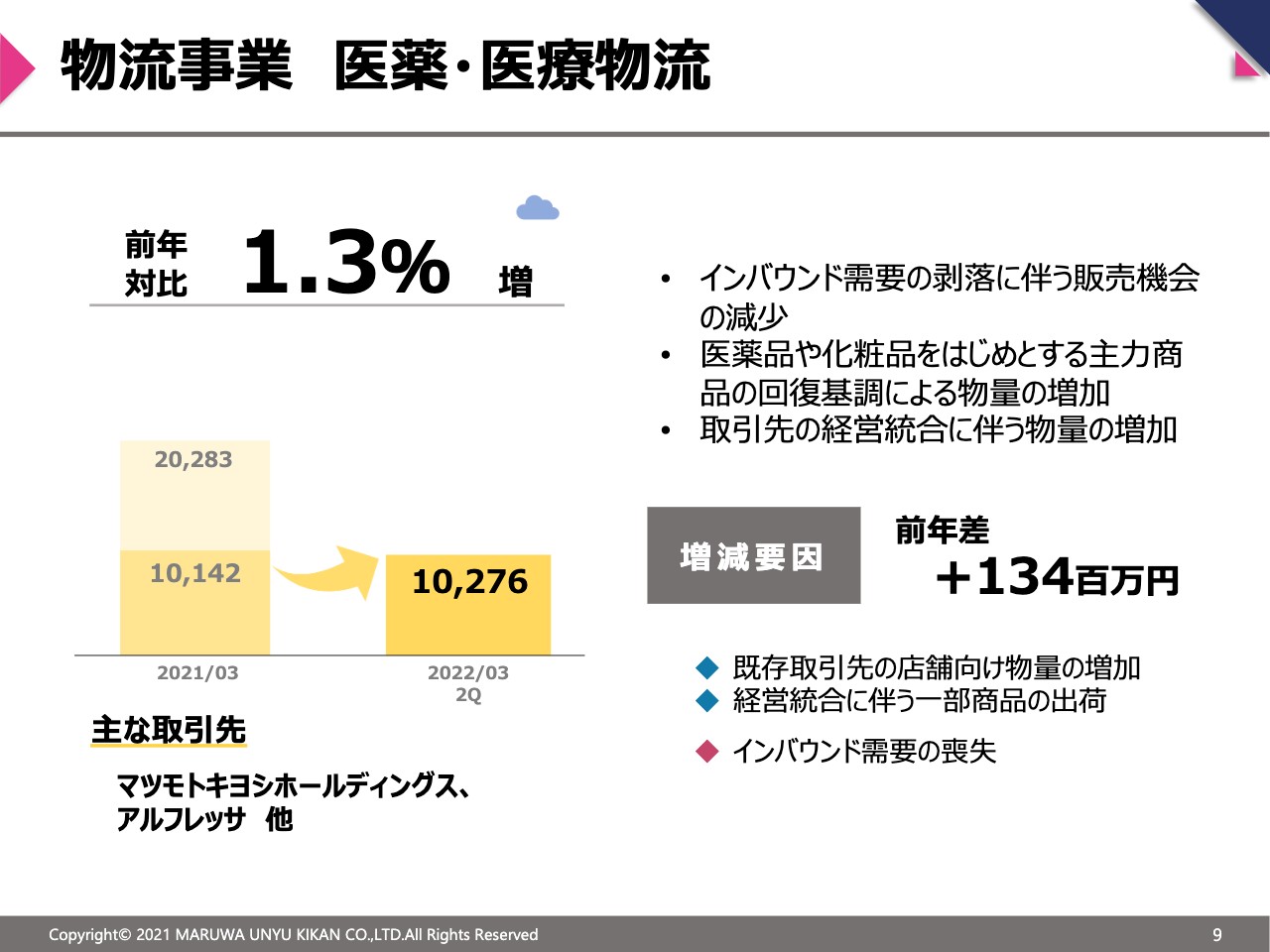

我々の基幹事業となる医薬・医療物流です。前年の101億4,200万円に対して102億7,600万円となり、前年対比1.3パーセント増、1億3,400万円のプラスです。

これは既存取引先の物量が持ち直してきたことによるものです。また、私どもはマツモトキヨシホールディングスの物流を一手に行っていますが、今年10月1日にマツモトキヨシホールディングスとココカラファインが経営統合したことにより、その物量が徐々に増えています。その結果、前年対比1.3パーセント増となりました。

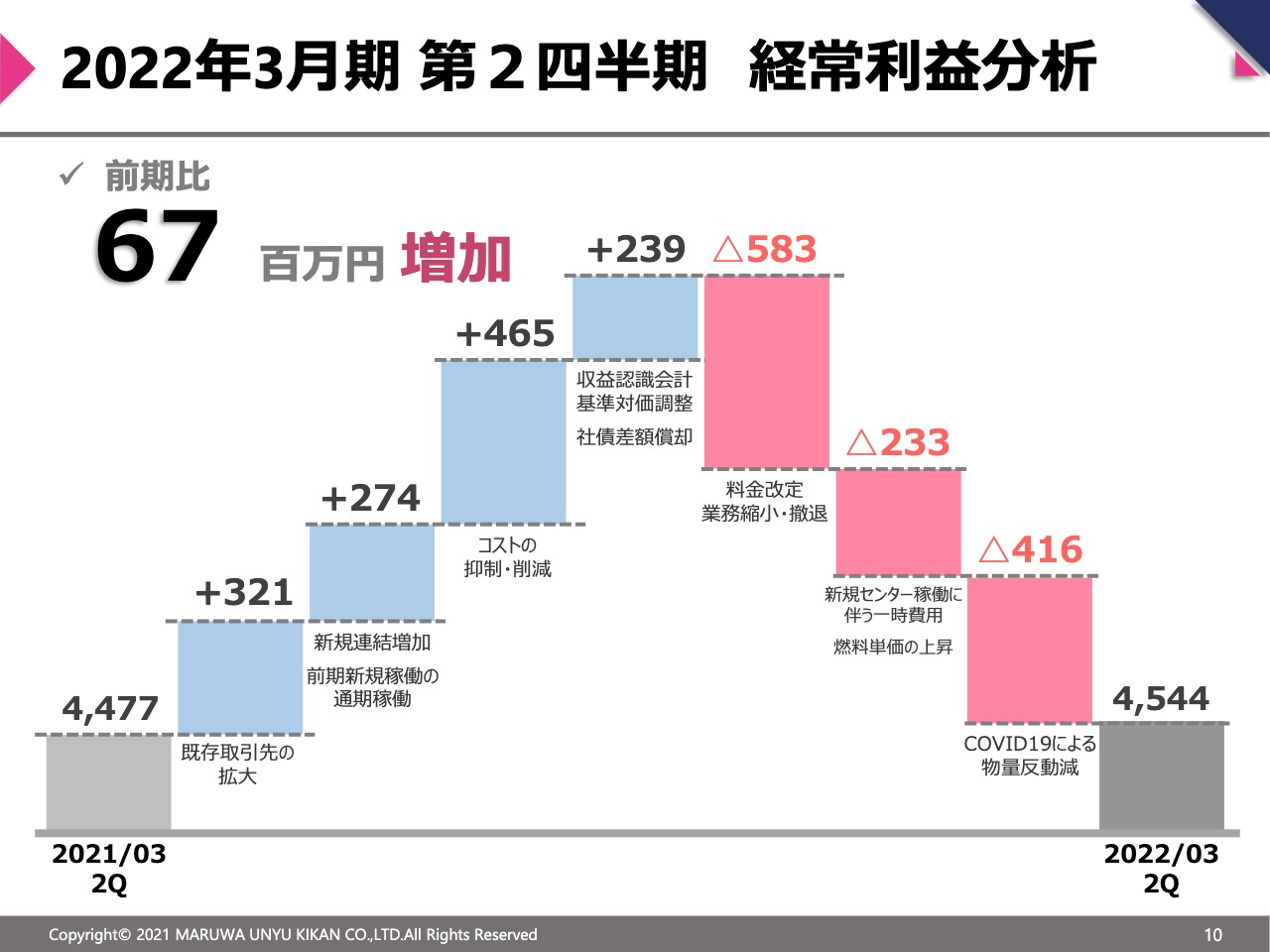

2022年3月期 第2四半期 経常利益分析

経常利益の差異分析です。第2四半期の経常利益は前期比6,700万円の増加になっています。

2021年3月期第2四半期が44億7,700万円だったのに対し、既存取引先の拡大や新規取引先の通期稼働、コスト抑制、社債の償還差益の増加分があります。

一方、減少分として、料金改定や業務縮小撤退、新規センターの稼働による一時費用があります。さらに、燃料単価は原油価格の高騰が燃料油脂費を若干押し上げている傾向にあります。先ほどお伝えしたとおり、コロナ禍の前期対比で物量の反動減もあり、マイナスになっています。

結果として、2022年3月期第2四半期では経常利益が45億4,400万円になりました。

2022年3月期 第2四半期 損益計算書

第2四半期の損益計算書です。売上高を100パーセントとした構成比は、各項目の記載通りですが、営業利益率が7.3パーセント、経常利益率が7.6パーセント、親会社株主に帰属する四半期純利益率が5.5パーセントになっています。

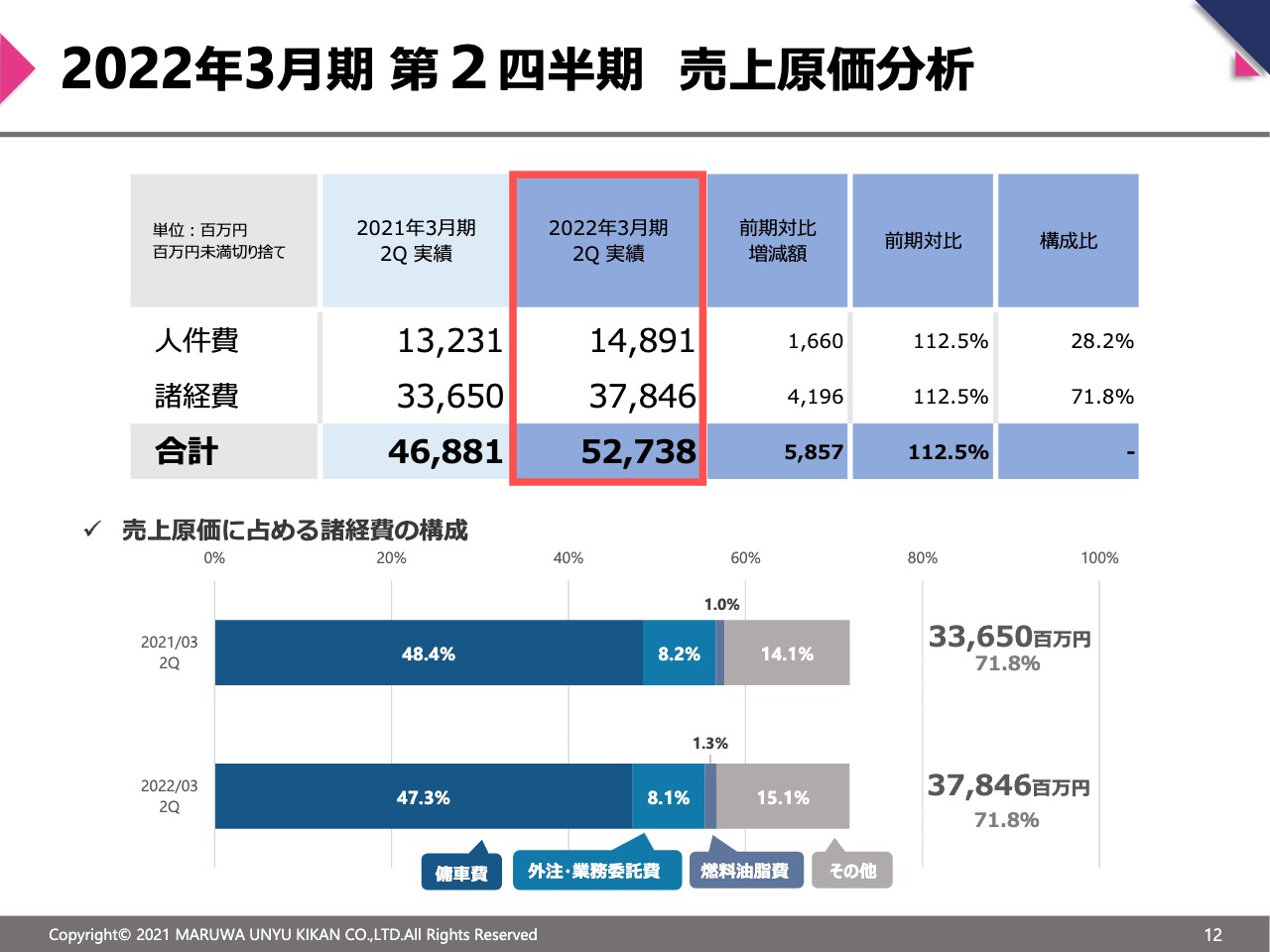

2022年3月期 第2四半期 売上原価分析

売上原価の分析です。売上原価に占める割合は、人件費が約30パーセント、諸経費が約70パーセントとなっています。第2四半期は、売上原価の構成比として、人件費が28.2パーセントを占めます。

諸経費の構成はスライド下段に記載していますが、傭車費、外注・業務委託費、燃料油脂費、その他があります。諸経費全体で378億4,600万円となり、売上原価の構成比で71.8パーセントを占めます。売上原価の合計は前期対比112.5パーセントになっています。

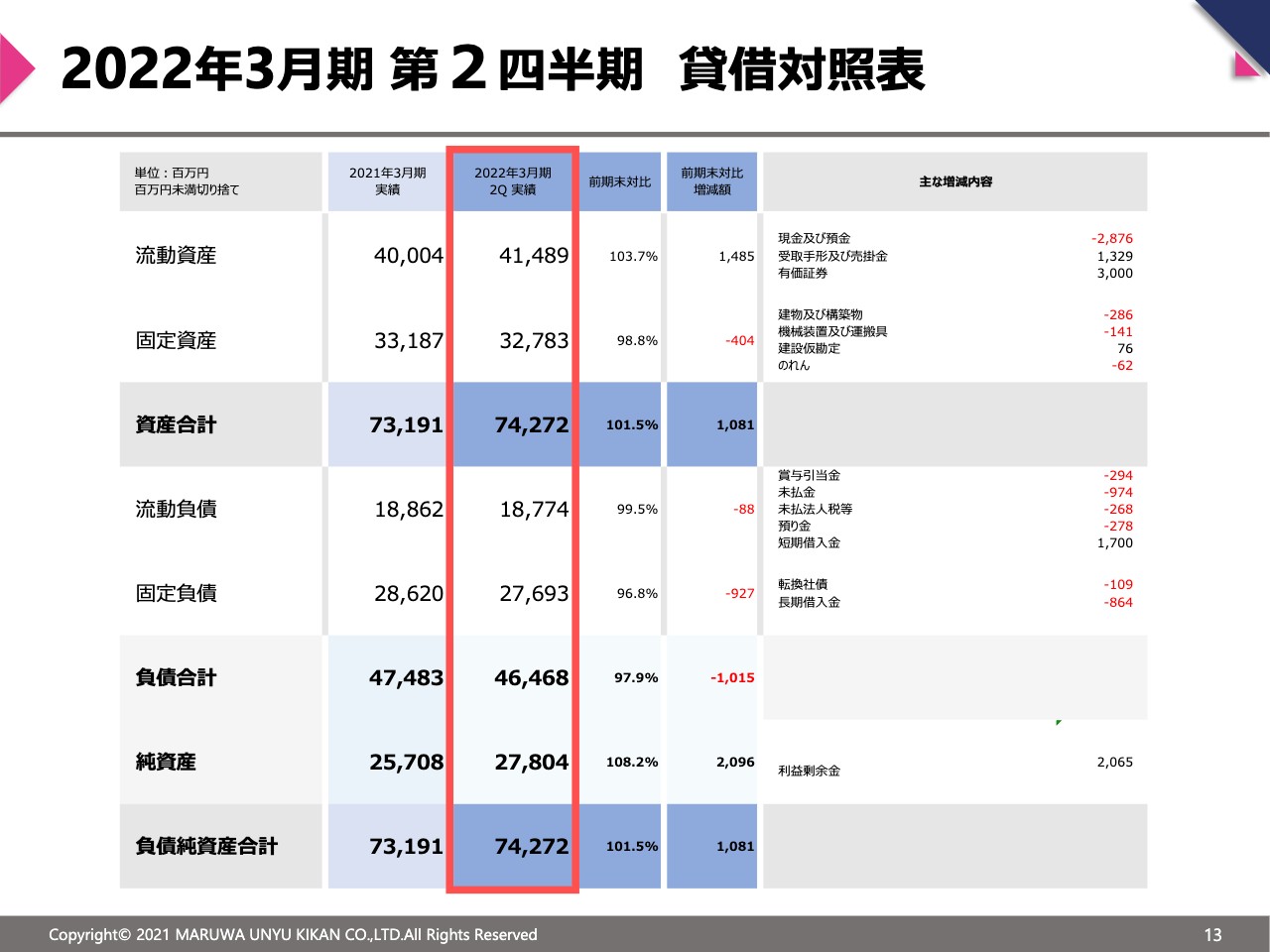

2022年3月期 第2四半期 貸借対照表

貸借対照表です。流動資産が414億8,900万円、固定資産が327億8,300万円、資産合計が742億7,200万円です。流動負債が187億7,400万円、固定負債が276億9,300万円、負債合計が464億6,800万円です。

純資産は278億400万円です。負債純資産合計は742億7,200万円、前期対比で101.5パーセントとなっています。なお、自己資本比率は、この時点で37.4パーセントです。各種経営指標KPIについては、スライド43ページを参照してください。

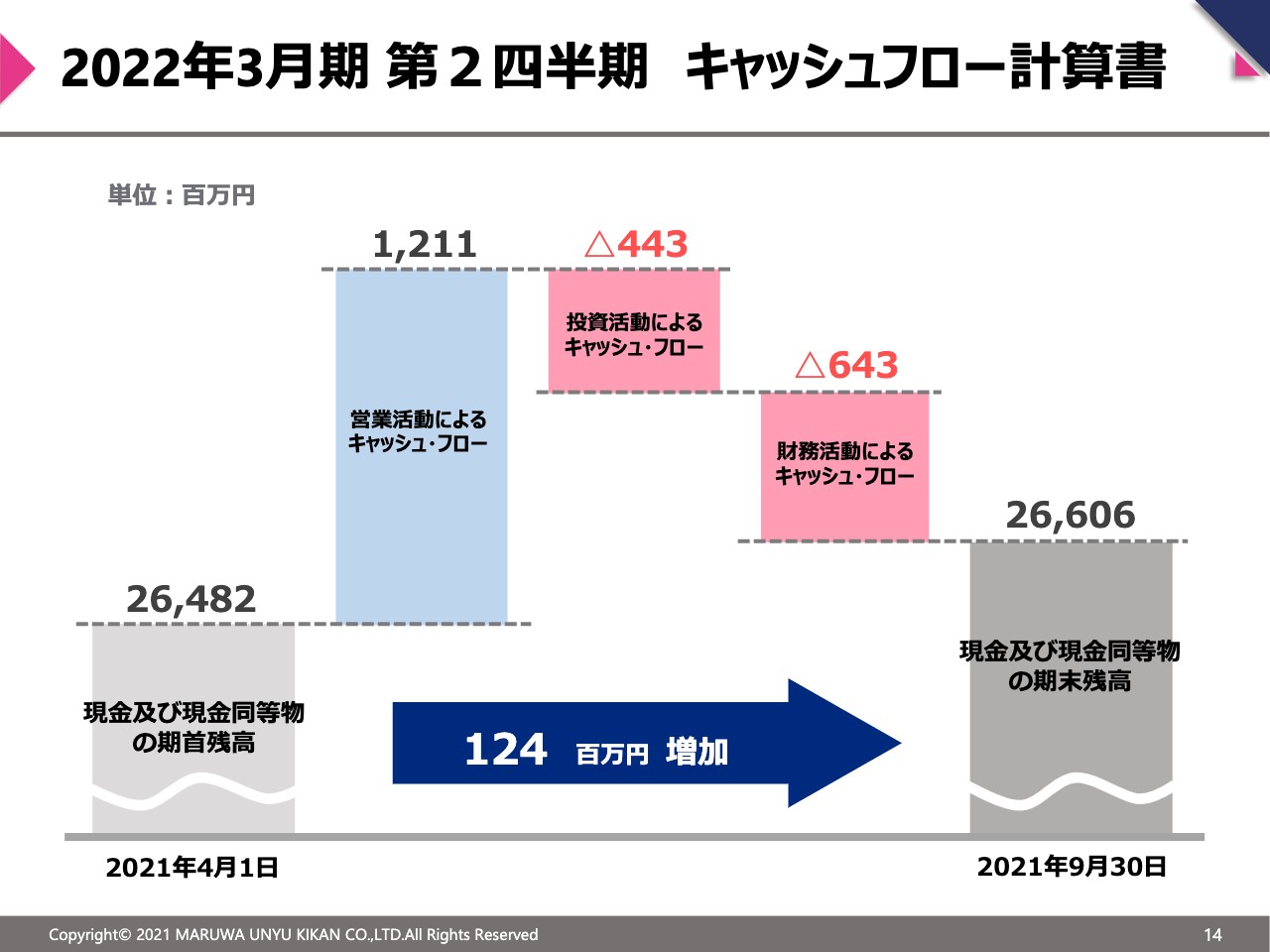

2022年3月期 第2四半期 キャッシュフロー計算書

第2四半期のキャッシュフロー計算書です。2021年の期首残高は264億8,200万円、営業活動によるキャッシュフローが12億1,100万円、投資活動によるキャッシュフローがマイナス4億4,300万円、財務活動によるキャッシュフローがマイナス6億4,300万円です。第2四半期の現金及び現金同等物の期末残高は266億600万円です。結果として、キャッシュフローは1億2,400万円の増加となっています。

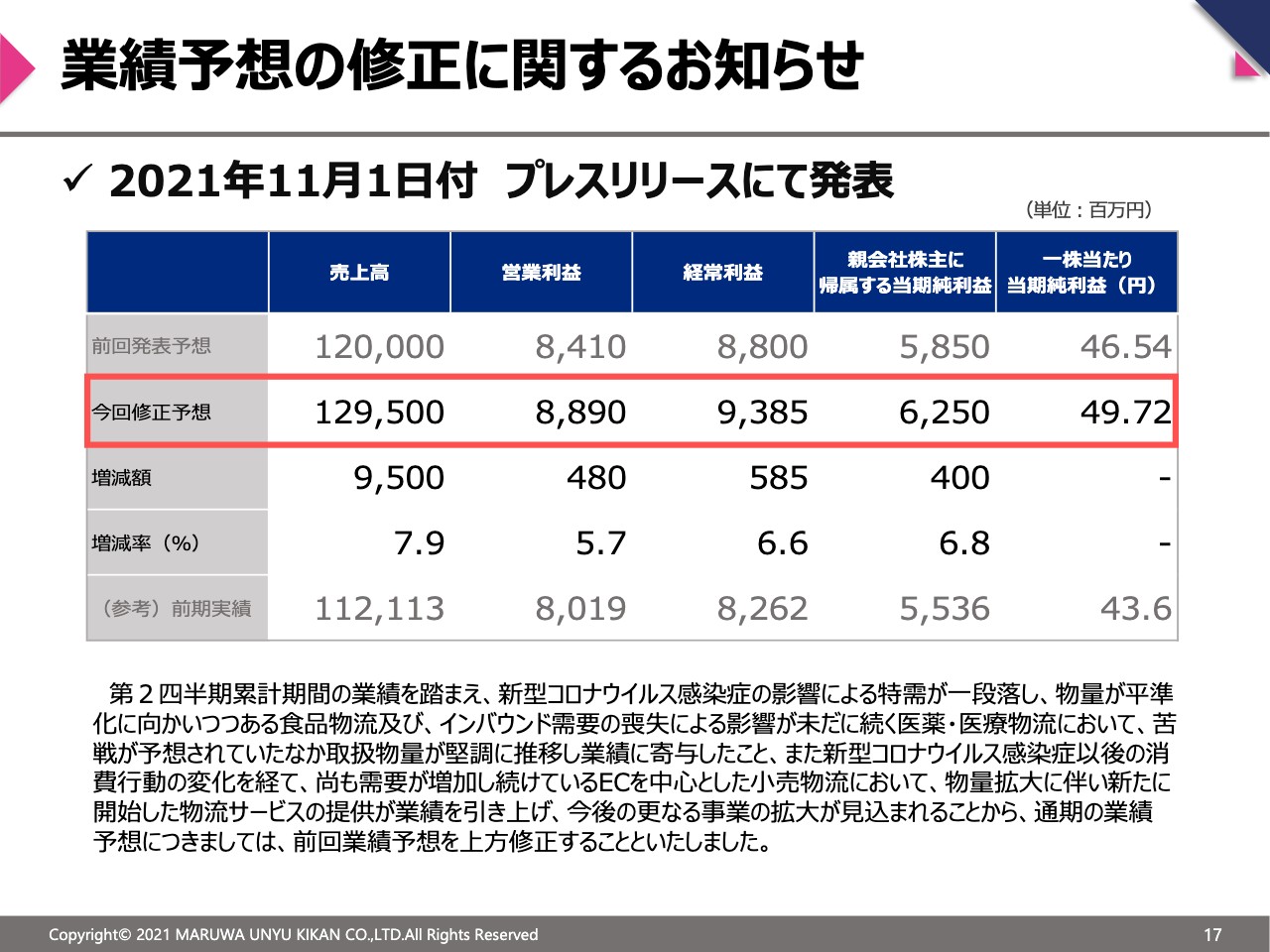

業績予想の修正に関するお知らせ

2022年3月期通期の業績予想サマリーです。今年の11月1日に上方修正した数字となります。売上高が1,295億円、営業利益が88億9,000万円、経常利益が93億8,500万円、親会社株主に帰属する当期純利益が62億5,000万円です。結果として、一株当たり当期純利益(EPS)は49円72銭になっています。

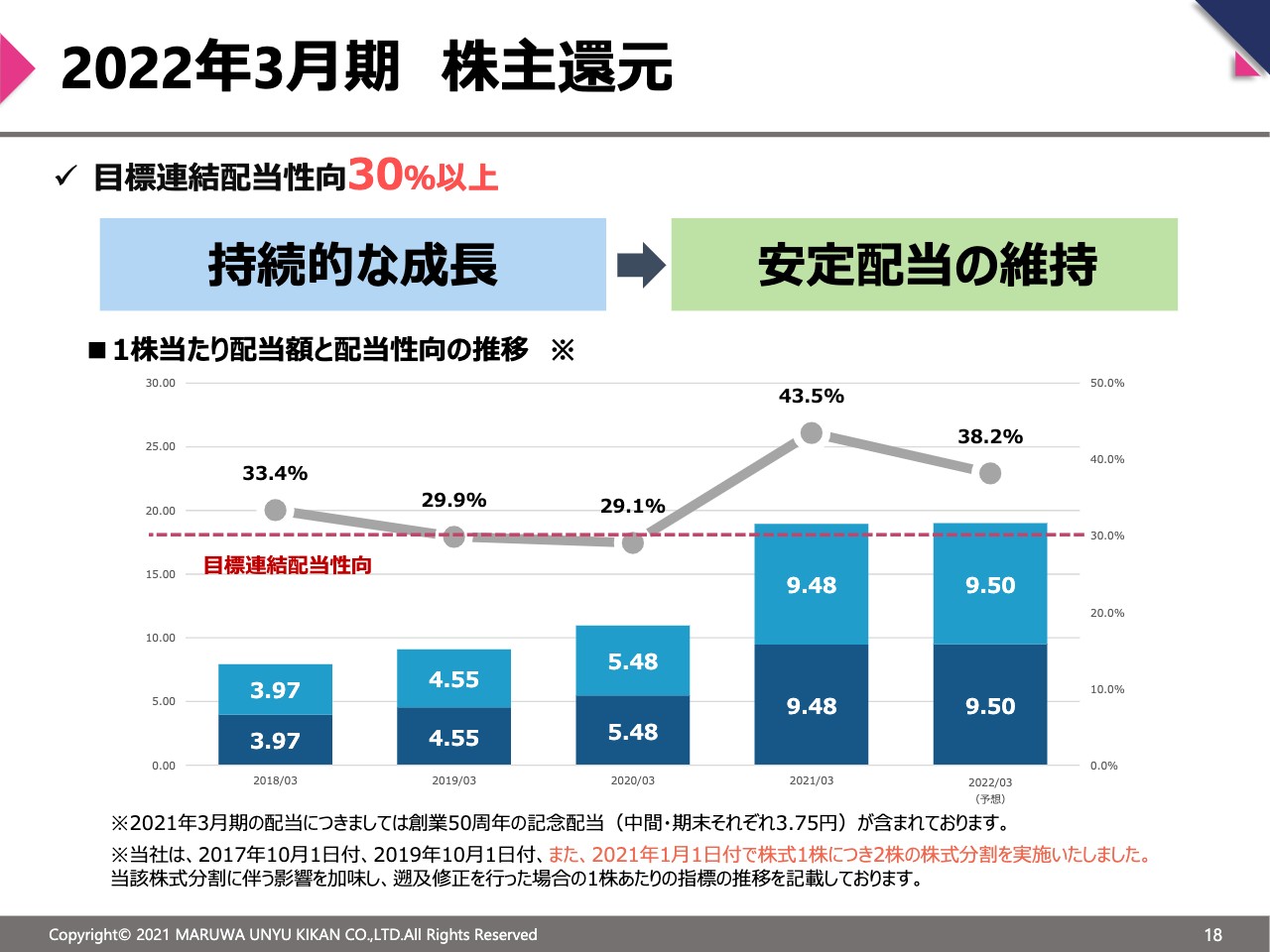

2022年3月期 株主還元

株主還元です。今期は9円50銭、通期19.00円を予定しています。私どもは上場以来、持続的な成長で、株主のみなさま方への安定した配当を維持することを常に目標にしていました。

結果として、目標の連結配当性向は30パーセント以上になりました。今期の配当性向は38.2パーセントを予想しています。なお、前期は創業50周年の記念配当として中間・期末それぞれ3円75銭が含まれていますが、今期はその記念配当を普通配当に切り替えています。

以上で私からの決算の概要説明を終わります。引き続き、社長の和佐見より成長に向けた戦略および戦術などについて説明します。

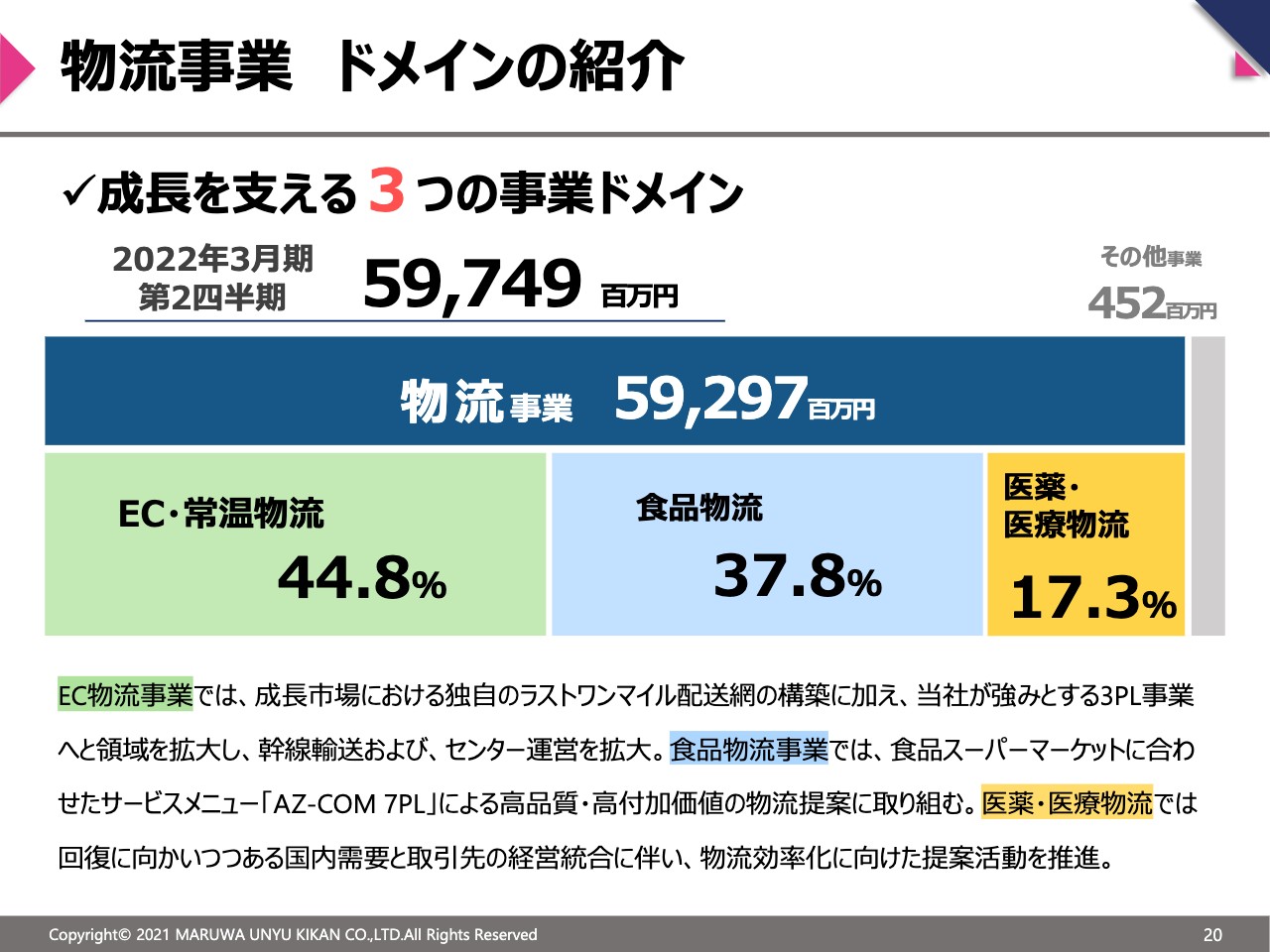

物流事業 ドメインの紹介

和佐見:私から順を追って、みなさまにご説明したいと思いますのでよろしくお願いいたします。まず、私どもの物流事業ドメインを紹介します。

2022年3月期第2四半期の売上高は597億4,900万円です。

構成比は、EC・常温物流が44.8パーセント、食品物流が37.8パーセント、医薬・医療物流が17.3パーセントです。

EC・常温物流(1)

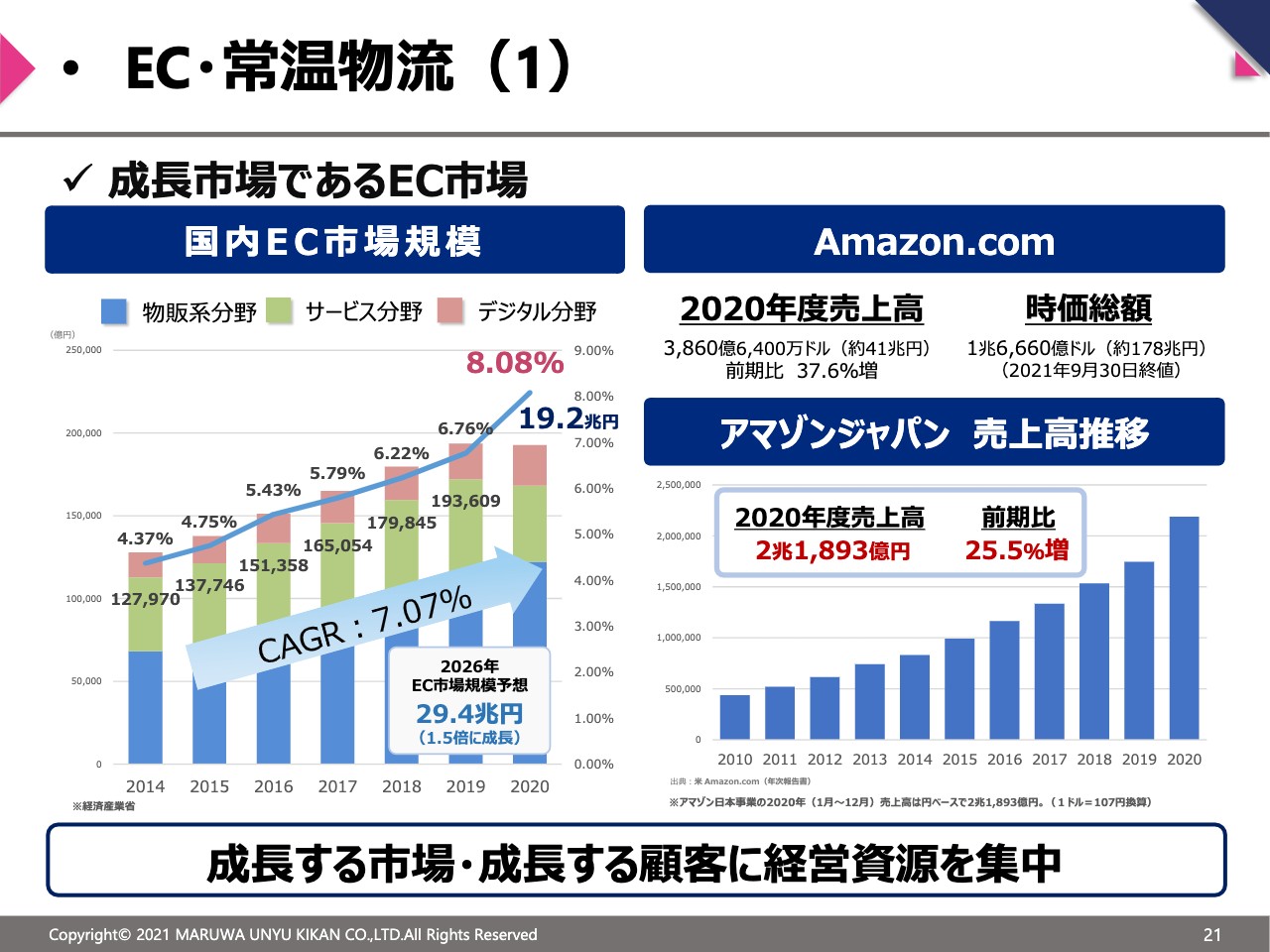

EC・常温物流についてご説明します。成長市場であるEC市場のおかげで、EC物流事業がかなり成長しています。

国内のEC市場の規模についてご説明します。2020年の国内EC市場規模は約19.2兆円です。2026年のEC市場規模予想は29.4兆円になります。

EC化率は2019年の約6.7パーセントから2020年は8.0パーセントに伸びています。Amazon Japanの2020年度売上高は2兆1,893億円、前期比25.5パーセント増と、大変な成長です。

Amazon.comの2020年度売上高が約41兆円で、前期比37.6パーセント増です。時価総額では2021年9月30日終値で約178兆円です。

EC・常温物流(2)

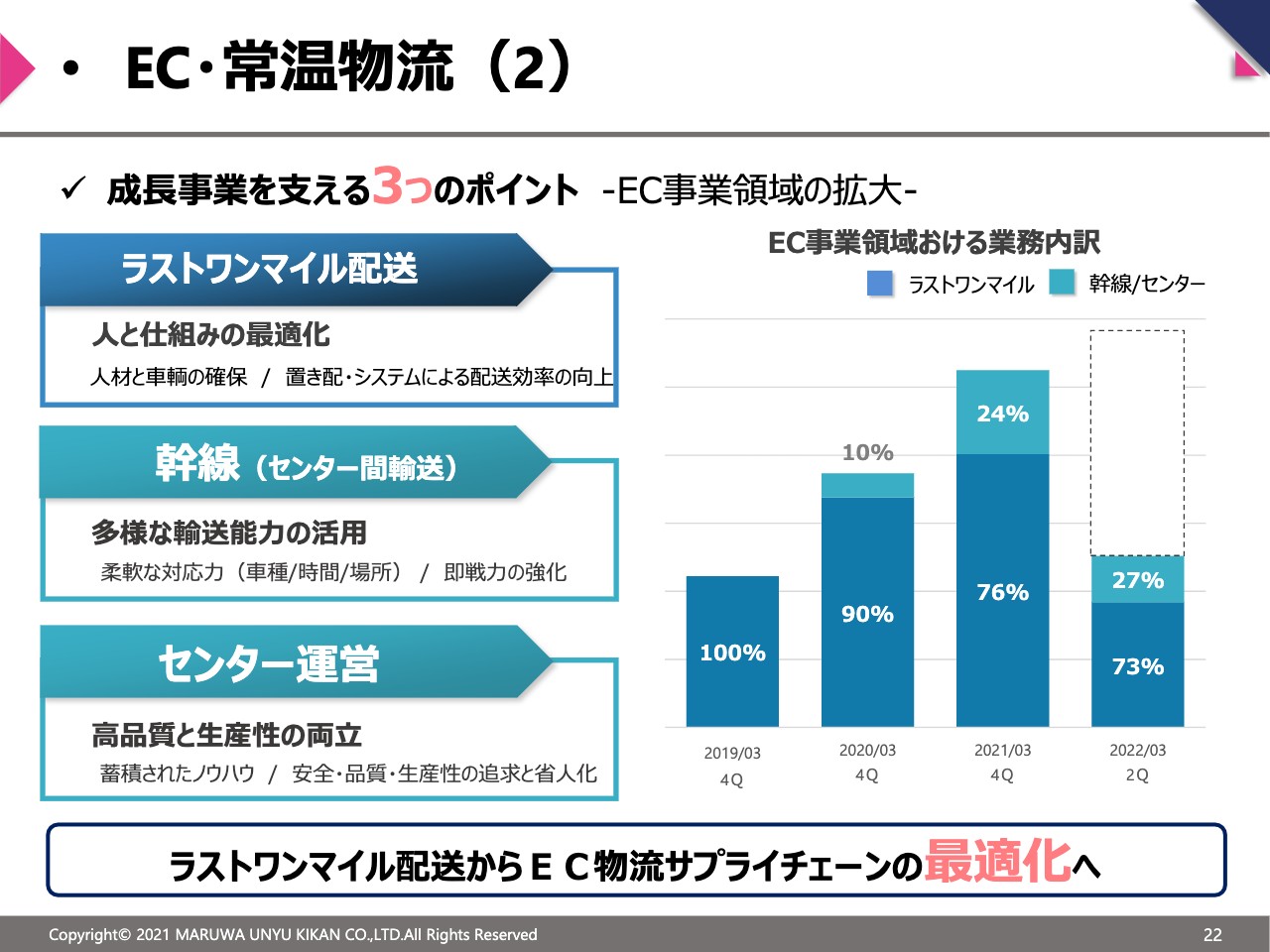

EC・常温物流の成長を支える3つのポイントについて説明します。私たちは2017年からAmazonのラストワンマイルに本格的に取り組みました。

また、2年前から、センターからセンターまでの幹線輸送の仕事に取り組んでいます。さらに1年前から、我が社の一番の強みであるセンター運営で、Amazonのセンター管理に取り組んでおり、これが今後大きな成長につながると思っています。

食品物流(1)

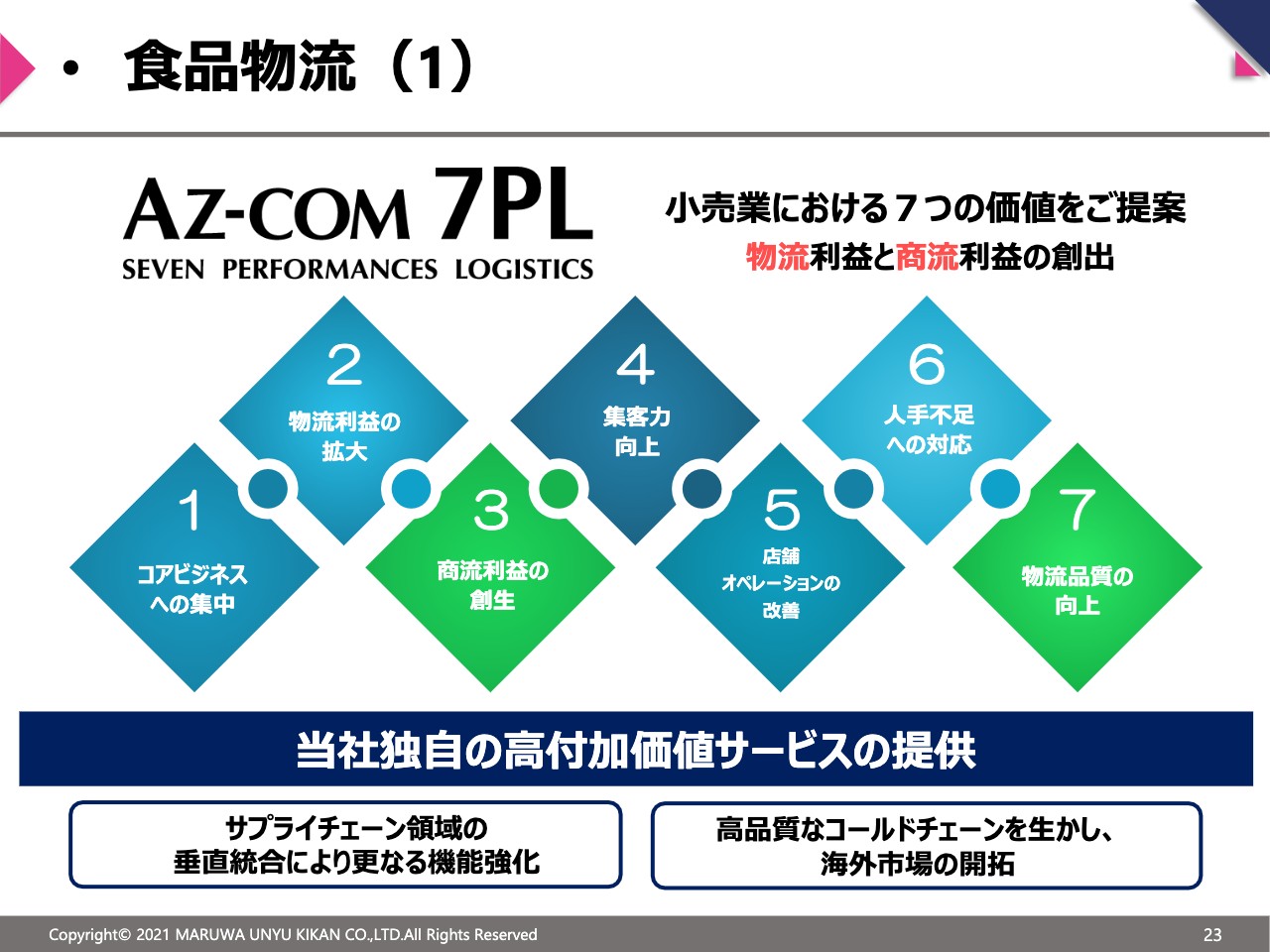

食品物流です。先ほど取締役専務の藤田が説明しましたが、コロナ禍の1年目は大変でした。巣ごもり需要で、スーパーマーケット市場で相当な伸びを示し、その頃の勢いが少し収まってきていることは事実です。

ただし、私たちは取引先であるスーパーマーケットに対して「AZ-COM 7PL」の仕組みでフォローしています。収益につながるローコストオペレーションの仕組みを持つ「AZ-COM 7PL」はうまく機能しており、お客さまから大変評価を受けています。

食品物流(2)

<!-- mu_25.jpg →

<!-- mu_25.jpg →

食品物流につきましては、魅力ある店舗づくりということで、お客さまに喜んでもらえる店舗が魅力がないと、あの店に行きたいと思ってもらえない。野菜は新鮮が一番です。あの店は新鮮な野菜を販売していると思ってもらえなければならないと思っています。そのような面において、今年北海道の十勝エリアから朝採りのトウモロコシを糖度の高いまま、朝の4時頃収穫したものをお店に届けようということで業務提携した先がANA Cargoです。

ANA Cargoの空輸を活用して朝収穫したものを、午後東京や首都圏の店舗にお届けするサービスです。これは消費者からも大変な人気で新鮮な野菜を届けていきたいと考えています。このようなものを拡大して全国17の産地から目標として50以上の産地と提携して本格的に取り組んでいきたいと考えています。

食品物流(3)

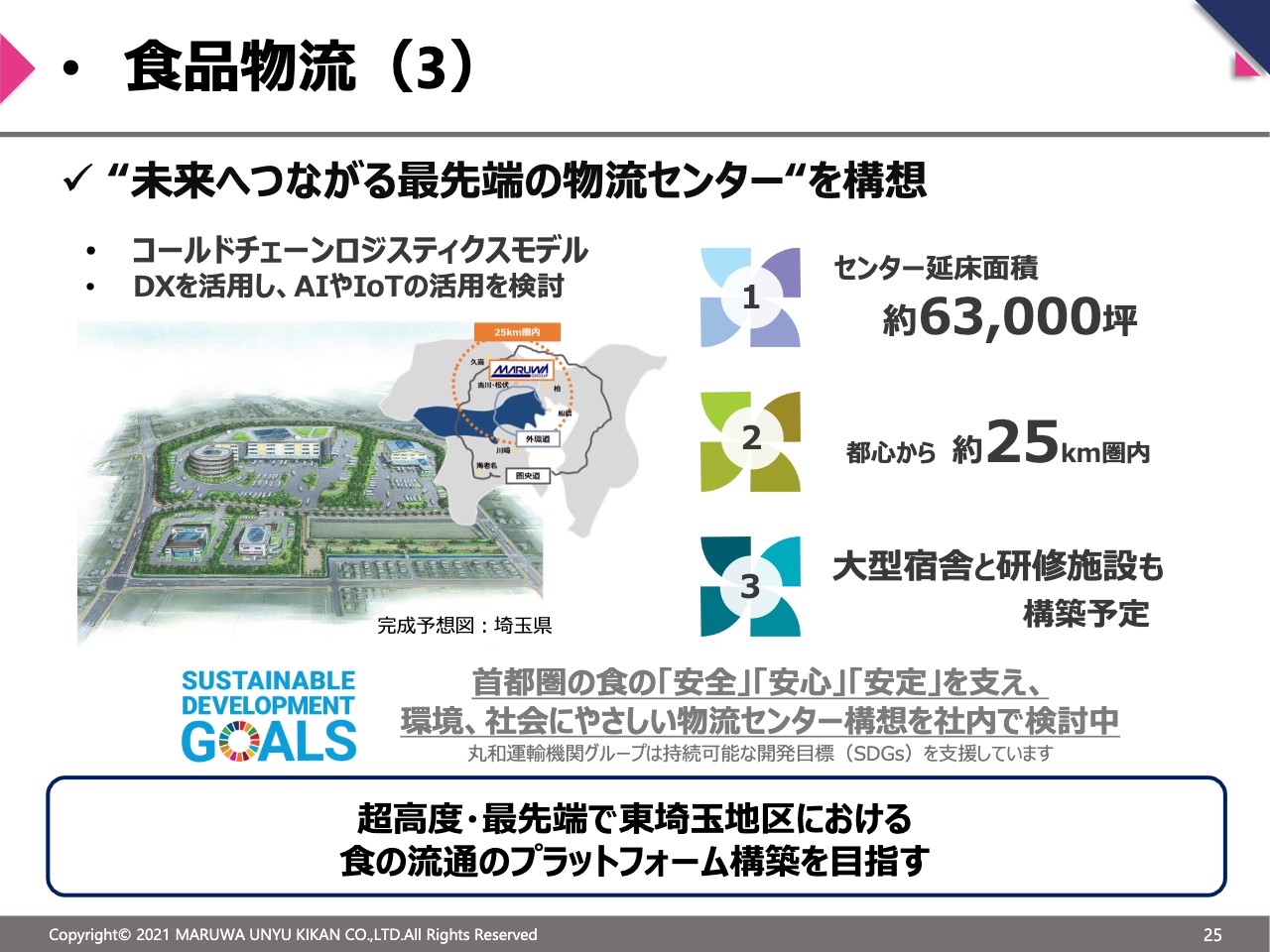

食品物流においては、国内での拡大を進めています。私たちの本社は埼玉県吉川市にあるのですが、その隣町、松伏町にて3万6,000坪の土地開発を行っております。1つの会社が3万6,000坪の土地開発を行うのは、日本国内でも初めてのことです。コールドチェーンロジスティクスモデル、DXを活用して、AIやIoTの導入により、本格的かつ効率のよい最新鋭の物流センターを構築していきたいと思っています。

米国とヨーロッパに毎年視察に行っていることもあり、私は、この松伏町に作るコールドチェーンを、世界でも評価いただけるようなセンターにしていきたいと思っています。今のところ順調に準備に取り組めているため、みなさまも楽しみにしていただければと思います。将来は、投資家のみなさまもこのセンターにご案内できればと考えています。

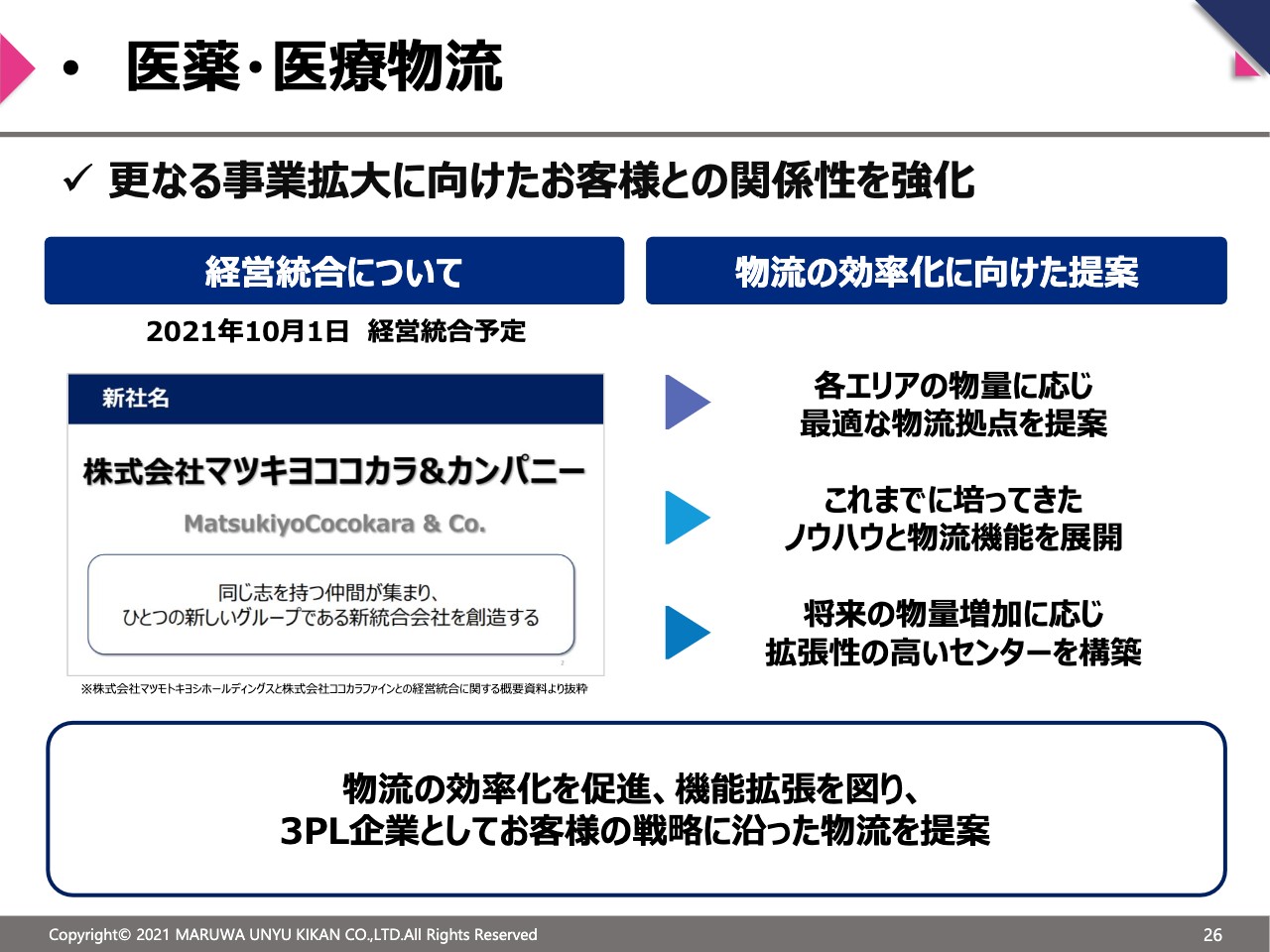

医薬・医療物流

医薬・医療物流です。マツモトキヨシとココカラファインが経営統合して、11月1日に、マツキヨココカラ&カンパニーという会社が新たに誕生しました。これまでは、マツモトキヨシのPB商品の配送を行っておりましたが、今後は商品全般の共同配送を行うことを計画しています。

ココカラファインの物量のすべてを、マツモトキヨシのオリジナルの仕組みに乗せるまでに、やはり3年はかかります。新しいセンターとしては、九州や関西、名古屋エリアに加え、大阪、最終的には関東に大型センターを作ることを計画していきたいと思っています。

いずれにしても、マツモトキヨシとココカラファインの物流を統合する計画を、現在提案しています。

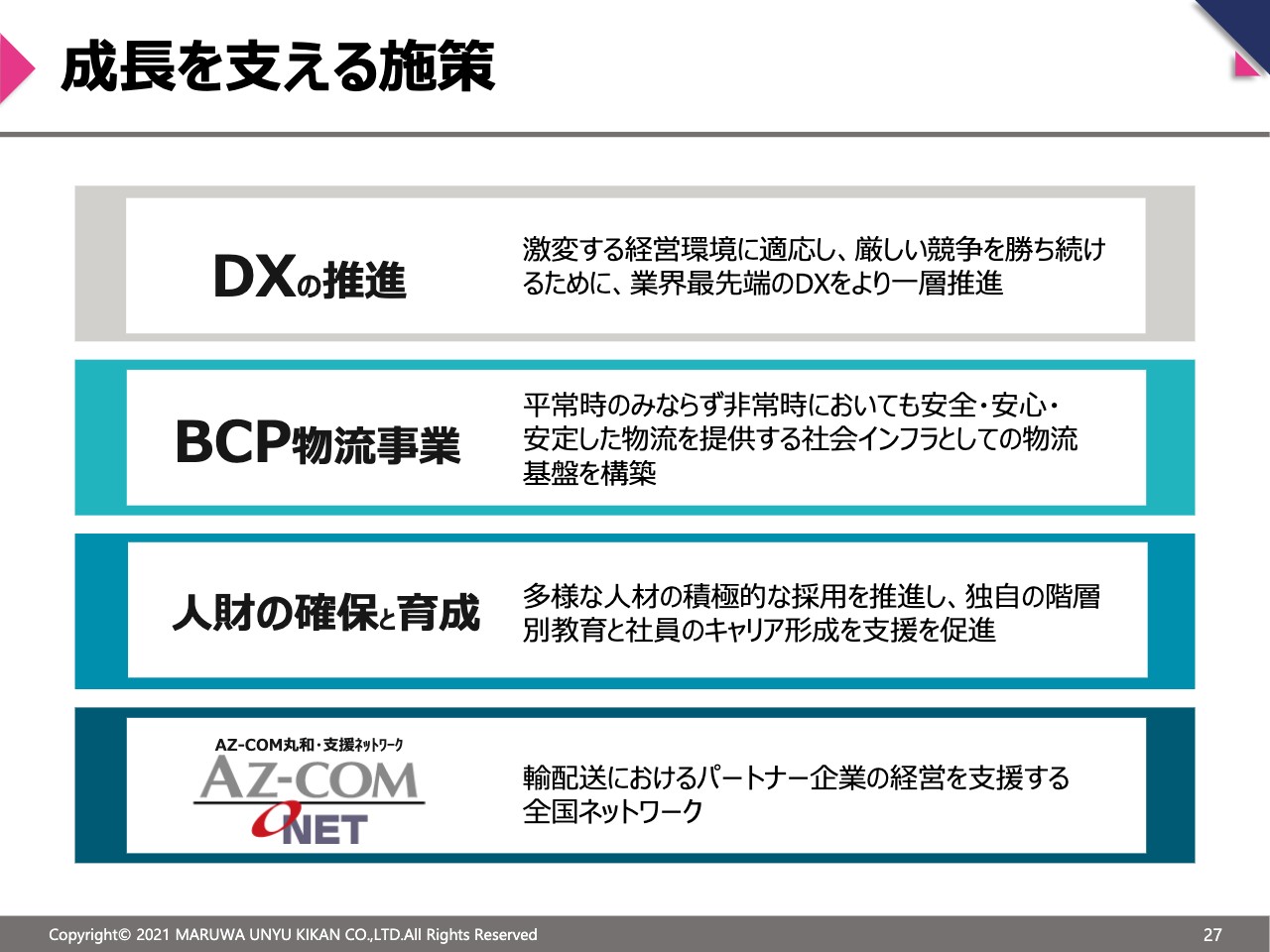

成長を支える施策

成長を支える施策として、DXの推進、BCP物流事業、人材の確保と育成、AZ-COM丸和・支援ネットワークがあります。DXから順にご説明します。

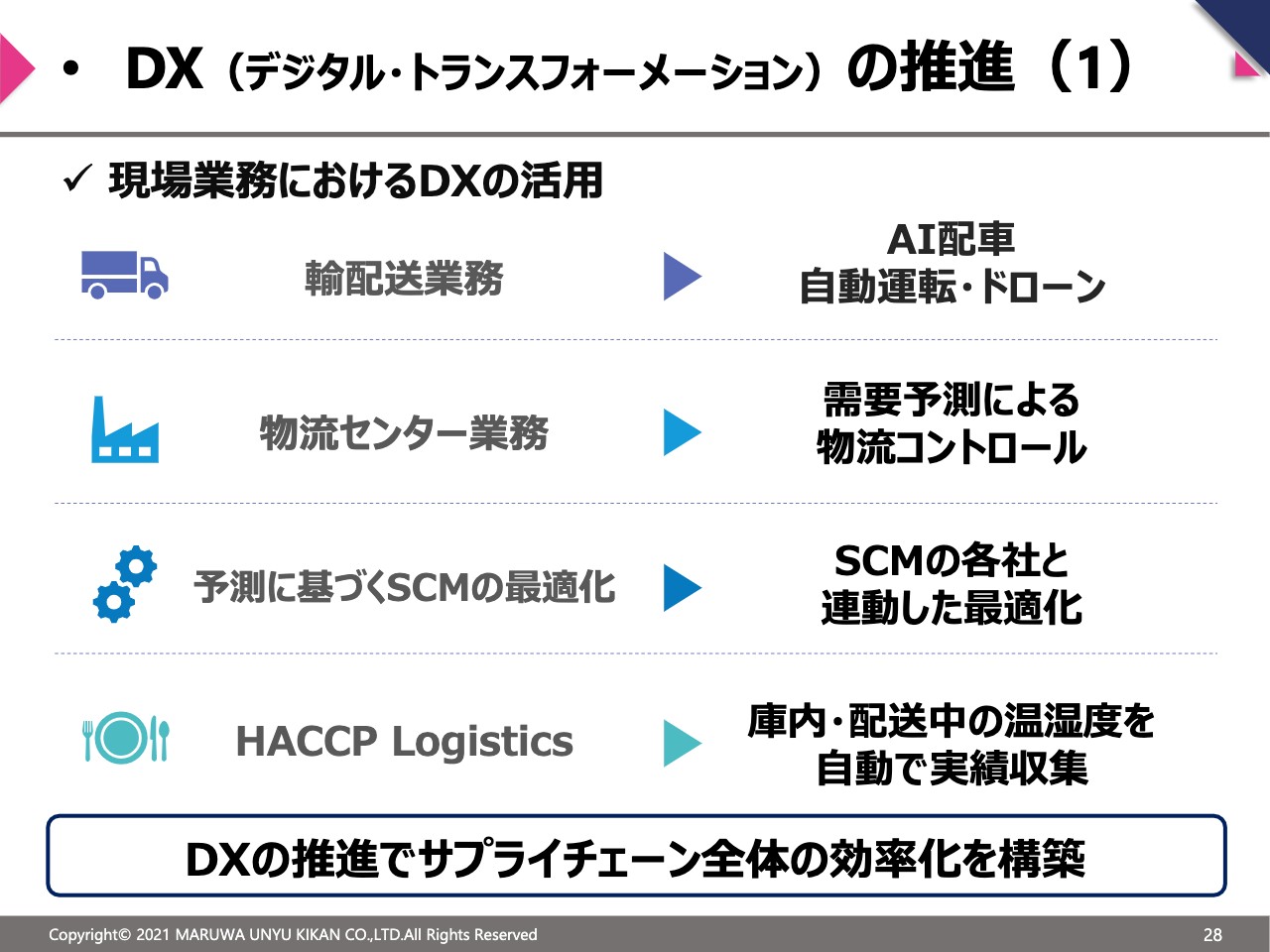

DX(デジタル・トランスフォーメーション)の推進(1)

DXとしては、例えば配車の仕組みを効率的に稼働させるためにはAIを活用した配車の仕組みづくりなどを本格的に進めていかなければなりません。我が社の効率化、ひいてはお客さまの効率化のためと考え、双方のメリット作りをAIを用いて行っていきたいと思っています。

車両における自動運転や、非常時のドローンでのデリバリーなどにも力を入れていきたいと思っています。いずれにせよ、新しいセンター作りにはDXの推進が必要不可欠と捉えており、今後力を注いでいきたいと考えています。

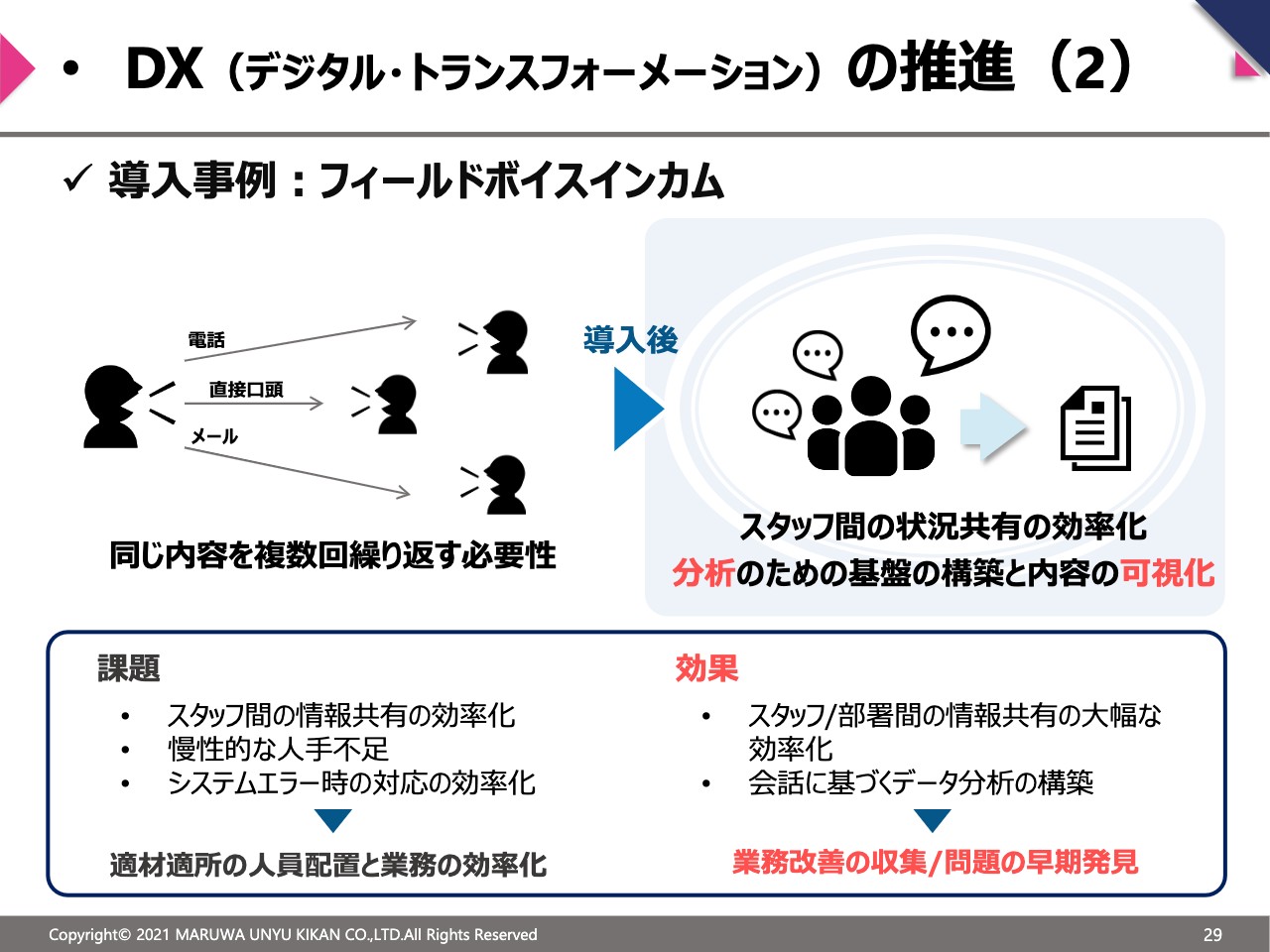

DX(デジタル・トランスフォーメーション)の推進(2)

DX推進の一環として、フィールドボイスインカムの導入があります。物流現場では、いろいろなかたちで情報交換や指示命令などが行われていますが、今後はこの仕組みを導入して、スタッフ間の情報共有の強化、効率的かつ無駄のないやり取りを推進します。社内情報をきちんと活用して、さまざまな業務効率を上げていきたいと考えています。

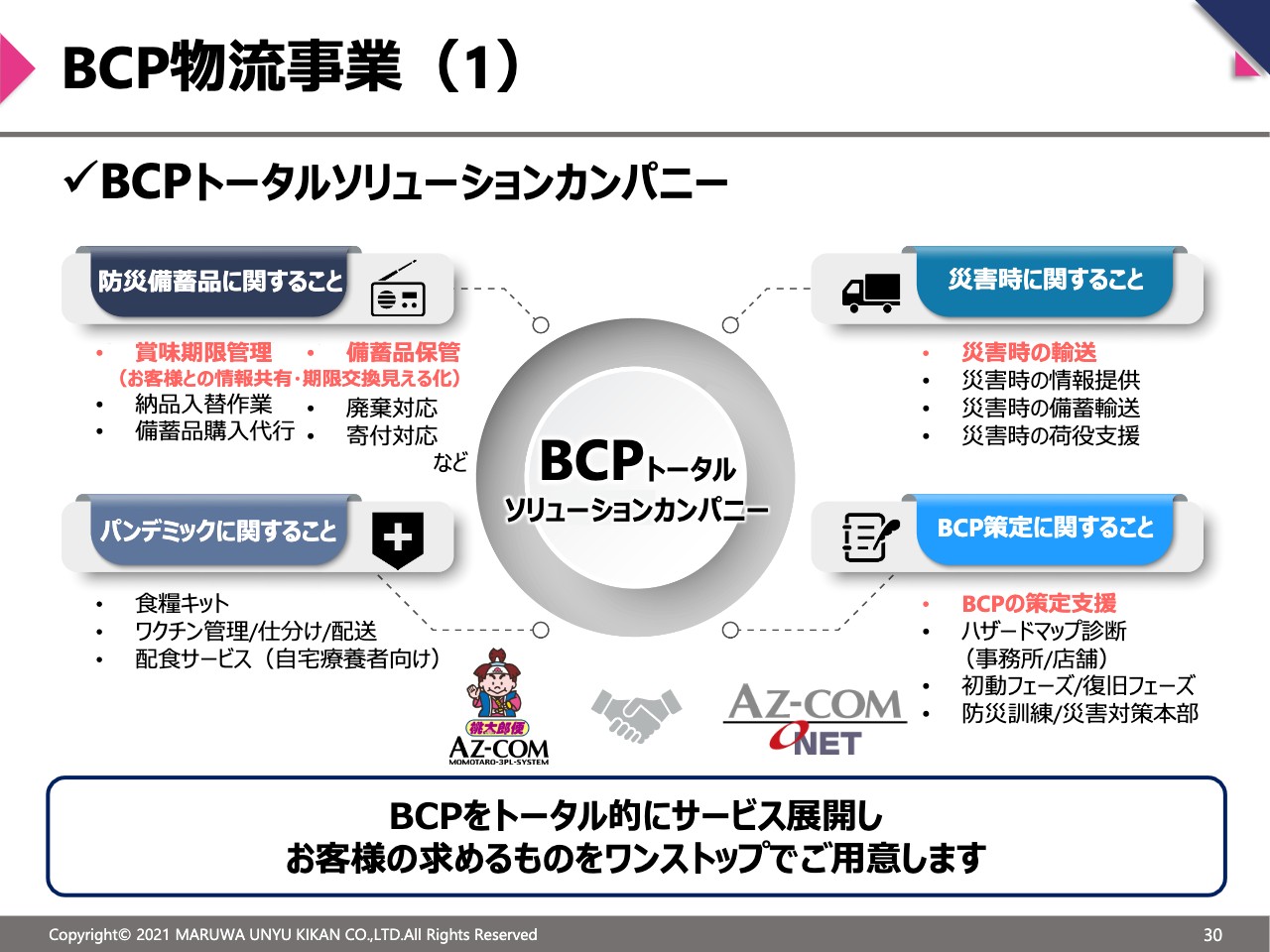

BCP物流事業(1)

BCP物流事業です。スライドにBCPトータルソリューションカンパニーと示しています。みなさまはご存知だと思いますが、地球の温暖化や異常気象の影響には、本当に驚くべきものがあります。

地震の頻発や台風、豪雨も大変な被害をもたらしています。その中で、我々がお客さまのお荷物をきちんとお届けすること、「お店に物が届かない」などということを解決するための取り組みが、このBCP対策です。

BCPについては、行政に関わる方々も大きな関心を持っています。昨年から今年にかけてさまざまな交渉を経て、昨年は東京都と協定書を締結しました。神奈川県、千葉県、埼玉県も締結しているので今後はさらに全国の都道府県に展開していきたいと思っています。

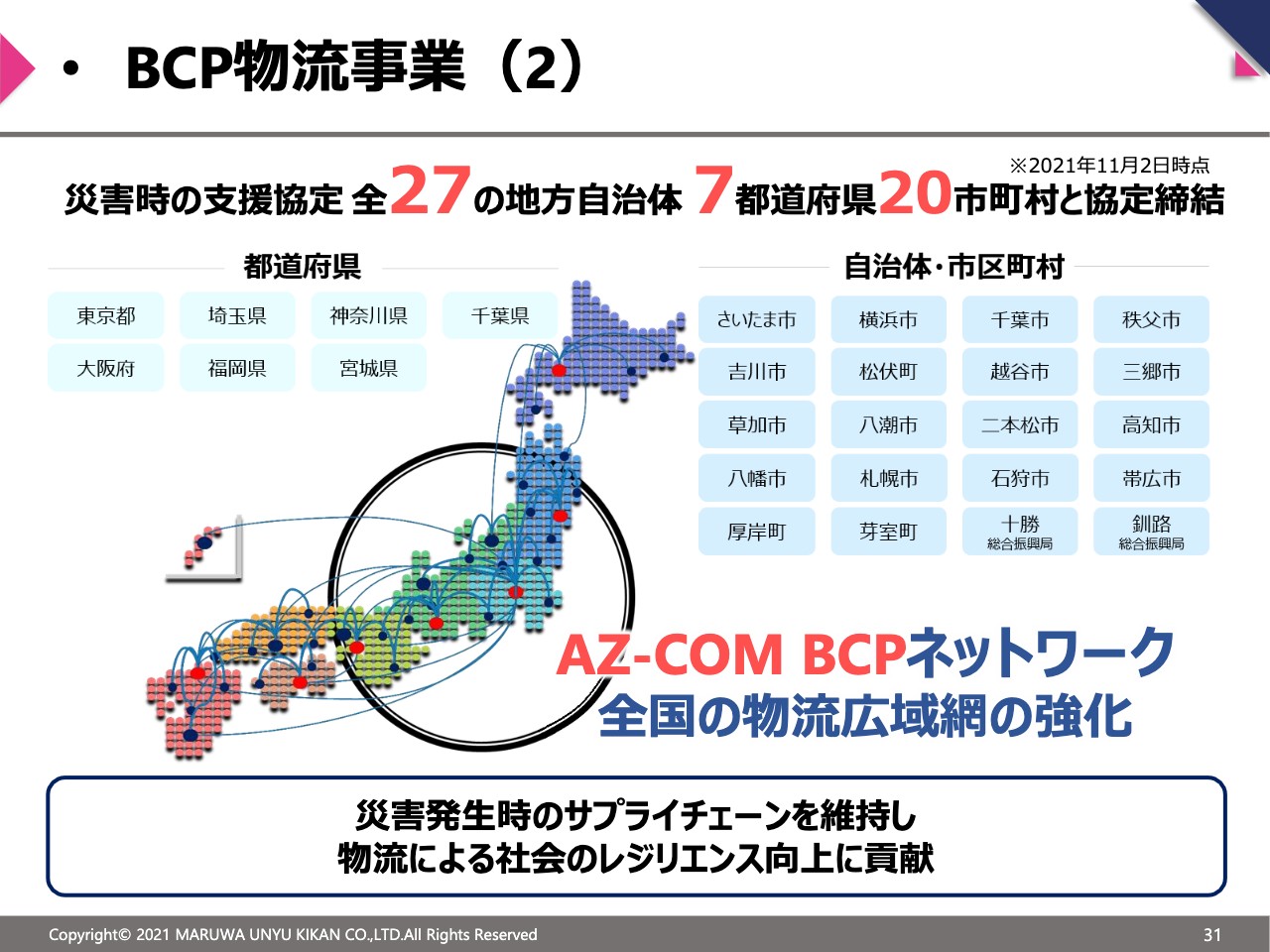

BCP物流事業(2)

市町村は非常に積極的で、たくさんのお声がけをいただいています。そのような市町村に向けてもご説明を行っており、現在は27の地方自治体と協定書を締結済みです。

都道府県と市町村合わせて約1,800の行政があり、その数だけ窓口があります。今後さらに拡大を進めるとともに、地震や台風、大雨がもたらす被害の対策として、丸和運輸機関および丸和グループが、「AZ-COMネット」の会員のみなさまのお力添えをいただきながら、BCP物流事業に取り組んでいきたいと思っています。

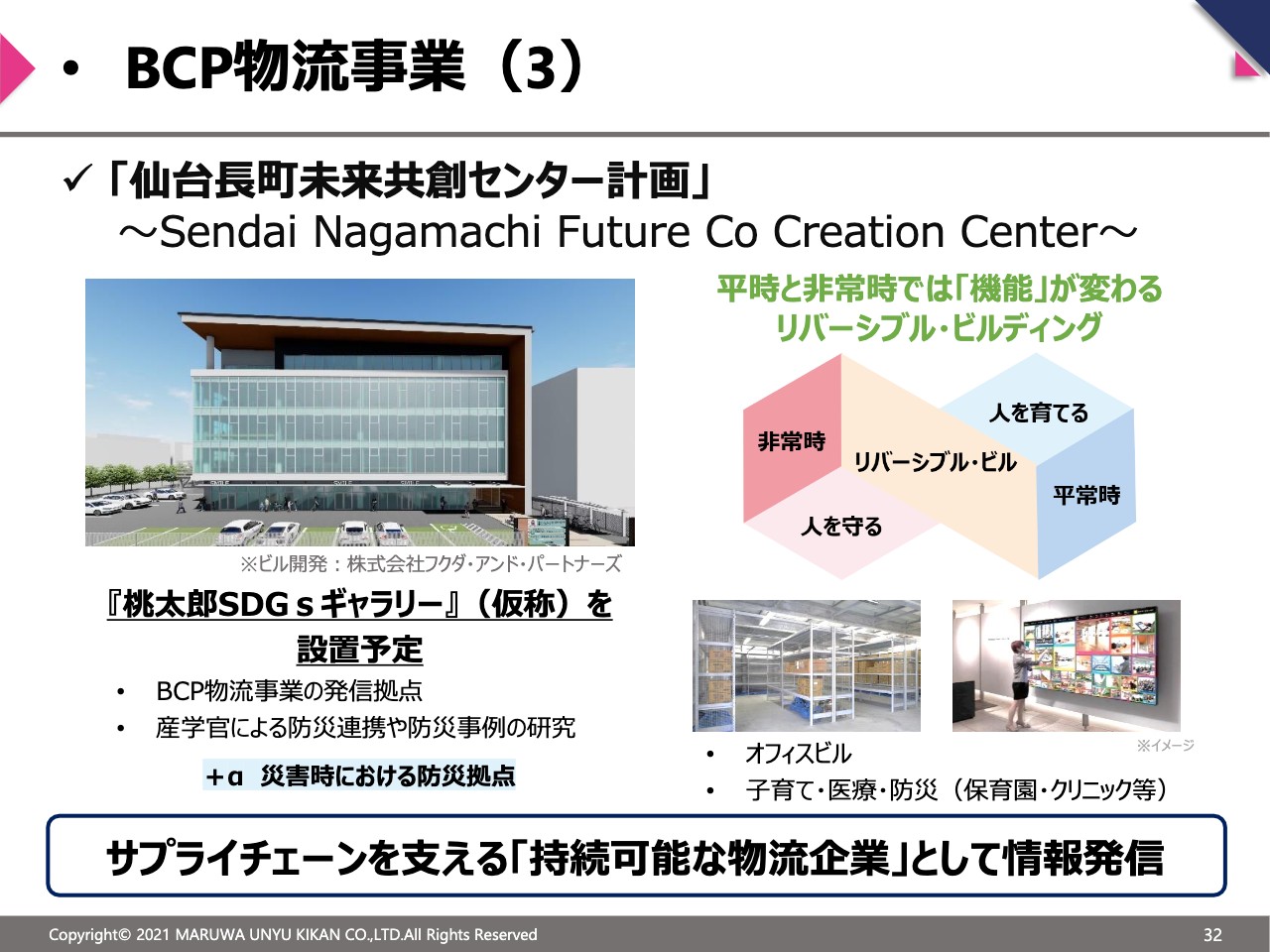

BCP物流事業(3)

BCPの取り組みの1つで、仙台長町に未来共創センターというものを作ろうと計画しています。すでに工事に入っており、来年4月に開設する予定です。

ここでは備蓄倉庫と避難所を兼ねた役割の他、「桃太郎SDGsギャラリー」という施設を作り、市民のみなさまが安心できるBCP対策を提案していきます。規模はそんなに大きくはないのですが、全国のモデルにしていきたいと考えています。

また、先ほど、松伏町の物流センターについてもご説明しましたが、日本全国の備蓄を担う、あらゆるBCPのモデルになるようなセンターを本格的に作っていきたいと思っています。

BCP物流事業(4)

BCP物流事業においては、各大学の教授のみなさま、いわゆる専門家にも非常にお世話になっています。スライドにあるとおり「AZ-COM BCP諮問委員会」を作りました。諮問委員会には、東北大学、京都大学、流通経済大学、北海道大学等々の教授の方々が委員として参加しており、東北大学の丸谷教授が委員長となっています。

丸谷教授のところでは、我が社の若手社員2名が2年間、専門分野の勉強をしています。第1期の2名はすでに卒業して、現在は第2期の2名を育成中です。さらに、東京大学の目黒教授の研究所にも、3名の若手社員を3年間お預けしようと考えています。このようなかたちで9年間、合わせて9名の若手社員の教育に取り組みます。

専門家のもとで本格的に勉強していかなければ、BCP対策に関する対応はできないのではないかということで、若手社員がそのような場所で勉強しています。

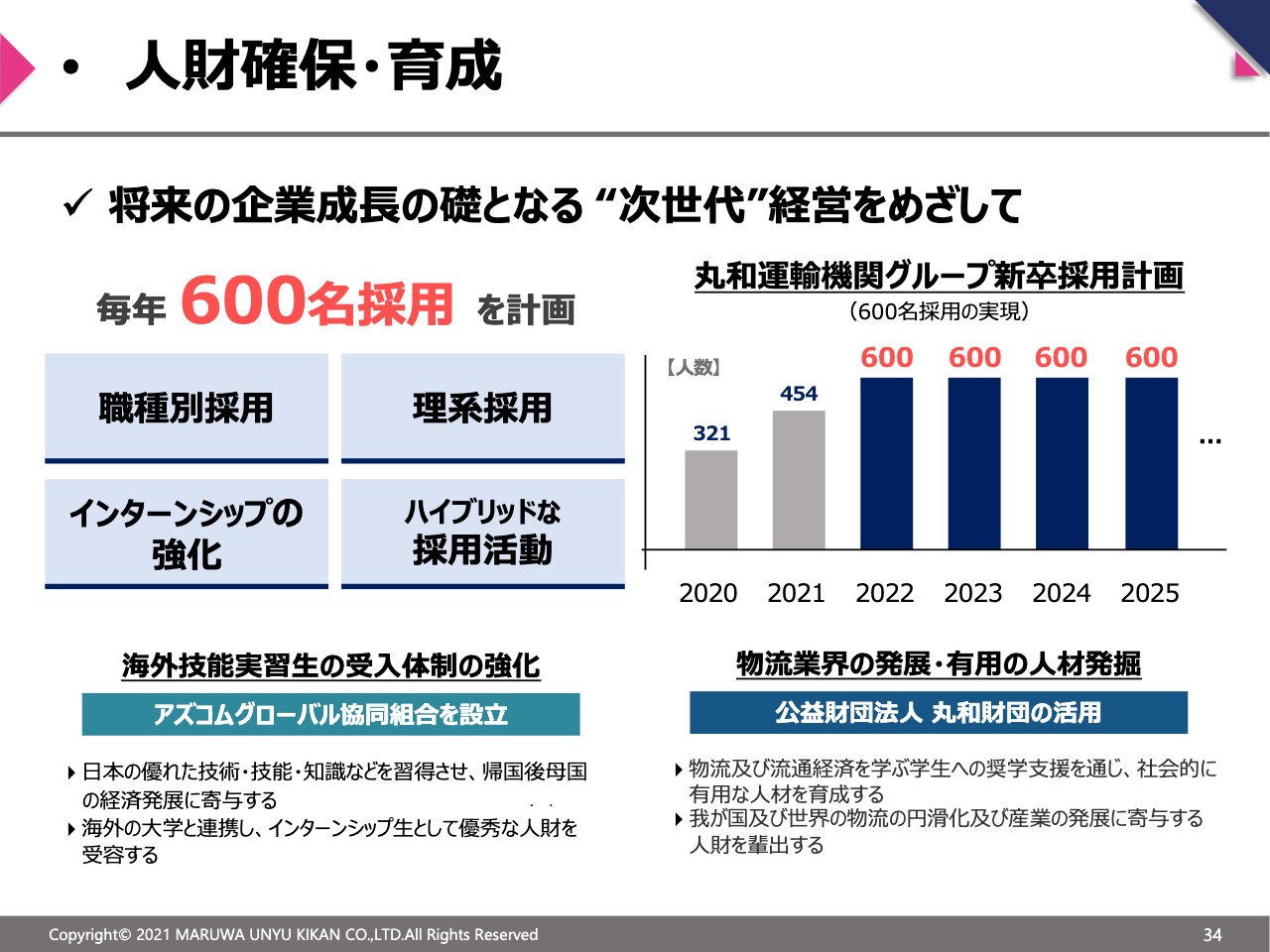

人財確保・育成

人材確保について、5年間で3,000名の新卒を採用する計画です。これからどのような事態が我々の業界に起きるかと言いますと、コロナ収束後、間違いなく人手不足の時代に入ります。

そこで、私たちは新卒、具体的には大学卒業生、高校卒業生にターゲットを絞り込んで、5年間で3,000名、毎年600名の卒業生を確保していこうと考えています。

中途採用でも5年間で2,000人の採用を目指しています。トータル5,000人以上の人材確保が必要と考えています。「異常ではないか」と思われるでしょうが、我が社のEC・物流事業を推進するために、まだまだ人が足りないということです。

特に、生活協同組合のコープみらいの仕事に関して、1年から3年という中長期では非常に大きな成長が見込めるため、こちらの人員対策も本格的に進めていかなければと考えています。コープみらいでは、今後の車両台数が1,000台、2,000台、3,000台と、どんどん増車していかなければお客さまの対応ができないということです。

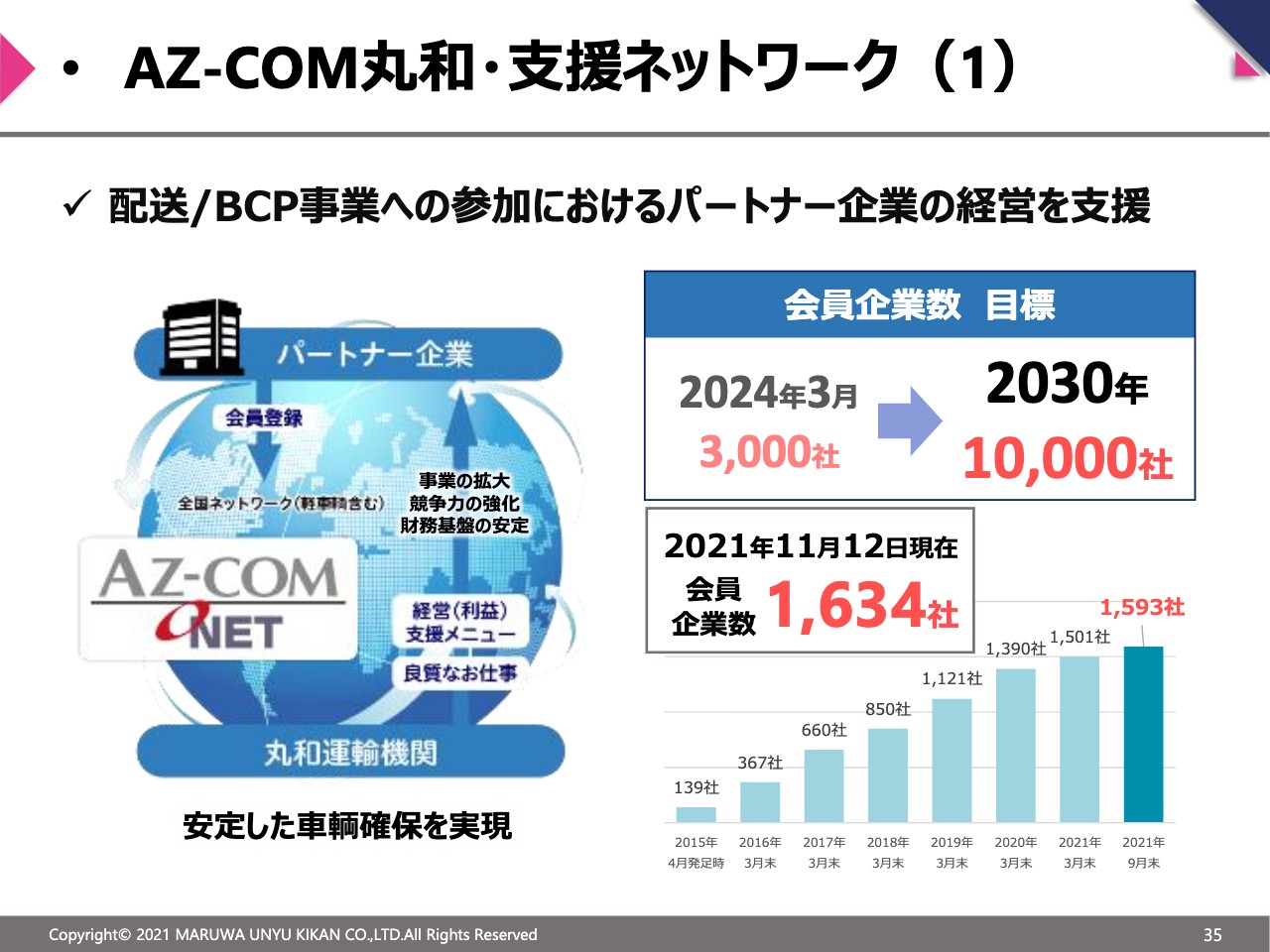

AZ-COM丸和・支援ネットワーク(1)

「AZ-COM丸和・支援ネットワーク」については、おかげさまで、2021年11月12日現在の会員数は1,634社になりました。今後は、2024年に3,000社、2030年に1万社というかたちで、スピードを上げて会員を拡大していくとともに、BCP対策以外の事業にも「AZ-COMネット」のみなさまのお力添えをいただきながら、お客さまのニーズに対応していきたいと思っています。

我が社としては、「AZ-COMネット」の会員の方々の力を活用させていただくことが、成長につながるものと思っています。

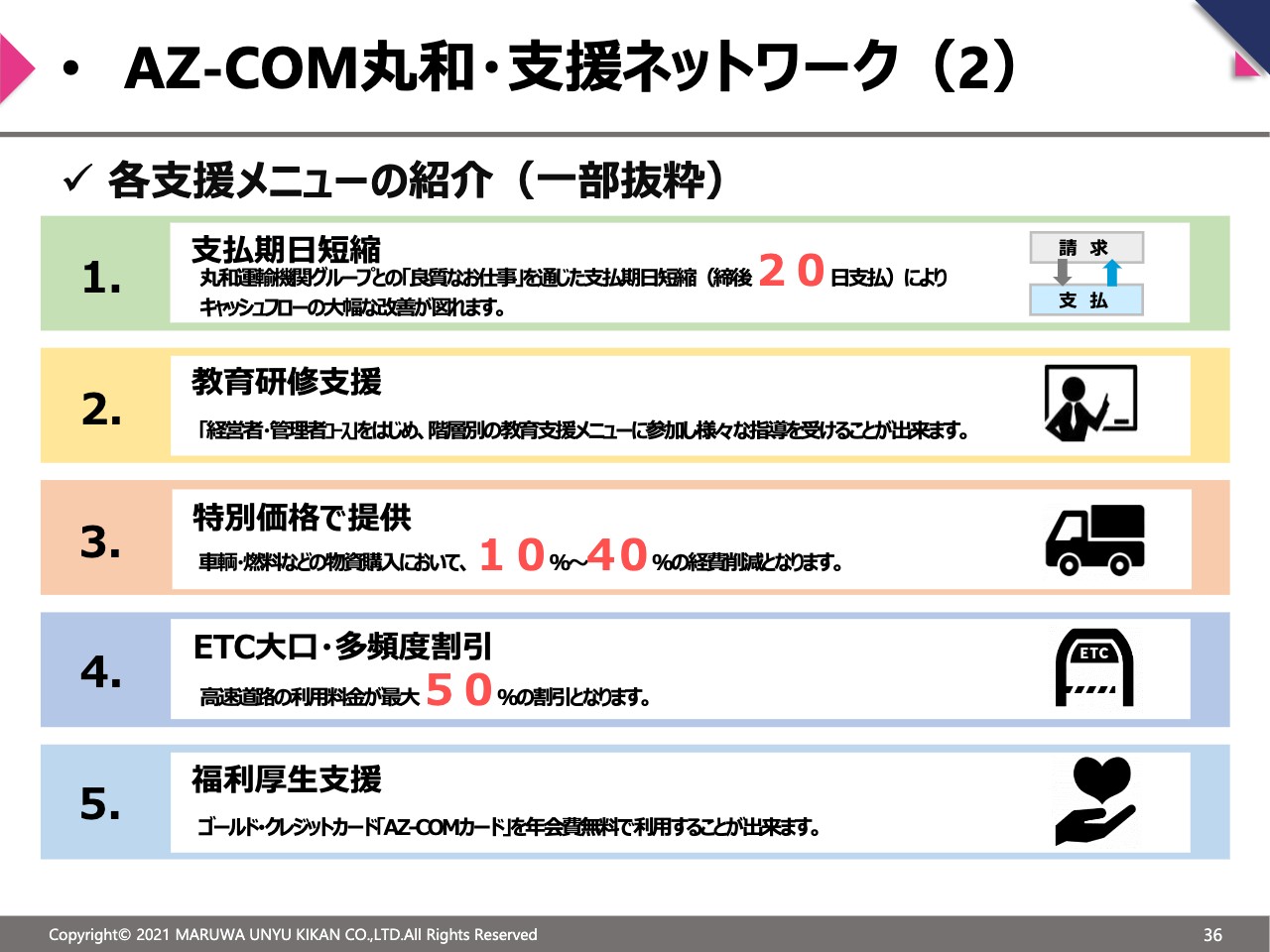

AZ-COM丸和・支援ネットワーク(2)

「AZ-COMネット」の支援メニューおよびメリットです。会員になっていただくと、例えば、高速道路利用料金の大口割引で最大50パーセントの割引があります。車両や燃料などの物資購入において、燃料ではインタンクではリッターあたり12円から13円です。インタンクを持てば、燃料高騰のような問題は乗り切れるということです。

「バイイング・パワー」とも言いますが、多くの会員企業のみなさまとともに大量の物資を一括で購入することのメリットは大きいです。「AZ-COMネット」への会員参加を検討する方との交渉にも役立ちます。これらの支援メニューにより、今後も会員のみなさまとのよい相関関係を広げていきたいと思っています。

SDGsへの取り組み

SDGsへの取り組みです。基本的にはBCP物流事業を通じてSDGsに貢献するものと考えています。私からの説明は以上となります。

今後、特に向こう3年は、売上と利益の増大をしっかりと進めていきます。2025年末に大型物流センターが完成するまでは他の事業の拡大を進め、売上および利益を確保してみなさまに評価いただけるようにがんばっていきますので、今後とも何卒よろしくお願いいたします。本日はありがとうございました。

新着ログ

「陸運業」のログ