トレックス・セミコンダクター、2Qは上場来最高益を達成 受注環境も好調で通期業績予想を2度目の上方修正

目次

芝宮孝司氏(以下、芝宮):あらためまして、こんにちは。証券番号6616、トレックス・セミコンダクター株式会社代表取締役社長執行役員の芝宮でございます。本日は大変お忙しい中、トレックス・セミコンダクターの2022年3月期第2四半期の決算説明会にご参加いただき、誠にありがとうございます。本日は目次に記載の4項目に沿って説明します。よろしくお願いいします。

2022年3月期 第2四半期まとめ

第2四半期のまとめです。トレックスは、すべての地域が好調で売上高1.5倍増、営業利益は4倍超増加し、上場来最高益を達成することができました。フェニテックは、受注好調による稼働率上昇により大幅増益、営業利益率は11倍超増加し、連結子会社化以後、最高益を達成しています。受注環境は好調に推移しており、上半期の実績を勘案し、通期業績予想を今期2度目の上方修正をしました。

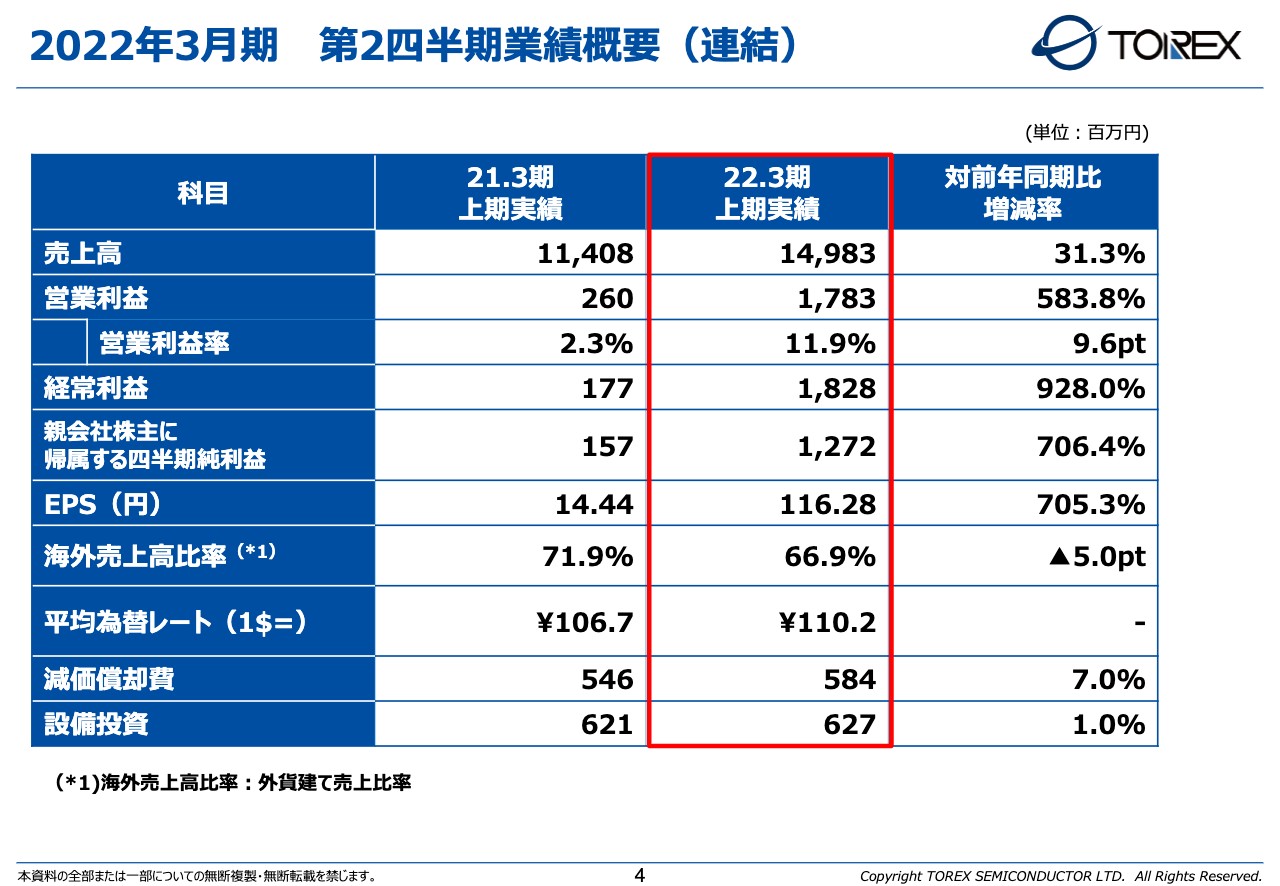

2022年3月期 第2四半期業績概要(連結)

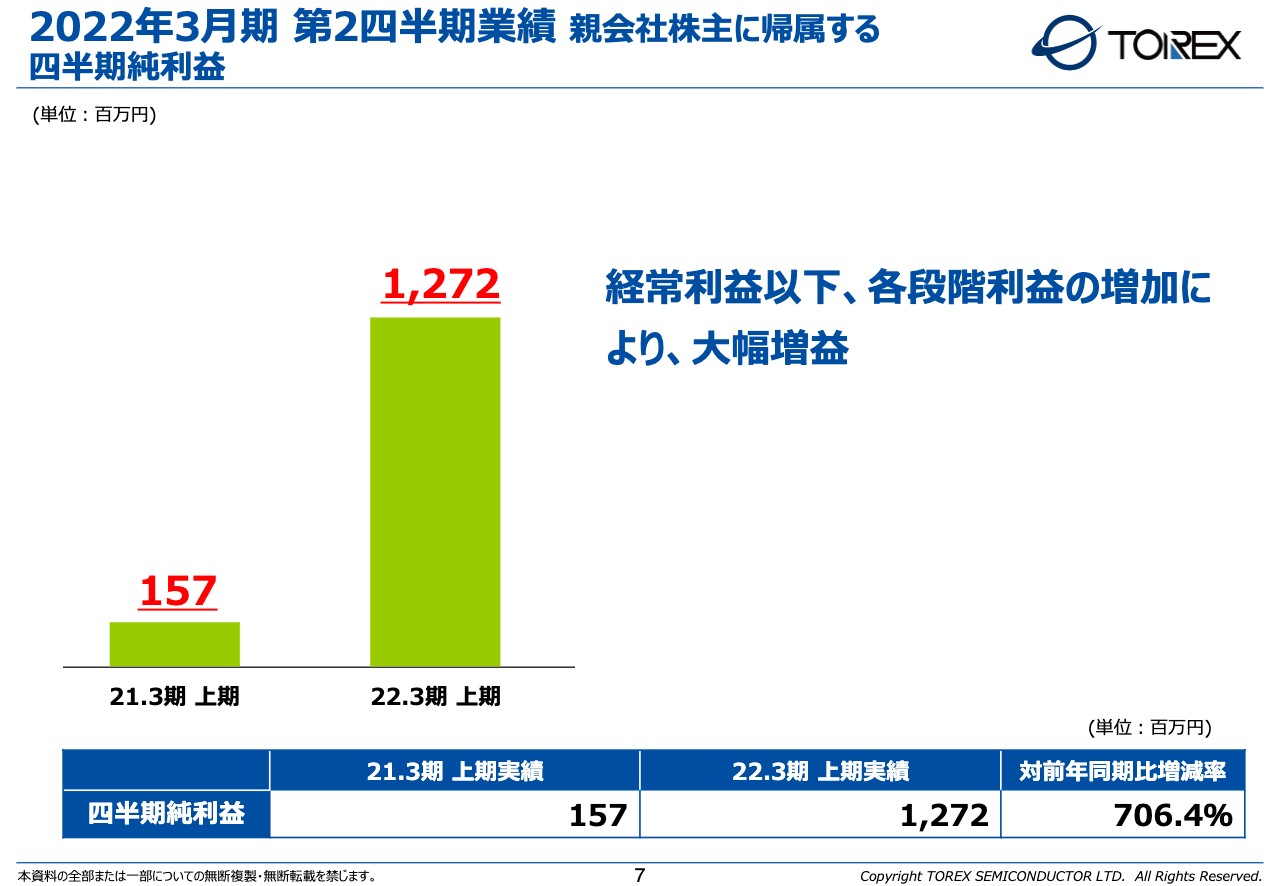

業績概要です。売上高は前年同期比プラス31.3パーセントの149億8,300万円となりました。営業利益は前年同期比プラス583.8パーセントの17億8,300万円、営業利益率は大幅に改善して11.9パーセントでした。経常利益はほぼ10倍増の18億2,800万円、親会社株主に帰属する四半期純利益はプラス706.4パーセントの12億7,200万円となりました。

海外売上高比率は5ポイント下がっており、66.9パーセントが海外への売上になっています。平均為替レートは110.2円です。減価償却費、設備投資についてはご覧の内容になっています。

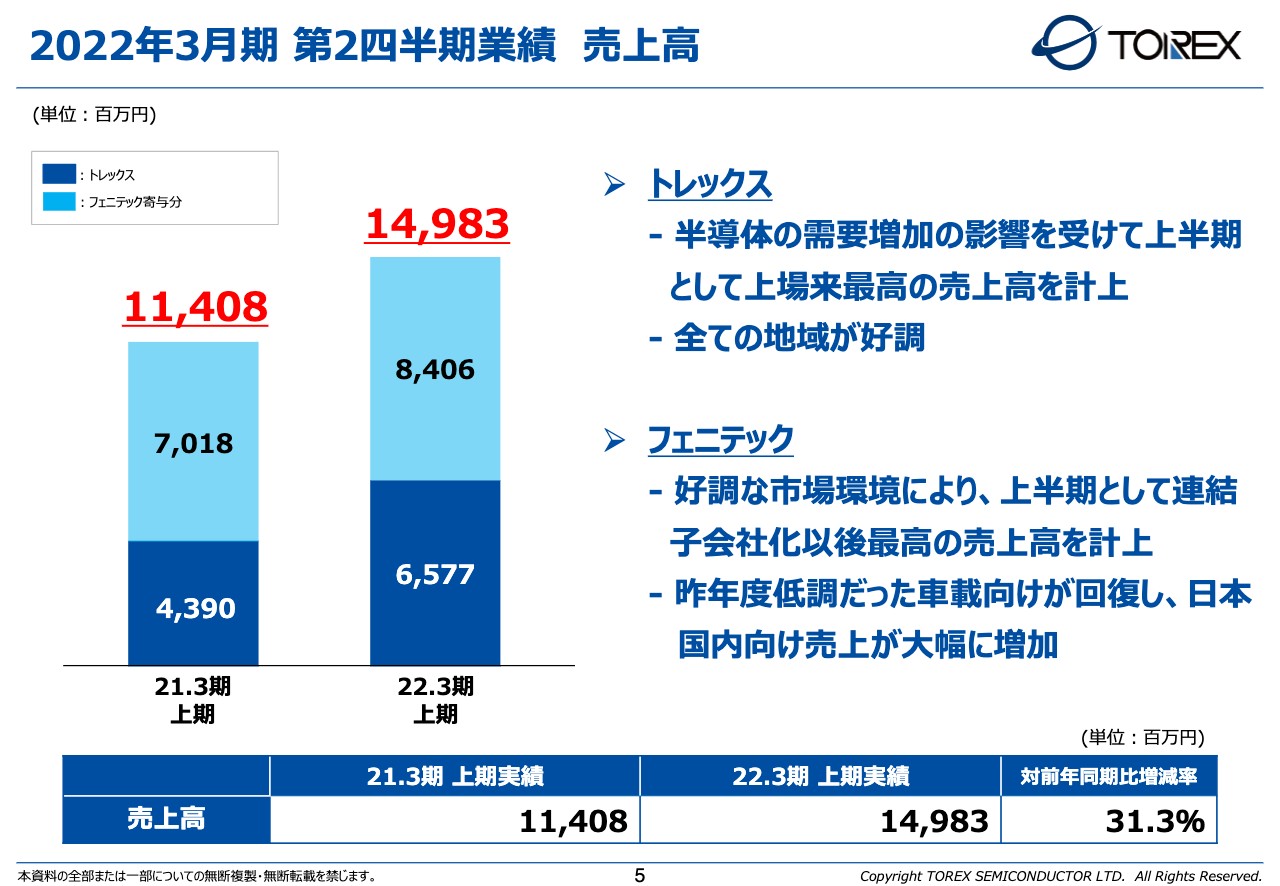

2022年3月期 第2四半期業績 売上高

売上高です。トレックスは、半導体の需要増加の影響を受けて上半期として上場来最高の売上高を計上し、すべての地域が好調でした。フェニテックは好調な市場環境により、上半期として連結子会社化以後最高の売上高を計上しています。

昨年度低調だった車載向けが回復し、日本国内向けの売上が大幅に増加しています。グループ全体としては対前年同期比プラス31.3パーセントの伸びでしたが、個別で見ますとトレックスは対前年約50パーセントアップしています。

フェニテックは約20パーセントアップという結果です。前々期と前期を比較しても約20パーセント伸びていますので、前々期と比較しますと同様に50パーセント程度の伸びが実現できています。

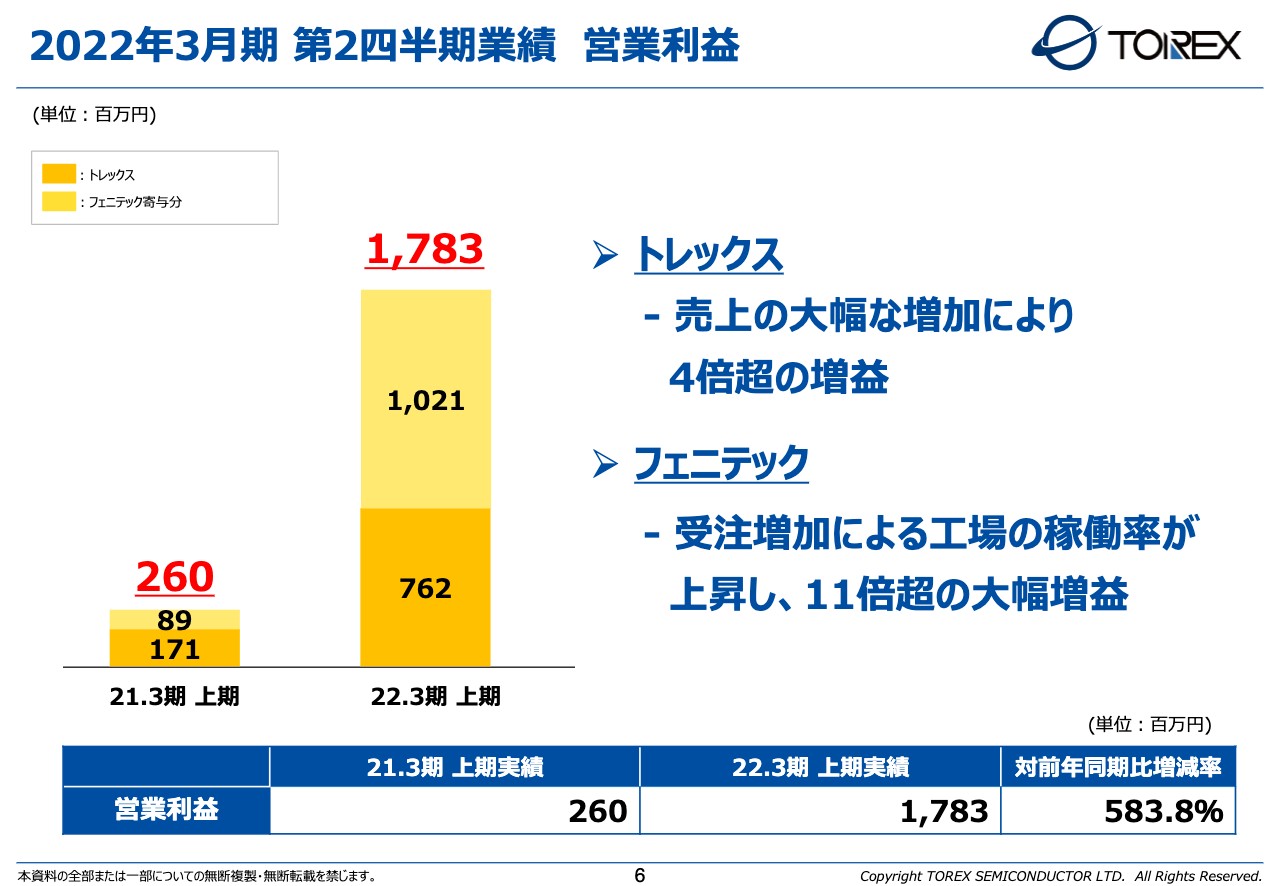

2022年3月期 第2四半期業績 営業利益

営業利益です。トレックスは売上の大幅な増加により、4倍超の増益となりました。フェニテックは受注増加による工場稼働率が上昇し、11倍超の大幅増益となっています。トレックス、フェニテックともに販売・生産状況が改善したことにより、両社とも2桁の営業利益率を達成できました。グループとしても営業利益率は11.9パーセントになっています。

2022年3月期 第2四半期業績 親会社株主に帰属する四半期純利益

結果として、親会社株主に帰属する四半期純利益は、前年同期比706.4パーセント増の12億7,200万円となっています。

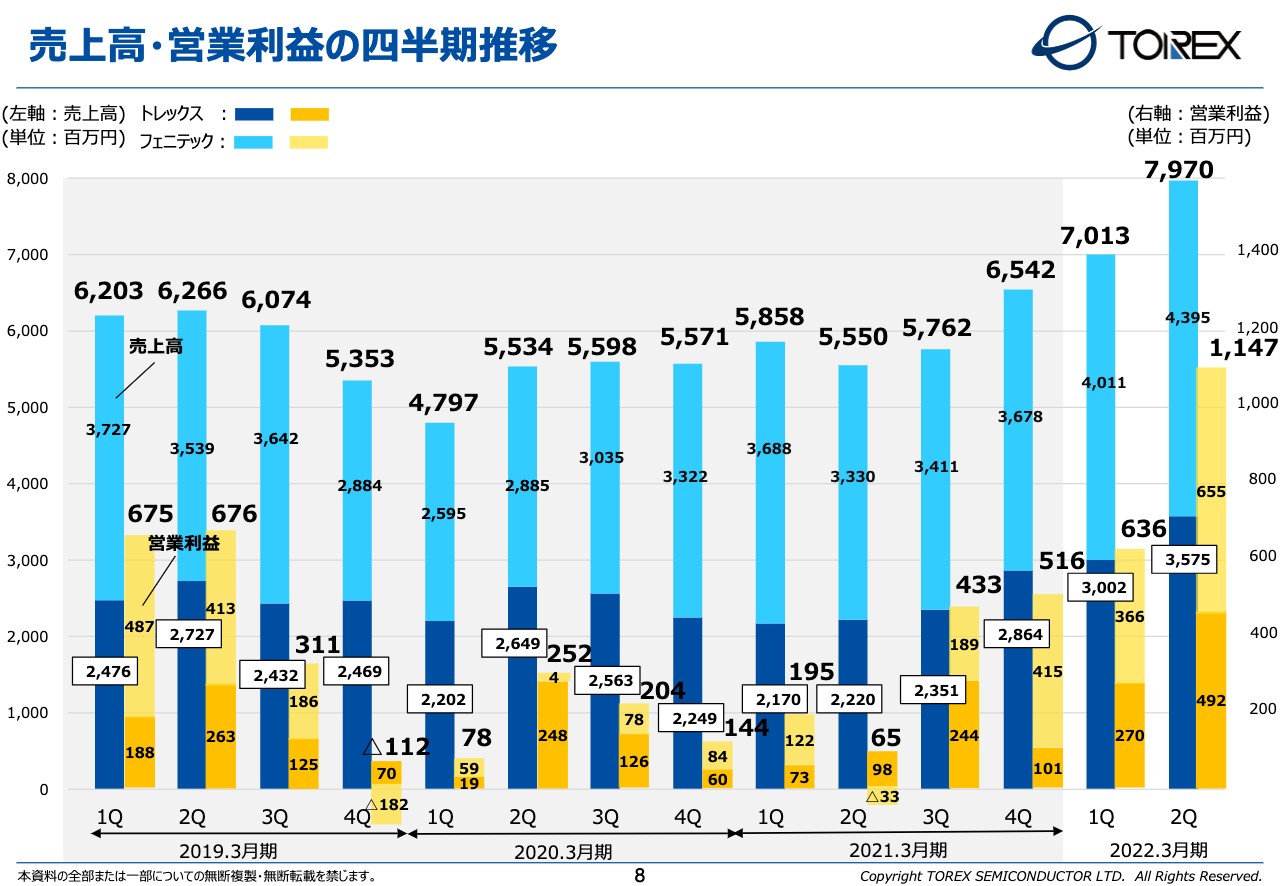

売上高・営業利益の四半期推移

参考に、3年半の四半期ごとの売上と営業利益をグラフ化したものです。このグラフを見ていただくと、だいたいの傾向が読み取れるのではないかと思います。最初の2019年3月期の第1四半期、第2四半期までは、半導体や電子業界がかなり好調といわれた時期です。

その状況の中で第3四半期くらいから米中の貿易摩擦などの状況があり、市場が少し悪化してきた状況下で、2020年3月期の半ばくらいに少し回復の基調がありました。しかしそれ以降、新型コロナウイルスの影響によって落ち込み、トレックスは2021年3月期の第1四半期(2020年の4月から6月)が底で、そこからは5四半期で右肩上がりの上昇を続けている状況です。

フェニテックは逆に1年遡って、2019年の4月から6月が底になっています。先ほども少しお話ししたとおり、フェニテックは2021年3月期も2020年3月期と比較して20パーセント程度売上を伸ばしていますので、1年前倒しで、特に海外向けの需要が増加したことにより、売上の拡大が先行して進んでいる状況です。

同じ半導体の業界市場ですが、メーカーであるトレックスと、ファウンドリーの事業を続けているフェニテックは売上の推移については少し温度差があるのだと思います。このあたりの内容をよく確認、考察しながら、市場の変化について、グループとして的確な状況を把握していきたいと考えています。

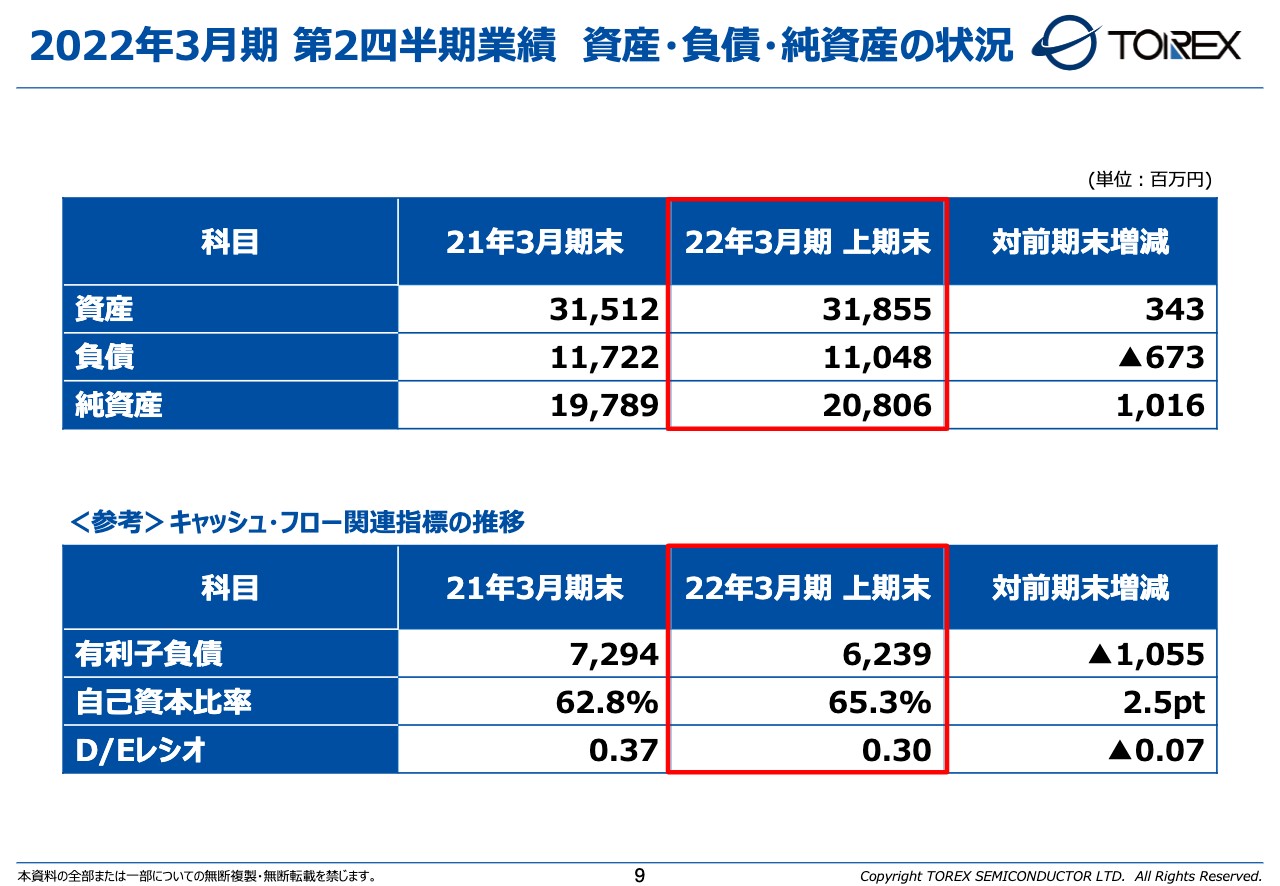

2022年3月期 第2四半期業績 資産・負債・純資産の状況

最終的な第2四半期の資産・負債・純資産の状況です。純資産は前期末プラス10億1,600万円で208億600万円となり、自己資本比率は2.5ポイント改善して65.3パーセントです。

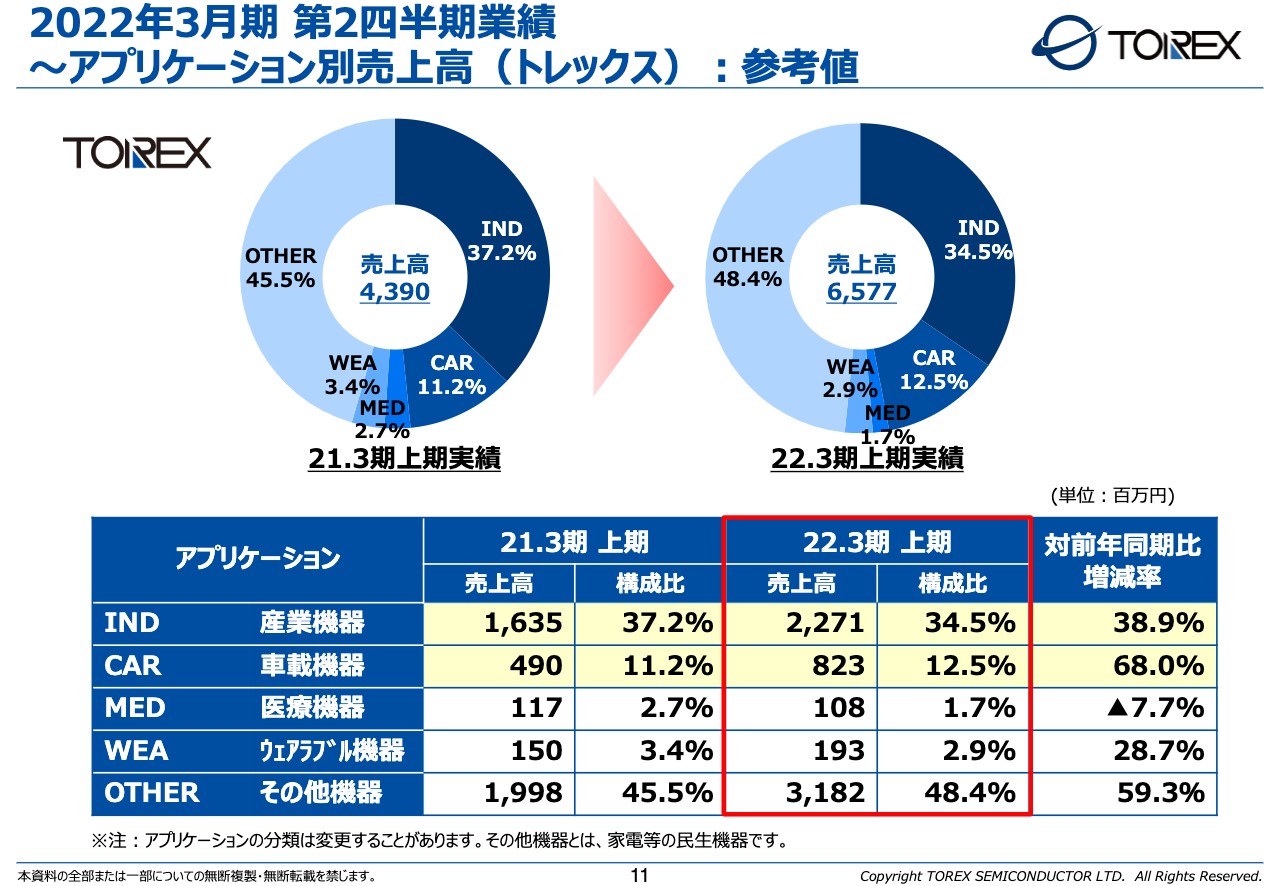

2022年3月期 第2四半期業績 ~アプリケーション別売上高(トレックス):参考値

各単体の売上高状況をご説明します。まず、トレックスのアプリケーションごとの前年同期比です。スライドでは、医療機器のみ少し下がっているように見えますが、これは前年上期に新型コロナウイルス対策用の機器への特需があったため、それが落ち着いてきた状況があるためです。ベースになる医療機器のビジネスは引き続き順調に増えていると把握しています。

また、注力している産業機器や車載機器、そしてIoTやウェアラブル機器も含めて、全体として順調に伸びています。特に車載機器は前年比プラス68パーセントと、非常に高い伸びを示しています。これはインフォテイメントに加えて、ADAS関連の受注が増えたことが要因と考えています。また、その他機器で、ノートPCを含むPC周辺機器およびゲーム関連機器などが増えています。

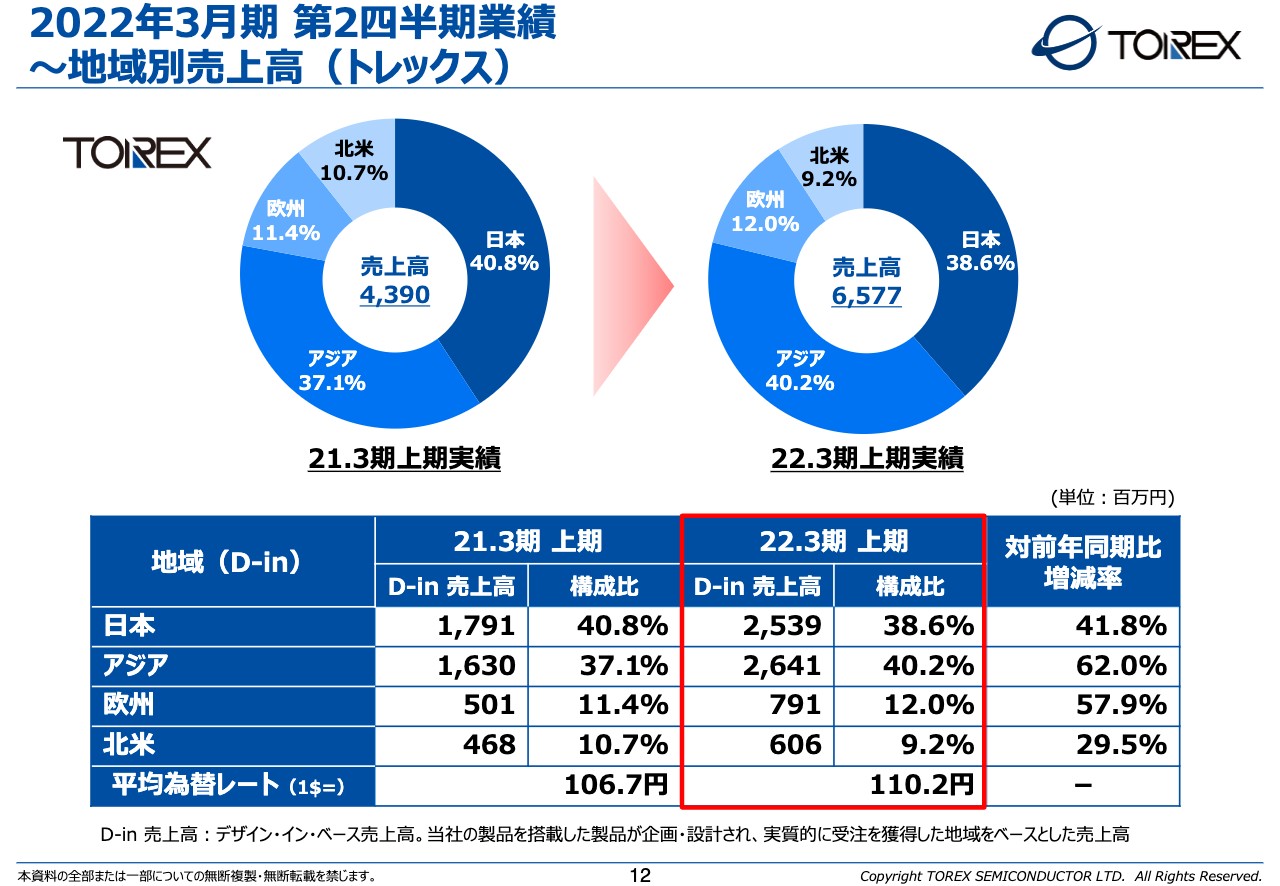

2022年3月期 第2四半期業績 ~地域別売上高(トレックス)

トレックスの地域ごとの売上推移です。トレックスはすべてのエリアで好調で、特に新型コロナウイルスの関係で落ち込みが大きかった欧州と、回復が早かったアジアが大きく増加しています。日本市場の立ち上がりスピードは他のエリアと比較すると若干の遅れがありましたが、現在は急激に伸びて拡大していると考えています。

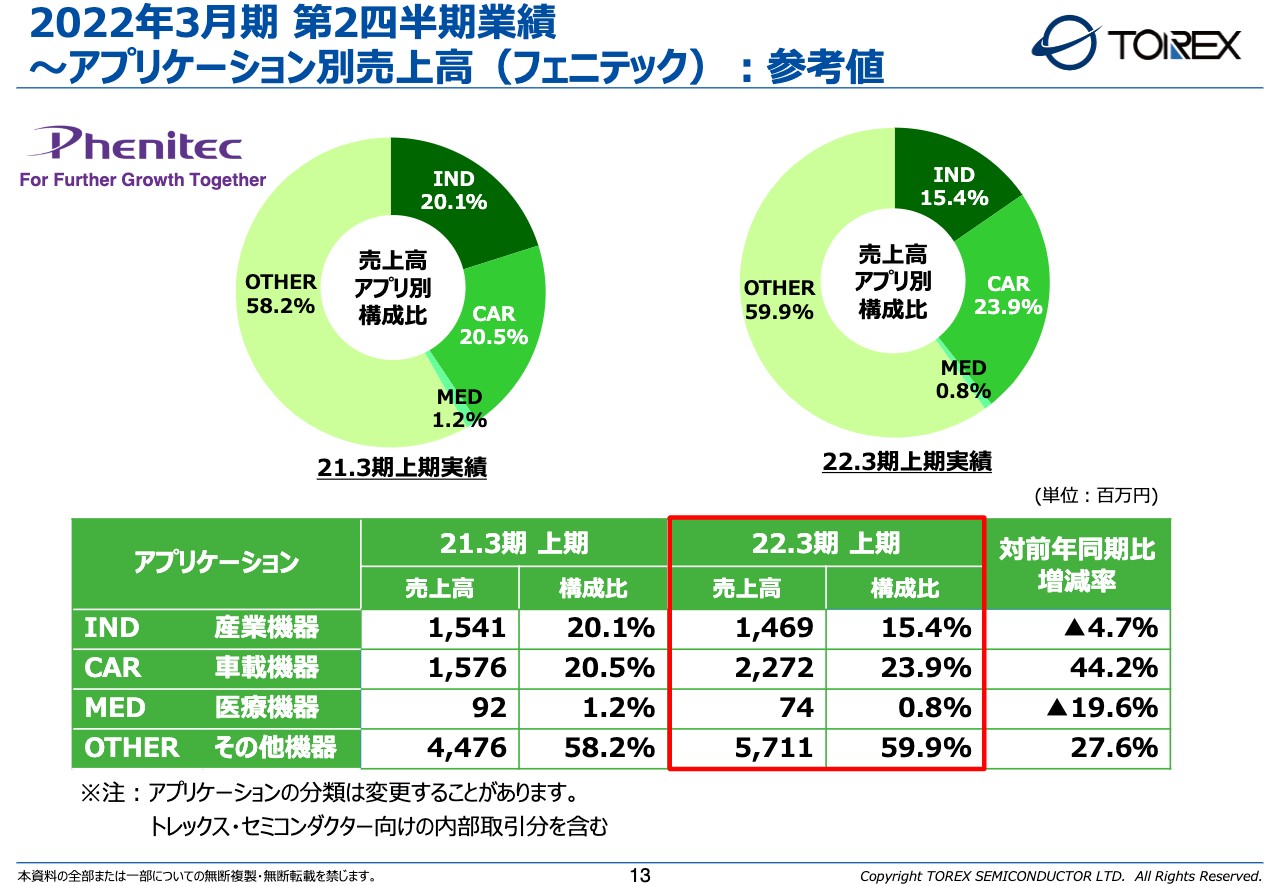

2022年3月期 第2四半期業績 ~アプリケーション別売上高(フェニテック):参考値

フェニテックのアプリケーションごとの売上推移です。何度も同じ話をしますが、フェニテックのファウンドリーという事業上、お客さまからアプリケーションを的確に開示していただけないケースがあります。その場合はすべてその他機器に含めていることがあるため、参考としてスライドを見ていただければと思いますが、その状況でもやはり車載関連の需要が大きく伸びていると思います。

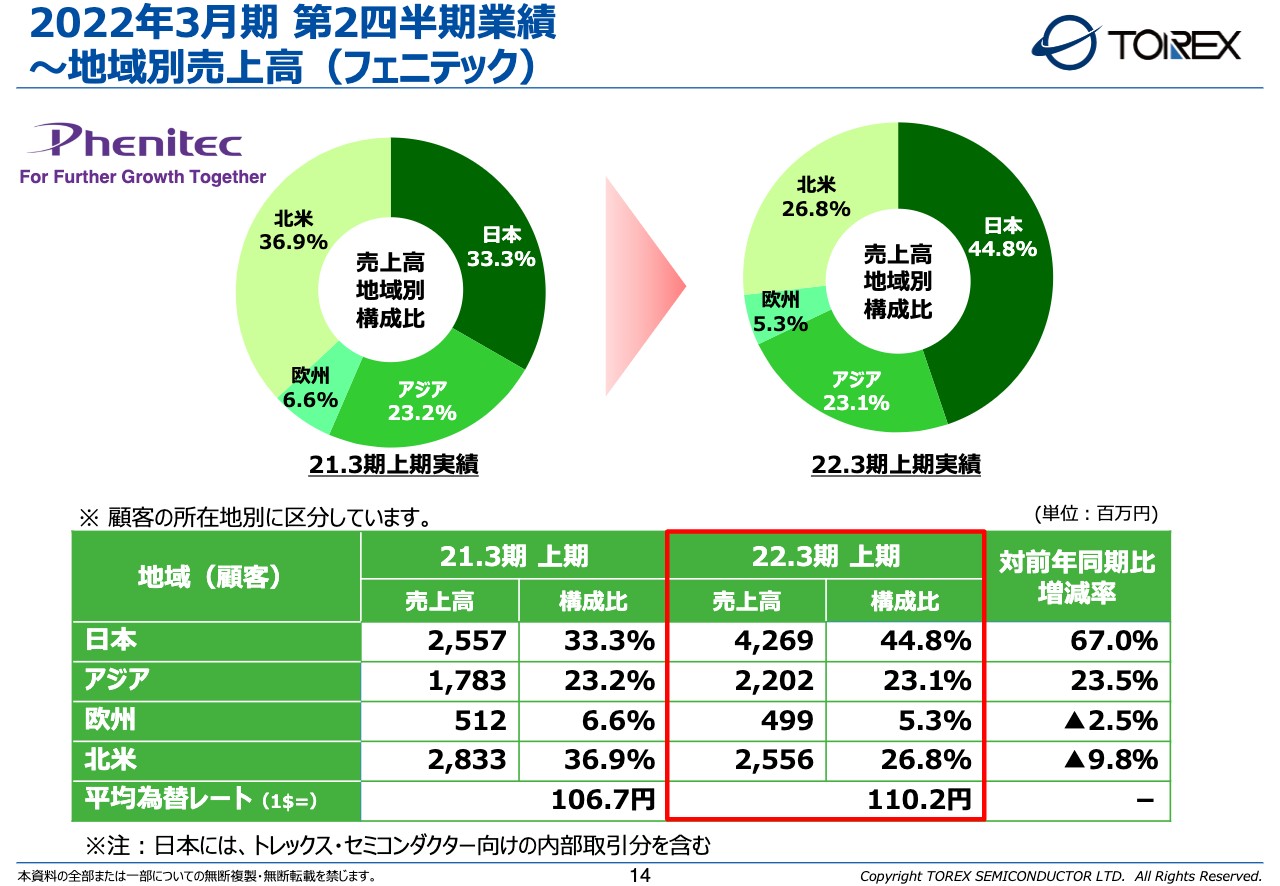

2022年3月期 第2四半期業績 ~地域別売上高(フェニテック)

こちらもフェニテックのエリア別での売上推移です。前期は厳しかった日本市場が大きく拡大し、逆に前年度に伸びた北米や欧州は少し調整が入っていると考えています。

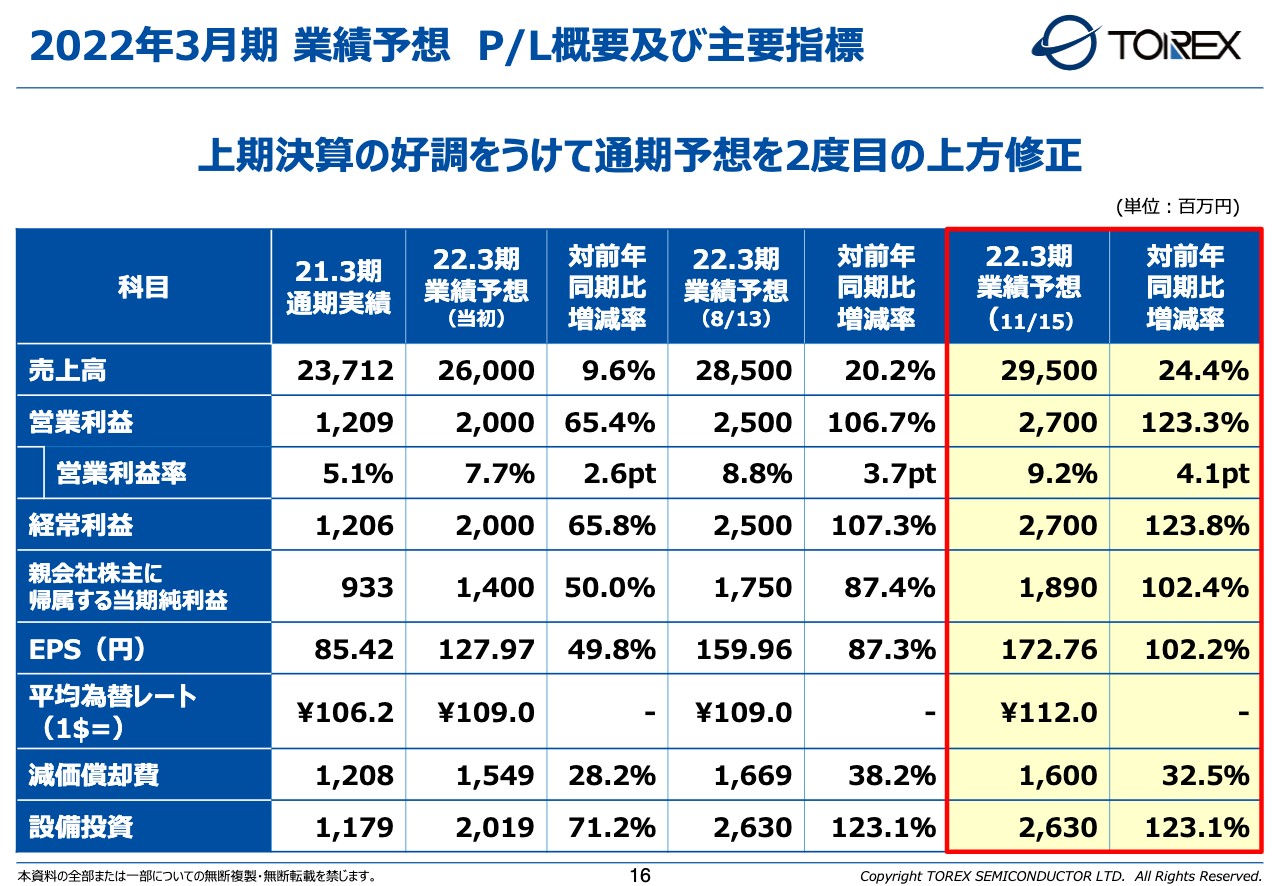

2022年3月期 業績予想 P/L概要及び主要指標

2022年3月期の業績予想を発表します。下期も受注環境は非常に好調に推移しており、実際に上期を超えるご注文をいただいているのも事実です。しかし、現在、半導体全体の不足による自動車などのお客さまによる生産調整、我々の生産上の部材の不足、納期の長期化による我々自体の生産調整のリスクを考え、下期は上期より若干売上が下がる見込みです。

また、利益においては生産加工費の上昇、材料費の上昇などのコストアップの影響が下期から大きく効いてくると予想しています。そのような状況の背景をもって、スライドのように今期の予想を作っています。

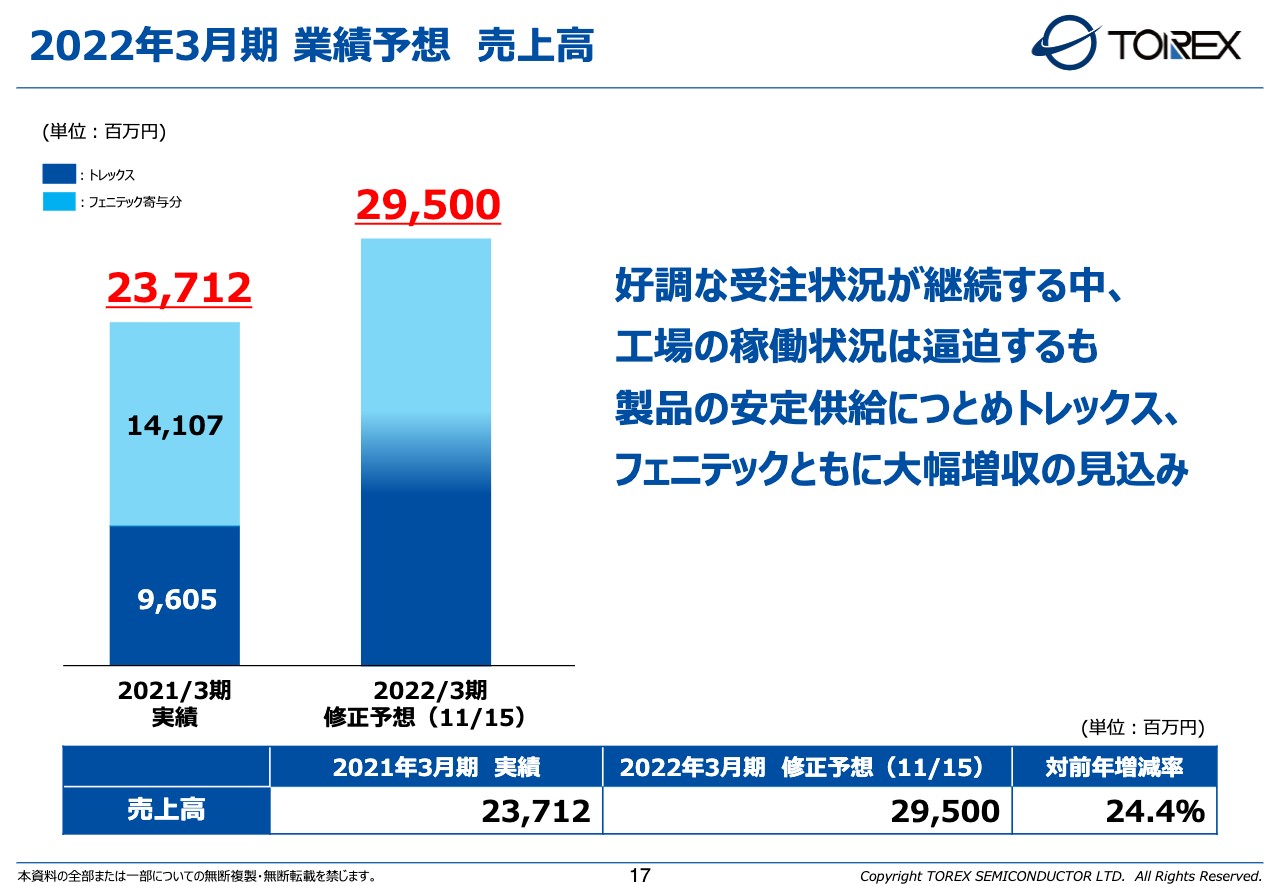

2022年3月期 業績予想 売上高

好調な受注状況が継続する中、工場の稼働率は逼迫していますが、製品の安定供給に努めています。トレックス、フェニテックともに売上高は大幅な増収で、前年比24.4パーセント増の295億円を見込んでいます。

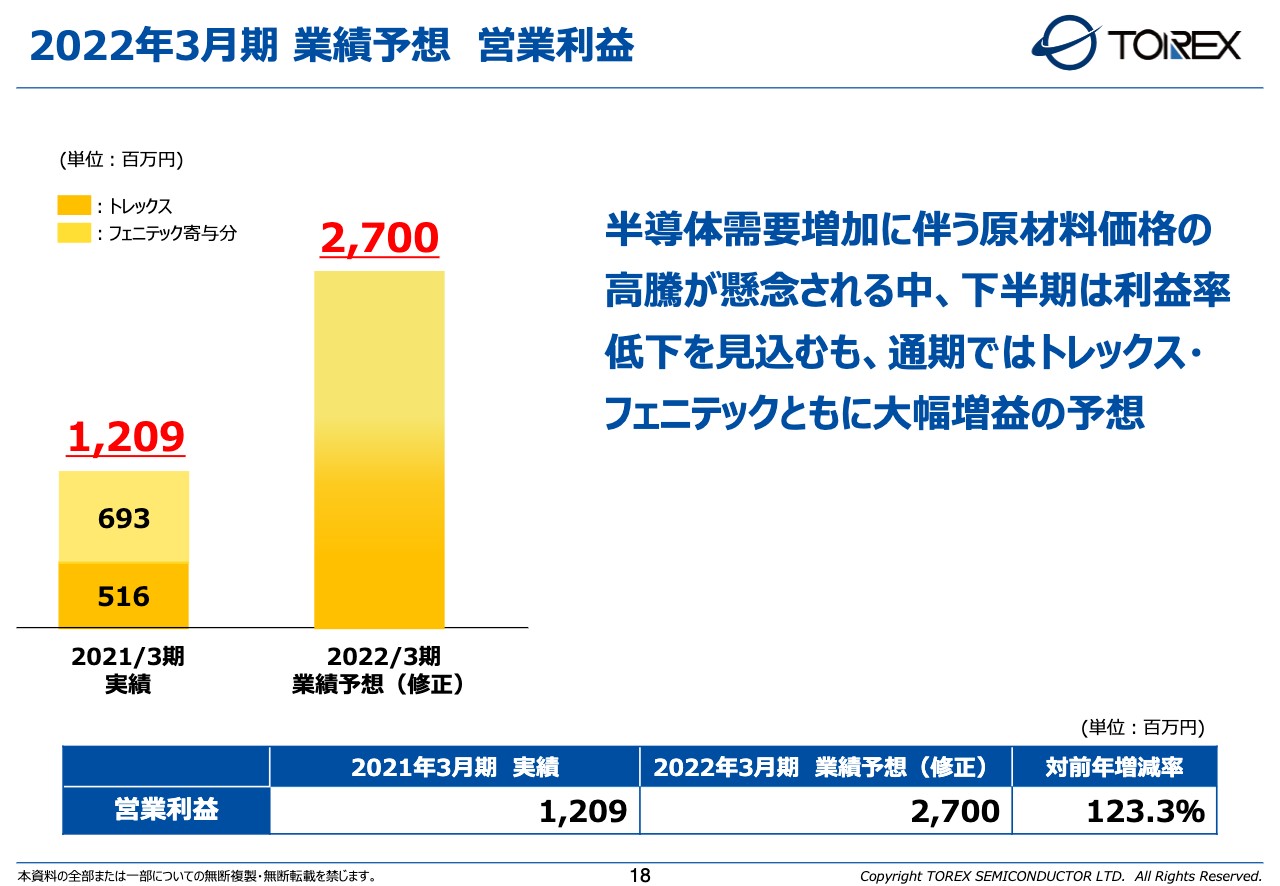

2022年3月期 業績予想 営業利益

先ほども言いましたとおり、半導体需要の増加に伴う原材料価格の高騰が懸念される中、下半期は利益率の低下を見込みますが、通期ではトレックス、フェニテックともに大幅増益を予想し、前年同期比123.3パーセント増の27億円の見込みです。以上が今期の着地見込みでした。

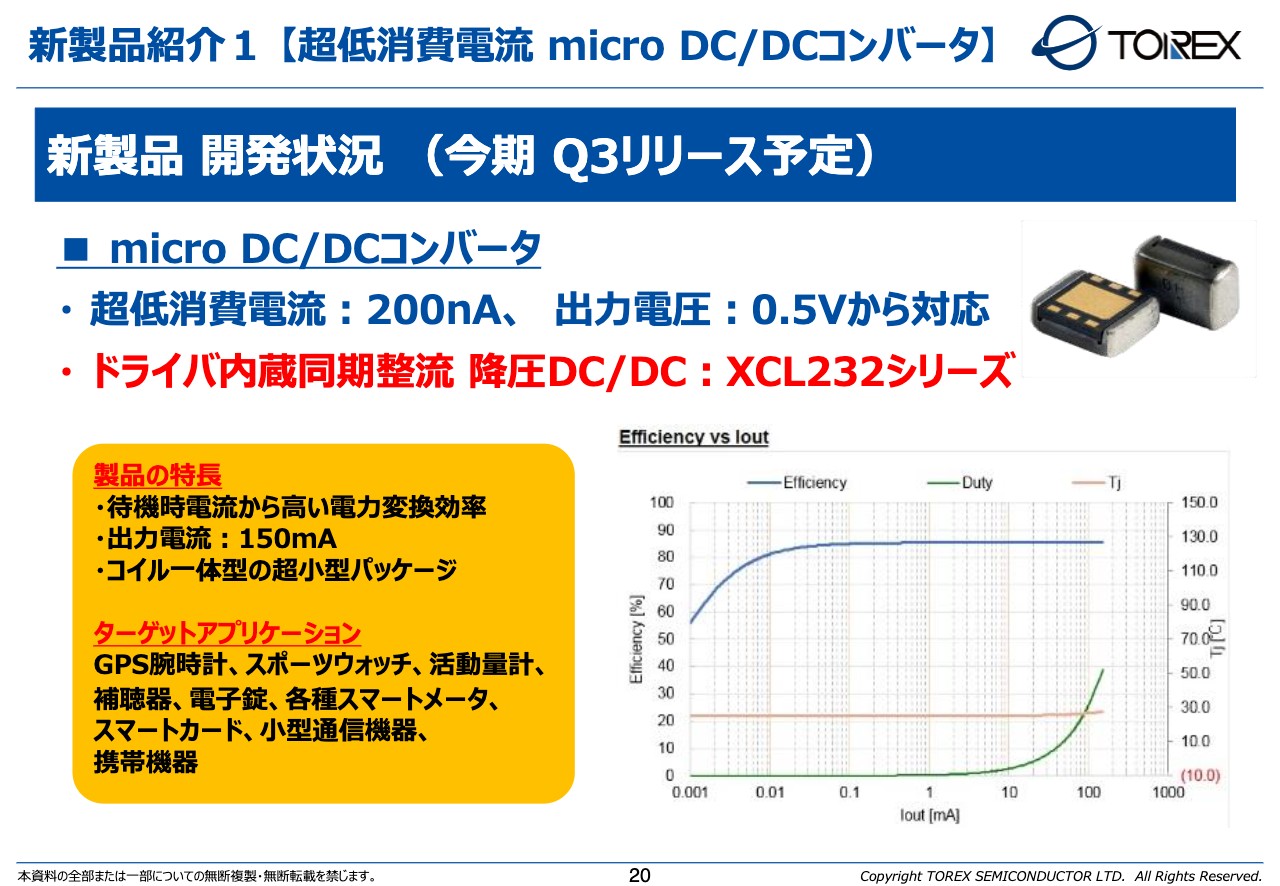

新製品紹介1 【超低消費電流 micro DC/DCコンバータ】

続いて、トピックスをご説明します。まず、トレックスのトピックスとして、新製品のご紹介をさせていただきます。スライドの製品はトレックスが特に期待と注力している、コイル一体型の「micro DC/DCコンバータ」の「XCL232」というシリーズです。

この「micro DC/DCコンバータ」は200ナノアンペアという、業界トップクラスの超低消費電流を実現しており、かつ出力電圧が0.5ボルトという超低電圧出力も実現しています。この0.5ボルトの出力をプラスマイナス20ミリボルト、つまり0.02ボルトできっちりと合わせるアナログの半導体技術を使い、非常に低電圧かつ低消費電力を実現しています。

ターゲットのアプリケーションはスライドに挙げているIoTなどで、半導体プロセスはますます微細化が進む中で、低電圧動作が求められる状況です。そのような面では、このような0.5ボルトという低電圧出力がきっちりできるアナログの電源ICの付加価値が上がっていると考えており、この製品を主体として、我々が注力している「micro DC/DCコンバータ」のさらなる拡大を図っていきたいと考えています。

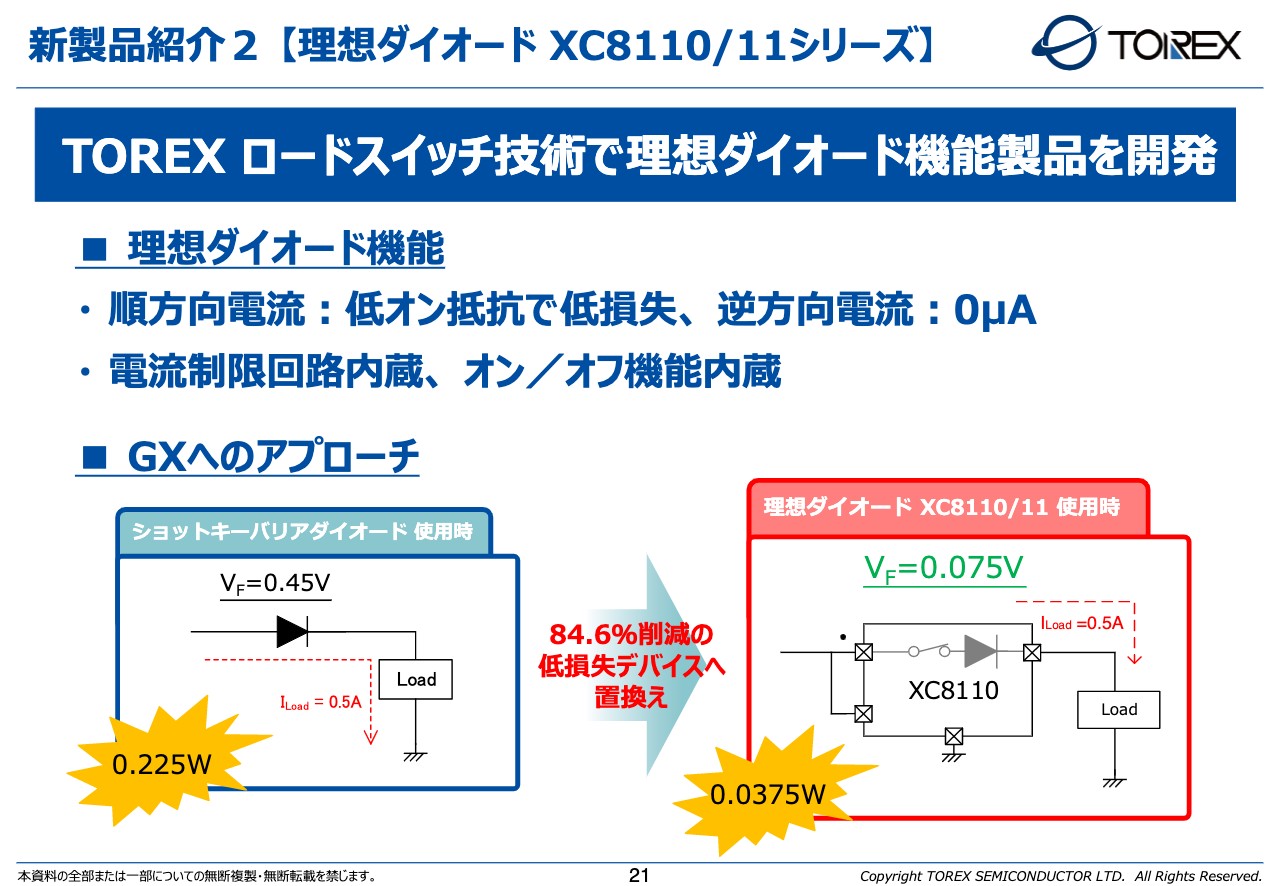

新製品紹介2 【理想ダイオード XC8110/11シリーズ】①

もう1つ新しい製品群の理想ダイオードは、「XC8110/11シリーズ」というものです。これは我々のロードスイッチの技術を使った製品で、ほとんどの電子機器に必ず必要な逆流防止などの保護回路に使われる商品です。

この保護回路には、通常、ショットキーバリアダイオードが使われますが、ショットキーバリアダイオードを使うと、どうしても電圧降下が起こります。電圧が約0.45ボルト落ちてしまうため、使用電力のロスが生まれます。

使用電力のロスを極限まで下げるものが、この理想ダイオードです。単純に、この製品に置き換えることで、電力の損失を84.6パーセント削減できます。

新製品紹介2 【理想ダイオード XC8110/11シリーズ】②

理想ダイオードは一般的なダイオードよりもパッケージの小型化を実現しています。また、先ほどご説明したように、低消費電力も実現しています。これにより、この製品がいろいろな電子機器に使われることで、GX(グリーントランスフォーメーション)を起こし、結果として、脱炭素社会への実現に貢献していきたいと考えています。

いろいろな電子機器の保護回路にショットキーバリアダイオードが使われたことを想定し、すべて理想ダイオードに置き換えたことを考えると、世界のIoTデバイスの数は、2022年で348億台使われると予想しています。これに保護回路が1個入っていたとし、1個のダイオードを理想ダイオードに切り替えると、単純な計算で6,525メガワット削減のポテンシャルがあります。このようなことを含め、我々の製品が多くの製品に使われることで、脱炭素社会への貢献を目指していきたいと考えています。

コラボレーション①

他社とのコラボレーションについて、ワイヤレス充電に関わるコラボレーションを2件ご紹介します。

1つ目は、日本ガイシさま、フジクラさまとのコラボにより、非接触と瞬時にワイヤレス充電ができる次世代スマートカード用の共同のソリューションを実現しています。

日本ガイシさまは「EnerCera」という非常に薄型で高速充電ができる電池、フジクラさまはNFCコイルを搭載でき薄型のフレキ基板ができる技術、そして我々は薄型で低消費電流の電源、加えて「EnerCera」電池へ安全な充電を制御できる製品を持っています。このようなもので、スマートカードソリューションの拡販を3社で進めていきたいと考えています。

スマートカード市場は、スマートフォンとの役割の分担などの明確化が必要だと言われており、なかなか立ち上がりに時間がかかっている市場です。しかし、最近はカード自体に指紋認証が入るなど、いわゆるセキュリティの強化が進んでおり、銀行・クレジット市場はもとより、自治体や会社など、個人認証に向けた大きな活用が期待されています。このような分野に積極的に売り込んでいきたいと考えています。

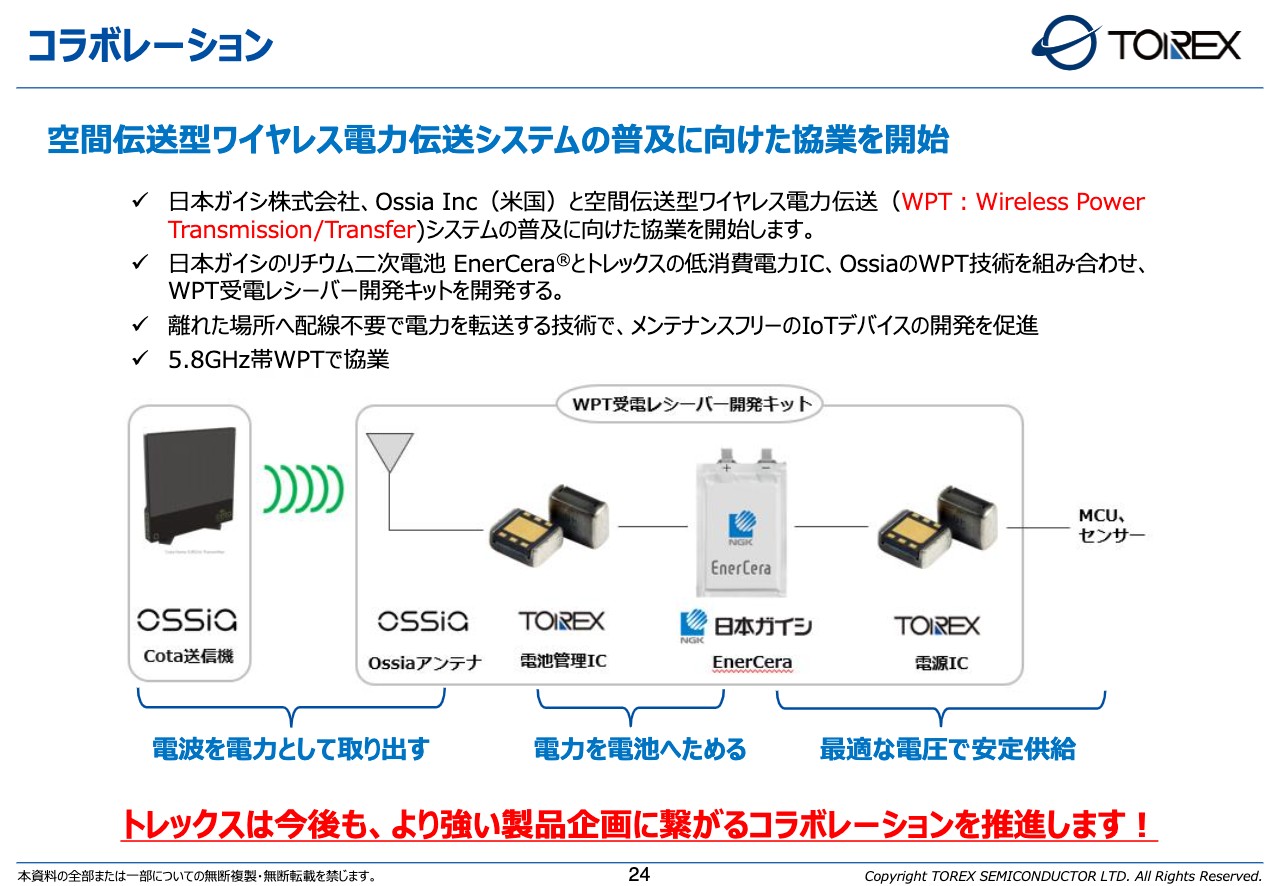

コラボレーション②

2点目のワイヤレス充電のコラボレーションについてご説明します。日本ガイシさまと米国のOssia Incとのコラボレーションです。空間伝送型ワイヤレス電力伝送(WPT、Wireless Power Transmission/Transfer)システムの普及に向けた協議をスタートしています。

ベースは米国のOssia Incがずっと技術開発を進めていました。5.8ギガヘルツの高周波帯にフォーカスし、離れた場所にあるデバイスに電力を安全に伝送することができるピアツーピアのWPTに特化した技術です。

これに日本ガイシさまの薄型で高速充電ができ、高温でも高信頼性の二次電池の技術と、我々の安全かつ高速充電制御、各アプリケーションに対応した電源管理技術がコラボレーションすることで、伝送システムの普及を進めていきたいと考えています。

そのあたりも、いろいろなコラボレーションの会社をにらみながら、電源メーカーとして、いろいろなかたちでアプリケーションに貢献していきたいと考えています。

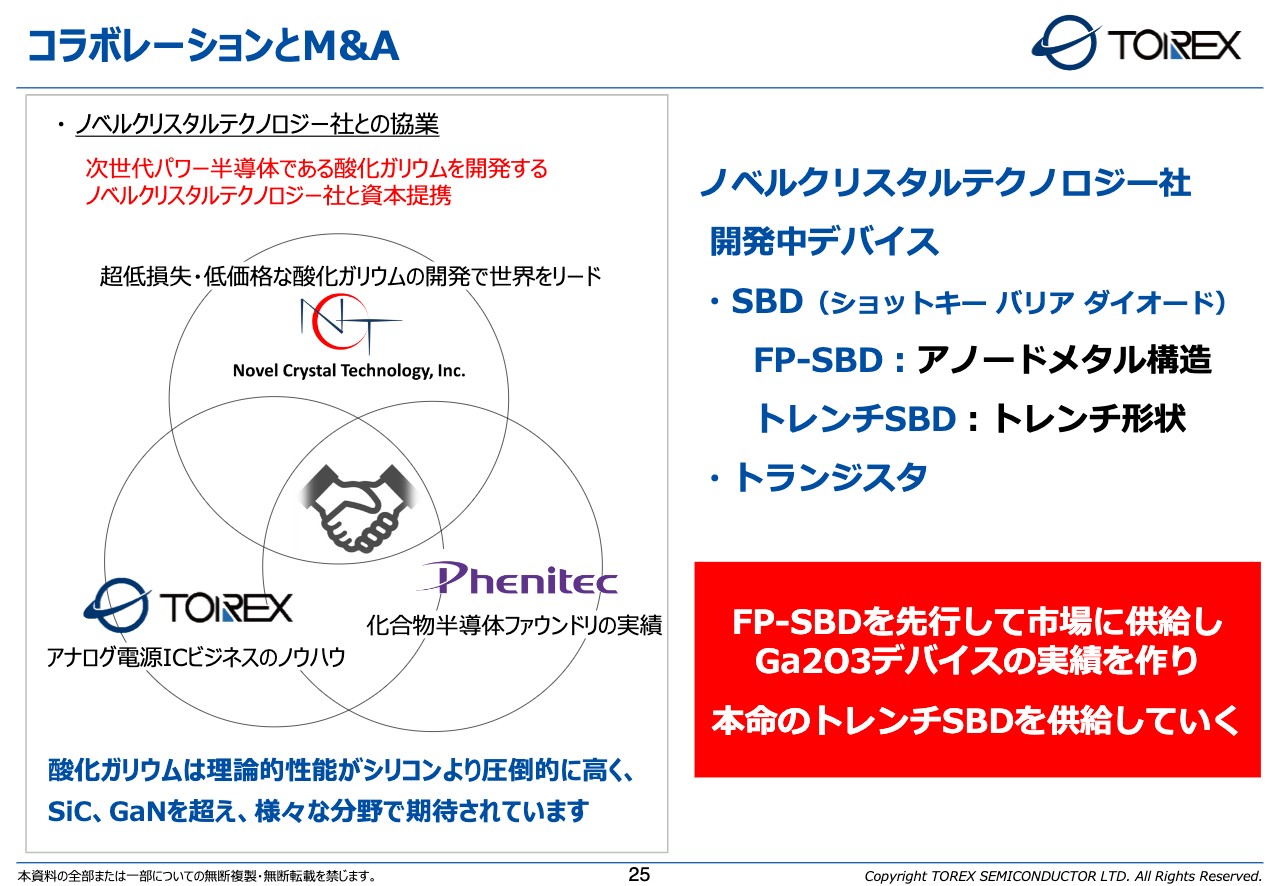

コラボレーションとM&A

すでに開示していますが、コラボレーションとM&Aについては、ノベルクリスタルテクノロジー社と協業を進めています。次世代パワー半導体である酸化ガリウムを開発しているノベルクリスタルテクノロジー社と資本提携し、一緒になってショットキーバリアダイオードを開発しています。

ショットキーバリアダイオードは2つのタイプがあり、フィールドプレートタイプのショットキーとトレンチタイプのショットキーの開発を進めています。また、将来的には、トランジスタの開発も並行して進めていく状況です。

このような超低損失・低価格な酸化ガリウムは、脱炭素社会に向けて、いかに効率よく電力を使うかということに活用できる素材、デバイスだと考えています。

このあたりも我々が一緒になって開発に協力できることで、将来的には製品化し、製品を多くの電子機器に採用いただく流れを作ることで、結果として脱炭素社会に貢献していきたいと考えています。

サステナビリティ

最後にサステナビリティです。今まで脱炭素社会の取り組みについていろいろお話ししましたが、当社のホームページにも専用のサイトを開示しました。

もし時間があればぜひ見ていただきたいと思いますが、このサイトには我々がどのようなことを行っているかを、随時、定期的に載せていきたいと考えています。ぜひみなさまと一緒にこのようなものの達成に貢献していきたいと思いますので、引き続きご支援をいただければと思います。

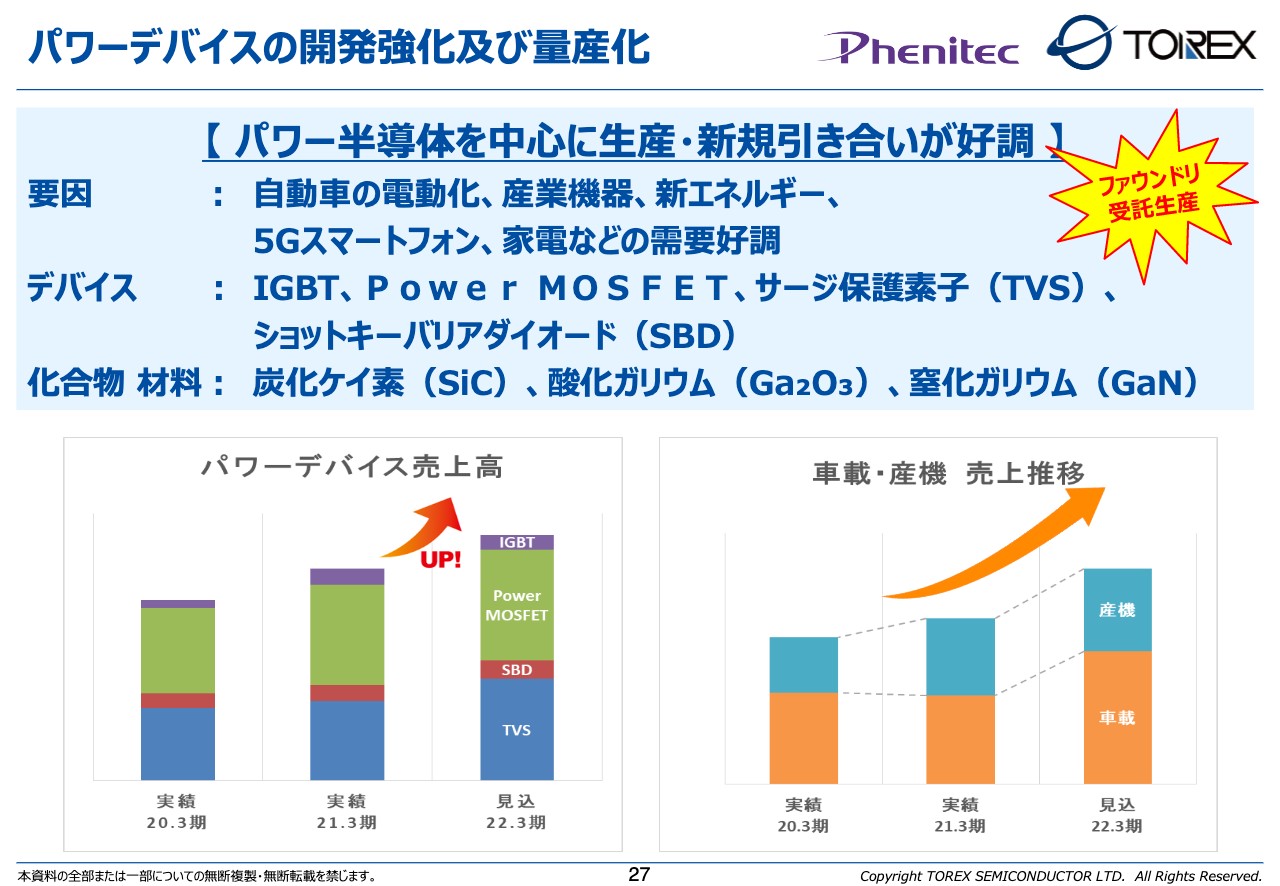

パワーデバイスの開発強化及び量産化

石井弘幸氏:フェニテックセミコンダクターの石井でございます。ここからはフェニテックセミコンダクターの上期の結果および下期の取り組みについてご説明します。

半導体の不足は2022年まで続くと言われていますが、フェニテックの受注状況は継続して好調です。岡山工場、鹿児島工場ともにフル生産が続いており、今後さらに生産能力を増強し、お客さまのご要求に答えるべく対応していきたいと考えています。

最初にパワーデバイスの開発の強化とその量産化についてご説明します。パワーデバイスは、いかに電気を効率よく流せるかという目的での半導体です。今後、さらなる環境への対応、省エネルギーのニーズに対応すべく、パワーデバイスの主の材料であるシリコンを使ったIGBTやPower MOSFET、サージ保護素子、ショットキーバリアダイオードなどのデバイスの開発に注力します。また、シリコンに比べて物質の特性が優れている化合物を使った、炭化ケイ素、酸化ガリウム、窒化ガリウムなどの材料を使用したパワーデバイスの開発に力を入れていきます。

鹿児島工場では、炭化ケイ素を使ったショットキーバリアダイオードやトランジスタの開発を進め、量産を目指しています。また窒化ガリウムの開発も取り組んでいます。岡山工場では先ほどお話しした、ノベルクリスタルテクノロジー社とともに酸化ガリウムを材料としたパワーデバイスの開発に取り組んでいます。

スライド左下のグラフは、パワーデバイスの売上高の推移を示しています。2020年3月期に比べ、今期2022年3月期はサージ保護素子であるTVSやPower MOSFETの売上の比率が伸びています。また、スライド右側のグラフは、パワーデバイスの車載・産機向けの売上高を示しています。特に車載については伸びを示しています。

当社ではパワー半導体のファウンドリー事業を中心に行っていますが、さらなる引き合いをいただいており、その受注を増やすとともにオリジナル製品の開発にも力を入れ、拡販していきたいと考えています。

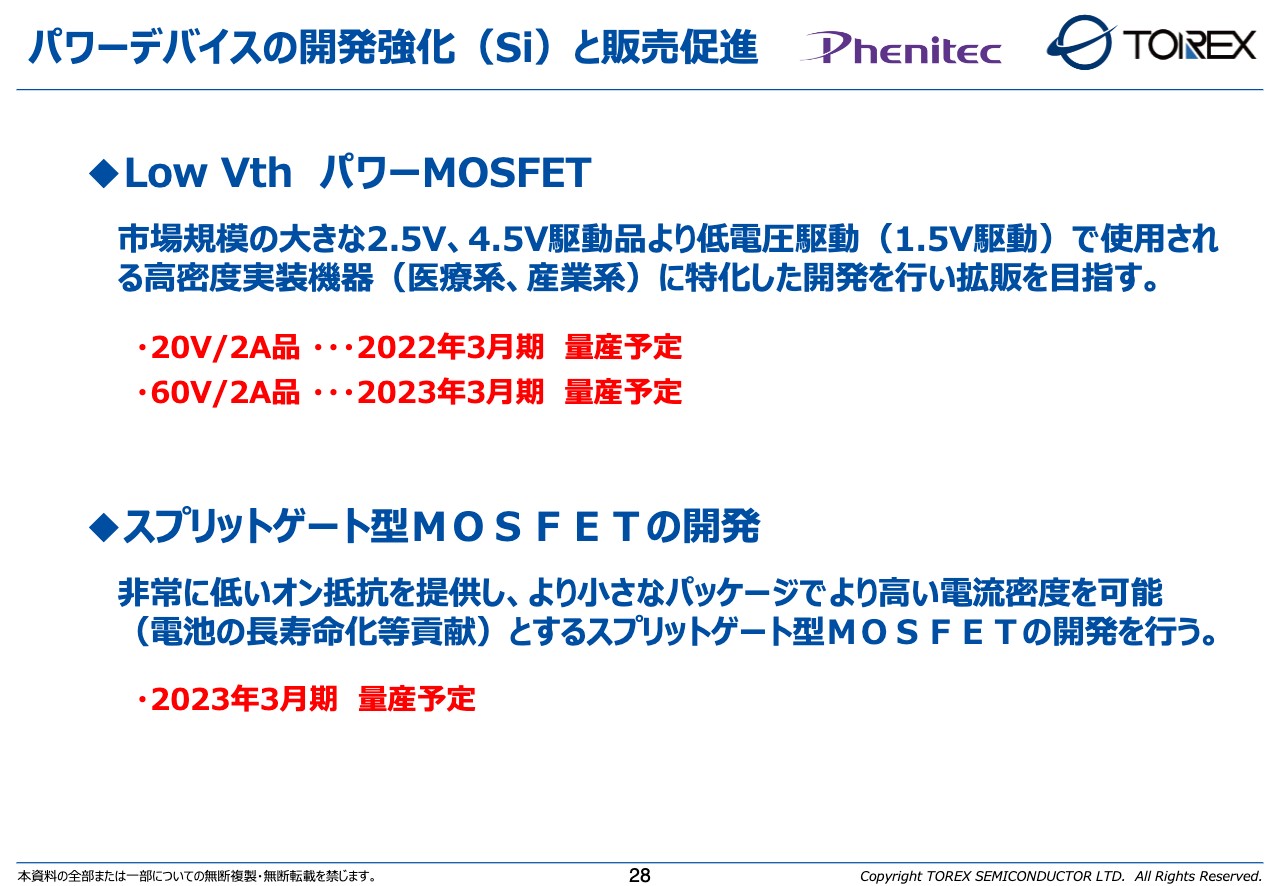

パワーデバイスの開発強化(Si)と販売促進①

シリコンをベースにしたパワー半導体の開発とその販売についてご説明します。最初にMOSFETですが、多くの市場としては2.5ボルト、4.5ボルト駆動品がありますが、1.5ボルト駆動という低電圧駆動で、産業機器向け、医療系向けに使用される高密度実装機器に特化した開発をトレックスとともに行い、拡販を目指しています。なお、20ボルト/2アンペア品は2022年3月期の量産、60ボルト/2アンペア品は2023年3月期の量産を目指しています。

また、非常に低いオン抵抗を提供し、より小さなパッケージでより高い電流密度を可能としているスプリットゲート型MOSFETの開発にも取り組んでいます。これらの特徴により、電池寿命を長くするなど、省エネ効果を狙っています。こちらも2023年3月期の量産を予定しています。

パワーデバイスの開発強化(Si)と販売促進②

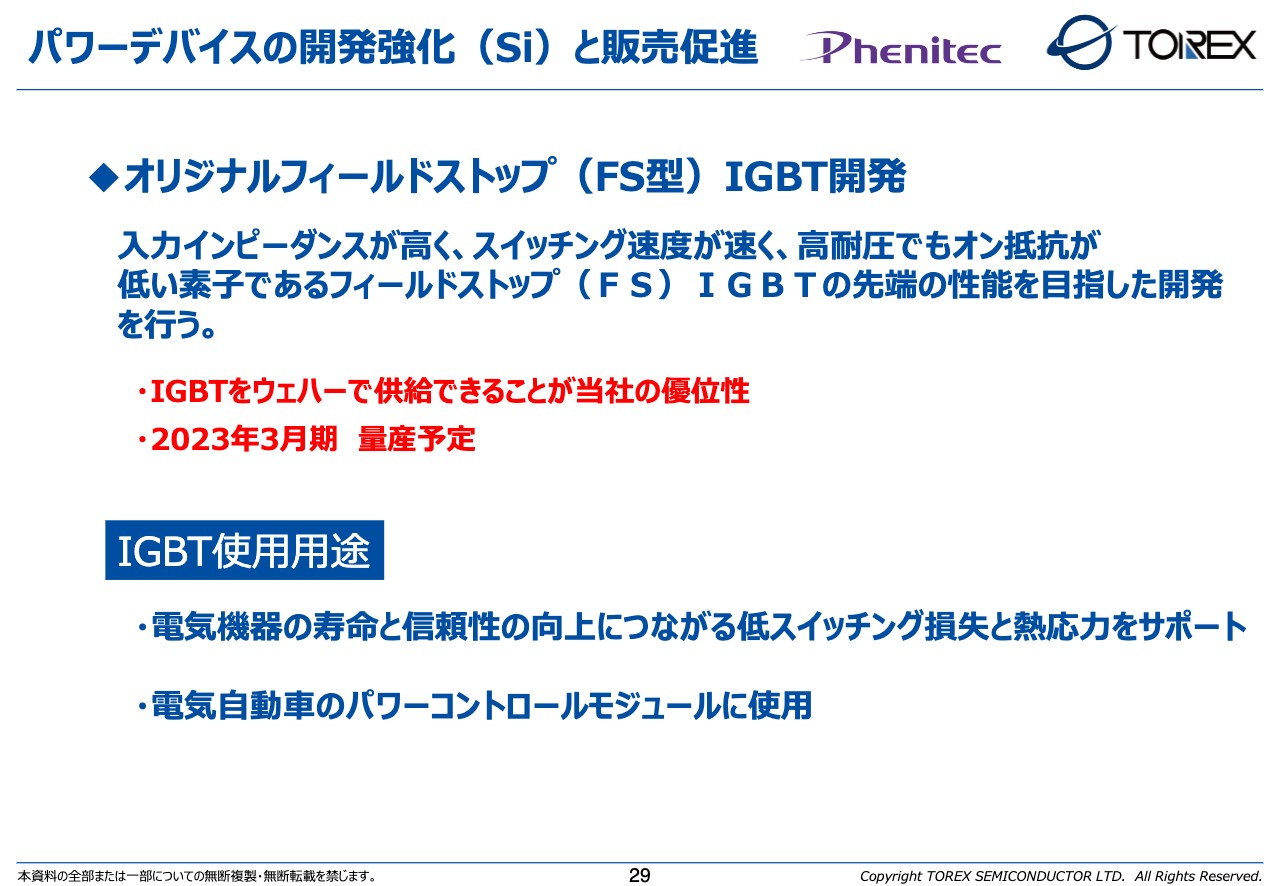

また、入力インピーダンスが高く、スイッチング速度が速く、高耐圧でもオン抵抗が低い素子であるフィールドストップ型のIGBTの先端的な性能を目指した開発にも取り組んでいます。こちらは2023年3月期の量産を予定しています。

当社の特徴はIGBTをウェハー状態で供給できることであり、これによってお客さまのモジュールの自由度が増し、細かな対応ができると考えています。IGBTの使用用途は、電気機器の寿命と信頼性の向上につながる低スイッチング損失と熱応力サポート、また最近では電気自動車のパワーコントロールモジュールです。

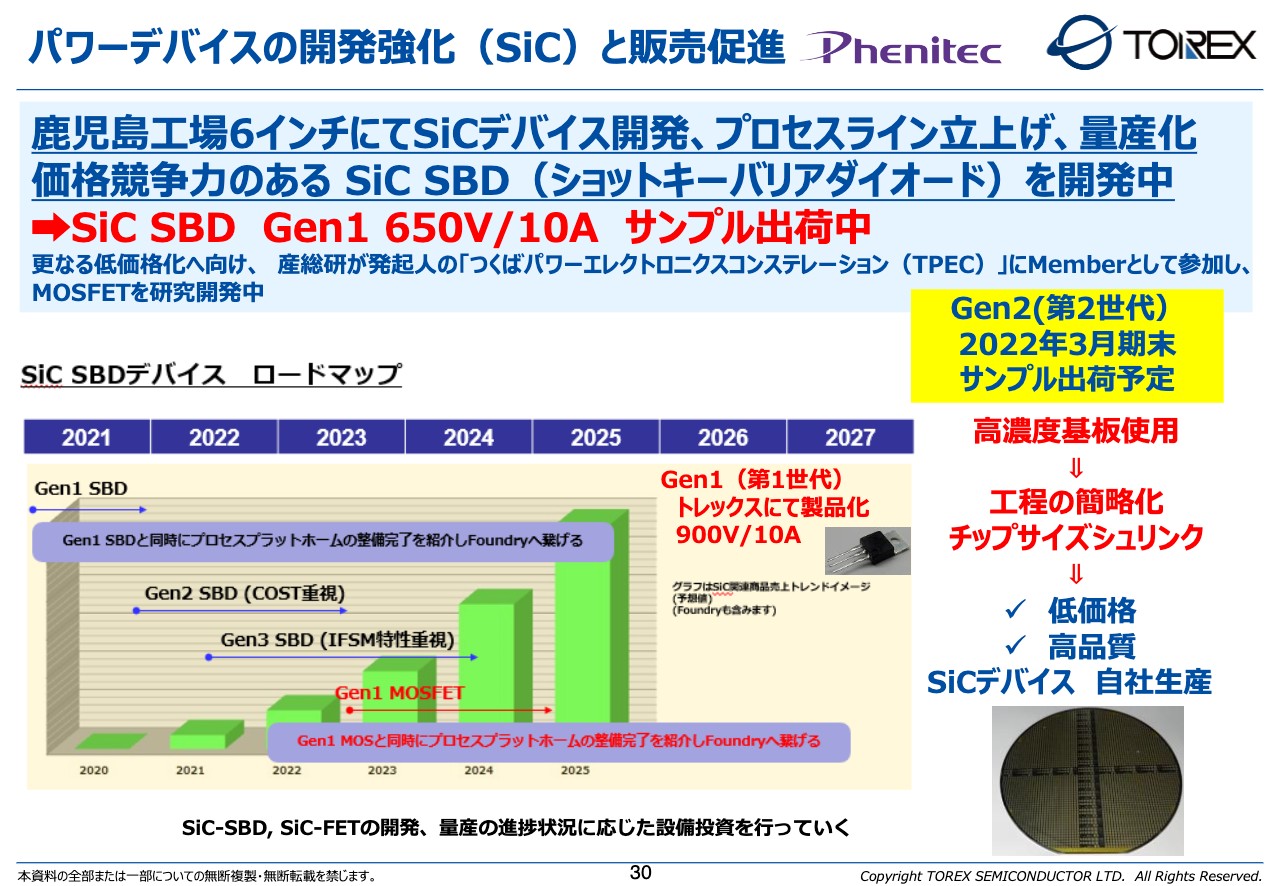

パワーデバイスの開発強化(SiC)と販売促進

次にSiCを基盤とした開発をご説明します。2010年から次世代の材料としてSiCデバイスの開発を進めており、現在では鹿児島工場の6インチラインを使い、ショットキーバリアダイオードの量産を目指しています。今期はトレックスで第1世代として900ボルト/10アンペアの製品化を目指します。

並行して、昨年よりウェハー状態でのサンプル出荷も進めています。さらに、高濃度基盤を使用し、工程の簡略化やチップサイズシュリンクを行ったサンプルを第2世代として2022年3月期には出荷したいと考えています。

弊社は産業技術総合研究所が発起人の「つくばパワーエレクトロニクスコンステレーション(TPEC)」にメンバーとして参加しており、SiCの高濃度基盤を用いたエピタキシャル成長技術の開発や、それを用いたMOSFETの研究開発も行っており、今年で3年目を迎えています。

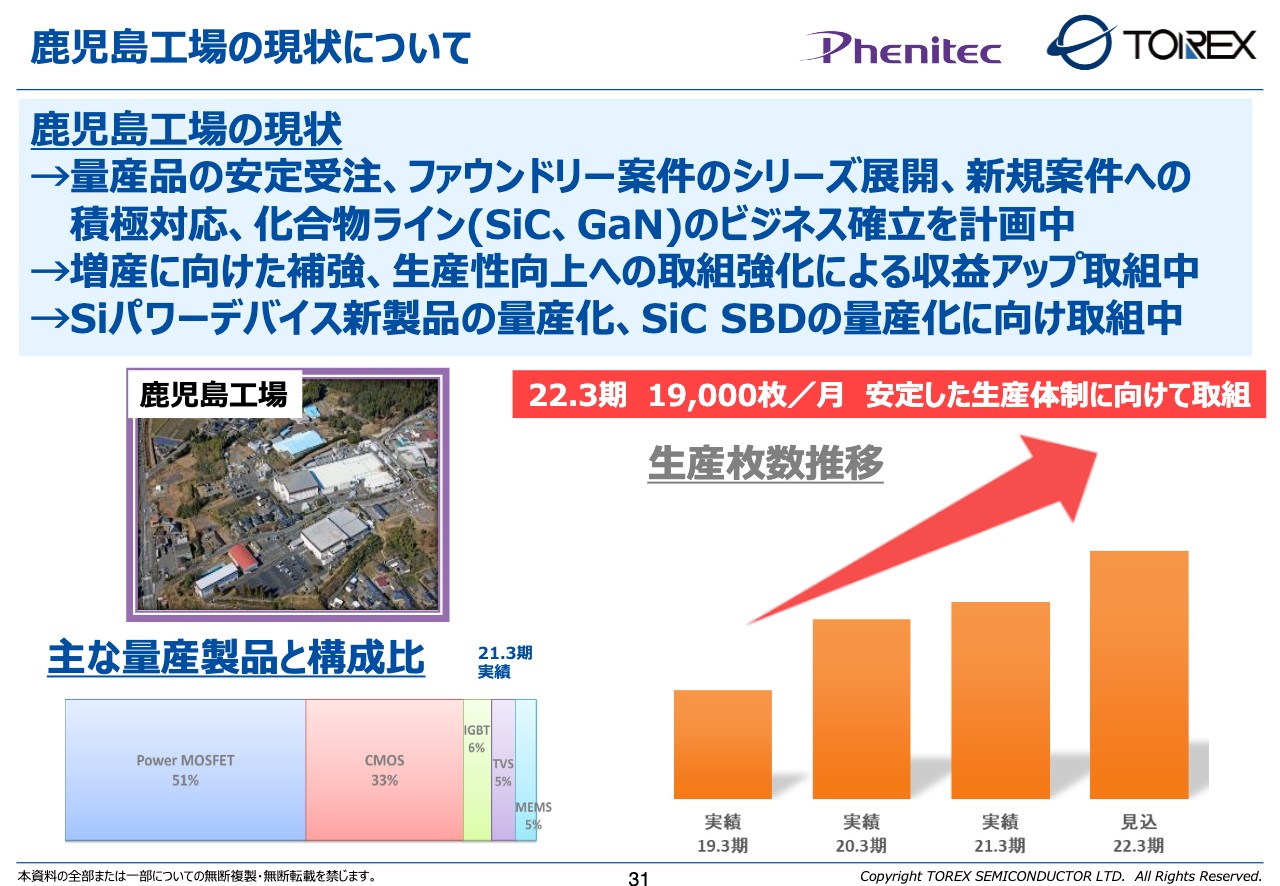

鹿児島工場の現状について

ここから、鹿児島工場の現状についてご説明します。鹿児島工場ではトレックス向けなどの電源用のCMOSやIGBT、そしてPower MOSFETの生産を中心に立ち上げ、量産を行っています。スライドの右にあるグラフのように、2021年3月期は米中貿易摩擦や新型コロナウイルスの影響により、生産枚数は伸び悩みましたが、2022年3月期には市場が回復してプラス成長となり、過去最高の着地となる見込みです。

また、新規の引き合いも多くいただいており、2023年3月期にはさらなる増産に向けた投資も含めて計画しています。スライドの左下のグラフは主な量産製品とその構成比です。Power MOSFETが依然として多くを占めていますが、今後は付加価値が高いファウンドリー製品や、トレックス向けのCMOSの比率も高めていきたいと考えています。

このように、2022年3月期は期初から生産能力以上の受注があり、下期においても、工場のボトルネックの工程の解消を中心に設備投資や人材の確保を進め、収益アップにつなげていきたいと考えています。

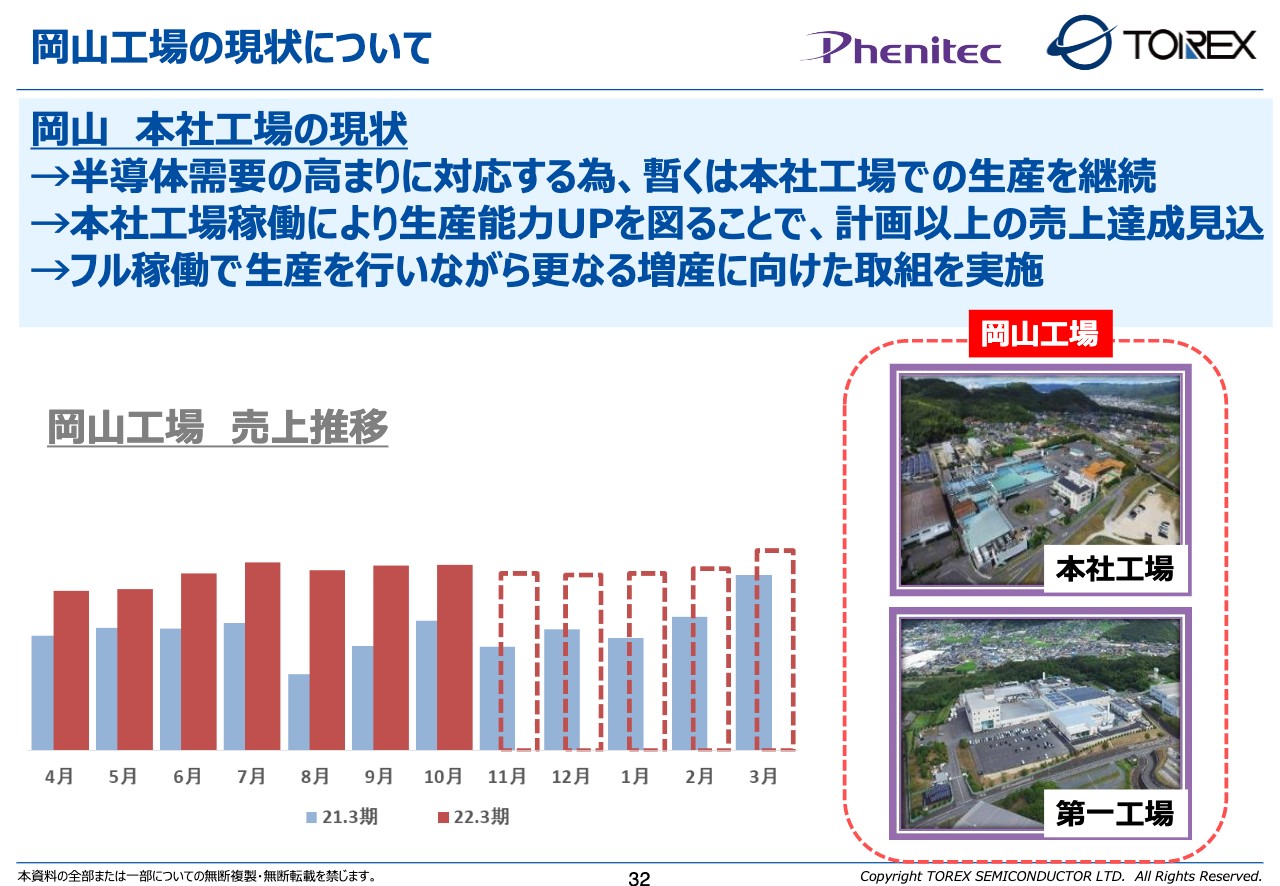

岡山工場の現状について

岡山工場の現状についてご説明します。岡山工場はBCP、高い収益性、効率性の実現に向けて本社工場の第1工場への統合を進めてきましたが、半導体需要の高まりに対応するため、統合作業の完了を延期し、しばらく本社工場での生産を継続することにしました。そのため、2022年3月期は2021年3月期と比較して大幅な売上の向上を達成する見込みです。

また、2023年3月期にも注残を多く抱えており、引き続き本社工場を継続しての稼働を検討しており、並行して第1工場の生産能力もアップする投資を計画しています。

以上、簡単ですが、フェニテックセミコンダクターについて説明させていただきました。

配当方針

芝宮:株主還元についてご説明します。配当方針は上場後変わっておらず、戦略的投資による成長力の向上を図りつつ、当社を取り巻く経営環境並びに中長期の連結業績及び株主資本利益率の水準を踏まえて実施しています。

配当は業績水準を反映した利益配分として、連結配当性向の20パーセント以上、そして安定的かつ継続的な株主還元の拡充として、株主資本配当率(DOE)3パーセント程度を当面の目標として実施していきます。

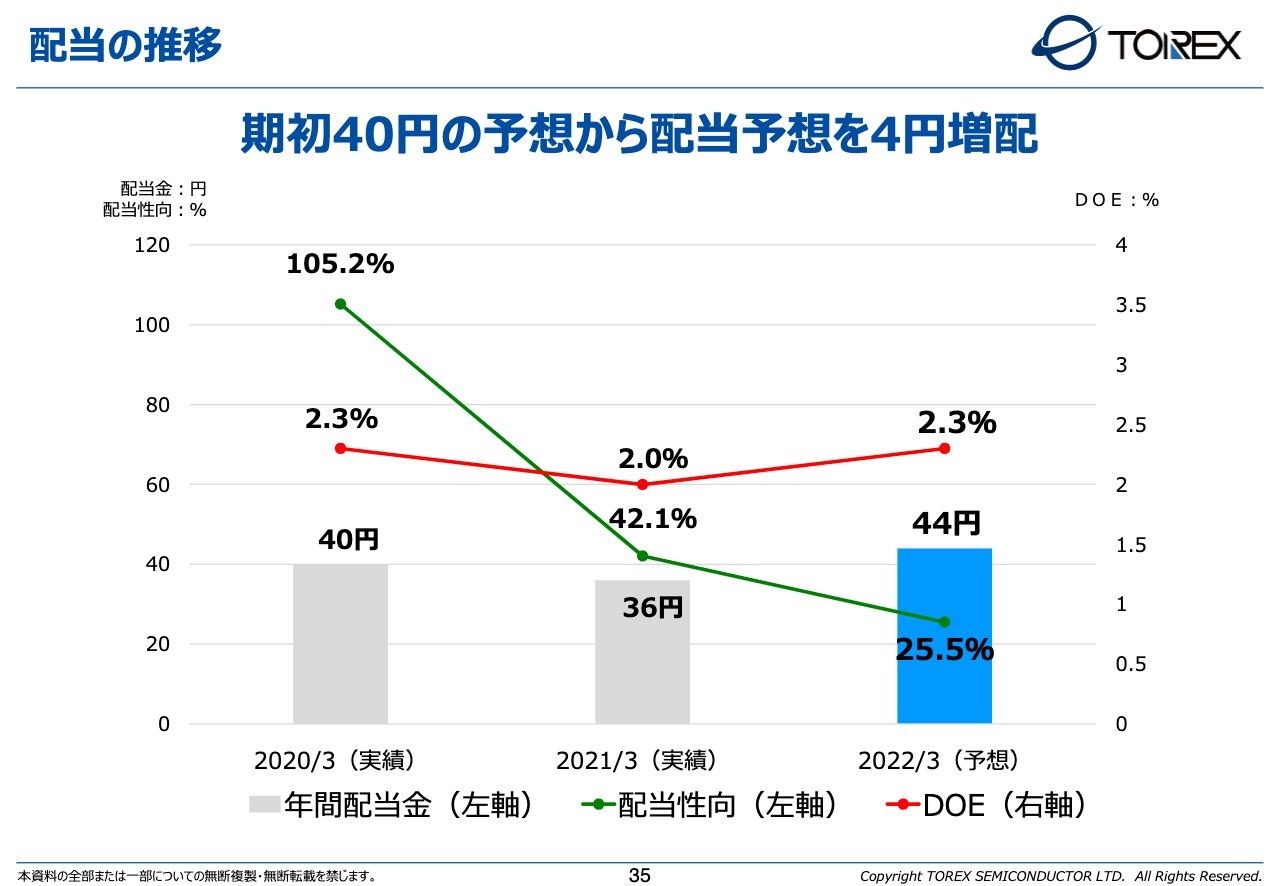

配当の推移

2022年3月期の配当の予想ですが、当初の40円から4円増配して44円という予想を立てています。

以上でございます。本日はご清聴ありがとうございました。

新着ログ

「電気機器」のログ