ランサーズ、マーケットプレイス事業の流通総額は前年比+36% 集中投資継続、成長率+40%水準を目指す

ハイライト

秋好陽介氏:ランサーズ代表の秋好でございます。本日は、2022年3月期第1四半期の決算説明会にご参加いただきまして、誠にありがとうございます。

ランサーズは今期から、市場環境がこの2年で大きく変わったところもあり、今までの経営方針をよりアップグレードし、3ヶ年の経営戦略というかたちで、ちょうど3ヶ月前に通期の決算発表と併せて公表しました。

その3年の経営方針というガイドラインに則って、3年という期間の12分の1であるこの第1四半期の決算がどうだったかを、今日私から30分ほどご説明します。

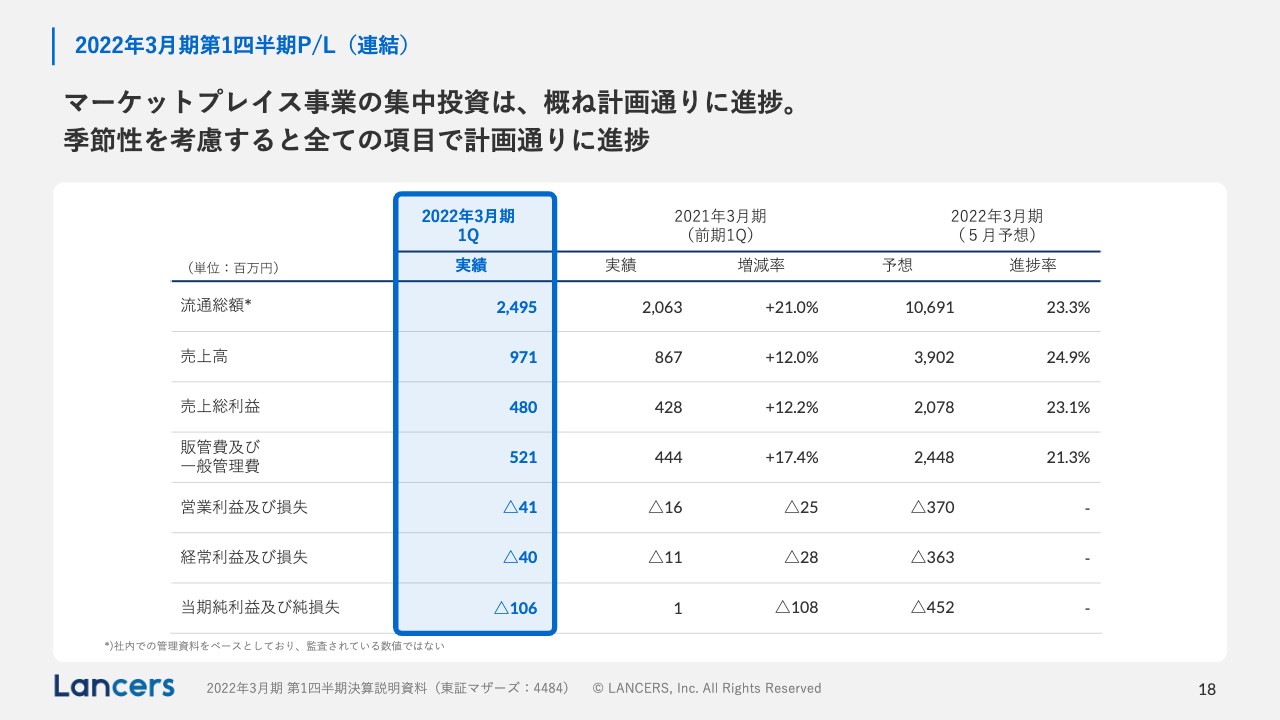

まずハイライトです。3ヶ年の経営計画に対し、順調に進捗しています。我々はフリーランスの方と企業がマッチングして生まれる流通総額(GMV)を最も重要なKPIと定めています。その流通総額・売上・売上総利益ともに、しっかりと成長し、流通総額は昨年同期比プラス21パーセントとなりました。

今年、昨年度は通期で黒字を達成しています。今期は特にこのマーケットプレイス事業に集中投資する方針を発表しており、今期からしっかり始めています。その投資を除く営業利益は6,300万円程度で着地をしており、流通総額は約25億円、投資を含めた営業利益でマイナス4,100万円の営業損失というかたちになっています。

3事業の中でマーケットプレイス事業に集中投資していますが、今期の方針としては、まず30パーセント成長を目指します。今まで15パーセント前後の成長で、昨年度末くらいから30パーセント近い成長に伸びています。今年含めてまずは累積のYoYで30パーセントに乗せていき、2年から3年かけて40パーセントを目指していくという方針で、投資を開始しています。

そのような意味においては、第1四半期のマーケットプレイス事業の成長率は36パーセントのため、順当に推移していると思っています。

一方で、プロダクト投資・マーケティング投資ともに投資を開始しているのですが、一部上手くいっているところと、まだ課題があるところともあるため、詳細は後ほどご説明します。

会社概要

今日は、会社の概要、3ヶ年の経営方針、第1四半期の状況、そしてトピックスという4段構成でご説明を用意しています。会社の概要については再三ご説明していますが、非常に大事ですのでお話しします。

我々は2008年の、コロナ禍でオンライン化が進む前から、個人をエンパワーメントするためにインターネットの力を使ってきました。特に「働く」という領域において個人をエンパワーメントしたい、会社の中で働く個人もエンパワーメントしたいということで、企業と個人に対しての価値提供を、この13年間変わらずに続けています。このようなサービスのパイオニアです。

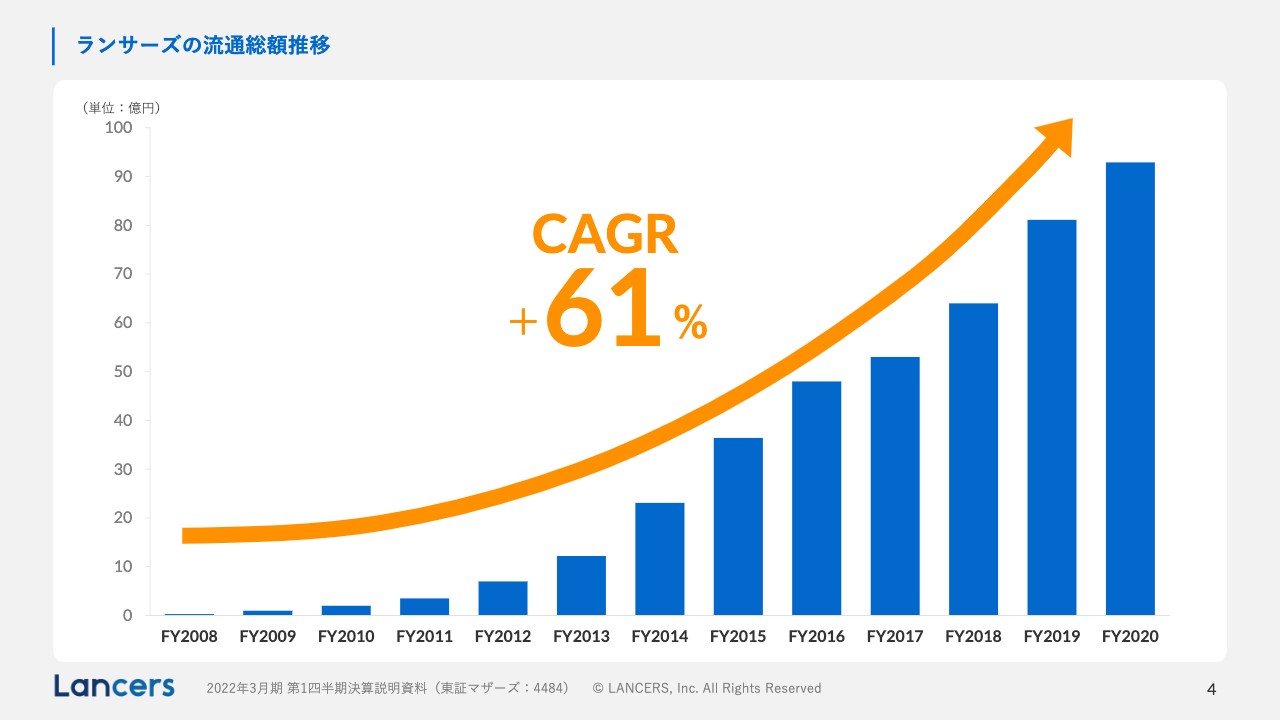

ランサーズの流通総額推移

過去13年で、CAGRで61パーセントとしっかり成長してきています。そして特にこのコロナ禍によって、「オンラインで働く」という価値観が普通になっていく中で、我々もプロダクトとしての提供価値をアップグレードしないといけないというところから、経営方針を大きく変えています。

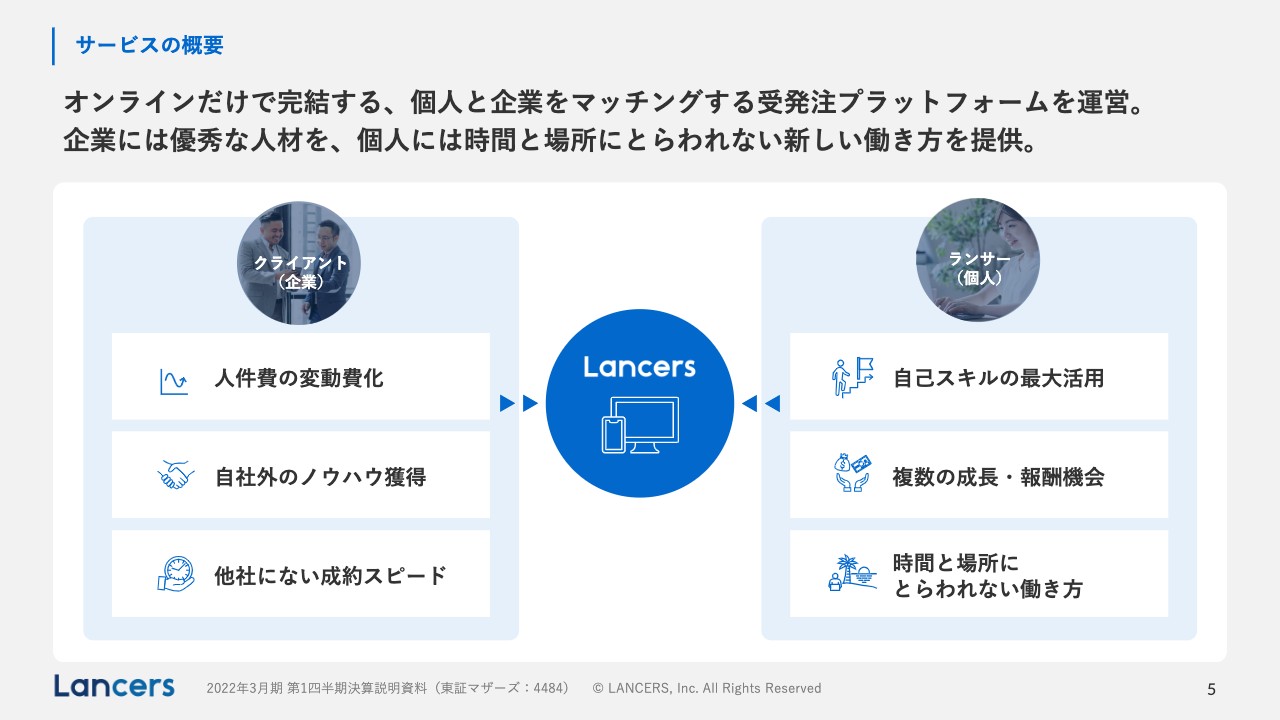

サービスの概要

ただし、経営方針や経営のリソース、投資の重心位置は変わっているものの、この13年間、我々が企業と顧客、ユーザーに提供している価値は変わっていないと思っています。

企業に対しては、企業にとって非常に重要な、優秀な人材をクイックにオンラインだけで、かつ固定費ではなく変動費というかたちで提供できます。

個人に対しては、自分の持っているスキルを時間や場所にとらわれず、「東京にいないと働けない」ということではなく、世界中どこへ言っても日本語で働けるという価値を提供するサービスを運営しています。

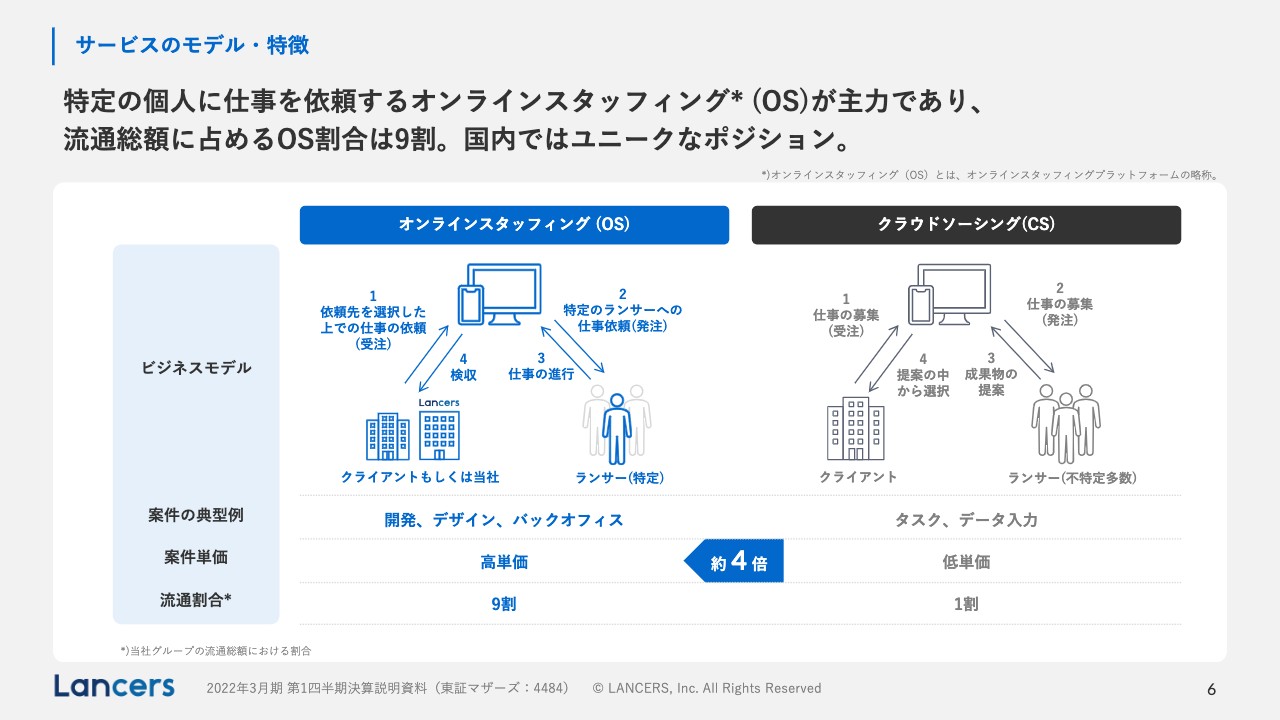

サービスのモデル・特徴

我々のようなプラットフォームが増えていますが、我々は、匿名で不特定多数に仕事をするクラウドソーシングサービスというよりも、スキルを持つ個人に対して企業が通常業務として依頼する仕事を、オンラインであっても受発注できるオンラインスタッフィングというサービスを提供しています。

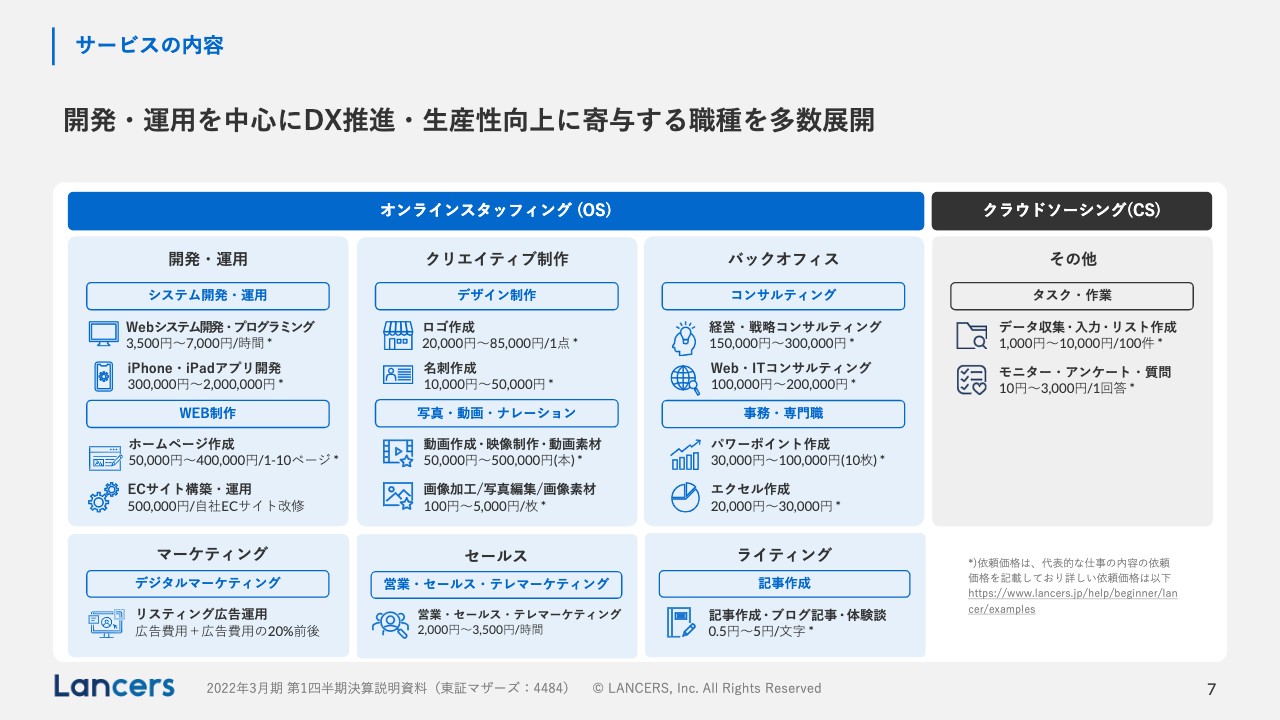

サービスの内容

実際にやり取りされる仕事は、データ入力などの単純なタスクや、アンケート、インタビュー、相談などに答えるものだけではなく、開発、クリエイティブ、バックオフィス、セールスなどの職種を多数展開しています。今期から、このような個人側のデータもしっかり開示できればと思っています。

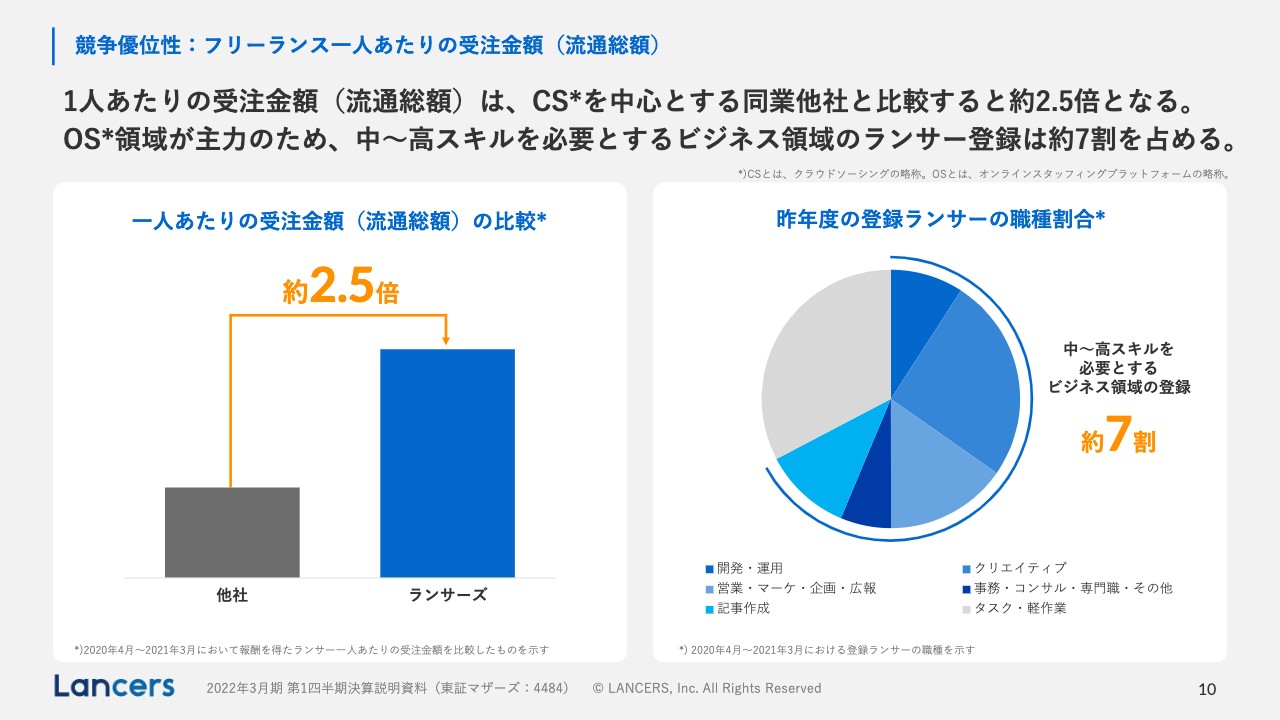

競争優位性:フリーランス一人あたりの受注金額(流通総額)

例えば他社と比べますと、1人あたりの受注金額はおおよそ2.5倍ほどランサーズのほうが高く、中程度から高スキルが必要な仕事がやり取りされていることが、このデータからおわかりいただけるかと思います。

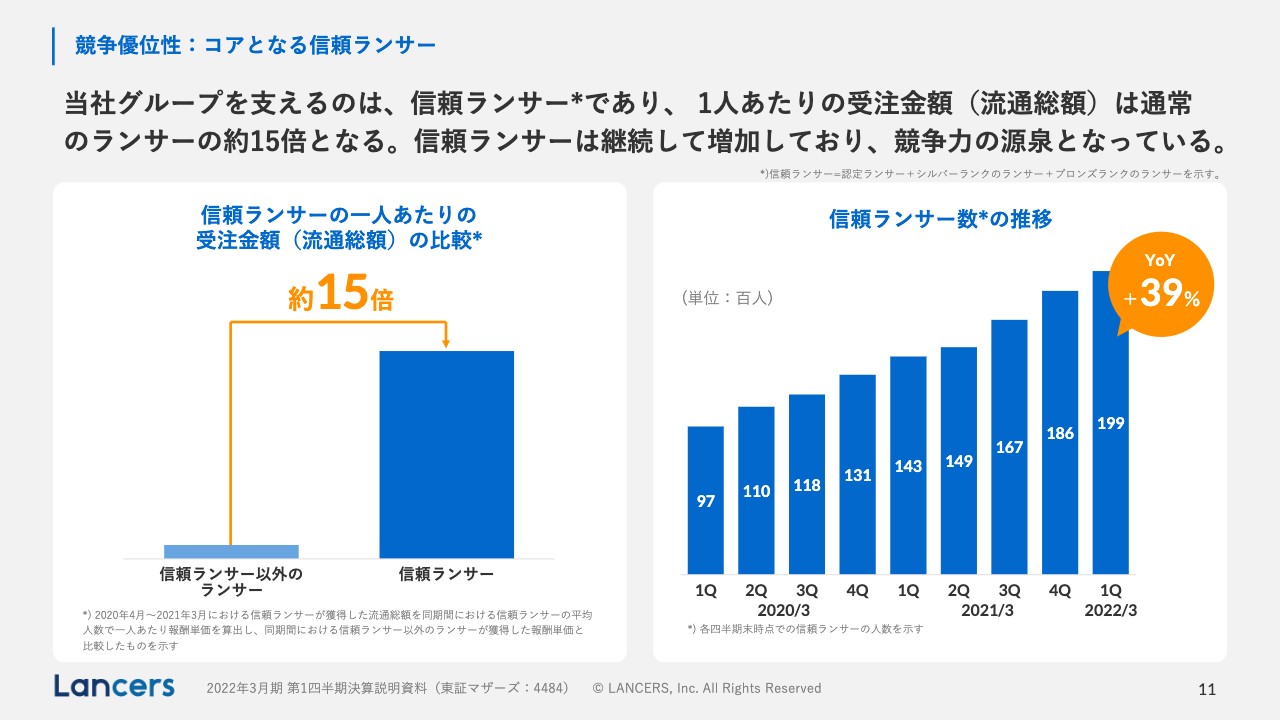

競争優位性:コアとなる信頼ランサー

ランサーズには百三十万人ものユーザーが登録していますが、特に大事にしているのは「信頼ランサー」です。スキルをしっかり持ち、継続して価値提供してくれている方を、非常に重要なKPIとして置いています。

「信頼ランサー」の数は30パーセント以上の成長率で、上場以来ずっと成長しています。オンラインであっても企業が満足するクオリティで納品できる、仕事ができる「信頼ランサー」の数が、我々ランサーズグループにとって、まさに競争力の源泉となっています。

企業側に関しても、中小企業の方はオンラインで発注するよりも、「地場の正社員と仕事したい」というニーズがやはり強かったのですが、新型コロナウイルス感染拡大の影響で大きく価値観が変わったところがあります。

我々は、今まで大企業などのエンタープライズを含めて価値提供してきました。もちろん大企業の方にも中長期的には使っていただきたいのですが、中小企業、特にデジタルでものを売りたい企業が、ホームページを1回作るだけに留まらず、継続的にランサーズを使って自社の売上を伸ばしていくことができるようにしていきます。

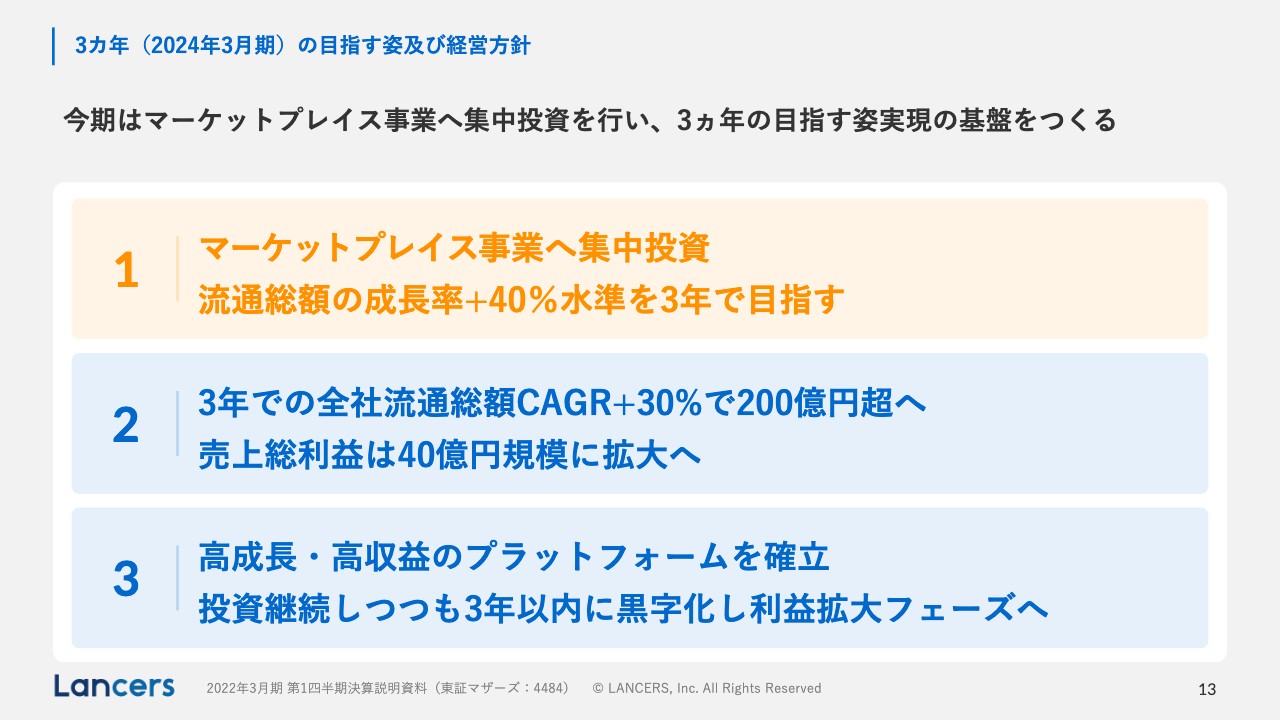

3カ年(2024年3月期)の目指す姿及び経営方針

そのため、ランサーズを活用してもらうことに明確にフォーカスして、今期からマーケットプレイス事業への投資を中心に進めています。

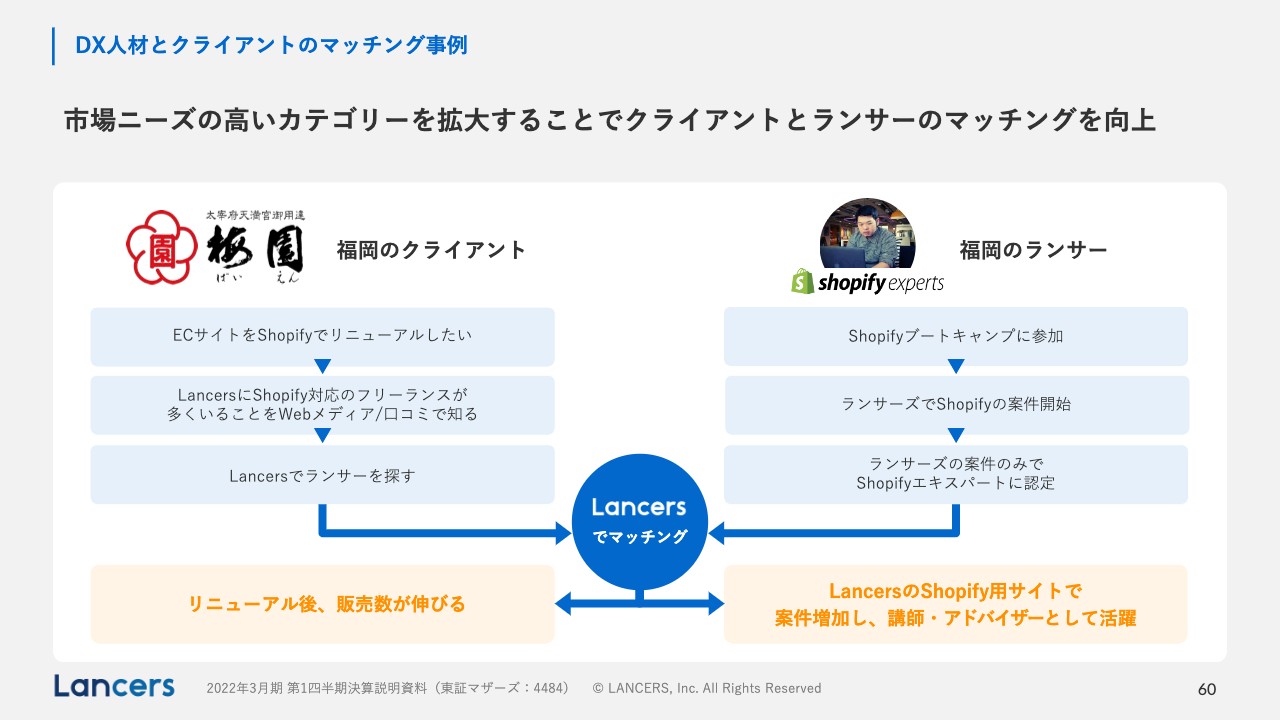

DX人材とクライアントのマッチング事例

「SMB×DX運用×継続」と言いますと、少々わかりにくいかと思いますが、わかりやすい例として、福岡の太宰府天満宮にて明治に創業した梅園という老舗の和菓子屋があります。

コロナ禍の前であれば、太宰府天満宮にたくさんの参拝客がおり、店舗にもお客さまが来ていましたが、実店舗までなかなか足を運んでもらえない状況を受けて、「『Shopify』を使ってECサイトを作りたい」というご要望をもらいました。

ランサーズには、「Shopify」とも提携して、認定エキスパートとなったフリーランスの方がたくさんいます。そのような方とマッチングして、「Shopify」を利用して梅園のオンラインショップを立ち上げました。

ショップは作ったら終わりではなく、商品在庫のメンテナンスや、新規商品の写真撮影などアップデートの対応、オンライン集客などが必要ですが、「Shopify」にはたくさんのAPIやモジュールがあるため、それらを活用してマーケティングを行いました。

そのように、ランサーズ経由でショップを作るのみならず、実際に売上を上げるという運用の部分でも活用してもらっています。これはランサーズにたくさんある中の1つの事例ではありますが、ランサーズが特に今後伸ばしたいと考えており、かつ実際に伸びている「SMB×DX運用×継続」のわかりやすい例ということで、ご紹介しました。

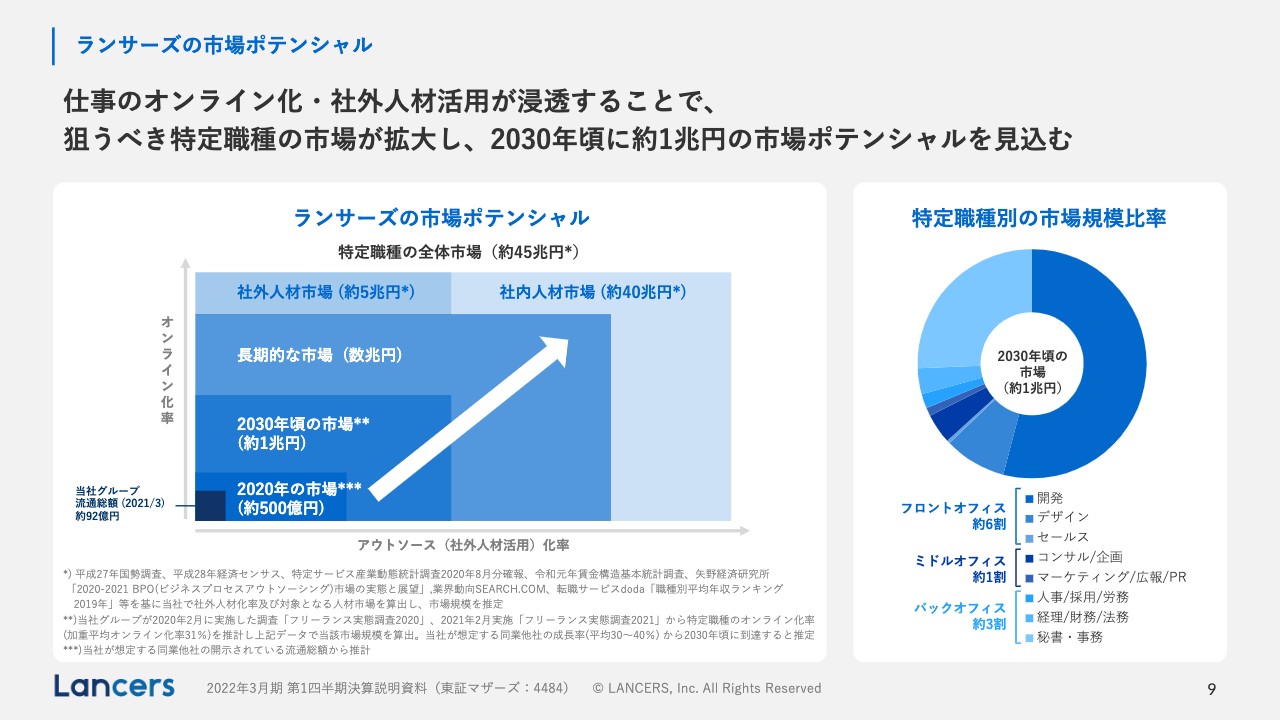

ランサーズの市場ポテンシャル

現在ランサーズを取り巻いている、企業にとっては正社員雇用だけではなくオンラインでクイックに人材調達できる方法、個人にとっては正社員だけではなく副業・兼業を含めたフリーランスという働き方のマーケットは非常に広がっています。

黎明期のマーケットであり、昨年の2020年度の市場を少々広く捉えてもおよそ500億円で、まだ数百億円くらいしかないマーケットです。

一方、労働市場に目を向けますと、このようなDXに近い人材マーケットは40兆円くらいありますし、アウトソーシングされているところも5兆円くらいあります。

我々としては、このマーケットをオンライン完結で、「フリーランス×企業」でどのように拡大していけるかというところが非常に重要ですし、白地がすごく広がっているマーケットで、そこに「SMB×DX運用」が入っていく最も大きなポテンシャルがあると定義して、今マーケットプレイス事業中心に経営投資をフォーカスしています。

今までランサーズではオンラインだけで仕事を発注するということで、企業にとっては、やはり営業の方に来てほしい、いったんランサーズを挟んでフリーランスの方に発注してほしいということがありました。

2019年の上場前はさまざまな事業を行い、いろいろなかたちでフリーランスの方に活躍いただけるよう取り組み、それもしっかり成長していました。しかし、コロナ禍によって特に、営業の方が直接来なくてもランサーズは使えるということが強みになっています。

例えば梅園には、我々の営業マンは当初は一切タッチしていません。直接インターネットで探して、フリーランスの方を見つけてECサイトを作っていただいています。

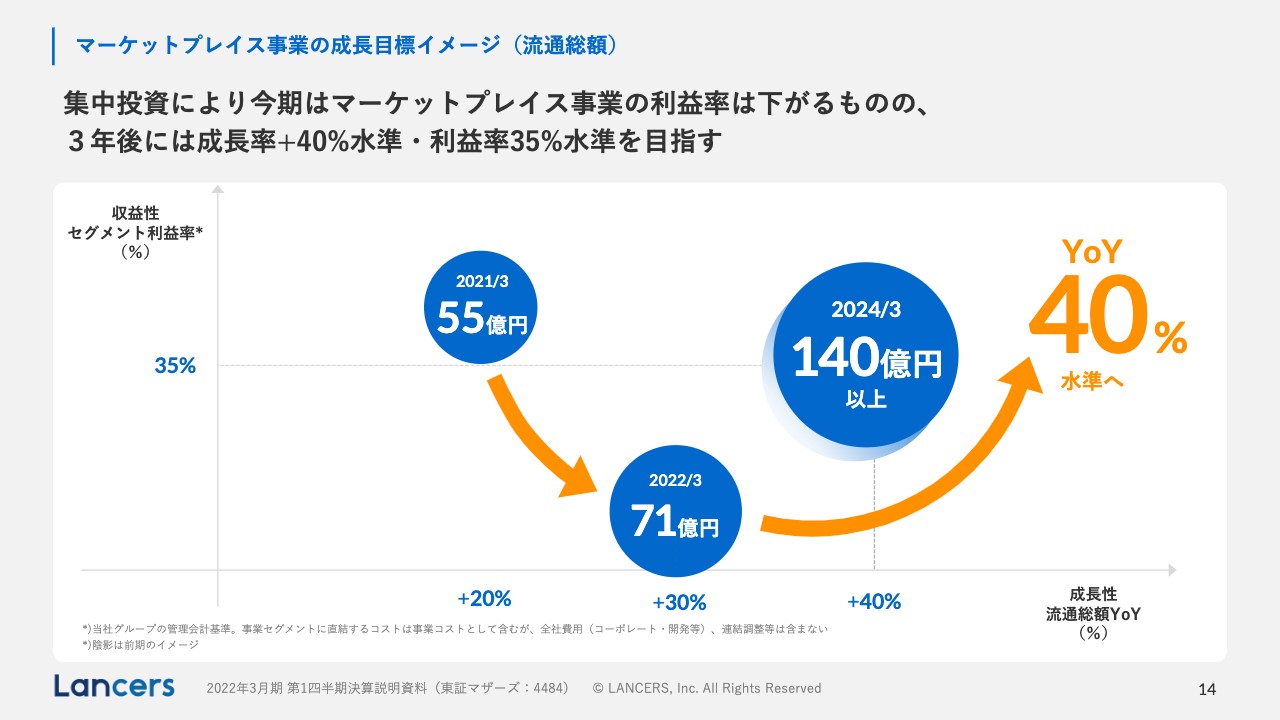

マーケットプレイス事業の成長目標イメージ(流通総額)

そのような市場環境の変化を受けて、このマーケットプレイス事業という、特段我々が間に介在せずにマッチングするところに集中投資を行って、成長率をまずは30パーセント、そして数年かけて40パーセントの土台に乗せたいと考えています。

短期的には、今P/Lベースで営業損失、すなわち赤字になっていますが、マーケットプレイス事業というのは従来、売上が増えると販管費が増えるという構造ではありません。利益率が高いサービスのため、ここの成長率、流通金額を上げていきたいと考えています。営業利益率も短期的には下がっていますが、構造上、元の水準に戻せるサービス特性があります。

成長率を30パーセント、40パーセントにして、利益率も上げていき、継続して高成長、高収益、利益も拡大していく状況を、3年かけて作っていくという経営方針を掲げています。

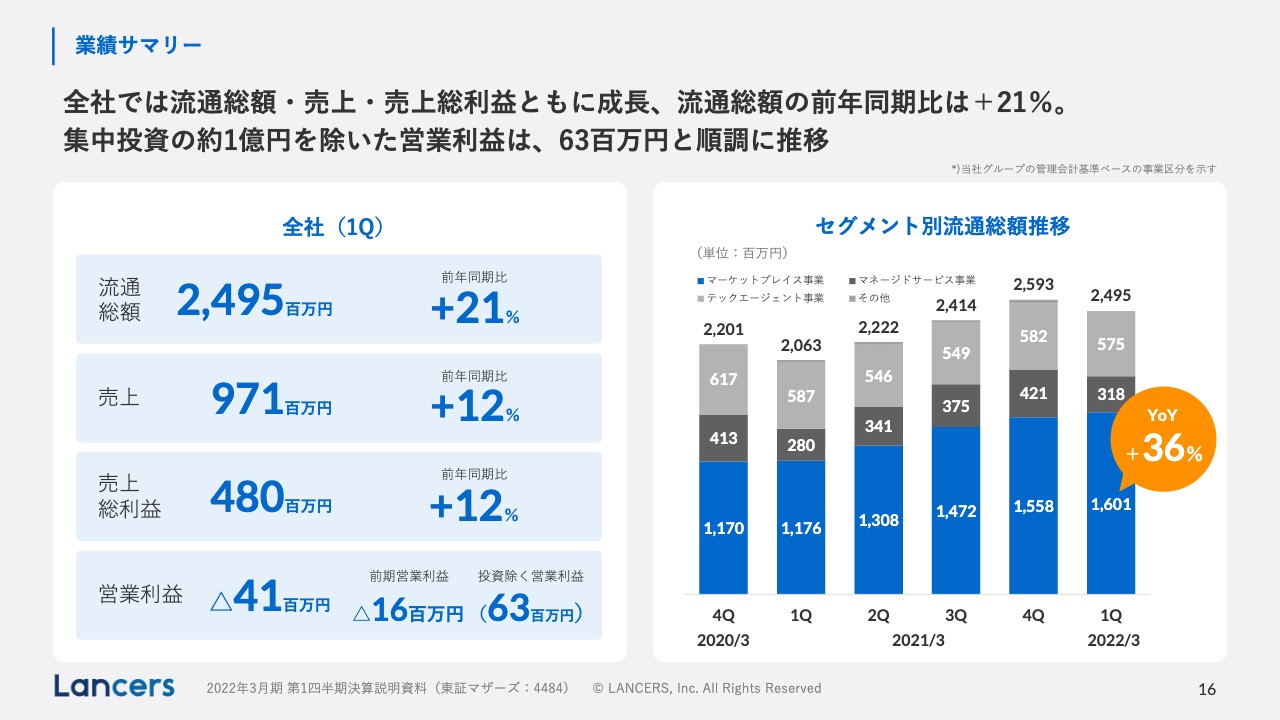

業績サマリー

そのような中、この第1四半期は具体的にどのような状況だったかをご説明します。まずマーケットプレイス事業以外も含めての数字ですが、冒頭申し上げたとおり、流通総額は約25億円で、前年同期比21パーセント、売上・売上総利益は前年同期比12パーセントとなっています。マーケットプレイス事業だけをピックアップすると、36パーセントくらい成長しています。

全体の4分の1が経過したわけですが、おおむね順調に進捗していると思います。われわれのサービスの特性上、日本では3月決算、9月決算の会社が多く、1月から3月の第4四半期に流通金額が寄るという季節性があります。そのようなところを鑑みると、この23パーセントから24パーセントという進捗率は順調かと考えています。

2022年3月期 第1四半期B/S(連結)

B/Sについても、いったん営業損失が残るということですが、手元の資金に関しては現金を非常にしっかりと確保しており、財務基盤も盤石です。当座貸越枠もすでに7億円あり、さらに今後の成長投資に使えるということも考えて、金融機関とも相談し、借入余力の増強も検討している状況にあります。B/Sの部分は非常に盤石であると認識しています。

2022年3月期第1四半期P/L(連結)

P/Lについても昨年は営業黒字です。テレビCMや、一時的に今回のようなマーケティング投資や、プロダクト開発のアウトソーシングで外注費の投資をすることはありますが、基本的には投資を除けば黒字であるという状況は、前年から変わっていません。

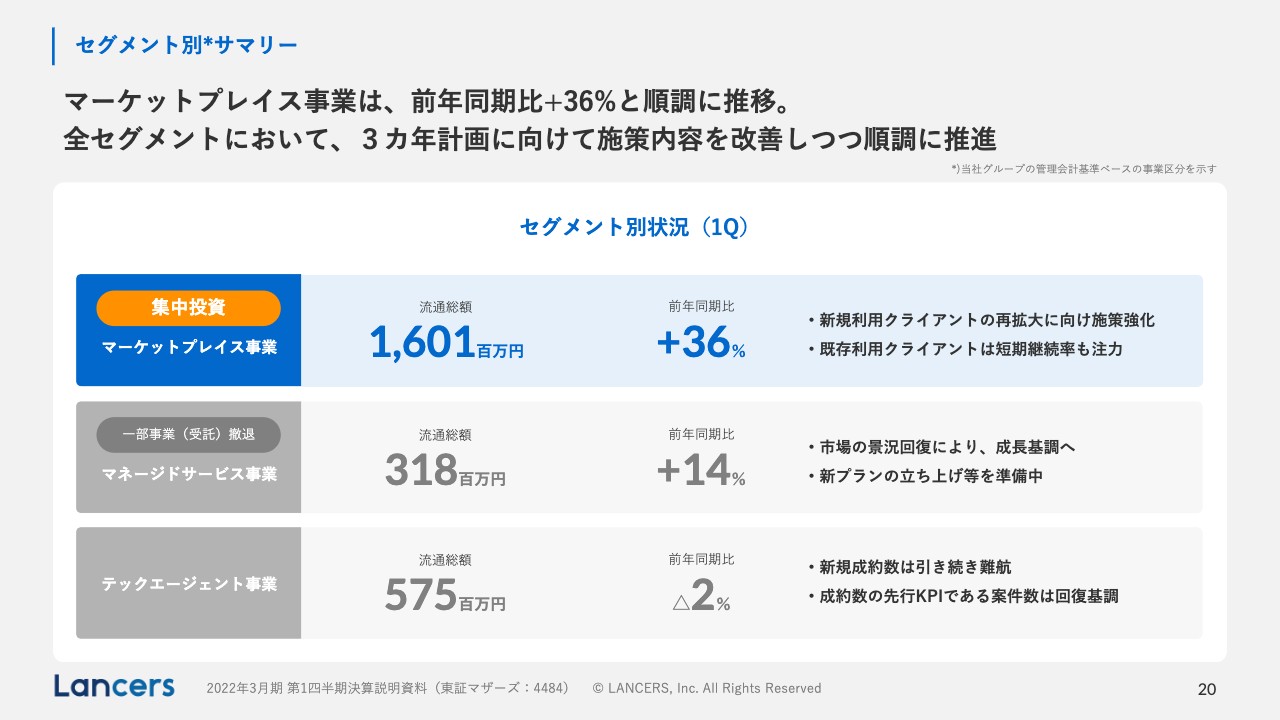

セグメント別サマリー

マーケットプレイス事業は後ほどご説明するため、ほかの部分の説明をできればと思います。マネージドサービス事業は、我々のディレクションするチームが間に入って、企業に価値提供するというサービスを行っていました。

しかし、市場環境の変化を受けて、マネージドサービスの一部、すなわち我々がすべてフルディレクションで受けるものに関しては撤退して、一部はマーケットプレイス事業に流したり、定額のサービスをしているのですが、これに切り替えることによって、今期のマネージドサービス事業は事業構造を転換していく年になっています。

来年以降、しっかり成長していけるような状況に変化していきたいと考えており、人員についても、マーケットプレイス事業に移動させている最中です。

テックエージェント事業は、特にエンジニアの方を企業に対してオンラインで紹介する事業です。この事業は、ここ5年から10年のIT人材不足を受けて、これから大きく成長していくフリーランスのサービスの1つであると思っています。

ただし、新型コロナウイルスによって、一時的に新規の契約数が減り、解約率が増えています。このサービスは、いったん契約すると長いもので数年くらいの契約になるという、ある種のサブスクリプションに近いような特性があります。

新規の契約数はもとに戻りつつあるのですが、昨年1年間は新規の契約数が減り、解約数も増えたという状況もあります。積み上がり構造のビジネスという特性があるため、今だけを切り取ると、昨年同期比でマイナス2パーセントとなっています。

しかし、今の新規の契約数の戻りを鑑みると、上半期はこのような数字になると思いますが、下半期についてはしっかり成長ラインにのってくるのではないかと思っています。これが、マーケットプレイス以外の2事業の状況です。

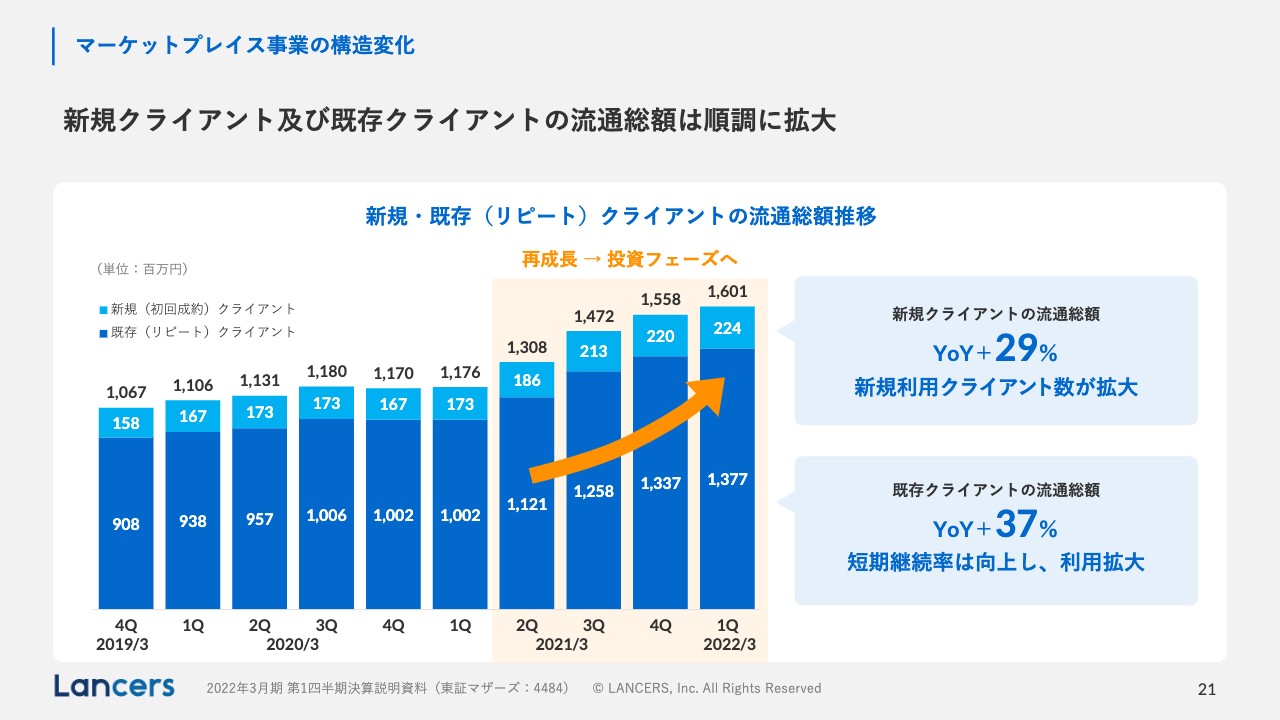

マーケットプレイス事業の構造変化

今まさにフォーカスしているマーケットプレイスの状況についてご説明します。まず30パーセントの土台にのせるため、いろいろな施策を仕込んでいる最中です。結論だけ言うと、36パーセントと成長基調に関しては変わらないという状況になっています。

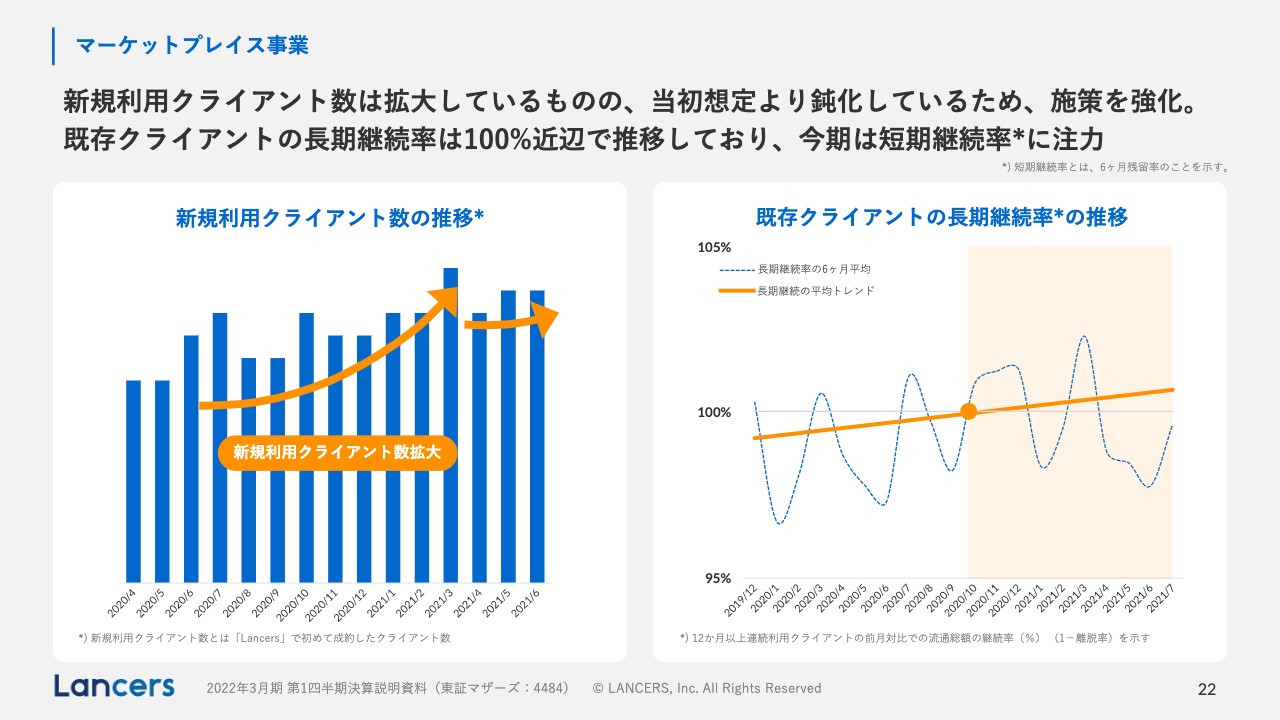

既存のユーザーにさらに使っていただくというリピートユーザーの積み上がりは37パーセントと非常に順調です。しかし、我々にとっての課題と言いますか、もう少し施策の強化をしないといけないと思っているのが、新規クライアントの流通金額です。

新規に関しては、昨年の3月にかけて非常に大きく伸びていますが、3月はどうしても季節要因で伸びがさらに一段と跳ね上がるため、そこと比べているところはあるものの、当初の想定としては、もう少し伸びてもよかったのではないかと思っています。

後ほどご紹介しますが、オリンピックがあったり、緊急事態宣言が出されたりということもあるものの、今新規のカテゴリーを増やして、そのカテゴリーに対応できるフリーランスの方を増やしています。そのようなサービスの強化やアライアンスの強化をより強めることで、新規の流通を当初想定ラインまでもっていきたいと思っています。

マーケットプレイス事業

ただし、中長期のトレンドで考えると、新規のクライアント数はこれから非常に伸びていくセグメントの1つであると思っています。施策とのマッチング度数や、季節性のようなものがあって、伸びが一時的に止まっている踊り場のように見える部分があるかと思います。

しかし、中長期で考えると、ここに対してしっかり施策をしていけば、新しい中小企業の継続利用のクライアントは伸びていくと見込んでいます。今まで、昨年含めてずっと既存のクライアントに100パーセント継続して翌年も使っていただくことに注力しています。

ここにも引き続き注力していきますが、新規で取った方が1回で終わらずに、2ヶ月、3ヶ月と使っていただけるという短期のリピート率も、今期は追加で施策を強化していく予定です。

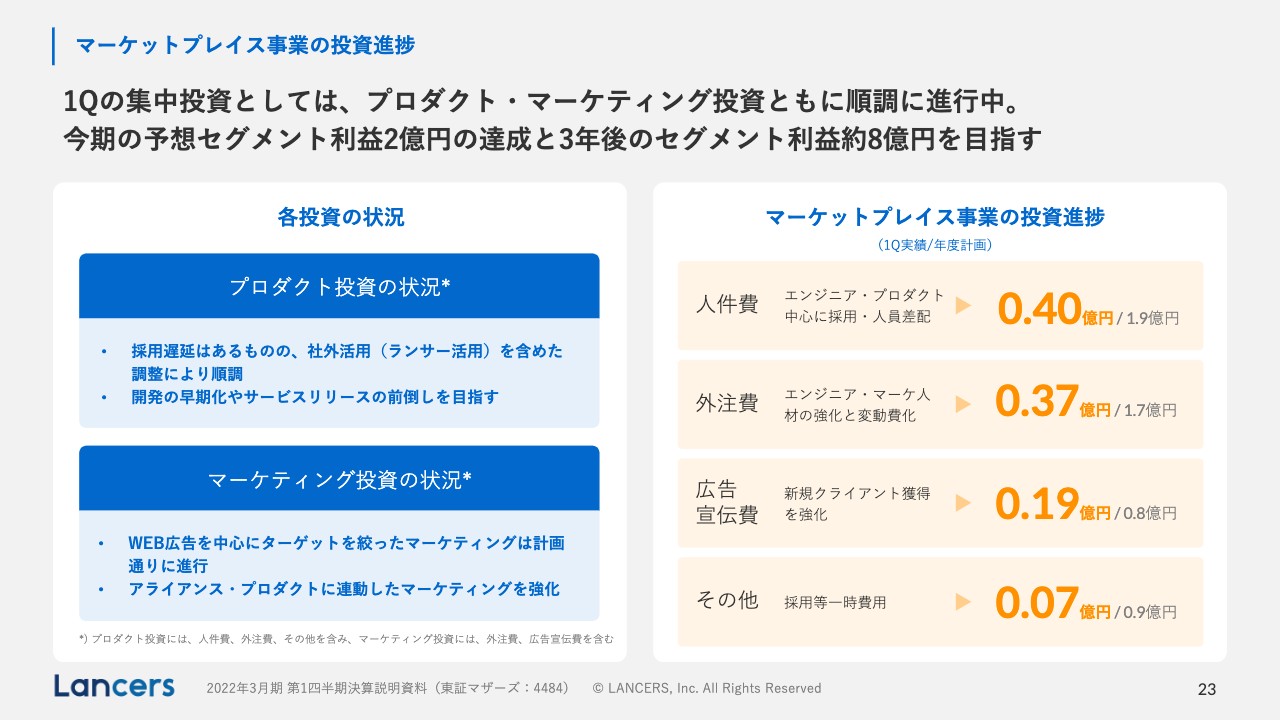

マーケットプレイス事業の投資進捗

投資の状況です。3ヶ月前に開示した資料と基本的には同じですが、マーケットプレイスを伸ばすために、新しいカテゴリーの仕事を取ってくるというところと、取ってきたクライアントの方、フリーランスの方が、従来のランサーズにあるようなマッチング形式だけではなく、月額制や出品制、チームでの受託など、いろいろな方法があります。そのようなマッチングのデリバリー手法を新規プロダクトとして開発して、新規のクライアントを増やしていくとともに、マッチング方法を多様化してLTVを上げていくところを、基本的な投資の中心に据えています。

その進捗率は、おおむねスライドに掲載しているとおりです。数字としては順調で、現在およそ20パーセントの投資ができていますが、まだ準備をしていて、実際に投資しきれていない部分もあります。これから下半期に向けて、1年のマイルストーンなどをしっかりと定め、プロダクト・マーケティングの投資を強めていきたいと考えています。

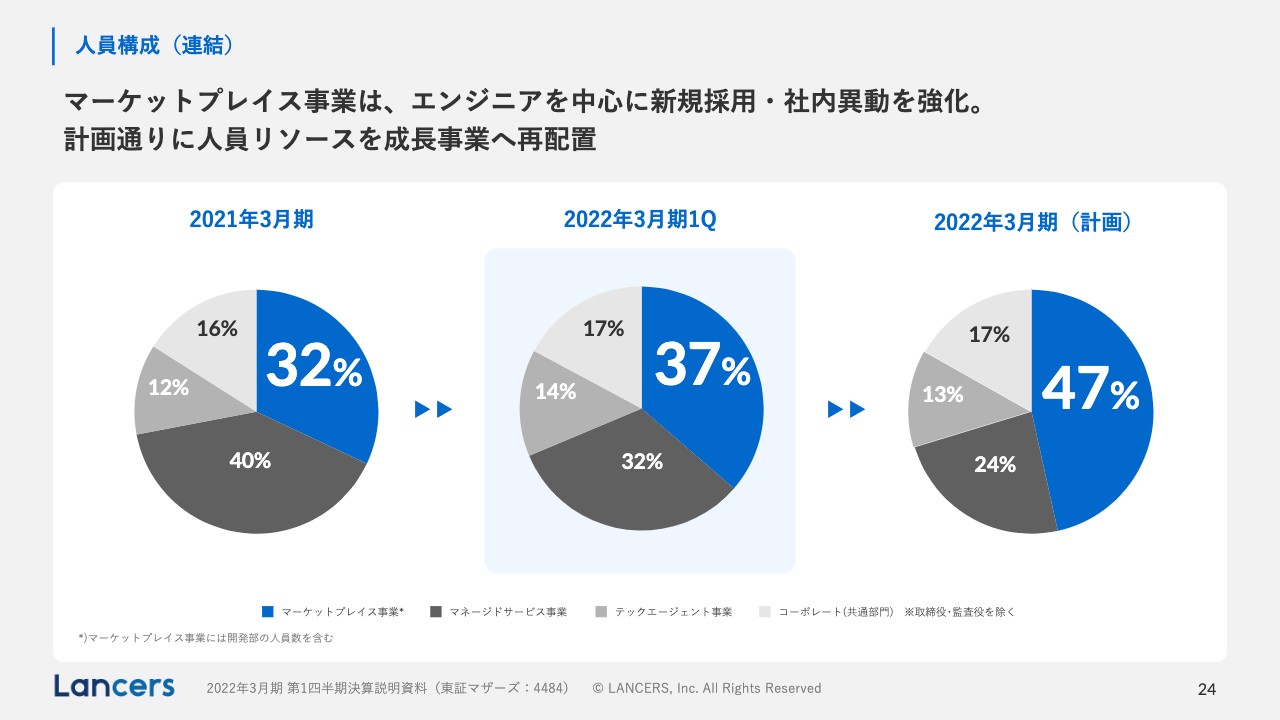

人員構成(連結)

人員構成です。先ほど、マーケットプレイスに各事業の人員を寄せていくとお話ししましたが、当初は32パーセント程度だったマーケットプレイスの事業人員について、第1四半期が終わったところで、37パーセント程度まで異動を進めています。

他の事業部でお客さまを抱えている部分もあり、いきなり明日に異動を完了する、もしくはクイックに47パーセントまで比率を上げるというわけにはいかないのですが、今期末の47パーセントという目標に向けて、マーケットプレイス事業の開発への投資、さまざまな打ち手、社員の行動、構成、構成比率などを含めて、経営の傾斜をより強めていきます。進捗としては、おおむね順調と認識しています。

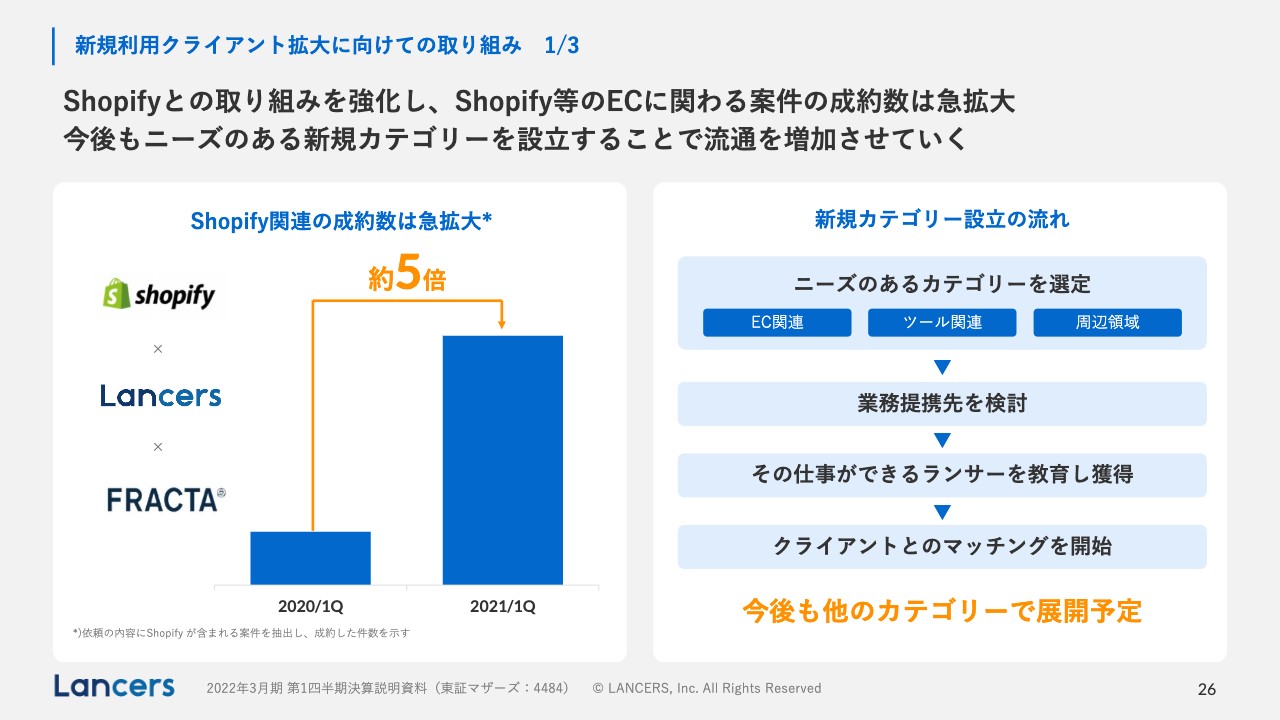

新規利用クライアント拡大に向けての取り組み 1/3

今期のトピックを3つご紹介します。基本的にすべてのトピックが、新規利用クライアントを増やすために仕込んできた取り組みの一部です。第2四半期、第3四半期に向けて引き続き進めていきますが、その中で実際に開示できるものをご紹介します。

1つ目は、「Shopify」との取り組み強化です。固有名詞を言いたいわけではないのですが、わかりやすいため、「Shopify」というECのカテゴリーでご説明します。「Shopify」と提携して、「Shopify」の構築・運営について理解できるフリーランスの方の教育を、1年かけて数百人くらいの規模で行うことにより、実際に「Shopify」で発注したいバイヤーなどのクライアント企業をオンラインで増やす取り組みを行っています。

この取り組みにより、特に「Shopify」に関しては、ECに関わる案件の成約数が実際に5倍くらい伸びています。「Shopify」だけではなく、ECのみに特化してもいろいろなツールがありますし、経理などに関わるSaaSのサービスもたくさんあるため、単純に大きなカテゴリーにこだわらず、細かいツールやジャンルに寄り添ってカテゴリー開発をしていくことで、流通金額が伸びると思っています。引き続き、ほかのジャンルも含め、カテゴリー展開をしっかり増やしていきたいと考えています。

新規利用クライアント拡大に向けての取り組み 2/3

2つ目は、地域金融機関との提携です。地方でも、特にリテラシーが高い若い方、2代目の方などが経営する先進的な企業は、ランサーズのマーケットプレイスに直接たどり着いて利用してくれることもあるのですが、地域や地元に密着した企業に対しては、オンラインのマーケティングだけでは、なかなかクイックな利用につながらないという側面があります。

一昨日にも玉島信用金庫との提携を発表しましたが、実際にそのような地方銀行との協働を進めています。地方銀行が融資している企業にも、まさにデジタル化を進めるニーズがあり、そのような企業と直接提携するのではなく、地方銀行経由でDX人材を支援するような取り組みを、今年強化していきたいと考えています。

今すでにトピックが2つ出ている中で、具体的に開示できる数字はまだないのですが、実は案件の紹介をしっかりと受けています。日本のさまざまな地方銀行とともに、各地域の中小企業のDX、デジタル化という課題解決を推進していきたいと考えていますので、今後の1年、2年を通して継続して進めていきます。

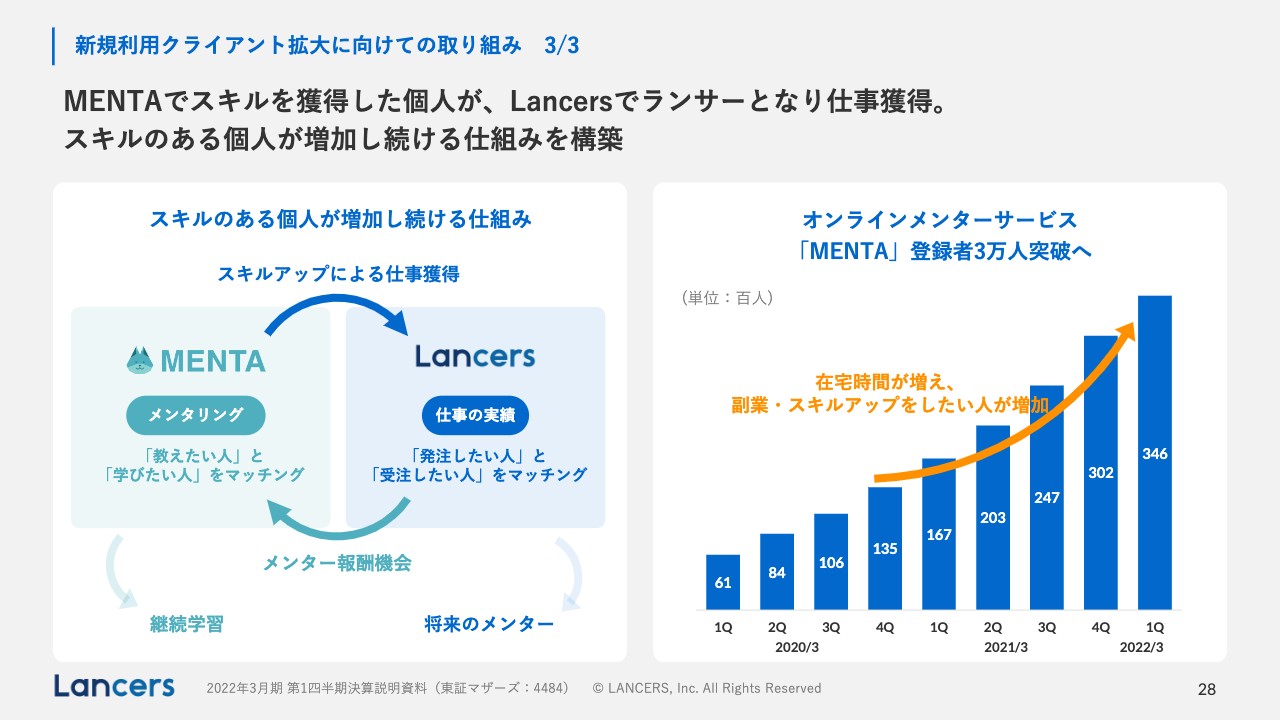

新規利用クライアント拡大に向けての取り組み 3/3

3つ目は、フリーランスサイドの取り組み強化による新規利用クライアント拡大に向けた取り組みです。10ヶ月前くらいに、個人が個人にスキルを教える「MENTA」というサービスをグループ化しました。その後、「MENTA」の登録ユーザー数もうなぎ上りに伸びています。

「MENTA」は、主にエンジニアのスキルを学びたい方、教えたい方が登録数の大部分を占めていますが、実際にスキルを得た方がランサーズで受注して、その受注経験を活かしてさらに大きな仕事を獲得するというサイクルが、グループ化以降の10ヶ月で徐々に増えてきています。

このように、スキルを持っている個人に仕事を提供することはもちろん進めていくのですが、それだけではIT人材不足という大きな課題に対応しきれないと思っています。

まだスキルがない方に、実際のスキルやその教え方、学び方を教えることで、仕事ができる人材にしていく、言わば「ゼロから人材を作っていく」ことを進めて、結果的にクライアントが増えていくような構造を今期から作っていきたいと考えています。

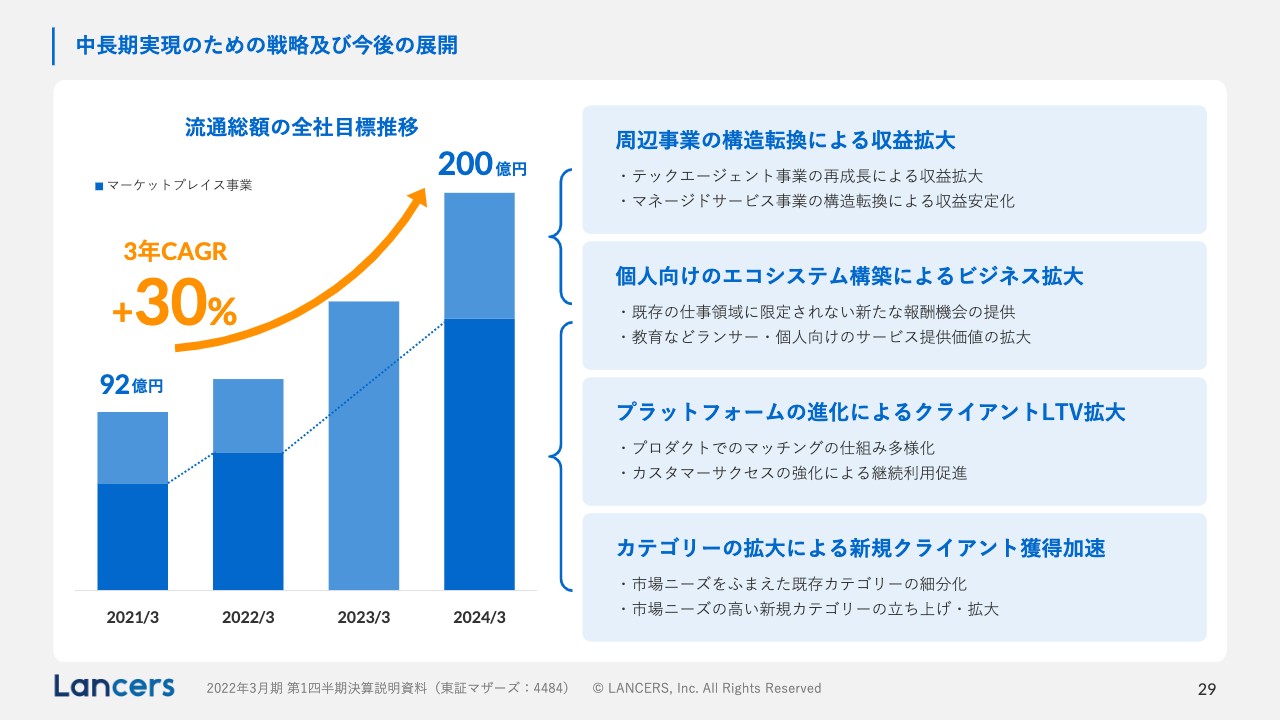

中長期実現のための戦略及び今後の展開

今後の展開として、3年で流通総額を30パーセント成長させていくことが目標です。マーケットプレイス事業に関しては、この3年で40パーセントというさらに高い成長率に向かっていくため、ベースとしてカテゴリーを拡大し、より多様なマッチングの方法を用意するとともに、クライアントの方が継続して利用できる、かつECを利用開始した方がマーケティング業務を発注できるような仕組みを構築し、プラットフォームの価値をさらに向上させていこうと思っています。

既存の仕事をマッチングするのみならず、「MENTA」のように個人に対する報酬機会を与えられるエコシステムを提供することで、ランサーズの競争の源泉である「信頼ランサー」の方がよりランサーズを使う理由を増やすとともに、流通金額もさらに増やしていきます。

アドオンとして、テックエージェントやマネージドサービスも引き続き展開していきます。フリーランスのデータベースがあるからこそ、企業に対する価値提供をさらに増やしていけると考えており、スライド右側にあるとおり4段構えで、今後3年の成長を作っていきたいと思っています。

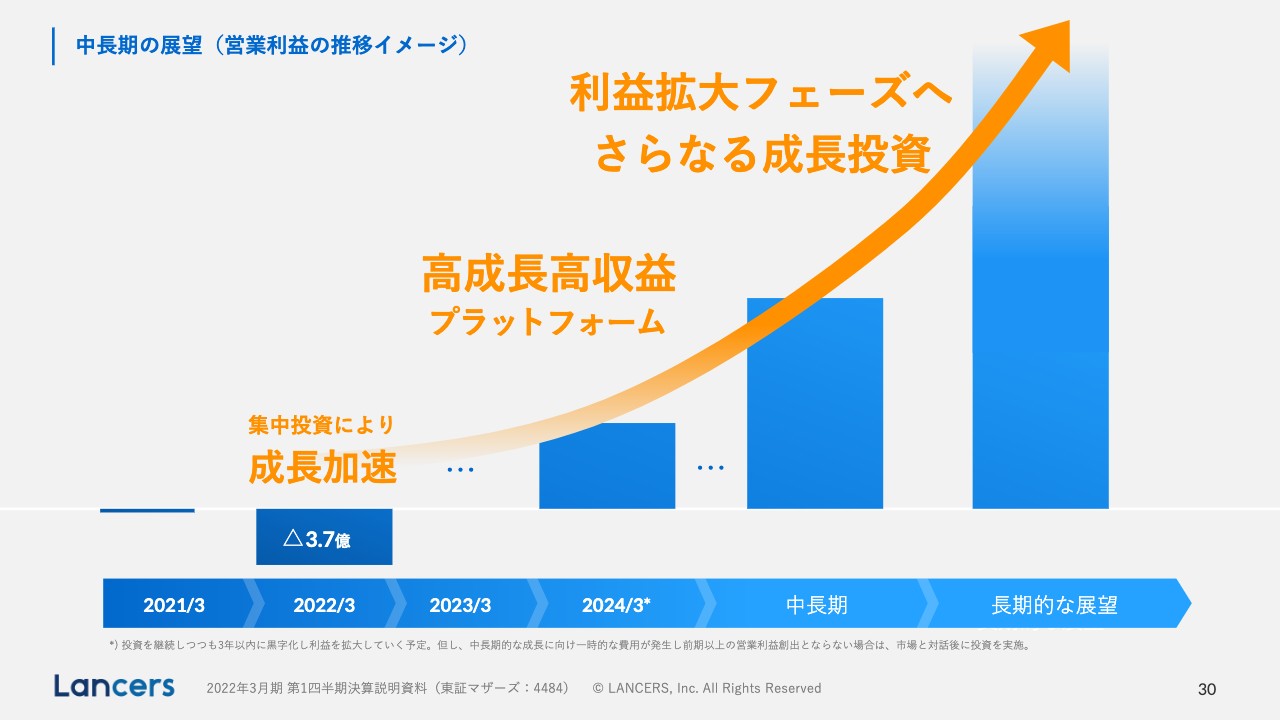

中長期の展望(営業利益の推移イメージ)

まとめますと、おおよその3ヶ年の方針にしたがい、一部の新規クライアントに対する取り組みの加速や、マーケットプレイス事業の人員の強化など、チューニングが必要な部分はありますが、概ね順調に経過した第1四半期だったとは思っています。

ここから上手くいくところもあれば、課題が出たりチューニングが必要になったりするところもあると思いますが、しっかりと決めたこの3ヶ年の事業構造展開に向けて、我々自身の経営方針も加速していきたいと考えている次第です。

新着ログ

「情報・通信業」のログ