インフォネット、通期売上高は大幅伸長 収益の肝となる月額利用料収益も前年比+11.7%と堅調に推移

2021年3月期決算説明会

岸本誠氏:みなさま、こんにちは。本日はご多忙の中、当社の通期決算説明会にご参加、ご視聴いただきまして、誠にありがとうございます。代表取締役社長の岸本でございます。

本配信にあたり、撮影場所においても3密を回避する対応を行ってはいますが、緊急事態宣言発出中であることも考慮し、マスク着用のままご説明させていただくことをご容赦いただけますと幸いです。

それでは、本日の説明会のコンテンツについてご紹介します。昨日開示しました説明資料の中から、「APPENDIX」を除く、「当社の事業と私たちの社会的使命」「2021年3月期第4四半期TOPICS」「2021年3月期通期決算概況」「2022年3月期業績予想について」、そして「当社の目指す未来と投資方針について」の5軸でご説明を進めます。

ONE STOP SERVICE

まず、「当社の事業と私たちの社会的使命」についてご説明します。当社の事業の特徴としては、WEBサイトの構築にあたり、調査・分析からデザインやシステムの開発、運用サポートまでを当社の社員を主軸に一貫して行う「ONE STOP SERVICE」を特徴として事業を推進しています。

その中で、当社の主力サービスである「infoCMS」というホームページの管理システムに関しては、お陰さまでSaaS型のCMS市場において5年連続シェアナンバーワンというご評価をいただくまでに成長しており、多くの企業さまに導入させていただいています。

特に、中堅企業や大手企業、官公庁、公共団体にも多く支持いただいており、制作実績は1,300サイト以上となります。「infoCMS」の導入実績においても、500サイト以上を計上しています。

私たちの社会的使命

そのような当社の事業的特徴を踏まえ、「コーポレートサイトをプラットフォームとしたWEBマーケティング、DX戦略を総合的に支援し、顧客が目指す成果を創出する」ことが私たちの社会的使命であると考えています。

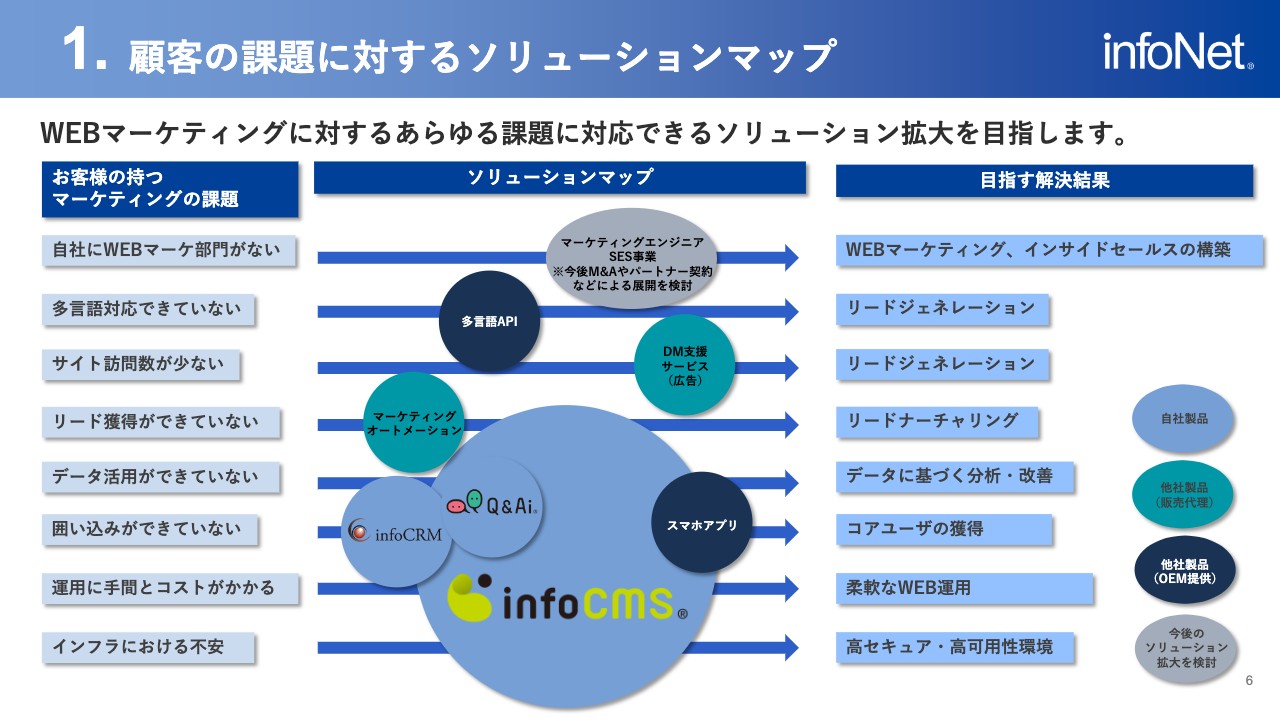

顧客の課題に対するソリューションマップ

そのため、これまで我々が直接お客さまのお話をお伺いする中で、あぶり出されているお客さまの総合的なWEBの課題に対するソリューションを拡充すべく、こちらにお示ししていますソリューションマップに合わせ、さまざまなソリューションを獲得してきました。

こちらのモデルでは、当社の主力サービスであり、主力事業であるWEBサイトの構築と「infoCMS」の導入、運用サポートを行います。こちらの領域でカバーできる部分は、お客さまの持つマーケティング課題でいうところの「データ活用ができていない」「顧客の囲い込みができていない」「WEBサイト自体の更新を含めた運用に手間とコストがかかる」などといったことがあります。

昨今注目されているサイバーセキュリティの観点からも、インフラにおける不安というお客さまの課題を解決するには非常に有益なサービス、ソリューションではありました。しかし、お客さまが今後マーケティングでさまざまな成果を創出しようと思った場合、それ以外の課題に対して解決するソリューションが当社にはなかったという背景を踏まえ、一昨年よりさまざまな業務提携や自社開発によってサービスを増やしています。

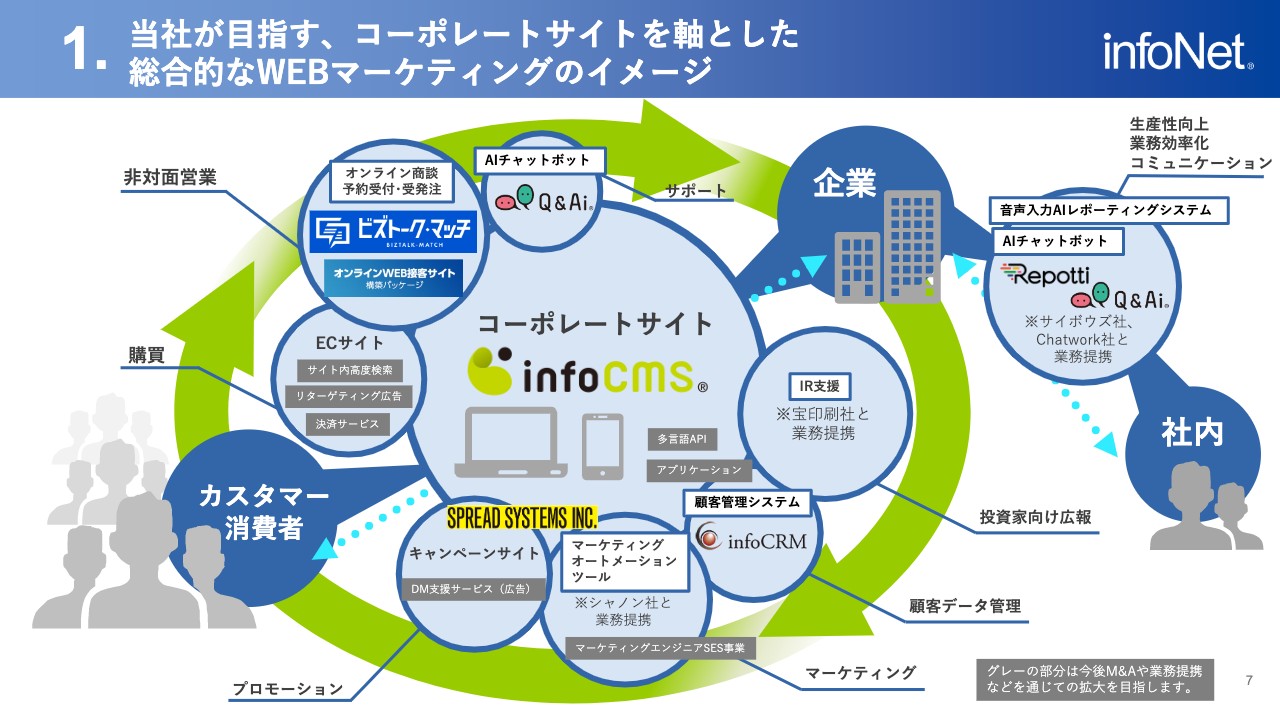

当社が目指す、コーポレートサイトを軸とした総合的なWEBマーケティングのイメージ

こちらは、当社が目指すコーポレートサイトを軸とした総合的なWEBマーケティングのイメージですが、スライド中央のコーポレートサイトと「infoCMS」を使ったWEBサイト運用を軸として、総合的なお客さまのさまざまな課題に対するWEBソリューションをさまざまな企業さまに提供できるよう、着々と足腰を鍛えているところです。

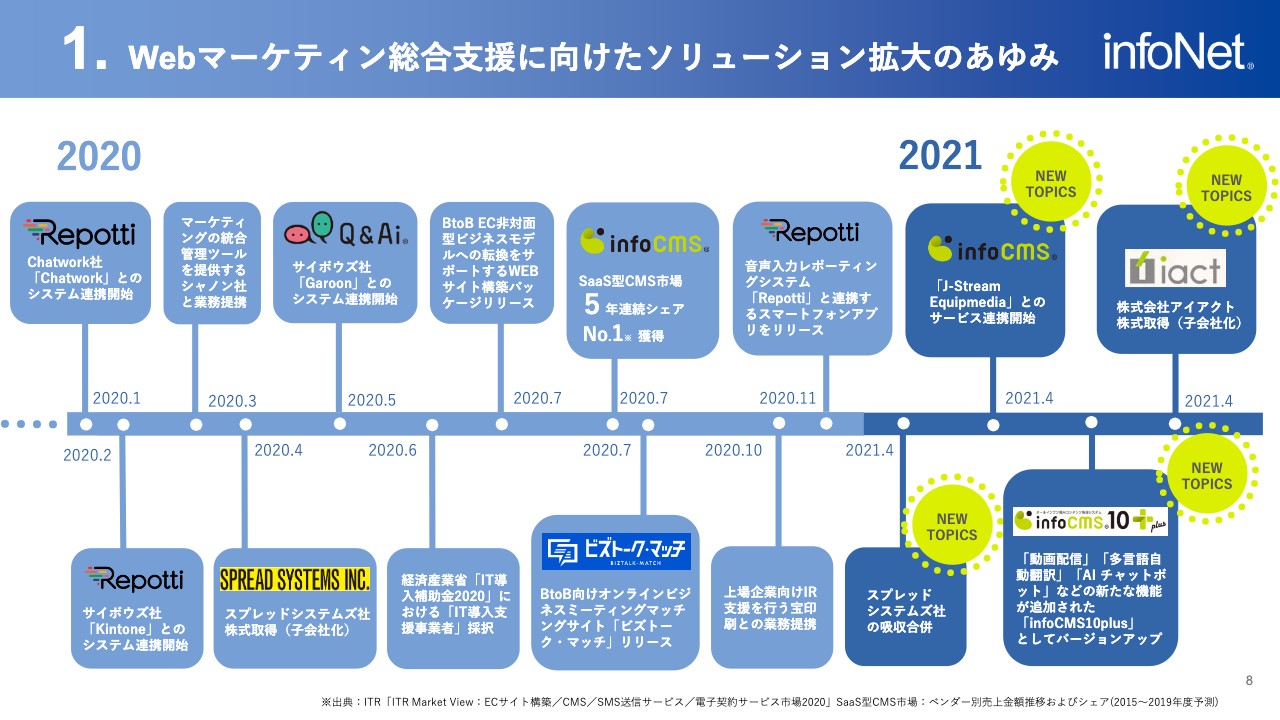

Webマーケティング総合支援に向けたソリューション拡大のあゆみ

そのような企業活動の中、特に2021年3月期のあゆみについてお話しします。2020年は、「IT導入補助金2020」におけるIT導入支援事業者にご採択いただきました。

また、BtoB企業におけるECあるいは非対面型のビジネスモデルへの転換をサポートするサイト構築パッケージの販売、BtoB向けのオンラインビジネスミーティングのマッチングサイト「ビズトーク・マッチ」のリリース、そしてIRコンテンツの運用支援および戦略的なサイトコンサルティングを実現すべく、宝印刷株式会社さまと業務提携を行った上でこちらを推進するなど、さまざまな取り組みを行ってきました。

今期の4月の活動についてご紹介します。動画配信プラットフォームサービスを行う株式会社Jストリームと提携し、「infoCMS」の機能の拡充を狙うとともに、主力製品である「infoCMS10」を「infoCMS10plus」のかたちでリニューアル発売しています。

また、株式会社アイアクトの全株式を取得し、当社の100パーセント子会社としてグループ規模を拡大しています。

2021年3月期 第4四半期 TOPICS①

2021年3月期第4四半期のトピックスについてご紹介します。当社の音声入力AIレポーティングシステムである「Repotti」を、小田急ホテルセンチュリーサザンタワーさまの食材等棚卸、消費期限管理のシステムに導入させていただきました。こちらにより、棚卸の作業負荷が大幅に低減されるとともに、音声による棚卸データの入力において非常に工数の削減にもつながっています。

2021年3月期 第4四半期 TOPICS②

また、当社のAIチャットボット製品である「Q&Ai」に関しても、データ分析の負担を軽減するため、各種レポート機能を充実させたかたちでバージョンアップを行いました。

内容しては、よく聞かれる質問の単語や回答のランキングを期間指定で抽出したり、定例会のオプションやスタンダードプランのお客さまにご提供していた「アクセス状況レポート」を、お客さまご自身で管理画面からいつでも自由に出力可能にしたりしています。また、ダッシュボードの集計内容を拡充し、ページビュー、ユニークユーザー、新規訪問者数、再訪問者数を「Q&Ai」上から確認することが可能となっています。

2021年3月期 第4四半期 TOPICS③

「ビズトーク・マッチ」のサービスの一環として、オンライン商談用の動画の制作サービス「ビズかえるくん」をリリースしました。

こちらは、新型コロナウイルスの影響によるリモートワークの大幅な普及に伴い、動画活用におけるマーケティングを支援するために、お客さまがお持ちの素材やPDFといったホワイトペーパーをもとにヒアリングシートを記入するだけで、高クオリティの動画制作が低価格短納期で発注、納品できます。このことから、商談の質の向上や情報提供力の強化に寄与しています。

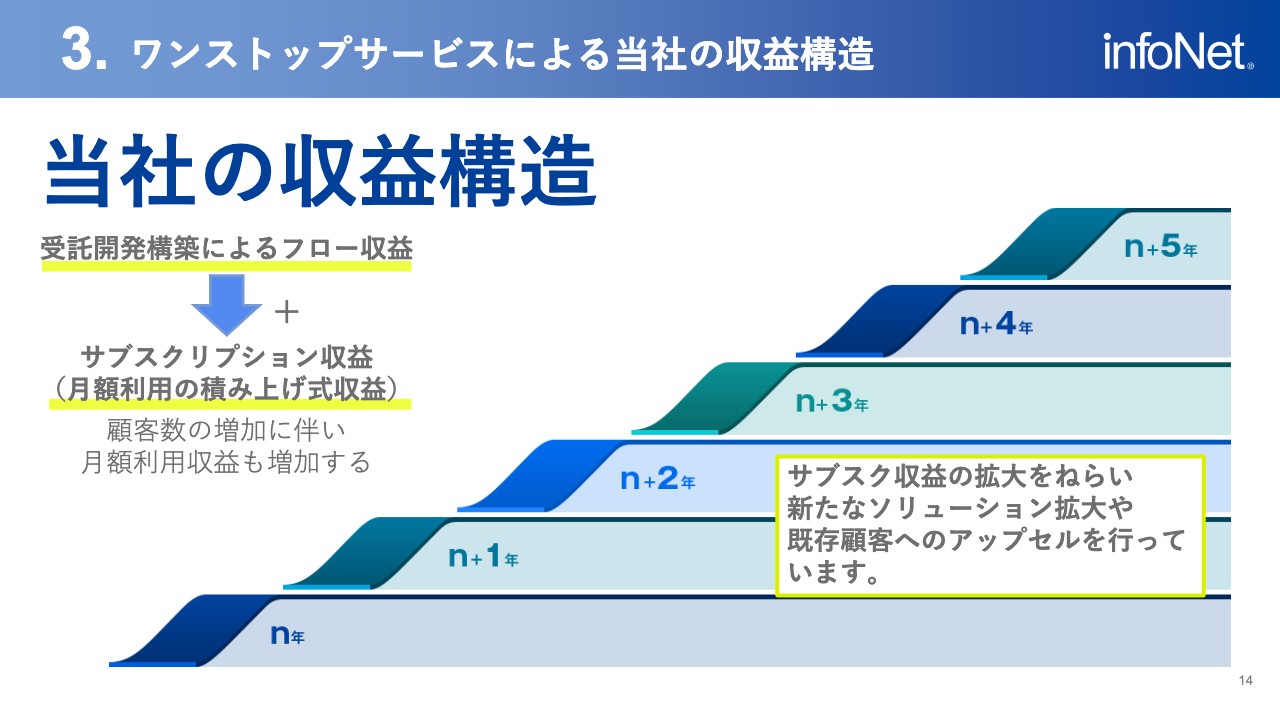

当社の収益構造

このようなさまざまな事業活動を踏まえ、2021年3月期の通期決算概況をご説明します。

まずは、ワンストップサービスによる当社の収益構造についてご説明します。当社の収益構造としては、まず受託開発という構築フローがあります。こちらでお客さまのWEBサイト等を開発し、納品することによって得られるフロー収益です。

その後、ほぼ100パーセントが当社のさまざまな製品やサービスをご活用いただくということで、CMSをはじめとしたさまざまな月額契約に移行するところがサブスクリプション収益に変わっていきます。月額利用の積み上げ式のビジネスモデル、収益構造を持っています。

ビジネス環境について

このような当社の収益構造を踏まえ、昨年度1年間のコロナ禍における経営環境の変化について、当社側の目線でみなさまにアナウンスします。

昨年は、緊急事態宣言等の発令による企業活動のさまざまな困難において、当社ターゲット層の受発注自体の停滞が見られました。しかしながら、第4四半期からは大幅回復を遂げました。また、リモートワークの普及により、各企業のWEBマーケティングの必要性、重要性が高まり、案件の大型化を顕著に推し進めることになったと評される1年であったと考えています。

CMS事業/AI関連事業

いくつかハイライトをご紹介します。まず、CMS事業における年間の累計売上高は、前期比プラス28.9パーセントの9億6,670万3,000円を達成しています。また、AI関連事業においては、受託開発の通期の累計売上高が前期比プラス585パーセントの607万5,000円を達成しました。

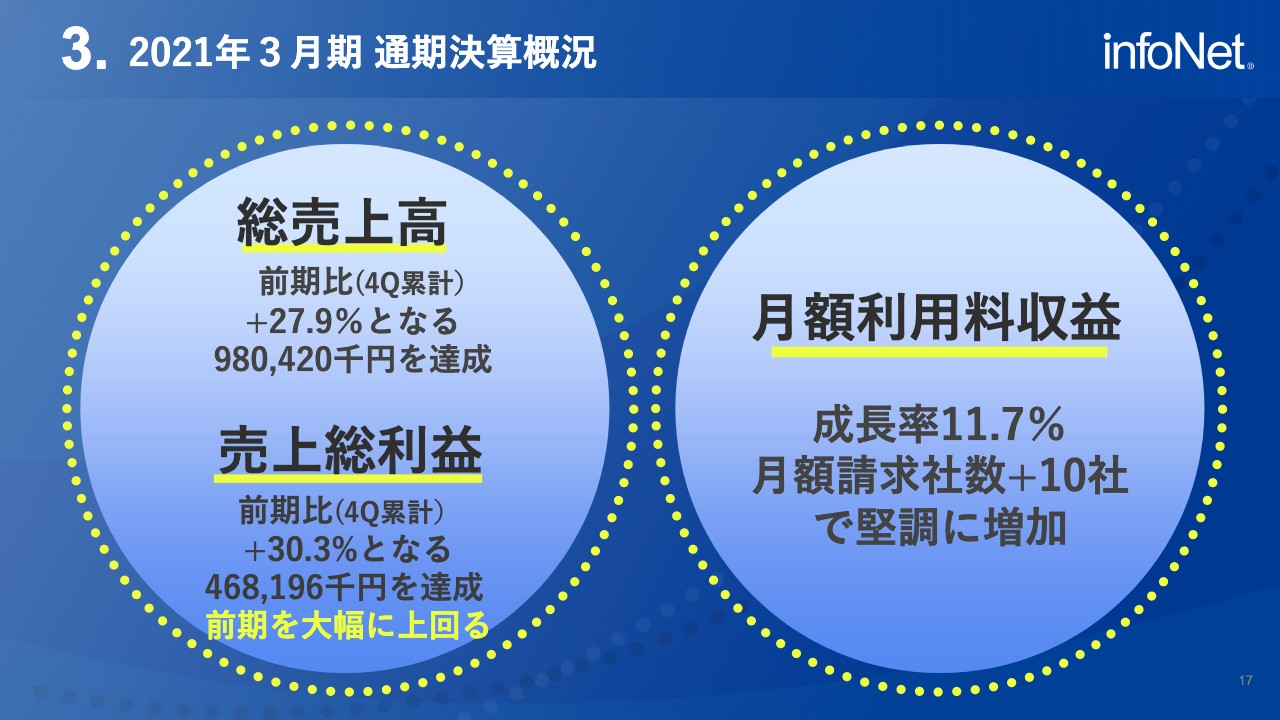

総売上高/売上総利益/月額利用料収益

総売上高は前期比プラス27.9パーセントの9億8,042万円であり、当社の過去最高売上となります。また、売上総利益に関しても、前期比プラス30.3パーセントの4億6,819万6,000円と、前期を大幅に上回るかたちで業績を残すことができました。

月額利用料収益は成長率プラス11.7パーセントであり、月額請求社数はプラス10社と堅調に増加しています。

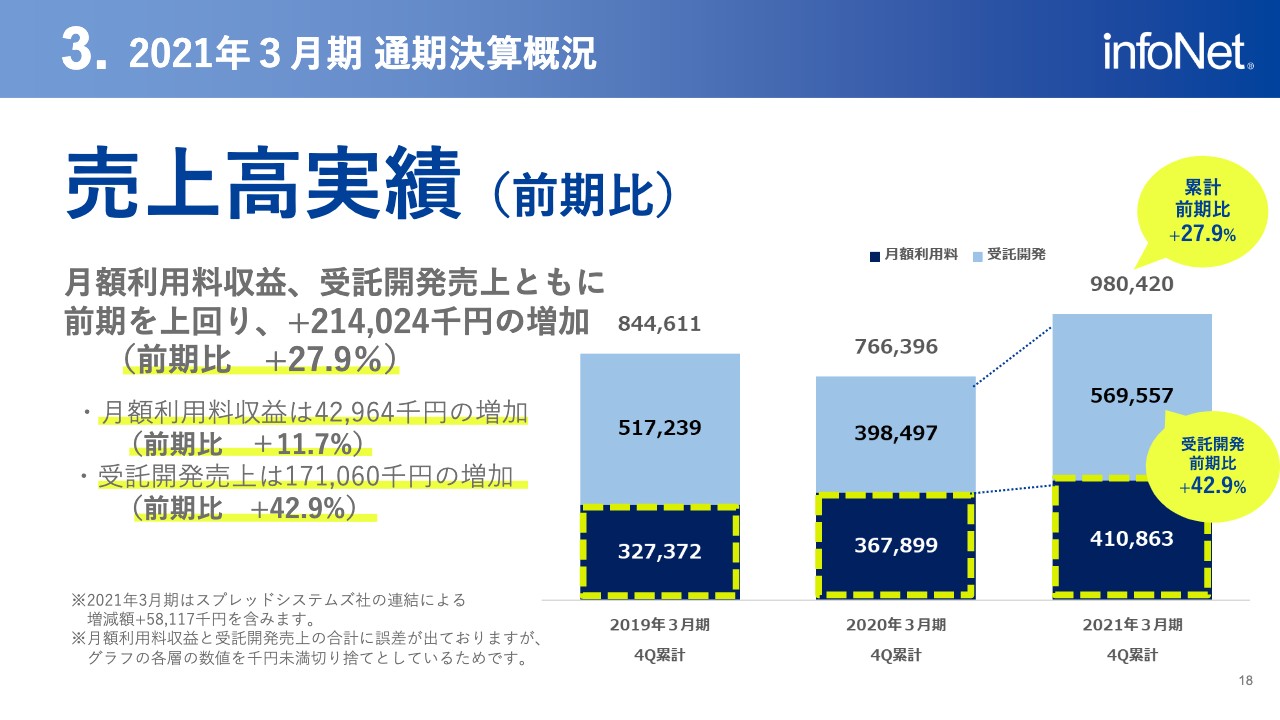

売上高実績(前期比)

各指標について少し詳細に説明したいと思います。まずは売上高の実績になりますが、月額利用料収益および受託開発売上ともに前期を上回り、2億1,402万4,000円の増加となりました。

月額利用料収益は4,296万4,000円の増加で、前期比プラス11.7パーセントでした。受託開発売上も、前期比プラス42.9パーセントでした。

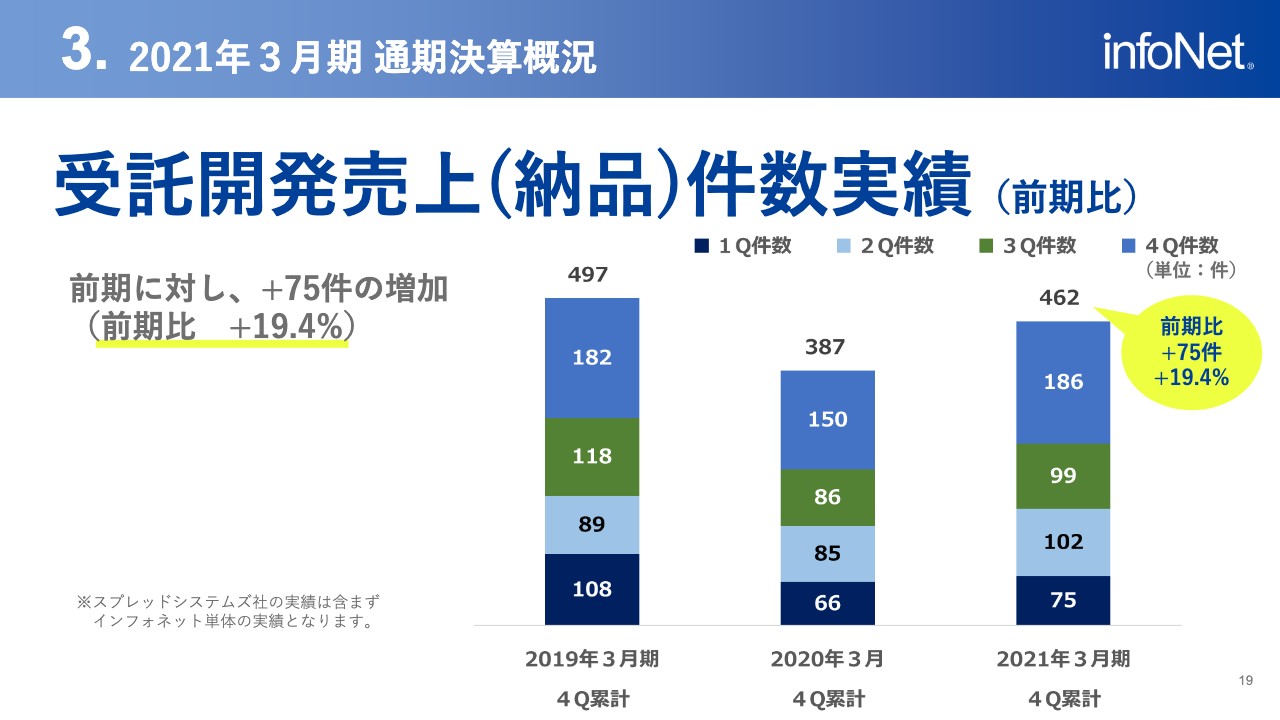

受託開発売上(納品)件数実績(前期比)

受託開発の納品件数の実績です。こちらは前期に対して75件の増加で、前期比プラス19.4パーセントです。しかしながら、前期比では増えているものの、2019年3月期よりは減少しているところから、売上高が過去最高ということも踏まえ、こちらは案件の大型化に起因しています。

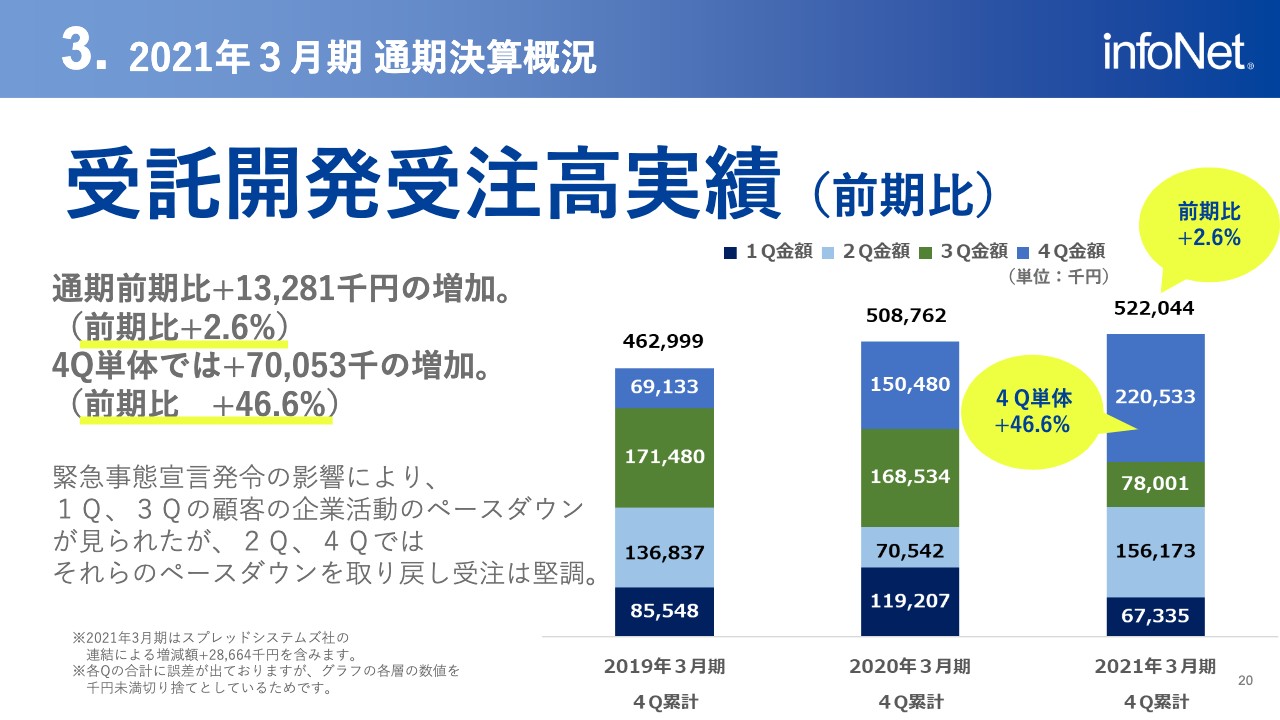

受託開発受注高実績(前期比)

年間の受託開発受注高の実績ですが、通期で前期比プラス2.6パーセントでした。先ほどお話ししたとおり、緊急事態宣言発令の影響により、第1四半期、第3四半期の顧客の企業活動のペースダウンが見られましたが、特に第4四半期単体では前期比プラス46.6パーセントで、今期においても前期と同程度の受注残を積んでスタートしています。

月額利用料収益実績(前期比)

月額利用料収益の実績は、年間で前期に対して4,296万4,000円の増加で、成長率は11.7パーセントとなります。当社の収益の肝であるサブスクリプション収益に係る収益状況としては、堅調に成長していると言えるかと思います。

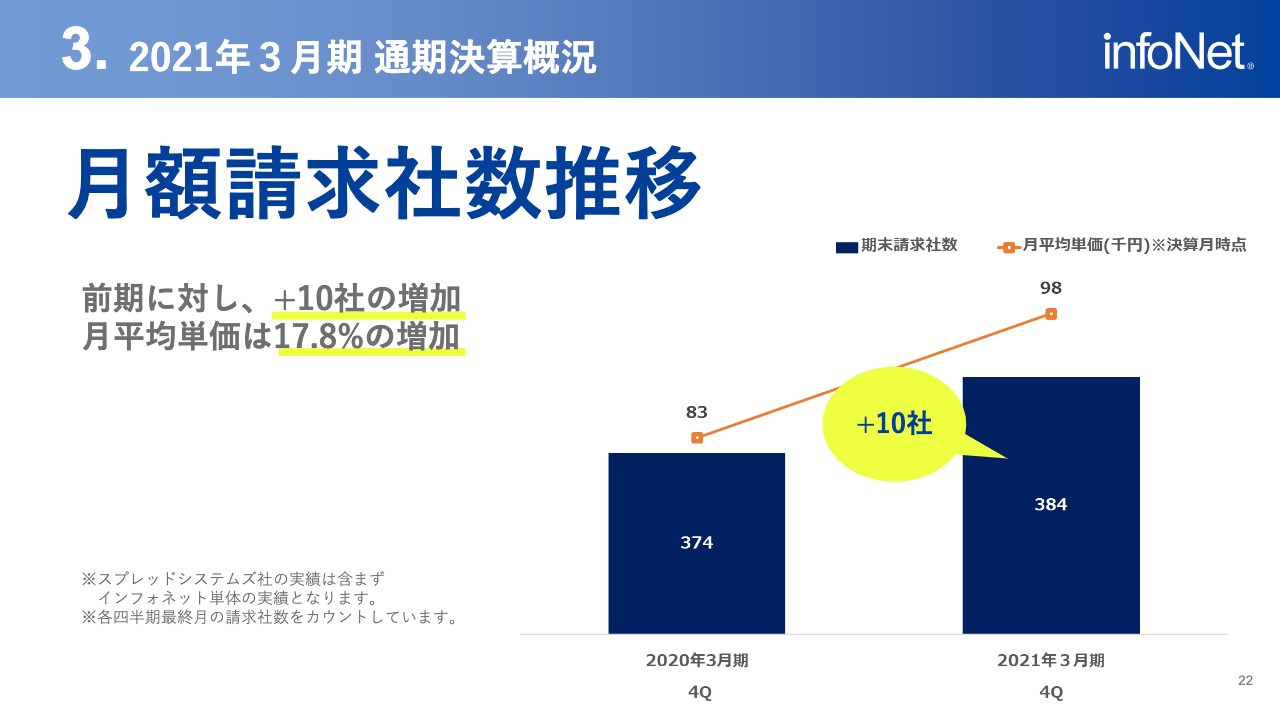

月額請求社数推移

月額請求社数の推移についてです。前期に対してプラス10社となりますが、あわせて、月平均単価が17.8パーセントの増加となりました。こちらは案件の大型化に伴い、さまざまな月額サービスを導入いただくことによって、客単価の増加が見て取れるかと思います。

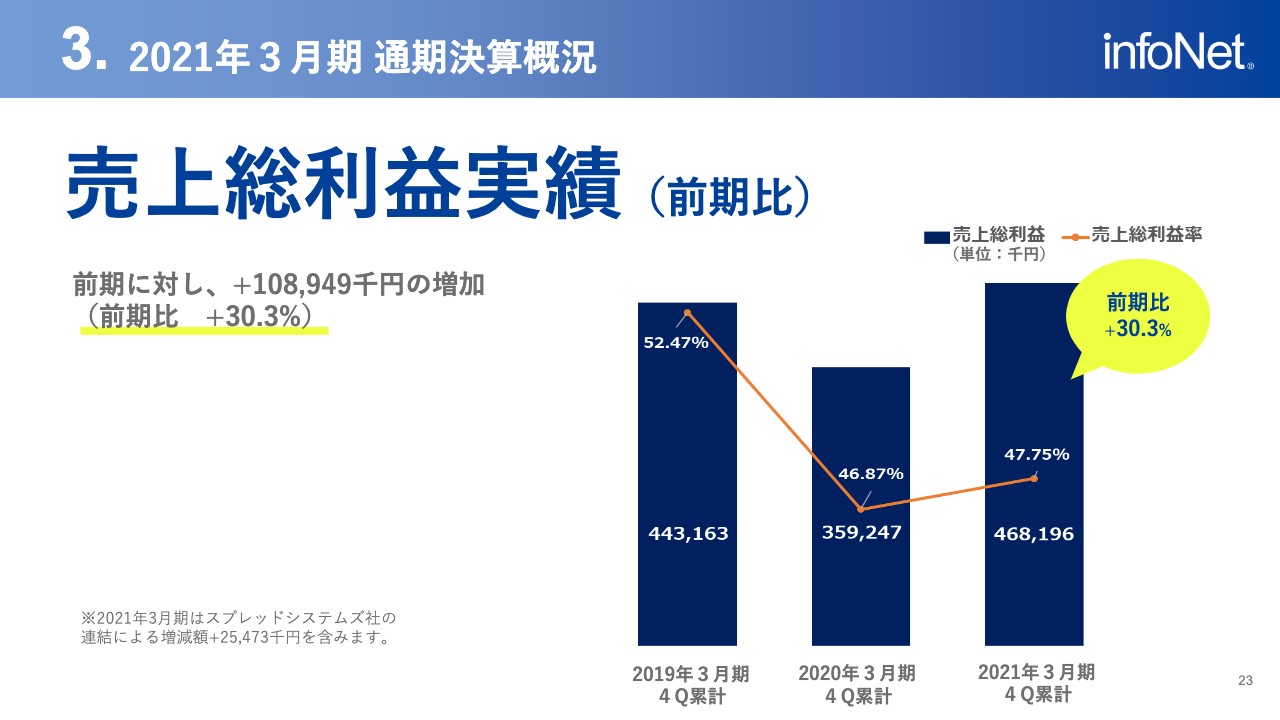

売上総利益実績(前期比)

売上総利益の実績です。こちらは前期に対して1億894万9,000円の増加で、前期比プラス30.3パーセントとなります。

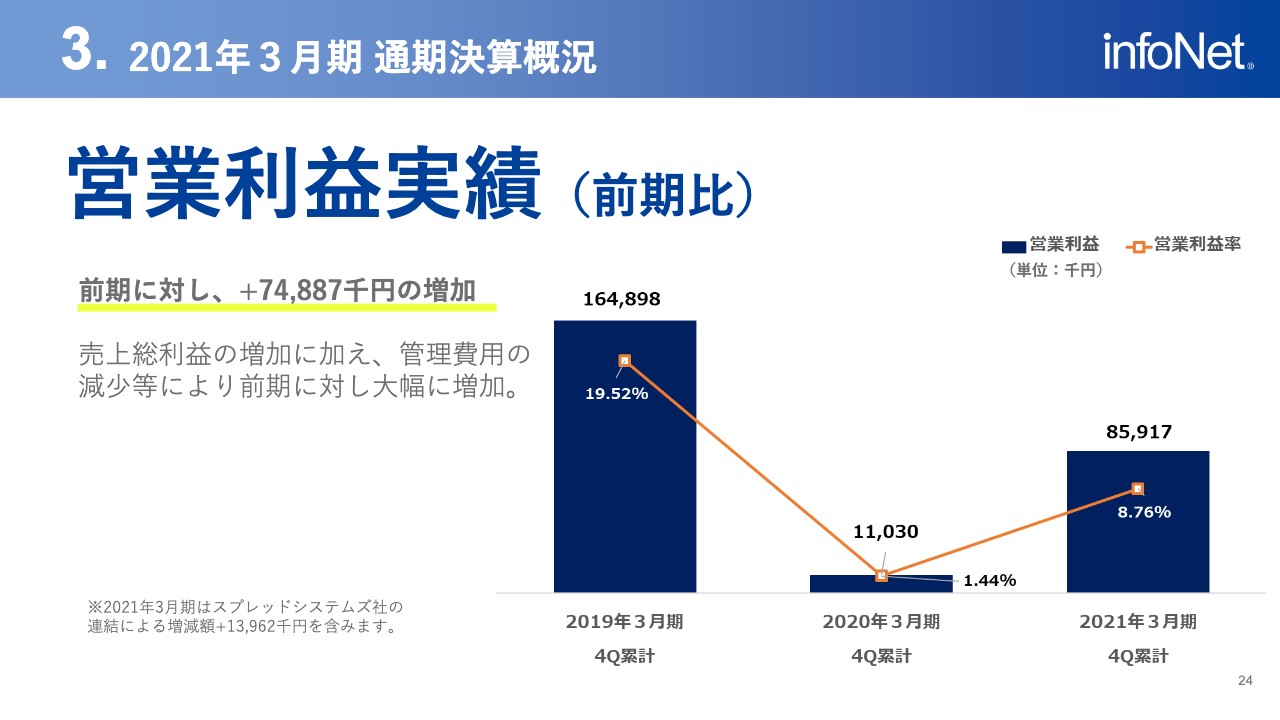

営業利益実績(前期比)

営業利益の実績は、前期に対して7,488万7,000円の増加です。売上総利益の増加に加え、管理費用の減少等により、前期に対して大幅に増加したかたちにはなりますが、一昨年の2019年3月期と比べると、営業利益率が半減しています。

優秀な管理職人材を採用することによる販管費の増加と、案件の大型化により難易度の高い案件にチャレンジしたことが粗利率低迷の要因となります。

このように、今後は案件の大型化に対応すべく、開発フロー等の見直しによる効率化が必要です。それに関しては残留課題として厳しく捉え、今期改善を図る予定です。

2022年3月期 業績予想について

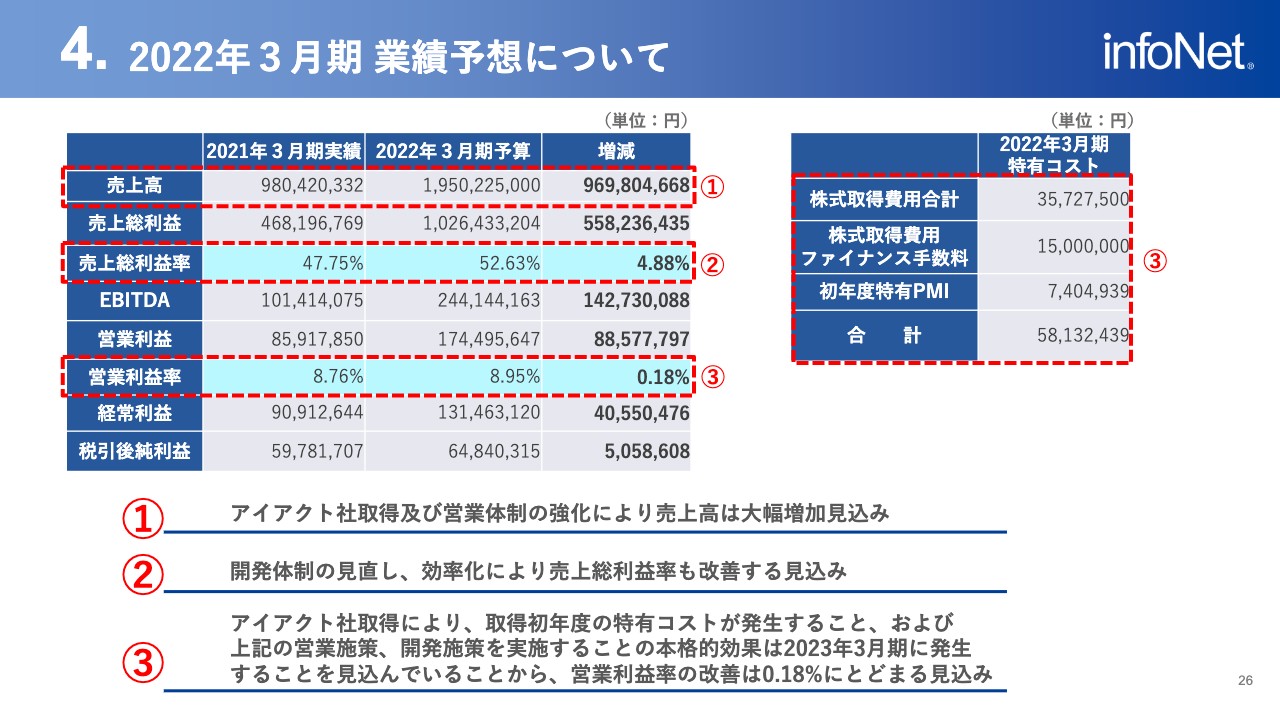

前期の業績のご説明を踏まえ、2022年3月期、今期の業績予想についてご説明します。アイアクト社の当社グループジョインを踏まえた連結予算を昨日開示しています。その中で、特筆すべき点についてご説明します。

1つ目は売上高に関してです。アイアクト社の取得および営業体制の強化により、売上高は大幅増加の見込みです。また、売上総利益率に関しては、開発体制の見直しや効率化によって、売上総利益率も改善する見込みです。

そして、アイアクト社の取得により、取得初年度の特有コストが発生すること、および営業施策、開発施策を実施することによる本格的な効果に関しては、2023年3月期の発生を見込んでおり、営業利益率の改善はプラス0.18パーセントにとどまる見込みです。

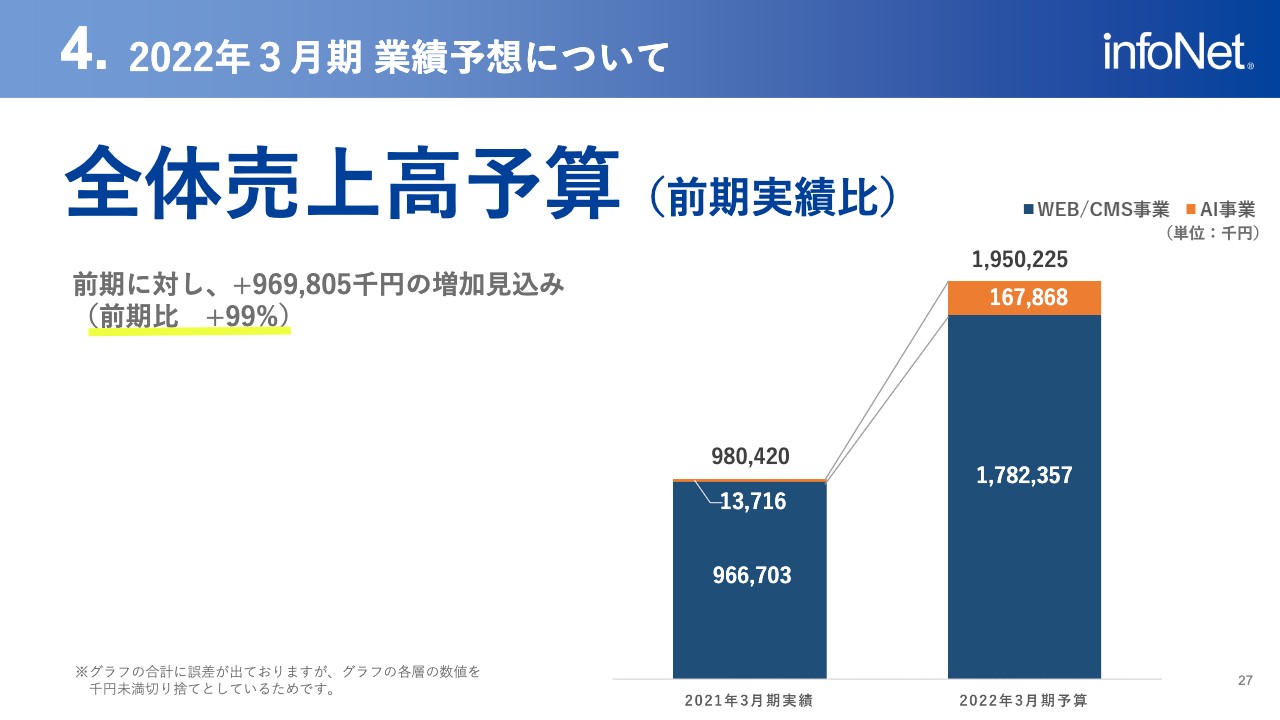

全体売上高予算(前期実績比)

ここから、細かい指標についての変化を交えながら、業績予想についてご説明します。まず、全体の売上高の予算は、前期に対してプラス9億6,980万5,000円で、前期比プラス99パーセントの成長ということで予算を計画しています。

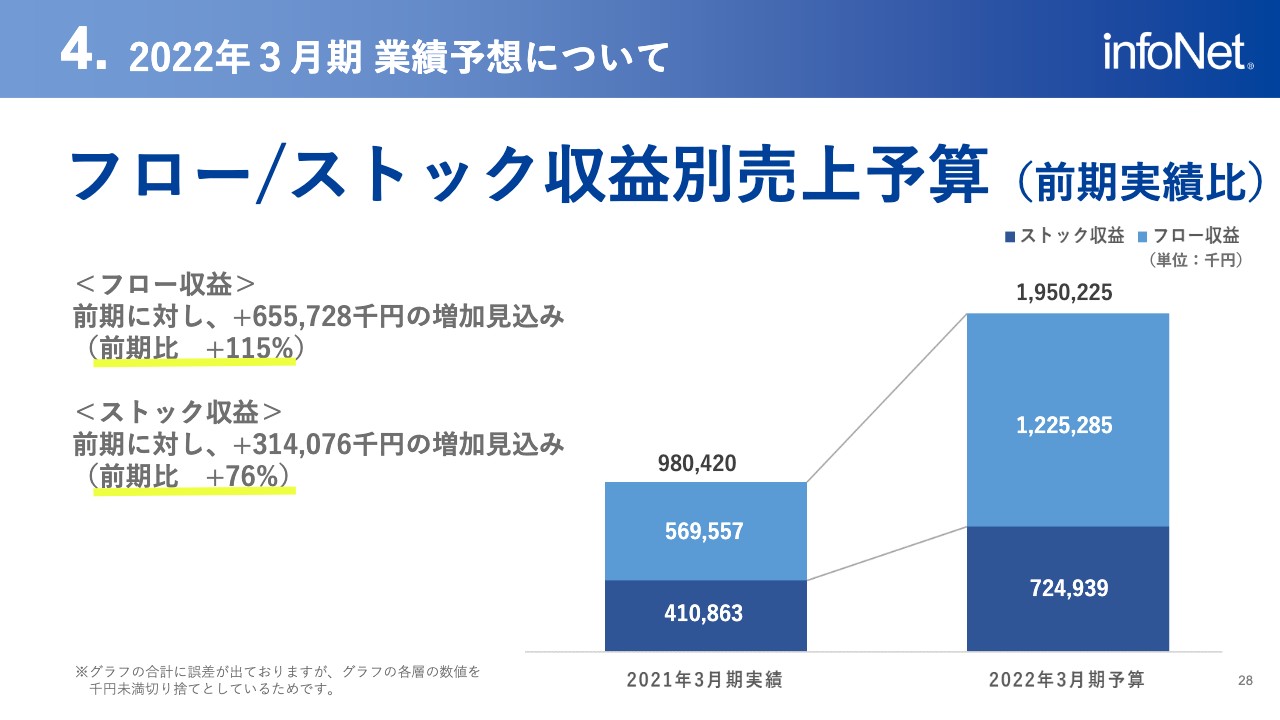

フロー/ストック収益別売上予算(前期実績比)

売上高の中のフローとストックの収益別の売上予算についてです。フロー収益に関しては、前期比プラス115パーセントのプラス6億5,572万8,000円、ストック収益に関しては、前期比プラス76パーセントのプラス3億1,407万6,000円の見込みです。

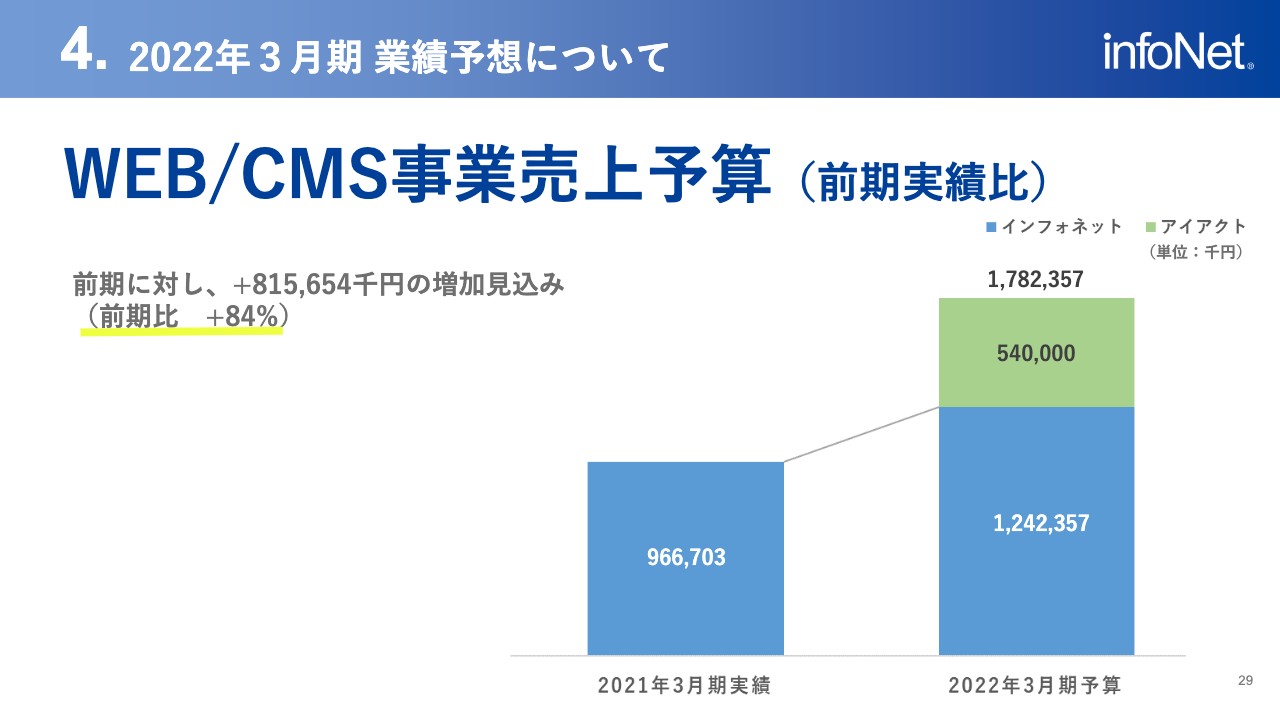

WEB/CMS事業売上予算(前期実績比)

事業別の予算の内訳についてです。WEBの開発およびCMSの導入といった、WEB/CMS関連事業の売上予算は、前期に対してプラス84パーセントで、8億1,565万4,000円の増加を見込んでいます。

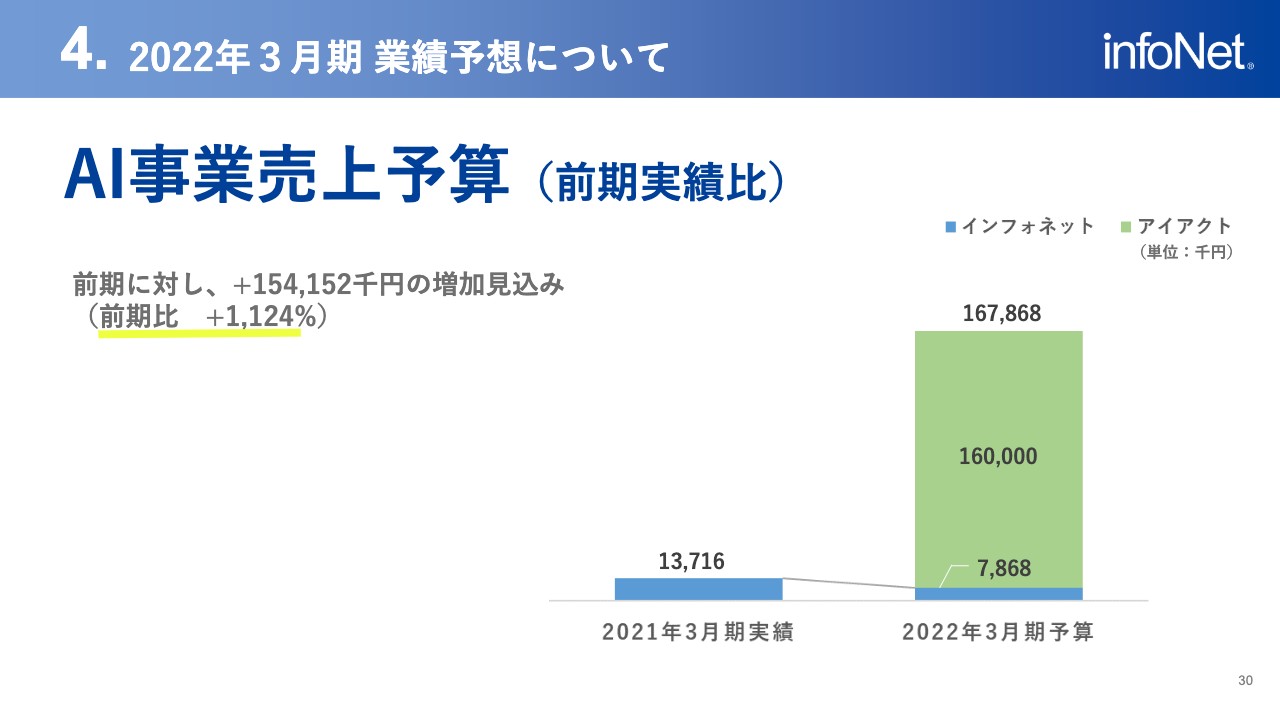

AI事業売上予算(前期実績比)

AI関連事業の売上予算は、前期に対してプラス1,124パーセントで、1億5,415万2,000円の増加を見込んでいます。

当社とアイアクト社とのシナジーについては後ほどご説明しますが、当該会社のジョインにより、当社ビジネスモデルの拡大はもとより、上場当初の成長戦略で掲げている「WEB、CMS、AI」というモデルの土台は作れたと考えています。

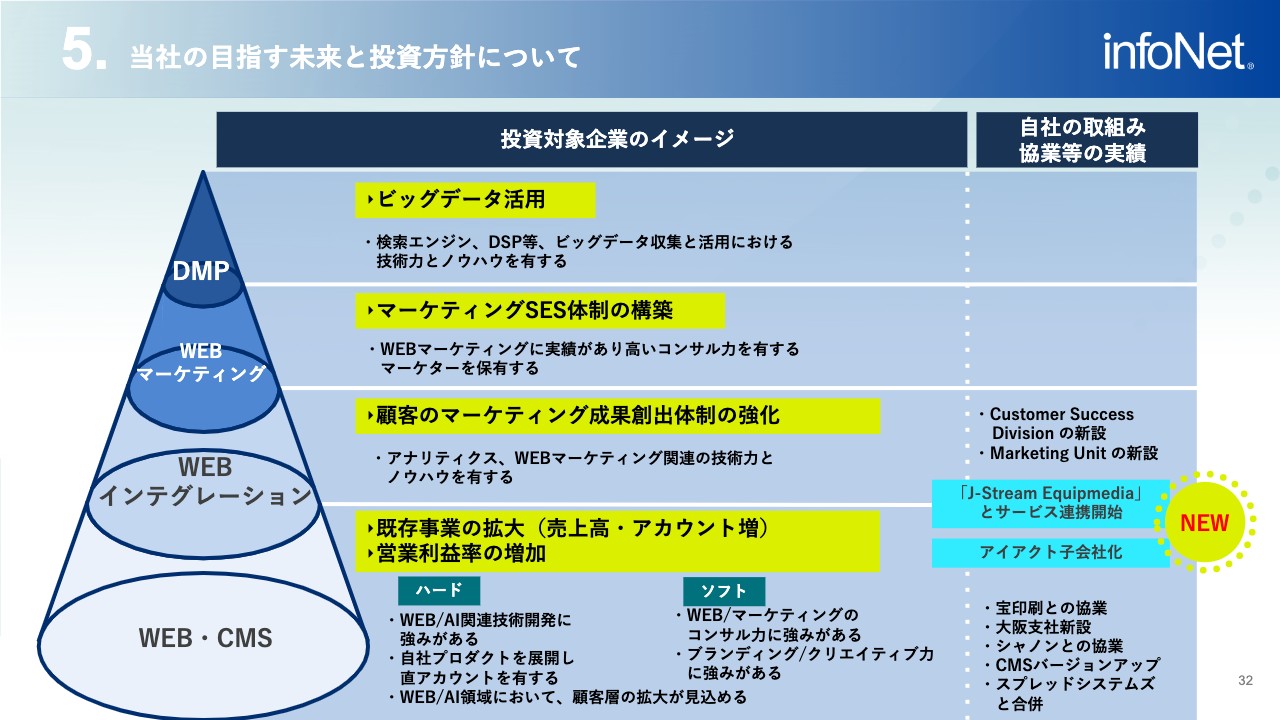

当社の目指す未来と投資方針について

当社の目指す未来と投資方針についてご説明します。戦略モデルマップをお示ししています。左側の円錐状の図をご覧ください。当社が得意としている領域が、一番下で下支えしているWEBとCMS、そして、その上にあるWEBの構築を含めたWEBインテグレーションです。

もちろん、主力サービス・主力事業であるこの領域に関しては、マーケットの成長に遅れることなく堅調に成長させていきながらも、当社が目指す「コーポレートサイトを軸とした総合的なWEBマーケティング支援カンパニー」の実現のために、その上にあるWEBマーケティング、およびDMP等を含めたビッグデータ活用という「横軸と縦軸」の2軸で、経営状況に合わせて経営資源を投下していく考えです。

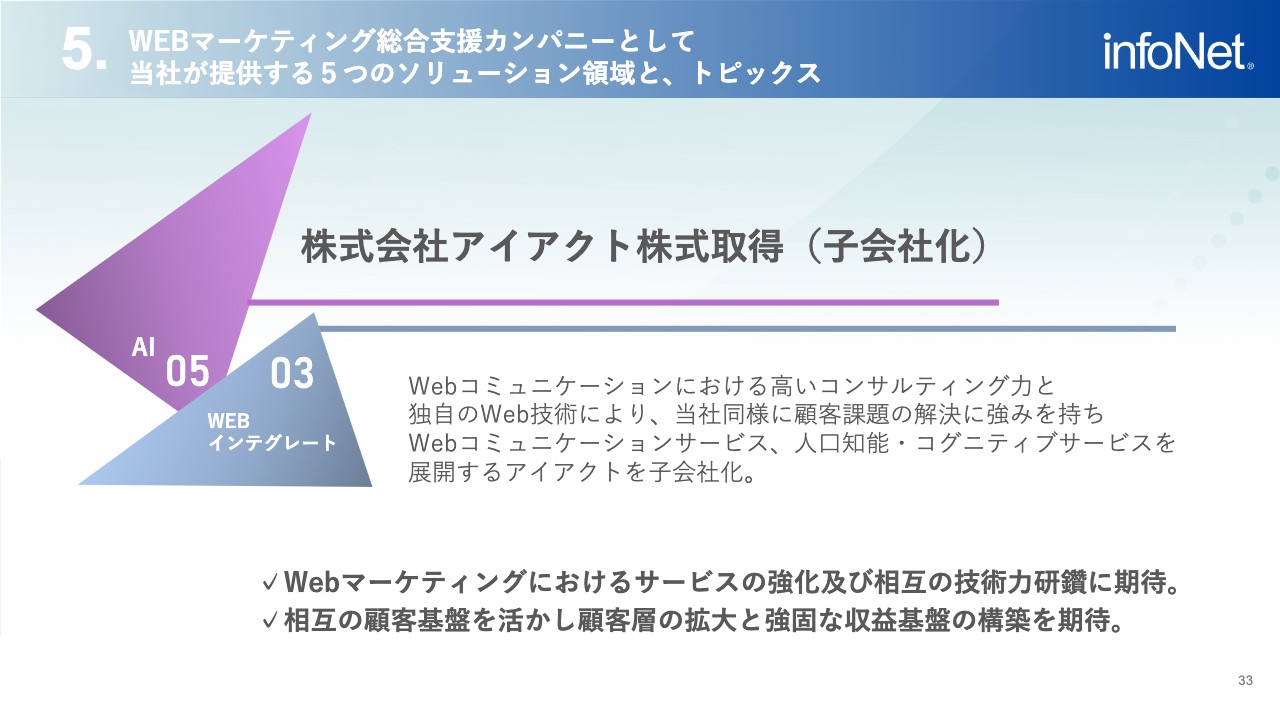

WEBマーケティング総合支援カンパニーとして当社が提供する5つのソリューション領域と、トピックス

今回のアイアクト社の子会社化は、横軸の投資と考えています。彼らの合流によってWEB・CMSおよびWEBインテグレーションの領域を拡大することに、十二分に貢献いただけると期待しています。

アイアクトグループ化の投資目的

この前提をもとに、本件の投資目的としては、業界シェア拡大、およびAI関連事業の拡大となっています。

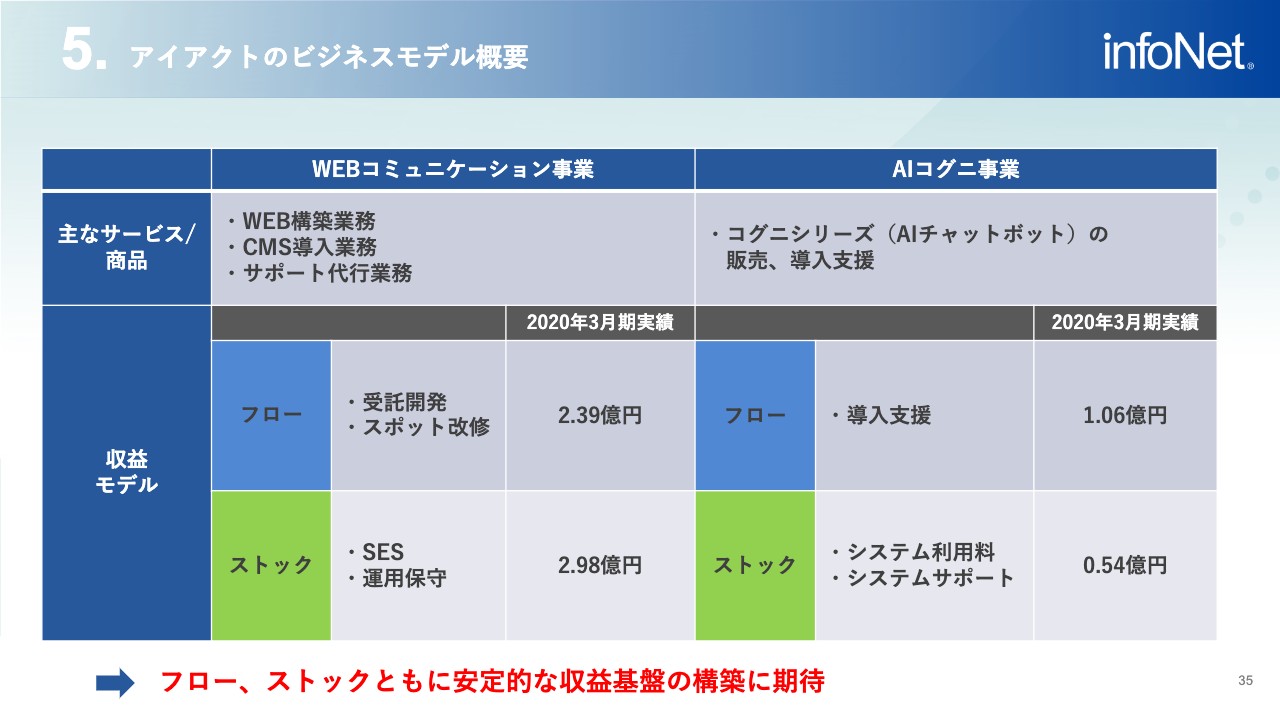

アイアクトのビジネスモデル概要

アイアクト社の企業内容についてご紹介します。アイアクト社のビジネスモデルは、当社のそれと非常に類似しています。WEBコミュニケーション事業では、WEBの構築業務およびCMSの導入業務、そしてサポート代行業務が主なサービス・商品で、フロー収益とストック収益を獲得しています。

また、AIコグニ事業は「コグニシリーズ」と呼ばれる、自社独自のAIチャットボット製品を持っており、こちらの販売・導入に係る各種サービスを提供しています。これにより、同様にフローとストックの収益構造を構築している会社です。

受託開発売上規模比較

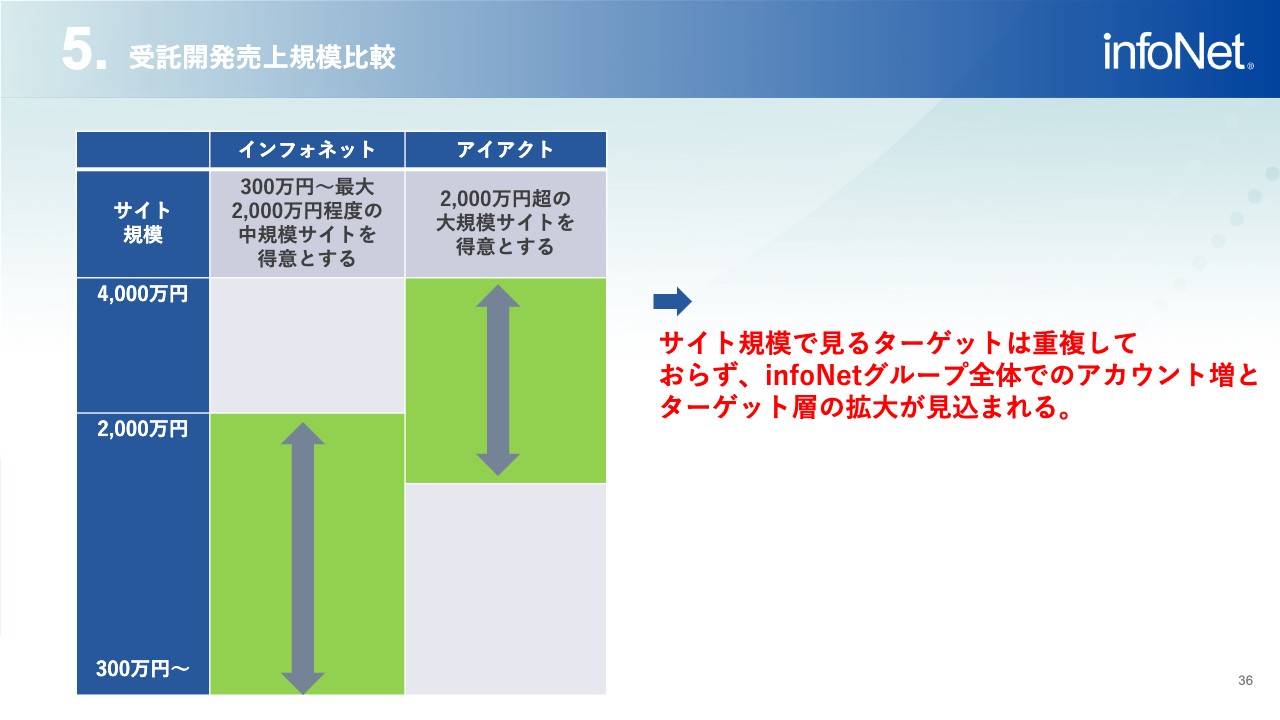

そのようなビジネスモデルの中、当社と異なる部分、およびシナジーとして考えている部分が2点あります。1つ目が、顧客ターゲットの違いです。そして、次のページでご紹介する技術力についての違いです。この2つのシナジーを期待しています。

スライドは、得意とするサイト規模の図になりますが、サイト規模で見るとターゲットは決して重複しておらず、インフォネットグループ全体でのアカウント増とターゲット層の拡大が見込まれます。

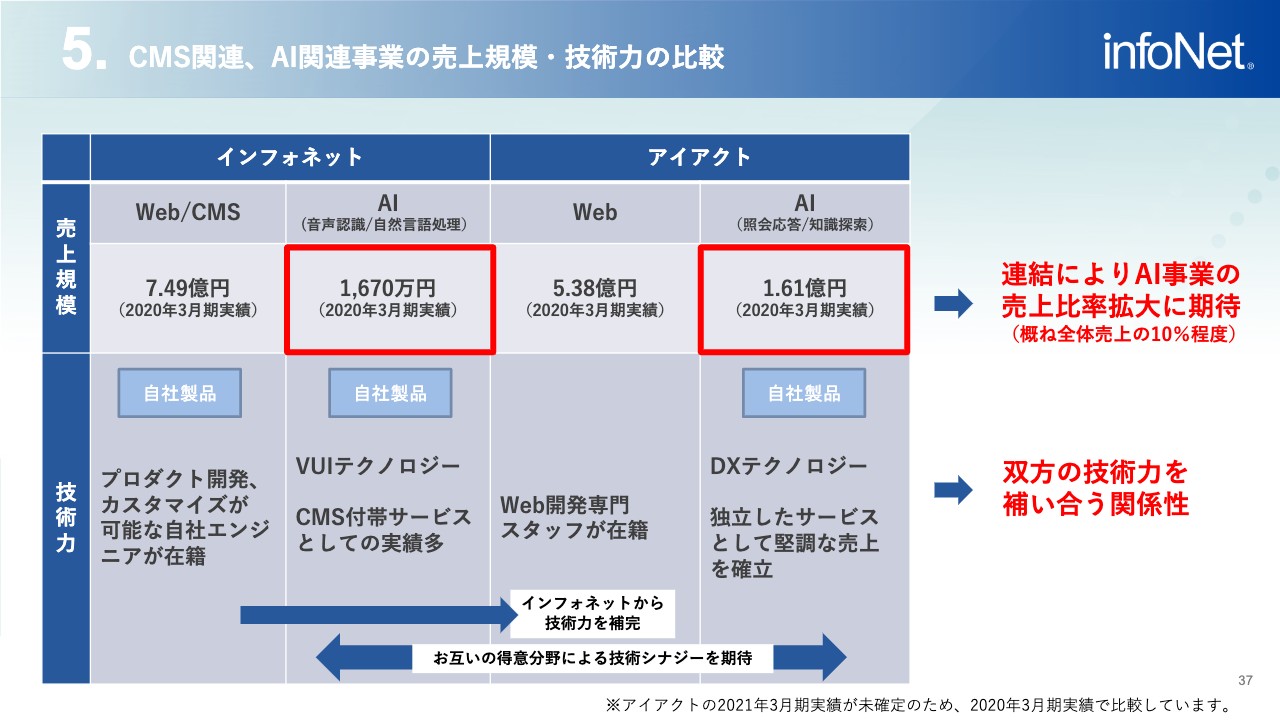

CMS関連、AI関連事業の売上規模・技術力の比較

2つ目が、技術面のシナジーです。WEB関連技術に関して、当社は自社開発のCMS「infoCMS」を持っています。一方、アイアクト社は自社開発のCMSを持っておらず、必要に応じてさまざまなCMSを導入してきました。

そこで、当社の技術力、あるいは製品を提供することによって、彼らのWEBコミュニケーション事業のサービス機能拡大にも寄与できると考えています。

また、AI関連テクノロジーに関して、インフォネットは特に音声認識や自然言語処理といったAIテクノロジーをベースとして、さまざまなプロダクト開発、チャットボット開発を行っているのに対して、アイアクト社は、照会応答および知識探索に根ざしたAIテクノロジー、DXテクノロジーの開発を行っており、技術の源流に違いがあります。

お互いの得意分野による技術シナジーを創出することによって、CMSのみならずAIの観点からも、双方の技術力を補う関係性を構築し、またAI関連事業においては、おおむね全体売上の10パーセント程度となりますが、この連結によってAI事業の売上比率の拡大に期待したいところです。

決算のご説明は以上となります。重ね重ねになりますが、特にBtoBの企業に対して、コーポレートサイトをプラットフォームとしたWEBマーケティング、およびDX戦略を総合的に支援し、顧客が目指す成果を創出するべく、邁進していく所存です。

株主さま、あるいは投資家のみなさまには、今後とも、ぜひ温かいご支援、ご指導、ご鞭撻のほど、何卒よろしくお願い申し上げます。

新着ログ

「情報・通信業」のログ