識学、主軸の組織コンサル事業のプラットフォームサービスが急成長 通期売上高は前年比+45.7%

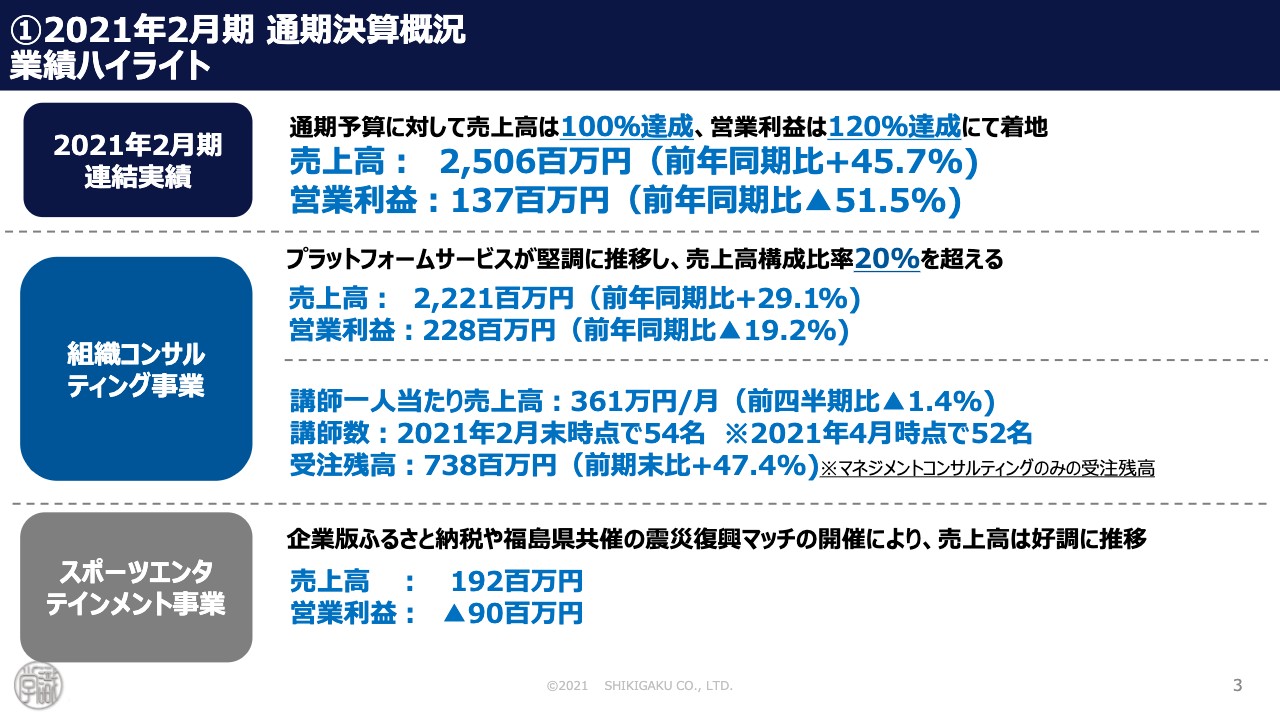

業績ハイライト

安藤広大氏(以下、安藤):みなさま、こんにちは。株式会社識学の代表の安藤でございます。お忙しい中、またコロナ禍の中、お集まりいただきましてありがとうございます。それでは、2021年2月期の通期決算説明をさせていただきたいと思います。

決算の概況です。数字は記載のとおりですが、売上高は25億600万円、営業利益は1億3,700万円です。営業利益は前年を下回りましたが、第1四半期に新型コロナウイルスの影響で売上を落とした中、人材採用等の投資についてはそのまま継続することを決めていたため、想定内の営業利益でした。

メインの組織コンサルティング事業は、売上高が22億2,100万円、営業利益が2億2,800万円でした。第1四半期のマイナス分が響いた結果ではありますが、第2四半期以降は堅調に推移しています。受注残高は7億3,800万円で、まだこなせていない売上がこれだけ残った状態で、この期に入ったところです。

スポーツエンタテインメント事業についてです。B2リーグのバスケットボールチームを買収しており、利益はマイナスで足を引っ張っていますが、今期はしっかりと改善したいと考えています。詳細は、後ほどお話しします。

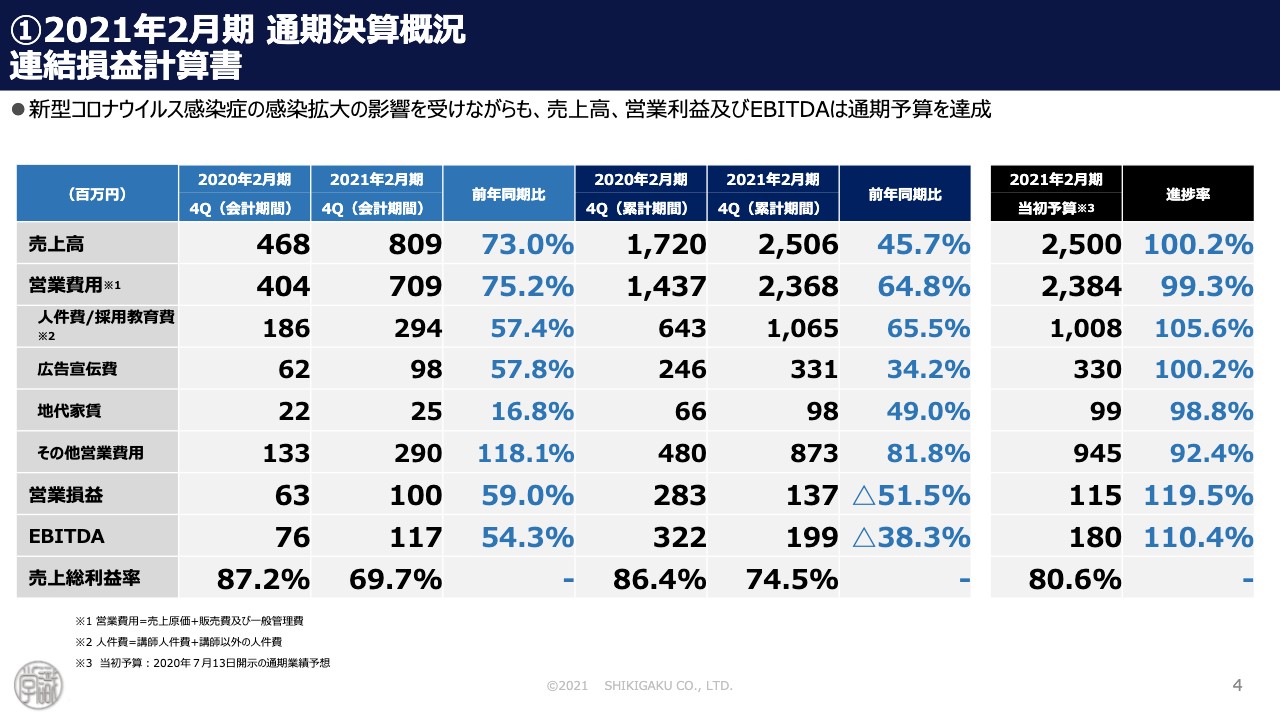

連結損益計算書

決算概況で注目いただきたいところは第4四半期の売上高で、前年同期比プラス73パーセントとなっており、グループ全体でトップラインを大きく伸ばすことができています。通期は先ほどご説明したとおりです。

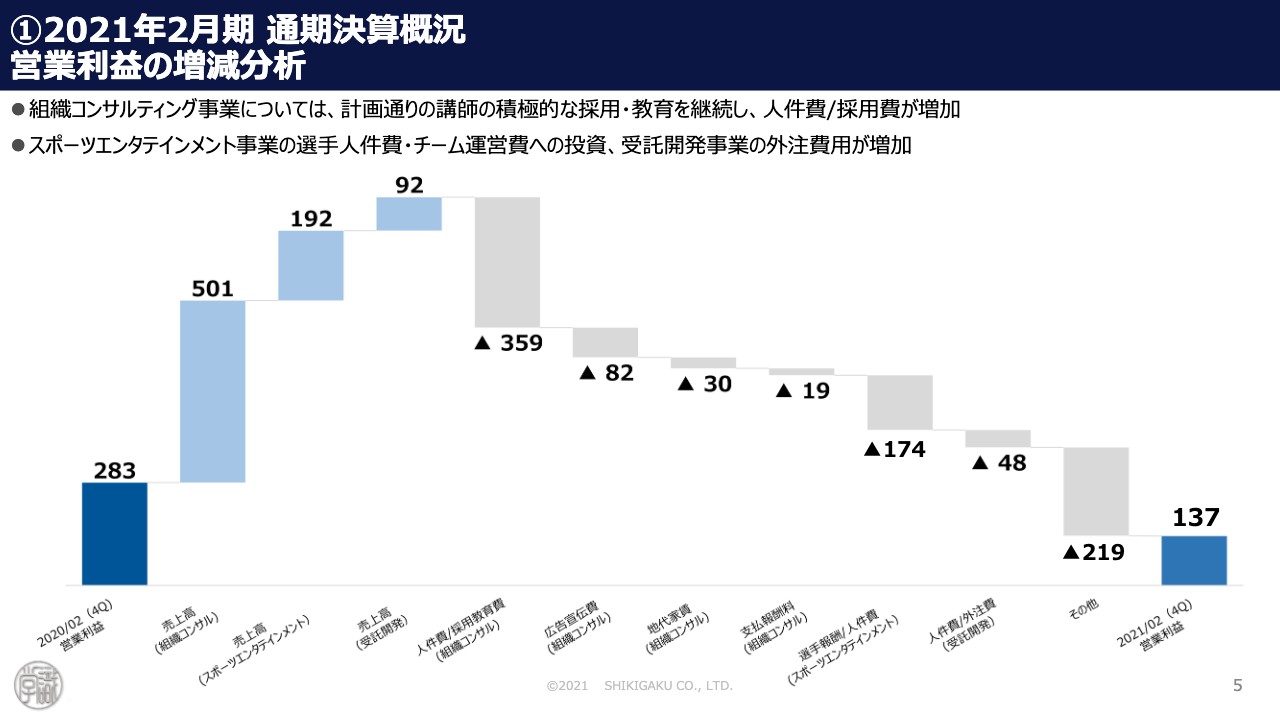

営業利益の増減分析

前期、何にお金を使ったのかですが、最も大きかったのが人件費・採用教育費で、前年度比較で大きく費用を使ったところです。今期以降の成長を見据えて、引き続き採用を推進したとご理解いただければと考えています。

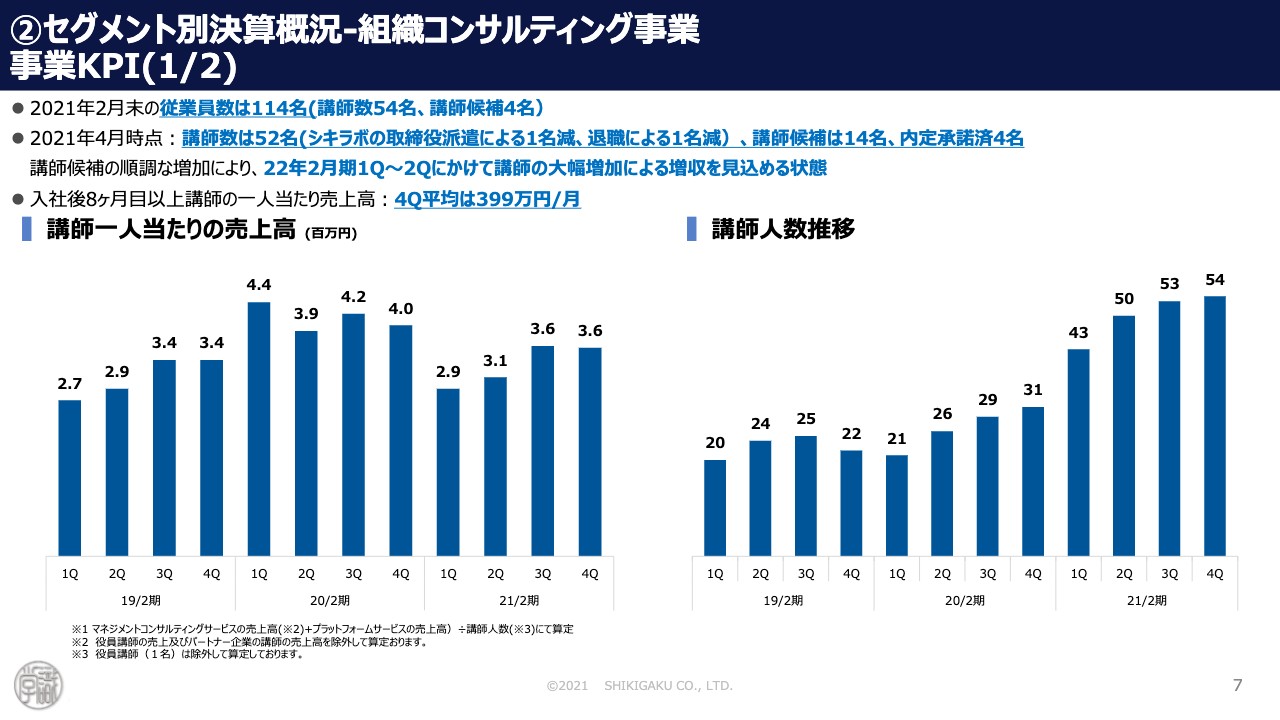

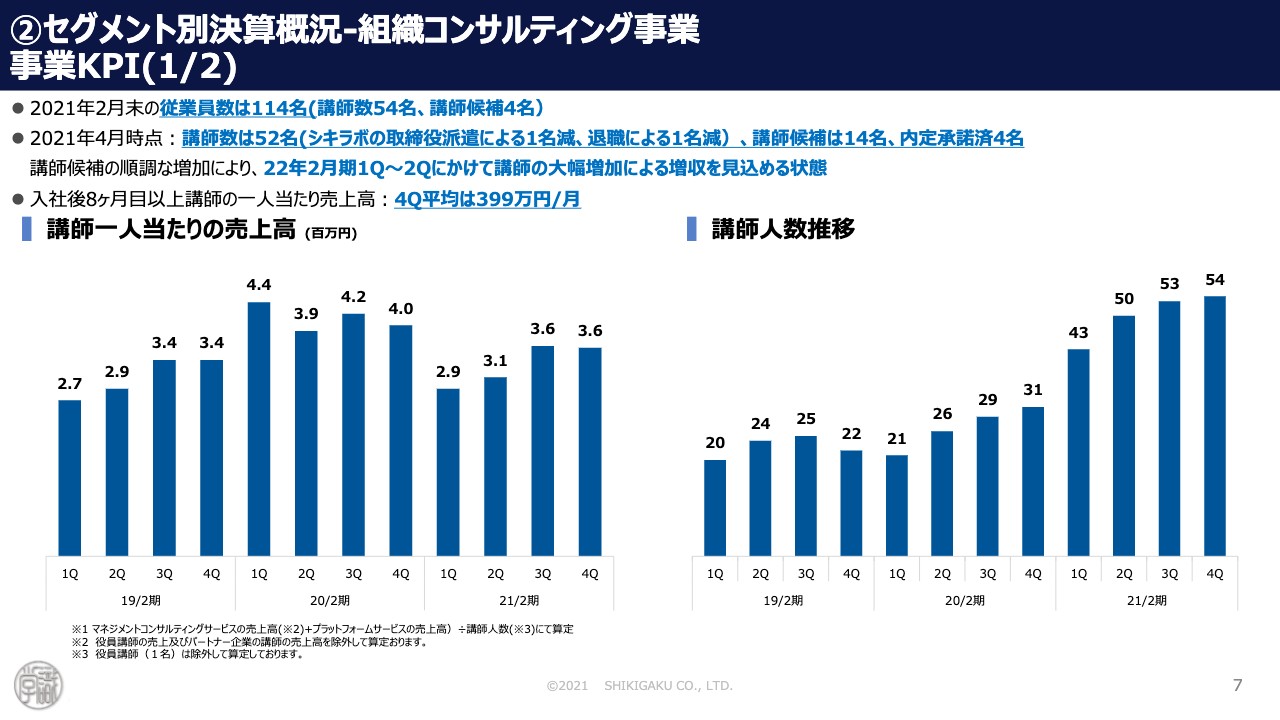

事業KPI(1/2)

メインの組織コンサルティング事業です。我々は、講師一人当たりの売上高の指標と、講師人数推移の指標が最重要項目となっています。講師一人当たりの売上を下げずに人数を増やしていけば、必然的に売上が拡大していくビジネス構成になっています。

講師一人当たりの売上は順調に戻してきています。講師人数は、グラフ上ではなかなか伸びきっていないと見えると思いますが、現状、社内には育成中の講師候補者が14名います。また内定承諾者が4名いるため、18名の増加が決まっています。

前年の第4四半期から第1四半期で31名から43名になりましたが、今期も第1四半期から第2四半期にかけて同様の動きになると思います。講師の増員についても、現状は順調です。

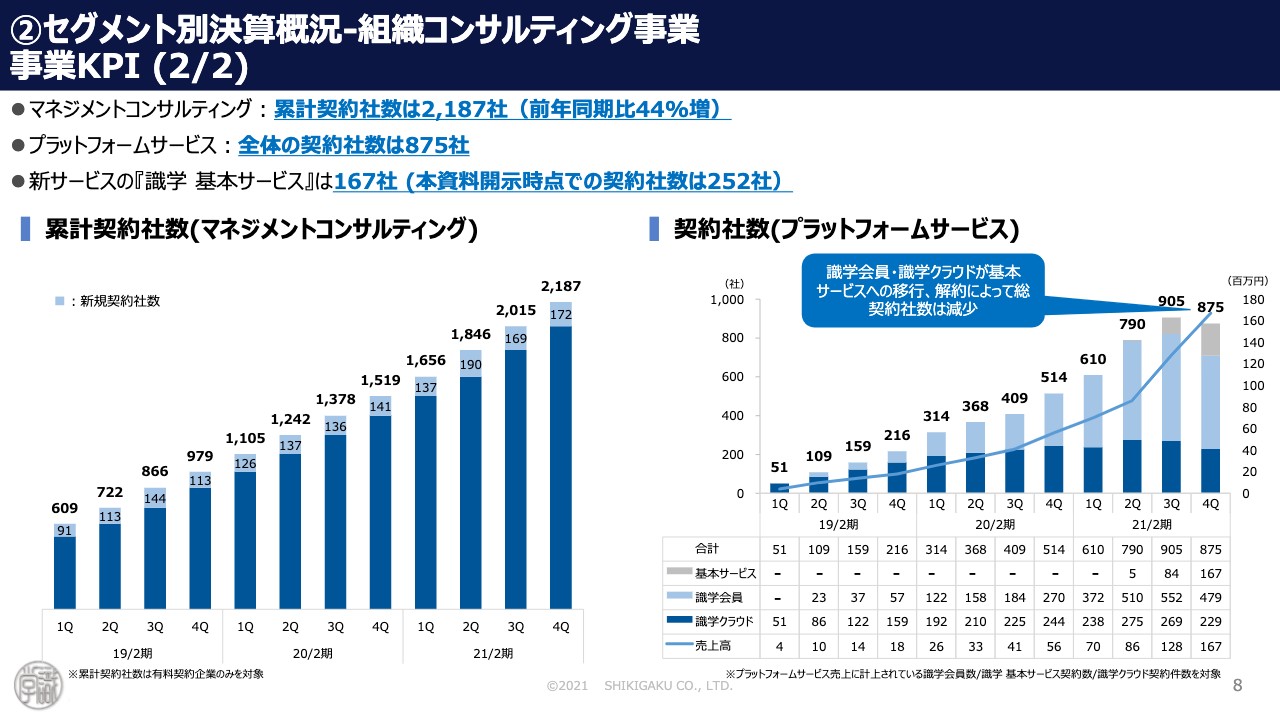

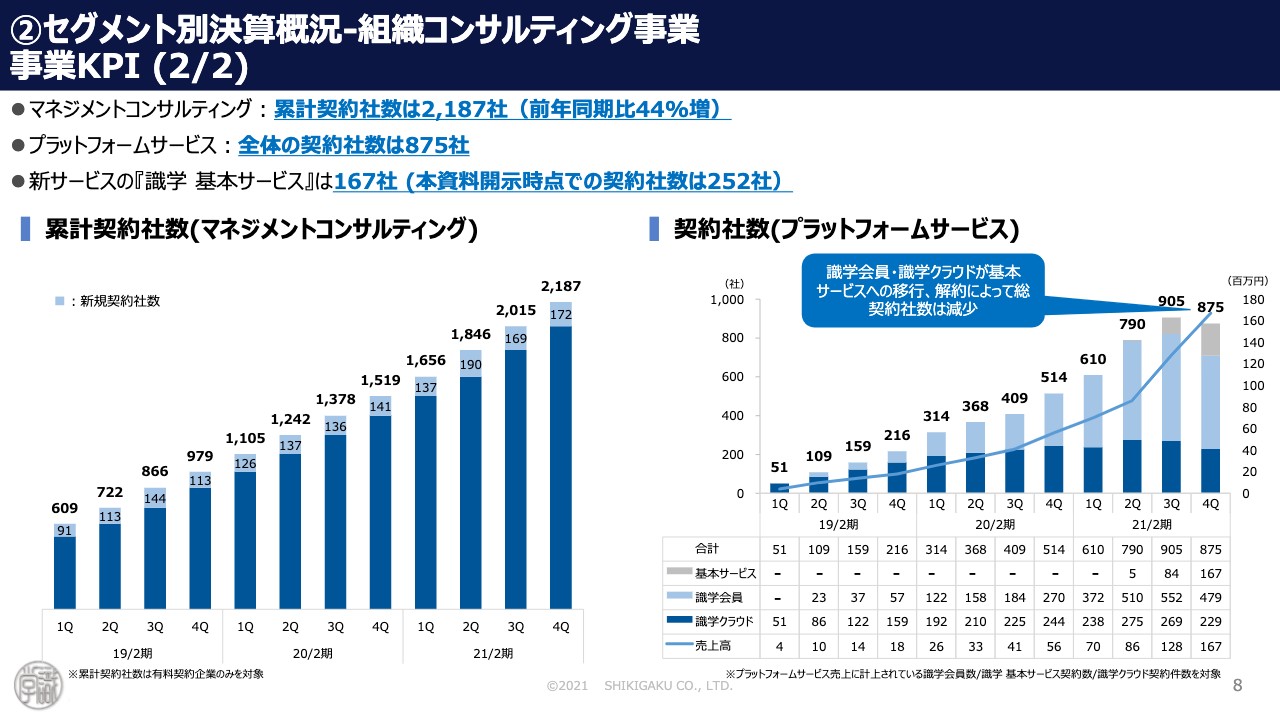

事業KPI(2/2)

組織コンサルティング事業の中での内訳です。マネジメントコンサルティングは2,187社で、月平均で50社から60社の新規獲得ができており、足元でも同様のかたちで契約数を伸ばせています。

プラットフォームサービスは、契約社数は少し減っているように見えますが、昨年9月から「基本サービス」という新たなサービスをスタートして、こちらへの切り替えがどんどん進んでおり、プラットフォームサービスの売上は堅調に伸びているところです。

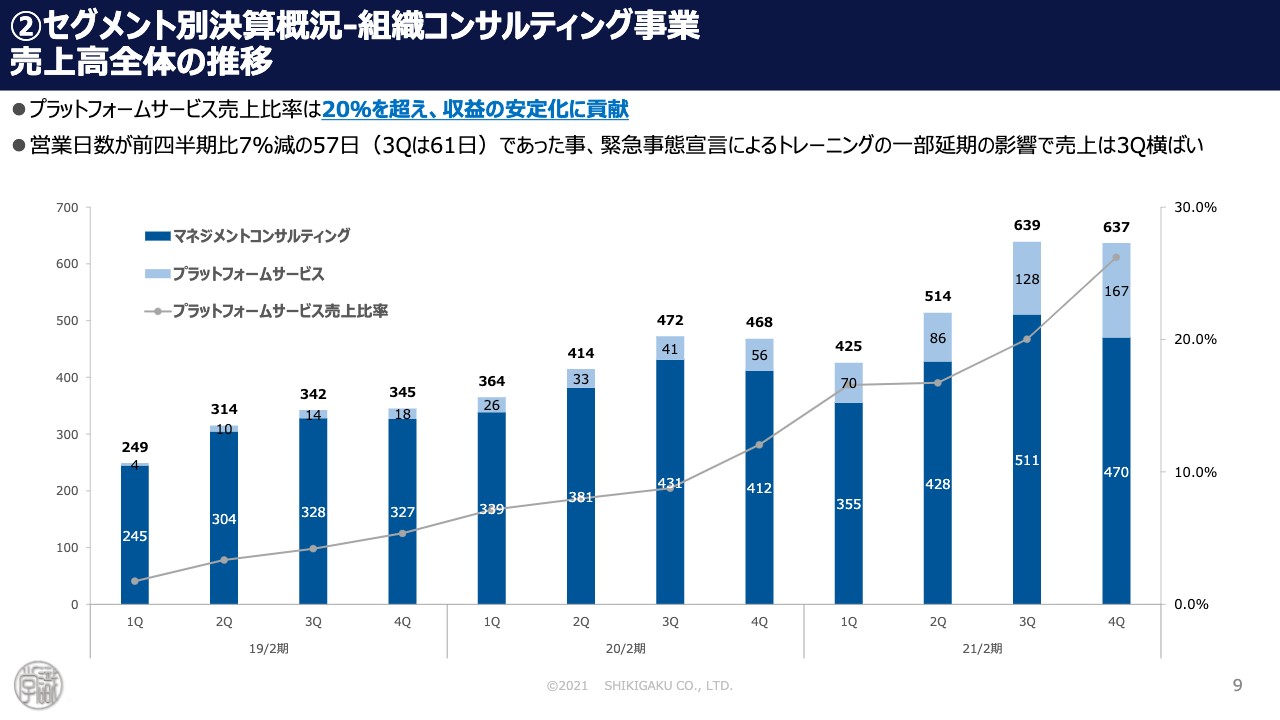

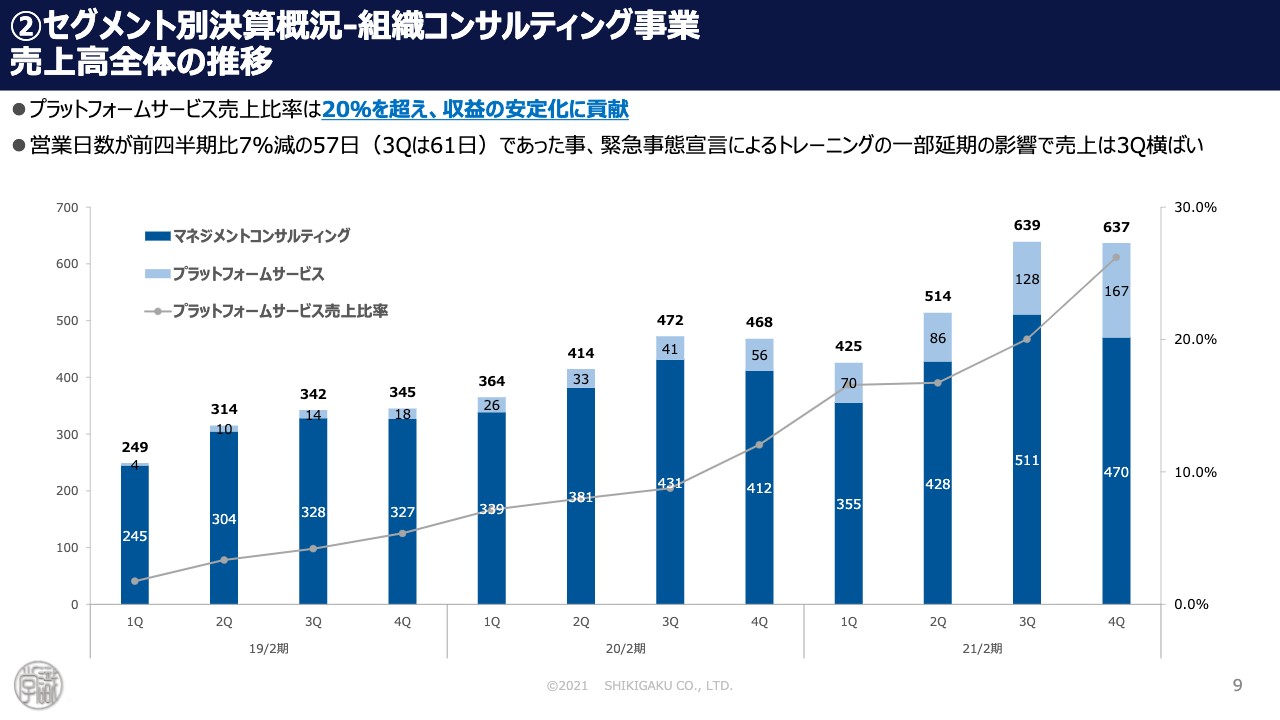

売上高全体の推移

プラットフォームサービスの売上比率が20パーセントを超えてきています。ただし、この第4四半期は、1月の緊急事態宣言の影響でサービス提供が一部滞ってしまったところがあり、売上は想定よりも少し伸び悩み、その分、受注残が増えてしまいました。

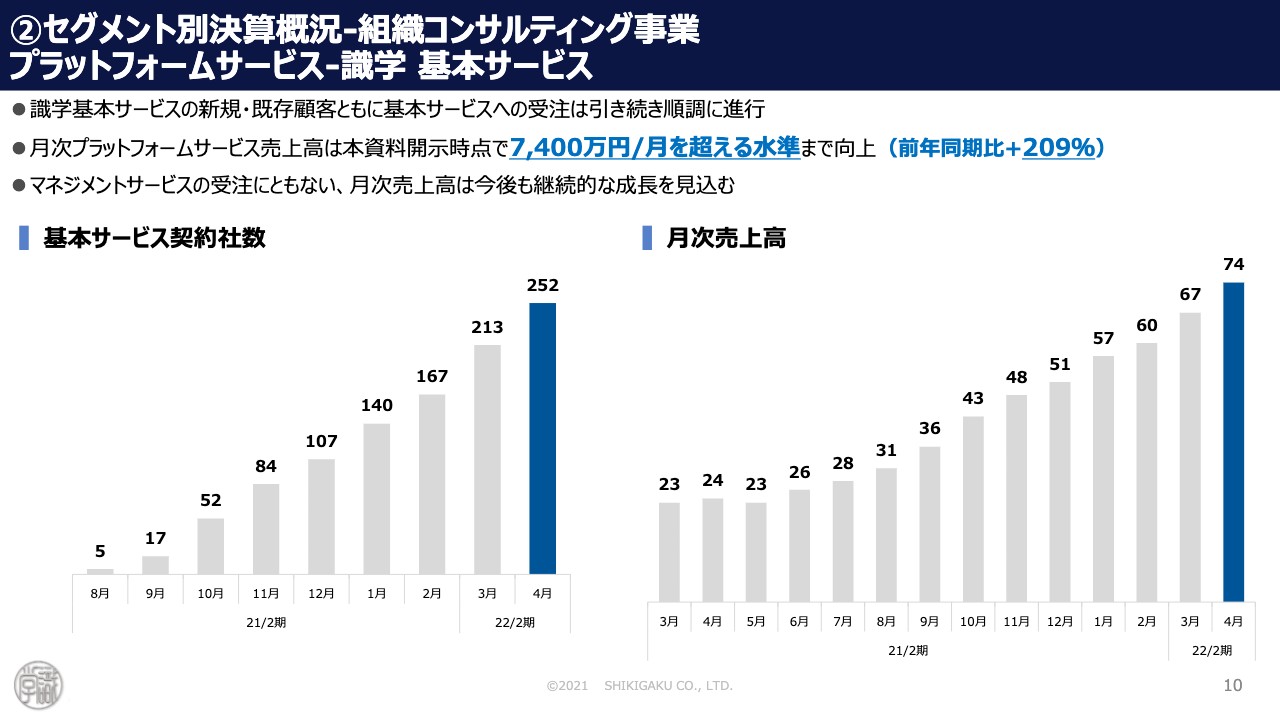

プラットフォームサービス-識学 基本サービス

「基本サービス」の契約社数についてです。昨年9月からですが、識学をお伝えするだけでなく、識学を徹底するところをメインのサービス方針として切り替えていくということで、「基本サービス」を始めました。

経営方針としても、プラットフォームサービスのストック売上比率をどんどん高めていくということで進めてきましたが、どのようにすればお客さまにご契約いただけて、ご満足いただけるサービスができるかと考えて日々改善を繰り返してきた結果、4月の段階で月の売上が7,400万円まできています。

さらに注目いただきたいところは、2月から3月と、3月から4月で、毎月700万円ずつ売上がアップできているところです。なぜこれが実現できているのかですが、先ほどお伝えしたとおり、どのようにすればお客さまに「基本サービス」の有用性、よさをしっかりお伝えできるかを考え、現場でPDCAを回して、しっかり伝えられるようになってきたからです。

未来のことになるため、まだ確定的なことは言えないのですが、このペース(月700万円ずつ積みあがる前提)でしっかり拡大できれば、早い段階で「月1億円のストック売上」という状態を作っていけるのではないかと考えています。

この「基本サービス」のスタートと、売上構成におけるストック売上比率を高めていくという経営戦略が、前期は非常にうまく進みました。

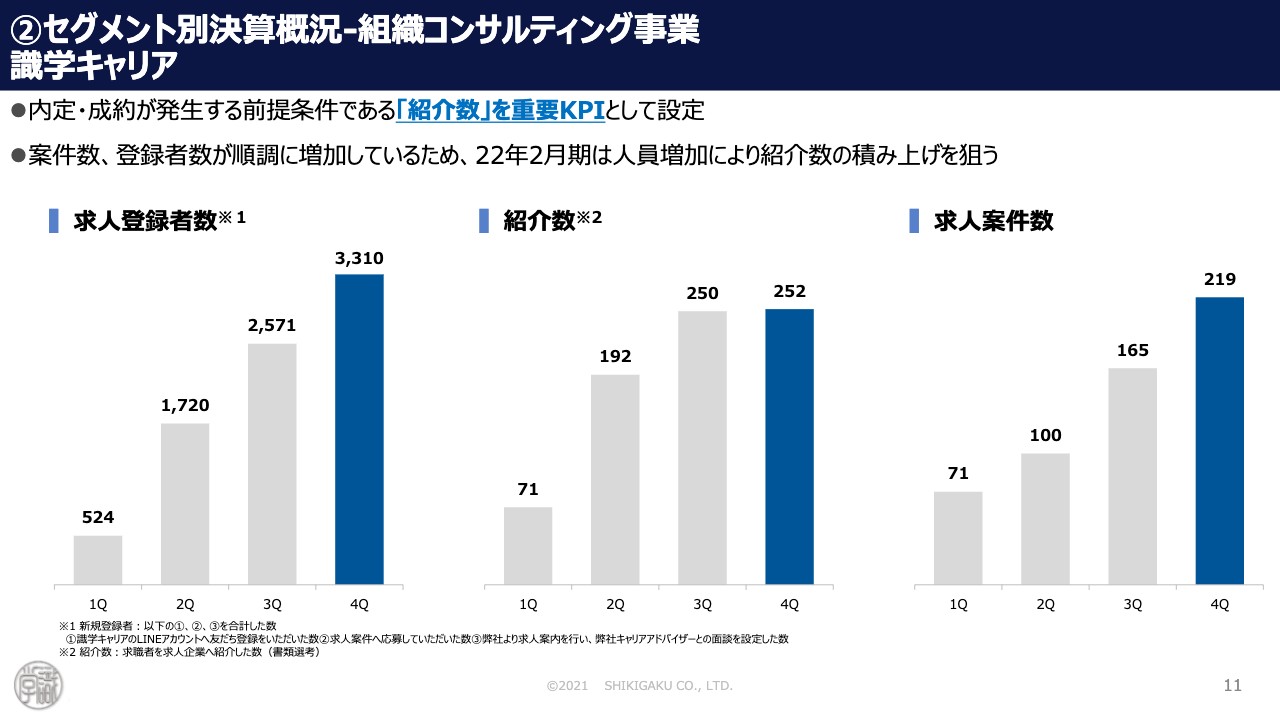

識学キャリア

もう1つの新規事業「識学キャリア」の人材紹介事業についてです。こちらは、分けて発表するほどの売上がまだ立っていないのですが、求人登録者数、紹介数、求人案件数は順調に拡大してきております。

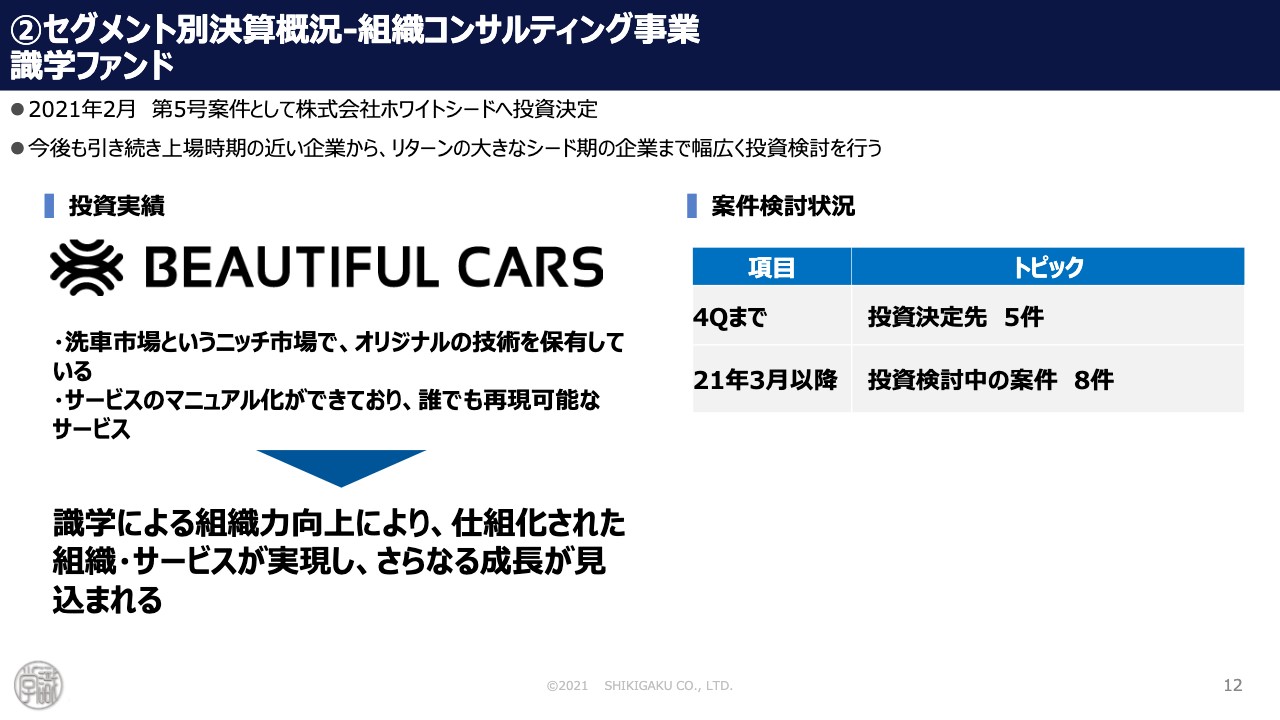

識学ファンド

もう1つの事業「識学ファンド」ではベンチャーキャピタルを手掛けているのですが、この第4四半期に5社目の出資が決まりました。

特徴的なところをお話しします。秋田県の会社で「カー洗車」というニッチな事業を手掛ける会社に投資しました。前回の説明会でも少しご説明したとおり、今までの投資先は、私もしくは副社長の梶山が担当していたお客さまに対して出資するかたちでしたが、今回初めて社員の担当先から出資が決まりました。

現在は50数名の講師がいますが、その50数名の講師の全員の目を使って出資先をソーシングできる状態ができあがってきており、他のVCではできないような出資が可能になってきていると考えています。今後も、こうした企業に出資させていただきたいと考えています。

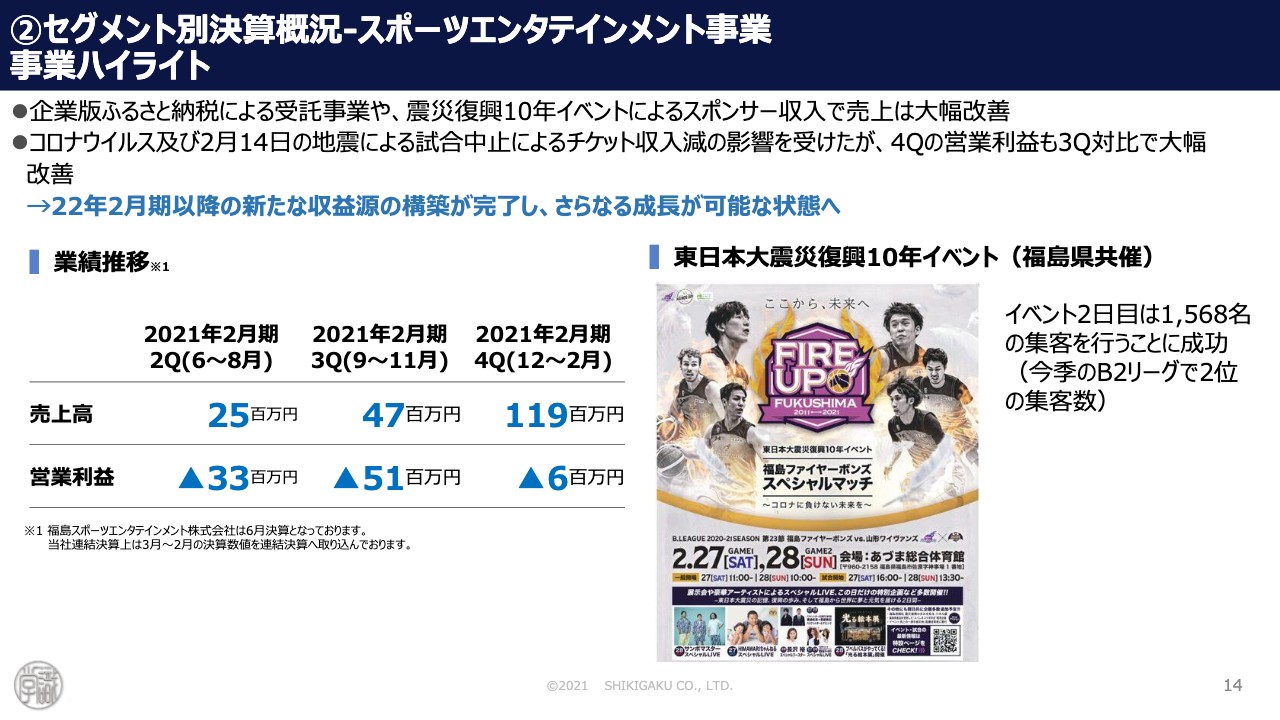

事業ハイライト

スポーツエンタテインメント事業についてです。新型コロナウイルスの影響もあり、昨年はスポーツチームの運営にかなり苦戦しました。ただし、苦戦している中でも、例えばスポンサー企業数は前シーズンの1.5倍くらいになっており、また入場者数は減ってはいるもののリーグの中でのランキングは大幅にアップしており、経営改善が進んでいます。

残念ながら、黒字化するのは今期も難しいと考えてはいるものの、赤字幅は前期より縮小させながら、しっかりと売上高を上げていくことを進めていきたいと思います。

こちらは、識学の有用性を証明するために買収した案件です。経営も一定の改善が進んでおり、昨年はB2リーグで最下位争いをしていたチームが、今はプレーオフに進出できるかどうかというところまで成績が上がってきました。このあたりも、識学の有用性の証明につながってきているのではないかと思います。

また、2月27日、28日に東日本大震災の復興イベントを開催しました。今季のB2リーグで二番目くらいの集客数で、福島のみなさまが言うには「今年一番、福島で人が集まった」とのことでした。

我々は、上場企業として地方創生にもしっかり貢献していくという意味でも、非常に意義があることではないかと考えています。

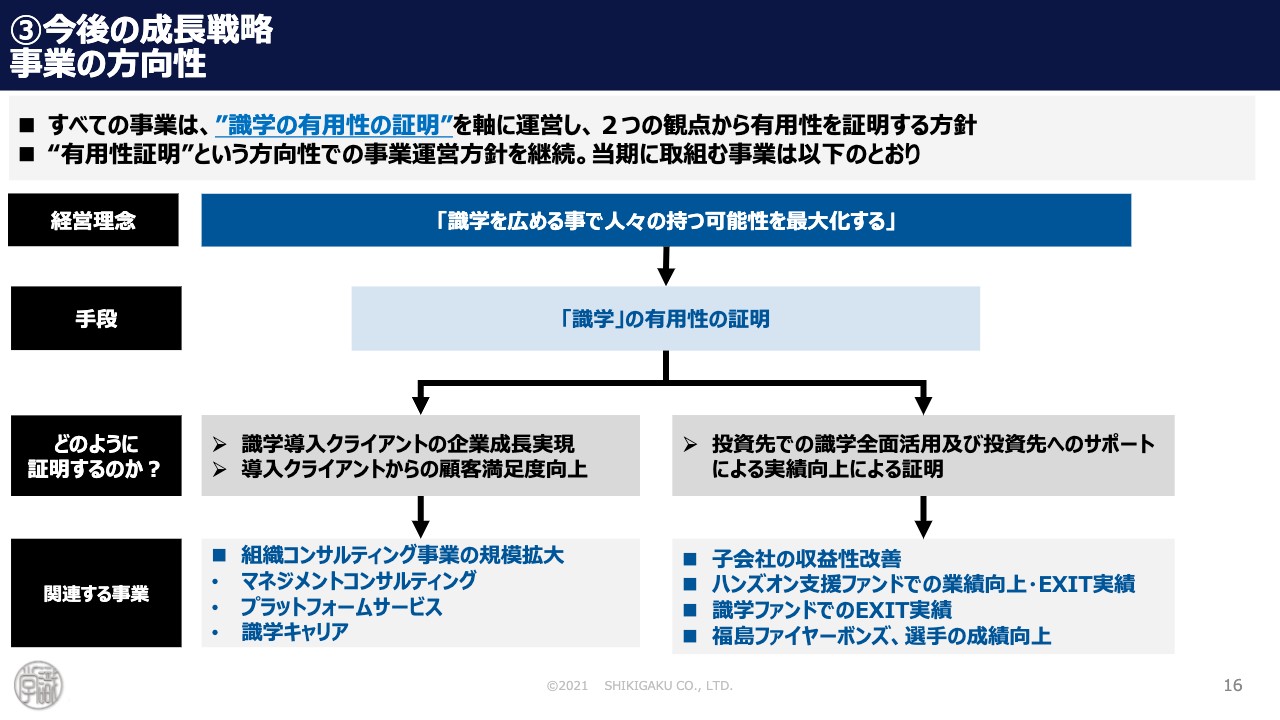

事業の方向性

今後の成長戦略を整理しました。我々の経営理念は「識学を広める事で人々の持つ可能性を最大化する」であり、1人でも多くの人、1社でも多くの会社に識学を広めることに取り組んでいる会社です。それがみなさまの幸せにつながり、人々の可能性を最大化できると信じて疑わないメンバーが、日々取り組んでいます。

「では、そのためにどうするのか?」ですが、キーワードは「識学の有用性の証明」です。識学が有用であることを証明すれば、この企業理念を実現できると考えています。

その有用性をどう証明していくのかについては、大きく2点あります。1つは、識学の導入クライアントの成長を実現することです。これは、組織コンサルティング事業の規模拡大であったり、「識学キャリア」で組織に合った人材をご紹介して、識学の導入企業をどんどん伸ばしていくことで、識学の有用性を証明したいと思っています。

もう1つの軸は、我々自身が識学を全面活用して、投資先や子会社、そして私たち自身がしっかり成長していくことが、識学の有用性の証明になると考えています。この軸に関する事業としては、子会社の買収や、今回新たにスタートする「ハンズオン支援ファンド」での業績向上、また「識学ファンド」でのEXIT実績や、「福島ファイヤーボンズ」の経営改善および成績アップです。こちらでも、識学の有用性を証明していきたいと考えています。

「ハンズオン支援ファンド」にしろ「識学ファンド」にしろ、それらの事業の位置付けは、あくまでも「有用性を証明すること」を目的にした事業です。後ほどお話しする中期経営計画の中でも成果や収益は見込まず、それらを盛り込んだ計画にはしないということです。これらのファンドを成功させることで、結果的に収益がついてきたくらいの感覚で進めたいと思っています。

識学の有用性を証明しなければならないため、当然、このファンドも必ず成功させるということで取り組んでいきたいと考えています。

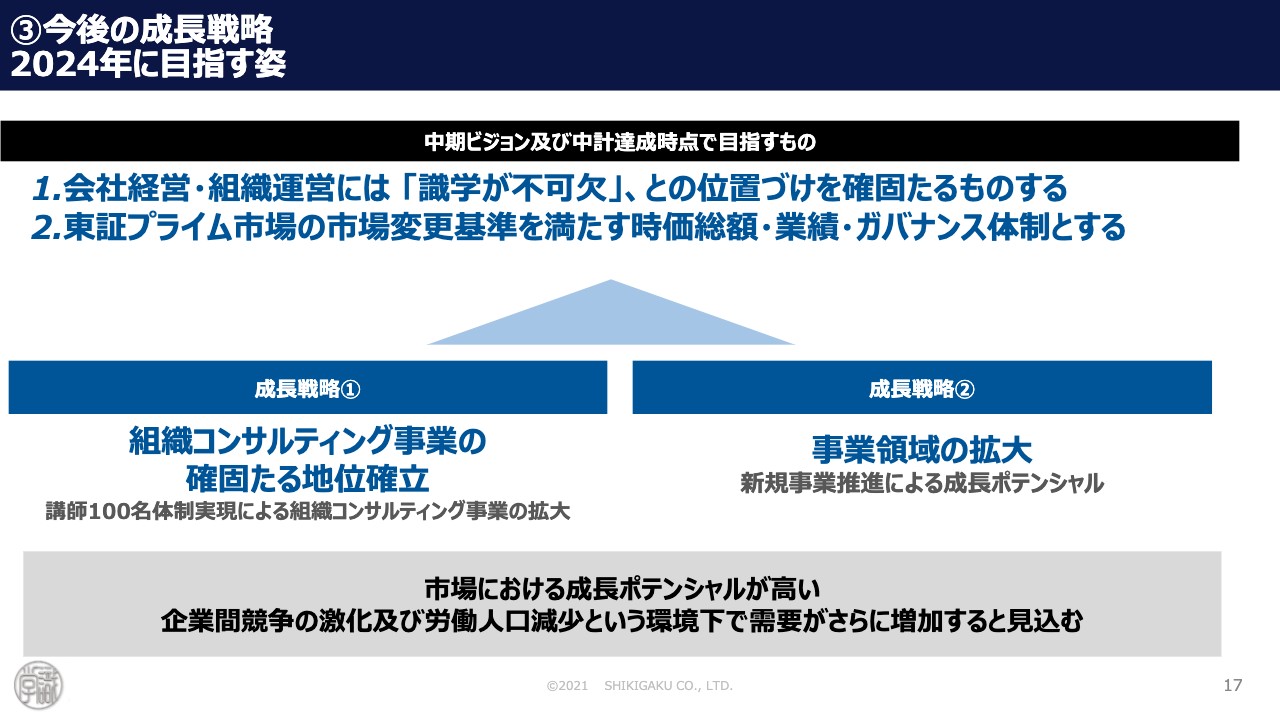

2024年に目指す姿

せっかくの機会ですので、発表させていただいた中期経営計画の内容についても触れたいと思います。大きく分けて2つあり、1つはメインとなる組織コンサルティング事業で、しっかりとした確固たる地位を確立していくことです。もう1つは「ハンズオン支援ファンド」を含め、事業領域を拡大していくということです。

とにかく、会社運営や組織運営には「識学が不可欠だ」という世の中を作っていくことと、東証プライム市場の変更基準を超える時価総額、業績、ガバナンス体制を作ることが、この3年間で取り組んでいくことです。

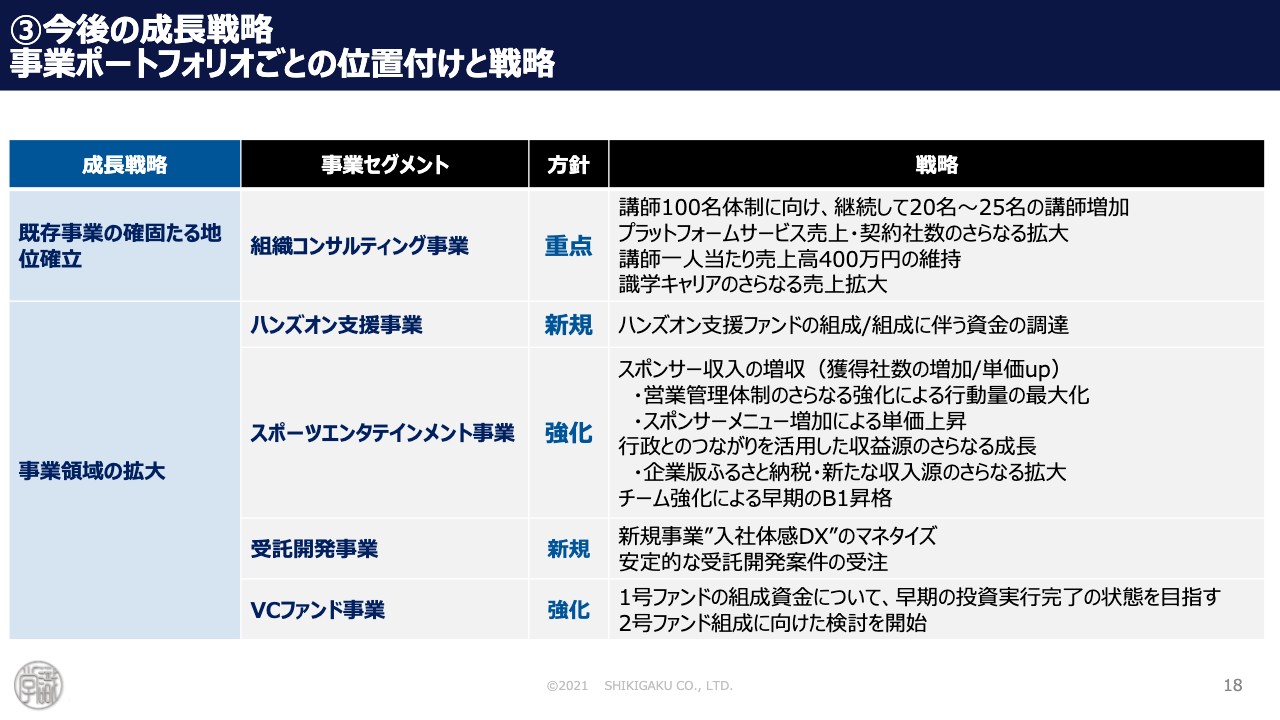

事業ポートフォリオごとの位置付けと戦略

組織コンサルティング事業、今回から初めて取り組むハンズオン支援事業、スポーツエンタテインメント事業、受託開発事業、VCファンド事業といった、5つの事業を展開していきます。

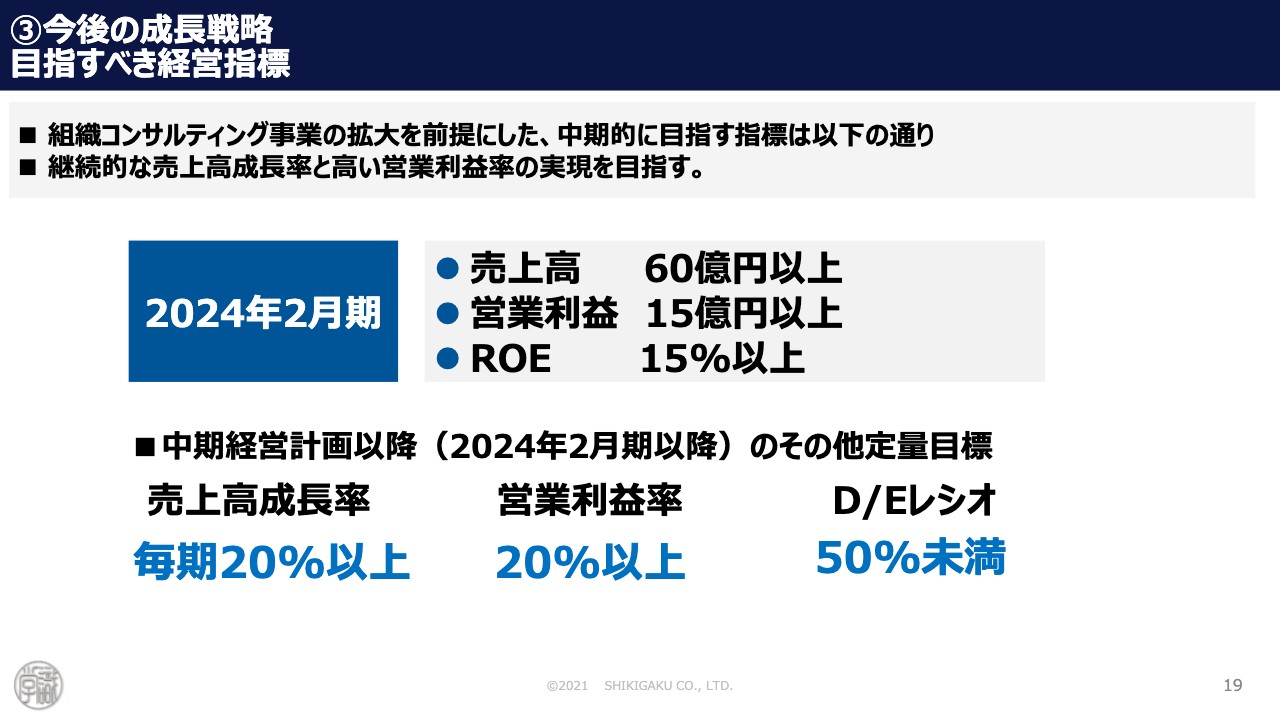

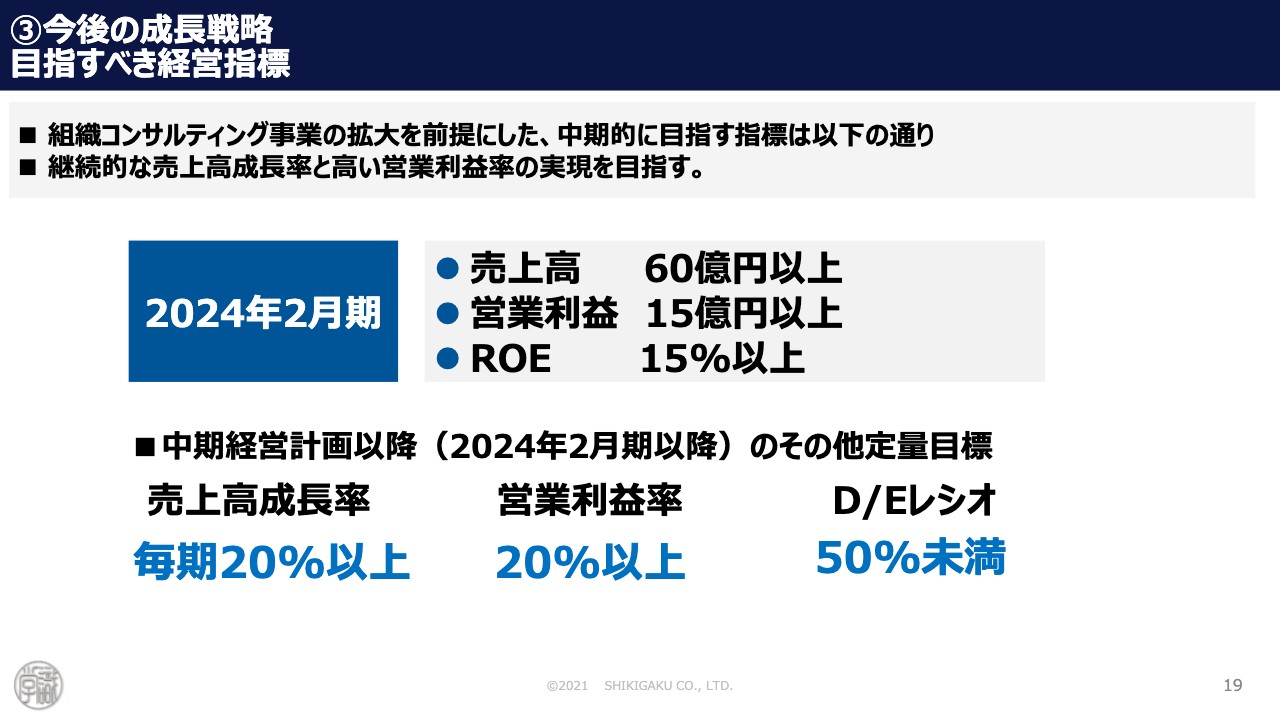

目指すべき経営指標

グループでは、2024年2月期に売上高60億円以上、営業利益15億円以上を目指していきます。

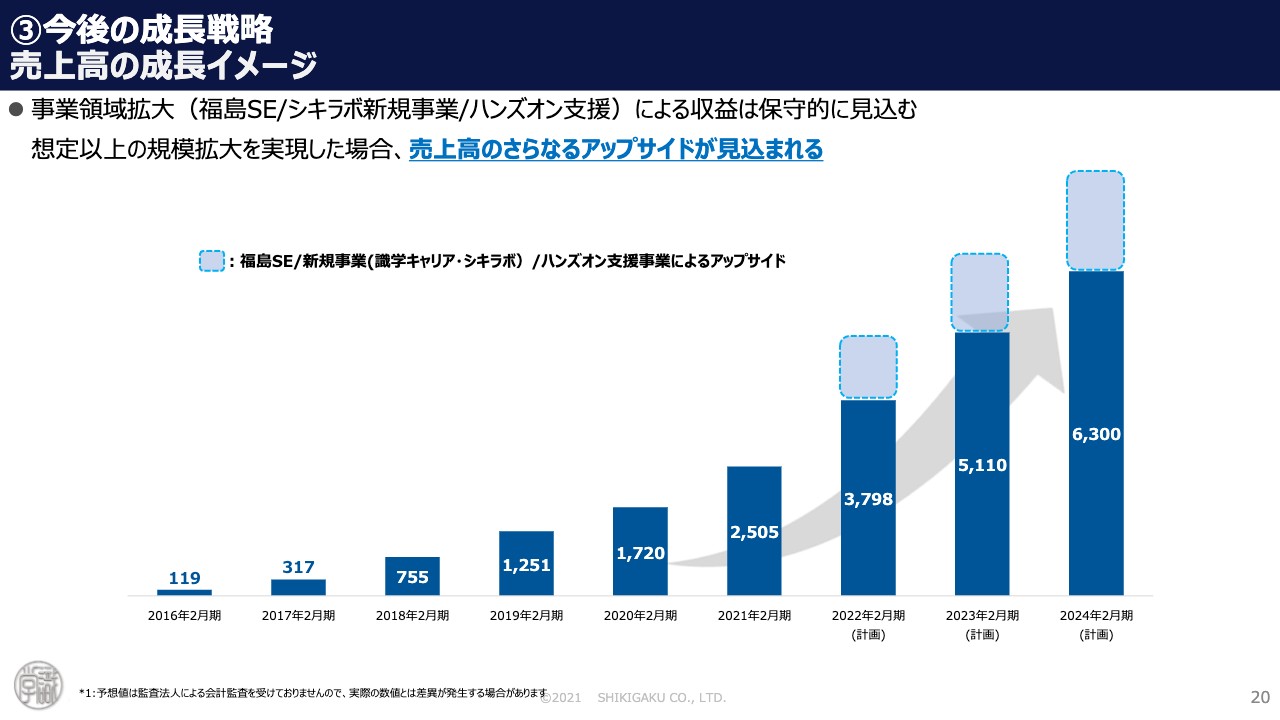

売上高の成長イメージ

具体的には、スライドのようなかたちで考えています。福島の事業や新規事業、ハンズオン支援事業の大きな成長は、今回計算には入れず、ほぼ組織コンサルティング事業の成長だけで中期経営計画を達成したいと考えています。

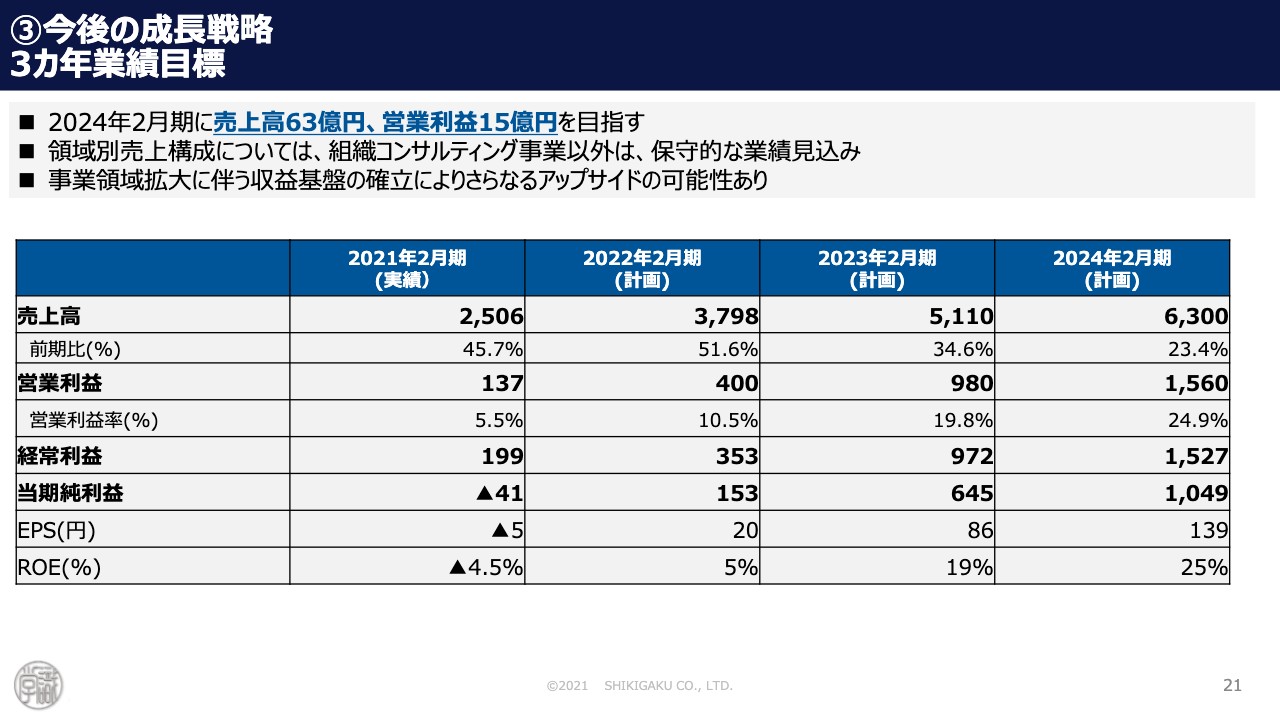

3カ年業績目標

2024年2月期には、売上高63億円、営業利益15億6,000万円を達成したいと思います。この達成根拠ですが、冒頭にお話ししたとおり、組織コンサルティング事業は単純で、「講師一人当たりの売上×講師人数」の分解によって成立します。この63億円を達成する時のイメージもまったく同じで、今と同様に講師の人数を増やしていきながら、一人当たりの売上を下げなければ達成できる数字だと考えています。

なぜそれが実現できるのかについてです。我々は、識学という組織コンサルティングをさせていただいている会社であり、組織運営のプロですから、人が増えながらも品質を落とさない運営ができるのが最大の強みだと考えています。

これまで0名から50名まできましたが、その間も品質を落とさずに拡大できたと考えています。ここから100名、120名体制を作っていくにあたっても、品質を下げずに拡大が可能だと考えています。

今期のスタート段階では、講師の数は30名くらいでした。そこから54名まで拡大したわけですが、毎年20名強の人を増やしていく中で、今期が一番大変な年でした。なぜかと言いますと、今期が最も新人比率が高い年だったからです。今期、品質を落とさずに拡大できたということは、例えば来期に54名から80名にしたとしても、新人は「80分の26」で済むわけです。

ですので、達成難易度はどんどん下がっていくのではないかと考えており、中期経営計画の「売上高63億円、営業利益15億円」は達成したいと考えています。

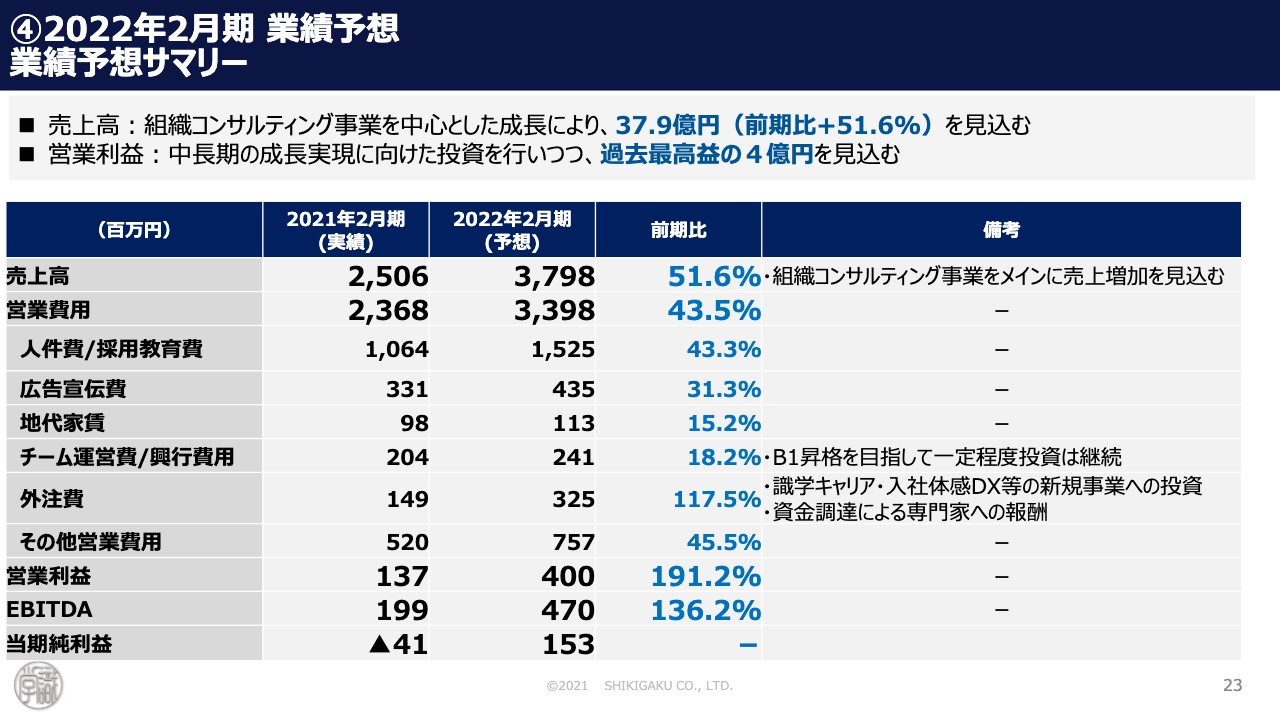

業績予想サマリー

最後に、2022年2月期の業績予想です。売上高はやや堅めの37億9,800万円、前期比プラス51パーセントです。利益に関しては、営業利益4億円という水準を達成していきたいと考えています。

今期も同様に、人件費、採用教育費に最も投資して、今期のみならず来期、再来期、そして中期経営計画を達成するために、しっかりと投資していきたいと考えています。

私の説明は以上となります。ご清聴ありがとうございました。

質疑応答:MSワラントの発行について

質問者1:なぜMSワラントを発行したのでしょうか? 他に選択肢がなかったのかなど、ご説明がなかったように思いますので、まずはそのあたりを教えてください。

安藤:「ハンズオン支援ファンド」を立ち上げるにあたっての資金が必要だったためです。当然、その他の資金調達手段も検討しました。いろいろな評価があると思いますが、我々にとっては一番効率的で、既存株主へも配慮した選択(※)だと判断して実施しました。

----------------------------

※新株予約権型ファイナンスのうち、既存株主に配慮している設計は以下の3点

①ターゲット・プライス条項及び行使停止指定条項

新株予約権の一部にはターゲット・プライスに基づく行使制限が付されている。

ターゲット・プライス以上とならない限り、ターゲットプライス対象本新株予約権は原則として行使されないため、株価水準に応じて段階的に本新株予約権が行使されることが期待でき、既存株主の利益にも配慮した設計となっている。

また、会社の判断で新株予約権の行使停止要請を行うことにより、割当先は新株予約権を行使できなくなり、権利行使のタイミング等を一定程度コントロールできる。

急激な希薄化を回避すると共に、資金需要や株価動向等を見極めながら資金調達の時期や行使される新株予約権の量を一定程度コントロールすることが可能となる。

②希薄化

潜在株式数は880,000株で一定であるため、行使時点における株価動向によらず、行使の結果交付される株式数の上限は一定。希薄化の割合の上限が予め固定されており、希薄化が上限を超えて起こらない点で既存株主の利益に配慮している。

③行使価額修正条項及び下限行使価額

行使価額が修正されるため、株価上昇時にその上昇メリットを享受でき、一方で株価下落時にも行使を図ることが可能。下限行使価額を設定することで、株価下落時における株式1株当たり価値の希薄化というデメリットを一定程度に制限し、既存株主の利益に配慮した資金調達が可能である。

----------------------------

質問者1:株価に影響が出ていますが、どのようにお考えですか?

安藤:当然、株価にマイナス影響があることは想定していました。ここからしっかりと業績を上げていき、また元の株価に戻したいと考えています。

質疑応答:マネジメントコンサルの売上について

質問者1:業績に関しての質問です。本日時点でも株価は弱く、契約社数が増えている中で「なぜだろう」とも思っています。

9ページ目のスライドに記載の組織コンサルティング事業の売上高ですが、第3四半期よりも第4四半期が落ちています。これは一時的な要因で、緊急事態宣言でトレーニングの延期があったというお話で、確かに受注残も増えていますが、未消化だった分はどれくらいあるのでしょうか?

佐々木大祐氏:未消化になった部分ですが、2,000万円くらいショートしています。結果としてその分が受注残高に積み上がっています。

質問者1:プラットフォームサービスは順調ですが、グラフを見るとマネジメントコンサルティングは第3四半期の5億1,100万円から4億7,000万円に落ちており、そこに違和感があります。

質問者1:8ページ目のスライドを見ると、新規契約が172社増えています。前回の説明会では安藤社長が「169社は“できすぎ”で、今後は150社から160社くらいに減ると思う」とおっしゃっていた中で契約が増えているため、これだけを見るとすごくよい状態のように見えるわけです。それでも売上が減っているところが、いまひとつ納得がいかない部分です。

安藤:これは完全に季節要因で、その前の年でも、第3四半期から第4四半期にかけては売上が少し落ちています。営業日数で言うと4日の違いで7パーセントの差なのですが、年末年始で動かないところがあると、単純に営業日数が少なくなってしまうところが一番の要因だと思います。

さらに今年に関しては、年始の出遅れに加えて、緊急事態宣言によって企業のスタートが全体に遅れた部分があったと認識しています。よって、日数が少ない状態で見込んでいた当初の売上よりも、さらに月中に2,000万円くらい減ったというのがさきほどの回答です。単純に、日数とお客さまの稼働状況の影響だと考えており、伸び悩んでいると捉えられないように表現を工夫すればよかったです。あらためて、この第1四半期の数字をご覧いただき、ご判断いただければと思います。

質疑応答:マネジメントコンサルの新規契約増加の要因について

質問者1:マネジメントコンサルティングの新規契約が172社というのは、けっこう好調だと思います。先ほど安藤社長のご説明の中で「PDCAを回して、しっかりやっている」とおっしゃっていましたが、内部要因と外部要因で見ると、何を要因としてこの強い契約社数が実現できていると考えていますか?

安藤:戦力化している講師の人数の比率が高まってきていることです。加えて、コロナ禍になり、各企業が「自分たちの会社をもっと厳しく、筋肉質にしていかなければいけない」と考えている時に、その手段がわからないということで我々のニーズが高まっていることも挙げられます。

また11月以降、私が書いた「リーダーの仮面」という書籍が14万部売れており、それも大きく影響して前向きなリードが増えていると現場から報告を受けています。

質疑応答:講師人数の伸び悩みについて

質問者1:講師の人数がやや伸び悩んでいるようにも見えます。特殊要因で2名減ったということですが、講師候補が14名おり、これから増えていくイメージはあるものの、品質を維持しなければならない中で新しい講師を育成するのが難しくなっているといった懸念はないでしょうか?

安藤:競争に負けて辞めていく方が一定数出てくるところは、伸び悩みの1つの要因だとは思います。そこで途中から「もう少し採用人数を増やそう」ということで、今回、一気に採用しています。

また、機能が増えているため、そこに人材配置をしているということもあります。人材紹介事業が増えたり、「基本サービス」が始まったりもしているため、カスタマーリレーションの機能を強化しなければなりません。

会社の機能がこれまで以上にたくさん増えてきている中、人材配置による講師数の減少ということもあると思います。

講師を純増させていく中で、必要な採用人数の基準が変わったと思っており、これまでは四半期で10名くらいを採用していましたが、前四半期あたりから15名くらいに増やして採用を進めています。

質問者1:その分は、今までよりもコストアップになりますか?

安藤:コストアップになると思います。

質疑応答:講師一人当たりの売上高を増やす施策について

質問者2:講師一人当たりの売上が重要なKPIだと思いますが、将来的にそれを増やしていく施策はどのようなものがありますか? もちろん、講師の習熟度もあると思うのですが、具体的に「どのようにすれば上がるのか」「どれくらいまで上げることが可能なのか」について教えてください。

安藤:これに関しては、現状の数字近辺で考えているところがあります。数字を上げていく施策としては、講師一人当たりの売上はプラットフォームサービスの売上も含むため、プラットフォームサービスの売上が高まっていけば、必然的に上がっていくと思います。

なぜかと言いますと、それが高まることによって確定している売上が増えることになるからです。講師一人当たりの熟練度を高めていく以外の方法では、プラットフォームサービスの売上比率を高めていくことが答えになると思います。

質問者2:プラットフォームサービスも含めるとなると、お客さまが「基本サービス」にどれだけ入ってきてくれて、ずっと抜けずに使い続けてくれるかということになりますよね?

安藤:おっしゃるとおりです。

質問者2:現状、マネジメントコンサルティングの累計契約社数が2,000社以上ですが、残存率などのインディケーションはありますか?

安藤:今後は「基本サービス」1本に絞り込んでいくという戦略です。「基本サービス」ができたことで「識学クラウド」やもともとの「識学会員」の解約が出てきており、それらの要因が入るため、厳密な数字が取れていないのが現状です。

一方、「基本サービス」は原則として1年契約となっており、解約が出始めるのが9月からですので、解約率のような指標化がまだできていないのが現状です。よって9月以降は、解約率や継続率といった指標が重要KPIに加わってくると認識しています。

質疑応答:今後の広告宣伝費について

質問者2:3年後の数字をご紹介いただきました。広告宣伝費は、前期、また今期の計画でも出ていますが、この水準が続くのでしょうか? それとも、さらに増えていくのでしょうか? そのあたりの広告戦略について教えてください。

安藤:毎年、約1億円ずつアップするかたちで計算しています。よって、売上拡大の角度よりは低いです。売上は急角度で増えていきますが、広告宣伝費はゆるやかに増えていくというイメージです。

質疑応答:中計以降の成長戦略について

質問者3:長期戦略で今後の成長を考えた場合、2024年までは毎年一定人数ずつ講師の方を増やして成長するところが基本方針だと思います。ただし、成長率に関しては、当然ながら母数が大きくなれば成長率が下がっていきます。

2024年以降の成長は、「講師一人当たりの売上×講師人数」で成長するかたちがしばらく続いていくのが基本シナリオなのでしょうか? あるいは、非連続的な成長をするタイミングがどこかで発生するような構想があるのかについても教えてください。

安藤:3年後も、まだ100名から120名くらいの体制だと思いますので、その意味では、「講師一人当たりの売上×講師人数」での成長も継続的に進めていくという方針はあります。

しかし、ご指摘のとおり、成長率という観点で見るとその伸び方では少し寂しい状態だと思います。そこに何かしらの打ち手があったり、非連続的な成長を果たすための手段が頭の中にあるかといわれると、正直を申し上げて、現状ではまだありません。

ですので、この3年間で、そうしたことをしっかり探したいと考えています。それは、もしかしたら海外展開(※2021年4月12日開示「組織コンサルティング事業の英語版サービス提供開始について」参照)かもしれませんし、他の手段なのかもしれません。そのあたりは、この3年間の計画をしっかり達成する中で見つけたいと思います。

新着ログ

「サービス業」のログ