アルバック、半導体・電子部品、FPD・PV製造装置の受注が順調に回復 上期の受注高は前年比+26.4%と大幅増加

2021年6月期第2四半期決算説明会

岩下節生氏(以下、岩下):社長の岩下です。まずはじめに、新型コロナウイルス感染症に罹患されたみなさま、感染防止により生活に影響を受けられたみなさま、さらにはご家族や関係のみなさまに、謹んでお見舞い申し上げます。

また、感染拡大防止や生活インフラ等の維持、運営に尽力されているみなさま、最前線で医療、介護等に従事されているみなさまに、心から感謝申し上げます。今回も、みなさまの健康、安全を第一に考慮し、ライブ配信形式の開催とさせていただきました。何卒ご理解くださいますよう、お願い申し上げます。

梅田彰氏(以下、梅田):さて、本日の進行ですが、私がまず2020年度第2四半期連結業績概要についてご説明しましたのち、社長の岩下より市場の見通しと取り組みについてご説明申し上げます。それでは、上期連結業績概要についてご説明をさせていただきます。

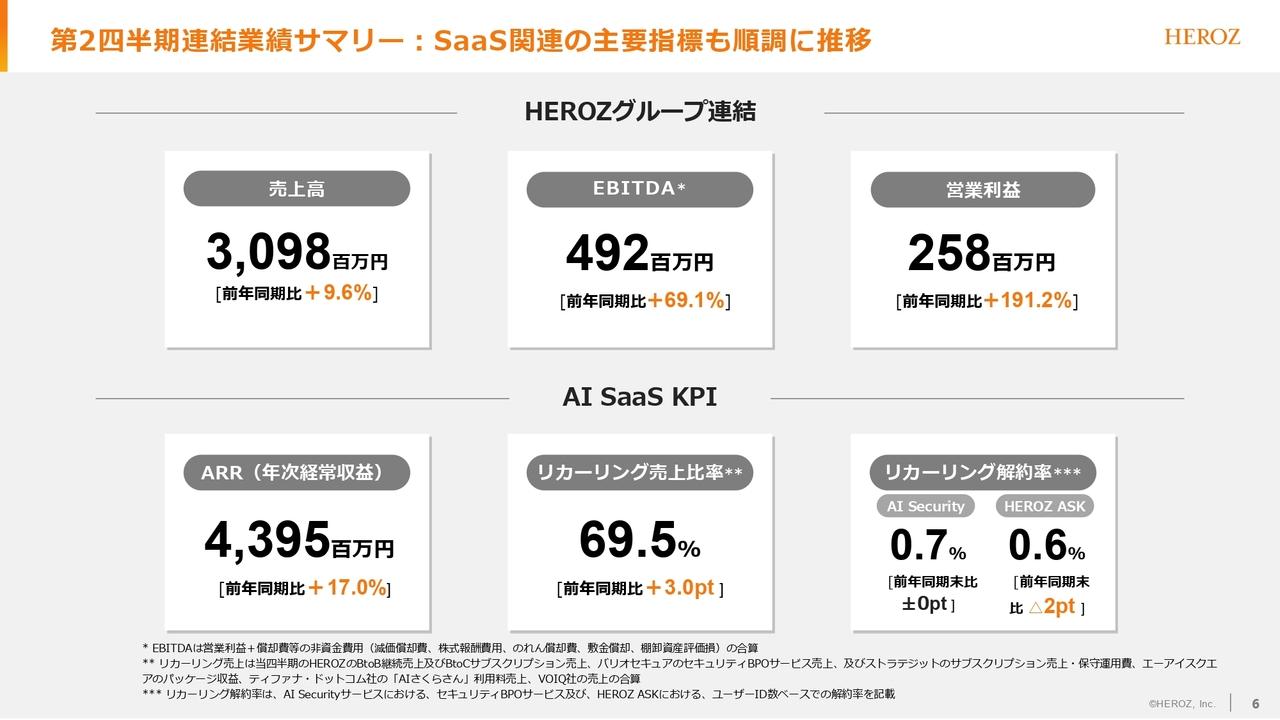

2020年度上期連結業績まとめ

資料の4ページをお願いいたします。今回のポイントは、売上高・受注高ともに第1四半期を境に回復基調になっているということ。

また、上期の受注高は当初予想を上回る910億円となり、前年同期比でも大幅に増加しているということでございます。また、売上高838億円、営業利益58億円ともに受注前倒しにより、当初予想を上回っております。

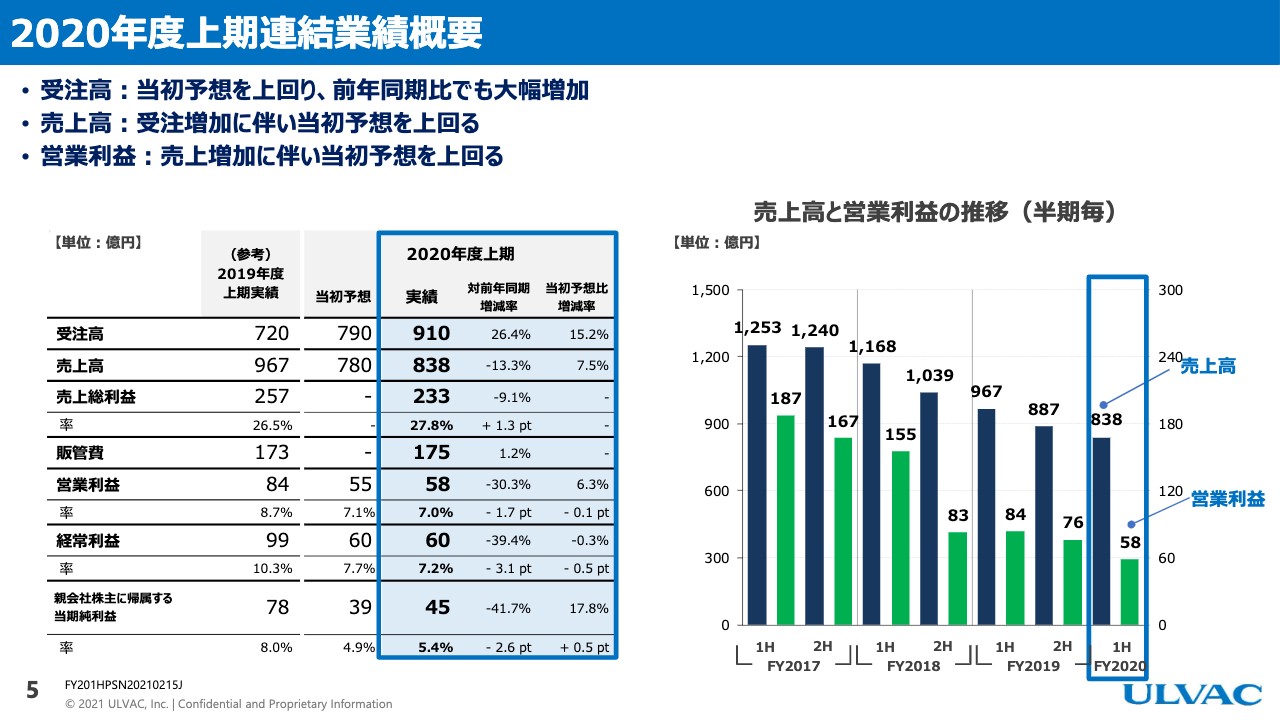

2020年度上期連結業績概要

5ページをお願いいたします。上期受注高は910億円となり、当初予想790億円を上回り、前年同期の720億円と比較しても大幅に増加しております。受注前倒しの貢献により売上高は838億円と、当初予想の780億円を上回り、営業利益も58億円と当初予想を上回りました。

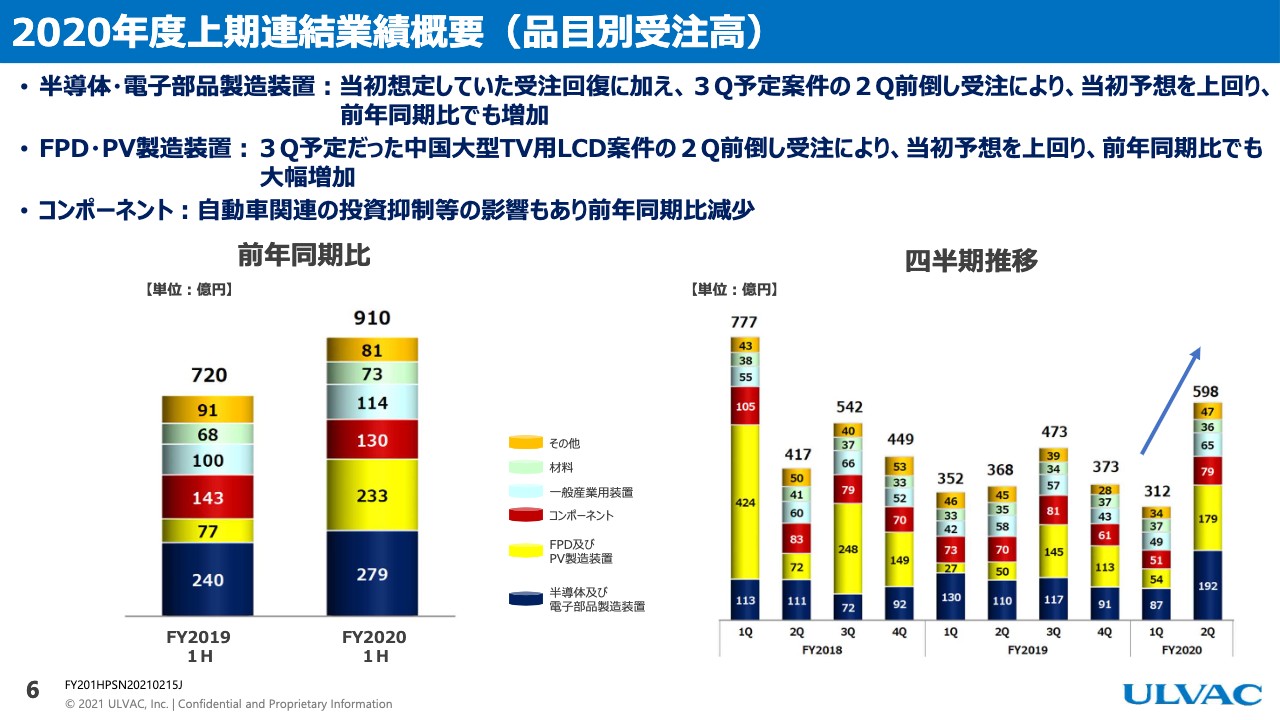

2020年度上期連結業績概要(品目別受注高)

6ページをお願いいたします。品目別の受注につきまして、ご説明を申し上げます。まず、青い色の半導体・電子は、ロジックのメタルハードマスク工程やDRAM、NANDなどに加え、PCRAMの量産開発機の投資、また、電子では、パワーデバイスやオプトデバイス、通信デバイス等の投資が、日本、中国を中心に活発化してまいりました。

特に中国では、部長級のエンジニア複数名が、11月から技術の営業を開始し、受注引き合いが増加してきております。

第3四半期に予定していた電子関連案件の前倒し受注が約30億円もあり、第2四半期は193億円、上期で280億円というかたちとなり、上期予想、前年同期を上回る結果となりました。

次に、黄色のFPDでございますが、中国のスマートフォン用OLEDのバックプレーンや中国の大型TV用LCDの追加投資を予定どおり受注するとともに、もともとは第3四半期に予定しておりました、中国の大型TV用LCDの投資、こちらが前倒しになるなど、第2四半期は179億円、上期も232億円と、上期予想、前年同期を上回ることができました。

赤のコンポーネントにつきましては、自動車関連の投資抑制等の影響もあり、前年同期比で減少しております。

この結果、第1四半期は312億円に落ち込んだ受注が、第2四半期には予想を上回るかたちで、598億円に回復する結果となりました。上期は910億円となり、前年同期から大幅に増加しております。

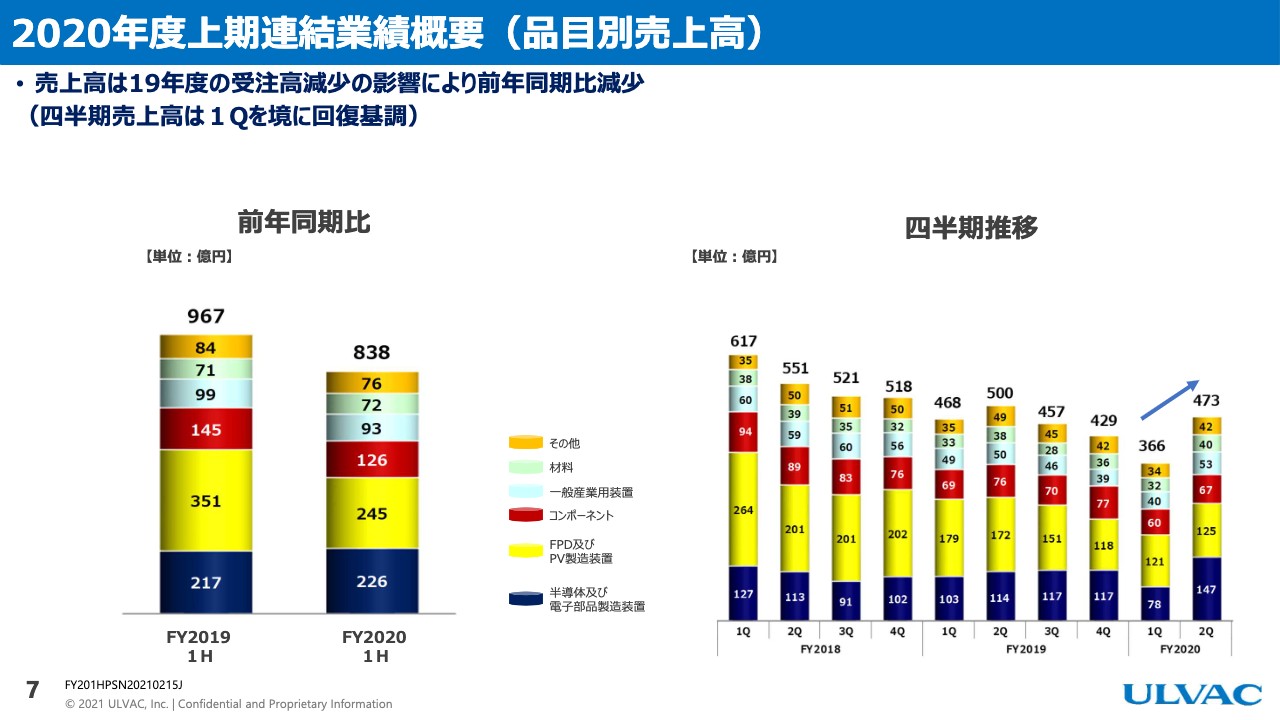

2020年度上期連結業績概要(品目別売上高)

7ページをお願いいたします。売上高につきましては、2019年度の受注高減少の影響もございまして、838億円となり、前年同期比で減少しております。四半期ベースでは、売上高についても本年度の第1四半期を境に、回復基調となっております。

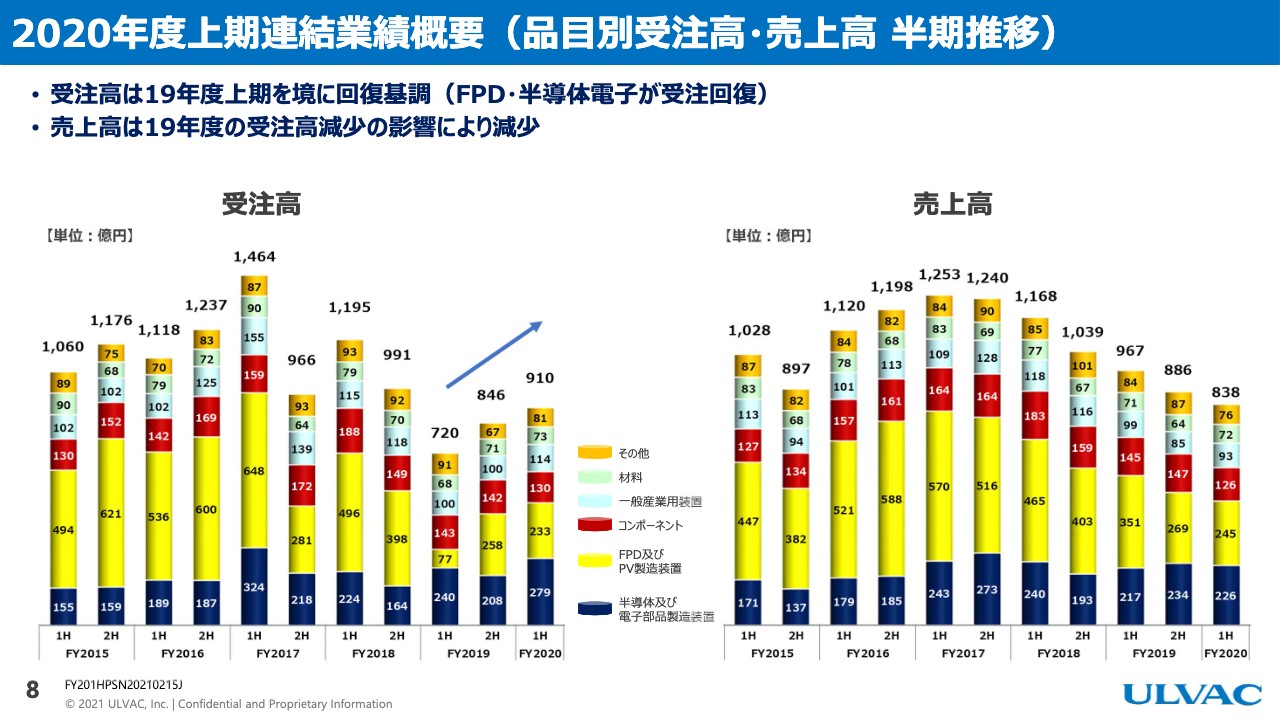

2020年度上期連結業績概要(品目別受注高・売上高 半期推移)

8ページをお願いします。こちらは、半期ごとの受注高、売上高の推移を表したものでございます。受注高は、2019年度上期を境に回復基調となってきております。こちらは、黄色のFPD、青色の半導体・電子の回復が牽引していることが、ご覧いただいてもおわかりいただけるかと思います。

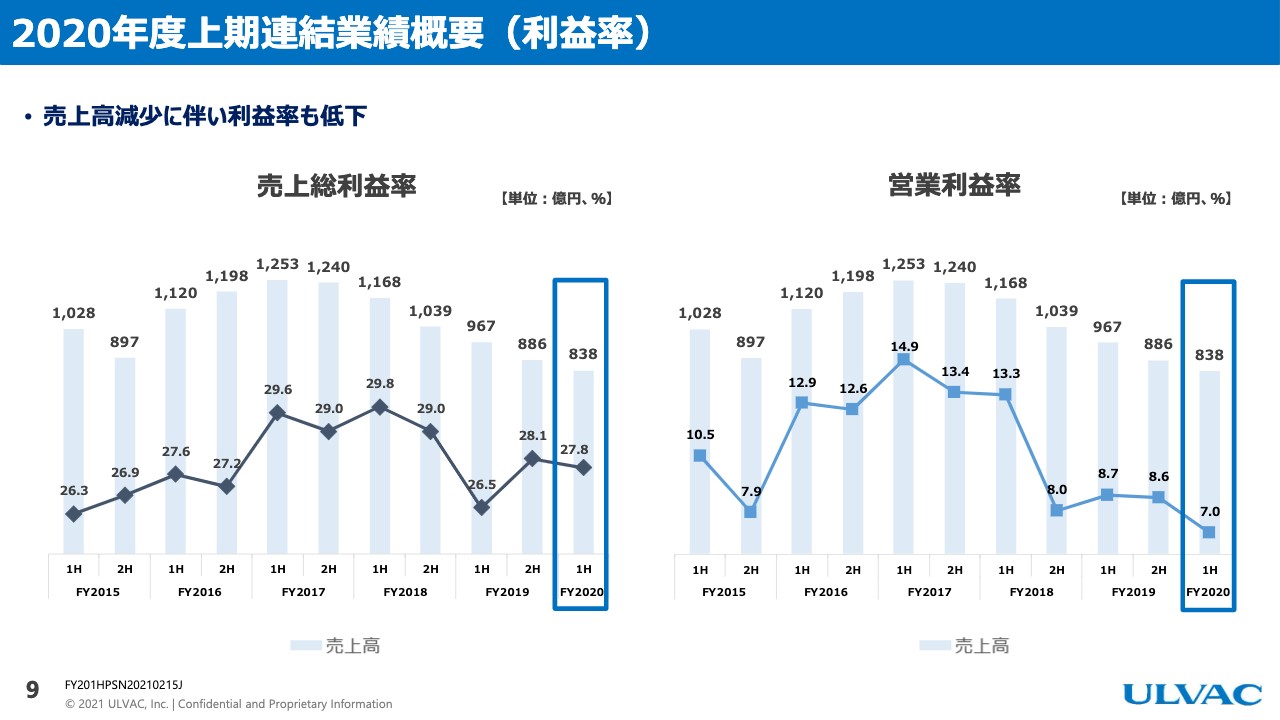

2020年度上期連結業績概要(利益率)

9ページをお願いいたします。売上高の減少に伴いまして、売上総利益率、営業利益率ともに低下しております。下期の利益率は、改善する見込みとなっております。

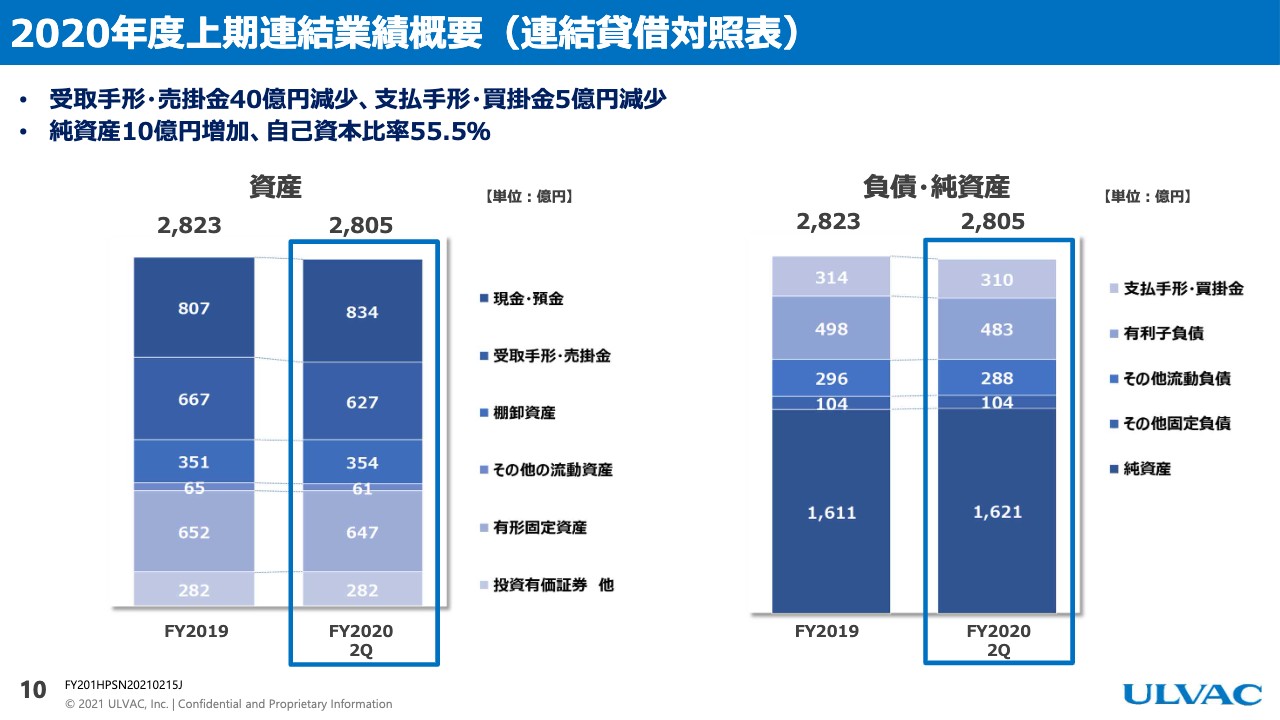

2020年度上期連結業績概要(連結貸借対照表)

10ページをお願いいたします。連結貸借対照表でございますが、受取手形・売掛金が40億円減少し、支払手形・買掛金が5億円減少しております。純資産につきましては10億円増加し、自己資本比率は55.5パーセントとなっております。

続きまして、社長の岩下より市場の見通しと取り組みについて、ご説明をさせていただきます。岩下社長、よろしくお願いいたします。

市場見通しと取組み①

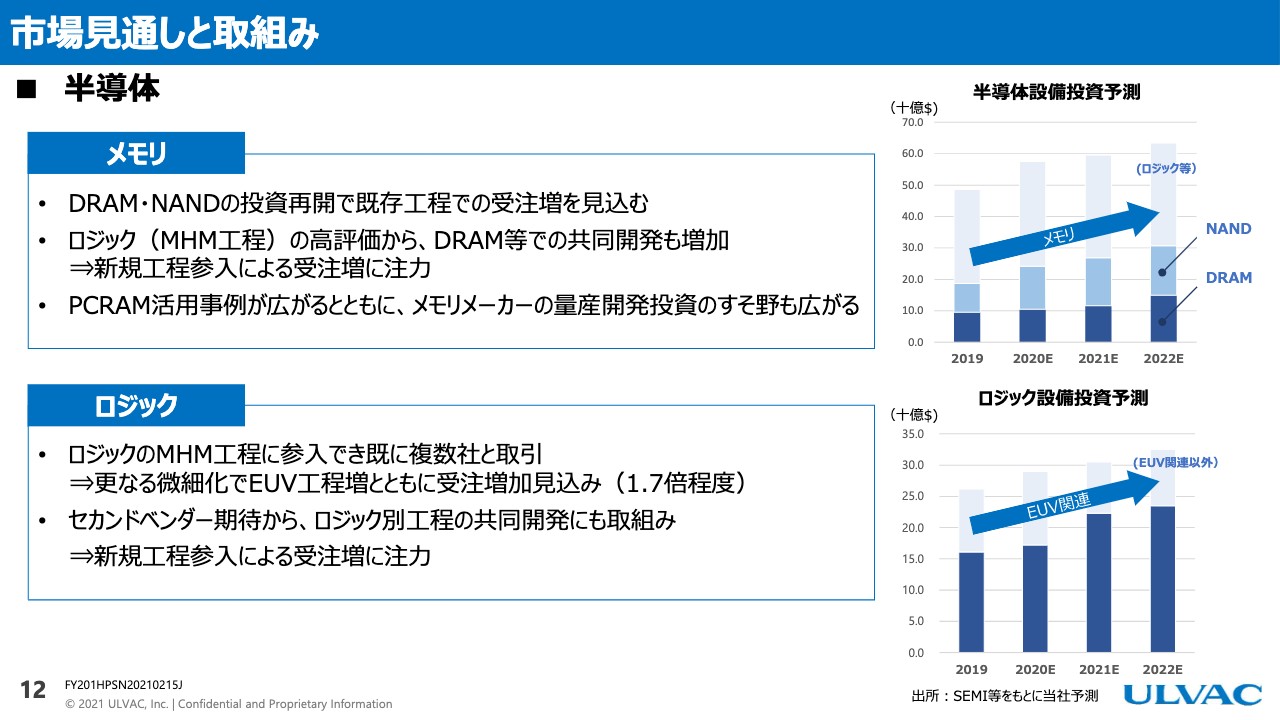

岩下:それでは私から、市場を全般的に見通した私どもの考えを申し上げます。まず、半導体につきまして12ページをご覧ください。この12ページに、メモリ、ロジック、両方書いておりますが、ご存知のとおりスマート社会、デジタルトランスフォーメーション、自動車の電動化、5G等々により、メモリ、ロジックとも大きく成長することが認められます。

特に、DRAM、NANDについては、私どもは韓国のお客さまを中心に、非常に積極的な投資をされているところで、すでにある既存の工程で受注を増やしております。

ロジックのメタルハードマスクの受注も増えておりますし、お客さまから、装置メーカー1社だけの購入システムを少し改めたいという、私どもへのビジネスチャンスをいただいており、我々のさらなる次の挑戦への大きなチャンスだと捉えて、共同開発のテーマを増やしております。

ここで、いただいたテーマにお答えすべく、成果を出すということが一番大事になってきます。PCRAMについても、ご存知のとおり、アメリカのロジックメーカーから、マーケットに前向きの発表が数回ございました。

これがさらに量産化されるまでには、製品そのものの作り方、あるいは材料の開発等々にまだ少し時間がかかるかもしれません。いずれにしても、これから期待される1つの方向です。

下のロジックにつきまして、ファンドリーメーカー2社から私どもは注文をいただいております。これからますますEUVの工程が増えていきます。2022年はおそらく7割ぐらいの製品にEUVが使われると。

そうしますと、メタルハードマスクが使われる。さらには、この線幅のもっと小さいところでも開発が進んで商品化されていくということで、私どもとしても今いただいているチャンスを量的に拡大するだけではなくて、難しい工程への入り込みで成果を出していきたいと考えております。

市場見通しと取組み②

13ページは電子につきまして。電子については書いておりますとおり、通信デバイス、オプトデバイス、パワーデバイス等々が活況です。日本だけではなくて、中国でも活発に動いております。

特に中国においては、最近もそうなのですが、国の電子産業を育成する方針が対外的にも発表されております。これは2回の5ヶ年計画にわたって、膨大な費用が投資されると言われております。

そういったことで、私どもは先ほど梅田も申し上げましたように、プロダクトマネージャーの部長クラス複数名を、これはかなり多い人数ですが、昨年の秋から中国に投入し、2週間の隔離を経て現地でずっとがんばっております。

これが確実に、今受注につながっているだけではなくて、さらに次のステップのお話をいただくというところまで来ております。

そういった意味で、足元ではこのパワーデバイス、AR/VR向けのオプトデバイスの中国での投資計画が確実であるということを、ひしひしと感じております。

さらに、我々はモノづくりのところでも、従来、電子機器事業部というのは、とにかく多品種少量のモノづくりで来ましたが、これをかなり機種も絞って、装置自体がモジュール化していく。

これで付加価値を高めていくと同時に、モノづくり力を高め、コストを意識した設計、これを徹底させております。

成果が徐々に見えつつあります。標準化によって、リードタイムが明確に短縮されているということも、成果として見えてきております。

パワーデバイスの領域では、日本では高級なパワーデバイスが出ていますが、中国でもSiCに向けた商談が非常に増えてきております。新しい工場の建設がたくさん報告されてきております。

オプトデバイスは、非常にたくさんのメーカーが中国でもすでにありますし、これからも出つつあります。期待できるところでもございます。

アルバックは長年、実はオプトデバイスはあまり得意な分野ではありませんでした。過去2年に、少しずつ基礎をつけて、量産装置の市場浸透が少しずつ見られるようになってきました。ここで一気に加速する可能性も出てきます。

通信デバイスはMEMS、5G等々の通信センサーの投資が非常に活発です。おそらく、中国のスマート社会の基礎を支えるこの通信デバイスは、非常に大きな投資がこれから数年間にわたって期待されると思います。

市場見通しと取組み③

14ページお願いします。今までアルバックの受注売上の半分近くを支えてきたこのFPDですが、FPDについても、かつて3から4年前くらいの大きな集中豪雨的な投資はなくなりましたが、まだまだ堅実な市場があると考えております。

まずスマートフォン用のOLEDのバックプレーンのスパッタ、これも受注をいただいております。前倒しで受注もいただいておりますし、OLED蒸着そのものについても、大型化装置の開発をお客さまとすでに開始しております。成果も少しずつ見えてきました。

一方、LCDについても、市場がいきなり冷え込むのかなと心配もしてたのですが、まだ中国国内で大きな投資を我々は受けておりますし、コロナで巣ごもり需要があるということもわかってきておりますし、既存のお客さまが生産量を拡大しているということで、受注につながっております。

8月の決算説明をした時には、FPDは一段落するのではないかと心配していたのですが、実際に半年経ってみると、案外活発な需要があると……というのは、お客さまで生産を止めて、中国のメーカーがその市場を取りにいくというところで、生産拡大を目指しているお客さまがおります。

それとは別に、実は我々アルバックは、長年「Roll to Roll」というフィルムの上に膜付けをするという装置を持っておりました。このフィルムを使って、実はエネルギー産業での需要が拡大しつつあります。

例えばEV、車用のコンデンサ、フィルムコンデンサ、非常に薄いフィルムを使ったフィルムコンデンサの需要が出てきております。特に、中国国内で急成長しております。

さらには、従来のバッテリーはそういった真空装置を使うプロセスは、必ずしも必要ではなかったのですが、これからは正極負極についても「Roll to Roll」という装置を使った大きな市場が始まるということで、FPD事業部はこれからエネルギー産業に大きく足を一歩踏み込むということを、我々はみなさんにご説明したいと思います。

モノづくりでも、生産性向上、利益率改善、これは長年の目標でした。これをやり続けております。

リードタイムの短縮、さらには、あちこちで作っていた生産体系を見直して、同じところで繰り返し生産をすることで、経験をさらに積んでいく等の、経営改革をすることで、数値として徐々に徐々に利益率が改善されていくというところまで見えてきております。

市場の見通しと取組み④

15ページ。コンポーネントは、自動車関連で一時期停滞する現象も見られましたが、これからは半導体・電子の投資が活発になってくる。それに伴って、装置に使われるコンポーネントが出ていると。さらにはアルバックは本体でもコンポーネントを持ってます。

グループ会社でも、複数のコンポーネントを独自に作っておりましたが、これを経営改革の一環として、とにかく統合して一体化していくという運動を、積極的に進めております。

営業から、モノづくりから、さらには開発の一体化。これは当然ですが、受注を拡大させると同時に、利益率を改善していくと。さらにクライオについては、OLEDにおける受注の市場についても期待ができることを考えております。

マテリアルについては、アルバックは半導体等々で得意とする粉末冶金、そういったところでの得意技をさらに磨き、開発を進めていくことに特化していくと。わりと、経営資源を集中させていくということを考えたいと思います。

カスタマーサポートは、連結全体の中で3割弱を占めております。これは最近FPDでもCIP、納入した装置の改造、生産性向上等々の作業がたくさん増えてきております。

OLEDについては、クライオポンプのいろんなビジネスも増えてきておりますし、特にサービスについては、カスタマーサポートのパッケージのビジネスを、これから積極的に展開していきたいと考えております。

そういうことで、半年終わりましたが、第1四半期ではもともと予測していた業績、受注、売上も、そんなに芳しい数字は出ないであろうと予測していました。第2四半期については、受注で前倒しがあったりして、なんとかこの数値を出すことができました。

アルバックは、今すべてのグループ会社51社で非常に明確にしているのは、2つのことを大事にしようということです。1つは、中期経営計画で社員に「マーケットに約束したことを確実にやっていこう」と。

骨子は2つございます。成長領域に経営資源を特化させる。もう1つは従来の企業体質を変えていく、利益体質を目指していくと。この2つをやり抜くということです。これが中計です。

もう1つは、すでに2年半進めておりました経営改革。経営改革は非常に広い範囲にわたっております。これを最後までやり遂げることで、我々は自分自身が脱皮していくということを……まだ途中です、これを最後までやり抜くと考えております。以上です。

新着ログ

「電気機器」のログ