住友電気工業、上期は経常損失240億円を計上 自動車生産の回復基調等を受け通期予想を上方修正

1‐1.連結業績(損益計算書)

井上治氏:社長の井上でございます。本日はご多忙中のところ、弊社の決算説明会にご出席いただき誠にありがとうございます。また、平素は何かとご高配を賜り、厚く御礼申し上げます。

まずは2020年度上期の業績について、スライド4ページ目の連結損益計算書からご覧ください。

当社グループを取り巻く上期の事業環境につきましては、新型コロナウイルス感染症の世界的な大流行により経済社会活動が厳しく制限され、日本・米州・欧州・アジア等の各地域において景気が大幅に悪化し、非常に厳しいものとなりました。

このような環境のもと、連結売上高は1兆2,393億円と、前年同期に比べて約2,800億円の大幅な減収となりました。

損益面では、徹底した費用の圧縮や設備投資の抑制などのコスト削減対策に取り組み、最大限の挽回を図りましたが、売上減少に加えて生産急減に伴う収益性の悪化などもあり、営業損失は114億円。経常損失につきましては、営業外の持分法損益の悪化もあり240億円。親会社株主に帰属する四半期純損失は419億円となりました。

一方、第1四半期決算発表時に公表した業績予想に対しては、自動車生産が想定以上に回復したことによるワイヤーハーネスなどの自動車関連製品の売上高の増加や、コスト改善対策の推進により、売上高、営業利益、経常利益、四半期純利益のいずれの項目も上回ることができました。

1‐2.売上高・営業利益の推移

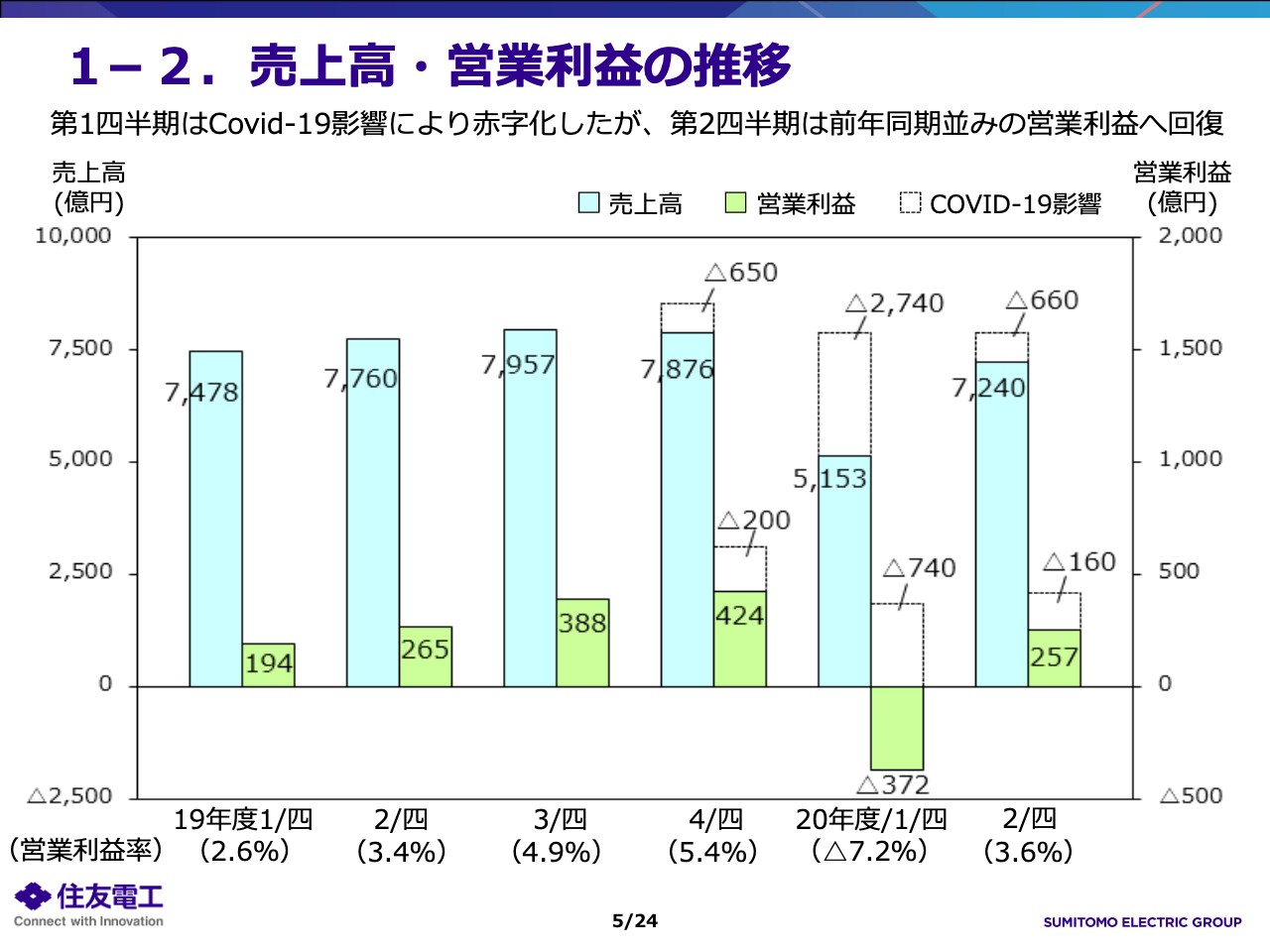

5ページをご覧ください。こちらのスライドでは、売上高と営業利益の四半期ごとの推移を示しております。

2020年度第1四半期は、新型コロナウイルス感染症によるマイナス影響が売上高で2,740億円、営業利益で740億円ございましたので、営業利益はマイナス372億円の赤字となりました。

しかしながら、第2四半期は自動車関連を中心に需要が急速に回復し、引き続き新型コロナウイルスの影響はありましたが、営業利益は257億円とほぼ前年同期並みの損益水準に回復しました。

1‐3.営業利益の増減益要因(前年同期比)

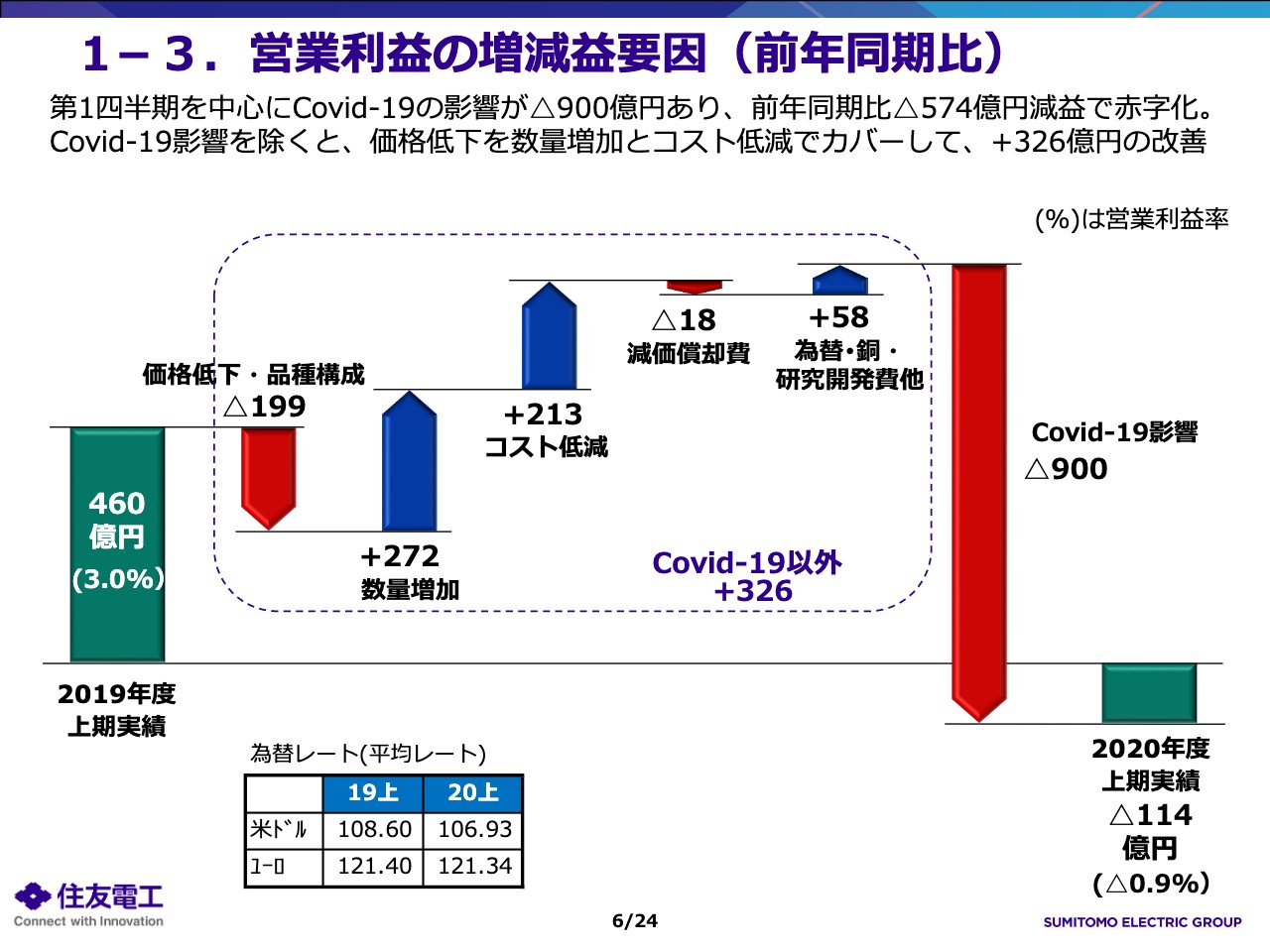

2020年度上期の営業利益につきまして、2019年度上期との比較で増減要因をご説明いたします。

2020年度上期の営業利益は114億円の赤字と、前年同期の460億円から574億円の減益となりました。しかしながら、新型コロナウイルスによるマイナス影響が900億円あったと考えており、これを除くと326億円の改善となりました。

その内訳は、売上数量がワイヤーハーネスや通信基地局用GaNデバイス、データセンター向け超多心ケーブルなどで増加。また、コスト低減も順調に進捗し、価格低下の影響をカバーして全体で326億円の改善となったものです。

1‐4.セグメント別売上高・営業利益(前年同期比)

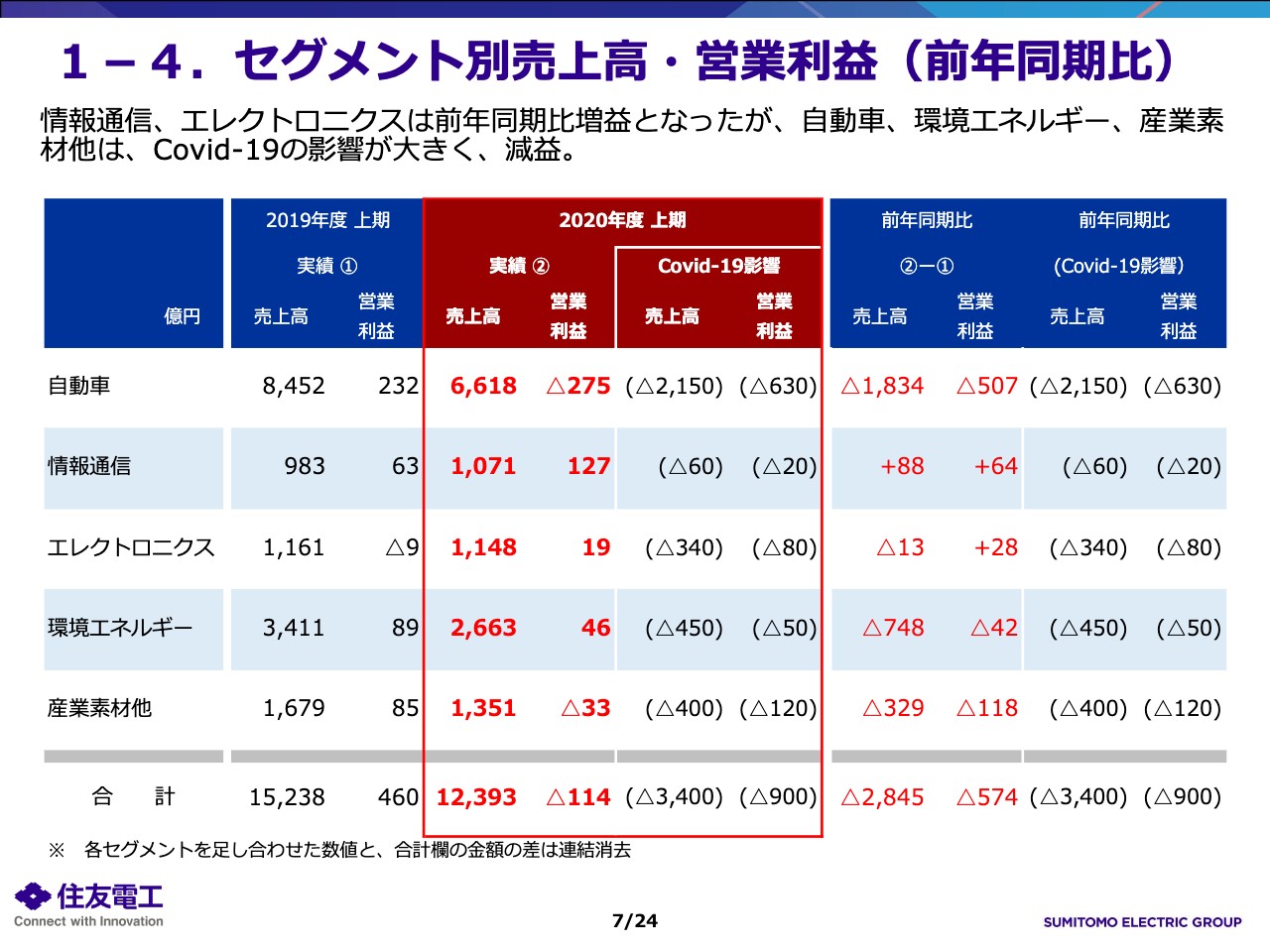

次に、セグメント別の売上高・営業利益について、前年同期対比でご説明いたします。

自動車につきましては、新型コロナウイルスの影響で中国を除くすべての地域で自動車生産台数が減少し、売上高は1,834億円の減収となりました。営業利益は、緊急対策として人件費、経費、開発費などを圧縮しましたが、売上減をカバーするには至らず、また、操業が停止した拠点の代替生産により生じた特別輸送費などもあり、507億円の悪化となりました。

情報通信は、通信基地局用GaNデバイス、データセンター向け超多心ケーブル、4K放送対応のセットトップボックスなどが増加し、売上高は88億円の増収。営業利益は、売上増加に加えて生産性改善や経費圧縮に取り組み、64億円の増益となりました。

エレクトロニクスは、株式会社テクノアソシエを前年度の第2四半期から子会社化したことによる売上増加はありましたが、携帯機器用FPCの不採算部位からの撤退や、電子ワイヤーとファインポリマーの自動車用途の減少もあり、売上高は13億円の減収となりました。営業利益は、主にFPCの新製品拡販やコストの改善により、28億円の増益となりました。

環境エネルギーは、グローバルな自動車生産減少に伴う自動車用巻線の需要減に加え、電力ケーブルの大口案件が端境期であったことや、住友電設の大口案件が昨年に集中したことによる反動減も重なり、売上高は748億円の減収、営業利益は42億円の減益となりました。

産業素材他は、中国を除く各地域での自動車や産業機械の需要減少により、超硬工具や焼結製品の需要も落ち込み、売上高は329億円の減収、営業利益は売上減少と操業低下に伴う採算低下により118億円の悪化となりました。

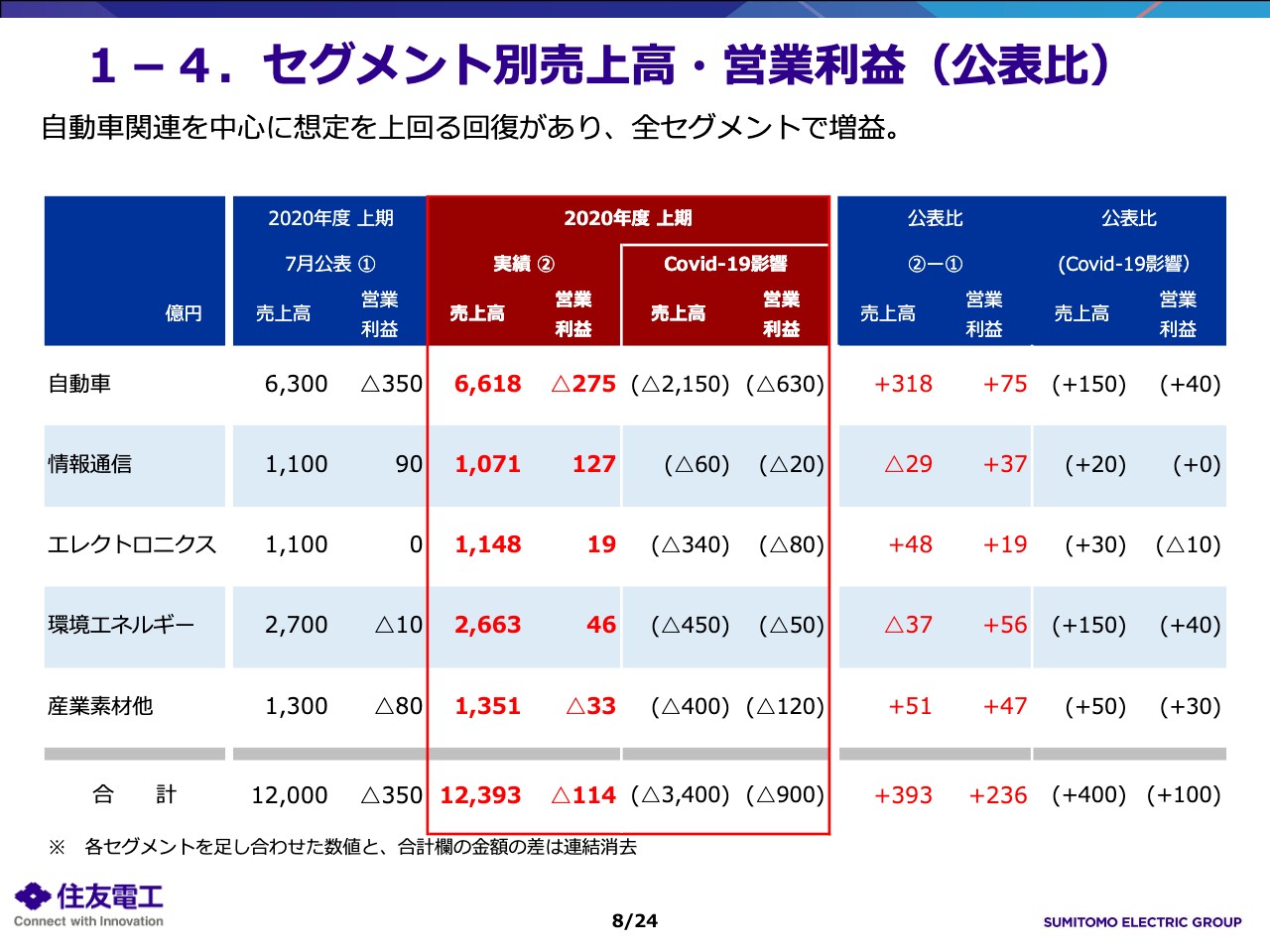

1‐4.セグメント別売上高・営業利益(公表比)

次に、7月末の第1四半期決算発表時に公表した予想との対比です。自動車関連を中心に新型コロナの影響が緩和されたこともあり、すべてのセグメントで7月公表値を上回ることができました。

営業利益の改善要因を簡単にご説明しますと、自動車は自動車生産台数がすべての地域において想定を上回ったことから、75億円の改善となりました。情報通信は、生産性改善や間接費の圧縮に取り組み、37億円の増益。

エレクトロニクスは、スマートフォン販売が予想を上回り、携帯機器用FPCが増加したほか、車載用の需要回復が想定より進んだことから、19億円の増益となりました。環境エネルギーは、日新電機の受変電設備の売上が下期から上期へ繰り上がったことや、住友電設の工事採算の改善により56億円の増益。産業素材他は売上の増加に加え、人件費や経費削減の上積みにより47億円の改善となりました。

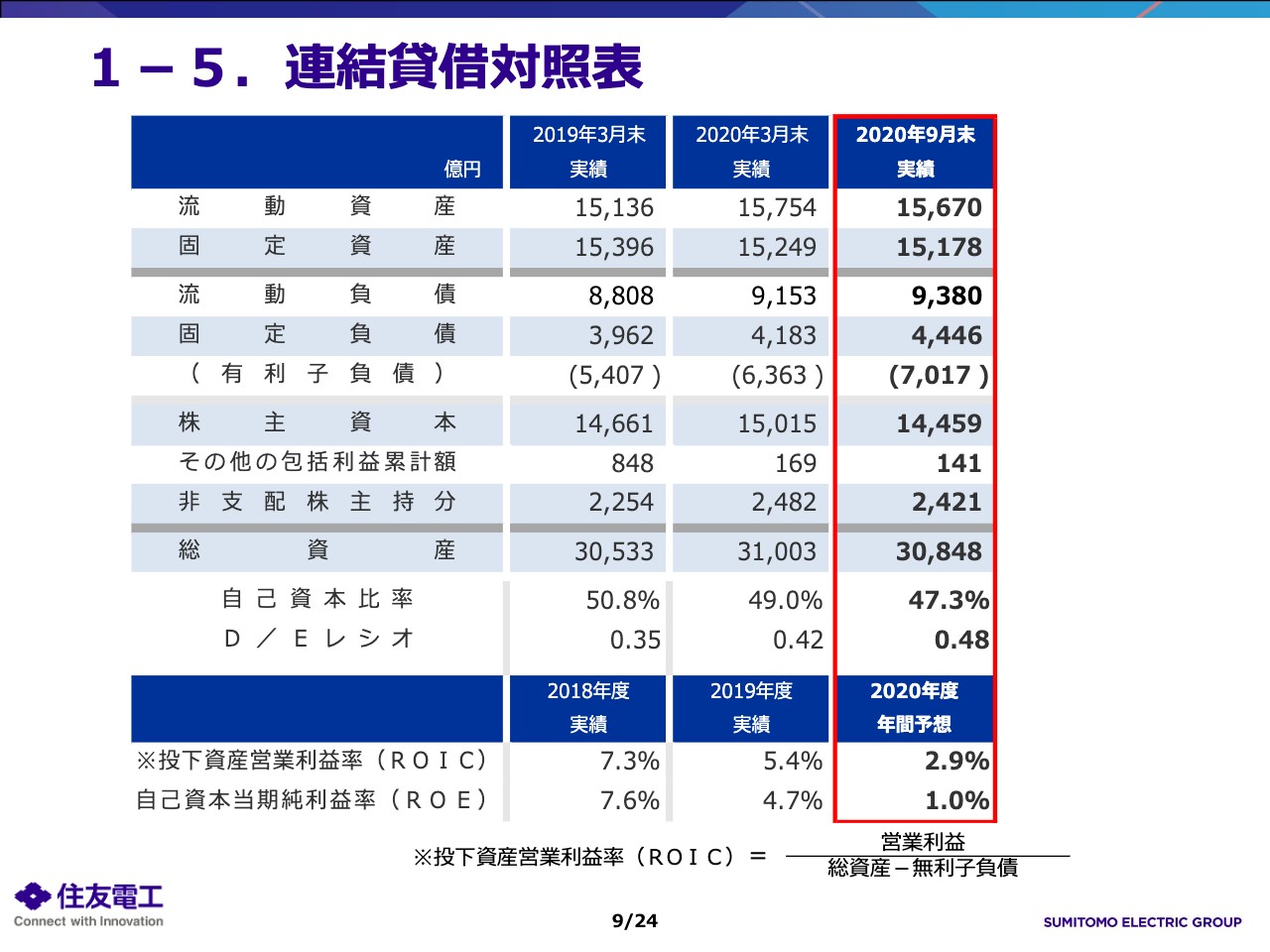

1‐5.連結貸借対照表

こちらは、2020年9月末の連結貸借対照表となります。2020年9月末の総資産は3兆848億円と、売上債権の回収などにより、前期末に比べ155億円減少しました。

2020年度末の投下資産営業利益率(ROIC)の予想につきましては、損益悪化の影響により2.9パーセントと、前期比で2.5ポイント低下。ROEにつきましても、1.0パーセントと3.7ポイント低下する見通しです。

2‐1.連結業績予想(損益計算書)

続きまして、2020年度下期の見通しについてご説明いたします。こちらの損益計算書で、2020年度下期、ならびに年間の業績予想についてご説明いたします。

年間の業績予想につきましては、新型コロナウイルスの影響など先行き不透明な部分がございますが、上期実績が7月公表値を上回り、足元も自動車生産が回復基調にあることから、売上、損益ともに上方修正し、売上高は2兆8,000億円、営業利益は700億円、経常利益は610億円、親会社株主に帰属する当期純利益は150億円といたしました。

年間予想から上期実績を差し引いた下期の予想は、売上高1兆5,607億円、営業利益814億円となりますが、下期の営業利益につきましては前年同期からの増減を次のスライドでご説明いたします。

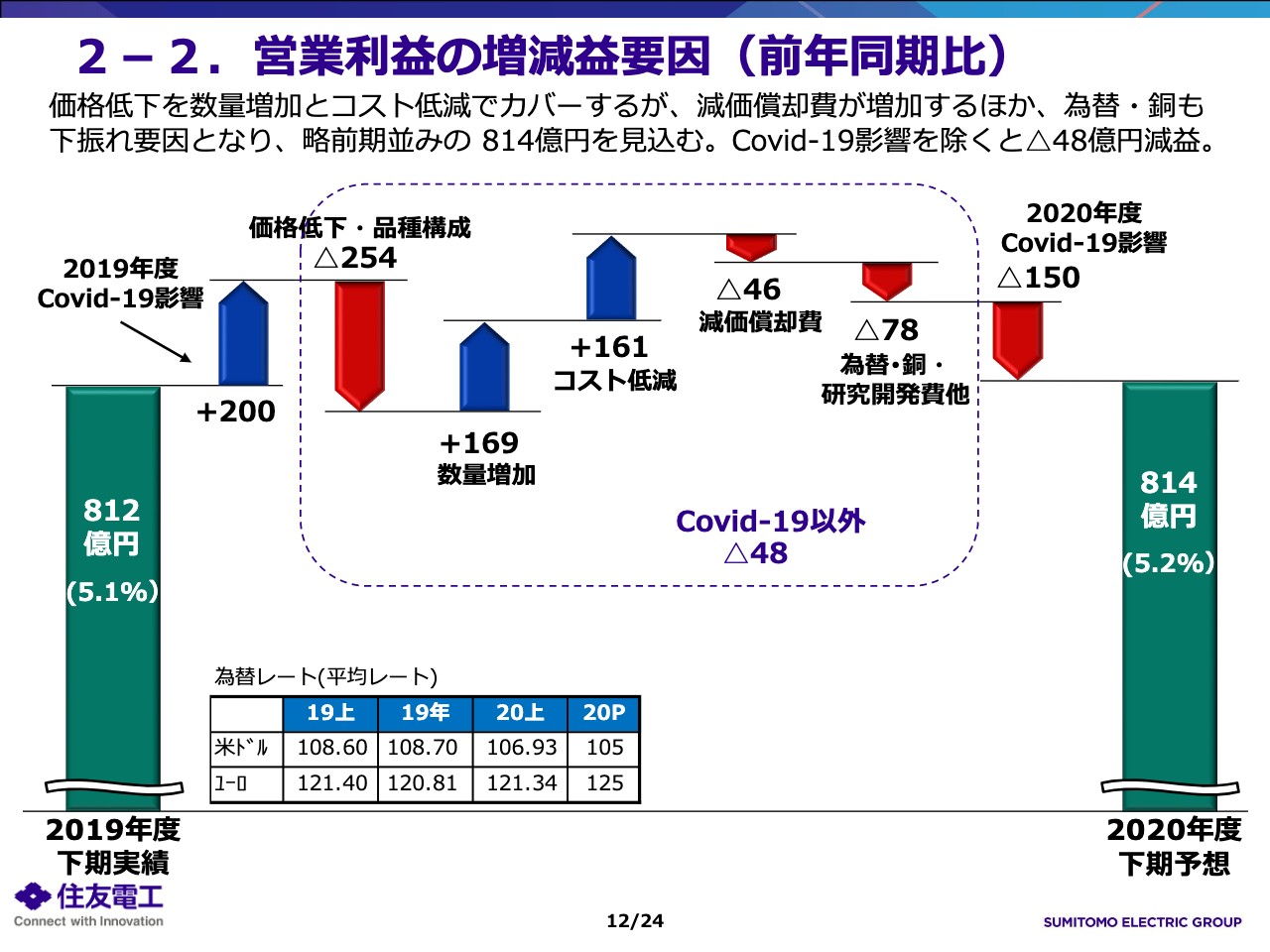

2‐2.営業利益の増減益要因(前年同期比)

2020年度下期の営業利益は814億円と、前年同期の812億円から2億円の増益となる見通しですが、新型コロナによるマイナス影響が昨年の200億円に対して今年は150億円と、前年同期比で50億円軽減されますので、この影響を除きますと48億円の減益となる見通しです。

その内訳は、価格低下のマイナスを数量増加とコスト低減でカバーしますが、昨年度まで設備投資が増加基調であったことから、減価償却費が増加し、また、為替の円高と銅価上昇がいずれも下振れ要因となり、全体で48億円の減益となるものです。

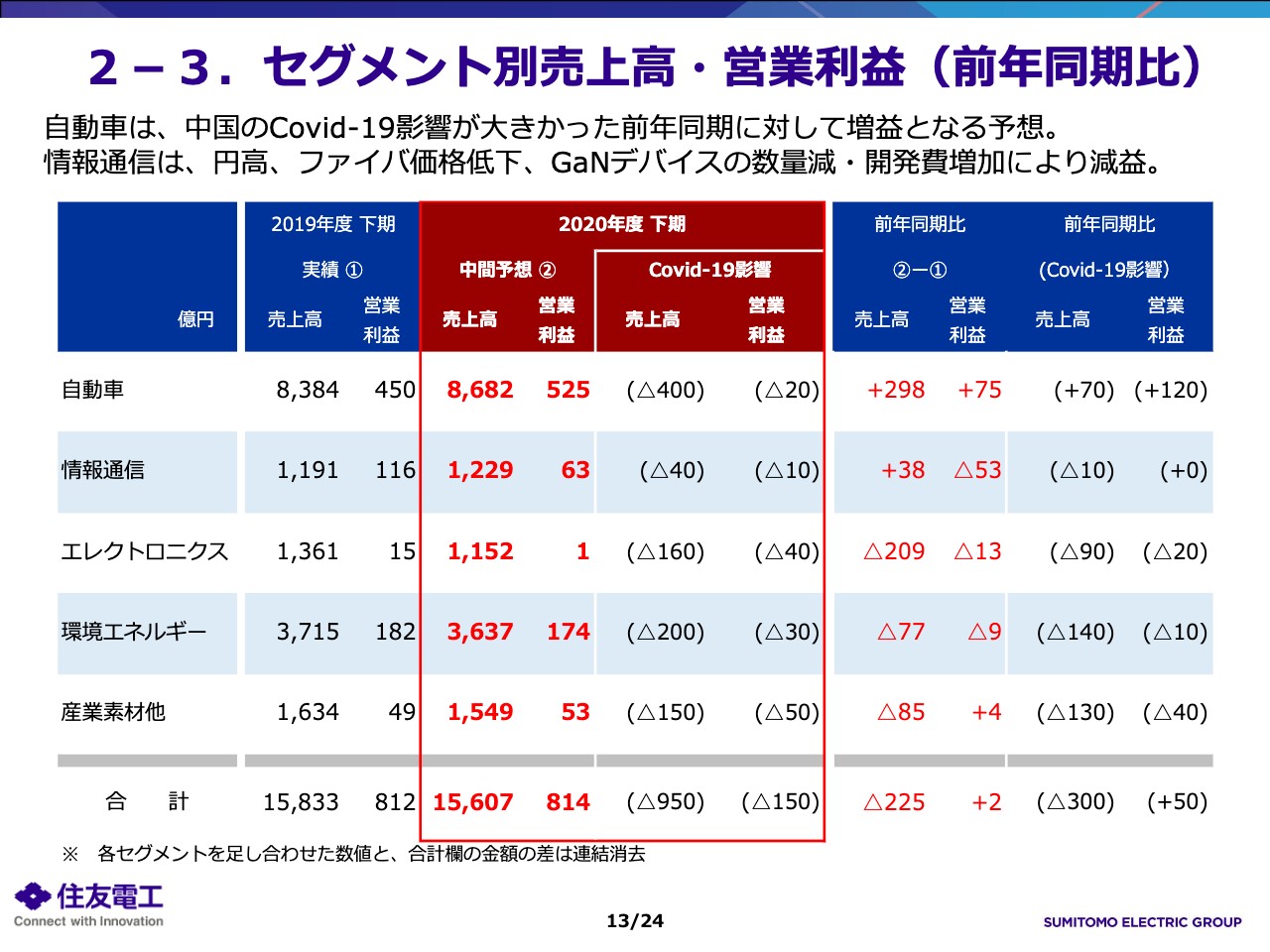

2‐3.セグメント別売上高・営業利益(前年同期比)

2020年度下期の予想について、セグメント別に前年同期対比でご説明いたします。まず自動車は、昨年下期にコロナ影響が大きかった中国市場が大幅に回復していることに加え、ハーネスで当社受注の新モデル車種が好調であることから、売上高は298億円の増収、営業利益は75億円の増益の見通しです。

情報通信は、光ケーブルや海底ファイバの拡販、ならびにデータセンター向け光配線機器の需要増により、売上高は38億円の増収を見込んでおります。しかしながら、営業利益は汎用ファイバの価格低下や円高影響に加えて、基地局用GaNデバイスの数量減と欧州顧客などへの拡販に向けた開発費の増加があり、53億円の減益となる見通しです。

エレクトロニクスは、携帯機器用FPCが、不採算であった部位からの撤退や、新モデルでは液晶が消滅したこともあり、売上高は209億円の減収の見通しです。営業利益は、FPCの新製品拡販と一段の構造改革によるコスト圧縮を図りますが、13億円の減益となる見通しです。

環境エネルギーは、日新電機の電力機器やイオン注入装置、高圧電力ケーブルの海外案件が増加しますが、住友電設の大口案件が昨年に集中したことによる反動の減少があり、売上高は77億円の減収、営業利益は9億円の減益となる見込みです。

産業素材他は、受注は回復基調ですが、下期も新型コロナウイルスの影響が残り、売上高は85億円の減収となる見通しです。営業利益はコスト改善を進めることで4億円の増益を確保する計画です。

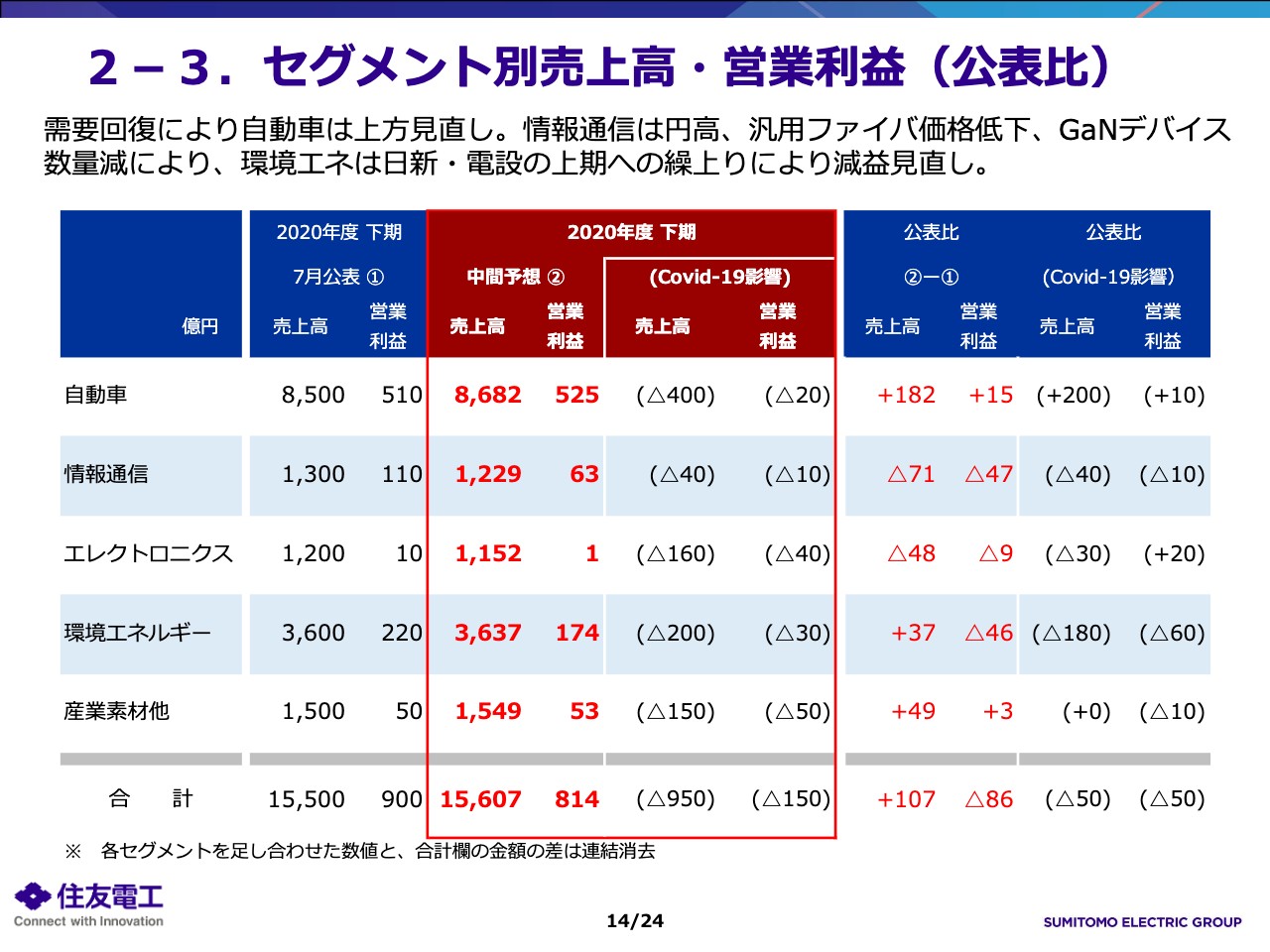

2‐3.セグメント別売上高・営業利益(公表比)

次に7月公表予想との対比ですが、主に情報通信と環境エネルギーの2つのセグメントの見直しにより、全体で86億円の下方見直しとなりました。

情報通信は、新型コロナウイルスの影響により、海底ファイバや光配線機器が次年度へずれることに加えて、円高影響、汎用光ファイバの価格下落、基地局用GaNデバイスの数量減が重なり、47億円の減益見直しとしました。

環境エネルギーは、日新電機の受変電設備の売上が下期から上期へ繰り上がったことや住友電設でのコストのズレにより、下期は46億円の減益見直しです。

一方、需要回復が見込まれる自動車セグメントは15億円の増益見直しとしております。

2‐4.20年度下期の取組み方針

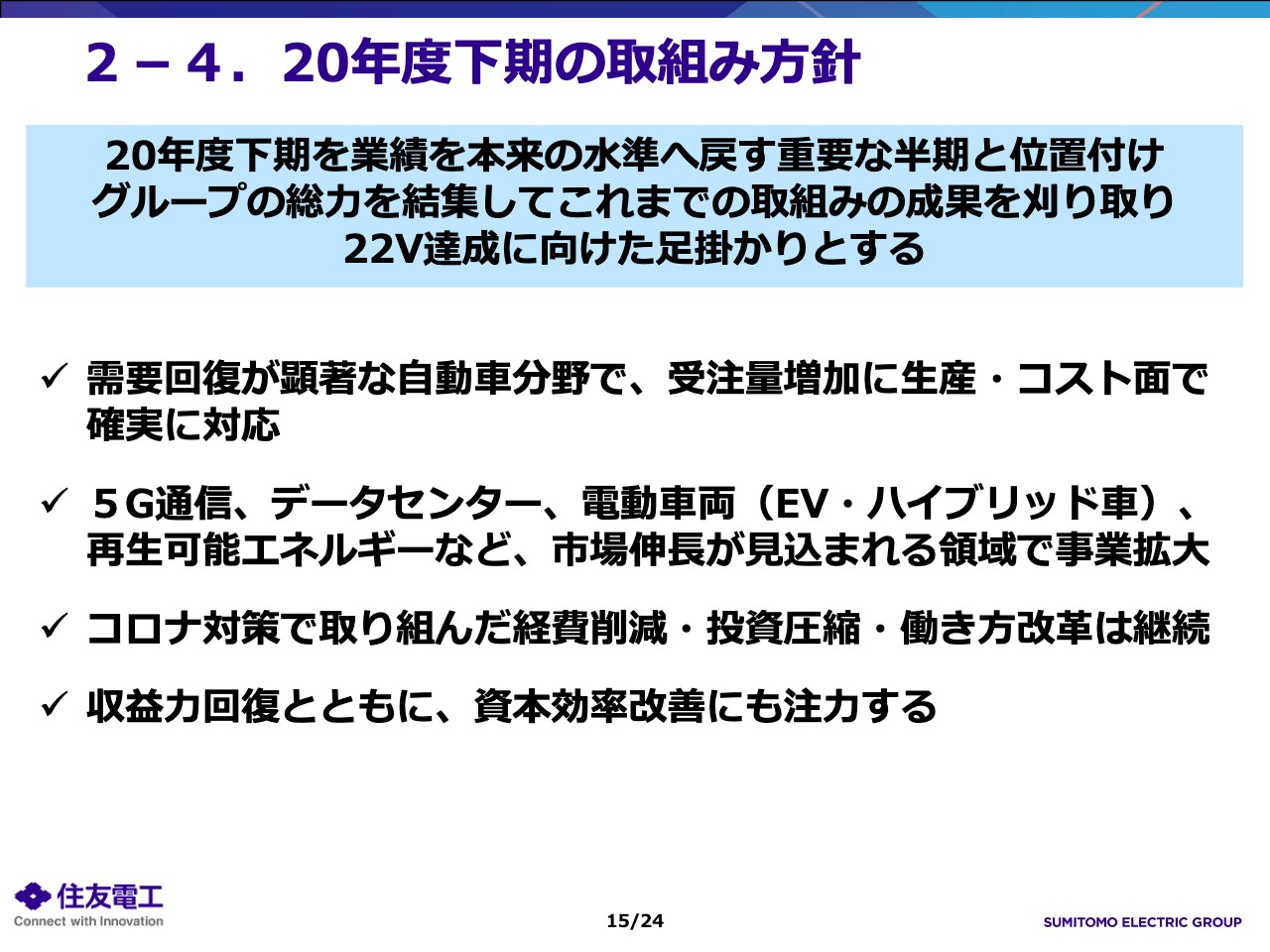

セグメントごとに業績見通しをご説明いたしましたが、これらを総括した下期の取り組み方針についてご説明いたします。

全社方針として、2020年度下期を業績を本来の水準へ戻す重要な半期と位置づけ、これまで取り組んできた各種項目の成果を刈り取り、「22VISION」達成に向けた足がかりとしてまいります。具体的には、スライドに記載の4つの項目に注力いたします。

まず、需要回復が顕著な自動車分野で、受注量の増加に生産面・コスト面で確実に対応してまいります。次に、5G通信、データセンター、電動車両、再生可能エネルギーなど、市場伸長が見込まれる領域での一層の事業拡大に取り組みます。

また、新型コロナ対策として、経費削減、投資圧縮、働き方改革に取り組んでまいりましたが、手綱を緩めることなく、これらの取り組みを継続してまいります。最後に、収益力回復とともに、資本効率改善に向けてバランスシートの改善にも注力してまいります。

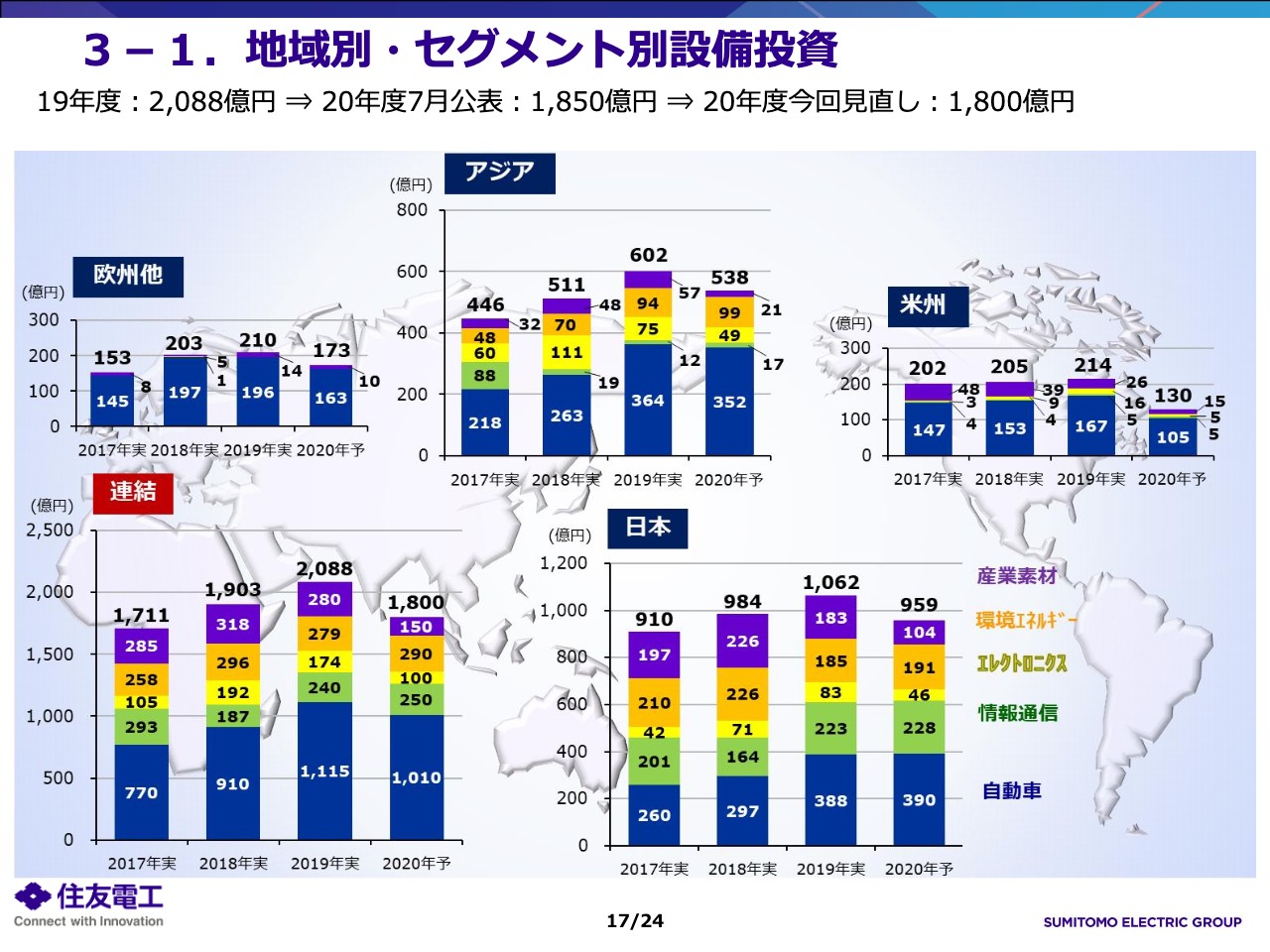

3‐1.地域別・セグメント別設備投資

次に、設備投資、研究開発、および配当予想についてご説明いたします。

2020年度通期の設備投資額は、一部の案件で圧縮や実施繰り延べを検討し、7月公表から50億円削減の1,800億円を計画しております。2019年度実績の2,088億円からは約300億円の減少です。

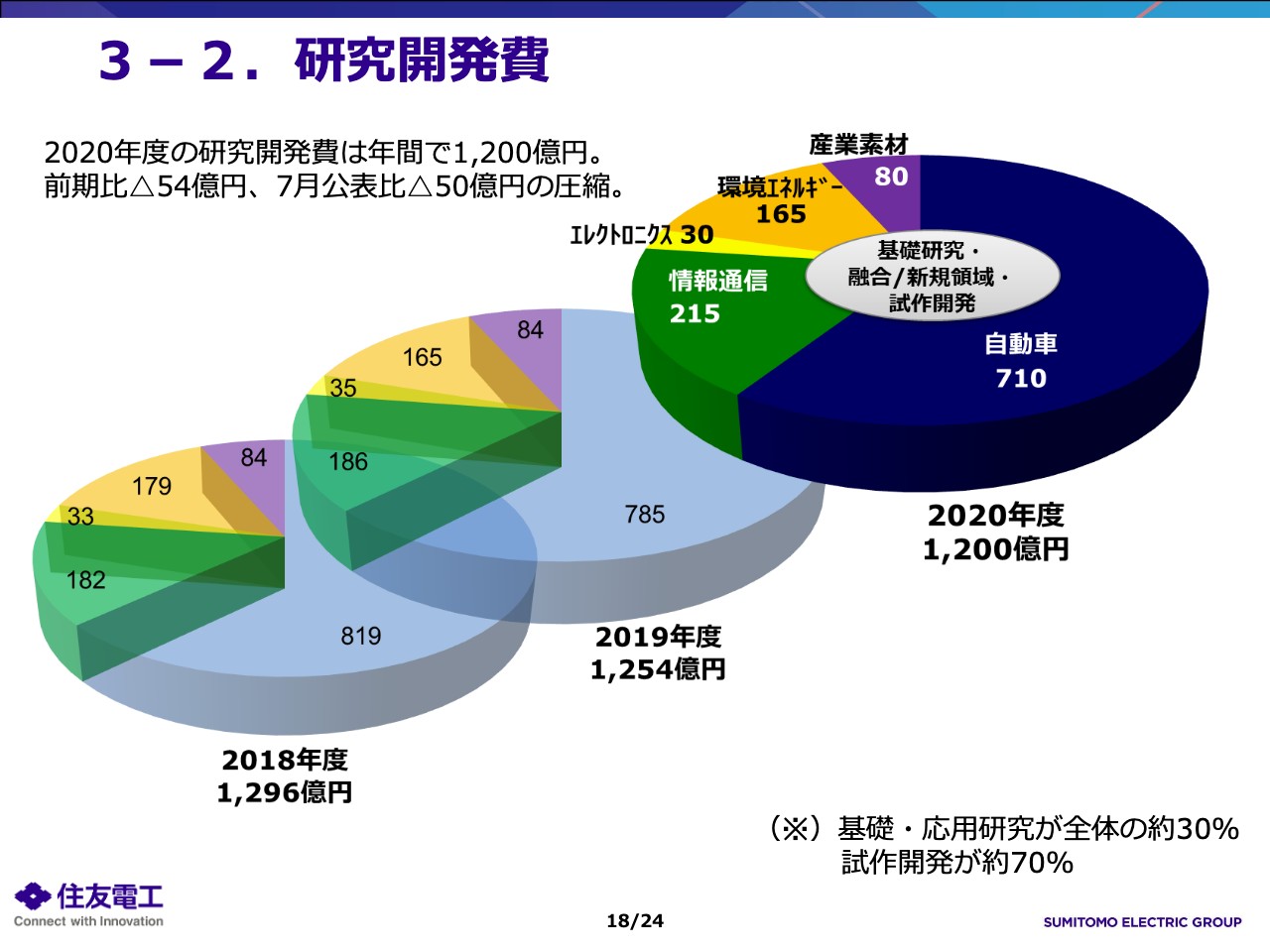

3‐2.研究開発費

研究開発費については、2020年度は1,200億円を計画しております。7月公表からは50億円の圧縮を図り、2019年度実績からは54億円の減少です。

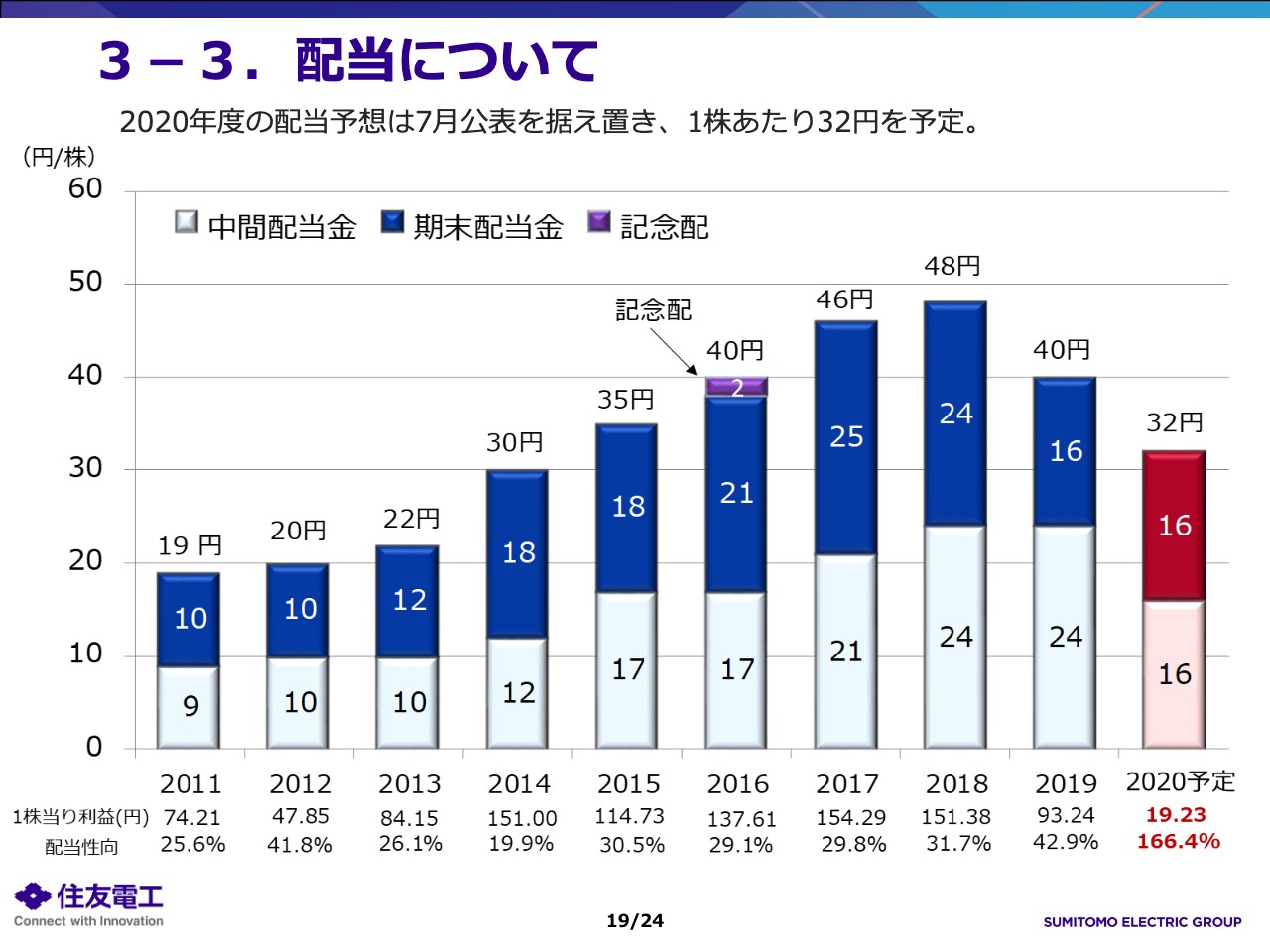

3‐3.配当について

配当についてご説明いたします。当期の業績につきましては、上期・年間とも7月の第1四半期決算発表時に公表した業績予想を上回る水準ですが、依然として年間の配当性向は100パーセントを上回っており、配当を見直す水準には至っておりませんことから、当期の配当金につきましては7月公表を据え置いて、中間配当金は1株あたり16円、年間配当金は1株あたり32円とさせていただく予定です。

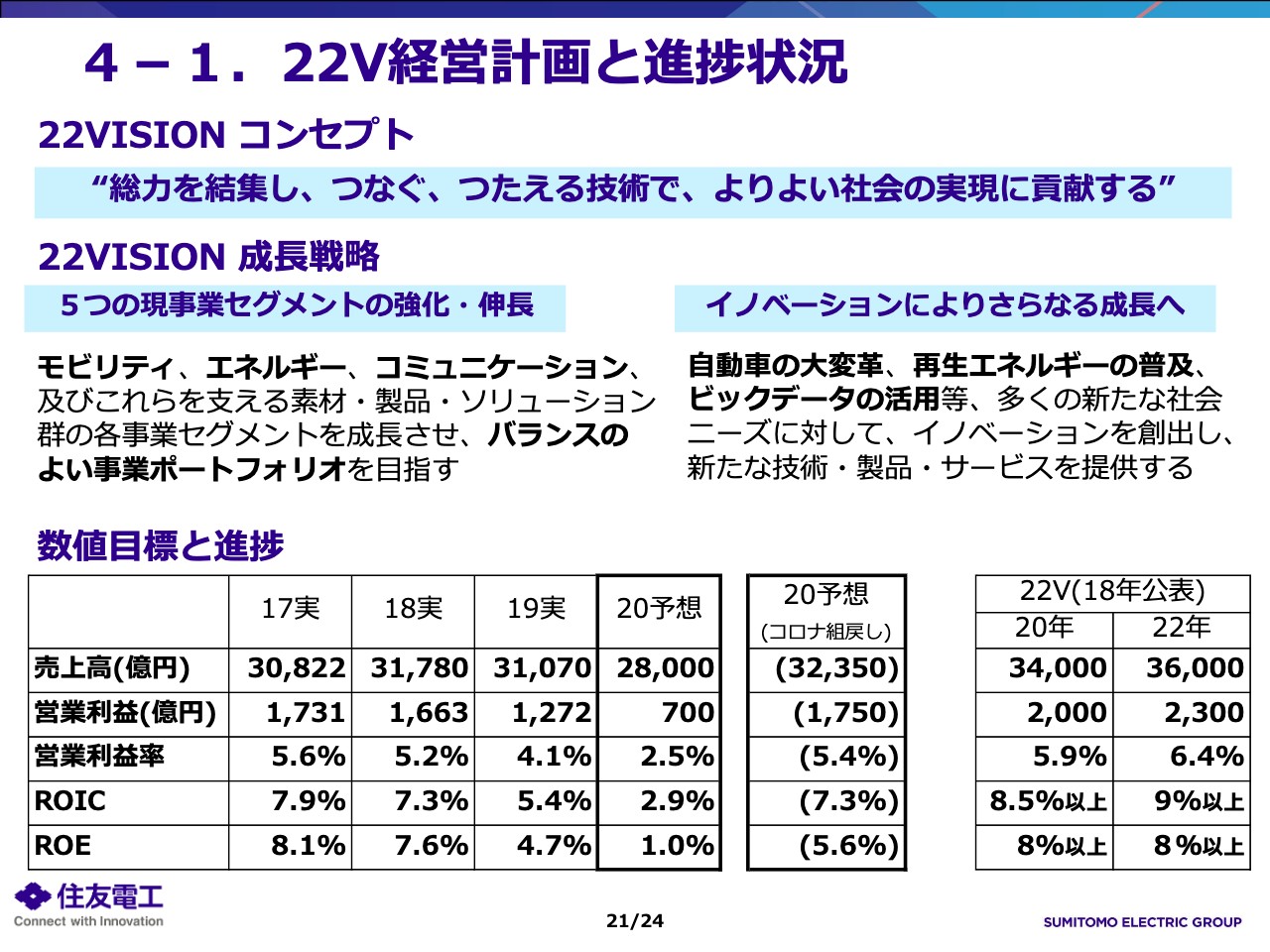

4‐1.22V経営計画と進捗状況①

次に、中期経営計画「22VISION」の進捗と取り組み状況についてご説明します。「22VISION」では、「総力を結集し、つなぐ、つたえる技術で、よりよい社会の実現に貢献する」ことをコンセプトとして掲げ、「5つの現事業セグメントの強化・伸長」と「イノベーションによりさらなる成長へ」の2つを成長戦略として取り組んでおります。

通期目標につきましては、2020年度の業績予想は新型コロナによるマイナス影響を組戻しますと、売上高は3.2兆円、営業利益は1,750億円となり、「22VISION」の中間目標として設定していた売上高3.4兆円、営業利益2,000億円にビハインドしておりますが、先ほどご説明した今下期の全体方針のもと、各セグメントでの取り組みを完遂して、まずはこの下期の業績予想を達成します。

その上で、ここに掲げる成長戦略の実行とともに足元の環境変化を確実に捉えて、2022年度の目標達成に向けて邁進してまいります。

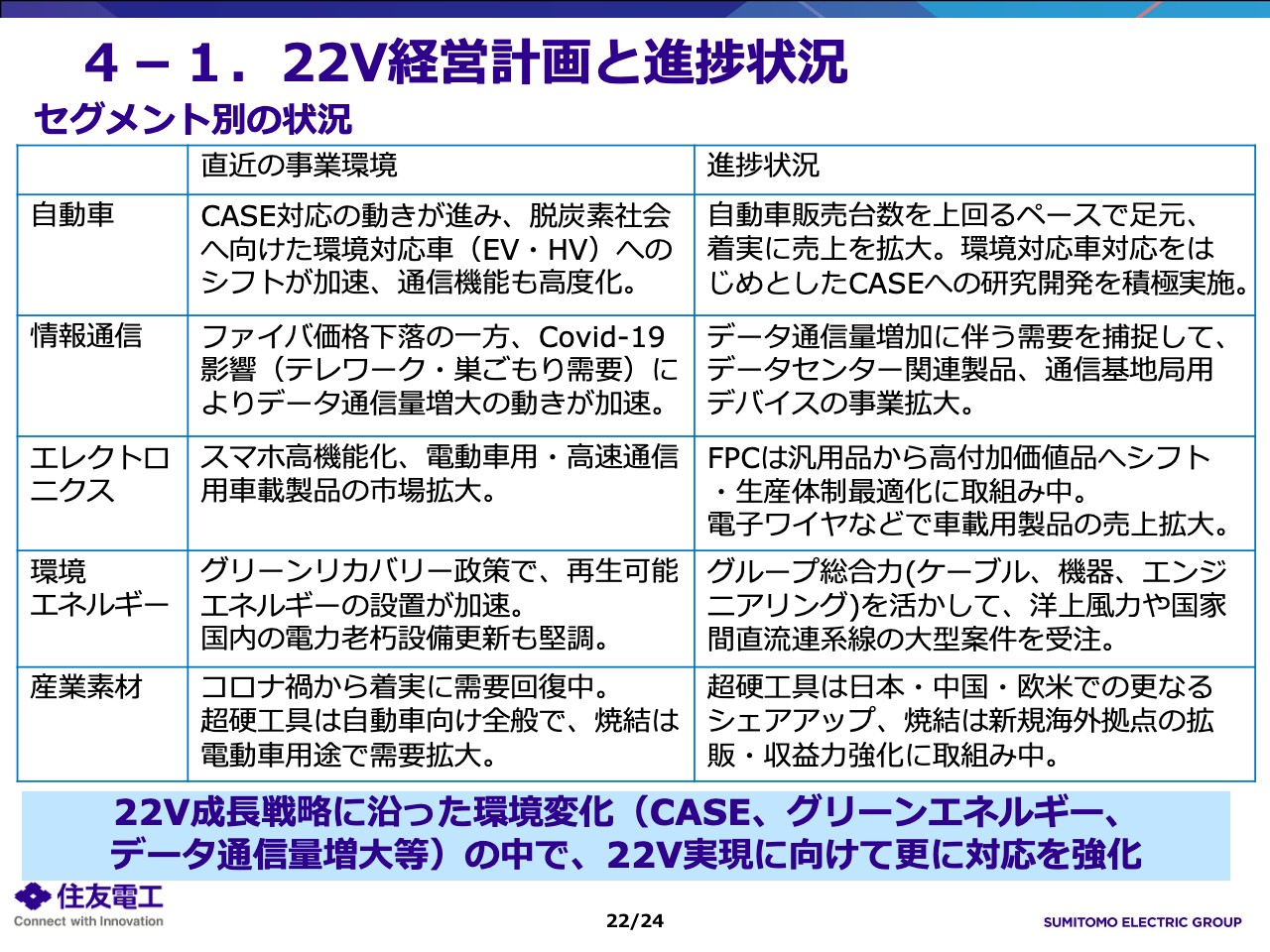

4‐1.22V経営計画と進捗状況②

セグメントごとに直近の事業環境と進捗状況をご説明いたします。

まず自動車は、CASE対応の動きが進み、脱炭素社会へ向けた電気自動車・ハイブリッド車などの環境対応車へのシフトが加速するとともに、自動車の通信機能も高度化が進んでおります。

当社は順調にシェアを伸長させて、自動車販売台数を上回るペースで売上を拡大しており、また、環境対応車対応をはじめとしたCASE関連の開発や新製品の上市を進めております。

情報通信につきましては、汎用ファイバの価格下落がございますが、新型コロナによるテレワークや巣ごもり需要によりデータ通信量増加の動きが加速しており、光ケーブルやコネクタ、光デバイスなどのデータセンター関連製品や中心基地局用デバイスの事業拡大に取り組んでおります。

エレクトロニクスにつきましては、スマートフォンの高機能化や電動車用・高速通信用車載製品の市場が拡大しておりますが、FPCは当社が得意とする高付加価値品へシフトするとともに、生産体制の最適化を進めております。また、車載電池用タブリードや車載高速通信用製品の売上も順調に伸ばしております。

環境エネルギーにつきましては、各国のグリーンリカバリー政策で再生可能エネルギーの採用が一段と加速しており、また、国内電力会社の老朽設備更新も着実に進んでおります。当社は、ケーブル・機器・エンジニアリングのすべてをグループ内に有しており、総合力を生かして洋上風力や国家間直流連系線の大型案件の受注に取り組んでおります。

産業素材につきましては、コロナ禍から着実に需要が回復しており、超硬工具は自動車向け全般で、焼結製品は特に電動車用途で需要が拡大しております。超硬工具では日本・中国・欧米でのさらなるシェアアップに、焼結では新規海外拠点の拡販と収益力強化に取り組んでおります。

以上、ご説明しました事業環境の変化は、基本的には「22VISION」の成長戦略に合致した内容であり、今後も「22VISION」の実現に向けてさらに対応を強化してまいります。

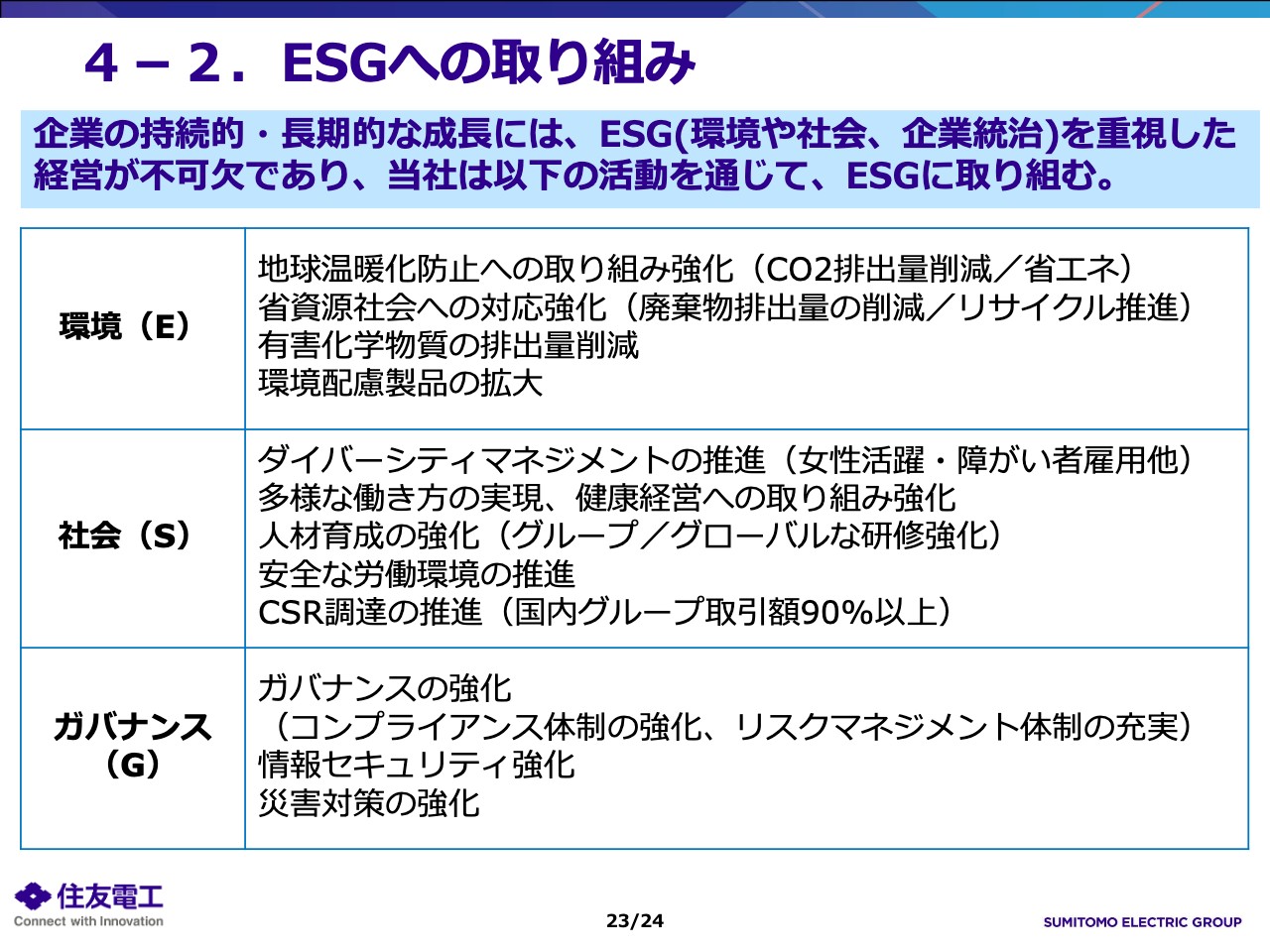

4‐2.ESGへの取り組み

次に、ESGへの取り組みでございます。企業としてESGへの取り組みがますます重要となっており、当社グループといたしましても、環境・社会・ガバナンスそれぞれの分野における記載のような取り組みを強化してまいります。

とりわけ環境につきましては、世界的に地球温暖化防止への取り組みの要請が強まっており、当社としても一層注力してまいる所存です。

4‐2.環境への取り組み

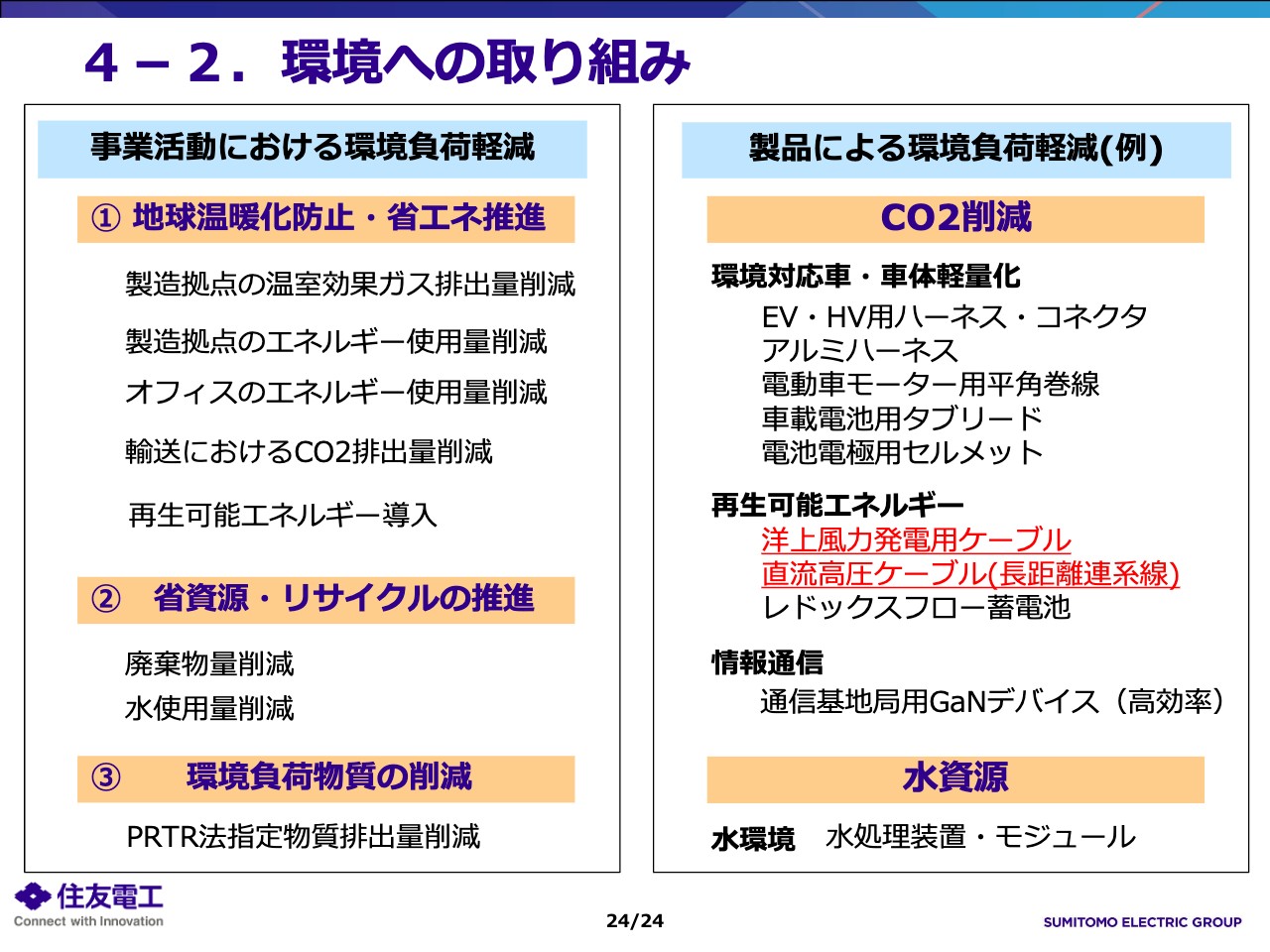

具体的な内容についてご説明いたします。環境につきましては、社内の事業活動における環境負荷軽減対策と、当社製品が世の中で環境負荷軽減に貢献する取り組みの2つに大別されます。

1つ目の事業活動における環境負荷軽減につきましては、①地球温暖化防止・省エネの推進、②省資源・リサイクルの推進、③環境負荷物質の削減の各カテゴリーにおいて、記載の内容に取り組んでおります。

次に、当社製品による環境負荷軽減への貢献でございます。ここではほんの一例をお示ししておりますが、自動車関連では環境対応車や車体軽量化に対応する製品群を多数提供しております。

近年注目が高まっている再生可能エネルギー関連では洋上風力発電や直流高圧ケーブル、また情報通信関連でも省電力で高効率な基地局用デバイスなど、お客さまでの電力使用量削減に貢献しております。

CO2削減以外では、水環境保全に貢献する水処理装置・モジュールの事業を展開しております。今後も環境改善を企業の重要な使命として捉え、これらの取り組みを強化してまいります。

私からの説明は以上でございます。

新着ログ

「非鉄金属」のログ