日東紡績、2Qは減収減益 スペシャルガラス・クロス販売は好調も体外診断薬や汎用品の売上減が響く

2021年3月期 第2四半期決算説明会

辻裕一氏:みなさま、おはようございます。社長の辻でございます。本日は、日東紡グループの2021年3月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。

新型コロナウイルス感染防止の観点から、今回も電話会議形式をとらせていただきました。11月6日金曜日に、弊社ホームページで決算説明資料を公開しております。こちらの資料に沿って、2021年3月期第2四半期の業績についてご説明をいたします。

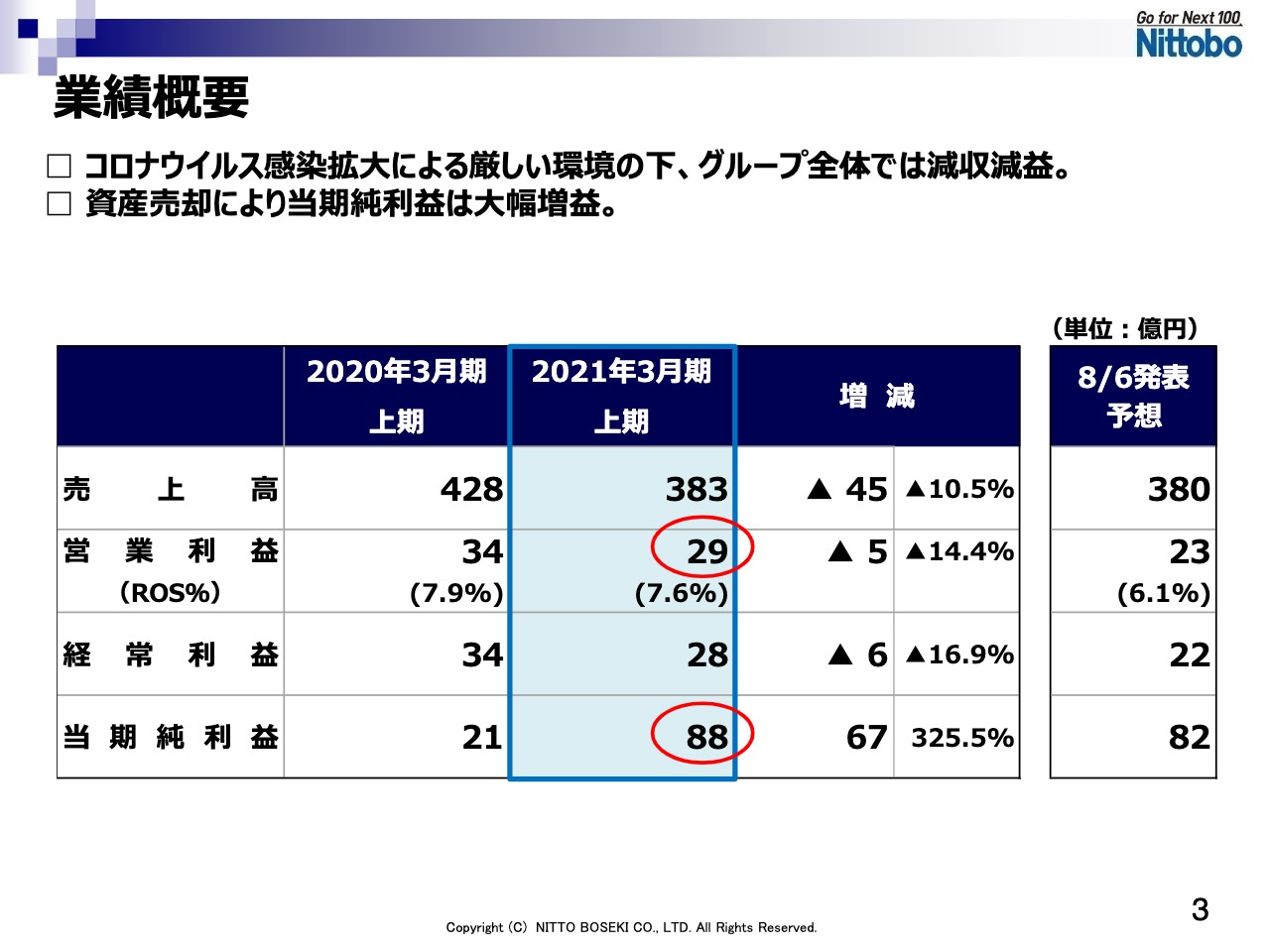

業績概要

売上高は、前年比45億円減少の383億円、営業利益は前年比5億円減少の29億円です。新型コロナウイルス感染拡大による厳しい環境のもと、グループ全体では前年同期比で減収減益となりました。

経常利益は前年比6億円減少の28億円、当社株主に帰属する当期純利益は前年比67億円増加の88億円となりました。当期純利益が大幅に増加しているのは、第1四半期に株式および遊休地を売却したことによります。

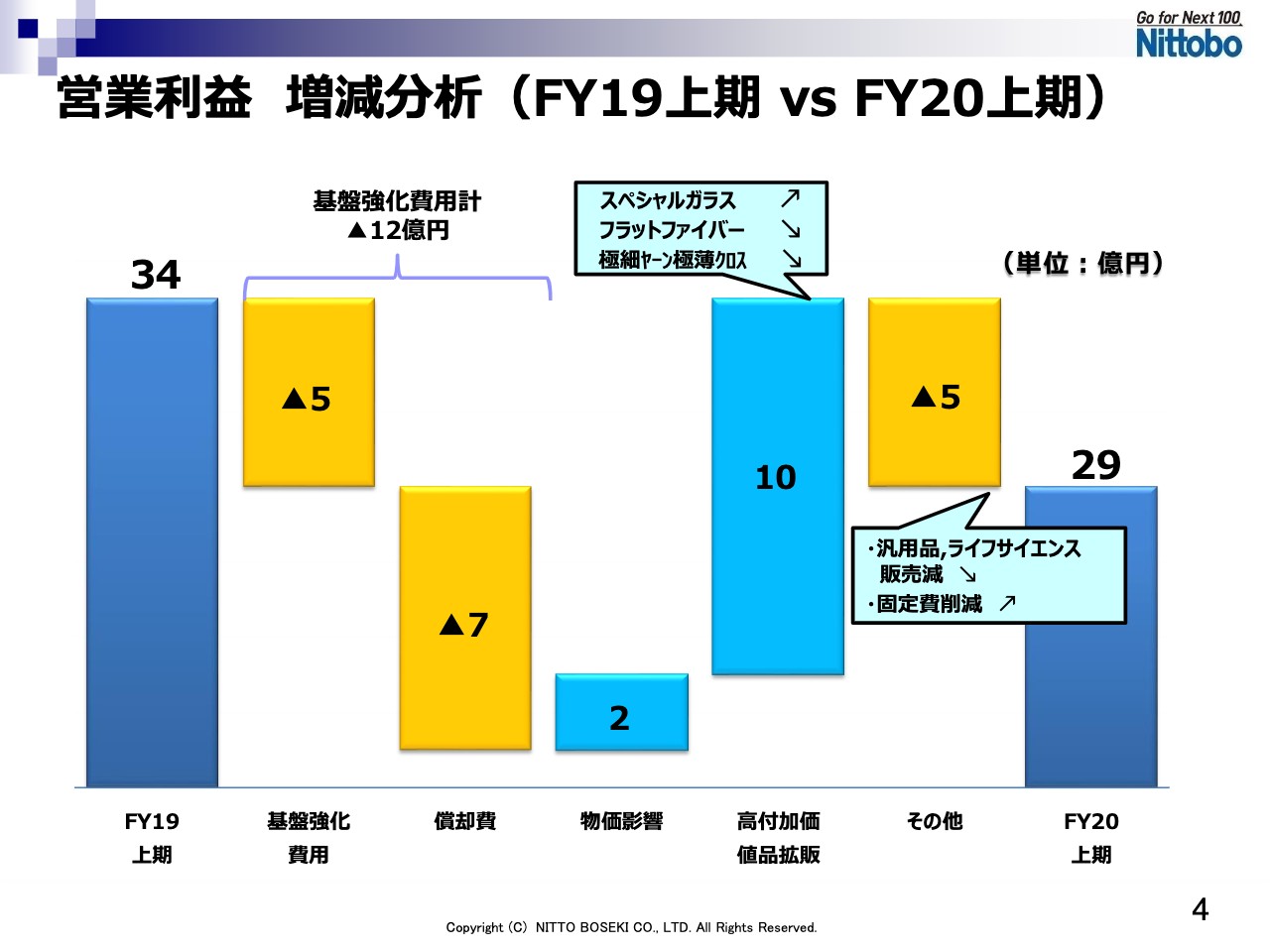

営業利益 増減分析(FY19上期 vs FY20上期)

営業利益の増減要因をご説明いたします。当社は、将来の成長に向けて基盤強化を進めており、昨年度は複数のスペシャルガラスの溶融炉を立ち上げました。そのため、減価償却費を含め基盤強化費用が12億円増加しています。

高付加価値品について、本年7月に発生した福島第2工場の火災によるマイナス影響がありましたが、上半期トータルでは、新溶融炉増設に伴うスペシャルガラス販売が約30パーセント増加いたしました。

新型コロナウイルス感染拡大の影響から、スペシャルガラス以外のグラスファイバー製品、体外診断薬、その他汎用品の販売が減少しました。コスト削減にも注力しましたが、営業利益は前年同期比5億円減少の29億円となりました。

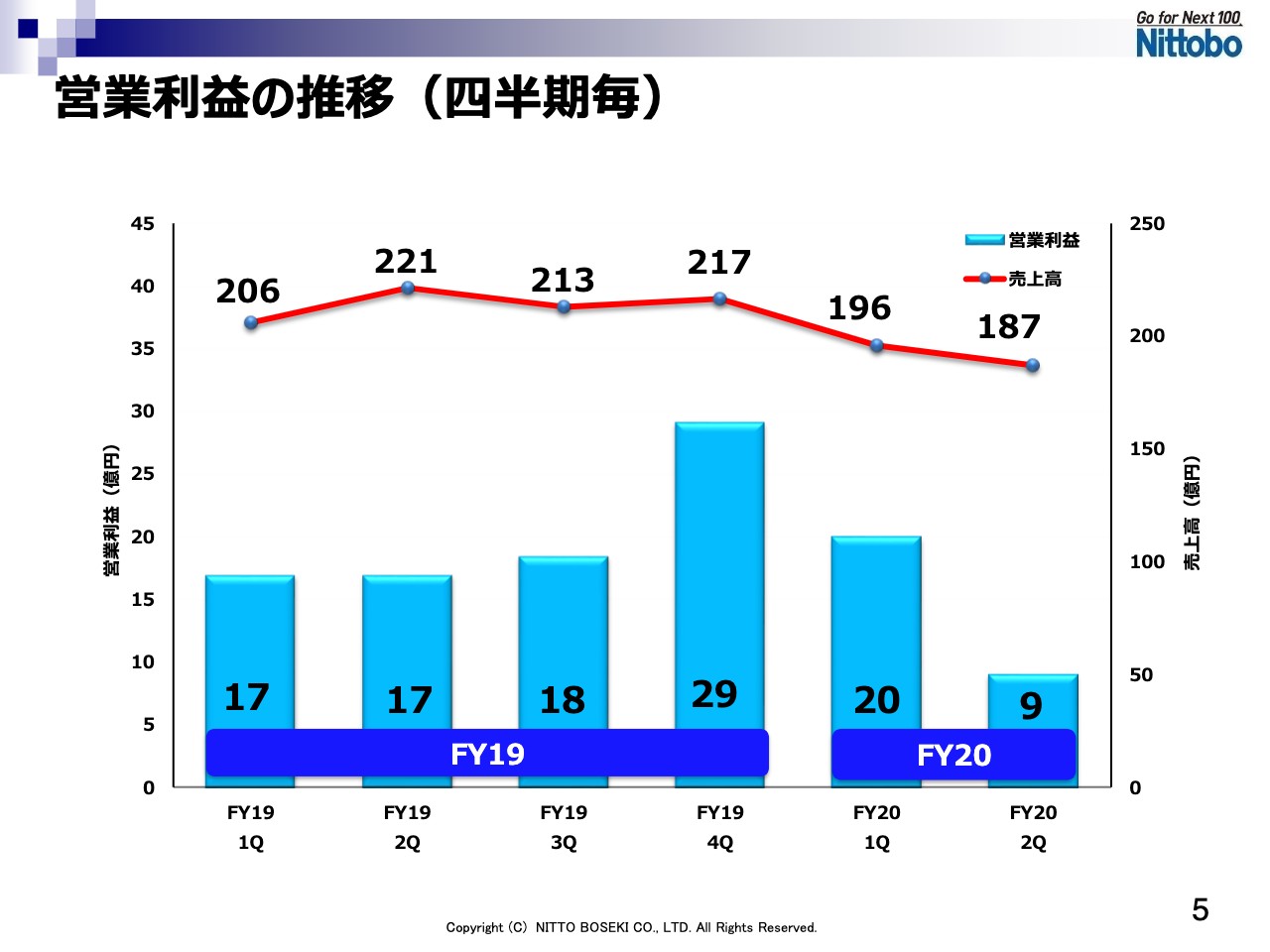

営業利益の推移(四半期毎)

四半期ごとの営業利益の推移について、ご説明いたします。前年度の第4四半期はスペシャルガラスの新溶融炉が本格稼働したため、営業利益が29億円と大きく伸長いたしました。

今年度の期初より新溶融炉はフル稼働を続け、第1四半期は前年第4四半期を上回るスペシャルガラスの売上を計上しましたが、新型コロナウイルス感染拡大の影響による体外診断薬やその他汎用品の売上が減少し、第1四半期の利益を大きく押し下げました。第2四半期は火災によるスペシャルガラスの生産・販売減などにより、第1四半期に対し大きく減益となりました。

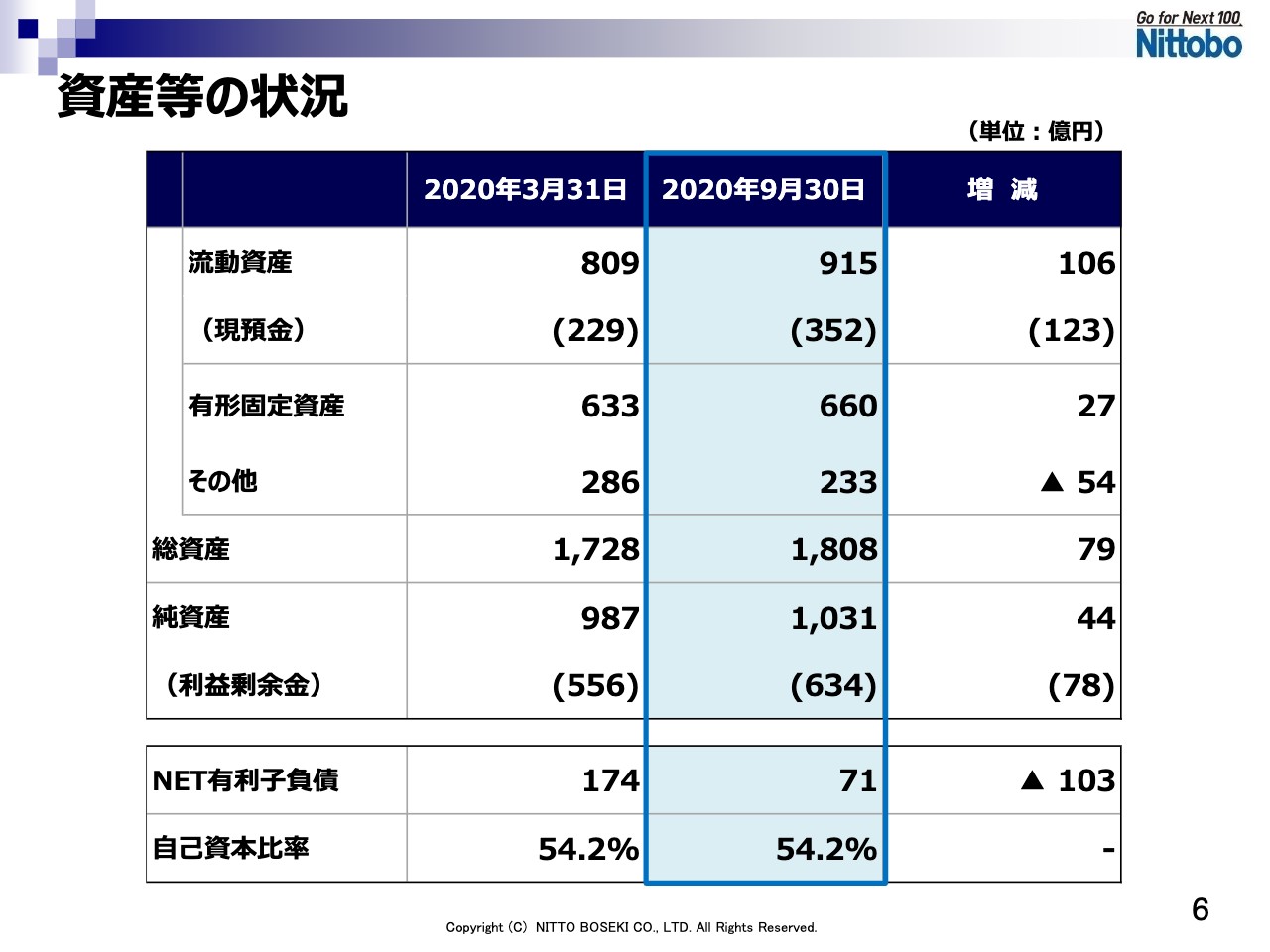

資産等の状況

資産等の状況についてご説明いたします。総資産は前年度末比79億円増の1,808億円となりました。主な増加要因は、資産売却による現預金の増加です。現預金は、今後の成長投資の継続に活用してまいります。

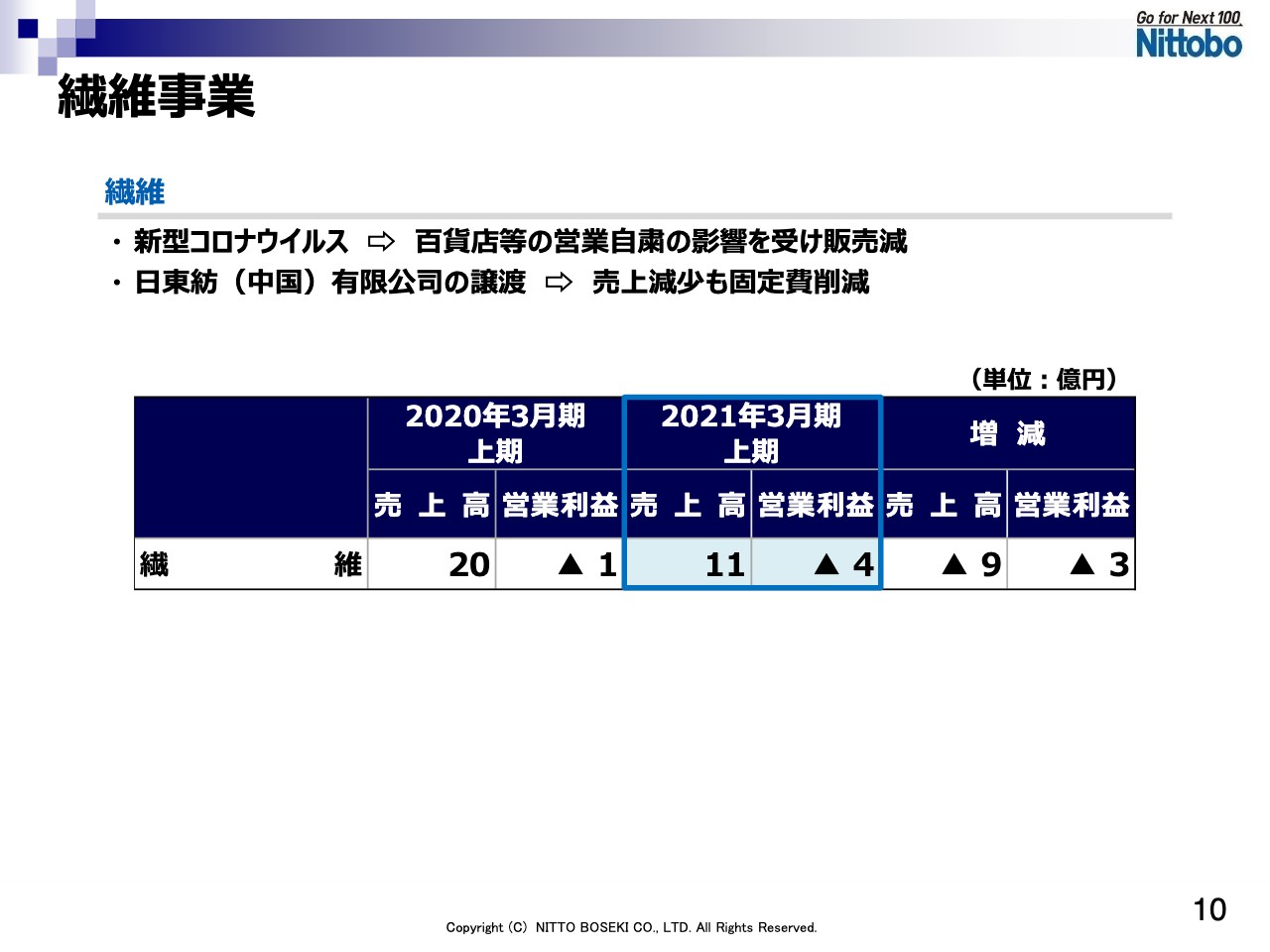

繊維事業

セグメント別の業績について、順にご説明をいたします。繊維事業は、赤字が継続していました中国の芯地製造子会社を、昨年5月に現地企業に譲渡しております。

昨年度の第1四半期はこちらの子会社の業績が含まれておりますので、今年度は、子会社譲渡による売上の減少がありましたが、損益面では固定費の削減などによりプラス効果がありました。

一方で、第1四半期は新型コロナウイルスの影響による百貨店等の営業自粛があり、緊急事態宣言が解除された後も、衣料品関連業界は極めて厳しい状況が続いているため、減収減益となりました。

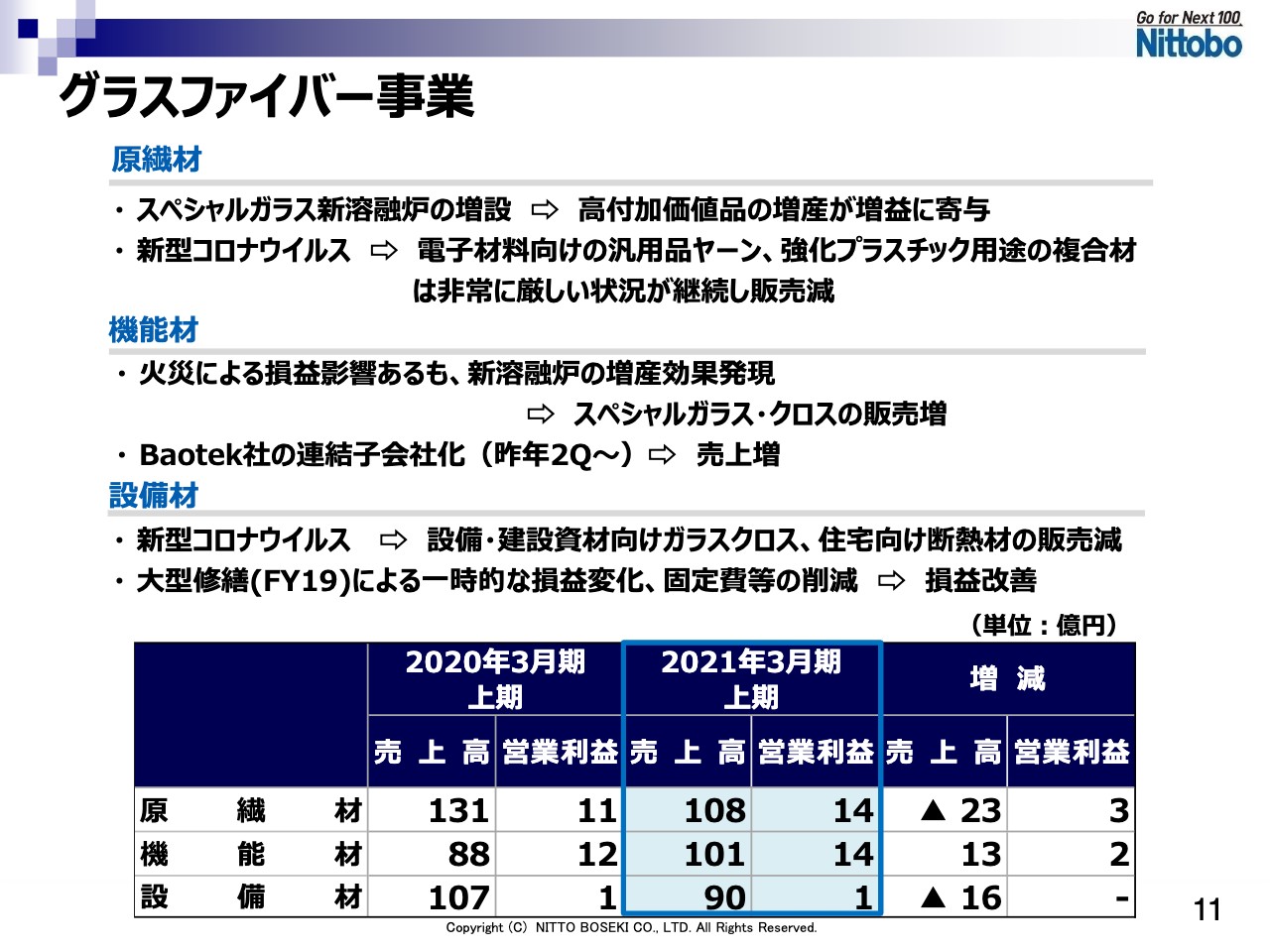

グラスファイバー事業

グラスファイバー事業についてご説明いたします。原繊材事業のうち、電子材料用途のスペシャルガラスヤーンの生産、販売が伸長し、増益に寄与しました。一方で汎用品ヤーンや強化プラスチック用途の複合材は、新型コロナウイルスの影響を受け、対前年比で非常に厳しい状況が継続しました。

電子材料用途のガラスクロスを販売する機能材事業では、本年7月に発生した工場火災の影響がありましたが、スペシャルガラス・クロスの販売が火災前の第1四半期に高水準で推移したために伸長し、前年同期比増収増益となりました。また、台湾のBaotek社を昨年度第2四半期に連結子会社としたため、売上が増加しております。

設備材事業については、設備・建設資材向けのガラスクロス、および住宅向け断熱材の販売は減少しましたが、損益面ではほぼ横ばいとなりました。

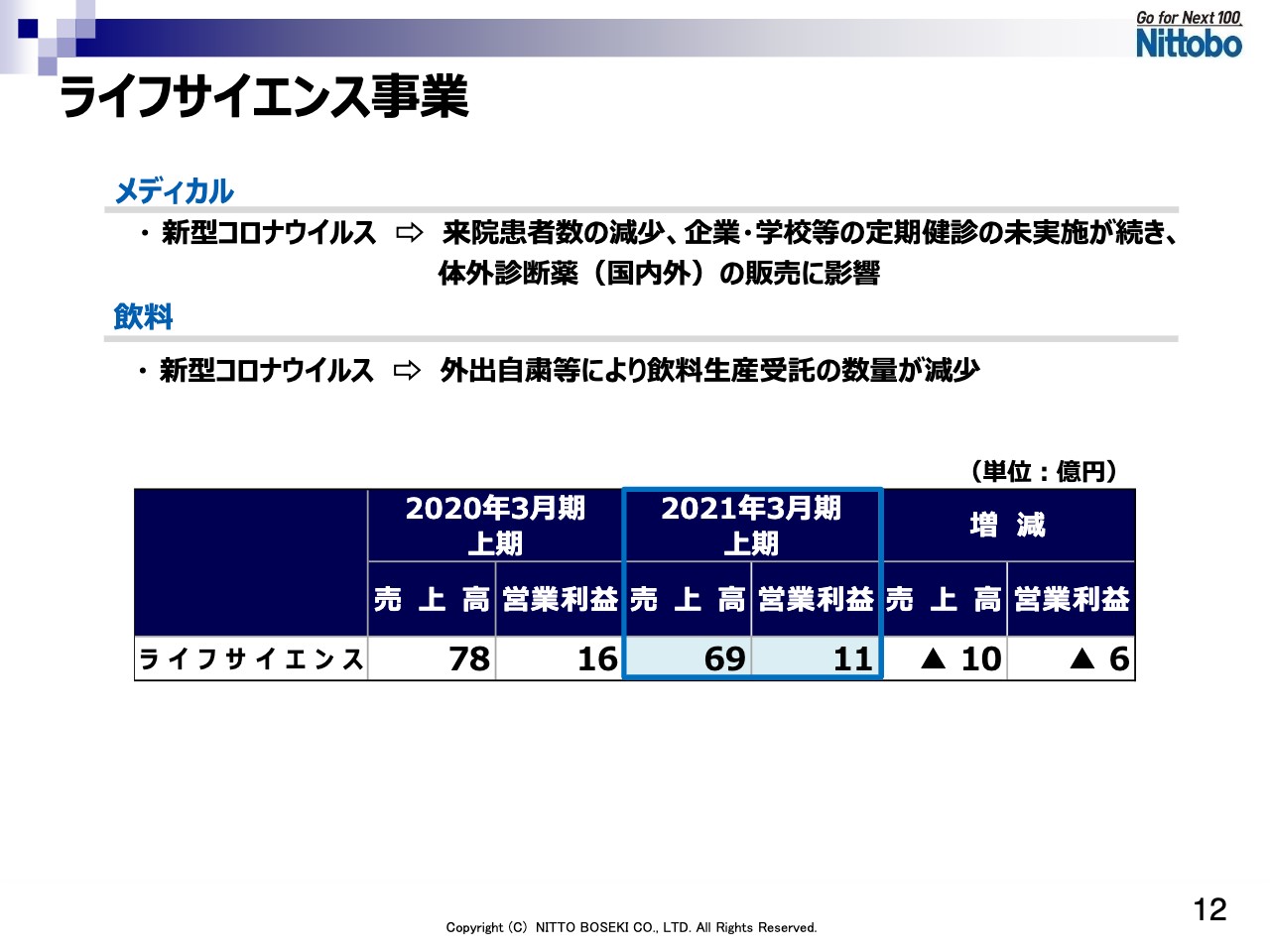

ライフサイエンス事業

ライフサイエンス事業について説明します。メディカル事業は新型コロナウイルス感染拡大の影響により、来院患者数の減少や定期健康診断、人間ドックなどの延期が継続しているため収益が悪化いたしました。

飲料事業も、外出自粛や店舗休業のため飲料生産受託の数量が大きく減少いたしました。結果、前年度の上期に比べて減収減益となっております。

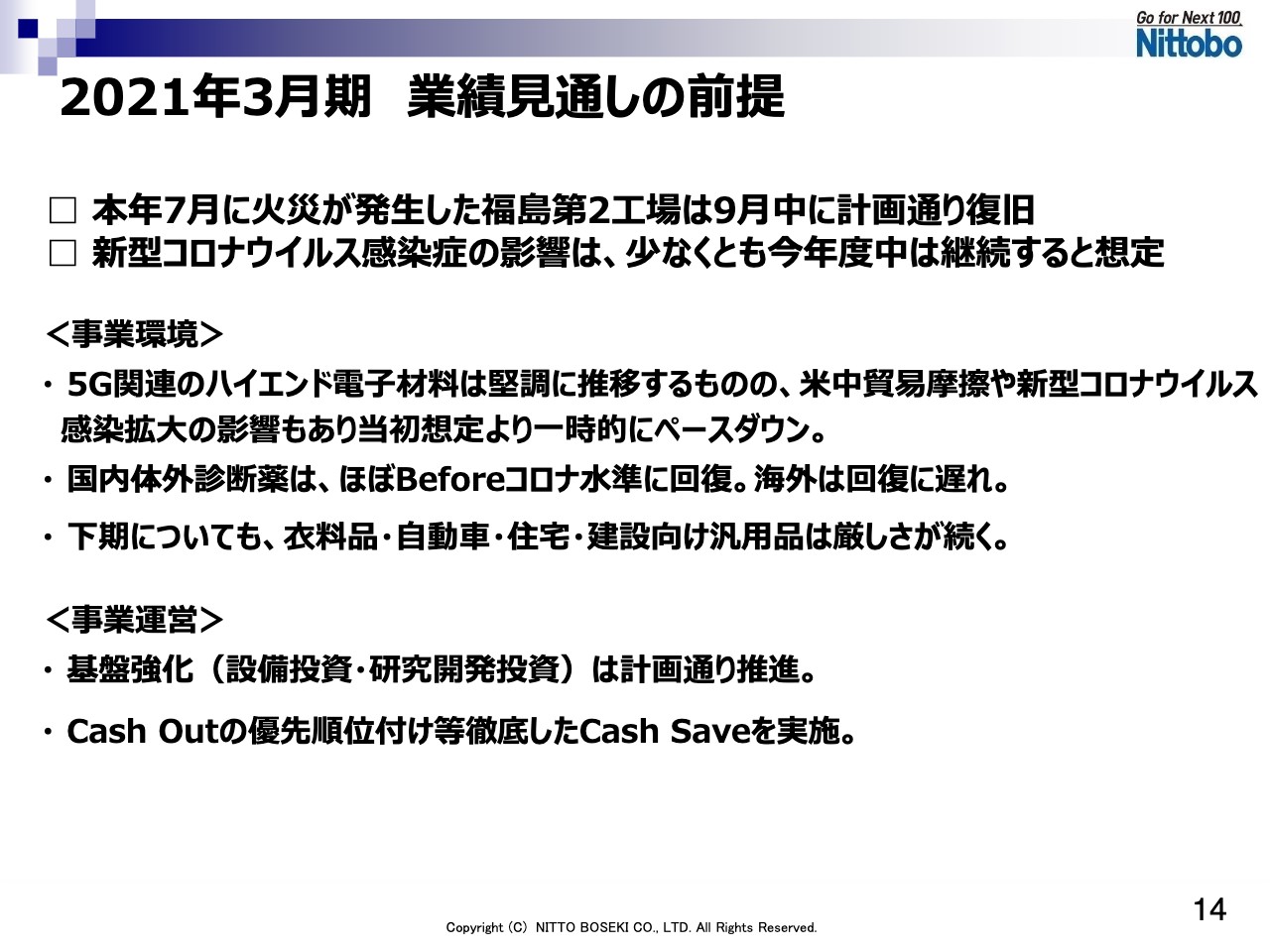

2021年3月期 業績見通しの前提

2021年3月期の通期の業績見通しについてご説明いたします。今回の下期の業績見通しの前提ですが、先ほどもお伝えしたとおり本年7月に火災が発生した福島第2工場は、9月中に計画どおり復旧し、現在、順次生産、販売を再開しています。

一方で5G関連のハイエンド材料は、基本的に堅調に推移していますが、米中貿易摩擦や新型コロナウイルス感染拡大の影響などもあり、当初想定よりは一時的にペースダウンをしています。

新型コロナウイルス感染症の影響は、少なくとも今年度中は継続すると想定して、その他の事業については8月6日の想定どおりと考えています。

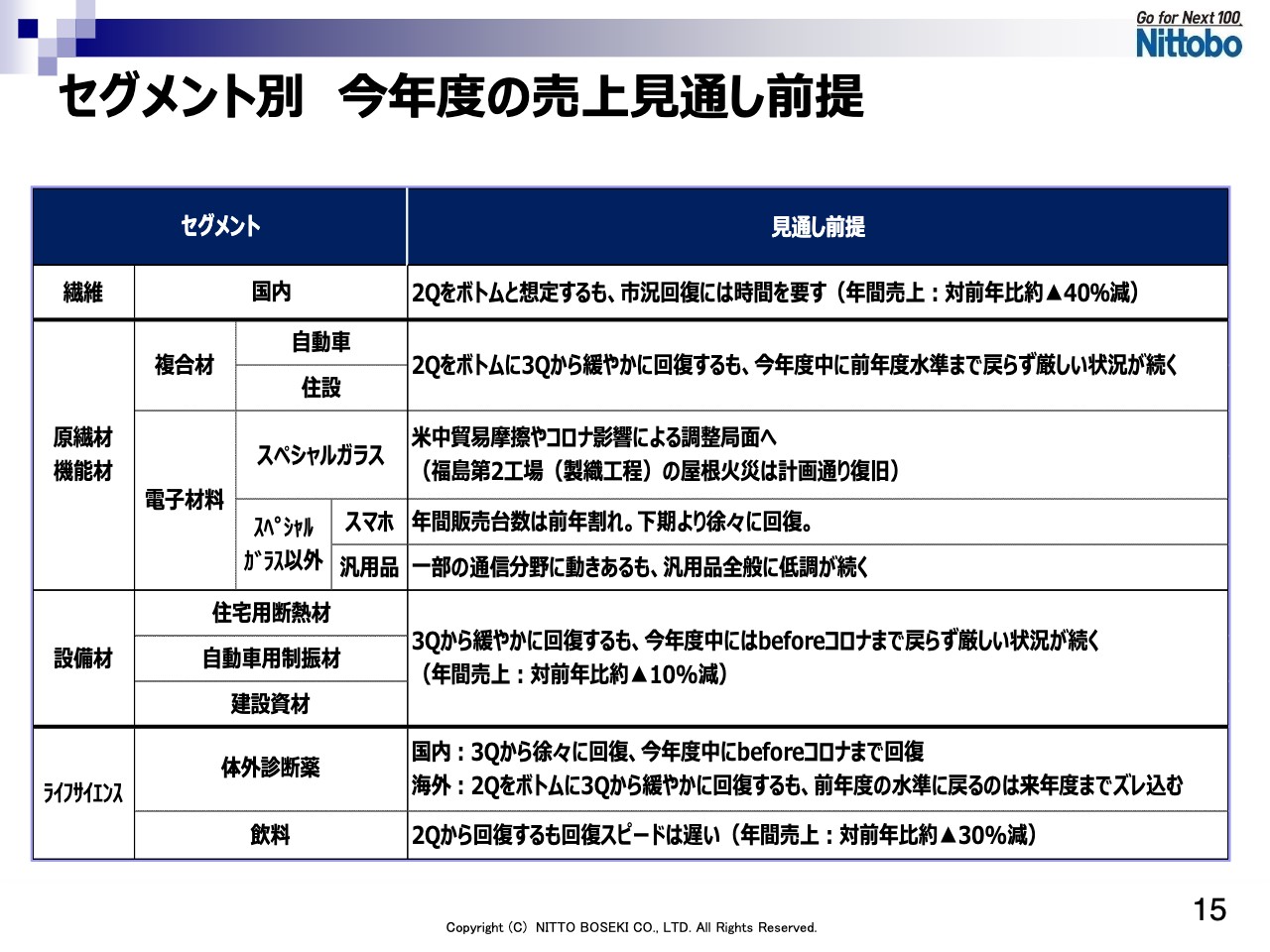

セグメント別 今年度の売上見通し前提

セグメント別にご説明をします。先ほどお伝えした部分と重複する部分もありますが、繊維については8月6日にご説明したとおり、基本的には第2四半期をボトムと想定し、推移しています。

この下期も若干の回復は見られますが、市況回復には時間を要するものと考えています。通期で見ると、年間の売上高は前年比約40パーセントの減、6割のペースで考えています。

複合材事業については、自動車向けの強化プラスチック複合材向け、住宅設備向けがありますが、第3四半期から緩やかに回復すると前提を置いています。

現実に、この足元、10月・11月は自動車向けも徐々に回復の兆しが見られている状況ですが、今年度中に前年度水準まで戻るかはあまり楽観的には見ておりません。

スペシャルガラスは先ほどお伝えしたとおり、第2工場の火災による復旧はしましたが、米中貿易摩擦、新型コロナウイルスの影響による調整局面が、下期も続くものと考えています。

スペシャルガラス以外の電子材料向けは、全般的に現在はまだまだ本格的な回復には至っておりません。ただ、スマートフォンについては5Gスマホの発売に伴い、少しずつ低誘電ガラスなども新しく採用されることもあり、期待しているところでございます。

設備材は住宅向けがメインですが、引き続き厳しい状況が続くという見方をしております。

ライフサイエンスのメインが体外診断薬事業ですが、第3四半期以降、国内は比較的順調に回復傾向にあります。ただ、アメリカにある日東紡アメリカは原料の販売を欧米向け、あるいは中国向けもあります。こちらはなかなか回復が進んでおらず、前年度の水準に戻るのは来年にずれ込むと考えています。

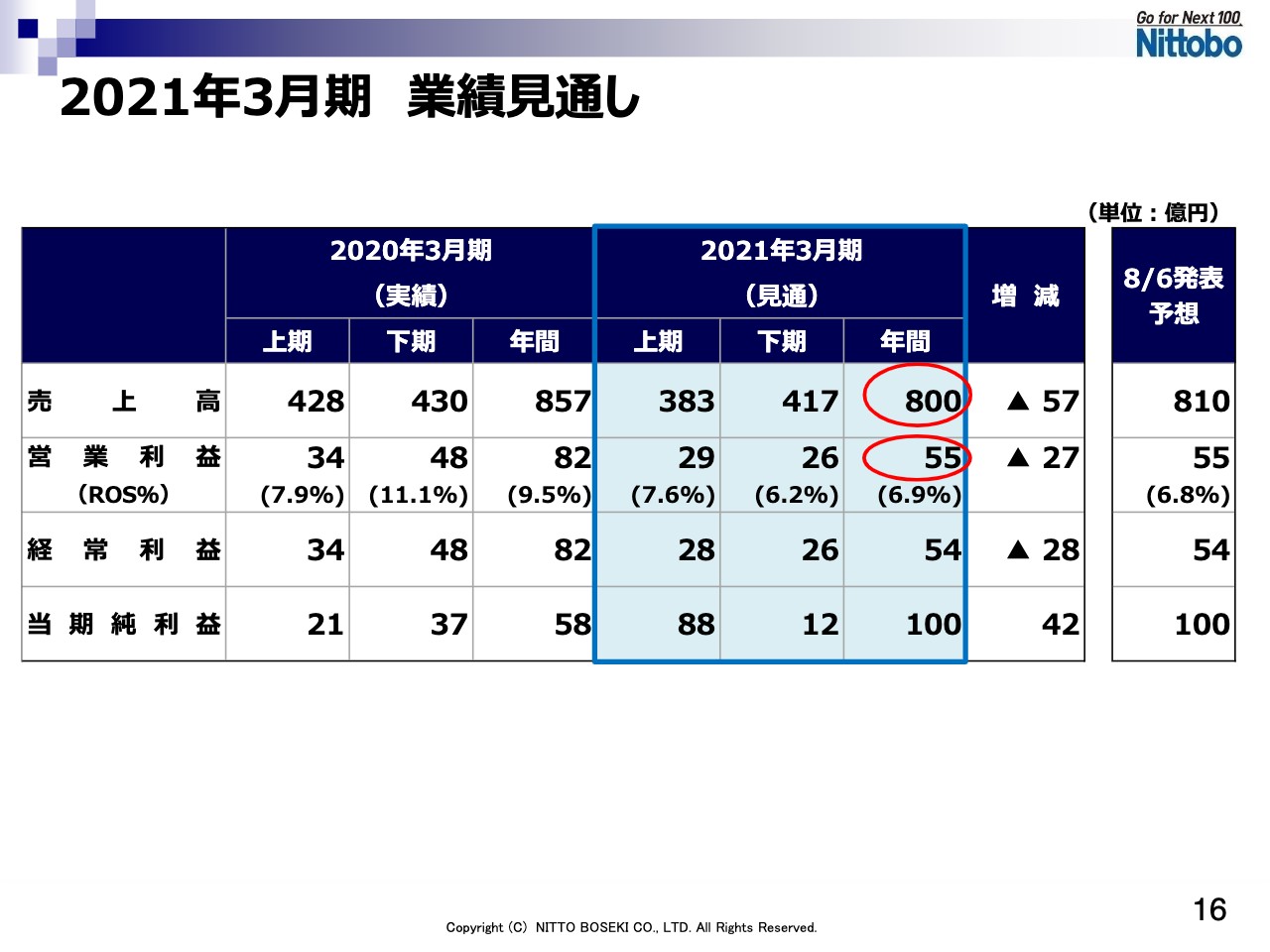

2021年3月期 業績見通し

業績見通しの総括表をご覧ください。連結売上高は、8月6日開示の見通しから10億円減少の800億円としました。連結営業利益は55億円で据え置き、同様に経常利益、当期純利益も54億円、100億円の見通しは変えていません。

上期の営業利益について、前回見通しに比べ若干上振れましたが、スペシャルガラスが下期に一部下方修正しているため、通期では前回見通しの営業利益55億円から変更していません。

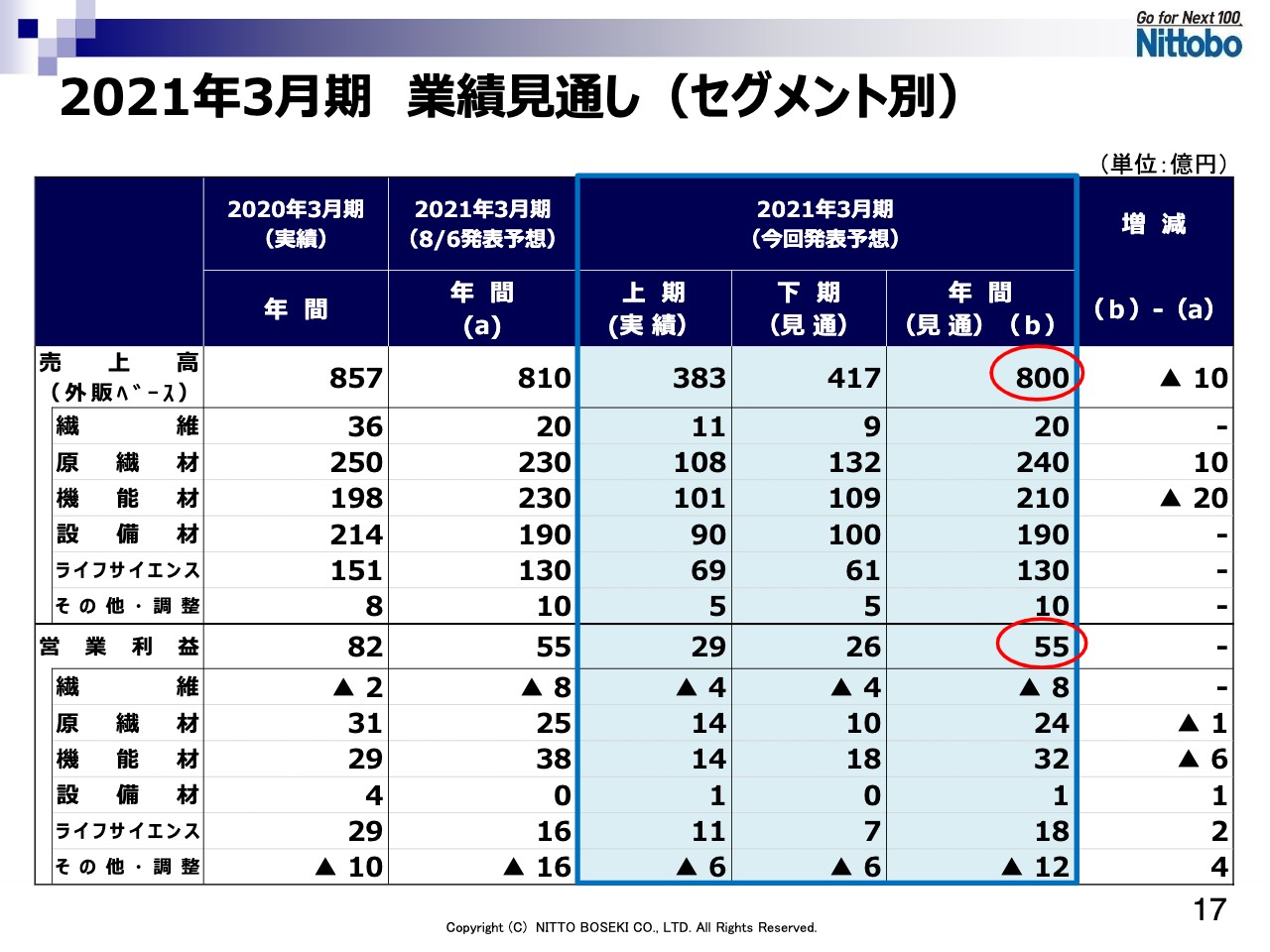

2021年3月期 業績見通し(セグメント別)

セグメント別の状況は記載のとおりで、基本的には機能材以外はステイです。

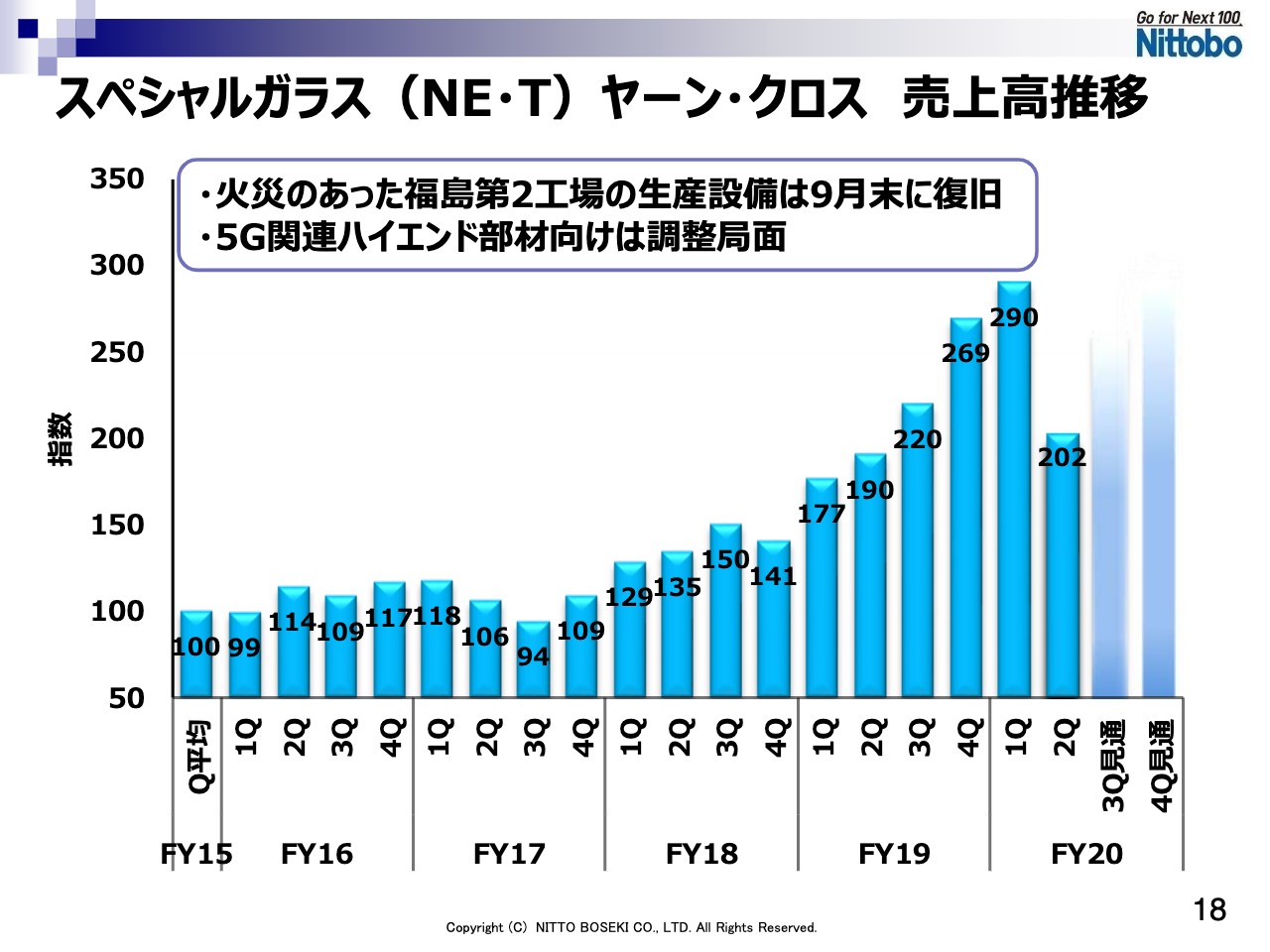

スペシャルガラス(NE・E)ヤーン・クロス 売上高推移

こちらは全体の売上の中から、スペシャルガラスのヤーン及びクロスの売上高推移を取り出し、指数で表したものです。今年度の第1四半期は期初よりフル操業を続け、極めて旺盛な需要に応えてきましたが、7月に発生した工場火災の影響により、第2四半期は販売が大きく減少しました。

第3四半期は、工場設備が火災影響前の状態に復旧しましたが、生産から販売のタイムラグ、そして、先ほどお伝えしたハイエンド部材向けが調整局面であることを勘案すると、第1四半期の水準に回復するのは第4四半期以降になると見ています。

一方で、新たに5G対応のスマートフォンのアンテナモジュールに、極薄NEガラスクロスが採用され始め、今後の需要拡大が見込まれます。

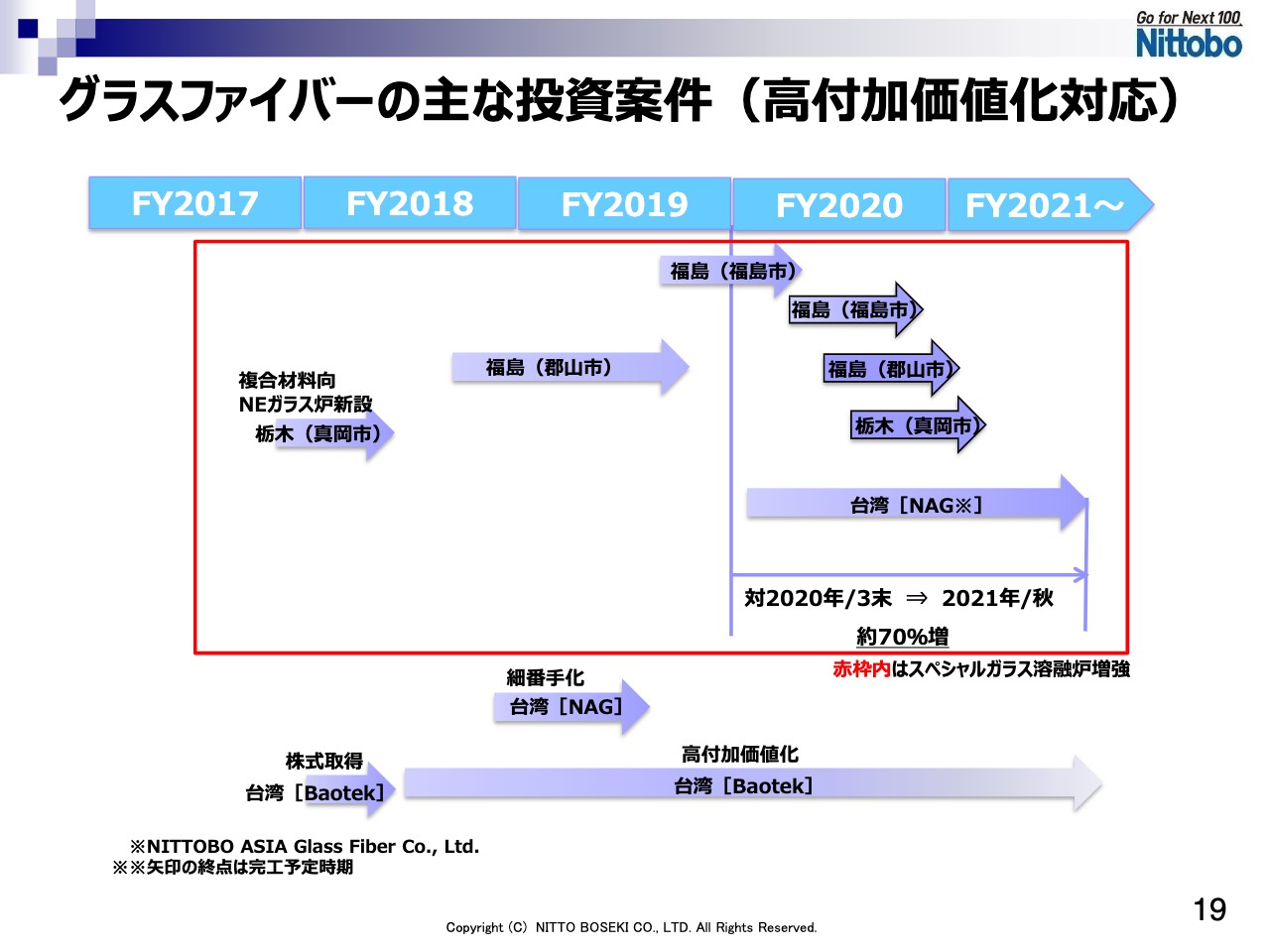

グラスファイバーの主な投資案件(高付加価値化対応)

ハイエンド電子部品について、米中貿易摩擦や新型コロナウイルスの影響もあり、8月時点よりも一時的なペースダウンを想定していますが、今後もデジタル社会のいっそうの進展が想定されます。

今後も基地局や高機能サーバーの需要は底堅いと考えており、さらなる拡大が見込まれるため、意思決定した投資は予定どおり進めていく予定です。

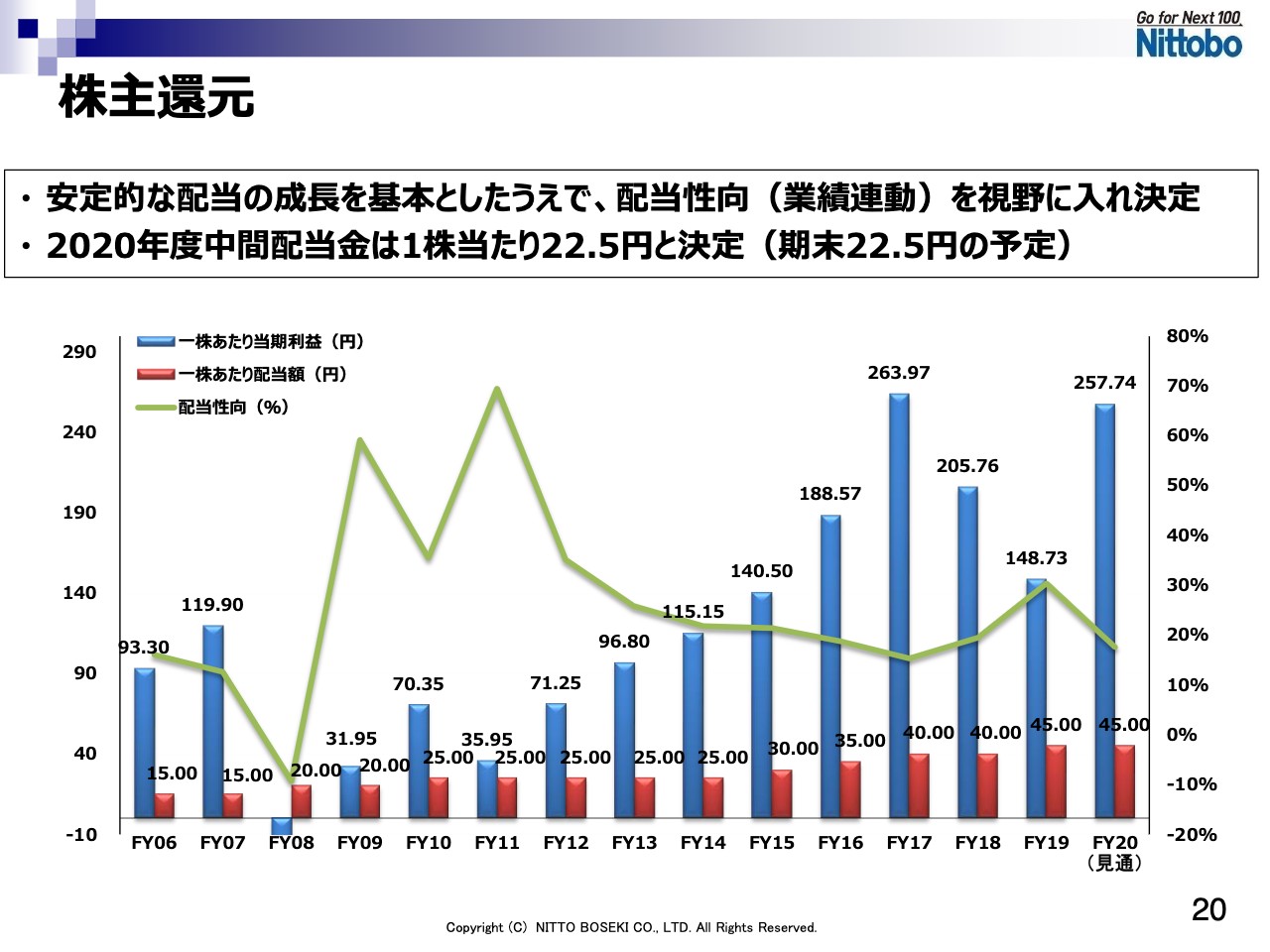

株主還元

最後に、株主還元についてご説明いたします。2020年度の中間配当金は、1株当たり22.5円と決定しました。期末配当金は22.5円、通期では45円と、昨年並みを予定しています。以上で説明を終了いたします。ご清聴ありがとうございました。

新着ログ

「ガラス・土石製品」のログ