テクノプロHD、1Qは増収増益 既存派遣技術者の契約単価の上昇により営業利益は前年比+12.2%

2021年6月期第1四半期 業績概要

萩原利仁氏(以下、萩原):テクノプロ・ホールディングス株式会社CFOの萩原です。本日はよろしくお願いします。

前回の通期決算発表以降、投資家のみなさまと数多くの対話の機会があるましたが、上半期のガイダンス…特に第2四半期の予想が保守的すぎるのではないかとのご指摘をたくさん受けました。

このガイダンスは我々の予想レンジの中程ではなく、確実に達成できるであろう下方レンジに位置し、第1四半期の実績や9月の契約更新率の結果も踏まえ、必要であれば修正を行う旨を伝えてきました。そして本日、上半期ガイダンスの上方修正を公表しています。

足元のKPIに関しては、今年9月末の稼働率は93.9パーセントにまで回復しています。9月には総稼働エンジニアの約70パーセントが更新タイミングを迎えましたが、契約更新率は当初想定の85パーセントに対し、実際は92.5パーセントとなりほぼ前年並みに着地しました。

これによって10月1日スタートの稼働人数の発射台が高まり、第2四半期の数字もある程度見えてきています。しかし「コロナ禍において技術系人材サービス産業は底を打ったのか」と問われれば、まだ楽観視はできないと考えています。残業時間の減少から売上単価は減少しており、顧客から求められる技術スキルは高まっています。

これまでのように、たとえ経験の浅い人材でもすぐ配属できるほどの需要は実感としてはまだ戻ってきていません。また今年12月の契約更新をうまく乗り切れたとしても、年明け以降は3月決算のお客さまが新年度予算の策定を開始し、その状況次第ということもあって来年3月の契約更新はまだ予断を許せません。

ちなみに契約全体に対する更新母数の割合ですが、12月は55パーセントである一方、3月は全体の80パーセントにもなりますので、3月の契約更新はとても重要になります。とはいえ技術領域によっては少し明るい兆しも見えつつあります。

これから第1四半期決算の概要と主要KPI、今後の見通しと方針等についてご説明します。

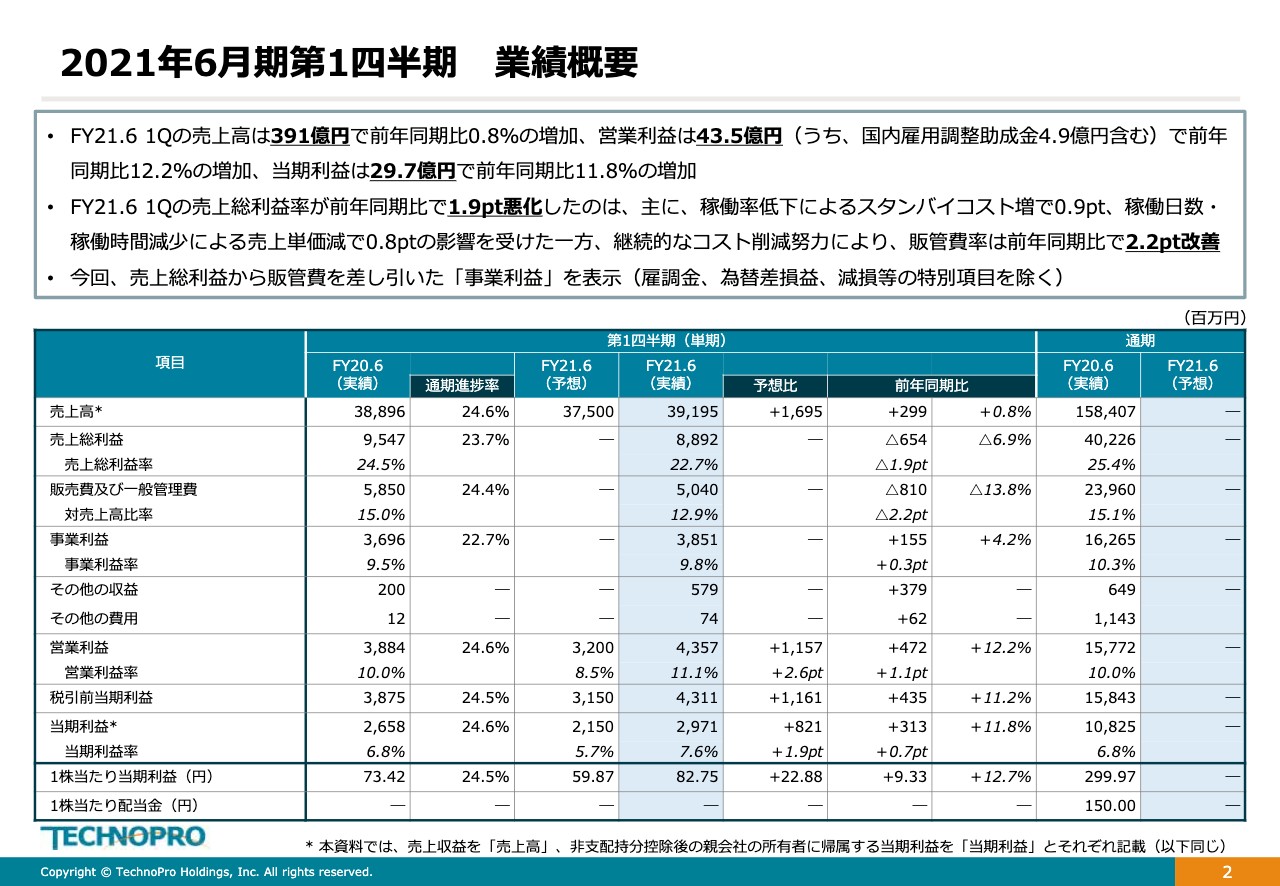

第1四半期の売上高は391億円で前年比ほぼ横ばい、営業利益は43億円で前年比12.2パーセントの増加、当期利益は29億円で前年比11.8パーセントの増加となりました。今回よりGPから販管費を差し引いた事業利益を表示しています。

これはIFRS(国際会計基準)において為替差損益や減損等の特別項目を計上する、その他の収益やその他の費用による影響を排除する目的です。こうした事業本来の利益水準を自ら計算しておられる方も多いと思いますが、今期は新型コロナウイルス特例の雇用調整助成金収入が加わります。

第1四半期では約5億円をその他の収益として計上しましたが、今のところ第2四半期でも同じぐらいの額を見込んでおり、営業利益はその分増加します。この事業利益ベースの前年比伸び率は4.2パーセントにとどまっており、主に稼働率低下に伴うスタンバイコストの増加、残業時間抑制による売上単価の減少によってGPマージンは前年比1.9ポイント悪化しました。

一方で販管費は前年比で約8億円の減少、対売上比率では12.9パーセントとなり前年比で2.2ポイント改善しています。金額的に大きく減ったのは、主に採用広告費と旅費交通費になります。

前者は先行投資的なコストであり、本格的な採用再開とともに元の水準に戻っていきますが、そうした状況下では高稼働率を維持しGPマージンも回復基調にあるはずですので、十分吸収可能なコストと考えています。後者の旅費交通費などについてはアフターコロナにおいてもコスト削減を継続できるものであり、OPマージンを意識しながら引き続きコストコントロールに注力してまいります。

四半期推移

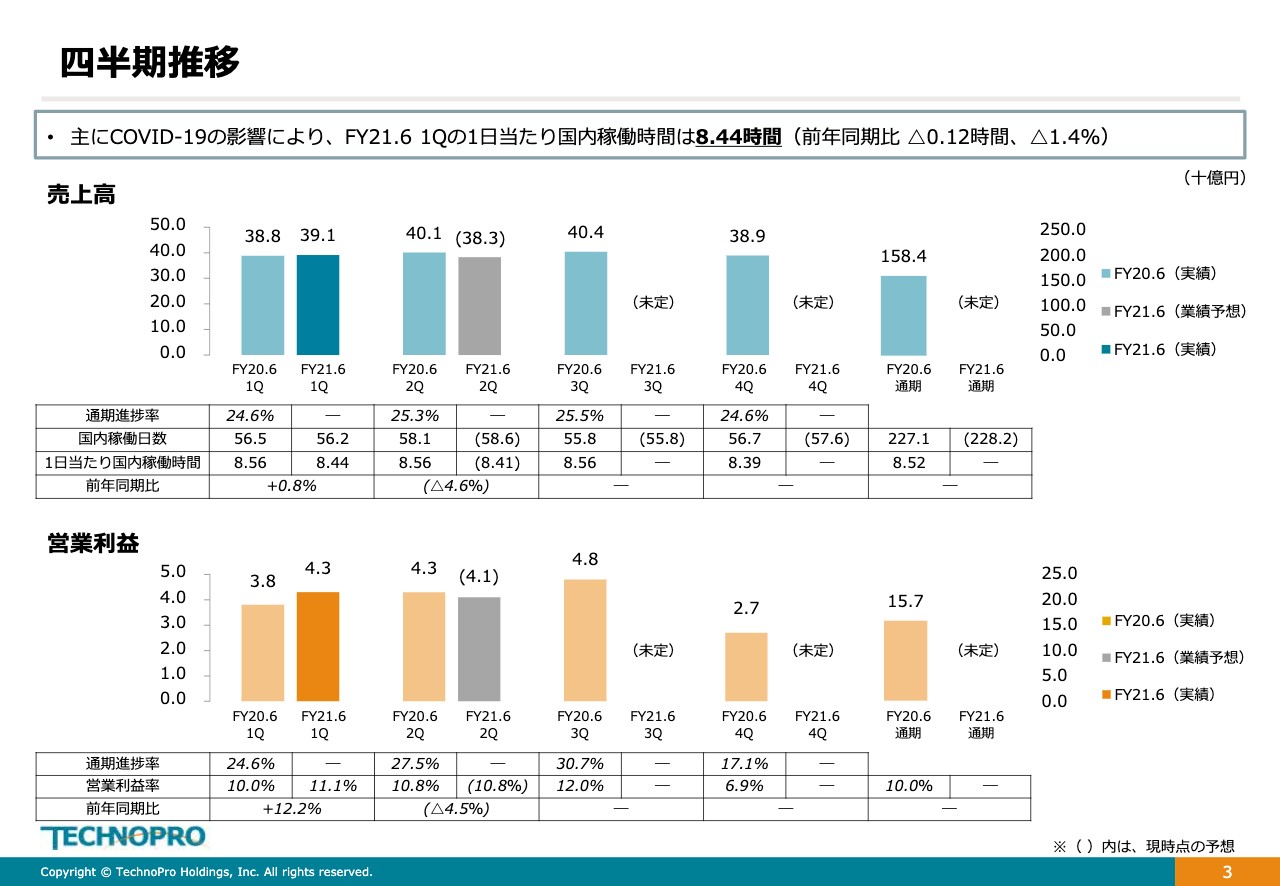

売上高と営業利益の四半期推移です。前回からR&D、施工管理セグメントにおける国内稼働日数に加え、1日あたりの国内稼働時間の開示もはじめました。

稼働日数は祝日などの暦の並びのほか、技術者の有給取得や請求不可の一時支給によって影響を受ける一方、稼働時間は残業時間によって大きく左右され、最近ではテレワークの増加や顧客の予算統制によって減少傾向にあります。

第1四半期の1日あたりの稼働時間は8.44時間となり、前期第4四半期の8.39時間よりは少し回復したものの、前年同期比で0.12時間のマイナスでした。

20営業日の月換算では2.43時間のマイナスとなっており、前年比で1.4パーセント減少しました。これが売上単価を引き下げる要因の1つになります。第2四半期についても1日あたり8.41時間と前年比1.7パーセントの減少を見込んでいます。

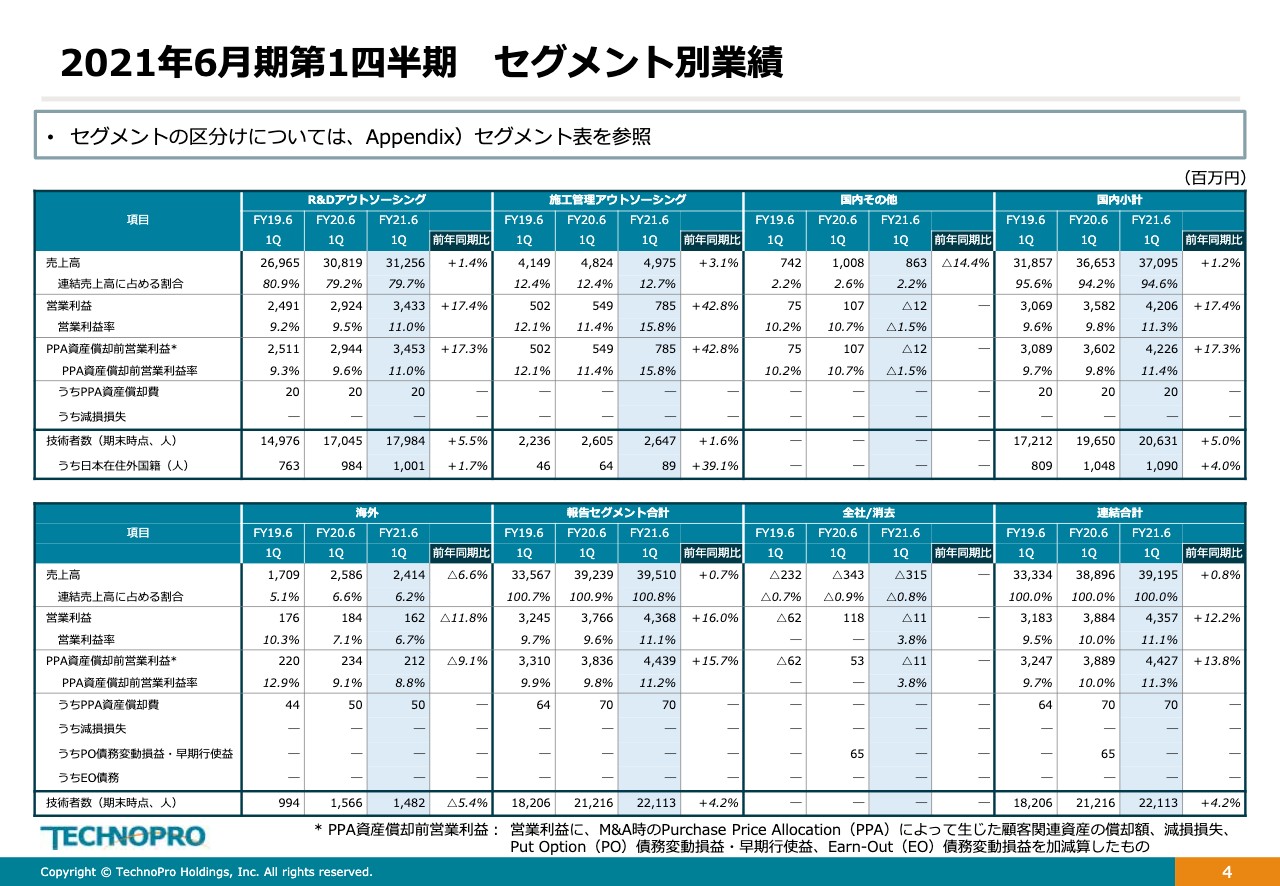

2021年6月期第1四半期 セグメント別業績

第1四半期のセグメント別業績です。連結売上と営業利益の90パーセント以上を占める国内のR&Dアウトソーシング、施工管理アウトソーシングセグメントではスタンバイコスト増を雇用調整助成金によって吸収する一方、販管費削減効果が効いて営業利益の前年比伸び率が売上の伸びに比べて大きく出ています。

国内その他セグメントは減損のような特別項目がないにも関わらず赤字に陥ってしまいましたが、第2四半期にはなんとかキャッチアップし上半期では赤字回避を目指します。技術系研修事業は戻り基調ですが、人材紹介事業はコロナ禍における顧客の採用抑制により回復には少し時間がかかりそうです。

連結売上構成比で6.2パーセント、営業利益に占める割合でも約4パーセントに過ぎないまだ規模の小さな海外セグメントですが、前年比で減収減益ではあるものの黒字を維持しています。

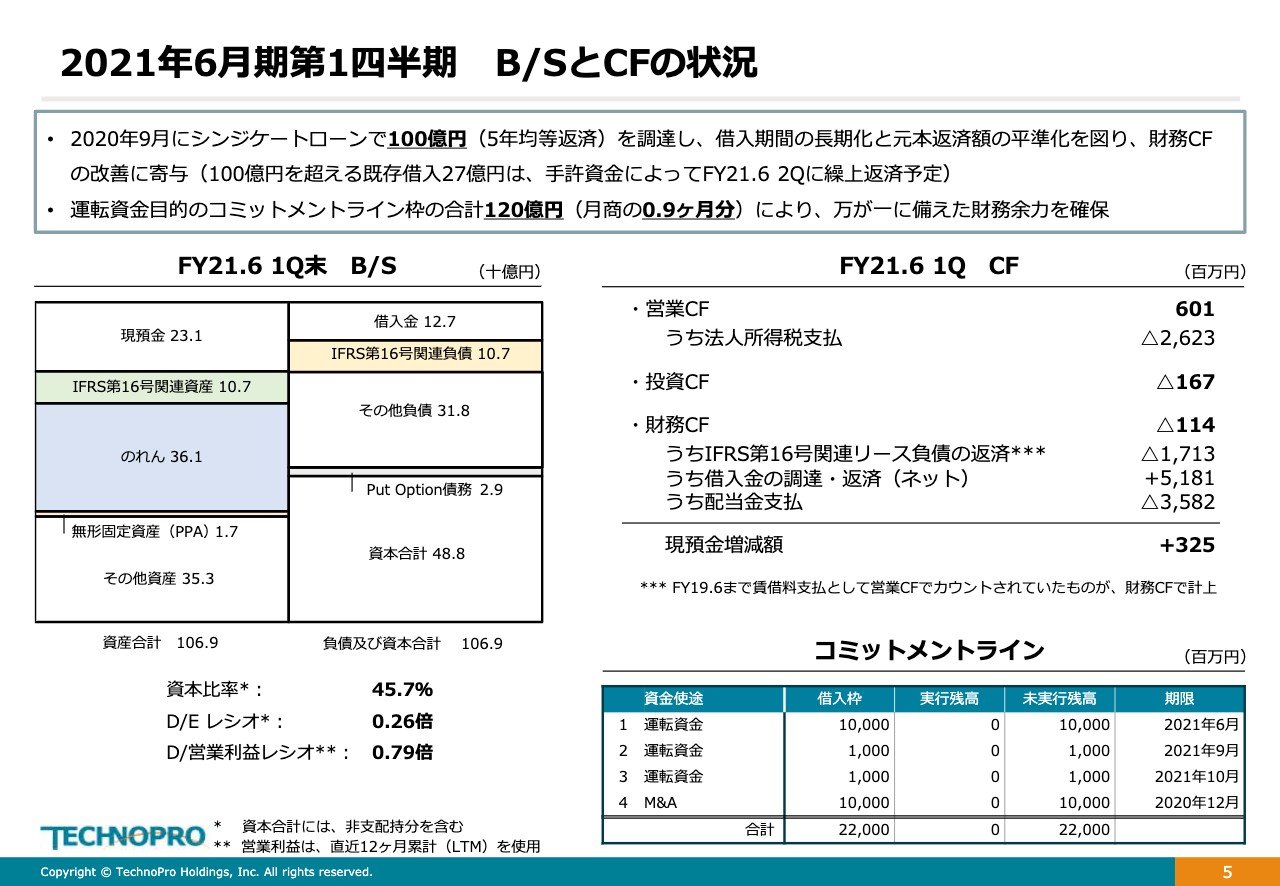

2021年6月期第1四半期 B/SとCFの状況

バランスシートとキャッシュフローです。新型コロナウイルスによる経済の深刻な打撃が予想されて以降、運転資金目的のコミットメントライン枠の増額、市場の社債発行を可能にする外部格付けの取得など、万が一に備えた財務余力の確保と資金調達手段の多様化を行ってきました。

そして今回シンジケートローンによって新たに100億円を調達し、借入期間の長期化と元本返済額の平準化を図りました。今年6月末の借入金残高は76億円、足元2年間は毎年30億円ほどの元本返済が予定されていました。

この5年均等返済の新しいローンは既存借入れのリファイナンスを目的としたものです。年間の元本返済額を20億円に抑え、また残高増加分の24億円によって手元流動性を少し厚くすることができました。なお、9月末現在の借入金残高は127億円になっていますが、100億円を超える部分は既存借入れの残りですので11月までに繰り上げ返済します。

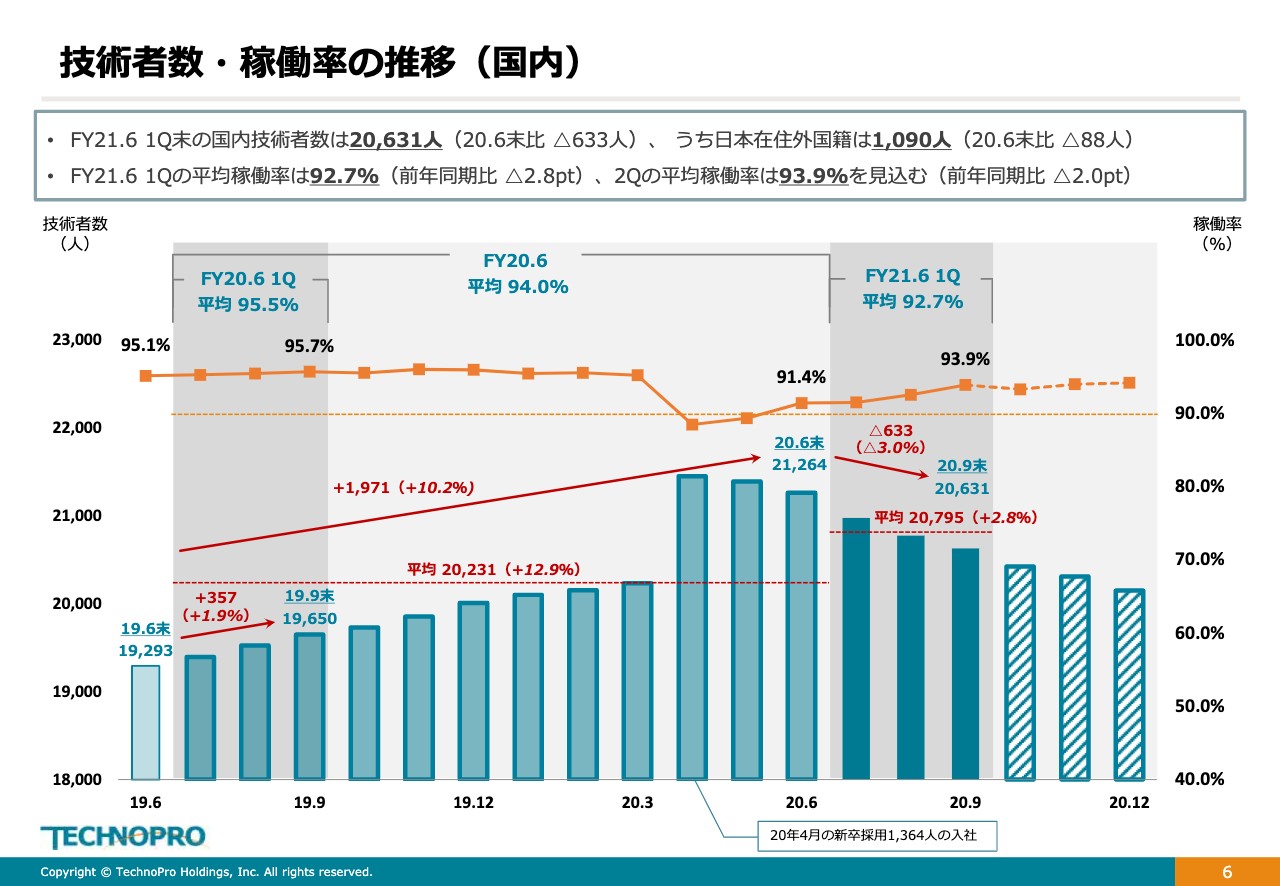

技術者数・稼働率の推移(国内)

6ページから10ページは主要なKPIです。第1四半期の平均稼働率は期初想定91.5パーセントに対して92.7パーセントの結果となりました。稼働率は月末の稼働人数を全技術者数で割って計算しますが、採用凍結下において退職によって技術者数の分母が小さくなれば分子の稼働人数自体は変わらなくても、稼働率は改善します。

第1四半期の稼働率は7月が91.5パーセント、8月が92.6パーセント、9月が93.9パーセントと徐々に回復しました。しかし、単に分母が小さくなった効果に限らず、分子の稼働人数も7月から9月にかけて増えていきました。当社や顧客もウィズコロナにおける営業活動や契約交渉に少しずつ慣れてきており、当初想定よりも新規配属が進みました。

一方、1つのオーダーに対する同業他社からの提案も多く、競争環境が厳しくなっていて配属決定までの期間は長引く傾向にあり注意は必要です。9月の契約更新率は92.5パーセントとうまくいきましたが、更新されずに当社に戻ってくる技術者数は1,000人規模になります。しかしその再配属が順調に進む前提で、今期第2四半期の平均稼働率は93.9パーセントを見込んでいます。

これは期初の想定86.5パーセントからは大きく改善していますが、前期第2四半期の平均稼働率95.9パーセントに対しては2ポイントのダウンです。ベンチモデルにおける稼働率は3倍のコストを通じてGPマージンに直撃しますので、経営にとって重要なKPIになります。

またこの棒グラフが示すとおり、採用の一時凍結によって売上成長のドライバーとなる技術者数自体は減少しています。一部の技術領域において中途採用を再開してはいるものの、9月末現在の国内総技術者数は2万631人と3ヶ月前から633人の減少、率にして3パーセントのマイナスです。

今年12月末時点では2万200人まで落ち込むことを予想しています。これは今年4月入社の新卒1,364人が加わる前である3月末の水準に戻ってしまうことを意味します。なお、この1,364人の新卒ですが、10月以降にずれ込んた分はあるものの、ほぼ全員の配属確定が見えています。

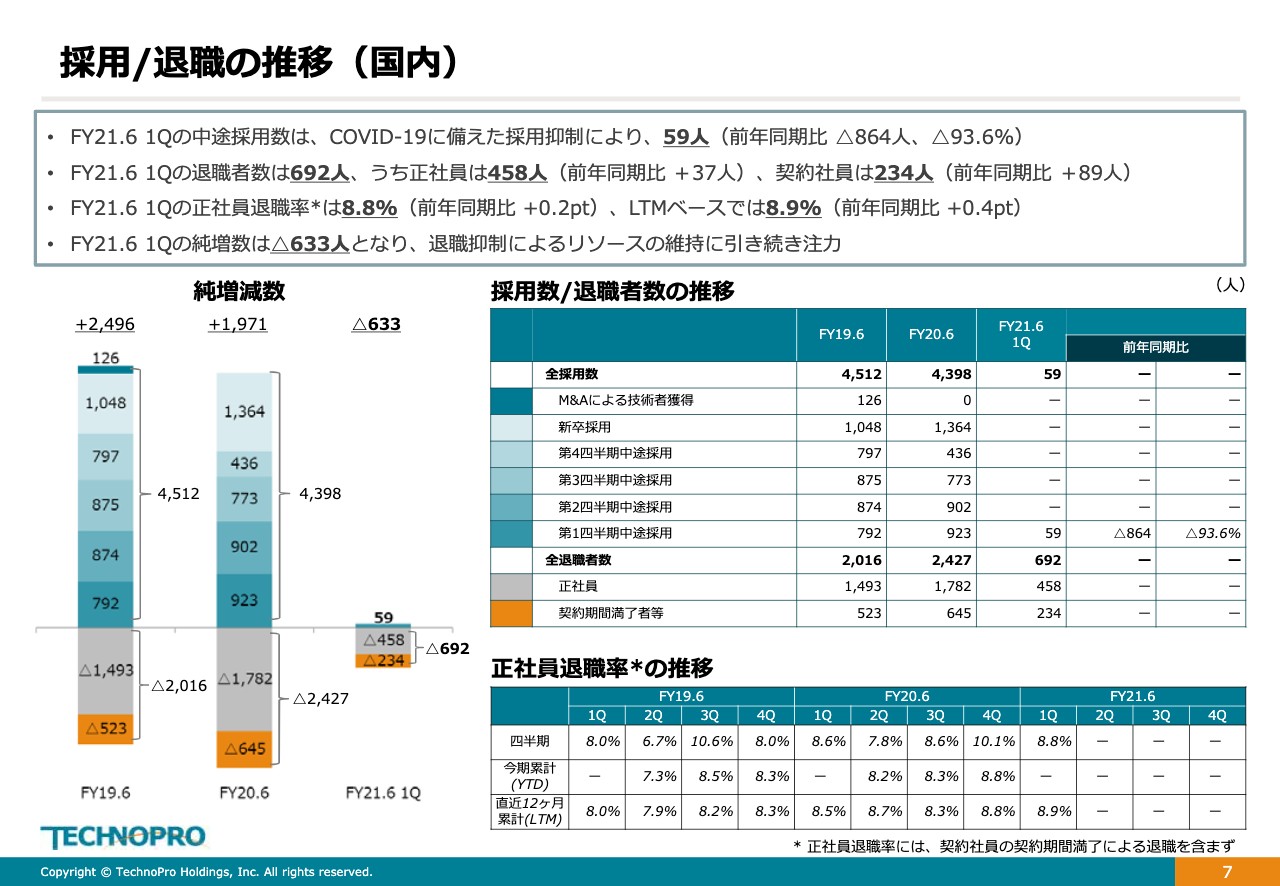

採用/退職の推移(国内)

採用・退職の推移です。第1四半期の中途採用数はわずか59人です。採用凍結前から入社が決まっていたR&Dセグメントの技術者と、採用をすでに再開した施工管理セグメントの技術者がそれぞれ約半数ずつになります。施工管理分野に加え、リソースが枯渇してきたITとバイオ系の技術者については、第2四半期からすでに採用を再開しています。

当社はコロナショック前のここ3年ほどは、年間3,000人前後、月平均250人程度の中途採用を行えるだけの採用力がある会社でした。これらの技術領域においてもオーダーで求められる技術スキルの質は変化してきており、まずは経験者を中心に即配属可能な人材の獲得を目指しています。

よって今後数ヶ月間の中途採用数は月50人から100人程度を見込んでおり、年明け以降稼働率と新規配属数の推移、3月の契約更新を見据えながらアクセルを踏むべきタイミングを機動的に見極めるつもりです。なお、来年4月入社の新卒は現時点で約300人を予定しています。

今期の退職者数は正社員と契約社員を合わせて、前期並みの月平均200人を見込んでいます。しかし第1四半期は692人で、その想定数を少し上回っています。当社技術者の約10パーセントは契約社員が占めていますが、その退職人数が少し増えています。正社員の退職率もまだ改善が見られないことから引き続き退職抑制に取り組んでまいります。

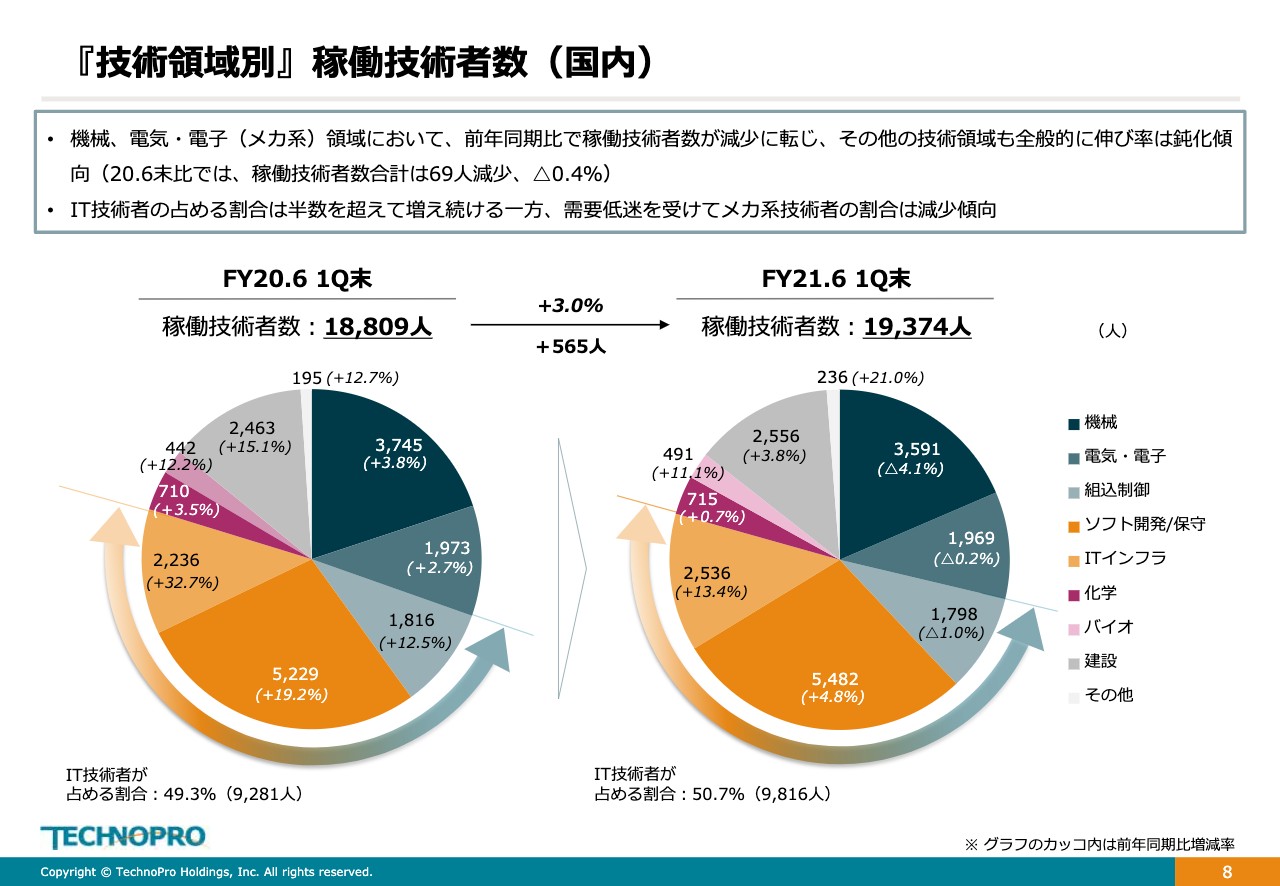

『技術領域別』稼働技術者数(国内)

技術領域別、顧客の産業分野別の稼働技術者分布です。この1年ほど毎回同じ説明が続きますが、技術領域別では機械、電気・電子のメカ、ハード系が減少しています。産業別では輸送用機器分野の需要が減退しています。一方で、半導体関連分野の需要は復調傾向が見られます。

コロナ禍中、またコロナ禍後を見据えても、IT技術者の需要は堅調であると認識しています。このような経済環境下における当社の今期予算でも、教育訓練投資は前期並みに行う予定であり、ハード系技術領域からのスキル転換およびソフト系技術者による先端技術スキルの習得に力を入れ、データサイエンス、クラウドやERP、IoT、セキュリティなどのデジタル技術を有する技術者の拡充に努めています。

こうした技術者に対する教育訓練投資や魅力ある多様なプロジェクト機会こそが今後激化するIT技術者の獲得競争に当社が打ち勝つ差別化要因になると考えています。

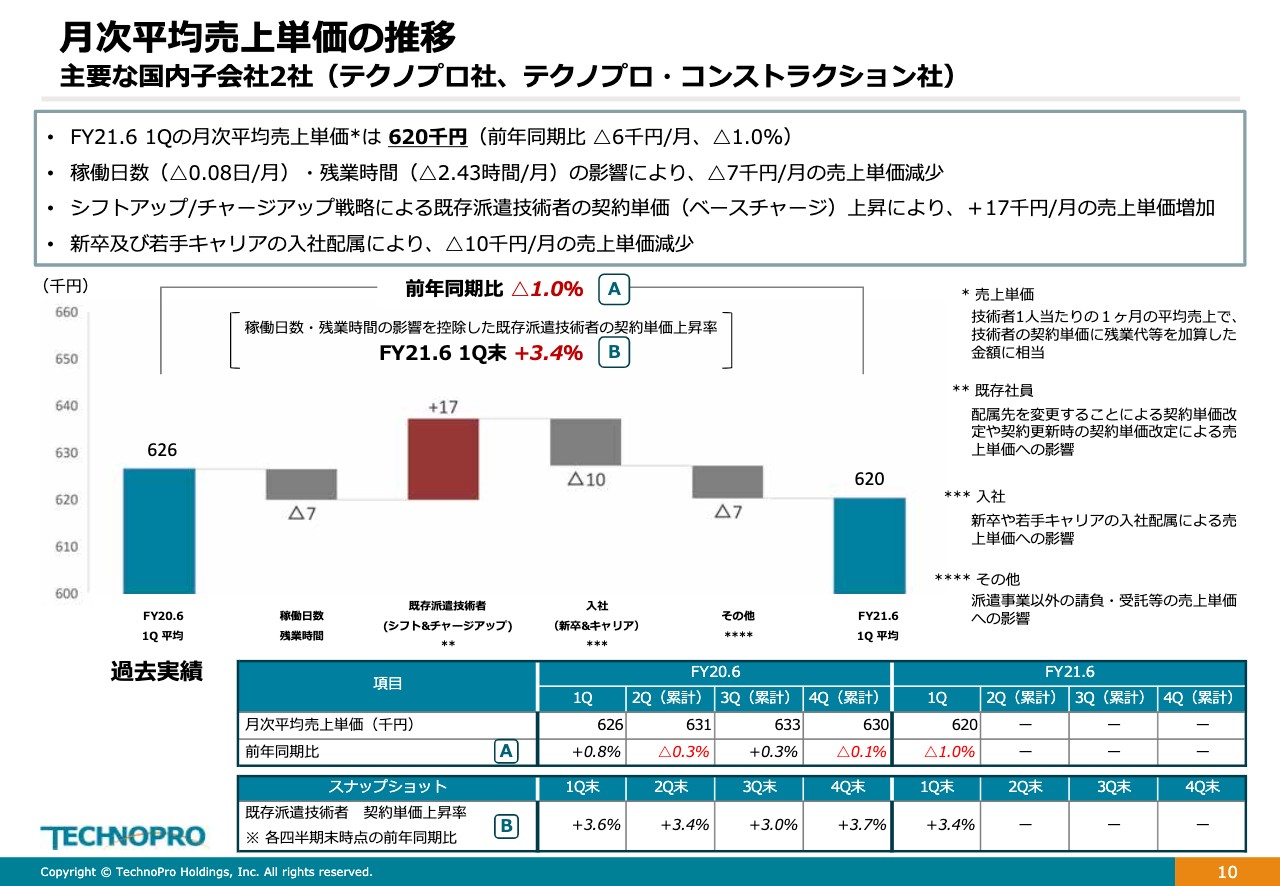

月次平均売上単価の推移

月次平均売上単価は、第1四半期は62万円で前年比1パーセントのマイナスとなりました。主に残業時間の減少が響いていますが、今年3月の契約更新時に実現できたチャージアップが走行し、既存の派遣技術者の今年9月末時点の契約単価、いわゆるベースチャージ自体は1年前に比べて3.4パーセントのアップを維持しています。

なお、働き方改革における稼働日数や残業時間の減少、新卒や若手キャリアの大量採用による希薄化等がありながらも、ベースチャージをアップして、ここ数年は平均売上単価を一定水準に保ってきました。しかしコロナ禍における今期の月次平均売上単価は、前年比で約1パーセントから2パーセント程度のダウンを見込んでいます。

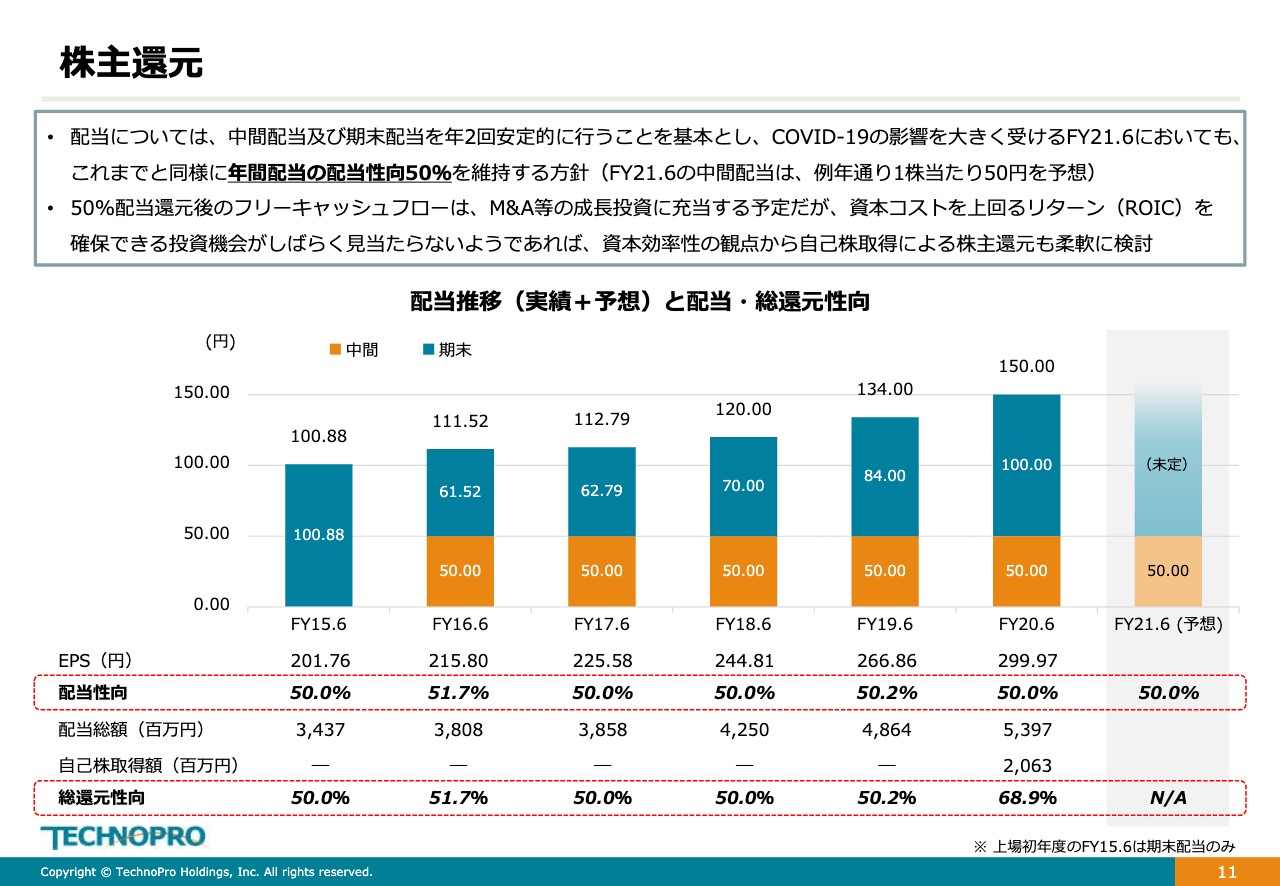

株主還元

配当予想です。これまで未定としてきた中間配当は例年どおり1株当たり50円と予想し、これまで同様に年間配当における配当性向は50パーセントを維持する方針です。期末配当の予想については、通期ガイダンス公表のタイミングで開示する予定です。

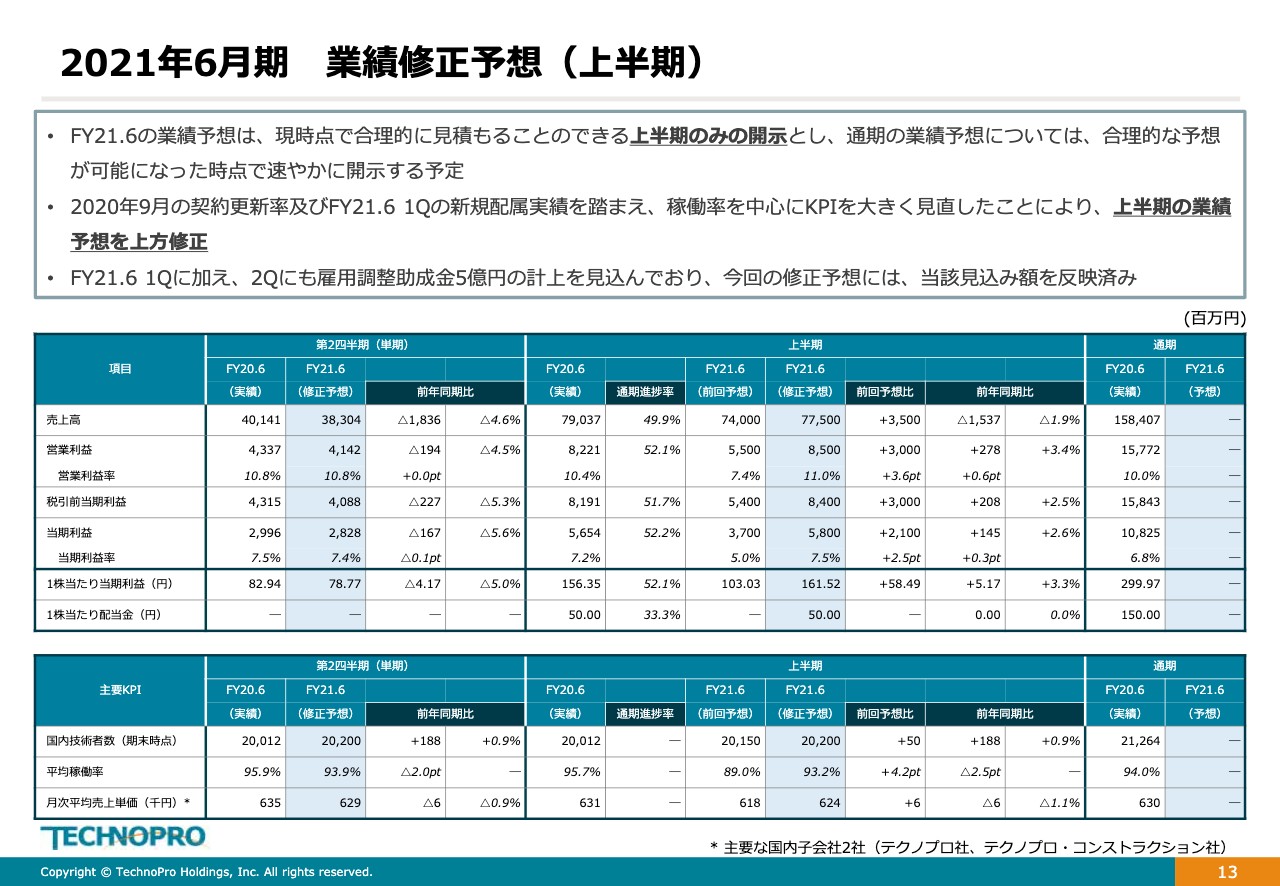

2021年6月期 業績修正予想(上半期)

上半期の修正ガイダンス後、その前提となるKPIです。なお、前回のガイダンスと異なり今回の利益予想には第1四半期においても計上が見込まれる雇用調整助成金を5億円、上半期では合計約10億円を織り込んでいますのでご注意ください。

上半期は前年比で売上高が1.9パーセント減少するものの、営業利益は3.4パーセント増加する予想になっていますが、先ほどの雇用調整助成金10億円を除くと75億円となり実質的には減益になります。

今回の修正ガイダンスも確実に達成できるであろう下方レンジに位置した予想とご理解いただきたく思いますが、景気の先行きに対する警戒感は継続していますので今後も慎重に経営にあたります。

通期ガイダンスについては12月の契約更新が確定し、来年3月の契約更新もある程度見通しの立ってくる第2四半期の決算発表時に開示したいと考えています。私からの説明は以上です。どうもありがとうございました。

新着ログ

「サービス業」のログ