エアトリ、通期はP/L等が改善 今後は「リ・スタート」を掲げ早期黒字化に注力

「リ・スタート」~上場後の第2ステージの始まり~

柴田:株式会社エアトリ代表取締役社長兼CFOの柴田裕亮です。本日はお足元の悪い中、当社の決算説明会にご足労いただき、また「Zoom」でも数多くの方にご参加いただきまして、誠にありがとうございます。冒頭、私から決算説明の概要に関してお話ししまして、その後、吉村の挨拶を踏まえ、質疑応答とさせていただきます。よろしくお願いします。

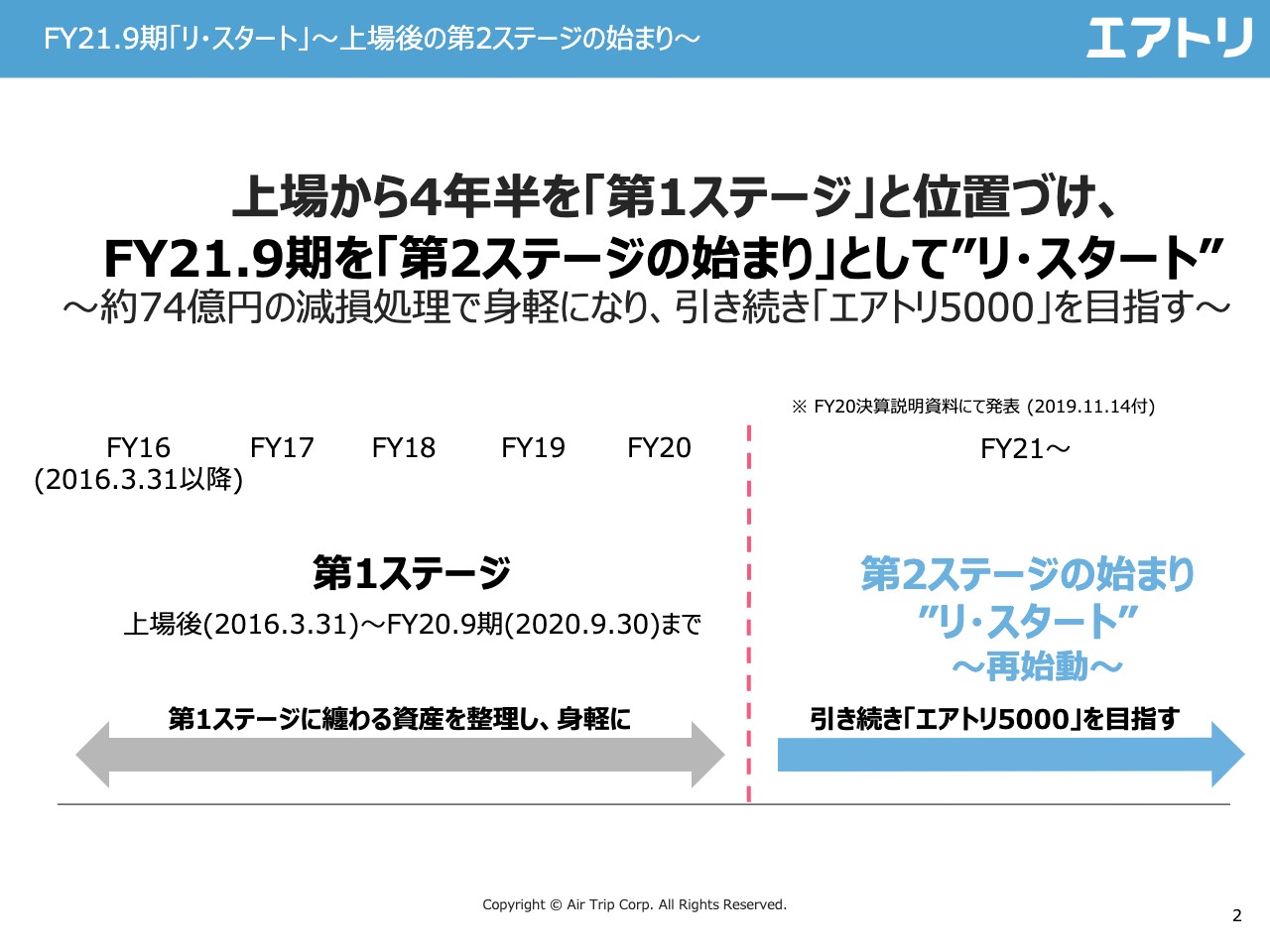

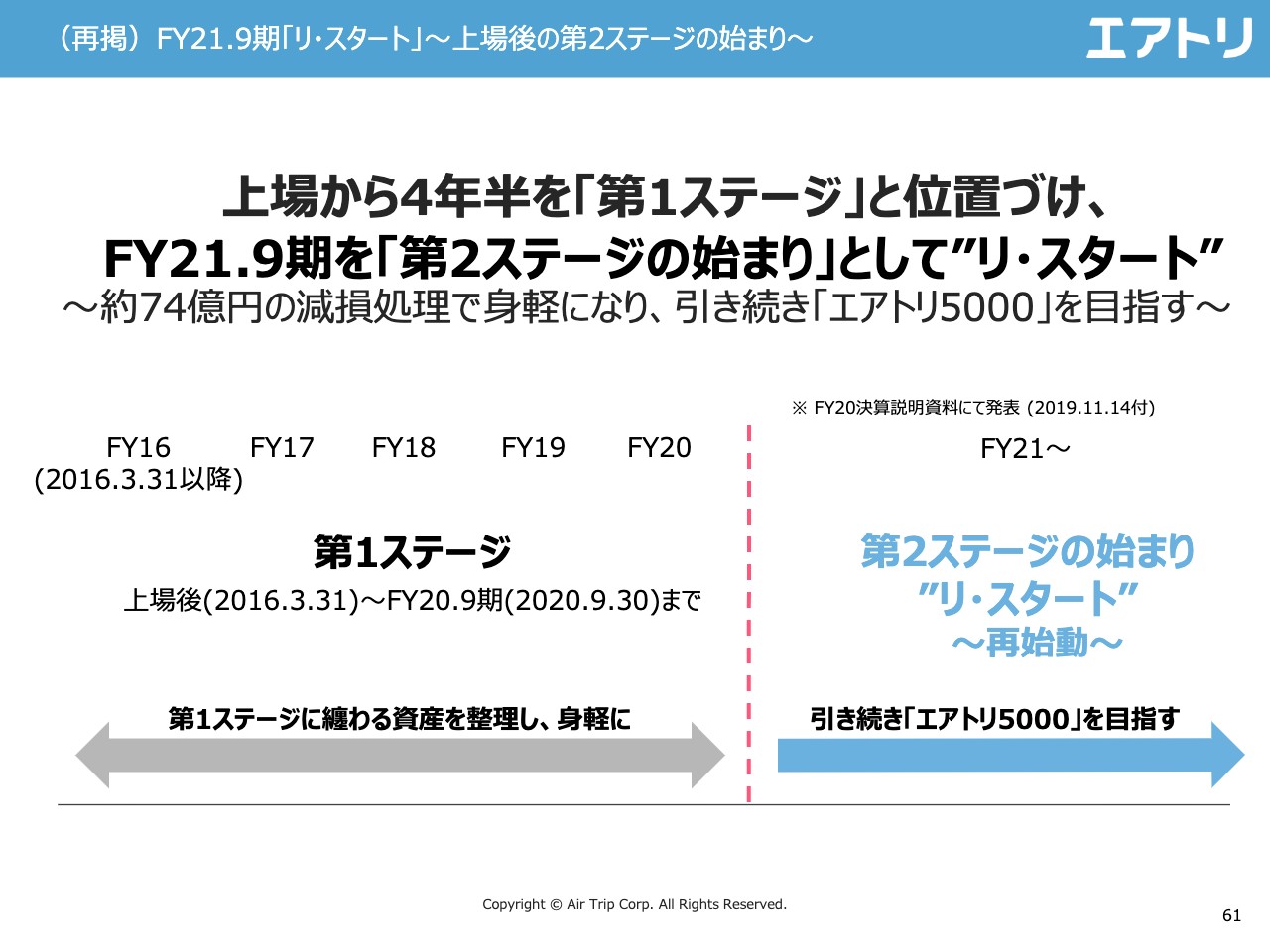

本日お話ししたいキーワードは「リ・スタート」です。当社は上場後4年半を経過しましたが、その4年半を第1ステージと位置づけまして、2021年9月期からのスタートを第2ステージの始まり「リ・スタート」と呼ばせていただきます。後ほど詳細はご説明しますが、今回のタイミングで減損損失約74億円という手当てとなり、引き続き身軽となった状態で「エアトリ5000」に向けてスタートしていきます。

「リ・スタート」~今期の見通し及び取り組み~

今回の「リ・スタート」に関してポイントが4点あります。1点目は2021年9月期に入りまして、10月に連結ベースでの単月黒字化を達成しています。2点目にエアトリ旅行事業の収益回復です。前期までの施策の成果、それからコスト削減の成果です。コスト削減に関しては、同業他社等に対して固定費が圧倒的に軽いことも含めまして、また、足元の「GoToトラベル」の追い風もあり、収益は大きく回復しています。旅行事業以外の4つの既存事業であるITオフショア開発事業、訪日旅行事業・Wi-Fi事業、ライフイノベーション事業、投資事業、いずれも順調に成長を継続しています。4点目ですが、ヘルスケア事業を新たに立ち上げ、事業領域を創出していきます。

「リ・スタート」~上場後の第2ステージのイメージ~

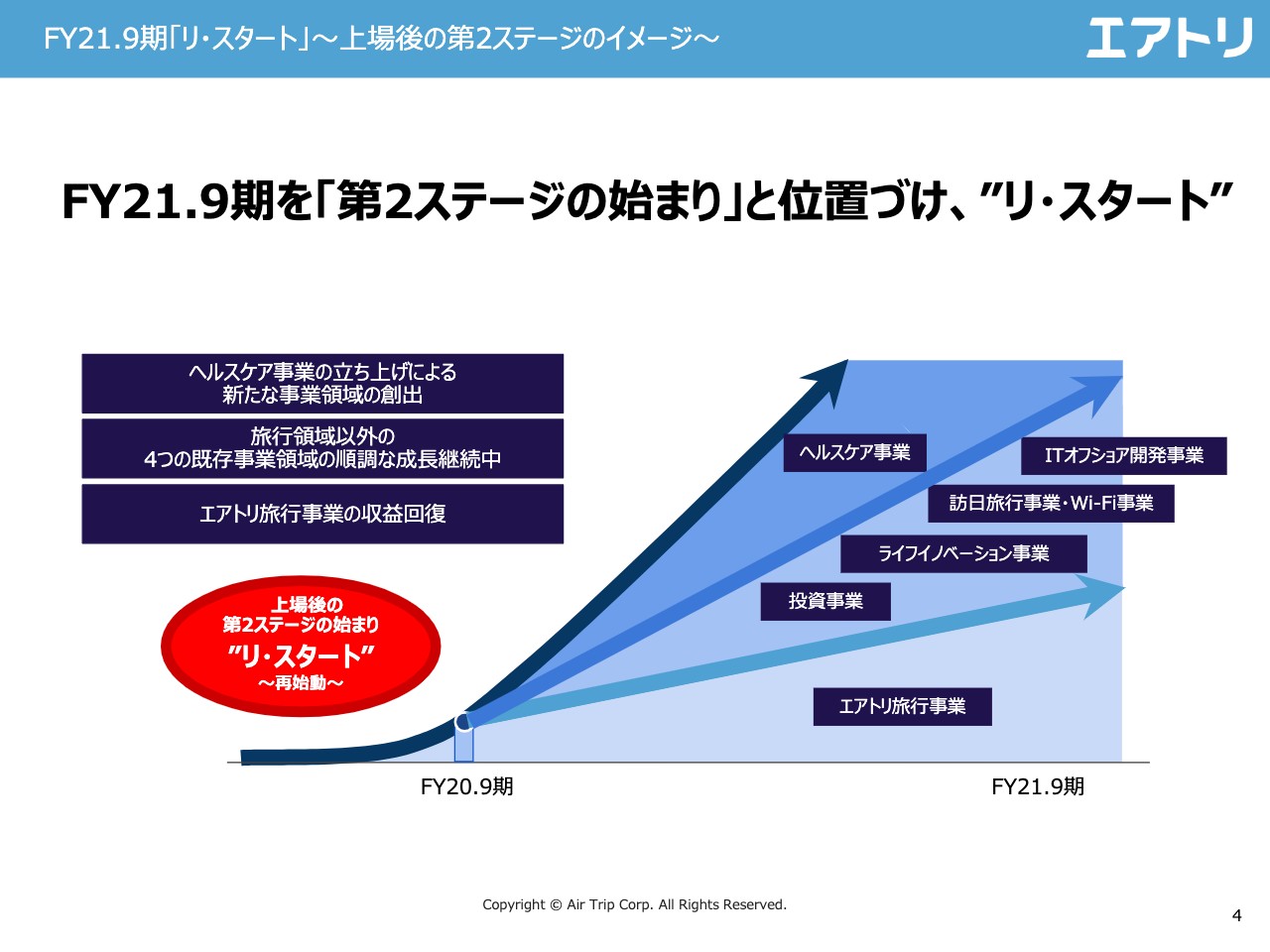

以上をまとめたチャートです。

「リ・スタート」~PL/BSの側面から~

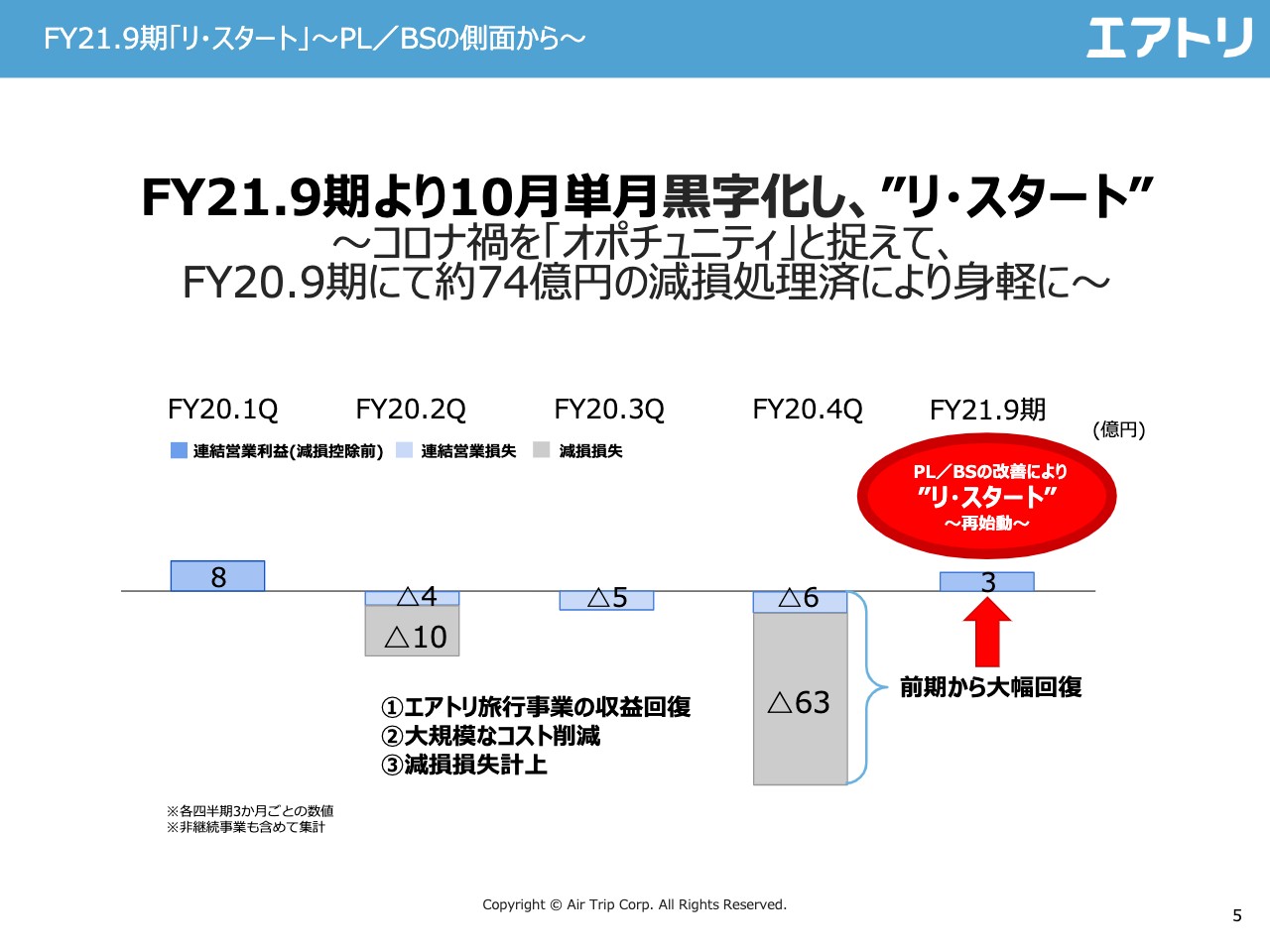

今回の「リ・スタート」に関する会計面での補足説明です。ご覧いただいた図において、青地の部分が既存事業の損益です。前期は、第2四半期以降、月間1億円から2億円の赤字という状況でしたが、今期に入り黒字化しています。灰色が減損損失等の計上です。第2四半期において約10億円、第4四半期において追加で約63億円と、合計で約74億円の処理を行っています。

「リ・スタート」全体まとめ

こちらにご説明した全体像を記載しています。

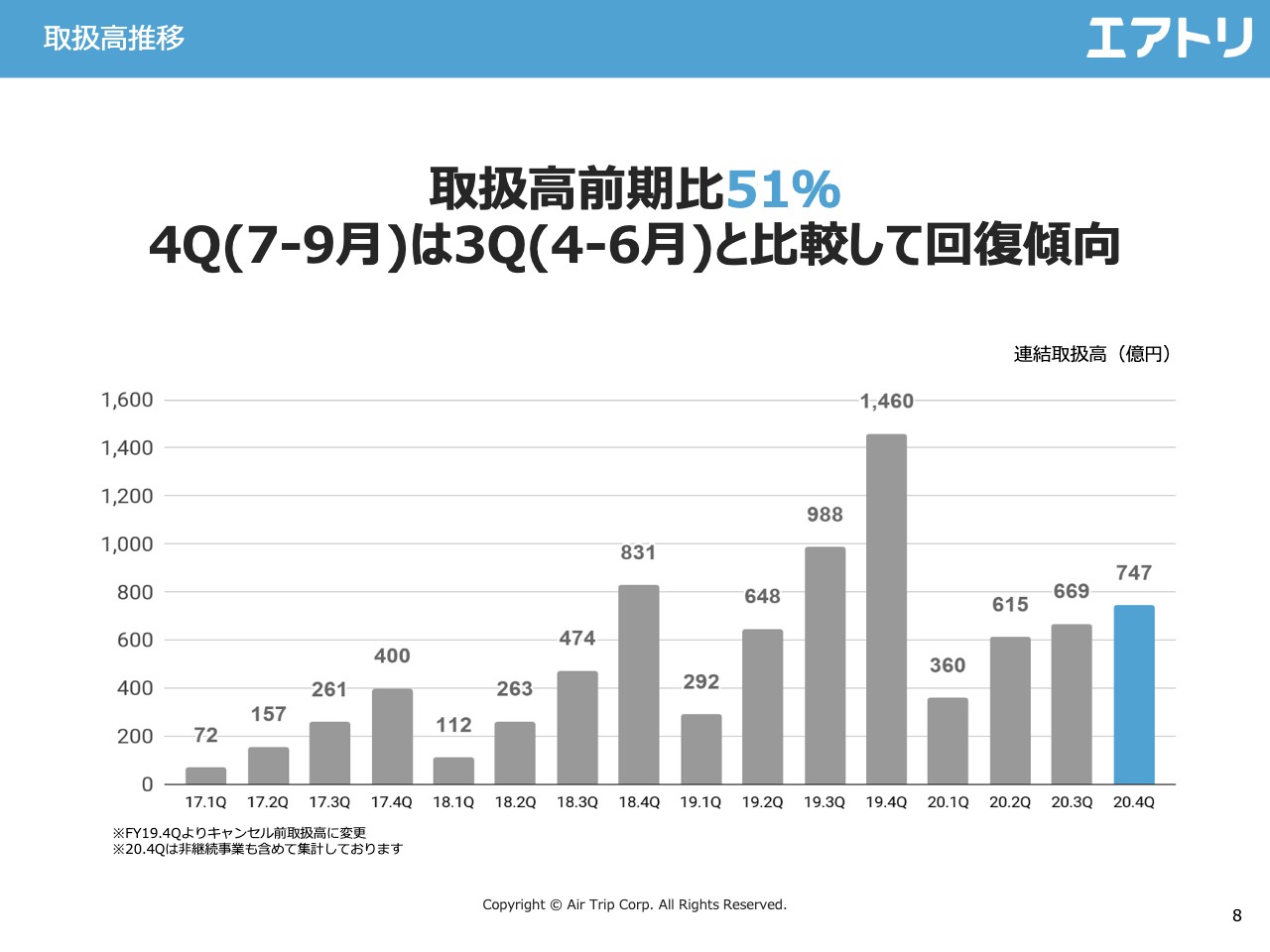

取扱高推移

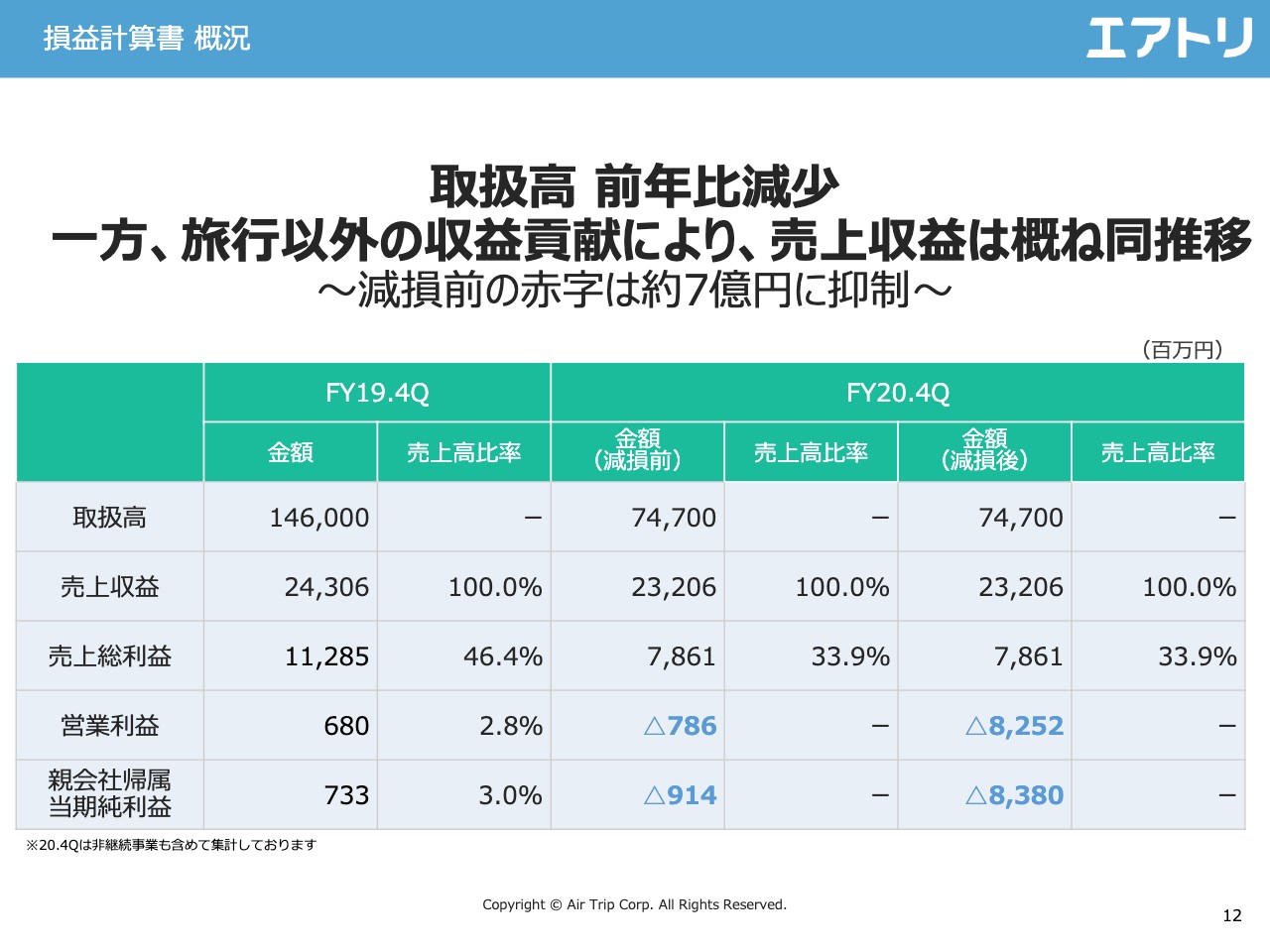

決算概要です。連結取扱高は747億円で、前期比51パーセントとなっています。

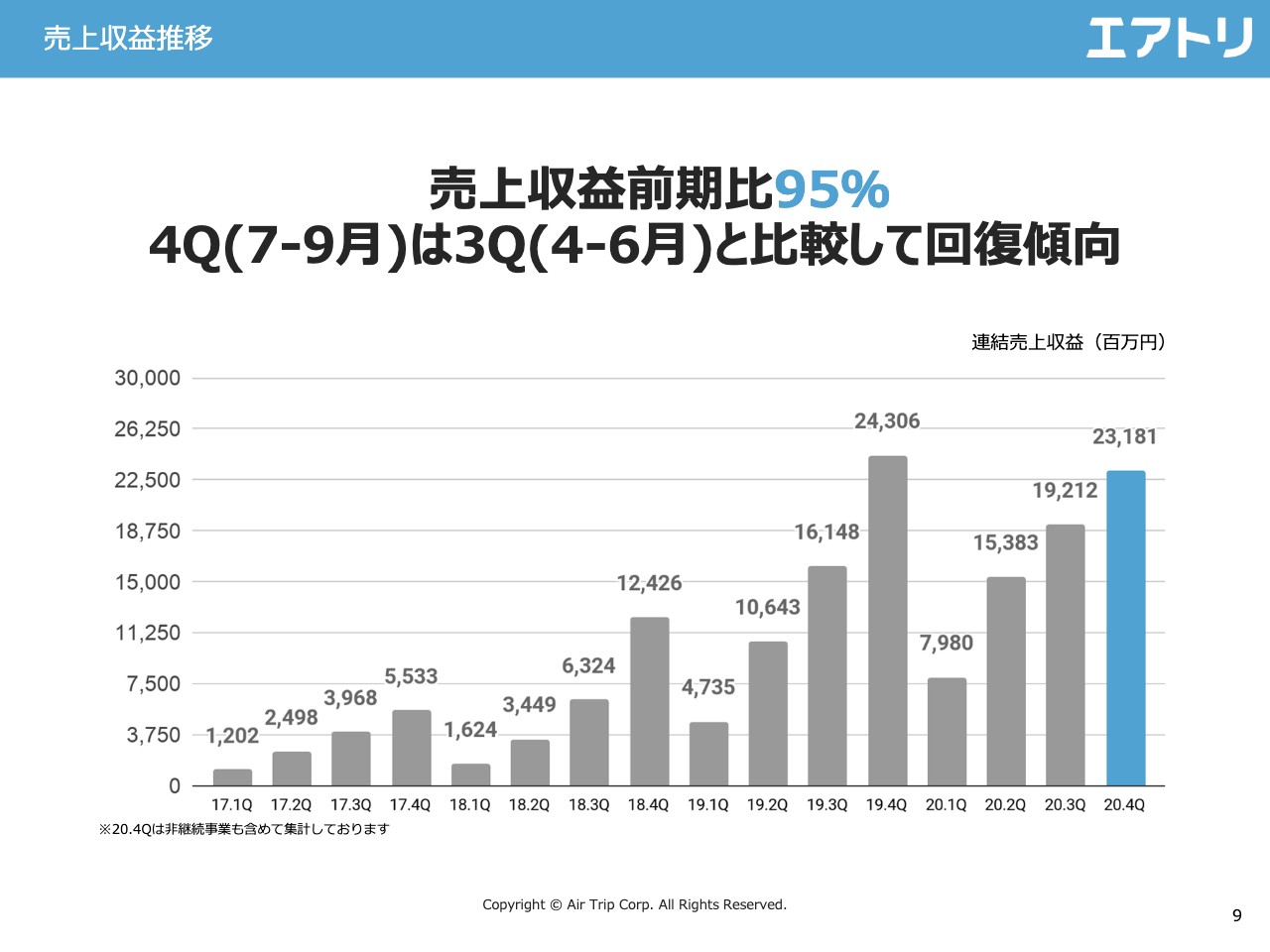

売上収益推移

売上収益に関しては、前期比95パーセントの231億8,100万円となっています。

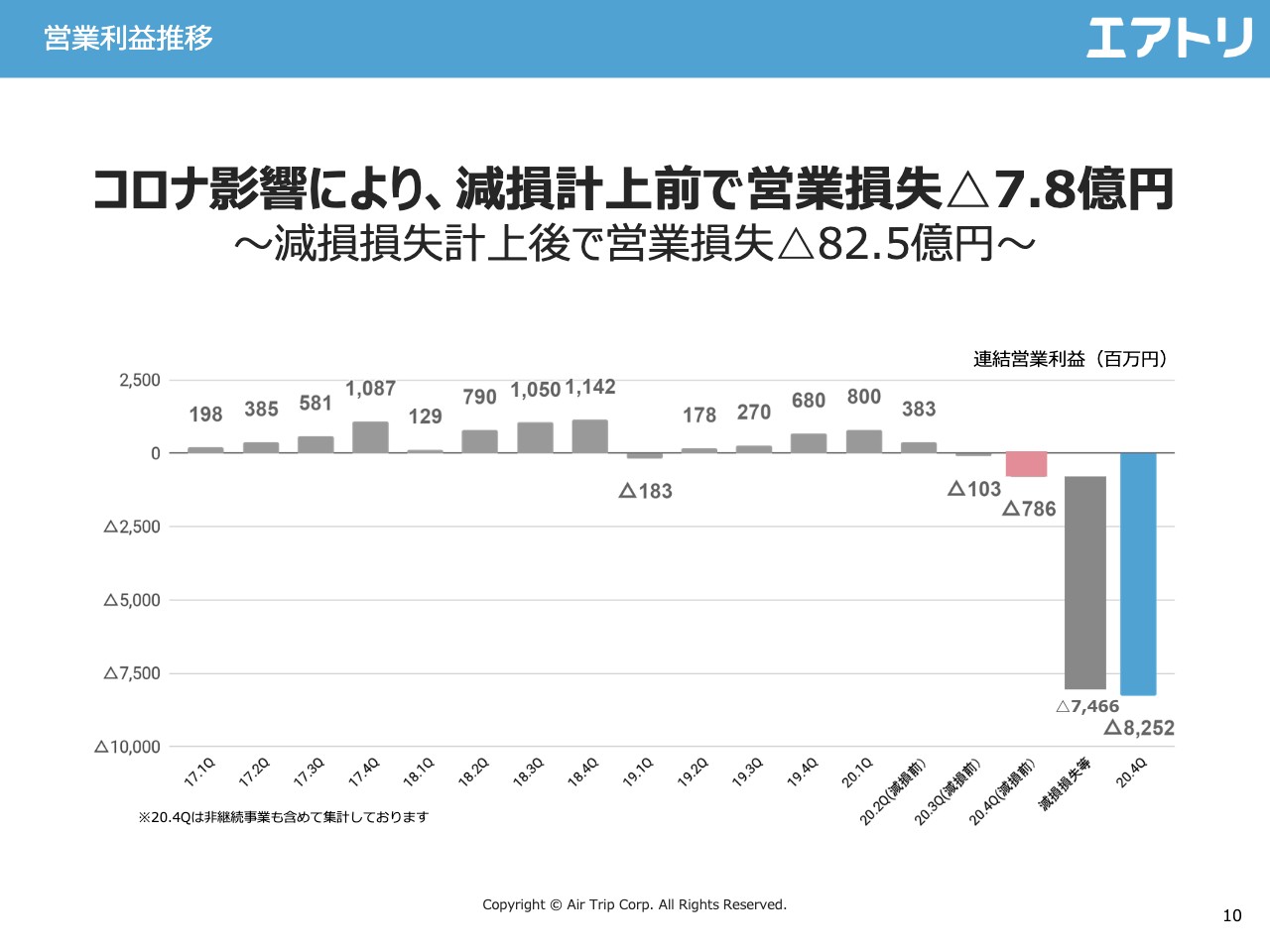

営業利益推移

営業利益です。減損損失計上前で通期でマイナス7億8,600万円、減損計上後でマイナス82億5,200万円となっています。

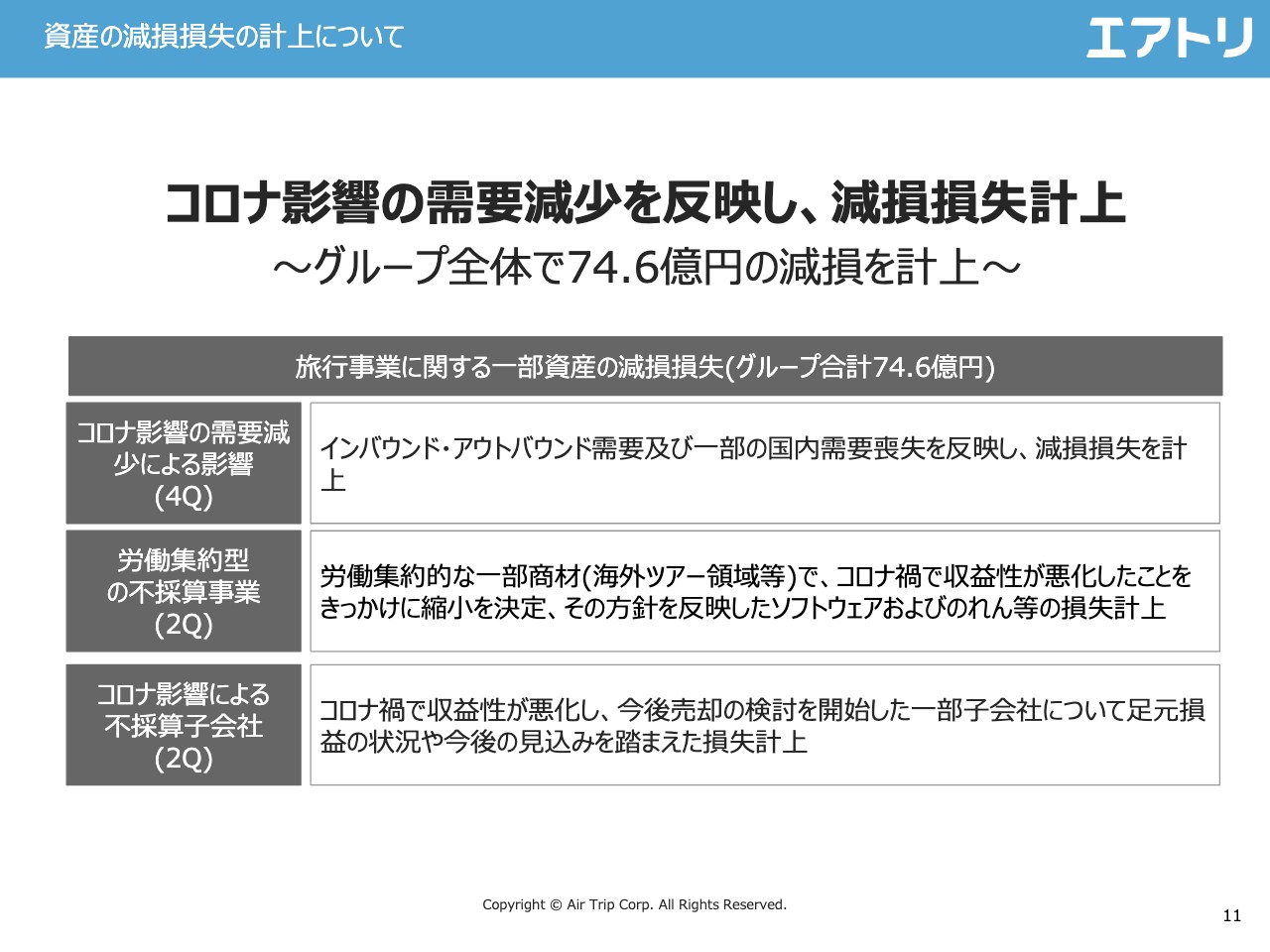

資産の減損損失の計上について

今回の減損損失計上に関する詳細をこちらでご説明しています。第4四半期において追加計上した部分に関してですが、インバウンド・アウトバウンドの領域、それから一部の国内需要に関して、需要が足元で喪失している点を踏まえ、かなり保守的に減損損失を計上しています。連結でののれん、ソフトウェア等の固定資産に関して手当を行ったわけですが、今回の損失計上をもって、追加の減損損失に関してはほぼ生じないというところまで、計上しています。

損益計算書 概況

以上をまとめた損益計算書の概況です。

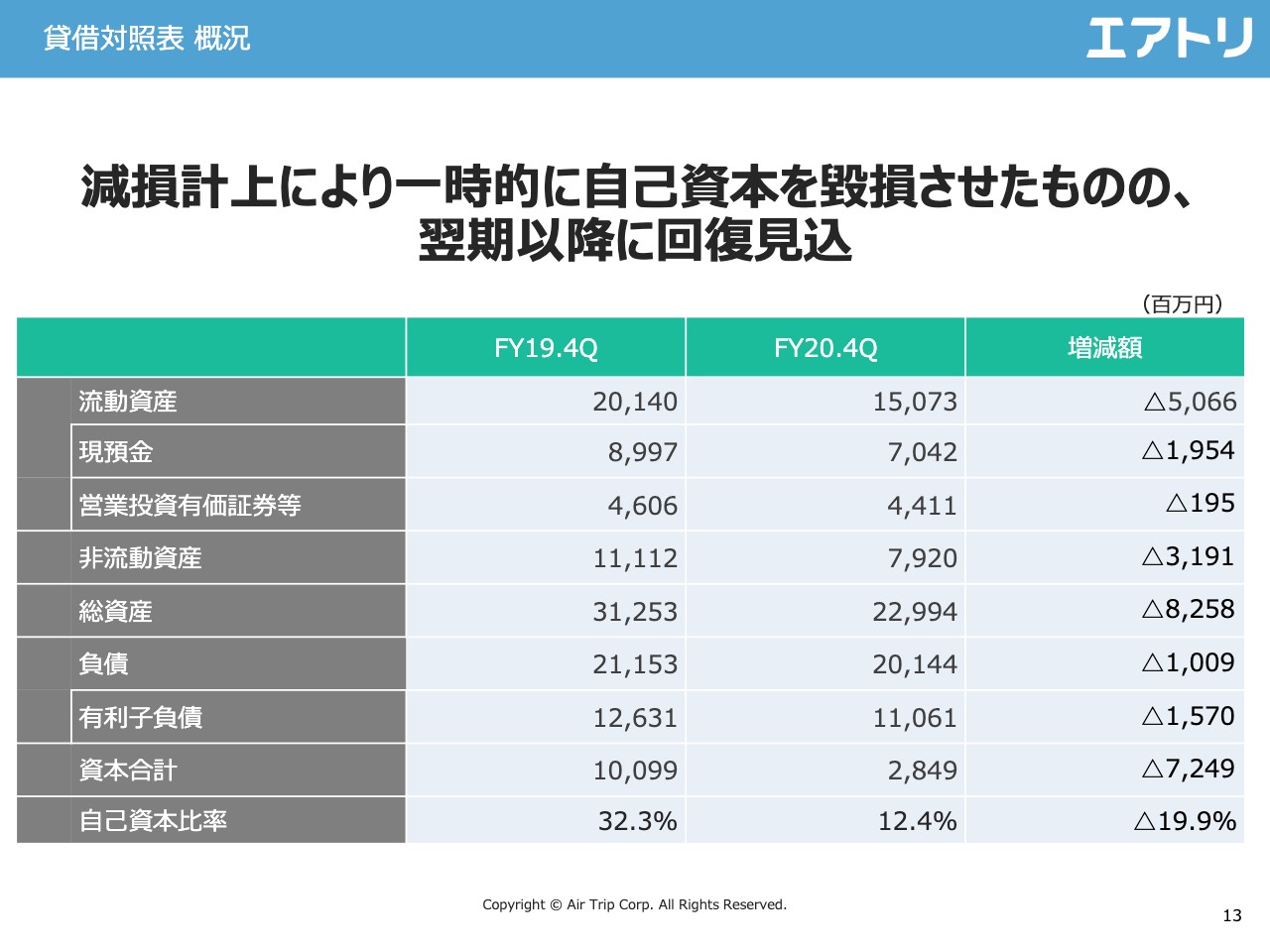

貸借対照表 概況

続いて、貸借対照表の概況です。今回の損失計上を踏まえ、連結ベースでの自己資本は約30億円弱となっています。一時的に自己資本を毀損していますが、翌期以降、回復を見込んでいます。

新型コロナウィルス影響を踏まえた今後の旅行需要回復見込みについて

続きまして、新型コロナウイルスの影響に関するご説明です。足元で第3波のニュースがありますが、当社の収益は徐々に回復しています。また、ワクチンの開発等を踏まえ、その後、劇的に回復してくるのではないかと見込んでいます。

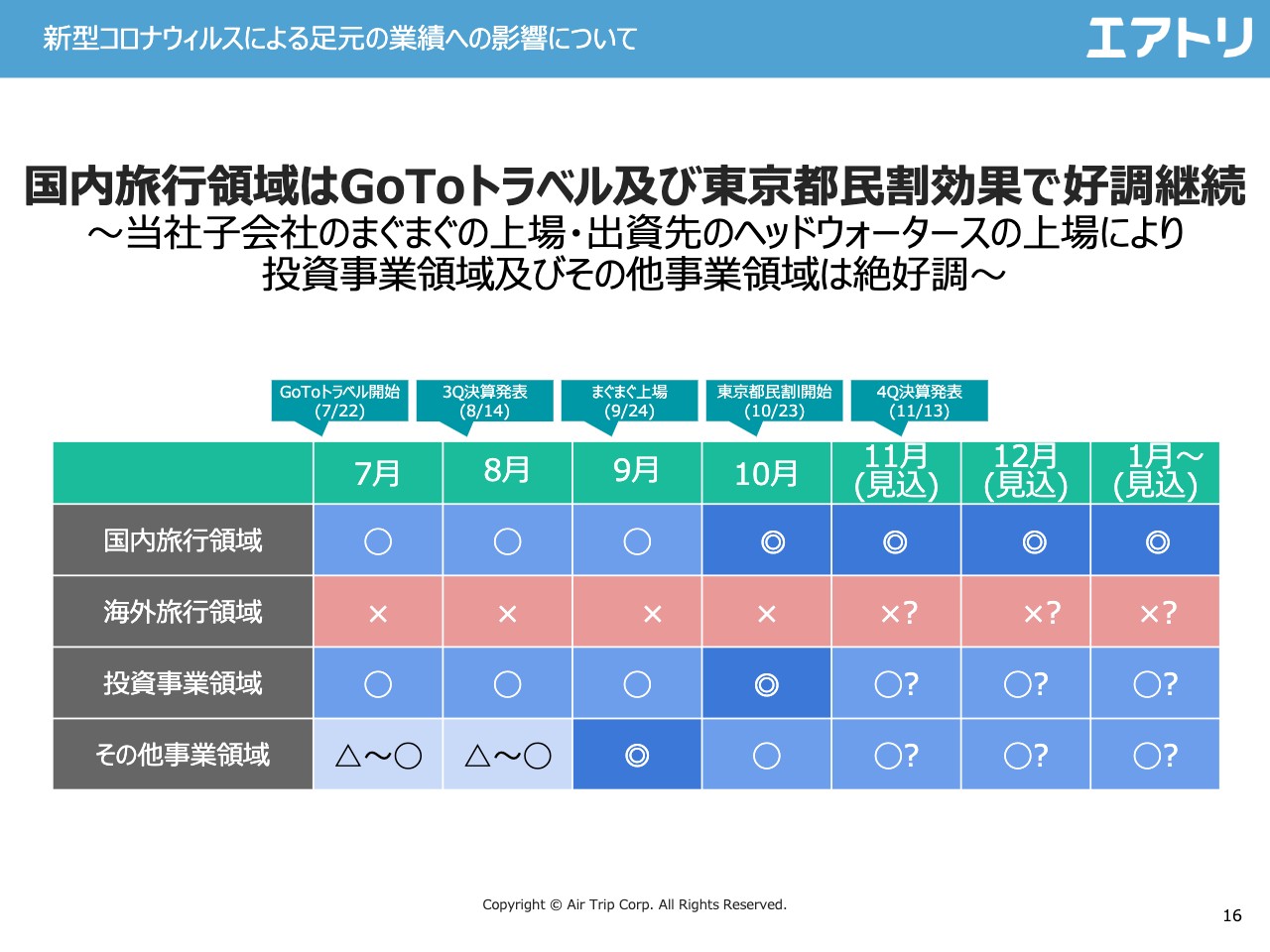

新型コロナウィルスによる足元の業績への影響について

月次ベースでの各事業領域の影響です。特に国内旅行領域において、10月以降はある意味「GoToトラベル」の追い風にも乗って収益が大きく回復しています。11月、12月と引き続き好調に推移すると見込んでいます。海外旅行領域に関しては引き続き、昨対比で数パーセントという状況が継続しており、一部のアジアの地域やハワイ等に関して、渡航が徐々に解禁されてきている状況です。

投資事業は、9月に投資先のヘッドウォータースが上場しています。ヘッドウォータースの上場益に関しては、この第1四半期、10月以降に大きく計上される予定となっています。その他の事業領域に関しては、引き続き好調に推移しています。1点、トピックスとして、9月に子会社のまぐまぐが上場しています。

新型コロナ影響に対する施策と成果~キャッシュアウトコスト削減の継続~

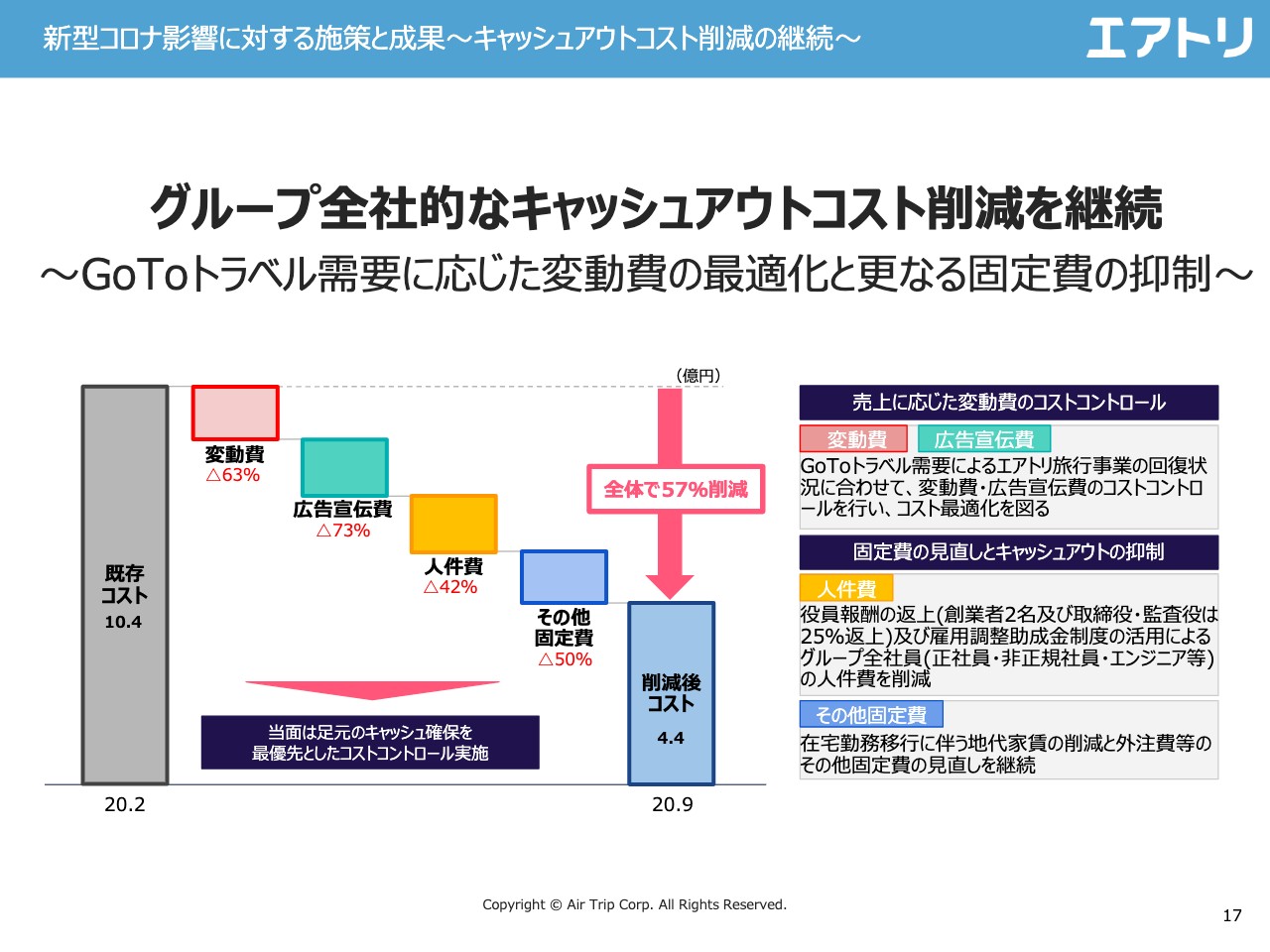

コスト削減の状況です。左側に図示しているのが、新型コロナウイルスの流行前、2月時点での販管費です。月間約10億円の販管費が、足元約4億円台半ばとなっています。変動費・広告宣伝費、人件費、その他固定費、全面的にコスト削減をしています。

キャッシュアウトコスト削減計画

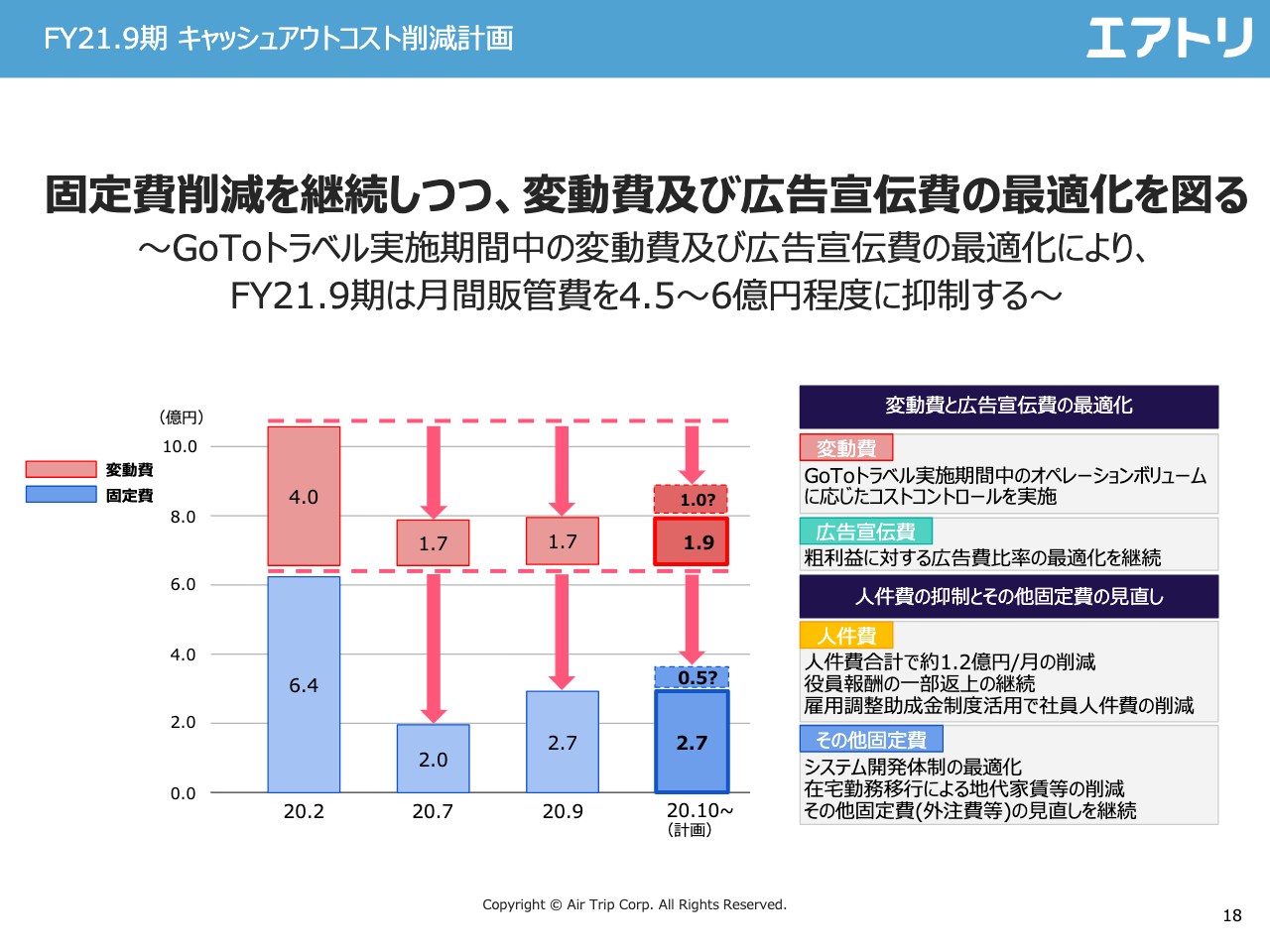

今後の見込みですが、固定費の削減は引き続き継続しており、販管費は約4億円から5億円の水準を当面は維持できると考えています。

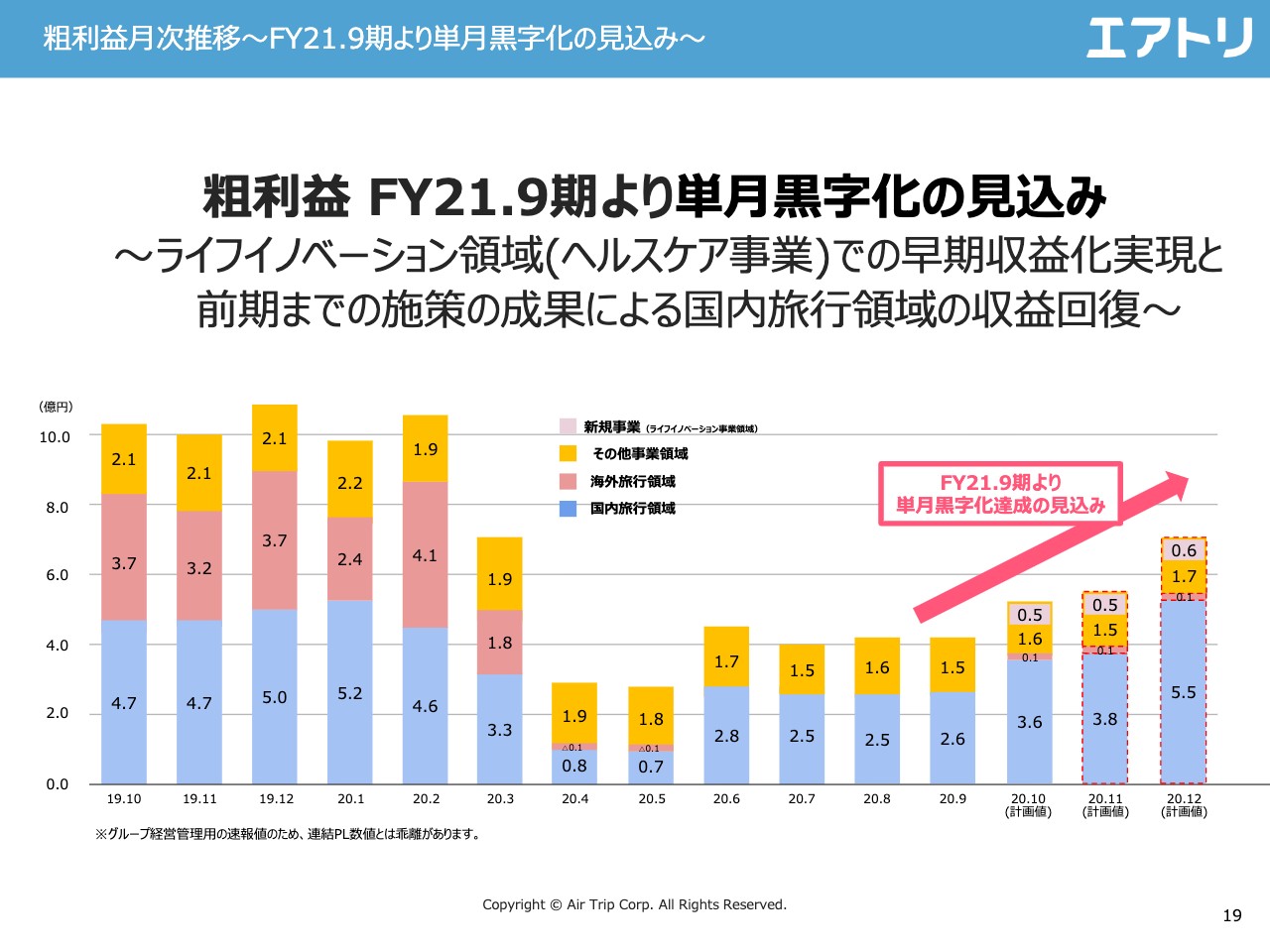

続いて19ページ目。月次での売上総利益の推移です。4月、5月を底にしまして、6月以降、徐々に収益が回復しています。特に、青色で記載している国内旅行領域が今期に入り、大きく回復しています。特に、エアトリプラスが非常に順調に回復しており、これは先ほどお伝えしたような準備が、今回の「GoToトラベル」の追い風にもなり、大きく伸ばしているという状況です。エアトリプラスの収益は、いわゆる帰着日での会計処理となりますので、11月から12月にかけてさらに回復してくると見ています。

成長戦略「エアトリ2021」の目指す姿~”リ・スタート”~アフターコロナ時代の新成長戦略

続いて成長戦略「エアトリ2021」です。「リ・スタート」として3点ポイントがあります。1点目、エアトリ旅行事業の収益回復です。これは足元の「GoToトラベル」の追い風も併せて2021年は徹底的に数字を伸ばしていきたいと思います。2点目は、旅行以外の4つの事業で、こちらも順調に成長を継続しています。3点目はヘルスケア事業領域の立ち上げです。

成長戦略「エアトリ2021」~”リスタート”~エアトリ旅行事業

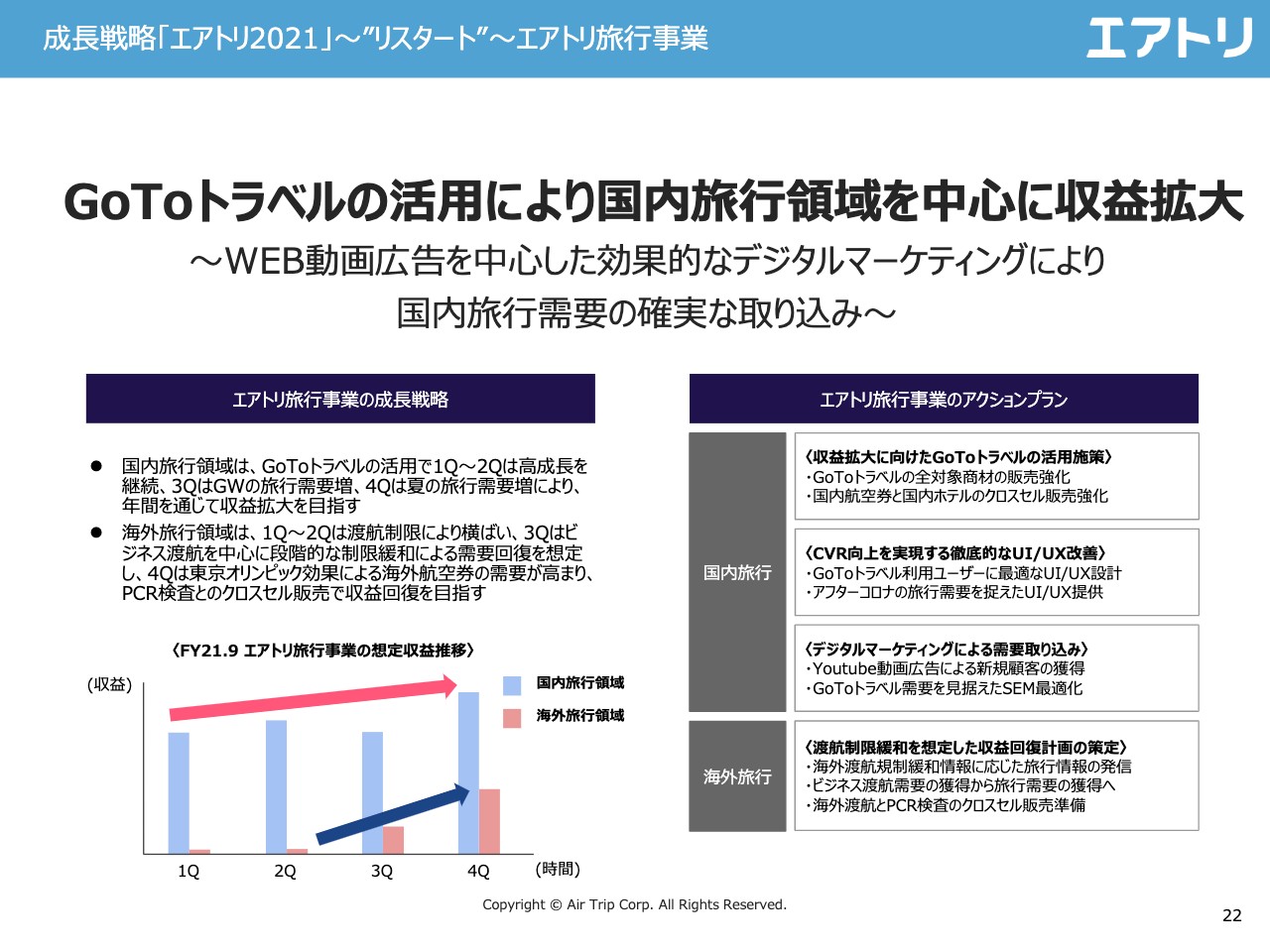

エアトリ旅行事業ですが、こちら、次のスライドに青色と赤色で図を示しています。青色が国内旅行領域、赤色が海外旅行領域の図です。国内旅行領域に関してはこの第1四半期、「GoTo」の追い風もあり、前期と比べて非常に成長して回復しています。第2四半期以降「『GoTo』が終わった後はどうなのか?」という質問もよく頂戴するのですが、特にエアトリプラスに関しては、今回の新型コロナウイルスも踏まえて、非常に認知度が上がっています。エアトリプラスの収益に関しては、「GoTo」の後もかなり残存するのではないかと思っています。また、夏に向けての繁忙期もありますので、21年9月期に関しては総じて好調に推移するのではないかと考えています。

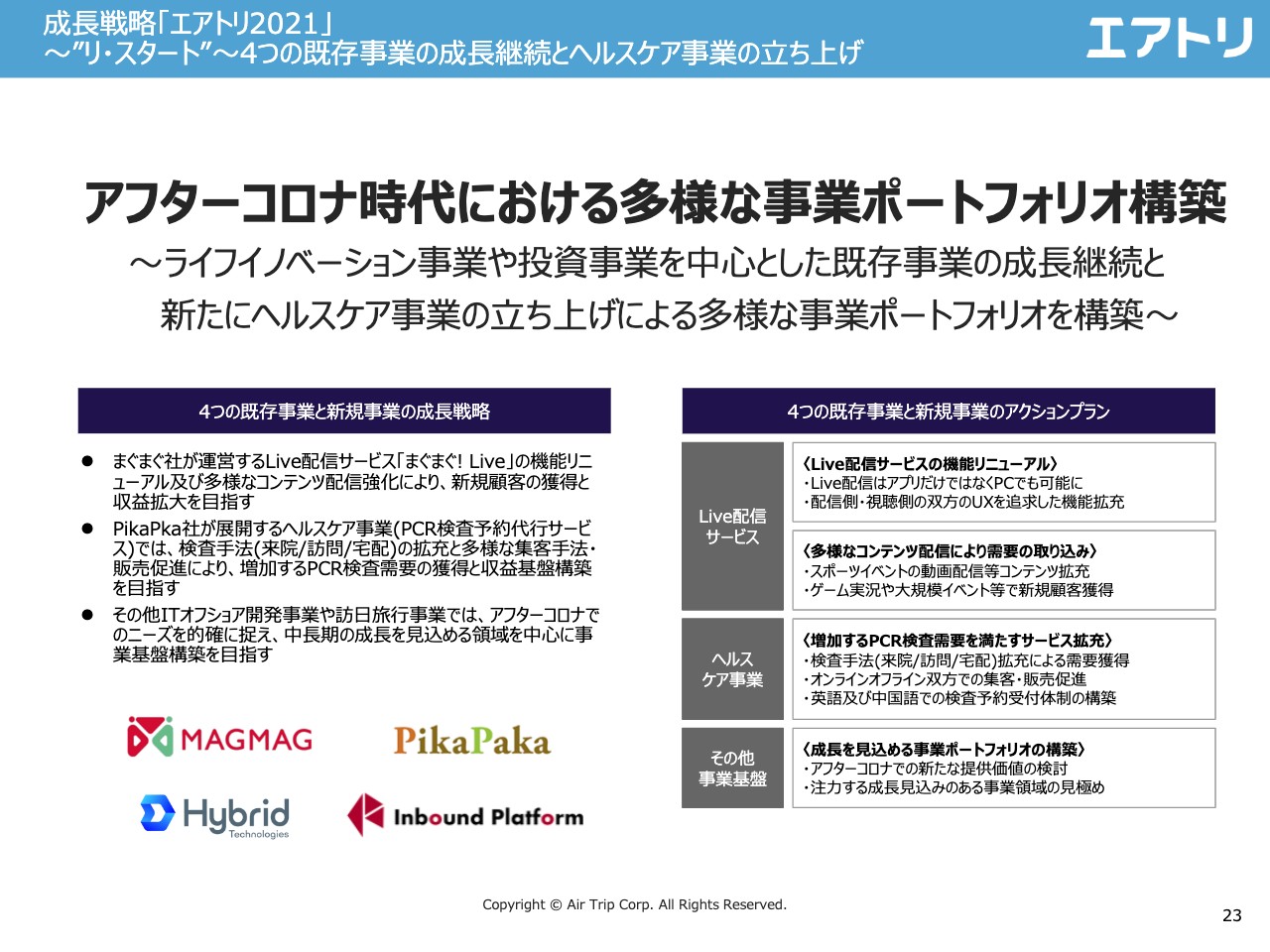

~”リ・スタート”~4つの既存事業の成長継続とヘルスケア事業の立ち上げ

続いて、旅行事業以外の事業領域です。トピックスとしては大きく2点です。1つ目が子会社のまぐまぐで、9月に上場しているのですが、引き続き損益が好調に推移しており「まぐまぐ!Live」というライブ配信事業の領域へ新しくチャレンジしていくということです。

~”リスタート”~新規事業としてヘルスケア事業の立ち上げ

また、8月よりヘルスケア領域に参入しており、こちらはPCR検査、抗体検査、抗原検査を中心にお客さまが非常に増えており、こちらも順調に収益が伸びています。

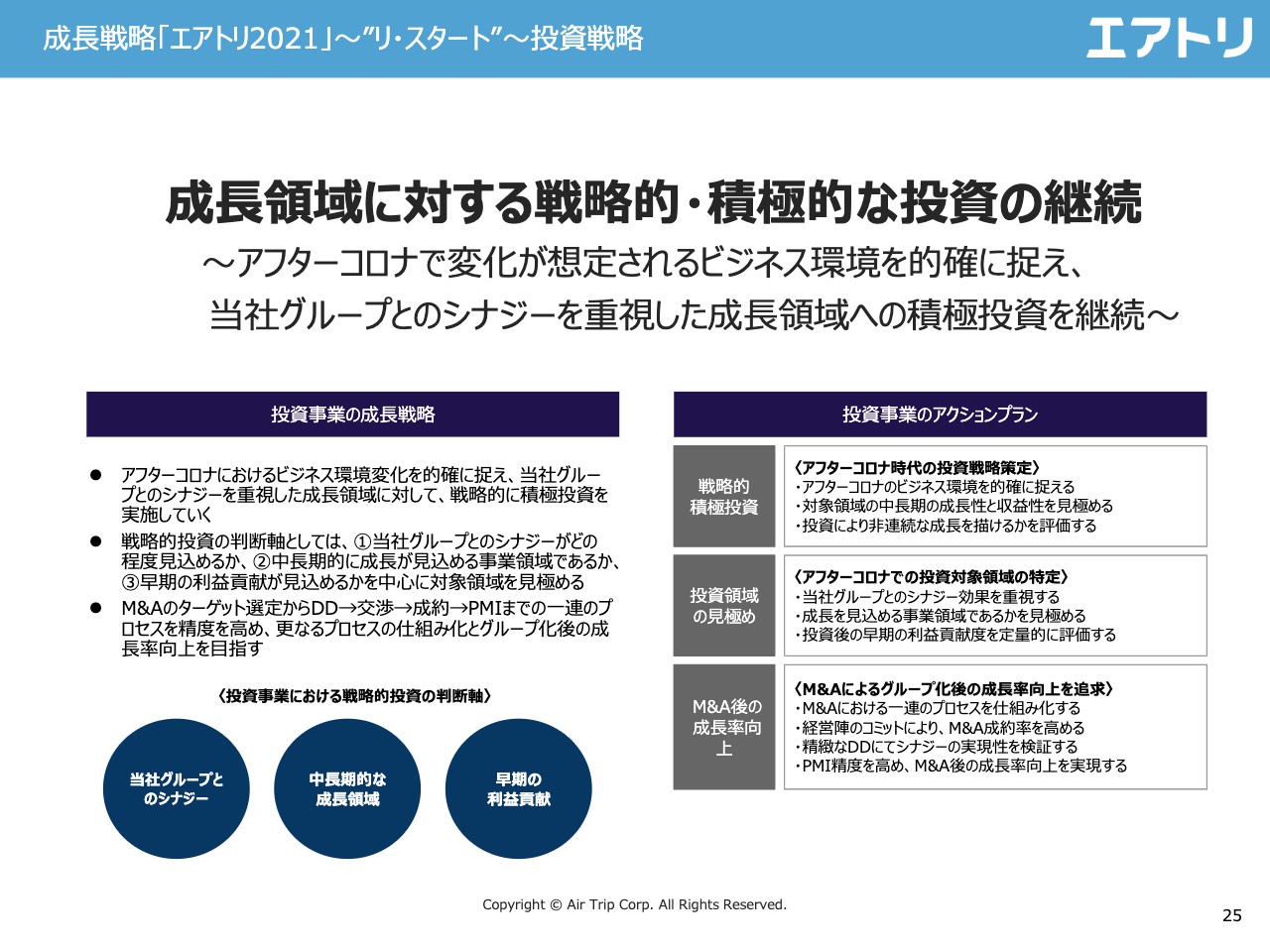

成長戦略「エアトリ2021」~”リ・スタート”~投資戦略

成長戦略、投資戦略、M&A戦略です。M&Aに関しては、引き続き積極的に継続していきたいと考えています。特に旅行以外の成長領域であるまぐまぐ等のメディア領域、ヘルスケアの領域でM&Aを模索していければと考えています。

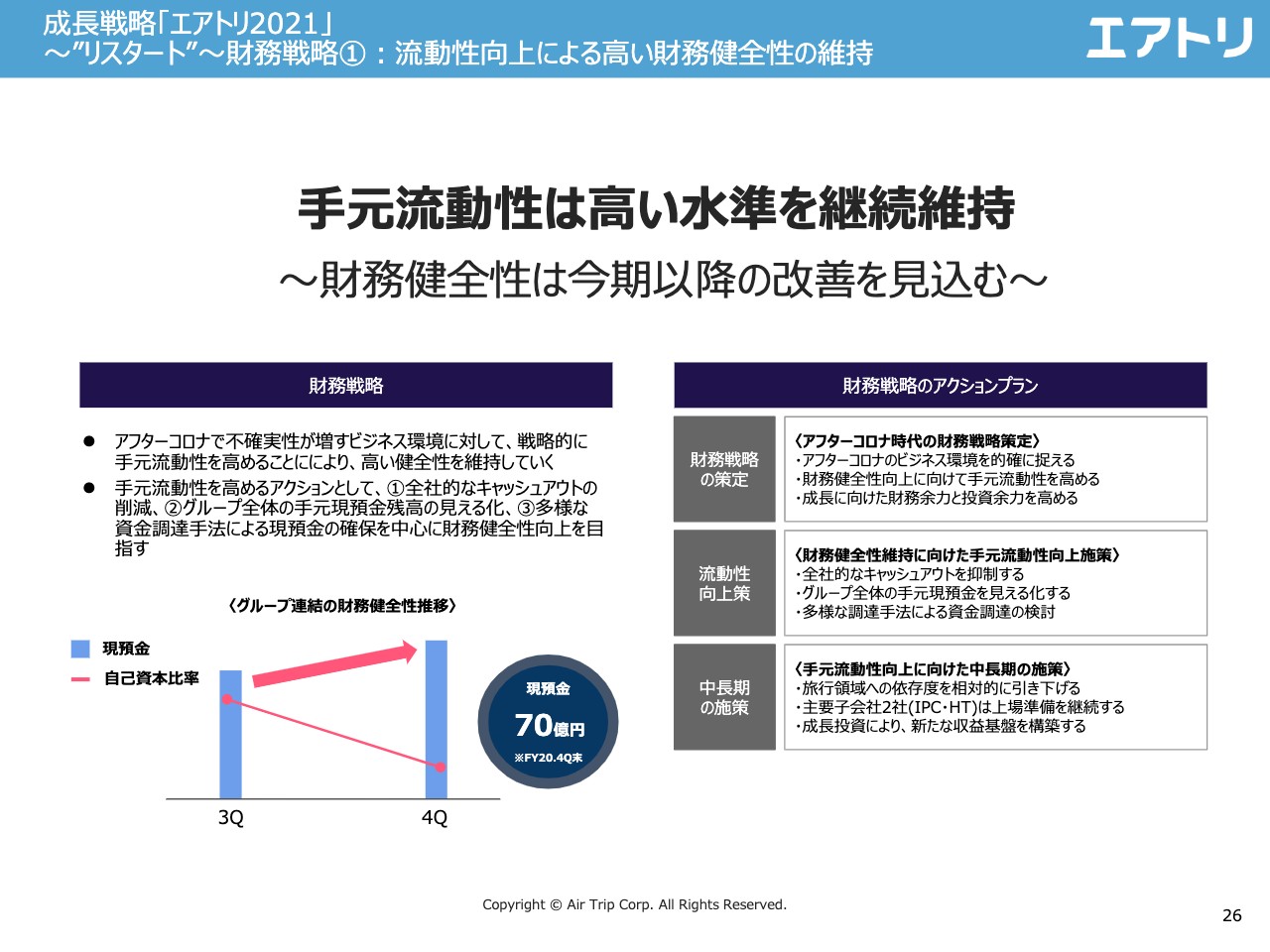

~”リスタート”~財務戦略1:流動性向上による高い財務健全性の維持

財務戦略です。足元では、現預金が約70億円ということで、引き続き流動性は高い水準を維持しています。借入と資本調達も含めて、引き続き財務健全性は十分担保できていると考えています。

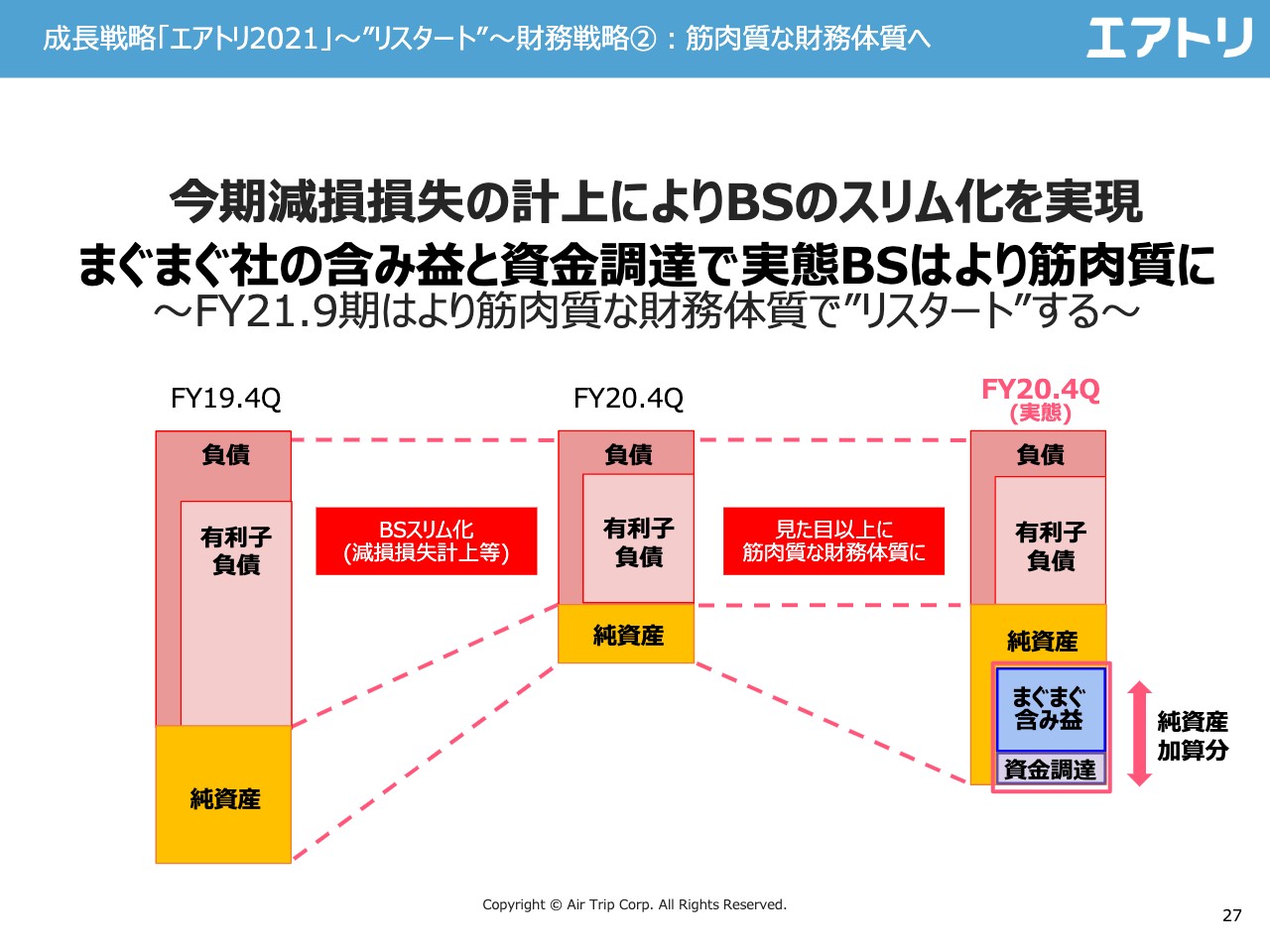

~”リスタート”~財務戦略2:筋肉質な財務体質へ

財務の図を模しています。中央の図が今回、第4四半期で減損損失を計上し、純資産が約30億円ということになっているのですが、実質的には、まぐまぐの含み益を簿外で計上しているのと、今期に入れた資本調達を含め、純資産は十分に確保していると考えています。

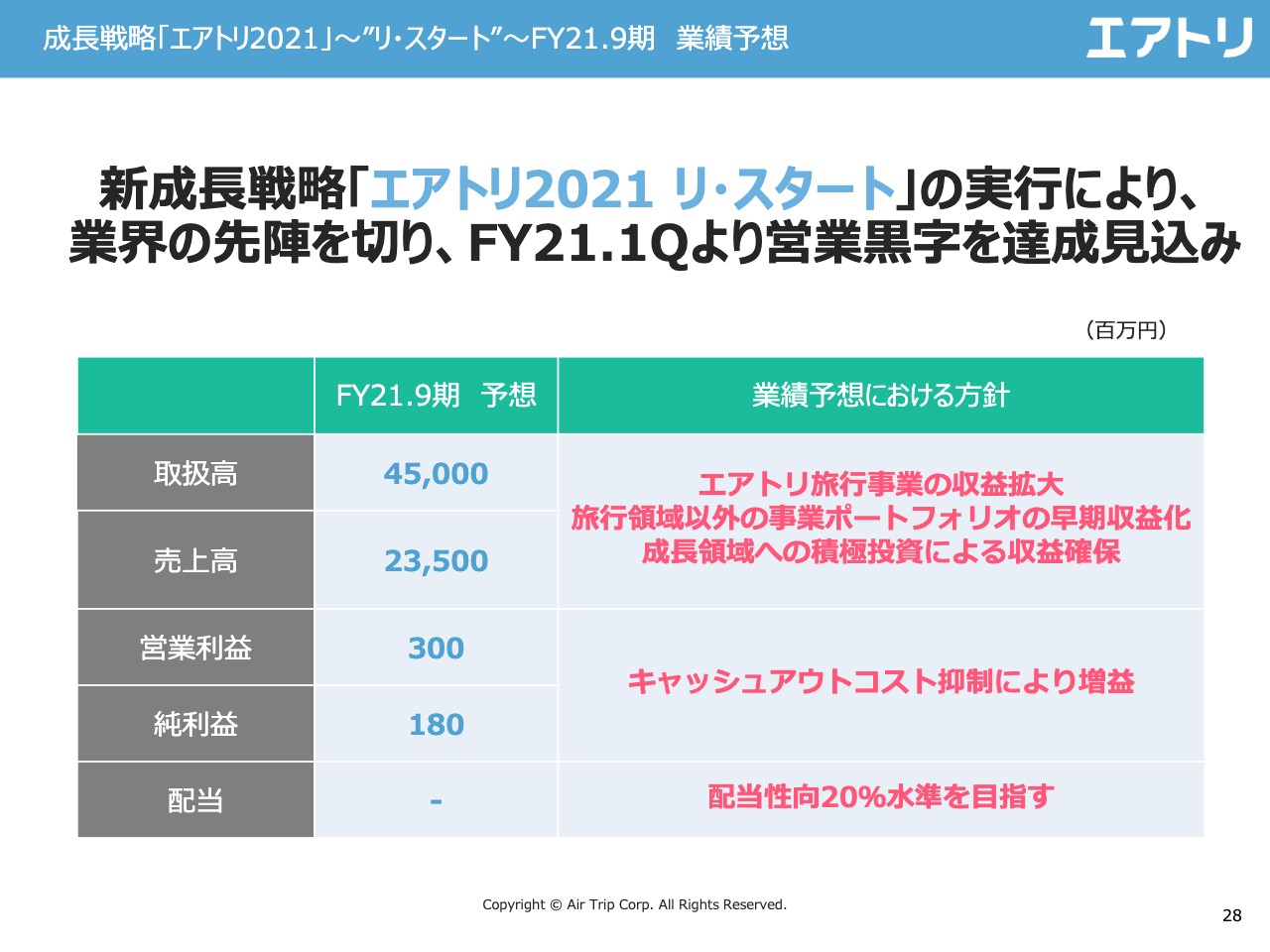

~”リ・スタート”~FY21.9期 業績予想

続いて業績予想です。今回、通期で取扱高が450億円、売上高が235億円、営業利益が3億円、当期純利益が1.8億円ということで業績を開示しています。業界の先陣を切り「黒字化」をスタートできればと考えています。

GoToトラベルキャンペーン 全対象商材で割引販売開始

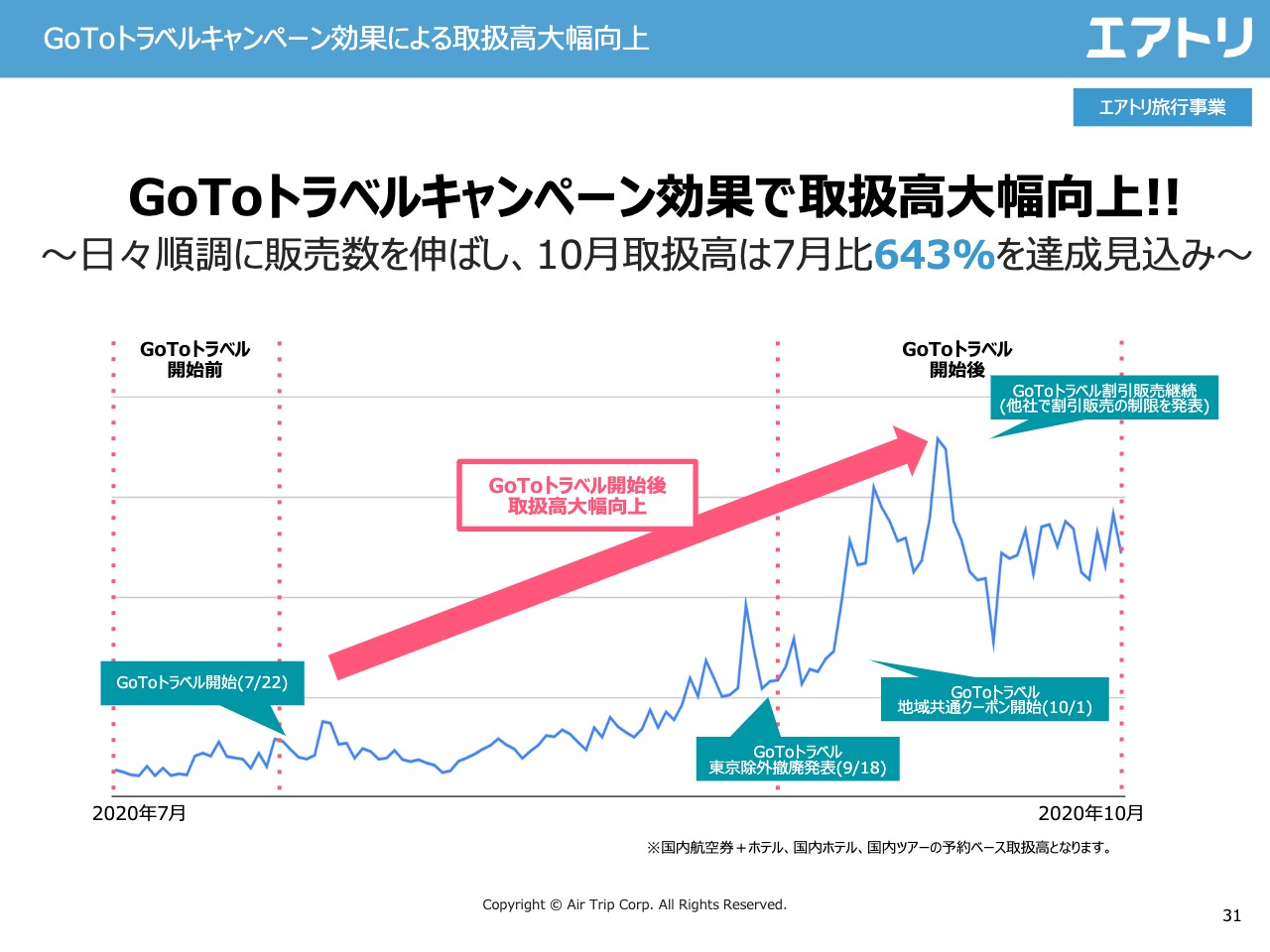

続きまして、足元のアクションと成果です。「GoToトラベル」キャンペーンは、いち早くサイトをオープンして需要の取り込みに成功しています。

GoToトラベルキャンペーン効果による取扱高大幅向上

キャンペーン効果で関連商材の取扱高が約6倍ということで、先ほど言及したエアトリプラスを中心に大きく収益を計上しています。

東京都民割"もっとTokyo"を適用した宿泊販売開始

ホテル領域において、東京都民割"もっとTokyo"を適用した宿泊販売を行っています。こちらは、販売開始後わずか数時間で完売しています。

当社子会社のまぐまぐ社の東証JASDAQへ新規上場

子会社のまぐまぐは、2020年9月24日に東証JASDAQへ上場しています。

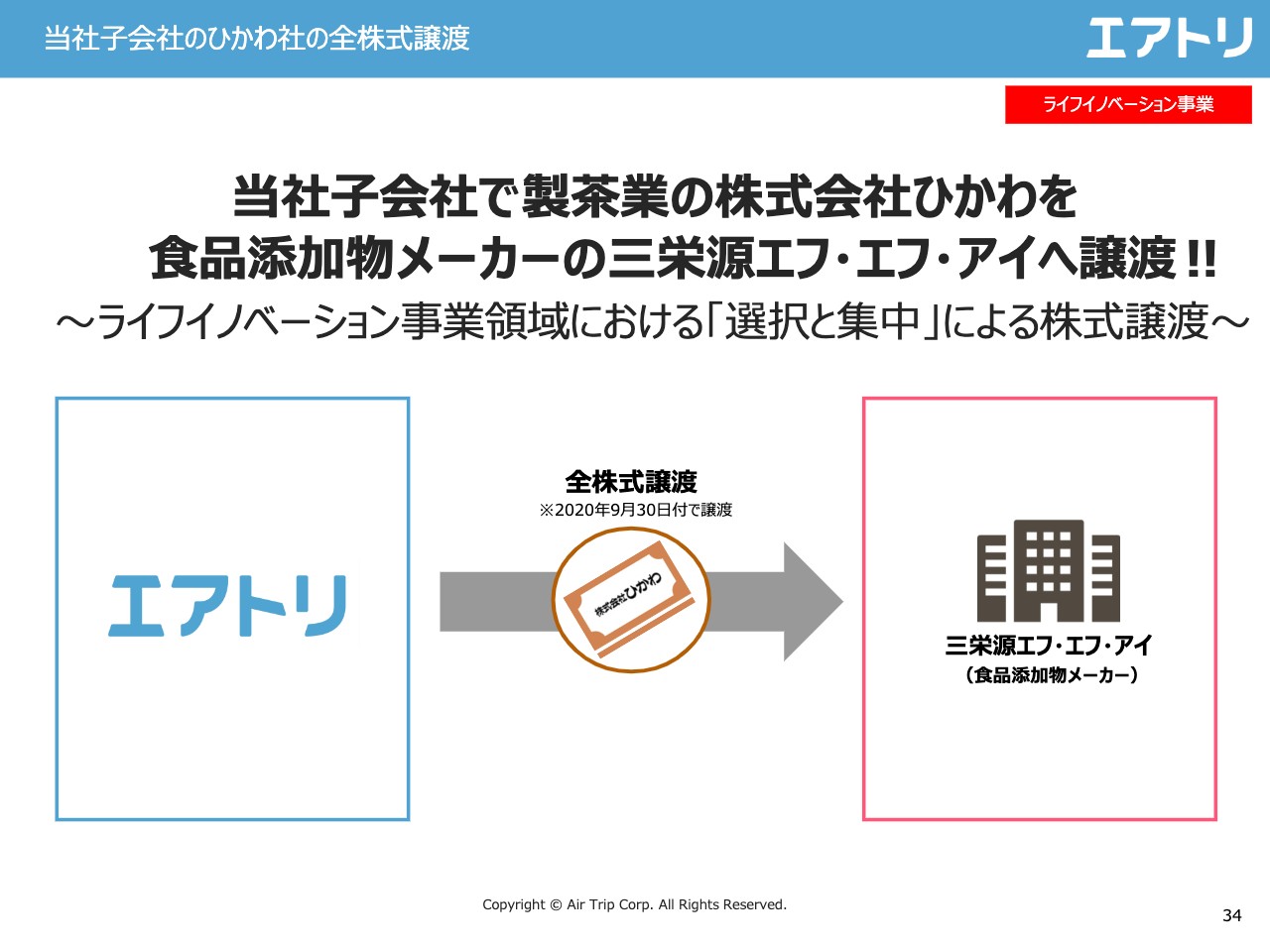

当社子会社のひかわ社の全株式譲渡

子会社の株式会社ひかわは、9月に売却済みです。こちらの取得時の簿価が約9億円強で売却時の価格が約15億円ということで、かなりバリューアップをしての売却となりました。

ヘルスケア事業基盤構築~当社提携先Tケアクリニックにて新たなPCR検査を開始~

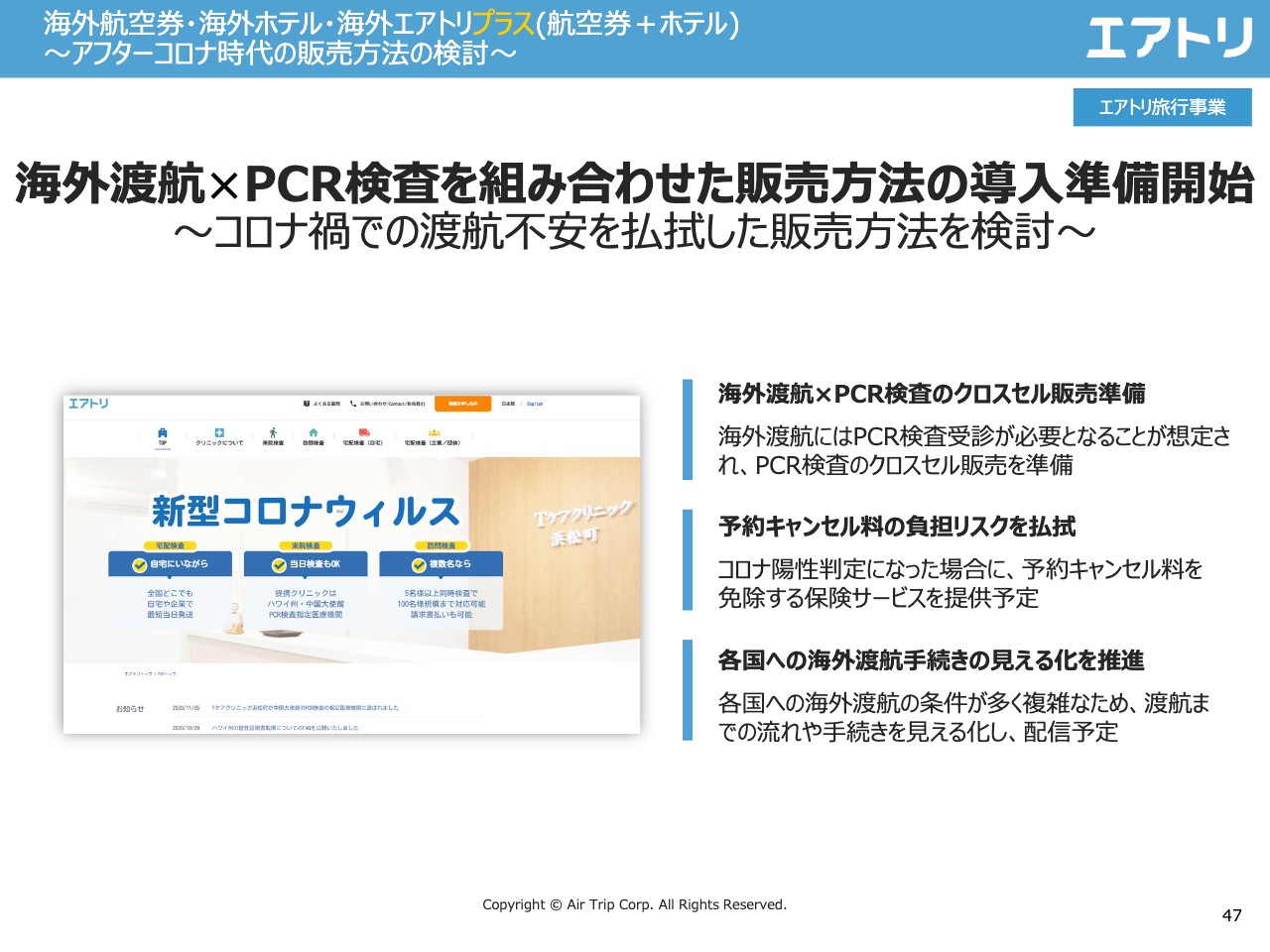

ヘルスケア事業領域の拡大です。当社がチャレンジしているPCR検査等の領域ですが、今後海外渡航とのシナジーが非常にあると考えています。記載のハワイおよび中国に関して、陰性証明書の発行が可能である医療機関として認定されています。

マーケティング~ブランディング効果①~

その他各事業領域の進捗のご報告です。検索分野も「エアトリ」の認知度向上に伴い、競合対比で引き続き上回って推移しています。

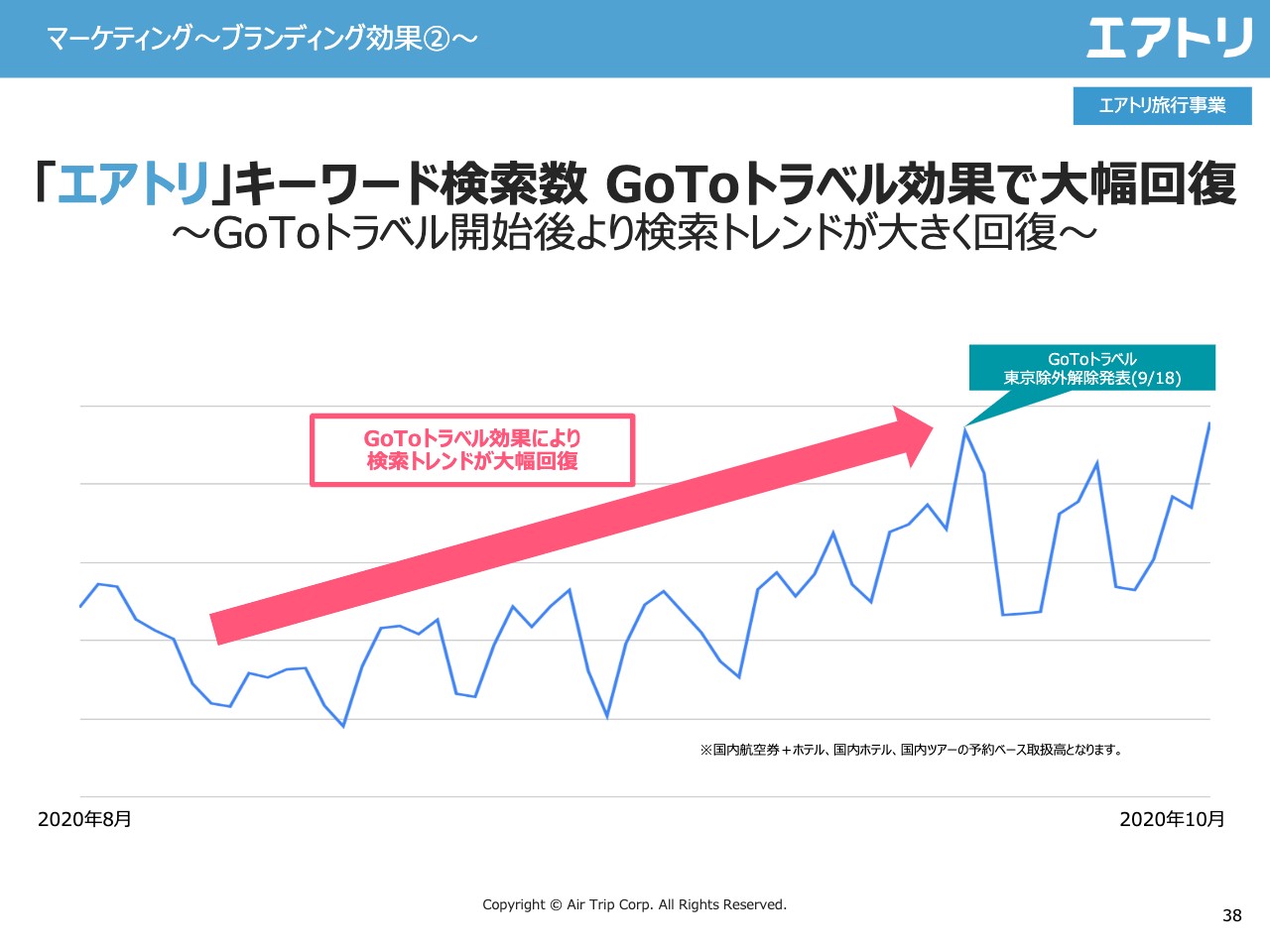

マーケティング~ブランディング効果②~

「エアトリ」のキーワード検索数ですが、足元では、大きく回復しています。改めまして、昨期までかなり広告宣伝を投下してきましたが、認知度は、引き続き継続していると実感しています。

マーケティング~エアトリブランディング施策~

「GoToトラベルキャンペーン」を訴求する広告展開を実施しています。こちらは主に「YouTube」等のソーシャルでの露出を行っています。

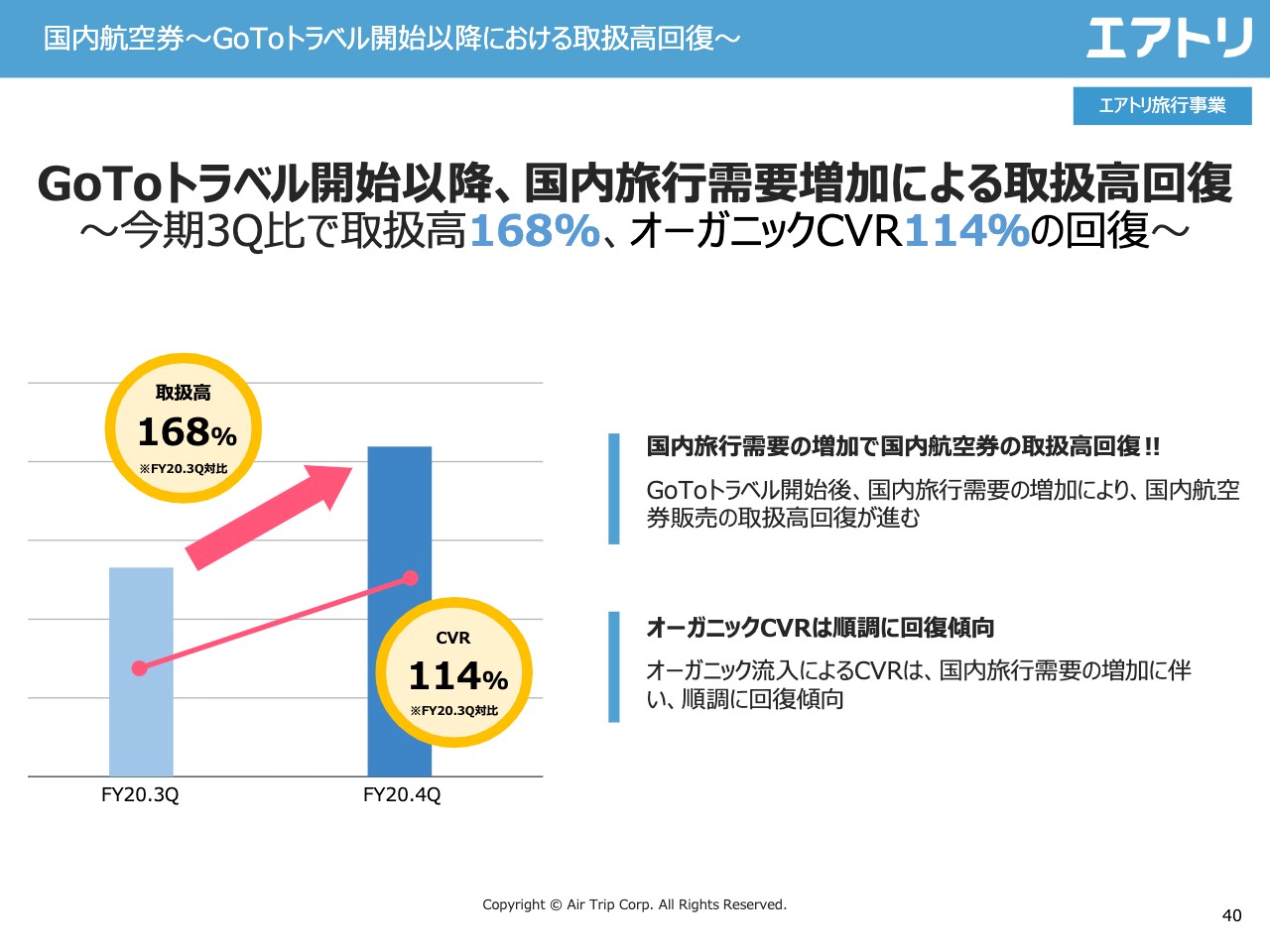

国内航空券~GoToトラベル開始以降における取扱高回復~

国内航空券ですが、第4四半期に入り、もう一段、二段、回復してきているという状況です。国内旅行領域は「エアトリプラス」を含めて、足元、新型コロナウイルス流行前で100パーセントをすでに超えています。

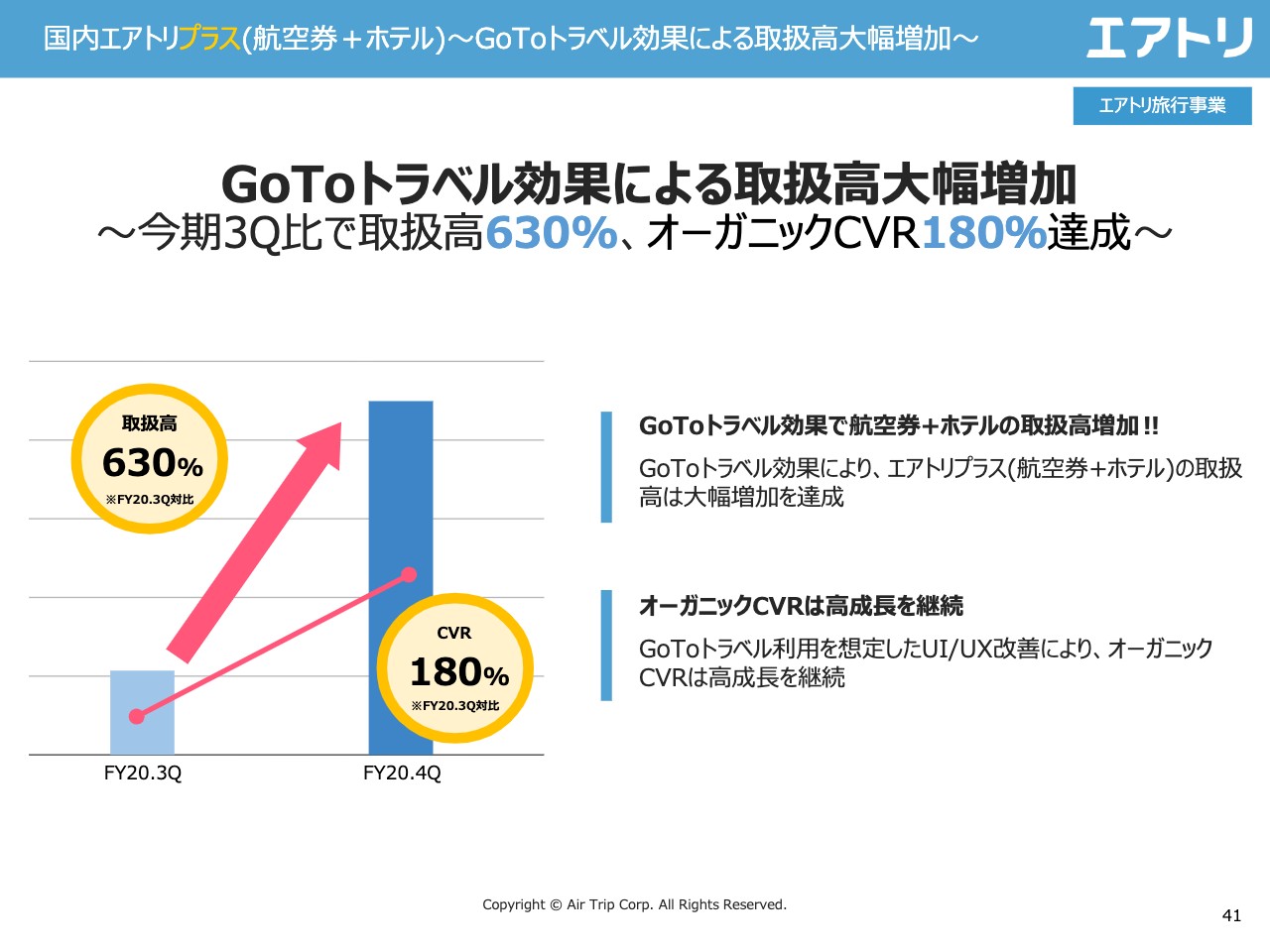

国内エアトリプラス(航空券+ホテル)~GoToトラベル効果による取扱高大幅増加~

特に41ページ目、「エアトリプラス」がかなり好調に来ています。9月、10月に入りまして、「GoTo」の需要の効果もありまして、かなり伸びているという状況となっています。「エアトリプラス」に関しては、ちょうど1年半前にブランドとして新しくオープンしまして、当社としては、インターネット上で航空券とホテルセットで買うというところが、ユーザーに対してどんどん伸びていくポイントではないかとお伝えしていましたが、実際のところ、足元ではかなりこちらが「GoTo」の追い風もあって伸びている状況です。

今回、「GoTo」もありまして、一定需要の創出といいますか、ユーザー行動が大きく変わった部分あると考えており、今回の需要押し上げに関しては、今後もかなり効果を継続するのではないかと考えています。

国内ホテル~キャッシュアウトコスト削減&取扱高大幅回復~

続いて、国内ホテルです。

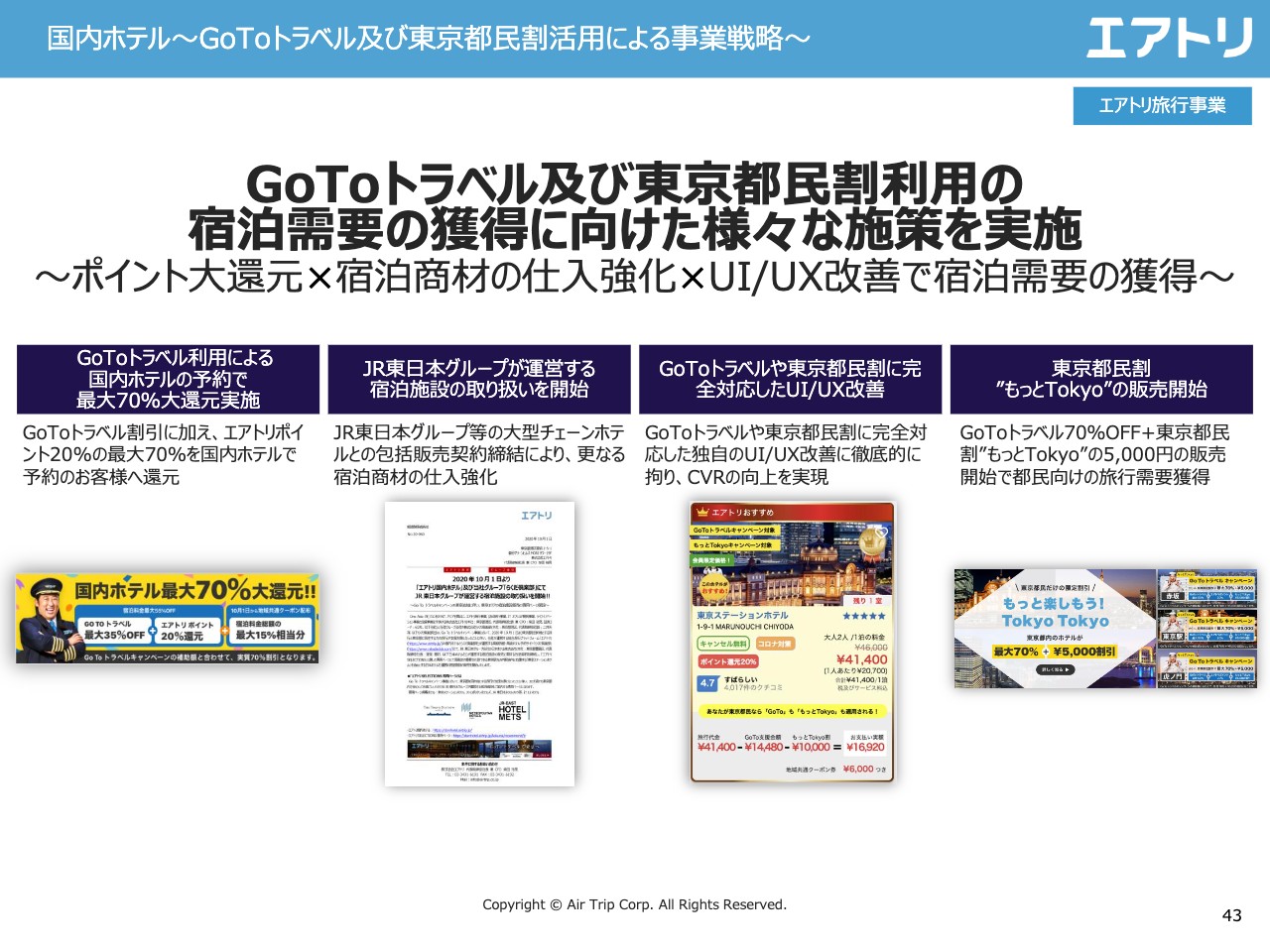

国内ホテル~GoToトラベル及び東京都民割活用による事業戦略~

「GoToトラベル」等の追い風もありまして、取扱高大きく伸びているという状況となっています。

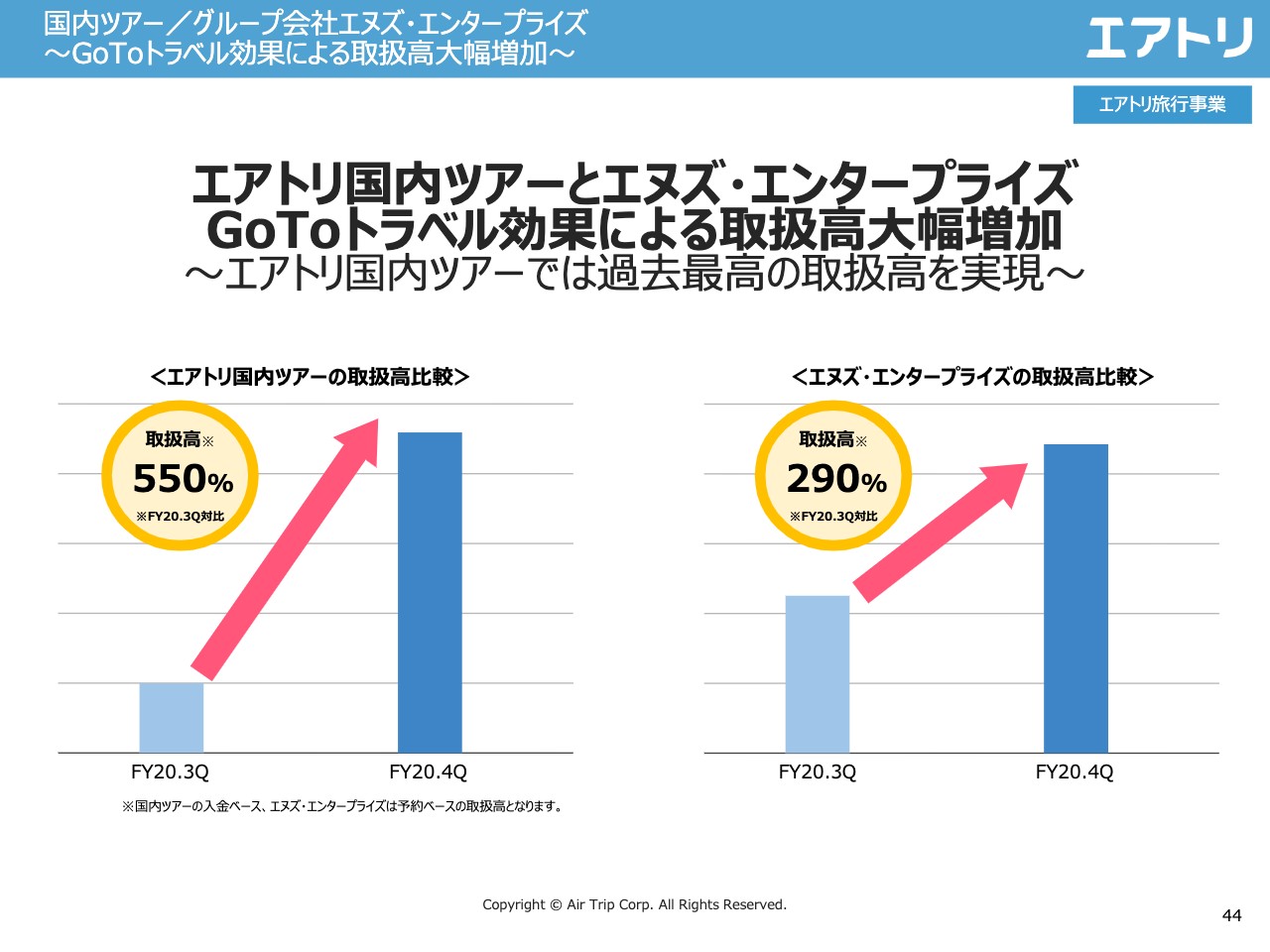

国内ツアー/グループ会社エヌズ・エンタープライズ~GoToトラベル効果による取扱高大幅増加~

44ページ目以下は、国内ツアーの領域ですが、こちらも「GoToトラベル」効果でかなり伸びています。子会社エヌズ・エンタープライズに関しては、特に沖縄と北海道に強みがあるということで、順調に収益が伸びています。

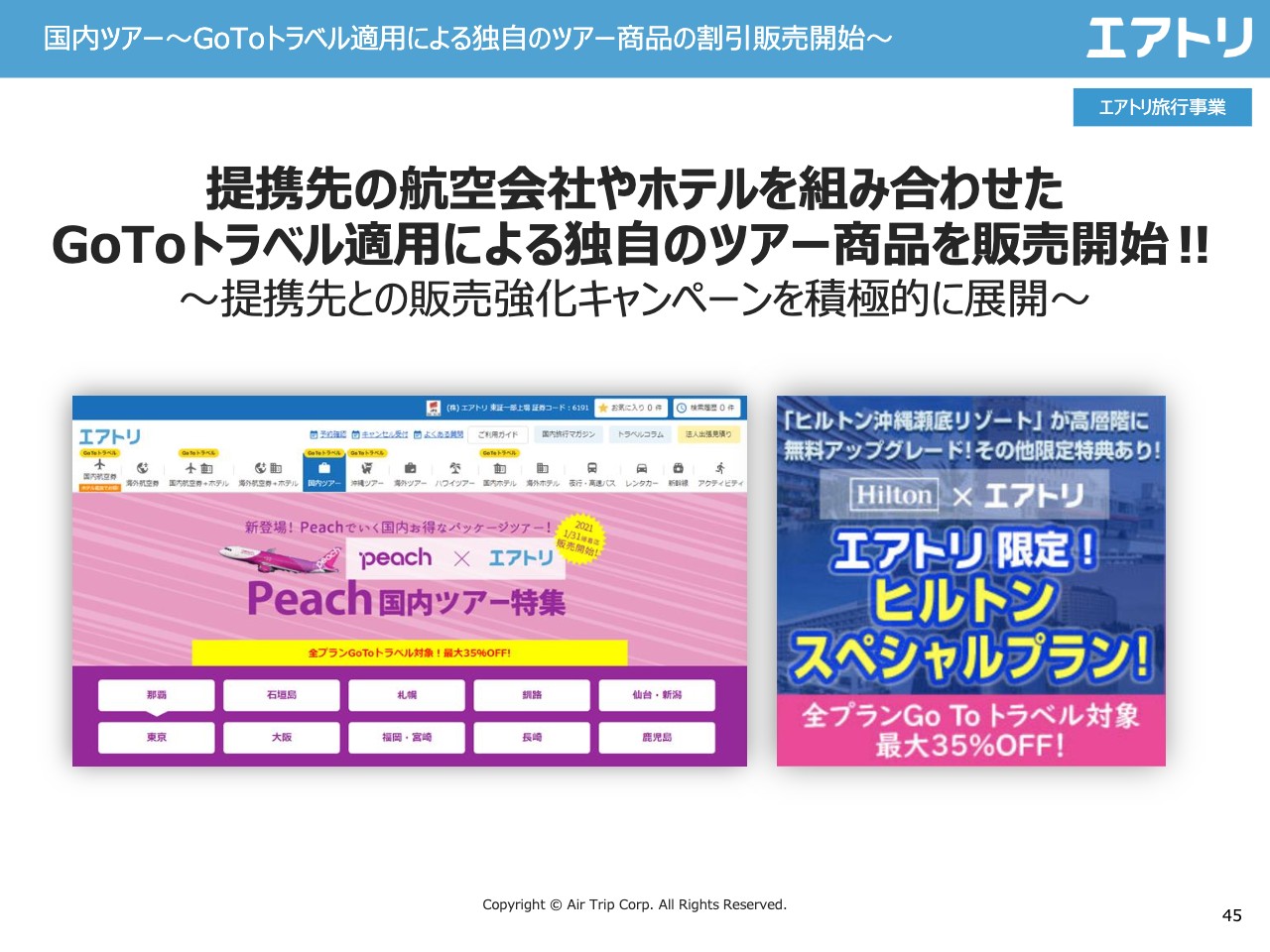

国内ツアー~GoToトラベル適用による独自のツアー商品の割引販売開始~

例えばPeachとの提携ツアーやヒルトンとのプランのような各航空会社、各ホテルとの提携プランの販売を積極的に行っています。

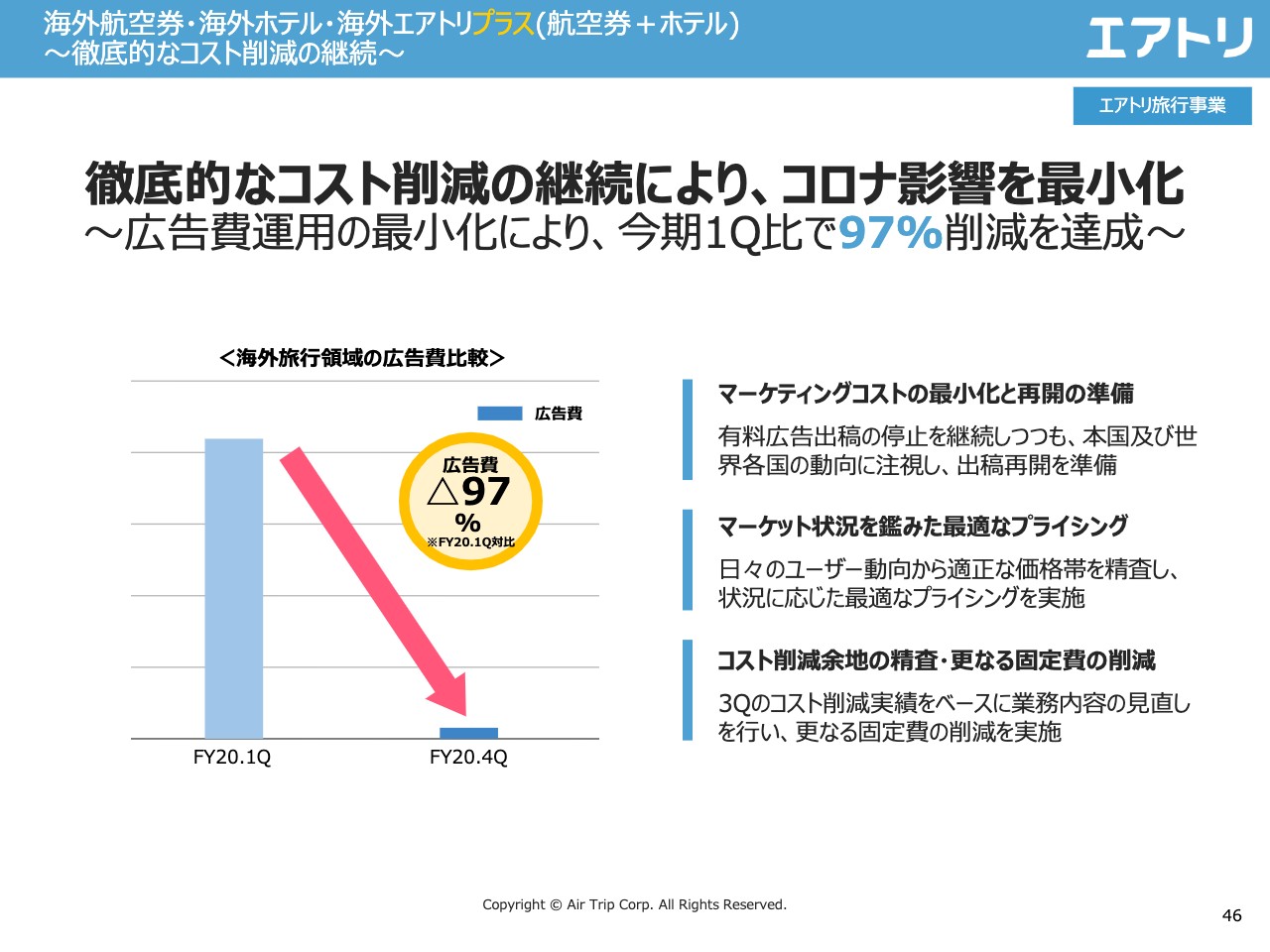

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル)~徹底的なコスト削減の継続~

海外旅行の分野です。海外旅行は、新型コロナウイルス流行時から引き続き取扱高は約数パーセントですが、コスト削減の徹底提起を進めています。海外旅行領域における赤字は月間約2,000万円となっています。今後は、赤字をかなりミニマイズしていることもあり、需要回復フェーズにおいては、かなり収益を期待できると考えています。

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル)~アフターコロナ時代の販売方法の検討~

海外渡航とPCR検査を組み合わせたクロスセルの準備も行っています。特に「エアトリ」のサイト上で、海外旅行へ行く際にオプションとして、当社のPCR検査クリックしていただくと、ご自宅まで検査キットをお送りするというサービスを開始しています。

グループ会社:セブンフォーセブンエンタープライズ

子会社のセブンフォーセブンエンタープライズは、ハワイ渡航の解禁に向けた準備を行っています。各種提携先サプライヤーとの連携も強化しており、来たるべき需要回復フェーズをしっかり捉えていきたいと考えています。

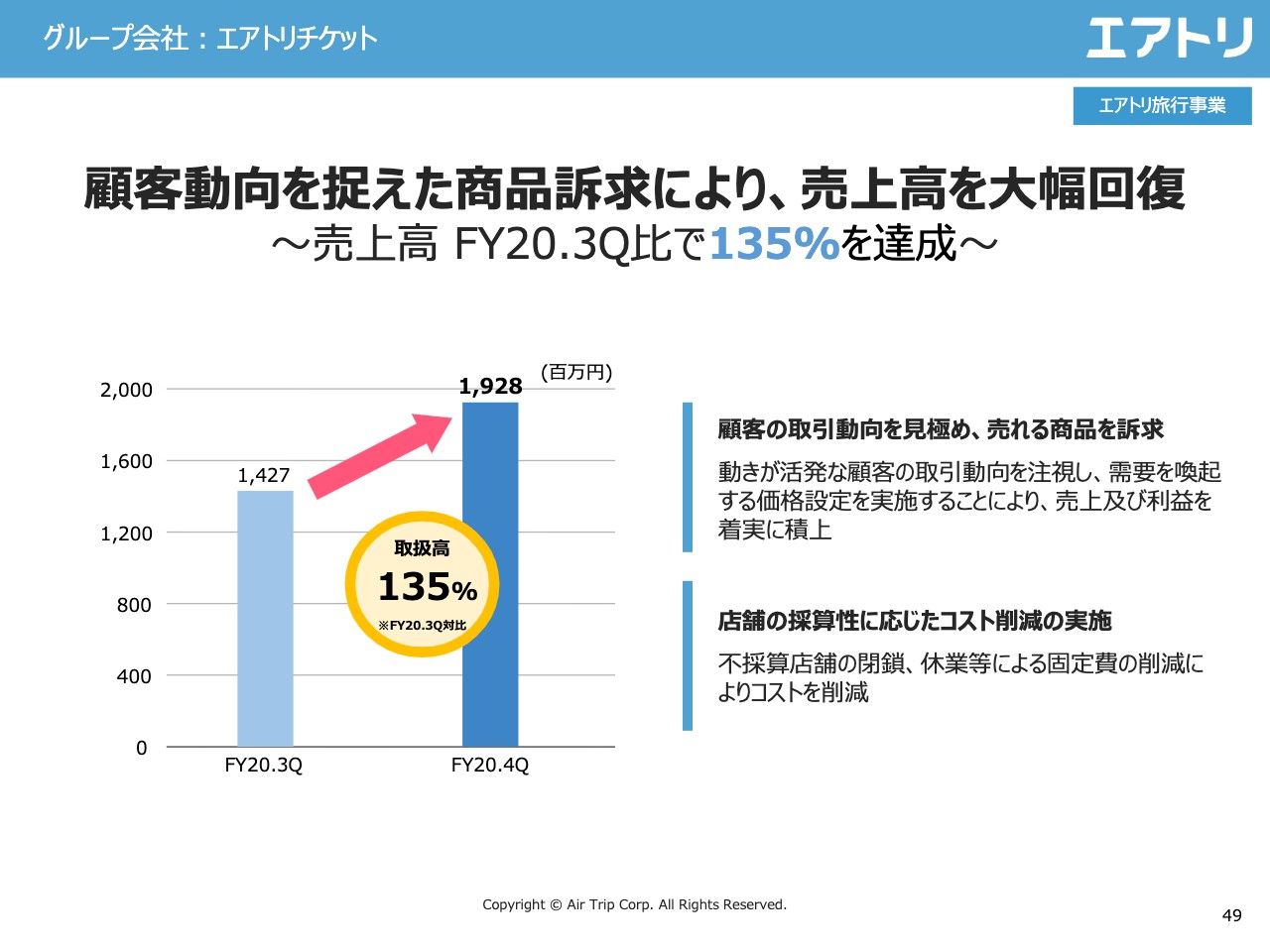

グループ会社:エアトリチケット

エアトリチケットの需要は、徐々に回復してきています。昨対比で135パーセントの売上高と、すでに黒字化まで戻しています。

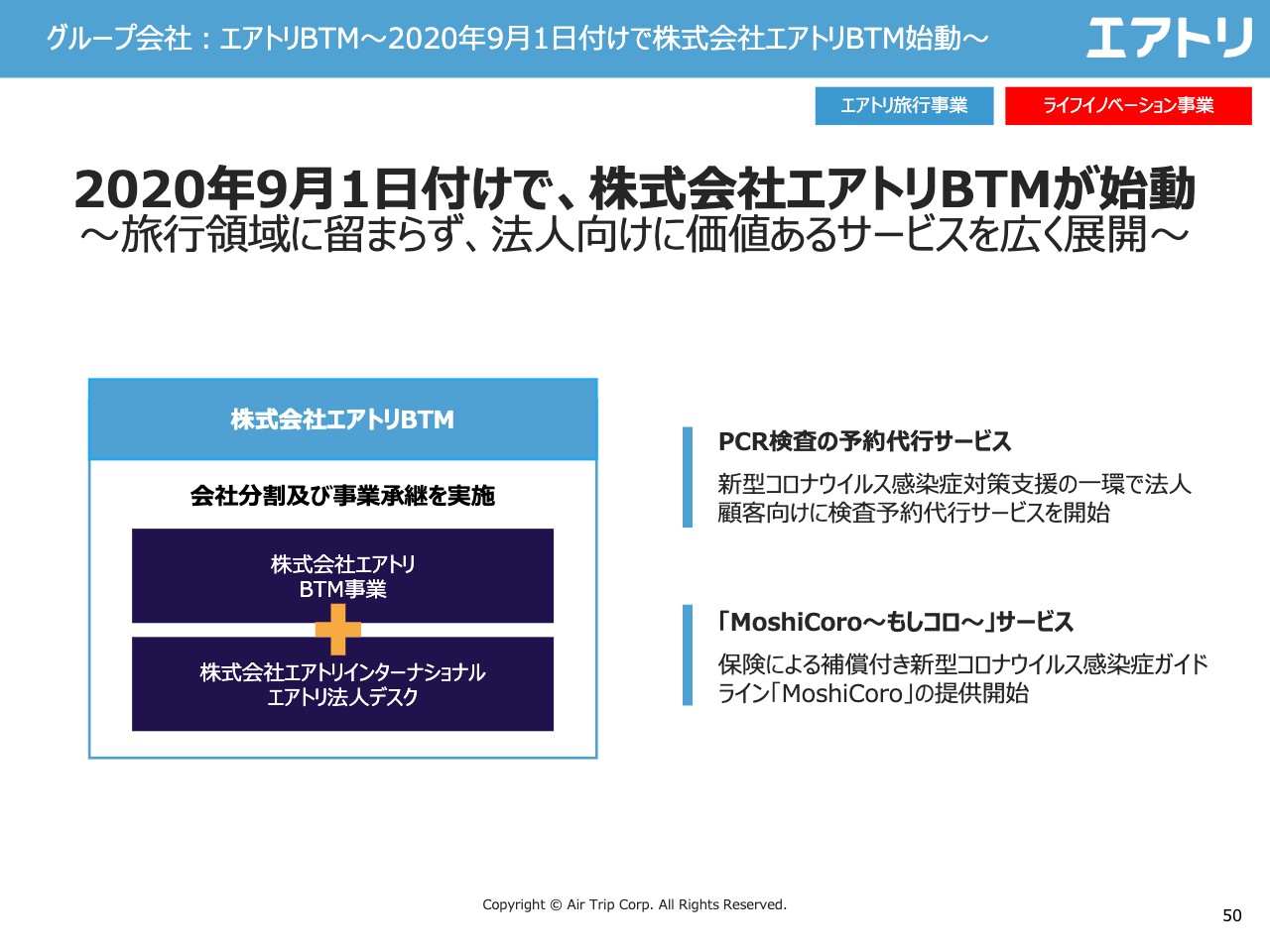

グループ会社:エアトリBTM~2020年9月1日付けで株式会社エアトリBTM始動~

エアトリBTMです。これまで法人出張領域を中心に展開していましたが、出張領域は、新型コロナウイルス流行前の約6割から7割の回復です。今後、出張領域と併せてPCR検査等のヘルスケア事業領域、福利厚生等をキーワードとした事業展開を考えています。

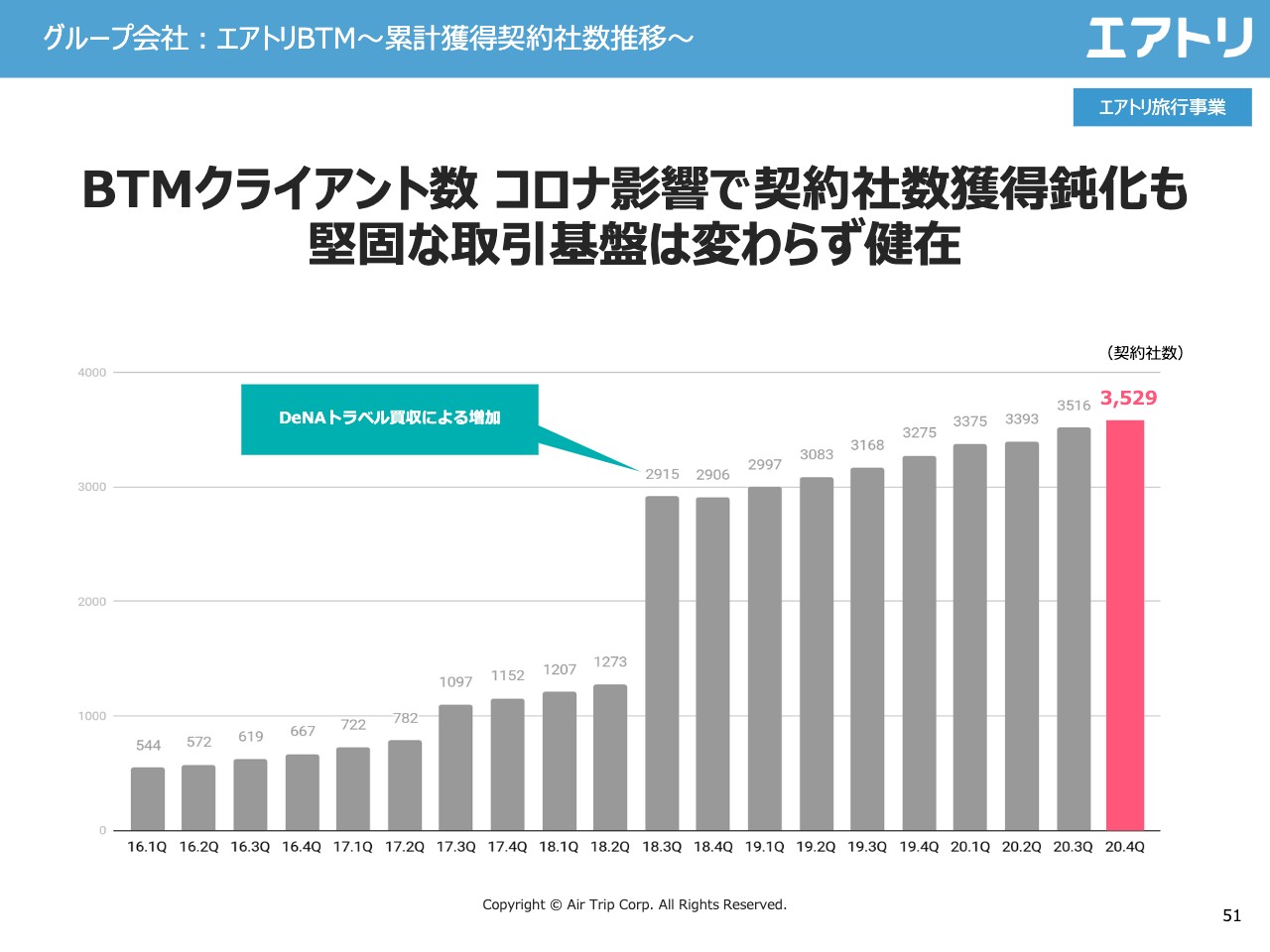

グループ会社:エアトリBTM~累計獲得契約社数推移~

特に、次のスライドに記載している法人顧客ネットワークの約3,500社が当社にとっての貴重な財産であると考えています。

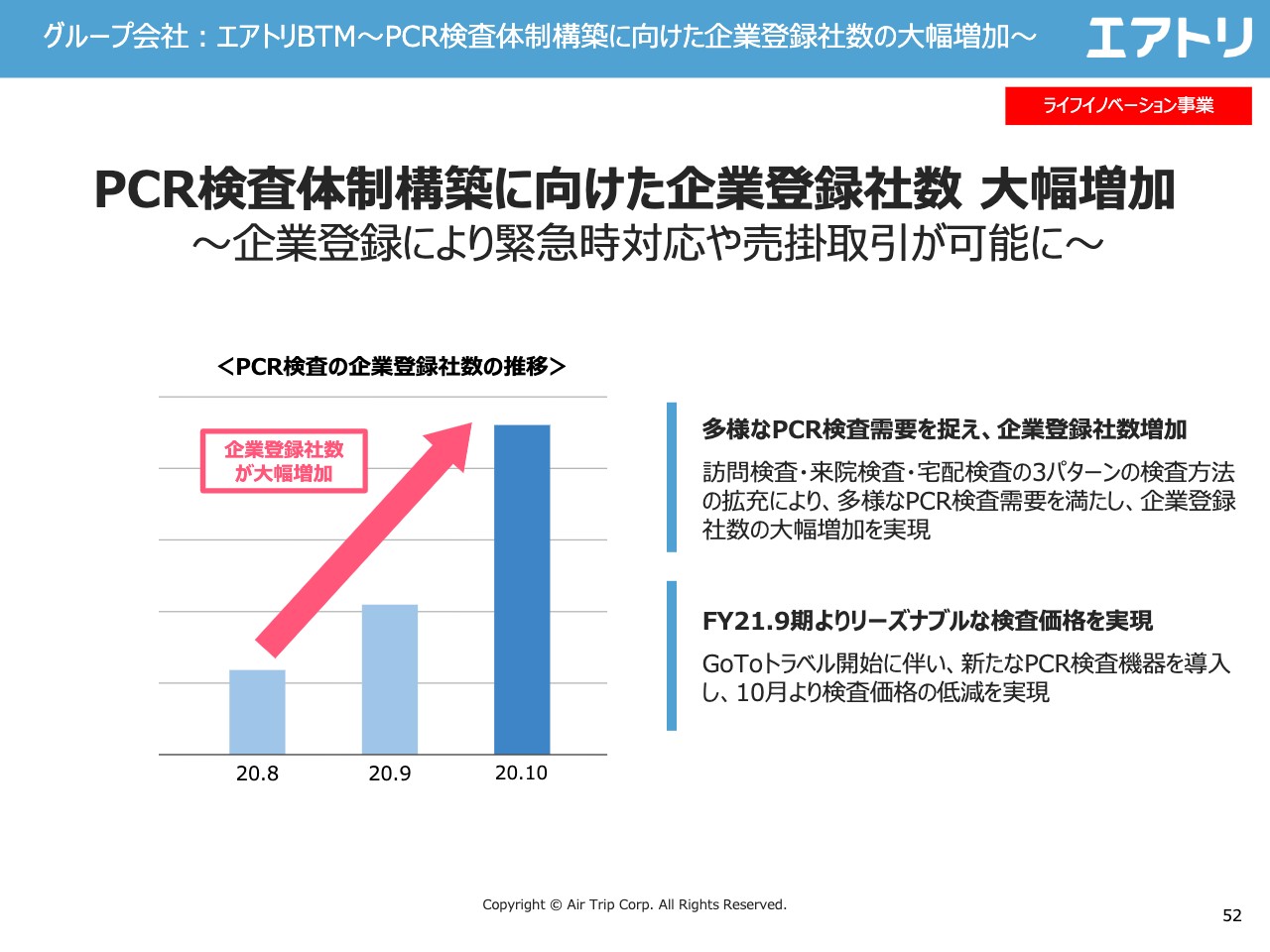

グループ会社:エアトリBTM~PCR検査体制構築に向けた企業登録社数の大幅増加~

PCR検査等の企業登録を推進しており、登録数はかなり増えています。

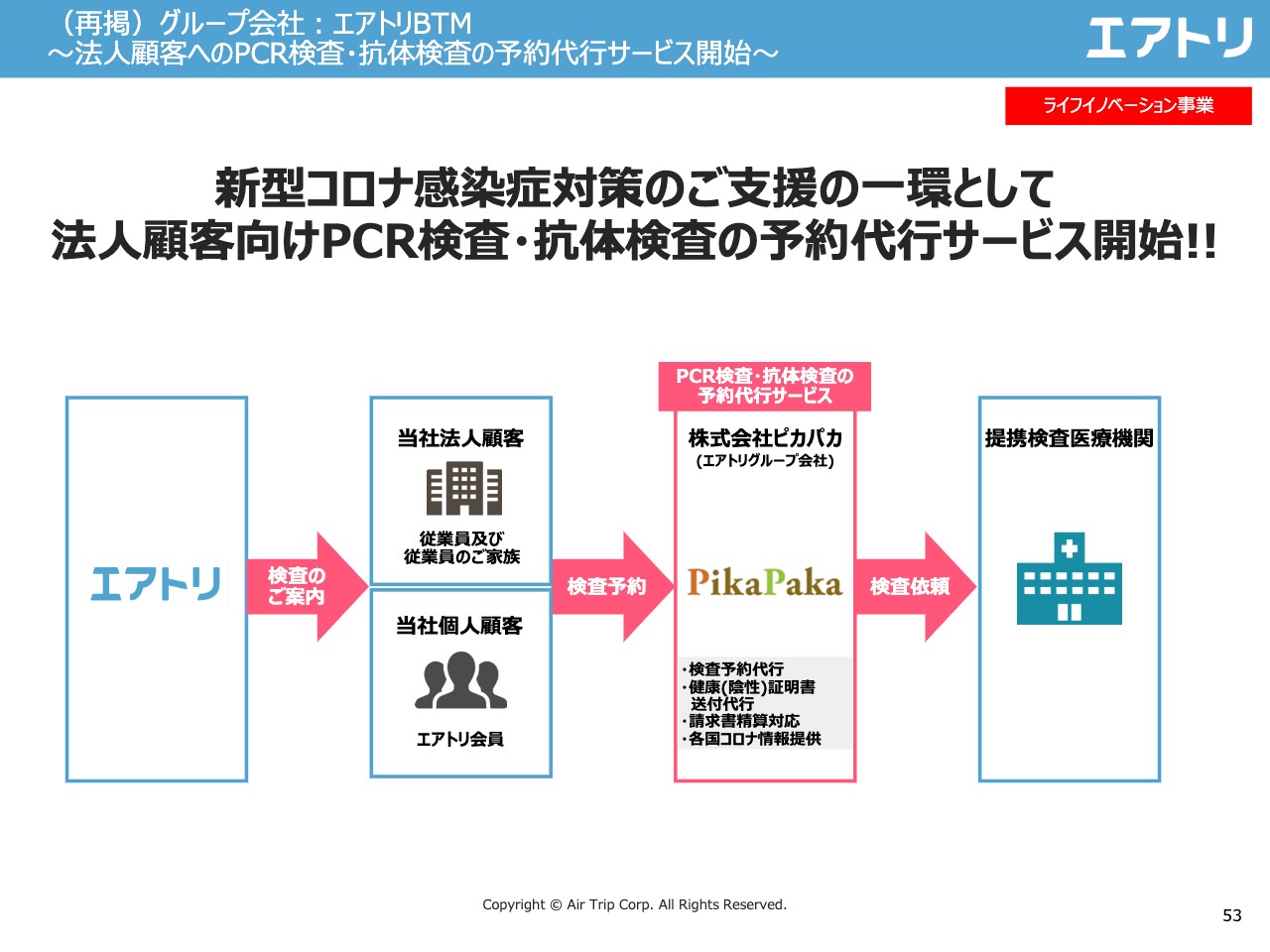

(再掲)グループ会社:エアトリBTM~法人顧客へのPCR検査・抗体検査の予約代行サービス開始~

ヘルスケアの事業に関してのチャートですが、足元では、PCR検査が約月間1,000名の方に受診していただいており、粗利ベースで数千万円まで見えてきている状況です。今後、ヘルスケア事業領域が当社の収益の柱の1つとしてどんどん伸ばしていけるのではないかなと考えています。

ITオフショア開発事業~新規受注件数の増加~

ITオフショア開発事業です。開発案件の新規受注に関して順調に伸びています。

ITオフショア開発事業~IT導入補助金2020「IT導入支援事業者」に採択~

新たにIT導入補助金に関して支援事業者として採択されています。中核となるハイブリッドテクノロジーズは引き続き上場準備を行っています。

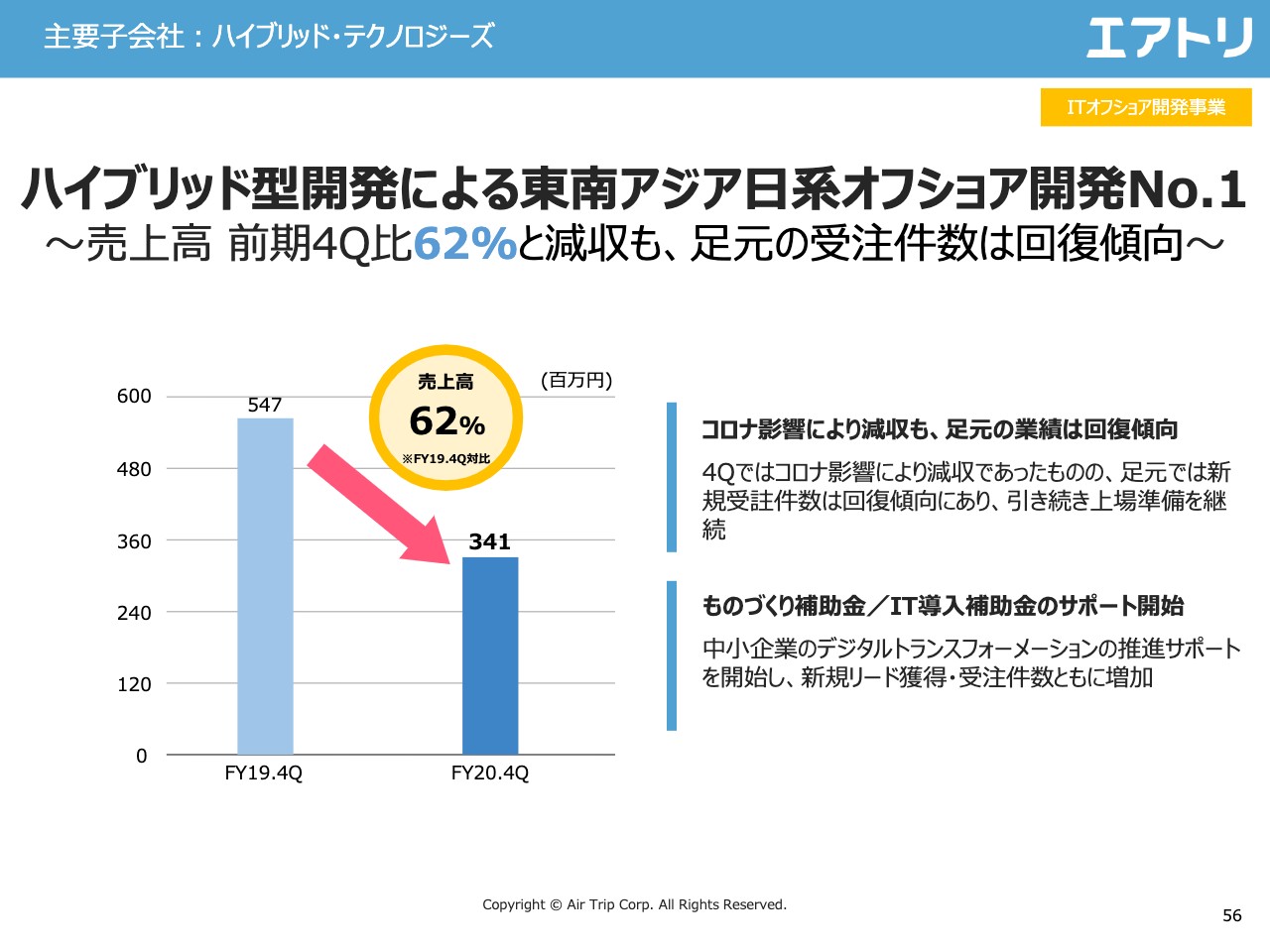

主要子会社:ハイブリッド・テクノロジーズ

第4四半期においては当社も含めた一部クライアントが開発を縮小することもあり、売上高が一時、1/3程度なくなっている状況です。こちらの需要自体は引き続き好調ですので、今期に入ってもう一度黒字基調に戻ってきています。子会社上場に関しては、引き続き準備を推進します。

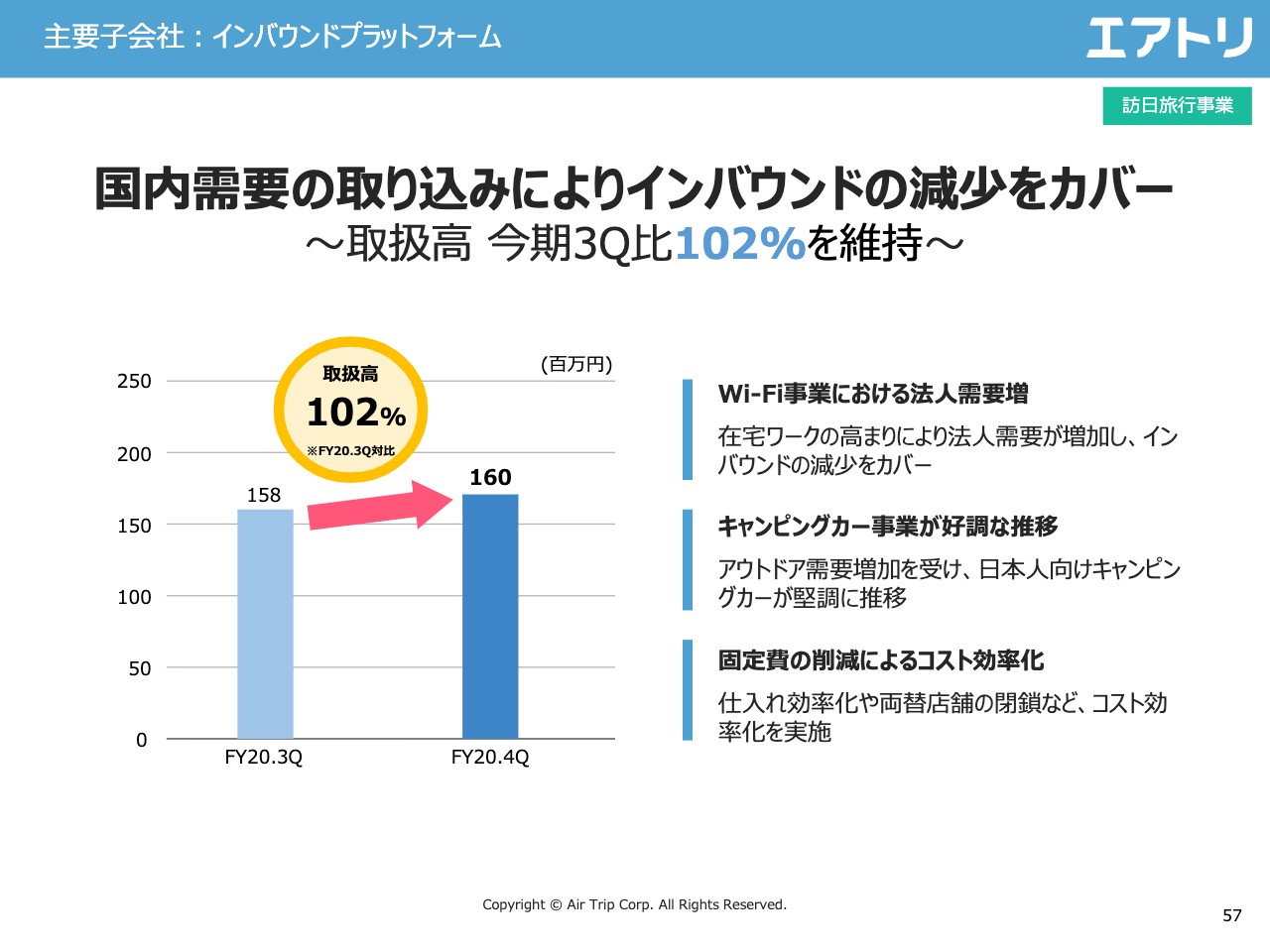

主要子会社:インバウンドプラットフォーム

インバウンドプラットフォームです。取扱高は新型コロナウイルスの後、最低限の減少で抑えている状況でして、第3四半期、第4四半期が堅調に推移しています。特にWi-Fi事業における法人需要、それからキャンピングカー事業が好調で、インバウンドプラットフォーム単体での黒字化を行っています。

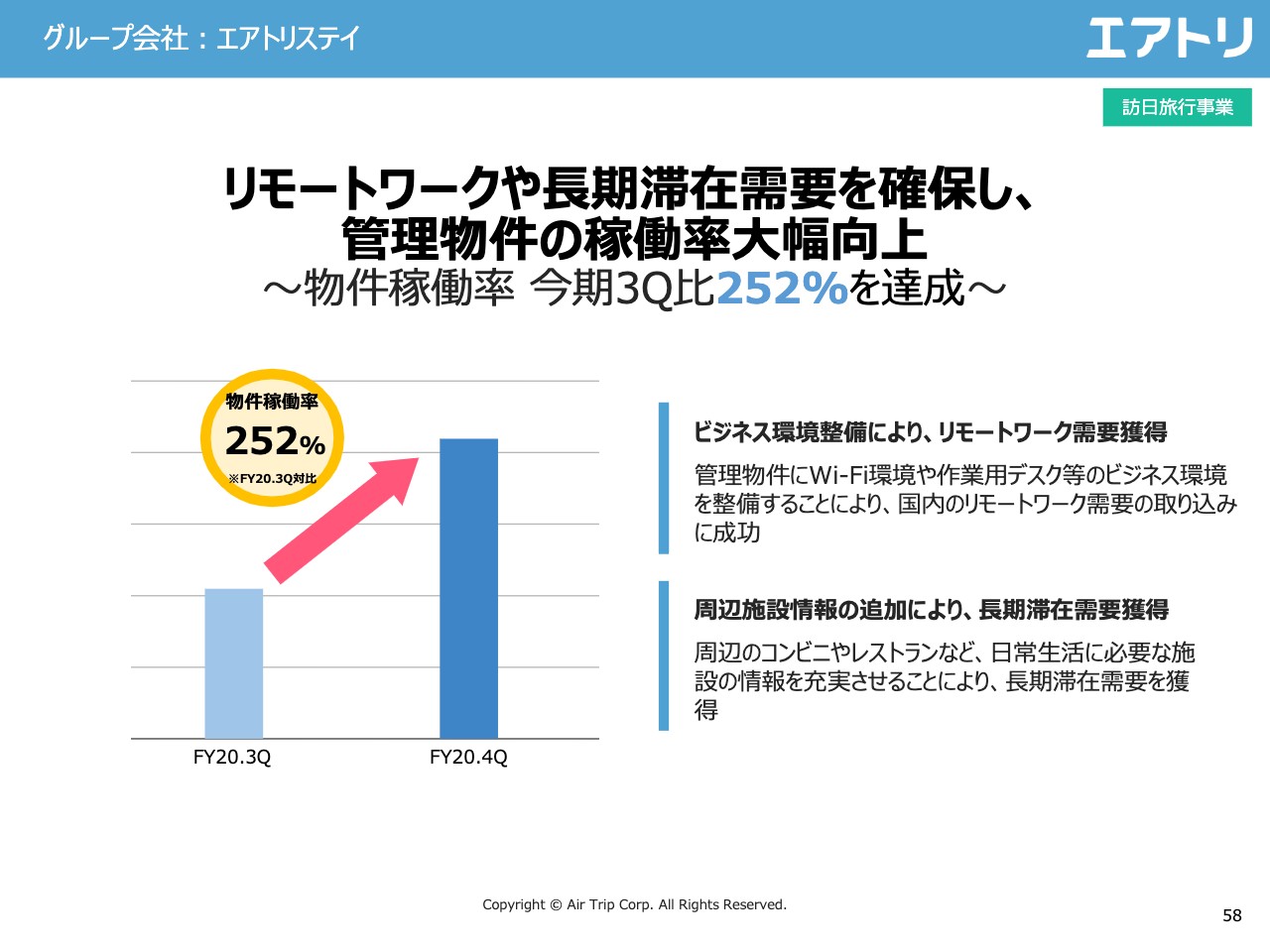

グループ会社:エアトリステイ

続いてエアトリステイ、民泊関連事業です。こちらもリモートワークや長期滞在需要で徐々に徐々に収益が回復していまして、エアトリステイ単独でも現在黒字になっている状況です。

投資事業~更なる成長投資の継続~

続きまして投資事業です。累計投資実績約64社、23億円です。

投資事業~当社出資先のヘッドウォータースの東証マザーズへの新規上場

第6号IPO案件ということで、これまで約60社のうち6号までがIPOしている状況です。今期に入りましても複数件のIPOを予定しています。

(再掲)FY21.9期「リ・スタート」~上場後の第2ステージの始まり~

まとめです。エアトリ旅行事業の今後の回復を牽引する要素が大きく3点あると考えています。1つ目がコスト削減の成果です。10月に入り単月黒字化を行っていますが、10月の取扱高は約40億円弱という状況です。裏を返しますと、この約40億円が損益分岐を超えてくる水準です。ある意味新型コロナウイルスをオポチュニティとして、徹底したコスト削減が実施できたということです。これは業界他社に先駆けての成果だと考えています。今後の需要回復に合わせて、大きく損益が回復してくるという準備が整ったと考えています。

2点目は、海外旅行領域です。先ほども言及しましたが、海外旅行領域は赤字幅を最低限に抑えています。約2,000万円程度の月間赤字という状況でして、こちらも需要回復フェーズで大きく利益が戻ってくると考えています。海外航空券はオンライン上で最も売っていたプレイヤーということで、新型コロナウイルス流行後の世界でも引き続き需要は戻ってくると考えています。

3点目、エアトリプラスのブランド認知です。先ほども言及しましたが、新型コロナウイルス流行後、「GoTo」の効果もあり、エアトリプラスを中心とした関連商材が約5倍超伸びています。これはひと昔前からすると、劇的に損益基盤が変わったと実感しており、よく質問もいただくのですが、今後も残存してくるのではないかと考えています。 改めて、エアトリプラスが伸びていく背景が2つあると考えています。1つ目が当社の商品力、強み、ポイントです。航空券仕入れ、ホテル仕入れ、それからシステム開発の面において、航空券とホテルをセットで買っていくことに関しては競合他社に関してかなり優位性があると考えています。特に航空券とホテルセットで「安い」「便利である」ことがユーザーに認知されている状況ですので、今後の販売も期待できると考えています。また2つ目として、ある意味新型コロナウイルスや「GoToトラベル」をきっかけにして、ユーザーの行動が大きく変わってきていると考えています。もともとはじめた当初は、航空券とホテルを別々にとるのが主流だったのですが、今回の「GoTo」をきっかけとして、ユーザー行動が変わってきているということが見えており、業界構造が大きく変わってきていると考えています。

ですので、特にエアトリプラスは、足元で実は航空券単品よりも利益が取れていますが、こちらに関しては今後もかなり期待できる分野と考えています。以上、まとめますとコスト削減の成果、それから海外旅行領域、3点目がエアトリプラスという3本を合わせまして和製OTAとして引き続きがんばっていきたいと考えています。「エアトリ5000」を目指して、”終わりなき成長”を目指して引き続きがんばっていきたいと思いますので今後ともご支援よろしくお願いします。私からのプレゼンテーションは以上です。

続きまして取締役CGOの吉村よりご挨拶いたします。

吉村英毅氏(以下、吉村):取締役CGOの吉村です。本日はお忙しい中お越しいただきまして、またZoomにてご参加いただきまして誠にありがとうございます。私から改めてお伝えしたいことが3点あります。1点目は当社の実質的な純資産の増加に関してです。

これはまぐまぐのJASDAQへの上場、また、お茶の子会社ひかわの売却、また私たちがずっと継続的に行ったマイナス出資案件、これが今期いくつかIPOを果たして現金化しています。いわゆる、エクイティ調達ですね。これらにより、実質的な私たちの純資産は大きく改善しています。特にまぐまぐの上場に関しては、3年前に私たちが当時13.5億円であるファンドから買わせていただいたのですが、そちらが足元で約60億円くらいになっており、私たちがまだ依然75パーセント位を保有しています。

もちろんまた、ここを出発地点としてどんどん伸ばしていこうと考えているのですが、非常にうまくいった投資といえると考えています。これは子会社株式ですのでB/Sには反映されていないのですが、実質的な純資産としては非常に大きな意味合いを持つと考えています。

思い切った一括の減損に関しては、74億円という私たちの規模からすると非常に大きな一括減損を行いました。ここまで一括で落とすことに関しては、社内でもかなり議論があったのですが、とにかくB/Sに将来的なリスクを一切残さないということ、将来収益の最大化という観点で、のれんおよびソフトウェアはとにかくこのタイミングで落とせるだけ落とそうと考え、このような思い切った一括減損を行っています。

ただこの結果として、非常にB/Sが身軽になりましたので、まさに「リ・スタート」、新しいスタートが切れるいいかたちになったのではないかと思っています。

最後にP/Lに関してなのですが徹底的なコストの削減、また国内旅行の復活、ヘルスケア事業等含めた新規のビジネスも早くも黒字化しています。これらにより今期、2021年9月期に関しては足元ではすでに黒字から始まっているという状態にあります。日本の旅行ビジネスは大きく3点からなるのですが、1点目が日本人向けの国内旅行、2点目が日本人向けの海外旅行、3点目が海外の方々向けのインバウンド旅行があります。依然としてこの3つのうちの日本人の海外旅行およびインバウンドに関してはまったくのゼロという状態なのですが、この状態で私たちは早くもある意味単月黒字化をすでに達成しています。

これから、いろいろな時間軸が出てくるかと思うのですが、いずれにしても日本人の海外旅行およびインバウンドも徐々にどんどん回復していき、これらに関してもすぐに黒字化していき、粗利も今後稼いでいけると思っています。

海外旅行およびインバウンドが加わってきたら、非常にまた大きな利益を出していく状態になれたと考えています。半年前に新型コロナウイルスが表面化した時に、今後B/Sに関してはこうしよう、P/Lに関してはこうしようと社内で決めたことに関して、今お伝えしたとおり、すべて思ったとおりに自分たちの中では実行することができたと考えています。特にこの半年間、一番厳しかった時期に支えていただいた、みずほ銀行さまを始め銀行のご支援をいただきました方々、ご支援ご支持を続けていただきました投資家の方々に熱く御礼を申し上げたいと思います。ここからの「リ・スタート」ということで、今期以降さらにがんばっていきたいと思っていますので、引き続きぜひご指導をよろしくお願いします。本日もありがとうございました。

質疑応答:上半期と下半期について

質問者1:2021年9月期の取扱高は年間で450億円ということですが、上半期と下半期ではどのようなかたちで見ているのでしょうか?

柴田氏:取扱高に関しては、先ほどお伝えしたとおり、10月が40億円弱でスタートしています。ある意味では10月の水準はほぼ横ばいで通期の業績予想になりますので、今回は大きく上下の差がない状態で作っています。

質問者1:例年第4四半期は夏休みシーズンが大きいですし、オリンピックが来年開催されると、また上乗せのようなかたちになり、上半期と下半期では違いが出てくるのかと思うのですが、そのあたりはいかがでしょうか?

柴田氏:ある意味、下半期の海外旅行の回復等に関しては業績予想にほぼ織り込んでいない状態になっており、足元の状態をもとにかなり保守的に作っています。

質問者1:だいたい半々ということですね。今年度の予想で営業損益、減損損失控除後11億円くらい改善するご計画になっていますが、事業別に見ると改善に大きく寄与するのはどのあたりだと見ているのでしょうか?

柴田氏:事業領域別では、やはり旅行事業が大きく損益を牽引していくと考えています。また、投資事業に関しても一部損失計上を通期で行っていますが、こちらに関しても今期は回復してくると考えています。

質問者1:旅行事業は当然、国内旅行のほうがいいですが、海外やインバウンドはなにか後半良くなるというような前提があるのですか?

柴田氏:業績予想に関してはある意味、海外旅行、インバウンドに関して予測できないことも含めほぼ横ばいという水準で見ています。そのため、下期にかけて回復してくることがあれば上乗せ要因になってくるということです。

質問者1:ヘルスケア事業は当面PCR検査で今期1年間進めるご意向なのでしょうか?

柴田氏:ヘルスケア事業領域は、PCR検査、抗体検査、抗原検査においてしばらくは受注がとれていくと考えており、特に法人向け、それからエアトリサイトでのBtoCの販売に力を入れていきたいと考えています。将来的にはこれらのネットワークを生かし、新しい領域をいくつか考えているのですが、また随時公表していきたいと考えています。

質問者1:別件ですが、決算説明資料の売上の中に非継続事業が入っていますが、これは具体的にどのようなものですか?

柴田氏:これは国際会計基準独特の言葉でして、今回「ひかわ」を期末に売却したのですが、この「ひかわ」に関する非継続の事業ということで損益計算上分けていく会計処理になります。

質問者1:その分は、この短信の数字とは違ってくるということですか? 正式にはこっちの短信を使えばよろしいですか?

柴田氏:おっしゃるとおりです。短信が正式な会計の数字になります。

質疑応答:旅行事業の強みについて

質問者2:御社と直接関係があることではないのですが、JTB、KNT、HISなどが構造改革を打ち出しています。それぞれネット会社とは強みなどがかなり違うと思うのですが、いわゆる旅行会社がネットにシフトしてきた時にどういうことが起こるのかということと、例えば「彼らにできなくて我々にできる」「どう違う」というような部分があれば教えていただけますでしょうか?

柴田氏:当社の旅行事業の強みポイントは大きく3点あります。1つ目が仕入れの力です。インターネット上で航空券を販売する権利として、各航空会社と直接契約を持っていることと、システム的にも接続していく権利をもっていることです。2つ目はシステム開発の力です。当社は新型コロナウイルス流行前で月間約1億円のシステム投資を継続してきており、特にオフショア開発ということで、ベトナムでエンジニアを抱えていることが強みです。このエンジニアの質、量ともに、旅行業界の中では最も抜き出ている存在と考えており、こちらが大きな強みポイントとなります。特にKPIはコンバージョンレート、CVRがあるのですが、実際のお客さまのうち、購入に至る方の率が業界の中では最も高くなっています。3点目はマーケティング・ブランド認知ですが、インターネット上での販売ということで、どれだけみなさまが購入する時に「エアトリ」を思い出していただけるかが非常にキーとなってきます。当社のブランド認知度として約5割弱という状況です。ここに至るまで、かなり広告宣伝投資を行ってきていますので、過去の投資がかなり財産になってきていると考えています。この3つのポイントに関しては、ある意味競合他社に比べて優位性があるポイントでもありますので、この優位性を生かしてどんどんシェアを伸ばしていければと思っています。

質問者2:他の旅行会社の動向についてはそれほど気になさっていないというところですか?

柴田氏:そうですね。当社は和製OTAとして今一番のシェアをもっていますので、当社がどんどんシェアをとっていくことが、競合に対する一番の防御策になってくると考えています。

新着ログ

「サービス業」のログ