伊藤忠商事、1Qの純利益は年間見通しに対し進捗率26% CITIC・CPの好調や経費削減等が寄与

2020年度第1四半期 決算概況①

鉢村剛氏:CFOの鉢村です。今日はお忙しい中お集まりいただきましてありがとうございます。「face to face」でできなかったことは残念でございますが、通常どおりネットカンファレンスをさせていただこうと思います。

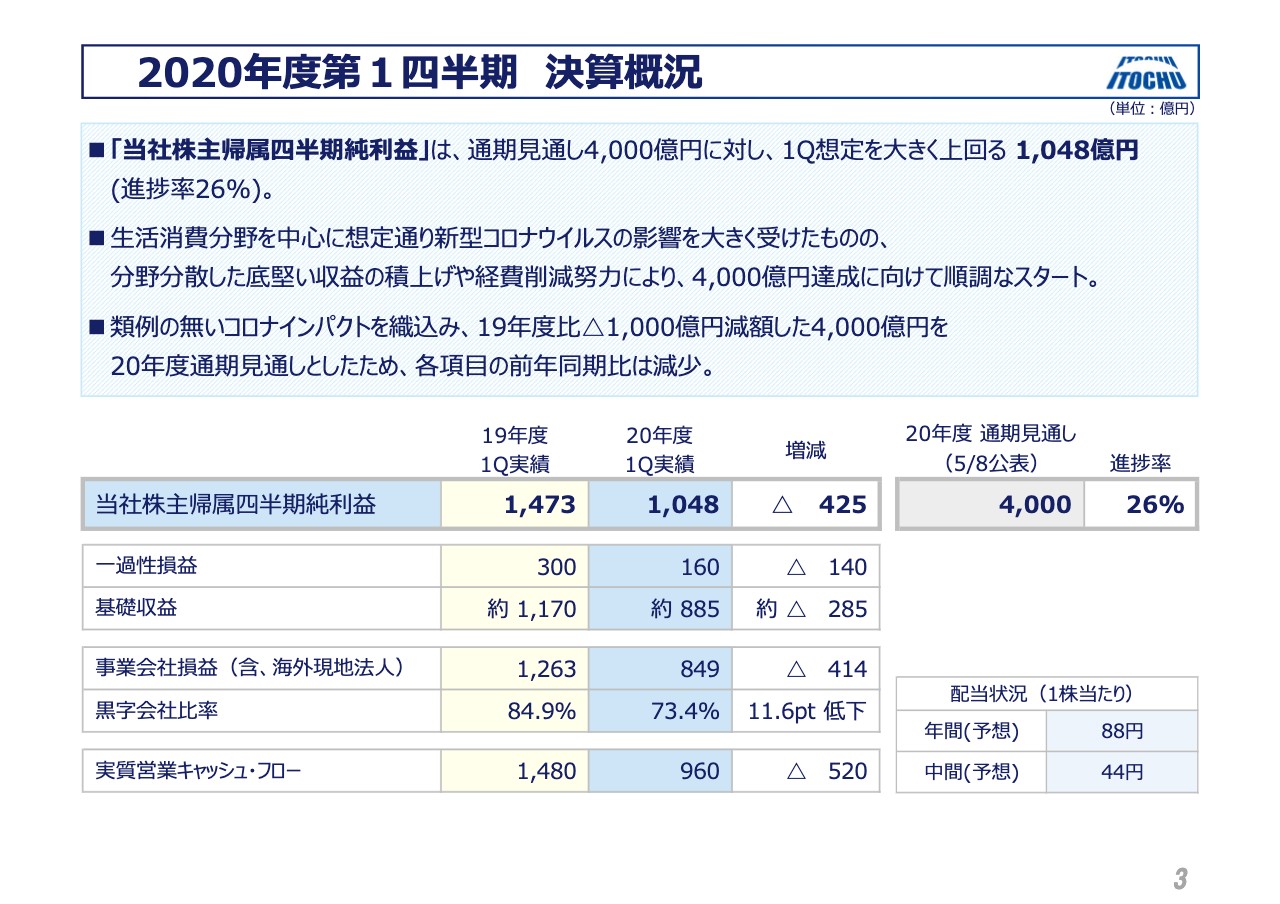

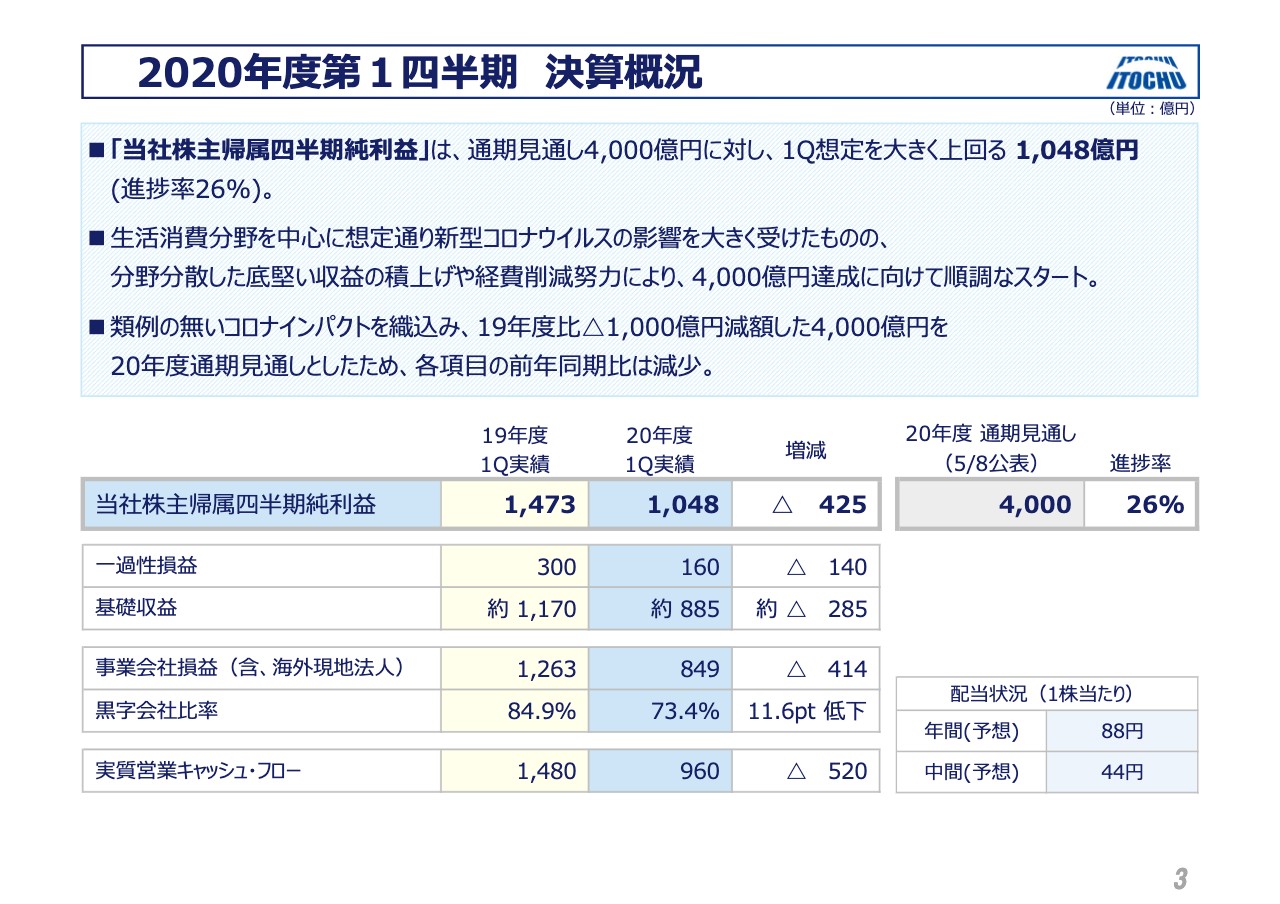

まず、当社の株主帰属四半期純利益は年間見通しの4,000億円に対し、第1四半期の想定を大きく上回る1,048億円となりました。もともとこの第1四半期は、コロナの最大インパクトを想定しています。年間計画を「序破急」という流れで見ると「序」にあたる部分で、いわばディフェンスの時間帯です。

「削る・防ぐ」の低重心経営を徹底して、全セグメントが黒字になったというのがこの第1四半期で最も大きな成果だと思います。進捗率26パーセントは想定以上に順調で、4,000億円という計画はアグレッシブではないかという一部の見方に対し、コミットメント経営への信頼を再確認いただける数字ではないかと考えています。

生活消費分野を中心に、想定どおり新型コロナウイルスの影響を大きく受けたものの、分野分散した底堅い収益の積み重ねや経費削減の努力により、全セグメントが黒字です。

生活消費がコロナで打たれても着実な成果を出せたのは、CITICおよびCPの好調な利益、中国ビジネスの早期正常化、前提条件よりも高めの為替、油価、鉄鉱石価格の推移、そして全分野で「削る・防ぐ」を徹底したためです。

第1四半期の予算比で実績を下回ったものは、想定以上のコロナインパクトを受けた自動車分野と航空機分野がある機械、それから年間計画ではまだファミリーマートに対するコロナインパクトを見込んでいませんでしたので、今回その数字が反映された第8カンパニーの2カンパニーです。

各分野とも6月末に向けて日々にじみ出し、駆け上がりが見られる、第2四半期につながる動きでした。類例のないコロナインパクトを織り込むため、すでに2019年度に比較して1,000億円減額の4,000億円を当期の通期純利益見通しとしています。

そのため、前年同期比の「Apple to Apple」での比較にあまり意味があるとは思いません。第1四半期段階の前年対比の比較では、かなり減少したりマイナスになったりしているものがありますが、年度末に向けて計画どおりの達成を見込んでいます。とくに1年前にお伝えしたとおり、昨年の第1四半期の1,473億円というのは史上最高益であり、ここと今回の4,000億円を対比してもあまり意味がないのではないかと思います。

定量項目の重要事項については、税引後利益の1,048億円の中に、一過性の利益を160億円、コロナインパクト約200億円強を含んでいます。

前提条件

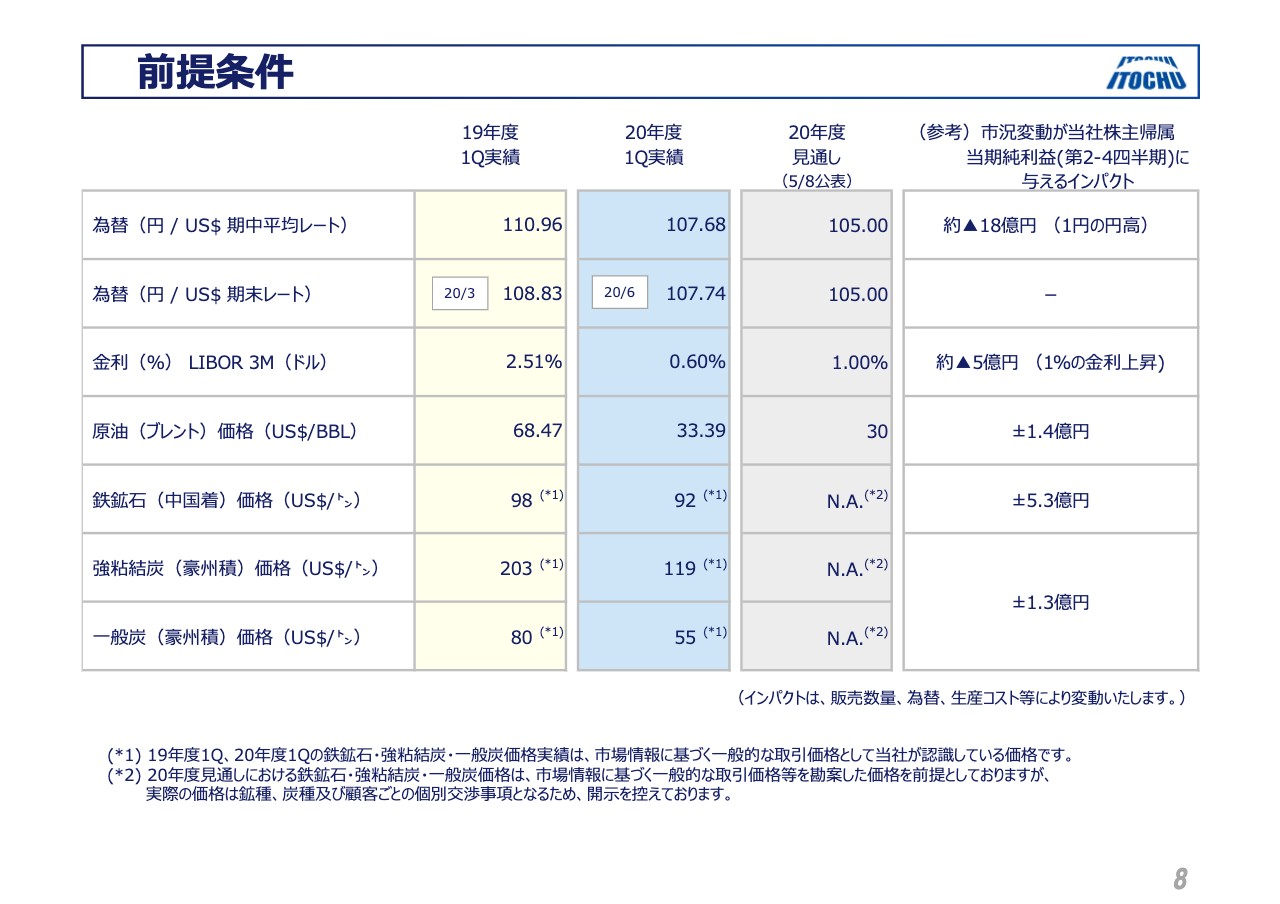

鉄鉱石、為替、金利、油価の前提を8ページに記載していますが、これよりも好転しているのは一目のとおりです。この点に加え、中国経済の立ち直りが想定以上に早かったと言えます。

さらに分野別で言うと、事業会社ではプリマハムやHyLife Ltd.のような畜産分野や、化学品のトレード、化学品の事業会社が堅調であり、北米のAlta Forest Products LLC、MASTER-HALCO, Inc.という住宅関連事業のような分野が好調でした。一方で、アパレル分野、自動車、ファミリーマートは、コロナの影響を受けて想定どおりに極めて悪いスタートになりました。

一過性損益内訳

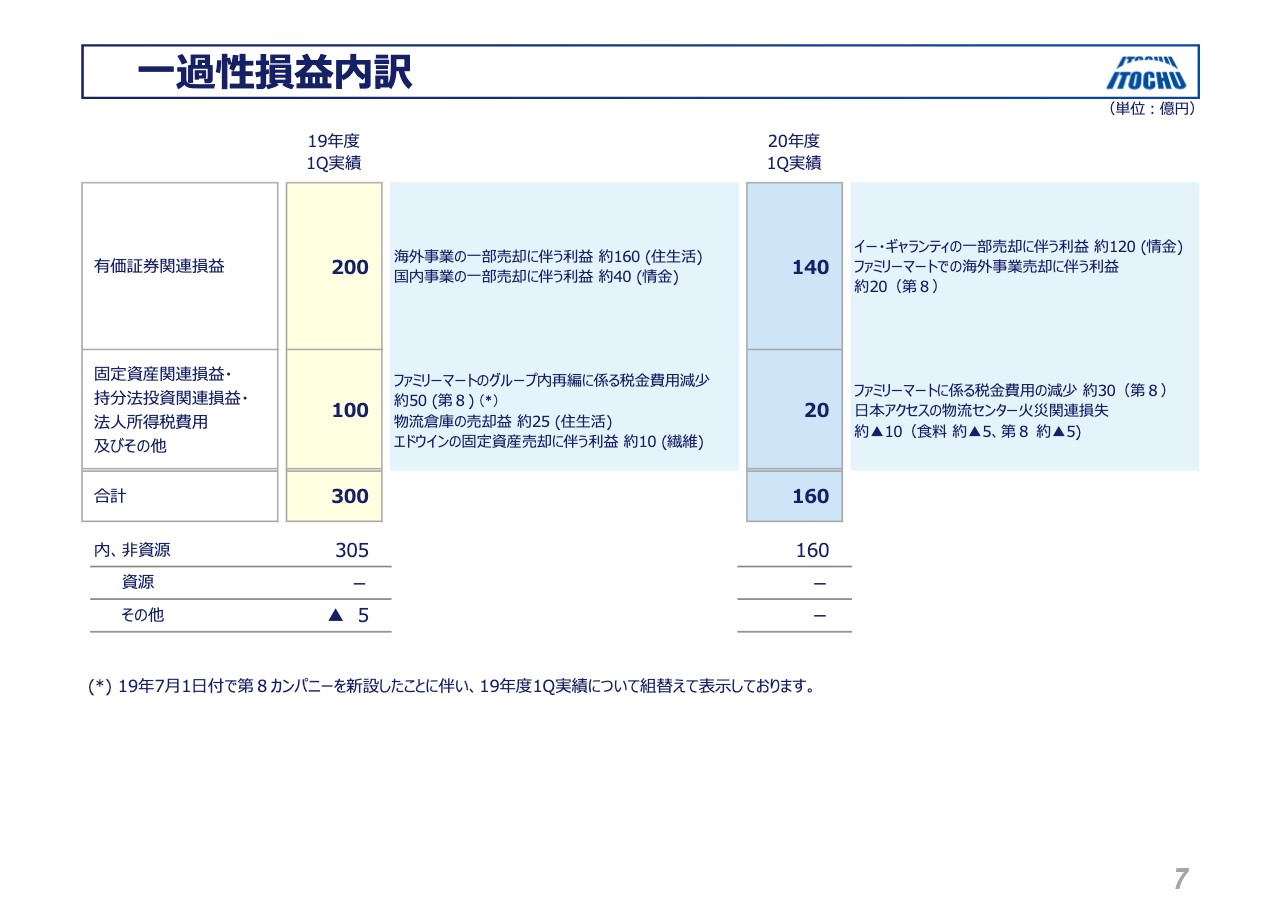

一過性損益については、7ページに160億円の内訳を記載しています。大きな項目はイー・ギャランティの一部売却で、売却後も一般投資として14.9パーセントの株式を維持したままです。この売却に伴う利益計上が120億円あります。

ファミリーマートの利益関連や日本アクセスの火災のマイナスプラスを含んで約160億円と、あまり大きなものは今回ありません。年初にご説明したバッファの500億円マイナスは、今回は当然未使用です。

財政状態

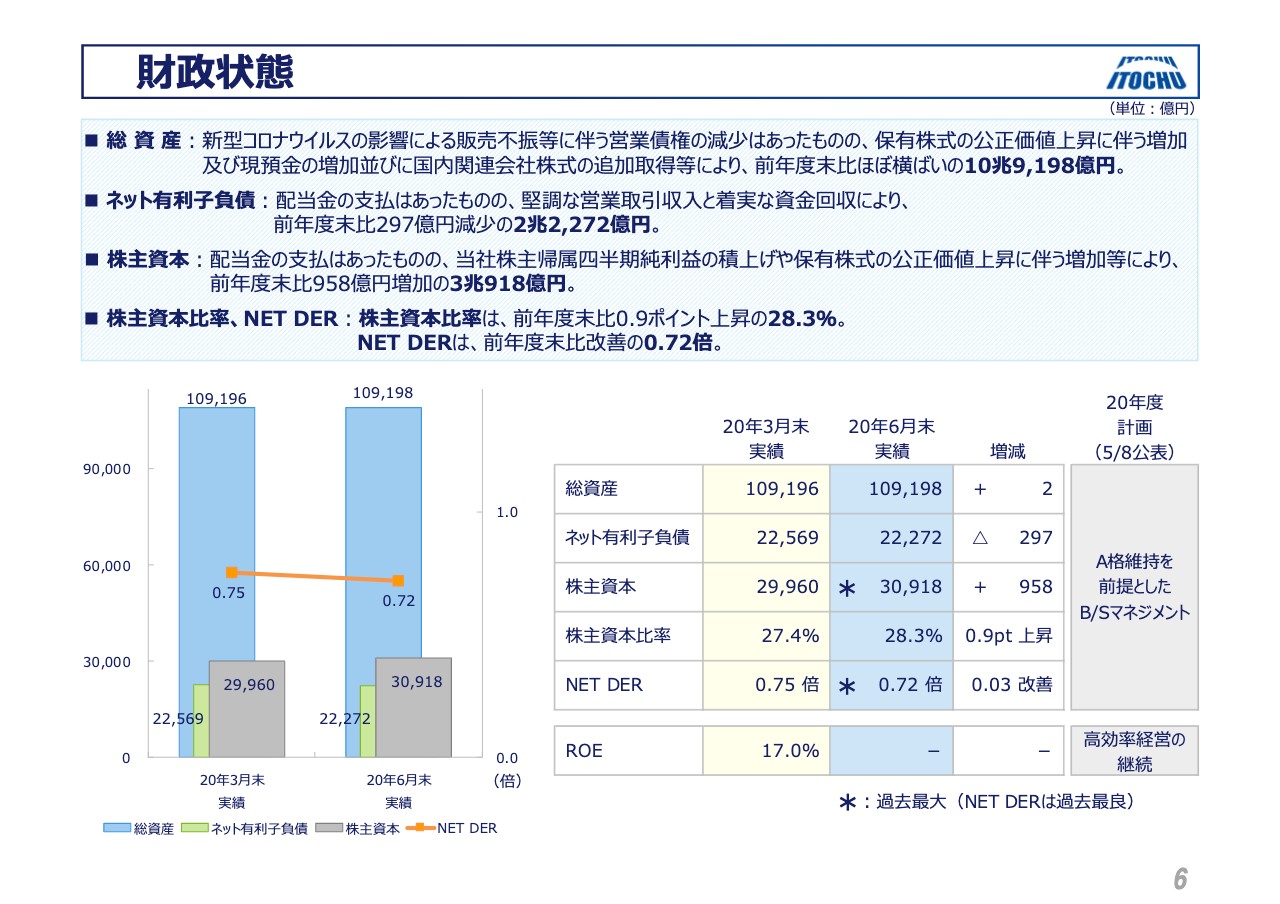

B/Sにあまり大きな変更項目はありません。総資産約11兆円については大きな変化がありませので、株主資本が第1四半期ベースで初めて3兆円を超えたことや、NET DERが過去最良の0.72倍まで落ちてきたということが特記事項かと思います。

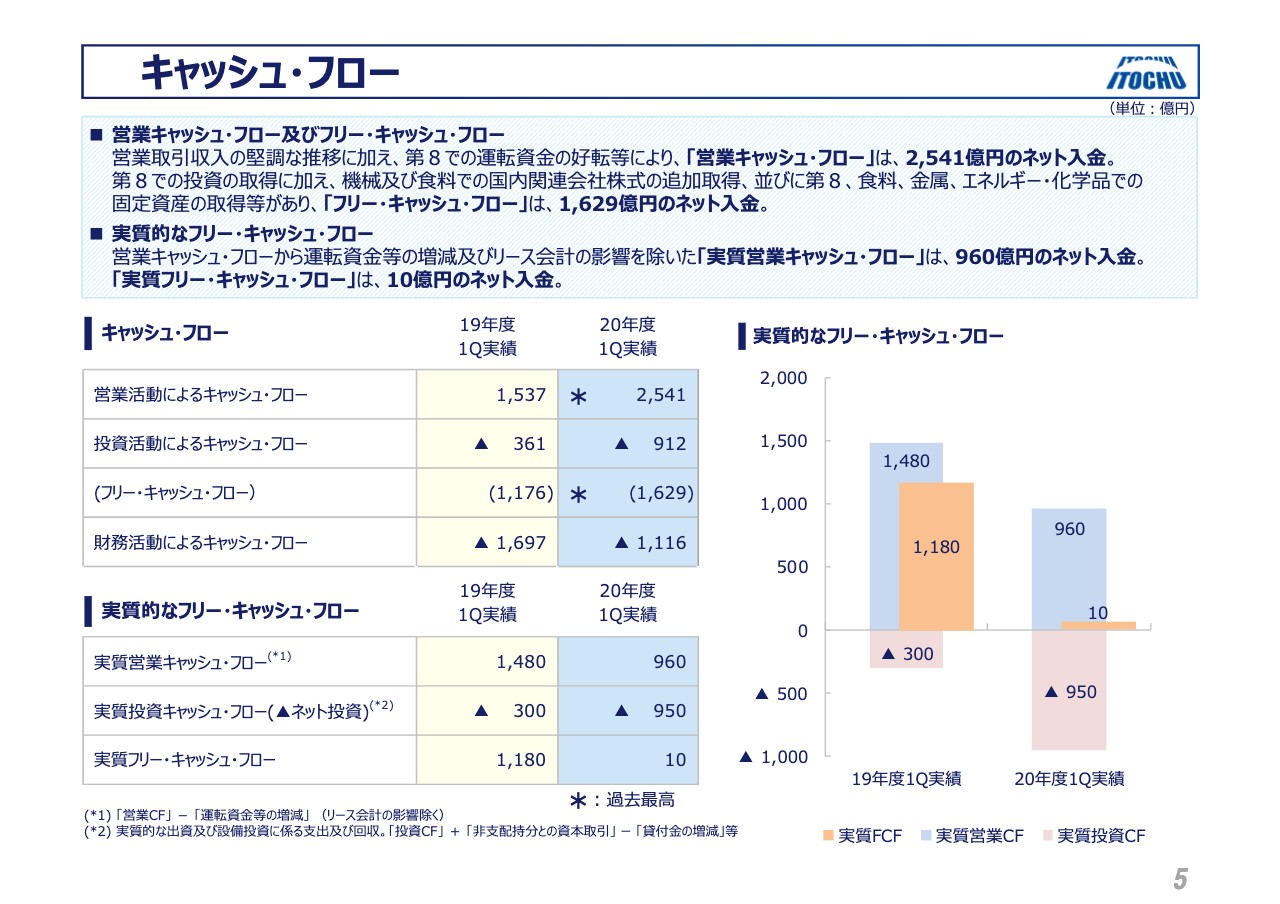

キャッシュ・フロー

それからキャッシュ・フローです。営業キャッシュ・フローが過去最高になっています。内訳ですが、実質営業キャッシュフローが960億円、ワーキングキャピタルが920億円、リース会計に関連するものが660億円です。堅調な営業取引が行なわれたことと、ファミリーマートの運転資金が改善したことがプラス要因になっています。

一方で、実質営業キャッシュ・フローの960億円は、前年と比較すると500億円強のマイナスになります。昨年と比較してP/Lベースで分析すると、営業利益ベースで約300億円のマイナス、受取配当ベースで約100億円のマイナス、昨年好調だった分の法人税の増額が130億円強です。このような要因により、前年対比でいうと500億円強のマイナスになっています。

2020年度第1四半期 決算概況②

26.2パーセントという全体に対する進捗率についてです。5月にもご説明しましたが、この計画は、コロナインパクトは第1四半期で極めて大きく、第2四半期には若干緩和され、下期に一定程度の目処がつくという前提で作っています。

その展開は当然その通りにはなっていないわけですが、第1四半期の計画ベースと実績を比較すると、数字としては約50パーセントくらいよかったということです。中国の早期の経済回復と、日本で緊急事態宣言解除後の6月から始まっている一定の回復によって、保守的な年間進捗計画を上回るスピードになったというのが進捗率に対するコメントです。

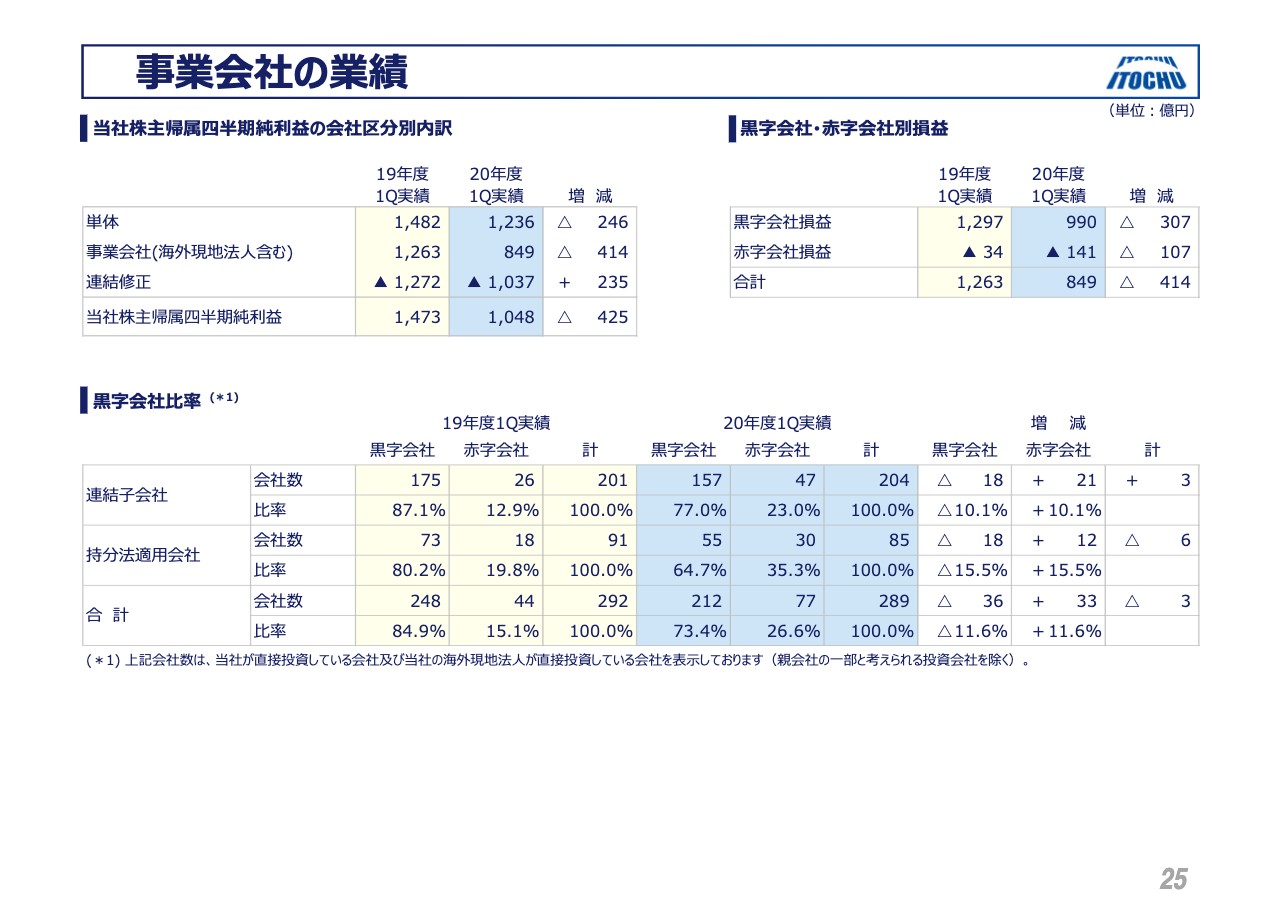

事業会社の業績

残念な数字について言うと、黒字化比率が低下しています。スライドに細かく記載していますが、289社のうち、黒字化比率は73.4パーセント、77社が赤字のスタートになっています。前年同期は黒字だった会社が赤字に転落していますが、これはコロナの影響がいかに甚大だったかということです。

とくに繊維では30社連結している中で18社が赤字になっています。新設した会社の赤字もあり、シナリオどおり年度末に向けて回復を期待しています。従来から一貫して掲げているとおり、昨年は若干切りましたが、ほぼ90パーセントの黒字化比率に向けて、今後も着実に「削る・防ぐ」の低重心経営を進めていく予定です。現時点では、黒字化比率は極めて数字が悪かったということです。

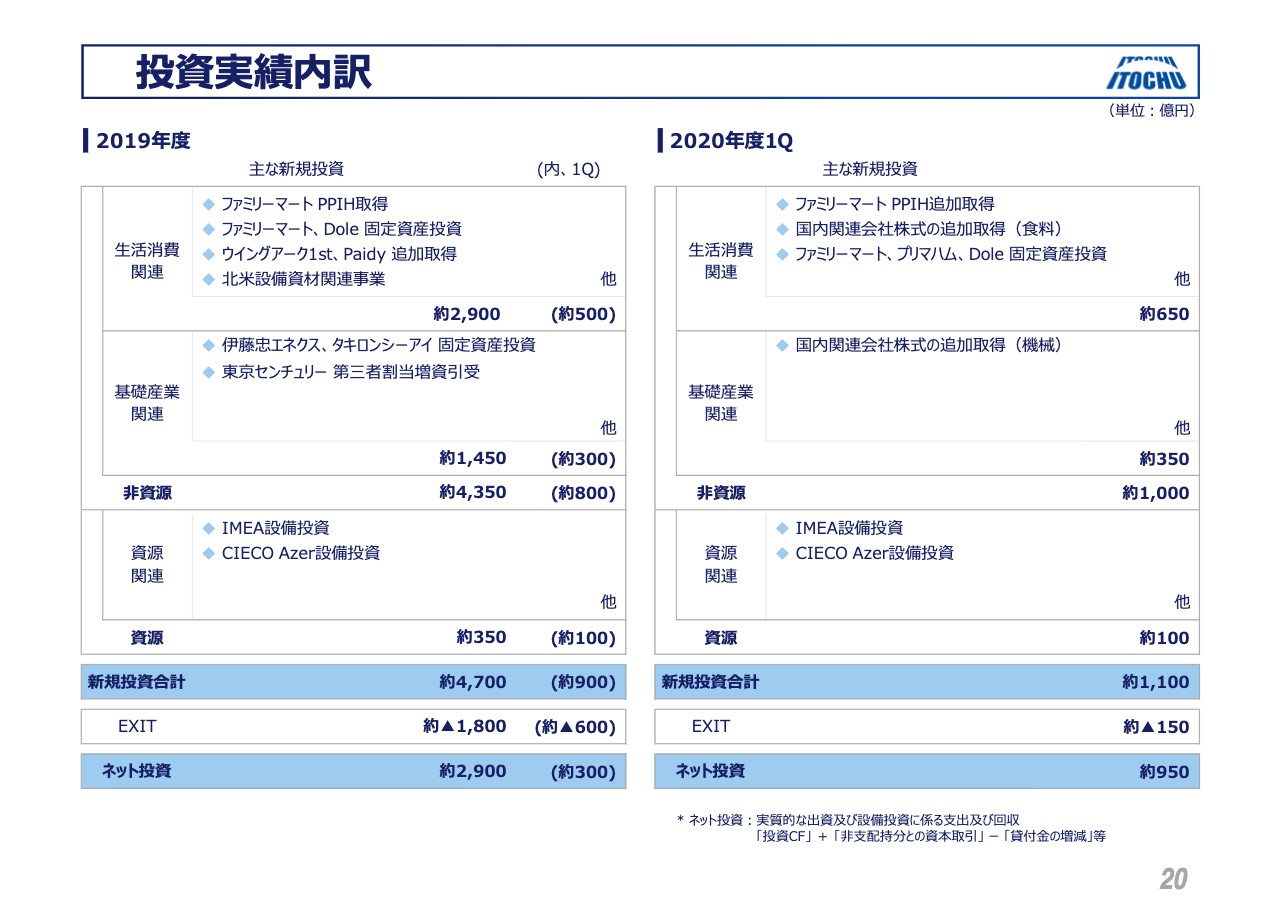

投資実績内訳

投資についてはグロスで約1,100億円です。最も活発だったのは、ファミリーマートがパン・パシフィック・インターナショナルホールディングスに対する持分を引き上げるための株式の買い付けを行なったことです。

伊藤忠商事も関係会社の上場会社に対して、東京センチュリーや不二製油等での持分を少しずつ買い増しした部分があります。それ以外はキャペックスを中心にしたエクスペンディチャーでした。EXITは約150億円で、先ほどご説明した一過性損益に関連するイー・ギャランティのEXIT、その他があります。この点でネット投資が約950億円となっています。

今期の為替のインパクトに大きな問題はありませんので、税引後利益ベースで約30億円程度のマイナスのインパクトがありました。一方で年度末ベースの比較、期末ベースの比較では為替が逆に働いており、株主資本では為替のインパクトが180億円プラスになったとに計算しています。

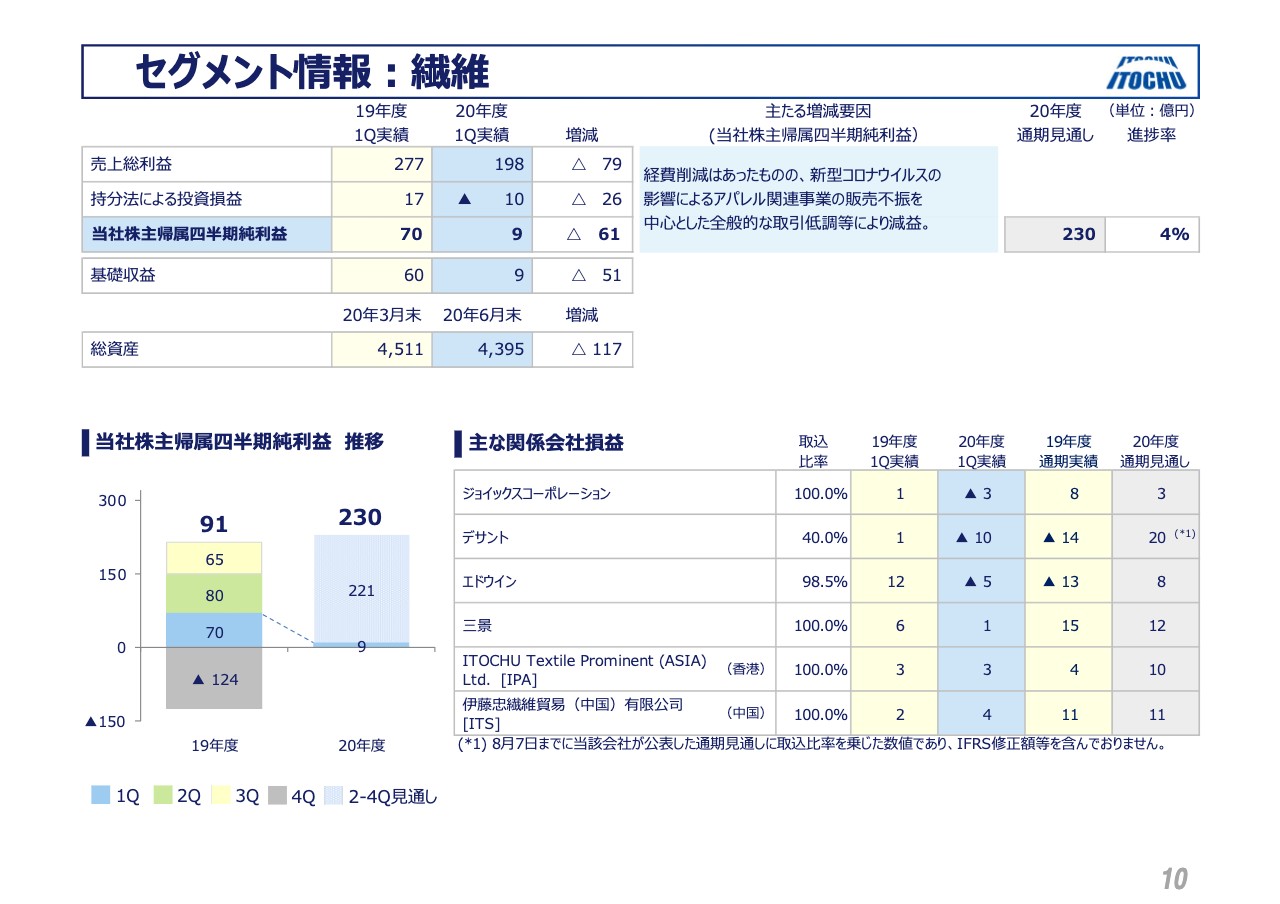

セグメント情報:繊維

セグメント別に、個別の細かいコメントをしていきます。繊維の中で好調だった分野は、単体のトレードビジネス、ITSのビジネス、スポーツ関連の中国向けのビジネスなどです。一方で、コロナのインパクトで店舗閉鎖等があったエドウィン、レリアン、デサント等は赤字のスタートになっています。

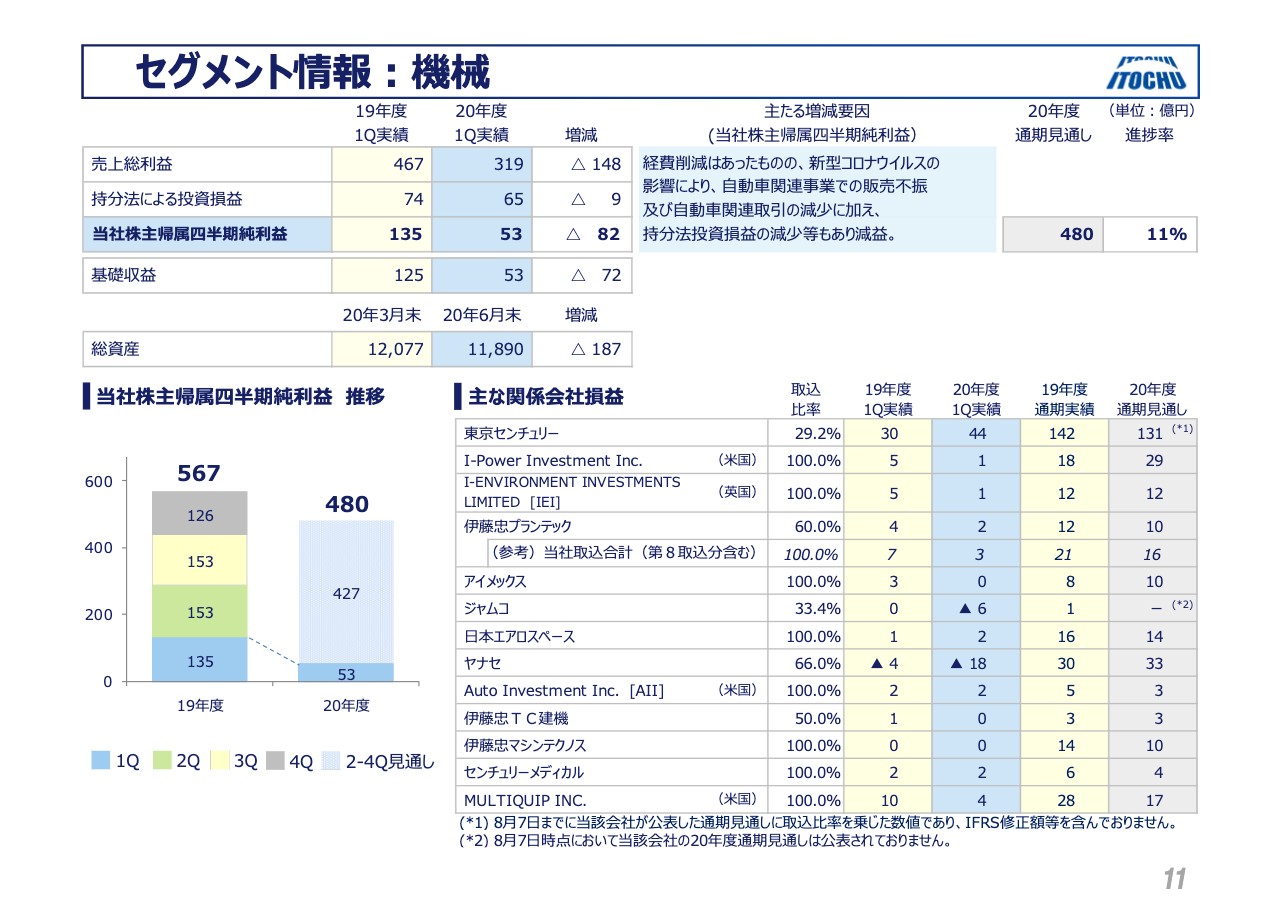

セグメント情報:機械

機械の53億円についてです。赤字がヤナセ、その他は自動車関連や航空機関連が極めて打たれていますが、私どもの持分会社である東京センチュリーが昨年ACGの買い増しをしたことによる利益の増加の取り込みがありました。私どもの持分利益の増加もあって、東京センチュリーのプラスがあったということです。それからインドネシア、サルーラ地区にある地熱発電所の利益の取り込みも増えています。

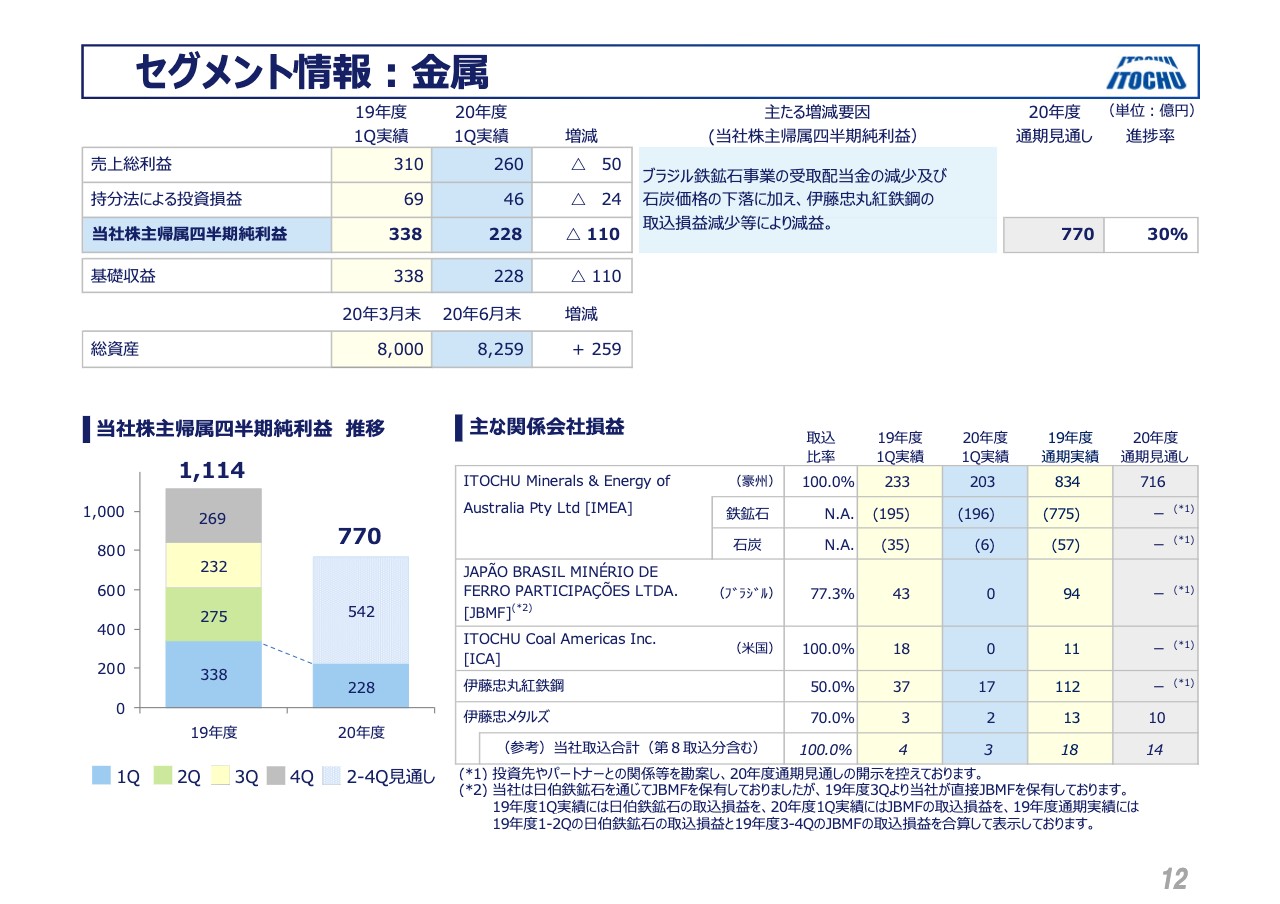

セグメント情報:金属

金属については、昨年と比べると、特殊な一過性の配当の増額があったブラジルの鉄鉱石関連の分野で配当が減額されたり、ITOCHU Minerals&Energy of Australiaの石炭関連で一般炭の価格の低迷によるマイナスが発生しており、前年対比でマイナスになっています。

伊藤忠丸紅鉄鋼ですが、鉄鋼分野は自動車鋼板や油井管で数字の落ち込みがあり、前年対比で厳しい数字になっています。コロンビアの石炭事業もマイナスです。

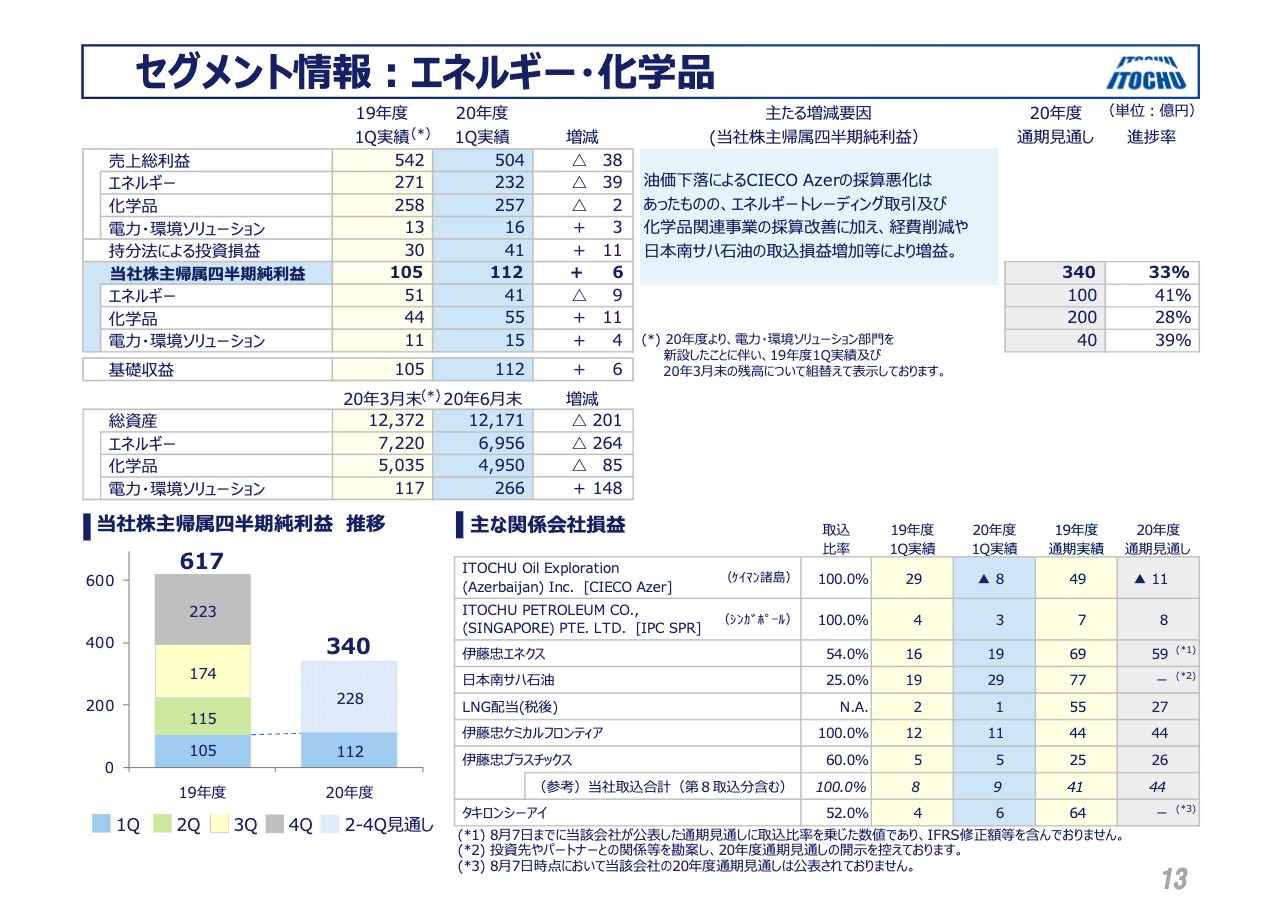

セグメント情報:エネルギー・化学品

エネルギー・化学品については、油価の下落ということもあってCIECO Azerの数字が前年対比でマイナスになっていますが、一方で化学品関連のトレードの活発化、化学品の事業会社の堅調等がありました。エネルギー部門では南サハのプロジェクトの数字がよかったということです。

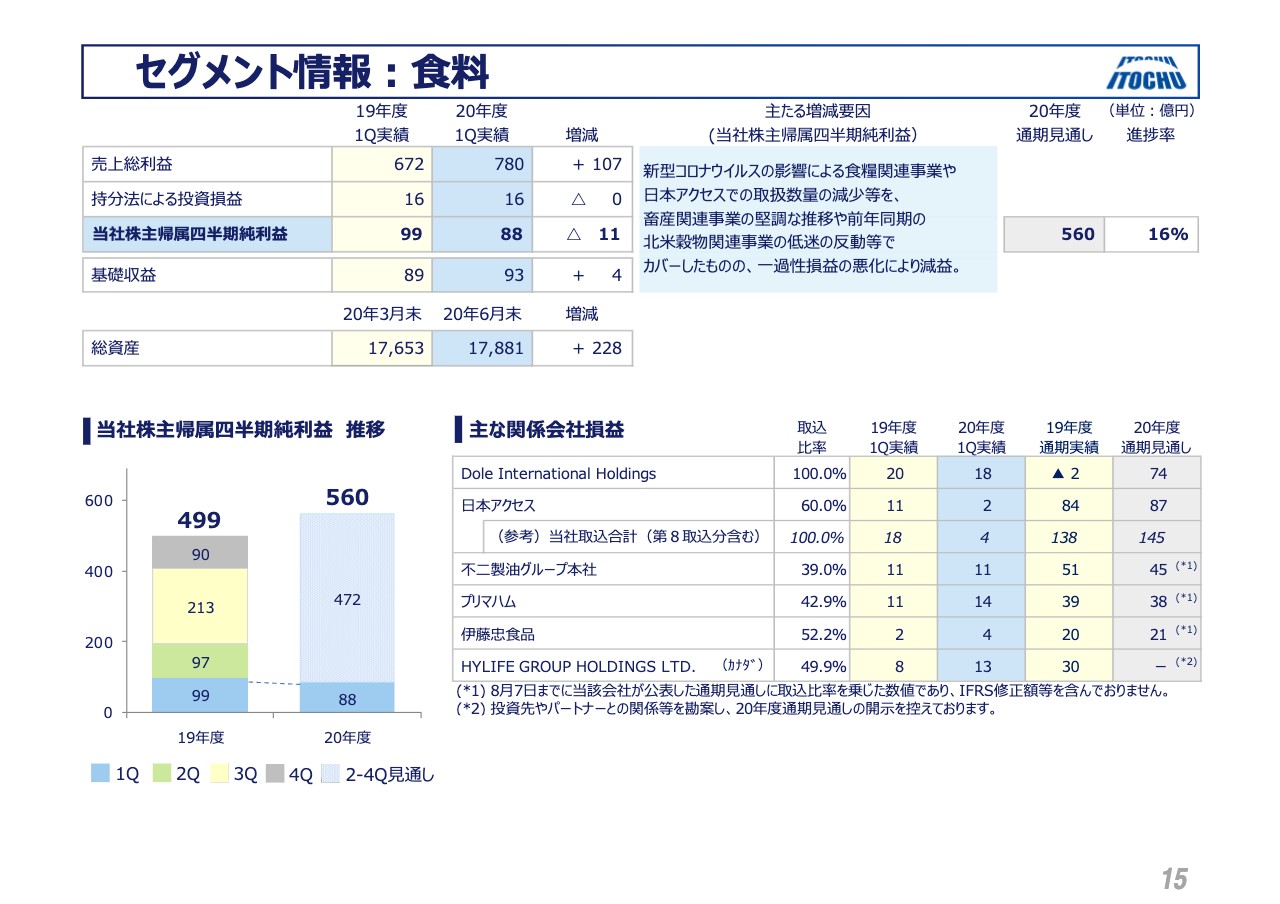

セグメント情報:食料

食料についてはコロナのインパクトも若干ありますが、とくにファミリーマートの落ち込みに対応する日本アクセスの物流の減少と、宮城県での物流センターの火災がありました。それからDole International Holdingsが前年対比でコロナのインパクトを受けており、パインの販売の数字が若干落ちたということがありました。

一方でDoleはアメリカの巣ごもり需要により、パッケージフード、フルーツボールやパイン缶の販売が好調だったという部分がありました。とは言え、総じてまだまだ足りない数字であったということです。

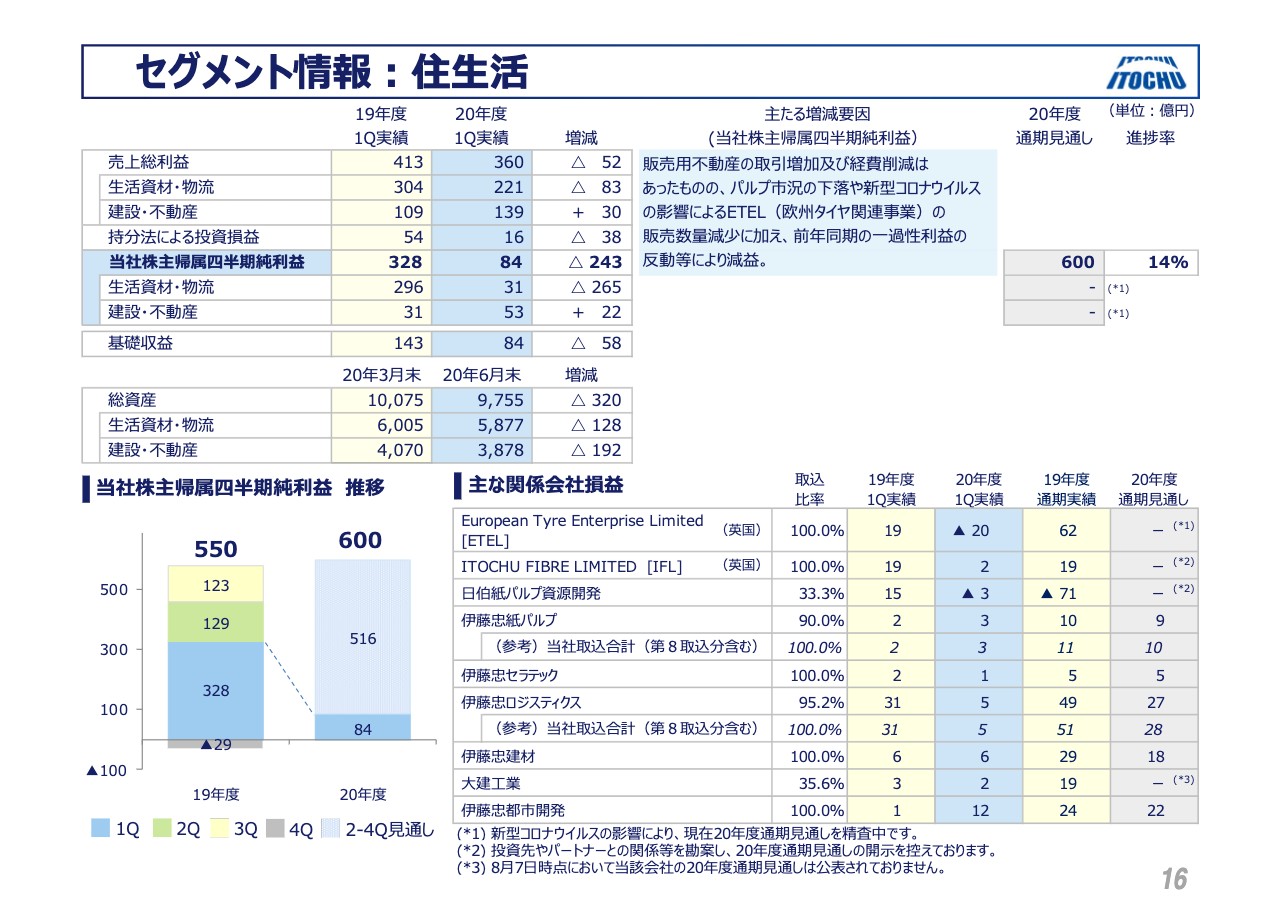

セグメント情報:住生活

住生活についてです。前年比で大きな違いは、昨年は資産の売却等の特殊な利益、CIPAとPWTの組み換えがあり、その特殊な利益がない分がマイナスですが、それ以上にイギリスのタイヤの販売会社がロックダウンの影響を丸々受けています。

もちろんネットの販売などもあり、他の同業他社から比べると好調な数字を出しており、サービス関連でもプラスはあるものの、やはり20億円のマイナスのスタートになりました。それからパルプ関連の事業が、ブラジルもフィンランドも価格の下落があり、低調であったということです。

一方で、この分野は北米の建材関連で、私どもが昨年買収した木材フェンス事業の会社と、米国で長くフェンス事業のビジネスをしているMASTER-HALCO, Inc.が両方とも好調でした。伊藤忠都市開発のマンション販売が第1四半期は好調であったという部分もあります。

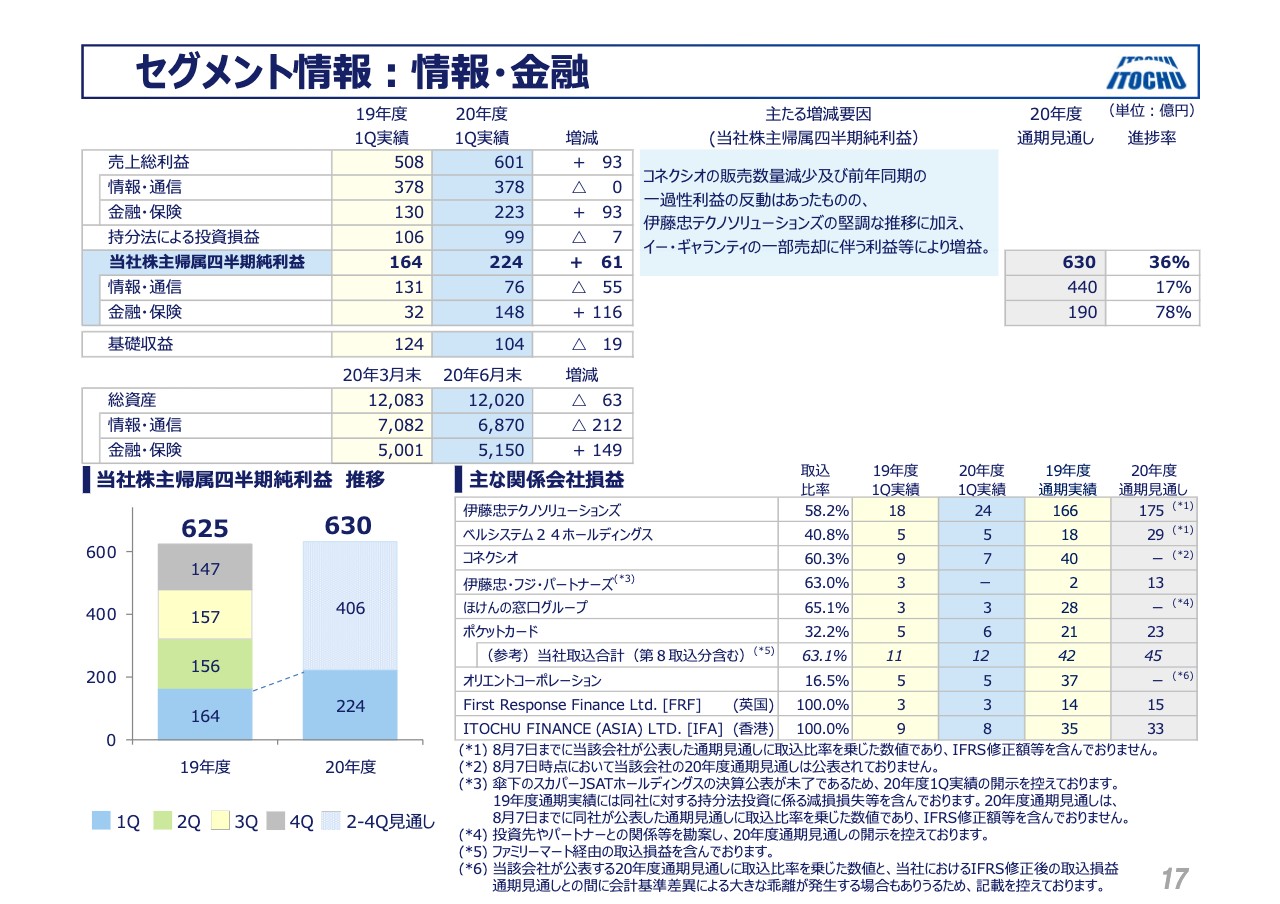

セグメント情報:情報・金融

情報・金融分野です。昨日、伊藤忠テクノソリューションズ(CTC)が決算を公表したこの分野は、我々の強みの分野です。CTCのテレワーク、サーバー、5Gに向けた取り組み、システムインテグレーション構築は順調に進んでおり、この分野の期待も高いですし、携帯保証ビジネスも順調でした。

携帯の販売をしているコネクシオも、先週に決算を公表しました。海外販売ができない状態が2ヶ月続いている中で、売上を3割程度の減少にとどめたというコメントをしていましたが、まさにそのとおりだと思っています。情報・金融はイー・ギャランティの売却益もあり、前年対比でプラスになっています。

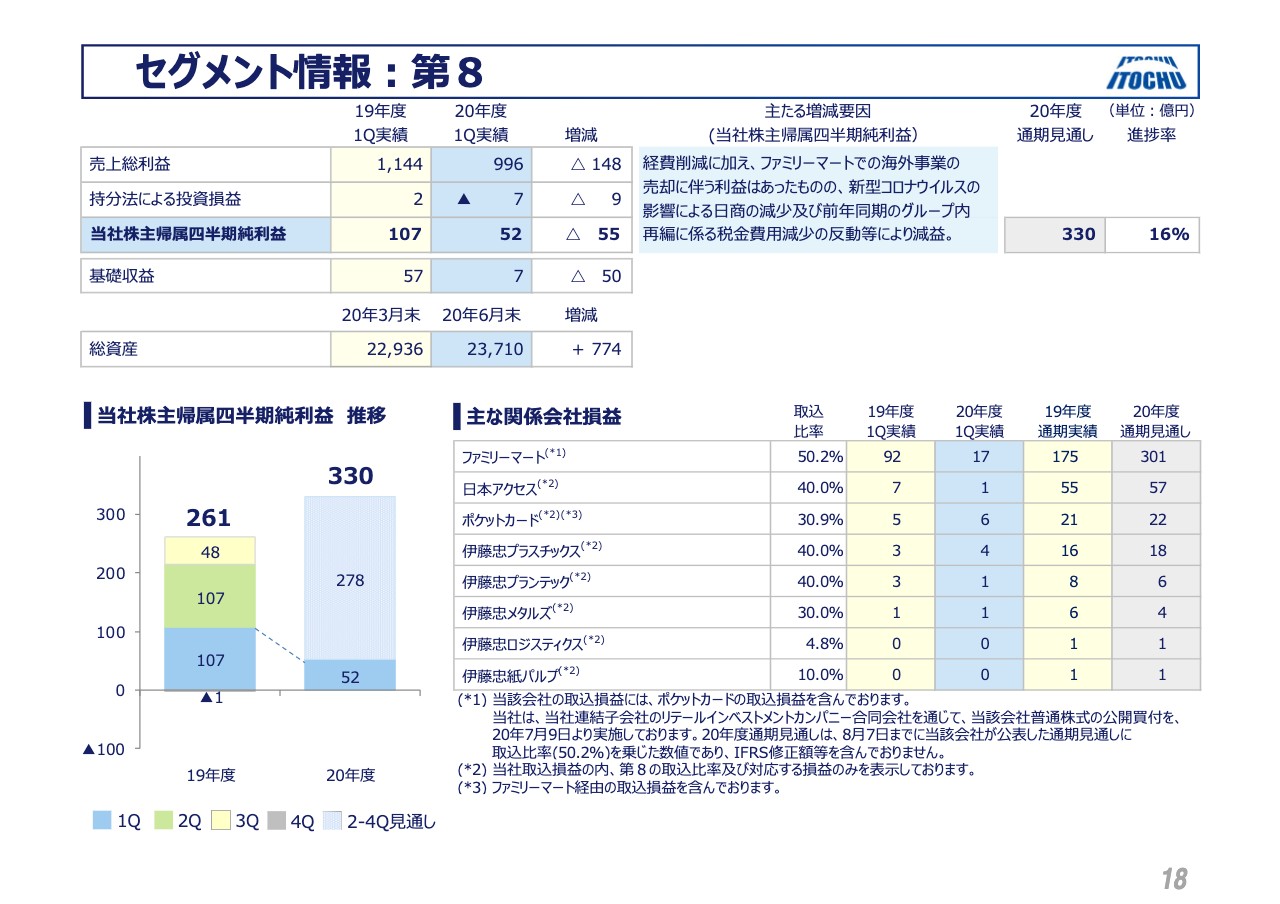

セグメント情報:第8

第8カンパニーはファミリーマートに尽きます。彼らの状況が極めて悪いです。コロナインパクトを反映した第1四半期を取り込んだ結果、第8カンパニーは前年対比で55億円の悪化の52億円ということです。

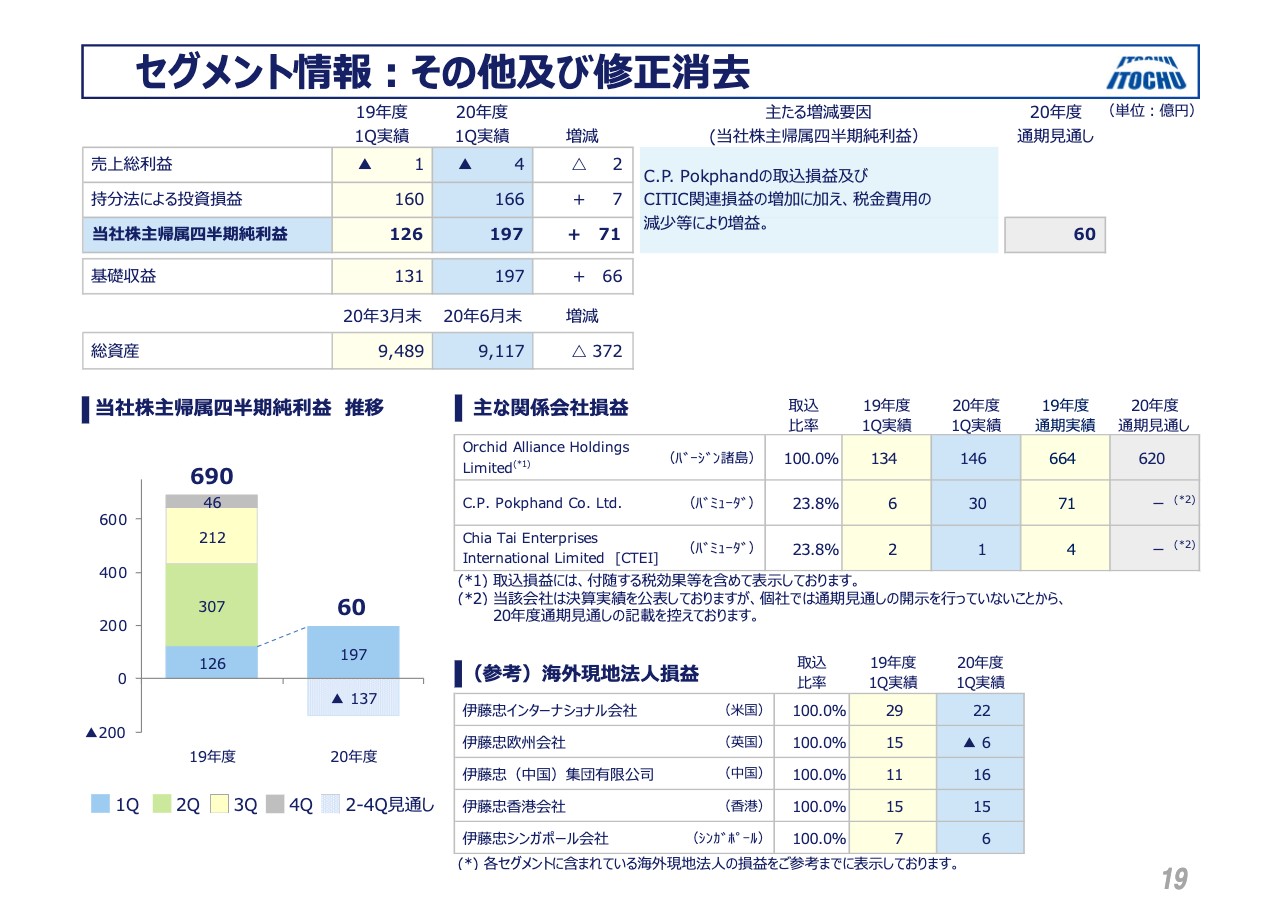

セグメント情報:その他及び修正消去

その他のところに記載のCITIC、CPが極めて順調だったというのは特筆すべきかと思います。CITICに関しては、すでに1月から3月の分の取り込みですので、ご案内のとおりです。

コロナピークの1月から3月でのCITIC bankを中心にした決算が好調で、また我々伊藤忠商事としても投資の部分については投資資金の削減なども図った効果がありました。これで前年対比12億円プラスの146億円です。

CPに関しては、ベトナムの豚肉相場の回復もあり、前年対比で大きく収益が貢献し、30億円の取り込みになっています。

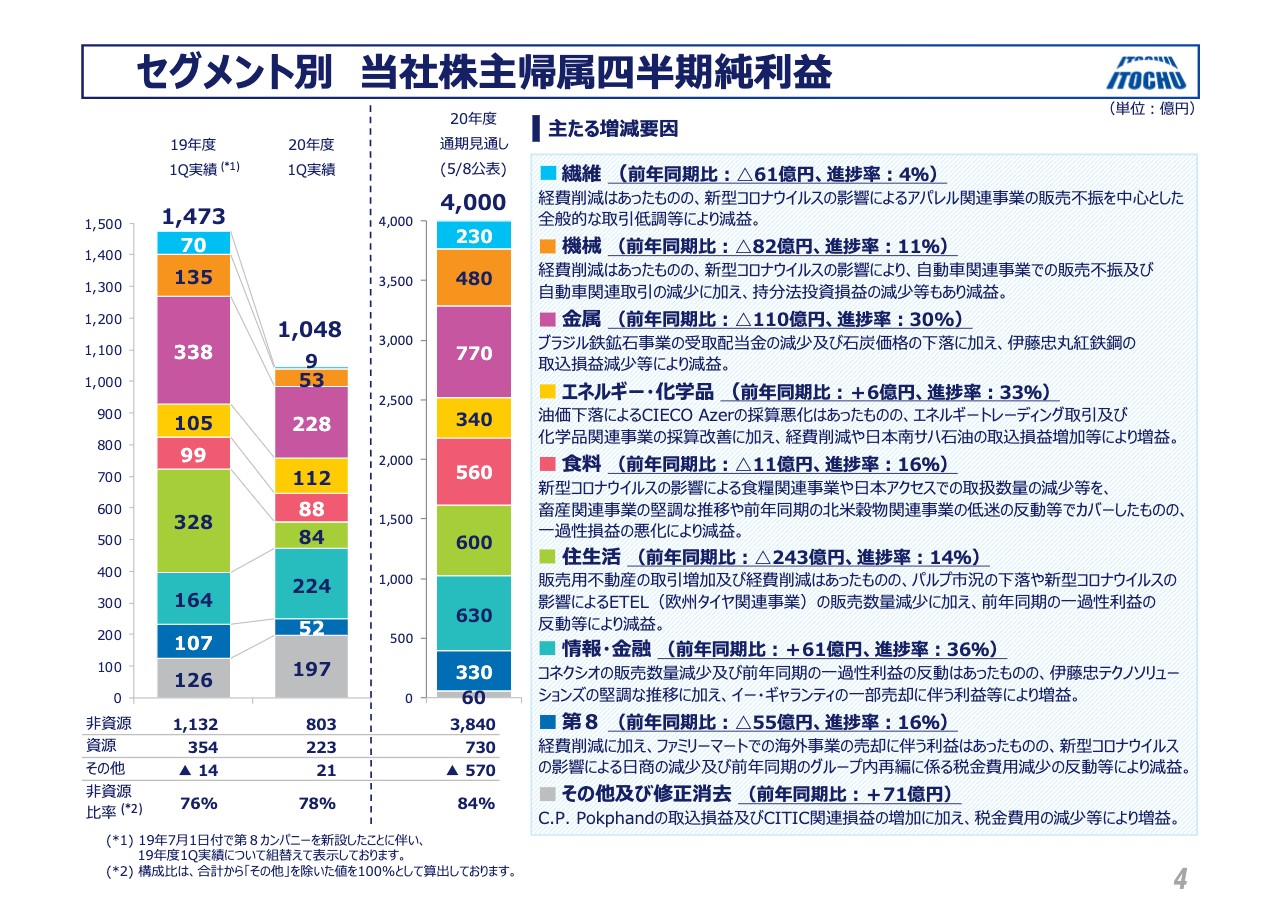

セグメント別 当社株主帰属四半期純利益

第1四半期のコロナのインパクトについて詳細にご説明します。第1四半期は基礎収益の約20パーセント程度、200億円強の減益要因になっています。来客件数が直接影響を受けたアパレル・小売関連事業や自動車取引、コンビニで、外出自粛や消費マインドの低下の影響を受ており、大幅な減益となってます。

各分野の強弱はありますが、先ほどご説明したとおり期初は織り込んでいなかったファミリーマートのインパクトを除くと、第1四半期のコロナのインパクトはほぼ想定の範囲内でした。

第8カンパニーのファミリーマートは、もうご案内のとおり、店舗の都市集中という問題のみならず、品揃えのほか、顧客ニーズを取り込めなかったということで、非常に懸念しています。

食料分野については、ファミリーマートがこのような状況ですから、食品流通を行なっている日本アクセスでも、巣ごもり需要でスーパーやドラッグ向けの販売が好調ではありましたが、カバーしきれなかった部分があります。外食、業務用は大きく打たれています。

繊維については、Eコマースではカバーできず、サプライチェーンが分断された影響も大きく、店舗が休業したレリアン、デサント、エドウィンなどの事業会社が赤字でスタートしています。

次に大きなインパクトを受けているのが、自動車関連事業を持っている機械ですが、ヤナセが赤字スタートになっているということもありますし、工場停止のインパクトを受けたり、店舗が休業したりということがありました。海外の自動車の販売事業や海外に向けての輸出事業も極めて低調でした。自動車メーカーとほぼ同じ状況です。

航空機関連も、航空機を使った移動がないわけですから、それに伴う数字もよろしくないということです。金属、化学品、物流分野についても、自動車用の鋼材や化学品、自動車物流を扱っているということもあり、マイナスのインパクトは出てきています。

住生活関連では、ETEL(European Tyre Enterprise Limited)でタイヤの販売が減少しています。

情報・金融の分野のコネクシオの携帯販売やほけんの窓口の店舗の展開では、着実にお客さまが戻ってきています。オンラインのビジネスも開始していますが、直接には対面のビジネスが影響を受けました。

そのような中で、第1四半期は「削る・防ぐ」を中心に低重心経営を行なったということですが、このような切り口でご説明したいのは、経費についてです。今年からプリマハムとほけんの窓口を子会社化し、この経費を第1四半期で入れているために、「Apple to Apple」で前年対比できないわけですが、これを除いて経費を「Apple to Apple」で比較すると、事業会社ベースで180億円税前で削減しています。

これは税後換算で70パーセントベースで見ていただければいいのですが、コロナで大体200億円強のマイナスが出たということは、約6割程度をこの経費の削減でカバーしているという言い方ができるかと思います。いかにも我々らしいといえば我々らしいわけですが、着実にこのようなことに取り組んでいます。

それから「防ぐ」という分野ですが、昨年の秋口から潮目が少し変わって景気の動向がおかしいということで、低重心経営を進めていくとお話ししたたとおりの動きをしており、まさかコロナとは思っていなかったわけですが、在庫の数量の削減など、ネットのエクスポージャーを絞る動きを着実に進めてきています。

このため、実際の貸倒や破産等の話をよく聞きますが、我々としては貸倒も増やさず破産更生債権の増加も発生していません。オーバービューが発生したりということや、リスケの要請は3月のピークに機械分野を中心に多かったわけですが、4月、5月と順に債権の保全もできるようになり、資金の回収もできており、このような心配はなくなってきています。

また、中国でのコロナを理由にしたオーバーデューの要請も、すでにないと聞いています。会計基準に厳格に対応して、実は正常債権の引当比率を上げたということで、見た目は貸倒引当金が30億円と前年対比で10億円増えています。しかし、これは予備的な引当を積めたという、まさに保守的な対応をしたということであって、現実の引当の問題が起きているということではありません。

プラスサイドが出ている要因の中国関連ですが、CITICの1月から3月の取り込み、CPPの分野のビジネス、それから伊藤忠中国では、彼らの国内の需要のピックアップがあったこともあり、電子材のディスプレイの販売や汎用樹脂、吸湿ポリマー等のトレードが、化学品部隊を中心に堅調に行なわれました。

コロナの第2波、第3波に備えた前倒しの需要があったという見方もありますが、さらにこれに加えて経費削減を徹底して行なっており、伊藤忠中国も好調でした。これらを含めると、直接的な中国事業に対する利益はほぼ230億円、全体で22パーセントぐらいと想定しています。

我々の間接的なビジネス、例えばオーストラリアでカウントしている鉄鉱石の販売や鋼材の販売、プラスチックの販売、紙他の売買、食肉などの、エンドユーザーが中国であったもの等を勘案した間接的な利益は、全部入れて400億円弱ぐらいです。1,048億円のうちの37パーセントぐらいが中国がらみで、大きな割合を占めているということになります。

ただし、この3分の1程度の中国からの利益というのは、生活消費、生活必需品をベースにしたものが中心です。通信や情報、機械などの高度なハイテク系のものではありません。中国、アメリカの問題を含めた、あるいは他国との問題を含めた、サプライチェーンの分断によるリスクというのは、表に出る分野ではないと考えています。したがって、順調な中国比率を持った中での好調な決算だったと思います。

これらを踏まえて2020年度の見通しについて一言ご説明します。年間で1割程度のコロナのインパクトがあると公表しましたが、この段階では上場会社のファミリーマートがコロナのインパクトを織り込んでいませんでした。そのため、1割程度としていたわけですが、今回、前提として第2四半期は第1四半期比で若干緩和していきます。

コロナのインパクトについて、下期は一定程度の目処はつきますが、アパレルや自動車、ファミリーマートなどはコロナの影響が想定よりも大きく長期化する可能性があるということで、インパクトを個別的に見直しています。その結果、冒頭お伝えした年間1割程度のインパクトというのが、ファミリーマートや自動車、航空機などで増加する関係から、10パーセントから15パーセント程度、600億円強程度となるのではないかと考えています。

コロナのインパクトは想定よりも若干大きいものではありますが、情報・金融や中国関連など、ほかの好調な分野もありますし、予定どおりバッファも500億円と大きく見ています。コロナの第2波、第3波の懸念はありますが、4,000億円の達成には支障がないように経営していく所存です。

先手先手で対応し、引き続き「削る・防ぐ」という低重心経営を徹底していこうと思っています。強含み、弱含みという言い方をすると情報・金融と金属、エネルギー・化学品セグメントが強含みであると言えます。弱含みは繊維、機械、第8カンパニーと考えています。

また、決算には直接関係ありませんが、8月3日に自己株買いの実績のご報告をしました。昨年自己株買いを公表して実績が出なかった中で、株価の問題、インサイダーの問題等をお伝えしましたが、7月8日にファミリーマートのTOBを公表した結果、昨年来長い間ファミリーマートとのやり取りをしていたというインサイダーから解放されたことで、ようやく証券会社に発注することができました。

その関係で、7月末の段階で240万株買い増ししました。上限として定めた700億円、3,500万株の自己株買いという面でいくと、株数の進捗率は追加で7パーセントとなりました。中長期で1億株の株式の自己株買いを行なうということで、最終的には68パーセントの進捗になっています。以上が第1四半期の決算についての説明です。

新着ログ

「卸売業」のログ