中外製薬、2Qは増収増益 海外売上高におけるアクテムラやヘムライブラの輸出増加が寄与

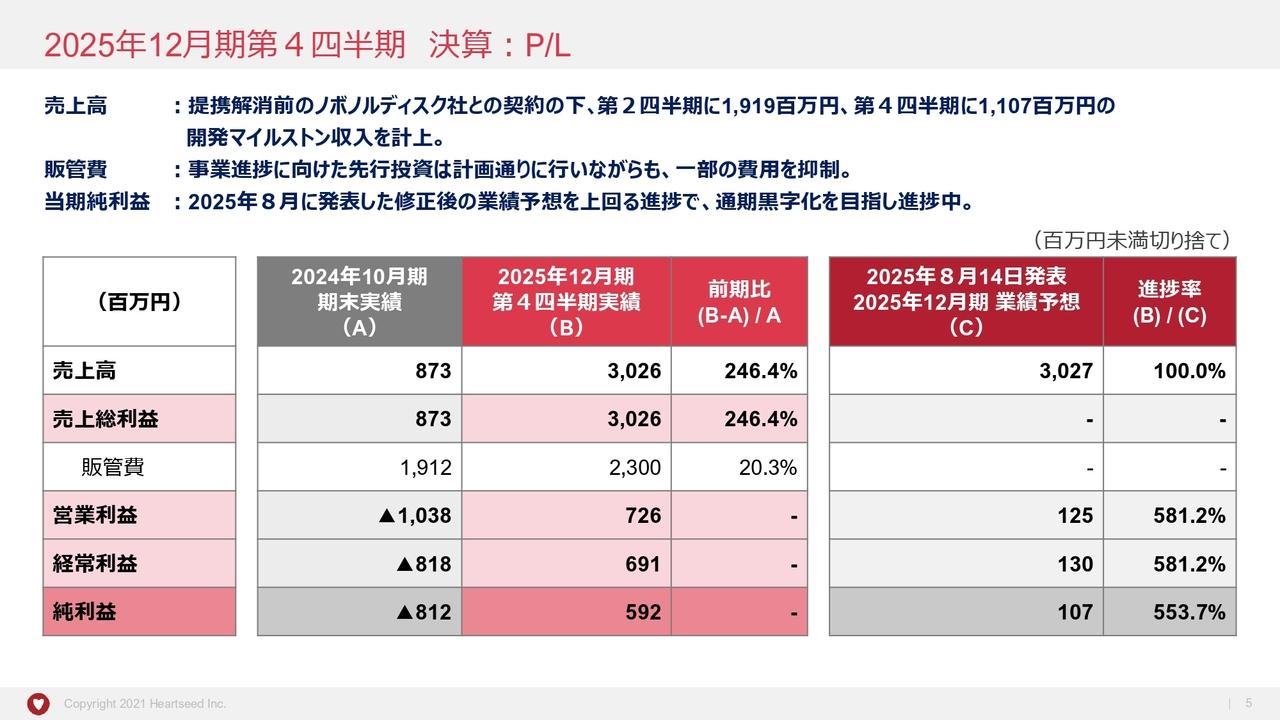

2020年度12月期 上期業績

小坂達朗氏:小坂でございます。上期の総括をご案内します。まずは上期の業績です。スライドの3ページをご覧ください。新型コロナウイルスにもかかわらず今期の上期は大幅な増収増益となり、中期経営計画「IBI 21」は順調に進展しています。1月から6月の上期として過去最高の売上収益、営業利益を達成しました。

前年同期比で売上収益プラス14.9パーセント、コア営業利益プラス38.8パーセント、コアEPSはプラス39パーセントでした。好調の理由は、「アクテムラ」および「ヘムライブラ」のロシュ向け輸出とヘムライブラ関連収入が堅調に推移したことです。

しかし、国内売り上げは前年同期比でマイナス2.6パーセントとなりました。その理由の1つ目は、今年4月に主力品の「アバスチン」「アクテムラ」「ヘムライブラ」などが薬価引き下げを受けたこと、2つ目は、攻めの製品である「テセントリク」「ヘムライブラ」が新型コロナウイルスの影響を受けたためです。

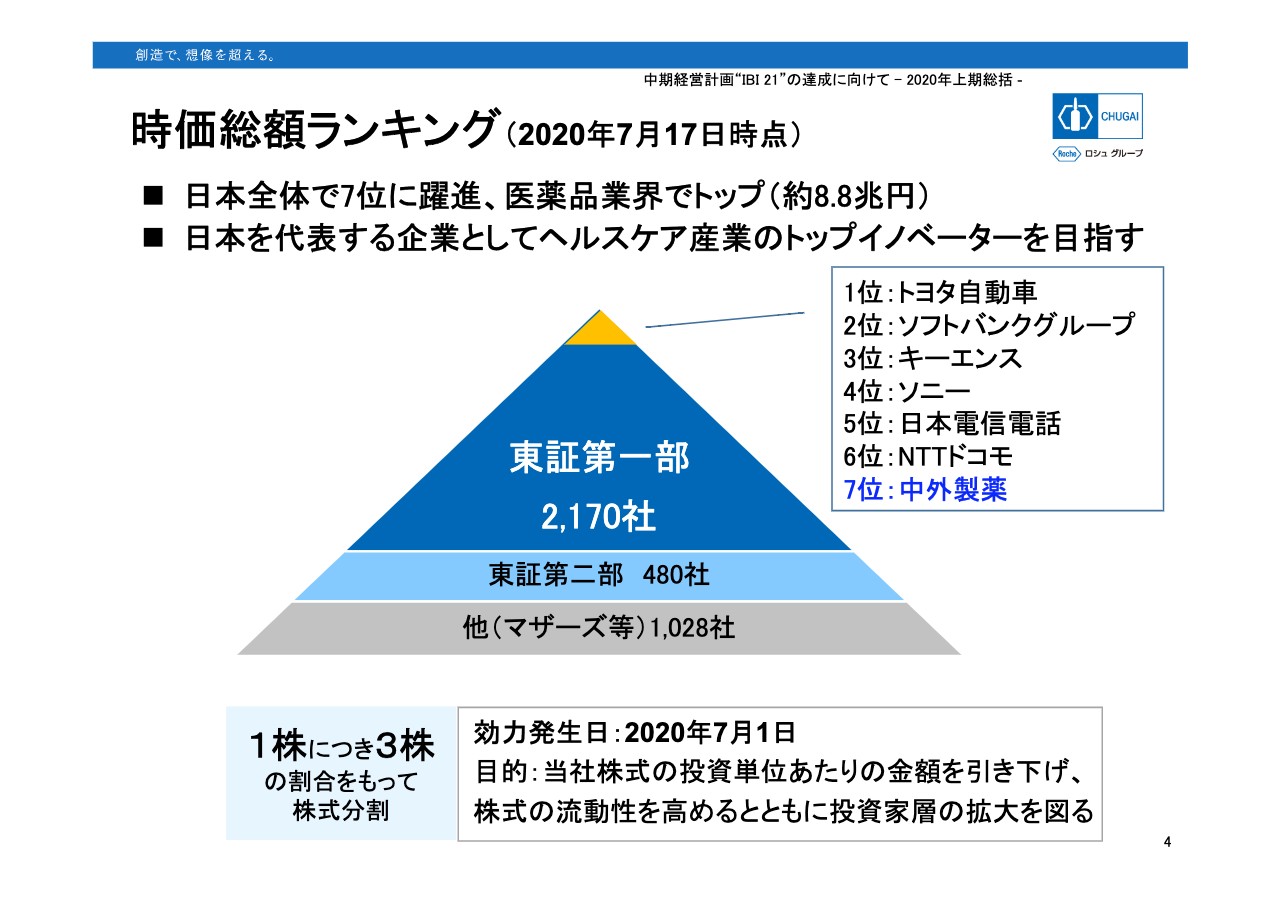

時価総額ランキング(2020年7月17日時点)

4ページをご覧ください。7月17日現在の時価総額は約8兆8,000万円であり、医薬品業界ではトップ、日本全体では第7位です。また、投資単位あたりの金額を下げ、当社株式の流動性を高めるとともに、投資活動の拡大を図るため、7月1日をもって1株につき3株の割合で株式分割を行ないました。引き続き、株主、投資家のみなさまの期待に応え、日本を代表する企業としてヘルスケア産業のトップイノベーターを目指していきます。

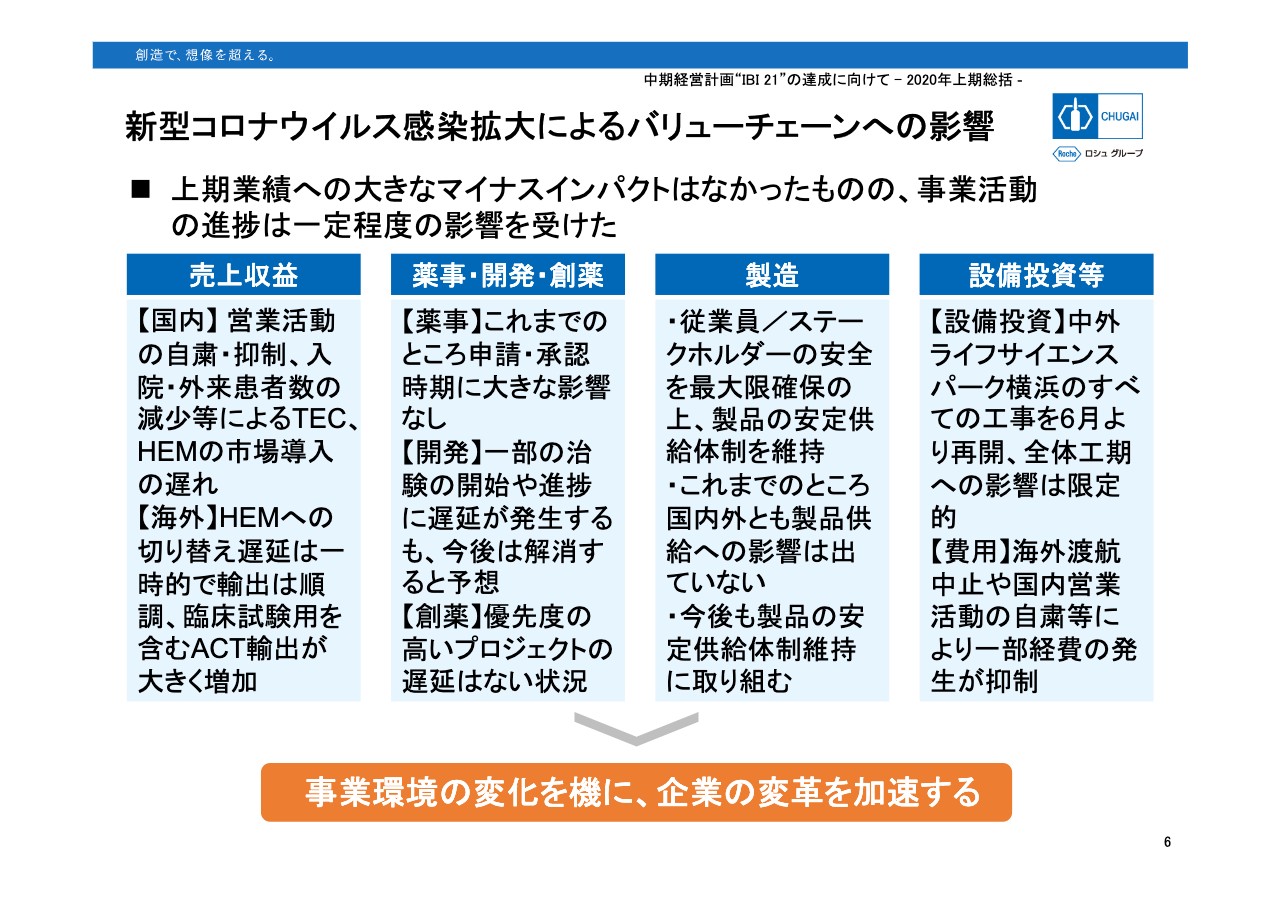

新型コロナウイルス感染拡大によるバリューチェーンへの影響

次に、新型コロナウイルス感染拡大による事業と業績への影響についてご説明します。6ページに新型コロナウイルスの影響をまとめています。上期業績への大きなマイナスインパクトはなかったものの、事業活動の進捗は一定程度の影響を受けました。国内では営業活動自粛や入院、外来患者数の減少により、「テセントリク」「ヘムライブラ」という成長製品の市場導入が遅れ、期初計画に比べて進捗もやや遅れています。

一方海外では、既存治療から「ヘムライブラ」への切替遅延は一時的に見られるものの、ロシュ向け輸出は順調に推移し、「アクテムラ」のロシュ向け輸出も臨床試験用の出荷も加えて大きく増加しました。開発面では、一部のプロジェクトにおいて治験の開始や進捗に遅延が発生しましたが、この遅延は解消できると想定しています。

薬事・開発・創薬面においては、新型コロナウイルスによる大きな影響はありません。製品の安定供給は最も大切なことですが、このような状況下でも国内外において安定供給体制は維持しており、今後も万全の体制で安定供給に取り組んでいきます。

設備投資面では、中外ライフサイエンスパーク横浜の工事が一時中断していましたが、すべての工事を6月から再開しており、全体工期への影響は限定的です。費用面においては、海外渡航中止や国内営業活動の自粛などにより、一部経費の発生に遅れがありました。

上期業績へのインパクトは軽微でしたが、今後の感染拡大長期化となれば広範囲に影響が出ることも予想されます。また、新型コロナウイルスが社会や経済に与える影響は、ビジネスのあらゆる面を見直す大きな契機になります。ステークホルダーの行動や価値観の変化を捉え、ウィズコロナ、アフターコロナを見据えて改革を進めていきます。

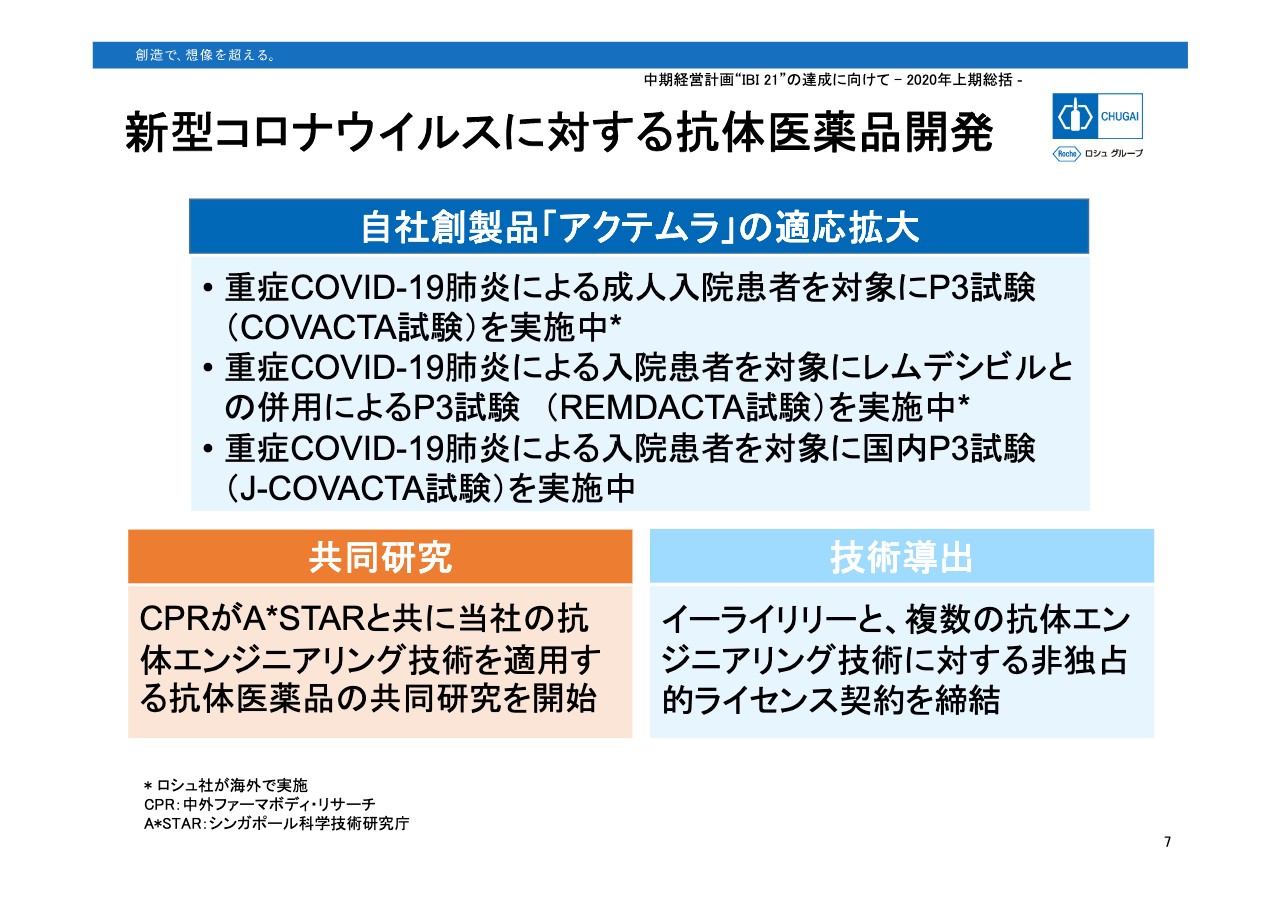

新型コロナウイルスに対する抗体医薬品開発

次に7ページをご覧ください。国内外において、新型コロナウイルスへの抗体医薬品の開発を進めています。1つは「アクテムラ」の適応拡大であり、海外でロシュが重症COVID‐19肺炎を対象に標準的な医療措置への併用効果を見るCOVACTA試験を実施しています。また、「レムデシビル」との併用効果を見るREMDACTA試験なども現在実施中です。

日本では、担当者が単独で厚生労働省やPMDAと相談しながら、オープン試験のフェーズ3試験であるJ‐COVACTA試験を実施中です。国内では、臨床試験結果を踏まえて年内に申請したいと考えています。また、シンガポール科学技術庁と協力し、当社の抗体技術を活用して抗体医薬品を全速力で開発しています。

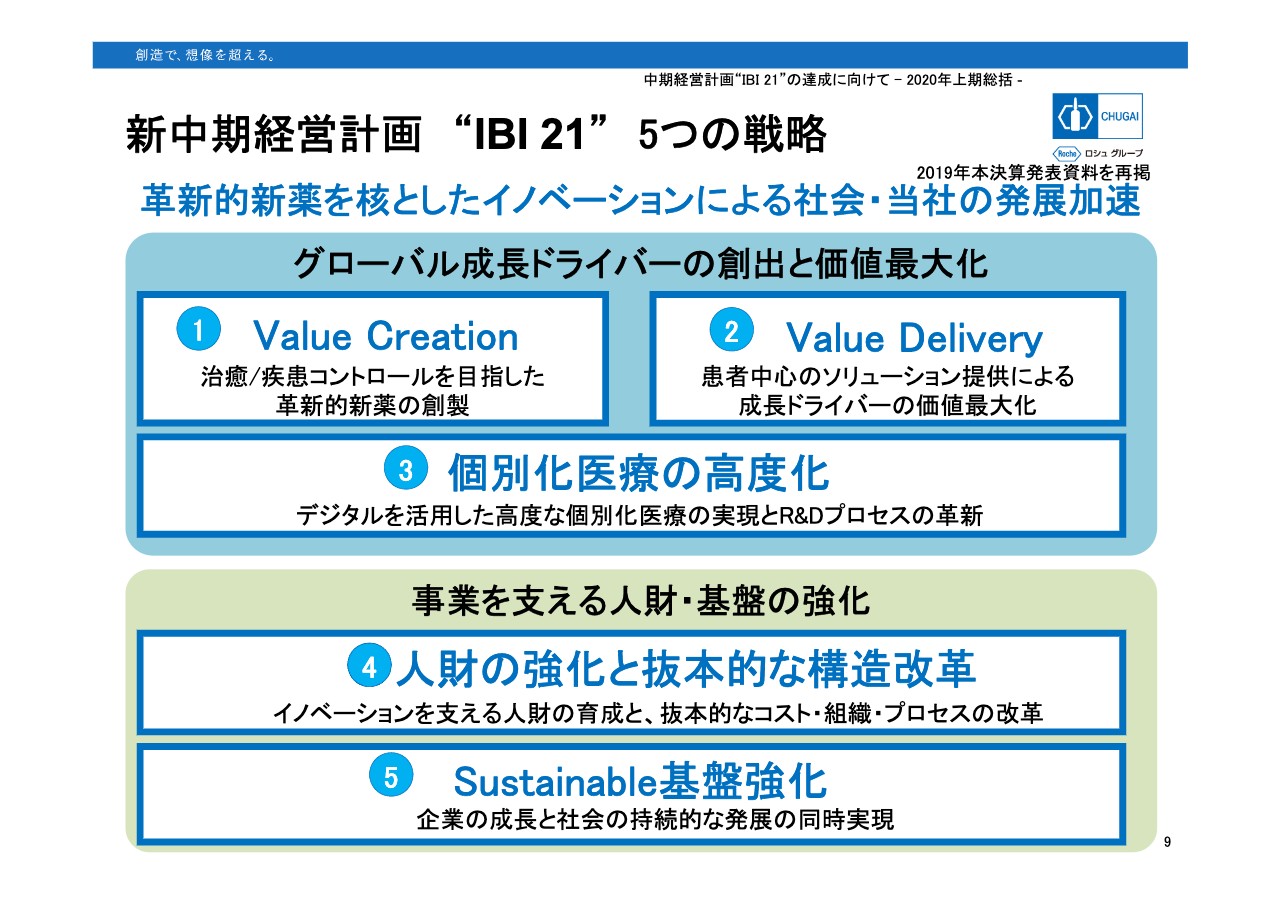

新中期経営計画 “IBI 21” 5つの戦略

次に「IBI 21」の重点方針の進捗について説明します。新中期経営計画「IBI 21」では、革新的新薬を核としたイノベーションによる社会および当社の発展加速をテーマに、5つの戦略を掲げています。

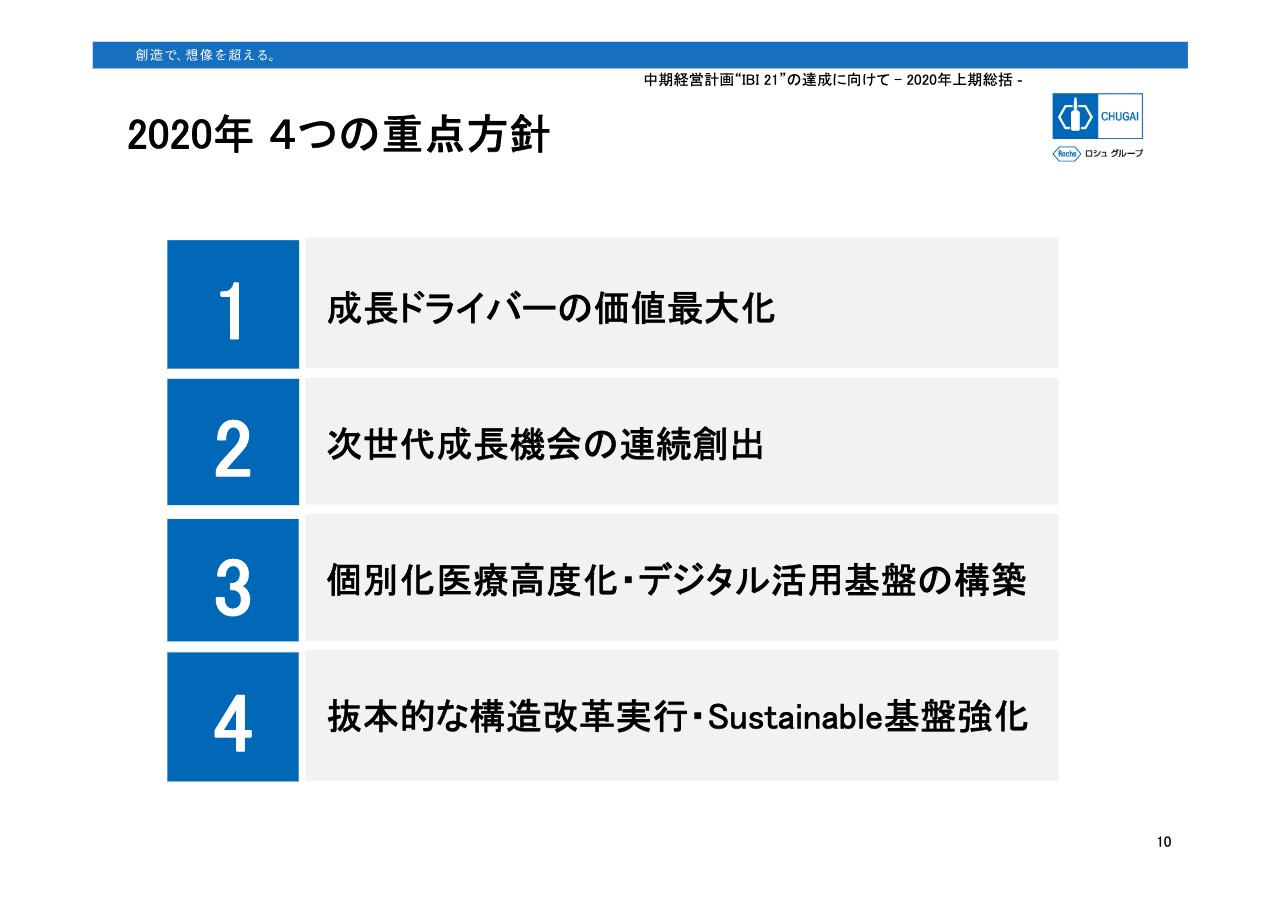

2020年 4つの重点方針

その中で10ページには今年の期初にご説明したとおり、ご覧の4つの重点方針を掲げています。

2020年 4つの重点方針の主な成果

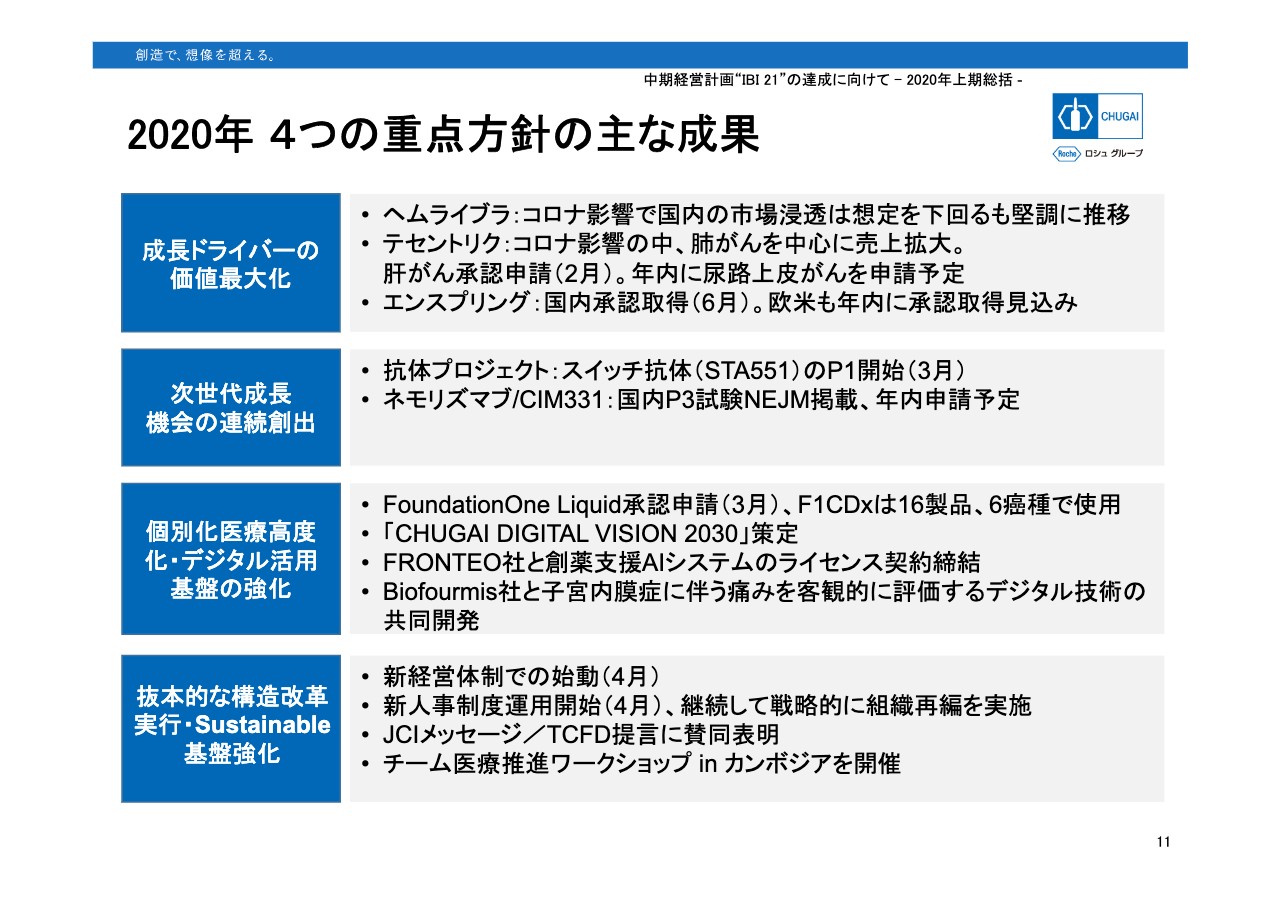

11ページをご覧ください。上半期の主な成果を説明します。1つ目は、成長ドライバーの価値最大化です。先ほども説明したとおり、成長製品である「ヘムライブラ」と「テセントリク」は新型コロナウイルスの影響により、期初の想定より市場浸透は下回るものの、前年同期に比べて堅調に推移しています。

「テセントリク」は非小細胞肺がんと小細胞肺がんの売上が大半を占めていますが、肝がんの年内承認に大きく期待しています。「エンスプリング」の一般名は「サトラリズマブ」ですが、6月に国内の承認を取得しました。薬価収載後、速やかな上市を目指します。米国、欧州においても年内の承認に期待し、「アクテムラ」「アレセンサ」「ヘムライブラ」に次ぐグローバル製品として成長に期待しています。

2つ目の次世代成長機会の連続創出に関しては、予定どおりスイッチ抗体である「STA551」のフェーズ1試験を開始しました。「ネモリズマブ」はマルホ社が実施した国内フェーズ3試験の結果が『New England Journal of Medicine』に掲載され、年内に申請予定です。海外はガルデルマ社によるアトピー性皮膚炎のフェーズ3試験が進行しており、結節性痒疹のフェーズ3試験開始も準備中です。

3つ目の個別化医療高度化・デジタル活用基盤の強化に関しては、3月に遺伝子パネル検査で血液をサンプルとした「FoundationOne Liquid」を申請しました。デジタル面においては、「CHUGAI DIGITAL VISION 2030」を打ち出し、デジタル基盤の強化、すべてのバリューチェーン強化、デジタルを活用した革新的な新薬創出を基本戦略として、ビジネスを変革し、社会を変える新たなソリューションを提供するための活動を遂行していきます。

本年度は具体的な事案として、FRONTEO社とライセンス契約を締結し、論文探索AIシステム、疾患メカニズムをパスウェイマップ状に可視化するシステムを用いて、創薬プロセスに活用します。Biofourmis社とは、ウェアラブルデバイスを用いて子宮内膜症に伴う痛みを客観的に評価するデジタル技術の共同開発を開始しました。

4つ目の抜本的な構造改革実行・Sustainable基盤強化に関して、私はCEOとしての責務に変わりはありませんが、4月より代表取締役会長として、取締役会の決議を要する重要案件の意思決定に責任を負い、全社の業務執行に関する意思決定については、COOとして新社長の奥田が担う体制を開始しました。

また、4月からいわゆるジョブ型の人事制度を開始しました。ESG関連活動に関しては、JCI(気候変動イニシアティブ)とTCFD(気候関連財務情報開示タスクフォース)に賛同表明し、脱酸素社会の実現、気候変動対策に関するガバナンス強化、リスク・機会のシナリオ分析を実施していきます。

まとめ

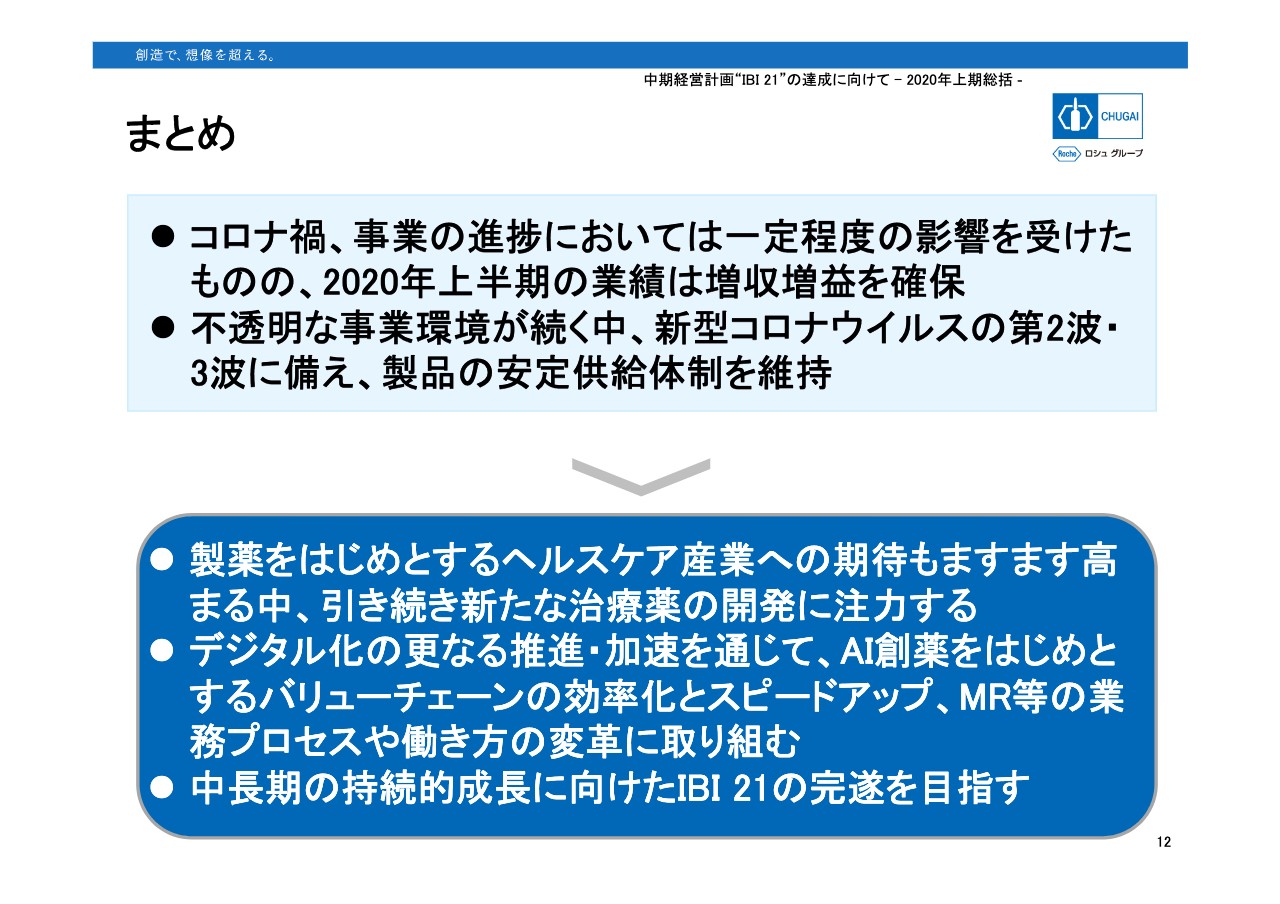

スライド12をご覧ください。以上のように、2020年上半期は新型コロナウイルスの影響の中、事業の進捗は一定程度の影響を受けたものの、業績は増収増益を確保しました。今後も不透明な事業環境が続くことが想定されますが、新型コロナウイルスの第2波、第3波に備えて製品の安定供給体制を維持していきます。

新型コロナウイルスの影響により、治療薬やワクチンが感染拡大防止と経済活動の両立に必須ということで、製薬業界の果たす社会的な貢献が再認識され、ヘルスケア産業への期待もますます高まる中、引き続き新たな治療薬の研究開発に注力していきます。また、デジタル化をさらに推進、加速して、すべてのバリューチェーンの効率化はもちろんのこと、最も重要なAIを活用した創薬を推進します。

革新的な新薬創出に向けて、「AI×リアルワールドデータ×デジタルバイオマーカー」のケイパビリティを向上させ、中外にしかできない真の個別化医療を目指していきます。パンデミックという世界中で想定外のことが起きていますが、「IBI 21」は順調に進展しており、引き続き中長期の持続的成長に向けた経営計画の完遂を目指していきます。

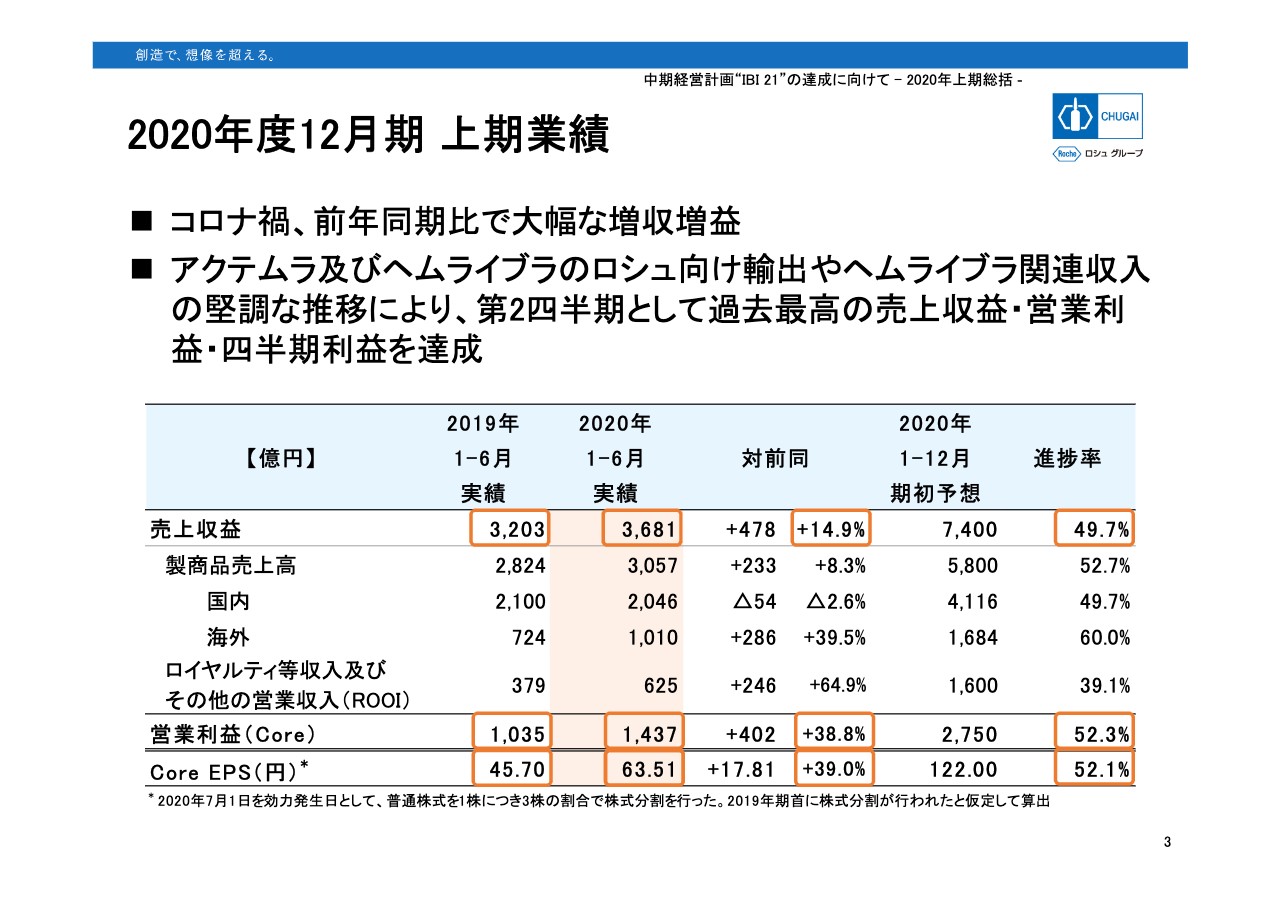

損益の概要 1‐6月実績

板垣利明氏:板垣でございます。15ページは損益の概要です。売上収益は3,681億円の実績、前年同期比でプラス478億円、14.9パーセントの増収でした。売上収益を2つに分けていますが、製商品売上高はプラス233億円、8.3パーセントの成長です。ロイヤルティ等収入及びその他の営業収入は、英語ではRoyalties and other operating income、略してROYと呼んでいますが、ROYもプラス246億円、64.9パーセントの増収でした。

それぞれの内訳です。国内売上高は薬価改定と後発品の影響によりマイナス2.6パーセントと微減でした。一方海外売上高は、新型コロナウイルスを起因とした「アクテムラ」の輸出増や「ヘムライブラ」の通常出荷価格による出荷、輸出などにより、286億円の増収でプラス39.5パーセントと大きく売上を伸ばしました。

ロイヤルティ及びプロフィットシェア収入は、「ヘムライブラ」に関するロイヤルティ収入などで233億円の増加、その他の営業収入も一時金収入で14億円増加しました。売上原価は自社品の売上構成比が高くなっていることや、「ヘムライブラ」のロシュ向け輸出が今期から通常価格になったことなどで原価率が2.2ポイント改善し、42.9パーセントになりました。

経費は営業活動の自粛などにより、販売費が1.8パーセント減少しました。一般管理費等も諸経費の減少により4.8パーセントの減少となりました。一方、開発テーマの進展などに伴い、研究開発費への投資が増えて529億円となり、半期で初めて500億円台に乗りました。

結果、営業利益は1,437億円、前年同期比でプラス402億円、38.8パーセントの増益となりました。営業利益率は39パーセントです。ここから金融収支と法人所得税を引き、四半期利益は1,045億円、294億円の増加、増益率は39.1パーセントでした。売上収益、営業利益、四半期利益のいずれも財務四半期として過去最高の実績となります。

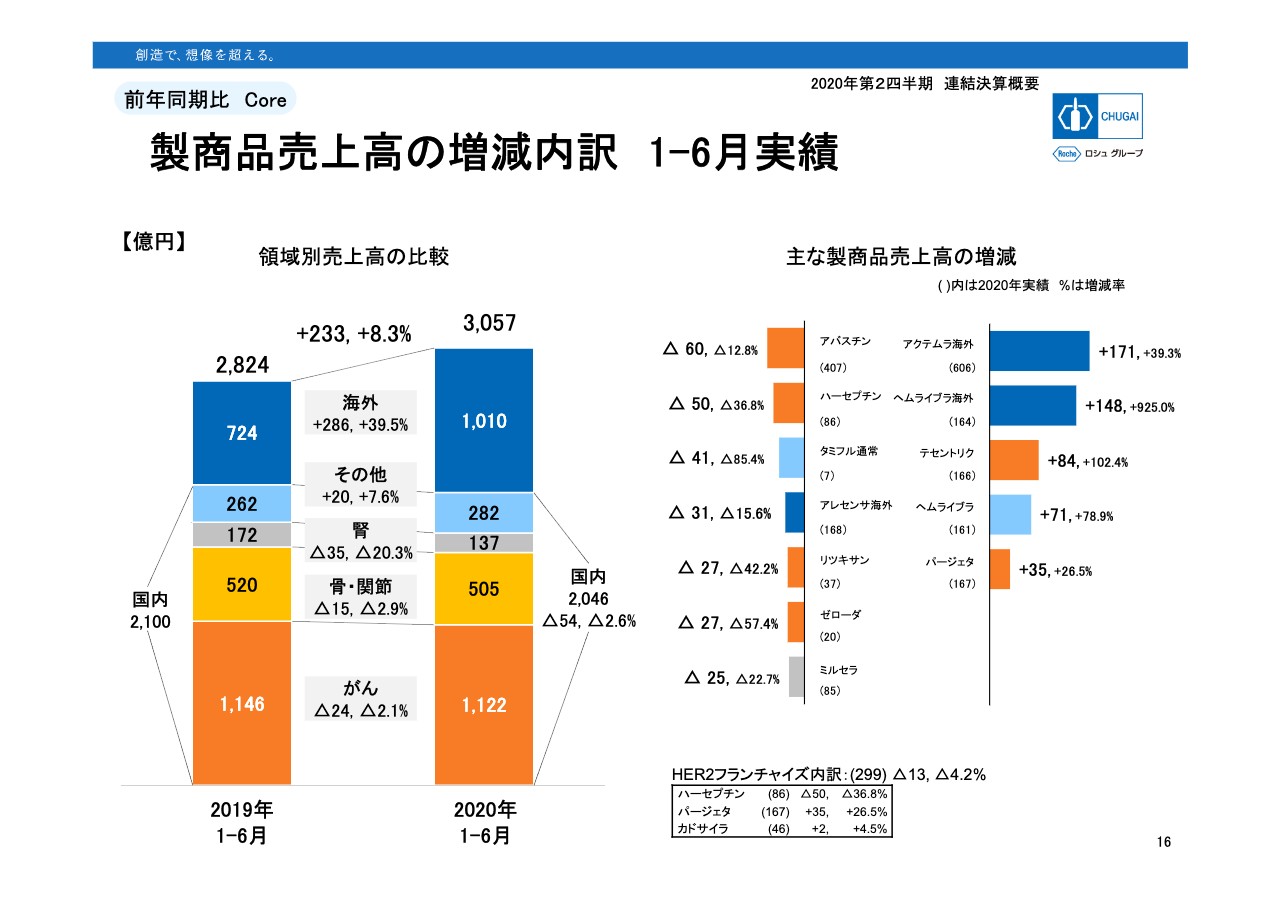

製商品売上高の増減内訳 1-6月実績

16ページは製商品売上高の増減内訳です。左の領域別を見ると、1番上の海外が上半期で初めて1,000億円を超え、39.5パーセントの成長となっています。右の製商品別増減を見ると、ワンツーが海外です。アクテムラ海外がプラスの171億円、ヘムライブラ海外がプラス148億円となっています。アレセンサ海外は減収サイドにマイナス31億円で、15.6パーセントの減収と載っていますが、輸出単価の切り下げや円高影響によるもので、輸出の数字自体は約20パーセントほど伸びています。

左のグラフに戻り、国内売上高は2,046億円、2.6パーセントの減収でした。がん領域は2.1パーセントの減収で、製品で見ると「テセントリク」と「パージェタ」が売上を伸ばしましたが、減収となったものとして「アバスチン」がマイナス12.8パーセント、「ハーセプチン」が36.8パーセント、「リツキサン」が42.2パーセント減です。「ゼローダ」は57.4パーセントの減収であり、薬価改定とバイオシミラーあるいはジェネリックによる影響が出てきています。

骨・間接領域は2.9パーセントの減収であり、個別の製品の記載はありませんが、「アクテムラ」が、市場拡大再算定によって薬価が18.5パーセント引き下げられた影響で減収となっています。腎領域も20.3パーセントの減収で、「ミルセラ」が22.7パーセント減となっています。

その他領域は7.6パーセントの成長で、ヘムライブラ国内が71億円の増収でした。タミフル通常はインフルエンザの流行が過去10年間で1番少なかったことで、85パーセントの減収となっています。

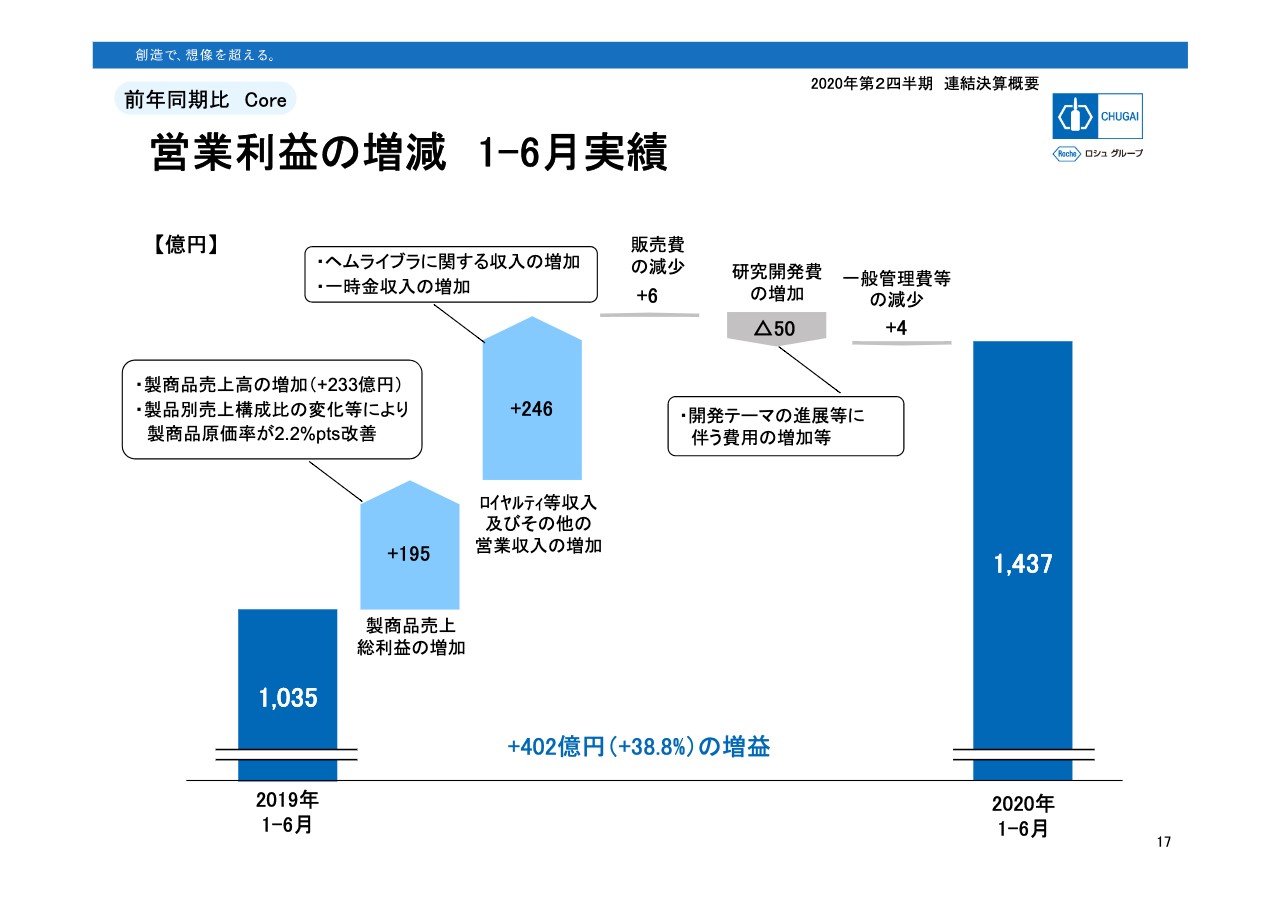

営業利益の増減 1-6月実績

17ページは、営業利益が402億円増えたその内訳を示したグラフとなっています。左から2つ目の製商品売上総利益ですが、売上は233億円増加した一方、プロダクトミックスや通常価格による「ヘムライブラ」輸出などで製商品原価率が2.2パーセントポイント改善しましたので、粗利が195億円の増加となりました。

ROYは、「ヘムライブラ」関係のロイヤルティと一時金収入を合わせ246億円の増収で、その全額が営業利益の増加となります。246億円の増加のうち、「ヘムライブラ」の初期出荷分に関するロイヤルティの増加分が159億円あります。

経費はすでにご案内のとおり、販売費と一般管理費などは昨年より減少しましたが、研究開発費が50億円の増加でした。ちなみに期初に発表しています通期の予想では、研究開発費は通期で1,150億円、前年より129億円の増加を見込んでいます。上半期で529億円の実績、50億円の増加はほぼ計画どおりです。

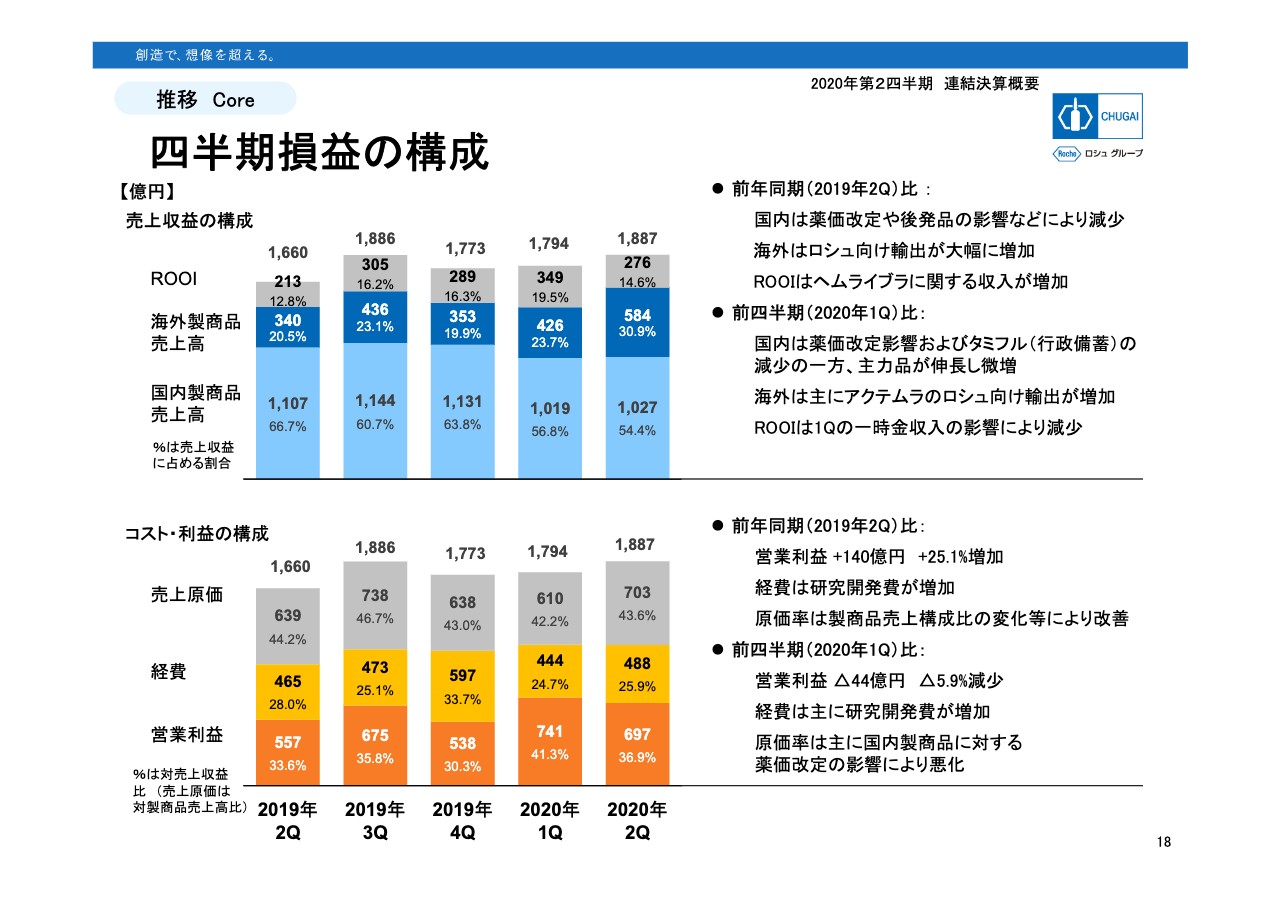

四半期損益の構成

18ページは昨年の第2四半期から今年の第2四半期まで、四半期実績を並べてみたものです。上段は売上収益を構成要素別に示したもの、下段はコストストラクチャを示したものになっています。上段、下段ともに当第2四半期が前年の第2四半期と比較してどうだったか、また、前四半期、第1四半期と比較してどうだったかといった、それぞれの比較内容を書いています。

個々に読み上げることはしませんが、まず上段の売上収益の構成のポイントとしては、前年同期あるいは第1四半期のどちらと比べても、この第2四半期の国内売上は厳しく、輸出は好調ということです。また、ROOIはイベントドリブンの一時金収入などにより四半期ごとに増減する傾向があります。

下段のコストストラクチャのポイントは、多少の波がありますが、原価率、経費率がいずれも低くなってきており、営業利益率がかなり上昇したという点です。また、経費の内訳はここでは記載していませんが、研究開発費は増加しており、この先も販売費を抑えて研究開発費にシフトしていく方針です。

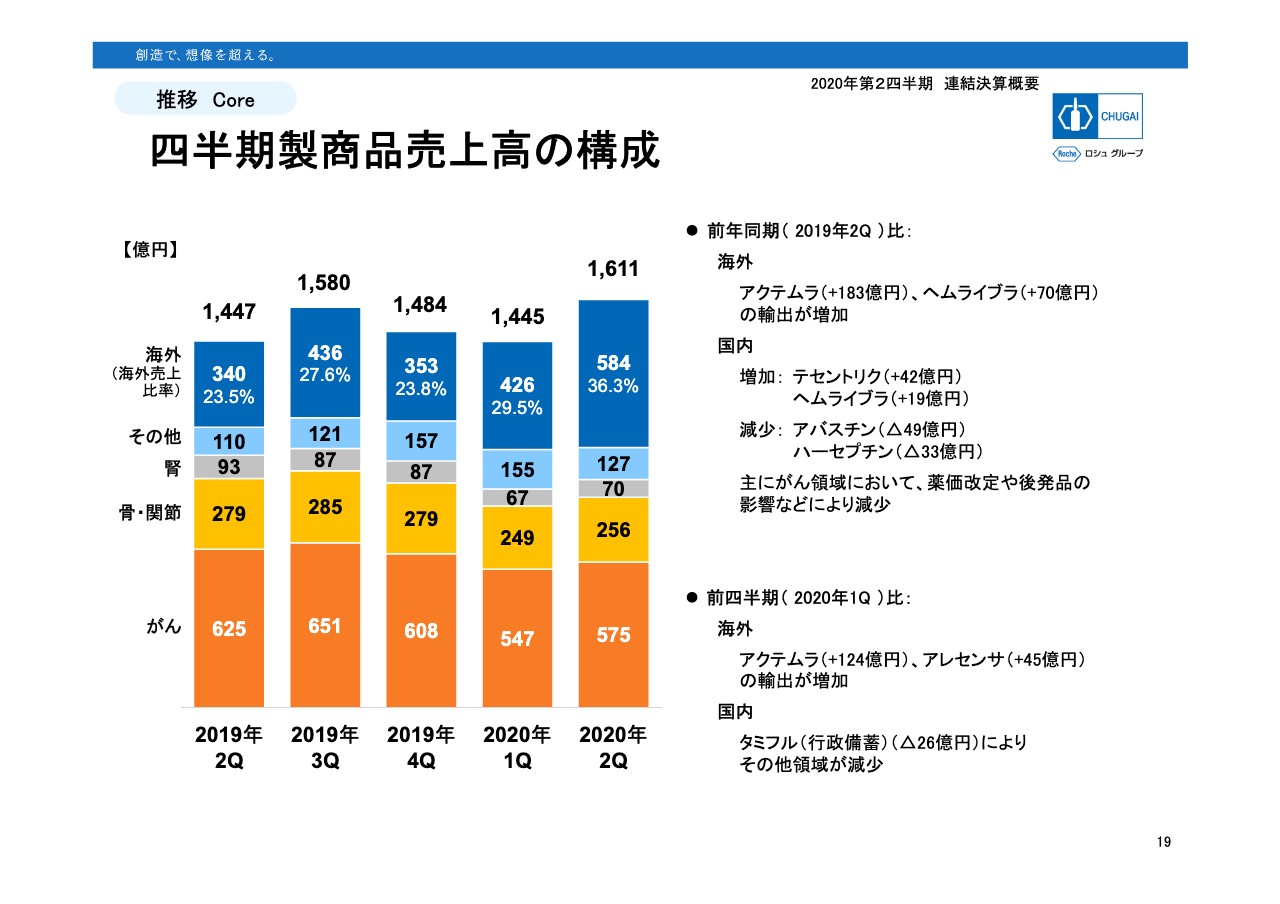

四半期製商品売上高の構成

19ページは領域別売上高の四半期推移です。前のページと同様に、前年同期との比較として第1四半期と比較した内容をまとめています。海外は、輸出のタイミングで四半期ごとに凸凹する傾向があるのですが、この第2四半期の実績は新型コロナウイルスによる「アクテムラ」輸出増と通常価格での輸出が始まりました「ヘムライブラ」といった追い風もあり、四半期の売上が500億円を超え、全セールスに占める海外売上の割合も30パーセント上回りました。前年同期比、そして第1四半期比較において大幅な増収となっています。

一方、国内のこの第2四半期は昨年10月、そして今年4月の薬価改定が反映されており、後発品の発売や市場浸透などの影響もあって、いずれの領域も厳しい向かい風を受け始めたと言えます。

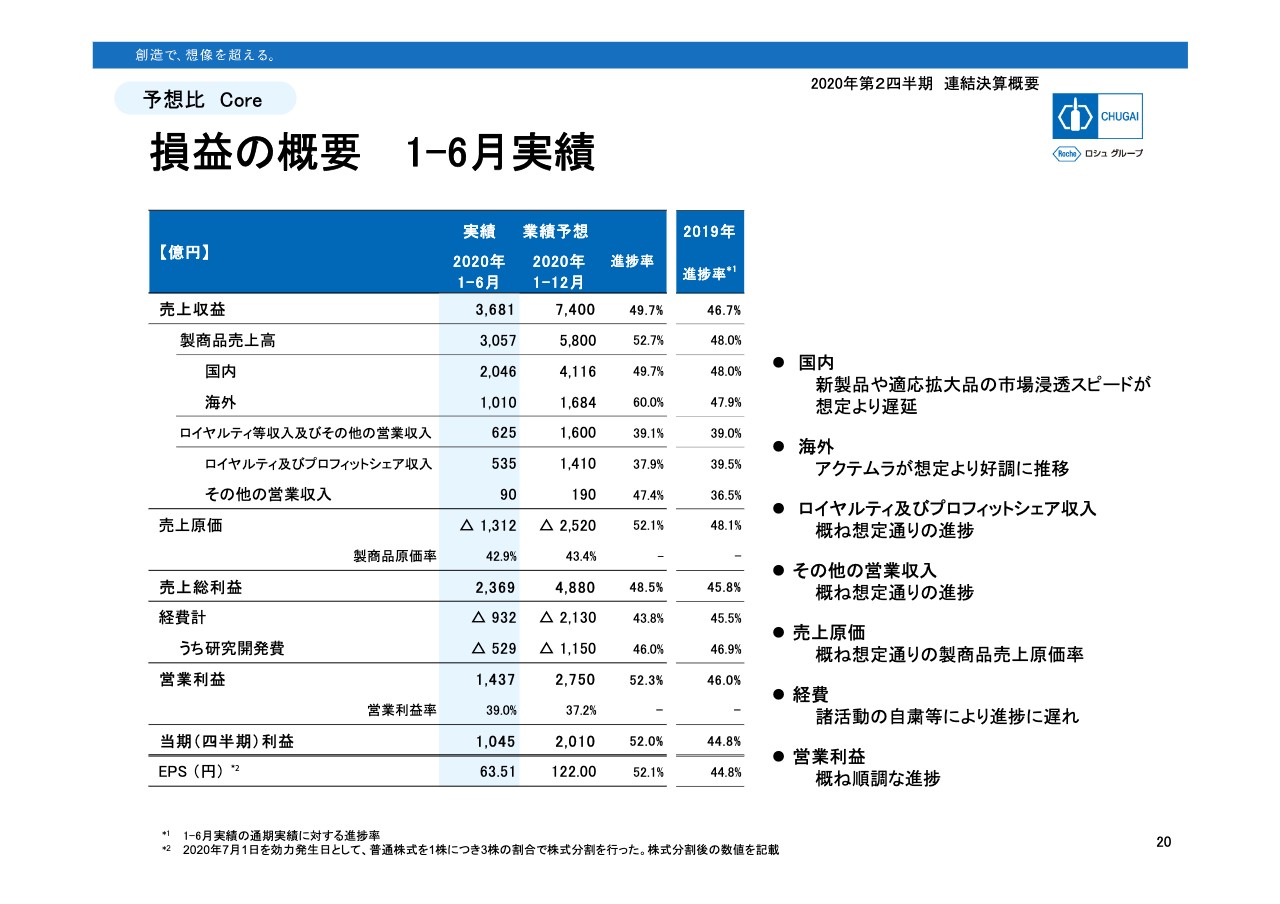

損益の概要 1-6月実績

では、期初に発表しています通期予想に対しての進捗はどうなっているのか見ていきたいと思います。まず、スライドの上から3行目の国内売上高ですが、49.7パーセントの進捗で昨年の48パーセントより進捗が早くなっています。

しかし、今年4月に薬価改定引き下げがあり、その影響はこの下期に100パーセントの負担となってきますし、徐々に浸透しています後発品の影響も踏まえると、50パーセントを超える進捗であってほしいところでした。新型コロナウイルス感染拡大の影響もあり、新製品や適応拡大の市場浸透スピードに想定よりやや遅れが生じています。また、海外では「アクテムラ」が想定以上に輸出され、60パーセントと早い進捗となっています。

ROYは概ね想定どおり、原価率も想定内の実績となっています。経費は、この第2四半期に新型コロナウイルス感染拡大によるイベントの中止や延期などが多く発生した結果、販売費や一般経費等に進捗の遅れが出ています。一方、研究開発費の進捗率46パーセントはほぼ計画どおりです。

以上をまとめますと、国内売上にやや進捗の遅れがあるものの、海外売上の上振れで売上収益全体では概ね順調です。費用の予算未消化もあり、営業利益、四半期利益も概ね順調に進捗していると言えます。

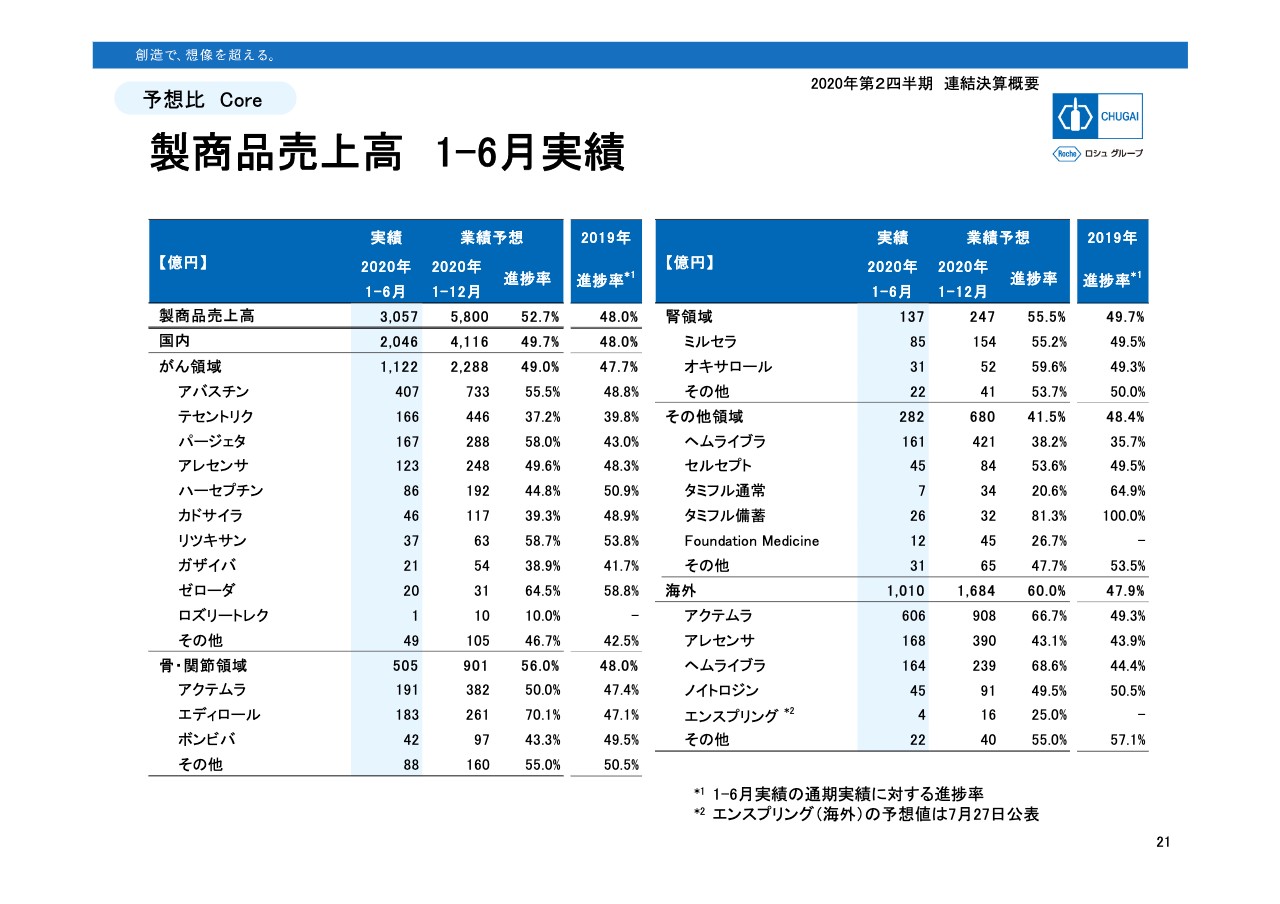

製商品売上高 1-6月実績

21ページは個別製品売上の進捗状況です。国内では、おしなべて昨年より進捗率が早い製品が多くなっていますが、4月の薬価改定により第1四半期分にアドバンテージがあることを踏まえますと、進捗がよく見えている製品がいくつかあります。

それは、「アバスチン」「パージェタ」「ゼローダ」「アクテムラ」「ヘムライブラ」の5品目です。それぞれ新薬創出加算の返還や市場拡大再算定により、4月から薬価が15パーセントから27パーセント強まで引き下げられています。それぞれの薬価改定の状況については、Appendix26ページに一覧で載せていますので後ほどご参照ください。「エディロール」はジェネリックが8月に発売されますので、その影響が出ていない上半期の進捗率は高くなっています。

また、新型コロナウイルスの影響で進捗率がやや低くなっている製品が何品目かあります。まず、市場浸透のスピードに影響がありました「テセントリク」、それから「リツキサン」からの切替にやや影響がありました「ガザイバ」、月1回の処方日数の延長ができないことから休薬や経口剤の切替などで影響を受けた「ボンビバ」などです。「ヘムライブラ」も既存薬からの切替に多少の影響があり、進捗率は計画していたものよりやや低くなっています。

海外は輸出タイミングにも依存しますので、前年との比較において一概に進捗率を判断することはできません。「アクテムラ」の進捗66.7パーセントは想定を上振れていますが、他はほぼ想定どおりの進捗となっています。なお「エンスプリング」ですが、この度輸出の実績4億円と通期の予想16億円を個別で開示しました。

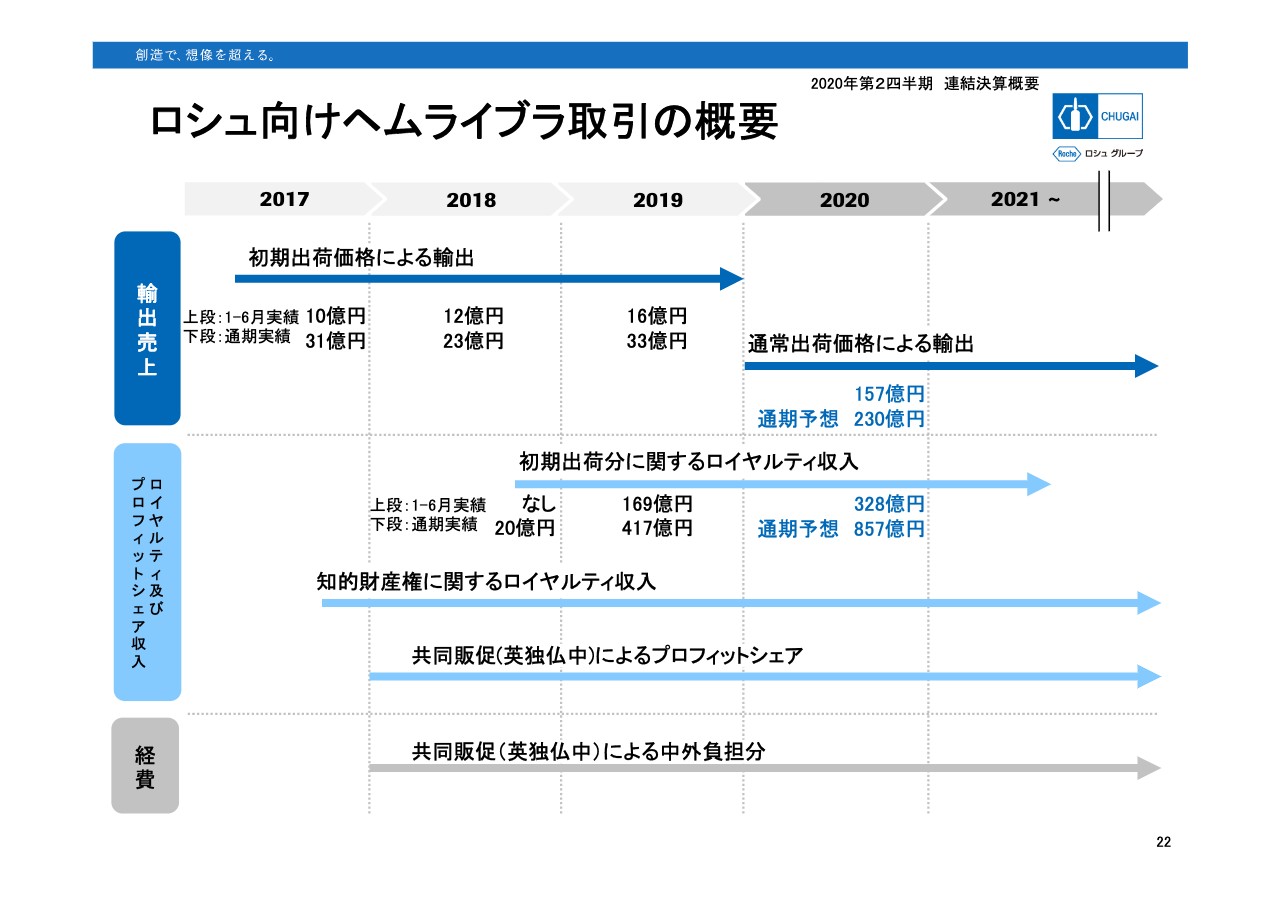

ロシュ向けヘムライブラ取引の概要

22ページはおなじみのロシュ向け「ヘムライブラ」取引のスライドとなります。輸出は今期から通常価格での出荷が始まり、昨年の上半期が16億円だったところ、当上半期は157億円となりました。

昨年まで、初期出荷価格で輸出していました「ヘムライブラ」がロシュテリトリーで売れますと、輸出価格の差分が入ってきます。これが昨年は169億円だったところ、この上半期で328億円となっています。

また、このスライドで見た目の修正をしています。1番右の列を2021年の1年間だけだと勘違いされ、中段にあるロイヤルティが2021年の途中でなくなるのかといったご質問を受けることがありました。この列は2021年だけではありせんので、誤解のないように幅を多少広げ、さらに2021年から後ろに2本の縦線を入れましたのでご確認ください。

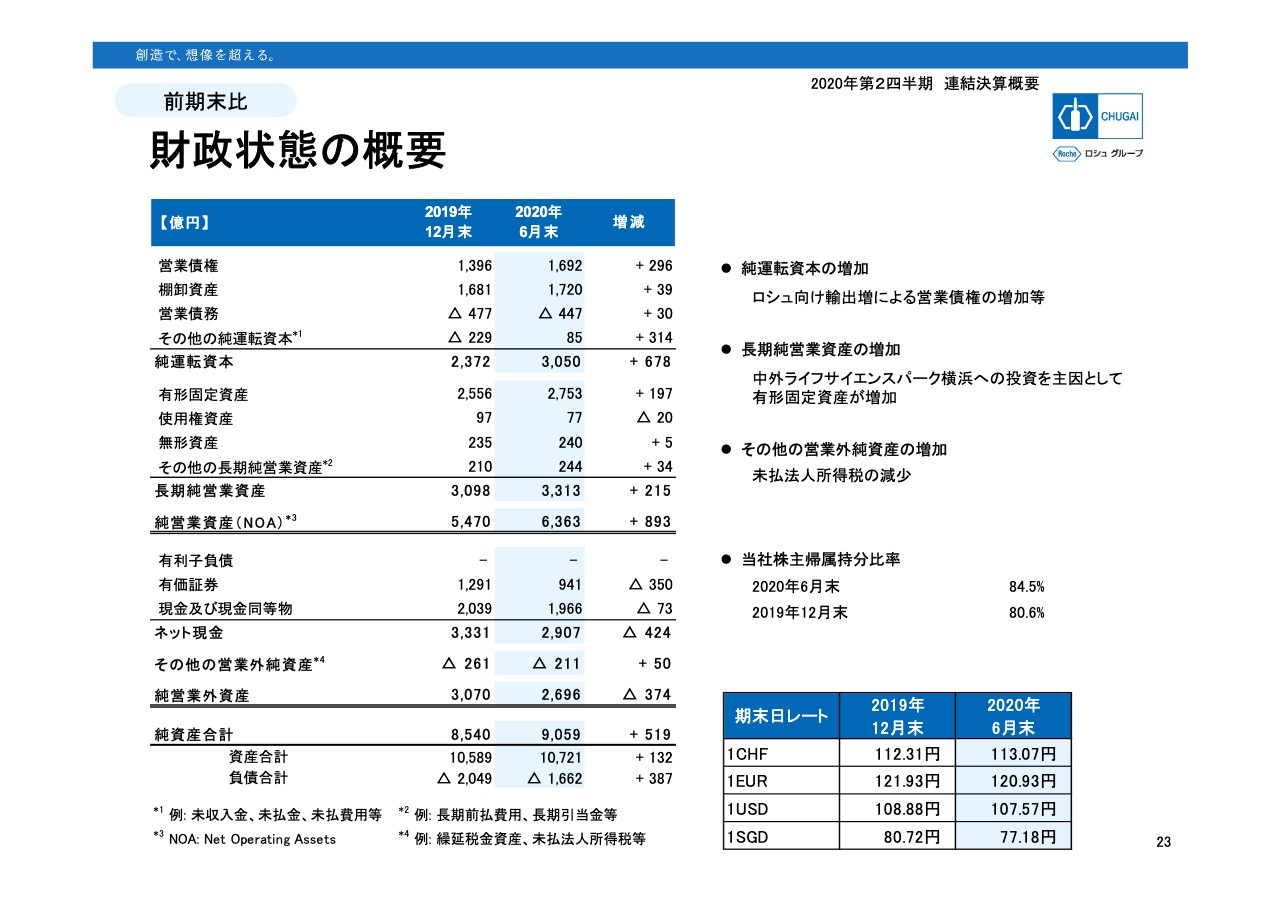

財政状態の概要

バランスシートとキャッシュフローについてご説明します。23ページのバランスシートですが、引き続き健全かつ強固な財政状態を維持しています。表の下から3行目に記載のとおり、純資産合計で9,059億円となり、昨年末から519億円増加しました。当社の株主帰属持分比率は、84.5パーセントと高い数字となっています。

純資産9,059億円のうち、約70パーセントを事業の用に投する資産として持っています。表の中段の二重線にある純営業資産6,363億円がそれであり、前年より893億円増加しました。売上成長による運転資本が増加したことと設備投資によるものです。残り30パーセントの純資産を純営業外資産として持っており、概ねそれがネット現金ということで、ネット現金の残が2,907億円となっています。

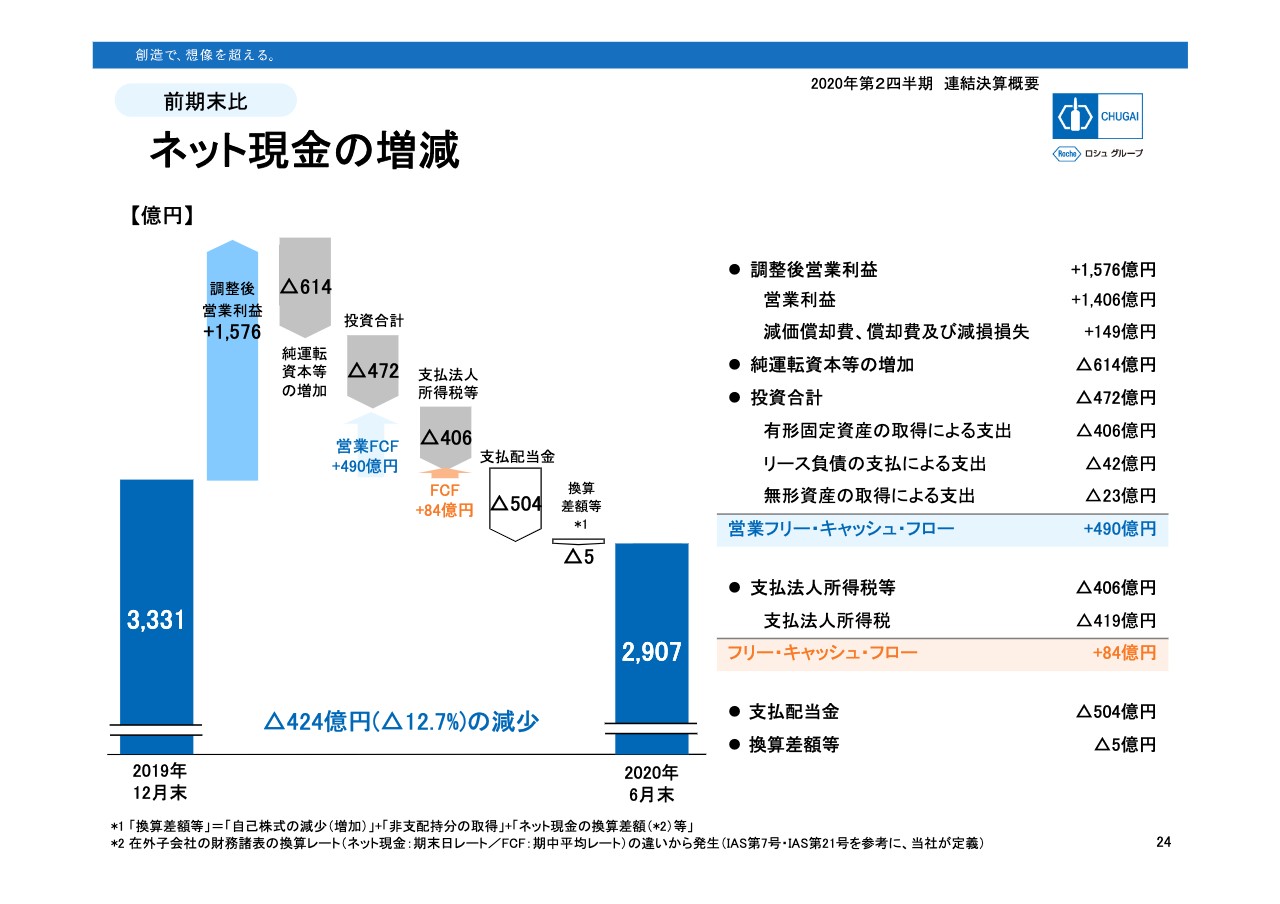

ネット現金の増減

そのネット現金は、昨年末から424億円の減少となっています。営業活動からのキャッシュ・フローは、プラス1,576億円とマイナス614億円を合わせ、960億円ほどありました。そこから投資で472億円支払いました。新しい研究所の建設、あるいは製造設備への支払いということです。

結果、営業フリー・キャッシュ・フローはプラス490億円です。そこから法人税などの支払いで406億円、さらに期末配当金の支払いで504億円のキャッシュアウトがあり、ネット現金は2,907億円となりました。

昨年は大幅な増益により、法人税の確定納付、あるいは期末配当金で今年の2月、3月に大きくキャッシュのアウトがあったといったことで、期末に比べてネット現金は減少していますが、ほぼ想定どおりの内容となっています。私からの説明は以上です。

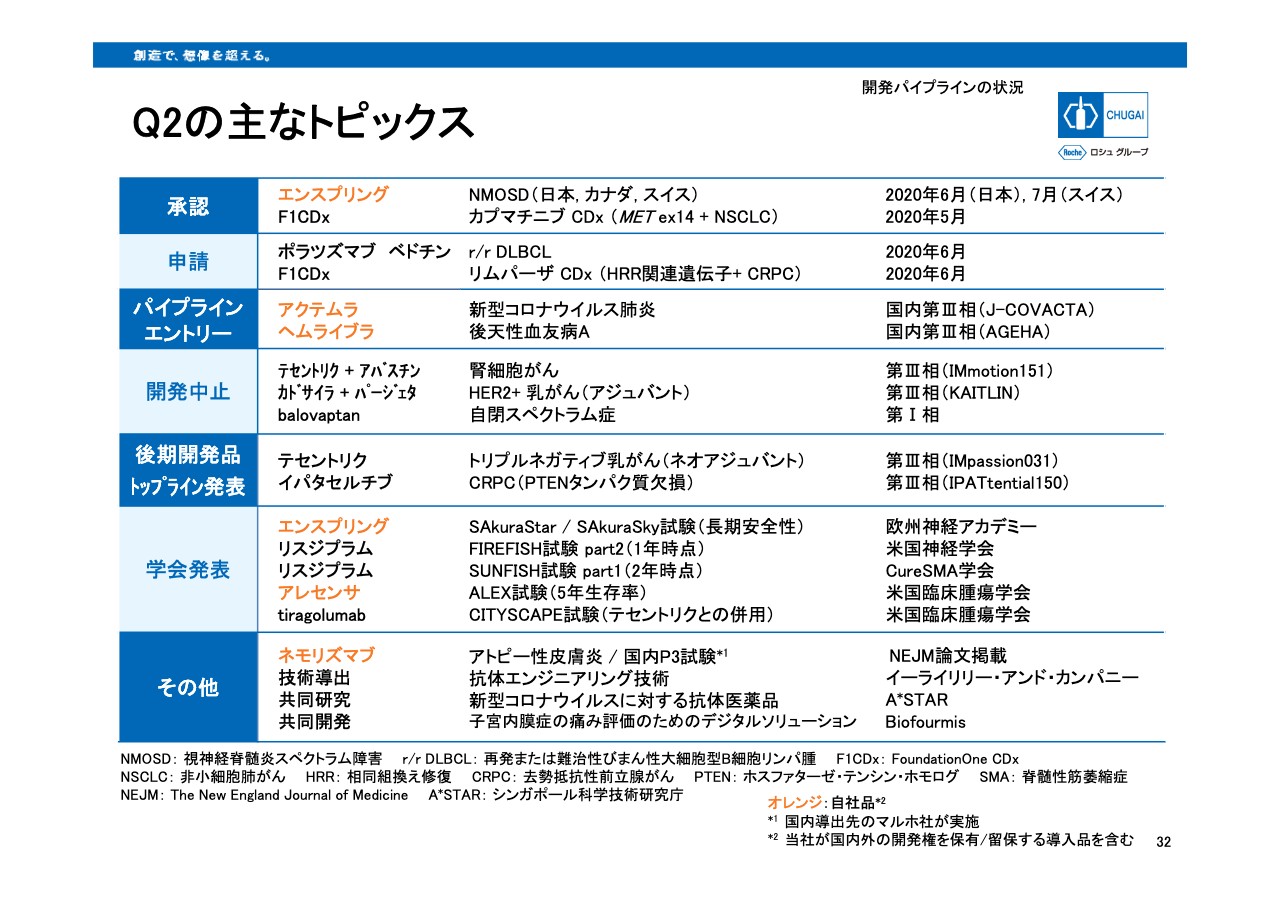

Q2の主なトピックス

渡邉稔氏:私より開発パイプラインの状況をご説明します。30ページ、31ページの、オレンジ色が中外自社品、星印が付いたものが本四半期における変更点となりますが、これらのうち、主なトピックに関しては後のスライドにて別途ご紹介したいと思います。

それでは32ページをご覧ください。こちらに今期の主なトピックスをお示ししました。まず中外創製品である、先ほどもご紹介した抗IL‐6レセプターに対するリサイクリング抗体の「エンスプリング」、一般名「サトラリズマブ」ですが、6月に視神経脊髄炎スペクトラム障害に対して本邦で薬事承認を取得しました。現在までに、カナダ、スイスにおいても承認を取得していますが、他の諸外国でも順次承認を見込んでいます。

また、今期にCD79bに対する抗体薬物複合体である「ポラツズマブ ベドチン」の再発、または難治性のびまん性大細胞型B細胞リンパ腫に対する申請を行なっています。包括的がんゲノムプロファイリングである「F1CDx」においては、コンパニオン診断薬として一件の追加申請を行なっています。

パイプラインエントリーとして、「アクテムラ」の新型コロナウイルス肺炎、「ヘムライブラ」の後天性血友病Aに対して、それぞれフェーズ3試験を開始していますが、これらについては後のスライドで別途紹介します。

腎細胞がんに対する「テセントリク」と「アバスチン」の併用、HER2陽性乳がんのアジュバント療法としての「カドサイラ」と「パージェタ」の併用、ならびに自閉スペクトラム症に対する「balovaptan」においては、臨床試験で期待する効果を示すことができず、開発を断念しています。

また、いくつかの開発品、上市品においては、さまざまな試験の結果およびそれらに基づく学会発表や論文掲載などがありましたので、主だったものについては同じく後のスライドでご紹介したいと思います。

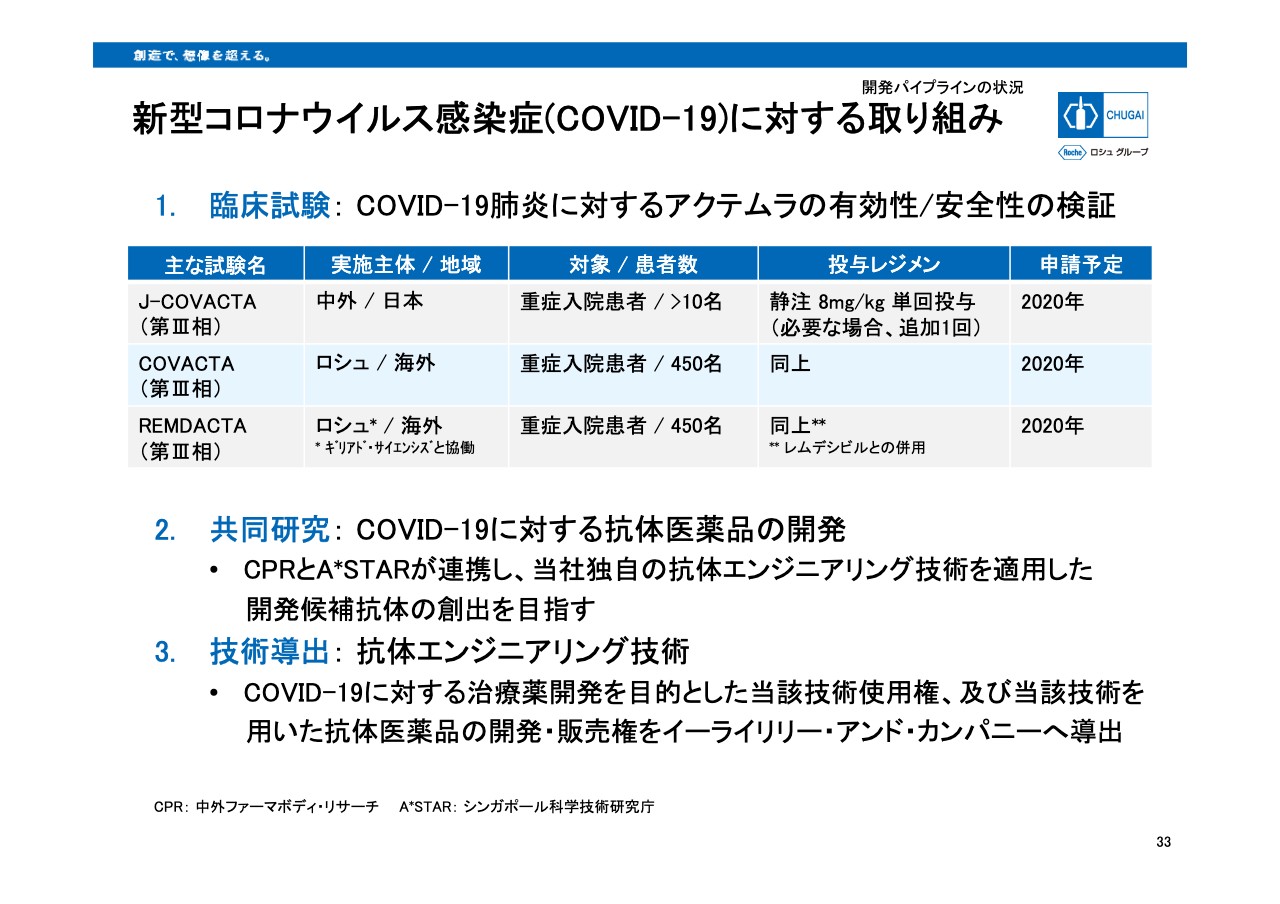

新型コロナウイルス感染症(COVID-19)に対する取り組み

33ページをご覧ください。こちらのスライドでは、新型コロナウイルス感染症に対する中外ならびにロシュグループの取り組みを紹介していますが、先ほどCEOの小坂からのご案内のとおりとなりますので、要約してご説明します。

1つ目は「アクテムラ」の臨床試験です。国内外の臨床試験で結果を見て、本年中の申請を目指している状況です。2つ目が、シンガポールのA*STARとの共同での新規抗体希少薬の開発、共同研究です。3つ目は、弊社の革新的な抗体改変技術を第三者に積極的に活用していただくべく、技術投資等行なったことです。これら多方面にアプローチしているというかたちになるかと思います。

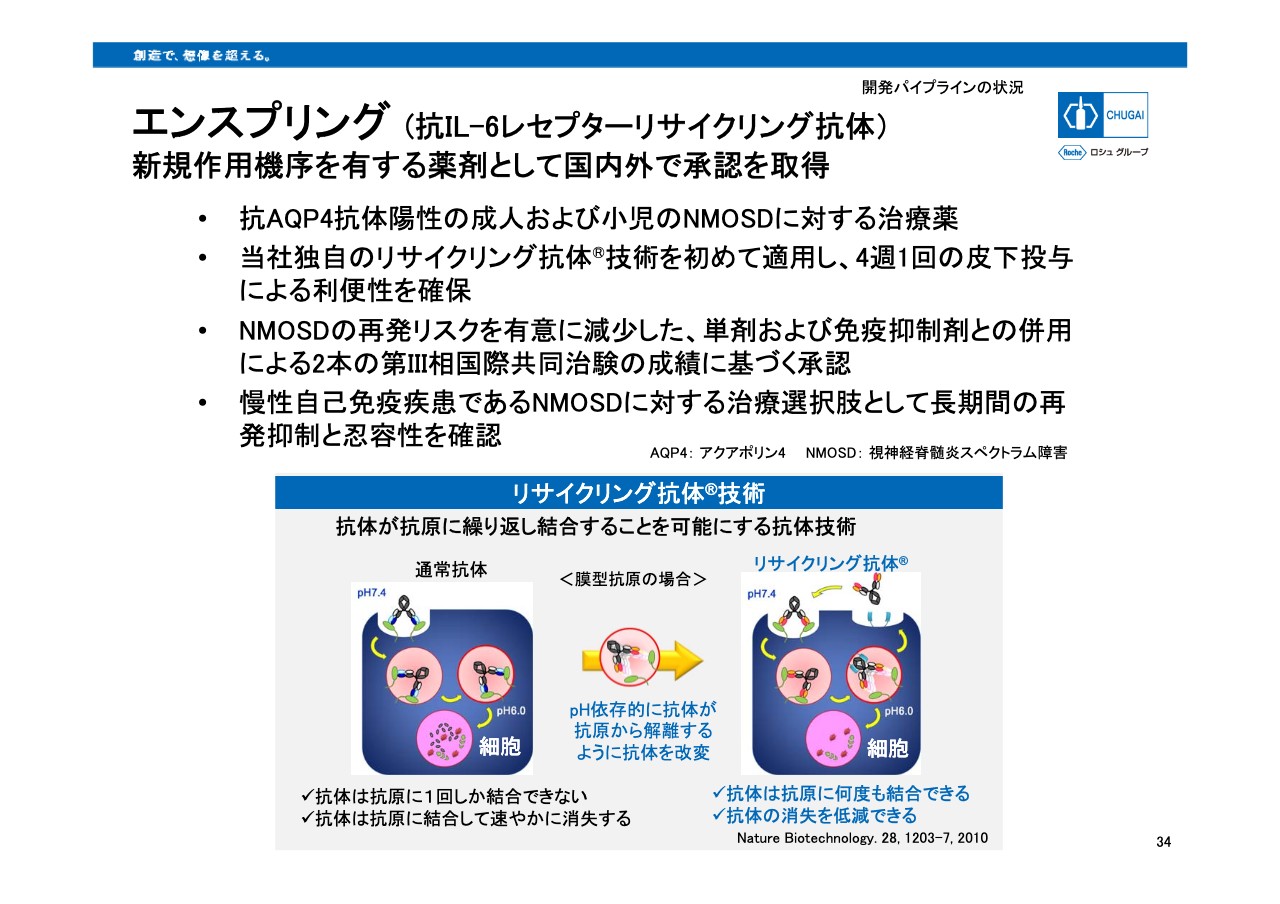

エンスプリング (抗IL-6レセプターリサイクリング抗体)

34ページからは、その他のトピックスとして主要なものをいくつかご紹介します。まずは、抗アクアポリン4抗体陽性の成人、および小児の視神経脊髄炎スペクトラム障害に関する製造販売承認を取得しました「エンスプリング」について、若干補足します。

スライド下部の模式図でお示ししますように、通常の抗体では成しえなかった抗体が抗原に繰り返し結合することを可能にし、当社独自のリサイクリング抗体技術を適応した初めての薬剤となります。この技術によって非常に長い半減期を達成することができ、4週に1回の皮下投与による優れた利便性をもつことができました。

それに加えて、単剤ならびに免疫抑制剤との併用という両方の効果、ならびに長期間の再発抑制と忍容性などといった豊富なエビデンスを持った薬剤ということが言えるかと思います。

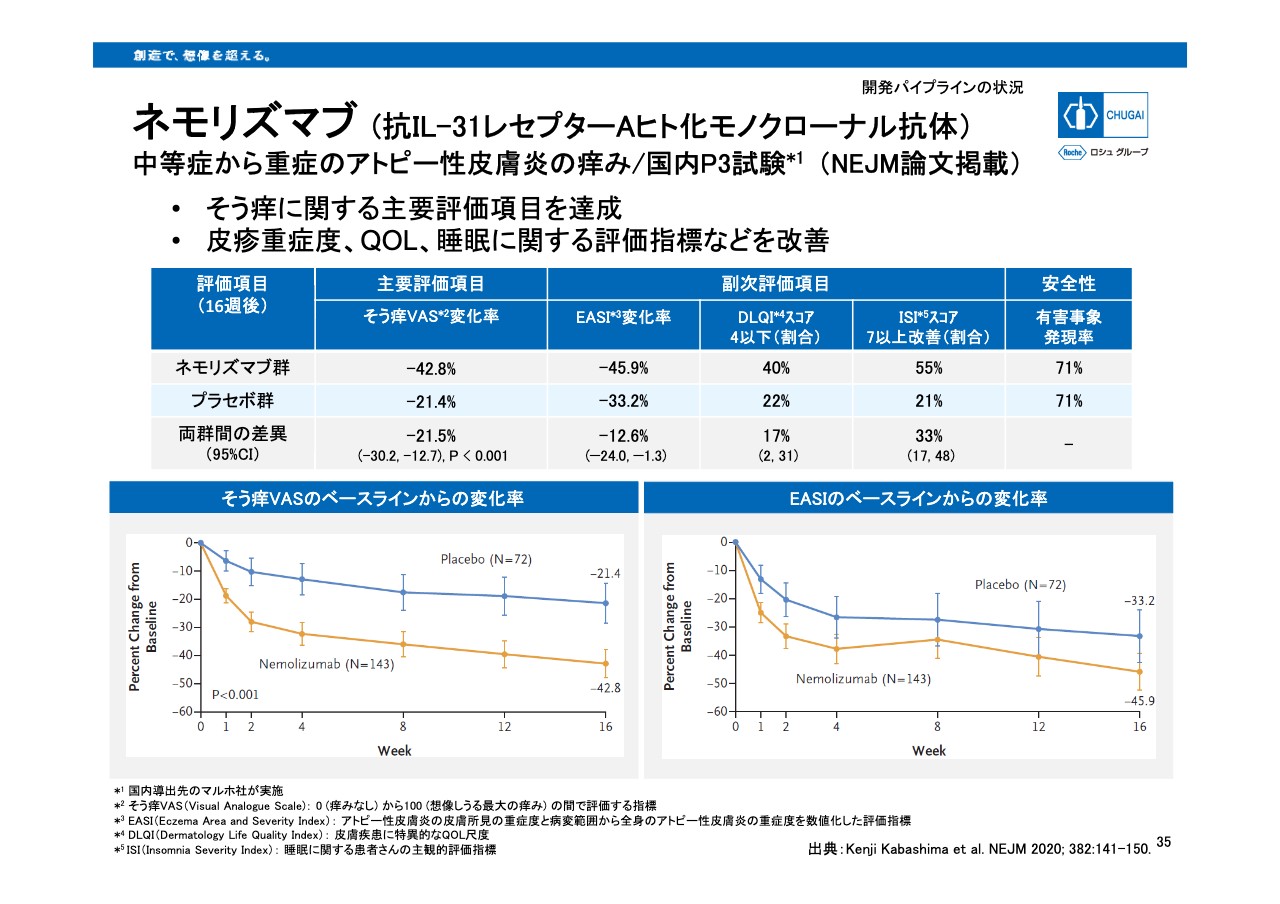

ネモリズマブ (抗IL-31レセプターAヒト化モノクローナル抗体)

国内ではマルホ社、海外ではガルデルマ社に導出しました抗IL‐31レセプター抗体である「ネモリズマブ」について、アトピー性皮膚炎に対してマルホ社が実施しました国内フェーズ3試験の結果が、『New England Journal of Medicine』に掲載されましたので、ご紹介したいと思います。

主要評価項目である投与開始16週後の痒みのスコアのVAS変化率は、ネモリズマブ群がマイナス42.8パーセントに対し、プラセボ群がマイナス21.4パーセントであり、統計学的に有利な改善が認められました。また、副次的評価項目である皮膚炎の重症度を評価するEASI、QOLを評価したDLQI、眠りの質を評価したISIそれぞれのスコアにおいても優れた改善効果が示されています。

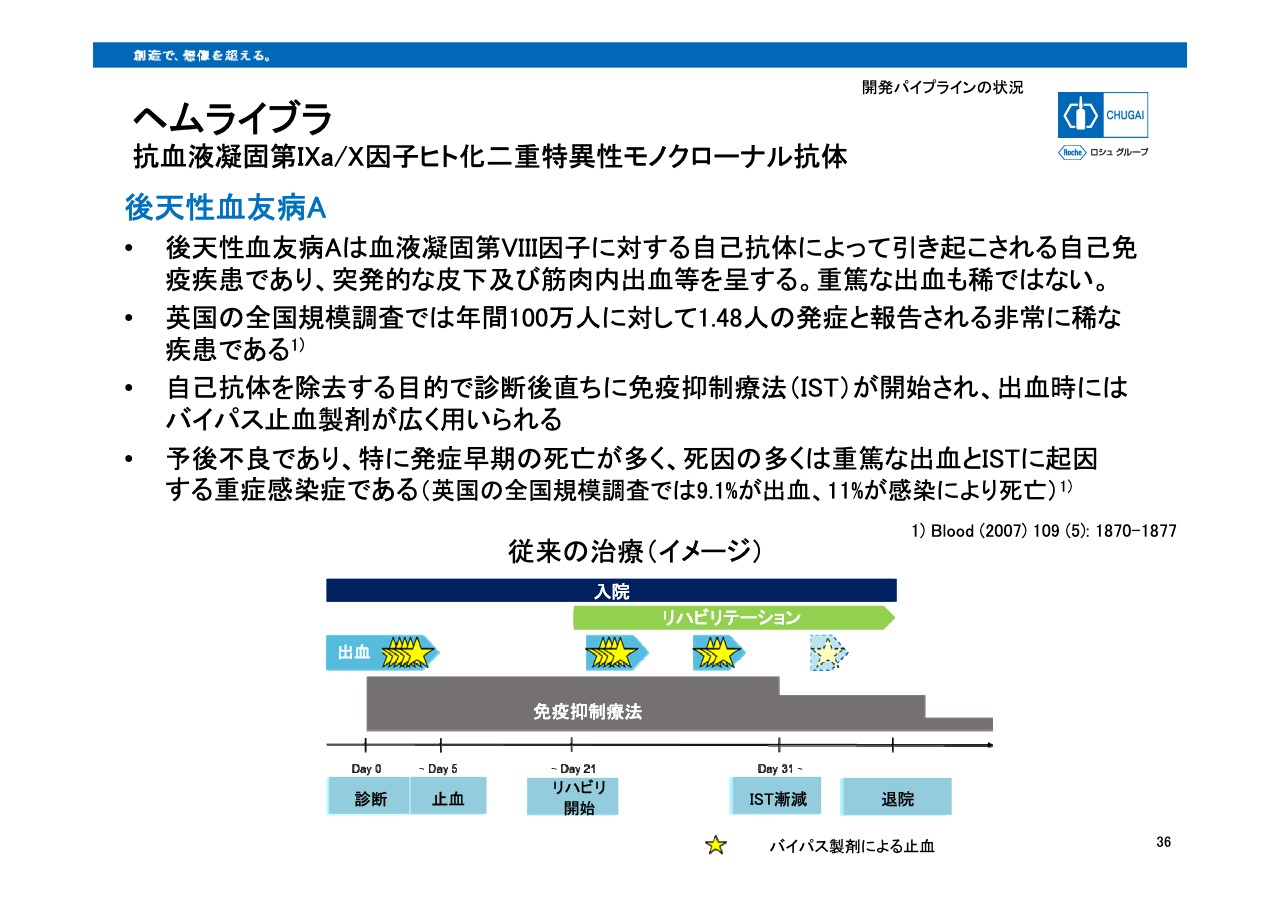

ヘムライブラ

36ページでは、「ヘムライブラ」の第三相試験を開始しました後天性血友病Aについて、簡単な説明を記載しました。さまざまな要因により血液凝固第8因子に対する自己抗体ができてしまうことで引き起こされる、非常にまれではありますが死亡率が高い極めて重篤な疾患となります。今回、第8因子に対する自己抗体の有無にかかわらず効果を発揮する「ヘムライブラ」の国内での開発に着手することを決定しました。

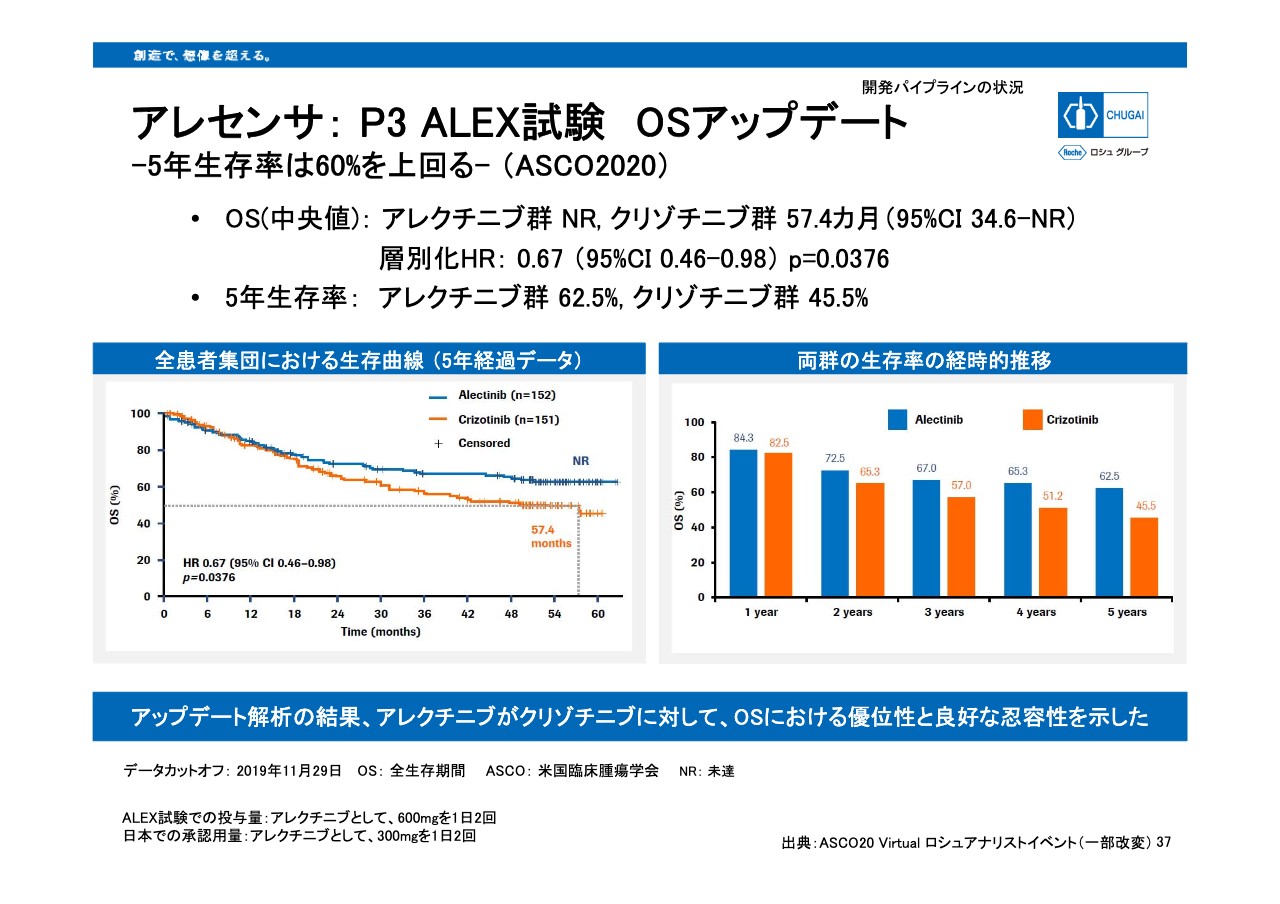

アレセンサ: P3 ALEX試験 OSアップデート

37ページでは、本年の米国臨床腫瘍学会(ASCO)で発表されました「アレセンサ」の第三相試験であるALEX試験の全生存期間のアップデートをお示しします。全患者集団における5年経過データにおいて、「アレクチニブ」の5年生存率は62.5パーセントであり、全生存率のハザード比は対「クリゾチニブ」で0.67という結果でした。

なお、本試験でのクリゾチニブ群においては、この後の「アレクチニブ」を含む多剤、新しい新薬へのクロスオーバー等も認めているために、この長期解析の結果、「アレクチニブ」の一次治療における有用性があらためて確認できたものと考えています。

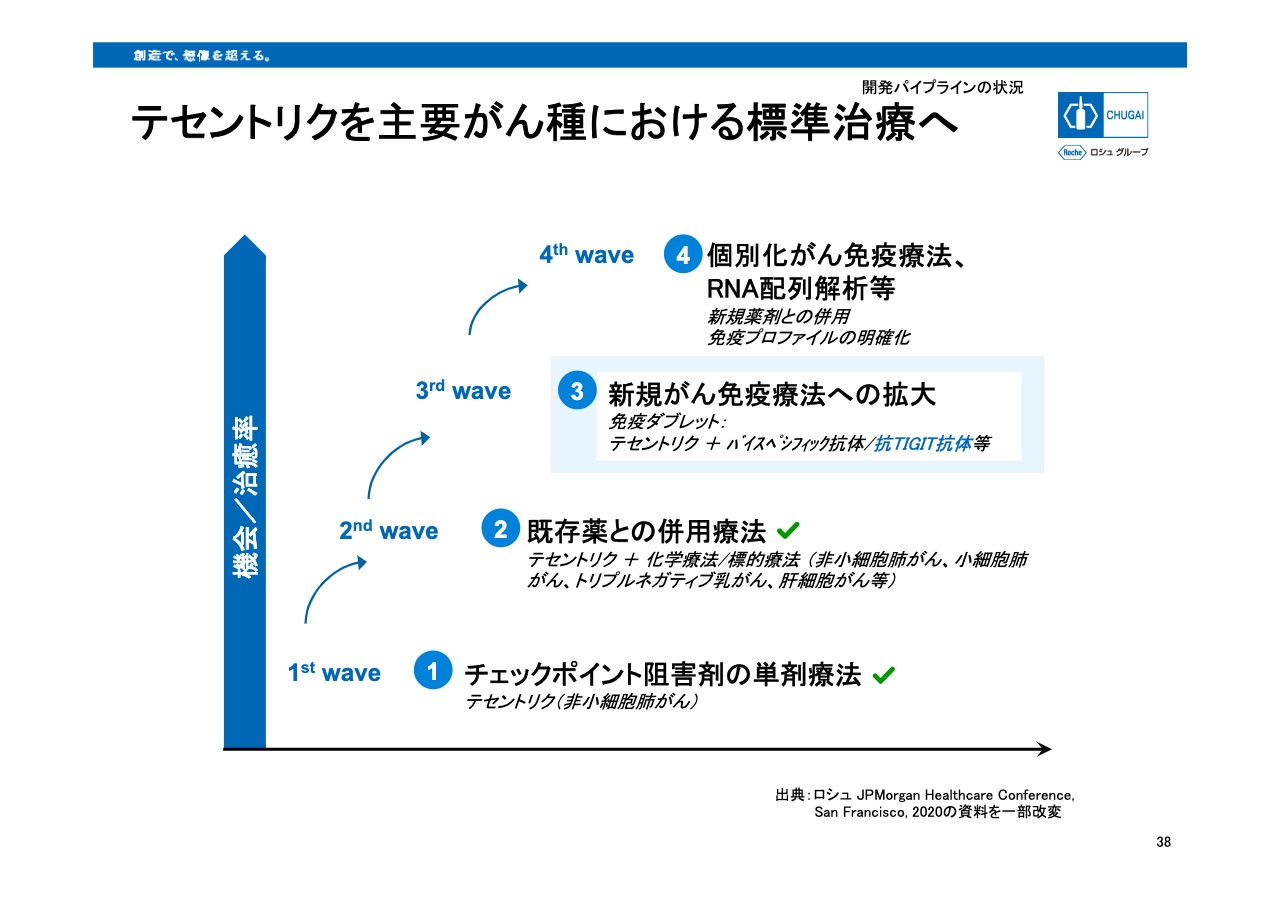

テセントリクを主要がん種における標準治療へ

次のトピックスとして、38ページにロシュグループにおける「テセントリク」を中心とした、がん免疫療法における今後の展開について記載しました。治療薬との併用療法にフォーカスした2nd waveに続き、今回3nd waveとして、がん免疫療法剤同士の併用療法の抗TIGIT抗体との併用のデータが出ていきましたので、次のスライドからご紹介します。

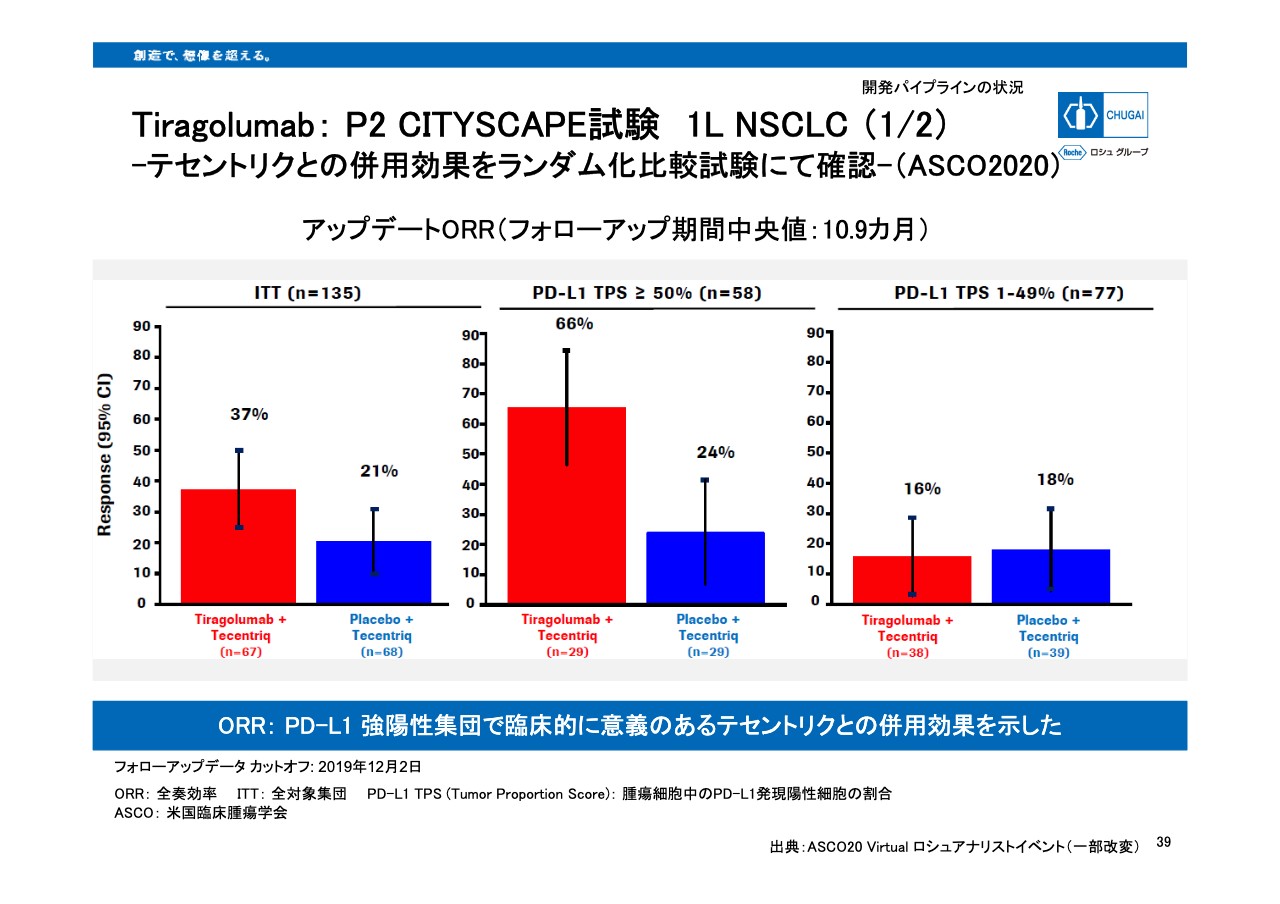

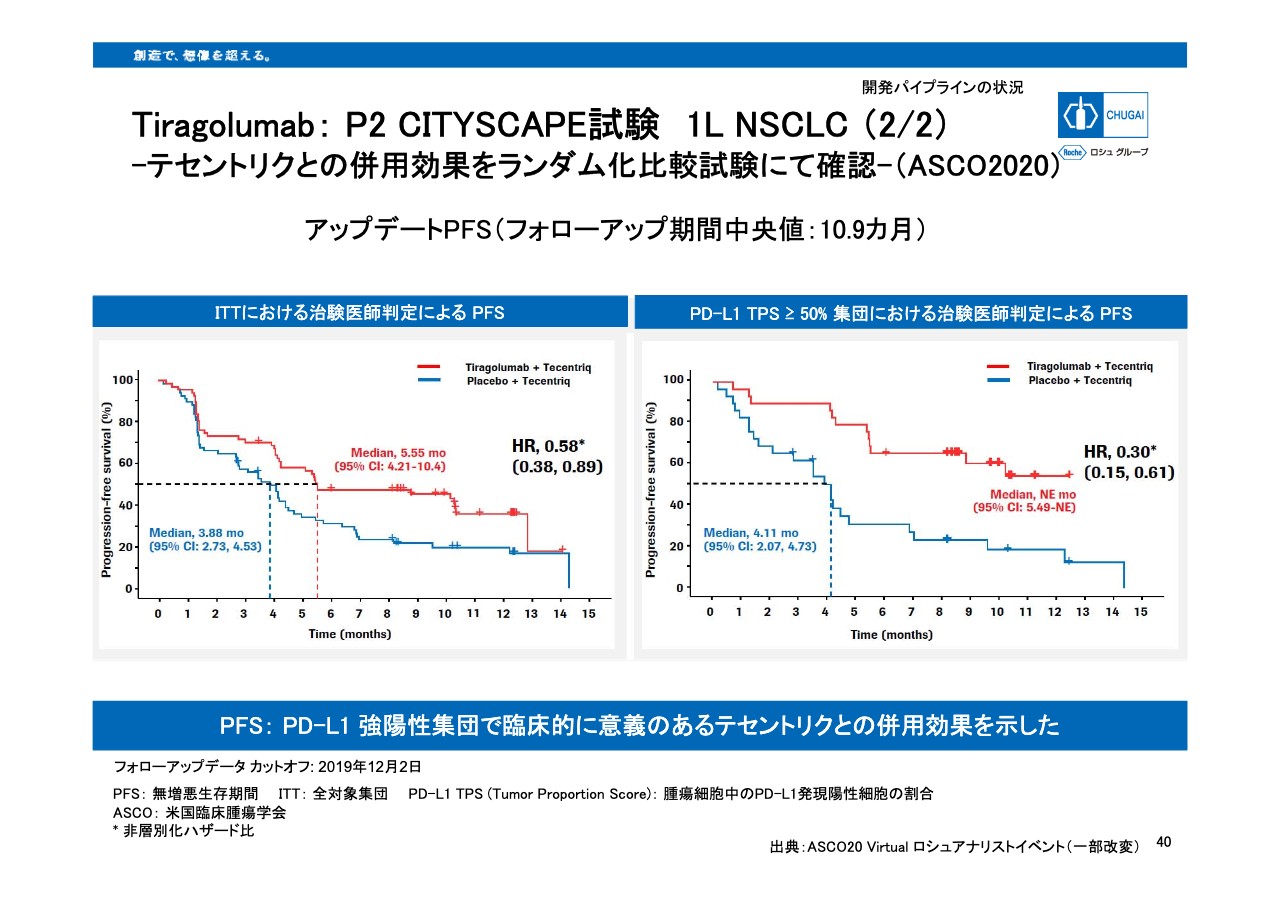

Tiragolumab: P2 CITYSCAPE試験 1L NSCLC (1/2)

39ページに、本年のASCOで発表されました非小細胞肺がん一次治療における「テセントリク」と抗TIGIT抗体「チラゴルマブ」との併用フェーズ2試験の結果をお示ししています。フォローアップ期間中央値10.9ヶ月の時点における全奏効率の解析において、PD‐L1強陽性の集団における臨床的に意義のある併用効果が認められました。

Tiragolumab: P2 CITYSCAPE試験 1L NSCLC (2/2)

また、無増悪生存期間の解析においても、同様に右の図でお示しするようなPD‐L1強陽性集団で臨床的に意義のある併用効果を示すことができました。これらの効果を検証すべく、現在「テセントリク」と「チラゴルマブ」の併用において、非小細胞肺がんならびに小細胞肺がんのグローバルフェーズ3試験に日本からも参加して開発を進めているところです。

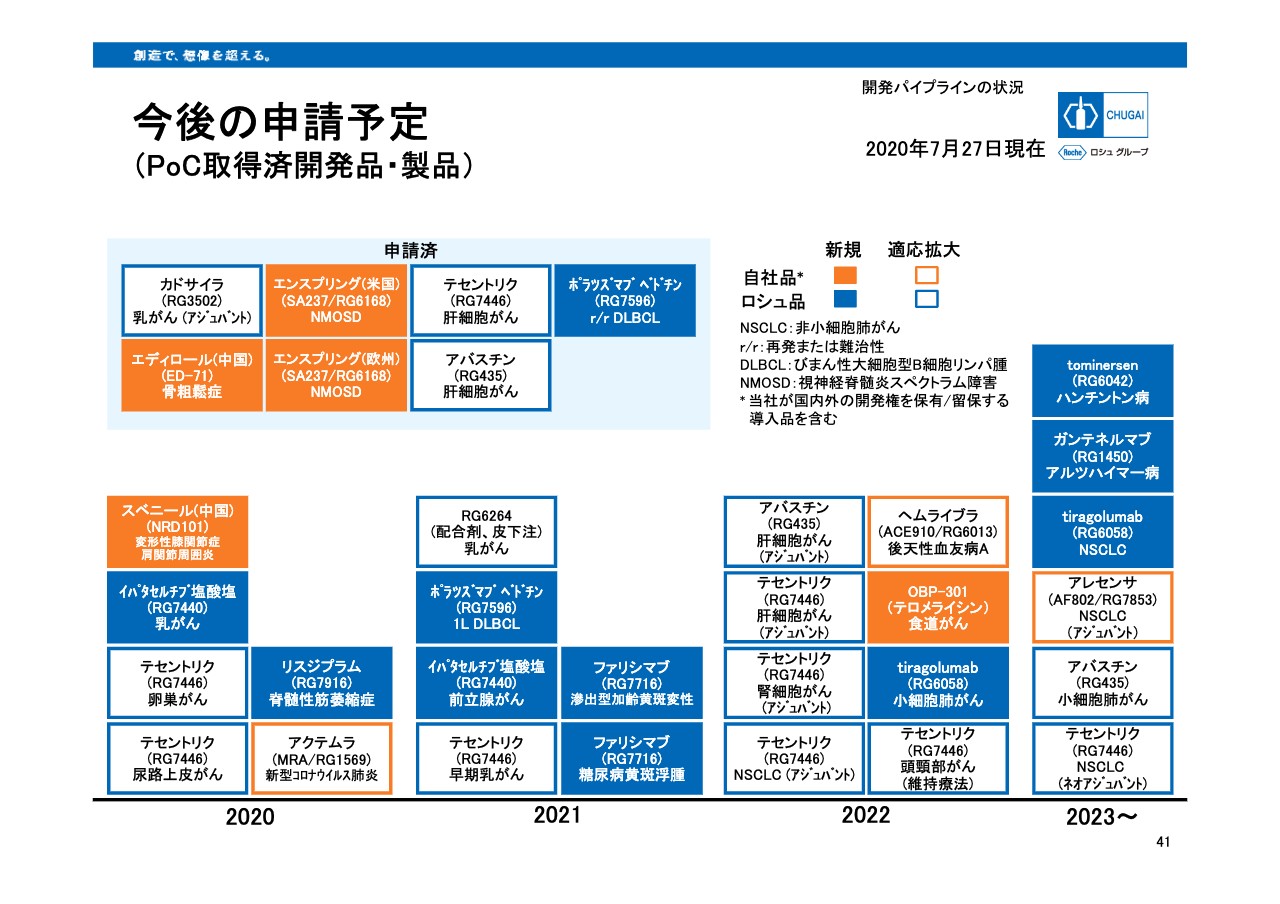

今後の申請予定

今後の申請予定についての一覧をお示ししました。主な開発品については、すでにご紹介したとおりとなります。

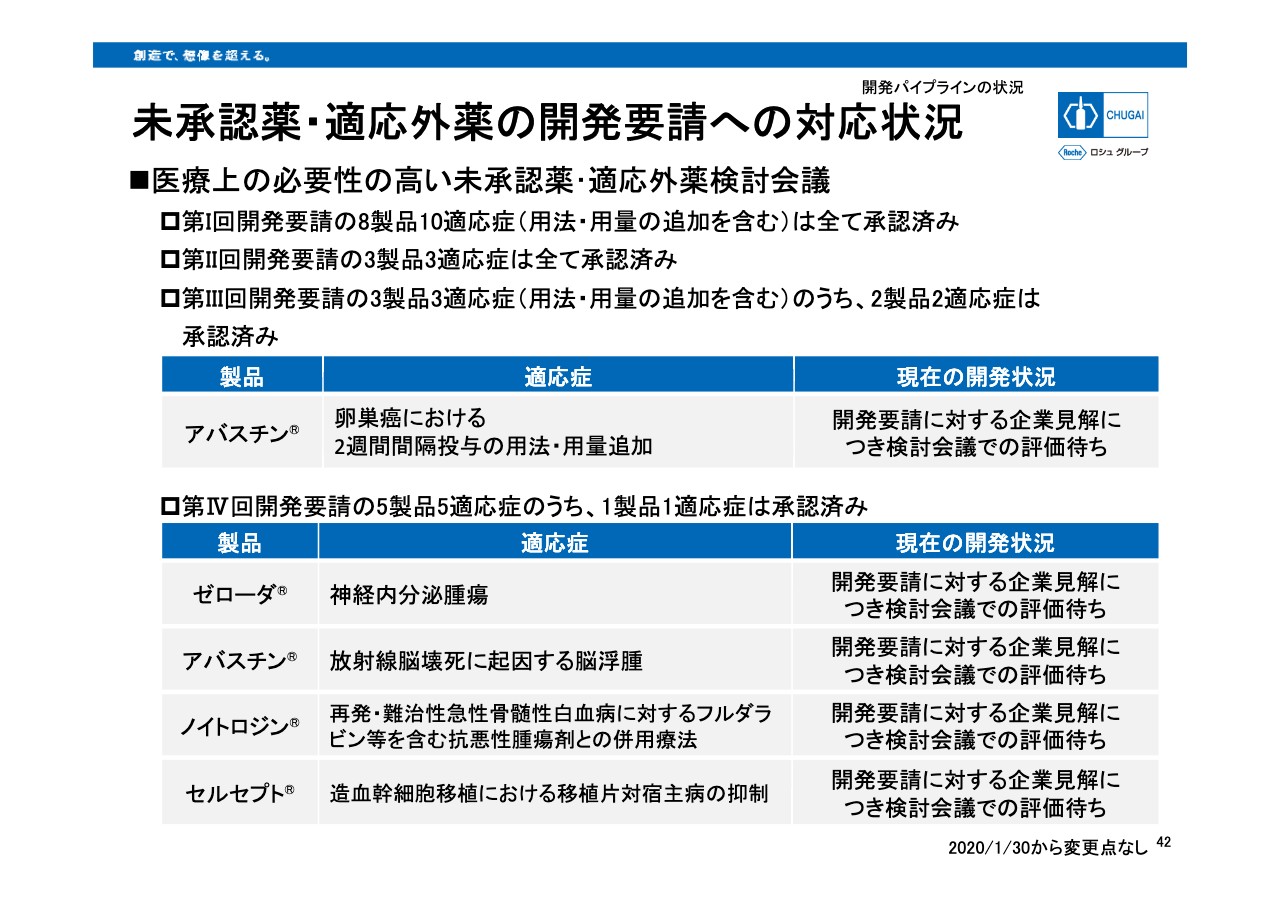

未承認薬・適応外薬の開発要請への対応状況

また、42ページには未承認薬・適応外薬の開発要請への対応状況についてお示ししています。前回ご報告しました1月30日からとくに変更はありませんでした。私からの説明は以上となります。ありがとうございました。

新着ログ

「医薬品」のログ