アスクル、通期は増収増益 BtoB事業でコロナの影響もLOHACOを中心に売上総利益率が改善

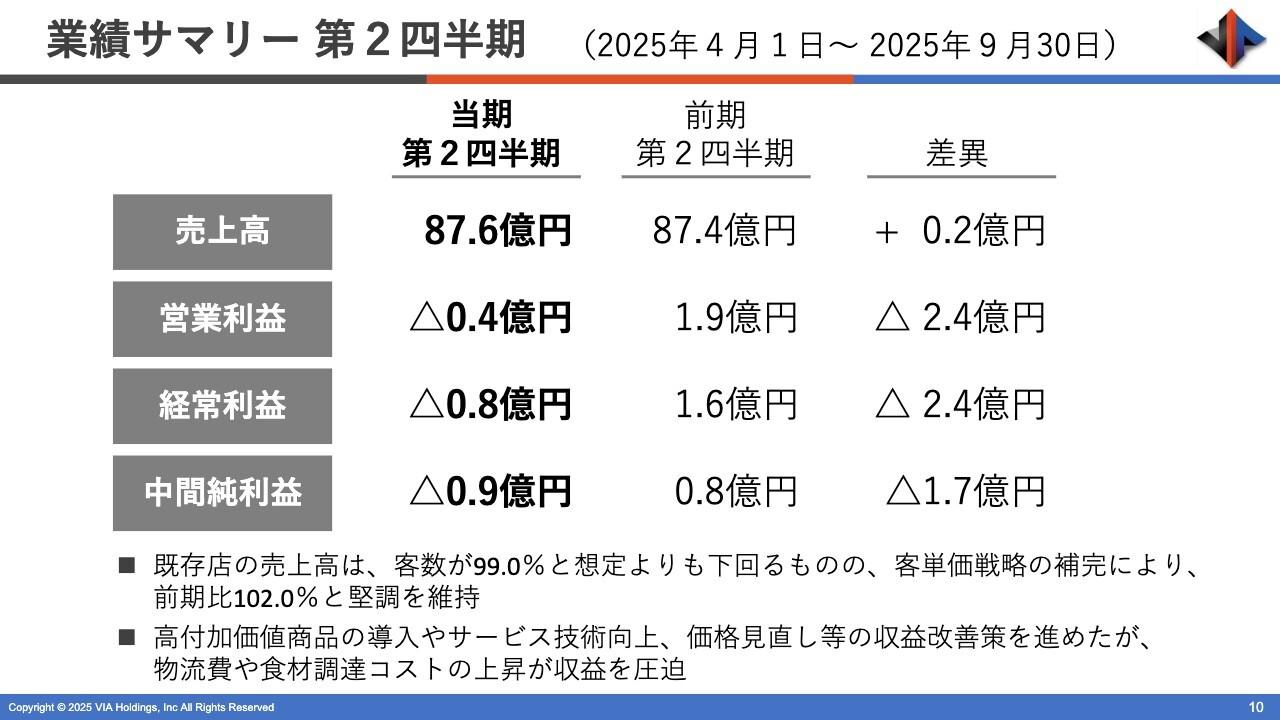

20/5期 連結業績

玉井継尋氏:こんにちは、CFOの玉井です。前半は私から2020年5月期決算のポイントと、2021年5月期の業績見通しについてご説明し、後半は社長の吉岡から今後の戦略をご説明します。

表題にあるように、2020年5月期は売上高4,000億円を突破、利益面は期初計画を達成し、大幅な増益を実現しました。

新型コロナウイルスについては、短期的にはBtoBにおいて業績へのマイナスインパクトを見込んでいますが、中期的にはBtoBおよび「LOHACO」の双方においてEC市場の拡大が予見され、環境変化を大きなチャンスと捉えています。時代の変化に対応し、中期的なさらなる成長と構造改革に挑んでいきます。

3ページは全体の連結業績となります。売上高は第4四半期における新型コロナウイルスの影響により計画未達となりましたが、初めて4,000億円を突破できています。

売上総利益率については「LOHACO」を中心に着実に改善し、販管費比率は物流変動費を中心に改善が進みました。結果、営業利益、経常利益、当期純利益ともに期初計画を達成し、大幅な増益を実現しました。

20/5期 第4四半期 連結業績比較【四半期事業別】

4ページは四半期ごとの事業別業績となります。私からお伝えしたいポイントは2つあります。1つ目は、BtoBの営業利益です。第4四半期間において減益となっていますが、こちらは新型コロナウイルスの影響によるものです。次ページでご説明しますが、営業利益への影響額は5億円程度と推察しています。

2つ目の「LOHACO」の営業利益ですが、第3四半期に引き続き、第4四半期間においても一段の赤字削減を実現しています。2023年5月期の黒字化に向けて構造改革の手は緩めず、取り組みをさらに強化していきます。

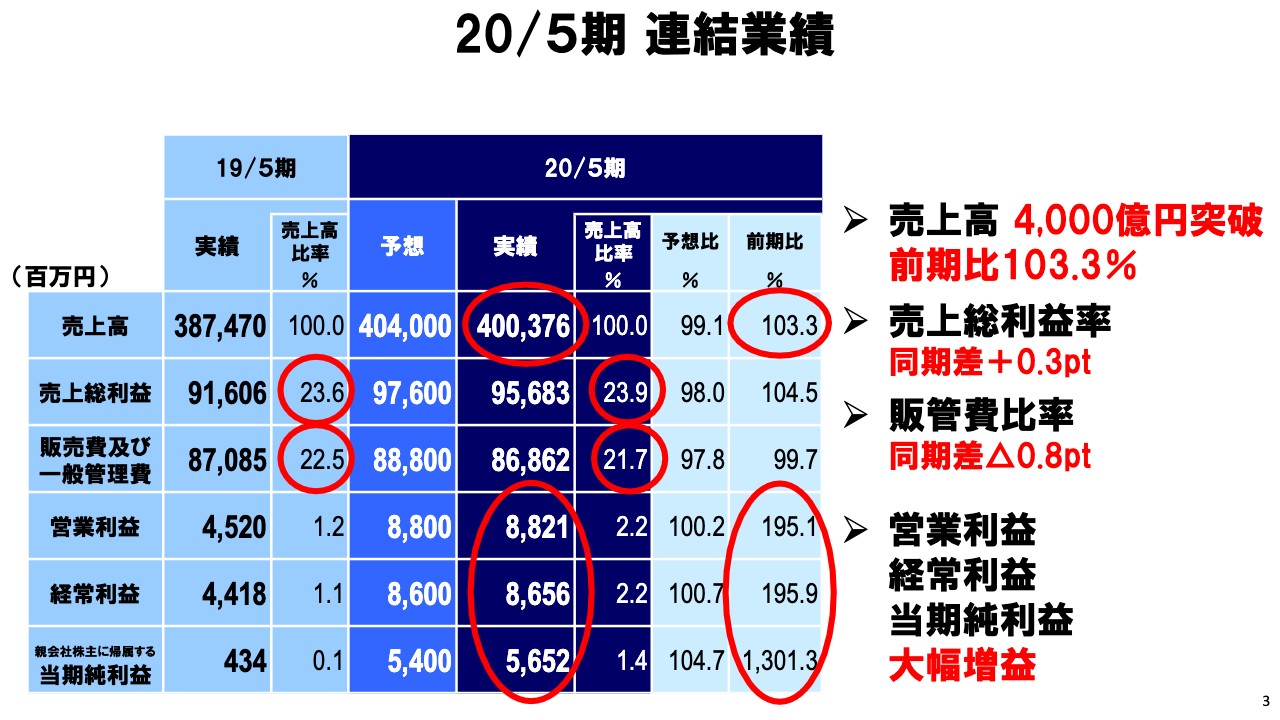

BtoB事業の売上高 前年同月度比(稼働日修正後)

5ページです。新型コロナウイルスについては、主にBtoBにおいて業績へのマイナスインパクトが出ています。とくに4月7日の緊急事態宣言以降、テレワークの拡大や政府の休業要請により、都心部や大手企業のお客さまの業績影響が大きく、第4四半期では売上高で35億円、営業利益で5億円程度の影響があったと推察しています。

後ほど吉岡のパートでご説明しますが、企業のお客さまの業績への影響はあったものの、第4四半期におけるBtoBの新規のお客さまの獲得数は医療関係者やテレワーク需要により過去最高となっています。また、グラフでお示ししているとおり、足元の成長率も着実に回復傾向となっています。

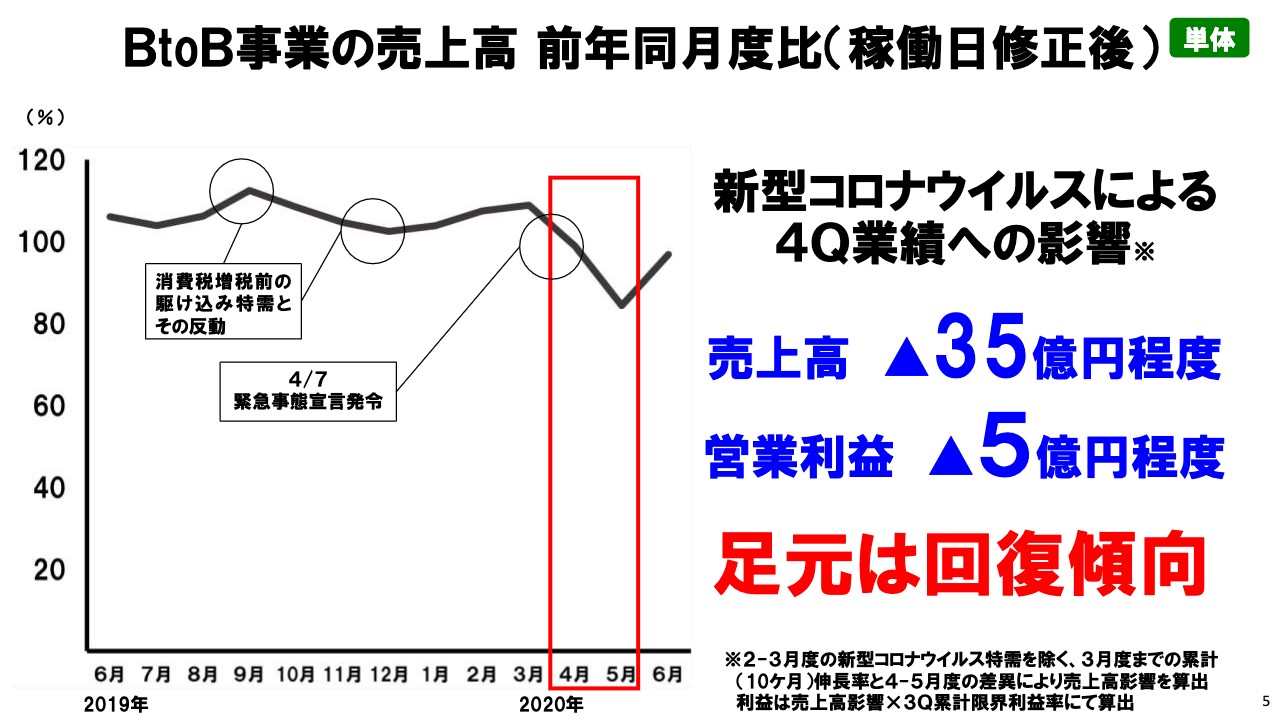

20/5期 業績 BtoB事業

6ページから8ページは事業別の通期の結果です。主力のBtoBの業績は第4四半期に新型コロナウイルスの影響を受けましたが、売上高は前期比104.2パーセントとなっており、おおむね計画どおりです。営業利益は前期比108.7パーセントで、計画を達成しました。

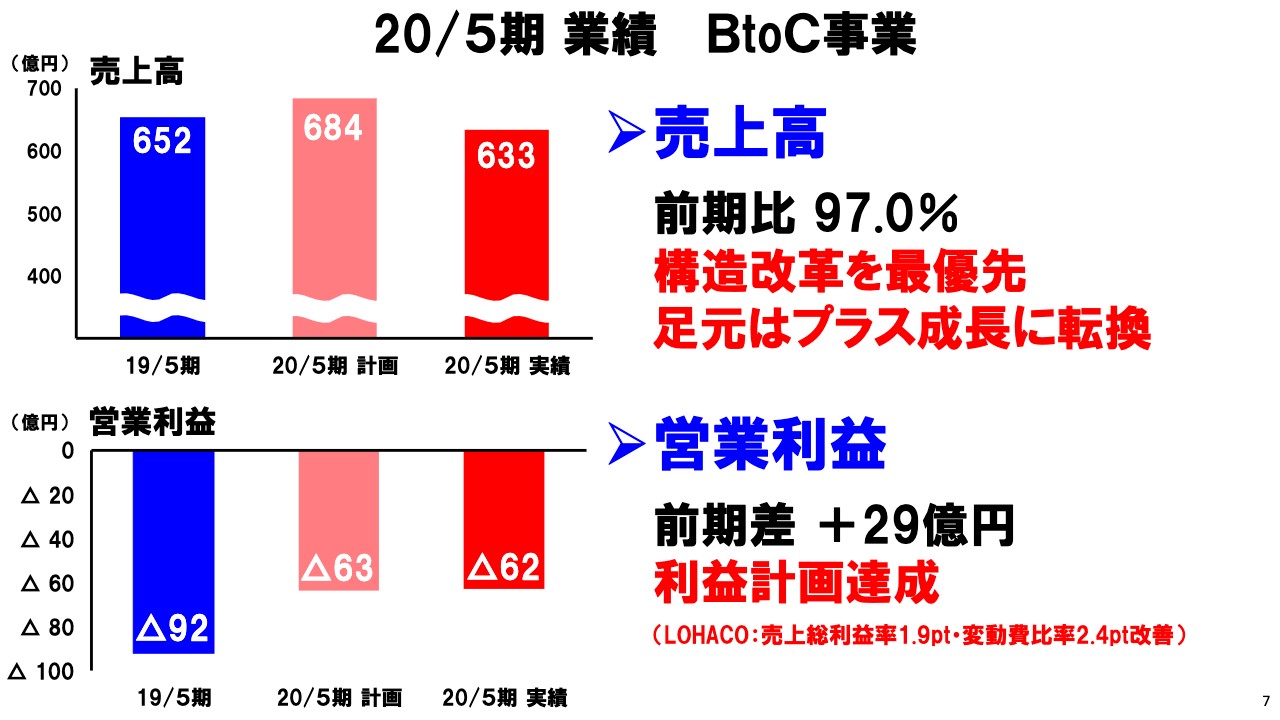

20/5期 業績 BtoC事業

7ページのBtoCについては、構造改革を優先した結果、売上高は前期比97パーセントとなりましたが、営業利益は期初計画を達成し、前期差29億円の改善となりました。

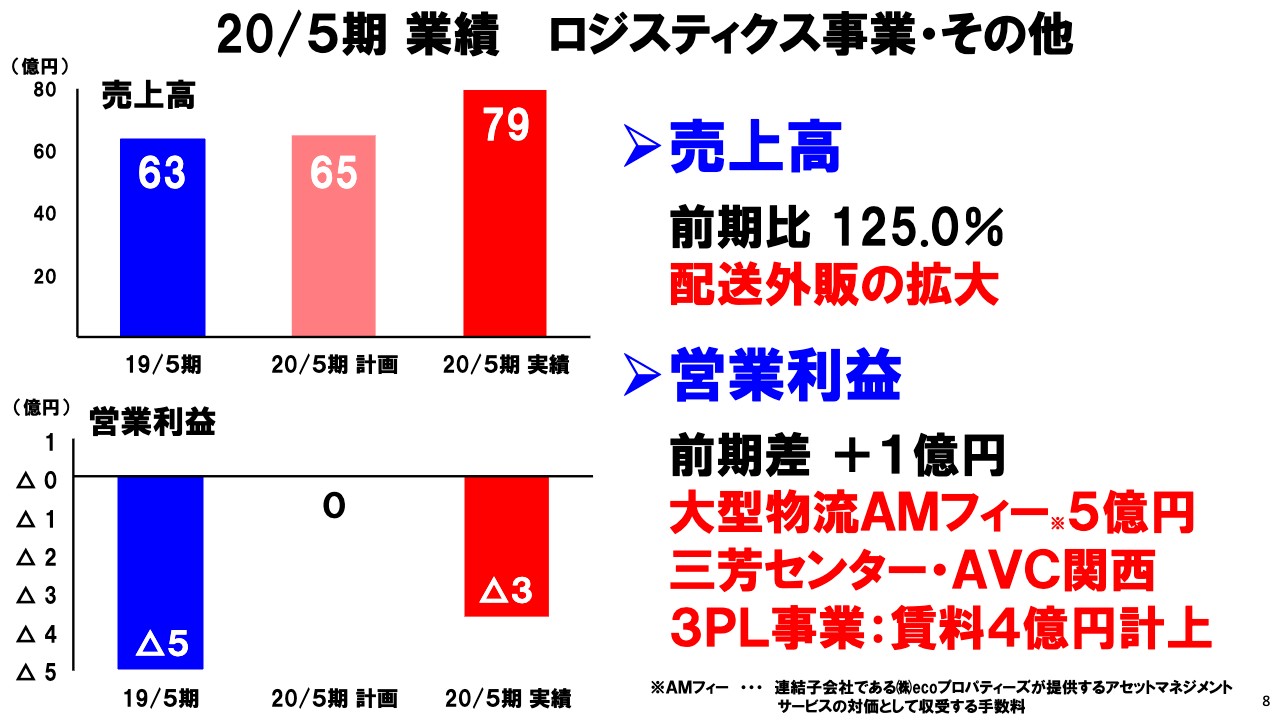

20/5期 業績 ロジスティクス事業・その他

8ページはロジスティクス事業・その他の業績です。売上高は他のeコマース事業者の配送を担うことなどにより、前期比で125パーセントと着実に成長しています。

営業利益については3億円ほど計画未達となっていますが、少し補足します。期初計画において、ASKUL Value Center関西の一部を撤退することを織り込んでいましたが、営業活動の結果、3PL事業に活用することとし、空家賃等も含めた立ち上げコストが発生したことが計画差の要因になります。

なお、2021年5月期は、三芳センターにおいて上半期を中心に空家賃等も含めた立ち上げコストが発生しますが、下期からは良品計画の物流受託を中心に3PL事業を稼働させていきます。

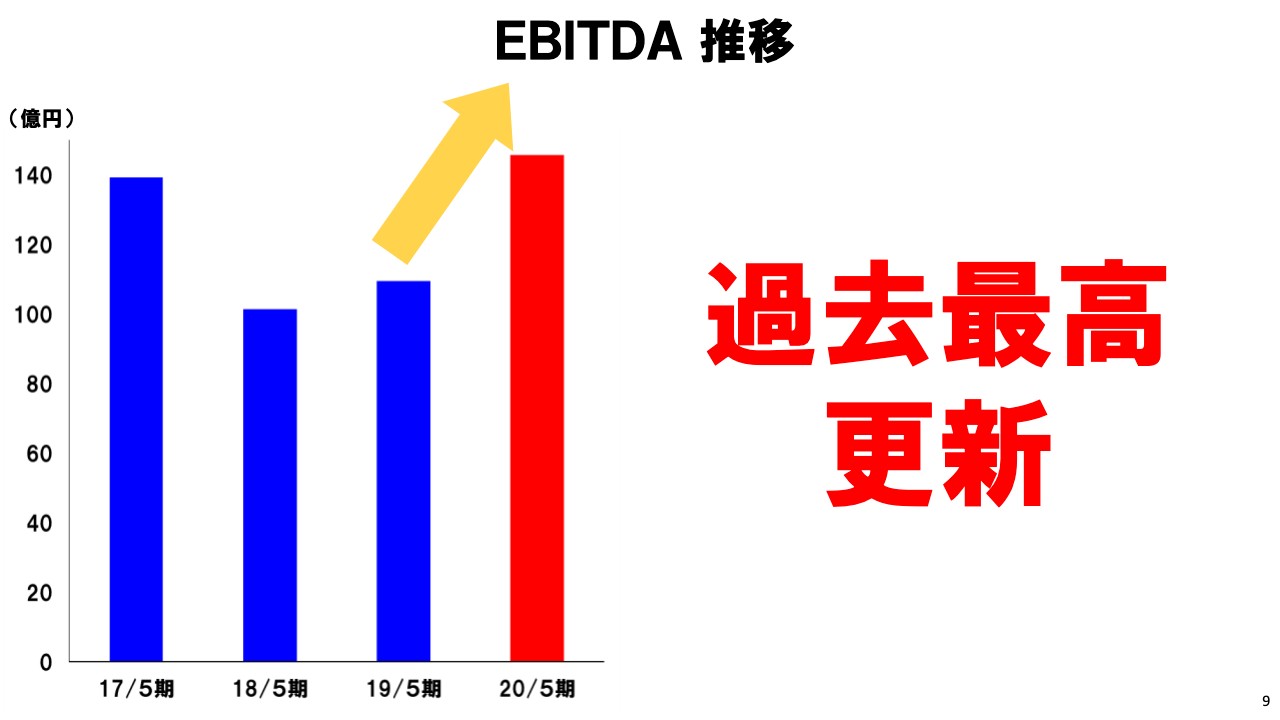

EBITDA 推移

9ページです。2020年5月期のEBITDAについては、営業利益のV字回復にともない、計画どおり過去最高の145億円を達成しています。

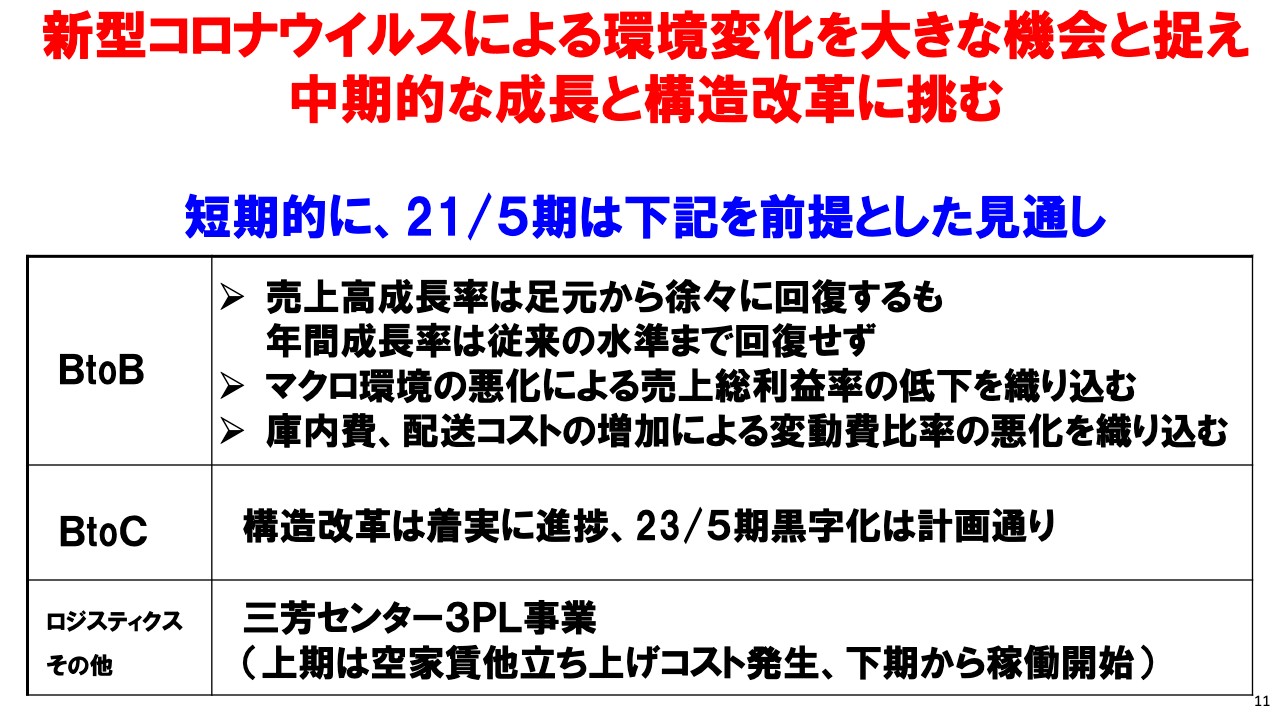

新型コロナウイルスによる環境変化を大きな機会と捉え中期的な成長と構造改革に挑む

11ページです。冒頭でもお伝えしましたが、当社はEC市場の拡大が予見される環境変化を大きなチャンスと捉え、中期的な成長と構造改革に挑んでいきますが、短期的にはマクロ経済の悪化等による業績への影響は免れたいと考えています。

今後は新型コロナウイルス感染状況を予測するのではなく、状況変化に迅速に対応していきます。2021年5月期の業績見通しは投資家のみなさまとの対話を深める観点からも一定の前提による見通しを示します。

BtoBの売上高成長率は、再度の緊急事態宣言等は前提に含めておらず、足元から徐々に回復するものの、年間成長率は従来の水準まで回復しない前提としています。

また、リーマンショックの経験により、BtoBの売上総利益率の低下を織り込んでいます。リーマンショック時は売上総利益率が0.7ポイントほど低下しましたが、当時は外的要因とは別に能動的に値下げに踏み切った影響もありました。今回はそのような対応は考えていないものの、一定程度の低下を見込んでいます。

一方、足元の売上総利益率は維持できており健闘しています。また新型コロナウイルスに関係なく、もともと想定されていた労務費、配送コストなどの増加を見込んでいます。BtoCおよびロジスティクス等については、新型コロナウイルス感染症の影響を見込まず、従来を踏襲した計画としています。

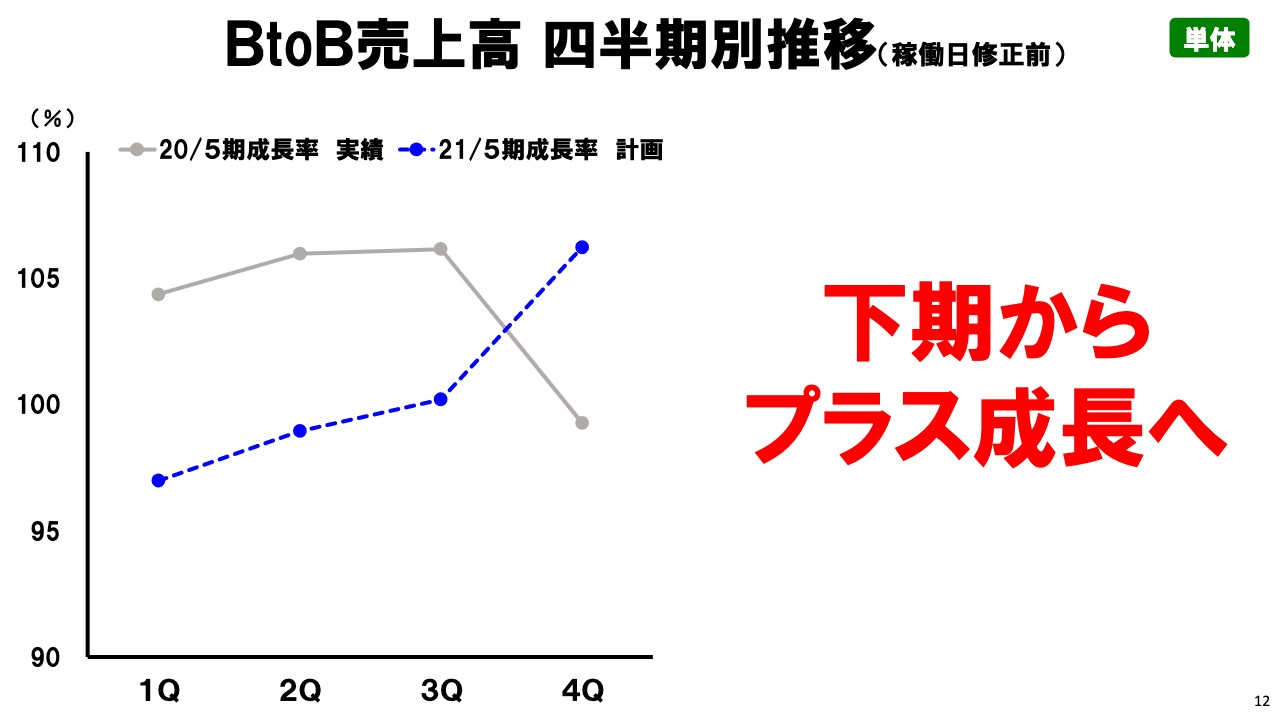

BtoB売上高 四半期別推移(稼働日修正前)

12ページです。前のスライドでご説明したBtoBの売上高の前提をグラフ化したものです。新型コロナウイルス感染拡大が予断を許さない状況となっていますが、前提を超えられるよう注力していきます。

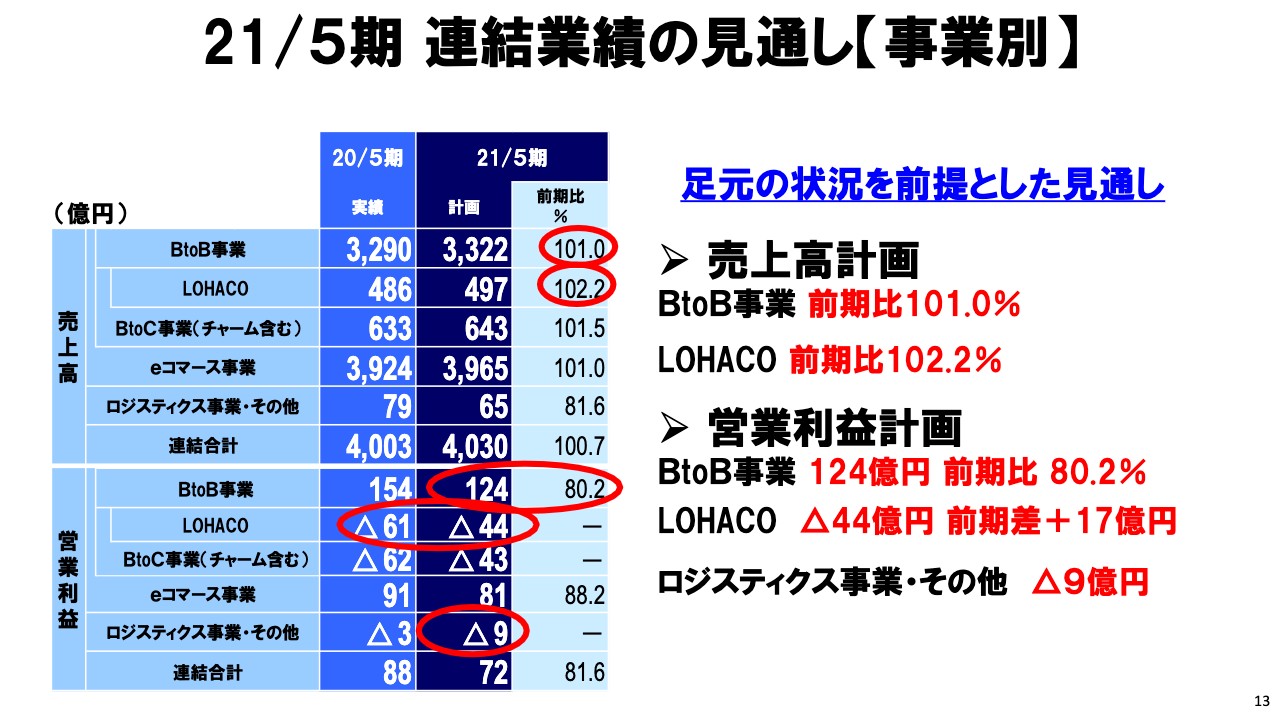

21/5期 連結業績の見通し【事業別】

13ページは事業別の業績見通しになります。BtoBの見通しはご説明した前提に基づくシミュレーションに近いものとなっており、BtoBの営業利益は30億円程度の減益の見通しとしています。

おおよその内訳は、売上総利益率の低下の影響が7億円程度、三芳センターの一部をTCセンターとして活用する地代や運用費の費用増加が7億円程度、残り15億円程度が同一労働同一賃金の影響による労務費の増加や配送コストの上昇などとなっています。

「LOHACO」については、2023年5月期の黒字化に向けて着実に赤字を削減しています。黒字化に向けたマイルストーンは後ほど吉岡のパートでご説明します。ロジスティクス事業は先行コストが発生する期となりますが、来期以降の収益拡大に向けて着実に三芳センター3PL事業を立ち上げていきます。

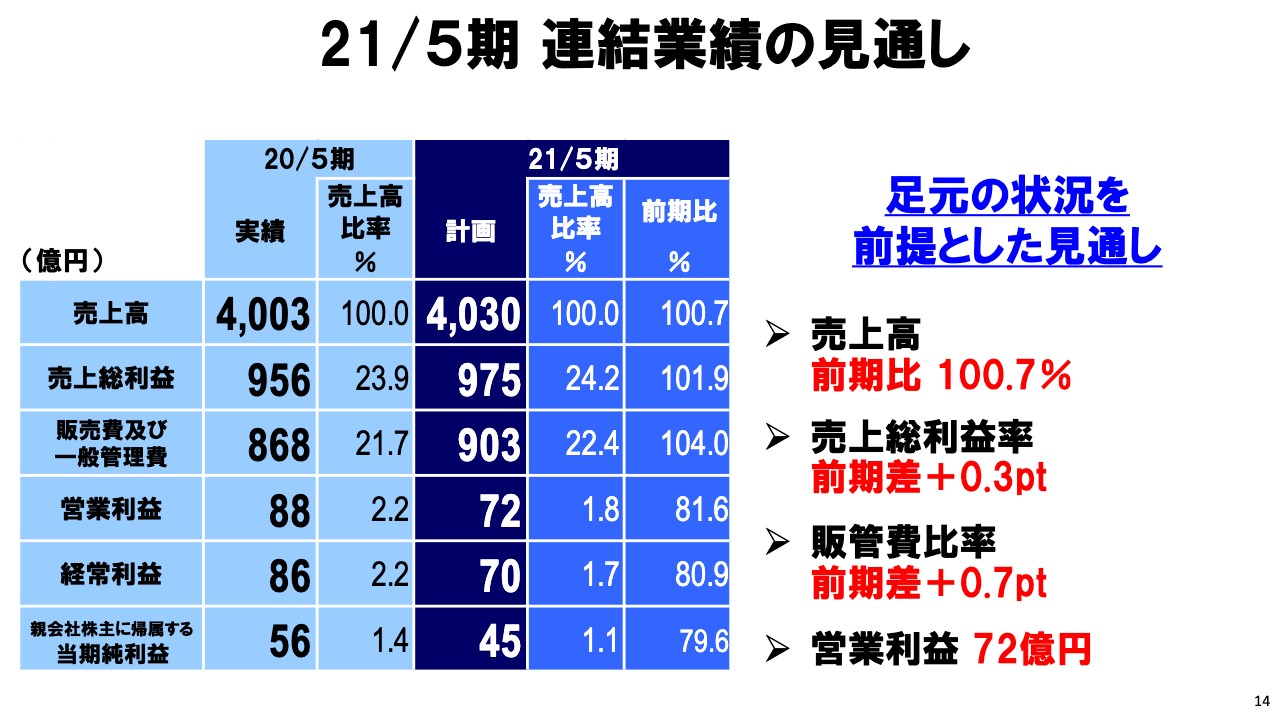

21/5期 連結業績の見通し

14ページです。ご説明のとおり、連結業務の見通しについては一定の前提に基づくものとなっており、必要に応じて都度見直しをかけていきたいと考えています。

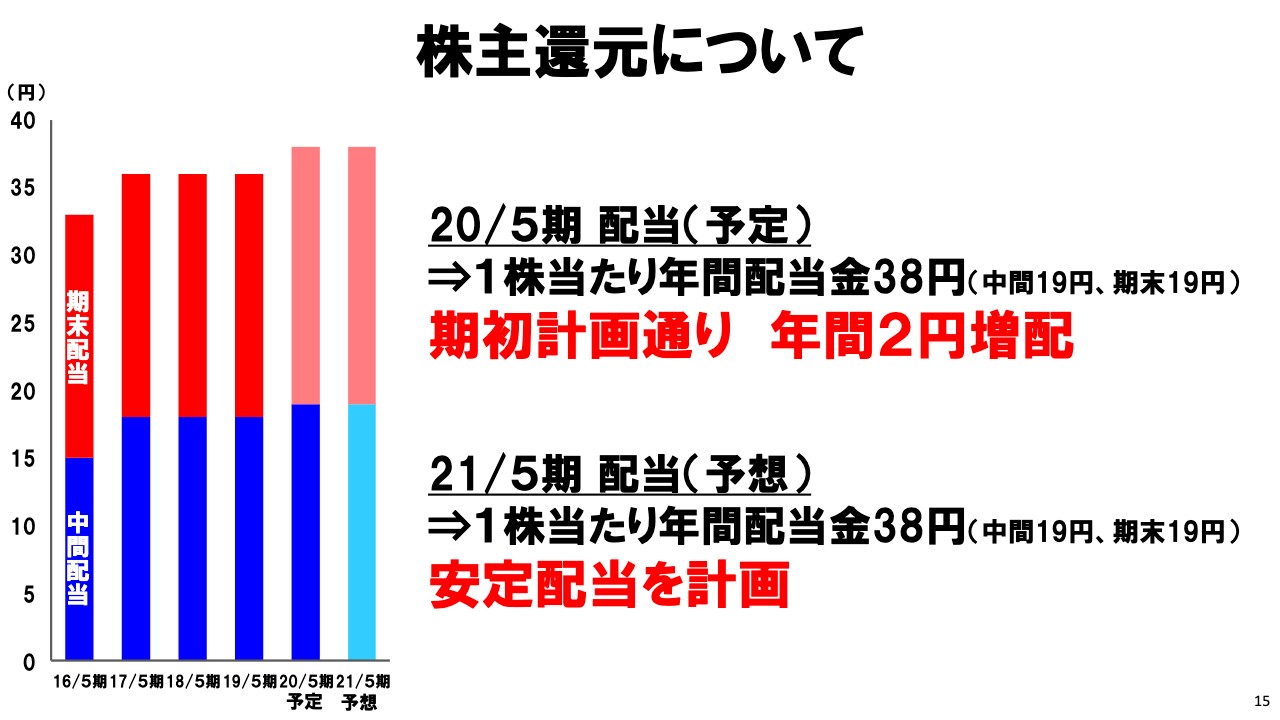

株主還元について

15ページは配当計画です。2020年5月期は新型コロナウイルスの影響を飲み込み、利益計画を達成しています。株主配当は期初計画どおり年間2円の増配とし、期末配当は19円と考えています。

また、2021年5月期は一時的な減益を予想していますが、中期的にはEC化の加速によりさらなる成長が見込まれるため、安定配当とし、年間配当は38円を維持することを計画しています。私からは以上です。

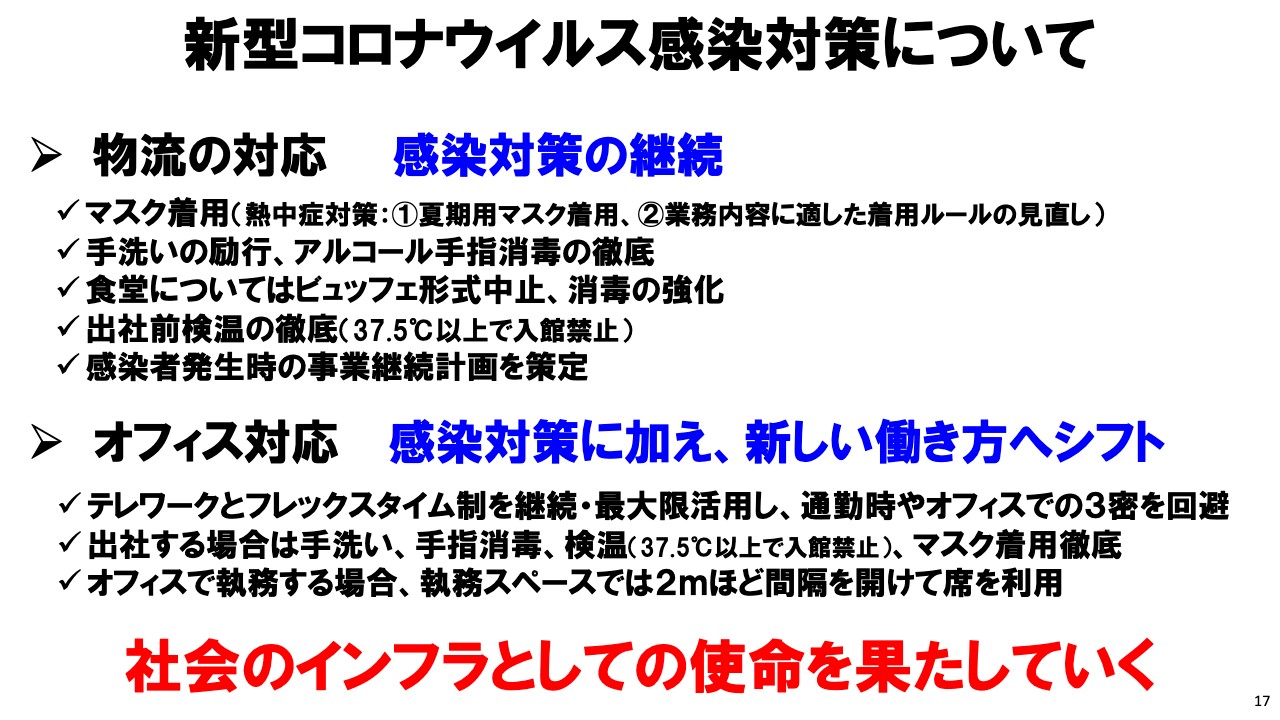

新型コロナウイルス感染対策について

吉岡晃氏:みなさまこんにちは、社長の吉岡です。ここからは私がご説明します。まず新型コロナウイルス感染症、ならびに昨今の集中豪雨により被害を受けられたみなさまに対して、心よりお見舞いを申し上げます。

新型コロナウイルスは当社にとって、当社がインフラとして社会から期待されていることをあらためて認識したという側面がありました。

17ページは当社の感染対策についてです。物流部門の現場をはじめ、オフィス部門のいずれも感染防止対策が奏功し、これまで1人の感染者も出さずに運営を続けています。今後、オフィス部門はテレワークのみならず、オフィスの在り方も含めて見直し、当社全体で新しい働き方へのシフトを進めていきます。

今回、我々は社会のインフラとしての使命をしっかりと果たしていくことが自分たちの責務であることを再認識しました。今後も万全の対策をとりながら使命を果たしていきます。

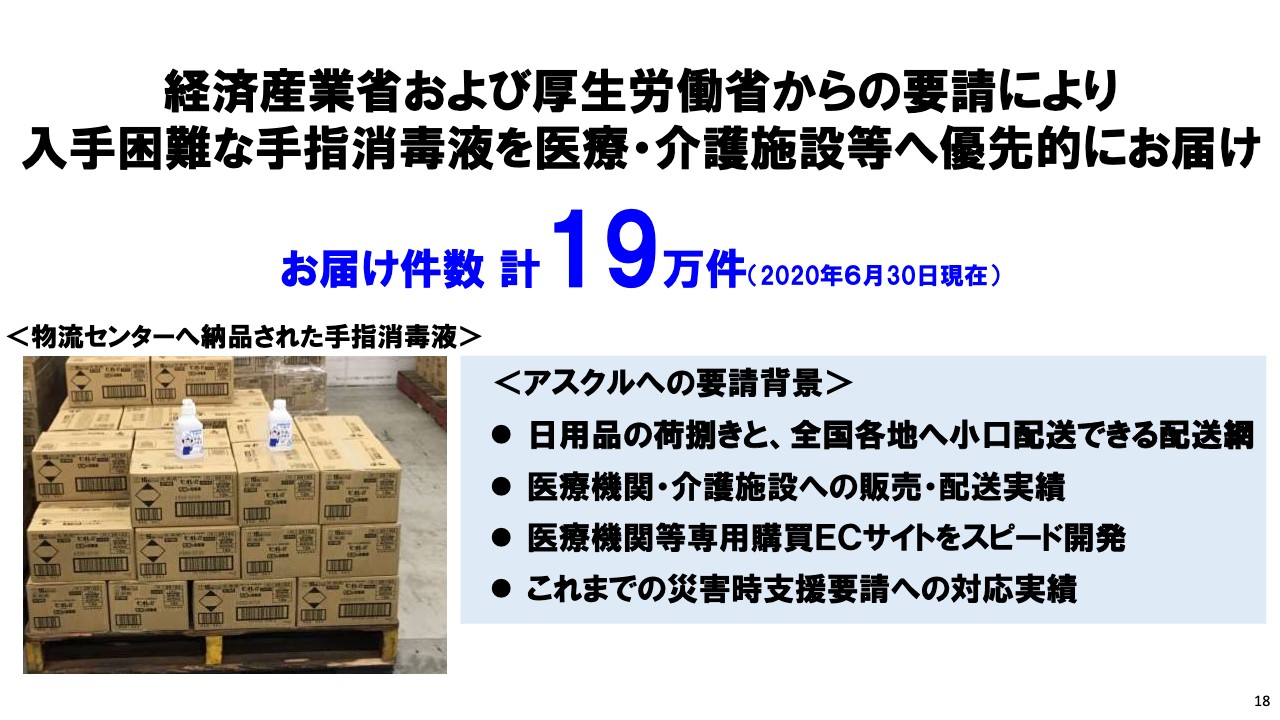

経済産業省および厚生労働省からの要請により入手困難な手指消毒液を医療・介護施設等へ優先的にお届け

18ページです。社会のインフラであることを再認識した取り組みの事例です。当社は3月以降、経済産業省および厚生労働省からの要請で医療・介護施設に向けた消毒液の優先供給を行ない、6月末時点までで19万件をお届けしました。

当社の物流ネットワークと医療・介護施設へのお客さまのご利用実績、買い占めや転売目的の購入防止、特定のお客さま専用の購買サイトをスピード開発できるeコマースの試験、そしてこれまでの政府への協力体制などを総合的に評価いただき、要請されたものです。

新型コロナウイルス感染症という未曾有の危機にあたり、このように当社の強みで社会に貢献できたことを誇りに思っています。今後もお客さまのライフライン、社会のインフラとして必要とされる商品をきちんとお届けする使命を果たしていきます。

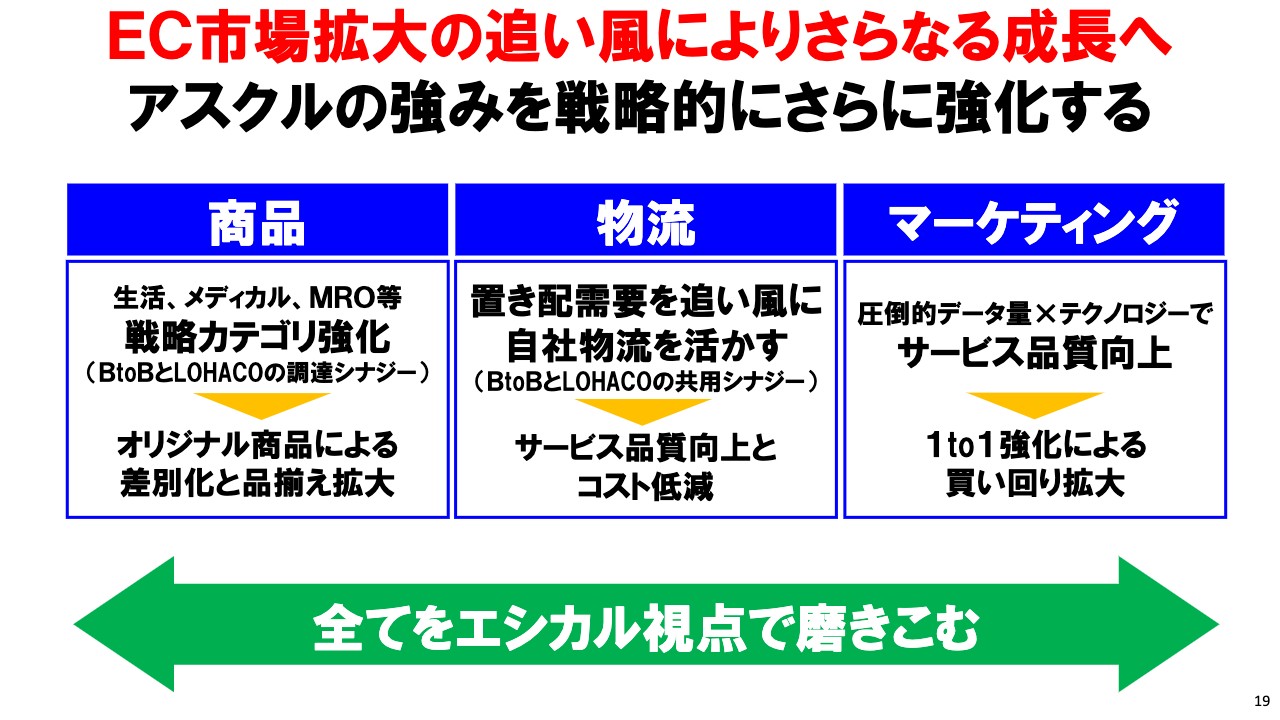

EC市場拡大の追い風によりさらなる成長へ

19ページです。新型コロナウイルス感染拡大による環境の変化を受けての今後の戦略の重要なポイントです。今回の環境変化の認識としては、お客さまのニーズの変化により新しいニーズが起こり、EC市場全体が拡大してきました。こちらを追い風として、当社の強みを戦略的に強化し、成長を続けていく方針をとっています。

まず、商品はオフィス用品から生活日用品、医療、MRO等の専門用品へお客さまの需要がシフトすることで、BtoBと「LOHACO」の商品調達のシナジーが効いてきます。そして、非常に差別化された商品を生み出す機会が多くなります。

物流については、環境変化によって置き配といった非接触のパラダイムシフトが起こり、いよいよ自社の物流によるBtoBと「LOHACO」のシナジーが活かせるようになります。

これまで培ったBtoBの圧倒的なデータやお客さま基盤を生かし、現在始まっている新しい働き方への最適な提案に資源を積極的に投下することで、マーケティングを強化します。すべてのバリューチェーンをエシカル視点で磨き込み、お客さまの満足度を上げていくことにつなげていきます。

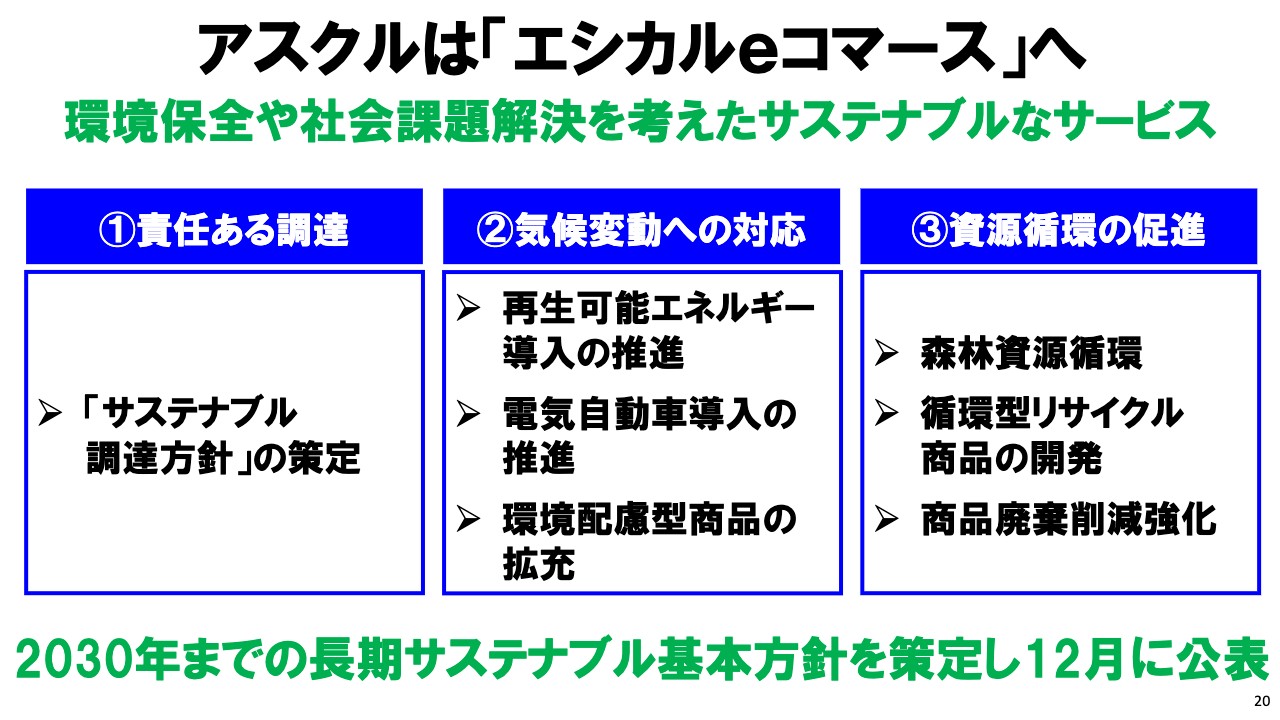

アスクルは「エシカルeコマース」へ

20ページです。先ほどエシカル視点とお伝えしましたが、これからアスクルが目指すeコマースの姿を「エシカルeコマース」と定めました。環境保全や社会課題の解決を考えたサステナブルなサービス、すなわち提供する商品、調達、物流などの機能そのものでサステナブルな社会の実現に貢献するということです。

例えば、商品の環境対応はいままでも続けていますが、より一層強化し、トレーサビリティ、物流、そしてサービスの環境対応、SDGsの強化などを行ないます。

今回の新型コロナウイルスによる環境の変化を受け、これからは持続可能な社会を目指した取り組みが、企業が社会から支持される上での必須事項であると考えています。まずは従来から取り組んでいる責任ある調達、気候変動への対応、資源循環の促進を強化するとともに、今後は長期的なサステナブル方針の策定を進めていきます。

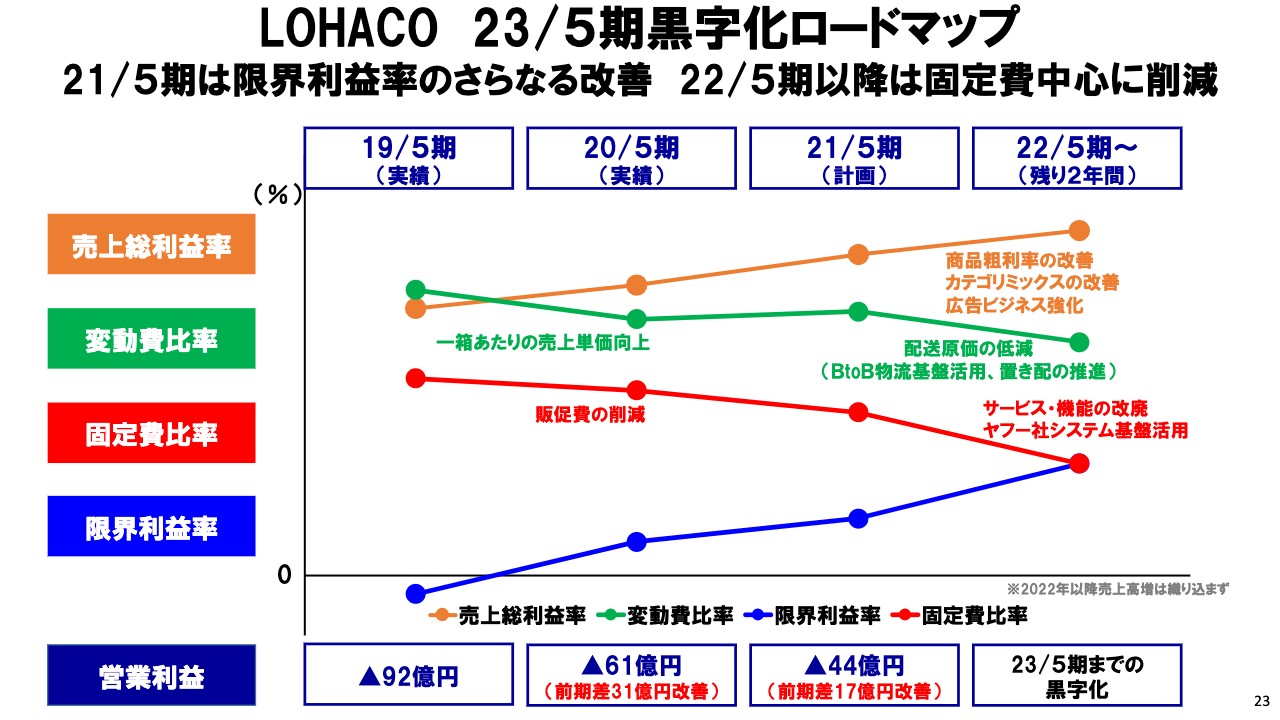

LOHACO 23/5期黒字化ロードマップ

BtoC事業についてご説明します。「LOHACO」の2023年5月期黒字化に向けたロードマップですが、2020年5月期は構造転換により着実に赤字額を縮減しました。2021年5月期は限界利益率のさらなる改善を進め、2022年5月期以降については固定費を中心に削減していきます。

まず売上総利益率について商品粗利率の改善、カテゴリミックスの改善、広告ビジネスの強化等の施策を進め、向上していきます。変動費比率は一箱あたりの売上単価向上に加え、BtoBの物流基盤を活用することや置き配を推進することにより配送原価を低減し、改善を実現していきます。

固定費比率は引き続き「PayPayモール」連携を強化し、サービス、サイトの見直しを徹底することに加えて、2020年5月期以降はヤフーのシステム基盤を活用することで大幅に固定費の合理化削減を図っていきます。これらを着実に遂行し、2023年5月期までの黒字化を実現します。

なお、この計画は現在の売上高の規模で構造改革の成果のみによって黒字化することを前提としており、こちらに売上高の成長が乗ってくれば、より早期の黒字化達成も可能であると考えています。

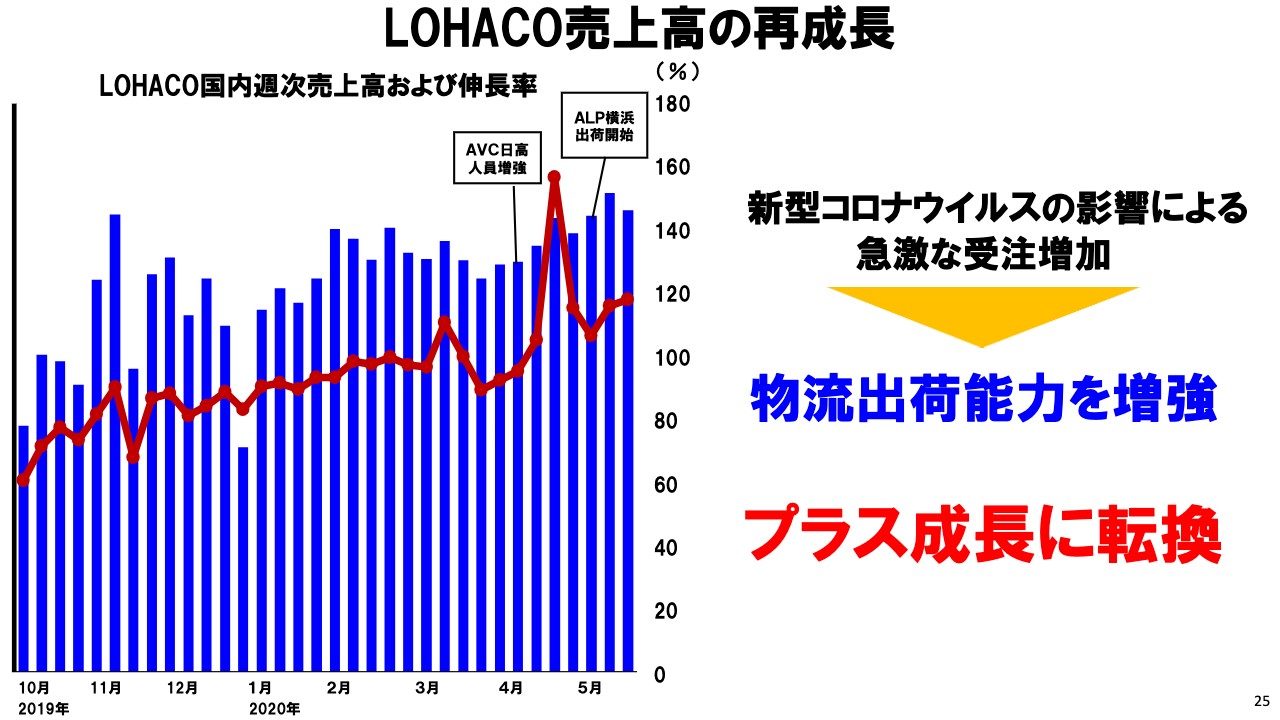

LOHACO売上高の再成長

25ページは「LOHACO」の海外等の大口を除く国内の週次売上高の推移になります。新型コロナウイルスの影響により2月以降急激な受注増加がありましたが、AVC日高における人員の増強や横浜のBtoBのセンターからの出荷によって出荷能力をしっかり増強したことで、売上高もプラス成長に転じています。

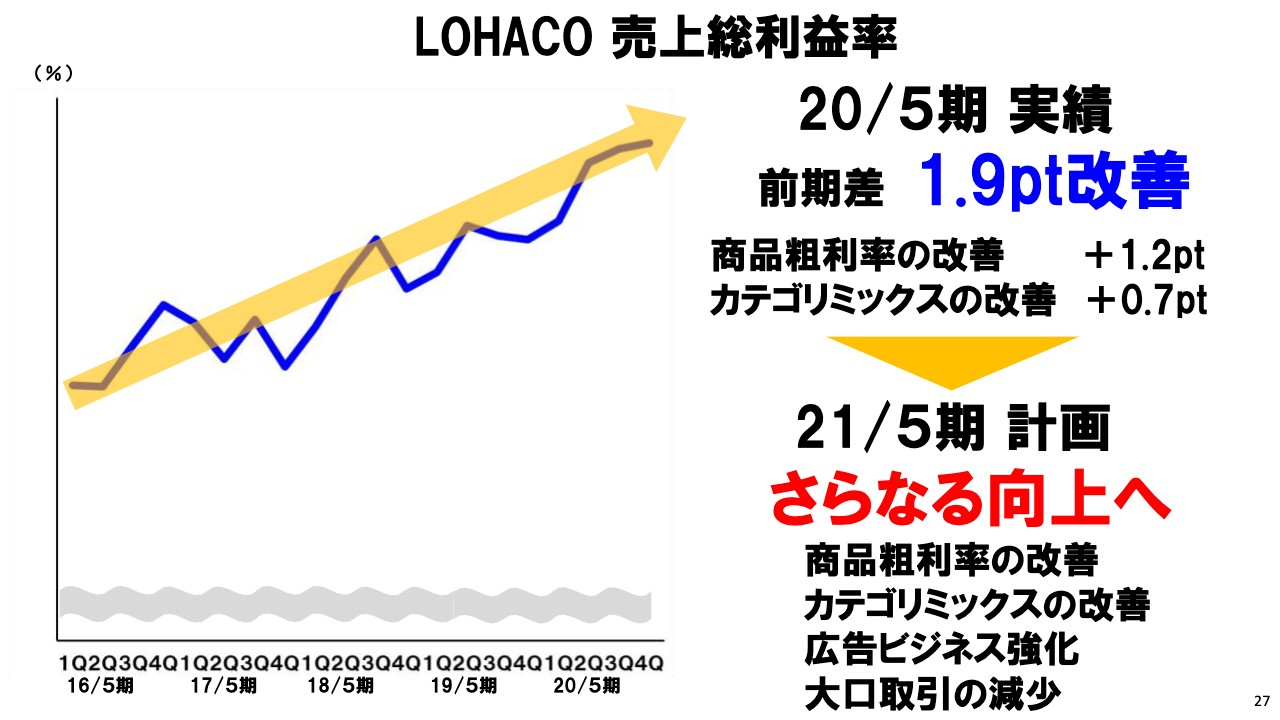

LOHACO 売上総利益率

27ページです。売上総利益率は引き続き着実に向上し、前期差で1.9ポイント改善しています。

2021年5月期については、引き続き商品価格や荷姿の見直しなどにより、商品粗利率の改善、商品カテゴリミックスの改善、メーカーとの広告ビジネスの強化に加え、海外向けの大口取引に関しては減少を見込んでいます。その結果、売上総利益率をさらに向上しています。

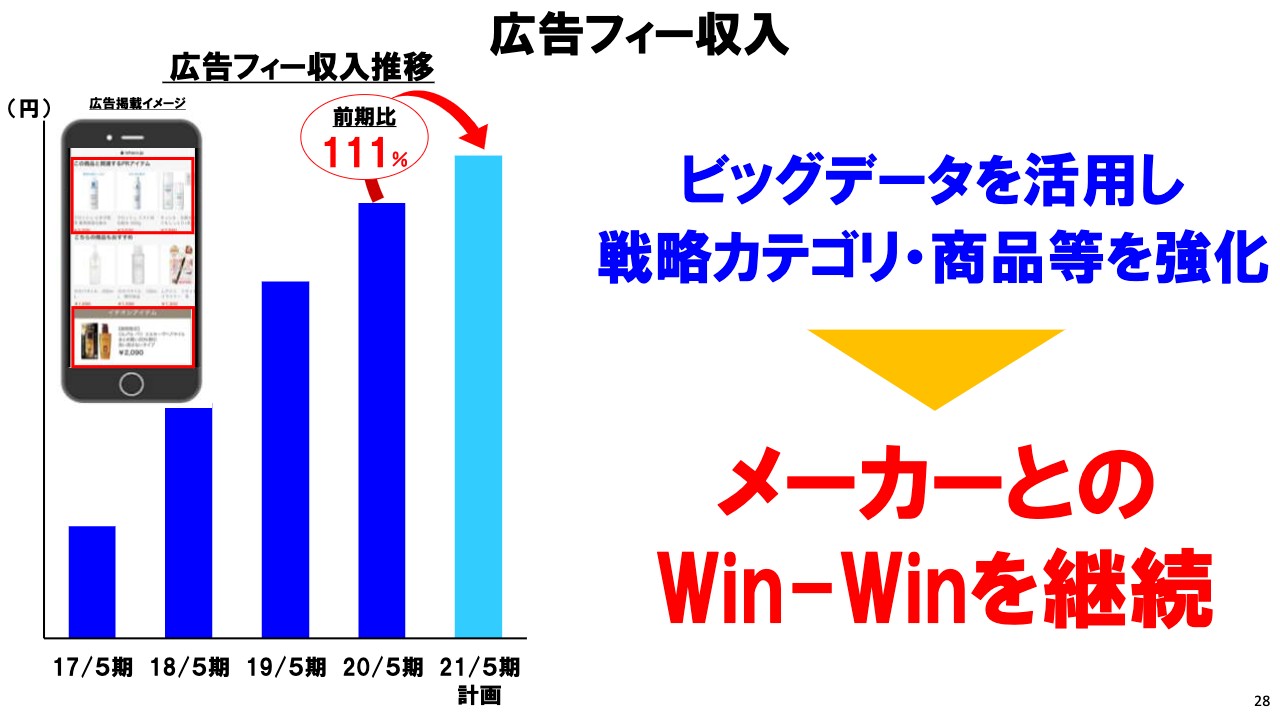

広告フィー収入

28ページです。広告フィー収入については、引き続きメーカーとともに戦略カテゴリ・商品等を中心にプロモーションを一層強化し、2021年5月期は111パーセントの成長を見込んでいます。「LOHACO」のビッグデータをメーカーにご活用いただき、メーカーとの「Win-Win」の関係で事業を進めていきます。

独自価値商品のコンセプト

29ページです。「LOHACO」のプライベートブランドは価格競争力だけを重視するのではなく、差別化を進めるための独自性を重視して展開してきました。これまでは、デザインによって高い付加価値を加えた商品を中心にしてきましたが、今後はお客さまの課題解決、新しい日常生活の課題解決につながる機能面や環境配慮などのサステイナブルな視点を加えて、さらに独自性の差別化を強化していきます。

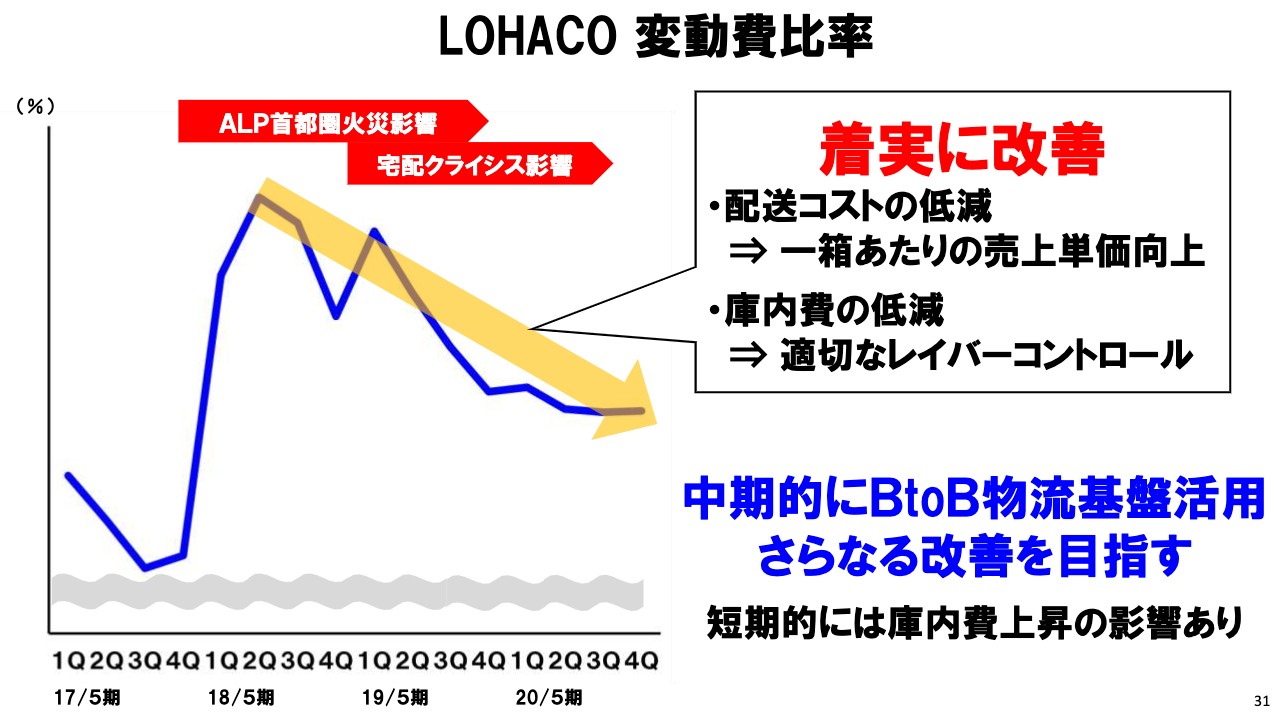

LOHACO 変動費比率

31ページです。一箱あたりの売上単価向上による配送コストの低減、そして人員の最適な配置、すなわちレイバーコントロールにより庫内費の低減も実現し、結果として着実に改善していきました。

2021年5月期においては、同一労働同一賃金による一時的な庫内費上昇の影響がありますが、中長期的にはBtoBの物流基盤の活用を積極的に進め、さらなる改善を目指していきます。

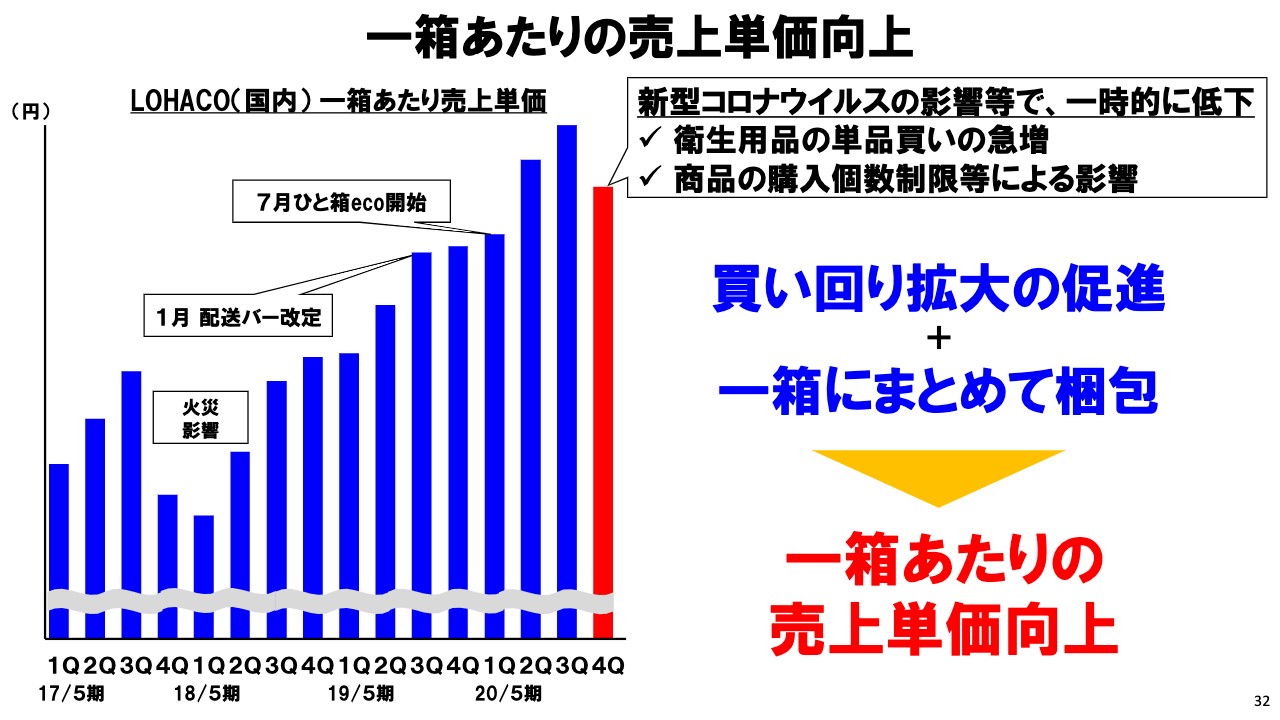

一箱あたりの売上単価向上

32ページです。第4四半期ではマスクをはじめとした衛生用品の単品買いの急増や、商品の購入個数の制限等による影響など、新型コロナウイルスの影響で一時的に低下しましたが、すでに足元では回復の兆しが見えています。

今後は、よりお客さまの多数の商品買い回りを促進するとともに、自社の物流を生かしてできる限り一箱にまとめて梱包するような物流オペレーションをさらに推進し、一箱あたりの売上単価を一層高めていきます。

LOHACO 固定費の削減

34ページです。Zホールディングスが3月に開催したコマースでの物流の強化に関する記者発表会で発表した資料で、当社とヤフーの機能分担を示しています。

サイト構築・運営の部分にヤフーの「XSエンジン」というシステム基盤を活用することで、2020年5月期以降を目処に「LOHACO」本店の固定費の大幅な削減と、サイトのサービス品質向上の双方を実現しています。よって、当社は商品、物流、お客さま対応といった、我々のもともとのコアコンピタンスに一層注力し、成長していく計画です。

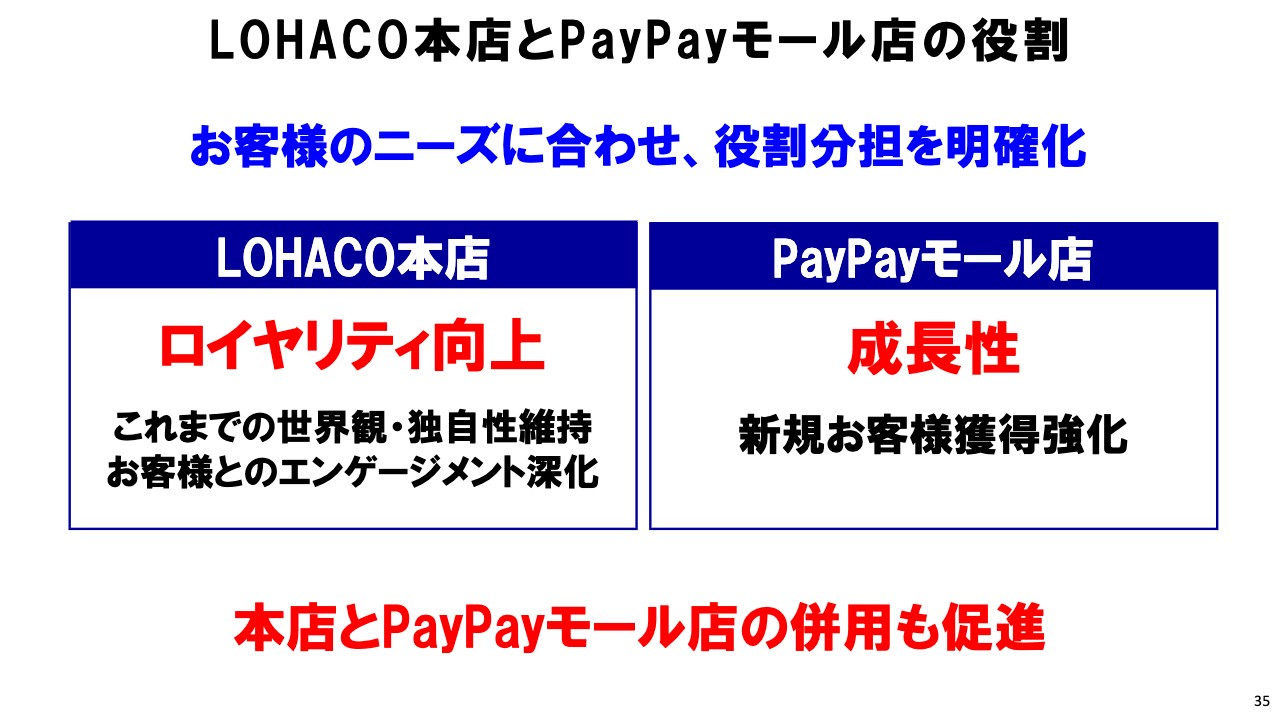

LOHACO本店とPayPayモール店の役割

35ページです。「LOHACO」の本店とPayPayモール店はそれぞれ異なるお客さまのニーズに合わせて明確な役割を担っています。本店はリピーターを中心としたお客さまとのエンゲージメントを強化し、ロイヤリティを向上させる売場であり、システム基盤を移行したあとも、その世界観・独自性を維持しています。

PayPayモール店は販促費を合理化して抑えながら、売上拡大と新規お客さまの獲得の双方が実現できる売場です。どちらも「LOHACO」の成長にとっては重要な売場ですので、今後もお客さまにそのときどきのニーズによって両方を併用していただけるような売場作りを進めていきます。

J.D.パワー 2020年 オフィス用品通販サービス顧客満足度調査

38ページからはBtoB事業についてご説明します。BtoBサービスは「J.D. パワー 2020年オフィス用品通販サービス顧客満足度調査」において、総合満足度第1位を受賞しました。

とくに評価が高かったポイントとして、Webサイトの使い勝手を含めて、Webサイトと提供商品・サービスなどの項目が高い評価をいただきました。こちらはまさに当社のBtoBがこれからも注力していく強みの部分です。引き続きお客さまの満足度向上にこだわり、支持を拡大していきます。

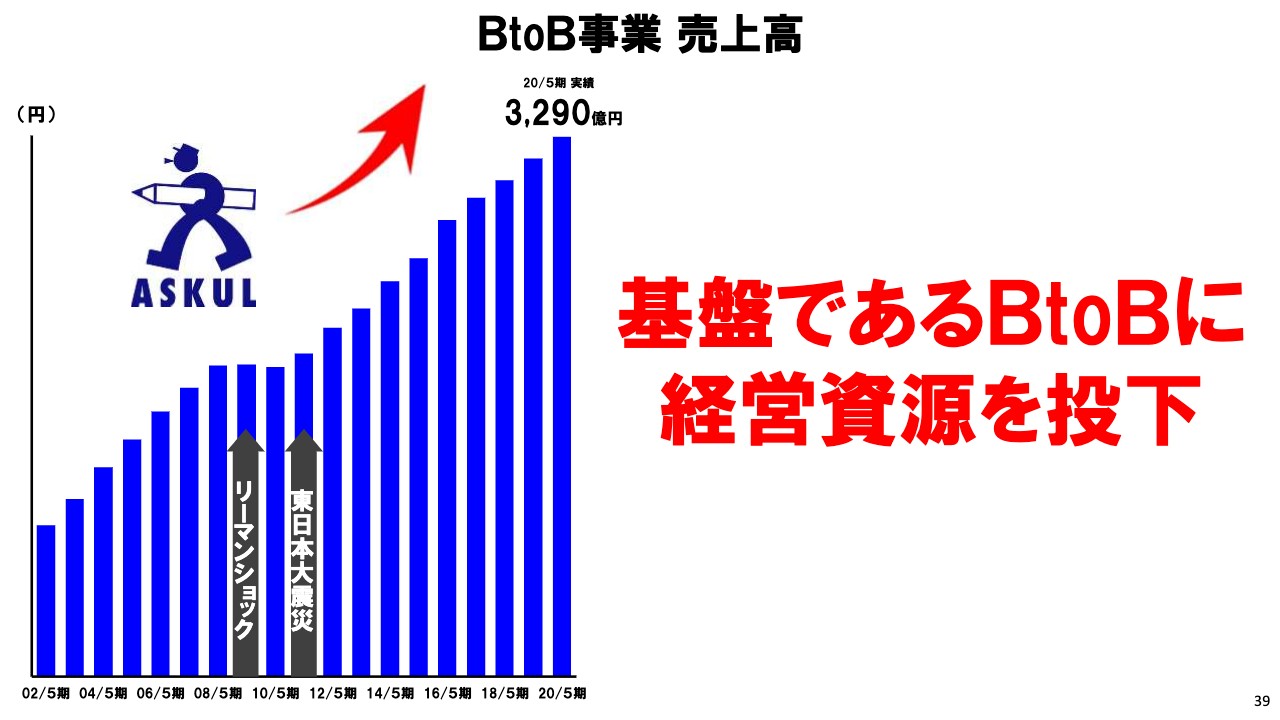

BtoB事業 売上高

39ページです。ここ数年、BtoB事業が大変堅調に成長していたところ、今回の新型コロナウイルス感染拡大により一時的に成長が鈍化しました。しかし、スライドのグラフにもあるように、当社のBtoB事業はリーマンショックや東日本大震災のときもしっかりと環境の変化を捉え、成長を続けてきました。

今回もこの環境の変化や新しい働き方をBtoB事業の新たな進化への大きな機会と捉え、さらなる成長を目指します。今後は我々の屋台骨とも言えるBtoB事業に、積極的に経営資源を投下していきます。

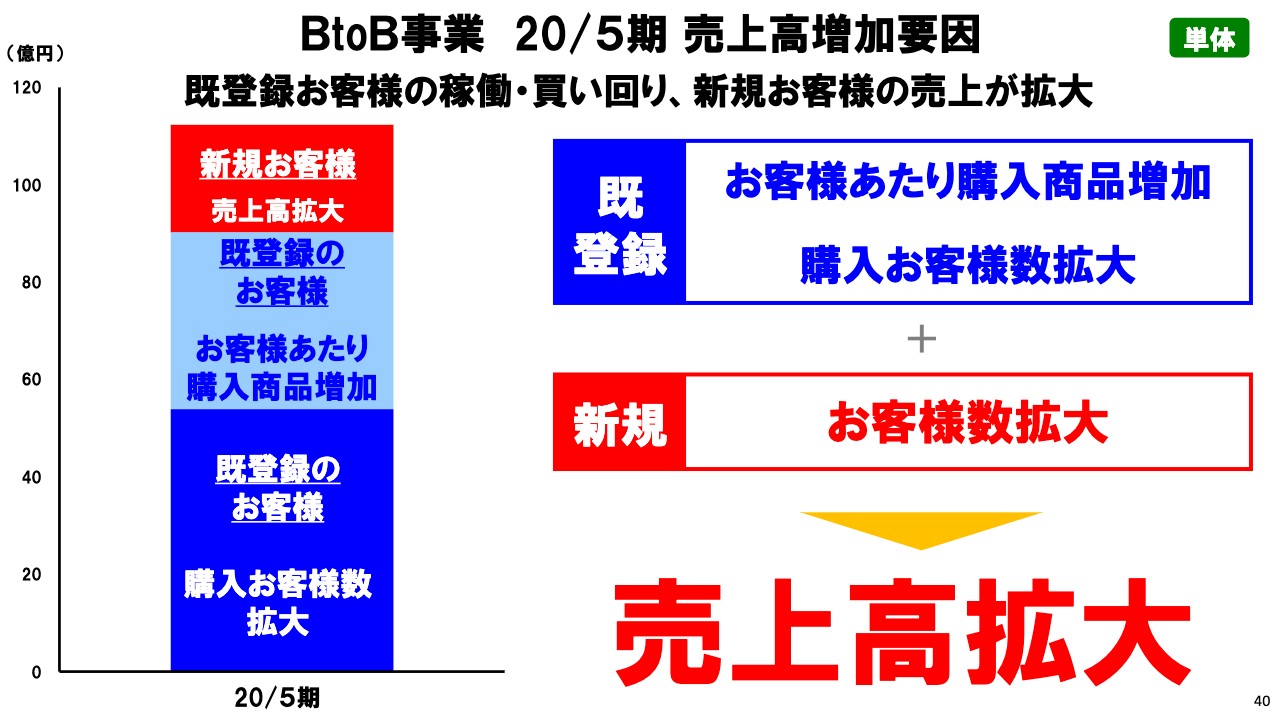

BtoB事業 20/5期 売上高増加要因

40ページです。BtoB事業の昨年対比売上高の増加要因の内訳です。新規のお客さまによる成長とともに、すでにご登録いただいているお客さまの購入商品が増えていること、そしてご登録いただいたお客さまに購入していただく機会が増えていることが寄与しています。

ここでお伝えしたいのは、アスクルのBtoBの成長モデルは広告から訪問された新規のお客さまが単発で購入して数を稼ぐという話ではなく、一度ご利用いただいたお客さまの稼働と、その後の買い回りを我々が促進し、お客さまのご支持を1つ1つ積み重ねている点です。

引き続き圧倒的なBtoBのビッグデータを活用したマーケティングなどで、新規のお客さま、そしてご登録済みのお客さまの両方の成長で売上高の拡大を実現していきます。

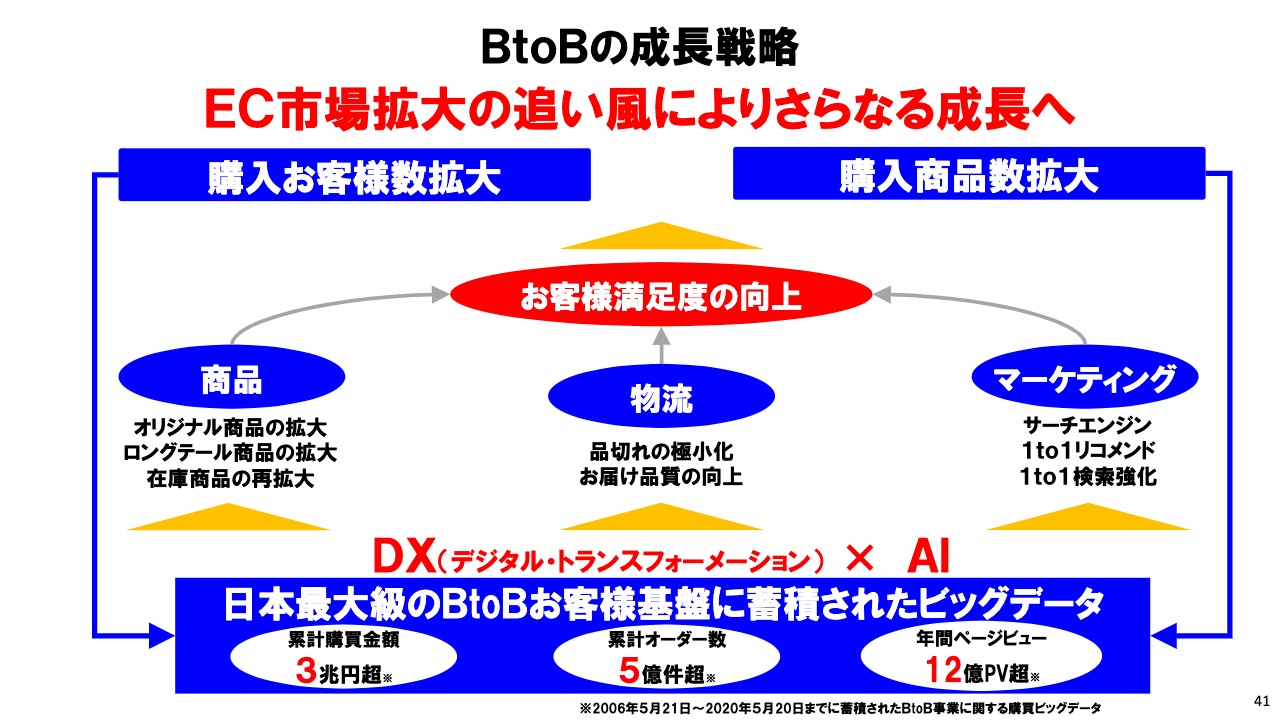

BtoBの成長戦略

41ページです。BtoBの成長戦略についてご説明します。今回の新型コロナウイルスによる環境変化でeコマース市場は大きく拡大しました。テレワークへのシフトのみならず、医療介護施設をはじめ、さまざまな仕事場で新しい日常が登場しており、当社にとっては大きな追い風です。中期視点で我々はそこに一番近いところにいます。

我々は中期視点でさらなる成長をしていきたいと考えています。当社には日本最大級のBtoBのお客さま基盤と購買データがあります。累計購買金額は3兆円超、累計オーダー数は5億件超、年間ページビューは12億PV超と膨大なデータです。

このビッグデータをデジタル・トランスフォーメーションで最大限に活用し、当社の強みである商品、物流、マーケティングの部分をあらためて磨き込み、徹底的にお客さまの満足度を向上することに徹することでお客さまのご支持を拡大していきます。

その結果、購入されるお客さま数の拡大と購入商品点数の拡大につながり、さらにより多くのビッグデータが蓄積されていきます。この最適サイクルの構築に積極的に資源を投下していくことで、当社のBtoB事業は確実に成長を続けていきます。

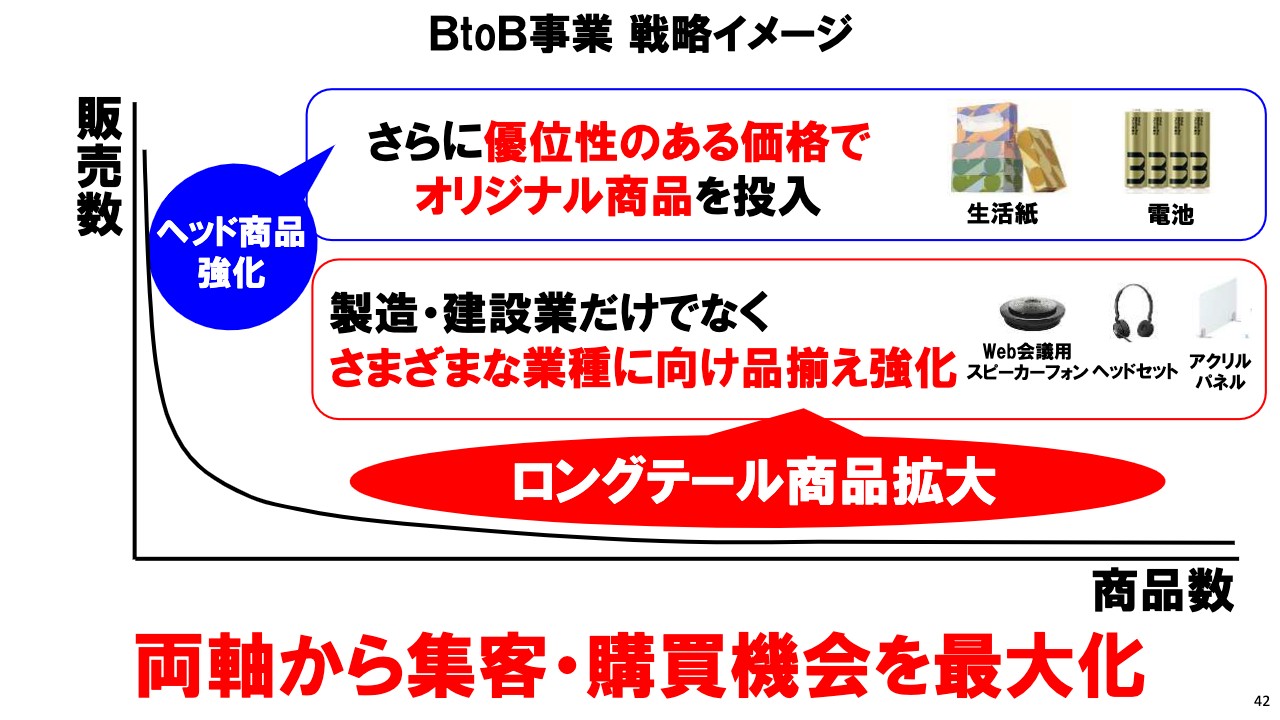

BtoB事業 戦略イメージ

42ページはBtoBの商品ラインナップと成長戦略のイメージです。当社に在庫するヘッド商品については、引き続き競争力のある価格で環境対応を踏まえたオリジナル商品を強化し、今後は在庫商品の数の拡大も推進していきます。

またメーカーやサプライヤーからお客さまに直送する、いわゆるロングテール商品については、アスクルのさまざまな業種のお客さまのニーズにお応えする品揃えをより一層強化していきます。

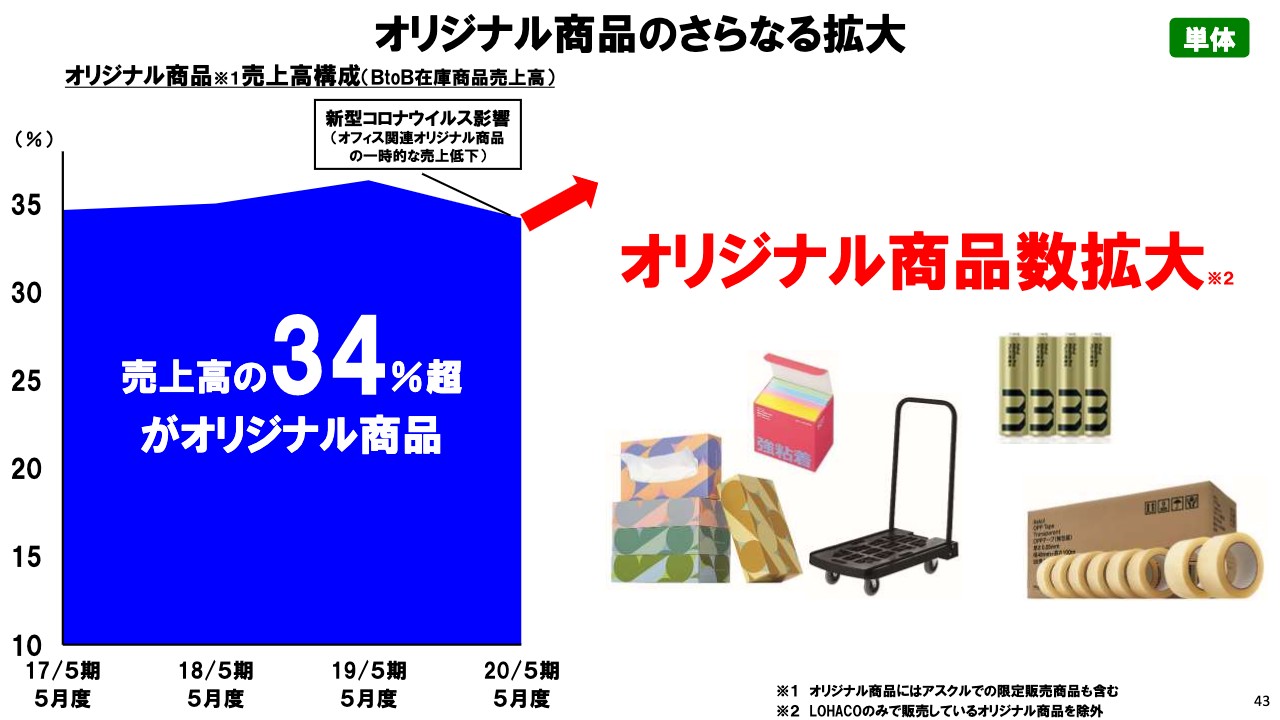

オリジナル商品のさらなる拡大

43ページです。BtoBのオリジナル商品の売上高構成ですが、2020年5月期は新型コロナウイルスによるオフィス用品等の売上低減があり、売上高の34パーセント超となっています。

BtoB事業におけるオリジナル商品は、価格優位性と信頼できる品質でお客さまのご支持をいただいています。こちらをより一層強化することで、他社との差別化も含め、お客さま基盤を強めると同時に収益のさらなる向上を実現していきます。

取扱い商材数の拡大による成長

44ページです。在庫ロングテールを合計した取扱い商材数は約745万アイテムとなりました。アスクルの強みの1つである幅広い業種のお客さまのニーズをしっかりと捉え、売上高拡大を進めていきます。

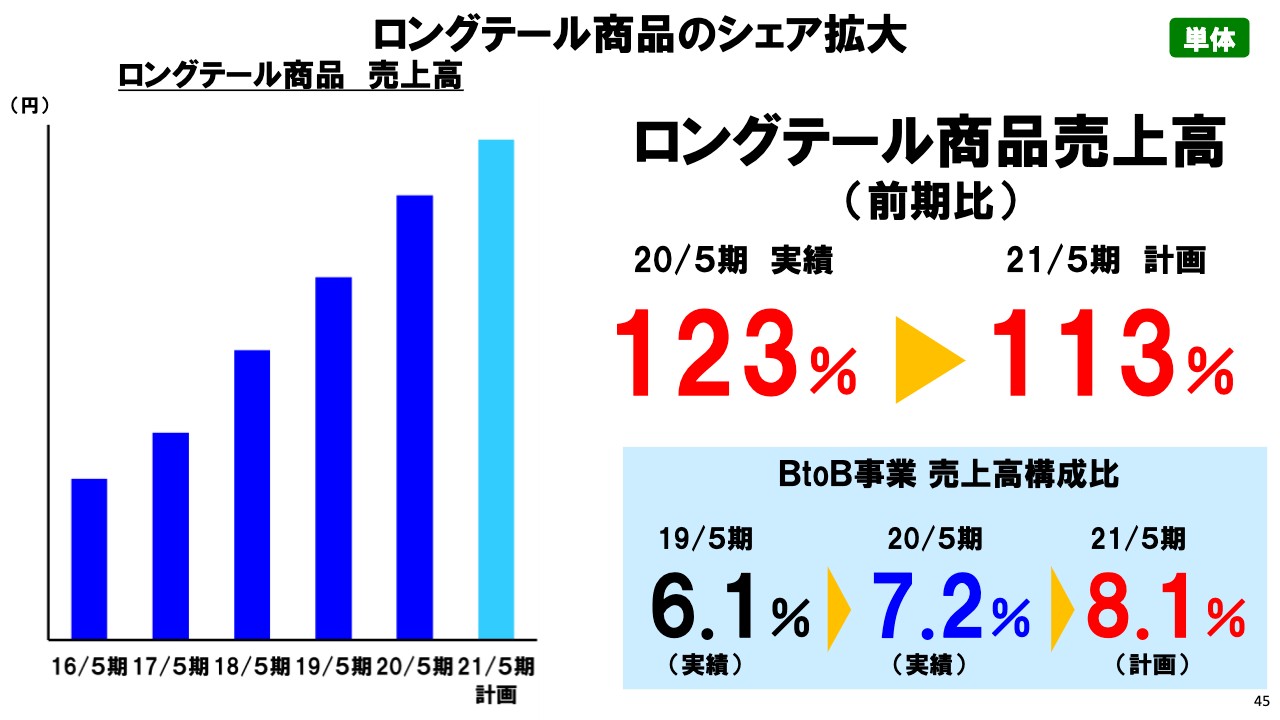

ロングテール商品のシェア拡大

45ページです。ロングテール商品の売上シェアは前期比で123パーセントと高い成長の実績となりました。2021年5月期は113パーセントを計画しています。ロングテール商品は収益性が高く、売上成長を牽引するとともに収益の拡大にも寄与しますので、引き続き取り組みを着実に進めていきます。

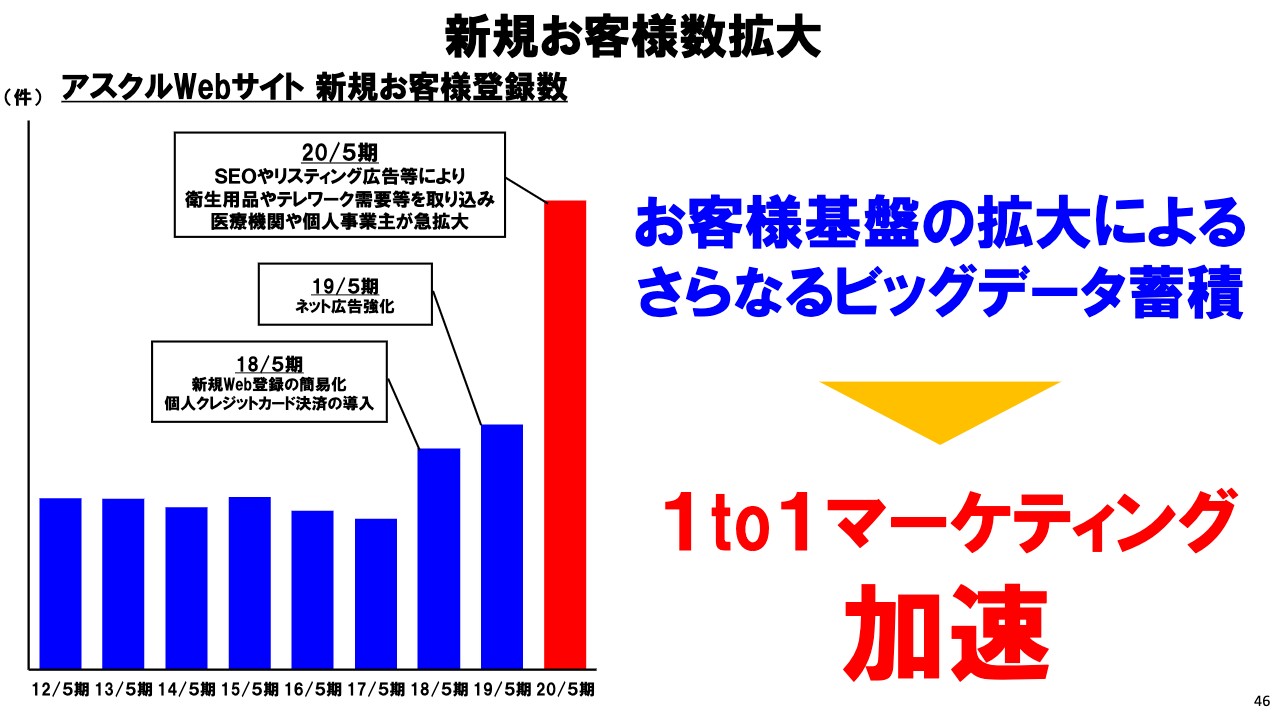

新規お客様数拡大

46ページです。BtoBの新規お客さま登録数は第3四半期までの期間でSEO対策が奏功し過去最高の実績でしたが、とくに第4四半期で衛生用品やメディカル用品の検索が増え、通期では大幅に高い実績となりました。

また消毒液の優先スキームにより、医療介護のお客さま登録が増加したことも影響しています。先ほどご説明したとおり、当社BtoBの強みの1つはこのビッグデータです。新規のお客さまの増加、そして利用拡大によって得られるデータを活用し、精度の高い「1to1マーケティング」を加速していきます。

(仮称)ASKUL新東京センター

47ページは、2022年7月から稼働予定のASKUL新東京センターの概要です。BtoBの成長を支える基幹センターとして非常に重要な位置付けのセンターになります。今回の新型コロナウイルス感染拡大を踏まえ、一層の高度自動化を目指して設備設計に取り組んでいきます。

働く人のライフラインとして全ての仕事場に信頼されるサービスを提供する

今回の新型コロナウイルスを経験し、働く人すべてのライフラインとして、すべての仕事場に信頼されるサービスを提供することが我々の使命であることを再認識しました。その使命をきちんと果たし、サステイナブルな社会の実現により一層貢献していきたいと考えています。ご説明は以上となります。

新着ログ

「小売業」のログ