株式会社サーバーワークス 2021年2月期第1四半期決算説明

サーバーワークス、1Qの売上高は前期比+34%と大きく伸長 AWSリセールが高成長を牽引

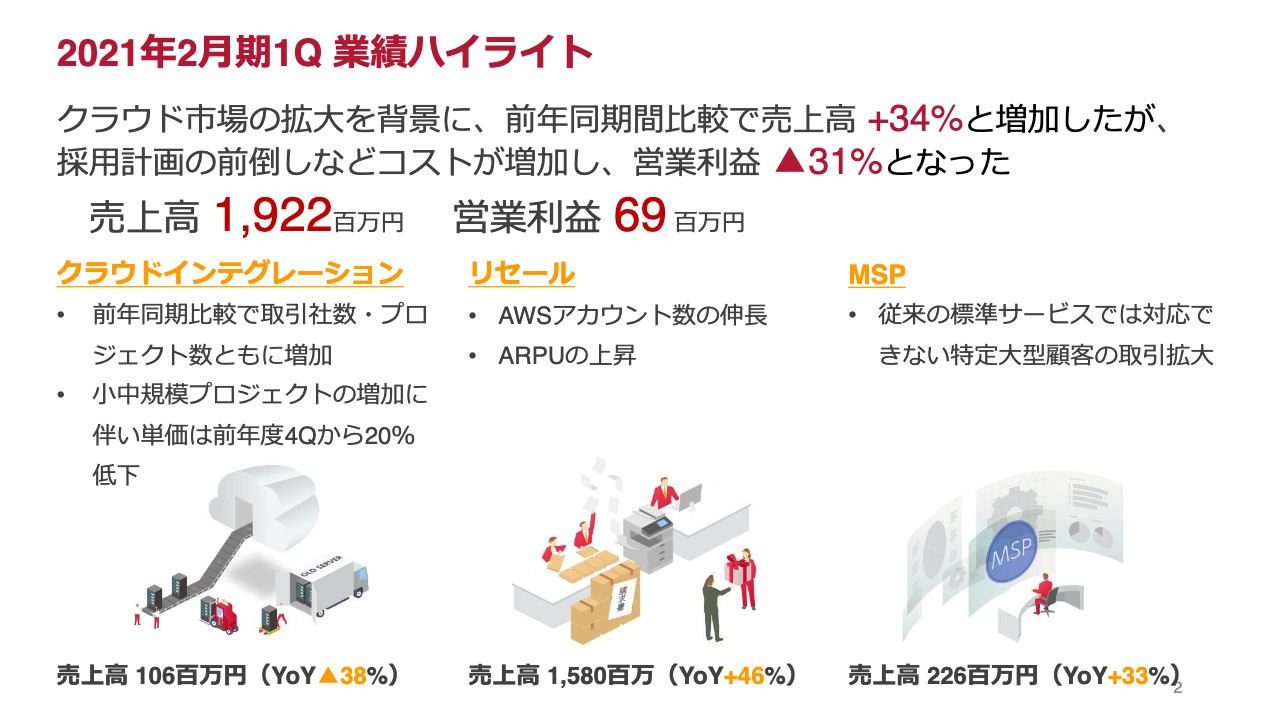

2021年2月期1Q 業績ハイライト

大石良氏:本日は、2021年2月期第1四半期の決算説明会をご視聴くださいまして、誠にありがとうございます。本来であればみなさまに直接お目にかかり、私たちの状況をお伝えしたいところなのですが、このような状況ですので、オンラインでの開催になりましたことをご理解いただければと考えております。

本日はオンラインでの開催のため、機関投資家の方だけではなく、個人投資家の方もご視聴くださっていると聞いています。本日は第1四半期の決算の概況に加えて、当社がなぜAmazonのクラウドサービスであるAWSを専業で扱っているのか、またこれから先、新型コロナウイルスの影響が懸念される状況下でどのように成長していけるのかといった定性的なところについても、あわせてご説明できればと思います。

ハイライトは先日開示したとおりです。第1四半期の売上高は19億2,200万円でした。また営業利益は6,900万円で、前期比マイナス31パーセントとなっています。採用計画の前倒しなどでコストが増加、とスライドに記載していますが、このあと実際の採用の進捗についてもチャートで出てきますので、あわせてご説明したいと考えています。

クラウドインテグレーションは、前期比マイナス38パーセントとスライドに記載していますが、このクラウドインテグレーションの一部をMSPに付け替えるという状況があることに加え、クラウドインテグレーションはお客さまのほうで大型の案件の見直し等も進んでいます。このようなところが多少マイナスに振れている要因です。

一方で、新型コロナウイルスによる影響で、お客さまの「クラウドを使ってテレワークやリモートワークをしていきたい」「今まで社内にあったサーバーを社内の方が今後もメンテナンスすることは難しいだろう」ということで、AWSの利用は増える傾向にあります。このようなところが、リセールのプラス46パーセントになって現れている状況です。

新型コロナウイルス感染症の影響について

もう1点、ハイライトとして新型コロナウイルス感染症の影響について、私どもの取り組みをご紹介したいと思います。会社としては、2020年の2月17日より在宅勤務推奨のかたちを取っており、緊急事態宣言後は原則すべてテレワークとなっています。

もともとテレワークやリモートワークは盛んに行なっていたのですが、今回は全員が強制的にテレワークになるということで、生産拠点が会社のオフィスから自宅に移動したことになります。自宅できちんと業務を継続してもらわないといけないという意味も込め、毎月2万円の補助を全社員に出しています。

オフィスとは違い、在宅では必要なものが個人によって異なります。例えば、椅子やデスクが必要な方もいれば、Wi–Fiの回線がないなど、さまざまな事情があります。このようなさまざまな事情に対応するために、毎月2万円の補助を出すことによって社員が生産活動を継続できるとともに、モチベーションの管理もあわせてきちんと行なっています。

事業継続への影響ですが、みなさまご存知のとおり、展示会等はほぼ中止の状況となっています。実際に私も決算発表をリモートで開催していますし、ほかにも社内外とのコミュニケーション等はWeb会議等を通じて行なっています。

ご存知の方もいるかもしれませんが、最近では、私どものYouTubeの活動もかなり強化しており、YouTube等を通じてさまざまな社内のコンテンツを配信し、オンラインのプレゼンスを高めることにもチャレンジしています。

業績への影響については、この後もう少し子細もご説明しますが、だいたい売上の90パーセントがストックとなっていますので、現状では大きな影響はないと考えています。先ほどお伝えしたとおり、AWSの大規模な移行案件は一部スリップ等が発生していますが、その代わり、「すぐにテレワークに移行したい」「VPNのキャパシティーが足りないので、AWSで拡張したい」といった小ぶりな案件はかなりオーダーを通して入ってきている状況です。このようなところが相殺され、全体としては堅調に推移するのではないかと見ています。

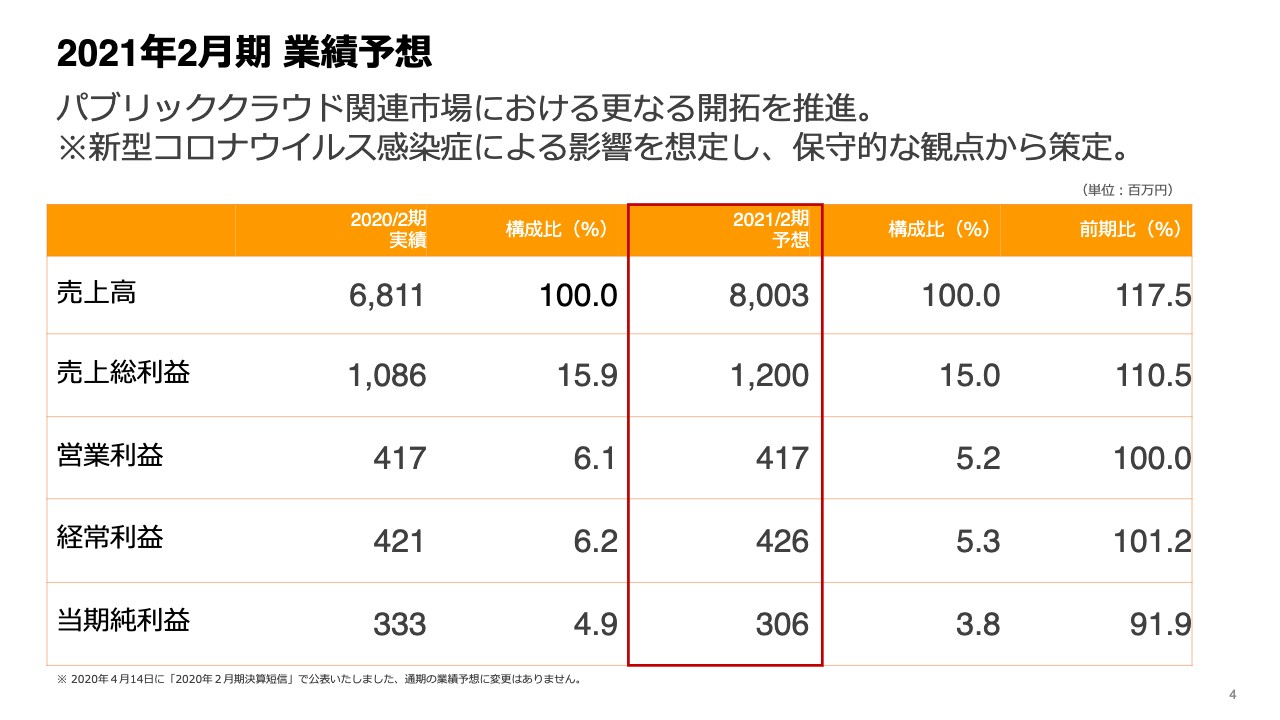

2021年2月期 業績予想

それでは実際の決算の状況です。今期のガイダンスとしては、売上高80億300万円、売上総利益12億円、経常利益4億2,600万円という予想を出しています。

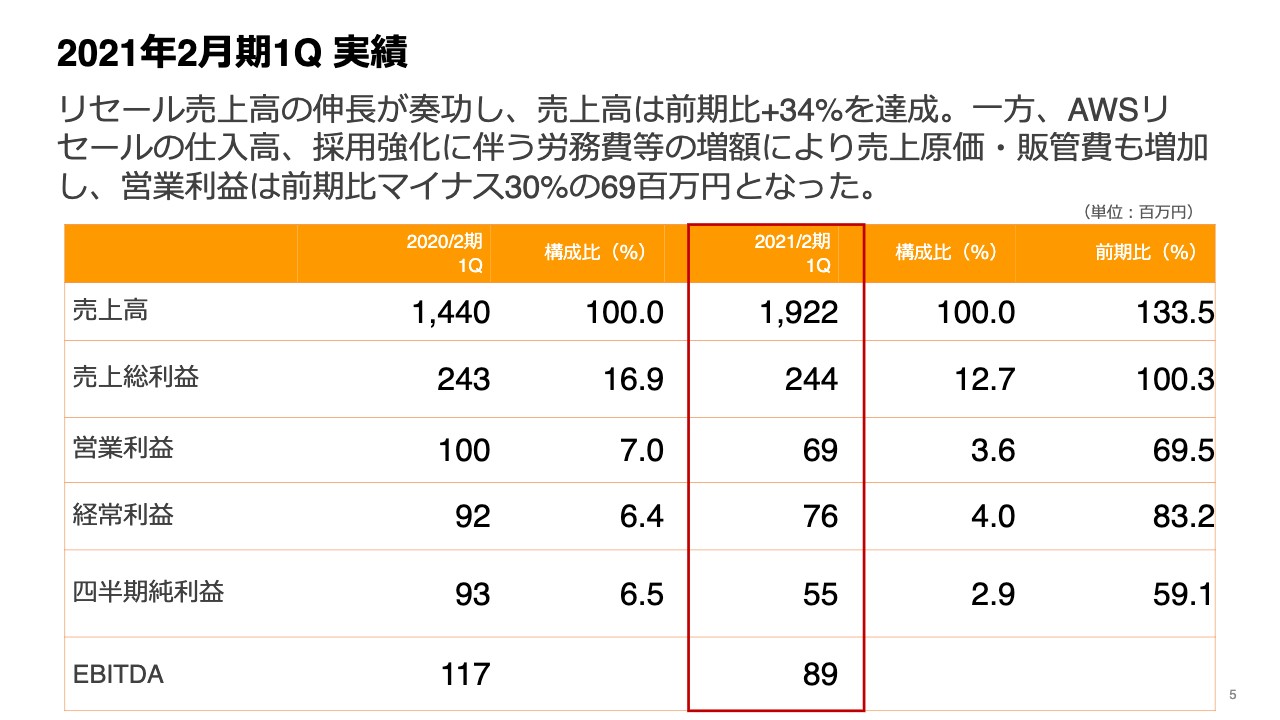

2021年2月期1Q 実績

これに対して、第1四半期の実績です。売上高19億2,200万円で、前期比133.5パーセントの達成です。経常利益は7,600万円、前期比83パーセントとなっており、前年同期よりも悪化しているのですが、こちらはまた後ほど詳細をご説明したいと思います。

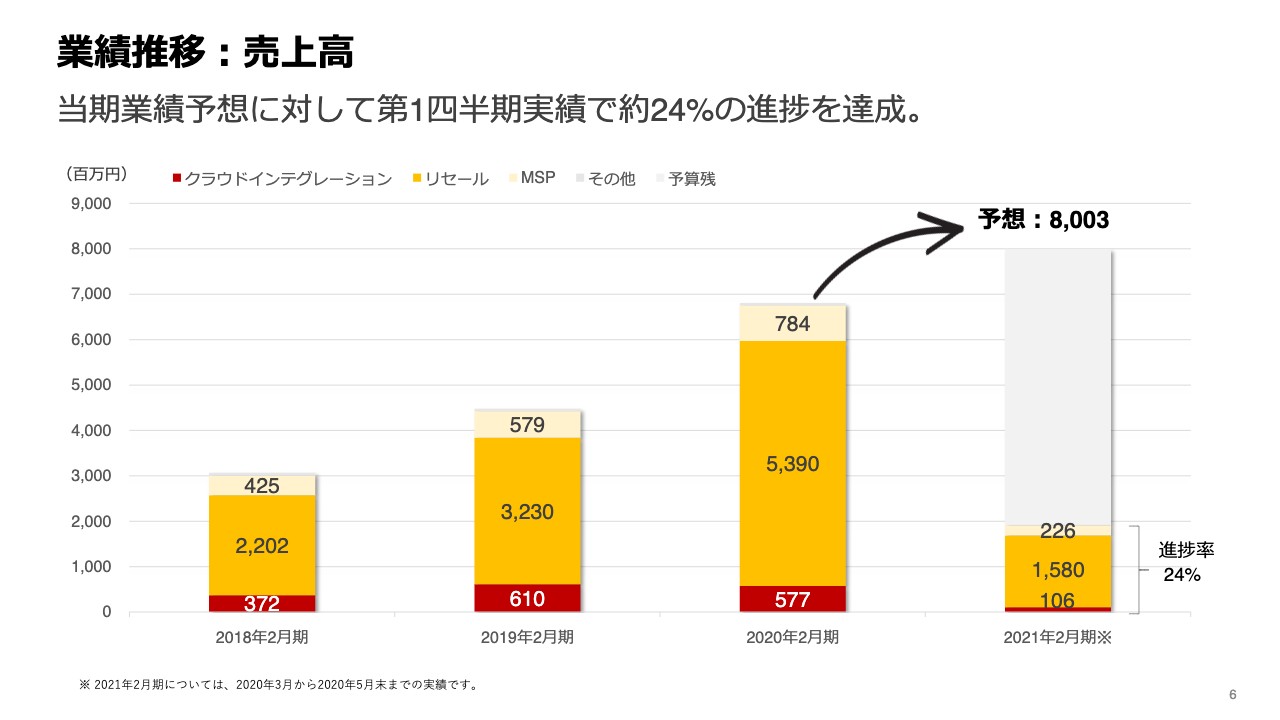

業績推移:売上高

進捗率はご覧のようになっています。ストック型のビジネスがほとんどですので、期を追うごとに売上が増加する傾向にあります。そのような状況の中、第1四半期で24パーセントの達成状況ですので、計画どおり堅調に推移していると理解しています。

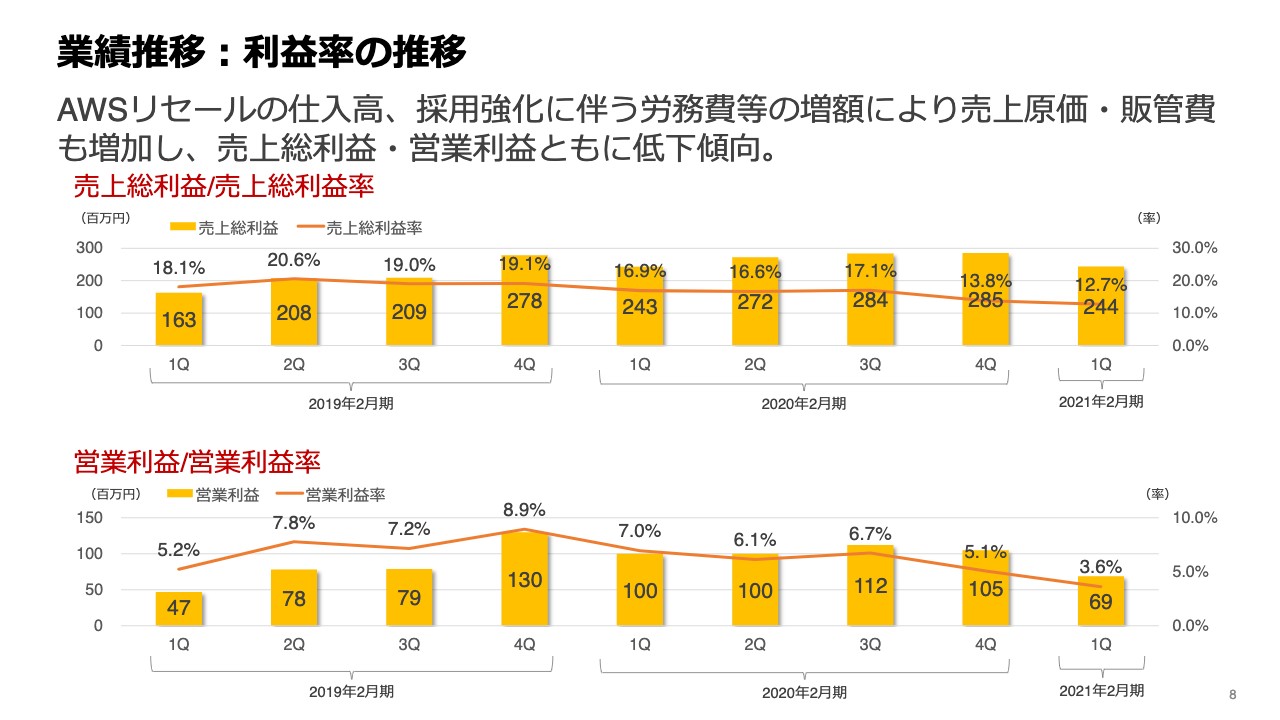

業績推移:利益率の推移

利益率の推移です。私どもの事業構造上、どうしてもリセールの売上高が大きくなりますが、リセールは利幅がそれほど大きくありませんので、売上総利益率や営業利益率は低下する傾向にあります。

私どもの事業としては、こうなることは止むを得ないと理解しています。現状まだまだクラウドマーケットが伸びる状況ですので、「全体の面を取る」という言い方をしていますが、営業利益率を高めるよりもトップラインを伸ばし、利益の絶対額を増やしていく方向性で成長を続けていきたいと考えています。

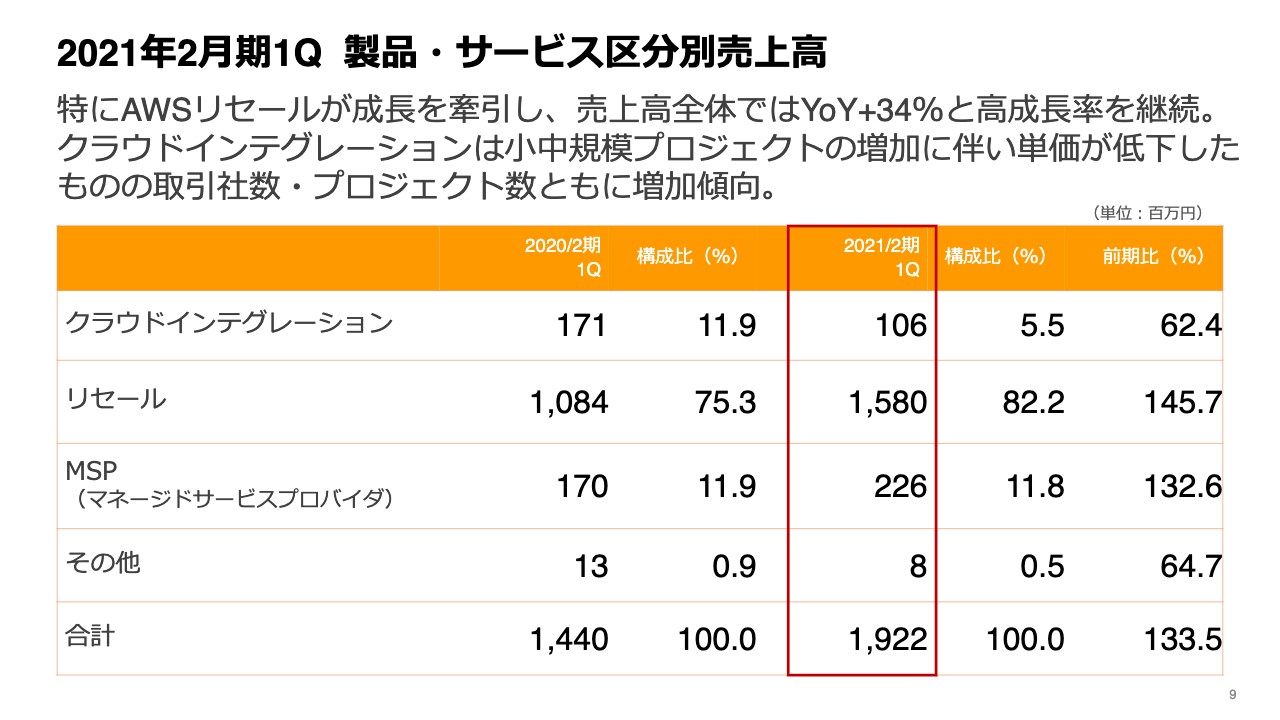

2021年2月期1Q 製品・サービス区分別売上高

第1四半期の製品・サービス別の売上の推移です。冒頭にお伝えしたとおり、クラウドインテグレーションが若干のマイナスとなっています。要因は2つあり、1つは売上の一部付け替えです。こちらも後ほどのスライドでご説明したいと思いますが、今までひと括りにクラウドインテグレーションとしていたものを、一部MSPというマネージドサービスへの付け替えが発生しています。それによって少し入り繰りが発生している状況です。

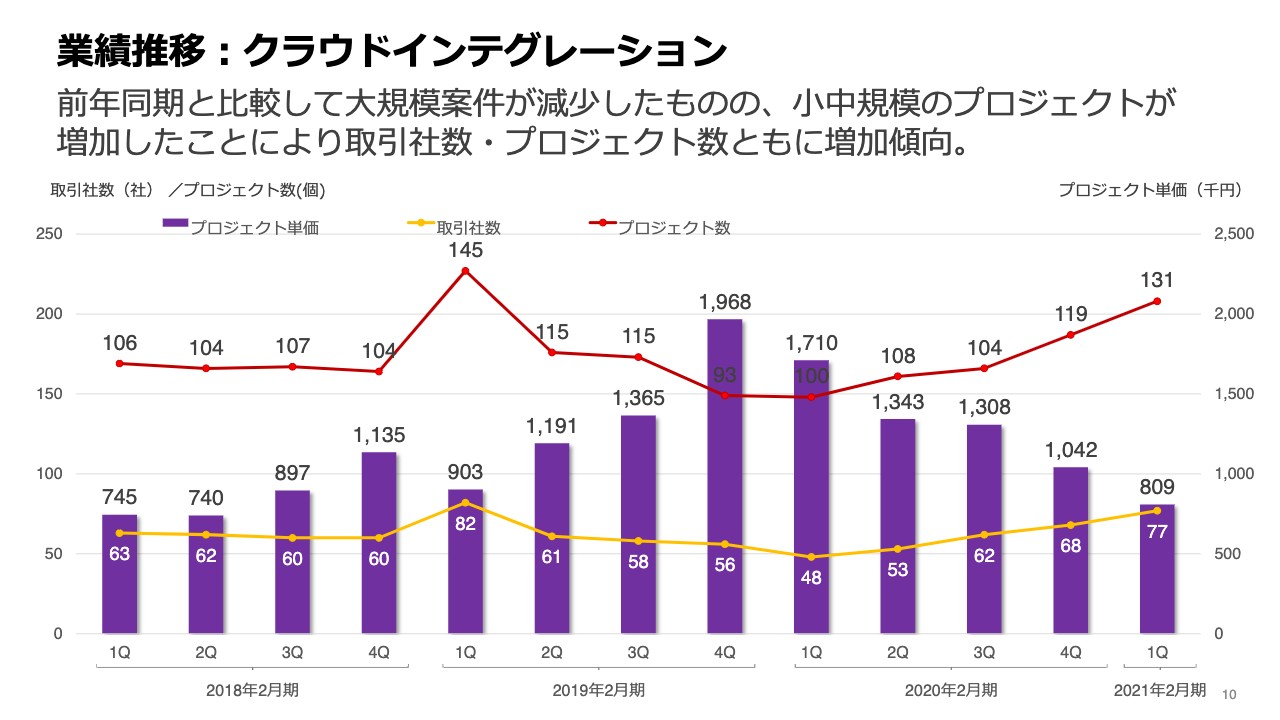

業績推移:クラウドインテグレーション

冒頭にお伝えした「大型の案件が少しスリップして、小ぶりの案件が増えています」ということが、このチャートからご理解いただけると思います。紫のバーがプロジェクト単価、赤い折れ線がプロジェクト数の推移です。

ご覧いただいておわかりのとおり、プロジェクト単価はもともと少し小ぶりの案件が増えている傾向はあったのですが、今はコロナショックで強化されている状況です。

第1四半期が3月、4月、5月になりますので、新型コロナウイルスの感染拡大が懸念されている状況ですと、私どもの見立てとして、お客さまのほうでも大きめの案件は意思決定がしにくい環境にあると考えています。

一方で、「クラウドを使って、部分的なテレワークをすぐに実現したい」、この後ご紹介させていただくような「電話のシステムをクラウド化する案件をすぐにやってほしい」という小ぶりの案件は増える傾向にあります。このような案件の絶対数が増えてくれば、その後リセール、保守サービス=MSPも増える傾向にありますので、この数字の推移は、これからも成長を継続できるかどうかのよい指標になっているのではないかと考えています。

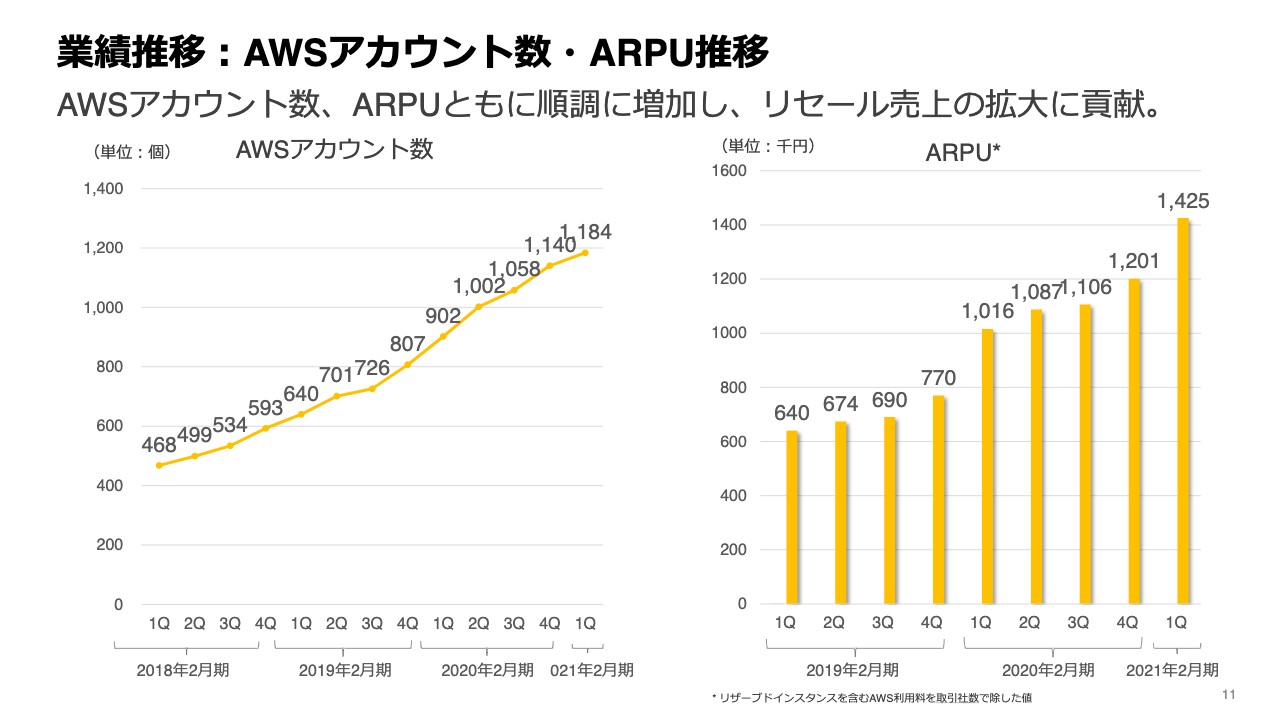

業績推移:AWSアカウント数・ARPU推移

実際、AWSのリセールはそれを裏付けるように非常に堅調に推移している状況です。第1四半期にお客さまのほうでもAWSの利用が増えたことが、このチャートからもおわかりいただけると思います。

業績推移:リザーブドインスタンス・Saving Plans

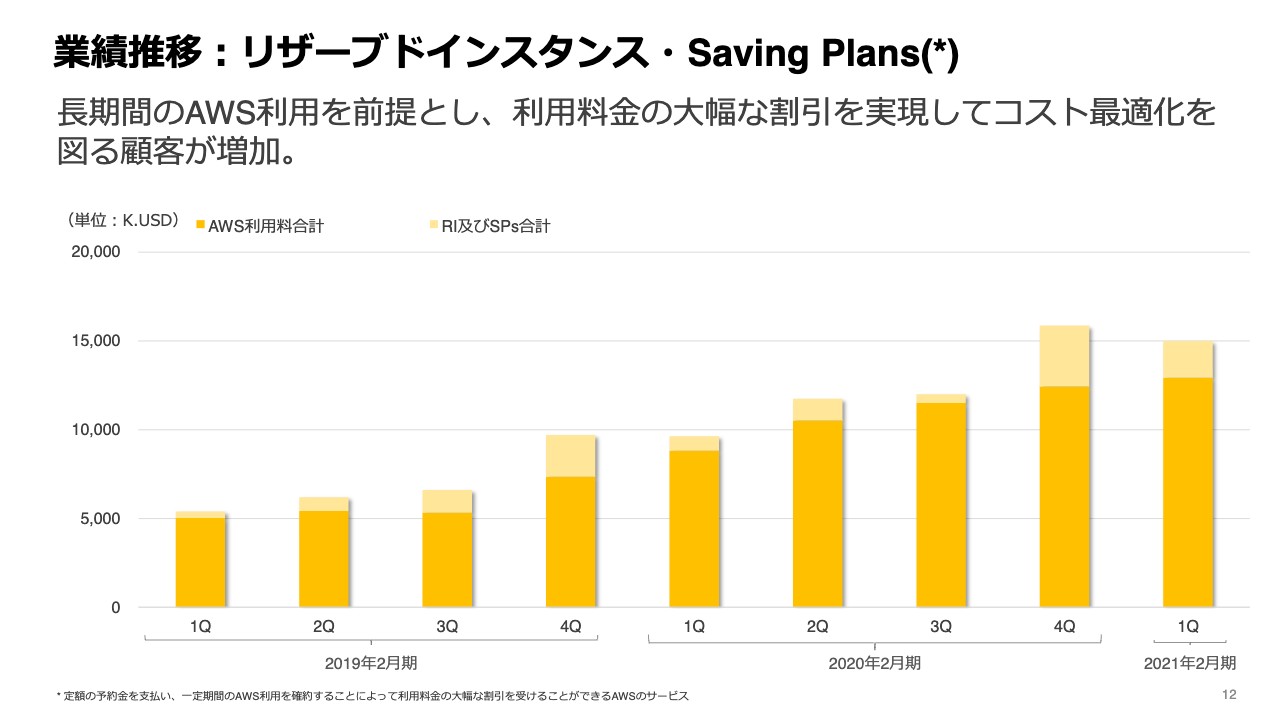

このAWSの利用が増える要因はいくつかあるのですが、そのうちの1つにリザーブドインスタンス・Saving Plansがあります。これはオプション商品であり、1年間や3年間といった期間をコミットすると、そこから先のAWSが安く調達できるというものです。

AWSを長期にわたって使うことがわかっているお客さまほど、このようなものを購入する傾向にあるのですが、このチャートからも長期にわたって使いたい方が増えていることがおわかりいただけると思います。

ちなみに、前年の第4四半期から第1四半期にかけて少し減少していますが、その前の年をご覧いただければおわかりのとおり、第4四半期はまとまってオプションを調達する方がたくさんいますので、第4四半期から第1四半期に向けて多少縮小することは今までどおりの推移であると理解しています。

業績推移:MSPにおけるSRE割合

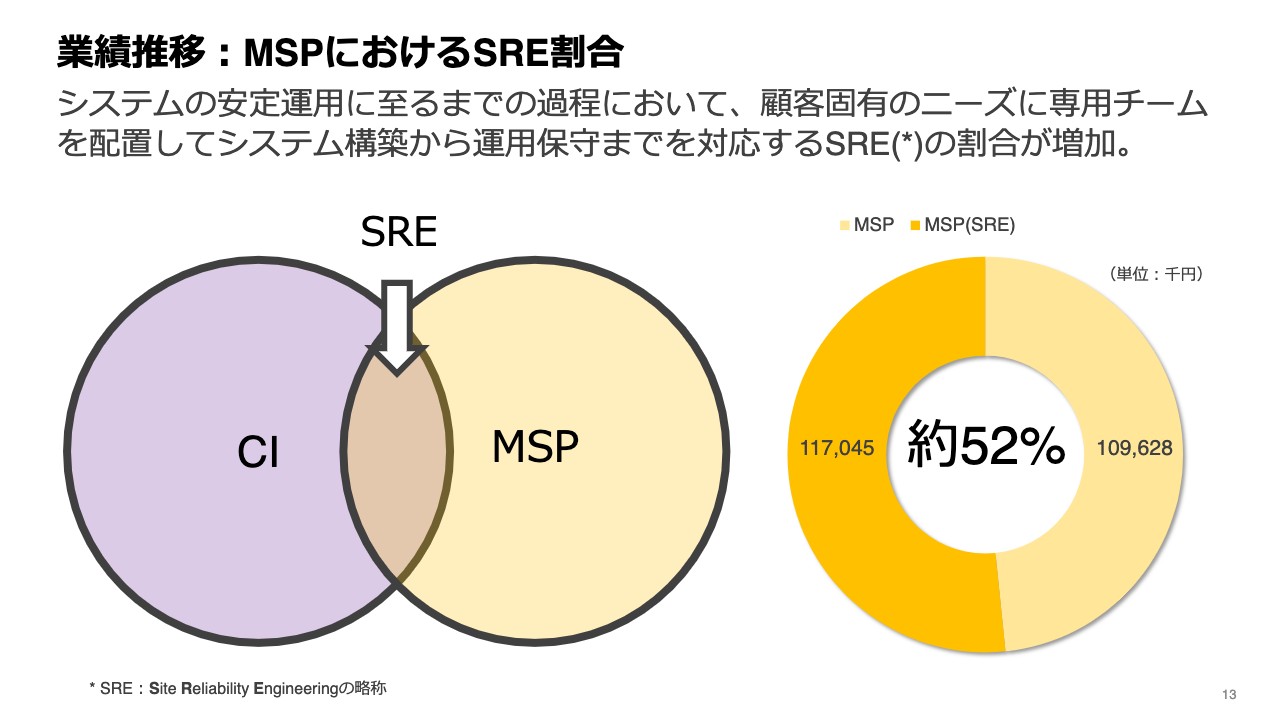

先ほどお伝えした付け替えについてのお話です。お客さまのほうで今どのようなことが起きているかというと、今まではクラウドを導入し、そのまま保守サービスに移行する方が多かったのですが、昨今は非常にセンシティブな領域でAWSを使いたいというご要望や、業界では「DevOps」という言い方をしますが、サービスとして漸次的に改善していくニーズが高まりを見せています。

このとき、私どものように導入と保守・運用という2つに分かれているだけでは、お客さまのニーズを満たせない状況があります。この間を取り持つSite Reliability Engineering、略してSREのニーズが今非常に増えている状況です。SREは、もともとGoogleが作った用語と聞いています。

SREを明示的に分けたのは今年からですので、スライドの右のチャートでおわかりのとおり、過去の数字等は残念ながら出ていないのですが、実際には50パーセントくらいがSREの需要になってきている状況です。

今までクラウドインテグレーションに付いていた数字を、SREではMSPに分類していますので、それによって多少クラウドインテグレーションの数字が悪化する代わりに、MSPの数字が改善しているように見えます。

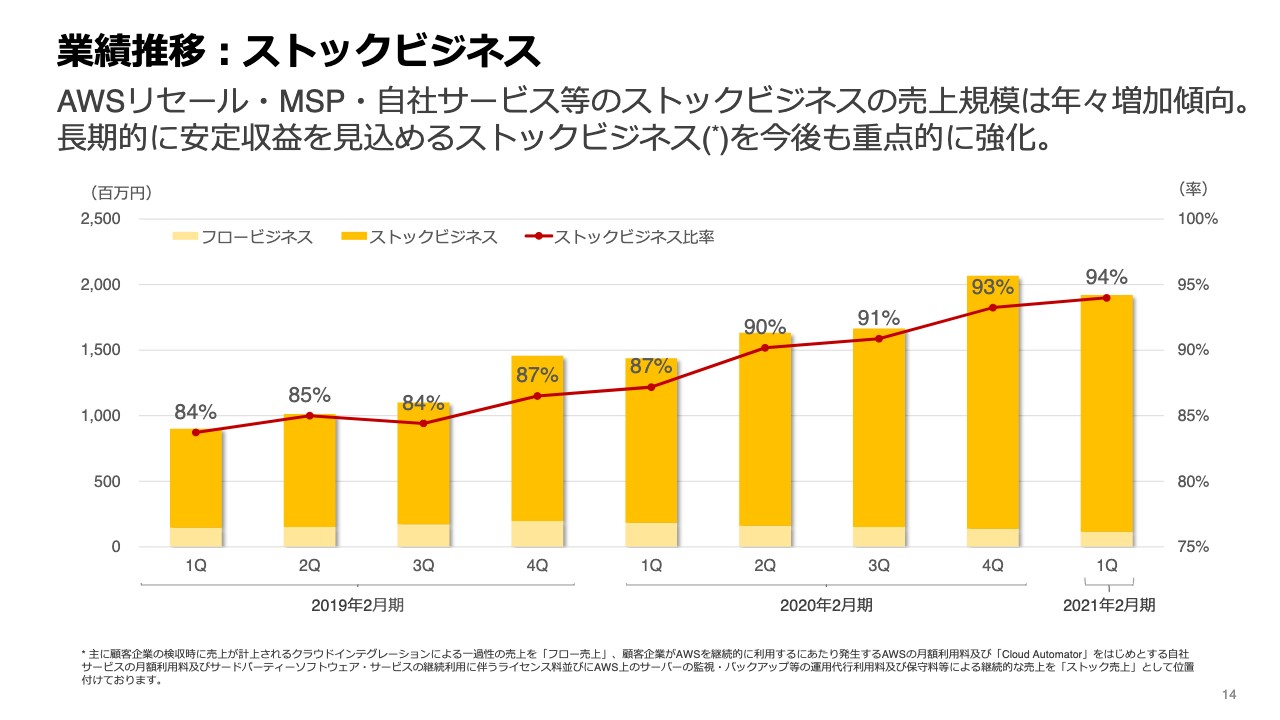

業績推移:ストックビジネス

冒頭に「90パーセントがストックビジネスになっています」とお伝えしましたが、その数字の遷移です。AWSのリセールや保守サービスは積み重なっていきますので、比率が高まっていくことはもともとわかっていたことなのですが、今は約94パーセントまで届いているところです。

クラウドインテグレーションでもっと大型の案件をとることができてきますと、当然もう少し比率が下がることはあるのですが、今はみなさまご存知のような状況ですので、しばらくこうした傾向は続くと考えています。

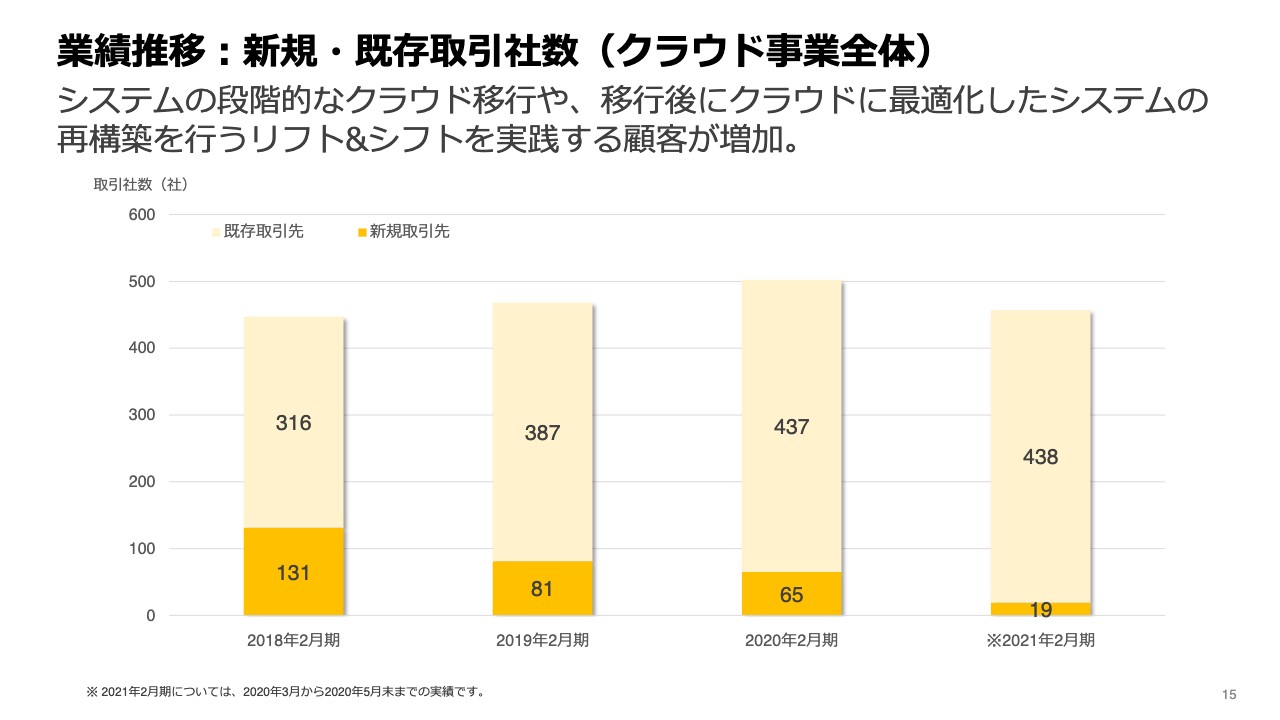

業績推移:新規・既存取引社(クラウド事業全体)

実際に私どもが置かれている状況が、ご覧の数字に非常によく表れていると思います。残念ながら、完全に新しいお客さまがこれからAWSを使う選択をするのは、現状少し難しいと思われます。お客さまが意思決定をしたり、社内の合意形成をすることに時間がかかっています。もしくは、テレワークが中心になっても、今まで自分たちでコンピューターを買うことが常識だったため、AWSのクラウドにシフトしていくという合意形成をするのが若干難しい状況にあるのかもしれないと考えています。それが新規のお客さまの減少につながっているのかと思います。

一方で、既存のお客さまからのリピートオーダーは非常に堅調であり、すでにAWSをお使いのお客さまが、「さらに新しいサービスを使って、テレワークやリモートワークの環境を迅速に準備したい」といったニーズの高まりを見せていることが、このチャートからおわかりいただけると思います。

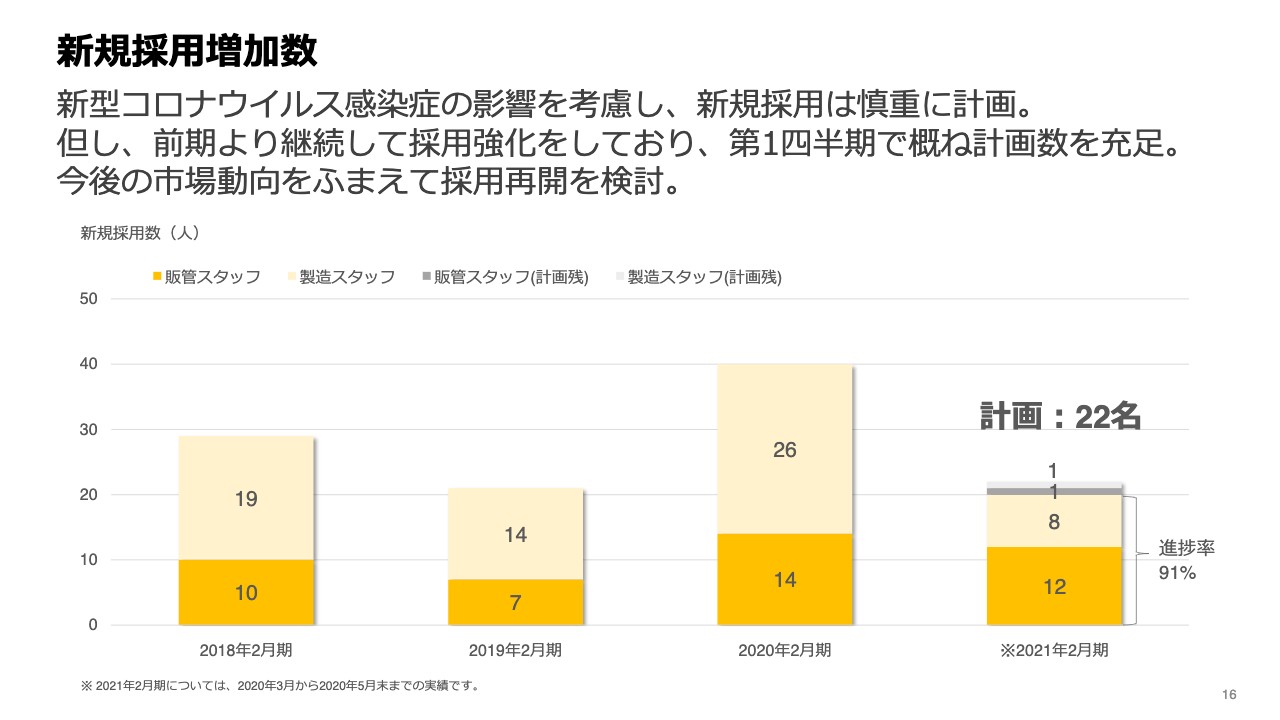

新規採用増加数

第1四半期の経常利益が前期比でマイナスとなった主な要因には、新規採用増加数が関連しています。もともと、今期の採用は22名で計画を立てていたのですが、実際には、すでに20名の採用が済んでおり、進捗率は91パーセントという状況です。

今期の2月に新型コロナウイルス感染症が起きることがほぼ見えてから、採用計画を多少下振れさせていたのですが、実際には、このような活動には遅延が発生します。採用が順調に進捗しており、私どもが22名を採用できているのは、昨年の活動の成果なのです。

「優秀な人材であれば積極的に採用していこう」ということで、ブレーキはかけていない状況です。現状は、ほぼ90パーセント採用できているということですので、これからは少し採用をなだらかにすることにより、利益面という点でも、今期の数字にきちんと反映されてくるのではないかと期待しています。

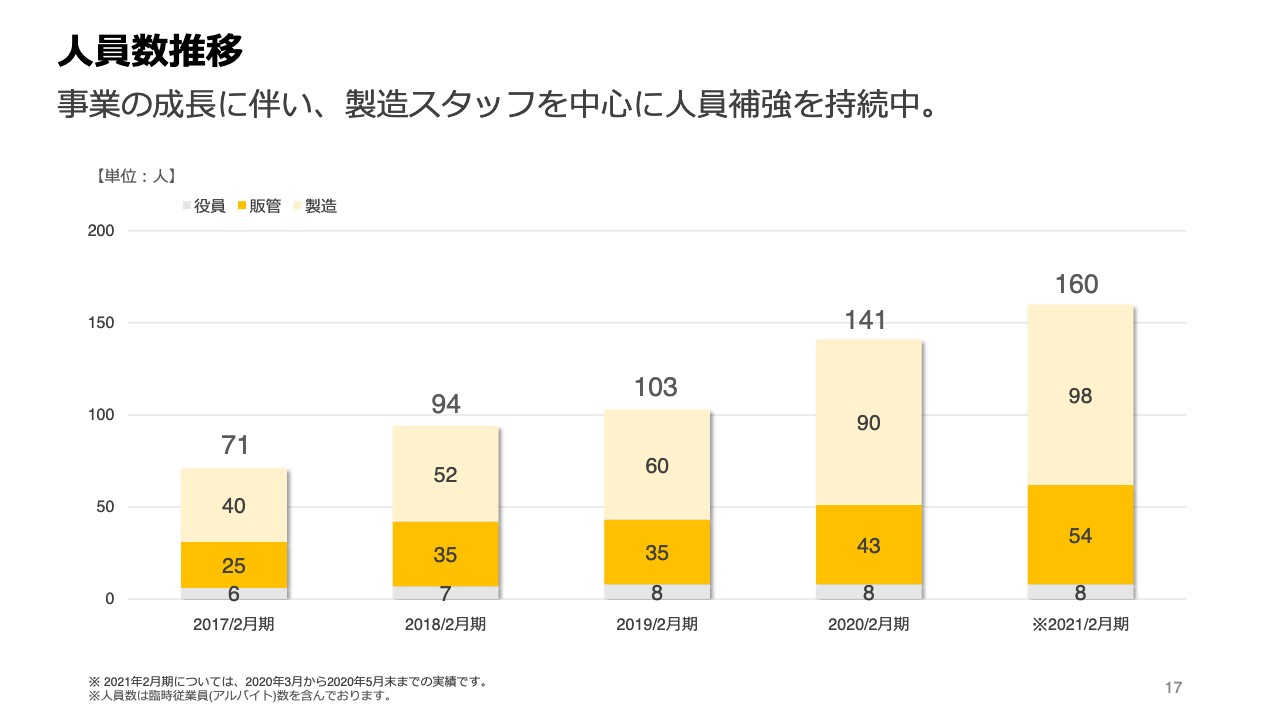

人員数推移

人員数推移はお伝えしたとおりです。採用が順調に進んだことによって、人員も順調に増えています。今日も日経新聞に出ていましたが、当然このような状況でもエンジニアの需要はまだまだあります。採用も簡単な状況ではないのですが、私どもとしては、必要なエンジニアをしっかり採用できているのではないかと思います。

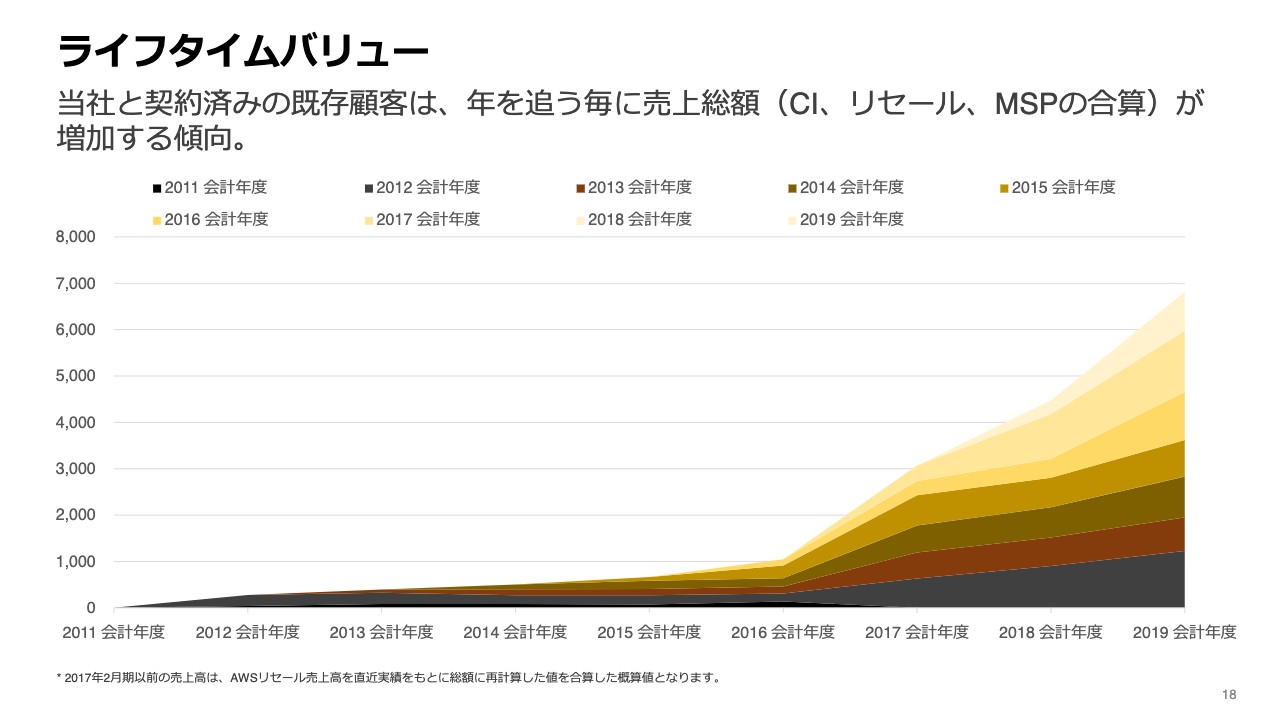

ライフタイムバリュー

私どもの事業構造を端的に表しているライフタイムバリューという見立てについてです。例えば一番下の層は、2011年以前にご契約してくださったお客さまが、2011年、2012年、2013年に、それぞれどれだけお金を払ってくださったかを示しています。

ご覧いただいておわかりのとおり、どの年度に契約してくださったお客さまも、きれいな右肩上がりでお支払いを増やしてくださっています。これだけAWSのサービスが魅力的であり、社会に本質的に必要とされていることに加え、私どものプロフェッショナルサービス、保守サービスなどの需要もしっかりあるということです。これが両輪となって、ライフタイムバリューの増加につながっていると考えています。

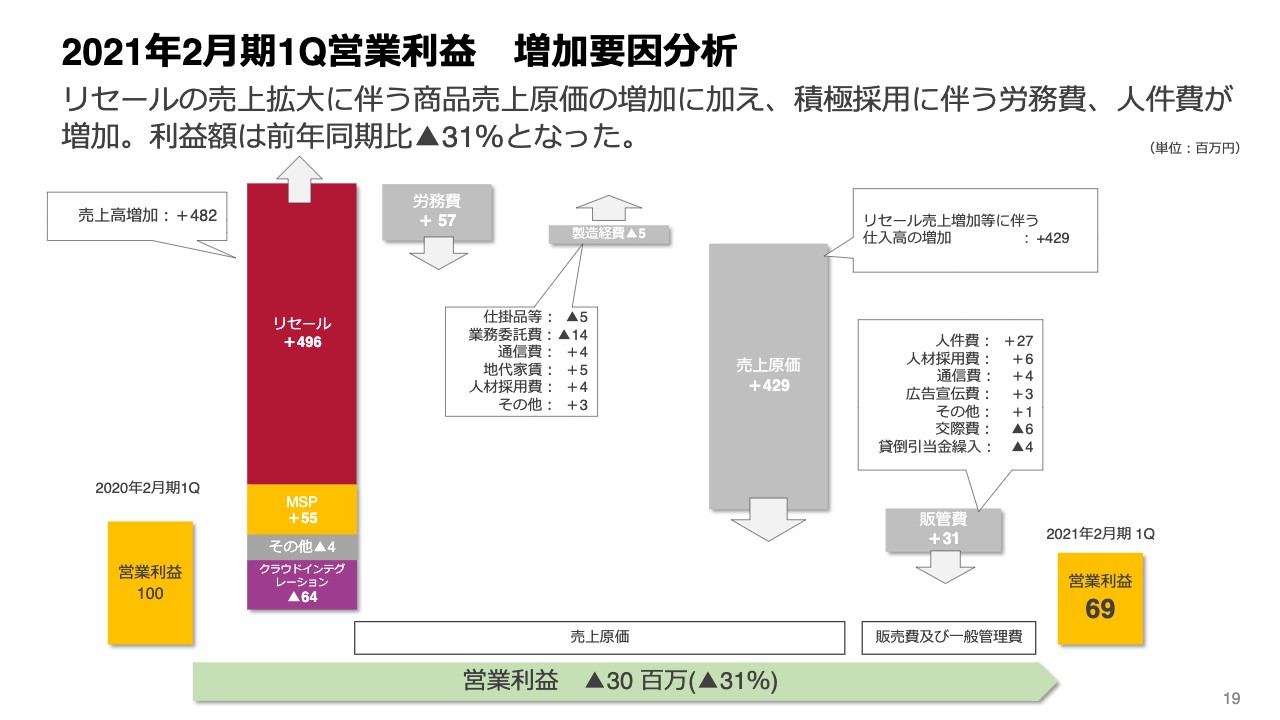

2021年2月期1Q営業利益 増加要因分析

主要な営業利益の増減の要因分析です。営業利益の減少要因については、人件費がプラス2,700万円と書いてありますが、ここは計画よりも前倒しで採用できていることによって多少利益を圧迫している状況です。

この後にも少しご説明しますが、ちょうど新型コロナウイルスの再流行の端境期という状況の中で、「次の第2波、第3波に備えてテレワーク、リモートワークの環境をきっちり整えよう」というお客さまが増えています。

このようなときに必要な数のエンジニアがいなければ、きっちりサービスデリバリすることができないのですが、おかげさまで第1四半期はしっかりと採用できていますので、これから第2波に備える需要をきっちりと取っていきたいと考えています。

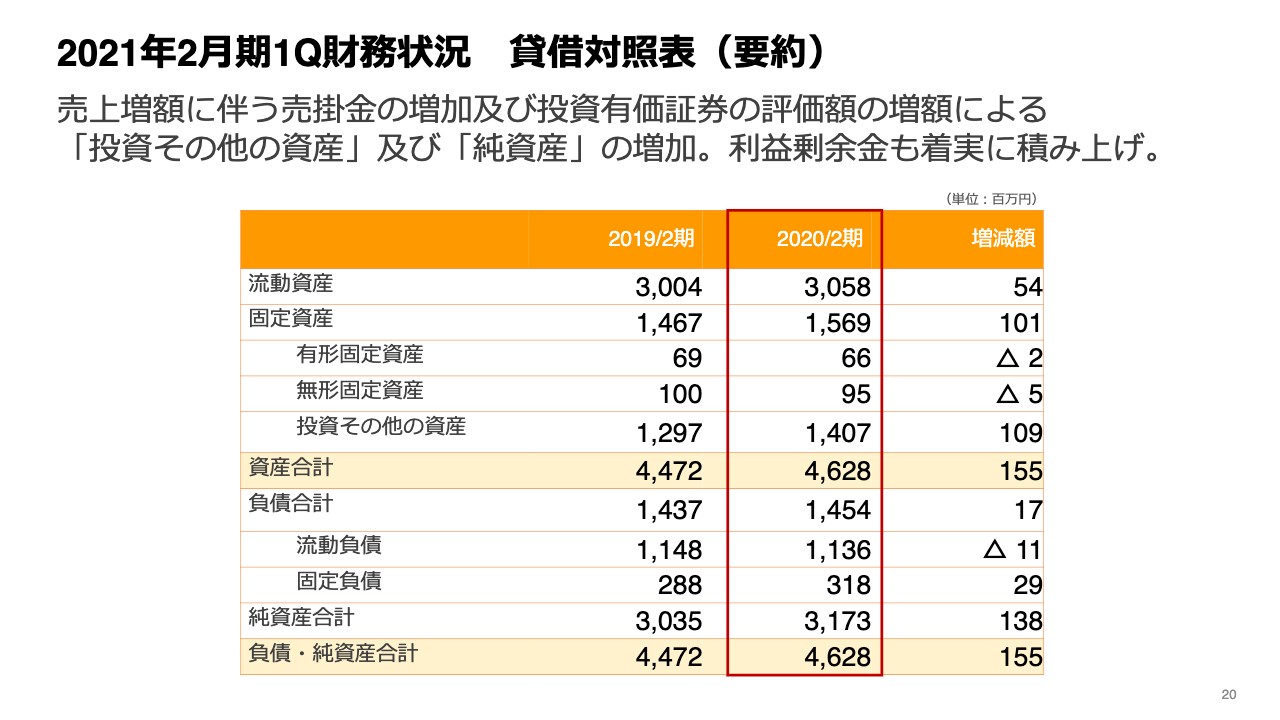

2021年2月期1Q財務状況 貸借対照表(要約)

こちらはB/Sの内容となっています。

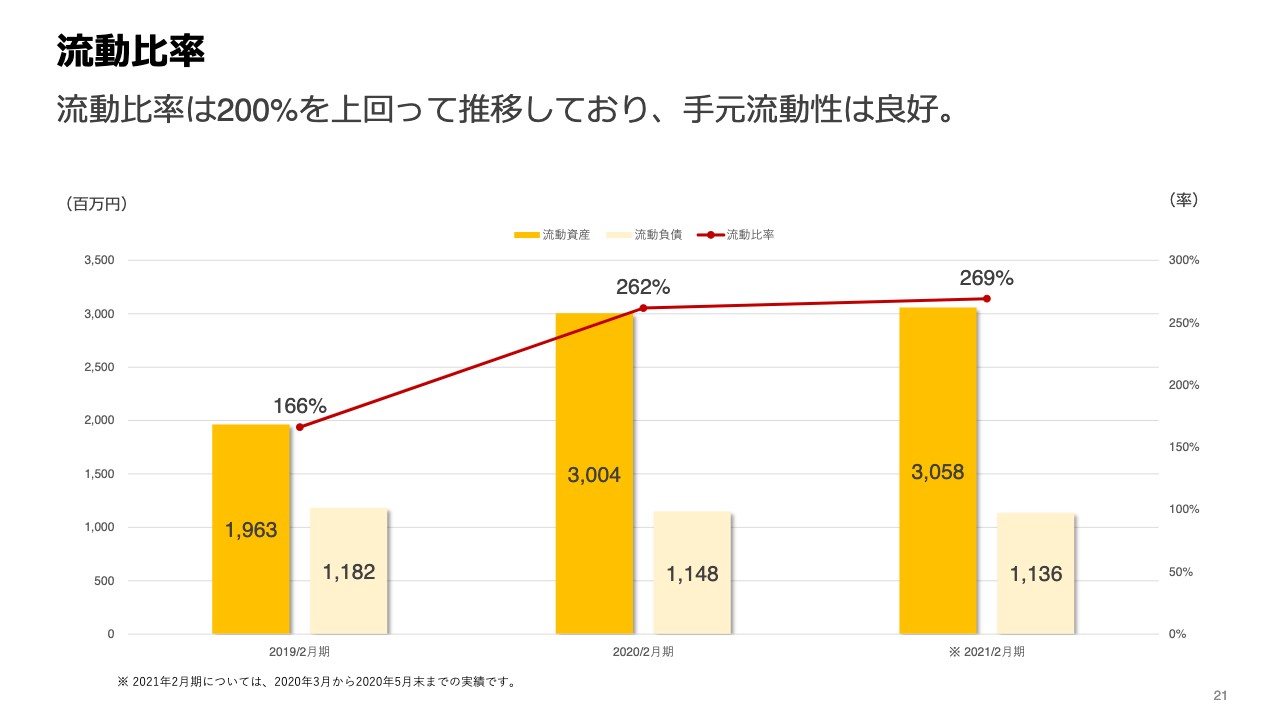

流動比率

流動比率は適切に推移しており、新型コロナウイルスの影響が懸念されるような状況でも、私どもの財務の健全性はきちんと担保されているということをご理解いただければと思います。以上が、第1四半期の決算の概要です。

会社概要

ここからは、サーバーワークスがそもそもなぜAWSを始めたのかということや、そこから派生して、なぜサーバーワークスにテレワークの需要があるのかについて、少し定性的な内容を含めてご案内したいと思います。

サーバーワークスの設立は2000年です。AmazonがAWSというサービスを始めたのが2006年ですので、それまでの6年間はまったく違う事業を行なっていました。何をしていたかというと、「大学向け合否案内サービス」を展開していました。

昔の合格発表

私くらいの年代から上の方になると、大学の合格発表というとご覧のようなイメージではないかと思います。しかし、今どきの大学の合格発表は、すべてスマホで落ちたか受かったかを見ることができてしまうのです。

ところが、大学はこのようなシステムを1年に1回しか使わないため、自分たちでこのシステムを作るのではなく、外部にアウトソースするというニーズがありました。サーバーワークスもこのようなサービスをずっと手掛けていました。

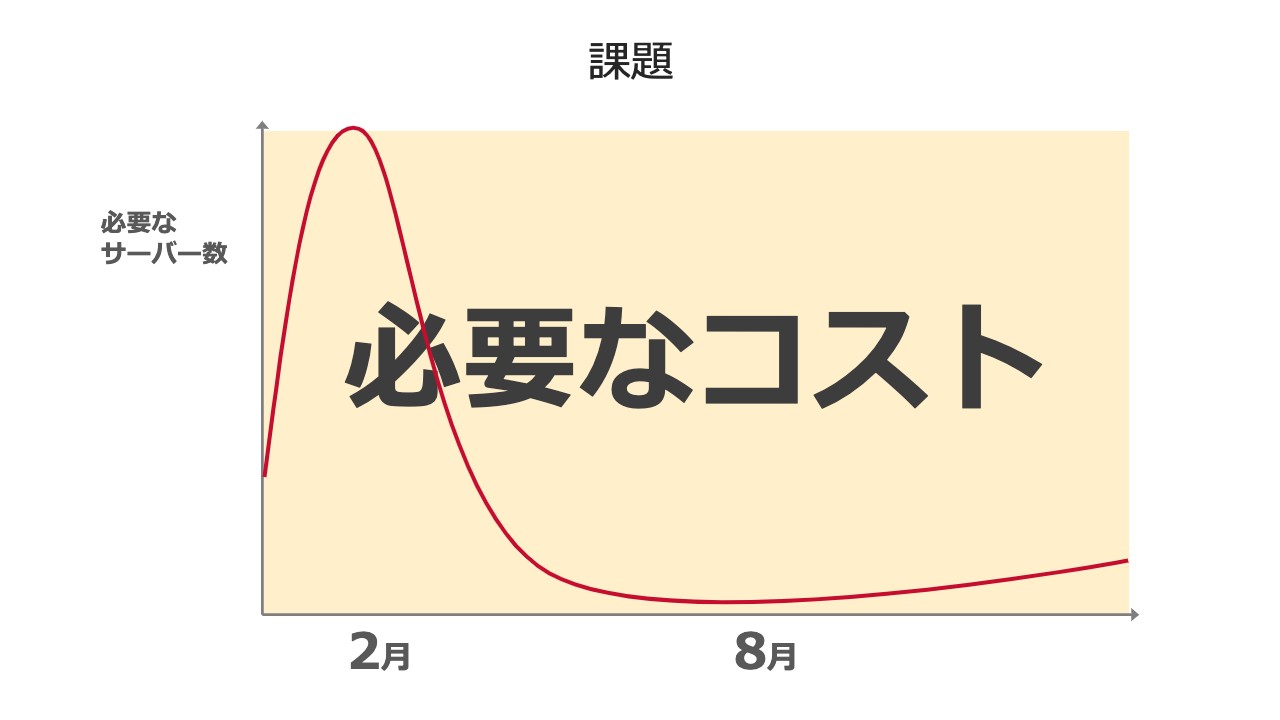

課題

ところが、このサービスのシステムには課題がありました。大学の合格発表は、2月の特定の日の朝10時から10時15分に集中するのですが、この15分のためだけにサーバーが200台ぐらい必要なのです。

過去、私たちはそのようなところに投資なども行なってきました。ところが、コストはこの15分のピークに合わせてご覧のようなかたちで必要になってきます。つまり、それ以外の部分は我々にとってすべて「ムダ」だったのです。

2007年 AWSのテスト利用を開始

「これはなんとかしなければいけない」ということで、自分たちで解決策を探していたところ、Amazonが仮想のコンピュータをネット越しで1時間10円で貸してくれるということを聞きつけました。実際に触ってみたところ、「これはすごい」と思いました。ITの世界がまるっきり変わってしまうということがわかり、翌年にあることを始めました。

2008年 社内サーバー購入禁止令

それが「社内サーバー購入禁止令」です。当社は、エンジニア比率が70パーセントくらいの会社なのですが、すべてAWSを使ってみようということで、2008年から1台もサーバーを買っていません。自分たちの社内のシステムやサービスをAmazonのクラウドに置き、本当にサービスが継続できるのか、事業が維持できるのか試してみたのです。

結論をお伝えすると、2008年のリーマンショックや2011年の東日本大震災のような危機を乗り越えて、私たちはずっと成長を続けています。この実験は成功だったのではないかと結論付けています。

2009年 AWS専業インテグレーター に転換

そして、いよいよこれからの新規のプロジェクトはAWS一本だということで、専業のクラウドインテグレーターに舵を切りました。ところが、最初は非常に苦労しました。2009年、2010年、2011年頃に「クラウドはどうですか?」「AWSはどうですか?」といっても、なかなかみなさま見向きしてくださらなかったのです。そのような事情が一変したのが次の事例です。

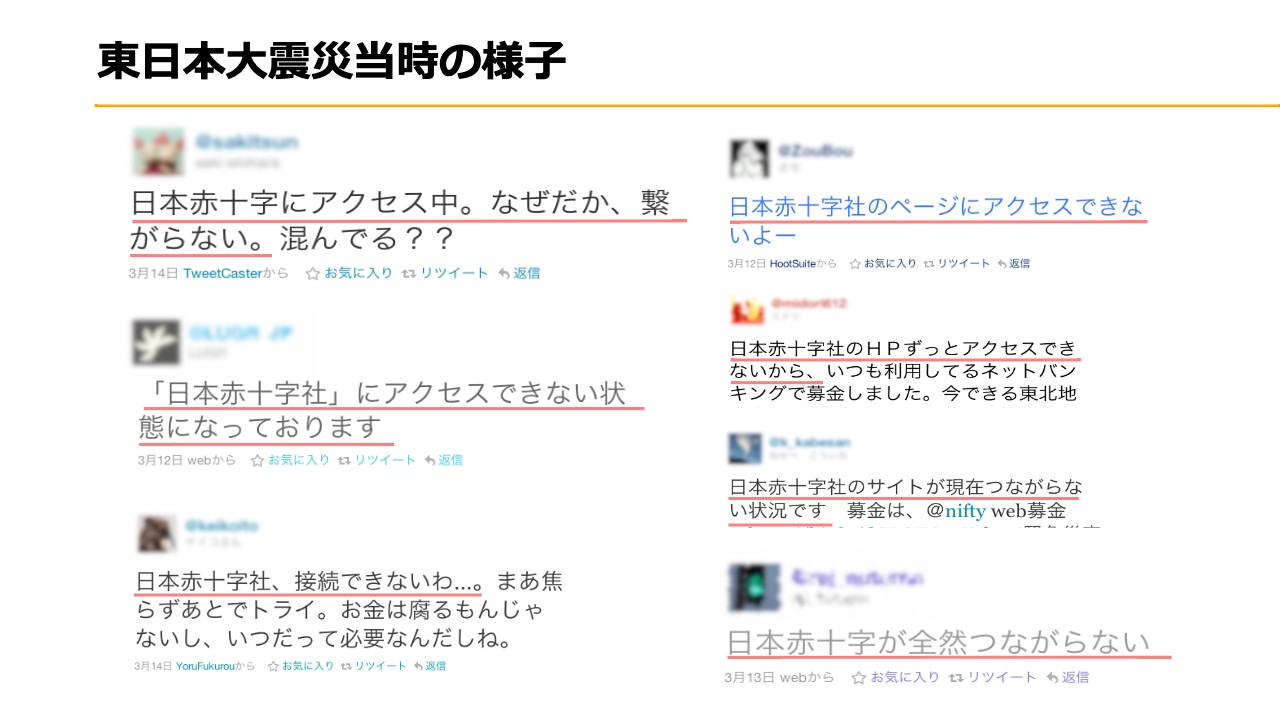

東日本大震災当時の様子

これは震災直後のTwitterのログを私が拾ってきたものなのですが、「日本赤十字社にアクセスできない」「アクセスしてもつながらない」といった、悲鳴に似たつぶやきが非常にたくさんあったのです。

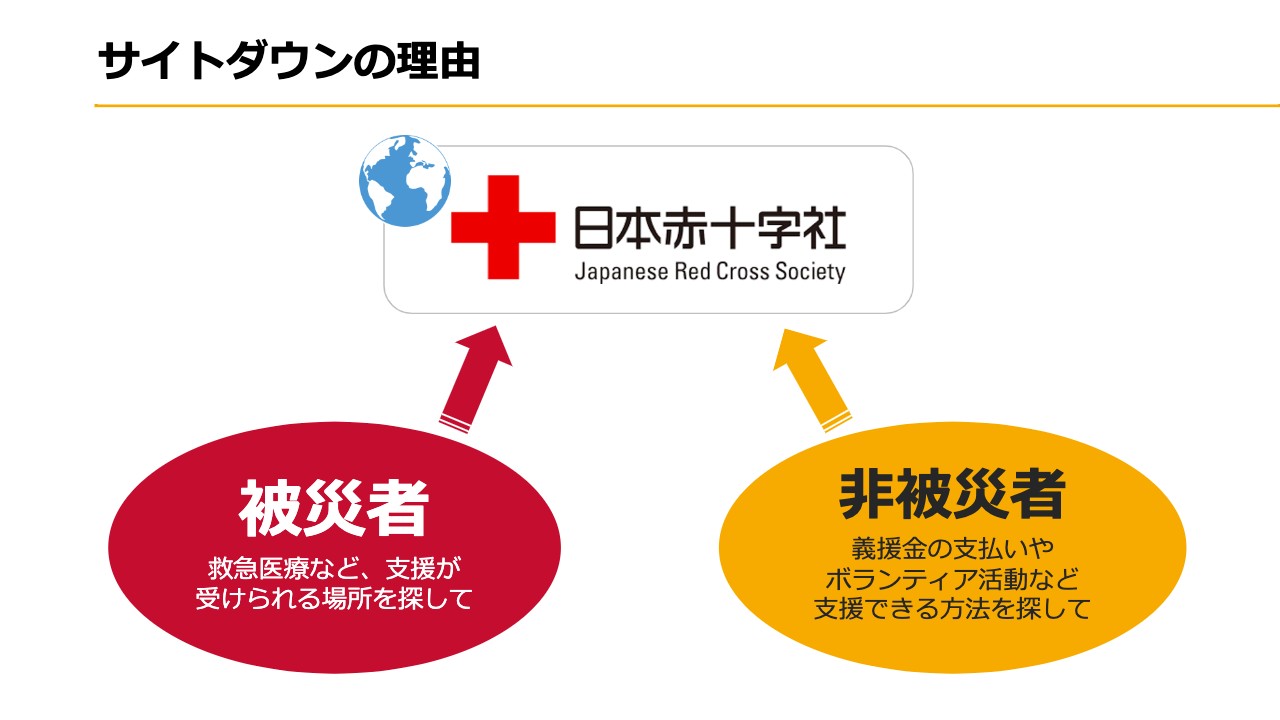

サイトダウンの理由

何が起きていたかというと、震災直後、被災された方は「どこに行ったら緊急医療を受けられるのか」、被災されていない方は「どこに行ったら義援金を払えるのか」「どこに行ったらボランティアができるのか」といった情報を求め、アクセスが集中してサイトがダウンしてしまったのです。

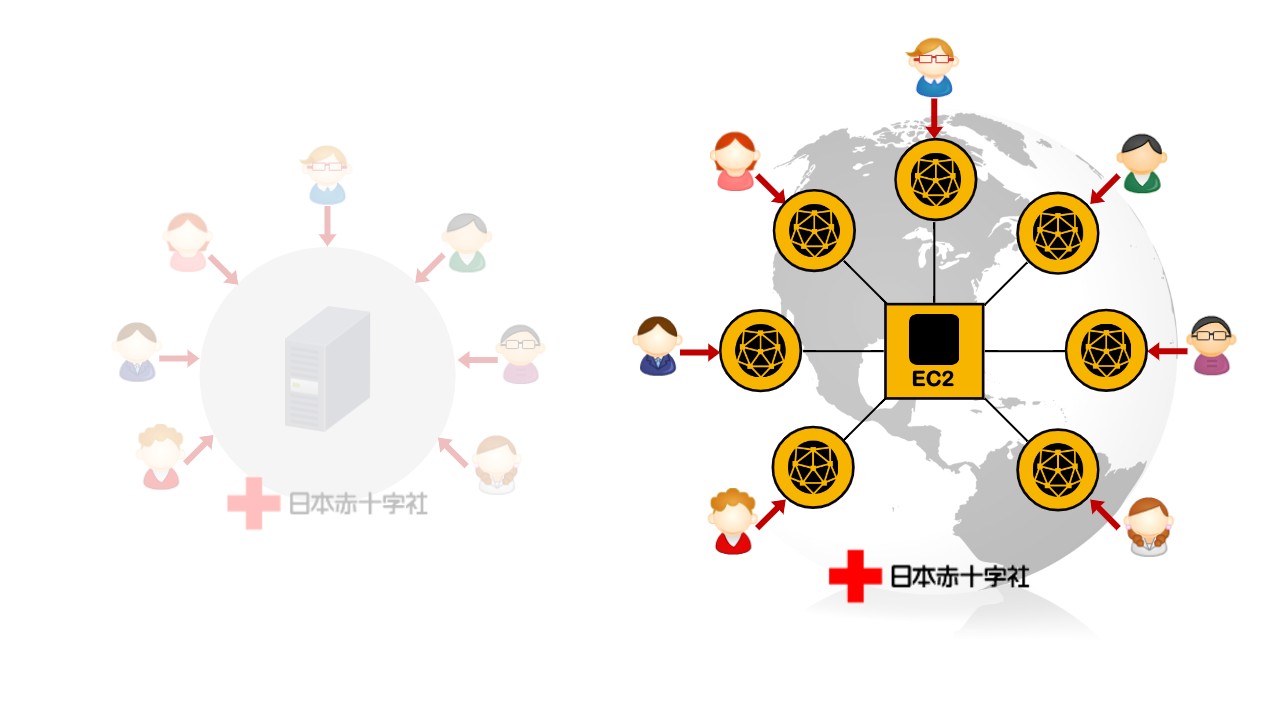

日本赤十字社にAWSのサービスを提供(1)

私たちは、ここにボランティアでAWSのサービスを提供しました。震災前は普通のサーバーだったのですが、ここにアクセスが集中してダウンしてしまったのです。

日本赤十字社にAWSのサービスを提供(2)

震災直後に私たちが駆けつけて、AWSが提供しているEC2という仮想サーバーに日本赤十字社のホームページを移しました。AWSは、コンテンツのコピーを持つキャッシュサーバーを全世界に持っているのですが、日本赤十字社のホームページの中身が自動的にキャッシュサーバーにコピーされる仕組みを私たちは30分で導入しました。

一般のユーザは、日本赤十字社のサイトにアクセスしているように見えるのですが、実際のコンテンツはキャッシュサーバーから返ってきます。これによってアクセス集中を防いだのです。このあと、実際にテレビ、ラジオ、インターネットなど、いろいろなところで日本赤十字社のアドレスが出ましたが、サイトのダウンは一度も起こしていません。

義援金管理システム

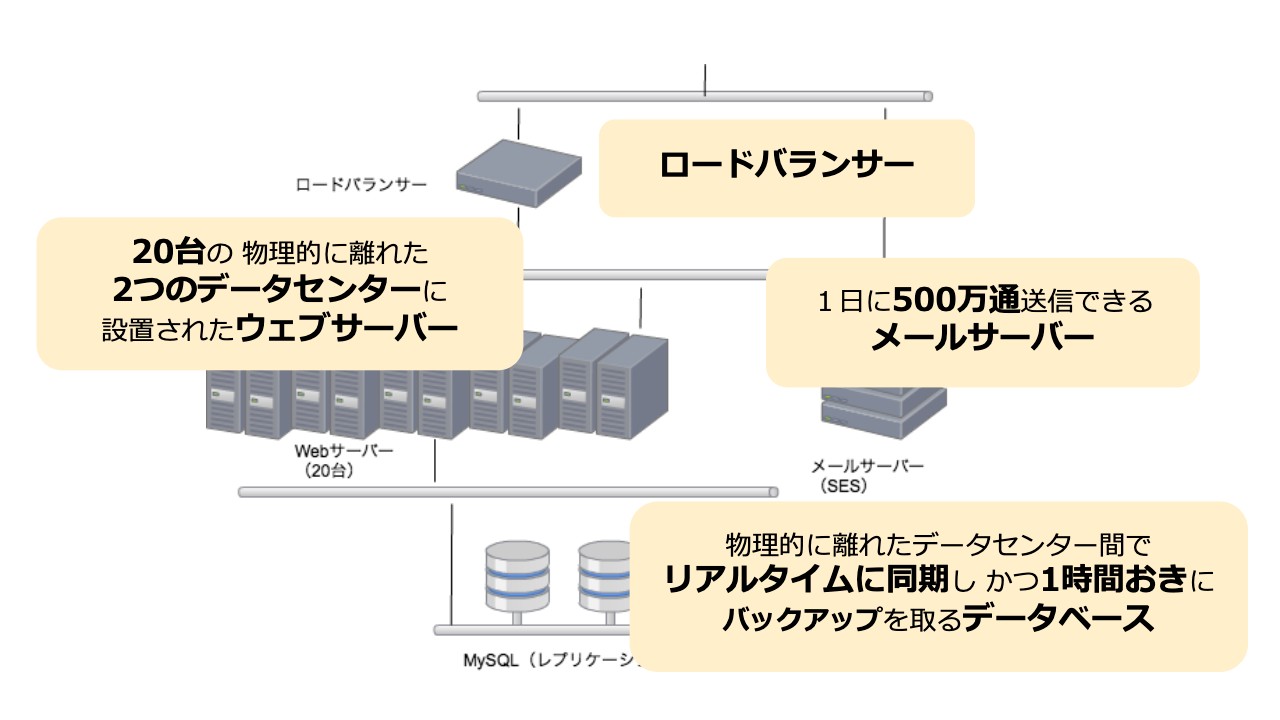

この仕組みを30分で構築したこともあり、「そんなことできるんだったら、義援金管理システムも作ってくれないか」と依頼がありました。インターネットを使って何千億円というお金を集める仕組みを持っていなかったため、急遽我々に白羽の矢が立ったのです。

ご存知の方もいるかもしれませんが、AWSは仮想マシンのスペックを選べるようになっていますので、当時最上位のマシン二十数台を用意しました。加えて、仮想のロードバランサー、1日に500万通を送信できるメールサーバー、そしてデータベースを準備しました。

万が一にでも義援金の振り込み情報が吹き飛んだら、本当に社会問題になってしまいますので、AWSから物理的に20キロメートル以上離れている2拠点間でAWSの内容を自動的に同期し、バックアップも自動的に行なう仕組みで、5分以内であれば何かミスがあっても元に戻せるデータベースを持っています。

このような仕掛けを使い、私たちはこのインフラを2時間で作り、48時間でアプリケーション開発し、日本赤十字社に届けたのです。

義援金 受付開始まで

我々は3月14日に初めて日本赤十字社にうかがったのですが、15日にはサイトを復旧し、17日には義援金の募集が始まっています。義援金の募集は震災が起きてから2年半にわたって行なわれていたのですが、その間に全額3,200億円の義援金が、私たちがAWSで作ったシステムで集められ、被災された方々に届けられました。

日本赤十字社様事例(日経SYSTEMS様 2011年6月号)

おかげさまで、この事例がさまざまなメディア等を通じて広く知られるようになり、「AWSは、このような災害時もきちんと機能するんだ」「AWSを使おうと思ったら、サーバーワークスのような専門のパートナーがいるんだ」ということが認知されるようになりました。

800社を超えるAWS導入実績(2020年6月末現在)

そして現在、800社を超えるエンタープライズグレードのみなさまが、サーバーワークスと一緒にAmazonのクラウドを使っていこうというご選択をしてくださっています。

実は、最初は日本赤十字社の事例をみなさまにお話ししていませんでした。すると、日本赤十字社に「大石さん、なぜあの事例を話さないのか」と聞かれました。「ボランティアで行なったことなので、自慢することないじゃないですか」とお伝えしたところ、「事例のお話をして儲けて、義援金を納めてください」と言われました。

おかげさまで、お客さまからいただいた売上の一部は義援金として寄付させていただいています。また日本赤十字社は、まさに今私たちが置かれている状況もそうですが、震災だけではなく、災害などは必ず何度も起きるため、その時の支援はもちろん、継続的に復興に貢献してくれていることはもっと大事だ、というお考えをお持ちです。私もその考えに賛同し、今でも毎年利益の一部を日本赤十字社の活動資金として寄付しています。ここまでが私どものアウトラインでした。

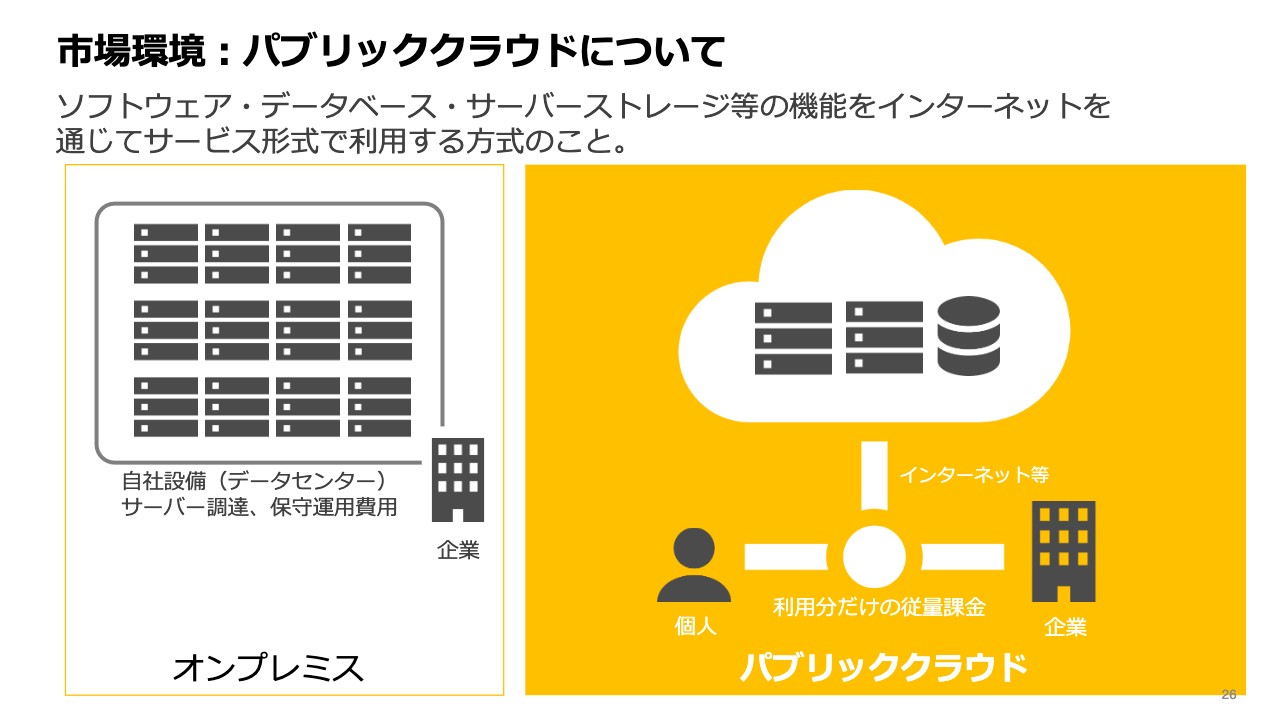

市場環境:パブリッククラウドについて

今日ご参加の方の中には、AWSについてすでにご存じの方も多いと思いますので、かいつまんでお話をします。

クラウドには、パブリッククラウドとオンプレミスがあります。オンプレミスは、今までどおりコンピューターを買うというやり方で、プライベートクラウドというのは、このオンプレミスになります。

市場環境:パブリッククラウドの分類

私どもが手がけているAWSや、Salesforceなどはパブリッククラウドという位置づけになります。パブリッククラウドは大きく、「SaaS」と呼ばれる領域、つまりアプリケーションをクラウドで提供する領域と、私どもが手がけているAWSの「IaaS」という領域の2つに分類されます。

「SaaS」というのは、アプリケーションの世界ですので、非常にたくさん数があります。代表的なところでいうと、Salesforceや、日本では、例えばHENNGEなどのセキュリティのクラウドサービス、Chatworkのようなチャットのサービスなどがあります。

それに対して「IaaS」は、インフラをクラウドで提供するものですので、規模の経済が働く領域であり、非常に規模の大きなところが勝ちやすいのです。AWSが実際に勝っているのは、2006年という極めて早い時期からスタートし、規模を拡大することによってお客さまをしっかりとグリップしてきたからであると考えています。

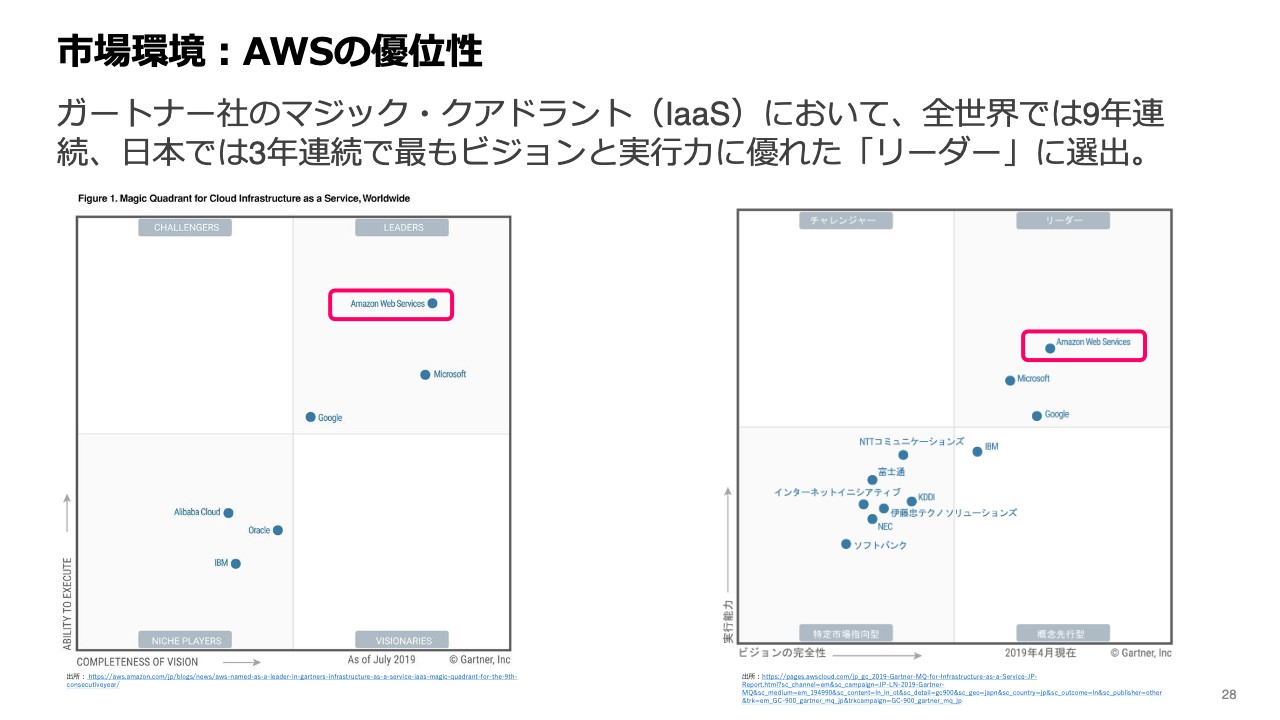

市場環境:AWSの優位性

ガートナーの「マジック・クアドラント」という非常に有名なチャートなのですが、優位性という点でも、9年連続でAWSがトップの位置を示しています。

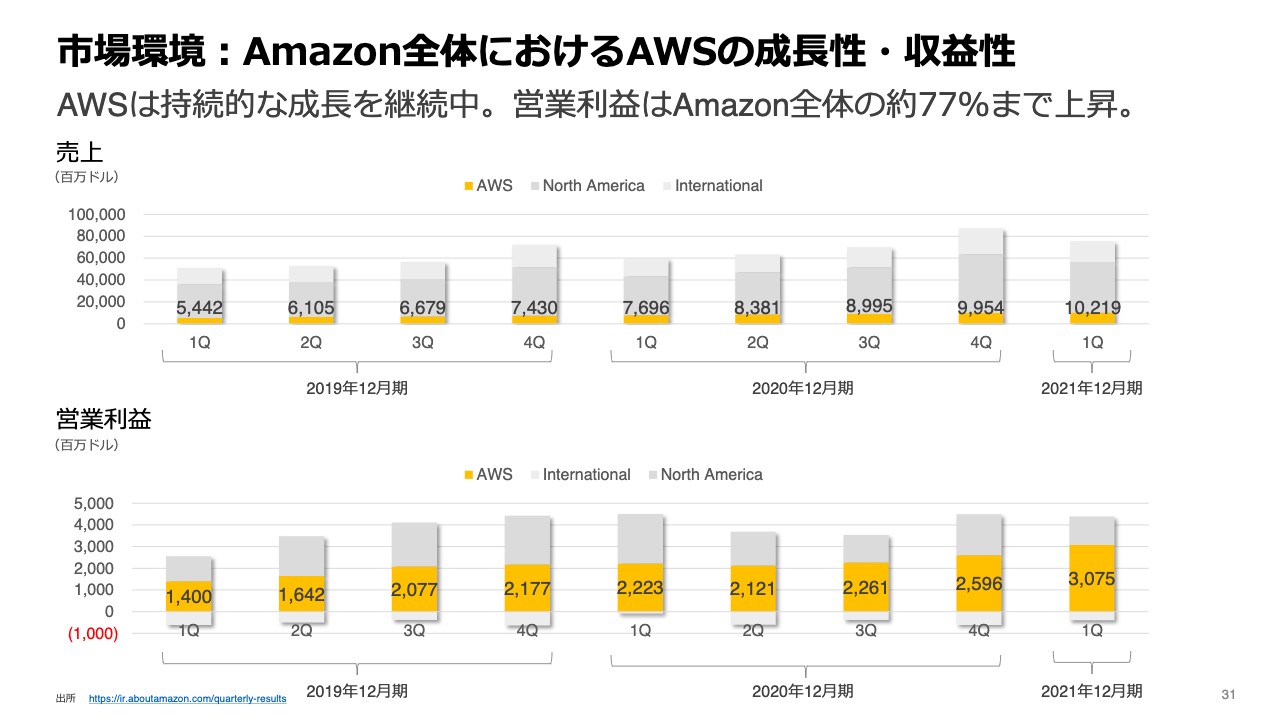

市場環境:Amazon全体におけるAWSの成長性・収益性

Amazonの中でも、AWSは非常に成長しており、収益性も高いビジネスだと認識しています。スライドの上のグラフがAmazon全体の売上、その中でAWSの占める部分が下のグラフの黄色い部分です。ご覧いただいたとおり、売上は10分の1くらいなのですが、直近の四半期で見ますと、営業利益は過半がAWSによって成り立っています。AmazonにとってもAWSが非常に重要なビジネスになっていることがおわかりいただけると思います。

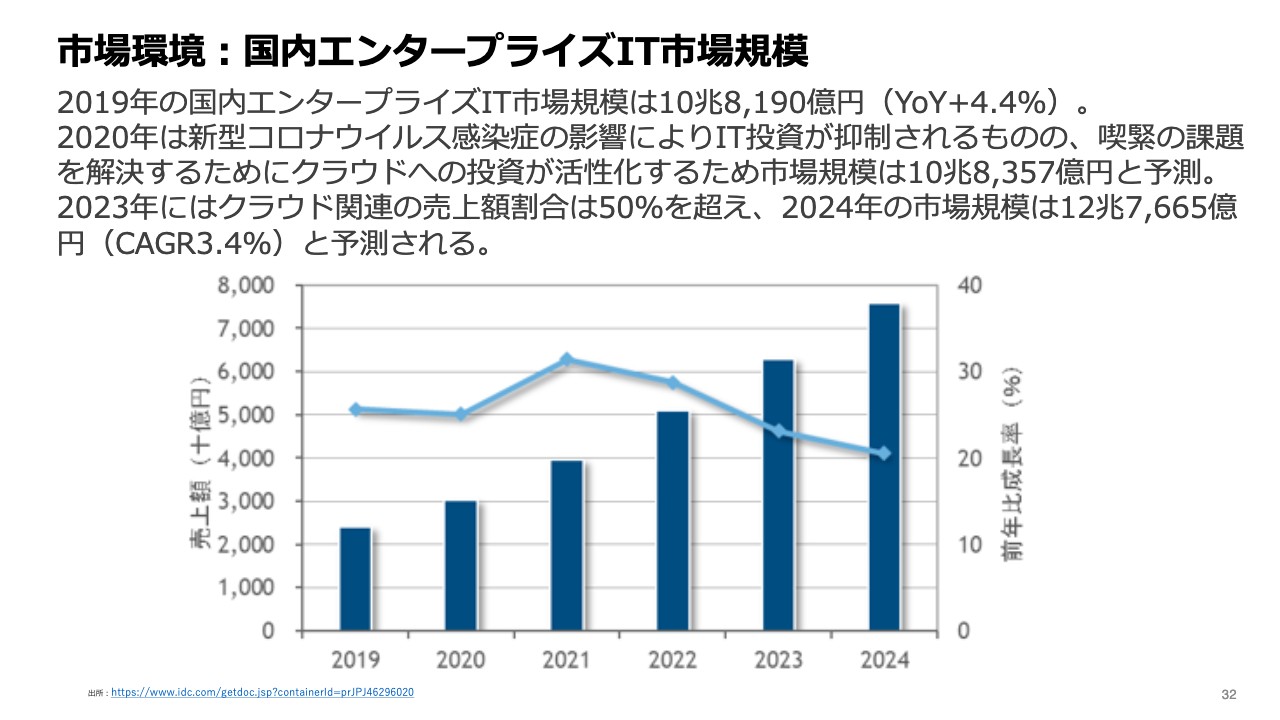

市場環境:国内エンタープライズIT市場規模

各種マーケットデータを見ても、クラウドもこれから非常にポジティブに伸びていくだろうということが見込まれていますし、コロナショックによってむしろこの流れは加速するのではないかと思います。

今までは、コンピューターを買って自分たちでメンテナンスし、社員にメンテナンスをしてもらっていたと思うのですが、新型コロナウイルスの影響により、場合によってはメンテナンスをする方を派遣することができないかもしれません。もしくは、社内に立ち入りができないかもしれませんし、移動もできないかもしれません。このような状況が現実的になってきているわけです。

ですので、早くシステムをクラウド化して、社員もしくはパートナーが直接物理的にハードに触れることなく、ITインフラをまかなうことができるようにしなければいけません。このような流れは加速するのではないかと考えています。

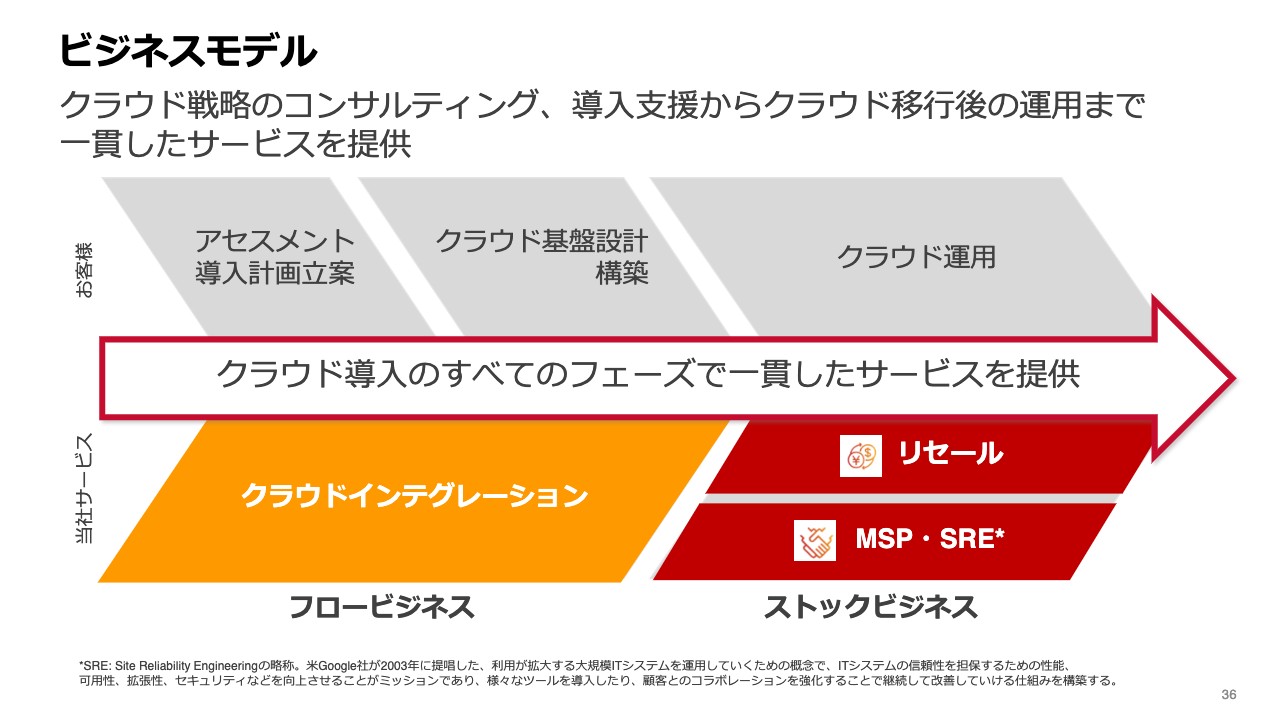

ビジネスモデル

このような領域に対して、サーバーワークスが何を行なっているかについてお話をします。みなさまご存じかもしれませんが、大きくフロービジネスのクラウドインテグレーションと、ストックビジネスのリセール、MSPといったものを組み合わせてご提供しています。

主要サービス概要

クラウドインテグレーションは、いわゆるSIに近い領域です。お客さまが「AWSを使いたい」「テレワークをしたい」といったときに、私どものエンジニアが「このような流れで、このようなような製品を使って、このように実装しましょう」ということをコンサルティングしながら、導入のお手伝いを行なうサービスです。

リセールとMSPは、私どもの1つの特徴になっています。リセールは、私ども経由でAWSのサービスを買ってもらうサービスです。もちろん、お客さまは直接AWSから調達することもできるのですが、その場合、法人用のクレジットカードを用意してドルで調達しなければいけないということで、非常にハードルが上がります。

それに対して、私どもを経由していただくと、日本円で、かつ請求書で支払うことができます。しかも、保険が付いていたり、このあとご紹介するさまざまな付帯サービスも付いており、私ども経由でご購入していただく方は非常に増えています。

MSPについては、保守・運用のサービスとなっています。クラウドといえども、「IaaS」の世界は、今までの物理的な場所を仮想化するサービスになっていますので、保守・運用が発生するということで、このようなサービスも需要があります。

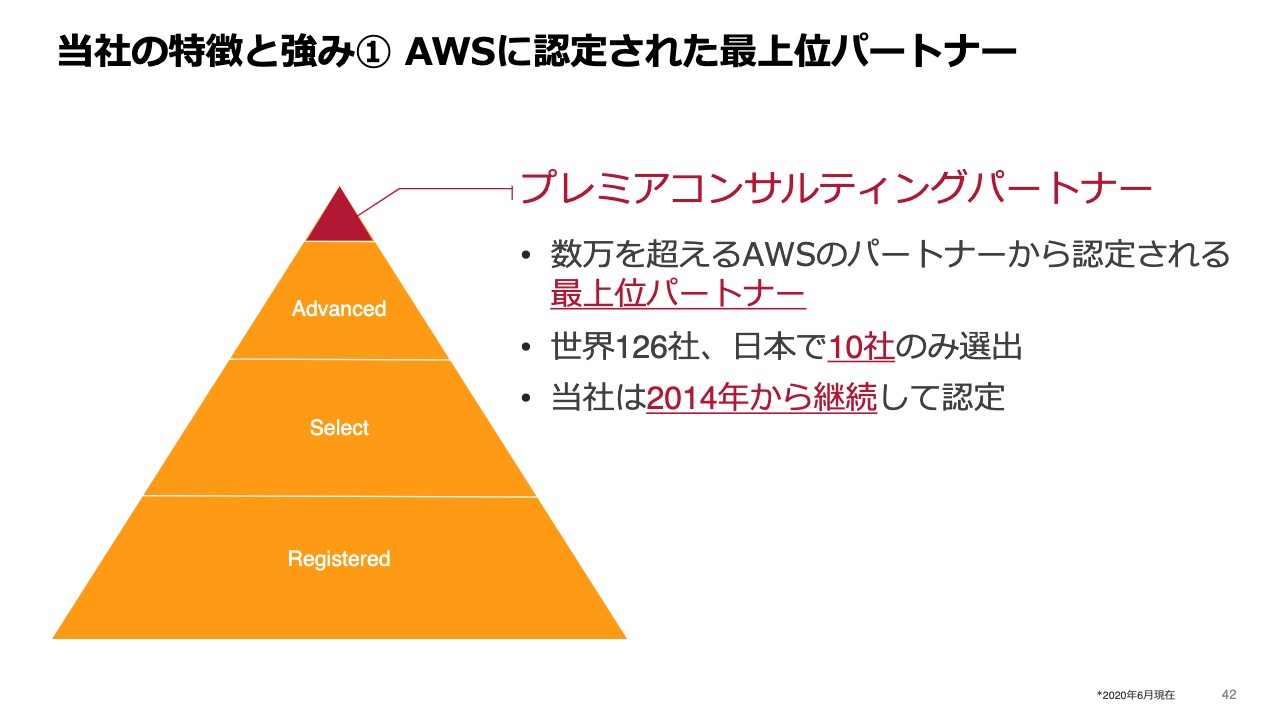

当社の特徴と強み① AWSに認定された最上位パートナー

このような領域で、私たちがどのように戦えているのかということを簡単にご紹介したいと思います。まず1つ目は、私どもが最上位パートナーであるということです。Amazonは、パートナーの4段階の格付けを行なっており、その最上位がプレミアコンサルティングパートナーというものなのですが、日本でも10社しか選ばれていない非常に狭い門です。私どもは、2014年から6年連続でプレミアコンサルティングパートナーに選ばれており、知名度の獲得に貢献しています。

当社の特徴と強み② 高い技術力

2つ目はエンジニアです。やはりこの世界は優秀なエンジニアがいることが重要になっています。「Solution Architect Proffessional」が一番難易度の高い資格になるのですが、私どものエンジニアのうち、40人近くが実際にこの資格をとり、お客さまのニーズに応えています。

当社の特徴と強み③ 豊富な導入実績

3つ目は導入実績です。先ほどもお伝えしたとおり、AWSは2006年という早い時期からスタートしたため、今の地位を築いたのですが、2008年からはデリバリーを始めており、たくさんの実績を積み重ねています。そして「実績がまた次の実績を呼ぶ」という非常に好循環が生まれていると理解しています。

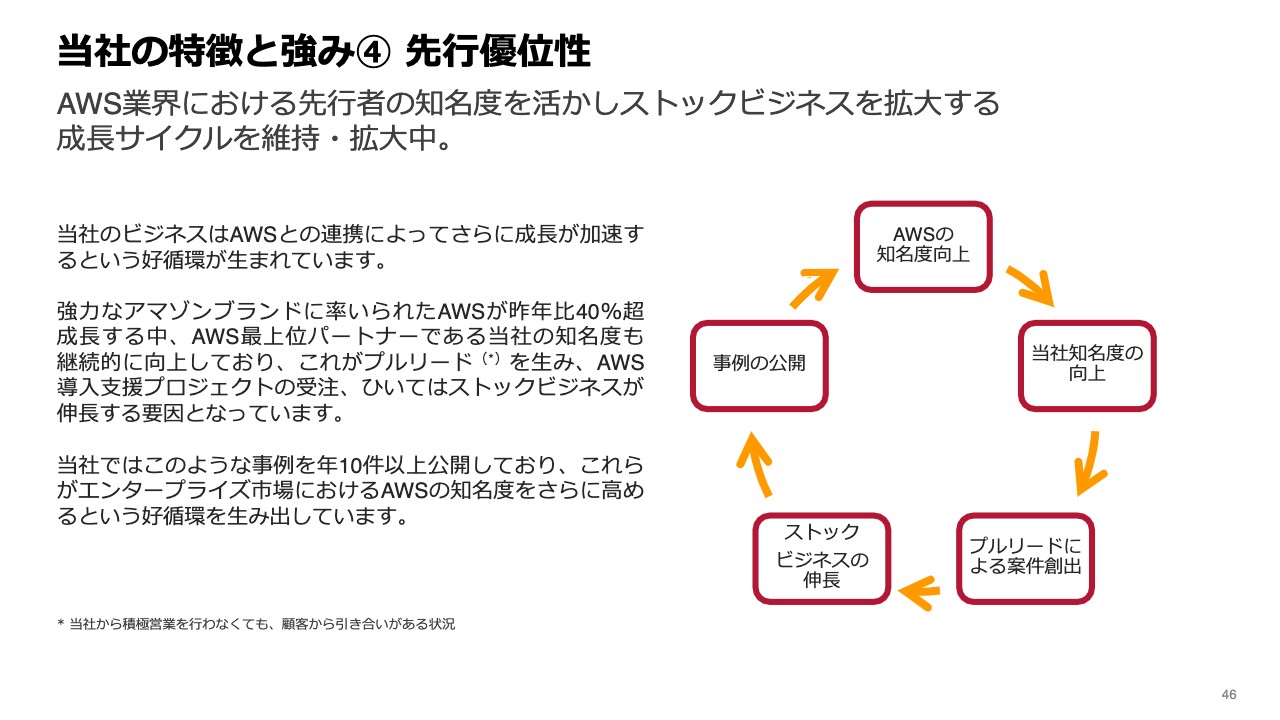

当社の特徴と強み④ 先行優位性

今お伝えした先行優位性についてです。実際には、「今AWSを始めます」というパートナーも増えているのですが、ご覧いただいたとおり、インテグレーション、リセール、保守サービスの3つが積み重なるためには非常に長い年月が必要とされます。

私どもは、非常に早くから手掛けていることによってこのような部分を強固にしてきました。90パーセント以上がストックビジネスであるという状況まで育て上げてきたところが私どもの優位性になっていると理解しています。

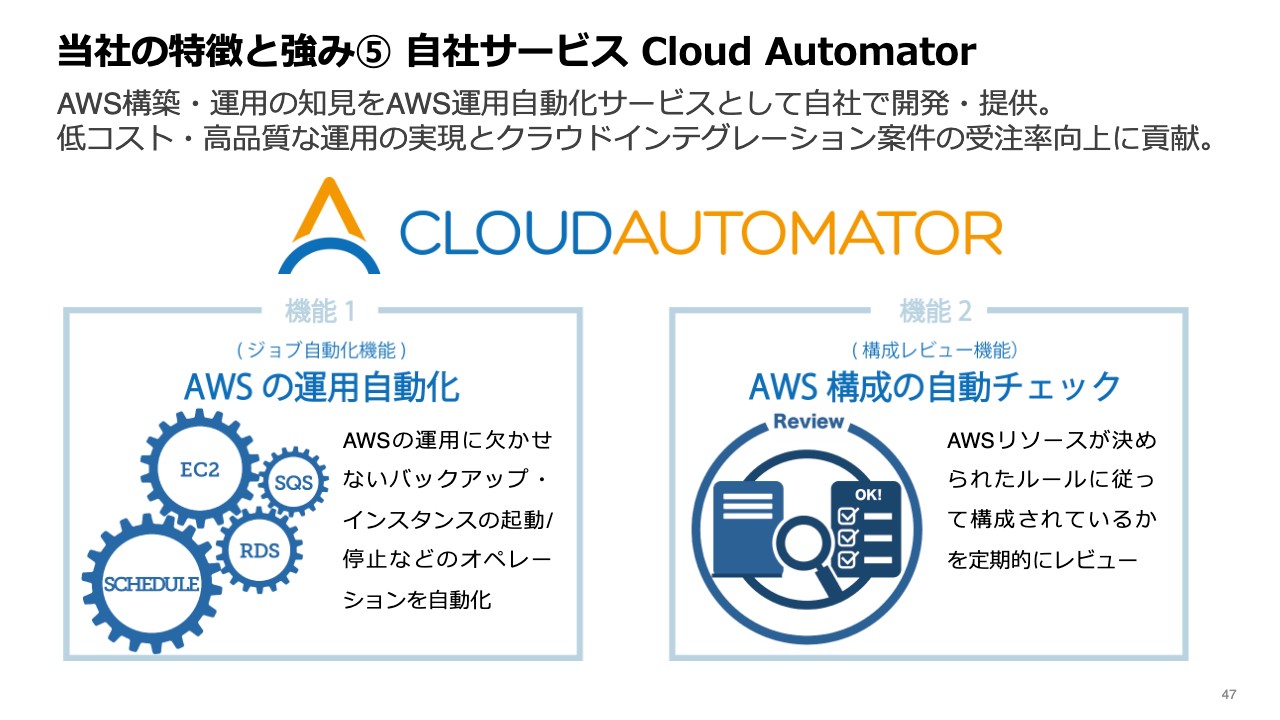

当社の特徴と強み⑤ 自社サービス Cloud Automator

そして、自社サービスの存在です。AWSはもちろん単体でも優れたサービスなのですが、さらに使い勝手を良くする「Cloud Automator」というサービスを自社で開発しています。これにより、運用の自動化等を実現することができます。

当社の特徴と強み⑤ 自社サービス Cloud Automator お客様事例

実際にご覧のようなようなお客さまが使っています。例として、総合商社の丸紅とは、グループにある2,000台のサーバーをアマゾンから持ってこようというプロジェクトを一緒に進めています。丸紅は総合商社ですので、土日深夜で必要のないサーバーもけっこうお持ちです。

みなさまもお聞きになったことがあるかもしれませんが、クラウドは使ったら使った分だけ課金されるモデルですので、使わない時に止めるとコストを落とすことができます。この特性を生かし、丸紅が土日深夜に使わないサーバーを「Cloud Automator」で自動的に止め、必要なときに自動的に立ち上げるということを行なっています。これにより、5年間でAWSに支払うコストを2.7億円削減できる可能性があるということで、サーバーワークスからAWSを調達して、クラウドデータを一緒に使うという選択をしてくださっています。

このような5つの強みを組み合わせ、私どもはマーケットで優位に戦えている状況であると考えています。

成長戦略:大規模マイグレーション(移行)プロジェクトの獲得

成長戦略です。新型コロナウイルスにより未曾有の状況となっていますので、今後私たちがきちんと成長できるのかということは、みなさまにとっても非常に関心があると理解していますが、私どもとしては非常にポジティブに捉えています。

なぜかというと、大規模マイグレーションがこれからも進んでいくのではないかということがあります。これは先ほどお伝えしたとおり、もともとデジタル・トランスフォーメーションの掛け声の下でクラウド化を進めようとしていた方々の足が、この第1四半期に残念ながら少し止まっていました。

お客さまの状況を考えれば仕方ないとも思いますが、デジタル化の波はもう抗いようのない流れであり、遅かれ早かれお客さまはオンプレミスでコンピュータを持つのではなく、クラウドに持っていなければいけない時期が必ず来ると思います。

その時に私どものような専門のパートナーが力を発揮することにより、クラウドへの移行をスムーズに進めることができると理解しています。この需要はこれからも拡大していくのではないかと期待しています。

成長戦略:New Normalな働き方の実現支援

もう1つは、ニューノーマルな働き方の支援というマーケットです。AWSを使うことによってさまざまなテレワークが実現できるということを冒頭でもお話ししましたが、私どもが主に力を入れていることが2つあります。1つが、「Amazon Connect」という電話のサービスで、もう1つが「Amazon Workspaces」という仮想デスクトップのサービスです。

つい最近公開した事例として、パルシステム生活協同組合連合会の例があります。みなさまもニュース等でご存知かもしれませんが、新型コロナウイルスによる影響で、生協の加入者数が非常に増えています。そのような中で、電話で注文される方も非常に多いのですが、電話で注文を受けるためのコールセンターは簡単には増やせず、「3密」になりやすいという状況が生まれています。

そのような時に、パルシステムが私ども経由で「Amazon Connect」をお使いいただくことによって、電話のオーダーを無人で行ない、想定の3分の2の労働を削減することができ、お客さまに非常にご好評いただいているシステムです。このようなコールセンターをクラウド化していくというニーズは、これから増えていくのではないかなと考えています。

そしてもう一つは、仮想デスクトップのサービスです。在宅等でお仕事をされている方も多いと思うのですが、テレワークを急に始めなければいけないということで、セキュリティ上センシティブな情報を扱う可能性のある方はなかなか在宅勤務は難しく、報道によれば、在宅勤務を元に戻すという流れも起きていると聞いています。

そのような時に「Amazon Workspaces」を使うと、社員の自宅のパソコンにデータの実態を置くことなく業務を継続することができるということで、セキュリティを気にされる方にとくにご好評いただいています。

大丸松坂屋やパルコを統括されているJ.フロント リテイリングは、テレワークやリモートワークを実現するため、すでに数千台という規模で「Amazon Workspaces」を使っています。

このように、「Amazon Workspaces」の需要もかなり増えてきており、これらをきちんと積み重ねることによって、新型コロナウイルスの影響が懸念される状況の中でも成長を続けていけると考えています。

冒頭にお伝えしたとおり、第1四半期の利益は前期比で多少減ったということで、ネガティブな見方をされる方もいるかもしれませんが、実際は採用が前倒しで進んでいます。それによって、新型コロナウイルス感染拡大の第2波が来る前の、「しっかりテレワーク環境を作っていきたい」というニーズをしっかり押さえられると期待を持っています。このような状況でも、きっちりと成長を続けることによってみなさまの期待に応えていきたいと考えています。ご清聴どうもありがとうございました。

新着ログ

「情報・通信業」のログ