中国銀行、通期は経常利益が前年比65億円の減益 与信費用の増加や有価証券関係損益減少が要因

新型コロナウイルス感染症の拡大に伴う影響について

加藤貞則氏:頭取の加藤です。本日はお忙しい中、ご参加いただきましてありがとうございました。どうぞよろしくお願いします。まず、本日の電話会議についてですが、2020年度の4月から、弊行では新中期経営計画をスタートしています。そのため、本来であればぜひみなさまと直接お会いした上で、IRを開催したかったのですが、本日は新型コロナウイルス感染防止を第一に考えて、このようなかたちとさせていただいたことについて、ご理解を賜れば幸いです。

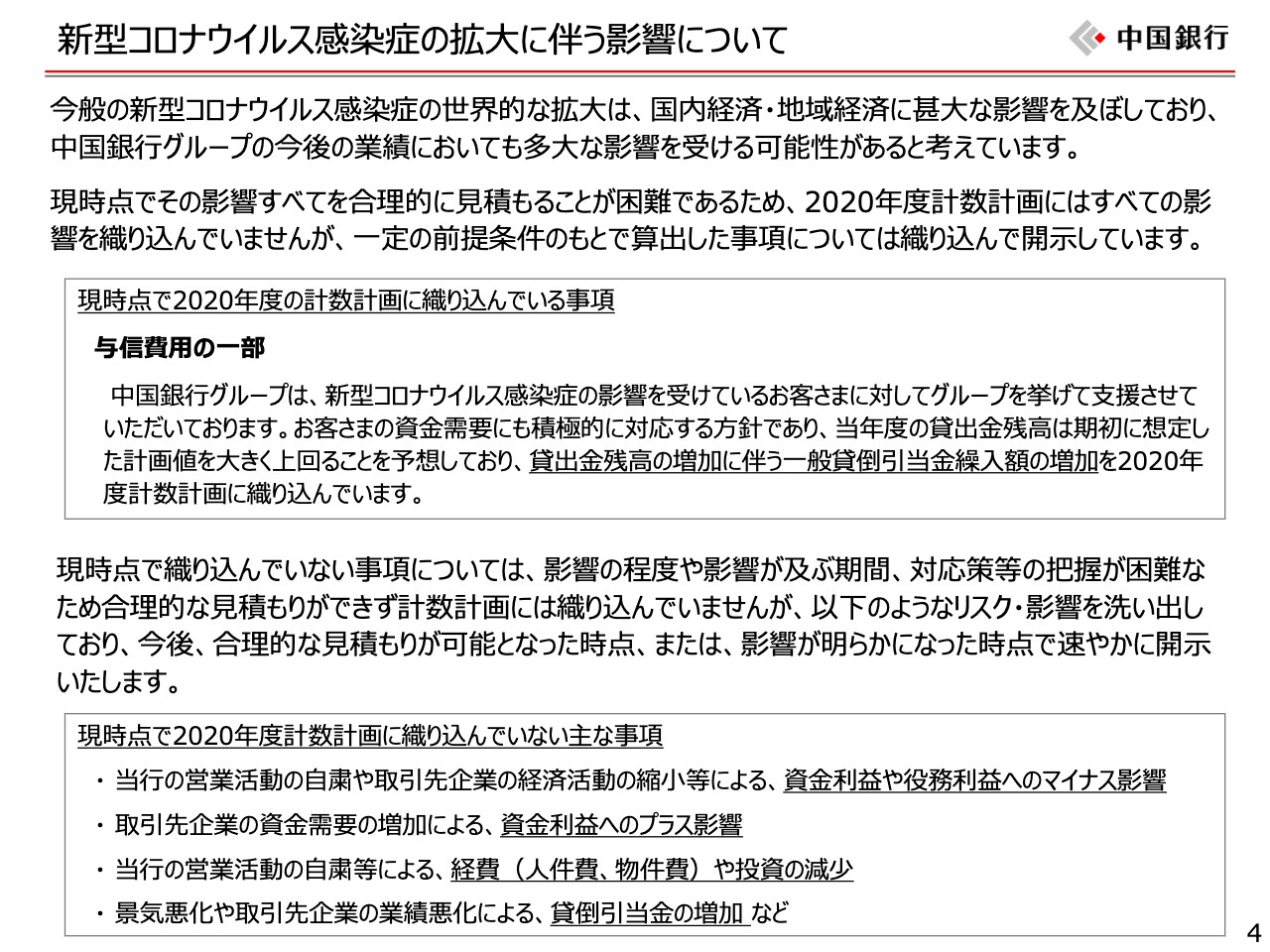

さっそくですが、本日ホームページに掲載した2019年度決算説明会の資料に沿って説明をします。まず4ページをご覧ください。最初に、新型コロナウイルスの影響について説明します。2020年度は、新型コロナウイルスの影響を一部織り込んだ上で業績予想を立てています。織り込んでいる内容は、上の囲いにありますように与信費用、具体的には一般貸倒引当金であり、通常よりも保守的に計上しています。

4月以降、新型コロナウイルスの影響による資金需要は増していまして、新型コロナウイルス前に策定した残高計画を大幅に上回ることを想定しています。2020年度業績予想は、それに伴う一般貸倒引当金の増加を織り込んで公表しているところです。下の囲いに書いてある項目については、まだ見極めができておらず、現段階では計画には織り込めていません。

与信費用のうち、お取引先企業の業績悪化に伴う個別貸倒引当金も、織り込んでいない項目の1つとなっています。ただし個別貸倒引当金は、もともとの計画段階では、近時の増加トレンドを踏まえて例年よりも3倍近い発生を想定した、保守的な計画としています。結果的に、今後、新型コロナウイルスで増加するかもしれない与信コストを一定程度は吸収できるのではないかと考えているところです。

新型コロナウイルスの影響が地元の実体経済や、企業業績にどこまで影響してくるのかという影響の大きさあるいは深さ、長さはそれぞれ不透明な状況ですので、しっかりと調査分析の上、早期に影響把握に努めていきたいと考えています。

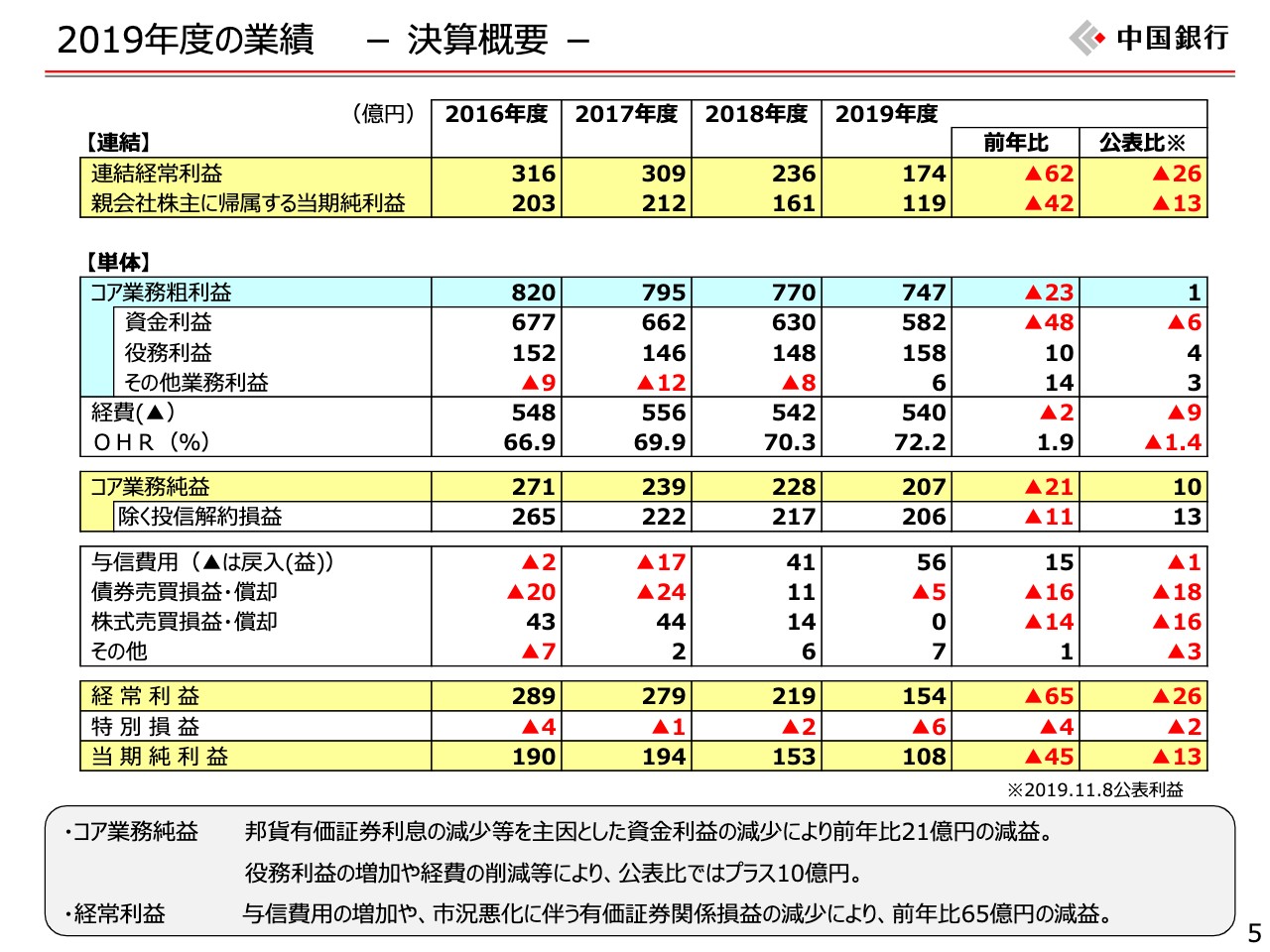

2019年度の業績 - 決算概要 -

それでは5ページをご覧ください。2019年度損益の全体の状況になります。2019年度は、連結経常利益174億円、前年比62億円の減益。連結当期純利益は119億円、前年比42億円の減益となりました。公表比でもマイナスとなっており、厳しい決算であったと認識しています。トップラインについては、役務利益、いわゆる手数料収益の増強、あるいは経費の削減を進めてきましたが、資金利益の減少影響が大きく、コア業務純益で21億円の減益となりました。

与信費用56億円は、当初の想定の範囲内ではありますが、取引先企業のランクダウンや粉飾決算がやや増えており、前年比15億円の増加となりました。なお、新型コロナウイルスの影響による与信費用の増加は2019年度決算では顕在化していません。債券関係損益は、前年比16億円のマイナスでした。

3月にマーケット環境が急速に悪化した際に、リスクコントロールの観点から、リートを中心に売却を行ない損が立っているところです。株式関係損益は前年比14億円のマイナスと、こちらも相場の影響を受けており、政策株の消却を24億円計上したことが要因です。

2019年度決算を総評しますと、トレンドとしては減益傾向が続いていますが、いわゆる本業利益であるコア業務純益は、計画比プラスとなりました。前中経で掲げていた各種施策についても、計画どおり実施できていて、本業の収益力は着実に身についてきていると評価しています。

この中経期間中は、さらに人材や組織の改革を進めるとともに、役務利益やコスト削減などにより、利益水準を反転させられるよう努力していきたいと思っています。

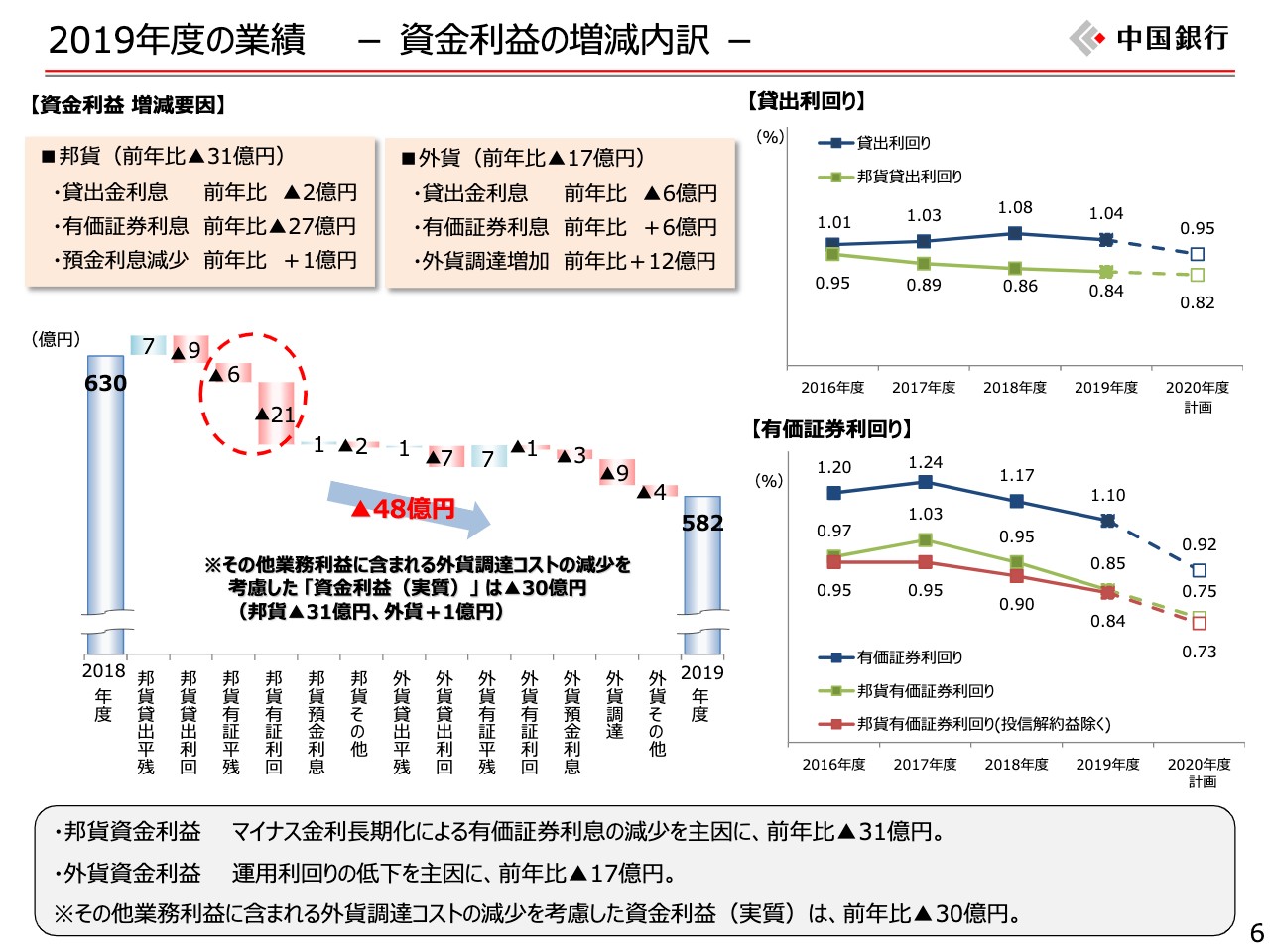

2019年度の業績 - 資金利益の増減内訳 -

6ページをご覧ください。資金利益の増減です。資金利益は、有価証券の運用利回りの低下が大きく響いたものです。右下の折れ線グラフにもあるように、邦貨有価証券の利回りは0.85パーセントとなり、前年よりも10ベーシス下がりました。マイナス金利の導入以降、下げ圧力は大きく2020年度も下げ幅は縮小はしますが、まだ下がる見通しです。

右上の折れ線グラフ、貸出金の利回りについても、まだ下げ止まるまでには至っておらず、外貨の動きを除いた緑色の邦貨貸出利回りは、年間2ベーシス程度の下げが続いてる状況です。利回り低下の影響を残高の増加で打ち消したいところですが、2019年度は残高の伸びはやや鈍化しており、貸出金利息も前年比でわずかに減少しました。

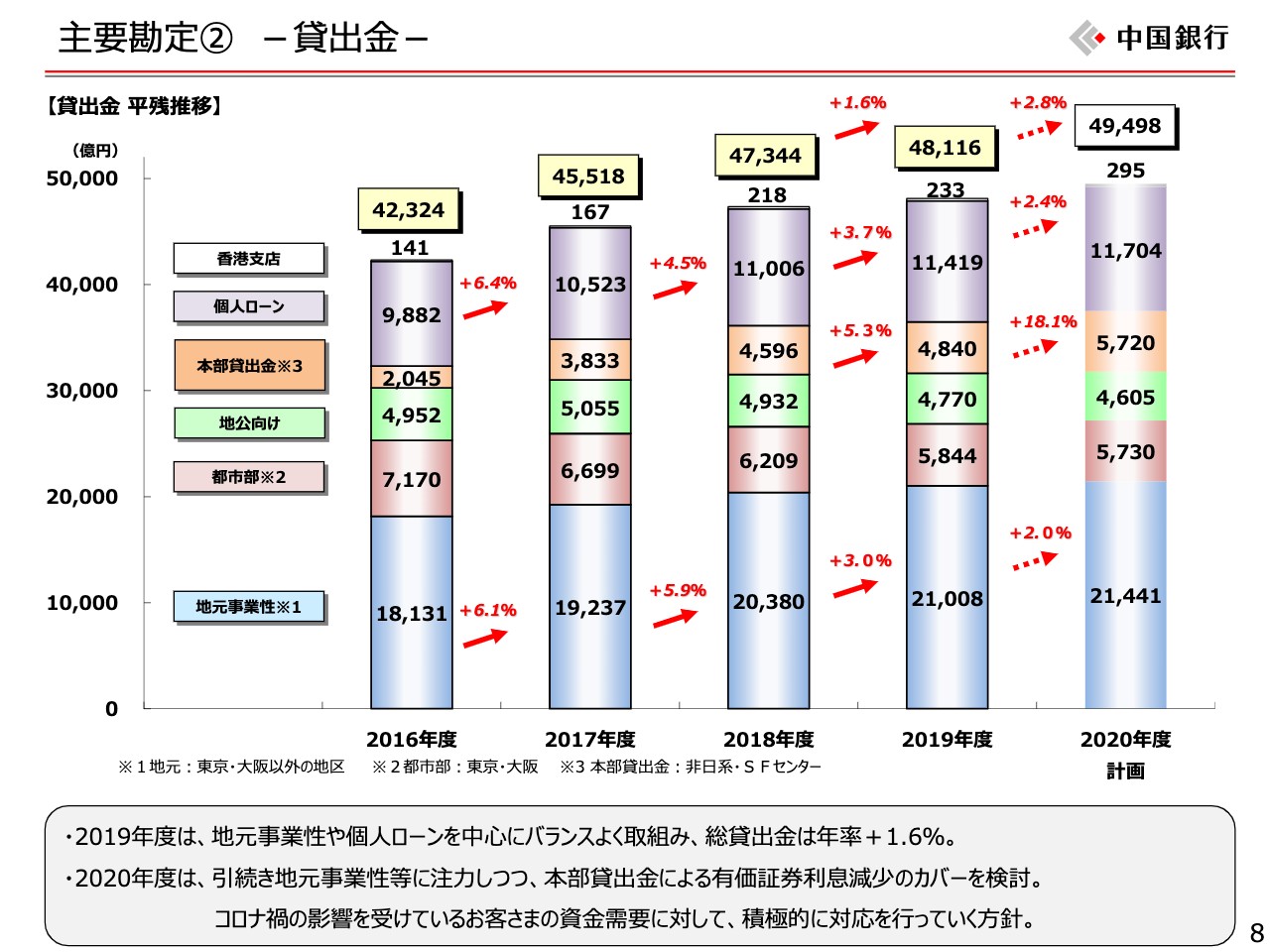

主要勘定② -貸出金-

8ページをご覧ください。こちらは貸出金の残高の推移を示しています。2019年度は地元の事業性貸出、個人ローンを中心に安定的に伸びていますが、それぞれの矢印をご覧のように、伸び率はやや鈍化してきています。

これまでは預貸率の向上や、市場リスクから信用リスクへのシフトなどを目的として、貸出金を積極的に積み増してきましたが、近年はより資産の指数を意識した上で、バランスよく取り組んでいる結果だと受け止めています。

一番右の棒グラフが2020年度の計画ですが、こちらは、新型コロナウイルスによる資金需要を織り込む前の計画値となっています。したがって、地元事業性、都市部についてはこの計画値から上振れが見込まれています。

一方で本部貸出金は本部の国際部のソリューション営業部で取り扱っている融資案件で、非日系案系やプロジェクトファイナンス、アセットファイナンスなどが該当するものは本部貸出金であり、2020年度は、一定程度積み上げることを想定していました。

しかし、案件の組成に遅れが出ていることや、海外のクレジットリスクの見通しも不透明となっている影響もあり、ここに記載する計画値よりは若干の下振れを見込んでいます。

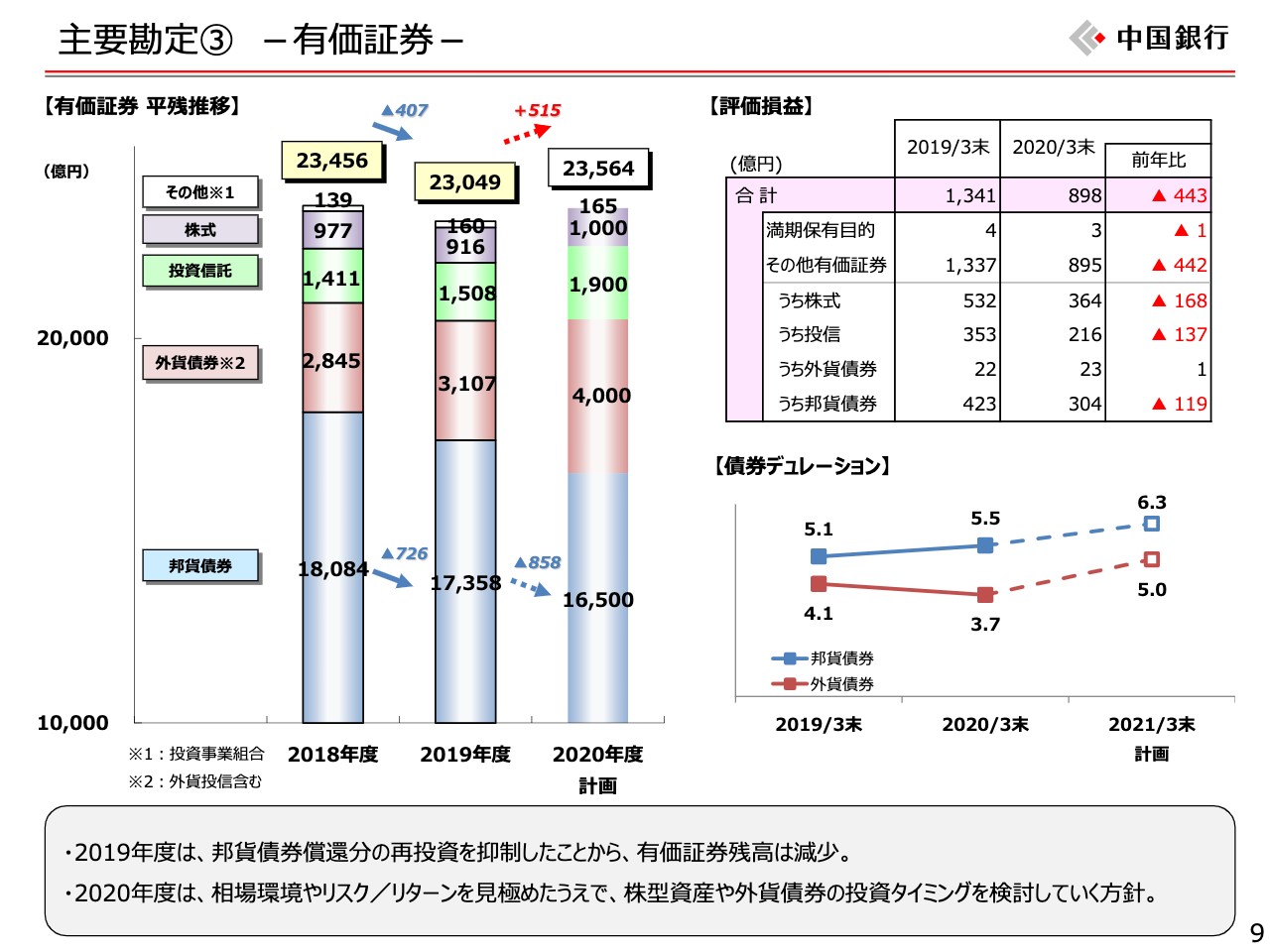

主要勘定③ -有価証券-

9ページの有価証券の項目です。左側の平残推移にあるとおり、2019年度は邦貨債券が減少し、全体でも400億円程度の減少となりました。償還される国債などの再投資を抑制したことから減少しています。2020年度においても、引き続き邦貨債券は減少しますが、外債、投信など邦貨債券以外の残高構成を高める計画としています。

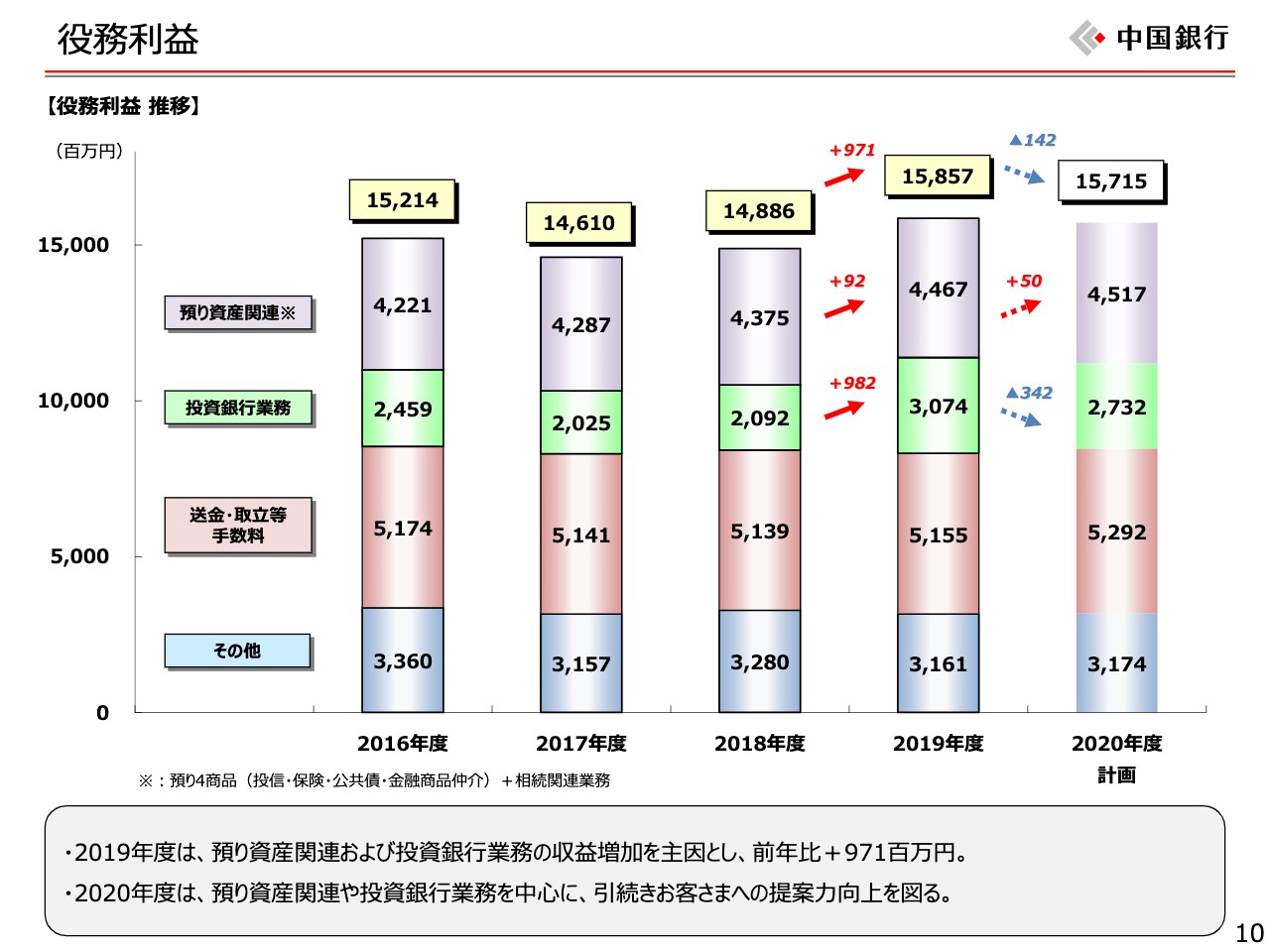

役務利益

10ページをご覧ください。役務利益です。2019年度は、前年比9億7,100万円の増加となりました。これは投資銀行業務、いわゆる法人役務収益が大きく増加したことが要因です。シンジケートローンあるいは、M&Aに関連する手数料が増加したとこです。

大幅な増加となったのは、一部大口案件などが寄与していますが、前中経より地域応援活動というお客さまの課題解決に重点をおいた、営業活動強化の取組みの成果が着実に出てきていると感じています。2020年度の計画では、前年の大口要因の剥落もあり、若干前年を下回りますが前年に近い水準を維持する計画です。

新型コロナウイルス禍によりまして、とくに法人のお客さまのニーズはより一層多様化することが想定されます。地域金融機関としても、お客さまの問題解決に向けて全力で取り組んでいきたいと考えています。

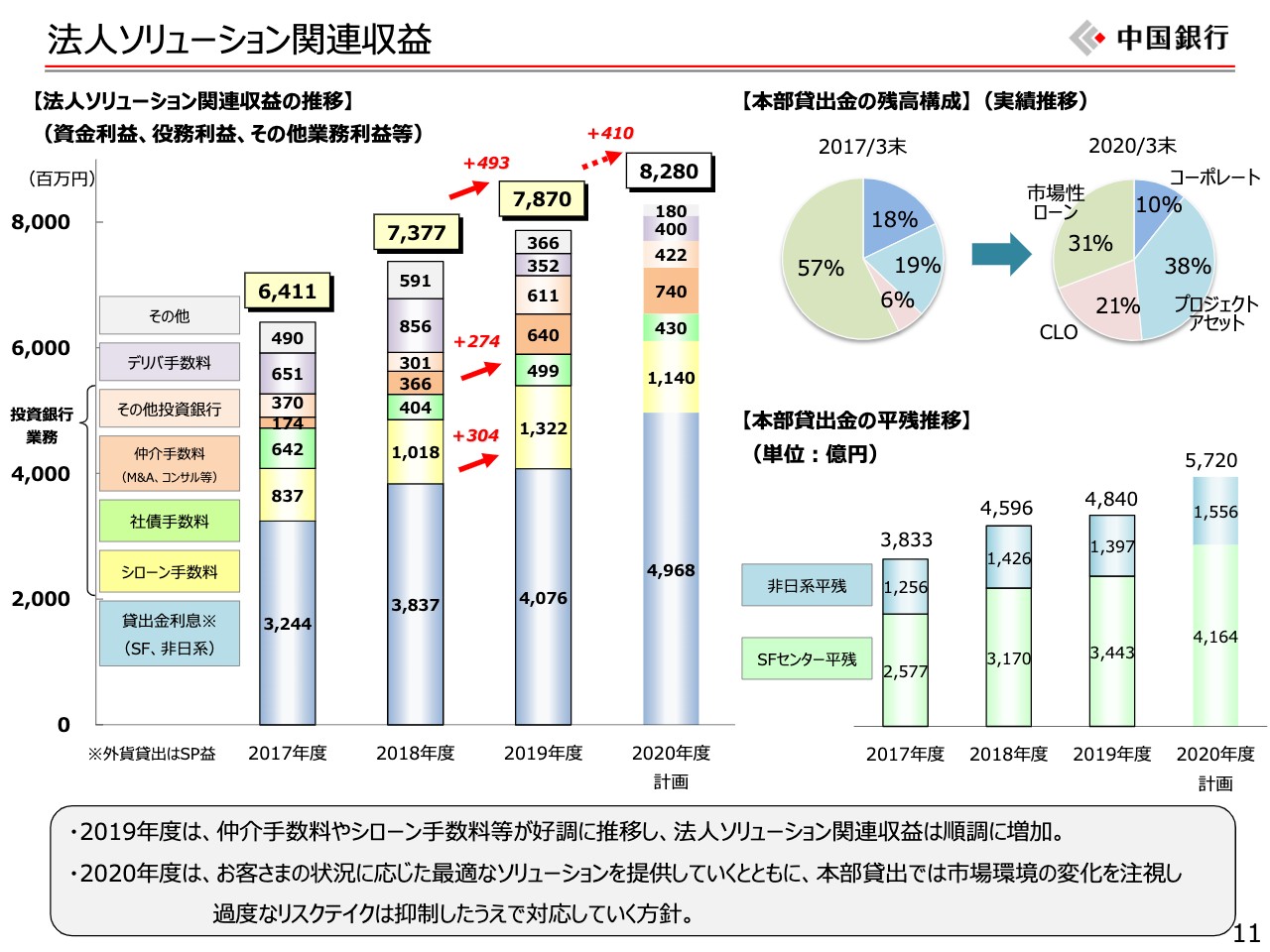

法人ソリューション関連収益

11ページは投資銀行業務収益を中心とした法人ソリューション関連収益です。

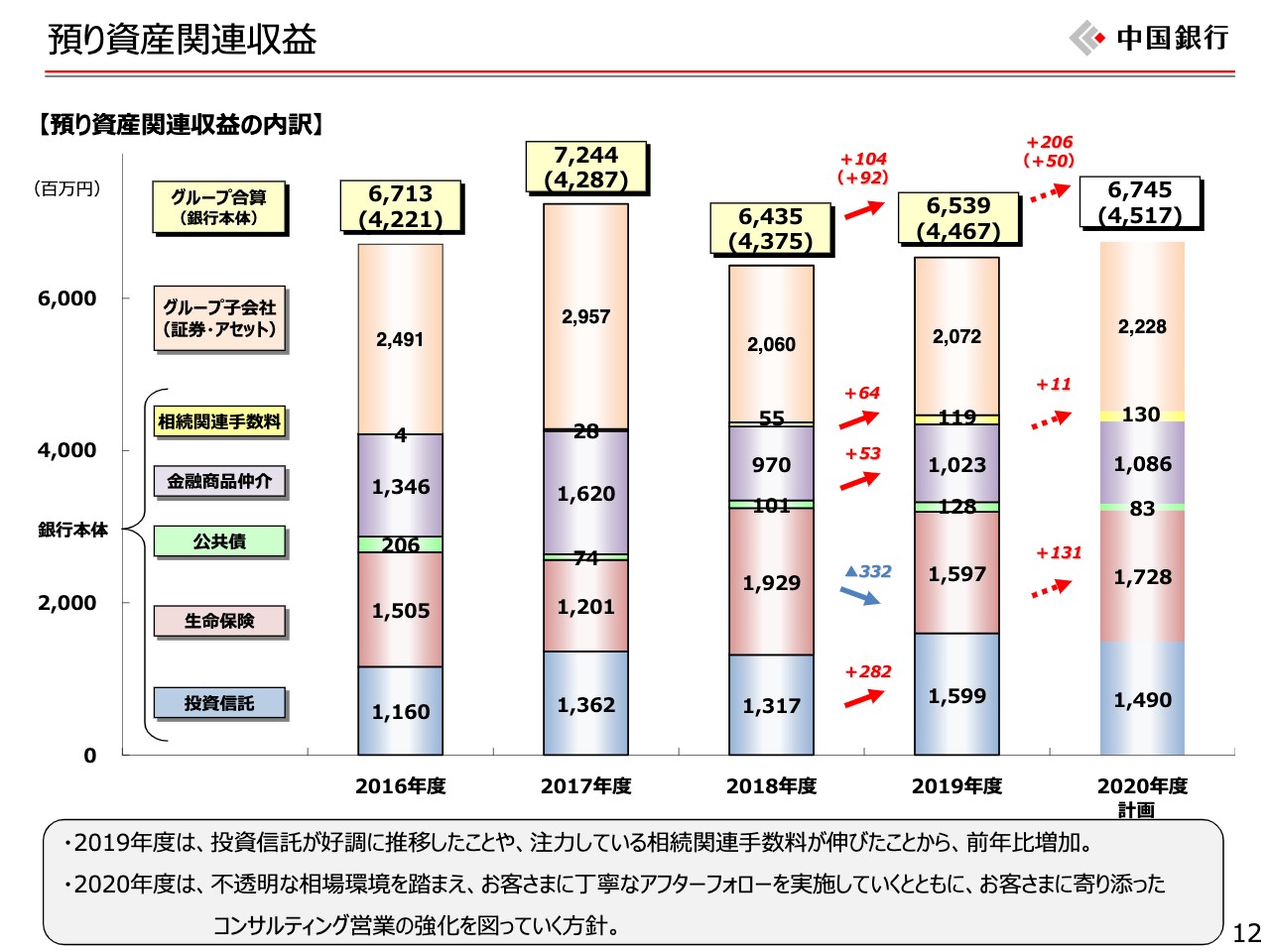

預り資産関連収益

12ページは預り資産収益の詳細を記載していますので、後ほどご覧いただきたいと思います。

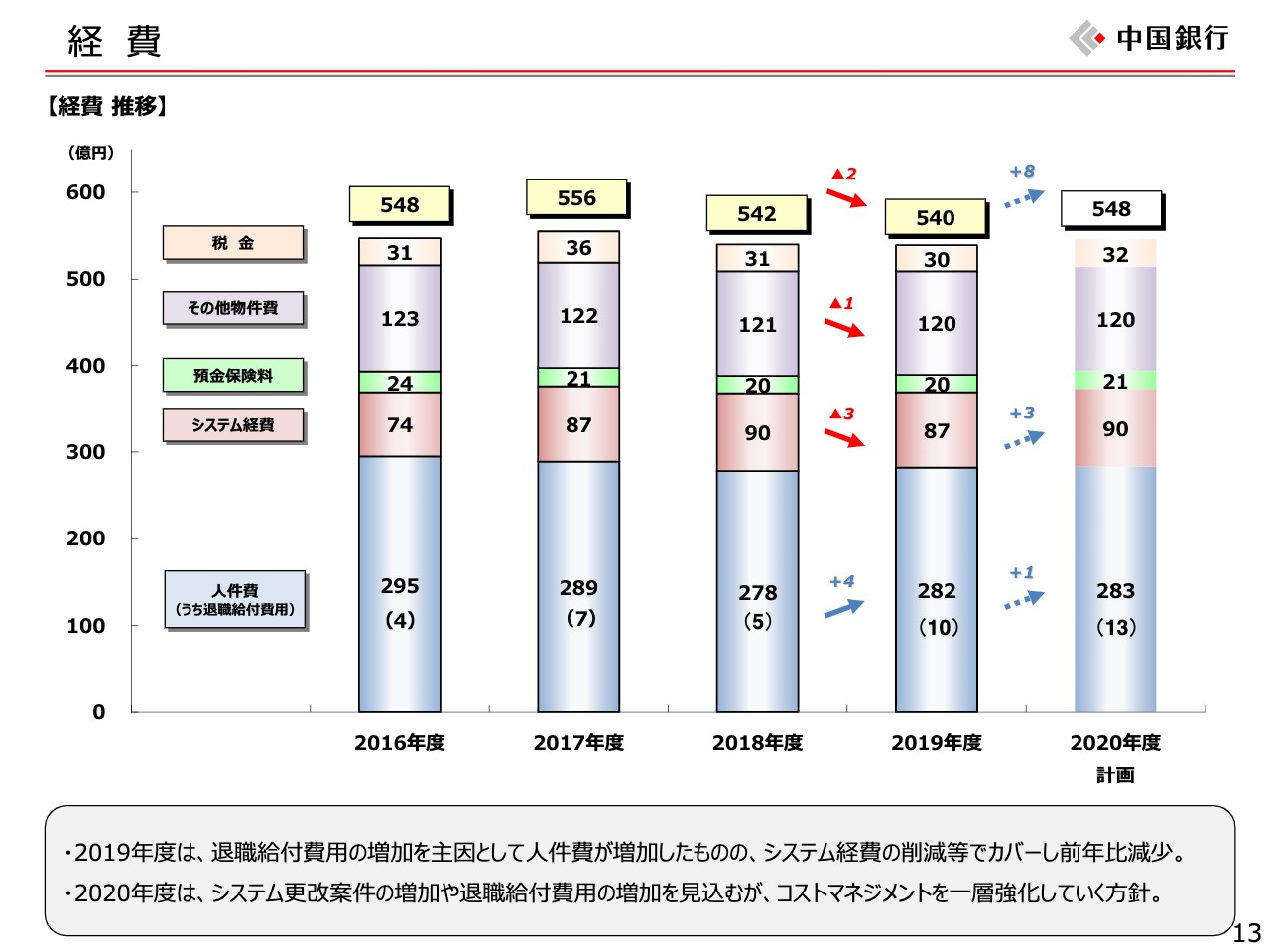

経費

13ページは経費です。まず、2019年度の実績については2億円減少の540億円とわずかながら前年比マイナスとなりました。人件費では、人員数の減少に伴い職員の給与が減少しましたが、退職給付費用の増加により人件費全体では増加しました。一方で、物件費、システム経費の削減に努めたことにより、経費全体では前年比を下回ることができました。

2020年度の計画ですが、前年比8億円増加の548億円となってます。行員が使用するPCの更改など大口のシステム更改によりまして、システム経費は3億円の増加計画です。また人件費では引き続き人員数の減少に伴い、給与などは減少しますが、退職給付費用の増加により、人件費全体では増加する見通しとしています。

経費については、収益環境が厳しい中、また新型コロナウイルス影響がどれくらいになるか不透明な中で、より一層の削減が必要であると認識しています。まだまだ削減の余地があると考えていますので、削減に向けて全力で取組んでいきたいと思っています。

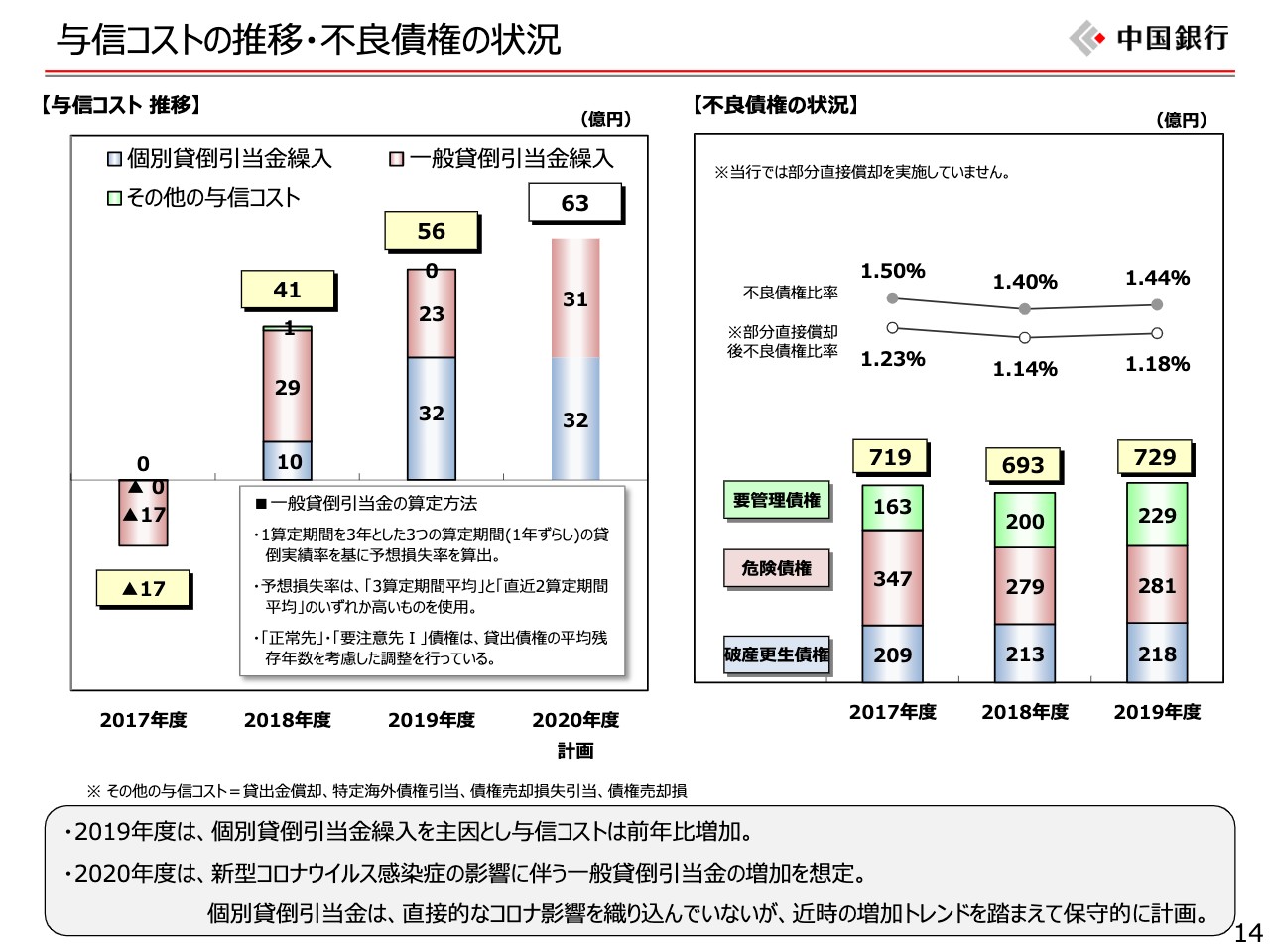

与信コストの推移・不良債権の状況

14ページをご覧ください。与信費用です。まず2019年度の実績ですが、前年比15億円の増加で56億円となりました。増加の要因は、グラフのブルーの部分ですが、個別貸倒引当金の増加です。取引先企業のランクダウンや、粉飾決算などが少し増えてきた印象があります。

グラフの赤い部分の一般貸倒引当金については、前年比で減少していますが、予想損失率は緩やかに上昇してきており、前年に続き繰入基調が続いています。2020年度の計画においては、全体で63億円、前年比7億円の増加を見込んでいます。冒頭でお伝えしましたが、一般貸倒引当金については、新型コロナウイルス関連の資金需要の増加による貸出金の残高への影響を織り込んでいます。

前提条件については記載していないため補足すると、新型コロナウイルス関連の資金需要を2020年度の1年間で約1,300億円、当初の計画よりも追加で発生することを想定しています。この1,300億円という水準は、新型コロナウイルスの実体経済、企業業績への影響にも左右されるため、しばらくは注視が必要であると考えています。

次に、個別貸倒引当金については、新型コロナウイルスによる取引先の業績悪化の影響を厳密には織り込んでいませんが、もともとの計画段階で近時の増加トレンドを踏まえ、例年よりも保守的な計画としています。

計画の大きさとしては、想定外で発生するであろう与信コスト、例年一定程度織り込んで計画を作っているわけですが、この想定外のコストについて前年が15億円だったものを、2020年度は40億円としています。したがって、結果的に今後、新型コロナウイルスで増加するかもしれない与信コストを、一定程度は吸収できるのではないかと考えています。

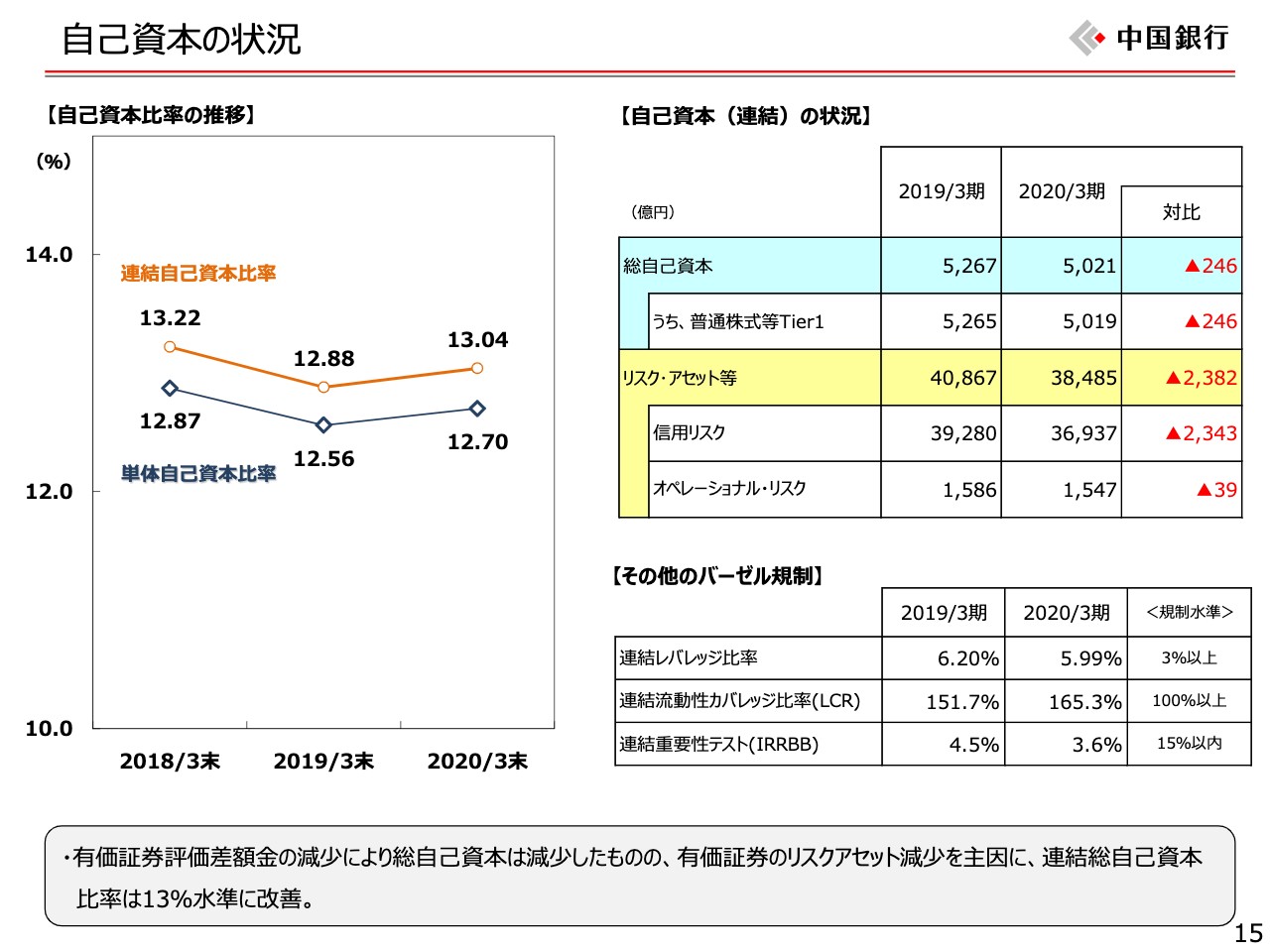

自己資本の状況

15ページをご覧ください。自己資本比率です。有価証券の含み益の減少から自己資本は減少しましたが、有価証券のリスクアセットも減少したために、連結自己資本比率は13パーセント程度を維持しています。今後、貸出金の増加により、リスクアセットの増加が想定されますが、引き続きしっかりとしたコントロールを行なって、安定した自己資本比率の水準を維持していきたいと考えています。

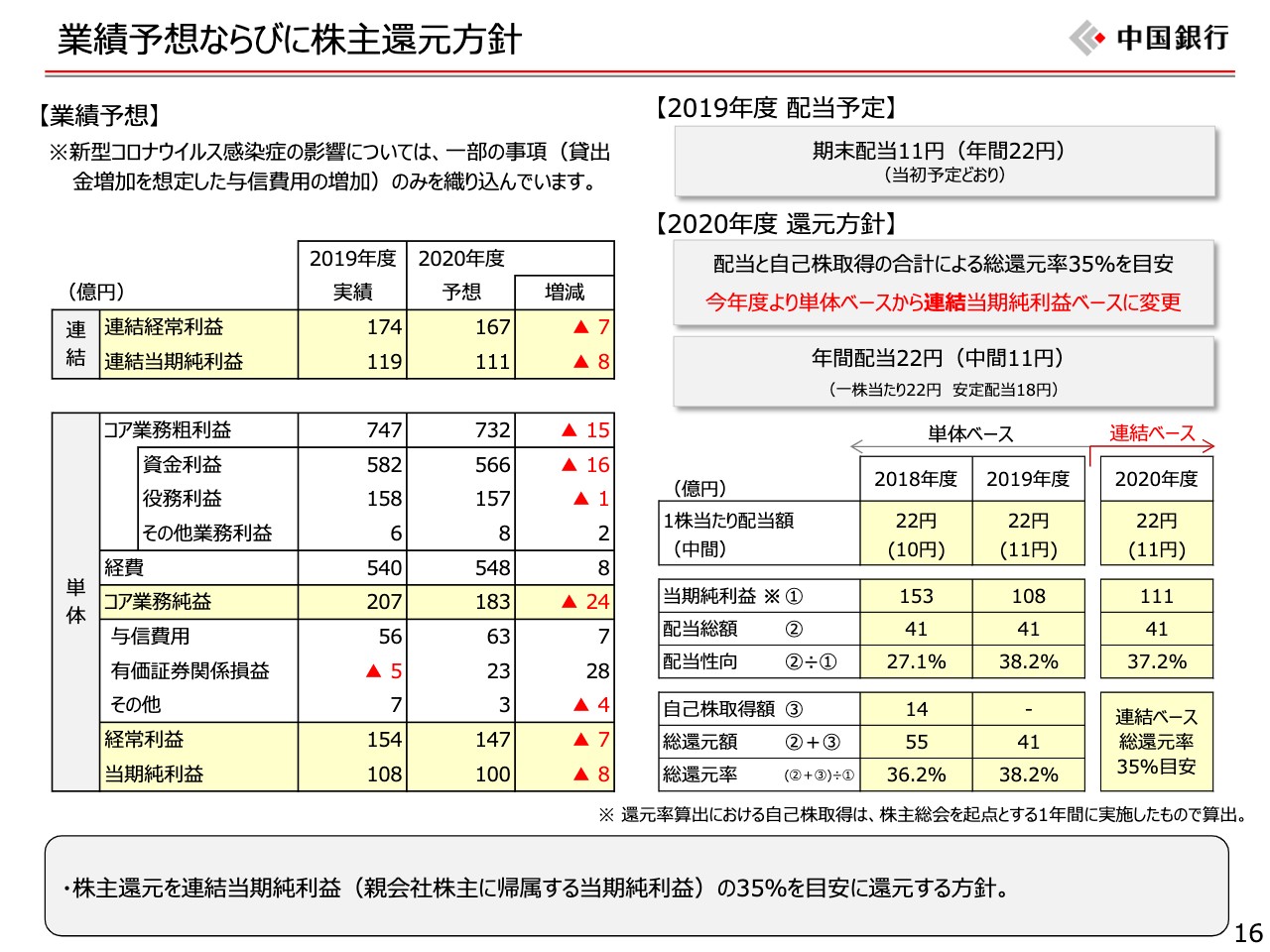

業績予想ならびに株主還元方針

16ページをご覧ください。業績予想と株主還元方針です。業績予想を左側の表に記載しています。2020年度は、連結経常利益が167億円、連結当期純利益は111億円と減益の予想です。有価証券の運用利回りの低下による資金利益の減少、また経費の増加によるコア業務純益が24億円の減益、有価証券関係損益が新型コロナウイルスショックの影響の剥落により改善し、経常利益では7億円の減益を計画しています。

株主還元については、総還元率は35パーセントで、配当が22円と、2019年度と同額の予定です。なお、右上の2020年度還元方針に赤で書いていますが、今年度より単体ベースから、連結当期純利益ベースに変更しています。決算についての説明は以上となります。なお、繰り返しになりますが、今回の業績予想には新型コロナウイルスによる影響は織り込めていないため、ご理解賜りますようお願いします。

はじめに

続いて、今年度から始まった新中期経営計画の全体像について説明をします。18ページをご覧ください。3年前の2017年度に期間10年の長期経営計画がスタートしまして、今年は2回目の中経となります。

昨年私が頭取に就任してから、今回が初めての中期経営計画の策定ということで、今後中国銀行グループが進むべき道、それからそれらの根幹にある考え方、そのようなことをお客さま、株主さま、投資家のみなさま、従業員、それからそれぞれのステークホルダーの方々に改めてお伝えしたくここに記載しているものです。

ここでお伝えしたいことは、中国銀行グループは地域社会にあっての存在であることを再認識し、その地域社会を持続可能なものにするために、地域においてどうあるべきか、また何をするべきかを自ら考え自ら動くことが、我々中国銀行グループの地域金融機関としての使命であるということです。

そして今回の中経では、その考えをあらためて浸透させるとともに、私たちグループの役職員の一人ひとりが行動を変えていくための環境と仕組みづくりに全力で取り組んでいくことをお伝えしています。

中央銀行の経営形態は、全国の地銀において各地の地域特性に合わせながら、非常に早いスピードで変化しつつあります。私たち中国銀行グループも地域に目を向け、地域の方々に必要とされる存在であり続けることを目指し、グループとして企業価値を高めていきたいと考えています。

前中期経営計画の振り返り ~KPI等~

1つ飛んで20ページをご覧ください。今回の中経の内容に入る前に前中経の振り返りとして、KPIなど主要項目の実績について説明します。前中経では、行員の営業活動を活性化することを目的に、営業の活動プロセスを評価する指標として、「ライフプランサポート」総合ポイント、「地域応援プロジェクト」総合ポイントといった当行独自の指標をKPIに置いていました。

これらのポイントは、個人ローン、地元事業性貸出金の残高といった営業活動に関する項目に関して、おおむね達成することができました。ただし、利益項目の連結当期純利益、連結ROEについては残念ながら計画を下回る結果となりました。今年度も厳しい収益環境になることが予想されますが、これから説明する中経の各種施策を通じ、収益力強化に努めていきたいと考えています。

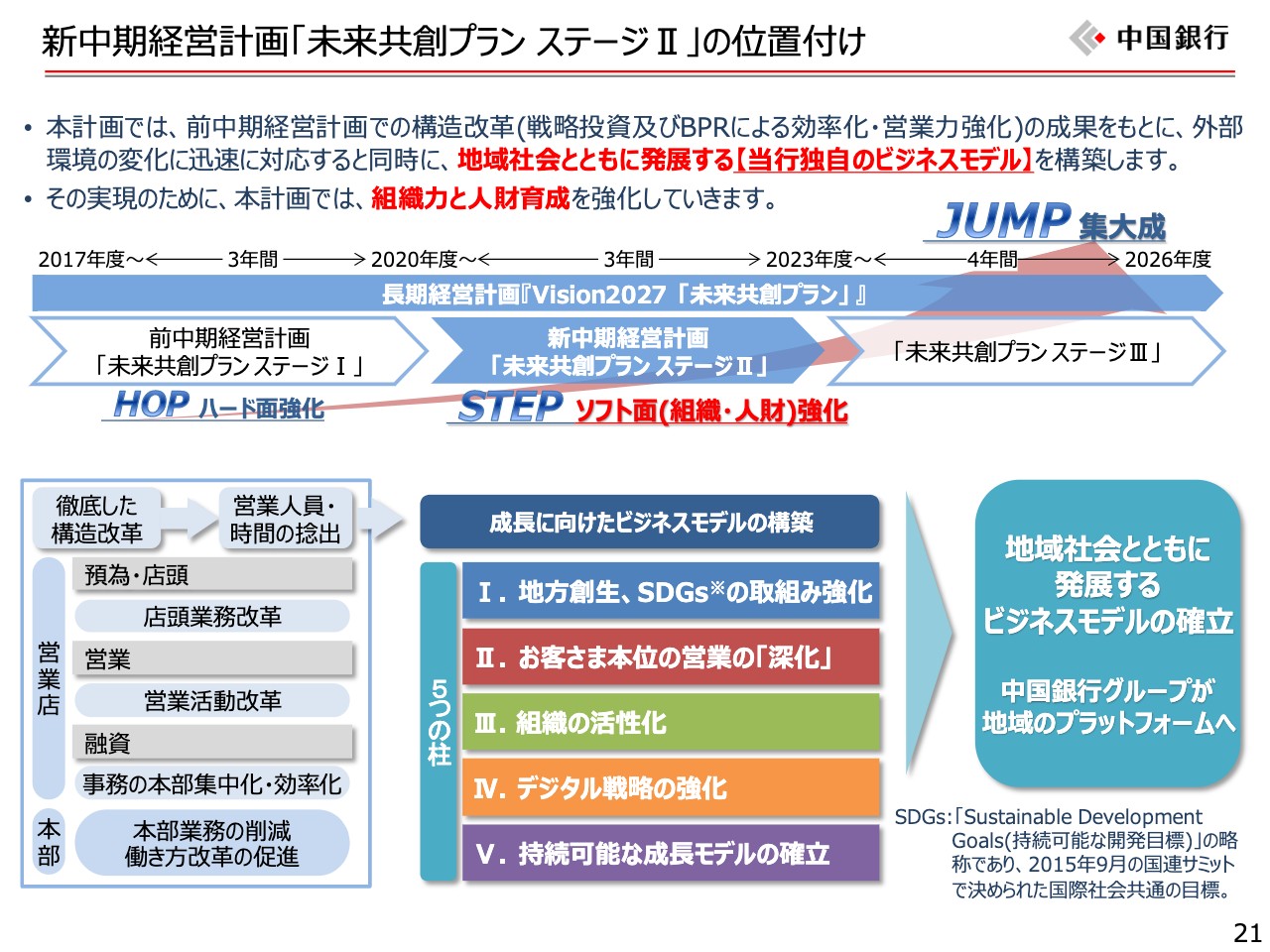

新中期経営計画「未来共創プラン ステージⅡ」の位置付け

それでは内容に入ります。21ページをご覧ください。まず、今回の中経の位置付けですが、期間10年の長期経営計画は、3つのステージで構成しており、今回の中経は2番目のステージとなります。前中経のステージ1では、営業店本部業務のBPRを中心に構造改革を行ないました。

ステージ1が言わばハード面の強化であったのに対しまして、このステージ2ではお客さま向けのメニューの拡充や組織力および人材の強化といった、ソフト面の強化に取り組んでいきたいと思っています。

下段の真ん中に書いている5つの柱、地方創生、SDGsの取り組み強化、お客さま本位の営業の「深化」、組織の活性化、デジタル戦略の強化、持続可能な成長モデルの確立、これら5つの柱により、成長に向けたビジネスモデルの構築に取り組む計画としています。

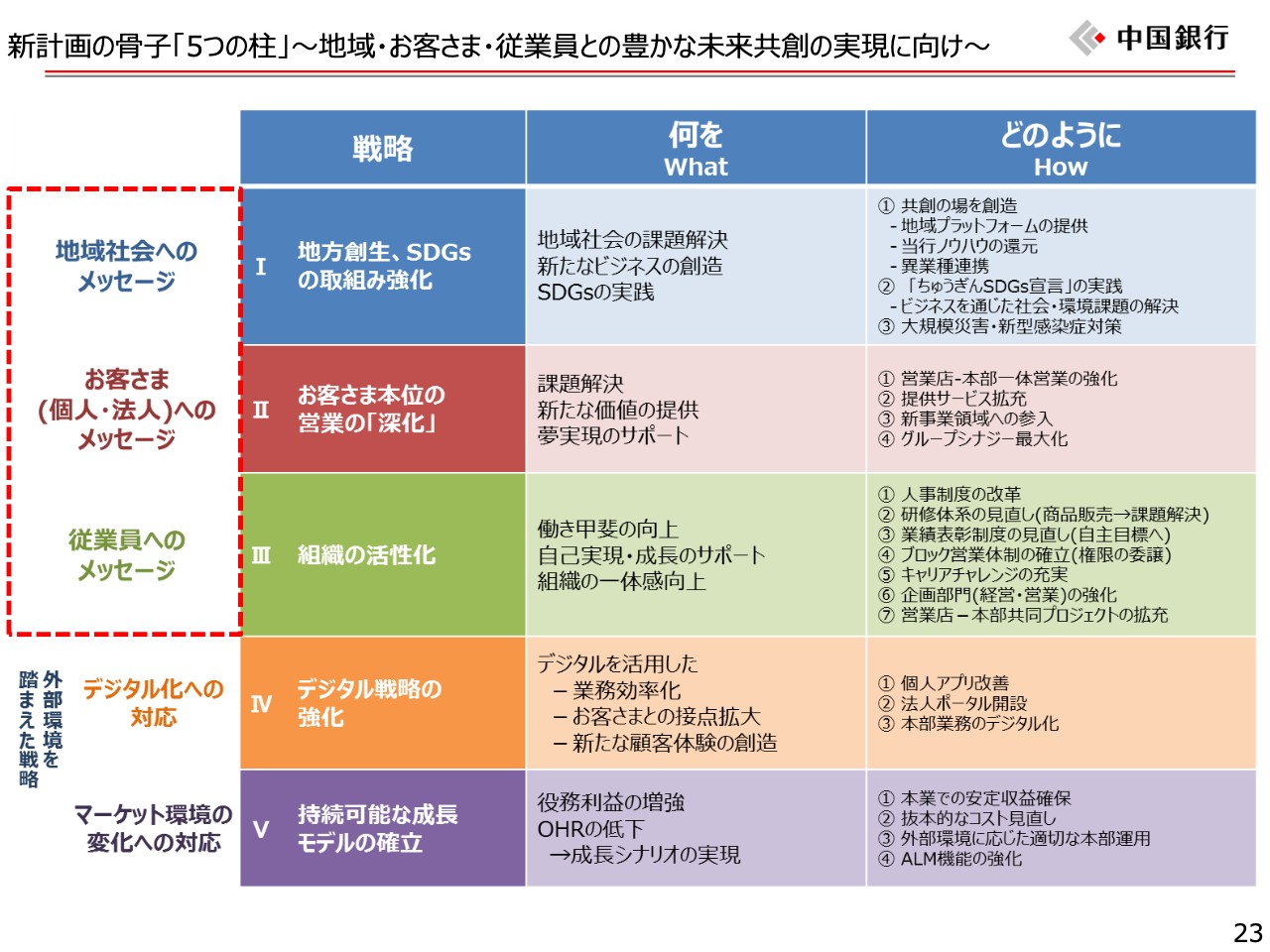

新計画の骨子「5つの柱」~地域・お客さま・従業員との豊かな未来共創の実現に向け~

23ページをご覧ください。取り組んでいく施策の概要を5つの柱として構成し記載してあります。このステージ2では、1つ目の柱である地方創生、SDGsの取り組み強化を5つの柱の中心に据えています。当行の営業エリアでも、今後、総人口や生産年齢人口の減少が一層加速する見込みであり、それに伴う地域経済の縮小は、当行の経営基盤に重要な影響を与えると考えています。

また、今回の新型コロナウイルスによる影響により、地域経済の先行きはますます不透明な状況になっています。地域を基盤とする我々地方銀行にとって、地方創生、地域社会の持続可能性は避けられない課題ですので、地域の課題は中国銀行の課題としてとらえ、従来以上に力を入れて取り組んでいかなければならないと考えています。

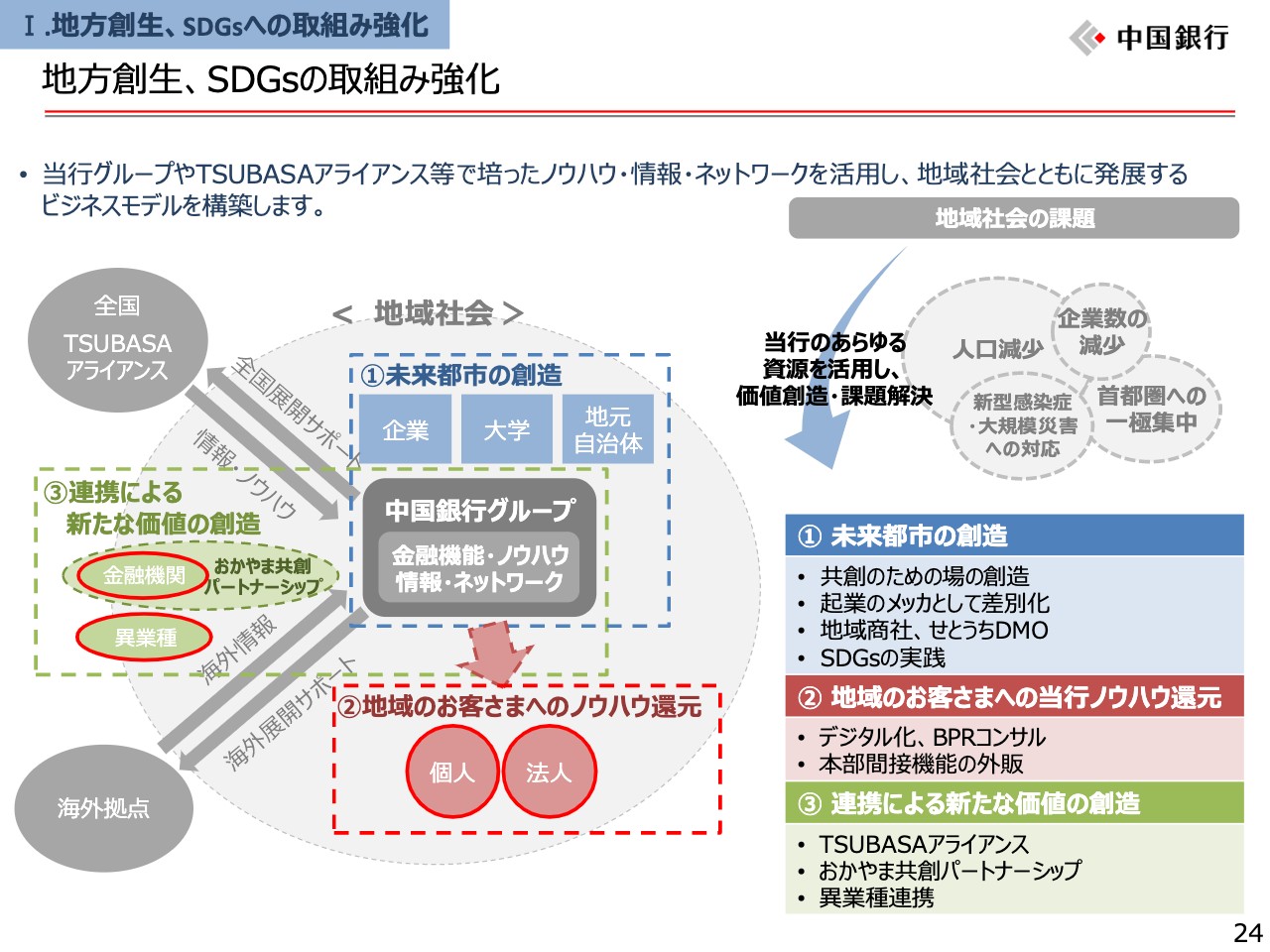

地方創生、SDGsの取組み強化

24ページをご覧ください。第1の柱の「地方創生、SDGsの取組み強化」の内容です。ここでのポイントは右下の「未来都市の創造」、「地域のお客さまへのノウハウの還元」、「連携による新たな価値の創造」の3点です。1点目は地域の企業、大学、自治体など地域で活動するそれぞれのプレーヤーを結びつける役割を積極的に担っていきます。

各主体が生き生きと活動できる社会、都市づくりには金融機能だけではなくて、人、情報がいき交うネットワークが重要です。各地域、各企業の情報が集まる地方銀行ならではの役割を担っていきたいと考えています。

2点目は、当行がこれまで培ってきたノウハウを、地域のお客さまにも還元することです。前中経では、デジタル化やBPRといった構造改革を銀行内で進めてきました。今回の新型コロナウイルス対策においても、かなり早い段階でスプリット体制を構築するなど、その成果が十分に活かされたと感じています。

従来から提供している金融面だけではないノウハウについても、地元企業のお客さまとの共有を通じて、地元企業の成長に寄与したいと考えているところです。3点目はさまざまなプレーヤーと幅広い連携を行なうことで、当行単独で生み出す以上の新たなシナジーを発揮することを目指します。

当行は地銀の広域連携として、TSUBASAアライアンスに参加しており、参加行とともに新しい取り組みや研究を行なっています。また、地域内の連携としては、昨年度は地元の第二地銀である、トマト銀行とのアライアンスも提携しました。今後は金融機関だけではなく、異業種との連携も積極的に行ない、各方面の方々とのつながりを通じて新たな価値を創造していきたいと考えています。

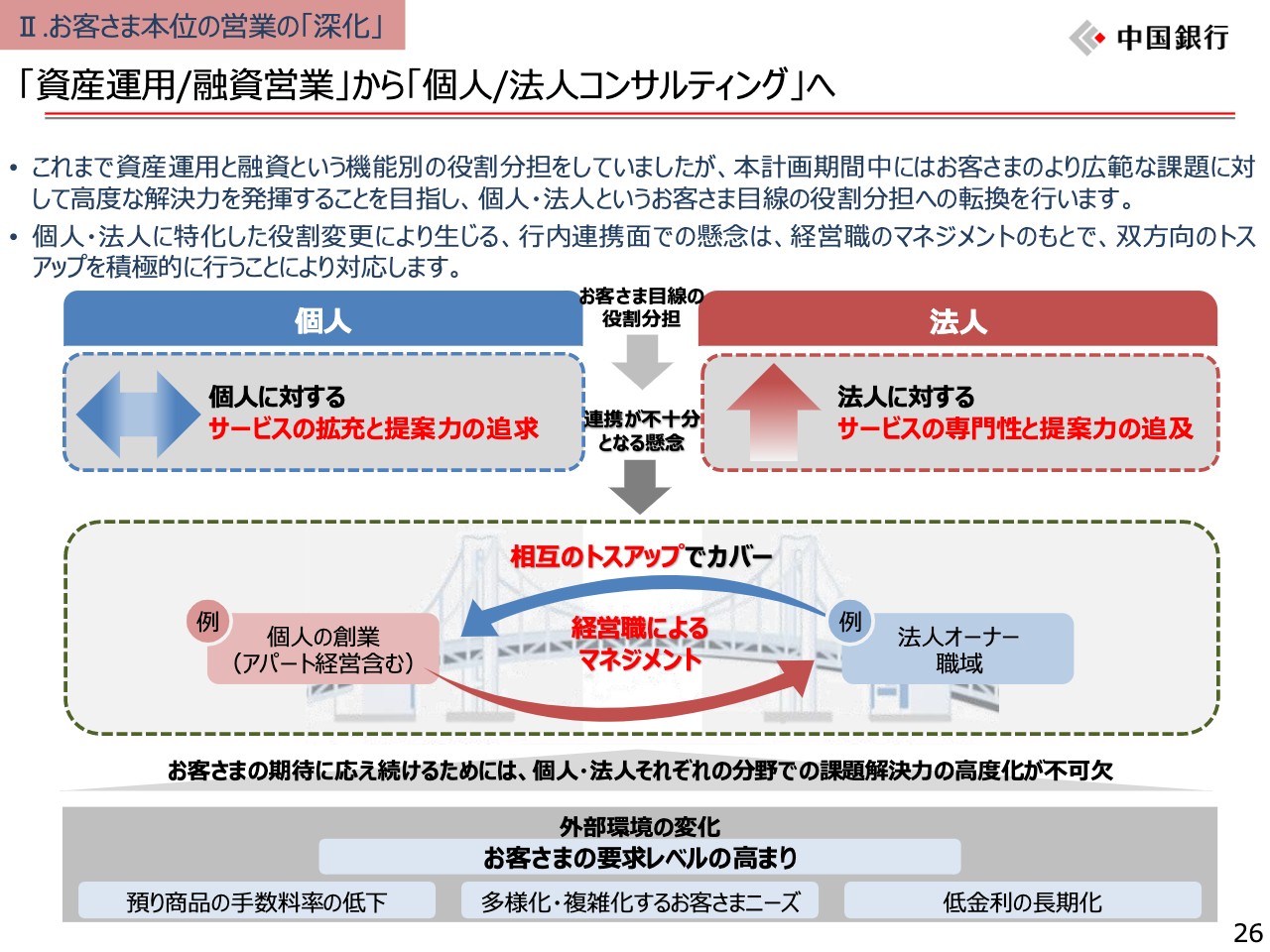

「資産運用/融資営業」から「個人/法人コンサルティング」へ

1つ飛ばして26ページをご覧ください。第2の柱、お客さま本位の営業の「深化」です。当行の営業体制はこれまで資産運用と融資という目線、いわば銀行の機能別に役割分担した営業体制を敷いていたわけですが、この中経では個人、法人といったお客さまの属性に応じた営業体制を再構築していきます。

前中経では、本部の組織、とくに営業現場をサポートする部署については、個人を担当する営業統括部、法人を担当するソリューション営業部といったかたちで、お客さまの属性に合わせた本部組織の再編を行なっていきました。

次のステップとして、この中経では営業店を中心とする、営業現場の体制を再構築します。営業現場も個人、法人というお客さまの属性に合わせた営業体制に見直すとともに、営業担当者の個人レベルの役割についても変えていきたいと思います。

ライフプランサポート活動(個人向けソリューション)の「深化」

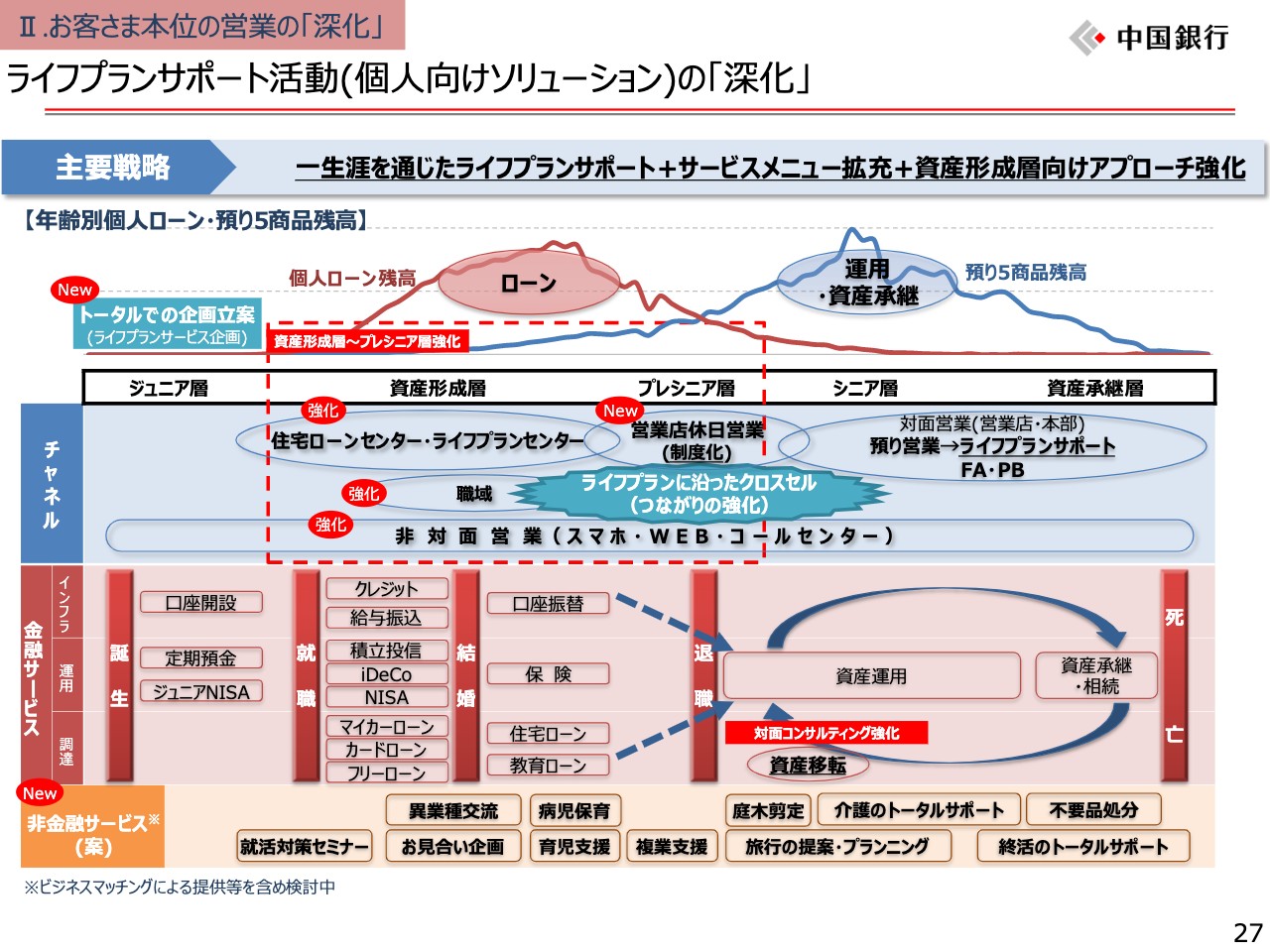

27ページをご覧ください。こちらでは個人のお客さまへの取り組みの全体像をお示しています。個人マーケットはライフスタイルの変化、情報社会の進展などを背景に、お客さまのニーズは多様化、複雑化が進んでいます。今回の新型コロナウイルスの拡大も人々の生活様式が変わる大きな転換点の1つになると考えられます。

そのような背景のもとで、当行グループは、個人のお客さまの一生涯を通じたライフプランサポートを実践するためにサービスメニューを拡充し、金融の枠組みを超えた非金融のサービスにまで領域を広げたいと考えています。

そのためには、非対面チャネルを整備した上で、対面営業については、お客さまのそれぞれのライフステージをトータルで企画立案する担当を設置し、お客さまとの接点の1つである住宅ローン、ライフプランセンターの機能の拡充、それから営業店での休日営業といった取り組みにより、個人のお客さまとの接点を強化するとともに、下半分に記載しているような金融、非金融のメニューを取り揃え、従来、資産運用に偏りがちだった個人向け営業の活動範囲を広げていきたいと思います。こうした取り組みは、本来の本業です、資産運用業務の強化にもつながる取り組みであると考えています。

地域応援活動(法人向けソリューション)の「深化」

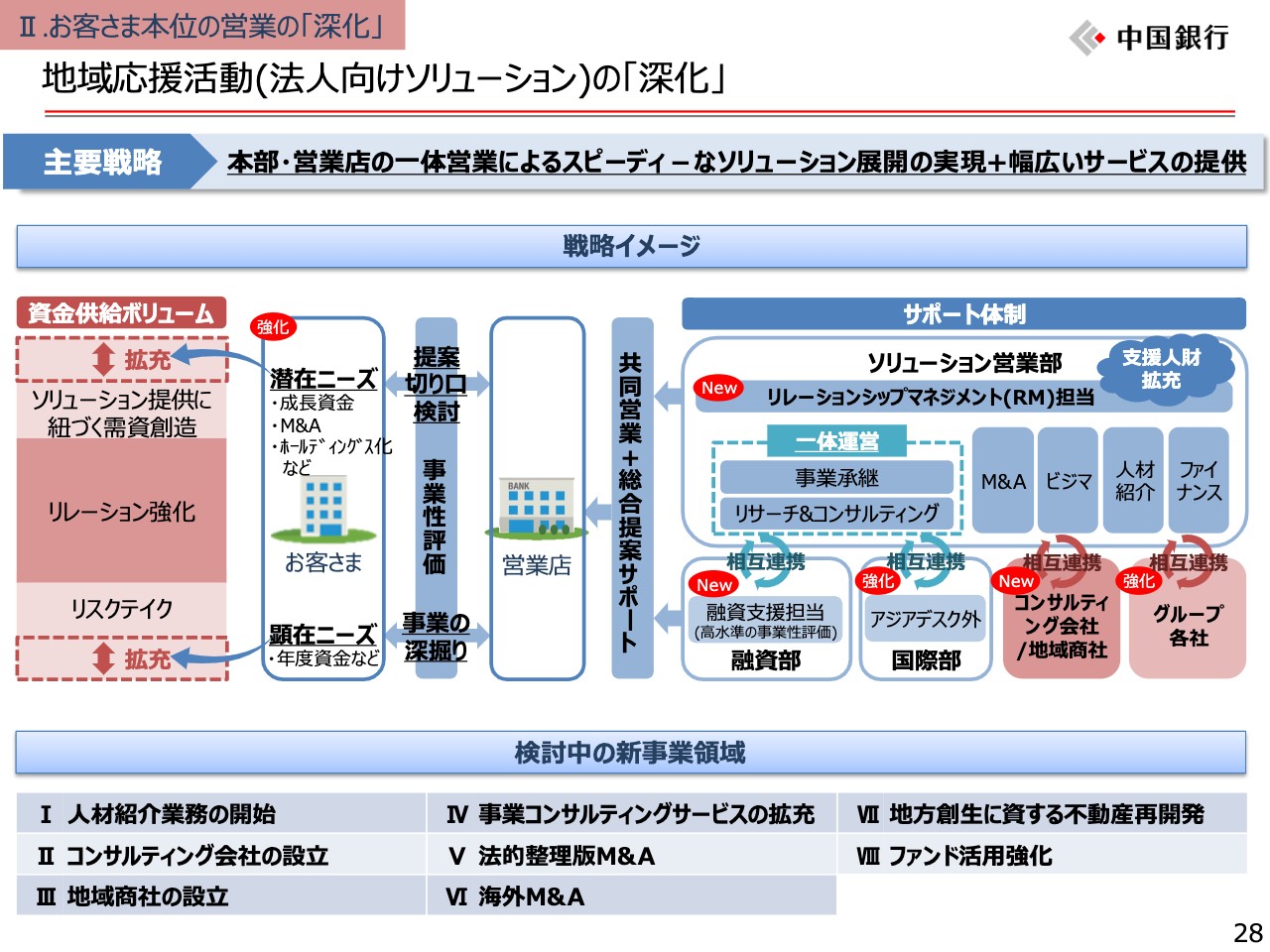

次、28ページをご覧ください。こちらでは法人のお客さまへの取組みについてお示ししています。法人のお客さまへは、営業店と本部の一体営業によるスピーディーなソリューションを実現することと新事業を含めた幅広いサービスの提供を主要戦略としています。

今回新たに本部内に設置するリレーションシップマネジメント担当などを中心に、営業店と本部の相互連携を一層強化し、当行グループ一体となって総合的なソリューションを提供していきます。活動内容としては、出発点となるのはこれまでと変わらず、お取引先企業の事業性評価です。

資金需要など、顕在化しているニーズに対しては、事業内容の深堀によるリスクテイクの拡充、それからお客さま自身もまだ気づいていない潜在ニーズに対して、さまざまな切り口からのソリューションの提供といった活動に取り組んでいきます。こうした活動を支える本部サイドの体制も充実させるとともに、お客さまのニーズに幅広く応えられるように、下側に書いてあるような、新たな領域のメニューも拡充していきたいと考えています。

店舗戦略 ~ 効率化とお客さまの利便性維持の両立に向けて ~

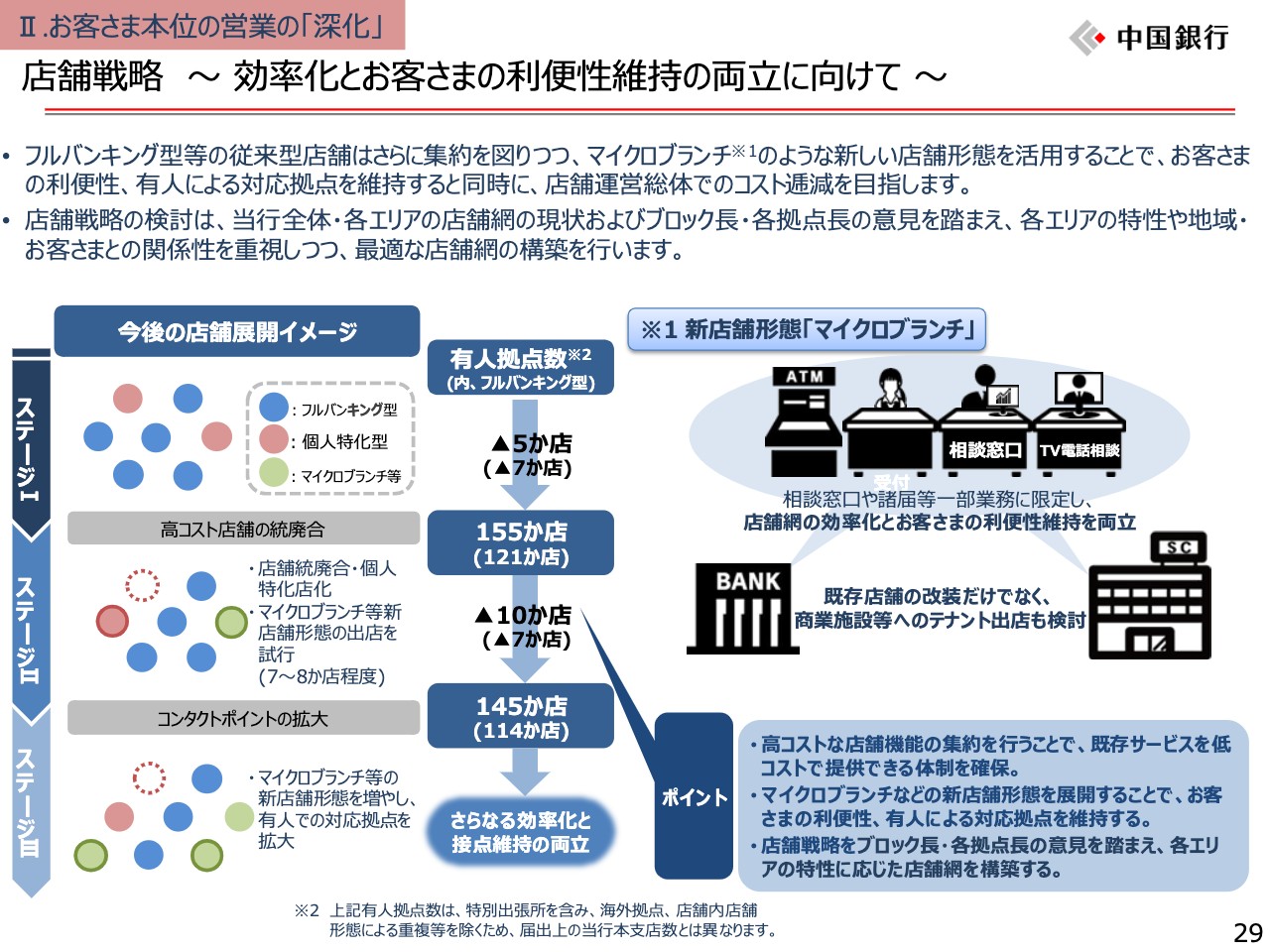

29ページをご覧ください。ここでは店舗戦略の方向性についてご説明します。近時、店頭に来店されるお客さまの数は減少傾向にあります、その一方でWebなどの非対面のお取引は増加傾向にあり、お客さまが求める銀行店舗のあり方も大きく変わってきています。

一方で対面によるお客さまとの接点は、メガバンクやネット銀行などの他業態にはない強みであり、地域金融機関の使命です。地域の金融機能を維持する意味でも、一定の有人拠点網を維持する必要があると考えています。

そこでエリアごとの特性やお客さまとの関係性に合わせて、店舗の形態を変えながら、最適な店舗網を維持していきます。現状店舗は、法人の融資取引の取り扱うフルバンキング店舗、個人に特化した個人特化店の2種類の形態が大半ですが、今後はより軽量化した店舗として、マイクロブランチについても積極的に活動する方針です。

今後、いわゆるフルバンキングの店舗網は減少させていく方針ではありますが、店舗の軽量化などを実施しながら、地域のお客さまとの接点を維持できる最適な店舗網を構築していきたいと思います。

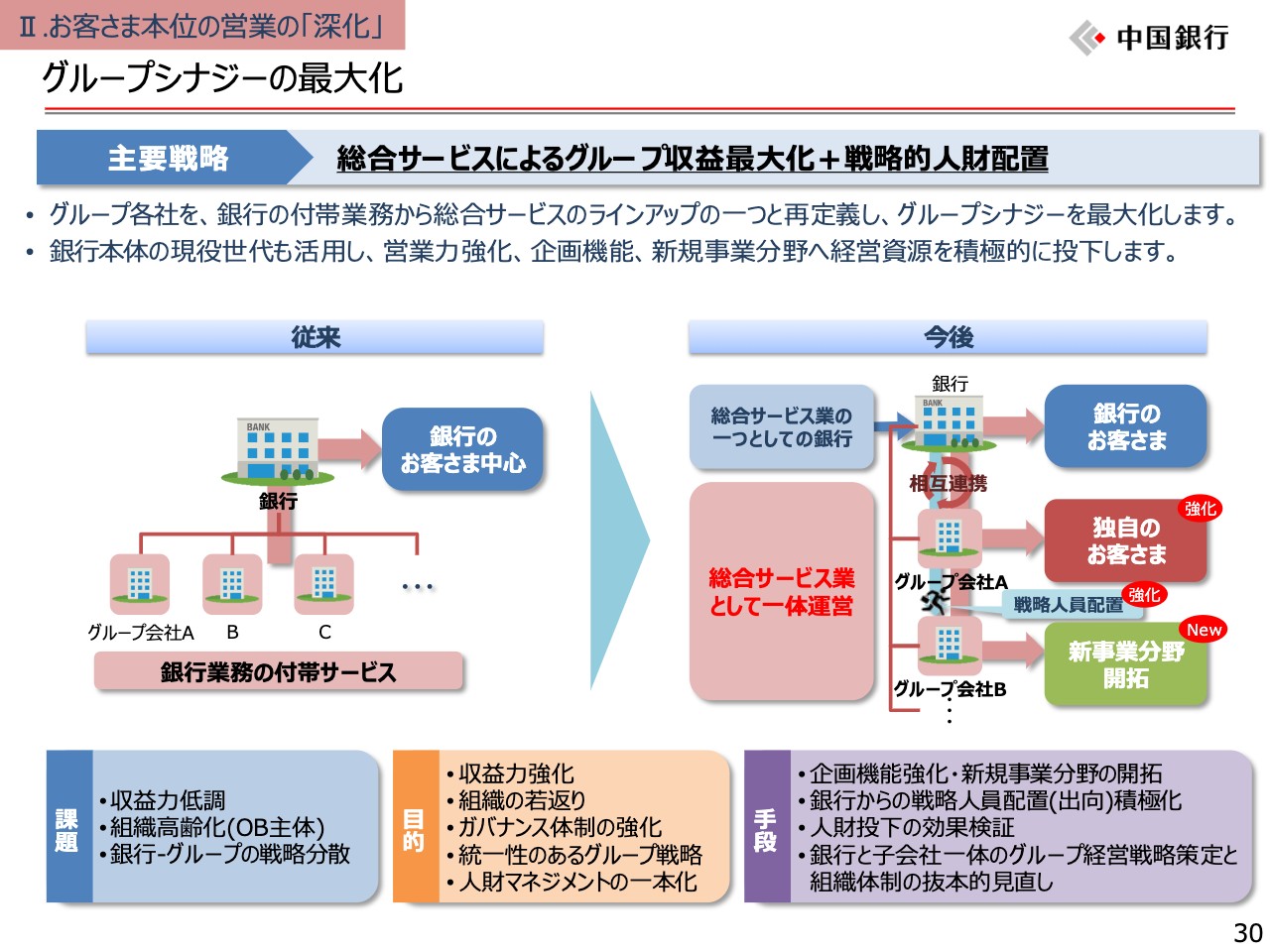

グループシナジーの最大化

30ページをご覧ください。ここでは、子会社を含めたグループ体制の方向性を示しています。従来グループ各社の事業は銀行業務の付帯サービスの1つという位置付けでしたが、グループ各社は銀行のOBの受け皿という性格が強いものでした。お客さま本位を銀行グループとして一層進めるために、グループ各社の業務についてもお客さまのニーズにお応えするサービスのラインナップの1つと位置づけて、積極的に取り組んでいく方針です。

グループ各社に対しましては、今後銀行本体の現役世代も活用するなど、経営資源を積極的に投入し、営業力強化、企画機能、新事業分野の開拓など、グループシナジーを最大化する取り組みをすすめていきたいと思います。

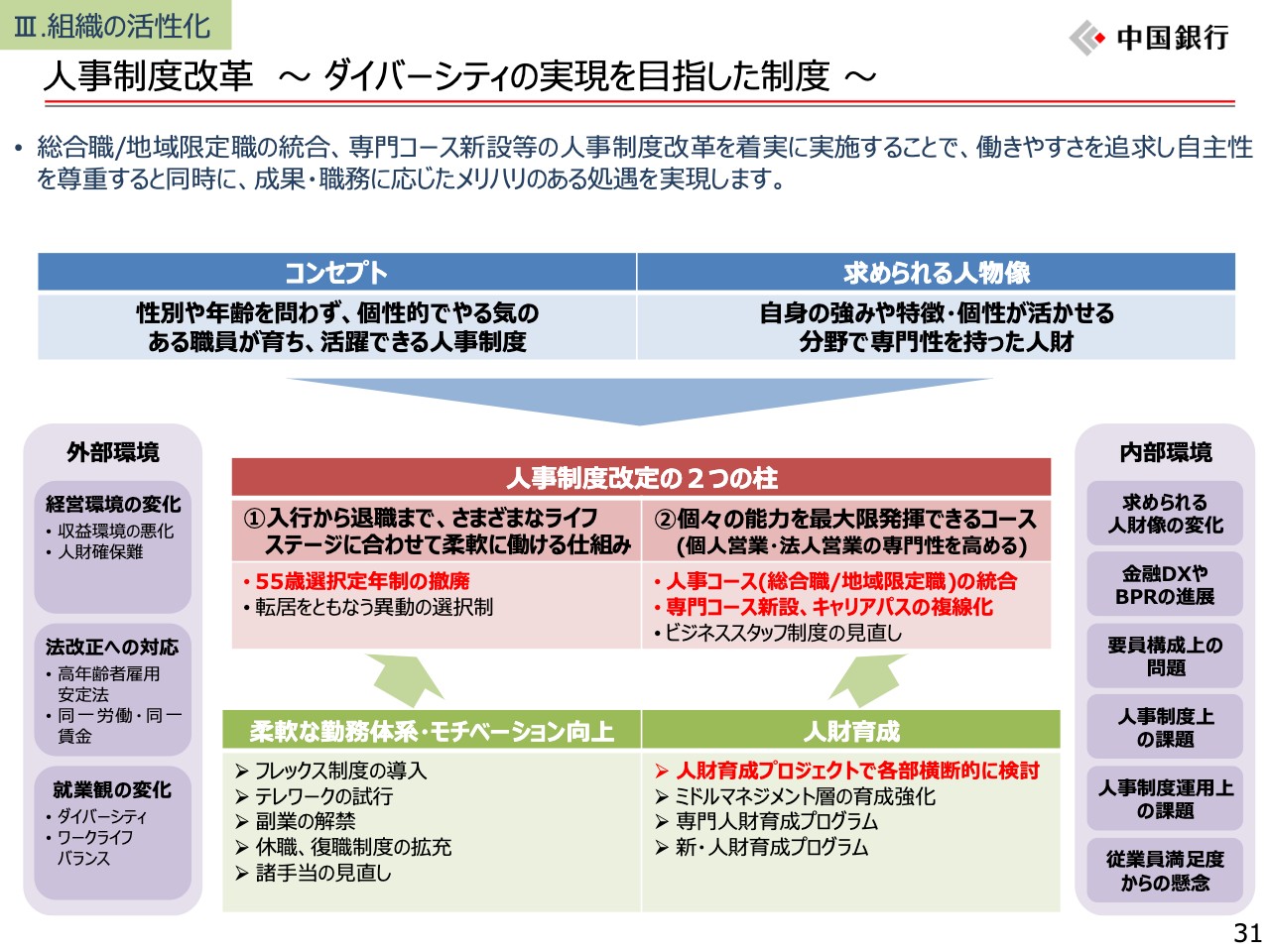

人事制度改革 ~ ダイバーシティの実現を目指した制度 ~

31ページをご覧ください。第3の柱、組織の活性化です。ここでは人財が働き甲斐をもって活躍できる職場づくり、環境づくりを進めていきます。その1つが人事制度の改革です。新たな人事制度のコンセプトは、性別や年齢を問わず個性的でやる気のある職員が育ち、活躍できるというものです。

お客さまのライフスタイルが変化するように、行員のスタイルも変化していますので、入行から退職までさまざまなライフステージに合わせて、柔軟に働ける仕組みを作っていきます。行員に求められる人財像も多様化しているため、行員一人ひとりが自身の強みや特徴、個性を活かせる分野で専門性を発揮できるように人事コースの見直しを行ない、専門性を持った人財の育成、組織活躍の支援に取組んでいきたいと思います。

評価制度(業績表彰制度)の見直し

32ページをご覧ください。評価制度の見直しについてお伝えしたいと思います。当行ではこれまで営業店の目標管理の方法として、業績表彰制度を用いて、全行的な営業推進体制を構築していました。しかし、多様化が進む中で、お客さまおよび営業店の行員の双方に一律のルールが適用できなくなってきているという認識があります。

そのために当行では、業績や目標そのものをなくすのではなく営業店で自主性、主体性を伸ばす仕組みの構築を目指しています。本部から与えられた目標ではなく、それぞれの地域のお客さまにあった活動を営業店自ら考えて目標設定し、行動していくという営業店の自主性を伸ばすことが狙いです。

本部と営業店の目線を合わせることも必要ですので、段階的な進め方として、2022年度からの本格的なスタートを想定しています。その仕組みづくりをこれから行なうところです。

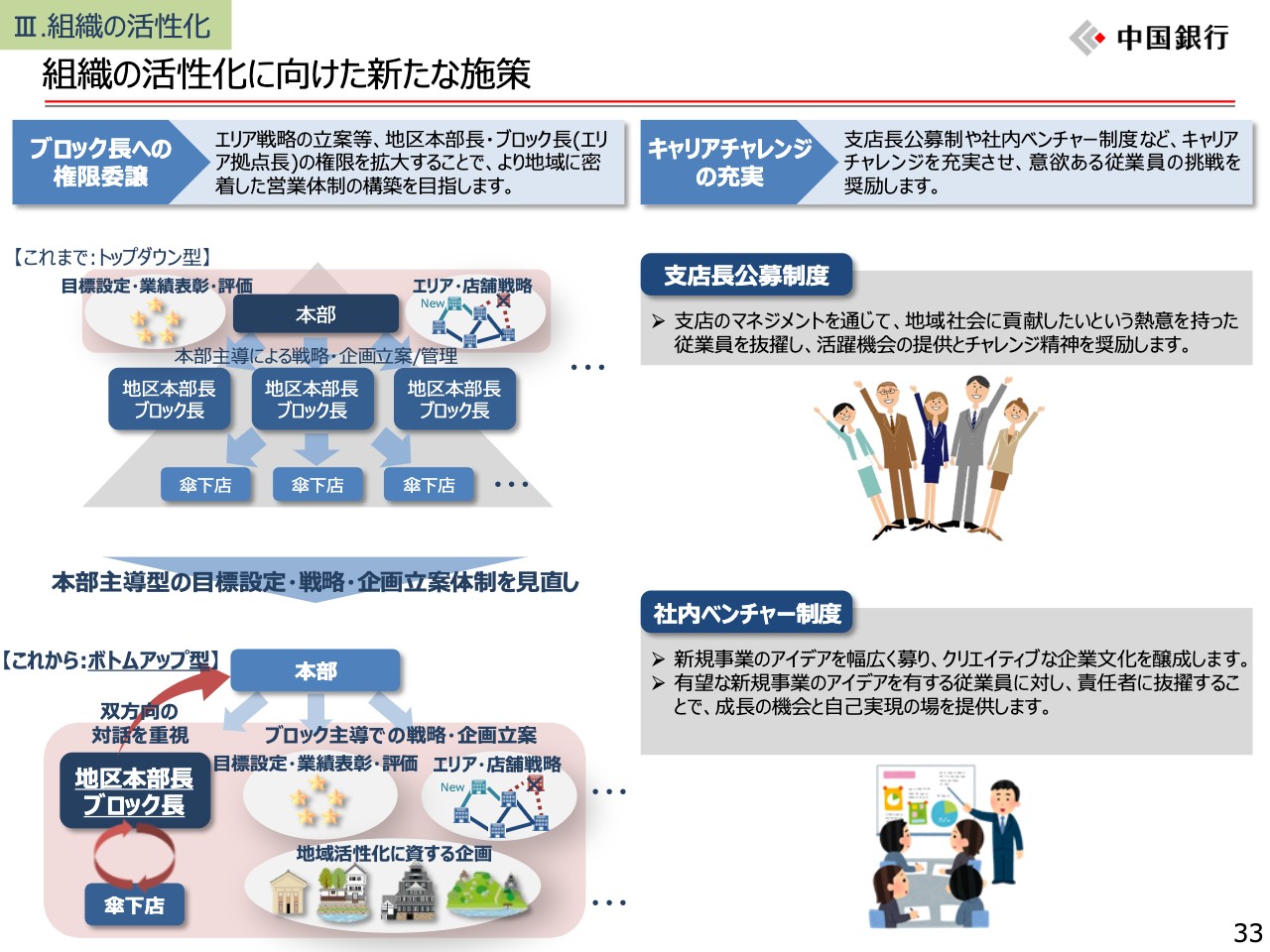

組織の活性化に向けた新たな施策

33ページをご覧ください。組織の活性化です。ブロック長への権限委譲について、先ほどの業績表彰にもつながっていきますが、営業店の自主性、主体性を重視する仕組みづくりに向けて、各エリアのブロック長の権限を拡大するものです。営業店での実施目標を設定し、自ら考えて行動することを想定しているため、営業現場にも相応の権限を与える方針です。

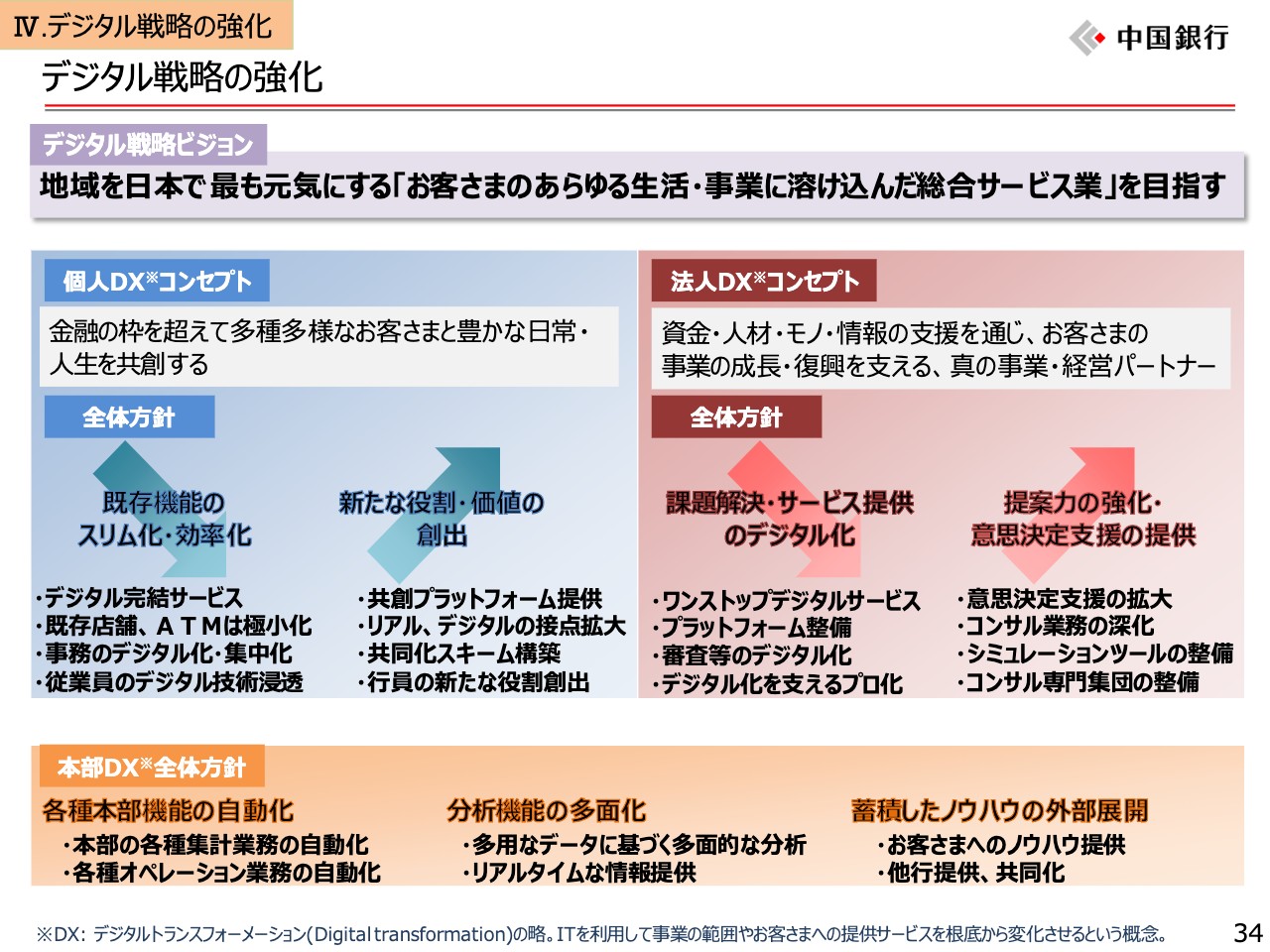

デジタル戦略の強化

34ページをご覧ください。第4の柱のデジタル戦略です。将来を見据えた上でデジタル化への対応ということで、これは中国銀行グループとして必須であると考えており、取り組みを強化していきたいと思っています。進むべき方向性は書いてあるとおり、「お客さまのあらゆる生活、事業に溶け込んだ総合サービス業」を目指すというものです。

地方銀行が生き残るために、地域のお客さまに選ばれ必要とされることが前提となりますが、お客さまの生活や事業の中で当たり前のように、自然に中国銀行を使っていただけるような存在を目指していきたいと考えています。

対面営業力を活かしながら、デジタルをいかに活用するか、対面と非対面のベストミックスをこれから模索し続けることになりますが、個人、法人のお客さまそれぞれに合った新しい銀行の姿を実現するために、このデジタル化は積極的に取り入れていく方針です。

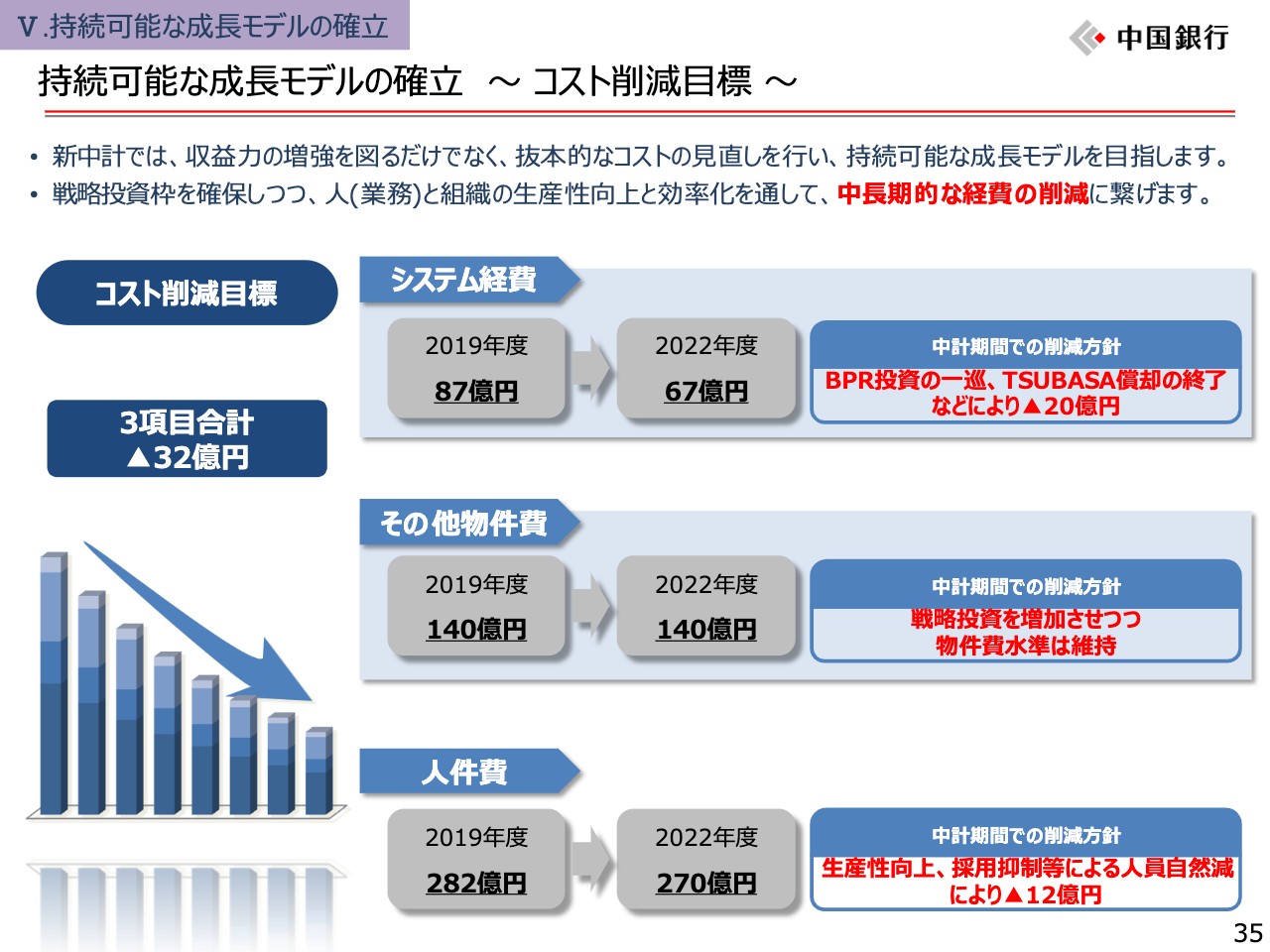

持続可能な成長モデルの確立 ~ コスト削減目標 ~

最後、持続可能な成長モデルの確立です。35ページをご覧ください。厳しい収益環境が続く中で、低コスト体質への転換は緊急の課題ですので、コスト削減に向けて全力で取り組んでいきます。定量目標として、この中経機関では税金を除く経費全体で32億円の削減を行ないます。

上のシステム経費については、TSUBASAの無形固定資産の償却、年間14億円、これが2021年度で終了することや、BPR施策に関する投資が一巡することもありまして、3年間で20億円の削減を行ないます。人件費については、BPRの結果として、効率的な体制ができつつあります。

したがって、行員の自然減とそれに伴う人件費減少を想定しています。真ん中のその他の物件費については、現状維持の水準を一応置いていますが、削減の余地は十分にあると考えていますので、中経期間中も絶えず見直しを行なっていきます。

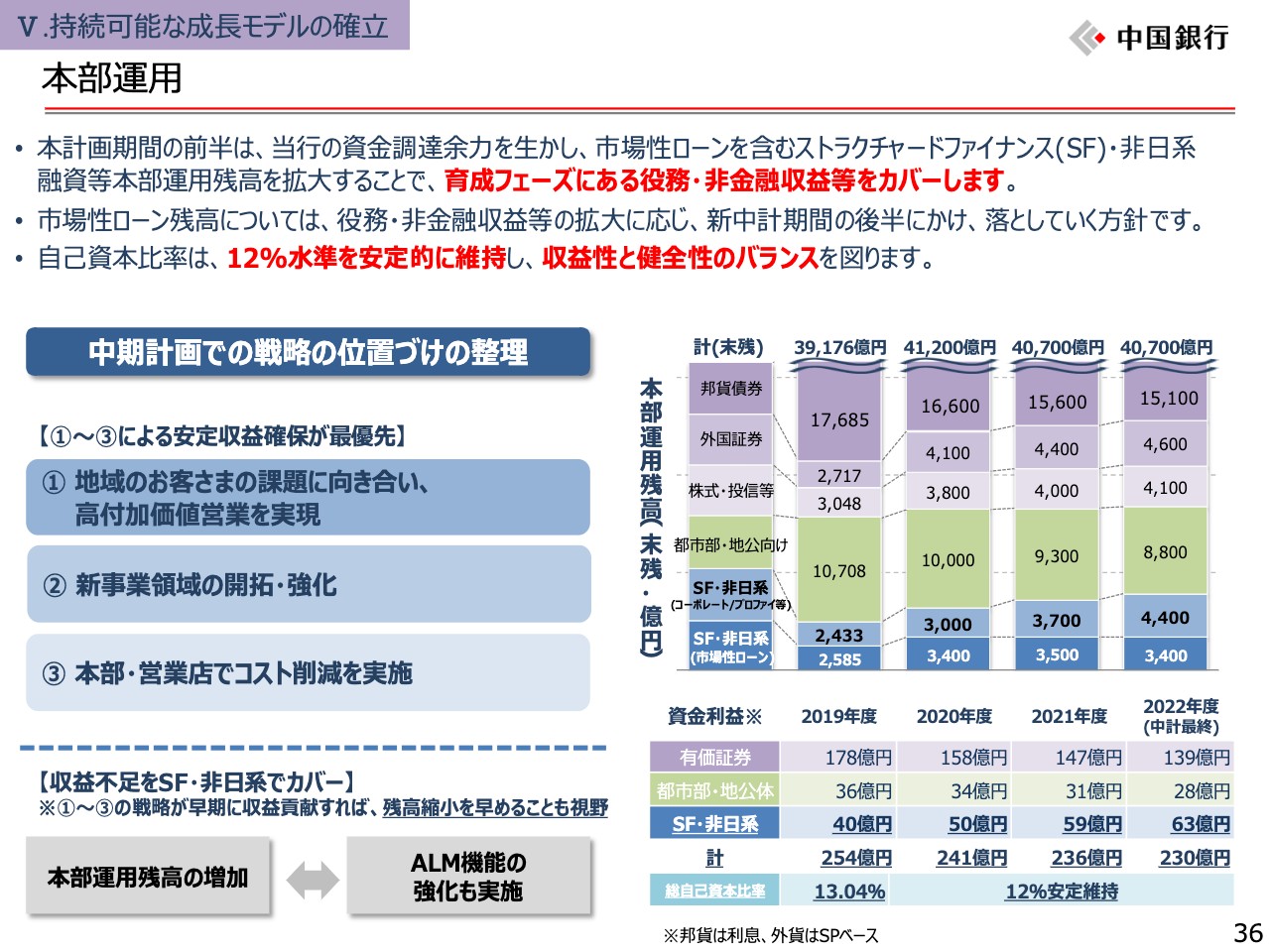

本部運用

36ページをご覧ください。第5の柱のもう1つの取り組みが本部運用です。この中経ではソフト面の強化として、お客さま向けのメニューの拡充を図り、役務、非金融収益の増強を図っていきますが、収益の柱として成長するまでの間は、ストラクチャードファイナンスや非日系融資などの本部貸出金により、収益面のカバーを行なう方針です。

地銀の持続可能なビジネスモデルは、営業エリア内での収益機会の確保および維持のためのコスト構造という2点を早期に確立することが必要であると考えています。この中経ではその取り組みを進めますが、四半期の前半においては、本部貸出部門を柔軟に活用するということで、一定の利益水準を確保する予定です。

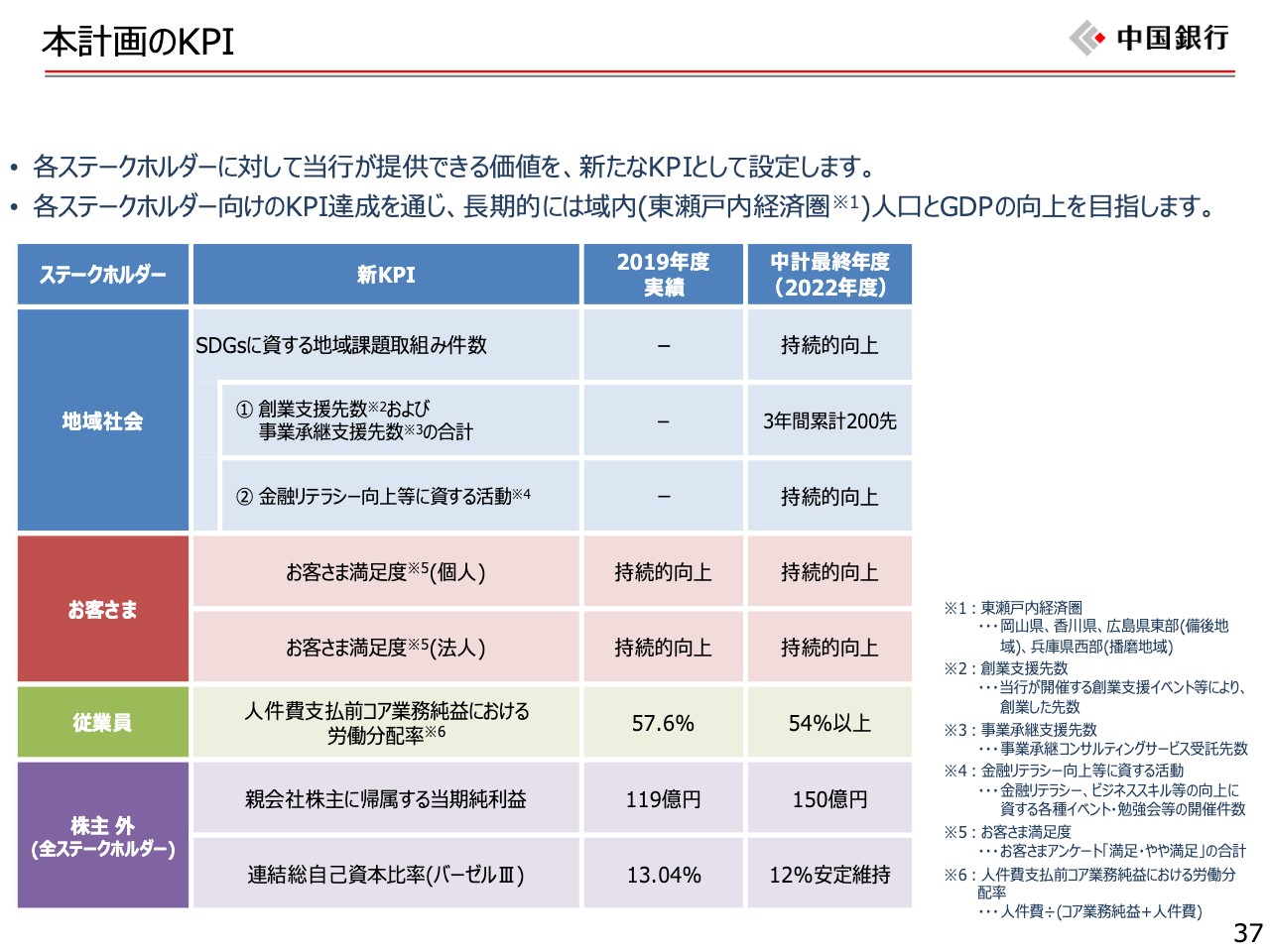

本計画のKPI

37ページをご覧ください。最後にこの中経のKPIを記載しています。こちらの表に記載しているように、それぞれのステークホルダーに対して、当行が提供できる価値を新たなKPIとして設定し、達成に向けて全力で取り組んでいきたいと思います。

説明は以上となります。ご清聴ありがとうございました。

新着ログ

「銀行業」のログ