ワコールHD、消費増税等の影響で通期売上は減 国内直営店やECで増収も卸売の主力チャネル販売が低迷

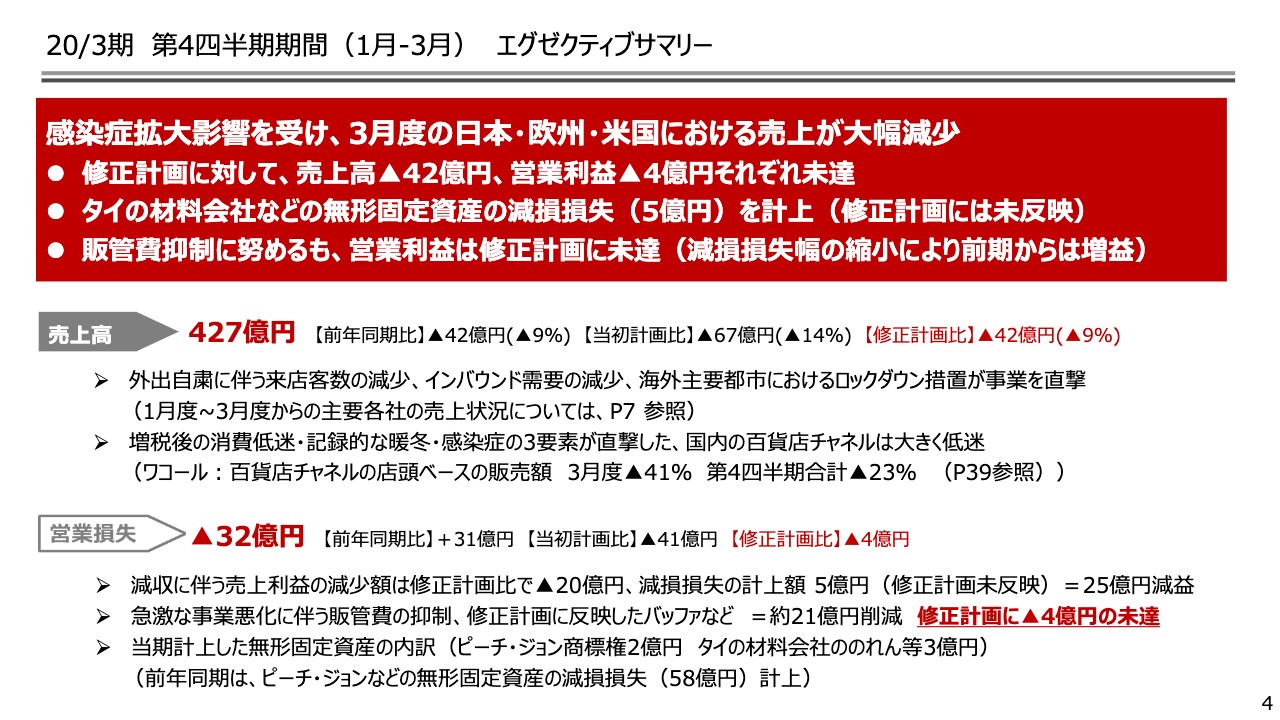

20/3期 第4四半期期間(1月–3月) エグゼクティブサマリー

宮城晃氏:本日はお忙しい中、ワコールホールディングスの決算説明会にご参加いただき、ありがとうございます。まず、私より2020年3月期の第4四半期と通期の商況についてご報告します。

4ページをご覧ください。第4四半期会計期間のサマリーをまとめています。新型コロナウイルス感染症が広がったことで3月分の売り上げが大幅に減少する結果となり、売上高は427億円となり、1月31日に開示しました業績修正計画に対し42億円の未達となりました。

営業損益は32億円の損失で、修正計画に対して4億円の未達となります。減収に伴い、売上利益が20億円減少したほか、修正計画には未反映であった無形固定資産の減損損失をおよそ5億円計上しましたが、販管費の抑制などの効果もあり、修正計画に近い数値で着地することができました。

なお、当期に計上した無形固定資産の減損損益5億円の内訳は、ピーチ・ジョンの商標権の減損損失が2億円、タイの材料会社ののれんなどの減損損益が3億円となっています。これにより、残存しているピーチ・ジョンの商標権はおよそ5億円となります。なお、ピーチ・ジョンについてののれんは残っていません。現時点ののれんの残高は、Intimaties Online(IO社)で116億円、ワコールヨーロッパで108億円、トータルで223億円となっています。

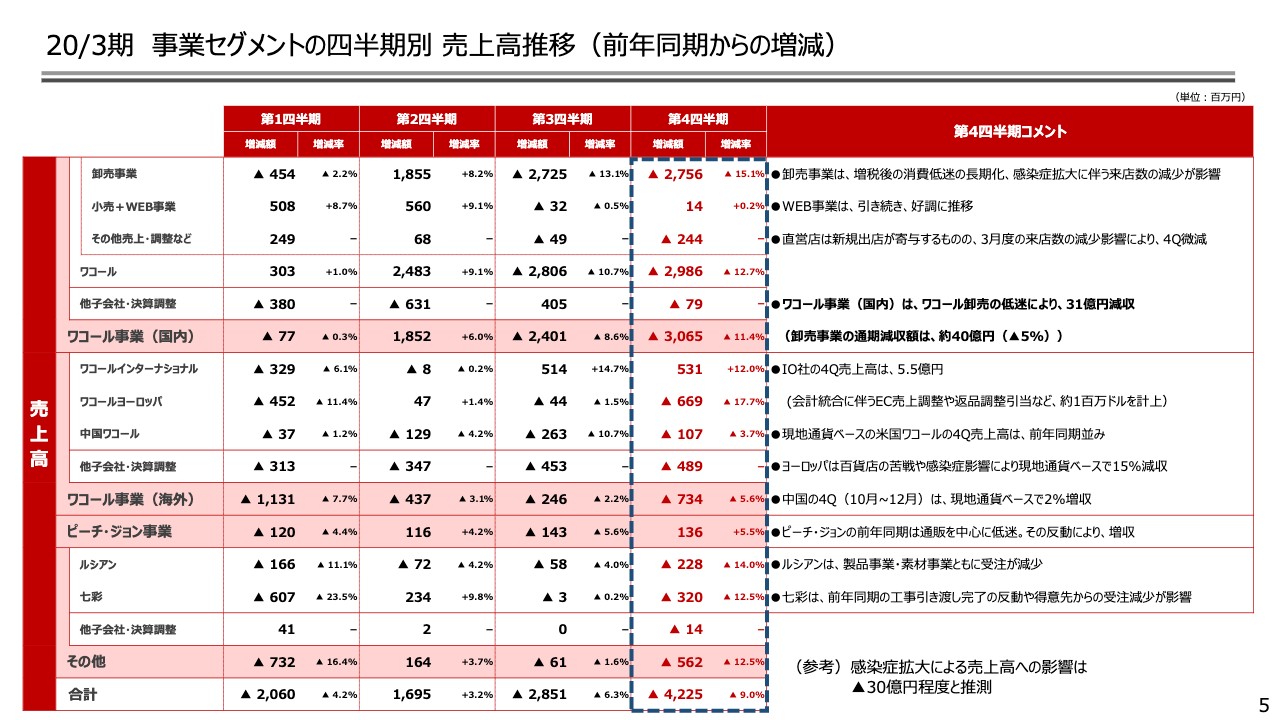

20/3期 事業セグメントの四半期別 売上高推移(前年同期からの増減)①

5ページから6ページにかけて、事業セグメントの四半期別の売上高及び営業利益の推移をまとめています。まず5ページの売上高の推移をご覧ください。第4四半期の減少額は増税前の駆け込み需要の反動を受けて、国内売上が大きく落ち込んだ第3四半期の減少額をさらに上回る減少幅でした。ワコール事業(国内)については、暖冬及び感染症拡大の影響に伴う卸売事業の低迷により、31億円の大幅な減少となりました。また、ヨーロッパも大きく売上高が減少しました。

20/3期 事業セグメントの四半期別 売上高推移(前年同期からの増減)②

6ページをご覧ください。第4四半期会計期間の営業利益については、前年同期に計上したピーチ・ジョンの無形固定資産の減損損益56億円の裏返しもあり、増益となりました。ワコール事業(海外)は16億円の減益となりましたが、主な要因は買収したIO社の第4四半期の営業損失およそ6億円、及びタイの材料会社の固定資産の減損損失およそ10億円です。

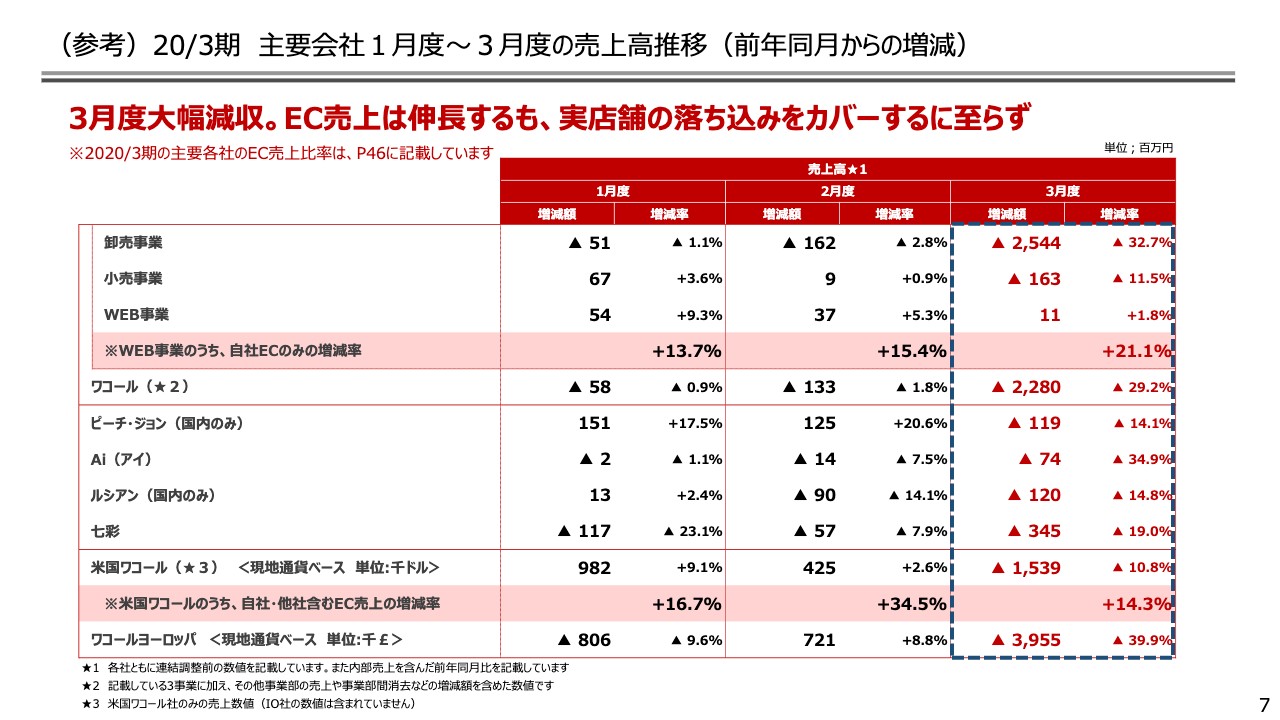

(参考)20/3期 主要会社1月度~3月度の売上高推移(前年同月からの増減)

7ページをご覧ください。1月度~3月度の主要各社の状況を記載しました。新型コロナウイルス感染症の拡大影響により、3月度は大幅な減収となっています。以上が第4四半期会計期間のご報告となります。

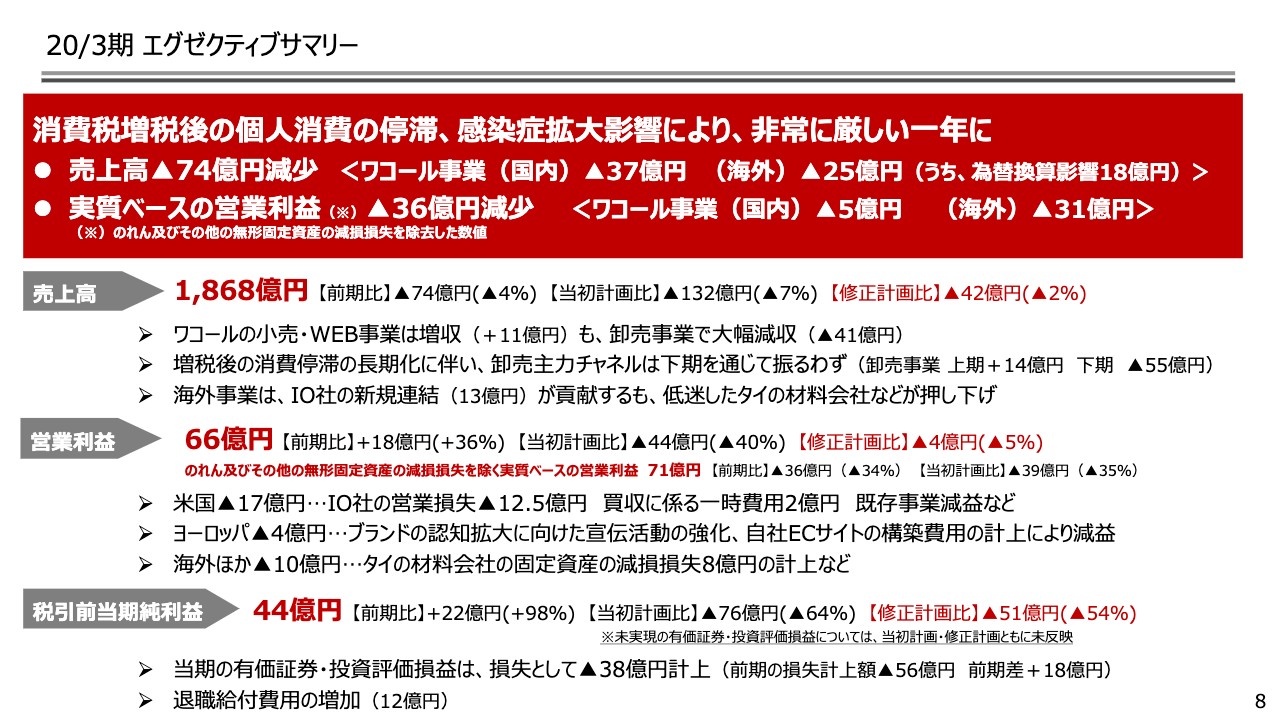

20/3期 エグゼクティブサマリー

8ページをご覧ください。2020年度3月期の業績についてご説明します。冒頭に記載のように、当期は非常に厳しい1年となりました。売上高は1,868億円で、前期に比べ74億円の減収となりました。ワコール事業(海外)で25億円の減少となっていますが、このうち18億円は円高による換算の影響です。ワコール事業(国内)は、直営店事業や自社EC事業で増収を確保しましたが、卸売事業の主力チャネルで販売が低迷し、およそ37億円の減収となっています。

営業利益は、前期に計上したピーチ・ジョンの減損損失の裏返しによって増益となりましたが、減損損失を考慮しない実質数値で比較すると36億円の減益となっています。そのうち、ワコール事業(海外)で31億円の減益となっていますが、内訳は米国で17億円、ヨーロッパで4億円、その他、アジアで10億円です。

米国事業は、新しく連結対象となったIO社の営業損失の取り込みや買収費用の計上が主な要因です。また、その他、アジアの減益は、タイの材料会社で計上した固定資産の減損損失によるものです。税引前当期純利益は44億円で、前期比からは倍増となっています。なお、有価証券投資評価損益については、当期も損失計上となりましたが、前期の計上額からは縮小しました。

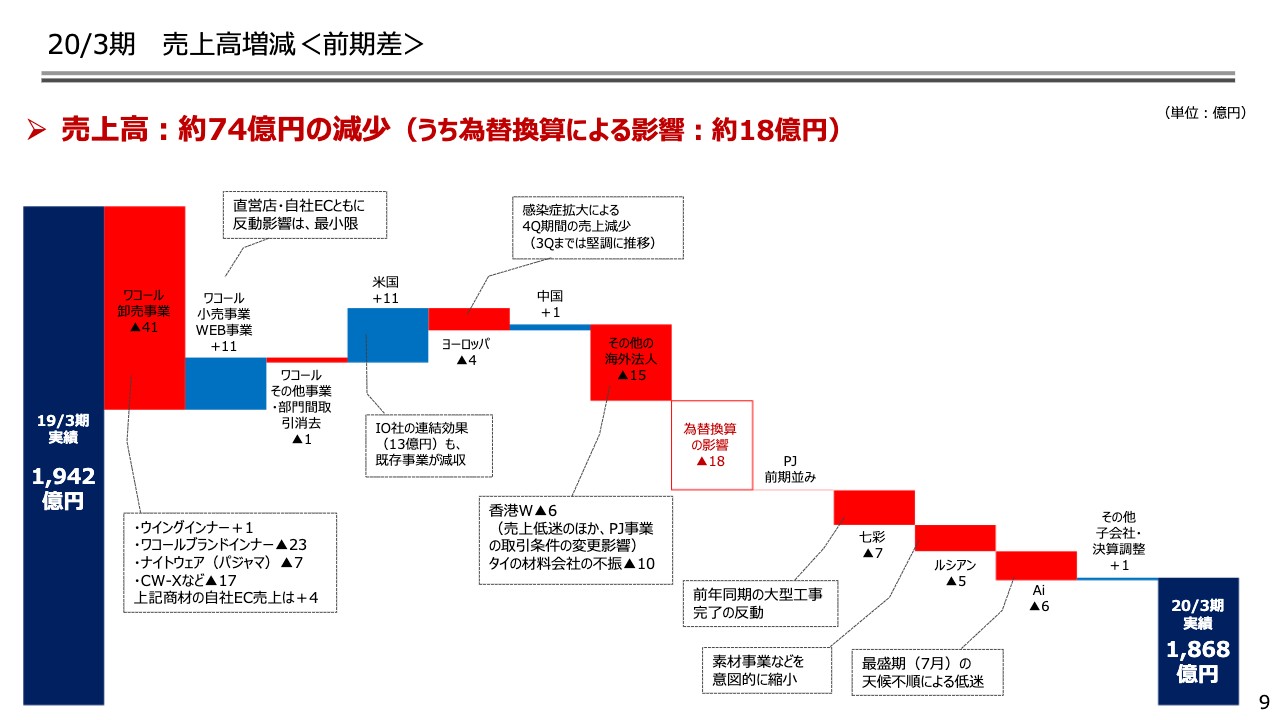

20/3期 売上高増減<前期差>

9ページをご覧ください。当社の売上高の状況についてウォーターフォールでご説明します。前期からの増減でプラスに寄与したのは、ワコールの小売事業、Web事業及び米国事業です。また、米国事業では買収したIO社の新規連結効果13億円がプラスに寄与しました。

一方、赤いボックスがマイナス要因です。ワコールの卸売事業が41億円の減少となったほか、縦編み素材の受注が減少したタイの材料会社のほか、七彩、ルシアン、Aiともに売上高が減少しました。

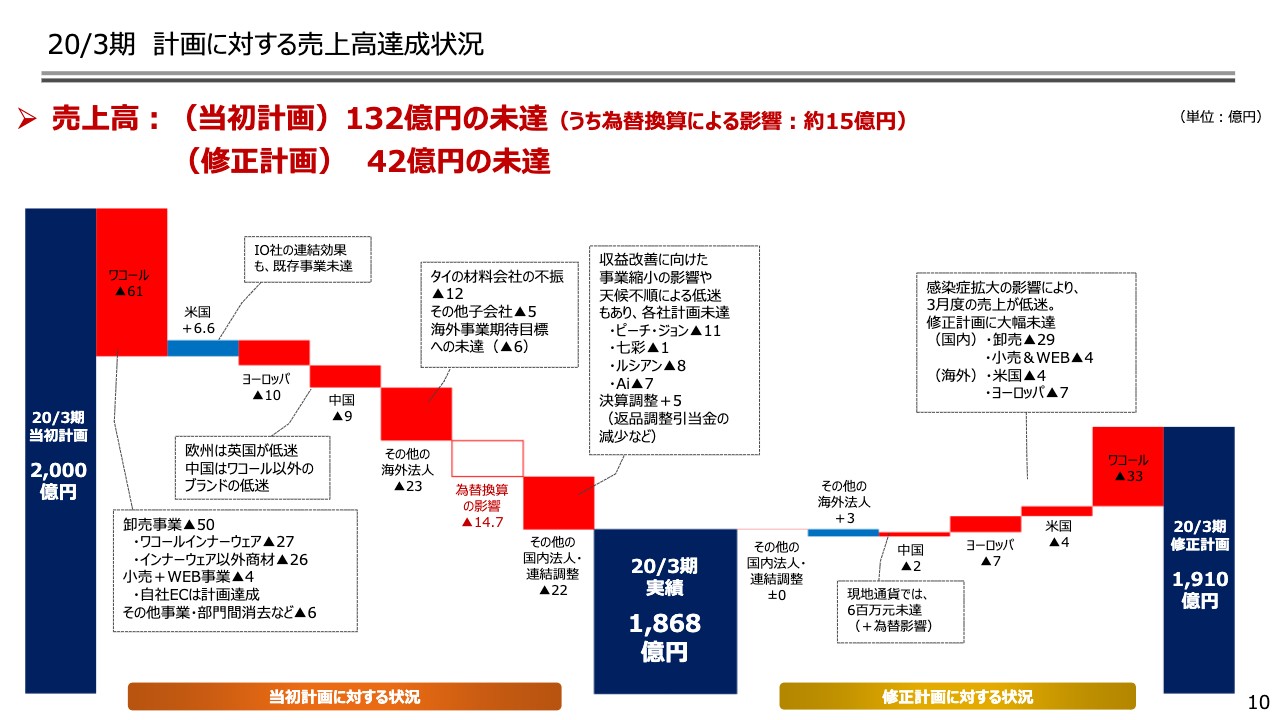

20/3期 計画に対する売上高達成状況

10ページをご覧ください。スライド中央の実績数値に対して、左側が当初計画との差異、右側が1月に開示した修正計画との差異です。売上高全体では当初計画に対して132億円の未達となりました。ワコールの小売事業とWeb事業、IO社の新規連結が寄与した米国事業は計画達成となりましたが、その他は計画数値に届きませんでした。修正計画に対しては42億円の未達となりましたが、こちらについては先に説明したとおりです。

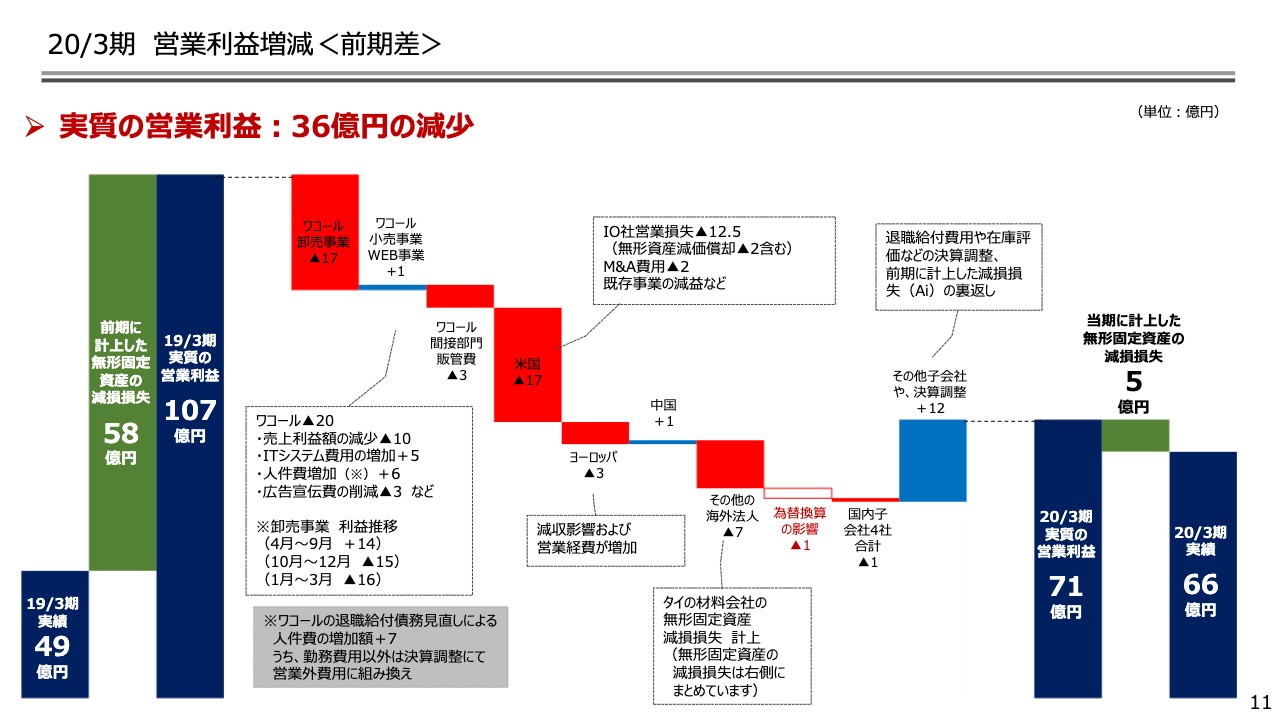

20/3期 営業利益増減<前期差>

次に11ページをご覧ください。営業利益の実質値は36億円の減少となりました。IO社の営業損失の取り込み、買収にかかる一時費用の計上、既存事業の苦戦によって、米国事業が17億円の減益となっています。また、下期に苦戦したワコールの卸売事業も17億円の減益となっています。

なお、退職給付債務の見直しを行なったワコールでは、人件費がおよそ7億円増加していますが、連結調整での組み替えにより連結営業利益の影響は1億円強です。表の右側に決算調整として青いボックスに示しています。

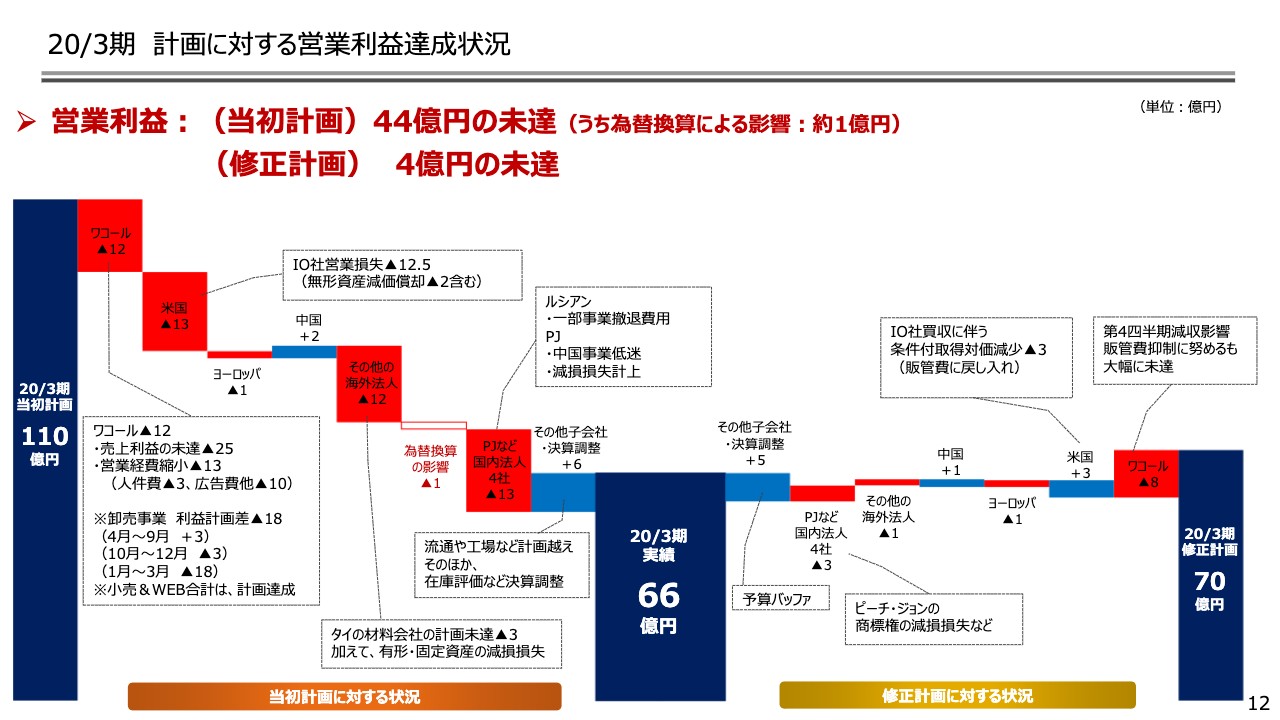

20/3期 計画に対する営業利益達成状況

12ページをご覧ください。当初計画に対して、営業利益は44億円の未達となりました。事業低迷に伴う減収や買収による損失の取り込み、一時費用の計上、固定資産の減損損失によって各社が未達となる中、ワコールの小売事業とWeb事業、中国事業については計画を達成することができました。

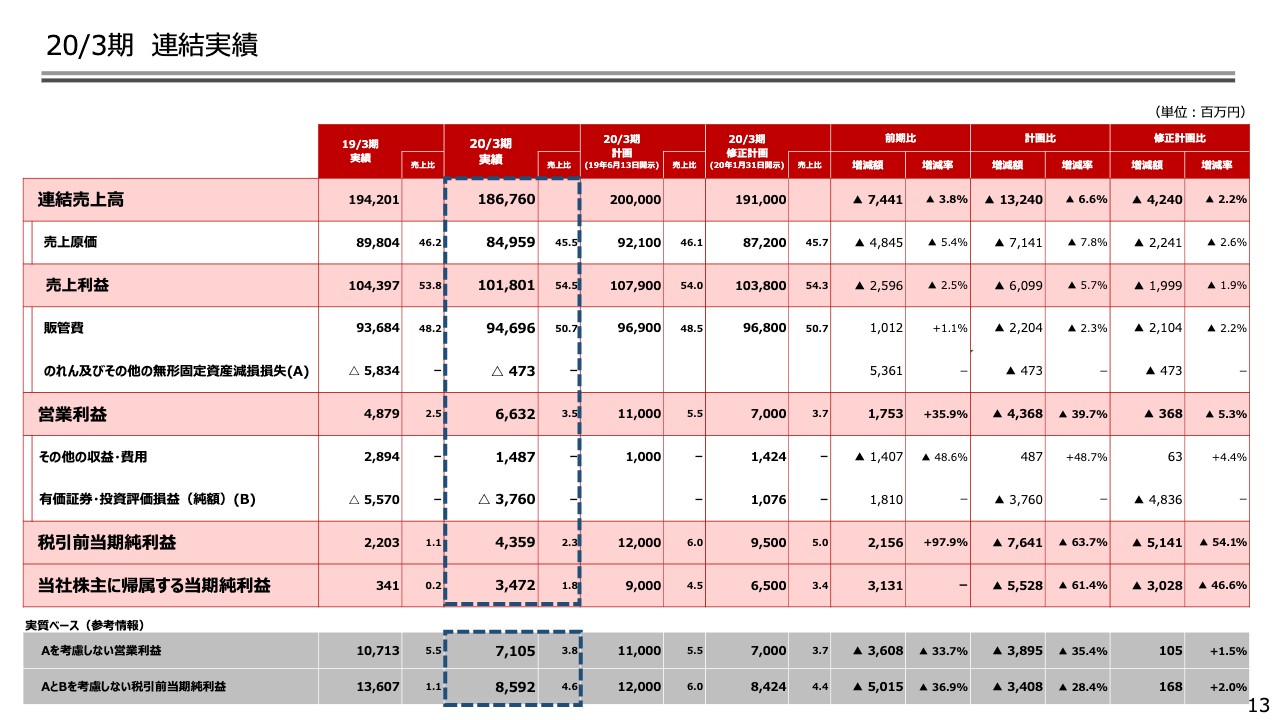

20/3期 連結実績

13ページは当期実績の要約です。売上利益率については継続して改善することができています。

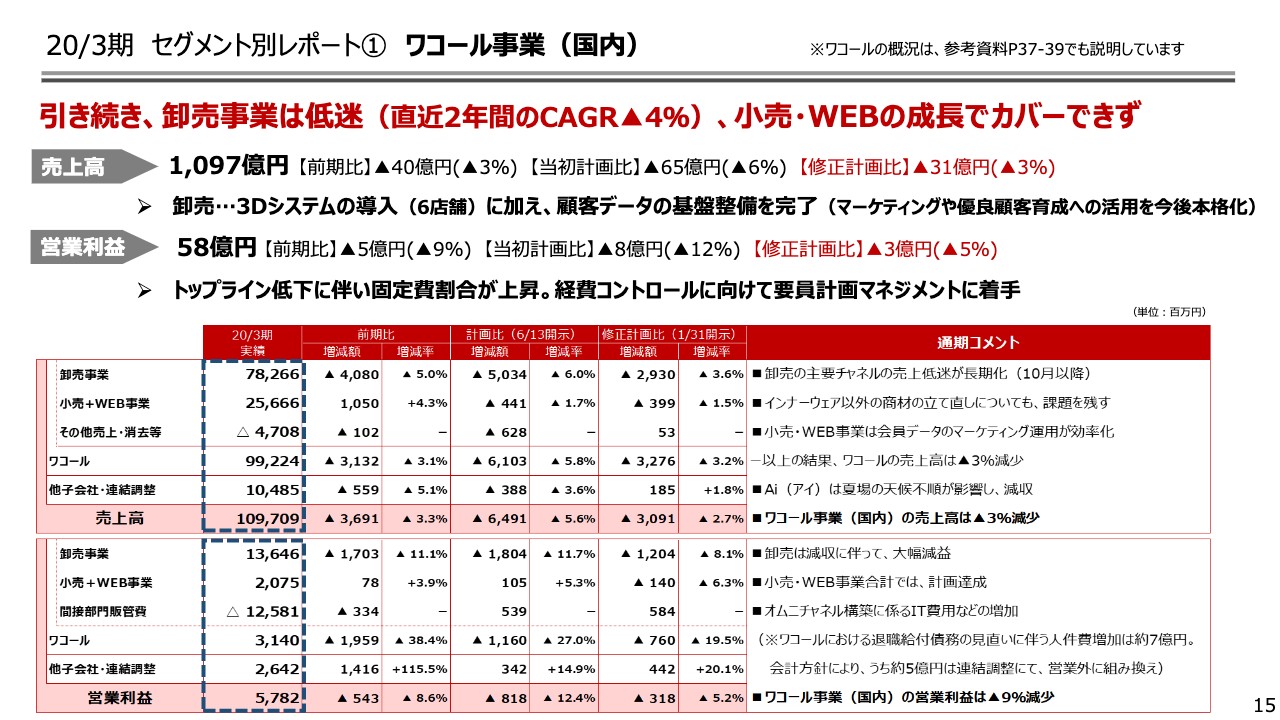

20/3期 セグメント別レポート① ワコール事業(国内)

15ページです。ワコール事業(国内)の売上高は1,097億円で前期からは37億円の減少となりました。卸売事業の直近2年間の平均成長率はマイナス4パーセントとなり、小売事業とWeb事業の成長でカバーできない状況が続いています。卸売事業については、3Dシステムなどの新しい接客システムを導入したほか、顧客データの整備を進めましたが、運用面に課題を残すかたちとなりました。一方、小売事業、Web事業については、会員データを効率的に運用できる仕組みが構築できてきました。

営業利益は58億円で約5億円の減益となりました。トップラインの低下に伴って固定費が高止まりしていることが課題であり、スピードを上げて経費コントロールを実行します。なお、参考資料としてワコールの商況について詳細をまとめていますので、合わせてご確認ください。

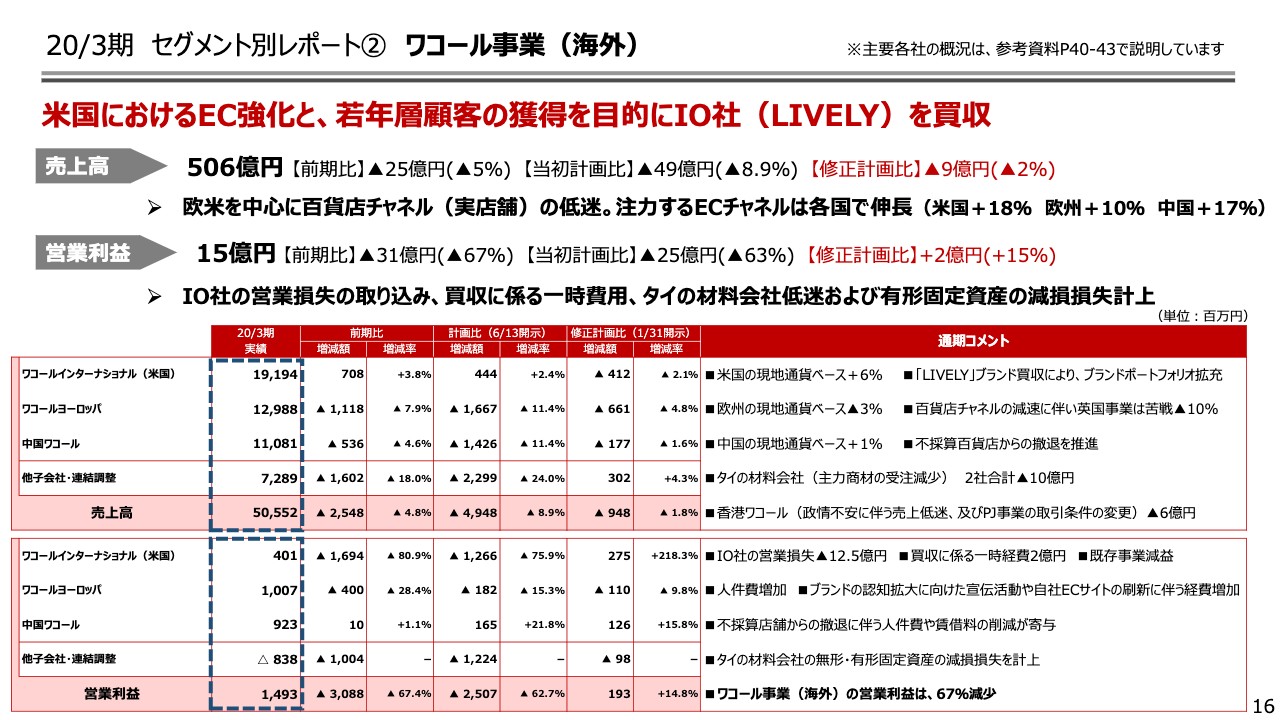

20/3期 セグメント別レポート② ワコール事業(海外)

16ページをご覧ください。ワコール事業(海外)の売上高は506億円で、為替換算による影響を除くと7億円の減少となりました。欧米を中心に百貨店ビジネスが低迷する中で、ミレニアル世代の獲得に向けてLIVELYブランドを展開するIO社を買収し、ブランドポートフォリオを拡充しました。また、中核の課題として掲げるEC事業については、各国で力強く成長することができました。

営業利益は、買収に伴うIO社の営業損失の取り込み、タイの材料会社の営業不振に加えて、減損損失の計上などもあり大幅な減益となりました。IO社の減益は減収影響に加え、SNSの広告費増加に伴う販管費増加などもあり、当社の計画から下振れ、最終的に12億円程度の赤字となりましたが、将来に向けての成長投資と考えています。

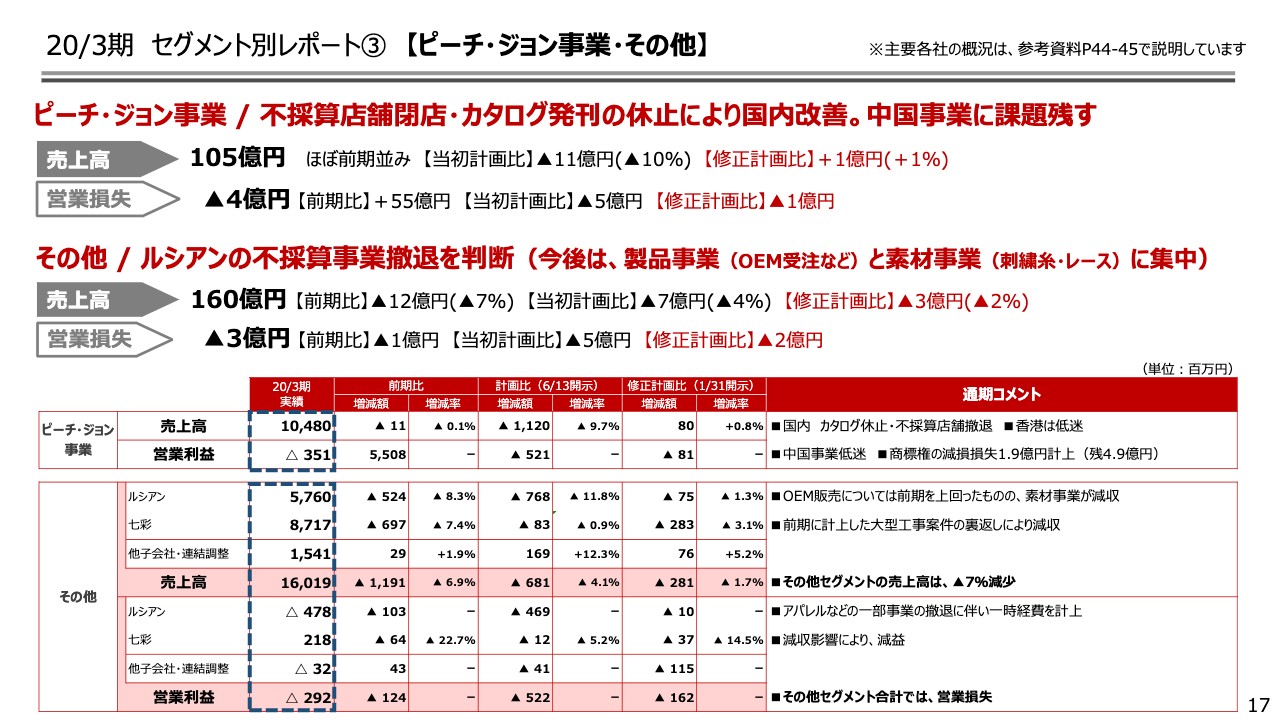

20/3期 セグメント別レポート③ 【ピーチ・ジョン事業・その他】

17ページをご覧ください。ピーチ・ジョン事業については、ほぼ前期並みで着地しました。事業効率の改善を目的にカタログ発刊を休止した影響から、通販事業は減収となりましたが、不採算店の一部撤退を実施した国内の店舗事業については、定番商品が堅調に推移したことに加え、セール販売が好調で増収となりました。営業損益は、課題である中国事業が引き続き営業損失になったことに加え、商標権の減損損失をおよそ2億円計上したことから営業損失となりました。なお、国内については営業黒字となり、明るい兆しが見え始めています。

その他については、ルシアンにおいてアパレル事業などの撤退に伴う一時的な費用を計上したこともあり、引き続き営業損失となりました。

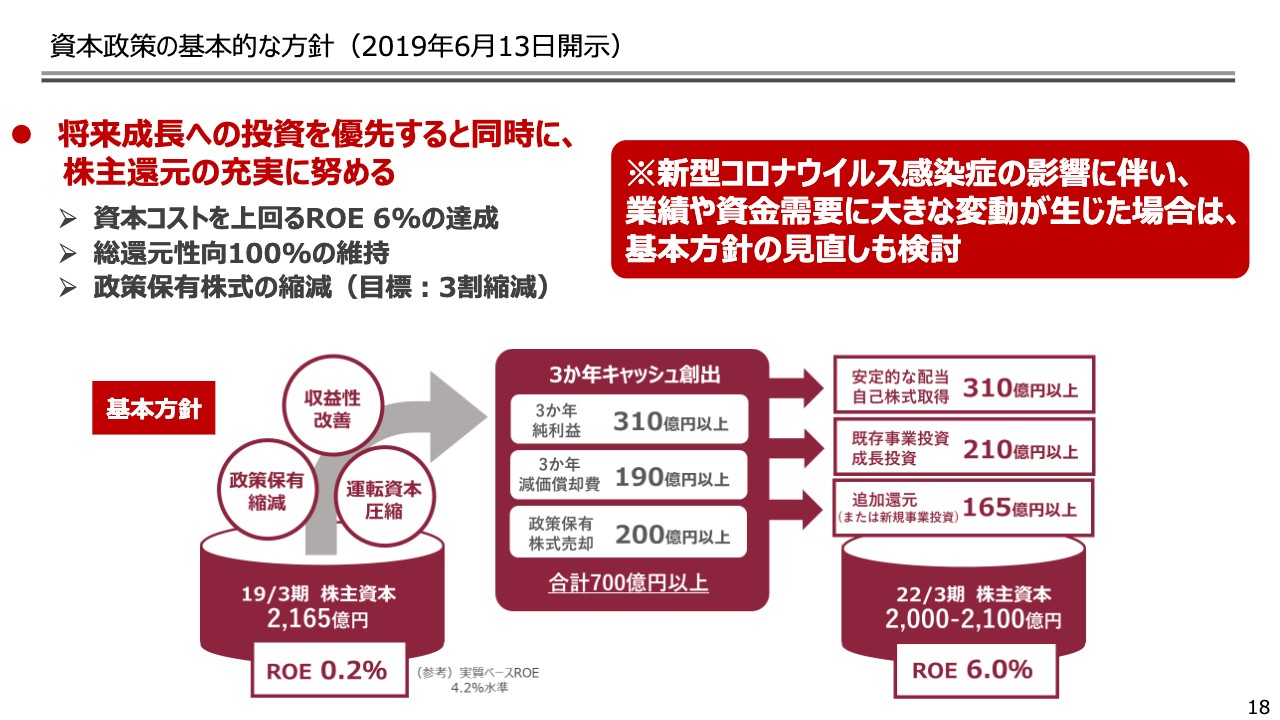

資本政策の基本的な方針(2019年6月13日開示)

18ページをご覧ください。ここからは資本政策と株主還元についてご説明します。スライドの表は、6月に発表しました3ヶ年の中期経営計画の資本効率向上に向けた取り組みと、株主還元についての考え方になります。キャッシュの創出においては、3ヶ年累計のキャッシュ・フローの増加で500億円以上とし、加えて200億円以上の政策保有株式の売却を実行する計画です。

一方、機動的な自己株式の取得などによって総還元性向100パーセント以上の実現を図るとともに継続的な投資を実行するほか、株式の売却で得る資金についても追加での還元や投資を行なう予定です。現時点で基本方針についての変更はありませんが、この先、感染症拡大の影響により、業績や資金需要の動向を見極め、必要な場合は基本方針の見直しも検討していきます。

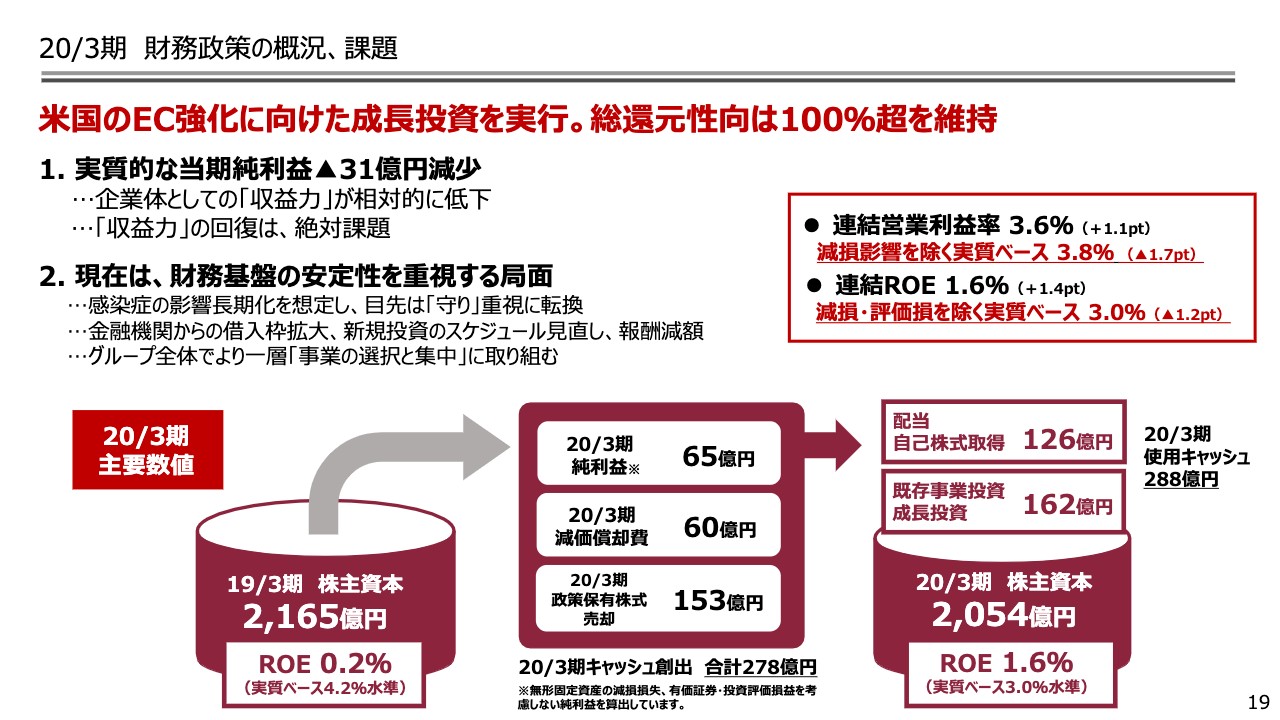

20/3期 財務政策の概況、課題

19ページをご覧ください。財務政策について当期の概況を簡単にご説明します。減損損失や有価証券投資評価損益を考慮しない実質的な当期純利益は、およそ31億円の減少となっています。収益力が低下していることは事実であり、回復は絶対課題として認識しています。

一方、感染症拡大影響の見通しが非常に見えにくい現在においては、財務基盤の安定性を重視する曲面です。目先は守り重視に展開しますが、同時により一層、事業の集中と選択に取り組んで、高い収益性を備えたワコールに変革していきます。

2020年3月期の実質的な当期純利益は65億円、減価償却費は60億円、政策保有株式の売却は153億円となり、合計で約280億円のキャッシュを創出しました。一方、投資については、米国のEC強化に向けた成長投資として、IO社の買収を実行しました。オムニチャネルの構築に向けたIT投資などを含めて、投資額は合計で162億円となりました。

株主還元については、配当金の支払いとして49億円、自社株買いとして77億円、合計で126億円を充てています。感染症拡大の影響もあり、4月末までを予定していました自社株買いの取得中止について、3月末にアナウンスしましたが、総還元性向については年間で100パーセント以上を維持しました。当面は手元流動性の確保を優先しますが、状況を見極めていきたいと考えています。

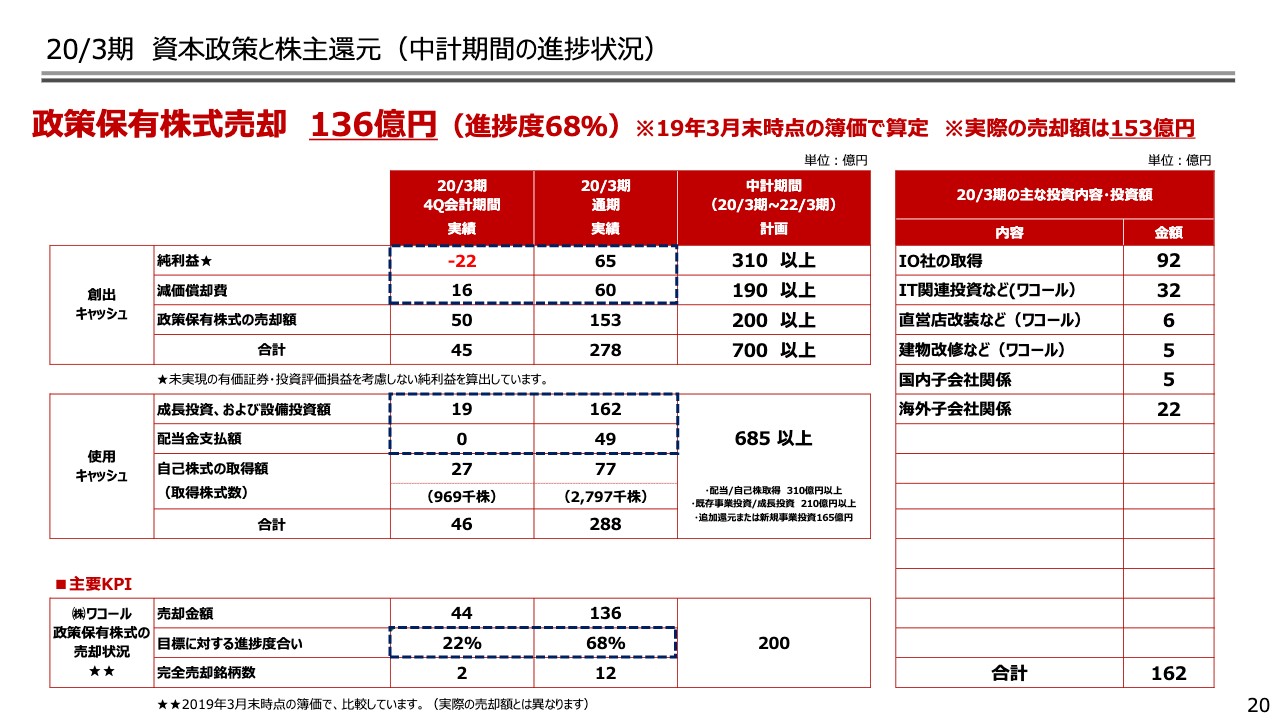

20/3期 資本政策と株主還元(中計期間の進捗状況)

20ページをご覧ください。政策保有株式の売却については着実に実行を進め、通期で12銘柄の完全売却を実行しました。売却額は2019年3月末の簿価で136億円で、3ヶ年の目標数値である200億円に対して約7割の進捗率となりました。

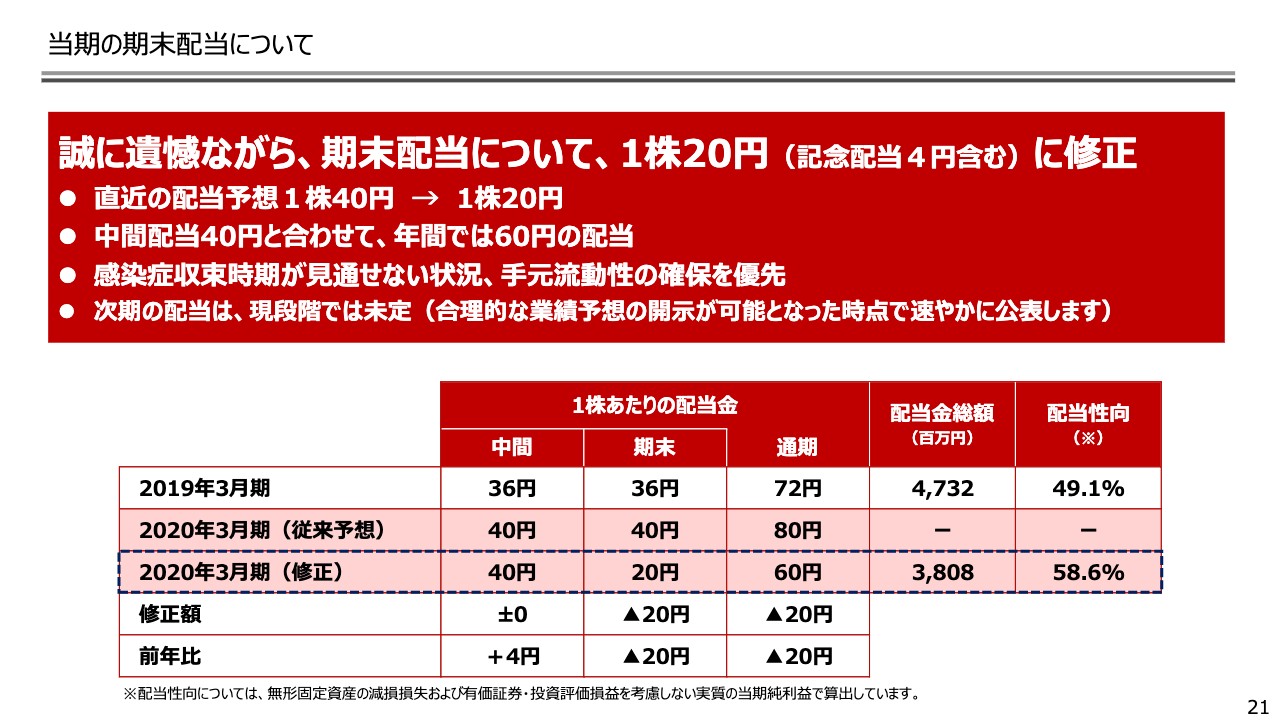

当期の期末配当について

21ページをご覧ください。当期の期末配当についてご説明します。当社は連結業績を考慮しつつ、安定した配当を実施することを基本方針としています。しかしながら、感染症拡大による影響は甚大であり、終息時期が見通せない状況においては手元流動性を確保することが喫緊の課題です。

誠に遺憾ながら、当期の期末配当については、直近の配当予想1株40円を変更し、1株20円に減配しました。中間配当の40円と合わて年間では60円の配当になり、前期の72円と比べて12円の減配となります。なお、感染症による当社グループへの影響を見極め、合理的に業績の見通しを算定することは現時点では困難であるため、2021年3月期の連結業績予想、並びに次期の配当については未定としています。合理的な業績予想の開示が可能となった時点で速やかに公表しますので、よろしくお願いいたします。

今後のディスクロージャーについて

22ページをご覧ください。今後の開示方針についてご説明します。まず、連結業績予想については、詳細が明らかになり次第、速やかに公表します。その他、業績に重大な影響が見込まれる事案が発生した際にも積極的に情報を開示していきます。

また、経営状況をみなさまによりご理解いただくことを目的に、第1四半期、第3四半期においても決算説明会を開催するとともに、毎月HPで公表しています月次情報についてもより丁寧にグループ会社各社の状況をご説明します。また、役員は積極的にIR活動に取り組み、みなさまとの対話を行なっていきたいと思います。

非常に厳しい1年になることが想定されますが、役員、従業員一同、健全な危機感を持ち、この難局を乗り越えていきたいと思います。引き続きご支援を賜りますよう、よろしくお願い申し上げます。

当社事業における新型コロナウイルス感染症の影響①

安原弘展氏:安原でございます。本日は当社の説明会にご参加いただき、ありがとうございます。新型コロナウイルス感染症で亡くなられた方々には謹んでご冥福をお祈りしたいと思います。また、みなさまも在宅勤務など新しい環境の中で不安を抱えてお仕事をされていることと拝察します。疲れが出やすい頃かと思いますので、どうぞご自愛ください。

当社グループでは昨年度、新しい中期経営計画をスタートさせ、ワコールでは3DボディスキャナーやAIを活用した接客システムを導入するなど、イノベーションによる顧客体験の向上に取り組むとともに、リアル店舗とECの融合に向けて顧客データベースを効率的に活用できる環境の整備を進めました。

また、海外事業では、課題として掲げるECでの成長機会の創出と、競争力の強化に向けた取り組みを推進し、その一環として米国のLIVELYブランドを買収し、完全子会社化しました。

掲げる目標の達成に向けて以上のような施策に取り組んできましたが、消費税増税後の需要低迷の長期化に加え、感染症拡大による外出自粛、それに伴う来店客数の減少などが営業活動に影響し、非常に厳しい1年となりました。また、5月15日に開示しました資料にも記載しましたが、長引く感染症の影響によって当社グループの経営は現在もグローバルで極めて厳しい状況が続いています。

私からは本日、当社経営における感染症の影響をご報告するとともに、このパンデミックに対する私自身の認識と、ワコールグループの再出発に向けた今後の基本方針についてご説明します。

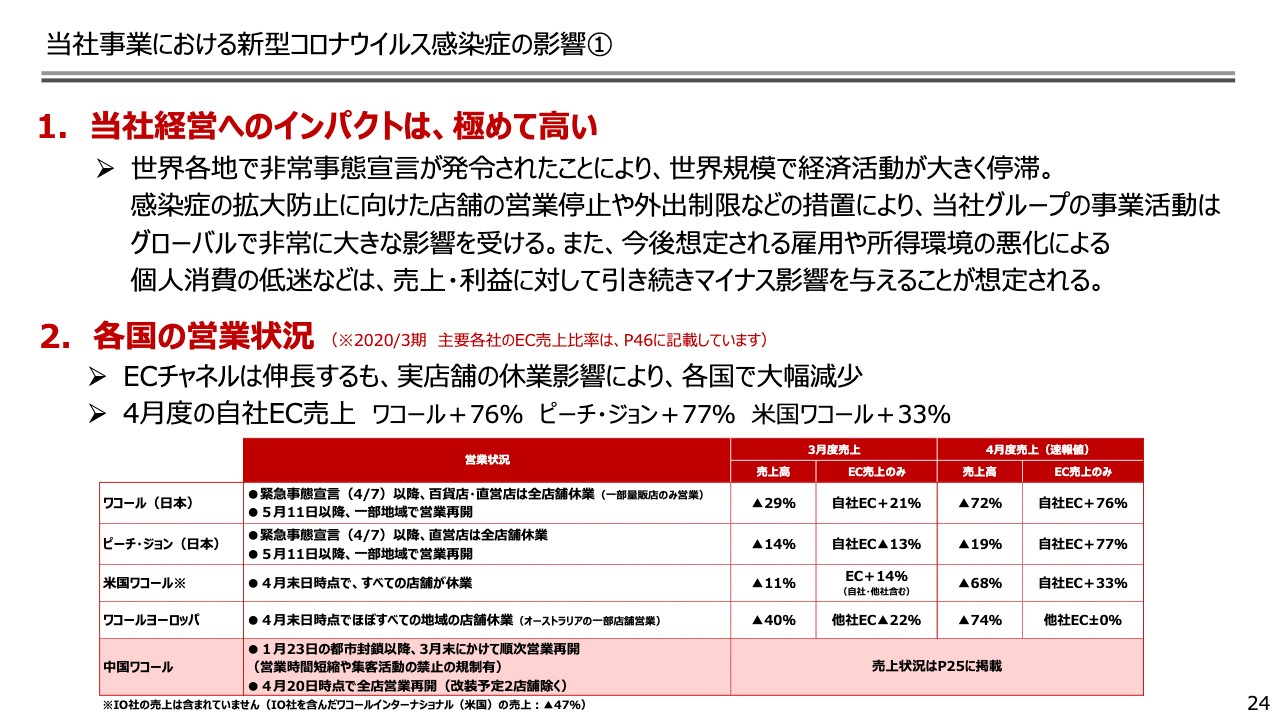

24ページをご覧ください。まず、当社事業における感染症の影響についてご説明します。まずお伝えしたいことは、当社企業にとって感染症の影響は極めて高く、マイナスインパクトを与えているということです。感染症の拡大に伴う店舗の営業停止や外出制限などの措置は徐々に解除され、さまざまな国や地域の経済活動が元に戻りつつあり、明るい兆しが見えはじめてはいますが、以前のショッピングを楽しくできる日々が戻るにはまだ相当の時間がかかると考えています。

また、雇用や所得環境の悪化による個人消費の低迷への懸念もあり、万が一感染の第2波、第3波が起きれば、消費活動はさらに低迷する恐れがあります。ビジネスの海外比率の高さもこの状況下ではリスクと言えます。

2つ目の項目には各国の営業状況を記載しています。日本、米国、ヨーロッパともに4月度の売上は約7割の減少となりました。EC事業については順調に推移していますが、それでも実店舗の減少分を補うには程遠い状況です。一方、EC事業の比率が高いピーチ・ジョンは2割程度の落ち込みに留まっています。

また、ここには記載していませんが、アメリカのLIVELYは昨年の倍以上の売上となっています。この数字だけを見ると「ECシフトが遅れていただけでは?」と指摘される方もおられると思いますが、私はそうは思いません。売上の規模から考えると、インナーウェア商材にとっての実店舗はやはり重要な役割があり、お客さまも購買チャネルとして選択されています。ただ、グローバルで、かつここまで同時にすべての店舗が営業できない状況は初めてであり、想定することができませんでした。これから大事になってくるのは、この先のお客さまの価値観や購買行動がどう変わるか、それにどう対応するのか、そこに尽きると思います。

当社事業における新型コロナウイルス感染症の影響②

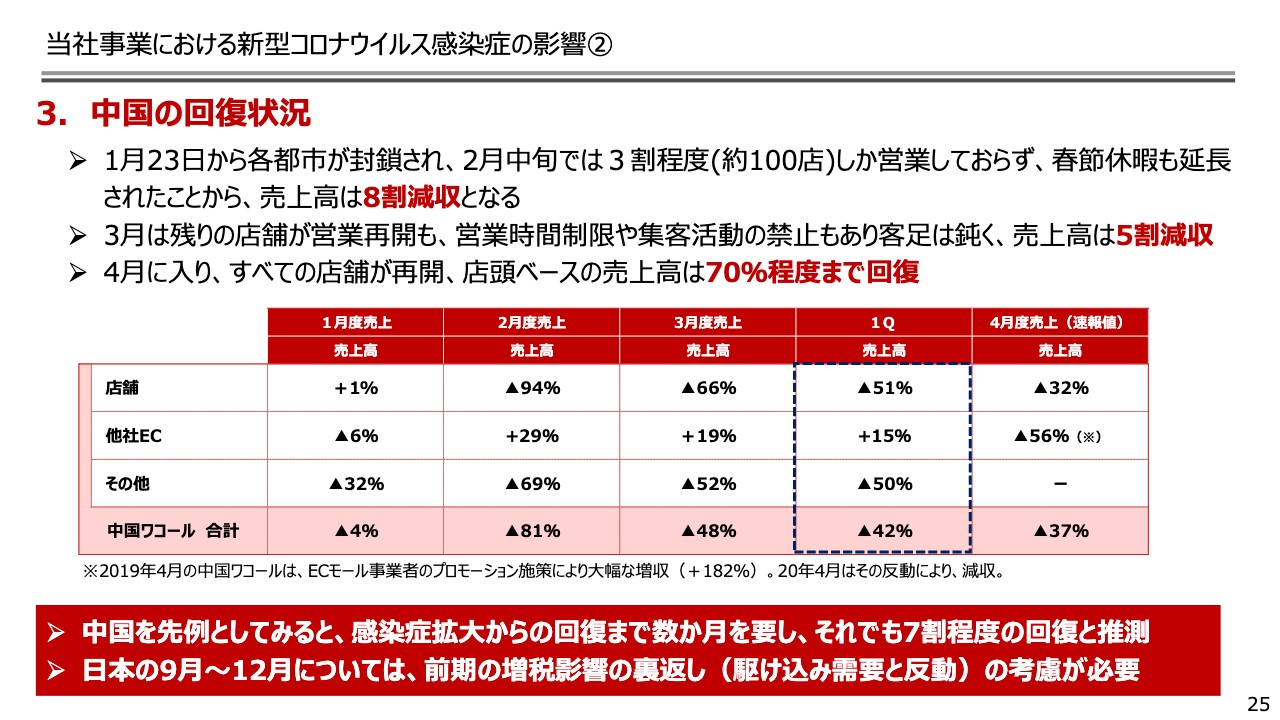

25ページには中国の1月から4月の売上状況をまとめています。日本や欧米が今後どのように回復に向かうのか、中国を例に推測していきたいと思います。中国では1月23日から各都市が封鎖され、2月中旬には3割程度の100店舗しか営業することができませんでした。また、春節休暇が延長されたこともあり、2月度の売上高は8割減収となりました。

3月に入って徐々に店舗は営業再開しましたが、営業時間の制限や集客活動の禁止もあり、売上高は5割程度の減収でした。4月に入り、すべての店舗の営業が再開し、店舗ベースの売上高は7割程度まで回復しました。

中国を先例として見ると、感染症拡大から店舗営業開始までは数ヶ月を要しましたが、売上高は7割程度の回復状況ですので、その他地域の売上の回復は早くて第2四半期以降、売上規模についても約7割程度になることが想定されます。また、日本においては、昨年消費税増税前の駆け込み需要がありましたので、さらに低くなることが想定できます。さまざまな回復ストーリーが想定されるとは思いますが、我々が非常に厳しいシナリオを描いている理由はここにあります。

当社事業における新型コロナウイルス感染症の影響③

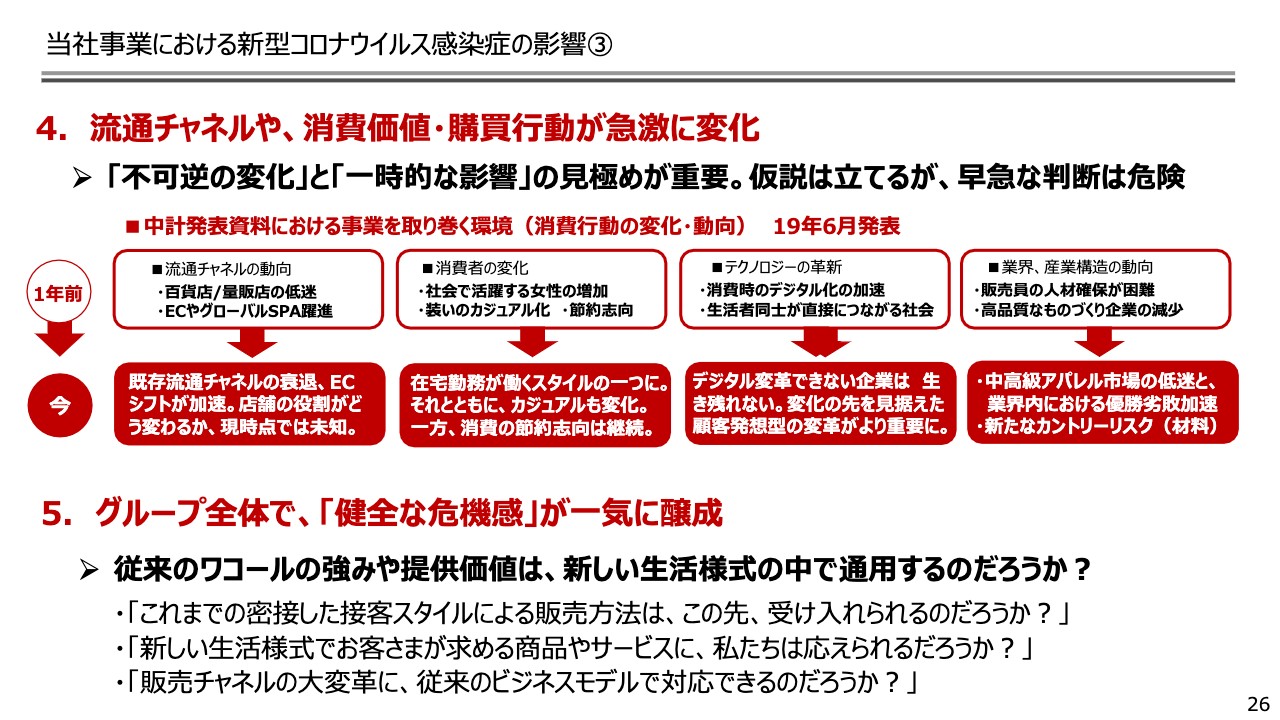

26ページをご覧ください。先ほど少し触れましたが、感染症による影響で最も大きいと感じるところは、流通チャネルや消費価値・購買行動の急速な変化です。現時点では、これらがどのように変化し、どの方向に向かうのか判断することは難しいと思っています。大事なことは、この先のさまざまな変化が不可逆の変化なのか一時的な影響なのか、冷静に見極めることです。

社内で多くの仮説を立てていますが、早急に判断することができません。デジタル変革の推進や消費者発想型ビジネス重視など、進むべき大きな方向に変わりはありませんが、消費者の価値観や流通の変化については冷静に見極めていきたいと思います。

昨年6月に発表した中期経営計画において、私たちを取り巻く事業環境を説明しました。あれからたった1年でここまで大きく社会が変わってしまいました。今回、一部材料の調達先が中国に集中していたという課題を発見することができました。私たちが持つバリューチェーンすべてに点検が必要であるということを認識しています。

今回のパンデミックに対する私の率直な認識の1つ目は、時計の針を進めたこと、2つ目は見えていなかった課題を見えるようにしてくれたこと、そして3つ目が待ったなしの状態にしてくれたことです。感染症の影響はマイナスばかりではありません。ワコールグループの中に危機感が表面化してきました。私たちがこれまで培ってきた強みや影響価値は、新しい生活様式の中で通用するのか、密接した接客スタイルはこの先受け入れられるのか、こうしたさまざまな危機感は新たなサービスを生み出す原動力となります。

先日、IBMの表彰制度「Woman Leaders in AI」に当社社員が選ばれました。世界で35人選ばれた中の1人です。この制度はAI技術を活用し、ビジネスの変革に貢献した女性を表彰するものですが、彼女は従来の接客のあり方に疑問を持ち、自動計測サービスを開発しました。このように進化するデジタル技術を活用し、新たなサービスを目指す社員がこれからどんどん出てくるものと確信しています。以上が新型コロナウイルス感染症による当社への影響です。

新型コロナウイルス感染症拡大を踏まえた当社の方針

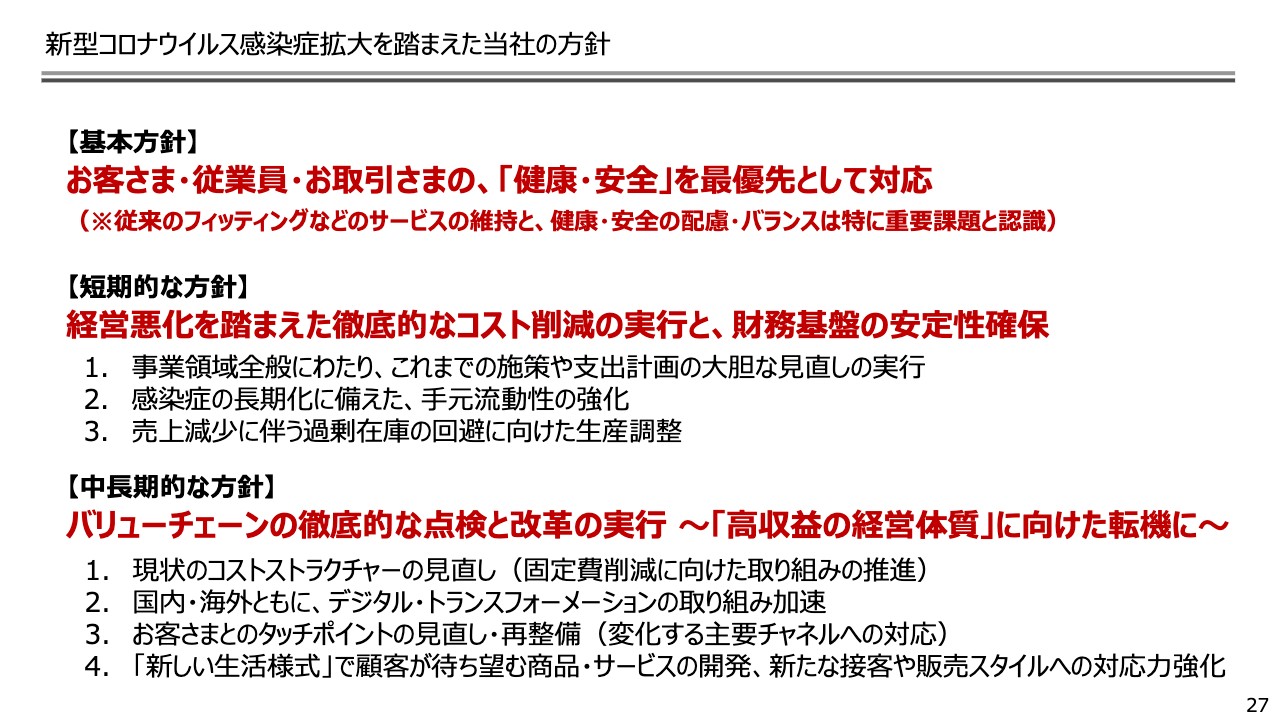

27ページをご覧ください。これからどのように再成長へ道筋を整えていくかについてご説明します。時間軸で3つの方針を定めました。まず、すべての基本方針は、お客さま・従業員・お取引さまの「健康・安全」を最優先として対応することです。各国政府などの指示に基づいた完全防止対策を講じることは当然ですが、緊急事態も徐々に解除され始め、健康・安全の取り組みは次のステージに移りつつあります。

私たちは、お客さまと非常に近い距離でフィッティングなどのサービスを展開してきましたが、このようなサービスの維持と、従業員・お客さまの健康・安全の配慮やバランスは重要課題です。今後さまざまなケースも出てくるかかと思いますが、丁寧に対応していきたいと思います。

短期的な方針は、経営悪化を踏まえた徹底的なコスト削減の実行と財務基盤の安定性確保です。ここでは3つの項目を整理していますが、後ほどご説明します。中長期的な方針は、バリューチェーンの徹底的な点検と改革の実行です。私たちはこのパンデミックを高収益の経営回復に向けた転機にしていかなければなりません。ここでは4つの項目をまとめていますが、この後ご説明します。以上の3つの方針のもと、再成長への道筋を整えていきたいと思います。

経営悪化を踏まえた徹底的なコスト削減の実行と、財務基盤の安定性確保①

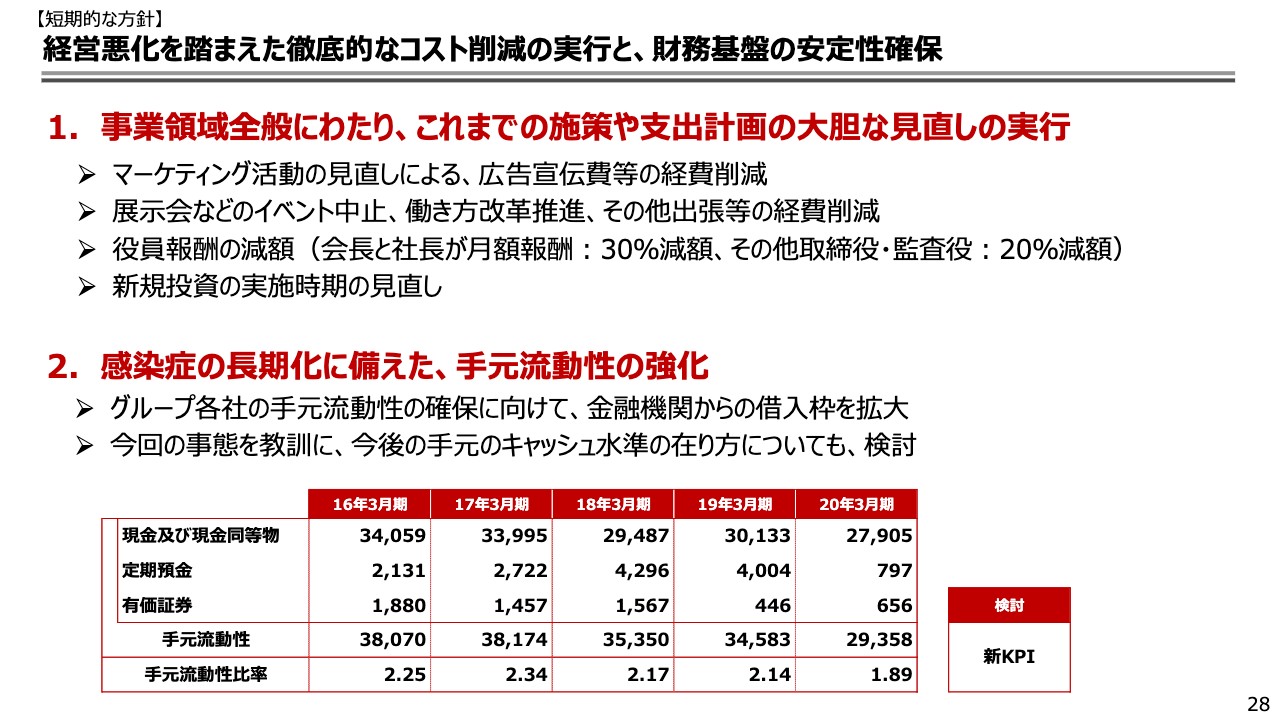

28ページをご覧ください。ここからは、短期的な方針について掲げた項目ごとにご説明します。まずは当たり前ですが、事業領域全般にわたり、これまでの施策や支出計画の大胆な見直しを実行することを掲げています。従来の事業活動をゼロベースで見直し、広告宣伝費などの経費削減、一歩踏み込んだ働き方改革の推進、出張等の削減に努めるほか、新規投資の実施時期についても見直しを行ないます。また、役員報酬の減額もすでに決議して発表したとおりです。

その他、感染症の長期化に備えて手元流動性の強化に努めることとしています。すでに金融機関からの借入枠を拡大し、グループ各社の手元流動性の確保に動いています。加えて、今回の事態を教訓に、今後の手元のキャッシュ水準のあり方についてもあらためて検討することとしました。スライドには、ここ数年の手元流動性と流動性比率をまとめています。これまで手元流動性比率を平均で2倍程度として流動性を確保してきましたが、今回の事態を踏まえた今後の設定値についても検討していきます。

経営悪化を踏まえた徹底的なコスト削減の実行と、財務基盤の安定性確保②

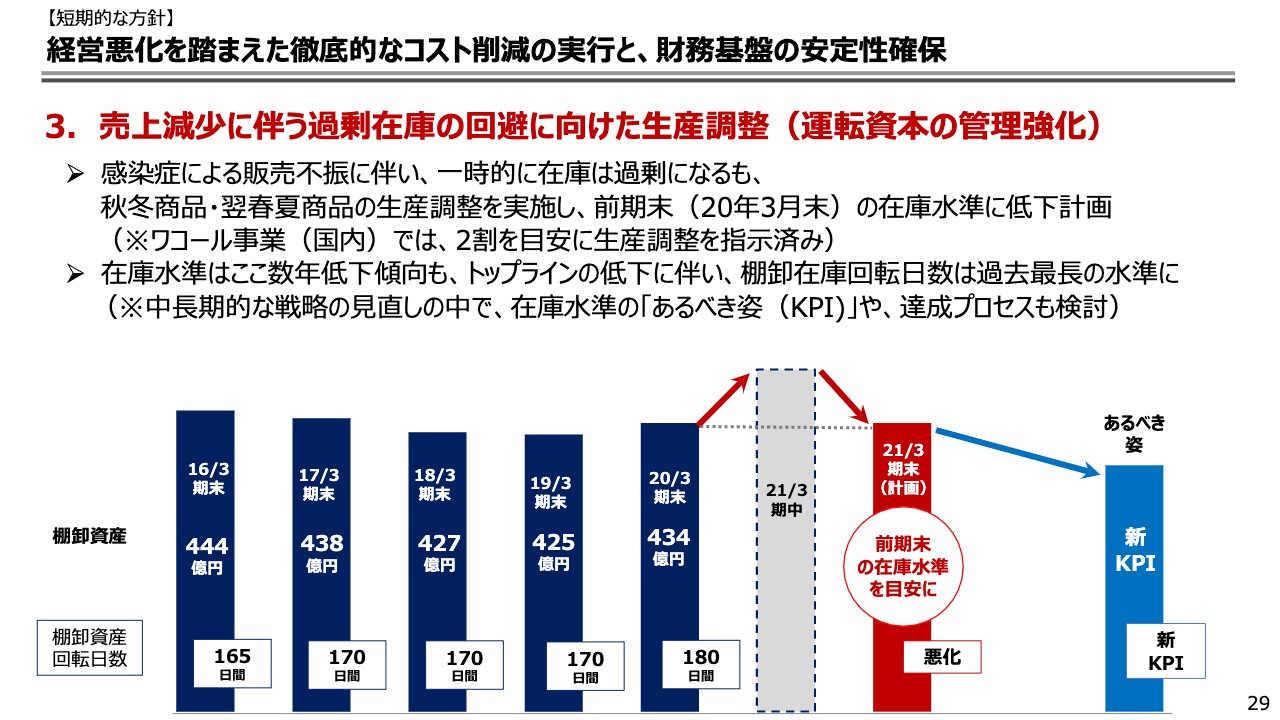

29ページをご覧ください。短期的方針で3つ目に掲げたのは、売上減少に伴う過剰在庫の回避です。感染症に伴う販売不振に伴って一時的に在庫は過剰になることを想定していますが、秋冬商品や次の春夏商品の生産調整をすべての子会社で実施することで、在庫水準については前期末水準まで低下させる計画です。

なお、在庫についてはここ数年低下に努めてきました。しかしながらトップラインの低下に伴って、前期末の棚卸資産回転日数は過去最長の約180日にまで拡大しています。この後ご説明します中長期的な方針の中でも同様に検討化し、在庫水準のあるべき姿についても討議し、KPIや達成プロセスを設定していきます。

バリューチェーンの徹底的な点検と改革の実行 ~「高収益の経営体質」に向けた転機に~①

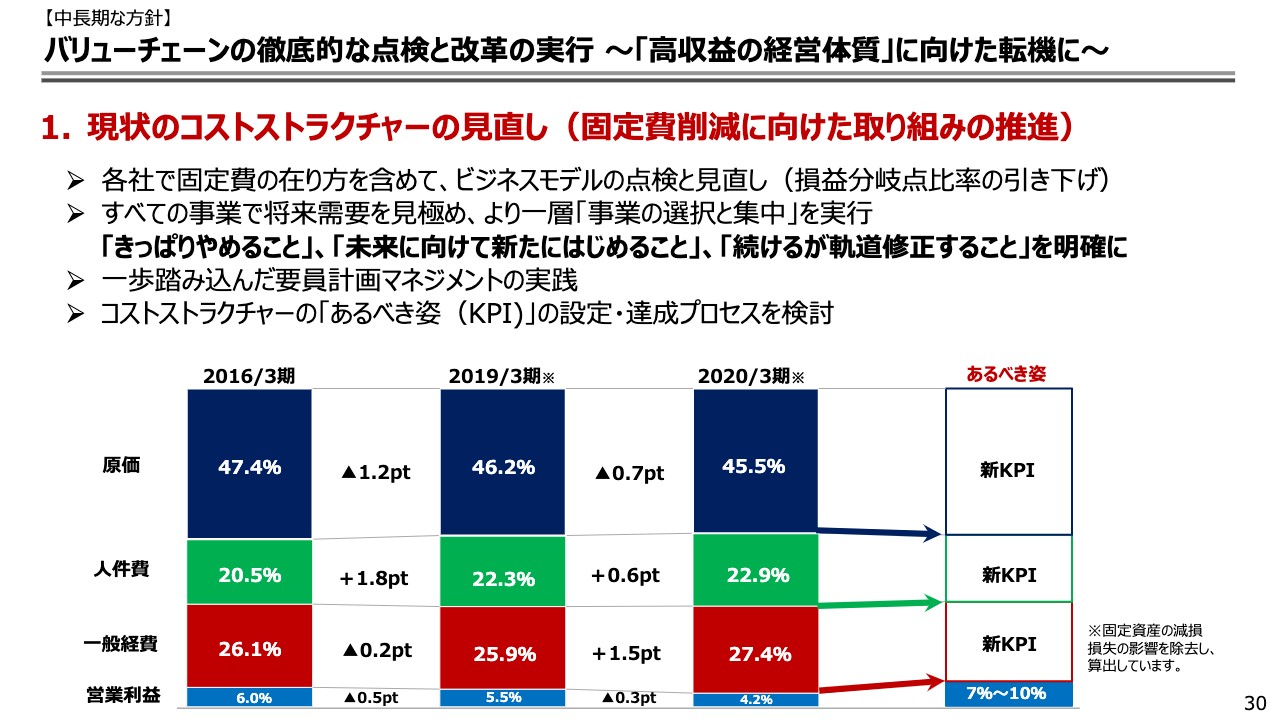

30ページをご覧ください。続いて中長期的な方針についてご説明します。1つ目はコストストラクチャーの見直しです。つまり、固定費削減に向けた取り組みの推進です。ここ数年のトップラインの低下に伴い、当社グループの経費水準は非常に高い地点まで上昇しており、2020年3月期では50パーセントを超えました。

コストストラクチャー構造の見直しは待ったなしの課題であり、事業に合ったコスト構造のあり方について点検します。同時にすべての事業で将来需要を見極め、「きっぱりやめること」「未来に向けて新たにはじめること」「続けるが軌道修正すること」を明確にしていきます。コストストラクチャーのあるべき姿についても論議し、KPIや達成プロセスを設定することで、収益力の回復に努めたいと思います。

バリューチェーンの徹底的な点検と改革の実行 ~「高収益の経営体質」に向けた転機に~②

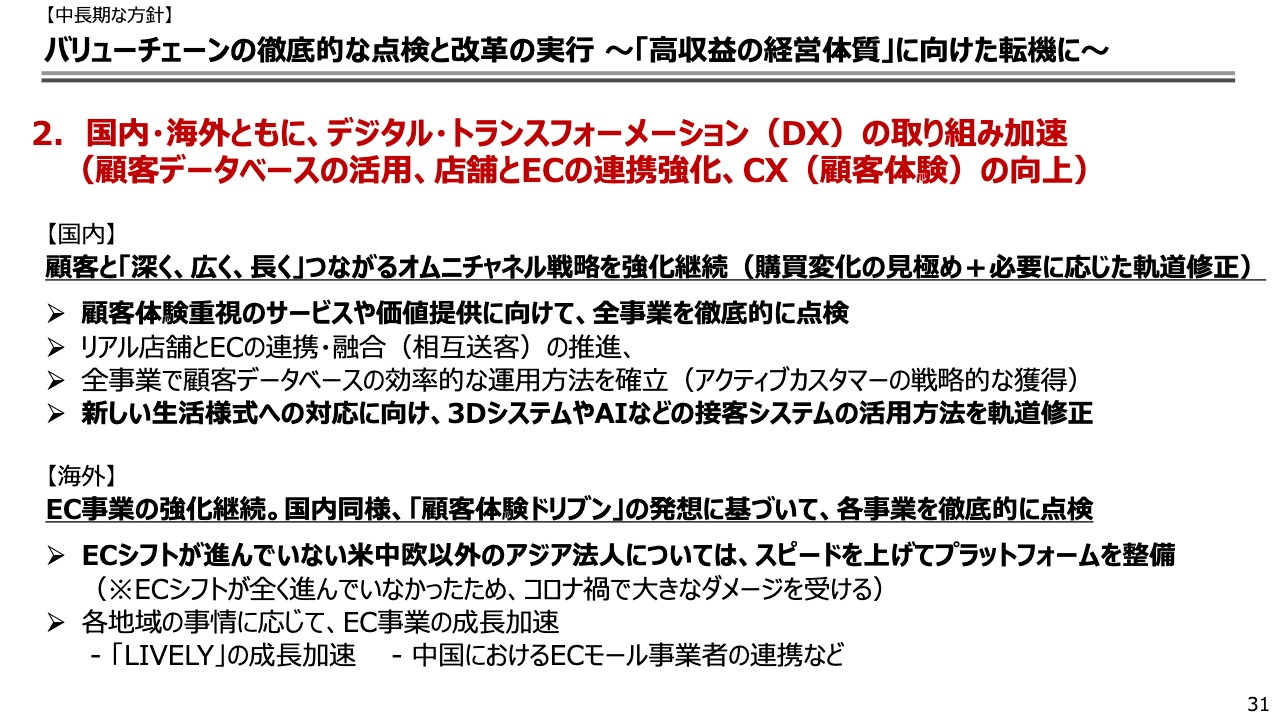

31ページをご覧ください。強化していく取り組みを記載しました。国内外ともにデジタル・トランスフォーメーション(DX)の取り組みを加速させ、顧客とのつながりを深めるとともに、事業運営の効率化に努めます。

まず国内においては、「深く、広く、長く」をキーワードに取り組みを進めるオムニチャル戦略を継続して強化します。購買行動の変化を丁寧に見極め、軌道修正は適宜行ないますが、デジタル変革は成長に向けて欠かせないものと認識しています。リアル店舗とECの連携・融合の推進、顧客データベースの効率的な運用方法の確立、新しい生活様式への対応に向けた3DシステムやAIなどの接客システム運用の軌道修正など、顧客の変化に対応したサービスや価値提供を行ない、再成長を実現します。

また、海外においても国内同様、顧客体験型の発想に基づいて、各事業を徹底的に点検するとともにEC事業の強化に努めていきます。

バリューチェーンの徹底的な点検と改革の実行 ~「高収益の経営体質」に向けた転機に~③

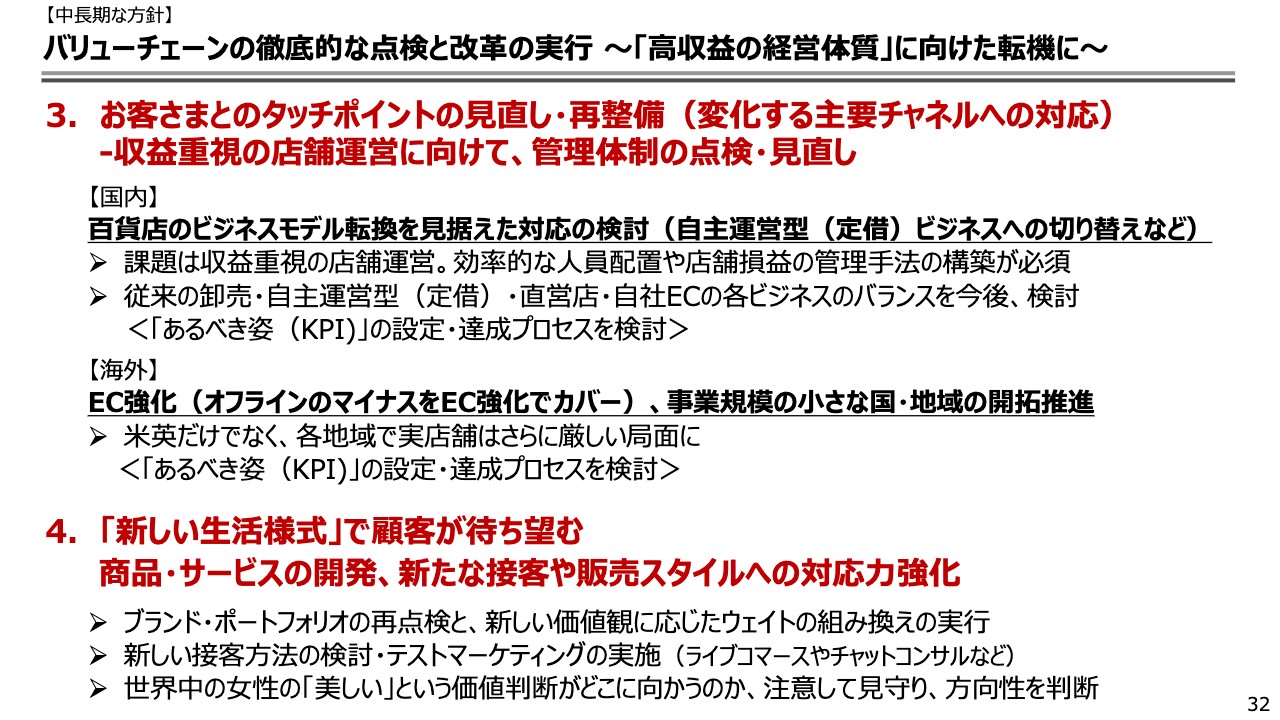

32ページをご覧ください。中期的な取り組みの3つ目として、お客さまとのタッチポイントの見直しと再整備を掲げました。まず、国内では、低迷が続く百貨店のビジネスモデル転換を見据えた対応の検討を行ないます。卸売ビジネスから自主運営型ビジネス、いわゆる定借ビジネスへの切り替えも選択肢の1つではありますが、重要なことは、効率的な人員配置や店舗損益の管理手法も含め、収益重視の店舗運営体制をいかに構築するかに他なりません。また、卸売、定借、直営店、EC、自社ECビジネスの売上、利益のバランスについても将来をシミュレーションしてKPIや達成プロセスを設定します。

中長期的な方針の4つ目は、「新しい生活様式」で顧客が待ち望む商品やサービスの開発、新たな接客や販売スタイルへの対応力強化です。顧客の価値観が変化するとともに、流通チャネルも大きく変わる可能性があります。また所得の低下により、価格の需要性が一段と下がる可能性も否めません。各国で展開するブランドポートフォリオをもう一度点検し、新しい価値観に応じたウエイトの組み替えの実行をしていきます。

密接した接客スタイルに変わる新しい接客スタイル方法の検討や、テストマーケティングを実施します。いずれにせよ、大事なことはパンデミックの経験を通し、世界中の「美しい」という価値判断がどこに向かうのかということです。注意して見守り、冷静に判断します。

今後のスケジュール(予定)

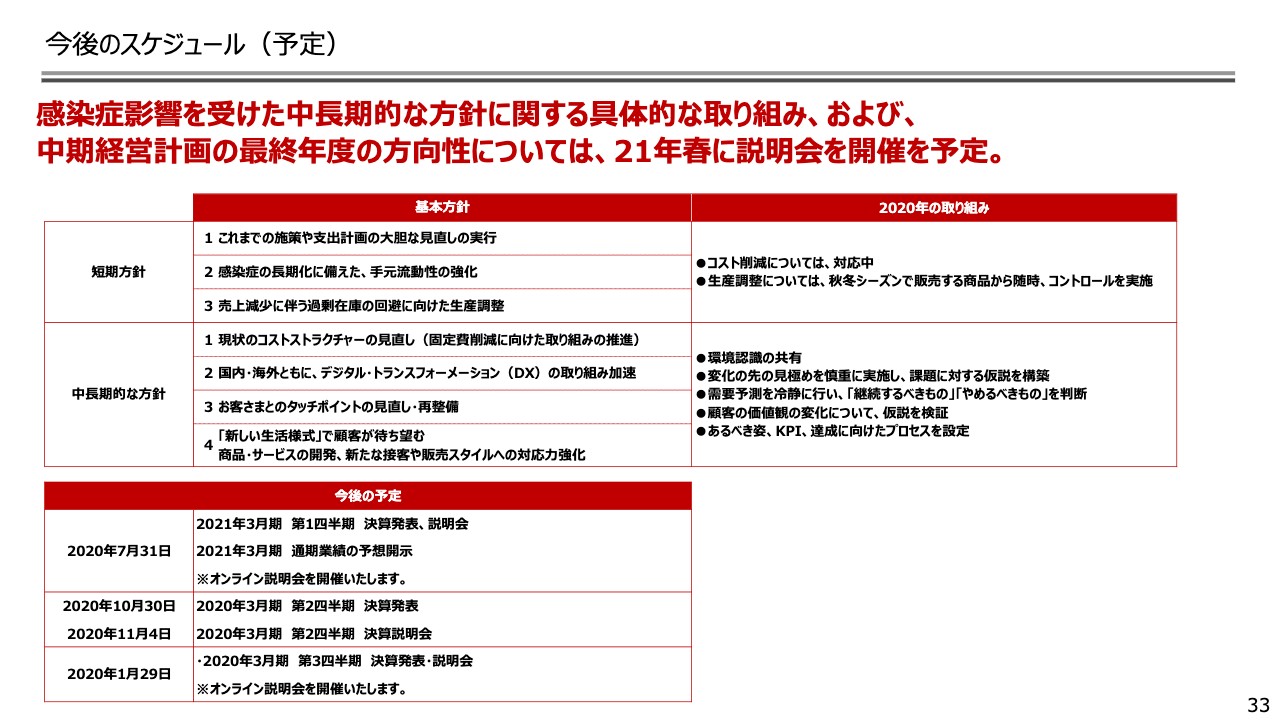

33ページをご覧ください。感染症の影響を受け、新たに設定した方針についてご説明しましたが、この感染症は世界中で発生していますので、ポストコロナで起きる変化もそれぞれの国や地域によって異なることが想定されます。変化の先を予測し、再成長に向けてさまざまな仮説を立てていきますが、それらが終息後の行動様式や消費活動の中で、効果につながるのかどうかを見極めるにはある程度時間がかかるだろうと認識しています。店舗が営業したからすぐに元に戻るというシナリオはありませんので、変化の先を冷静に判断して進むべき方向性を検討していきます。

一方、高収益体制の確立に向けて、事業の選択と集中は待ったなしで実行します。前期も収益化に向けてさまざまな施策を実行しましたが、ポストコロナの世界でも成果につながるかは未知数です。これまでやってきたことの成果を見守るとともに、必要に応じて新たな施策に取り組んでいきます。

このパンデミックを契機に、高い収益性を兼ね備えたワコールグループに生まれ変わるためにも厳しい判断は必要になるかもしれませんが、覚悟を決めて実行したいと思います。また、本日発表した中長期的な発表についての討議内容は、決算説明会などで随時報告していきます。またKPIやプロセスも含めた再成長ストーリーについては、2021年春頃までにみなさまにお伝えできればと思っています。

最後に

34ページをご覧ください。中国駐在時代にSARSを経験した私自身の感覚として、この苦境は必ず乗り越えられると信じています。大事なことは、全世界のグループ社員が危機感と未来への想いを1つにすること、そしてすべてのステークホールダーのみなさまとの相互の関係をもう一度築くために全員が切磋琢磨することです。

非常に厳しい1年になると覚悟していますが、苦難を乗り越えた先に今以上に社会から必要とされる存在、信頼される存在のワコールグループに進化していきたいと考えています。ぜひ、みなさまには一層のご支援を賜りますよう、重ねてお願い申し上げます。ご清聴ありがとうございました。

新着ログ

「繊維製品」のログ