三菱重工業、事業利益が赤字に転落 SpaceJet事業の損失等で前年度から大幅減少

はじめに

泉澤清次氏(以下、泉澤):社長の泉澤でございます。本日は三菱重工2019年度決算説明会にご参加いただきましてありがとうございます。資料のご説明の前に、まず新型コロナウイルス感染症に罹患されましたみなさまと、そのご家族、および関係者のみなさまに謹んでお見舞いを申し上げます。また、医療関係者のみなさまをはじめ、最前線で尽力をされているみなさまに心から深く感謝を申し上げます。

新型コロナウイルスの感染については、減少の兆候はあるものの引き続き緊張感をもった対応が必要と考えています。多くの方々が、現在社会生活を守り維持するために懸命の努力を払っておられます。私たち三菱重工グループも、エネルギー、社会インフラ、物流・輸送など、社会基盤を支える活動に日々従事しており、みなさまの生活が安全・安心であるように支えていくことが使命であると考えています。グループ一丸となってこの危機を乗り越えるように取り組んでまいりますのでよろしくお願いいたします。

一方で、足元では民間航空機部門や自動車関連部門をはじめ、非常に大きな影響を受けています。本日はその現状と取り組みについてご説明します。

目次

3ページの目次をご覧ください。本日は2019年度決算実績と、それを踏まえた当社の財政状態・経営成績の分析をCFOの小澤からご説明します。そのあと、2020年度の取り組み方針、業績見通し、ならびに中長期の取り組みについて、私からご説明します。

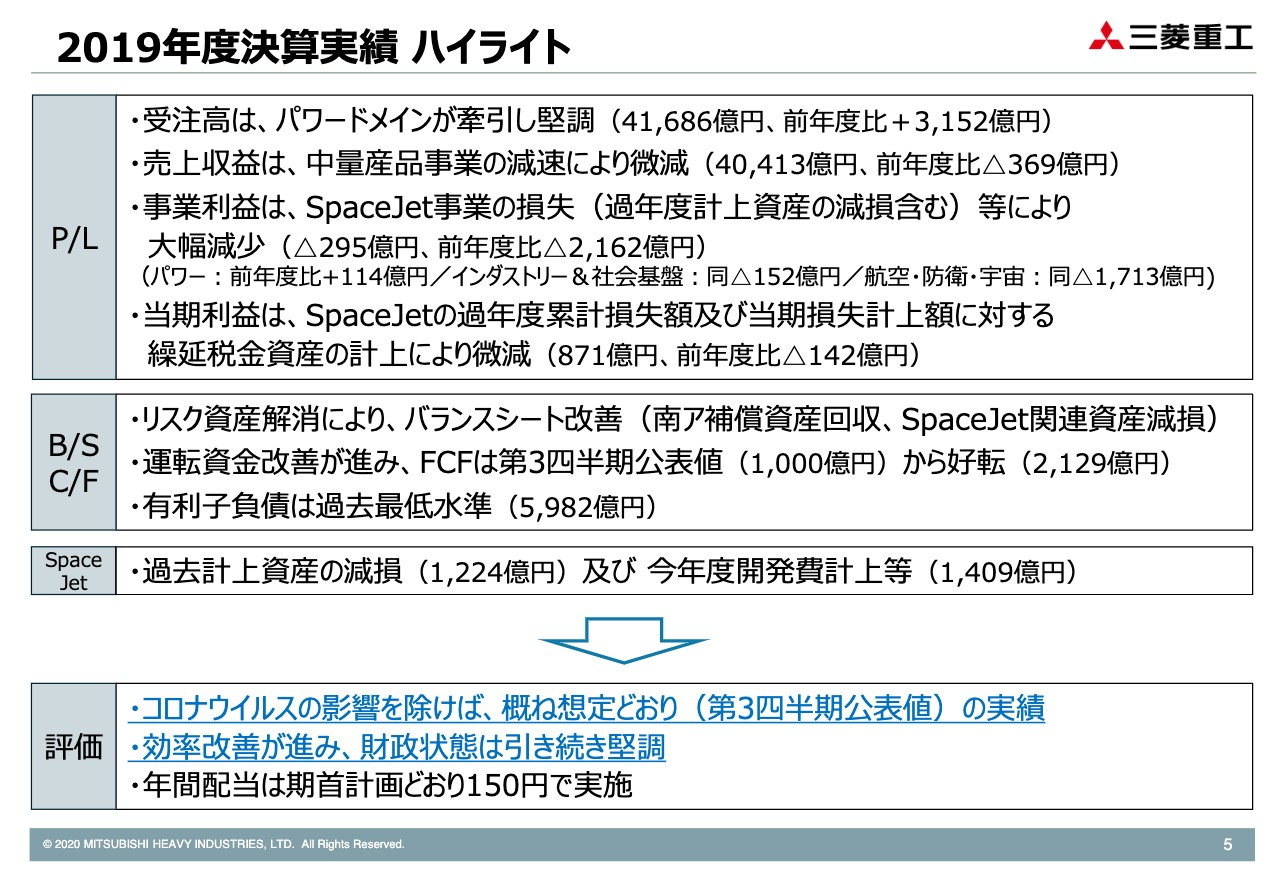

2019年決算実績 ハイライト

小澤壽人氏:みなさま、こんにちは。小澤でございます。この4月から副社長の小口の後任としてCFOを務めています。今後とも引き続きどうぞよろしくお願いいたします。それでは説明を始めます。

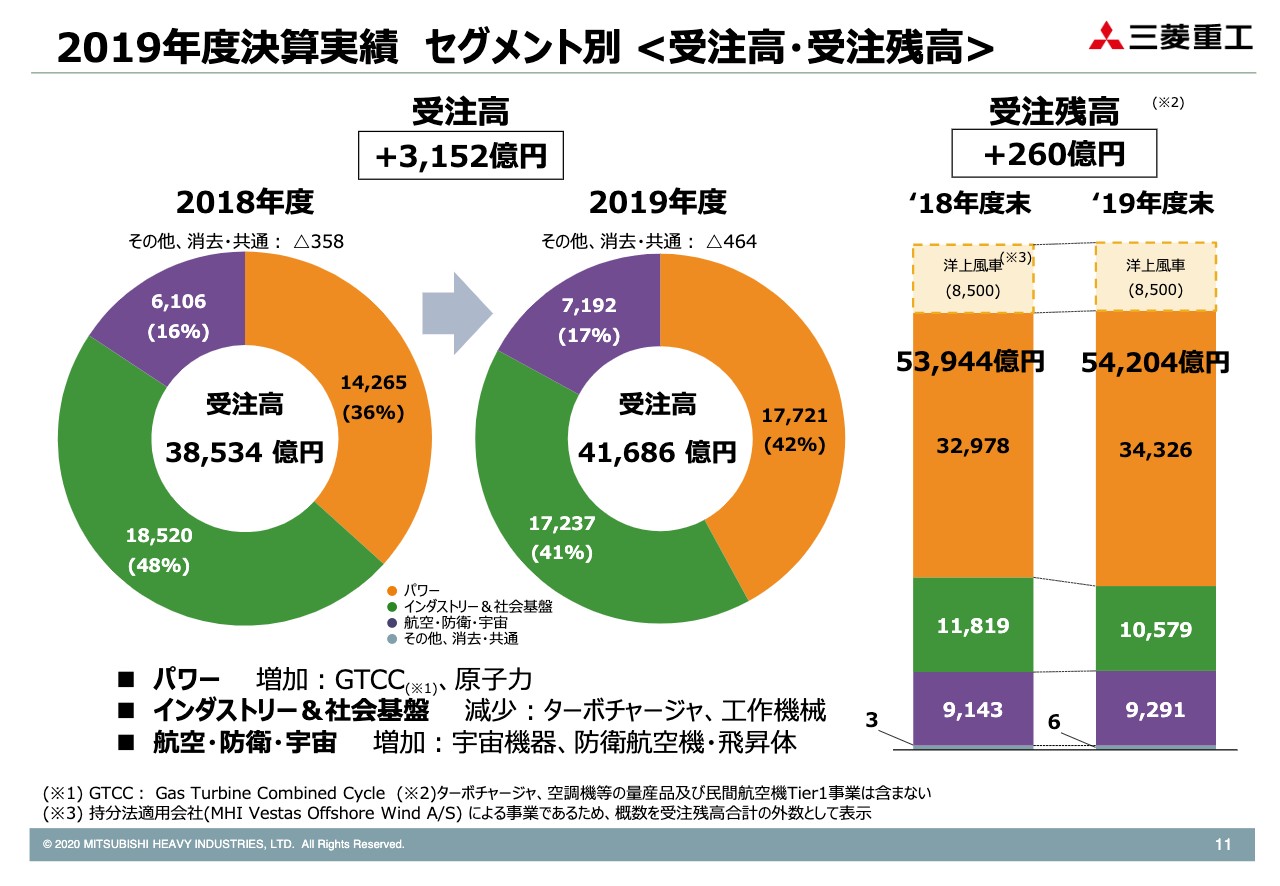

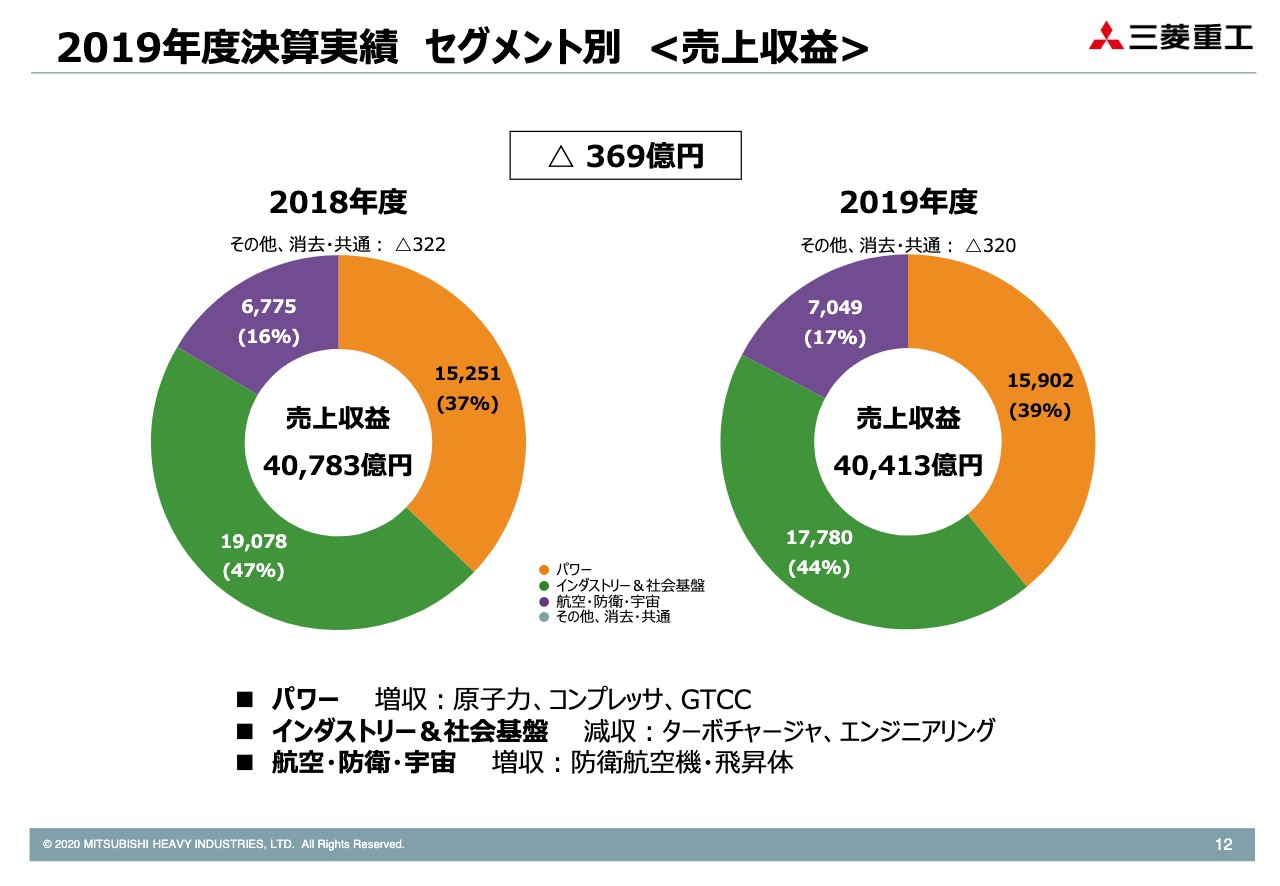

はじめに、決算実績の全体概況についてご説明します。スライドの5ページ、併せて6ページの数表もご参照ください。受注高は、パワードメインの伸びが大きく2018年度実績を3,152億円上回る4兆1,686億円となりました。売上収益は、米中貿易摩擦や新型コロナウイルスの影響で中量産品事業が減速したことなどにより、インダストリー&社会基盤ドメインの減収となり、社合計で前年度を若干下回る4兆413億円となりました。

事業利益は、第3四半期の決算発表の際もお伝えしましたが、SpaceJetプロジェクトに関して、2018年度以前に計上していた資産の減損も含め、大きな損失を計上したこともあり、前年度を大きく下回る295億円の損失となりました。当期利益については、先ほどの事業利益が大きく下回る一方で、SpaceJetの損失に関して繰延税金資産を過年度分も含めて計上したことにより、減益幅は縮小し、前年度を142億円下回る871億円となりました。

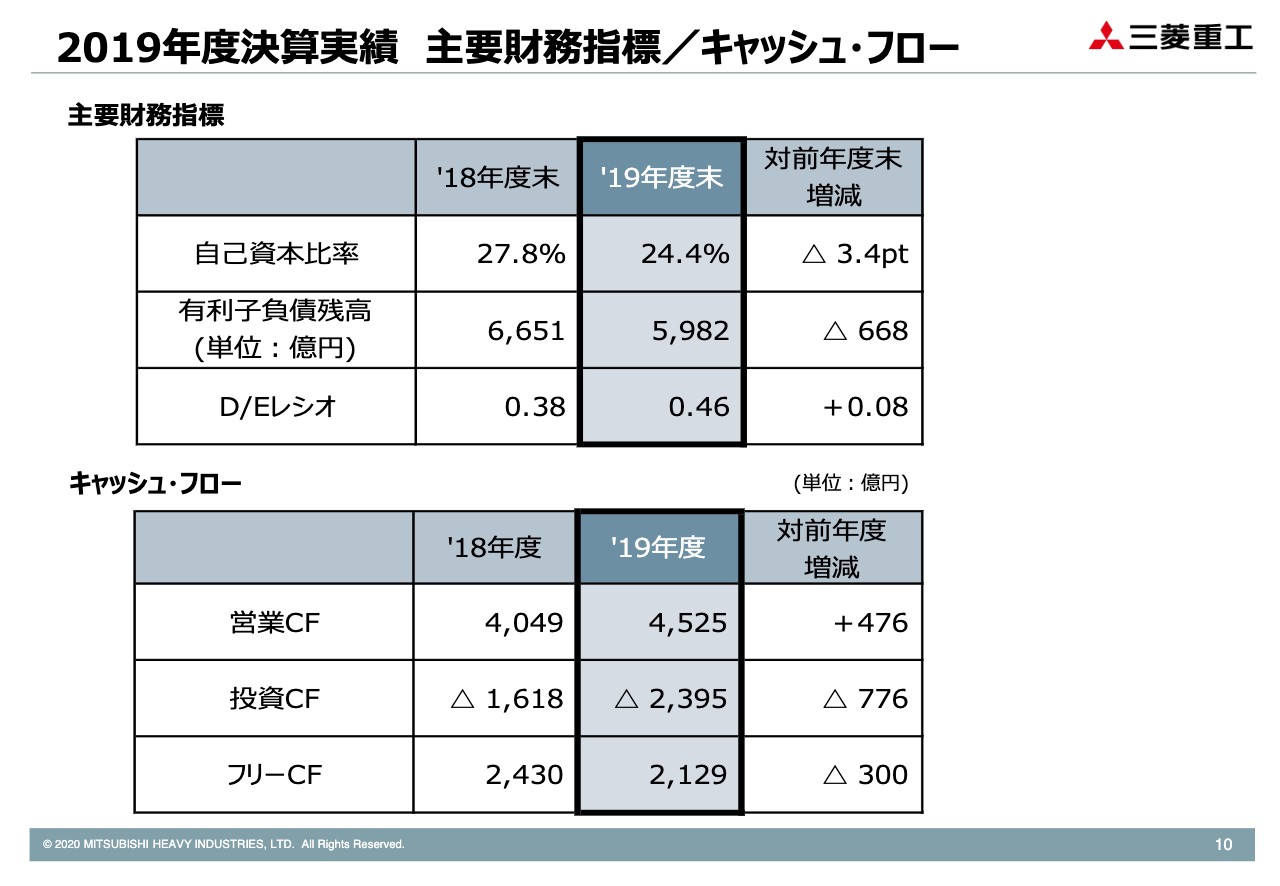

バランスシートに関しては、南アフリカの補償資産に関する回収の目処がたったことや、SpaceJet関連資産の減損を行なったことなどにより、リスク資産の圧縮解消が進み、改善されていると考えています。フリー・キャッシュ・フローについては、当初想定よりも運転資金の改善が進み、年度初めの公表値500億円、本年2月の公表値1,000億円をともに上回る2,129億円となりました。その結果、有利子負債も過去最低水準の5,982億円となりました。

総括しますと、新型コロナウイルスの影響を除けば、今年2月の第3四半期公表値の想定からは概ねオンラインでの実績になっていると評価しています。キャッシュ・フロー重視の経営は定着しつつあり、財政状態は引き続き堅調な状態を維持しています。これを受け、年間配当は期首計画どおりの年間150円で実施したいと考えています。

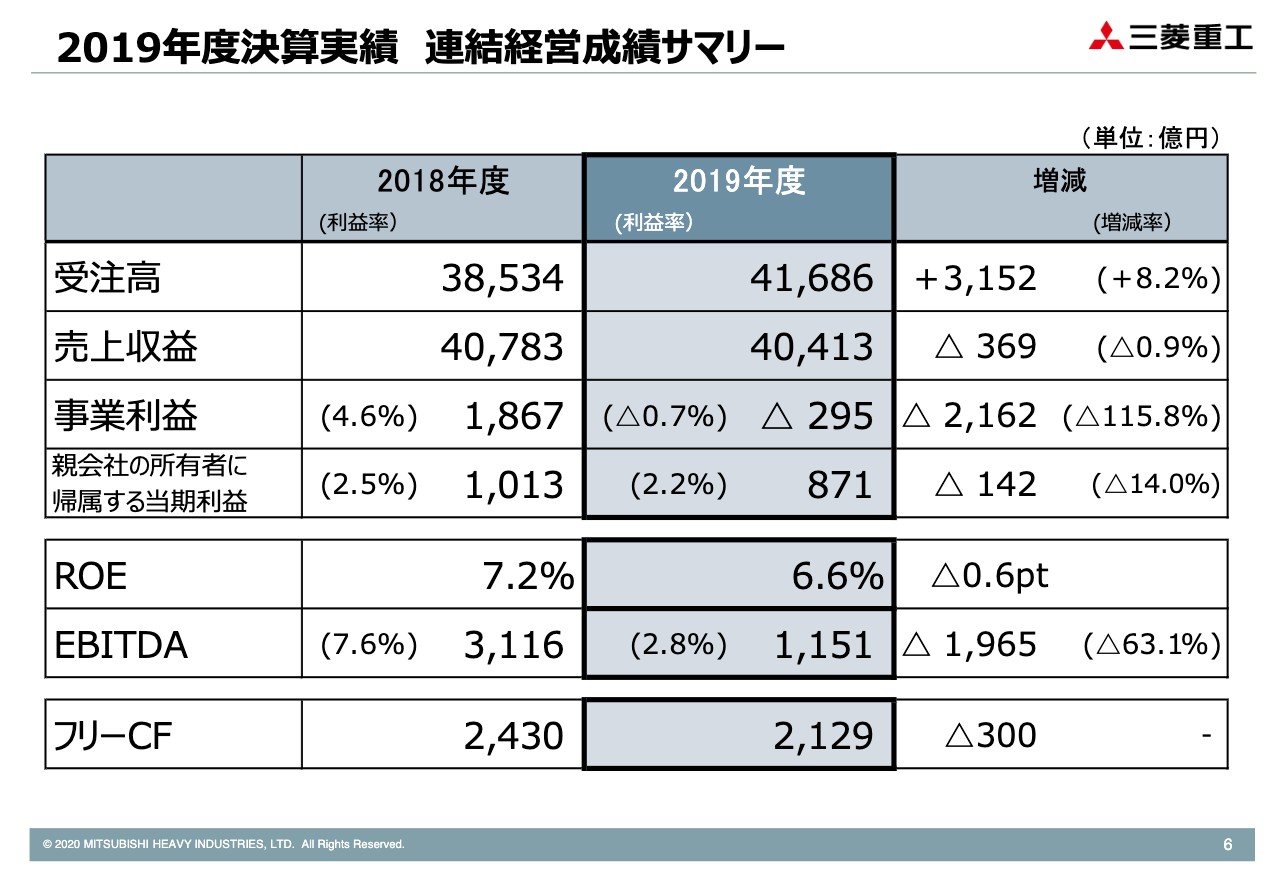

2019年度決算実績 連結経営成績サマリー

スライド6ページは数表ですのでお読み取りください。数表には記載がありませんが、本年2月の見通し公表値との対比で若干補足します。受注高は、予想の4兆500億円に対して約1,000億円の超過達成となりました。売上収益は、4兆1,500億円の予想に対し約1,000億円の未達、事業利益、親会社の所有者に帰属する当期利益は、それぞれ0、1,000億円という予想に対して約300億円、約130億円の未達となりました。

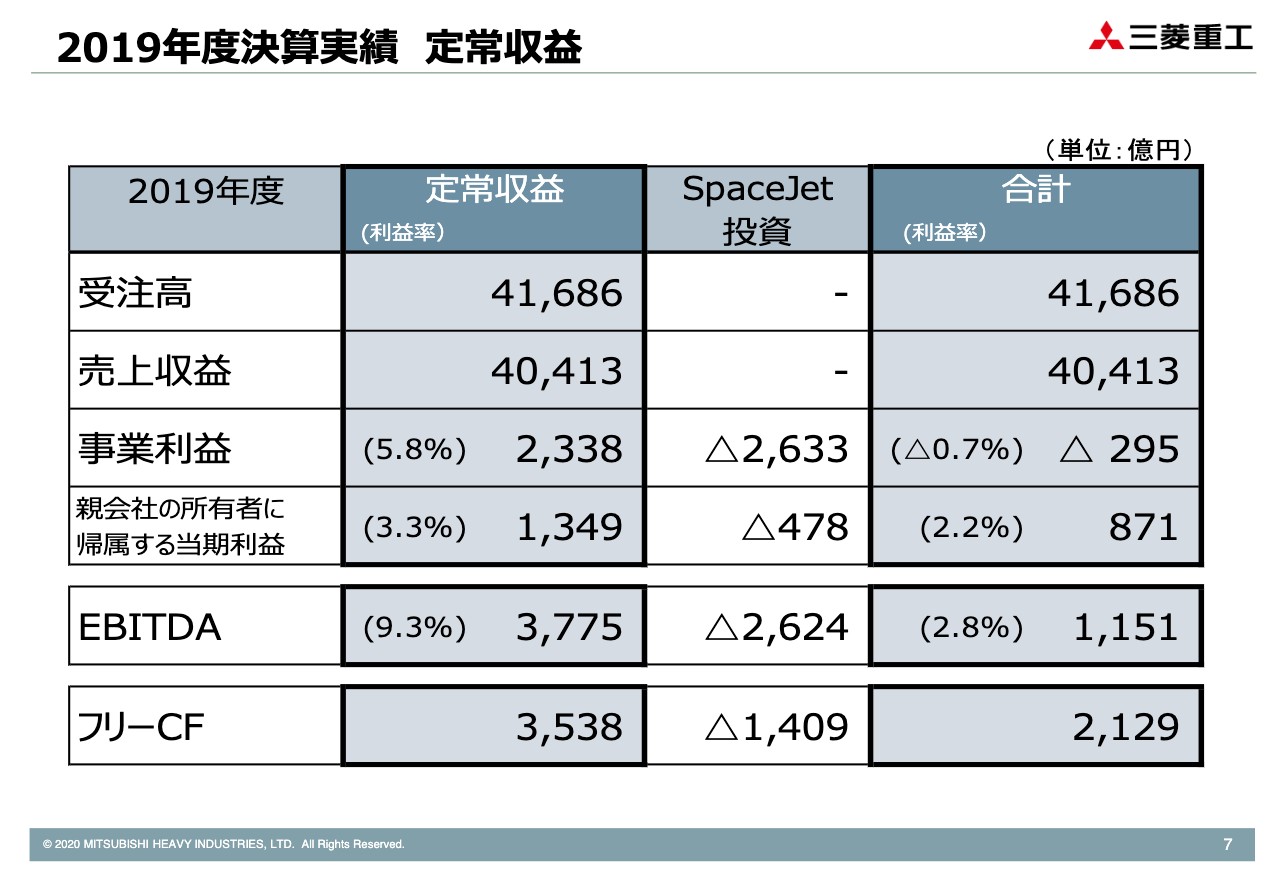

2019年度決算実績 定常収益

次に7ページをご覧ください。ここでは、6ページの2019年度実績をSpaceJet関連のものと、それを除いた定常収益とに分けて表示しています。SpaceJetについて補足しますと、事業利益2,633億円の損失の内訳は、当年度発生した開発費等1409億円と、2018年度以前の投資に関する減損損失1,224億円です。また、SpaceJetの関連損失について、過年度に処理した損失部分も含めて繰延税金資産を計上できることとなったため、当期利益は事業利益よりも損失幅が小さくなっています。

また、定常収益に関しては、2018年度は売上収益が4兆783億円、事業利益が2,719億円、事業利益率が6.7パーセントでした。この定常収益ベースでも、事業利益は額、率ともに低下していることが大きな課題であると認識しています。

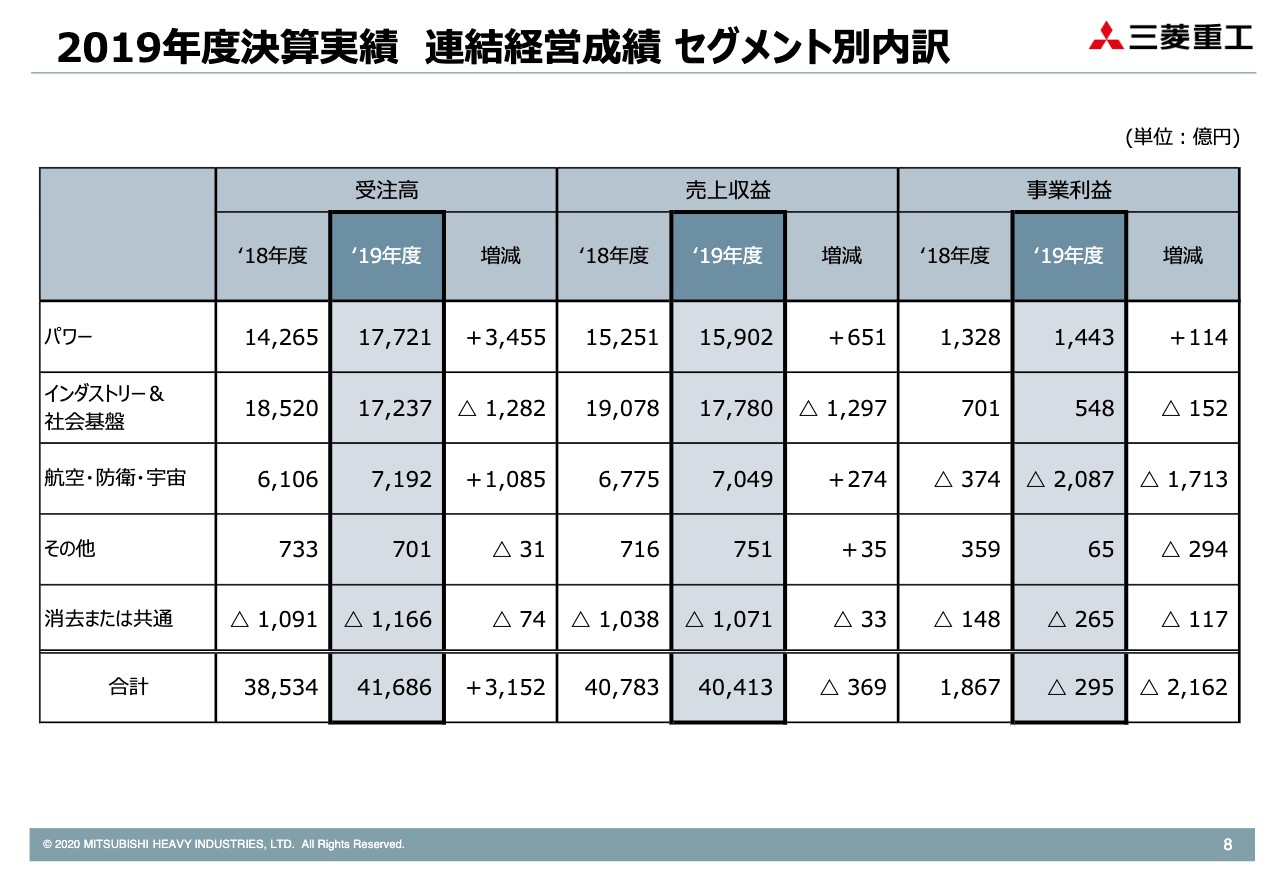

2019年度決算実績 連結経営成績 セグメント別内訳

8ページには、セグメント別の実績値を記載しています。数字をいちいち読み上げませんが、パワーについては受注、売上、利益ともに改善し、インダストリー&社会基盤は受注、売上、利益ともに前年度を下回りました。航空・防衛・宇宙では、受注、売上は前年度から伸びたものの、事業利益はSpaceJetの損失が拡大したことから減益となっています。ただし、SpaceJetを除けば事業利益も改善しています。それぞれの内容についてはスライド11以降で少し補足します。

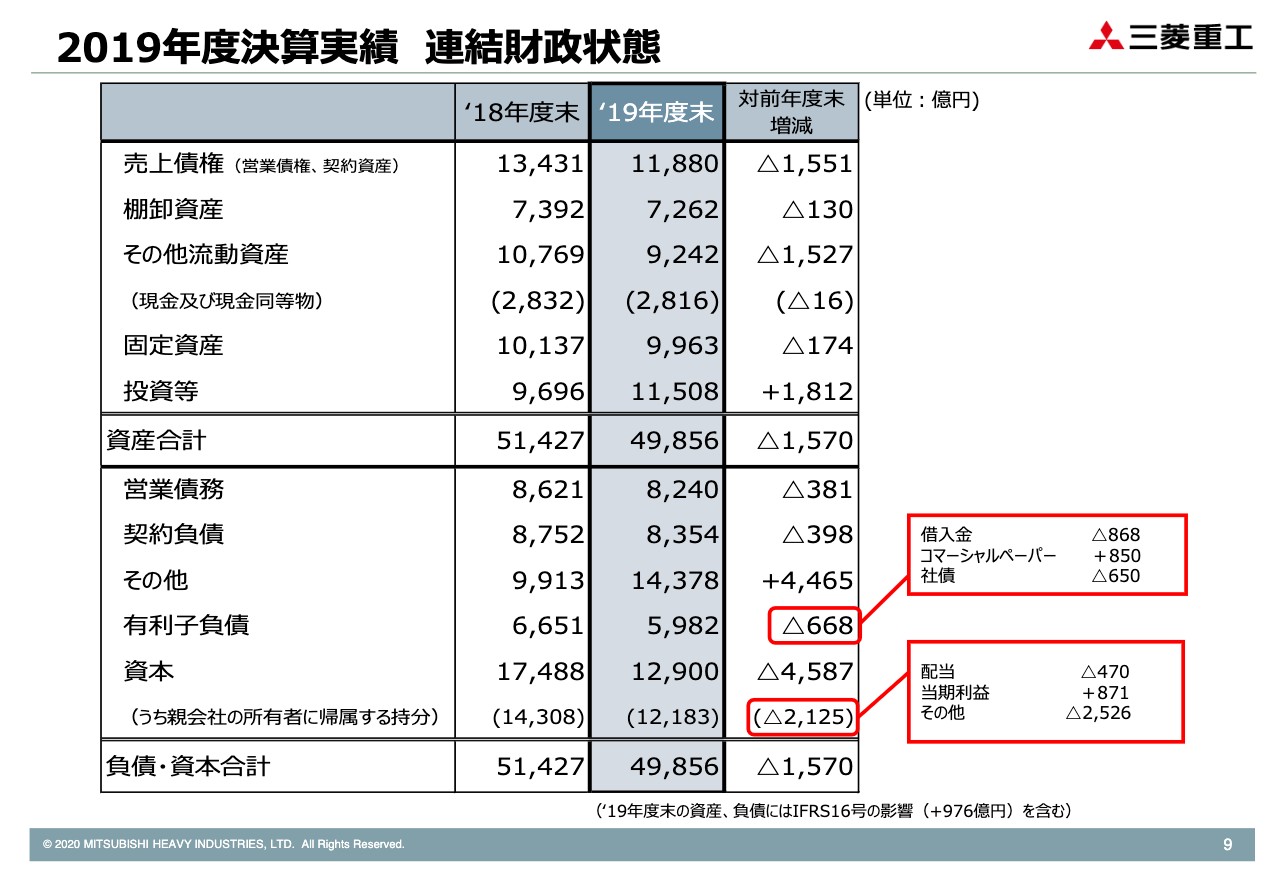

2019年度決算実績 連結財政状態

総資産は前年度から1,570億円減少し4兆9,856億円となりました。当年度からIFRS16号を適用し、リース資産負債のバランスシートへの計上範囲が広がったため、976億円の増加要因がありましたが、先に述べましたリスク資産の解消や売上債権の削減など、運転資金改善の成果もあってバランスシートの圧縮が進んでいます。

有利子負債は、前年度から668億円減少し、過去最低水準の5,982億円となりました。資本は、1兆7,488億円から1兆2,900億円へと大きく減少していますが、これは南アフリカプロジェクト関連の処理にともない、少数株主持分等を負債に組み替えたことが主な要因です。親会社所有者帰属持分についても、前年度末から2,125億円の減少となっています。これは当期利益配当による増減の他、南ア関連処理にともなう資本剰余金の減少等によるものです。

2019年度決算実績 主要財務指標/キャッシュ・フロー

財務指標の数値については、スライドの10ページをご覧ください。これらを踏まえた財務状態の評価については、14ページ以降で追ってご説明します。

2019年度決算実績 セグメント別<受注高・受注残高>

スライドの11ページは、受注高および受注残高の状況を示しています。2019年度の受注は、パワードメインでは、とくにガスタービン・コンバインドサイクルと原子力が増加しました。インダストリー&社会基盤では、ターボチャージャと工作機械が大きく減少しました。航空・防衛・宇宙では、宇宙機器、防衛航空機・飛昇体、艦艇といった部門を中心に受注が増加しました。手持ち受注残高としては、パワードメインを中心に増加し、合計では3年ぶりに増加となりました。

2019年度決算実績 セグメント別<売上収益>

スライドの12ページは、売上の内訳およびその増減を記載しています。ターボチャージャの減少が大きく、前年度から約20パーセントの減少となっています。

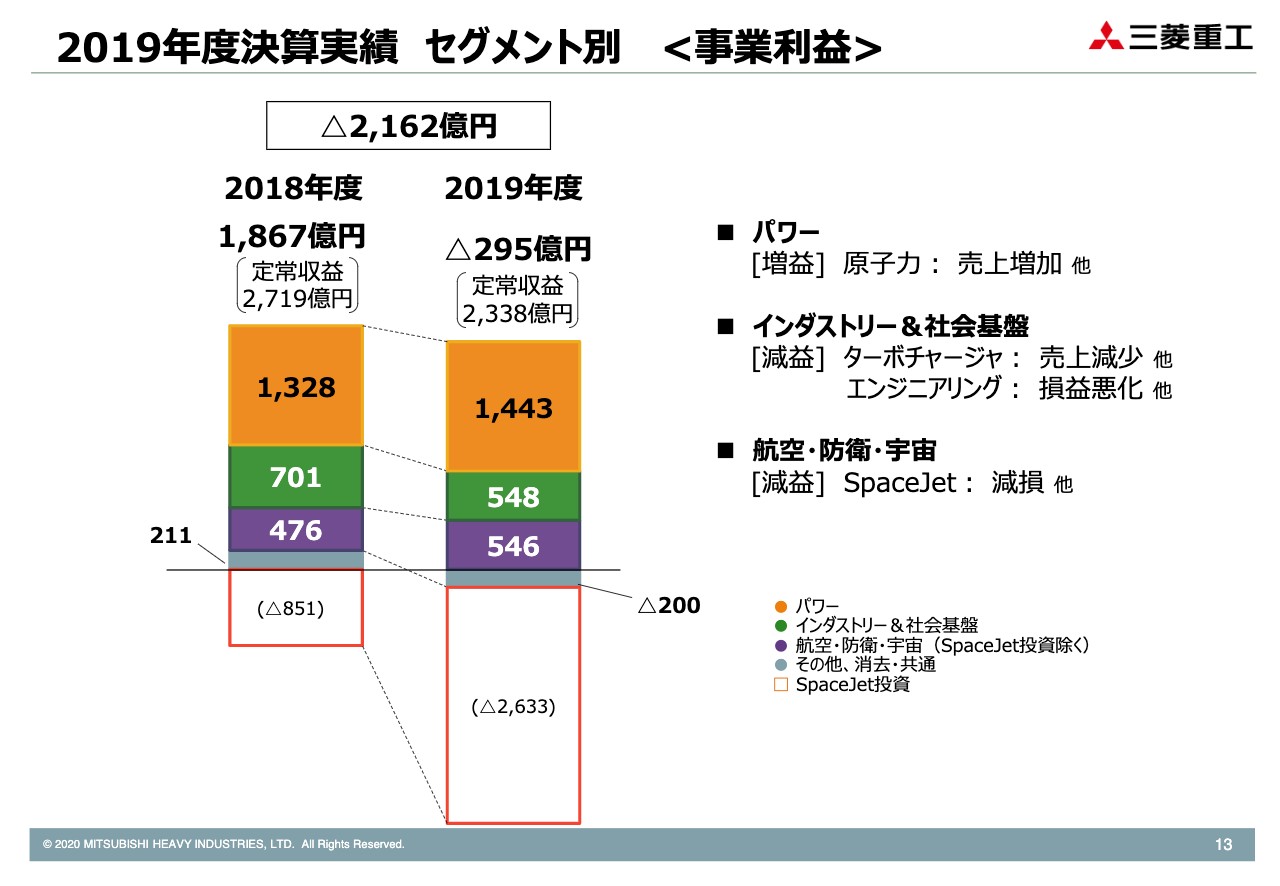

2019年度決算実績 セグメント別<事業利益>

スライド13ページは事業利益のセグメント別の内訳です。7ページでもお示ししましたが、SpaceJet関連損失の増加が非常に大きく影響しています。またSpaceJetを除いた定常収益ベースですと、前年度の2,719億円から2,338億円へと381億円の減少となっています。

定常収益力の低下を深刻に受け止めていますが、後ほど社長からの説明パートでも出てくるとおり、足元では新型コロナウイルスの影響が大きく出るものと見込まれ、定常収益力は少なくとも一時的には相当厳しくなってくるものと考えています。なお、スライドの45ページ以降に受注、売上、利益のセグメントごとの補足情報が載っていますので、後ほどご確認いただければと思います。

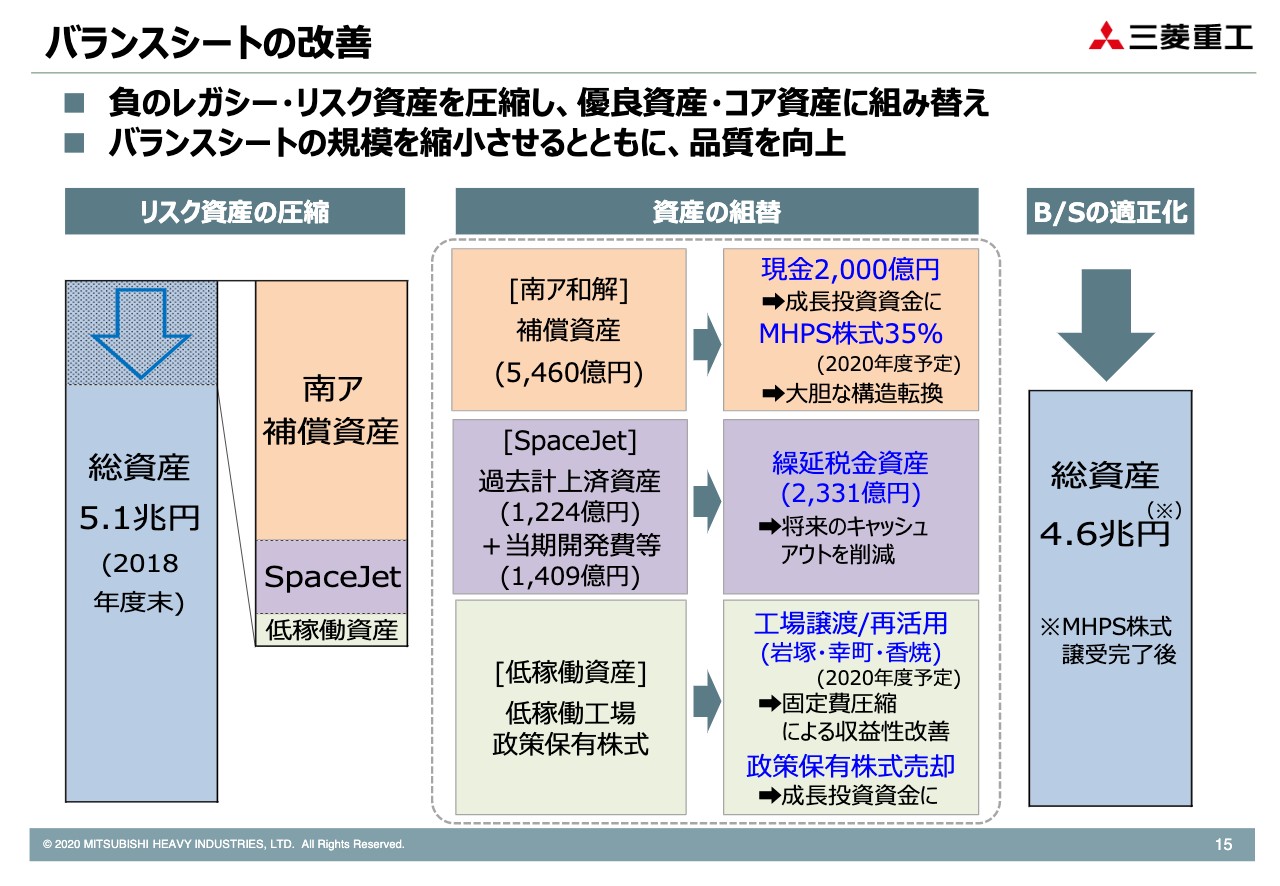

バランスシートの改善

ここからは当社の財政状態についての分析内容をご紹介します。スライド15ページをご覧ください。2019年度に行ないました、バランスシートの改善について整理しています。

はじめに、表示しています数値について少しご説明します。総資産について、スライド左に5兆1000億円、右に4兆6000億円と表示されていますが、9ページで総資産が2018年度末の5兆1,427億円から2019年度末で4兆9,856億円となったとお伝えしました。この2019年度末のバランスシートには、日立製作所と協議が成立した南アフリカ関連の資産が4,078億円残っていますので、これを除外すると実質的には4兆5,778億円で、約4兆6000億円となります。注釈していますのはこの趣旨です。

また、負のレガシー・リスク資産を圧縮しつつ、より活用できる優良資産・コア資産への組み替えを通じて、バランスシートの規模を縮小するとともに、その質を向上させることができたと考えています。資産の組み替えの主な内容は、ここに記載しているとおりです。南ア関連の補償資産については、現金2,000億円とMHPSの100パーセント子会社化というかたちに組み替えられました。現金については3月にすでに入金されており、独禁法関連の海外の承認が済み次第、一連の処理は完了する予定です。

SpaceJetに関しては、資産からは一旦すべてゼロクリアしました。過去に計上していた資産に対する回収可能性の不確実性という観点から減損処理に至ったわけですが、一方で社全体としてこれから生み出していく利益に対する、税コストとしての将来のキャッシュアウトを抑制するという効果を持つ繰延税金資産を計上したものです。政策保有株式の売却や低稼働の工場の譲渡、再活用にも取り組み、徐々に成果を上げています。

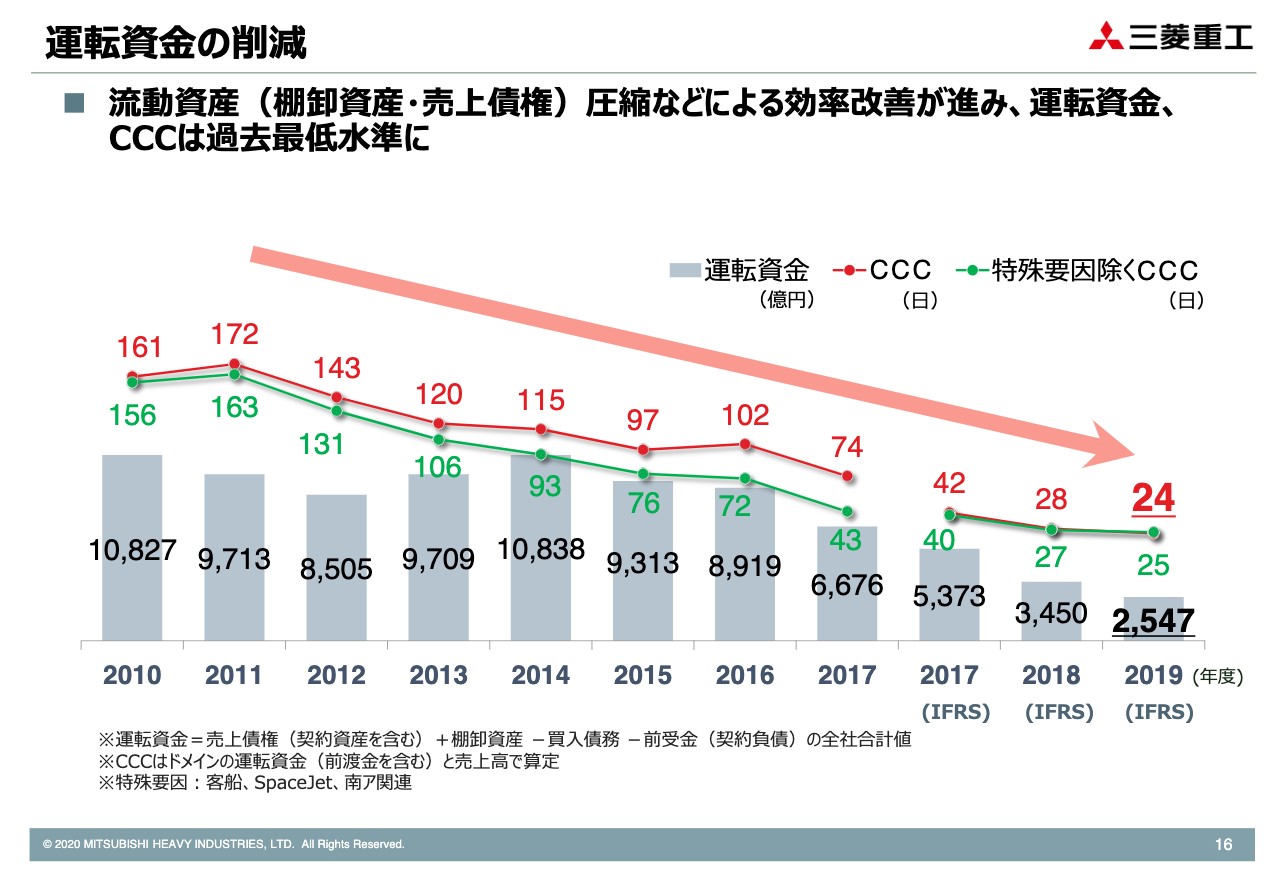

運転資金の削減

スライド16ページでは、運転資金の削減状況を示しています。この10年で運転資金の削減や、キャッシュ・コンバージョン・サイクルの改善が着実に進んでいることがご理解いただけると思います。1,000万円の時点で、「ほぼ限界か」というかたちでご説明していたと思うのですが、入金状況の改善への取り組みなどが功を奏し、もう一段の改善ができたことは良かったと感じています。なお、2020年度については、既契約済みのプロジェクトの進捗等を考慮すると、前受金等の消化局面に入ると想定しており、残念ながら運転資金が増加するものと予想しています。

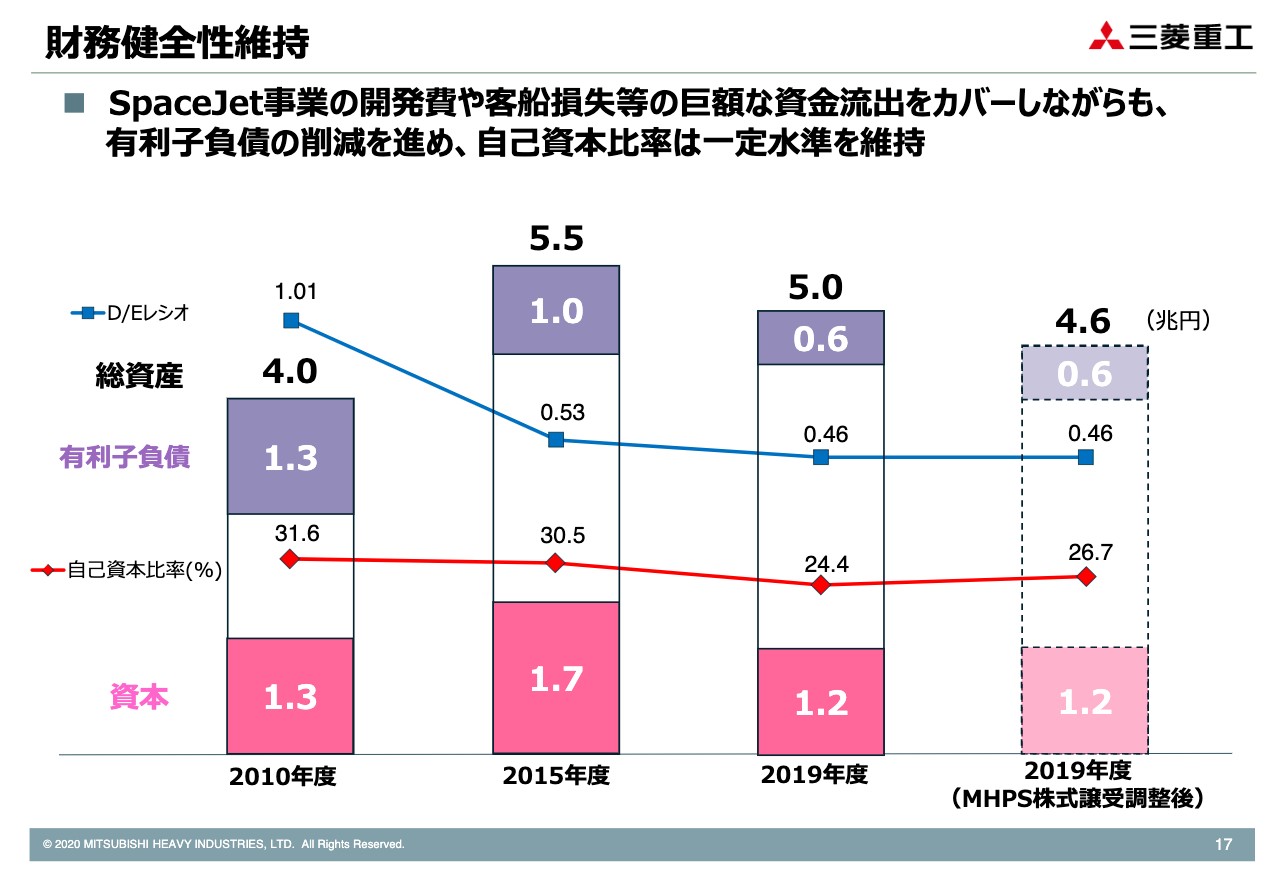

財務健全性維持

スライドの17ページでは、改めて財務健全性を示す指標の推移を整理しました。棒グラフの破線で囲ったところですが、ここに関しては15ページでご説明しましたMHPS株式関連の調整を仮に反映したときの値を表示しています。

有利子負債は、約6,000億円と過去最低水準ですし、ここに現金及び現金同等物を相殺するとネット・デットは3,200億円規模となっています。D/Eレシオは0.46であり、前年度の0.38からは増えているものの、問題ない水準と考えています。

自己資本比率は実績値は24.4パーセントで低下していますが、先ほどご説明しました南ア関連資産の調整を加味した評価では26.7パーセントとなり、一定の水準を維持できているものと考えています。

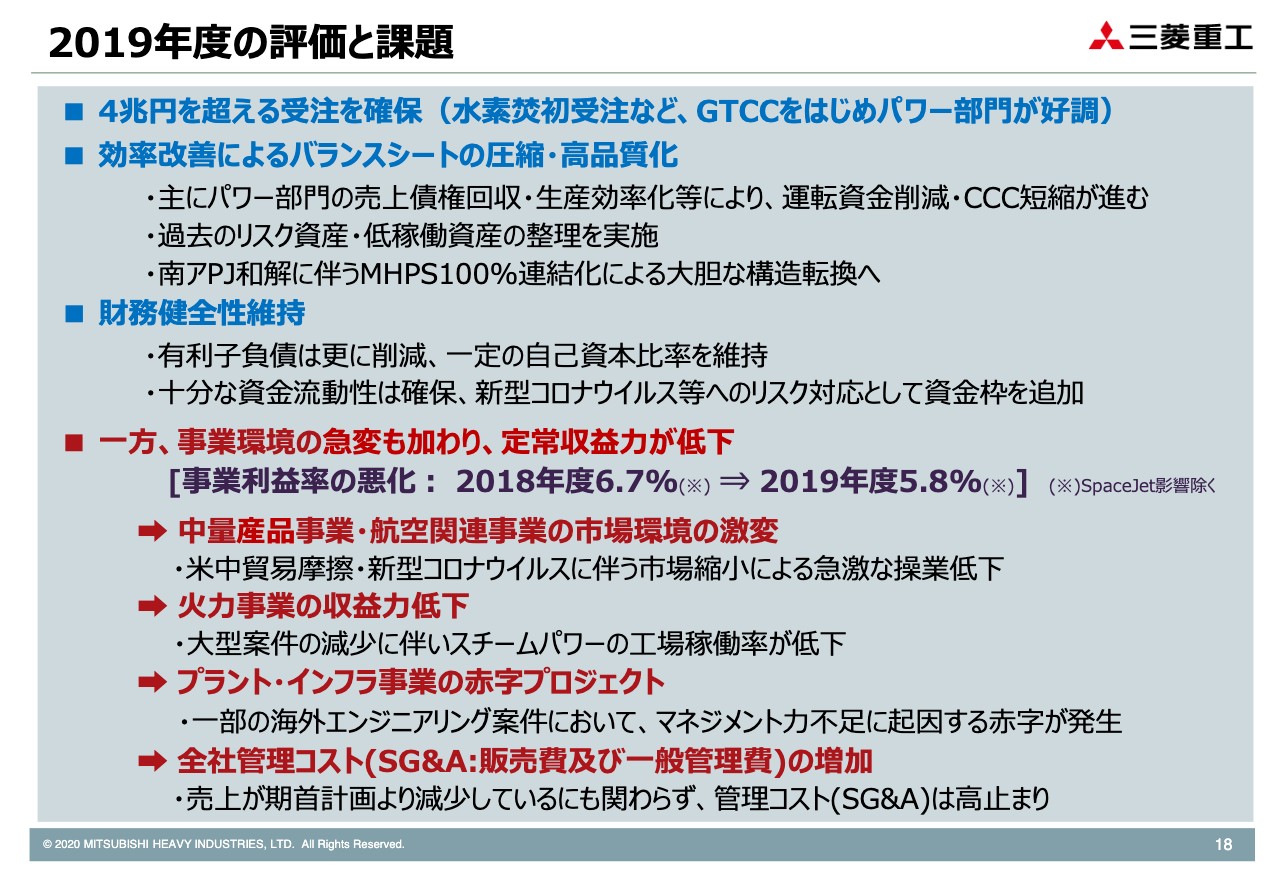

2019年度の評価と課題

以上を踏まえ、2019年度決算の全体を総括したものがスライドの18ページとなります。青文字はポジティブな材料、赤文字は課題認識です。

パワー部門が好調で、4兆円を超える受注を確保できたこと自体は好材料です。バランスシートの圧縮・高品質化は着実に進められたと考えています。また、従前から十分な資金流動性は確保していますが、今般の新型コロナウイルスによる混乱に備え、さらに資金枠を追加してリスク対応を行なっています。

ネガティブ要素としては、定常収益力の低下が見られることです。主な要因として、新型コロナウイルスの影響によるマーケットの激変、スチームパワー事業の固定費課題、海外プラント事業での不採算案件の発生、SG&Aの増加傾向といった4項目を挙げていますが、これらについて即時に適切な対策を講じていくことが肝要と考えて取り組んでいきます。以上をもちまして、私からの説明を終了します。

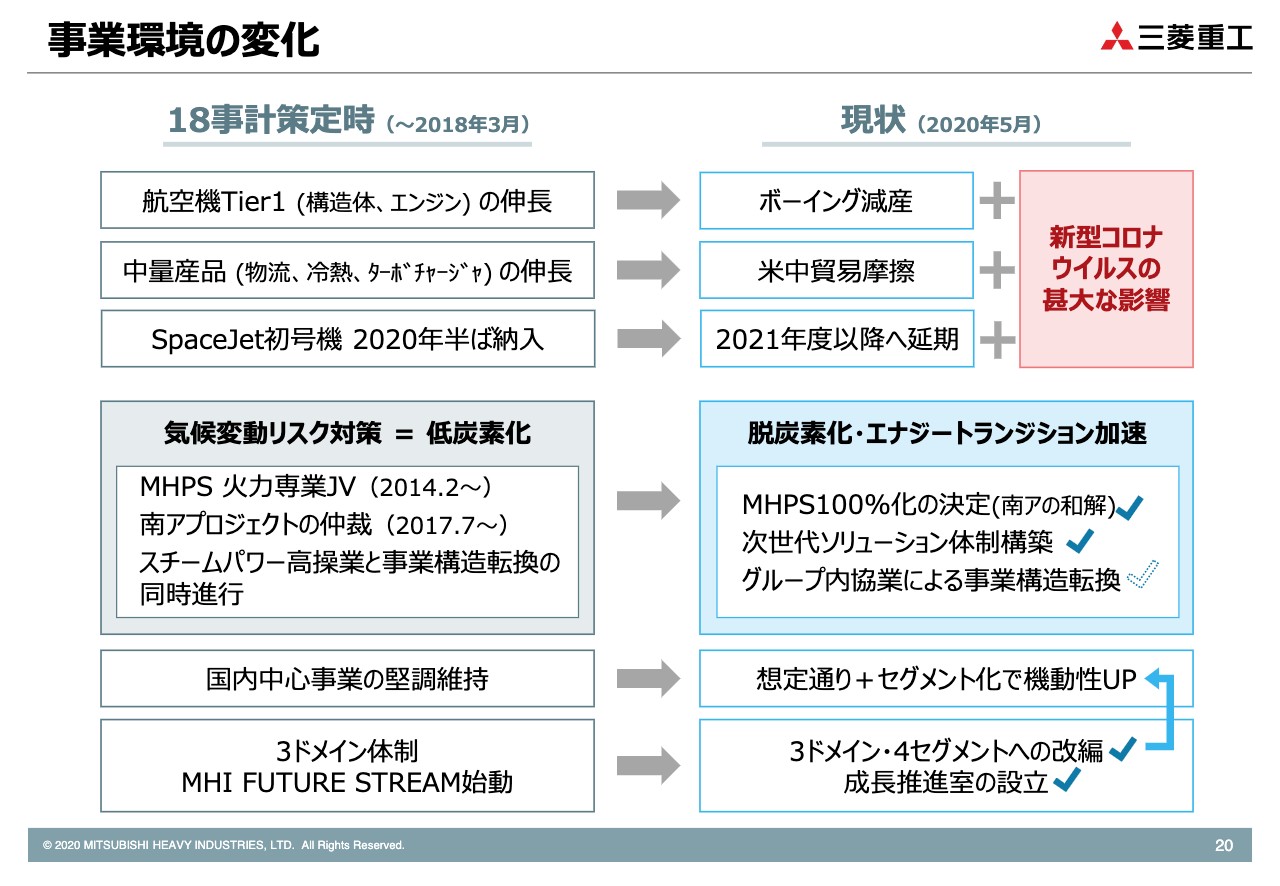

事業環境の変化

泉澤:2020年度の取り組み方針について、泉澤からご説明します。20ページをご覧ください。18事計策定時と現状の事業環境を比較し、変化について説明します。18事計策定時においては、航空機の構造体、エンジン、更には物流、冷熱、ターボチャージャといった事業が伸長分野として位置づけていました。しかしながら、その後のボーイングの減産、あるいは米中貿易摩擦といった影響を受けています。SpaceJetについては、初号機の2020年半ばの納入を予定していましたが、開発の遅れにより、2021年度以降への延期となりました。この3つの事業については、新型コロナウイルスによる甚大な影響も受けており、早急な対策が必要な状況です。

中段はパワーの関連です。18事計策定時においては、火力専業JVであるMHPSを中核に、低炭素化の動きの中で、当面のスチームパワーの高操業と2021年度以降のスチームパワーの縮小を見据えた事業構造転換に取り組んできました。

この分野は低炭素化、脱炭素化の世界的な潮流やエネルギートランジションの加速が進んでいます。そうした中で南アフリカプロジェクトの和解により、MHPSを三菱重工グループの100パーセント化が決定しました。これを受けて、次世代のソリューション体制構築を進めていきます。また、これまでJVということで制約のありましたグループ内の協業についても、今後拡大を行ない、事業構造の転換を図っていきます。

原子力や防衛・宇宙などの国内を中心にした事業については、18事計を堅調に推移しています。本年4月からセグメント化することで、より意思決定の迅速化を図っていきます。

18事計では3ドメイン体制で推進をしてきましたが、本年4月に更なる機動性の向上を狙い、3ドメイン・4セグメントに改編しました。また、FUTURE STREAM活動を行なってきましたが、その方向性の推進機能として成長推進室を設立しました。今後、成長分野の拡大を図っていきます。

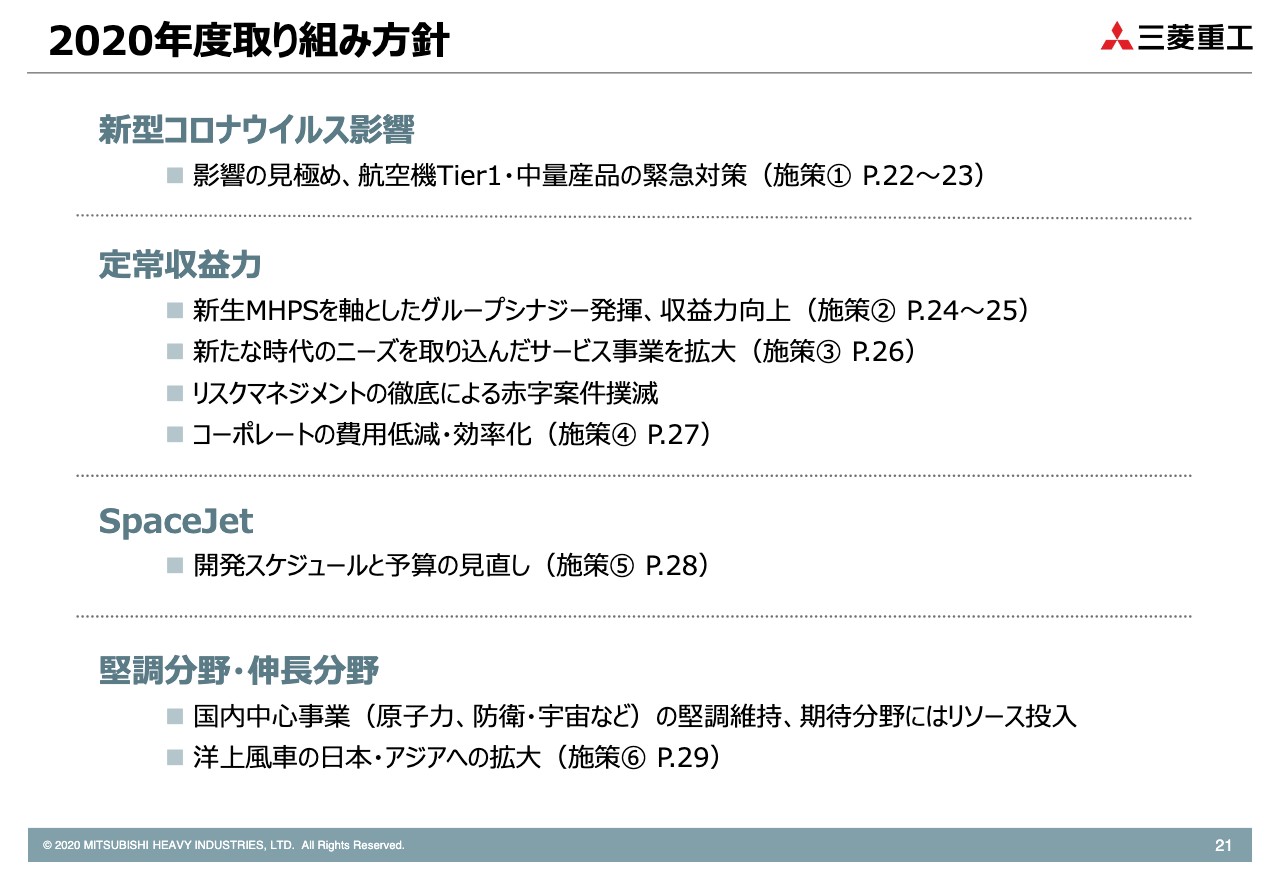

2020年度取り組み方針

21ページをご覧ください。2020年度の主な取り組み項目を挙げています。1つ目は、新型コロナウイルスの影響とその緊急対策です。詳細については次ページ以降でご説明します。2つ目は、事業環境が大きく変化する中で、現状の事業でいかに収益力を確保するかという打ち手です。その1つとしてMHPSを軸としたグループシナジーの発揮、サービスの拡大などに取り組んでいきます。3つ目は、SpaceJetのスケジュールの精査への取り組みです。4つ目に、原子力、防衛・宇宙などの堅調を維持し、収益を確保していきます。

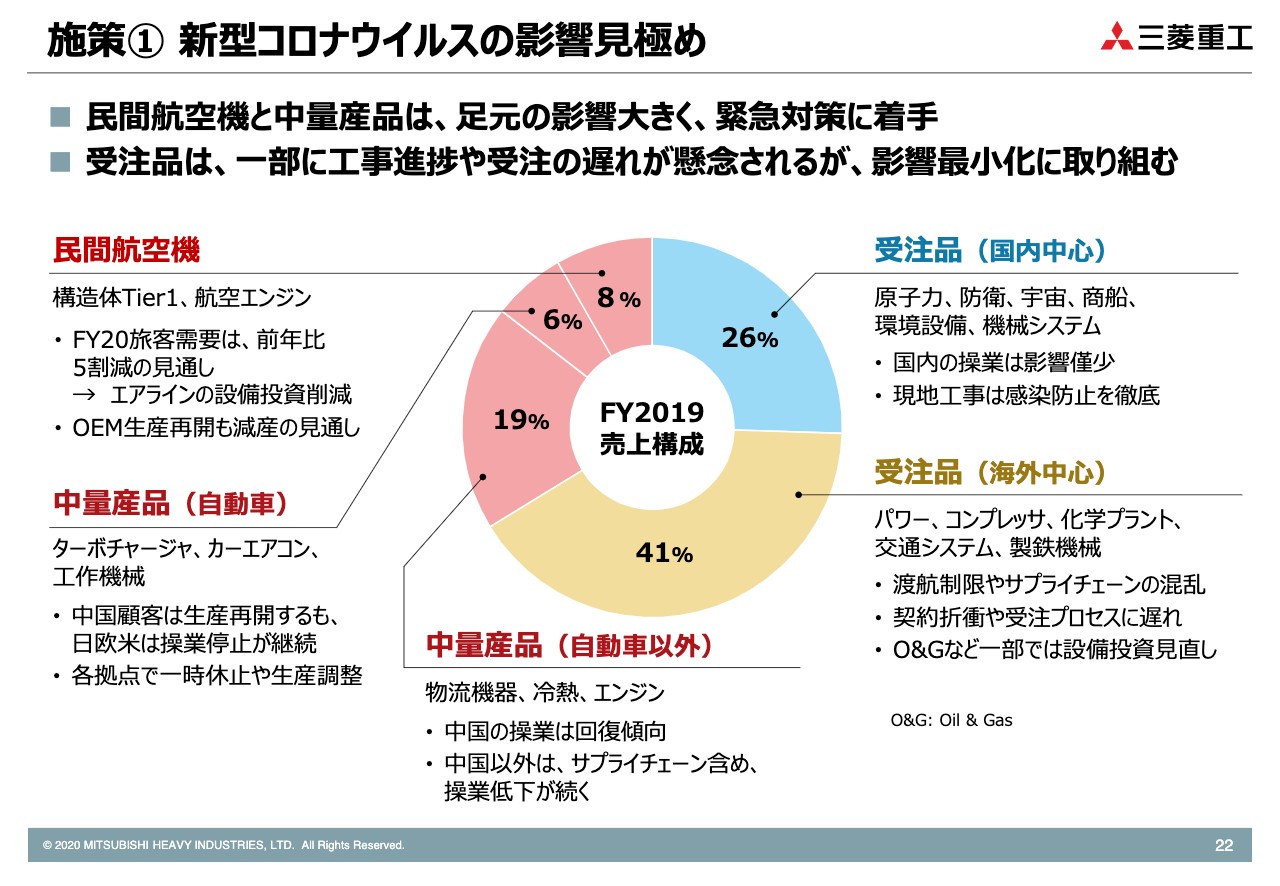

施策① 新型コロナウイルスの影響見極め

22ページは新型コロナウイルスの影響です。民間航空機、自動車関連事業を中心とした中量産品については、足元での影響が非常に大きく、緊急対策に着手しました。これは全体の3分の1ぐらいの事業になります。また、受注品については、緊急事態宣言等で移動の制限があり、一部の工事の進捗の遅れが懸念されています。また、新たな受注活動についても影響が出つつあります。これらの状況をよく注視し、影響を最小限にするように取り組んでいきます。

当社グループの事業全体を概括しますと、国内中心の受注品については比較的影響が少ないと見ていますが、それ以外の4分の3の事業については影響がありますので、対策を打っていく必要があります。

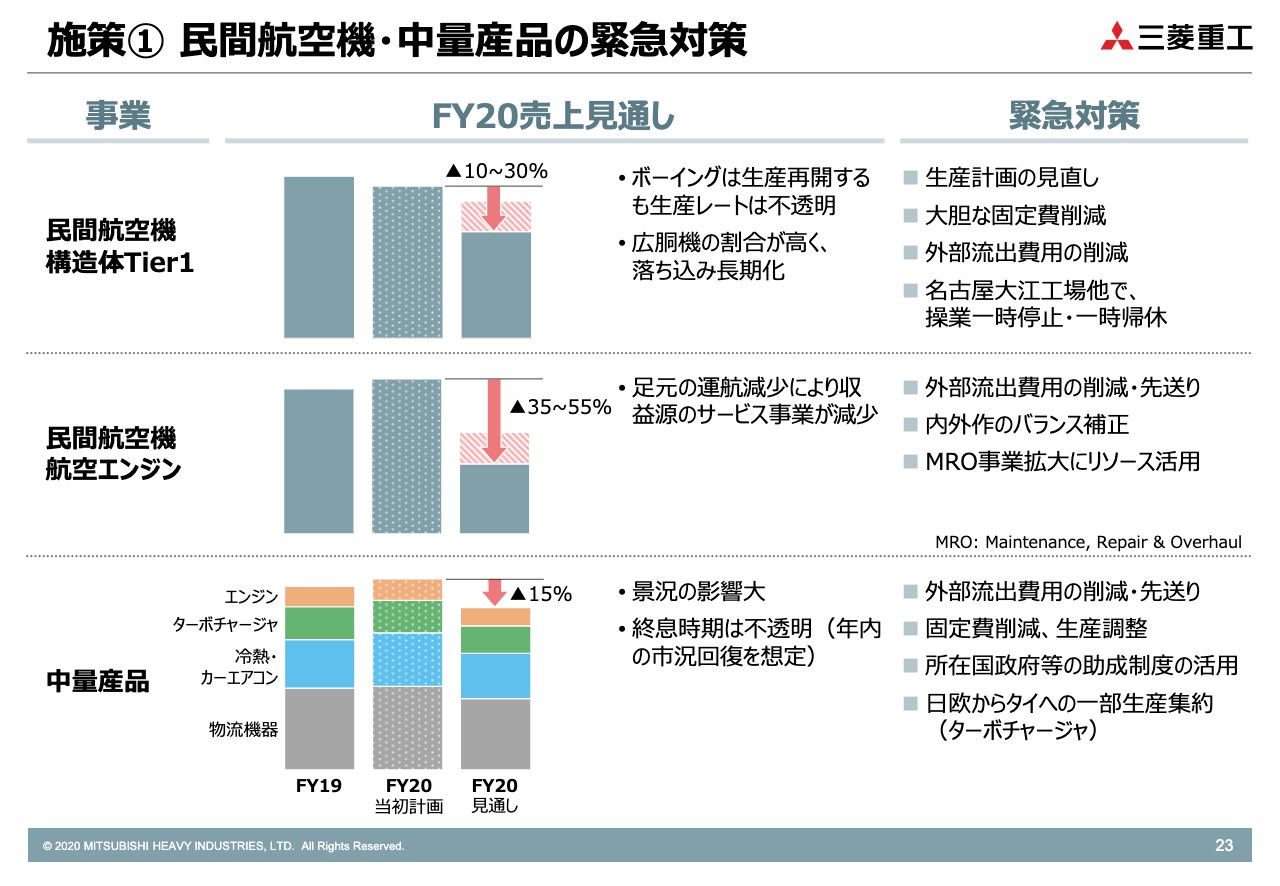

施策① 民間航空機・中量産品の緊急対策

23ページでは、コロナウイルスで非常に大きな影響を受けると予想しています民間航空機、中量産品の緊急対策についてまとめています。

民間航空機の構造体については、ボーイングは減産をしていますので、当社の事業も大幅な落ち込みが見込まれており、10パーセントから30パーセント売上減という予測を立てています。また、エアラインの運航によっては更に長期化し、大きくなることも懸念されます。我々としては、生産計画を見直すとともに固定費の削減等を行ない、事業を成立させて事業の利益を確保していきます。名古屋の大江工場他では、すでに操業一時停止・一時帰休を実施しています。

航空機エンジンも運航の減少により、収入源であるサービス事業の減少は避けられない状況です。大幅な減収減益が見込まれています。記載のとおり35パーセントから55パーセント程度の影響を受けると考えています。このような状況のため、外部流出費用の削減や投資の繰延等で対応していきます。この分野については、運航の回復とともに挽回も見込まれると考えています。

中量産品のターボチャージャ、カーエアコンなどについては、自動車関連の影響が大きく出ます。こちらについても固定費の圧縮、生産調整、あるいは工場による生産集約により、生産性を上げることで対応していきます。

なかなか終息時期は見えませんが、現状では1年程度で回復するのではないかという期待を持って計画を立てています。

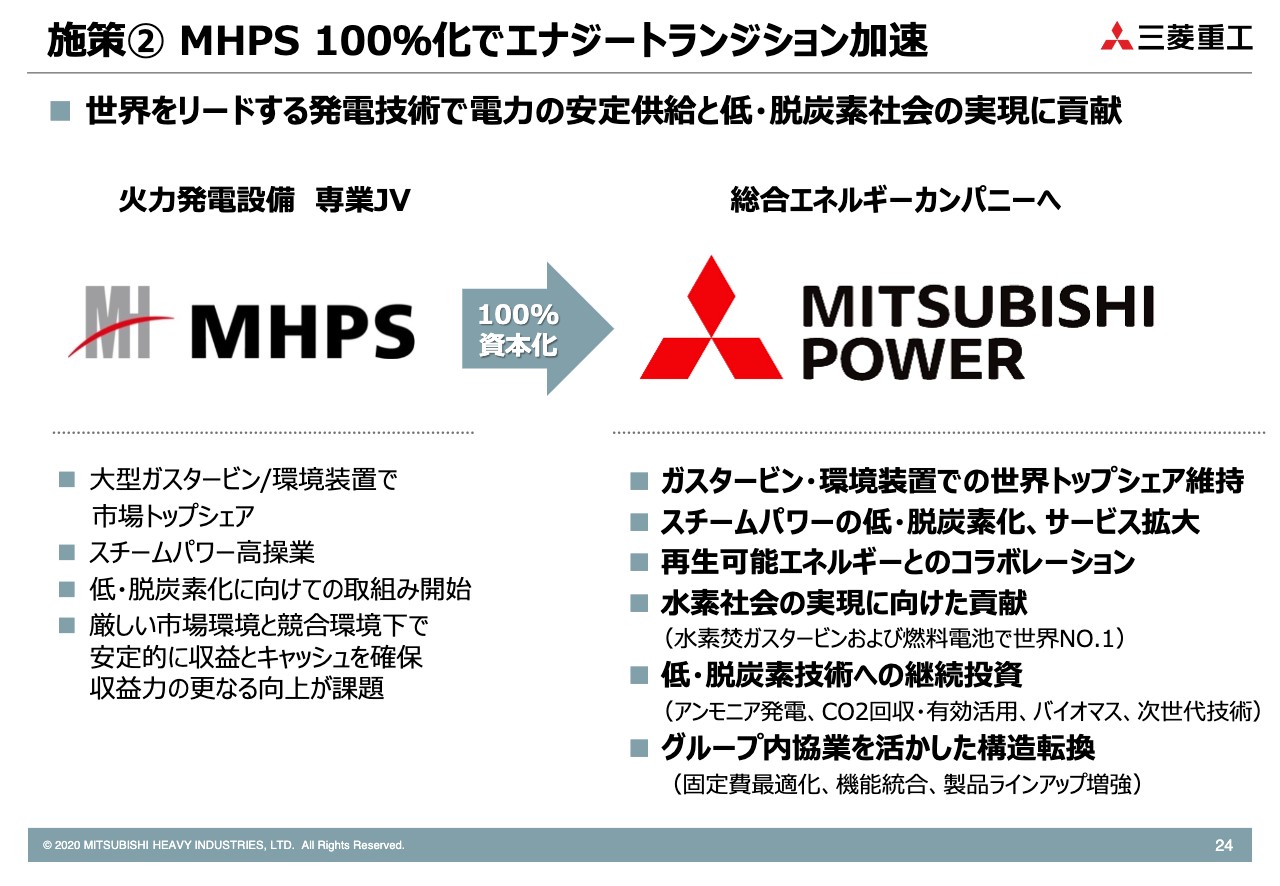

施策② MHPS 100%化でエナジートランジション加速

24ページは100パーセント化しましたMHPSの今後の方向について整理しています。これまでMHPSは、JVということで三菱重工との協業に制約がありました。100パーセント化することで、従来の火力発電設備の専業から総合エネルギーカンパニーへ発展させていきます。具体的には、これまでの強みでしたガスタービンについて、引き続き市場は見込まれますので、実証設備を活用し、品質、性能、価格で競合他社に伍して世界トップシェアを維持していきます。

スチームパワーについては、新規の受注はなかなか厳しいですが、既存プラントのサービスにリソースをシフトし、事業を拡大していきます。さらに、再生可能エネルギーとのコラボレーションや今後出現が期待されます水素社会、あるいは低炭素化・脱炭素化に向けた燃料多様化への対応など、三菱重工グループの他の事業会社との連携を行ない、ソリューションの提供を図っていきたいと考えています。

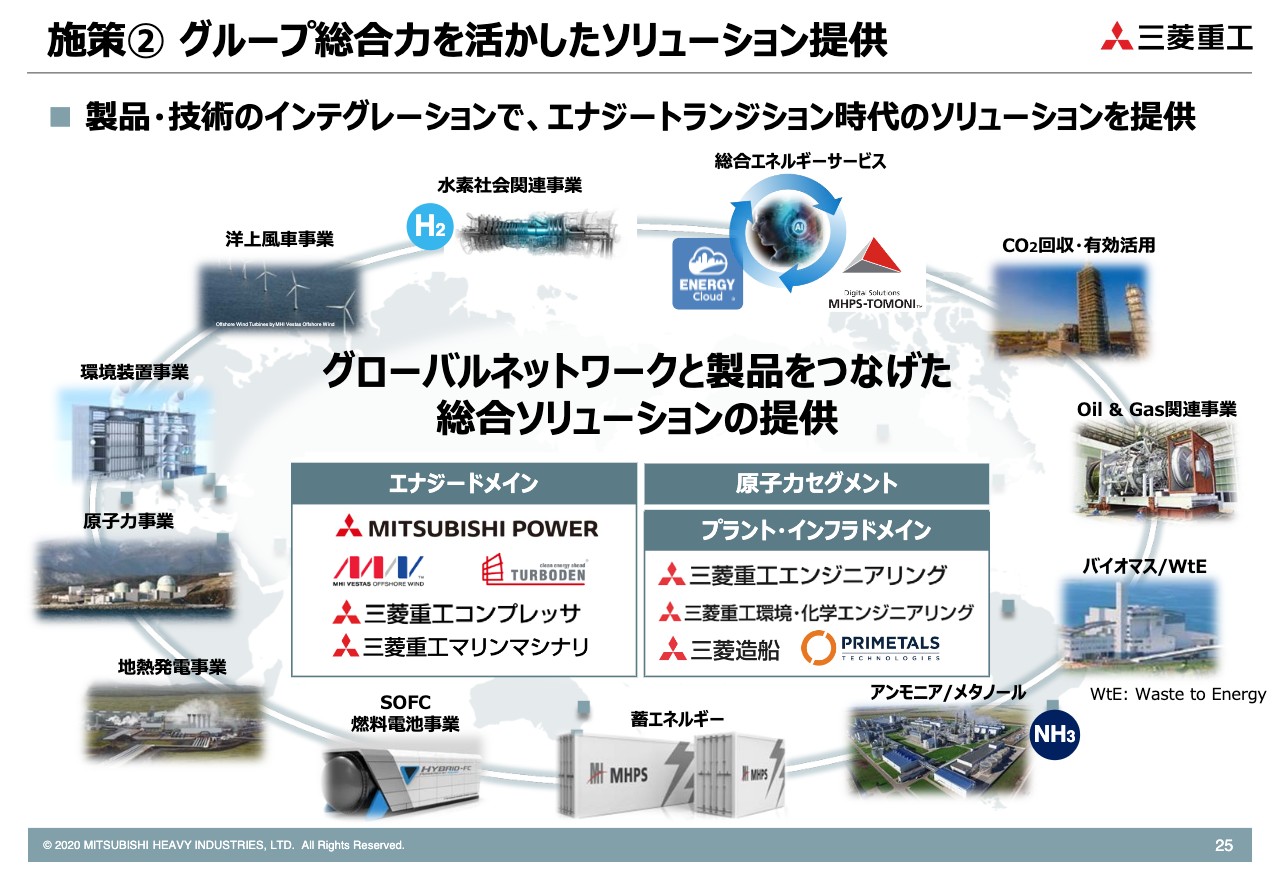

施策② グループ総合力を活かしたソリューション提供

25ページをご覧ください。ここに記載していますのは、関連する三菱重工グループの事業会社、あるいはSBUです。ここに示すような製品・技術のインテグレーションで社会に対してソリューションを提供していきたいと考えています。

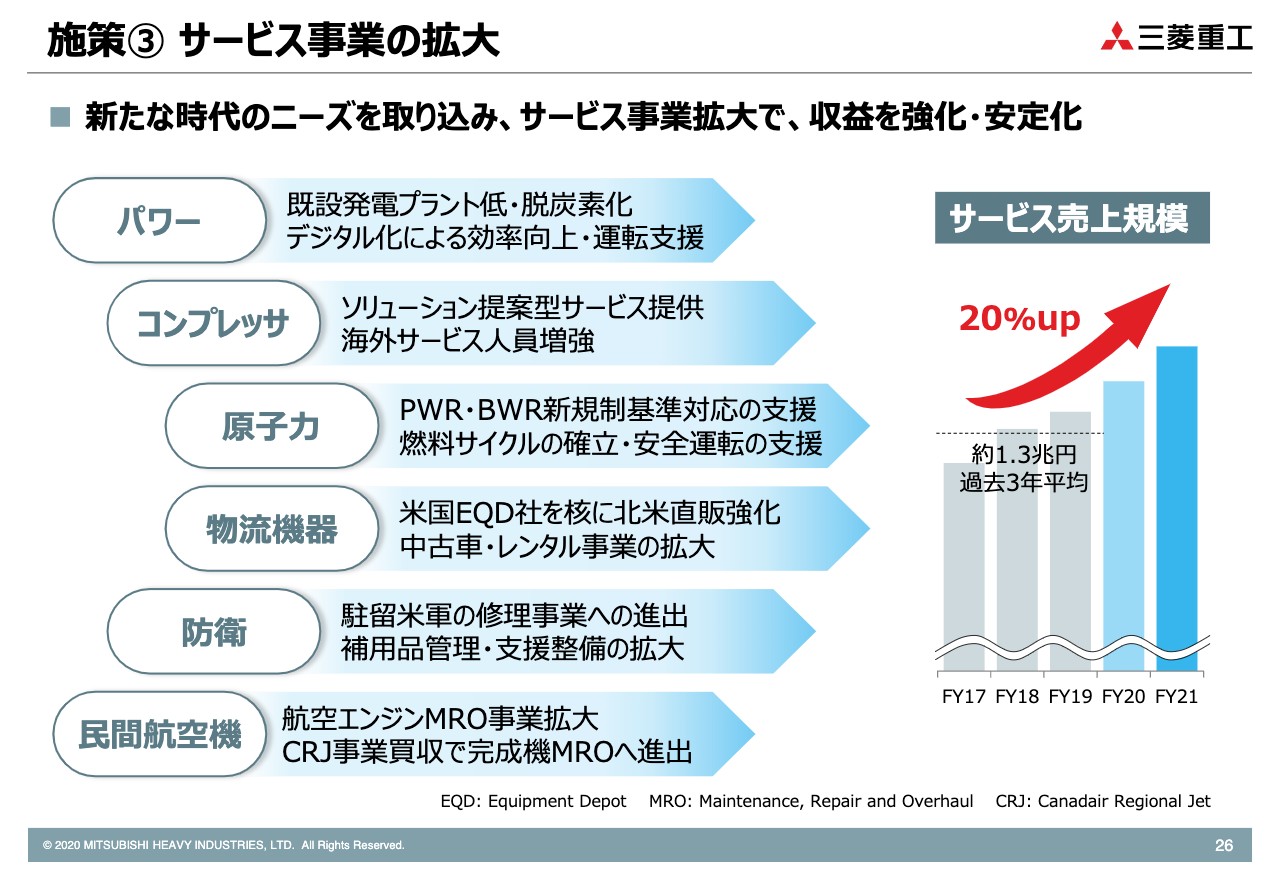

施策③ サービス事業の拡大

26ページをご覧ください。収益力の強化・安定化に資するため、サービスの拡大に注力していきます。従来は平均1兆3000億円程度のサービス需要ですが、これを20パーセント程度アップさせたいと考えています。そのためには、販売網の拡大、AIなどを活用したサービスメニューの充実などで拡大を図っていきます。とくにメニューの拡大では、ST部門を中心にグループを横断した取り組みを進めていきます。

具体的には、そこに記載の項目が挙がっていますが、パワーでは既設プラントの効率化、あるいは運転の最適化を支援することで低炭素化の実現に寄与していきます。コンプレッサや物流では、サービス体制を強化しカバー率を上げていきます。また原子力などでは、新規制基準に対応したお客さまへの支援の拡大、あるいは航空機分野でのMROなどを進めていきます。

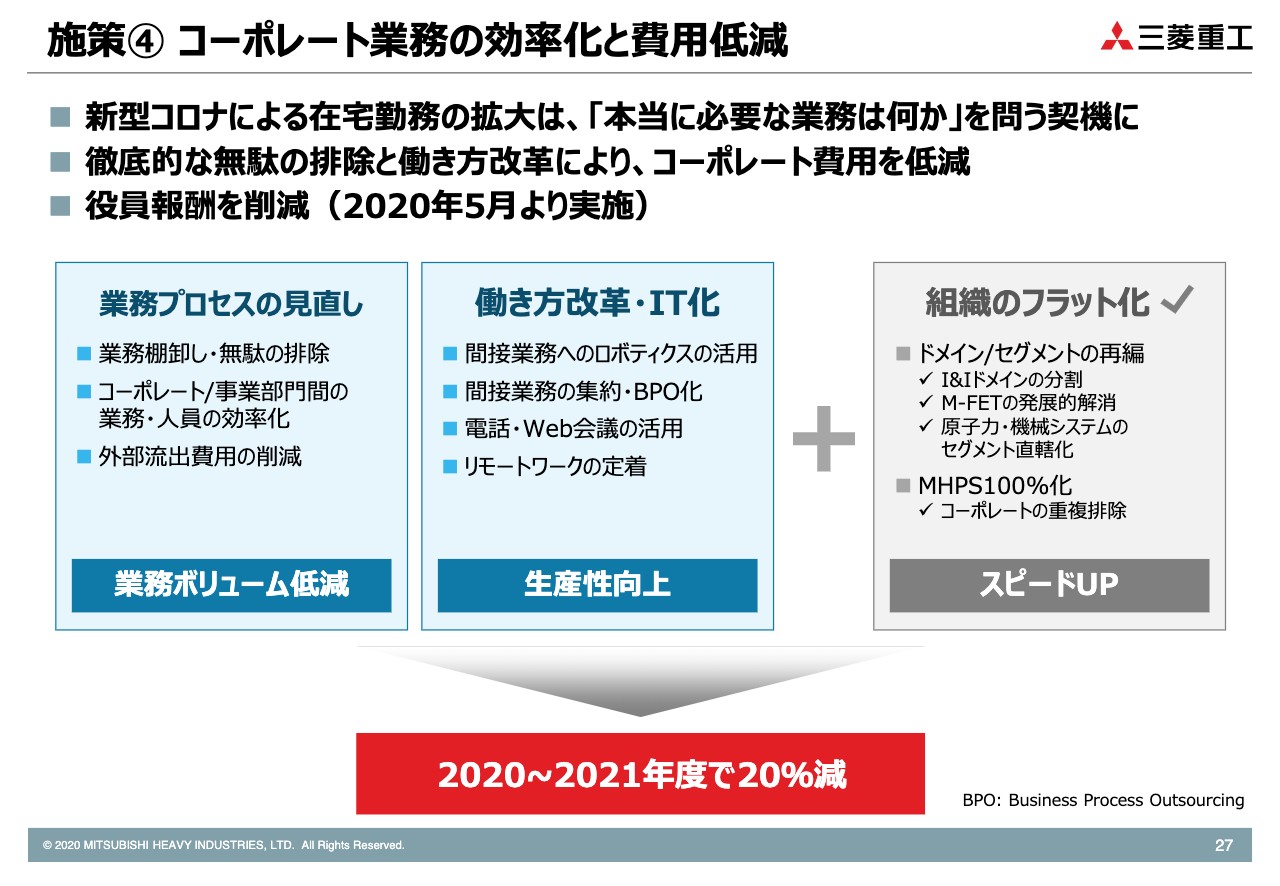

施策④ コーポレート業務の効率化と費用低減

27ページをご覧ください。コーポレート業務の効率化で費用の削減も進めていきます。コーポレート業務については、M&A等で事業を拡大する中で、事業規模が思ったより伸長せず、若干の重複等があります。

一方で、新型コロナウイルス対応で在宅勤務等も拡大してきましたが、実際に行なうことでいろいろな課題も出てきました。これまで繰り返してきた業務を見直すという良い契機にもなったため、これを活かして業務プロセスの見直しと働き方の改革でコーポレート費用を低減していきます。4月からは、組織のさらなるフラット化を目指し、ドメイン/セグメントを再編しています。

これらの取り組みにより、20パーセント程度のコーポレート費用の低減を目指していきます。なお、厳しい業績見通しを踏まえ、5月からは役員報酬の削減を実施することを決定しています。

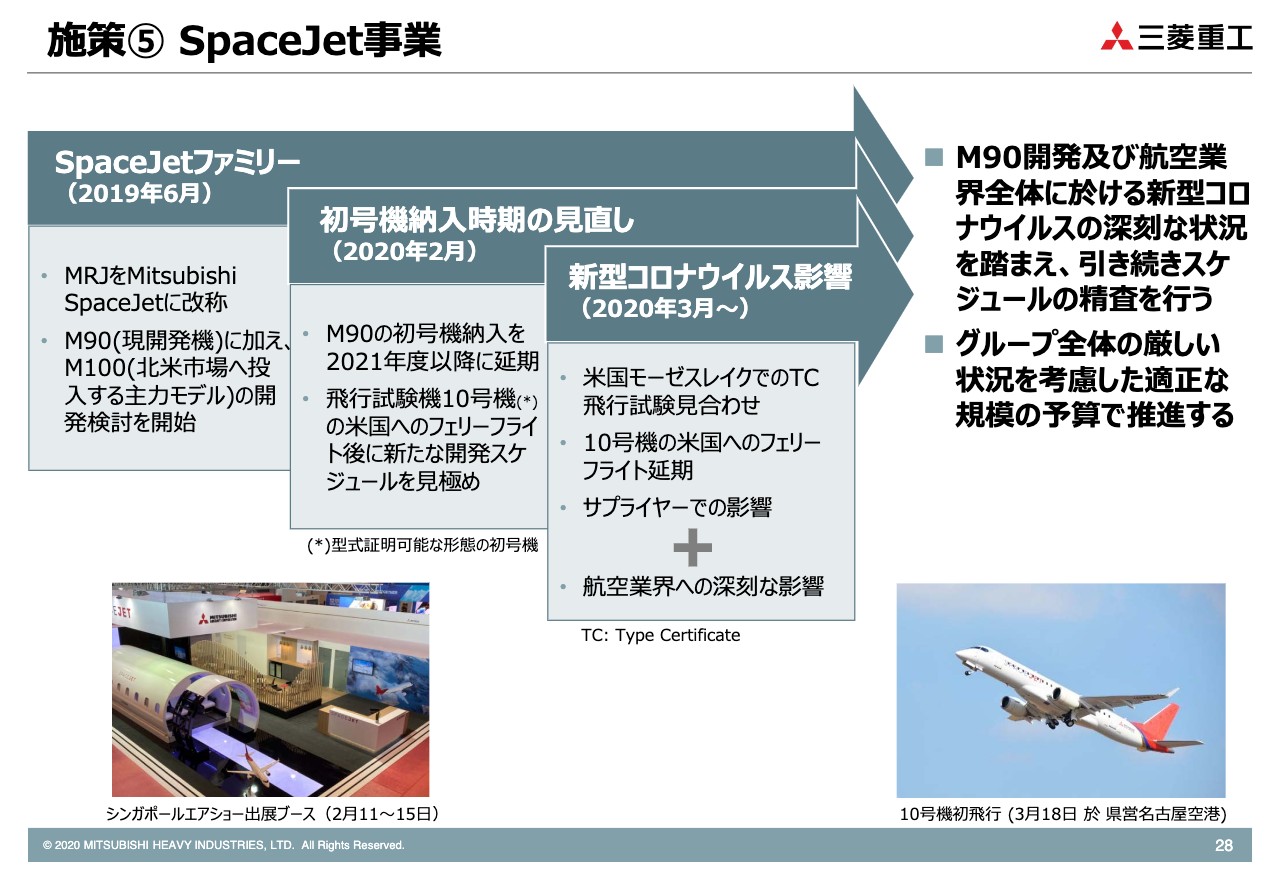

施策⑤ SpaceJet事業

28ページをご覧ください。SpaceJetについては、TC取得のための最終形態である飛行試験機の遅れのため、2021年度以降に引き渡しを延期する旨を、本年2月に報告しています。その際、最終形態である飛行試験機の米国へのフェリーフライトを、1つのマイルストーンと考えていました。しかしながら、新型コロナウイルスの影響で現時点でフェリーの計画は未定です。

航空機事業を取り巻く環境も大きく変わってきています。このような中で、M90の開発については、引き続きスケジュールの精査を行なっていきたいと思っています。また、投資規模についても、後ほどご説明しますが、グループ全体の厳しい状況を考慮し、適正な規模での予算で推進したいと考えています。

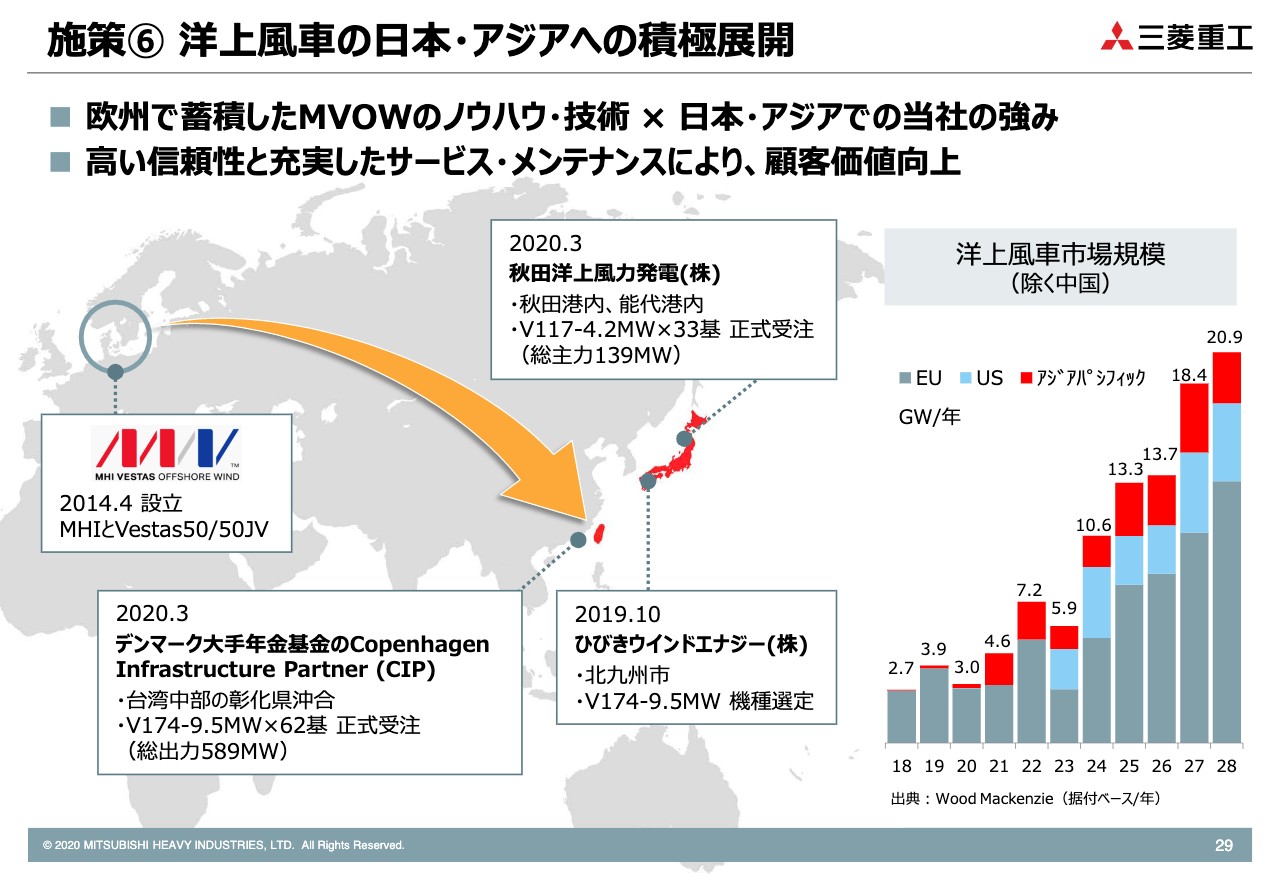

施策⑥ 洋上風車の日本・アジアへの積極展開

29ページをご覧ください。今後の展開として洋上風車について記載しています。洋上風車は欧州、米国に続き、日本・アジアでの案件が増加してきます。このような中で、当社の強みである日本・アジア市場での存在感を活用し、欧州で蓄積しましたMHI VESTAS OFFSHORE WINDのノウハウ・技術を展開していきます。

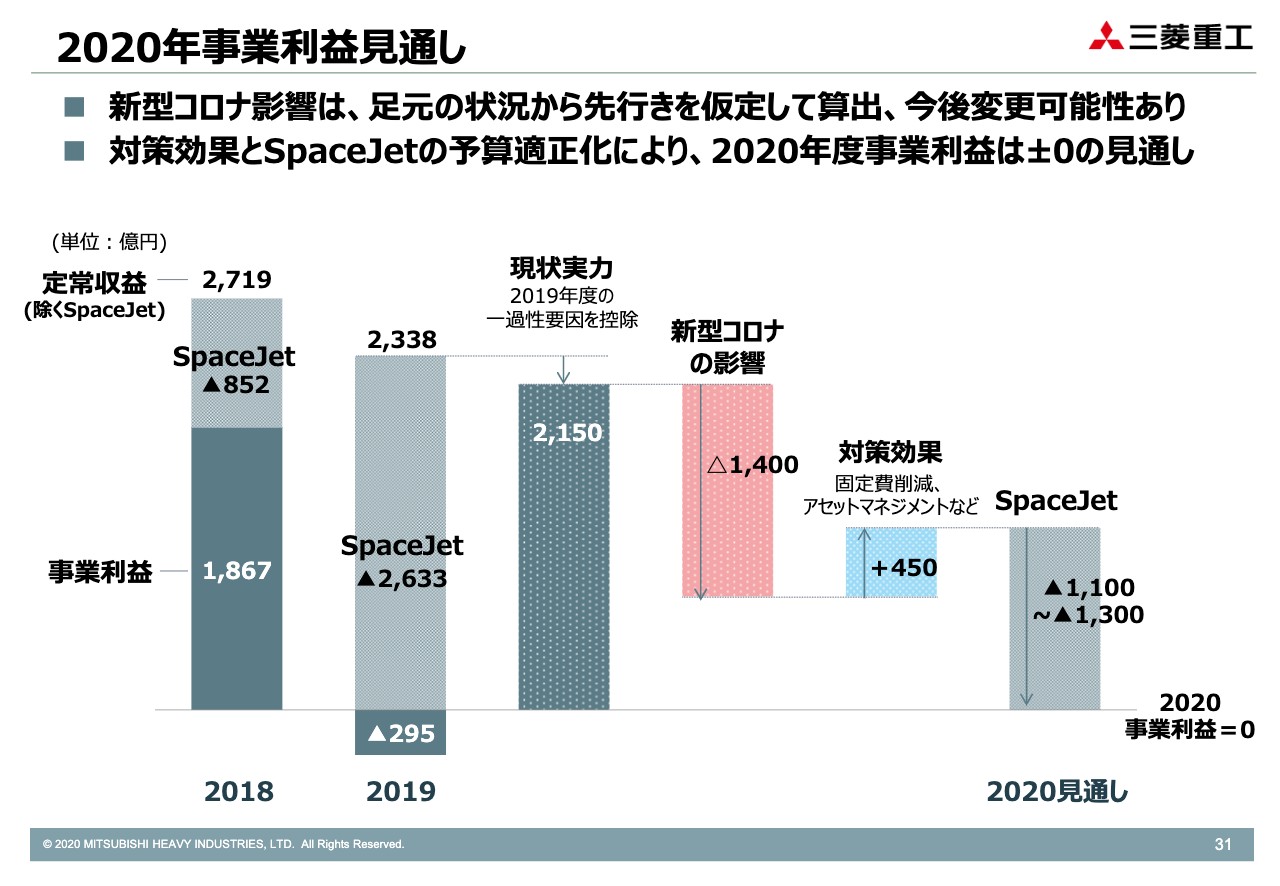

2020年事業利益見通し

次に、2020年度の業績の見通しについてご報告します。31ページには、2020年度事業利益の見通しを図示しています。新型コロナウイルスの影響があり、なかなか予測が難しいところですが、足元の状況から見通しを立てています。

2019年度はSpaceJetの減損、あるいは一過性の要因がありましたが、それらを除いた事業利益の実力値については約2,150億円を見立てています。2020年度においては、新型コロナウイルスによる、航空機、自動車関連への影響が主ですが、それ以外の事業の影響についても前提を置いて見積もりを行なっています。現状1,400億円程度の下振れがあると想定しています。

先ほどご説明した対策で450億円程度の効果を見積もり、打ち返したいと考えています。さらにSpaceJetの予算の適正化を行ない、最終的な2020年度の事業利益の予想としては、プラスマイナスゼロということで見通しを立てています。当然ですが、さらなる対策の加速を行ない、プラス化を目指していきます。

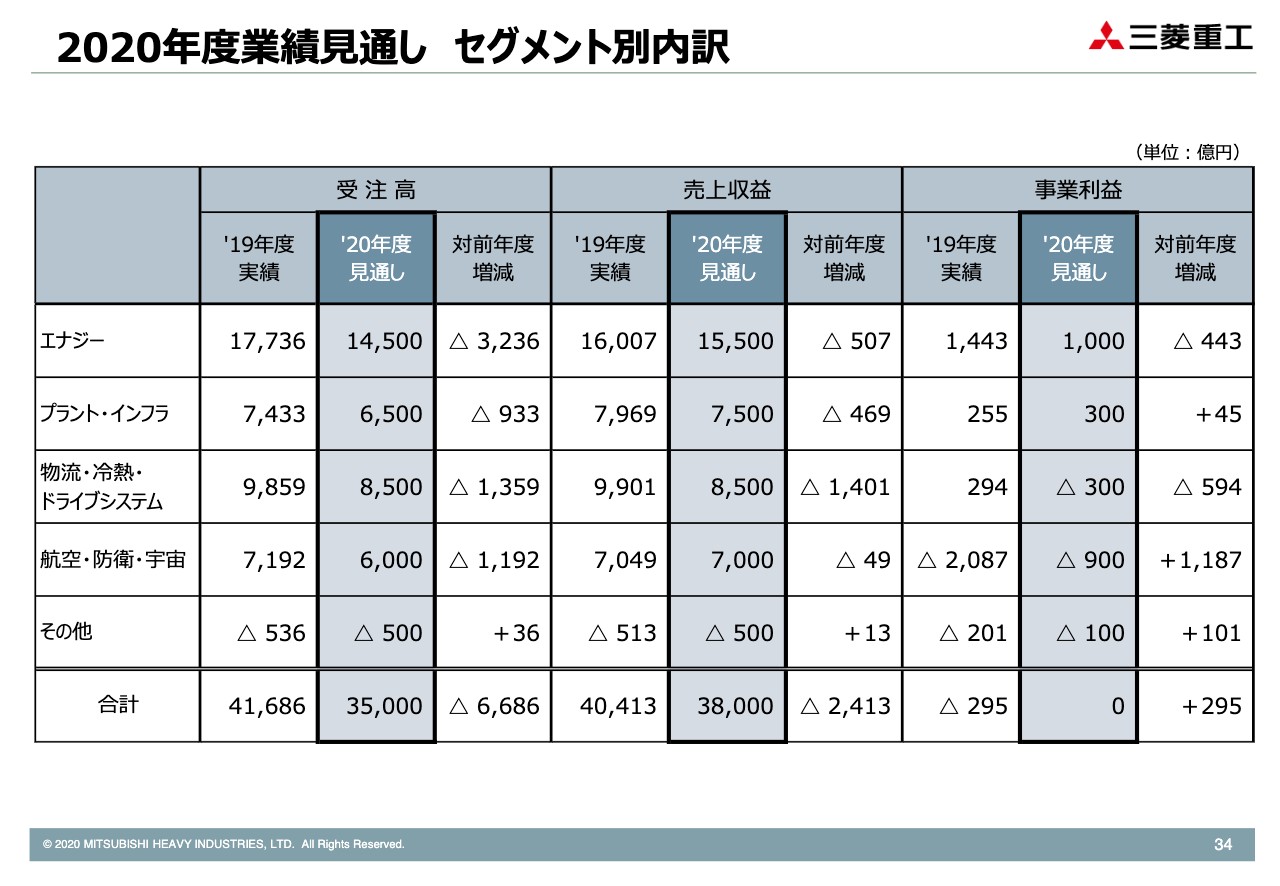

2020年度業績見通し セグメント別内訳

34ページは、業績見通しのセグメント別の内訳です。売上収益と事業利益を見ていただければわかりますように、とくに物流・冷熱・ドライブシステムの影響が大きくなっています。

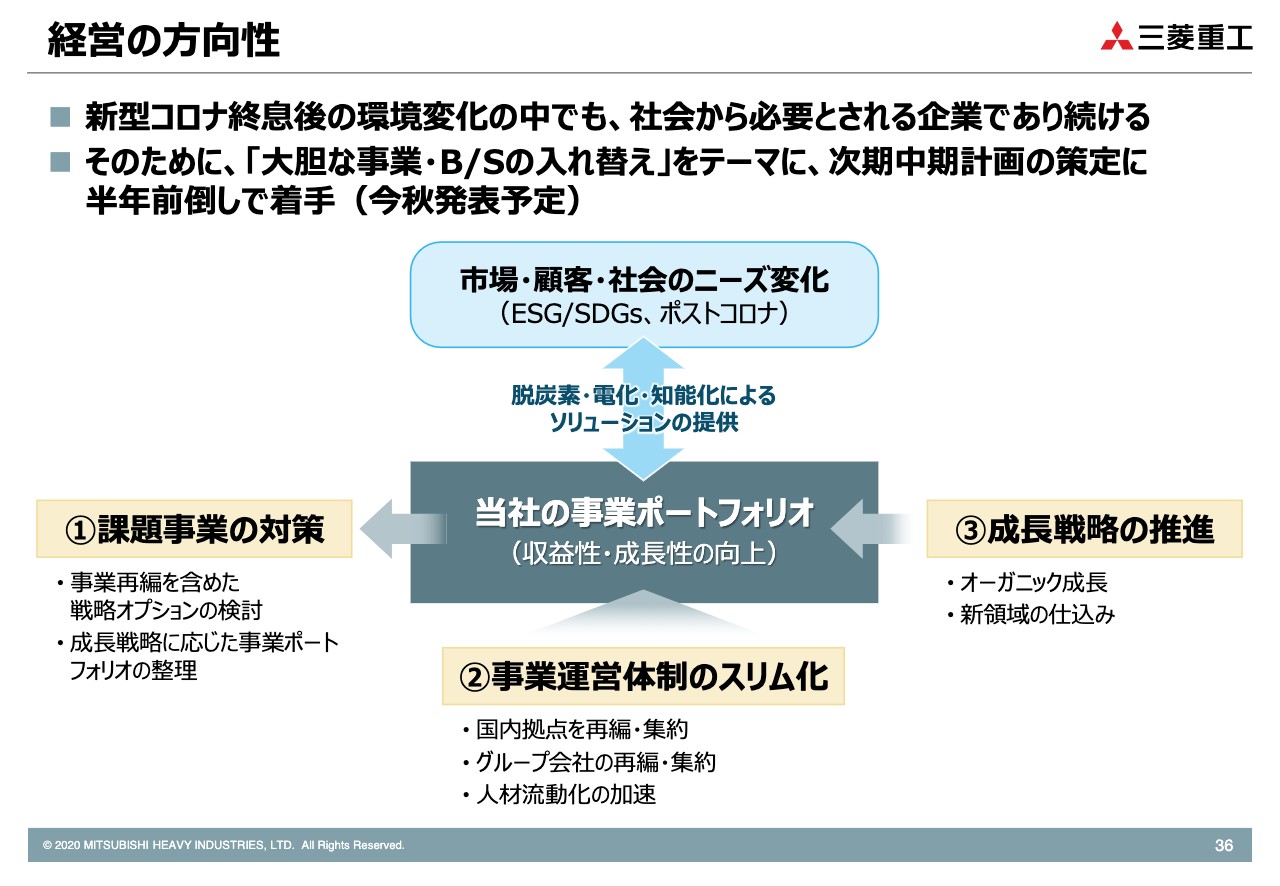

経営の方向性

最後に、中長期的な取り組みについてもお話をします。36ページをご覧ください。新型コロナウイルス終息後の環境変化に対しても、存在感のある企業であり続けたいと考えています。従来であれば来年の春に策定する次期中期計画を、半年前倒しでコロナウイルスの影響を踏まえてまとめていきたいと考えています。

まとめにあたっての方向感ですが、おそらく、市場・顧客・社会のニーズの変化はいろいろ出てきます。とくに脱炭素・電化・知能化のようなものでのソリューション提供を目指しながら進めていきたいと考えています。

成長戦略の推進としては、オーガニック成長あるいは新領域の仕込みに取り組んでいきます。また、事業運営体制のスリム化を図っていきます。具体的には、国内拠点の再編・集約、グループ会社の再編、あるいは人材の流動化で事業の固締まり化を図っていきます。課題事業についても、今後事業ポートフォリオの整理というかたちで進めていきます。

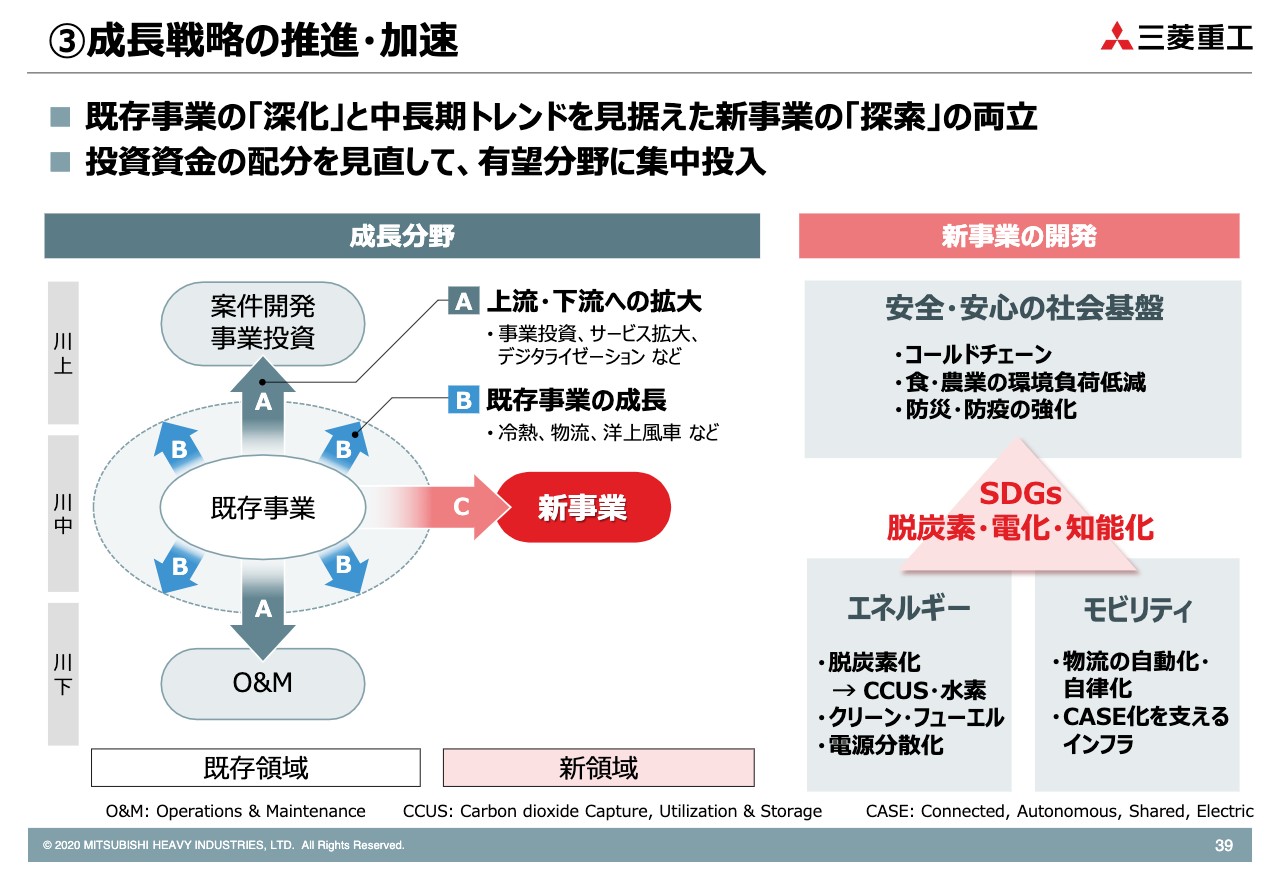

③成長戦略の推進・加速

39ページの成長戦略について、簡単に補足します。今のハード中心の既存事業を上流・下流に拡大していきます。基本的には事業投資への参画、あるいはサービスの拡大に取り組んでいきます。

一方、新事業ということで、とくに直近ではクロスSBUの領域への取り組みを進めていきます。これらにより、SDGsとモビリティ、エネルギーなどを中心に事業の展開を図り、融合分野に集中投資していきたいと考えています。以上でご説明を終わります。

新着ログ

「機械」のログ