ポート、キャリア領域で会員数が増加し増収増益 主力領域に投資を集中し成長を目指す

エグゼクティブサマリー 2020年3月期 第3四半期 決算

春日博文氏(以下、春日):お集まりいただきましてありがとうございます。ポート株式会社代表取締役の春日です。本日2020年3月期第3四半期の決算説明会です。

まず第3四半期の決算概要と、事業方針をいくつかブラッシュアップしているところもございますので、その点についてご説明します。

まず全体のエグゼクティブサマリーからご説明します。第2四半期に続きまして、第3四半期も増収増益を達成しています。

また、売上高は前年同四半期比で35パーセント増、EBITDAベースでは52パーセント増になっていて、前年の営業利益5億4,200万円に対しても、第3四半期の時点ですでにEBITDAベースではそちらの金額に迫る結果です。

当社の決算をご覧いただければわかると思いますが、昨年も含めて下期偏重型の会社なので、現在は通期予想に対して売上高73パーセント、営業利益64パーセントの進捗率状況となっています。前年同四半期比較でも順調に推移しています。

今回はキャリア、ファイナンスともにKPIの進捗は良好です。さらにキャリア、ファイナンスの収益を最大化させ、収益効率をさらに高めることを目指していて、それに当たってリーガルメディア等、当社のインターネットメディアを一部売却しています。こちらに関しても、後ほどまた事業方針等でご説明できればと思います。

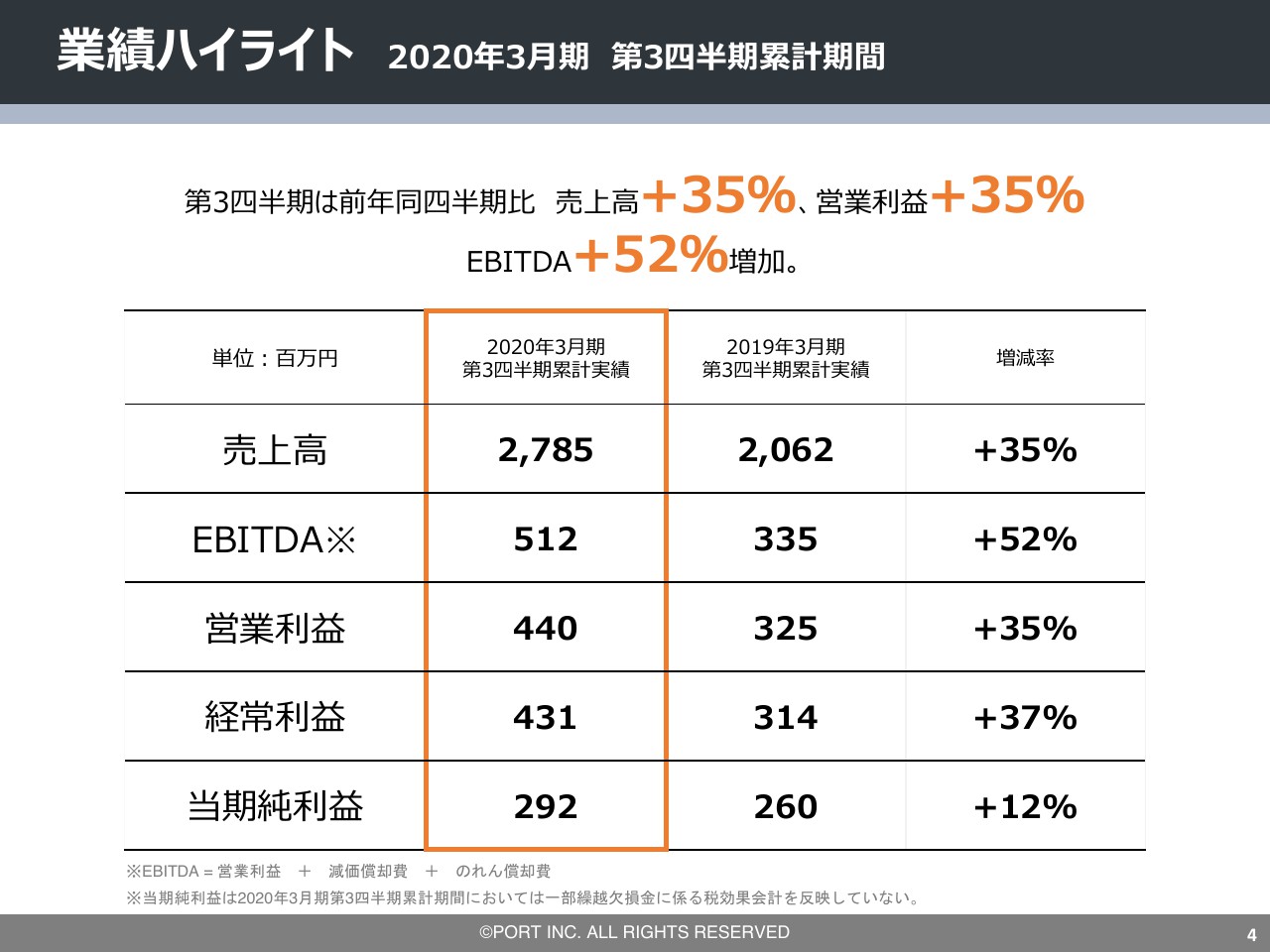

業績ハイライト 2020年3月期 第3四半期累計期間

続いて、第3四半期累計期間の業績ハイライトです。売上高が27億8,500万円、EBITDAが5億1,200万円、営業利益が4億4,000万円、経常利益が4億3,100万円、当期純利益が2億9,200万円と、それぞれにおいて大きく増収増益の結果となっています。

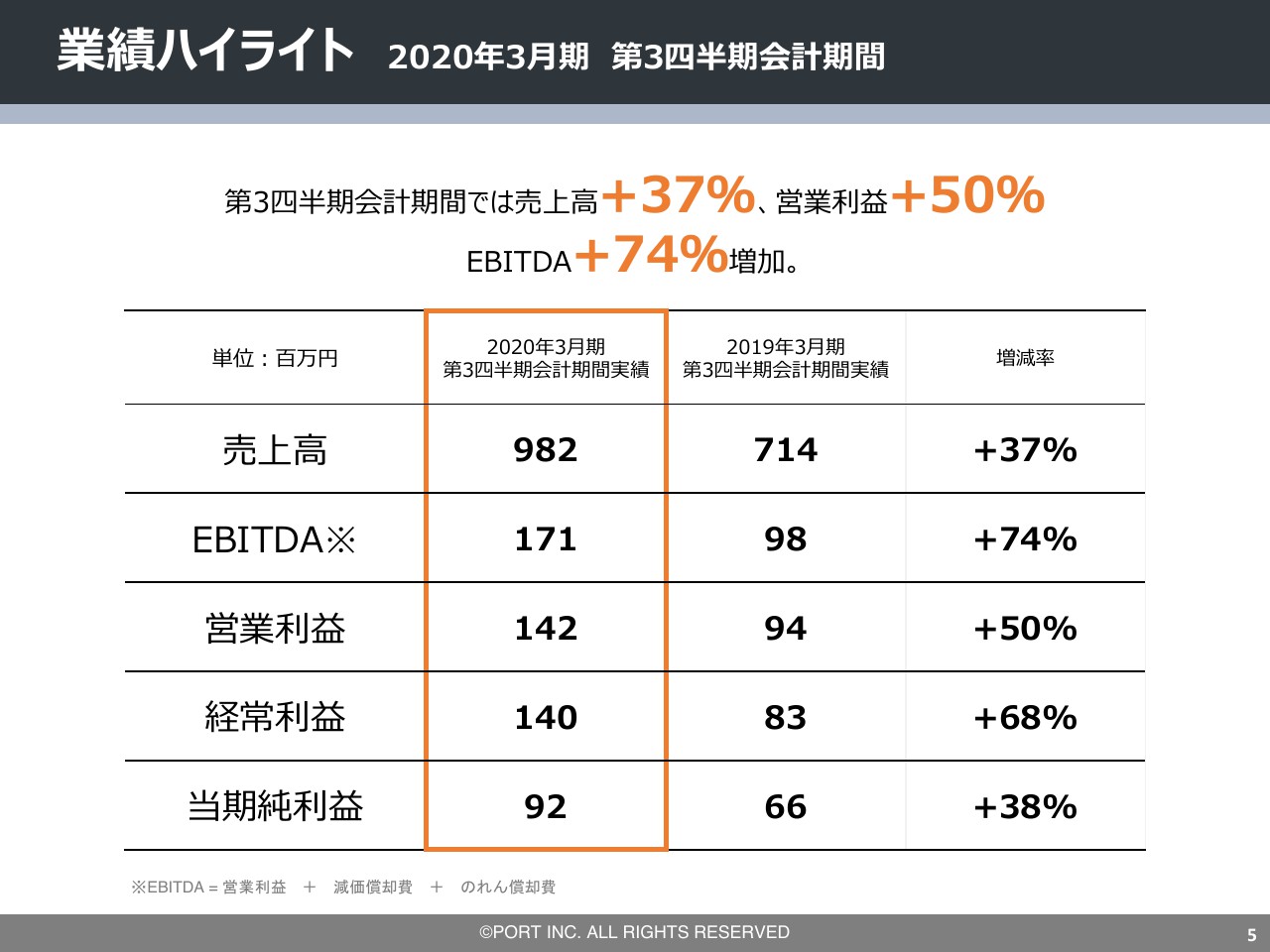

業績ハイライト 2020年3月期 第3四半期会計期間

また、第3四半期会計期間でも売上高は9億8,200万円、EBITDAは1億7,100万円、営業利益は1億4,200万円、経常利益は1億4,000万円、当期純利益は9,200万円と、それぞれにおいて大きく増加した結果となっています。

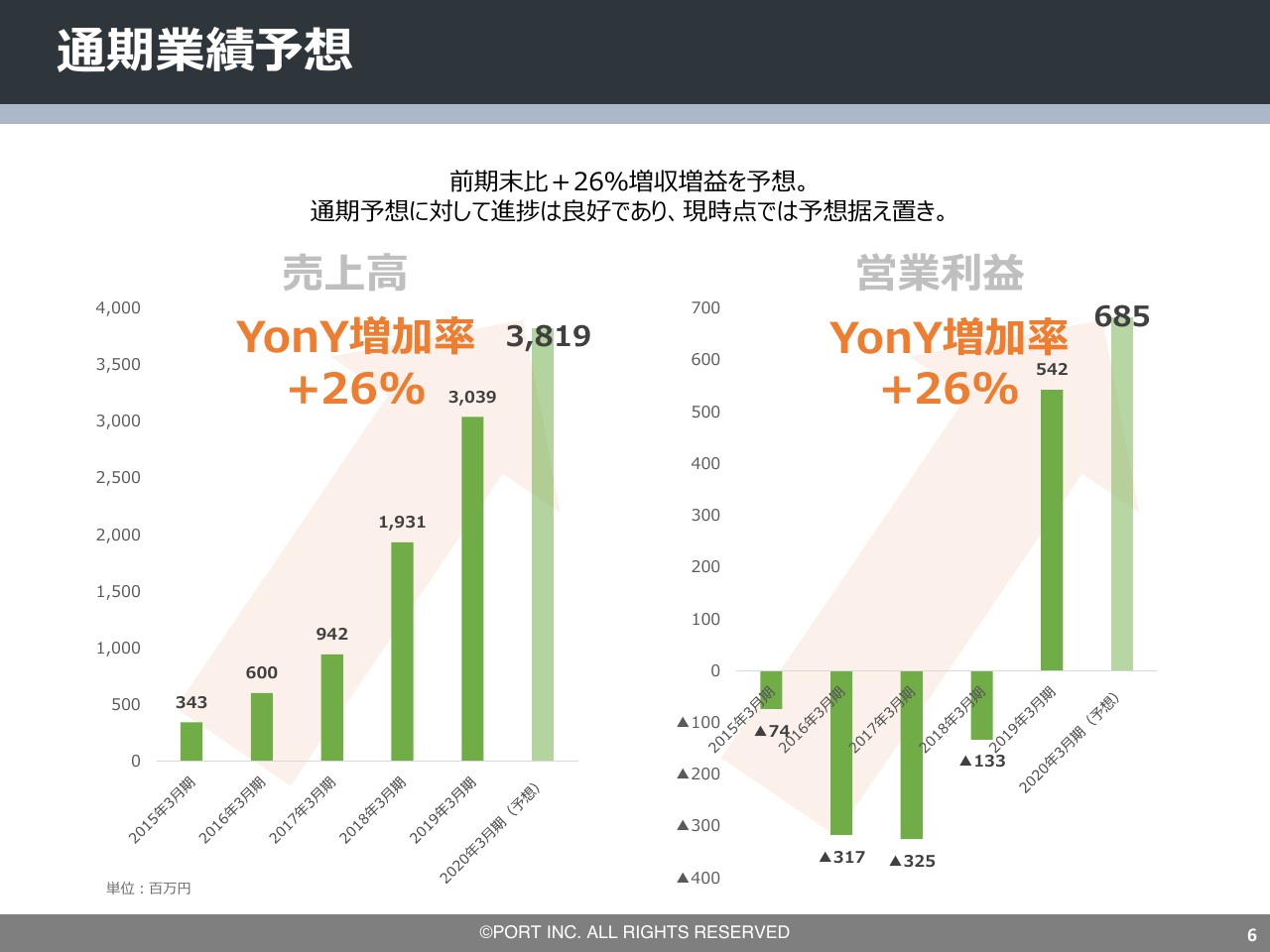

通期業績予想

通期業績予想についてです。今現在の進捗は良好なので、現時点は予想は据え置き、順調に進捗している結果となっています。

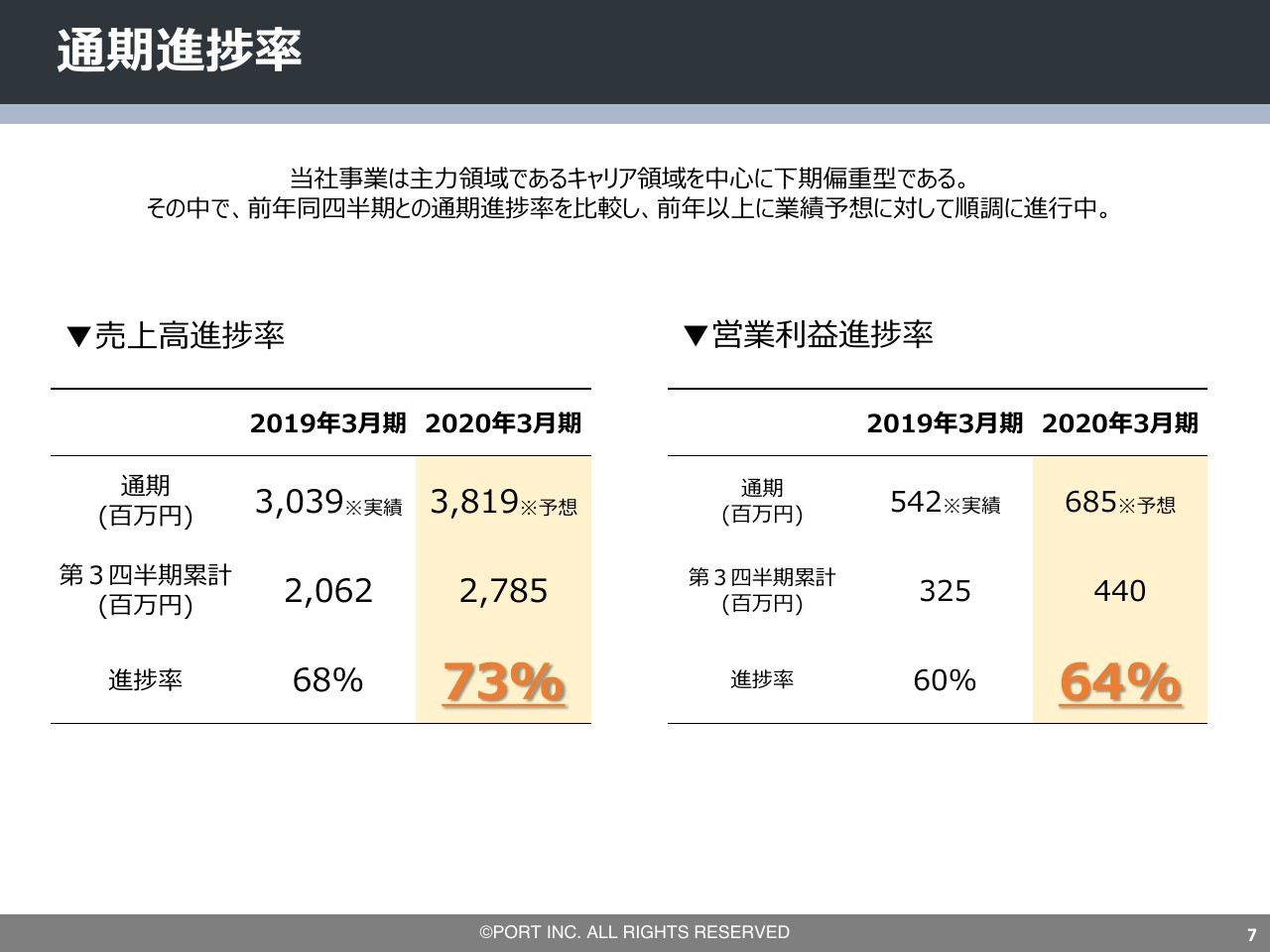

通期進捗率

先ほどサマリーでもお伝えしましたが、通期進捗率において当社は特に主力領域のキャリアの就活に関してです。当社の第4四半期は1月から3月なのですが、就職活動が3月に本格的にスタートするため、その3月のスタート前の1月から3月が1番の繁忙期になります。

そのような点で、下期のうちでも、特に第4四半期が非常に大きな売上と利益を占める構成になっています。

2019年3月期においても同じことが言えますが、今期の売上高の進捗率は73パーセント、営業利益は64パーセントと、それぞれ前年以上に進捗率が良好であることから鑑みて、通期の業績予想に対して進捗は良好であると判断しています。

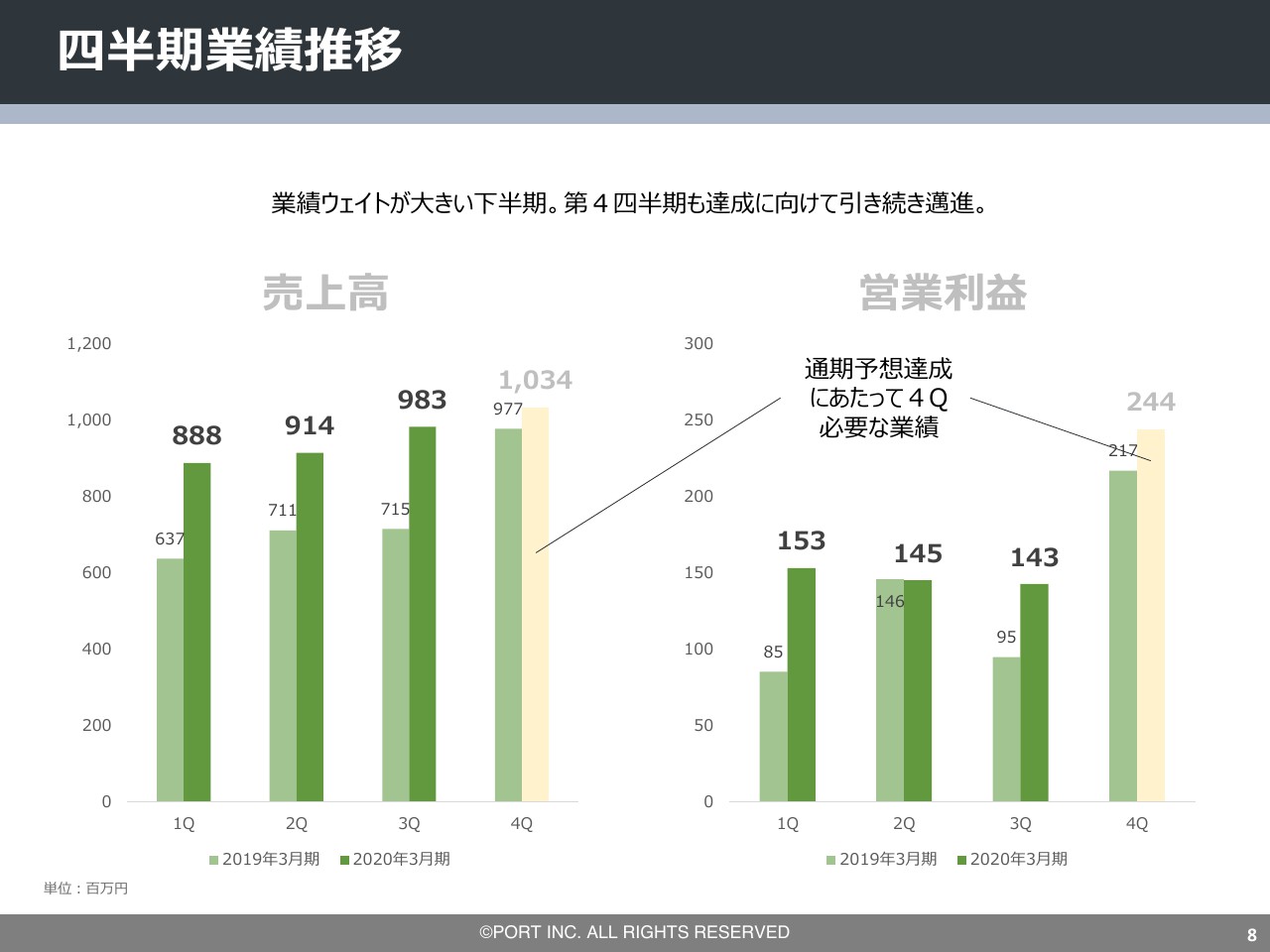

四半期業績推移

四半期業績推移になります。通期業績の達成に向けて残り必要な業績についてです。売上高に関しては第4四半期で10億3,400万円、営業利益は2億4,400万円が通期の達成において必要です。

前年に比べれば必要な金額も当然多いですが、第1四半期から第3四半期までのそれぞれの四半期ベースの売上と利益の成長状況から鑑みると、比較的この達成可能性も高くなってきていると判断しています。

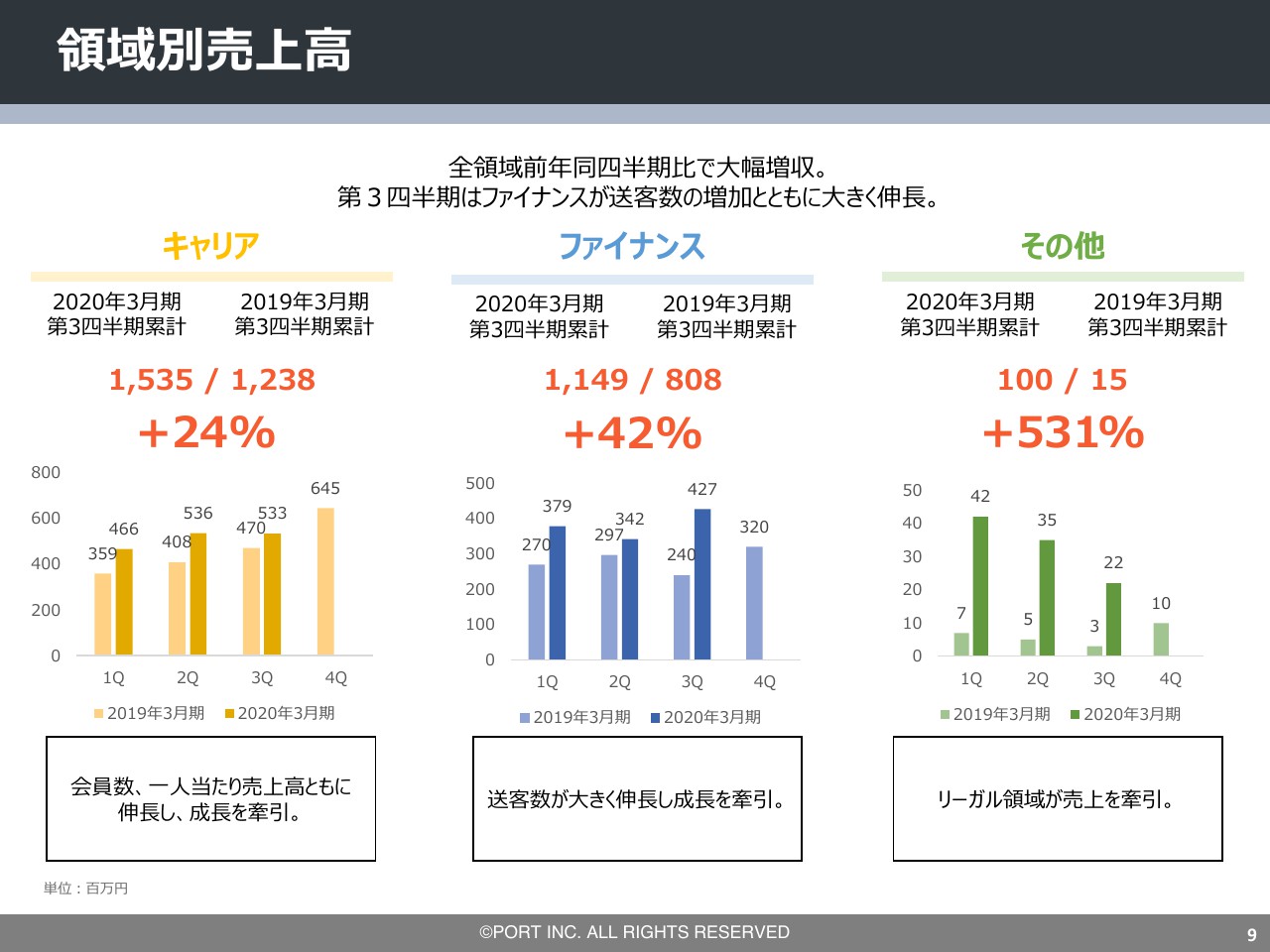

領域別売上高

領域別売上高です。当社の場合は、キャリア領域、ファイナンス領域、その他領域に分かれています。その他領域には、主にリーガル領域とメディカル領域のそれぞれのメディアとサービスが含まれています。

領域別売上においても良好に大きく伸長しました。前年四半期ベースで見てもキャリア領域が24パーセント増、ファイナンスが42パーセント増、その他は531パーセント増になっています。

第3四半期の前年同四半期比成長状況においては、特にファイナンス領域の売上成長が非常に大きかったです。

後ほど、領域別のレビューでまたお話できればと思います。

収益拡大における重要なポイント_キャリア(新卒)

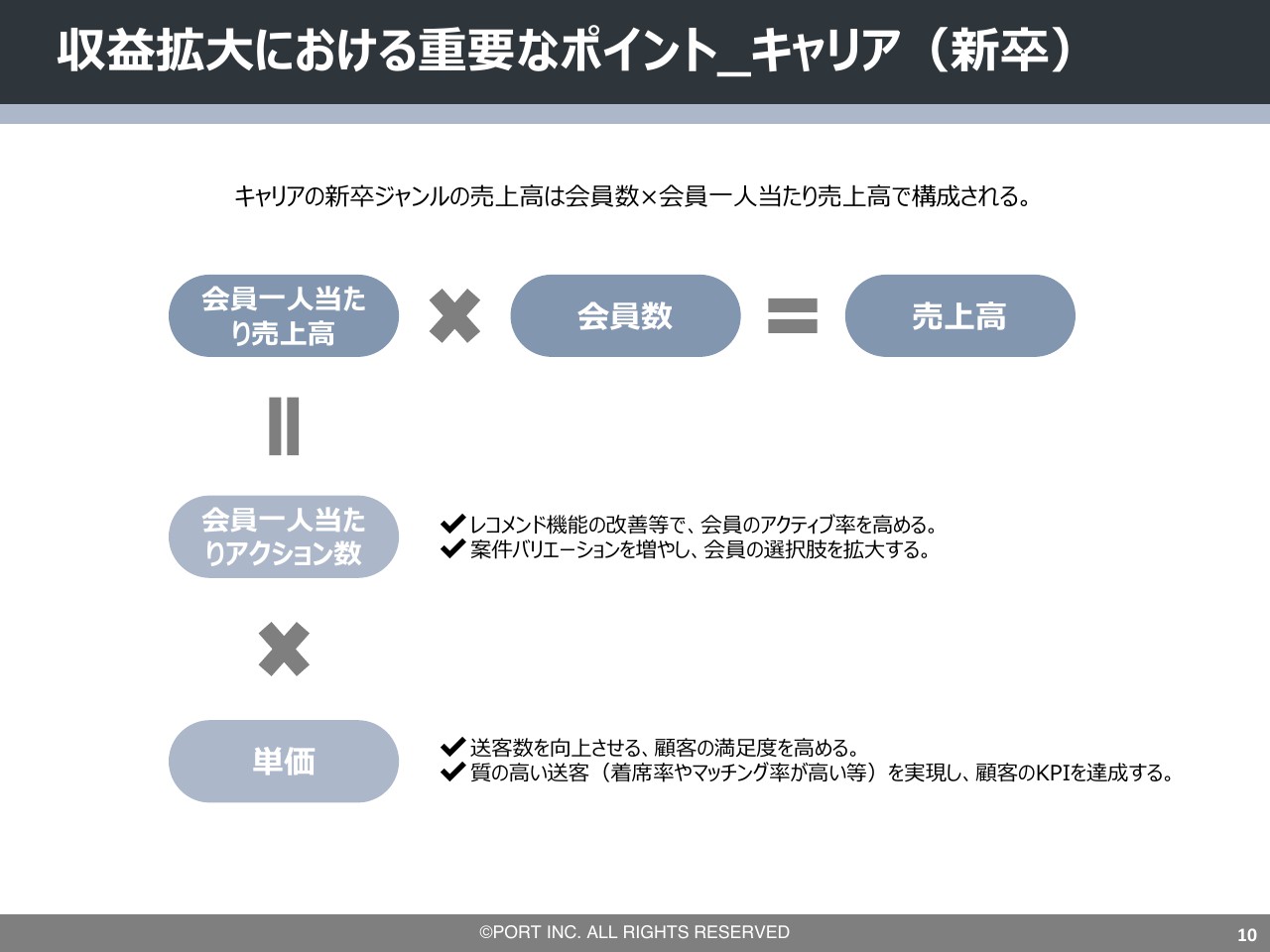

まず、キャリア領域のご説明です。当社のキャリア領域は主に新卒ジャンルがメインを占めていますが、キャリアの就活ビジネスにおいて、売上高の構成としては基本的に会員1人当たりの売上高✕会員数が売上になります。

会員1人当たりの売上高を伸ばすためには、当然会員1人当たりのアクション回数が重要です。就職活動の場合は1人がいろいろな企業に申し込んだりいろいろな就活のサービスを使うので、1人の就職活動生の方が何回当社のサイトを経由して送客先に申し込みをするかが重要です。

また、送客にあたっての単価も重要です。当社の場合、送客の成果報酬をいただくというビジネスモデルを採用しているため、ユーザー様がいかにたくさんメディアに訪れ、いかにたくさん閲覧したかということだけではなく、いかに申し込み回数、アクション回数が増えたかが重要になります。

アクション回数の増加と送客数について、基本的には送客数が増えていくと結果的には単価も向上する傾向にあるのですが、アクション数と単価を伸ばしていくと、会員1人当たりの売上高が増加します。加えて、当然ながら会員数を増加させていくことが売上に紐づいていきます。

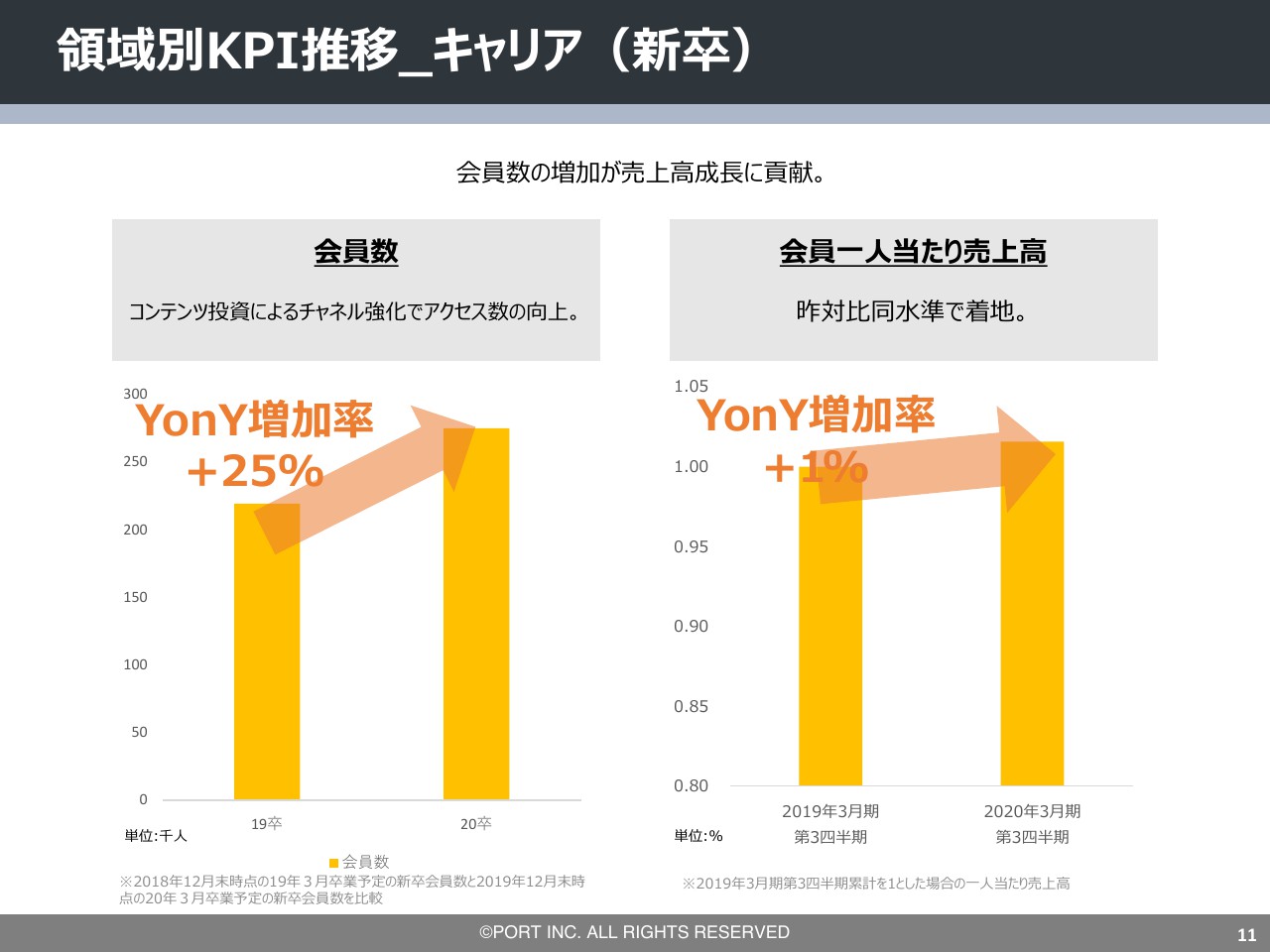

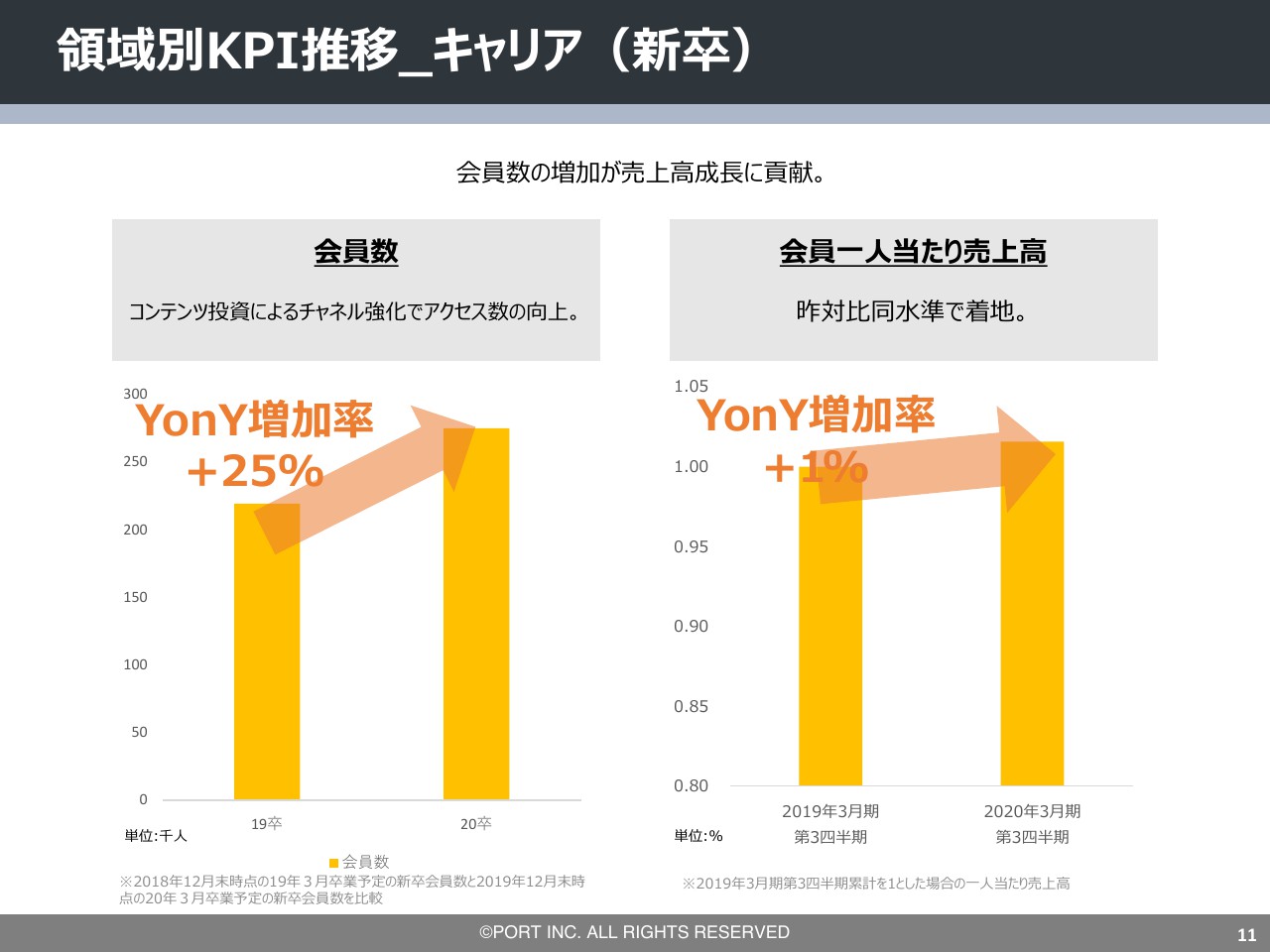

領域別KPI推移_キャリア(新卒)

当第3四半期の結果としては、会員数が非常に大きく増加しました。当社の代表的なメディアに「キャリアパーク」というサイトがありますが、各種メディアにコンテンツ投資を実行したことによって、ユーザー様の訪問が増加、つまりアクセス数が増えてきました。

アクセス数の増加は会員数の増加に紐づいていて、前年同四半期比で会員数が25パーセント成長しました。

会員1人当たりの売上高も前年同四半期と同水準ですが、1パーセント増加しました。この第3四半期は、会員数の増加が非常に大きく収益に貢献したと捉えています。

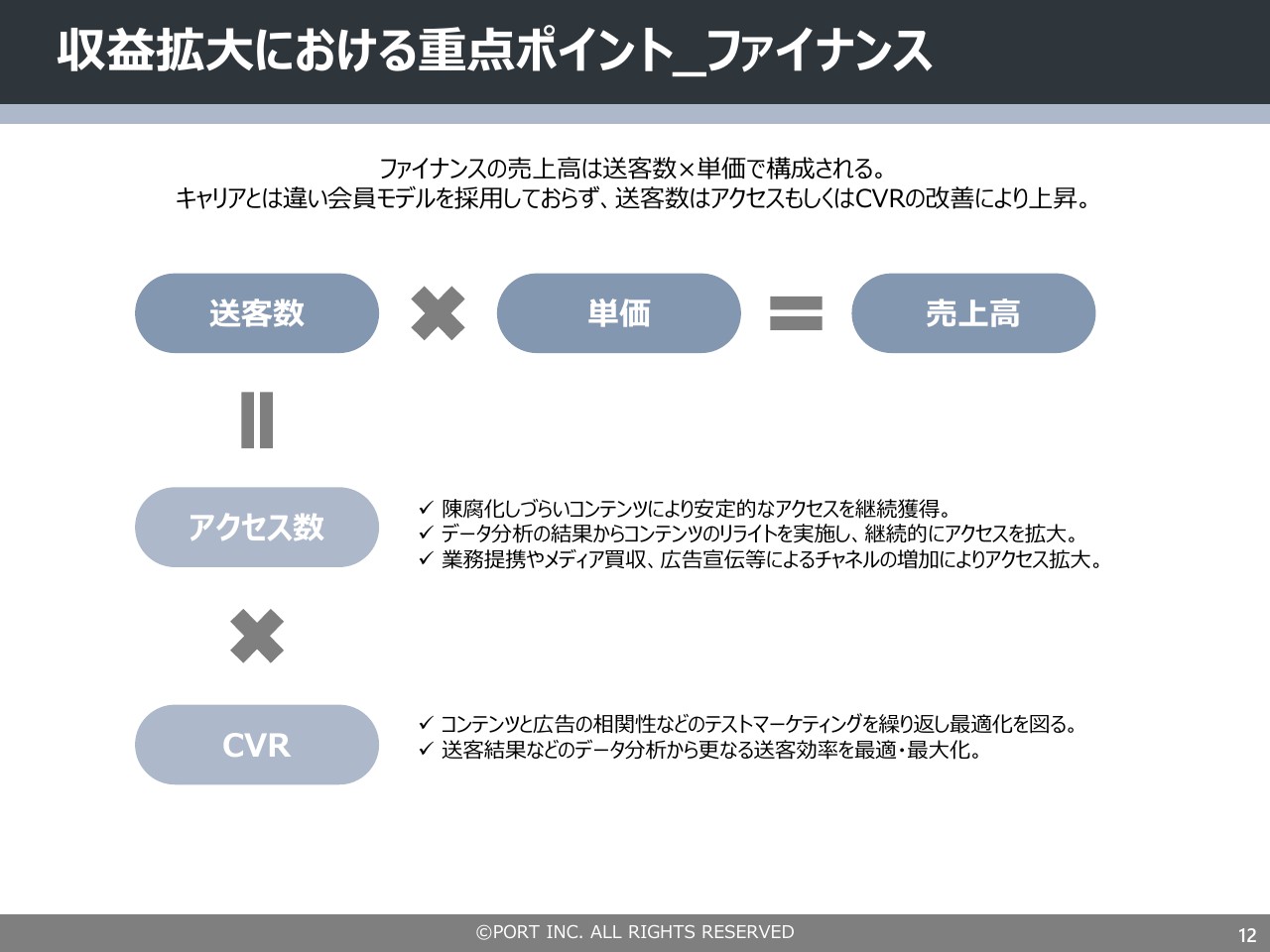

収益拡大における重点ポイント_ファイナンス

ファイナンスの領域に関しては、就活のキャリア領域と違って会員モデルを採用していません。そのため、基本的には送客数✕単価で収益が構成されます。

送客数を増加させるためには多くのユーザー様にメディアへと訪れていただく事が重要です。また、訪れていただいた後に、そのユーザー様に実際にファイナンスに関連する商品にお申し込みいただくコンバージョン率(CVR)を最大化させることが、送客数の増加につながります。

単価についてはキャリアもファイナンスも成果報酬型のビジネスモデルを採用しているため、送客数の増加を通じて単価が上昇傾向にあります。そのことによって売上高が増加しています。

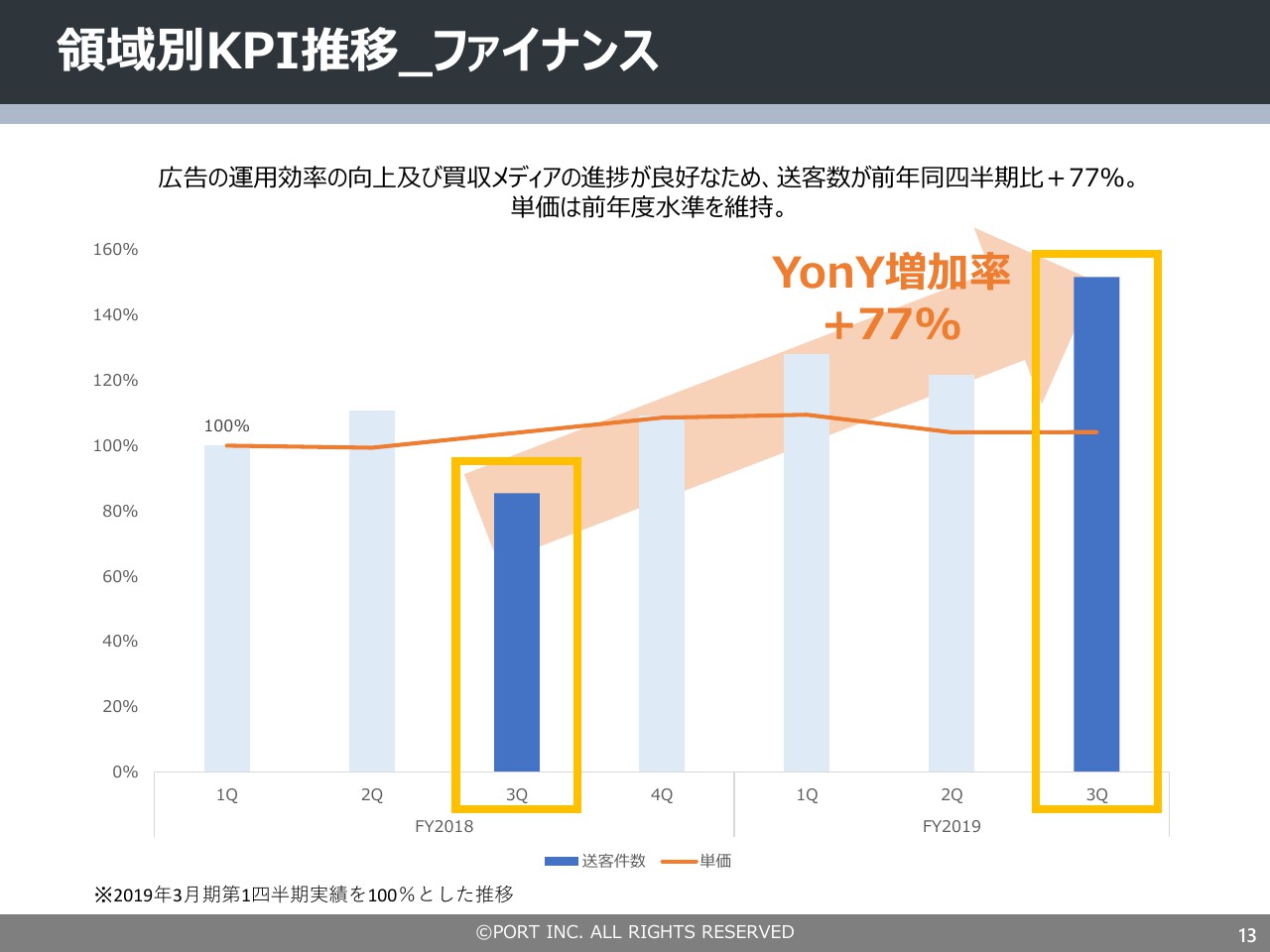

領域別KPI推移_ファイナンス

KPIについてです。この第3四半期において、特に送客数が前年同四半期比77パーセント増と非常に大きく伸長したことにより、大きく売上高が伸長しました。

ファイナンスに関しては、主にカードローンです。当社の第3四半期は10月から12月ですが、特に閑散期に当たります。閑散期に当たる四半期としては、第1四半期や第2四半期に比べても大きく伸長したことで、ファイナンスにおける送客数の増加から見てもメディアのパワーはさらに高まってきていると捉えています。

広告の運用効率の向上、マッチング率の増加がありました。また、当第3四半期は実際にファイナンス領域において複数のメディア買収も実行しているため、買収メディアの進捗の良好さも数字に跳ね返ってきている結果となっています。

単価は前年度水準を維持していますが、基本的に期首予算を立てたタイミングでは単価水準のそこまで大きな変動は期首予算に織り込んでいないため、単価水準が比較的同水準であったことが業績に対して与える影響は大きくありません。

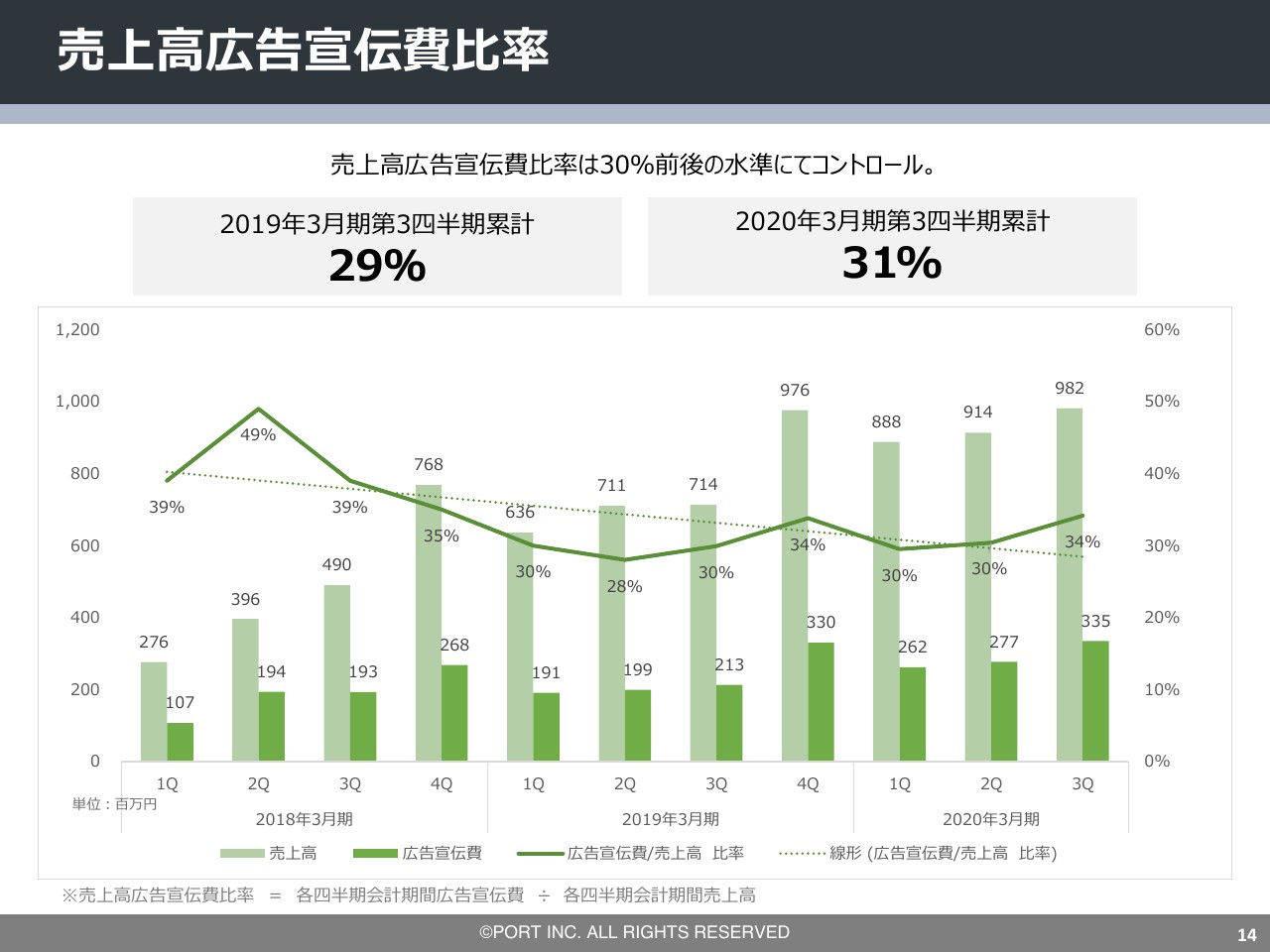

売上高広告宣伝費比率

売上高の広告宣伝費比率です。当社の指標として、各種領域にメディアを新規で作っていますので、それらメディアの認知度向上や、キャリア及びファイナンスのさらなる収益の最大化に向けて、広告投資は非常に重要な指標となります。

四半期推移で見ても、だいたい30パーセント前後で比較的安定的に進捗しています。基本的には、コントロールしながら広告投資を実施していると捉えていただければと思います。

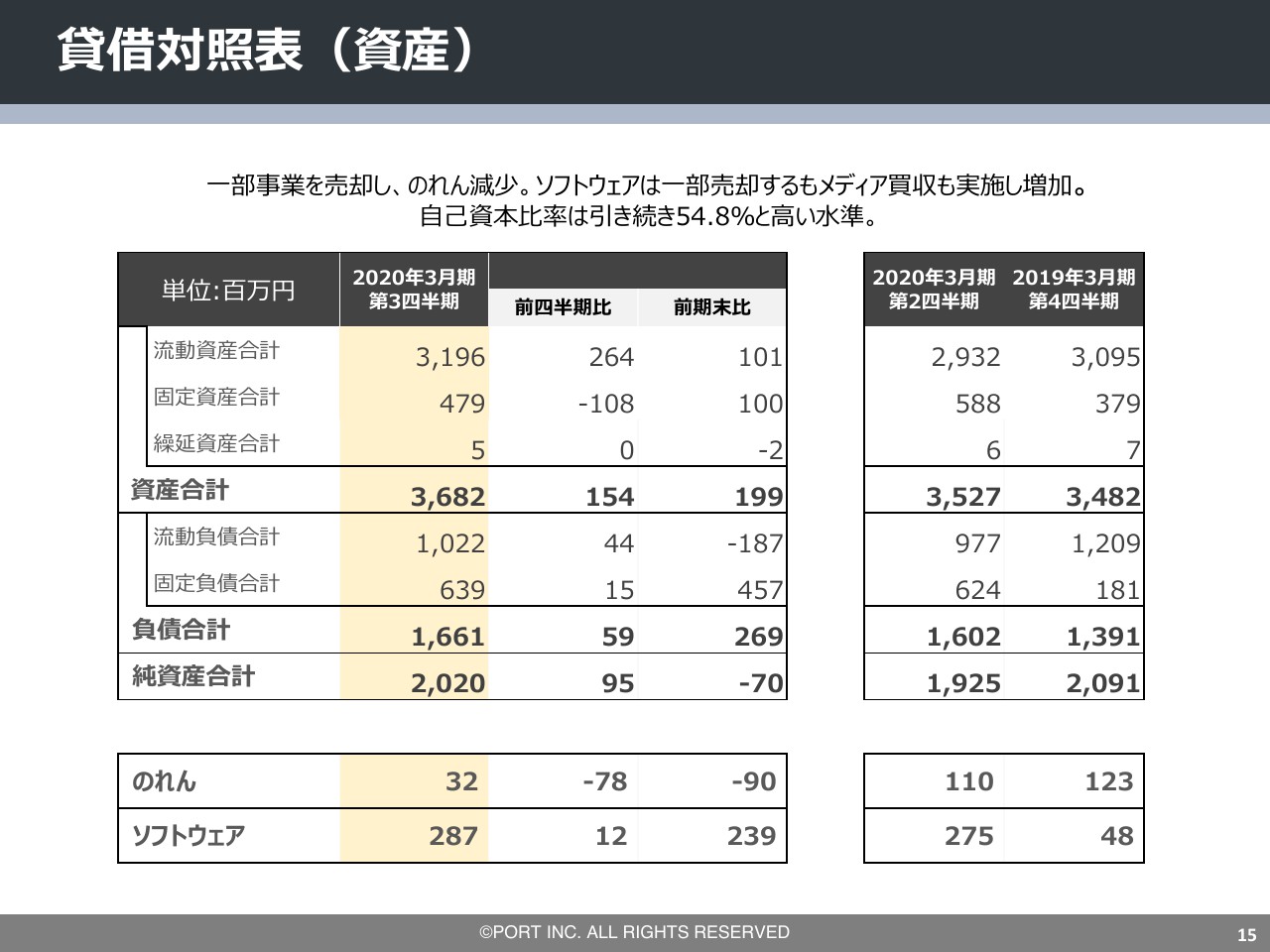

貸借対照表(資産)

貸借対照表です。一部メディアの売却を実行したため、のれんは減少しています。

ソフトウェアに関して、売却によるソフトウェアの減少ももちろんありましたが、この四半期の中でメディア買収も実行したため、それによって結果的には増加しています。

その他には大きな変動はございませんが、自己資金比率は54.8パーセントで引き続き高い水準をキープしている状況です。

リーガルメディア等の売却

リーガルメディア等の売却です。リーガル領域において「債務整理の森」「交通事故示談交渉の森」、ファイナンス領域において、新規サービスとして当社が開発していた「ミツカル保険」等の各種領域のメディアを総額2億円で第3四半期のタイミングで売却しています。

事業方針の変更で、キャリア領域、ファイナンス領域、新規領域にさらに注力していくためにこのタイミングで売却しました。買収したのは去年なので、非常に早いタイミングですが、メディアの売却を実行し、リーガル領域からは撤退する方針です。

この売却により4,000万円の特別利益を計上しました。

リーガルメディア等のメディア売却

リーガルメディア売却に関してです。実際に早い期間で売却したということはありますが、買収した価格と売却した価格は上下なく、同一価格でディールを実行しました。

その結果、買収後のEBITDA……買収したあとにメディアを通じてこれまで収益に貢献した額は6,800万円ほどとなります。短期間での売却となりましたが、ROIベースでは42パーセントと、今期の業績においては非常にプラスに貢献しています。

結局、リーガルメディア単体で見ても、投資成績がそこまで悪い状況でクローズしたわけではなく、さらに現在はキャリア・ファイナンスの状況も良好であることから、主力2領域に選択と集中のリソースを振り分ける方針で考えています。

ビジネスモデル

ビジネスモデルについてご説明します。まず当社のビジネスモデルを簡単にご説明しますと、インターネットメディア事業になります。

ユーザー様がさまざまな悩みや課題を抱えたときにGoogleやYahoo!等の検索エンジンで検索して、その結果、当社のインターネットメディアに到達します。そして当社のメディアを閲覧します。

ユーザー様が閲覧したあとに、そのサイト上で提供しているさまざまな広告において申し込み、エントリー、購入など、ユーザー様が何らかのアクションがなされた場合、そのアクションに応じて成果報酬を頂戴するというビジネスモデルになっています。

例えば、キャリア領域です。就活の領域では、さまざまな人材会社様、またファイナンス領域で言うと、金融事業者様といったように、さまざまな事業者様にメディアから送客を行うというのが当社のビジネスモデルです。

当社の事業戦略

当社の事業戦略におきましては、そのようなビジネスモデルを横展開していきます。領域に特化したいわゆるバーティカルメディアを複数保有し、キャリア、ファイナンス、リーガルと横展開していくことによって、その収益を拡大していきます。

それだけではなく、送客サービスですので、送客データが当社データとして貯まります。その送客データを活用して、ニーズのあるリアルなサービス、プロダクトを作っていき、当社のサービスへと送客していくことによって収益を最大化していくのが当社のビジネスの事業戦略となっています。

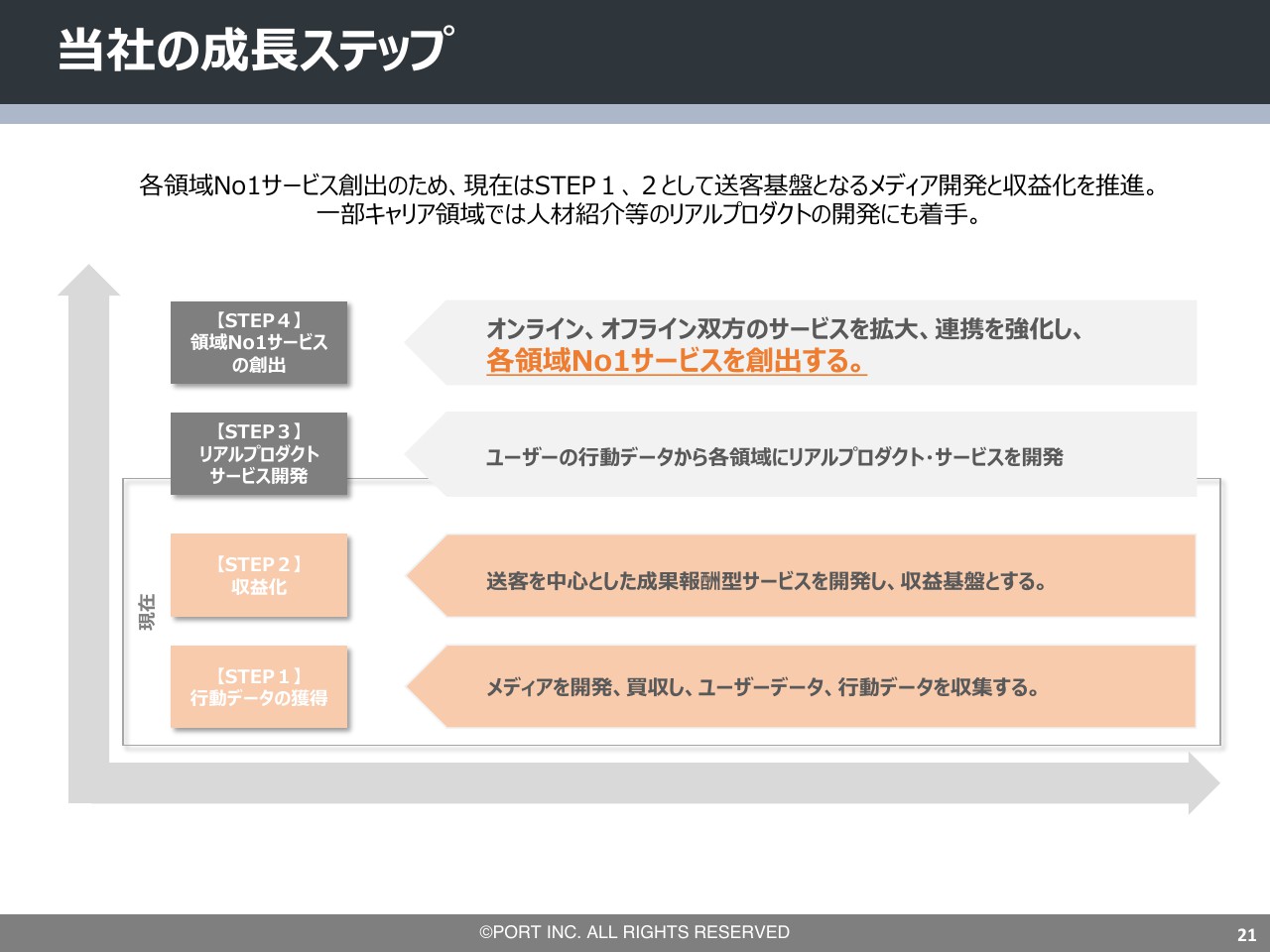

当社の成長ステップ

その中で当社の成長には4ステップございます。まず領域に特化したインターネットメディアを開発します。その中では当然買収も実行してきています。

そして、ユーザー様のメディアへのアクセス数を最大化することによって行動データを収集します。そのデータを活用して送客を実行することによって収益化していきます。これが基本的には当社の収益基盤となります。

このデータを活用して、ステップ3ではリアルプロダクトやサービスを開発していきます。すでに1つ展開中のものとして、キャリア領域においては自社で人材紹介サービスをスタートしています。送客先としてこれまでの送客データを活用し、自社でも人材紹介サービスを開発し、そちらに送客して収益のアップサイドを高めていきます。

以上のように、当社はメディア専業の会社というよりは、メディアのデータを活用してリアルなプロダクトを開発し、実際に1領域においてメディアのビジネスとリアルなビジネスの双方を組み合わせて収益の最大化を図っていくことで、各領域でNo.1を目指す方針で成長している会社です。

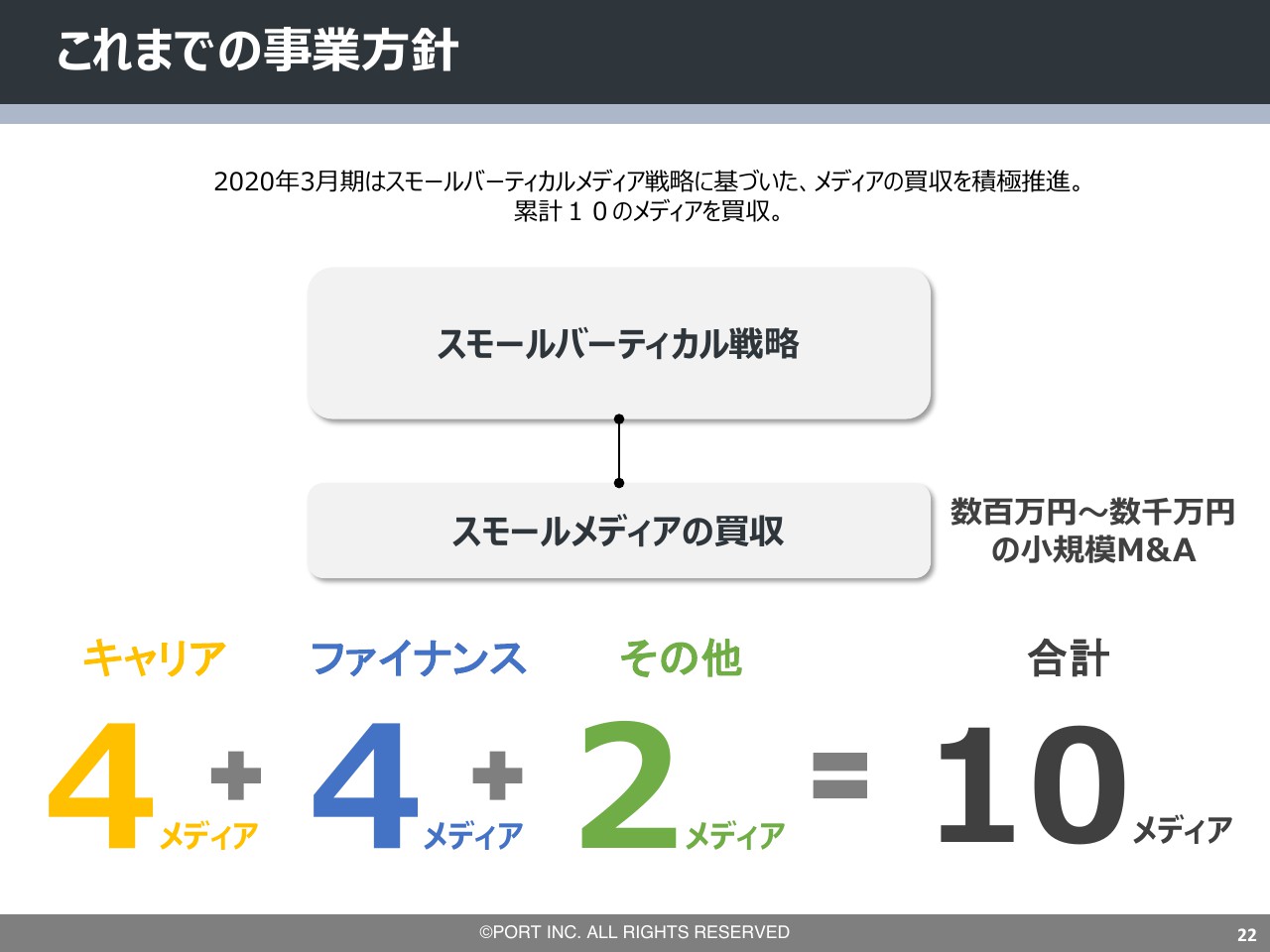

これまでの事業方針

事業戦略を達成させるための事業方針としては、領域に特化したインターネットメディアを複数持つことによって総収益を最大化させていく方針で展開していました。

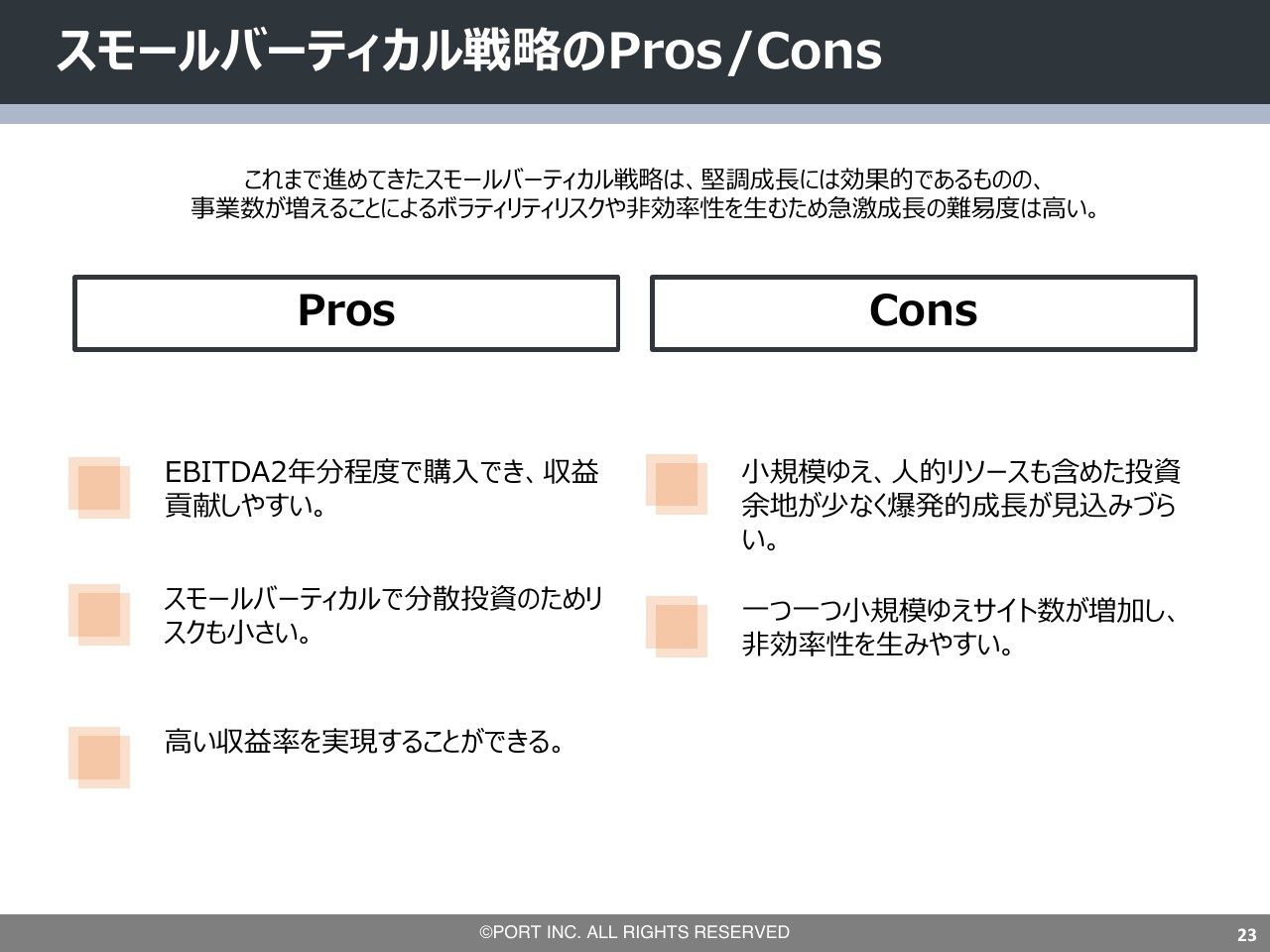

スモールバーティカル戦略のPros/Cons

実際、第3四半期までで累計10個のメディアをM&Aしてきました。基本的には小規模なメディアで、数百万円から数千万円規模のメディアが多くございます。

キャリア領域、ファイナンス領域、リーガル領域も含めてそれぞれの領域にスモールなメディアを複数持ち、さまざまなメディアの総収益を最大化させることによって、事業成長を図ることが当社のこれまでの事業方針でした。

10個のメディアを実際にM&Aして現在も運営しており、実際に進捗も良好であるため、堅調に成長し続けることができるのではないかと思っています。

一方で、小規模のメディアを作っていくと、やはりどうしても1メディアあたりの収益性に課題が出てきます。全体の収益は当然伸びていくのですが、実際に運営していくメディア数は増加していきます。

そのようななかで、1メディアの収益効率が下がってきています。例えば、キャリア領域での「キャリアパーク!」やファイナンス領域での「マネット」や就活やカードローンにおいて、非常に大きな収益を作っているようなメディアのように立ち上げ時に大きく投資することもなく進捗しているため、結果的に堅調に成長していくことはできます。

さらにメディアの買収価格自体もあまり高くなく、EBITDAでも約2年程度で購入できるということで、収益に貢献しやすいメリットはあるものの、結果的に1メディア当たり収益性が下がっていることによる非効率性も生まれてきています。

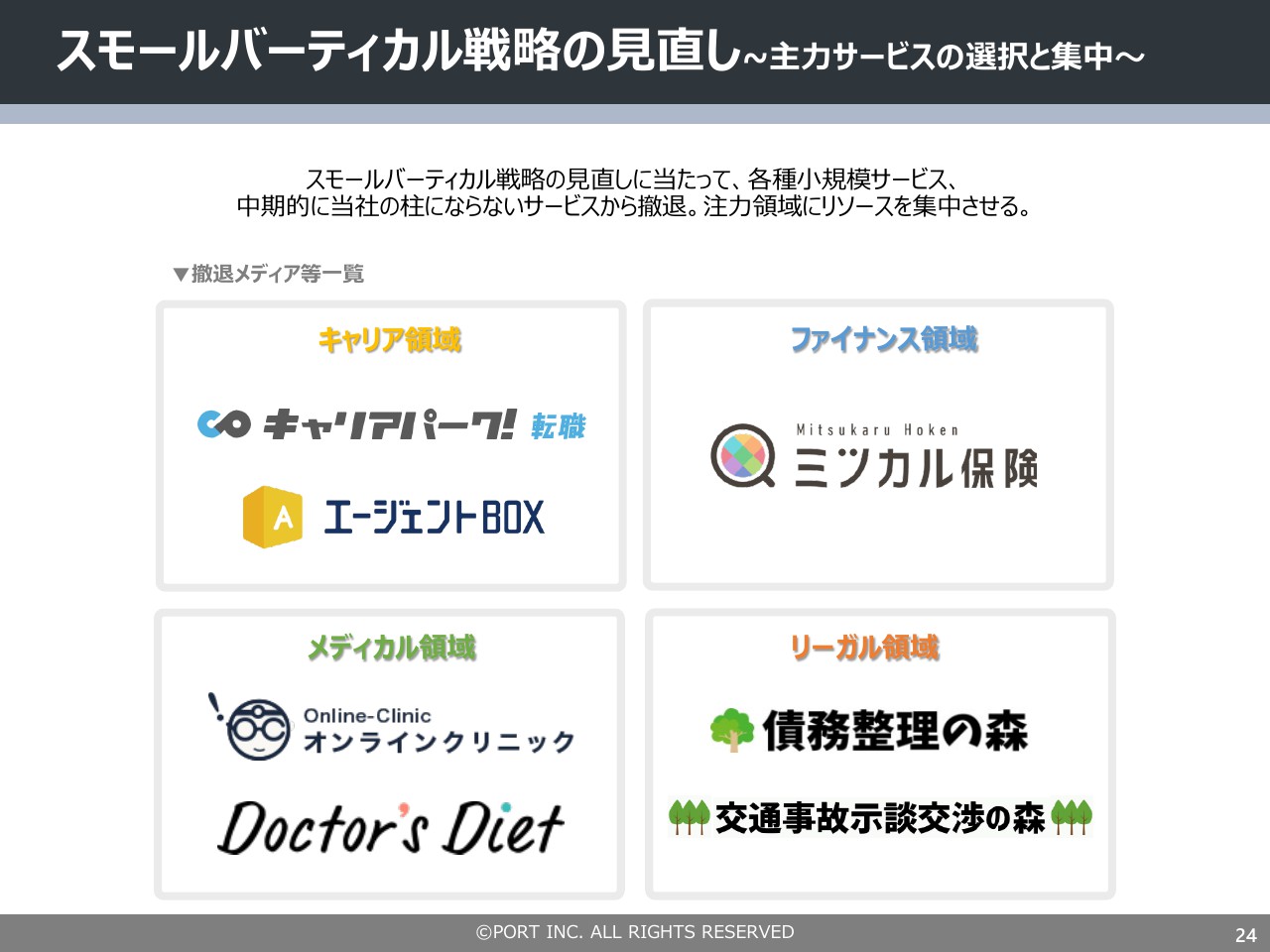

スモールバーティカル戦略の見直し~主力サービスの選択と集中~

今回、スモールバーティカル戦略を一部見直していこうと(考えています)。お話ししたように、領域に特化したインターネットメディアを開発しています。

横展開していくという方針自体を変えるわけではなく、実際に戦略に対しての方針として、スモールバーティカルというメディアをたくさん作っていく方針から脱却し、1メディア当たりの収益規模が大きい領域に積極的に投資して収益の最大化を図っていくことを考えています。

このスモールバーティカル戦略の見直しにあたり、各領域において、現在利益は出ているものの小規模なメディア、全体の収益においての貢献割合がそこまで大きくないメディアをいくつかピックアップして、実際に複数の領域においてサービスの撤退を実行しています。

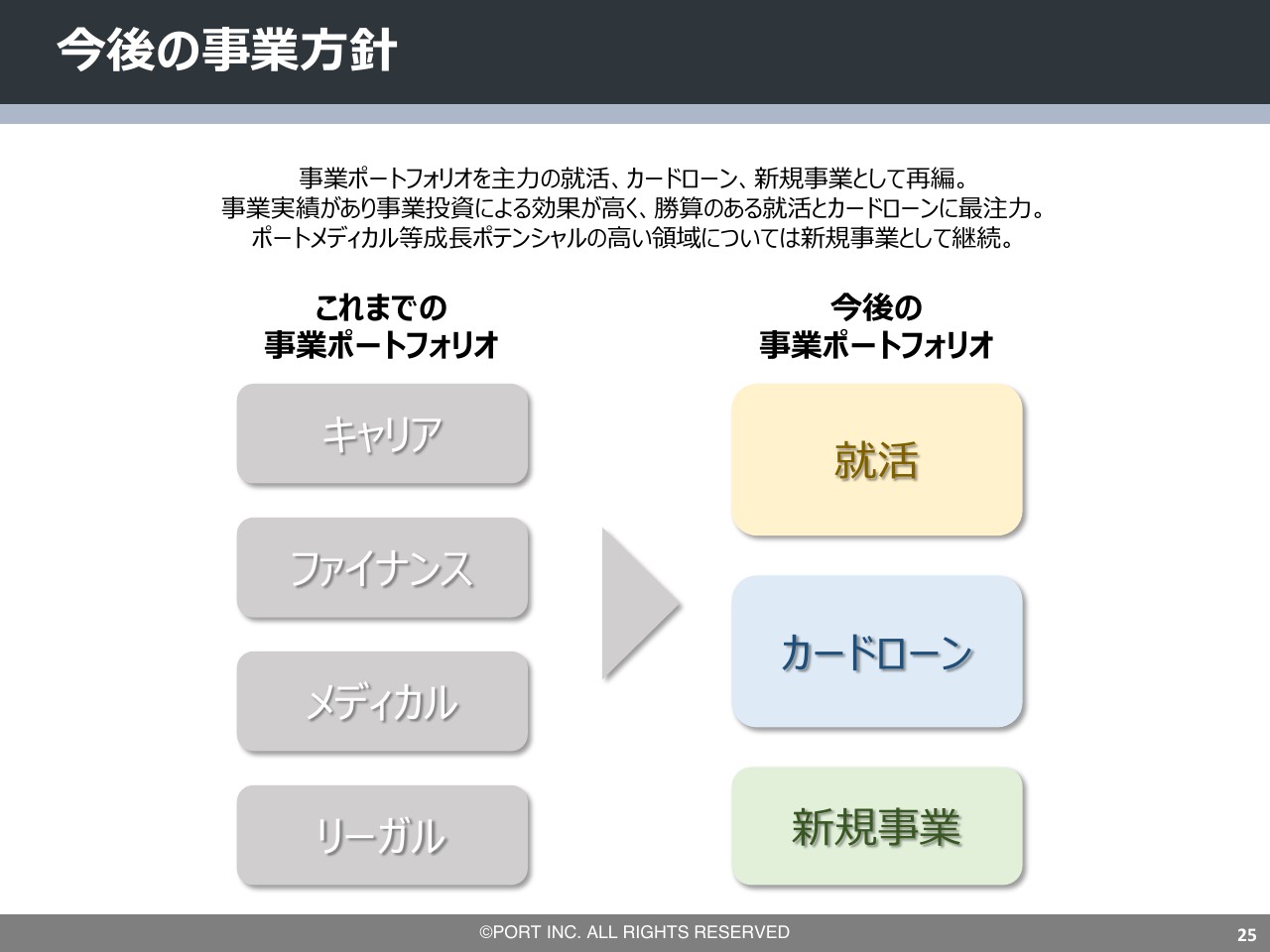

今後の事業方針

そのような取り組みを通じて、今後の事業ポートフォリオの見直しを図っていこうと考えています。

現在はキャリア領域、ファイナンス領域、メディカル領域、リーガル領域と領域で区切っています。そのキャリア領域の中では就活、転職、アルバイトとジャンルを括っていましたが、今後の事業ポートフォリオにおいてはジャンルを切り出していきます。

キャリア領域のなかで大規模なメディアは就活で、ファイナンス領域のなかで大規模なメディアはカードローンであったことから、当社全体の収益において大半を占めている就活とカードローンの領域にさらに成長投資していくことを方針として掲げていきたいと思っています。

また、一部メディカル領域においてオンライン診療を開発しているポートメディカルを成長事業と捉えているので、新規事業として引き続き展開していこうと思っています。

今までのポートフォリオ領域の定義を見直して、成長を牽引している事業に、より積極的に投資していく方針です。

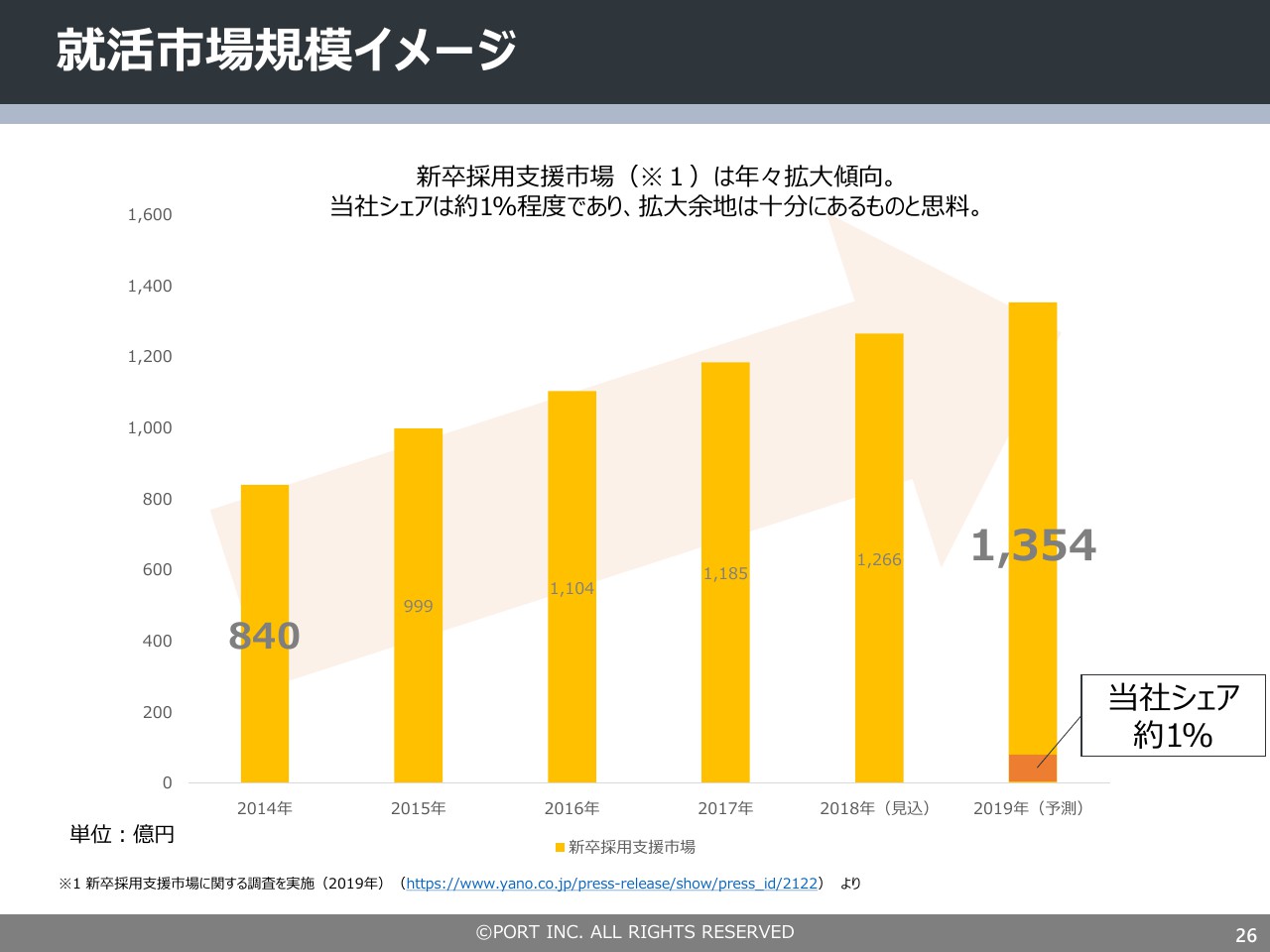

就活市場規模イメージ

実際、就活領域においては年々新卒採用の支援市場のマーケット自体が拡大傾向にありまして、その拡大傾向の中でも当社シェアはまだ1パーセントであることから、就活領域でも収益の最大化はまだまだ実現できると考えています。

複数のメディアに投資して全体の総収益を上げていく戦い方から、現在既にマーケットの中でも一定程度の収益インパクトを持っている事業である就活にさらにリソースを投下していく戦い方に変えることで、シェアを高めていこうと考えています。

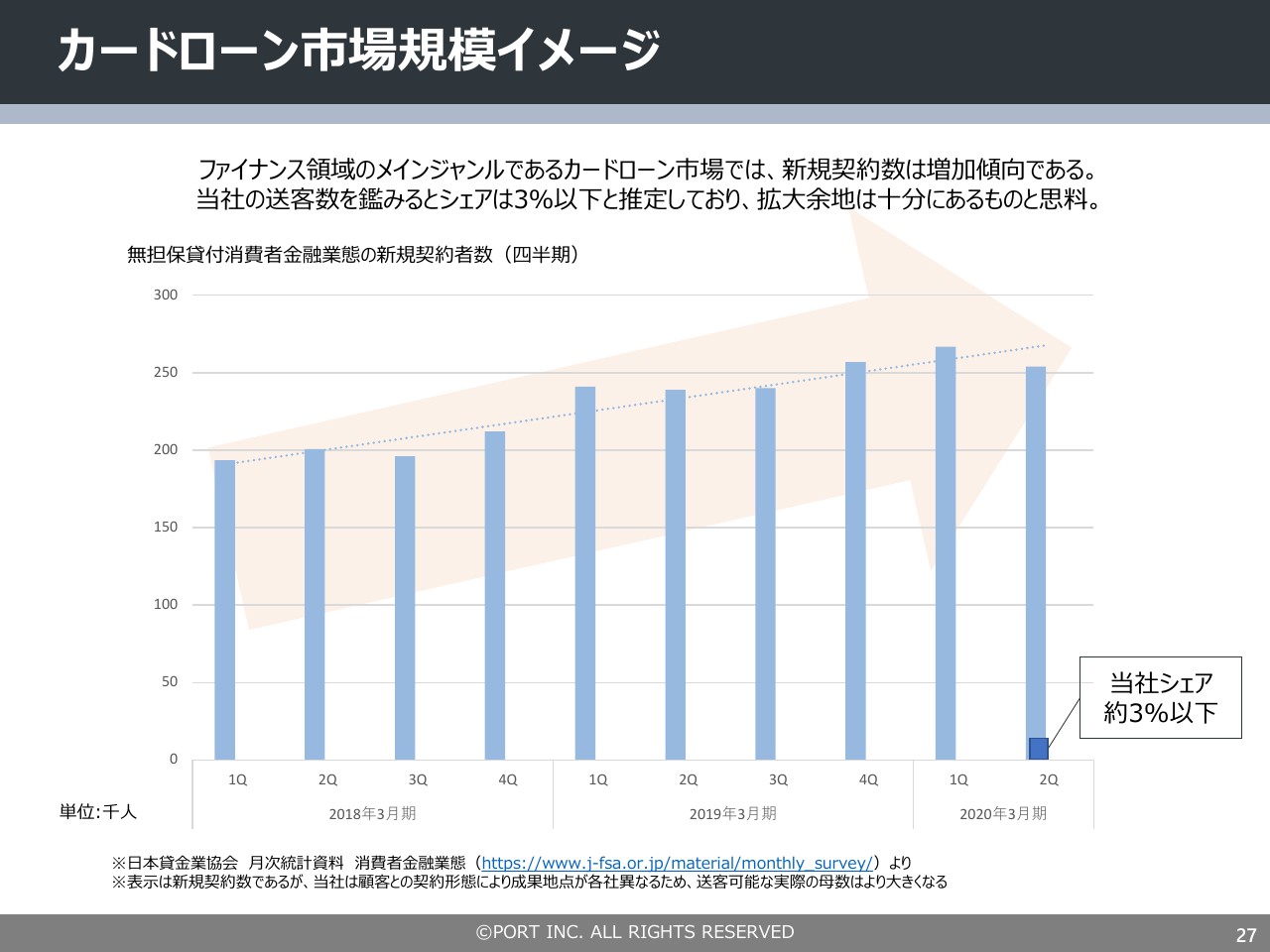

カードローン市場規模イメージ

また、カードローンのマーケットに関しても、四半期ベースの新規契約数は増加傾向にあります。その中で、当社のファイナンス領域、いわゆるカードローンのメディアの市場全体の中でのシェアは約3パーセント以下です。

まだまだ当社のメディア経由の送客の拡大余地は十分に存在していると捉えています。

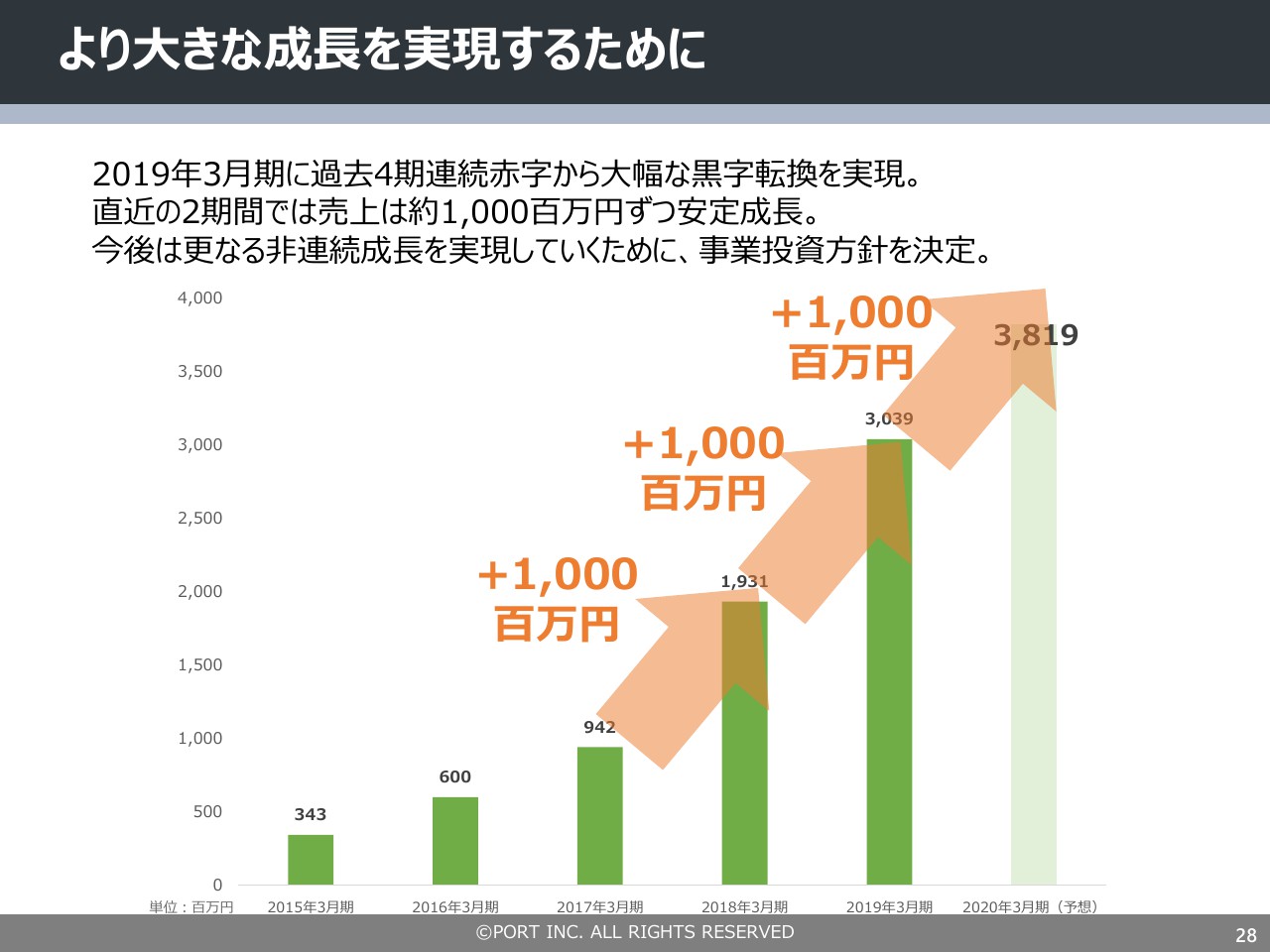

より大きな成長を実現するために

当社は2018年に上場して、今期が2年目になります。通期の業績予想に関しても、進捗は順調であると捉えています。

現在は堅調に増収増益を実現している会社ですが、実際に直近2年間でも10億円ほど増収して安定成長しています。スモールバーティカルだけだと堅調推移の成長性のみしか実現できないため、さらにここから非連続な成長を実現していくために、何をするべきか模索しています。

その中の1つが選択と集中で、現在当社が一定程度マーケットの中でもシェアを持っていて、また当社の中でも収益インパクトが大きい事業に集中的にリソースを投資していくことで、それぞれの各プロダクトで領域のNo.1を目指します。

No.1を目指すためには、リソースをそこに投下していく必要があると判断しました。具体的な今後の事業方針に関しては、第4四半期の決算を締めて、2021年3月期の5月頃に中期経営計画を発表したいと思っています。

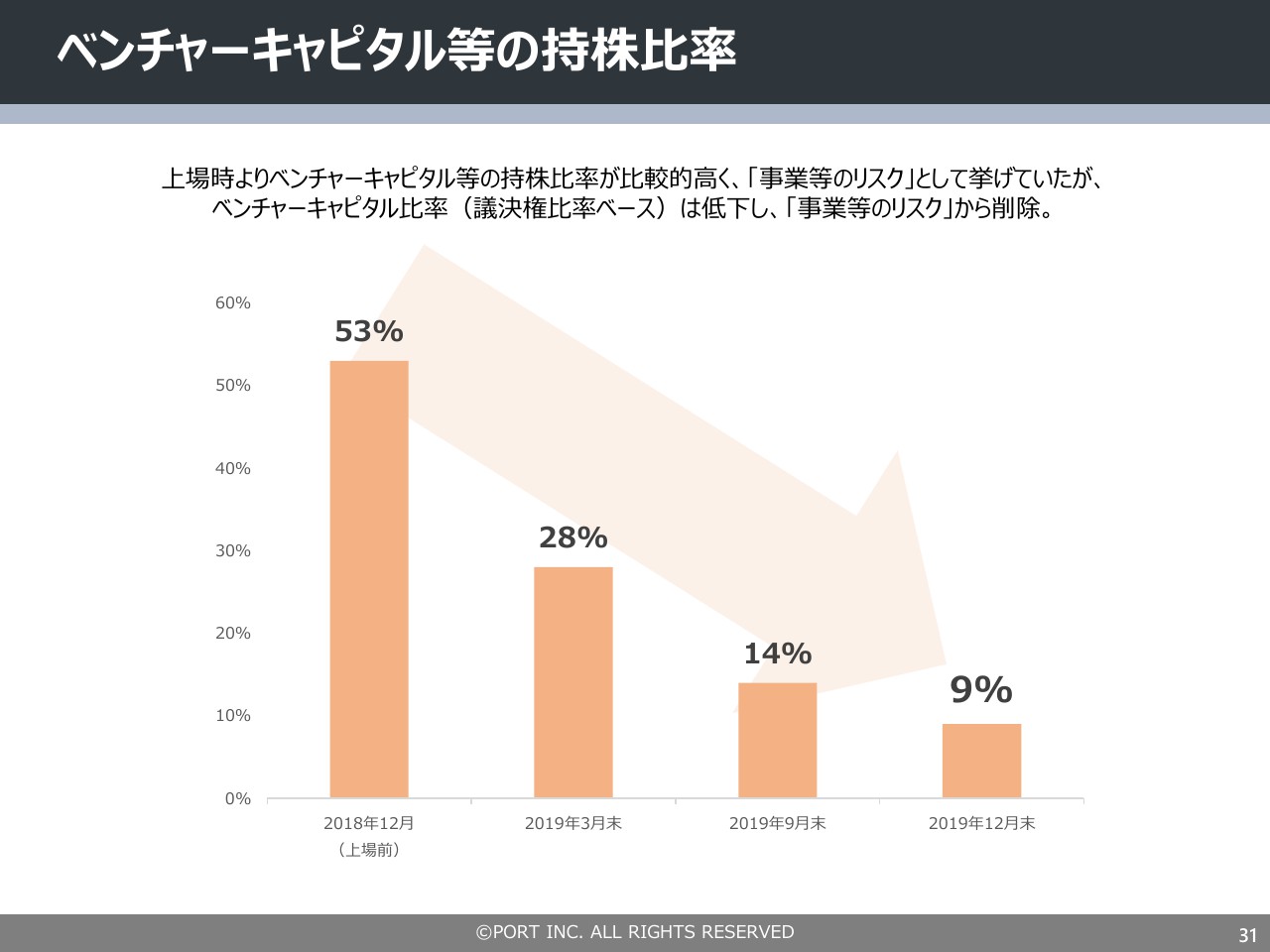

ベンチャーキャピタル等の持株比率

最後です。ベンチャーキャピタル等の持株比率です。一部ベンチャーキャピタル等の持株比率点に関しては、上場時からベンチャーキャピタル等の持株比率は比較的高い状況で推移していたため、「事業等のリスク」として挙げていました。

そのなかで、2019年12月末時点でベンチャーキャピタル比率(議決権比率ベース)は9パーセントと低下してきています。そのような背景から、ベンチャーキャピタル比率を「事業等のリスク」から削除していく方針です。

以上が第3四半期の決算発表と事業方針のご説明です。

質疑応答:キャリア領域のKPI推移について

質問者1:本日はありがとうございます。2つお願いします。

11ページのキャリア領域は、今後就活領域として重要なポートフォリオになります。会員数が伸びて1人当たりの売上が1パーセント増となっていますが、今後2、3年で会員数の伸びによる全体の事業拡大を進められるのか、それとも同時に会員1人当たりの売上高アップを進められるのか、そのあたりを教えてください。

2つ目は新規事業についてです。ポートメディカルに集中するのか、それともポートメディカルに加えて何か新たなターゲットを考えていらっしゃるのか、そのあたりについてお願いします。

春日:まずキャリアの新卒領域についてです。前年同四半期比で会員数が25パーセント増加した一方で、会員1人当たりの売上高は1パーセント増加しています。

今回に関して言うと、会員数が25パーセント増加したことで、当然ポジティブな結果となっています。会員数の伸びはまだまだ続くと思っています。

いわゆる就職活動生というと、一般的には50~60万人程度いると想定しています。そのような点から考えると、当社の会員である2020年卒の就職活動生は25万人で、会員シェアとしてはまだ50パーセントです。ここはまだまだ成長する余地があると思っています。引き続きコンテンツ投資等によってアクセス数を向上させることを中心として、会員数の増加を図っていこうと思っています。

会員1人当たり売上高に関しては当然、これからさらにレコメンドレベルを強化して、1人当たりのアクション数を増やしていこうと思っています。

特に就職活動が盛んになる第4四半期は繁忙期でもあるので、1人当たりのアクションの回数も非常に大きくなりやすいです。

キャリア領域の就活ジャンルに関しては、第3四半期が比較的閑散期のタイミングになりますので、そのような点からユーザーのアクティブ度合いは多少閑散する部分がございました。

例年の第4四半期の状況を見ていくと、会員1人当たりの売上高は向上していく可能性が高いのではないかと思っています。当然、会員数の増加が大きいところは事実としてありますので、会員数を伸ばしていくのですが、第4四半期の状況も見ながら会員1人当たり売上には積極的に投資していく判断ではございます。

質疑応答:新規事業について

また、2つ目の新規事業に関してですが、結論はポートメディカル以外にも新規事業として捉えている事業はあり、そのような事業に関しても積極的に取り組んでいこうと思っています。

現在の就活とカードローンの2領域を超えられるようなポテンシャルを持っている事業に集中的にリソースを投下していく方針です。

これまでのスモールバーティカルな戦略では、就活やカードローンよりマーケットポテンシャルとしてそこまで大きくはないが収益に貢献するメディアにも積極的に投資してきた状況でしたが、そこの2つの領域を超えられるようなメディアに積極的に投資し、プロダクトにも積極的に投資していく方針です。

質問者1:現在、その2つを超えるメディアの実際の目算は社長にあるのでしょうか。

春日:現状では、比較的高収益ではない事業を売却して、撤退しました。そのような意味で、現在進行中の新規事業であるメディア事業は、現状では持っていませんが、今後は積極的に作っていく方針です。

質問者1:それは来期ぐらいになりそうですか?

春日:タイミングに関しては必ずしもこうだとは申し上げられません。

質問者1:どうもありがとうございます。

新着ログ

「サービス業」のログ