島津製作所、計測・医用・航空が好調 中間期として売上、営業利益、純利益が過去最高を更新

決算ハイライト

上田輝久氏:それでは、2020年3月期の中間決算についてご説明申し上げます。今日は大きく分けて4項目あります。中間決算、中間のセグメント別の業績、通期の予想、重点事業戦略についてお話いたします。

中間の決算は、決算ハイライトというかたちでまとめました。ポイントは3つあり、1つ目は、中間期としては過去最高の売上を更新したことです。2つ目は、その背景として計測と医用の売上高が過去最高になったことで、計測はMSとLCという重点機種が堅調に推移したことによります。3つ目は、これまでとはかなり様子が異なり、日本が好調に推移して海外が伸び悩んだことでございます。

まず、「中間期として過去最高売上を更新」については、中間期として売上、営業利益、純利益が過去最高を更新いたしました。残念ながら、経常利益については為替差損の影響もあり、今回は更新することはできませんでした。なお、売上については3期連続で過去最高を更新、営業利益と純利益については5期連続で過去最高を更新しております。

事業セグメント別で申し上げますと、事業セグメント4つのなかで、計測・医用・航空が増収増益、産業については半導体市況の影響を受け、減収減益という結果にとどまりました。これまでは、おおよそ計測と産業が全体の業績を牽引してきたので、この上期については、様子が異なってきたという状況です。

2つ目の「計測/医用の売上は過去最高」ですが、とくに計測については、質量分析計(MS)が全体では2桁増で牽引し、日本・中国・欧州・インドで2桁増になりました。日本と東南アジアで2桁増であったことが影響し、LCも増収となりました。

3つ目の「日本が好調に推移」についてです。日本の売上は、計測はMS・LC・試験機が好調に推移して6パーセント増となりました。医用は、X線TV・血管撮影・一般撮影という3つの区分があるX線診断装置が好調で、国内で20パーセント増になったということでございます。

もちろん医用も計測も、消費税の増税の効果もあります。これはなかなか正確に見積もることは難しいですが、計測は10億円ぐらい、医用は12億円ぐらいと考えていただければけっこうです。

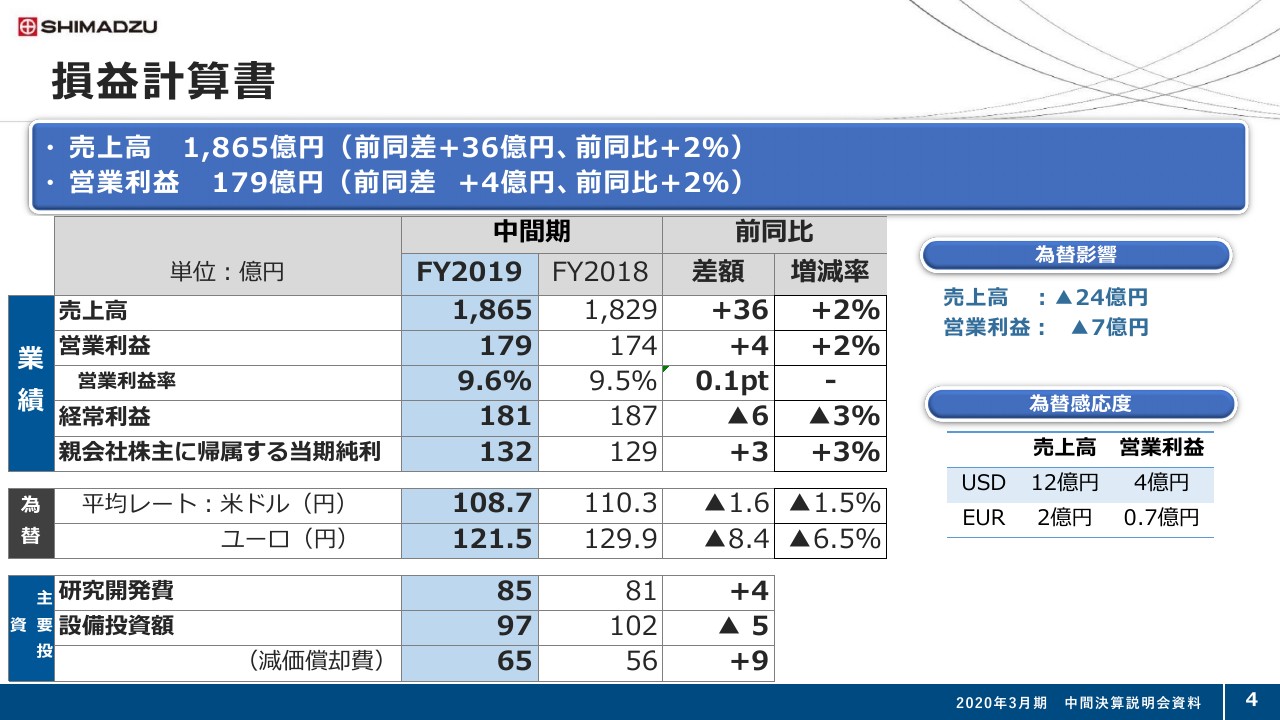

損益計算書

損益計算書は決算短信に記載されており、みなさんもすでにご存知だとは思います。前年に比べて若干円高になっていることもあり、為替の効果で、売上高は24億円のマイナスとなり、営業利益では7億円のマイナスとなっております。

その結果、この上期の売上高は1,865億円となり、前年同期比で36億円増加して2パーセントの増、営業利益は179億円となり、前年同期比で4億円増加して2パーセントの増となっております。営業利益率は、前年の9.5パーセントから9.6パーセントとなり、0.1ポイント改善しております。先ほど申し上げましたように、経常利益については減益となり、前年同期比で6億円減少して3パーセントの減となっております。

親会社株主に帰属する当期純利益については132億円となり、前年同期比で3パーセントの増となっております。為替については、この上期はドルが108.7円、前年同期が110.3円、ユーロについてはこの上期は121.5円、前年同期が129.9円となっており、ユーロのほうが若干円高になっております。

設備投資及び研究開発費に関連する主要の投資ですが、研究開発費は前年より4億円増した85億円となっております。設備投資額は前年から若干減っておりますが、損益に影響を与える減価償却費は9億円の増となりました。ヘルスケアR&Dセンターなどでいろんな設備を導入し、それに係る減価償却費を計上しております。

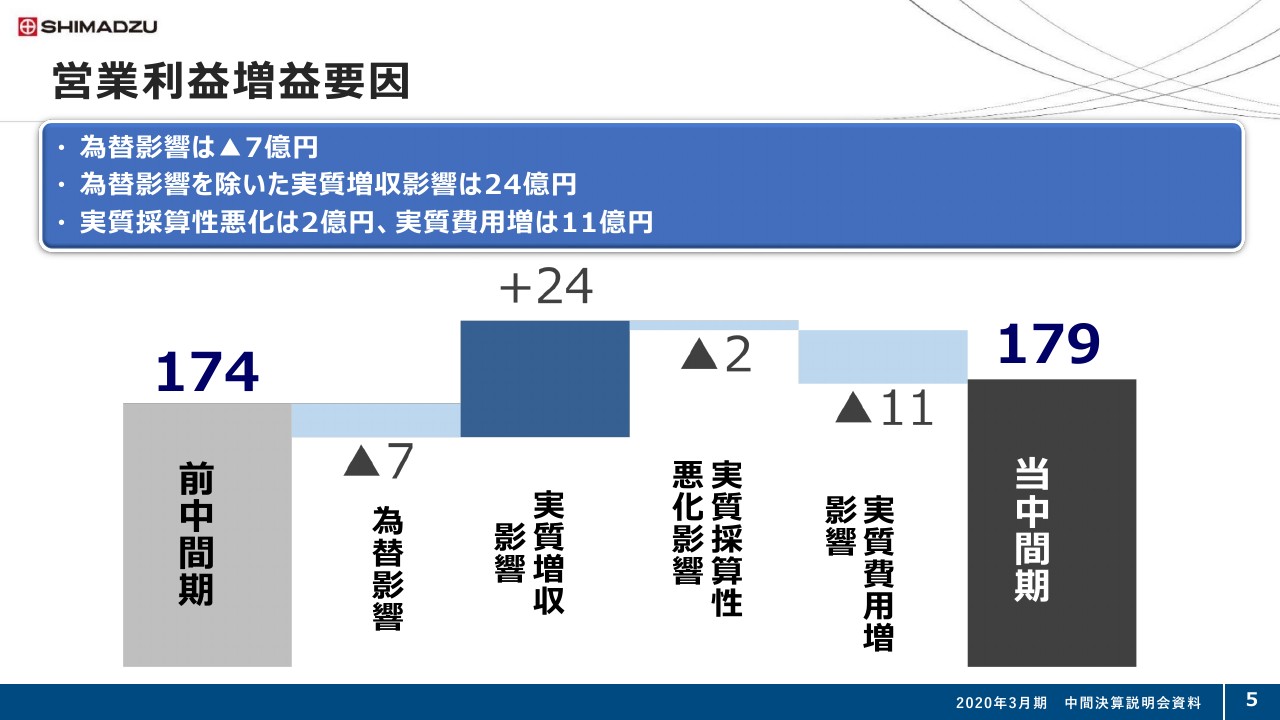

営業利益増益要因

営業利益の増益要因です。(グラフの)一番左が前中間期で174億円、一番右が当中間期で179億円となっております。為替影響が7億円マイナスに出て、実質増収影響は24億円のプラスとなっております。

採算性は原価率が若干悪化して2億円のマイナス、さらに海外での人員増や投資の結果で費用増となり、11億円のマイナスとなりました。トータルでは179億円となっております。

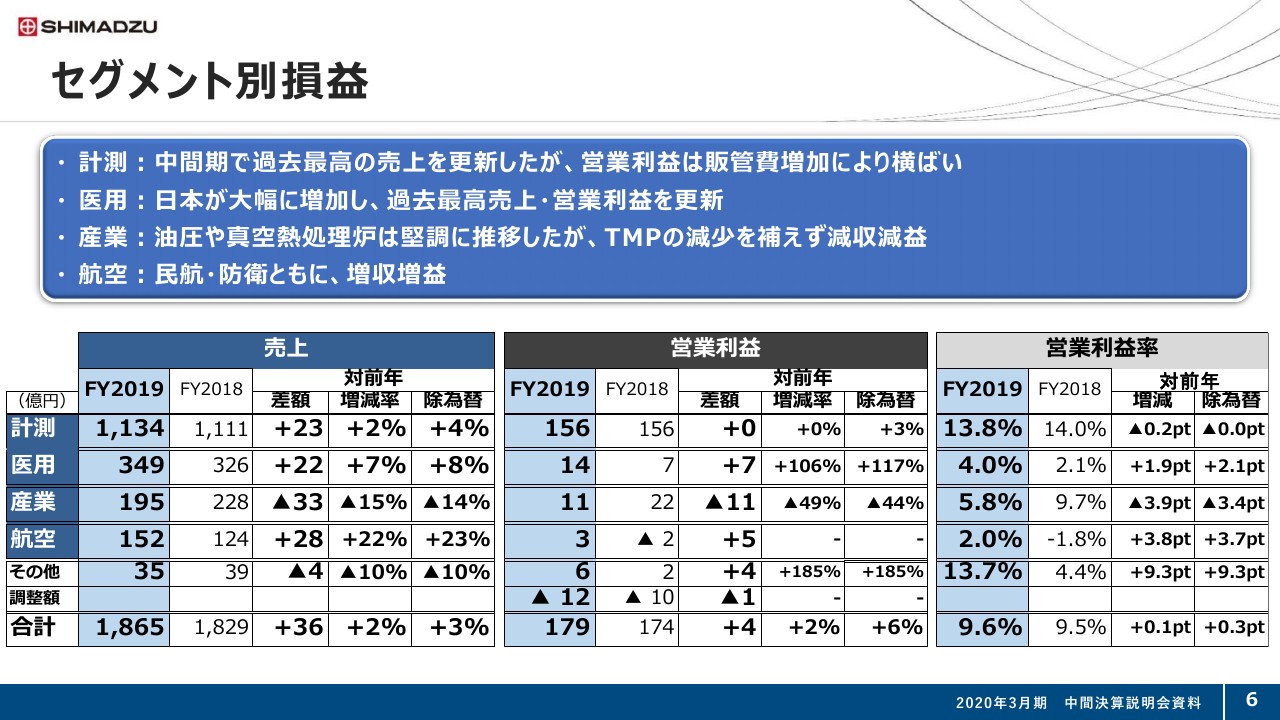

セグメント別損益

4事業セグメント別の損益をまとめましたが、主力の計測については、売上が1,134億円となり、対前年で23億円増加して2パーセントの増、為替を除けば4パーセントの増加となります。医用は349億円となり、これも対前年で22億円増加して7パーセントの増、為替を除けば8パーセントの増になります。

産業機器は195億円となりました。前年は200億円を超えていましたが、残念ながら対前年で33億円減少して15パーセントの減でございます。上期は産業機械、とくに半導体市場向けのターボ分子ポンプが半導体市況の悪化を受けて伸び悩みましたが、下期以降、とりわけ第4四半期からは回復してくると見ています。

航空については152億円となり、対前年で28億円増加して22パーセントの増となりました。最終的な売上はこのようになっております。営業利益については冒頭に申し上げましたように、計測・医用・航空が増収増益というかたちになっております。

その結果、営業利益率は医用と航空が改善し、全社では9.6パーセントになったというのがセグメント別の状況です。計測は中間期で過去最高の売上を更新しましたが、販管費の増加、いわゆる投資関係の増加により利益は横ばいとなっています。医用については日本が大幅に増加し、過去最高の売上・営業利益を更新しています。

産業については、油圧や真空熱処理炉が堅調に推移しましたが、ターボ分子ポンプの減少が大きく、これを補えずに減収減益となりました。航空については、現在は収益の改善に取り組んでおりますが、民航・防衛ともに増収増益になり、この上期についてはある意味で改善したかたちになっています。

計測機器/サブセグメント売上高

それぞれのセグメント別の業績をお話しいたします。計測のサブセグメント別の売上高については、重点機種とその他というふうに大きく分けておりますが、重点機種が伸びてその他が横ばいございました。

重点機種については、とくにMSが大学関係・官公庁・製薬・欧州を中心として臨床向けなどが好調に推移しました。LCも、とくに国内の製薬を中心に堅調に推移いたしました。

その他についてはほぼ横ばいで、昨年の中国の水質モニタリングの環境特需もありましたが、試験機などの増加がその反動をカバーして、全体では横ばいになっています。

その下にAM(アフターマーケット事業)とありますが、AM事業の売上は前年から5パーセント増の361億円となりました。この結果、AMの比率は1ポイント向上した32パーセントになっており、これは消耗品・サービス事業・保守契約等の増加に取り組んでおりますので、その結果が出たというふうに見ております。

スライドにいろいろ計測の製品の写真を載せておりますが、下側は当社の主力製品に係る新製品を、上側は業績に大きく影響を与えた製品を掲載してあります。

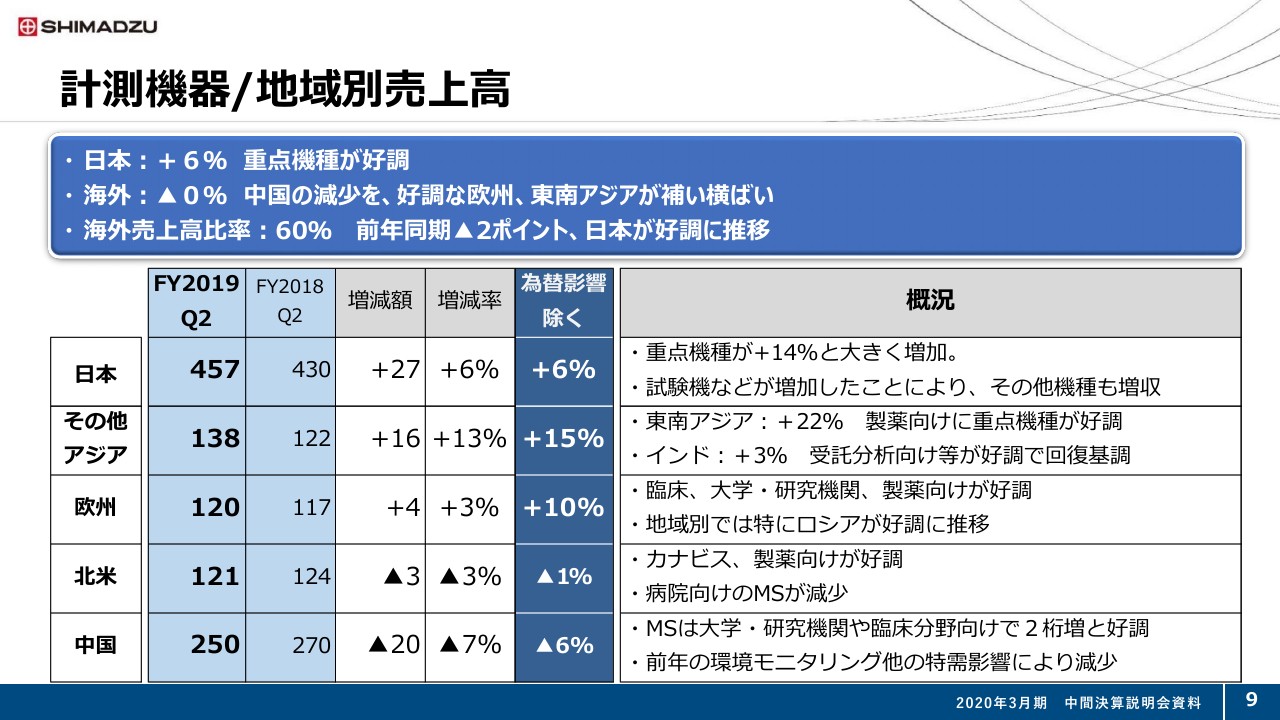

計測機器/地域別売上高

計測機器について、地域別の売上高を増減額でソートしてあります。日本は27億円増加の457億円、その他アジアが16億円増加の138億円、欧州は4億円増加の120億円となっています。北米は3億円減少の121億円、中国は20億円減少の250億円となり、これまでは中国が中心となり、中国と北米が業績の伸びを牽引していたかたちでしたが(様子が変わってきました)。

全体的にはいずれの業種も好調である状況が続いていましたが、この上期は伸びる業種と苦しむ業種が分れてきたかたちになっているのが、過去に比べて異なっている状況でございます。

それぞれの国におけるポイントをまとめましたが、日本については重点機種が伸びたことと、とくに試験機なども自動車や輸送機関係で伸びたことなどが、マイナスをカバーしてプラスになっております。

その他アジアについては、当社LCに「i-Series」という一体型のLCがありますが、これが東南アジアを中心に製薬向けで大きく伸びまして、22パーセントの増となりました。インドについてはルピー安等もあり、最近はなかなか伸び悩んでおりますが、上期については受託分析向けが好調で、3パーセントの増加となっています。

欧州については、基本的には臨床、大学・研究機関、製薬向けが好調でしたが、地域別ではとくにロシアが好調であったことからプラスになっております。

北米は、最近はヘンプという表現に変わってきているカナビスと、いわゆる……いまのお話は、健康食品に係るような健康成分の分析ということでありますが、そういう分野と製薬向けが好調であった一方で、病院向けのMSが減少となっております。病院向けは、当社の「MALDI-TOF MS」を用いた微生物同定の需要が在庫調整となり、減少になったことがマイナス要因です。

中国では、MSは大学・研究機関や臨床分野向けで2桁の増と好調でした。一方で、前年の環境モニタリング他の、いわゆる政府の特需関係の需要が一巡したこともあり、減少しております。

他の会社さんも言っておられますが、中国はいま食品安全に係る需要が一巡し、これからの大きな伸びは機能性成分の分析に移行するであろうというのが、中国現地幹部の見方になっています。我々は現在、そこに向けていろんなかたちで注力し、日本では農研機構と共同してラボを作り、これを海外に展開する活動を進めています。

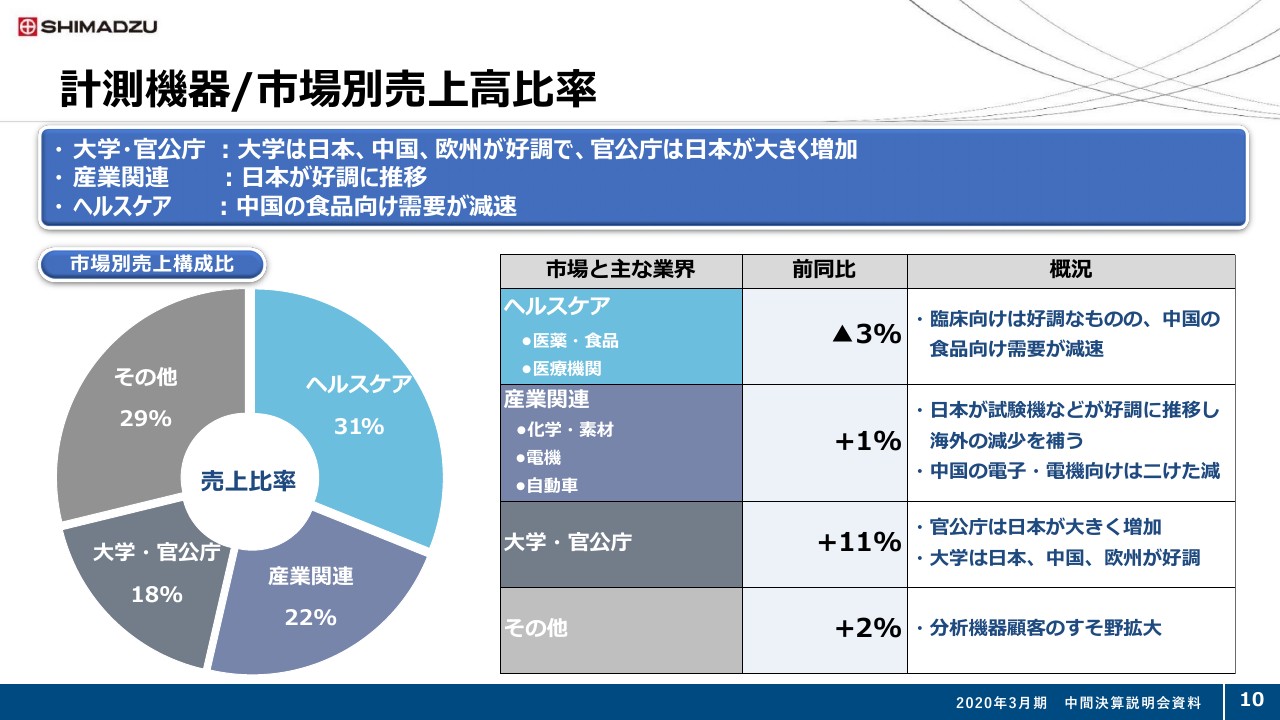

計測機器/市場別売上高比率

計測の市場別の売上高の比率は、ヘルスケア、一般産業関連、大学・官公庁、その他という4つの分類で見ると、ヘルスケアがマイナスになり、それ以外がプラスになっております。

とくに大学・官公庁の伸びが2桁になっております。日本も海外も教育や研究に力をいれており、中国では双一流構想という、中国の大学を世界でトップクラスにするという取り組みが進んでおりますが、そういうところでハイエンドの製品が受け入れられています。

ヘルスケアは非常に分野が広いこともあり、一口に製薬と言っても地域ごとに状況が変わることと、伸びる分野となかなか苦しむ分野に分かれてきており、伸び悩んできているという状況です。

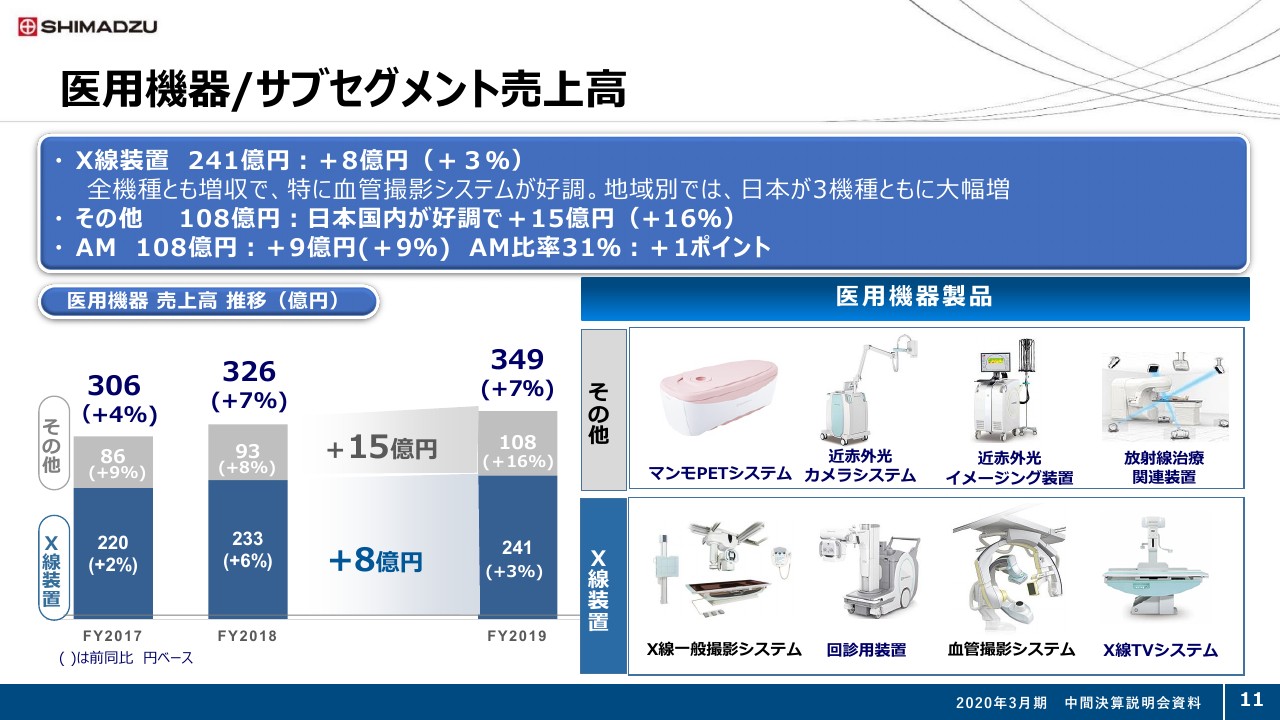

医用機器/サブセグメント売上高

医療機器については、いわゆるX線の診断機器とその他に分けております。(スライドの)右側にその他とX線診断装置にどういうものがあるか紹介してありますが、医用については、国内を中心にX線診断機器とその他の部分と両方とも、比較的伸ばせております。ただ、これは海外では逆にマイナスになっており、上期に限っては国内の大きな伸びが全体を牽引したかたちになっています。

X線診断システムは、前年から8億円増加して3パーセント増加した241億円となっています。全機種とも増収になりまして、とくに血管撮影システムが好調でございました。

地域別で見ますと、日本は3機種とも大幅に増加したという結果になっています。その他は、前年から15億円増加して16パーセントの増加になりますが、日本国内が好調でございました。その他のところにある「マンモPETシステム」が、中国で承認が得られることになり、今後は増販を図っていきたいという製品です。

AMについては、108億円となっており、前年から9億円増加して9パーセントの増加になりました。アフターマーケットの比率は1ポイント増えて31パーセントとなり、計測とほぼ同じくらいですが、計測や医用等もまだまだAMは伸ばせると考えています。

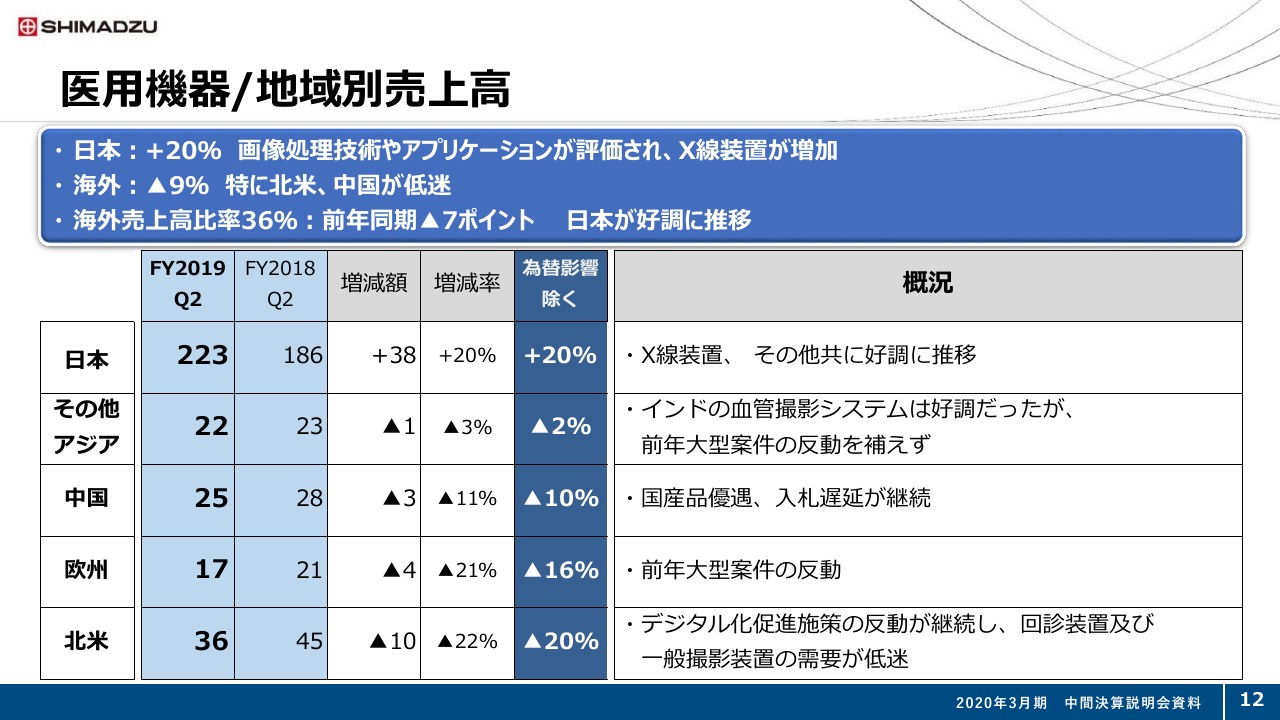

医用機器/地域別売上高

医用機器の地域別の売上は、増減額のところを見ていただくとわかるとおり、日本が38億円で20パーセント伸びましたが、その他アジア以下は残念ながらいずれもマイナスになりました。

その他アジアについては、インドの血管撮影システムが好調でした。アジアは大型案件がときどきありますが、この反動を補えなかったのがマイナス要因となっています。

中国については国産品優遇がずっと続いており、策を打ってきましたが、国産品優遇だけではなく入札遅延というものが上期に起こり、それが継続していることで残念ながら前年割れになっています。

欧州については、前年の大型案件の反動ということです。北米については、アナログからデジタルへの促進施策を政府が実施しておりましたが、この需要が一段落して施策が終わったことから、伸び悩んでおります。とくに回診装置・モバイル装置・一般撮影装置などはいろんな分野で使われるものですが、この需要自体が低迷しているのが北米の統計データから見てとれる部分です。

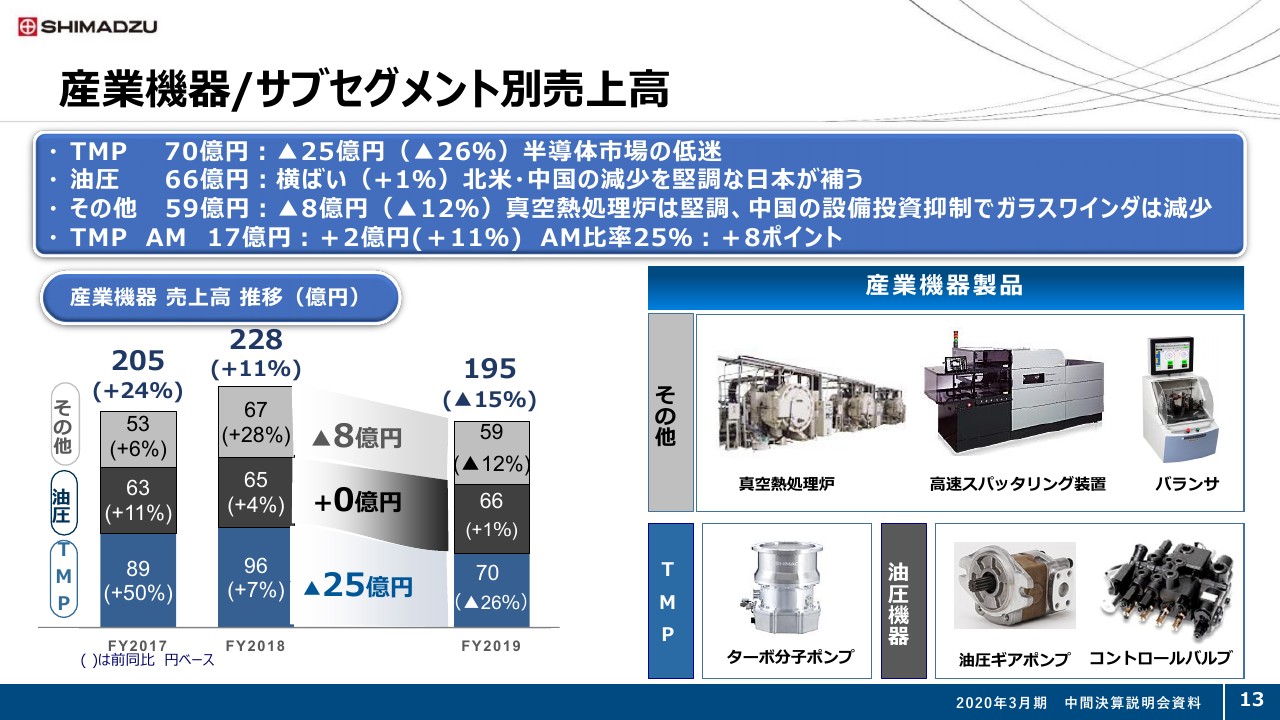

産業機器/サブセグメント別売上高

産業機器のサブセグメントですが、産業機器は3つに分けております。主力のTMP(ターボ分子ポンプ)は現在、世界シェアが35パーセントぐらいあり、当社のなかでも世界トップを争うという製品で。これ以外に、フォークリフトで使われるような油圧のギアポンプや、コントロールバルブといわれる油圧機器があり、その他の領域には、スライドのような製品があります。

残念ながら油圧が若干プラスになったというだけで、それ以外は市況の悪化もあり、残念ながら25億円のマイナスとなっています。

ここには書いてありませんが、真空熱処理炉(工業炉)が唯一順調であったということが、このサブセグメントの特徴になります。

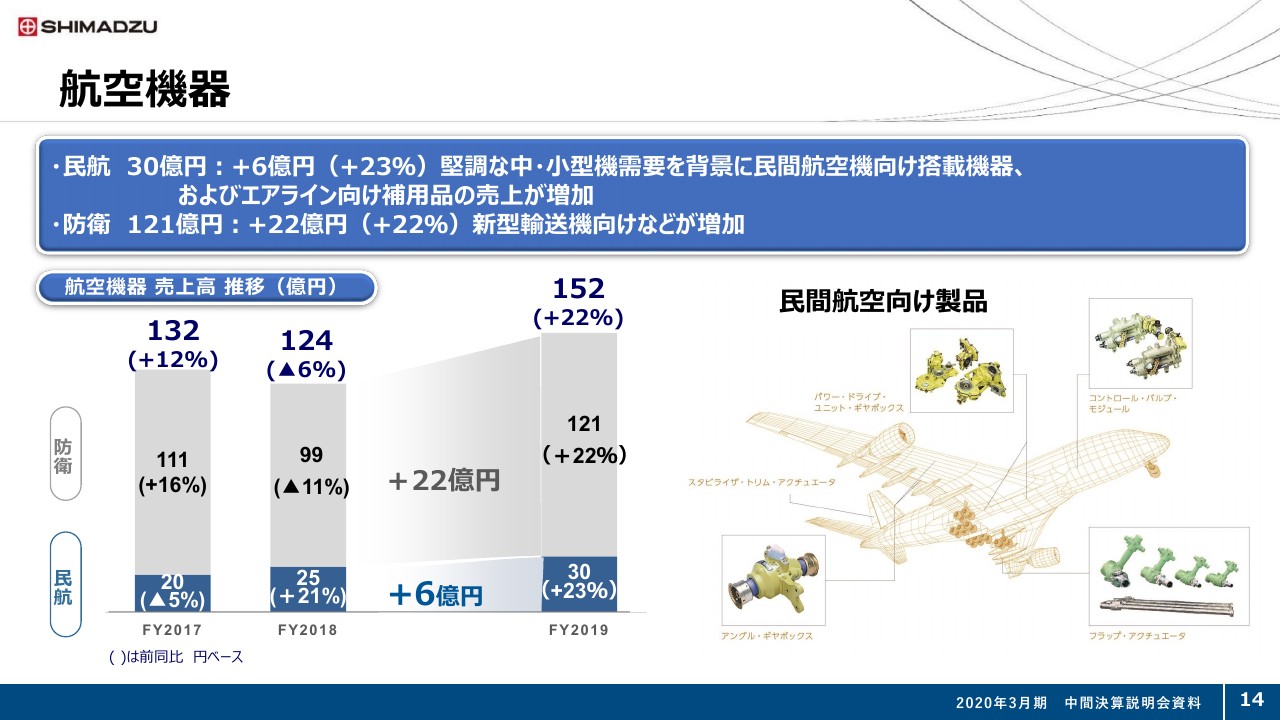

航空機器

航空機器は民航が6億円の増で30億円、防衛も22億円の増で121億円となりました。防衛相向け、エアライン向けの民間航空の需要が伸び、いずれも売上自体はプラスになっております。

基本的には収益改善を最優先にし、売上を伸ばすことにはあまりこだわっておりませんが、上期については売上自体も好調でございます。

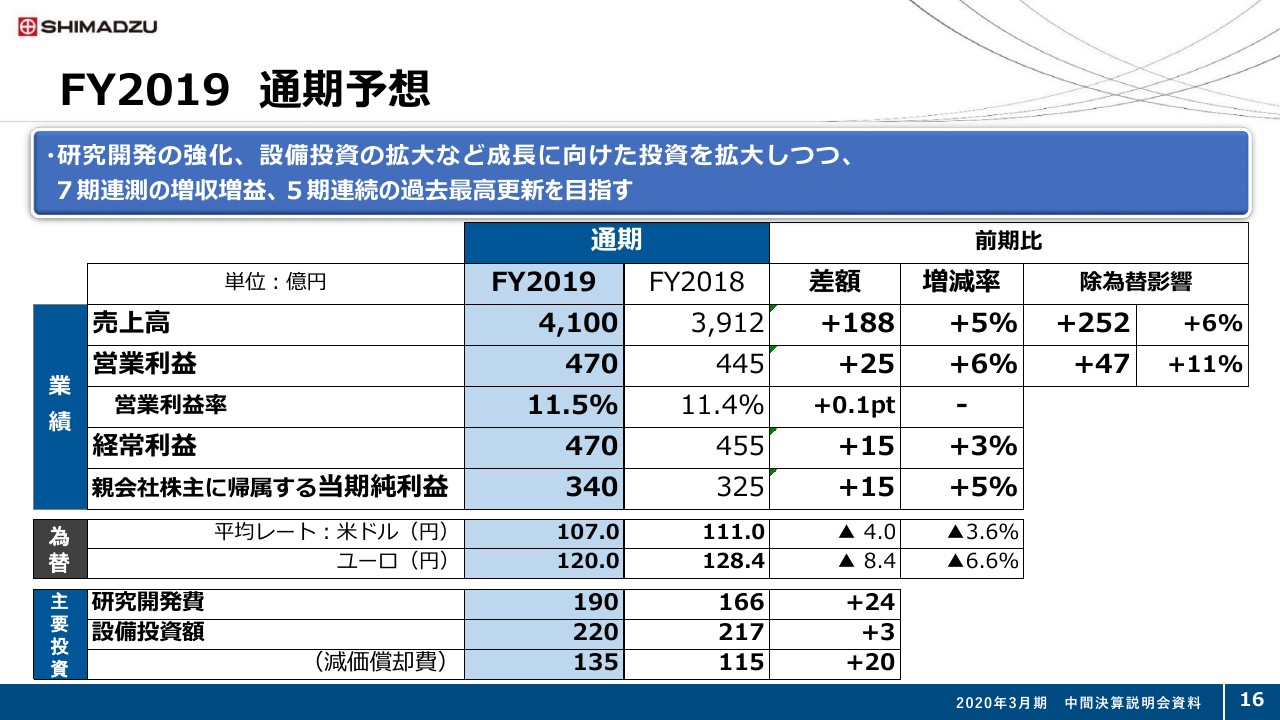

FY2019 通期予想

通期の予想については、期初に公表した数字を変えておりません。市況という観点ではいろいろ難しい部分がありますが、中身を見ていくと、地域あるいは分野によって、善し悪しがかなり明確に分かれているという状況があります。当社としては、成長分野あるいは成長している地域にフォーカスを当てて、業績を伸ばしていきたいと考えています。

基本的にはこれまでどおり、研究開発の強化と、設備投資を中心に将来の成長に向けた投資を積極的に行い、それに伴い7期連続の増収増益、5期連続の過去最高更新を目指そうということです。

とくに当社は、今年が中計最終年度になりますが、その目標である売上高4,000億円以上、営業利益450億円以上で、公表値を出しております。基本的にはスライドの数字のとおり、いずれも過去最高という数字になっております。

研究開発費については24億円増の190億円、設備投資は3億円増の220億円ですが、損益に関係する減価償却費は、20億円の増を見込んでおります。

為替についてはドル107円、ユーロ120円と設定しております。現在のレートよりも若干円安のほうに向くのではという想定をしておりますが、為替自体はどう動くかわからないですので、厳しめに見ていろんな数字を検討しております。

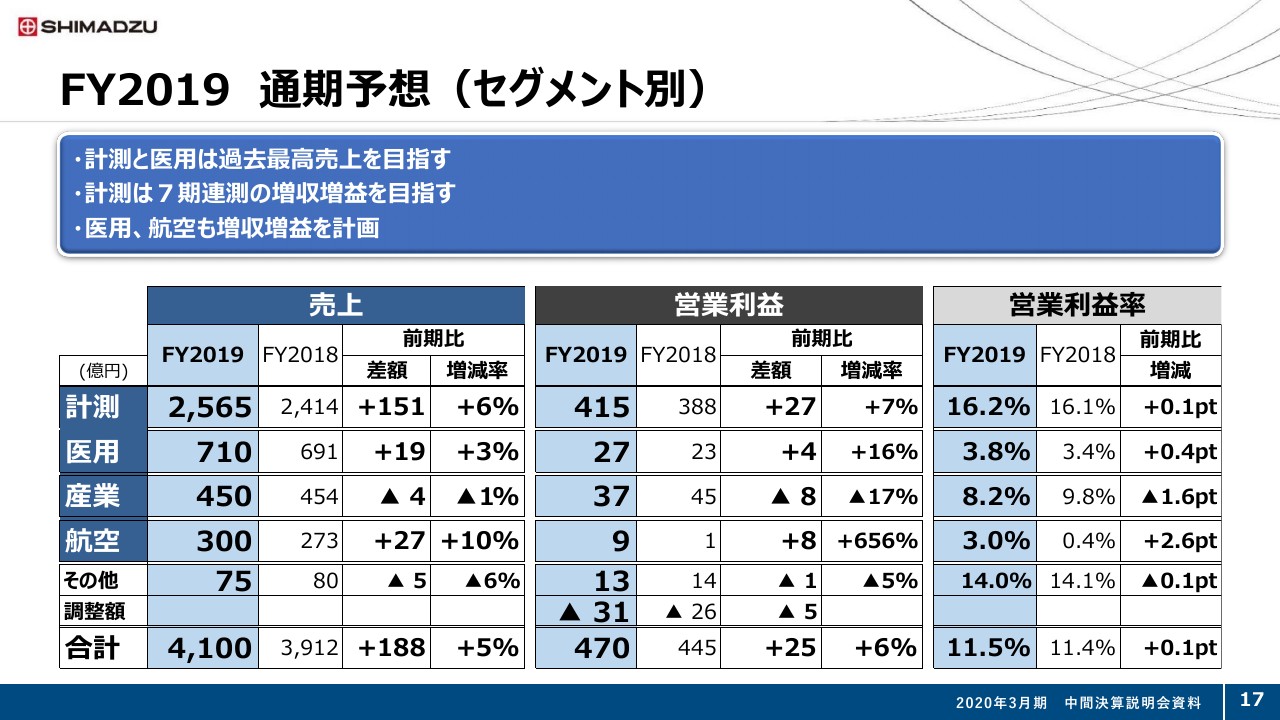

FY2019 通期予想(セグメント別)

このスライドは通期の予想をセグメント別に表したものです。2019年度のトータルでの数字は、売上が4,100億円、営業利益が470億円というのは変わっておりません。売上の増が188億円で5パーセントの増、営業利益の増が25億円で6パーセントの増、営業利益率が0.1ポイント改善して11.5パーセントとなる想定でおります。

計測の売上の伸びがプラス6パーセント、医用がプラス3パーセント、産業はまだ少し前年割れをするかなと見込んでおりますが、航空は10パーセントの増加を見込んでおります。

営業利益については、計測が7パーセントの増、医用が16パーセントの増を見込んでおります。航空は、前年の売上1億円から、今年は9億円になると見ています。パーセントで表すと非常に多くなっておりますが、航空事業を再構築事業と位置付けて、収益改善を図っている部分でございます。

2019年度の重点事業戦略

重点事業戦略をお話しいたします。今年の4月に医用機器の事業戦略、9月のJASISの後に分析の事業戦略を、それぞれ担当の事業部長がみなさんにご説明する機会を設けていると聞いておりますので、それを踏まえて大きな戦略という視点でお話しいたします。

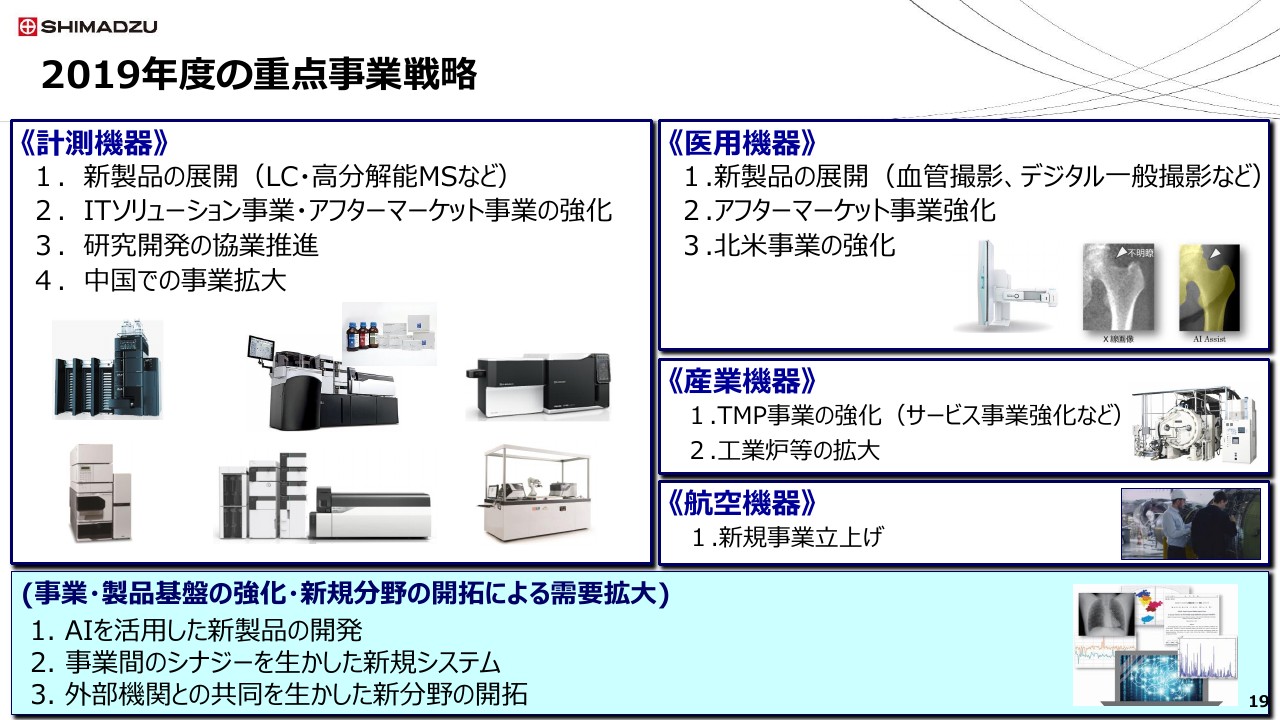

今年の5月に、「2019年度の重点事業戦略は、ここにあるスライドの内容が大きなポイントになります」とお話しいたしました。計測については、新製品の展開から中国での事業拡大の4つ、医用については、新製品の展開、アフターマーケット、北米事業の強化でございます。

産業機器については、ターボ分子ポンプ、工業炉がポイントになるとお話しいたしました。航空機器は新規事業の立ち上げということで、現在はそれぞれについて進めております。

事業に共通するテーマとして、AIを活用した新製品の開発も進めております。分析や医用、分析と産業機器、分析と航空というような、事業部間のシナジーを生かした新しいシステム開発の進行が2番目のポイントになります。

3番目は外部機関との共同を生かして、新しい分野の開拓を進めております。この1つがアドバンスト・ヘルスケアということで、過去も何回かご説明した内容になります。

重点事業戦略 :分析計測機器

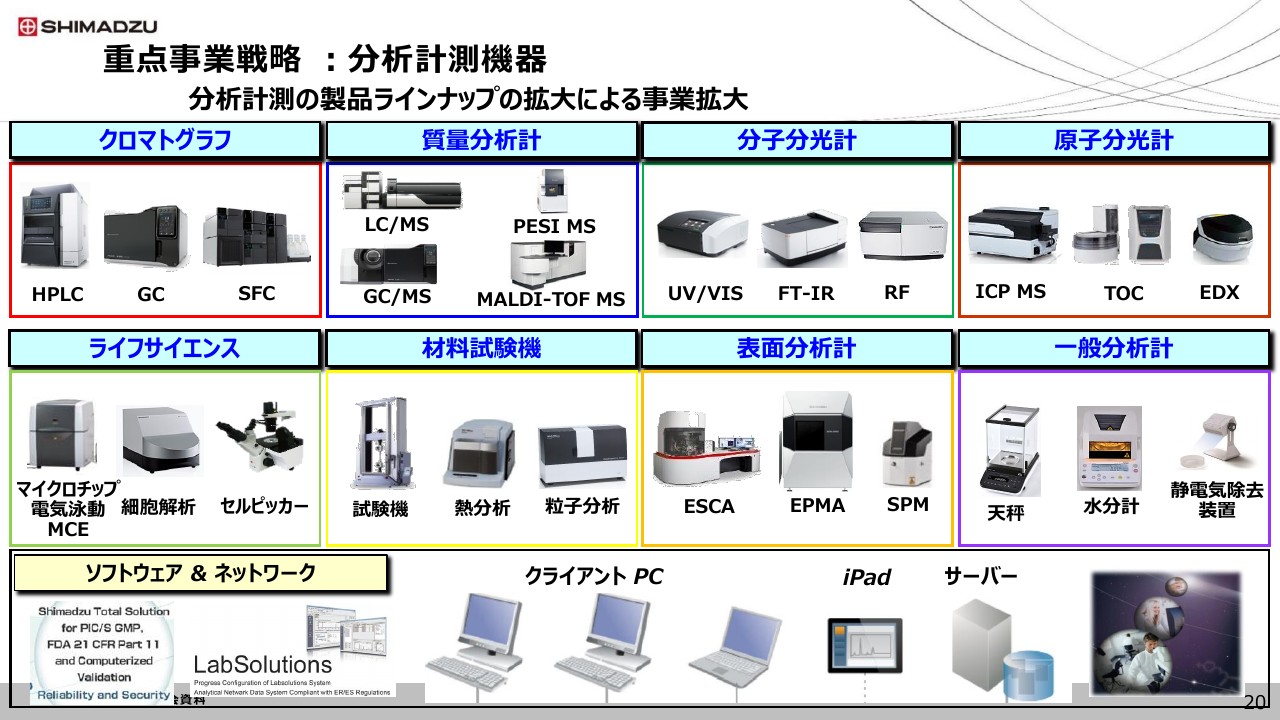

スライドに9つの区分が書いてありますが、これはアメリカの分析機器に関する市場レポートにSDIレポートというのがあり、そのなかで分類されている項目に沿って分類したものです。

当社の特徴はいろんな分析装置があることで、産業の発展と共に、それぞれの分析装置が伸びてきました。1番最初に伸びてきたのが分子分光、原子分光という上段の右の2つになりますが、この辺りは鉄鋼産業が伸びていくときに、分析機器も伸びていきました。

その後、石油化学産業が伸びていきますが、そのときにはクロマトグラフのなかのGC(ガスクロマトグラフ)が大きく伸びていきました。LCは製薬や臨床という分野でとくに伸びました。

その成長過程で、いろんな製品を外部の方と共同開発してきたことから、製品ラインナップとしてはかなり幅広く持っていることが強みになっています。とくにこの中のクロマトグラフと質量分析計が、当社の中心となる成長製品となっています。

これらの分析機器をすべてデータ処理する、あるいは機器の管理をする、さらには最近話題になっているデータの改ざんを防ぐ仕組みとして、ソフトウェアやネットワークがあります。

当社の特徴は装置ごとにソフトウェアがあるのではなく、1つのソフトウェアですべての装置の制御、出てくるデータの管理をしようということで、「LabSolutions」という名前を付け、統合プラットフォームとして国内海外で拡大を続けています。

これが当社のラインナップになりますが、こういう状況のなかで、やはり新製品の展開ということになります。

重点事業戦略 :計測機器

この2019年に発売した主要な製品をまとめました。主力製品のLCでは、液体クロマトグラフで「Nexeraシリーズ」を出したのは、みなさんご存知のとおりだと思いますが、それ以外にもアメリカのコンソーシアム、製薬のコンソーシアムと共同し、超臨界分取LCも出しました。

さらに、法医学の分野や診断の分野で使えるような、前処理が非常に簡単な質量分析計であるダイレクトMSを出しております。その右側には、とくに硫黄を含む化合物を高感度に測定でき、不純物として入っているケースが多い硫黄などを高感度で検出できるGCがあるなど、新しい製品も出しています。

試験機は、この4月に主力のオートグラフというもので、材料試験機の新製品を出しています。これの共通する考え方としては、よく「AI」という言い方をされる、「Analytical Intelligence」でございます。

我々は「Analytical Intelligence」ということで、「AI」に似たコンセプトでいろんな分析のエキスパートが持っている知識・経験をこの製品の中に組み込んでいこうと、製品を開発しております。

それ以外にも「LabTotal」なアフターマーケット事業ということで、3年ぐらい前にALSACHIM(アルザシム)社というフランスの会社を買収して、試薬事業を強化しております。それらの効果が少しずつ出始めていることと、増やしてきている消耗品が先ほどのアフターマーケット事業の拡大に繋がっているということです。

計測機器の製品ラインナップを拡大していくという基本戦略のなかで、2019年度はある程度順調に、考えている新製品が出せているということです。これが、計測機器が増収となっている1つの大きな要因になります。

中国での新製品開発による事業強化

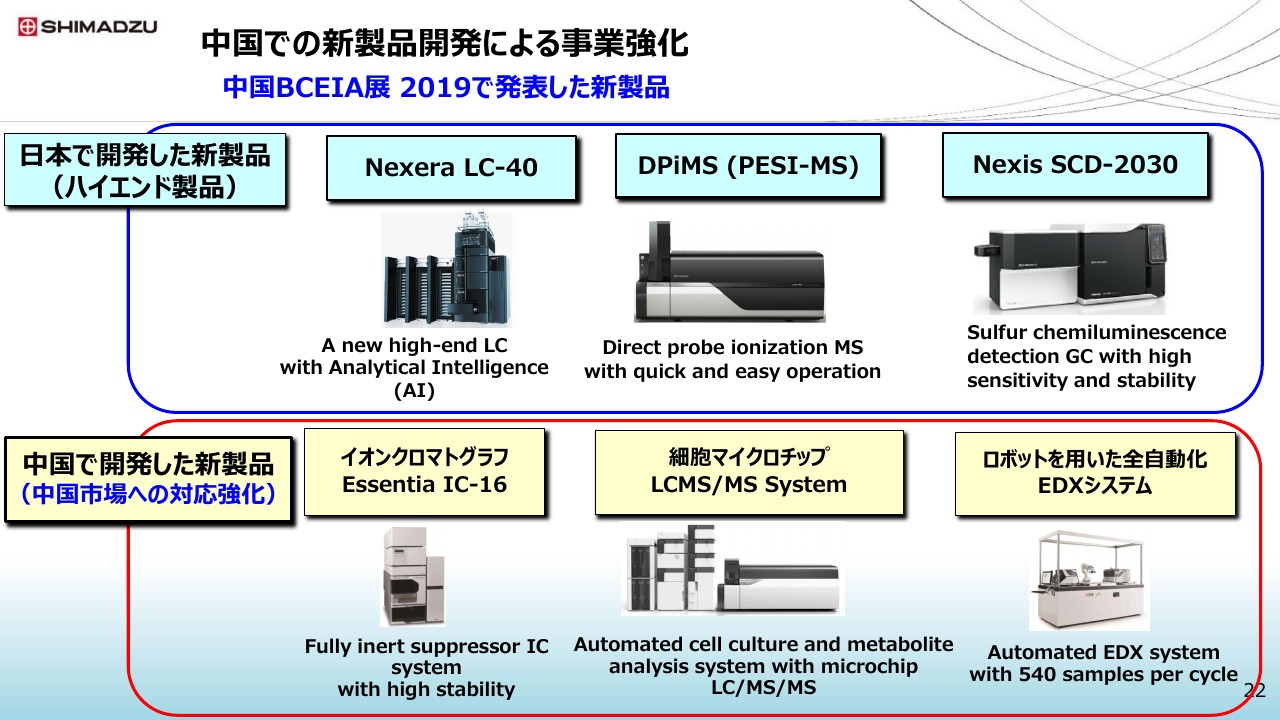

計測は中国にもっともっと力を入れようということで、2010年に中国に、中国開発センターを作り、2015年には北京にMSセンターを作りました。今年10月に、日本でいう分析機器展に似た展示会で、2年に1度行われる非常に大きな展示会の中国BCEIA展というものがありました。

スライドはそこで出した新製品になります。上側については日本で開発したハイエンドの製品で、先ほどお話ししたものです。これ以外にも、中国で開発したユニークな新製品で、イオンクロマトグラフ、細胞マイクロチップLCMS/MSシステム、ロボットを用いた全自動化のEDXシステムがあります。

中国発のシステムになりますが、他の地域への展開を進めています。いずれにしても、上海に開発センターを持ち、北京にMSセンターを持っていましたが、MSセンターはこの10月に再編し、MSセンターを傘下に入れた大きなイノベーションセンターを設立しました。

これまでそこのトップは日本人でしたが、このイノベーションセンターにしてからは、現地の中国人のトップに交代し、現地化を進めることによって中国の事業を拡大していくことをもくろんでいます。

ちなみにこのEDXのシステムは、少し小さくて見にくいですが、真ん中にあるロボットがいろんなサンプルを分析装置、最大4台までのEDXにセットするというものです。日本でも同じような発想はありますが、スピードという点では中国のほうがかなり早く進んでいるなという印象を受けました。

重点事業戦略 :医用機器①

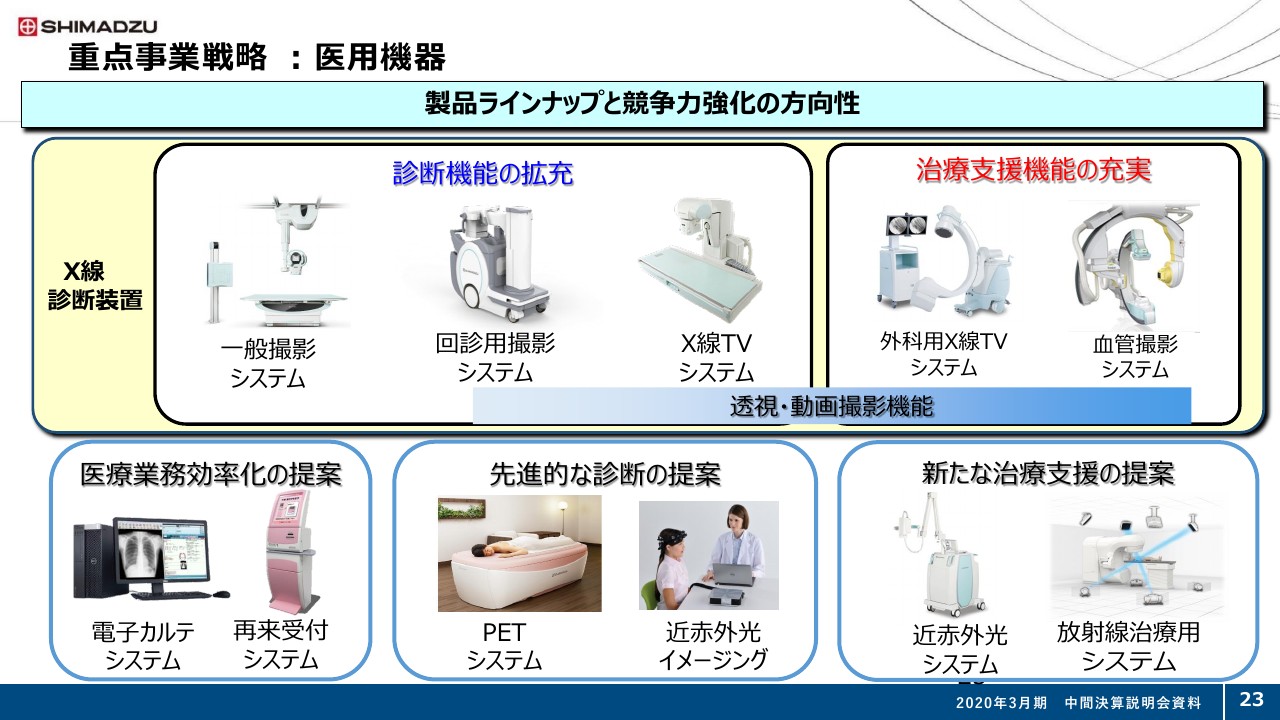

医用機器は基本的に製品ラインナップを強化していく方針ですが、あまりみなさんも馴染みがないかなと思いますので、スライドにポイントをまとめさせていただきました。

製品ラインナップと競争力強化の方向性ということで、上側のX線診断装置は、診断機能の拡充と治療支援機能の充実の、大きく2つの区分に分かれます。下側には、診断装置ではないですが、周辺のもので医療業務の効率化を提案しており、電子カルテというものもあります。

これ以外にも、乳房のPETは、先進的な診断を提案していこうと進めているものです。一番右下は、新たな治療支援の提案ということで、近赤外の光のシステムを用いた乳がんの手術の支援システム、あるいは放射線治療を支援するようなシステムを、医用機器事業で手掛けております。

いまのところ、この製品開発がある程度うまく進んでいることもあり、上期が増収になり、過去最高になったということです。

重点事業戦略 :医用機器②

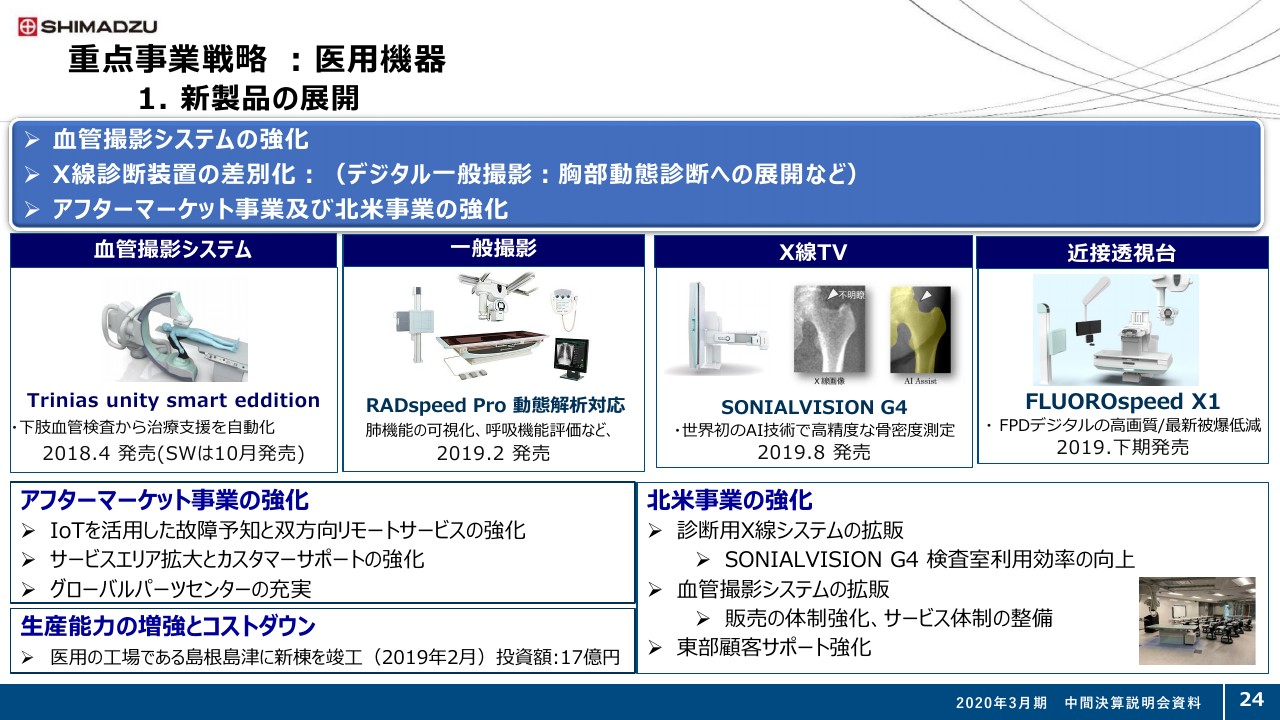

医用機器の新製品の展開は、一番上の青い部分に白抜きの字で書いてありますが、大きくいうと3つのポイントがございます。

1つは血管撮影システムを強化することです。従来のX線の一般撮影、あるいは動画が録れるX線テレビが、競合ともだんだん差別化が難しくなっております。この血管撮影というのは、カテーテル治療を中心にどんどん伸びている治療です。テルモ株式会社さんなんかは、このカテーテルなどでかなり伸ばしておられます。

2つ目は、X線の診断装置の差別化が難しくなっているなかで、いろんなソフトウェアを開発するなどし、後でソフトウェアを追加することによって事業を拡大していくということも含めて、差別化を進めています。

3つ目は、アフターマーケット事業の強化と、北米事業の強化になります。血管撮影システム、一般撮影、X線TV、近接透視台、と書いてありますが、それぞれ、今年あるいは去年出したものが、業績に寄与し始めていることをご説明したものです。

アフターマーケットについても、IoTを使った双方向のリモートサービスで事業の強化を進めると共に、サービスが可能なエリアをもっと増やしていこうと、サービスライセンスを海外でうまく設定するという仕組み作りにも取り組んでおります。

アフターマーケット事業の強化は、スライドの下部に同じように書いてあります。右側には北米事業の強化ということで、北米ではこの3つを掲げております。診断用X線システムを拡販すると共に、血管撮影システムの実績をどんどん増やしていくことに取り組んでおります。

一方では、営業部隊を強化するということで、東部の顧客サポート力の強化も進めております。

AIを活用した製品開発

AIを活用した製品開発で、とくに計測と医用で進めているものをまとめたものです。すでにプレス発表されているものが多いのですが、MSについては、MSのデータの自動解析をするということで、富士通さんと共同で進めていくものです。

ここではAIを使って、数多くのいろんなピークの同定、定位を行っております。スライドの右上には細胞培養の解析システムというイメージング装置があります。ここでも細胞の増殖状況を目で確認しておりますが、研究者の方が目で確認するのではなく、AIで画像を自動計測するものを開発しております。

左下はがんの診断支援システムです。正常の人あるいはがんの人の病理組織を持ってくることによって、現在不足している病理医の支援を行おうということで、現在は乳がんを含め、肝臓がん等で治験を進めているものです。

右下はX線TVシステムで、骨密度の測定を行っています。X線の画像から骨密度に係る、大腿骨の輪郭の自動抽出をAIで行っており、今後は分析機器でのAIを活用したいろんなシステムが増えていくと思いますが、分析・医用含めてこれらを進めていくことを全社方針にしています。

分析と医用の融合

最後になりますが、アドバンスト・ヘルスケアということをよくお話ししております。「この進捗はどうなっているんだ」とよくお聞きしますが、この分野は薬事等を含めると、どうしても時間がかかってしまいます。現在の進捗をご紹介いたします。

右側に3人の先生がいらっしゃいます。スライドの右半分の左上が、アメリカ国立がん研究所(NCI)の小林先生、右上が東北大学の放射線科医の高瀬先生です。左下がオーストラリアのアミロドベータを測定するアルツハイマーの治験を共同で実施した、コホート研究所の先生です。こういうものを中心に進めております。

分析機器と医用機器を活用した新規システム製品①

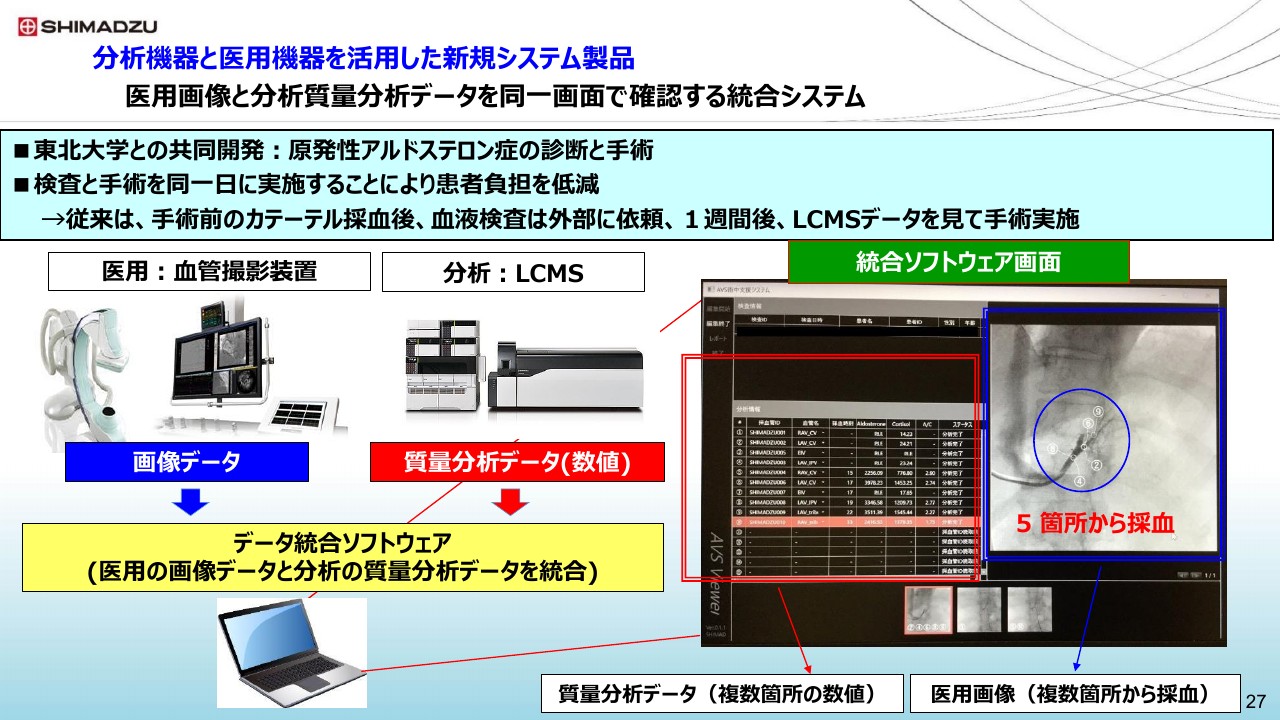

この上期に出した製品のなかに、分析のLCMSの血液データと医用の画像診断を組み合わせ、1つのシステムにするものを開発しました。

スライドにあるように、血管撮影装置とLCMSを組み合わせて1つのソフトウェア上で表示するというものです。どこの部分から5ヶ所採血したかがすべてわかるようになっており、その場でLCMSで分析し、すぐに結果がわかり、その結果をもとに手術をするものです。

分析機器と医用機器を活用した新規システム製品②

これは4分ぐらいのビデオですのでご紹介したいと思います。東北大学の放射線科医の高瀬先生、内科医の森本先生、島津製作所で共同させていただいて、いまのような分析のLCMSと、医用の血管撮影装置を融合したようなシステムを開発したというものです。

薬事をとっていくことがありますので、数字になるにはまだ時間がかかりますが、こういう新しい領域を開拓していくのがアドバンスト・ヘルスケアで、複数のプロジェクトを進めております。

新着ログ

「精密機器」のログ