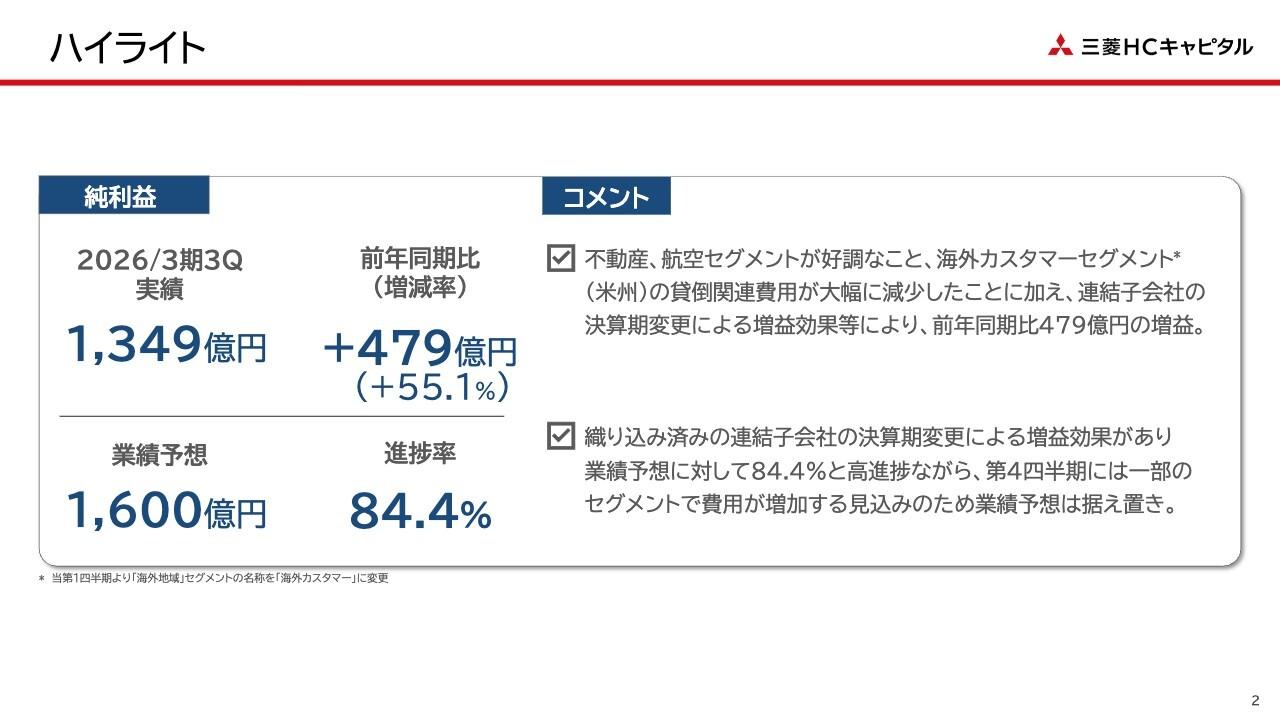

イオンFS、キャッシュレス推進施策の費用の集中投下で、上期は8期連続増収も営業利益は減少

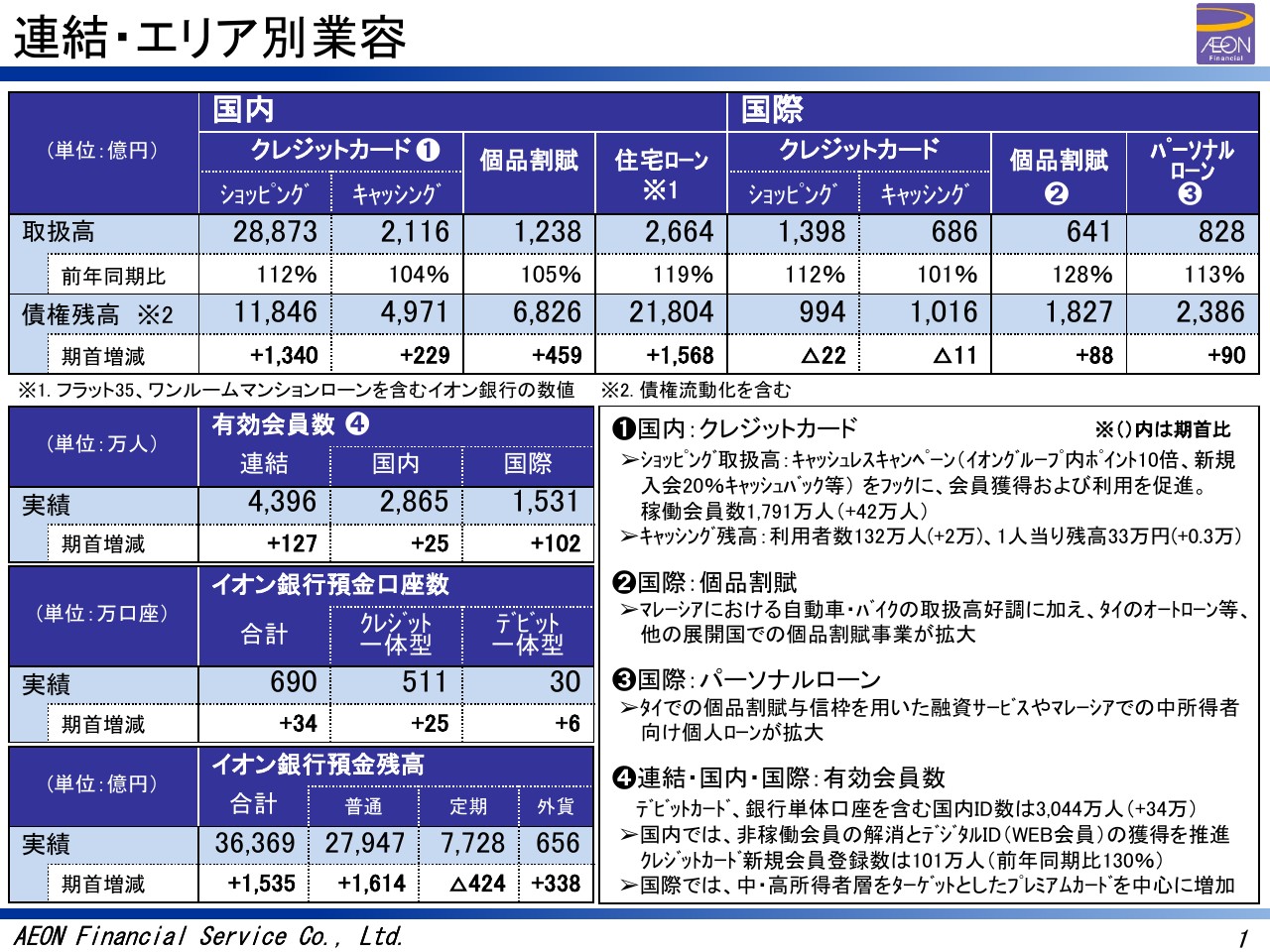

連結・エリア別業容

若林秀樹氏:経営管理を担当しています若林です。何卒よろしくお願いいたします。私からは、連結およびエリア別の業容についてご説明します。

国内事業においては、イオングループ内でのポイントの10倍企画や、新規入会者を対象とした最大20パーセントのキャッシュバックキャンペーンといった、キャッシュレスの推進施策を実施しております。

これにより、クレジットカードのショッピングの取扱高は、前年同期比で112パーセントとなりました。カードキャッシングは、利用者数の増加により、取扱高は前年同期比で104パーセント、債権残高は期首から229億円の増加となりました。

国際事業では、マレーシアにおける自動車やバイクの取扱高拡大に加え、タイなど他の展開国におけるオートローン事業の成長により、個品割賦の取扱高は641億円、前年同期比で128パーセントとなりました。債権残高は1,827億円で、期首から88億円の増加と好調に推移いたしました。

また、タイにおける個品割賦の与信枠を用いた融資サービスや、マレーシアにおける中高所得者層をターゲットとした個人ローンの利用が伸びました。これにより、パーソナルローンの取扱高は828億円、前年同期比で113パーセントとなり、債権残高は2,386億円で、期首から90億円の増加です。

連結の有効会員数については、国内事業で入会キャンペーンを中心に、クレジットカードの新規会員101万名を獲得したことに加え、Web会員化に注力しました。一方で、カードの更新時に非稼働会員の解消を進めたことで、純増は25万人にとどまっています。ただ、この結果、稼働率の改善を図ることができています。

国際事業では、中高所得者層向けのプレミアムカードや分割払い利用者を中心に、会員数を102万人伸ばし1,531万人と、顧客基盤の拡大につながっています。

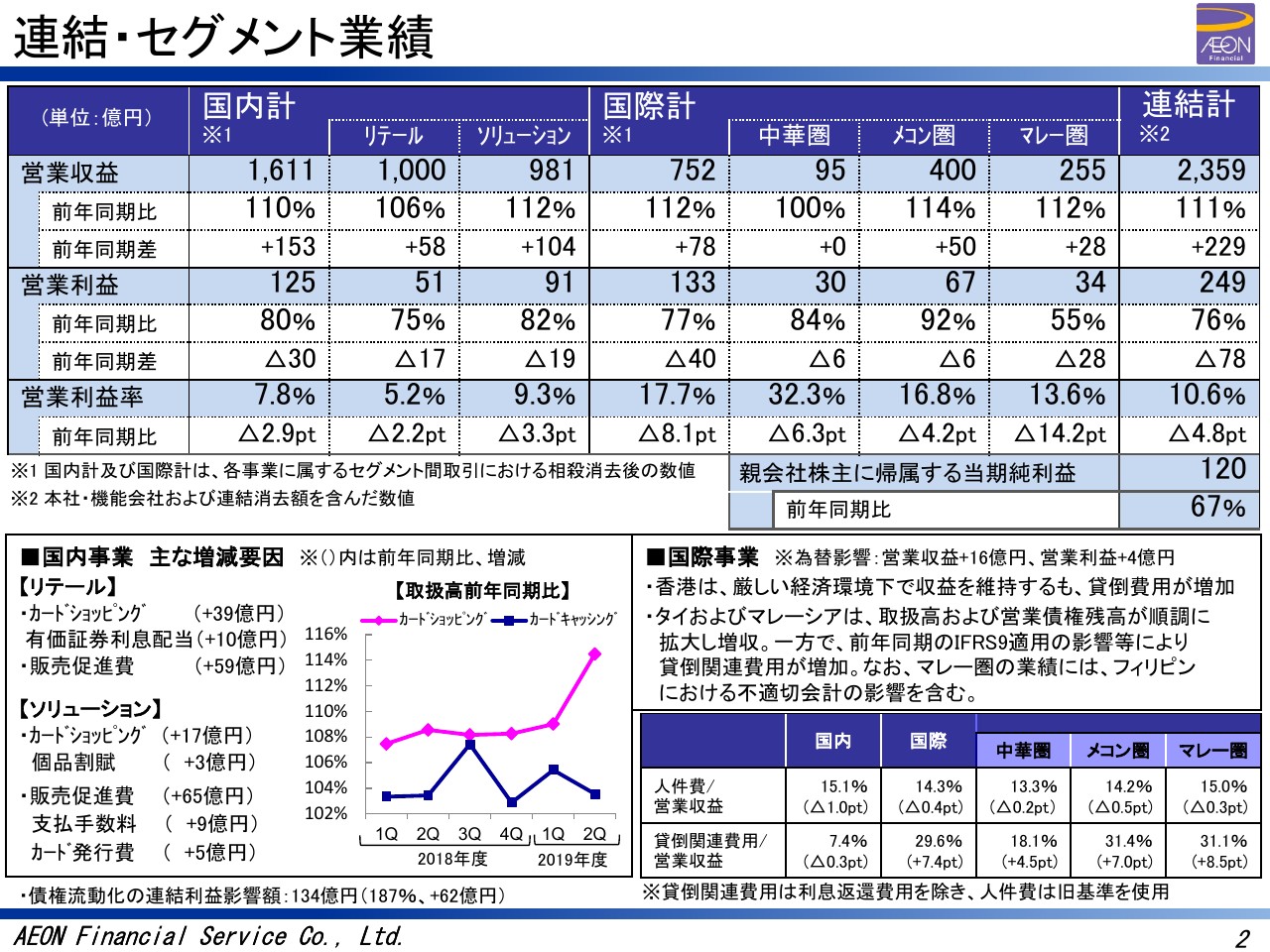

連結・セグメント業績

次に、連結およびセグメント別の業績です。スライド表の上段右端の連結業績は、第2四半期累計として8期連続の営業増収となった一方で、営業利益および親会社帰属の当期純利益は減益となりました。

国内事業では、クレジットカードショッピングやキャッシングの取扱高が順調に推移したことで、営業収益は前年同期比で110パーセントとなりました。一方、先ほど申し上げましたキャッシュレスの推進施策を中心とした販売促進費を上期、とくに第2四半期に集中投下したことにより、国内の営業利益は125億円、前年同期比で80パーセントと減益になりました。

なお、キャッシュレスの推進施策につきましては、当初想定以上にご利用いただく結果となりましたが、下期以降、将来長い期間にわたってご利用が期待できる、若い世代の会員の獲得が図れたと認識しています。詳細については、後ほど社長の河原より説明させていただきます。

国際事業では、中華圏における米中貿易摩擦や香港のデモの影響等により、営業収益の伸び率がフラットとなりましたが、メコン圏やマレー圏においては2桁の増収となっています。一方、国際事業の営業利益は、貸倒関連費用の増加により133億円、前年同期比で77パーセントと減益になりました。詳細は、次ページ以降でご説明します。

なお、マレー圏の業績には、11月1日に開示いたしました、フィリピン子会社における不適切会計の修正を含んでいます。本件につきましては、投資家のみなさまにご心配、ご迷惑をおかけすることになってしまい申し訳ございません。この場を借りてお詫び申し上げます。

不適切会計の内容について、詳細を説明させていただきます。内容は大きく3つに分けられます。まず、割賦売掛債権の延滞認識の過小評価が行われていました。これについては、延滞回収の運用ルール上、延滞されたお客さまから約定金額よりも少額不足する場合があります。

これは銀行の手数料であったり、延滞損害金であったりするのですが、この回収の手間と再振込のコストを勘案して、不足額を次月請求額に加算する手順になっていました。しかし、この不足額のルールを緩和して延滞度数の進行を一部止める行為が、債権管理部門で行われておりました。

一方で、延滞債権の償却はルールどおり行われていました。フィリピンでは昨年度よりIFRSを導入していますが、2018年の12月期末の時点で期待損失率が低く見積もられてしまい、結果として貸倒費用が過少となってしまいました。この影響額は、日本円で約2億円であります。

次に、割賦利益を前倒しで取り崩すことによる収益認識の誤りがありました。ハイヤーパーチェスの取引の会計処理は、契約時に契約全期間にわたる利息総額を未収に計上いたします。同額を繰延割賦利益として負債に計上します。ちなみにこれは、バランスシートでは相殺して表示されません。以降、毎月請求の都度、利息法で当月相当の利息を収益認識するルールです。

一方、現地では、毎月想定する当月の収益見込み額と、経理部門が月次決算で計上した収益額の金額の間に乖離がありました。結果的に、経営陣の見込みが楽観的すぎたと思います。経理部門では、月次決算の数字を見込みに合わせてしまうという安易な方法を取ってしまったために、前倒しで繰延利益を取り崩すことが継続して行われてしまいました。この影響額が約7億円であります。

3つ目は、業務委託等の継続的な費用の一部資産計上が行われていたことです。これは、日本円で約3億円ございました。

以上の結果を合計した12億円ほどを修正として、今期の損益に取り込ませていただいた次第です。当年度については、時間の経過とともにこれらを実現してまいります。あとは、業況が悪化していることの認識が遅れてしまったことによる対応を含めて、今後、対応策および再発防止策を取ってまいります。

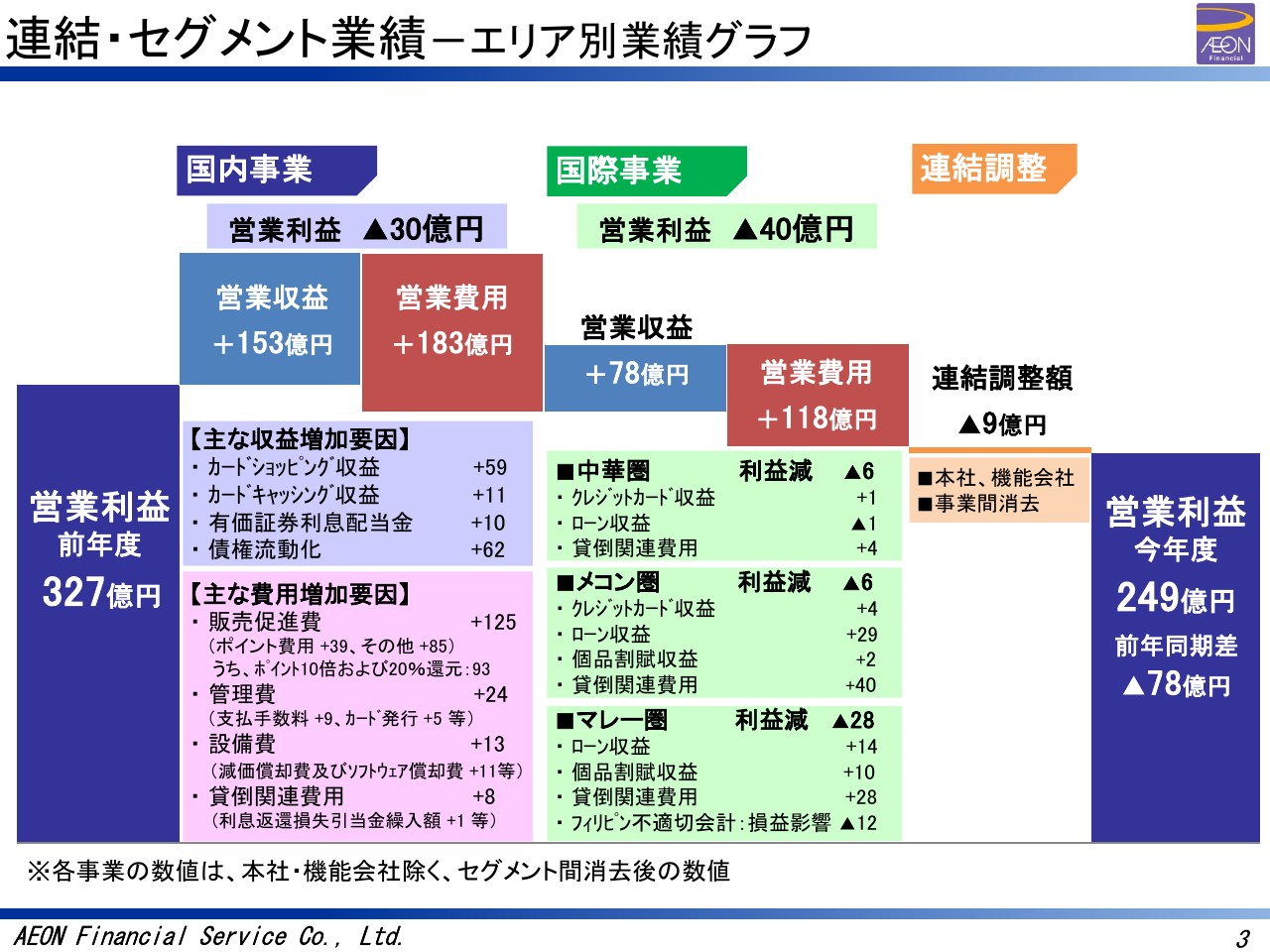

連結・セグメント業績ーエリア別業績グラフ

国内および国際のエリア別業績グラフです。営業利益について、主な増減要因を示しています。費用の増加要因としては、国内の販売促進費が前年同期比で125億円増加しています。このうち93億円がキャッシュレス推進キャンペーンのコストです。

この企画については、施策そのものがお客さまにとってお得だったこと、それからアイドルユニットを活用した宣伝効果により注目度が高まったことで、想定以上に費用が増加する一方で、顧客基盤の拡大効果も大きくなりました。

なお、収益の増加要因として、債権流動化は前期比で62億円増です。これはキャンペーン費用の上振れ分の短期的な影響を補う目的で実施した、キャッシングの流動化によるものです。

ショッピングリボやキャッシングの利用、残高増が見込まれる若い世代の顧客層の獲得が図れていますので、今後長期間、継続的な利用を期待できることから、今回は通常実施したキャッシングの流動化を実施したものです。

国際事業では、先述のとおり、メコンで40億円、マレーで28億円、貸倒費用の増加に加え、先ほど申し上げたフィリピンの修正分12億円が、主な減益要因になっています。

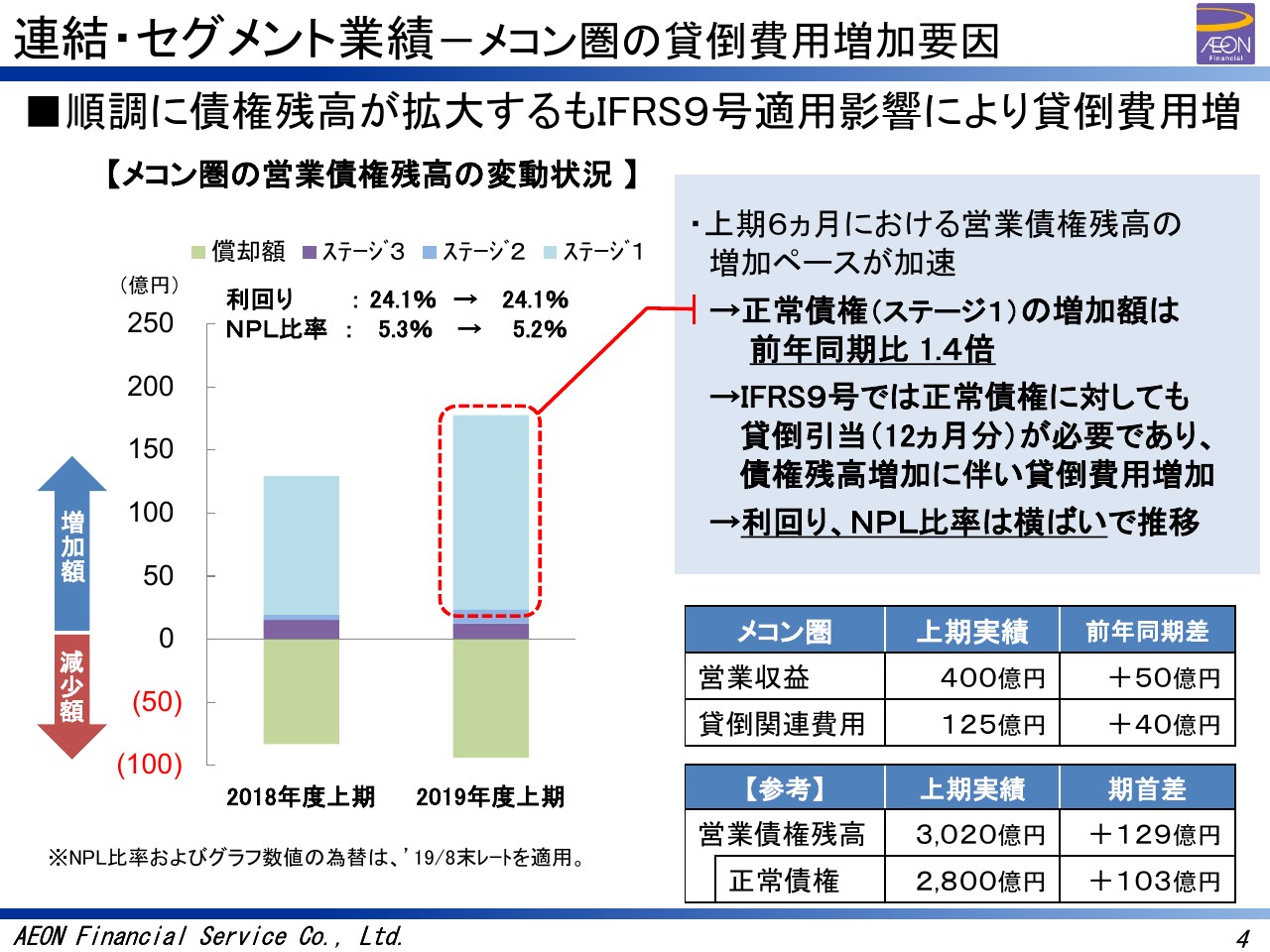

連結・セグメント業績ーメコン圏の貸倒費用増加要因

メコン圏の貸倒費用の増加要因です。4ページは、前年と今年の上期6ヶ月間における、メコン圏の営業債権残高の増減を表したものです。今期は前年同期に比べ正常債権の増加が大きく、この分の貸倒費用が増加しています。IFRSを入れていますので、今後12ヶ月分の延滞予測を引き当てています。

一方で、表面利回りやNPL比率は横ばいで推移しています。前期比では悪化していますが、収益拡大の範囲内での引当増になっていますので、今後、現地でもIFRSが導入されます。これに備えて効率の改善を図ってまいります。

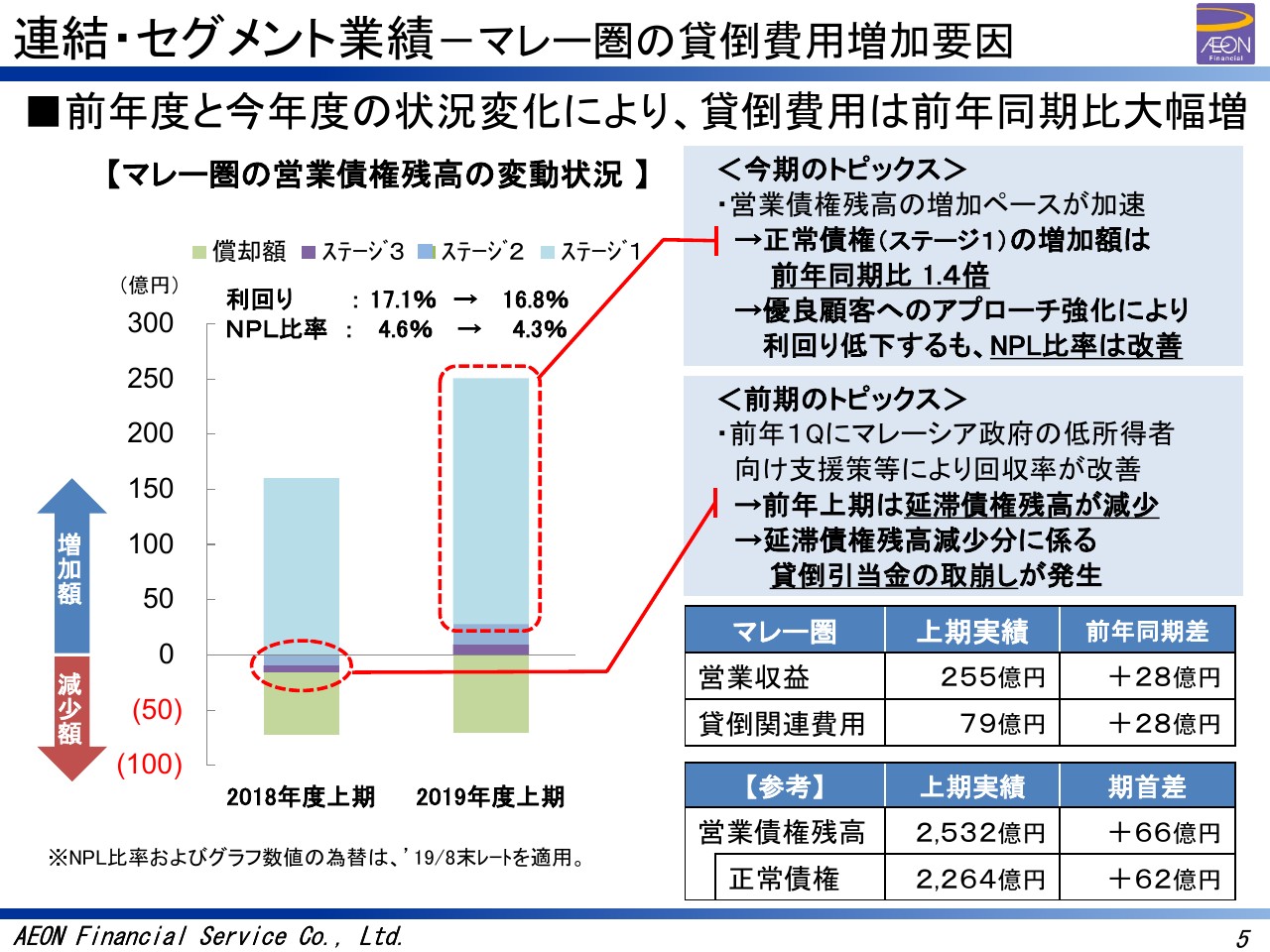

連結・セグメント業績ーマレー圏の貸倒費用増加要因

5ページはマレー圏です。前年上期、IFRSの導入で、当初は初年度ですので、期首残高の調整を行っています。一方、回収の環境におきましては、前期の第1四半期、政府による低所得者向け支援策で、延滞債権の回収率が大きく改善いたしました。これに伴って、前期は非常に貸倒関連費用が抑制される結果となっています。

本年の上期は、正常債権残高の増加がこちらも非常に大きく、(スライドのグラフ)薄い色のところのステージ1がタイ同様増加しています。自動車、バイクといった、比較的期間が長く低リスクの債権が増加したことで、表面利回りはやや低下したものの、NPL比率は横ばいで推移しています。

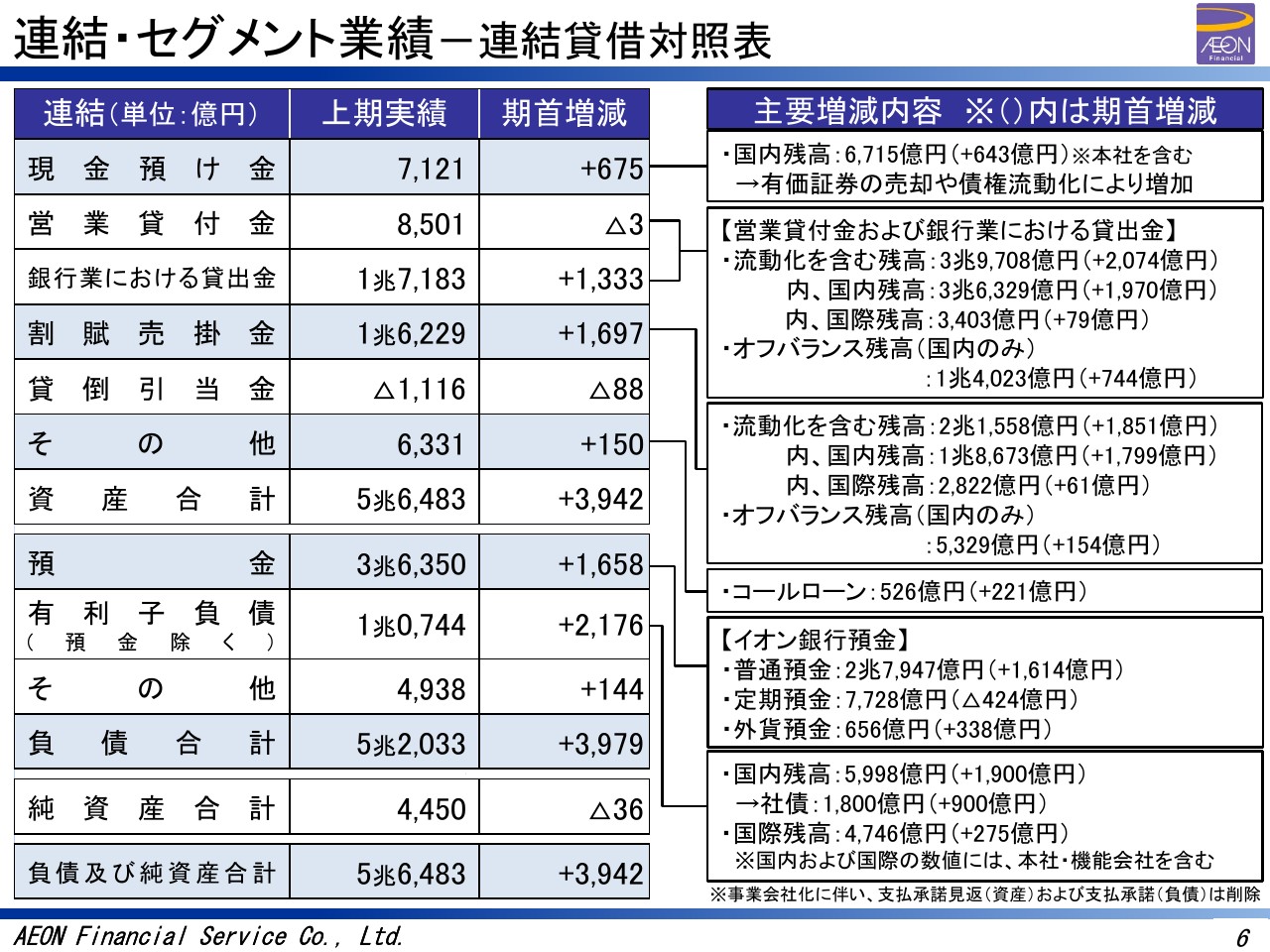

連結・セグメント業績ー連結貸借対照表

連結のバランスシートです。現金預け金は、本社への調達機能の集約化に伴う借入や有価証券の売却・流動化の実施等により、期首差で675億円の増加となっています。また、銀行業における貸出金が1,333億円増加して、資産合計は5兆6,483億円、期首からは3,942億円の増加となっています。

負債においては、国内での社債発行、クレジットカードやデビットカード、一体型キャッシュカードの増加による決済口座としての利用が進んだことにより、普通預金を中心に預金が1,658億円増加しています。負債合計は5兆2,033億円で、期首から3,979億円の増加となっています。

利息返還損失引当金は7億円の繰入を行い、取崩し額は前年同期比で1億円減の10億円でした。中間の第2四半期末残高は38億円で、期首から3億円の減少です。これらにより、純資産は4,450億円で、期首から36億円の減少となっています。私からの説明は以上です。ありがとうございました。

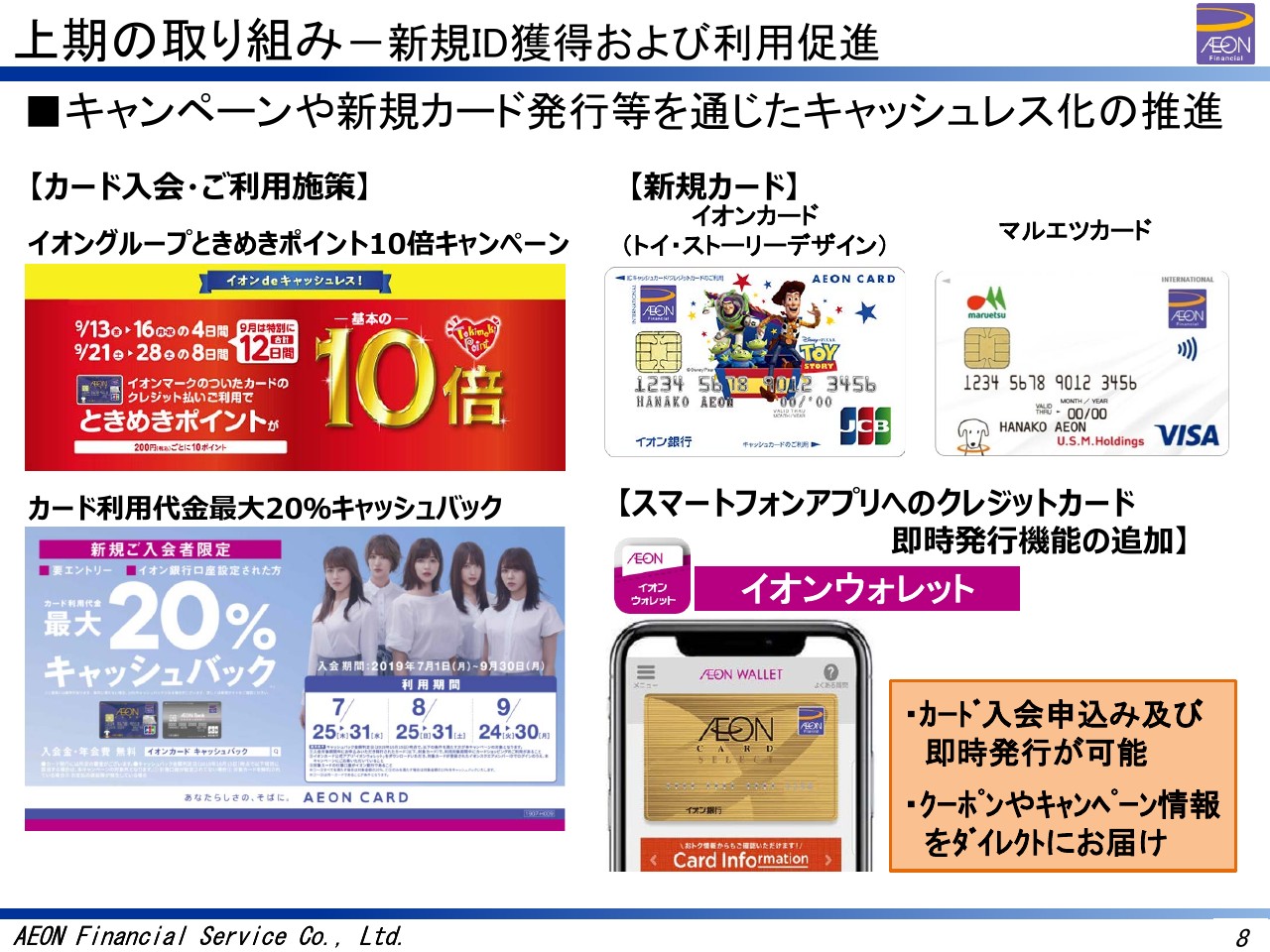

上期の取り組みー新規ID獲得および利用促進

河原健次氏:2019年度上期までの振り返りについて、先ほど若林からもあり、若干ダブる面もありますが私からご報告させていただきます。

国内事業におきましては、顧客基盤の拡大やカード利用の促進を後押しする販売促進企画を、上期に重点的に実施いたしました。主な施策として、イオングループ店舗でのポイント10倍キャンペーン、新規入会者を対象とした最大20パーセントのキャッシュバックキャンペーンを7月より実施してまいりました。

また、新たな「イオンカード(トイ・ストーリーデザイン)」、それから「マルエツカード」の発行を開始しています。「イオンカード(トイ・ストーリーデザイン)」は、2014年の発行開始以来ご好評いただいている「イオンカード(ミッキーマウス デザイン)」に次ぐディズニーキャラクターのカードです。若年層のお客さま、あるいはファミリー層のお客さまに大変ご好評をいただいているものです。

「マルエツカード」については、(マルエツは)首都圏を中心にスーパーマーケットを約300店舗展開しているスーパーマーケットですので、こことの提携カードをもって、イオンカードでの特典に加え、「マルエツカード」オリジナルの特典を付帯したカードに仕上げました。これにより、首都圏会員の強化につなげていきたいと思っています。

さらに、スマートフォンアプリ「イオンウォレット」の機能を強化して、カード会員申し込みの即時発行を開始しています。

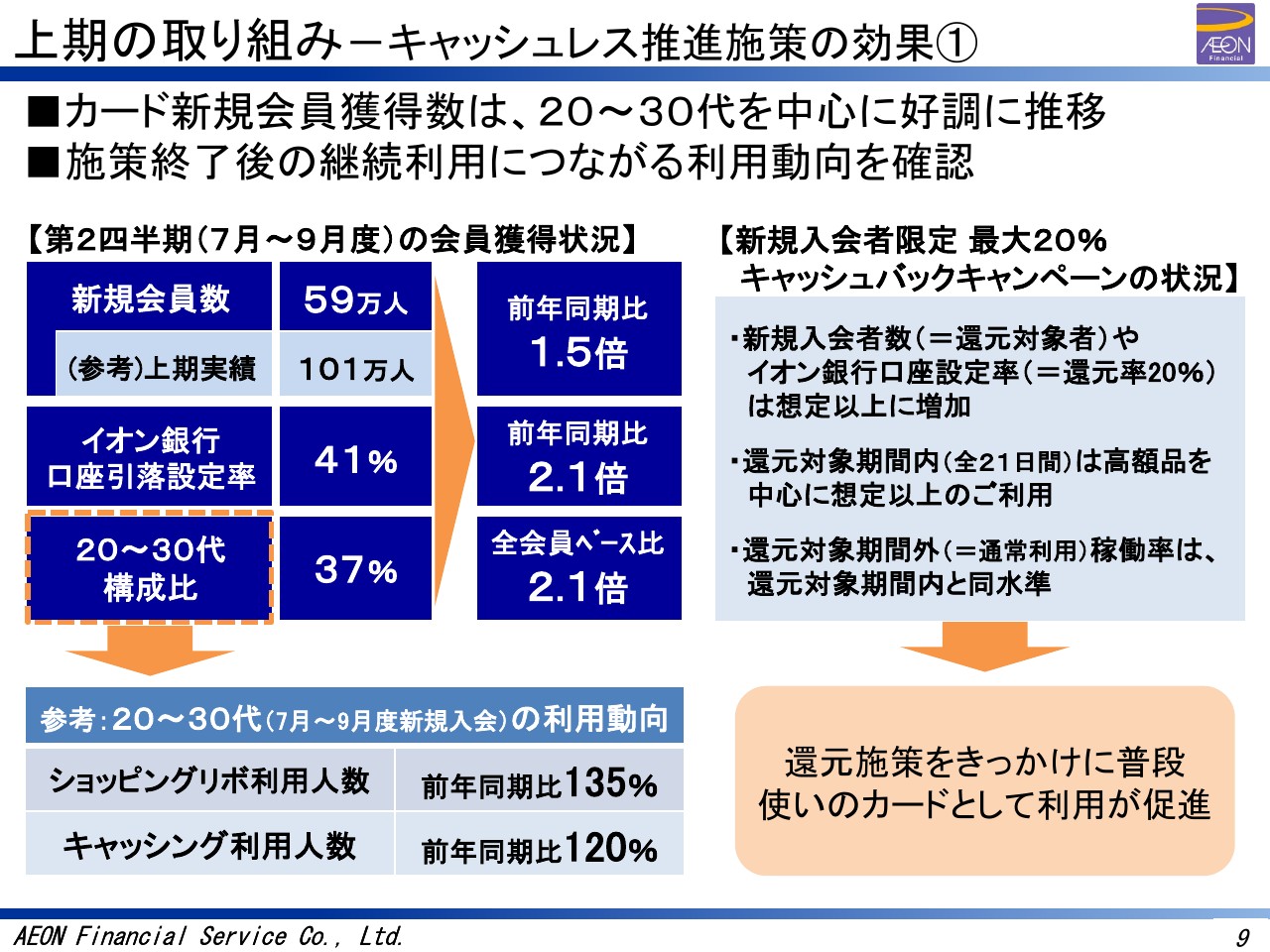

上期の取り組みーキャッシュレス推進施策の効果①

私どもは期初に、上期中に年間の顧客基盤を整えることにより、下期の消費税の対策に備えると申し上げてきましたが、我々の望んだ実績は上げられてきていると認識しています。20代から30代のお客さまを中心に、カード会員獲得数は順調に推移しており、第2四半期の新規会員登録数は59万人、前年同期比で約1.5倍となっています。

また、新規入会者を対象とした最大20パーセントキャッシュバックキャンペーンにおいて、イオン銀行の口座引落し設定をされた方の還元率を20パーセントにして、そうでない方を10パーセントに設定しました。

このこともあり、イオン銀行のキャッシュカードが一体となったクレジットカード以外の商品やサービスへのクロスユースにもつながりやすいということで、「イオンカードセレクト」の申し込み比率の向上が確認できています。

さらに、第2四半期に新規入会された20代、30代のお客さまの動向として、ショッピングリボ利用人数は、前年同期比で135パーセントになりました。キャッシング利用人数も、前年同期比では120パーセントと伸びており、それぞれの利用拡大につながったことが確認できています。

なお、キャッシュバックキャンペーンは、7月から9月のうち各月1週間、延べ21日間の期間中のご利用分が還元対象となる施策を打ちましたが、還元対象期間外でのご利用がある程度見られたため、引き続き、ふだん使いのカードとしてご利用いただけるように訴求してまいります。これから先、さまざまなキャンペーン、宣伝等をすることによって、より利用を促進するインセンティブを与えていきたいと考えています。

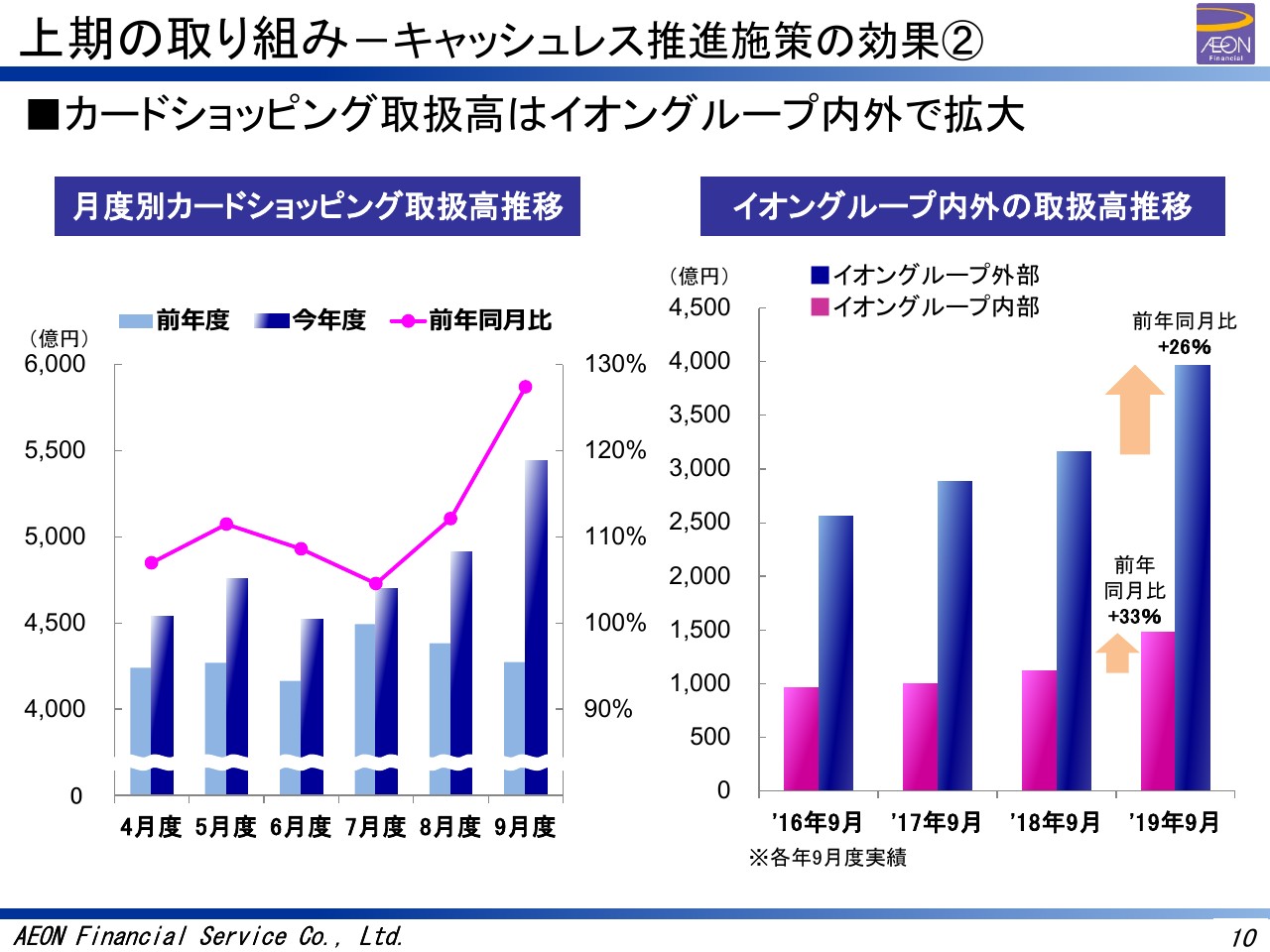

上期の取り組みーキャッシュレス推進施策の効果②

スライド左のグラフに、2018年度上期の月度別カードショッピング取扱高推移を示ししています。とくに第2四半期においては前年同月を大きく上回り、取扱高を拡大することができています。

右のグラフは、過去4年間における9月度のイオングループ内外の取扱高の推移を示しています。ご覧のように2019年9月度の取扱高は、グループ内では前年同月比プラス33パーセントとなり、グループ外でも前年同月比プラス26パーセントと、販促施策の効果によりグループ内外とも順調に伸長いたしました。

2016年6月にイオングループ店舗でのポイント2倍施策を開始して以来、イオンカードのメインカード化が進んできていると考えていますが、今期のキャッシュレス施策によって、よりいっそうグループ内外でのご利用機会が増加しているものと考えています。

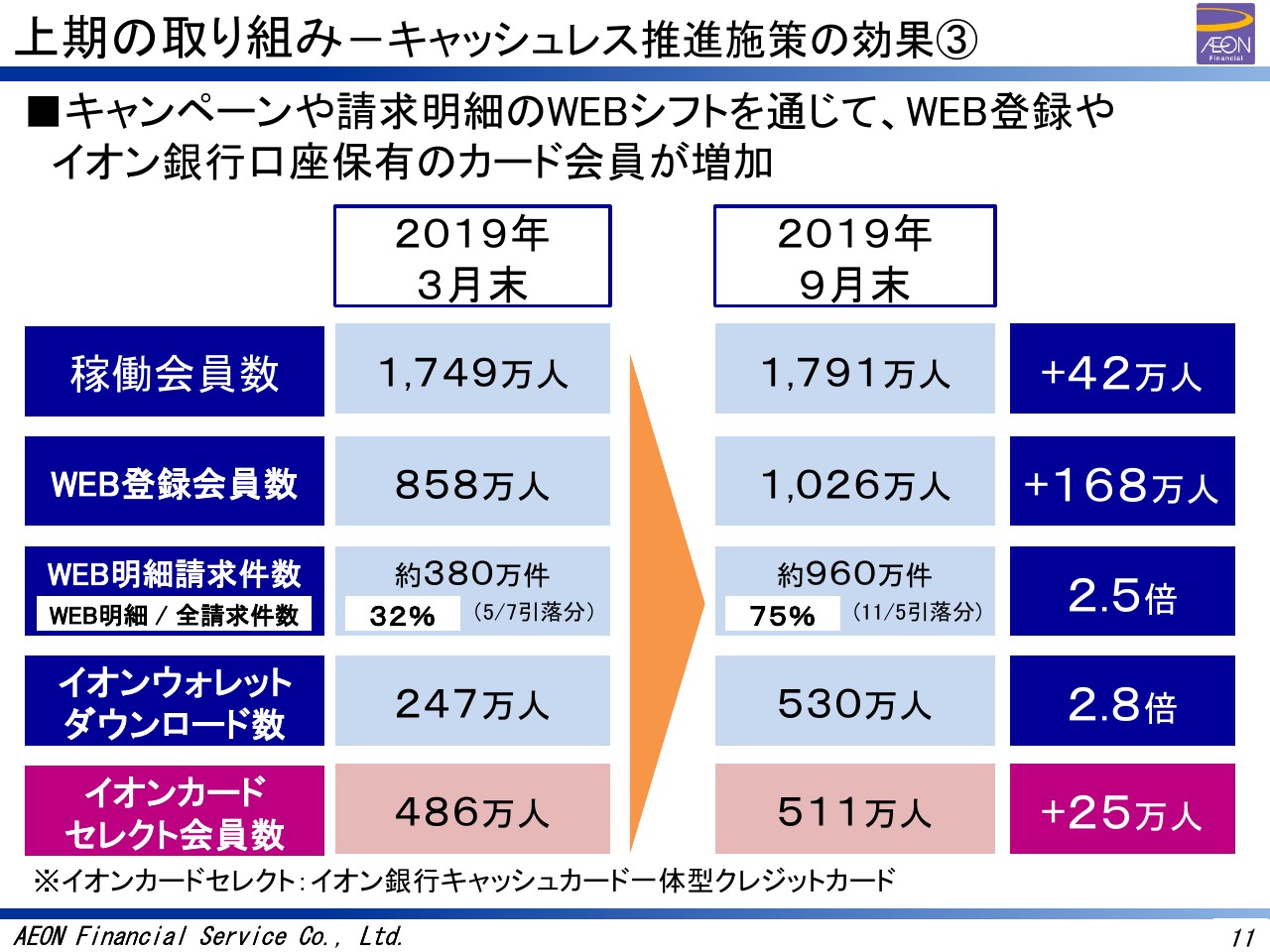

上期の取り組みーキャッシュレス推進施策の効果③

キャンペーンの取り組みとともに進めたデジタル化の効果についてご説明します。今回実施した20パーセントキャッシュバックキャンペーンを、Web経由でのエントリーとしたこともあり、Web登録会員数はこの上期で168万人増加しています。当初目標としていた1,000万人を超え、1,026万人となりました。この人数は10月以降も増えていて、今はもう1,100万人を超えている状況です。

また、「イオンウォレット」のダウンロード数も、9月末時点で前年度末の2.8倍と順調に伸長しており、本日までに600万人を超える登録数となっています。

さらに、請求書のペーパーレス化および「イオンウォレット」の利用促進に取り組みました。11月5日引き落とし分の請求から、明細書の有料化を開始しています。もともとの予算上、下期からこれを開始することにしていましたので、我々は当然、この分の営業利益のプラス要因は下駄を履いているという前提で予算を組んでいます。

これによりWeb明細件数は、主に3月の利用代金を対象とした5月7日引き落とし時点の380万件から、半年後の11月5日引き落とし時点では960万件となりました。約2.5倍に拡大していまして、全請求件数に対するWeb明細比率は、同期間で32パーセントから75パーセントにまで高まっています。

このように、デジタル化を通じてお客さまのニーズに沿ったさまざまなサービス、あるいはダイレクトに提供しやすくなるということで、コスト削減とともに、お客さまに対する適時適切な情報還元ができるようになり、サービスの向上にもつながると思っています。

加えまして、銀行預金口座と連動したカード会員が増えたことで、資産形成サービス、あるいはその他の金融商品の販売等、クロスユースのアプローチ先も拡大していると認識しています。

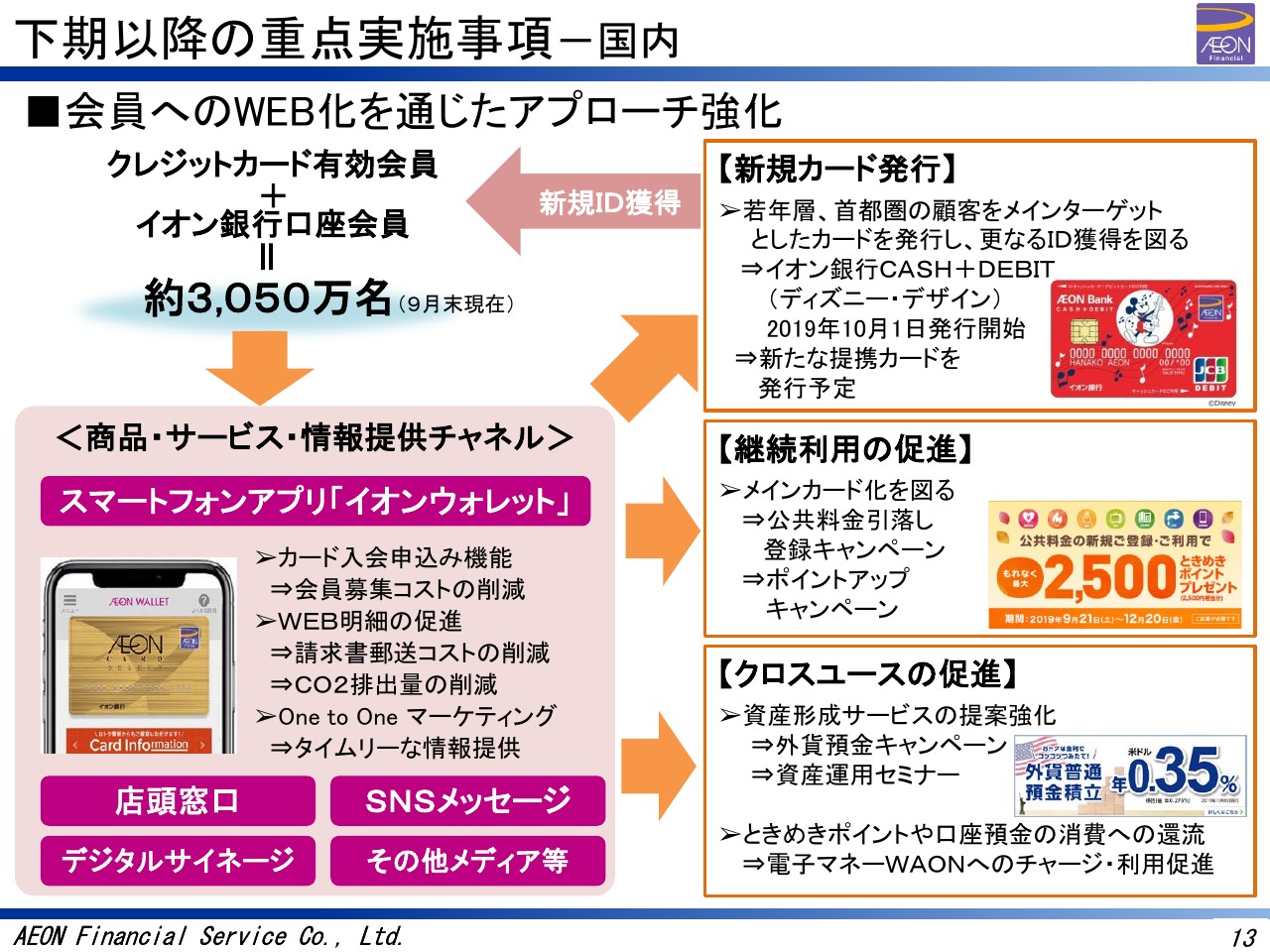

下期以降の重点実施事項ー国内①

下期の重点施策についてご説明します。下期は、Web登録会員数を含めた国内カード会員および銀行口座の保有の方を含む約3,050万人の会員のみなさまに、さまざまなツールを利用してアプローチしてまいります。

「イオンウォレット」等のデジタルツールをご利用のお客さまに対しては、今まで以上にタイムリーにOne to Oneマーケティングを実践し、アプローチを強化いたします。

また、継続して利用いただけるよう、毎月発生する公共料金等の引き落とし用のカードとしての登録を促進するキャンペーンや、カードショッピング利用時のポイントアップキャンペーン等を実施して、メインカード化を図ってまいります。

さらに、先ほども申し上げましたが、資産形成サービス等の銀行商品やサービスの提案や、還元されたポイント等を電子マネー「WAON」へチャージしてご利用いただくなど、他の金融サービスへのクロスユースの促進につなげてまいります。

加えて、アプリからのカード申し込み、および即時発行カードサービス等を活用し、今後発行予定の若年層、首都圏のお客さまをメインターゲットとした新規カードの申し込みを促進し、さらなる会員のIDの獲得を図るという循環にもってまいりたいと思っています。

下期以降の重点実施事項ー国内②

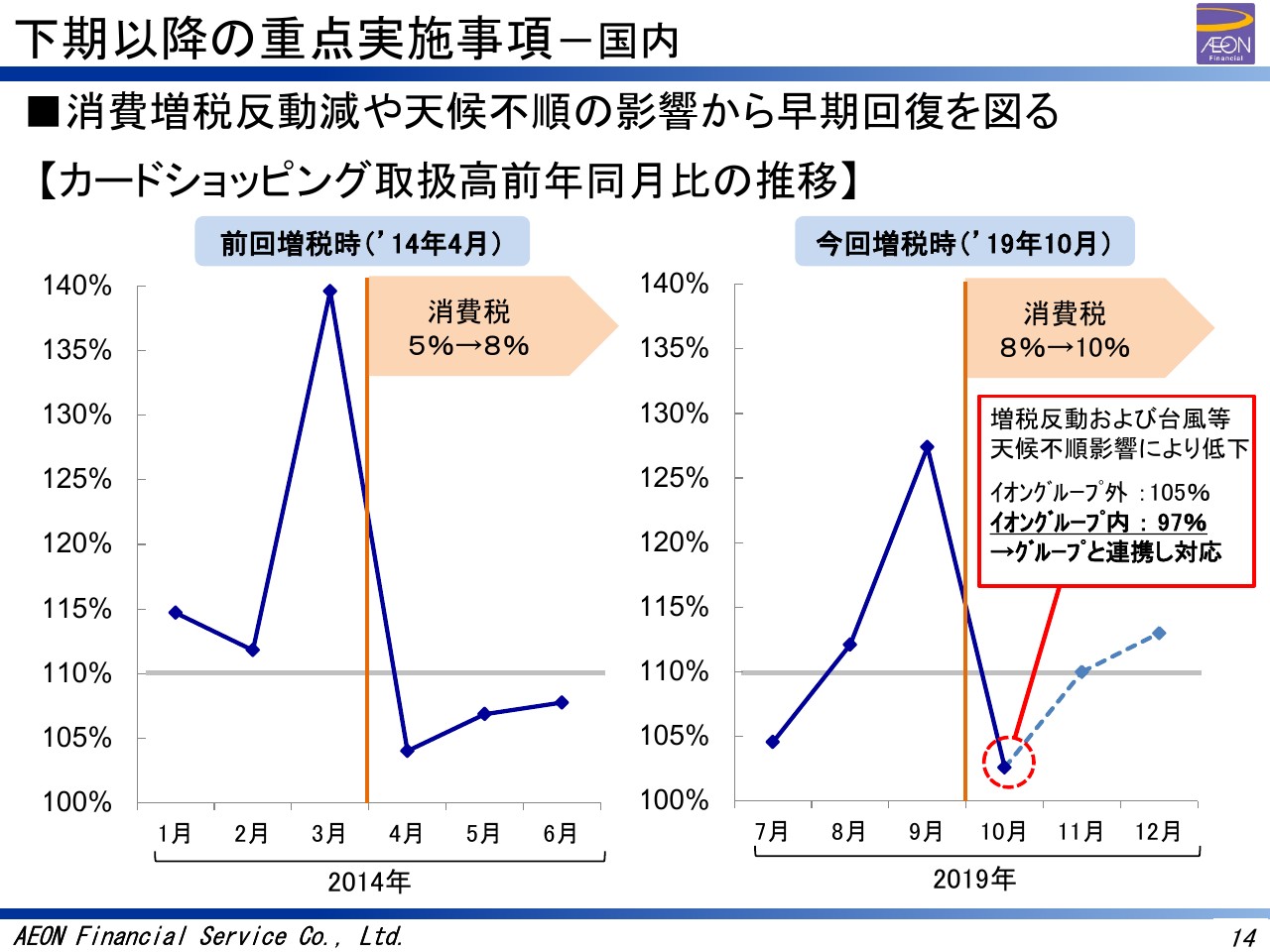

14ページのグラフは、2014年度の消費税増税時、および2019年のカードショッピング取扱高について、前年同月比の推移を示したものです。

今回の10月開始の消費増税に対する直前の駆け込み需要は、前回ほど伸びてはいなかったため、反動減も大きくはなかったものの、2019年10月は台風等の天候不順があったこともあって、カードショッピング取扱高は103パーセントとなりました。主に物販での利用の落ち込みが見られるのですが、今後、小売と連携をしてさまざまな対応をして取扱高の回復を図っていく予定です。

11月以降は先ほど申し上げた施策等の実施により、前回増税時より早期に取扱高を2桁成長まで回復させ、さらに伸ばしていく所存です。そのために、先ほど申し上げた販促を前期に集中して実施して、会員の基盤を上期中に作り上げるということが、我々の目的でした。

下期以降の重点実施事項ー国内③

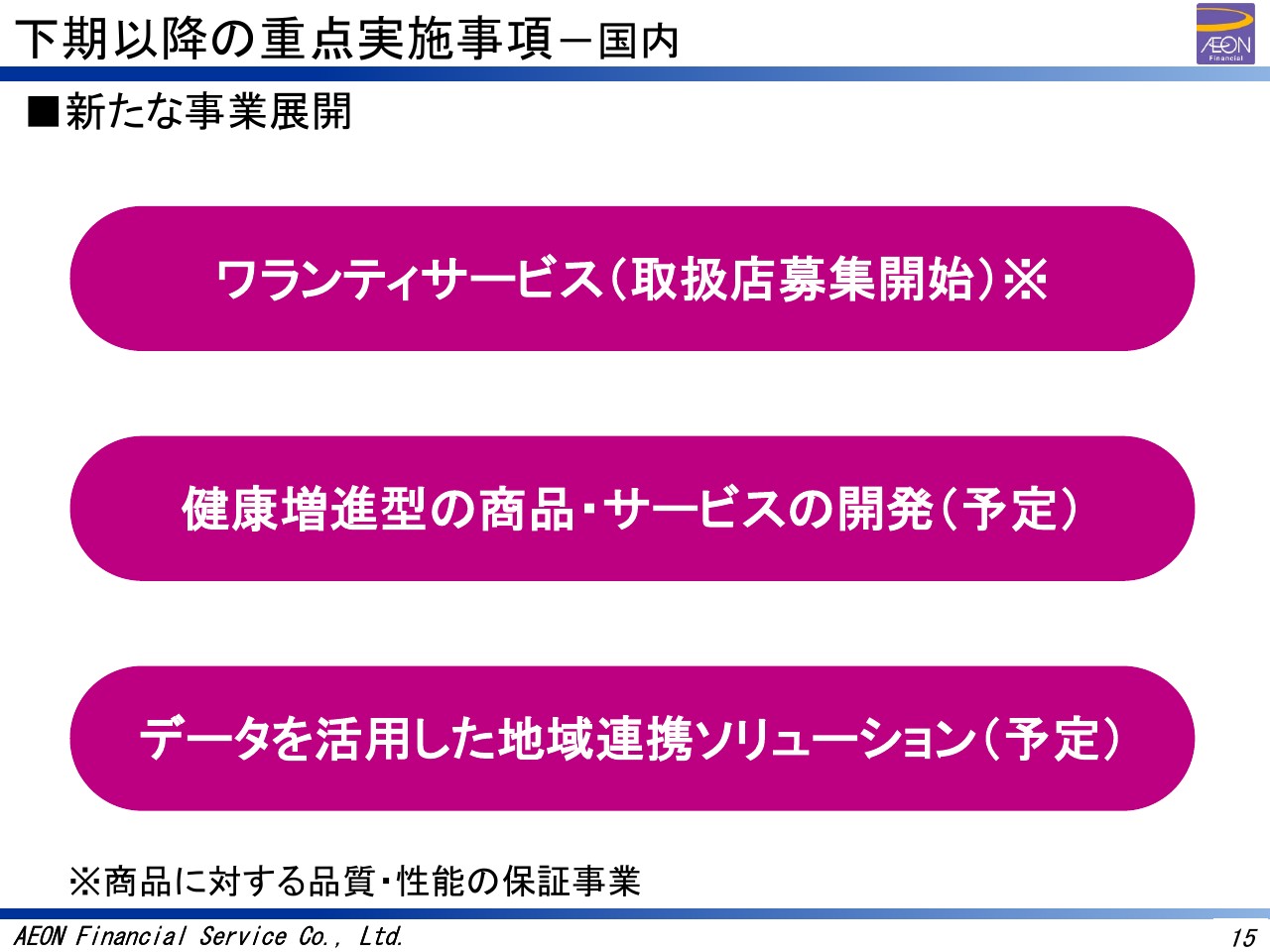

事業会社化に伴う国内での新たな事業展開です。これは期初来、みなさまにも「発表できる段階になったらご説明申し上げます」と申してきましたが、今現在スタートできているのは「ワランティサービス」です。これは、マイカーローンに「ワランティサービス」を付帯することでお客さまの利便性を高めるもので、これがスタートできています。

2つ目に「健康増進型の商品・サービスの開発」です。これだけ読んでも、何を言っているかわからないと思いますが、まだこれ以上ご説明することができない状態です。近々、きちんとご説明できるようになるとは思いますが、今の時点では、ぼかしてここまでしか言えないということです。

3つ目は「データを活用した地域連携ソリューション」です。これも、具体的に進んでいる部分はありますが、今手の内を明かしてしまいますと追随者が出てきてしまいますので、ここまでの表現で勘弁いただきたいと思います。銀行持株会社から一般事業会社化したことで、かなりいろいろなことができてきていますので、ぜひ楽しみにしていただきたいと思います。

下期以降の重点実施事項ー国際①

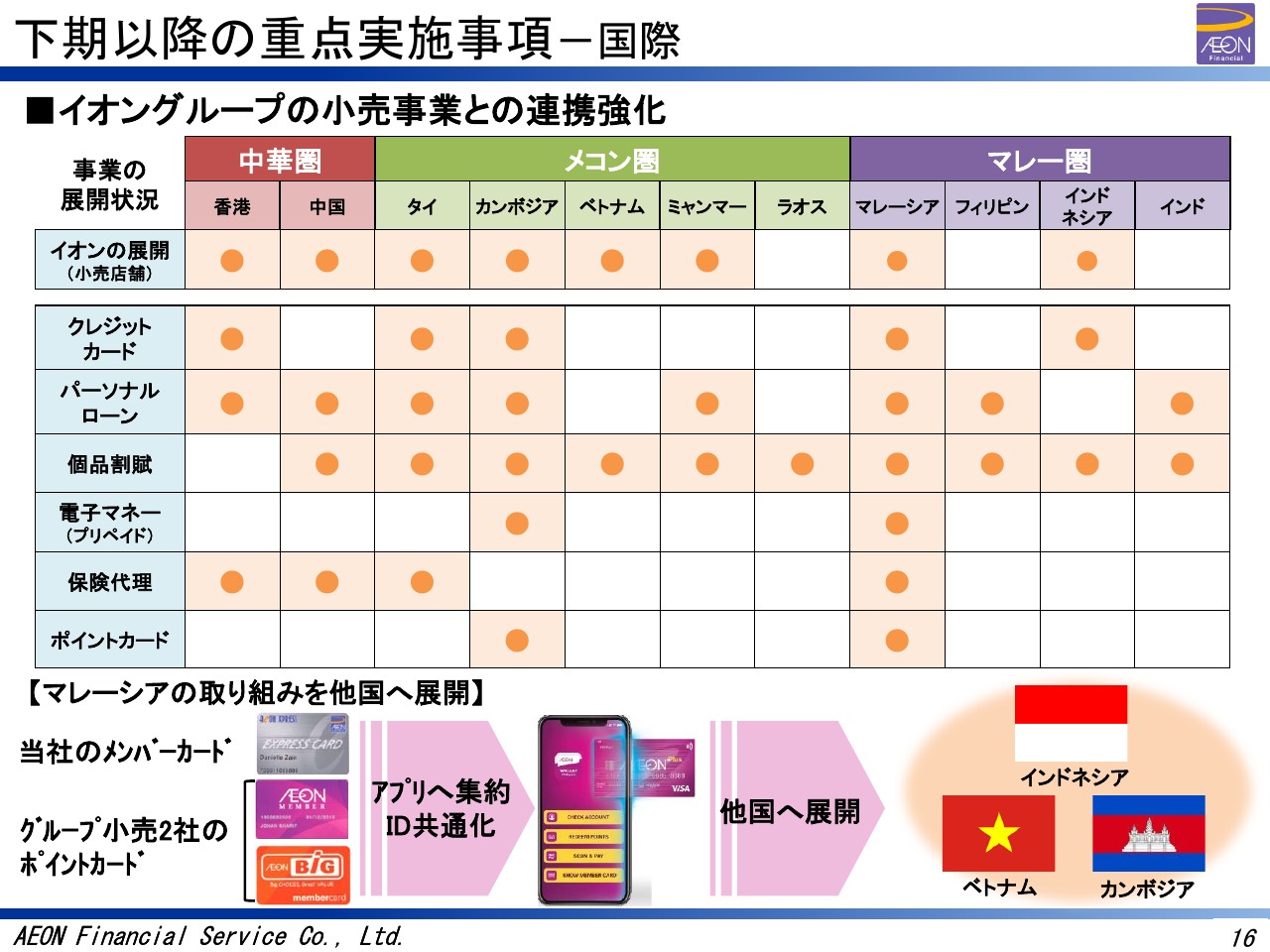

国際事業における、モバイル端末を軸としたIDの拡大についてご説明します。当社グループは、海外において10ヶ国・地域に展開しています。

スライドのとおり、一部を除きますが、当社はイオンの小売店舗が展開している地域を中心に、クレジットカード、パーソナルローン、個品割賦、電子マネー、保険代理、ポイントカードなど、あらゆる商品・サービスの提供をしているのです。これらのサービスのすべてを、モバイルアプリで提供してまいりたいと考えています。

イオンの小売店舗が進出しているマレーシアでは、現地でイオンマレーシア、イオンビッグマレーシアの約400万枚のポイントカード事業を受託して、当社の既存メンバー200万人と合計した600万人のメンバーをアプリへ集約することにより、IDの共通化を図っています。電子マネーによる決済サービスの提供に加えて、お客さまの購買情報等を連動させたデータベースマーケティングが可能となっています。

このように、イオンの小売店舗と連携したポイントサービスについても、インドネシア、ベトナム等、他国に展開していく予定です。

下期以降の重点実施事項ー国際②

各国の既存サービスにおきましても、モバイルアプリの活用に注力しています。今騒乱状態になっている香港においては、モバイルアプリで申し込みから審査まで完結できる、オンライン完結型のローンの提供を開始しています。

また、インドでは即時審査アプリ「AEON FAST」を導入していますが、同様にインドネシアでもこれを導入しました。これによって審査時間の短縮をすることで、同業他社比でいいお客さまを呼び込めることにつながり、大変なメリットになります。

さらに、雇用の創出と所得増加をキーワードとしてフィリピンで開始した、IoTデバイスを活用したトライシクルドライバー・ローンがあります。2018年度には、インドネシアの四輪タクシー向けにも提供を開始しました。また、ベトナムでの小型トラック向けローン、ならびにインドの四輪タクシー向けローンも、今後展開してまいります。

システム(IT)/デジタル化投資の状況

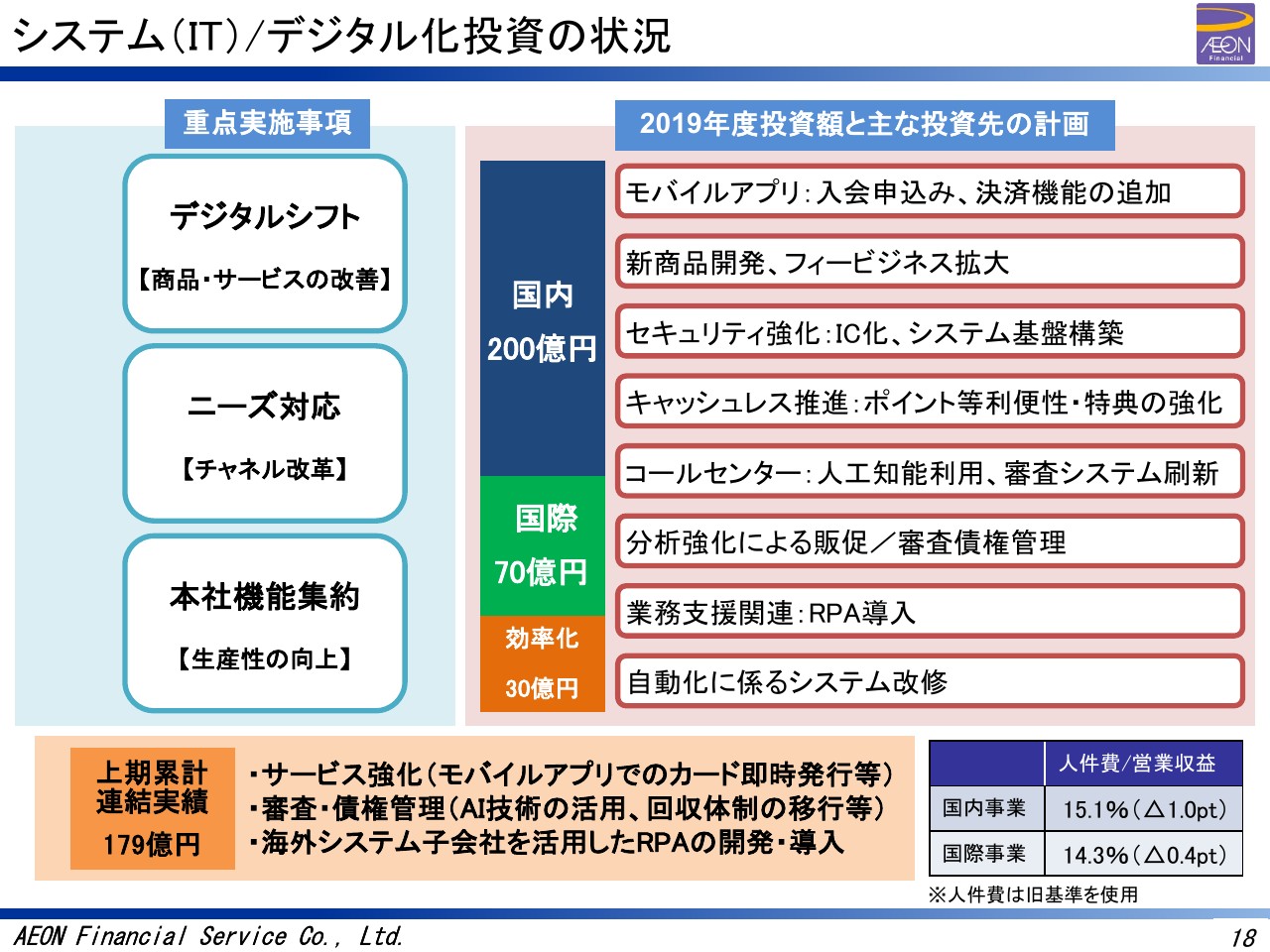

続いて、システム、IT投資の進捗および今年度の計画、ならびに上期の投資内容についてご説明いたします。逐一細かくはご説明しませんが、スライドの表をご覧ください。今年度は、商品・サービスのデジタル化や審査・債権管理の強化、バックオフィスの集約化および自動化を進めるため、約300億円の投資を計画しています。

上期の実績としまして、国内では主にスマートフォンアプリ「イオンウォレット」へのカード入会機能の追加、および即時発行サービスを開始しました。加えて、加盟店管理システムやデータベースの整備等、サービス強化に関する投資を実施しました。また、Web会員あるいはデジタル会員が増加したことによる、デジタルシステムへのアクセスの急増に対する、負荷を軽減するシステム投資も行っています。

海外では、モバイルアプリでのサービス強化や、AI技術を用いた審査・債権管理システムの導入、債権回収体制の移行等、基盤整備に関する投資を実施し、連結の投資額は179億円となりました。海外の投資は比較的下期に集中しているので、これから179億円に加えて、海外では投資が加わっていくと考えています。

当社では、営業収益に対する人件費率をIT投資の1つのKPIと設定しています。スライド右下の表のとおり、若干の削減・低下には成功しているのですが、我々はこれには満足しておらず、もっと低下させてまいりたいと思っています。

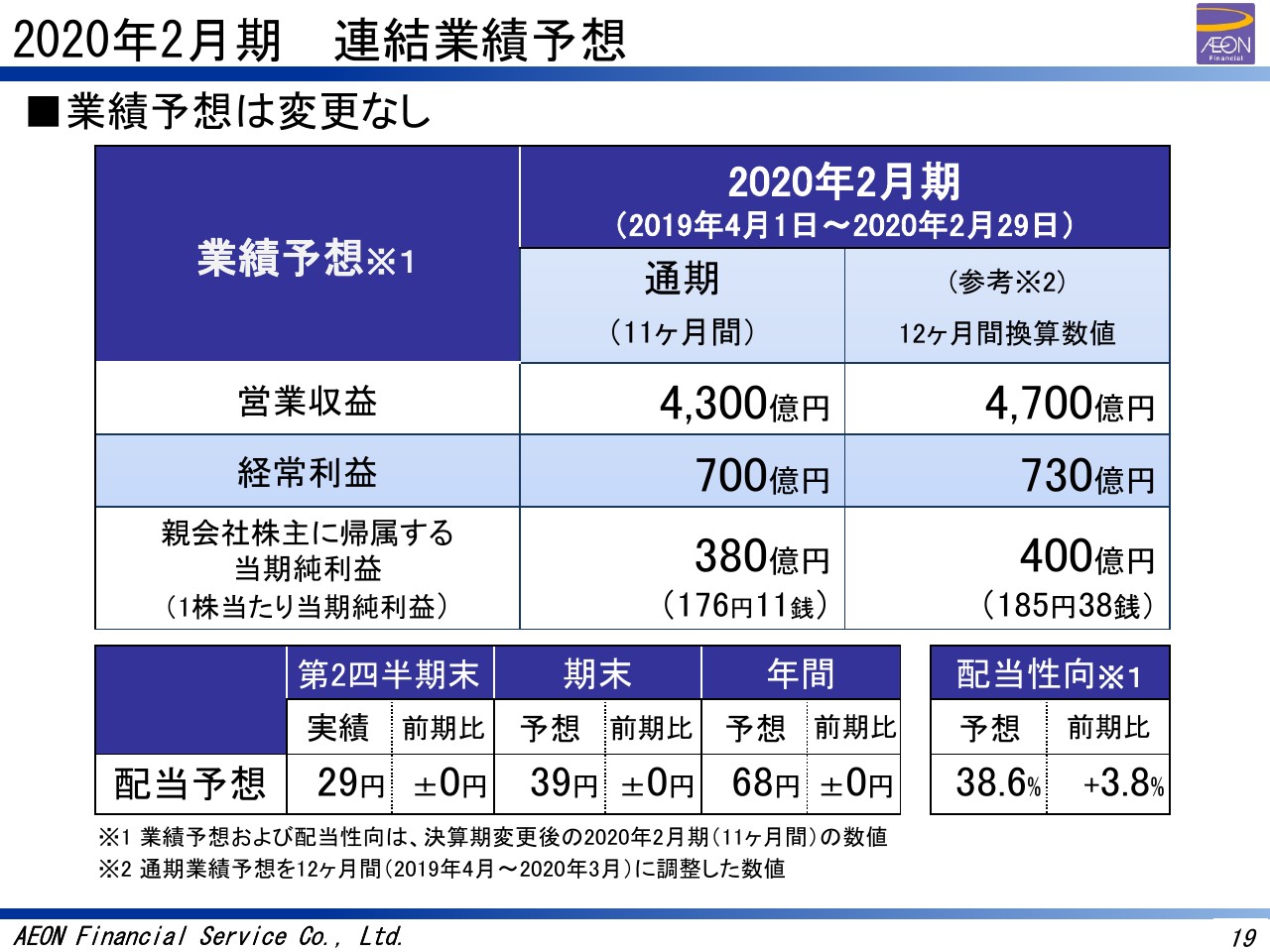

2020年2月期 連結業績予想

2020年2月期の連結業績および配当予想です。内容につきましては、すでに公表している数値に変更はございません。

なお、先ほど若林のパートでも業績影響についてご説明しましたが、11月1日に公表しましたフィリピンの現地子会社の不適切会計につきまして、投資家のみなさまに本当にご心配をおかけして、大変申し訳なく思っています。親会社として、大変重大な責任を感じているところであります。本件につきましては調査も最終段階にきており、再発防止策も含めて再度検討しているところでありますし、私も含めた処分案もおいおい出てくるものと思っています。

今回は、2013年の台湾の現地子会社における不適切会計もあったということで、我々は128項目にわたる再発防止策を構築して実施してきています。そのなかで、一部対応に時間がかかっているもの、あるいは対応しているべきものが形骸化していたことによって発見ができなかったと考えています。

また、そもそも現地のマネジメントが現場のプロセスになかなか入っていかなかったことも、大きな原因の1つと考えています。こういったことも含めて、ガバナンス体制をもう一度見直して、二度とこのようなことが起こらないように、体制を構築してまいります。みなさまには、本当にご迷惑をおかけしました。あらためてお詫び申し上げます。私からのご説明は以上です。

新着ログ

「その他金融業」のログ