DCMホールディングス、上期は経常益が増加するも減収し営業益減 天候不順により集客不調

2020年2月期 第2四半期 ハイライト

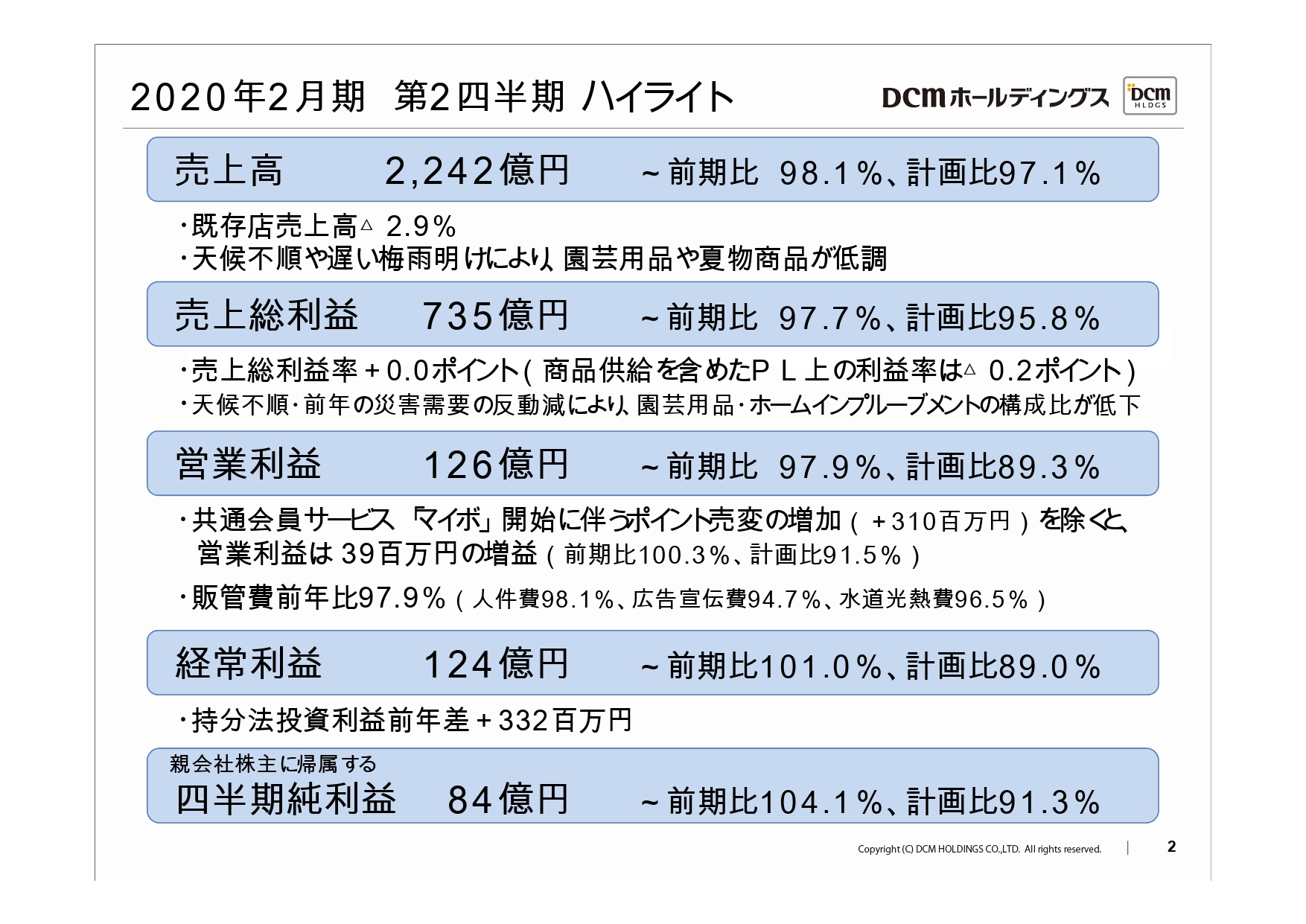

熊谷寿人氏:DCMホールディングスの2020年2月期第2四半期決算の概要につきまして、説明させていただきます。2ページに当第2四半期決算をハイライトいたしました。売上高は減収で、売上総利益と営業利益は減益となりましたが、経常利益と四半期純利益は増益を確保することができました。

天候不順の影響を受けて来店客数が減少したことにより、既存店売上高の伸び率が、当初計画のプラス0.7パーセントを下回るマイナス2.9パーセントにとどまり、減収を余儀なくされました。

ケーヨーとの取引を除く売上総利益率の改善については、上期は当初プラス0.4パーセントを計画しておりましたが、プラス0.0パーセント、厳密に申しますとプラス0.04パーセントにとどまっております。

PB商品の売上構成比は、当期末で22.1パーセントです。このPB商品の売上構成比のさらなる向上などによりまして、通期計画プラス0.3パーセントの改善を達成したいと考えております。

営業利益は、減収に伴う売上総利益高の減少を、販管費のコントロールによって吸収しきれませんでした。結果として2億6,900万円の減益となっております。

なお、2019年6月1日より、DCMグループ共通の会員サービス……「マイボ」と申しますけれども、ポイントサービスを開始したことに伴い、ポイント売変、ポイント値引が前期比で3億1,000万円増加しています。

以前から、DCMカーマ、DCMダイキ、DCMサンワにおきまして各社独自のポイント制度を持っておりましたが、従前はポイントを使っていただいた時に値引を実施していました。今回の「マイボ」導入に際しては、ポイントをお付けした際にポイント値引を実施するという会計処理の変更を行いました。

今期は、このポイントの付与、値引の負担が先行して発生していることから、計算上ではありますが、ポイント値引の増加分である3億1,000万円を除外すると、3,900万円の増益となり、ぎりぎり営業利益段階でも確保できていると認識しております。

経常利益と四半期純利益は、ケーヨーに対する持分法投資損益が前期比で3億3,200万円増加したことが寄与しました。これにより、営業段階では減益ではありますが、経常利益と四半期純利益は増益を確保できたという結果でした。

連結損益計算書

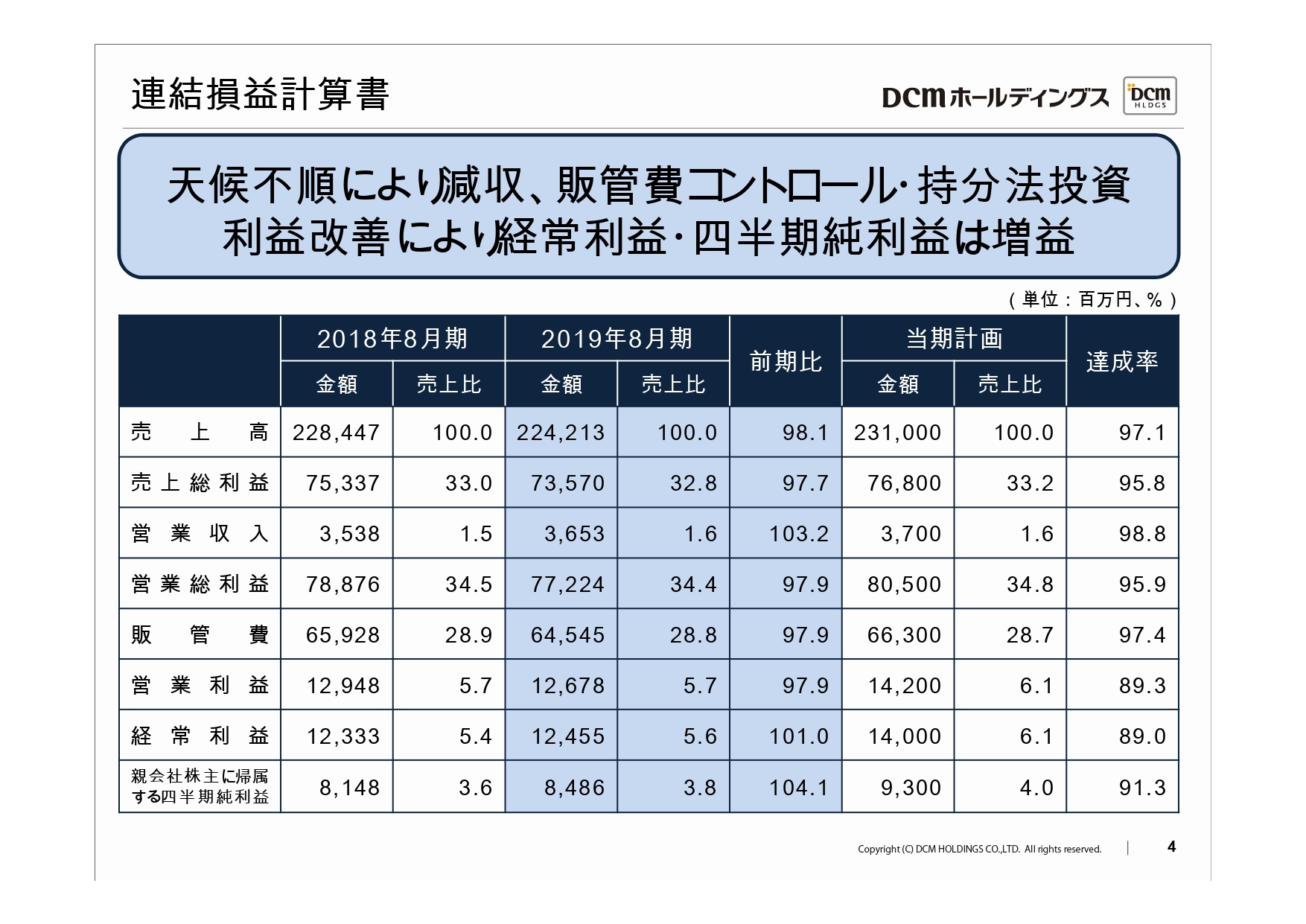

2020年2月期第2四半期の業績につきまして説明させていただきます。はじめに、連結損益計算書についてご説明いたします。

売上高は、6店舗の新規出店を行った一方で、不採算店を中心に4店舗閉店したこと、また、既存店がマイナス2.9パーセントと当初計画の0.7パーセントのプラスを下回ったことから、前期比で42億3,400万円、マイナス1.9パーセントの減収となりました。

なお、参考資料として、ケーヨーとの取引を除いた連結損益計算書を30ページに掲載しております。ケーヨーとの取引を除くベースの数値につきましては、こちらを合わせてご確認いただければと思います。

粗利率は、PB商品の構成比率の引き上げがありました。12.2パーセントから21.2パーセントと、前年同期比で2.9パーセント、構成比が上がりました。また、値入の改善もあり、37.1パーセントから37.2パーセントへ、0.1パーセントではございますが改善いたしました。

これらに取り組んだことにより、ケーヨーとの取引を除くベースでは、前年同期比でプラス0.04パーセントと、ほぼ横ばいではありますが、33.5パーセントの粗利率となっています。

販管費については、新店の経費が前期比で9,500万円増加いたしました。先ほどご紹介した会員制度「マイボ」の導入にかかる経費として、3億9,600万円増加しました。一方で、既存店などでの経費削減18億7,300万円に取り組みまして、販管費合計では前期比で13億8,200万円削減することができています。

以上の結果、営業利益は126億7,800万円で、前期比でマイナス2.1パーセント、2億6,900万円の減益です。営業利益率は、前期と同様の5.7パーセントとなっております。

経常利益と四半期純利益は、先ほども申し上げましたが、ケーヨーに対する持分法投資損益が、前年同期は6,400万円の持分損失であったところ、当期は2億6,700万円の投資利益となったことが寄与して、増益を確保できたというものです。

連結損益計算書(会計期間)

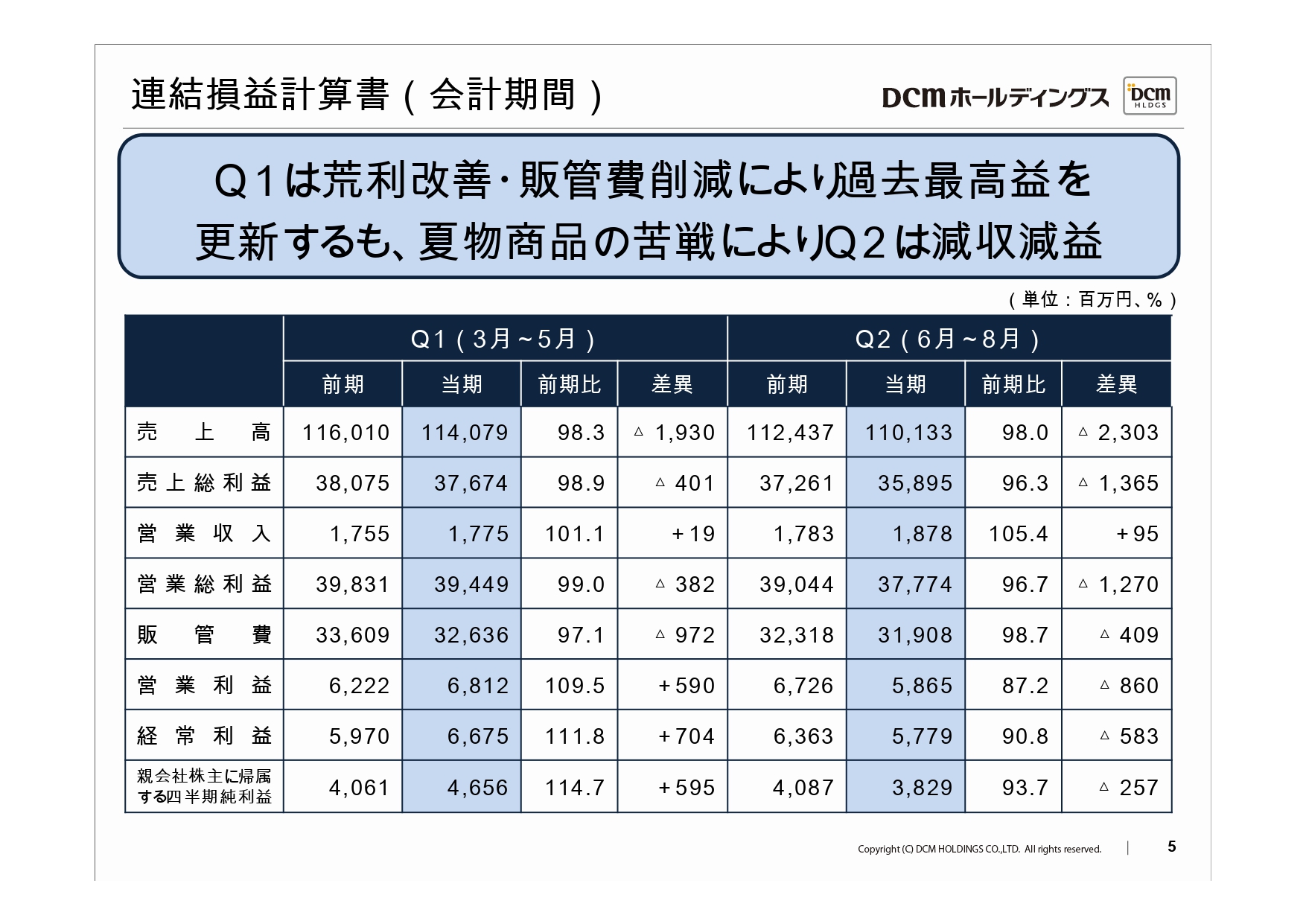

5ページには、第1四半期と第2四半期、それぞれのPLを並べております。第1四半期の段階では、減収ながらも粗利改善と販管費の削減によりまして、第1四半期としては過去最高益を更新することができました。しかしながら、第2四半期は天候不順、とくに7月の夏物商戦に大変苦戦いたしまして減収減益となりました。

また、今期は店舗資産の有効活用の一環として、営業収入となる賃貸収入の増加に取り組んでおり、第2四半期からその成果が表れ始めていると認識しております。

事業会社別業績

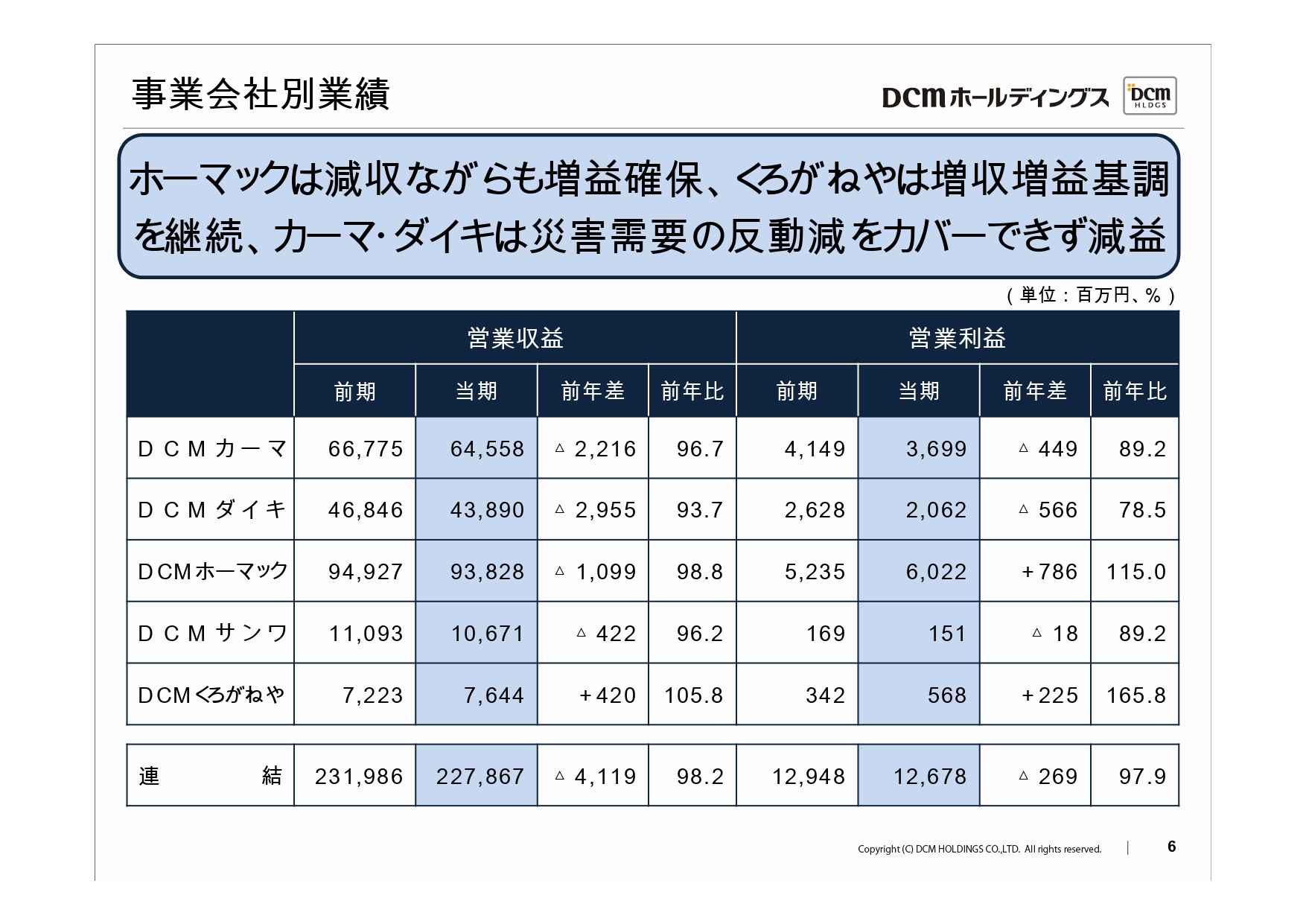

6ページは、事業会社別の営業収益と営業利益の状況です。DCMカーマとDCMダイキは、2018年の災害需要の反動減をカバーしきれず減収減益となりました。DCMホーマックは減収ながらも、昨年の第2四半期以降継続して取り組んでいる経費コントロールが奏功して、増益を確保できました。

DCMサンワは減収に加え、食品の売上構成比が上昇したことも影響して減益となっております。DCMくろがねやは、DCMへの改装効果が1年以上経過してもなお持続しており、増収増益基調を維持しているというのが各社の状況です。

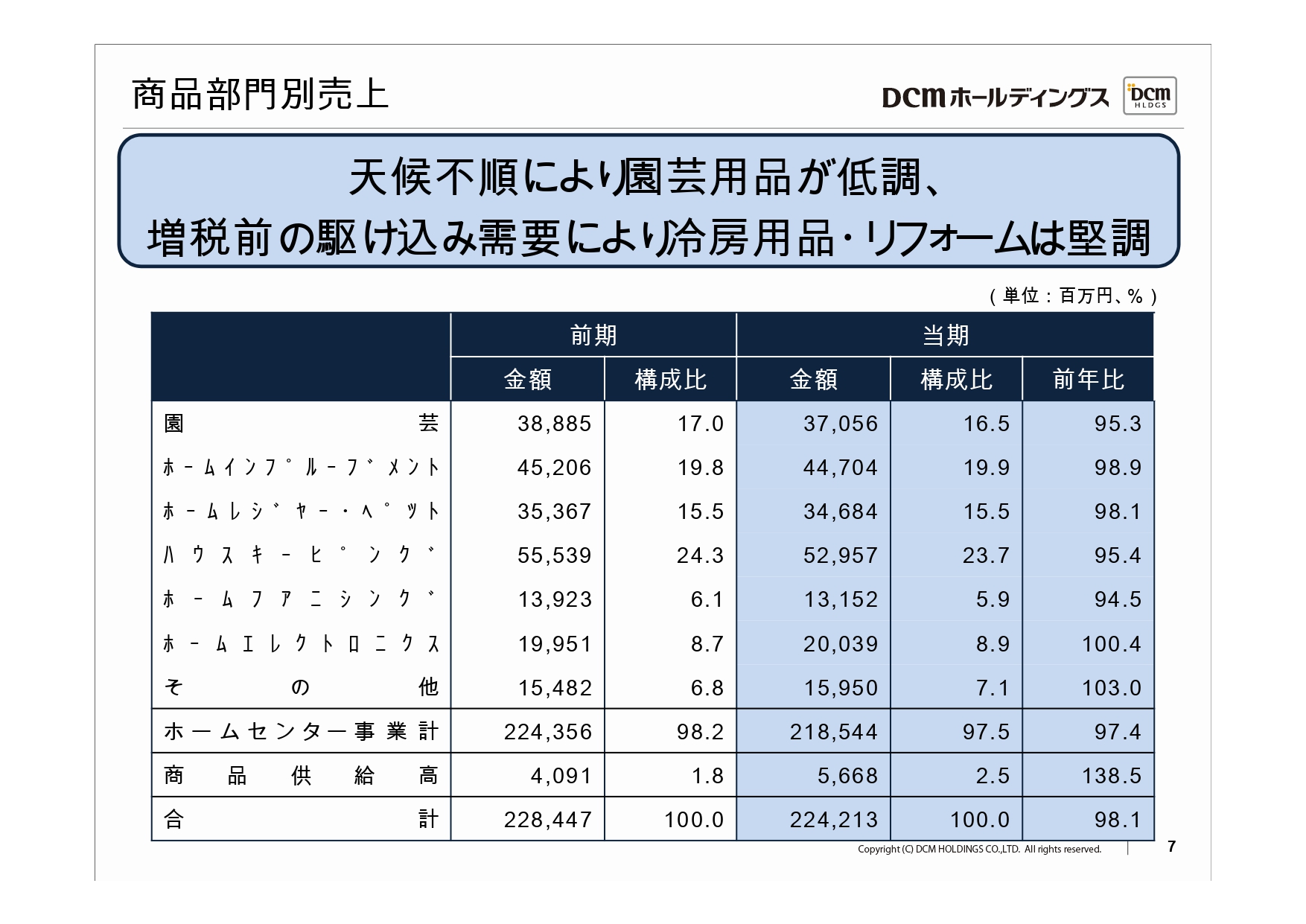

商品部門別売上

7ページは、商品のライン別売上の状況です。全般的に低調に推移したと申し上げざるを得ないのですが、調理家電、クリーナー、ガス器具、白物家電などに消費税増税前の需要が、若干かと思いますけれども見られました。

さらに、8月に入ってからはテレビ、住宅設備、リフォーム関連、物置、車庫、エクステリア、増税前の駆け込み需要も見られました。これにより、ホームエレクトロニクスラインは前年比で100.4パーセントと、比較いたしますと部門としては好調だったのかなと認識しております。

また、3月、4月の冷え込みによって灯油の売上が伸びたことや、消費税増税を前に工事の売上が伸びたことから、部門としては「その他」とくくっているところが、前年比で103パーセントと、好調に推移いたしました。

なお、ケーヨーに対しますPB商品の供給額を、商品供給高として計上しております。前年同期比で15億7,700万円増加いたしまして、56億6,800万円と、PB商品の導入は順調に推移しております。

また、連結処理上、ここに計上している商品供給高はPB商品のみですが、NB商品と合わせた商品供給高は347億4,100万円です。これは、ケーヨーの仕入92パーセントについて、DCMホールディングスから供給を行っているという結果です。

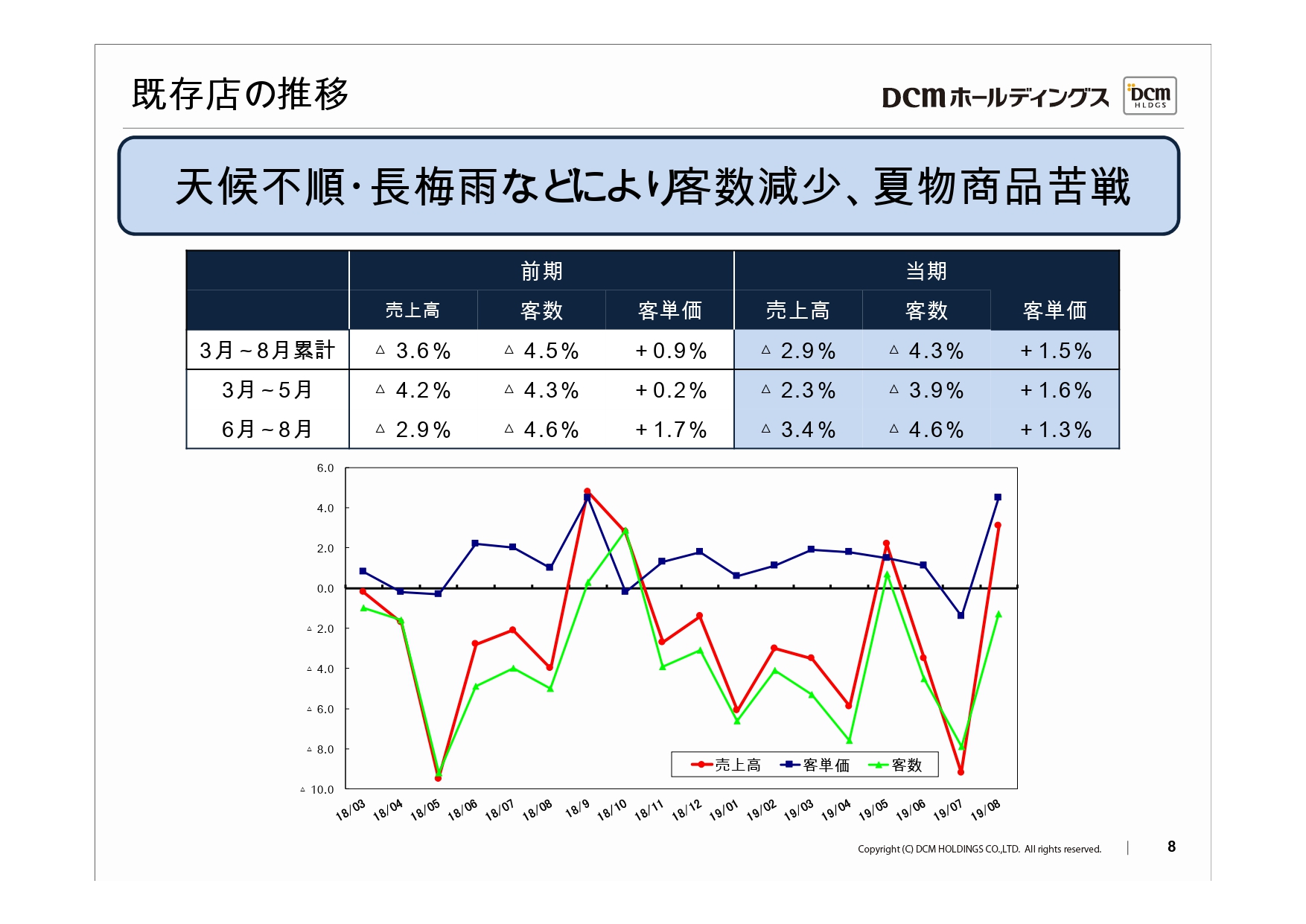

既存店の推移

8ページは、既存店伸び率の状況と推移です。当第2四半期の既存店売上高は、前年比でプラス0.7パーセントを計画しておりましたが、実績は前期比でマイナス2.9パーセントと、3.6パーセント下振れての着地となりました。

天候不順や長梅雨などにより、来店されるお客さまの数が大きく減少し、とくに7月の夏物商戦で苦戦しました。8月には若干の増税前駆け込み需要が見られましたが、6月、7月の落ち込みをカバーするまでには至りませんでした。

引き続き既存店対策が大きな課題であるという認識のもと、今期のさまざまな施策を着実に進めてまいります。

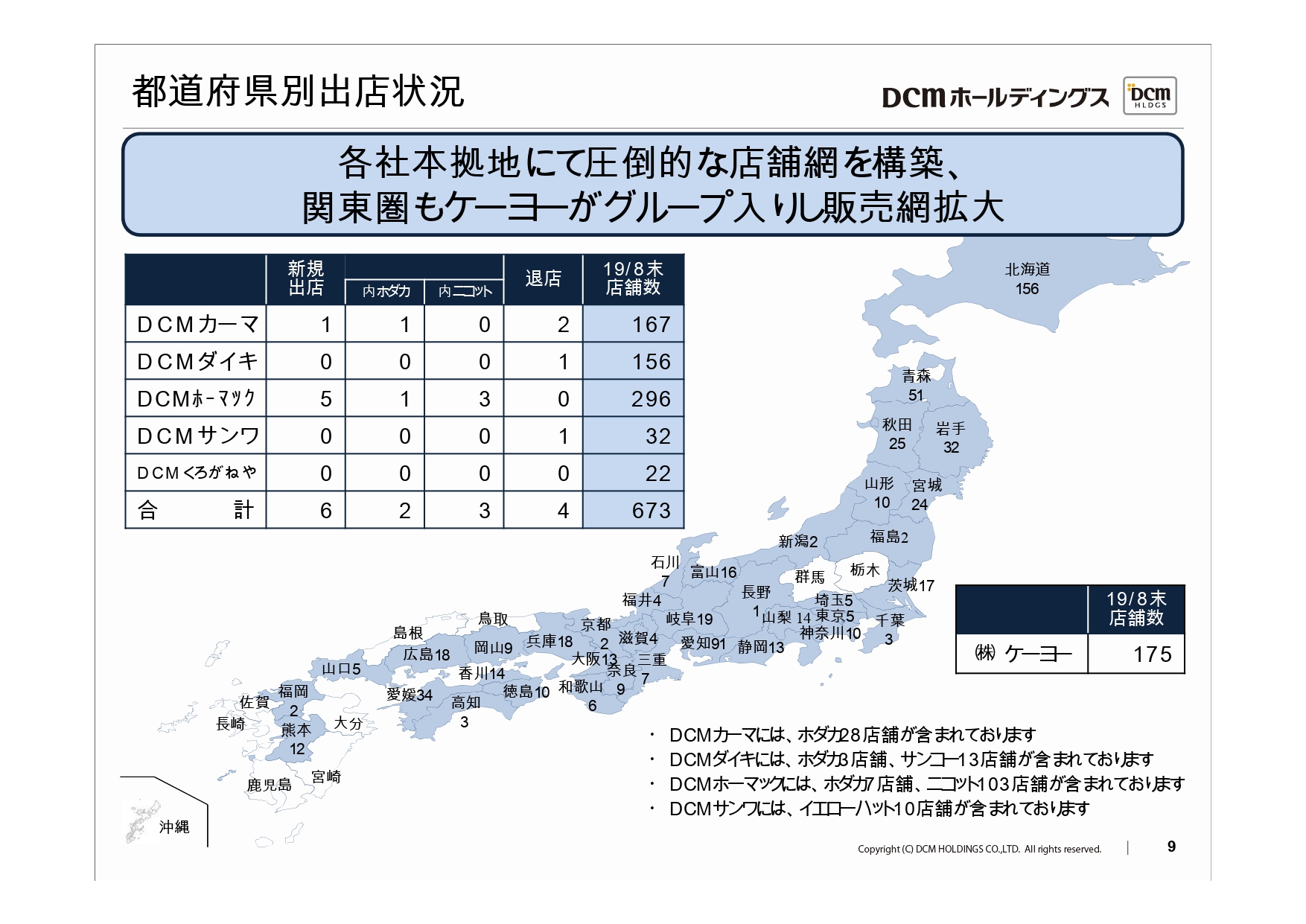

都道府県別出店状況

9ページは、都道府県別の出店状況です。当第2四半期末現在で、37都道府県に673店舗……前期末比では2店舗増となる673店舗を展開しております。これらの店舗に、スライド右下に記載があります、ケーヨーが展開する175店舗を加えた848店舗のネットワークを通じて、お客さまのニーズにお応えしてまいりたいと考えております。新規出店とその内訳および退店の状況は、スライドの表に記載のとおりです。

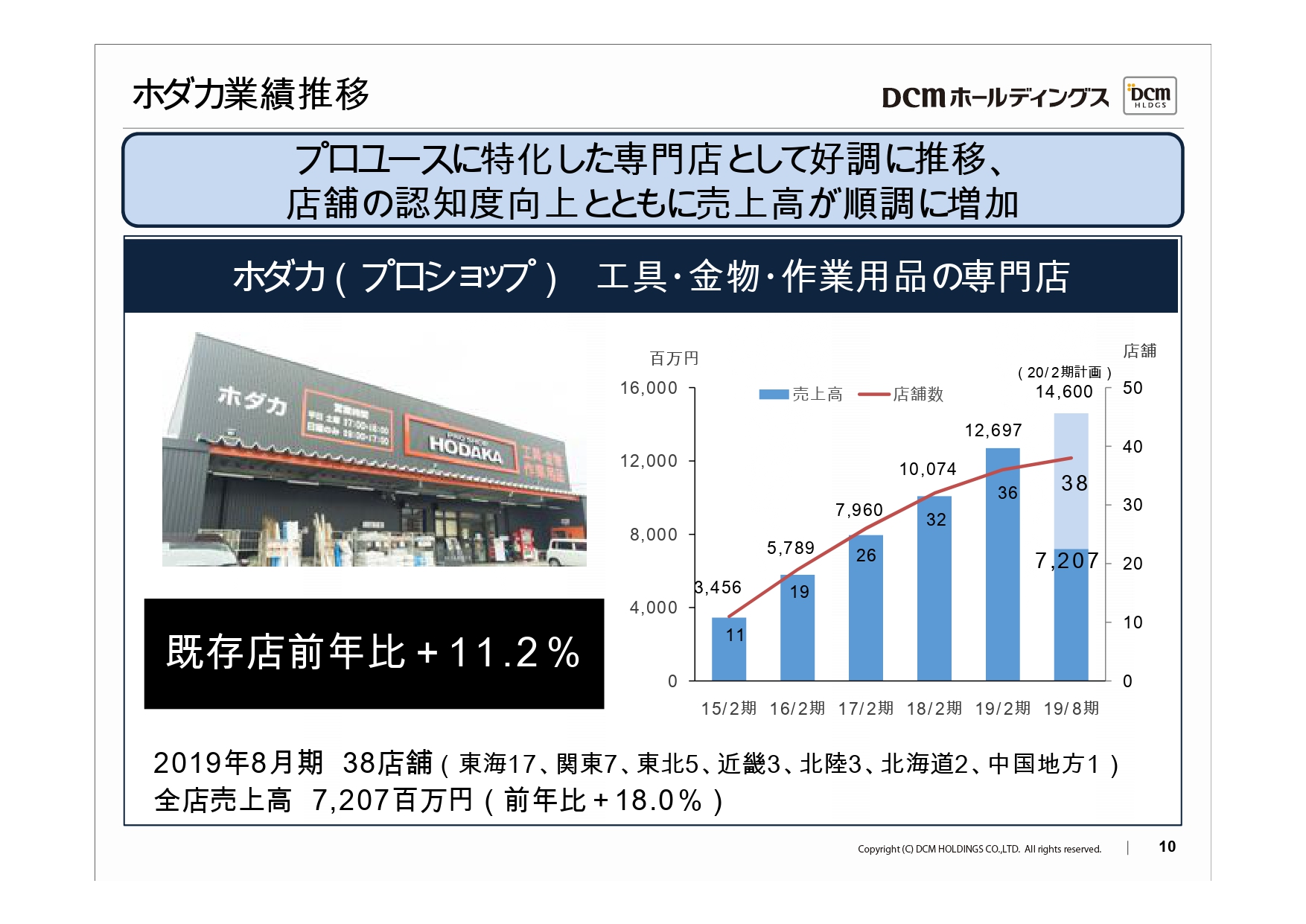

ホダカ業績推移

工具・金物・作業用品のプロ向け専門店業態と位置付けているホダカですが、当第2四半期においては38店舗、前年比で4店舗、当期2店舗出店を加えまして、72億700万円、前年比でプラス18パーセントの売上を実現しました。既存店も前年比でプラス11.2パーセントと、認知度向上とともに、引き続き好調に推移していると認識しております。

当初、商圏人口100万人の立地に出店していましたが、徐々に商圏人口の少ない立地での出店可能性の検証を進め、現在は商圏人口30万人程度での出店も可能であると判断しております。引き続き、積極的かつ機動的に店舗展開を進めてまいりたいと考えています。

なお、今年度の新店は通期で5店舗、下期に3店舗を予定しております。この第2四半期には、新たに山形県と香川県に出店し、香川県がちょうど20県目ということになりますが、着実に出店エリアの拡大を図ってきております。

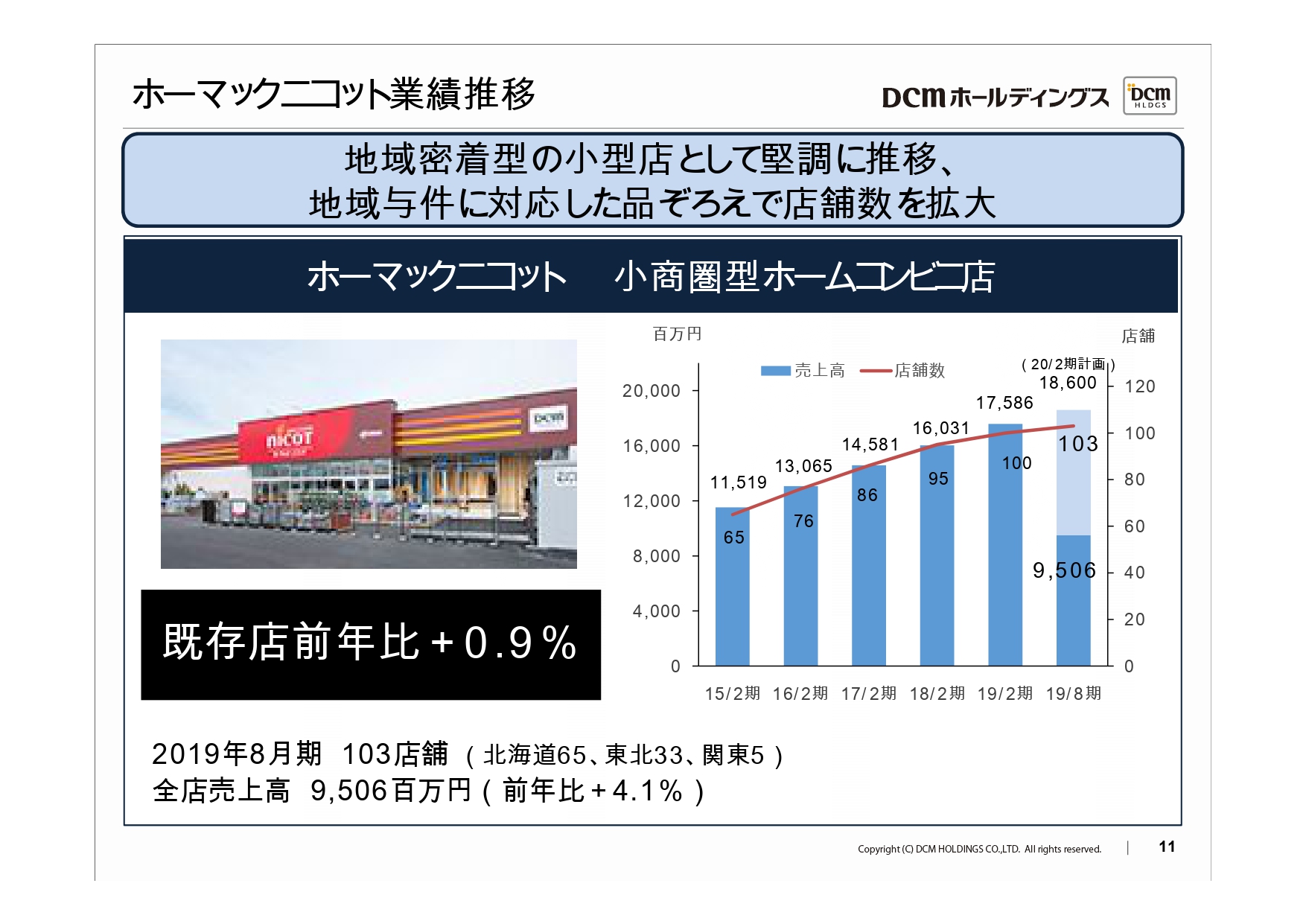

ホーマックニコット業績推移

ホーマックニコットは、当第2四半期において103店舗、前年同期比でプラス4店舗、当期プラス3店舗ですが、103店舗で95億600万円、前年比でプラス4.1パーセントを売り上げました。既存店も前年比プラス0.9パーセントと、堅調に推移していると認識しております。

また、新たな取り組みとして、これまで300坪で出店していましたが、こちらから50坪縮小して約250坪の展開をスタートしております。これは、建築コストなどの初期投資を抑えて、より小さな商圏でも成立するフォーマットを目指して着手したものです。

なお、面積は50坪縮小しておりますが、倉庫、事務室、売場の通路、ゴンドラの高さなどを見直すことにより、300坪と同等の商品展開を図れているものと思っております。

出店地域や立地条件は慎重に見極める必要がありますが、ホーマックニコットにつきましても、引き続き積極的な店舗展開を目指してまいりたいと考えております。

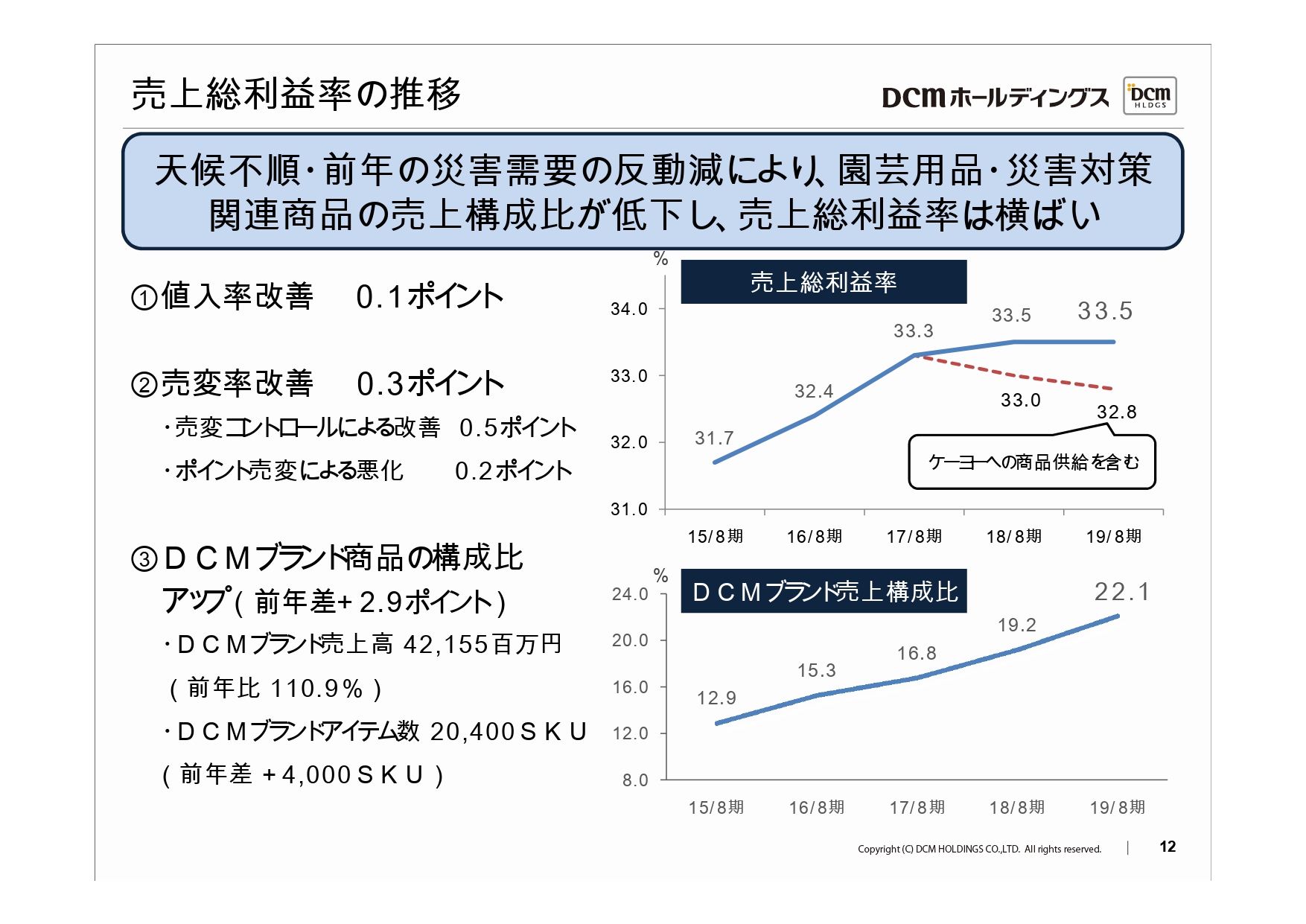

売上総利益率の推移

売上総利益率は、ケーヨーへの商品供給、卸売事業を除くベースで33.5パーセントです。物流費は非常に高騰している環境下ではありますが、前年同期と同水準、先ほど申しました厳密にはプラス0.04パーセントと、前年並みの水準を維持できたという結果です。値入率は、37.1パーセントから37.2パーセントと、0.1ポイント改善いたしました。

PB商品の売上高構成比をアップさせるという取り組みについては、19.2パーセントから22.1パーセントと、前年同期比で2.9ポイントのアップを図ることができました。これらが粗利改善のプラスの要素となっております。

また、売変はコントロールの高度化により、0.5パーセントの改善を実現いたしました。しかし、冒頭でもご説明申し上げましたポイント値引の先行負担がマイナス0.2パーセント相当ありました。これらにより、売変全体では0.3パーセントの改善となっております。

一方、粗利のマイナス要因として、天候不順や2018年の災害需要の反動減による、粗利率の高い園芸部門に属する用品、あるいは災害対策関連商品の売上構成比が低下したことなどがありました。しかしながら、結果としてプラスマイナスがあって、売上総利益率は前年同水準を維持することができました。

引き続きケーヨーと合わせますと、売上高、規模で5,500億円相当です。このスケールメリットを活かして、お取引先との条件交渉やメーカーさんとの直接取引の拡大、PB商品の開発強化に取り組み、粗利改善を実現してまいりたいと考えております。

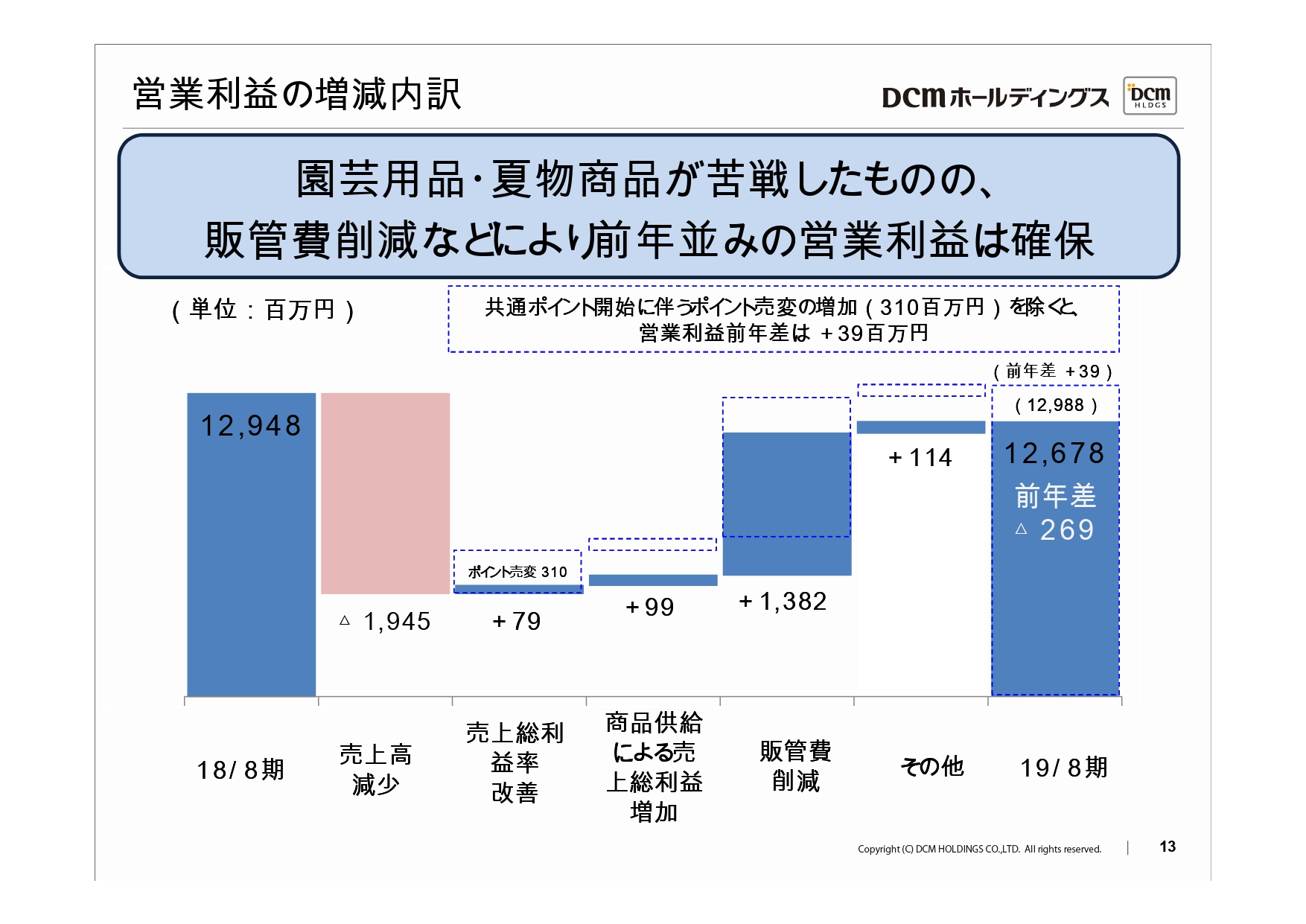

営業利益の増減内訳

13ページは、営業利益の増減内訳をグラフで示してみたものです。売上高減少による減益を、粗利改善や商品供給による利益の増加、また販管費の削減、「その他」……ほとんどが転貸収入の増加ですが、「その他」の増加によって取り組みました。ですが十分補い切ることはできず、前年差では2億6,900万円、営業段階での減益となりました。

なお、繰り返しになって恐縮ですが、先ほどのポイント値引の先行負担3億1,000万円を考慮した増減を、少しわかりにくいのですが点線で表現するとスライドのようになりますので、ご理解いただけると幸いです。

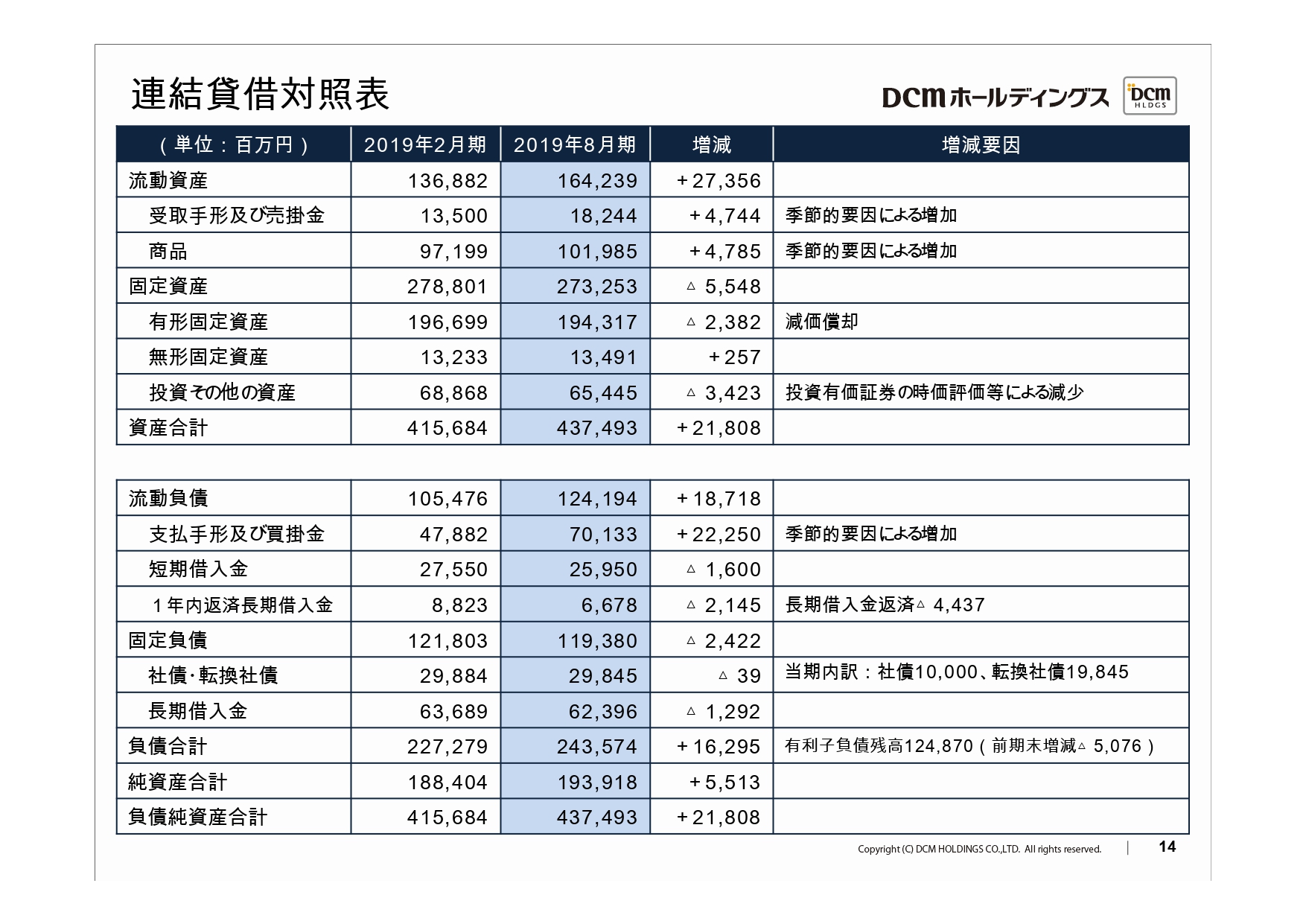

連結貸借対照表

貸借対照表でございます。総資産は218億800万円増加いたしまして、4,374億9,300万円となりました。この大きな背景としては、期末が銀行休業日であったことに伴い、買掛金の支払が翌期となる9月2日にズレ込みました。その結果、現預金が買掛金と両建てで158億9,700万円増加しております。

このほか、季節的要因から売掛金が47億4,400万円、商品が47億8,500万円増加したことが、おもな増加の内訳です。

また、減価償却が新規出店等を上回り、有形固定資産は23億8,200万円減少しました。さらに、株価の下落により、投資有価証券の時価評価額が34億2,300万円減少しております。

有利子負債は、短期借入金が16億円の減少で、長期借入金は新規借入が10億円、返済が44億3,700万円です。また、転換社債が3,900万円、期中転換が進んだことから、有利子負債は50億7,600万円減少し、1,248億7,000万円となりました。

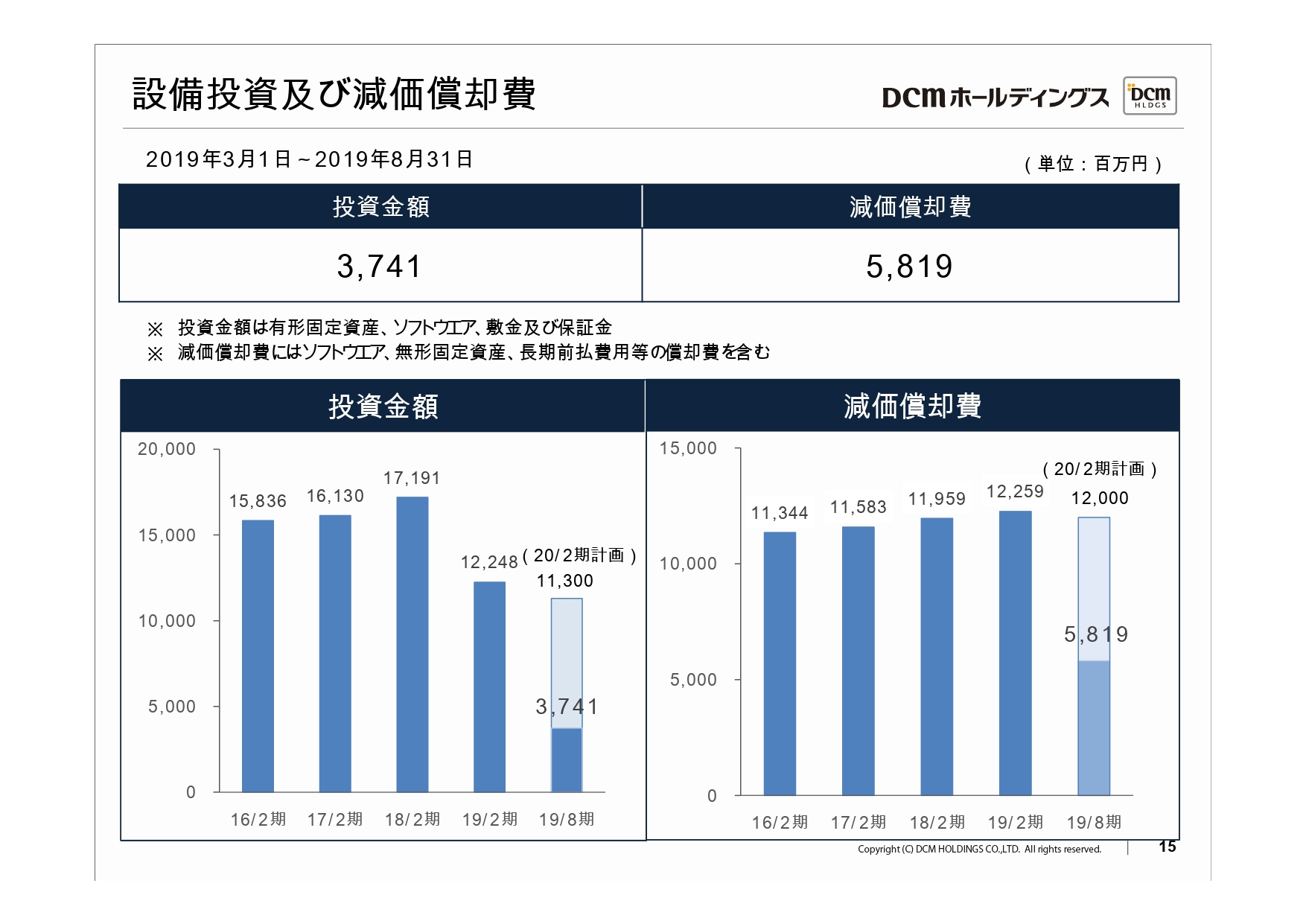

設備投資及び減価償却費

設備投資金額と減価償却費の推移は15ページに記載のとおりで、いずれもおおむね計画どおりの進捗となっております。なお、設備投資につきましては、のちほど業績予想の前提のページで補足説明をさせていただきます。

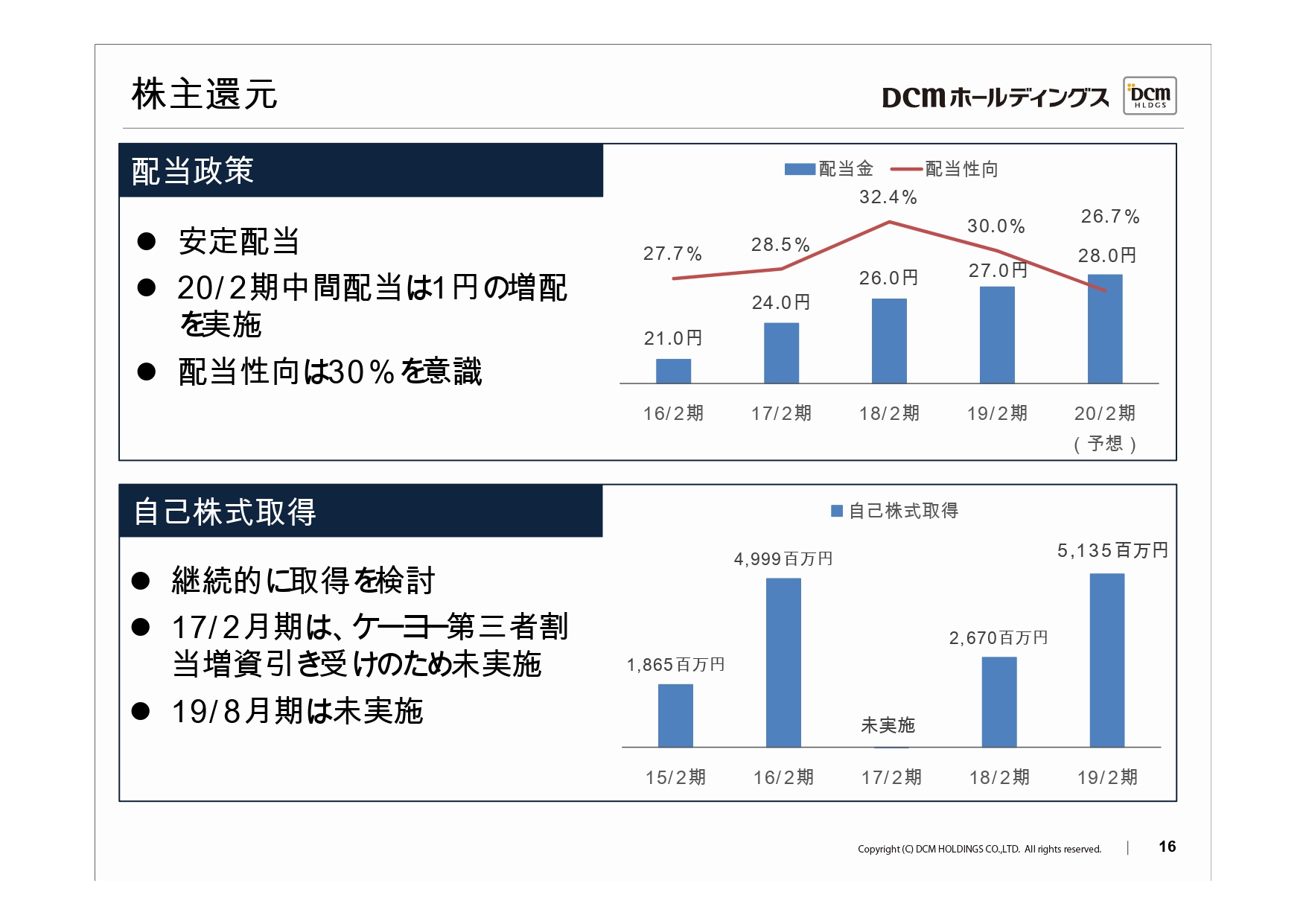

株主還元

当第2四半期末の配当は、当初予想のとおり前年度よりも1円増配となる、1株当たり14円といたします。年間の配当予想は28円で、こちらも修正はございません。

自己株式は、当期は該当がございません。今後とも当期利益の成長と連動した安定的な配当と、キャッシュ・フローを勘案しながらの自己株式の取得の検討および実施により、株主還元に努めてまいります。

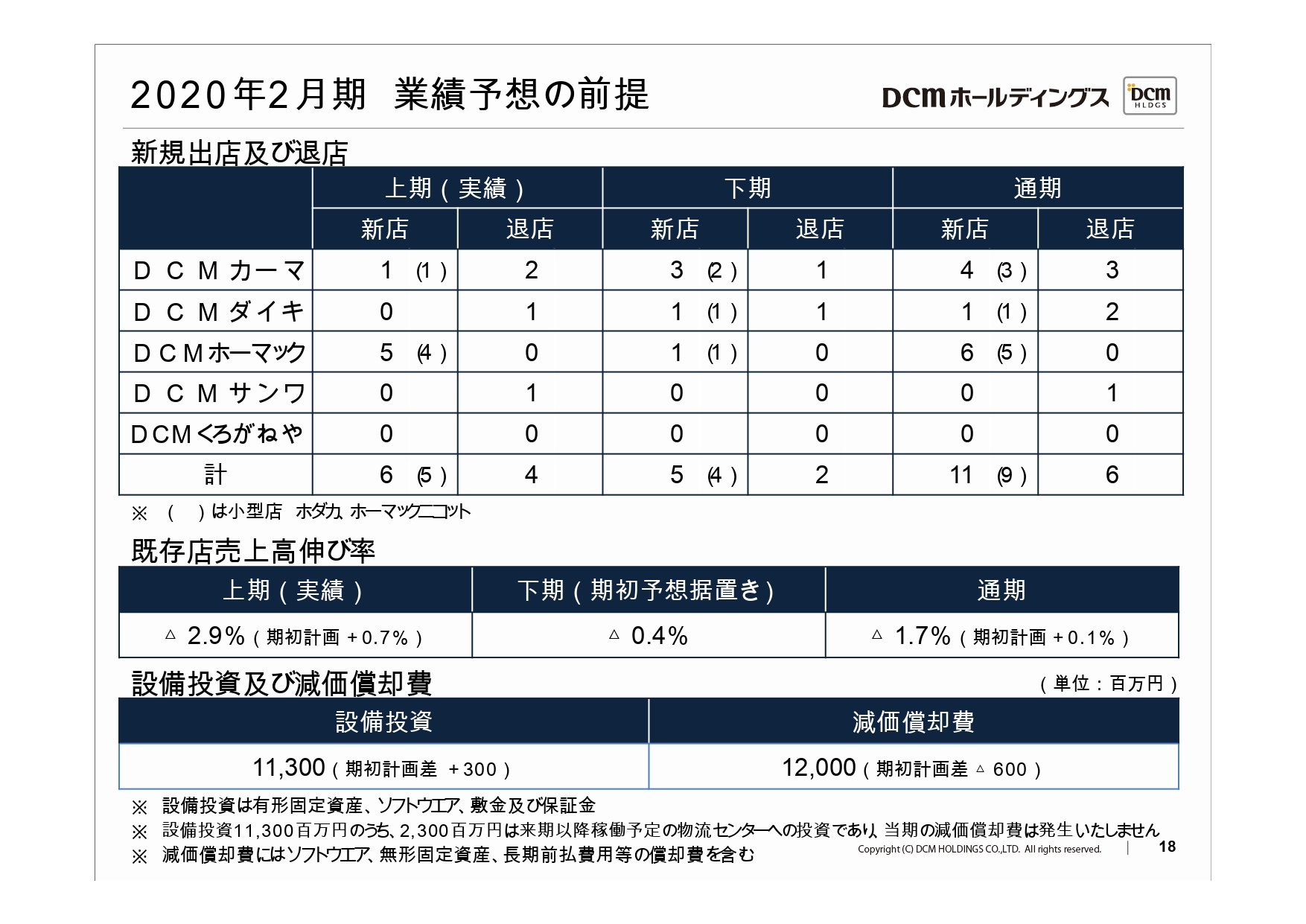

2020年2月期 業績予想の前提

2020年2月期の業績予想につきまして説明させていただきます。まず、業績予想の前提条件をご説明いたします。

新店は、出店時期が来期へズレ込むことを反映して、期初計画の12店舗から1店舗減少となります。このうち小型店が1店舗ですが、期中では11店舗に修正しております。退店は、期初計画の4店舗から2店舗増加となります6店舗として、出退店の計画の微修正を反映しています。

退店の内訳は、契約満了に伴うものが1店舗、建て替えに伴うものが1店舗、不採算であるということから4店舗の合計6店舗で、期中で退店を予定しているものです。

出店計画、投資計画、投資計画は、居抜きの出店や全面改装を行う際の改装の手法を見直します。これにより、当初110億円と計画しておりました、出退店あるいは改装に伴う設備投資額は、20億円減額の90億円となります。

一方で、この上期中に、山梨県に物流センターを建設することを機関決定いたしました。それに伴いまして、今年度の投資額が23億円ありますが、これを先ほどの90億円に追加いたします。結果として、設備投資額を、期初の計画である110億円から3億円増額となる113億円に修正いたしました。

また、減価償却費は、当初計画の126億円から6億円の減額となります120億円に修正いたしました。なお、山梨県に新設する物流センターにつきましては、当期は減価償却費は発生いたしません。出店時期のズレや改装手法の見直しにより、減価償却費が6億円減額となるというものです。

既存店の売上高伸び率は、上期はプラス0.7パーセントの計画を実績値マイナス2.9パーセントに置き換え、下期は期初計画を据え置いています。計算上、通期では当初計画プラス0.1パーセントが、マイナス1.7パーセントになるというものです。

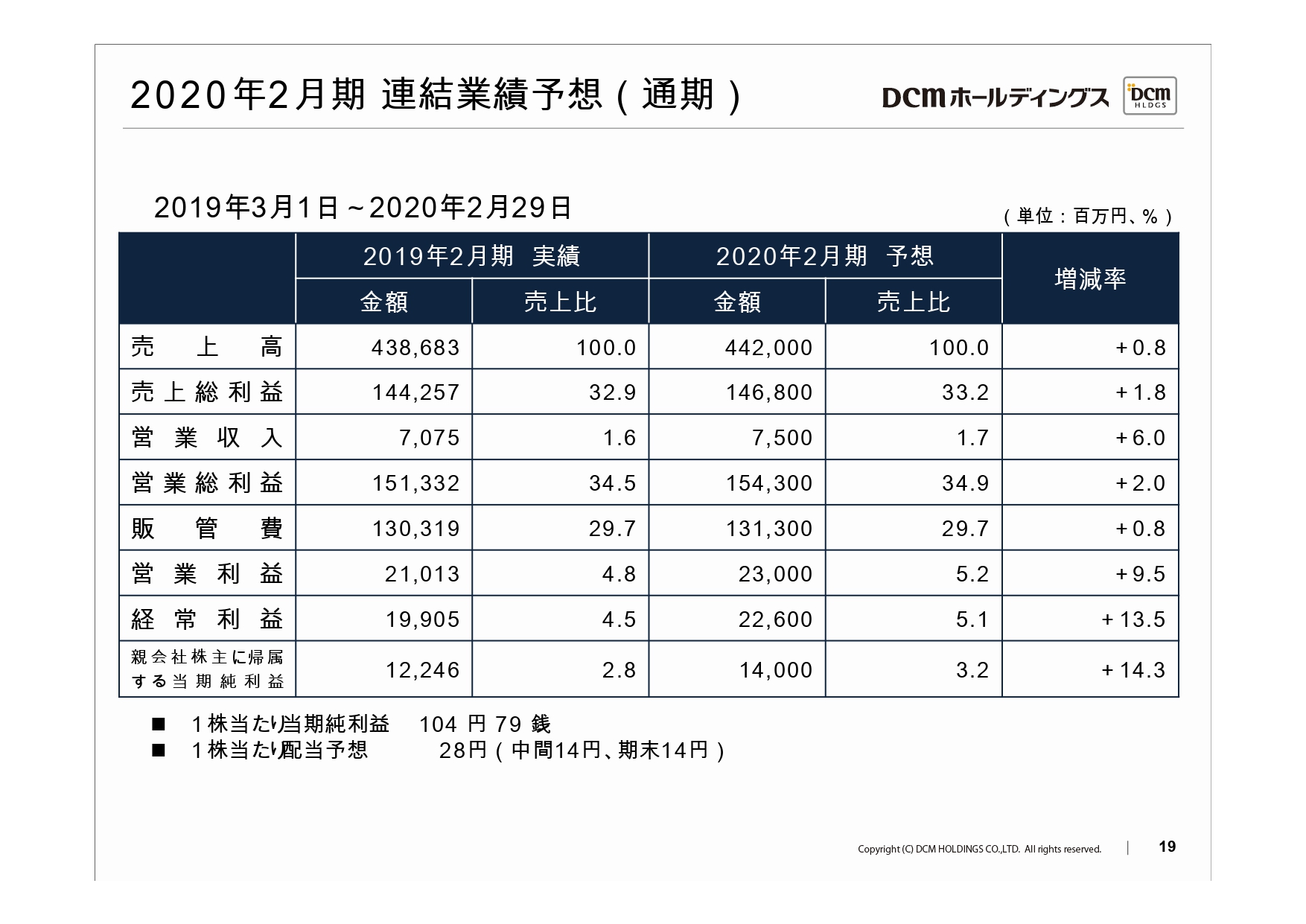

2020年2月期 連結業績予想(通期)

上期は、期初予想に対して売上高で67億8,600万円、2.9パーセント落としております。営業利益は同じく15億2,100万円、10.7パーセントの未達で、経常利益が15億4,400万円、11パーセントの未達、純利益が8億1,300万円、8.7パーセントの未達と、それぞれ下振れての着地となりましたが、通期の業績予想は据え置きといたしました。

下期の売上高は、消費税増税の反動減を堅く見込んでいることや、6月にスタートした新しいポイント制度の会員数が、8月までの3ヶ月間で計画を上回る300万人となったこと……このうち旧会員からの移行が100万人、新規の会員が200万人、合わせて300万人です。

このように計画を上回る会員の獲得ができていること、また、会員さまと非会員のお客さまの買上単価の上昇……3ヶ月間の実績ではありますが、会員は非会員よりも1,000円を超える単価の上昇が認められます。

そして、付与時に先行して売上値引処理をしているポイントが、下期以降は売上に貢献してくる見込みであることから、現時点においては、売上高の業績予想は据え置きといたしました。

粗利については、上期はポイント付与に伴う先行値引処理もあったことから、プラス0.04パーセントの改善にとどまりました。ですが、下期には値引全体のコントロールを強化するとともに、DCMブランド、PB商品の売上構成比のさらなる引き上げや、直接取引への切り替えの推進によって、粗利率の改善が可能であると見込んでいます。

販管費は、上期は公表予算比で17億5,400万円、前年比で13億8,200万円の削減が実現できました。下期も、公表予算は650億円ですが、こちらよりも15億円、前期比では8億9,100万円の削減は十分実現が可能であろうと見込んでいます。

これらの取り組みによりまして、営業利益230億円はぜひ達成してまいりたいと考えております。

以上で、私から決算の概要の説明を終わらせていただきます。このあとは社長の久田より、2020年2月期重点施策への取り組み状況などについて、説明させていただきます。

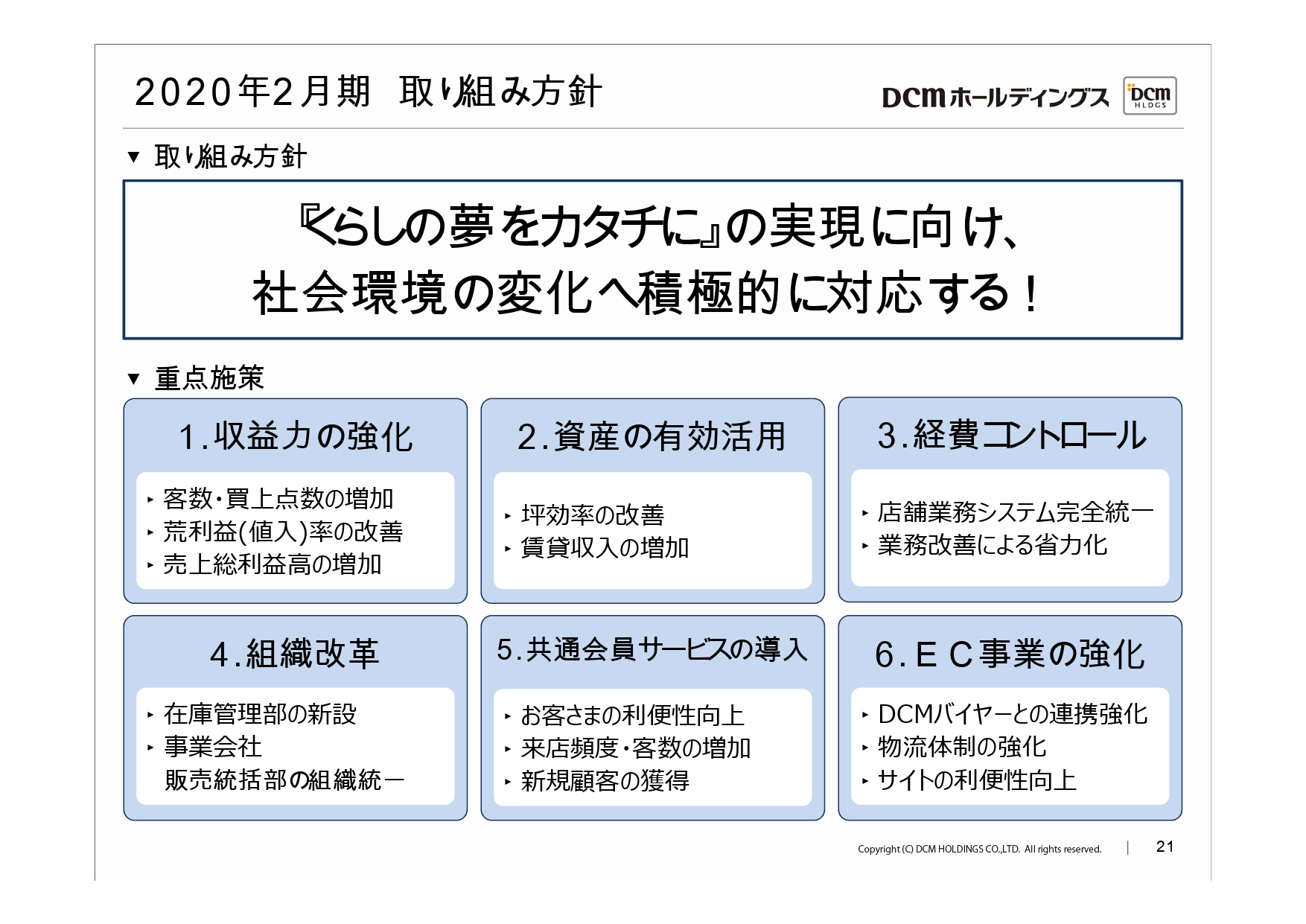

2020年2月期 取り組み方針

久田宗弘氏:熊谷から上期の状況を説明させていただきましたが、あまり変わり映えしないというか、少し天候が悪かったために、計画どおりは進んでまいりましたが、少し満足した数字ではなかったということです。

2020年全体の取り組みと進捗ですが、当初申し上げましたように、スライドにある6つの項目について着実に進めるという話をさせていただきました。

1番上の「収益力の強化」と2番目の「資産の有効活用」は、計画どおり着実に進んでおります。買上点数の増加対策など、いろいろなことも着実に進んでおりますので、天候不順の問題や7月の極端な冷夏の問題さえなければ、数字的にはもっと、みなさんがたに堂々と「順調にいっていますよ」という数字をお見せできたと思っています。

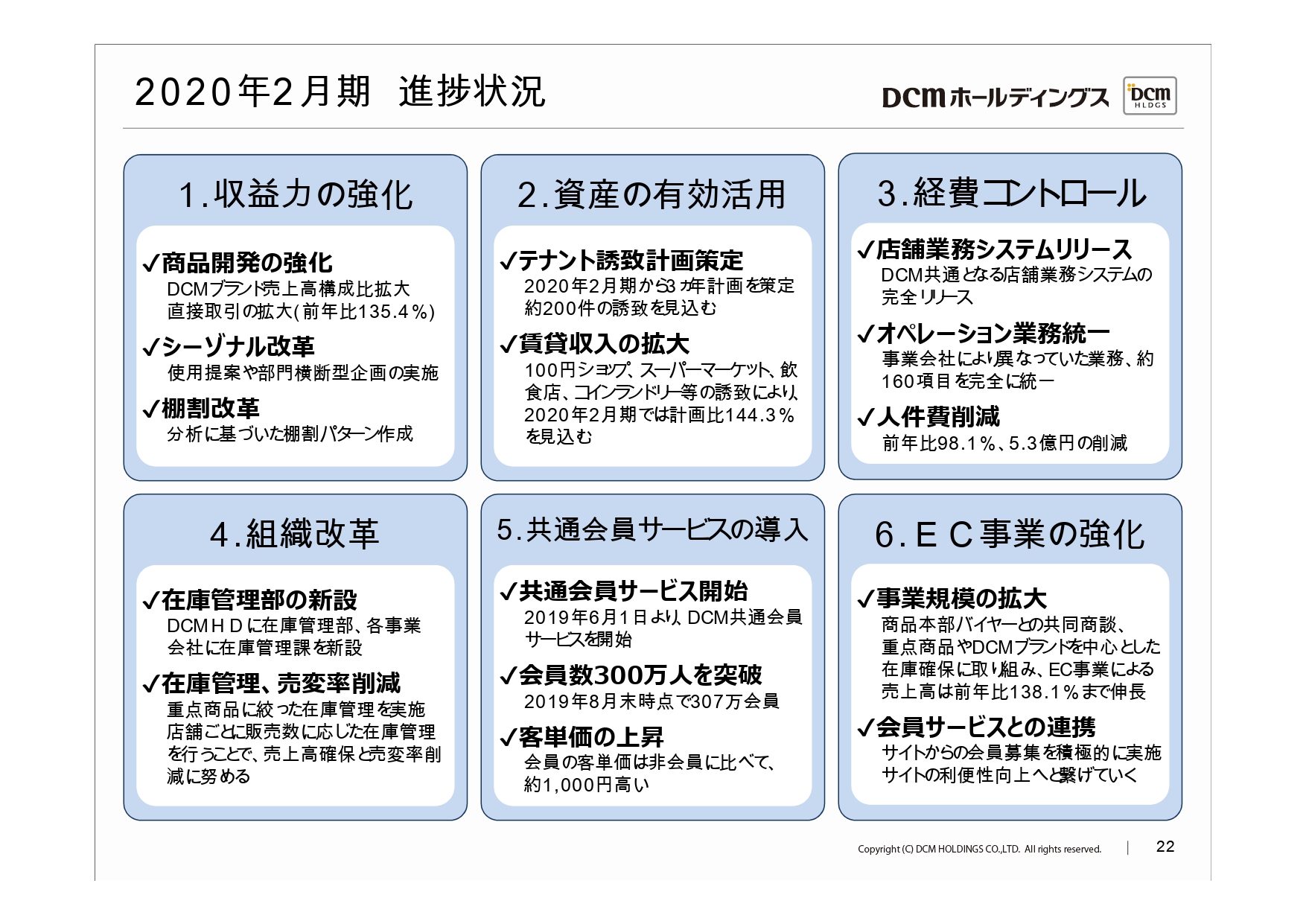

2020年2月期 進捗状況

3つ目の「経費コントロール」ですが、経費につきましてはようやく店舗業務のシステムが統合できました。現在、9月で完全に統一いたしまして、従来のシステムを閉めてきております。

本来であればもう少し早めにコストが下がるはずですが、意外に閉めるのにもコストがかかりまして、一つひとつ並行して走っているシステムを止めております。年内にはすべて止まると聞いておりますので、そうすればより効率的に動けるだろうと思っております。

もう一方の、店舗オペレーションの完全統一は、ほぼ終わりました。2019年春の完全統一に向けて、細かいオペレーションまで合わせています。実験的に、店舗運営部長を1名ずつ、エリアマネージャーを2名ずつ、店長を4名ずつ入れ替えて、各社に配置し作業させましたが、今現在なんの問題もなく回るということです。

まだほんの一部、細かい部分でやり方が違うところがあるようですが、3月までには完全統一が終わるということです。そういう意味から、事業会社間の人材交流がかなり活発に行える状態の基盤ができています。

同時に人事制度を完全に合わせるということで、2021年3月に完全統一するという前提で、今回、仮貼り付けをいたしました。仮張り付けというのは、前事業会社の社員たちを、同じ人事制度に全部張り付けて、自由に人事交流できる状態を作り上げるということが目的です。

これも今、仮に張り付けて状況を見ております。3月にもう一度確認し直して、2021年3月には完全実施できる状態に持っていきます。

こうすると各事業会社間に偏在している人材、要するに、DCMダイキではここの部分の人材が不足しているが、ここは余っているとか、DCMホーマックではここの部分が足りるとか足りないとか、いろいろございます。けれども、これが自由に、本当の意味での適材適所に人事交流をし、人材を配置できる体制が整うということです。

4つ目の「組織改革」ですが、在庫管理部を設置いたしました。まず季節性の強い商品については、計画的に生産して計画的に販売するために、本部からすべて商品を送り込みます。こうすることで、あまり大きな売上誤差が生じない、あるいは在庫誤差が生じない、計画的な投入の実験をいたしました。

今回、夏物は約1,000アイテム、それから冬物も約1,000アイテムを一斉に放り込んでみましたけれども、今のところなんの支障もありません。来年度は「ステープル」、要するに小売業一般に「定番商品」といっておりますが、これも自動発注に伴い計画的に送り込みます。これにより、受発注業務を人間の感覚ではなくて、計画に基づいてシステム的に処理するという仕組みを達成できると思っています。

在庫管理部を新設し、それから物流管理課では国内物流をいかに効率的にするか、海外物流の在庫期間をいかに短くして持ってこられるかということを行おうと思っています。

とくに海外物流から国内の店舗までの問題につきましては、今回非常に痛い目に遭いました。と言いますのは、中国で計画的に生産しているものは、2月以降の生産計画を秋冬物で放り込んでくる、あるいは夏物に一部放り込んでくる計画を立てていたのですが、正月明けに自分の工場に従業員が帰ってこないということがありました。

そのために生産計画が狂い、コンテナの入荷が遅れるという事態がかなり発生しました。港に集中的に商品が入ってきてしまったため、5月の末から6月にかけて、3億円ぐらい延滞金を払って港にコンテナを滞留させてしまったという事件が起きております。

これは最終的に粗利にも大きく影響しているわけですが、これもようやく原因が判明まして、できる限り計画的に行える仕組みを構築する目処が立ちましたので、来期からは発生しないだろうと考えています。そういう意味では、大きく組織改革をし、そして在庫の偏在をなくして機会ロスをなくして、成長できる基盤が整ったということです。

会員サービスは、6月1日よりスタートいたしました。DCMホーマックでは予想外の客数増加をいたしまして、少し対策に追われたところです。

3月までにはキャッシュレス決済を含めてすべての仕組みがそろいますし、3月1日以降は全部、この「マイボ」で統一できます。ですので、我が社のすべてのお客さまに、同じようなサービスが提供できるということです。

「予想以上にお客さまに待っていただいていたんだな」という印象を受けまして、これを使いながら、次のステップに向けて積極的に進められると思っています。

EC事業は、着実に商品を開発しながら、売上よりも利益を上げて、お客さま満足度を上げるという仕組みを一つひとつ作り上げていくことと、サイトをより積極的にお客さまに見ていただける仕組み作りをしたいと考えています。

『くらしの夢をカタチに』の実現に向けて、社会環境の変化へ積極的に対応する!

以上のように2020年は進めております。2021年度に向けて、我々が掲げる『くらしの夢をカタチに』の実現に向けて完全に整備して、社内体制を整えるということを進めております。

また、前から申し上げておりますように、我々の店頭で売る売上高は、人口減少および所得水準の問題を含めて、減少の一途をたどるはずです。そのため、売り方を変え、会社の体質を変え、そして収益性を変えて、新しい事業に果敢に挑戦するということを進めています。

ここのところ、商品責任者が毎月のように海外を出歩いておりまして、いろんな新しい取り組み、あるいはいろんな事業展開について検討しているところです。

いろいろなものが今期で中期3年計画の最終年度となります。次の中期3年計画を立てる段階で、前から申し上げておりますように、しっかりと基盤整備をして、1つの会社として運営ができる体制を作り上げます。

そして、環境の変化に順応に対応して収益性の高い企業を作りながら、新しい事業への投資を積極的に進めるという体制のお話が、本決算が終わって次の計画のなかではできるだろうと思っております。

今年度の数字につきましては、予定どおりなんとか追い付けるだろうと思っております。少し、おそらくご期待いただいたよりは、6月、7月の売上の落ち込みが大きかったために、もっと強気に「このとおりいきましたよ」と言えないのが残念ですが、作業そのもの、また会社の方向性は着実に進んでいるということをご報告して、私の説明に代えさせていただきます。どうもありがとうございました。

新着ログ

「小売業」のログ