シノプス、上期売上の進捗率は30% 4Q偏重型で新規商談等も順調なことから通期計画に変更なし

株式会社シノプスとは

南谷洋志氏:代表取締役の南谷洋志です。本日はお忙しいなか、多数お集まりいただきまして、誠にありがとうございます。

それでは、2019年第2四半期決算説明資料に沿って、説明させていただきたいと思います。限られた時間ですので、極力ポイントを絞ったかたちで説明させていただきたいと考えていますので、よろしくお願いいたします。

当社は、2019年4月1日に社名を変更させていただきました。これまでは「株式会社リンク」でしたが、製品名と同じ名称に変え、4月1日以降は株式会社シノプスということで進めさせていただいています。

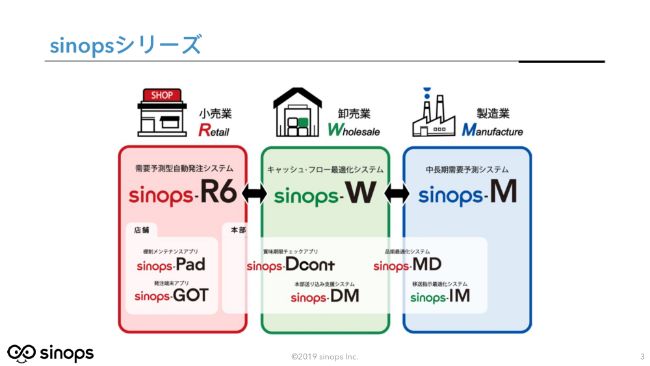

sinopsシリーズ

事業内容のポイントを申し上げますと、当社は流通三層である「製」「配」「販」向けに需要予測に基づく在庫最適化を実現するITソリューションベンダーです。100パーセント、自社開発で、オリジナル製品を「製」「配」「販」、つまり小売業さま、卸売業さま、製造業さま(に提供しています)。

スライドには書いていませんが、最終的には原材料業さま、包装資材さまなど、流通業全般に向けて、それぞれのコアエンジンである需要予測を業態ごとにカスタマイズして提供している専業メーカーです。

需要予測による在庫最適を中心に、単一ドメイン、単一イシューで取り組むこと約20数年。会社を設立してからは32年目になりますが、最初の10年間はまったく畑違いのことを行っており、22年ほど前からはこの需要予測における在庫最適化一本で事業を行っている企業です。

3ページの左端が小売業さまで、リテールの「R」です。真ん中は卸売業さまで、ホールセールの「W」です。右端が製造業さまで、マニュファクチャリングの「M」ですが、それぞれ、その頭文字を当てた製品群をご用意しています。

とくに小売業さま向けの「R6」は第6世代という定義も付けて製品名にしています。我々がこの業界に参入させていただいてから約20数年で、小売業さま向け(の製品の提供を始めてから)は17~18年が経とうかと思います。

このとき、すでに需要予測をベースにした自動発注はあるのかと思ったら、案外そういったものはありませんでした。(そのかわりに)「セルワンバイワン」と呼ばれるものですが、「いくつ入ってきたから、いくつ売れたね」「今、在庫をいくつ入れたから、いくつ発注しないとダメだね」という、平たく言えばお小遣い帳のような在庫管理ソフトは世の中にいっぱいありました。

私は、たまたま大学の卒論のテーマが在庫管理とそのシミュレーションで、需要予測を専門に学んでいたこともあり、需要予測を用いた自動発注システムということで、それまでになかったものを作ろうと考えました。(小売業向けのものは)一世代目、二世代目、三世代目ときましたが、私が申し上げたような需要予測ができるものがなかったため、シノプス社がこの業界に参入した折から、第四世代ということで「R4」の提供を開始しました。

その後、「R5」となり、今は「R6」を中心に営業を展開しているということで、売上は全体の80パーセントぐらいが小売業さまになろうかと思います。

これから出てきますさまざまなお客さまに対するソリューションを、この「R6」をコアに、周辺のいろいろなソリューションも提供していますが、メインは先ほど申し上げたような小売業さま向けの「Rシリーズ」を中心に営業活動を展開しております。

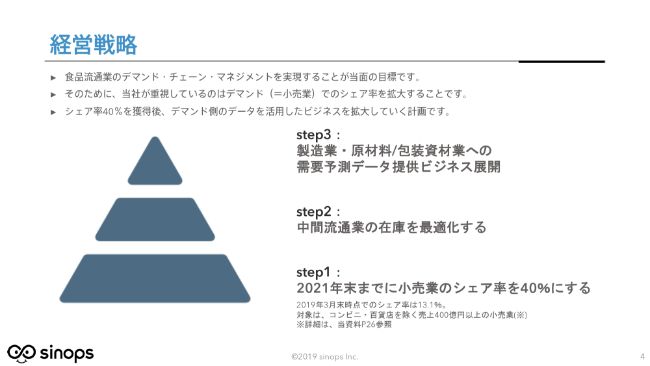

経営戦略

経営戦略についてです。何回かこの説明を聞かれていらっしゃる方もいるかと思いますが、今日が初めての方もいらっしゃるため、あらためてご説明申し上げたいと思います。

ピラミッドの一番下が、小売業さまのイメージです。今は13パーセントほどのシェアを獲得させていただいていますが、この分母・分子は社数ではございません。あくまでも、お客さまの年商です。

小売業さま目線で言うと、販売額になるかもしれませんが、それを分母として、我々に自動発注を任せていただいているお客様の年商が分子になります。その数字が今、13パーセント強であり、2021年度までに40パーセントまで高めたいということで、ここに最も注力しています。

そのあとは、デマンド・チェーン・マネジメントの実現です。世の中にはサプライ・チェーン・マネジメントという言葉があり、今から20年ほど前に日本に入ってきている考え方ですが、当初から我々は「デマンド起点でチェーンを最適化する必要がある」と提唱しています。

このピラミッドの下が第1ステップです。そのステップが終われば、下から2階層目の第2ステップにいきますが、これが中間流通業さまで、つまり卸売業さま向けのソリューションになります。そして3番目が、製造業さま向けということです。

これでデマンド・チェーン・マネジメントを形成して、少なくとも日本の無駄の削減に寄与したいと考えています。

そのためには、一番初めに小売業さまのシェアを、安定シェアといわれる40パーセントに高めたいと考えており、2021年の12月末時点では40パーセントにするという強い意志を持って、社員一同がんばっているところです。

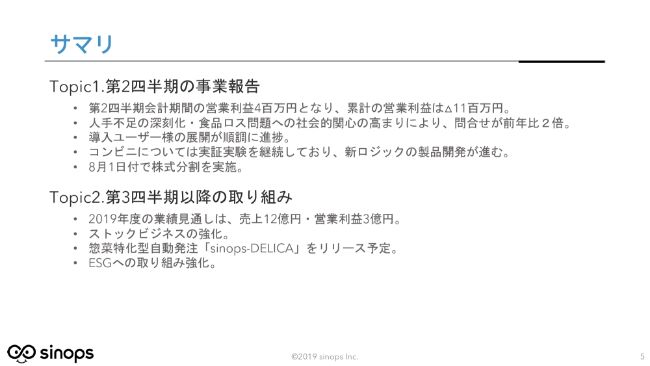

サマリ

5ページは、第2四半期の事業報告のサマリとなっています。

P/L サマリ(2Q累計期間)

第2四半期、4~6月の営業利益は400万円となりました。累計の営業利益は、第1四半期がマイナスでしたので、まだ1,100万円の赤字です。

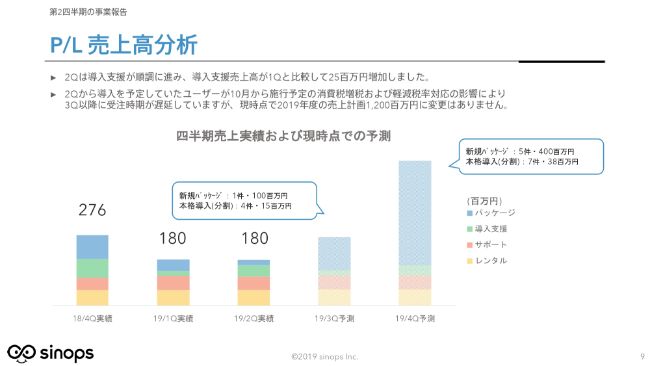

P/L 売上高分析

P/Lの売上高分析です。第2四半期は、大口2件、1億6,000万円ほどが期ズレしまして1億8,000万円になりました。それが、第3四半期と第4四半期にそれぞれズレる見込みです。

これはホームページ等でもご紹介させていただいたのですが、説明が少し不足している部分もありましたので、決算発表の10日後に、再度期ズレの詳細な理由ということでご説明しました。

ここで新たに付け加えさせていただきますと、ご存知のとおり、2019年10月1日から消費税が8パーセントから10パーセントになりますが、なかなか詳細が決まりませんでした。

とくに軽減税率の範囲がなかなか決まらなかったということで、当社の窓口の小売業さまの情報システムの方が、右往左往されていらっしゃったことが背景にあります。

以前、消費税が5パーセントから8パーセントになったときは、内税方式と外税方式を両方とも選択されている企業さまがいらっしゃったのですが、8パーセントから10パーセントになることがある程度既定路線になった瞬間に、みなさまが外税方式に切り替えられたため、今回8パーセントから10パーセントに上がるときは、そこまで大きな混乱はないと認識していました。

ただ、軽減税率のカテゴリの幅がなかなか決まらなかったことから、当社の窓口の情報システムさまが優先順位を……消費税アップの日にちが決まっている関係で、自動発注はペンディングということで大口のパッケージ販売企業さま2社が期ズレ起こしました。

これはキャンセルになったわけでもなく、無期延期になったわけでもありません。お盆明けくらいから交渉再開ということで、前向きなかたちで推移していますので、期ズレは起こしましたが、今期中にしっかり成約に向けていけるだろうと考えています。

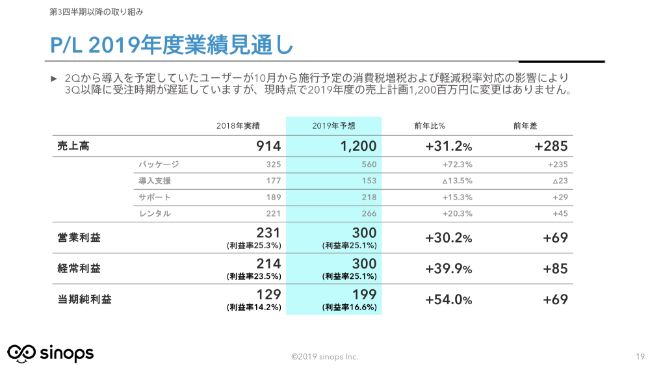

また(5ページの)トピック2について、第3四半期以降の取り組みですが、通年の業績見通しは当初予定どおり12億円で変更はありません。営業利益も3億円を見込んでいます。

従来から申し上げていますが、当社のビジネスがどうしても第4四半期にパッケージ販売が集中するきらいがあります。小売業さまは2月締めや3月締めが多いため、そこから新しいプロジェクトが入り、導入支援のパイロット実験の期間が6ヶ月から10ヶ月くらいあって、そのあとに「これは成功したね。じゃあ、横展開して正式契約します」という手順を踏んでいるのですが、そうするとどうしても、当社にとっての第4四半期、10月から12月あたりに集中するのです。

とくに今期は、関東圏を中心とした中堅、大手企業さまのパッケージ販売が多く、今期に関してはどうしてもパッケージの売上が高くなり、第4四半期に集中するということです。当社の主力は、100店舗から多いところで200数十店舗を展開するスーパーマーケットです。

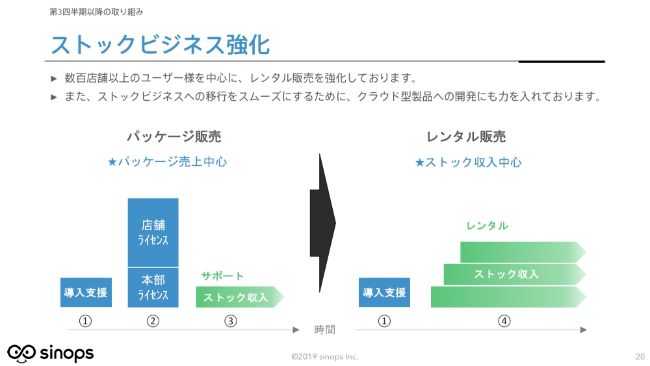

大手ドラッグストアさまとコンビニエンスストアさまは、パッケージ販売は売上のでこぼこが非常に大き過ぎるわけです。ドラッグストアさまは1,000店舗台、コンビニエンスストアさまは1万店舗台ということで、展開する際のボリュームがぜんぜん違うわけです。当社は今、大手ドラッグストアさまやコンビニエンスストアさまにも営業を行っていますが、「パッケージ販売は行いません。利用料でやります」と宣言させていただいています。また、概ね否定の言葉は聞いておらず、「なるほど、そのほうが合理的だね」とおっしゃっていただいております。

よって、今後はストックビジネス的な売上形態にシフトしていくだろうと考えています。

そういうことで、第4四半期にドーンと数字が跳ねるわけです。当社も非常に危機感を持って毎日しっかりとウォッチしているのですが、できる限り利用料型に切り替えていこうと考えています。

先期と今期、今期と来期で、売上に大きなでこぼこが生じないようにということで、ドラッグストアさま、コンビニエンスストアさまというまったく違う業態(に展開すること)は「いいチャンス」 だと思っています。

そのような新しい業態……非常にたくさんの店舗数をお持ちの業態に関しては、パッケージ販売から全面的にストックビジネスである利用料型に切り替えていこうと考えています。

sinops導入実績

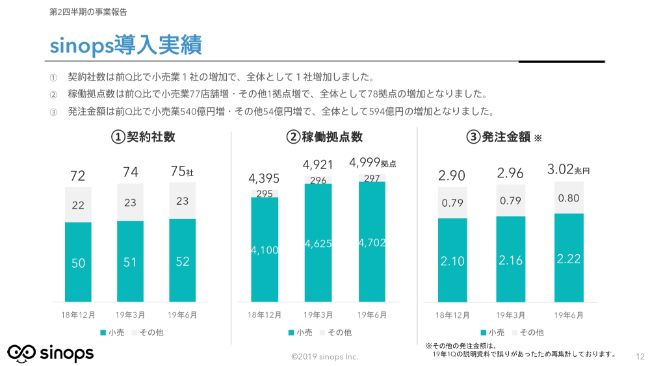

12ページを簡単にご説明します。

契約社数についてですが、毎年12社から15社が新規のお客さまで、この数年の推移はあまり変わっていません。ただし、先ほどからお話ししているように、最近は1件のお客さまでも企業規模が大きくなってきていますので、前は1社決まると(売上が)2,000万円だったものが、今は5,000万円になっているというイメージをお持ちいただけるといいかなと思います。

また、2019年の3月と6月の間で1社しか増えていないのではないかと言われるかもしれませんが、先ほど申し上げましたように、下期、とくに第4四半期に固まる傾向があります。

小売業さまの年度末締が2月から3月で、そこから新しいプロジェクトとして当社にオファーが来るものですから、どうしても当社目線でいくと第4四半期に一気に数字が上がります。すでに導入支援中のところが十数社ありますが、まだ正式契約はしていませんので、ここのカウントには入っていません。

ただし、導入支援は有償で1社あたり1,200万円前後を頂戴しますので、それなりの進捗はあるのですが、ここで言う契約社数のところで一気に数字が出てくるのは第4四半期になるとご理解ください。

なお、稼働拠点数は、横展開が始まっていくと徐々に増えていくのですが、順調に推移しているということです。

また発注金額ですが、卸売業さまは(2018年12月から2019年6月までで)「0.79兆円、0.79兆円、0.80兆円」という推移で、当社にお任せいただいている発注金額の総計はトータルでは2019年6月末で3兆200億円となります。

実は、これは直接当社のビジネスの売上収益には影響しません。あくまでも当社がこのマーケット、日本の流通業に対してどれだけの影響度があるかという当社自身の指標であり、参考として掲載しています。

(この発注金額を、取扱金額全体の)40パーセントという安定した数字にすることで、卸売業さまや、その上の製造業さまに影響力を与えられるだろうということです。スライドの一番右端は、あくまでも当社がどれだけの影響力を持ち始めているのかの参考としてご覧いただければと思っています。また、スライド左側の契約社数と真ん中の稼働拠点数が当社の売上に直接影響がある指標だとご理解ください。

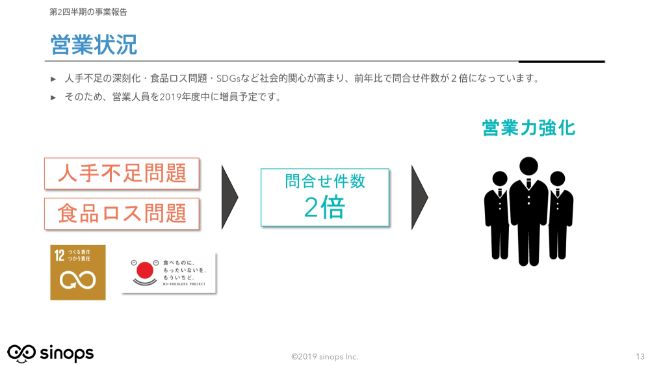

営業状況

営業状況についてですが、世の中で言われているのが人手不足の問題です。コンビニさまを中心に24時間営業できないといった意見や、同じくコンビニさまを中心に、食品ロスとして多大なものを廃棄するのはいかがなものかという意見があります。

そうしたこともあって問い合わせ件数は確かに2倍ほどになっています。とくに大手企業さまが中心で、また関東エリアから以北、北日本からの引き合いが増えてきています。関東エリアは西日本と比べて、同レベルの歴史の企業さまでも、企業規模、売上が倍近く違うところが多く、そのような観点から、今後の引き合いがうまく成約に結び付けば、大きなベクトル、トップラインが増加するのではないかと考えています。 これまでは「口コミ営業です」と申し上げていましたが、追い風が吹いていますので、いつまでも口コミ営業のように待っていられないと思っています。

そこで、営業力を強化しようということで、2018年末には60名だった人員を、2019年末には74名まで増やします。毎年、だいたい2割から2割5分ぐらいの比率で増やしていますが、2019年は60名にプラス14名で、今のところもう8名ぐらい採用しています。残りの5ヶ月で残りの人員を採用したいと思います。

2019年は、営業マン2名、アシスタントを入れて4名を考えていましたが、これにプラスして営業マンを2名増員する計画で進めています。待ちの営業だけではなく攻めの営業に打って出たいと考えているところです。

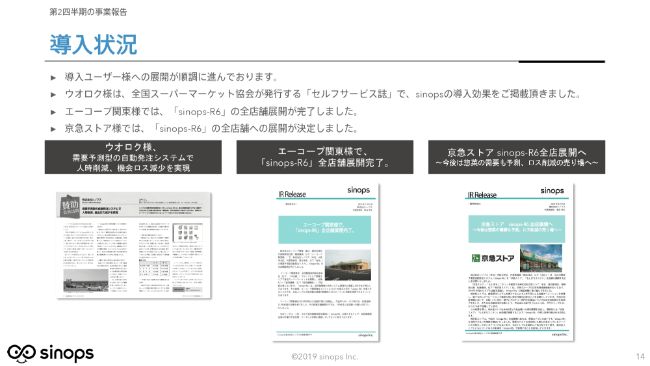

導入状況

導入状況についてです。導入ユーザーさまへの展開も順調に進捗しています。(スライドの左は)業界紙で、ウオロクさまの例になります。業界紙でこれだけ評価が出ており、すばらしいということでウオロクさまのご担当の方が記事にしてくださいました。

また当社のリリースですが、エーコープ関東さまで全店舗展開が終わりました。エーコープ関東さまは、農協グループの企業ですが、ここで成功したということで、二番手、三番手のところ……グループ全部で10社ぐらいあるのですが、そこから2、3社オファーをいただいているところです。

スライド右端についてですが、2017年に電鉄大手8社、八社会のスタートとして東急ストアさまに導入いただきました。その後、二番手として京急ストアさまからも「導入したい」と言っていただきました。これらも順調に推移して、内容的にも非常に効果が上がっているということでリリースさせていただきました。

「コンビニ」の実証実験は継続中

コンビニエンスストアさま案件の進捗状況ですが、現状導入をされているカテゴリは、加工食品、雑貨等のみでした。ただし、おにぎり、お弁当、お寿司といった中食カテゴリでは思うように進んでいないということで、シノプス(を導入すること)でうまく進むならやってみようというお話が2018年後半にありました。このような経緯で、コンビニエンスストアさまでの実証実験が進んでいます。

現在、最終フェーズに入ってきているところが2社ほどありまして、高い評価をいただいています。

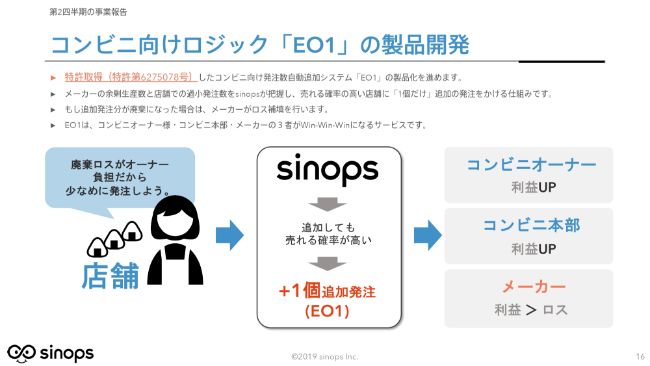

コンビニ向けロジック「EO1」の製品開発

当社の「EO1」というシステムが特許を取っています。スライドにもあるとおり、例えば「おにぎりを1万個作って、1,000個余っているよ」といった場合、メーカーでは今まで廃棄していましたが、sinops側ではもっと売れるであろうお店をわかっています。

「全部で1万店あるなかで、このエリアは1,000店舗ある。1万個作ったものの9,000個しかオーダーが来なかったときに、あとの1,000個をメーカーさまで捨てるくらいなら、(1,000店舗のうち)トップの数百店舗はもっと売る実力があるはず」ということで把握できているため、(トップの店舗に)1個ずつ配っていくという仕組みです。

それがうまくいくと、お店も売上が上がりますし、本部はその分のロイヤリティが上がりますし、製造業さまも「自分のところで捨てるくらいだったら、とりあえず送ってしまえ」となります。今まで3個送っていたものを4個にするだけですし、5個送っていたものは6個にするだけ。お店からのオーダーに単純に1個足すだけで、それも間違いなく売れるだろうということでsinops側が認知しています。

もしもお店でそのまま廃棄されても、それは製造業さまが「やっぱり廃棄したよ」ということで本部経由でわかるわけですから、とくに問題ないのです。小売業もプラス、本部もプラス、もちろん製造業もプラスで「三方良し」ということで、特許が通りました。これをコンビニエンスストアさまの本部に以前からプレゼンしており、非常に評価はよいです。

しかし、契約から見直す必要があるということで、時間はかかるでしょうが、これが実現できれば、日本全国のコンビニエンスストアを展開されていらっしゃる方、業界に対するインパクトも大きいのではないかなと、楽しみにしているところです。

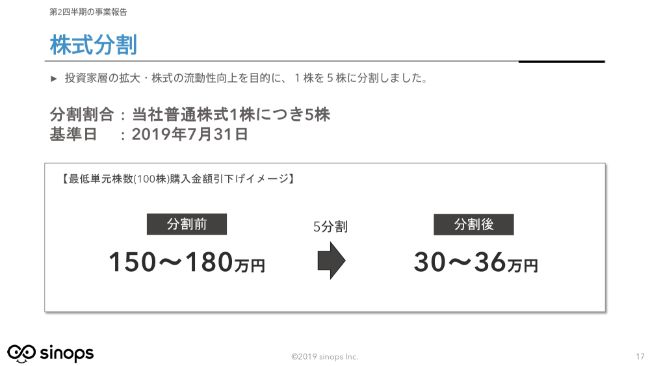

株式分割

17ページは、株式分割についてです。また、2019年8月1日付で株式分割を実施し、5分割にさせていただきました。2019年8月9日の決算発表が、「内容が稚拙だ」という評価をいただき、株価が下がってしまいました。業界以外の方、個人投資家さまを中心に、「意味がわからない」という評価がありましたので、「申し訳ございません、詳細な説明をもう1回行います」ということで説明させていただきました。

瞬間的にかなり下がってしまいましたが、「長い目で見ていただいたら、間違いなくいい方向へ進むであろう」という確固たる信念を持って、今後も進めていきたいと考えています。

P/L 2019年度業績見通し

業績見通しは先ほど申し上げたとおりで、売上高12億円、営業利益3億円は変更ありません。

ストックビジネス強化

20ページは、ストックビジネス強化についてです。先ほど申し上げましたが、新たな業界をトリガーとして、どんどんレンタル販売に持っていきたいと考えています。

惣菜特化型自動発注「sinops-DELICA」リリース予定

そして、惣菜特化型自動発注「sinops‐DELICA」という新しいビジネススキームも考えています。これは、当社だけではなく、数社で惣菜カテゴリを横断的に最適化するような仕組みを考えております。

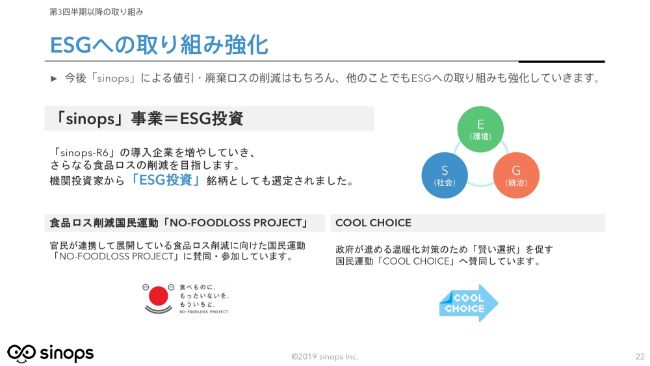

ESGへの取り組み強化

次に、ESGについてです。世界的な潮流ではありますが、環境・社会・企業統治への取り組みを強化しようと考えています。

食品ロス削減国民運動に賛同して参加しており、「COOL CHOICE」にも参加しています。またスライドには書いていませんが、大阪府で「おおさか食品ロス削減パートナーシップ」を募集されており、ITベンダーでは唯一、当社が認可をいただきました。ビジネスに直接影響はないかもしれませんが、「社会に対してしっかり貢献できれば」と考えているところです。

以上で、私の説明は終わりとさせていただきます。ありがとうございました。

新着ログ

「情報・通信業」のログ