東武住販、通期は増収増益も経常益等は中計目標で未達 今期は目標修正のうえ10期連続増収増益へ

荻野利浩氏:みなさん、おはようございます。あらためまして、今日は足元の悪いなか、ようこそお集まりいただきまして、ありがとうございます。

最近、不動産市況も大変悪いなか、私自身が大変危惧していることも含めてお話をさせていただければと思っております。どうぞよろしくお願いいたします。

この資料の表紙にある「上熊本駅」の近くの線路の高架下に、1店舗出店することになりました。最近、JRさんと大変親密な関係になっており、佐賀にも店舗を出させていただきました。また、福岡にJRJP博多ビルというものがあるのですが、そこにも店舗を出させていただきました。

その流れで、「新たに上熊本駅で、店舗の“箱”はすべて作るから、そこに入ってもらえないか」というお話があり、市場調査した結果、我が社の今のビジネスモデルとマッチするということで、出店することになりました。これが熊本でのビジネスのスタートになればと思っております。

テレビコマーシャル放映中

私たちは、このスライドのマスコットキャラクター「ホービスくん」をしっかりと広めていきたいと思っています。あらためてですが、「ホービス」の「ホー」は鳴き声で、サービス「ビス」をかけ合わせて「ホービス」と命名しました。現在、商標登録もしております。CMが3パターンほどありますので、ご覧ください。

(CM動画が流れる)

いろいろな時間帯でCMを放送してみた結果、夕方の時間帯が反響が多く、最近はそこに注力して流しております。

会社概要

本日説明させていただく内容ですが、まずは会社概要と主力事業についてです。そして、2019年5月期決算の概要、2020年5月期業績予想と中長期の展開という流れで説明させていただきます。

それでは、会社概要についてお話しします。山口県下関市に本社を置いており、設立が昭和59年9月になります。

それ以前、私は神奈川県藤沢市の不動産会社で営業マンとして働いておりました。手前みそではございますが、営業が好きだったのか、トップの営業成績でしたので、収入はそれなりにありました。しかし、下関市に残しておりました親に親孝行しようということで、山口県下関市に戻りました。

そして、下関市で会社を設立したのですが、「東で武者修行をした」ということで、社名を「東武住販」にしました。

主要なビジネスモデルでございますが、約9割が自社不動産売買事業です。(家を建ててから)30年程度が経過して老朽化し、流通価値がゼロに等しくなった戸建の住宅を当社が買い取り、リフォーム工事を行うことで住宅としての価値を再び高めて、一般消費者……おもに年収300万円程度、年齢層が20~30代の方に、1,500万円ぐらいの価格帯で販売させていただいております。

我が社では、もともと事業の中心は仲介でした。仲介は老朽化したまま流通する、あるがままの状態で売買することになりますが、その状態で引き渡した後、お客さまが「自分でもう少し綺麗にリフォームしたい」といったことで悩んでおられるのです。

その状況を見て、「やはり、我が社でリフォームして販売するということをしなければ、お客さまはサービスとして不満足なのではないか」ということで、そういう方向に進んでいきました。

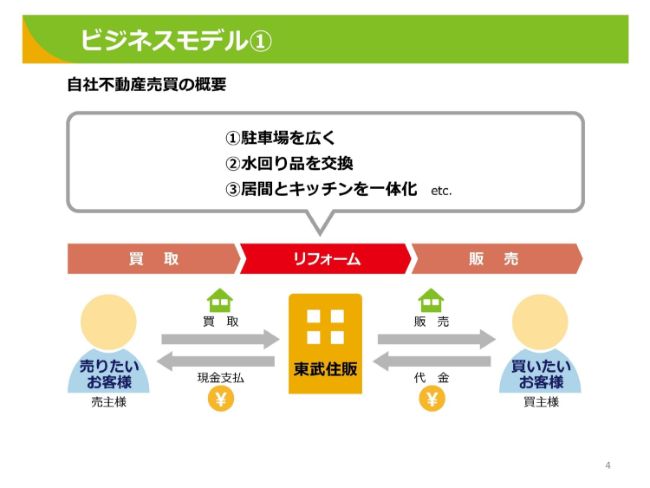

ビジネスモデル①

どのようなリフォームを行うのかについてですが、風呂やトイレ、水回りはすべて新品に取り替えます。当然、かなりの件数のリフォームを行うため、水回り関係の設備については、コストを下げるようにしております。

ビジネスモデル②

また、かつて車は一家に1台という時代だったわけですが、最近は1人に1台という時代ですので、庭を崩して、そこに駐車場スペースを作り、2~3台は置けるようにします。

加えて、今は少子化という時代です。昔は数を重視して間取りが4DKなどでしたが、家族が少なくなりましたので、4DKであれば1部屋の壁を抜いて3LDKにリフォームしたりします。

これが我々のリフォームのかたちです。あとは、外壁の塗装や内装の張り替えも行います。

2018年12月ですが、キャンディルという会社の子会社で、いわゆる補修を専門にしているバーンリペアさんという会社(と工事請負基本契約を締結しました)……いわゆる築浅の物件で、リフォームがそれほど必要ない物件であれば、できるだけリフォームの費用を抑えて、少しだけ補修などをして販売することでコストも抑えられるため、そうしたかたちでも展開していこうということで、物件の幅が広がってきたところでもあります。

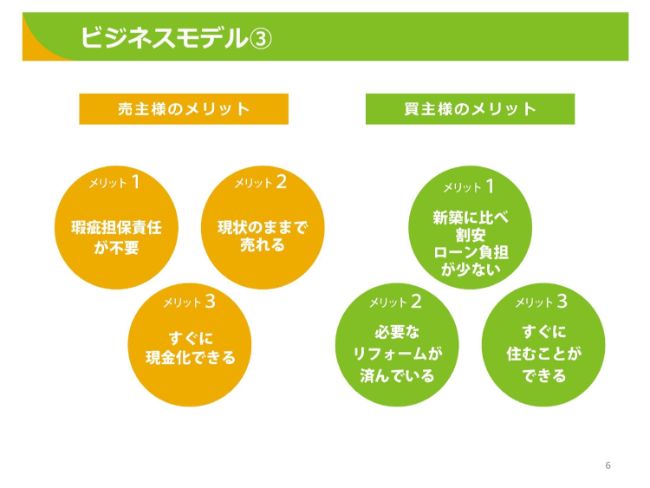

ビジネスモデル③

我々、不動産売買事業のメリットを、売主さまと買主さまの立場でまとめてみました。まず売主さまのメリットですが、業者が買主になりますと、瑕疵担保責任が必要なくなりますので、これはメリットになると思います。

そして、自ら手を加えることなく、現状のまま売ることができます。また、売買仲介では、買主さまとの交渉次第でいつ売れるかがわからないのですが、我々が買い取りをすることが決まっているため、売主の都合に合わせて(売る時期などを)調整することができ、お金の必要なタイミングに合わせるなどが容易になります。

次に、買主さまのメリットですが、当然、新築に比べて割安でございます。新築の半値くらいでございますから、ローンの負担が少なくて済むということです。また、リフォーム後の状況を確認してから購入できますし、リフォームが済んでおりますので、すぐに引っ越して生活が始められるといったメリットがございます。

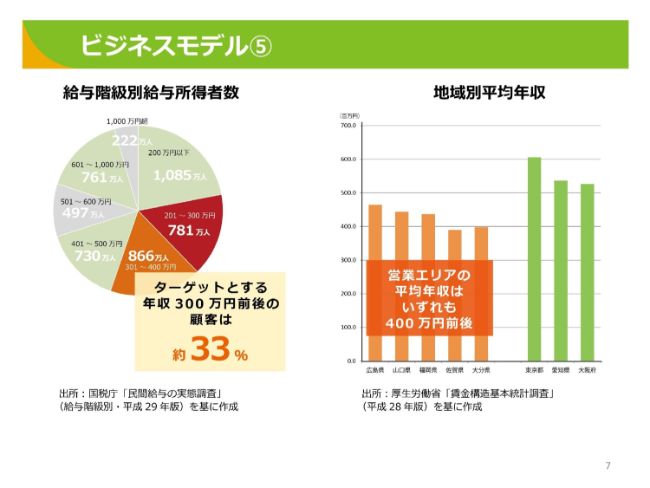

ビジネスモデル⑤

次に、中古住宅の市場環境についてです。当社が販売しているお客さまは、20~30代(がメイン)ですが、その世代は年収が低いということもあり、住宅購入は「高嶺の花」だと思っておられます。

我々は「一次取得者」といっておりますが、だいたい年収が300万円前後の方がターゲットになりまして、スライドのとおり、年収が200万~400万円の方が約1,600万人と大変多く、(給与所得者の)約33パーセントを占めております。

地方でも、新築戸建やマンションを購入しようとすると、3,000万~4,000万円ほどかかります。一方、住宅ローンを組んで当社の再生住宅を購入すれば、賃貸のアパートに支払っている家賃に比べて、毎月の返済額は大変低く抑えられます。さらに、自分の財産にもなるということで、お客さまに大変喜んでいただいております。

現在は金利が大変安いものですから、1,500万円を35年ローンで借り入れた場合、金利1パーセントで組みますと毎月の返済額は43,000円程度です。例えば山口県でも、3LDKぐらいの中古物件が1,500万円くらいですが、(同じ間取りでも)賃貸物件ですと家賃が70,000~80,000円ぐらいの金額になります。

なぜ(金額が高いの)かといいますと、下げられない要因があるのです。当然、投資や相続対策として賃貸物件を購入されるオーナーさまがおられるわけですが、賃貸住宅を建てれば、当然高い利回りを求められますので、家賃設定を高くせざるを得ないということなのです。

ビジネスモデル⑥

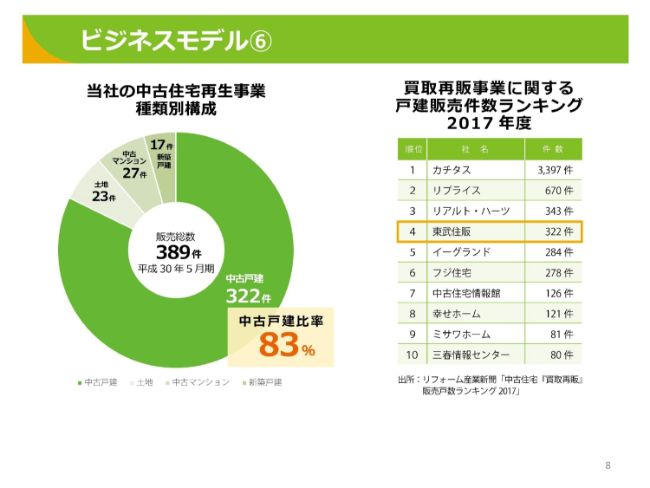

当社の主力事業である中古住宅の再生事業の特徴についてですが、戸建住宅が圧倒的に多いということです。もともと当社は山口県西部や北九州市で不動産売買の仲介を営んでおりました。そうした地域では、マンションより戸建を取り扱うことが大変多かったため、中古の戸建住宅の比率が大きくなっております。

リフォーム産業新聞さんの記事によりますと、(スライドの右側は)2017年度の実績でございますが、中古戸建の販売件数ランキングで当社は国内第4位の位置付けです。少し古いデータですが、2019年度の我が社の戸建販売件数の実績は361件でございますので、(2017年度から)39件増えているということです。

(2017年度の時点で)リアルト・ハーツさんが343件ですが、もしかしたら(現時点では)それ以上に販売件数が伸びているのではないかと思っております。

売上高、利益の推移

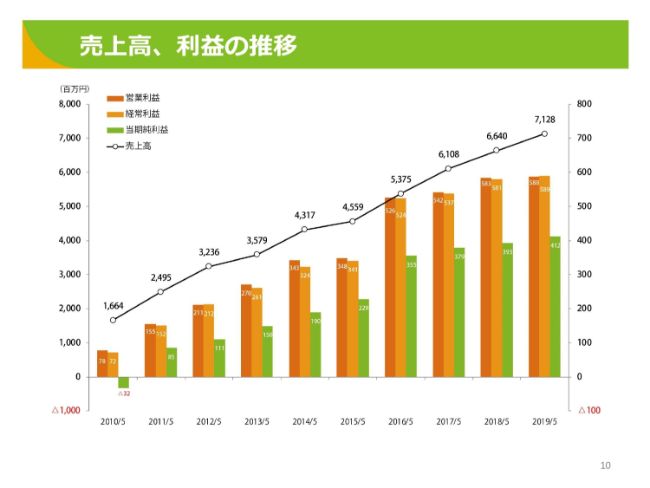

続いて、2019年5月期決算の概要でございます。スライドの図は、2010年5月期から2019年5月期までの実績の推移をグラフにしたものでございます。

折れ線が売上高となり、2019年5月期は前年比7.4パーセント増の71億2,800万円となりました。棒グラフの左の濃いオレンジのものが営業利益で、5億8,800万円となり、前年同期比0.9パーセントということで、ぎりぎり増益でした。

また、中央の明るいオレンジ色の棒グラフが経常利益で、5億8,900万円となり、前年同期比1.3パーセント増でした。右の黄緑色の棒グラフが当期純利益で、4億1,200万円となり、前年同期比4.9パーセント増となりました。

このように、2019年5月期まで、なんとか9期連続の増収増益で過去最高益を更新いたしました。

不動産業界は不祥事が相次いでおりますが、そうしたなかでも、どうにかして増収増益で終わろうということで社員一丸でがんばった結果でございます。今期はなかなか苦しかったのですが、努力した結果、こうした数字が出ております。

売上高増加の要因分析

売上高が増えた理由についてです。自社不動産の販売平均単価が1,506万円となり、前年より31万円低下したものの、苅田店など、2年目となる営業拠点の貢献や、物件在庫が豊富だったことにより、販売件数が前年の389件から37件増えて426件となったことが、増収の要因として挙げられます。

営業利益増加の要因分析

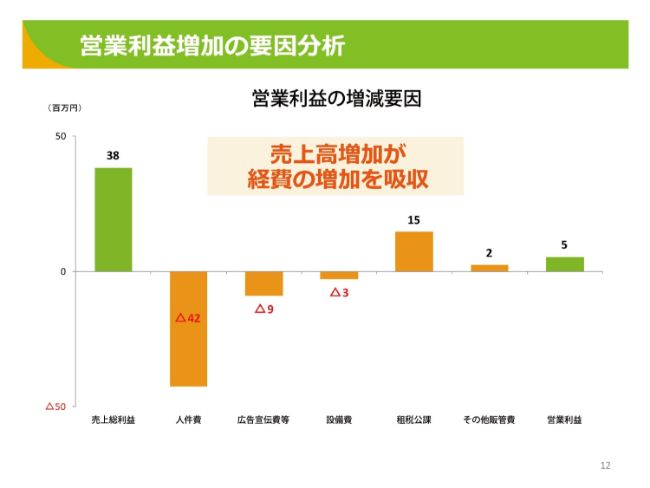

営業利益の増減要因を見てみますと、売上高の増加により、売上総利益が前年同期比で1.8パーセント増加いたしました。金額にして3,800万円の増加となります。販売費及び一般管理費は2.7パーセント増加、営業利益は0.9パーセント増加でございます。

販売費及び一般管理費のうち、およそ半分を占める人件費の増加額がもっとも大きく、4,200万円増加いたしました。一方で、仕入が406件で前期を下回ったことにより、租税公課が減少して営業利益の増加に寄与いたしました。

貸借対照表①

貸借対照表ですが、2018年5月期と比較しての増減額を記載しておりますので、詳細はのちほどご覧いただければと思います。

貸借対照表②

こちらは、長期借入金が大幅に増加しておりますが、現在金利が低い状況にあるため、金利上昇リスクに備え、借入金を短期から長期へシフトしたことによるものです。

キャッシュ・フロー計算書

キャッシュ・フロー計算書は、営業活動によるキャッシュ・フローが黒字になっておりますが、これはおもに販売用自社不動産を積極的に販売して在庫が減っていることによるものでございます。

自社物件の保有状況

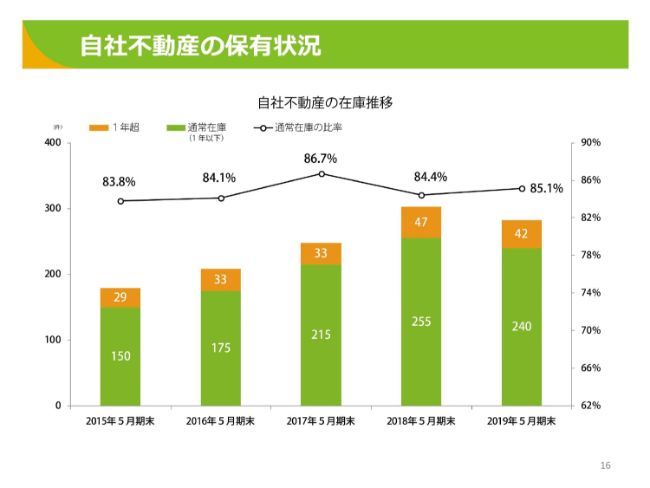

このスライドの図は、在庫の推移をグラフにしたものです。2019年5月末時点での自社不動産の在庫数は282件となり、2018年5月期に比べて20件ほど減少いたしました。

2020年5月期の業績予想①

次に、2020年5月期の業績予想と中長期の展開でございます。

2020年5月期は、前期比で売上高がプラス5.5パーセント、営業利益がプラス12.2パーセント、経常利益がプラス12パーセント、当期純利益がプラス9.1パーセントと予想しております。

また自社不動産の販売につきましては、通期で455件となり、前期を6.8パーセント上回る予想としており、これが売上高増加の大きな要因になります。そして、売上高の増加に伴い、営業利益、経常利益、当期純利益が増える見込みでございます。

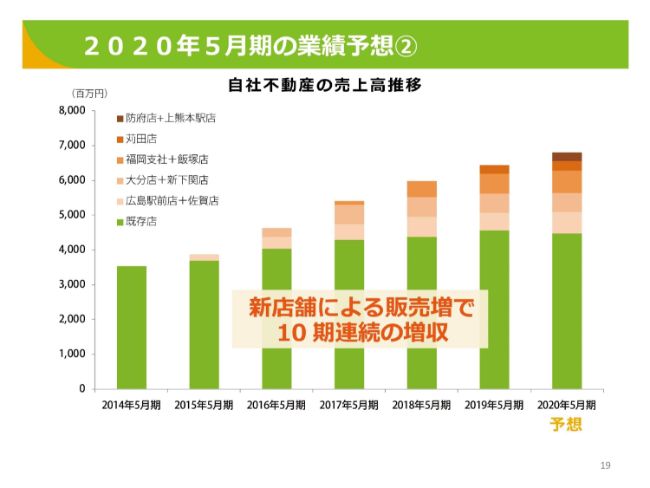

2020年5月期の業績予想②

2020年5月期の業績予想でございます。2020年5月期の売上高は、自社不動産の販売件数増加により、10期連続増収で75億2,000万円を予想しております。

自社不動産の販売件数が増加する根拠といたしましては、2019年2月に開設した山口県の防府店、2019年8月に開設予定の上熊本駅店の貢献が見込まれることに加え、自社所有の在庫も一時期に比べて増加しているためです。

また、既存の店舗でもマーケットリサーチを兼ねて、周辺エリアでも積極的に中古住宅を仕入れることにより、業績拡大に繋げていきたいと考えております。

空き家の現状と将来予測

ここまで、今期の業績予想についてご説明してまいりました。ここからは、中長期的な今後の展開について、当社を取り巻く外部環境を含めてお話をさせていただきます。

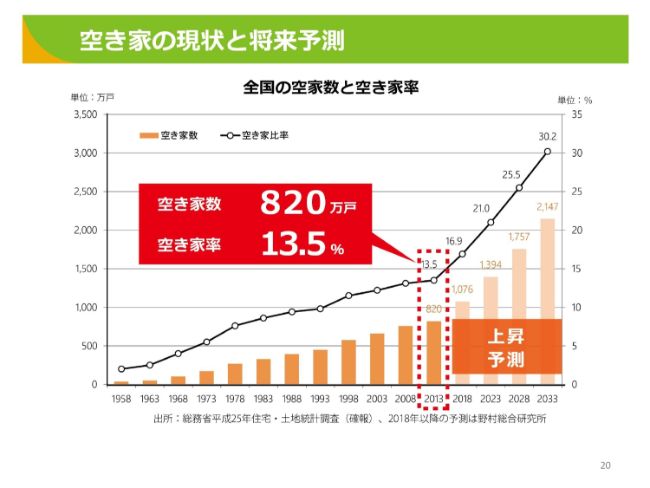

時々、私どもがおります山口県下関市の店舗にも、「ふるさとの実家をなんとかしてほしい」というお話をいただくことがあります。また、(今日会場にお越しの)みなさまのなかにも、空き家を所有されておられるご親戚などがおられるかもしれませんし、将来的には空き家になるかもしれないと思われている方もいらっしゃるのではないでしょうか。

総務省の調査によりますと、少し古いデータなのですが、2013年10月時点での日本全国の住宅総戸数6,063万戸のうち、820万戸が空き家となっており、空き家率が13.5パーセントとなっています。

また野村総合研究所さんの予測によりますと、今後有効な対策がなされなければ、空き家はどんどん増え続け、2033年には、空き家の比率が30.2パーセントになるとのことです。

つまり、両隣のうち1軒が空き家になるということで、ここまでくると他人事ではなくなります。少子高齢化がどんどん進み、増え続ける空き家は全国的に大きな社会問題となっていますので、我が社が(その問題解決の)一翼を多少でも担えればということで、がんばっているところでございます。

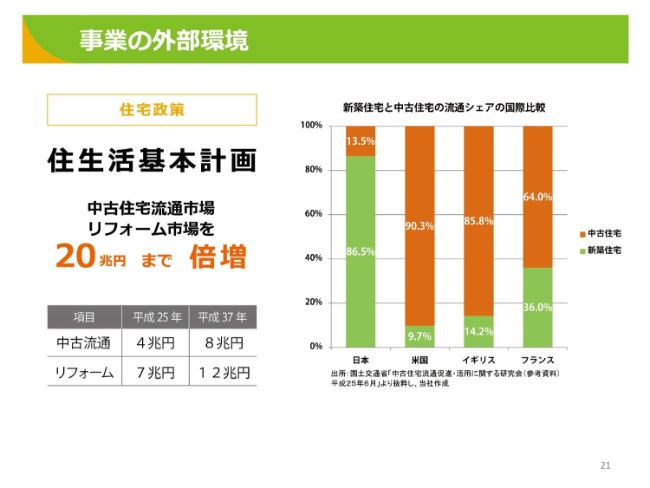

事業の外部環境

かつては新築一辺倒だった住宅政策にも変化が表れてきております。スライドの右の図は新築住宅と中古住宅の流通シェアを欧米の国と比較したものですが、日本は新築住宅の比率が大変高く、建てては壊すという「新築信仰」といっていいぐらいの風潮が数字にも表れております。

また、平成28年3月に公表された「住生活基本計画」では、(2025年に)中古流通が8兆円、リフォームが12兆円ということで、(2013年の)倍の数字にしようと取り組んでいるのですが、なかなか進んでいない状況です。

当社は、このようなフォローの風が吹く外部環境のなか、この中古住宅の買取再生を中核に据えて、今後も積極的に進んでいきたいと思っております。

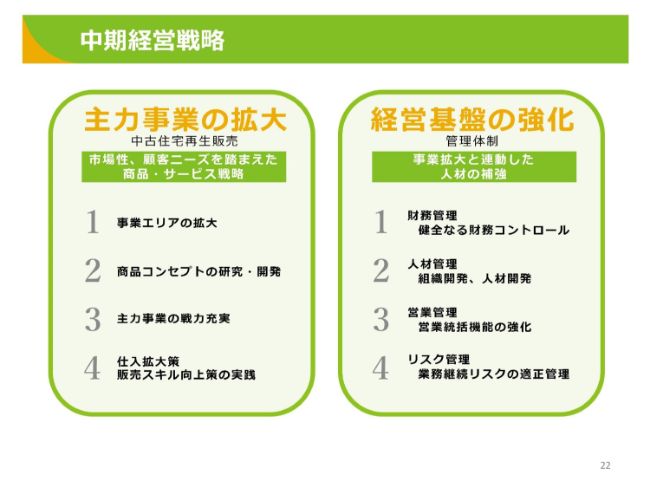

中期経営戦略

中期経営戦略について、当社では2017年9月25日に、2020年5月期までの第1次中計を策定、公表し、経営姿勢やビジョンを明確にいたしました。主力事業である中古住宅の再生販売拡大と経営基盤の強化を柱に、両輪がバランスよく、堅実、健全に成長するよう計画しております。

2020年5月期に向けた4つの成長基盤

それに向けた4つの成長基盤になります。「営業体制強化」「出店拡大」「人材育成」「コーポレートガバナンス体制整備」の4つの重点項目をあげて、現在実践しているところでございます。

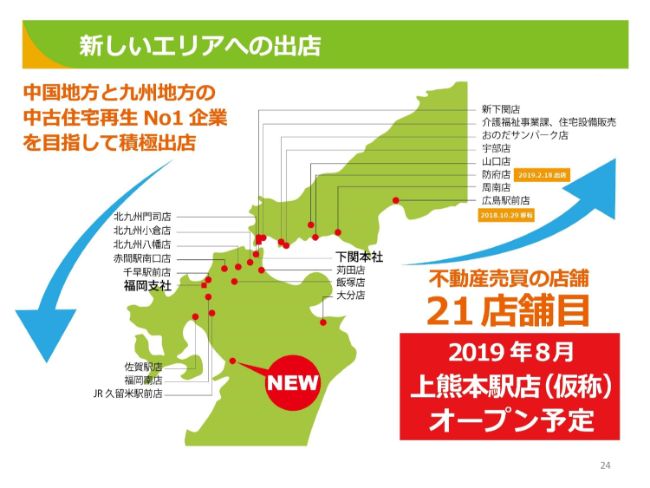

新しいエリアへの出店

第1次中計のなかでも、私どもは出店拡大が大きな鍵を握ると思っております。当社は毎期2店舗ずつ出店しており、中国地方、九州地方の中古住宅で地域No.1の企業を目指しております。

先ほどもご説明しましたが、2019年8月には、上熊本駅店の開設を予定しており、そちらが21番目の店舗になります。熊本市内を含め、すでに熊本県内で取引実績を積み重ねておりますが、今後も発展の余地があると期待しているところでございます。

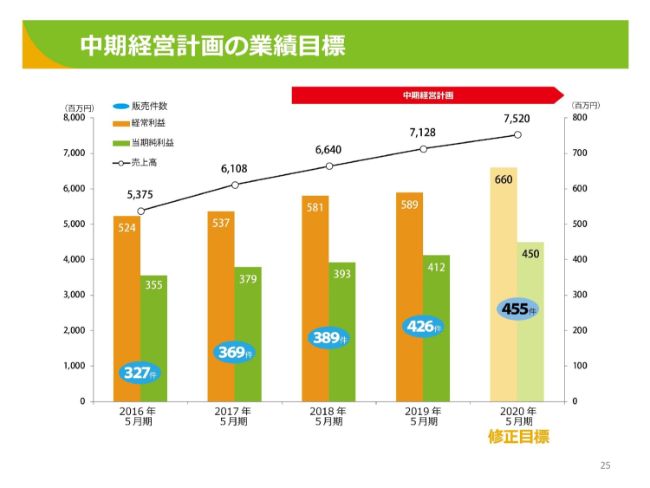

中期経営計画の業績目標

中期経営計画で、3ヶ年の売上と利益の数値目標を設定しておりましたが、2019年5月期につきましては、売上高の目標は達成したものの、経常利益および当期利益が未達となりました。

市場環境や当社の現況などを総合的に検討し、とにかく期限ぎりぎりまで詰めていきましたが、達成できない目標を作っても士気に影響するため、目標の数字を改めさせていただきました。

経営戦略については当初の計画どおり実行しますが、2020年5月期の売上高は75億2,000万円、経常利益は6億6,000万円、当期純利益は4億5,000万円として、自社不動産の販売件数は455件を目標としました。

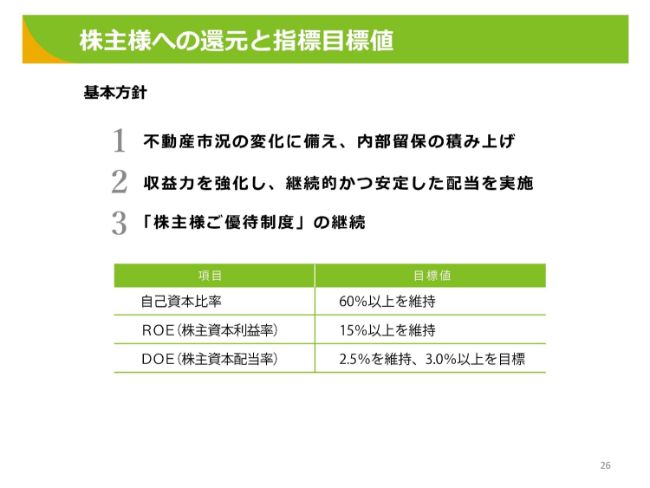

株主様への還元と指標目標値

当社は、株主さまへの利益還元を経営の重要な施策として考えており、安定的かつ高い水準の還元を継続して行うことを基本方針にしております。

数値目標としましては、自己資本比率が60パーセント以上、株主資本利益率が15パーセント以上を継続し、株主資本配当率については2.5パーセントを維持しつつ、3パーセント以上を目標にしたいと思っております。

もっと大幅に借入金等の他人資本の比率を増やして、自己資本比率を低くすべきというご意見もありますが、リーマンショックのような金融市場の混乱に備える必要もあると考え、自己資本比率は高い水準を保ったまま、株主資本利益率も高水準で推移することを目標としております。

最近、東京・銀座の一等地の地価が、バブル当時の金額をはるかに超えてしまったとのことです。また、賃貸アパートに関するさまざまな問題がありますが、現在、不動産融資において、融資残高がバブル期の金額を完全に超えております。

平成元年の年末に、日経平均が39,000円まで上がりました。そのあとに不動産の総量規制が入り、急激に下がって、不動産市場の市況も下がっていったわけですが、それからちょうど30年が経ちました。みなさま、いかがでしょうか?

30年というと、企業でいえばだいたい5パーセントしか存続しないというような期間ですが、ちょうど30年が経って(バブル期と)同じような現象が起きているのではないでしょうか。金融市場も次の動きを模索しなければいけない状況になっておりますし、不動産も完全にバブルを超えております。

しかし、こうした状況になっても「やめられない、とまらない」というような状況になっています。私はバブルの時はたまたま親孝行で下関市に戻っておりましたので、バブルは経験しておりませんが、(以前に勤務していた会社のあった)神奈川には仲間がたくさんおり、バブルが終わった時には、ほとんどの不動産屋さんが見事につぶれていました。

私は地方におり、地方はバブル期でも不動産価格はそこまで上がりませんし、下がりもしませんでしたので、安定して、なんとか生きながらえました。東京は今このような状態になっていますが、どこまで進むのでしょうかと、個人的に思っているところです。

株価とPERの推移

当社の株価とPERですが、だいたい5倍から15倍ぐらいで推移しております。

リフォーム事例

最後に、当社がどのようなリフォームをするのかということで、スライドをご覧いただければと思います。

どうもありがとうございました。

新着ログ

「不動産業」のログ