日本管財、通期売上高は979.2億円で着地 3つの事業機会のもと中期的な成長を図る

連結決算ハイライト

福田慎太郎氏(以下、福田):本日はお忙しいところご出席賜り、ありがとうございます。社長の福田慎太郎でございます。それでは、さっそく説明させていただきます。

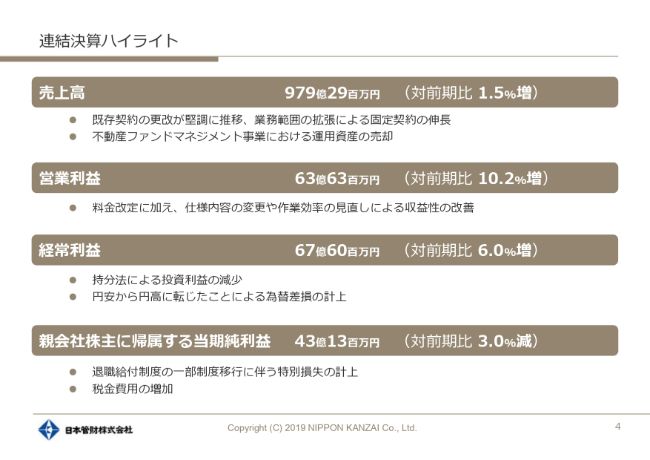

4ページをご覧ください。前期(2019年3月期)末の決算についてご説明いたします。

売上高は979億2,900万円、前年対比1.5パーセント増。これは従来より進めております、最低賃金の上昇に伴う既存契約の値上げのお願いについて、オーナーさま・顧客のみなさまのご理解を得られたことで、売上の増加につながりました。また、利幅の確保だけではなく、そのほかの仕様の増加も売上の貢献になりました。2つ目に、不動産ファンドマネジメント事業の運用資産の売却も、売上の増加につながった次第です。

営業利益におきましては、10.2パーセント増の63億6,300万円。これも、今申し上げた料金改定が順調に推移した結果となりました。

経常利益におきましては、6.0パーセント増の67億6,000万円。営業利益ほどの増加がないのは、持分法適用の投資利益が若干減少したことが1つ。あとは、海外の投資でありますので、円高による為替差損が発生したことが挙げられます。

当期純利益といたしましては、3.0パーセント減の43億1,300万円。これ(の要因)は、1つ目に(退職給付制度について)確定給付年金から確定拠出年金へ年金制度を変更したものの特別損失の計上が挙げられます。2つ目が、税金費用の増加でございます。

私からは以上です。

連結決算サマリ

原田康弘氏(以下、原田):管理統轄本部の原田でございます。それでは私から、2019年3月期の連結業績概況と2020年3月期の連結業績予想についてご説明させていただきます。

まず、5ページへお進みくださいませ。5ページは、連結決算サマリを記載させていただいております。この資料を使いまして、2019年3月期の業績についてご説明させていただきます。内容については、先ほど社長からご説明申し上げたことと若干重複するかと存じますが、ご勘弁いただきたいと思います。

売上高につきましては、前期と比べましてやはり新規契約がやや苦戦した状況でございますが、先ほどより(ご説明に)出ております料金改定を含む既存契約の更改が非常に堅調に推移したことがございました。

それに加えて、不動産ファンドの売却ということで売上を計上いたしました。それが寄与いたしまして、前期対比で1.5パーセント増の979億2,900万円となり、金額面では14億5,000万円の増収になったという状況でございます。

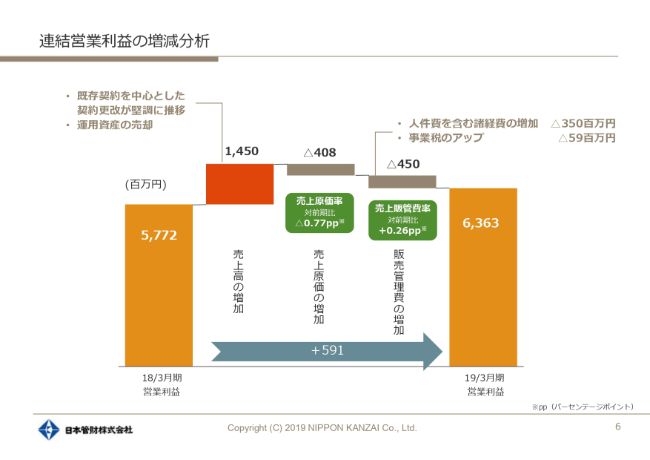

売上総利益につきましては、人手不足により引き続き人件費関係の原価は高騰している状況でございますが、料金改定・仕様変更に伴う収益性の改善が非常に大きく図れたということで、それらのコストの吸収をして、前期対比で増益を確保することができたという状況でございます。

次に、営業利益につきましては、グループ全体での組織体制の強化等によりまして、人件費を中心とした費用が増加してございます。販売費及び一般管理費は、前期と比べて4億5,000万円増加してございます。

しかしながら、売上高の伸長あるいは原価改善と申し上げたと思いますが、その影響によりまして、営業利益については前期対比で10.2パーセント増となり、金額的には63億6,300万円を計上することができております。ちなみにこの金額は、我々のグループの過去最高益を更新している数字になります。

次に、経常利益でございます。先ほど(福田社長より)ご説明申し上げたとおり、持分法の投資利益がやや減少しました。為替差益の減少も加わりまして、営業外収支については前期と比べて大きく後退したことがございまして、前期比では6.0パーセント増となりました。営業利益から少し伸び率が落ちましたが、67億6,000万円ということで、経常利益についても営業利益と同様、過去最高を更新させていただいております。

最終の当期純利益につきましては、退職給付制度の移行に伴う特別損失、あるいは法人税等の税負担が増加したことで、残念ながら対前期比3.0パーセント減の43億1,300万円という結果で、2019年3月期の決算を締めさせていただきました。

連結営業利益の増減分析

次に、6ページでございます。6ページには、先ほどご説明申し上げた内容も含めて、連結営業利益の増減分析を記載させていただいておりますので、後ほどご参考にしていただきたいと思います。

連結貸借対照表の概要

引き続きまして、7ページに入ります。連結貸借対照表の概要を掲載させていただいております。おもな増減あるいは自己資本比率につきましては、表に記載のとおりとなってございます。

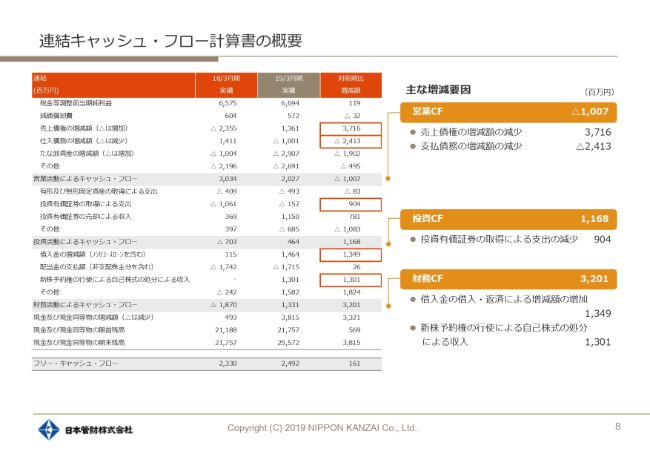

連結キャッシュ・フロー計算書の概要

次に、8ページに移らせていただきたいと思います。連結キャッシュ・フロー計算書の概要を掲載させていただいてございます。

おもな増減等につきましては、資料に記載のとおりとなってございます。最終的な2019年3月期のフリー・キャッシュ・フローについては、記載のとおり、前期と比較して1億6,100万円増加した24億9,200万円ということで、決算が締まっております。

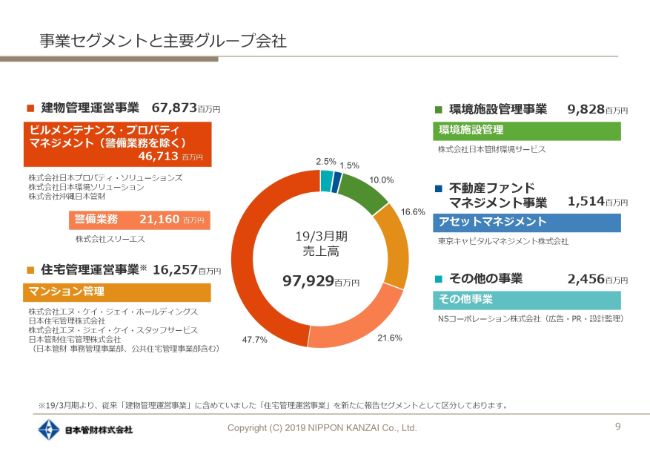

事業セグメントと主要グループ会社

それでは、引き続きまして9ページでございます。事業セグメントと主要グループ会社ということで、事業の関わりについて掲載させていただいております。これについても、参考にしていただきたいと思います。

セグメント業績の概要

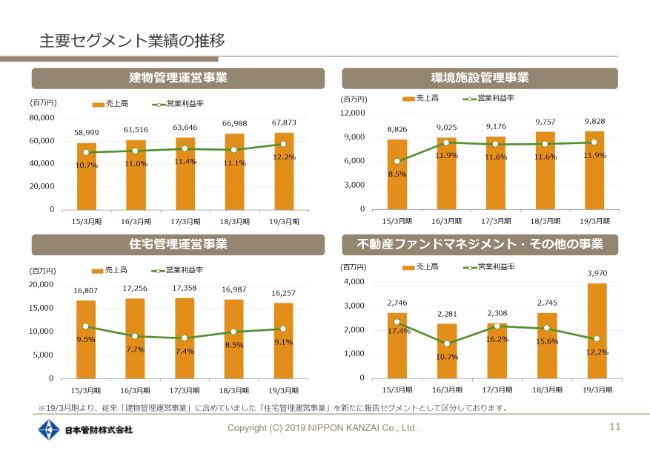

具体的な連結の数値でございますが、10ページに掲載してございます。

まず、おもな事業としての建物管理運営事業でございます。ビルメンテナンス・プロパティマネジメント業務においては、前期と比べますと工事受注が減少したことが要因で、売上高は前期をやや下回った状況でございますが、一方の警備業務につきましては、新規契約あるいは臨時業務が非常に順調に推移したことで、こちらについては増収を図れたということです。結果として、建物総合管理運営事業については、全体的に対前期比で売上は上回って終わっております。

また、営業利益ですが、先ほどから申し上げております料金改定あるいは仕様変更に伴う収益性の改善が、建物管理運営事業のところには大きく寄与したということで、営業利益につきましても前期を上回る業績で終了しております。

次に、住宅管理運営事業でございます。まず売上高については、住宅管理運営事業の一部業務である公営住宅管理の一部の契約先において、仕様変更に伴う減額更改があり、その分の減少が影響して、残念ながら前期と比べますと7億2,900万円減少してございます。

一方で利益面につきましては、コストの削減等は日頃から効率的なコストの使い方を心がけております。売上が減ったものの、営業利益につきましては、わずかではありますが増益を確保できたという状況で終わっております。

次に、環境施設管理事業でございます。まず工事関連は、去年(2018年3月期)と比べますとやや苦戦した状況でございましたが、環境施設管理事業についても契約更改による料金改定をはじめとして、新規契約を非常に順調に受注できたことで、売上高・営業利益ともに前期を上回る結果で終わっております。

次に、不動産ファンドマネジメント事業についてご説明申し上げます。まず、不動産ファンドマネジメント事業については、運用資産の売却ということで、大きく8億円弱ぐらいの売上を計上できた影響で、売上高は前期を大きく上回ってございます。

しかしながらコスト面では、やはり支払手数料の発生やサブリース案件のコストが非常に高くつくという立て付けになっている事業がございます。そのほかに販売用不動産の評価替えも加わって、最終的な営業利益については、前期をやや下回ったと状況になってございます。

その他の事業については、従来どおり株主総会等の企画・運営、あるいは新商品のイベント業務が非常に順調・堅調に推移したことに加えまして、スポット的な業務ではありますが、不動産の売買仲介手数料の計上も相まって、売上高・営業利益について、前期に比べると増収増益で終わった状況でございます。

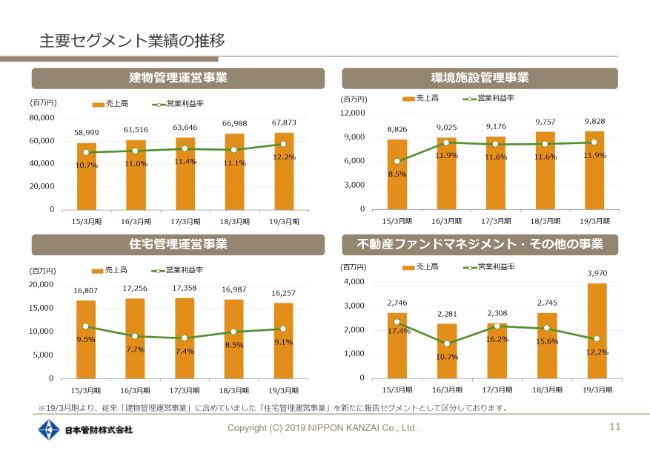

主要セグメント業績の推移

次に、11ページには、それぞれの主要セグメントごとの業績推移表を掲載させていただきました。これも含めて、後ほど資料にしていただけたらと思います。

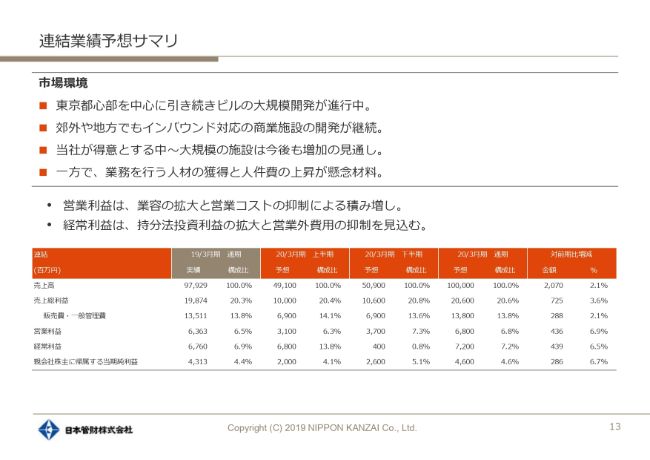

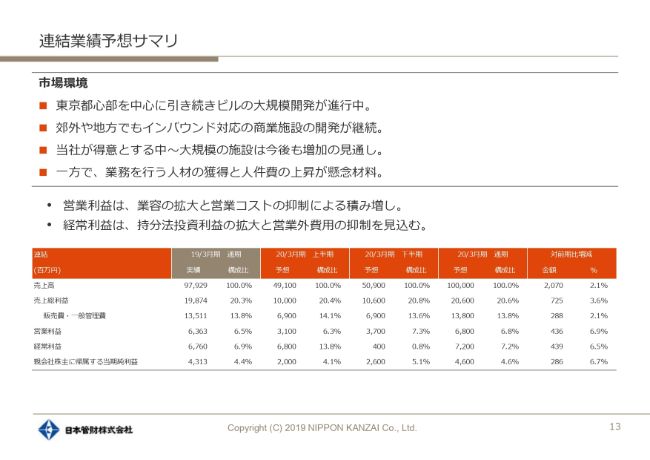

連結業績予想サマリ

13ページには、連結業績予想サマリについて記載させていただいております。

記載の内容のとおりでございます。2020年3月期の通期の数字面につきましては、下の表の右側に記載しておりますが、売上高については1,000億円、営業利益については68億円、経常利益については72億円、当期純利益については46億円の増収増益の見込みを立てさせていただいております。

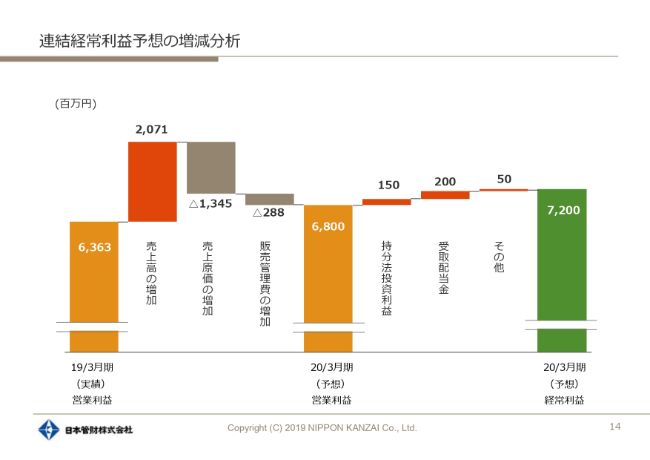

連結経常利益予想の増減分析

14ページ以降は、セグメントごとの予算や分析を記載させていただいておりますので、詳しくはこちらをご覧いただければと思います。

以上、簡単ではございますが、2019年3月期の業績、あるいは2020年3月期の業績予想についての説明を終わらせていただきます。

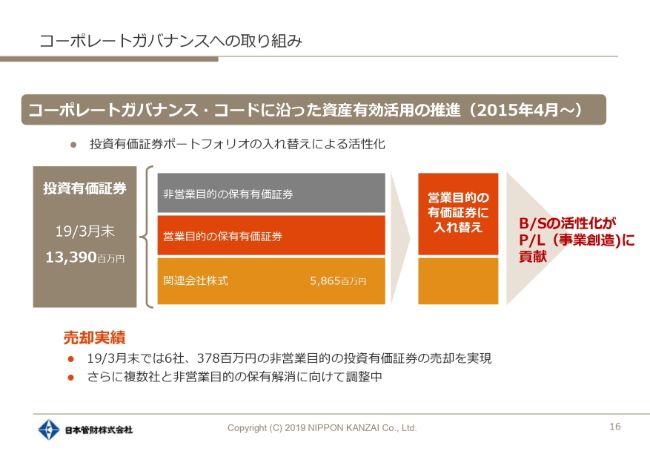

コーポレートガバナンスへの取り組み

福田:16ページ目以降につきまして、私からご説明させていただきます。

これは前回も申し上げましたように、現在、持合株式を非営業目的のものから営業目的のものに入れ替えを図っているということです。着々と進めておりまして、2019年3月末では3億7,800万円の非営業目的の有価証券を売却いたしました。

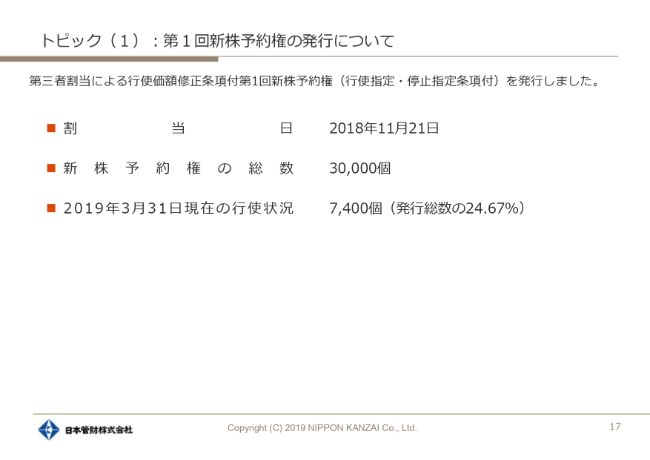

トピック(1):第1回新株予約権の発行について

17ページにおきましては、現在、第三者割当による行使価額修正条項付第1回新株予約権を発行しております。これによって約60億円程度の資金を調達いたしますが、これは20億円程度を不動産事業の拡大、また、残りの40億円程度をM&Aの原資に充てたいと考えております。

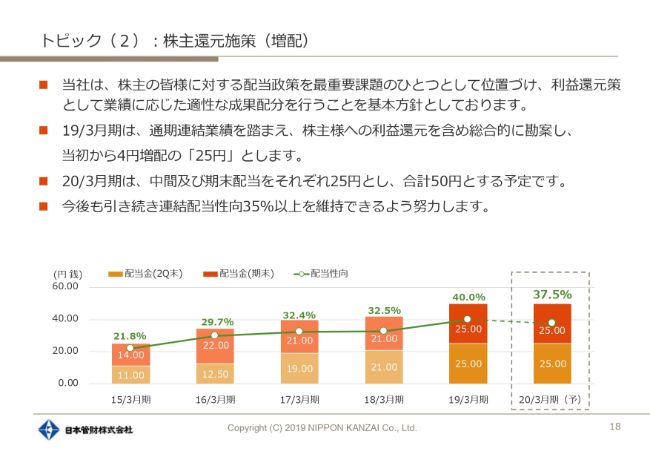

トピック(2):株主還元施策(増配)

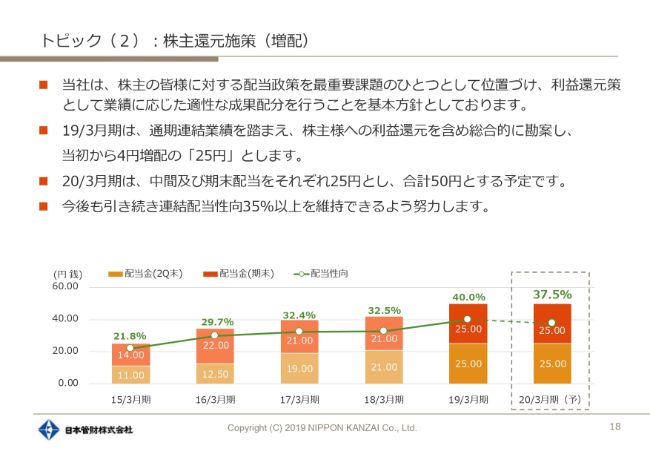

18ページをご覧ください。株主還元についてでございます。2019年3月期におきまして、25円。これによりまして、配当性向は40パーセントまで引き上がることができました。

当初みなさまに、私から「(連結配当性向で)35パーセント以上を目指したい」と申し上げておりましたが、ようやく35パーセントのハードルをクリアすることができました。これにつきましては引き続き35パーセント、また、さらにその上を目指して継続していきたいと考えております。

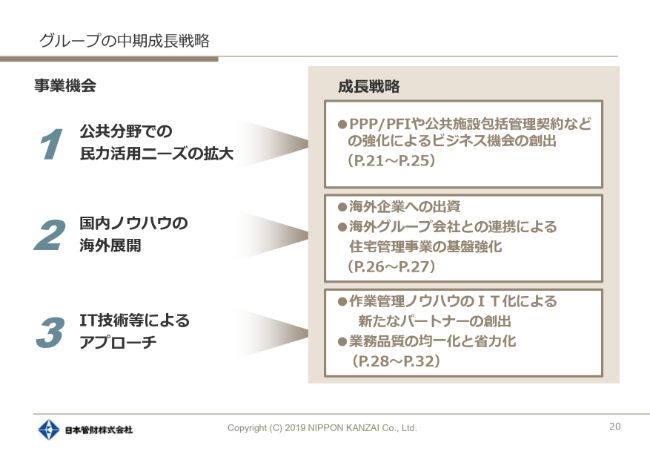

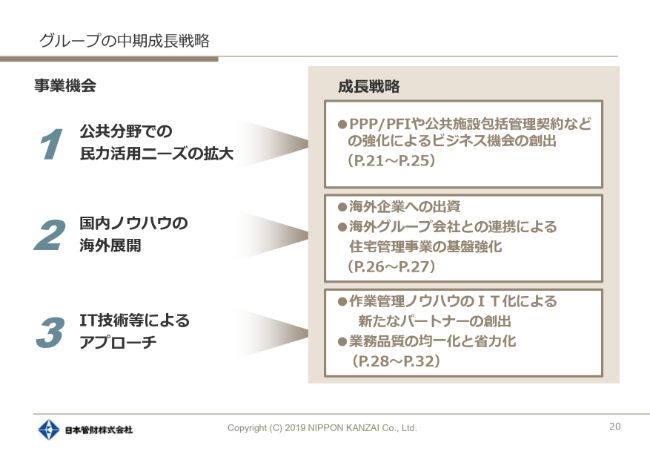

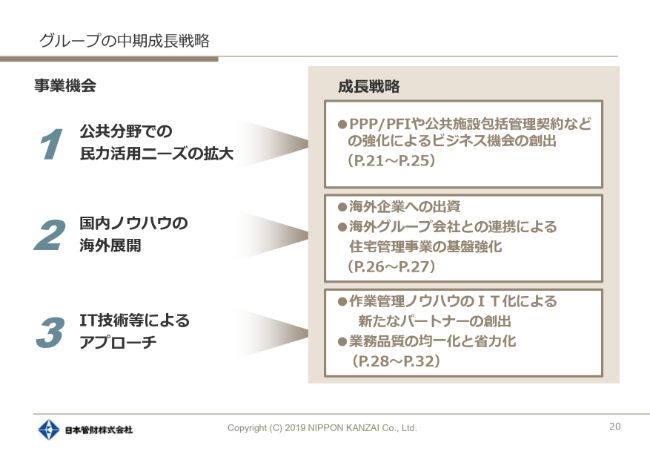

グループの中期成長戦略

20ページにおきましては、当社グループの中期成長戦略について書いております。これも、従来の成長戦略と変化はございません。

1つ目は、公共分野での当社の活躍の場を作る。2つ目は、国内で培ったスキルやノウハウを海外で展開していく。3つ目は、IT技術等による当社の効率性・顧客満足度の向上を図ることでございます。

1つ目の「公共分野での当社の活躍を増やす」におきましては、従来と同じようにPFI、または地方自治体向けの公共施設の包括管理契約などの強化を図ります。

事業機会①:公共分野における当社の実績(従来型の一般競争入札は除く)

これ(事業機会①)については、21ページから25ページでご説明しております。

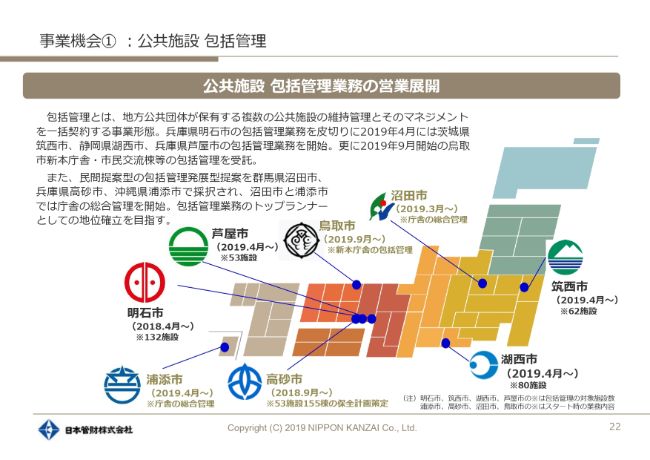

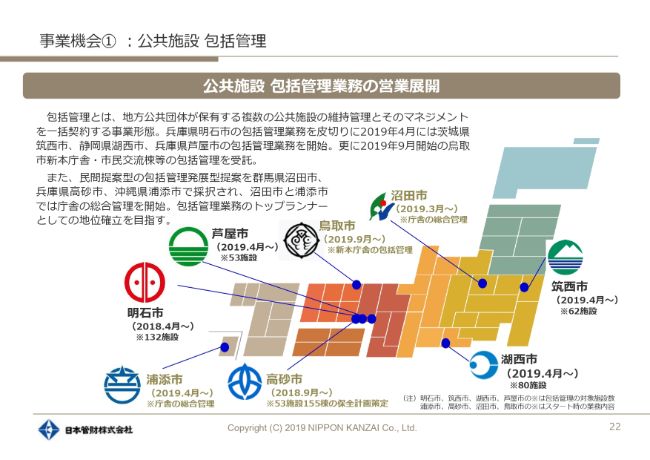

事業機会①:公共施設 包括管理

例えば、22ページです。22ページに書いておりますように、前期の1年間で兵庫県明石市・芦屋市、また、それらの地方自治体との包括管理契約を積み重ねてまいりました。

1行目に書いておりますが、包括管理とは、地方自治体が保有する複数かつ広範囲にまたがる公共施設の維持管理と、そのマネジメントを一括するという契約でございます。

事業機会①:PFI事業

また、23ページでは、国内初のコンセッション方式によるアリーナ運営を受注いたしました。これは、2020年東京オリンピックのバレーボール会場になるものでございまして、この有明アリーナの運営権を落札するものになります。

事業機会①:公共施設マネジメント支援業務

また、このような公共の仕事や地方自治体との契約の増強を図るために、24ページにありますように、1年を通して国土交通省PPP協定パートナー、または公共施設マネジメント支援業のような全国展開のセミナーを草の根レベルで行いました。各地方自治体の方々に参加していただき、我々自身で我々のマーケットを拓いていくような地道な活動が、包括管理契約の受注やPFIの受注に結びついてきた次第です。

20ページに戻ります。2つ目の「国内ノウハウを海外に持ち出す」におきましては、26ページ・27ページにてご説明しております。

事業機会②:海外展開(PICA社の概要)

1社目は、オーストラリアの住宅管理会社(Prudential Investment Company of Australia Pty Ltd.)に対する出資です。これは今、当社が50パーセントを出資しております。これは現在、オーストラリアでは最大の住宅管理会社となり、約20万戸を管理しております。

事業機会②:海外展開(KPPM社の概要)

27ページです。2つ目は、カリフォルニア州の住宅管理会社(Keystone Pacific Property Management, LLC)への出資です。これは40パーセントを出資しております。

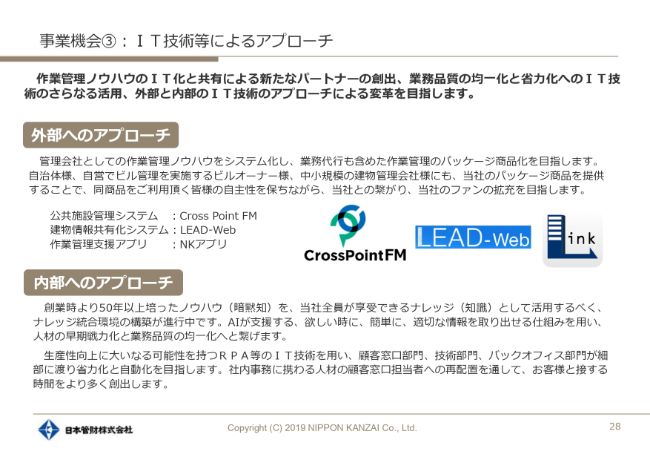

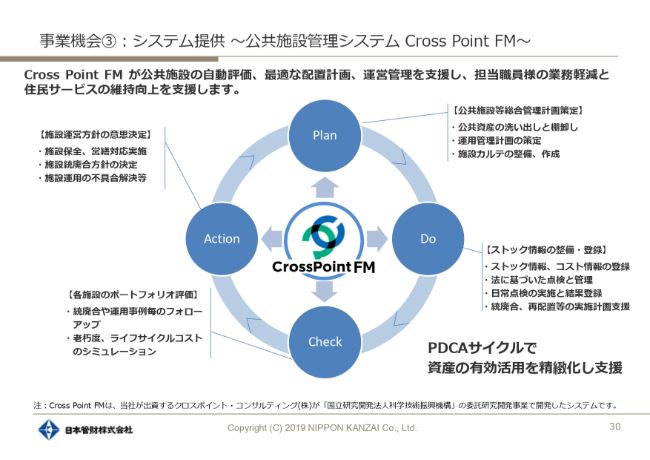

また20ページに戻っていただきまして、3つ目の中期成長戦略であります「IT技術を駆使したアプローチ」です。これについては、28〜32ページに記載しております。

事業機会③:IT技術等によるアプローチ

28ページです。「IT技術等によるアプローチ」の中で、外部へのアプローチといたしましては、日本管財が培ってきた(作業管理)スキル・ノウハウ、また構築してきたデータベースやアプリケーションソフトを使って商品化し、それを日本管財以外の企業に提供する。そのような機能を売るビジネスモデルを構築していきたいと考えております。それに付随した説明といたしましては、29ページ以降に記載しておりますので、参考にしていただければと思います。

以上でございます。

質疑応答:国内・海外における買収戦略について

福田:事前に、「国内・海外における買収戦略について聞きたい」というご質問がございましたので、まずそれからお答えさせていただきます。

国内に対しても海外に対しても、積極的に取り組んでいきたいという想いは変わっておりません。ただ、国内において、現在我々が注力していきたいという提案ですとか、というものは、目の前にはございません。

我々が自ら動いて出資先を模索しておりますのは、海外が圧倒的に多いという状況でございます。海外と申し上げますのは、まず1つ目がヨーロッパ、本土のメインランドです。2つ目がアメリカ西海岸、3つ目がアジア方面となっております。

先ほど申し上げたオーストラリアの住宅管理会社におきましては、もうあの会社自身がオーストラリア国内で最大の会社となりましたので、彼らの営業利益の範囲のなかで、彼ら自身がM&A・投資を進めて展開しております。我々からの資金援助というケースは、今後はあまり想定しておりません。

ですので、日本管財といたしましては、ヨーロッパのメインランド、アメリカの西海岸、そしてアジア方面の3つに目を向けて、出資先等を探しております。

ヨーロッパのメインランドについて申し上げますと、おもにはドイツの南側……ミュンヘン、シュトゥットガルト、フランクフルト、デュッセルドルフのような大きな街を中心に、住宅系の管理会社であるとか、また住宅のみならず、サービス業として取り組んでみてもいいのではないかという案件があれば、積極的に投資をしていきたいと考えております。

また、アメリカ西海岸におきましては、先ほど申し上げましたKeystone Pacific Property Management社に40パーセント出資をしておりますが、まだまだ規模の小さいものですので、今後もいい投資先があれば引き続き投資を続けて、またそれらの会社を合併させることも含めて、規模のメリットは図っていきたいと思っております。

また、アジアにつきましては、先ほど私が申し上げましたように、日本管財が今まで培ってきたスキル・システム・データベースといったものを機能として、外に持って出る。そして、それらを使ってアジアの新興企業で効率よく建物の管理にあたってもらう。現地の企業に使っていただいて、より強い管理をしていってもらうといったビジネスモデルができないか、今模索している最中でございます。以上でございます。

質疑応答:ドイツのM&A交渉の進捗は?

質問者1:本日はありがとうございました。

福田社長にお伺いしたいのですが、昨年(2018年)の11月にドイツのM&Aのことを少しお伺い申し上げました。その時は社長さまから、「ある会社と買収の交渉をしているんだ」とお話をいただきました。その進捗とか、現時点でどうなっているのか……なくなってしまったのか、あるいはかなり最終段階にきているのか、差し支えない範囲でご案内いただければありがたいです。

もう1つもドイツですが、先ほど「サービス業としての可能性もあるんだ」ということを言っておられました。なかなかサービス業のイメージがわかないのですが、例えばどのようなものなのか、少しご案内いただければありがたいです。よろしくお願いいたします。

福田:昨年後半に申し上げましたドイツの出資の案件なのですが、今は一時凍結しております。本来でしたら、今日のこの場でいいご報告をしたいという想いが強かったのですが、交渉先が初代で築き上げてきた企業ということもあり、株式を譲渡することに対して非常に迷っておられるということです。「もう少し時間をもらいたい」ということで、(案件としては)消えてしまったわけではないのですが、ストップしている状態で、我々は向こうにボールを投げて待っている状態です。

サービス業全般については、私も具体的にどのようなサービス業に参入したいという明確なイメージを持っているわけでもないのですが、長年サービス業においては製造業と違って、日本は後進国であると言われてきておりまして、違う国において、「このようなサービス業がビジネスになるんだ」という、目から鱗といいますか、そのようなサービス業があったら、一回日本管財としても取り組んでみたいということで、住宅管理だけに特化するのではなく、もう少し自分たちで取り組む範囲も広げてやりたいという想いから「サービス業」という表現をいたしました。

質問者1:何か、業態とかのイメージはございませんか? 例えば「サービス業のこんな感じ」みたいなやつで。

安田守氏(以下、安田):やはりここまで、一番管理として見えやすい住居系の管理を中心に考えてきたことは確かです。弊社の場合、もともとビルの管理からスタートした会社でもあります。(それゆえに)別段見えやすいということで、マンション管理に特化した動きだけをする必要はないのではないかと考えております。管理・メンテナンスというファシリティマネジメントも含めて、もう少し間口を広げてもいいのではないかというのが1つです。

それからもう1つは、やはりアジアについては、下水やインフラの整備がまだまだ未整備・発展途上であるということです。こちらにつきましては、弊社の日本管財環境サービスというところで、焼却施設などのような環境施設の管理をしておりますので、このあたりのことを展開できればいいのかなということで、今は情報収集にあたっている最中でもあります。いいご報告ができるように努力したいと考えております。

質問者1:「間口を広げる」とは、管理上の間口を広げるというイメージでよろしいですか? わかりました、ありがとうございます。以上です。

質疑応答:自治体の包括管理の目標について

質問者2:今日は、どうもありがとうございます。

3つほどあるのですが、1つ目に、今期の業績見通しの前提条件についてお話を伺いたいと思っています。とくに伺いたいのは、値上げを行われていたのですが、今期の値上げの効果について、どのようにご覧になっているのか。

2つ目は、住宅管理運営事業の今期の売上高は、増加をご計画されています。前期は苦戦されたのですが、今期は一転して増収に転じる。この業界はけっこう競争が厳しいと思うのですが、今期は住宅管理運営事業をどうやって伸ばす計画なのか、お伺いさせてください。

3つ目は、先ほどご説明の中で、「もう配当性向35パーセントを達成したので、さらに上を目指す」とおっしゃっていましたが、例えば、今後は配当性向をどのくらいまで引き上げていきたいかとか。このあたりの具体的な数字まではおっしゃりにくいのかもしれないですが、可能な範囲でご示唆いただけると。よろしくお願いします。

安田:まず1点目に、今期の値上げの影響です。前期は非常に値上げの効果が上がったのですが、それは、3年以上前からアクションを起こしていたことの成果がやっと上がってきたということで、現時点での集計では、今期についても前期並みの値上げができるのではないかと考えています。

単純値上げというところもあるのですが、実際には物件の入れ替えをしております。人件費はある程度一定ですので、契約単価が良いところの物件に入れ替えれば、これは単純に値上げと一緒です。ですので、そのようなような方法で、売上よりは利益を取るという方向で、物件の入替プラス値上げというところで、今成果を上げていっているところであります。

2点目です。前期は住宅管理運営事業が非常に苦戦したのですが、これはご指摘のとおりでございます。弊社の住宅事業は2つありまして、1つは公共住宅の管理、県営住宅・市営住宅等。もう1つが分譲マンションの管理です。

とくに、前期に売上の減になったのは(なぜかと言うと)公共住宅の工事は、売上と原価がほとんどイコールで、利益がほぼないようなかたちだったんです。これを公共の客先と交渉しまして、売上から外して変えていただきました。これによって、売上が大きく減りました。ところが、大きく利益はほとんど変わっていないというところです。

今期は、住宅管理運営事業について増収の計画を立てておりますが、公共住宅の新規契約が今期に5件あります。これで、だいたい6億2,000万円くらいの売上を確保できておりますので、このあたりが今期の住宅管理運営事業の増収に貢献できると考えているとご理解いただきたいと思います。1点目・2点目は以上です。

福田:配当性向について、私からお話しさせていただきます。今回2019年3月期で、(中間配当)25円・(期末配当)25円の50円で、連結配当性向40パーセントをやってきたのですが、みなさまの前では「35パーセントを目指します」と言って、もう2年も3年も経つので、今期にようやく35パーセントを上回るかたちになって、ようやく私自身、約束を実行できてほっとしているというのが本音です。「これ以上引き延ばすと、オオカミ少年だと言われてしまうのではなかろうか」と思って、心配をしておりました。

今後につきましては、とりあえず1株あたり25円まで引き上げはしましたが、同時に我々は新株予約権付ということで、株式を放出しております。放出することによって、既存の株主の方々の利益を損なうことがあってはならないということを念頭に置いております。ですから、25円を下回ることがないようにしたいというのが、我々の大きな目標でございます。

そのため、既存の株主の方々にも25円以上出せるよう経営努力を図るということと、かつ、株式を放出することによって、流動性をより一層高める。買いやすいだけではなく、いつでも出られる。エグジットが図りやすい、出やすい銘柄になる。その両立を図りたいと願っております。

ですから、「1株あたり25円について、それを落とさない」というこだわりと、かつ「流動性を高め、買いやすい・売りやすい銘柄を目指していく」こと。その両立が、今期以降の我々の大きな目標になってくるのではなかろうかと感じております。以上です。

質問者2:ありがとうございました。あと1点、追加でお伺いしたいです。

自治体の包括管理は現在4つだと思うのですが、今期だけではなく中長期的に、今後はあとどのくらいまで伸ばしていきたいという目標値はあるのですか?

安田:現状、いろいろなところで包括管理をしたいという自治体が増えていることは確かです。我々が管理しているような自治体に、勉強にも来られております。これは、政府が「包括管理契約にどんどん移行していきなさい」という方針を立てておりますので、今後は一挙に増えてくると思います。ただ、あまり大きな自治体では、なかなか包括管理には持っていかない。「小さな自治体」は、我々にとって(どれぐらいの人口の規模かと申し上げると)……。

福田:30万人くらいですかね。

安田:30万人くらいです。我々が一番ターゲットとしたいのは、人口がだいたい30万人から40万人くらいのところなのですが、小さな自治体については、我々にとってもあまりメリットはありませんので、手間ばかりかかるということですので、これについては進めようとしている自治体の中から、我々が選別をさせていただいております。

そこからヒアリングに入りまして、成功例等をPRしながら進めておりますので、現時点で「何自治体まで」という目標数値はないのですが、できるだけ先行者メリットを取れるように、今後もそのあたりについては努力をしていきたいと思っております。以上です。

福田:私から若干補足いたします。先ほどの資料で言いますと30ページにあるのですが、当社がクロスポイント・コンサルティング社と共同で開発した公共施設管理システム(Cross Point FM)を提供いたしまして、自治体が所有している公共施設の効率的な今後の活用、そしてそれに基づき、このシステムの上に乗せて、年度ごとの予算などを企業ではなく自治体の会計システムに連動させるような、ソフトとハードの両方で提供して効率を高めていこう、また、使い勝手のよいサービスにしていこうと考えています。

我々が肌で感じておりますのは、自治体は横のつながりが非常に強く、例えば明石市の包括管理契約を受注しますと、その近隣の自治体から、非常にまたたくさんの引き合いをいただきます。それは関東でも同じことで、どこか1つで包括管理契約を受注しますと、またその近隣の自治体から引き合いをいただく。そのような口コミでどんどん広がっていくなあということを、今は実感しております。以上です。

質疑応答:不動産ファンドマネジメントについて

質問者3:ちょっと遅れてきたので、説明の部分を聞いておらず恐縮なのですが、ちょっと小さいセグメントになってしまいますが、不動産ファンドマネジメントについてお伺いしたいです。

一応終わった期でも少し物件を売られたりしていますが、最近、ちょっとここはあまり大きなウェイトになっていないと思います。あとどれぐらい売るものがあるかとか、現状のスタンスはどうでしょうか? わりともともとの取っ掛かりが、少しファンドにお金を入れることで管理などのシナジーが出てくるみたいなところが、当時はあったかと思います。そのあたりは、ちょっと従来よりあまりインパクトがなくなっているのかどうか。併せて、そのあたりをお伺いしたいのが1点目です。

それに関連して2点目は、興味本位で恐縮なのですが、御社が一部スポンサーをやられているさくら総合リートさんが、最近ほかのREITから買収提案を受けたりしていますが、これは何か影響がありますでしょうか? ということです。そこのREITは、それほど最近は物件を売ったりとかPMフィーでなど、それほど大きなウェイトはないので、これがどう転んでもあまり影響はないということなのか。その確認も、併せてお願いいたします。

安田:まず、不動産ファンドマネジメント事業です。前期は、2006年に仕入れて長きにわたって持っていた案件を売却しました。それで、今後も売却する案件が手元にあることは確かです。それと、前期から新しいファンドを九州で立ち上げております。地元の投資家ともうまくタイアップができておりますので、これについては一区切りをつけたいと考えています。

いずれにしましても、不動産ファンドマネジメントに関して、とくに不動産投資についての弊社のスタンスは、「川上から川下まで」、アセットマネジメント・プロパティマネジメント・ファシリティマネジメントのところで、いろいろな投資家さまから「一緒にやらないか」ということで進められてスタートした事業でもあります。管理にも良い影響があることは確かですので、こちらについては地道に続けていきたいと考えております。

それからもう1点、さくら総合リートの件ですが、私どもはあくまでも主体性を持ったかたちでは参画しておりません。これがどのようになるのかは、我々もまったくわかりません。ちょっと答えになっているか、なっていないかよくわからないのですが、非常に曖昧な答えで申し訳ないのですが、現時点ではまったくわからないという状況です。以上です。

福田:私から補足いたしますと、安田から「川上から川下まで」という表現がございましたように、アセットマネジメント・プロパティマネジメント・ファシリティマネジメントのような言葉に置き換えられるのですが、日本管財の従来の主たる業務といいますと、ファシリティマネジメントというところから発生しております。

それにつきまして、当然我々のイメージが一番強いものなのですが、昨今では国内の金融機関などから「アセットマネジメントの部分だけ使いたい」というようなご要望も出てきておりますので、そのようなところでの利益貢献が着実に実現してきているのかなと感じております。

それと、ご質問にございましたさくら総合リートは、設立当初から、日本管財は「議決はいりません」と、議決権を一切持たないパートナーとして参画しておりますので、今後の経営方針についてはオーストラリア側で判断・決断して進めていくのではなかろうかと、オブザーバーに近いようなかたちで見守っております。

質問者3:ありがとうございました。

質疑応答:第4四半期の営業減益要因は?

質問者4:ちょっと細かい質問で恐縮なのですが、第4四半期の営業利益が減益になった要因は、どのようなものだったのでしょうか?

原田:第4四半期については、先ほど申し上げた公共住宅の事業におきまして、従来売上で計上をするべきものではなかった部分を、会計監査人との意見の交換もあったのですが、最終的に売上の計上を要求されたこと。それが6億円程度あるのですが、それに対する費用コストが、やはり5,000万円程度超過していた分がありました。

なかなか、公共住宅の管理は難しいんですね。例えば、単年度契約ではないので、5年間のうちに「この工事についてはこれだけ工事手当をいただいて、その都度実行すること」によって、5年間を通期で計算するのですが、基本的に監査法人は1年決算なので、「その1年1年を締めなさい」という状況なので、そのような意味では、ちょっと第4四半期に5,000〜6,000万円程度の利益が毀損したというところで、前期と比べると減益になっています。

福田:今ご質問いただきましたのは、「減益」ということでしたよね。今は、ちょっと「減収」の説明になっていたと思います。

減益というところで私の中で思いつくのが、第4四半期になって、前年対比も大きくプラスになりました。「このまま1年が終わっても、もう十分前年対比で増収増益で終わるだろう」という目処が立った段階で、「今期に対しても発生するであろうことがわかっている費用については、もう前倒しでどんどん払ってもいいではないか」ということで、今期に対してかかってくるであろう、予測できるであろう費用については、上がってくる稟議書を次から次へと私が決裁いたしまして、使わせました。

質問者4:そのもう1年前なのですが、その時も第4四半期が減益だったんですね。同じような理由でしょうか?

福田:ちょっと1年前の具体的な理由は覚えていないのですが、たぶん心境としては似たようなものではなかろうかと思います。

質問者4:よくわかりました。ありがとうございました。

原田:(補足いたしますと)先ほどの前々期の部分は、これ(警備事業)において、一部子会社の中で社会保険の適用範囲が拡大になったことで、パートの短時間の労働者も社会保険に加入しないといけないということが、その前々期の第4四半期に非常に多額に発生したということです。その部分については(今回とは)若干違うのですが、そのようなコストが増加したことが、おもな要因でございます。

新着ログ

「サービス業」のログ