堺化学工業、通期の営業益は前期比6.1%減 原燃料価格高騰や樹脂添加剤の価格是正遅れが要因

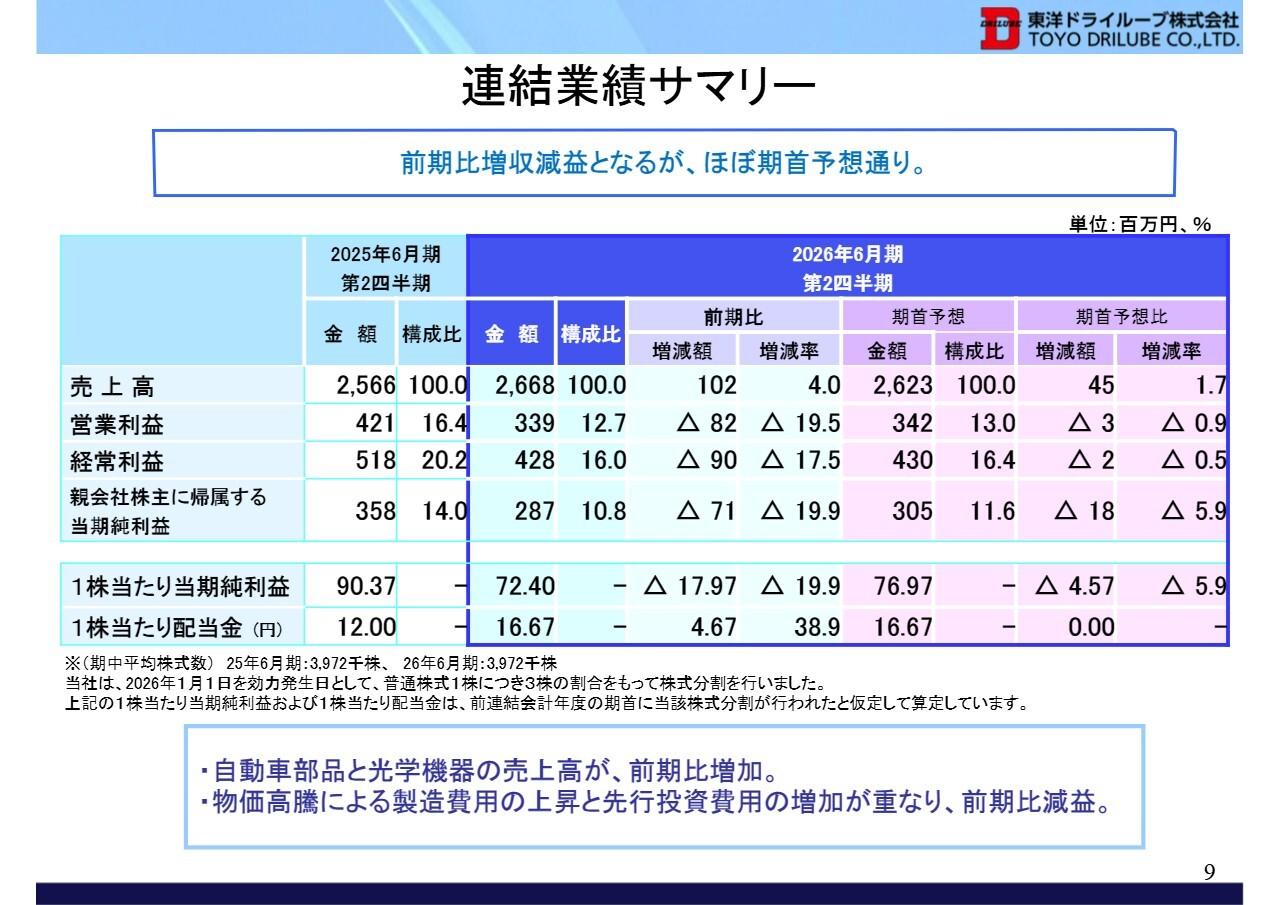

2019年3月期業績概要(対前期)

佐野俊明氏:それでは、2019年3月期の業績の概要についてご説明いたします。まず、全体からご説明いたします。

売上高ですが、895億4,100万円となりまして、前期に比べてプラス23億1,700万円、2.7パーセントの増となりました。

前半は、国内景気の緩やかな回復基調により、電子材料関連を中心に酸化チタンや化粧品材料、触媒が堅調に推移しまして、当初計画しておりました900億円を達成できるだろうと考えておりました。しかしながら、米中貿易摩擦の激化や、年度後半に中国の景気の減速等があり、とくに電子材料が当初の想定ほど伸びなかったこともありまして、売上高は前年に比べまして2.7パーセントの微増という結果に終わりました。

さらに、年度を通じて原料価格が上昇したこと、物流コストについても上昇し収益を圧迫したこと、さらに酸化チタンの生産トラブルとコストの上昇や、電子材料の生産調整、樹脂添加剤の価格是正の遅れなどにより、利益は大きく下がりました。

営業利益につきましては、44億円400万円となり、前期に比べましてマイナス2億8,500万円、6.1パーセントの減となりました。当初の想定では54億円の利益を目指していたのですが、そこから比べるとマイナス10億円で、利益率も6パーセントの予定から4.9パーセントまで落ちたかたちになりました。

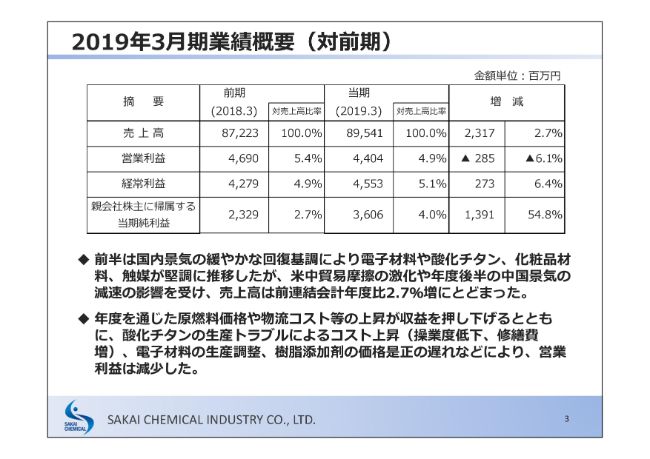

事業内容と売上高構成

当社グループの事業内容と売上高構成です。化学が9割を超えており、ほとんどがこの化学製品の売上高と利益で構成されているかたちとなっております。

過去には、医療事業関連の利益率が非常に高く、大きな割合を占めていました。今後は、いかにこの医療事業の高収益のものを増やしていくかというところが課題となっております。

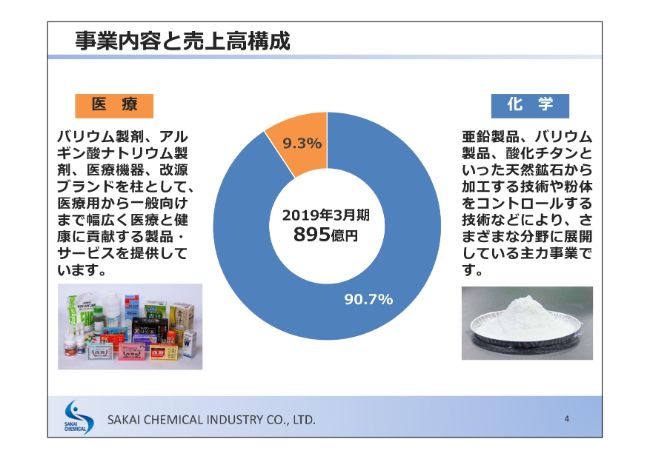

事業別売上高・営業利益

各セグメント別の説明です。化学事業の売上高に関しましては812億5,600万円となりまして、前期と比べて36億2,700万円の増、4.7パーセントの増となりました。

これに対する営業利益は63億2,600万円と、前期と比べてマイナス2億4,800万円、3.8パーセント減となっており、この理由につきましては、先ほどご説明のとおりです。

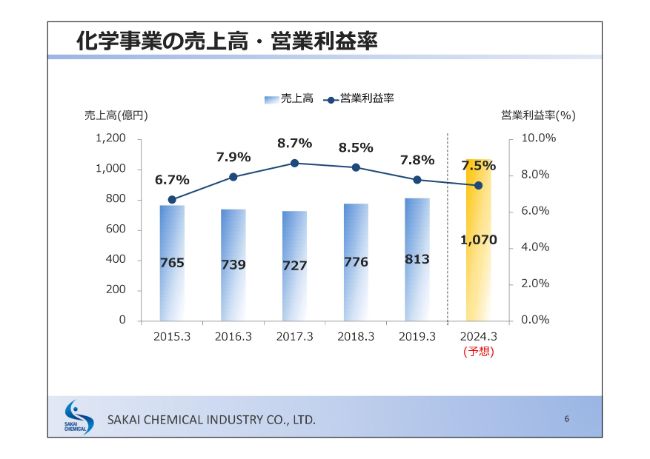

化学事業の売上高・営業利益率

化学事業は、2019年3月期には売上が伸びても利益が下がったというところがありました。今後、電子材料等を中心に5ヶ年の予想としましては、売上が伸びていくと見ており、1,000億円を超えるだろうと予想しております。

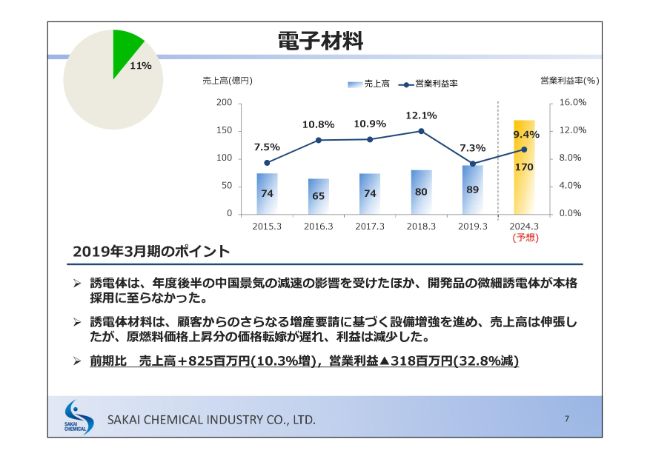

電子材料

化学事業のそれぞれの部についてご説明します。まず電子材料事業ですが、売上高はプラス8億2,500万円、10.3パーセント増となりまして、89億円の売上高となりました。しかしながら、営業利益に関しましては年度後半の失速感があり、利益率も12.1パーセントとなり、2018年3月期(の12.1パーセント)から7.3パーセントまで下りてきています。

この理由は、誘電体と誘電体材料の2つが主なものです。誘電体は、年度後半の中国景気の減速の影響を受けたことが一番大きかったことと、一番期待しておりました開発品の微細誘電体が本格採用に至らず、まだ販売が伸びてきていないことが原因になります。

もう1つ、誘電体材料は、顧客からのさらなる増産要請に基づく設備増強を進めており、今後も順次増強していく予定です。これにより売上高が伸びてきていますが、原料価格がアップしている部分についての転嫁が遅れておりますので、利益が減少しているということになります。

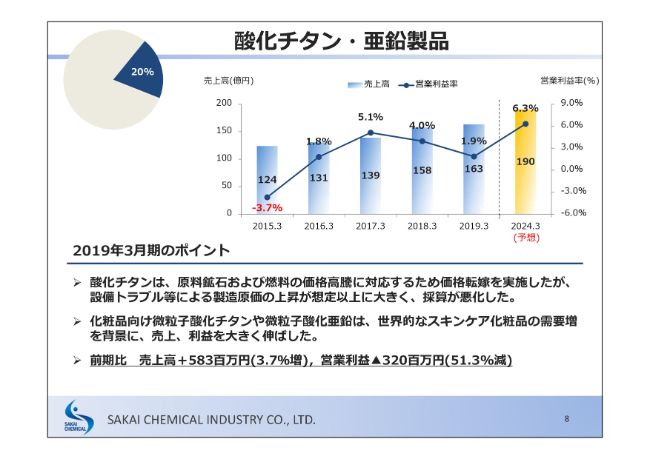

酸化チタン・亜鉛製品

酸化チタン・亜鉛製品ですが、売上高は163億円となりまして、売上は増加していますが、利益率は1.9パーセントと大幅に減少しました。

数字的には、売上高は、プラス5億8,300万円、3.7パーセント増ですが、営業利益は、マイナス3億2,000万円、51.3パーセントの減となりました。

酸化チタンについては、原料鉱石および燃料の価格高騰に対応する価格転嫁をずっと実施していますが、設備トラブル等により製造原価の上昇が想定以上に大きくなったことで、採算が悪化しました。

これに対して、化粧品向けの微粒子酸化チタンや微粒子酸化亜鉛につきましては、世界的なスキンケア化粧品の需要増を背景に、売上・利益ともに大きく伸ばしております。現在でも、需要が大きく販売が追いつかないというところまできておりますので、順次設備増強をしていく予定にしております。

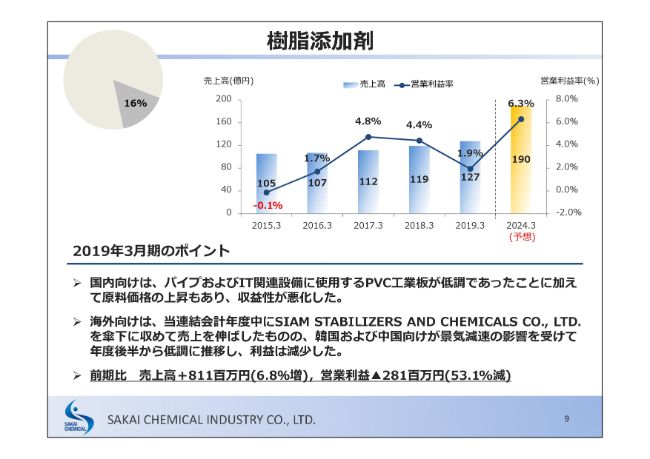

樹脂添加剤

樹脂添加剤ですが、売上高は127億円となり、前期に比べて伸びております。しかし、これに関しても営業利益率は4.4パーセントから1.9パーセントへ減少しています。

売上高は前期比でプラス8億1,000万円の6.8パーセント増ですが、利益に関しましてはマイナス2億8,100万円、53.1パーセント減ということで、先ほどの酸化チタン・亜鉛製品と同じように、営業利益に関しては大幅減となってしまいました。

樹脂添加剤事業の国内向けに関しましては、パイプおよびIT関連設備に使用するPVC工業板が低調であったことに加えまして、原料価格の上昇もあり、収益性が悪化しております。国内に関しましては、同業他社も多く、なかなか価格転嫁ができないということで、原料価格の上昇分が利益を圧迫しているということです。

海外向けに関しましては、当年度にSIAM STABILIZERS AND CHEMICALS CO., LTD.というタイの会社を傘下に収め、その分売上が伸びてます。しかし、韓国および中国向けが景気減速の影響を受けて、年度後半から低調に推移し、とくにベトナムからの販売量が大幅に減少しました。これによって利益が減少という結果となりました。

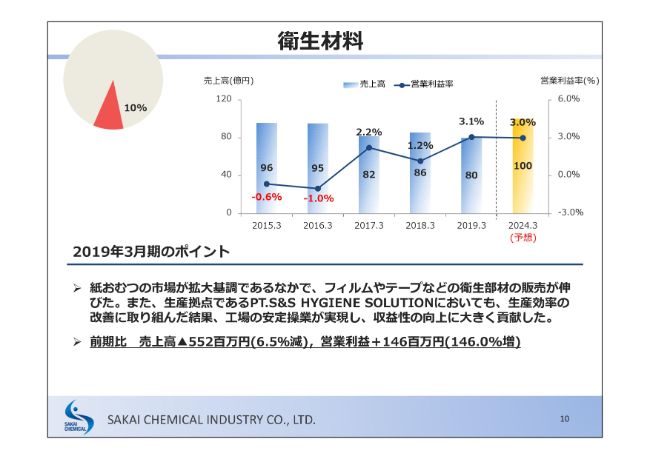

衛生材料

衛生材料ですが、売上高は80億円となり、前期と比べて減少しましたが、利益は、今まで説明したものとは逆に、営業利益率が1.2パーセントから3.1パーセントと伸ばしております。

数字的には、売上高はマイナス5億5,200万円、6.5パーセント減となりましたが、営業利益は1億4,600万円、146.0パーセント増となっております。

この一番の原因は、生産拠点であるPT. S&Sというインドネシアの子会社の生産効率が非常に上がったこともあって原価が下がり、収益に大きく貢献したところが大きいです。

逆に、今まで売上高として大きく占めておりましたSAP(高吸水性樹脂)が販売を落としているということですが、全体としましては利益が向上しています。

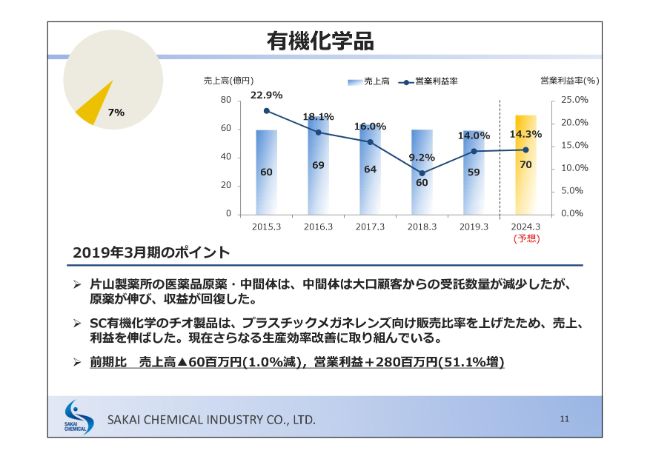

有機化学品

有機化学品につきまして、売上高は60億円から59億円とほぼ横ばいとなっておりますが、利益に関しましては9.2パーセントから14パーセントと、大きく営業利益率を伸ばしております。

この事業の中には、片山製薬所という医薬品原薬・中間体の会社と、SC有機化学というチオケミカル製品の会社があります。片山製薬所につきましては、中間体で、大口顧客からの受託数量が減少しましたが、原薬が伸びまして収益が大幅に改善しております。

SC有機化学ですが、チオ製品は主に2種類あります。メガネのレンズ向けが主力なのですが、全体の中の販売比率を上げたため、売上、利益を伸ばしております。現在はフル生産状態ですので、さらなる生産向上の改善に取り組み、販売を伸ばしていきたいと考えております。

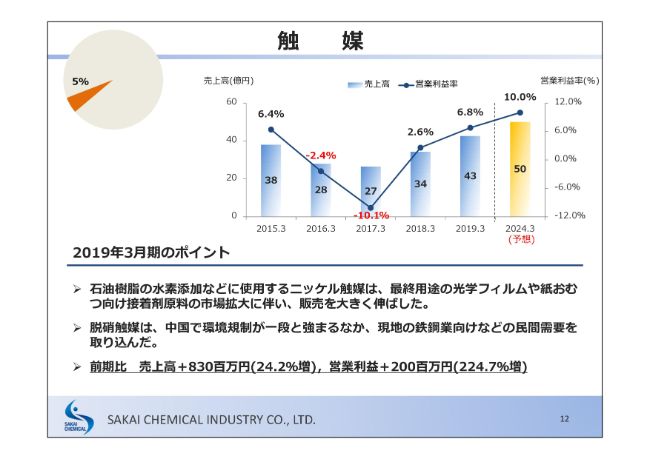

触媒

触媒製品につきまして、売上高は43億円となり、前期よりも増加。利益につきましても、2.6パーセントから6.8パーセントとなり、大きく営業利益率を伸ばしております。

石油樹脂の水素添加などに使用するニッケル触媒につきましては、最終用途の光学フィルムほか、紙おむつ向け接着剤原料の市場拡大に伴い、販売を大きく伸ばしております。このニッケル触媒の施設、製造設備につきましては、2016年から2017年にかけて先行して設備投資をしています。この時期におきましては、償却増があり、利益を大きく落としたのですが、ようやくフル稼働に近づいてきたため、利益、売上等が伸びているという状況です。

さらに、脱硝触媒について、中国での環境規制が一段と強まった中で、現地の鉄鋼業向けなどに民間需要がありまして、それを取り込み大幅に売上、利益を伸ばしたというところです。

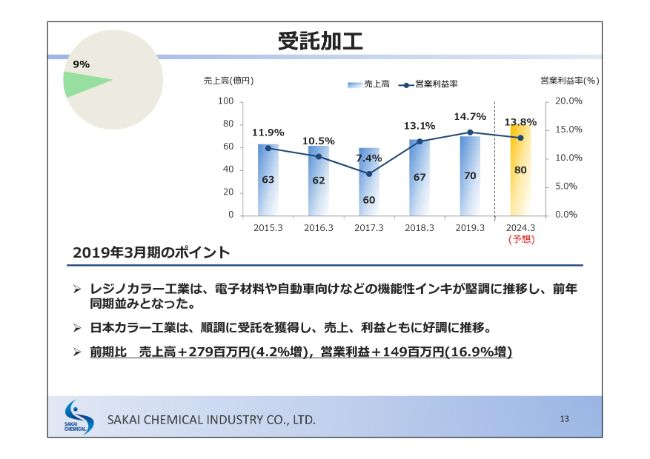

受託加工

受託加工につきましては、売上高が67億円から70億円となり、3億円増加しまして、営業利益率も13.1パーセントから14.7パーセントと伸びています。受託加工に関しましては、設備はとくに増強しているわけではないため、売上高が伸びることによって稼働率が上がり、利益率も上がっているというところです。

具体的には、レジノカラー工業で、電子材料や自動車向けなどの機能性インキが堅調に推移しまして、前年同期並みになりました。日本カラー工業は順調に受託を伸ばしており、売上、利益ともに好調に推移したという結果が、この状態をもたらしております。

以上で化学事業につきましては説明を終わります。

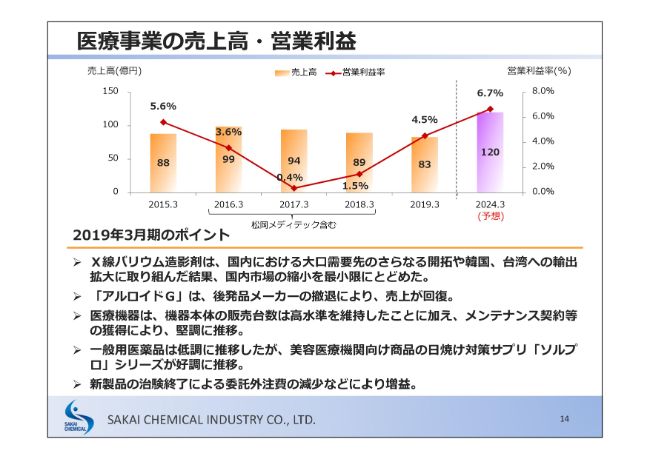

医療事業の売上高・営業利益

医療事業に関しては、売上高は89億円から83億円と落としたのですが、利益に関しましては1.5パーセントから4.5パーセントと伸びております。さらに5年後には売上高120億円、利益率も6.7パーセントまで伸ばしていく予定です。

2019年3月期のポイントです。X線バリウム造影剤は、国内における大口需要先のさらなる開拓や、韓国、台湾への輸出拡大に取り組んだ結果、国内市場の縮小を最小限に留めました。薬価引き下げ等はずっと続いておりますので、全体としては縮小という傾向はあると思います。

もう1点、「アルロイドG」という製品についですが、ジェネリックメーカーの撤退等もありまして、売上が回復しました。

その2つの製品につきましては、今後も縮小していくと予想されており、医療機器や新製品の販売を伸ばすことによって、この落ち込みをカバーしていきたいと考えております。

具体的には、医療機器は機器本体の販売台数が高水準を維持しており、メンテナンス契約等の獲得により堅調に推移しております。今後も増加していくと考えています。

一般医薬品は堅調に推移していますが、美容医療機関向け商品の日焼け対策サプリ「ソルプロ」シリーズが販売開始しまして、これも好調に推移しています。これ以外にも、新しい製品が今後も寄与すると考えています。

これらの新製品の治験がようやく終わり、委託外注費の縮小があり、2019年3月期は利益率が上がりました。

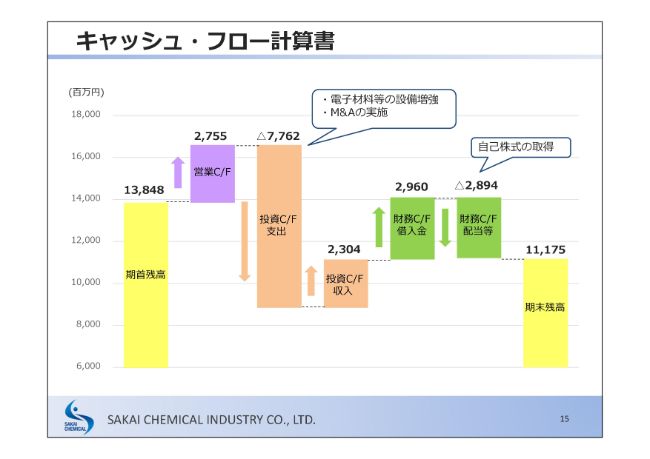

キャッシュ・フロー計算書

前期のキャッシュ・フローはご覧のとおりです。全体としては、設備投資が77億円になりまして、これに対して借入金は最低限の借入というかたちで、現金・預金については減少したという結果です。

業績予想:全体

2020年3月期の予想としましては、電子材料、化粧品材料が大きく伸びると考えており、売上高は895億円から930億円(まで増加すること)を見込んでおります。利益につきましても、利益率が4.9パーセントから6.5パーセントまで上がると見ております。

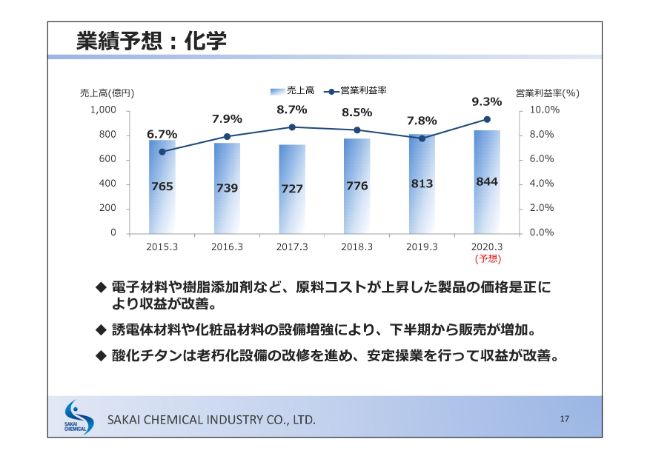

業績予想:化学

化学事業は、売上高が813億円から844億円、利益率も7.8パーセントから9.3パーセントまで伸びる計画をしております。

電子材料や樹脂添加剤など、原料コストが上昇した製品の価格是正により収益が改善すると考えているほか、誘電体材料や化粧品材料の設備増強により、下半期から販売が伸びていくと考えております。

2019年3月期に利益減少の原因となりました酸化チタンにつきましては、老朽化設備の改修を進めており、安定操業を行って収益が改善すると考えております。

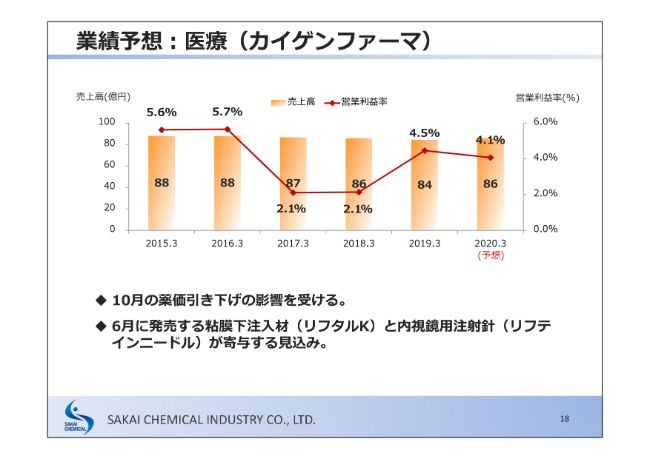

業績予想:医療(カイゲンファーマ)

医療事業に関しましては、売上高は84億円から86億円で、微増と考えております。また、利益率も4.5パーセントから4.1パーセントと、それほど伸びないと見ております。その主な原因は薬価引き下げの影響で、既存製品の利益率が下がるところがあります。これに対して、6月に発売する粘膜下注入剤や内視鏡用の注射針などがこの落ち込む部分をカバーすると考えております。

設備投資、減価償却、研究開発費等

2019年3月期の設備投資等の予想です。とくに、電子材料関連や化粧品関連に大きく投資するため、過去にない投資額100億円の計画をしております。この投資によりまして、減価償却費も現在の31億8,900万円から40億円まで増えると考えております。

この設備投資部分については、借入金で賄うということもあり、借入金は200億円まで投下する計画ですが、それ以外の研究開発費や従業員数等は、ほぼ横ばいと見ております。

前中計の振り返り①

矢部正昭氏:それでは、私から中計につきましてご説明いたします。

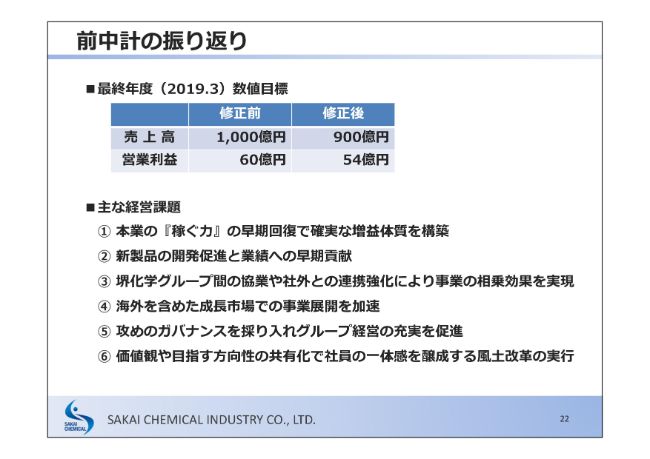

まず、前中期経営計画「共創2018」の振り返りです。連結売上高1,000億円、営業利益60億円を数値目標として掲げ、スライドに示しています6つの経営課題に取り組んでまいりました。

昨年2月には、売上高を900億円、営業利益を54億円に修正して再スタートを切りましたが、最終年度の実績は、売上高895億4,100万円、営業利益44億400万円に終わり、営業利益は約10億円の未達となりました。

前中計の振り返り②

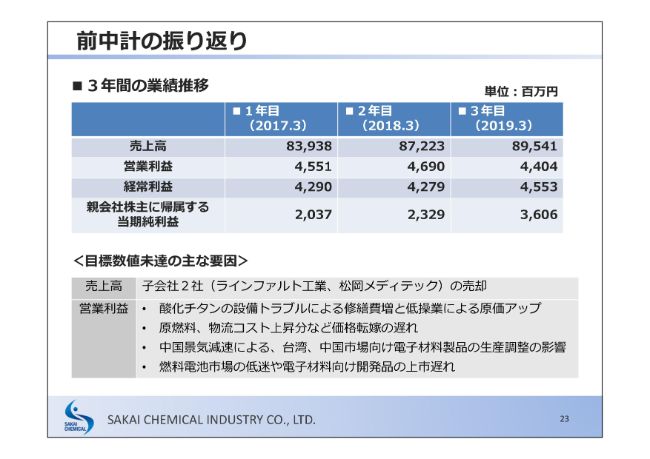

3年間の業績の推移です。売上面では、子会社のラインファルト工業、松岡メディテック等の売却で約30億円の影響もありました。利益面では、最終年度に堺化学において、原燃料価格や物流コスト上昇の影響を受けたことや、先ほども説明がありましたように、酸化チタン製造設備のトラブルによる操業量の低下、想定以上の修繕費の増加もあり、また価格上昇が著しく、価格転嫁が追いつきませんでした。

ご存知のとおり、昨年12月以降は中国景気減速による台湾・中国市場向けの電子材料製品等の生産調整の影響を受けました。計画時に期待していました燃料電池市場の低迷や、電子材料向け開発品の上市が遅れたことなども、主な未達要因と分析しています。

前中計の振り返り③

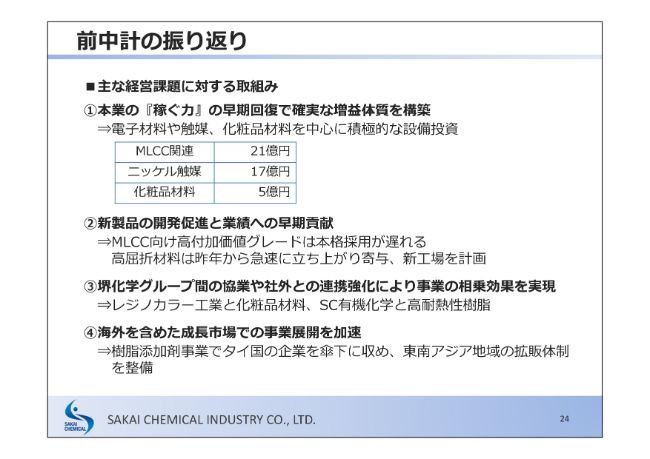

主な経営課題に対する取り組みの報告ですが、電子材料、触媒、化粧品材料を中心に、スライドにありますように積極的な設備投資を行いました。MLCC向け誘電材は、ハイエンド向け製品の本格採用は遅れましたが、高屈折材料は昨年から急速に立ち上がり、新工場を計画しています。

3つ目の新製品におきましては、関係会社での協業が進みました。4つ目は海外のM&Aとしまして、樹脂添加剤事業においてマーケットが拡大している東南アジア地域の拡販体制を強化するため、タイの企業を傘下に収めました。

新中計の目標数値と課題

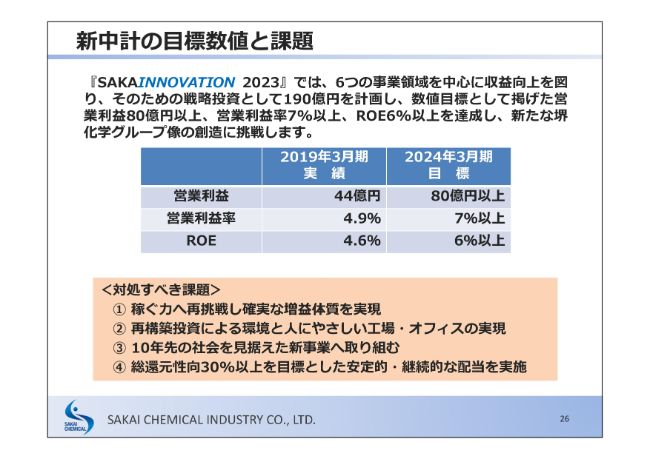

新中計の説明ですが、今回は期間を3年から5年としました。化学素材などは、開発から業績に寄与するまで長い時間を要するケースが多く、適切なかたちで評価できるように、期間を3年から5年としました。

今回の名称「SAKAINNOVATION 2023」についてです。当社を創業以来支えてきたベース素材を礎に、新たなSDGsに沿った持続的な開発目標を掲げ、10年先の社会を見据えた研究開発・新事業創造への取り組みを進める意志の表明です。

売上高は、あえて公表していません。昨年公表されました収益認識に関する会計基準に基づき、今計画中に売上高の考え方が変更になることも理由の1つですが、何よりも、株主さまをはじめ、世の中が企業に要求するものが売上高に示される規模から、資産を活用して効率よく利益を上げることに変化しているからです。

2024年3月期では、営業利益80億円以上、営業利益率7パーセント以上、ROE6パーセント以上としました。

また、対処すべき主な課題として、(スライドの下に)4点挙げています。この4点を軸に、説明を続けさせていただきます。

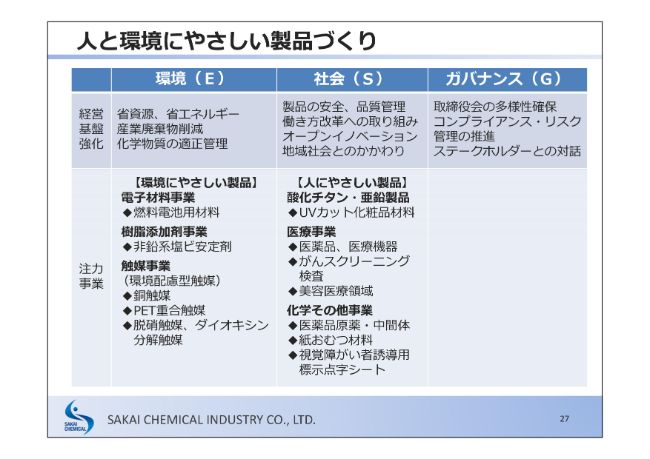

人と環境にやさしい製品づくり

まずはESGについて、当社の基本的な考え方は、既存事業や開発製品を通じて、人と環境にやさしい製品づくりで社会貢献を希求してまいります。

製品の具体例ですが、スライド左側の「環境にやさしい製品」として、クリーンな水素社会に向けた燃料電池用材料、非鉛系の塩ビ樹脂向け添加剤、火力発電所・ごみ焼却場での排ガス浄化用の脱硝触媒、有害なアンチモンを使わないPET重合触媒、同じく脱クロムの銅系触媒などです。

次に、「人にやさしい製品」です。化粧品のUVカット材に使用される、皮膚がんなどから肌を守る酸化チタン・酸化亜鉛などの化粧品用材料、子会社であるカイゲンファーマが行っている医薬事業、子会社の片山製薬所の医薬品中間体・原薬、子会社の堺商事が扱う紙おむつ用材料、子会社の大崎工業が製造します視覚障がい者誘導用の標示点字シート等があります。

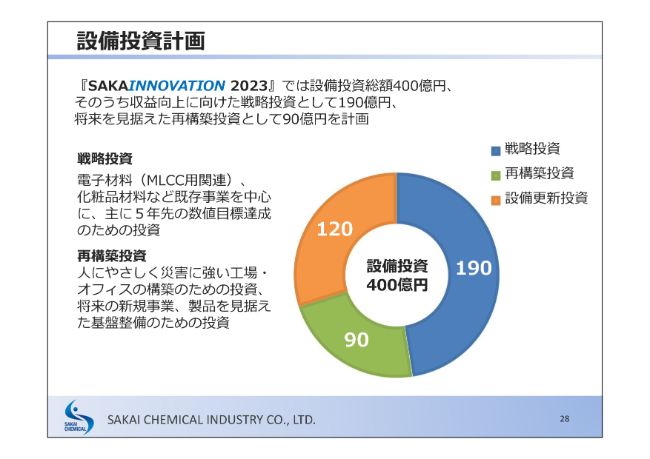

設備投資計画

設備投資計画につきまして、ご説明いたします。

本計画では、設備投資の総額を400億円と見込んでいます。そのうち、本計画中に収益増へとつながる戦略投資は190億円、将来を見据えた再構築投資として90億円、そして設備の更新投資として120億円の、合計400億円を見込みます。

戦略投資は、主に電子材料や化粧品材料などの既存事業を中心に、5年先の数値目標達成のための投資です。具体例を挙げますと、MLCC向け高純度炭酸バリウムや、化粧品向け微粒子酸化亜鉛・酸化チタン、高屈折材料の酸化ジルコニウム分散液の設備増強などを見込んでいます。

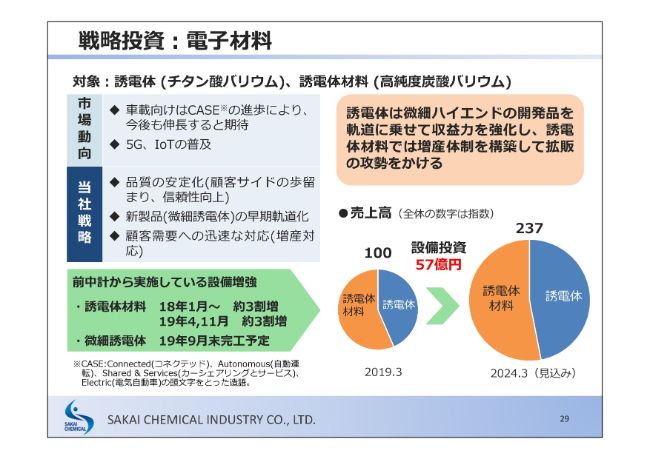

戦略投資:電子材料

5年先の数値目標達成に向けた取り組みについて、ご説明いたします。6つの事業領域を中心に収益向上を図り、目標を必ず達成したいと考えています。その事業領域は、化学事業としまして、電子材料・化粧品材料・樹脂添加剤・触媒・高屈折材料、そして医療事業です。本日は、とくに重点的に戦略投資を計画している電子材料と化粧品材料についてご説明いたします。

電子材料については、大きく需要が拡大していますMLCC、積層セラミックコンデンサ用の材料に関する設備投資を56億円実行し、本計画の最終年度である2023年度の売上高を、2019年3月期に比べまて約2.4倍まで伸ばす計画です。

具体的には、チタン酸バリウムの高付加価値品の生産ラインの増強や、高純度炭酸バリウムの製造ラインの増設などの投資を計画しています。

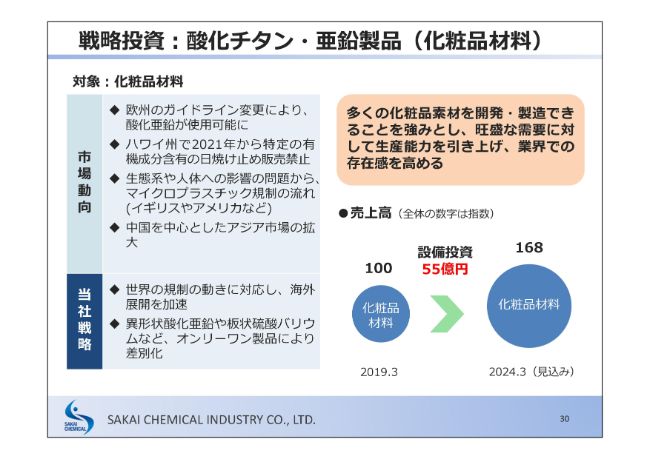

戦略投資:酸化チタン・亜鉛製品(化粧品材料)

化粧品材料については、同業者の事業撤退の影響もあり、現在需給バランスが大きく狂っていますが、前中計での最終年度には、当社のシェアを大きく伸ばすことができました。

また、アメリカのハワイ州やフロリダ州では、有機成分を含む紫外線吸収剤を配合した日焼け止め販売が禁止されることが決定しており、無機系の酸化チタンや、酸化亜鉛の置き換えが進むことが期待されるなど、市場の追い風を受けています。

この機会を生かし、前中計から設備増強を実施してきましたが、小名浜事業所松原工場に新プラントを建設し、さらに能力増強を進めて、2019年3月期に比べて約1.7倍の売上規模まで増やす計画です。

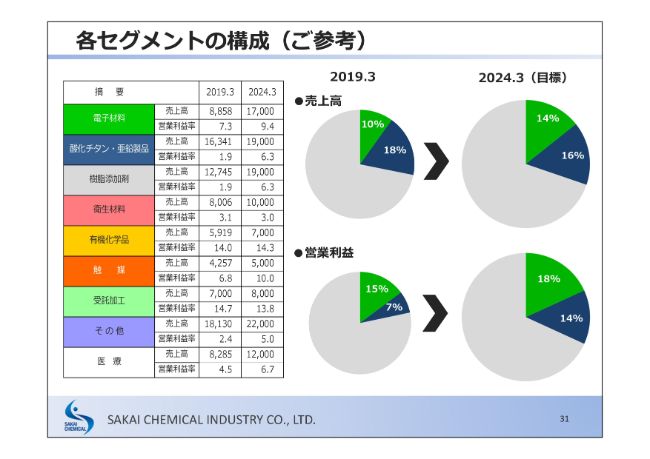

各セグメントの構成(ご参考)

このスライドは参考ですが、各セグメントの構成です。おおよそのセグメント別売上・営業利益は表のとおりですが、とくに注力し、戦略投資を積極的に実施予定の電子材料セグメントにつきましては、売上高を約89億円から170億円。化粧品材料につきましては酸化チタン・亜鉛製品のセグメントに入っていますが、売上高は163億4,100万円から190億円に増やす見込みです。

営業利益の全社に占める割合は、電子材料が15パーセントから18パーセント。化粧品材料を含みます酸化チタン・亜鉛製品が、7パーセントから14パーセントへと高める計画です。

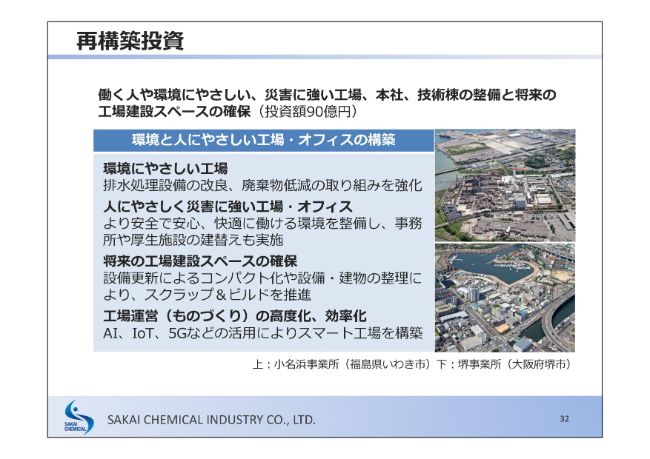

再構築投資

再構築投資については、「環境と人にやさしい」、また「災害等に強い工場・オフィスの実現」を目的として、事業所棟や技術棟、厚生施設の建替えの他、現在休止している工場の解体や周辺整備などを含んでおり、将来の新規事業・製品を見据えた基盤整備を進めていきます。

投資計画は総額で90億円を見込んでいます。具体的には、堺化学におきましては、堺・小名浜事業所の再構築、子会社2社の本社の建替え、子会社1社の技術開発棟の建設、事務棟建替えなどです。

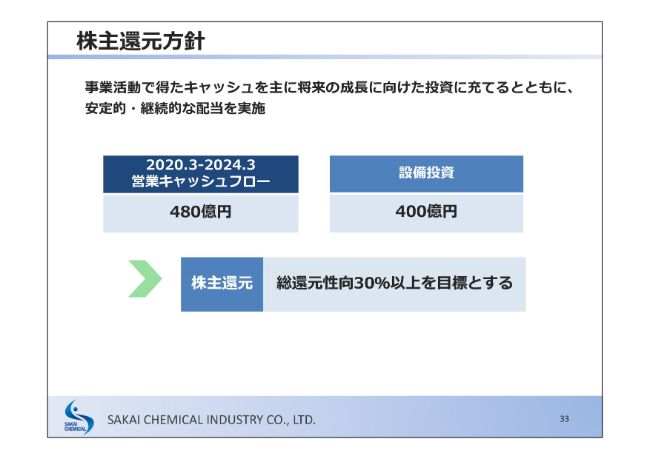

株主還元方針

最後に、株主還元方針です。これまで同様、安定的・継続的に実施する方針に変更はありませんが、配当と自己株式の取得分を含めた総還元性向を30パーセント以上とすることを目標にしました。

事業活動で得たキャッシュを、主に将来の成長に向けた投資に充て、持続的な成長と企業価値の向上、株主価値の増大に務める方針であります。スライドで示しますように、事業活動で創出するキャッシュで、投資と株主還元を実施していく計画です。

以上、簡単ですが、新中計のご説明とさせていただきます。ご清聴、ありがとうございました。

新着ログ

「化学」のログ