野村HD、通期収益は前年比25%減 不透明な市場環境のもとグローバル・マーケッツが苦戦

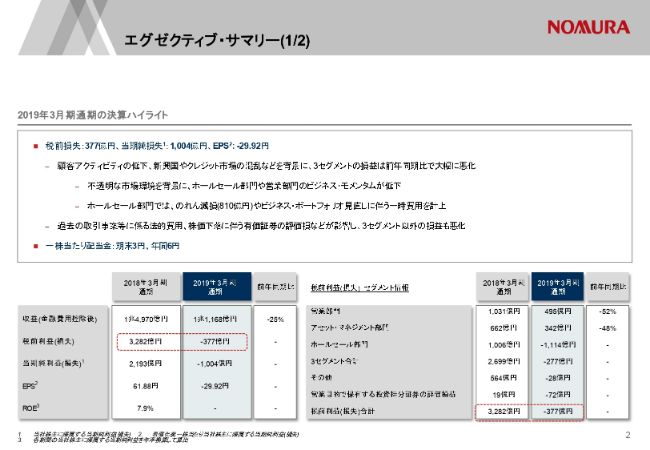

エグゼクティブ・サマリー(1/2)

北村巧氏:こんばんは、CFOの北村でございます。それでは2019年3月期の決算についてご説明いたします。

まず通期からご説明差し上げます。2ページの左下にありますように、収益は1兆1,168億円、前年比で25パーセントの減収、税前損益はマイナス377億円、当期純損益はマイナス1,004億円と、非常に厳しい決算となりました。

ご案内のとおり、今期は米中貿易摩擦や世界経済の懸念が高まり、イギリスではEU離脱交渉が難航するなど、政治・経済情勢の不透明感が、資本市場に影を落としました。米国金利の上昇に伴い、上半期は新興国市場でリスクオフの動きが顕著になり、(2018年)10月以降は世界的な株安や、クレジット市場の混乱など、動揺が高まる局面もありました。

このような環境下、営業部門ではお客さまの投資マインドが低下し、株式や投信など有価証券の取引が低調でした。ホールセール部門でも市場のアクティビティが低下し、新興国やクレジット市場の混乱も加わって、フィクスト・インカムが苦戦しました。

また、すでにご報告しているとおり、第3四半期にホールセール部門に帰属するのれんを全額減損しました。その結果、右下にありますように、3セグメント合計は277億円の税前損失となりました。3セグメント以外についても、一時的な費用や株価下落に伴う有価証券の評価損等で損益が悪化いたしております。

このような業績ではありましたが、3月末を基準とする配当金は、1株当たり3円といたします。年間の配当金は、1株当たり6円となります。

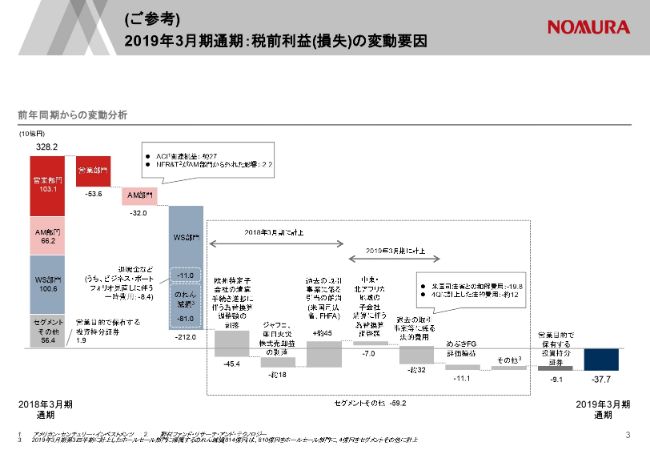

(ご参考)2019年3月期通期:税前利益(損失)の変動要因

3ページをご覧ください。こちらは2018年3月期と2019年3月期の税前損益を比較したもので、一番左にありますように、前年は3,282億円の税前利益でした。

営業部門は、不透明な市場環境を受けて、お客さまの投資マインドが低下した結果、株式・投信・債券などの取引から生じる収益が減少し、536億円の減益となりました。

アセット・マネジメント部門は320億円の減益、うちアメリカン・センチュリー・インベストメンツ(ACI)は、2018年3月期が約220億円の利益貢献、今期が一転50億円の損失でございましたので、昨年との比較では270億円程度の利益押し下げ要因となりました。

ホールセール部門は約2,100億円の減益、このなかには、第3四半期に計上したのれんの減損810億円のほか、人員削減に伴う退職金などの増加分で約110億円が含まれています。これらの要因を除いても1,200億円の減益で、おもにフィクスト・インカムで金利・クレジット・為替などのビジネスが苦戦したことが背景です。

右側の点線で囲っているセグメントその他は、約590億円の悪化です。これは、非恒常的なアイテムが損益を悪化させる方向に効いていること、そして株価下落に伴って保有有価証券の評価額が下がったことが要因です。

中身をもう少しご説明しますと、2018年3月期は欧州子会社の清算に関連して、私どものバランスシートにたまっていた為替差益の約450億円、ジャフコや朝日火災株式の売却益の約180億円がそれぞれ利益に貢献していた一方で、法的費用が450億円程度含まれておりました。

今期はこれらの要因がなくなる一方で、中東子会社の清算に関連いたしまして、為替差損の70億円を認識したほか、第2四半期に米国司法省との和解費用で約200億円を計上しました。加えて、この第4四半期に、有価証券報告書の偶発事象に含めておりましたいくつかの取引事案に関して、法益費用を約120億円計上いたしております。

結果として、一番右側にありますように、2019年3月期は377億円の税前損失となりました。

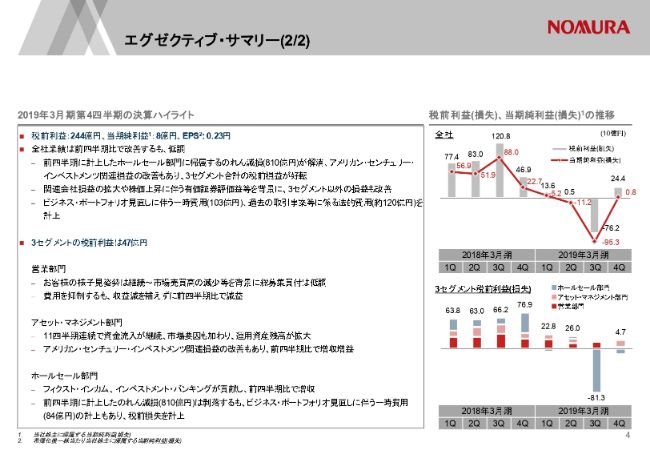

エグゼクティブ・サマリー(2/2)

続きまして、第4四半期の状況でございます。

全社の税前利益は244億円と、前期の損失からは改善しました。3セグメントの税前利益は、右下にありますように47億円。のれんの減損がなくなったこともあり、前期の赤字からは回復しましたが、1-3月期も難しい市場環境が続き、営業部門・ホールセール部門は低調でした。

法人所得税等を差し引いた当期純利益は8億円、EPSは23銭です。

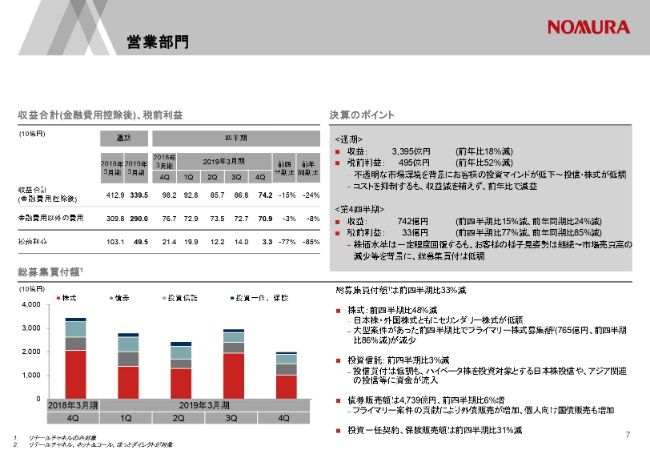

営業部門

それでは第4四半期の各ビジネスの状況について、営業部門からご説明します。7ページをご覧ください。

収益は742億円、前期比で15パーセントの減収。税前利益は33億円、前期比77パーセントの減益となりました。

(2018年)10-12月に大きく下げた株価は(2019年)1月に入って一定程度回復しましたが、お客さまの様子見姿勢は依然として続いており、スライドの下段にありますように、総募集買付は前期比33パーセント減となりました。

株式は前期の大型プライマリー案件の貢献が剥落したほか、セカンダリー株式の買付も前期比で減少しました。投信募集買付も水準としては弱い状況が続いておりますが、ハイベータ株を投資対象とする日本株投信や、新興国株式のリバウンド期待から、アジア関連等身に資金が流入しました。

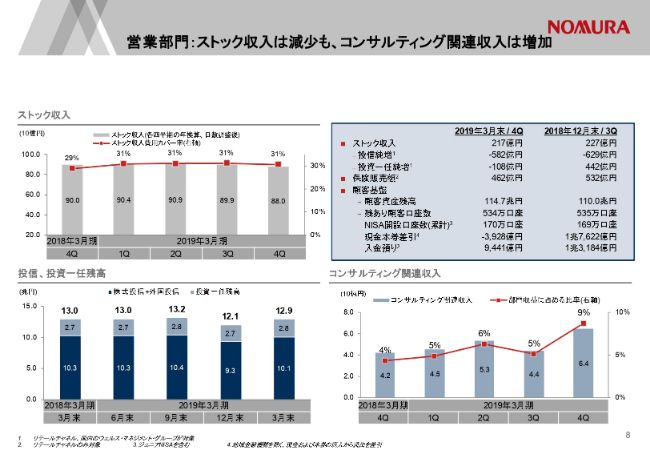

営業部門:ストック収入は減少も、コンサルティング関連収入は増加

8ページをご覧ください。左上にありますように、年換算したストック収入は880億円と前期よりやや減少しておりますが、費用の抑制もあり、ストック収入費用カバー率は31パーセントを維持しています。

また、法人や富裕層のお客さま向けに、アドバイザリーや不動産・保険など、資産運用だけでなく、幅広いソリューションの提供に取り組んでいます。

今期は、こうした案件からのコンサルティング関連収入が64億円と、まだまだ部門収益に占める比率は低いですが、前期比で5割近く増加しました。

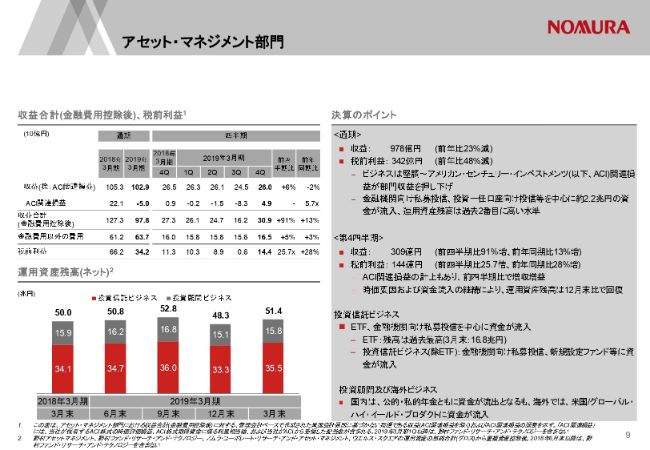

アセット・マネジメント部門

9ページをご覧ください。アセット・マネジメント部門です。

収益は309億円、前期比91パーセントの増収。税前利益は144億円と、前期から大幅に回復しました。

左上の図表にありますように、前期はアメリカン・センチュリー・インベストメンツ(ACI)関連損益がマイナス83億円と、部門収益を大きく押し下げておりましたが、今期はプラス49億円に改善しております。

ACI関連損益を除く収益は260億円と、前期比で6パーセント増加しています。

(2019年)3月末の運用資産残高は51.4兆円と、(2018年)12月末の48.3兆円から回復。時価要因に加えて、投信・投資顧問ビジネスでも資金流入は継続しています。

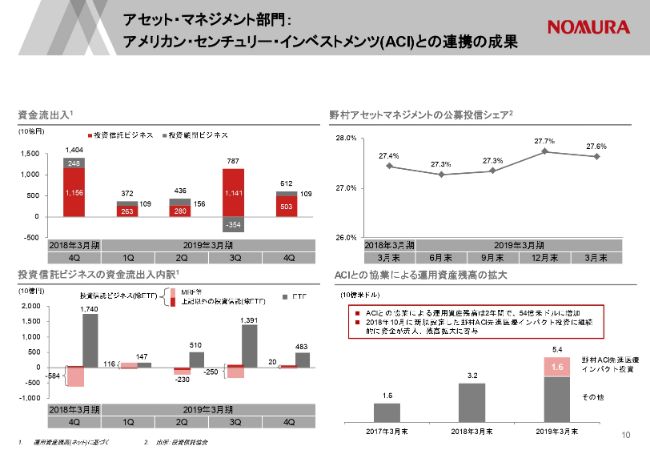

アセット・マネジメント部門:アメリカン・センチュリー・インベストメンツ(ACI)との連携の成果

また、10ページの右下にありますように、2016年のACIへの出資以降、両社の強みを活かして、商品供給や顧客紹介など連携を進めてまいりました。(2019年)3月末現在、こうした連携を通じた運用資産残高は54億ドルまで積み上がり、なかでも昨年(2018年)10月に新規設定した野村ACI先進医療インパクト投資が大きく貢献しています。

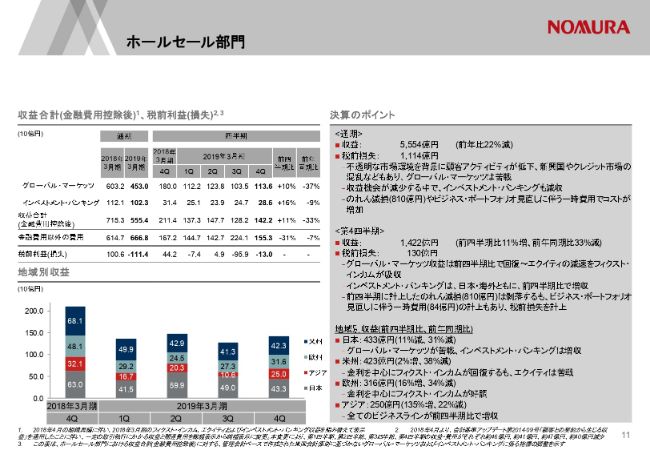

ホールセール部門

次にホールセール部門です。11ページをご覧ください。

収益は1,422億円と、前期比で11パーセントの増収。フィクスト・インカムの回復でグローバル・マーケッツが増収、インベストメント・バンキングも日本・海外ともに増収となりましたが、部門収益としては満足のいく水準とはいえません。

1,553億円の費用には、ビジネス・ポートフォリオの見直しに伴う一時費用の84億円が含まれており、結果として税前損益はマイナス130億円となりました。

左下のグラフにありますように、地域別では日本はグローバル・マーケッツが苦戦して減収となりましたが、海外3地域はいずれも回復しています。

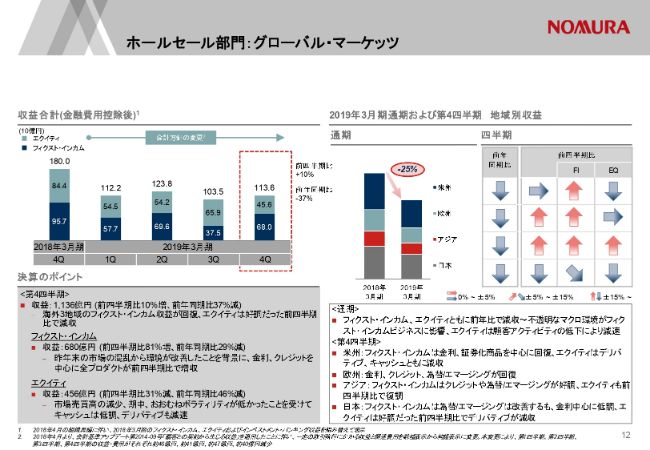

ホールセール部門:グローバル・マーケッツ

では、ビジネスラインごとに説明します。12ページをご覧ください。

まずグローバル・マーケッツですが、収益は1,136億円と、前期比で10パーセントの増収でした。うち、フィクスト・インカムは680億円、前期比81パーセントの増収。前期は不透明な市場環境を受けて、トレーディング収益が悪化しましたが、今期は金利・クレジットを中心に、すべてのプロダクトが増収を確保しました。

右上のヒートマップにありますように、日本は金利プロダクトが振るわず、前期比で減収となりましたが、米州は金利・証券化商品が回復、欧州は金利・クレジット等が回復、アジアも金利や為替/エマージングが好調で、海外3地域はいずれも上向きの矢印となりました。

エクイティの収益は456億円と、前期比で31パーセントの減収。市場売買高の低下や、四半期を通じてボラティリティが低かったことから、キャッシュエクイティが低調、デリバティブも減速しました。

ヒートマップにありますように、アジアは上向きの矢印ですが、米州と日本はデリバティブを中心に減収となり、下向きの矢印となりました。

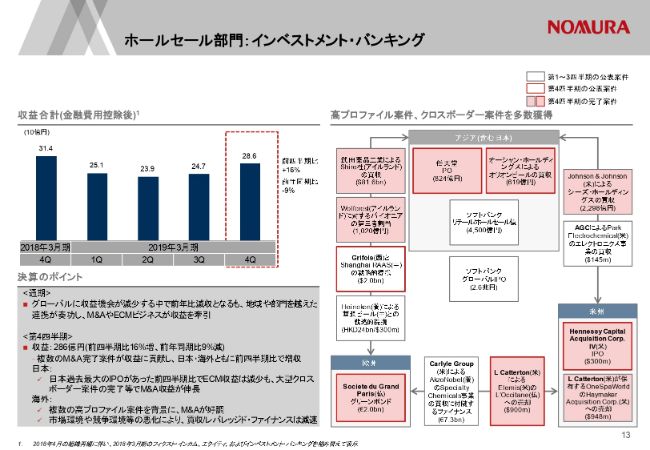

ホールセール部門:インベストメント・バンキング

続いて、インベストメント・バンキングです。13ページをご覧ください。

収益は286億円、前期比16パーセントの増収。今期は、右側にあります武田薬品工業によるShire社の買収など、複数のM&A完了案件が収益に貢献し、日本・海外ともに増収となりました。

一方、海外では市場環境の悪化や競争激化の影響もあり、買収/レバレッジド・ファイナンスが減速しました。

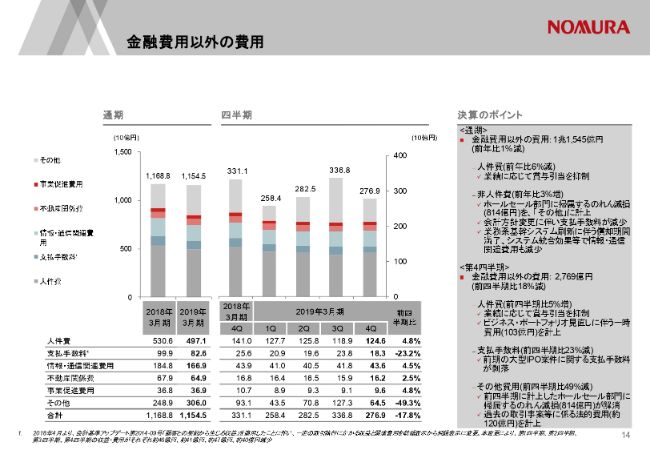

金融費用以外の費用

次にコストです。14ページをご覧ください。

今期の全社コストですが、2,769億円と、前期比で18パーセント減少しました。もっとも大きく減少したのは、一番下のその他の費用です。今期は、過去の取引事案等にかかる法的費用で約120億円を新たに計上しましたが、前期に計上したのれん減損814億円が剥落した結果、前期比で49パーセント減少しました。

また、一番上の人件費は、リストラ費用の103億円を計上したことにより、前期比で5パーセント増加しております。

これらの法的費用やリストラ費用を除きますと、全社のコストは前期同様2,500億円台でコントロールしております。

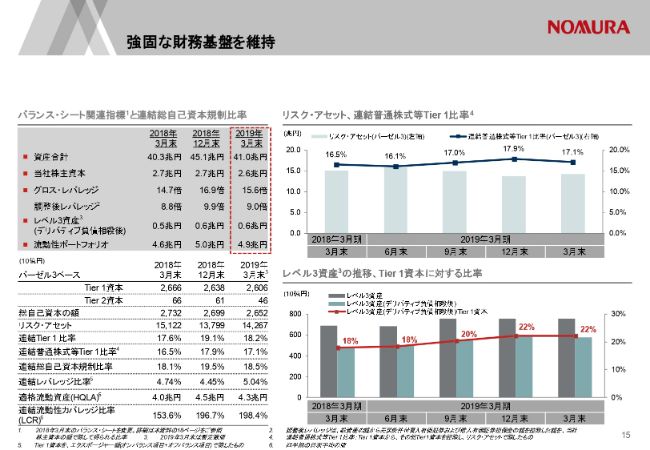

強固な財務基盤を維持

続いて財務基盤です。15ページをご覧ください。

(2019年)3月末のバランスシートは41兆円、当社株主資本は2.6兆円でございます。

また、左下にありますように、3月末のTier1比率は18.2パーセント、普通株式等Tier1比率は17.1パーセントと、引き続き盤石な財務基盤を維持しております。なお、(2018年)12月末と比較して資本比率が低下していますが、これは分子であるTier1資本が2.6兆円と、12月末から320億円程度減少したこと、そして分母であるリスク・アセットは14.3兆円と、クレジット・リスクを中心に4,700億円程度増加したことが背景でございます。

また、レバレッジ比率は5.04パーセントと、前期から大きく改善しておりますが、2019年3月末より、カウンターパーティの信用リスク計測において、標準的手法、いわゆるSA-CCRが適用になり、デリバティブなエクスポージャーが大幅に減少したことが要因です。流動性カバレッジ比率は198.4パーセントです。

以上、通期及び第4四半期決算についてご説明申し上げました。

2019年3月期は、営業部門・ホールセール部門を中心に本業が振るわず、のれんの減損や法的費用など、非恒常的なアイテムも重なり、極めて不本意な決算となりました。この状況を踏まえ、野村ホールディングス及び野村證券の取締役と執行役について、2019年3月期の業績に連動する変動報酬、いわゆる役員賞与を0とすることを決定いたしました。

(2019年)4月に入り、営業部門・ホールセール部門ともに第4四半期から回復の兆しが見られますが、世界経済の減速が懸念されるなかで、先行きを楽観視しづらい状況にあります。我々が今なすべきことは、先日のインベスター・デーでご説明したビジネス・プラットフォームの再構築を全力で推し進め、一日も早く成長軌道に戻すことであり、マネジメントの強いリーダーシップのもと、この変革をスピード感持って実行してまいります。

マトリックス経営の縦軸である「地域」という概念を廃止することに伴い、本日一部役員の異動を発表しておりますが、並行して、地域の管理機能やコミッティなどの見直しも進めております。

コーポレート機能についても、役員数を2割以上削減した上で、私を含みます5人のファンクション・ヘッドを中心に、組織のあり方や業務効率化など、具体的なプランの立案を行っているところです。

営業部門では、お客さまのニーズや行動様式に合わせて、営業社員の配置や店舗の見直しを急ピッチで進めています。ホールセール部門でも、注力するマーケットやサービスを明確にし、それ以外の地域・ビジネスについては合理化を進めています。

こうしたビジネスプラットフォームの再構築を通じて、全社コストを2022年3月期までに9,000億円台の前半まで引き下げると申し上げましたが、すでに4割程度の削減についてめどが立っております。残る6割についても、手を緩めることなく確実に実行していくことにより、損益分岐点を引き下げ、どのような環境下でも持続成長可能な事業基盤を構築してまいる所存です。

新着ログ

「証券、商品先物取引業」のログ