シンバイオ製薬、通期売上高は前期比11.4%増も、計画未達 「トレアキシン®」は自社販売体制へ移行

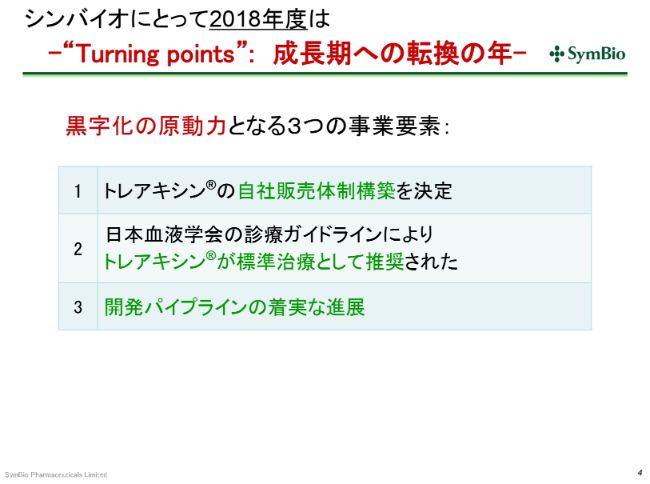

シンバイオにとって2018年度は―“Turning points” : 成長期への転換の年―

吉田文紀氏:まずは、決算概要についてお話を進めたいと思います。2018年度は非常に多くのことが起こった年ですが、年が終わってみると非常によい年だったなと思っています。この年を一言で総括するならば、「Turning points」ということで、成長期への転換の年であったと考えております。

これはどういう意味かということを、これからお話しいたしますが、2021年の黒字化に向けて、必要とされる事業要因がほぼ揃ったと考えております。この(スライドにある)3つの事業要素について、後ほど一つひとつ詳しくお話ししたいと思います。

この3つの要素の1つとして、「トレアキシン®」の自社販売体制の構築を決定したということがあります。そして、予期してはいたのですが、この時期にガイドラインに収載されるということは思ってもいなかったことで、極めて絶妙なタイミングで、(「トレアキシン®」が)標準療法として推奨されました。これは(2018年)7月のことでした。私どもが自社販売体制構築を決定したのが(2018年)10月でございます。

さらに、開発パイプラインの着実な進展。もう少し掘り下げて申し上げると、2021年には、現在販売しております凍結乾燥品から液剤への切り替え(を予定しています)。RTDまたはRIということで開発を進めておりますが、とくにRTDについては、承認申請までの申請要件が審査機構と合意されたことによって、承認申請までの道筋がかなり見えてきて、確実になりました。

RTDについては、臨床試験が必要とされません。これは非常に大きな要素です。現在、Eagle社が(RTDの開発を)行っておりますが、安定性のデータをつけるだけで承認申請をしてよいということになりました。臨床試験を行うということは、やはり若干、不確定要素が入ってまいりますが、申請だけでよいということになると、タイムラインがかなり確実に読めるという状況になります。

さらに、RIについても、少し大きい試験が求められるかもしれないと考えておりましたたが、36症例の臨床試験をすることによって安全性の確認ができれば、承認申請に至るという(ことになりました)。RIについても、かなりしっかりとした承認申請の要件が見えてきて、審査機構との間で合意に達しました。

これらの液剤の開発において、承認申請までの道筋がかなり見えてきたということは、2021年・2022年における凍結乾燥品から液剤への切り替えの可能性が読める段階まできたと考えております。

これは上半期に起こりまして、その後、(2018年)7月に「トレアキシン®」が標準療法として推奨されました。ちょうど前回の中間決算説明会でご説明しておりましたが、自社販売体制をとるかどうか、または、エーザイさんとの契約が切れた後、他社ともう1回業務提携をするかということを検討していた最中に、こういうことが起こりました。むしろ「トレアキシン®」が標準療法として推奨されたことが、ドンと背中を押して、10月に自社販売体制の構築を決定することができました。

私どもも「トレアキシン®」が標準療法として推奨されたことの意味といいますか、事業上の意味について、ずいぶんいろいろ悩んだところもあるのですが、最終的にはやはり先生方ともよくお話しをさせていただいて(決定に至りました)。

私どもの対象としている血液領域は、非常に限られた市場です。現在「トレアキシン®」を扱っている施設は約900施設ございますが、そのうち400施設をしっかりとカバーできれば、売上の90パーセント以上は上げられるという、非常にフォーカスされた市場です。

先生方とお話をしている中で、「吉田さん、大手と組んだところで売上が上がるわけじゃないから。自販でも同じことだから、大手にマージン持っていかれるだけだよ」というようなことをおっしゃる方もおられました。

大手の場合ですと、MRが300~400人体制で、「任せていただければやりますよ」とおっしゃるのですけれども、300人も400人もかかったところで、市場は限られています。売上の90パーセントを占める400施設をいかにしてカバーできるかというところが勝負だということになります。

「標準療法となった以上、先生方も時間がかかっても使わざるを得なくなるだろうから、シンバイオが専門性の高いMRをしっかりと採用してプロモーションできれば、シェアは必ず上がっていくだろう」というアドバイスもありました。

そんな中、最終的に自社販売体制の構築に踏み切ったということは、黒字化の原動力となる事業要素と考えていただきたいと思います。おそらく、5年、10年経った時に、2018年がターニングポイントであったことがおわかりになるかと思います。

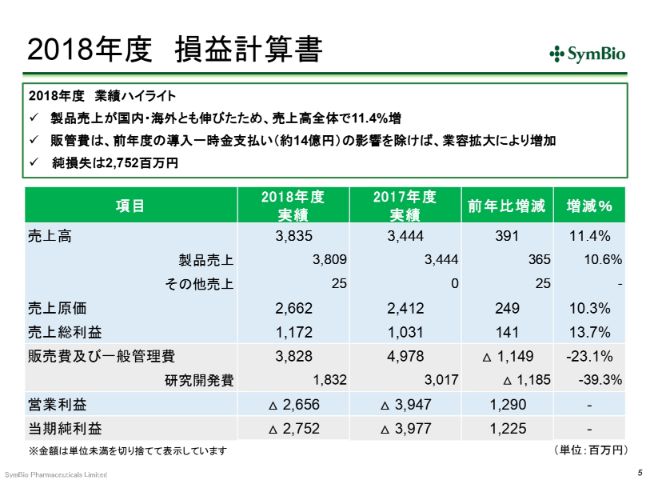

2018年度 損益計算書

まず先に、数字まわりをご報告させていただきます。前期の売上高は38億3,500万円でした。昨年度の決算説明会で、私は「なんとしてでも40億円は上げたい」と申し上げたと思いますが、残念ながら、25ミリ(グラム)のバイアルにおいて、(2018年)10月に入荷したバッチの87パーセントに外観不良、つまり品質不良が生じたため、輸入および出荷を停止しました。そういったこともありまして、40億円のラインには乗らず、前期の通期見通しは未達で終わっております。

経費について少しお話ししておきます。ここ(スライドの表)では、前期は2017年度に比べて経費が下がったように見えますが、この(2017年度の「販売費及び一般管理費」)49億7,800万円の中には、Eagle社へのライセンスフィーが13億9,300万円、約14億円入っております。そのため、これを引いた35億8,500万円と、この(前期の「販売費及び一般管理費」)38億2,800万円を比べていただき、約7パーセントの増加であったと思っていただくのがよいかと思います。

同様に、いまのライセンスフィーは約38億円の中に含まれておりますので、ここから14億円引いていただくと、だいたい10パーセントくらいの増になってきております。

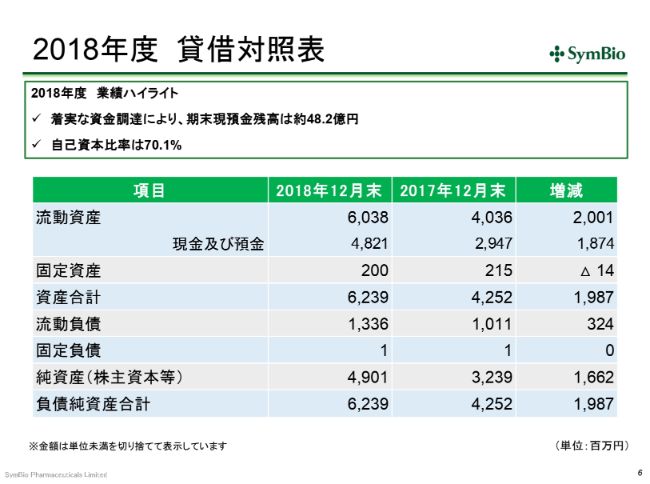

2018年度 貸借対照表

B/Sです。期末現金残高は、EVOLUTION JAPAN証券のEVO FUND、そしてウィズ・パートナーズのファンドから35億円を調達して、48億円の残高を保有しております。今期も、同程度の資金を調達する予定でおります。

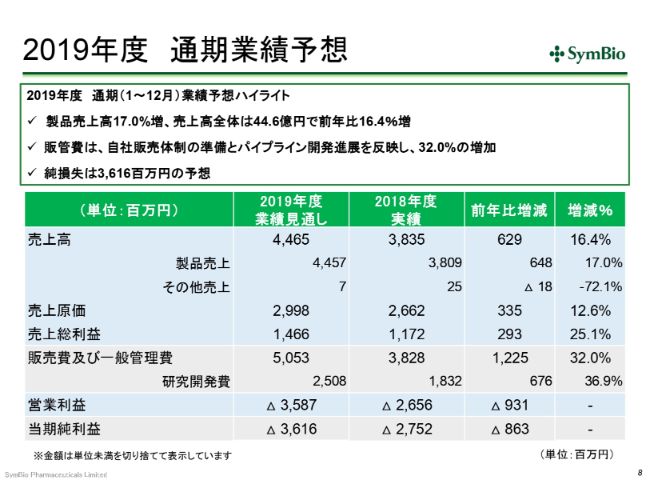

2019年度 通期業績予想

通期の見通しです。今期は、なんとしてでも(売上高を)44~45億円は計上したいと考えております。

経費につきましては、前期の38億円に対して50億円ということで、12億2,500万円の増加となります。内訳としては、研究開発費が6億7,600万円で、差し引き約5億5,000万円が自社販売体制構築の費用とお考えいただければと思います。

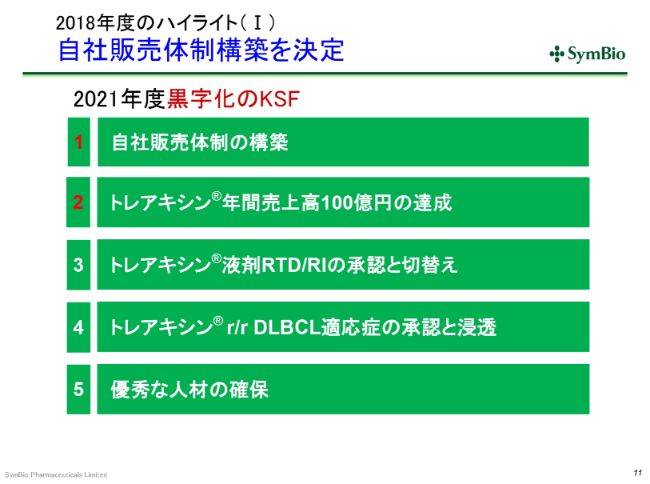

2018年度のハイライト(Ⅰ) 自社販売体制構築を決定

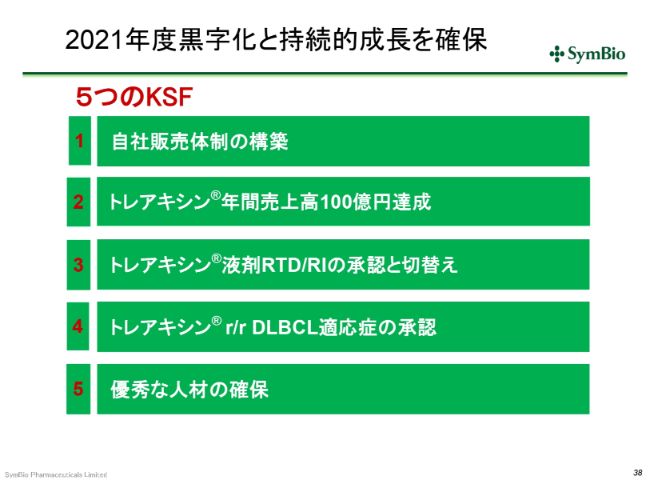

自社販売体制の構築は、当然この(2021年度)黒字化を狙っての判断でありますが、2021年度黒字化のKSF(キー・サクセス・ファクター)として、5項目を挙げております。

黒字化のためには、自社販売体制の構築をすること。そして、自社販売体制のもとで、できれば正味売上で年間100億円を計上したいと考えております。

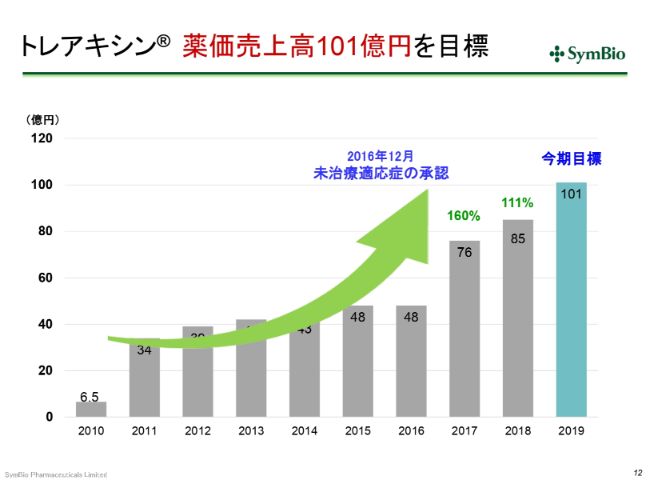

トレアキシン® 薬価売上高101億円を目標

売上について少しご報告を申し上げておきます。2016年12月に、未治療適応症の承認を取っています。このため、2017年度はフルイヤーで約28億円でしたが、この全体が未治療適応症の売上とお考えいただいてよいかと思います。

2017年度から2018年度にかけて、私どもは101億円を狙っていました。しかし、これ(スライド)をご覧いただくとわかりますように、25億円を乗せるはずだったところが、9億円しか乗っていません。

私どもはその原因を把握しておりますので、ご心配はいりませんが、いくつかの要因についてお話ししておきたいと思います。

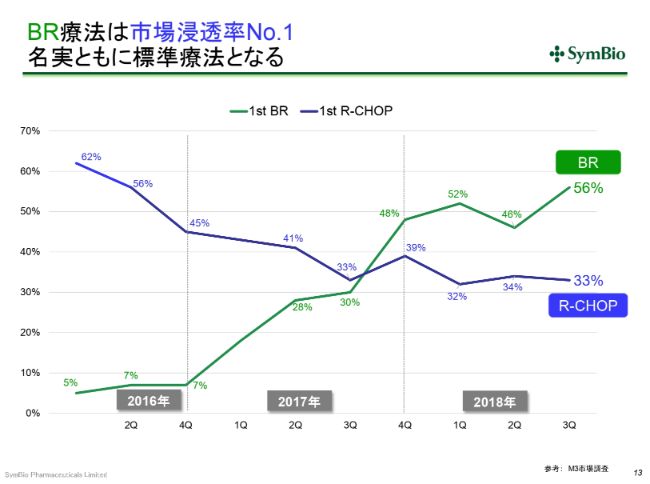

BR療法は市場浸透率No.1 名実ともに標準療法となる

1つは、(スライドのグラフを)ご覧いただくとわかりますように、従来の標準療法のR-CHOPが33パーセントとなり、「トレアキシン®」が56パーセントまで伸びてきております。(R-CHOPは)30パーセント前後で推移しています。

ここはどうも、古くからR-CHOPを使い慣れている先生方や、学会等に行かれない先生方など、BRのデータをご覧になっていない方がかなりいらっしゃいます。「やはり使い慣れたもののほうがいい」ということで、(R-CHOPを)使い続けている先生がいらっしゃるのです。

ベンダムスチン適応拡大に関するシンバイオ製薬株式会社の皆様へのメッセージ

こちら(スライドのメッセージ)は、初回治療の承認を取ったときに、患者会であるグループ・ネクサス・ジャパンの理事長をされている天野さんからいただいたお礼のお手紙です。

この中に、「新規治療薬は必ずしも速やかに使用されるというわけではなく、医療機関によっては合理的な理由もなく、単に『様子を見てから』という理由で、患者さんに使用しない」という先生方もけっこういらっしゃる……とあります。

つまり、「使い慣れ」または「様子を見てから」という先生方が、先ほどの(R-CHOPの)30パーセントのシェアを構築していることになります。結局、ここを打ち砕くことが、MR、営業の仕事です。

私どもは、現在エーザイさんに販売をお願いしているのですが、残念なことに、昨年(2018年)4月からエーザイさんの「トレアキシン®」にかける販売促進の営業活動の絶対量が、ピーク時に比べて半減しています。

おそらく自社製品の方に軸足を移したことの煽りを受けて「トレアキシン®」の販売活動の量がかなり落ち込んでいるのだと考えています。ディテールやコールは半分近くまで落ちて、説明会は半分以下になってしまっています。このようなことが昨年4月以降続いたため、だいぶ抗議を申し入れて、改善の方向に向かってはいます。

ただし、いま申し上げたように、R-CHOPのユーザーを崩していくためには、かなり専門性の高いMRでないと難しいだろうと私どもは考えており、昨年7月の段階で、トレアキシンマネージャー(TM)という「トレアキシン®」専門のMRを10名採用しております。

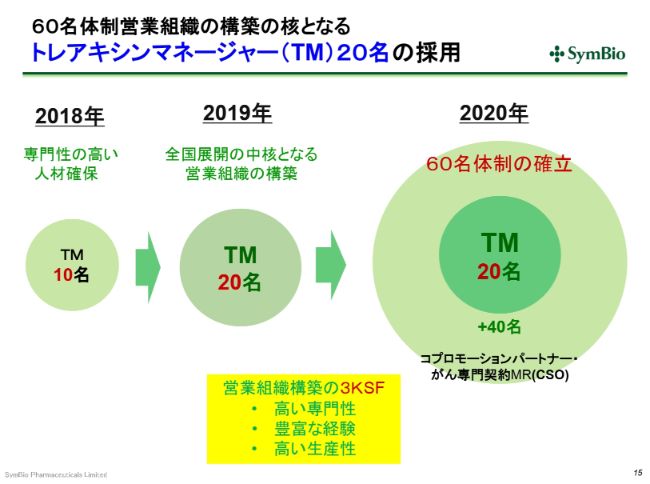

60名体制営業組織の構築の核となるトレアキシンマネージャー(TM)20名の採用

私どもからエーザイさんに、「これ(トレアキシンマネージャー)を20名まで増やしますよ」と申し入れをしています。この20名は、今期の(2019年)7月にはおそらく揃うだろうと思っています。

ただ、この20名が生産性を生み出すためにはまだ時間を要します。今期の第3四半期が終わるあたりから、トレアキシンマネージャーが生産性を持ち始めると考えています。さらに、2020年にはエーザイさんから事業を引き継ぐことになりますが、その時点(2020年6月)で60名体制を確立しておきたいと考えております。

現在、2通りの考え方があります。1つは、CSOという、いわゆるがん専門の契約MRを40名採用する。これは派遣のベースです。または、前回業務提携を継続するかどうかの判断をした際にご提案いただいた日本の製薬会社の3社から、できればお手伝いをしたいということで、コプロモーションの提案をいただいております。

おそらく、今後3ヶ月くらいのうちに、どちらを採用するかの判断をすることになりますが、一長一短でありますので、いまの段階ではまだ判断していません。(2019年)5月頃には、このどちらを選択するかの結論を出したいと考えております。

いずれにせよ、2020年6月末の段階では60名体制が確立されていて、7月から、エーザイさんとの契約満期になる12月までの6ヶ月の間に引き継ぎの作業をしていくということになります。

私どもが考えている営業組織の3つの重要な要素としては、まず非常に高い専門性を持っていること。さらに、先ほどのR-CHOPの30パーセント(のシェア)を打ち砕いていけるよう、豊富な経験が求められます。これは、できれば血液またはがんのMRの経験者(が望ましいと考えています)。そして、高い生産性です。

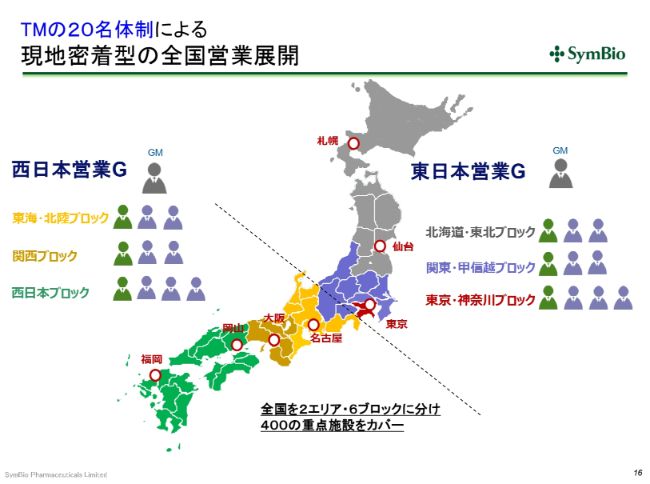

TMの20名体制による現地密着型の全国営業展開

今年(2019年)7月には、この(スライドの)ような現地密着型の全国展開を考えております。西日本・東日本にそれぞれグループマネージャーを置き、10名ずつで全国展開をしていきたいと考えております。加えて、エーザイさんのMRが160人ということになります。

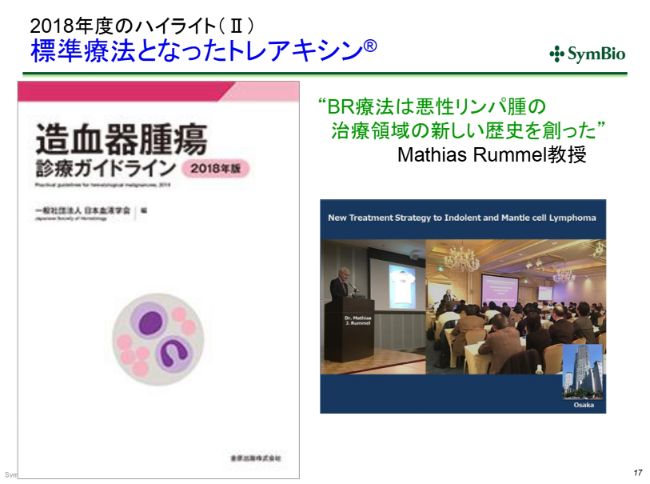

2018年度のハイライト(Ⅱ) 標準療法となったトレアキシン®

2つ目のハイライトです。先ほど申し上げたように、昨年(2018年)7月に診療ガイドラインに収載されたことによって、(「トレアキシン®」)が名実ともに標準療法になりました。

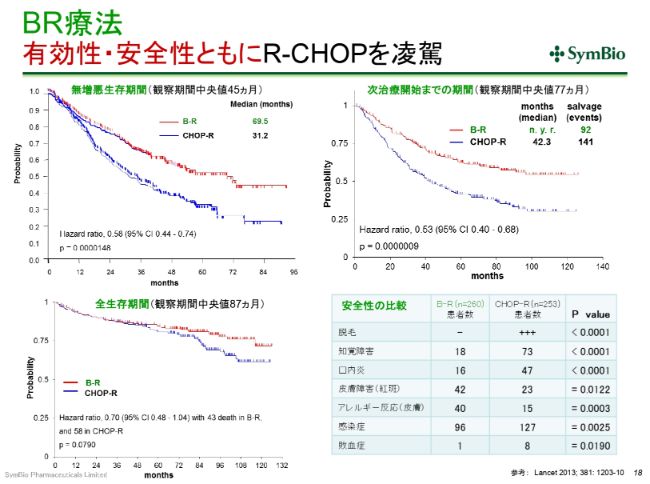

BR療法 有効性・安全性ともにR-CHOPを凌駕

すでに何回かご紹介しておりますが、(スライドのグラフの)赤いカーブがベンダムスチン(「トレアキシン®」)とリツキサンで、青いカーブがR-CHOPです。(スライドの左上のグラフは)いわゆる無増悪の生存期間ですけれども、この差を見たとき、切り替えざるを得ないというのは、もはや間違いない事実です。有効性・安全性ともに、BRがR-CHOPの従来の標準療法を上回っていることは間違いございません。

この(グラフの出典である)論文は2013年(に発表されたもの)ですが、データを発表したRummel先生は、たしか2012年12月のアメリカの血液学会で、すでにこのデータを発表されております。アメリカのがんの中核の病院が集まっているNCCN(National Comprehensive Cancer Network)というネットワークがありますが、そこではもう、その(Rummel先生が血液学会で発表した)途端に、BR療法を標準療法として推奨し始めております。

日米欧で標準療法となったトレアキシン®

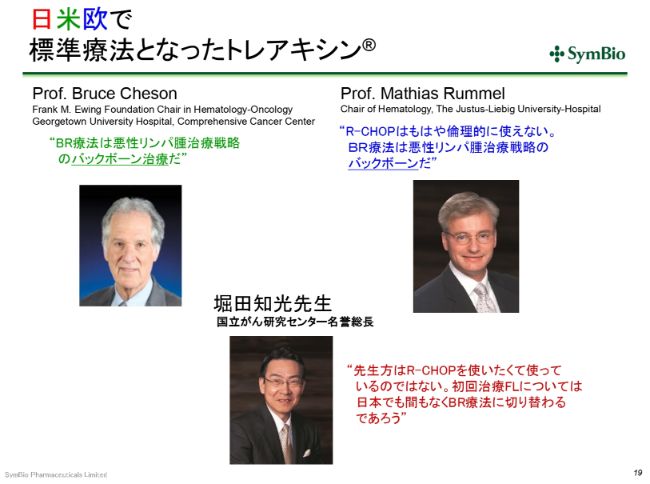

日米欧において、「トレアキシン®」が標準療法になりました。今週、Bruce Cheson先生が日本に来られて、東京・名古屋・大阪で講演をしておられます。(Bruce Cheson先生は)「BR療法はまさにバックボーン治療である」ということを明言されておられます。

また、ドイツのRummel先生も「R-CHOPはもはや倫理的に使えない」とおっしゃっていて、さらには、日本ではまだ(R-CHOPが)30パーセントも使われていることに対して、「非常に不可解な現象である」ということまでおっしゃっておられます。

日本では、この分野の権威である堀田先生が「先生方はR-CHOPを使いたくて使っているのではない。初回治療FLについては日本でも間もなくBR療法に切り替わるであろう」というようなことをおっしゃっておられます。ですから、我々の努力次第で、浸透率は上がっていくと考えてよいかと思います。

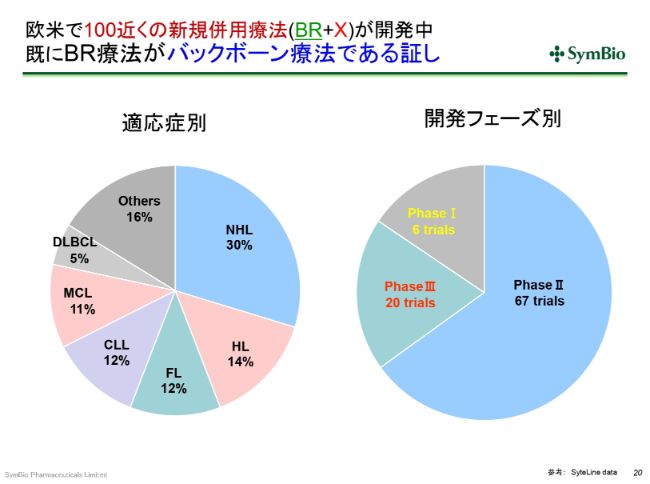

欧米で100近くの新規併用療法(BR+X)が開発中 既にBR療法がバックボーン療法である証し

BR療法が標準療法になったことの非常に大きなメリットとして、この疾患を対象とした新規の薬剤のほとんどすべてで、BR療法またはベンダムスチン単剤との組み合わせで開発が進められています。

現在の欧米の状況を見ますと、PhaseⅢに入っている臨床試験が20あり、PhaseⅡが67、PhaseⅠが6ということで、合わせて100近くの新規の併用療法が開発中です。これらすべてにおいて承認が取れて、市場に出てくるとは限りませんけれども、(例えば)この3分の1が出てくるとしても、30近くの新規併用療法が承認される(ということになります)。これら(の新規療法)は、BR療法またはB(ベンダムスチン単剤)を使うことになります。これこそが標準療法であることの証しです。

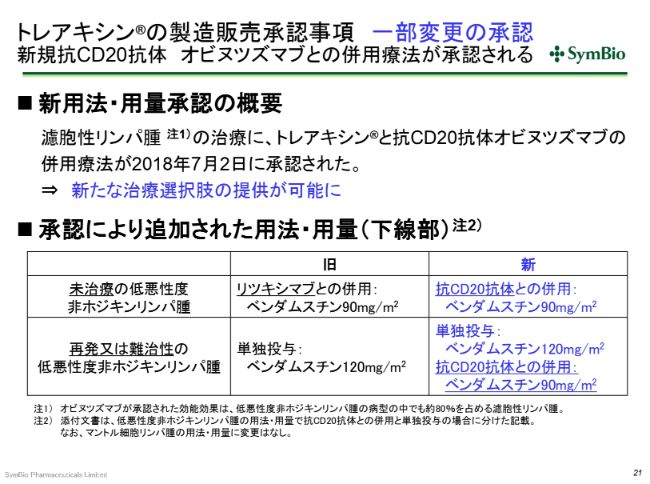

トレアキシン®の製造販売承認事項 一部変更の承認 新規抗CD20抗体 オビヌツズマブとの併用療法が承認される

(新規併用療法の)第1号となったのは、昨年(2018年)7月2日に承認されたロシュ社・中外製薬の「オビヌツズマブ」でありまして、これは今後出てくるであろう新規の抗CD20抗体との併用を可能にならしめました。

いままではリツキサンとの併用でしたが、この縛りが取れて、今後出てくるものとの併用が可能になりました。

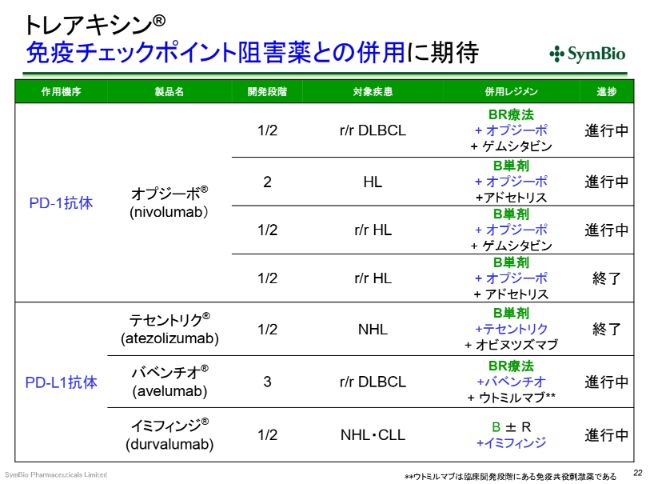

トレアキシン® 免疫チェックポイント阻害薬との併用に期待

免疫チェックポイントインヒビター(阻害薬)についてです。現在、DLBCLやホジキンリンパ腫といった疾患を対象に、PD-1(抗体)の「オプジーボ®」の開発が進んでおります。非常によいお薬ではありますけれども、これも結局、BR療法やB(ベンダムスチン単剤)が必要とされています。これ(「オプジーボ®」の開発)は、まだ進行中です。

PD-L1(抗体)については、ロシュ社と中外製薬の「テセントリク®」、メルクセローノ社(現メルクバイオファーマ株式会社)とファイザー社の「バベンチオ®」、アストラゼネカ社の「イミフィンジ®」といったものが開発中ですけれども、これらもやはり、BR(療法)やB(ベンダムスチン単剤)との併用ということになってきます。

この試験は、私どもが関与することは一切ありません。私どもが薬剤を提供するということはあっても、私どもの開発投資は必要としません。すべてでないにしろ、将来こういったもの(との併用療法)が出てくる可能性があります。

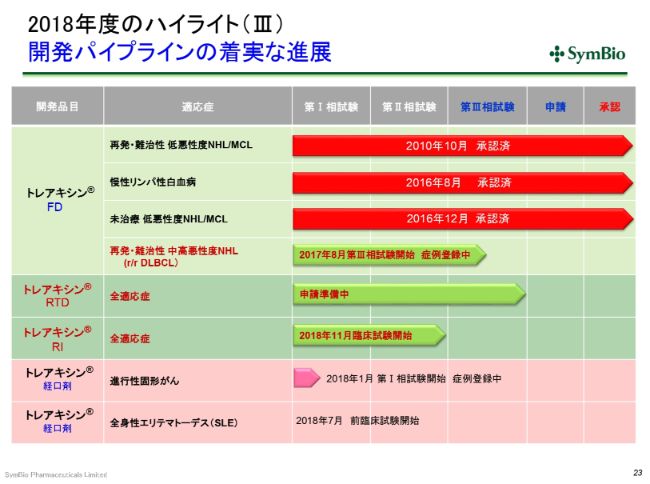

2018年度のハイライト(Ⅲ) 開発パイプラインの着実な進展

3つ目のハイライトは、パイプラインの着実な進展です。先ほど申し上げたように、このDLBCL、そして「トレアキシン®」のRTD・RIの承認が非常に重要なインパクトを及ぼすということですが、DLBCLについては現在第Ⅲ相試験で、症例集積中です。現在、35症例まで集まってきています。

そして、先ほど申し上げたように、「トレアキシン®」のRTDは審査機構との間で承認申請の要件が合意されていますので、臨床試験なくして承認申請できることが確定しています。RIにつきましては、昨年(2018年)11月に臨床試験を開始していまして、36症例で承認申請に持ち込めると考えています。

この他、(進行性)固形がんまたはSLE(全身性エリテマトーデス)についても、試験が進んでいます。このように、開発については着実に進展をしています。

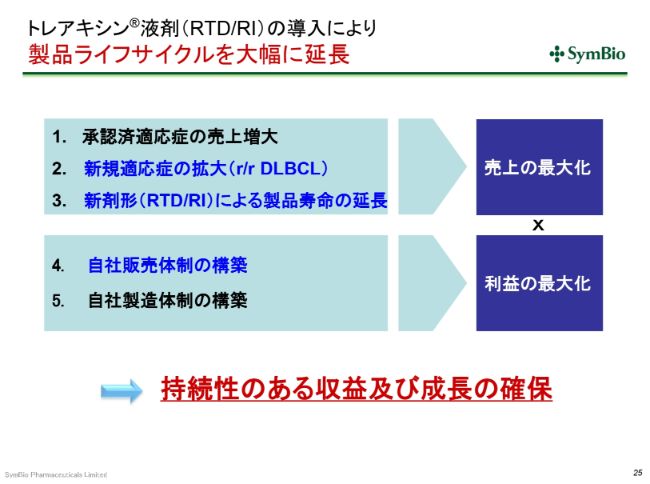

トレアキシン®液剤(RTD/RI)の導入により 製品ライフサイクルを大幅に延長

私どもの考え方としては、RTD・RIを導入することによって、2031年まではパテントにより保護された期間を確保できますので、この間に、すでに承認済みの3つの適応症の売上を着実に上げていく。さらには、それにDLBCLを上乗せしていく。できるだけ早くRIに切り替えることによって、製品寿命を確保していきたい(と考えています)。

自社販売体制を構築することによって、いまエーザイさんにお渡ししている利益が私どもに戻ってくるということを考えています。

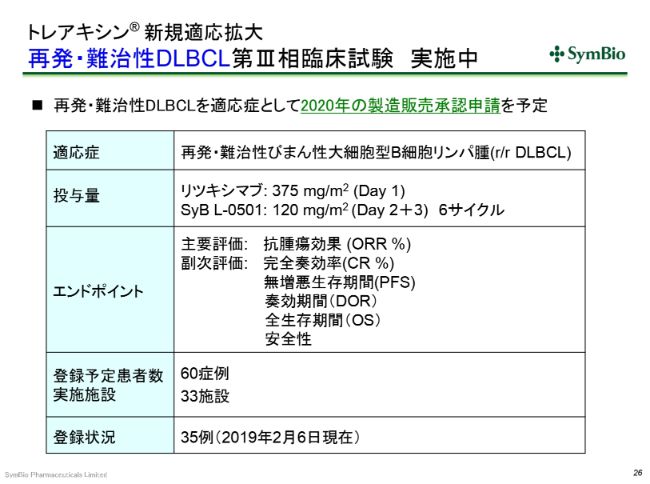

トレアキシン® 新規適応拡大 再発・難治性DLBCL第Ⅲ相臨床試験 実施中

DLBCLにつきましては、60症例を集積目標として33施設で試験が進行中で、現在35症例まで集まっています。予定より若干遅れていますが、おもしろいことに、やはり新規の薬剤の開発が他社により同時に進行中です。

対象疾患が同じでありながら、新規薬剤とBR療法の併用で試験が進んでいますので、そちらに症例がとられているといいますか……本来だったら私どもに入るべき症例が、他社の新規薬剤、あるいはBR療法と併用の試験に持っていかれているがために、私どもの集積が若干遅れているという事態が起こっています。ただ、これも時間の問題で、60症例を達成できると思っています。

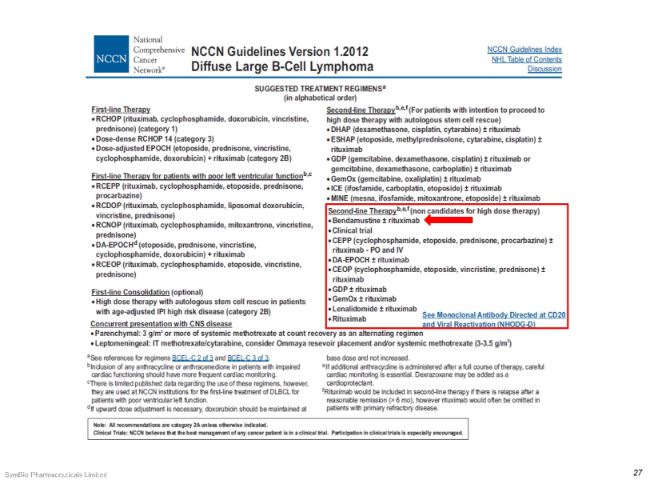

こちら(スライド)は、先ほど申し上げたNCCN(National Comprehensive Cancer Network)のガイドラインです。米国においては、2012年にBR療法がセカンドラインの標準療法として推奨されています。

日本においては、すでに2019年ですから、遅れること7年となります。まずこの承認をおろさない限り、新規薬剤のBR療法との併用療法そのものの承認が取れなくなる可能性もあります。私どもも、先ほど申し上げた60症例の集積を1日も早く終えて、承認申請に持ち込みたいと考えています。

こちら(スライド)は、先ほどの天野さんからのお手紙です。この中に、DLBCLについては「残念ながら『真っ白』」、つまり空白の治療領域になっているということ(が書かれています)。

現時点においても、多剤併用療法以外に選択肢がありません。多剤併用療法とは、4つ、5つの非常に毒性の高い(薬剤の)併用療法のことをいいます。やはり高齢者の方には非常にしんどいということで、早くBR療法が使えるようにしてほしいと、天野さんはおっしゃっています。

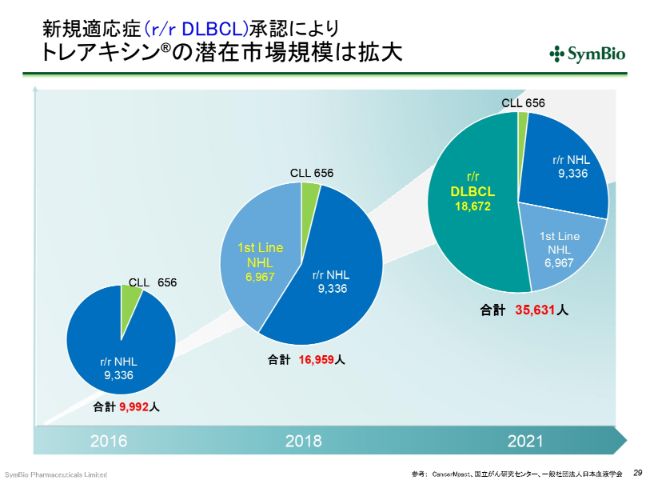

新規適応症(r/r DLBCL)承認により トレアキシン®の潜在市場規模は拡大

市場を見ますと、現在、私どもが承認を取っている3つの適応症の対象となる患者さんが約1万7,000人いらっしゃいます。DLBCLのセカンドラインも増えてきており、1万8,000人を超す患者さんがいらっしゃいます。これを足し合わせると、(既存の)3つの適応症が対象となる患者さんの倍以上の規模になってまいりますので、この承認が取れれば、当然売上も比例して伸びると期待しています。

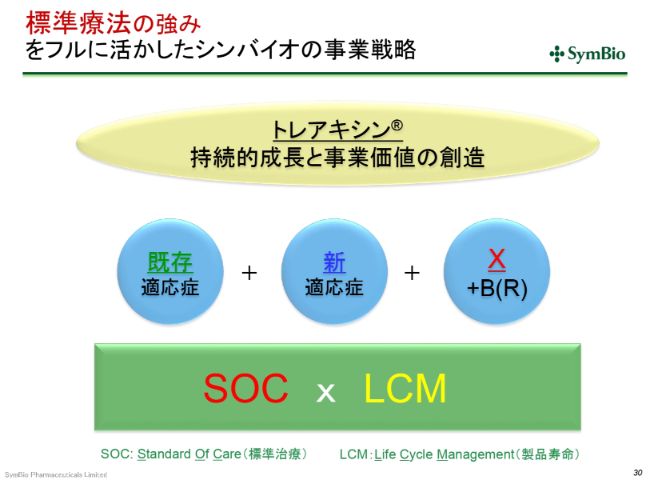

標準療法の強みをフルに活かしたシンバイオの事業戦略

標準療法(SOC)と、製品寿命(LCM)を延ばすことをベースに、既存の適応症の浸透率と売上を少しでも向上していくこと。そして、DLBCLの適応症の承認を取り、できれば対象となる患者数を倍にしていくこと(を目指しています)。

さらには、私どもが開発投資をする必要のないところとして、新規(薬剤)との併用によって新たな治療方法が生まれてまいります。先ほどご紹介したように、免疫チェックポイントインヒビター(阻害薬)とBR療法の併用で、ホジキンリンパ腫の開発が進んでいますけれども、私どもとしてはホジキンリンパ腫の開発をする計画はございません。そういったところは、この免疫チェックポイントインヒビター(阻害薬)の会社にお任せして承認を取っていただくことによって、市場の拡大を狙っています。

リゴセルチブ注射剤と経口剤 複数の適応症を対象として開発を推進

リゴセルチブについても、少しご報告をしておきたいと思います。現在、注射剤につきましては、再発・難治性高リスクを対象に第Ⅲ相試験が進行中で、すでに40症例の組み入れが終わっています。

次のステップは、やはりリゴセルチブの経口剤ということで、未治療の高リスクMDSを対象として、こちらはアザシチジンとの併用で、第Ⅲ相試験の準備をしているところです。

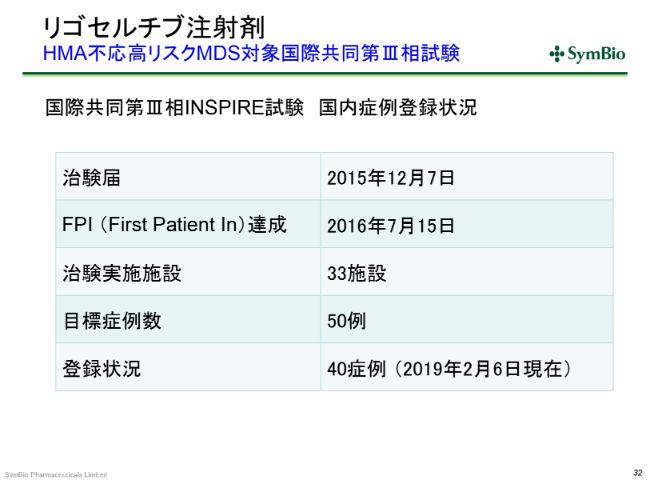

リゴセルチブ注射剤 HMA不応高リスクMDS対象国際共同第Ⅲ相試験

いま申し上げたように、すでに33施設において40症例の集積が終わっています。今期末までに、さらに10症例を上乗せしようと考えています。

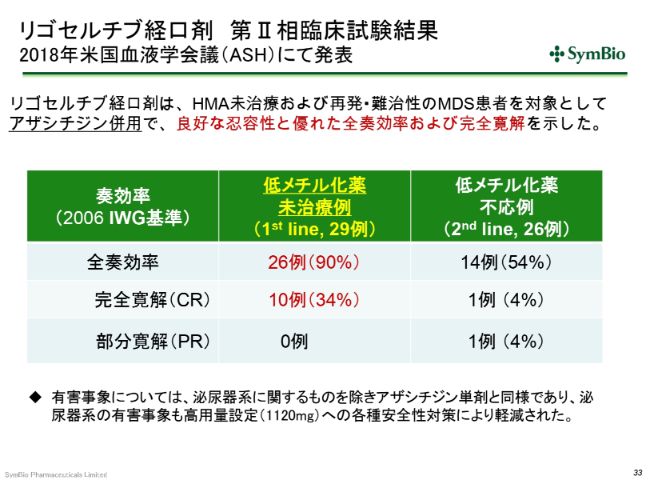

リゴセルチブ経口剤 第Ⅱ相臨床試験結果 2018年米国血液学会議(ASH)にて発表

昨年(2018年)12月のアメリカの血液学会において、リゴセルチブの経口剤とアザシチジンの併用で、この(スライドの表の)ような非常によいデータが出てきています。

良好な忍容性と優れた奏効率ということで、とくにこの完全寛解率34パーセントは、非常に高い率だとお考えいただきたいと思います。アザシチジン単独では15パーセントですから、倍以上の完全寛解率を示したことになります。さらに、おそらく相乗効果を発揮したんだろうと思いますが、全奏効率が90パーセント。29症例のうち26症例が、何らかの奏効を示したということです。

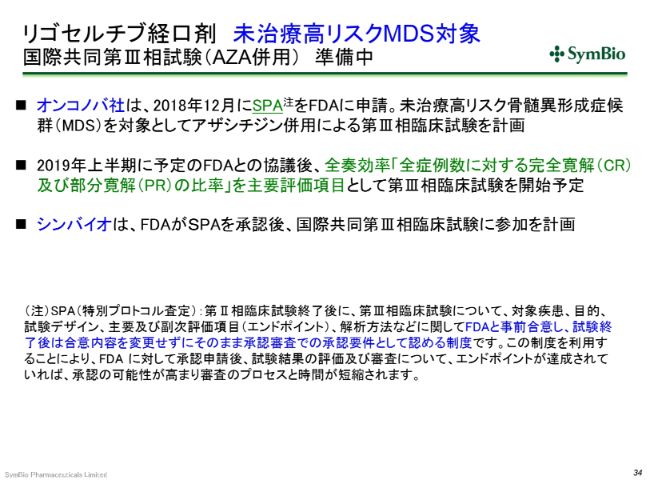

リゴセルチブ経口剤 未治療高リスクMDS対象 国際共同第Ⅲ相試験(AZA併用) 準備中

オンコノバ社は、(2018年)12月末に、FDAにSPA(特別プロトコル査定)を申請しています。これは当然、アザシチジンとの併用で第Ⅲ相試験を始めたいということで計画書を出したわけです。

私どもとしては、このオンコノバ社のSPAがFDAによって承認され次第、第Ⅲ相試験の国際試験に参加することを考えています。オンコノバ社の第Ⅲ相試験が開始されていれば、おそらく今期末までには、私どももこの第Ⅲ相試験に入っている可能性があります。

このSPAとは、Special Protocol Assessmentといいまして、事前にFDAと対象疾患、目的、試験デザイン、そしてとくに大事なのが、エンドポイント……腫瘍、そしてセカンダリのエンドポイントについて、合意をしておくということです。

試験が終わってデータが出てきた際に、エンドポイントが満たされていれば、そのまま承認申請のプロセスに入っていくということで、あらかじめ承認の要件を詰めておくという制度です。そうすることによって、審査のプロセスと時間を短縮できるという仕組みです。

このSPAが承認されることは、非常に大きなイベントになります。おそらく今年の上半期には答えが出てくると思われますので、SPAが承認され次第参加できるように、現在我々も準備を進めています。

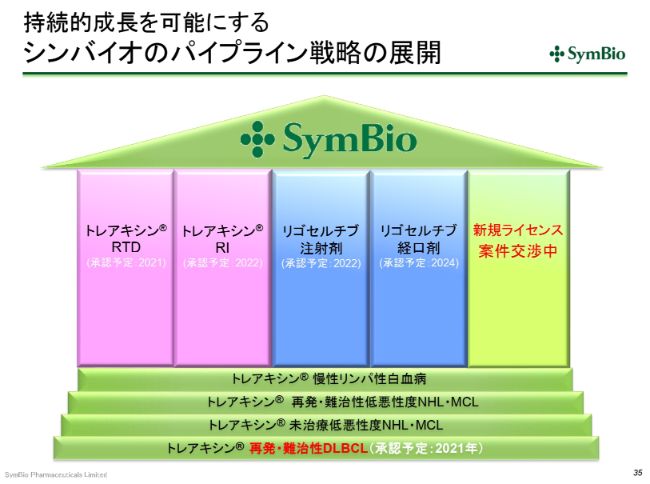

持続的成長を可能にする シンバイオのパイプライン戦略の展開

そんな中、この(スライドの)ようなパイプラインが構築されてきています。現在、新規のライセンス案件には交渉中のものが2件ございまして、2020~2021年あたりの経費・資金も考慮しながら、慎重に進めています。

DLBCLの承認が取れてくれば、「トレアキシン®」単独での売上が150億円は超えてくると思われますし、200億円に向かって伸びていく可能性も十分出てまいります。さらに、液剤に切り替えていくことによって、トップラインを2031年まで維持できるのではないかと考えています。

それを見ながら、リゴセルチブの注射剤・経口剤を乗せることができれば、非常にいい事業展開に持ち込めると考えています。これによって、冒頭で申し上げた黒字化の原動力となる3つの事業要素が、ほぼ揃ったといってよいかと思います。

2021年度黒字化と持続的成長を確保

ここから、中期経営計画に入りたいと思います。いま申し上げた4つの事業を着実に実行するためには、やはり優秀な人材の確保(が必要)となります。

幸いといいますか、ここへ来て他社が希望退職を募っていたりしますので、私どもで人材採用をするということで応募をかけると、だいたい70~80名くらいの方が応募してこられます。その中から書類選考で20名ぐらいに絞り、さらに最終的には3名ぐらいに絞ります。それを何回か繰り返すということで、かなり厳選した人材が採れるようになってきているのは、非常に追い風だと考えています。

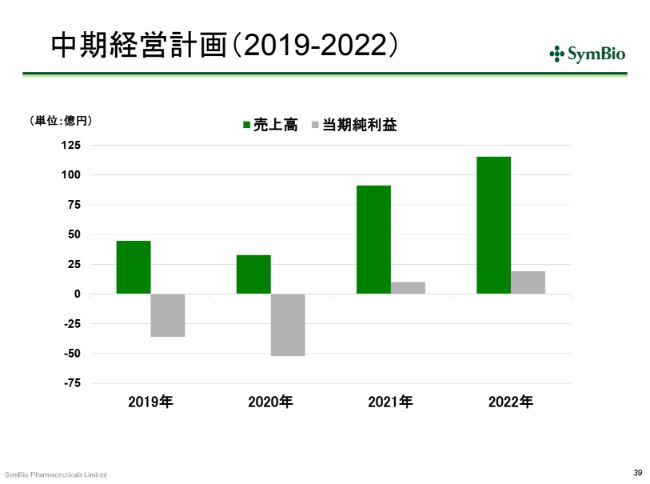

中期経営計画(2019-2022)①

中期経営計画ですが、この(スライドの)2019年と2020年の赤字幅を見ていただくと、若干ご心配になる向きもあるかと思いますが、ここでは、しっかりと橋を渡りきるために資金調達をしていくことになります。先ほど申し上げた事業を着実に展開できれば、2021年には必ず黒字に至ることになります。

中期経営計画(2019-2022)②

2021年のトップラインは、前回お示しした中期経営計画より少し下方修正しています。後ほど、その要因について少しお話ししたいと思いますが、私どもとしては、なんとか早く、正味売上として、ネットで100億円のラインを達成し、当期純利益で少なくとも2桁を出したいと考えております。

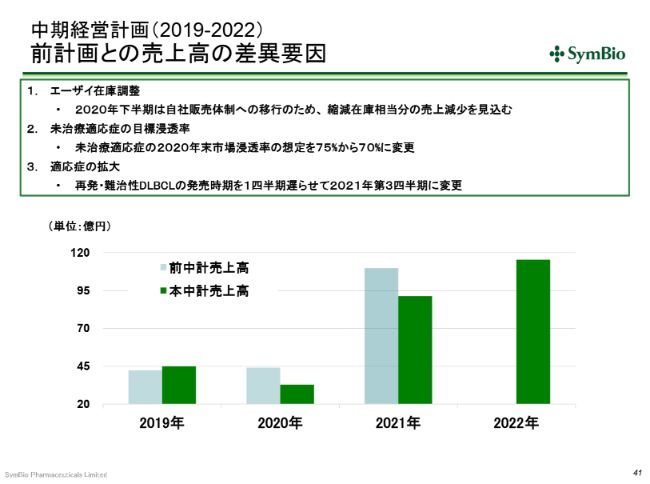

中期経営計画(2019-2022) 前計画との売上高の差異要因

前回の中期経営計画との売上の差異の要因ですが、2020年下半期には、エーザイさんへの出荷を一時的に停止します。エーザイさんの抱えている在庫を縮減する時間が必要ということで、2020年下半期にエーザイさんへの出荷を見合わせることになりますので、その分を(計画に)反映させています。

未治療適応症の浸透率については、前回は75パーセントという目標を掲げていましたが、エーザイさんの販促の活動量が大幅に落ちたことを反映させて、1年遅れで75パーセントを狙いたいと考えています。(売上についても)101億円は1年遅れになり、今期(中期経営計画)のうちに達成をすることを考えています。

先ほど申し上げたトレアキシンマネージャー20名が生産性を生むのが前提になってまいりますが、時間がかかっても、最終的には未治療適応症の浸透率は75パーセントを超えると考えています。

さらに、再発・難治性DLBCLの発売時期については、先ほど申し上げたとおり、同じ(疾患の)患者さんを対象にした、他社の他剤との併用の試験が始まっている影響で、症例集積が若干遅れており、このことを反映させて、1四半期遅らせています。こういったことが、2021年の下方修正の要因とお考えいただきたいと思います。

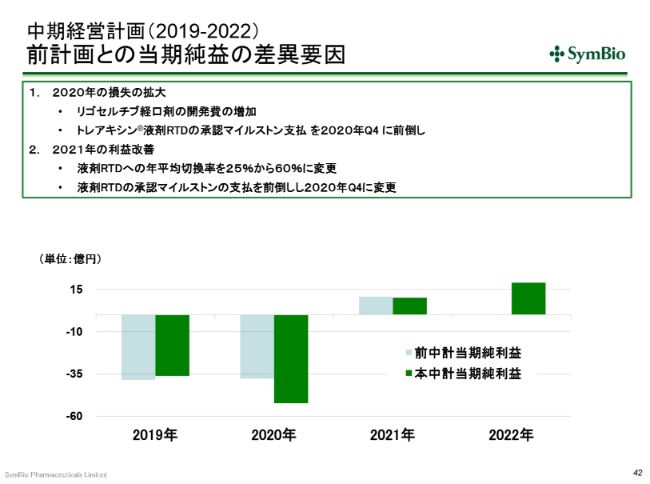

中期経営計画(2019-2022) 前計画との当期純益の差異要因

当期純利益についても、いま申し上げた要因が影響します。さらに、先ほど、リゴセルチブの経口剤の第Ⅲ相試験の準備をしていると申し上げましたけれども、この経費を計上しましたので、その分が損益拡大につながっています。

また、RTDの液剤の承認が1四半期前倒しになり、2020年第4四半期を予定しています。前回は、2021年の第1四半期を予定していましたが、1四半期早めたことによって、2020年第4四半期にこのマイルストンの支払いが発生します。このため、赤字幅が拡大しています。

2021年の利益改善の要素としては、いま申し上げたように、RTDの承認が1四半期早まるということは、1四半期早めに発売できますので、年平均切換率が当初の平均25パーセントから年平均60パーセントに上がることを想定しています。

シンバイオ製薬の企業使命と企業戦略

私どもとしては、この「空白の治療領域」を早く埋めて、DLBCLも含む「トレアキシン®」を1日も早く患者さんにお届けすること(が企業使命だと考えています)。これは当然、リゴセルチブについてもいえることです。

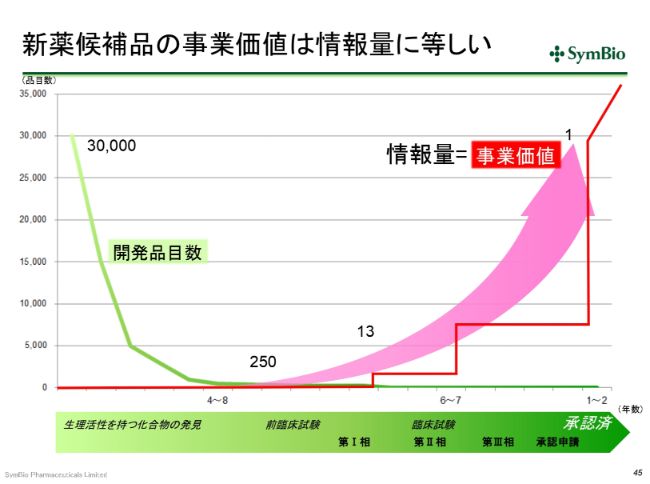

新薬候補品の事業価値は情報量に等しい

少し時間がありますので……私は、ときどき大学院、大学のビジネススクールに呼ばれて、バイオの事業の講義を頼まれることがあるんですけれども、「バイオの事業の事業価値はどうやって計算するのか」という基本のところを、なかなかご理解いただけないことがあります。今日は、その講義のスライドを1枚持ってきています。

これはもう、みなさんにとっては釈迦に説法の話ではありますけれども、新薬の開発の確率の悪さ……(新薬候補品が発売に至る確率は)3万分の1です。時間もかかります。例の(免疫チェックポイント阻害薬)「オプジーボ®」は、最初のPD-1の発見から22年かかっています。

何らかのかたちで、研究所で生理活性をもつ化合物が3万個見つかっても、最終的には1つになります。前臨床試験に入る段階で250個あったものが、前臨床が終わってフェーズⅠに入ると13個に減ってきます。13個のものが臨床試験に入ったとしても、1つになります。13分の1の確率で承認が取れるということです。これはアメリカの製薬協のデータですが、(バイオ事業は)非常に成功の確率が小さい、反対にいえば失敗の確率が大きい事業だということです。

この1つを探し当てるために、ありとあらゆる試験を行います。3万個の中から1つを探し当てるのが、このバイオの、医薬品の事業の難しさです。これは、データの積み上げです。積み重ねがあって、初めてこの1つを探し当てることができます。

この間に、ほとんどのものがドロップアウトしていきます。フェーズⅠに入っても、13分の1ということは、12個が消えてなくなるのがこの事業です。フェーズⅡのデータがよかったといっても、(承認されるのは)おそらく5分の1、4分の1だと考えなければなりません。

もう1つ、なかなか理解が難しいんですけれども、医薬品の事業は情報産業です。いかにして有効な情報を集め、承認に至るか。この情報の処理の仕方、または情報の確保の仕方によって、事業価値が生まれます。情報量の質と量こそが、事業価値に結びつくということです。

これもまた難しいのですが、フェーズⅠのデータのみだと、(事業価値は)大したことありません。フェーズⅡも同じような感じだと思います。フェーズⅢに進んで、検証試験・比較試験をすることによって、従来の標準療法よりも優れた効果・安全性が示されると、事業価値が高まります。しかし、このフェーズⅢで失敗をすると、アメリカの例では、(事業価値が)だいたい10分の1くらいになってしまうというのが、従来のパターンです。

そんな中、非常に難しいのは、フェーズを追っていくにしたがって、開発投資金額はすごい勢いで増えてまいります。フェーズⅠですと、およそ4~5億円です。1つの試験で(この額)です。フェーズⅡですと、おそらく15~25億円。フェーズⅢですと、30~40億円です。それだけの開発投資をすることによって情報を得るのが、臨床試験なのです。最終的に有意差を出すことができると、本来の事業価値が表れることになります。

今日はメディアの方も来られていると思いますけれども、バイオの事業において、赤字幅拡大は非常によいことだと思ったほうがいいです。今回も、私どもの決算を発表して、「赤字幅拡大」と書いてありますが、中身がなかったら赤字幅は拡大しません。中身があるから赤字幅が拡大するのです。

アメリカでは、そういう言い方はしません。むしろ、どういう試験がどのぐらい進んでいるのかという内容を記事として取り上げます。しかし、日本の場合はどうしても「赤字幅拡大」ということになります。

私どもの場合、今回はDLBCLとリゴセルチブの注射剤・経口剤でフェーズⅢへ走らせてまいりますので、赤字幅は拡大していきます。さらに、自社販売体制構築ということで投資をしてまいりますので、赤字幅拡大となり、ご心配の向きもあるかと思います。しかし、資金さえしっかりと調達できれば、むしろ情報量がどんどん増えてまいりますので、事業価値は高まっていくと考えています。

今回、(バイオ事業は)このような事業なんだということをご理解いただきたいと思って、(このスライドを)持ってきました。この(スライドの)ような感じで、事業価値はフェーズⅢになると非常に上がってきます。これは当然、情報量が増えることで上がってきて、ここで検証試験がポジティブに出れば、売上・利益に結びついてくるということです。

以上でございます。

新着ログ

「医薬品」のログ