日立建機、物量増加や欧州等での売価改善を要因に、3Q累計の営業利益は前年比で19%増加

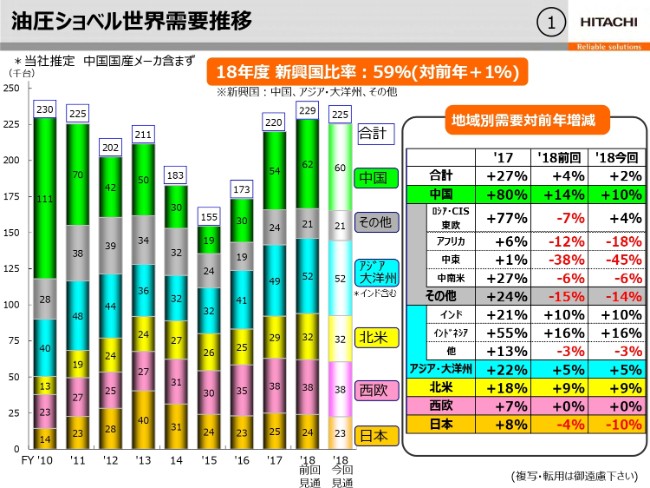

油圧ショベル世界需要推移

先崎正文氏:先崎でございます。ただ今より、地域別市場環境と見通しについてご説明いたします。

まず、1ページ目をご覧ください。2018年度の油圧ショベルの世界需要の見通しについてですが、前回見通しの22万9,000台から22万5,000台に修正いたしました。主な内訳を地域別に見ますと、中国が前回見通しから2,000台減の6万台。対前年10パーセント増。その他の地域はロシア・CIS、東欧でやや改善したものの、アフリカ、中東で引き続き悪化し、対前年14パーセント減の2万1,000台です。

アジア・大洋州、北米、西欧は前回見通しを据え置きました。日本は前回見通しから1,000台減の2万3,000台。対前年10パーセント減とやや下方修正しています。なお、前回同様に新興国比率は59パーセントと見通しています。

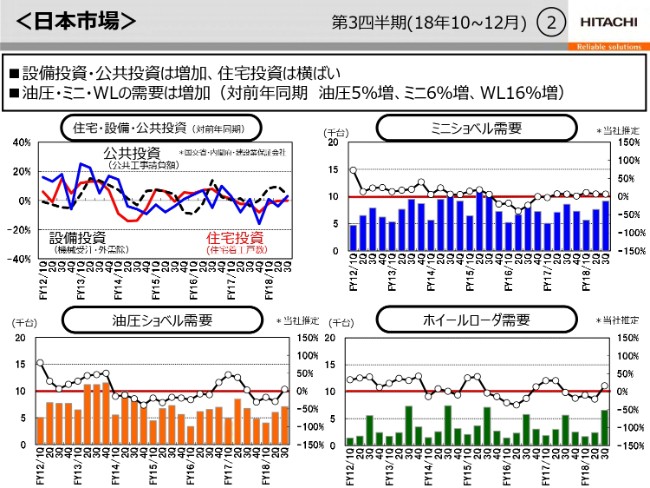

<日本市場>

次に、2ページをご覧ください。日本市場についてご説明いたします。左上の住宅・設備・公共投資のグラフですが、第3四半期の設備投資と公共投資は、増加傾向で推移いたしました。住宅投資はほぼ横ばいで推移いたしました。他の油圧ショベルとホイールローダの需要については、前回まで排ガス規制に伴う前倒し需要の反動減がありましたが、今期は反動減から持ち直しがあり、対前年同期で油圧ショベルが5パーセント、ホイールローダが16パーセント上回りました。

スライド右上のミニショベル需要ですけれども、排ガス規制に伴う影響がないため、大きな変動はなく、対前年6パーセント増となりました。

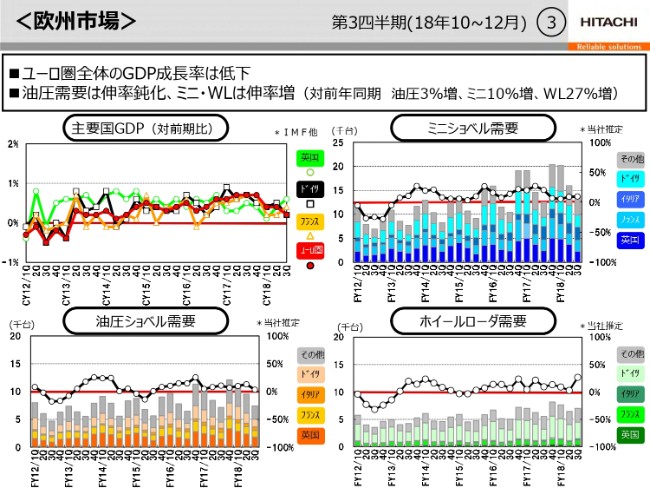

<欧州市場>

次に、3ページをご覧ください。欧州市場について説明いたします。スライド左上のGDP伸び率は、ユーロ圏全体では低下いたしました。左下の油圧ショベル需要については、欧州全体で対前年同期3パーセント増となりました。ドイツは好調なものの、イタリアなどが伸びず、全体としては伸び率が鈍化いたしました。

右上のミニショベルの需要は、対前年同期で10パーセント増と堅調でした。右下のホイールローダの需要は、需要構成の大きいドイツが牽引し、欧州全体で対前年同期27パーセント増となりました。

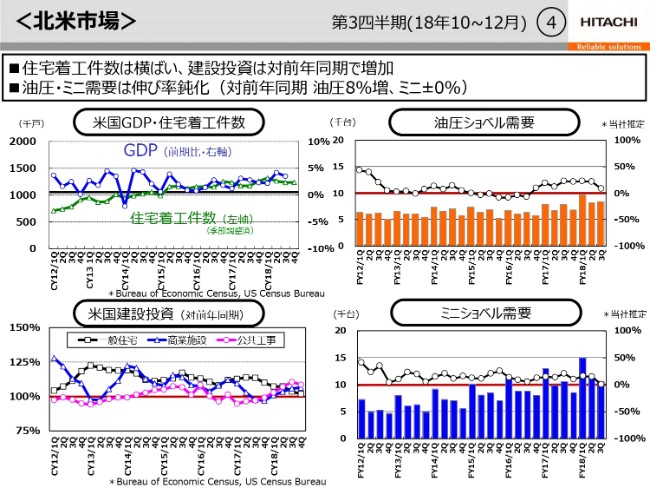

<北米市場>

次に、4ページをご覧ください。北米市場についてご説明します。米国のGDPにおいては、プラス3.5パーセントで推移し、住宅着工件数と建設投資においては、政府封鎖の影響で一部データの更新が遅れていますが、足元の実績では、対前年同期で増加傾向で推移しています。

スライド右側の油圧ショベルの需要は、対前年同期で8パーセント増。ミニショベルの需要は、対前年同期並みで推移いたしました。伸び率は鈍化していますが、高いレベルの需要水準で推移しています。

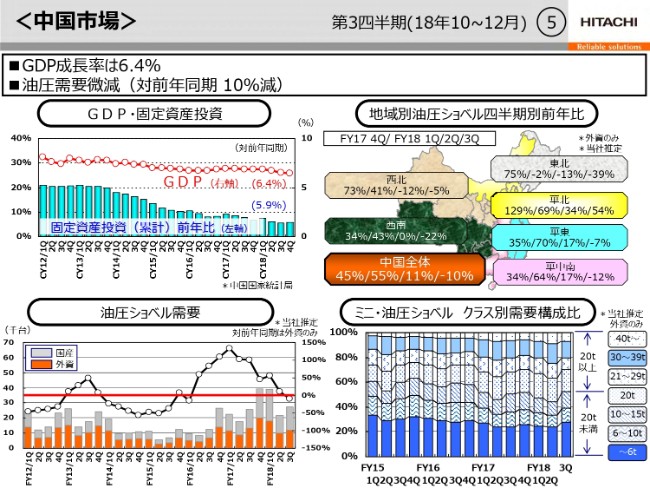

<中国市場>

次に、5ページをご覧ください。中国市場についてご説明いたします。スライド左上のGDP成長率はプラス6.4パーセント。固定資産投資の伸びは、インフラ投資を中心に鈍化傾向となりました。左下の油圧ショベルの需要ですが、第3四半期は対前年同期10パーセント減となりました。これは政府財政支出が発表されているものの、その効果が表れるまでに若干タイムラグがあることや、国産の構成比が増加したことが影響していると見ています。

右上の表で地域別に見ますと、華北を除き、需要が対前年同期比でマイナスとなりました。とくに東北は環境安全検査の継続により、他の地域より減少幅が大きくなりました。

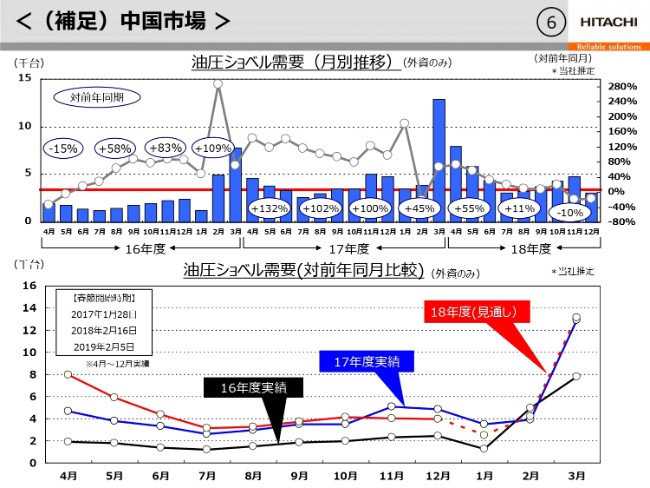

<(補足)中国市場 >

次に、6ページをご覧ください。中国市場について補足いたします。上のグラフは、前のスライドで説明した需要の実績を、月別に展開したものです。下のグラフでは、昨年度の需要推移を示しており、2018年度は赤線で、1月以降の見通しは赤の点線で示しています。

4月以降としては、米中の貿易摩擦の影響などで景気減速が懸念されていますが、春節明けの購入シーズンが昨年よりも若干早く来るため、2月と3月の需要は昨年並みではないかと見通しています。

3月以降は、3月に開催予定の全人代を注視しながら、対応していきたいと考えています。

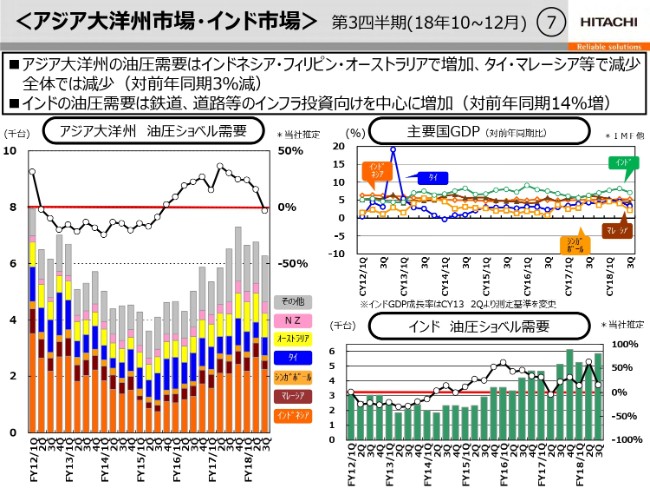

<アジア大洋州市場・インド市場>

次に、7ページをご覧ください。アジア大洋州・インド市場についてご説明します。スライド左側のグラフをご覧ください。第3四半期も油圧ショベル需要は、インドネシア・フィリピン・オーストラリアなどで引き続き増加していますが、タイやマレーシアなどで減少し、アジア大洋州全体では3パーセント減となりました。

右下のインドの油圧ショベル需要は、道路・鉄道をはじめとしたインフラ投資向けの需要が引き続き好調で、高い需要水準を維持しています。前期から伸び率が落ちているように見えますが、2017年第2四半期にGST導入により、需要が一時的に大きく減少したことが影響しています。

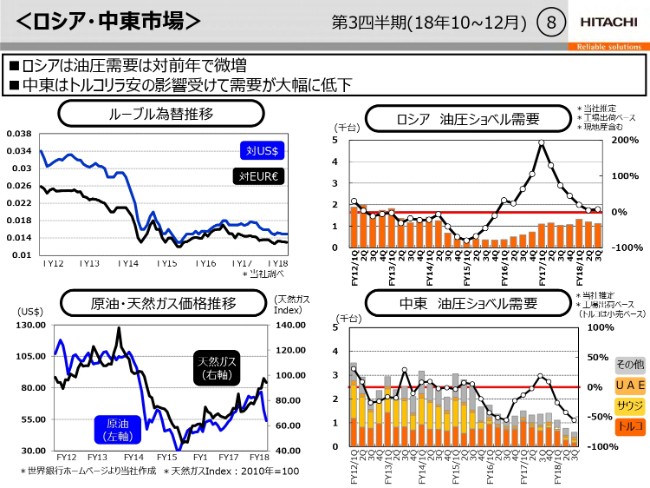

<ロシア・中東市場>

次に、8ページをご覧ください。スライド右側のロシアの油圧ショベルの需要は、前年同期から若干増加したものの、中東の油圧ショベルの需要は、トルコリラ安の影響や中東の景気悪化を受けて、足元の需要は大幅に低下しています。

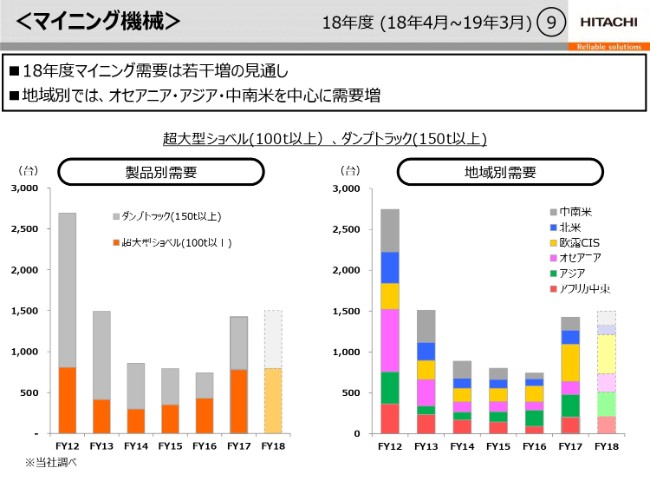

<マイニング機械>

次に、9ページをご覧ください。マイニング機械についてです。2018年度のマイニング需要は、足元の健全な資源価格を背景に、昨年に引き続き好調を維持しています。対前年では若干増と見通しています。地域別では、オセアニアやインドネシアを中心としたアジア、中南米を中心に需要増を見込んでいます。

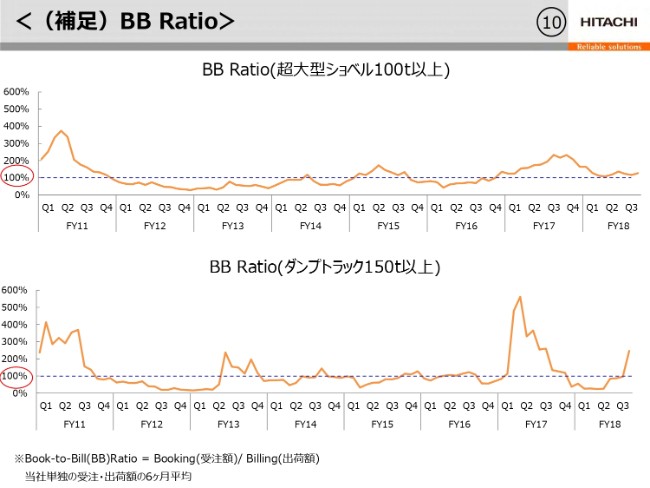

<(補足)BB Ratio>

次に、10ページをご覧ください。マイニング機械の受注状況推移をBB Ratioでご紹介いたします。超大型ショベルのBB Ratioについては、引き続き受注拡大が進んでおり、BB Ratioは100パーセント以上を維持しています。一方、ダンプトラックにおいては、2017年度の大口受注の出荷が進み下降していましたが、第2四半期以降、継続的に受注が入ってきており、上昇に転じています。

《トピック》マイニング

次に、11ページをご覧ください。トピックになります。今回からSDGsの関係する項目をスライド右上に表示しています。まず、中央アジアにおけるさらなる事業拡大のために、販売会社を設立しています。2018年7月にEurasia Machinery B.V.を設立いたしました。拡大する中央アジアのマイニング需要に向けて、販売網の拡充とバリューチェーン事業の拡大を図ります。カザフスタンやウズベキスタンなどの中央アジア、大手鉱山会社に納入を開始しています。

次に、モザンビークにて、ダンプトラックを受注しました。モザンビークの石炭鉱山向けに、「EH5000AC-3」11台の受注し、2018年度中の納入・稼働開始を予定しています。

さらにタイにて、電動式超大型油圧ショベルの大口受注がありました。タイの石炭鉱山向けに電動式油圧ショベルEX3600を7台受注いたしました。弊社の電動式油圧ショベルの稼働実績をご評価いただいての受注です。

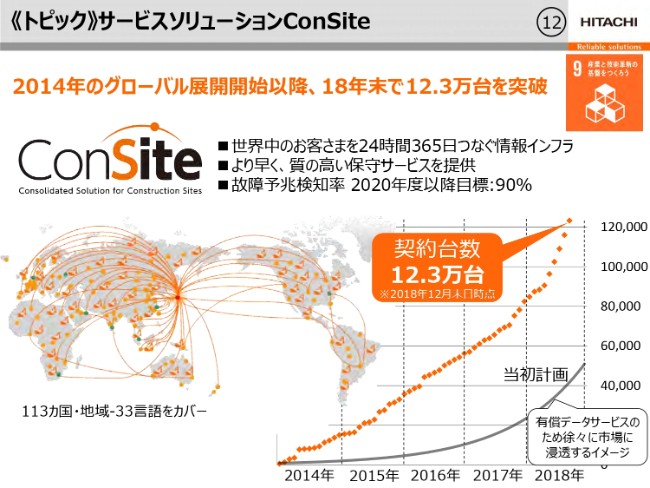

《トピック》サービスソリューションConSite

次に、12ページをご覧ください。バリューチェーン収益取り込みのため、機械の稼働データを活用した保守サービス「ConSite」を強化しております。2014年のグローバル展開以降、2018年末で12万台を突破いたしました。ConSiteを搭載した機械と24時間365日つながることで、より早く質の高い保守サービスを提供し、お客さまの機械の稼働率向上を実現してまいります。

《トピック》H-E Partsチリ社が部品再生工場、倉庫の操業を開始

次に、13ページをご覧ください。H-E Partsチリ社が部品再生工場、倉庫の操業を開始しました。2018年10月に当社のグループ会社であるH-E Parts社が、チリに部品再生工場と倉庫を併設した新拠点を開設いたしました。新拠点を中心として、お客さまの要求に対し、H-E Parts社はさらに迅速にソリューションを提供しています。

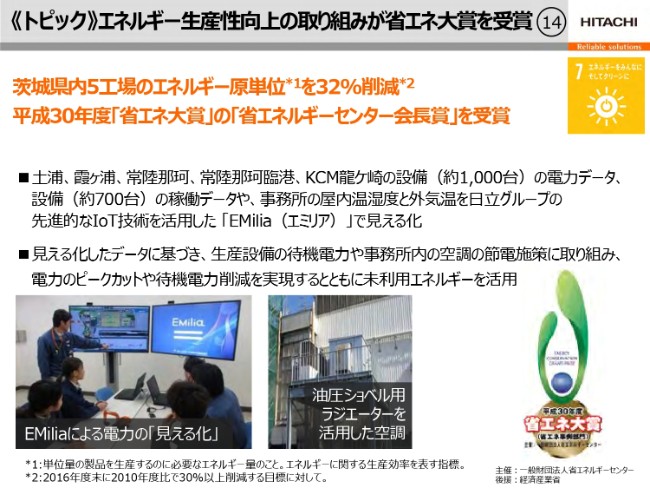

《トピック》エネルギー生産性向上の取り組みが省エネ大賞を受賞

次に、14ページをご覧ください。当社のエネルギー生産性向上における取り組みが成功し、茨城県内の5工場で製品を生産するのに必要なエネルギー量を32パーセント削減できました。この活動に対して、省エネ大賞を受賞いたしました。

日立グループのIoT技術を活用し、電力データ、稼働データを見える化し、生産設備の待機電力を削減する。また油圧ショベル用のラジエーターを利用し、独自開発した空調を導入するなどにより、今まで利用しきれなかったエネルギーを活用することが評価された結果だと考えております。

以上で説明を終わります。

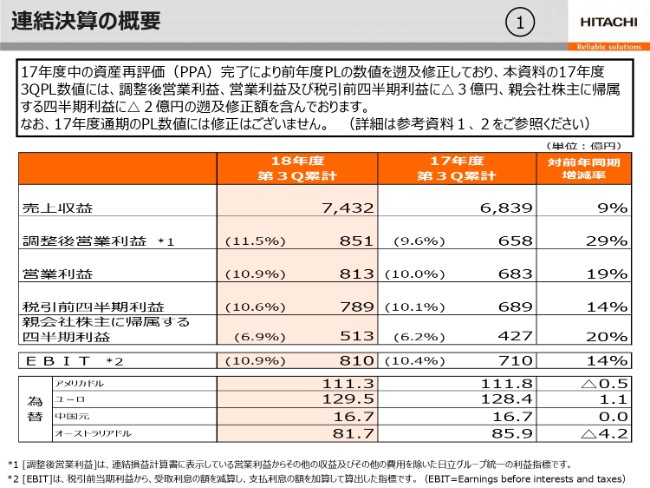

連結決算の概要

桂山哲夫氏:桂山でございます。よろしくお願い申し上げます。ご覧いただいているPDF資料の右肩に、先崎が申し上げたとおり、マルで囲んだ数字がありますので、この順でご説明いたします。

まず、スライド①、連結決算の概要をご覧ください。比較対象となる2017年度の第3四半期累計業績については、上段で記載しましたとおり、Bradken、H-E Partsの資産再評価(PPA)が2017年度で完了したことにともない、2017年度の四半期ごとにさかのぼって結果を反映したため、今回の比較対象となる2017年度第3四半期累計期間のPLの利益項目が、遡求修正後の数値となっております。ご留意いただきたくお願い申し上げます。

なお、2017年度のPLには変更ございません。詳細につきましては、ご覧いただいているスライド資料の後ろに、参考資料1および2として説明していますので、ご参照いただきたいと思います。

連結決算の概要です。2018年度第3四半期累計期間の売上収益は、対前年同期比9パーセント増の7,432億円。調整後営業利益は対前年同期比29パーセント増の851億円で、総利益率は11.5パーセント。営業利益も813億円で利益率10.9パーセントになりました。親会社株主に帰属する四半期利益は、前年同期比20パーセント増加の513億円でございました。

第3四半期9ヶ月累計の為替レートは、下段に示しましたとおり、ユーロは1円10銭の円安。中国元は横ばいになりますが、米ドルは50銭の円高。オーストラリアドルに至っては4円20銭もの円高でございました。

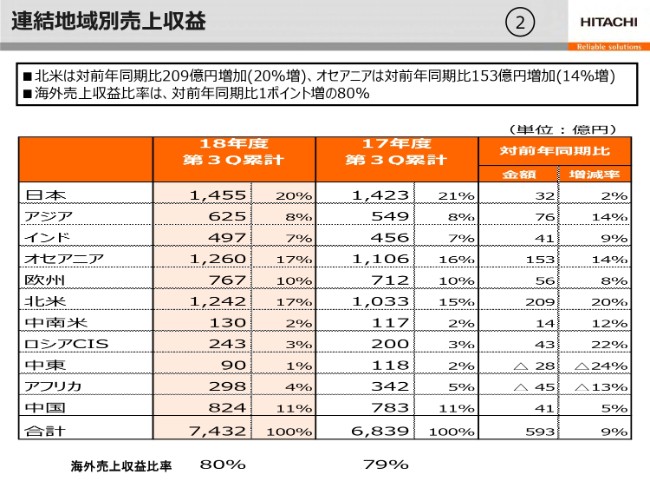

連結地域別売上収益

次にスライド②、連結地域別売上収益をご覧ください。真ん中あたりに示したとおり、北米は前年同期比で209億円、20パーセント増の1,242億円。オセアニアも対前年同期比で153億円、14パーセント増の1,260億円であります。

また日本も第3四半期に入りまして売上を伸ばし、32億円、2パーセント増の黒字になってきました。中東とアフリカを除き、すべての地域で増収の9ヶ月間でありました。

連結合計では、昨年同期よりも593億円増えた7,432億円となりました。為替で157億円の減収要因はあるものの、750億円の物量増でカバーした内容であります。ちなみに、海外売上収益比率は80パーセントでございました。

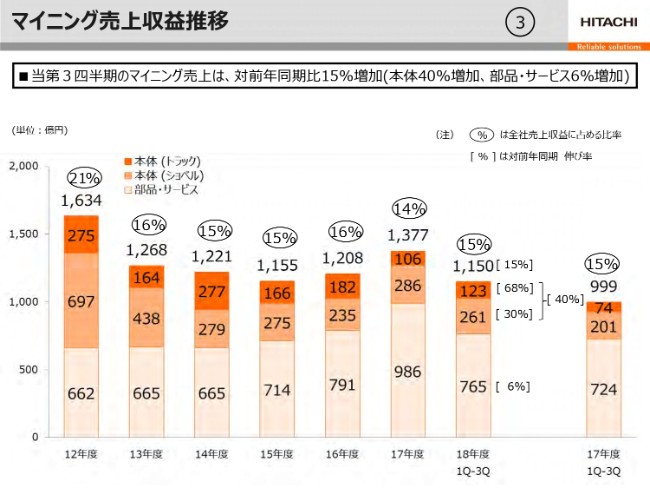

マイニング売上収益推移

続いてスライド③、マイニング売上収益推移をご覧ください。2018年度第3四半期累計期間のマイニング売上収益は、グラフ右から2本目の棒グラフに示しましたとおり、円高影響があっても1,150億円で、対前年同期比15パーセントの増加となりました。

とくに本体売上では、対前年比でトラックが68パーセントの大幅な増加。ショベルも30パーセント増と、本体合計では40パーセントの増加となりました。加えて、マイニング向けの部品売上サービスも対前年比6パーセント増加と、堅調な推移を示しました。

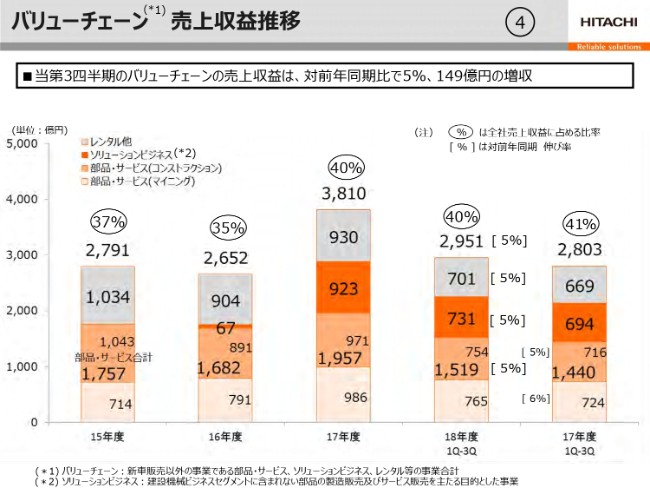

バリューチェーン 売上収益推移

続きまして、スライド④、2018年度第3四半期のバリューチェーンの状況をご説明申し上げます。同じくグラフの右から2本目の棒グラフをご覧ください。当9ヶ月間の累計期間バリューチェーン売上は2,951億円と、対前年5パーセントの増加となりました。

ご覧いただいているとおり、部品サービスならびにソリューション事業、レンタル・中古車等で構成されるその他のバリューチェーン事業について、すべてのセクターで5パーセント増の結果になりました。堅調な状況にあります。

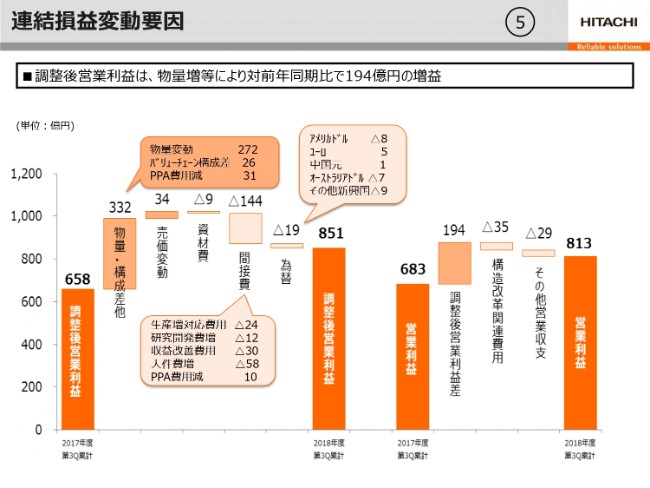

連結損益変動要因

続きまして、スライド⑤、連結損益変動要因をご覧ください。2018年度第3四半期の累計期間の調整後営業利益と、営業利益の変動要因であります。ご覧のとおり、主に物量の増加ならびに欧州やインドでの売価の改善によって、間接費の増加ならびに米ドルや新興国通貨に対する円高影響などをまかないました。さらに、海外を中心とした資材費の若干のアップもまかなって、前年同期よりも194億円増加して、851億円になりました。

その他の営業収支では、35億円ほど、対前年同期に比べて構造改革費用が増えておりますが、主にBradkenの経営効率化によるものであります。

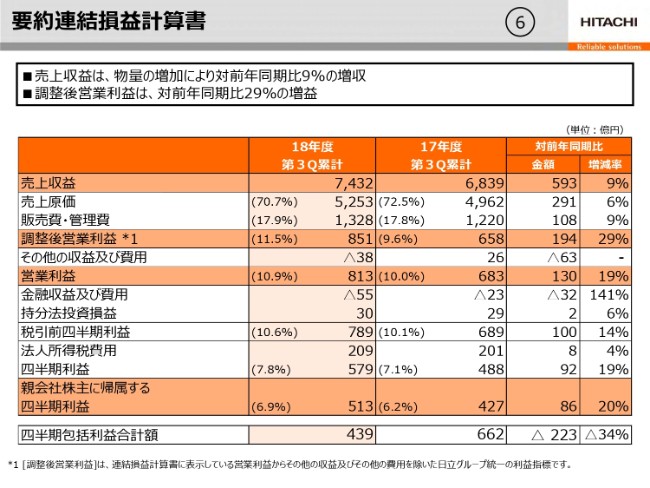

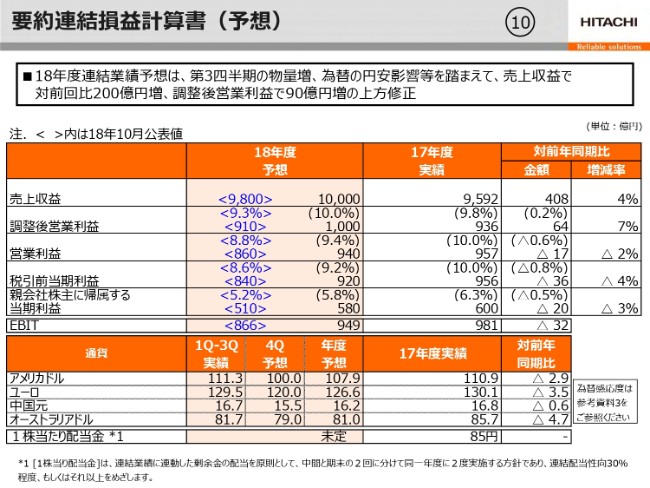

要約連結損益計算書

続きまして、スライド⑥です。営業利益までご説明申し上げましたので、連結損益計算書を使って、金融収支以下を軽くご説明したいと思います。

金融収益および費用については、マイナス55億円で前年より32億円悪化しました。主に、新興国通貨の下落による為替差損であります。しかし、法人税課税費用の改善は表面税率を比べていただきますと、前年が29.2パーセント、本年が26.6パーセントで、税前利益が100億円も増えていますので、親会社株主に帰属する当期純利益は86億円増の513億円になります。

以上が、損益の中身(実績)であります。

要約連結 四半期別売上収益・営業利益(率)

続きまして、⑦の四半期別売上収益・営業利益をご覧ください。上段の表の一番右側に2018年度第3四半期の実績を示してございます。売上収益が2,528億円。調整後営業利益が318億円で、率では12.6パーセントです。

営業利益も、308億円、営業利益率12.2パーセントになりました2017年度第3四半期と比べますと、営業利益は金額を上回ることができませんでしたが、売上収益、調整後営業利益は過去最高であります。

2018年よりも円高が進んでいることについては、この下段の表でおわかりになると思います。この影響であります。

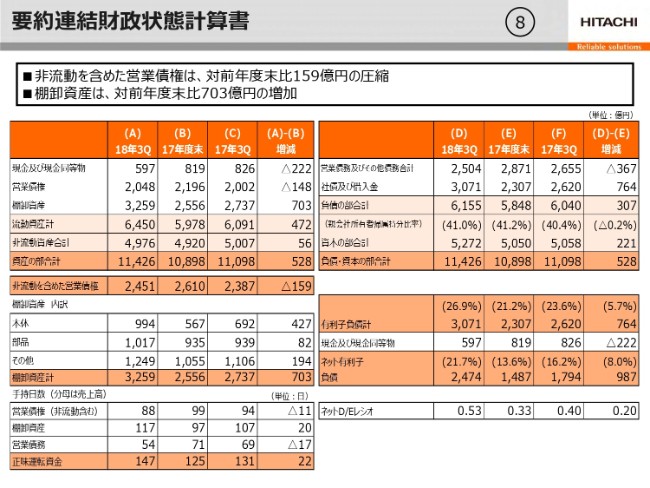

要約連結財政状態計算書

続いて、スライドの⑧、要約連結財政状態計算書をご覧ください。2018年12月末の総資産は、借方(A)の欄の資産の部合計にございますとおり、3月末よりも9ヶ月間で528億円増加した1兆4,426億円でした。

その下の非流動も含めた営業債権につきましては、159億円減じた2,451億円でありましたが、その下の棚卸資産の赤いところの合計を見ていただきますと、棚卸資産については703億円増えた3,259億円になりました。

棚卸資産については、第4四半期に納入予定となるマイニング機械の現地在庫と、ご承知のとおり中国のショベルの作り溜めなど、政策的な在庫の積み増しもあっての703億円の増加となります。

この結果、営業債権の手持日数は11日短縮の88日となりましたが、棚卸資産の手持日数は117日となります。一方、営業債務は国内の下請けさまに対する支払いの長期化により、前年度末より17日短縮悪化の54日となりました。

この結果、貸方の(D)欄を見ていただきたいのですが、ここの有利子負債計……欄外のところにございますが、ここに記載しましたとおり、2018年度第3四半期末の有利子負債合計は3,071億円で、764億円の増加となりました。

また、欄外にございますが、ネットD/Eレシオも0.2悪化して0.53になります。一方で、(D)欄のところを見ていただきますと、親会社所有者帰属持分比率、自己資本比率でございますが、ここは41パーセントをキープできました。

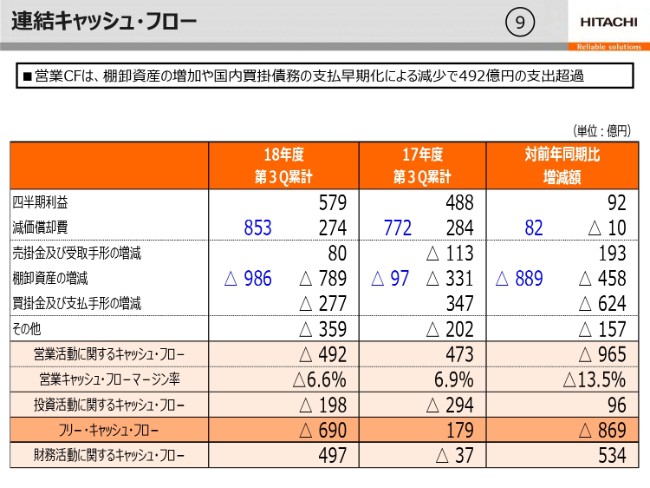

連結キャッシュ・フロー

続きまして⑨のキャッシュ・フローをご覧ください。2018年度営業キャッシュ・フローは、9ヶ月の営業キャッシュ・フローでございますが、マイナス492億円でした。四半期利益の増加、あるいは売掛債権の減少などはありましたが、棚卸資産の増加と買掛債務の減少、ならびにその他のところで、法人税の増加や支払いの増加が主となりますが、結果としてマイナス492億円となりました。

投資キャッシュ・フローについては、当第3四半期累計期間は前年同期に比べて減少しましたが、フリー・キャッシュ・フローも690億円の支出となりました。さらに細かく見ていきたいと思います。

要約連結損益計算書(予想)

2018年の業績のアップデートを行います。スライドの⑩をご覧ください。2018年度の業績予想は、先ほど先崎がご説明した建設機械の需要状況ならびに第3四半期の決算内容を踏まえて、前回公表の予想値を上方修正しました。

前回予想との比較では、売上収益は200億円増加の1兆円、調整後営業利益は90億円増加の1,000億円、親会社株主に帰属する当期利益は前回より70億円引き上げた580億円と予想しております。

第4四半期以降に使用しました予想為替レートにつきましては、第4四半期予想に示しましたとおり、従来予想を据え置いております。すなわち、ドル円は100円、ユーロ円は120円でございます。

参考資料の3に、第4四半期で売上収益と調整後営業利益に影響する為替感応度も掲載させていただきましたので、ご参照いただければと思います。

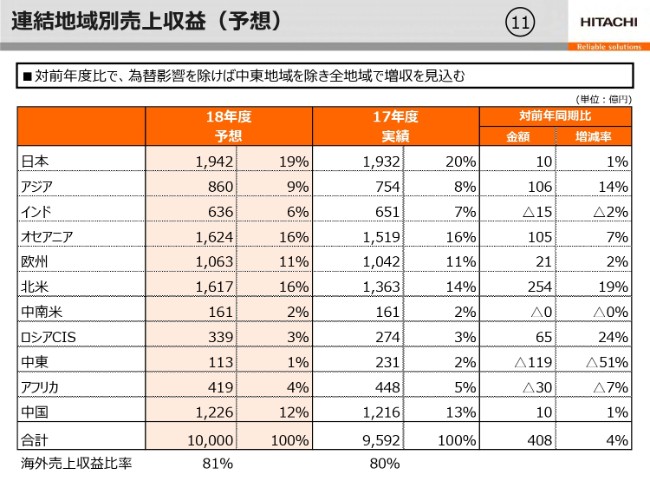

連結地域別売上収益(予想)

続いてスライドの⑪、地域別の売上収益の2018年度予想をご案内します。今回は、連結合計で1兆円、408億円の増となりますが、この内訳は、物量で773億円の増、為替で364億円の減となります。地域別には、中東のみ大幅な減収となりますが、その他の合計ではマイナスになっているアフリカ、インドなどでも、為替影響を除けば、物量ではすべてプラスで、前年度より上回る増収の予定であります。

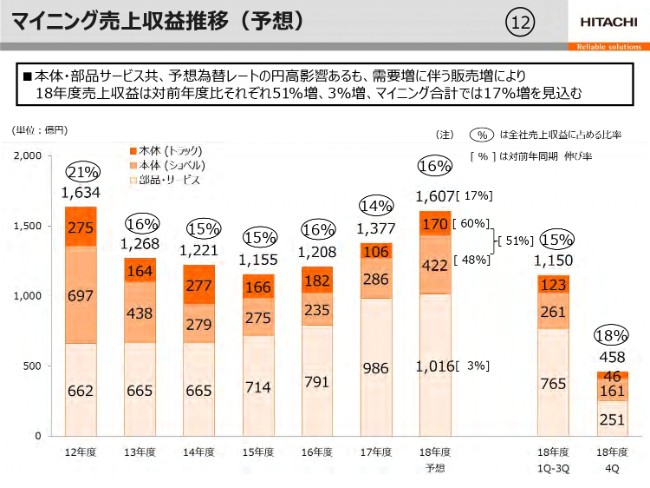

マイニング売上収益推移(予想)

スライド⑫、今回の2018年度のマイニング売上収益の予想であります。グラフの右から3番目の棒グラフをご覧ください。対前年比17パーセント増加の1,607億円で、予想為替レートの円高影響7パーセントを含めても増収の予定であります。

マイニング機械の本体は、トラックとショベル合計で592億円、対前年度比で51パーセント増になります。また、マイニング向けの部品サービスも為替影響による6パーセントの減収要因を含んでも、対前年度比で3パーセント増ということで、増収の予想であります。参考資料の4に、地域別のマイニング売上収益の内訳もお示ししましたのでご覧ください。

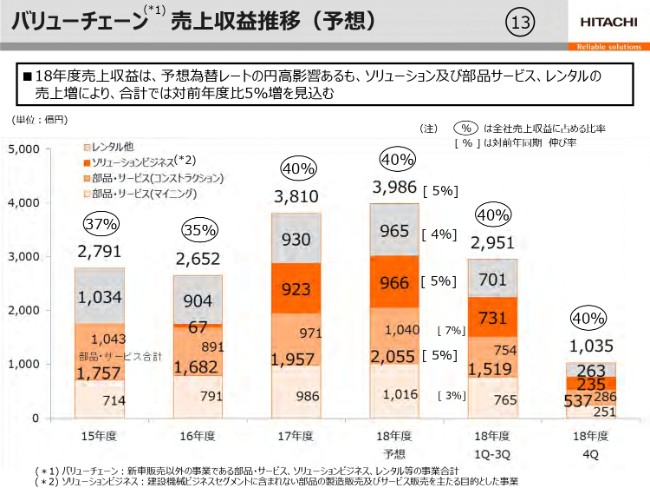

バリューチェーン 売上収益推移(予想)

続いてスライドの⑬、バリューチェーンの売上収益推移であります。同じく棒グラフの右から3番目をご覧ください。2018年度予測を示しています。2017年度比では、年間で為替影響もあり4パーセントの減はございますが、5パーセント増ということで、176億円増加の3,986億円を予想しております。

ソリューションビジネスと部品サービスは、それぞれ5パーセント増、レンタル、中古車などでも4パーセントの増で、それぞれ前年比で堅調な売上増加を見込んでおります。なお、売上構成比は40パーセントを見込んでおります。

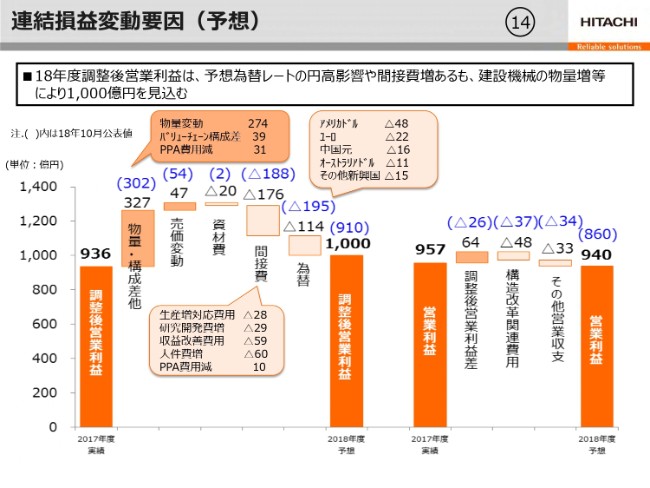

連結損益変動要因(予想)

ご説明の最後になります。スライドの⑭をご覧ください。2018年度の調整後営業利益の変動要因であります。1,000億円になる要因でございます。前年比64億円の増になりますが、物量の増加、ならびにバリューチェーンの構成差などです。生産増の対応費用や研究開発費の増加、あるいは収益力の改善に向けたシステム開発費用等もありますが、これを補い、さらに為替マイナス影響も進むと見ておりますが、全体で増益となります。

とくに売価の改善で、資材費の部分は十分にまかなっていると認識しております。その他の営業収支におきましても、構造改革費用を織り込み、このスライドのようなかたちで見込んでおります。

以上、駆け足でございましたが、私からの説明を終わらせていただきます。どうもありがとうございました。

新着ログ

「機械」のログ