野村HD、3Q累計税前損失は621億円 米中貿易摩擦・新興国市場混乱等で前年比大幅減少

エグゼクティブ・サマリー(1/2)

北村巧氏:CFOの北村でございます。それでは、2019年3月期第3四半期の決算についてご説明いたします。

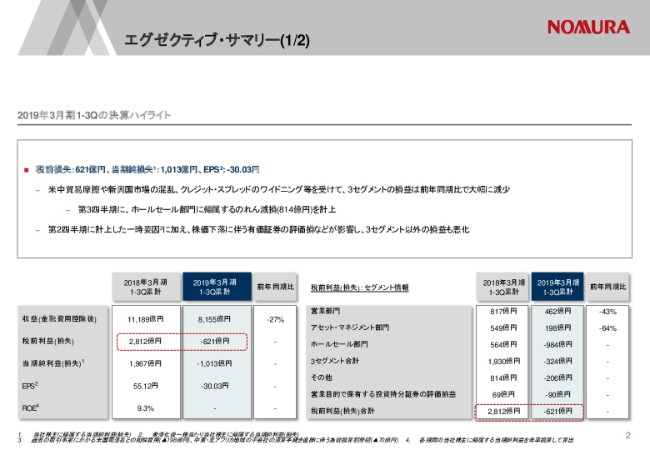

2ページをご覧ください。こちら、第3四半期までの累計の数字でございます。今期ですが、米中貿易摩擦、米国金利の上昇に伴う新興国通貨の急落。そして、10月以降の世界的な株式市場の下落、さらにはクレジット・スプレッドの急拡大など、投資家マインドを冷え込ませるようなマーケットの急変が続きました。

このような環境下、収益は8,155億円、前年同期比で27パーセントの減収。税前損益はマイナス621億円。当期純損益はマイナス1,013億円。EPSはマイナス30.03円と、大変厳しい決算となりました。

2019年3月期1-3Q決算:税前利益(損失)の変動要因

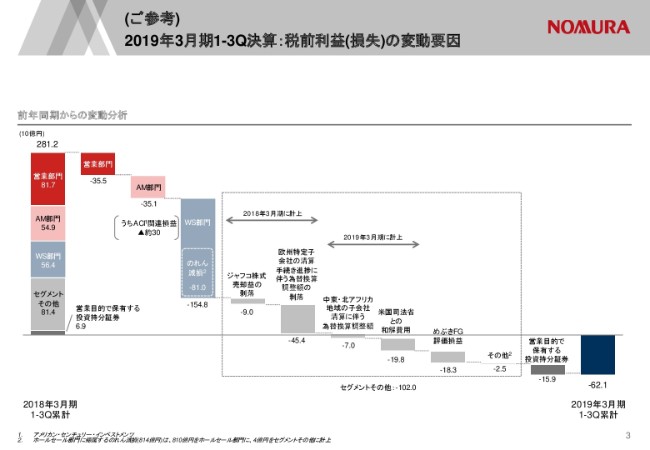

セグメント別の状況について、次のページにございます、税前損益の変動分析でご説明します。

こちらは、2018年3月期と、2019年3月期の第1四半期から第3四半期までの累計を比較したもので、一番左にありますように、前期は2,812億円の税前利益でした。

営業部門は、不透明な市場環境を受けて、お客様の投資マインドが低下した結果、株式・投信・債券などの取引からいただく手数料収入が減少し、コストは抑制したものの355億円の減益となりました。

アセット・マネジメント部門は、351億円の減益。うち、アメリカン・センチュリー・インベストメンツ関連損益は、2018年3月期が200億円強の利益。2019年3月期が100億円程度の損失でしたので、昨年との比較では300億円程度悪化しています。

ホールセール部門は、1,548億円の減益。ビジネスラインごとに収益で見ますと、エクイティやインベストメント・バンキングは相対的に健闘しましたが、フィクスト・インカムは、金利・クレジット・為替/エマージングを中心に大きく減収となりました。

また、今期、のれんの減損も行っています。当社は、2007年にInstinetを買収し、2008年にはアジアと欧州・中東地域のリーマン・ブラサーズを承継した結果、ホールセール部門に帰属するのれんが、12月末時点で810億円程度ありました。第3四半期までのホールセール部門の業績や、これまでの伝統的なビジネスモデルが転換点に来ていることなどを鑑みて、今期、こののれんを全額減損することとなりました。

右側の点線で囲っているセグメントその他は1,020億円の悪化ですが、これは主に一時要因の変動です。前期は、子会社の清算に伴って為替換算調整額が450億円程度の利益として出てた一方で、今期は反対に70億円の損失を認識したこと。また、米国司法省との和解費用も損益を押し下げる要因となりました。

また、株式市場の下落を受けて有価証券の評価損益が悪化し、結果として、一番右側にございますように621億円の税前損失となりました。

続きまして、第3四半期の状況です。

営業部門は前期比で増収を確保。また、ホールセール部門でもエクイティやインベストメント・バンキングが収益を伸ばしていますが、不透明な市場環境やクレジット・スプレッドのワイドニングなどを受けて、フィクスト・インカムが苦戦しました。

また、先ほど申し上げたのれんの減損810億円を、ホールセール部門の費用に計上した結果、3セグメントの税前損益はマイナス813億円となりました。全社の税前損益はマイナス762億円。当期純損益はマイナス953億円。EPSはマイナス28円52銭です。

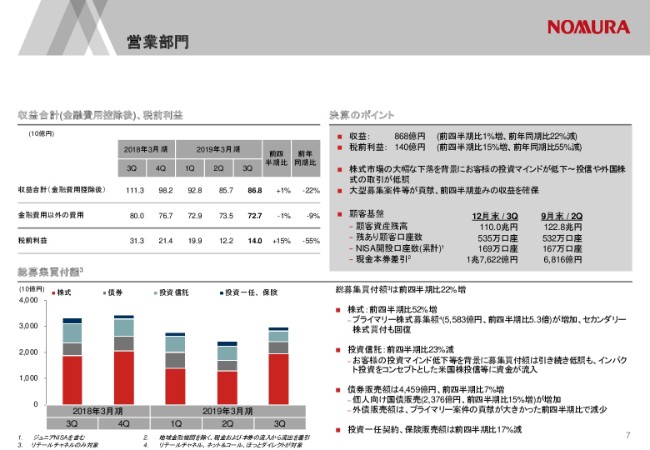

営業部門

それでは、各ビジネスの状況について営業部門からご説明します。7ページをご覧ください。

収益は868億円と、ほぼ前期並みの収益。税前利益は140億円。前期比15パーセントの増益となりました。10月は株価の下落局面で、逆張りの買付が増えたものの、さらに株価が大きく下落したためにお客様の投資マインドが冷え込み、前期と比較すると投信や外国株の売買が低調でした。

11月中旬以降、ソフトバンク株式会社の上場に向けた営業活動をスタートし、丁寧にディマンドを掘り起こしていった結果、1万3,000件を上回る新たな口座開設や新規資金の取り組みに繋がりました。

スライドの下段にありますように、株式はソフトバンクの募集や国内セカンダリー株式の買付が伸びて前期比52パーセントの増加。一方で投信は、野村ACI先進医療インパクト投資に資金が流入しましたが、全体としては23パーセントの減少となりました。

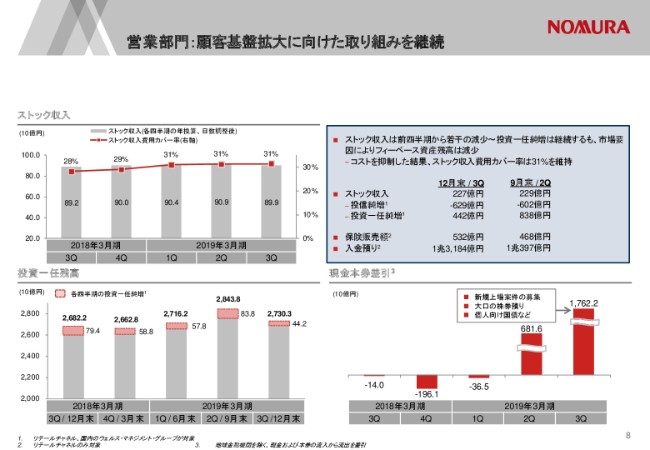

営業部門:顧客基盤拡大に向けた取り組みを継続

8ページをご覧ください。

左下にありますように、投資一任純増は442億円と、純増は継続しましたが、市場要因で残高は2兆7,000億円台に減少しました。年換算したストック収入は899億円。ストック収入費用カバー率は31パーセントとなっています。

また、右下にありますように、現金本券差引は約1兆8,000億円と、この指標を開示し始めて以来最も高い数字となりました。ソフトバンクIPOに伴う入金預りが大きく貢献していますが、この影響を除いてみても数千億円のプラスとなっています。

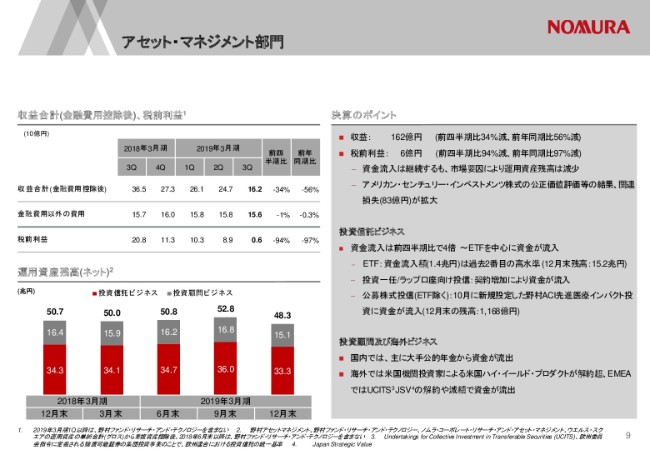

アセット・マネジメント部門

9ページをご覧ください。アセット・マネジメント部門です。

収益は162億円、前期比34パーセントの減収。税前利益は6億円、前期比94パーセントの減益でした。マーケッツの下落を受けて運用資産残高が減少したことに加え、アメリカン・センチュリー・インベストメンツ関連の損失が今期83億円と、前期から70億円近く悪化したことが要因です。

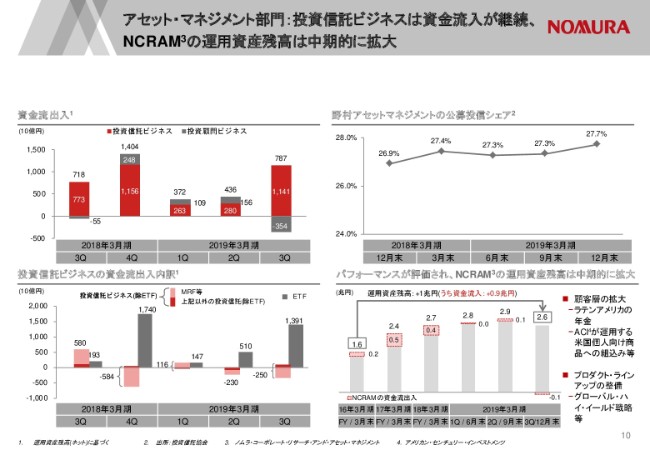

アセット・マネジメント部門:投資信託ビジネスは資金流入が継続、NCRAMの運用資産残高は中期的に拡大

一方で資金流入は続いています。10ページの左上にありますように、部門全体では7,900億円の流入。うち、ETFを中心に投資信託ビジネスへの資金流入は1兆1,410億円と、前期から大きく増えました。

投資顧問ビジネスは、3,540億円の資金流出。主に、国内では公的年金、海外では米国ハイ・イールドや日本株の解約や減額が要因です。

ハイ・イールド商品の運用を行っているNCRAMも今期は若干の流出となりましたが、中期的に見ますと相対的なパフォーマンスの良さが評価され、運用資産残高は2016年3月と比較して1兆円積み上がっています。

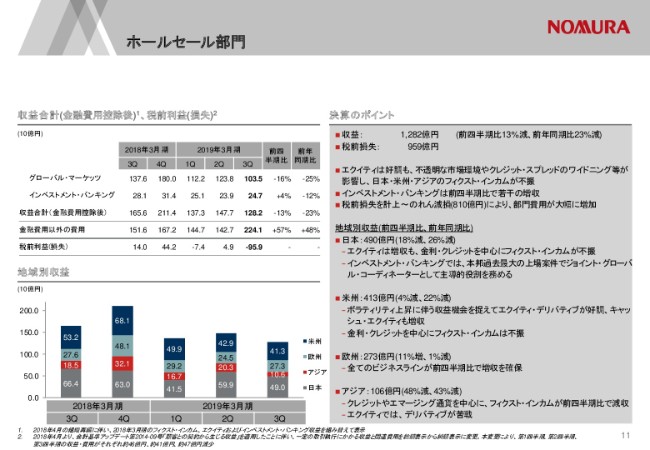

ホールセール部門

次に、ホールセール部門です。11ページをご覧ください。

今期はエクイティが好調。インベストメント・バンキングも増収となった一方、フィクスト・インカムは日本・米州・アジアで苦戦し、部門収益は1,282億円、前期比13パーセントの減収となりました。

また、冒頭申し上げたのれんの減損810億円を計上した結果、税前損益はマイナス959億円となりました。

左下のグラフにありますように、地域別では欧州がまずまず健闘した一方、その他3地域はいずれも減収でした。

ホールセール部門:グローバル・マーケッツ

では、ビジネスラインごとに説明します。12ページをご覧ください。

まず、グローバル・マーケッツですが、収益が1,035億円と、前期比で16パーセントの減収でした。うち、フィクスト・インカムは375億円、前期比46パーセントの減収。不透明な市場環境を受けてトレーディング収益が悪化し、プロダクトでは、金利・為替/エマージングが低調。また、クレジットもスプレッドのワイドニング等で苦戦しました。

右上のヒートマップにありますように、前期比で欧州が健闘する一方、米州・アジア・日本は金利やクレジットを中心に減収となりました。

エクイティの収益は659億円と、前期比で22パーセントの増収。Instinetの収益が総額表示から純額表示に変わった影響がこの第3四半期は47億円ありますので、その分を足し戻してみれば、昨年の第4四半期に次ぐ強い数字だったと言えます。

ヒートマップにありますように、米州と日本ではボラティリティの上昇をうまく収益化することができ、デリバティブが好調でございました。

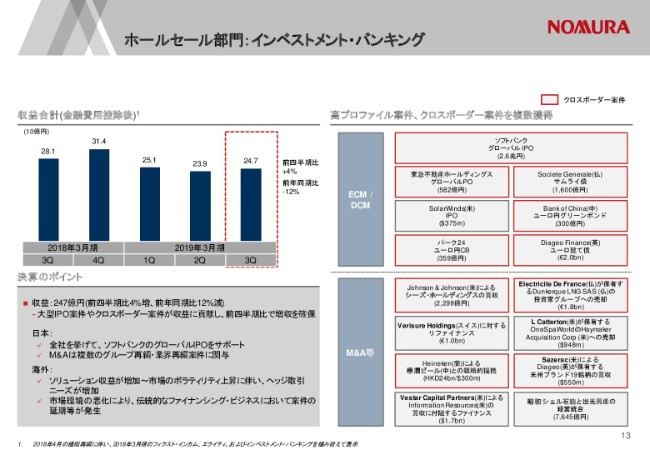

ホールセール部門:インベストメント・バンキング

続いて、インベストメント・バンキングです。13ページをご覧ください。

収益は247億円。今期はソフトバンクのIPO案件で、ジョイント・グローバル・コーディネーターとして指導的な役割を果たし、営業部門などに販売手数料を払い出した後のネット収益で見ても、前期比4パーセントの増収となりました。

海外では、市場のボラティリティが上昇する中で、ヘッジニーズが増加する一方、いわゆる伝統的なファイナンシング・ビジネスでは案件の延期もありました。

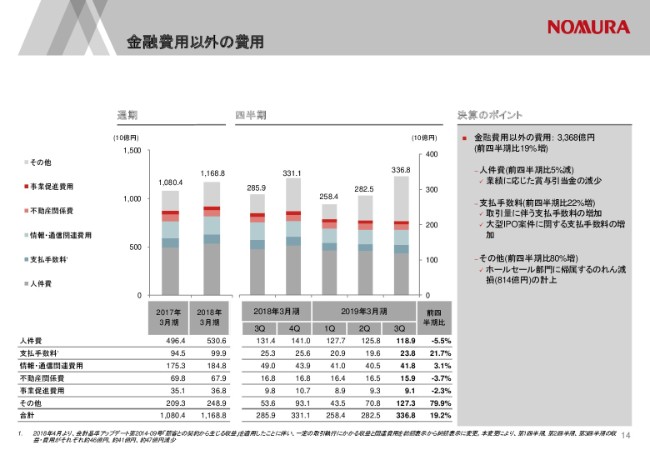

金融費用以外の費用

次に、コストです。14ページをご覧ください。

今期の全社コストは3,368億円と、前期比で19パーセント増加しています。この要因は、その他の費用にのれんの減損814億円を含めているためで、同様に前期は、和解費用と子会社清算に伴う為替換算調整額で268億円の一時的な要因が上乗せされておりましたので、こういった要因を除きますと、全社のコストは2,500億円台でコントロールしています。

人件費は1,189億円と、前期比5.5パーセントの減少。業績に応じて賞与引当金が減少したことなどが背景でございます。

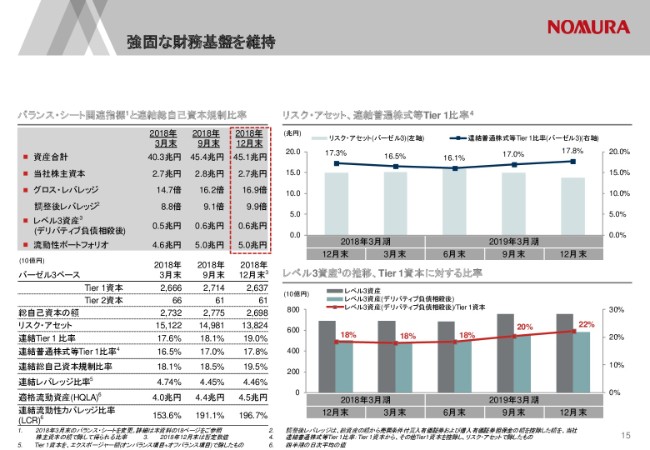

強固な財務基盤を維持

続きまして、財務基盤です。15ページをご覧ください。

12月末のバランスシートは45兆1,000億円。当社株主資本は2兆7,000億円です。

また、左下にありますように、Tier 1資本は2兆6,370億円と、9月末から770億円程度減少しましたが、リスク・アセットは13兆8,240億円と、クレジットリスクを中心に1兆1,000億円ほど減少した結果、12月末のTier 1比率は19パーセント。普通株式とTier 1比率は17.8パーセントに増加しました。

レバレッジ比率は4.46パーセント。流動性カバレッジ比率、いわゆるLCRは196.7パーセントです。

以上、第3四半期の決算についてご説明申し上げました。今期は、フィクスト・インカムの不振や保有する有価証券の評価損、さらにはホールセール部門ののれんの減損が重なりまして、極めて不本意な決算となりました。

バランスシートに依存した、伝統的なトレーディングビジネスはもはや限界にきており、フロービジネスのデジタル化と顧客ビジネスの拡大は避けて通れない課題です。国内においても、お客様のセグメントに応じた営業体制の強化をしっかりと推し進めていく必要があります。

足元、ホールセール部門・営業部門ともに厳しい収益環境が続いていますが、市場環境の改善をただ待つのではなく、構造的な変化に合わせたビジネスモデルの見直しを早急に進め、立て直しを図ってまいります。

とくにホールセール部門の見直しにつきましては、すでに議論を開始しております。具体的な内容については、4月の決算発表後、速やかにご説明させていただく所存でございます。

以上、私からの決算説明になります。

新着ログ

「証券、商品先物取引業」のログ