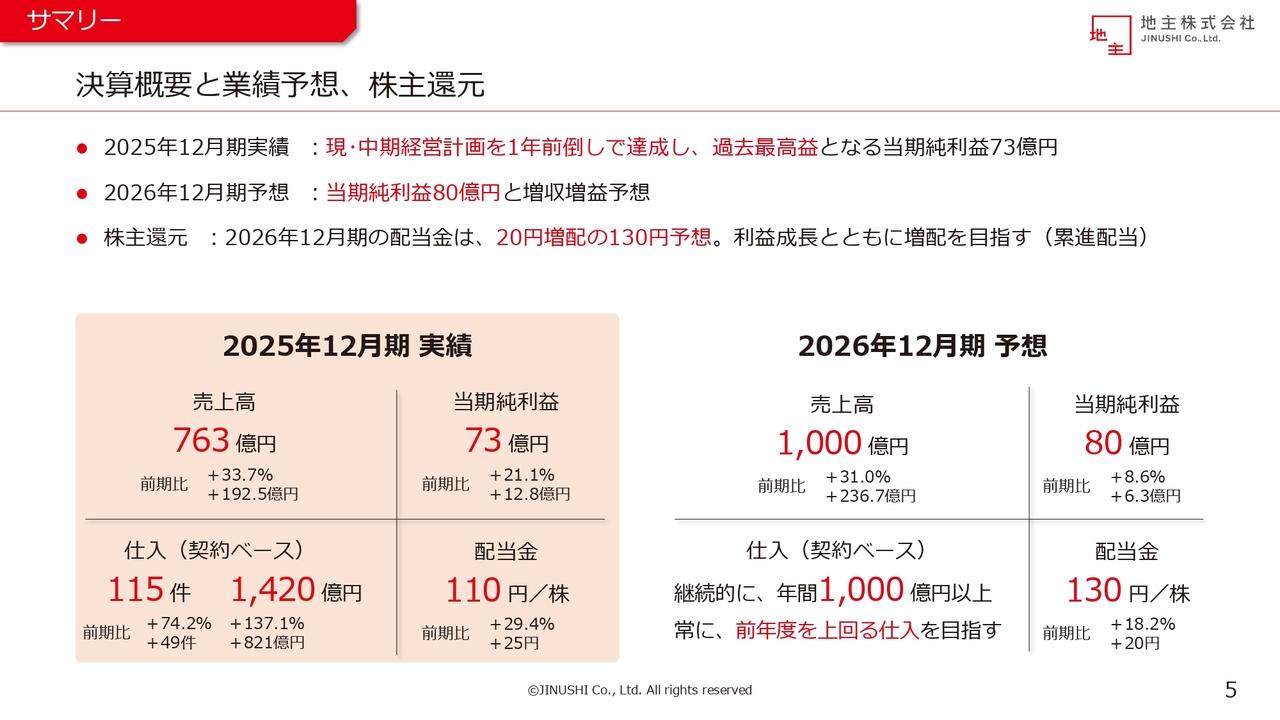

レオパレス21、界壁施工不備に起因する収益悪化の影響で上期は減収減益に

2019年3月期第2四半期決算説明会

深山英世氏:ただいまご紹介いただきました、社長の深山でございます。本日はお忙しいなか、当社の決算説明会においでいただきまして、誠にありがとうございます。実績の数値は、後ほど宮尾より説明させていただきます。私からは、来期に向けた次の一手としての新たな取り組みを中心にご説明させていただきたいと思います。

はじめに、この度は界壁の施工不備問題においてご心配をおかけしておりますことを、心より深くお詫び申し上げます。現在、全棟調査および補修工事に全力をあげておりますが、優先調査対象物件では空室の新規募集を行っていないことが影響し、入居率が想定以上に低下しております。

業績への影響につきましては、宮尾より詳細の説明をいたしますが、一刻も早い募集再開に向けて、来期のV字回復を果たすべく、全社一丸となり取り組んでおりますので、どうかご理解いただきますよう、よろしくお願い申し上げます。

なお、全棟調査の進捗状況に関しましては、弊社ホームページの特設Webページより、適宜最新状況を更新しておりますので、そちらでご確認いただきたいと思います。上期に発生した界壁施工不備問題に対し、今期は全力で集中してまいりますが、下期より、今後の当社の成長につながる3つの施策を開始いたします。

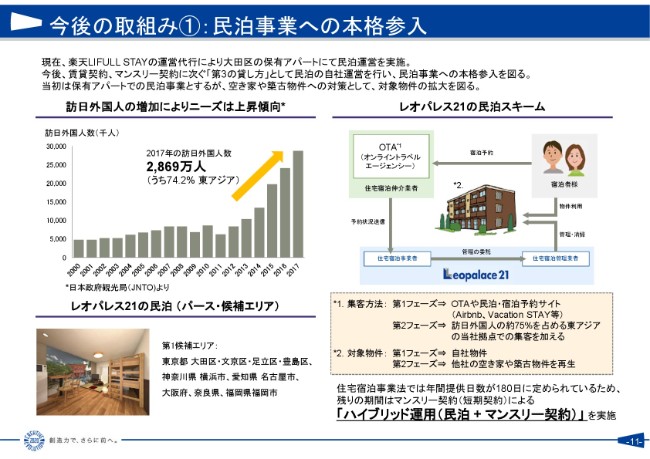

今後の取組み①:民泊事業への本格参入

1つ目が、民泊事業への本格参入となります。資料の11ページをご覧ください。当社は(2018年)3月から、楽天LIFULL STAYの運営代行により、大田区にある自社所有アパートにて、トライアルで民泊事業を行っております。

みなさまもご存知のとおり、訪日外国人数は年々増加しており、(2018年)6月に住宅宿泊事業法、いわゆる民泊新法が施行されたことを受け、当社では従来の賃貸契約、マンスリー契約に次ぐ「第3の貸し方」として、民泊事業への本格参入を図ることといたしました。

今期の開設候補エリアは、東京都内では大田区・文京区・足立区・豊島区、加えて横浜市、名古屋市、大阪府、奈良県、福岡市です。民泊新法に基づく民泊事業では、年間180日の営業日数制限がございますが、当社では残りの期間をマンスリー、つまり月単位の契約にて運営する「ハイブリッド運用(民泊+マンスリー契約)」として民泊を実施いたします。

従来より、家電製品等が備わった賃貸住宅を提供しておりましたが、IoT等の技術も加えて、民泊でも活用できる商品を提供いたします。第1フェーズでは、自社所有物件にて事業を開始いたしますが、第2フェーズでは、いま問題となっている空き家の再生、あるいは収益力が低下している築古物件の再生を通じて、民泊対象物件の拡大を行ってまいります。

民泊に関する集客は、(当初は)Airbnbに代表されるOTA事業者を通じて行いますが、次のステップとして、東アジアに点在する当社拠点を通じての集客も開始する考えでおります。現在、訪日外国人の約75パーセントは東アジアからであり、当社拠点を大いに活用できると考えております。

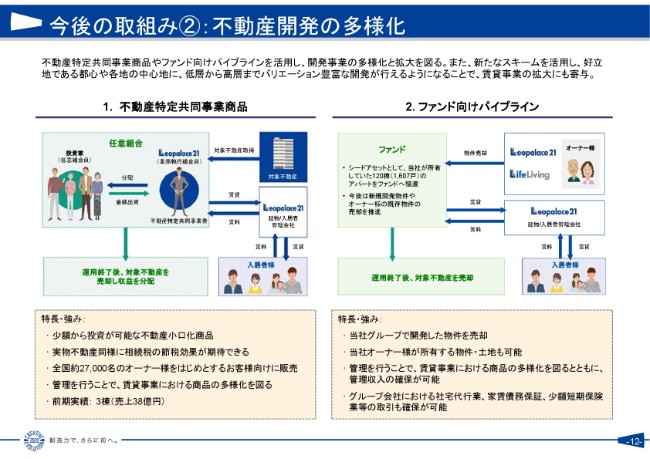

今後の取組み②:不動産開発の多様化

2つ目の施策は、不動産開発の多様化です。資料の12ページをご覧ください。不動産開発の多様化としては、(2018年)10月29日にリリースしたとおり、保有資産の見直しという経営方針に基づき、当社が保有するアパート120棟を、新たに組成されたファンドに売却することといたしました。保有アパートの売却は昨年も行いましたが、今回の取引は、今後開発事業の拡大を図るための施策の1つであります。

今後はこのファンドを活用し、当社が土地を仕入れて新規開発する物件や、オーナーさまの既存物件をファンドに売却し、当社が集客した入居者に貸し出すという、新たなスキームを構築いたします。これまで賃貸事業の管理戸数は、建築請負事業による供給に依存しておりましたが、昨今の競合激化や、報道を含めた外的環境により受注が伸び悩むなか、この新たなスキームにより、開発事業の再整地を図ってまいります。

また、当社が管理を継続することで、管理戸数の増加や管理収入の確保といった、賃貸事業の成長にもつながる施策となっております。前期に販売が好調だった、不動産特定共同事業商品も並行して展開を進め、ファンドの活用とあわせて、不動産事業の多角化と拡大を図ってまいります。

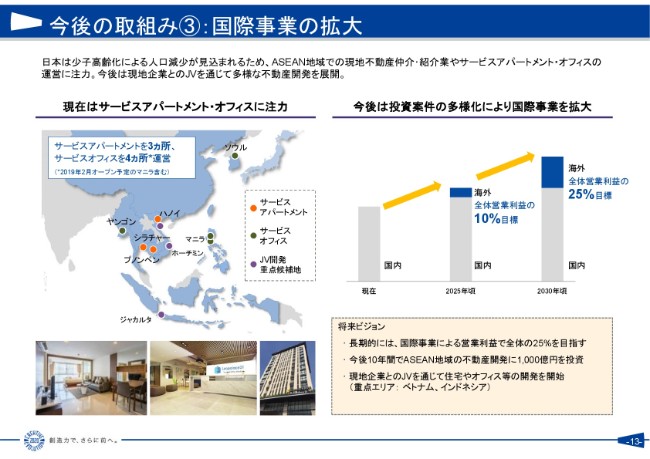

今後の取組み③:国際事業の拡大

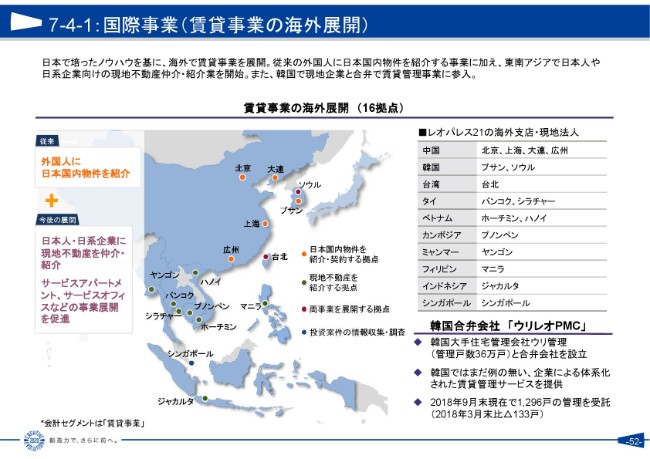

3つ目の施策は、国際事業の拡大です。資料の13ページをご覧ください。少子高齢化による人口減少が顕著ななか、主にASEAN地域にてサービスオフィス4ヶ所、およびサービスアパートメント3ヶ所の運営をしております。

今後10年間で、ASEAN地域の不動産開発に1,000億円の投資を計画しております。具体的には、現地企業とのJV(ジョイントベンチャー)を通じ、オフィスやコンドミニアム等の開発を開始する予定であります。

当面の重点エリアはベトナムとインドネシアになりますが、既に複数の開発に着手しているところでございます。また、開発した物件の管理等も手掛けることで、ストックの収益確保も図ってまいります。

長期的には、国際事業によりグループ全体の営業利益の25パーセントを創出したいと考えますが、まずは第1段階として、2025年に営業利益の10パーセントを確保することを目指してまいります。

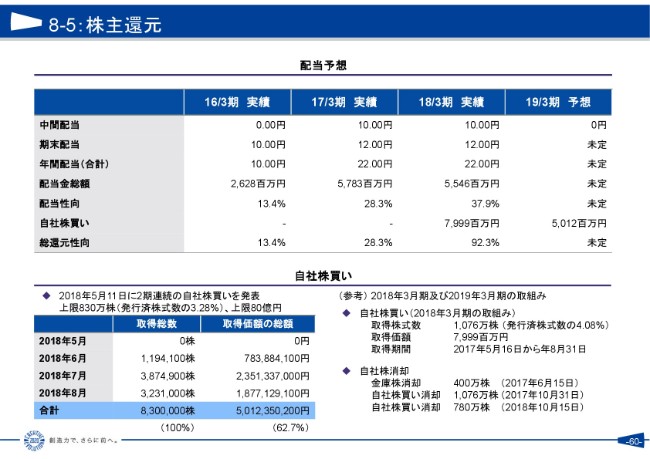

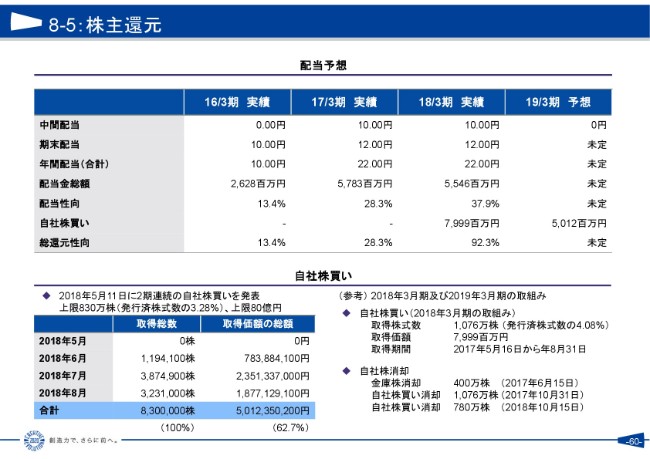

8-5:株主還元

最後になりましたが、株主還元策についてお話をさせていただきます。誠に遺憾ではございますが、この度の中間期にて赤字決算を計上することになったため、中間配当を見送らせていただくことといたしました。日頃より、株主さまや投資家のみなさまとコミュニケーションを図るなかで、さまざまなご意見を頂戴しておりますが、期末配当につきましては、界壁施工不備問題と業績の進展を見ながら、最終決定したいと考えております。

また、自社株買いを含めたその他の株主還元策ですが、今期は既に発行済株式総数の3.28パーセントにあたる830万株の自社株買いを実施し、そのうち780万株は(2018年)10月中に消却いたしました。今後も、中期経営計画で掲げております総還元性向50パーセントを最低ラインとし、時期を見て、適宜検討・実施してまいります。以上、簡単ではございますが、私からの説明を終了させていただきます。ご清聴、誠にありがとうございました。

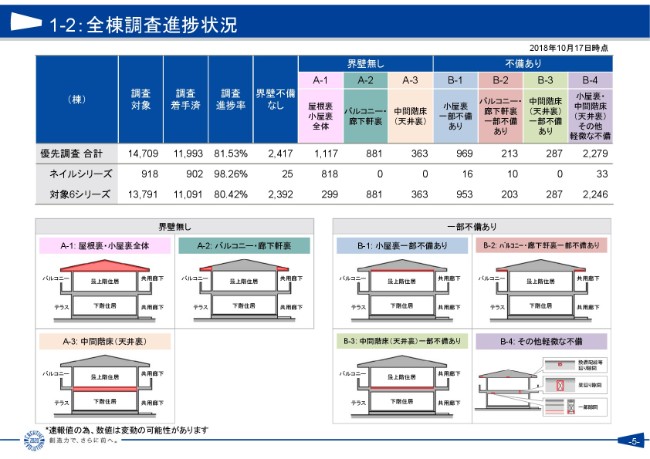

1-2:全棟調査進捗状況

宮尾文也氏:ただいま紹介にあずかりました宮尾でございます。本日は当社の今中間期の決算説明会にご参加いただき、誠にありがとうございます。(2018年)4月、5月に公表した界壁の施工不備に関しては、多くのみなさまに多大なるご迷惑をおかけしましたことを、あらためて深くお詫び申し上げたいと思います。

資料の5ページをご覧ください。界壁施工不備問題につきまして、進捗のご報告をさせていただきます。当中間期では、優先対象物件の調査を推し進め、だいたい今月いっぱいで完了する見通しでございます。

6シリーズにつきましては、判定済みのうち31.5パーセントが不備なしとなった一方、68.5パーセントに何らかの不備があったという結果です。その不備の半数にあたる29.5パーセント相当が、(スライドの表中に)B-4と記載している、隙間等の「軽微な不備」となっております。判定を厳格・慎重に行っていることから、この「軽微な不備」の割合が高くなっている傾向にあります。

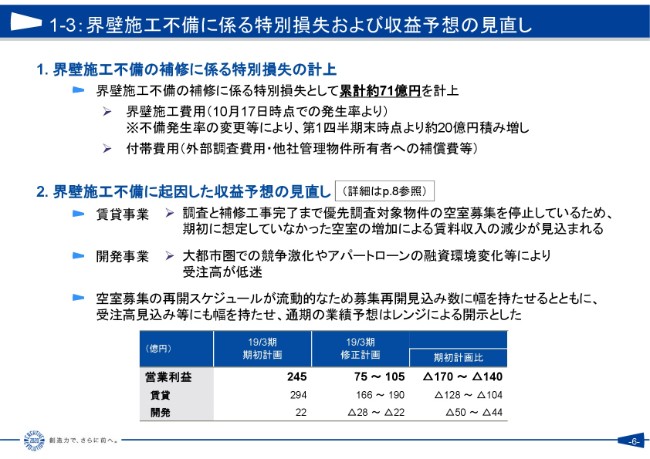

1-3:界壁施工不備に係る特別損失および収益予想の見直し

第2四半期におきましては、先ほどの施工不備率をベースに、補修工事関連損失引当金を20億円積み増しして、累計で約71億円の特別損失の計上となっております。また、(スライドの)中段から記載のとおり、賃貸事業と開発事業の収益の見直しを行っております。賃貸事業におきましては、優先対象物件の空室の募集を停止していることを受けたものです。開発事業におきましても同様に、アパート関連の受注高が期待値に至っていないといったところが起因しています。

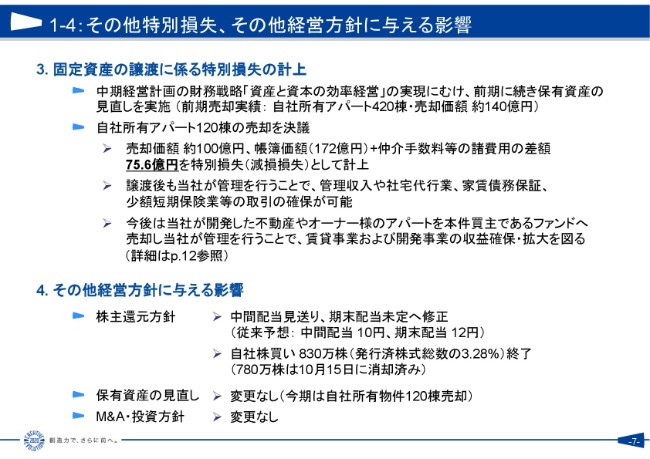

1-4:その他特別損失、その他経営方針に与える影響

中期経営計画の経営方針の1つである「資産と資本の効率経営」の実現に向けて、前期と同様に自社所有の木造アパートの売却を進め、今中間期での120棟の売却決議にともない、75億円の減損損失を計上しております。

以上の結果、上期赤字決算というかたちになりました。また、今期の収益予想に基づき、先ほど社長がご説明しましたとおり、中間配当については見送り、通期の期末配当については一旦未定とさせていただきました。

60ページをご覧ください。株主還元のページでございます。上段のところが配当予想でございますので、先ほど申し上げたものが表記されております。

(2018年)5月に公表した自社株(買い)につきましては、(スライドの)左下に記載のとおり、8月で上限830万株の取得を完了いたしております。また10月15日に、このうち780万株を消却いたしました。(スライドの)右下に記載のとおり、消却に関しては、この1年半ほどで3回実施しており、消却合計としては2,256万株というのが、これまでの実績となっております。

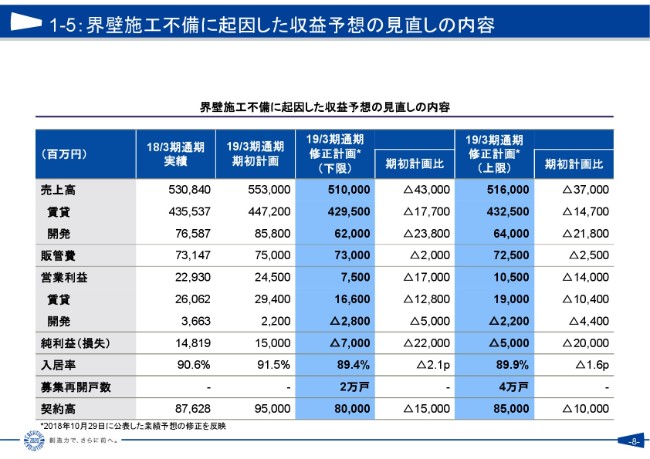

1-5:界壁施工不備に起因した収益予想の見直しの内容

続きまして、通期の収益見直しについて概要をご説明いたします。今回、私どもが収益見直しをしておりますのは、先ほども申し上げましたとおり、優先対象物件の調査と補修工事が完了するまで、空室募集を停止していることによります。このため、現在は入居率が毎月低下している状況で、今後の募集再開スケジュールがまだ流動的なこともあり、募集再開の見込み数に幅を持たせて、レンジの表記としております。

ご覧のとおり、(スライドの表中に)ブルーのラインがありますが、ちょうど中央のラインがレンジの下限、右側がレンジの上限の数字でございます。具体的には、レンジの下限として、(表の)下から2行目にあるとおり、今期中の募集再開数を2万戸に設定しております。上限におきましては4万戸として算出しております。

募集再開につきましては、行政との協議が必要となりますので、とくに繁忙期の2月、3月での再開を見込んでおります。したがって、通期の入居率に与える差としては、非常にインパクトが小さく、上限・下限の通期入居率の差は0.5ポイントとなっております。

また、かねてよりコスト削減にも取り組んでいることを申し上げておりますが、この(スライドの)表におきましては、上段のところに販管費の項目のみ記載しております。不要不急のコストの見直しを図っており、今期での販管費の総額としては725億円から730億円ということで、ほぼ前期並みの実績まで圧縮する考えです。またこれ以外に、売上原価の中に含まれるコストもございますので、あわせてコストの削減を図っているところです。

4-1:決算ハイライト

上期の決算の総括に入りたいと思います。19ページに進んでください。(スライドの)決算ハイライトの表の中央のブルー(のラインが第2四半期実績)で、売上高が2,554億円、前期比でマイナス1.3パーセント、計画に対してもマイナス1.8パーセントとなっております。

売上総利益は445億円で、前期比でマイナス9.7パーセント、計画比でマイナス4.5パーセントです。営業利益は71億円で、前期に比べマイナス48.6パーセント、計画比でマイナス21.8パーセントとなりました。経常利益もほぼ同額の71億円で、前期比でマイナス48.2パーセント、計画比でマイナス26.2パーセントとなりました。

これに、界壁補修工事関連で71億円、減損損失……アパートの売却に関係するものですが、75億円、都合145億円の特別損失を計上したことから、税引き前の四半期純利益に関しては76億円の赤字となっております。税金費用の一定の軽減がありましたので、親会社に帰属する最終の四半期純利益につきましては、ご覧のとおり58億円の損失となりました。

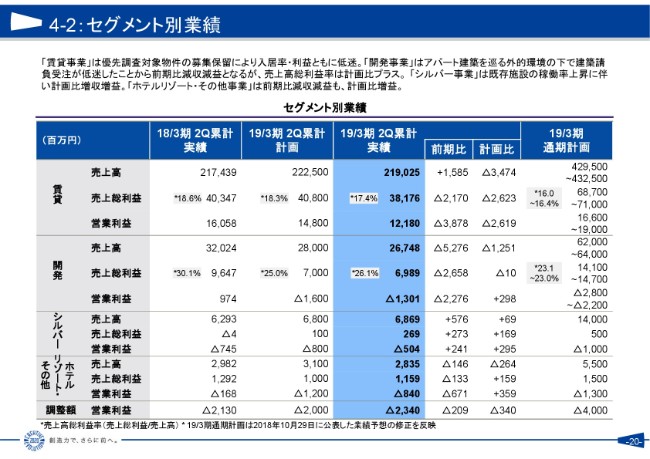

4-2:セグメント別業績

続いて、20ページのセグメント別の業績ならびに通期の見通しについてご説明します。まず、(スライドの表の)上段の賃貸事業につきましては、旺盛な法人需要により、スタートの入居率は前年比で2ポイントを超える好調な滑り出しでございました。しかし先ほども申し上げたとおり、(2018年)6月以降、空室の募集を停止した関係で、この上期におきましては計画に対して34億円の減収となっております。

サブリース事業の典型ですけれども、「入居率の低下」イコール「家賃収入の低下」になりますので、売上総利益と営業利益はそれぞれ計画比で26億円の減益につながりました。通期に関しては、先ほどもご説明したとおり、今後の募集再開の戸数に幅を持たせ、当初の計画比で売上高は147億円から177億円、営業利益も104億円から128億円下回り、記載の(数値となる)見通しです。

(スライドの表の)賃貸事業の下が、開発事業です。アパート建築を取り巻く外的環境を受け、とくに建築請負受注高が計画を下回り、前期比では12億円の減収となっております。通期の売上高は、当初計画比で218億円から238億円下回る、620億円から640億円という数字です。

営業利益に関しても、当初の計画値を44億円から50億円下回る数字で、損失の予想となっております。建築請負を補完すべく、不動産開発の拡大を図りましたが、やはり界壁施工不備問題により決済が来期にずれ込む棟が発生しております。

関連事業です。シルバー事業とホテルリゾート・その他事業は、それぞれまだ赤字ではございますけれども、ご覧のとおり、計画を上回る収益を出しております。通期においては、この上期のプラスを盛り込んだかたちで、予想させていただきました。

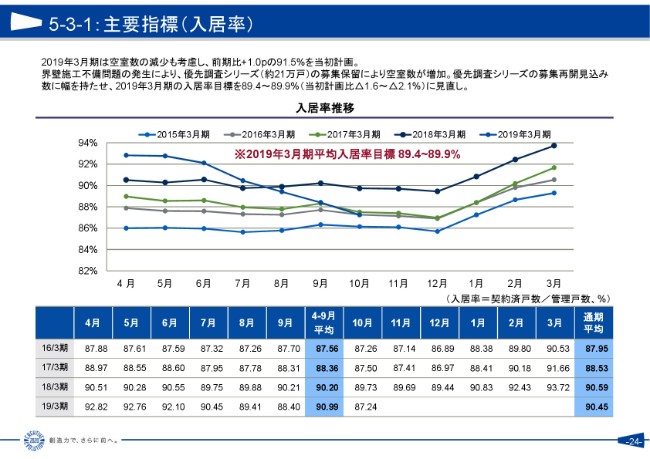

5-3-1:主要指標(入居率)

各事業の動向をご説明いたしますので、24ページをお開きください。入居率のページでございます。通期では、当初平均入居率は前年比でプラス1ポイントの91.5パーセントを目標としておりましたが、界壁施工不備問題を受けて、(2018年)6月以降入居率が低下していることから、年間の平均入居率の見通しは、最終的に89.4パーセントから89.9パーセントといたしました。

第3四半期は、レンジの上下とも87パーセントほどの入居率を見込んでおります。第4四半期は、募集再開(戸数)の(下限・上限である)2万戸・4万戸のそれぞれにおきまして、88パーセントあるいは90パーセント台で設定しております。

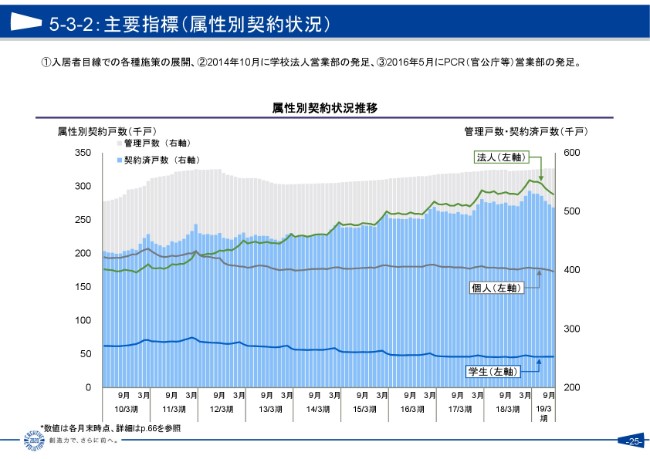

5-3-2:主要指標(属性別契約状況)

25ページは、属性別の契約状況です。折れ線グラフを見ていただくと、一番上にグリーンの折れ線がございます。(この折れ線が示す)法人契約戸数は、2009年のリーマンショック以降、減少することとなりました。

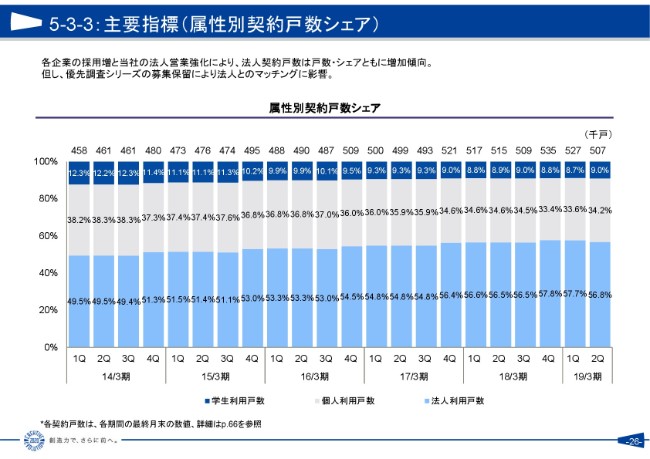

5-3-3:主要指標(属性別契約戸数シェア)

属性別契約戸数シェアということで申し上げますと、毎年続伸しておりました法人利用戸数のシェアも、56.8パーセントと、前期末から1ポイント下落という数字となっております。

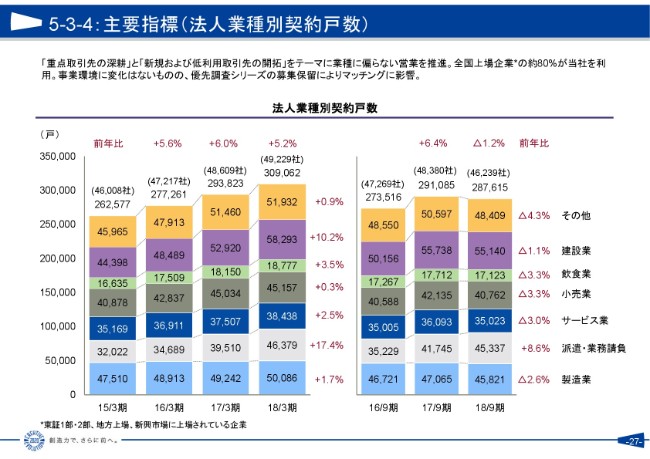

5-3-4:主要指標(法人業種別契約戸数)

27ページは、業種別の契約戸数でございます。(グラフの)右側(の赤字)が9月末比較の数字です。法人契約戸数は、この期末が約287,000戸、1年前が約291,000戸と、1年間で約3,470戸の減少となっております。ご覧のとおり、派遣・業務請負を除くすべての業種でマイナスとなっております。

ご案内のとおり、当社の管理物件はワンルームが主体で、全国を網羅しているということが、1つの強みでございます。また、家具・家電を装備しているということで、いわゆる競争障壁を有していると考えております。これにより、上場企業を含む全国展開の企業さまからは、継続してご契約いただいております。

先ほど申し上げましたとおり、戸数では1年間で約3,470戸の減少でしたが、企業数の減少をあわせて見ていただくと、1年間で2,141社の減少ですので、その点をご理解いただけるかと思います。

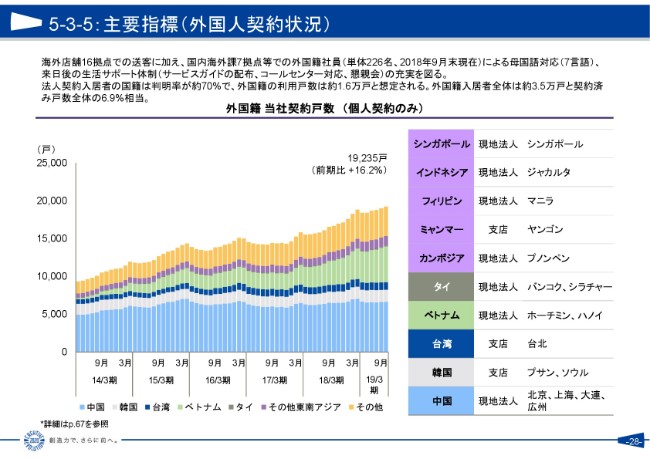

5-3-5:主要指標(外国人契約状況)

続いて28ページは、個人契約における外国籍入居者の国籍別の推移でございます。(スライドの)グラフに記載のとおり、(外国籍)個人契約に関しては、前年同期比でプラス16.2パーセントと引き続き伸びております。(外国籍)個人契約者の属性は、引き続き留学生が6割を占め、2位のベトナムが非常に伸びているという状況です。

また、法人契約における外国籍入居者の推計から、個人契約とあわせた外国籍の方の当社アパートの利用戸数としては、合計で約3.5万戸を超える見通しですので、現在、全体の利用戸数の7パーセント近くを占めているという状況です。

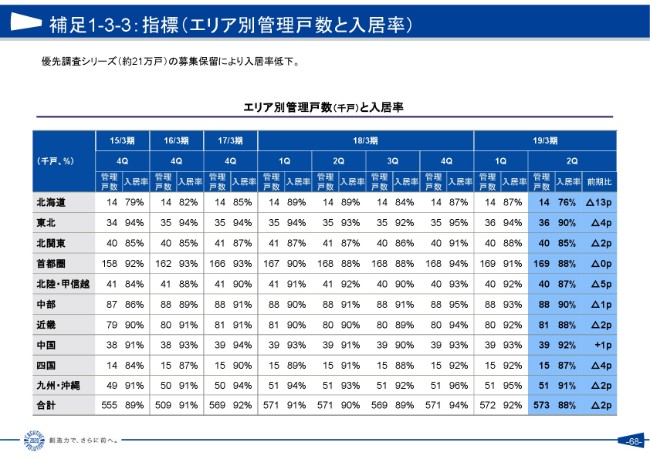

補足1-3-3:指標(エリア別管理戸数と入居率)

続いて、68ページの補足資料をご覧ください。先ほどから申し上げております、界壁施工不備による入居率の低下を受けて、その他の観点からご覧いただきたいと存じます。68ページはエリア別の管理戸数と入居率ですが、6シリーズの供給がとくに多かった北海道では、前期比でマイナス13ポイントの76パーセントまで入居率が低下しました。また、その他に下落が大きいところは、先ほど申し上げました6シリーズの供給が多い地域と見ていただければけっこうかと存じます。

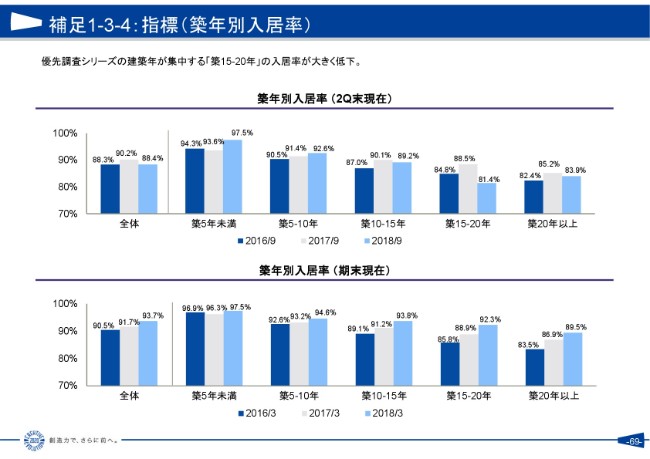

補足1-3-4:指標(築年別入居率)

また、69ページは築年別の入居率でございます。(スライドのグラフの)上段が(2018年)9月末現在での過去3年間の数字で、下段が3月末の数字です。

この前(2018年)の3月末との比較で申し上げますと、現在空室募集を停止している優先調査物件というのは、1994年から2009年に完成した物件ですので、築15年から20年のところが10.9ポイント減少していることが見てとれるかと存じます。3月末では92.3パーセントだったものが、(2018年9月末では)81.4パーセントとなっています。同様に、築20年超が5.6ポイントの減少、築10年から15年が4.6ポイントの減少です。

賃貸事業を総括しますと、業界動向といたしましては、引き続き人手不足が叫ばれておりますので、各企業における採用増加による社宅需要は底力があると見てとれます。さらに、留学生を含む外国籍の方向けの需要が、今後さらに増加する見通しですので、弊社としては、界壁施工不備問題を早く解決して、入居率の早期の回復に努めてまいります。

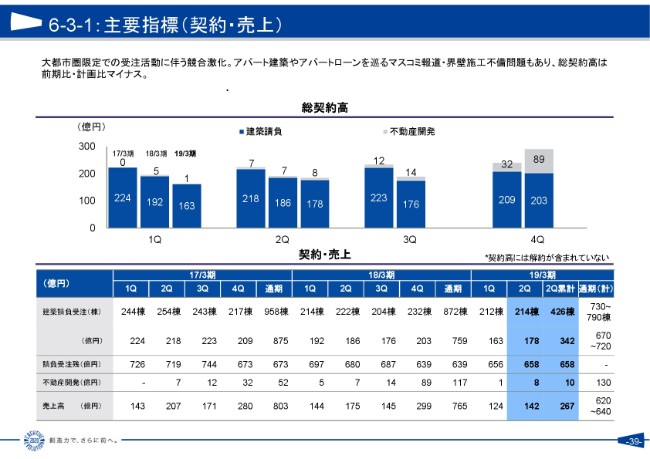

6-3-1:主要指標(契約・売上)

次に、開発事業をご説明いたします。39ページは、建築請負受注を含む総契約高の指標でございます。上期の建築請負受注高は、(スライドの)下の表の上から2行目に該当しますが、前期比で10パーセント減の342億円となりました。

当社は、競合の激しい大都市圏に受注エリアを限定しておりますが、さらに空き家問題、賃貸住宅の供給過剰の懸念、あるいはアパートローンをめぐる諸問題の影響もあり、受注環境は引き続き厳しい状況が続く見通しです。

当社は、規模の拡大という方針はとっておりませんので、ここ数年で竣工したアパート数は、7,000戸から8,000戸という数字でございます。人口や世帯数、とくに転入・転出の動向をよく見極めながら、エリアを限定した営業活動を行っております。

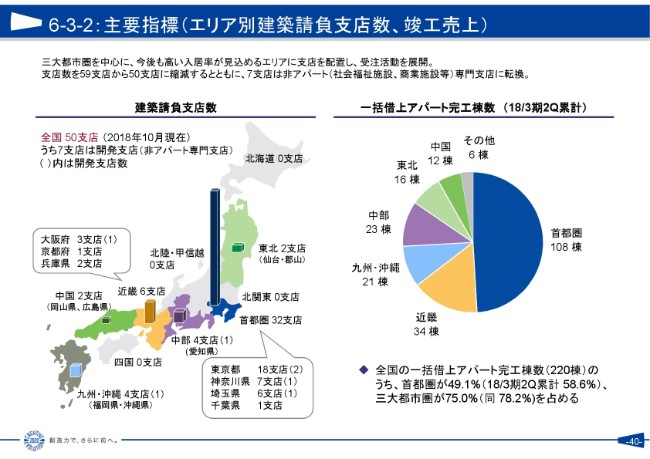

6-3-2:主要指標(エリア別建築請負支店数、竣工売上)

(スライドの)左側に掲げているとおり、支店数を50支店に縮減しております。また、そのうち7支店は非アパート専門支店というかたちに転換し、アパートのみではなく、高齢者施設、保育施設、商業施設といった受注の多様化に注力しているところでございます。

アパートに関しましては、(スライドの)右にあるパイチャートのとおり、三大都市圏では75.0パーセント、仙台・広島・福岡といった大都市圏を加えますと、95.0パーセントを超える推移で変わりございません。

7-1:関連事業(シルバー事業)

開発事業は以上として、続いて関連事業にまいります。49ページをご覧ください。国内の成長分野であるシルバー事業です。(スライドの)表の中央(のブルーのライン)に、この第2四半期末で(期末開所数が)86施設とございますが、(2018年)12月1日にもう1施設オープンいたしますので、これで中期経営計画で打ち出した87施設(すべて)がオープンすることとなります。

新規開発の施設に関しましては、ショートステイあるいはデイサービスといった、通所介護型の施設ですので、創業赤字が1年ほど必要ということでございます。しかし、施設数増加による全体の最適化、あるいは利用者の増加、人員配置の適正化により、計画どおりの収益改善を進めているところです。来期が中期経営計画の最終年で、黒字転換を最大の目標に掲げていますので、これに向けて邁進しているところでございます。

7-4-1:国際事業(賃貸事業の海外展開)

52ページ以降が、成長事業の柱となる国際事業です。現時点では、アジアでの拠点数は16拠点で変更ございません。

7-4-2:国際事業(サービスアパートメント・オフィス)

自社運営のサービスアパートメントは、現在、3棟184部屋となっております。サービスオフィスにつきましては、来年(2019年)2月にフィリピンでもう1施設開業し、3拠点で134部屋というかたちで運営してまいります。

社長が申し上げましたとおり、現地パートナーとのJVにより、開発する不動産の多様化を含め、積極的な案件の発掘に努めてまいります。

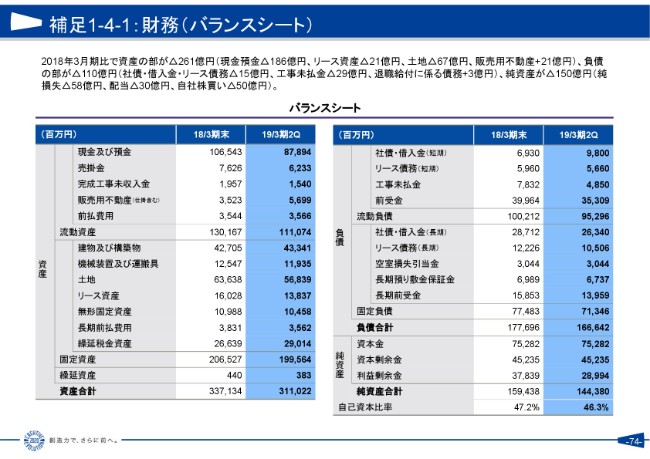

補足1-4-1:財務(バランスシート)

続いて、財務関連のご報告をさせていただきますので、74ページのバランスシートをご覧ください。(2018年)9月末の総資産は3,110億円と、前期末(3月末)と比較しますと、261億円の減少となっております。主として、自社株買いの50億円を含む現金預金で186億円の減少、ならびに有形固定資産の84億円の減少によるものです。

また(スライドの)右側は負債勘定で、110億円の減少です。主として、社債・借入金等の有利子負債の返済で15億円の減少、工事未払金で29億円の減少、前受金で65億円の減少によるものです。

純資産に関しては、純損失58億円の計上に加え、配当の支払い30億円と自社株買い50億円により、150億円減少しております。自己資本比率に関しては、前年度末から0.9ポイント下落した46.3パーセントとなっております。

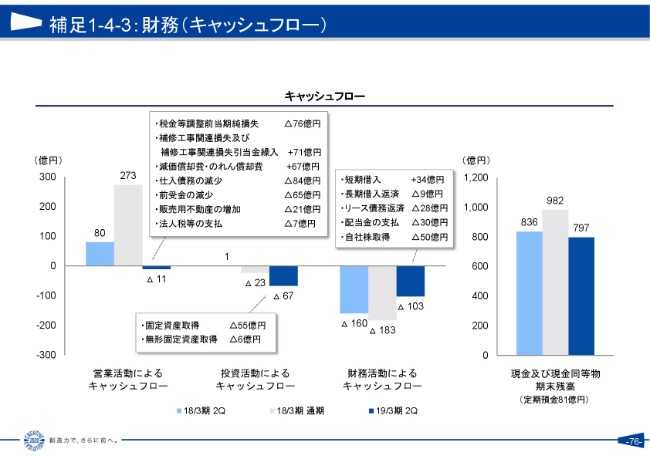

補足1-4-3:財務(キャッシュフロー)

続いて76ページは、キャッシュフローの計算書の抜粋です。(スライドの)一番左の営業活動によるキャッシュフローは11億円の支出となりました。減価償却費・のれん償却費が67億円、減損損失が75億円、界壁施工の引当金が67億円とございますが、税金等調整前当期純利益が76億円の損失からスタートし、仕入債務の減少、前受金の減少、あるいは販売不動産の増加から、11億円の減少となりました。

また、投資活動によるキャッシュフローにつきましては、67億円の支出となりました。主として、固定資産の取得によるものです。また、財務活動によるキャッシュフローにつきましては、社債の償還20億円を加え、有利子負債の正味の返済で23億円。これに配当(金の支払い)30億円と自社株買いの50億円を加え、103億円のマイナスとなりました。

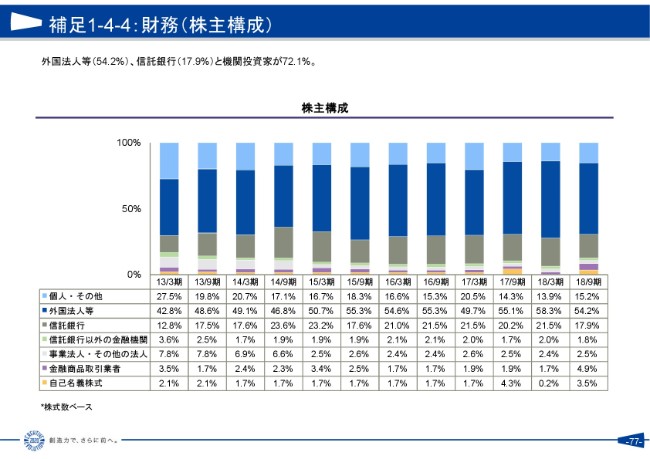

補足1-4-4:財務(株主構成)

最後に、77ページの株主構成です。(スライドの表の)上から2番目の外国法人等につきましては、シェアが54.2パーセントと、(2018年)3月末に比べて4.1ポイント下落しております。また、信託銀行勘定の国内機関投資家を含めた機関投資家シェアは、(スライドの)上段に記載のとおり72.1パーセントとなっています。(2018年)3月末に比べて7.7ポイント下落しておりますが、依然として機関投資家シェアが非常に高いかたちで推移しているということがご覧いただけるかと思います。

以上で、簡単ではございますが、当社の今中間期の決算の報告をさせていただきました。中期経営計画の最終年度である来期の礎をしっかりと築くべく、界壁施工不備問題の解決に向け、全社一丸で進めているところでございます。引き続き、みなさま方のご支援、ご鞭撻を頂戴したく存じます。ご清聴、誠にありがとうございました。

新着ログ

「不動産業」のログ