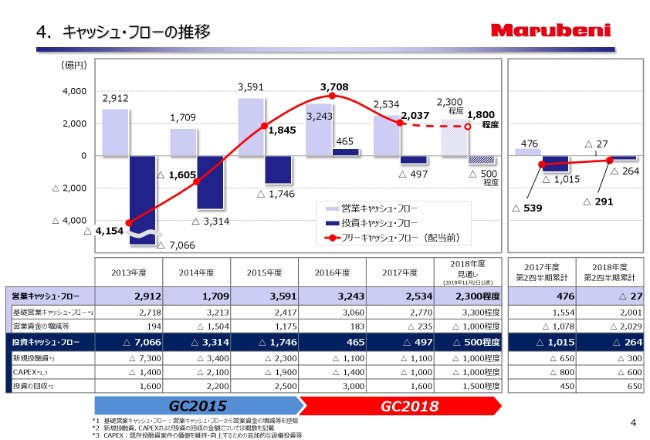

丸紅、上期純利益は過去最高値も、通期見通しは期初公表値を据え置き

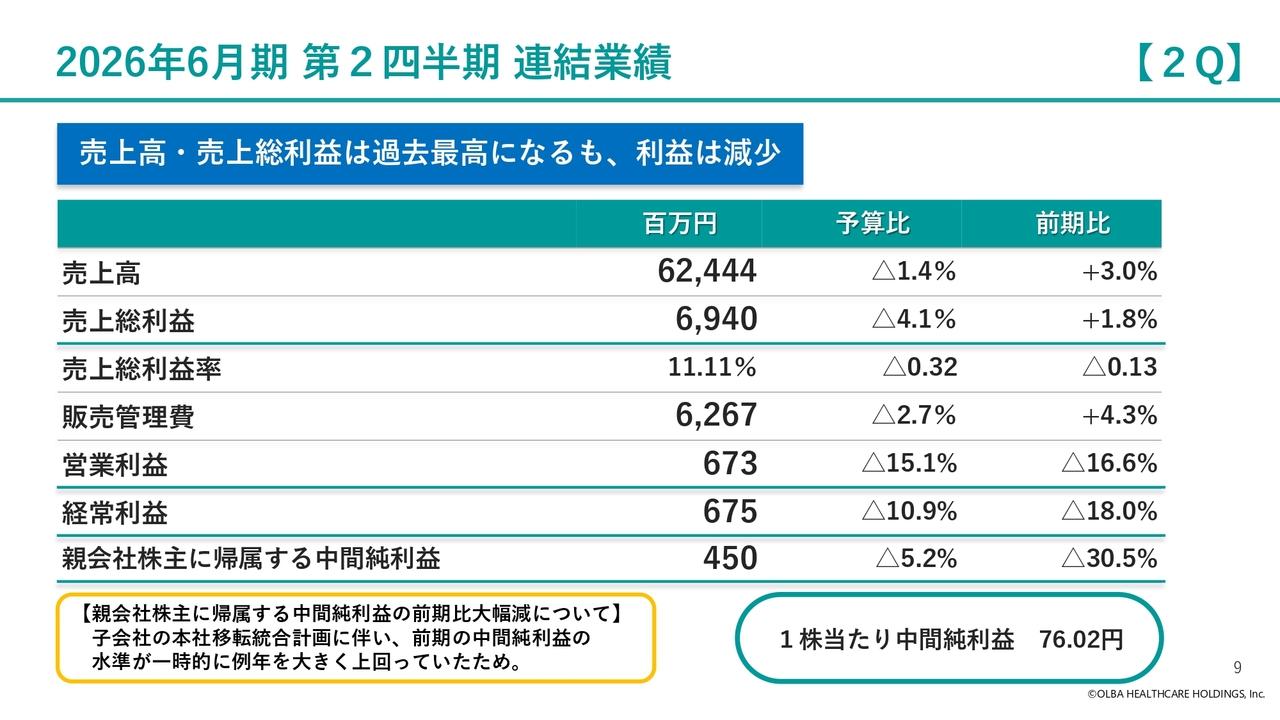

1. 2018年度第2四半期累計 連結決算の概要

國分文也氏:改めて、よろしくお願いします。ポイントだけご説明をいたします。今回の決算に関しては、いろいろご質問があるのではないかと思いますので、簡単にポイントだけ僕からご説明します。

先週金曜日に、決算発表したわけです。それで、PLに関しては1,520億円ということで、去年の対比で500億円近い増益ということです。一言でいうと、いくつかの懸念の部門はあるにしても、わりと手ごたえのある決算だったんじゃないかと考えています。

非資源分野でいうと、主力のところ……とくに電力のところ、それからヘレナを中心としたアグリインプット事業関連。そして、ずっとここ数年来で一番の懸念の1つだった紙パルプ本部。このあたりが増益してきたところが、我々にとっては手ごたえの(ある)ところだと思っています。

それから、資源分野ですけれども。資源分野にカテゴライズされている中でも、エネルギーは去年からずっと好調の……というか、これはある程度、我々の強みの1つであるわけだけれども……ここについても高水準を維持しているというところで、このあたりについてはポジティブと捉えています。

それで、通期(見通し)については、「なんで、これは上方修正をしないんだ?」というご意見(があるだろう)といいますか……これは(社内でも)ずいぶん議論しました。たぶんあとでご質問が出ると思いますので、またご説明しますけれども。

一言でいえば、「第3四半期をきっちり手の内に入れてから、考えればいいんじゃないのか」というのが、僕の考え方だったものですから。それで、今回の通期見通しは(純利益については)2,300億円で据え置いたということです。

それから、キャッシュフローに関しては、配当後フリーキャッシュ・フローは612億円の赤字になっていますけれども。期初、営業キャッシュ・フローについては2,000億円ということで、高水準を維持できたということです。このバランスシート項目に関しても、まだまだ道半ばだとは思いますけれども、これもしっかりした数字になりつつあるんじゃないかということです。

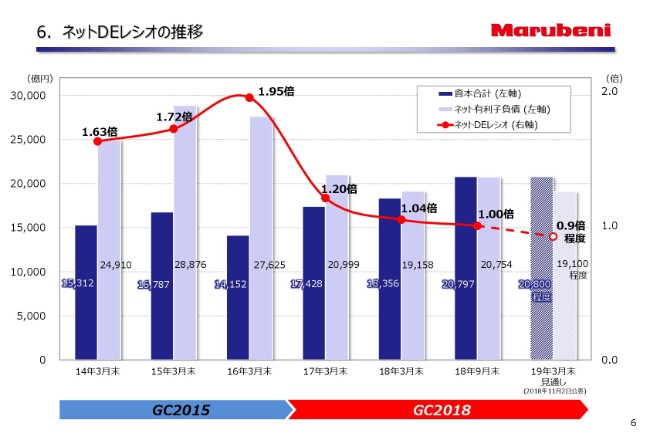

配当後フリーキャッシュ・フローについては、期初計画の1,000億円から1,200億円にしたということです。結果として、ネットDEレシオについても若干の改善ということです。恐らくよほどのことがない限り、この0.9倍程度は達成できるだろうと考えています。

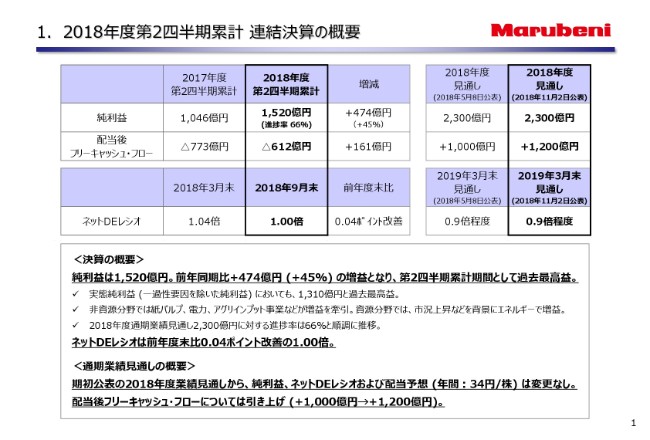

3. 収益構造(純利益・実態純利益)の推移

その次にいきます。これをご覧いただけると(おわかりのように)上段が純利益、下段が実態純利益です。

実態純利益ベースで、この通期は「非資源のところが、むしろ伸びていないんじゃないか?」というところが、1つのポイントです。ここにどれだけバッファを持っているかというところが、1つ見えにくいところじゃないかということだと思います。

この中で非資源分野……これも恐らく、みなさんがご覧になって、「穀物のところが、なんでこういう状況になっているのか?」というところが、1つのポイントだろうと思います。このあたりについては、また後ほどご質問が出るだろうと思いますので、詳しくご説明します。

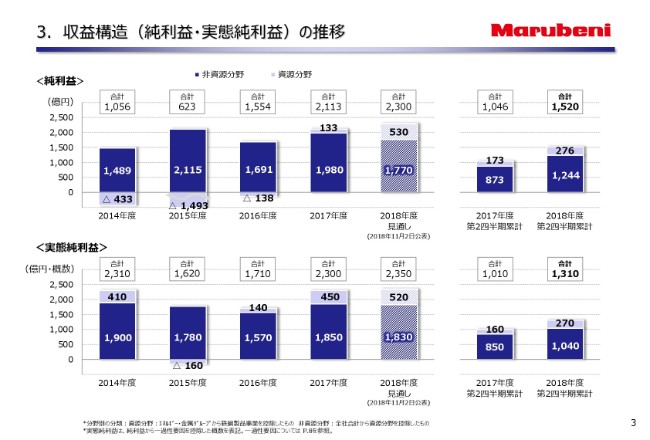

4. キャッシュ・フローの推移

次にキャッシュ・フローですが、これは先ほど申し上げたとおりの外観なので、割愛させていただきます。

6. ネットDEレシオの推移

それから、このネットDEレシオについても同様です。とにかく2020年末の目標、ネットDEレシオの0.8倍程度。これは、できる限り前倒しで達成したいと考えています。

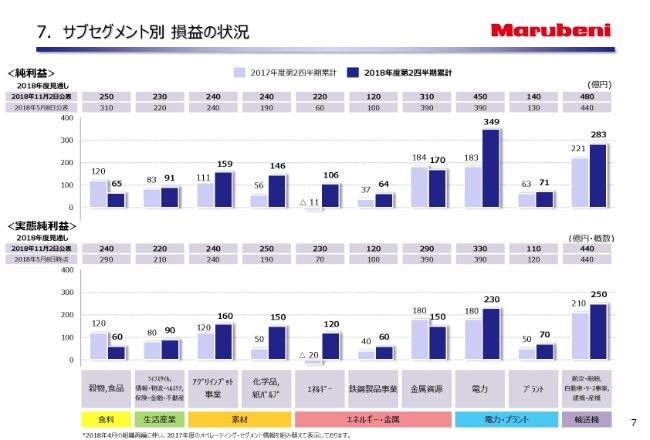

7. サブセグメント別 損益の状況

簡単にセグメントについて(のご説明)です。

食料セグメント。これは、穀物部分について減益になっています。これはガビロン社、それから単体といいますか、今までの穀物トレード両方とも減益になっています。これについては、また後ほどお話しします。

それから、アグリ。これはヘレナ中心に伸びてきています。ここでガビロン社の肥料事業を分離して、ヘレナの下に持っていったのですけれども、このあたりの効果が相当出てきているんじゃないかと思います。ビジネスモデルもずいぶん変わってきているし、それから在庫の管理もしっかりしてきているので、肥料価格の上下にあまり左右されないビジネスモデルに変わりつつある。これは、ポジティブに捉えています。

それから、化学品・紙パルプセグメントですけれども。これについては、まずやはりインドネシアのムシパルプ事業。これは、コストの改善が相当効いている。これに加えて、パルプ市場が相当吹いたというところで、これは相当の増益になってきています。

化学品についても、去年の1年間はものが出ないという状況の中で相当苦しんだわけですけれども、そこも巡航速度に戻りつつあるという状況です。

それからエネルギーについては、対前年比で117億円増益です。原油価格の上昇でE&Pのところがプラスになってきたということに加えて、先ほどちょっと触れましたけれども、LNG。それからナフサ、石油製品。それから、アメリカの天然ガス。この3つが、極めて好調にきているというところです。

金属についてですが、石炭については大幅なプラスだったのですが、それを打ち消したのが銅なんです。銅については、とくにセンチネラのところで今年……これは、まったく想定どおりですけれども、品位の悪いところをずっと1年間、ちょうど9月の頭まで採掘していました。ここからコストが改善します。だから、一番コストの高いところを去年の下半期くらいから掘ってきたということがあって、減益になったというところです。

それから電力ですけれども、166億円増益の349億円ということで、一過性の利益の計上がありました。一過性の利益を除いても50億円程度の増益ということで、これは堅調に推移しているという印象です。

輸送機については、これは昨年同期比で62億円増益の283億円。一過性の利益に加えて自動車の関連事業、とくに米国のWestlake社等が好調というところで、通期見通しについても予算対比で40億円程度増益の見通しということです。

簡単ですけれども、ポイントだけご説明をいたしました。

新着ログ

「卸売業」のログ