「バイ・アンド・ホールドは通用しない」 江守氏が語る2019年の国内株式市場の見通し

2019年、国内株式市場の見通しについて

江守哲氏:みなさん、お疲れさまです。私は待っている時間がけっこう長く、仕事をしていましたけれども、知り合いの方が顔を出してくれたりしたため、多少時間がつぶれました。みなさんは、プレゼンされている企業さんの言葉を、一つひとつこぼさないように聞いていらっしゃったと思うので、かなりお疲れだと思います。

では、40分ほどお時間をいただきましたので、少しでもみなさんのためになる話をしたいなと思っております。お付き合いください。

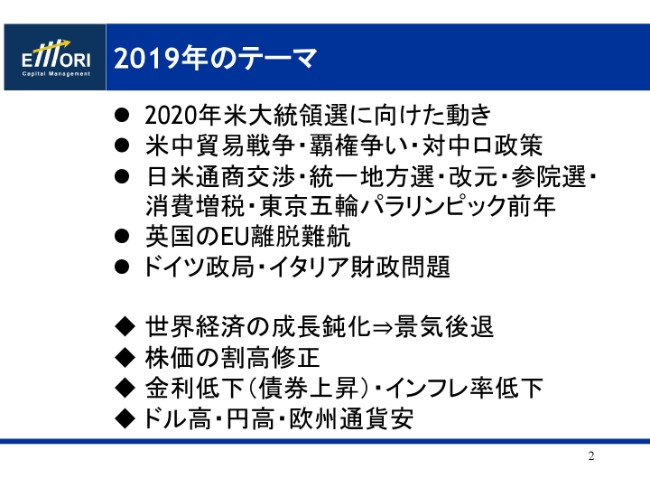

今日は、国内株式市場の見通しということですが、スライドを見ていただくと、こういったかたちで、来年にどうなるのかはもちろんわかりません。

(スライドの)上のほうは、たまたま裏で原稿を書いていたりした内容なのですが、来年のブラックスワン的なものがどうなるか、想像することは、実はそんなに簡単ではないんですよね。

だいたい、我々がいま思っていないこと、想像していないこと、想像できないことが起きているからブラックスワンになるわけで、(予想することは)そんなに簡単ではないと、私も自覚しております。

ですから、ここに出ていることは、もうすでにだいたいわかっていることかなとは思います。その強度がどれぐらいになるのかということが、最終的に市場にどういった影響を与えるかということだと思いますから、この上のほうに……これはこれでいいのかな。これかな? 使えない。使えますか? どれでしょう。これですか? これですね。

この上に書いてあるものは、だいたいわかっていることで、来年に確実に起きることです。もうすでに起きていることは、少なくとも相場のボラティリティが高い状態が当面続きます。なぜ続くかというところを、これからデータでお示ししていきたいと思っております。

今日は日本株の話をしなければいけないと思いつつも、結局、いまの日本株はアメリカ株と同じですから、アメリカ(の株価)が上がれば(日本の株価も)上がります。アメリカが下がれば、(日本も)下がる。

日本株だけが上がって、アメリカ株が値下がりする……これは残念ながら(あり得ない)といいますか、メインプレイヤーがそういうふうにしていますから、アメリカ株の動きがわからなければ、日本株のマクロ的な動き(もわからないわけ)ですね。個別株は別ですよ。

私は、今日は個別株の話はしません。マクロ的な……日経平均やTOPIXなど、そういった指数の話をするわけですけれども、そういった指数はアメリカの株で動いています。アメリカの投資家の行動や、グローバルに投資をしているヘッジファンドの人たちの思惑で動いていますから、まずそれを押さえろということです。

S&P500とTOPIXの推移から見る、日米の株価の関係

見ていただければおわかりのとおり、とくに右側のチャートですね。これはリーマンショック以降のチャートですけれども、ほとんど同じです。ショックがあれば日本株だけ下がっている。

とくにこのあたりとか……これは(東日本)大震災の頃ですね。こういったことがあれば一時的に下がったりしますけれども、そういったことがなければ、基本的に(アメリカと)同じように動いていくということです。まずはアメリカの市場、アメリカの株価の動きを理解していただくということが重要です。

「陰謀論」などと言っていますが、陰謀論もなにもなくて、市場を実際に動かしている人がいて、その人たちが何をしているかによって市場が動いている。これは間違いない事実ですので、それ以上でもそれ以下でもないわけです。

それがあらかじめわかるかというと、わからない。ただし、どういうふうに動いているかだけは、理解しておくことが大事です。「ああ、やられたな、動かされたな」「下げられたな」と。しかし、これに文句を言っていてはいつまでたってもうまくいかない。今日集まっているみなさんは、たぶんうまくいってらっしゃる方が多いと思っていますけれども、やっぱり「え!?」ということは、けっこうあります。

米中関税協議に対するマーケット関係者の誤解

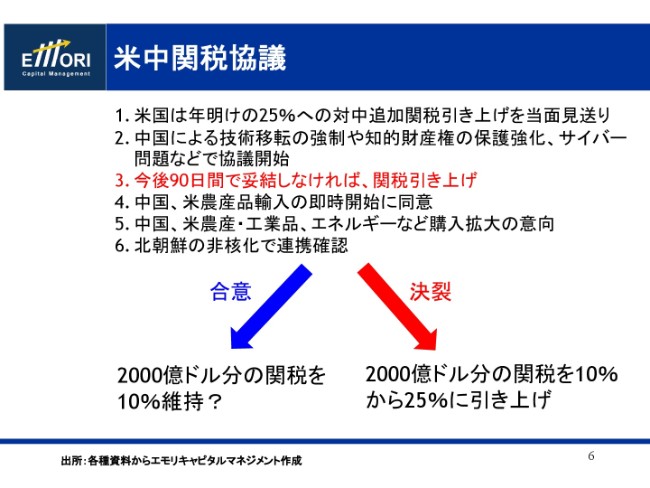

関税の問題もそうです。先日、12月1日の米中首脳会談がありましたね。これについても、マーケット関係者は本当にわかっていないんだなと思いました。それは何かというと、「あの会談で手打ちがある」という、あり得ない話をしているんです。

マーケットは一回上がりましたね。でもそのあとに暴落している。まず、手打ちなどあり得ないんです。それがまず1つですが、もう1つは、手打ちがあったとしても、すでにかかっている関税が棚上げされることはないわけです。

今回、なにが起きたかというと、関税をかけますといったあと、いったんかけませんよと言いました。(それは)追加でかけないという話なだけで、いまかかっている関税は変わらないわけです。かかっている関税によって、すでに景気・経済が悪くなっているわけですよ。

ということは、うまく進んでも関税は変わらないわけですから、悪化することはあっても、もとは変わらないのです。マーケットは、ここを完全に勘違いしている。それによって、ボロボロになっていきます。中国は少し緩め始めていますけれども、そんなに簡単な話ではないですね。

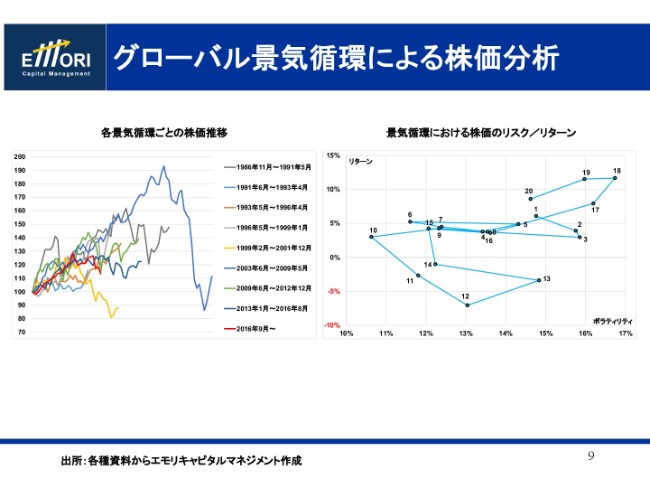

グローバル景気循環の推移が示唆する景気の低迷

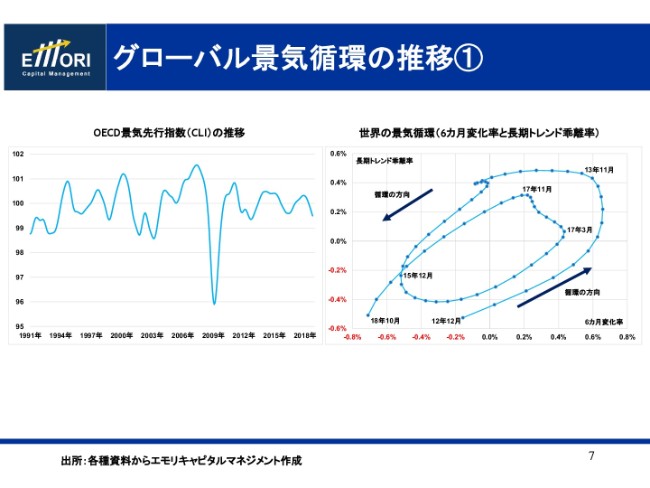

景気は、もうすでにかなり前からスローダウンしています。これはOECDの景気先行指数です。ここを見ていただくと、もうグローバル経済はすでに下向きになっています。私がずっと言っているのは、景気はだいぶ前からピークアウトしていますよということです。この事実を知らない人がけっこう多い。

アメリカの株だけ見ているとまちまちなのですが、例えばMSCI世界株価指数というものがありますよね。あれを見ると、もう1月にピークアウトしていますからね。世界経済は、株価も含め、だいぶ前にピークアウトして落ち始めているという状況です。

スライドのCLIという景気先行指数の6ヶ月比較を横軸にとって、長期トレンドとの比較を縦軸にとって見ていくと、一番弱いところ……つまり景気の最終局面に来ていますよね。ここのボックスにいるということは、景気が最後の4分の1のところにいるということです。

世界の景気は最終局面に

いま見ていただいた局面を20段階に分けるわけですが、20段階に分けると、現在どこにいるかというと、18です。10合目で終わるとすれば、9合目です。景気はもう、最終局面に来ていますということです。

本来、こうした最終局面で株価がグーンと上がってくるんです。そのあとにドンと落ちる。ですので、もうピークに来たということです。これは、完全に統計(に基づいて)の話をしています。感覚とかではありません。

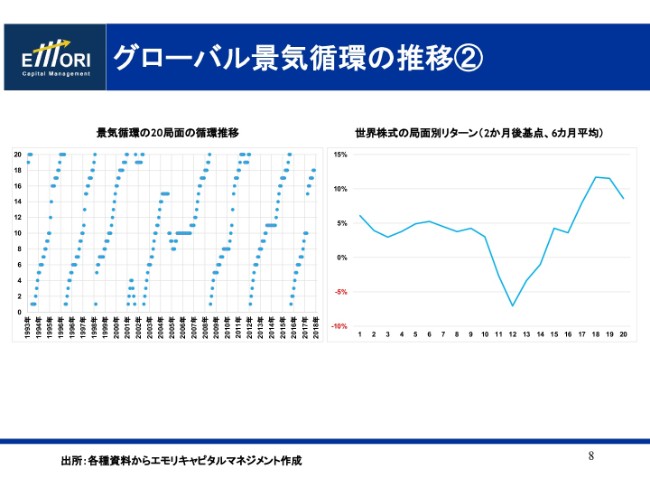

2019年、バイ・アンド・ホールドでは厳しい

ここまでお話ししたような景気循環は、それぞれの期間がだいたい3年ですけれども、リーマンショックの時は、6年にわたってドーンと落ちています。このように、途中で期間が違いますから、線の長さが変わるわけですけれども、(スライドを指して)この赤い線がここまで落ちてきている。このパターンでいくと、だいたい終わりかなという印象ですね。

先ほどボラティリティが上がりますよという話をしましたが、(スライド右のグラフの)この横軸が株価のボラティリティで、縦軸がリターンです。さきほどお話ししたように、18の局面にいますよということなんですけれども、この局面が、実は一番株価が上がって、ボラティリティが高くなるところです。

おそらく株価がピークアウトしていますので、株価のリターンのところは出きったかなと思います。ただし、ボラティリティは高い。つまり、景気の最終局面というのは、少なくとも株価の変動は大きくなるんです。これは、統計上でかなりはっきり出ています。

ですので、まずみなさんが気を付けなければいけないのは、この高ボラティリティ状態は、必然であるということです。逃げられません。それにどう対処するかという意味で、技術的な部分が必要になってくるということです。ここに、期待や希望を入れてはいけません。

来年はどうなるかというと、バイ・アンド・ホールドの人は厳しい状況になりやすいということです。だから、キャッシュ化しなければいけないです。

ヘッジファンドの世界では、来年はトレーダーの年になると言われています。つまり、クイックイン・クイックアウト。ショートから入るにしても、ロングから入るにしても、クイックイン・クイックアウトや、短期トレードです。

短期と言っても、別にデイトレードである必要はまったくない。今日買って3日後に売ってもいいですし、今日売って5日後に買い戻してもいい。トレーディングができないと、なかなか厳しいんじゃないかと思います。これがいま、ヘッジファンドの世界では共通認識になりつつあります。

だから、トレーディング(がポイント)です。(例えば)「株を買いました。買った値段は忘れたけど、放っておけば上がるだろう」というやり方は、来年は通用しないと思います。これは、私どもも完全にアグリーです。それくらいのボラティリティになるのではないかなということです。

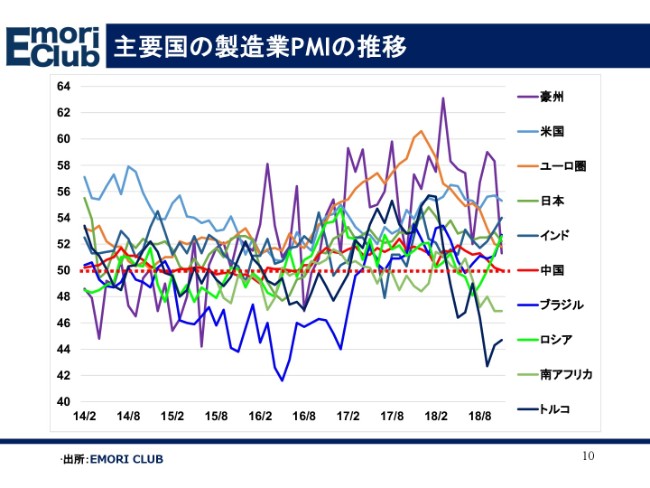

ISM製造業景況感指数は、株価の遅行指数である

世界の景況ですが、このスライドは製造業のPMIです。いったん戻りかけたのですが、いま落ちてきて、なかなか厳しくなってきている。これはセンチメントの指数なので、株価のモデルに挙がります。

この間、テレビを見ていてびっくりしたんですけれども……ISM製造業景況感指数がありますよね。おそらく、みなさんも見ていらっしゃるかと思います。

株価のトレンドとしては、確かに高い。高いんだけれども、その指数が上がるのはなぜかというと、株価が高い時に上がり、株価が下がると下がります。株価に対する遅行指数ですね。

ですので「ISMが上がっているからいいですよ」というのは嘘で、株価が上がったあとに上がるんです。経営者・役員の判断であり、センチメントだからです。よって、その考えは間違っていると思います。

この指数の使い方を間違えると大変なことになるのですが、PMIもそういう意味では似ています。ただ、中国が50という節目にきているので、これはかなり要警戒ということです。

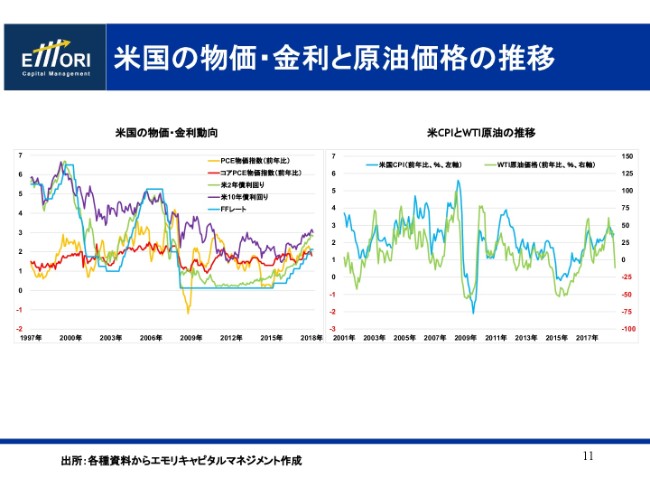

来年のブラックスワンの1つは米国のデフレ

金利は、残念ながらもう上がっていかないのではないかなという雰囲気です。赤い線のコアPCE(物価指数)も1.8まで落ちてきている。これはいま、FRBが一番重視している物価指数ですが、これが落ちてきている。

あとは、(右側のグラフが)WTI原油価格とCPI(の推移です)。この間もCPIが落ちましたけれども、WTI原油価格との連動性がすごく高いんです。ご案内のとおり、WTI原油価格は大暴落している。

アメリカは、インフレにはなっていかないですね。おそらく来年のブラックスワンの1つは、デフレです。この間、ECB(欧州中央銀行)のドラギ総裁が、定例理事会で、政策金利を据え置いて、量的緩和は本年で終わりだと(言っていました)。来年は、むしろ量的緩和を再開しなければいけないのではないか、という話が出てくる可能性があります。もう玉がないですからね。一番困っているのは日銀です。黒田さんは、相当頭が痛いと思います。

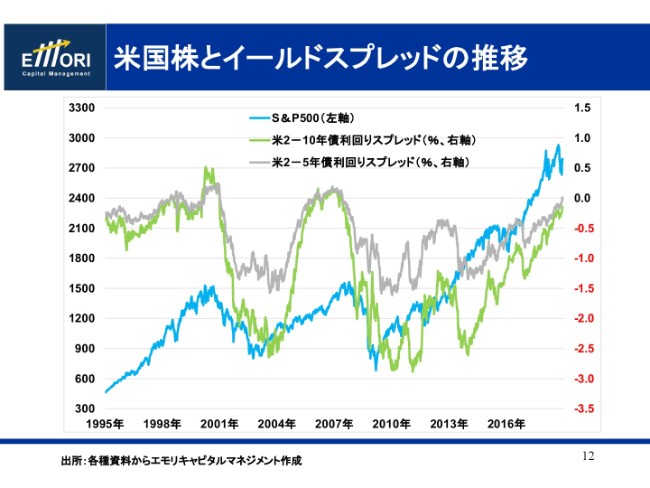

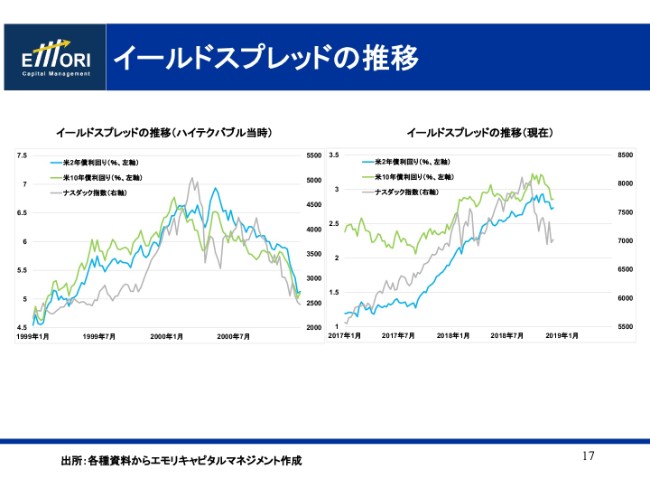

イールドスプレッドの間違った解釈

最近、話題になっているのがイールドスプレッドです。これも、本当に解釈がバラバラです。いま、マーケットの見方がきれいに分かれています。

みなさんはご存知かもしれないですが、バイサイドとセルサイドはご存知ですか? セルサイドというのは、証券会社さんです。株などの金融商品を売りたい人です。バイサイドというのは、運用会社、投資会社、ヘッジファンドです。

このバイサイド・セルサイドの市場に対する見方が、完全に分かれています。セルサイドの人たちは「割安ですよ、買いですよ」と言っています。バイサイドの人たちは「これからはまずいな、全部キャッシュ化だ」と言っています。こんなことは、なかなかないですよ。

底値を付ける時は、だいたいセルサイドである証券会社の人たちがテレビに出て、クーッと苦しい顔をして「下がりますね」と言った時が底です。セルサイドの人たちは、まだ割安だと言っており、始まったばかりですよというのが市場の認識です。

イールドスプレッドについても、彼らの解釈は明らかに間違っています。確かに、日経新聞にも出ていましたけれども、逆イールド化……2年債と10年債の利回りが逆転しても、1年半から2年ぐらいは景気がよく、株価も上がっていると。

確かに、そういったこともありました。しかし、それは1、2回であって、今回比較しなければいけないのは、実はハイテクバブルの時なんです。さきほど冒頭でお話ししたリーマンショックではないんです。

リーマンショックは債務の膨張で、これが破裂しました。ハイテクバブルは、株価のバリエーションが上がりすぎたため、その調整に来たということです。

今回はどっちでしょう。債務はまったく膨張しておりません。アメリカの家計の所得に対する債務の比率も歴史的な低水準です。何かが起きようがないくらい債務の問題がない中で、何が起きているかというと、バリエーションが高すぎて、その調整が必要ですよという状態です。その時と比較しないといけない。

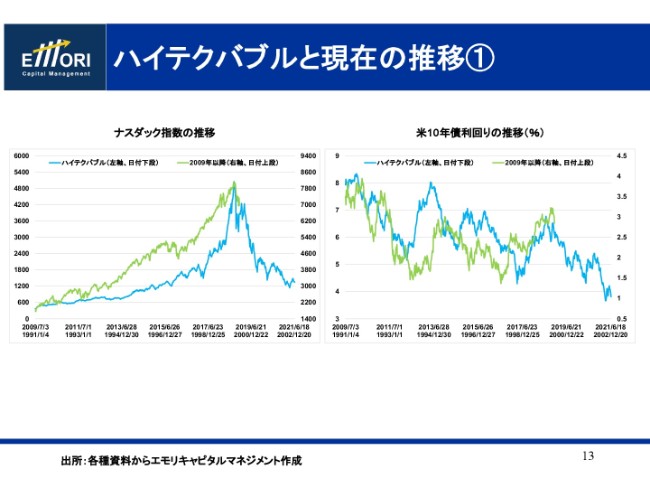

ハイテクバブルと“現在”の関係

その比較を見てみると、こういうかたちです。まず(左のグラフの)株価ですが、まったく同じように上がって、同じように高値付けています。これは、意図的に合わせている面もありますが、ほかのデータを見るとびっくりしますよ。

(右のグラフの)10年債の利回りですが、同じでしょう? 時系列もどうですか? 非常に似ています。ピークを打ったところもだいたい似ている。ですので、おそらく金利はもう上がりませんね。

なぜいま、ドルが買われているのか

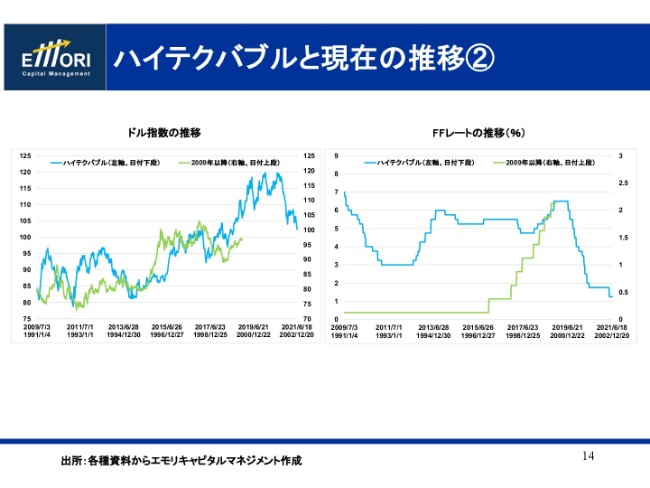

そして(左のグラフが)ドル(の推移)です。不思議なのですが、利回りが下がるのにドルが買われる。事情がわからない人は、「アメリカの景気がいいから、ドルが買われている」と説明します。これは逆ですよ。リスクがあるから、ドルが買われるわけです。

リスクオフでドルを買って、アメリカの債券を買うわけです。だから、利回りは下がるけれど、ドルが買われる。新聞などで間違った記事が出ていますけれども、いまドルを買うコストは非常に高いですよ。全然下がっていません。

例えばいま、日本やヨーロッパの投資家が、アメリカで国債の10年債を買う時に、為替のヘッジをかけるとします。3ヶ月先物でヘッジをかけて、10年債を買ったら、リターンはマイナスになるんです。わかりますか? それくらいヘッジコストが高い。これもデータで出ています。

そして(右のグラフが)FFレート、政策金利です。上がり方がだんだん似てきましたよね。これは最終局面です。あと1回上げると、だいたい同じ感じですね。12月18日、19日の(FOMCの)利上げが0.25パーセントになっても、もう終わりですよね。もう1回(利上げ)したら、オーバーキルになります。

さきほども言ったように、2年債の利回りと同じく、超えてしまう可能性があります。超えたらもうアウトですよ。市場は耐えられないわけですね。

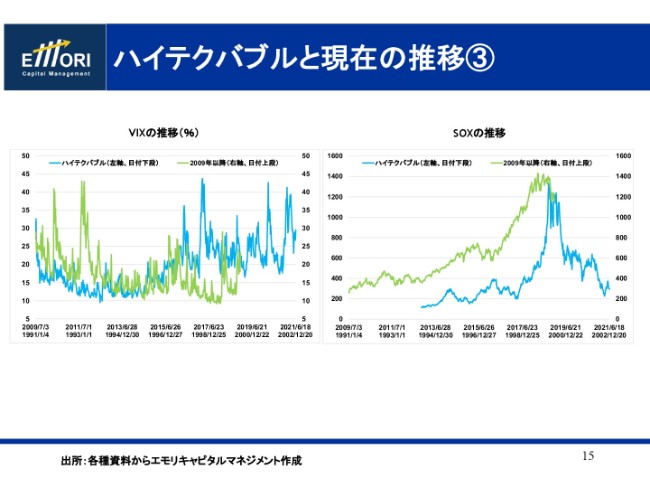

VIXが20%を超えている現在、株を買うのは危ない

(左のグラフの)VIXも、市場が動けば上がるので、後付けみたいなものです。あまり比較しても仕方がないのですが……私はいつも、15パーセント以下は安全ゾーン、15~20パーセントは警戒ゾーン、20パーセント以上は危険ゾーンと呼んでいますけれども、20パーセントを超えているうちは、株を買うのは危ないんです。

もう20パーセントを超えていますから、(株を)買っても本当に(上手に)やらないと、うまくいかないです。バイ・アンド・ホールドで取引すると、大変なことになってしまう。

(右のグラフの)SOXについても、さきほどお話ししました。同じような時系列でチャートを作ると、やはりピークは一緒ですので、かなり厳しいわけです。

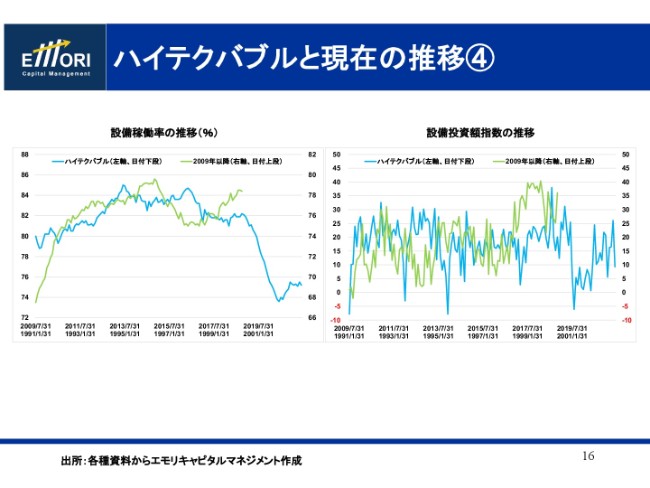

設備投資額も下降局面に

(左のグラフの)設備稼働率についてです。先月は少し上がったのでびっくりしたんですけれども、ハイテクバブルのときは、ここ(1997年あたり)からダダ下がり。ひどいですよね。

(右のグラフに)設備投資額指数とあるのですが、緑色が今回の数字です。今年の頭ぐらいにボーンと跳ねているんですけれども、これは株価が1月に上がる過程で、おそらく経営者が調子に乗って、たくさん投資をした結果だと思います。

ハイテクバブルのときは、その反動が出ましたよね。株価がピークアウトしてドーンと落ちたんです。急激に設備投資額が落ちたとなると、これもまたかなり厳しい状況ですよね。そういう時系列に、いまは入ってきているということです。

イールドスプレッドの理解不足、事実誤認

イールドスプレッドですが、私がなぜ、さきほど「理解が間違っている」と言ったのかをここで説明します。左側がハイテクバブルのときです。グレーの線はナスダック指数ですが、これがどういう順番で高値をつけたかというと、まず10年債の利回りが高値をつけて、そのあとにナスダック市場が高値をつけて、そのあとに2年債が高値をつけています。その過程で、イールドスプレッド……2年債、10年債の利回りが縮小したということなんです。

実は、そこまで時期がずれていない。むしろ、2年債の利回りが高値をつけるのは(一番)後ろで、株価が先にピークアウトしています。言ってることがわかりますか。

だから「1年半や2年半は大丈夫ですよ」などというのは、まったくの理解不足、事実誤認です。またニュース番組などでそういうことを言っているアナリストがいたら「何を言っているんだ」と言ってあげてください。

そういうアナリストたちは、全然調べていない、わかっていないと思います。事実に基づいて話していないんです。私は、いつもこうしてデータを用いて話すようにしています。正しいかどうかは別として、少なくとも、過去はそうだったということを正しく投資家に教えるのが我々の仕事であって、そこは譲れないです。

では、右側(のグラフにある、現在の状況)はどうですかと言われると、株価が先にピークアウトしてしまった。10年債が利回りの高値をつけて、(その後に)2年債が高値をつけています。なぜ危険かというと、両方とも利回りが上がっていって、それが縮小しているということではなく、利回りが下がりながら縮小しているんです。これはまずいですよ。

結局、債券にお金が入っているわけです。リスク回避になっているということですね。でも、利上げがあるかもしれないということで、短期債、2年債の利回りはあまり下がらない。しかし、10年債はみんなが「リスクがある、リスクがある」ということで、10年債を買うので利回りが下がるわけです。結果としてスプレッドが縮小しているわけで、このスプレッドの縮小の仕方は、普通に考えると非常に悪いです。

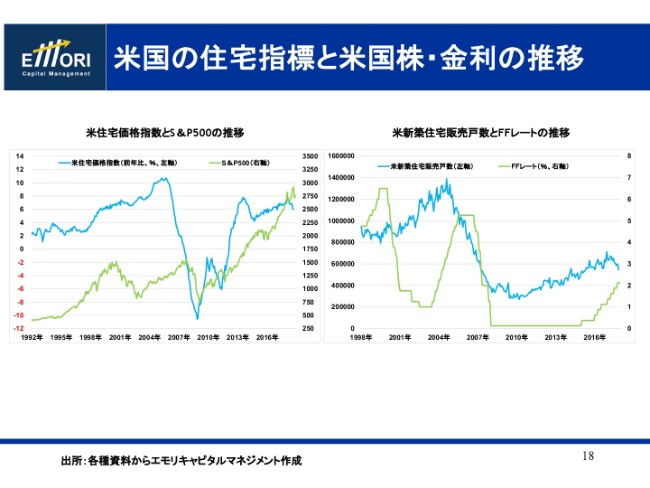

米国の住宅指標はすでにピークアウト

住宅は、非常に気になりますね。(左のグラフの)ここ(2005年あたり)は、もう住宅価格がピークアウトしました。そして、(右のグラフの)住宅販売戸数もピークアウトしました。利回りが上がってくるため、当然ピークアウトしますよね。住宅を買うのに金利が上がったら負担が増えますから、当然の動きです。非常にわかりやすいわけです。

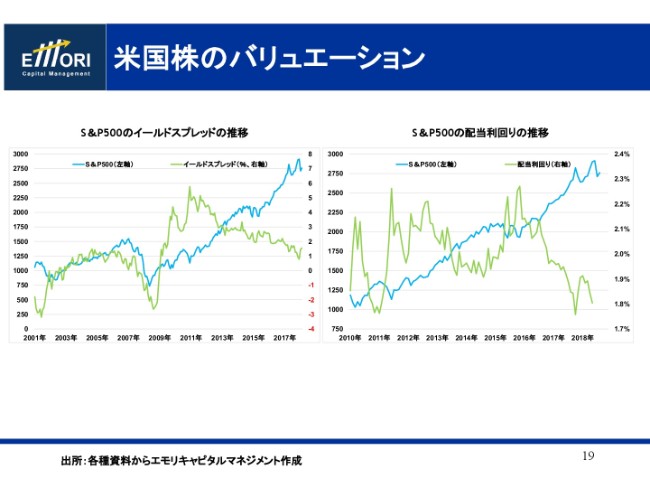

株式投資のリターンはかなり低下している

今回のイールドスプレッドは、株式投資の利回り……いわゆる(株式)益回りから10年債の利回りを引いたものですが、実はずっと低下しているんです。

つまり、株式投資のリターンというのは、本来は相当低下してきています。でも、株価が上がっている。いわゆるゴルディロックス(相場)のように「いいんじゃないか、いいんじゃないか、大丈夫かな」ということで、株が買われて(株価が)上がってきたものの、さすがに行き過ぎだということです。

そして、配当利回りですが、完全に低下しています。配当の金額に対して株価が上がりすぎているわけですから、結果として配当利回りは急低下します。当たり前です。(右のグラフは)「株を買ってていいんですか?」という指標です。

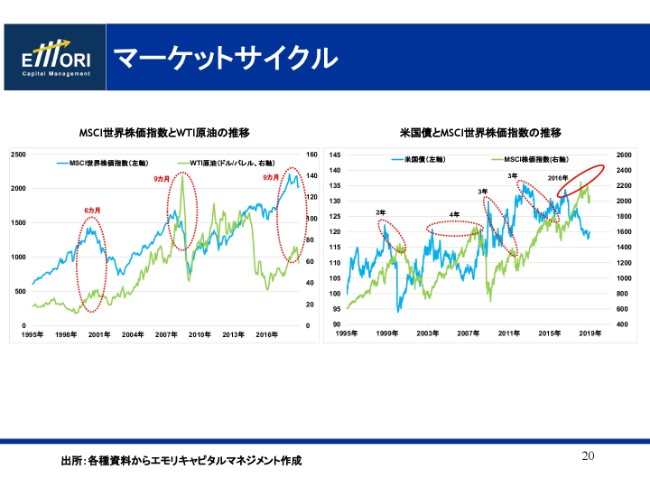

MSCI世界株価指数で見るマーケットサイクル

サイクルも重要です。(左のグラフで)株価と原油価格のピークをつける差ですが、私もよく使うのですが、ハイテクバブルのときは6ヶ月、リーマンショックのときは9ヶ月、今回も9ヶ月です。世界の株価指数を使っていますが、世界の株価指数は今回1月にピークアウトしています。原油は10月にピークアウトしました。その差が9ヶ月なので、つまり両方ともピークアウトする可能性が非常に高くなっている。ということであれば、株はしばらく上がっていかないため、当然原油も上がっていきません。

右側は米国の債券ですが、米国債の価格と、いまお話ししたMSCI世界株価指数の高値との差です。債券が高いときは、利回りが一番低いとき……つまり景気がもっとも悪いときです。そのときの債券の高値と、株価の高値の差がどれくらいありますか? つまり、景気がどれぐらいよかったですか? という差を見るわけですけれども、その平均は約3年間です。

現状を見てみると、直近で金利が低い、景気が悪い、債券が高かったのが2016年6月。つまりブレグジットのときです。そこから3年が経つと来年なのですが、少し早くなっているかなと思います。1月に株価がピークアウトしていますので、どうも3年ではなく、これは2年のようです。

不思議なのですが、(右のグラフで、2年となっている)ここを見てください。これがなにかと言うと、ハイテクバブルのときで、同じく2年間です。今回、ハイテクバブルと似ていると話をしていますよね。当時は2年間で、今回も2年間だったら、やはり同じかと……こうなるわけです。

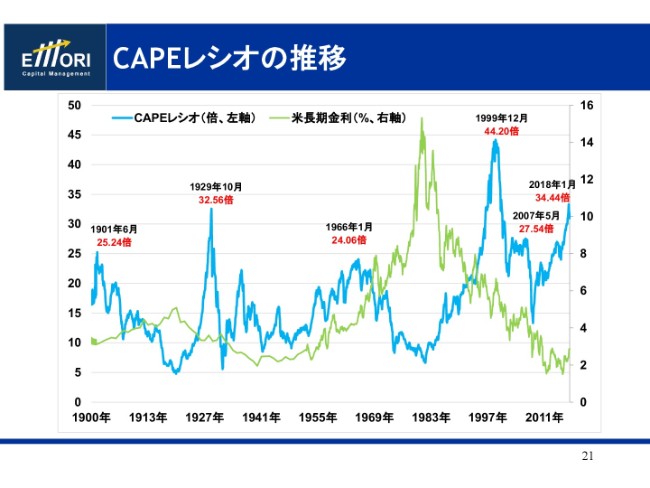

CAPEレシオはハイテクバブルに次ぐ高水準

CAPEレシオは、みなさんもご存知かもしれないですが、ノーベル経済学賞を取られたロバート・シラーさんが作ったもので、「Cyclically Adjusted PER」です。景気循環物価上昇考慮後の株価収益率になりますけれども、これも今年の1月が一番高く、割高だったんです。34.44倍ですよ。

34倍になったのは、ハイテクバブルのとき以来です。リーマンショック前のサブプライムローンの際の高値でも27.54倍。その前の(高値が)1929年……いつなんだという話ですけれども、世界恐慌のときですね。世界恐慌の前の一番いいときで32.56倍です。

1966年1月が24.06倍。私が生まれた年ですが、こんなにも高かったんです。そういうことで、いまは歴史的に二番目の状態です。これも客観的に見て、株価がかなり割高だということを示していますね。

いまの米国の株価はかなり“割高”

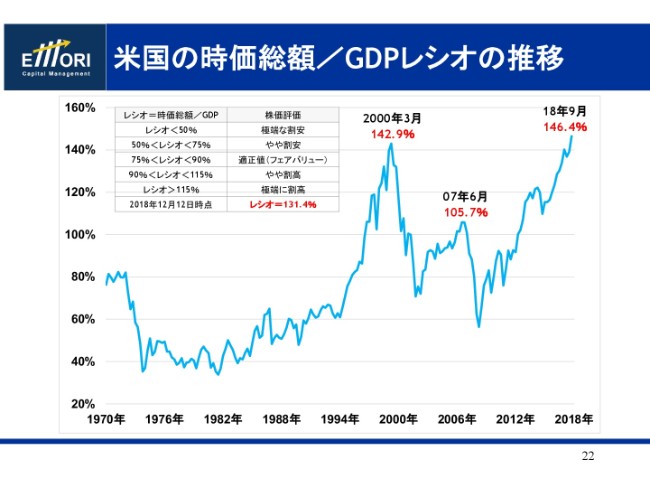

これも、最近よく出てきます。「バフェット指数」といわれますけれども、アメリカの株価の時価総額をGDPの金額で割ったものです。割るとどうなるのかというと、アメリカの経済規模に対して株式市場の時価総額がどれくらいあるのかがわかります。

なんと、今年の9月に146.4パーセントまで上がります。2000年3月は、ナスダック指数が過去最高値で5,000ポイントを超えたときですが、そのときよりも高くなっている。つまり、ハイテクバブルのときよりも割高になっているわけです。

割高という言い方が正しいかどうかはわかりませんが、アメリカのGDP、経済規模に対して、現在の株価の時価総額が大きすぎますよということです。そういう説明が、おそらく正しいと思います。こんな状況ですから、アメリカの株は非常に高いということが、これでおわかりいただけたでしょうか。

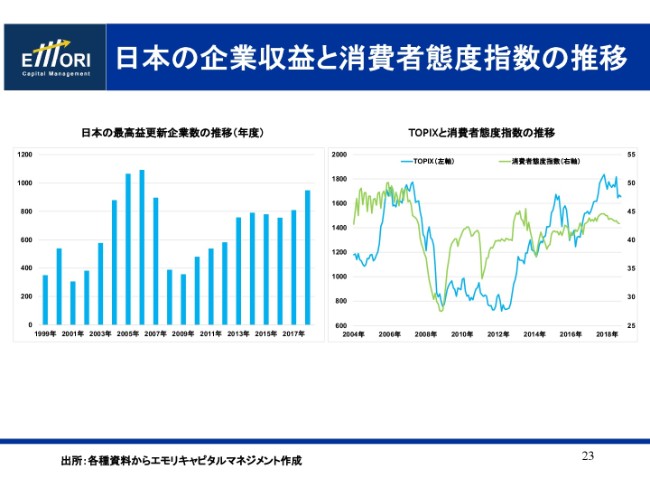

企業収益は好調も、低下する消費者態度指数

では、日本はどうでしょう。いま、過去最高益を更新している企業はすごく多いわけですが、消費者態度指数を見ると、もう落ちています。

ピークを迎えつつある日本経済

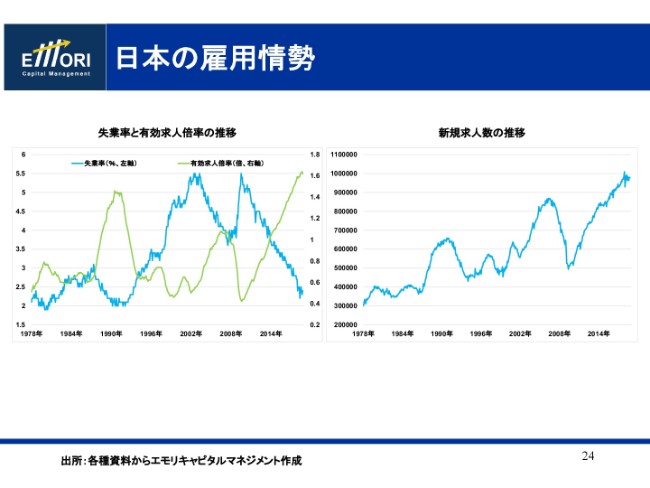

失業率ですが、いまは「人手不足、人手不足」と言っていますよね。失業率も、だいたいピークアウトしてきました。求人倍率も、おおむねいいところまできているかなと思います。

右側のグラフの新規求人数は、高水準ですが、どんどん増えていくわけではありません。もういっぱいいっぱいになってきているということで、意外に雇用の数字も逼迫しているのかと思うと、実はこうして確認すると、そうではないですよね。もしかしたら、日本の経済もそろそろピークがきているのかなという印象です。

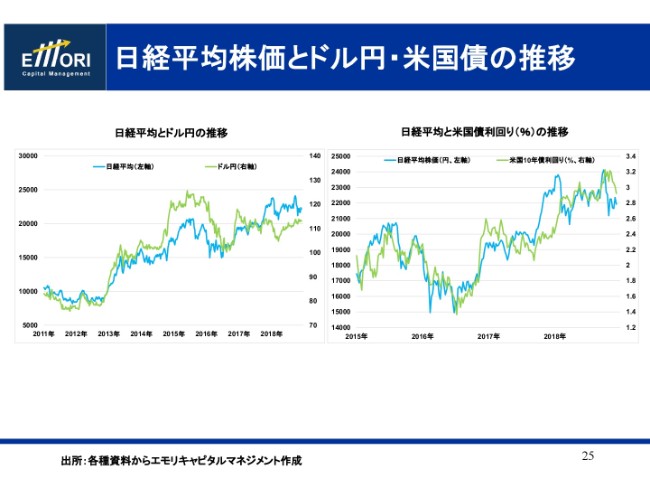

注目すべきは、2019年1月の日米通商交渉

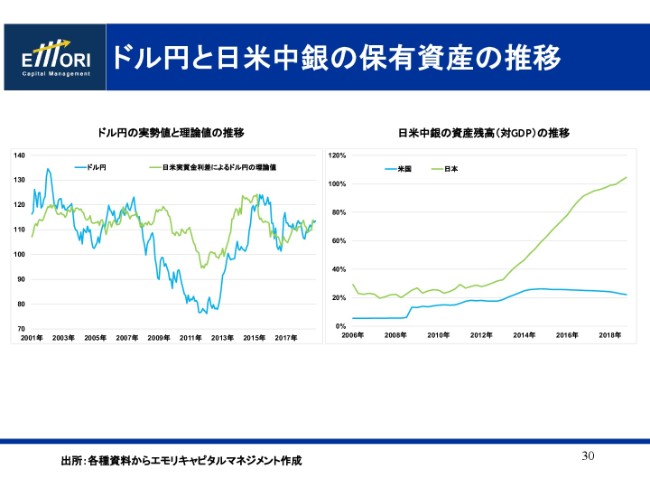

最近、日経平均とドル円の話をされる方もほとんどいません。さきほどお話ししたように、円高にしないように安倍さんががんばっています。ただし、ご案内のとおり、来年1月から日米通商交渉が始まります。

私が、政治家で一番アメリカ通と言われている方からお話を聞く限り、アメリカは真剣なので、もうどうにもならない、諦めざるを得ないと言ってました。問題は、自動車の輸出台数で話をするのか、金額にするのか、割り当てにするのか……いろいろなやり方があるのですが、金額になったらアウトです。

日米の輸出と輸入を見たときに、貿易黒字はネットで7兆円。輸出で15兆円。輸入で8兆円。これを3兆円から4兆円ほど減らすようにと言われたら、輸出の3割が自動車で、1割が自動車の部品などで、合わせて4割ですから、金額ということになったらギブアップですよ。自動車を1台も輸出できないという話になってしまいます。これはまずい。それなら、関税25パーセントを受け入れるのかという話ですが、そこはギリギリでしょう。

そうなったらどうなるでしょう。トヨタさんやホンダさんなど、もう全部アウトです。安倍さんとトランプさんは仲がいいので、交渉は後ろにずれるかもしれませんが、先延ばししかないため、かなり厳しいことになるだろうと、その方はおっしゃっていました。私はこの点については、まったく楽観的にはなれないですね。非常に厳しい。

さっきもお話ししたように、利回りがこれから下がっていくのだとすれば、日経平均とアメリカの10年債の利回りはかなり連動していますので、当然、利回りが落ちるということは円高になります。ドル円と日経平均の関係も……いまはなんとか110円前後で粘っていますが、アメリカも利上げができず、金利が上がらないならば、ドル円もきれいに下がってきます。当然、ドル安になります。

ご案内のとおり、日本は金利は動かさないですから、結果として日米の金利差は縮小するだけで、円高になるしかない。そして、アメリカがプレッシャーをかけてきたら、もう円安にはならないわけです。円安で株が上がるという発想は、もう捨てなければいけないということです。

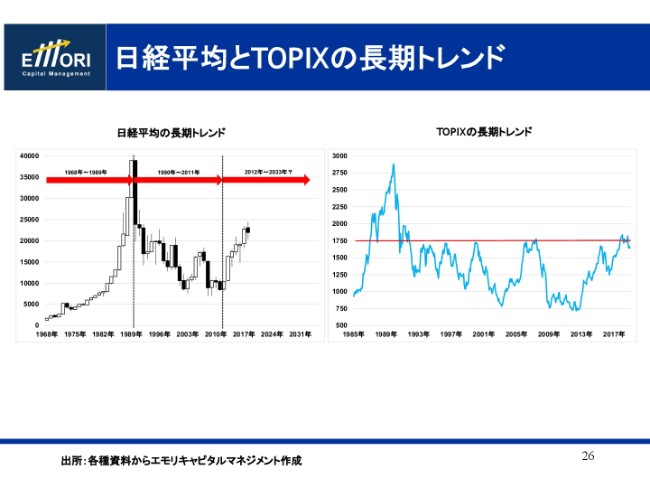

TOPIXの長期トレンドから見えること

TOPIXを見ていただくと、1,750ポイントで何回も打たれています。日経平均を見るとわからなくなるんです、銘柄がたくさんありますので。でも、TOPIXという日本の株全体で見ていくと、1,750ポイントで、なぜか非常に重たくなっているのがわかります。

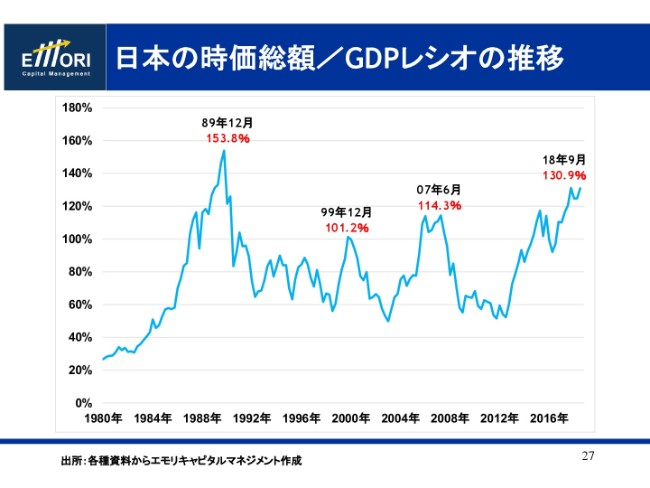

米国のみならず、日本の株価も“割高”の状態

日本のバフェット指数を出す人はあまりいません。私も(その指数を)出している方は見たことがないのですが、実際に出してみると、なんと日本のバフェット指数も130パーセントかなり高い。過去で一番高かったのは、1989年12月の資産バブルのときです。

日経平均が過去最高値をつけたときですが、1989年は、私が就職活動をしていた頃で、何もしなくても就職できた……一番使えない世代だと言われてますが、自嘲気味に言わせていただくと、それは事実だと思います(笑)。

ここで一言だけ言いたいのは、(指数が)そのとき以来の割高さ……割高といいますか、日本の経済規模に対して、日本の上場している企業の時価総額が130パーセントという、歴史的に見ても高い水準ですよ、ということです。それが事実です。

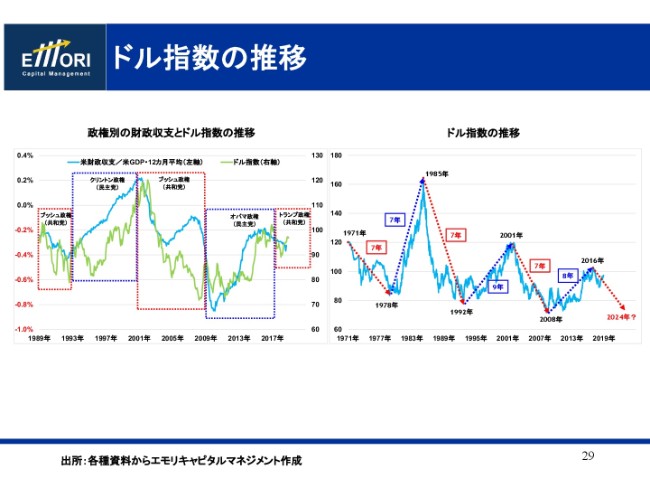

米国の財政収支は過去最大レベル

アメリカはいま、去年の会計年度で財政収支が7,790億ドルくらいですから、過去最大です。本来は、もうドル安になるんですよ。ただし、いまはリスクオフなのでドルが買われている。これはいずれドル安になりますよ。ドル指数でもそういうパターンで、非常に不安定です。

金利差から見た理論値は、ドル円がだいたい113円50銭ですので、ぴったり合っています。ただし、これはいまのアメリカの金利が基準になっています。この金利が下がっていくと、先ほどお話ししたようにドルが落ちていきます。よって、やはり円高になっていきやすいんです。

2019年以降の投資は“ディフェンス”が重要

また、日本のGDPに対する資産残高は非常に高いですよね。これをどうするんでしょうか。日銀が年間で6兆円以上買っています。それはそれでいいと思うのですが、どのようにしてやめるんですか、これを。気づいたら、もう全部国有企業ですよ。

ということは、もう株価は操作されている。みなさんはお上手だと思うので、個別銘柄を探されたらいいと思います。

今日お話ししたかったのは、まず1つは、アメリカの株が割高になっているということです。これをどの基準で見るかによります。もう1つ加えさせていただくとすると、ウォーレン・バフェットについてです。

バフェット指数の話をしましたが、ウォーレン・バフェットさんの現金比率が、過去最大に近いところまできています。準備していますよ、暴落を待っている。安くなったところを買おうとして待っています。そういった状態にあるということです。

PERで日本株を見ると割安に見えるけれども、実は経済規模から見ると、過去二番目に高い、割高の水準にきているということを、もう一度頭の中に入れていただき、来年以降のマーケットを見てください。冒頭でお話をしましたように、これからボラティリティが非常に高くなりますから、できるだけ「ディフェンス・ディフェンス・ディフェンス」で投資をしていただくのがいいのかなと思っています。

できれば、現金化して、うまく拾えたらすぐに売る……トレーディングというのは、そういうことなんでしょうね。トレーディングはできるだけそういったかたちでと覚えてもらえるとよろしいかなというところです。

今後の重要イベントはFOMC

今後のスケジュールですが、やはりFOMCです。まずは、これをよく見ていただくということです。来年、利上げ回数がどうなるかでマーケットは変わりますから、そういったところをぜひ見ていただければと思います。

若干ネガティブに聞こえますが、買い場を探すのは2019年、2020年だと思います。2024年や2025年には相当強くなると思いますので、少し先の長いお話かもしれませんけれども、そこに向けてどう仕込んでいくのかが、来年からの3年間(のポイント)です。

そこの買い場を探す。バフェット指数が100に近づけば、割高感がなくなるわけですから、そのときに買えばいいわけです。これで、下割れのリスクはほとんどなくなる。それを待って買うのが、長期投資、株式投資で一番儲かるパターンだと思います。そういったタイミングまで我慢しながら、なんとかトレーディングで凌いでいただく。これがよろしいのではないかなと思います。

私からのお話は以上でございます。ご清聴、ありがとうございました。