住友電工、海外需要拡大につき上期で売上高が過去最高 年間配当金2円増配

2019年3月期第2四半期決算説明会

井上治氏:本日はご多忙のところ、弊社の決算説明会にご参加いただき、誠にありがとうございます。また、平素からご高配を賜り、厚く御礼を申し上げます。

本日は資料にお示ししてありますとおり、2018年度上期の業績と、2018年度年間の見通しをご説明させていただき、その後、市場拡大分野における生産能力増強の取り組みと今期の配当についてご説明させていただきます。

1-1.連結業績(損益計算書)

まずは、2018年度上期の業績についてご説明いたします。連結損益計算書をご覧ください。当社グループを取り巻く事業環境につきましては、自動車では中国などの海外を中心にワイヤーハーネスの需要が堅調に推移しました。また、超硬工具や電力ケーブルなどの需要も増加しました。

このような環境のもと、上期の連結売上高は1兆5,284億円と、前年同期比で増収を確保いたしました。利益面では、拡販と徹底したコスト低減を推進したものの、将来に向けた研究開発費の増加などにより営業利益は643億円、経常利益は738億円と、それぞれ若干の減益となりました。しかし、親会社株主に帰属する四半期純利益は480億円と、増益となりました。

また年初に公表しました上期の予想売上高1兆5,500億円に対しましては未達となりましたが、営業利益600億円、経常利益700億円、親会社株主に帰属する四半期純利益400億円については、それぞれ年初公表を上回ることができました。

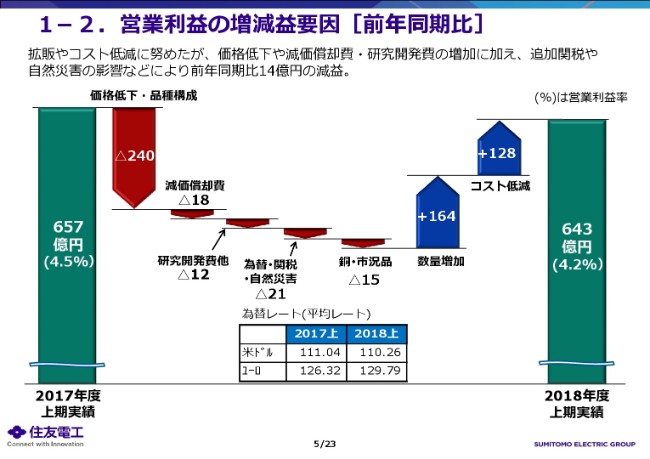

1-2.営業利益の増減益要因[前年同期比]

営業利益の増減要因について、2017年度上期実績と2018年度上期実績の比較でご説明いたします。2018年度上期はグローバルでの需要の不足や徹底したコスト低減を推進しましたが、記載のとおり、価格低下の影響に加え、減価償却費や研究開発費の増加、更には米中間の追加関税や自然災害の影響などがあり、営業利益は643億円と、前年同期比14億円の減益となりました。

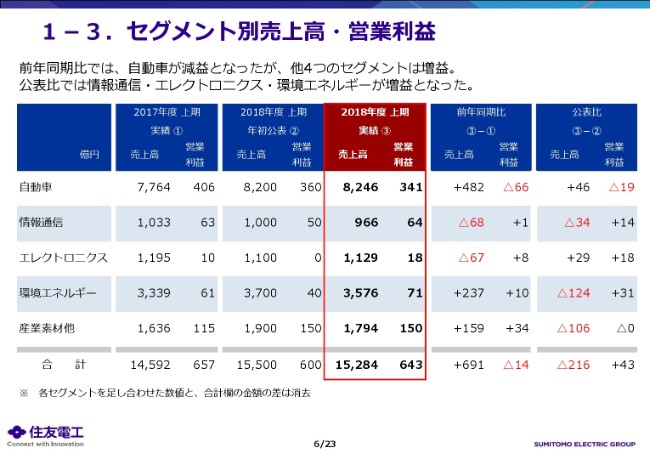

1-3.セグメント別売上高・営業利益①

セグメント別の売上高・営業利益について、前年同期比対比でご説明をいたします。自動車はワイヤーハーネスや自動車電装部品、防振ゴムでグローバルでの需要の捕捉を積極的に進め、売上高は482億円の増収となりました。

営業利益はグローバルでのコスト低減を推進したものの、研究開発費の増加や価格低下の影響などにより341億円と、66億円の減益となりました。情報通信は光ファイバ・ケーブルなどで拡販を進めたものの、一部事業のセグメント変更の影響に加え、アクセス系ネットワーク機器の需要減少などにより、売上高は68億円の減収となりました。

営業利益は光ファイバ・ケーブルの増加や、コスト低減の推進により64億円と、1億円の増益となりました。エレクトロニクスは電子ワイヤーや照射チューブで拡販を進めたものの、携帯機器用FPCの実装部品点数の減少などにより、売上高は67億円の減収となりました。

営業利益はコスト低減の取り組みなどによる採算改善により18億円と、8億円の増益となりました。環境エネルギーは電力用電線ケーブルの拡販を進めたことに加え、銅価格上昇の影響もあり、売上高は237億円の増収となりました。営業利益は売上の増加とコスト改善により71億円と、10億円の増益となりました。

産業素材は超硬工具や特殊金属線を中心に拡販を進め、売上高は159億円の増収となり、営業利益は150億円と、34億円の増益となりました。また、5月11日に公表いたしました年初予想値に対しては、自動車は追加関税や新燃費・排ガス試験・WLTPの影響などにより未達となりましたが、情報通信・エレクトロニクス・環境エネルギーのセグメントで増益となりました。

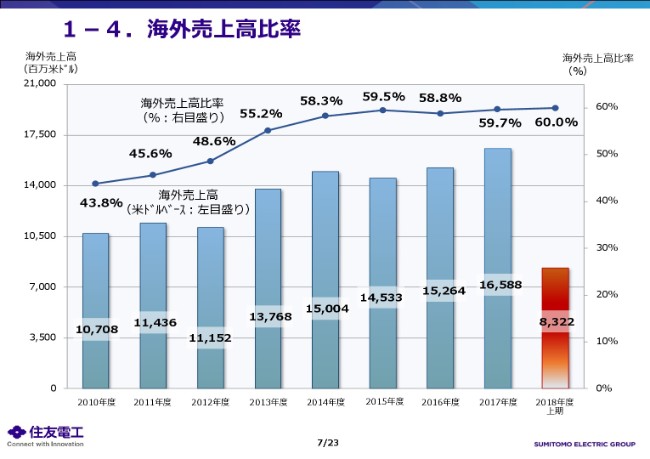

1-4.海外売上高比率

海外売上高比率についてご説明いたします。棒グラフは米ドル換算後の連結海外売上高を示し、2018年度上期は約83億米ドルとなっております。折れ線グラフにありますとおり、海外売上高比率は上期で60パーセントとなりました。

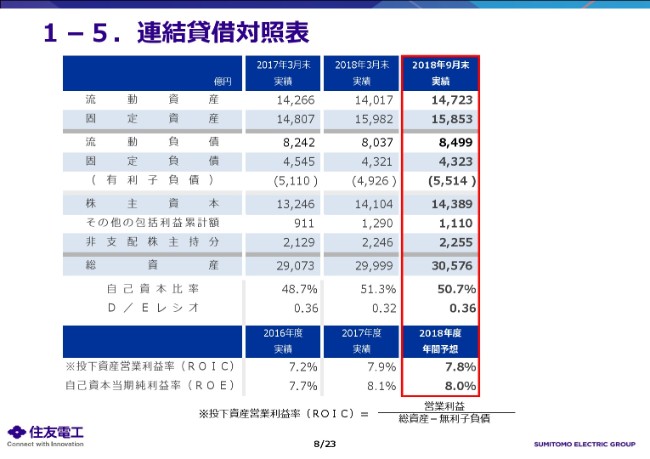

1-5.連結貸借対照表

2018年9月末の連結貸借対照表となります。当期末の総資産は3兆576億円と、前期末に比べ577億円増加いたしました。

また、2018年度末のROIC(投下資産営業利益率)の予想につきましては7.8パーセント、ROEは8パーセントと、それぞれ前期から0.1ポイント低下する見通しでございますが、引き続き資産効率向上に取り組み、改善を図ってまいります。

2-1.連結業績予想(損益計算書)

2018年度の年間見通しについてご説明いたします。2018年度通期の業績予想につきましては、売上高は3兆2,000億円、営業利益は1,800億円と、年初予想を据え置きましたが、経常利益は2,030億円と、年初から20億円引き下げております。また、親会社株主に帰属する当期純利益は1,250億円と、年初予想を据え置きました。売上高、利益のいずれも過去最高の更新にチャレンジしてまいります。

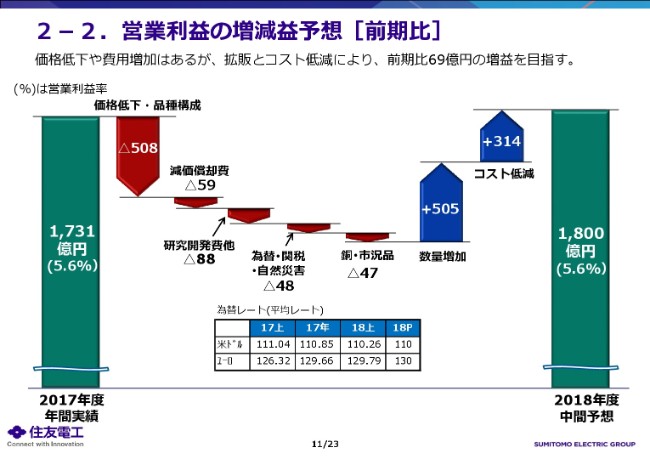

2-2.営業利益の増減益予想[前期比]

2017年度と2018年度の比較で、年間の営業利益の増減要因についてご説明いたします。2018年度は価格低下の影響に加えて、減価償却費や研究開発費の増加、更には追加関税や銅・市況品のマイナス影響はありますが、各セグメントにおける売上数量増加や徹底したコスト低減により、営業利益は1,800億円と、前期に比べ69億円の増益を予想しております。

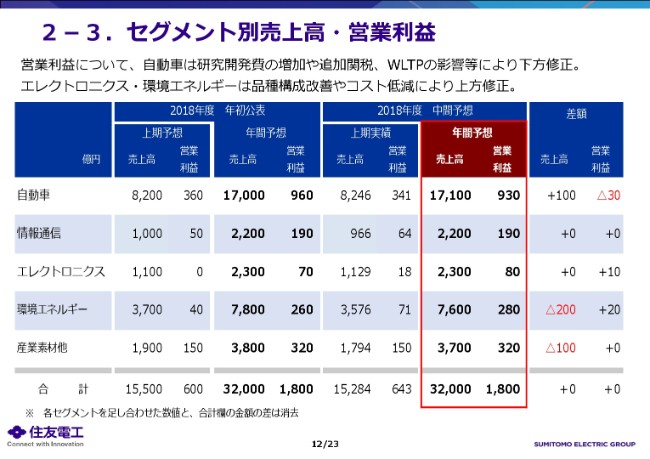

2-3.セグメント別売上高・営業利益②

2018年度の予想につき、セグメント別に年初公表対比でご説明いたします。まず自動車はワイヤーハーネスや防振ゴムの需要増加により、売上高が1兆7,100億円と、100億円の積み増しを行いました。

売上の増加はあるものの、研究開発費の増加、米中間の追加関税やWLTPの欧州での影響、更には住友理工での見直しなどにより、営業利益は年初公表から30億円引き下げ、930億円の見込みとしております。

情報通信の売上高は2,200億円、営業利益は190億円と、いずれも年初公表を据え置いております。エレクトロニクスの売上高は2,300億円と年初公表並みとなる見込みですが、営業利益は電子ワイヤーでの売上増加に加え、FPCでのコスト低減により10億円の上積みの80億円としています。

環境エネルギーの売上高は200億円減の7,600億円となる見込みです。営業利益は電力ケーブルの売上増加やコスト低減により、年初公表から20億円上積みの280億円としています。

産業素材は、ほかに含まれます共通販売会社などでの減収などにより、売上高は100億円減の3,700億円となる見込みです。営業利益は320億円と、年初公表を確保する見込みです。

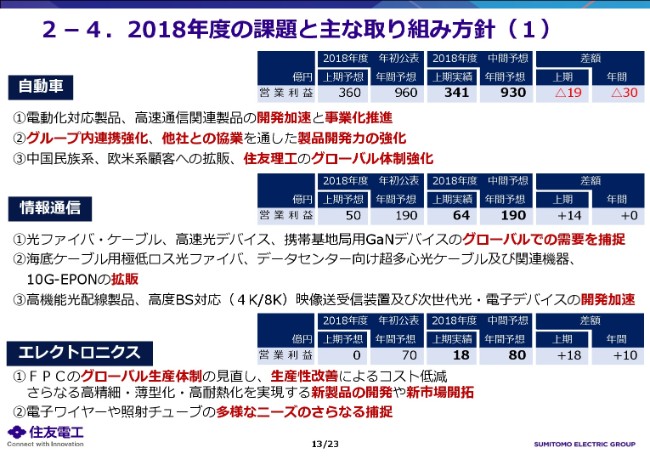

2-4.2018年度の課題と主な取り組み方針(1)

2018年度の事業ごとの課題と、主な取り組み方針につきご説明をいたします。自動車につきましては、先行負担により減益の見込みではありますが、電動化対応製品、高速通信関連製品の開発加速による事業化推進に取り組むとともに、グループ内の連携強化や、他社との協業も含めて開発力の強化を図ってまいります。

また販売系では、中国民族系・欧米系などの海外系顧客のシェア拡大に注力し、住友リコーではグローバルな体制強化に取り組みます。情報通信におきましては、光ファイバ・ケーブル、光・電子デバイスのグローバルでの需要を確実に捕捉するとともに、当社の独自技術を生かした海底用光ファイバ、超多心光ケーブル、10G-EPONなどの拡販に取り組みます。

また、高機能光配線機器、(4K/8K)映像送受信装置、次世代光、電子デバイスの開発加速にも注力をいたします。エレクトロニクスにつきましては、FPCではグローバル生産体制の見直しや生産性改善によるコスト低減に注力するとともに、更なる高精細・薄型化・高耐熱化を実現する新製品の開発や市場開拓に取り組みます。また電子ワイヤーや照射チューブでは、多様なニーズを捉えて引き続き拡販に努めます。

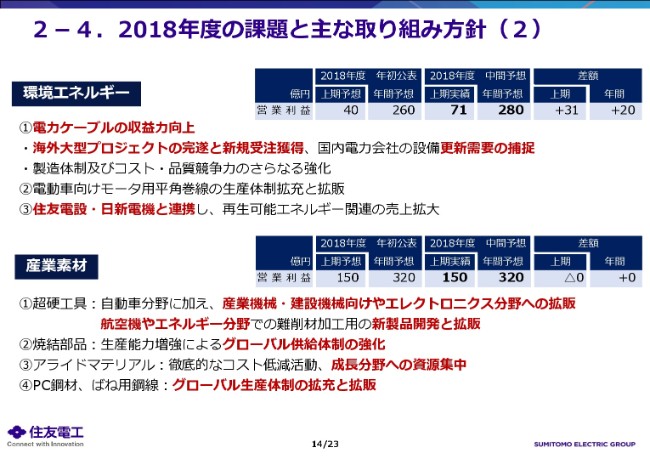

2-4.2018年度の課題と主な取り組み方針(2)

環境エネルギーでは、電力ケーブル分野で新規大型プロジェクトの受注や、国内の老朽設備更新需要の捕捉に努めるとともに、製造体制やコスト競争力の一段の強化に取り組みます。

また、電動車モーター用平角巻線の拡販や、住友電設・日新電機と連携して、再生可能エネルギー関連の売上拡大にも取り組んでまいります。

産業素材においては、超硬工具では主力の自動車部品に加え、産業機械・建設機械向けやエレクトロニクス分野への拡販を進め、更には航空機やエネルギー分野での難削材加工用の新製品開発と拡販を強化してまいります。アライドマテリアルでは、成長分野への資源集中と、PC鋼材・ばね用鋼線について引き続きグローバルで生産体制の拡充と拡販に取り組んでまいります。

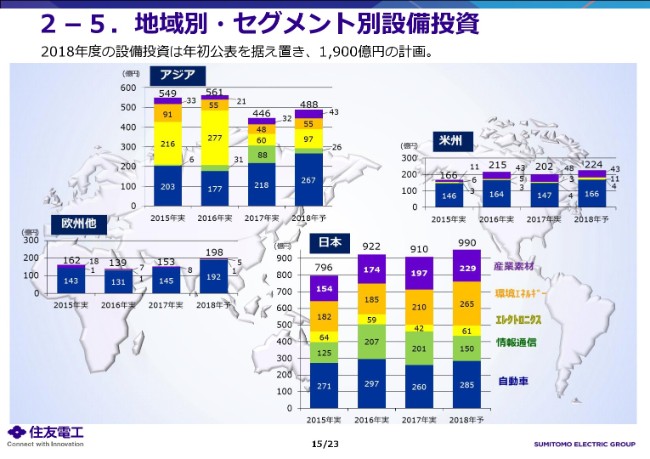

2-5.地域別・セグメント別設備投資

2018年度の設備投資計画です。年初公表の1,900億円を据え置いております。前期比では情報通信が減少する一方、自動車・エレクトロニクス・環境エネルギーが増加し、全体で200億円弱増加する見込みです。

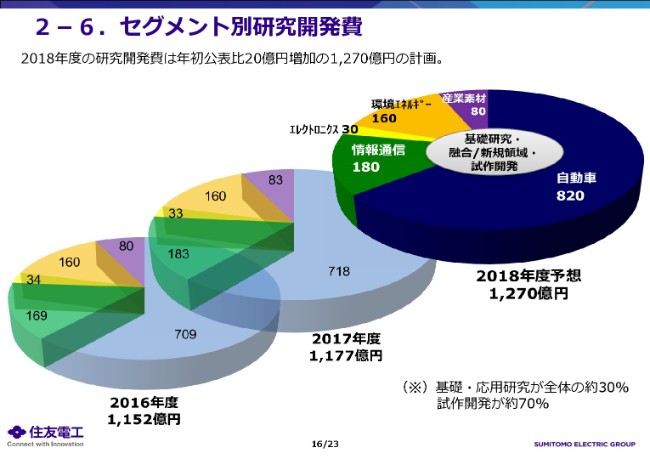

2-6.セグメント別研究開発費

2018年度の研究開発費は、自動車領域で新規受注に対応した試作開発や、次世代自動車を見据えた提案型の研究開発活動を強化しており、年初公表から20億円積み増しして、1,270億円としております。前期比では自動車分野での増加により、全体で前期の1,177億円から1,270億円へ増加する計画です。

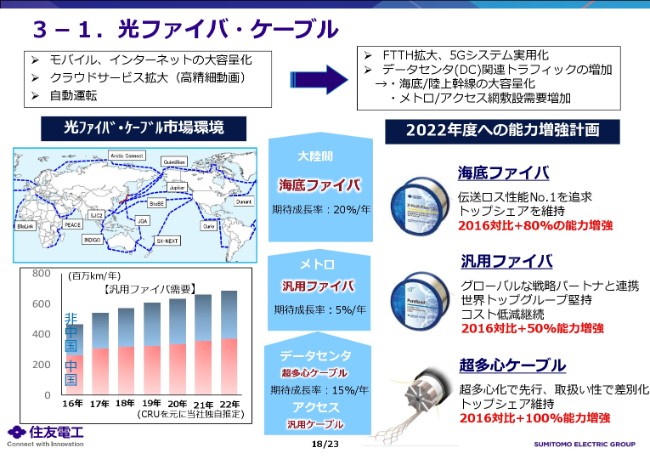

3-1.光ファイバ・ケーブル

22Visionの5年間で9,500億円、年平均1,900億円の設備投資を計画しております。足許ならびに将来の市場拡大を見据えた生産の能力増強について、主な取り組みをご紹介させていただきます。

まず光ファイバ・ケーブルに関しましては、インターネットの大容量化やクラウドサービスの拡大、自動運転の普及といった社会ニーズに対し、グローバルな通信インフラにおいてFTTHの一層の拡大、5Gシステムの実用化、データセンタ関連トラフィックの増加が見込まれます。

これに対し、当社では大陸間通信に使われる海底ファイバ、メトロアクセス網における汎用ファイバ、データセンタ向け超多心ケーブルのそれぞれで、世界トップレベルの技術を更に進化させつつ、市場の成長を確実に売上に結びつけるよう2022年度に向けて、16年度対比でそれぞれプラス80パーセント、50パーセント、100パーセントの生産能力増強を図る計画でございます。

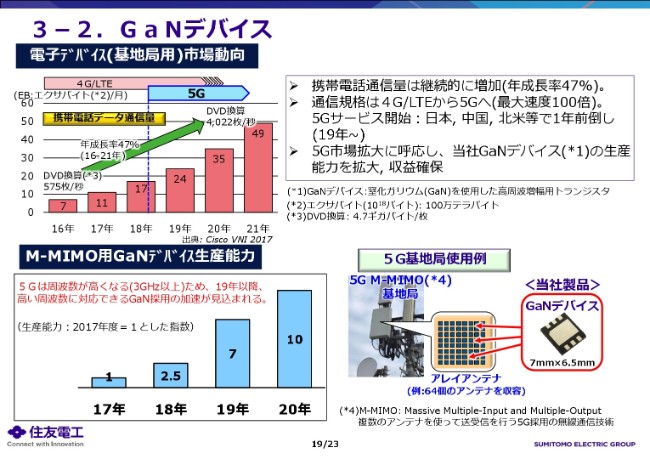

3-2.GaNデバイス

GaNデバイスに関しましては、携帯端末通信量は今後も継続的に増加することが確実です。とくに来年以降、順次サービスが開始されます5Gにより、高い周波数に対応するため、当社がトップシェアを有する窒化ガリウムを使用したGaNデバイスへの需要が大きく増加するものと期待できます。

具体的には5Gの基地局はスライドで示しますM-MIMO(Massive Multiple-Input and Multiple-Output)と言われる1つの基地局に、これまでは数個あったアンテナを数十から100程度と非常に多く設置する技術が使用される見込みとなっております。こういった需要の増加に対し、当社ではGaNデバイスの生産能力を、数年間で10倍程度引き上げる計画としており、これにより収益の拡大を図ってまいります。

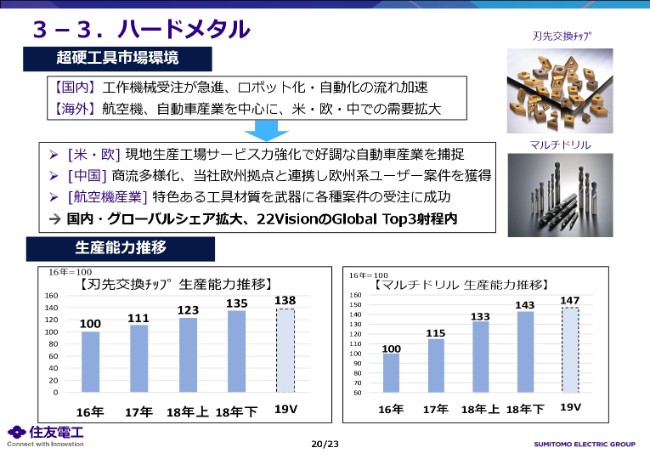

3-3.ハードメタル

最後にハードメタルに関しましては、国内では工作機械受注が急進し、ロボット化・自動化の流れが加速しており、海外では、航空機・自動車産業を中心に、米州・欧州・中国での需要が拡大しております。これに対し当社は、各地域・分野で(資料に)記載の取り組みを推進しており、2022年度にはグローバルシェアでトップ3入りを目指します。

その実現のため、刃先交換チップは北海道マザー工場にて大型増産投資を行い、2019年度には2016年度対比で約40パーセントの能力増強を進めています。また、マルチドリルは福島県にて新工場を設立し、2019年度には2016年度対比で約50パーセントの能力増強を進めております。

ただ今ご説明いたしました3事業分野以外にも、環境エネルギーセグメントでは、需要増加が見込まれる電力ケーブルや、電動車モーター用平角巻線の製造能力を強化してまいります。

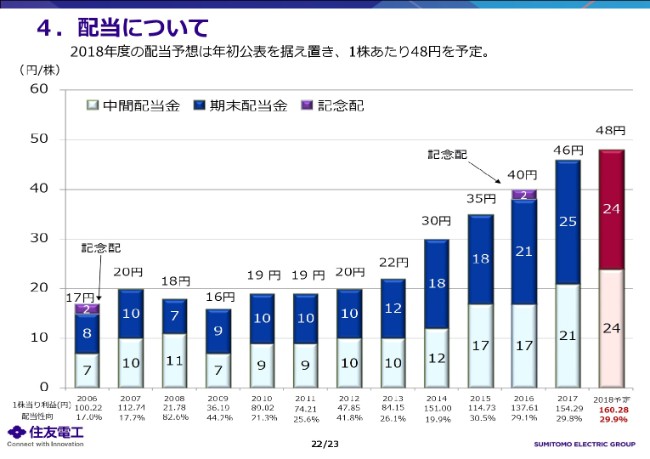

4.配当について

2018年度の中間配当金は年初公表どおり、前期比3円増配の24円とさせていただきます。年間配当金は前期比2円増配の1株当たり48円とさせていただく予定でございます。以上で私からの説明を終わります。

新着ログ

「非鉄金属」のログ