サントリー食品、3Qは売上・営業益ともにプラス アジアが引き続き牽引

2018年度第3四半期累計(1-9月)実績

稲田晴久氏:2018年度第3四半期決算について、 ご説明をさせていただきます。前年同期に比べて、売上収益は4.5パーセント増の9,721億円、営業利益は1.4パーセント増の944億円、四半期利益は11.5パーセント増の658億円となりました。

2018年度第3四半期累計(1-9月)実績(セグメント別)

セグメント別の売上収益および利益です。為替中立では、売上は日本とアジアが牽引するかたちとなりました。利益は加工食品事業の売却益が寄与して、アジアが大幅な増益となりましたが、アジア以外の各リージョンは減益となりました。とくに、日本と欧州の減益額が大きくなっています。

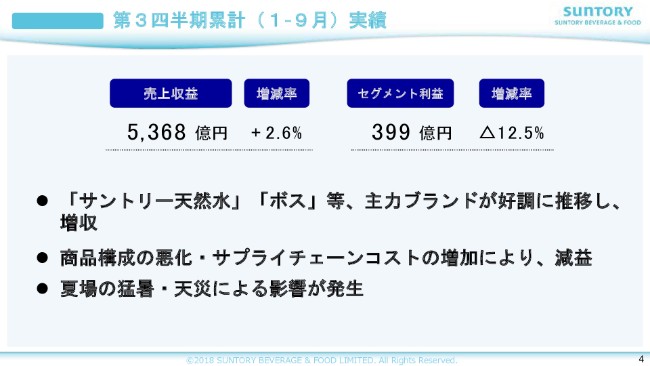

第3四半期累計(1-9月)実績

まず、日本についてです。売上収益は2.6パーセント増の5,368億円、セグメント利益は12.5パーセント減の399億円となりました。1-9月は、市場が2パーセント程度の成長と推定される中、当社は「サントリー天然水」「ボス」などの主力ブランドが好調に推移し、売上数量が4パーセント増加しました。

中でも、「サントリー 南アルプススパークリング」「クラフトボス」などが好調で、新たな需要を開拓することができました。一方、利益は前年を大きく下回りました。これには、大きく2つの要因があります。1つ目は、主にトクホ飲料などの売上が前年を下回ったことによる商品構成の悪化。2つ目は、サプライチェーンコストの増加です。

サプライチェーンコストの増加要因には、上期に、猛暑による需要増や新商品の発売に備え、夏場に向けて商品備蓄をさらに増やしたことに加え、ペットボトル原料のレジンなど、原材料価格の高騰の影響を受けたことが挙げられます。また夏場に、猛暑や天災の影響による、物流混乱に伴う一時的なコストが発生し、これもサプライチェーンコストに影響を与えました。

また、商品構成の悪化や夏場の物流混乱は、自動販売機チャネルにも大きな影響を与えました。オペレーションコストの増加もあって、自動販売機事業を取り巻く環境が厳しくなっています。

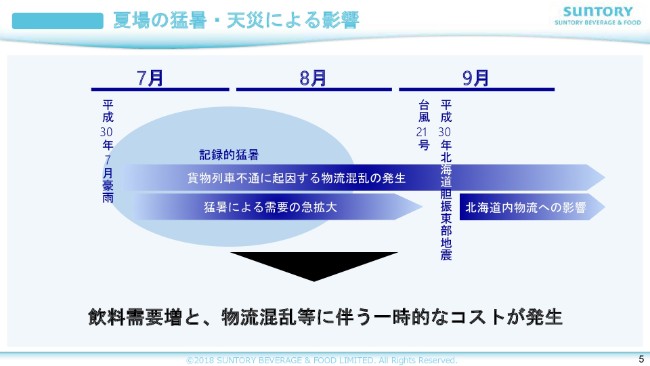

夏場の猛暑・天災による影響

夏場に発生した猛暑と天災の影響について、ご説明をいたします。今年の夏は記録的な猛暑で、飲料需要が大きく高まりました。このような状況の中で、いくつかの自然災害が発生し、国内の物流に大きな混乱が生じました。まずは7月上旬に、西日本を中心に発生した豪雨の影響です。この影響で、物流の大動脈であるJR山陽線の貨物列車が不通となり、西日本を中心に物流網が一気に混乱しました。

業界全体で、配送手段の確保が困難となり、商品供給に大きな支障が出る中で、当社は最大限の努力を行い、商品供給に努めました。一方で、輸送単価が上昇したことや、通常とは異なるルートでの輸送を余儀なくされたことによって、サプライチェーンコストが一気に増加する結果となりました。

その後、関西地方を中心に甚大な影響を与えた台風21号の影響で、自動販売機などの資産が被災しました。さらに、9月6日に北海道で発生した地震では、北海道内の物流センターが被災したため、そのリカバリーコストが発生するなど、この夏は災害に起因する直接的なものだけでも、15億円程度の追加コストが発生いたしました。なお、現在は混乱もほぼ解消しています。

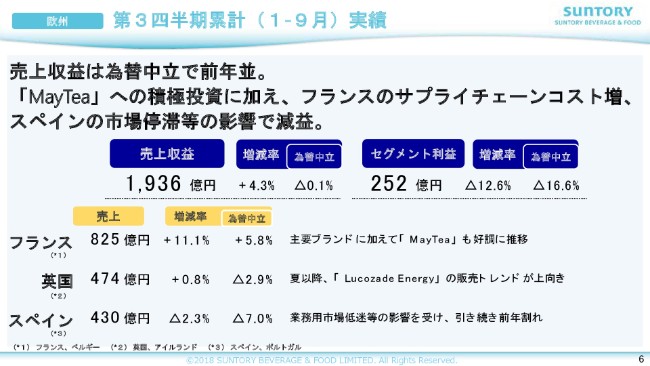

欧州 第3四半期累計(1-9月)実績

欧州は為替中立ベースで、売上収益が0.1パーセント減、セグメント利益が16.6パーセント減となりました。今年の夏は全般的に好天に恵まれた結果、上期の悪天候およびスペインの市場停滞による売上減少を、フランスがカバーするかたちで、1-9月累計の売上はほぼ前年並みとなりました。

一方で、「MayTea」への積極投資に加え、フランスのサプライチェーンコスト増などにより、利益は前年を大きく下回る結果となりました。

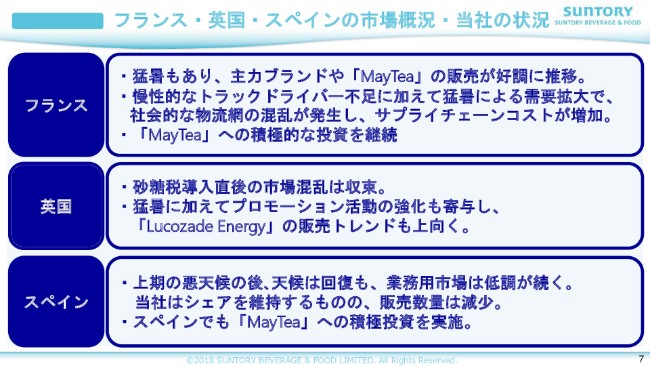

フランス・英国・スペインの市場概況・当社の状況

フランス・英国・スペイン各国の状況についてご説明いたします。フランスでは夏場の猛暑の追い風もあり、主力ブランドの「Orangina」「Oasis」とともに、「MayTea」が好調な販売となりました。一方、利益については、「MayTea」への積極的な投資に加えて、サプライチェーンコストが増加しました。

サプライチェーンマネジメントに関し、昨年ほどの混乱は起きていません。しかし、従来から発生していた慢性的なトラック不足に加え、猛暑による需要増が発生した結果、社会的に物流網が混乱し、当社のサプライチェーンコストが、想定よりも大幅に増加いたしました。

英国は、4月の砂糖税導入後の市場混乱も収まり、夏場も好天に恵まれ、市場が大きく伸長しました。当社の「Lucozade Energy」も、プロモーション活動も奏功して、販売トレンドが上向き、「Lucozade」ブランド計の7-9月販売数量は15パーセントと、上期とは一転して大幅に増加いたしました。

スペインは、夏場は例年並みの天候となりましたが、上期からの悪天候による市場低迷を挽回するには至らず、引き続き、市場全体のトレンドは前年を下回る状況が続いています。そのような環境の中で、当社はシェアを維持したものの、「Schweppes」の販売数量は前年割れとなりました。また、スペインでも「MayTea」に対する積極的な投資を行いました。

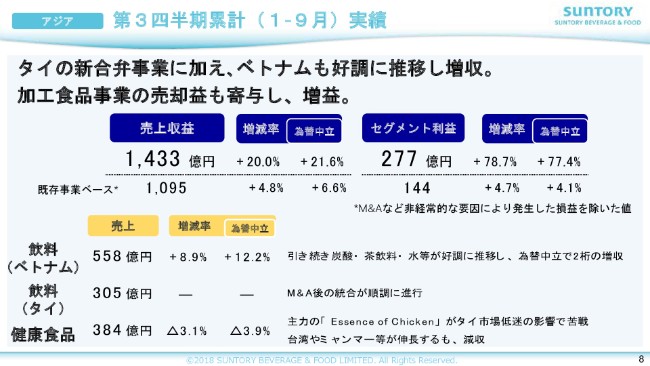

アジア 第3四半期累計(1-9月)実績

アジアは為替中立ベースで、売上収益が21.6パーセント増、セグメント利益が77.4パーセント増となりました。売上は、タイで新たに開始した合弁事業に加え、ベトナムの飲料事業が引き続き好調に推移しました。また、インドネシアの飲料事業も着実に成長し、アジアリージョン全体で2桁の増収となりました。

既存事業ベースでも、為替中立で6.6パーセントの増収となりました。利益については、加工食品事業の売却益が寄与して、大幅増となりました。既存事業ベースでも、為替中立で4.1パーセントの増益となりました。

オセアニア・米州 第3四半期累計(1-9月)実績

オセアニアと米州です。オセアニアの売上収益は、為替中立で0.2パーセント減となりました。セグメント利益は、フルコアサントリーで売上減に加えて、原材料価格高騰の影響もあり、為替中立で11.5パーセント減となりました。米州の売上収益は、引き続き主力の炭酸飲料が苦戦したことから、為替中立で1.5パーセント減となりました。セグメント利益は、アルミニウム等の原材料価格の高騰による影響を受け、為替中立で8.5パーセント減となりました。

ここまで、第3四半期決算についてご説明いたしました。次に、専務の山﨑から、2018年12月期の通期業績予想についてご説明いたします。

2018年度 業績予想

山﨑雄嗣氏:2018年12月期通期の業績予想について、説明を進めてまいります。今年2月に発表しました、2018年12月期の通期業績予想について、第3四半期までの実績、および第4四半期の見通しを考慮して、本日、営業利益を1,180億円へと修正させていただきました。なお、売上収益は、日本を中心に主要ブランドや新製品の好調もあり、全社トータルでは目標どおりです。

また当期利益は、金融収支の改善や税金の減少の要素があり、想定内に収まることから、それぞれ年初予想の売上収益1兆2,930億円、当期利益800億円を据え置きます。配当も年初予想どおり、78円を予定しています。

今年8月6日に第2四半期決算を発表した際、私から年間業績予想について、「数十億円程度のダウンサイドリスクがあるものの、年間業績予想の達成に向けて努力をしてまいります」と説明をいたしましたが、とくに日本と欧州を中心に、当時の想定を超える環境変化が生じたため、営業利益について、業績予想を修正させていただくことになりました。

2018年度 業績予想 (セグメント別)

セグメント別の業績予想です。売上収益はリージョンごとにばらつきはあるものの、全社では、期初にご提示した業績予想の達成を目指してまいります。営業利益については、アジアで期初の予想を上方修正するものの、日本と欧州を中心に予想を引き下げ、全社では90億円の下方修正といたします。

年初の期初予想からの修正幅は7.1パーセントの下方修正となります。この結果、全社では、売上は対前年で590億円の増収、営業利益は前年並を目指すことといたします。

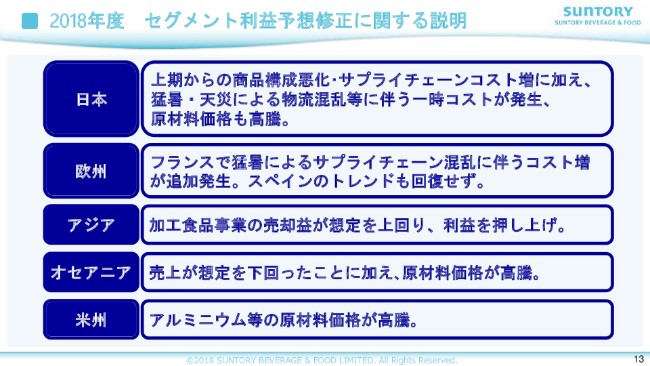

2018年度 セグメント利益予想修正に関する説明

各リージョンの利益の増減要因を、上期までに発生した項目、下期に新たに発生した項目に分けて、詳しく説明をいたします。営業利益についての、通期業績予想修正の要因について、このシートで説明してまいります。まず、日本です。中間決算の発表の時点では、上期に、商品構成悪化やサプライチェーンコスト増加の影響により、想定より下振れした分について、この夏の猛暑をチャンスと捉え、挽回するという想定をしていました。

しかしながら、第3四半期以降、想定よりも40億円ほど利益の下振れが発生し、その結果、上期の下振れ分の約25億円と合わせて、年間合計で65億円下方修正します。下期の下振れ要因として、先ほど稲田から説明しましたとおり、西日本の豪雨、相次ぐ台風、北海道の地震、さらに記録的な猛暑によって物流混乱などが発生し、それに伴って、直接的に約15億円の追加費用が発生いたしました。

その他、自販機事業において、物流混乱の中で十分に商品が行き届かず、売上の機会ロスが発生したことや、自販機事業に関わる人手不足などによって、オペレーションコストが増大したことが影響しました。さらに、原油価格のアップに伴うレジンなど、原材料価格の想定以上の高騰が影響しています。猛暑による売上増の効果があったものの、これらのコスト増の影響が大きく、下期だけで、想定よりも40億円の利益下振れを見込んでいます。

次に欧州です。先ほど稲田から説明したとおり、猛暑による混乱で、フランスのサプライチェーンコストが想定よりもさらに悪化したことに加え、スペインでは、とくに業務用市場のトレンドがなかなか回復せず、下期で想定よりも10億円程度、利益の下振れを見込んでいます。この結果、主に上期の悪天候による下振れ分の約20億円と合わせて、合計で30億円の下方修正をいたします。

アジアは、加工食品事業の売却益が年初の想定よりも上回ったことから、20億円を上方修正します。オセアニアは、売上が想定を下回ったことに加え、レジンといった原材料価格が高騰したことから、7億円の下方修正をします。米州、アメリカは、主力の炭酸飲料の売上回復が遅れていることに加えて、アルミニウムやレジンなどの原材料価格の高騰が、利益にマイナス影響を与えることから、13億円を下方修正します。

まとめとなります。今期における売上高の面では、日本・アジア・欧州を中心に、主要ブランドや新製品の好調により、ほぼ目標どおりの見込みで、従来から弊社が重視している売上成長については、成果を上げることができたと考えています。一方で、営業利益の面では、想定外のことが重なった結果、下方修正をせざるを得なくなりました。

今後は、変化の早い事業環境に応じた利益創出力を引き上げるべく、全社一丸となって、上半期の決算時に社長の小郷からお話しした構造改革に取り組み、中長期の成長実現を目指してまいりたいと考えています。今後とも、ご支援のほどよろしくお願いいたします。私どもからの説明は、以上となります。

新着ログ

「食料品」のログ